ИНН в Германии — Налоговый Номер Steuer-ID

Получение индивидуального налогового номера в Германии. Формат ИНН, другие идентификаторы в сфере налогов.

Каждый житель Германии получает уникальный налоговый идентификатор — Steuer-ID. Это аналог ИНН — индивидуального налогового номера.

Общепринятые сокращения:

- IdNr. или Steuer-IdNr.

- IDN — от Identifikationsnummer — идентификационный номер

- TIN — Tax Identification Number — англицизм

ID мужа и жены указываются вверху в ответе налоговой на подачу совместной декларации.

Как получить ИНН в Германии

Номер присваивается немецкой налоговой службой Finanzamt автоматически после регистрации в Германии по месту жительства или после рождения ребёнка у местных жителей. Запрашивать выдачу ИНН отдельно не требуется.

Срок, который проходит между пропиской и получением извещения о присвоении ID, зависит от конкретного города — 2-21 день.

Если ничего не предпринимать, самое позднее через 3 недели почтой придёт письмо с уведомлением от федерального ведомства Bundeszentralamt für Steuern.

Официальный путь получить идентификатор — сделать онлайн запрос в центральное ведомство. Но срок ответа до 6 недель. По телефону или email не отвечают.

Сервис федерального налогового агенства позволяет получить ИНН по запросу в интернете. За 6 недель.

Когда требуется узнать налоговый номер быстрее, например, для оформления на работе или открытия банковского счёта в Германии, лучше сходить в финанцамт и попросить распечатку самостоятельно.

Формат

Формат ID — 11-значная уникальная комбинация цифр. Строится идентификатор с 2016 по правилам:

- В первых десяти знаках одна цифра повторяется трижды.

- Две из цифр обязательно отсутствуют.

- Первая цифра не 0.

- 11 разряд — проверочное число, которое вычисляется из предыдущих 10 по особому алгоритму.

Срок действия

Идентификатор выдаётся навечно, не меняется при переезде внутри Германии или отъезде из страны на долгий срок.

Удаляется информация, только если ИНН не требуется налоговой, но не позже 20 лет после смерти налогоплательщика.

Как используется налоговый номер

Относящиеся к налогам бумаги помечаются IDN вверху. Поэтому Steuer-ID обнаружится на каждом письме из Finanzamt, зарплатном листке, распечатке электронной записи налоговой карты.

С 2018 немецкие банки обязаны использовать IdNr при открытии расчётных счетов.

ИНН надо сообщить работодателю и использовать номер в общении с налоговой службой, например, при заполнении декларации в Германии.

Главное назначение ID — идентификация личных данных налогоплательщика. По номеру налоговая узнаёт персональную информацию:

- Фамилия и имя, включая прошлые

- Титул, научная степень

- День и место рождения

- Пол

- Настоящий или последний известный адрес проживания в Германии

- Finanzamt региона, за которым закреплена персона

Использовать данные разрешается только в целях, предусмотренных законом для налогообложения.

IdNr указывается в электронной Lohnsteuerkarte бюргера, распечатку которой работодатель выдаёт в конце года.

История введения налогового идентификатора в Германии

Впервые ID ввели в июле 2007 в тестовом режиме. Жители зарегистрированные на 30 июня в ФРГ получили номера, но без реального использования в делах связанных с налогами.

В октябре стартовала проверка выданных идентификаторов на предмет выявления дубликатов. Занимались выдачей чиновники ведомств отвечающих за регистрацию жителей. В итоге удаление дублей уникальных номеров заняло гораздо больше времени, чем планировалось изначально. До конца 2008 налогоплательщикам постепенно высылались проверенные ID.

Steuer-ID в немецком зарплатном листке.

Процесс шёл и дальше не без сложностей. Например, в 2013 федеральное налоговое ведомство Германии оповестило СМИ, что в 164 тысячах случаев бюргеру присваивалось более одного ID или одинаковый ИНН выдавался нескольким налогоплательщикам.

Министру финансов Пееру Штайнбрюку, усилиями которого ввели Steuer-ID, присудили шуточную награду BigBrotherAward в области политики. Премия BBA ежегодно присуждается за “выдающиеся достижения” в области надзора за персональными данными.

Премия BBA ежегодно присуждается за “выдающиеся достижения” в области надзора за персональными данными.

Иные номера связанные с налогами

Одновременно с налоговым идентификатором в Германии выдаётся ещё один налоговый номер — 13-разрядный Steuernummer. Это локальный номер с цифрами и знаками “/”. Используется Finanzamt, которому подотчётен бюргер. При переезде в другой город или регион этот номер меняется.

До введения Steuer-ID в качестве уникального кода налогоплательщика использовался 14-значный eTIN, в котором кодировалась дата рождения и имя. В отдельных землях до сих пор в ходу параллельно основному ID.

Для учёта НДС при осуществлении торговых операций в других странах ЕС предприниматели в Германии получают USt-IdNr.

При покупке недвижимости в Германии взимается сбор за владение участком — Grundsteuer — который привязан к отдельному номеру.

В 2021 планируется введение нового “экономического” ID — W-IdNr. — для немецких частных предпринимателей.

14-02-2020, Степан Бабкин

Агентство по выдаче ITIN номеров. Как получить ITIN номер.

Наше агентство предоставляет услугу выдачи ITIN номеров (для нерезидентов США — SSN) гражданам Украины, России, Беларуси, стран Прибалтики и другим лицам. Чтобы оформить заявку на выдачу ITIN номера, вам необходимо обратиться к нам с помощью средств связи и ответить на несколько вопросов, составляющих форму W-7. После этого специалисты отправляют письмо с прошением выдачи ITIN номера для клиента. Письмо для налоговой службы США (IRS) оформляется работниками агентства и содержит заполненный клиентом бланк W-7. Дополнительно будет приложен перечень других документов, чтобы существенно увеличить шансы на благополучное получение ITIN номера.

Отправить заявку на ITIN номерЧто же такое ITIN?

ITIN расшифровывается как Individual Taxpayer Identification Number. Это аналог нашего ИНН — индивидуальный идентификационный номер налогоплательщика. Номер состоит из девяти цифр и выдается Налоговым управлением США (IRS). Получить свой ITIN могут все желающие, столкнувшиеся с необходимостью налогообложения в Америке.

Номер состоит из девяти цифр и выдается Налоговым управлением США (IRS). Получить свой ITIN могут все желающие, столкнувшиеся с необходимостью налогообложения в Америке.

Помимо налогообложения, номер понадобится для открытия счета в банке, Skrill, PayPal или других платежных системах. Следовательно, если вы собираетесь каким-либо образом связать свою жизнь с Америкой, необходимо заранее позаботиться о наличии такого номера.

Кому понадобится оформить ITIN номер?

Получить номер должен каждый, кому нужен идентификационный номер налогоплательщика, используемый для отчетности и налогообложения. Каждый, кто отличается отсутствием права на выдачу (SSN) номера социального страхования, но обязан оформить ИНН, должен пройти процедуру получения ITIN через заполнение бланка W-7.

Как получить ITIN и где выдается номер?

Чтобы начать процедуру получения ITIN номера, необходимо предельно внимательно заполнить бланк W-7. К форме прилагается нотариально заверенная копия заграничного паспорта, вместо которого можно использовать также другой документ, где подтверждается личность. Эти документы нужно отправить письмом в IRS для рассмотрения.

К форме прилагается нотариально заверенная копия заграничного паспорта, вместо которого можно использовать также другой документ, где подтверждается личность. Эти документы нужно отправить письмом в IRS для рассмотрения.

Вы также можете обратиться в нашу компанию и воспользоваться соответствующими услугами. С нашей помощью получение ITIN номера происходит в ближайшие сроки, поскольку мы являемся официальными агентами IRS по оформлению ITIN номеров.

Что мне нужно для получения ITIN?

Как правило, необходим действующий паспорт гражданина, подтверждающий ваш статус нерезидента США. Также стоит учитывать, что любые документы для получения номера должны быть представлены в оригинале, либо нотариально заверенной копией. Помимо паспорта будет преимуществом предоставление свидетельства о рождении, военного билета и других документов, приведенных в соответствующем разделе.

Сколько времени занимает выдача ITIN номера?

Как показывает наша практика, вам стоит рассчитывать на срок в пределах от 2-х до 2,5 месяцев.

Сколько стоит получение ITIN?

Работа наших специалистов обойдется вам в $490. Почтовая пересылка оплачивается отдельно, и не входит в стоимость услуг.

Какие гарантии я получу?

Если по каким-то причинам клиент не получает ITIN номер, то вся оплаченная сумма будет возвращена клиенту. Но также следует учесть тот факт, что в деятельности нашей компании еще не встречались случаи отказов.

Зачем тогда случай отказа рассматривается в качестве возможного? В действительности, окончательное решение об оформлении ITIN номера принимается Налоговым управлением США, но не работниками нашей компании. Ссылаясь на эту объективную причину, мы не уполномочены давать гарантию в безотказном получении ITIN номеров. Но для этой процедуры будет приложено максимум усилий, и мы гарантируем обязательный возврат средств при отказе.

Проверка налоговых номеров европейских компаний

Schmidt & Schmidt предоставляет услуги по проверке данных налоговых и акцизных номеров европейских компаний, а также регистрационных данных, допущенных и уполномоченных участников внешнеэкономической деятельности, на основании базы данных таможенных органов Европейского союза.Проверка налоговых и акцизных номеров может быть необходима при заключении внешнеторговых договоров с европейскими заказчиками, при осуществлении таможенных процедур, в целях избежания проблем при возврате НДС, а также избежания мошеннических действий с продуктами с поддельными акцизными номерами.

Проверка идентификационного налогового номера европейских компаний

Идентификационный налоговый номер присваивается налоговыми органами стран Европейского союза как физическим, так и юридическим лицам, и позволяет однозначно идентифицировать лицо в качестве плательщика налогов. Как правило, идентификационный налоговый номер имеет следующий вид:

Для проверки действительности идентификационного номера европейских компаний необходимы:

- идентификационный налоговый номер

- страна регистрации компании

Проверка идентификационного номера плательщика НДС:

Идентификационный номер плательщика НДС служит для учета, уплаты и возврата НДС в рамках Европейского союза. Для всех плательщиков НДС Европейского союза является обязательным указание данного номера в счетах и инвойсах. Идентификационный номера плательщика НДС Европейского союза имеет следующий вид:

Для всех плательщиков НДС Европейского союза является обязательным указание данного номера в счетах и инвойсах. Идентификационный номера плательщика НДС Европейского союза имеет следующий вид:

Где первые литеры обозначат страну регистрации компании, а цифровой блок — регистрационный номер компании, который содержит в себе, в зависимости от страны, от 8 до 12 цифр.

Для проверки действительности идентификационного номера плательщика НДС Европейского союза необходимы:

- идентификационный налоговый номер плательщика НДС

- страна регистрации компании

Проверка акцизных номеров:

Акцизный номер служит доказательством допуска предприятия к обороту продукции, подлежащей уплате акциза на территории Европейского союза. Представляет из себя комбинацию из двух литер, указывающих на страну, и 13 цифр.

Для проверки акцизных номеров предприятия на территории Европейского союза необходим:

- акцизный номер

Проверка регистрационного номера участника внешнеэкономической деятельности:

Номер участника внешнеэкономической деятельности – общеевропейский идентификатор участника ВЭД необходим для осуществления таможенных процедур на территории ЕС, присваивается таможенными органами стран Европейского союза. Состоит из двух литер, указывающих на страну и цифрового блока, включающего до 17 цифр.

Состоит из двух литер, указывающих на страну и цифрового блока, включающего до 17 цифр.

Для проверки действительности регистрационного номера допущенного или уполномоченного участника внешнеэкономической деятельности Европейского союза необходим:

- регистрационный номер участника внешнеэкономической деятельности

Предоставленные данные носят исключительно справочный характер и предоставляются в строгом соответствии с законодательством Федеративной Республики Германия.

Обработка запросов осуществляется в течение одного рабочего дня.

Проверка одного номера: 5 EUR

У вас есть вопросы о проверке налоговых номеров европейских компаний? Позвоните или напишите нам и закажите бесплатную консультацию!

Узнать ИНН организации — Налоговая.ру

Здесь вы можете узнать ИНН компании по ее названию, а также определить юридический адрес организации и узнать ее руководителя.

Для определения ИНН введите название, адрес или ОГРН и выберите команию из списка

ОГРН

Полное наименование

ИНН / КПП

Адрес

Руководитель

Оценка сервиса

Загрузка. ..

..Отзывы и комментарии

- Ваш комментарий ожидает одобрения.

- Ваш комментарий ожидает одобрения.

- Ваш комментарий ожидает одобрения.

- Ваш комментарий ожидает одобрения.

- Ваш комментарий ожидает одобрения.

- Ваш комментарий ожидает одобрения.

- Ваш комментарий ожидает одобрения.

- Ваш комментарий ожидает одобрения.

- Ваш комментарий ожидает одобрения.

- Ваш комментарий ожидает одобрения.

- Ваш комментарий ожидает одобрения.

- Ваш комментарий ожидает одобрения.

- Ваш комментарий ожидает одобрения.

- Ваш комментарий ожидает одобрения.

- Ваш комментарий ожидает одобрения.

- Ваш комментарий ожидает одобрения.

- быстро и точно

Оставьте отзыв

Определение налогового резидентства юридических лиц в целях автоматического обмена

Система автоматического обмена информацией о финансовых счетах (далее – «автоматический обмен») призвана обеспечить для национальных налоговых органов прозрачность данных об иностранных счетах, принадлежащих налоговым резидентам своих стран, и тем самым облегчить налоговое администрирование в отношении их доходов, аккумулируемых за рубежом. Такая информация направляется друг другу налоговыми органами участвующих юрисдикций на ежегодной основе.

Автоматический обмен осуществляется на основании Многостороннего соглашения компетентных органов (MCAA) и Единого стандарта отчетности (CRS), а также принятых в соответствии с ними национальных законов. На конец 2017 года MCAA подписали 96 стран, включая Россию. Однако, реальная «активация» обязательств по автоматическому обмену между конкретной парой стран происходит только в случае совпадения намерений таких стран осуществлять обмен в отношении друг друга (актуальные данные об этом можно найти на портале ОЭСР в разделе “Activated exchange relationships for CRS information”). Указанная «активация» автоматического обмена может осуществляться и на основе многосторонних инструментов, охватывающих целую группу стран. Например, отношения по автоматическому обмену между странами Европейского Союза были активированы синхронно для всех стран ЕС – на основании Директивы 2014/107/EU от 9 декабря 2014 года, обязавшей каждое государство-член ЕС обмениваться информацией со всеми остальными членами ЕС.

Однако, реальная «активация» обязательств по автоматическому обмену между конкретной парой стран происходит только в случае совпадения намерений таких стран осуществлять обмен в отношении друг друга (актуальные данные об этом можно найти на портале ОЭСР в разделе “Activated exchange relationships for CRS information”). Указанная «активация» автоматического обмена может осуществляться и на основе многосторонних инструментов, охватывающих целую группу стран. Например, отношения по автоматическому обмену между странами Европейского Союза были активированы синхронно для всех стран ЕС – на основании Директивы 2014/107/EU от 9 декабря 2014 года, обязавшей каждое государство-член ЕС обмениваться информацией со всеми остальными членами ЕС.

Ключевым фактором, влияющим на направление движения информации в рамках автоматического обмена, является страна налогового резидентства держателя счёта и/или контролирующих его лиц. В настоящей статье мы сосредоточим внимание на определении страны налогового резидентства юридических лиц и иных структур (которые Стандарт CRS обобщенно называет Entity).

Для чего определяется налоговое резидентство клиента?

Прежде чем рассматривать проблему определения налогового резидентства, важно обратить внимание на некоторые определения, приводимые в разделе VIII Стандарта CRS и напрямую влияющие на объём и маршрут автоматического обмена.

Под автоматический обмен подпадают только так называемые «подотчётные счета» (Reportable Accounts). Это счета, держателями которых (Account Holders) выступают либо непосредственно физические или юридические лица – резиденты «подотчётных юрисдикций», либо пассивные компании, контролирующими лицами которых являются физические лица – резиденты «подотчётных юрисдикций».

«Контролирующим лицом» (Controlling Person) – для случаев, когда держателем счёта выступает Entity, т.е. юридическое лицо или иная структура, – признаётся физическое лицо, которое «осуществляет контроль над юридическим лицом или иной структурой» (пункт 6 подраздела “D” раздела VIII CRS). Несколько упрощая, контролирующее лицо – это бенефициарный владелец юридического лица или иной структуры, являющейся держателем счёта. Для более подробного толкования данного термина Стандарт CRS отсылает к Рекомендациям ФАТФ (Группы разработки финансовых мер борьбы с отмыванием денежных средств).

Несколько упрощая, контролирующее лицо – это бенефициарный владелец юридического лица или иной структуры, являющейся держателем счёта. Для более подробного толкования данного термина Стандарт CRS отсылает к Рекомендациям ФАТФ (Группы разработки финансовых мер борьбы с отмыванием денежных средств).

«Подотчётная юрисдикция» (Reportable Jurisdiction) – это страна, которая, во-первых, участвует в соглашении об автоматическом обмене (т.е. в MCAA, либо в отдельном двустороннем соглашении), и, во-вторых, указана в специально опубликованном списке (т.е. реально приняла на себя обязательства по автоматическому обмену с конкретными юрисдикциями – см. выше) (пункт 4 подраздела “D” раздела VIII CRS).

«Лицом подотчётной юрисдикции» (Reportable Jurisdiction Person) признаётся физическое лицо или организация, которая является резидентом подотчётной юрисдикции согласно налоговому законодательству такой юрисдикции (пункт 3 подраздела “D” раздела VIII CRS). Все лица подотчётных юрисдикций (за исключением корпораций, чьи акции торгуются на признанных биржах, правительственных и международных организаций, центральных банков и финансовых учреждений) являются для целей CRS «подотчётными лицами» (Reportable Person).

Все лица подотчётных юрисдикций (за исключением корпораций, чьи акции торгуются на признанных биржах, правительственных и международных организаций, центральных банков и финансовых учреждений) являются для целей CRS «подотчётными лицами» (Reportable Person).

Исходя из изложенного, можно назвать три общих случая, в которых данные о счёте того или иного лица подпадают под автоматический обмен:

А. Если банк из подотчётной юрисдикции установит, что его клиентом является физическое лицо – резидент другой подотчётной юрисдикции, сведения о его счёте (в объёме, установленном CRS), будут переданы банком в свой национальный налоговый орган, который, в свою очередь, передаст указанные сведения в налоговый орган страны налогового резидентства данного физического лица.

Б. Если клиентом банка является «активная» компания – резидент подотчётной юрисдикции, сведения о её счёте будут направлены только в страну налогового резидентства данной компании («активной» признаётся компания, у которой преобладают доходы от «активной» деятельности – напр. , торговой, производственной, сервисной, транспортно-логистической и т.п.).

, торговой, производственной, сервисной, транспортно-логистической и т.п.).

В. В случае же, когда клиентом банка является «пассивная» компания – резидент одной подотчётной юрисдикции, а её контролирующим лицом является физическое лицо – резидент другой подотчётной юрисдикции, информация о данном счёте будет направлена в обе указанные юрисдикции («пассивной» для целей CRS признаётся компания, которая получает преимущественно «пассивные» доходы – напр., дивиденды, проценты, роялти, арендную плату и т.п.).

Однако на практике указанный принцип «маршрутизации» данных о финансовых счетах порождает определённые проблемы. Например, компания-клиент, классифицированная банком как «активная» может столкнуться с невозможностью определить или подтвердить своё налоговое резидентство в стране инкорпорации. Такая ситуация возможна, когда компания либо действительно не является резидентом по праву страны, в которой она зарегистрирована, либо, когда компания объективно не может документально подтвердить свой статус налогового резидента этой страны (особенно в случае отсутствия у неё в такой стране налогового номера). В этом случае банк будет считать страной резидентства компании ту страну, из которой осуществляется фактическое управление компанией, а ею как правило является страна налогового резидентства контролирующего лица компании, т.е. бенефициара. В результате данные о счёте компании, несмотря на её «активный» статус, будут в любом случае направлены в страну резидентства бенефициара, что может оказаться чувствительным для последнего.

В этом случае банк будет считать страной резидентства компании ту страну, из которой осуществляется фактическое управление компанией, а ею как правило является страна налогового резидентства контролирующего лица компании, т.е. бенефициара. В результате данные о счёте компании, несмотря на её «активный» статус, будут в любом случае направлены в страну резидентства бенефициара, что может оказаться чувствительным для последнего.

Отсюда очевидно, насколько важное значение имеет налоговое резидентство не только самого держателя счета (клиента), но и его контролирующего лица (бенефициара). Именно от него зависит, в какую именно страну (страны) поступит информация о данном счёте.

В каких случаях данные об иностранном счёте попадут в Россию?

Данные о счёте резидента РФ либо о счёте контролируемой им иностранной компании могут быть направлены иностранным налоговым органом в Россию (при условии реального вступления России в процесс автоматического обмена с конкретными странами) в двух основных случаях:

- если держателем счёта в иностранном банке является физическое лицо – налоговый резидент РФ, либо

- если держателем счёта в иностранном банке является «пассивная» иностранная компания, контролирующим лицом которой является физическое лицо – налоговый резидент РФ.

Но на практике возможен и третий случай – когда держателем счёта в иностранном банке является «активная» компания, контролируемая физическим лицом – налоговым резидентом РФ. Несмотря на то, что в отношении счёта «активной» компании Стандарт CRS требует направлять данные только в ту страну, налоговым резидентом которой является такая компания (но не в страну резидентства её бенефициара!), проблема, как уже было указано выше, может состоять в невозможности определения и/или документального подтверждения страны налогового резидентства самой компании. В результате банк, обслуживающий счёт такой компании, может на своё усмотрение определить страну резидентства компании, руководствуясь данными о резидентстве её бенефициара (которой в рассматриваемом случае является Россия). Такая ситуация может быть характерна, в частности, для ряда классических офшоров, где невозможно получение ни налогового номера, ни сертификата о налоговом резидентстве (что будет подробнее рассмотрено ниже).

Какие последствия влечёт автоматический обмен для держателя счёта? Если резидент РФ исполняет все обязанности, предусмотренные российским налоговым (включая нормы о контролируемых иностранных компаниях) и валютным законодательством (уведомления об открытии счёта, отчёты о движении средств по счёту), автоматический обмен не повлечёт для него явных рисков (поскольку все данные и так направляются в налоговый орган РФ самим резидентом). Риски возникают в случаях, когда указанные обязанности по каким-то причинам не исполнялись.

Сообщение банку сведений о налоговом резидентстве

Определение налогового резидентства своих клиентов для целей CRS возложено на банки и прочие финансовые учреждения, обязанные сообщать данную информацию налоговым органам своих стран (поскольку именно банки выступают «первым звеном» в цепочке автоматического обмена).

Указанную информацию банк получает, в первую очередь, от самого клиента в порядке «само-сертификации» в рамках установленных процедур Know-Your-Customer (KYC). Такая информация не должна быть бездоказательной (банк примет меры к её проверке). При этом банк не обязан консультировать клиента по вопросам определения налогового резидентства или целесообразности указания той или иной информации в формах само-сертификации.

Такая информация не должна быть бездоказательной (банк примет меры к её проверке). При этом банк не обязан консультировать клиента по вопросам определения налогового резидентства или целесообразности указания той или иной информации в формах само-сертификации.

С момента присоединения соответствующих стран к MCAA и принятия ими необходимых местных законов (в 2016-2017 гг.), иностранные банки ввели в свои анкеты клиентов новые пункты, касающиеся CRS, которые должны обязательно заполняться как новыми, так и существующими клиентами (как условие начала либо продолжения обслуживания в данном банке).

Так, в числе банковских форм клиенту-физическому лицу предлагается заполнить декларацию о налоговом резидентстве («форму самостоятельной сертификации» и т.п.), где требуется указать:

- страну своего налогового резидентства и

- номер налогоплательщика в данной стране (или его функциональный эквивалент).

В банковских формах для юридического лица, как правило, предлагается заполнить:

- во-первых, декларацию о налоговом резидентстве компании («форму самостоятельной сертификации» и т.

п.), где требуется указать страну налогового резидентства и номер налогоплательщика;

п.), где требуется указать страну налогового резидентства и номер налогоплательщика; - во-вторых, сведения о величине пассивного дохода (больше или меньше 50%) в общем доходе компании за предыдущий календарный год, а также о размере активов компании, порождающих пассивный доход, в предыдущем календарном году. Иногда требуется просто указать (поставить галочку), является ли компания финансовой или нефинансовой, а также активной или пассивной;

- в-третьих, сведения о налоговом резидентстве контролирующего лица («бенефициарного владельца», «истинного выгодоприобретателя» и т.п.) клиента, которые также включают страну и номер налогоплательщика в данной стране.

Если величина пассивного дохода (или размер активов, генерирующих пассивные доходы) компании составила более 50%, такая компания для целей CRS признаётся «пассивной нефинансовой организацией» (Passive NFE). Если бенефициар такой компании оказался налоговым резидентом подотчётной юрисдикции (с которой у страны банка активирован автоматический обмен), сведения о счёте данной компании будут направлены также в страну налогового резидентства бенефициара.

Если бенефициар такой компании оказался налоговым резидентом подотчётной юрисдикции (с которой у страны банка активирован автоматический обмен), сведения о счёте данной компании будут направлены также в страну налогового резидентства бенефициара.

Важно помнить, что банк обязан в любом случае установить налоговое резидентство своего клиента (и, где необходимо, его контролирующего лица). Отсутствие данных о налоговом резидентстве для целей CRS не допускается. В последнем случае банк может либо самостоятельно определить страну налогового резидентства клиента по совокупности имеющейся у банка информации, либо отказать в обслуживании.

Как определить налоговое резидентство для целей CRS?

Стандарт CRS отсылает к национальным правилам определения налогового резидентства, принятым в каждой конкретной стране. В одних странах налоговое резидентство компании привязано к месту её инкорпорации (это простейший вариант), в других – к месту управления и контроля, в некоторых странах возможно сочетание указанных критериев.

Данные правила сообщаются в ОЭСР в обобщённом виде каждой страной, участвующей в MCAA, и размещаются в открытом доступе на портале автоматического обмена в разделе Rules governing tax residence. С их помощью можно выяснить, каким критериям должно отвечать физическое или юридическое лицо, чтобы признаваться резидентом той или иной страны в налоговых целях. Этим же ресурсом пользуются банки при проверке достоверности заявленных клиентом сведений о стране резидентства.

Рассмотрим некоторые проблемы, возникающие при заполнении клиентами банковских форм, посвященных налоговому резидентству.

Пример 1. Компании, зарегистрированные в классических офшорных зонах и не имеющие налоговых номеров.

Офшорным компаниям типа IBC, зарегистрированным, например, на Сейшелах, налоговые номера не присваиваются в принципе, и, потому могут не указываться в банковских формах (что допускается Стандартом CRS). При крайней необходимости отсутствие налогового номера может быть подтверждено справкой из Комиссии государственных доходов Сейшел.

При этом клиент имеет полное право указать Сейшелы в качестве страны налогового резидентства компании, поскольку для целей CRS компании Сейшел признаются налоговыми резидентами данной страны (несмотря на то, что по факту не являются ими, поскольку не ведут деятельности и не платят налогов в стране своей регистрации). В информации, направленной в ОЭСР, Республика Сейшелы официально подтвердила, что все юридические лица, зарегистрированные по законам Сейшел (а это не только традиционные офшорные IBC, но и компании со специальной лицензией CSL, и компании международной торговой зоны SITZ, и собственно местные компании), рассматриваются как резиденты Сейшел для налоговых целей.

Тот же самый вывод можно сделать и в отношении компаний Британских Виргинских Островов (где по Закону о компаниях 2004 г. компании имеют единый статус и не делятся на «местные» и «международные коммерческие»).

В то же время, некоторые иностранные банки, делают вывод о том, что отсутствие налогового номера у офшорных компаний типа IBC означает, что страной их налогового резидентства является страна, в которой они фактически осуществляют свою деятельность (которая является местом их управления). В результате, налоговое резидентство таких компаний на деле определяется по месту резидентства их бенефициара. В этом случае, даже если компания классифицирована для целей CRS как «активная», данные о её счёте всё равно будут направлены в страну резидентства её бенефициара. Такой подход является необоснованным, за исключением тех случаев, когда законодательство самой офшорной юрисдикции не признаёт такие компании своими резидентами. Примером последнего может служить Белиз (см. далее).

В результате, налоговое резидентство таких компаний на деле определяется по месту резидентства их бенефициара. В этом случае, даже если компания классифицирована для целей CRS как «активная», данные о её счёте всё равно будут направлены в страну резидентства её бенефициара. Такой подход является необоснованным, за исключением тех случаев, когда законодательство самой офшорной юрисдикции не признаёт такие компании своими резидентами. Примером последнего может служить Белиз (см. далее).

Пример 2. Белиз (офшорные компании IBC).

Согласно статье 2 Закона Белиза «О международных коммерческих компаниях», компании данного вида не признаются резидентами Белиза (что также было официально подтверждено Белизом для портала ОЭСР). Резидентство юридических лиц в Белизе определяется не на основании критерия инкорпорации, а на основании места «центрального управления или контроля».

Отсюда следует, что, если держателем счёта является компания IBC, зарегистрированная в Белизе, указание Белиза в качестве страны её налогового резидентства для целей CRS будет некорректным и недостоверным (в отличие, например, от аналогичного случая для Сейшел). В указанной ситуации необходимо определить страну, из которой осуществляется фактическое управление или контроль над белизской компанией.

В указанной ситуации необходимо определить страну, из которой осуществляется фактическое управление или контроль над белизской компанией.

В очень многих случаях такая страна совпадает со страной налогового резидентства бенефициара компании. Если такой страной является Россия, и клиент заявит об этом в банковских формах (относящихся именно к компании, а не к бенефициару), то именно в налоговый орган России поступит информация о счёте данной компании как «налогового резидента» России (даже тогда, когда такая компания является «активной», и стандарт CRS не требует направление данных о её счёте в страну резидентства бенефициара).

Вариантом решения данной проблемы для «активных» компаний, не имеющих резидентства в стране инкорпорации, может быть наём в компанию директоров, страна налогового резидентства которых не совпадает со страной бенефициара. В этом случае страна резидентства директора (директоров) и будет являться местом управления и контроля над компанией и, соответственно, страной её налогового резидентства для целей CRS. В результате сведения о счёте такой «активной» компании не будут направляться в страну резидентства бенефициара. Однако, важно помнить, что указанные директора не должны быть «номинальными» – они должны иметь и осуществлять реальные полномочия по управлению компанией (включая полноценный доступ к её банковскому счёту). Также следует учитывать, что соответствующая практика на текущий момент ещё не сложилась и судить об эффективности тех или иных решений пока преждевременно.

В результате сведения о счёте такой «активной» компании не будут направляться в страну резидентства бенефициара. Однако, важно помнить, что указанные директора не должны быть «номинальными» – они должны иметь и осуществлять реальные полномочия по управлению компанией (включая полноценный доступ к её банковскому счёту). Также следует учитывать, что соответствующая практика на текущий момент ещё не сложилась и судить об эффективности тех или иных решений пока преждевременно.

Пример 3. Налогово-прозрачные партнёрства (британские и канадские LLP и LP).

Указанные структуры часто образованы из компаний или физических лиц, не являющихся резидентами страны регистрации партнёрства. Такие партнёрства, как правило, не ведут деятельность и не получают доходов в стране своей регистрации, а налогообложение прибыли партнёрства осуществляется на уровне партнёров – в странах, налоговыми резидентами которых они являются. Однако, как быть, если необходимо указать страну налогового резидентства такой структуры при открытии на неё банковского счёта?

Согласно прямому указанию пункта 3 подраздела “D” раздела VIII CRS, партнёрства (товарищества), партнёрства с ограниченной ответственностью или схожие правовые образования, не имеющие резидентства для налоговых целей (так называемые «налогово-прозрачные» структуры), считаются для целей CRS резидентами юрисдикции, в которой расположено место их фактического управления. Однако, так ли обстоит дело на практике?

Однако, так ли обстоит дело на практике?

Согласно пункту 109 Комментария к разделу VIII CRS, местом фактического управления (place of effective management) является место, где по существу принимаются ключевые управленческие и коммерческие решения, необходимые для ведения бизнеса организации в целом. При этом при определении места фактического управления должны учитываться все значимые факты и обстоятельства. Организация может иметь несколько мест управления, однако, место фактического управления в конкретный момент времени – только одно.

Начнём с Великобритании. В ней могут применяться оба наиболее известных критерия определения налогового резидентства юридического лица – место инкорпорации и место управления и контроля. В случае «конкуренции» между странами, в которых компания может являться резидентом, могут применяться соответствующие положения международных договоров, позволяющие определить какую-то одну страну. Кроме того, признаётся возможность двойного налогового резидентства.

Кроме того, признаётся возможность двойного налогового резидентства.

В сообщении для портала ОЭСР относительно национальных критериев налогового резидентства, Великобритания отмечает, что для целей CRS зарубежное партнёрство, управляемое и контролируемое из Великобритании, будет являться налоговым резидентом Великобритании, однако ничего не сообщает об обратной ситуации – определении резидентства партнёрств, зарегистрированных в Великобритании, но управляемых из-за рубежа.

Очевидно, что для определения резидентства таких налогово-прозрачных структур, как партнёрства LLP или LP, образованных из партнёров – нерезидентов Великобритании, и управляемых из-за рубежа, место инкорпорации играет отнюдь не решающую роль. Несмотря на обязанность регистрироваться в налоговой службе Великобритании и сдавать налоговые отчеты, налогоплательщиками в этом государстве они не являются. Более того, таким партнёрствам будет отказано в выдаче сертификата о налоговом резидентстве в Великобритании, что прямо подтверждает отсутствие у них статуса налогового резидента в этой стране.

Однако, ряд банков стран-участниц MCAA (в частности, европейских) исходят из того, что для целей CRS данные о счетах британских партнёрств должны в любом случае направляться в страну их инкорпорации, т.е. в Великобританию. Факт инкорпорации в Великобритании и присвоения уникального номера UTR (Unique Taxpayer Reference), по их мнению, является достаточным для признания партнёрства резидентом Великобритании для целей CRS. При этом, номер UTR не является налоговым номером в строгом смысле слова, а является лишь идентификатором для лиц, сдающих отчёты в HMRC (о чём Великобритания указала в своём разъяснении для ОЭСР о налоговых номерах) и сам по себе о налоговом резидентстве в Великобритании не свидетельствует.

Такой подход может представляться спорным, но имеет право на существование, учитывая, что критерий инкорпорации применяется в Великобритании наряду с критерием управления и контроля, и имеется индивидуальный номер, имеющий, исходя из своего названия, налоговое предназначение. Например, если английское партнёрство с российским бенефициаром и счётом в латвийском банке, является «активным» (в терминологии CRS), то информация о счёте такого партнёрства будет направляться из Латвии только в Великобританию.

Например, если английское партнёрство с российским бенефициаром и счётом в латвийском банке, является «активным» (в терминологии CRS), то информация о счёте такого партнёрства будет направляться из Латвии только в Великобританию.

Что касается Канады, в ней для определения налогового резидентства применяется только критерий места центрального управления и контроля. Партнёрства, учреждаемые по законам отдельных провинций (напр., Британская Колумбия, Онтарио), не являясь юридическими лицами, не являются и самостоятельными налогоплательщиками. Тем не менее, в сообщении для портала ОЭСР Канада признаёт своими налоговыми резидентами партнёрства, фактическое управление которыми осуществляется из Канады. Отсюда можно сделать вывод, что канадские партнёрства, управляемые и контролируемые из-за рубежа, налоговыми резидентами Канады признаваться не должны, и данные об их счетах должны, по-видимому, направляться в страну резидентства бенефициара.

Тем не менее, на практике, как и вышеописанном случае с британскими партнёрствами, ряд банков считают регистрацию в Канаде достаточным условием для направления данных о счёте партнёрства именно в Канаду, а не в страну, из которой такое партнёрство фактически управляется или контролируется (даже несмотря на отсутствие у такого партнёрства налогового номера в Канаде).

В случае, когда партнёрство указывает в банковских формах о том, что не имеет резидентства для налоговых целей, банк вправе самостоятельно определить налоговое резидентство на основании данных об адресе головного офиса (principal office) партнёрства (пункт 10 Комментария к разделу VI CRS).

При этом под «головным офисом» (principal office) как правило понимается место, откуда осуществляется фактическое управление компанией (effective management). Адрес банка, обслуживающего счёт компании, почтовый ящик или адрес, используемый исключительно для получения корреспонденции, не могут быть «головным офисом», кроме случаев, когда такой адрес является единственным адресом, который использует организация и назван в качестве зарегистрированного адреса в ее учредительных документах (пункт 153 Комментария к разделу VIII CRS).

Чем подтвердить налоговое резидентство?

После того, как банк получил данные, заявленные клиентом в рамках само-сертификации, он должен проверить их обоснованность, сопоставив их с информацией, полученной им от клиента при открытии счёта, в том числе с любыми документами, собранными в рамках процедур AML/KYC (т. н. «тест на правдоподобность», the reasonableness test), а также используя иные доступные банку ресурсы.

н. «тест на правдоподобность», the reasonableness test), а также используя иные доступные банку ресурсы.

Среди них могут быть документы, исходящие из уполномоченных государственных органов юрисдикции, о резидентстве в которой утверждает клиент, учредительные документы компании, сведения из открытых источников и др.

Важным документом, который Стандарт CRS (пункт 6 подраздела “Е” раздела VIII) относит к «документальным доказательствам» (documentary evidence), может служить сертификат о налоговом резидентстве, выданный уполномоченным государственным органом юрисдикции, резидентом которой считает себя заявитель.

Поскольку сертификат о налоговом резидентстве (о статусе резидента для налоговых целей) является официальным документом, специально подтверждающим страну налогового резидентства того или иного субъекта, очевидно, что его представление должно снимать любые вопросы относительно резидентного статуса держателя счёта в соответствующей стране. Однако, получение такого сертификата не всегда возможно.

Однако, получение такого сертификата не всегда возможно.

В одних случаях сертификат не может быть выдан в принципе, когда у компании/партнёрства отсутствует реальный офис, управление и деятельность осуществляются за рубежом, фактической уплаты налогов в стране регистрации не происходит. Иногда сертификат не может быть получен в первый год с момента регистрации компании, поскольку он подтверждает факт налогового резидентства лица в конкретном периоде, который ещё не завершился.

Налоговое резидентство и налоговый номер (TIN)

Известно, что налогоплательщик (т.е. лицо, у которого возникают налоговые обязанности в той или иной стране) не обязательно является налоговым резидентом этой страны (напр., он может быть иностранным резидентом и лишь получать доход от источников в данной стране). Тогда как налоговый резидент той или иной страны – всегда является (должен являться) в ней налогоплательщиком. Налоговое резидентство лица в той или иной стране предполагает, что в этой стране он исполняет определённые обязанности по декларированию доходов и уплате налогов. Подтверждением этого служит факт постановки лица на учет в налоговом органе и присвоение ему номера налогоплательщика.

Подтверждением этого служит факт постановки лица на учет в налоговом органе и присвоение ему номера налогоплательщика.

Согласно Стандарту CRS (подраздел “A” раздела I), информация о счёте включает в себя, помимо прочего, и идентификационный налоговый номер (Tax Identification Number, TIN) держателя счёта и/или его контролирующего лица. Именно поэтому, наряду с указанием страны резидентства, банки требуют указания клиентом в банковских формах своего TIN, присвоенного в заявленной стране (либо его функциональный эквивалент).

Указание TIN не требуется, если соответствующая юрисдикция вообще не предусматривает присвоение таких номеров, либо если по её внутреннему законодательству сбор данных о таких номерах для целей CRS не требуется.

Бывают и иные случаи, когда клиент не может указать TIN, соответствующий заявленной им стране налогового резидентства (например, если он недавно стал налоговым резидентом, и налоговый номер ещё не был ему присвоен, либо если у него по каким-то причинам нет возможности получить такой номер). В этих случаях в банковских формах требуется указать причины такой невозможности.

В этих случаях в банковских формах требуется указать причины такой невозможности.

Национальные правила об идентификационных налоговых номерах (их аналогах) и принципах их присвоения в каждой из стран-участниц MCAA собраны в разделе Tax identification numbers (TINs) сайта ОЭСР.

Несмотря на то, что Стандарт CRS не проводит чёткой свази между налоговым резидентством и наличием налогового номера, многие банки рассматривают наличие номера TIN как однозначное доказательство налогового резидентства в данной стране.

Обобщение

В таблице ниже приведена обобщенная информация, касающаяся резидентства и номера TIN юридических лиц и иных структур, зарегистрированных в ряде юрисдикций. Во всех нижеперечисленных случаях речь идёт о компаниях/партнёрствах, владение/контроль и управление которыми осуществляется из-за рубежа (нерезидентами страны регистрации компании/партнёрства).

| Примеры юрисдикций и зарегистрированных в них юридических лиц / иных структур | Признается ли налоговым резидентом страны своей регистрации (инкорпорации) для целей CRS? | Присваивается ли налоговый номер (TIN)? |

|---|---|---|

| Сейшелы (компания IBC) | Да (на основании факта инкорпорации на Сейшелах) | Нет |

| Белиз (компания IBC) | Нет (на основании критерия управления и контроля) | Нет |

| Британские Виргинские Острова (компании BC) | Да (юрисдикция пока не представила информацию в ОЭСР) | Нет (юрисдикция пока не представила информацию в ОЭСР) |

| Панама (корпорации) | Да (юрисдикция пока не представила информацию в ОЭСР) | Да (юрисдикция пока не представила информацию в ОЭСР) |

| Кипр (компании) | Да (если соблюдены формальные требования управления и контроля на Кипре) | Да (присваивается на основании простого заявления) |

| Латвия (компании) | Да (на основании факта регистрации в Латвии) | Да (присваивается автоматически) |

| Эстония (компании) | Да (на основании факта регистрации в Эстонии) | Нет (присваивается лишь регистрационный код) |

| Великобритания (компании, партнёрства LLP и LP, включая шотландские) | Нет / ? (на практике зависит от подхода конкретного банка: могут применяться как критерий инкорпорации, так и управления и контроля.  Ряд банков считает наличие номера UTR доказательством налогового резидентства UK) Ряд банков считает наличие номера UTR доказательством налогового резидентства UK) | Нет (но предусмотрен номер UTR – Unique Taxpayer Reference, служащий идентификатором для лиц, сдающих налоговые отчеты в HMRC) |

| Ирландия (партнёрства LP) | Да / ? (относительно партнёрств – юрисдикция пока не представила информацию в ОЭСР. На практике зависит от подхода конкретного банка. Но общее правило – критерий инкорпорации (применяется для компаний, зарегистрированных после 01.01.2015)) | Нет (но предусмотрен TRN – Tax Reference Number, служащий идентификатором для налогоплательщиков, зарегистрировавшихся в налоговой службе) |

| Канада (партнёрства LLP/LP) | Нет / ? (на практике зависит от подхода конкретного банка) | Нет (в качестве TIN может служить бизнес-номер (BN). Но присваивается он только тем партнёрствам, которые обязаны сдавать отчетность в Канаде или ведут деятельность в Канаде) |

| Гонконг (компании) | Да (на основании факта инкорпорации в Гонконге) | Да (номером TIN служит номер бизнес-регистрации компании – Business Registration (BR) number) |

| Сингапур (компании) | Нет / ? (на основании критерия управления и контроля.  На практике зависит от подхода конкретного банка) На практике зависит от подхода конкретного банка) | Да (присваивается Unique Entity Number (UEN) – единый идентификатор для общения с государственными органами, включая ACRA и IRAS) |

| ОАЭ (офшорные/международные компании, компании свободных зон, местные компании) | Да (на основании факта инкорпорации в ОАЭ) | Нет (присвоение налоговых номеров планируется в 2018 году в связи с введением НДС) |

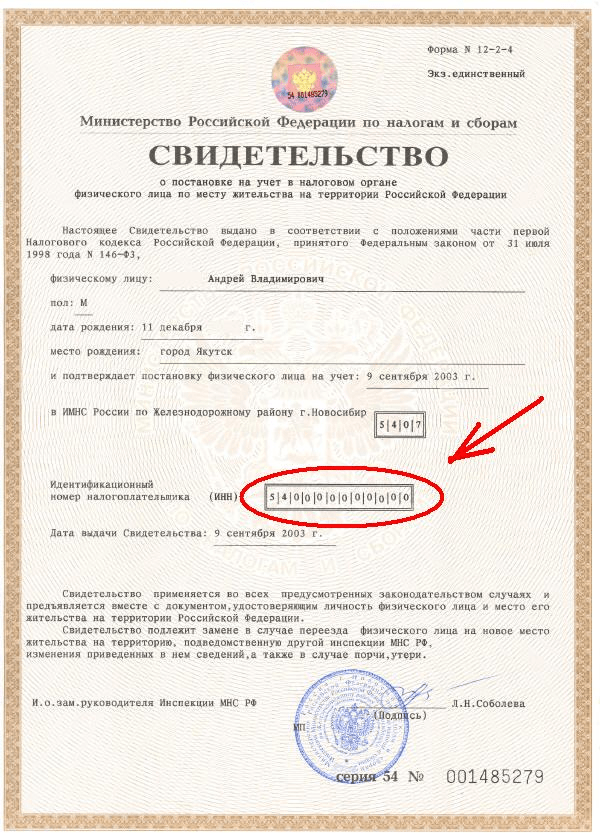

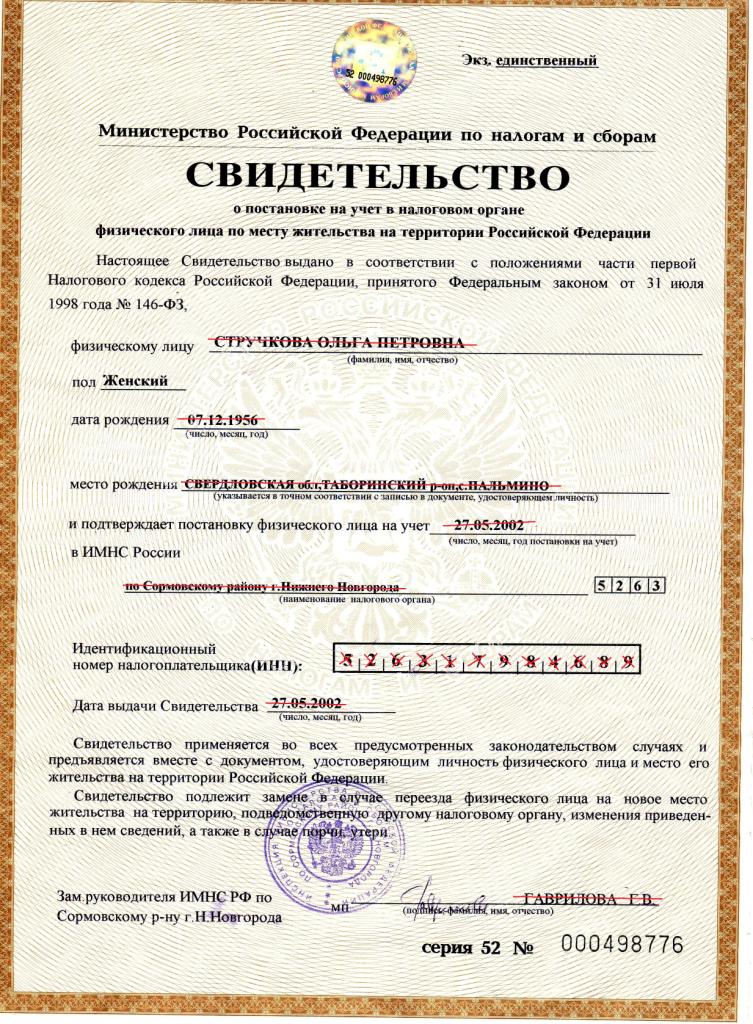

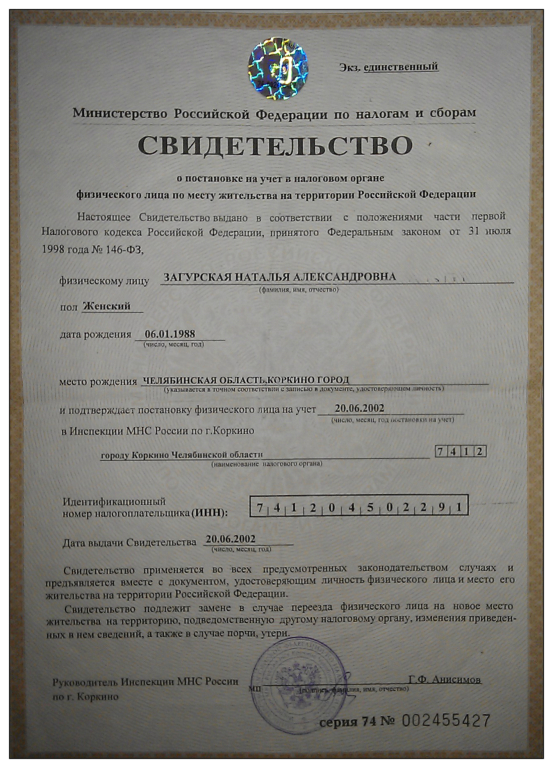

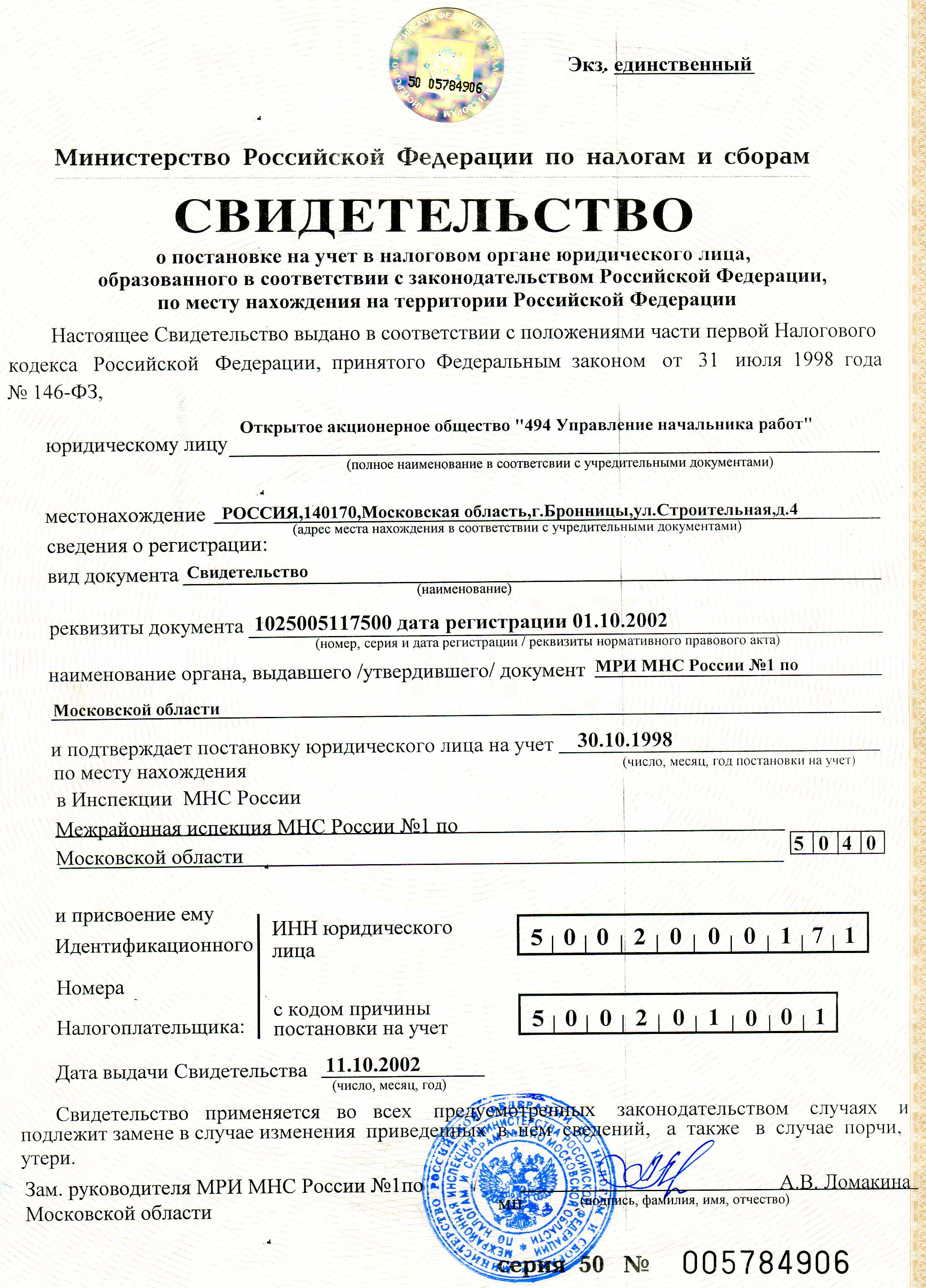

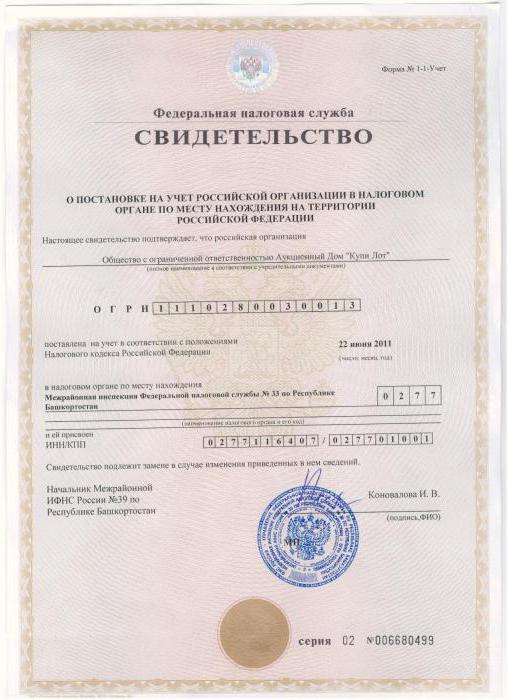

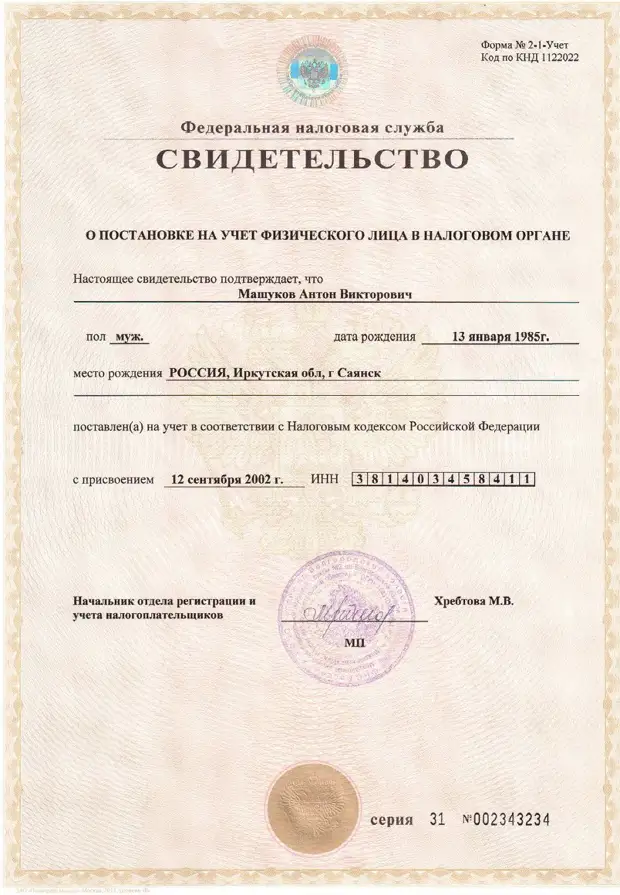

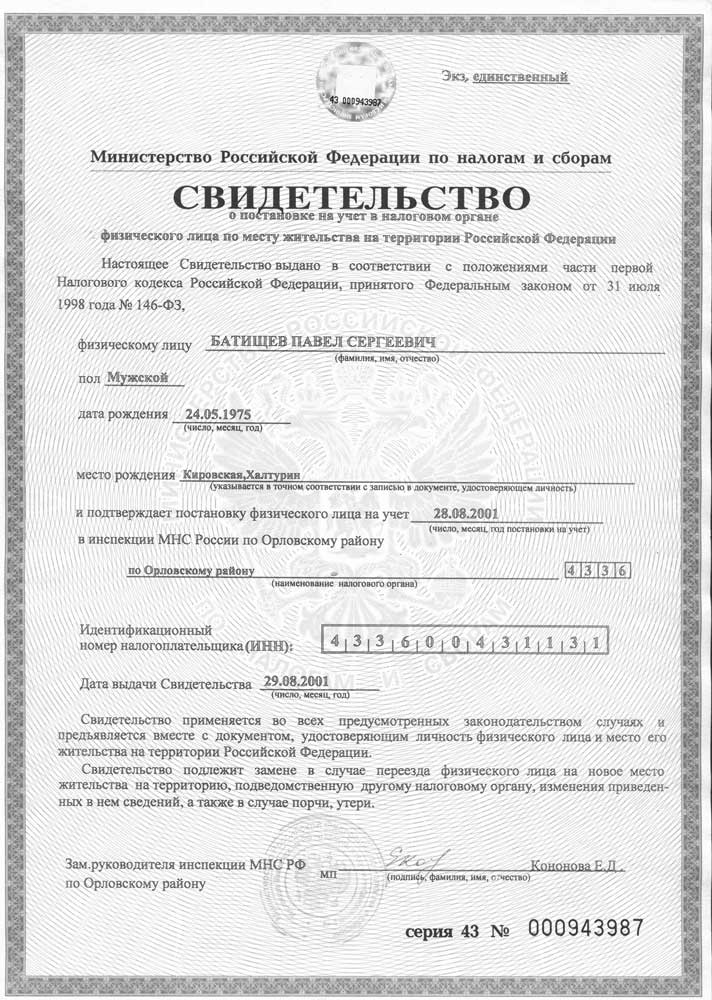

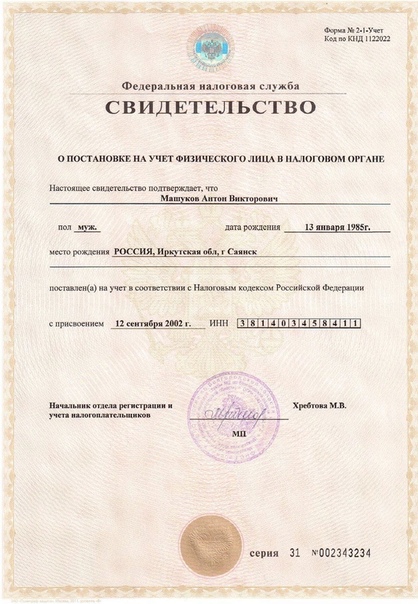

| Россия | Да (на основании факта регистрации в России) | Да (ИНН присваивается при регистрации) |

Выводы

- При определении страны налогового резидентства компании или её контролирующего лица для целей CRS необходимо руководствоваться нормами внутреннего законодательства соответствующей страны и принимать во внимание все значимые факты и обстоятельства.

- В реальной практике налоговое резидентство, определённое согласно букве национального закона, и налоговое резидентство, определяемое для целей CRS банком по собственной инициативе, могут не совпадать.

- Различные банки могут по-разному толковать Стандарт CRS и национальные правила определения налогового резидентства. Если у клиента возникают разногласия с банком по этому поводу, клиенту необходимо располагать официальным документальным подтверждением своего статуса налогового резидента в конкретной стране (в первую очередь, сертификатом налогового резидентства).

- Наличие у компании налогового номера (TIN) как правило подтверждает её резидентство в стране, присвоившей такой номер. С другой стороны, факт налогового резидентства в определённой стране не всегда означает наличие и возможность получения в ней налогового номера. Поэтому возможны ситуации, когда резидентство в данной стране есть, а номера TIN нет (и для некоторых банков это служит основанием считать страной резидентства компании страну резидентства её бенефициара).

- Некоторые банки могут неадекватно толковать понятия «активная» и «пассивная» компания, вплоть до полного искажения их смысла, установленного Стандартом CRS.

«Активный» или «пассивный» характер компании зависит от структуры её доходов или иных признаков, установленных Стандартом CRS, но никак не от наличия или отсутствия реальной деятельности или налогового номера в стране регистрации. В этой связи клиенту рекомендуется располагать доказательствами «активного» или «пассивного» характера доходов компании, например, в виде финансовой отчетности компании за предыдущий год с пояснениями (учитывая, что под автоматический обмен со страной бенефициара подпадают в первую очередь данные о счетах «пассивных» компаний).

«Активный» или «пассивный» характер компании зависит от структуры её доходов или иных признаков, установленных Стандартом CRS, но никак не от наличия или отсутствия реальной деятельности или налогового номера в стране регистрации. В этой связи клиенту рекомендуется располагать доказательствами «активного» или «пассивного» характера доходов компании, например, в виде финансовой отчетности компании за предыдущий год с пояснениями (учитывая, что под автоматический обмен со страной бенефициара подпадают в первую очередь данные о счетах «пассивных» компаний). - Данные о счетах «активных» компаний могут попасть в страну резидентства бенефициара только в случае невозможности адекватного подтверждения резидентства компании в стране своей регистрации (в частности, при отсутствии налогового номера) и совпадения места управления компанией со страной резидентства её бенефициара.

Оцените эту страницу!

[Всего: 0 Средний: 0/5]Itin на iHerb – что это такое?

Этот вопрос может возникнуть по разным причинам и у разных людей, в том числе и у тех, кто собирается делать покупки в американских интернет-магазинах.

itin

Английская аббревиатура «ITIN» расшифровывается как «Individual Taxpayer Identification Number». В документах он выражается в виде девятизначного цифрового кода. Этот код выдаётся налоговой службой США. Все, кто собирается связать свою деятельность с американскими экономическими или финансовыми сферами, обязаны получить «ITIN».

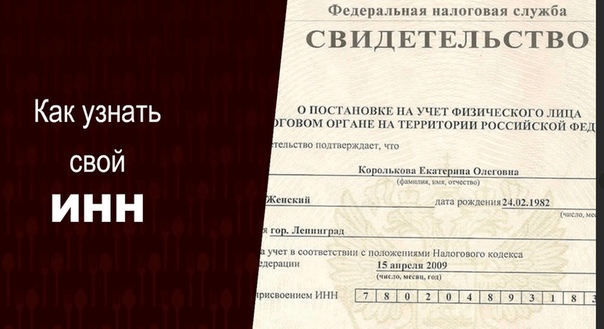

Забегая вперёд, нужно отметить, что в случае с «iherb» этого делать не придётся. Идентификационный номер используется в сфере налогообложения, а также он необходим при открытии банковских счетов и регистрации в различных платёжных системах. Аналогом американского «ITIN» в России является идентификационный номер налогоплательщика ИНН.

Iherb

Ресурс «Iherb» – это интернет-магазин натуральных товаров и продуктов из США. У него есть свой русскоязычный сайт с рублёвыми ценами и 30-тысячным ассортиментом от многих известных мировых брендов.

Вся представленная магазином продукция делится на несколько категорий:

- Натуральные пищевые добавки.

- Товары для гигиены и красоты.

- Натуральные продукты ,в том числе и вегетарианские.

- Товары для детей. Тут есть детское питание, безопасные игрушки, средства гигиены.

- Лечебные товары.

- Товары для домашних животных.

- Товары для похудения.

- Так называемые суперпродукты.

- Спортивное питание.

На сайте магазина есть информация о том, как получить специальный промо-код. Если указать его при оформлении заказа, то можно получить скидку. Акции со скидками до 60% на разные категории товаров тут проводятся ежедневно. Также здесь можно использовать бонус лояльности и получить 10-процентную скидку. Информация о бонусе тоже есть на официальном сайте магазина.

Магазин принимает оплату от Яндекс Кассы, от QIWI и c пластиковых карт самых популярных мировых платёжных систем.

Магазин «Iherb» производит безопасную и быструю доставку по всему миру. Благодаря качественному товару, системе скидок и надёжной доставке его обороты постоянно растут.

itin на iherb

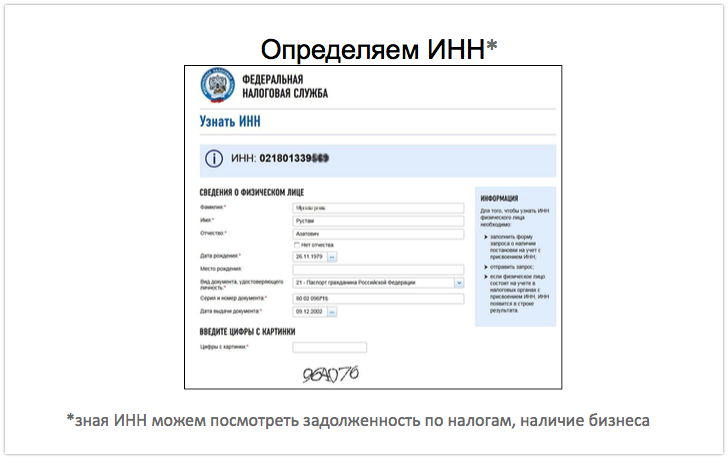

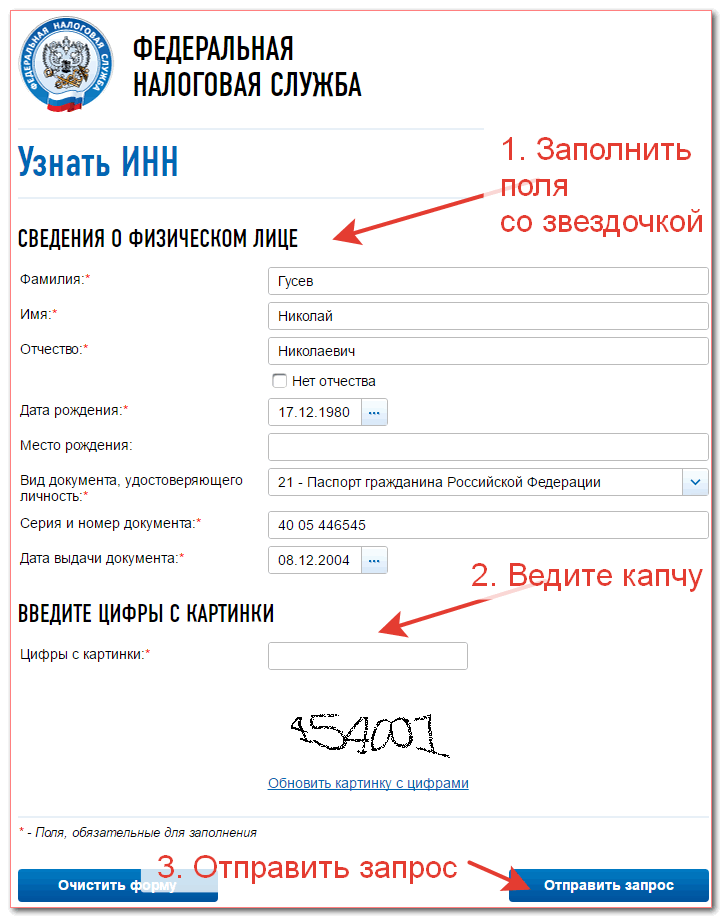

Оформление заказа в магазине «iherb» требует заполнения формы. Одним из обязательных для заполнения полей формы является поле «itin». В русском варианте магазина, в это поле вносится ИНН. Тем, кто не помнит своего идентификационного номера налогоплательщика можно зайти на официальный сайт налоговой службы: https.//service.nalog.ru/inn.do. Там ИНН отображается автоматически после ввода паспортных данных.

Tinis — Vikipēdija

Tinis jeb āmrija ( Gulo gulo ) ir liels sermuļu dzimtas ( Mustelidae ) plēsējs, kas ir vienīgīgā 9000 ( 9000) 9000 ( 9000) Tas ir vislielākais sauszemes plēsējs sermuļu apakšdzimtā ( Mustelinae ). Zinātniskais vārds Gulo nozīmē negausis jeb rīma. [1]

[1]

Tinis apdzīvo ziemeļu puslodes mežus: skujkoku, jauktu un lapkoku mežus, klajas mežu ainavas un tundru.Tas galvenokārt sastopams uz ziemeļiem no 60 ziemeļu platuma grāda. [2] Visvairāk tie ir sastopami Aļaskā, Kanādā, Skandināvijā, Krievijas rietumziemeļos un Sibīrijas ziemeļos. Kopš 19. gadsimta tiņu populācija ir nostiprinājusies, neskatoties uz to medībām, biomas degradāciju un faktu, ka tiņi vairs nedzīvo savā vēsturiskajā dienvidu izplatības are unālāV Eiropās. [3] Par pārsteigumu dabas pētniekiem 2008. gadā Kalifornijā tika nofilmēts tinis, kas tur nebija manīts pēdējos 30 gadus. [4]

No Eiropas dienvidiem tiņi izzuda 19. gadsimtā vajāšanas un mežu izciršanas dēļ. Eiropā ir apmēram 2200 tiņu, no kuriem 1400 dzīvo Krievijā, 400 Zviedrijā, 200 Norvēģijā, 150 Somijā. Sibīrijā varētu būt vairāk nekā 18 000 тиņу. [2]

Pēdējie divi tiņi Latvijas teritorijā tika nošauti 1875. un 1876. gadā. [1] Pēc 100 gadiem viens tinis Latvijā atkal tika novērots 1973–1974. гада Дзедрупе пирог Энгурес эзера. [2]

гада Дзедрупе пирог Энгурес эзера. [2]

Tinis ir drukns, muskuļots plēsējs, kas ārēji vairāk atgādina lāci, nekā pārējos sermuu dzimtas dzīvniekus.Pieaudzis dzīvnieks ir aptuveni 70–90 cm garš, augstums skaustā 35–45 cm, svars 13–18 кг. [1] paši liels tēviš var sasniegt 1 metra garumu un svērt 30 кг. [5] Tēviņi ir kādus 30% lielāki par mātītēm. Par tiņiem sermuļu dzimtā ir lielāki tikai kalāni un Brazīlijas dižūdri.

Kažoka matojums tinim ir garš, biezs un pinkains. Tas ir eļļains un atgrūž jebkādu mitrumu, līdz ar to lieliski piemērots, lai sargātu dzīvnieku no auksta un mitra gaisa. Tiņa kažokāda ir populāra starp ziemeļu vietējiem iedzīvotājiem, kā oderes materiāls ziemas apģērbam.Uz purna, kājām, muguras un vēdera matojums ir melns, kopumā ķermeņa augšpuse ir gaišāka par apakšpusi, gaišākais matojums parasti ir tumši brūns, bet var būt arī salmu dzeltens. Tinim ir raksturīgas gaišākas joslas sānos. Dažiem īpatņiem ir koši balts laukums uz krūtīm vai pakaklē. [6] Galva masīva, platu pieri, matojumam pieres daļā gaiši plankumi. Ausis nelielas, noapaļotas, plati novietotas. Асте тиним иса — аптувени 20 см гара, бливи сегта ар гарам пинкам. Divas reizes gadā; ган павасари, ган рудени нотиек апматоджума майна. [1]

Tinim ir raksturīgas gaišākas joslas sānos. Dažiem īpatņiem ir koši balts laukums uz krūtīm vai pakaklē. [6] Galva masīva, platu pieri, matojumam pieres daļā gaiši plankumi. Ausis nelielas, noapaļotas, plati novietotas. Асте тиним иса — аптувени 20 см гара, бливи сегта ар гарам пинкам. Divas reizes gadā; ган павасари, ган рудени нотиек апматоджума майна. [1]

Tinim ir masīvas, muskuļotas, taču relatīvi īsas kājas. Pakaļkājas garākas par priekšējām, tādēļ mugura ir izliekta, un lēkšojot viņš kūkumo. Pēdām ir pieci pirksti, tās ir lielas, platas, īpaši pakaļkāju pēdas. Pirksti savienoti ar peldplēvēm. Tinim ir ļoti gari, līki un asi nagi. Lai gan tinis ir puspēdminis, ķepu nospiedums vasarā var sasniegt 8 x 10 см. Bet ziemā, kad pēda apaug ar biezu apmatojumu, nospieduma laukums kļūst divas reizes lielāks. Kājas atbalsta lielā virsma liecina par tiņa piemērošanos dzīvei ziemeļos un sniegainos apvidos. [6]

Tiņi ir vientuļnieki un pāros laiku pavada tikai dažas dienas riesta laikā Tinis tāpat kā citi sermuļu dzimtas dzīvnieki, salīdzinot ar savu augumu, ir ļoti spēcīgs un nepiekāpīgs dzīvnieks. Tas ir aktīvs visu gadu, pat pašos bargākajos laika apstākļos. Tinis jūtas ērti sniegotā mežā, savukārt vidi nepievilcīgu padara cilvēku darbība. Tiņi ir vientuļnieki un apvienojas pāros uz dažām dienām riesta laikā. Katram tinim ir sava teritorija un svešus sava dzimuma tiņus savā teritorijā tas necieš. [7] Tii dzīvo galvenokārt uz zemes un pārvietojas neveiklos lēkšos. Tiņi ir izturīgi auļotāji, spējot bez atpūtas noskriet 10–15 км. Dienā tas var noskriet līdz 45 км. Medījot tinis var būt ļoti ātrs, un sasniegt vairāk nekā 50 км / ч. Tiņa garie nagi un polsterētie pēdu spilventiņi ļauj veikli vajāt medījumu pat dziļā sniegā. [2] Тини ир активи не тикаи накти, бет ари диена. Арктискайос раджонос лайка, кад гандриз вишу диеннакти валда вай ну нактс вай диена, тиу активитате ун атпута миджас ик па 3—4 ступень. [2] Tinis arī labi peld.

Tas ir aktīvs visu gadu, pat pašos bargākajos laika apstākļos. Tinis jūtas ērti sniegotā mežā, savukārt vidi nepievilcīgu padara cilvēku darbība. Tiņi ir vientuļnieki un apvienojas pāros uz dažām dienām riesta laikā. Katram tinim ir sava teritorija un svešus sava dzimuma tiņus savā teritorijā tas necieš. [7] Tii dzīvo galvenokārt uz zemes un pārvietojas neveiklos lēkšos. Tiņi ir izturīgi auļotāji, spējot bez atpūtas noskriet 10–15 км. Dienā tas var noskriet līdz 45 км. Medījot tinis var būt ļoti ātrs, un sasniegt vairāk nekā 50 км / ч. Tiņa garie nagi un polsterētie pēdu spilventiņi ļauj veikli vajāt medījumu pat dziļā sniegā. [2] Тини ир активи не тикаи накти, бет ари диена. Арктискайос раджонос лайка, кад гандриз вишу диеннакти валда вай ну нактс вай диена, тиу активитате ун атпута миджас ик па 3—4 ступень. [2] Tinis arī labi peld.

Tiņa nagi ļauj tam veikli kāpt kokos, taču tinis to dara reti, pamatā glābjoties no ienaidniekiem. [1] Tinim nav daudz ienaidnieku. Galvenais ienaidnieks ir cilvēks, bet savvaļā tie ir lāči, vilki un pumas. [8] Jaunu tini var nomedīt arī lielie, plēsīgie putni, piemēram, ērgļi. [9]

Galvenais ienaidnieks ir cilvēks, bet savvaļā tie ir lāči, vilki un pumas. [8] Jaunu tini var nomedīt arī lielie, plēsīgie putni, piemēram, ērgļi. [9]

Tinim ir asa oža, bet diezgan vāja redze. [2] Lai labāk novērotu apkārtni, tas bieži mēdz pacelties pakaļkājās, tinis spēj, abās kājās izslējies, nedaudz staigāt. [1] Kā daudziem citiem sermuu dzimtas dzīvniekiem arī tinim ir smakojoša sekrēta dziedzeri zem astes. Sekrēts tiek izmantots, lai iezīmētu teritoriju un signalizētu par dzimumbriedumu. Pateicoties smirdīgajam sekrētam, to dažās tautās sauc par «skunksulāci» un «smirdīgo kaķi».

Tinis spēj uzkāpt kokā, bet to dara reti, tikai lai bēgtu no ienaidnieka vai lai noslēptu medījumu Tinim ir nežēlīga un spēcīga plēsēja slava, tas spēj nogalināt upuri, kas ir piecreiz lielāks par viņu pašu. [2] Tas pārtiek galvenokārt no gaas, bet ziemā tikai no gaas. Dzīvniekam ir spēcīgi žokļi, ar gariem ilkņiem un asšķautņainiem plēsējzobiem. Augšžoklī pēdējais dzeroklis ir iegriezts par 90 grādiem mutes iekšpuses virzienā. Tas tinim auj no maitas noplēst pilnībā sasalušas gaas strēmeles. [10]

Augšžoklī pēdējais dzeroklis ir iegriezts par 90 grādiem mutes iekšpuses virzienā. Tas tinim auj no maitas noplēst pilnībā sasalušas gaas strēmeles. [10]

Tiņi medī grauzējus, zaķus, штирнас, путнус, mēdz uzbrukt slimiem, ievainotiem vai novārgušiem lielajiem zālēdājiem, kā briežiem, aļņiem. Tomēr galvenā tia barība ir maita.Лай атрасту маиту, тинис диеннакти носкриен десмитием километру. Tas pārvietojas nelieliem lēkšiem. Кад бариба ир атраста, тинис узтурас тас тувума тик ильги, камерта ир пилниба апеста, каулус ун аду иескайтот. [1] Tiņi lielus daudzumus gaļas mēdz arī noslēpt krātuvēs vēlākai iztikai. Barību tas aprok zemē vai sniegā, vai arī uzvelk kokā, kur iespīlē zaru žāklē. Šīs krātuves tinis apsmidzina ar sekrētu, lai citi dzīvniekiem krātuve nebūtu iekārojama. [2] Izdevīgā gadījumā tinis medījumu atņem citiem plēsējiem. [1] Tiņi var nopietni kaitēt mājlopiem un ziemeļbriežiem, kā dēļ izpelnās cilvēka dusmas. [2]

Ir zināms, ka Eiropā dzīvojošie tiņi medī daudz aktīvāk nekā Ziemeamerikā dzīvojošie. To skaidro ar faktu, ka Eiropā ir mazāk citu lielo plēsēju, kā dēļ tinim vairāk jāmedī pašam, jo pietrūkst citu plēsēju pamestās maitas, kā arī iespējas medījumu nozagārši.

To skaidro ar faktu, ka Eiropā ir mazāk citu lielo plēsēju, kā dēļ tinim vairāk jāmedī pašam, jo pietrūkst citu plēsēju pamestās maitas, kā arī iespējas medījumu nozagārši.

Vasarā tinis kļūst par visēdāju. Bez gaļas tas barojas ar lapseņu un kameņu periem, ar medu, ar putnu olām un reizēm ar ogām: avenēm, mellenēm, brūklenēm un dzērvenēm. [1]

Dzimumbriedumu tiņi sasniedz 2,5 gadu vecumā, un mazuļi dzimst tikai katru otro gadu. Tiņiem riesta laiks ir vasarā. Tā kā mātītei ir embrioniskā diapauze, kas uz 7–8 mēnešiem atliek embrija attīstību, tad mazuļi dzimst pavasarī. Ja barības ir maz, tad embrijs neattīstās vispār. Груснибас периоды около 30–50 дней. Parasti piedzimst 2–3 mazuļi mātes izveidotā migā, кас вейдота но залес вай лапам када ала ваи клиншу ниша. Tiņi labprāt izmanto citu dzīvnieku izraktās alas vai atrod klusu vietu zem krituša koka.Dažreiz migas tiek veidotas zem sniega, ko var novērot Somijas tiņiem. Vienā metienā var būt dažādu tēvu pēcnācēji. Mazuļu svars dzimstot ir ap 100 г. Mazuļi attīstās strauji, pieauguša tiņa augumu sasniedzot pirmajā gadā. Mazuļu augšanas laikā māte teritoriju agresīvi apsargā līdz jaunie tiņi spēj paši doties medībās. Mātītei ir divi pāri zīdekļu, un mazuļi barojas ar mātes pienu apmēram 8–10 nedēļas. [2]

Mazuļu svars dzimstot ir ap 100 г. Mazuļi attīstās strauji, pieauguša tiņa augumu sasniedzot pirmajā gadā. Mazuļu augšanas laikā māte teritoriju agresīvi apsargā līdz jaunie tiņi spēj paši doties medībās. Mātītei ir divi pāri zīdekļu, un mazuļi barojas ar mātes pienu apmēram 8–10 nedēļas. [2]

Dzīves ilgums savvaļā tiņiem 8–10 gadi. Nebrīvē tie var nodzīvot 17 gadus. [2]

Tinim ir 6 pasugas: [11]

DNS pētījumi ir atklājuši, ka tiņu tuvākie radinieki ir tairas ( Eira ) un caunas ( Martes ), visiem trijiem ir kopējs kādreiz Eirāzijā dzīvošēšisks aiz. [12]

Tiņu suga skaidri sadalās 2 pasugās: Eirāzijas tinis ( Gulo gulo gulo ) un Ziemeļamerikas tinis ( Gulo gulo luscus ). Daži zinātnieki šīm divām pasugām pievieno vēl četras, kuras dzīvo eogrāfiski izolētās vietās, tomēr lielākā daļa uzskata, ka suga nedalās pasugās vispār. [13] Pēdējie ģenētiskie pētījumi apliecina, ka Ziemeļamerikas tiņu populācija ir cēlusies no viena avota — tiņiem, kas pēdējā leduslaikmetā šķērsojušuši. [13]

[13]

- ↑ 1,0 1,1 1,2 1,3 1,4 1,5 1,6 1,7 1,8 «Zaļā dzīvesstila žurnāls «Vides Vēstis» ». Arhivēts no oriģināla, laiks: 2009. gada 21.februārī. Skatīts: 2010. gada 15. janvārī.

- ↑ 2,00 2,01 2,02 2,03 2,04 2,05 2,06 2,07 2,08 2, 09 2,10 «Тинис». Arhivēts no oriģināla, laiks: 2009. gada 8. septembrī. Skatīts: 2010. gada 15. janvārī.

- ↑ Гуло гуло (Росомаха)

- ↑ Первая за 30 лет росомаха замечена в Калифорнии | Засыпка

- ↑ росомаха (млекопитающее) — Британская онлайн-энциклопедия

- ↑ 6,0 6,1 «Arhivēta kopija».Arhivēts no oriģināla, laiks: 2008. gada 29. oktobrī. Skatīts: 2010. gada 15. janvārī.

- ↑ Департамент рыбы и дичи Аляски

- ↑ Answers.

com — Какие хищники у росомахи

com — Какие хищники у росомахи - ↑ «Хинтерленд Кто есть кто — Росомаха». Arhivēts no oriģināla, laiks: 2010. gada 26. septembrī. Skatīts: 2010. gada 15. janvārī.

- ↑ «Arhivēta kopija». Arhivēts no oriģināla, laiks: 2008. gada 27. maijā. Skatīts: 2007. gada 1. jūlijā.

- ↑ «Виды млекопитающих мира — Обзор: гуло».Arhivēts no oriģināla, laiks: 2011. gada 22. maijā. Skatīts: 2010. gada 15. janvārī.

- ↑ BioMed Central | Полный текст | Мультигенная филогения Mustelidae: разрешение отношений, темп и биогеографическая история адаптивного излучения млекопитающих

- ↑ 13,0 13,1 Интернет-журналы Bioone — митохондриальная филогеография и генетика сохранения росомахи (гуло-гуло) на северо-западе Северной Америки

Tinis — Википедия, свободная энциклопедия

Para la comuna francesa, véase This. Tinis ( Thinis , This o Tis ) es el nombre griego de una población del Antiguo Egipto, situada cerca de Abidos, en el Alto Egipto, que fue la capital de lías dos primeras din .

Probable situación de Tinis, próxima a Abidos.

- Nombre egipcio: Cheni ( ṯni ). Nombre griego: Tinis , Tis .Номбре арабе: Аль-Бирба (?)

En los epítomes de Manetón, es el lugar de origen de Menes, unificador de egipto y Tis es considerada la capital de la Confederación Tinita y el hogar de los faraones de las dinastías primera y segunda. Por eso, a estas dinastías se las denominó Tinitas ; también se llamó a este periodo: época Tinita (c. 3150 — c. 2686 г. до н.э.), y a la región: nomo Tinita .

Después de los espíritus de los muertos, y de los semidioses, la primera casa real tuvo ocho reyes, el primero de los cuales, Menes de Tis, reinó 62 anños.

La ubicación de la antigua ciudad de Tinis es desconocida, aunque posiblemente estaría situada en la orilla derecha del Nilo, cerca de Girga , unos quince kilómetros al norte de Abidos, o del pueblo de 000 El-o-Birba Birbeh , unos veinte kilómetros al noroeste, pero no ha sido hallada ninguna prueba arqueológica closedyente.

Con el advenimiento de la tercera dinastía, la capital se trasladó a Menfis.

Necrópolis [редактор]

Existen restos de una antigua necrópolis junto a Naga ed-Deir, frente a la moderna Girga, con tumbas que van des de el periodo predinástico hasta Principios del Imperio Medio, época en que Tinis declinó bajo la influencia de la decina ciudos ciudos.

Libro de los muertos (Осирис, con la piel verdosa está sentado a la derecha). En la cosmología Religiosa del Antiguo Egipto, Tinis es un lugar mítico en el cielo.Como cada nomo, tenía un lugar para la tumba y las momias de sus dioses-nomos muertos y así, Tinis albergaba el templo y último lugar de descanso de Onuris, cuyos epítetos, включая «toro de Tinis», adorado su muerodespués Jenti-Amentiu, y cuyo dios-nomo, fue colocado a la cabeza de la Enéada local. [1]

El sumo sacerdote del templo de Onuris en Tinis fue llamado el primer profeta, [2] o jefe de los videntes, un título que Maspero (1903) sugiere ser un refjo de la decadencia de Tinis en su estatus de ciudad .

Uno de los jefes de videntes, Anhurmose, que murió durante el reinado de Merenptah (c. 1213 — c. 1203 г. до н.э.), rompió con la tradición de sus predcesores del Reino Nuevo, que fueron enterrados en Abidos, y se hizo enterrar en Tinis.

La diosa leona Mehit también fue adorada en Tinis, y la restaurant de su templo durante el reinado de Merenptah fue supervisado probablemente por Anhurmose.

Hay pruebas de que la sucesión en el cargo de jefe de videntes de Onuris en Tinis fue de un known: en el período Heracleopolitano, un Hagi sucedió a su hermano mayor, también llamado Hagi, ya su padre [3] y en el Nuevo Reino, Parennefer llamado Wennefer (Вененнефер) [4] fue sucedido en el oficio sacerdotal por su hijo, Хори. [5]

En la antigua cosmología Religiosa egipcia, Tinis desempeñó un papel como lugar mítico en el cielo. [6] В частности, tal como se establece en el Libro de los Muertos, suignación escatológica se puede ver en ciertos rituales. Cuando el dios Osiris triunfa, «la alegría pasa su ronda en Tinis», una referencia a la Tinis celestial, frente a la ciudad terrena. [6]

Cuando el dios Osiris triunfa, «la alegría pasa su ronda en Tinis», una referencia a la Tinis celestial, frente a la ciudad terrena. [6]

Referencias [editar]

- ↑ Масперо 1903: 205

- ↑ Масперо 1903: 177

- ↑ Фишер 1987

- ↑ Frood 2007: 97

- ↑ Frood 2007: 189

- ↑ a b Massey 1907: 637

Bibliografía [editar]

- Фишер, Х.Г. (1987-1988). «Родительская связь между двумя тинитскими стелами гераклеопольского периода». Бюллетень египтологического семинара 9 : 15-23. Consultado el 21 de mayo de 2010.

- Frood, Элизабет (2007). Биографические тексты из Египта Рамессида . Атланта: Общество библейской литературы. ISBN 9781589832107 .

- Мэсси, Джеральд (1907). Т. Фишер Анвин, изд. Древний Египет: свет мира 2 . Лондрес.Архив от оригинала от 21 февраля 2014 года.

Консультации от 9 октября 2010 года.

Консультации от 9 октября 2010 года. - Масперо, Гастон (1903). Сейс, Арчибальд Генри, изд. История Египта, Халдеи, Сирии, Вавилонии и Ассирии 9 . Архив от исходного 22 сентября 2011 года. Обратитесь к 9 октября 2010 года.

Tinis — Wikipedija, prosta enciklopedija

Tinis ali Tis (egipčansko Čenu, grško Θίνις, Θίς, Thinis, This) je bila prestolnica prvih dinastij Starega Egipta.Mesta še niso odkrili, čeprav je dobro dokazano в египчанских записях, tudi в Manetonovi Egiptiaki ( Zgodovina Egipta ). Следы оменя, да е биль Тинис средние Тинишке конфедерации, племенские звезды, катере воды Менес (али Нармер) и околи 3150 пр. п. шт. здружил Египет в почтовой први фараон. В Tretji dinastiji se je prestolnica Egipta preselila v Memfis in Tinis je začel hitro izgubljati svoj pomen. Za Memfis se domneva, da je bil prva prava in trdna prestolnica Egipta.Tinis je imel zaradi geografske lege med rivalskimi herakleopolskimi in tebanskimi dinastijami v prvem vmesnem obdobju Egipta in bližine nekaj vojaško pomembnih oaz nekaj vpliva tudi v kasnejestih. Свой вплив е доказательно изгубил в римскем обдобью, ко е изгубил вло го управнега средща.

Свой вплив е доказательно изгубил в римскем обдобью, ко е изгубил вло го управнега средща.

Tinis je zaradi stare slave ostal pomembno versko središče z grobnico in mumijo Regionalnega božanstva. Из Knjige mrtvih , na primer, je razvidno, da je v staroegipčanski kozmologiji igral vlogo mitskega mesta v nebesih. [1]

Natančna lokacija Tinisa ni znana, večina egiptologov pa se strinja, da je v bližini Abidosa in sodobne Girge. [2] [3] [4]

Ime Tinis (grško Θίνις, Thinis) izhaja iz Manetonove rabe pridevnika tiniški za opis faraona Menesa. [5] Ker za Tinis ni nobenega ustreznega grškega imena, se šteje za izvirno egipčansko [2] in med igiptologi najbolj приложено имя. [5] [6] Я появляюсь туди в скрайшани области Тис (grško Θίς, Это). [7]

«Египтологи со на основе да здай знаных записок» [8] Тинис уместили в околико седанье Гирге, эправ е било предложенных туди некай других на локации, [9] ] kjer naj bi našli fragment spomenika z omembo Tinisa. [10]

[10]

Преддинастично в год династическая бдение [уреди | уреди кодо]

Abidoški Ozirion je tudi po izgubi tiniške politične moči ostal pomembno versko središčeČetudi arheološko najdišče Tinis še ni bilo odkrito, [11] gostota prebivalstva v abidoško-tiniški regiji kaže, da je bila pomembna že v 4.tisočletju pr. п. шт. [11] [12] Tinis je omenjen tudi kot najstarejše kraljevsko pokopališče v Egiptu. [13]

V zgodnjem obdobju je Abidos preustil politično oblast Tinisu, [14] sam pa ostal najvišje versko središče. [10] [14] Vloga Tinisa kot središča Tiniške konfederacije (ali Ničte dinastije) в zgodnjega dinastičnega obdobja, predvsem Prve in Druge dinastije, [15] Man je povzeta. [16] Zgleda, da je bilo v Tinisu tudi glavno pokopališče faraonov od Prve do pozne Druge dinastije. [16]

Старое крае [уреди | уреди кодо]

Politična moč Tinisa je bila očitno kratkoživa in se je končala na začetku Tretje dinastije (okoli leta 2686 pr. N. Št.), [17] ko je главно политично в Versko среднего Memfis postal. [17] Tinis je kljub temu ohranil lokalni vpliv: v Peti dinastiji je bil verjetno sedež «nadzornika Gornjega Egipta», državnega uradnika, odgovornega za dolino Nila južlo od njegove delte, 900 Управно средстве VIII.noma Gornjega Egipta in sedež njegovega nomarha.

N. Št.), [17] ko je главно политично в Versko среднего Memfis postal. [17] Tinis je kljub temu ohranil lokalni vpliv: v Peti dinastiji je bil verjetno sedež «nadzornika Gornjega Egipta», državnega uradnika, odgovornega za dolino Nila južlo od njegove delte, 900 Управно средстве VIII.noma Gornjega Egipta in sedež njegovega nomarha.

В войнах в првем вместе с дочерью Египта (около 2181 до околи 2055 пр. № шт.) Je nomarh Hierakonpolisa Anktifi od «nadzornika Gornjega Egipta» в Tinisu zahteval priznanje gaodvisnost. [19] Zgleda, da šlo samo za razkazovanje moči, nevtralnost meščanov pa je dosgel s pošiljko žita. [20]

Po Anktifijevi smrti je Tinis postal najbolj severni nom Gornjega Egipta, ki je prišel pod region Intefa II., faraona tebanske Enajste dinastije (околи 2118 до околи 2069 пр. н. шт.). [20] [21] Продиранье тебанске армада проти северу е в битки при Тинису устав Кети III., Фараон гераклеопольске Девете династии, около Поучеваню краля Мерикарея . [22] S faraoni herakleopolske dinastije in njihovimi zavezniki, nomarhi Asjuta, se je kasneje vojskoval tudi Intef II. Meja med severom in jugom se je ustalila nekje med Tinisom in Asjutom. [21]

[22] S faraoni herakleopolske dinastije in njihovimi zavezniki, nomarhi Asjuta, se je kasneje vojskoval tudi Intef II. Meja med severom in jugom se je ustalila nekje med Tinisom in Asjutom. [21]

Ko se je moč Teb utrdila, je Mentuhotep II.(околи 2061-2010 пр. н. шт.) на своей кампании за поновно здружитев Египта освободил Тинис, в катерем е такрат владал упор, верно на побудо Гераклеополиса. [23] Mentuhotep je s pomočjo vojske pod poveljstvom nomarha Asjuta [20] взпоставил пополн надзор над местом. [23]

В другом месте Египта (околи 18. столета пр. Н. Шт.) Se je Tinis verjetno ponovno uprl in dosgel nekaj samostojnosti. Ryholt je zato leta 1997 предлагал, da bi se Abidoška dinastija morala preimenovati Tiniško dinastijo, [24] in da je bil sedež dinastije vsekakor v Tinisu, ki je bil upravno središče noma. [25]

Новое крае в Позно открытом [уреди | уреди кодо]

Počasno upadanje vpliva Tinisa se je za nekaj časa ustavilo v Osemnajsti dinastiji (okoli 1550 do okoli 1292 pr. N. St.), Ko je postal pomemben zaradi geografskih povezav z več oazima20 900o19 [8] [27] В том случае, если пользователь положил жупана, Тиниса заседало вечность помнимых особей: Сети, ки, созданный при поставке обелиска фараонке Хачепсут, [28] в этом блоге; [29] глазник Интеф, непогрешив члан фараоновега двора в сопотнике Тутмоза III.; [28] [30] мин, учитель принца Аменхотепа III. [28]

N. St.), Ko je postal pomemben zaradi geografskih povezav z več oazima20 900o19 [8] [27] В том случае, если пользователь положил жупана, Тиниса заседало вечность помнимых особей: Сети, ки, созданный при поставке обелиска фараонке Хачепсут, [28] в этом блоге; [29] глазник Интеф, непогрешив члан фараоновега двора в сопотнике Тутмоза III.; [28] [30] мин, учитель принца Аменхотепа III. [28]

В zgodovinskem obdobju se je Tinis zmanjšal na zgodovinsko nepomembno naselje. [31] Zavajajoča omemba «Nespameduja, kralja Tinisa» na asirski steli iz 7. stoletja pr. п. шт. ni nič drugega kot odraz asirskega «nepoznavanje subtilnosti egipčanske političneierarhije.» [32]

Tinis je zagotovo že pred rimskim obdobjem prenehal biti upravno središče noma.Novo središče je, morda že ob ustanovitvi (Ptolemaj I. Soter), почтовый Ptolemais Hermiou. [7]

Religija [uredi | уреди кодо]

Prizor tehtanja duše iz Knjige mrtvih; v egipčanski verski kozmologiji je Tinis predstavljal mitsko mesto v nebesih Vsak nom je imel grobnico в mumijo svojega nomskega boga. В Tinisu je bil tempelj in zadnje počivališče boga Anhurja, [33] «bika Tinisa» , [34] ki so ga po njegovi smrti [33] častili kot Hentiamentija. [13] Anhur je bil tudi glavni bog lokalne eneade. [35]

В Tinisu je bil tempelj in zadnje počivališče boga Anhurja, [33] «bika Tinisa» , [34] ki so ga po njegovi smrti [33] častili kot Hentiamentija. [13] Anhur je bil tudi glavni bog lokalne eneade. [35]

Высокий свеченик Anhurjevega templja se je imenoval «prvi prerok» [36] ali «poglavar vidcev». [37] [38] Масперо (1903) je na njegov naslov gledal kot na odraz upadanja tiniškega statusa mesta. [39]

Eden od poglavarjev vidcev, Anhurmoz, ki je umrl med vladanjem faraona Merneptaha (okoli 1213-okoli 1203 pr. N. Št.), Je prekinil običaj svojih svojih izvação izva k in ne v Abidosu. [40]

V Tinisu se je častila tudi levinja-boginja в Anhurjeva soproga Mehit. [41] [42] Обновление Mehitinega templja v Tinisu je nadziral verjetno svečenik Anhurmoz. [40]

Нэкай доказов каже, да биль положай погларья видцев Анхурья в Тинису дружинска домена. В herakleopolskem obdobju je nekega Hagija наследил njegov starejši brat, ki je bil tudi Hagi, oba pa sta nasledila svojega očeta. [43] В Новом крае я поглавляй видцев Вененнеферя [44] наследил ньегов с Хори. [45]

В староэгипчански верски козмологии я тинис играл влого мицкега места в небесих. [1] По записям в Knjigi mrtvih so njegov velik pomen videli v določenih obredih. Кадар je bog Oziris triumfiral, se je fraza «v Tinisu se veselijo» nanašala na mitski Tinis in ne na zemeljskega. [1]