Что такое кредитные дефолтные свопы (CDS)?

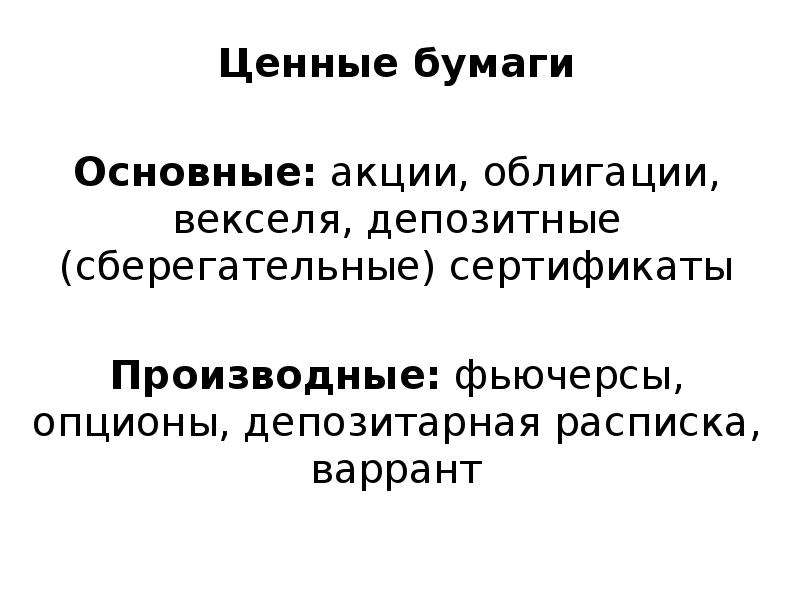

Кредитный Дефолтный Своп (Credit Default Swap, CDS) — финансовый инструмент в виде кредитного дериватива или соглашения, при котором покупатель уплачивает премию продавцу, в обмен на то, что продавец принимает на себя риски оплаты обязательств третьей стороны. Проще говоря, это страховка. Например, страховка от дефолта.

Изначально CDS были задуманы как инструменты для хеджирования: купили облигаций Греции, Португалии, Испании и прочих «столпов» Европейской финансовой системы, одновременно купили и страховку от дефолта. Дефолт случится — продавцы облигаций (правительство Греции) будут не в состоянии выплатить свои долги; покупатель свопа (он же покупатель облигаций, например) передаст облигации продавцу свопа (крупные финансовые институты, как правило) с тем, чтобы последние вернули вложенные в облигации средства (плюс надлежащие процентные выплаты).

Однако в данный момент страховочная роль CDS уступила место спекулятивному аспекту

То есть, для покупки CDS не обязательно быть держателем долгов третьего лица. Вы можете купить своп лишь для того, чтобы потом продать его дороже (дорожать он будет в случае увеличения кредитных рисков). На бытовом уровне в пример можно привести ситуацию, когда вы покупаете страховку от угона автомобиля своего соседа. Никакого отношения к автомобилю соседа вы не имеете, денег он вам не должен. Однако у вас есть основание полагать, что вскоре вероятность угона его автомобиля возрастет (сосед уедет на 2 года жить за границу, оставив авто стоять во дворе).

То есть, для покупки CDS не обязательно быть держателем долгов третьего лица. Вы можете купить своп лишь для того, чтобы потом продать его дороже (дорожать он будет в случае увеличения кредитных рисков). На бытовом уровне в пример можно привести ситуацию, когда вы покупаете страховку от угона автомобиля своего соседа. Никакого отношения к автомобилю соседа вы не имеете, денег он вам не должен. Однако у вас есть основание полагать, что вскоре вероятность угона его автомобиля возрастет (сосед уедет на 2 года жить за границу, оставив авто стоять во дворе).Рынок кредитных деривативов, по сути, является одним из наименее регулируемых финансовых секторов в мире. Это привело к тому, что на сегодня объем выпущенных CDS в разы превышает объем мировой экономики (мировой ВВП). Нетрудно догадаться, что в период кризиса такой нависший ком легко может превратиться в лавину, которая многократно усугубит состояние мировой финансовой системы.

Ярким примером тому может служить ныне покойный банк Lehman Brothers, который перед своим крахом был должен выплатить более $5 млрд по ипотечным обязательствам.

Для сравнения, ныне здравствующий банк Goldman Sachs продал страховок от дефолтов проблемных стран Еврозоны (Греции, Испании, Италии, Португалии, Ирландии) на сумму более $140 млрд. В случае необходимости единовременной выплаты такой суммы никакому банку выжить не удастся. Подобная ситуация наблюдается во всех крупнейших мировых банках.

Однако решать проблему надо, так как Греция неминуемо шла (и тянула за собой остальных) к дефолту. На выручку пришла Международная ассоциация профессиональных участников рынка свопов и деривативов (ISDA), члены которой на совещании от 1 марта единогласно решили, что текущая ситуация (кредитная несостоятельность Греции, на основании которой построена программа помощи) не является дефолтом. Фактически ISDA «намекнула» всем покупателям свопов, что никаких выплат в связи с наступлением страхового случая не будет. По сути, данная позиция означает удаление CDS из списка существующих финансовых инструментов, ибо вряд ли найдется хоть один человек, который будет покупать страховку, по которой ничего не платят.

Стоит заметить, что членами комитета ISDA, по случайному совпадению, являются крупнейшие банки (они же и должны были бы платить по страховкам). Очень удобная организация рынка, не правда ли?

В такой ситуации все держатели свопов кинулись продавать их на рынке. Тем же страховщикам. Это позволило покупателям CDS «отбить» уплаченную премию, а страховщикам — сократить размер грозящих выплат. После чего ISDA все-таки решила не ставить крест на CDS, и уже 9 марта было принято решение о том, что кредитное событие все же имеет место быть (к слову, дефолт Греции признали все ведущие мировые рейтинговые агентства, а непосредственно правительство Греции объявило о программе реструктуризации, то есть «списании», долгов).

Теперь многократно сокращенную страховую сумму ведущим банкам предстоит выплатить оставшимся держателям кредитных дефолтных свопов (CDS).

Поляков Алексей

БКС Экспресс

CDS – что это за инструмент и для чего он используется

Кредитный Дефолтный Своп (Credit Default Swap, CDS) — производный финансовый инструмент, позволяющий хеджировать кредитный риск по долговым обязательствам.

CDS действует по принципу страховки. Если у держателя бондов появляются сомнения в устойчивости эмитента, он может застраховать свои вложения, купив свопы на эти бумаги. За это он платит продавцу CDS разовые или регулярные выплаты (страховую премию), а в случае дефолта эмитента долг ему будет выплачен другой стороной сделки.

По сути, продавец дефолтных свопов становится поручителем по долгу эмитента обязательств: в случае несостоятельности последнего, он платит. Такая схема имеет смысл, если кредитный рейтинг продавца CDS выше, чем рейтинг заемщика. Для инвестора CDS предоставляет возможность отделить кредитный риск от всех остальных типов рисков и гибко управлять им.

Первые CDS появились в США в середине 1990-х годов, когда недавняя выпускница Кембриджского университета Блит Мастерс (Blythe Masters) смогла убедить своего работодателя J.P. Morgan Chase Bank выпустить на рынок новый революционный продукт. Довольно быстро инструмент получил широкое распространение среди трейдеров и инвесторов по всему миру.

CDS позволили гибко управлять рисками, в частности пенсионные фонды получили возможность держать долговые обязательства компаний с недостаточным рейтингом надежности, страхуя их в крупных банках с высокими рейтингами. Банки смогли регулировать размер рискованных кредитов на балансе, страхуя излишек нежелательной задолженности и высвобождая дополнительные резервы.

Продавцами CDS могут выступать любые крупные кредитные организации, будь то банки, страховые компании или хеджевые фонды.

Помимо непосредственного дефолта эмитента выделяют ряд других кредитных событий, которые могут повлечь за собой выплату страховки по дефолтным свопам. Среди них:

— неуплата купонов по кредиту по истечении определенного времени

— технический дефолт — неуплата купона в срок по каким-либо техническим причинам

— реструктуризация задолженности (снижение процентной ставки, изменение графика платежей, смена валюты долга и др.)

— отказ на оплату по обязательствам или мораторий (характерно для государственных облигаций).

В случае наступления одного из кредитных событий возможны два варианта возмещения убытков кредитору. В зависимости от условий контракта продавец CDS либо выкупает у кредитора долговые обязательства по номинальной стоимости, либо компенсирует ему разницу между рыночной и номинальной ценой долговых бумаг.

Одной из особенностей дефолтных свопов является то, что покупатель необязательно должен иметь на руках базисное обязательство. Иными словами, вы можете застраховать то, чего у вас нет. Это открывает помимо хеджирования широкие спекулятивные возможности для игры на понижение. Трейдер может занять «короткую позицию» по любому обязательству купив на него дефолтный своп.

При такой сделке покупатель и продавец CDS могут не иметь никакого отношения к эмитенту базового обязательства. По сути, продавец CDS выступает в качестве букмейкера, готового принять ставку на ухудшение кредитного качества определенного эмитента. Более того, этот эмитент вообще может не иметь никаких действующих долговых обязательств.

Из-за спекулятивной составляющей объем рынка CDS может превышать объем рынка лежащего в его основе обязательства в разы, что часто и происходит. В таких случаях при дефолте эмитента продавцы CDS могут стать должниками на сумму намного превышающую общее количество его долгов.

Широкое распространение CDS называют одной из основных причин кризиса 2008 г. По данным Международной ассоциации по свопам и деривативам (ISDA), к концу 2007 года номинальная стоимость обращавшихся кредитных дефолтных свопов достигла $62,2 трлн, что в 1,3 раза больше объема мирового ВВП за тот же год.

Определенные сложности рынок кредитных дефолтных свопов создал и в 2012 г. в связи с проблемами суверенного долга Греции.

В России понятие «кредитный дефолтный своп» в официальных документах впервые появилось в 2013 г. В феврале 2015 г. Банк России издал Указание «О видах производных финансовых инструментов», в том числе предусматривающий кредитный дефолтный своп.

Сегодня основной проблемой мирового рынка CDS называют недостаточное регулирование. После кризиса 2008 г. были сделаны некоторые шаги в этом направлении, но до сих пор по многим инструментам этого рынка остается непрозрачным механизм ценообразования, а оценка реальной надежности продавцов CDS представляет из себя весьма сложную задачу.

После кризиса 2008 г. были сделаны некоторые шаги в этом направлении, но до сих пор по многим инструментам этого рынка остается непрозрачным механизм ценообразования, а оценка реальной надежности продавцов CDS представляет из себя весьма сложную задачу.

Сделки с кредитными дефолтными свопами происходят на внебиржевом рынке между институциональными инвесторами. Для рядового частного инвестора этот инструмент имеет ценность в виде эффективного рыночного индикатора кредитоспособности эмитента.

Стоимость премии по CDS напрямую зависит от мнения рынка по поводу надежности эмитента, так что их котировки оперативно реагируют на ухудшение финансового состояния последнего. Чем выше стоимость дефолтных свопов, тем выше риск. Часто этот индикатор позволяет отследить ухудшение ситуации у заемщика раньше, чем рейтинговые агентства официально поменяют оценку надежности его долговых обязательств.

открыть счет

БКС Брокер

Кредитный дефолтный своп (CDS)

Кредитно-дефолтный своп (англ. Credit Default Swap — CDS) — производный финансовый инструмент, по которому продавец кредитной защиты соглашается выплатить покупателю определенную в контракте сумму (как правило, номинал за вычетом восстановленной стоимости долга) в случае наступления определенного кредитного события. Взамен покупатель CDS осуществляет разовую или регулярные выплаты, соответствующие сумме возмещения. Список кредитных событий, при которых наступает выплата по CDS, определяется сторонами контракта. Это может быть невыплата основной суммы долга, наступление технического дефолта, отказ от выплаты купонных платежей, реструктуризация долга и т. п.

Credit Default Swap — CDS) — производный финансовый инструмент, по которому продавец кредитной защиты соглашается выплатить покупателю определенную в контракте сумму (как правило, номинал за вычетом восстановленной стоимости долга) в случае наступления определенного кредитного события. Взамен покупатель CDS осуществляет разовую или регулярные выплаты, соответствующие сумме возмещения. Список кредитных событий, при которых наступает выплата по CDS, определяется сторонами контракта. Это может быть невыплата основной суммы долга, наступление технического дефолта, отказ от выплаты купонных платежей, реструктуризация долга и т. п.Примечательна история CDS. Считается, что кредитно-дефолтные свопы были придуманы сотрудницей JP Morgan Блайт Мастерс в 1994 году. Несмотря на относительно недавнее создание, CDS быстро стал популярным финансовым инструментом. По данным Международной ассоциации свопов и деривативов, объемы торгов CDS с 2003 по 2007 год ежегодно удваивались. К началу 2008 года объем рынка CDS составил 62,2 триллиона долларов США, что превышало размер мирового ВВП.

Несмотря на относительно недавнее создание, CDS быстро стал популярным финансовым инструментом. По данным Международной ассоциации свопов и деривативов, объемы торгов CDS с 2003 по 2007 год ежегодно удваивались. К началу 2008 года объем рынка CDS составил 62,2 триллиона долларов США, что превышало размер мирового ВВП.

Изначально CDS задумывался как инструмент хеджирования кредитных рисков, однако очень быстро стал популярным у спекулянтов. Благодаря его активному распространению банки выдавали кредиты низкого качества, не сильно оценивая кредитоспособность заемщиков. Это привело к созданию пузыря на рынке ипотеки в США, который в 2007 году стал одной из основных причин финансового, а затем и мирового экономического кризиса.

Информацию о стоимости CDS на суверенный долг различных стран можно найти на сайте Cbonds в разделе «Индексы» — «Срочный рынок» — «Кредитно-дефолтные свопы (CDS)». Например: CDS 10Y Беларусь

На основе котировок CDS считается вероятность дефолта того или иного эмитента за период, соответствующий периоду CDS. Информацию о вероятности дефолта (на основе CDS) можно найти там же, в разделе «Индексы» — «Срочный рынок» — «Вероятность дефолта (на основе CDS)».

Информацию о вероятности дефолта (на основе CDS) можно найти там же, в разделе «Индексы» — «Срочный рынок» — «Вероятность дефолта (на основе CDS)».

Кредитные дефолтные свопы — что это и как работает

Развитие рынка кредитных дефолтных свопов началось в 2003 году. Хотя сам инструмент появился в США еще в начале 90-х. Уже к 2006 году совокупная стоимость всех таких свопов достигла уровня мирового ВВП. Чем же объясняется интерес к таким инструментам?

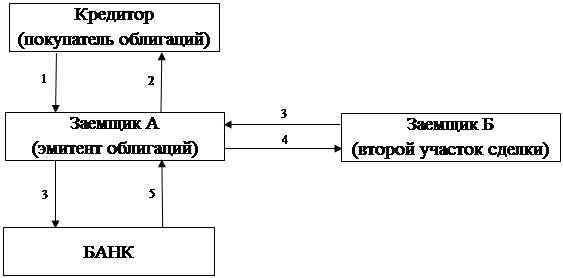

По своей сути, этот инструмент является своего рода страховкой кредитору от невыплаты кредита заемщиком. Можно привести простой пример необходимости такой операции. Предположим, есть небольшой банк с небольшим капиталом. У него появился важный клиент, который хочет взять большой кредит. Но в случае, если клиент не сможет возвратить деньги, банк окажется в непростом положении.

Как понизить риски в данной ситуации?

Банк соглашается на выдачу кредита. Но в то же самое время, он заключает договор с более крупным банком (или иной кредитной организацией), суть которого заключается в защите от неплатежеспособности.

При этом, банк, выдающий кредит, обязан платить определенные взносы второму банку. Если же кредитор не вернет займ или проценты по нему, второй банк будет их погашать банку-кредитору. Схема достаточно простая и интересная с точки зрения современной финансовой системы.

Таким образом, кредитный дефолтный своп – это договор, который позволяет одной стороне минимизировать свои риски при выдаче кредитов. При этом, эта сторона готова компенсировать минимизацию рисков платежами в пользу второй стороны (которая, в свою очередь, предоставляет такого рода защиту).

Комиссия по такому свопу, которую банк-кредитор выплачивает другому банку может погашаться как разовым платежом, так и постепенно. Что касается форм обязательств по таким соглашениям, они могут быть двух типов.

- В первом случае, банк кредитор платит второму банку разницу между номинальной и текущей ценой обязательств заемщика.

- Во втором случае, банк, который оказывает страховые услуги, выкупает у банка-кредитора актив и, как следствие, все риски по нему.

Плюсы и минусы кредитных дефолтных свопов

У кредитных дефолтных свопов или CDS есть свои существенные преимущества. Банки, которые оказывают услуги по «страховке» берут на себя все риски клиента. Поэтому банку-кредитору нет необходимости создавать дополнительные резервы на случай дефолта по обязательствам. Соответственно, у кредитора остается больше средств на проведения других операций, в том числе кредитования других клиентов.

Еще одно важное преимущество такого рода сделок своп – возможность отделить кредитные риски от всех других. Для тех, кто оказывает услуги по страховке, в подобных операциях также есть свои очевидные преимущества – они получают выплаты от банка-кредитора.

Есть у CDS и свои очевидные минусы. Во-первых, законодательство в этой сфере постепенно ужесточается. Регуляторы вводят все новые меры для предотвращения ситуации, сложившейся в 2008-2009 годах (об этом мы рассказываем чуть ниже).

Еще один значительный минус заключается в том, что банк, который оказывает такого рода страховые услуги, может понести значительные убытки в случае наступления кризиса. Дело в том, что в такой период количество дефолтов по обязательствам резко возрастает. Компании не в состоянии погашать свои обязательства по займам.Соответственно, все бремя выплат ложится на банки, которые страхуют от дефолтов. Проблема заключается также в том, что большое количество банков-кредиторов начинают требовать исполнение обязательств по таким сделкам своп. Банкам-страховщикам приходится распродавать активы и это только ускоряет и углубляет кризис.

Дело в том, что в такой период количество дефолтов по обязательствам резко возрастает. Компании не в состоянии погашать свои обязательства по займам.Соответственно, все бремя выплат ложится на банки, которые страхуют от дефолтов. Проблема заключается также в том, что большое количество банков-кредиторов начинают требовать исполнение обязательств по таким сделкам своп. Банкам-страховщикам приходится распродавать активы и это только ускоряет и углубляет кризис.

Роль кредитных дефолтных свопов в кризисах

Кредитные дефолтные свопы пользуются большой популярностью у спекулянтов. И это вполне логично особенно в период роста на рынках. Спрос на кредиты растет. Все большее количество банков начинают выдавать займы. Соответственно, им нужна страховка, особенно небольшим кредитным организациям.

Рекомендованные для вас статьи:По мере приближения кризиса, компании больше не могут обслуживать свои обязательства в полной мере. Риски дефолтов существенно возрастают. Естественно, это приводит к росту запросов на выполнение обязательств со стороны банков-страховщиков. Подобная ситуация случилась со страховой компанией AIG, которой удалось выпустить кредитных свопов на общую сумму в 400 миллиардов долларов США до 2008 года. Естественно, когда ситуация стала выходить из-под контроля, спасать компанию пришлось уже государству.

Естественно, это приводит к росту запросов на выполнение обязательств со стороны банков-страховщиков. Подобная ситуация случилась со страховой компанией AIG, которой удалось выпустить кредитных свопов на общую сумму в 400 миллиардов долларов США до 2008 года. Естественно, когда ситуация стала выходить из-под контроля, спасать компанию пришлось уже государству.

В посткризисный период проводились многочисленные расследования и выдвигались серьезные обвинения. В частности, в 2013 году ЕС обвинил крупнейшие банки мира в блокировке регулирования CDS. Естественно, такая блокировка была намеренной и крайне необходимой для того, чтобы кредитный дефолтные свопы процветали и приносили огромные доходы (до того момента, пока система не рухнула и не спровоцировала серьезнейший кризис).

Против КДС выступали и продолжают выступать многие видные деятели как инвестиционного, так и, как ни странно, спекулятивного рынка. Уоррен Баффет называет КДС «бомбой замедленного действия», а Джордж Сорос говорит об этих активах как о «Дамокловом мече». И в этих словах есть определенная логика и смысл.

Попытки решить проблему КДС

Стоит отметить, что проблемы, вызванные кризисом 2008-2009 годов стали причиной неоднократных попыток избежать подобной ситуации в будущем и нивелировать последствия кризиса. В частности, уже в 2009 году в США и Европе предпринимались шаги сделать торговлю этими активами системной и подчинить ее определенным стандартам.

В 2011 году в США был принят закон Додда-Франка. В одной из его глав предусматривается требование к банкам предоставлять отчеты по сделкам по кредитным дефолтным свопам. Несмотря на то, что эта мера несколько снижает вероятность рисков, специалисты отмечают, что регулятор не сможет до конца оценить возможные последствия и глубоко вникнуть в систему КДС.

Интересно и другое. Инструменты КДС помогают понять причину современных событий в политике и экономике. Рассмотрим ситуацию с Грецией. В еврозоне есть множество государств, которые имеют значительные проблемы с бюджетом и долгами. Тем не менее, проблема Греции несколько отличается. Ведь это государство получало кредиты от Goldman Sachs.

Последний, в свою очередь, как и другие банки, которые давали кредиты Элладе, страховали свои риски при помощи КДС. Соответственно, если Греция объявит дефолт по своим долговым обязательства, автоматически будет запущен механизмтребований по кредитным дефолтным свопам. Здесь задействованы крупнейшие банки мира и счет идет на миллиарды долларов США. Последствия от этих шагов могут еще раз значительно пошатнуть мировую финансовую систему.

Интересно и то, что Кредитные дефолтные свопы приходят в Россию.

В ближайшее время этот инструмент может стать актуальным. Причем на мировом рынке КДС идет постепенное снижение операций. Ведь в последние несколько лет КДС оказались под прицелом видных мировых регуляторов. Многие эксперты задаются вопросом, смогут ли CDS прижиться на отечественном рынке и каковы будут последствия от таких шагов.

Ведь в последние несколько лет КДС оказались под прицелом видных мировых регуляторов. Многие эксперты задаются вопросом, смогут ли CDS прижиться на отечественном рынке и каковы будут последствия от таких шагов.

Кредитный дефолтный своп (CDS): введение, примеры, торговля

Кредитный дефолтный своп (credit default swap) является самым широкоиспользуемым производным инструмент долгового рынка. Контракт CDS предоставляет покупателю страховку против банкротства отдельной компании. На финансовом жаргоне компанию называют базовым заемщиком, а банкротство – кредитным событием.

Покупатель страховки получает право на продажу облигаций базового заемщика по их номинальной стоимости при наступлении кредитного события, в то время как продавец кредитного дефолтного свопа обязан купить эти облигации по номиналу. Обьем облигаций, который может быть продан покупателем кредитного свопа должен быть сопоставим с номиналом кредитного дефолтного свопа.

Как и в случае со страховкой, покупатель CDS осуществляет периодические платежи продавцу до конца действия CDS контракта. В США самым распространенным сроком действия контракта является пять лет. При этом, платежи перечисляются обычно в конце каждого квартала, т.е. четыре раза в год. В случае дефолта или другого кредитного события расчет производится либо через физическую поставку облигации либо денежным платежом. Именно вероятность дефолта является ключевой составляющей ценнобразования CDS и размера доходности облигаций эмитента. Читайте также Кредитные спреды и вероятность дефолта.

В США самым распространенным сроком действия контракта является пять лет. При этом, платежи перечисляются обычно в конце каждого квартала, т.е. четыре раза в год. В случае дефолта или другого кредитного события расчет производится либо через физическую поставку облигации либо денежным платежом. Именно вероятность дефолта является ключевой составляющей ценнобразования CDS и размера доходности облигаций эмитента. Читайте также Кредитные спреды и вероятность дефолта.

Физическая поставка

Денежный платеж

Пример. Предположим, что инвестор держит в своем портфеле облигационный выпуск компании Petroleo Brasiliero размером $100 млн. и с датой погашения через 15 лет. В связи с 1) высокой долговой нагрузкой и 2) масштабной инвестиционной программой энергетической компании в будущие 10 лет инвестор обеспокоен потенциальным ухудшением кредитоспособности Petroleo Brasiliero.

Стоимость кредитного свопа на 20 января 2014 года составляет 120 базисных пунктов в год и платится ежеквартально. Таким образом, инвестор обязан платить 30 б.п. в квартал на протажении 5 лет. В денежном выражении ежеквартальный платеж составит:

30 б.п. x $100 млн. = 0,3% x $100 млн. = $300,000

|

В случае банкротства расчет будет осуществляться через денежный платеж. Если в течение срока действия контракта опасения инвестора относительно кредитного качества Petroleo Brasiliero оправдаются, и компания объявит дефолт, то трейдер из JP Morgan обязан будет возместить инвестору потери.

О взаимосвязи между доходностью облигации и размером CDS премии можно прочитать в Сравнение облигаций с CDS-ами.

Допустим, 20 февраля 2015 года компании не удалось рефинансировать долговые обязательства для поддержания текущих операций, и компания объявила дефолт по своим облигациям. В случае с денежным расчетом с помощью аукциона определяется справедливая рыночная цена облигаций после момента объявления дефолта. По итогам аукциона справедливая стоимость облигаций, которые держит инвестор, составляет 45 центов за каждый доллар номинала облигации. Таким образом, трейдер обязан возместить инвестору потери в размере 55% от номинального размера заключенного CDS контракта, т.е. выплата составит $55 млн.

В случае с денежным расчетом с помощью аукциона определяется справедливая рыночная цена облигаций после момента объявления дефолта. По итогам аукциона справедливая стоимость облигаций, которые держит инвестор, составляет 45 центов за каждый доллар номинала облигации. Таким образом, трейдер обязан возместить инвестору потери в размере 55% от номинального размера заключенного CDS контракта, т.е. выплата составит $55 млн.

55% х $100 млн. = $55 млн.

После наступления кредитного события инвестор перестает осуществлять ежеквартальные платежи. Однако, так как покупатель CDS контракта платит по истечении периода, инвестору необходимо заплатить за время с момента последнего платежа (20 января 2015 года) до кредитного события (20 февраля 2015 года), т.е. за 1 месяц. – приблизительно $100 тыс.

Из предыдущего примера известно, что инвестор платил 120 базисных пунктов от номинала в год – размер платежа в базисных пунктах называется CDS спредом. Такие крупнейшие инвестиционные банки как Goldman Sachs, JP Morgan, HSBC, Credit Suisse являются маркет мейкерами на рынке кредитных дефолтных свопов. Они котируют кредитные дефолтные свопы по разным базовым заемщикам, т.е. дают возможность инвесторам как продавать страховку, так и покупать.

Такие крупнейшие инвестиционные банки как Goldman Sachs, JP Morgan, HSBC, Credit Suisse являются маркет мейкерами на рынке кредитных дефолтных свопов. Они котируют кредитные дефолтные свопы по разным базовым заемщикам, т.е. дают возможность инвесторам как продавать страховку, так и покупать.

При котировании банки, как правило показывают двойной рынок: например, 330/340. Это означает, что трейдер из банка готов купить CDS по 330 базисных пунктов (трейдер будет платить 3,3% от номинала каждый год в течение 5 лет) и продать за 340 б.п. (трейдер готов получать 3,4% от номинала ежегодно в течение 5 лет). При этом

Трейдеры в инвестиционных банках, которые торгуют CDS контрактами, как правило, специализируются на компаниях какой-то отдельной отрасли. Например, один трейдер покрывает самые крупные компании нефтегазового сектора, другой – банковского сектора, третий – потребительского сектора, и т.д.

Ключевым аспектом контракта CDS является определение кредитного события. Обычно кредитными событиями могут служить невыплата процентов по облигации или самого номинала в назначенную дату, реструктуризация долгов, или банкротство компании. Подробнее о видах кредитных событий и расчете степени возмещения в «Кредитные события и их последствия для CDS».

Обычно кредитными событиями могут служить невыплата процентов по облигации или самого номинала в назначенную дату, реструктуризация долгов, или банкротство компании. Подробнее о видах кредитных событий и расчете степени возмещения в «Кредитные события и их последствия для CDS».

СВОП

СВОП

СВОП – это финансовый инструмент, представляющий из себя торгово-финансовую обменную операцию, в виде обмена разнообразными активами, в которой заключение сделки о покупке (продаже) ценных бумаг, валюты сопровождается заключением сделки об обратной продаже (покупке) того же товара через определенный срок на тех же или иных условиях.

Комментарии

Используется для увеличения суммы активов и обязательств, снижения рисков, получения прибыли. Торгуется, как правило, во внебиржевом обороте.

Существует несколько видов свопов:

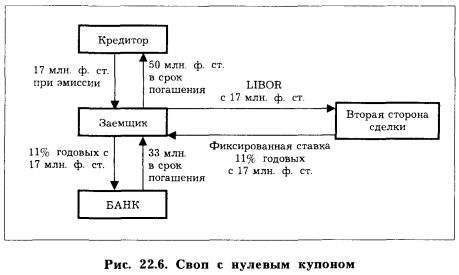

своп-операция с процентами (процентный своп) – дериватив, представляющей собой соглашения между двумя сторонами об обмене процентными платежами на определенную, заранее оговоренную условную сумму. То есть это соглашение о том, что в определенную дату одна сторона заплатит второй стороне фиксированный процент на определенную сумму и получит платеж на сумму процента по плавающей межбанковской ставке от второй стороны. На практике выплачивается только разница между платежами той из сторон контракта, которая получила доход по этой сделке. Это спекулятивный контракт, в котором выигрывает сторона, лучше спрогнозировавшая динамику ставок.

То есть это соглашение о том, что в определенную дату одна сторона заплатит второй стороне фиксированный процент на определенную сумму и получит платеж на сумму процента по плавающей межбанковской ставке от второй стороны. На практике выплачивается только разница между платежами той из сторон контракта, которая получила доход по этой сделке. Это спекулятивный контракт, в котором выигрывает сторона, лучше спрогнозировавшая динамику ставок.

своп-операция с долговыми требованиями (кредитный дефолтный своп) — дериватив или соглашение, согласно которому покупатель делает разовые или регулярные взносы выпустившему своп (эмитенту свопа), который берет на себя обязательство погасить выданный покупателем кредит третьей стороне в случае невозможности погашения кредита должником (дефолт третьей стороны). Покупатель получает ценную бумагу — своего рода страховку выданного ранее кредита или купленного долгового обязательства. Такие свопы могут использоваться для хеджирования рисков неплатежей по займам или кредитам. Но так же эти свопы могут использоваться для спекулятивных сделок.

Но так же эти свопы могут использоваться для спекулятивных сделок.

своп с целью продления сроков действия ценных бумаг представляет продажу ценных бумаг и одновременную покупку такого же вида ценных бумаг с более длительным сроком действия.

своп-операция с валютой — покупка иностранной валюты с немедленной оплатой в национальной валюте с условием последующего обратного выкупа.

своп-операция с золотом состоит в продаже золота на условиях наличной поставки, с одновременным заключением сделки на обратную покупку золота через определенный срок.

Эти виды сделок могут сочетаться в комбинированных сделках СВОП.

См. также: СДЕЛКА РЕПО, ФОРВАРДНЫЙ КОНТРАКТ, ФЬЮЧЕРСНЫЙ КОНТРАКТ, ДОЛГОВЫЕ ЦЕННЫЕ БУМАГИ

English

Я.М. Миркин, В.Я. Миркин. Англо-русский толковый словарь по финансовым рынкам

SWAP своп (сделка, предполагающая регулярный обмен финансовыми активами и потоками платежей между сторонами в течение определенного срока, с определенными интервалами времени. С. обычно рассматривается как финансовый инструмент, торгуемый во внебиржевом обороте).

С. обычно рассматривается как финансовый инструмент, торгуемый во внебиржевом обороте).

CREDIT DEFAULT SWAP (CDS) кредитный дефолтный своп, дефолтный своп (финансовый инструмент, защищающий от наступления кредитного риска. Продавец К.д.с. предоставляет защиту от кредитного риска против премии (цены дефолтного свопа), выплачиваемой покупателем К.д.с. В случае наступления оговоренного контрактом кредитного события (см. credit event), напр. снижения кредитного рейтинга эмитента или объявления дефолта по корпоративной облигации, продавец К.д.с. возмещает потери покупателю свопа (тот является инвестором в облигацию). Величина премии (цены дефолтного свопа) зависит от размера кредитного риска. Фактически К.д.с. является опционом пут на облигацию, где в случае дефолта или иной реализации кредитного риска держатель опциона (покупатель дефолтного свопа) имеет право продать облигацию по лицевой сумме.)

CURRENCY SWAP валютный своп (своп, предполагающий обмен между сторонами эквивалентными суммами и процентами, кот. на них начисляются, в различной иностранной валюте с возвратом начальных сумм при истечении срока свопа в той же валюте, в кот. они были получены при открытии свопа. Платежи (основной суммы и процентов) осуществляются на встречной основе: одна валюта против другой, в согласованное время в течение оговоренного срока действия свопа. Экономическое содержание операции заключается в том, что любая из сторон ссуду в одной национальной валюте и по процентным ставкам, действующим на одном национальном рынке, трансформирует в ссуду в иностранной валюте и по процентным ставкам, действующим на иностранном рынке).

на них начисляются, в различной иностранной валюте с возвратом начальных сумм при истечении срока свопа в той же валюте, в кот. они были получены при открытии свопа. Платежи (основной суммы и процентов) осуществляются на встречной основе: одна валюта против другой, в согласованное время в течение оговоренного срока действия свопа. Экономическое содержание операции заключается в том, что любая из сторон ссуду в одной национальной валюте и по процентным ставкам, действующим на одном национальном рынке, трансформирует в ссуду в иностранной валюте и по процентным ставкам, действующим на иностранном рынке).

DEBT-TO-EQUITY SWAP своп «долги на акции» (соглашение о реструктурировании долга, предполагающее обмен долга на акции, т.е. погашение задолженности перед кредитором не деньгами, а акциями должника. Широко используется при реструктурировании долгов на международных рынках).

INTEREST RATE SWAP процентный своп (своп, предполагающий обмен между сторонами платежами, равными величине процента, начисленного на согласованную между сторонами сумму денежных средств. При этом платежи, рассчитываемые, напр., исходя из фиксированной ставки процента, могут обмениваться на платежи, рассчитываемые на основе колеблющейся ставки процента, что учитывает различные экономические потребности сторон и разные их ожидания в отношении рыночной динамики процента и величины процентного риска. Другие разновидности процентного свопа могут предполагать обмен платежей «фиксированный процент – фиксированный процент», «плавающий процент – плавающий процент» (но в разных валютах и в разном порядке индексации процента)).

При этом платежи, рассчитываемые, напр., исходя из фиксированной ставки процента, могут обмениваться на платежи, рассчитываемые на основе колеблющейся ставки процента, что учитывает различные экономические потребности сторон и разные их ожидания в отношении рыночной динамики процента и величины процентного риска. Другие разновидности процентного свопа могут предполагать обмен платежей «фиксированный процент – фиксированный процент», «плавающий процент – плавающий процент» (но в разных валютах и в разном порядке индексации процента)).

Видео на IncomePoint.tv

Облигационный своп — это… Что такое Облигационный своп?

- Облигационный своп

- Облигационный своп

- Облигационный своп — покупка одних облигаций с одновременной продажей других при изменении рыночной конъюнктуры.

По-английски: Bond swap

См. также: Облигационные свопы Свопы Сделки с облигациями

Финансовый словарь Финам.

.

- Облигационный своп в ожидании изменения процентной ставки

- Облигация «бык-медведь»

Смотреть что такое «Облигационный своп» в других словарях:

Облигационный своп — (BOND SWAPPING) форма активного управления портфелем облигаций, которая заключается в замене одних облигаций другими в целях повышения доходности портфеля … Финансовый глоссарий

Облигационный своп в ожидании изменения процентной ставки — обмен облигаций, находящихся в портфеле, на новые облигации, которые достигнут целевой дюрации портфеля на основе предположения инвесторов о будущих изменениях процентных ставок. По английски: Rate anticipation swaps См.

также: Свопы процентных… … Финансовый словарь

также: Свопы процентных… … Финансовый словарьоблигационный своп, обмен облигаций — Продажа одного выпуска облигаций и одновременная покупка другого. Цели обмена облигаций могут быть различными: обмены по срокам погашения (maturity swaps) направлены на увеличение срока погашения, но могут также принести прибыль за счет более… … Финансово-инвестиционный толковый словарь

Облигационный своп в ожидании изменения процентной ставки — Обмен облигаций, находящихся в портфеле, на новые облигации, которые достигнут целевой дюрации портфеля на основе предположения инвесторов о будущих изменениях процентных ставок … Инвестиционный словарь

Своп Облигационный — своп, включающий продажу одних облигаций и одновременную покупку других. Словарь бизнес терминов. Академик.ру. 2001 … Словарь бизнес-терминов

СВОП КАЧЕСТВА — облигационный своп с целью повышения безопасности инвестиционного портфеля … Большой экономический словарь

СВОП ДОХОДНОСТИ — облигационный своп для повышения доходности инвестиций, продажа одних и покупка других облигаций для максимизации доходности; например покупка облигаций с глубоким дисконтом при снижении процентных ставок … Большой экономический словарь

СВОП, ОБЛИГАЦИОННЫЙ — продажа одних облигаций и одновременная покупка других для достижения определенных целей; например обмен облигаций с длинными сроками на облигации с короткими сроками для изменения структуры инвестиционного портфеля по срокам … Большой экономический словарь

Качественный своп — облигационный своп, осуществляемый с целью повышения безопасности инвестиционного портфеля.

По английски: Quality swap См. также: Облигационные свопы Финансовый словарь Финам … Финансовый словарь

По английски: Quality swap См. также: Облигационные свопы Финансовый словарь Финам … Финансовый словарьНалоговый своп — облигационный свопа, приводящий к временным потерям средств, с целью уменьшения суммы налога. По английски: Tax swap См. также: Облигационные свопы Налоговое планирование Финансовый словарь Финам. Налоговый своп Налоговый своп своп двумя сходными … Финансовый словарь

Определение свопа облигаций

Что такое своп облигаций?

Своп облигаций состоит из продажи одного долгового инструмента и использования выручки для покупки другого долгового инструмента. Инвесторы осуществляют обмен облигациями с целью улучшения своего финансового положения в портфеле с фиксированным доходом.

Например, обмен облигациями может снизить налоговые обязательства инвестора, дать инвестору более высокую доходность, изменить дюрацию портфеля или помочь инвестору диверсифицировать свой портфель для снижения риска.

Ключевые выводы

- Своп облигаций происходит, когда выручка от продажи одного долгового инструмента используется для последующей покупки другого долгового инструмента.

- Свопы облигаций могут использоваться для получения налоговых льгот, известных как налоговые свопы; или использоваться для извлечения выгоды из меняющихся рыночных условий.

- Свопы облигаций также могут использоваться для сокращения или продления сроков погашения или дюрации облигации или улучшения кредитного качества портфеля с фиксированным доходом.

- Инвесторы должны проявлять осторожность, чтобы избежать продажи мытья во время операций такого типа.

Как работает обмен облигациями

Когда инвестор участвует в обмене облигациями, он просто заменяет одну облигацию в своем портфеле другой облигацией, используя выручку от продажи долговременной облигации. Есть ряд причин, по которым инвестор будет менять облигации, одна из которых — получение налоговых льгот. Для этого держатель облигации будет менять облигации ближе к концу года, принимая убыток от продажи обесцененной облигации и используя этот убыток для компенсации прироста капитала в своих налоговых декларациях.Эта стратегия обмена облигациями называется налоговым свопом.

Для этого держатель облигации будет менять облигации ближе к концу года, принимая убыток от продажи обесцененной облигации и используя этот убыток для компенсации прироста капитала в своих налоговых декларациях.Эта стратегия обмена облигациями называется налоговым свопом.

Инвестор может снизить свои налоговые обязательства, списав убытки по проданной облигации, если он не купит почти идентичную облигацию за 30 дней до или после транзакции. Это известно как правило «промывной продажи». Как правило, «промывной» продажи можно избежать, обеспечив различие двух из следующих трех характеристик облигации: эмитент, купон и срок погашения.

Особые соображения

Инвестор может также обменивать облигации, чтобы воспользоваться изменяющимися рыночными условиями.Между процентными ставками и ценой облигаций существует обратная зависимость. Если процентные ставки на рынках снижаются, стоимость облигации, принадлежащей инвестору, вырастет и, возможно, будет продаваться с премией. Держатель облигации может получить прирост капитала, продав эту облигацию с премией и переведя выручку в другой подходящий выпуск с аналогичной доходностью, которая будет оценена ближе к номиналу.

Держатель облигации может получить прирост капитала, продав эту облигацию с премией и переведя выручку в другой подходящий выпуск с аналогичной доходностью, которая будет оценена ближе к номиналу.

Если преобладающие процентные ставки в экономике растут, стоимость облигации инвестора будет двигаться в противоположном направлении.Чтобы воспользоваться преимуществами более высоких ставок, инвестор может продать свои облигации с более низким купоном и одновременно купить облигацию с купонной ставкой, соответствующей более высоким процентным ставкам на рынках. В этом случае облигация, содержащаяся в портфеле, может быть продана с убытком, поскольку ее стоимость может быть ниже, чем первоначальная цена покупки, но инвестор потенциально может получить более высокий доход от недавно приобретенной облигации. Кроме того, облигация с более высокой выплатой процентов увеличивает доходность и годовой процентный доход инвестора.

Если ожидается повышение процентных ставок, инвестор может обменять свою существующую облигацию на облигацию с более коротким сроком погашения, поскольку более краткосрочные облигации менее чувствительны к изменениям процентных ставок и должны меньше колебаться в стоимости. Эта стратегия более подробно обсуждается ниже.

Эта стратегия более подробно обсуждается ниже.

Прочие виды обмена облигациями

Изменение сроков погашения

Свопы облигаций также используются для сокращения или продления сроков погашения ценных бумаг. Этот тип обмена облигаций называется свопом по срокам погашения.В этом случае инвестор с облигацией, срок погашения которой составляет один год, может обменять ее на облигацию, срок погашения которой составляет пять лет. Если ожидается снижение процентных ставок, инвесторы обычно увеличивают продолжительность или срок погашения своих вложений, учитывая, что облигации с более высокой дюрацией и более длительным сроком погашения более чувствительны к изменениям процентных ставок.

Таким образом, ожидается, что долгосрочные облигации будут расти больше, чем краткосрочные облигации, когда процентные ставки упадут. Кроме того, продажа краткосрочной облигации и покупка долгосрочной облигации обеспечивает повышенную доходность или доход по мере продвижения инвестора по кривой доходности. И наоборот, продажа долгосрочной облигации и обмен ее на более короткий срок погашения снижает чувствительность к цене в случае повышения процентных ставок.

И наоборот, продажа долгосрочной облигации и обмен ее на более короткий срок погашения снижает чувствительность к цене в случае повышения процентных ставок.

Качество кредита свопа

Обмен облигаций для улучшения качества — это когда инвестор продает одну облигацию с более низким кредитным рейтингом на аналогичную с более высоким кредитным рейтингом. Обмен на качество становится особенно привлекательным для инвесторов, которые обеспокоены потенциальным спадом в конкретном секторе рынка или в экономике в целом, поскольку это может негативно повлиять на облигации с более низкими кредитными рейтингами.

Переход на облигацию с более высоким рейтингом, например, с облигации с рейтингом Baa на облигацию с рейтингом Aa, может быть относительно простым способом получить большую уверенность в том, что инвесторы в облигации будут иметь более высокую вероятность получения выплаты в обмен на более низкую доходность.

Преимущества обмена облигациями

Обмен облигаций — это процесс продажи облигации и использования поступлений от продажи для покупки другой облигации для достижения конкретных инвестиционных целей. Есть несколько причин, по которым инвестор хотел бы рассмотреть вопрос об обмене облигациями или почему финансовый специалист может посоветовать его клиенту, например, добавление разнообразия в портфель, снижение налогов или использование ожидаемых изменений процентных ставок.

Есть несколько причин, по которым инвестор хотел бы рассмотреть вопрос об обмене облигациями или почему финансовый специалист может посоветовать его клиенту, например, добавление разнообразия в портфель, снижение налогов или использование ожидаемых изменений процентных ставок.

Снижение налогов

Вероятно, наиболее распространенной целью обмена облигаций является снижение прироста капитала или обычных налоговых обязательств. Обмен облигаций на более низкие налоги включает продажу облигации, которая торгуется по цене ниже цены, которую вы заплатили при покупке инструмента, и принятие убытка для списания части или всех налогов, причитающихся с прироста капитала от других инвестиций или обычного дохода. В то же время вы затем приобретете еще одну инвестицию в облигации с аналогичными, но разными характеристиками (доходность, срок погашения и кредитный рейтинг).Обменивая облигации в соответствии с этим сценарием, у вас есть возможность как списать убыток, чтобы сэкономить на налогах, так и повторно инвестировать в другой аналогичный инструмент, который, как мы надеемся, сохранит свою стоимость и обеспечит ожидаемую доходность при наступлении срока погашения, что позволит вам чтобы получить прибыль позже.

Перед обменом с целью снижения налогов важно знать, являются ли ваши потенциальные прибыли и убытки краткосрочными (при хранении менее 12 месяцев) или долгосрочными (при хранении ценных бумаг более 12 месяцев).Разница влияет на то, как вы можете применить свои убытки — краткосрочные убытки компенсируют краткосрочную прибыль, а долгосрочные убытки компенсируют долгосрочную прибыль — и ставку, по которой вы будете облагаться налогом на прибыль. Краткосрочная прибыль облагается налогом по вашей обычной ставке подоходного налога, тогда как долгосрочная прибыль имеет более низкую максимальную ставку налога. Статус также влияет на то, можете ли вы перенести любые убытки, превышающие сумму ваших текущих налоговых обязательств, которые будут применяться к будущим налоговым счетам.

Также важно убедиться, что новая инвестиция в облигации, которую вы выбираете, имеет как минимум две особенности (например, срок погашения, эмитент и ставку купона) от исходной облигации, которую вы обмениваете, чтобы избежать «промывной продажи», что помешало бы вам потребовать возмещения убытков. IRS считает своп облигаций чистой продажей, если новая облигация, которую вы покупаете — в течение 30 дней до или после продажи исходной облигации — по существу совпадает с той, которую вы продали для списания налогов.

IRS считает своп облигаций чистой продажей, если новая облигация, которую вы покупаете — в течение 30 дней до или после продажи исходной облигации — по существу совпадает с той, которую вы продали для списания налогов.

Получение большей доходности

Инвесторы, которые хотят увеличить сумму потенциальной прибыли за счет своих вложений в облигации, могут выбрать обмен облигаций путем:

- Продление срока погашения. Инвесторы часто обменивают более краткосрочную облигацию на более долгосрочную, поскольку более долгосрочные облигации обычно предлагают более высокую доходность.Как правило, чем дольше срок погашения облигации, тем выше доходность. При свопировании для увеличения доходности важно учитывать, что увеличение срока погашения может сделать ваши инвестиции более уязвимыми к колебаниям цен в случае изменения процентных ставок.

- Снижение кредитного качества. Поскольку облигации с более низким кредитным рейтингом обычно компенсируют инвесторам больший риск более высокой доходностью, кто-то может осторожно выбрать обмен более качественной облигации на более низкую, чтобы получить больший доход.

- Воспользоваться изменяющимися условиями. Вы можете рассмотреть возможность обмена облигаций, если вы меняете условия в определенной отрасли или рынок в целом заставляет эмитентов предлагать более высокие купонные ставки и более низкие цены для аналогичных облигаций (тот же кредитный рейтинг, номинальная стоимость и т. ваше портфолио.

Повышение качества

Кредитный рейтинг облигации часто является одним из наиболее важных факторов для инвестора. Обмен облигаций для улучшения качества — это когда инвестор продает один пакет с фиксированным доходом с более низким кредитным рейтингом аналогичному с более высоким рейтингом.Обмен на качество становится особенно привлекательным для инвесторов, которые обеспокоены потенциальным спадом в конкретном секторе рынка или в экономике в целом, поскольку это может негативно повлиять на облигации с более низкими кредитными рейтингами. Обмен на облигацию с более высоким рейтингом (скажем, с облигации Baa на облигацию Aa) может быть относительно простым способом получить большую уверенность в том, что ваши вложения в облигации будут иметь более высокую вероятность возврата в обмен на более низкую доходность.

Максимизация или минимизация эффекта изменения процентной ставки

Поскольку облигации предлагают фиксированную процентную ставку, держатели могут более легко сравнивать потенциальные прибыли (или убытки) из-за колебаний процентной среды.Например, если вы ожидаете повышения процентных ставок, вы можете подумать о замене держателей долгосрочных облигаций на более краткосрочные, чтобы снизить потенциальное влияние на общую стоимость портфеля облигаций. Таким же образом инвесторы, обеспокоенные падением процентных ставок, могут решить продлить средний срок погашения своего портфеля.

Не все облигации одинаково реагируют на изменение процентных ставок, поэтому важно знать, как облигации, которые вы держите, работают лучше всего, прежде чем вы решите обменять их.Кроме того, важно надлежащим образом оценить свою терпимость к риску, поскольку обмен облигациями в ожидании изменений процентных ставок является спекулятивным, и изменения, на которых вы основываете свой обмен облигациями, могут не произойти, что приведет к потенциальным инвестиционным потерям.

Итог

Хотя обмен облигациями может добавить разнообразия в портфель и потенциально снизить налоги, важно не спешить с миром обмена облигациями. Поработайте с профессиональным финансовым консультантом, чтобы убедиться, что ваша стратегия исполнения свопа облигаций помогает вам достичь ваших инвестиционных целей и что вы понимаете налоговые последствия реализации такого плана.

Свопы облигаций — стратегии с фиксированным доходом

Свопы облигаций: оптимизация портфелей облигаций

Что нужно знать о рисках инвестирования с фиксированным доходом.

Проще говоря, своп облигаций — это когда инвестор решает продать одну облигацию и впоследствии купить другую облигацию на выручку от продажи, чтобы воспользоваться преимуществами текущей рыночной конъюнктуры. Инвесторы могут выбрать обмен облигации по разным причинам, в том числе:

- Ожидание изменения процентных ставок

- Продлить или сократить срок погашения

- Изменить защиту вызовов

- Захватить премиум

- Изменить кредитное качество или изменить отрасль

- Пониженные налоги

Ожидание изменения процентных ставок

Инвесторы, которые считают, что процентные ставки могут измениться, могут выбрать своп, предназначенный для получения выгоды или защиты от потенциальных изменений цен на облигации. Если ожидается снижение процентных ставок, инвесторы обычно продлевают срок или срок погашения своих вложений и могут рассмотреть вопрос об усилении защиты до востребования. Облигации с более высокой дюрацией и более длительным сроком погашения более чувствительны к изменениям процентных ставок, и в случае снижения ставок можно ожидать, что облигации с такими характеристиками вырастут больше, чем более краткосрочные облигации. С другой стороны, если ожидается повышение ставок, инвесторы могут решить сократить дюрацию и срок погашения и попытаться уменьшить защиту от отзыва в своих портфелях.Более краткосрочные облигации, имеющие меньшую дюрацию и меньшее время до погашения, менее чувствительны к изменениям процентных ставок и должны меньше колебаться в стоимости. Важно отметить, что своп в ожидании изменения процентных ставок является в некоторой степени спекулятивным и будет зависеть от фактического результата ожидаемого изменения процентных ставок. Кроме того, краткосрочные и долгосрочные ставки не обязательно изменяются одновременно, и различные экономические условия могут по-разному влиять на разные части кривой доходности.

Если ожидается снижение процентных ставок, инвесторы обычно продлевают срок или срок погашения своих вложений и могут рассмотреть вопрос об усилении защиты до востребования. Облигации с более высокой дюрацией и более длительным сроком погашения более чувствительны к изменениям процентных ставок, и в случае снижения ставок можно ожидать, что облигации с такими характеристиками вырастут больше, чем более краткосрочные облигации. С другой стороны, если ожидается повышение ставок, инвесторы могут решить сократить дюрацию и срок погашения и попытаться уменьшить защиту от отзыва в своих портфелях.Более краткосрочные облигации, имеющие меньшую дюрацию и меньшее время до погашения, менее чувствительны к изменениям процентных ставок и должны меньше колебаться в стоимости. Важно отметить, что своп в ожидании изменения процентных ставок является в некоторой степени спекулятивным и будет зависеть от фактического результата ожидаемого изменения процентных ставок. Кроме того, краткосрочные и долгосрочные ставки не обязательно изменяются одновременно, и различные экономические условия могут по-разному влиять на разные части кривой доходности.

Продлить или сократить срок погашения

Базовый своп продления может быть одним из двух сценариев: продажа более краткосрочной облигации и покупка более долгосрочной облигации, что обеспечивает повышенную доходность или доход по мере того, как инвестор движется по кривой доходности; или продать более долгосрочную облигацию и обменять ее на более короткий срок погашения, тем самым уменьшив чувствительность к цене в случае повышения процентных ставок. Продление срока погашения с целью получения потенциальной прибыли является спекулятивным шагом, поскольку никто не может быть уверен, куда движется рынок и в каких временных рамках.Неправильная оценка процентных ставок может оказать существенное негативное влияние на стоимость портфеля облигаций, особенно если средняя дюрация портфеля относительно высока. Долгосрочные облигации обычно более чувствительны к изменениям преобладающих процентных ставок по сравнению с более краткосрочными облигациями, а отказ от более краткосрочных облигаций может лишить возможности реинвестирования.

Изменить защиту вызовов

Инвесторы могут обменивать облигации с целью повышения их защиты от отзыва (особенно, если ставки снижаются и увеличивается вероятность колл), или для уменьшения защиты от колл (если процентные ставки будут выше, а шансы колл уменьшатся).Облигации с правом отзыва обычно имеют более высокую доходность, чем аналогичные облигации без права отзыва, чтобы компенсировать инвесторам неопределенность возможного отзыва. Обратите внимание, что вызов осуществляется по усмотрению эмитента и может произойти, а может и не произойти, в зависимости от других специфических для эмитента обстоятельств.

Премиум захват

В условиях низких процентных ставок многие облигации существенно выросли в цене и в настоящее время торгуются с высокими премиями. Даже если процентные ставки останутся неизменными, эта премия будет постепенно исчезать по мере того, как облигация естественным образом приближается к погашению и впоследствии погашается по номинальной стоимости.Инвестор может продать облигацию с премией, потенциально получая прибыль, а затем направить выручку в другой подходящий выпуск с аналогичной доходностью, цена которой близка к номинальной. Поступая таким образом, инвестор может владеть большим количеством облигаций, чем они изначально приобрели, благодаря получению первоначальной премии.

Изменение кредитного качества или ротация между отраслями промышленности

В зависимости от рыночных условий, этот тип свопа происходит, если инвестор желает перейти от ухудшающегося кредита к стабильному или улучшающемуся кредиту.И наоборот, если инвестор видит привлекательную возможность риска / вознаграждения, он может выбрать переход от более качественного кредита к более низкому качеству, которое в конечном итоге может стать лучше. Кредитный рейтинг — это общий показатель финансового состояния эмитента и, следовательно, его способности погашать свои долги. Подобно свопу кредитного качества, если рыночный сектор или отрасль ухудшили качество, инвестор может выбрать обмен на основе только этого изменения. Переход из слабеющего сектора в сектор с более стабильными перспективами может помочь клиентам оставаться в пределах их индивидуальных допусков к риску.Кредитный рейтинг ценной бумаги не является рекомендацией покупать, продавать или держать ценные бумаги и может быть пересмотрен, пересмотрен, приостановлен, снижен или отозван в любое время рейтинговым агентством.

Переход на более низкие налоги

Этот тип обмена является наиболее сложным, поскольку существует множество правил и положений, связанных с обменом налоговых убытков, таких как минимальные периоды удержания, обработка OID или рыночная скидка, отказ от правил продажи стирки и т. Д. — все из которых должны быть соблюдены. оценивается до принятия решения об обмене.При налоговом свопе «бумажный» убыток будет преобразован в реальный убыток, который может быть использован для безлимитного возмещения прироста капитала и до 3000 долларов обычного дохода в год по совместной декларации. Обратите внимание, что убытки, которые не использовались в течение одного года, могут быть перенесены на неопределенный срок для уменьшения обычного дохода и обязательств по приросту капитала в будущие годы. Инвесторам следует проконсультироваться со своими налоговыми консультантами при рассмотрении любого типа налоговых свопов.

Обмен: как избежать «промытой продажи»

Когда инвестор участвует в обмене облигациями для целей налогообложения, он должен соблюдать правила, установленные IRS.IRS не допустит налоговых убытков от продажи и последующего выкупа той же или «практически идентичной» ценной бумаги в течение 30 дней. Это приведет к «бесполезной продаже», и инвестор не сможет отразить убыток для налоговых целей. Хотя термин «практически идентичные» не имеет строгого определения, облигации, которые имеют другого эмитента или существенно различаются сроком погашения или купонной ставкой, как правило, не подпадают под действие правила «промывной продажи». Инвесторам следует проконсультироваться с профессиональным налоговым консультантом для получения дополнительных сведений.

Пришло время для обмена облигациями?

Универсальность методов обмена облигаций предоставляет инвесторам широкие возможности для улучшения своих портфелей облигаций (кредитного качества, сектора, доходности) или для создания оппортунистической позиции в случае ожидаемого изменения рыночных условий (изменение пролонгации, продолжительности, защиты от обращения, налоговых свопов). Профессиональные консультации и, во многих случаях, профессиональный менеджмент — ключевые элементы успешного финансового планирования. Наши финансовые консультанты помогают инвесторам в создании диверсифицированных портфелей с фиксированным доходом, предназначенных для успешной работы в непредсказуемых рыночных условиях, одновременно решая конкретные задачи инвесторов в отношении уровня дохода и сохранения основной суммы.По мере того, как инвесторы переоценивают свои портфели облигаций, они должны просмотреть краткий список вопросов, чтобы определить, подходящее ли время для рассмотрения вопроса об обмене облигациями.

- Вы хотите получить прибыль или реализовать налоговый убыток?

- Хотите улучшить кредитное качество своего портфеля?

- Вы хотите увеличить урожайность или доход?

- Хотите дополнительную защиту от звонков?

- Изменился ли ваш налоговый статус?

- Какая у вас текущая налоговая категория?

- Каковы ваши общие инвестиционные параметры и изменились ли они?

Обзор рисков и других факторов доступен из следующих источников: Ссылка «Что вам нужно знать о рисках инвестирования в облигации», указанная выше, на сайте finra.org, emma.msrb.org и investinginbonds.com. Распределение активов и диверсификация не гарантируют прибыль и не защищают от убытков. Пригодность инвестиций должна определяться для каждого отдельного инвестора.

Автор этого материала — трейдер из отдела фиксированного дохода компании Raymond James & Associates (RJA), а не аналитик. Любые высказанные мнения могут отличаться от мнений, выраженных другими отделами RJA, и могут быть изменены без предварительного уведомления. Приведенные здесь данные и информация были получены из источников, которые считаются надежными, но RJA не гарантирует их точность и / или полноту.Ни информация, ни высказанные мнения не являются приглашением к покупке или продаже какой-либо ценной бумаги, упомянутой в данном документе. Этот материал может включать анализ секторов, ценных бумаг и / или деривативов, по которым RJA может иметь длинные или короткие позиции, принадлежащие компании. RJA или его аффилированные лица могут совершать транзакции, которые могут не соответствовать выводам отчета. RJA также может оказывать инвестиционно-банковские услуги эмитентам таких ценных бумаг. Инвесторам следует обсудить риски, связанные с облигациями, со своим финансовым консультантом Раймондом Джеймсом.Прошлые результаты не являются гарантией будущих результатов.

Это сообщение предназначено для повышения эффективности, с которой финансовые консультанты получают информацию, относящуюся к налогооблагаемым активам с фиксированным доходом их клиентов. Эта информация не должна рассматриваться как указание Департамента налогообложения фиксированной прибыли RJ&A покупать или продавать ценные бумаги, указанные выше. Прежде чем совершать транзакцию с какой-либо ценной бумагой, пожалуйста, обсудите с вашим клиентом пригодность, потенциальную прибыль и связанные риски транзакций.Для получения дополнительной информации о любых ценных бумагах, перечисленных в этой публикации, обратитесь к финансовому консультанту Raymond James.

Информация, содержащаяся в настоящем документе, была подготовлена из источников, которые считаются надежными, но не гарантируются Raymond James & Associates, Inc. (RJA) и не являются полным резюме или заявлением всех доступных данных и не должны толковаться как предложение покупать или продавать любые ценные бумаги, упомянутые в настоящем документе. Выраженные торговые идеи могут быть изменены без предварительного уведомления и не учитывают конкретные инвестиционные цели, финансовое положение или потребности отдельных инвесторов.Инвесторам настоятельно рекомендуется получить и просмотреть соответствующие документы в полном объеме. RJA предоставляет это сообщение при условии, что оно не станет основным основанием для любого инвестиционного решения, которое вы можете принять. Кроме того, поскольку это всего лишь торговые идеи, инвесторы должны исходить из того, что RJA не предоставит никаких последующих действий. Сотрудники RJA или его аффилированных лиц могут время от времени публиковать письменные или устные комментарии, технический анализ или торговые стратегии, которые отличаются от мнений, выраженных в них.RJA и / или его сотрудники, участвующие в подготовке или выпуске данного сообщения, могут иметь позиции в ценных бумагах, обсуждаемых в настоящем документе. Указанные здесь ценные бумаги могут быть доступны в зависимости от наличия и изменения цены. Все цены и / или доходности являются ориентировочными только для информационных целей. Дополнительная информация доступна по запросу.

Swap Spread — Определение, рыночный риск и пример

Что такое Swap Spread?

Своп-спред — это разница между ставкой свопа (ставка фиксированной части свопа) и доходностью государственных облигаций с аналогичным сроком погашения.Поскольку государственные облигации (например, казначейские ценные бумаги США) казначейские векселя (или сокращенно казначейские векселя) являются краткосрочными финансовыми инструментами, выпущенными Казначейством США со сроками погашения от нескольких дней до 52 недель), Считающиеся безрисковыми ценными бумагами, спреды свопов обычно отражают уровни риска, воспринимаемые сторонами, участвующими в соглашении о свопах. Свопы часто указываются как своп-спред (другой вариант — ставка свопа).

Своп-спред и рыночный риск

Своп-спред процентных свопов Процентный своп Процентный своп — это производный контракт, посредством которого два контрагента соглашаются обменять один поток будущих процентных платежей на другой, что считается типичным индикатором рыночного риска и меры уклонения от риска, преобладающего на рынке.Своп-спреды обычно используются экономистами при оценке текущих рыночных условий.

Большие положительные спрэды свопов обычно указывают на то, что большее число участников рынка желают обменять свои риски. По мере увеличения числа контрагентов, желающих хеджировать свои риски, тем больше суммы денег, которые стороны стремятся потратить на заключение соглашений о свопе. Такая тенденция обычно свидетельствует о сильном неприятии риска участниками рынка, ключевыми игроками на рынках капитала. В этой статье мы даем общий обзор ключевых игроков и их соответствующих ролей на рынках капитала.Рынки капитала состоят из двух типов рынков: первичных и вторичных. Это руководство предоставит обзор всех крупных компаний и профессий на рынках капитала. что может быть вызвано высоким уровнем систематического риска на рынке.

Кроме того, большие спреды могут означать снижение ликвидности на рынке. Обычно это вызвано большей частью капитала, используемого в сделках своп.

Пример

ABC Corp. заключает соглашение о процентном свопе с XYZ Corp.Это трехлетний процентный своп, при котором ABC Corp. (плательщик) должна платить фиксированную процентную ставку в размере 3%, а XYZ Corp. (получатель) должна платить плавающую процентную ставку, равную годовому LIBORLIBORLIBOR, т.е. аббревиатура от London Interbank Offer Rate, относится к процентной ставке, которую британские банки взимают с других финансовых учреждений. Текущая 3-летняя доходность государственных облигаций без дефолта составляет 1,5%.

Чтобы рассчитать спред свопа, нам необходимо определить его ставку свопа.Согласно определению, ставка свопа — это фиксированная ставка свопа. Таким образом, ставка своп-контракта между ABC Corp. и XYZ Corp. составляет 3%, что представляет собой фиксированную ставку свопа.

Таким образом, своп-спред, который представляет собой разницу между ставкой свопа и доходностью государственных облигаций с аналогичным сроком погашения, рассчитывается по следующей формуле:

Дополнительные ресурсы

CFI является официальным поставщиком специалиста по финансовому моделированию и оценке (FMVA) ™. Станьте сертифицированным аналитиком финансового моделирования и оценки (FMVA). Сертификат финансового моделирования и оценки CFI (FMVA) ® поможет вам обрести уверенность в своей финансовой карьере.Запишитесь сегодня! программа сертификации, призванная превратить любого в финансового аналитика мирового уровня.

Чтобы продолжать изучать и развивать свои знания в области финансового анализа, мы настоятельно рекомендуем следующие дополнительные ресурсы CFI:

- Премия за рыночный риск Премия за рыночный риск Премия за рыночный риск — это дополнительная прибыль, которую инвестор ожидает от владения рискованным рыночным портфелем вместо риска. свободные активы.

- Калькулятор коэффициента Шарпа Калькулятор коэффициента Шарпа Калькулятор коэффициента Шарпа позволяет измерить доходность инвестиций с поправкой на риск.Загрузите шаблон Excel от CFI и калькулятор коэффициента Шарпа. Коэффициент Шарпа = (Rx — Rf) / StdDev Rx. Где: Rx = ожидаемая доходность портфеля, Rf = безрисковая норма доходности, StdDev Rx = стандартное отклонение доходности / волатильности портфеля

- Торговые механизмы Торговые механизмы Торговые механизмы относятся к различным методам торговли активами. Два основных типа торговых механизмов — это механизмы торговли на основе котировок и заявок.

- 10-летние казначейские облигации США срок погашения 10 лет.

Банковские свопы против свопов CMBS — Финансовые ресурсы

Почему ставки свопа, которые я вижу в Интернете, отличаются от ставок банка?

Одно из преимуществ предложения свопов — полная настройка. Каждый своп может быть структурирован независимо от финансирования, чтобы обеспечить гибкость в отношении таких вещей, как условная сумма, срок, амортизация и гибкость предоплаты.

Это делает публикацию «стандартной» ставки свопа сложной задачей, поскольку каждый заем имеет уникальные характеристики, которые влияют на окончательную ставку.

Свопы CMBS — Соглашения по полуоблигациям

Как правило, ставки, публикуемые в Интернете, в WSJ или котируемые отделом CMBS, используют так называемые «соглашения о полуоблигациях». Это причудливый способ сказать, что сторона с фиксированной ставкой производит платежи каждые шесть месяцев, используя соглашения о 30/360 дневных расчетах, в то время как сторона с плавающей ставкой производит платежи ежеквартально по трехмесячной ставке LIBOR, используя соглашения о фактических / 360 дневных расчетах. Обе стороны обмена представляют собой только проценты. Эти ставки предназначены для воспроизведения стандартных правил, установленных для корпоративных облигаций.

Мы использовали приведенные ниже ставки одновременно с трех веб-сайтов, торгующих коммерческой недвижимостью. Как видите, скорости довольно схожи, и любая разница, вероятно, связана с разным временем обновления кривой.

1,570%

1,561%

1,574%

Если вас устраивает отклонение на несколько базисных пунктов, эти ставки достаточно хорошо показывают, где торгуется рынок с лагом в 15–30 минут. Но это условные ставки полуоблигаций, что означает, что они действительно применимы к вашему финансированию , если ваше финансирование имеет структуру и условные обозначения дневного счета, указанные выше.

И действительно существует только один механизм финансирования в сфере коммерческой недвижимости, который использует эти соглашения — CMBS.

Если вы оцениваете сделку CMBS, онлайн-ставки относительно хорошо помогут вам приблизиться. Не менее важно то, что они хорошо иллюстрируют направленные движения. Если вы зашли на сайт и заметили, что ставка 10-летнего свопа увеличилась с 1,57% до 1,67%, вероятно, ставка, которую может зафиксировать заемщик, увеличилась примерно на 0,10%.

Ставки обмена полуоблигаций

Вот общий снимок экрана Bloomberg, показывающий различные ставки.Мы выделили стандартную ставку свопа 10-летних полуоблигаций, которая составляет 1,569%. Как видите, они довольно близки к найденным нами онлайн-ценам.

Источник: Bloomberg Finance, LP

.Вот более точная модель подкачки. Мы установили все параметры в соответствии с соглашениями о полуоблигациях, которые также выделены. Как вы можете видеть, 10-летняя ставка свопа здесь совпадает с 10-летней ставкой свопа, указанной выше, потому что оба они используют соглашения о полуоблигациях. Ставка в обоих случаях составляет 1,57%.

Источник: Bloomberg Finance, LP

.Банковские свопы — Ежемесячные денежные соглашения

Вот в чем загвоздка: в банковских кредитах используются ежемесячные денежные соглашения, а не полуоблигации.Выплаты по большинству ссуд на коммерческую недвижимость производятся ежемесячно с использованием условного расчета фактических / 360 дней и 1-месячной LIBOR. Кроме того, эти ссуды обычно имеют амортизацию (иногда индивидуальную). Это означает несоответствие между опубликованными онлайн курсами и ставками, которые вы фиксируете в своем банке.

Как вы можете видеть здесь, ставка для свопа 10 × 25 составляет 1,43%, что на целые 14 б.п. ниже, чем стандартная ставка 10-летнего свопа. При свопе на 100 миллионов долларов это составляет примерно 1 100 000 долларов в приведенной стоимости.Даже при свопе всего на 25 миллионов долларов это все равно 275000 долларов.

Вы можете полагать, что до тех пор, пока ставка близка к 1,57%, вы заключаете справедливую сделку. Но, как видите, сегодня это добавило бы 14 дополнительных базисных пунктов.

Источник: Bloomberg Finance, LP

.Скачать как PDF

Общие сведения о процентных свопах | PIMCO

Что такое процентный своп?

Своп процентных ставок — это соглашение между двумя сторонами об обмене одного потока процентных платежей на другой в течение определенного периода времени.Свопы представляют собой производные контракты и торгуются на внебиржевом рынке.

Наиболее часто торгуемые и наиболее ликвидные процентные свопы известны как «ванильные» свопы, которые обменивают платежи с фиксированной ставкой на платежи с плавающей ставкой на основе LIBOR (Лондонская межбанковская процентная ставка), которая является высокой процентной ставкой. банки кредитного качества взимают друг с друга плату за краткосрочное финансирование. LIBOR является ориентиром для плавающих краткосрочных процентных ставок и устанавливается ежедневно. Хотя существуют и другие типы процентных свопов, например, обмен одной плавающей ставки на другую, обычные свопы составляют подавляющее большинство рынка.

Инвестиционные и коммерческие банки с высокими кредитными рейтингами являются участниками рынка свопов, предлагая своим клиентам денежные потоки как с фиксированной, так и с плавающей ставкой. Контрагентами в типичной сделке своп являются корпорация, банк или инвестор с одной стороны (клиент банка) и инвестиционный или коммерческий банк с другой стороны. После того, как банк выполняет своп, он обычно компенсирует своп через междилерского брокера и сохраняет комиссию за установку первоначального свопа. Если сделка свопа является крупной, междилерский брокер может организовать ее продажу нескольким контрагентам, и риск свопа становится более рассредоточенным.Таким образом банки, предоставляющие свопы, обычно избавляются от связанных с ними рисков или процентных ставок.

Первоначально процентные свопы помогали корпорациям управлять своими долговыми обязательствами с плавающей ставкой, позволяя им выплачивать фиксированные ставки и получать платежи с плавающей ставкой. Таким образом, корпорации могут зафиксировать выплату по преобладающей фиксированной ставке и получать платежи, соответствующие их долгу с плавающей ставкой. (Некоторые корпорации поступили наоборот — выплачивали плавающие и получали фиксированные — в соответствии со своими активами или обязательствами.) Однако, поскольку свопы отражают ожидания рынка в отношении процентных ставок в будущем, свопы также стали привлекательным инструментом для других участников рынка с фиксированным доходом, включая спекулянтов, инвесторов и банки.

Какая ставка свопа?

«Ставка свопа» — это фиксированная процентная ставка, которую требует получатель в обмен на неопределенность необходимости уплаты краткосрочной (плавающей) ставки LIBOR с течением времени. В любой момент времени прогноз рынка относительно того, какой будет ставка LIBOR в будущем, отражается на кривой форвардной ставки LIBOR.

На момент заключения соглашения о свопе общая стоимость потоков с фиксированной ставкой свопа будет равна величине ожидаемых платежей с плавающей ставкой, подразумеваемых кривой форвардной ставки LIBOR. По мере изменения будущих ожиданий по ставке LIBOR изменится и фиксированная ставка, которую требуют инвесторы для заключения новых свопов. Свопы обычно котируются по этой фиксированной ставке или, альтернативно, по «спреду свопа», который представляет собой разницу между ставкой свопа и эквивалентной доходностью по облигациям местного правительства с одинаковым сроком погашения.

Аналогичный принцип применяется, когда мы рассматриваем сами деньги и рассматриваем проценты как цену за деньги. Если реальная доходность финансового актива (с поправкой на инфляцию) в двух странах различается, инвесторы устремятся в страну с более высокой доходностью. Чтобы остановить это движение, необходимо изменить процентные ставки. Теория, лежащая в основе этой взаимосвязи, называется теорией паритета процентных ставок. (При рассмотрении процентных ставок важно различать реальные и номинальные ставки, при этом разница отражает уровень инфляции.Чем выше ожидаемая инфляция в стране, тем большую компенсацию потребуют инвесторы при инвестировании в определенную валюту.)

Что такое кривая свопа

График ставок свопа по всем доступным срокам погашения известен как кривая свопа, как показано на рисунке. в таблице ниже. Поскольку ставки свопов включают в себя картину будущих ожиданий по ставке LIBOR, а также восприятие рынком других факторов, таких как ликвидность, динамика спроса и предложения и кредитное качество банков, кривая свопов является чрезвычайно важным ориентиром процентных ставок.

Хотя кривая свопов обычно аналогична по форме эквивалентной кривой суверенной доходности, свопы могут торговаться выше или ниже суверенной доходности с соответствующими сроками погашения. Разница между ними заключается в «спреде свопа», который показан на диаграмме ниже. Исторически спрэд был положительным по срокам погашения, что отражало более высокий кредитный риск банков по сравнению с суверенными. Однако другие факторы, включая ликвидность и динамику спроса и предложения, означают, что в США.S. сегодня при более длительных сроках погашения своп-спред отрицательный.

Поскольку кривая свопа отражает как ожидания LIBOR, так и банковский кредит, она является мощным индикатором условий на рынках с фиксированной доходностью. В некоторых случаях кривая свопа вытесняла кривую казначейства в качестве основного ориентира для ценообразования и торговли корпоративными облигациями, займами и ипотечными кредитами.

Как работает своп-контракт?

В момент заключения контракта на своп он обычно считается «при деньгах», что означает, что общая стоимость денежных потоков с фиксированной процентной ставкой в течение срока действия свопа в точности равна ожидаемой стоимости плавающей процентной ставки. оценивать денежные потоки.В приведенном ниже примере инвестор решил получить фиксированную сумму в контракте на своп. Если форвардная кривая LIBOR или кривая плавающей ставки верна, 2,5%, которые он получает, первоначально будут лучше, чем текущая плавающая ставка LIBOR 1%, но через некоторое время его фиксированные 2,5% будут ниже, чем плавающая ставка. В начале свопа «чистая приведенная стоимость» или сумма ожидаемых прибылей и убытков должна равняться нулю.