Что такое SWIFT и почему российские банки хотят изолировать — The Village

Слухи о том, что Россию могут отключить от международной межбанковской системы передачи информации и совершения платежей SWIFT, появились ещё в прошлом году, когда санкции на страну накладывали раз в три дня. Банковское сообщество и официальные лица не скрывали скепсис: в России 600 ведущих банков пользуются SWIFT, европейская компания зарабатывает на этом сотни миллионов долларов, признанных альтернатив на рынке нет.

На прошлой неделе стало известно, что министры иностранных дел ЕС вернулись к прежним планам и рассмотрят возможность отключения России от SWIFT в четверг, 29 января. The Village пытается разобраться, опасна ли финансовая обструкция и чем она грозит.

Что такое SWIFT?

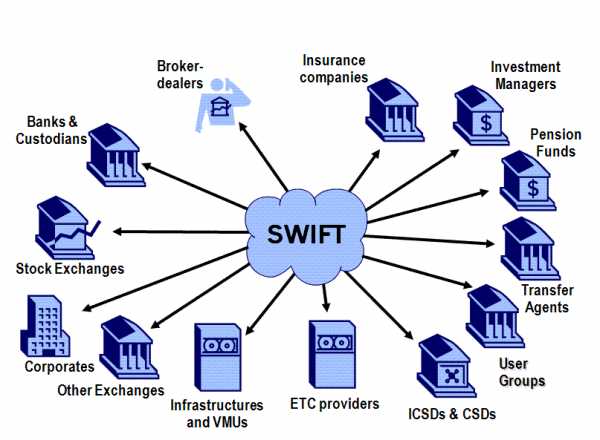

SWIFT — единый международный стандарт, система, в которой банки по всему миру обмениваются информацией и данными о платежах. Ею пользуются тысячи финансовых организаций по всему миру, около 10 000 банков обмениваются сообщениями с её помощью. Система обеспечивает передачу порядка 1,8 миллиарда сообщений в год. Ежедневно через сеть SWIFT проходят платёжные поручения суммарной оценочной стоимостью более шести триллионов долларов.

Штаб-квартира SWIFT базируется в Брюсселе, компания по форме собственности является кооперативом и подчиняется бельгийскому законодательству.

Как работает система?

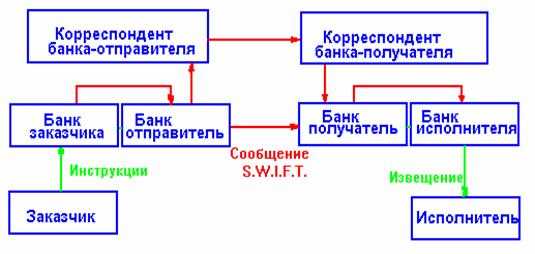

Если банку нужно отправить платёж или подтверждение сделки другому банку, он подготавливает такое сообщение, шифрует его с помощью системы шифрования, созданной SWIFT, и отправляет через специальный терминал своему контрагенту. Контрагент, получая документ, расшифровывает сообщение и применяет его по назначению. Так же передают выписки по корреспондентским счетам и осуществляются расследования по невыясненным платежам.

Сколько банки платят за использование системы?

Стоимость формируется из двух составляющих — годового обслуживания и комиссии за каждый платёж. Годовое обслуживание зависит от трафика свифтовых платежей банка и может достигать 100 000 евро в год. Стоимость каждого платежа также зависит от количества сообщений в месяц. Чем больше сообщений, тем дешевле обходится каждый платёж. Цена сообщения назначается в евро, поэтому может колебаться от курса рубля к евро.

Почему SWIFT стала такой популярной?

Главное преимущество SWIFT — защищённость информации, передаваемой между банками.

Хорошая новость: физические лица не пострадают, через SWIFT не проходят расчёты по картам. Проблемы могут возникнуть у организаций, которые с помощью SWIFT передают через банки информацию о трансграничных платежах — эти платежи будут задерживаться и теряться. Президент Ассоциации региональных банков «Россия», зампред думского комитета по финансовому рынку Анатолий Аксаков в интервью Business FM обнадёживает: «О коллапсе я бы не говорил. Коллапса не будет, но трудности, очевидно, будут возникать». Полных аналогов для международных расчётов нет. Внутри России аналогами являются платёжная система Банка России и системы расчётов крупнейших банков.

На самом деле альтернативы SWIFT есть. В 2012 году от системы отключили все банки Ирана. Страна быстро переключилась на платёжную систему SUCRE, которой пользуются на Кубе, в Эквадоре, Боливии, Венесуэле и Никарагуа.

Благодарим за помощь в подготовке материала пресс-службу банка ВТБ24 и Ирину Попову, вице-президента, заместителя директора операционного департамента ВТБ24

www.the-village.ru

Перевод Свифт: что это такое

Что такое перевод денег «Свифт»? Международная платежная система «Свифт» (Swift) — это платёжная система международного уровня. В тех случаях, когда возникает необходимость осуществить платёж в другую страну, будет удобно воспользоваться её услугами. Считается, что она более надёжна и менее затратна, чем другие аналогичные системы международных платежей. При необходимости, с помощью системы «СВИФТ» можно частным лицам произвести оплату гостиницы или учёбы, а организациям или предприятиям — осуществлять расчёты за товары или услуги. Как отправителем, так и получателем средств может быть практически кто угодно:

- физическое лицо;

- бизнес-фирма;

- организация;

- другие клиенты.

У неё имеются свои конкуренты. Это всем известные фирмы: MoneyGram, Western Union, Unistream и другие. На переводы сумм меньших, чем десять тысяч долларов, «СВИФТ» берёт в два раза меньше. А на те, которые превышают данную сумму — в три раза дешевле. Эта система применяется как для обычных денежных переводов, так и для банковских платежей.

Что она собой представляет

Это сокращение, сделанное по первым буквам английского названия (Society for Worldwide Interbank Financial Telecommunications, SWIFT). На русском языке это означает «Сообщество всемирных межбанковских финансовых телекоммуникаций».

Чем он отличается от конкурентов?

- При передаче денег разрешается выбрать валюту, в которой будет получен платёж. В случае необходимости можно дать поручение о закупке нужной валюты.

- Важной особенностью является то, что перевод осуществляется не на ФИО получателя, а на определённый банковский счёт. То есть обналичивать полученные деньги при получении необязательно. Они могут определённое время хранится на банковском счету.

- Система заслужила в банковском мире высокую репутацию. Она не только была качественно разработана с самого начала, но и на практике доказала отличное качество, высокую надёжность своей работы. Кроме того, транзакции в этой системы считаются надёжно защищёнными от взлома.

- Здесь отсутствуют ограничения по передаваемым суммам. Разумеется, это имеет место только в таких случаях, когда это не нарушает требований законодательства.

Главный операционный центр в Европе находится в Бельгии. Существуют планы по открытию ещё одного такого центра. Компания, которая обеспечивает функционирование системы, работает в Брюсселе и подчиняется бельгийским законам.

Работа происходит по следующей схеме. Предположим, одна компания планирует сделать платёж другой. Для этого она обращается в свой банк, который будет взаимодействовать непосредственно с системой платежей. Перед отправлением через специальный терминал сообщение о транзакции будет передано банку-контрагенту, который примет его, расшифрует и исполнит. Аналогичным путём передаются выписки и выясняется, в каком состоянии находятся текущие незавершённые платежи.

За пользование SWIFT взимаются:

- плата за годовое обслуживание;

- комиссия за проведение разовых платежей.

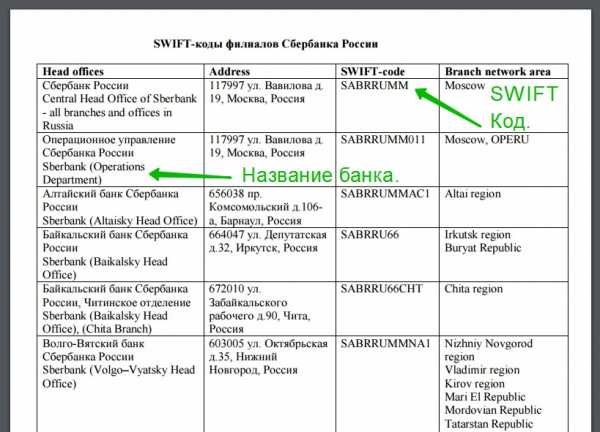

Каждый из десяти тысяч участников имеет уникальный SWIFT-код (он состоит в одних случаях из восьми, в других — из одиннадцати символов, которые могут быть как буквами, так и цифрами). Для того чтобы сделать банковский перевод Swift таким образом, достаточно только знать IBAN-код получателя. Он включает в себя обозначение страны, банка, филиала банка, проверочных символов и не может иметь в своём составе более 34 знаков.

История

Перевод «Свифт» — что это такое? Система была основана в далёком 1973 году. У её истоков стояли 239 банков из 15 стран. Они стали соучредителями SWIFT. Сейчас фирма принадлежит примерно девяти тысячам банкам из 209 стран (данные на 2010 год).

Преимущества и недостатки переводов в этой системе

Как и все системы, «СВИФТ» имеет свои достоинства и недостатки. Рассмотрим их более подробно. Начнём с рассмотрения положительных сторон.

- Переводы отличаются высокой скоростью исполнения. Минимальное время перевода в некоторых случаях может составлять не более одной минуты. Однако при переводах в любую точку планеты возможны и такие ситуации, когда перемещение денег осуществляется за промежуток от суток до трёх.

- Сама система не устанавливает каких-либо ограничений по сумме перевода. Однако, если законодательство конкретной страны устанавливает какие-либо пределы, то «СВИФТ» будет учитывать это.

- Не только техническая, но и организация доставки средств отличается высокой надёжностью и защищённостью.

- Может быть выбрана практически любая валюта, в которой будут получены деньги. Количество доступных валют достаточно велико.

- Тарифы гораздо ниже, чем у конкурентов.

- Эта система платежей весьма популярна во всём мире. В частности, это позволяет осуществить перевод средств в любую точку планеты.

- При отправлении денег нет нужды в обязательном порядке иметь собственный банковский счёт.

Существенный недостаток здесь всего один. Дело в том, что в передаче денег может участвовать два или большее количество банков.

Переводя деньги между удалёнными точками планеты иногда может потребоваться воспользоваться услугами нескольких банков. При прохождении отправления в каждом из них потребуется определённое время, которое может сделать процесс перевода денег более длительным.

Немного статистики

Для того чтобы лучше понять роль системы «СВИФТ», имеет смысл ознакомиться с определёнными цифрами, её характеризующими:

- В течение календарных суток на всей планете передаётся примерно восемь миллиардов платежей. Если их просуммировать, общий результат составит сумму, эквивалентную шести триллионам американских долларов.

- Клиенты «СВИФТ» находятся более, чем в двухстах странах мира.

- Если говорить о количестве банков, которые охвачены системой, то их число составляет более шести тысяч.

Возможности

В каких случаях можно возпользоваться системой:

- в том случае, когда желают передать деньги близким или знакомым людям;

- если свифтовка нужна, чтобы оплатить приобретаемые товары, работы или услуги;

- возникла необходимость передать крупную сумму с минимальными затратами и с высокой надёжностью;

- для того чтобы осуществить перевод не планируется предварительно открыть счёт в банке.

Как воспользоваться

Что нужно сделать, чтобы самому отправить перевод, пользуясь услугами рассматриваемой в статье системы переводов? Вот инструкция:

- Посетить отделение банка.

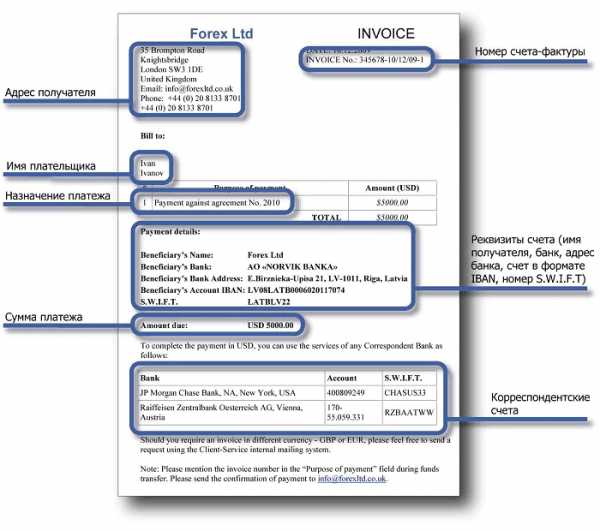

- Получить бланк заявления, заполнить его. В документе нужно будет указать личные данные, а также информацию о банковском счёте получателя: страну, банк, данные банковского счёта.

Как выглядит счет-фактура

- Предъявить оператору документ, удостоверяющий личность и заполненное заявление.

- Последний выдаст приходный кассовый ордер, который необходимо оплатить в кассу.

- После того как средства будут отправлены, у клиента останется приходный кассовый ордер. Если возникнет желание, можно потребовать копия банковской платёжки, с помощью которой были отправлены деньги.

Ручная обработка

Эта система работает быстро и качественно. Однако, в редких случаях могут возникать сложности. В таких ситуациях платежи передаются на ручную обработку. Это обычно происходит в одном из следующих случаев.

- Ошибки в IBAN-коде.

- Довольно сложный маршрут прохождения платежа.

- Наличие избыточной информации в платеже.

- Когда при оформлении перевода не было информации о банке-корреспонденте.

Для того чтобы не сталкиваться с указанными сложностями, нужно при отправлении платежа аккуратно указывать все необходимые реквизиты.

Заключение

Эта система переживает в настоящее время период бурного развития. Сочетание качества и надёжности, относительно низкие цены делают выгодным её использование как для частных лиц, так и для различных фирм и организаций.

znatokdeneg.ru

SWIFT

Глобальная межбанковская система SWIFT

3 мая 1973 года в Брюсселе адепты 239 огромнейших банков Европы и Северной Америки основали и зарегистрировали консорциум SWIFT (Society for Worldwide Interbank Financial Telecommunication) — Общество глобальных межбанковских денежных телекоммуникаций, созданный для проектирования, введения и регулировки интернациональной телеграфной сети, передающей и распределяющей потоки интернациональных денежных переводов между членами данной организации. В текущее время в системе SWIFT примут участие свыше 4000 банков из 70 государств.

Для данных целей прошла работа по созданию и согласованию шаблонного языка общения меж банками-членами общества, что разрешило создавать автоматическую обработку поступающих сообщений. Переводы неких из данных стандартов, имеющих статус интернационального стандарта, размещены в реальном издании.

Базу системы SWIFT оформляют 3 распределительных центра в Брюсселе, Амстердаме и штате Вирджиния (Соединенных Штатов), которые оборудованы двойными микропроцессорами.

Любой из микропроцессоров отдельно имеет возможность регулировать поток поступающей информацию. Любая держава — член SWIFT — имеет собственный государственный узловой пункт (концентратор известий), который связан телефонными линиями с одним из распределительных центров и совместно с линиями считается собственностью SWIFT. Банки — члены общества, подключаются к концентраторам по районным линиям взаимосвязи собственной державы.

Правила SWIFT требуют, чтоб входящая в нее организация промышляла этим же самым видом бизнеса, что и другие, и учавствовала в интернациональных передачах телеграфных денежных сообщений.

Вход иных банков в SWIFT

SWIFT — это акционерное сообщество, обладателями которого считаются банки-члены. Записанно сообщество в Бельгии (штаб-квартира и повсевременно действующие органы пребывают в г. Ла-Ульп неподалеку от Брюсселя) и функционирует по бельгийским законам. Высший орган — единое собрание банков-членов либо их адептов (Генеральная ассамблея). Все решения воспринимаются основной массой голосов соучастников ассамблеи согласно с принципом: 1 акция — 1 голос. Главенствующее положение в совете начальников занимают адепты банков государств Западной Европы с Соединенных Штатов. Число акций распределяется гармонично трафику передаваемых сообщений. Самое большое число акций имеют Соединенные Штаты, Германия, Швейцария, Франция, Англия.

Членом SWIFT готов стать хоть какой банк, имеющий согласно с государственным законодательством право на осуществление интернациональных банковских операций. Вместе с банками- членами есть и 2 иные группы пользователей сети SWIFT — ассоциированные члены и соучастники. В виде первых выступают отделения и филиалы банков-членов. Ассоциированные члены не считаются акционерами и лишены права участия в распоряжении делами сообщества. Так-называемые соучастники SWIFT — различные денежные институты (на банки): брокерские и дилерские фирмы, клиринговые и страховщики, инвестиционные фирмы, получившие доступ к сети в 1987г.

Вступление в SWIFT состоит из Двух шагов: подготовки банка к вступлению в члены сообщества и подготовки банка к включению к сети в виде работающего члена сообщества. На первом шаге банк оформляет и посылает в SWIFT набор документов, включающий: утверждение о вступлении, обещания банка делать устав SWIFT и возмещать издержки (операционные затраты) сообществу, адрес банка и лица, ответственного за взаимосвязь с сообществом, обзор трафика известий банка. Совет директоров SWIFT оценивает документы и принимает решение о приеме банка в сообщество. Банк-кандидат получает право на плату одновременного вклада и приобретение одной акции сообщества.

Вступление в SWIFT стоит недешево: одновременный вклад составляет 400 000 бельгийских франков для банков-членов и 200 000 бельгийских франков для ассоциированных членов. Помимо всего этого, банки-члены обязаны приобрести 1 акцию ценой в 55 000 бельгийских франков. 2-ой шаг конкретно связан с физическим включением банка к сети. Конкретно на данном шаге находят решение все тех. вопросы, приобретается коммуникационное оборудование (цена его сможет оформлять сотни тыщ долларов США), ведется изучение персонала. Даты включения к сети фиксированные: это 1-ые понедельники марта, июня, сентября и декабря. Практика показывает, издержки банков на роль в системе SWIFT (приемущественно на установку прогрессивного электронного оборудования) окупаются традиционно на протяжении 5 лет.

В любой стране, в какой развертывается система SWIFT, сообщество делает собственную региональную администрацию. В Рф ее функции выполняет российско-британская телекоммуникационная фирма “Совам Телепорт”. SWIFT приостановил собственный выбор на ней, беря во внимание ее укомплектованность сверхтехнологичным оборудованием основных западных компаний Alcatel и Motorola, квалификацию профессионалов и навык работы в этой области.

Виды услуг, предоставляемые системой SWIFT

Рынок платежных услуг системы возможно символически поделить на 3 сектора:

- Банк — банк. SWIFT фактически и делался чтобы оказывать телекоммуникационные предложения денежным учреждениям, их корреспондентам, контрагентам и отделениям. Для данных целей система дает целый набор форматов клиентских и межбанковских платежных поручений, также выписок по счетам и авизо.

- Банк — заказчик. Подразумевается электрический документооборот меж банками и их корпоративными посетителями, в котором употребляются как платежные поручения, но и выписки совместно с разными авизо. Большим фирмам, проводящим расчеты через несколько кредитных организаций, вправду разумнее воспользоваться предложениями одной сети, нежели системами на подобии «банк-клиент» любого из собственных обслуживающих банков.

- Банк — клиринговая организация. SWIFT оказывает сервисы разным денежным учреждениям, входящим в инфраструктуру какой-нибудь клиринговой системы, включая банки-члены данных систем. Данный раздел работы SWIFT считается условно свежим, хотя чрезвычайно принципиальным для всей промышленности банковских платежей. Такового рода предложениями пользуются наикрупнейшие европейские клиринговые системы TARGET, EURO 1 и STEP 1.

SWIFT дает собственным соучастникам некоторое количество видов телекоммуникационных услуг, главным из которых считается FIN-набор сервисов, позволяющих соучастникам системы проводить размен электрическими известиями. При помощи FIN более чем 7.5 тысячи денежных учреждений из приблизительно 200 государств подталкивают друг дружке платежные поручения и др известия денежного характера. При всем этом поддерживаются низкие издержки и неплохой уровень сохранности и надежности. В 2000 году FIN дал доставку 1,2 миллиардов. сообщений. В дни пиковой перегрузки на сеть число передаваемых сообщений добивается 9 млн.

FIN — это неопасная, надежная, гибкая, также структурированная система с управляемым доступом, которая производит доставку и сбережение электрических сообщений. Система производит ревизию любого сообщения на соотношение эталонам SWIFT. Благодаря ей исполняется прогноз доставки сообщений, которым могут присваиваться разные ценности срочности. Покрытые сообщения сберегаются в архиве системы, где они доступны для просмотра. FIN базируется на архитектуре распределенной обработки данных с обеспечиванием лишнего ресурса, что нужно для доступа наибольшего числа юзеров к системе.

Для помощи операций клиринговых систем SWIFT дает предложения FIN Copy. С помощью их платежные поручения копируются и передаются на обработку в расчетные центры. При всем этом сообщения имеют все шансы быть авторизованы третьей стороной, к примеру ЦБ, до того, как они будут доставлены получателю.

С 1977 года SWIFT предоставлял собственные предложения в большей степени средством FIN. Но притязании к системам доставки и сбережения денежных известий повсевременно увеличиваются. Потому с недавних пор доступ соучастников SWIFT к FIN имеет возможность исполняться через SWIFT Net — интерактивную систему, которая просто приспосабливается под требования юзеров.

SWIFT Net — электрическая система доставки денежной инфы, построенная на прогрессивной интернет-технологии. Она дает набор товаров и услуг, обеспечивающих верную передачу данных в любых, в том числе и критичных ситуациях. Это защищенный интерактивный (в режиме настоящего времени) размен сообщениями, приспособление передачи файлов (file transfer) и приспособление интерактивного доступа к данным (browsing), базирующиеся на применении SWIFT Net Link (SNL) и SWIFT Net Public Key Infrastructure (PKI) — неотклонимого программ SWIFT, нужного для обеспечивания сохранности.

SWIFT Net предполагает ряд доп интерактивных услуг, дополняющих и расширяющих традиционны сервис FIN, а конкретно:

- предоставление файлов (file transfer)

- интерактивный доступ к ресурсам провайдеров денежных услуг в режиме просмотра (browse)

- размен структурированными XML сообщениями

SWIFT — как система передачи данных

Сеть SWIFT считается системой передачи данных, санкционированной так, чтоб банки разных государств, снаряженные терминалами различных моделей с разной скоростью работы имели возможность свободно осознавать приятель приятеля.

Сообщения системы SWIFT содержат поля, идентифицирующие всех соучастников передачи инфы и платежей.

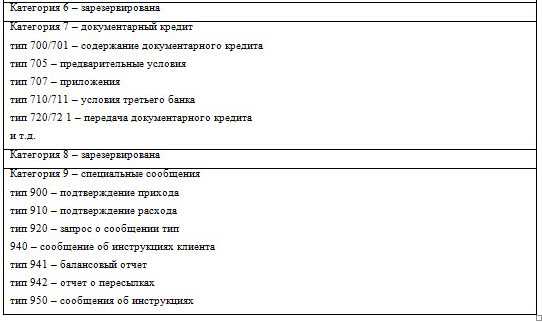

В текущее время отнесены 7 категорий сообщений, включающих наиболее 70 типов. Любой вид сообщений нацелен на очень абсолютное и четкое отражение притязаний по представлению и реализации данных, которые имеют все шансы появиться в практике банков, использующих данные известия, другими словами выполняющих операции аналогичного семейства.

Вся специфичность системы SWIFT, как система денежных межбанковских коммуникаций, отражается в категориях, группах и типах сообщений. Любое сообщение состоит из 4-х компонент: заголовка, слова, удостоверения, завершения.

Вид сообщения ориентируется трехзначным цифровым кодом, при этом 1-ая цифра подходит категории операции, лежащей в базе сообщения. Фактически, текст сообщения состоит из очередности полей, обозначенных двузначным цифровым кодом. Зависимо от вида сообщения конкретные поля обязаны быть непременно переполнены, иные имеют все шансы заполнятся по выбору. Для обозначения СКВ используется трехзначный буквенный код, созданный ISO (International Organisation for Standardisation).

Техно инфраструктура системы SWIFT представлена компьютерными центрами, расположенными по всему миру, соединенными скоростными чертами передачи этих, которые уделены из муниципальных, государственных либо платных сетей взаимосвязи. Сердцем сети — системы считаются 2 обрабатывающих центра: в Голландии и Соединенных Штатов, которые соединяются с автономными региональными микропроцессорами, установленными, обычно, в любой из вступивших в систему державы.

Одно из главных достижений SWIFT — создание и внедрение особых стандартов банковской документации, призванных интернациональной организацией стандартизации. Унификация банковских документов дала возможность недопустить сложностей и промахов, которые вызывались расхождениями в обыкновениях их оформления в различных государствах, затруднений языкового характера. Большое превосходство этих стандартов состоит в том, собственно их разработчики сразу считаются и их юзерами, а, как следует, имеют возможность практически сразу их улучшать. Различные виды входящей и исходящей документации были сведены приблизительно к 70 видам форматов, битых на категории по главным видам операций.. Так, категория “ операции с значимыми бумагами” включает 16, категория “расчеты по инкассо” — 7, “ расчеты по аккредитивам” — 18 видов документов. Достоинства стандартов SWIFT оказались так очевидными для банковских учреждений, собственно другие подобные (Английская CHAPS, французская SAGITTAIRE, Нью-Йоркская CHIPS) и еще приняли их на вооружение, либо сделали систему механического перевода эталонов SWIFT в собственные.

Доступ к системе исполняется так:

Любому сообщению присваивается поочередный входной номер при вводе в систему и выходной — при выходе из нее. Выяснения производятся по данным номерам. В случае если входной номер не в норме, система его отторгает, выключает терминал от системы и просит свежий идентификации средством кода. Сообщения, вводимые в систему с отступлением от обычного, протокола либо формата станут не признаны.

Достоинства и недостатки системы SWIFT

Конкурентоспособность. Интернациональный платежный и кредитный оборот все наиболее концентрируется на соучастниках и юзерах SWIFT. Банки, которые не желают быть вытесненными из интернационального платежного оборота, обязаны по суждениям конкурентоспособности подключиться к SWIFT.

Сохранность. Сохранность передачи, другими словами охрана от фальсификаций, утрат и оставления в отсутствии ответа платежных поручений и денежных сообщений значительно увеличивается благодаря представленной системе. Кроме программ по обеспечиванию защищенности, используемых в вычислительных центрах и концентраторах SWIFT ( контроль за доступом, контроль машинных залов), в систему интегрированы некие особые меры по обеспечиванию защищенности , которые обеспечивают ее огромную ступень в сравнении в обычным платежным равновесием.

А именно к ним относятся:

- ревизия допустимого использования системным терминам сначала и в конце самой системы;

- автоматическая нумерация всех входящих и выходящих известий в предписанном порядке, порядок нумерации контролируется лично системой;

- автоматическая предоставление известий меж 2-мя банками средством установления связи по персональному ключу;

- автоматическая ревизия инфы в банке -получателя.

Охрана линий взаимосвязи операционными центрами SWIFT и государственными региональными микропроцессорами, с помощью применения особых кодирующий приборов на базе генераторов случайных количеств, которые делают сообщения труднодоступными для сторонних лиц.

В целях большей защищенности при передачи сообщений линия, объединяющая банк-член SWIFT и его региональный микропроцессор, быть может защищена с помощью банка.

Быстрота. Быстрота передачи сообщений при помощи SWIFT делает лучше способности по ускорению переразмещения средства для банков и их посетителей (в сутки передается с в соответствии с этим проверяется примерно 600 тысяч платежей).

Иные плюсы SWIFT содержатся в способности приоритетной посылки сообщения, поиска сообщений, посланных 10 дней вспять и получение банков телеграфных сообщений.

Превосходством системы SWIFT считается ответственность в масштабах системы. Создателями SWIFT установлены правила, которые свидетельством отдельным членам предъявлять жалобе о возмещений вреда SWIFT либо иному участвующему в ней институту при конкретных жизненных обстоятельствах.

А именно, отнесены происшествия, при которых банк-отправитель, банк-получатель либо одной из сторон. Это в особенности касается SWIFT, в случае если сообщение было доказано отправителю, хотя не передано получателю. Ошибкой системы либо ее персонала считается эта ситуация, как скоро банки-члены сразу не информируются о промахах в иных банках, операционных центрах либо региональных микропроцессорах.

Способности по рационализации внутри банка — очередное достоинство системы. В последствии передачи через SWIFT приобретенные платежи и денежные сообщения имеют все шансы сразу в отсутствии подготовительной ручной обработки обрабатываться ЭВМ. Если взглянуть под другим углом, неважно какая операция, предлагаемая повторяющий вид сообщения по SWIFT (к примеру, подтверждение денежной сделки, платежное поручение и так далее) быть может немедленно и автоматом преобразована в исходящее сообщение.

Иной значимый финансовый результат быть может получен с помощью совершенствования контролирования за остатками на счетах “ностро” и ускорения переразмещения средств по счетам, собственно получается из-за резвой передачи через SWIFT выписок по счетам.

Как ни прискорбно, эта система не лишена недочетов. Одним из их считается в явной степени зависимости внутренней организации от слишком трудной тех. системы и связанные с данным тех. трудности и перебои имеют все шансы считаться как раз недочетом.

Но, еще наибольшее значение имеют высочайшие затраты, которые более всех нагружают маленькие банки. Хотя при помощи SWIFT быть может достигнуто понижение потерь в следствии связанной с системой рационализации, данные достоинства, обычно, тяжело измерить и сопоставить с большими расходами.

В виде очередного недочета возможно назвать уменьшение способностей по использованию платежным кредитом (на время пробега документа). Обусловленное SWIFT уменьшение времени на обработку и пробег документов уменьшает промежуток меж дебетом и кредитом счетов, на которых отражается этот перевод.

utmagazine.ru

Пример свифтовки | Арахис, сухофрукты, морепродукты и оборудование из Китая.

Пример свифтовки

SENT —— MT103 — Single Customer Credit Transfer —————————

ORIGINATOR LATABV31XXX DATE SENT 29-Apr-2010 13:58

SESS 4277

SEQU 340742 DATE ACKD 29-Apr-2010 13:58

———————————————————————————

DESTINATION RZBAATWWXXX

RAIFFEISEN ZENTRALBANK

OESTERREICH AG

VIENNA

AT

——————————— USER HEADER ———————————-

:108/MUR :lstkid79744567

:119/Validation flag :STP

———————————— NORMAL ————————————

:20 /Transaction Reference Number :RMO546057S-KP

:23B/Bank Operation Code :CRED

:32A/Value Date/Currency/Interbank Settled Amount

:29-Apr-2010 USD 4300,

:33B/Currency/Original Ordered Amount

:USD 4300,

:50F/Ordering Customer :/LV67LSBS03050201234521

1/SOMEONES TRADEPOINT LTD

2/XXXXXX, 43A

3/CY/P. C.3095, LIMASSOL

:53B/Sender’s Correspondent :/17055059331

:56A/Intermediary :CITIUS33XXX

CITIBANK N. A.

NEW YORK

US

:57A/Account With Institution :ADBNCNBJXXX

AGRICULTURAL DEVELOPMENT BANK OF

CHINA, THE

BEIJING

CN

:59 /Beneficiary Customer :/20337139900111400195151

SHANDONG SHIJICHUN FOODSTUFF CO.,LT

D. Industrial Park of North YishuiS

handong

:70 /Details of Payment :For Peanut In Shell inv. 7352 d. d.2

8.04.2010

:71A/Details of Charges :OUR

:72 /Sender to Receiver Information:/ACC/ADBNCNBJLY1

——————————- ACKNOWLEDGEMENT ———————————

:177 /date and time :29-Apr-2010 13:58

:451 /acceptance/rejection :accepted

———————————— TRAILERS ————————————

:CHK/checksum :A103787F0787

——————————— END OF MESSAGE —

Поделиться ссылкой, выберите способ!

Игорь, поддержка заказчиков. Если есть какие-то вопросы вы можете задать их в комментариях или отправить нам запрос на [email protected]

arahis.com

что это? Система переводов SWIFT

Очень много людей в наше время любят выезжать за границу на заработки. Такое понятие, как денежный перевод, надолго и всерьез вошло в обиход граждан самых разных стран. В большинстве случаев острым становится вопрос о денежном переводе. Выбор способа перевода, уплата комиссий – все это ложится на плечи работающего за границей. Именно поэтому у обывателя возникает масса вопросов. Одной из наиболее популярных сетей для перечисления денег на сегодня является система переводов СВИФТ. Но что это и как этим пользоваться? СВИФТ — что это такое?

Общие данные

Система переводов СВИФТ — что это? Какова история этой сети? Значение слова СВИФТ — это аббревиатура, под которой необходимо понимать Сообщество финансовых межбанковских всемирных телекоммуникаций. Система переводов СВИФТ – международная система для передачи информации, совершения платежей. Она была основана в начале семидесятых годов двадцатого века в Бельгии. Штаб-квартира находится в городе Брюсселе. По официальным данным, в эту сеть входят двести двенадцать стран и более десяти тысяч учреждений. Через эту систему проходят более двадцати миллионов разных транзакций за один день. Среди них есть межбанковские платежи, финансовые сообщений, денежные переводы и другие.

Система СВИФТ – это не только денежные переводы

Отправка переводов и передача любых данных благодаря такой системе, как СВИФТ, стала намного быстрее. Соответственно, снизилась и стоимость транзакций. Для доставки сообщения необходимо потратить всего двадцать минут, а за дополнительную плату можно сделать это за пять минут. Для сравнения: на передачу информации через телеграф уходит более двух часов.

СВИФТ — что это? Это самая крупная сеть международной передачи информации. Это абсолютно надежная, оперативная, безопасная и совершенная передача сообщений, денежных переводов по системе. К участникам данной сети относятся брокерские фирмы, банки, биржи, центральные депозитарии, дилинговые центры, компании ценных бумаг, инвестиционные паевые фонды. На территории Российской Федерации существует ассоциация «РоссСвифт», в которую входят почти шесть сотен пользователей. Крупные кредитные организации составляют тридцать процентов от этого количества, и они осуществляют с помощью данной системы почти восемьдесят процентов всех своих расчетов.

Преимущества от использования перевода СВИФТ

Транзакции с использованием вышеописанной системы выгодны, если сумма составляет более ста долларов Соединенных Штатов Америки, так как выше уже начинается фиксированная комиссия. Если перевод планируется менее чем на сто долларов, то рекомендуется использовать другие варианты мгновенных переводов: MoneyGram или Western Union, например. Система СВИФТ — что это? Какие она дает преимущества? Основное яркое отличие данной сети от других альтернативных вариантов – это выбор широчайшего спектра валют, адресность перевода. Все это в сумме делает работу с финансами гораздо более безопасной.

Какие есть недостатки у системы SWIFT?

Естественно, что любая, даже самая лучшая, система будет иметь свои негативные стороны. Но если говорить о СВИФТ, что это за недостатки?

Во-первых, необходимо сказать о повышенных комиссиях в отдельных банках и странах. За перевод денежных средств в определенные государства некоторые банки устанавливают дополнительную комиссию. Цепочка же банков-посредников может и без того повысить стоимость перевода в том случае, если валюта процедуры отличается от той национальной валюты, в которую поступает транзакция. Во-вторых, существуют комиссии, которые взимаются с получателей. Так как средства попадают на счет получателя в его банке, есть определенный платеж за процедуру обналичивания средств. Также хочется добавить, что SWIFT (перевод) занимает гораздо больше времени (вплоть до нескольких дней), чем многие другие виды платежей (которые занимают в среднем от получаса до суток).

Что необходимо для перевода по системе СВИФТ?

Для осуществления перевода денег с помощью данной сети за границу обходимо иметь при себе идентификационный код, паспорт и следующие документы:

- Код — СВИФТ банка, в который будет осуществлен перевод.

- Код международного формата банковского счета (IBAN), или номер счета, в пользу которого происходит транзакция.

- Название фирмы, компании или ФИО получателя, в пользу которых будет осуществлен перевод средств.

- Название банковского учреждения, в которое поступят деньги.

- СВИФТ-код и наименование банка-корреспондента, в случае если валюта, в которой осуществляется перевод, отличается от той, которая считается в стране-получателе национальной.

Данный тип перевода на сегодняшний день предлагают все более-менее крупные банки.

Кому пригодится система переводов SWIFT?

Несмотря на популярность таких систем денежных переводов международного уровня, как «Юнистрим», «МаниГрам», «Вестерн Юнион», в ряде случаев намного удобнее использовать СВИФТ в качестве сети обмена. Все денежные переводы с помощью этой системы являются намного более дешевыми и удобными для оплаты целого спектра услуг, будь то медицинское обслуживание, учеба, бронирование номеров или заказов, оплата покупок. SWIFT-перевод активно используется для перечисления денег родственникам, оплаты разных мероприятий (участия в конференциях, туров).

Кто оплачивает перевод?

Особенность такого явления, как система переводов СВИФТ, – это то, что перевод осуществляется за средства получателей. Основные потребители подобных транзакций – это постоянные клиенты, совершающие регулярные переводы. Именно поэтому разработан ряд преимуществ в виде выбора валюты перевода, отсутствия каких-либо лимитов по сумме (если при этом не будет нарушено законодательство страны, из которой поступает перевод, и той, куда идут средства). Как уже говорилось выше, основные позитивные моменты опираются на то, что система СВИФТ рассчитана на совершение транзакций с крупными суммами. Отсюда и низкие тарифы, и оплата за счет получателя, что существенно отличает данную сеть от конкурентов и тем более от систем быстрого перевода, которые ориентируются на работу с небольшими суммами.

Стоимость переводов в системе СВИФТ

По сравнению с конкурентными сетями денежных международных переводов, SWIFT предлагает гораздо более дешевые транзакции. Однако это действительно хорошо заметно только при отправке крупных сумм, так как действует прогрессивная шкала комиссионных отчислений. Например, отправить сто долларов Соединенных Штатов Америки через любую другую систему международных переводов будет стоить от десяти до двадцати долларов. А перевод той же суммы через сеть СВИФТ обойдется в несколько раз дороже – вплоть до пятидесяти условных единиц. Кстати говоря, очень многое зависит тут от банка, который выполняет транзакцию.

А вот при переводе тысячи долларов США через крупные МСДП комиссия будет доходить до пятидесяти долларов. Тут выгодно смотрится система переводов СВИФТ, которая взимает за подобного размера суммы комиссию всего в десять-пятнадцать условных единиц. Самой заметной становится разница, когда суммы переваливают за десять тысяч. Тут комиссия в крупных МСДП уже будет в диапазоне от ста до трехсот пятидесяти долларов Соединенных Штатов Америки. А вот если клиент хотел бы перевести деньги родственнику за границу, оплатить покупку или учебу, заплатить за туристическую поездку с помощью такой сети, как международная система переводов СВИФТ, то ему придется заплатить за транзакцию в размере десяти тысяч максимум сто долларов.

fb.ru

Система переводов SWIFT — что это и как работает?

Современную жизнь уже сложно представить без денежных переводов по всему миру. На них основывается почти вся международная торговля и ведение бизнеса. Благодаря современным системам довольно просто отправлять и получать денежные переводы с любой точке планеты в считанные минуты. Обычные люди чаще всего пользуются мгновенными системами переводов, где достаточно указать место получения и ФИО получателя.

За определенную плату деньги доходят за несколько минут в любой валюте. Чуть сложнее пересылать деньги на валютные счета, открытые в иностранных банках. Такие системы, как Вестерн Юнион или Юнистрим тут же не подойдут. Для этих пересылов есть система Свифт (S.W.I.F.T.). Она позволяет с максимальной точностью и меньшей комиссией делать отправлять деньги по всему миру, оплачивать счета гостиниц, обучение заграницей и проч. В отличии от других систем, в системе переводов SWIFT нужно точно указывать реквизиты счетов и получателя. Если какие-то данные будут указаны неверно, то платеж может «зависнуть» на счетах посредников, поскольку в этих переводах могут участвовать несколько банков-корреспондентов.

Что такое S.W.I.F.T.?

В дословном переводе название расшифровывается, как Сообщество всемирных межбанковских финансовых коммуникаций. Форма логотипа этой системы показывает нашу планету с меридианами. S.W.I.F.T. была основана в 1973 г, объединив в себя более двухсот европейских и американских банков. Целью создания такой системы стала необходимость появления более быстрой и надежной передачи данных между финансовыми учреждениями по всему миру. Главный офис системы S.W.I.F.T. расположен в Бельгии. На сегодняшний день к Свифт присоединились более 10 тысяч крупнейших банков из 220 стран мира. Ежедневно система обеспечивает прохождение более миллиона финансовых операций и платежей. Кроме банков услугами S.W.I.F.T. пользуются брокеры, биржи, депозитарии.

В дословном переводе название расшифровывается, как Сообщество всемирных межбанковских финансовых коммуникаций. Форма логотипа этой системы показывает нашу планету с меридианами. S.W.I.F.T. была основана в 1973 г, объединив в себя более двухсот европейских и американских банков. Целью создания такой системы стала необходимость появления более быстрой и надежной передачи данных между финансовыми учреждениями по всему миру. Главный офис системы S.W.I.F.T. расположен в Бельгии. На сегодняшний день к Свифт присоединились более 10 тысяч крупнейших банков из 220 стран мира. Ежедневно система обеспечивает прохождение более миллиона финансовых операций и платежей. Кроме банков услугами S.W.I.F.T. пользуются брокеры, биржи, депозитарии.

S.W.I.F.T. обозначает уникальный код банка в международной классификации (в России аналогом S.W.I.F.T. является БИК банка). Код формируется по стандарту ISO9362. Свифт используется только на международном рынке, гарантирует полную безопасность перевода и минимизирует риск потери денег.

Читайте также: Санация Промсвязьбанка. Чем она грозит обычному человеку?

Основными преимуществами S.W.I.F.T. являются:

- Быстрая отправка денег по всему миру.

- Отсутствие ограничений по суммам переводов (зависит только от конкретной страны).

- Широкий выбор валют (можно отправить или получить в любой валюте).

- Низкие комиссии (ниже, чем у других операторов денежных переводов).

- Распространенность. Свифт работает почти во всех странах, где есть банки.

- Гарантии доставки. Если будут ошибки по вине системы, то она берет на себя возникшие убытки.

Недостатки S.W.I.F.T.:

- Срок перевода может затянуться до 5 дней.

- В цепочке перевода могут присутствовать несколько участников (это создает сложность, если возникает какая-то ошибка, и повышает стоимость перевода).

- Для отправки потребуется предоставлять полные реквизиты счета получателя.

Что нужно для перевода по S.W.I.F.T.?

Свифт-перевод можно проводить со счета, без открытия счета, с зачислением на счет, с выплатой наличными, на расчетный юридический счет. Чтобы отправить перевод нужно знать следующие данные:

- S.W.I.F.T.-код банка-получателя.

- Полное наименование банковского учреждения.

- ФИО получателя денег (наименование организации или физлица).

- № счета получателя в мировом формате IBAN.

- Наименование банковского отделения, куда будет послан перевод.

- Реквизиты банка-посредника.

Вся информация предоставляется исключительно на английском языке. При отправке клиент проверяет заполненное заявление. Важно: если клиент предоставит неверную информацию, то для корректировки перевода придется заплатить приличную комиссию. Отзыв или внесение изменений в перевод занимает длительное время (до 30 дней), особенно, если ошибка выявится уже на счетах банков-посредников. Из России S.W.I.F.T.-переводы обычно отправляются с валютного счета клиента. Перевод может идти до 5 рабочих дней. Чаще всего срок доставки составляет 1-3 дня.

Комиссии за перевод S.W.I.F.T.

В системе нет единой тарифной сетки, как, например, в Вестерн Юнион. Комиссия в системе переводов SWIFT устанавливается каждым банком индивидуально в зависимости от суммы и страны получения. Например, в Бинбанке комиссия составит 1,3%, минимум 30 ед.валюты, в МДМ банке – 1%, мин. 25 ед.валюты, в Сбербанке – 2%, мин. 25 ед.вал. и т.д. Комиссии периодически меняются, поэтому лучше уточнять актуальные на месте. Посылать небольшие суммы по S.W.I.F.T. не очень выгодно, а вот на больших суммах можно хорошо экономить.

Читайте также: Apple Pay в России. Как это работает?

Можно ли вернуть перевод?

Система переводов Swift позволяет провести отзыв платежа при определенных условиях и по личному заявлению клиента. Обычно проблем не возникает, если по каким-то причинам клиент хочет отозвать отправленный перевод до момента получения его получателем. На это потребуется определенное время. Комиссия за перевод, если он отозван по инициативе клиента, возвращаться не будет. Отозвать уже выплаченный перевод нельзя

Валютное законодательство России.

В самой системе нет ограничений по суммам и количеству переводов. Однако, законодательство самих стран устанавливает лимиты на денежные суммы. В России ФЗ №173 «О валютном контроле» ограничивает сумму по переводу от физлица в пользу других физлиц заграницу. Согласно п.12 ст. 9 в течение 1 опердня резидент не может послать заграницу сумму более 5000 долл. (или эквивалент в рублях). Службы финансового мониторинга банка могут потребовать от клиента, который часто и много пересылает заграницу, документы, подтверждающие источник происхождения средств (ФЗ №115).

Материалы по теме

Оцените нас

Примите участие в жизни нашего проекта. Оцените статью(продукт). Поставьте лайк, если вам была полезна статья. Ваши комментарии нужны нам!

Подробнееinvestor100.ru

Как открыть хостел | HowToHostel Как открыть хостел …

Как открыть хостел | HowToHostel Как открыть хостел …