СТАГНАЦИЯ — это… Что такое СТАГНАЦИЯ?

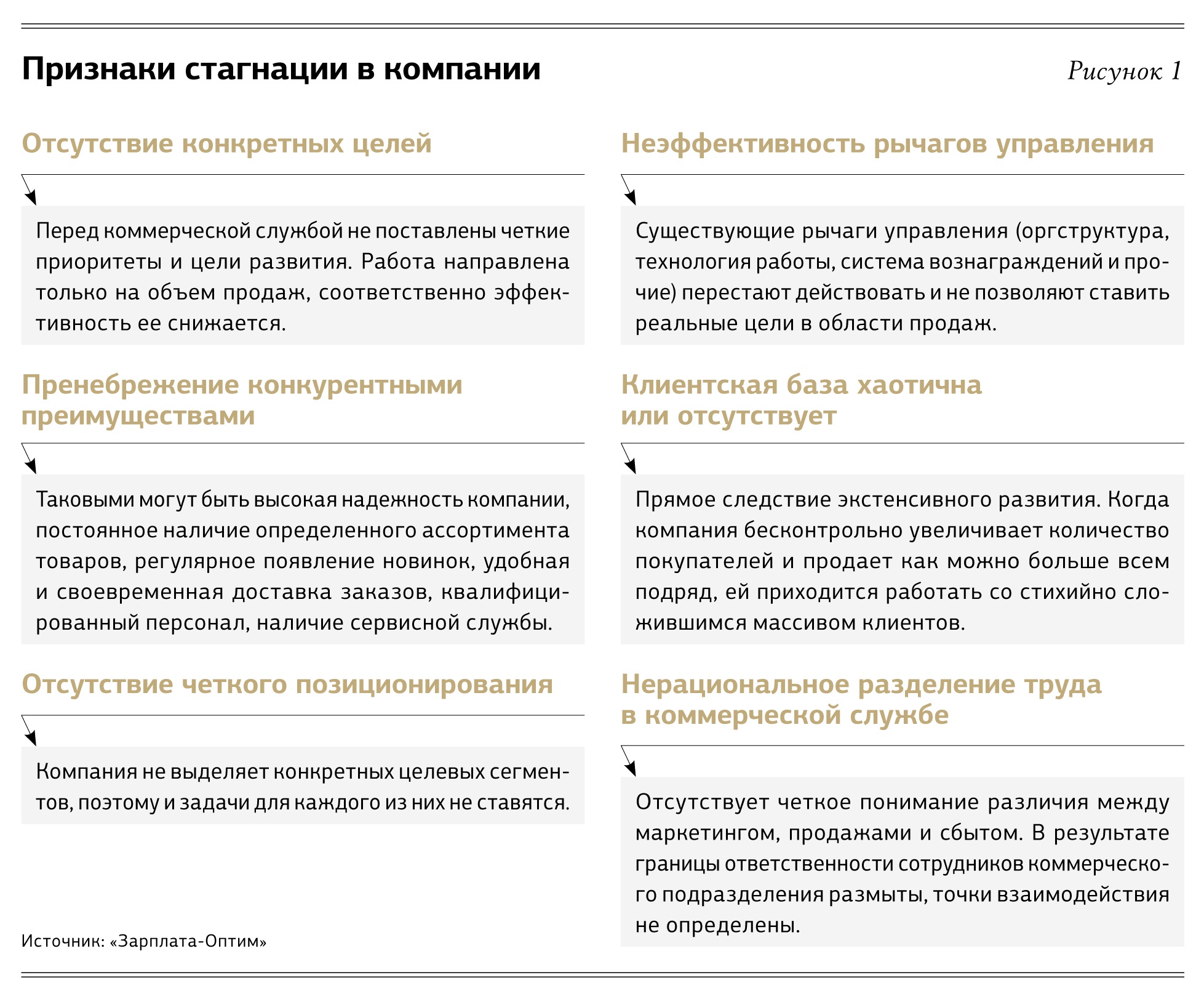

Стагнация — – долговременный застой в экономике. Выражается в низких (или нулевых) темпах роста ВВП, высоком уровне безработицы, снижении уровня жизни населения. В период стагнации структура экономики сохраняется в неизменном виде, не происходит значительных … Банковская энциклопедия

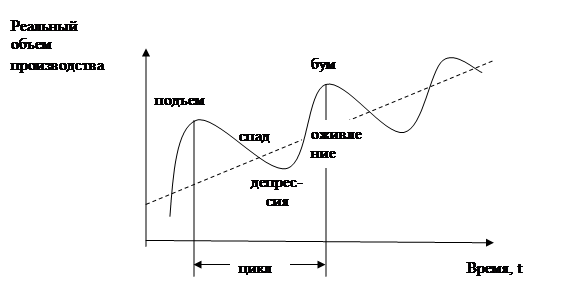

Стагнация — в экономике явление в экономике страны, представляющее собой застой, отсутствие прироста в промышленном и сельскохозяйственном производстве, в торговом обороте. По английски: Stagnation См. также: Экономические циклы Финансовый словарь Финам.… … Финансовый словарь

Стагнация — (фр. stagnation, от лат. stagno делаю неподвижным, останавливаю; лат. stagnum стоячая вода): Стагнация (экономика) застой в производстве, торговле и т. д. Стагнация (экология) застой, приводящий в… … Википедия

СТАГНАЦИЯ — [Словарь иностранных слов русского языка

стагнация см. застой Словарь синонимов русского языка. Практический справочник. М.: Русский язык. З. Е. Александрова. 2011 … Словарь синонимов

стагнация см. застой Словарь синонимов русского языка. Практический справочник. М.: Русский язык. З. Е. Александрова. 2011 … Словарь синонимов

СТАГНАЦИЯ — (stagnation) Ситуация, когда отсутствуют или очень слабы изменения в технике или уровнях дохода. Данная ситуация противоположна развитию, когда первая изменяется, а доходы растут. Экономика. Толковый словарь. М.: ИНФРА М , Издательство Весь Мир … Экономический словарь

СТАГНАЦИЯ — СТАГНАЦИЯ, стагнации, мн. нет, жен. (лат. stagnatio неподвижность от stagnum стоячая вода) (экон.). Застой, отсутствие развития. Стагнация в производстве обычное явление для монополистического капитализма. Толковый словарь Ушакова. Д.Н. Ушаков.… … Толковый словарь Ушакова

стагнация

— Состояние экономического объекта или района, при котором в течение длительного времени отсутствует рост производства и тем более его развитие. Syn.: экономическая стагнация; застой … Словарь по географииСтагнация — состояние экономики, характеризующееся застоем производства, торговли на протяжение длительного периода. С. сопровождается увеличением численности безработных, снижением заработной платы и уровня жизни населения. Словарь бизнес терминов. Академик … Словарь бизнес-терминов

С. сопровождается увеличением численности безработных, снижением заработной платы и уровня жизни населения. Словарь бизнес терминов. Академик … Словарь бизнес-терминов

СТАГНАЦИЯ — (от лат. stagno делаю неподвижным) в экономике застой в производстве, торговле и т. д … Большой Энциклопедический словарь

Стагнация (экономика) — это… Что такое Стагнация (экономика)?

У этого термина существуют и другие значения, см. Стагнация.Стагнация (лат. stagnatio — неподвижность, от stagnum — стоячая вода) — состояние экономики, характеризующееся застоем производства и торговли на протяжении длительного периода. Стагнация сопровождается увеличением численности безработных, снижением заработной платы и уровня жизни населения

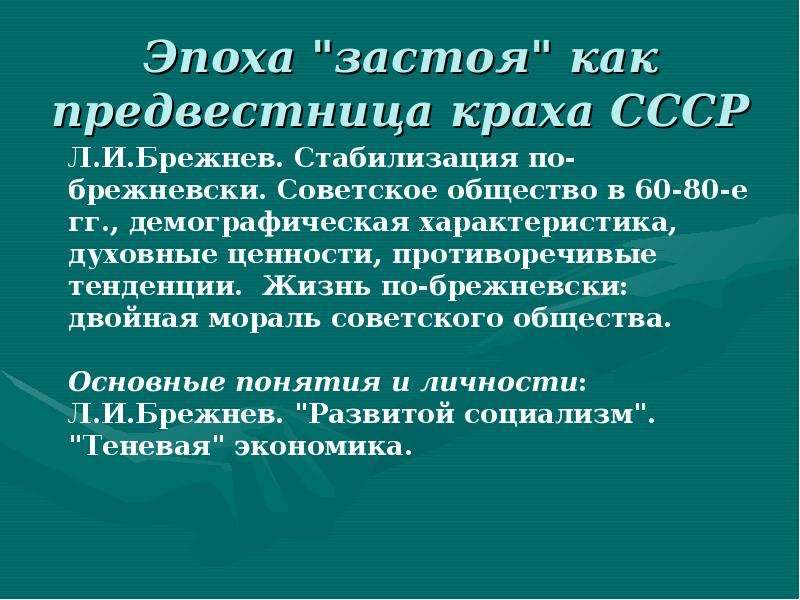

Выражается в нулевых или незначительных темпах роста, неизменной структуре экономики, её невосприимчивости к нововведениям, научно-техническому прогрессу[2]. Состояние стагнации было характерно для экономики США в 1930-х гг. , для советской экономики в конце 80-х гг[3].

, для советской экономики в конце 80-х гг[3].

По мнению экономиста академика Олега Богомолова, «именно стагнация советской экономики дала первый импульс Перестройки»[4].

Виды стагнации

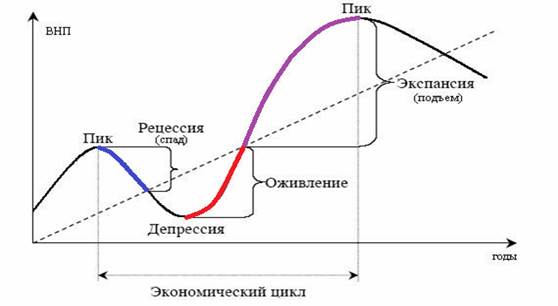

В экономике выделяют два вида стагнации, «монополистическую» и «переходную», разные по происхождению, формам проявления и способам преодоления.

Первый вид стагнации возникает в результате господства монополистических объединений устраняющих конкуренцию, двигатель развития экономики; проявляется в тенденциях экономического застоя, который охватывает прежде всего область производств, в которых доминируют монополии. Стагнация проявляется в депрессивном характере производства, замедлением инвестиционных процессов, хронической недозагрузкой предприятий, массовой безработицей. Согласно теории стагнации (представители — американские экономисты Дж. Стендл, П. Баран, П. Суизи) стагнацию можно преодолеть широким внедрением достижений научно-технического прогресса, снижением затрат производства, наиболее полного использования экономического закона максимизации монопольной прибыли.

Другой тип стагнации возникает в процессе перехода от командно-административной к смешанной экономике и является последствием экономических ошибок правительств, игнорирования экономических законов. В частности, в экономике постсоветских государств в 90-х XX в. стагнация проявилась в резком спаде производства и инвестиционной деятельности, физическом разрушении продуктивных сил, прежде всего в научно-техническом и интеллектуальном потенциале общества, а также обесценивании мотивационных стимулов продуктивного труда. Кризис охватил сферу финансов, денежного обращения, особенно острым был кризис неплатежей. Из-за недостачи конкурентоспособных товаров постсоветские страны не смогли быстро интегрироваться в систему международного рынка. Одновременно был разрушен народнохозяйственный комплекс бывшего СССР, экономические связи между отраслями народного хозяйства.

Из-за недостачи конкурентоспособных товаров постсоветские страны не смогли быстро интегрироваться в систему международного рынка. Одновременно был разрушен народнохозяйственный комплекс бывшего СССР, экономические связи между отраслями народного хозяйства.

Примечания

Недостижимая цель Путина: что помешает российской экономике преодолеть стагнацию

В «социальной» части послания президента к Федеральному собранию в первую очередь внимание было уделено решению демографической проблемы. Но в том, что касается налогов, там тоже были достойные внимания предложения. Однако прежде чем обратиться к налогам, зададимся вопросом, ради чего, собственно говоря, президент предложил меры для стимулирования инвестиций.

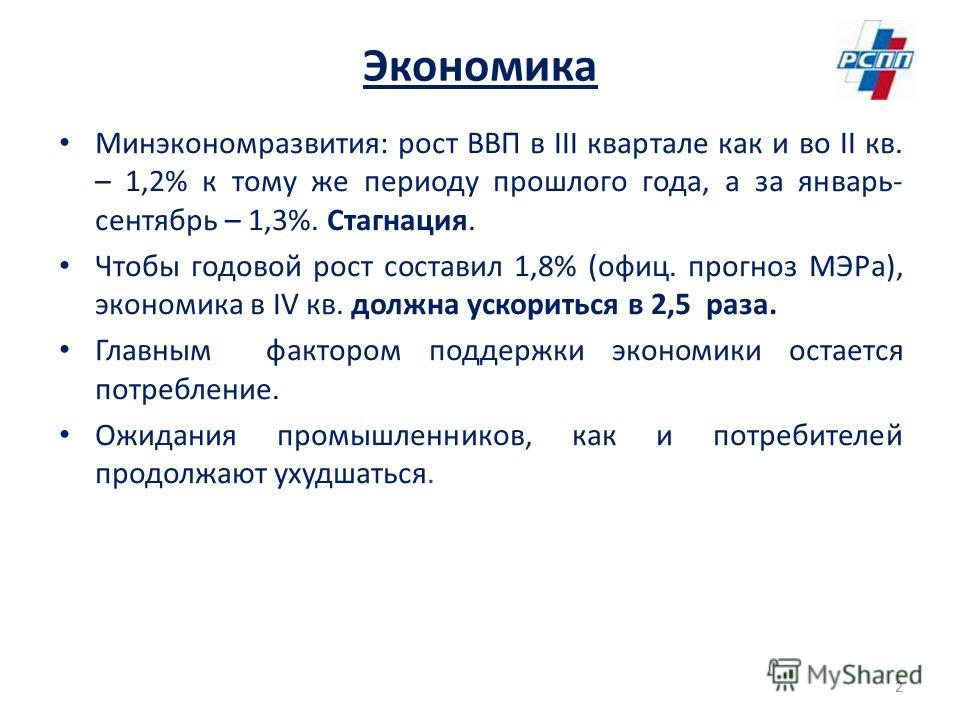

Ответ прост: чтобы «запустить новый инвестиционный цикл». А это, в свою очередь, требуется для того, чтобы обеспечить уже в 2021 году темпы роста ВВП России выше мировых. Такая постановка задачи на самом деле дублирует цифры из осеннего (2019 года) среднесрочного прогноза социально-экономического развития Российской Федерации Минэкономразвития. В этом прогнозе записано, что прирост ВВП России в 2021 году должен составить 3,1%. Если бы был обеспечен такой показатель, то с очень большой долей вероятности это было бы выше темпов роста мировой экономики. Но как обеспечить такой показатель, если по итогам 2019 года прирост ВВП России составил примерно 1,3%? Откуда возьмется это достаточно резкое увеличение темпов роста экономики?

В этом прогнозе записано, что прирост ВВП России в 2021 году должен составить 3,1%. Если бы был обеспечен такой показатель, то с очень большой долей вероятности это было бы выше темпов роста мировой экономики. Но как обеспечить такой показатель, если по итогам 2019 года прирост ВВП России составил примерно 1,3%? Откуда возьмется это достаточно резкое увеличение темпов роста экономики?

Предполагается, по-видимому, что помогут предложенные президентом меры по стимулированию инвестиций. Изменение налоговых условий бизнеса в течение шести лет Путин в послании исключил. Казалось бы, хорошая мера, направленная в целом на снижение неопределенности экономической ситуации. Однако, будем честными, остается некоторая неудовлетворенность. У нас и так-то налоговая нагрузка была достаточно высокой, к тому же в 2019 году повысили ставку НДС с 18% до 20%. Теперь предлагают зафиксировать налоговые условия. А нельзя было наоборот: не повысить налоговую нагрузку, а снизить ее, а потом уж фиксировать в таком сниженном состоянии? Увы, делаем по-другому.

Реклама на Forbes

Если мы хотим увеличить темпы роста экономики, то надо не повышать налоги и фиксировать налоговые условия, а снижать налоги и фиксировать такое положение. Вот это было бы правильно.

Президент также предложил ускорить принятие законопроектов о защите и поощрении капиталовложений. Ну, да, что-то застопорилась работа по принятию соответствующих законов. Но другого, честно говоря, трудно было ожидать: ведь меры-то получаются достаточно противоречивые. Одно из основных противоречий в том, что особые налоговые условия для крупных проектов — это индивидуализация налогообложения, что не очень хорошо. А есть еще масса других.

Теперь о предложении за счет федеральных средств компенсировать регионам две трети их выпадающих доходов от применения инвестиционного налогового вычета. Нормальная мера, можно попробовать. Однако переоценивать ее значимость явно не стоит. Предпринимательская, инвестиционная активность бизнеса в гораздо большей степени зависит не от предлагаемых налоговых льгот, а от уровня определенности экономической ситуации, от степени защищенности прав собственности и тому подобных предметов. Если в этом плане будет все нормально, то инвестиции будут, даже несмотря на отсутствие каких-либо льгот.

Нормальная мера, можно попробовать. Однако переоценивать ее значимость явно не стоит. Предпринимательская, инвестиционная активность бизнеса в гораздо большей степени зависит не от предлагаемых налоговых льгот, а от уровня определенности экономической ситуации, от степени защищенности прав собственности и тому подобных предметов. Если в этом плане будет все нормально, то инвестиции будут, даже несмотря на отсутствие каких-либо льгот.

Небольшими, очень небольшими темпами экономика в такой ситуации расти может, но ведь это совсем не то, что необходимо России. Скажем так: жить-то можно, но разве же это жизнь.

Сегодня высокая неопределенность экономической ситуации в значительной мере предопределяется санкциями-антисанкциями. Хоть слово было сказано об этом в послании? Нет.

Понятно, что в верхах установка такая: высокие темпы роста экономики должны быть обеспечены несмотря на санкции, про которые и говорить не стоит, потому что они надолго. Но это иллюзия, что можно быстро развиваться в условиях санкций. Небольшими, очень небольшими темпами экономика в такой ситуации расти может, но ведь это совсем не то, что необходимо России. Скажем так: жить-то можно, но разве же это жизнь.

Небольшими, очень небольшими темпами экономика в такой ситуации расти может, но ведь это совсем не то, что необходимо России. Скажем так: жить-то можно, но разве же это жизнь.

Собственно говоря, темпы роста российской экономики в 2019 году полностью подтверждают верность такой оценки: около 1,3% прироста ВВП — это скорее стагнация.

Главная беда санкций не в том, что мы каких-то там денег недополучим в виде кредитов на Западе, а в том, что инвестиционная активность будет сдерживаться из-за сохраняющейся высокой степени неопределенности экономической ситуации, а потенциал многих экономических преобразований останется не полностью использованным.

Президент назвал еще ряд мер, призванных стимулировать рост инвестиций: завершение реформы контрольно-надзорной деятельности, либерализация норм уголовного законодательства в части так называемых экономических составов; направление средств Фонда национального благосостояния на реализацию окупаемых проектов, которые снимают инфраструктурные ограничения для территорий; «длинные» деньги от Банка России. И это правильные меры. Однако и они не способны изменить впечатление, что всего этого будет недостаточно для решения амбициозных макроэкономических задач: войти в пятерку крупнейших экономик мира, обеспечив темпы роста российской экономики выше мировых.

И это правильные меры. Однако и они не способны изменить впечатление, что всего этого будет недостаточно для решения амбициозных макроэкономических задач: войти в пятерку крупнейших экономик мира, обеспечив темпы роста российской экономики выше мировых.

Впрочем, можем быть, от этого послания и нельзя было бы ожидать важных инициатив касательно экономики. Все-таки оно было больше про Конституцию. Ну и еще про демографию.

Стабильный рост, стагнация или кризис — ECONS.ONLINE

Новое десятилетие для мировой экономики начинается с неопределенности: неопределенности будущего торговой политики, развития финансового сектора, производственных цепочек, процесса глобализации. Торговые войны, геополитические и внутриполитические конфликты привели к тому, что темпы роста мировой экономики опустились до минимума с момента глобального финансового кризиса: хотя с тех пор страны лучше научились отслеживать и устранять системные финансовые риски – похоже, что договариваться друг с другом им стало сложнее.

В качестве аллегории к пленарной дискуссии Финансового форума России газеты «Ведомости» организаторы выбрали картину Питера Брейгеля Старшего «Вавилонская башня»: она несколько напоминает ситуацию, которая сегодня сложилась в мировой экономике. Кроме библейского сюжета с внезапным смешением языков, помешавшим достроить башню, на картине сама конструкция башни выглядит шаткой. Участники пленарной дискуссии форума, организованной совместно с порталом Econs.online, обсудили, как пошатнувшиеся основы глобального роста могут сказаться на российской экономике и какие у нее есть возможности для роста.

Стабильный рост или стагнация?

При голосовании зала по вопросу о том, на каком этапе находится российская экономика – стагнации, кризиса, роста или неопределенности, – большинство (более 60%) выбрало первый и второй варианты примерно поровну, а что экономика растет, сочли лишь около 10%. Однако почти никто из спикеров с такой оценкой зала не согласился.

Ксения Юдаева, первый заместитель председателя Банка России:

«Я не вижу серьезных тенденций к торможению роста [российской экономики] в настоящий момент. Скорее, темпы роста у нас низкие. В первых двух кварталах мы наблюдали некоторое замедление, но сейчас оно уже, видимо, закончилось. В следующем году экономика выходит, по нашим прогнозам, на потенциальные темпы роста. Проблема в том, что потенциальный рост низкий. И это вопрос структуры экономики, создания условий для большей инициативы бизнеса, для перестройки на экспортно и инвестиционно ориентированный рост.

Если говорить об уровне уязвимости нашей системы к внешним рискам, то, с одной стороны, снижение уровня валютизации балансов финансовых институтов, валютной задолженности компаний и населения делает экономику менее уязвимой к внешним шокам. С другой стороны, мы зависимы, конечно, от внешнего финансирования, это особенно хорошо видно на рынке ОФЗ. Но, на мой взгляд, это вопрос скорее развития соответствующих внутренних институтов, которые могли бы выступать стабилизаторами ситуации».

Евсей Гурвич, руководитель Экономической экспертной группы:

«Если ничего драматичного не произойдет с внешними условиями, какой тогда наш потенциал роста? Я бы оценил в плюс-минус 2%. Это, с одной стороны, неплохой результат. Не самый плохой среди стран нашей категории, то есть больших формирующихся рынков. Я бы оценил потенциал роста российской экономики в таком сценарии на тройку.

В другом случае, если [в мировой экономике] произойдет мягкий или жесткий кризис и резко ухудшатся внешние условия, важнее говорить не о потенциале роста, а о том, как мы готовы к такому кризису. Я бы оценил, что в течение ближайших двух лет с вероятностью 25% сохранится постепенное медленное ухудшение ситуации, с вероятностью 50% произойдет существенная коррекция, очень заметно замедлится рост и скорректируются цены на сырьевые товары, и с вероятностью 25% будет жесткая посадка с уходом в ноль или в минус роста мировой экономики, мировой торговли и падение цен на нефть в разы. Отличие, на мой взгляд, еще в том, что текущий бизнес-цикл – это не V-цикл, а L-цикл, L-кризис: в отличие от тех кризисов, которые мы помним, – 1998 г., 2008 г. – мировая экономика вошла в низкую фазу цикла не на год-два, а надолго. Центральные банки и правительства научились бороться с рецессией, но, с другой стороны, они расстреляли свои патроны, и в тот период, когда ставки нулевые или близки к нулю, а кое-где даже отрицательные, уже осталось очень мало возможностей [помочь экономике выйти из низшей точки цикла]».

Отличие, на мой взгляд, еще в том, что текущий бизнес-цикл – это не V-цикл, а L-цикл, L-кризис: в отличие от тех кризисов, которые мы помним, – 1998 г., 2008 г. – мировая экономика вошла в низкую фазу цикла не на год-два, а надолго. Центральные банки и правительства научились бороться с рецессией, но, с другой стороны, они расстреляли свои патроны, и в тот период, когда ставки нулевые или близки к нулю, а кое-где даже отрицательные, уже осталось очень мало возможностей [помочь экономике выйти из низшей точки цикла]».

Андрей Клепач, главный экономист ВЭБ.РФ:

«Мы всегда отличаемся пессимизмом, это свойство нашего национального характера, но цифры [голосования] даже меня удивили. Я указал [на вариант ответа], что у нас стабильный рост, несмотря на то что оценки нашего центра обычно консервативнее, чем у правительства. На 2020 г. наша оценка роста – около 1,8%, у правительства, напротив, чуть ниже, но определенное ускорение инвестиционного роста в следующем году неизбежно. Даже при консервативной политике бизнеса – а она действительно остается крайне консервативной, – все равно государственные инвестиции по линии нацпроектов начнут реализовываться.

Даже при консервативной политике бизнеса – а она действительно остается крайне консервативной, – все равно государственные инвестиции по линии нацпроектов начнут реализовываться.

Проблема в том, что этот рост, даже если он будет 2% с лишним, – это не то, что надо и с точки зрения внутренних задач, и с точки зрения конкурентных позиций России на мировых рынках. И это, может быть, более серьезный вызов, чем даже то, есть ли у нас сейчас стабильный рост или нет».

Кирилл Лукашук, генеральный директор рейтингового агентства «Национальные кредитные рейтинги»:

«Я бы смотрел на слово «стагнация» в контексте нашей страны все-таки не со знаком минус, а со знаком плюс, потому что это все-таки небольшой, но рост. В этих условиях, как ни прискорбно говорить, это достижение. Два долгосрочных фактора, которые с каждым годом будут все сильнее влиять на эту ситуацию: первый – это близость потенциального выпуска к реальному. По нашим оценкам, даже если мы дозагрузим мощности, максимум 0,3–0,4 [п. п. роста] ВВП получим без изменения объема производственных мощностей. И второй момент – это демография. Этот вопрос гораздо более сложный и долгосрочный. И в этом контексте дискуссия о том, какой экономический рост будет в следующем году, далеко не самая важная».

п. роста] ВВП получим без изменения объема производственных мощностей. И второй момент – это демография. Этот вопрос гораздо более сложный и долгосрочный. И в этом контексте дискуссия о том, какой экономический рост будет в следующем году, далеко не самая важная».

Павел Теплухин, генеральный партнер Matrix Capital:

«У России очень низкая безработица и довольно высокая загрузка производственных мощностей, в силу чего – просто с точки зрения математики – более радостный рост может случиться, если мы каким-то образом начнем наращивать производительность труда и увеличивать производственные мощности. А с этим как раз беда. Потому что для этого нужны инвестиции, а здесь экономика России, на мой взгляд, плохо подготовилась. У нас практически нет длинных денег для того, чтобы финансировать инвестиции. Те небольшие пенсионные фонды (небольшие и по внутренним, и по международным меркам) и так были, к сожалению, использованы не по назначению, и сейчас Центральный банк займется спасением того, что осталось. Но как таковой институт длинных денег в России отсутствует».

Но как таковой институт длинных денег в России отсутствует».

Кирилл Лукашук:

«За последние три года, по данным Банка международных расчетов, долговая нагрузка российского нефинансового сектора снизилась с 91% до 78% ВВП. Это движение в противофазе относительно мировой экономики. С точки зрения финансовой стабильности это очень здорово, и здесь уязвимость российской экономики и финансовой системы все ниже и ниже, но с точки зрения емкости инвестиционных денег, к сожалению, это вызывает большую тревогу».

Ксения Юдаева:

«Что нужно для того, чтобы длинные деньги развивались? Первое – это все-таки доверие. Давая деньги на длинный срок, нужно быть уверенным, что с большой вероятностью они вернутся, и еще и с дополнительным доходом. А это вопрос и макроэкономической стабильности, и стабильности финансовых институтов, и в определенной степени это вопросы, связанные с бизнес-климатом, с надежностью контрактов. На мой взгляд, мы еще не получили отдачу, в частности, от макроэкономической стабильности. Россия не так давно находится в ситуации макроэкономической стабильности, и [у экономических агентов] еще нет уверенности в том, что эта ситуация устойчива.

На мой взгляд, мы еще не получили отдачу, в частности, от макроэкономической стабильности. Россия не так давно находится в ситуации макроэкономической стабильности, и [у экономических агентов] еще нет уверенности в том, что эта ситуация устойчива.

Спрос [на кредиты] должны проявлять платежеспособные заемщики. То есть инвестировать и привлекать под это заемные средства должны хорошие компании. В финансовом секторе длинных денег, может быть, и не очень много, но в части потребительского кредитования сроки удлинились серьезно, ипотека развивается, тогда как в секторе компаний не такое сильное развитие может быть связано и с качеством заемщиков».

Новая модель ростаЕвсей Гурвич:

«У нас практически не действуют механизмы созидательного разрушения, то есть перераспределения ресурсов от менее эффективных компаний к более эффективным. В развитых странах эти механизмы обеспечивают не менее 50% экономического роста. А у нас, по-видимому, для того, чтобы не возникало социального напряжения, боятся задействовать такие механизмы, поскольку это означает, что неэффективные предприятия должны закрываться, а ресурсы должны перераспределяться к другим. Но сейчас нет проблемы избыточной безработицы, она ниже своего естественного уровня, поэтому можно было бы более смело пользоваться этим.

А у нас, по-видимому, для того, чтобы не возникало социального напряжения, боятся задействовать такие механизмы, поскольку это означает, что неэффективные предприятия должны закрываться, а ресурсы должны перераспределяться к другим. Но сейчас нет проблемы избыточной безработицы, она ниже своего естественного уровня, поэтому можно было бы более смело пользоваться этим.

Второй возможный механизм – конкуренция между регионами. Раньше, когда у них было больше свободы, каждый мог искать свой путь и регионы, добившиеся успеха, могли быть образцом для остальных, которые их рецепты могли использовать для себя. Но когда регионы введены в жесткие рамки, это, наверное, снижает опасность серьезных провалов, но и отрицает возможности для поиска успешных путей развития».

Андрей Клепач:

«Если говорить о промышленной политике, она [в России] сейчас находится на определенном распутье. Мы начали перестраивать многие правила субсидирования, и в результате и в этом году, и в прошлом значительная часть денег не дошла до предприятий. Масштабы господдержки реально даже меньше, чем можно видеть по бюджету.

Масштабы господдержки реально даже меньше, чем можно видеть по бюджету.

Но промышленная политика – это не только деньги, это в первую очередь помощь со стороны государства в том, чтобы сконцентрировать усилия и договориться. На мой взгляд, у нас одна из ключевых проблем в том, что бизнес мало договороспособен. И если брать опыт Китая, Кореи, Японии, то там государство всегда принуждало к договоренности».

Павел Теплухин:

«В нашей ситуации у государства и бизнеса в основном не диалог, а приказ, поэтому и не получается ничего. Мы сейчас наблюдаем, что вот уже лет десять доля государства в экономике растет, причем устойчивыми темпами во всех сегментах экономики. Всегда есть исторические примеры, что это хорошо. Почему-то все время приводят в пример «азиатских тигров». Но мне кажется, что [у России с ними] мало общего. Если мы хотим, чтобы экономика росла, мы должны решить для себя: вот эта экономическая вертикаль нам важнее, чем благосостояние населения? Пока что выбор делается в пользу вертикали управления экономикой и в ущерб благосостоянию людей».

Евсей Гурвич:

«Если будут сохраняться нынешние относительно благоприятные внешние условия, то нам фактически нужно построить новую модель экономического роста, поскольку предыдущая модель была основана на том, что если росли цены на нефть, то рос внутренний и отчасти внешний спрос и мы механически увеличивали производство без существенного повышения эффективности. И за счет этого экономика росла достаточно быстро. Интенсивная часть обеспечивала порядка 2,5% экономического роста в год. Сейчас [без роста цен на нефть] темпы роста экономики чуть ниже этого, но для того, чтобы расти на уровне хотя бы мировой экономики, нужно не просто принять какие-то меры, а кардинально перестроить модель экономического роста. Конкретные меры, которые для этого нужны, не один раз разрабатывались в разных экономических программах, и их хватит на много лет вперед».

Стагфляция в экономике — что это такое простыми словами

«Можно утверждать, что «умеренная» стагфляция уже происходит», – написал недавно в своей колонке экономист Нуриэль Рубини. «Инфляция растет в Соединенных Штатах, во многих странах с развитой экономикой, рост резко замедляется, несмотря на массивные денежно-кредитные и бюджетные стимулы».

«Инфляция растет в Соединенных Штатах, во многих странах с развитой экономикой, рост резко замедляется, несмотря на массивные денежно-кредитные и бюджетные стимулы».

Традиционный пример – кризис США середины 1970-х годов. Пути постепенного вывода экономики из застоя предложил руководитель Федеральной резервной системы США Пол Волкер. Благодаря болезненным мерам для предпринимателей и потребителей он сумел приостановить процесс обесценивания денег. Президент Джимми Картер, при котором велась эта работа, не был переизбран на второй срок и до сих пор остается одним из самых непопулярных президентов Америки.

Драйвером повышения цен выступает сокращение потребления, это ведет к сокращению производстваПонятие и признаки проявления

Стагфляция характеризуется:

- повышением инфляции;

- снижением экономического роста;

- растущей безработицей.

Такое неблагоприятное сочетание вызывает опасения: усилия по снижению инфляции повышают уровень безработицы, а снижение безработицы повышает инфляцию. Простыми словами, инфляция – это затянувшееся повышение цен на товары и услуги, но ее также можно описать как продолжающееся снижение покупательной способности денег.

Простыми словами, инфляция – это затянувшееся повышение цен на товары и услуги, но ее также можно описать как продолжающееся снижение покупательной способности денег.

Снижение предложения в сочетании с затягиванием пандемии, вызванным коронавирусом типа «Дельта», сдерживает восстановление экономики. Опросы предприятий США, Великобритании, еврозоны показывают, что активность замедлилась из-за увеличения сроков поставки и накопления незавершенных заказов. Резкое замедление роста производства отмечено в Китае, где нормативное давление, высокие цены на энергоносители привели к остановке некоторых производств.

Экономика России также находится в тяжелом положении, темпы восстановления замедляются: в августе 2021 показатели снизились до 3,7% в годовом исчислении по сравнению с 4,7% в июле и 8,9% в июне. По официальным данным, рост цен достиг 7,78% годовых, самого высокого показателя с 2016 года. Была признана опасность глобальной стагфляции, которая обсуждается инвестиционными банкирами как минимум в течение последнего месяца.

ЦБ повысил ключевую ставку шестой раз в 2021 году, что указывает на возможность дальнейшего повышения ставок. Подъем оказался выше, чем ожидалось многими аналитиками, чьи прогнозы разделились между повышением на 0,25 и 0,5 процентных пункта. Весной 2020 года изоляция помогла бороться с инфляцией, подавив спрос. Но последующий опыт показал, что на спрос все меньше влияют ограничения, в то время как ограничение производства, предложения подпитывают инфляцию.

Решение Центрального банка ясно показывает, что инфляция – самая большая угроза, стоящая сейчас перед российской экономикойПричины возникновения

Среди экономистов нет единого мнения о причинах явления, каждая школа предлагает свой взгляд на его истоки. Существует две основные теории.

Причины стагфляции

|

Шок предложения – неожиданный рост или падение предложения товара или услуги |

Неэффективная экономическая политика |

|

Внезапное повышение стоимости нефти приводит к росту цен, повышает затраты на производство, снижает прибыль |

Правительство проводит политику, которая наносит ущерб отраслям, при этом увеличивая денежную массу слишком быстро. Это приводит к замедлению производства, продаж, повышению инфляции |

Негативные последствия стагфляции

Продолжение мягкой денежно-кредитной, налогово-бюджетной политики ослабляет инфляционные параметры, угрожает потенциальному экономическому подъему. Климатические изменения снижают урожай сельскохозяйственных культур. Это является причиной внепланового подорожания сезонных овощей, фруктов, зерновых, кормов. Волны пандемии ведут к усилению национального самообеспечения, снижению экспорта.

Дополнительные причины кризиса мировой экономики:

- деглобализация;

- изменение логистики;

- жесткие миграционные ограничения;

- китайско-американское противостояние.

Как избежать стагфляции

Чтобы снизить темпы стагфляции, эксперты должны с предельной точностью прогнозировать экономические показатели в ближайшей и отдаленной перспективе. Когда страна выходит из рецессии, они выбирают оптимальный момент для медленного выведения денег из обращения. Если поднять процентные ставки слишком рано, это помешает перезапуску, а задержка вывода средств приводит к увеличению инфляции и цен.

Рядовой потребитель может минимизировать урон своим накоплениям, грамотно используя банковские продукты – вклады, депозиты. До конца года ставки по депозитам вырастут еще на 0,75%, говорит главный аналитик Совкомбанка Михаил Васильев. Высокие ставки по депозитам мотивируют людей больше сберегать, снижается спрос на товары и услуги, цены перестают расти и, как следствие, замедляется инфляция.

Совет от банка

Вклады помогают приумножить накопления даже в условиях высокой инфляции, а растущие ставки по депозитам делают условия более привлекательными для клиентов. Так, Совкомбанк предлагает ставки по вкладам до 8,5%. Просто откройте депозит на удобных для вас условиях и не беспокойтесь о своих сбережениях.

Почему стагфляция – это плохо

Замедление экономического роста – нормальная часть макроэкономического цикла. Когда количество финансовых спекуляций растет (как это произошло с акциями технологических компаний в конце 1990-х и на рынке жилья в середине 2000-х), рынку необходимо стабилизироваться. Этот процесс называют временной, хотя и болезненной, рецессией.

Но есть разница между ней и стагфляцией: в последнем случае длительный период спада экономики сочетается с высокими темпами инфляции. Обычные годовые показатели инфляции – 2–3%, при росте на 5% и даже 10% ситуация может ухудшиться.

Безработные люди не зарабатывают, снижается их покупательская способностьОпасность стагфляции в том, что имеющиеся деньги стоят все меньше, для работников с фиксированным доходом это означает снижение стоимости ежемесячного чека. Все это разрушает уверенность в будущем.

Что такое стагфляция. Объясняем простыми словами — Секрет фирмы

Долгое время инфляцию рассматривали как чисто монетарное явление и трактовали её как повышение общего уровня цен в экономике. При таком подходе инфляция не должна была наблюдаться при экономическом спаде: доходы населения уменьшаются, соответственно, спрос падает, и цены должны идти вниз.

Однако с 1960-х в экономиках некоторых стран стало происходить обратное — инфляция на фоне кризиса или застоя в экономике. Это привело к тому, что экономисты пересмотрели свое отношение к инфляции и придумали термин «стагфляция».

Считается, что появление стагфляции во многом вызывается внешними факторами (резким изменением цен на сырьё или природными катаклизмами), а также неверной экономической политикой государства (например, выпуск в обращение слишком большого количества денег).

Пример употребления на «Секрете»

«Впереди ещё большая нагрузка на бюджет, ведь, в общем-то, мы уже вошли в стагфляцию и, скорее всего, эта спираль будет только раскручиваться. Как это ни парадоксально, мы действительно умудрились двинуться по венесуэльскому сценарию, не отменив либеральных рынков. Как нам это удалось — до сих пор не очень понятно, но это случилось».

(Экономист Андрей Мовчан — в колонке о том, как Россия повторяет судьбу Венесуэлы.)

Происхождение термина

Авторство термина принадлежит английскому министру финансов Иэну Маклеоду, в своём обращении к парламенту в 1965 году он сказал: «Сейчас у нас худшее из обоих миров — не просто инфляция с одной стороны и стагнация — с другой, но обе вместе. У нас что-то вроде стагфляции. И действительно, как сейчас говорят, творится история».

Нюансы

Более серьёзное состояние экономики — слампфляция (от англ. slump — «кризис», «резкий спад»). Здесь к стремительному росту инфляции добавляется падение производства и рост безработицы. Считается, что экономическую ситуацию в России в 1990-х можно описывать как слампфляцию.

За 1991–1996 годы объём промышленного производства сократился на 55% (относительно уровня 1990 года), наблюдался тотальный товарный дефицит, обесценивались сбережения населения, росла безработица. Годовая инфляция составила в 1991 году 160,4%, в 1992 году — 2508,8%, в 1993-м — 840%.

Статью проверила:

РСМД :: В новой экономической модели мира важная задача

Восьмой Гайдаровский форум традиционно пройдет в середине января, его лейтмотивом в этом году станет выбор приоритетов. О том, какие новеллы ожидают участников форума в 2017-м, а также об основных проблемах в российской экономике и образовании в интервью ТАСС рассказал ректор Российской академии народного хозяйства и государственной службы (РАНХиГС) при президенте РФ Владимир Мау.

— Какая тема в этом году станет ключевой на форуме и почему именно она?

— Гайдаровский форум имеет общее название «Россия и мир», но каждый год мы дополнительно выбираем более узкое направление в зависимости от этапа, который переживает страна. В этом году после длительной дискуссии мы определились, что темой форума станет проблема выбора приоритетов. Если говорить о глобальном кризисе, мир подошел к формированию посткризисного облика, посткризисной новой реальности, и в эти моменты деятельность правительств и экспертов всегда предполагает определение приоритетов. Поэтому выбрана такая тема форума в этом году. Однако тема России и мира все равно будет главной. Участники форума обсудят, что будет происходить в мире в ближайшие несколько лет, и прежде всего будет обсуждаться повестка 2017 года.

— Чем будет отличаться форум в 2017 году от предыдущих лет? Будут ли отличия по структуре, контенту, организации?

— В этом году форум станет более масштабным, хотя такой задачи мы не ставим, просто ежегодно интерес к нему возрастает. В этом году будет около 800 выступающих (для сравнения: в прошлом году было 500 выступающих). Кроме того, в этом году на форуме будут работать примерно 1300 представителей прессы, в прошлом году было 1100. Что касается общего числа участников форума, я думаю, мы превысим на 2 тысячи количество участников предыдущего года, то есть в этом году ожидаем за три дня примерно 13 тысяч человек.

Ожидается, что форум посетят около двух десятков губернаторов и ряд членов правительства РФ. Из интересных зарубежных спикеров будут два бывших президента — Финляндии и Чехии, пять бывших премьер-министров. Также ожидаются представители центральных банков нескольких стран.

Что касается содержательных особенностей, в этом году мы частично уйдем от традиционного формата круглого стола. Мы решили провести эксперимент, и несколько сессий будут организованы в формате выступающего спикера с заранее подготовленным докладом и дискуссии вокруг его доклада. Мы решились на такой эксперимент, потому что пришли к выводу, что традиционный формат круглых столов и панельных сессий, где дискутируются идеи, а не заранее подготовленные материалы, себя исчерпывает. Эксперимент позволит углубиться в некоторые темы. Так, с докладом в новом формате выступит председатель правления JP Morgan Chase, экс-председатель Банка Израиля Якоб Френкель — его доклад будет посвящен будущему центрального банкинга. Также со специальными докладами выступят зампред правительства РФ Ольга Голодец, глава Центра стратегических разработок Алексей Кудрин, вице-президент Всемирного банка Серилл Муллер, президент Королевского института международных стратегических исследований Испании Эмилио Ламо де Эспиноса.

— А какова, на ваш взгляд, сегодня ситуация в российской экономике? На каком этапе выхода из кризиса мы сейчас находимся?

— На протяжении последних лет мы проходим через несколько кризисов, которые переплетаются между собой, причем разные проблемы требуют разных, подчас противоположных, антикризисных мер. Например, кризис внешних шоков требует бюджетной консолидации и более жесткой бюджетной политики. Циклический кризис, наоборот, требует стимулирующей политики. При циклическом кризисе стимулирующая политика предписана, но при кризисе внешних шоков она категорически не рекомендуется. Когда одновременно страна переживает два кризиса — самое время проявить искусство государственного управления.

В настоящее время мы видим, что спад экономики остановился, экономика начинает расти, особенно это заметно в материальном производстве, то есть промышленности и сельском хозяйстве. Но особенностью нынешней ситуации, причем не только в России, но и во всех развитых странах, является то, что остановка спада не ведет автоматически к восстановлению устойчивого роста. Как показывает опыт Японии и ЕС, экономика может попасть в длительный период стагнации. И это новый, очень серьезный вызов для экономической политики предстоящих лет — гораздо более сложный, чем антикризисная политика. Сегодня ситуация гораздо более сложная, поскольку экономика проходит период адаптации к другим ценам на нефть, к другому спросу, к другому геополитическому балансу. Причем важно подчеркнуть, что политика должна обеспечить приемлемые (выше среднемировых) темпы роста в среднесрочной перспективе — здесь нельзя ориентироваться на краткосрочные результаты вроде политики ускорения 1986–1988 годов, когда темпы два года повышались, а затем последовал тяжелейший десятилетний кризис, поскольку «ускорение» было оплачено резким ростом бюджетного дефицита, внешних заимствований и исчерпанием золотовалютных резервов. Иными словами, нельзя в качестве критерия видеть краткосрочные темпы роста.

— Если достижение высоких темпов роста экономики — не главная цель, на что стоит ориентироваться?

— Непосредственные показатели позитивных сдвигов — рост частных инвестиций, ипотечного кредитования, торможение инфляции, диверсификация экспорта. А за этим последует и реальный экономический рост. Есть и еще одна интересная и важная проблема. Откровенно говоря, в условиях фундаментальных технологических сдвигов мы еще не можем однозначно утверждать, что происходит с экономическим ростом. Например, когда вы перестаете покупать книги на бумаге и покупаете их в электронном виде, то прочитать в год вы сможете больше книг, но это окажет негативное влияние на ВВП страны, так как электронная книга стоит дешевле, не предполагает расходов на печать, транспорт и прочее, то есть всего того, что суммируется в ВВП. Если вы начинаете пользоваться Uber-такси и отказываетесь от личного автомобиля, спрос на машины становится меньше, на изготовление уходит меньше металла, ВВП опять становится ниже, но при этом уровень благосостояния населения и страны — выше. Мы находимся в странной ситуации, когда привычная статистика ВВП мало о чем говорит. И это понятно, поскольку сам показатель ВВП появился в результате Великой депрессии 1930-х годов и должен был отражать реалии индустриальной экономики.

Если взять экономику 1988 года, она по показателям роста была очень успешной и обгоняла темпы роста Великобритании и США. Но уже через год все рухнуло.

— На ваш взгляд, возможно ли ускорение темпов роста экономики до уровня среднемировых и каким образом?

— Эта задача правильная и реальная. Но непростая в силу причин, о которых я уже говорил. Чуть выше среднемирового темпа — это тот темп, которым может расти экономика России в течение ближайших 10–15 лет. Это правильный ориентир, но для его реализации необходим набор решений, обеспечивающий устойчивость экономического роста.

Рост экономики должен отображать уровень экономического развития страны и должен быть более или менее вписан в контекст развития ее основных торговых партнеров. Российская экономика открытая, она не может расти на 5% в год, когда глобальная экономика стоит на месте. Больше 50% российского товарооборота приходится на Евросоюз, и если ЕС падает или стагнирует, то трудно себе представить бурный рост российской экономики. Именно поэтому правильная постановка задачи — соотношение со среднемировыми темпами роста. Российская экономика по уровню своего развития находится между немецкой и китайской, поэтому и темп роста должен быть ниже, чем в Китае, но выше, чем в Германии.

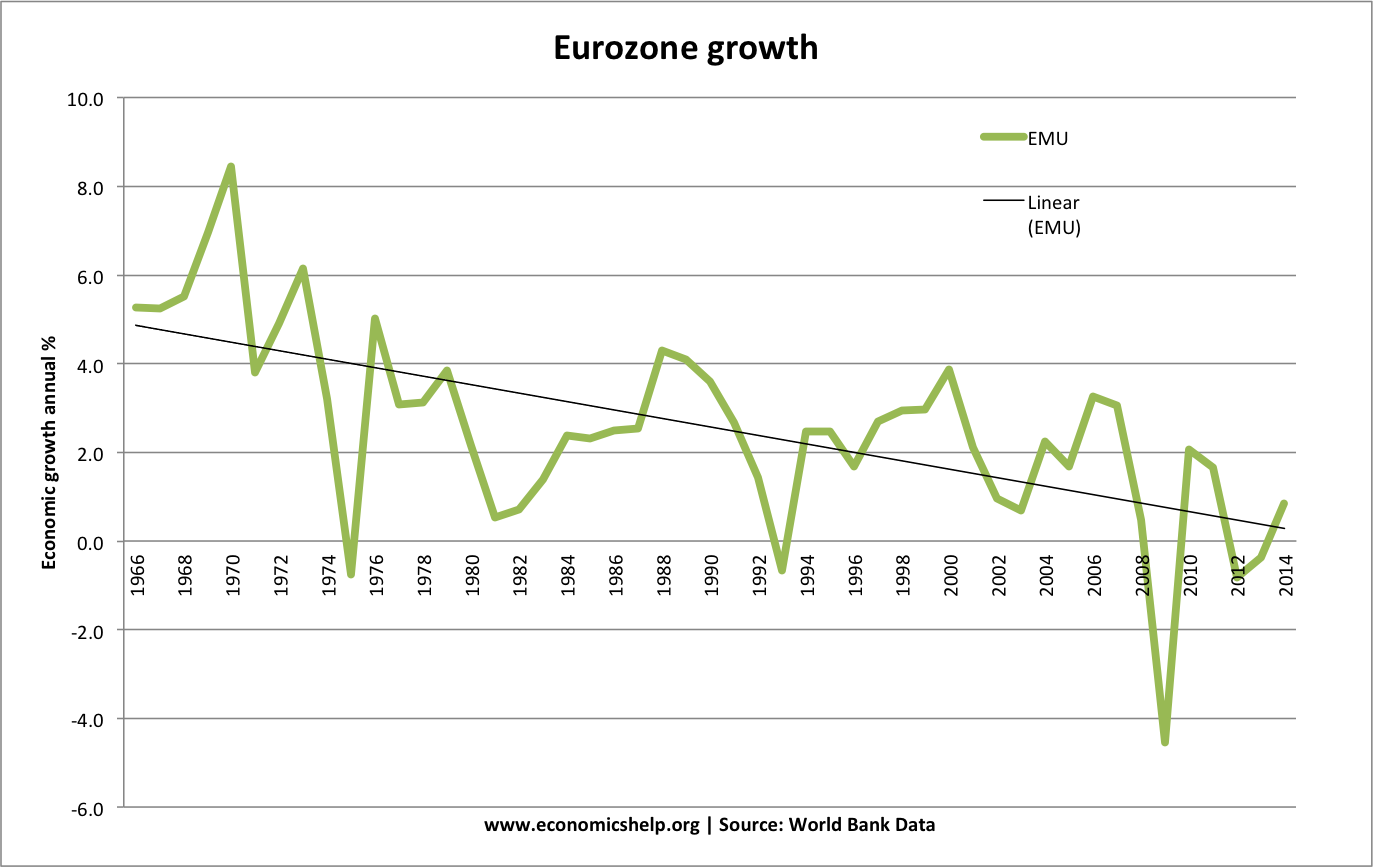

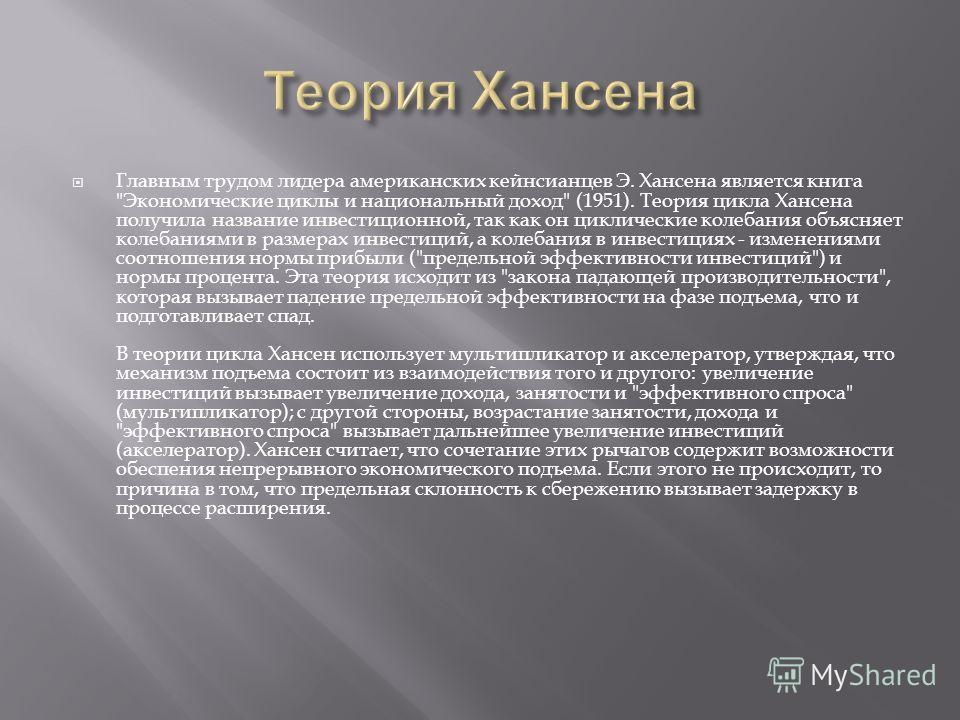

Еще один серьезный вопрос — долгосрочные темпы роста в новой экономической модели, к которой приходит мир. Мы сейчас видим, что мир развивается существенно более низкими темпами, чем, скажем, до кризиса 2008 года. Если до 2008 года темп роста мировой экономики составлял 4% в год, то после 2008 года он упал. Мы видим, что Европа не растет уже пять-шесть лет, Япония не растет уже 25 лет. И это уже не циклическая проблема, а структурная.

— Экономисты уже понимают, в чем проблема низких темпов роста мировой экономики и как ее решить?

— Почему не растет японская экономика, что происходит с европейскими экономиками — это тема отдельного и очень серьезного анализа, большой дискуссии, которая сейчас ведется. Сказать однозначно, что сейчас происходит, мы не можем. Мы уже ушли от примитивного представления, что экономический рост можно обеспечить макроэкономическими манипуляциями, то есть снижать процентные ставки, увеличивать денежную эмиссию, увеличивать кредитование экономики.

Еще недавно разные критики и экономисты говорили, что России следует посмотреть на Запад и стимулировать свою экономику. Но если мы посмотрим на Запад, мы увидим, что в Европе, Японии процентные ставки низкие и даже отрицательные, а экономика не растет. При этом в США при низких процентных ставках экономика росла, и Великобритания до Brexit не понижала ставки, и темпы роста экономики были выше, чем в Европе.

Проблемы роста не могут быть решены макроэкономическими манипуляциями. Пока никто не может однозначно утверждать, что является тормозом для роста мировой экономики. Почему сбережения везде сейчас значимо превышают инвестиции. Есть много версий объяснения того, что в английском языке называется secular stagnation или долгосрочная стагнация, но однозначного ответа нет. Думаю, ответ появится, когда стагнация будет преодолена, и мы поймем, с помощью какого механизма удалось ее преодолеть.

— Плавно переходя от экономики к образованию, по вашему мнению, будут ли увеличиваться расходы на образование в ближайшие годы?

— Образование, несомненно, должно быть одним из приоритетов бюджетной политики. Вообще сейчас этими бюджетными приоритетами с точки зрения экономического роста должны быть транспортная инфраструктура и человеческий капитал. И эта повестка полностью совпадает с повесткой в развитых странах. Но проблема не в том, чтобы вливать больше денег, а в самой структуре расходов. Нельзя, к примеру, отождествлять, финансирование образования с повышением зарплаты. Это ведь и инвестиции в науку, и лабораторная база.

— Как сами вузы могут исправить ситуацию и начать больше зарабатывать?

— Им нужно стать востребованными. РАНХиГС сам зарабатывает порядка 60% своего бюджета. Кстати, один из хороших показателей качества вуза — сколько в него приходит людей взрослых, уже осознанно делающих свой выбор в пользу конкретного заведения, на переподготовку, получение второго высшего. Вот у нас из 200 тысяч человек, которые проходят через наш вуз в течение года, примерно 150 тысяч — это взрослые люди, и это без учета магистрантов.

— Как вы относитесь к предложению ректора МГУ им. М.В. Ломоносова отказаться от Болонской системы и вернуться к пяти-шестилетнему обучению?

— Наверное, для каких-то специальностей такое решение может быть полезно. Но все-таки качество образования от этого не зависит. МГУ является отличным университетом и с Болонской моделью, и без нее.

Я не очень понимаю, в чем здесь проблема и чем одна система лучше другой. И сейчас есть возможность изучать профессию шесть лет для тех, кто так хочет. А можно после четырех лет бакалавриата заняться практической работой. Кроме того, двухступенчатая система не привязывает студента к изучению какой-то специальности на шесть лет. Зачем в 17 лет определяться с точной узкой специализацией? У нас практически все студенты, закончив бакалавриат, идя в магистратуру, меняют факультет. Для этого Болонская система и существует — чтобы можно было менять факультет, вуз и даже страну обучения. У двухступенчатого образования есть очевидные преимущества для современного динамичного мира, когда постоянно появляются новые специальности.

— По вашим прогнозам, какие профессии вскоре будут самыми востребованными?

— Есть много исследований на эту тему, не хочу их пересказывать. Надо исходить из того, что всегда, при любом политическом и экономическом режиме будут востребованы люди, хорошо учившиеся в вузах, и не будут востребованы те, кто над собой не работает и учится плохо. Основная задача современного учебного заведения — научить студентов адаптироваться к новым вызовам. Новые специальности появляются постоянно. За те годы, что человек учится в вузе, появляется огромное число специальностей, которых не было при его поступлении в вуз. Говорить о том, что человек должен работать по специальности, сейчас бессмысленно. Надо быть адаптивным, готовым заниматься новыми сферами деятельности.

На мой взгляд, для адаптивности нужно знать математику, историю, литературу и иностранные языки. Особенно история и математика. Но это не просто набор фактов или таблица умножения, это два метода анализа данных: количественный и прецедентный. В моем понимании знание математики и истории лежит в основе адаптивности любого человека.

Источник: ТАСС

Если эта закономерность сохранится, экономика США может столкнуться с наихудшей стагнацией в истории

Недавно я доказал, что денежно-кредитная политика ФРС становится японской. Давайте посмотрим, как это сработало для них.

С одной точки зрения, все прошло хорошо. С другой стороны, они заплатили определенную цену.

Стоит? Я думаю, что многие японцы, скорее всего, подавляющее большинство, скажут «да».

Экономическое чудо?Банк Японии имеет на балансе более 140% ВВП Японии.

Его законы позволяют покупать акции не только в Японии, но и во всем мире, и он это сделал. Тем не менее, валюта имеет примерно такую же стоимость, как и тогда, когда Банк Японии занимался этим проектом.

Многие аналитики, в том числе и я, говорили, что Япония будет печатать деньги, и валюта обесценится.

Вместо этого он принес один из самых неожиданных макроэкономических результатов, которые я мог себе представить. Поговорим о мысли о немыслимом еще в 2008 году. То, что произошло, немыслимо для меня и многих других людей.

Во-первых, давайте посмотрим на отношение долга Японии к ВВП, которое выросло до 253%:

В течение последних двух десятилетий японцы обещали сбалансировать свой бюджет через 7–10 лет — и они фактически начинают добиваться прогресса.

Их бюджетный дефицит фактически уменьшается каждый год с точки зрения ВВП и фактического количества долларов:

Источник: Countryeconomy.com

Молодец.

Дефицит должен сократиться еще больше, поскольку осенью этого года начнется небольшое повышение налога с продаж.

Неясно, будут ли они фактически вводить налог, но я ожидаю, что они в конечном итоге это сделают.

И когда-нибудь в следующем десятилетии у Японии действительно может быть сбалансированный бюджет, а затем профицит, который позволит правительству начать выплату этого долга.

Конечно, им приходится преодолевать глобальные спады, но они явно пытаются двигаться в правильном направлении.

Престижность Абэ и Курода-сан.

The Стоимость высокого долгаВсе это не обошлось без затрат.Это привело к серьезным финансовым репрессиям для вкладчиков.

Если бы вы могли каким-то образом купить новую государственную облигацию Японии, что практически невозможно, потому что Банк Японии покупает все, вы бы получили отрицательную доходность.

Это одна из причин, по которой японские вкладчики не продают свои облигации. Даже 1-2% по облигациям, купленным «когда-то», — это намного больше, чем они могут получить сейчас.

Рынок государственных облигаций Японии когда-то был одним из самых ликвидных в мире. Сейчас торгует по предварительной записи.

Вот кривая доходности JGB прямо сейчас (обратите внимание, что до 10 лет она отрицательна):

Итак, если бы вы каким-то образом купили 20-летнюю облигацию 10 лет назад, у вас был бы хороший прирост капитала.

Но тогда куда бы вы вложили выручку, если бы продали? Вот почему на японском рынке облигаций очень мало реальных продаж.

Высокий уровень долга снижает процентные ставки, производительность и рост ВВП, точно так же, как мы видим в Японии. У них был огромный государственный долг, который превратил будущее потребление в настоящее.

И теперь японцы должны жить в мире, где этого будущего потребления не произойдет, рост ВВП будет незначительным, если не отрицательным, и инвесторам придется жить по новым правилам.

В некоторой степени мы уже видим первые доказательства этого в США.

Эйфория перед бурейМой хороший друг Бен Хант (директор по рискам Salient Partners, управляющий активами стоимостью 18 миллиардов долларов, базирующийся в Хьюстоне) отмечает, что компании из списка S&P 500 имеют самый высокий доход относительно продаж в истории:

Источник: Бен Хант

Цитата Бена:

Это 30-летний график общей прибыли S&P 500, разделенной на общий объем продаж S&P 500.Это сколько грошей прибыли компании S&P 500 получают с одного доллара продаж… маржа прибыли, по сути, на высоком уровне агрегирования. Таким образом, на минимумах 1991 года 1 доллар продаж приносил чуть более 0,03 доллара прибыли для S&P 500. Сегодня, в 2019 году, мы находимся на рекордно высоком уровне, составляющем чуть более 0,11 доллара от продаж.

Это удивительно устойчивое движение вверх и вправо, временно омраченное рецессией то тут, то там, но действительно впечатляющее своей последовательностью.Ура, капитализм!

Бен продолжает, что многие люди думают, что это связано с технологиями. Он утверждает, что это финансиализация нашей экономики и мягкая политика ФРС.

Согласен на 100%. Если вы думаете, что правила не меняли с 1980-х и 1990-х годов, вы не обращаете внимания, мальчики и девочки!

Само собой разумеется, что эти прибыли не пойдут на оплату труда и денежно-кредитную политику, которая должна была улучшить экономику.

Когда вы возитесь с рынками, не удивляйтесь, если вы столкнетесь с непредвиденными последствиями.У нас их в избытке, и все хотят обвинить «богатых», а не стимулы, созданные правительством и Федеральной резервной системой.

ОтчетООН показывает путь к преодолению стагнации и оживлению экономики

Государственные инвестиции должны стать ключом к решению так называемой светской стагнации, наблюдаемой в развитых странах, говорится в исследовании

Богатым странам необходимо увеличить государственные расходы, поднять заработную плату и стимулировать спрос, чтобы оживить свою экономику и выйти на траекторию стабильного роста в то время, когда они борются с нехваткой спроса, — заявила Конференция Организации Объединенных Наций по торговле и развитию (ЮНКТАД). репортаж во вторник.

В исследовании «Отчет о торговле и развитии, 2015 год» говорится, что феномен «вековой стагнации» вернулся в центр внимания. Согласно отчету, длительная стагнация — это ситуация, когда в странах с развитой экономикой наблюдается длительное замедление экономического роста, не связанное с нормальными экономическими циклами.

Увеличение государственных расходов, например, на инфраструктуру, показало очень существенный положительный мультипликативный эффект в стагнирующих экономиках, и поэтому государственные инвестиции должны быть ключевым инструментом для решения проблемы так называемой светской стагнации, которая сейчас наблюдается и в развитых странах. , говорится в сообщении.

В отчете прогнозируется, что рост мировой экономики в 2015 году останется более или менее неизменным по сравнению с прошлогодним на уровне 2,5 процента, что отражает небольшое ускорение в развитых странах, умеренное замедление в развивающихся странах и более серьезный спад в странах с переходной экономикой. .

Темпы роста значительно ниже, чем в среднем 4% в докризисные годы (2003-2007 гг.), Добавляет он.

По данным ЮНКТАД, неспособность экономического роста во многих развитых странах восстановить докризисную динамику, несмотря на несколько лет адаптивной денежно-кредитной политики, привела к появлению «новой аномалии».

«В сегодняшнем чрезмерно финансируемом мире стимулирование экономики чрезмерно зависит от растущего долга и пузырей активов, когда страны сталкиваются с трудным выбором между длительным замедленным ростом и финансовой стабильностью», — говорится в сообщении ЮНКТАД.

По словам генерального секретаря ЮНКТАД Мухисы Китуи, через восемь лет после финансового кризиса мир явно не нашел, как переключить передачи для глобального инклюзивного и устойчивого экономического развития.

Рост в развитых странах

В отчете ожидается, что в развитых странах рост составит около 1.9 процентов в 2015 году по сравнению с 1,6 процента в 2014 году, в основном из-за более сильного внутреннего спроса, при этом потребление домашних хозяйств увеличилось за счет более низких цен на энергоносители и более высоких цен на жилье и акции. В нем также говорится, что рост занятости в некоторых странах, особенно в Германии, Японии, Великобритании и США, также помог.

Утверждая, что прогрессивная политика доходов увеличивает спрос, создавая возможности для частных инвестиций и приводя к более широким льготам, в отчете говорится, что более высокие доходы от заработной платы снижают финансовое давление на пенсионные схемы и позволяют домохозяйствам увеличивать свои потребительские расходы без увеличения долга домохозяйств. .

Прогноз инфляции и роста

В отчете прогнозируется, что инфляция останется ниже целевого показателя в большинстве развитых стран, несмотря на то, что денежно-кредитная политика остается экспансионистской, с низкими процентными ставками во всех развитых регионах и дополнительными программами количественного смягчения, запущенными в еврозоне и в Японии.

«Ожидается, что в большинстве развитых стран инфляция останется ниже целевых показателей, отчасти потому, что банковское кредитование остановилось, а заработная плата остается низкой», — говорится в отчете.

Ни один из этих факторов не похож на надежные драйверы роста, и предупреждающие сигналы начали появляться в летние месяцы 2015 года, добавляет он.

Сомнения остаются, в частности, в отношении устойчивости восстановления экономики Европы и Японии, говорится в отчете, добавляя, что даже в США, где восстановление после кризиса выглядит наиболее устойчивым, балансы домашних хозяйств остаются хрупкими, а укрепление доллара вредит их вкладу. чистого экспорта к росту валового внутреннего продукта.

В отчете добавлено, что сбалансированное восстановление не может быть достигнуто исключительно за счет «структурных реформ», направленных на устранение негибкости на рынках товаров и труда и повышение международной конкурентоспособности.

Мировая торговля находится в упадке, и экспорт не может способствовать общему восстановлению без устойчивого роста глобального спроса и, в частности, готовности стран с положительным сальдо делать больше, говорится в докладе.

Сценарий мировой торговли

В период с 2012 по 2014 год объем мировой торговли товарами вырос на 2–2,5 процента, что соответствует темпам глобального производства. Эти темпы роста значительно ниже среднегодовых темпов в 7,2 процента, зафиксированных в докризисный период 2003–2007 годов, добавляет он.

В 2014 году мировая торговля товарами в текущих ценах оставалась практически неизменной, увеличившись всего на 0,3 процента из-за значительного падения цен на основные сырьевые товары.

Предварительные оценки на 2015 год указывают на умеренное увеличение объема товарной торговли, который может расти темпами, близкими к мировому производству, говорится в отчете.

«Если вековая стагнация возникнет на стороне спроса, сдерживание трудовых доходов и сокращение государственных расходов могут усугубить проблему, а не решить ее», — говорится в отчете.

В целом прогнозируется, что рост в развивающихся странах снизится примерно до 4 процентов в 2015 году, продолжая замедление, начавшееся в 2011 году после того, что казалось устойчивым выходом из кризиса в 2008-09 годах, когда годовой рост достиг 7,8 процента в год. 2010.

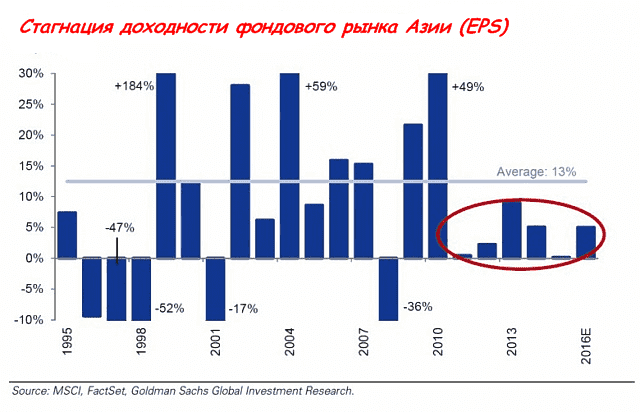

«Однако этот прогноз зависит от уверенного роста в азиатском регионе, риски снижения могут привести к резкому снижению показателей в последнем квартале 2015 года», — говорится в отчете.

Призыв к новому политическому мышлению

В отчете содержится призыв к сочетанию денежно-кредитной и налогово-бюджетной политики, направленной на более эффективное управление потоками частного капитала, в частности, нестабильного или спекулятивного характера, и их макроэкономическими эффектами.Это должно помочь развивающимся странам справиться с проблемами и увеличить выгоды, полученные от интеграции в мировые финансовые рынки.

В отчете говорится, что эффективность инструментов политики, предназначенных для управления ростом и развитием, также ограничена. Кроме того, все более крупные и неустойчивые потоки капитала увеличивают уязвимость перед внешними потрясениями.

Подчеркивая скоординированные на международном уровне ответные меры политики для управления устойчивой волатильностью краткосрочных финансовых потоков, Китуи сказал: «Поскольку развивающиеся страны вносят более 60% глобального роста с 2011 года, могут возникнуть побочные эффекты недавних трудностей на развивающихся рынках. быть широко известным.”

В отчете содержится призыв к мерам на национальном уровне, включая разумное использование мер контроля за капиталом и политики распределения кредитов, которые должны быть дополнены глобальными мерами, препятствующими распространению спекулятивных финансовых потоков и обеспечивающими более существенные механизмы для кредитной поддержки и общих резервных фондов. на региональном уровне.

С начала 2000-х годов приток частного капитала в развивающиеся страны и страны с переходной экономикой значительно ускорился, говорится в отчете, добавляя, что внешний приток в эти страны, как доля валового национального дохода, увеличился с 2.С 8 процентов в 2002 году до 5 процентов в 2013 году после достижения двух исторических рекордов: 6,6 процента в 2007 году и 6,2 процента в 2010 году.

В условиях рецессии в Бразилии, Российской Федерации и Южной Африке и признаков ослабления в Китае глобальные инвесторы, уже предвидя повышение процентных ставок в США и продолжающееся падение цен на сырьевые товары, быстро покинули рынки акций и облигаций развивающихся стран. , добавляется в отчете.

Необходимость в эффективном механизме урегулирования суверенного долга

В отчете рекомендуется, чтобы согласованный на международном уровне справедливый и эффективный механизм урегулирования суверенного долга имел первостепенное значение для смягчения ущерба от финансовых потрясений, восстановления устойчивости долга и снижения угрозы распространения.

«Такой механизм направлен не только на содействие справедливой реструктуризации долга, который больше не может обслуживаться в соответствии с первоначальным контрактом, но также помогает предотвратить финансовый кризис в странах, испытывающих трудности с обслуживанием своих внешних обязательств», — сказал Китуйи.

Назвав нынешнюю систему урегулирования суверенного долга фрагментированной и специальной, в отчете говорится, что она создала ситуацию, в которой национальные правительства предоставлены самим себе, чтобы столкнуться с множеством частных кредиторов, некоторые из которых стремятся использовать нынешний вакуум. международных правил и действий по спекуляции суверенным долгом с использованием судебных разбирательств для извлечения непомерной прибыли.

Это затрудняет реструктуризацию суверенного долга, наносит ущерб интересам других кредиторов и подрывает перспективы экономического восстановления в странах-должниках.

Более смелое финансовое регулирование

В отчете утверждается, что международная валютно-финансовая система должна подвергнуться собственному преобразованию, чтобы обеспечить более стабильные и предсказуемые условия для реальных инвестиций. В нем говорится, что для реализации амбициозной повестки дня в области развития на период после 2015 года необходимо преобразовать, а не просто отрегулировать существующие финансовые правила и денежно-кредитные механизмы.

Он призывает к строгому разделению розничного и инвестиционного банкинга, в том числе на международном уровне, а также к мониторингу и регулированию теневого банкинга.

Дискредитируя рейтинговые агентства, в отчете предлагается перейти от модели «платит эмитент» к модели «платит подписчик», подкрепленной участием государственного сектора, чтобы избежать проблем с более свободным доступом и разрешить конфликт интересов вокруг кредитного рейтинга.

Он предлагает банкам самостоятельно оценивать кредитоспособность заемщиков и / или платить комиссию государственному учреждению, которое назначает рейтеров для оценки ценных бумаг.

Для долгосрочных инвестиций необходимы подходящие механизмы финансирования

Мировая экономика наполнена ликвидностью, и стоимость долга никогда не была такой низкой, но многие развивающиеся страны все еще пытаются получить источники международного финансирования для долгосрочных производственных инвестиций, в отчете говорится.

В отчете добавлено, что необходимы целенаправленные действия правительства для исправления этого недостатка, если мы хотим достичь амбициозных целей в области развития.

Мы голос для вас; вы были для нас поддержкой.Вместе мы создаем независимую, надежную и бесстрашную журналистику. Вы также можете помочь нам, сделав пожертвование. Это будет иметь большое значение для нашей способности знакомить вас с новостями, перспективами и анализом с места, чтобы мы могли вместе внести изменения.

Почему застой в экономике является признаком успеха: Фоллрат, Дитрих: 9780226820040: Amazon.com: Книги

«Широкое и оригинальное исследование замедления экономического роста в Америке в последние десятилетия.

– Экономист, Лучшие книги года на 2020 год «Впечатляющий обзор экономической литературы о производительности труда в США. Для тех, кто интересуется этой темой, его обязательно нужно прочитать».

« Fully Grown приводит последовательный и убедительный аргумент в пользу того, что рост производительности труда в Америке замедлился лишь незначительно».

— Wall Street Journal «Для Дитриха Воллрата из Хьюстонского университета низкие темпы роста — повод для радости.В своей новой книге он утверждает, что рост Америки замедлился из-за того, что очень многое в экономике пошло так хорошо. . . . Его триумф состоит в том, чтобы показать, насколько эти [цифры ВВП] делают экономический рост ненадежным показателем успеха. Попытка зафиксировать прогресс в одном числе — глупая затея ».

«В совокупности более медленный рост рабочей силы и переход к сфере услуг могут объяснить почти все недавнее замедление темпов роста, по словам Воллрата.Его не впечатляют многие другие предложенные объяснения, такие как низкие темпы капиталовложений, растущее торговое давление, растущее неравенство, сокращение технологических возможностей или усиление монопольной власти. По его мнению, все это проистекает из сделанного нами выбора: «Оказывается, медленный рост является оптимальной реакцией на массовый экономический успех» ».

– Житель Нью-Йорка « Учитывая вероятность рецессии, некоторые отчаявшиеся жители Запада Ведущий писец, возможно, захочет утащить несколько мыслей из доклада Воллрата Fully Grown: Почему застой в экономике — признак успеха в речи о состоянии Союза.Бросая вызов автоматическому уравнению между экономическим здоровьем и растущим валовым внутренним продуктом, автор утверждает, что капитализм « уже обеспечил столько необходимого для современной жизни — принес нам столько комфорта, безопасности и роскоши, — что мы обратились к новые формы производства и потребления, которые повышают наше благосостояние, но не способствуют росту ВВП ». — Inside Higher Ed« В течение последнего десятилетия Роберт Гордон писал о взлетах и падениях американского роста, восхваляя первое в нашем прошлом, которое было, и оплакивание второго в нашем настоящем.Теперь приходит Воллрат с живым, точным и существенным поправкой к пессимизму Гордона: он демонстрирует, что сегодня рост медленный, не потому, что наша экономика терпит крах, а потому, что наша экономика преуспела ».

— Брэд Делонг, Калифорнийский университет, Беркли «Воллрат предлагает новое провокационное объяснение замедления экономического роста, которое пережила экономика США в течение последних двух десятилетий: мы — жертвы собственного успеха. Увеличение досуга, снижение рождаемости и переход от производства к сфере услуг объясняют большую часть замедления роста совокупного дохода.Каждая из них является характерной чертой зрелой развитой экономики, и в этом смысле замедление темпов роста может быть скорее символом успеха, чем признаком неудачи. Блестяще подкрепленный последними исследованиями и привлекательно представленный, Fully Grown дает потрясающую, новую оценку экономического роста в 21 веке ».

« Любой, кто следил за блогом Воллрата, был с нетерпением жду эту книгу Fully Grown — важная книга для всех, кто интересуется будущим экономики.В нем исследуется, почему США и другие страны с развитой экономикой растут медленнее, чем в прошлом. Вопреки расхожему мнению, он утверждает, что это замедление связано с успехом, а не с неудачей. Все ведущие страны имеют стареющее население благодаря прошлым достижениям в области здравоохранения и в значительной степени ориентированы на услуги, поскольку на материальные блага приходится сокращающаяся доля расходов. Сами по себе эти две характеристики означают, что экономика не будет расти так быстро в 21 веке. Предстоит решить множество других проблем — от неравных возможностей до чрезмерной рыночной власти; но, как убедительно доказывает Воллрат, темпы роста — неправильный способ оценки состояния экономики.

— Дайан Койл, Беннет, профессор государственной политики, Кембриджский университет «Эта книга завершает для меня серию книг, вышедших за последние пару лет, которые помогают объяснить текущее состояние экономики США. и почему мы можем с оптимизмом смотреть на многое из того, что происходит ».

«Обычно низкие темпы экономического роста вызывают сожаление, потому что они снижают уровень жизни частных лиц и государственных программ. Но в увлекательной новой книге экономист Дитрих Фоллрат из Хьюстонского университета бросает вызов общепринятым представлениям.«

— Роберт Самуэльсон — Washington Post« Воллрат устанавливает четкую основу и ясно излагает ее ».

— Inside Story«Но что, если медленный рост вместо этого отражает большой экономический успех? Это провокационный тезис новой книги экономиста Дитриха Воллрата с умным названием «Полностью выращенный» … Воллрат не только предлагает два пресловутых «ура» за более низкие темпы роста, но и объясняет, почему многие из часто предлагаемых политических решений вряд ли сработают. возродить быстрый рост.«

— Charles Lane — Washington Post» Сегодня приятно читать, что экономика США не ослабла из-за торговой войны с Китаем или провала инноваций. По словам Воллрата, он растет медленнее, потому что семьи приняли разные решения о том, как жить своей жизнью, и эти решения были возможны только благодаря предыдущим успехам экономики. Вполне возможно, а может быть, даже вероятно, что США никогда больше не увидят такого периода ускоренного роста, как это было во второй половине 20-го века, когда они извлекали выгоду из попутного ветра изменяющих жизнь инноваций и изобилия рабочей силы.Урок Fully Grown заключается в том, что, возможно, в этом нет необходимости ».

— Майк Джейкман — Strategy + Business« Почему рост замедлился в странах с высоким уровнем доходов, особенно в США? Это признак неудачи или успеха? Воллрат утверждает, что это последнее. Таким образом, основными причинами замедления роста в начале 21 века являются демографические — меньший размер семьи и старение — и переход от товаров к услугам. Неспособность ускорить общие темпы роста производительности в сфере услуг поразительна.Учитывая эту реальность, Воллрат прав «.

— Financial Times» Комбинация изумительно ясного, увлекательного изложения и хорошо информированного синтеза делает книгу Воллрата обязательной к прочтению всем, кто интересуется долгосрочными тенденциями в экономике США. . . . Настоятельно рекомендуется. «

— Выбор» Годы после Второй мировой войны принесли беспрецедентный экономический рост большей части мира, что привело к значительному сокращению бедности и огромному богатству. Как долго это может продолжаться? В США и других высокоразвитых странах после 2000 года экономический рост значительно замедлился.В этой книге исследуются фундаментальные причины этого замедления … [Его] выводы важны, потому что они предполагают новую норму более медленного роста в экономически развитых странах ».

— Обзор народонаселения и развитияИспользование критических показателей замедления для понимания изменчивость темпов экономического роста и длительная стагнация

Темпы экономического роста (измеряемые валовым внутренним продуктом или ВВП) снизились во многих странах с развитой экономикой за последние десятилетия 1,2,3,4,5 .За тот же период временные ряды ВВП отражают разнообразный диапазон изменчивости от года до нескольких десятилетий, обычно обсуждаемый с точки зрения циклов рецессии. Мы плохо понимаем, как эта изменчивость ВВП изменилась и как она важна для долгосрочных тенденций. Новый анализ, заимствованный из физических наук, может дать новое полезное понимание. Наша работа особенно мотивирована интересом к биофизическим ресурсам экономики и их роли в замедлении экономического роста 6,7,8,9,10,11 .

Недавнее снижение экономического роста наиболее очевидно в блоке G7 и особенно заметно в США, Великобритании, Японии, Италии, Франции и Германии, где средние десятилетние темпы роста упали с примерно 4% в 1970-х годах до примерно 2% за последние годы 5 . Это снижение темпов роста за десятилетие особенно упоминается как «вековая стагнация» Саммерсом (2013) 2 и в литературе 12 . Это, пожалуй, наиболее заметно в случае Японии, где темпы роста изменились с примерно 10% в 1970 году до примерно 2% в 1990 году, оставаясь после этого на уровне примерно 2%.Кроме того, в последнее десятилетие даже в крупных странах с формирующейся рыночной экономикой, таких как Китай и Индия, также наблюдалось устойчивое снижение темпов роста с примерно 10% в 2007 году до примерно 7% в последние годы.

В литературе обсуждается широкий спектр « встречных ветров » или меж десятилетних движущих сил светской стагнации, включая нависание государственного долга, сокращение совокупного спроса, сокращение инноваций (предложения), неопределенность политики, изменения в демографии, снижение уровня образования. рост достижений, усиление неравенства, снижение роста производительности труда, снижение качества первичных ресурсов и изменения в структуре и организации финансового сектора 2,3,5,13,14,15,16 .Предположение Рейнхарта и Рогоффа (2009) 13 о том, что нависание государственного долга является основным фактором стагнации, похоже, сыграло важную роль в первоначальных ответных мерах государственной политики после финансового кризиса 2008 года. приводные механизмы застоя 16 .

Недавняя литература предполагает, что циклы темпов роста ВВП (т. Е. Колебания ВВП без тренда, также называемые циклами рецессии) имеют характерный временной масштаб около 10 лет 17 ; однако в исторической литературе обсуждается широкий диапазон временных масштабов цикла рецессии 18,19,20,21,22 .Здесь выделены четыре временных шкалы, чтобы проиллюстрировать это разнообразие. Китчин (1923) 18 описывает короткий срок в 3–5 лет и утверждает, что он связан с обновлением производственных запасов. Juglar (1860) 19 описывает среднюю временную шкалу от 7 до 11 лет и связывает ее с капитальными вложениями в бизнес. Кузнец (1930) 19 обсуждает масштаб от 15 до 25 лет и связывает его с инвестициями в инфраструктуру. Наконец, Кондратьев (1979) 22 описывает шкалу от 45 до 60 лет и связывает ее с технологическими изменениями.Несмотря на их признание, мало единого мнения о приводных механизмах для этих весов 23,24,25 . {\ cdot} \) обозначает ряд без тренда, t — время, f — частота.При этом данный временной ряд разбивается на составляющие его частоты и выражается с точки зрения их относительной важности в ряду. На рисунке 1 показано разложение Фурье изменчивости ВВП Великобритании в период с 1960 по 2016 год. Преобразование подчеркивает преобладание изменчивости во временных масштабах 5, 9 и 17 лет.

Рисунок 1Разложение Фурье данных ВВП на душу населения Великобритании с 1960 г. по настоящее время. Данные взяты из базы данных проекта Мэддисон 44 .

Как показано на рис.1, методы анализа, заимствованные из физических наук, могут по-новому взглянуть на изменчивость ВВП и длительную стагнацию. Хотя несколько авторов проанализировали взаимосвязь между темпами роста ВВП и изменчивостью ВВП без тренда, они, как правило, сосредотачивались на феномене краткосрочного периода (около 10 лет). Например, Ramey and Ramey (1994) 27 и Hnatkovska and Loayza (2005) 28 оба представляют доказательства отрицательной корреляции между экономическим ростом и его волатильностью.Рейнхарт и Рейнхарт (2015) 29 обнаружили отрицательную корреляцию между масштабами кризисов, ведущих к рецессии, и темпами роста после рецессии. Дальнейший анализ долгосрочной изменчивости ВВП особенно своевременен не только в свете продолжающихся « встречных ветров », широко связанных с финансовым кризисом, но и из-за растущей озабоченности по поводу экономической нестабильности, связанной с такими долгосрочными политическими проблемами, как изменение климата, ресурсы истощение и потеря биоразнообразия 6,10 .Согласно Рейнхарту и Рейнхарту (2015) 29 , высококачественный индикатор нестабильности ВВП может дать неоценимую информацию о многомесячных макро-тенденциях, таких как вековая стагнация.

Несмотря на то, что индикаторы нестабильности являются активной темой исследований, единого мнения об их полезности нет. Например, индикаторы нестабильности на макроуровне 30 были построены на основе совокупности индикаторов финансовой жизнеспособности на микроуровне (например, Z-оценка Альтмана 31,32 ).Но эти показатели несовершенны, поскольку они не учитывают динамику фирма-фирма и фирма-учреждение 33 .

Новые методы анализа данных, заимствованные из сложных системных наук, использовались для исследования экономической нестабильности. Например, Рамирес и Родригес (2011) 34 проанализировали индекс Доу-Джонса (DJI) с точки зрения изменчивости его «энтропии», где они наблюдают 22-летний цикл в данных DJI. Quax et al. (2013) 35 проанализировали изменчивость «продолжительности рассеивания информации» процентных свопов (IRS), обнаружив сигналы раннего предупреждения в период, ведущий к краху Lehman Brothers.Тан и Чеонг (2014) 36 проанализировали динамику нестабильности на рынке жилья США. Кроме того, Дикс Хоммес и Ван (2015) 37 используют изменчивость во времени дисперсии и автокорреляцию (авторегрессию) для количественной оценки нестабильности финансовых индексов. Эти новые методы дают новые полезные идеи. Но они, как правило, имеют дело с относительно короткими временными рамками и в основном с финансовыми показателями. Наша цель в этой статье — использовать индикаторы стабильности из естественных наук для анализа, в частности, изменчивости ВВП за несколько десятилетий.

Критическое замедление

Наш анализ основан на теории критического замедления (CSD) в физических системах и на использовании индикаторов нестабильности (в частности, авторегрессивности первого порядка (AR1) и дисперсии), используемых Diks Hommes и Ван (2015) 37 и другие 38 . Они, в свою очередь, получены из теоретических работ Wiessenfeld (1985) 39 и Wissel (1984) 40 . Теория CSD является достаточно общей, чтобы ее можно было применить к любой периодической системе, состоящей из детерминированных и стохастических компонентов.Теория CSD применялась к широкому кругу наборов данных в различных областях исследований, включая физику климата 41 и финансы 37 ; однако анализ CSD ранее не использовался для изучения национальных наборов макроданных, таких как ВВП. Анализ CSD позволяет измерить изменение характеристик изменчивости, как это было выявлено спектральным анализом и предложено в литературе 18,19,20 (рис. 1). Предварительная работа (авторов) предполагает, что поведение ЦДЦБ может присутствовать во временных рядах ВВП (рис.1).

Поведение CSD, описанное Wiessenfeld (1985) 39 и Wisel (1984) 40 , лучше всего описать на абстрактном примере колебательной системы. Рассмотрим объект, который подвешен между двумя пружинами в ветреную среду (система пружина-объект-пружина; рис. 2а). Пружины обеспечивают детерминированную восстанавливающую силу (черные стрелки), а ветер создает серию стохастических возмущений. Когда ветер отталкивает объект от положения равновесия, пружины притягивают объект назад, заставляя систему колебаться относительно положения равновесия.Если пружины сильные (сильное восстановление), то колебания будут быстрыми и небольшими. Если пружины слабые (слабое восстановление), колебания будут медленными и большими. Если относительная сила пружин со временем ослабевает, то колебания системы переходят от малых и быстрых к большим и медленным (рис. 2b). Этот переход характерен для поведения CSD. Дополнительный пример приведен в дополнительных материалах.

Рисунок 2( a ) Схема системы пружина-объект-пружина.Возвращающие силы пружины: черные стрелки. Стохастическая сила ветра: синие стрелки. ( b ) Схема поведения CSD системы пружина-объект-пружина при уменьшении силы относительных восстанавливающих сил.