Срок давности по кредиту и кредитным договорам

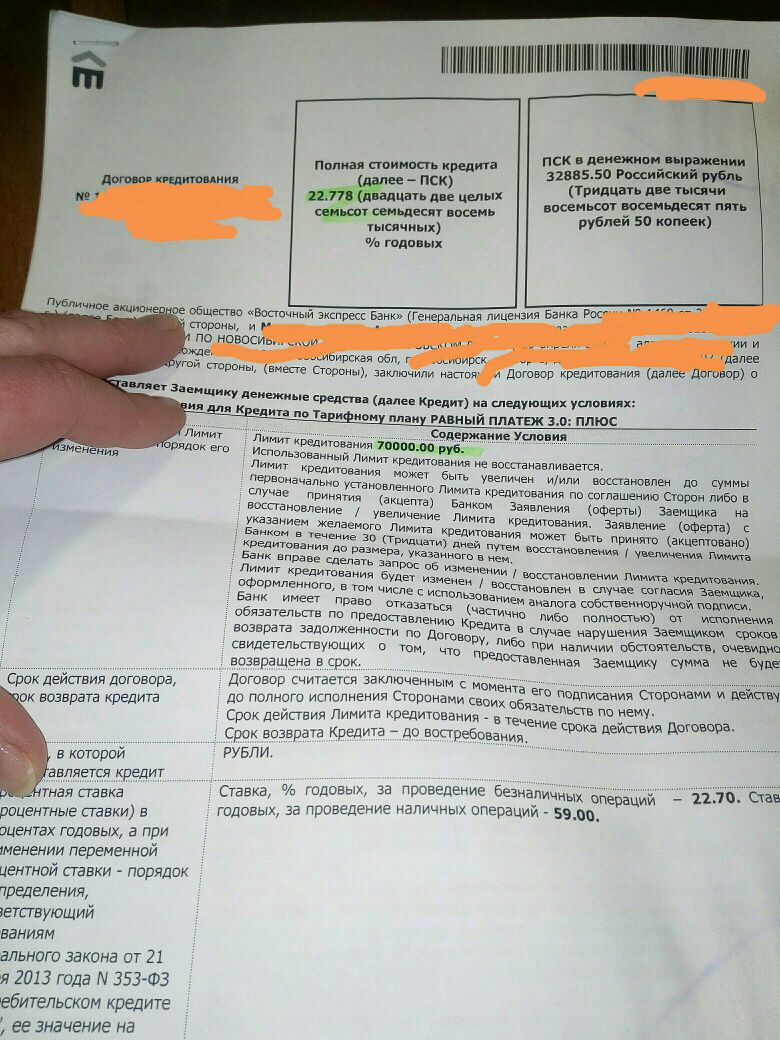

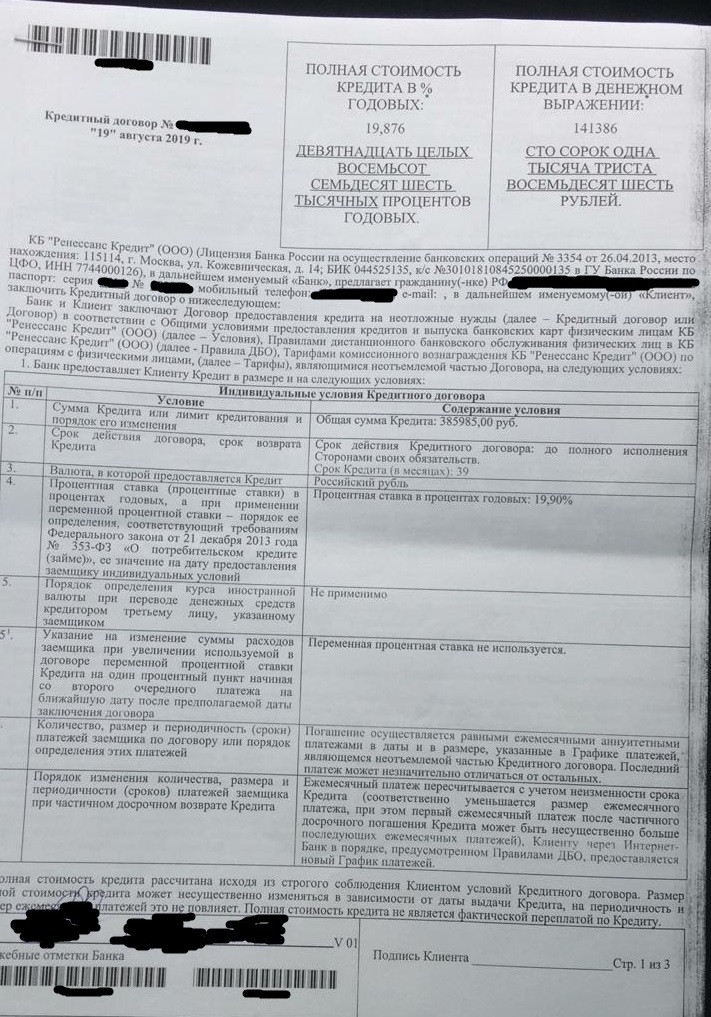

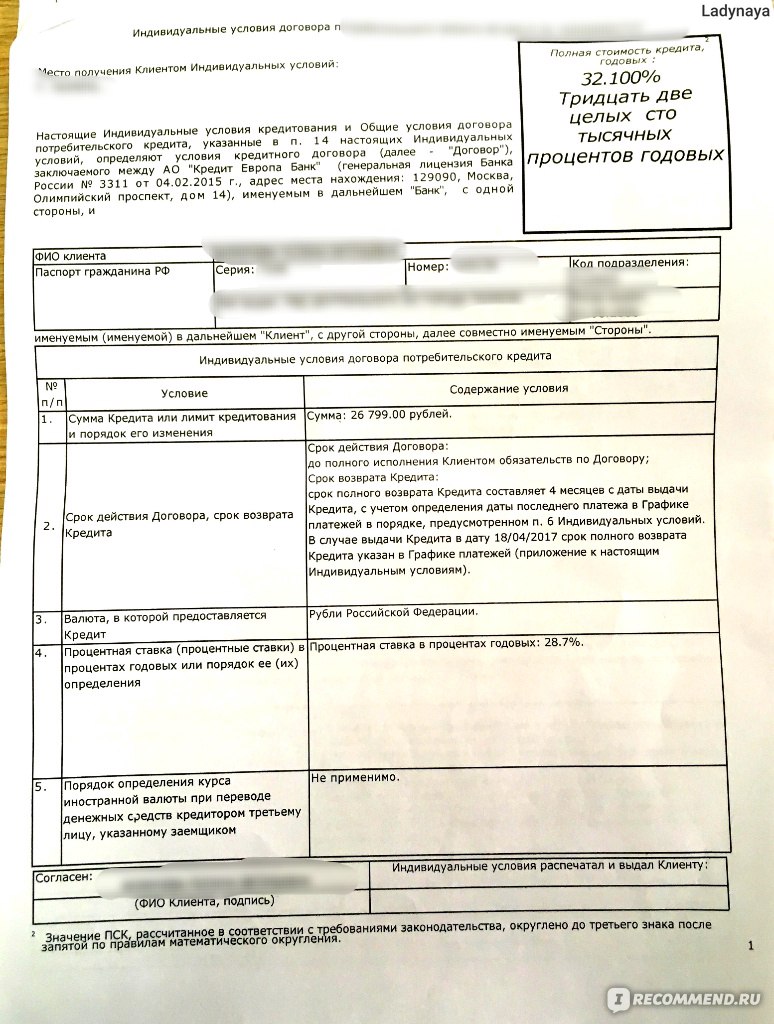

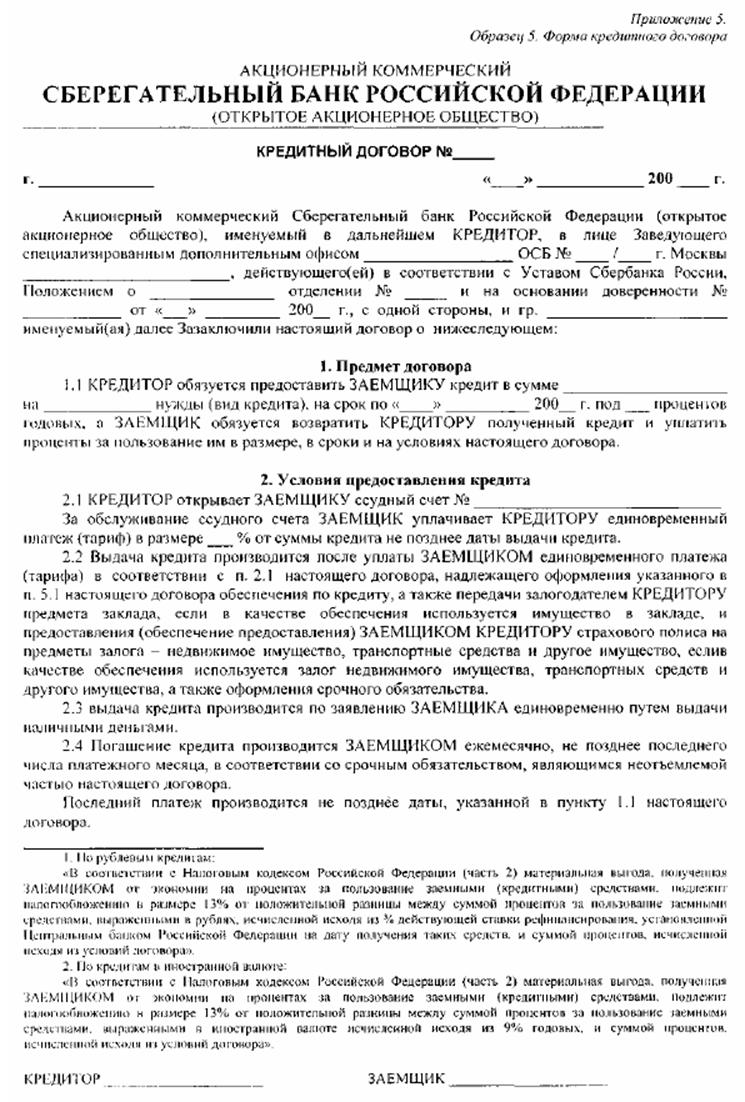

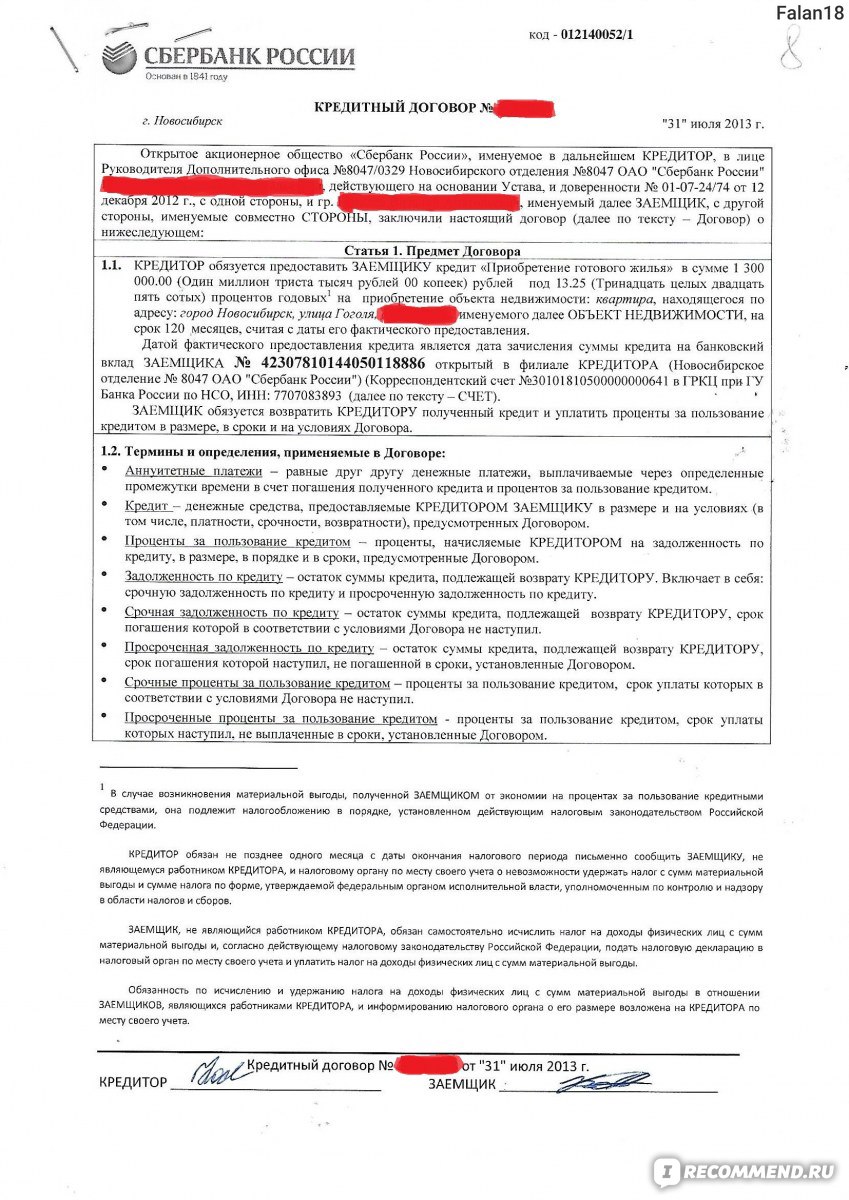

Кредитный договор — это гражданский акт, который регламентирует получение одним лицом денежных средств от другого. В качестве кредитора выступает банк или другая финансовая организация, обладающая правом предоставлять деньги на возмездной основе, а получателем кредита может быть любое другое лицо — частное или юридическое.

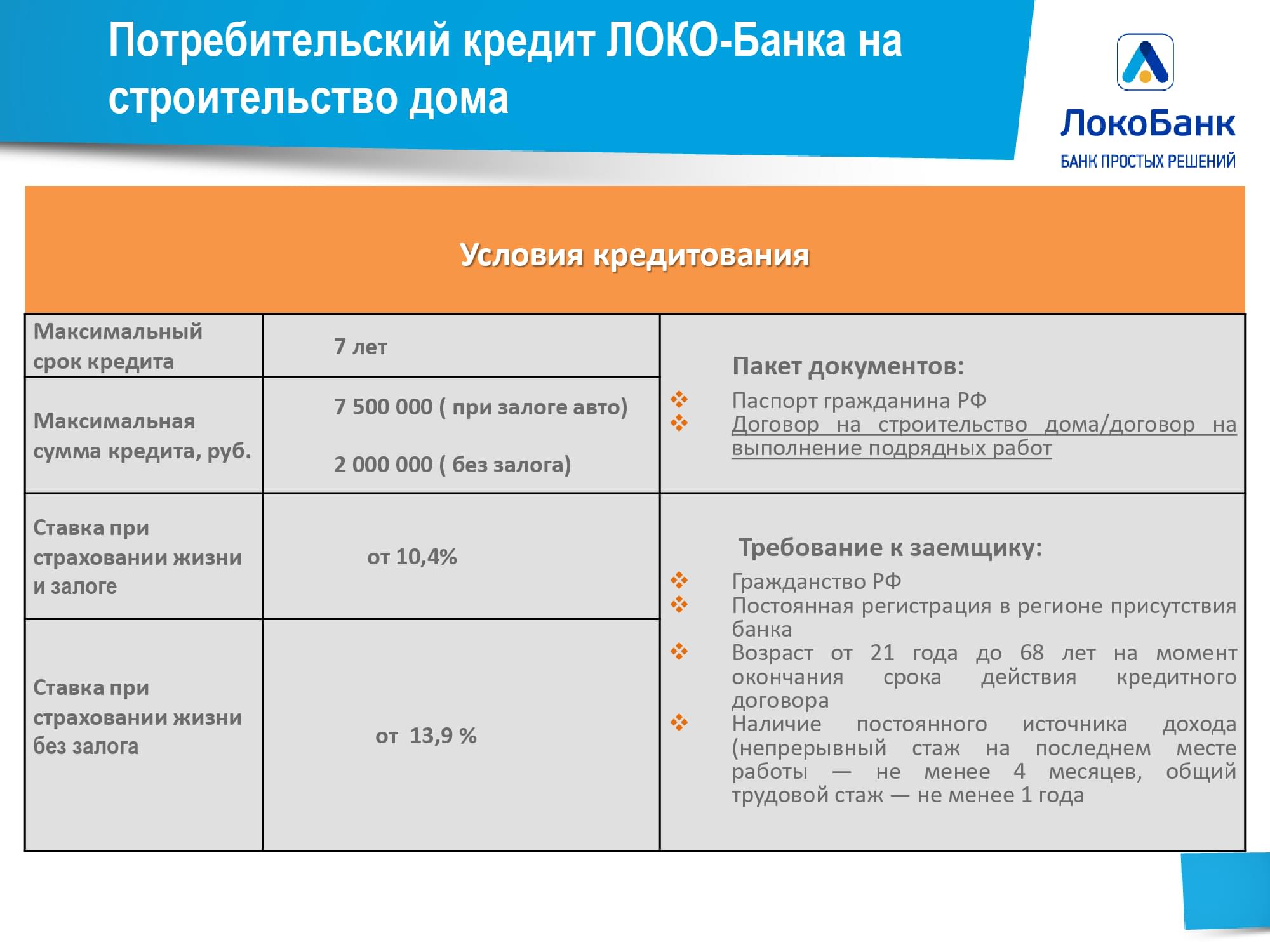

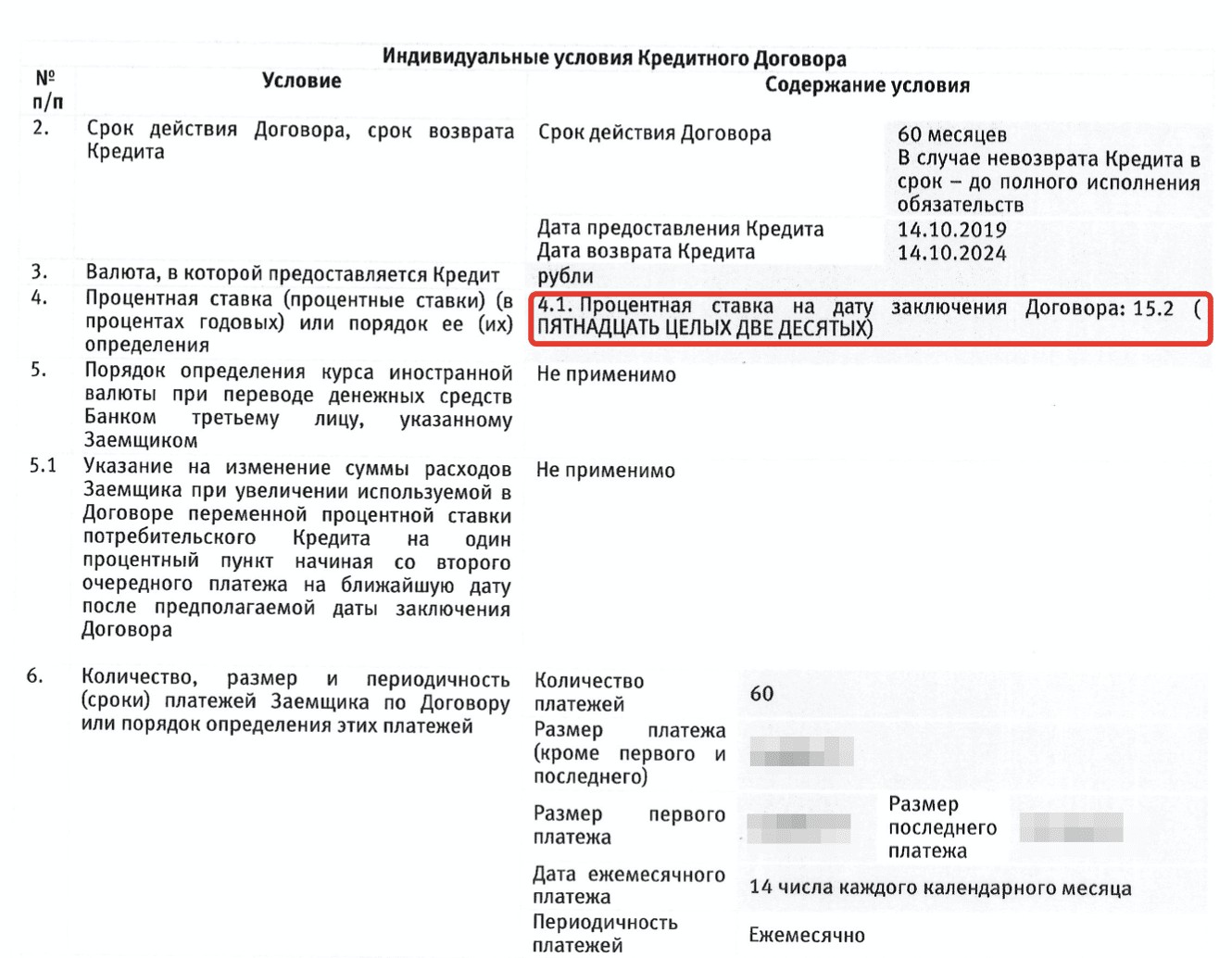

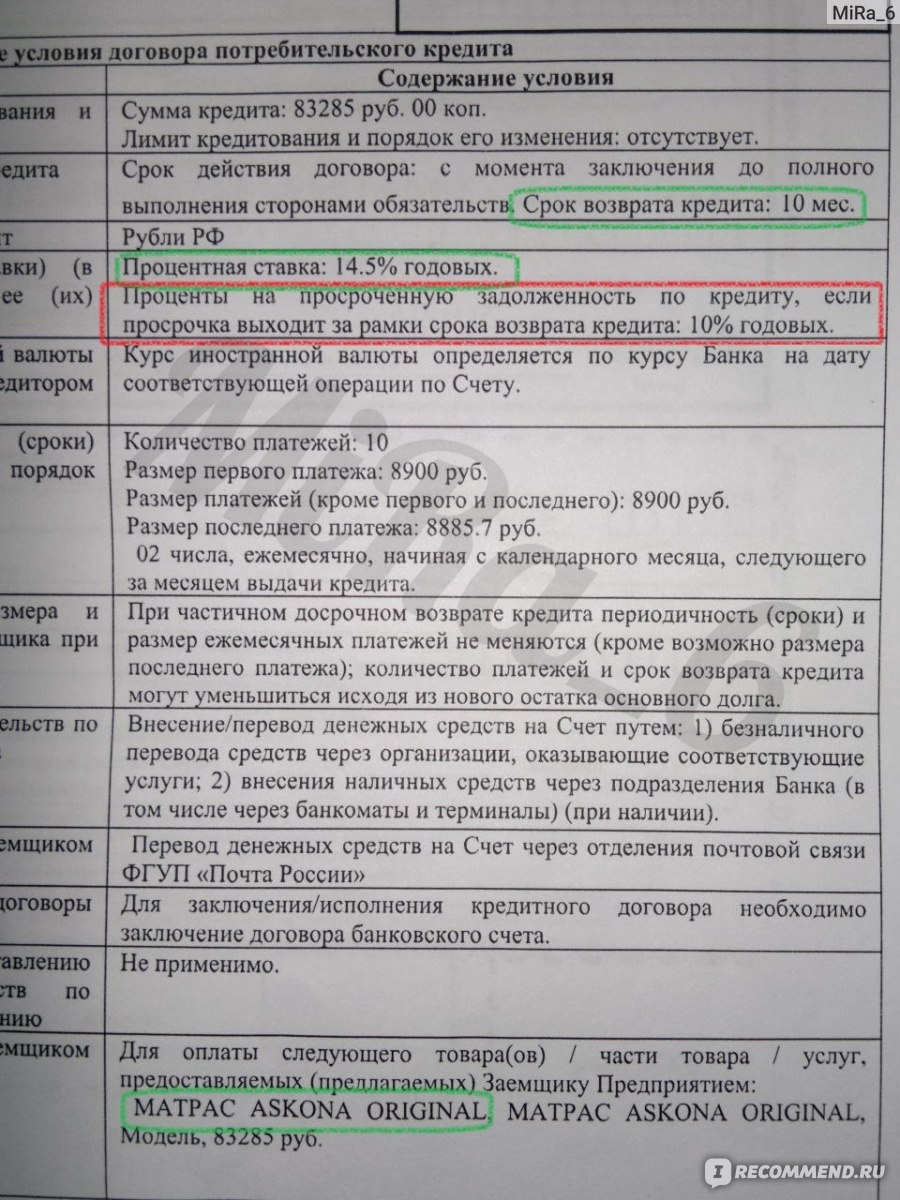

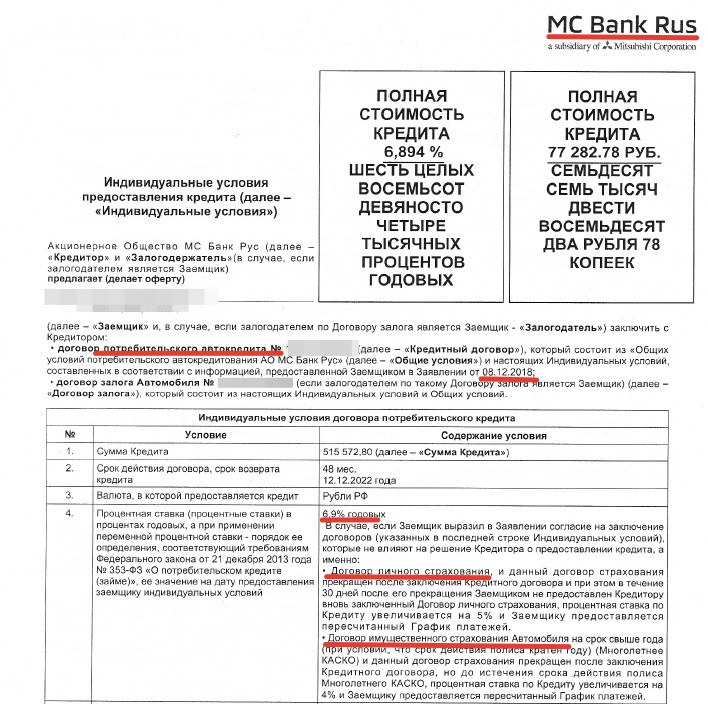

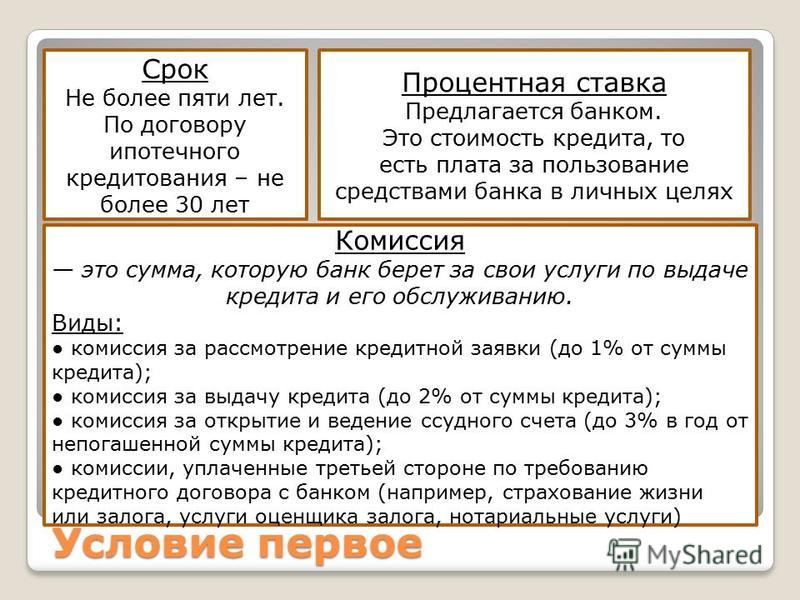

В кредитном договоре указываются все основные параметры сделки — сумма, объём процентов, график погашения долга и особенности судебных инстанций для обращения в случае, если какая-то из сторон сочтёт свои права нарушенными.

Срок исковой давности в гражданском законодательстве

Сделать это участники правовых отношений могут сразу с того момента, когда у них появится какая-то информация, подтверждающая нарушение своих юридических прав. Однако законодательство предусматривает наличие сроков, которые ограничивают возможность применения статей закона. Для всех дел, связанных с Гражданским кодексом РФ, он составляет 3 года.

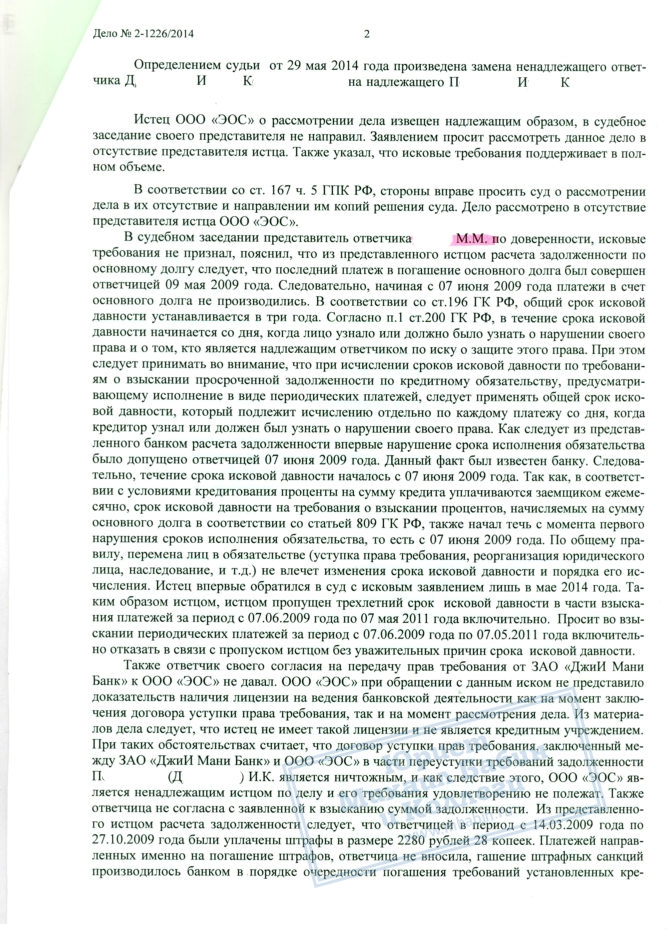

Само по себе истечение срока в 3 года не является препятствием для того, чтобы одна из сторон обратилась с исковым заявлением в суд. Для применения статьи необходимо, чтобы ответчик обратился к суду с соответствующим ходатайством. Его фактическое отсутствие будет может быть расценено судом в качестве признания истцом своих долговых обязательств. Это особенно важно в том случае, если судебное заседание проводится без ответчика. Многие граждане ошибочно понимают правовой характер срока исковой давности. Они думают, что он работает автоматическим образом и делает истребование долга невозможным, поэтому игнорируют суды по старым долгам. В действительности суд имеет все полномочия для того, чтобы считать долг актуальным и обязать отсутствующего должника выплатить эти средства в судебном постановлении. Если нет его самого или его представителя, то некому и ходатайствовать о применении соответствующей статьи ГК, а значит долг следует считать действительным.

Сложности с исчислением срока исковой давности

Начинается исчисления срока исковой давности с момента получения должником денег — непосредственно наличными, зачислением на счет или каким-то другим способом. Если получатель кредита исправно его оплачивает какое-то время, а потом прекращает это делать, то срок исковой давности будет исчисляться уже от даты проведения последнего платежа. Это полностью соответствует пониманию сути законодательства и судебной практике, но необходимо сделать одну оговорку. Ряд судебных решений последних лет говорит о том, что в качестве даты, от которой исчисляется срок, иногда выступает дата окончания действия договора. Такие судебные постановления были приняты на основании статьи 200 ГК РФ. Таким образом, если кредит был получен в 2015 году, а последний платёж по договору должен был быть произведён в 2020 году, деньги выдавались на 5 лет, то срок исковой давности истечёт только в 2023 году. Дополнительную путаницу вносят ещё и решения судов, которые признают за стартовую дату исчисления срока исковой давности день отправления должнику официальной претензии.

Дополнительные действия не должны повлиять на характер исчисления срока. Так, если должник уже вернул часть долга, после этого перестал делать выплаты, был вызван в банк для переговоров, участвовал в них, но новых платежей от него так и не последовало, то срок исковой давности измениться не может. Не могут повлиять на дату его исчисления и звонки должнику, а так же любые иные попытки поставить его в известность о том, что долговые обязательства всё ещё существуют.

Срок исковой давности не является абсолютной защитой интересов должника

Наступление срока исковой давности не будет иметь никакого значения в том случае, если должник сам признает свой долг и сделает соответствующее заявление или подтвердит это действием, к примеру, перечислит в счет долга хотя бы один рубль.

Не является истечение срока исковой давности и препятствием для того, чтобы кредитор продал право истребования долга третьим лицам. Чаще всего в их роли выступают так называемые коллекторы, которые работают с просроченными задолженностями на профессиональной основе. Их отличительной особенностью является то, что они крайне редко доводят дело до суда, но пытаются выбить долг посредством психологического, а иногда и физического давления.

Чаще всего в их роли выступают так называемые коллекторы, которые работают с просроченными задолженностями на профессиональной основе. Их отличительной особенностью является то, что они крайне редко доводят дело до суда, но пытаются выбить долг посредством психологического, а иногда и физического давления.

Исходя из этого можно сделать вывод о том, что получатели кредитов не могут чувствовать себя полностью свободными от долга даже в том случае, если срок исковой давности уже истёк.

— Как уменьшить размер платежа по кредиту?

— Может ли банк продать долг коллекторам?

Записаться на консультацию

Срок исковой давности по кредиту Украина: истечение, расчет, определение

Правовое урегулирование

Законодательные нормы исчисления сроков исковой давности определены «Гражданским Кодексом Украины». В статье 256 ГКУ срок исковой давности по кредитной задолженности определяется как трехлетний, в статье 257 описываются условия, при которых такой срок может быть изменен.

Стоит знать! Согласно нормам Гражданского Кодекса Украины (статья 259) сокращение сроков исковой давности невозможно, однако предусмотрено его продление в случае письменного согласия сторон кредитного договора.

Согласно статье 261 ГКУ течение начало срока исковой давности совпадает с моментом, когда у кредитора возникает право предъявления требований к должнику по выполнению обязательств. В случаях, когда заемщику предоставлен льготных период для погашения задолженности исковую давность начинают исчислять от момента окончания такого периода.

Важно! При передаче права взыскания кредитной задолженности третьим лицам, например, факторинговым (коллекторским компаниям) сроки исковой давности не меняются. Не влияет на исковую давность и переоформление заемщиком кредита на другое лицо.

Кредиторы и другие финансовые организации имеющие законное право требовать выплату задолженности могут обращаться в суд и по истечению срока исковой давности, однако в таком случае у заемщика возникает законное право ссылаться на этот срок чтобы не выполнять требования заемщика.

Стоит знать! Независимо от решения суда и сроков исковой давности кредиторы могут напоминать о наличии задолженности телефонными звонками, смс-сообщениями и письмами. О том куда обращаться в таких случаях можно прочесть в статье «Как себя вести и что делать, если поступают угрозы от коллекторов».

Заемщику важно понимать, что знание о сроках исковой давности далеко не всегда позволяет избежать необходимости выплачивать кредит. Более того, если кредитор докажет в суде, что должник изначально не планировал выплачивать займ, его действия могут квалифицироваться как мошенничество, наказуемое в соответствии Уголовному Кодексу Украины (статья 190).

Исковая давность по требованию штрафов, пени и комиссии за просрочку согласно статье 258 ГКУ составляет один год.

Согласно статье 267 ГКУ cуд принимает к рассмотрению дела независимо от сроков исковой давности, однако если одна из сторон спора заявляет о таких сроках в принятии иска может быть отказано. Заявить об истечении срока исковой давности следует до принятия судом решения по делу.

Заявить об истечении срока исковой давности следует до принятия судом решения по делу.

Стоит знать! В случаях, когда суд признает уважительными причины пропуска срока исковой давности исковые заявления по кредитам рассматриваются в стандартном порядке.

В случаях, когда заемщик выполнил обязательства по кредиту после истечения сроков исковой давности, в том числе в случаях не знания о них на момент выполнения обязательств, требовать возврата средств он не имеет права.

что это и как оформить

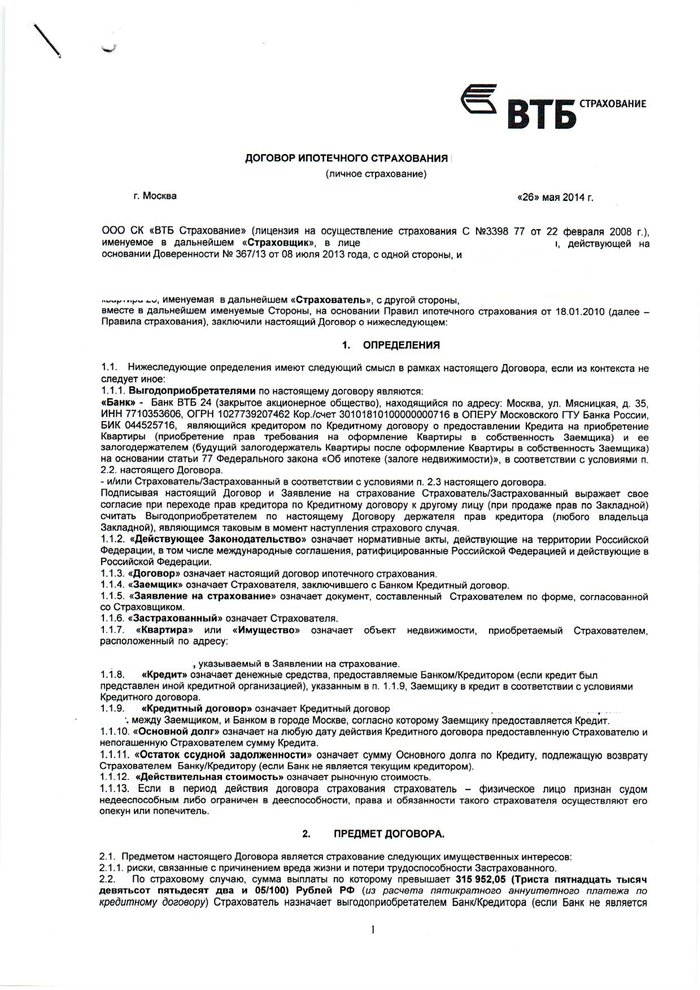

В экономической практике пролонгация сделки означает существенное продление срока действия текущего соглашения, в том числе кредитного договора. Отсрочка исполнения полученного ранее финансового обязательства обычно происходит после обращения клиента в кредитную организацию. Если процесс пролонгации заранее прописан в контракте, льготный период может наступить автоматически в конце первоначально согласованной даты после возникновения определенных обстоятельств.

Например, используемый для выдачи кредитной карты договор может продлеваться исключительно на определенный срок, если ни одна из сторон не заявит о прекращении сделки. В качестве условий, которые оправдывают факт продления срока действия обязательств, могут рассматриваться форс-мажорные ситуации.

Например, используемый для выдачи кредитной карты договор может продлеваться исключительно на определенный срок, если ни одна из сторон не заявит о прекращении сделки. В качестве условий, которые оправдывают факт продления срока действия обязательств, могут рассматриваться форс-мажорные ситуации.Что такое пролонгация кредита?

Срок предоставления заемных средств изначально оговаривается сторонами на этапе оформления кредита. Подписывая договор, заемщик официально соглашается с указанными кредитором датами и деталями будущих платежей. В результате формируется взаимовыгодный график регулярных выплат. Пролонгация не понадобится, если клиент планирует своевременно возвращать одолженные средства совместно с процентами и комиссиями по кредиту. Существенное продление срока действия текущей сделки представляет особый интерес в первую очередь для заемщиков, столкнувшихся с разнообразными непредвиденными обстоятельствами, которые отрицательно сказались на текущем уровне их платежеспособности.

Основные причины пролонгации займов:

1. Риск возникновения повторяющихся просроченных платежей в ближайшем будущем.

2. Существенное сокращение доходов или непредвиденное повышение уровня расходов заемщика.

4. Использование автоматизированной системы продления сделки (кредитные линии и банковские карты).

5. Модификация условий изначального кредита, например, реструктуризация или консолидация долга.

Спланировать график ежемесячных платежей для долгосрочного кредита чрезвычайно сложно, ведь всегда существует риск потери работы, ухудшения состояния здоровья или наступления иного неожиданного события, которое наносит заемщику финансовый ущерб. Одним из наиболее затратных регулярных платежей является выплата по кредиту. Чтобы не допустить возникновение систематических просроченных платежей и штрафных санкций, клиенту следует обратиться непосредственно в привлеченную ранее для сотрудничества организацию.

Как работает продление кредита?

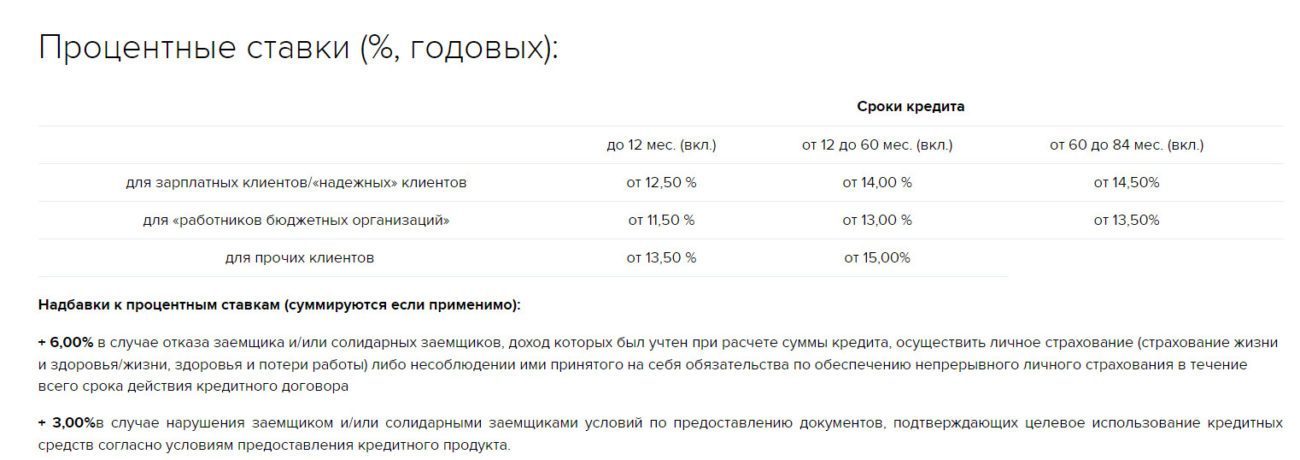

Обычно пролонгация кредита предполагает исключительно увеличение срока кредитования. Речь не идет о пересмотре действующей процентной ставки или прочих условий сделки. Однако продление срока кредитного договора автоматически приведет к увеличению количества регулярных платежей и сокращению размера ежемесячных выплат. Кредитная организация получит выгоду за счет комиссионных выплат, которые взимаются совместно с каждым дополнительным платежом. Как результат в выигрыше останутся обе стороны сделки.

Преимущества пролонгации займа:

1. Отсутствие просроченных выплат. Постепенный возврат полученных взаймы денежных средств.

2. Пересмотр изначального графика платежей с учетом текущих финансовых возможностей заемщика.

3. Снижение платежной нагрузки. Обеспечение мотивации для добровольного погашения займа.

4. Сохранение прав собственности на любое заложенное имущество. Отказ от привлечения поручителя.

5. Снижение риска инициирования процедуры, обеспечивающей принудительное взыскание долгов чрез суд.

6. Отсутствие штрафов, пеней и неустоек, которые снижают уровень платежеспособности заемщика.

7. Сокращение затрат на индивидуальную работу с клиентом.

Каждый кредитор вырабатывает уникальный подход для сотрудничества с клиентами, поэтому требования к заемщику, претендующему на пролонгацию сделки, зависят от параметров работы выбранного учреждения. Суть пролонгации заключается в изменении срочности выплат, поэтому опция предоставляется исключительно для заемщиков, которые имеют положительную кредитную историю без нарушения условий сделки в прошлом.

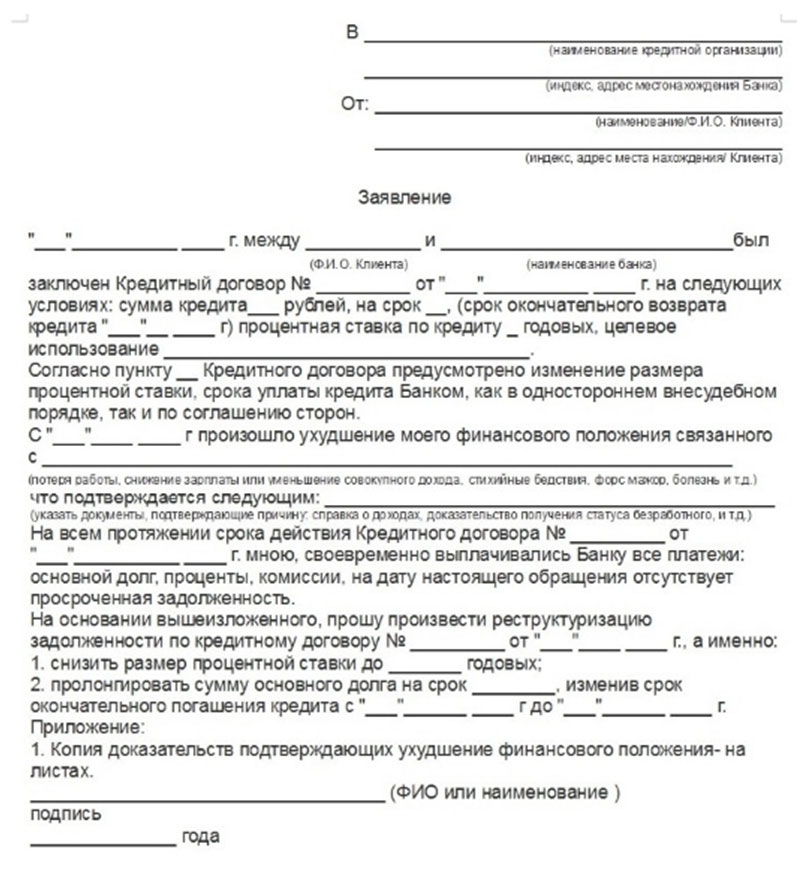

Как продлить срок действия кредитного договора?

Инициировать процедуру продления кредита заемщик может с разрешения кредитора. Для этого достаточно сообщить сотрудникам финансового учреждения о риске возникновения непредвиденных финансовых проблем. Желательно предоставить подобное уведомление до появления пропущенных регулярных выплат. Некоторые кредиторы взимают небольшую плату за продление сделки или настаивают на изменении процентных ставок.

Для повышения шансов на одобрение процедуры пролонгации займа клиенту придется:

1. Обосновать требования, собрав документальные подтверждения факта снижения платежеспособности.

2. Вносить регулярные выплаты в полном объеме.

3. Доказать временный характер текущих финансовых проблем.

4. Предоставить информацию касательно состояния кредитной истории.

Кредитор пойдет навстречу благонадежному клиенту, который не в состоянии своевременно заплатить оговоренную в договоре сумму по объективным причинам. Представитель отдела кредитования потребует документальное подтверждение факт

Срок исковой давности по кредиту

Зачем знать срок исковой давности

Срок исковой давности по кредиту (СИД) — это временной отрезок, в течение которого кредитор может потребовать возврат долга, а заемщик будет обязан его вернуть согласно условиям. На это кредитору отводится ровно 36 месяцев с момента, когда он узнал о том, что его права нарушены.

При истекшем СИД обязанность заемщика по возврату задолженности аннулируется в законодательном порядке.

В основном банковские организации стараются не дотягивать до окончания срока исковой давности, продавая долги клиента коллекторским компаниям или отправляя исковое заявление в суд. Часто случается, что кредитор пропускает указанный 3-хлетний срок. Это дает клиенту полное право не возвращать задолженность по закону.

В основном банковские организации стараются не дотягивать до окончания срока исковой давности, продавая долги клиента коллекторским компаниям или отправляя исковое заявление в суд. Часто случается, что кредитор пропускает указанный 3-хлетний срок. Это дает клиенту полное право не возвращать задолженность по закону.Знать срок исковой давности прежде всего важно для диалога с кредитором. В некоторых случаях нет смысла рассматривать требования кредитора, т.к. срок исковой давности уже прошел.См. также: Как отменить заочное решение суда по кредиту?

Когда начинается СИД?

Ст. 200 ГК РФ регулирует сроки, когда начинается исковая давность по кредиту.

51-ФЗ

ГК РФ Статья 200. Начало течения срока исковой давности

от 30.11.1994

Исходя из статьи ясно, что существует несколько вариантов отсчета:

- Для кредитов с неопределенной датой возврата долга СИД следует считать со дня, когда кредитор узнал или должен был узнать о нарушении своих прав.

То есть, п. 1 ст. 200 ГК РФ гласит, что отсчет СИД начинается с 1-го дня просрочки. После непоступившего платежа кредитная организация узнала о нарушении своих прав на своевременное погашение. Кредитор осознавал, что ответчиком по возможному исковому производству будет являться заемщик, допустивший просрочку. Именно с того дня кредитная организация могла обратиться в суд для защиты своих законных прав, а значит, отсчитывать СИД нужно с этого момента.

То есть, п. 1 ст. 200 ГК РФ гласит, что отсчет СИД начинается с 1-го дня просрочки. После непоступившего платежа кредитная организация узнала о нарушении своих прав на своевременное погашение. Кредитор осознавал, что ответчиком по возможному исковому производству будет являться заемщик, допустивший просрочку. Именно с того дня кредитная организация могла обратиться в суд для защиты своих законных прав, а значит, отсчитывать СИД нужно с этого момента. - По кредитам и займам, у которых срок возврата установлен договором, СИД исчисляется со дня, следующего за днем предполагаемого погашения долга. К примеру, если речь идет о краткосрочном займе, который клиент должен был погасить 25 декабря, то СИД начинает течь с 26 декабря при условии того, что клиент не погасил задолженность.

На самом деле все более или менее понятно лишь с краткосрочными или долгосрочными займами, по которым совершается единовременное погашение всей суммы задолженности.

По банковским займам и кредитным картам с ежемесячными платежами разные суды трактуют закон по-разному. Суды первой инстанции чаще всего применяют к таким кредитам именно п.2 ст.200 ГК РФ и начинают отсчет не с даты первой просрочки, а с предполагаемой даты окончания кредита.

Суды первой инстанции чаще всего применяют к таким кредитам именно п.2 ст.200 ГК РФ и начинают отсчет не с даты первой просрочки, а с предполагаемой даты окончания кредита.

Например, заемщик взял кредит на 2 года, оплатил первые 3 месяца и больше не оплачивал. По содержанию ст. 200 ГК РФ СИД должен начаться после предполагаемой даты 4-го платежа, когда заемщик его не внес, а кредитор узнал о нарушении своих прав. Однако суды первой инстанции начинают отсчет от последнего 24-го платежа в графике погашения задолженности. Большинство заемщиков по какой-то причине не оспаривают такие решения судов, но клиенты, которые доводят дело до верховного суда чаще всего выигрывают.

Именно верховные суды отменяют такие постановления, отмечая, что СИД в этом случае должен рассматриваться в соответствии с п.1 ст. 200 ГК РФ, а не с п.2.

Некоторые суды начинают отсчет СИД с момента, когда заканчивается срок окончательного требования банка о возврате задолженности. Обычно после 3-6 непогашенных платежей по графику банки направляют должнику окончательное требование о возврате задолженности в полном объеме. К такому письму они прилагают платежные реквизиты и дают на исполнение этого требования 10-15 суток. Со дня, следующего за днем окончания такого срока некоторые суды начинают отсчет исковой давности по кредиту.

К такому письму они прилагают платежные реквизиты и дают на исполнение этого требования 10-15 суток. Со дня, следующего за днем окончания такого срока некоторые суды начинают отсчет исковой давности по кредиту.

Подробные примеры

Рассмотрим ситуации с применением разных пунктов статьи о СИД.

Пример 1: Вася Пупкин оформил кредит 20 декабря сроком на 12 месяцев. Таким образом последняя выплата по кредиту приходится на 20 декабря следующего года.

Допустим, Вася Пупкин исправно платил 4 месяца, но после платежа в апреле майский взнос не внес. Таким образом, 21 мая у него образовалась просроченная задолженность. В этом случае суды первой инстанции будут считать начало течения СИД не с 21 мая, когда банк узнал о нарушении своих прав, а с 21 декабря следующего года. Именно в день, который идет за днем предполагаемого возврата долга полностью. При этом заемщику следует оспаривать такое решение суда вплоть до верховного суда, который может пересмотреть срок течения исковой давности с 21 мая.

При этом заемщику следует оспаривать такое решение суда вплоть до верховного суда, который может пересмотреть срок течения исковой давности с 21 мая.

Второй пример касается займа с единовременным погашением. Например, Вася Пупкин оформил займ в МФК 20 декабря на 10 суток. В итоге он должен вернуть основную часть долга и начисленные проценты 30 декабря. СИД в таком случае начнется 31 декабря — в день, который следует за днем предполагаемого погашения. Это будет правильная трактовка статьи.

Третий пример: Вася Пупкин оформил кредит 20 декабря на 12 месяцев. Последний платеж приходится на 20 декабря следующего года. Клиент оплачивал заем в течение 4-х месяцев, но пятый платеж не внес. В итоге просрочка началась с 21 мая.

Кредитор направил заемщику заключительное требование о погашении всей суммы текущей задолженности 5 августа и дал на погашение ровно 10 суток. В такой ситуации СИД начинается с 15 августа. То есть, с момента, когда закончился срок на добровольное погашение долга по окончательному требованию банка.

Какие действия могут прервать СИД?

Некоторые действия клиента могут прервать или приостановить течение исковой давности. Такие действия регулируются законом. Например, ст. 202 и 204 ГК РФ регулируют события, при которых СИД временно приостанавливается.

К таким действиям относится подача иска в суд от кредитора. Течение будет приостановлено со дня обращения истца в суд. Если судья примет решение об оставлении дела без дальнейшего рассмотрения, течение СИД продолжится с даты вынесения такого постановления. Если суд вынес приказ о взыскании долга, а ответчик его отменил, то СИД продолжится со дня отмены приказа.

А вот ст. 203 ГК РФ регулирует события, полностью прерывающие течение СИД. К ним относятся любые действия, которые свидетельствуют о признании долга заемщиком:

- Это может быть внесение платежа или части задолженности любым способом

- Признание существующего долга в телефонном разговоре, в документах (подпись на каких-то новых условиях кредитования, рефинансирования и т.

п.)

п.) - Просьба заемщика об отсрочке долга, рассрочке платежей и др.

Все эти действия перечеркивают течение СИД. С момента осознанного или неосознанного признания долга срок исковой давности аннулируется и начинается заново.

Заемщики должны помнить, что смена кредиторов (продажа задолженности по договору цессии) не является поводом для приостановки течения СИД. Этот фактор никак не влияет на исковую давность.

Что будет, когда истечет СИД?

Должники ошибочно полагают, что по истечению срока исковой давности банк не сможет обратиться в суд и взыскать просроченную задолженность. Сможет, если заемщик ему в этом не помешает.

Дело в том, то истекший СИД не является поводом для отказа в приеме искового заявления судом. Даже видя, что по займу наступил СИД, судья не может самостоятельно применить статью о сроке исковой давности и отказать в принятии иска. Об этом суд может попросить только ответчик или его представитель.

Заемщик, уведомленный о начале судебного делопроизводства, должен самостоятельно просить суд отказать в рассмотрении иска в связи с истекшим СИД в соответствии со ст. 196 ГК РФ. В ходатайстве должен быть представлен подробный расчет, на основании которого заемщик применил эту статью.

196 ГК РФ. В ходатайстве должен быть представлен подробный расчет, на основании которого заемщик применил эту статью.

После полученного от заемщика заявления о применении ст. 196 ГК РФ об истекшем СИД, суд должен определить правильность расчета заемщика. Если все верно, кредитной организации будет отказано в удовлетворении исковых требований ввиду истекшего срока давности по кредиту.

Даже после получения отказа в рассмотрении иска или его удовлетворении кредитор может снова и снова подавать заявление на взыскание просроченной задолженности. Заемщик же должен своевременно на это реагировать, направляя в суд заявление о применении ст. 196 ГК РФ.

Истекший СИД не освобождает заемщика от оплаты долга в прямом смысле слова. Если клиент своевременно не отправит такое ходатайство, суд рассмотрит исковое заявление кредитора и удовлетворит его.

Эксперт по микрозаймам

Привет, я автор этой статьи. Отлично разбираюсь в кредитах банков и микрофинансах. Помогаю людям разобраться в тонкостях микрозаймов. Пожалуйста оцените мою статью, поставьте оценку ниже.

Отлично разбираюсь в кредитах банков и микрофинансах. Помогаю людям разобраться в тонкостях микрозаймов. Пожалуйста оцените мою статью, поставьте оценку ниже.

Полезное по теме

Кредитное соглашение— шаблон, онлайн-образец

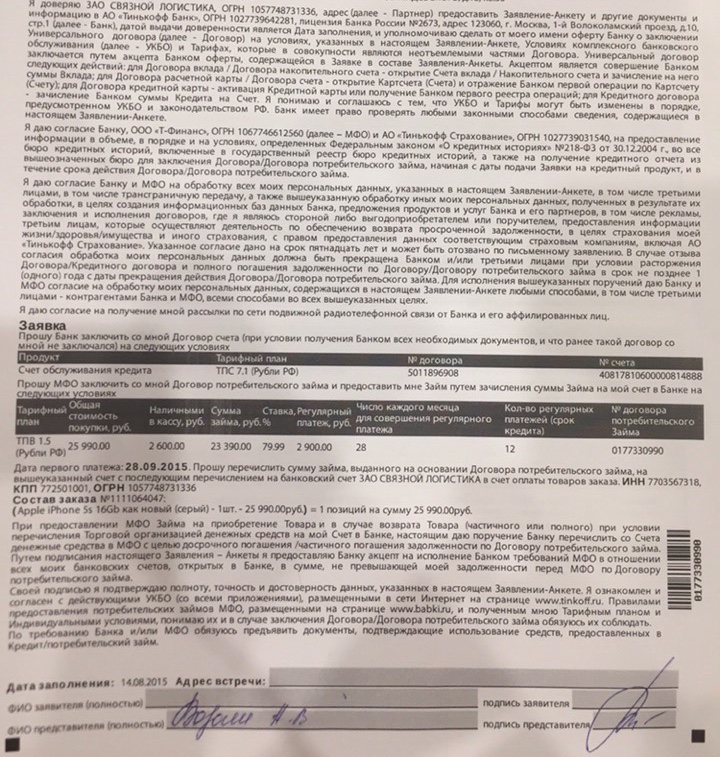

A Соглашение о займе — это письменное обещание кредитора предоставить ссуду кому-либо в обмен на обещание заемщика вернуть ссуду , как описано в Соглашении. Его основная функция — служить письменным подтверждением суммы долга и условий, на которых он будет погашен, включая процентную ставку (если таковая имеется). Вексель служит юридическим документом, имеющим исковую силу в суде, создавая обязательства как для заемщика, так и для кредитора.Используйте этот шаблон кредитного соглашения, чтобы одолжить или занять деньги .

Хотя кредитные соглашения часто называют долговыми расписками или простыми векселями, кредитные соглашения отличаются от этих документов по двум ключевым аспектам: 1. Кредитные соглашения имеют обязательную силу как для заемщика, так и для кредитора ; и 2. Соглашения о займе намного более подробны и включают обширные положения о том, когда и как заемщик выплатит ссуду, и какие виды штрафов будут понесены, если заемщик не выполнит выплату.Кредитные соглашения обычно используются, когда речь идет о крупных денежных суммах, таких как студенческие ссуды, ипотека, автокредиты и бизнес-ссуды. Для небольших и / или более неформальных займов, например займов между семьей и друзьями, следует использовать вексель, который также доступен на этом веб-сайте.

Кредитные соглашения имеют обязательную силу как для заемщика, так и для кредитора ; и 2. Соглашения о займе намного более подробны и включают обширные положения о том, когда и как заемщик выплатит ссуду, и какие виды штрафов будут понесены, если заемщик не выполнит выплату.Кредитные соглашения обычно используются, когда речь идет о крупных денежных суммах, таких как студенческие ссуды, ипотека, автокредиты и бизнес-ссуды. Для небольших и / или более неформальных займов, например займов между семьей и друзьями, следует использовать вексель, который также доступен на этом веб-сайте.

Как пользоваться этим документом

В этом Соглашении излагаются все условия и детали ссуды, включая имена и адреса заемщика и кредитора, сумму денег, которые будут заимствованы, как часто будут производиться платежи, сумма платежей и подписи стороны.

Вы можете выбрать один из нескольких типов ссуд, доступных в этой форме.

- Кредит в рассрочку . Заемщик выплачивает ссуду, плюс проценты (если таковые имеются), производя платежи в течение определенного периода времени, например ежегодно, ежемесячно или еженедельно.

- Единовременный платеж . Заемщик выплачивает заемные деньги, плюс проценты (если таковые имеются), одним платежом, подлежащим выплате в заранее согласованную дату .

- Срок до востребования .Заемщик выплачивает заемные деньги, плюс проценты (если таковые имеются), одним платежом, причитающимся в то время, когда Кредитор запрашивает их.

Вы также можете указать, будут ли начисляться проценты по ссуде, и, если да, то процентную ставку, которая будет использоваться. У вас также есть возможность включить положения, регулирующие досрочные платежи, а также положение об ускорении, которое приведет к полному сроку погашения кредита в случае просрочки платежей или неуплаты в соответствии с согласованным графиком плана платежей.

Если кредитор и заемщик решают изменить условия кредитного соглашения, используйте форму «Поправка к соглашению». После того, как ссуда будет полностью погашена, заполните форму Соглашения о выдаче кредита.

Применимое право

Соглашения о займерегулируются Статьей III Единого коммерческого кодекса («UCC»).

Существует ряд важных элементов, которые должны присутствовать для того, чтобы ваше кредитное соглашение могло быть принудительно исполнено в суде.

- Кредитный договор должен быть заключен в письменной форме, чтобы суд мог сослаться на письменную запись.

- Соглашение должно быть обещанием выплатить деньги.

- В соглашении должна быть указана конкретная сумма денег, которая будет выплачена. Это не распространяется на проценты, которые могут потребоваться. Если в Соглашении указана процентная ставка, но не указана сумма в долларах, оно остается в силе.

- Заемщик и кредитор должны подписать договор

Как изменить шаблон

Вы заполняете форму. Документ создается у вас на глазах, когда вы отвечаете на вопросы.

Документ создается у вас на глазах, когда вы отвечаете на вопросы.

В конце вы получите его в форматах Word и PDF бесплатно. Вы можете изменить и повторно использовать .

Шаблон кредитного договора (бесплатный образец)

Настоящее Соглашение о займе ( «Соглашение» ) заключено ____________________ ( «Дата вступления в силу» ) между ________________________ с адресом _____________________________ ( «Кредитор» ) и _________________ с адресом от _______________________________ ( «Заемщик» ) вместе « Стороны. ”

ПОСКОЛЬКУ Заемщик желает занять фиксированную сумму денег; и

ПОСКОЛЬКУ Кредитор соглашается предоставить в долг фиксированную сумму денег;

ПРИ РАССМОТРЕНИИ взаимных обещаний, договоренностей и условий, содержащихся в настоящем документе, Стороны соглашаются о нижеследующем:

1. Сумма займа. Стороны соглашаются, что Кредитор предоставит Заемщику ссуду в размере _____________________ («Заем »).

Сумма займа. Стороны соглашаются, что Кредитор предоставит Заемщику ссуду в размере _____________________ («Заем »).

2. Процентная ставка. Стороны соглашаются, что процентная ставка по данному кредиту будет составлять ____% с ежемесячным начислением.

3. Срок кредита. Срок действия займа — ____ лет / месяцев.

4. Погашение. Стороны соглашаются, что Заемщик должен платить Кредитору _________ долларов США в месяц ___ числа каждого месяца. Выплаты производятся следующим образом:

Основная сумма займа _________

Проценты _________

5. Просроченные платежи. Платеж считается просроченным, если он получен Кредитором через ___ дней после даты платежа. Кредитор будет иметь возможность взимать плату за просрочку платежа в размере _____%.

6. По умолчанию. Если Заемщик не выполняет свои платежи и не устраняет этот дефолт в разумные сроки, Кредитор будет иметь возможность объявить всю оставшуюся сумму Основного долга и любые начисленные проценты, подлежащие немедленной выплате.

7. Предоплата. За досрочную выплату заемщика штрафовать не будет.

8. Заявления и гарантии. Обе стороны заявляют, что они полностью уполномочены заключить настоящее Соглашение.Выполнение и обязательства любой из Сторон не будут нарушать или посягать на права любой третьей стороны или нарушать любое другое соглашение между Сторонами, индивидуально, и любым другим лицом, организацией или бизнесом или любым законом или государственным постановлением.

9. Делимость. В случае, если какое-либо положение настоящего Соглашения будет признано недействительным или не имеющим исковой силы, полностью или частично, эта часть должна быть отделена от остальной части Соглашения, а все другие положения должны оставаться в полной силе и действовать как действительные и подлежащие исполнению.

10. Отказ от прав. Неспособность любой из сторон реализовать какое-либо право, полномочие или привилегию в соответствии с условиями настоящего Соглашения не будет истолковываться как отказ от любого последующего или дальнейшего осуществления этого права, полномочия или привилегии или осуществления любого другого права, полномочия или привилегия.

11. Юридические сборы. В случае возникновения спора, повлекшего судебный иск, выигравшая сторона будет иметь право на оплату своих юридических услуг, включая, помимо прочего, гонорары адвокатов, сборы за взыскание и тому подобное.

12. Юридическое и обязательное соглашение. Настоящее Соглашение является юридическим и обязательным для исполнения Сторонами, как указано выше. Это Соглашение может быть заключено и является юридическим и обязательным как в Соединенных Штатах, так и во всей Европе. Каждая из сторон заявляет, что они имеют право заключать настоящее Соглашение.

13. Применимое право и юрисдикция. Стороны соглашаются, что действие настоящего Соглашения регулируется государством и / или страной, в которой обе стороны проживают / ведут бизнес.В случае, если Стороны проживают / ведут бизнес в разных государствах и / или странах, настоящее Соглашение регулируется _________ законом.

14. Полнота соглашения. Стороны признают и соглашаются с тем, что настоящее Соглашение представляет собой полное соглашение между Сторонами. В случае, если Стороны желают изменить, добавить или иным образом изменить какие-либо условия, они должны сделать это в письменной форме для подписания обеими сторонами.

Стороны признают и соглашаются с тем, что настоящее Соглашение представляет собой полное соглашение между Сторонами. В случае, если Стороны желают изменить, добавить или иным образом изменить какие-либо условия, они должны сделать это в письменной форме для подписания обеими сторонами.

Стороны соглашаются с условиями, изложенными выше, что подтверждается их подписями следующим образом:

«КРЕДИТОР»

Подпись: _________________________________

Автор: ________________________________________

Дата: _______________________________________

«BORROWER» ”

Подпись: _____________________________________

Кем: ________________________________________

Дата: ______________________________________

Все, что вам нужно знать

Договор о ссуде — это соглашение между заемщиком и кредитором, которое может быть использовано в суде, если соглашение не выполняется одной из вовлеченных сторон. Читать 3 мин.

Читать 3 мин.

2. Цель договора займа

3. Последствия отсутствия договора займа

4. Типы договоров займа

5. Основные элементы договоров займа

Что такое договор займа?

Договор о ссуде — это письменное соглашение между заемщиком и кредитором, которое может быть использовано для принудительного исполнения соглашения в суде, если соглашение не выполняется одной из вовлеченных сторон.В договоре о ссуде заемщик соглашается вернуть заемные деньги в будущем и иногда с процентами, в то время как кредитор соглашается предоставить заемщику в ссуду согласованную сумму. Такие соглашения используются для личных, деловых, недвижимых и студенческих кредитов. Они также известны как договоры бизнес-ссуды, личные ссуды и соглашения о денежном ссуде.

Цель договора займа

Основная цель договора о займе состоит в том, чтобы официально определить, с чем согласны вовлеченные стороны, каковы их обязанности и каков будет срок действия соглашения. Кредитное соглашение должно соответствовать всем федеральным законам и законам штата, так как это защитит обе стороны, если кто-то не выполнит свою часть соглашения. В кредитном соглашении также должны быть четко определены цель ссуды и сумма ссуды. Если деньги не используются по назначению, они должны быть немедленно возвращены кредитору.

Кредитное соглашение должно соответствовать всем федеральным законам и законам штата, так как это защитит обе стороны, если кто-то не выполнит свою часть соглашения. В кредитном соглашении также должны быть четко определены цель ссуды и сумма ссуды. Если деньги не используются по назначению, они должны быть немедленно возвращены кредитору.

Последствия отсутствия договора займа

Если вы являетесь кредитором и у вас нет кредитного договора, вы можете столкнуться со многими проблемами, такими как:

- Деньги, которые вы ссудили, не возвращаются.

- IRS взимает налог на дарение до 40%.

- Гонорары адвоката, если вы хотите вернуть свои деньги, а также трудности взыскания долгов.

- Потеря семейного доверия или дружбы, если ссуда была предоставлена члену семьи или другу.

- Риск для вашей личной безопасности или безопасности окружающих в случае спора с воюющей стороной.

Если вы являетесь заемщиком , вы можете столкнуться с некоторыми рисками:

- Неоплаченные счета.

- Оплата автомобиля или дома без подтверждения оплаты.

- Уплата подоходного налога IRS за подарок.

- Оплата услуг адвоката для борьбы с взыскателями долгов или получения права собственности на дом, права собственности на автомобиль или других доказательств права собственности.

- Утрата доверия к семье или дружбы, если вы заняли деньги у члена семьи или друга.

- Риск для вашей личной безопасности или для вашей безопасности, если вы должны деньги воюющей стороне.

Виды договоров займа

Есть много типов договоров займа.Некоторые из них включают:

- Бизнес-кредиты. Они часто используются для нового оборудования или расширения бизнеса. Персональная гарантия от владельца бизнеса может потребоваться, если бизнес находится в плохом состоянии или является новым и непроверенным.

- Автокредитование. Они используются для покупки автомобилей, срок обычно составляет пять лет.

- кредитов FHA. Они используются для покупки дома с плохой кредитной историей (хотя она не может быть меньше 580).Для этого заемщик также должен приобрести страховку на случай невыполнения обязательств.

- Ссуды под залог собственного капитала. Они обеспечиваются домом заемщика для защиты от невыплаты средств.

- ссуд PayDay. Также называемый «денежный аванс», они требуют, чтобы заемщик предоставил последнюю квитанцию о заработной плате и чек с банковского счета, на который их работодатель выплачивает им.

- Персональные займы. Это ссуды между семьей и друзьями.Лучше всего иметь контракт, даже на это.

- Студенческие ссуды. Они предоставляются через федеральное правительство или частные фирмы с целью оплаты академических занятий в учебном заведении.

Основные элементы договоров займа

Хотя существует множество различных займов, с которыми вы можете столкнуться, основные элементы, подробно описанные в большинстве из них, включают:

- Заемщик.

Это сторона, получающая деньги кредитора, которая затем должна будет вернуть эти деньги согласно условиям ссуды.

Это сторона, получающая деньги кредитора, которая затем должна будет вернуть эти деньги согласно условиям ссуды. - Кредитор. Это сторона, ссужающая деньги заемщику, который должен быть возвращен за эти деньги вовремя, часто с процентами, как указано в условиях ссуды.

- Основная сумма. Это сумма взятых в долг.

- Интерес. Это деньги, причитающиеся в дополнение к основной сумме, и чаще всего процент от основной суммы. Для этого процента существуют законодательные ограничения, и их превышение считается ростовщичеством.

- Дата погашения. Это срок выплаты денег.

Если вам нужна помощь в понимании договоров о ссуде, вы можете опубликовать свои юридические потребности на торговой площадке UpCounsel. UpCounsel принимает только 5% лучших юристов. Юристы UpCounsel являются выпускниками юридических школ, таких как Гарвардский юридический и Йельский университет, и имеют в среднем 14 лет юридического опыта, включая работу с такими компаниями, как Google, Menlo Ventures и Airbnb, или от их имени.

Как открыть хостел | HowToHostel Как открыть хостел …

Как открыть хостел | HowToHostel Как открыть хостел …

То есть, п. 1 ст. 200 ГК РФ гласит, что отсчет СИД начинается с 1-го дня просрочки. После непоступившего платежа кредитная организация узнала о нарушении своих прав на своевременное погашение. Кредитор осознавал, что ответчиком по возможному исковому производству будет являться заемщик, допустивший просрочку. Именно с того дня кредитная организация могла обратиться в суд для защиты своих законных прав, а значит, отсчитывать СИД нужно с этого момента.

То есть, п. 1 ст. 200 ГК РФ гласит, что отсчет СИД начинается с 1-го дня просрочки. После непоступившего платежа кредитная организация узнала о нарушении своих прав на своевременное погашение. Кредитор осознавал, что ответчиком по возможному исковому производству будет являться заемщик, допустивший просрочку. Именно с того дня кредитная организация могла обратиться в суд для защиты своих законных прав, а значит, отсчитывать СИД нужно с этого момента. п.)

п.)

Это сторона, получающая деньги кредитора, которая затем должна будет вернуть эти деньги согласно условиям ссуды.

Это сторона, получающая деньги кредитора, которая затем должна будет вернуть эти деньги согласно условиям ссуды.