Средняя величина активов

Актуально на: 2 марта 2017 г.

При исследовании результатов деятельности организации и анализе эффективности работы используются показатели как на конкретную дату, так и за определенный период времени. Эти показатели могут использоваться для расчета различного рода коэффициентов. Например, рентабельность активов определяется путем деления прибыли за период к стоимости активов. Однако было бы не совсем корректно относить прибыль, например, за год к величине активов на конец года, ведь тогда не учитывается динамика активов в течение года. Чтобы «смягчить» колебания величины активов на конкретную дату, рассчитывается их средняя величина. И в формуле рентабельности активов прибыль делится не на стоимость активов на конкретную дату, а на среднюю величину активов. Аналогично, коэффициент оборачиваемости активов определяется путем деления выручки за период на среднюю величину активов за этот же период. О том, как найти среднюю величину активов по балансу, расскажем в нашем материале.

Средняя величина активов это …

Варианты определения средней величины активов могут быть различные. Простейший вариант средней величины активов – это среднее арифметическое от их стоимости на начало и конец года.

Однако средняя величина может определяться и иначе.

Напомним, к примеру, как рассчитывается по итогам года средняя стоимость имущества, признаваемая объектом налогообложения по налогу на имущество (п. 4 ст. 376 НК РФ):

ИСГ = (ОС01.01 + ОС01.02 + ОС01.03 + … + ОС01.12 + ОС31.12) / 13,

где ОС01.01, ОС01.02, ОС01.03, …ОС01.12, ОС31.12 – остаточная стоимость имущества на 01.01, 01.02, 01.03, …01.12, 31.12 текущего года соответственно.

Таким образом, для определения средних активов формула будет зависеть от того, насколько высока частотность тех или иных усредняемых данных: показатели могут быть как ежедневные, так и ежеквартальные и т.д.

Однако для целей анализа баланса среднегодовая стоимость активов определяется как среднее из их значений на начало и конец года.

Средняя величина активов в балансе

Среднегодовая величина активов в балансе (АСГ) определяется по формуле (Приказ Минфина от 02.07.2010 № 66н):

АСГ = (стр.1600НГ + стр.1600КГ) / 2,

где стр.1600НГ – сумма по строке 1600 на 31.12 предшествующего года;

стр.1600КГ – сумма по строке 1600 на 31.12 отчетного года.

В то же время, по балансу может отдельно рассчитывается средняя величина отдельных групп или видов активов. К примеру, средняя величина внеоборотных активов или среднее значение запасов и т.д.

Также читайте:

glavkniga.ru

Расчет среднегодовой стоимости активов — формула

Среднегодовая стоимость активов — формула будет рассмотрена нами далее в статье — исчисляется на основе данных по финотчетности организации. Изучим то, каким образом это осуществляется на практике.

Общая формула расчета средней стоимости активов

Среднегодовая стоимость всех активов по балансу: формула

Среднегодовая стоимость оборотных и внеоборотных активов: формула

Итоги

Общая формула расчета средней стоимости активов

Распространенная формула исчисления средней стоимости активов выглядит так:

ССА = (А1 + А2) / 2,

где:

ССА — средняя стоимость активов;

А1 — цена анализируемых активов на начало периода, например на начало года;

А2 — цена соответствующих активов на конец периода, например на конец года.

Посредством данной формулы может исчисляться стоимость любых активов — как оборотных, так и внеоборотных (или же всех в сумме).

Рассмотрим, как это осуществить на практике — при использовании формы бухгалтерского баланса хозсубъекта.

Среднегодовая стоимость всех активов по балансу: формула

Суммарные активы фирмы фиксируются в строке 1600 бухбаланса. Составляют данный документ, как правило, в конце года.

Для того чтобы применить рассмотренную нами выше формулу расчета средней стоимости активов, нужно будет воспользоваться показателями по балансу за разные годы. Из каждого следует взять показатели по строке 1600, суммировать их и после разделить на 2.

Среднегодовая стоимость оборотных и внеоборотных активов: формула

В свою очередь, формула среднегодовой стоимости оборотных активов потребует обращения к строке 1200 бухбаланса. Если нас интересует соответствующий показатель по внеоборотным активам, используем строку 1100 баланса.

Применять показатели следует способом, аналогичным тому, что задействуется при нахождении средней стоимости всех активов — сопоставляя данные по бухбалансу за разные годы.

Итоги

Для того чтобы узнать среднюю цену активов фирмы, нужно суммировать их величину по состоянию на начало и конец анализируемого периода, а после разделить на 2. Основным источником данных по активам в российских фирмах является бухгалтерский баланс.

Узнать больше о применении показателей по активам при анализе бизнеса вы можете в статьях:

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

Подписатьсяnalog-nalog.ru

Среднегодовая стоимость активов

При расчете некоторых показателей финансового анализа требуется среднегодовая стоимость активов. А почему нельзя использовать просто балансовые данные на конец периода? В статье вы найдете ответ. Кроме того, узнаете, как рассчитывается данная величина, где применяется и что из имущества фирмы никогда не участвует в ее вычислении.

Среднегодовая стоимость активов по балансу: как рассчитать

Это один из самых простых показателей в финансовом анализе. Для его вычисления не требуется запоминать сложную формулу. Все сводится к правилам математики о расчете средних величин.

Если вы знаете значения двух чисел, то как найти их среднюю арифметическую? Ответ очевиден – сложить и поделить на два. Теперь переложим данное простое правило на язык строк баланса, и получим сразу четыре формулы: как в целом для всей величины активов, так и для отдельных составляющих.

|

Для какого показателя производится расчет средней величины |

Формула с указанием строк в бухгалтерском балансе (ББ) |

Что показывает полученное значение |

|

1 Для активов |

(1600 ББ на начало года + 1600 ББ на конец года) ÷ 2 |

Среднюю балансовую оценку имущества предприятия, которое находится у него на праве собственности |

|

1600 ББ – валюта ББ |

||

|

2 Для внеоборотных активов |

(1100 ББ на начало года + 1100 ББ на конец года) ÷ 2 |

Среднюю балансовую оценку имущества, срок обращения которого превышает 12 месяцев |

|

|

||

|

3 Для оборотных активов |

(1200 ББ на начало года + 1200 ББ на конец года) ÷ 2 |

Среднюю балансовую оценку имущества, которое находится в обороте предприятия менее одного года или обычного операционного цикла предприятия |

|

1200 – итог II раздела ББ |

||

|

4 Для чистых активов |

[(1600 ББ на начало года – 1400 ББ на начало года – 1500 ББ на начало года + 1530 ББ на начало года) – (1600 ББ на конец года – 1400 ББ на конец года – 1500 ББ на конец года + 1530 ББ на конец года)] ÷ 2 |

Среднюю балансовую оценку имущества предприятия, которое приобретено исключительно за счет собственного капитала. Иначе – «очищено» от обязательств компании |

|

1400 – итог IV раздела ББ, 1500 – итог V раздела ББ, 1530 – доходы будущих периодов |

Во всех формулах используются значения показателей на начало года. Где их взять, если в балансе обычной коммерческой организации содержатся данные исключительно на 31 декабря? Можно воспользоваться простым правилом из бухгалтерского учета: конечный остаток одного дня равен начальному остатку следующего дня.

Значит, чтобы рассчитать среднегодовые показатели, например, за 2018 год потребуются величины:

- на 31 декабря 2017 – приравниваем к 1 января 2018. И это стоимость на начало анализируемого года;

- на 31 декабря 2018 – стоимость на конец анализируемого года.

Обратите внимание на порядок расположения столбцов в балансе. Начиная с бухгалтерской отчетности за 2011 год, он такой:

- первая колонка с цифрами соответствует самой ранней по времени дате;

- средняя колонка – дате, которая предшествует отчетной;

- крайняя правая колонка – самой поздней дате из всех представленных.

Таким образом, по одному балансу можно вычислить среднегодовые показатели сразу за два года.

Есть одна очень показательная методика. В ее основе – расчет среднегодовой стоимости активов. На выходе – вывод о типе развития вашей организации (экстенсивном или интенсивном). Скачайте Excel-файл и просто подставьте цифры из отчетности вашего предприятия.

Как рассчитать среднегодовую стоимость внеоборотных и оборотных средств

Как рассчитать среднегодовую стоимость внеоборотных и оборотных средствЗачем рассчитывается среднегодовая стоимость активов

Приведем два ответа на этот вопрос.

Первый ответ. В бухгалтерском балансе показывается картина жизни предприятия в моменте

, то есть на какой-то конкретный день и даже на конкретный его час. Когда вы смотрите в актив, то видите, каким имуществом располагает предприятие на отчетную дату. Назавтра ситуация определенно изменится:- появятся новые долги контрагентов, а часть старых долгов погасится;

- будут приобретены новые товары, а те, что лежали на складе, спишутся по причине продажи, порчи или недостачи;

- наступит день выплаты зарплаты, и под это сформируется денежный отток и т.д.

Если аналитик решает сгладить все такие скачки и понять, какова же средняя оценка имущества за определенный период, то ему на помощь придет показатель среднегодовой стоимости активов.

Получается, первая причина для расчета – нивелировать колебания в стоимости имущества, и на этой основе провести корректное сравнение по разным годам.

Второй ответ. Давайте сравним, как выглядят «шапки» таблиц для баланса и отчета о финансовых результатах.

Разница очевидна. Все показатели доходов, расходов и финансовых результатов в отличие от балансовых величин рассчитываются накопительно за определенный период. Выручку нельзя получить на 31 декабря 2019 года. Она формируется за год в целом. Или, допустим, за месяц, квартал, полугодие.

Что дает такое понимание? Возможность осознать, а потому не забыть правило: если в одной расчетной формуле используются одновременно данные из баланса и отчета о финансовых результатах, то первые берутся в среднегодовой величине. Если так не сделать, тогда получится, что аналитик пытается увязать воедино моментальную (точечную) оценку с оценкой за период. Это некорректно.

Где в финансовом анализе участвует среднегодовая стоимость активов? Например, в формулах рентабельности и оборачиваемости, а еще в факторных моделях. Для удобства мы собрали некоторые такие показатели и формулы факторного анализа в таблице. Все они касаются, прежде всего, среднегодовой стоимости активов в целом. Однако оборачиваемость и рентабельность рассчитываются таким же способом и для внеоборотных, оборотных и чистых активов.

Таблица 2 – Где пригодится среднегодовая стоимость активов

|

Показатель/соотношение |

Формула |

|

1 Оборачиваемость (доходность) активов |

Выручка ÷ Среднегодовая стоимость активов |

|

2 Рентабельность активов |

Чистая прибыль ÷ Среднегодовая стоимость активов |

|

3 Двух- и трехфакторная модели Дюпона |

Рентабельность активов = Рентабельность продаж × Оборачиваемость активов |

|

Рентабельность собственного капитала = Рентабельность продаж × Оборачиваемость активов × Мультипликатор собственного капитала |

|

|

4 «Золотое» прав |

www.fd.ru

Текущие активы в балансе: строка

Актуально на: 29 декабря 2016 г.

Классификацию активов по видам мы рассматривали в нашей отдельной консультации. О текущих активах расскажем в этом материале.

Текущие активы в балансе: строка

Активы в зависимости от срока обращения делятся на оборотные (краткосрочные) и внеоборотные (долгосрочные).

Оборотные или краткосрочные активы часто также называют текущими.

Активы считаются краткосрочными, если срок их обращения не более 12 месяцев после отчетной даты или продолжительности операционного цикла, если он превышает 12 месяцев. Все остальные активы считаются долгосрочными (п. 19 ПБУ 4/99).

Действующей формой бухгалтерского баланса (Приказ Минфина от 02.07.2010 № 66н) предусмотрен следующий состав оборотных активов:

| Строка | Вид оборотных активов |

|---|---|

| 1210 | Запасы |

| 1220 | Налог на добавленную стоимость по приобретенным ценностям |

| 1230 | Дебиторская задолженность |

| 1240 | Финансовые вложения (за исключением денежных эквивалентов) |

| 1250 | Денежные средства и денежные эквиваленты |

| 1260 | Прочие оборотные активы |

По сути текущие активы – это в балансе активы, отнесенные к оборотным. Однако необходимо учитывать, что в составе оборотных активов в балансе отражается и долгосрочная дебиторская задолженность. Данная задолженность входит в итоговый показатель величины текущих активов по балансу, указанных по строке 1200 «Итого по разделу II», хотя и должна быть представлена обособленно в составе оборотных активов (п. 19 ПБУ 4/99).

Таким образом, для исключения величины долгосрочной дебиторки при расчете текущих активов формула определения размера текущих активов (АТ) по балансу может быть представлена в следующем виде:

АТ = ОА — ДЗД,

где ОА – сумма оборотных активов по строке 1200 бухгалтерского баланса;

ДЗД – долгосрочная дебиторская задолженность.

Ликвидность текущих активов

Поскольку активы в бухгалтерском балансе расположены в порядке возрастания ликвидности, именно текущие активы – наиболее ликвидная часть имущества организации.

Используя данные о текущих активах, рассчитывается коэффициент текущей ликвидности (КТЛ). Он характеризует способность организации погашать свои краткосрочные обязательства за счет наиболее ликвидных текущих активов:

КТЛ = АТ / ОТ,

где ОТ – текущие обязательства как сумма строк 1510, 1520 и 1550 бухгалтерского баланса.

Также читайте:

glavkniga.ru

Балансовая стоимость активов | Современный предприниматель

Активы компании – это выраженные в стоимости ресурсы, обеспечивающие производственный процесс. К ним относятся внеоборотные фонды (здания, сооружения, рабочее оборудование, станки, транспортные средства, а также деловая репутация, программные продукты, представляющие собой нематериальные активы) и оборотные, т. е. деньги в кассе и на банковских счетах, МПЗ, задолженность дебиторов, краткосрочные вложения и прочие. Наша публикация посвящена такому понятию, как балансовая стоимость активов. Где посмотреть в балансе, а также узнать, как рассчитывается балансовая и среднегодовая стоимость активов – тема настоящей статьи.

Учет активов – обязательная составляющая большинства экономических расчетов. Все активы аккумулируются в левой части баланса и разделены по назначению:

▪ в первом разделе баланса (итоговая строка 1100) внеоборотные – ОС и НМА, учитываемые по остаточной стоимости, т. е. за минусом износа;

▪ во втором (итоговая строка 1200) – оборотные, участвующие в производственном процессе МПЗ, финансы, обязательства, вложения.

Что такое балансовая стоимость активов предприятия

По законам устройства баланса оба его первых раздела, объединенные вместе, составляют полную стоимость имущества фирмы. Их сумма – это и есть балансовая стоимость активов. Где посмотреть в балансе этот показатель? Строка 1600 – окончательное значение, демонстрирующее остаток активов в стоимостном эквиваленте на отчетную дату.

Исходя из того, что балансовая стоимость активов — это строка баланса 1600, в математической интерпретации она записывается формулой:

Стр. Б 1100 + Стр. Б 1200.

Для чего необходимо определение балансовой стоимости активов

Экономические службы рассчитывают стоимость активов, преследуя различные цели. В частности, узнать абсолютную величину имущества в целом или по составляющим элементам, к примеру, исключительно основных средств, НМА или обязательств. Информирование партнеров и пользователей – инвесторов, учредителей, страховщиков является обязанностью предприятия, и они вправе затребовать различные сведения, а в первую очередь, о состоянии активов. Для них предусмотрена «Справка о балансовой стоимости активов», базирующаяся на указанной формуле расчета и, хотя и не являющаяся обязательной формой, но составляемой довольно часто. Узнаем, как рассчитать балансовую стоимость активов предприятия, и в каких целях проводятся подобные вычисления.

Необходима балансовая стоимость активов, в первую очередь, при проведении анализа финансовой деятельности компании – главного инструмента оценки производственно-финансового состояния фирмы. Используют этот показатель при расчете внутрифирменных значений:

▪ рентабельности имущества, определяющей сумму прибыли, которую компания получает с каждого рубля, вложенного в приобретение сырья и производство продукта.

▪ оборачиваемости активов, демонстрирующей эффективность их использования.

Законодателями установлена обязательность установления суммы активов при заключении крупных сделок. Для определения величины сделки рассчитывают балансовую стоимость активов и стоимость имущества, реализуемого в рамках заключенного соглашения. Если размер продаваемых активов превышает четверть стоимости всех активов по балансу, то сделка признается крупной. Чтобы подобное соглашение осуществить, следует выполнить условия действующего законодательства – добиться положительного решения собрания акционеров по вопросу реализации имущества. Кроме этого, необходимо и правильно рассчитать стоимость активов. Если эта величина установлена неправильно либо не рассчитана совсем, сделка вполне законно может быть признана ничтожной или расторгнута. Рассмотрим, как определить балансовую стоимость активов по балансу:

Наименование показателя | Код строки | на 31.12.16 | на 31.12.15 |

1. Внеоборотные активы: |

|

|

|

НМА | 1110 | 35 | 48 |

ОС | 1150 | 689 500 | 721 000 |

Итого по 1 разделу | 1100 | 689 535 | 721 048 |

2. Оборотные активы: | |||

Запасы | 1210 | 3420 | 5421 |

НДС по приобретенным ценностям | 1220 | 241 | 459 |

Дебиторская задолженность | 1230 | 451 | 623 |

Денежные средства | 1250 | 2 451 | 3 054 |

Итого по 2 разделу | 1200 | 6 563 | 9 557 |

БАЛАНС | 1600 | 696 098 | 730 605 |

Из универсальной формы бухгалтерского баланса, где уже заложена формула расчета, несложно понять, как посчитать балансовую стоимость активов по балансу: в строке 1600 аккумулированы значения строк 1100 и 1200, т. е.

689 535 т.р. + 6 563 т.р. = 696 098 т.р. – балансовая стоимость активов на конец 2016 года, а 721 048 т.р. + 9 559 т.р. = 730 605 т. р. – сумма активов на 31.12.2015.

В свою очередь строки 1100 и 1200 складываются из суммы строк, входящих в соответствующие разделы. Каждая строка несет информацию о наличии соответствующих активов.

Например, на 31 декабря 2016 в компании имеется НМА на сумму 35 т.р., ОС – 689 500 т.р., запасов – 3420 т.р. и т.д.

Анализируя построчные значения, например, сравнивая значения строки 1210, экономист выстраивает динамику изменений в наличии актива за контрольные отрезки времени. В ходе аналитической работы экономист сталкивается с таким понятием как рыночная стоимость активов, представляющим собой цену имущества, по которой она может быть реализована на данный момент. В балансе это значение увидеть нельзя и используют его лишь в качестве маркера, определяющего ценность имеющихся активов.

Среднегодовая стоимость активов по балансу

Сумма активов бухгалтерского баланса – это лишь абсолютный показатель, констатирующий стоимость имеющегося имущества, но для более развернутого анализа изменений в составе активов и расчета множества необходимых значений потребуется среднегодовая стоимость активов.

Как рассчитать активы в среднем по году? В этом случае экономисты так же обращаются к строке баланса 1600, а при необходимости расчета какого-либо одного вида имущества – к соответствующей строке. Формула расчета:

А ср = (Ан + Ак) / 2,

где Ан – имущество на начало, Ак — на конец периода, 2 – число отчетных дат.

Возьмем значения из представленного выше баланса.

Аср = (696 098 + 730 605)/2 = 713 351,5 т.р., т. е. среднегодовая стоимость активов (строка в балансе 1600) составила 713 351,5 т.р.

Применяя этот алгоритм, рассчитаем среднюю стоимость:

▪ ОС – (689 500 + 721 000)/2 = 705 250 т. р.

▪ запасов (3420 + 5421)/2 = 4420,5 т.р.6

Средняя стоимость активов, вычисляемая за год, используется аналитиками для расчета коэффициентов, характеризующих финансовое состояние компании, определения причин, повлекших изменения и принятия решений по дальнейшему управлению ресурсами.

spmag.ru

Оборотные активы предприятия и их показатели (анализ)

Оборотные активы — один из ресурсов, без которого невозможна коммерческая деятельность предприятия. Расчет и анализ показателей оборачиваемости оборотных активов, характеризующих эффективность управления этим ресурсом, будут рассмотрены в настоящей статье.

Оборотные активы, их состав и показатели для анализа

Для чего нужен анализ оборачиваемости оборотных активов

Коэффициент оборачиваемости оборотных активов

Оборачиваемость оборотных активов: формула в днях

Итоги

Оборотные активы, их состав и показатели для анализа

Систематический анализ коммерческой деятельности предприятия как элемент эффективного управления строится на расчете ряда показателей и нормировании их значений. Сопоставление фактических и нормативных показателей позволяет выявлять различные закономерности в бизнес-процессах, устранять риски, своевременно и правильно принимать управленческие решения.

Основным источником информации для расчета аналитических коэффициентов служит бухгалтерская отчетность.

Подробнее читайте в статье «Методика анализа бухгалтерского баланса организации»

Значительная часть расчетов основывается на сведениях о движении и остатках оборотных активов.

К оборотным активам относятся следующие виды активов предприятия:

- запасы, в том числе сырье, материалы, товары для перепродажи и товары отгруженные, готовая продукция, расходы будущих периодов;

- НДС по приобретенным ценностям;

- дебиторская задолженность;

- финансовые вложения;

- денежные средства.

В соответствии с ПБУ 4/99 «Бухгалтерская отчетность организации» данные об оборотных активах предприятия содержатся в разделе II бухгалтерского баланса. Часто в литературе можно встретить термины «оборотные средства» или «средства в обороте».

Величина оборотных активов используется при расчете следующих показателей:

- рентабельности;

См. статью «Показатели рентабельности — коэффициент и уровень»

См. статью «Анализ ликвидности бухгалтерского баланса»

- финансовой устойчивости.

См. статью «Коэффициент обеспеченности собственными оборотными средствами»

Остановимся более подробно на анализе оборачиваемости оборотных активов, являющемся одним из аспектов, характеризующих деловую активность предприятия.

Для чего нужен анализ оборачиваемости оборотных активов

Динамика показателей, характеризующих оборачиваемость оборотных средств, обязательно раскрывается в информации, сопутствующей бухгалтерской отчетности (пп. 31, 39 ПБУ 4/99), в составе группы коэффициентов, позволяющих заинтересованным пользователям бухгалтерской отчетности оценить финансовую устойчивость, ликвидность и деловую активность предприятия. Оборотные активы и их справедливая оценка подвергаются тщательной проверке в процессе аудита бухгалтерской отчетности.

Грамотное управление средствами в обороте позволяет эффективно привлекать кредитные источники для финансирования текущей деятельности. Для оценки кредитоспособности предприятия банки пользуются общеизвестными показателями оценки финансово-хозяйственной деятельности. На основе ранжирования этих показателей предприятию присваивается определенный рейтинг, от которого зависят условия кредитования, в том числе кредитная ставка, объем обеспечения и срок кредитования. Оборотные активы также могут быть обеспечением по кредитным обязательствам.

Наличие системы аналитических коэффициентов значительно облегчает диалог с налоговыми органами, если необходимо объяснить причины возникновения сезонных убытков. Оборотные активы могут послужить причиной превышения вычетов по НДС над суммой НДС к начислению.

Рассмотрим порядок расчета показателей оборачиваемости.

Коэффициент оборачиваемости оборотных активов

Коэффициент оборачиваемости показывает, сколько раз в рассматриваемом периоде оборотные активы трансформируются в денежные средства и обратно. Коэффициент рассчитывается по формуле:

Коб = В / ССОА,

где: Коб — коэффициент оборачиваемости оборотных активов;

В — выручка за год либо другой анализируемый период;

ССОА — средняя стоимость оборотных активов за период анализа.

Следует обратить внимание на расчет средней стоимости оборотных активов. Для целей получения наиболее корректного значения коэффициента оборачиваемости имеет смысл разделить анализируемый период на равные промежутки и вычислить среднюю стоимость по следующей формуле:

ССОА = (СОА0 / 2 + СОА1 + СОАn / 2) / (n – 1),

где: ССОА — средняя стоимость оборотных активов за период анализа;

СОА0 — сальдо средств в обороте на начало анализируемого периода;

СОА1, СОАn — сальдо средств в обороте на конец каждого равного промежутка анализируемого периода;

n — количество равных промежутков времени в анализируемом периоде.

Такой способ расчета средней стоимости средств в обороте позволит учесть сезонные колебания остатков, а также влияние внешних и внутренних факторов.

Тем не менее значение рассчитанного коэффициента оборачиваемости дает лишь общую информацию о состоянии деловой активности предприятия и не представляет ценности для управления без анализа его динамики, сопоставления с нормативными показателями.

Оборачиваемость оборотных активов: формула в днях

Наиболееинформативным показателем с точки зрения управления коммерческой деятельностью предприятия является оборачиваемость оборотных активов в днях или других единицах времени (неделях, месяцах). Данный показатель можно рассчитать по формуле:

Об = К_дн / Коб,

где: Об — оборачиваемость в днях;

К_дн — количество дней в периоде анализа;

Коб — коэффициент оборачиваемости оборотных активов.

Нормативные значения оборачиваемости в днях и коэффициента оборачиваемости устанавливаются предприятием самостоятельно исходя из анализа совокупности факторов, таких как условия договоров, отраслевые особенности, регион деятельности и пр.

Оборотные активы имеют различную структуру в зависимости от вида деятельности. Например, если предприятие оказывает услуги и не имеет запасов, акцент в анализе оборачиваемости оборотных активов будет сделан на дебиторской задолженности. Эффективное управление этим видом средств в обороте даст предприятию возможность высвободить замороженные в дебиторской задолженности денежные средства и тем самым улучшить финансовое положение предприятия.

Как установить норматив для оборачиваемости дебиторской задолженности? Необходимо сопоставить оборачиваемость дебиторской задолженности с оборачиваемостью кредиторской задолженности. Экономический эффект от управления дебиторской задолженностью будет тем выше, чем больше превышение в днях оборачиваемости кредиторской задолженности над оборачиваемостью дебиторской задолженности.

Анализ динамики показателей оборачиваемости дебиторской задолженности даст возможность выявить негативные тенденции в случае появления в составе дебиторской задолженности долгов, невозможных к взысканию.

Итоги

Оборотные активы предприятия — быстро меняющийся ресурс, наиболее остро реагирующий на изменение внешней и внутренней деловой среды. Показатели оборачиваемости оборотных активов являются важным индикатором эффективности коммерческой деятельности предприятия.

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

Подписатьсяnalog-nalog.ru

Средняя стоимость активов формула расчета, коэффициент оборота

Вернуться назад на Стоимость активов

Средняя стоимость активов — это среднее арифметическое от стоимости активов предприятия на начало и конец года.

Средняя стоимость активов формула:

Средняя стоимость активов = (Стоимость активов на начало года + Стоимость активов на конец года) / 2

Определите стоимость активов предприятия на начало и на конец года по данным бухгалтерского баланса. Ее величина отражается по строке 300 «Итог баланса».

Рассчитайте среднегодовую стоимость активов по формуле:

Аср= (А1+А2)/2, где:

— А1- стоимость активов предприятия на начало года,

— А2 — стоимость активов на конец года.

Для этого сложите данные по сроке 300 «Итог баланса» на начало и на конец года. Поделив полученную сумму на два, вы найдете среднегодовую стоимость активов предприятия за анализируемый период.

Рассчитайте при необходимости по этой же формуле среднегодовую стоимость внеоборотных и оборотных активов, используя итоги бухгалтерского баланса по разделу I «Внеоборотные активы» или по разделу II «Оборотные активы». Сделав аналогичные расчеты по данным финансовой отчетности за предыдущие периоды, проведите анализ изменений состава имущества организации, выявите причины, повлиявшие на эти изменения, примите необходимые решения по эффективному управлению ресурсами фирмы.

Совет 1: Как рассчитать среднегодовую стоимость активов

Расчетные данные среднегодовой стоимости активов используются также при расчетах коэффициентов рентабельности имущества, коэффициентов оборачиваемости активов и других показателей, характеризующих финансовое состояние предприятия. Анализ и выявление факторов, влияющих на изменения в них, позволяет эффективно управлять активами предприятия в процессе его хозяйственной деятельности.

Формула среднегодовой стоимости активов по балансу

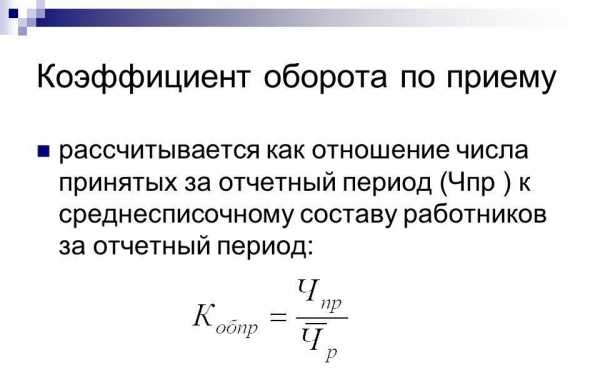

Формула коэффициента оборота по приему

Формула коэффициента оборота по приему выглядит следующим образом:

Коп = (Qпр. / Qср.) * 100%

Здесь Qпр. – число принятых работников,

Q ср. – среднесписочное количество работников за анализируемый период.

Числитель формулы коэффициента оборота по приему определяется по числу оформляемых в исследуемом промежутке времени приказов о приеме на работу. При этом в расчет не берут прием работников по совместительству и лиц, работающих по гражданско-правовым договорам.

Показатель в знаменателе формулы представляет собой среднесписочную численность работников, то есть среднее число работников в соответствии со списками анализируемых периодов.

Среднесписочная численность работников

Для расчета средней списочной численности сотрудников необходима информация о числе сотрудников по всем дням исследуемого периода, которая фиксируется в табелях учета рабочего времени, отражающем число сотрудников и количество выработанных часов времени.

Среднюю численность за месяц можно рассчитать путем суммирования численности работников за каждый календарный день и деления этой суммы на число дней в месяце.

Среднесписочная численность за год, полгода или квартал определяется аналогично, складывается средняя списочная численность за месяцы периода и делится на число месяцев (три, шесть, двенадцать и др.).

Значение коэффициента оборота по приему

Формула коэффициента оборота по приему, рассчитанная за различные периоды, отследить и контролировать кадровую ситуацию по компании в целом и по каждому ее подразделению (отделу).

Кадровая служба, анализируя показатель оборота по приему, может своевременно осуществлять разработку комплекса мероприятий в следующих областях:

- Снизить текучесть кадров,

- Увеличить мотивацию работников,

- Осуществлять процесс передвижения работников внутри предприятия.

При регулярном расчете показателя оборота по приему, можно получить точные сведения о движении и динамике приема работников на предприятие.

С помощью формулы коэффициента оборота по приему оцениваются темпы роста приема нового персонала и его необходимость, соответствие прироста новых работников реальным потребностям предприятия.

Чаще всего данный показатель используется при сравнении с показателем выбытия работников. Если высокий коэффициент оборота кадров по приему сопровождается высоким показателем выбытия сотрудников, то говорят о большой текучести кадров. Кадровые работники путем использования несложных расчетом имеют возможность анализа причин и динамики движения сотрудников в компании.

Примеры решения задач

| Понравился сайт? Расскажи друзьям! |

Средняя величина активов: формула по балансу

Сущность понятия

Ресурсоотдача (asset turnover), более известная как оборачиваемость активов (ОА), — это показатель, при помощи которого можно рассчитать оборот капиталовложений за определенный период времени.

ОА иллюстрирует, насколько эффективно используются в организации имеющиеся у нее фонды.

При помощи рассчитанных значений группы показателей оборачиваемости (ОА, дебиторская и кредиторская задолженность, запасы и проч.) можно определить уровень продуктивности и результативности применения имущества и обязательств предприятия.

Оборачиваемость активов — формула по балансу

Для того чтобы рассчитать коэффициент оборачиваемости либо вычислить процентный результат данного показателя, можно воспользоваться следующей формулой:

КОА = Выручка / СТА, где СТА — Среднегодовая стоимость активов.

Значение ОА за период (дни) = длительность отчетного периода в днях / КОА.

Показатель также можно вычислить и при помощи строк бухгалтерского баланса из формы 1 «Бухгалтерский баланс» и формы 2 «Отчет о финансовых результатах»:

КОА = строка 2110 из формы 2 ОФР / (строка 1600 из ББ на начало и на конец года) / 2,

где:

- строка 2110 из формы 2 — выручка;

- (строка 1600 из формы 1 на начало и на конец года) / 2 — СТА.

Пример расчета:

| Баланс | Код строки | По состоянию на 31.12.2017 | По состоянию на 31.12.2016 |

|---|---|---|---|

| Раздел II. Оборотные активы | |||

| Итого по разделу II | 1600 | 500 000 | 650 000 |

| Выручка | 2110 | 1 600 000 | 1 730 000 |

КОА = 1 730 000 / (500 000 + 650 000) / 2 = 3,01.

Таким образом, на каждый рубль вложений в запасы приходится 3,01 рубля выручки.

В том случае, когда КОА меньше либо равен 1, значение ОА является низким, то есть вложения не покрываются за счет полученной выручки.

Утвержденного норматива по итогам расчетов ОА не существует. Каждое предприятие при анализе полученных результатов исчисленного коэффициента ОА должно руководствоваться отраслевой и организационной спецификой. Чем выше значение данного коэффициента, тем быстрее происходит оборот капитала и, соответственно, тем больше уровень прибыли из расчета на 1 рубль вложений у конкретной организации.

Важно помнить

При расчете КОА необходимо анализировать не только сам коэффициент, но и структуру имущества предприятия.

Если в отчетном периоде наблюдается существенное увеличение фондов, это можно объяснить покупкой ТМЦ, ростом дебиторской задолженности или введением в эксплуатацию новых внеоборотных ОС.

Если зафиксирована обратная ситуация, которая сопровождается снижением количества запасов, то это приведет к сокращению объемов выручки и финансовой нестабильности организации.

photomayya.ru

Как открыть хостел | HowToHostel Как открыть хостел …

Как открыть хостел | HowToHostel Как открыть хостел …