средняя прибыль — это… Что такое средняя прибыль?

- средняя прибыль

- average profit

Большой англо-русский и русско-английский словарь. 2001.

- средняя полуось

- средняя проба

Полезное

Смотреть что такое «средняя прибыль» в других словарях:

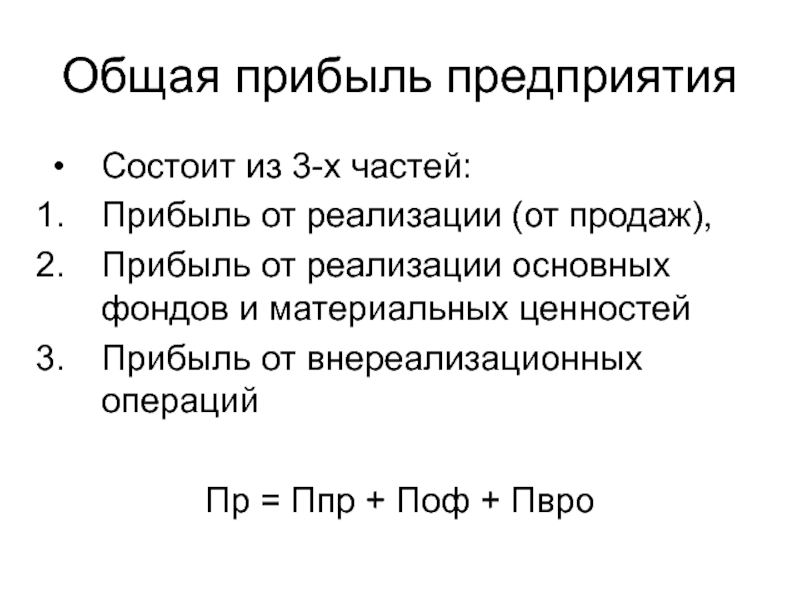

Прибыль (экономич.) — Прибыль, экономическая категория, характеризующая конечные финансовые результаты хозяйственной деятельности в процессе расширенного воспроизводства. Категория П. при капитализме выступает как превращенная форма прибавочной стоимости, в которой… … Большая советская энциклопедия

Прибыль — I Прибыль экономическая категория, характеризующая конечные финансовые результаты хозяйственной деятельности в процессе расширенного воспроизводства.

Средняя расчетная прибыль — средняя величина доходов от проекта после вычета налогов и амортизационных отчислений, деленная на среднюю величину балансовой стоимости капиталовложений за весь период существования проекта. По английски: Average accounting return См. также:… … Финансовый словарь

Средняя расчетная прибыль — Средняя величина доходов от проекта (после вычета налогов и амортизационных отчислений), деленная на среднюю величину балансовой стоимости капиталовложений за весь период существования проекта … Инвестиционный словарь

Прибыль — (Profit) Прибыль это превышение всех доходов фирмы над её затратами Расчет прибыли предприятия с учетом доходов и расходов, формула налогооблагаемой прибыли и распределение чистой прибыли Содержание >>>>>>>>>> … Энциклопедия инвестора

Средняя налоговая ставка — Налоги как доля от прибыли.

Суммарный объем налогов, деленный на суммарную налогооблагаемую прибыль … Инвестиционный словарь

Суммарный объем налогов, деленный на суммарную налогооблагаемую прибыль … Инвестиционный словарьНалог на прибыль — (Profits tax) Налог на доходы физических лиц Прямой налог, взимаемый с прибыли организации, налог на прибыль в РФ Содержание — это прямой , взимаемый с (предприятия, банка, страховой организации и т. д.). Прибыль для целей данного налога,… … Энциклопедия инвестора

Налог на прибыль организаций — 2009 2010 ИП … Бухгалтерская энциклопедия

Налог на прибыль организаций — 2009 2010 ИП … Бухгалтерская энциклопедия

Исчисление и уплата налога на прибыль организациями, имеющими обособленные подразделения

Тенденция нормы прибыли к понижению (марксизм) — Тенденция нормы прибыли к понижению (в оригинале у Маркса: Gesetz vom tendenziellen Fall der Profitrate) марксистский тезис, развитый Карлом Марксом в третьем томе своей главной работы «Капитал».

Он состоит в том, что согласно законам… … Википедия

Он состоит в том, что согласно законам… … Википедия

Формула средней нормы прибыли | Калькулятор (шаблон Excel)

Формула средней нормы прибыли (Содержание)

- Формула средней нормы прибыли

- Примеры формулы средней нормы доходности (с шаблоном Excel)

- Калькулятор формулы среднего показателя доходности

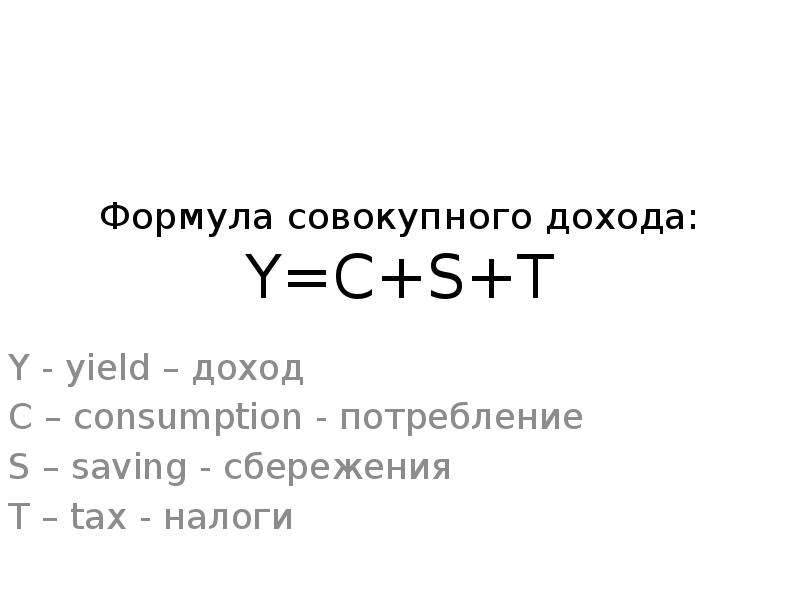

Формула средней нормы прибыли

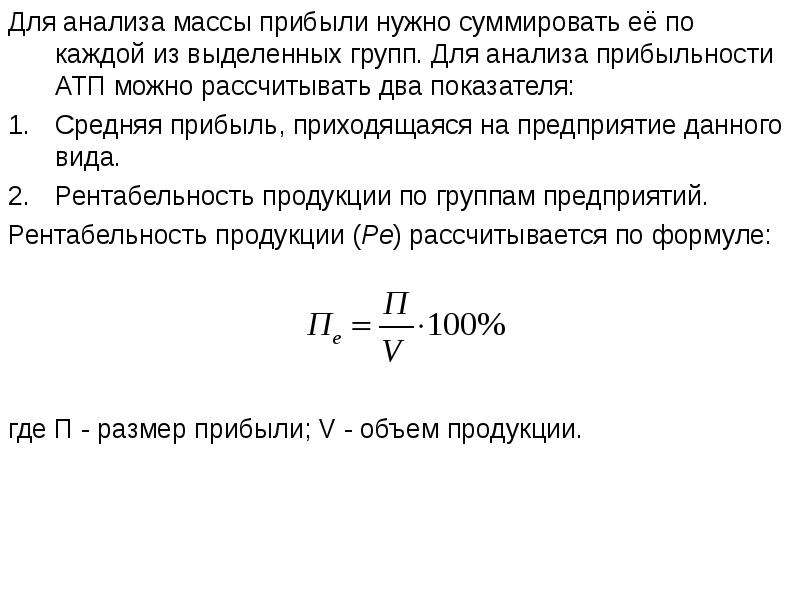

Как следует из названия, средняя норма прибыли — это средняя прибыль, которая ожидается от инвестиций в его жизнь. Это в основном количество денежных потоков, которые генерируются в течение инвестиционного периода. Средняя норма доходности, также известная как учетная норма доходности, является методом оценки рентабельности инвестиционных проектов и широко используется для оценки инвестиций. Но следует помнить, что этот метод не учитывает временную стоимость денег, что является очень важным фактором при оценке капитального проекта. Средняя норма доходности может быть получена путем деления среднего ожидаемого дохода от инвестиций / актива с начальными деньгами, необходимыми в качестве инвестиций

Средняя норма доходности может быть получена путем деления среднего ожидаемого дохода от инвестиций / актива с начальными деньгами, необходимыми в качестве инвестиций

Формула для средней нормы прибыли

Average Rate of Return = Average Annual Profit / Initial Investment

Где средняя годовая прибыль рассчитывается как:

Средняя годовая прибыль = сумма прибыли за все годы / количество лет

Как рассчитать среднюю норму прибыли

- Первый шаг — узнать годовую прибыль от инвестиций. Это можно рассчитать, вычтя все необходимые затраты из продаж, которые мы произвели из инвестиций

- Нам нужно посмотреть, есть ли в проекте какие-либо основные инвестиции, такие как недвижимость, завод и т. Д. Если да, мы также должны включить расходы на амортизацию и вычесть их из продаж

- Повторите это для всех лет, для которых продлится проект. Как только у нас будут все цифры годовой прибыли, найдите среднюю прибыль, разделив ее на количество лет.

После этого используйте эту среднюю прибыль и разделите ее на первоначальную стоимость инвестиций.

После этого используйте эту среднюю прибыль и разделите ее на первоначальную стоимость инвестиций.

Давайте рассмотрим пример, чтобы лучше понять расчет формулы «Средняя норма прибыли».

Вы можете скачать этот шаблон Excel с формулой средней доходности здесь — Шаблон Excel с формулой средней доходностиФормула средней нормы прибыли — пример № 1

Рассмотрим розничную компанию X’s, которая инвестировала 1 миллион долларов в проект со сроком службы 4 года. В течение проекта годовая прибыль, которую заработал Х, приведена ниже:

Средняя годовая прибыль рассчитывается по формуле, приведенной ниже

Средняя годовая прибыль = сумма прибыли за все годы / количество лет

- Средняя годовая прибыль = (76 000 долл. США + 45 000 долл. США + 89 000 долл. США + 67 000 долл. США) / 4

- Средняя годовая прибыль = $ 69 250

Средняя норма прибыли рассчитывается по формуле, приведенной ниже

Средняя норма доходности = средняя годовая прибыль / начальные инвестиции

- Средняя норма доходности = 69 250 долл.

США / 1 000 000 долл. США

США / 1 000 000 долл. США - Средняя норма доходности = 6, 925%

Мы должны помнить, что временная стоимость денег не должна рассматриваться здесь. Таким образом, годовой денежный поток, если есть временная стоимость, не будет стоить того же, и их текущая стоимость должна быть меньше. Так, например, 45000 долларов, которые мы получили во втором году, могли бы быть меньше, если учитывать временную стоимость.

Формула средней нормы прибыли — пример № 2

Теперь давайте посмотрим на другой пример, который является более подробным. Компания XYZ реализовала проект, который имеет следующие параметры:

Таким образом, прибыль за год не указывается напрямую, а может быть рассчитана с использованием выручки и затрат.

Ожидаемая прибыль за год рассчитывается по формуле, приведенной ниже

Ожидаемая прибыль за год = выручка — затраты

- Ожидаемая прибыль в год = 2 000 000 — 400 000 долларов

- Ожидаемая прибыль за год = 1 600 000 долларов

Поскольку прибыль за каждый год одинакова, средняя годовая прибыль = ожидаемая прибыль за год

Средняя годовая прибыль = 1 600 000 долларов

Средняя норма прибыли рассчитывается по формуле, приведенной ниже

Средняя норма доходности = средняя годовая прибыль / начальные инвестиции

- Средняя норма доходности = 1 600 000 долл.

США / 4 500 000 долл. США

США / 4 500 000 долл. США - Средняя норма доходности = 35, 56%

Пояснение формулы средней нормы доходности

Средняя норма прибыли даст нам общее представление о прибыльности проекта и может помочь нам получить доступ, стоит ли инвестировать в проект или нет. Но есть несколько ограничений использования средней нормы прибыли при принятии инвестиционных решений. Давайте рассмотрим некоторые критические факторы, которые нам необходимо учитывать при использовании формулы средней нормы прибыли

- Как мы уже говорили выше, временная стоимость денег была проигнорирована в формуле средней нормы прибыли. Это может иметь пагубные последствия и может привести нас к неправильному решению о капиталовложениях. Например: если требуемая норма прибыли от проекта составляет 10%, а средняя норма прибыли составляет 15%, то этот проект будет стоить инвестиций. Но после того, как вы взяли временную стоимость денег на картинке, о возврате проекта говорят 8%. Тогда в этот проект не стоит вкладывать

- Во-вторых, средняя норма прибыли не основана на фактическом денежном потоке, а использует только учетную информацию.

- Другое дело, что если два проекта имеют одинаковую доходность, мы не можем дифференцировать эти проекты в зависимости от объема необходимых инвестиций.

- Различные аналитики или люди могут рассчитать это по-разному, так что это также имеет проблему согласованности

Актуальность и использование формулы средней нормы доходности

Формула средней нормы прибыли довольно легко понять и рассчитать, если вы хотите быстро взглянуть на прибыльность проекта. Хотя он не учитывает временную стоимость денег, он может дать вам картину проекта на высоком уровне. Ниже приведены некоторые преимущества использования средней нормы прибыли

- Как упомянуто выше, это очень просто рассчитать и легко понять

- Во-вторых, бухгалтерская информация, на которой она основана, легко доступна и относительно легко интерпретируется любым

Короче говоря, если бизнес хочет начать с проекта и хочет иметь высокую оценку рентабельности проекта, можно использовать среднюю норму прибыли. И если использовать эту формулу, если проект не стоит инвестировать, отбросьте проект, но если проект выглядит прибыльным, они должны также исследовать другие параметры и не должны полагаться только на среднюю норму прибыли.

И если использовать эту формулу, если проект не стоит инвестировать, отбросьте проект, но если проект выглядит прибыльным, они должны также исследовать другие параметры и не должны полагаться только на среднюю норму прибыли.

Калькулятор формулы среднего показателя доходности

Вы можете использовать следующий калькулятор средней нормы доходности.

| Средняя годовая прибыль | |

| Начальные инвестиции | |

| Формула средней нормы прибыли | |

| Формула средней нормы прибыли | знак равно |

|

|

Рекомендуемые статьи

Это было руководство к формуле средней нормы прибыли. Здесь мы обсудим, как рассчитать среднюю норму прибыли, а также практические примеры. Мы также предоставляем Калькулятор средней нормы прибыли с загружаемым шаблоном Excel. Вы также можете посмотреть следующие статьи, чтобы узнать больше —

Здесь мы обсудим, как рассчитать среднюю норму прибыли, а также практические примеры. Мы также предоставляем Калькулятор средней нормы прибыли с загружаемым шаблоном Excel. Вы также можете посмотреть следующие статьи, чтобы узнать больше —

- Формула для баланса

- Как рассчитать размер взноса?

- Расчет формулы финансового рычага

- Калькулятор для формулы операционной маржи

- Отчет о прибылях и убытках

5 основных формул для подсчета ROI для PPC-специалиста

5 основных формул для подсчета ROI, которые должен знать каждый PPC-менеджер

Содержание [скрыть]Контекстную рекламу для привлечения целевого трафика используют сайты самой различной тематики и направленности. Это могут быть как большие интернет-магазины, так и сайты услуг или сайты-визитки. Но цель, которую их владельцы хотят достичь с помощью контекста, одна — это увеличение прибыли. Поэтому так важно ответить на вопрос, как правильно рассчитать рентабельность вложений в контекстную рекламу. Представляю вам вольный перевод статьи автора Isaac Rudansky, которая просто и лаконично ответит на все вопросы о подсчете рентабельности инвестиций.

Представляю вам вольный перевод статьи автора Isaac Rudansky, которая просто и лаконично ответит на все вопросы о подсчете рентабельности инвестиций.

“Приносит ли прибыль моя рекламная кампания?”

Этот вопрос задают себе многие PPC-менеджеры, а также многие из них боятся на него отвечать. Как владелец агентства, я уверен что вся наша команда знакома с основными ROI формулами. PPC-маркетологи не обязательно должны быть гуру в статистике и одаренными математиками. Я вот таким не являюсь, это точно.

В то время как понимание AdWords и принципов работы PPC-аукциона являются критически необходимыми для успеха любой рекламной кампании, понимание финансовых показателей не менее важны. Возможно даже более.

Более того, чем лучше вы сможете объяснить клиенту информацию, которая касается этих показателей, тем лучше вы будете выглядеть в его глазах, тем лучше будут работать рекламные кампании и тем дольше вы будете в состоянии сохранить прибыльность бизнеса вашего клиента.

Формула 1. Определяем ROAS

Разница между ROAS (возврат средств, потраченных на рекламу) и ROI (возврат инвестиций) состоит в учете стоимости рекламной кампании для ведения бизнеса. Когда вы говорите о ROAS, вы смотрите исключительно на прибыльность контекстной рекламы.Проще говоря, вы спрашиваете: “Заработали ли мы больше денег, чем потратили на рекламу?”.

Когда вы говорите о ROI, вы смотрите на рекламные траты вместе с остальными расходами.

Для расчета ROAS нам нужны:

- Общая ценность конверсии

- Общая стоимость рекламы

Формула:

Общая ценность конверсии / Общая стоимость рекламы

Пример:

Ваш клиент запустил сайт-генератор лидов, который продает лиды адвокатам. И он просит у вас отчет по ROAS за последние 30 дней.

На рекламу в AdWords потрачено 17547 ₴ и получили 498 лидов. 375 лидов были проданы адвокатам в среднем за 130 ₴/лид.

Общая ценность конверсий : 48750 (130*375)

ROAS: 2.

В отчете клиенту вы можете указать что его ROAS за последние 30 дней был 278%, это значит, что на каждую потраченную гривну получено 2,78 ₴ прибыли.

Совет:

В AdWords есть столбец, созданный специально для ROAS. Называется Ценность конв./стоимость. И если ваши кампании точно подсчитывают ценность конверсий, вы можете использовать этот столбец для быстрого расчета ROAS.

Однако для не е-коммерс сайтов подсчитать ценность конверсии внутри аккаунта довольно сложно, потому это придется делать вручную, используя информацию, которую предоставил клиент.

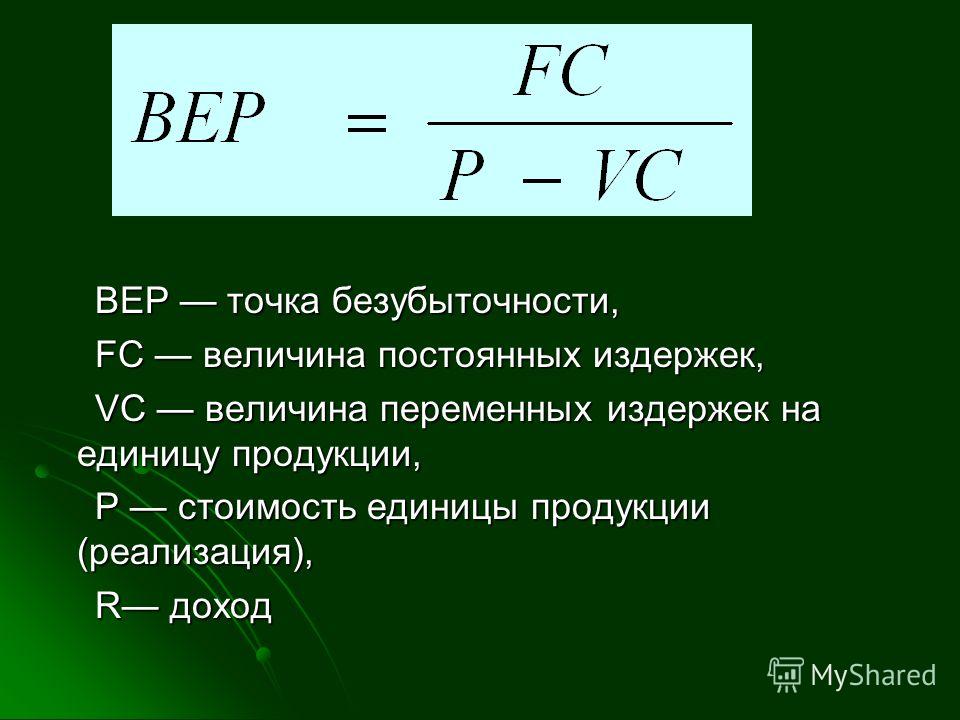

Формула 2. Определяем точку безубыточности ROAS

ROAS это круто и все такое, но полную картину о прибыльности он не дает. Зная только этот показатель невозможно сказать, теряет ваш клиент деньги или зарабатывает.

К примеру, ROAS вашего клиента — невообразимые 400%. Но он до сих пор теряет деньги про подсчете прибыли.

Потому важно определить точку безубыточности для ваших клиентов. Каждый клиент подсчитывает прибыль по разному, но определение базовой прибыли является первым шагом к определению точки безубыточности.

Для подсчета точки безубыточности ROAS нужно:

- Прибыль

Формула:

1 / Прибыль

Пример:

Ваш клиент является тур. агентом, который специализируется на бронировании авиабилетов бизнес- и первого класса. Каждый забронированный билет приносит 1600 ₴ дохода.

65% дохода идут на покупку билета, а 6% — на комиссию менеджеру по продажам.

65% из 1600: 1040 (1650*0.65)

6% из 1600: 96 (1600*0.06)

Из дохода в 1600 ₴ ваш клиент получает 464 ₴ прибыли. То есть его чистая прибыль — 29%.

Учтите, что при расчетах выше мы не учитывали такие возможные траты, как арендная плата, налоги и прочее.

Чтоб рассчитать точку безубыточности ROAS вы просто делите 1 на вашу чистую прибыль.

1/0.29=3.4 (или 340%)

Другими словами, вашему клиенту нужно зарабатывать 3.4 на каждую гривну, потраченную на рекламу.

Проще говоря, чтоб ваш клиент получил 1 ₴ прибыли ему нужно получить 3.4 ₴ дохода (1 ₴ это 29% от 3.4 ₴).

И по сценарию, описанному выше, если ROAS вашего клиента выше 340% — он зарабатывает деньги. Если ниже — он их теряет.

Совет:

Некоторые из ваших клиентов могут быть обеспокоены линейной рентабельностью (больше вкладывают — больше зарабатывают). И если вы хотите сохранить прибыльность аккаунта вашего клиента, постарайтесь определить LTV клиентов вашего клиента.

Возвращаются ли клиенты и покупают ли они снова?

Определение LTV клиента или покупателя может увеличить вашу прибыль и уменьшить течку безубыточности ROAS.

Формула 3. Расчет стоимости конверсии для форм

Многие из вас отслеживают отправку формы в качестве конверсии в аккаунте клиента. Однако приписывать какую то ценность такой конверсии сложно, так как некоторые достижения цели не принесут клиенту никакой прибыли.

Как PPC-менеджер, вы хотите знать реальную стоимость конверсии вашего клиента. Другими словами сколько заплатит ваш клиент за отправку заявки, которая приведет к продаже, сделке или чему угодно, что принесет вашему клиенту деньги.

Что вам нужно для расчета CPA для форм:

- Средняя цена конверсии (цена отправки формы)

- Средний коэффициент конверсии для формы (подачи форм, которые ведут к продажам в процентном соотношении)

Формула:

Средняя стоимость конверсии / Коэф. конверсии для формы

Пример:

Давайте используем аккаунт турагента из прошлой формулы. Вы отслеживаете отправку форм как конверсионные действия. И вы знаете что средняя стоимость конверсии — 37 ₴. Другими словами, вы генерируете заполнение формы за 37 ₴.

Ваш клиент сообщает вам, что он закрывает приблизительно 15% форм, которые получает посредством рекламных кампаний.

37 / 0.15=246.67

Исходя из этих данных мы может сообщить клиенту, что реальная средняя стоимость конверсии — 246,67 ₴.

Далее мы можем рассчитать ROI нашего клиента, основываясь на данных выше. Известно, что формула ROI — (прибыль — стоимость) / стоимость.

Для турагенства это:

(464(средняя прибыль с конверсии) — 246.67(реальная стоимость конверсии)) / 246.67 = 0.88

И ваш воображаемый клиент получает 88 копеек прибыли с каждой потраченной на рекламу гривны. Обратите внимание, он не теряет деньги. Он зарабатывает 88 копеек на каждую гривну, что можно представить как 188% ROI (получение 1,88 ₴ на каждую затраченную на рекламу гривну).

Совет:

Теперь, когда вы знаете сколько клиент реально платит за конверсию, вы можете определить более точно, каким образом можно увеличить ROI. Без точных статистических данных убедить клиента что-то менять довольно сложно. Но вооружившись ими вполне можно рассчитывать на успех.

Формула 4. Определение формулы точки безубыточности CPA для форм

Итак, вы знаете что ваш клиент получает и продажи с CPA=246.67 ₴.

Но как вы можете узнать сумму, которую можете тратить на одну конверсию без потери денег?

Исходя из данных выше вы знаете, что цена конверсии 37 в гривен является приемлемой. Но если конверсия будет стоить 42 ₴? Будете ли вы до сих пор получать прибыль?

Конечно, вы можете подставить эти цифры в третью формулу, но есть способ получше.

Для расчета точки безубыточности вам нужно:

- Средняя прибыль / продажа

- Коэф. конверсии формы

Формула:

Средняя прибыль / продажа * Коэф. конверсии формы

Пример:

Давайте еще раз воспользуемся данными турагенства. Мы знаем, что Средняя прибыль / продажа — 464 ₴. Также мы знаем, что коэф. конверсии формы — 15%.

464 * 0.15 = 69.60

То есть, ваш клиент может платить 69.60 ₴ за отправку формы и оставаться с прибылью.

Совет:

Иногда важно убедить клиента снизить прибыль ради увеличения объема и получения большего числа клиентов.

Формула 5. Определение точки безубыточности CPA для продаж со сложным циклом

Не все клиенты конвертируют посетителей своих сайтов напрямую. Если ваш клиент получает прибыль с прямых продаж или отправка формы является шагом перед продажей — ваша работа почти завершена.

Но многие клиенты имеют большое количество точек соприкосновения с посетителем перед тем, как закроют сделку и получат доход.

Давайте для начала опишем сценарий, из которого будем выводить формулу.

Ваш клиент продает месячную подписку на программное обеспечение для бизнеса, находящаяся в облаке. В среднем клиент приносит 3287 ₴.

Ваша рекламная кампания направляет трафик на лендинг, который предлагает бесплатный вебинар с объяснениями всех преимуществ и особенностей программного обеспечения. Регистрация на вебинар является конверсией для вашей рекламной кампании.

45% зарегистрировавшихся на вебинар действительно его смотрят. Из всех просмотревших 15% покупают подписку на программное обеспечение вашего клиента.

Вы (и ваше клиент, естественно) хотите знать максимальную сумму, которую вам выгодно платить за одного зарегистрировавшегося на вебинар.

Для того, чтоб узнать это, нам нужны:

- Средняя прибыль с продажи

- Коэф. конверсии вебинара (процент зарегистрировавшихся, которые в итоге его просмотрели)

- Коэф. конверсии продаж (процент просмотревших, которые в итоге купили подписку)

Формула:

(Коэф. конверсии вебинара * коэф. конверсии продаж) * Средняя прибыль с продажи

В качестве первого шага мы определим реальный коэф. конверсии. Так как воронка продаж является 2-шаговым процессом, из которого выпадают некоторые лиды, нам нужно умножить два коэф. конверсий.

И когда у нас появится действительный коэф. конверсии, мы просто возьмем формулу с шага номер 4 и умножим среднюю прибыль на действительный коэф. конверсии.

В нашем случае:

(0.45 * 0.15) * 3287 = 221.87

Проще говоря, точка безубыточности CPA для регистрации на вебинар 221.87 ₴.

ВыводЗнать наизусть эти формулы это конечно прекрасно. Но иметь возможность объяснить зачем они вообще существуют не математическим языком стоит много больше.

И если значения этих формул имеет для вас значение, вы будете иметь возможность использовать их в различных ситуациях для всех своих клиентов. Из собственного опыта могу сказать, что способность понимать и объяснять эти значения клиенту будет иметь очень положительное влияние и на бизнес клиента, и на ваши отношения с ним.

Что такое ARPPU: формула — Определение

ARPPU (англ. Average revenue per paying user) — это метрика, которая показывает среднюю прибыль от одного платящего пользователя за определенный период времени. Она позволяет измерять ценность продукта компании и прогнозировать доход.

Зачем нужно знать ARPPU

ARPPU помогает оценить лояльность клиентов, выраженную в повторных покупках. Если при одинаковом количестве покупателей доход увеличивается, значит у компании хорошо продуманы стратегии удержания и допродаж. Давайте посмотрим, зачем еще рассчитывать ARPPU.

- Прогнозировать доход компании. ARPPU позволяет компании прогнозировать будущую прибыль, оценивать стабильность работы и планировать маркетинговый бюджет.

- Показать потенциал бизнеса инвесторам. Метрика ARPPU помогает в привлечении инвестиций, поскольку демонстрирует эффективность маркетинговых усилий компании, а также ее стабильность и прибыльность.

- Анализировать эффективность рекламных кампаний. Чтобы оценить эффективность рекламы в каналах коммуникации, анализируют показатели ARPPU и ARPU. Их снижение говорит о низком качестве трафика.

- Оценивать изменения в ценообразовании. Чтобы увидеть, как повлияло изменение цен на доход компании, измеряют показатели ARPPU и ARPU до корректировки и после. На основании результатов делают вывод об эффективности выбранной стратегии.

- Улучшать стратегию удержания и допродаж. Отслеживание ARPPU помогает увидеть, насколько покупатели ценят продукт и как растет доход компании. Увеличение этого показателя при одинаковом количестве клиентов говорит об активности повторных покупок.

Далее вы узнаете, в чем разница между показателями ARPPU и ARPU.

Чем ARPU отличается от ARPPU

Показатель ARPU (Average Revenue Per User) — это средняя прибыль компании от одного активного пользователя за конкретный период. Для расчета метрики берут в учет всю аудиторию, а не только покупателей. Показатель ARPPU отличается тем, что отражает средний доход исключительно от каждого платящего клиента.

Метрики ARPU и ARPPU можно рассчитывать за день, месяц, квартал. Для качественной оценки показателей важно правильно выбрать период. Например, ARPPU за месяц покажет и повторные покупки одного клиента, а дневной ARPPU — нет.

В следующем разделе вы узнаете, по какой формуле рассчитывают эту метрику и как оценивают результат.

Как рассчитать ARPPU

Для расчета ARPPU используют следующую формулу:

ARPPU = Доход компании за период / Количество покупателей

Теперь, давайте посмотрим, как работает эта формула на примере. Предположим, доход компании за месяц составляет $2000. Всего за это время товары компании купили 25 человек. Делаем расчет:

ARPPU = 2000 / 25 = $80

Получается, что один платящий клиент в среднем приносит компании $80 в месяц. Чтобы оценить показатель ARPPU, его важно отслеживать регулярно. Так вы будете видеть направления изменений метрики. Если показатель растет, значит постепенно растет и прибыль компании. Снижение метрики говорит о необходимости изменения маркетинговой стратегии.

Однако, при расчете ARPPU следует учесть фактор изменения цены, поскольку метрика увеличится если увеличится и стоимость продукта. В таком случае полученный показатель не будет говорить о росте дохода.

Также, чтобы оценить ARPPU, его сравнивают со средним чеком — AOV (Average order value). Чем выше ARPPU, тем больше клиенты делают повторных покупок. Чтобы рассчитать сумму среднего чека, используйте следующую формулу:

AOV = Доход за период / Количество покупок за этот период

Для получения полной картины и построения прогнозов, помимо этих показателей, рассчитывайте также пожизненную ценность клиента (LTV). Далее вы узнаете, как можно увеличить ARPPU.

Как увеличить ARPPU

Ниже мы подготовили рекомендации, которые помогут повысить уровень удержания клиентов, лояльность, а также сумму среднего чека и ARPPU.

- Используйте апселл и перекрестные продажи. Эти методы позволят увеличить сумму покупок и их количество. Перекрестные продажи используют, чтобы допродать клиенту сопутствующие товары, например, страховку или наушники к смартфону. Механика апселл подразумевает продажу более дорогого продукта, чем тот, что покупатель хотел приобрести изначально.

- Разработайте программу лояльности. Продумайте бонусы или денежные вознаграждения за повторные покупки. Программа лояльности будет мотивировать клиентов возвращаться к вам снова и снова.

- Изучите покупателей и персонализируйте предложения. Работа с целевой аудиторией требует регулярных усилий. Чем лучше вы знаете интересы, предпочтения и поведенческие факторы, тем больше триггеров для покупки можете использовать. Персонализация подразумевает не только имя в акционной email рассылке. Это продуманная сегментация целевой аудитории и использование данных пользователей для разработки индивидуальных предложений.

- Проанализируйте воронку продаж. Посмотрите, на каких этапах отсеиваются покупатели и узнайте причины. Подумайте, как можно их вернуть в воронку продаж. Продумайте тропу возврата для покупателей и разработайте стратегию повторного вовлечения в коммуникацию, чтобы повысить уровень удержания.

- Пересмотрите каналы коммуникации. Важно быть там, где и ваши потенциальные покупатели. Например, если клиенты активно пользуются Telegram, вы можете создать чат-бота и с его помощью рассказывать о действующих предложениях и распродажах. Выберите наиболее релевантные каналы коммуникации и объедините их в единую омниканальную стратегию для увеличения продаж и привлечения новых покупателей. Подробнее о том, как это сделать, читайте в блоге.

Для увеличения ARPPU выстраивайте длительные взаимоотношения с целевой аудиторией и укрепляйте доверие к бренду. Помните, чем выше уровень удовлетворенности клиентов, тем чаще они будут взаимодействовать с компанией и рекомендовать ее знакомым.

Ресурсы:

- На этом сайте вы ознакомитесь с принципиальными отличиями ARPU и ARPPU.

- В этой статье прочитаете, где может пригодиться ARPPU.

- Здесь прочитаете, что связывает ARPPU и ARPU.

- А на этом сайте сможете рассчитать ARPPU для своей компании.

Обновлено: 30.08.2021

Оценка: 4 / 5 (9)

Инвестиционная прибыль | Расчет, формула, формирование

Содержание статьи:

- Порядок формирования инвестиционной прибыли

- Формула для расчета

- Основные функции

Лучший инвестиционный брокер в мире! Советник по сбору инвестиционного портфеля! Индивидуальный инвестиционный счет! |

Инвестиционная прибыль это разница между всеми поступлениями, имеющими денежное выражение, и всеми издержками (расходами) за отчетный период.

Данную разницу справедливо называть прибылью в случае, когда она имеет положительное значение, то есть доходы превышают расходы.

Под инвестиционным доходом понимается общая совокупность доходов, полученных от реализации продукции и услуг, инвестирования средств в финансовые инструменты, развития и расширения проекта.

Под расходами понимаются все произведенные затраты на обслуживание инвестиционного проекта.

В узком смысле, если понимать под инвестициями только вложения в финансовые инструменты, прибылью называют доход от вложения в валюту, ценные бумаги, драгметаллы, недвижимость.

Оценивая и анализируя данный показатель, потенциальные инвесторы способны сделать вывод об эффективности инвестиционного проекта/актива, который их заинтересовал.

Собственники бизнеса, анализируя показатель прибыли, способны изыскать источники для дальнейшего развития, модернизации и расширения.

Порядок формирования инвестиционной прибыли и факторы, влияющие на её величину:

- инвестиционный горизонт (чем продолжительнее период инвестирования, тем выше потенциальный доход. Данное утверждение работает в случае, когда всё идет по заранее разработанной стратегии, без значительных от неё отклонений)

- минимальная норма прибыли на капитал (средний уровень рентабельность капитала и средняя процентная ставка банков)

- уровень инфляции (чем выше инфляция в отчетном периоде, тем ниже будет размер инвестиционной прибыли. Поэтому, рассчитывая величину прогнозируемых доходов необходимо её учитывать)

- инвестиционные риски (наиболее существенный фактор с точки зрения его влияния на прибыль от вложений. Существуют риски потери дохода, которые сложно прогнозируемы или непрогнозируемые вообще. Беря на себя риски, инвестор вправе рассчитывать на премию за риск, которую можно рассчитать, сопоставив величину прогнозируемой прибыли и уровень систематического риска)

- ликвидность средств (скорость обращения объекта инвестиций в денежные средства, а также величина потерь при таком обращении. Чем меньше время и размеры издержек при конверсии, тем лучше).

Как рассчитать инвестиционнуь прибыль/Формула

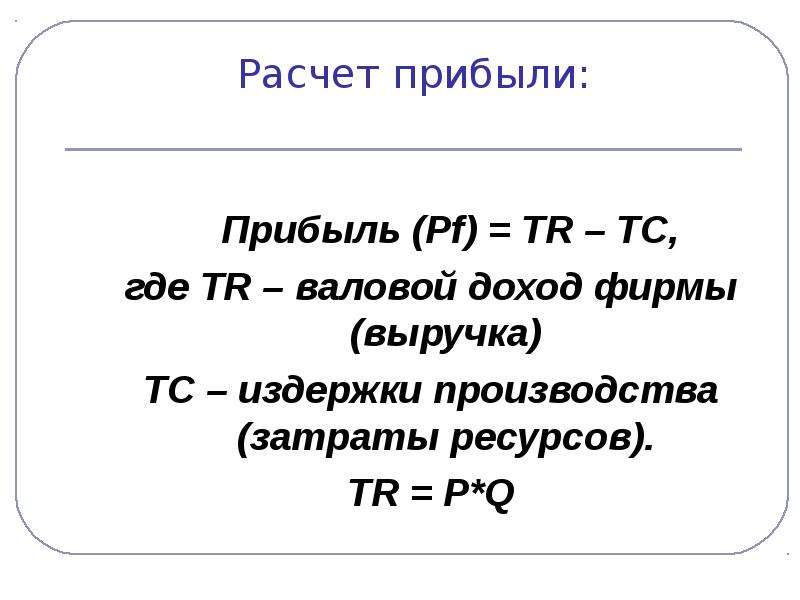

Формула чистой прибыли — доходы минус расходы.

Чистая прибыль — это сумма средств, которая остается в распоряжении инвестора после вычета всех транзакционных и текущих расходов на обслуживание проекта.

Показатели чистой прибыли необходимы, чтобы сделать выводы о перспективности проекта и о возможности дальнейших реинвестиций. Если чистая прибыль слишком мала, то инвестирование поможет сохранить средства, но не приумножить их.

Расчет инвестиционной прибыли выглядит следующим образом:

ЧП = ∑Д — ИОК

ЧП — чистая прибыль.

∑Д — доходы от инвестиционной деятельности за отчетный период.

ИОК — капиталовложения за отчетный период с начала процесса инвестирования.

Следует понимать, что показатель чистой прибыли должен быть приведен к реальной стоимости, поскольку на стоимость активов влияет инфляция и реальная величина доходов обесценивается со временем.

Учитывая сложную экономическую ситуацию в России, делать такое приведение к реальной стоимости критично необходимо, чтобы сделать оценку реальной выгоды инвестиций.

Основные функции инвестиционной прибыли:

- характеризующая функция (чем выше размер прибыли от инвестиций, тем успешнее компания ведет деятельность)

- стимулирующая функция (чем выше прибыль, тем больше возможностей к росту и дальнейшему развитию)

- фискальная функция (чем выше прибыль, тем больше налогов уплачивает субъект в бюджет государства)

- оценочная функция (чем выше прибыль субъекта, тем выше его рыночная стоимость).

ROI формула расчета 5 примеров эффективности рекламы

“Получаю ли я прибыль?”

Это вопрос, который задается каждому PPC-менеджеру, но не все из них могут на него ответить. Как владелец агентства, я утверждаю, что вся наша команда совершенствуется благодаря этим формулам ROI.

PPC-маркетологи – не обязательно специалисты статистики, некоторые из них даже не имеют склонности к математике. Вот у меня, например, все именно так.

Для успеха любой кампании весьма важно на глубоком техническом уровне понимать AdWords и принцип аукциона, по которому работает pay-per-click. Но в то же время необходимо понимать и финансовые показатели бизнеса – это имеет столь же (если не более) важное значение.

Кроме того, чем лучше вы разъясните об этих показателях клиентам, тем лучше вы будете выглядеть, тем лучше будут кампании ваших клиентов, и тем дольше вы сможете поддерживать их бизнес.

Формула №1: Определение ROAS

Разница между ROAS (возврат к расходам на рекламу) и ROI (окупаемость инвестиций) заключается в учете или игнорировании суммы затрат компании на ведение бизнеса (часто ее называют COG — стоимость товаров, или же прибыль).

Говоря о ROAS, на прибыльность PPC смотрят прямолинейно. То есть, попросту спрашивают: “заработали ли мы больше, чем потратили на рекламу?”

Говоря же о ROI, обычно рассматривают сразу несколько аспектов затрат на PPC. ROI спрашивает: “получили ли мы прибыль после учета стоимости товаров или услуг, а также расходов на рекламу?”

Что необходимо для определения ROAS:

- Общую конверсионную стоимость

- Общие затраты на рекламу

Формула:

Общая конверсионная стоимость/Общие затраты на рекламу

Пример:

Ваш клиент владеет сайтом лидогенерации, который продает своих лидов адвокатам по всей территории США. Он спрашивает, какова окупаемость расходов на рекламу за последние 30 дней.

Они потратили $17 547 на свои кампании в AdWords, и получили 489 лидов. 375 из этих лидов были проданы адвокатам в среднем за $130 каждый.

Их общая конверсионная стоимость: $48 750 (130 x 375)

ROAS: 2.78 или 278% (48 750/17 547)

Вы можете сообщить клиенту о том, что их ROAS за последние 30 дней составил 278%, а это означает, что за каждый доллар, потраченный на рекламу, было получено $2.78.

Подсказка:

В AdWords также имеется столбец, сделанный специально для ROAS. Он называется Conv. Val / Cost. Если в ваших кампаниях точно отслеживается конверсионная стоимость, то по этому столбцу можно быстро вычислить ROAS.

Однако для сайтов, не связанных с электронной коммерцией, стоимость каждой конверсии внутри аккаунта не отслеживается. Вот тут предстоит считать ROAS вручную, используя пердоставляемую вашим клиентом информацию. Узнать подробнее, какой трендовый товар 2017 года вы можете в нашей статье.

Формула №2: Определение безубыточного ROAS

Роас – это, конечно, прекрасно, но он не дает полной картины прибыльности. Большинство фирм не могут оказывать услуги или продавать свою продукцию бесплатно (на самом деле я не думаю, что какая-нибудь фирма так делает), поэтому, зная всего лишь ROAS, нельзя сказать, несет ли клиент убытки или получает доход.

Например, у вас есть клиент, чей ROAS превышает 400%, но, рассчитав размер его прибыли, вы увидите, что он несет убытки.

Будучи PPC-менеджером, вы должны сначала установить безубыточный ROAS для своих клиентов. Каждый клиент будет по-разному рассчитывать размер прибыли (просто некоторые включают в эту сумму арендную плату, а некоторые – нет), но определение базового размера прибыли является первым шагом в определении безубыточного ROAS для вашего клиента.

Что необходимо для определения безубыточного ROAS:

- Размер прибыли

Формула:

1 / размер прибыли

Пример:

Ваш клиент – турагент, специализирующийся на бронировании авиабилетов первого и бизнес-класса. Каждый забронированный билет, в среднем, приносит доход в $1600.

Около 65% этого дохода идет в стоимость бронирования билетов, а 6% выплачивается продавцам в качестве комиссионных.

65% от $1600: $1040 (1650 x .65)

6% от $1600: $96 (1600 x. 06)

Из прибыли в $1600 ваш клиент получает $464. Так, размер его прибыли составляет 29%.

Имейте в виду, что при расчете размера прибыли не учитывались другие потенциальные затраты, например, аренда, налоги и др. Здесь учитывалась всего лишь стоимость услуги по бронированию авиабилетов.

Чтобы вычислить безубыточный ROAS, нужно просто разделить 1 на размер прибыли.

1 / .29 = 3.4 (или 340%)

Другими словами, вашему клиенту за каждый потраченный на рекламу доллар нужно получить $3.40.

Чтобы понять, что есть безубыточный ROAS, не прибегая к математике, можно рассмотреть его следующим образом: Чтобы клиент мог получить прибыль в $1, его доход должен составить $3.40 ($1 – это 29% от $3.40). После этого нужно вычесть $1, потраченный на рекламу, и ваш клиент попросту сработает в ноль.

Если ROAS клиента превышает 340%, то клиент получает доход. Если же ROAS ниже 340%, то клиент несет убытки.

Подсказка:

Некоторые из ваших клиентов могут придавать чересчур большое значение линейной прибыльности (то есть, их доходы превышают расходы с учетом размера прибыли). Если вам не удается сохранять прибыльность аккаунта вашего клиента, попробуйте определить жизненный цикл клиентов вашего клиента.

Возвращаются ли клиенты, чтобы снова что-нибудь приобрести? Приводят ли они друзей?

Определение среднего значения жизненного цикла клиента или заказчика может повысить размер вашей прибыли, и, в свою очередь, уменьшить показатель безубыточного ROAS.

Формула №3: Определение стоимости конверсий для формМногие отслеживают в PPC-аккаунтах клиента отправку форм (это одно из конверсионных действий). Однако рассчитать стоимость конверсии таким образом весьма непросто, поскольку отправка некоторых форм не принесет вашему клиенту никакой прибыли.

Будучи PPC-менеджером, вы хотите знать, каковы реальные затраты на конверсию у вашего клиента. Другими словами – сколько клиент платит за отправку формы, которая может привести к продаже, сделке или любому другому доходу.

Что необходимо для определения CPA для форм:

- Средние затраты на конверсию (затраты на отправку формы).

- Средняя коэффициент конверсии форм (процент форм, ведущих к продажам)

Формула:

Средняя цена за конверсию в AdWords / коэффициент конверсии форм

Пример:

Вернемся к турагенту из предыдущей формулы. Вы отслеживаете отправку форм в своем аккаунте как одно из конверсионных действий. Вы знаете, что средняя стоимость конверсии в вашем аккаунте AdWords составляет $37. Другими словами, вы создаете отправку форм по $37 за раз.

Ваш клиент сообщает, что из всех отправивших форму через PPC-кампании приблизительно 15% становятся реальными клиентами.

37 / .15 = 246.67

Можете ответить клиенту, что, учитывая значение 15%, его реальная средняя стоимость конверсии составляет $246,67.

Пойдя дальше, мы сможем рассчитать ROI клиента на основе полученных выше чисел. Известно, что ROI рассчитывается так: (прибыль-затраты)/затраты.

Итак, в случае с нашим турагентом:

($ 464 (средняя прибыль от конверсии) — $246,67 (реальная цена за конверсию)) / $246,67 = 0,88.

Согласно нашим придуманным данным, клиент получает 88 центов за каждый потраченный на рекламу доллар. Помните, он не несет убытки (ROI может быть отрицательным). Он получает по $0,88 на каждый доллар, что может сойти за ROI в 188% (то есть, клиент получает $1,88 за каждый потраченный на рекламу доллар).

Подсказка:

Теперь, когда вы знаете, сколько на самом деле ваш клиент платит за конверсию, вы можете помочь ему определить области, с помощью которых можно увеличить ROI. Однако есть некоторые нюансы. Вы сможете сообщить клиенту, что повышение коэффициента конверсии на определенный процент приведет к уменьшению стоимости конверсии на Х долларов.

Если вы, не владея статистическими данными, сообщите клиенту, что проблема заключается овсе не в PPC-компании, то, скорее всего, он будет активно вам возражать. Однако, если вы располаете точным цифрами и продуманной тактикой, ваши клиенты более охотно пойдут на контакт.

Формула №4: Определение безубыточного CPA для формПродолжая наш разговор, вы знаете, что ваш клиент получает прибыль, а CPA составляет $246,67.

Но как узнать, какую максимальную сумму можно потратить на отправку формы без убытков? С учетом того, что клиентами становятся 15%, вы знаете, что стоимость одной конверсии ($37) в AdWords является прибыльной. Но что, если бы стоимость была равна $42? Будет ли аккаунт по-прежнему зарабатывать деньги?

Вы можете подставить эти числа в формулу №3, однако есть лучший способ.

Что нужно знать для расчета безубыточного CPA для форм:

- Среднюю прибыль с продажи

- Коэффициент конверсии форм

Формула:

Средняя прибыль с продажи x коэффициент конверсии форм

Пример:

Давайте возьмем те же числа из примера про нашего турагента. Мы знаем, что средняя прибыль с продажи составляет $464 (с учетом комиссионных и стоимости авиабилетов). Также мы знаем, что 15% форм принадлежат реальным клиентам.

$464 x 0,15 = $69,60

Проще говоря, ваш клиент может позволить себе заплатить до $69,60 в среднем за отправвку формы, не неся при этом убытков.

Подсказка:

Иногда важно, чтобы ваш клиент был готов уменьшить свою прибыль ради увеличения объема продаж и приобретения большего числа клиентов.

Вместо того, чтобы сказать клиенту:

“Стоимость каждой отправки формы равна $37. Единственный способ увеличить число форм – поднять максимальную ставку CPC, повысить нашу среднюю позицию, покупать больше кликов и генерировать формы за $45-$50. Что вы думаете об этом?”

Лучше сказать так:

“Стоимость каждой отправки формы равна $37. В таком случае, наш ROI составляет 180%. Если мы поднимем наши ставки, мы сможем генерировать на 20% больше отправок форм по $45 за каждую, а наш ROI упадет до 154%. Я думаю, что это нормально, потому что у нас по-прежнему будет неплохой запас до точки безубыточного CPA в $69,60.

Вот это звучит лучше, не правда ли?

Формула №5: Определение безубыточного CPA для циклов сложных продажНе все клиенты будут конвертировать своих посетителей за один линейный процесс. Если клиент получает прибыль от продаж непосредственно со своего сайта, а также если отправка формы является завершающим этапом перед продажей, то на этом ваша работа почти выполнена.

Однако же многие клиенты несколько раз выходят на контакт с лидом или потенциальным клиентом, прежде чем завершить сделку и получить прибыль.

Для этого случая сначала разработаем сценарий, а затем выведем правильную формулу.

Клиент продает ежемесячные подписки облачному бухгалтерскому ПО для малого бизнеса. В среднем один клиент в течение своей жизни генерирует $3 287.

Ваша PPC-кампания отправляет трафик на целевую страницу, продвигающую бесплатный вебинар, в котором разъясняются преимущества и возможности ПО вашего клиента. Регистрация на вебинар осуществляется после отслеживания PPC-конверсий.

На самом деле на вебинаре будут присутствовать 45% от зарегистрировавшихся. Из всех участников лишь 15% в конечном счете подпишутся на ПО вашего клиента.

Вы (и ваш клиент, разумеется) хотите знать, какую максимальную сумму следует заплатить за одну регистрацию на вебинар в рамках PPC-кампаний.

Что нужно знать для определения вашего безубыточного CPA:

- Среднюю прибыль с продажи

- Коэффициент конверсии вебинара (сколько процентов зарегистрировавшихся его прослушали)

- Коэффициент конверсии продаж (процент прослушавших, которые приобрели подписку)

Формула:

(Коэффициент конверсии вебинара x коэффициент конверсии продаж) * средняя прибыль с продажи

Сперва определяем нашу реальный коэффициент конверсии. Поскольку воронка преобразования — это двухэтапный процесс, который проходят не все лиды, нам нужно перемножить два коэффициента конверсии.

Получив истинный коэффициент конверсии, мы просто возьмем нашу формулу №4 и умножаем среднюю прибыль на этот самый процент конверсии.

Таким образом:

(0,45 x 0,15) x 3287 = 221,87

Попросту говоря, безубыточный CPA вашего клиента для регистрации на вебинаре составляет $221,87

Подсказка:

Всегда полезно описывать и объяснять эти вычисления клиентам простым, нематематическим языком.

В нашем случае попробуйте описать клиенту сценарий, в котором вы привлекли на вебинар 500 участников при значении безубыточного CPA в $221,87.

Вот как следует объяснять:

- Мы получили 500 заявок на участие на вебинаре, при средней цене в $221,87 за регистрацию. В общей сложности, мы потратили $110 935.

- Согласно статистическому показателю в 45%, из этих 500 зарегистрировавшихся вебинар прослушают 225 человек.

- Мы ожидаем, что из этих 225 участников 33,75 человека (15%) приобретут подписку на ПО. Значение можно округлить до 34.

- Мы знаем, что в среднем один клиент приносит $3 287 прибыли. Если умножить 34 продажи на $3 287 прибыли, то мы получим общую прибыль в $111 758, что примерно равняется нашим рекламным затратам.

Имейте в виду, что вышеприведенные вычисления могут быть сложнее, если необходимо для начала определить среднюю пожизненную ценность клиента. В нашем сценарии, число $3 287 взято только ради примера.

Со временем вы обнаружите, что многие клиенты на самом деле не знают реальную среднюю пожизненную ценность своих клиентов или покупателей. Будучи PPC-менеджером, вы просто обязаны помочь им понять эти цифры, чтобы они могли иметь более ясное представление о том, что происходит. И таким образом вы сможете проводить статистически более точную кампанию. Узнать трендовые товары 2016 года вы можете в нашей другой статье.

ЗаключениеЗнание этих формул наизусть – это замечательно, но умение доходчиво объяснить их клиенту на примере конкретного случая, не углубляясь в математику, куда важнее.

Если вы понимаете эти формулы, то вы сможете применять их в различных ситуациях с различными клиентами.

Исходя из своего большого опыта, могу сказать, что понимание этих вычислений и умение объяснить их клиентам помогут поддерживать бизнес ваших клиентов и ваши отношения с ними.

Источник перевода: searchenginejournal.com

Калькуляторы | Бесплатные калькуляторы онлайн

Бесплатное отключение рекламы

Используйте наши финансовые калькуляторы, чтобы сравнить займы, посчитать разные показатели, например CAGR. Также, вы можете оценить насколько выгоден вклад в банке, или сравнить разные вклады. Для тех, кто занимается инвестированием, отлично подойдёт калькулятор дисконтирования дивидендов, или по другому — калькулятор модели Гордона. С помощью этого калькулятора можно узнать темп прироста дивидендов. Это может быть полезно при сравнении компаний и их дивидендов.

Акции и облигации

newБалансовая стоимость акции, BVPS

Формула балансовой стоимости на акцию (Book Value per Share) используется для расчета стоимости одной акции компании на основе ее капитала, доступного для простых акционеров. Термин «балансовая стоимость» представляет собой активы компании за вычетом ее обязательств и иногда упоминается как акционерный капитал, собственный капитал, акционерный капитал или просто собственный капитал.

Бид аск спрэд, Bid-Ask Spread

Формула спреда спроса и предложения — это разница между ценой запроса и ценой предложения для конкретной инвестиции. Спред спроса и предложения может использоваться для различных инвестиций и в основном используется в инвестициях, которые продаются на бирже.

newДивиденды на акцию, DPS

Формула для дивидендов на акцию, или DPS, представляет собой выплачиваемые годовые дивиденды, деленные на количество акций в обращении

newДоход от прироста капитала

Формула доходности прироста капитала используется для расчета доходности акции, основанной исключительно на оценке стоимости акций. Формула доходности прироста капитала не включает дивиденды, выплачиваемые по акциям, которые можно найти с помощью дивидендной доходности.

Привилегированные акции, PV

Привилегированные акции — это тип акций, который обеспечивает дивиденды до выплаты дивидендов по простым акциям

Расчетный доход, EE

Формула для предполагаемой прибыли — это прогнозируемые продажи за вычетом прогнозируемых расходов

Текущая доходность облигации

Текущая доходность облигации — это годовая доходность облигации, основанная на ежегодных купонных выплатах и текущей цене (в отличие от ее первоначальной цены или номинала).

Цена/Прибыль, P/E

Соотношение цены и прибыли используется для быстрого расчета того, как рынок оценивает стоимость акций компании относительно прибыли компании

Вклады (депозиты)

В данном разделе вы сможете узнать какой депозит выгоднее и почемуКалькулятор вкладов

Поможет быстро расчитывать проценты по вкладам. Имея простой внешний вид, можно безошибочно узнать возможно заработать на вкладе

Отношение кредита к депозиту, LDR

Отношение кредита к депозиту используется для расчета способности кредитных учреждений покрывать снятия средств, сделанные его клиентами

newШаровой платеж по кредиту

Является крупным единовременным платежом по кредиту, сумма которого значительно превышает размер регулярного ежемесячного платежа

Дивиденды на акцию, DPS

Формула для дивидендов на акцию, или DPS, представляет собой выплачиваемые годовые дивиденды, деленные на количество акций в обращении

Коэффициент выплаты дивидендов

Формула используется при рассмотрении вопроса о том, стоит ли инвестировать в прибыльную компанию, которая выплачивает дивиденды, по сравнению с прибыльной компанией, которая имеет высокий потенциал роста.

newМодель Гордона

Модель Гордона является вариацией модели дисконтирования дивидендов, методом для вычисления цены акции или бизнеса. Данная модель часто используется для оценки стоимости внебиржевых компаний, которую сложно оценить другими методами.

Корпоративные и бизнес

Коэффициент быстрой ликвидности

Используется для определения способности компании покрывать свой краткосрочные долги активами, которые можно легко перевести в денежные средства, или быстрыми активами

Коэффициент покрытия долга

Коэффициент покрытия долга используется в банковской сфере для определения способности компаний генерировать достаточный доход в своей деятельности для покрытия расходов по долгам.

Коэффициент текущей ликвидности

Коэффициент текущей ликвидности обеспечивает расчетное средство для определения ликвидности компании в краткосрочной перспективе. Условия уравнения «Текущие активы и текущие обязательства» относятся к активам, которые могут быть реализованы, или к обязательствам, подлежащим оплате менее чем за год.

Коэффициент финансовой зависимости, Debt Ratio

Коэффициент задолженности — это коэффициент финансового левериджа, который используется вместе с другими коэффициентами финансового левериджа для измерения способности компании справляться со своими обязательствами.

Маржинальная прибыль (contribution margin)

Формула маржинальной прибыли — это цена продажи продукта за вычетом его переменных затрат. Другими словами, при расчете маржи взносов определяется сумма продаж, оставшаяся после корректировки переменных затрат на продажу дополнительных продуктов.

Отношение активов к продажам

Формула отношения активов к продажам может использоваться для сравнения того, сколько активов у компании есть по отношению к сумме доходов, которые компания может получить, используя свои активы.

Рентабельность активов, ROA

Формула рентабельности активов учитывает способность компании использовать свои активы для получения чистой прибыли

Срок окупаемости, PP

Используется для определения продолжительности времени, необходимого для возмещения первоначальной суммы, вложенной в проект или инвестиции

Чистый оборотный капитал, NWC

Используется для определения доступности ликвидных активов компании путем вычитания ее текущих обязательств

Аннуитетный платеж по будущей стоимости

Формула аннуитетного платежа используется для расчета денежных потоков аннуитета, когда известна будущая стоимость. Аннуитет обозначается как серия периодических платежей.

Аннуитетный платеж, PV

Формула аннуитетного платежа используется для расчета периодического платежа по аннуитету. Аннуитет — это серия периодических платежей, которые будут получены в будущем

Будущая стоимость аннуитета

Онлайн калькулятор для расчета будущей стоимости инвестиций на основе аннуитетного платежа, процентной ставки и количества платежей

Коэффициент Аннуитетного Платежа, PV

Коэффициент аннуитетного платежа используется для упрощения расчетов для аннуитетного платежа. Формула специально предназначена для упрощения расчетов аннуитетных платежей, когда текущая стоимость аннуитета известна (в отличие от известной будущей стоимости).

Отношение активов к продажам

Формула отношения активов к продажам может использоваться для сравнения того, сколько активов у компании есть по отношению к сумме доходов, которые компания может получить, используя свои активы.

Привилегированные акции, PV

Привилегированные акции — это тип акций, который обеспечивает дивиденды до выплаты дивидендов по простым акциям

Растущий аннуитетный платеж, GAP

Используется для расчета первоначального платежа по серии периодических платежей, которые растут с пропорциональной скоростью

Текущая стоимость аннуитета, PVA

Онлайн калькулятор для расчета текущей стоимости инвестиций на основе аннуитетного платежа, процентной ставки и количества платежей

Удвоение времени

Формула удвоения времени используется в финансах для расчета продолжительности времени, необходимого для удвоения инвестиций

Чистый оборотный капитал, NWC

Используется для определения доступности ликвидных активов компании путем вычитания ее текущих обязательств

newШаровой платеж по кредиту

Является крупным единовременным платежом по кредиту, сумма которого значительно превышает размер регулярного ежемесячного платежа

Банковские

Банковские формулы и калькуляторы newГодовая процентная доходность, APY

Позволяет упростить сравнение доходности для годовых сложных процентов с различающимися интервалами начисления дохода (когда проценты начисляются несколько раз в году по годовой сложной процентной ставке)

Отношение долга к доходу, D/I

Соотношение долга к доходу используется при кредитовании для расчета способности заявителя выполнять платежи по новому кредиту.

Отношение кредита к депозиту, LDR

Отношение кредита к депозиту используется для расчета способности кредитных учреждений покрывать снятия средств, сделанные его клиентами

Инвестирование

Балансовая стоимость акции, BVPS

Формула балансовой стоимости на акцию (Book Value per Share) используется для расчета стоимости одной акции компании на основе ее капитала, доступного для простых акционеров. Термин «балансовая стоимость» представляет собой активы компании за вычетом ее обязательств и иногда упоминается как акционерный капитал, собственный капитал, акционерный капитал или просто собственный капитал.

Бид аск спрэд, Bid-Ask Spread

Формула спреда спроса и предложения — это разница между ценой запроса и ценой предложения для конкретной инвестиции. Спред спроса и предложения может использоваться для различных инвестиций и в основном используется в инвестициях, которые продаются на бирже.

Годовая процентная доходность, APY

Позволяет упростить сравнение доходности для годовых сложных процентов с различающимися интервалами начисления дохода (когда проценты начисляются несколько раз в году по годовой сложной процентной ставке)

Доход от прироста капитала

Формула доходности прироста капитала используется для расчета доходности акции, основанной исключительно на оценке стоимости акций. Формула доходности прироста капитала не включает дивиденды, выплачиваемые по акциям, которые можно найти с помощью дивидендной доходности.

newКоэффициент быстрой ликвидности

Используется для определения способности компании покрывать свой краткосрочные долги активами, которые можно легко перевести в денежные средства, или быстрыми активами

Коэффициент текущей ликвидности

Коэффициент текущей ликвидности обеспечивает расчетное средство для определения ликвидности компании в краткосрочной перспективе. Условия уравнения «Текущие активы и текущие обязательства» относятся к активам, которые могут быть реализованы, или к обязательствам, подлежащим оплате менее чем за год.

Маржинальная прибыль (contribution margin)

Формула маржинальной прибыли — это цена продажи продукта за вычетом его переменных затрат. Другими словами, при расчете маржи взносов определяется сумма продаж, оставшаяся после корректировки переменных затрат на продажу дополнительных продуктов.

Модель Гордона

Модель Гордона является вариацией модели дисконтирования дивидендов, методом для вычисления цены акции или бизнеса. Данная модель часто используется для оценки стоимости внебиржевых компаний, которую сложно оценить другими методами.

Прибыль на акцию, EPS

Формула прибыли на акцию, или EPS, — это чистый доход компании, выраженный в расчете на акцию

newРасчетный доход, EE

Формула для предполагаемой прибыли — это прогнозируемые продажи за вычетом прогнозируемых расходов

Рентабельность активов, ROA

Формула рентабельности активов учитывает способность компании использовать свои активы для получения чистой прибыли

Срок окупаемости, PP

Используется для определения продолжительности времени, необходимого для возмещения первоначальной суммы, вложенной в проект или инвестиции

Текущая доходность облигации

Текущая доходность облигации — это годовая доходность облигации, основанная на ежегодных купонных выплатах и текущей цене (в отличие от ее первоначальной цены или номинала).

Цена/Прибыль, P/E

Соотношение цены и прибыли используется для быстрого расчета того, как рынок оценивает стоимость акций компании относительно прибыли компании

Общие финансы

Аннуитетный платеж по будущей стоимости

Формула аннуитетного платежа используется для расчета денежных потоков аннуитета, когда известна будущая стоимость. Аннуитет обозначается как серия периодических платежей.

Аннуитетный платеж, PV

Формула аннуитетного платежа используется для расчета периодического платежа по аннуитету. Аннуитет — это серия периодических платежей, которые будут получены в будущем

Будущая стоимость аннуитета

Онлайн калькулятор для расчета будущей стоимости инвестиций на основе аннуитетного платежа, процентной ставки и количества платежей

Будущая стоимость, FV

Future Value (FV) — это формула, используемая для расчета стоимости денежного потока на более позднюю дату, чем первоначально полученная

newКоэффициент Аннуитетного Платежа, PV

Коэффициент аннуитетного платежа используется для упрощения расчетов для аннуитетного платежа. Формула специально предназначена для упрощения расчетов аннуитетных платежей, когда текущая стоимость аннуитета известна (в отличие от известной будущей стоимости).

newПравило 72

Используется для оценки продолжительности времени, необходимого для удвоения инвестиций

Растущий аннуитетный платеж, GAP

Используется для расчета первоначального платежа по серии периодических платежей, которые растут с пропорциональной скоростью

Текущая стоимость аннуитета, PVA

Онлайн калькулятор для расчета текущей стоимости инвестиций на основе аннуитетного платежа, процентной ставки и количества платежей

Все

Все калькуляторы в одном местеАннуитетный платеж по будущей стоимости

Формула аннуитетного платежа используется для расчета денежных потоков аннуитета, когда известна будущая стоимость. Аннуитет обозначается как серия периодических платежей.

Аннуитетный платеж, PV

Формула аннуитетного платежа используется для расчета периодического платежа по аннуитету. Аннуитет — это серия периодических платежей, которые будут получены в будущем

Балансовая стоимость акции, BVPS

Формула балансовой стоимости на акцию (Book Value per Share) используется для расчета стоимости одной акции компании на основе ее капитала, доступного для простых акционеров. Термин «балансовая стоимость» представляет собой активы компании за вычетом ее обязательств и иногда упоминается как акционерный капитал, собственный капитал, акционерный капитал или просто собственный капитал.

Бид аск спрэд, Bid-Ask Spread

Формула спреда спроса и предложения — это разница между ценой запроса и ценой предложения для конкретной инвестиции. Спред спроса и предложения может использоваться для различных инвестиций и в основном используется в инвестициях, которые продаются на бирже.

Будущая стоимость аннуитета

Онлайн калькулятор для расчета будущей стоимости инвестиций на основе аннуитетного платежа, процентной ставки и количества платежей

Будущая стоимость, FV

Future Value (FV) — это формула, используемая для расчета стоимости денежного потока на более позднюю дату, чем первоначально полученная

Годовая процентная доходность, APY

Позволяет упростить сравнение доходности для годовых сложных процентов с различающимися интервалами начисления дохода (когда проценты начисляются несколько раз в году по годовой сложной процентной ставке)

Дивиденды на акцию, DPS

Формула для дивидендов на акцию, или DPS, представляет собой выплачиваемые годовые дивиденды, деленные на количество акций в обращении

Доход от прироста капитала

Формула доходности прироста капитала используется для расчета доходности акции, основанной исключительно на оценке стоимости акций. Формула доходности прироста капитала не включает дивиденды, выплачиваемые по акциям, которые можно найти с помощью дивидендной доходности.

Калькулятор вкладов

Поможет быстро расчитывать проценты по вкладам. Имея простой внешний вид, можно безошибочно узнать возможно заработать на вкладе

Коэффициент Аннуитетного Платежа, PV

Коэффициент аннуитетного платежа используется для упрощения расчетов для аннуитетного платежа. Формула специально предназначена для упрощения расчетов аннуитетных платежей, когда текущая стоимость аннуитета известна (в отличие от известной будущей стоимости).

Коэффициент быстрой ликвидности

Используется для определения способности компании покрывать свой краткосрочные долги активами, которые можно легко перевести в денежные средства, или быстрыми активами

Коэффициент выплаты дивидендов

Формула используется при рассмотрении вопроса о том, стоит ли инвестировать в прибыльную компанию, которая выплачивает дивиденды, по сравнению с прибыльной компанией, которая имеет высокий потенциал роста.

Коэффициент покрытия долга

Коэффициент покрытия долга используется в банковской сфере для определения способности компаний генерировать достаточный доход в своей деятельности для покрытия расходов по долгам.

Коэффициент текущей ликвидности

Коэффициент текущей ликвидности обеспечивает расчетное средство для определения ликвидности компании в краткосрочной перспективе. Условия уравнения «Текущие активы и текущие обязательства» относятся к активам, которые могут быть реализованы, или к обязательствам, подлежащим оплате менее чем за год.

Коэффициент финансовой зависимости, Debt Ratio

Коэффициент задолженности — это коэффициент финансового левериджа, который используется вместе с другими коэффициентами финансового левериджа для измерения способности компании справляться со своими обязательствами.

Маржинальная прибыль (contribution margin)

Формула маржинальной прибыли — это цена продажи продукта за вычетом его переменных затрат. Другими словами, при расчете маржи взносов определяется сумма продаж, оставшаяся после корректировки переменных затрат на продажу дополнительных продуктов.

Модель Гордона

Модель Гордона является вариацией модели дисконтирования дивидендов, методом для вычисления цены акции или бизнеса. Данная модель часто используется для оценки стоимости внебиржевых компаний, которую сложно оценить другими методами.

Отношение активов к продажам

Формула отношения активов к продажам может использоваться для сравнения того, сколько активов у компании есть по отношению к сумме доходов, которые компания может получить, используя свои активы.

Отношение долга к доходу, D/I

Соотношение долга к доходу используется при кредитовании для расчета способности заявителя выполнять платежи по новому кредиту.

newОтношение кредита к депозиту, LDR

Отношение кредита к депозиту используется для расчета способности кредитных учреждений покрывать снятия средств, сделанные его клиентами

Правило 72

Используется для оценки продолжительности времени, необходимого для удвоения инвестиций

Прибыль на акцию, EPS

Формула прибыли на акцию, или EPS, — это чистый доход компании, выраженный в расчете на акцию

newПривилегированные акции, PV

Привилегированные акции — это тип акций, который обеспечивает дивиденды до выплаты дивидендов по простым акциям

Растущий аннуитетный платеж, GAP

Используется для расчета первоначального платежа по серии периодических платежей, которые растут с пропорциональной скоростью

Расчетный доход, EE

Формула для предполагаемой прибыли — это прогнозируемые продажи за вычетом прогнозируемых расходов

Рентабельность активов, ROA

Формула рентабельности активов учитывает способность компании использовать свои активы для получения чистой прибыли

Срок окупаемости, PP

Используется для определения продолжительности времени, необходимого для возмещения первоначальной суммы, вложенной в проект или инвестиции

newТекущая доходность облигации

Текущая доходность облигации — это годовая доходность облигации, основанная на ежегодных купонных выплатах и текущей цене (в отличие от ее первоначальной цены или номинала).

Текущая стоимость аннуитета, PVA

Онлайн калькулятор для расчета текущей стоимости инвестиций на основе аннуитетного платежа, процентной ставки и количества платежей

Удвоение времени

Формула удвоения времени используется в финансах для расчета продолжительности времени, необходимого для удвоения инвестиций

Цена/Прибыль, P/E

Соотношение цены и прибыли используется для быстрого расчета того, как рынок оценивает стоимость акций компании относительно прибыли компании

Чистый оборотный капитал, NWC

Используется для определения доступности ликвидных активов компании путем вычитания ее текущих обязательств

Шаровой платеж по кредиту

Является крупным единовременным платежом по кредиту, сумма которого значительно превышает размер регулярного ежемесячного платежа

Как рассчитать среднюю прибыль

Компании используют такие термины, как валовая прибыль, операционная прибыль и чистая прибыль или убыток для описания своей деятельности. Операционная прибыль, представляющая собой валовую прибыль за вычетом операционных расходов, показывает, какую прибыль получила ваша компания до вычета налогов и некоторых других статей по всем категориям продуктов и географическим регионам. Если вы хотите узнать прибыль по одной или двум товарным позициям за определенный период времени, полезен расчет средней прибыли.Итак, каково определение средней прибыли и почему это должно вас волновать?

Определение средней прибыли

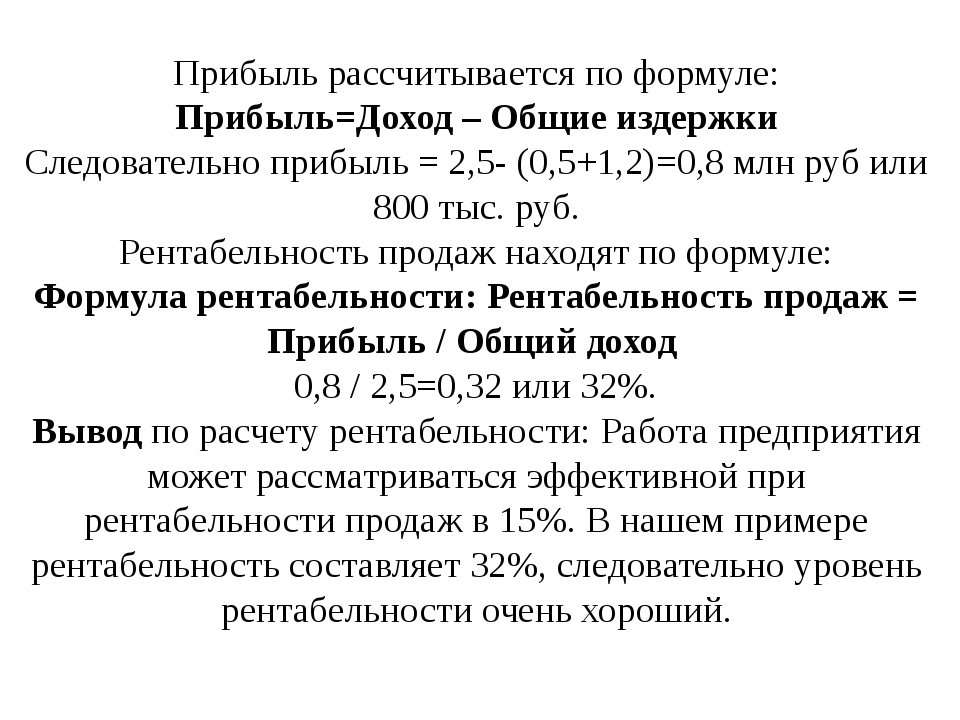

Определение средней прибыли — это общая прибыль, разделенная на выпуск, или сумма прибылей за каждый период, разделенная на количество периодов. Формула расчета средней прибыли может выглядеть так: средний доход — средняя стоимость = средняя прибыль.

Например, если компания зарабатывает 100, 200 и 300 долларов в первые три года своей деятельности, но теряет 200 долларов в четвертый год, то формула прибыли для бизнеса будет выглядеть так: (100 долларов + 200 долларов + 300 — 200 долларов. ) ÷ на 4. Общая средняя прибыль составляет 100 долларов.

Важность знания средней прибыли

Компаниям приходится делать выбор, часто в трудные времена. Менеджеры могут использовать формулу средней прибыли для своего бизнеса, чтобы увидеть, является ли продукт достаточно прибыльным, зарабатывает ли подразделение достаточно денег в год или, например, продукт приносит деньги в определенном городе или стране.

Среднюю прибыль можно использовать для оценки того, как компания переживает плохие и хорошие времена.Например, медиакомпания, которая имела более высокую среднюю прибыль, чем ее коллеги по отрасли в 2019 году, когда увольнения журналистов были рекордными впервые после рецессии, вероятно, является хорошо управляемой компанией. Если конкретный бренд не приносит средней прибыли, то высшее руководство может решить прекратить его деятельность или, возможно, назначить новых менеджеров, чтобы попытаться перевернуть бизнес.

Типы расчета средней прибыли

Вы можете рассчитать среднюю прибыль всего бизнеса или любой его части, используя формулу расчета прибыли.Например, вы можете рассчитать среднюю прибыль операционных подразделений, чтобы оценить, как работают соответствующие менеджеры. Вы также можете рассчитать среднюю маржу прибыли продукта или бизнеса, которая представляет собой среднюю прибыль, деленную на среднюю цену продажи или средний доход. Если вы инвестор, вы можете рассчитать среднюю прибыль по своим сделкам в течение месяца либо по конкретной акции, либо по всему портфелю, чтобы увидеть, оправдано ли изменение торговой стратегии.

Соображения относительно средней прибыли

Фактическая прибыль может отличаться от фактической средней прибыли за предыдущие периоды или средней оценки прибыли за текущий период.Как выясняется, формула средней прибыли для бизнеса на самом деле может вообще не быть точным предсказателем.

Например, Tumblr был куплен Yahoo! за 1,1 миллиарда долларов в 2013 году. Такая высокая оценка означает, что Yahoo! ожидал крупной прибыли. К сожалению, финансовые результаты компании оказались не такими хорошими, как ожидалось. Verizon (которой принадлежит Yahoo!) позже продала компанию менее чем за 3 миллиона долларов. Это была потеря из-за плохих прогнозов.

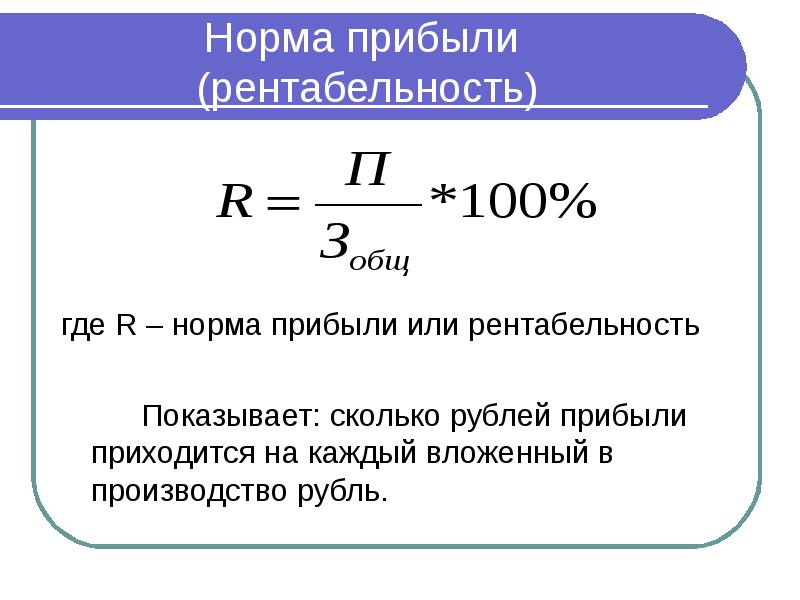

Учетная норма прибыли Руководство и примеры

Что такое ARR — учетная норма прибыли?

Учетная норма прибыли (ARR) — это средний чистый доход. Чистый доход Чистый доход — это ключевая статья не только в отчете о прибылях и убытках, но и во всех трех основных финансовых отчетах.Ожидается, что он будет произведен через актив, разделенный на его среднюю капитальную стоимость, выраженную в годовом процентном соотношении. ARR — это формула, используемая для принятия решений по капитальному бюджету. Он используется в ситуациях, когда компании принимают решение о том, инвестировать ли в актив (проект, приобретение и т. Д.), Исходя из ожидаемой будущей чистой прибыли по сравнению с капитальными затратами.

Чтобы узнать больше, запустите наши курсы финансового анализа!

Формула ARR

Формула ARR:

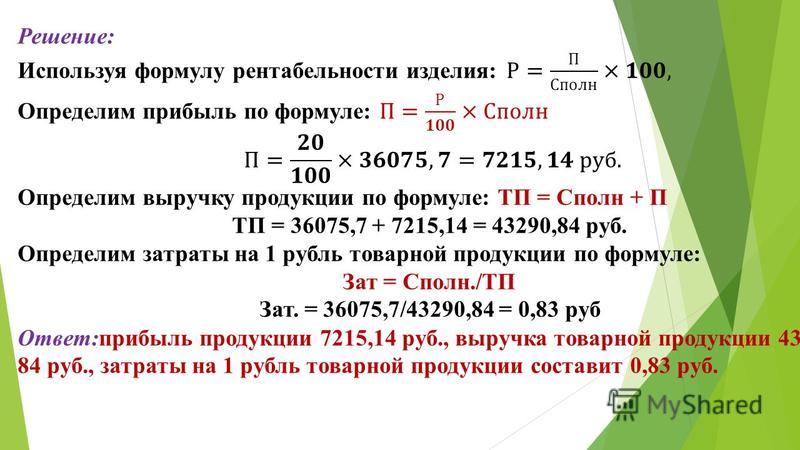

ARR = Средняя годовая прибыль / Средние инвестиции

Где:

- Средняя годовая прибыль = Общая прибыль за инвестиционный период / количество лет

- Средние инвестиции = (балансовая стоимость в 1 год + балансовая стоимость в конце срока полезного использования) / 2

Компоненты ARR

Если ARR равен 5%, это означает, что проект ожидается чтобы заработать пять центов на каждый вложенный доллар в год.

С точки зрения принятия решений, если ARR равен или превышает требуемую норму доходности компании Определение барьерной ставки Пороговая ставка, которая также известна как минимально допустимая норма доходности (MARR), является минимально необходимой нормой доходности или целевая ставка, которую инвесторы ожидают получить по вложению. Ставка определяется путем оценки стоимости капитала, связанных с этим рисков, текущих возможностей расширения бизнеса, нормы прибыли для аналогичных инвестиций и других факторов, проект является приемлемым, поскольку компания получит, по крайней мере, требуемую норму прибыли.

Если ARR меньше требуемой нормы прибыли, проект должен быть отклонен. Следовательно, чем выше ARR, тем прибыльнее станет компания.

Узнайте больше о барьерных ставках Определение барьерных ставок Пороговые ставки, которые также известны как минимально допустимая норма доходности (MARR), представляют собой минимальную требуемую норму прибыли или целевую ставку, которую инвесторы ожидают получить от инвестиций. Ставка определяется путем оценки стоимости капитала, сопутствующих рисков, текущих возможностей расширения бизнеса, нормы прибыли для аналогичных инвестиций и других факторов.

ARR — Пример 1

Компания XYZ планирует инвестировать в новое оборудование для замены уже вышедшего из строя. Новый станок, который стоит 420 000 долларов, увеличит годовой доход. Доход от продаж. Доход от продаж — это доход, полученный компанией от продажи товаров или оказания услуг. В бухгалтерском учете по условиям «продажи» и на 200 000 долларов, а ежегодные расходы на 50 000 долларов. Расчетный срок службы машины составляет 12 лет, а ликвидационная стоимость — нулевой.

| Шаг 1: Расчет средней годовой прибыли | ||

| Приток, годы 1-12 | ||

| (200,000 * 12) | $ 2,400,000 | |

| Минус: Годовые расходы | ||

| (50 000 * 12) | — 600 000 долларов США | |

| Минус: Амортизация | — 420 000 долларов США | |

| Общая прибыль | 1380 000 | |

| Средняя годовая прибыль | ||

| (1,380,000 / 12) | 115000 долларов США | |

Шаг 2: Рассчитать среднее значение инвестиций93 | ||

| (420 000 долларов США + 0 долларов США) / 2 = 9000 7 210 000 долларов США | ||

Шаг 3: Используйте формулу ARR | ||

| ARR = 115 000 долларов США / 210 000 долларов США = 54.76% | ||

Следовательно, это означает, что на каждый вложенный доллар инвестиция принесет прибыль в размере около 54,76 цента.

ARR — Пример 2

Компания XYZ рассматривает возможность инвестирования в проект, требующий первоначальных инвестиций в размере 100 000 долларов США на некоторое оборудование. Чистый приток составит 20 000 долларов в течение первых двух лет, 10 000 долларов в третий и четвертый годы и 30 000 долларов в пятый год. Наконец, у машины есть аварийная стоимость 25000 долларов.

| Шаг 1: Расчет средней годовой прибыли | ||

| Приток, годы 1 и 2 | ||

| (20,000 * 2) | $ 40 000 | |

| Приток , Годы 3 и 4 | ||

| (10,000 * 2) | $ 20,000 | |

| Приток, год 5 | $ 30,000 | |

| Минус: амортизация | ||

| (100000-25000) | — 75000 долларов | |

| Общая прибыль | 15000 долларов | |

| Средняя годовая прибыль | ||

| (15000/5) | 3000 долларов | |

Шаг 2: Расчет средних инвестиций 90 003 | ||

| Средние инвестиции | ||

| (100 000 долл. США + 25 000 долл. США) / 2 = 62 500 долл. США | ||

Шаг 3. Используйте формулу ARR | ||

| ARR = 3000 долл. США 62 500 долларов = 4.8% | ||

Скачать бесплатный шаблон

Введите свое имя и адрес электронной почты в форму ниже и загрузите бесплатный шаблон прямо сейчас!

Шаблон бухгалтерской нормы прибыли

Загрузите бесплатный шаблон Excel, чтобы углубить свои знания в области финансов!

Ограничения учетной нормы доходности

Хотя ARR является эффективным инструментом для понимания общего представления о том, следует ли продолжать проект с точки зрения его прибыльности, существует несколько ограничений к этому подходу:

- Он игнорирует временную стоимость денег.Предполагается, что бухгалтерский доход в будущие годы имеет то же значение, что и бухгалтерский доход в текущем году. Лучшая метрика, которая учитывает текущую стоимость всех будущих денежных потоков. Cash Flow. Cash Flow (CF) — это увеличение или уменьшение суммы денег, имеющейся у компании, учреждения или отдельного лица. В финансах этот термин используется для описания суммы денежных средств (валюты), которые генерируются или потребляются в определенный период времени. Есть много типов CF — это NPVNPV FormulaA справочник по формуле NPV в Excel при выполнении финансового анализа.n], где PV = текущая стоимость, F = будущий платеж (денежный поток), r = ставка дисконтирования, n = количество периодов в будущем и внутренняя норма доходности (IRR) Внутренняя норма доходности (IRR) Внутренняя норма доходности (IRR) — это ставка дисконтирования, которая делает чистую приведенную стоимость (NPV) проекта равной нулю. Другими словами, это ожидаемая совокупная годовая норма прибыли, которая будет получена от проекта или инвестиций.).

- Не учитывается повышенный риск долгосрочных проектов и повышенная изменчивость, связанная с пролонгированными проектами.

- Это всего лишь финансовый справочник для проектов. Иногда проекты предлагаются и реализуются для улучшения других важных переменных, таких как безопасность, экологические проблемы или правительственные постановления.

- Это не идеальная сравнительная метрика между проектами, потому что разные проекты имеют разные переменные, такие как время и другие нефинансовые факторы, которые необходимо учитывать.

Чтобы узнать больше, запустите наши курсы финансового анализа!

Дополнительные ресурсы

Мы надеемся, что приведенная выше статья стала полезным руководством для понимания учетной нормы прибыли, формулы и того, как вы можете использовать ее в своей карьере.CFI предоставляет услуги аналитика финансового моделирования и оценки (FMVA) ®. Стать сертифицированным аналитиком финансового моделирования и оценки (FMVA) ® Сертификат CFI «Финансовый аналитик по моделированию и оценке» (FMVA) ® поможет вам обрести необходимую уверенность в своих финансах. карьера. Запишитесь сегодня! программа, призванная помочь любому стать финансовым аналитиком мирового уровня. Чтобы продолжить обучение и продвинуться по карьерной лестнице, вам будут полезны следующие дополнительные ресурсы CFI:

- Внутренняя норма доходности (IRR) Внутренняя норма доходности (IRR) Внутренняя норма доходности (IRR) — это ставка дисконтирования, которая составляет чистую приведенную стоимость. (NPV) нулевого проекта.Другими словами, это ожидаемая совокупная годовая норма прибыли, которая будет получена от проекта или инвестиций.

- Учет обесценения деловой репутации Учет обесценения деловой репутации Деловая репутация приобретается и отражается в бухгалтерских книгах, когда предприятие покупает другое предприятие по цене, превышающей справедливую рыночную стоимость его активов.

- Модифицированная внутренняя норма прибыли (MIRR) Руководство по MIRR Модифицированная внутренняя норма доходности (MIRR) — это функция в Excel, которая учитывает стоимость финансирования (стоимость капитала) и ставку реинвестирования для денежных потоков от проекта или компании сверх временной горизонт инвестиций.