Межрайонная ИФНС России №8 по Красноярскому краю информирует

Межрайонная ИФНС России № 8 по Красноярскому краю, в связи с поступающими вопросами о применении ККТ в случае реализации маркированных товаров сообщает следующее.

Перечень товаров, подлежащих обязательной маркировке средствами идентификации, утвержден Распоряжением Правительства Российской Федерации от 28.04.2018 № 792-р.

В соответствии с постановлением Правительства Российской Федерации от 26.04.2019 № 515 «О системе маркировки товаров средствами идентификации и прослеживаемости движения товаров» ответственным координатором является Министерство промышленности и торговли Российской Федерации.

Распоряжением Правительства Российской Федерации от 03.04.2019 № 620-р «Об операторе государственной информационной системы мониторинга за оборотом товаров, подлежащих обязательной маркировке средствами идентификации» определен оператор государственной информационной системы мониторинга за оборотом товаров, подлежащих обязательной маркировке средствами идентификации, — общество с ограниченной ответственностью «Оператор-ЦРПТ».

Налоговые органы в соответствии с пунктом 1 статьи 7 Федерального закона № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении расчетов в Российской Федерации» в рамках отношений по контролю и надзору за оборотом маркированных товаров осуществляют контроль и надзор за соблюдением законодательства Российской Федерации о применении контрольно-кассовой техники в части ведения реестра контрольно-кассовой техники и реестра фискальных накопителей, а также выдачи и аннулирования разрешений на обработку фискальных данных.

Согласно абзацу 3 пункта 1 статьи 7 Федерального закона № 54-ФЗ налоговые органы вправе осуществлять контроль и надзор за соответствием контрольно-кассовой техники и фискальных накопителей установленным требованиям.

Требования к маркировке касаются производителей, импортеров, оптовых и розничных продавцов. Ответственность за маркировку товаров несут производители и импортёры, а в случае с остатками — продавцы.

Порядок вывода из оборота товаров, маркированных средствами идентификации (далее — маркированный товар), посредством контрольно-кассовой техники установлен пунктом 6.1 статьи 1.2 Федерального закона № 54-ФЗ. В соответствии с данной нормой пользователь в момент расчета за маркированный товар обязан формировать и передавать данные о таких товарах с использованием контрольно-кассовой техники оператору информационных систем маркировки через оператора фискальных данных.

При этом пользователи в отдаленных от сетей связи местностях, применяющие контрольно-кассовую технику в режиме, не предусматривающем обязательной передачи фискальных документов в налоговые органы и оператору информационных систем маркировки в электронной форме через оператора фискальных данных, при осуществлении расчетов за маркированные товары обязаны производить проверку достоверности кодов маркировки таких товаров с использованием контрольно-кассовой техники, содержащей фискальный накопитель, обеспечивающий самостоятельную проверку достоверности кодов маркировки, по их коду проверки в случае, если код маркировки содержит код проверки, который может быть самостоятельно проверен фискальным накопителем с использованием ключа проверки кода проверки, за исключением случаев, предусмотренных пунктом 2.

В случае реализации маркированных товаров следует учитывать, что освобождение от применения ККТ, предусмотренное п. 2 ст. 2 Федерального закона № 54-ФЗ при осуществлении вне стационарной торговой сети разносной торговли продовольственными и непродовольственными товарами с рук, из ручных тележек, корзин и иных специальных приспособлений для демонстрации, удобства переноски и продажи товаров, в том числе в пассажирских вагонах поездов и на борту воздушных судов, не распространяется на товары, подлежащие обязательной маркировке средствами идентификации.

Кроме этого, освобождение от применения ККТ не распространяется также на организации и индивидуальных предпринимателей, осуществляющих расчеты за товарыв газетно-журнальных киосках, на розничных рынках, ярмарках, в выставочных комплексах, если эти товары в соответствии с законодательством Российской Федерации подлежат маркировке средствами идентификации (п. 8.1 ст. 2 Федерального закона № 54-ФЗ).

8.1 ст. 2 Федерального закона № 54-ФЗ).

При регистрации контрольно-кассовой техники в заявлении о регистрации (перерегистрации) контрольно-кассовой техники должны быть указаны сведения о применении регистрируемой контрольно-кассовой техники при осуществлении расчетов за маркированные товары (п.2 ст. 4.2 Федерального закона № 54-ФЗ).

Постановлением Правительства Российской Федерации от 21.02.2019 № 174 установлен дополнительный обязательный реквизит кассового чека «код товара», в котором указывается код идентификации, содержащийся в средстве идентификации товара. При этом согласно Федеральному закону № 54-ФЗ средство идентификации – это код маркировки в машиночитаемой форме, представленный в виде штрихового кода, или записанный на радиочастотную метку, или представленный с использованием иного средства (технологии) автоматической идентификации.

Согласно ст. 1.1 Федерального закона № 54-ФЗ:

— код маркировки – это уникальная последовательность символов, состоящая из кода идентификации и кода проверки;

— код идентификации – это последовательность символов, представляющая собой уникальный номер экземпляра товара;

— код проверки – это последовательность символов, сформированная в результате криптографического преобразования кода идентификации и позволяющая выявить фальсификацию кода идентификации при его проверке с использованием фискального накопителя и (или) технических средств проверки кода проверки.

Реквизит «код товара» должен указываться в кассовом чеке к той товарной позиции, в отношении которой введена обязательная маркировка средствами идентификации, а также для средств индивидуальной защиты по установленному Перечню (Приложение к Постановлению Правительства РФ от 21.02.2019 № 174 «Об установлении дополнительного обязательного реквизита кассового чека и бланка строгой отчетности»). Кроме этого, при осуществлении расчетов с покупателем за товары, подлежащие обязательной маркировке, пользователь ККТ должен в кассовом чеке каждую товарную позицию указывать отдельно.

Обязательной маркировке средствами идентификации подлежат товары, включенные в Перечень, утвержденный Распоряжением Правительства РФ от 28.04.2018 № 792-р, а также товары, в отношении которых Правительством РФ утверждены правила маркировки средствами идентификации (п. 12 ст. 2 Федерального закона от 28.12.2009 № 381-ФЗ «Об основах государственного регулирования торговой деятельности в Российской Федерации»).

Неуказание реквизита «код товара» в кассовом чеке в случаях, когда в отношении соответствующего товара принято решение о его обязательной маркировке средствами идентификации, является нарушением порядка применения контрольно-кассовой техники, ответственность за которое предусмотрена ч. 4 ст. 14.5 КоАП РФ.

Маркировка подразумевает регистрацию всех единиц продукции в единой системе «Честный знак» с присвоением кодов Data Matrix. Каждый потребитель может просканировать такой код с помощью смартфона, чтобы проверить подлинность товара.

Чтобы продавать маркированный товар, пользователю необходимо зарегистрироваться в системе «Честный знак», перепрошить онлайн-кассу для работы с кодами маркировки, приобрести 2D-сканер и обновить договор с ОФД. При продаже маркированного товара кассиру необходимо сканировать код Data Matrix, чтобы он отображался в чеке.

В системе «Честный знак» должны отображаться все перемещения промаркированного товара: приёмка, продажа и возвраты.

ФНС России информирует » Официальный сайт городского округа Архангельской области «Мирный»

Многодетные семьи Архангельской области освобождены от уплаты транспортного налога за 2020 год

В Закон Архангельской области от 01.10.2002 № 112-16-ОЗ «О транспортном налоге» внесены поправки, которые распространили действие льготы по транспортному налогу для многодетных семей на правоотношения, возникшие с 01 января 2020 года. Таким образом, теперь воспользоваться ей можно непрерывно, начиная с уплаты налога за 2019 год.

По областному закону налоговая льгота предоставляется в отношении одного из родителей (усыновителей) в семье, которая зарегистрирована в качестве многодетной в соответствии с Законом Архангельской области от 05.12.2016 № 496-30-ОЗ «О социальной поддержке семей, воспитывающих детей, в Архангельской области».

Получить льготу можно по одному транспортному средству, которое зарегистрировано на родителя и в отношении которого исчислена сумма налога в наибольшем размере.

Для получения льготы необходимо представить в налоговую инспекцию заявление, приложить к нему копию удостоверения, подтверждающего статус многодетной семьи. Документы подаются лично, по почте, через отделение МФЦ или «Личный кабинет налогоплательщика для физических лиц» на сайте ФНС России (www.nalog.gov.ru).

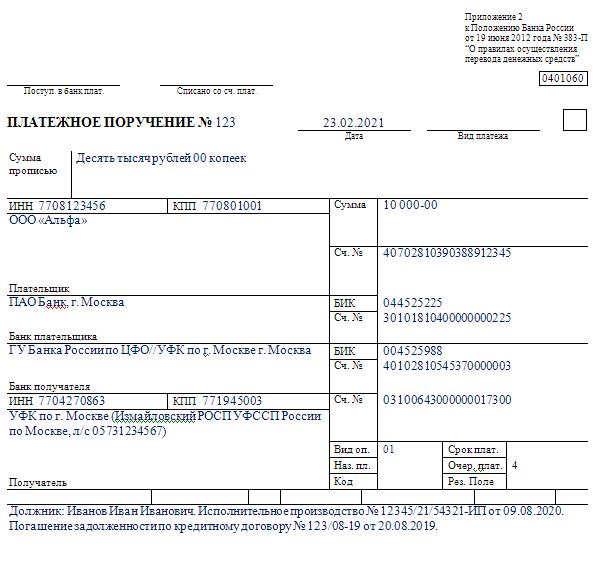

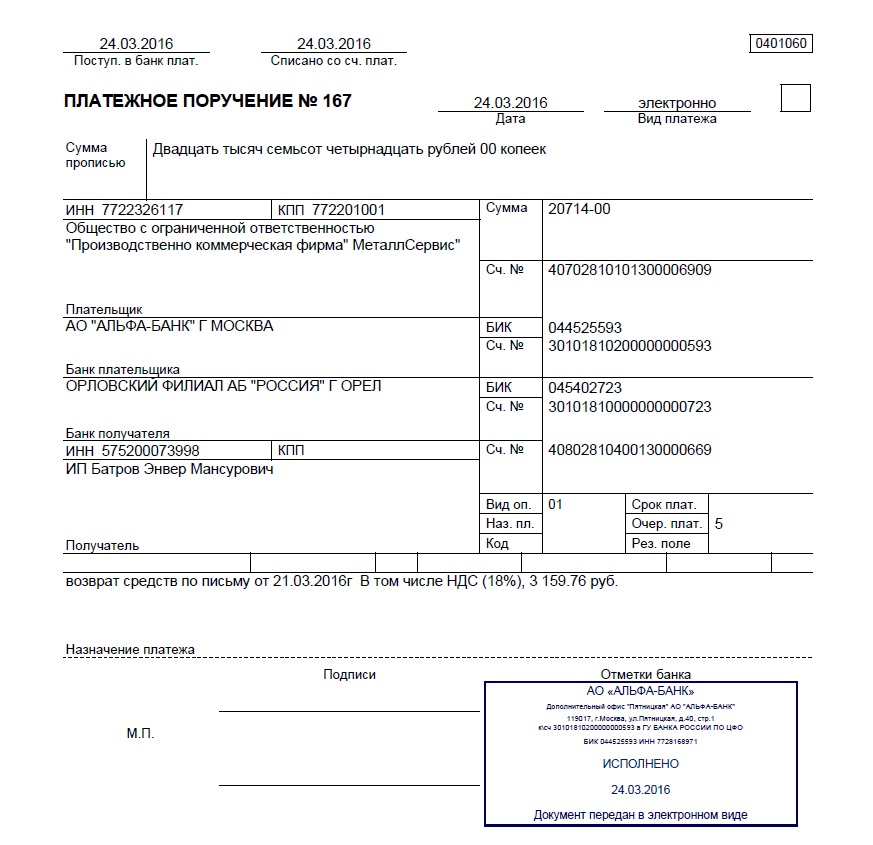

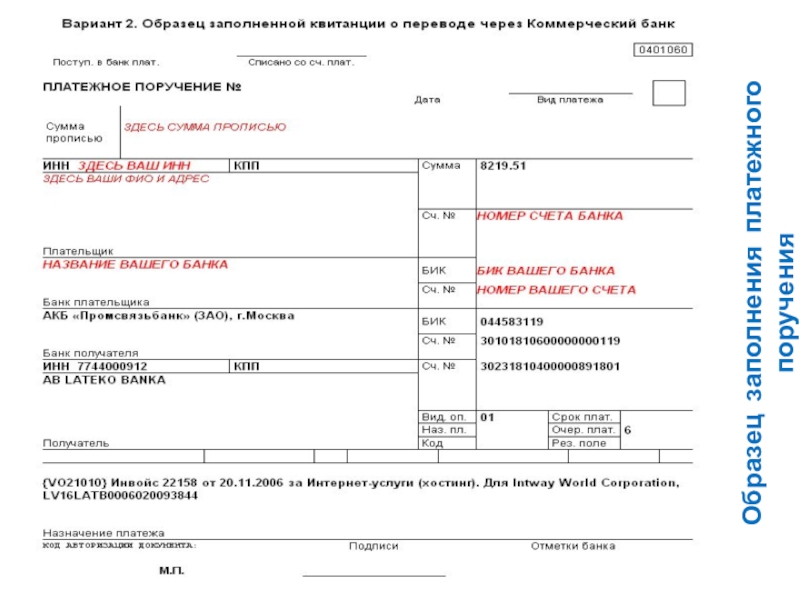

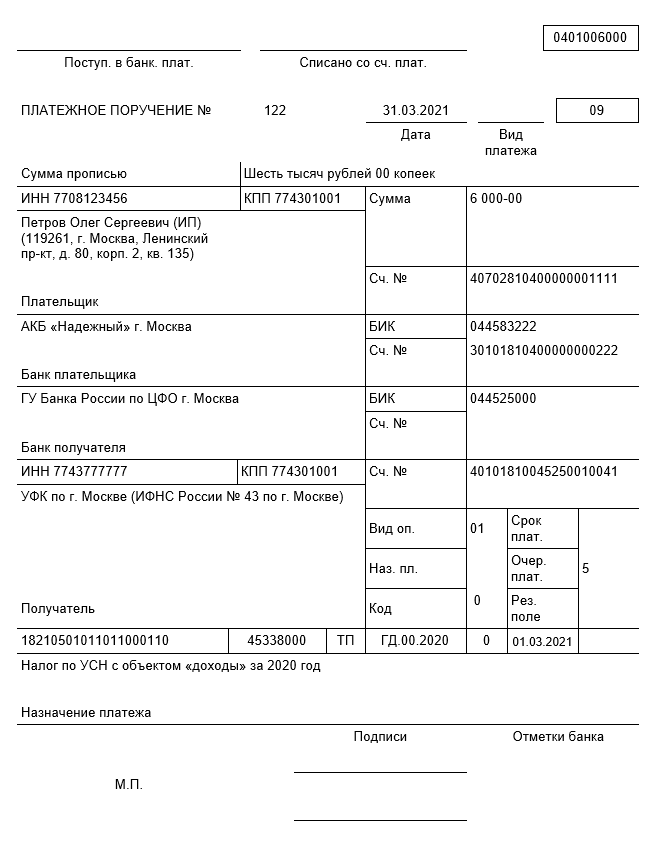

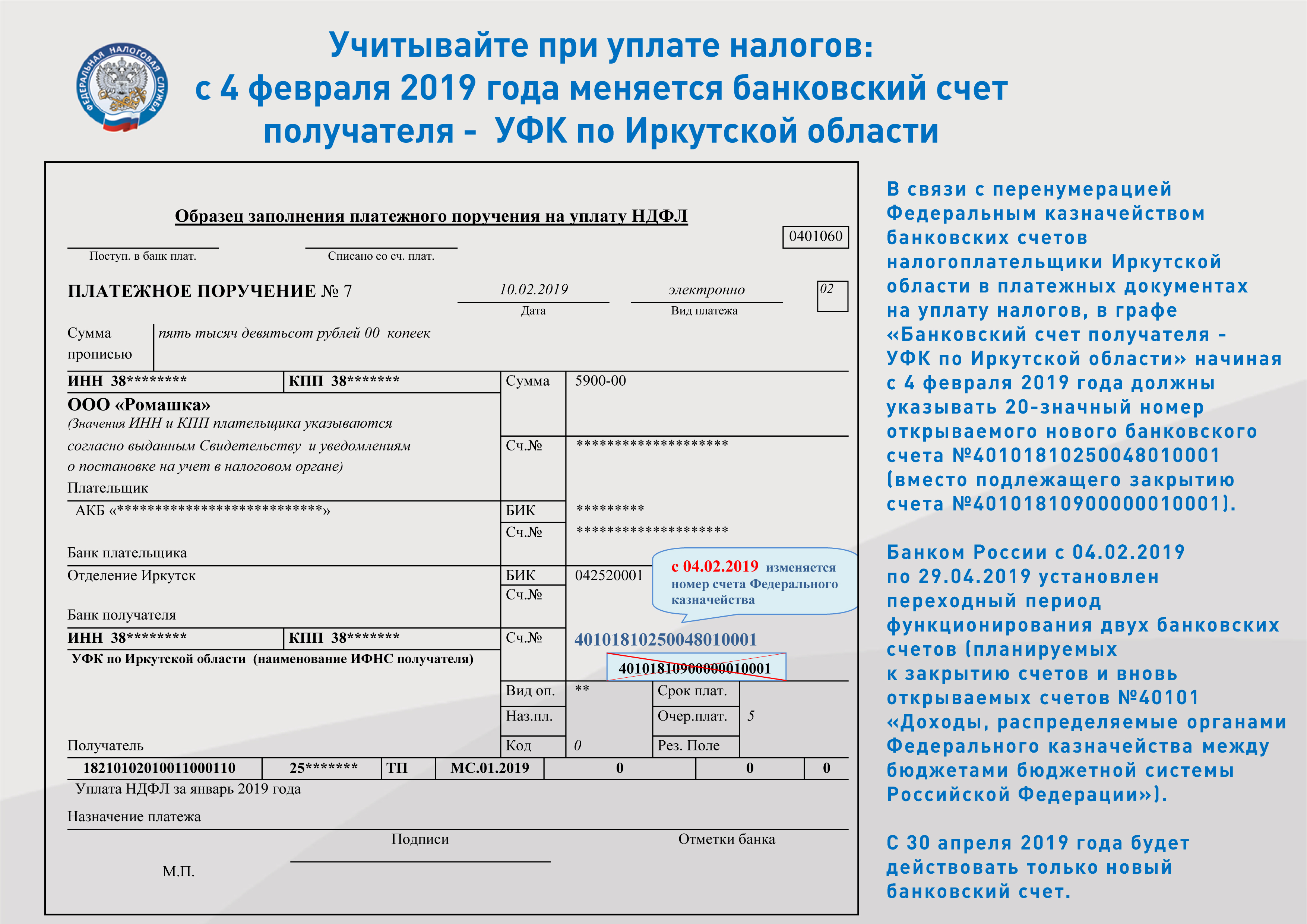

С 1 мая 2021 года действуют только новые казначейские счета для уплаты налогов

С этого года изменились реквизиты банковских счетов Федерального казначейства для уплаты налогов. Информация о новых казначейских счетах опубликована в письме ФНС России от 08 октября 2020 № КЧ-4-8/16504@.

Казначейством России с 01 января 2021 года по 30 апреля 2021 года был установлен переходный период одновременного функционирования двух счетов: планируемых к закрытию банковских счетов № 40101 «Доходы, распределяемые органами Федерального казначейства между бюджетами бюджетной системы Российской Федерации», открытых территориальным органам Федерального казначейства в подразделениях расчетной сети Центрального банка Российской Федерации и вновь открываемых казначейских счетов для осуществления и отражения операций по учету и распределению поступлений, открытых органам Федерального казначейства.

С 01мая 2021 года переходный период одновременного функционирования двух счетов на систему казначейского обслуживания поступлений в бюджеты бюджетной системы Российской Федерации в системе казначейских платежей закончил свое действие.

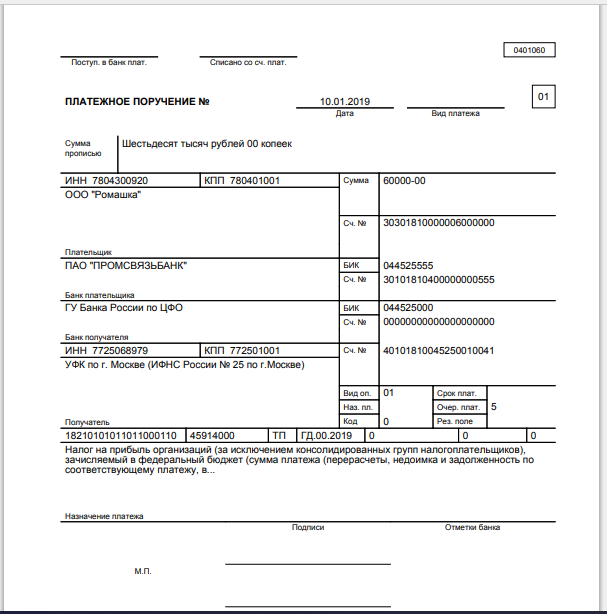

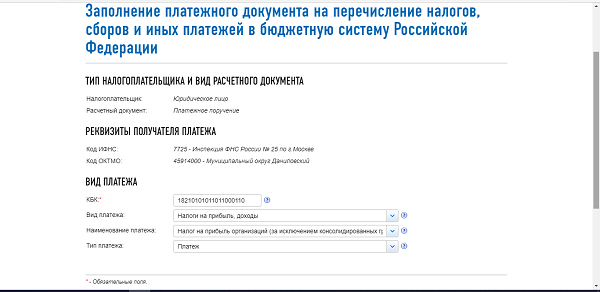

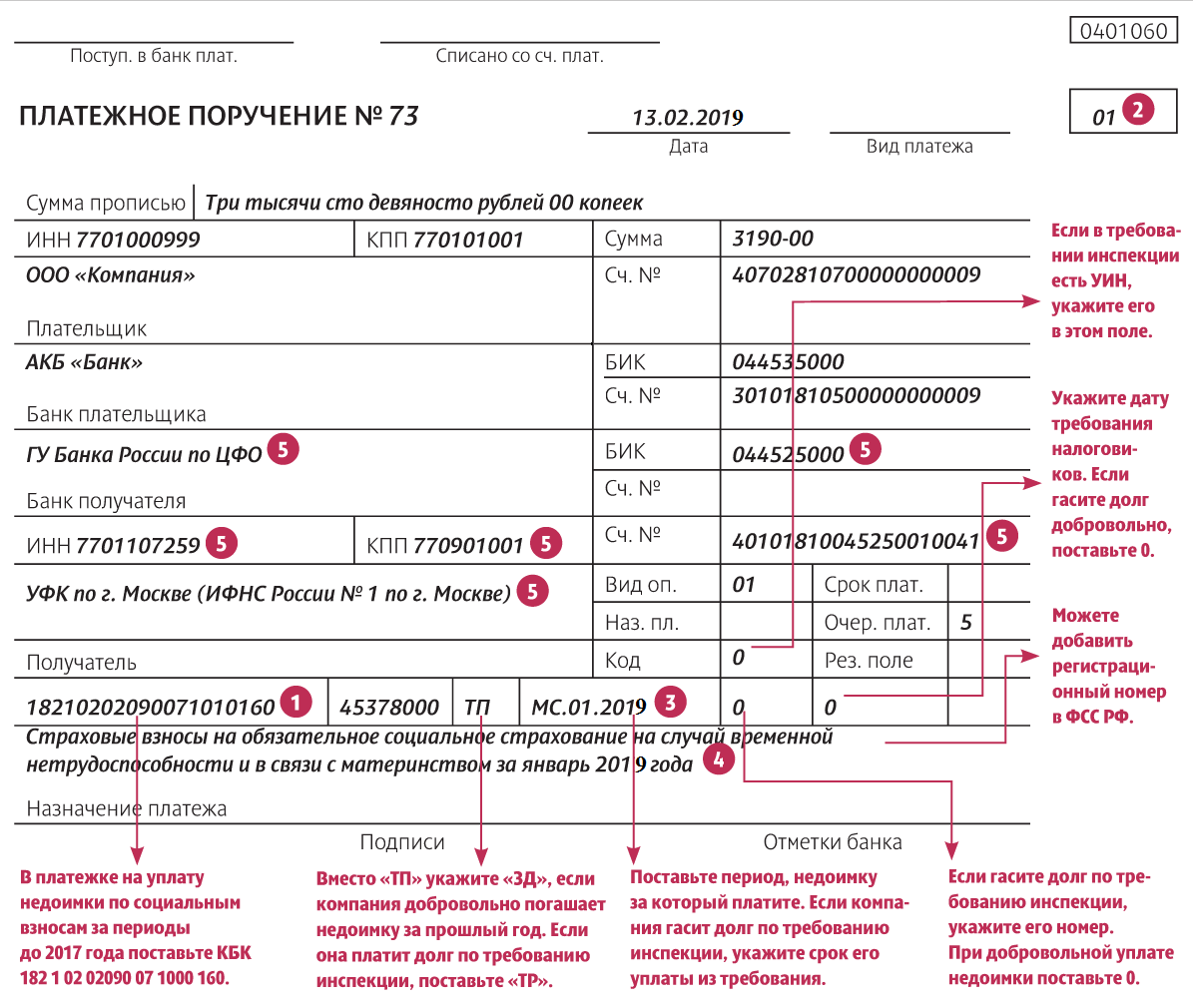

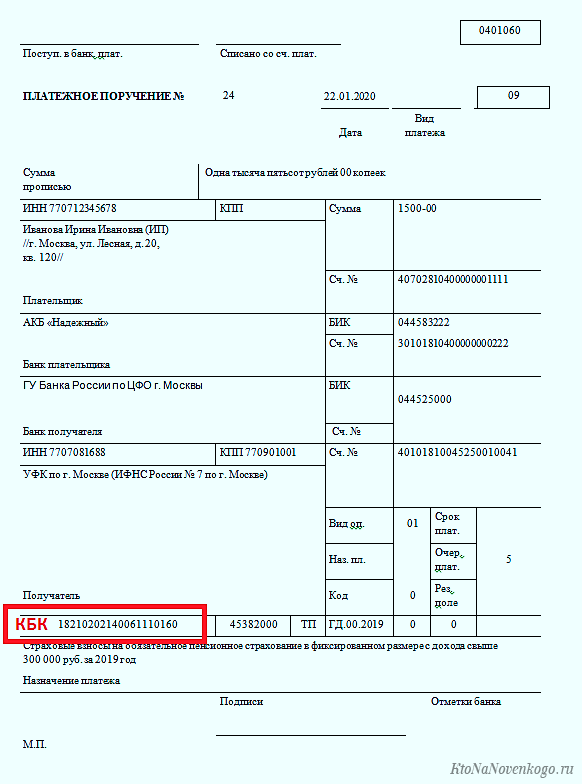

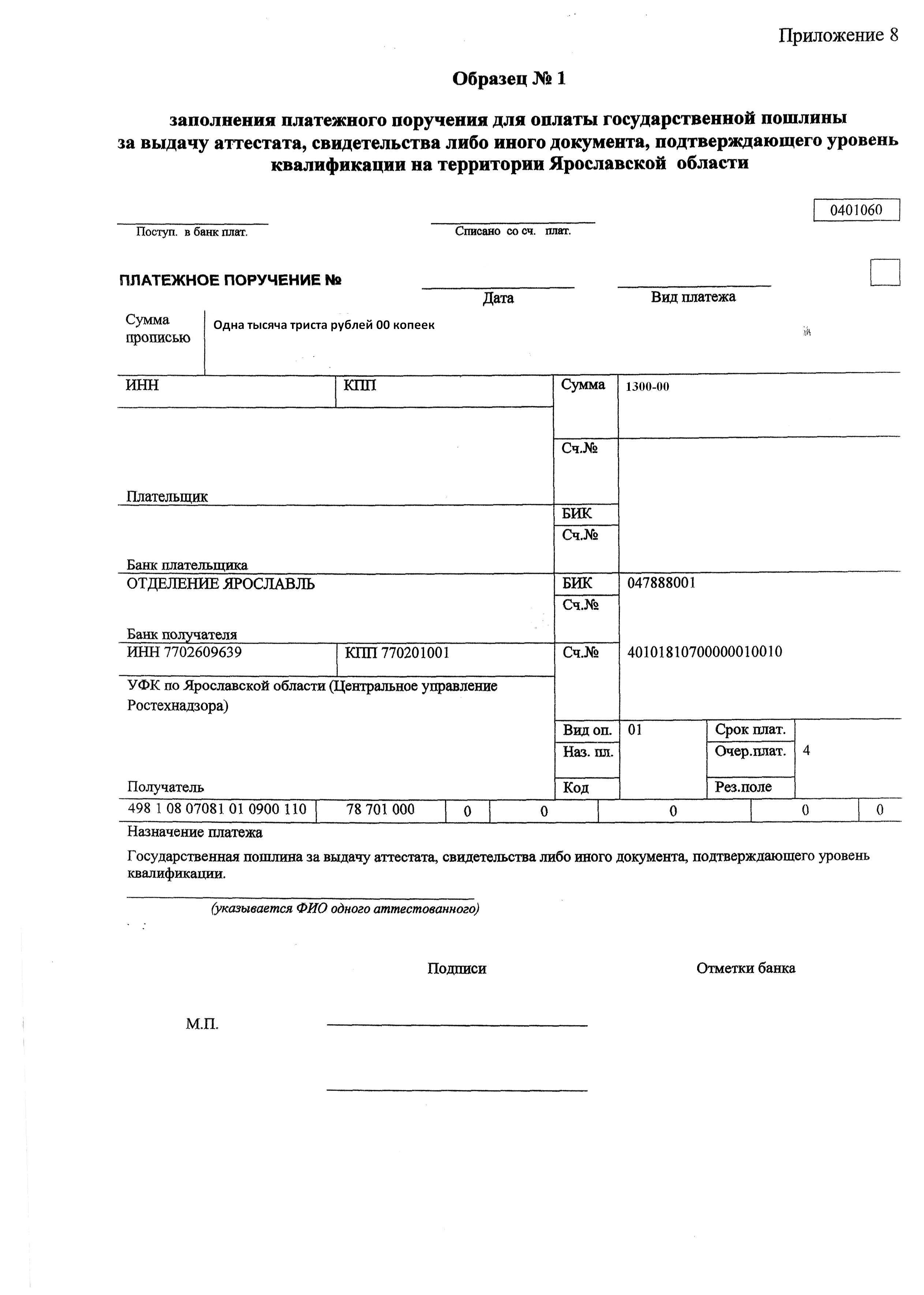

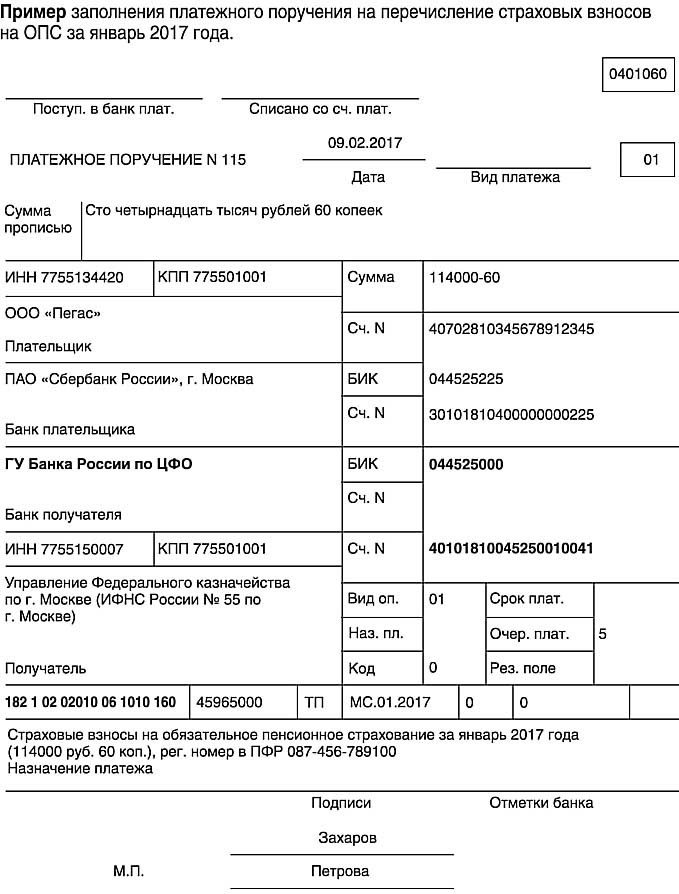

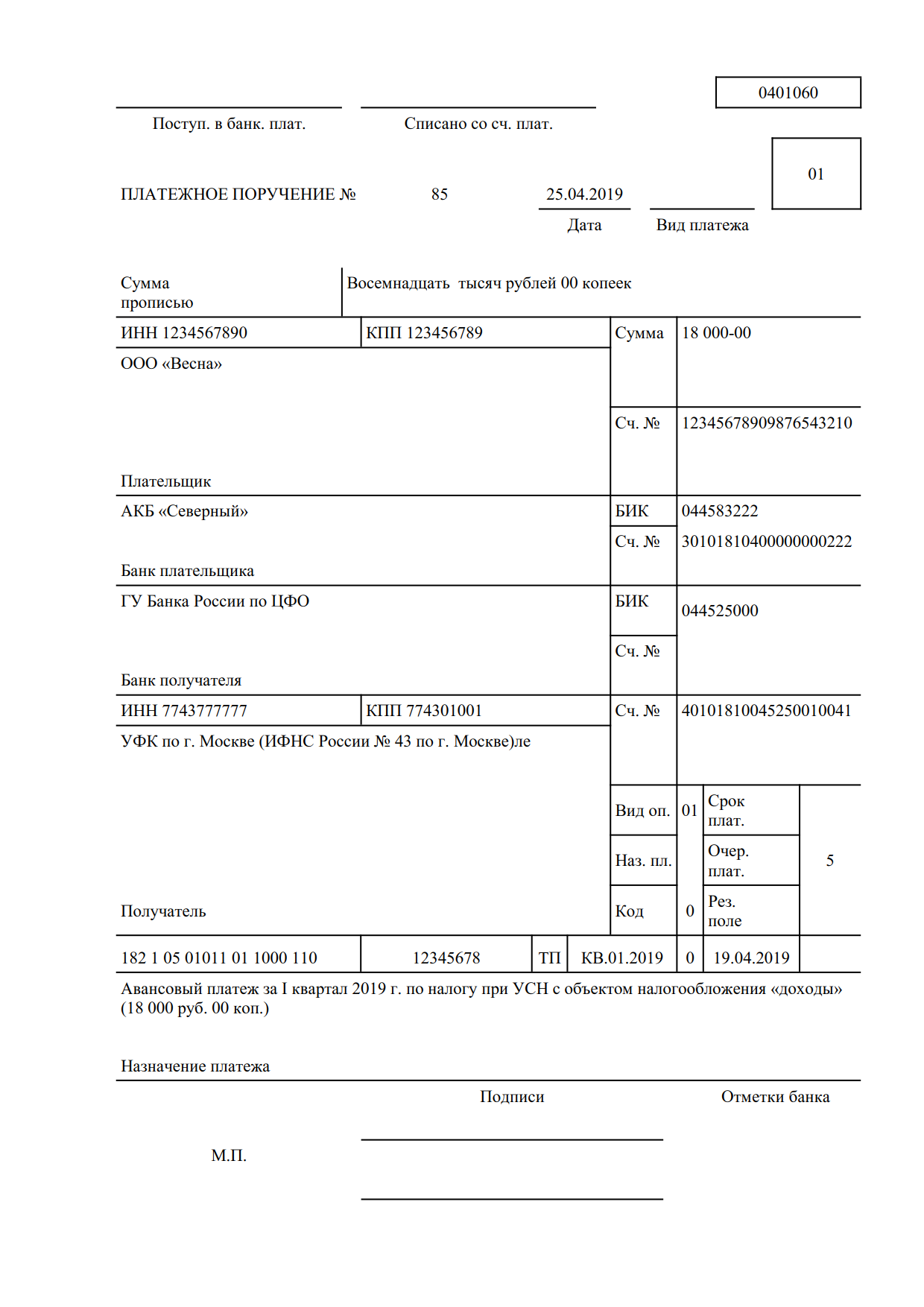

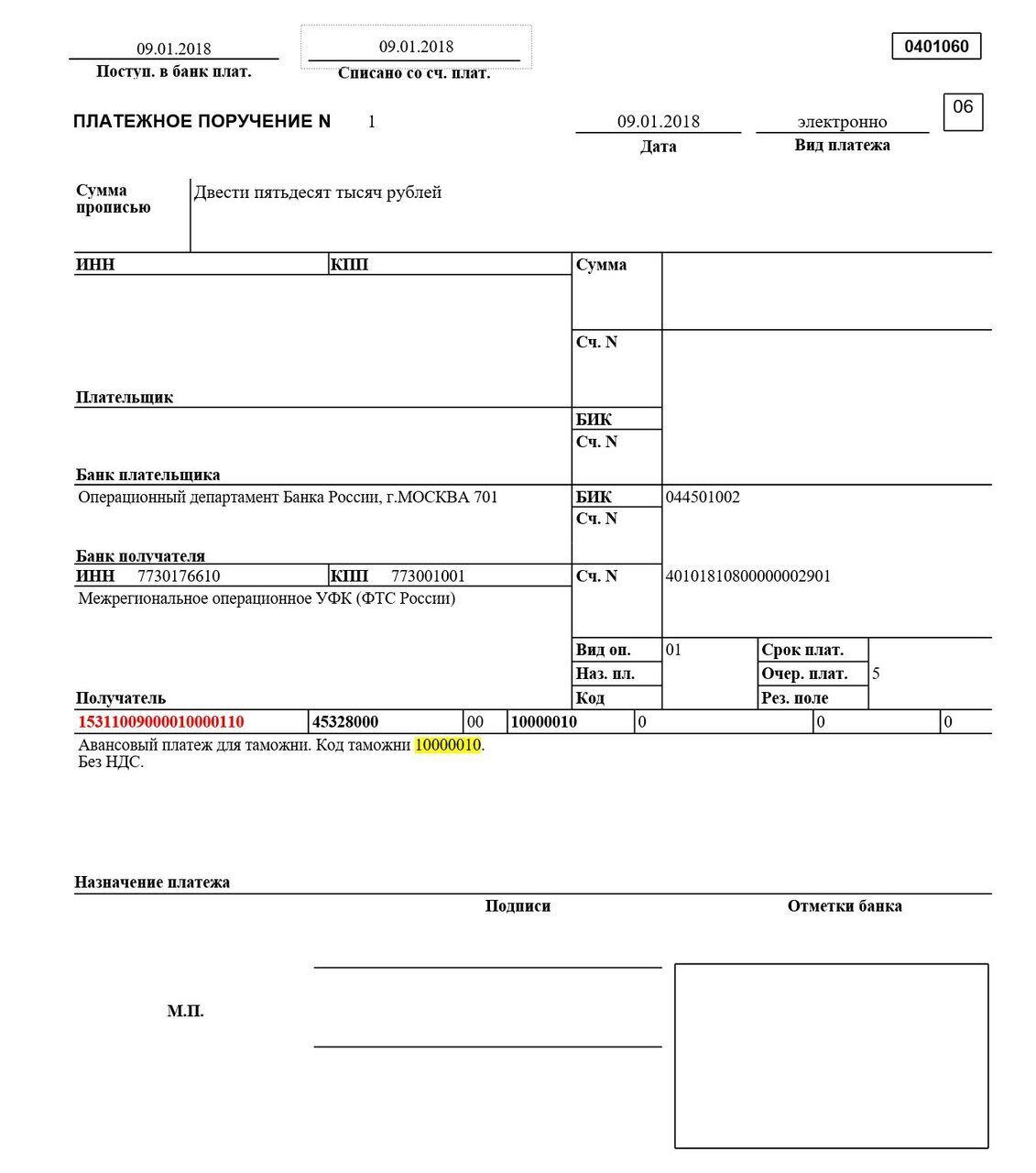

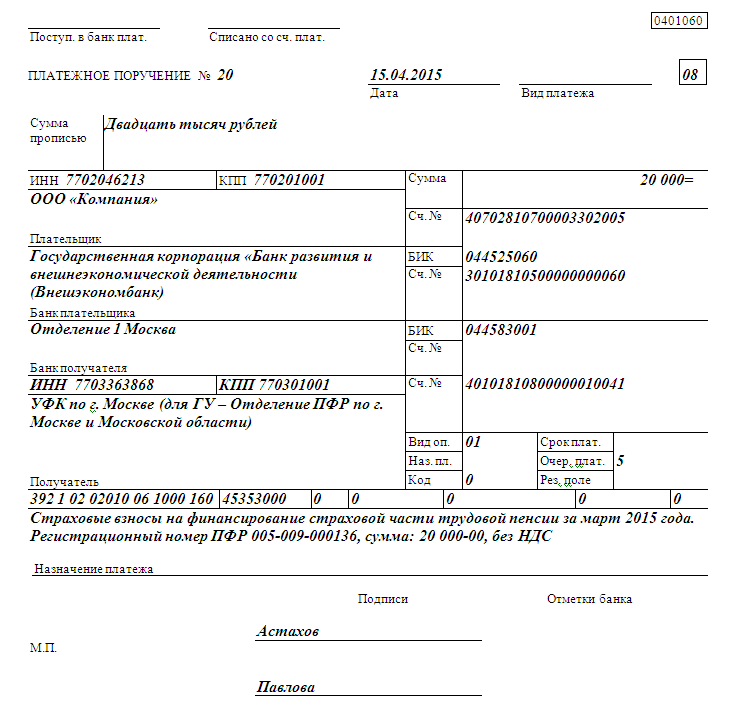

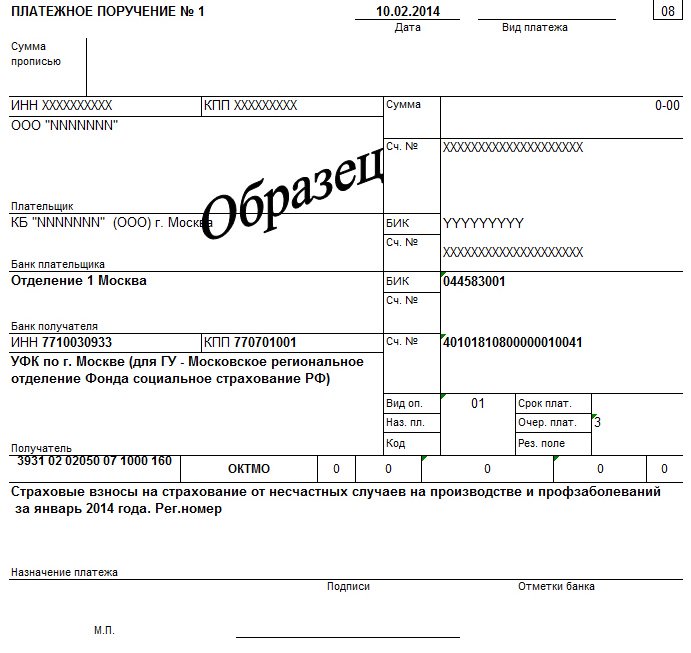

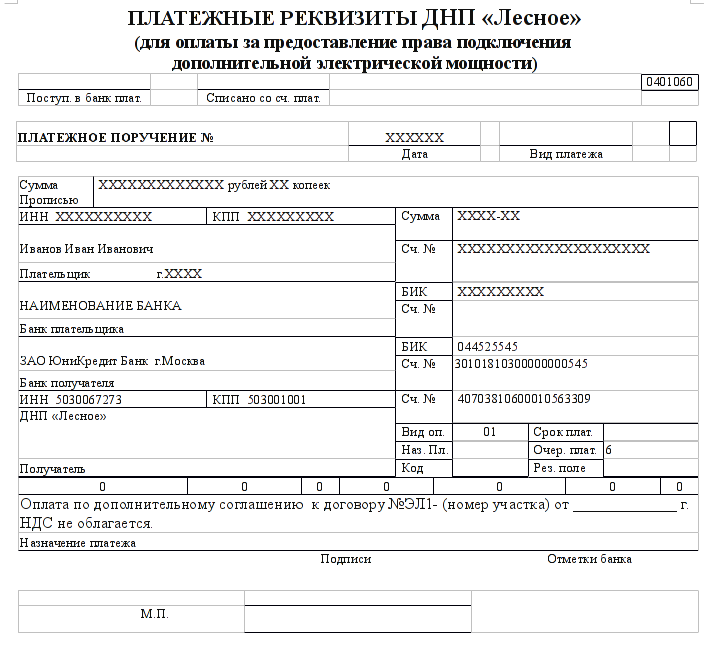

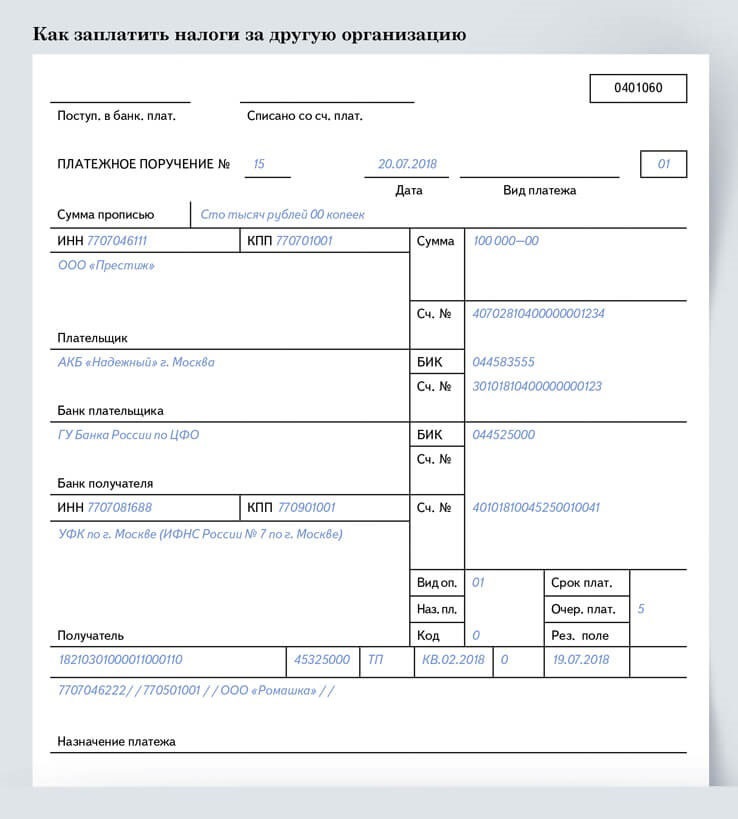

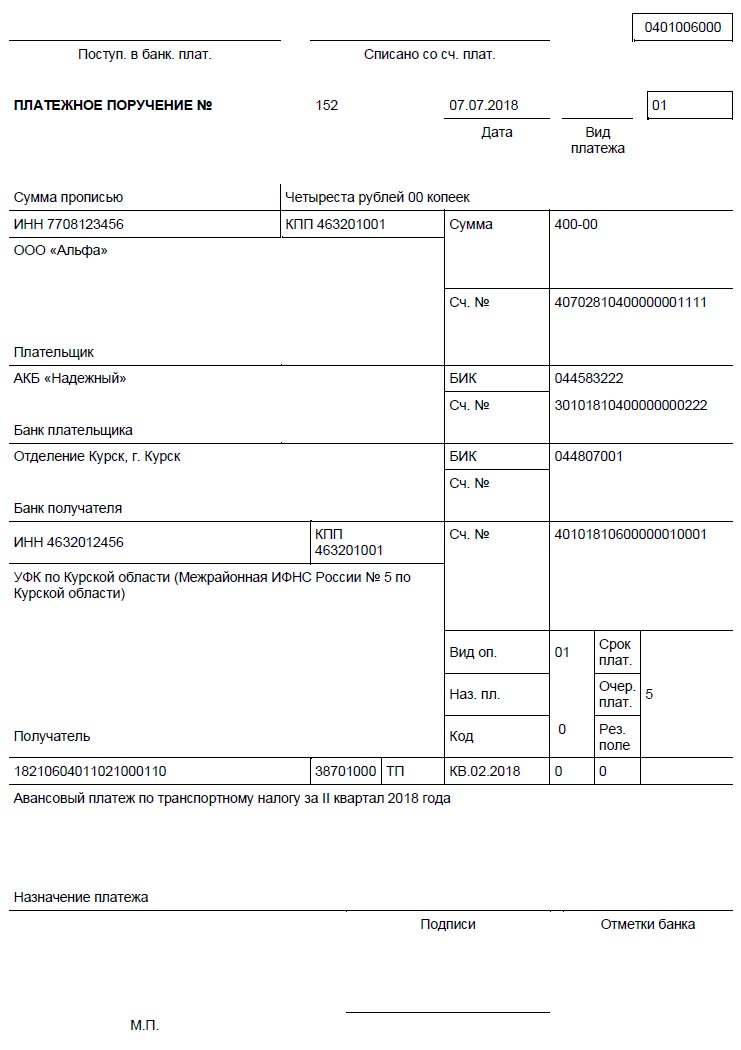

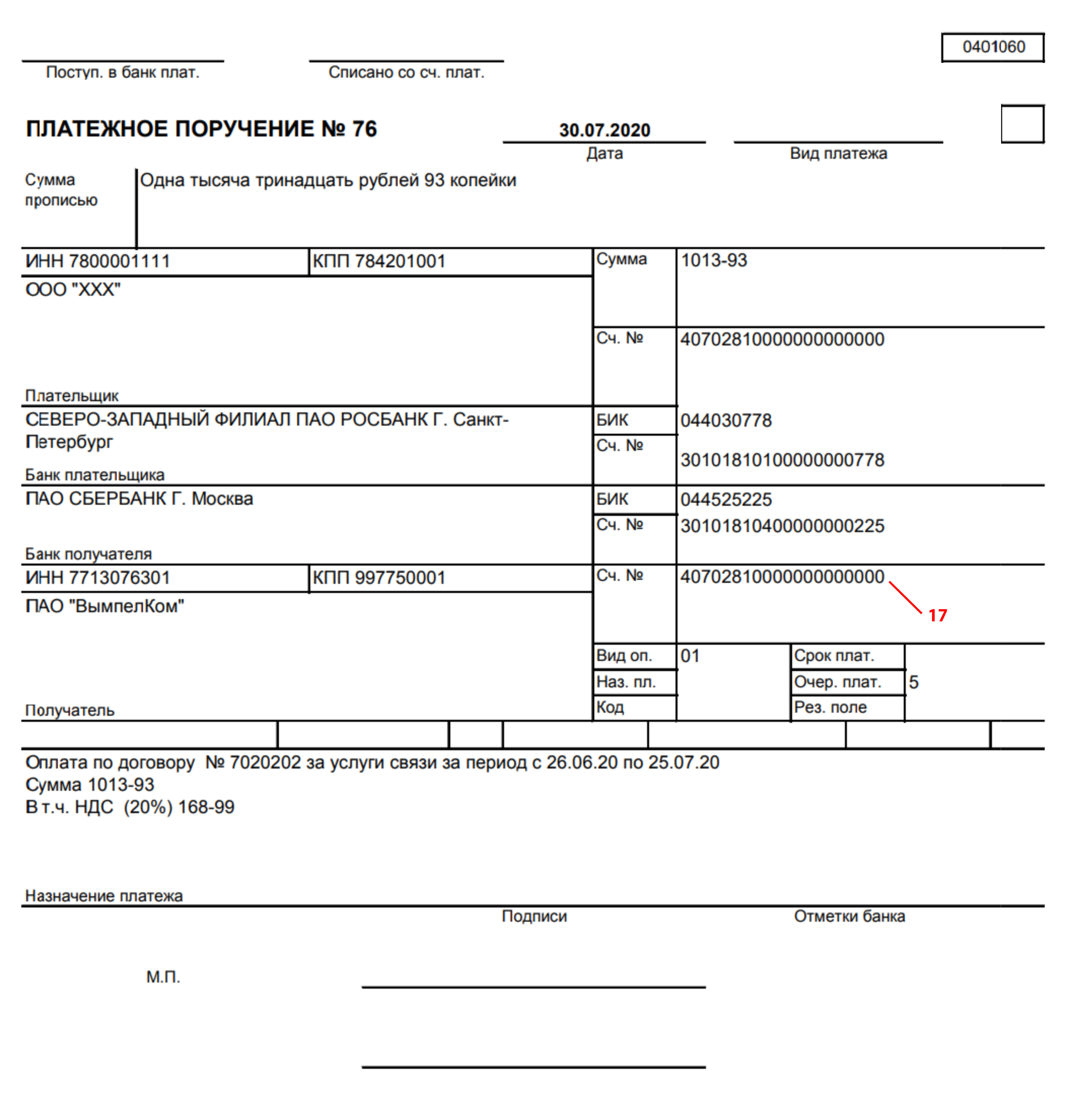

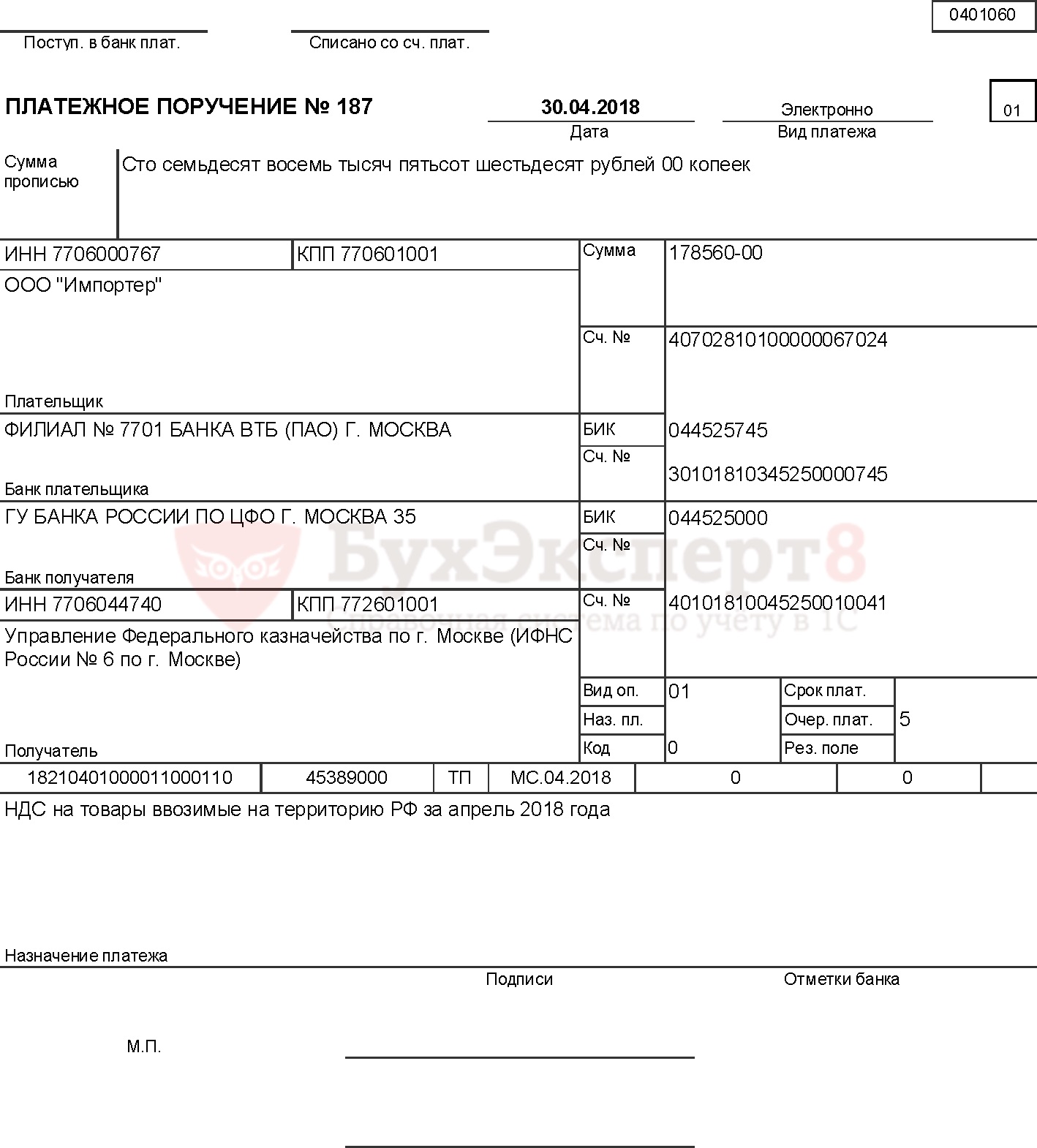

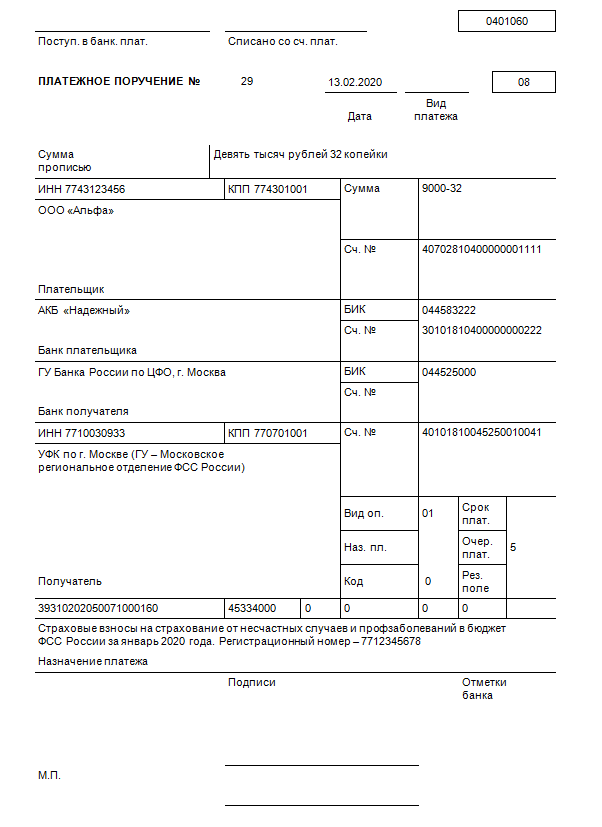

С 1 мая 2021 года при заполнении платежных поручений плательщики должны использовать только новые реквизиты. Особое внимание необходимо обращать на заполнение реквизита 17 — «Номер счета получателя средств» указывается 03100643000000012400 и реквизита 15 — «Номер счета банка получателя средств» (номер банковского счета, входящего в состав единого казначейского счета) платежного поручения указывается 40102810045370000016, ИНН получателя: 2920008100 КПП получателя: 292001001. Получатель: УФК по Архангельской области и Ненецкому автономному округу (Межрайонная ИФНС России № 6 по Архангельской области и Ненецкому автономному округу)

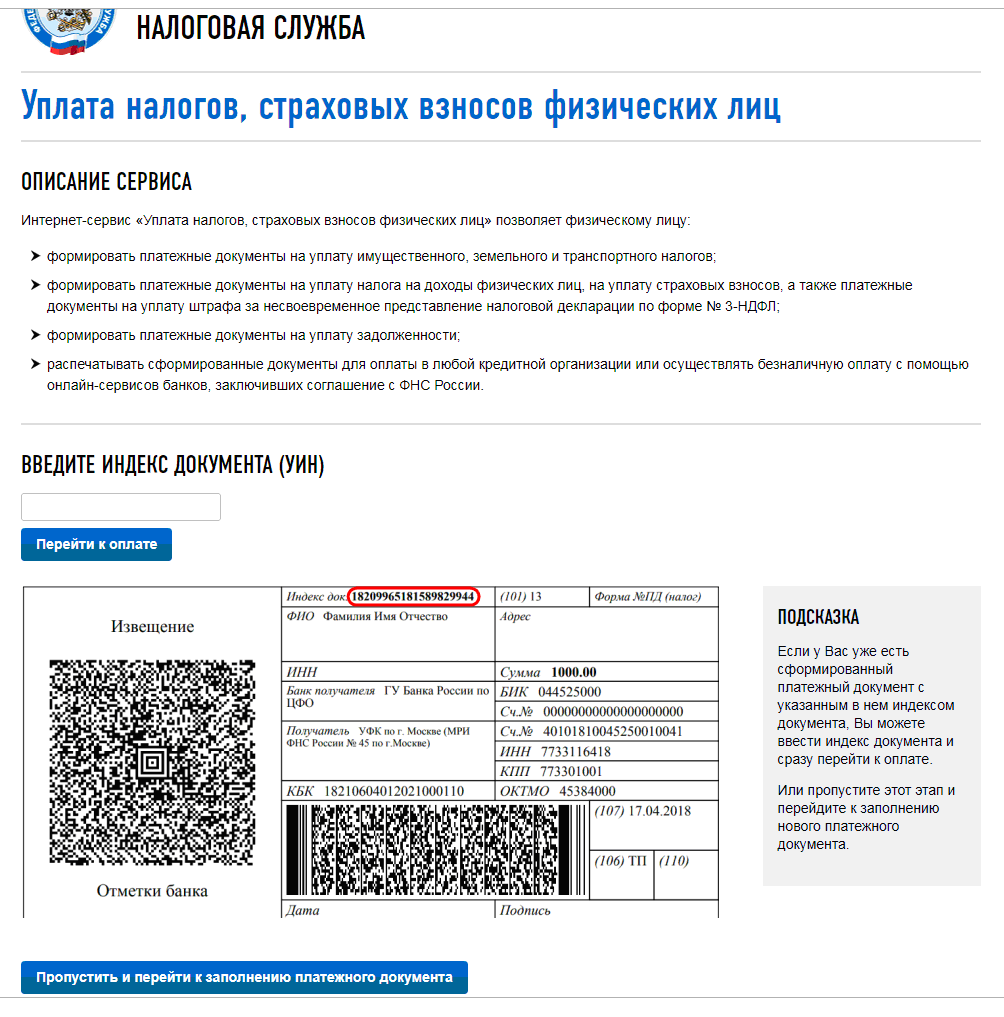

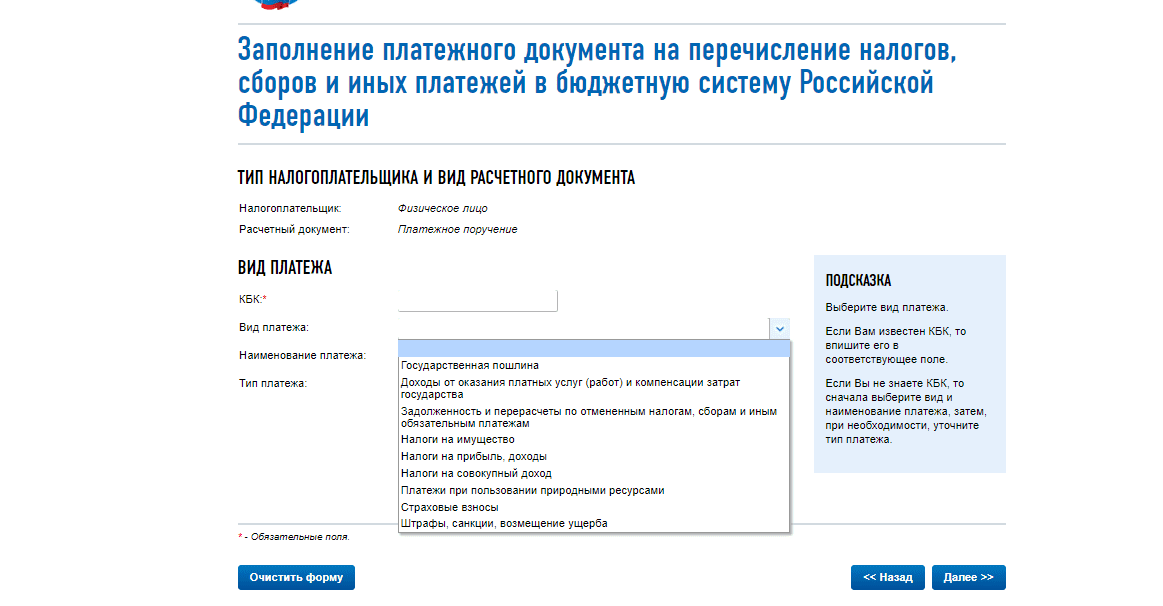

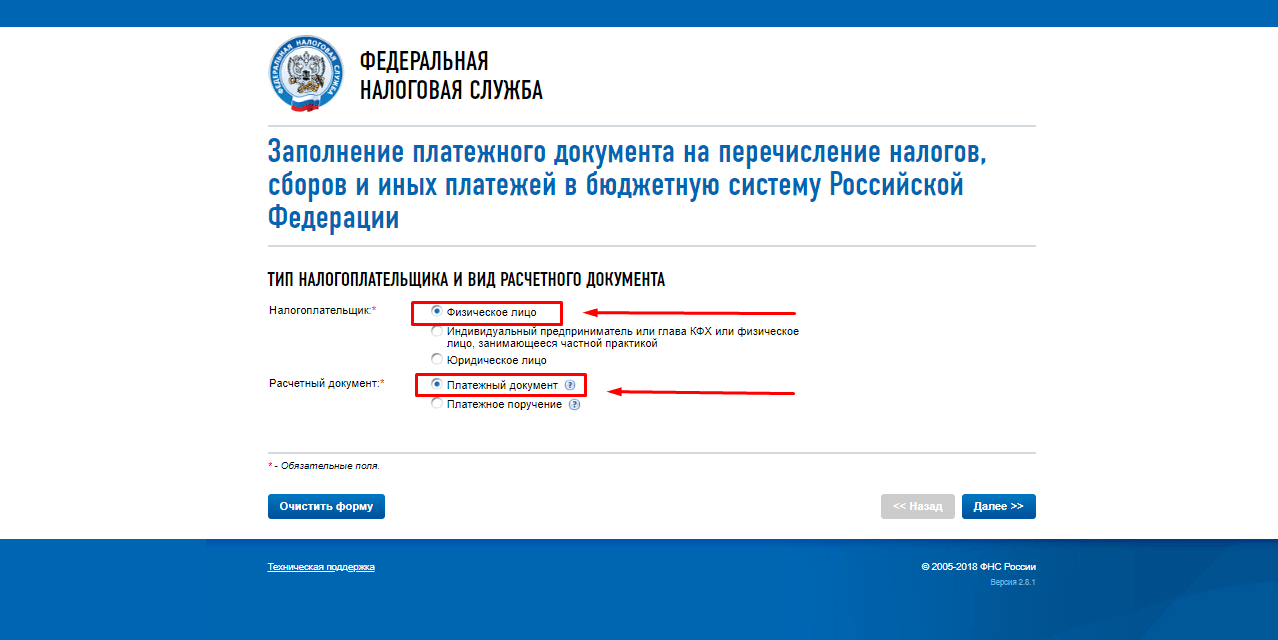

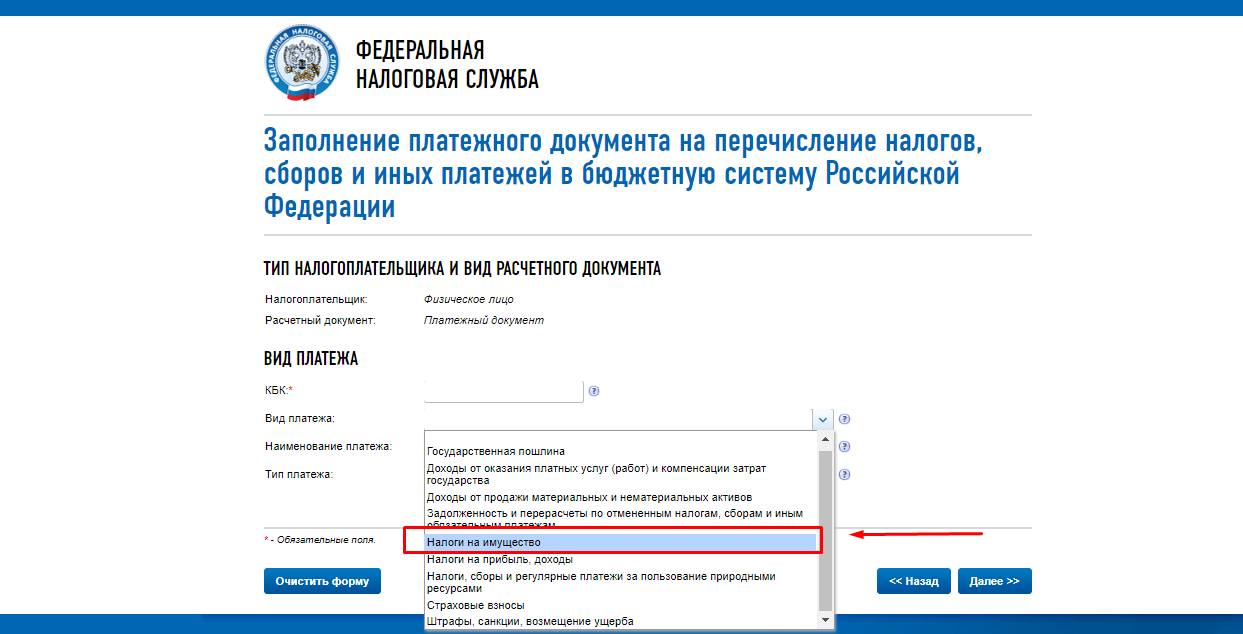

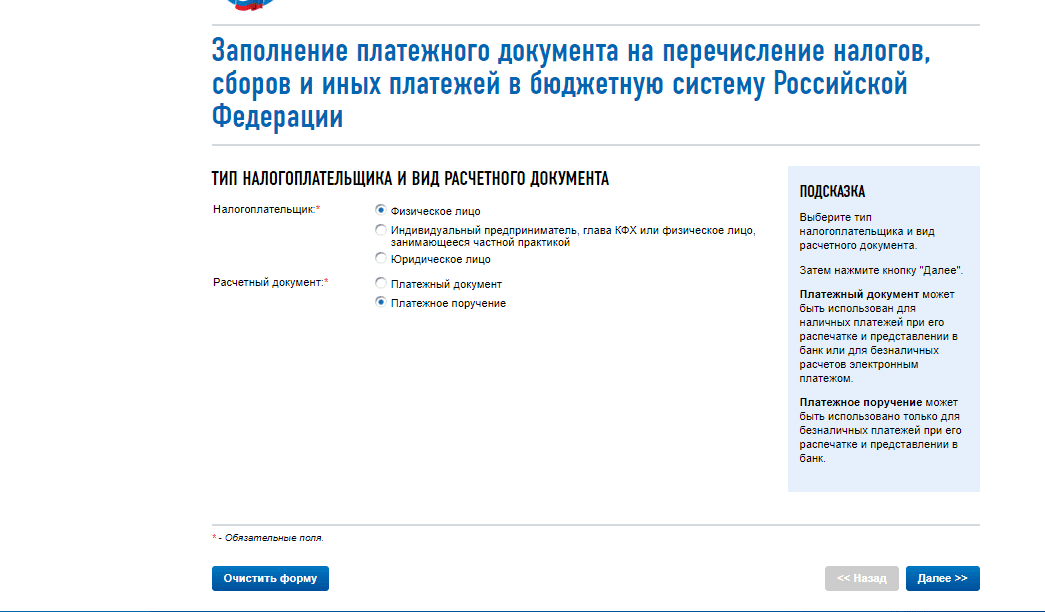

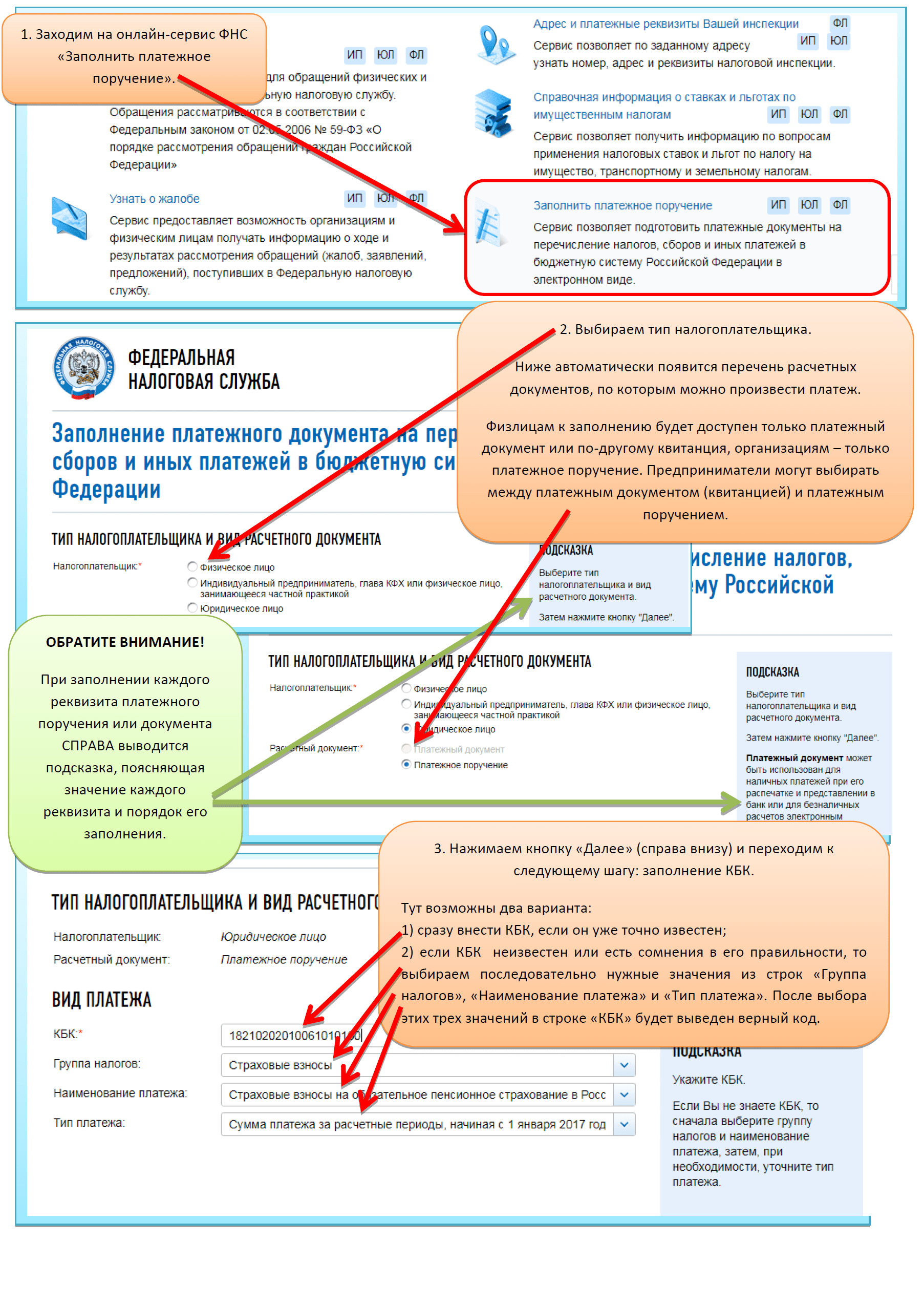

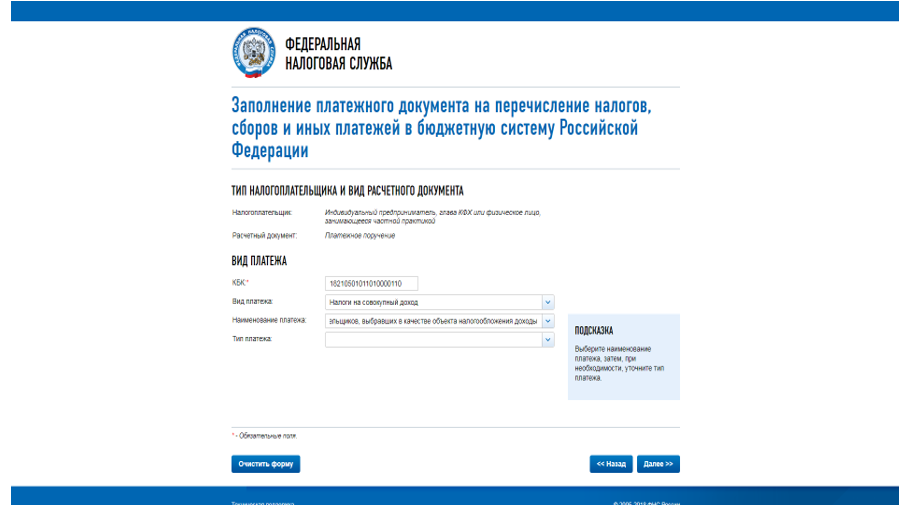

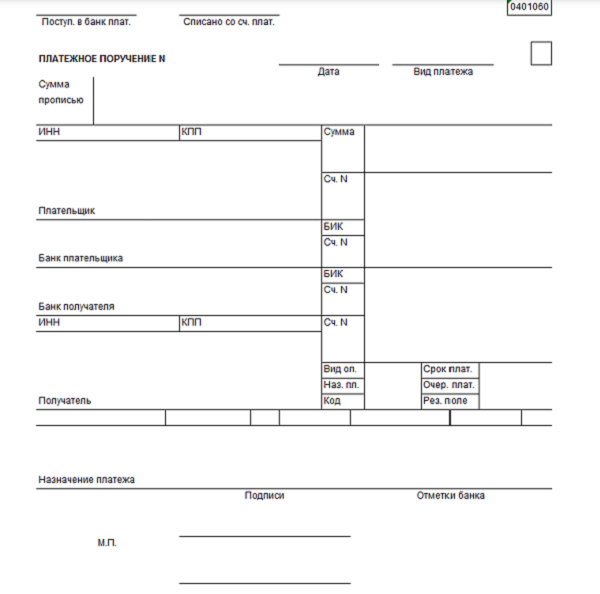

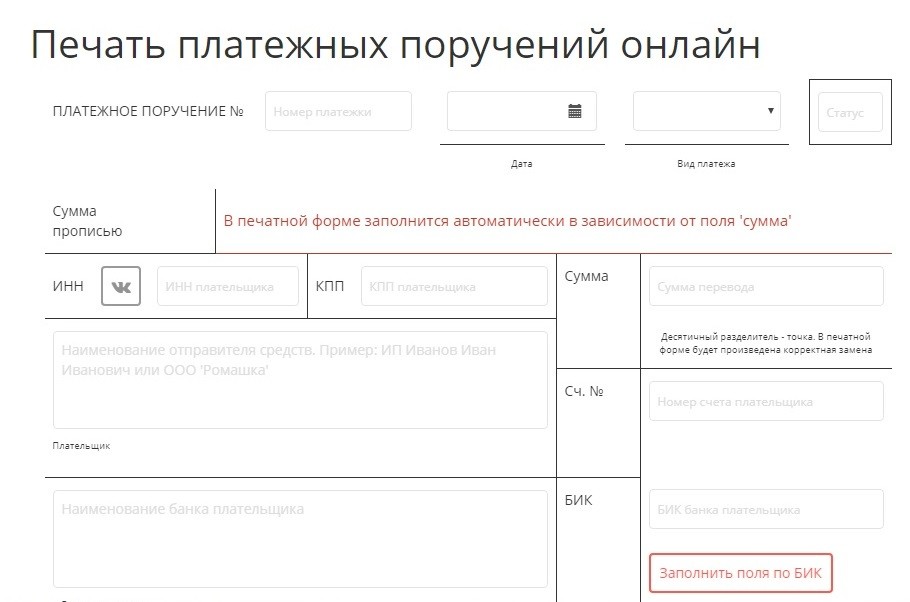

Правильно заполнить платежное поучение помогут электронные сервисы Интернет-сайта ФНС России (www. nalog.gov.ru) «Уплата налогов и пошлин».

nalog.gov.ru) «Уплата налогов и пошлин».

Как заполнить платеж в бюджет / Уральский Банк Реконструкции и Развития

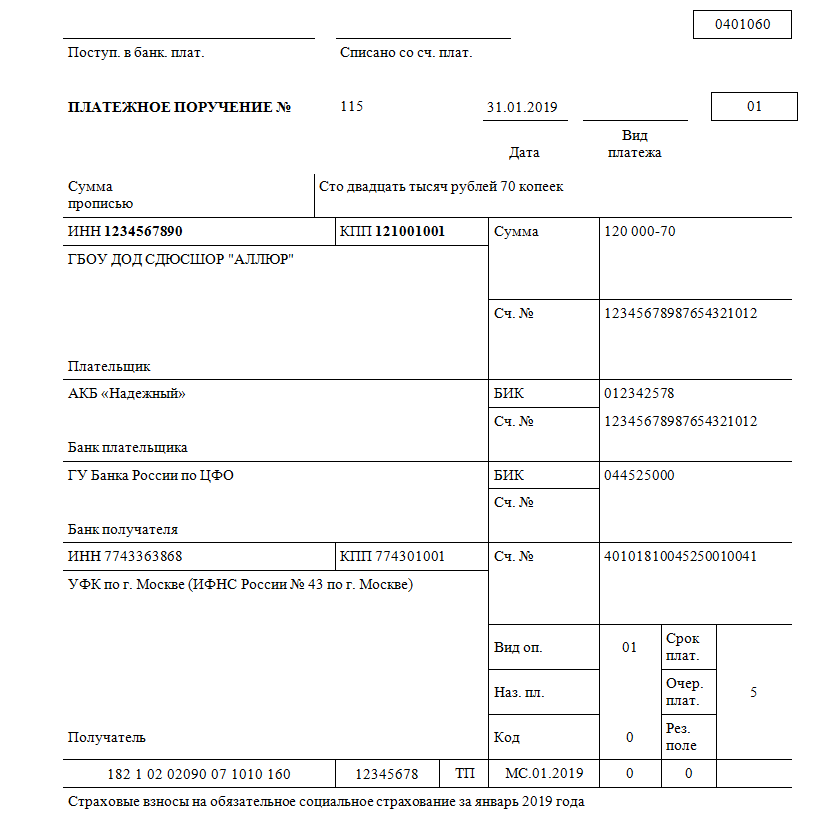

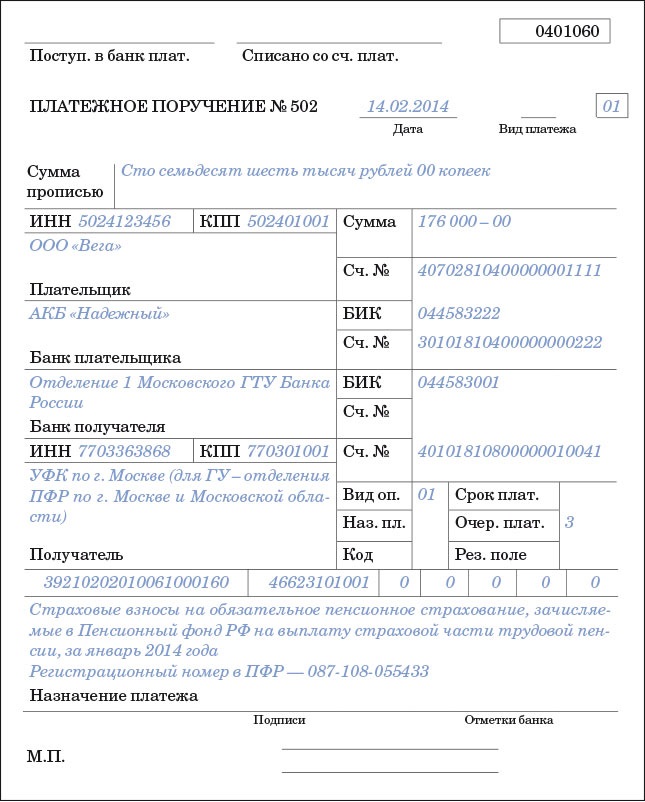

Обратите внимание. При невозможности указания конкретного значения, в поле «Основание платежа (106)» указывается ноль «0». В этом налоговые органы самостоятельно относят поступившие денежные средства к одному из указанных выше оснований платежа, руководствуясь законодательством о налогах и сборах.

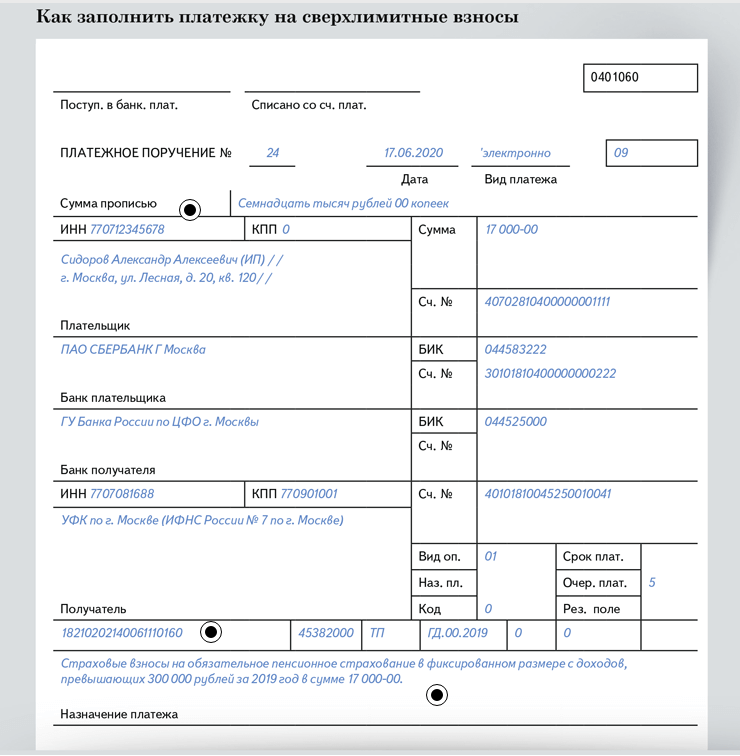

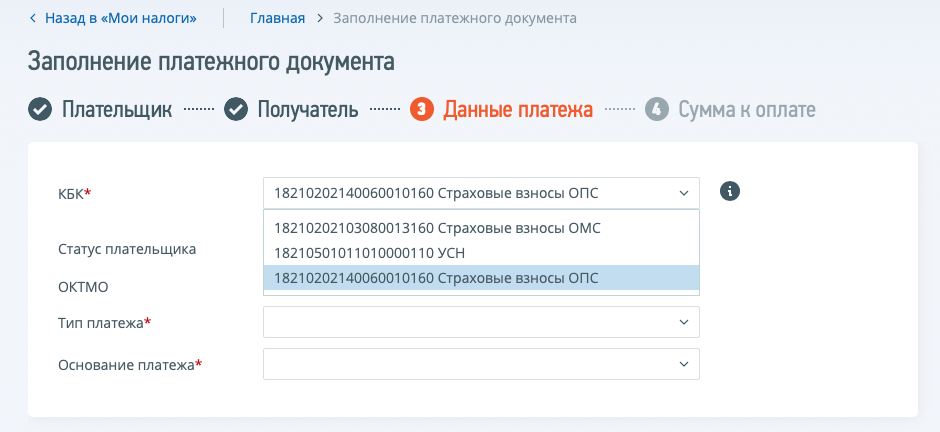

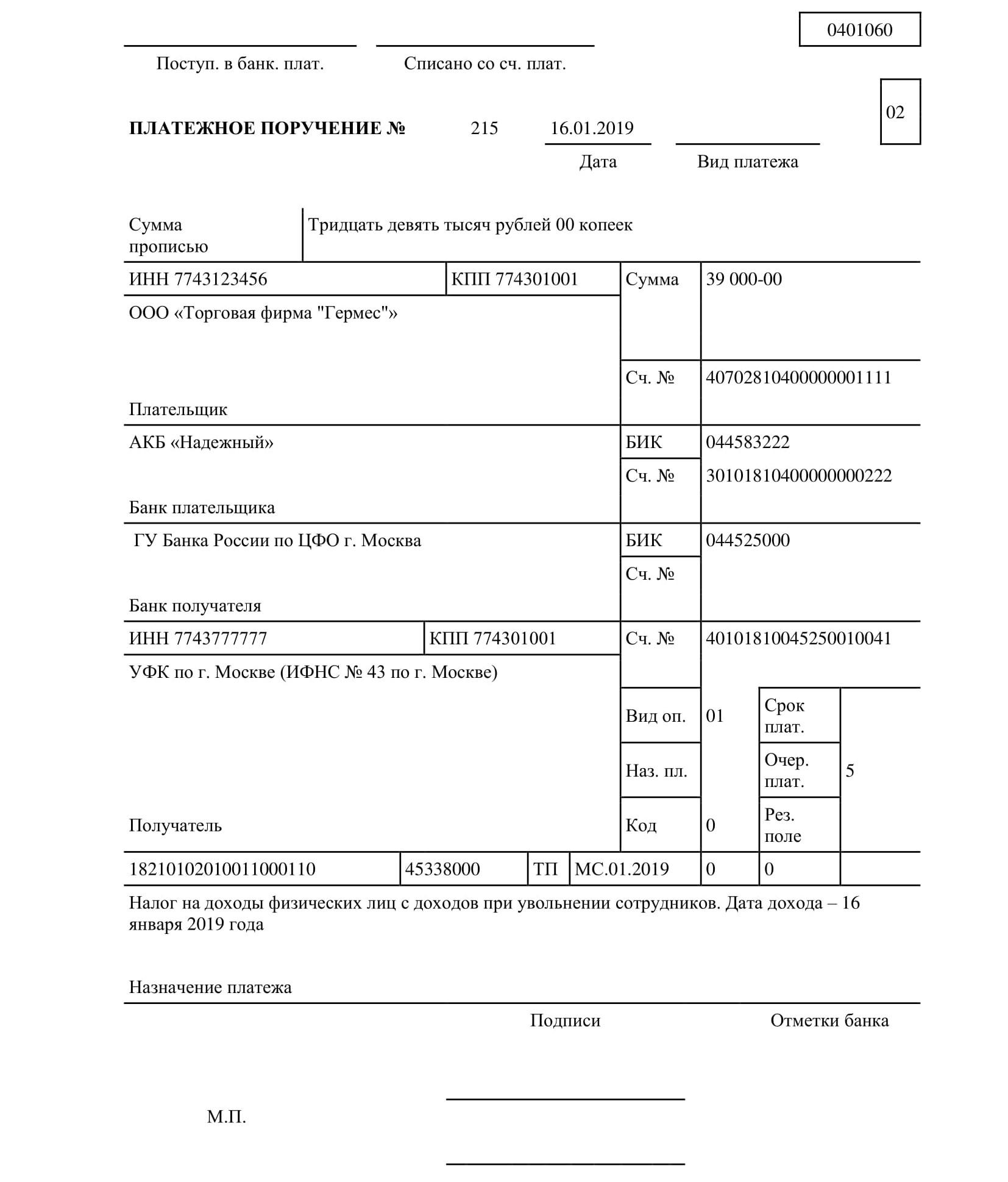

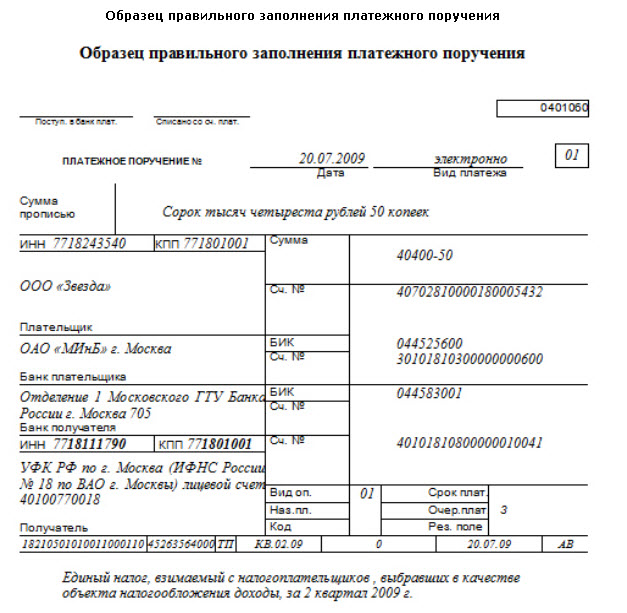

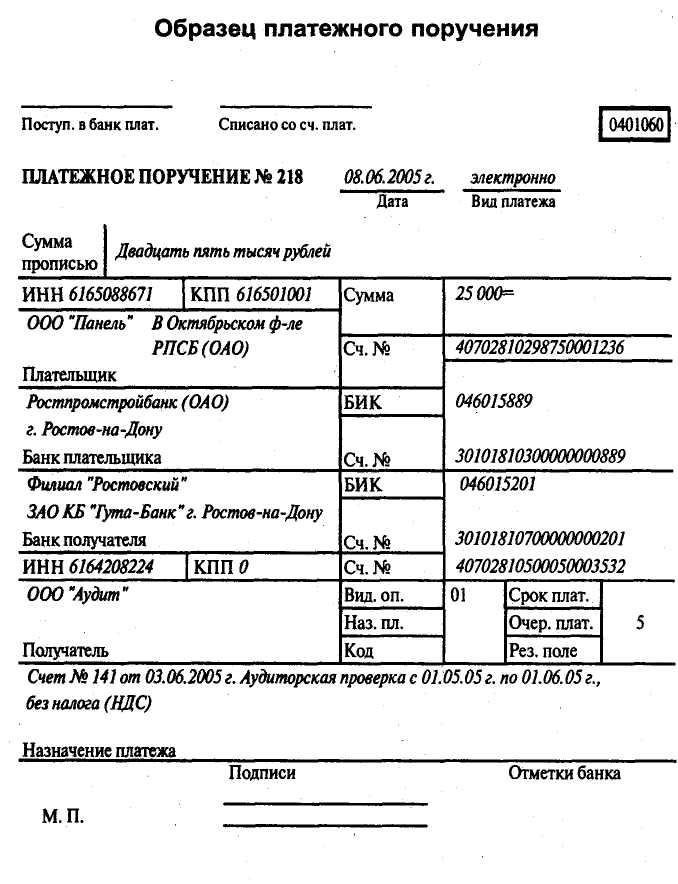

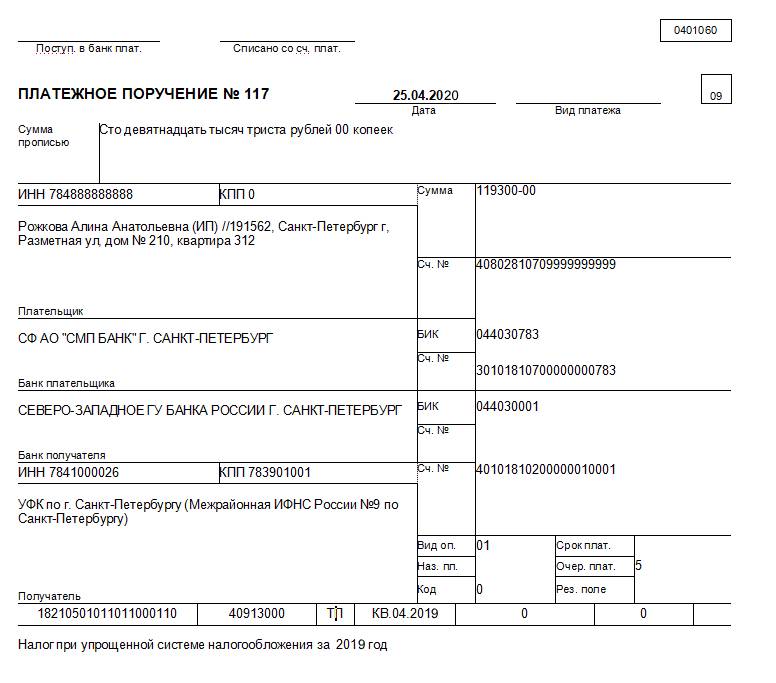

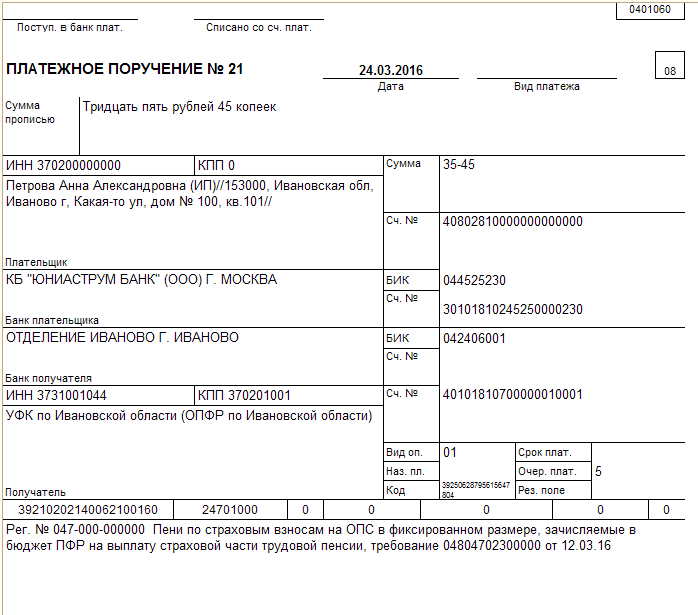

В поле «Налоговый период (107)» указывается значение показателя налогового периода в формате ХХ.ХХ.ХХХХ

Первые два знака показателя налогового периода указывают на периодичности уплаты налогового платежа, установленной законодательством о налогах и сборах, и могут принимать значение :

- «МС» — месячные платежи;

- «КВ» — квартальные платежи;

- «ПЛ» — полугодовые платежи;

- «ГД» — годовые платежи.

В 4-м и 5-м знаках показателя налогового периода для месячных платежей проставляется номер месяца текущего отчетного года, для квартальных платежей — номер квартала, для полугодовых — номер полугодия. При уплате налогового платежа один раз в год 4-й и 5-й знаки показателя налогового периода заполняются нулями («0»).

При уплате налогового платежа один раз в год 4-й и 5-й знаки показателя налогового периода заполняются нулями («0»).

В 7 — 10 знаках показателя налогового периода указывается год, за который производится уплата налога.

Если законодательством о налогах и сборах установлены конкретные даты уплаты налога (сбора) для каждого срока, то в показателе налогового периода указываются эти даты.

Образцы заполнения поля «Налоговый период (107)»:

«МС.02.2013»; «КВ.01.2013»; «ПЛ.02.2013»; «ГД.00.2013»; «04.09.2013».

При невозможности указания конкретного значения налогового периода, в поле «Налоговый период (107)» указывается ноль «0»

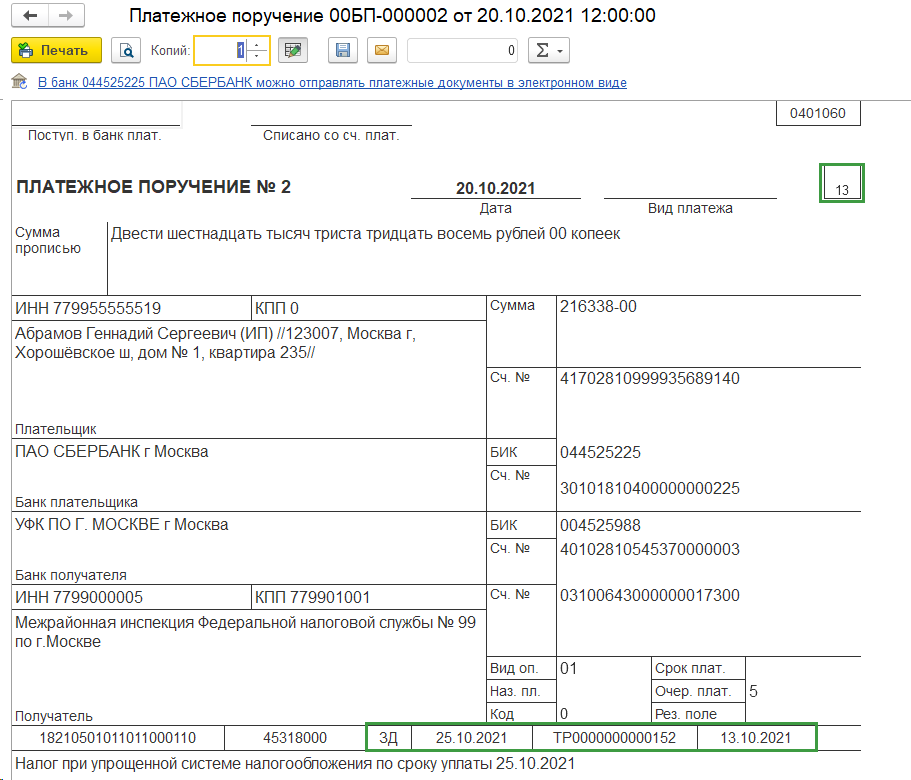

В поле «№ док-та (108)» указывается номер документа, который является основанием платежа.

Обратите внимание. При уплате текущих платежей, в том числе на основании налоговой декларации (расчета), или добровольном погашении задолженности при отсутствии требования налогового органа об уплате налога (в этом случае в поле «Основание платежа (106)» указано значение «ТП» или «ЗД») в поле «№ док-та (108)»указывается ноль («0»)

В поле «Дата док-та (109)» указывается даты документа, который является основанием платежа, в формате ДД. ММ.ГГГГ.

ММ.ГГГГ.

Для платежей текущего года (в этом случае в поле «Основание платежа (106)» указано значение «ТП») в поле «Дата док-та (109)» указывается дата подписания налогоплательщиком налоговой декларации (расчета), представленной в налоговый орган.

Обратите внимание. В случае добровольного погашения задолженности по истекшим налоговым (отчетным) периодам при отсутствии требования налогового органа об уплате налога (в этом случае в поле «Основание платежа (106)» указано значение «ЗД») в поле «Дата док-та(109)» указывается ноль («0»).

В поле «Код» указывается уникальный идентификатор начисления, состоящий из 20 или 25 знаков, при этом все знаки уникального идентификатора начисления одновременно не могут принимать значение ноль («0»). При перечислении сумм налогов (сборов), исчисленных организациями и индивидуальными предпринимателями самостоятельно на основании налоговых деклараций (расчетов) в поле указывается ноль «0» . Также ноль указывается при невозможности указания конкретного значения идентификатора.

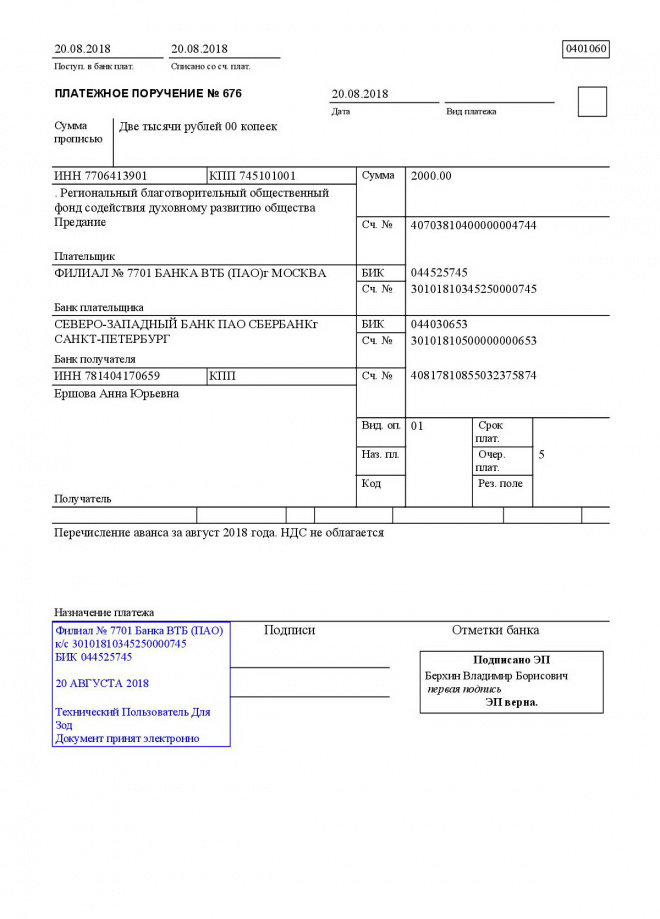

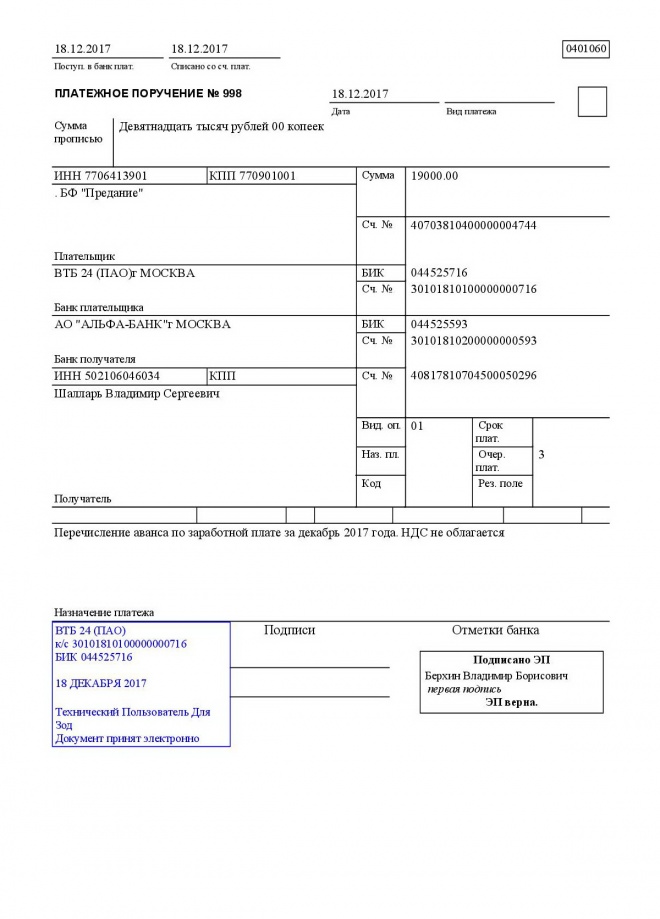

Банковские платежи в рублях для среднего и крупного бизнеса — «Альфа-Банк»

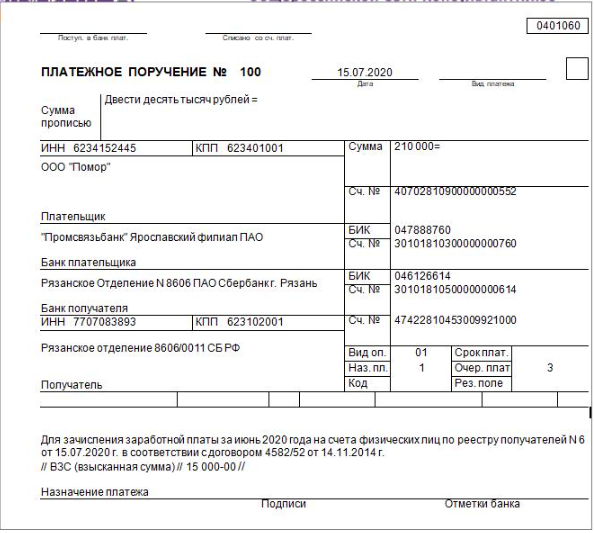

Для исполнения требования Федерального закона от 02.10.2007 года № 229-ФЗ, с 01.06.2020 при переводе на счет физического лица заработной платы или иных доходов укажите код вида дохода в поле 20 «Наз. пл.» и взысканную сумму в поле 24 «Назначение платежа». Новые правила заполнения платёжного документа для указания кода вида дохода в поле 20 «Назначение платежа кодовое» (Наз. пл.) и взысканной суммы в поле 24 «Назначение платежа». Чтобы корректно заполнить новое поле, определите тип дохода, который получит физ. лицо в результате перевода. Если ваш платёж не подпадает под список из ФЗ, поле заполнять не нужно.

Код «1» — при переводе денежных средств, являющихся заработной платой и (или) иными доходами, в отношении которых статьей 99 Федерального закона от 2 октября 2007 года N 229-ФЗ установлены ограничения размеров удержания. При наличии исполнительного документа укажите взысканную вами сумму в поле 24 «Назначение платежа». Код «2» — при переводе денежных средств, являющихся доходами, на которые в соответствии со статьей 101 Федерального закона от 2 октября 2007 года N 229-ФЗ не может быть обращено взыскание, за исключением доходов, к которым в соответствии с частью 2 статьи 101 Федерального закона от 2 октября 2007 года N 229-ФЗ ограничения по обращению взыскания не применяются;

Код «3» — при переводе денежных средств, являющихся доходами, к которым в соответствии с частью 2 статьи 101 Федерального закона от 2 октября 2007 года N 229-ФЗ ограничения по обращению взыскания не применяются. При наличии исполнительного листа укажите в поле 24 «Назначение платежа» взысканную вами сумму. Обратите внимание, что по доходам с кодом 3 взыскания могут совершаться только по алиментным обязательствам в отношении несовершеннолетних лиц или по обязательствам о возмещении вреда в связи со смертью кормильца. В остальных случаях код не указывается Как указать взысканную сумму в поле 24 «Назначение платежа»?

Если из переводимых физическому лицу денежных средств, составляющих доходы, указанные в ст.

Код «2» — при переводе денежных средств, являющихся доходами, на которые в соответствии со статьей 101 Федерального закона от 2 октября 2007 года N 229-ФЗ не может быть обращено взыскание, за исключением доходов, к которым в соответствии с частью 2 статьи 101 Федерального закона от 2 октября 2007 года N 229-ФЗ ограничения по обращению взыскания не применяются;

Код «3» — при переводе денежных средств, являющихся доходами, к которым в соответствии с частью 2 статьи 101 Федерального закона от 2 октября 2007 года N 229-ФЗ ограничения по обращению взыскания не применяются. При наличии исполнительного листа укажите в поле 24 «Назначение платежа» взысканную вами сумму. Обратите внимание, что по доходам с кодом 3 взыскания могут совершаться только по алиментным обязательствам в отношении несовершеннолетних лиц или по обязательствам о возмещении вреда в связи со смертью кормильца. В остальных случаях код не указывается Как указать взысканную сумму в поле 24 «Назначение платежа»?

Если из переводимых физическому лицу денежных средств, составляющих доходы, указанные в ст. 99 или 101 Федерального закона «Об исполнительном производстве», вами произведено удержание по исполнительному документу, то в поле 24 «Назначение платежа» укажите взысканную сумму в формате: //ВЗС//рубли-копейки//. Например, //ВЗС//100000-00//. Закон и порядок

Подробная информация в Федеральном законе от 21.02.2019 N 12-ФЗ «О внесении изменений в Федеральный закон «Об исполнительном производстве», Указании Банка России от 14.10.2019 N 5286-У «О порядке указания кода вида дохода в распоряжениях о переводе денежных средств».

99 или 101 Федерального закона «Об исполнительном производстве», вами произведено удержание по исполнительному документу, то в поле 24 «Назначение платежа» укажите взысканную сумму в формате: //ВЗС//рубли-копейки//. Например, //ВЗС//100000-00//. Закон и порядок

Подробная информация в Федеральном законе от 21.02.2019 N 12-ФЗ «О внесении изменений в Федеральный закон «Об исполнительном производстве», Указании Банка России от 14.10.2019 N 5286-У «О порядке указания кода вида дохода в распоряжениях о переводе денежных средств».

Что такое единый налоговый счёт. Объясняем простыми словами — Секрет фирмы

У Федеральной налоговой службы (ФНС) возникла потребность в модернизации института ЕНП, который действует в России с 2019 года. С помощью этого механизма граждане могут оплачивать транспортный и земельный налоги, а также налог на имущество и НДФЛ. Это работает так: физлицо вносит произвольную сумму уплаты одним платежом, а налоговики сами распределяют его нужным образом.

Сейчас физлица, у которых есть недвижимость, земельные участки и транспорт, могут оплачивать имущественные налоги за один раз, в том числе авансом..jpg) Деньги можно внести в личном кабинете налогоплательщика или по реквизитам налогового органа по месту жительства.

Деньги можно внести в личном кабинете налогоплательщика или по реквизитам налогового органа по месту жительства.

ФНС намерена к концу 2022 года распространить такой механизм на юрлиц и индивидуальных предпринимателей, дав им возможность уплачивать все налоги, сборы (торговые, за пользование объектами животного мира, водных биологических ресурсов) и страховые взносы одним платежом.

Пример употребления на «Секрете»

«Целью внедрения единого налогового счёта (ЕНС) в техническом задании закупки назвали снижение издержек госуправления и повышение сервисной составляющей».

(Из новости о размещённом ФНС тендере на разработку концепции внедрения механизма ЕНС.)

Нюансы

Суть ЕНС сводится к тому, что налогоплательщики единовременно вносят обязательный платёж, не уточняя ни вида платежа, ни срока его уплаты, ни принадлежности к тому или иному уровню бюджета. Затем эта сумма поступает на счёт Федерального казначейства, а налоговые органы, основываясь на собственных данных, определяют судьбу этих средств.

В первую очередь деньги направят на погашение недоимки (сначала погашается более старая по дате возникновения). Если таковой нет, средства пойдут в счёт предстоящих платежей (в том числе авансовых) с наиболее ранним сроком уплаты. Если их нет, деньги направят в счёт уплаты задолженности по пеням, штрафам, процентам с более старой датой возникновения.

В свою очередь, налоговый орган в течение пяти дней будет обязан проинформировать плательщика о принятом решении касательно зачёта денежных средств. В то же время у предпринимателей и юрлиц останется возможность платить налоги и по текущей схеме — по кодам бюджетной классификации.

Согласно законопроекту, обязанность по уплате обязательного платежа будет считаться исполненной со дня:

- предъявления в банк соответствующего платёжного поручения — при условии, что на счетах плательщика имеется достаточно денежных средств на день платежа;

- внесения достаточных наличных средств в банк, кассу местной администрации, организацию федеральной почтовой связи или в МФЦ для их перечисления в бюджет РФ на счёт Федерального казначейства в качестве единого налогового платежа.

Если же произошла переплата, деньги будут лежать на счёте налогоплательщика для погашения будущих платежей.

ФНС называла четыре плюса от внедрения единого налогового счёта:

- удобство уплаты налогов. Для этого юрлицам и ИП понадобится только ИНН и внесение суммы платежа. Оплату также сможет произвести третье лицо;

- исключение ошибок при заполнении расчётных документов;

- взаимоучёт долгов и переплат. При одновременном наличии недоимки и переплаты по разным налогам и взносам теперь не будут начисляться пени или проводиться взыскания. Пени грозят только в случае долга по единому консолидированному сальдо;

- сервисы для бизнеса в режиме реального времени. Плательщики смогут подключить автоплатёж, заказать детализацию, а также найти неучтённые платежи в системах ФНС и Федерального казначейства.

По данным налогового ведомства, в России существует 900 трлн вариаций заполнения платёжных документов — такое обилие разновидностей неизбежно приводит к появлению 30 млн ошибок в год. Как следствие, растёт нагрузка как на налоговиков, так и на бухгалтеров, которым приходится заниматься поиском невыясненных платежей и пеней, а также сверкой данных. Единый налоговый счёт призван освободить всех участников этого процесса от лишних усилий.

Как следствие, растёт нагрузка как на налоговиков, так и на бухгалтеров, которым приходится заниматься поиском невыясненных платежей и пеней, а также сверкой данных. Единый налоговый счёт призван освободить всех участников этого процесса от лишних усилий.

Критика

У экспертов возникло сразу несколько вопросов относительно того, как будет устроен единый налоговый счёт. В беседе с vc.ru директор по знаниям и развитию учётной системы интернет-бухгалтерии «Моё дело» Алексей Иванов напомнил о том, что у юрлиц каждый налог считается отдельно: у них есть свои сроки уплаты, а большинство налогов компании и ИП считают сами.

«Есть авансовые платежи по этим налогам, и, чтобы их посчитать, нужно понимать, как менялся объект налогообложения за отчётный период <…> Налоговая до конца налогового периода (календарного года) не знает величину объекта налогообложения, её сообщает юрлицо или ИП. Соответственно, налоговики не могут посчитать авансовые платежи, а их платить надо. И как их собираются удерживать из единого счёта, большой вопрос», — пояснил Иванов.

Также эксперт отметил, что отсрочка уплаты налогов часто рассматривается бизнесом как недорогая альтернатива кредиту. С появлением ЕНС предприниматели больше не смогут «отложить» налоги, чтобы не брать кредит, предположил Иванов.

«При едином счёте получается, что бизнес кредитует государство: не только платит вовремя, но ещё эти деньги не работают, когда срочно нужны на другие нужды. На добровольное кредитование государства ни один здравомыслящий предприниматель не пойдёт», — заключил Иванов.

Сложности могут возникнуть и с зарплатной отчётностью, добавил глава «Кнопки» Сергей Герштейн: если этим займётся налоговая, через неё придётся проводить все отпуска, больничные и т. д.

«Непонятно, как будут решаться ситуации, когда налоговая ошибётся, насчитает что-то не то, либо как-то не так проинтерпретирует ситуацию. Фактически налоговая займёт роль бухгалтерии бизнеса, и вряд ли она будет защищать бизнес от себя самой», — убеждён он.

Старший научный сотрудник лаборатории Исследований налоговой политики Института прикладных экономических исследований (ИПЭИ) РАНХиГС Владимир Громов в беседе с «Известиями» не исключил сценария, при котором налогоплательщик может столкнуться с автосписанием сумм, с которыми он не согласен.

«Положительный баланс налогового счёта позволит налоговым органам быстрее взыскивать задолженность по результатам налоговых проверок», — добавил собеседник.

По мнению экспертов, сложности с использованием единого налогового счёта также могут появиться: при перечислении налогов, которые требуют авансовой уплаты, уменьшающей сумму будущего платежа по итогам года; при подаче уточнённых налоговых деклараций, когда требуется доплата пени и задолженности по конкретному налогу; в ситуации, когда платёж по одному налогу влияет на размер другого налога — например, когда уплаченный налог на имущество уменьшает размер платежа по налогу на прибыль.

Статью проверила:

Налог с продаж, использования и поставщиков услуг

Популярная информация

Как было объявлено в последних мартовских налоговых уведомлениях Службы доходов штата Мэн (MRS), крайний срок для подачи и уплаты налогов с продаж в штате Мэн не изменился. Это связано с тем, что, в отличие от доходов от подоходного налога, налог с продаж является налогом на «трастовый фонд», который розничные торговцы собирают с клиентов в доверительное управление для государства. В то время как MRS признает напряжение, с которым сталкиваются предприятия, закон штата Мэн запрещает розничным торговцам использовать собранные налоги целевых фондов для своих собственных целей.MRS призывает розничных торговцев по-прежнему своевременно подавать налоговые декларации с продаж, хотя розничные торговцы всегда могут запросить расширение для файла. Однако по указанным причинам любое расширение файла не является расширением для перевода собранных налогов с продаж в штат.

Это связано с тем, что, в отличие от доходов от подоходного налога, налог с продаж является налогом на «трастовый фонд», который розничные торговцы собирают с клиентов в доверительное управление для государства. В то время как MRS признает напряжение, с которым сталкиваются предприятия, закон штата Мэн запрещает розничным торговцам использовать собранные налоги целевых фондов для своих собственных целей.MRS призывает розничных торговцев по-прежнему своевременно подавать налоговые декларации с продаж, хотя розничные торговцы всегда могут запросить расширение для файла. Однако по указанным причинам любое расширение файла не является расширением для перевода собранных налогов с продаж в штат.

Кроме того, розничные торговцы, которые не могут рассчитать фактический налог с продаж для перечисления, все же могут своевременно подать свою декларацию и уплатить расчетный налог с продаж на основе истории регистрации. Затем розничные продавцы могут позже подать исправленную декларацию, чтобы сверить правильную сумму налога. Если у вас есть какие-либо вопросы, свяжитесь с налоговым отделом MRS по телефону (207) 624-9693 или [email protected]. Розничные продавцы, желающие запросить план оплаты, также могут связаться с отделом соответствия MRS по телефону (207) 624-9595 или [email protected].

Если у вас есть какие-либо вопросы, свяжитесь с налоговым отделом MRS по телефону (207) 624-9693 или [email protected]. Розничные продавцы, желающие запросить план оплаты, также могут связаться с отделом соответствия MRS по телефону (207) 624-9595 или [email protected].

Налог с продаж и поиск налогового сертификата поставщика услуг

Следующие услуги облагаются налогом на поставщиков услуг в штате Мэн.

- Дополнительные услуги

- Аренда видеомедиа и видеооборудования

- Аренда мебели, аудиотехники и оборудования в соответствии с договором аренды-выкупа

- Услуги связи

- Установка, обслуживание или ремонт телекоммуникационного оборудования

- Расширенные услуги кабельного и спутникового телевидения

- Услуги по изготовлению (см. Бюллетень с инструкциями 46)

- Службы общественной поддержки — Диагностика психического здоровья (по лицензии DHHS)

- Службы общественной поддержки — интеллектуальные нарушения или аутизм (по контракту с DHHS)

- Служба поддержки на дому (контракт W125 с DHHS)

- Услуги частных немедицинских учреждений (по лицензии DHHS)

Управляющий налог с продаж

Управление налогом с продаж

Управляйте своим счетом налога с продаж из myconneCT. Нажмите здесь что бы начать.

Нажмите здесь что бы начать.

- Как подать налог с продаж и налог на использование

- Подача налоговой декларации с продаж и использования онлайн (myconneCT)

- Подача измененной декларации

- Сроки подачи

- Несвоевременная подача налоговой декларации

- Варианты оплаты налога с продаж

- Компьютер отчетности и обработка данных

- Ставки налога с продаж

- Распространенные ошибки при регистрации, которых следует избегать

- Налоговые формы и публикации

- Перечень налогооблагаемых услуг

- Информация по отраслям / типу налога

- Общие исключения

- Продление разрешения на продажу и использование налогового разрешения

- Закрытие бизнеса

Как подать налоговую декларацию с продаж и налог за пользование

Онлайн с использованием myconneCT

Сроки подачи

Когда вы зарегистрируетесь, вы сможете подавать налоговую декларацию на ежеквартальной или ежемесячной основе. Помните: , даже если вы не совершали никаких продаж за период или если все ваши продажи были освобождены от налога с продаж, вы должны подать декларацию за каждый период , иначе ваша учетная запись станет просроченной.

Помните: , даже если вы не совершали никаких продаж за период или если все ваши продажи были освобождены от налога с продаж, вы должны подать декларацию за каждый период , иначе ваша учетная запись станет просроченной.

Для ежеквартальных подателей отчетные периоды и сроки возврата:

| 1 января — 31 марта | 30 апреля |

| 1 апреля — 30 июня | 31 июля |

| 1 июля — 30 сентября | 31 октября |

| 1 октября — 31 декабря | 31 января |

Если ваше обязательство по налогу с продаж составляет менее 1000 долларов США за предыдущий 12-месячный период, начиная с 1 июля и заканчивая 30 июня, Департамент уведомит вас в письменной форме о том, что вы переводитесь на статус годовой подачи. Срок подачи годовой декларации — последний день января по продажам за предыдущий календарный год.

Срок подачи годовой декларации — последний день января по продажам за предыдущий календарный год.

Если ваши налоговые обязательства превышают 4000 долларов за предыдущий 12-месячный период, начиная с 1 июля и заканчивая 30 июня, Департамент уведомит вас в письменной форме о том, что вы переводитесь на ежемесячный статус подачи. Срок сдачи ежемесячных отчетов — последний день следующего месяца.

Для календаря со всеми сроками, пожалуйста, посетите Бизнес-налоговую декларацию и Сроки оплаты.

Информация о заполнении дезагрегированного налогового отчета — IP 2007 (23).

Поздняя подача налоговой декларации

ПРИМЕЧАНИЕ ДЛЯ НАЛОГоплательщиков: Действует для налоговых периодов, заканчивающихся 31 декабря 2019 г. или позднее, штраф за просрочку платежа для электронных заявителей изменен с дифференцированной ставки на фиксированный процент. Штраф за просрочку платежа составляет 15% или 50 долларов США для всех видов налогов.

ПРОЦЕНТЫ взимаются по ставке 1% в месяц или часть месяца с даты платежа до даты платежа.Если вы не включите штраф и проценты при уплате налога, вам будет выставлен счет.

Если вы платите чеком, за неуплату электронным способом взимается штраф.

Компьютерные отчеты и услуги по обработке данных, продаваемые вашим бизнесом.

Укажите общую валовую выручку от продажи компьютеров и услуг по обработке данных в строке 3 формы OS-114, налоговой декларации с продаж и использования. Затем следуйте инструкциям для строки 74 отчета: умножьте соответствующую валовую выручку на .8425 для услуг 1 июля 2011 г. или позднее. и введите результат в строку 74, столбец B. Эта сумма добавляется к любым другим вычетам на обратной стороне декларации. За счет уменьшения валовой выручки от компьютерных услуг и услуг по обработке данных эффективная налоговая ставка составляет 1%.

Ставки налога с продаж

Существует только один налог с продаж и использования в масштабе штата. Дополнительные налоги с продаж, взимаемые местными юрисдикциями в Коннектикуте, не взимаются. Ставка в размере 6,35% в масштабе штата применяется к розничной продаже, аренде или аренде большинства товаров и налогооблагаемых услуг.Однако есть исключения:

Дополнительные налоги с продаж, взимаемые местными юрисдикциями в Коннектикуте, не взимаются. Ставка в размере 6,35% в масштабе штата применяется к розничной продаже, аренде или аренде большинства товаров и налогооблагаемых услуг.Однако есть исключения:

- Налог на аренду или лизинг легкового автомобиля на срок 30 календарных дней подряд и менее составляет 9,35% .

- Налоговая ставка 7,75% применяется к следующему: продажа большинства автомобилей на сумму более 50 000 долларов, продажа ювелирных изделий (настоящих или имитационных) на сумму более 5000 долларов одежда или обувь, предназначенная для ношения на теле человека, сумке, багаже, зонтике, кошельке или часах или рядом с ним.

- Ставка налога с продаж и использования при продаже компьютеров и услуг по обработке данных составляет 1%. Для получения дополнительной информации о налогообложении компьютерных услуг, пожалуйста, ознакомьтесь с Заявлением о политике 2006 (8) , Налоги на продажи и использование компьютерных услуг и продажи материальной личной собственности .

- Ставка налога с продаж и использования составляет 4,5% при продаже автотранспортных средств нерезиденту или члену и его или ее супруге совместно вооруженных сил США, находящихся на постоянной действительной службе в Коннектикуте. .Для получения дополнительной информации см. Заявление о политике 2001 (4) , Продажа автотранспортных средств военному персоналу-нерезидентам и совместная продажа автотранспортных средств военнослужащим-нерезидентам и их супругам .

- Ставка налога с продаж и использования в размере 2,99% применяется к продаже судов, моторов для судов и прицепов, используемых для перевозки судов. См. Специальное уведомление 2018 (5.1) , Законодательные изменения, касающиеся налога на моторное топливо, налога с продаж и налога на использование, а также арендной платы .

- Продажа обедов и некоторых напитков облагается налогом по общей эффективной ставке 7,35%.

Для получения дополнительной информации о налогооблагаемых обедах см. Заявление о политике 2002 (2), Налог с продаж и использование еды.

Для получения дополнительной информации о налогооблагаемых обедах см. Заявление о политике 2002 (2), Налог с продаж и использование еды.

Распространенные ошибки при регистрации, которых следует избегать

- Не пропускайте заполнение декларации, потому что у вас нет продаж, о которых нужно сообщить. Вы ДОЛЖНЫ подать НУЛЕВУЮ декларацию или указать общую сумму продаж, даже если налог НУЛЕВОЙ. Незаполненный возврат позволит вашей учетной записи просрочиться.

- Если вы указываете необлагаемые налогом продажи или услуги (удержания) в строке 8, убедитесь, что вы указали соответствующие вычеты, нажав кнопку «Удержания», чтобы выбрать вычеты.

- Используйте строку A, B или C для «Прочих вычетов», не включенных в список вычетов налоговой декларации с продаж и использования,

- Помните, что сумма вычетов, указанная в строке 8, никогда не может быть больше общей суммы «Валовых поступлений», указанной в строке 1, 2 или 3 налоговой декларации с продаж и использования,

- Будьте внимательны при выборе периода, за который вы подаете декларацию,

- Обычно регистрационный номер налогоплательщика состоит из 10 или 11 цифр, оканчивающихся на 001.

Используйте правильный регистрационный номер налогоплательщика (TID) для подачи налоговой декларации с продаж и использования,

Используйте правильный регистрационный номер налогоплательщика (TID) для подачи налоговой декларации с продаж и использования, - Если вы закрываете бизнес, не забудьте заполнить «Окончательную налоговую декларацию», установив флажок и указав дату последней сделки.

- В строке 4, 5 или 6 налоговой декларации с продаж и использования указывайте только те покупки, которые облагаются налогом на использование вашей компанией. Пожалуйста, не указывайте инвентарные запасы, приобретенные для перепродажи, в строке 8 возврата.

Налоговые формы и публикации

2021 Инструкции по заполнению формы 540-ES

Общая информация

Платежи в рассрочку — Выплаты в рассрочку должны составлять 30% от требуемого годового платежа для 1-го обязательного платежа, 40% от требуемого годового платежа для 2-го необходимого платежа, никаких платежей для 3-го необходимого платежа и 30% от суммы требуемый ежегодный платеж для 4-го обязательного платежа.

Обязательные электронные платежи — Вы должны переводить все свои платежи в электронном виде после того, как вы сделаете расчетный платеж или дополнительный платеж, превышающий 20 000 долларов, или подадите исходную налоговую декларацию с общим налоговым обязательством более 80 000 долларов. Как только вы достигнете порога, все последующие платежи, независимо от суммы, типа налога или налогового года, должны быть переведены в электронном виде. Первый платеж, который приведет к введению обязательной электронной оплаты, не обязательно должен быть произведен в электронном виде.Лица, которые не отправят платеж в электронном виде, будут подвергнуты штрафу в размере 1% за несоблюдение. Для получения дополнительной информации перейдите на ftb.ca.gov/e-pay. Электронные платежи можно производить с помощью Web Pay на веб-сайте Департамента налогообложения франчайзинга (FTB), электронного вывода средств (EFW) с использованием программного обеспечения для подготовки налогов или кредитной карты.

A. Назначение

Используйте форму 540-ES «Расчетный налог для физических лиц» и Таблицу расчетного налога CA на 2021 год, чтобы определить, задолжали ли вы расчетный налог на 2021 год, и рассчитать требуемые суммы.Расчетный налог — это налог, который вы ожидаете выплатить в 2021 году после вычета кредитов, которые вы планируете получить, и налога, который вы ожидаете удержать.

Если вам необходимо произвести платеж по налоговым обязательствам за 2020 год или произвести отдельный платеж для любого остатка, подлежащего уплате по вашей налоговой декларации за 2020 год, используйте форму FTB 3519 «Платеж за автоматическое продление для физических лиц».

Некоторые налогоплательщики ограничены в использовании налога за предыдущий год в качестве основы для расчета своей расчетной суммы налога. См. Раздел C для получения дополнительной информации.Проверьте предполагаемые платежи, которые мы получили, по адресу ftb.ca.gov и войдите или зарегистрируйтесь на MyFTB.

Увеличение удержания может избавить вас от необходимости вносить крупный платеж вместе с вашей налоговой декларацией. Чтобы увеличить размер удержания, заполните форму DE 4 Департамента развития занятости (EDD), Свидетельство о пособии сотрудника, и передайте ее соответствующему персоналу вашего работодателя. Вы можете получить эту форму у своего работодателя или позвонив в EDD по телефону 888-745-3886 .Вы можете загрузить форму DE 4 с веб-сайта EDD по адресу edd.ca.gov или перейти по адресу ftb.ca.gov и выполнить поиск по запросу de 4 .

ФормаDE 4 специально регулирует удержание налогов в штате Калифорния и отличается от федеральной формы W-4 «Свидетельство об удержании налогов».

B. Кто должен производить расчетные налоговые платежи

Как правило, вы должны произвести расчетные налоговые платежи, если вы планируете иметь задолженность по налогам не менее 500 долларов США (250 долларов США, если вы состоите в браке / подача RDP отдельно) по налогам на 2021 год (после вычета удержаний и кредитов), и вы ожидаете, что ваши удержания и кредиты будут меньше меньший из:

- 90% налога, указанного в вашей налоговой декларации за 2021 год; или

- 100% налога, указанного в вашей налоговой декларации за 2020 год, включая альтернативный минимальный налог (AMT).

Примечание:

- Вам не нужно производить расчетные налоговые платежи, если вы являетесь нерезидентом или новым резидентом Калифорнии в 2021 году и не имели налоговых обязательств Калифорнии в 2020 году; дополнительную информацию см. В разделе C.

- Если вы военнослужащий, не проживающий в Калифорнии, не включайте военную зарплату в расчет предполагаемых налоговых платежей. Если вы являетесь невоенным супругом военнослужащего, вам может потребоваться или не обязательно включать вашу заработную плату в расчет предполагаемых налоговых платежей.Для получения дополнительной информации скачайте FTB Pub. 1032, Налоговая информация для военнослужащих.

Если вы и ваш (а) супруг (а) / RDP заплатили совместные расчетные налоговые платежи, но теперь подаете отдельные налоговые декларации, любой из вас может потребовать всю уплаченную сумму, или вы можете потребовать часть совместных расчетных платежей. Если вы хотите, чтобы предполагаемые налоговые платежи были разделены, уведомите FTB перед подачей налоговой декларации, чтобы платежи можно было перечислить на соответствующий счет. FTB примет в письменной форме любое соглашение о разводе (или урегулирование по решению суда) или заявление, показывающее распределение платежей вместе с нотариально заверенными подписями обоих налогоплательщиков.Выписки следует отправлять по адресу:

FTB примет в письменной форме любое соглашение о разводе (или урегулирование по решению суда) или заявление, показывающее распределение платежей вместе с нотариально заверенными подписями обоих налогоплательщиков.Выписки следует отправлять по адресу:

- Почта:

- Совместное сметное распределение кредита MS F283

Центр обслуживания налогоплательщиков

Департамент налогообложения франшиз

А / я 942840

Сакраменто, Калифорния 94240-0040

C. Ограничение на использование налога за предыдущий год

Физические лица, которые обязаны производить расчетные налоговые платежи и чей скорректированный валовой доход по Калифорнии на 2020 год составляет более 150000 долларов США (или 75000 долларов США, если состоят в браке / подача RDP отдельно), должны рассчитать расчетный налог на основе меньшего из 90% их налога на 2021 год или 110% налога на 2020 год, включая AMT.Это правило не распространяется на фермеров и рыбаков.

Налогоплательщики со скорректированным валовым доходом, скорректированным по Калифорнии в 2021 году, равным или превышающим 1 000 000 долларов США (или 500 000 долларов США, если состоят в браке / подача RDP отдельно), должны рассчитать расчетный налог на основе своего налога на 2021 год.

D. Когда производить расчетные налоговые платежи

Оплатите предполагаемые платежи до дат, указанных ниже:

- 1-й платеж: 15 апреля 2021 г.

- 2-й платеж: 15 июня 2021 г.

- 3-й платеж: 15 сентября 2021 г.

- 4-й платеж: 18 января 2022 г.

Подача досрочной налоговой декларации вместо 4-го платежа. Если вы подадите налоговую декларацию за 2021 год до 31 января 2022 года и оплатите всю причитающуюся сумму, вам не нужно будет делать последний расчетный налоговый платеж. Кроме того, вы не должны будете платить штраф за четвертый взнос.

Опция годовых. Если вы не получаете налогооблагаемый доход равномерно в течение года, возможно, вам будет выгодно пересчитать свой доход в год. Этот метод позволяет сопоставить предполагаемые налоговые платежи с фактическим периодом получения дохода.Вы можете использовать годовой график, включенный в форму FTB 5805 на 2020 год, Недоплата расчетного налога физическими лицами и фидуциарами.

Фермеры и рыбаки. Если вы фермер или рыбак и не менее двух третей вашего валового дохода в 2020 и 2021 годах приходится на сельское хозяйство или рыболовство, вы можете сделать одно из следующих действий:

- Уплатите всю предполагаемую сумму налога до 18 января 2022 года.

- Подайте налоговую декларацию за 2021 год не позднее 1 марта 2022 года и уплатите всю причитающуюся сумму налога.В этом случае вам не нужно производить расчетные налоговые платежи на 2021 год. Используйте форму 2020 FTB 5805F, Недоплата расчетного налога фермерами и рыбаками, чтобы определить, уплатили ли вы требуемый расчетный налог. Если расчетный налог недоплачен, приложите заполненную форму FTB 5805F к обратной стороне налоговой декларации.

финансовый год. Если вы подаете налоговую декларацию за финансовый год, сроками платежа будут 15-й день 4-го, 6-го и 9-го месяцев финансового года и 1-й месяц следующего финансового года.Если срок оплаты выпадает на выходные или официальный праздник, используйте следующий рабочий день.

Налог на психиатрические услуги. Если ваш налогооблагаемый доход или налогооблагаемый доход из источника CA нерезидента превышает 1 000 000 долларов США, заполните таблицу ниже.

- Налогооблагаемый доход по форме 540, строка 19, или форме 540NR, строка 35

- Минус: (1000000)

- Итого

- Ставка налога — 1%: × 0,01

- Налог на психиатрические услуги — Умножьте строку C на строку D.Введите эту сумму здесь и в строке 17 расчетной налоговой ведомости СА 2021 ниже.

E. Как использовать форму 540-ES Платежная форма

Используйте Таблицу расчетного налога CA и свою налоговую декларацию о доходах в Калифорнии за 2020 год в качестве руководства для расчета предполагаемого налога на 2021 год. Убедитесь, что сумма, указанная в строке 21 Расчетной налоговой ведомости CA, была уменьшена на любой излишне уплаченный налог в вашей налоговой декларации за 2020 год, который вы решили подать в счет расчетного налогового платежа за 2021 год.

Примечание:

- Если вы заполнили форму 540 2EZ для 2020, не используйте инструкции формы 540 2EZ для подсчета сумм на этом листе. Вместо этого получите брошюру по подоходному налогу с населения Калифорнии 540 за 2020 год.

- Заполните форму 540-ES черными или синими чернилами:

- Заполните «Отчет о предполагаемых налоговых платежах» для своих файлов.

- Уплата налога:

Web Pay — Внесите платеж онлайн или запланируйте будущий платеж (до одного года вперед), перейдите на ftb.ca.gov/pay для получения дополнительной информации. Не отправляйте нам форму Form 540-ES по почте.

Электронное снятие средств (EFW) — Физические лица могут продлить или рассчитать налоговый платеж с помощью программного обеспечения для подготовки налогов. Уточните у своего поставщика программного обеспечения, поддерживают ли они EFW для продления или предполагаемых налоговых платежей.

Кредитная карта — Используйте карту Discover, MasterCard, Visa или American Express для уплаты налога. Позвоните по телефону 800-272-9829 или обратитесь в отдел официальных платежей .com , используйте код 1555. Official Payments Corporation взимает плату за эту услугу. Не отправляйте по почте Form 540-ES, если вы платите кредитной картой.

Чек или денежный перевод — Для каждой даты платежа существует отдельная форма оплаты. Убедитесь, что вы используете форму с правильным сроком, указанным в верхнем поле формы.

Регистраторы финансового года: введите месяц окончания финансового года (находится непосредственно под заголовком формы).

Напечатайте свое имя, адрес и номер социального страхования (SSN) или индивидуальный идентификационный номер налогоплательщика (ITIN) в отведенном для этого месте в форме 540 ‑ ES.Если у вас есть иностранный адрес, введите информацию в следующем порядке: город, страна, провинция / регион и почтовый индекс.

Следуйте практике страны по вводу почтового индекса. Не сокращайте название страны.

Следуйте практике страны по вводу почтового индекса. Не сокращайте название страны.Заполните строку суммы платежа формы, указав сумму отправляемого платежа. С помощью черных или синих чернил опишите свой чек или денежный перевод в «Налоговый департамент франшизы». Напишите на нем свой SSN или ITIN и «2021 Form 540-ES» и отправьте письмо по адресу, указанному в Разделе F.

Выполнять все чеки и денежные переводы, подлежащие оплате в долларах США и выданные на счет финансового учреждения США.

F. Куда отправлять расчетные налоговые платежи

- Почта:

- Департамент налогообложения франшизы

А / я 942867

Сакраменто, Калифорния 94267-0008

G. Невозможность произвести расчетные налоговые платежи

Если вы не производите требуемых расчетных платежей, если вы платите взнос после установленной даты или если вы недоплачиваете какой-либо взнос, штраф может быть начислен на ту часть расчетного налога, которая была недоплачена со дня платежа. рассрочка до даты платежа или срока подачи налоговой декларации, в зависимости от того, что наступит раньше.Получите форму 2020 FTB 5805 для получения дополнительной информации.

рассрочка до даты платежа или срока подачи налоговой декларации, в зависимости от того, что наступит раньше.Получите форму 2020 FTB 5805 для получения дополнительной информации.

2021 Расчетный налоговый лист штата Калифорния

Сохраните этот рабочий лист для своих записей.

- Жители: Введите свой расчетный AGI в Калифорнии на 2021 год. Нерезиденты и резиденты с неполным годом: введите свой расчетный общий AGI на 2021 год из всех источников. Военнослужащие / супруги, получите FTB Pub. 1032, Налоговая информация для военнослужащих.

- Если вы планируете детализировать вычеты, введите примерную сумму ваших детализированных вычетов.

- Если вы не планируете детализировать вычеты, введите стандартный вычет для вашего статуса подачи:

- 4 601 $ холост или женат / RDP подача отдельно

- $ 9,202 в браке / совместная подача документов по RDP, глава семьи или соответствующая вдова (вдова)

- Введите сумму из строки 2a или строки 2b, в зависимости от того, что применимо.

- Вычтите строку 2c из строки 1.

- Налог. Рассчитайте свой налог на сумму в строке 3, используя налоговую таблицу 2020 года для формы 540 или форму 540NR. Также включите любые налоги из формы FTB 3800 «Расчет налога для определенных детей с нетрудовым доходом» и формы FTB 3803 «Выборы родителей для представления информации о процентах и дивидендах ребенка».

- Жильцов: Перейти к строке 6а. Нерезиденты и неполногодние резиденты:

- Введите свой предполагаемый налогооблагаемый доход в Калифорнии на 2021 год в соответствии с Приложением CA (540NR), Часть IV, строка 5.

- Вычислить налоговую ставку CA: налог на общий налогооблагаемый доход из строки 4 ÷ Общий налогооблагаемый доход из строки 3

- Умножьте сумму в строке 5a на налоговую ставку CA в строке 5b.

- Резиденты: Введите сумму льготного кредита из инструкций 2020 года для формы 540.

- Нерезиденты или резиденты с неполным годом: Введите процентное соотношение кредита CA.Разделите строку 5a на строку 3. Если больше 1, введите 1,0000 .

- Резиденты: Введите сумму льготного кредита из инструкций 2020 года для формы 540.

- Нерезиденты: Пропорциональные льготные кредиты CA. Умножьте общую сумму льготного кредита на строку 6b.

- Резиденты: Вычтите строку 6a из строки 4. Нерезиденты или резиденты неполный год: Вычтите строку 7 из строки 5c.

- Налог на накопительное распределение трастов. См. Инструкции к форме FTB 5870A, Налог на накопительное распределение трастов.

- Складываем строку 8 и строку 9.

- Кредиты на совместную опеку главы семьи, родителя-иждивенца, старшего главы семьи, а также расходы по уходу за детьми и иждивенцами.

Нерезиденты и проживающие неполный год : Для кредита на расходы по уходу за детьми и иждивенцами используйте сумму из вашей формы 540NR 2020 года, строка 50. Для других кредитов, перечисленных в строке 11, умножьте общую сумму кредита 2020 года на коэффициент строка 6b.

- Вычтите строку 11 из строки 10.

- Прочие кредиты (например, прочий государственный налоговый кредит). См. Инструкции 2020 г. для формы 540 или формы 540NR .

- Вычтите строку 13 из строки 12.

- Проценты по отложенному налогу по обязательствам по рассрочке в соответствии с Разделами 453 или 453A IRC.

- Альтернативный минимальный налог. См. Приложение P (540 или 540NR).

- Налоговая ведомость служб психического здоровья, строка E выше в разделе D.

- 2021 Расчетный налог.Добавьте строку с 14 по строку 17. Введите результат, но не меньше нуля.

- Умножьте строку 18 на 90% (0,90). Фермеры и рыбаки умножают строку 18 на 66 2/3% (0,6667).

- Введите сумму строк 48, 61 и 62 из вашей формы 540 2020 или сумму строк 63, 71 и 72 из вашей формы 540NR.

- Введите сумму из вашей формы 540 2020 года, строка 17; или Форма 540NR, строка 32.

- Является ли сумма в строке 19c более чем 150 000 долларов США (75 000 долларов США, если вы состоите в браке / подача RDP отдельно)?

- Да.

Перейти к строке 19e.

Перейти к строке 19e. - № Введите меньшую в строке 19a или строке 19b. Пропустите строки 19e и 19f и перейдите к строке 20.

- Да.

- Умножьте 110% (1,10) на строку 19b.

- Введите меньшее значение в строке 19a или строке 19e и перейдите к строке 20 (если ваш Калифорнийский AGI равен или превышает 1 000 000 долларов США / 500 000 долларов США для отдельной регистрации в браке, используйте строку 19a.).

- Подоходный налог в Калифорнии, удерживаемый и предполагаемый к удержанию в течение 2021 года (включая удержание пенсий, аннуитетов и т.

Д.)

Д.) - Остаток. Вычтите строку 20 из строки 19d (или строку 19f, если в строке 19d нет суммы). Если сумма менее 500 долларов США (или менее 250 долларов США, если вы состоите в браке / RDP подает отдельную заявку), вам не нужно производить оплату в это время.

- Сумма рассрочки. Умножьте сумму в строке 21 на 30%. Введите результаты 1-го и 4-го взносов вашей Формы 540-ES. Умножьте сумму в строке 21 на 40%. Введите результат во вторую часть формы 540-ES. Третий взнос не требуется. Если вы будете получать доход неравномерно в течение года, см. «Вариант годового дохода» в инструкциях в разделе D.

Отчет о расчетных налоговых платежах

| Номер платежной формы | (а) Дата | б) Web Pay / Кредитная карта и номер подтверждения | (в) Выплаченная сумма | г Применена переплата 2020 | e) Общая сумма к оплате и кредиту добавляется (c) и (d) |

|---|---|---|---|---|---|

| 1 | $ | $ | $ | ||

| 2 | |||||

| 3 | |||||

| 4 | |||||

| Итого | $ | $ | $ | ||

Информация о налогах с продаж и ответы на часто задаваемые вопросы

Следующая информация предназначена только для общего ознакомления. Обратите внимание, что

любая информация, доступная через часто задаваемые вопросы, не может изменить регулирующий устав

или нормативных актов, и любая такая информация не предназначена для использования в качестве «письменного

совет »для целей NRS 360.294. Чтобы получить письменную консультацию, пожалуйста,

запросить консультативное заключение.

Обратите внимание, что

любая информация, доступная через часто задаваемые вопросы, не может изменить регулирующий устав

или нормативных актов, и любая такая информация не предназначена для использования в качестве «письменного

совет »для целей NRS 360.294. Чтобы получить письменную консультацию, пожалуйста,

запросить консультативное заключение.

Обзор:

Налог с продаж по закону взимается с продажи, передачи, бартера, лицензирования, аренды, аренда, использование или иное потребление материальной личной собственности в Неваде. Законодательство о продаже / использовании было первоначально принято в Неваде в 1955 году.

Кто пострадал?

Лица, занимающиеся продажей или передачей материальных ценностей личная собственность.

Когда нужно платить налог с продаж?

Налоги подлежат уплате в период совершения сделки купли-продажи и нельзя отложить до тех пор, пока розничный торговец не получит платеж от покупатель.

Что облагается налогом?

Практически все движимое имущество, передаваемое по стоимости, облагается налогом. Большинство товаров, товаров и товаров подлежат налогообложению в Неваде. Услуги, необходимые для завершения продажи движимого имущества, облагаются налогом. Только услуги по установке и ремонту / восстановлению не облагаются налогом, если это отдельно указано в счете-фактуре, а с мая 2009 года расходы на транспортировку, доставку и почтовые расходы не облагаются налогом, если они отдельно указаны в счете-фактуре клиента. К другим статьям, не облагаемым налогом, относятся неподготовленные продукты питания, сельскохозяйственная техника и оборудование, газеты, а также проценты, финансы и текущие расходы по продажам в кредит.Вы можете написать в налоговый департамент о налогообложении конкретной статьи.

Большинство товаров, товаров и товаров подлежат налогообложению в Неваде. Услуги, необходимые для завершения продажи движимого имущества, облагаются налогом. Только услуги по установке и ремонту / восстановлению не облагаются налогом, если это отдельно указано в счете-фактуре, а с мая 2009 года расходы на транспортировку, доставку и почтовые расходы не облагаются налогом, если они отдельно указаны в счете-фактуре клиента. К другим статьям, не облагаемым налогом, относятся неподготовленные продукты питания, сельскохозяйственная техника и оборудование, газеты, а также проценты, финансы и текущие расходы по продажам в кредит.Вы можете написать в налоговый департамент о налогообложении конкретной статьи.

Облагается ли налогом стоимость доставки?

С 22 мая 2009 г. любые сборы за фрахт, транспортировку или доставку в связи с продажей материального личного имущества, отдельно указанные конечному пользователю, НЕ облагаются налогом в соответствии с AB403. Обработка, упаковка и упаковка или любые другие услуги, связанные с фрахтом, транспортировкой или доставкой, по-прежнему облагаются налогом, даже если это указано отдельно. Плата за фрахт или транспортировку до продажи материального личного имущества (входящий фрахт) облагается налогом как часть продажной цены продукта или как сквозная фрахтовая плата, указанная отдельно от продукта, проданного в счете-фактуре конечному пользователю.

Плата за фрахт или транспортировку до продажи материального личного имущества (входящий фрахт) облагается налогом как часть продажной цены продукта или как сквозная фрахтовая плата, указанная отдельно от продукта, проданного в счете-фактуре конечному пользователю.

Облагается ли налогом аренда или сдача внаем материального личного имущества?

Да. Налог с продаж взимается с арендатора на все материальное личное имущество, сдаваемое или сдаваемое в аренду. Дается вариант, как платить этот налог. Налог с продаж может быть уплачен на общую стоимость во время покупки собственности, или налог с продаж может взиматься с покупателя на общую сумму арендной платы или арендной платы в этом штате.NRS 372.060, 372.085, 372.105

Облагается ли труд налогом?

Производственный труд всегда облагается налогом с продаж / использования, если материальные

движимое имущество продается в розницу. Ремонт / восстановление и

монтажные работы не облагаются налогом, если это отдельно указано на

счет. NAC 372.380, 372.390-372.400 и NRS 372.025 и

372.065

NAC 372.380, 372.390-372.400 и NRS 372.025 и

372.065

Я занимаюсь консультированием, облагается ли это налогом с продаж?

В Неваде налог с продаж / использования взимается с продажи, передачи, аренды, аренды, использования или другого потребления материальной личной собственности за вознаграждение.Услуги, не связанные с продажей движимого имущества, не облагаются налогом с продаж. Однако поставщик услуг может иметь обязательство по уплате налога на использование материалов и оборудования, используемых или потребляемых при предоставлении услуги, если они были приобретены без уплаты налога с продаж. Пересмотренный статут Невады 372.085, 372.105 и 372.185

Облагаются ли транспортные средства, самолеты и внедорожные транспортные средства, приобретенные в другом штате, налогом с продаж Невады?

Да, если они приобретены для использования или хранения в Неваде.Для того, чтобы быть

зарегистрированный в Неваде, доказательство того, что налог с продаж был уплачен Неваде или другому

состояние требуется на всех лицензированных транспортных средствах (легковые, грузовые, мотоциклы,

прицепы) авиационная и внедорожная техника. Если доказательства не могут быть предоставлены, используйте

Налог должен быть уплачен в Неваду. Налог с продаж, законно уплаченный другому государству, составляет

применяется в качестве кредита для уплаты налога на использование в штате Невада. НАК

372.055, NRS 372.185

Если доказательства не могут быть предоставлены, используйте

Налог должен быть уплачен в Неваду. Налог с продаж, законно уплаченный другому государству, составляет

применяется в качестве кредита для уплаты налога на использование в штате Невада. НАК

372.055, NRS 372.185

Должен ли я платить налог с продаж штата Невада при покупке лодки?

Да, если лодка приобретена для использования или хранения в Неваде.Невада

соблюдать налог с продаж, уплаченный другому штату в сумме, эквивалентной налогу Невады.

Если вы приобрели лодку и прицеп у дилера за пределами штата и оплатили продажи

Налог в этот штат по эквивалентной ставке, ваше обязательство по налогу с продаж было

встретились. Если вы заплатили налог с продаж по меньшей ставке другому штату, вы

необходимо будет выплатить разницу напрямую Неваде. Если бы ты не

уплатить налог с продаж в месте покупки, затем налог с продаж / использования штата Невада будет причитаться

цена покупки, включая все аксессуары. Пожалуйста, принесите все необходимое

документацию в налоговую инспекцию для уплаты налога и получения

налоговое оформление, затем вы можете перейти в Департамент транспортных средств, чтобы

зарегистрируйте трейлер и Отдел дикой природы, чтобы завершить необходимое

регистрация на лодку. NAC 372.055

Пожалуйста, принесите все необходимое

документацию в налоговую инспекцию для уплаты налога и получения

налоговое оформление, затем вы можете перейти в Департамент транспортных средств, чтобы

зарегистрируйте трейлер и Отдел дикой природы, чтобы завершить необходимое

регистрация на лодку. NAC 372.055

Облагается ли пиво, вино и спиртные напитки налогом с продаж?

Налог с продаж применяется к розничным продажам пива, вина и спиртных напитков вся сумма, взимаемая за продукт, включая сумму всех других состояний и федеральные налоги, взимаемые с продукта.NAC 372.150

Облагается ли в Неваде продажа монет или непогашенных марок налогом с продаж?

Продажа почтовых марок через торговые автоматы не подлежит

Налог с продаж, поскольку такие марки представляют собой нематериальное право на получение услуг.

и не являются материальной личной собственностью. Налог распространяется на продажу монет.

и неогашенные марки по повышенной цене (превышает 50% от номинала) за

в иных целях, кроме использования в качестве средства обмена или почтовых отправлений. Налог делает

не распространяется на продажу монет или неотмененных марок, даже если они проданы по

премиальная цена, если целью использования монет или марок является

обмена или почтовые расходы.NRS 372.085 и NAC 372.170

Налог делает

не распространяется на продажу монет или неотмененных марок, даже если они проданы по

премиальная цена, если целью использования монет или марок является

обмена или почтовые расходы.NRS 372.085 и NAC 372.170

Облагается ли налогом программное обеспечение, электронные журналы, клипарт, программный код или другой загружаемый материал для резидентов Невады?

Нет. Товары, доставляемые электронным способом или грузом, не подлежат отправке. подлежит обложению налогом с продаж или налогом на использование штата Невада. Однако товары, заказанные через Интернет и отправленные в Неваду облагаются налогом, как и любое программное обеспечение, передаваемое через диск или другой материальный носитель. Коробка с программным обеспечением или другим продуктом, отправленная по адресу клиенты в этом состоянии являются физическим, материальным личным имуществом и подлежат налог с продаж.

Все ли компании автоматически добавляют налог с продаж к облагаемым налогом почтовым переводам, покупкам за пределами штата, Интернету и телефону?

Нет, только компании, зарегистрированные для взимания налога с продаж штата Невада. Если продавец

не зарегистрирован для сбора и перечисления налога с продаж в Неваде, покупатель из Невады

должны платить налог за пользование непосредственно штату Невада.

Если продавец

не зарегистрирован для сбора и перечисления налога с продаж в Неваде, покупатель из Невады

должны платить налог за пользование непосредственно штату Невада.

Что такое упрощенный налог с продаж?

Цель этой работы — найти решения для сложности в состоянии системы налогообложения продаж, в результате которых U.S. Верховный суд постановил, что государство не может требовать от продавца, не имеющего физического присутствия в штате, собирать налог с продаж в штат. Суд постановил, что существующие система была слишком сложной, чтобы навязывать ее бизнесу, не имеющему физического наличие в гос. Суд заявил, что Конгресс имеет право разрешить штаты требуют, чтобы удаленные продавцы собирали налог.

Результатом этой работы стало Соглашение об упорядоченном налогообложении продаж и использования.

Целью Соглашения является упрощение и модернизация налога с продаж и использования.

администрирование с целью существенного снижения налогового бремени.

Соглашение направлено на совершенствование налогового администрирования с продаж и использования. системы для всех продавцов и для всех видов торговли.

системы для всех продавцов и для всех видов торговли.

Предлагает ли Невада программы стимулирования налога с продаж / налога на использование?

Невада предлагает программы отсрочки налога с продаж / использования и снижения налога с продаж на покупка основного оборудования для нового или расширяющегося бизнеса.Все компании, заинтересованные в этих программах стимулирования, могут связаться с Комиссией по Отдел экономического развития: (775) 687-4325 или http://www.expand2nevada.com для приложения. NRS 372.397, NRS 374.357, NAC 372.040

Имеется ли в Неваде программа добровольного раскрытия информации о налогах с продаж / использовании?

Да, в соответствии с NAC 360.440–360.448 налогоплательщик может подать заявление о добровольном раскрытии информации в Департамент, что может привести к отказу от пени и пени.Налоговая комиссия Невады имеет право окончательного утверждения отказа. Налогоплательщик или его представитель должны подать заявление о добровольном раскрытии информации до того, как Департамент инициирует проверку или расследование в отношении налогоплательщика. Если налогоплательщик зарегистрирован для одного типа налога и добровольно раскрывает другой вид налога, он может иметь право на отказ от штрафа и пени, относящихся только к недавно раскрытому налогу. Заявление о добровольном раскрытии информации можно найти в разделе форм на нашем веб-сайте: http: // tax.nv.gov/Forms/General_Purpose_Forms/

Если налогоплательщик зарегистрирован для одного типа налога и добровольно раскрывает другой вид налога, он может иметь право на отказ от штрафа и пени, относящихся только к недавно раскрытому налогу. Заявление о добровольном раскрытии информации можно найти в разделе форм на нашем веб-сайте: http: // tax.nv.gov/Forms/General_Purpose_Forms/

Есть ли освобождение от налога с продаж / использования для некоммерческих организаций?

Да, но организации не освобождаются автоматически от их федерального статуса 501 (c). Пересмотренный статут Невады (NRS) 372.326 предусматривает освобождение от налога с продаж / использования для некоммерческих организаций, созданных для религиозных, благотворительных или образовательных целей, однако организации должны подать заявку и получить разрешение Департамента налогообложения для получения статуса освобожденной организации. .Если организация соответствует требованиям, она получит письмо от департамента, в котором говорится, что она освобождена от уплаты налогов. Заявление на получение статуса освобожденного от уплаты налога представляет собой двухстраничную форму, которую можно загрузить на веб-сайте нашего Департамента по адресу: http://tax.nv.gov/Forms/General_Purpose_Forms/. Вместе с приложением автоматически загружаются соответствующие законодательные акты, определяющие требования для квалификация. Организация, освобожденная от уплаты налогов, должна обновлять свой статус каждые пять лет. Государственные и местные органы власти штата Невада и агентства федерального правительства освобождены от налогообложения по закону (NRS 372.325 и NAC 372.680), поэтому отказное письмо от Департамента не требуется.

Заявление на получение статуса освобожденного от уплаты налога представляет собой двухстраничную форму, которую можно загрузить на веб-сайте нашего Департамента по адресу: http://tax.nv.gov/Forms/General_Purpose_Forms/. Вместе с приложением автоматически загружаются соответствующие законодательные акты, определяющие требования для квалификация. Организация, освобожденная от уплаты налогов, должна обновлять свой статус каждые пять лет. Государственные и местные органы власти штата Невада и агентства федерального правительства освобождены от налогообложения по закону (NRS 372.325 и NAC 372.680), поэтому отказное письмо от Департамента не требуется.

Где мой номер освобождения от уплаты налога с продаж / использования?

Департамент имеет процесс утверждения для проверки организаций, подающих заявки

для религиозной / благотворительной / образовательной программы освобождения от уплаты налога с продаж / налога на пользование. На

разрешение, отказное письмо на фирменном бланке Департамента с номером исключения

будет выдан, а затем отправлен по почте в соответствующую организацию. NRS 372.3261

NRS 372.3261

Что такое «Сертификат перепродажи» и как он используется?

Если материальная личная собственность приобретается для перепродажи в розницу или для включения собственности в конечный продукт для продажи или перепродажи, этот покупатель может предоставить поставщик с «сертификатом перепродажи».Сертификат представляет собой заверение покупателя в том, что недвижимость предназначена для последующей перепродажи, и тогда будет взиматься налог. Сертификат должен содержать общее описание вида недвижимости, приобретаемой для перепродажи, а также имя покупателя и продавца. Если он доставляется в электронном виде, его не нужно подписывать. Сертификаты перепродажи за пределами штата приемлемы в Неваде, если они содержат вышеупомянутые требования.

Где я могу получить бланк «Свидетельство о перепродаже»?

Вы можете загрузить пустой сертификат перепродажи, перейдя на нашу страницу форм на веб-сайте нашего отдела: http: // tax.nv.gov/Forms/General_Purpose_Forms/

Как мне изменить уже поданную мной налоговую декларацию с продаж?

Невада не имеет специальной формы для внесения поправок в вашу налоговую декларацию. Ты

может внести поправки в ранее поданную декларацию по налогу с продаж / использования одним из двух способов:

Ты

может внести поправки в ранее поданную декларацию по налогу с продаж / использования одним из двух способов:

Метод A-Изменение индивидуальных налоговых деклараций:

1. Скопируйте налог с продаж / использования

доход за период (месяц / квартал), в котором продажи / использование были первоначально оплачены.

2. Напишите черным цветом «ИЗМЕНЕНО» в верхнем правом углу налоговой декларации.

3. Сквозные исходные данные для каждого округа, в котором изначально взимался налог.

сообщается, черным цветом, оставляя оригинальные цифры разборчивыми.

4. Введите исправленные цифры черным цветом рядом со сквозными цифрами.

5. Укажите сумму востребованного кредита.

6. Включите письменное объяснение и документацию, обосновывающую основу

кредитное требование.

7. Укажите, запрашивается ли возврат средств или кредит будет использован для

выполнить текущие / будущие налоговые обязательства.

Метод B — таблица, включающая :

1. Периоды (месяцы / кварталы), в которых налог был первоначально уплачен, и округ в

о каком налоге сообщалось изначально.

Периоды (месяцы / кварталы), в которых налог был первоначально уплачен, и округ в

о каком налоге сообщалось изначально.

2. Исходный размер налога и первоначальная сумма уплаченного налога и округ, в котором

сообщил.

3. Исправленная налоговая оценка и исправленная сумма налоговой задолженности / кредита, запрошенного для

каждый округ, в котором изначально был подан налоговый отчет.

4. Общая сумма налогового кредита, заявленного за все периоды во всех округах.

5. Включите письменное объяснение и документацию, обосновывающую основу

кредитное требование.

6. Укажите, запрашивается ли возврат или кредит будет использован для

выполнить текущие / будущие налоговые обязательства.

Как произвести оплату онлайн?

Щелкните «Платежи» в левой части страницы. Вы попадете в список ваших предприятий. Выберите компанию, за которую хотите произвести оплату. После этого вы перейдете на экран «Внести платеж».На этом экране у вас есть возможность произвести платеж или запланировать платеж.

Почему я все еще должен налог с продаж после того, как я подал заявление о банкротстве в соответствии с главой 7?

Назначен конкурсный управляющий для ликвидации ваших неиспользованных активов

и платите своим кредиторам в соответствии с приоритетом, установленным кодексом о банкротстве.

Обычно средств для погашения долгов не хватает, поэтому вы

изначально подала заявление о защите от банкротства. Выписка предоставляется

освободить вас от долгов.Однако разряд отменяет только те

виды долгов, которые подлежат погашению в соответствии с Кодексом о банкротстве.

Часто люди с удивлением обнаруживают, что некоторые виды долгов освобождены от уплаты налогов.

разряд и, следовательно, собираемый после разряда

предоставляется. Налог с продаж освобожден от разряда, предоставленного при банкротстве.

потому что это приоритетная налоговая задолженность. Ваша ответственность по уплате приоритетных налогов составляет

никогда не отменяется в соответствии с главой 7, потому что приоритетные налоги (включая

пени и пени) являются безнадежной задолженностью по ставке 11 U. S.C. sec 523

(а) (1) (А). Это дает Департаменту право продолжать сбор этого

задолженность после того, как выписка будет предоставлена. Если вы подали долг по главе 13

корректировка или реорганизация согласно главе 11, вы должны будете платить свои приоритетные налоги

через ваш план банкротства. Если ваше банкротство было прекращено или

преобразованный в главу 7, вам придется договориться с

Департамент по выплате остатка налога. Вам следует обсудить любые

юридические вопросы, которые могут возникнуть у вас с вашим адвокатом.

S.C. sec 523

(а) (1) (А). Это дает Департаменту право продолжать сбор этого

задолженность после того, как выписка будет предоставлена. Если вы подали долг по главе 13

корректировка или реорганизация согласно главе 11, вы должны будете платить свои приоритетные налоги

через ваш план банкротства. Если ваше банкротство было прекращено или

преобразованный в главу 7, вам придется договориться с

Департамент по выплате остатка налога. Вам следует обсудить любые

юридические вопросы, которые могут возникнуть у вас с вашим адвокатом.

Внести платеж

Бюджет штата Нью-Йорк на 2021–2022 годы заменил самую высокую ступень и ставку подоходного налога с населения на 2021 год тремя новыми ступенями и ставками, которые могут повлиять на расчетные налоговые платежи. Перед тем, как произвести или запланировать расчетный налоговый платеж, ознакомьтесь с изменениями в расчетном налоговом законодательстве, чтобы определить, повлияют ли эти изменения на ваши расчетные налоговые платежи на 2021 год.

Благодарим вас за интерес к оплате.Ваши налоговые доллары поддерживают услуги и программы, которые приносят пользу всем жителям Нью-Йорка.

Прокрутите ниже, чтобы просмотреть варианты оплаты, решения и варианты ответа, а также многое другое.

Если вы хотите получать будущие счета от налогового департамента через Интернет, лучший способ — создать учетную запись в онлайн-сервисах и запросить электронные сообщения для счетов и связанных уведомлений .

Оплатить счет или уведомление

Если вы получили счет или уведомление и вам необходимо произвести оплату, у вас есть варианты: использовать свою учетную запись Online Services для оплаты напрямую со своего банковского счета бесплатно или с помощью кредитной карты за определенную плату.

Нет учетной записи в онлайн-сервисах? Платите прямо со своего банковского счета бесплатно с помощью Quick Pay (только для физических лиц).

Оплатите счет или извещение

Сделать расчетный платеж по налогу на прибыль

Вы можете произвести расчетную уплату подоходного налога с индивидуальной или доверительной учетной записи в онлайн-сервисах. Платите напрямую со своего банковского счета или кредитной картой за определенную плату.

Если вам необходимо произвести расчетный налоговый платеж для партнерства, см. Раздел «Информация о партнерстве».

Уплатить расчетный налог на прибыль

Оплата открытого аудиторского дела

Перед тем, как вы получите счет, вы можете внести оплату в счет остатка открытого аудиторского дела через свою учетную запись Online Services.

Если вы получили счет (оценку) за аудиторское дело, не используйте этот онлайн-сервис , а не . Вместо этого см. Оплату счета или уведомление.

Оплата открытого аудиторского дела

Запросить договор рассрочки платежа (IPA)

Если вы не можете полностью оплатить налоговые счета, запросите IPA.Если вы соответствуете требованиям, вы будете вносить ежемесячные платежи в счет невыплаченного остатка.

Запрос IPA

Не согласен с уведомлением или счетом