Статья 36.1. Сберегательный и депозитный сертификаты / КонсультантПлюс

Статья 36.1. Сберегательный и депозитный сертификаты

(введена Федеральным законом от 23.04.2018 N 106-ФЗ)

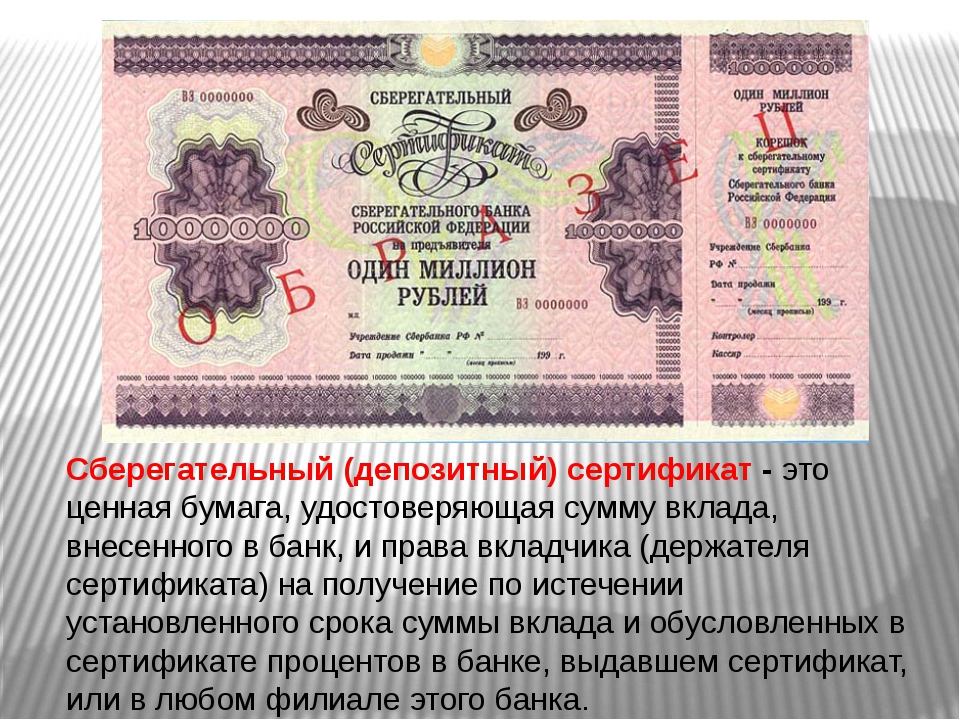

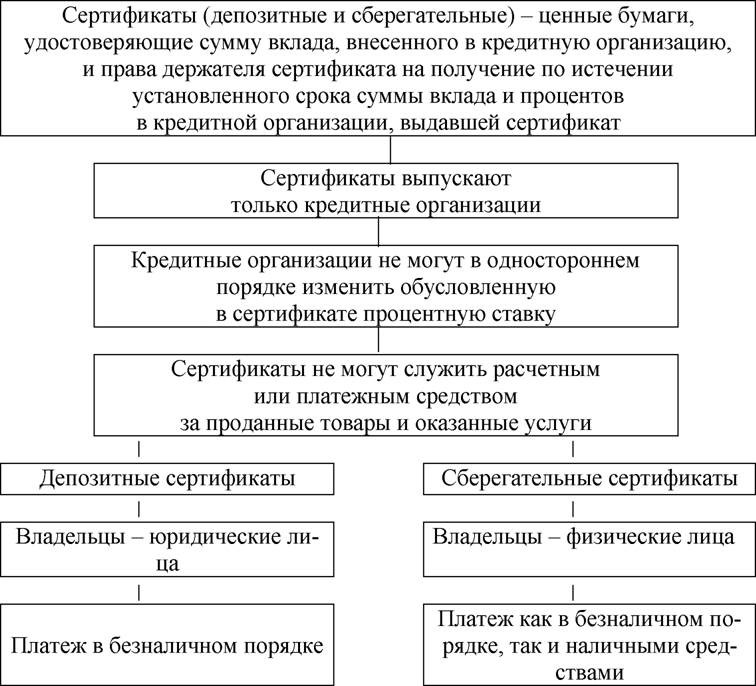

Сберегательный и депозитный сертификаты являются именными документарными ценными бумагами, удостоверяющими факт внесения вкладчиком в кредитную организацию суммы вклада на условиях, указанных в соответствующем сертификате, и право владельца такого сертификата на получение по истечении установленного сертификатом срока суммы вклада и обусловленных сертификатом процентов в кредитной организации, выдавшей сертификат. Сберегательный и депозитный сертификаты выдаются кредитной организацией на руки первому владельцу соответствующего сертификата, за исключением сберегательного и депозитного сертификатов, выданных на условиях обездвижения.

Условия, на которых выдаются сберегательные и депозитные сертификаты (далее также — условия выдачи), утверждаются коллегиальным исполнительным органом кредитной организации, если иное не установлено ее уставом.

Кредитная организация не вправе выдавать сберегательные и депозитные сертификаты до внесения Банком России информации о зарегистрированных условиях выдачи таких сертификатов в реестр, ведение которого осуществляет Банк России в установленном им порядке.

Сберегательные сертификаты выдаются кредитными организациями только физическим лицам, в том числе индивидуальным предпринимателям.

Депозитные сертификаты выдаются кредитными организациями только юридическим лицам. Обращение депозитных сертификатов осуществляется между юридическими лицами.

Кредитная организация, имеющая право на привлечение во вклады денежных средств физических и юридических лиц в соответствии с лицензией, выдаваемой Банком России, вправе выдавать сберегательные и депозитные сертификаты. Кредитная организация, имеющая право на привлечение во вклады денежных средств юридических лиц (без права на привлечение во вклады денежных средств физических лиц) в соответствии с лицензией, выдаваемой Банком России, вправе выдавать только депозитные сертификаты.

Переход прав на сберегательный и депозитный сертификаты осуществляется только при условии соблюдения ограничений на обращение соответствующего сертификата, установленных настоящей статьей.

Кредитная организация, выдавшая сберегательный или депозитный сертификат, ведет учет выданных сберегательных или депозитных сертификатов и прав на них.

Права владельца сберегательного или депозитного сертификата удостоверяются записями в системе учета выдавшей его кредитной организации. Внесение в систему учета записи, удостоверяющей права владельца сберегательного или депозитного сертификата, отражается в соответствующем сертификате, за исключением сберегательного и депозитного сертификатов, выданных на условиях обездвижения. Права, удостоверенные сберегательным или депозитным сертификатом, передаются в порядке, установленном для уступки требования (цессии), а также по основаниям, установленным законодательством Российской Федерации. Права на сберегательный или депозитный сертификат переходят к приобретателю с момента внесения соответствующей записи в систему учета выдавшей сберегательный или депозитный сертификат кредитной организации.

Кредитная организация, выдавшая сберегательный или депозитный сертификат, обязана по требованию владельца сберегательного или депозитного сертификата предоставить ему выписку или иной документ, подтверждающие факт внесения записи о его праве на сберегательный или депозитный сертификат в систему учета.

Кредитная организация представляет в Банк России по его требованию список лиц, являющихся владельцами сберегательных и депозитных сертификатов на определенный в указанном требовании день, не позднее чем в течение шести дней со дня поступления указанного требования.

Кредитная организация вправе выдавать сберегательные и депозитные сертификаты, содержащие условие отказа владельца соответствующего сертификата от права на получение вклада по его требованию.

Сберегательный или депозитный сертификат, удостоверяющий внесение вклада на условиях отказа владельца соответствующего сертификата от права на получение вклада по его требованию, должен содержать в своем тексте указание на отказ владельца соответствующего сертификата от права на получение вклада по его требованию.

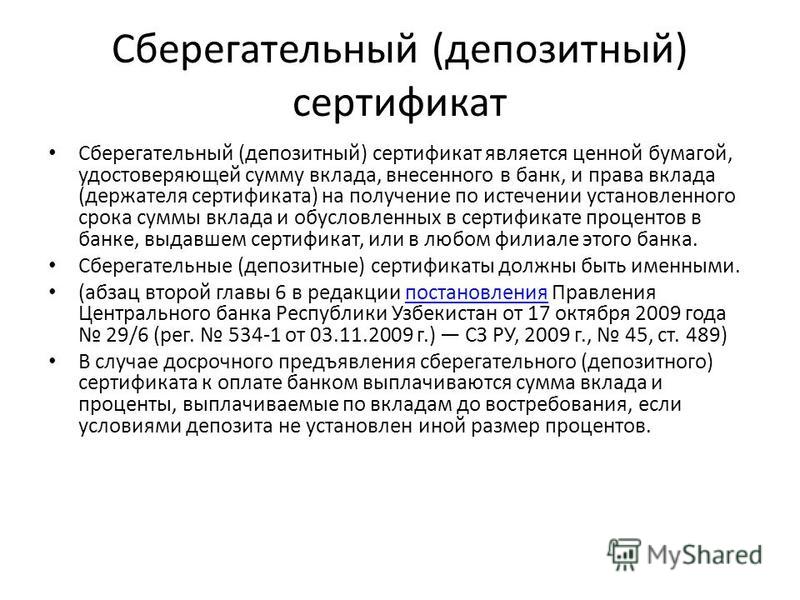

Если сберегательный или депозитный сертификат предусматривает право владельца соответствующего сертификата на получение вклада по его требованию, кредитной организацией при досрочном предъявлении сберегательного или депозитного сертификата к погашению выплачиваются сумма вклада и проценты в размере, выплачиваемом кредитной организацией по вкладам до востребования, если условиями сберегательного или депозитного сертификата не установлен иной размер процентов.

Состав обязательных реквизитов сберегательных и депозитных сертификатов устанавливается нормативным актом Банка России.

Открыть полный текст документа

ГК РФ Статья 844. Сберегательный и депозитный сертификаты / КонсультантПлюс

КонсультантПлюс: примечание.

Сберегательные и депозитные сертификаты, выданные до 01.06.2018, сохраняют свое действие на тех условиях, на которых они были выданы (ФЗ от 26.07.2017 N 212-ФЗ).

ГК РФ Статья 844. Сберегательный и депозитный сертификаты

(в ред. Федерального закона от 26.07.2017 N 212-ФЗ)

1. Сберегательный и депозитный сертификаты являются именными документарными ценными бумагами, удостоверяющими факт внесения вкладчиком в банк суммы вклада на условиях, указанных в соответствующем сертификате, и право владельца такого сертификата на получение по истечении установленного сертификатом срока суммы вклада и обусловленных сертификатом процентов в банке, выдавшем сертификат.

Владельцем сберегательного сертификата может быть только физическое лицо, в том числе индивидуальный предприниматель.

Сумма вклада, внесение которой удостоверено сберегательным сертификатом, подлежит страхованию в соответствии с законом о страховании вкладов физических лиц.

Владельцем депозитного сертификата может быть только юридическое лицо.

2. Проценты по сберегательному или депозитному сертификату устанавливаются и выплачиваются на утвержденных банком условиях и в сроки, определенные сберегательным или депозитным сертификатом.

3. Банк вправе выдавать сберегательные и депозитные сертификаты, условия которых не предусматривают право владельца соответствующего сертификата на получение вклада по требованию, при этом такой сертификат должен содержать указание на отсутствие права вкладчика на досрочное получение вклада по требованию.

4. Если сберегательные и депозитные сертификаты предусматривают право владельца соответствующего сертификата на получение вклада по требованию, банком при досрочном предъявлении требования владельца соответствующего сертификата о выдаче денежных средств выплачиваются сумма вклада и проценты в размере, выплачиваемом по вкладам до востребования, если условиями соответствующего сертификата не установлен иной размер процентов.

5. Сберегательные или депозитные сертификаты могут выдаваться на условиях обездвижения (статья 148.1), в том числе обездвижения путем их хранения в выдавшем банке при условии, что такой банк в соответствии с законом вправе осуществлять хранение документарных ценных бумаг и (или) учет прав на ценные бумаги. В случае обездвижения такие сертификаты не выдаются на руки их владельцам, а права владельцев таких сертификатов закрепляются в одном сертификате, реквизиты которого устанавливаются Банком России.

Открыть полный текст документа

Сберегательные сертификаты Сбербанка России — СберБанк

С 1 июня 2018 года Сбербанк прекратил продажу и приём на хранение сберегательных сертификатов.

Сберегательный сертификат — это ценная бумага, которая оформляется на предъявителя.

Сберегательный сертификат, подобно вкладу, предназначен для хранения и приумножения денежных средств.

| Условия начисления процентов | Проценты начисляются в конце срока |

| Условия досрочного расторжения | При востребовании Сберегательного сертификата доход начисляется исходя из фактического срока хранения денежных средств по процентной ставке 0,01% годовых. |

| Условия пролонгации | Пролонгация не предусмотрена |

Особые условия | Сберегательный сертификат можно подарить друзьям либо родственникам (сертификат не именной – достаточно просто передать его). |

Почему сберегательные сертификаты больше не продаются?

Поправки в Гражданский кодекс (Федеральный закон №212-ФЗ от 26.07.2017) запрещают продажу ценных бумаг на предъявителя с 01.06.2018.

У меня есть на руках сберегательный сертификат Сбербанка. Я смогу его погасить?

Да, вы можете погасить сертификат за один визит в банк. Перед визитом позвоните в кол-центр Сбербанка по номеру 900 с мобильного и уточните, доступна ли услуга в вашем офисе — если нет, вам порекомендуют другой ближайший офис.

Мой сертификат находится на хранении в Сбербанке. Я могу забрать его себе или погасить?

Да. Если хотите погасить сертификат, пожалуйста, за 3-5 дней до выдачи предупредите об этом сотрудников офиса.

Обратите внимание!

Операции со Сберегательными сертификатами осуществляются не во всех отделениях Сбербанка.

Контакты: 8 (800) 555-55-50

Основные условия выпуска, оплаты и обращения сберегательных сертификатов на предъявителя ПАО Сбербанк

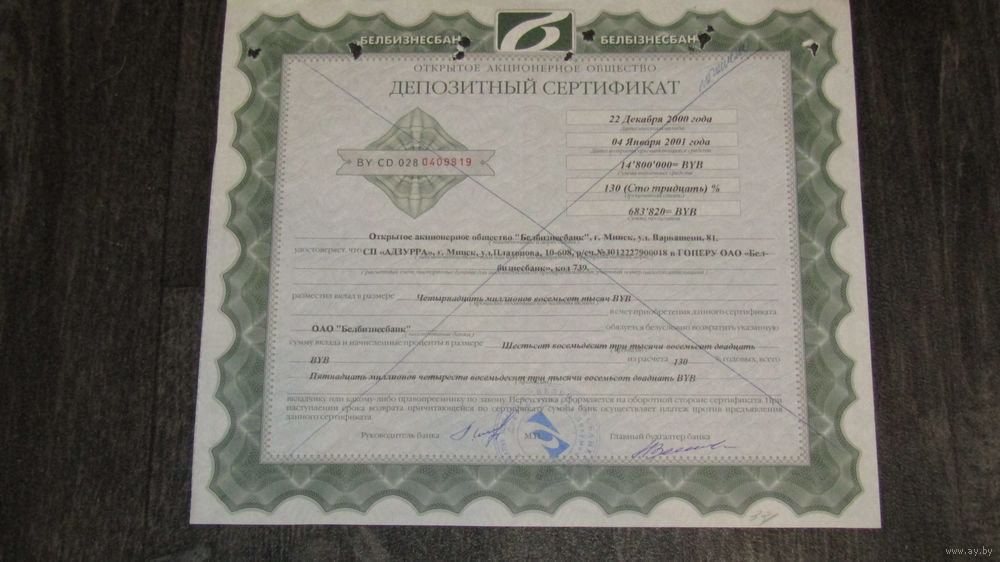

Депозитные сертификаты

Депозитный сертификат – эта ценная бумага, удостоверяющая сумму депозиты, внесенного в Банк. При этом не требуется открытие депозитного счета, что уменьшает количество документов, представляемых Банку.Депозитные сертификаты выпускаются только юридическим лицам и номинируются исключительно в российских рублях.

Проценты по сертификатам выплачиваются в конце срока в соответствии с утвержденными процентными ставками. Банк обязан выплатить номинальную сумму депозитного сертификата по первому требованию его владельца, даже до наступления срока возврата депозита, указанного в сертификате. Однако при досрочном погашении Банк выплачивает проценты по пониженной ставке.

«Газпромбанк» (Акционерное общество) выпускает 2 вида депозитных сертификатов:

- именные депозитные сертификаты;

- депозитные сертификаты на предъявителя;

Депозитные сертификаты не могут служить расчетным или платежным средством за проданные товары или оказанные услуги, но могут быть предметом договора купли-продажи ценных бумаг.

Для передачи прав требования по именному депозитному сертификату необходимо оформить цессию на оборотной стороне сертификата и акт приема-передачи.

Документы, на основании которых производится выпуск депозитных сертификатов, размещены в разделе «Документы и бланки».

Выдача депозитного сертификата уполномоченному лицу приобретателя производится на основании Доверенности и при наличии карточки образцов подписи и оттиска печати организации, в которой содержится образец подписи руководителя, подписавшего доверенность. Возможно предоставление оригинала карточки, удостоверенной нотариусом, либо ее нотариально заверенной копии.

Для погашения депозитного сертификата в Банк необходимо предоставить оригинал депозитного сертификата, заполненное заявление за подписью уполномоченного органа лица организации, имеющего право подписи, карточка образцов подписи и оттиска печати организации1, в которой содержится образец подписи руководителя (возможно предоставление оригинала карточки, удостоверенной нотариусом, либо ее нотариально заверенной копии), а также соответствующие документа согласно перечню, приведенному в разделе «Документы и бланки». Перечисление денежных средств по депозитным сертификатам осуществляется на следующий рабочий день после предъявления их к погашению.

1 Подлинность собственноручных подписей лиц, наделенных правом подписи, указанных в карточке, должны быть удостоверены нотариально или должностным лицом посольств или консульства (в соответствии с требованиями, установленными законодательством РФ).

Банковский сертификат, какие существуют виды, сроки обращения банковских сертификатов

Банковский сертификат — это официальное свидетельство банка на право требования денежных средств, оформленное в письменной форме. Другими словами, это разновидность ценных бумаг, подтверждающая право владельца на банковский вклад и проценты по нему. Инвесторами (владельцами сертификата) могут быть любые физические и юридические лица, а эмитентом сертификата (учреждением, выпустившим сертификат) – только банк.

Другими словами, это разновидность ценных бумаг, подтверждающая право владельца на банковский вклад и проценты по нему. Инвесторами (владельцами сертификата) могут быть любые физические и юридические лица, а эмитентом сертификата (учреждением, выпустившим сертификат) – только банк.

Содержание

Скрыть- Виды банковских сертификатов

- Сроки обращения банковских сертификатов и другие значимые условия

- Что такое банковский сберегательный сертификат

- Основные отличия классического банковского вклада и сберегательного сертификата

- Как заработать на банковских сертификатах

- Особенности банковских сертификатов

- Реквизиты банковских сертификатов

- В чем ценность банковских сертификатов?

- Преимущества и недостатки сертификатов по сравнению с накопительными вкладами

- Как оформить сберегательный сертификат?

Виды банковских сертификатов

Сертификаты могут быть именными или на предъявителя. В последнем случае право требования причитающихся по сертификату денежных обязательств имеет каждый, кто предъявляет эти ценные бумаги к оплате. Также сертификаты могут быть сберегательными или депозитными для юридических и физических лиц.

В последнем случае право требования причитающихся по сертификату денежных обязательств имеет каждый, кто предъявляет эти ценные бумаги к оплате. Также сертификаты могут быть сберегательными или депозитными для юридических и физических лиц.

Банковские сертификаты принято дифференцировать по нескольким признакам. Существуют сберегательные и депозитные сертификаты, предназначенные отдельно для юридических и физических лиц. Они различаются не только по форме вклада, но и по формальным признакам и некоторым правилам их оборота, устанавливаемых обычно эмитентом.

Банковские сертификаты существуют не только в сфере гражданского оборота. На межгосударственном уровне страны используют их в качестве способа привлечения внешних ресурсов, в том числе и от иностранных контрагентов. В некоторых случаях права не сертификаты приобретает государство.

Сроки обращения банковских сертификатов и другие значимые условия

Выпущенные единично или серийные банковские сертификаты по срокам обращения могут быть срочными и до востребования. Под срочными понимаются те, обязательства по которым у банка возникают при наступлении определённой даты или по завершении периода действия сертификата. По срочным банковским сертификатам обычно предлагаются более выгодные условия размещения денежных средств с лучшими процентными ставками.

Под срочными понимаются те, обязательства по которым у банка возникают при наступлении определённой даты или по завершении периода действия сертификата. По срочным банковским сертификатам обычно предлагаются более выгодные условия размещения денежных средств с лучшими процентными ставками.

Что такое банковский сберегательный сертификат

Банки предлагают клиентам вместо депозитного счета вложить деньги в сберегательный сертификат, поэтому важно понимать, что такое банковский сберегательный сертификат и стоит ли его покупать. Эта ценная бумага с множеством степеней защиты, по сути, является обычным депозитом. Для хранения денег в банке люди используют депозитные счета, сберегательный сертификат подходит для тех же целей, но его можно подарить, заложить или продать. Клиент приобретает эту бумагу на фиксированный срок, чаще от трех месяцев до нескольких лет. После окончания оговоренного срока банк возвращает клиенту его средства с процентами.

Основные отличия классического банковского вклада и сберегательного сертификата

В отличие от депозитного счета в банке, вложенные средства в сберегательный сертификат на предъявителя не страхуются государством. Сертификат можно погасить досрочно. Как и при депозите, в этом случае держатель ценной бумаги получит проценты по вкладу «до востребования». Обналичить сертификат можно в любом отделении банка в отличие от классического банковского вклада, который закрывают там же, где и открывают.

Сертификат можно погасить досрочно. Как и при депозите, в этом случае держатель ценной бумаги получит проценты по вкладу «до востребования». Обналичить сертификат можно в любом отделении банка в отличие от классического банковского вклада, который закрывают там же, где и открывают.

Основные отличия классического банковского вклада и Сберегательного сертификата в том, что есть возможность передать его другому лицу. Для этого не потребуется писать никаких заявлений в банке или у нотариуса. На обороте ценной бумаги прописывается дата передачи сертификата, паспортные данные дарителя и получателя. Вторым, не менее важным отличием сертификата от депозита, является то, что его можно оставить в залог при кредитовании в любом банке.

Как заработать на банковских сертификатах

Если есть свободная сумма денег, которая не понадобится некоторое время, то ее можно «заставить» поработать. Покупка сертификата является не способом сохранить свои деньги, а скорее получить доход. Клиент вкладывает деньги в ценные бумаги финансовой организации, поэтому должен понимать, как заработать на банковских сертификатах. Степень дохода от ценных бумаг определяется количеством денег, вложенных в банковский сертификат и сроком его действия. Стоит учитывать, что процент по сертификату выше, чем при вкладе на счет, но и риски больше. Сертификаты не застрахованы, поэтому существует вероятность потерять все вложенные финансы.

Клиент вкладывает деньги в ценные бумаги финансовой организации, поэтому должен понимать, как заработать на банковских сертификатах. Степень дохода от ценных бумаг определяется количеством денег, вложенных в банковский сертификат и сроком его действия. Стоит учитывать, что процент по сертификату выше, чем при вкладе на счет, но и риски больше. Сертификаты не застрахованы, поэтому существует вероятность потерять все вложенные финансы.

Особенности банковских сертификатов

Кроме преимуществ имеются не очень хорошие особенности банковских сертификатов. «Именные» сертификаты при передаче третьим лицам попадают под закон об уплате налогов. При обналичивании «именной» ценной бумаги не покупателем, придется заплатить 13% налога от первоначальной стоимости. Избежать лишних трат получится, если предъявить в налоговую инспекцию документы, подтверждающие расходы на приобретение бумаги от банка. Сертификат «на предъявителя» не попадает под этот налог, поэтому пользуется большим спросом. Но и тут есть «подводные камни». Сертификат «на предъявителя» не попадает под закон о страховании вкладов в отличие от «именных». Если банк лишат лицензии или наложат запрет на получение платежей, то держатели сертификатов на предъявителя не получат предусмотренную законом сумму.

Но и тут есть «подводные камни». Сертификат «на предъявителя» не попадает под закон о страховании вкладов в отличие от «именных». Если банк лишат лицензии или наложат запрет на получение платежей, то держатели сертификатов на предъявителя не получат предусмотренную законом сумму.

Реквизиты банковских сертификатов

Если в банковском сертификате нарушены обязательные реквизиты или особенности оформления, то он признается недействительным. Исправления в этом документе не допустимы, но если возникли во время цессии, то должны быть подтверждены у нотариуса. Банковскими служащими обязательно проверяются все 12 реквизитов. Ценные бумаги изготавливаются промышленным способом по установленному стандарту. Запоминать реквизиты на память нет необходимости, всегда можно посмотреть образец.

Важно запомнить реквизиты банковских сертификатов, которые необходимо заполнить: сумма вложенных денег, временя их истребования, процентная ставка. Необходимо проверить подписи работников банка, их должно быть не менее двух. Внизу ценной бумаги находится «корешок сберегательного сертификата», который имеет номер и серию самого документа. Вписав в него паспортные данные лица, которому есть желание передать сертификат, можно торжественно вручить подарок новому обладателю вместе со всеми правами на этот документ. Для переуступки прав на депозитные сертификаты тоже имеются корешки или приложения, иногда данные прописываются на задней стороне ценной бумаги.

Внизу ценной бумаги находится «корешок сберегательного сертификата», который имеет номер и серию самого документа. Вписав в него паспортные данные лица, которому есть желание передать сертификат, можно торжественно вручить подарок новому обладателю вместе со всеми правами на этот документ. Для переуступки прав на депозитные сертификаты тоже имеются корешки или приложения, иногда данные прописываются на задней стороне ценной бумаги.

В чем ценность банковских сертификатов?

Особых доходов от этих бумаг ожидать не приходится, поэтому желательно выяснить, в чем ценность банковских сертификатов. Прежде всего, банковский сертификат – это ценная бумага, которой можно распоряжаться на свое усмотрение: подарить, продать, отдать в счет долга, заложить. С помощью документа легко расплатиться по долгам, просто переписав сертификат на кредитора. В критические моменты жизни ценную бумагу можно обменять на деньги, продав частному лицу или сдав в банк. Банковский сертификат – это хороший подарок. В некоторых случаях подобные бумаги используют как документы, подтверждающие наличие денег в банке.

В некоторых случаях подобные бумаги используют как документы, подтверждающие наличие денег в банке.

Преимущества и недостатки сертификатов по сравнению с накопительными вкладами

На самом деле между депозитным счетом и банковским сертификатом много общего. Клиент банка использует эти продукты с целью размещения на определенный срок денежной суммы и получения за это процентов. В том и другом случае забрать деньги из банка можно в любое время.

Рассмотрим подробнее преимущества и недостатки сертификатов по сравнению с накопительными вкладами.

- Сертификат является документом на предъявителя, поэтому обналичить его может другой человек, с депозитным вкладом эти действия не допустимы.

- Обналичить сертификат просто в любом городе страны.

- По сертификату применяется повышенная процентная ставка, поэтому доход будет больше, чем при хранении денег на счете.

- Несмотря на то, что годовые проценты по сертификату высокие, при досрочной сдаче документа в банк проценты теряются, клиент получит доход как при вкладе «до востребования».

- После окончания срока действия сертификата не предусмотрено его автоматическое продление.

- Сертификат на предъявителя не участвует в программе страхования вкладов, поэтому процент за бумаги повышенный.

Как оформить сберегательный сертификат?

Рассмотрев все плюсы и минусы, кто-то решится приобрести ценные бумаги от банка. Для этого необходимо понимать, как оформить сберегательный сертификат. Процесс оформления этой ценной бумаги очень простой.

- Следует определиться с количеством приобретаемых сертификатов и сроком их использования. От этого зависят условия приобретения ценных бумаг и непосредственно сумма дохода.

- В отделении банка необходимо будет сотруднику предъявить паспорт и внести необходимую денежную сумму за приобретаемый сертификат. Купить сертификат по желанию клиента возможно двумя способами – заплатить наличными деньгами или произвести оплату с личного счета в банке.

Для безопасности клиента банк предлагает услугу по хранению ценных бумаг, для этого составляется соответствующий договор.

Совет от Сравни.ру: При выборе банковского сертификата обязательно учитывайте порядок выплаты дивидендов. Существует два вида сертификатов: выплачиваемые регулярно по истечении определенного обозначенного расчётного срока (месяц, год), те, по которым проценты выплачиваются в день погашения сертификата. Второй вариант всегда предполагает более выгоден держателям сертификатов. Одновременно с этим, если эмитент регулярно выплачивает текущие процентные платежи по сертификату, это служит дополнительной гарантией его ответственности и платежеспособности.

Сберегательный и депозитный сертификат- что это

Гражданский Кодекс и банковское законодательство предусматривают оформление депозитных сертификатов. Рассмотрим особенности их применения подробнее.

Депозитный сертификат: что это?

В соответствии с положениями ст. 844 ГК РФ сберегательный (депозитный) сертификат — ценная бумага, являющаяся именным документом и удостоверяющая:

- внесение вкладчиком в кредитную организацию суммы вклада на условиях, отраженных в сертификате;

- право владельца сертификата на получение по истечении срока, указанного в документе, суммы вклада, а также прописанных в сертификате процентов.

То, что документ считается именным, означает, что операции по нему может осуществлять только владелец сертификата, а не любой предъявитель. Ранее в ГК РФ было предусмотрено оформление сертификатов на предъявителя, но с 1 июня 2018 года данная норма Кодекса утратила силу (Закон от 26.07.2017 № 212-ФЗ).

Сберегательный сертификат отличается от депозитного тем, что владельцем первого может быть только физлицо (в том числе ИП), а второго — только юрлицо (п. 1 ст. 844 ГК РФ). Сумма вклада по сберегательному сертификату подлежит страхованию в соответствии с законом о страховании вкладов от 23.12.2003 № 177-ФЗ. По депозитному сертификату такая страховка не предусмотрена (подп. 2 п. 2 ст. 5 Закона № 177-ФЗ). Таким образом, как номинал депозитного сертификата, так и проценты по нему не защищены системой страхования вкладов, даже если документ выписан на юрлицо, по тем или иным критериям подпадающее под действие Закона № 177-ФЗ.

По общему правилу, владелец сертификата обналичивает его со всеми полагающимися процентами при наступлении даты востребования, которая указывается в документе (п. 1.1 положения ЦБ РФ от 03.07.2018 № 645-П). Установленный в отношении вклада, который удостоверяет сберегательный или депозитный сертификат, срок может быть разным — от нескольких месяцев до нескольких лет.

1.1 положения ЦБ РФ от 03.07.2018 № 645-П). Установленный в отношении вклада, который удостоверяет сберегательный или депозитный сертификат, срок может быть разным — от нескольких месяцев до нескольких лет.

Сберегательный или депозитный сертификат банки могут оформлять с условием, что у владельца нет права на досрочное получение вклада с начисленными процентами по требованию (п. 3 ст. 844 ГК РФ). Если же получение средств до истечения срока сертификата возможно, то только с минимальными процентами, устанавливаемыми для вкладов «до востребования», если самим сертификатом не предусмотрено иного (п. 4 ст. 844 ГК РФ).

Рассмотрим теперь, каким образом сберегательные и депозитные сертификаты банка могут применяться на практике.

Для чего нужны депозитные и сберегательные сертификаты

Сберегательный сертификат — официальный документ, включенный Банком России в перечень финансовых продуктов (письмо ЦБ РФ от 11.09.2020 № ИН-06-59/130). Регулятор рекомендует отражать в таких сертификатах ряд сведений, информативных для клиента банка — в частности, о ставке, а также о дополнительных условиях, влияющих на нее. Применение сертификатов, таким образом, может способствовать более прозрачным взаимоотношениям между банками и физлицами: вся информация по вкладу, удостоверяемому сертификатом, наглядно отображается на одной странице документа.

Применение сертификатов, таким образом, может способствовать более прозрачным взаимоотношениям между банками и физлицами: вся информация по вкладу, удостоверяемому сертификатом, наглядно отображается на одной странице документа.

Сберегательный сертификат, даже именной, можно переуступить другому физическому лицу: он может затем обналичить документ в банке на условиях, прописанных в сертификате. В этих целях в состав сертификата включается реквизит, предусматривающий совершение на документе именной передаточной записи. Право на переуступку вклада одним физлицом другому, в свою очередь, не предусмотрено законодательством.

Оформление сберегательного сертификата не предполагает наличия у физлица счета в банке с подключенной системой дистанционного банковского обслуживания (ДБО). Таким образом, размещенные посредством сертификата денежные средства будут защищены от мошенничества со взломом доступа к ДБО. В этом преимущество сертификата для вкладчиков, настроенных консервативно в отношении дистанционных механизмов взаимодействия с банками.

Банковский депозитный сертификат — довольно рискованный с точки зрения защищенности инвестируемых сумм финансовый продукт для юридического лица. Обязательства по нему гарантируются только лишь ресурсами самого банка, и в этом смысле рассматриваемый документ близок к облигации. Но во многих случаях облигация и депозитный сертификат сильно отличаются по доходности не в пользу второго документа.

Таким образом, практическую целесообразность в применении депозитного сертификата юрлицом, с учетом положений действующего законодательства, определить сложно. С точки зрения обеспечения защиты инвестиций проще оформить вклад, попадающий под действие Закона № 177-ФЗ. А с точки зрения обеспечения доходности — выгоднее купить облигацию надежного эмитента, например, крупного банка: доходность по таким бумагам может в несколько раз превышать ставки по депозитам.

Вместе с тем, перспективы применения сберегательных сертификатов физлицами также не самые очевидные. Выше мы отметили, что с 1 июня 2018 года ГК РФ не предусматривает оформления сертификатов на предъявителя. В связи с чем многие банки фактически прекратили деятельность по выдаче таких документов, несмотря на то, что оформление именных сертификатов допускается законодательством. В случае, если у физлица на руках остался сертификат на предъявителя, его можно обналичить при обращении в банк, выдавший документ.

В связи с чем многие банки фактически прекратили деятельность по выдаче таких документов, несмотря на то, что оформление именных сертификатов допускается законодательством. В случае, если у физлица на руках остался сертификат на предъявителя, его можно обналичить при обращении в банк, выдавший документ.

Читайте также: Страхование вкладов: сумма возмещения – 2020 изменена

Мониторинг законодательства и судебной практики №42 (24 апреля

| ПРОЕКТЫ БАНКА РОССИИ |

Банк России подготовил проект положения о депозитных и сберегательных сертификатах

На официальном сайте Банка России опубликован проект Положения «О требования к условиям выдачи сберегательных и депозитных сертификатов кредитных организаций, порядку их регистрации и внесения в реестр, раскрытию о них информации, а также к составу обязательных реквизитов сберегательных и депозитных сертификатов кредитных организаций и реквизитам сертификата, закрепляющего права владельцев сберегательных и депозитных сертификатов, выдаваемых на условиях обездвижения, на территории Российской Федерации» (далее – проект Положения).

Проект Положения разработан в развитие статьи 36.1, внесенной в Федеральный закон «О банках и банковской деятельности» Федеральным законом от 23.04.2018 № 106-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации и признании утратившими силу отдельных положений законодательных актов Российской Федерации» (далее – Федеральный закон № 106-ФЗ), о котором мы писали в Обзоре изменений законодательства за период с 9 апреля 2018 года по 23 апреля 2018 года.

Напомним, что в соответствии с Федеральным законом № 106-ФЗ сберегательный и депозитный сертификаты (далее совместно именуются – банковские сертификаты) являются именными документарными ценными бумагами, удостоверяющими факт внесения вкладчиком в кредитную организацию суммы вклада на условиях, указанных в соответствующем сертификате, и право владельца такого сертификата на получение по истечении установленного сертификатом срока суммы вклада и обусловленных сертификатом процентов в кредитной организации, выдавшей сертификат.

Права владельца банковского сертификата удостоверяются записями в системе учета выдавшей его кредитной организации. Кредитная организация обязана вести учет в бумажной или в электронной форме, выданных ею или ее филиалами сберегательных и депозитных сертификатов, а также прав на них в системе учета депозитных и сберегательных сертификатов (далее – система учета).

Сберегательные или депозитные сертификаты, владельцы которых имеют одинаковые права, могут выдаваться на условиях обездвижения в случае, если кредитная организация вправе осуществлять хранение таких сертификатов на основании лицензии на осуществление депозитарной деятельности.

Проектом Положения определяются обязательные реквизиты, которые должны содержать сберегательный или депозитный сертификаты, а также указывается, что сертификаты могут содержать иные реквизиты по усмотрению кредитной организации, условии, что включение таких реквизитов не будет противоречить законодательству Российской Федерации. В случае отсутствия в сберегательном или депозитном сертификате какого-либо из обязательных в соответствии с Положением реквизитов влечет его недействительность.

Условия, на которых выдаются депозитные и сберегательные сертификаты (далее – условия выдачи сертификатов), утверждаются коллегиальным исполнительным органом кредитной организации, если иное не установлено ее уставом. Проектом Положения определяются обязательные требования к условиям выдачи сертификатов.

Условия выдачи сертификатов подлежат регистрации в Банке России не позднее 30 дней с даты их утверждения уполномоченным органом кредитной организации.

Решение о регистрации или отказ в регистрации условий выдачи сертификатов будет приниматься Банком России в течение 10 рабочих дней с даты поступления всех документов, предусмотренных проектом Положения.

Проектом Положения предусматривается и более короткий срок для регистрации условий выдачи сертификатов – в пять рабочих дней при условии, что:

(1) аналогичные условия выдачи сертификатов, за исключением процентной ставки (порядка ее определения), были зарегистрированы Банком России ранее,

(2) кредитная организация при предоставлении документов для регистрации условий выдачи сертификатов указало на факт регистрации аналогичных условий выдачи сертификатов.

Отказом в регистрации условий выдачи сертификатов могут послужить:

- несоответствие документов, предоставленных для регистрации условий выдачи сертификатов, требованиям, установленным федеральными законами и Положением;

- наличие в условиях выдачи сертификатов положений, не соответствующих требованиям, установленным федеральными законами и Положением, а также неполной или недостоверной информации.

Проектом Положения предусматривается запрет регистрации двух или более аналогичных условий выдачи сертификатов при условии, что срок выдачи таких сертификатов еще не истек.

При погашении всех депозитных или сберегательных сертификатов либо при отсутствии обращающихся сертификатов, кредитная организация по решению уполномоченного органа кредитной организацией, в компетенцию которого входит утверждение условий выдачи сертификатов, вправе аннулировать зарегистрированные условия выдачи сертификатов. Банк России при условии предоставления кредитной организацией документов, предусмотренных проектом Положения, принимает решение об аннулировании условий выдачи сертификатов в течение пяти рабочих дней.

Кредитная организация обязана не позднее одного рабочего дня с даты регистрации условий выдачи сертификатов раскрыть об этом информацию на официальном сайте в сети Интернет.

Условия выдачи сертификатов должны быть доступны для ознакомления на сайте кредитной организации до момента погашения всех сберегательных или депозитных сертификатов и до внесения в реестр, в котором содержатся сведения обо всех зарегистрированных условиях выдачи сертификатов. Ведение реестра, содержащего сведения о зарегистрированных условиях выдачи сертификатов (далее – реестр), осуществляет Департамент корпоративных отношений Банка России. Доступ к сведениям в реестре осуществляется путем его опубликования на сайте Банка России в сети Интернет, которые планируется обновлять не реже одного раза в неделю.

Сведения из реестра могут быть предоставлены любому заинтересованному лицу в виде выписки из реестра по форме, утверждаемой проектом Положения.

Положение вступит в силу по истечении 10 дней с даты его официального опубликования.

Ознакомиться с текстом указания можно на официальном сайте Банка России.

Разработан порядок уведомления эмитентами об ограничениях по раскрытию информации

Проект указания Банка России «О порядке и форме информирования эмитентом Банка России об ограничениях по раскрытию информации в соответствии с требованиями статьи 30 Федерального закона «О рынке ценных бумаг» (далее – проект указания) разработан в развитие положений статьи 30.1 Федерального закона от 22.04.1996 № 39-ФЗ «О рынке ценных бумаг», пунктом 6 которой предусмотрено, что эмитенты, на которых распространяются требования статьи 30 Федерального закона «О рынке ценных бумаг» по раскрытию информации о ценных бумагах, в случаях, устанавливаемых Правительством Российской Федерации, вправе не осуществлять раскрытие информации, (или) ограничить состав и (или) объем такой информации, а также лиц, в отношении которых эмитенты вправе не осуществлять раскрытие информации, подлежащей такому раскрытию, и (или) вправе ограничить состав и (или) объем такой информации.

В настоящее время Постановлением Правительства Российской Федерации от 15.01.2018 № 10 определены случаи освобождения акционерного общества и общества с ограниченной ответственностью от обязанности раскрывать или предоставлять информацию, касающуюся крупных сделок или сделок с заинтересованностью.

Проектом указания устанавливается форма соответствующего уведомления эмитента, способ направления уведомления в Банк России, а также принцип разграничения полномочий между Банком России и территориальным учреждением Банка России, по приему указанных уведомлений.

Планируется, что указание будет принято во втором полугодии 2018 года и вступит в силу по истечении 10 дней с даты его официального опубликования.

Лучшие цены на компакт-диски на 1 год на декабрь 2021 года

Депозитные сертификаты (CD) — это надежные средства сбережения для инвесторов, стремящихся избежать риска. Если вы храните свои средства в банке в течение всего срока, будь то три месяца, год или дольше, вы можете рассчитывать на возврат своего первоначального депозита плюс проценты.

Годовой компакт-диск, вероятно, не будет иметь самых высоких ставок на рынке. Но преимущество краткосрочных компакт-дисков заключается в возможности перевести деньги на счет с более высокой доходностью, если таковой имеется.

Подсчитайте, сколько процентов вы можете заработать, используя калькулятор CD Bankrate, и используйте полученные данные для сравнения предложений, чтобы определить, что лучше для вас.

Сводка лучших годовых ставок CD на декабрь 2021 года

- Comenity Direct: 0,65% годовых, минимальный депозит 1500 долларов

- Live Oak Bank: 0,65% годовых, минимальный депозит 2500 долларов

- Первый интернет-банк штата Индиана: 0,60% годовых, минимальный депозит 1000 долларов

- Sallie Mae Bank: 0,60% годовых, минимальный депозит 2500 долларов

- Банк союзников: 0.55% APY, минимальный депозит $ 0

- Barclays Bank: 0,55% годовых, минимальный депозит $ 0

- Synchrony Bank: 0,55% годовых, минимальный депозит 0 долларов

- Marcus от Goldman Sachs: 0,55% годовых, минимальный депозит 500 долларов

- Limelight Bank: 0,55% годовых, минимальный депозит 1000 долларов

- TIAA Bank: 0,55% годовых, минимальный депозит 1000 долларов

- Discover Bank: 0,55% годовых, минимальный депозит 2500 долларов

- TAB Bank: 0,50% годовых, минимальный депозит 1000 долларов

Примечание. Годовая процентная доходность (APY) указана по состоянию на ноябрь.29 августа 2021 г. Редакция Bankrate регулярно обновляет эту информацию, как правило, раз в две недели. APY могли измениться с момента последнего обновления. Цены на некоторые продукты могут отличаться в зависимости от региона.

Годовая процентная доходность (APY) указана по состоянию на ноябрь.29 августа 2021 г. Редакция Bankrate регулярно обновляет эту информацию, как правило, раз в две недели. APY могли измениться с момента последнего обновления. Цены на некоторые продукты могут отличаться в зависимости от региона.

Bankrate. Руководство по выбору правильной ставки CD

Почему вы можете доверять Bankrate

Bankrate имеет более четырех десятилетий опыта в области финансовых публикаций, поэтому вы знаете, что получаете информацию, которой можно доверять. Bankrate родился в 1976 году как «Bank Rate Monitor», печатное издание для банковской отрасли, и работает в сети с 1996 года.Сотни ведущих публикаций полагаются на Bankrate. Такие агентства, как The Wall Street Journal, USA Today, The New York Times, CNBC и Bloomberg, полагаются на Bankrate как на надежный источник финансовых показателей и информации.

Методология определения лучших ставок CD для Bankrate

В Bankrate мы стремимся помочь вам принимать более разумные финансовые решения. Мы следуем строгим правилам, чтобы наши редакционные материалы были объективными и не подвергались влиянию рекламодателей. Наша редакционная группа не получает прямого вознаграждения от рекламодателей, а наш контент тщательно проверяется на предмет достоверности.

Мы следуем строгим правилам, чтобы наши редакционные материалы были объективными и не подвергались влиянию рекламодателей. Наша редакционная группа не получает прямого вознаграждения от рекламодателей, а наш контент тщательно проверяется на предмет достоверности.

Bankrate регулярно опрашивает около 70 широко доступных финансовых учреждений, включая крупнейшие банки и кредитные союзы, а также ряд популярных онлайн-банков.

Чтобы найти лучшие компакт-диски, наша редакционная группа анализирует различные факторы, такие как: APY, минимум, необходимый для получения этого APY (или для открытия компакт-диска), и есть ли он в широком доступе. Все счета на этой странице застрахованы Федеральной корпорацией страхования депозитов (FDIC).

Выбирая лучший компакт-диск для вас, подумайте о том, для чего нужны деньги и когда вам понадобится доступ к ним, чтобы избежать штрафов за досрочное снятие средств.

Лучшие банки, предлагающие 12-месячные ставки по CD на декабрь 2021 года

Comenity Direct: 0,65% годовых, минимальный депозит 1500 долларов

Comenity Direct запущен в апреле 2019 года. Это онлайн-банк, предлагающий высокодоходные сберегательные продукты и компакт-диски. Comenity Direct предлагает пять условий на компакт-дисках.

Это онлайн-банк, предлагающий высокодоходные сберегательные продукты и компакт-диски. Comenity Direct предлагает пять условий на компакт-дисках.

Comenity Direct — это бренд Comenity Capital Bank, который существует уже 30 лет. Comenity — это банк, выпускающий многие популярные брендовые кредитные карты.

Live Oak Bank: 0,65% годовых, минимальный депозит 2500 долларов.

Live Oak Bank предлагает семь условий CD, от шести месяцев до пяти лет.Для всех компакт-дисков требуется минимальный депозит в размере 2500 долларов.

Live Oak Bank также предлагает онлайн-сберегательный счет, на котором нет требований к минимальному балансу.

Первый интернет-банк Индианы: 0,60% годовых, минимальный депозит 1000 долларов

Первый интернет-банк Индианы был первым финансовым учреждением, застрахованным Федеральной корпорацией по страхованию депозитов (FDIC), полностью работающим в режиме онлайн, согласно веб-сайту банка. Он был запущен в 1999 году, и его продукция доступна во всех 50 штатах.

First Internet Bank предлагает восемь условий CD, сберегательный счет денежного рынка с конкурентоспособной доходностью, сберегательный счет и два текущих счета.

Sallie Mae Bank: 0,60% годовых, минимальный депозит 2500 долларов

Sallie Mae Bank предлагает компакт-диски, сберегательный счет, счет денежного рынка, кредитные карты и частные студенческие ссуды.

Sallie Mae Bank предлагает конкурентоспособную доходность по всем своим депозитным продуктам.

Ally Bank: 0,55% годовых, минимальный депозит $ 0

Ally Bank — это онлайн-банк, существующий более десяти лет. Его компакт-диски предлагают конкурентоспособные APY, и некоторые из них требуют минимального депозита.

Банк предлагает несколько различных типов компакт-дисков.В дополнение к стандартным компакт-дискам у него есть компакт-диск Raise Your Rate, также известный как компакт-диск с расширением, и компакт-диск без штрафов. CD Raise Your Rate позволяет повысить процентную ставку один раз для двухлетнего CD или два раза для четырехлетнего, если Элли поднимет ставки.

Штрафы за досрочное снятие средств Ally Bank менее обременительны, чем те, которые применяются в большинстве других банков. Например, штраф, применяемый к компакт-дискам со сроком погашения через пять лет, составляет 150 дней процентов (обычно это равно как минимум 180 дням процентов).

Barclays Bank: 0,55% годовых, минимальный начальный депозит $ 0

Barclays был основан в Лондоне более 300 лет назад. Barclays не предъявляет требований к минимальному балансу для открытия онлайн-компакт-диска. Он предлагает девять условий CD от трех до 60 месяцев. У него также есть сберегательный счет.

Synchrony Bank: 0,55% годовых, минимальный депозит $ 0

Synchrony Bank имеет 12 сроков CD на срок от трех месяцев до пяти лет. Для каждого требуется минимальный депозит в размере 2000 долларов США.

Для высокодоходного сберегательного счета и счета денежного рынка Synchrony Bank не требуется минимальный остаток.

Маркус от Goldman Sachs: 0,55% годовых, минимальный депозит 500 долларов

Маркус — это подразделение Goldman Sachs по онлайн-банкингу, ориентированное на потребителей. Маркус предлагает девять условий на компакт-дисках, три условия на компакт-дисках без штрафных санкций и сберегательный счет.

Маркус CD требует минимум 500 долларов для открытия, но его сберегательные счета не требуют минимального депозита.

Limelight Bank: 0,55% годовых, минимальный депозит 1000 долларов США

Limelight Bank является подразделением Capital Community Bank со штаб-квартирой в Прово, штат Юта.Limelight Bank называет себя ответственным банком, который активно связывает свой бизнес с экологическими инициативами. Согласно его веб-сайту, сберегательные вклады в Limelight Bank превращаются в кредиты на солнечные проекты.

Limelight Bank предлагает только компакт-диски на своем веб-сайте.

TIAA Bank: 0,55% годовых, минимальный депозит 1000 долларов

Базовые компакт-диски TIAA Bank различаются сроками от трех месяцев до пяти лет и требуют минимального депозита в 1000 долларов для открытия.

TIAA Bank является подразделением TIAA FSB.По состоянию на сентябрь 2021 года у TIAA Bank было девять отделений, все во Флориде.

Discover Bank: 0,55% APY, минимальный депозит 2500 долларов

Discover Bank известен своими кредитными картами, но он также предлагает широкий выбор банковских продуктов. Он предлагает депозитные продукты онлайн с 2007 года.

Discover Bank предлагает компакт-диски сроком от трех месяцев до 10 лет. Он также предлагает текущий счет, счет денежного рынка и сберегательный счет.

TAB Bank: 0,50% годовых, минимальный депозит в размере 1000 долларов США

TAB Bank был основан в 1998 году в Огдене, штат Юта, для оказания банковских услуг на остановках для грузовиков.TAB (Transportation Alliance Bank) обслуживает юридических и физических лиц.

Он предлагает несколько текущих счетов, несколько вариантов сберегательных счетов, счет денежного рынка и компакт-диски на восемь сроков, от шести месяцев до пяти лет.

Сравнить компакт-диски без штрафа

Традиционные компакт-диски обычно имеют штрафы за досрочное изъятие, которые могут значительно снизить ваши доходы. Чтобы избежать потери процентов за закрытие вашей учетной записи до официального окончания срока, подумайте о поиске ликвидных компакт-дисков или компакт-дисков без штрафных санкций.CD без штрафов может быть хорошим вариантом в неопределенные экономические времена.

Просто имейте в виду, что доходность, связанная с компакт-дисками без штрафных санкций, обычно ниже, чем доходность, привязанная к традиционным компакт-дискам.

Эти четыре банка предлагают компакт-диски без штрафов:

- Ally Bank: 11 месяцев; 0,50% годовых, депозит в размере 0 долларов, чтобы заработать наивысшие годовых

- Marcus от Goldman Sachs: 7-13 месяцев; 0,25% -0,45% годовых, минимальный депозит 500 долларов (7-месячный CD составляет 0,45% годовых)

- ЦИТ Банк: 11 месяцев; 0,30% годовых, минимальный депозит 1000 долларов

- PurePoint Financial: 11-14 месяцев; 0.10% -0,15% годовых, минимальный депозит $ 10 000 (11-месячный CD составляет 0,15% годовых)

Часто задаваемые вопросы о компакт-дисках на 1 год

Что такое компакт-диски на 1 год?

Наличие годового компакт-диска означает, что ваши сбережения будут привязаны к 12 месяцам. Как правило, вы не сможете получить доступ к своим средствам в течение этого периода времени без штрафа за досрочное снятие средств. Взамен вы получите более высокий доход, чем со стандартного сберегательного счета или счета денежного рынка.

Кто должен открывать одногодичный компакт-диск?

Если вы не планируете трогать свои деньги в течение года и полагаете, что преимущества однолетнего CD более привлекательны, чем доходность, связанная с ликвидным сберегательным счетом, то стоит подумать о годовом CD.

Сегодняшние годовые компакт-диски, наиболее широко доступные в национальном масштабе, приносят 0,65% годовых. Этого недостаточно для выхода на пенсию, но это хорошее средство для выполнения краткосрочных финансовых обязательств (например, сбережения для первоначального взноса на дом), которые могут позволить вашим деньгам вырасти примерно до уровня инфляции, не беспокоясь о том, чтобы упустить лучшее. сделки, которые приходят после того, как вы инвестируете.

Как работают ставки CD

Банки и кредитные союзы устанавливают свои собственные ставки CD на основе множества факторов, включая инфляцию и ставки, установленные конкурентами.Также принимаются во внимание изменения доходности казначейских облигаций и решения Федеральной резервной системы по процентным ставкам.

Некоторые банки имеют 10-дневную гарантию лучшей ставки, что означает, что вы можете получить более высокую ставку, если банк повысит их в течение нескольких дней после вашего решения открыть и пополнить свой счет. Но обычно, как только вы открываете и финансируете компакт-диск с фиксированной ставкой, вы остаетесь с этой APY до истечения срока действия. Со временем банк может повысить или понизить объявленную ставку для новых владельцев счетов, но ваша ставка останется прежней.

Если вы проведете свое исследование, вы обнаружите, что некоторые учреждения предлагают повышающие или повышающие компакт-диски, которые позволяют изменять ставки либо по запросу, либо через определенные промежутки времени в течение семестра. Тем не менее, ставки по этим CD обычно ниже, чем по CD с фиксированной процентной ставкой.

При проверке скорости CD обратите особое внимание на APY. APY включает эффекты компаундирования. Сложные проценты — это проценты, которые вы зарабатываете на проценты.

Подсчитайте, сколько процентов вы получите, сравнивая APY.

Сейчас ставки CD остаются на исторически низком уровне, так что стоит присмотреться, чтобы найти лучшее предложение. Обязательно исследуйте местные банки и авторитетные онлайн-банки, где вы можете найти более выгодную ставку.

Можно ли потерять деньги с годичным компакт-диском?

Если вы выберете однолетний компакт-диск с фиксированной ставкой и сохраните средства на нем в течение всего срока, вы не потеряете деньги. Если вы откажетесь от сделки до истечения срока действия CD, вы можете подвергнуться штрафу за досрочное снятие.

Кроме того, каждый вкладчик в банке, поддерживаемом FDIC, застрахован на сумму до 250 000 долларов. Согласно веб-сайту FDIC, ни один вкладчик не потерял деньги на средства, застрахованные FDIC, в результате банкротства банка. Если вас беспокоит право на страхование FDIC, воспользуйтесь электронной системой оценки страхования вкладов FDIC.

Также важно учитывать рост цен. Если уровень инфляции выше, чем доходность вашего CD, ваша покупательная способность падает.

Годовой компакт-диск по сравнению с другими инвестиционными счетами

Перед тем, как купить годовой компакт-диск, важно выяснить, как он сочетается с другими типами инвестиционных инструментов.Читайте дальше, чтобы узнать, чем однолетние компакт-диски сравниваются с более ликвидными счетами, такими как сберегательные счета и счета денежного рынка.

Годовой компакт-диск против сберегательного счета

Компакт-диск со сроком действия на один год часто приносит больше процентов, чем традиционные сберегательные счета. Вот почему: вы получаете более высокий доход в обмен на согласие оставить свои деньги привязанными на определенный период времени.

Более того, если вы храните деньги на компакт-диске, получить доступ к этим сбережениям будет сложнее. С ликвидным сберегательным счетом обычно нет последствий для снятия средств (если вы не делаете более шести снятий или переводов за цикл выписки).Поскольку у вашего компакт-диска может быть штраф за досрочное снятие, вы, вероятно, дважды подумаете, прежде чем ограбить свои сбережения.

Еще одно преимущество однолетних компакт-дисков перед сберегательными счетами — это гарантированная ставка, действующая на весь срок. Ставки сберегательного счета могут измениться в любое время в результате изменений в среде процентных ставок или приоритетов банка. Это означает, что со временем ваша доходность может снизиться.

У выбора однолетнего компакт-диска вместо сберегательного счета есть свои недостатки. Поскольку компакт-диски традиционно не являются ликвидными счетами, лучше хранить свой чрезвычайный фонд на сберегательном счете.Таким образом, вы можете легко получить доступ к средствам, необходимым для покрытия непредвиденных расходов, без уплаты штрафа. Кроме того, процентные ставки по сберегательным счетам могут снижаться, а могут и расти. Поместив деньги на компакт-диск, вы можете упустить возможность заработать больше процентов.

Годовой компакт-диск против счета денежного рынка

Другой вариант — разместить наличные на счете денежного рынка. В некоторых банках счет денежного рынка требует более высокого минимального депозита и приносит больше процентов, чем сберегательный счет учреждения.

Однако, по сравнению со ставками по счетам денежного рынка, годовые ставки CD обычно выше. Во многих случаях вы можете претендовать на одну из лучших 12-месячных сделок по продаже компакт-дисков без необходимости раскошелиться на большую сумму денег. В банках с многоуровневой структурой процентных ставок вам, возможно, придется внести больше денег, чтобы заработать на максимальной ставке на денежном рынке.

Как и сберегательные счета, счета денежного рынка заслуживают внимания, если вы не заинтересованы в том, чтобы откладывать деньги на месяцы или годы. Вы можете легко снять свои сбережения в любое время без штрафных санкций, а в некоторых банках у вас будет доступ к дебетовой карте.Имейте в виду, что счета денежного рынка обычно ограничены максимум шестью удобными переводами или снятием средств в месяц или за цикл выписки из-за Положения D. За превышение этого лимита может взиматься комиссия. Но в наши дни некоторые банки разрешают больше транзакций за цикл выписки по сберегательным депозитным счетам. Например, Union Bank в настоящее время не имеет ограничений на количество чеков, которые вы можете выписать со своего счета MoneyMarket.

Одногодичный компакт-диск против 5-летнего компакт-диска

В то время как пятилетний компакт-диск может иметь более высокий APY, более короткий срок может быть лучшим вариантом.Ставки CD могут значительно измениться за год, и вы, возможно, не захотите упустить хорошую сделку. Однако, учитывая текущую ситуацию с процентными ставками, использование долгосрочных CD, таких как четырех- или пятилетние CD, для многих не имеет смысла.

Тщательно взвесьте все «за» и «против» и рассмотрите возможность использования лестничной стратегии CD, чтобы воспользоваться преимуществами разной длины термина CD.

Вот лучшие ставки CD на 1 год на декабрь 2021 г.

Узнайте больше о других условиях CD:

Банки обычно предлагают компакт-диски на нескольких условиях.В зависимости от учреждения у вас может быть возможность выбрать счет со сроком погашения менее года. Есть также компакт-диски, срок хранения которых составляет до 10 лет.

Тщательно обдумайте свои финансовые цели и потребности. Взвесьте свои варианты и примите обоснованное решение о том, какой компакт-диск вам подходит. Возможно, вам вполне подойдет краткосрочный одногодичный компакт-диск. Или вы можете обнаружить, что вам лучше выбрать учетную запись с более длительным сроком действия.

Что такое компакт-диск (депозитный сертификат)?

Ключевые выводы:

CD — это тип сберегательного счета с фиксированным периодом времени и процентной ставкой.

CD обычно имеют более высокие ставки, чем обычные сберегательные счета, но не обеспечивают легкий доступ к вашим деньгам до окончания срока.

Рассматривайте компакт-диск по двум причинам: чтобы иметь гарантированный доход без особого риска и иметь безопасное место для сбережений, предназначенных для будущего использования.

Определение компакт-диска: Что такое компакт-диск?

CD или депозитный сертификат — это тип сберегательного счета с фиксированной процентной ставкой, которая обычно выше, чем у обычного сберегательного счета, фиксированной продолжительностью срока и фиксированной датой снятия средств, известной как срок погашения.Вы блокируете средства на компакт-диске на срок от трех месяцев до пяти лет. Обычно за компакт-диски не взимается ежемесячная плата, но для большинства из них предусмотрен штраф за досрочное изъятие.

Как и обычные сберегательные счета, депозитные сертификаты застрахованы Федеральной корпорацией по страхованию депозитов. Сертификаты акций, являющиеся версией компакт-дисков для кредитных союзов, застрахованы Национальной администрацией кредитных союзов.

Сравните лучшие цены на компакт-диски

Посмотрите, какие банки и кредитные союзы прямо сейчас предлагают высокодоходные компакт-диски.

CD относится к депозитному сертификату, который исторически был бумажным документом, который доказывал, что ваши средства хранились в банке по определенной ставке. В наши дни компакт-диски обычно не поставляются с бумагой, но ваши средства все еще хранятся и застрахованы на федеральном уровне на сумму до 250 000 долларов на счет в банках и кредитных союзах.

Компакт-диск отличается от традиционного сберегательного счета по нескольким параметрам.

CD обычно имеют более высокие ставки, чем обычные сберегательные счета. Сочетание низкого риска компакт-дисков и высоких ставок по сравнению с другими банковскими счетами может сделать их привлекательными инвестициями.Тем не менее, проверьте лучшие высокодоходные сберегательные счета, если вам нужна гибкость, позволяющая добавлять средства с течением времени или пользоваться более высокими ставками.

Ставки сберегательного счета меняются с течением времени; Ставки CD остаются фиксированными, как только вы открываете CD. Это может быть преимуществом: компакт-диски имеют гарантированный доход, и если вы откроете компакт-диск при высоких процентных ставках, вы сможете пользоваться этой ставкой, даже если банки снизят ставки по сберегательным счетам и новым компакт-дискам.

Сберегательный счет дает постоянный доступ к вашим деньгам; Компакт-диски — нет.Вы можете вносить и снимать со сберегательного счета относительно свободно, но единственный раз, когда вы можете снимать деньги со сберегательного счета без штрафных санкций, — это в течение короткого периода дней после окончания срока. (Единственное исключение — компакт-диски без штрафов, обсуждаемые далее в этой статье.)

Процесс открытия депозитного сертификата начинается так же, как и для других банковских счетов: подайте заявку онлайн или лично в финансовом учреждении. Ключевое отличие состоит в том, что ваш первоначальный депозит на компакт-диск почти всегда будет единственным депозитом, который вы можете сделать.Вы не можете добавлять взносы с течением времени, как при использовании обычного сберегательного или текущего счета.

Проценты, заработанные на компакт-дисках, обычно складываются и зачисляются на счет ежедневно или ежемесячно, и вы получаете все это по истечении срока действия компакт-диска. (Или вы можете выбрать получение регулярных процентных платежей, если это разрешено банком.)

По истечении срока действия CD банк обычно продлевает ваш CD по новой ставке, которая, как правило, совпадает со ставкой новых компакт-дисков на тот же срок. Это может быть не в ваших интересах, так как лучше сравнивать лучшие ставки CD каждый раз, когда вы открываете новый CD.(Подробнее о сроках созревания компакт-дисков см. В нашей статье.)

Какой срок на компакт-диск мне следует получить?

Это зависит от ваших сбережений. Традиционно, чем длиннее срок — чем дольше вы вкладываете средства на CD, — тем выше процентная ставка.

Открытие компакт-диска с одним из лучших курсов может означать вступление в банк или кредитный союз за пределами вашего основного финансового учреждения, например, онлайн-банк. Этот шаг может стоить того, особенно для получения гораздо более высоких ставок, чем в традиционных банках.Согласно исследованию NerdWallet и Goldman Sachs, более одного из пяти американцев, которые откладывают деньги, открыли сберегательный счет в онлайн-банке в период с начала пандемии COVID-19 до декабря 2020 года.

Вы хотите защитить назначенные сбережения. Если у вас есть деньги, отложенные для крупной будущей покупки, такой как автомобиль или первоначальный взнос, депозитный сертификат может быть хорошим способом сохранить их вне досягаемости и позволить заработать проценты.

Вы хотите получить прибыль без особого риска.Вложение в компакт-диски имеет смысл, если вы хотите избежать нестабильности фондового рынка и получить доход, который обычно выше, чем на других сберегательных счетах. По данным Федеральной корпорации по страхованию вкладов, средняя ставка по стране для обычного сберегательного счета составляет 0,06%, что намного ниже средней ставки для пятилетнего CD с годовой процентной доходностью 0,24%. ставки на пятилетние компакт-диски.)

Помимо пятилетних компакт-дисков, есть еще один путь — покупать высокодоходные трехмесячные, шестимесячные или однолетние компакт-диски, что может быть лучше, если вы предпочтете подождать. месяцев вместо лет для доступа к вашим средствам.(См. Лучшие шестимесячные ставки для этого месяца или лучшие трехмесячные ставки.)

Когда использовать сберегательный счет

Для сбережений, которые могут вам понадобиться в крайнем случае, включая ваш фонд на случай чрезвычайных ситуаций. Раннее вскрытие компакт-диска и уплата штрафа могут стать ударом по вашим сбережениям.

Когда вы накапливаете сбережения. Компакт-диск требует единовременной выплаты, и большинство из них не позволяет добавлять взносы после первоначального депозита. Сберегательный счет лучше подходит для постепенного увеличения вашего богатства.

Сосредоточьтесь на причинах, по которым вам нужен компакт-диск. У вас есть единовременная сумма денег, которую вы можете накопить на крупную покупку через несколько лет? Или у вас есть сбережения, которые вы хотите вложить в будущем? Компакт-диски предоставляют место, чтобы заблокировать сумму. Узнайте больше о том, стоят ли компакт-диски.

Вы не хотите основывать свое решение только на том, какие ставки доступны, но полезно знать, где будут происходить расценки. До и в течение первого года пандемии COVID-19 показатели CD в основном падали или оставались стабильными.Но с июля 2021 года появились некоторые признаки роста ставок высокодоходных CD.

Да, компакт-диски застрахованы на федеральном уровне каждым банком и кредитным союзом, имеющим страховку вкладов. Если банк обанкротится, вам гарантированно вернут до 250 000 долларов. Для получения дополнительной информации см. Это объяснение по страхованию FDIC для компакт-дисков.

Какие типы компакт-дисков бывают?

CD обычно поставляются с фиксированным сроком и фиксированной доходностью. Но в зависимости от того, где вы находитесь в банке, у вас может быть доступ к нескольким другим разновидностям.(Более полный список каждого типа см. В девяти типах компакт-дисков.)

Компакт-диск без штрафа: этот компакт-диск, также известный как «ликвидный компакт-диск», позволяет вам забрать досрочно без штрафа за досрочное снятие. для обычно более низких ставок, чем другие компакт-диски. (См. Наш список лучших компакт-дисков без штрафных санкций.)

Высокодоходный компакт-диск: этот компакт-диск имеет рейтинг компакт-дисков выше среднего. Онлайн-банки и кредитные союзы обычно предлагают более выгодные ставки, чем традиционные обычные банки. (Проверьте максимальную ставку компакт-дисков.)

Jumbo CD: По сути, это то же самое, что и обычный компакт-диск, но с высокими требованиями к минимальному балансу — исторически 100 000 долларов — в качестве компромисса для традиционно более высоких ставок. (См. Дополнительную информацию о jumbo CD.)

IRA CD: Это обычный сертификат, который хранится на индивидуальном пенсионном счете с льготным налогообложением. (См. Наш список лучших ставок IRA CD.)

Bump-up or step-up CD: Эти CD обычно имеют скачок к более высокой процентной ставке в течение срока CD.Повышающие компакт-диски требуют, чтобы вы попросили об этом скачке скорости, если таковой имеется, в то время как повышающие компакт-диски работают по фиксированному графику увеличения скорости. Оба типа обычно имеют более низкие процентные ставки, чем CD с фиксированной процентной ставкой, а некоторые предъявляют более жесткие требования к минимальному депозиту. В большинстве случаев вы можете запросить только одно повышение ставки, хотя долгосрочные компакт-диски могут позволить вам сделать это дважды.

Брокерский компакт-диск: это компакт-диск, предлагаемый третьей стороной или брокером, например брокерской фирмой. (Дополнительные сведения о типах компакт-дисков с посредничеством, включая вызываемые компакт-диски, см. В нашем объяснении.)

Что происходит, когда КД созревает?

Когда срок действия CD или истекает срок его действия, существует льготный период продолжительностью около недели, в течение которого вы можете снять средства. По истечении этого периода многие компакт-диски автоматически продлеваются на тот же срок, что и раньше, а снятие средств до следующей даты погашения подлежит штрафу. Узнайте больше о ваших вариантах, когда компакт-диски созреют.

Что делать, если мне нужно отказаться от компакт-диска раньше срока?

Когда вы отказываетесь от большинства компакт-дисков раньше срока, вы, как правило, платите штраф в размере процентов от нескольких месяцев до года.См. Наш калькулятор со списком штрафов за досрочное снятие CD различных банков. Если вам нужно выйти раньше срока из-за финансовых трудностей, обратитесь в свой банк, чтобы узнать, может ли он помочь. Вот список крупных банков, которые помогали клиентам во время кризиса COVID-19.

Ставки CD выражены в годовом процентном доходе или APY. Это годовая процентная ставка после начисления сложных процентов. А начисление сложных процентов — это когда ваш счет зарабатывает деньги как на первоначальном депозите, так и на увеличивающихся процентах.

В некоторой степени. Ставки на некоторые высокодоходные компакт-диски, обычно доступные в онлайн-банках, с июля немного повысились. Для получения дополнительной информации о последних ставках см. Текущие ставки CD. Если вы хотите получить более широкое представление о доходности CD за десятилетия, взгляните на исторические ставки CD.

Лестница CD — это тип стратегии сбережений, который включает открытие как краткосрочных, так и долгосрочных CD. Это обеспечивает большую гибкость, чем размещение наличных на одном компакт-диске, поэтому вы можете пойти на более высокие ставки трех-пятилетнего компакт-диска и по-прежнему иметь регулярный доступ к некоторым своим деньгам с течением времени.

»Узнайте больше о трех типах стратегий CD.

Вот как это работает: вы инвестируете пропорционально на различные сроки. Затем, когда истекает срок действия каждого более короткого сертификата, вы реинвестируете выручку в новый долгосрочный компакт-диск. (Чтобы сравнить краткосрочные варианты, просмотрите наш список лучших однолетних компакт-дисков. Или, если вы строите более длинную лестницу, посмотрите трехлетние компакт-диски.) Допустим, у вас есть 10 000 долларов на компакт-диски. Вы вкладываете 2000 долларов за штуку в одно-, двух-, трех-, четырех- и пятилетние компакт-диски. Когда созревает годовой компакт-диск, вы вкладываете эти деньги в новый пятилетний компакт-диск.В следующем году вы реинвестируете средства от двухлетнего CD с наступившим сроком погашения в другой пятилетний CD. Вы можете повторять этот процесс до тех пор, пока у вас не будет пятилетнего компакт-диска со сроком погашения каждый год, или отказаться от выплаты без штрафных санкций с любого компакт-диска, срок погашения которого наступает в данном году, если вам нужны деньги.

Просмотрите ставки CD по срокам и типу

Ознакомьтесь с лучшими ставками по депозитным сертификатам:

Если вам интересно узнать обо всех характеристиках компакт-дисков в определенных банках, вот краткий список как традиционных и компакт-диски онлайн-банков (и одно брокерское предложение):

Резюме: компакт-диски предлагают низкий риск, некоторое вознаграждение

Вложение в депозитный сертификат — не самый быстрый способ приумножить ваши деньги, но он предлагает гарантированный доход и безопасность, которой нет у денег на фондовом рынке.Компакт-диск с хорошей ставкой может сыграть важную роль в вашем общем плане сбережений.

Выбрав правильный тип компакт-дисков, воспользовавшись лестничной стратегией и избежав штрафов за снятие средств, вы можете получить солидный доход на свои деньги, при этом ваши сбережения поддерживаются федеральным правительством.

Источники статей

Плюсы и минусы использования депозитного сертификата (CD) для сбережений — советник Forbes

От редакции: мы получаем комиссию за партнерские ссылки на советнике Forbes.Комиссии не влияют на мнения или оценки наших редакторов.

Когда вы откладываете деньги на различные финансовые цели, важно подумать, где их хранить. Например, высокодоходные сберегательные счета и счета денежного рынка могут предлагать процентные ставки выше средних, сохраняя при этом относительно ликвидность средств. Это могут быть подходящие варианты при сбережениях на краткосрочные нужды, например, в чрезвычайном фонде.

С другой стороны, депозитные сертификаты или компакт-дискимогут быть полезны для сбережения и получения процентов на деньги, которые вам не понадобятся в ближайшем будущем.Как и другие типы депозитных счетов, компакт-диски предлагают вкладчикам как преимущества, так и недостатки. При принятии решения о том, где хранить сбережения, полезно знать, как они себя измеряют.

Что такое депозитный сертификат?

CD — это срочные депозитные счета, предлагаемые обычными банками, кредитными союзами и онлайн-финансовыми учреждениями. Компакт-диск позволяет хранить деньги в течение определенного времени, зарабатывая при этом проценты.

Компакт-диск можно использовать в качестве сберегательного механизма, но это не то же самое, что сберегательный счет или счет денежного рынка.Например, с помощью этих учетных записей вы, как правило, можете делать до шести выводов средств в месяц, если это необходимо. Счета CD, с другой стороны, работают исходя из предположения, что вы не снимете деньги, пока не наступит срок погашения CD.

Как работают компакт-диски

Открытие CD-счета похоже на открытие сберегательного счета в том, что может быть минимальный начальный депозит, который вы должны сделать. Вам также нужно будет выбрать срок компакт-диска, то есть срок, в течение которого вы соглашаетесь хранить свои деньги на компакт-диске.

Срок действияCD может варьироваться от 28 или 30 дней до 10 лет и более, в зависимости от банка или кредитного союза. Как правило, чем дольше срок CD, тем выше процентная ставка, которую вы можете заработать. Однако некоторые банки могут предлагать рекламные компакт-диски с более высокими ставками и более короткими сроками.

Годовая процентная доходность (APY) для компакт-дисков обычно является фиксированной, что означает, что вы получаете одинаковую ставку в течение всего срока действия компакт-дисков. Однако бывают исключения. Например, повышающие и повышающие компакт-диски дают возможность поднять вашу ставку один или два раза в течение срока действия КД.

Когда срок погашения компакт-диска истек, вы можете снять сэкономленные деньги вместе с заработанными процентами. Однако важно отметить, что многие банки автоматически переносят ваши сбережения на новый компакт-диск в конце срока, если вы не указываете, что хотите снять деньги.

Плюсы использования депозитного сертификата для сбережений

Есть несколько причин, по которым вы можете рассмотреть возможность использования компакт-диска для управления своими сбережениями. Вот некоторые из основных преимуществ или преимуществ экономии денег с сертификатом депозитного счета.

1. Безопасность

Наряду со сберегательными счетами и счетами денежного рынка компакт-диски являются одним из самых безопасных мест для хранения ваших денег. Это потому, что деньги, хранящиеся на компакт-дисках, застрахованы.

Пока вы покупаете свой CD-счет через банк, застрахованный Федеральной корпорацией по страхованию депозитов (FDIC), вы защищены на случай, если банк закроется или прекратит свою деятельность. Текущий предел покрытия составляет 250 000 долларов США на вкладчика, для каждой категории владения счетом, на одно финансовое учреждение. В федеральных кредитных союзах и большинстве кредитных союзов, учрежденных штатами, NCUA страхует ваши деньги до тех же лимитов.

2. Гарантированный возврат

СчетаCD предлагают предсказуемость, поскольку относительно легко определить, сколько процентов вы заработаете с течением времени, поскольку ставки обычно фиксируются на весь срок. Калькуляторы депозитных сертификатов позволяют вам указать сумму, которую вы откладываете, и ваш APY, чтобы оценить, насколько вырастут ваши деньги.

Например, вы открываете пятилетний компакт-диск с 5000 долларов и получаете 1,00% годовых. По окончании срока действия CD у вас будет 5 255 долларов и сдача. Если вы откладываете деньги на долгосрочную цель, у которой есть конкретная дата окончания, вы можете адаптировать свой выбор условий CD и процентных ставок, чтобы помочь вам достичь своей цели.

3. Повышенные ставки

По сравнению со сберегательными счетами или счетами денежного рынка, компакт-диски потенциально могут предлагать более высокие процентные ставки по депозитам. Это потому, что вы соглашаетесь хранить свои деньги на компакт-диске в течение установленного периода времени. Процентная ставка и процентная ставка, которую вы зарабатываете, зависят от банка, срока CD и текущей процентной ставки.

При сравнении высокодоходных сберегательных счетов и компакт-дисков рядом, полезно увидеть, как сравниваются процентные ставки. И если вы открываете CD, когда ставки в целом относительно низкие, вы можете склоняться к увеличивающемуся или повышающему CD, который позволит вам получить прибыль, когда ставки начнут расти.

4. CD Лестница

CD-лестница — это продуманная методика сбережений, которая позволяет сохранять ликвидность и доступность ваших денег, учитывая при этом изменения процентных ставок. Когда вы строите лестницу CD, вы, по сути, открываете несколько CD с разными процентными ставками и с разными сроками погашения.

Такой подход к использованию депозитных сертификатов для сбережений означает, что у вас постоянно есть компакт-диски, срок погашения которых наступает. Затем вы можете решить, вывести ли деньги или вложить их в новый компакт-диск, чтобы воспользоваться более высокими ставками.

5. Отсутствие ежемесячной платы за обслуживание

Со сберегательными счетами или счетами денежного рынка с вас может взиматься ежемесячная плата за обслуживание за использование счета, которая может быстро съесть ваш процентный доход. С другой стороны, за сертификат депозитного счета обычно не взимается ежемесячная плата за обслуживание.

Это означает, что вы получаете все заработанные проценты. Если предположить, что вам не нужно снимать деньги с компакт-диска до того, как он созреет, компакт-диски могут быть удобным способом увеличения сбережений.

Минусы использования депозитного сертификата для сбережений

Хотя компакт-диски можно использовать для сбережений для различных финансовых целей, они не всегда подходят для каждой ситуации. Вот некоторые из основных недостатков, которые следует знать перед тем, как открывать компакт-диски, чтобы сэкономить деньги.

1. Доступность

Со сберегательным счетом или счетом денежного рынка вам разрешено снимать определенное количество наличных или переводить средства на связанный текущий счет. Сертификат депозитного счета, с другой стороны, обычно требует, чтобы вы держали деньги на месте до наступления срока погашения компакт-диска.Это означает, что компакт-диск, вероятно, не лучший выбор для вашего чрезвычайного фонда.

Сберегательные счета и счета денежного рынка также могут иметь дебетовую карту или карту банкомата. В случае счета денежного рынка вы также можете выписывать чеки против своего баланса. Депозитные сертификаты обычно не обладают этими функциями.

2. Штрафы за досрочный выход

Компакт-дискипредназначены для хранения денег, которые вы не планируете сразу тратить. Хотя вам не запрещают забирать деньги из депозитного сертификата раньше, за это обычно приходится платить.

Банки и кредитные союзы часто взимают штраф за досрочное снятие средств с компакт-диска до наступления срока его погашения. Этот штраф может представлять собой фиксированную плату или процент от начисленных процентов. В некоторых случаях это может быть даже весь заработанный процент, сводящий на нет ваши попытки использовать компакт-диск для сбережений.

3. Риск процентной ставки

Использование компакт-дисков в качестве инструмента сбережений означает понимание того, что происходит с процентными ставками. Когда ставки высоки, ваши компакт-диски обычно приносят более высокую прибыль.Но когда ставки низкие, деньги на компакт-дисках не вырастут так сильно.