Коэффициенты рентабельности

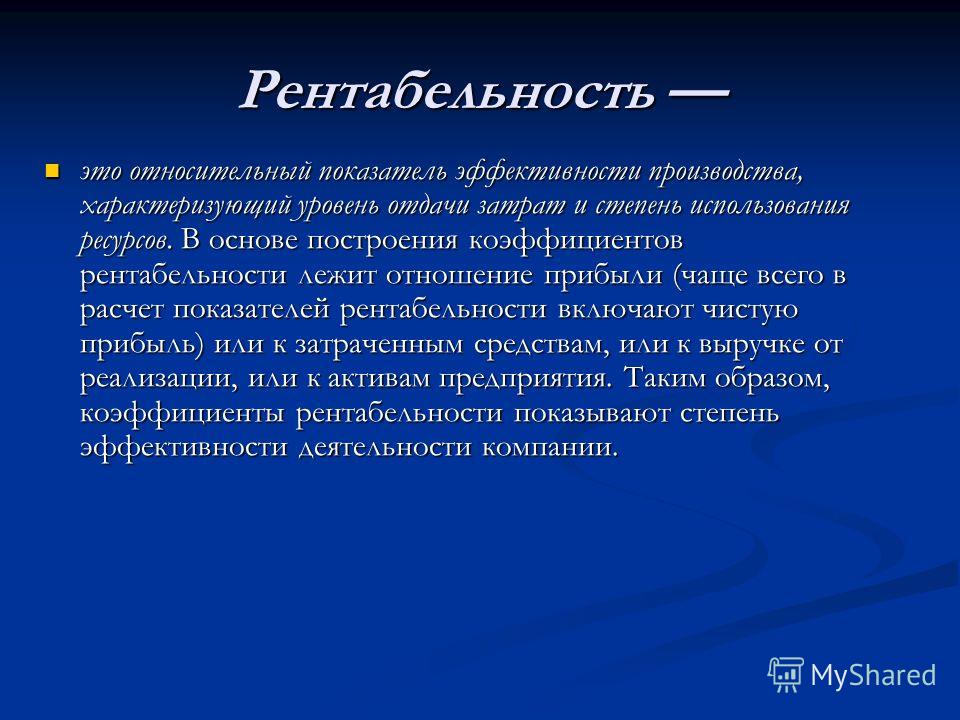

Рентабельность – относительный показатель экономической эффективности. Рентабельность комплексно отражает не только степень эффективности применения материальных, трудовых и финансовых ресурсов, но и использование природных богатств. Коэффициент рентабельности рассчитывается как отношение прибыли к активам, ресурсам или потокам, ее формирующим. Может выражаться как в прибыли на единицу вложенных средств, так и в прибыли, которую несет в себе каждая полученная денежная единица.

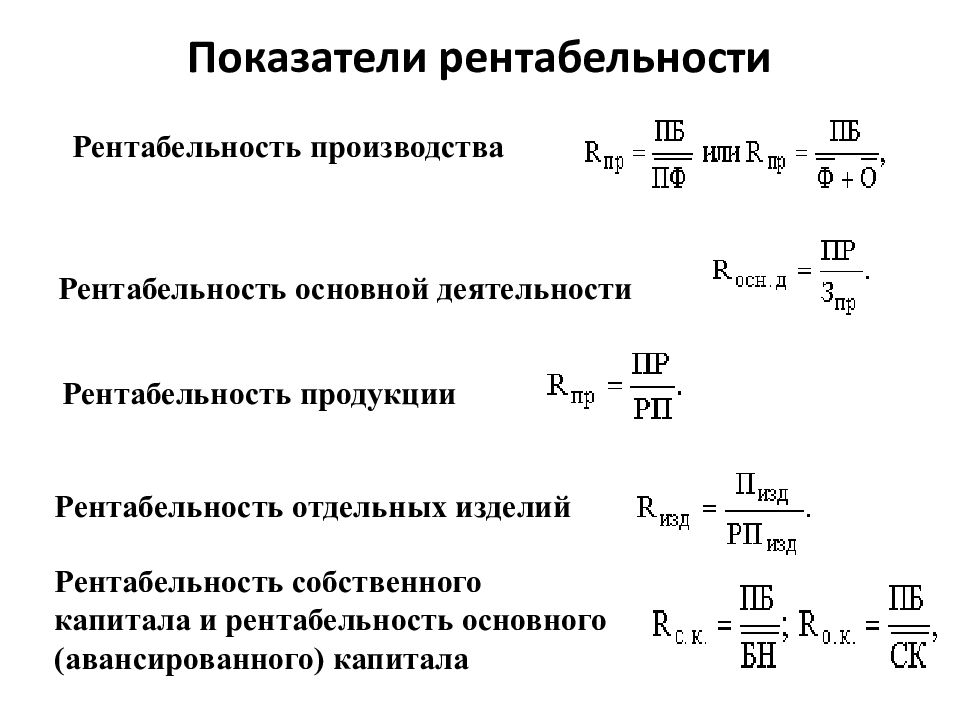

Рассмотрим основные показатели, характеризующие рентабельность деятельности организации:

Коэффициент общей рентабельности

Коэффициент рентабельности продаж

Коэффициент рентабельности активов

Коэффициент рентабельности производства

Рентабельность является результирующим показателем эффективности деятельности любой компании, в общем виде коэффициенты рентабельности

R = Прибыль (чистая, балансовая) / производственный показатель

Общая рентабельность – обобщающий показатель экономической эффективности предприятия, отрасли, хозяйства, равный отношению валовой (балансовой) прибыли, полученной за определенный период времени (обычно за год), к средней за этот период стоимости основных и нормативной доли оборотных средств.

Коэффициент общей рентабельности

Основной и самый распространенный показатель оценивающий прибыльность предприятия это коэффициент общей рентабельности. Данный показатель определяется как отношение прибыли до налогообложения к выручке от реализации товаров, работ и услуг, производимых предприятием:

КОР = прибыль (убыток) до налогообложения / выручка х 100%

КОР = стр. 140 / стр. 010 ф.2 * 100%

КОР = стр. 2300 / стр. 2110 * 100%

Коэффициент рентабельности продаж

Коэффициент позволяет определить, сколько прибыли компания имеет с каждого рубля выручки от реализации товаров, работ или услуг. Данный показатель рассчитывают как в целом, так и по отдельным товарным позициям.

КРП = прибыль (убыток) от продаж / выручка (нетто) от продаж х 100%

КРП = стр. 050 / стр. 010 ф. №2 * 100%

КРП = стр. 2200 / стр.

2110 * 100%

Коэффициент рентабельности активов

Показатели рентабельности активов или его частей позволяют судить об эффективности вложений в ту или иную деятельность. В общем виде формула расчета коэффициента рентабельности активов имеет вид:

КРК = чистая прибыль (убыток) / капитал * 100%

или

КРК = валовая прибыль / капитал * 100%

Выбор применяемой формулы зависит от поставленных целей и предмета анализа. Т.е. формула по бухгалтерскому балансу, к примеру, для определения

ККАП = стр. 029 или 050 или 140 или 190 ф. №2 / [(стр. 300н.г. + стр.300к.г.)/2] х 100%

ККАП = стр. 2100 или 2200 или 2300 или 2400 / [(стр. 1600н.г. + стр.1600к.г.)/2] х 100%

Данная категория (рентабельность активов) включает в себя достаточно обширную группу коэффициентов таких как:

Коэффициент рентабельности чистых активов: КЧА = прибыль / сумма чистых активов х 100%.

Коэффициент рентабельности текущих активов: КТА = прибыль / текущие активы (или оборотные средства) х 100%.

Коэффициент рентабельности активов: КА = прибыль / среднегодовая валюта баланса х 100%

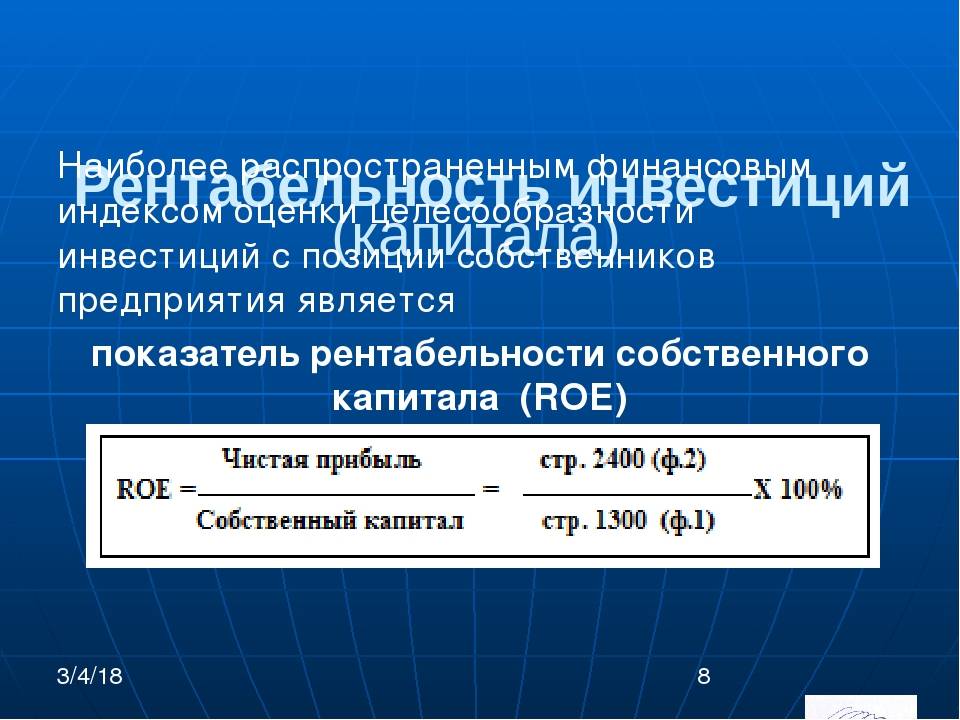

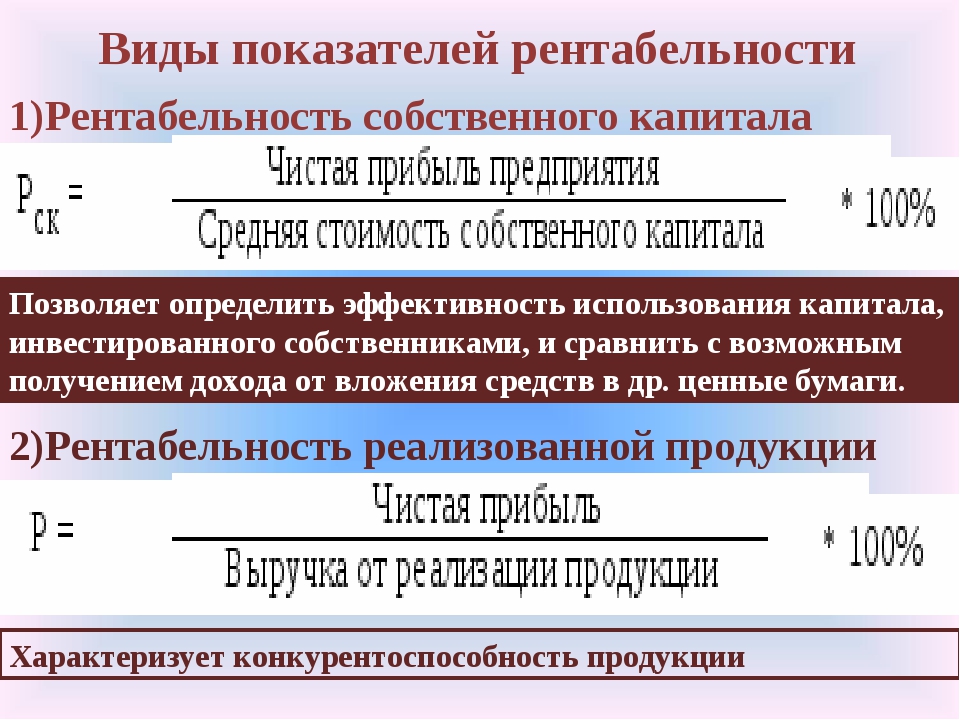

.Коэффициент рентабельности собственного капитала: КСК = прибыль / собственный капитал х 100%.

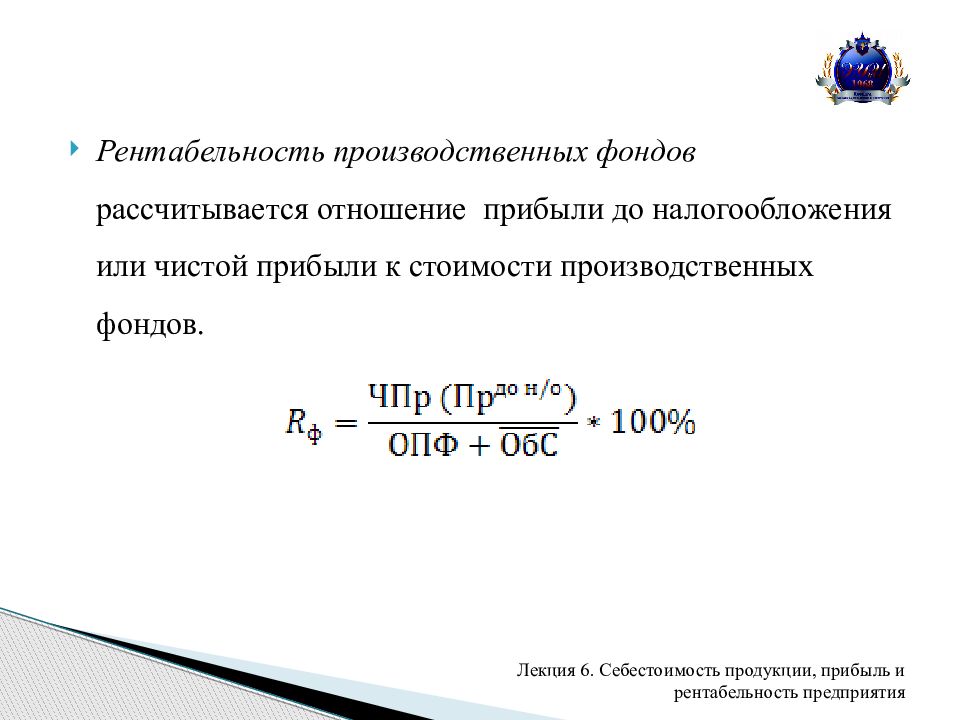

Коэффициент рентабельности производственных фондов: КПФ = прибыль / средняя величина производственных фондов х 100%.

Коэффициент рентабельности производства

Рентабельность производства позволяет оценить эффективность производства товаров, оказания услуг или выполнения работ.

Показатель позволяет определить какую прибыль получает компания с каждого рубля понесенных затрат.

КРЗ = балансовая прибыль (убыток) / себестоимость х 100%

КРЗ = стр. 050 / стр. 020 ф.

№2 * 100%

КРЗ = стр. 2200 / стр. 2120 * 100%

С расчетом показателей рентабельности в соответствии с международными стандартами можно ознакомиться в этой статье.

Для обоснованных выводов по результатам расчета коэффициентов рентабельности необходимо также принимать во внимание следующее:

Временной аспект – коэффициенты рентабельности статичны, отражают результативность работы отдельного отчетного периода и не учитывают перспективную отдачу от долгосрочных инвестиций, поэтому при переходе на новые технологии их значения могут ухудшаться. В таких случаях необходимо оценивать показатели рентабельности в динамике./p>

Несопоставимость расчетов – числитель и знаменатель рентабельности выражены в «неравноценных» денежных единицах. Прибыль отражает текущие результаты, а сумма капитала (активов) складывалась в течение нескольких лет, является книжной (учетной) и не совпадает с текущей оценкой. Поэтому для принятия решений необходимо учитывать также индикаторы рыночной стоимости компании.

Проблема риска – высокая рентабельность быть может достигнута ценой рискованных действий, поэтому параллельно для полноценного анализа эффективности деятельности компании анализируют структуру текущих затрат, коэффициенты финансовой устойчивости, операционный и финансовый рычаги.

Рентабельность предприятия: формула и как рассчитать в 2020 году

Рентабельность предприятияКаждому предприятию очень важно понимать, насколько эффективной является деятельность, другими словами, какой рентабельностью обладает бизнес. Этот показатель учитывает как прибыль, так и затраты, что позволяет получить наиболее полную картину того, насколько эффективно используются вложенные средства.

Мы уже рассматривали отдельные показатели рентабельности, такие как рентабельность активов, инвестиций, продукции. В этой статье поговорим о том, что такое рентабельность предприятия в общем и по какой формуле она рассчитывается.

Что такое рентабельность предприятия Основная задача состоит в получении значения, сколько прибыли получает предприятие с каждого вложенного в производственные фонды рубля.

Основная задача состоит в получении значения, сколько прибыли получает предприятие с каждого вложенного в производственные фонды рубля.На показатель рентабельности предприятия оказывает влияние на целый ряд факторов, среди которых:

- Структура и источники капитала;

- Структура и источники оборотных и собственных активов;

- Интенсификация привлечения производственных ресурсов;

- Размер выручки;

- Размер затрат на производство и реализацию.

Как рассчитать рентабельность предприятия (по базовой формуле):

- Узнать значение балансовой прибыли компании за конкретный период.

- Узнать сумму основных производственных фондов и оборотных активов.

- Рассчитать среднее значение основных производственных фондов и оборотных активов.

- Разделить значение балансовой прибыли на среднее значение основных производственных фондов и оборотных активов.

Есть несколько подходов к расчету рентабельности предприятия.

Ниже мы рассмотрим классическую формулу, а после — еще один подход, который учитывает более широкий диапазон факторов.

Подробный алгоритм расчета рентабельности предприятия описан в видео ниже:

Рентабельность предприятияКлассическая формула рентабельности предприятия выглядит так:

РП = БП / ((ОПФ + ОА)/2),

где

- РП — рентабельность предприятия;

- БП — балансовая прибыль за период;

- ОПФ — основные производственные фонды;

- ОА — оборотные активы.

Прежде чем подставлять значения в формулу рентабельности предприятия, необходимо разобраться с тем, какие данные и в каком виде нужно брать.

Балансовая (бухгалтерская) прибыль — это прибыль до налогообложения, которую получила компания в течение отчетного периода. В балансовую прибыль помимо доходов от основной деятельности входит также прибыль (или убытки) от операционной и внереализационной деятельности. Для получения значения балансовой прибыли необходимо из описанной выше величины вычесть следующие расходы: себестоимость товара или услуги, коммерческие и управленческие расходы. В бухгалтерской отчетности значение балансовой прибыли находится в Форме №2 в строке «Прибыль (убыток) до налогообложения».

Для получения значения балансовой прибыли необходимо из описанной выше величины вычесть следующие расходы: себестоимость товара или услуги, коммерческие и управленческие расходы. В бухгалтерской отчетности значение балансовой прибыли находится в Форме №2 в строке «Прибыль (убыток) до налогообложения».

Оборотные средства и производственные фонды берутся в среднем значении. Для получения корректной величины нужно сложить показатели оборотных средств и производственных фондов на начало и на конец периода (для каждого отдельно) и разделить полученное значение на два. Стоимость оборотных средств и производственных фондов указана в Форме №1 в строках «Основные средства» и «Оборотные активы» соответственно.

Порядок расчета рентабельности предприятияЕще еще один способ расчета рентабельности предприятия, которые базируется на определении рентабельности отдельных показателей и их сравнении. Среди основных значений, которые необходимо посчитать, можно выделить три:

- Рентабельность капитала.

- Рентабельность продаж.

- Рентабельность производства.

Рассмотрим каждый из показателей более подробно.

При расчете рентабельности капитала нужно не забыть, что есть два вида капитала: совокупный и собственный.

Показатель совокупного капитала наиболее интересен инвесторам, так как он показывает потенциальные перспективы развития бизнеса и получение дохода от его его прибыли. Для расчета предназначена следующая формула:

Совокупный капитал = Балансовая прибыль / Общая сумма источников средств (всех)

Рентабельность собственного капитала отражает, насколько эффективно используются средства компании для ведения деятельности. Рассчитывается по формуле:

Собственный капитал = Чистая прибыль / Собственный капитал

Расчет рентабельности продажРентабельность продаж — широкое понятие, в рамках которого можно рассчитывать как общий показатель, так и по отдельным продуктам или направлениям. Рентабельность продаж можно разделить на три подгруппы: валовую, операционную и чистую.

Валовая рентабельность продаж показывает, насколько эффективной является ценовая политика компании, и рассчитывается по такой формуле:

Валовая рентабельность продаж = Валовая прибыль / Выручка от реализации

Операционная рентабельность входит в валовую и зависит от размера операционных расходов, таких как административные, издержки на сбыт и т.д. Формула:

Операционная рентабельность продаж = Операционная прибыль / Выручка от реализации

Чистая рентабельность продаж показывает, сколько денег заработало предприятие от реализации продуктов за исключением любых издержек. Используется следующая формула:

Чистая рентабельность продаж = Чистая прибыль / Выручка от реализации

Рентабельность производстваПоказатель рентабельности производства показывает, сколько прибыли принес каждый вложенный рубль. Рентабельность производства разделяется на два вида: валовую и чистую.

Валовая рентабельность рассчитывается по следующей формуле:

Валовая рентабельность продукции = Валовая прибыль / Себестоимость продукции

Чистая рентабельность производства рассчитывается так:

Чистая рентабельность производства = Чистая прибыль / Себестоимость продукции

После расчета всех указанных выше показателей их нужно внимательно проанализировать, сравнить с конкурентами и сделать выводы для своего бизнеса.

Читайте также:

Чистая прибыль: как рассчитать, формула, примеры

Что такое фондоотдача и как ее рассчитать

Точка безубыточности: что это такое и как рассчитать

Как рассчитать рентабельность предприятия: формулы подсчета и рекомендации

Оглавление:

- Рентабельность предприятия

- Рентабельность производства как главный показатель эффективности предприятия

- Рентабельность активов: хорошо ли работает капитал?

- Рентабельность продаж и её вклад в общую эффективность предприятия

- Порог рентабельности: как рассчитать безубыточность

Многие предприниматели оценивают результативность своего бизнеса по объёмам полученной прибыли. Прибыль – это замечательно, однако определить по её показателям, насколько эффективно фирма использует имеющиеся в её распоряжении ресурсы, не представляется возможным. Для анализа экономической эффективности обычно применяют коэффициенты рентабельности. В самом широком смысле рентабельность определяется как процентное соотношение между прибылью и затратами.

Показатели рентабельности – инструмент финансового анализа, планирования деятельности и проведения мероприятий по повышению её эффективности, а также один из критериев оценки инвестиционной привлекательности предприятия.

Как рассчитать рентабельность? Прежде всего, необходимо обозначить цели: оценить общее состояние дел потенциального партнера или провести анализ доходности собственного производства, продаж и управления финансовыми средствами и т.д. Исходя из этого, берутся соответствующие данные из бухгалтерского баланса и прямые показатели деятельности. Обычно для определения рентабельности предприятия рассматривают коэффициенты эффективности производства, продаж и активов.

Рентабельность предприятия

По укрупнённым показателям рентабельность предприятия оценивается просто: чистая прибыль за определенный срок делится на сумму всех расходов, произведённых за взятый отрезок времени. Получившееся соотношение можно выразить в процентах, если умножить результат на 100.

Таким образом, наглядно демонстрируется степень эффективности, с которой предприятие распределяет оборотные, имущественные и прочие средства производства. Экономический смысл расчёта общей рентабельности – увидеть в цифровом выражении прибыль, которая получена на каждый затраченный условный рубль.

На основании данных бухгалтерской отчётности рассчитать рентабельность можно по формуле, которая в упрощённом виде выглядит так:

Р=БП/СА*100%,

где

- Р – рентабельность;

- БП – балансовая прибыль, равная выручке за отчётный период за минусом себестоимости продукции, организационных и управленческих расходов, но до вычета налогов. Искомая величина указывается в отчёте о прибылях и убытках по форме №2, в строке с кодом 2300 «прибыль до налогообложения»;

- СА – суммарная стоимость активов, включает в себя стоимость производственных фондов, оборотных и внеоборотных активов. Эти данные находятся в бухгалтерском балансе (форма №1).

Как видно, рассчитать рентабельность предприятия достаточно просто. Однако полученная информация мало что даёт в плане отражения реального положения дел. Какова динамика развития (есть ли рост, падение или стагнация), каков вклад того или иного направления деятельности предприятия в нынешние результаты, начинается ли или уже имеется «проседание» в продажах или производстве – на все эти вопросы можно ответить, если проанализировать рентабельность по каждому звену производства и сравнить её с предыдущими отчётными периодами.

Рентабельность производства как главный показатель эффективности предприятия

Одной из самых главных характеристик эффективности хозяйственной деятельности организации является рентабельность производства. На анализе этого показателя строится оценка текущего состояния производственных процессов, а также принимаются решения по их корректировке. Если уровень рентабельности недостаточно высок, это повод для выработки плана мероприятий для улучшения показателей. В частности, рентабельность производства можно повысить за счёт снижения себестоимости продукции, рационализации расходования ресурсов и оборудования и т.д.

Попробуем рассчитать рентабельность производства:

- На основании данных бухгалтерского баланса необходимо определить балансовую прибыль.

- Для расчётов понадобится знать среднегодовую стоимость основных фондов фирмы, то есть материальных активов, амортизация которых принимает участие в формировании себестоимости продукции. Для этого необходимо: а) просуммировать стоимость основных фондов по состоянию на начало каждого месяца; б) сложить стоимость этих фондов на начало и конец года, разделить эту сумму на 2; в) общий результат по пунктам а) и б) разделить на 12, по количеству месяцев в отчётном периоде.

- Средняя стоимость оборотных средств за год рассчитывается по данным баланса предприятия.

- Рентабельность определяется как балансовая прибыль, разделенная на сумму среднегодовой стоимости оборотных средств и основных фондов, то есть Рпр=БП/(ОФ+ОС).

Расчёт рентабельности производства может быть достаточно трудоёмким, но он даёт наглядное представление о том, какая прибыль формируется с каждого затраченного рубля производственных расходов.

Рентабельность активов: хорошо ли работает капитал?

Следующий этап в оценке рентабельности предприятия – эффективность работы активов. Этот показатель не имеет чёткого деления на хороший или плохой. Низкая рентабельность активов говорит о том, что капитал не работает, а значит, не принося прибыли, может начать постепенно таять. С другой стороны, слишком высокая рентабельность также не является однозначно положительной тенденцией, так как часть средств всё же желательно держать в неприкосновенности в качестве резервного (стабилизационного) фонда. Определить этот баланс: какую часть активов направить в дело, а какую – держать «на чёрный день», – задача не из простых и требует серьёзного экономического анализа.

Чтобы определить, какую «отдачу» производит одна денежная единица вложенных активов, разберёмся, как рассчитать рентабельность активов.

- Определяем объём продаж за необходимый отрезок времени. Для этого запрашиваем в бухгалтерии данные по отгрузкам либо оплатам продукции, в зависимости от применяемой учётной политики.

- Рассчитываем себестоимость данного товара.

- Считаем операционные расходы, или постоянные издержки, за указанный период.

- Вычисляем налоги, причитающиеся к выплате в бюджет.

- Складываем суммы налоговых платежей, операционных издержек и себестоимости и вычитаем полученный результат из объёма продаж нашей продукции. Таким образом, узнаём чистую прибыль.

- По информации из бухгалтерской отчётности определяем величину совокупных активов, куда входит собственный капитал и суммы обязательств, как перед кредиторами (со знаком «минус») так и должников перед нами (со знаком «плюс»).

- Последний шаг – делим п.5 на п.6 и получаем себестоимость активов фирмы.

Рентабельность продаж и её вклад в общую эффективность предприятия

Допустим, мы выяснили, что наш капитал и заёмные средства работают отлично, производство поставлено на эффективные рельсы, а уровень рентабельности предприятия при этом оставляет желать лучшего. Возможно, дело в том, что у нас плохи дела с продажами. Чтобы узнать, так ли это на самом деле, нужно рассчитать рентабельность продаж.

- Определяем период, за который нужно узнать рентабельность продаж нашей продукции. Это может быть месяц, квартал, год или другой интересующий срок.

- Считаем общую выручку от реализации продукции – это сумма всех доходов от продажи товара и услуг за указанный период.

- Узнаем чистую прибыль из бухгалтерских документов – это прибыль, оставшаяся на балансе после налогообложения.

- Можно приступать к расчёту рентабельности. Для этого сумму чистой прибыли нужно разделить на выручку от продаж.

Получив коэффициент рентабельности продаж за определённый период, можно сравнить его с показателем за любой другой временной промежуток. Такое сравнение может наглядно продемонстрировать, какая динамика прослеживается в эффективности продаж. Даже рост выручки и чистой прибыли в денежном выражении не означает, что динамика рентабельности положительна. Всё зависит от относительного показателя – соотношения прибыли и выручки, которое может показать стагнацию или падение.

Снижение рентабельности продаж является поводом для поиска причин и решений по оптимизации бизнеса. Например, может понадобиться более детальный анализ: рентабельность продаж в динамике по определённой товарной группе или отдельным клиентам. Возможно, нужно пересмотреть ассортимент предлагаемой продукции и поработать над оптимизацией клиентской базы.

Ради справедливости стоит отметить, что снижение рентабельности реализации – не всегда результат плохой работы «продажников» или маркетологов. На этот показатель могут влиять и внешние факторы, не зависящие от эффективности работы предприятия. Умение учитывать и прогнозировать такие нюансы – залог стабильного функционирования организации.

Порог рентабельности: как рассчитать безубыточность

Финансовый анализ на основе расчёта общей рентабельности предприятия и отдельных звеньев производственного процесса помогает экономистам определить ещё один важный показатель. Это порог рентабельности, который показывает тот объём производства и реализации продукции, который позволяет выходить на точку безубыточности. То есть, когда суммарные доходы организации полностью покрывают её расходы.

Формула вычисления этого показателя (Пр) выглядит так:

Пр=Зп/Квм,

где:

- Зп – это постоянные затраты;

- Квм – коэффициент валовой маржи, который рассчитывается как «выручка от продаж» минус «переменные затраты», разделённая на сумму выручки.

Если предприятие хочет иметь стабильную прибыль, оно должно поддерживать объём продаж на уровне выше порога рентабельности при сохранении прежнего уровня переменных издержек. Падение объёмов реализации ниже этой точки, соответственно, ведёт к убыткам.

Оценка рентабельности

-

Рентабельность – это прибыльность

Наверное, излишне напоминать, сколь большое значение для инвесторов (кредиторов) имеет прибыльность предприятия – объекта их вложений. Поэтому данный раздел анализа, наряду с оценкой финансовой обеспеченности, есть необходимый аспект анализа, а иногда и достаточный для того, чтобы заверить кредиторов в том, что их инвестиционные доходы будут непременно высокими. Или наоборот. Но в любом случае, чтобы сделать те или иные выводы, бывает достаточно анализа финансовой обеспеченности и анализа рентабельности.

Показатели рентабельности дают представление о прибыли на вложенный капитал, отражая уровень прибыльности тех или иных вложений.

Можно выделить три группы показателей рентабельности (прибыльности):

- рентабельность инвестиций

- рентабельность активов

- рентабельность производства

- рентабельность продаж

Строго говоря, рентабельность активов – это тоже рентабельность инвестиций. Участники предприятия инвестируют свои средства в предприятие, предприятие инвестирует эти средства в активы, активы инвестируются в производство (оборот), каждый оборот приносит прибыль – инвестиционный доход. Другое дело, что внутренние инвестиции инвестициями называть не принято, так сложилась традиция. В ином случае рентабельность активов следовало бы называть рентабельностью внутренних инвестиций, а то, что сейчас называется рентабельностью инвестиций – рентабельностью внешних инвестиций. А все вместе называлось бы, соответственно, – рентабельностью инвестиций. Тем не менее, придется принять устоявшуюся точку зрения, т. е. под рентабельностью инвестиций понимать прибыльность только внешних инвестиций – вложений, сделанных в предприятие его учредителями и/или участниками. Соответственно, под инвестиционным доходом – только доходы от внешних инвестиций: дивиденды, проценты и т.п. Доходы, полученные в результате обычной (в том числе операционной) деятельности принято называть операционными (или шире – обычными) доходами.

Основные критерии оценки рентабельности

Рентабельность инвестиций

Основная концепция: отношение суммы полученной прибыли к сумме средств, вложенных учредителями и/или участниками предприятия. Базовая формула: Прибыль/Инвестиция.

Ограничения: соотноситься должны величины, соответствующие друг другу; то есть, берется сумма определенного рода (происхождения) инвестиций, то и сумма прибыли берется та, которая получена благодаря именно этим инвестициям.

Рентабельность инвестиций. Показывает размер прибыли на вложенный капитал и, в зависимости от поставленных инвесторами задач, может представлять различные показатели. Например:

- Прибыль на суммарный капитал (капиталоотдача). Определяет продуктивность всего капитала (всех ресурсов) предприятия, независимо от источников его происхождения.

Рск = П/Вб х 100%

где:

Рск – рентабельность суммарного капитала

П – прибыль

Вб – валюта баланса (среднее арифметическое значение на начало и конец анализируемого периода).Этот критерий иногда относят к критериям оценки рентабельности активов (Прибыль/Активы). В этом нет ошибки. Как уже отмечалось, группу критериев рентабельности активов можно соединить с группой критериев рентабельности инвестиций.

- Прибыль на собственный капитал. Показывает рентабельность инвестиций, первоначально направленных и впоследствии реинвестированных в предприятие его собственниками. Другое название показателя – рентабельность чистых активов или рентабельность собственного капитала.

Рча = П/Ск х 100%

где:

Рча – Рентабельность чистых активов

П – прибыль

Ск – собственный капитал (исчисленный как среднее арифметическое между сальдо на начало и на конец отчетного периода).В приведенных формулах показатель прибыли намеренно не конкретизируется, оставляя читателям возможность варьирования: в одних случаях использовать прибыль от реализации продукции (товаров, работ, услуг), в других брать прибыль до налогообложения, в третьих – чистую прибыль (прибыль-нетто). Например:

Рск = (ПН – Дпа)/Ск – ПАн

где:

Рск – рентабельность собственного капитала (рентабельность чистых активов)

ПН – прибыль-неттто (прибыль после налогообложения)

Дпа – дивиденды по привилегированным акциям

Ск – собственный капитал

ПАн – привилегированные акции по номиналу.

Рентабельность активов

Основная концепция: отношение прибыли (дохода от реализации, объема выпуска), полученной(ого) посредством вложения определенных активов (группы активов) в оборот, к стоимости именно этих активов (группы активов).

Базовая формула: Прибыль/Активы.

В отдельных случаях вместо показателя прибыли (числитель) берется показатель выручки от реализации или объема выпуска.

Ограничения: соотноситься должны величины, соответствующие друг другу. То есть, берется сумма активов, использованная в том же периоде, что и прибыль (доход от реализации, объем выпуска).

Рентабельность активов. Отражает объем прибыли (доходов от реализации, выпуска продукции) на каждый рубль вложенных средств.

- Рентабельность предприятия. Обобщающий показатель эффективности использования производственных фондов. Отражает объём выпуска продукции на 1 руб среднегодовой стоимости основных производственных фондов и оборотных активов, из которых эта продукция производится:

Рп = Вп/(ОПФ+Он) х 100%

где:

Рп – рентабельность предприятия (его производственных фондов)

Вп – объем выпуска проду

Он – стоимость нормируемых оборотных активов (среднегодовая).Среднегодовая стоимость основных производственных фондов рассчитывается как частное от деления на 12 полусуммы, полученной путем сложения (и деления на 2) первоначальной стоимости ОПФ, действующих на 1 января отчетного года и на 1 января года, следующего за отчетным, а также первоначальной стоимости этих фондов на каждое первое число остальных одиннадцати месяцев анализируемого года.

Определение средней стоимости ОПФ за промежуточный период (квартал, полугодие, 9 месяцев) осуществляется путем деления на число месяцев анализируемого периода половины величины стоимости ОПФ на 1-е число первого месяца, следующего после окончания периода, а также суммы ОПФ на каждое 1-е число остальных месяцев этого периода.

Среднегодовая (и средняя на любой промежуточный период) стоимость нормируемых оборотных активов рассчитывается аналогично.

К нормируемым оборотным активам относятся: производственные запасы, незавершенное производство, готовая продукция; при этом из запасов исключаются строительные материалы, приобретенные застройщиками с целью капитального строительства, если таковые среди запасов числятся.

К ненормируемым оборотным активам относятся денежные средства и все виды дебиторской задолженности.

- Рентабельность основных производственных фондов (фондоотдача). Отражает доходность использования основных средств, участвующих в производстве продукции:

Фо = Вп/ОПФ х 100%

где:

Фо – фондоотдача (рентабельность производственных фондов)

Вп – объем выпуска продукции за год

ОПФ – стоимость основных производственных фондов (среднегодовая).

Рентабельность производства

Основная концепция: отношение прибыли к сумме затрат, понесенных в связи с ее получением.

Базовая формула: Прибыль/Затраты.

Ограничения: соотноситься должны величины, соответствующие друг другу. То есть, берется сумма затрат, понесенных в связи с получением именно этого объема прибыли.

Рентабельность производства. Показывает размер прибыли на каждую вложенную в оборот гривну:

Рп = П/Зп х 100%

где:

Рп – рентабельность производстваП – прибыль, рассчитанная исходя из объема производства

Зп – затраты на производство.

Аналогичным образом определяется рентабельность производства реализованной продукции, если в расчет принимаются показатели прибыли от реализации и расходы, списанные в реализацию (на уменьшение дохода от реализации).

Показатель рентабельности производства, как и другие показатели рентабельности, может рассчитываться как от прибыли-брутто (до налогообложения), так и от прибыли-нетто (после вычета налогов). Можно рассчитать показатели рентабельности отдельных производств (по цехам, участкам или по видам выпускаемой продукции).

Рентабельность продаж

Основная концепция: отношение прибыли к сумме затрат, понесенных в связи с ее получением.

Базовая формула: Прибыль/Нетто-доходы.

Нетто-доходы – это выручка от реализации за вычетом косвенных налогов (НДС и акцизного сбора).

Ограничения: соотноситься должны величины, соответствующие друг другу. То есть, берется сумма доходов, принесших именно этот объем прибыли.

Рентабельность продаж. Характеризует прибыльность предприятия, показывая уровень прибыли на каждый рубль объема продаж:

Рп = П/НД х 100%

где:

Рп – рентабельность продажП – прибыль от продаж

НД – нетто-доходы от продаж.

Аналогичным образом определяется рентабельность продаж в разрезе видов операционной деятельности и даже в разрезе видов товарных групп.

С помощью этого показателя можно определить, насколько предприятие может себе позволить снижение цен, не рискуя понести убытки, а, возможно, и более того: увеличить прибыль, выиграв от увеличения объемов продаж за счет снижения цен.

Данный показатель, как и все последующие (приведенные ниже) показатели рентабельности, может определяться как по прибыли-брутто (прибыли до налогообложения), так и по прибыли-нетто (после налогообложения), а соотношение исчисленных таким образом показателей определяет уровень налогообложения предприятия:

Кн = Рн/Рб

где:

Кн – коэффициент налоговой нагрузки на прибыльРн – рентабельность-нетто (определенная исходя из чистой прибыли)

Рб – рентабельность-брутто (определенная исходя из прибыли до налогообложения)

Если рентабельность снижается…

Оценка рентабельности – это один из тех аспектов анализа, в котором не задаются общепринятые для всех нормативы значений показателей. Иногда руководствуются отраслевыми нормативами. Но гораздо надежнее каждому отдельно взятому предприятию установить оптимальные нормы прибыли самостоятельно.

Существует такое понятие – минимальная рентабельность. Принято считать, что она должна равняться среднему проценту ставок по банковским депозитам, сложившемуся за отчетный период. То есть, данное утверждение основывается на допущении, что вокруг предприятия стадами бродят потенциальные инвесторы и всё решают: куда выгоднее вложить деньги – в это предприятие, или в банк на депозитный счет. Однако же, если и принимать упомянутую концепцию минимальной рентабельности всерьез, то только при расчете доходности акций, но никак не в анализе рентабельности. Существует много успешных предприятий с рентабельностью на грани 5%, уверенно себя чувствующих на фоне банковских ставок по депозитам 10%. Здесь играет роль масштаб предприятия. Понятно, что крупное и мелкое предприятия одной и той же отрасли будут иметь различные нормы прибыли. Достаточно сравнить крупный хлебокомбинат и сельскую мини-пекарню. Первому может оказаться достаточно и 3%, другой – и при 13% может обанкротиться. В данном случае все решают не относительные, а абсолютные показатели прибыльности.

Поэтому, говоря об анализе рентабельности в целом для всех предприятий, можно принять к сведению лишь простые критерии: повышение рентабельности (по сравнению с предыдущими периодами или с рентабельностью других предприятий данной отрасли) – хорошо, ее снижение – плохо.

Если при анализе рентабельности выявляется снижение уровня прибыли, то причину искать долго не нужно, они просты: либо предприятие прикладывает недостаточно усилий, чтобы больше зарабатывать, либо нерационально распоряжается заработанным. Притом, неважно, какую рентабельность мы анализируем: рентабельность продаж или рентабельность инвестиций (прибыль на суммарный капитал, прибыль на собственный капитал или прибыль на рубль затрат).

Иногда называют другие, казалось бы, очевидные (исходя из формулы расчета) причины снижения рентабельности: либо недостаточные объемы продаж, либо низкие цены. Последнее не совсем верно, и первое не всегда.

Хотя объемы действительно имеют существенное значение, ведь при огромных объемах производства и продаж можно и с минимальной рентабельностью (прибыльностью) иметь внушительную цифру абсолютного значения прибыли. Но падение объемов продаж чаще всего объясняют снижением спроса на продукцию. А может не в спросе дело, а в предложении? Возможно, отдел сбыта не занимается прямыми своими обязанностями – маркетингом, а только пассивно регистрирует текущие продажи. Хотя, при определенных изменениях на рынке, спрос действительно может упасть. Но, в таком случае, те же “маркетологи” должны были своевременно выявить, какие именно произошли изменения (что если переселение целого квартала в районе, до этого считавшемся самым благоприятным для сбыта?) и столь же своевременно доложить об этом руководству.

Но возможно и другое: причина низкой рентабельности кроется в повышении затрат на производство и реализацию продукции. Тогда надо проверить, насколько приемлемы цены поставщиков, с которыми отдел снабжения заключил договоры. А, возможно, и отдел снабжения ни при чем, а причина роста затрат в банальной их бесконтрольности со стороны работников или самого же руководства. Например, нерациональный расход электроэнергии, газа, воды, тепла, необоснованные командировочные расходы и расходы на оплату услуг связи. Конечно, простое решение о “закручивании гаек” здесь не всегда уместно. Сначала стоит выяснить, не настала ли пора заменить оборудование на новое, более рационально потребляющее электроэнергию, может в санитарных комнатах и лабораториях есть смысл поставить автоматические ограничители подачи воды, может теплосеть требует ремонта и т. д., ведь такие вложения очень быстро окупаются. Возможно, для повышения прибыльности надо расстаться с частью основных средств, которые по причине недостаточной загруженности стали обременительными для бюджета предприятия или, если есть возможность, сдать их в аренду. Хотя, надо заметить, этот источник повышения прибыльности не бесконечный.

Если анализируется рентабельность на суммарный капитал, то при ее снижении надо обратить внимание на состояние оборотных средств, возможно, произошло затоваривание готовой продукцией или образовались сверхнормативные запасы, а, может, дебиторская задолженность непомерно выросла. Так, или иначе, но в этом случае показатель рентабельности следует связать с показателем оборачиваемости.

Выводы. Рентабельность может снижаться вследствие:

- снижения объемов продаж

- увеличения затрат на производство и реализацию продукции

- неоправданного прироста активов в обороте.

В свою очередь, снижение объемов продаж может быть вызвано снижением спроса или неудовлетворительной работы по продвижению продукции на рынке, а увеличение затрат – повышением цен поставщиков, перебоями в поставках, вызывающих простои, отсутствием надлежащего контроля за расходами, несоответствием между производственной мощностью и объемами загрузки оборудования, непредвиденными штрафными санкциями. Если выявляется прирост активов в обороте, их низкая оборачиваемость, то причины, скорей всего, кроются в недостаточной деловой активности лиц, ответственных за состояние товарно-материальных запасов, незавершенки и состояние расчетов с покупателями (заказчиками). Здесь версий гораздо больше, и чтобы выявить причины и устранить последствия, надо основательно проверить каждую. В любом случае надо опять-таки подключать социальный фактор.

Следует также помнить, что в случае, если анализ склоняет к выводам о снижении объемов продаж или увеличении активов в обороте, способов исправления ситуации может оказаться достаточно, чтобы устранить причины, но если виной всему – увеличение затрат, тут надо отнестись к соответствующим мероприятиям с некоторой долей осторожности, ведь источник их снижения может оказаться не бесконечным. Возможно, лучшим выходом окажется решение о переориентации производства на другую продукцию.

Если же оказывается, что рентабельность в норме даже притом, что показатели других разделов анализа неблагоприятны (полная финансовая зависимость от кредиторов, низкая ликвидность), то такое состояние означает, что предприятие умудряется оперативно управлять своими финансовыми ресурсами. Это достигается путем максимально возможного затягивания с погашением срочных обязательств или путем привлечения все новых и новых кредитов, или путем постоянного “выбивания” авансов у покупателей (заказчиков), или, может, менеджеры сумели организовать работу “с колес”, т. е. без закупки запасов впрок. И в этом, в общем-то, нет ничего плохого. Важно лишь, как долго может предприятие выдержать такие темпы, поскольку всегда сохраняется опасность изменения ситуации, как на рынке закупок, так и на рынке продаж, а от этого в данном случае предприятие не защищено, ему нужны непрерывные закупки и так же непрерывные продажи. Первый же продолжительный простой на таком предприятии может оказаться фатальным.

Подытоживая все сказанное, можно дать для всех предприятий универсальный рецепт хорошего здоровья, который, впрочем, никого не удивит: вся стратегия планирования, прогнозирования и бюджетирования должна быть направлена на максимизацию финансовых результатов – прибыли. Возможности проводить мероприятия по рациональному использованию ресурсов рано или поздно исчерпаются. Менеджеры предприятия, как бы хорошо оно ни работало в данный момент времени, должны постоянно находиться в поиске новых источников прибыли и новых возможностей ее максимизации. Как видим, и здесь подключается социальный фактор. Что ж, “кадры решают все”.

1 В этом случае – именно первоначальной стоимости, а не остаточной (балансовой), как принято считать. Подробнее о расчете среднегодовой стоимости ОС см. в разделе «Оценка имущественного состояния».

2 Что равнозначно состоянию на конец дня 31 декабря отчетного года – момент, которым датируется годовой бухгалтерский баланс.

3 Предыдущий показатель (рентабельность предприятия) также может называться фондоотдачей, т. к. все производственные фонды предприятия составляют его основные средства и производственные запасы, посредством которых и из которых производится продукция.

ПУТИ ПОВЫШЕНИЯ ПРИБЫЛИ И РЕНТАБЕЛЬНОСТИ ПРЕДПРИЯТИЯ

Чаплыгина М.И. Пути повышения прибыли и рентабельности предприятия // Международный журнал социальных и гуманитарных наук. – 2016. – Т. 5. №1. – С. 84-85.

ПУТИ ПОВЫШЕНИЯ ПРИБЫЛИ И РЕНТАБЕЛЬНОСТИ ПРЕДПРИЯТИЯ

М.И. Чаплыгина, студент

Ульяновский государственный университет

(Россия, г. Ульяновск)

Аннотация. В статье рассмотрены пути повышения прибыли и рентабельности предприятия. Определена экономическая эффективность. Автор делает выводы о том, что совокупность усилий государства и предприятий может обеспечить высокую экономическую эффективность любого производства.

Ключевые слова: рентабельность, эффективность, предприятия, учет издержек, себестоимость.

Анализ и оценка эффективной (или неэффективной) деятельности предприятия, и как следствие верное прогнозирование его финансового благополучия базируется на расчётах показателей рентабельности и прибыльности производства. Для этого необходимо абсолютные характеристики деятельности предприятия (объем выпуска продукции, объем продаж, прибыль) связать с другими показателями, отображающими вложенные в предприятие средства.

Обобщающим критерием экономической эффективности производства является показатель рентабельности. Рентабельность (от нем. rentabel – доходный, прибыльный), коэффициент экономической эффективности производства на предприятиях. Комплексно отражает применение вещественных, трудовых и валютных ресурсов. Рентабельным считается предприятие, которое приносит доход [1].

Только рассмотрев соотношение полученных доходов и вложенного в создание этих доходов капитала (собственного и инвестированного), можно говорить об экономической эффективности производства, главным показателем которой является рентабельность.

Поскольку приоритетной целью любого производства является прибыль, то рентабельность сопоставляется с объёмом капитала, вложенного для образования этой прибыли.

Рентабельность – это критерий качества управления предприятием и прогнозирования прибыли. Это возможность оценить эффективность менеджмента и долгосрочное благополучие производства. Фактические и ожидаемые инвестиции сопоставляются с доходом, который предполагают получить на эти инвестиции.

Анализ показателей доходности за прошедшие периоды и сопоставление их с отчётным периодом с учётом спрогнозированных изменений позволяют предположить уровень возможной прибыли.

Кроме того, без показателя рентабельности крайне рискованно принимать решения при составлении смет, планировании, инвестировании, а также координации деятельности предприятия.

Следовательно показатели рентабельности характеризуют финансовый эффект от деятельности предприятия, с различных позиций измеряют прибыльность в соответствии с интересами участников экономического процесса.

Для получения максимальной прибыли предприятию необходимо:

– наиболее полно использовать свои ресурсы;

– приобретать высококачественные основные средства;

– поддерживать своевременность обновления основных средств;

– повышать уровень квалификации персонала;

– повышать коэффициент сменности работы предприятия;

– улучшать подготовку материалов к процессу производства;

– повышать уровень концентрации, специализации и комбинирования производства;

– внедрять новую технику и прогрессивные технологии;

– совершенствовать организацию производства и труда с целью сокращения потерь рабочего времени;

– проводить автоматизацию и телемеханизацию производственных процессов, что позволит сократить численность обслуживающего и управляющего персонала, обеспечивая экономия заработной платы на единицу транспортируемой продукции;

– проводить оптимизацию структуры сбыта, в результате чего вес продукции, которая реализуется по договорным, более высоким ценам должен увеличиться до максимума в противовес той доле продукции, реализуемой по более низкой цене как взаимозачет другим организациям.

На основании данных выводов можно сделать следующие предложения по повышению прибыли и рентабельности предприятия:

— снижение себестоимости продукции;

— реализация продукции по более выгодным ценам;

— поиск более выгодных рынков сбыта, в том числе продажа на экспорт;

— проявление большей гибкости в отношении интересов покупателей;

— поиск новых форм в работе с заказчиками, предоставление им дополнительных фирменных услуг.

Тактика на постоянное улучшение в услугах и работе может обеспечить рост доли рынка и, как следствие, рост объема доходов.

Так же важны как учет издержек и расчет себестоимости производства и реализации продукции, так и активная деятельность, направленная на снижение данных затрат и, следовательно, удешевление продукции. Изучение особенностей формирования расходов, методов их учета в современных условиях функционирования нефтегазодобывающей отрасли и их влияния на осуществление финансовых операций дает основания предполагать, что от выбора метода учета, организации учета расходов во многом зависит объем получаемой прибыли, а также эффективность кругооборота денежных средств. В условиях рыночной экономики управленческий учет издержек производства на предприятии должен отвечать современным требованиям аналитической детализации и обобщения издержек производства для получения необходимой и достоверной учетно-отчетной информации собственниками и руководителями предприятий с целью оперативного управления производством, себестоимостью продукции и продажными ценами [2].

И еще один важный момент. Поскольку государство само определяет наиболее успешные предприятия, формируя благоприятную для хозяйственной деятельности среду и ориентируя тем самым на максимальное получение прибыли, необходимо проведение эффективной государственной экономической политики. Только совокупность усилий государства и предприятий может обеспечить высокую экономическую эффективность любого производства.

Библиографический список

1. Володин А.А., Самсонов Н.Ф., Бурмистрова Л.А. Управление финансами (Финансы предприятий): учеб. пособие. – М.: Инфра-М. – 504 с.

2. Кнухова М.З. Пути снижения себестоимости на предприятиях нефтегазовой отрасли / Современный бухучет. – 2008 г.

WAYS TO INCREASE PROFITS AND PROFITABILITY OF THE ENTERPRISE

M.I. Chaplygin, student

Ulyanovsk state university

(Russia, Ulyanovsk)

Abstract. The article discusses ways of increasing profits and profitability. The economic efficiency. The author concludes that the combination of efforts of the state and companies can provide high economic efficiency of any production.

Keywords: profitability, efficiency, enterprise, cost accounting, cost price.

Рентабельность Предприятия — это… Что такое Рентабельность Предприятия?

- Рентабельность Предприятия

-

показатель эффективности использования основных средств, рассчитываемый как отношение прибыли к средней стоимости основных и оборотных средств.

Словарь бизнес-терминов. Академик.ру. 2001.

- Рентабельность Инвестиций

- Рентабельность Продаж

Смотреть что такое «Рентабельность Предприятия» в других словарях:

РЕНТАБЕЛЬНОСТЬ ПРЕДПРИЯТИЯ — показатель эффективности использования основных средств предприятия, производственных ресурсов. Общая рентабельность предприятия определяется как отношение прибыли к средней стоимости основных и оборотных средств. Райзберг Б.А., Лозовский Л.Ш.,… … Экономический словарь

РЕНТАБЕЛЬНОСТЬ ПРЕДПРИЯТИЯ — показатель эффективности использования основных средств и производственных ресурсов предприятия. Общая рентабельность предприятия определяется как отношение прибыли к средней стоимости основных и оборотных средств … Энциклопедический словарь экономики и права

рентабельность предприятия — показатель эффективности использования основных средств предприятия, производственных ресурсов. Общая рентабельность предприятия определяется как отношение прибыли к средней стоимости основных и оборотных средств … Словарь экономических терминов

РЕНТАБЕЛЬНОСТЬ ПРЕДПРИЯТИЯ — характеризует эффективность использования производственных фондов. Различают общую Р. – отношение балансовой прибыли к средней стоимости производственных фондов, в которую включают среднюю стоимость основных производственных фондов и среднюю… … Большой экономический словарь

РЕНТАБЕЛЬНОСТЬ — РЕНТАБЕЛЬНОСТЬ, рентабельности, мн. нет, жен. (экон.). отвлеч. сущ. к рентабельный. Рентабельность предприятия. На рентабельность нельзя смотреть торгашески, с точки зрения данной минуты. «Рентабельность надо брать с точки зрения общенародного… … Толковый словарь Ушакова

Рентабельность горного предприятия — (от нем. rentabel выгодный, прибыльный, доходный * a. mine economic efficiency, mine profitability, mine cost effectiveness; н. Rentabilitat des Bergbaubetriebes, Wirtschaftlichkeit des Bergbaubetriebes; ф. rentabilite d une entreprise… … Геологическая энциклопедия

Рентабельность — – показатель эффективности использования денежных средств или иных ресурсов. Выражается как коэффициент или в форме процента. Для оценки предприятия или банка принято использовать несколько показателей рентабельности: рентабельность активов (ROA) … Банковская энциклопедия

РЕНТАБЕЛЬНОСТЬ — (от нем. rentabel доходный) эффективность, прибыльность, доходность предприятия или предпринимательской деятельности. Количественно рентабельность исчисляется как частное от деления прибыли на затраты, расход ресурсов, обеспечивших получение… … Экономический словарь

РЕНТАБЕЛЬНОСТЬ РАСЧЕТНАЯ — в плановой экономике: рентабельность, рассчитанная на основе расчетной прибыли, то есть плановой прибыли, остающейся в распоряжении предприятия после уплаты налогов, рентных платежей и процентов за банковский кредит. Райзберг Б.А., Лозовский Л.Ш … Экономический словарь

РЕНТАБЕЛЬНОСТЬ АКТИВОВ — Показатель, характеризующий эффективность использования всех активов предприятия. Рентабельность активов частное от деления чистой прибыли на среднегодовую величину активов Словарь бизнес терминов. Академик.ру. 2001 … Словарь бизнес-терминов

10. Рентабельность и ее значение в деятельности предприятия. Виды показателей рентабельности.

Прибыль, являясь важнейшим показателем результативности производственно-хозяйственной деятельности, не дает полного представления об его эффективности, так как не учитывает величину затрачиваемых ресурсов и условий, при которых она была достигнута. Она в большей степени характеризует результат деятельности.

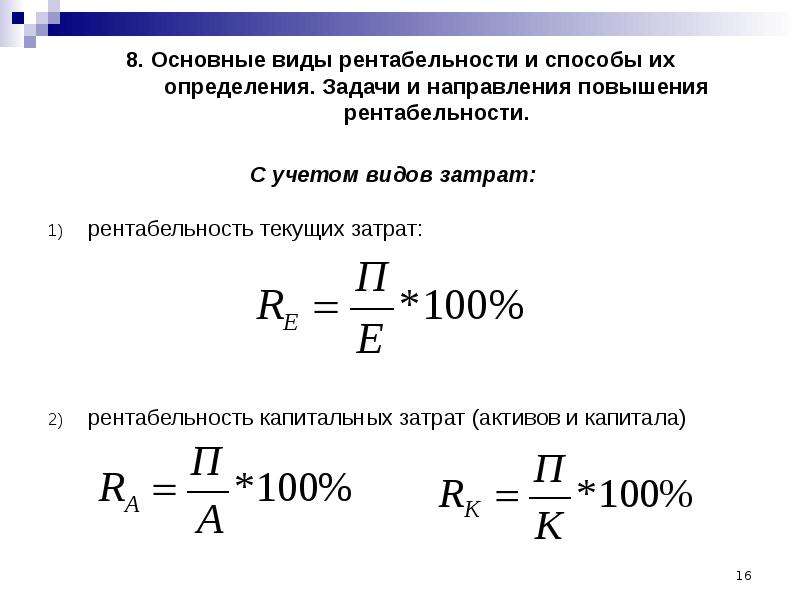

Для оценки эффективности производственно-хозяйственной деятельности используются показатели рентабельности.

Рентабельность это показатель характеризующий эффективность использования ресурсов предприятия. Показатели рентабельности позволяют оценить эффективность деятельности предприятия вне зависимости от его масштабов, отрасли. Показатели рентабельности характеризуют соотношение эффекта к затратам.

1. Общая рентабельность равна отношению балансовой прибыли к общей величине активов.

RО = ПБ / А * 100

2. Чистая рентабельность

RЧ = ЧП / А * 100

3. Рентабельность чистых активов – отношение балансовой прибыли к чистым активам (внеоборотные активы + оборотные — текущая задолженность)

RЧА = ПБ / (ВОА + ОА – КЗ) * 100

Эти три показателя показывают какую прибыль получает предприятие с каждого рубля, вложенного в активы.

4. Рентабельность производства – отношении балансовой прибыли к сумме среднегодовой стоимости основных производственных фондов и оборотных средств.

RПР = ПБ / (ОФ+ОС) * 100

ОФ + ОС – производственные фонды.

Показывает какую величину прибыли получает предприятие с материальных активов.

5. Рентабельность продукции – отношение балансовой прибыли к затратам на производство продукции

RПРОД = ПБ / З *100

Показывает, какую прибыль получает предприятие с каждого рубля затрат.

6. Рентабельность продаж – отношение прибыли от реализации к реализованной продукции

RПРОДАЖ = ПР / РП * 100 = [ ∑(Р-С)*Q / ∑Q*P] * 100

Показывает какая доля прибыли содержится в каждой единице продукции и в общей выручке (то есть характеризует величину прибыли, полученную от реализации продукции).

7. Рентабельность собственных средств – отношение чистой прибыли к собственным средствам

RСС = ЧП / СС * 100

Характеризует насколько эффективно используются собственные средства.

8. Рентабельность инвестиций – прибыль полученная от дополнительных вложений к сумме инвестиций

RИНВ = Пин / Инв * 100

Характеризует какую величину прибыли получит предприятие с каждой единицы дополнительных вложений.

Показатели рентабельности можно объединить в три группы:

- Показатели рентабельности продаж, исчисляемые как отношение прибыли к объему проданной продукции

Рентабельность оборота =(выручка-с/с)/(выручка) он показывает долю валовой прибыли, валового покрытия в объеме продаж

Рентабельность продукции (прибыль от продажи)/(затраты на производство продукции)

Рентабельность продаж = прибыль/сумма продаж

- Показатели рентабельности активов, исчисляемые как отношение соответствующих видов прибыли к той или иной группе активов

Рентабельность производства = Прибыль чистая/(ОФ+ нормируемая часть ОС)

Рентб ОФ = Прибыль чистая/(ОФ)

Рент ОС = Прибыль чистая/(ОС)

- Показатели рентабельности финансовых источников, исчисляемые как отношение соответствующих видов прибыли к той или иной группе обязательств

Рент инвестиций = Прибыль балансовая/(инвестиционные деньги)

Рент СК = Прибыль чистая/(СК)

Рент ДЗК = Прибыль чистая/(долгосрочные обязательства)

Рентабельность инвестиций – прибыль полученная от дополнительных вложений к сумме инвестиций RИНВ = Пин / Инв * 100

Блог

Боффи: Прибыль предприятия

Прибыль предприятия — это часть прибыли, остающаяся после вычета арендной платы, процентов и налогов. Как описывает Маркс, его рассмотрение затуманено, потому что некоторые из этих доходов, которые являются экономически различными, объединяются в фактические выплаты предпринимателям и владельцам капитала. Это особенно верно в отношении частного капитала, когда владелец капитала по-прежнему берет на себя функцию предпринимателя, а также работу надзора.В тех случаях это еще больше усложняется, когда частный владелец производительного капитала также предоставляет денежный капитал и / или когда он владеет землей, используемой предприятием. В таких случаях владелец бизнеса получает доходы в виде заработной платы, ренты, процентов и прибыли предприятия, но все это может принимать форму единого дохода для владельца. Если мы возьмем, например, капиталистического фермера, которому принадлежит земля, которую он обрабатывает, рента, которую он заплатил бы за эту землю как производительный капиталист, возвращается к нему как к землевладельцу.Как показывает Маркс в своем анализе ренты, рента представляет собой не издержки производства, а вычет из прибавочной стоимости. Фермер-капиталист не экономит на ренте, а платит ее себе как собственному землевладельцу. Но с развитием капиталистического сельского хозяйства, особенно когда капиталисты становятся фермерами, а не просто фермеры становятся капиталистами, капитал, авансированный на покупку земли, становится рассматриваться как любой другой аванс денежного капитала, т. Е. Такой, по которому средняя ставка интереса ожидается.Как описывает Маркс, это также смешивается с действительным процентом на денежный капитал, авансированный для капитальных улучшений земли, таких как обеспечение амбаров, сараев для скота и так далее. В той мере, в какой фермер-капиталист сам действует как активный работник, занимающийся организацией работы и контролем над процессом труда, он также получает заработную плату. Для капиталистического фермера все эти различные доходы выглядят просто как прибыль на авансированный капитал. То же верно и в том случае, если частный капиталист ссужает денежный капитал своему бизнесу.Опять же в той мере, в какой они вовлечены в трудовой процесс, как менеджер, они получают заработную плату. Как поставщик денежного капитала они получают проценты с ссудных денег. Прибыль предприятия — это прибыль, остающаяся после уплаты этого процента вместе с любой рентой и налогами, но как частный владелец производительного капитала капиталист получает эту прибыль предприятия вместе с процентами на денежный капитал. , они ссудили бизнесу вместе с заработной платой, которую они платят себе как работающие капиталисты.Но все эти доходы, как правило, консолидируются в один, особенно для владельцев малого бизнеса.Даже в рамках частных капиталистических предприятий, когда они расширились за пределы определенного размера, роль функционирующего капиталиста стала отводиться профессиональным менеджерам, а владелец бизнеса стал поставщиком денежного капитала. Таким образом, профессиональный менеджер получал заработную плату, в то время как владелец бизнеса получал проценты на ссудный денежный капитал плюс прибыль предприятия.

«Превращение реально функционирующего капиталиста в простого управляющего, распорядителя чужого капитала, а собственника капитала — в простого собственника, простого денежного капиталиста. Даже если дивиденды, которые они получают, включают проценты и прибыль предприятия, то есть общую прибыль (поскольку заработная плата менеджера является или должна быть просто заработной платой определенного типа квалифицированного труда, цена которого регулируется в рынок труда, как и рынок любого другого труда), эта общая прибыль отныне будет получаться только в форме процентов, т. е.е., как простая компенсация за владение капиталом, который теперь полностью отделен от функции в реальном процессе воспроизводства, точно так же, как эта функция в лице менеджера отделена от владения капиталом ». (п. 436-7)

Но, как описывает Маркс, эти разные доходы обычно более различимы для обобществленного капитала. Управленческий труд, необходимый в каждом трудовом процессе, становится ролью профессиональных менеджеров, которые становятся «функционирующими капиталистами» .Это выплачиваемая заработная плата, определяемая так же, как и заработная плата любого другого работника. В самом деле, по мере того, как государственное образование расширяется, так что члены рабочего класса могут брать на себя эти более квалифицированные задачи, предложение такой рабочей силы имеет тенденцию расти быстрее, чем спрос на нее, в результате чего заработная плата этих менеджеров увеличивается. падают даже ниже, чем у других квалифицированных рабочих. Менеджеры ежедневно контролируют производственный капитал. Они являются олицетворением этого обобществленного производительного капитала, и их функция, таким образом, состоит в том, чтобы организовать производство на наиболее эффективной основе, чтобы максимизировать производство прибавочной стоимости и нормы прибыли.Как наемные работники, так же как и все остальные работники в компании, они стремятся максимизировать производство прибавочной стоимости и нормы прибыли не в своих непосредственных интересах, как это делал частный капиталист, а в интересах общества. сам обобществленный капитал и его потребность конкурировать с другими капиталами и накапливать их для этого. Это верно независимо от того, принимает ли обобществленный капитал форму акционерного общества, национализированной отрасли или кооператива, принадлежащего рабочим, потому что все эти формы остаются формами капитала.В самом деле, до тех пор, пока существует капитал и товарное производство, такая функция, направленная на максимальное производство прибавочной стоимости и нормы прибыли, будет продолжаться даже в контексте рабочего государства. В самом деле, требования первой стадии коммунизма, как указывает Маркс в Критике Готской программы , по еще более быстрому расширению производства, с тем чтобы повысить уровень жизни повсюду, потребуют, чтобы норма излишков стоимость и норма прибыли должны быть увеличены гораздо больше, чем это существует в настоящее время при капиталистическом производстве.Учитывая необходимость делать это в рабочем государстве, например, по всей Европе, но все еще конкурируя с могущественными капиталистическими силами в глобальном масштабе, это становится еще более важным. Вот почему Ленин, Грамши и другие видели важную роль в использовании таких методов научного управления, как тейлоризм.Как указывает Маркс, реальное разделение этих различных доходов — процентов, ренты, заработной платы и прибыли предприятия — наиболее заметно внутри кооператива, принадлежащего рабочим. В акционерном обществе акционеры назначают свои собственные уровни управления выше «функционирующих капиталистов» , единственной функцией которых является мониторинг их деятельности и осуществление долгосрочного стратегического контроля над капиталом, а не в интересах общества. бизнес, но в интересах акционеров.Эти более высокие уровни управления получают «заработной платы» , которая не имеет отношения к какому-либо выполняемому труду, но, как правило, обратно пропорциональна ему. Они также получают опционы на акции, которые обеспечивают им доход в виде дивидендов и прироста капитала по этим акциям, и, поскольку акционеры осуществляют такой контроль над компанией, они также могут производить платежи от компании акционерам, намного превышающие того, что экономически оправдано, в том числе в виде выплат руководству, представляющему интересы акционеров.

В кооперативах, принадлежащих рабочим, однако, рабочие сами назначают менеджеров, а рабочие в целом, включая этих менеджеров, берут на себя функцию долгосрочного стратегического контроля над капиталом. Эффект очевиден в отношении гораздо более низкой заработной платы, получаемой этими менеджерами в кооперативе или акционерном обществе по сравнению с частнокапиталистической компанией.

«В известном мне случае после кризиса 1868 года обанкротившийся фабрикант стал наемным рабочим своих бывших рабочих.Фабрикой управлял после банкротства ее владельца кооператив рабочих, а ее бывший владелец работал менеджером ». (Энгельс, Капитал III, примечание 5, глава 23)

Разделение доходов еще яснее в случае такого кооператива, где он действует исключительно на основе заемного капитала. В этом случае часть его прибыли вычитается для покрытия процентов, выплачиваемых банку или держателям облигаций. Функционирующим капиталистам, т. Е. Профессиональным менеджерам, выплачивается заработная плата, как и любому другому рабочему в фирме, и поэтому прибыль кооперативов после вычета процентов, а также любой выплаты ренты и налогов составляет прибыль предприятия. предприятия, и это возврат к самому производительному капиталу.

Аналогичная ситуация существует с функционирующими капиталистами в акционерном обществе, поскольку им, как и любому другому рабочему, выплачивается заработная плата.

«Заработная плата менеджеров как коммерческого, так и промышленного менеджера полностью изолирована от прибыли предприятия на кооперативных фабриках рабочих, а также в капиталистических акционерных обществах. Разделение заработной платы менеджеров и прибыли предприятия, в других случаях чисто случайное, здесь постоянно.На кооперативной фабрике антагонистический характер работы по надзору исчезает, потому что работники платят менеджеру вместо того, чтобы представлять капитал, противопоставленный им. Акционерные компании в целом, разработанные с помощью кредитной системы, имеют все большую тенденцию отделять эту работу по управлению как функцию от владения капиталом, будь то собственное владение или заемный капитал ». (Заглавная III, Глава 23)

Внутри частной компании заработная плата менеджеров и прибыль предприятия смешивались, независимо от того, выполнял ли эту роль сам частный владелец или профессиональный менеджер, действующий от их имени.Маркс утверждает, что, с одной стороны, функция менеджмента состоит в том, чтобы взять на себя суперинтендант. Любое производство при любом способе производства требует труда для организации средств производства и наблюдения за процессом труда. Маркс описывает это как функцию дирижера в оркестре. Такой труд необходим и продуктивен.

«С одной стороны, любой труд, в котором участвуют многие люди, обязательно требует властной воли для координации и унификации процесса, а также функций, которые относятся не к частичным операциям, а ко всей деятельности мастерской, в большей степени. дирижера оркестра.Это продуктивная работа, которую необходимо выполнять при любом комбинированном способе производства ». (Заглавная III, Глава 23)

С другой стороны, другой аспект управления возникает не из этой необходимой и производительной функции, а исключительно из антагонистических отношений между владельцами средств производства и рабочими. Эта функция непродуктивна. Как указывает Маркс выше, именно эта функция управления, основанная на антагонистических отношениях между капиталом и трудом, устраняется кооперативом, принадлежащим рабочим, потому что сами рабочие непосредственно заинтересованы в обеспечении наиболее эффективного накопления капитала. столица.Но эта антагонистическая функция сохраняется как в частной капиталистической фирме, так и внутри акционерного общества. В обоих случаях одной из функций управления становится обеспечение того, чтобы наемные рабы производили как можно больше прибавочной стоимости.

Но это снова приобретает другой аспект по отношению к частной капиталистической компании и акционерному обществу или государственному капиталистическому предприятию. Ситуация, которую описывают Маркс и Энгельс, когда частные компании контролируются профессиональными менеджерами, заключается в том, что эти бывшие менеджеры занимают денежный капитал для создания собственного бизнеса, и в последние годы аналогичная ситуация наблюдалась с выкупом акций менеджментом с привлечением заемных средств.Другими словами, управляющий не владеет своим собственным капиталом, который используется в бизнесе, но использует денежный капитал других людей, будь то отдельные денежные капиталисты, которые покупают акции и облигации или кладут его в банк. счета, или денежный капитал, который сам стал социализированным, поскольку банки и финансовые учреждения аккумулируют массу мелких сбережений остальной части общества.

Энгельс описывает эту ситуацию в своем приложении к Capital III , на фондовом рынке, где он описывает положение людей, действительно подобных ему, которые стали рантье.Когда Энгельс ушел из бизнеса, у него было личное состояние, которое оценивается примерно в 3 миллиона фунтов стерлингов в сегодняшней стоимости. Он вложил их, чтобы обеспечить себе щедрый доход. По его словам,

«Но с этим накоплением количество рантье, людей, которые устали от регулярной напряженности в бизнесе и поэтому хотели просто развлечься или заняться умеренными занятиями в качестве директоров или управляющих компаний, также увеличилось».

В этих случаях предприятие вычитало проценты, уплаченные ростовщику, из прибыли, оставляя прибыль предприятия.Но, как и в случае с частной компанией, где владелец также предоставлял капитал фирмы, функционирующие капиталисты в этих предприятиях теперь также объединяли свою суперинтендантскую заработную плату с частью этой прибыли предприятия, что с экономической точки зрения представляло собой доход от производственной деятельности. -капитал, предназначенный для его накопления.

В акционерном обществе профессиональные менеджеры или функционирующие капиталисты, напротив, были наемными рабочими, как и все остальные, и просто платили заработную плату за свой руководящий труд по организации производства.Итак, как и в кооперативе, принадлежащем рабочим, противоречия между этими менеджерами и другими рабочими не существует. Скорее противоречие интересов возникает между этими менеджерами и работниками и владельцами и представителями процентного капитала, то есть акционерами и назначенными ими руководителями. По словам Маркса,

«Эти две формы, интерес и прибыль предприятия, существуют только как противоположности. Следовательно, они связаны не с прибавочной стоимостью, являющейся лишь частями, отнесенными к разным категориям, заголовкам или названиям, а, скорее, друг к другу.Потому что одна часть прибыли превращается в проценты, а другая появляется как прибыль предприятия ». (Заглавная III, Глава 23)

А,

«С другой стороны, прибыль предприятия связана не как противоположность наемного труда, а только с процентами». (там же)

По этой причине владельцы процентного капитала, акционеры, учредили своих собственных представителей над «функционирующими капиталистами» не для продвижения интересов бизнеса, а для защиты своих личных интересов.По словам Маркса,

«На основе капиталистического производства на акционерных предприятиях развивается новое мошенничество в отношении заработной платы менеджеров, когда советы многочисленных менеджеров или директоров ставятся над фактическим директором, для которого надзор и руководство служат только предлогом для ограбления акционеров и накопить богатство ». (там же)

Маркс продолжает иллюстрировать, как эти члены правления получали вознаграждение, обратно пропорциональное проделанной работе.Таким образом, по мере того, как заработная плата реально функционирующих капиталистов снижалась по мере увеличения предложения этого типа рабочей силы, эти более высокие уровни управления возникают в противовес им, и большая часть их доходов в действительности происходит не от заработной платы, а от заработной платы. от присвоения части прибыли предприятия, которую следовало направить на дальнейшее накопление капитала. На этой основе и возникла гротескная разница между доходами этих высших руководителей и рабочих и менеджеров на предприятии.

Понимание прибыльности | Разработчик решений Ag

Понимание прибыльности

Прибыльность — основная цель любого предприятия. Без прибыльности бизнес не выживет в долгосрочной перспективе. Поэтому очень важно измерять текущую и прошлую прибыльность и прогнозировать будущую прибыльность.

Рентабельность измеряется доходами и расходами. Доход — это деньги, полученные от деятельности предприятия.Например, если выращиваются и продаются сельскохозяйственные культуры и домашний скот, создается доход. Однако деньги, поступающие в бизнес в результате такой деятельности, как получение займов, не приносят дохода. Это просто денежная транзакция между бизнесом и кредитором для получения денежных средств для ведения бизнеса или покупки активов.

Расходы — это стоимость ресурсов, используемых или потребляемых деятельностью предприятия. Например, семена кукурузы — это расходы фермерского бизнеса, потому что они используются в производственном процессе.Ресурсы, такие как машина со сроком полезного использования более одного года, израсходуются в течение нескольких лет. Погашение ссуды — это не расходы, это просто денежный перевод между бизнесом и кредитором.

Прибыльность оценивается с помощью «отчета о прибылях и убытках». По сути, это список доходов и расходов за период времени (обычно год) для всего бизнеса. Информационный файл Отчет о доходах вашей фермы включает — простой анализ отчета о доходах.Отчет о прибылях и убытках традиционно используется для измерения прибыльности бизнеса за прошедший отчетный период. Тем не менее, «предварительный отчет о прибылях и убытках» измеряет прогнозируемую прибыльность бизнеса на предстоящий отчетный период. Бюджет можно использовать, когда вы хотите спрогнозировать рентабельность конкретного проекта или части бизнеса.

Причины вычисления рентабельности

Независимо от того, фиксируете ли вы рентабельность за прошлый период или прогнозируете рентабельность на предстоящий период, измерение рентабельности является наиболее важным показателем успеха бизнеса.Нерентабельный бизнес не может выжить. И наоборот, высокоприбыльный бизнес может вознаграждать своих владельцев большой прибылью на их вложения.

Повышение рентабельности — одна из важнейших задач руководителей бизнеса. Менеджеры постоянно ищут способы изменить бизнес для повышения прибыльности. Эти потенциальные изменения можно проанализировать с помощью предварительного отчета о прибылях и убытках или частичного бюджета. Частичное бюджетирование позволяет оценить влияние на прибыльность небольшого или постепенного изменения в бизнесе до того, как оно будет реализовано.

Для оценки финансового состояния бизнеса можно использовать различные коэффициенты рентабельности (инструмент принятия решений). Эти коэффициенты, полученные на основе отчета о прибылях и убытках, можно сравнить с отраслевыми эталонными показателями. Кроме того, пятилетний тренд финансовых показателей фермерских хозяйств (инструмент принятия решений) можно отслеживать в течение нескольких лет для выявления возникающих проблем.

Методы учета

Кассовый метод учета

Традиционно фермеры использовали «кассовый метод» учета, когда доходы и расходы отражаются в отчете о прибылях и убытках при продаже продукции или оплате вводимых ресурсов.Кассовый метод учета, используемый большинством фермеров, учитывает товар как расход при покупке, а не при его использовании в бизнесе. Это использовалось как метод управления налоговыми обязательствами из года в год. Однако во многих системах бухгалтерского учета несельскохозяйственных предприятий статья считается расходом только тогда, когда она фактически используется в хозяйственной деятельности.

Однако чистая прибыль может быть искажена с помощью кассового метода учета, продавая урожай более двух лет в течение одного года, продавая кормовой скот, приобретенный в предыдущем году, и покупая производственные ресурсы за год до того, как они потребуются.

Учет по методу начисления

Для получения более точной картины рентабельности можно использовать метод начисления. При использовании этого метода доход регистрируется, когда продукты производятся (а не когда они продаются), а расходы сообщаются, когда используются ресурсы (а не когда они покупаются). В учете по методу начисления используется традиционный кассовый метод учета в течение года, но складываются или вычитаются запасы сельскохозяйственной продукции и производственных ресурсов на начало и конец года.

Имеется рабочий лист для расчета отчета о чистом доходе фермы (инструмент принятия решений) с учетом метода начисления, который позволяет подготовить отчет о чистом доходе методом начисления на основе таблиц подоходного налога и отчетов о чистой стоимости. Также доступна информация о создании и использовании отчета о чистом доходе фермы.

Несмотря на то, что в сельском хозяйстве он редко используется, учет по двойной записи (информационный файл с описанием учета по двойной записи) дает результаты, аналогичные учету по методу начисления.Учет по двойной записи также обновляет отчет о чистой стоимости активов каждый раз, когда происходит доход или расход.

Определение прибыльности

Рентабельность может быть определена как бухгалтерская прибыль или как экономическая прибыль.

Бухгалтерская прибыль (чистая прибыль)

Традиционно прибыль хозяйств рассчитывалась с использованием «бухгалтерской прибыли». Чтобы понять бухгалтерскую прибыль, подумайте о своей налоговой декларации. В вашем Приложении F содержится список ваших налогооблагаемых доходов и расходов, вычитаемых из налогооблагаемой базы.Это те же самые статьи, которые используются при расчете бухгалтерской прибыли. Однако ваша налоговая декларация может не дать вам точного представления о прибыльности из-за быстрого обесценивания IRS и других факторов. Чтобы вычислить точную картину прибыльности, вы можете использовать более точную меру амортизации.

Учетная прибыль дает промежуточное представление о жизнеспособности вашего бизнеса. Хотя убытки в течение одного года могут не навредить вашему бизнесу навсегда, убытки в течение нескольких лет (или чистая прибыль, недостаточная для покрытия расходов на проживание) могут поставить под угрозу жизнеспособность вашего бизнеса.

Экономическая прибыль

Помимо вычета коммерческих расходов, альтернативные издержки также вычитаются при вычислении «экономической прибыли». Альтернативные издержки связаны с вашими деньгами (чистой стоимостью), вашим трудом и вашими управленческими способностями. Если бы вы не занимались сельским хозяйством, вы бы вложили свои деньги в другое место и получили бы другую работу. Альтернативные издержки — это возврат инвестиций, если вы не вкладываете свои деньги в другое место, а заработную плату теряют из-за того, что вы не работаете где-то еще.Они выводятся вместе с обычными коммерческими расходами при расчете экономической прибыли.

Экономическая прибыль обеспечивает долгосрочную перспективу вашего бизнеса. Если вы можете постоянно получать более высокий уровень личного дохода, используя свои деньги и труд в другом месте, вы можете проверить, хотите ли вы продолжать заниматься сельским хозяйством.

Прибыльность не является денежным потоком

Люди часто ошибочно полагают, что прибыльный бизнес не будет иметь проблем с денежными потоками.Несмотря на то, что они тесно связаны, прибыльность и денежный поток отличаются. В отчете о прибылях и убытках перечислены доходы и расходы, а в отчете о движении денежных средств — поступления и оттоки денежных средств. Отчет о прибылях и убытках показывает рентабельности , а отчет о движении денежных средств показывает ликвидность .

Многие статьи доходов также являются денежными поступлениями. Продажа сельскохозяйственных культур и скота обычно является одновременно доходом и притоком денежных средств. Сроки также обычно такие же (кассовый метод учета), если чек получен и зачислен на ваш счет во время продажи.Многие статьи расходов также являются статьями оттока денежных средств. Покупка кормов для скота — это как статья расходов, так и статья оттока денежных средств. Сроки тоже такие же (кассовый метод учета), если чек выписывается при покупке.

Однако есть много статей денежных средств, которые не являются статьями доходов и расходов, и наоборот. Например, покупка трактора — это отток денежных средств, если вы платите наличными во время покупки, как показано в примере в Таблице 2. Если деньги заимствованы для покупки с использованием срочной ссуды, первоначальный взнос представляет собой отток денежных средств по адресу: время покупки и ежегодные выплаты основной суммы долга и процентов представляют собой отток денежных средств каждый год, как показано в таблице 3.

Трактор является основным активом и имеет срок службы более одного года. Он включается в качестве статьи расходов в отчет о прибылях и убытках на сумму, на которую она уменьшается в стоимости из-за износа или устаревания. Это называется «амортизация». Расходы на амортизацию перечисляются каждый год. В таблицах ниже трактор стоимостью 70 000 долларов амортизируется в течение семи лет из расчета 10 000 долларов в год.

Можно использовать амортизацию, рассчитанную для целей налога на прибыль. Однако для точного расчета чистой прибыли следует использовать более реалистичную сумму амортизации, чтобы приблизительно определить фактическое снижение стоимости машины в течение года.

В таблице 3, где финансируется покупка, сумма процентов, уплаченных по ссуде, включена как расход вместе с амортизацией, поскольку проценты — это стоимость заимствования денег. Однако основные платежи — это не расходы, а просто денежный перевод между вами и вашим кредитором.

Прочая финансовая отчетность