Рентабельность предприятия: формула и как рассчитать в 2020 году

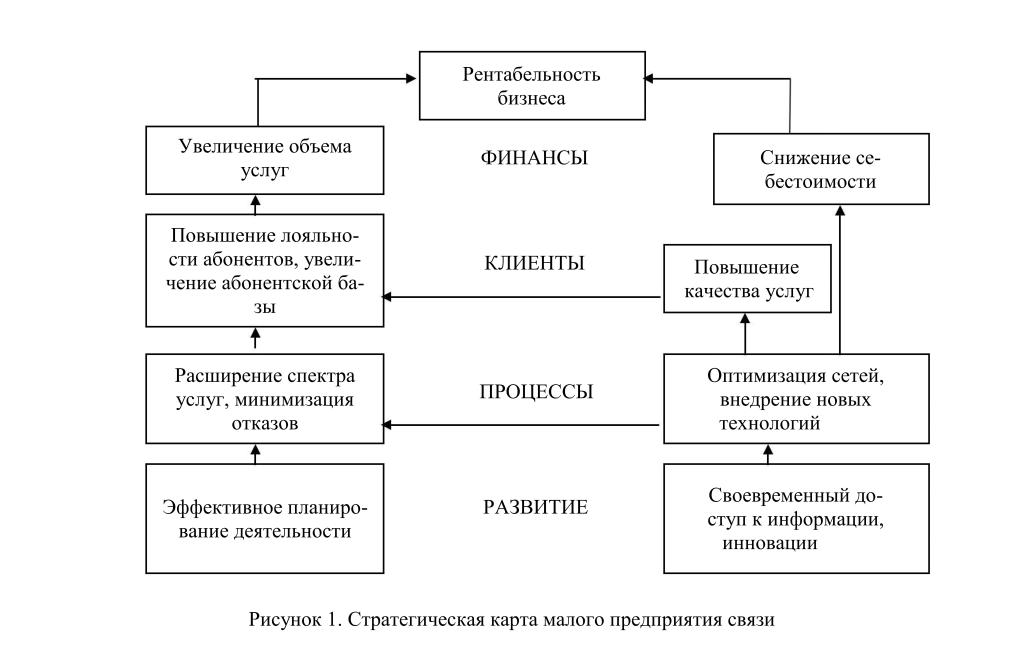

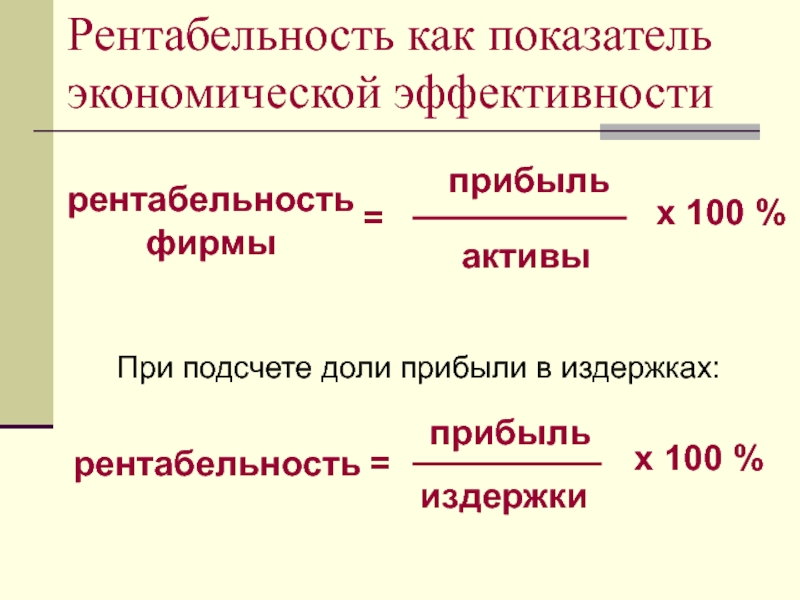

Рентабельность предприятияКаждому предприятию очень важно понимать, насколько эффективной является деятельность, другими словами, какой рентабельностью обладает бизнес. Этот показатель учитывает как прибыль, так и затраты, что позволяет получить наиболее полную картину того, насколько эффективно используются вложенные средства.

Мы уже рассматривали отдельные показатели рентабельности, такие как рентабельность активов, инвестиций, продукции. В этой статье поговорим о том, что такое рентабельность предприятия в общем и по какой формуле она рассчитывается.

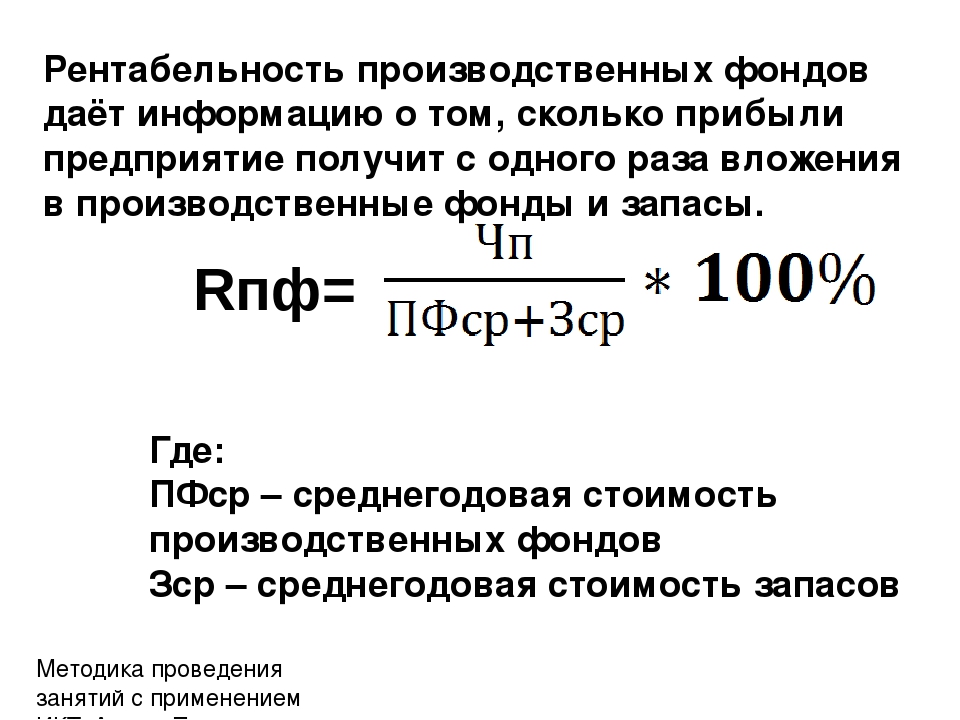

Что такое рентабельность предприятияРентабельность предприятия — это относительный показатель, который показывает, насколько эффективно используются производственные активы для производства и реализации продукции. Основная задача состоит в получении значения, сколько прибыли получает предприятие с каждого вложенного в производственные фонды рубля.

На показатель рентабельности предприятия оказывает влияние на целый ряд факторов, среди которых:

- Структура и источники капитала;

- Структура и источники оборотных и собственных активов;

- Интенсификация привлечения производственных ресурсов;

- Размер выручки;

- Размер затрат на производство и реализацию.

Как рассчитать рентабельность предприятия (по базовой формуле):

- Узнать значение балансовой прибыли компании за конкретный период.

- Узнать сумму основных производственных фондов и оборотных активов.

- Рассчитать среднее значение основных производственных фондов и оборотных активов.

- Разделить значение балансовой прибыли на среднее значение основных производственных фондов и оборотных активов.

Есть несколько подходов к расчету рентабельности предприятия. Ниже мы рассмотрим классическую формулу, а после — еще один подход, который учитывает более широкий диапазон факторов.

Подробный алгоритм расчета рентабельности предприятия описан в видео ниже:

Рентабельность предприятияКлассическая формула рентабельности предприятия выглядит так:

РП = БП / ((ОПФ + ОА)/2),

где

- РП — рентабельность предприятия;

- БП — балансовая прибыль за период;

- ОПФ — основные производственные фонды;

- ОА — оборотные активы.

Прежде чем подставлять значения в формулу рентабельности предприятия, необходимо разобраться с тем, какие данные и в каком виде нужно брать.

Балансовая (бухгалтерская) прибыль — это прибыль до налогообложения, которую получила компания в течение отчетного периода. В балансовую прибыль помимо доходов от основной деятельности входит также прибыль (или убытки) от операционной и внереализационной деятельности. Для получения значения балансовой прибыли необходимо из описанной выше величины вычесть следующие расходы: себестоимость товара или услуги, коммерческие и управленческие расходы.

Оборотные средства и производственные фонды берутся в среднем значении. Для получения корректной величины нужно сложить показатели оборотных средств и производственных фондов на начало и на конец периода (для каждого отдельно) и разделить полученное значение на два. Стоимость оборотных средств и производственных фондов указана в Форме №1 в строках «Основные средства» и «Оборотные активы» соответственно.

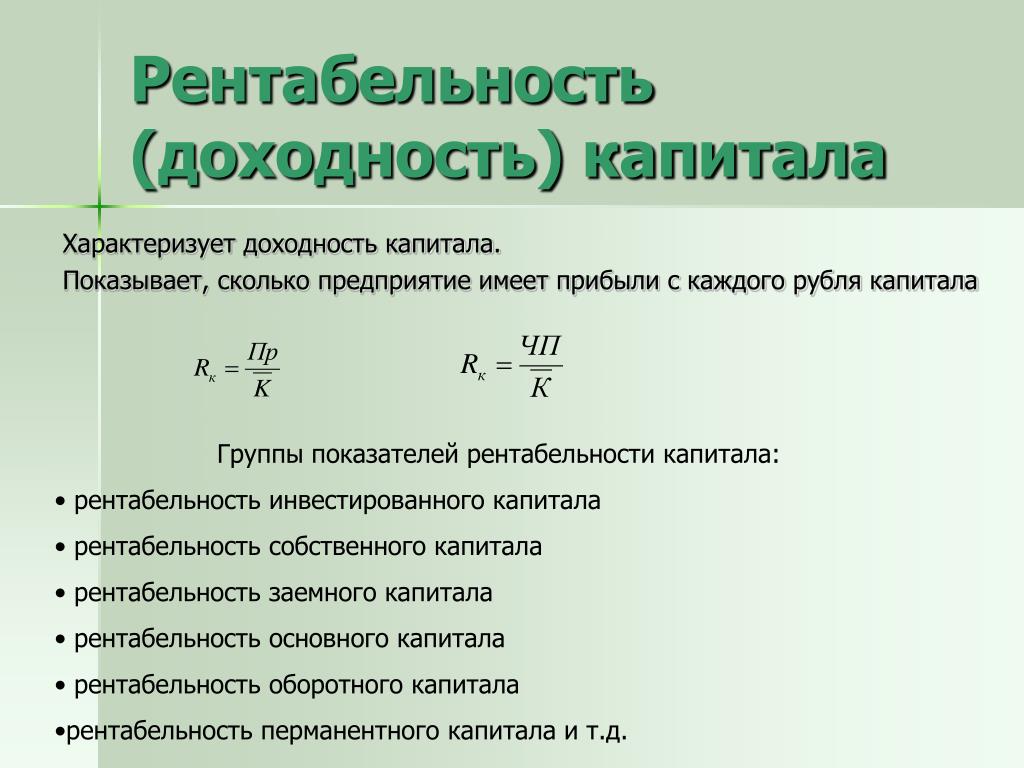

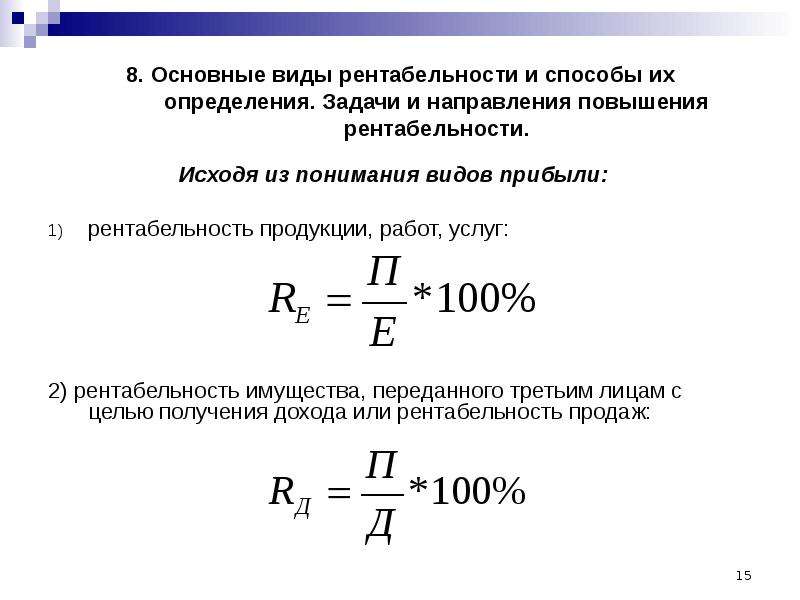

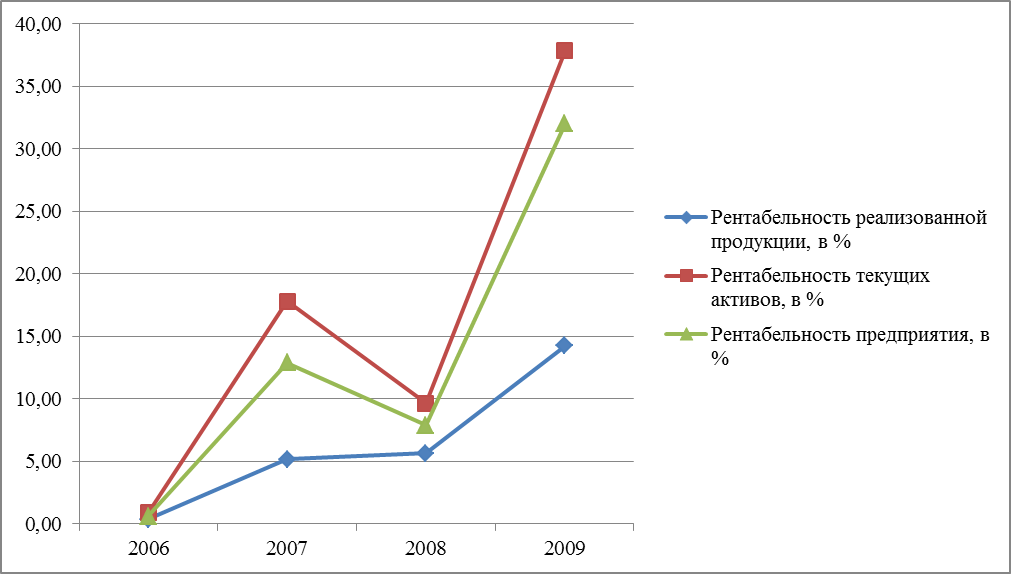

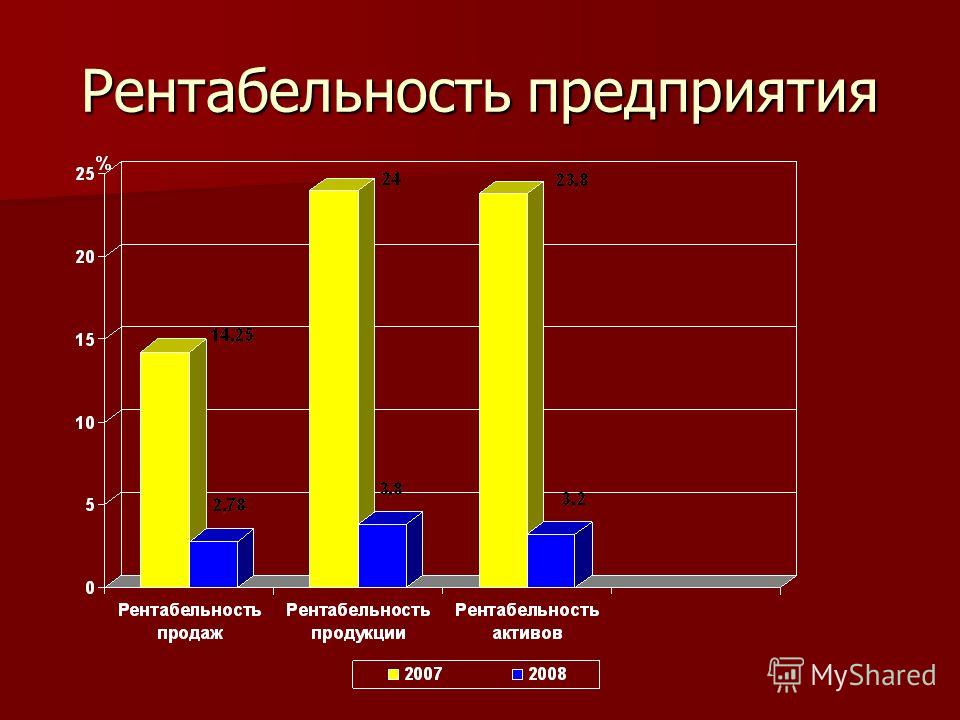

Порядок расчета рентабельности предприятия Еще еще один способ расчета рентабельности предприятия, которые базируется на определении рентабельности отдельных показателей и их сравнении. Среди основных значений, которые необходимо посчитать, можно выделить три:- Рентабельность капитала.

- Рентабельность продаж.

- Рентабельность производства.

Рассмотрим каждый из показателей более подробно.

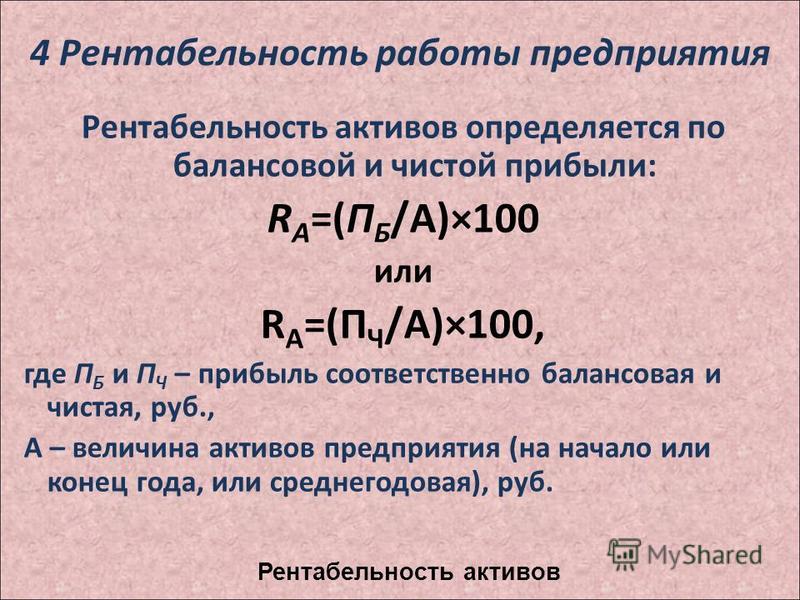

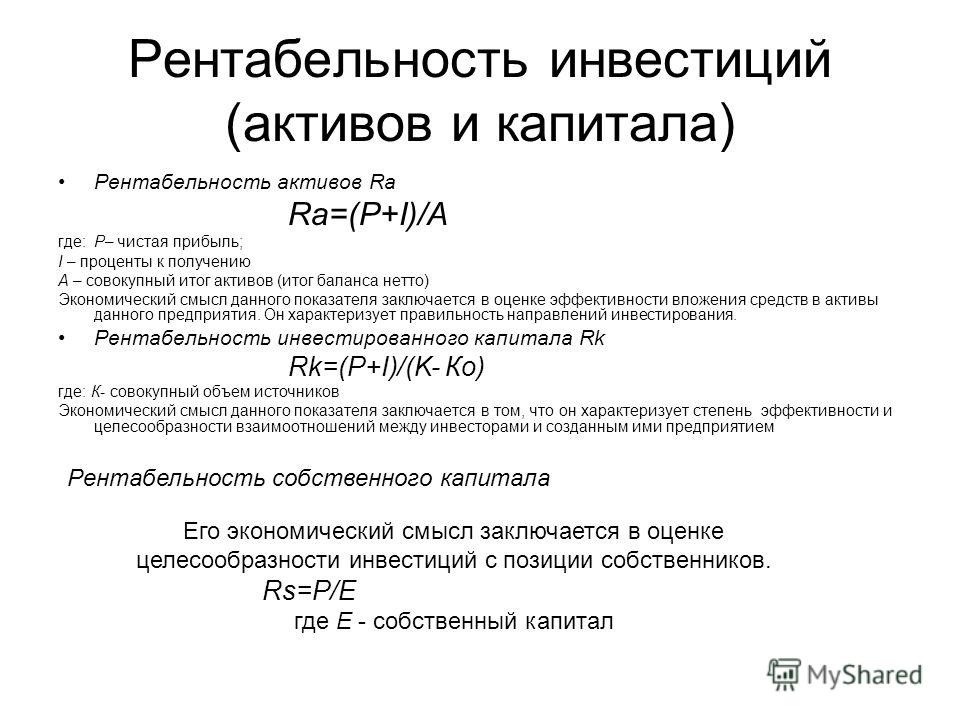

При расчете рентабельности капитала нужно не забыть, что есть два вида капитала: совокупный и собственный.

Показатель совокупного капитала наиболее интересен инвесторам, так как он показывает потенциальные перспективы развития бизнеса и получение дохода от его его прибыли. Для расчета предназначена следующая формула:

Совокупный капитал = Балансовая прибыль / Общая сумма источников средств (всех)

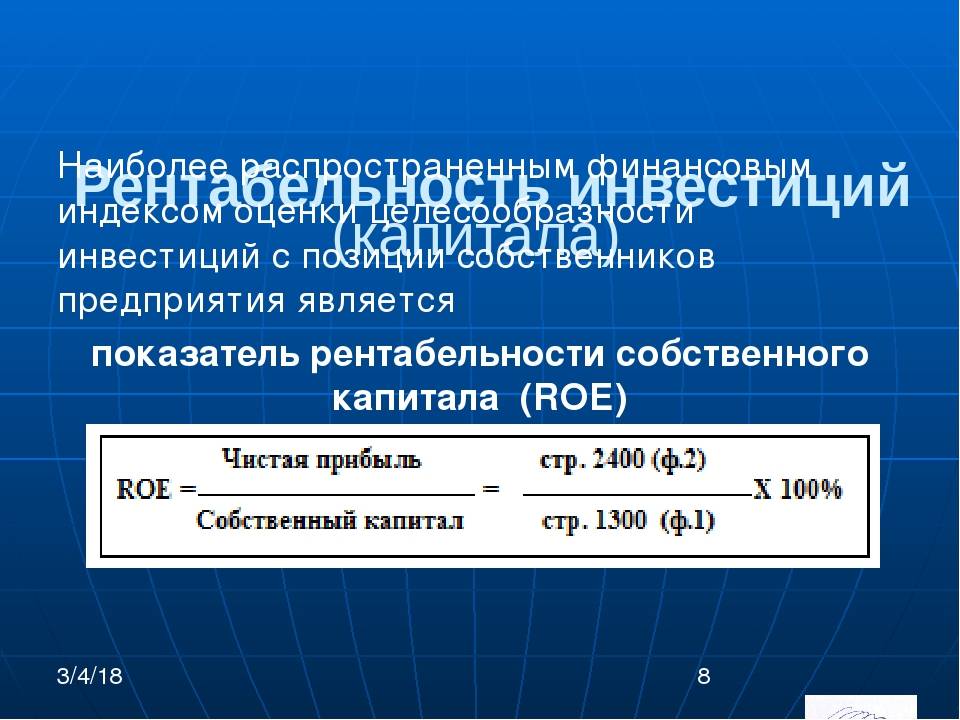

Рентабельность собственного капитала отражает, насколько эффективно используются средства компании для ведения деятельности. Рассчитывается по формуле:

Собственный капитал = Чистая прибыль / Собственный капитал

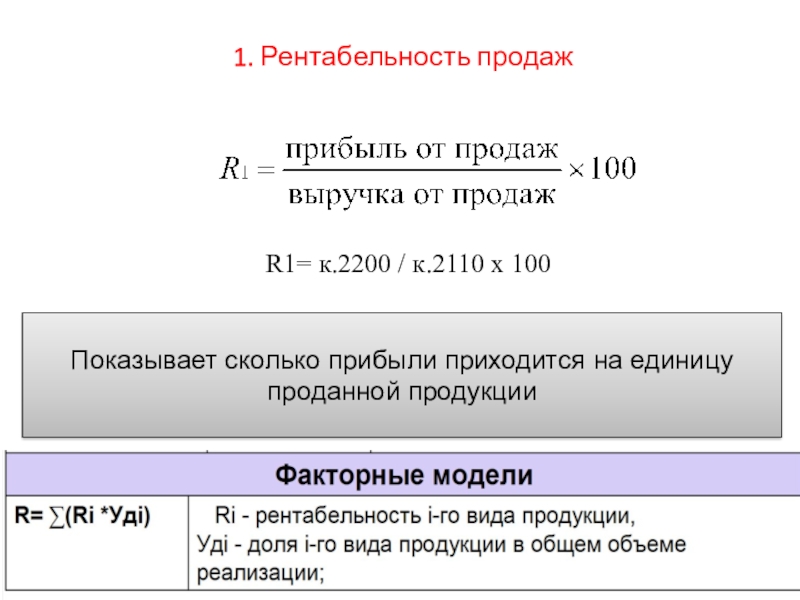

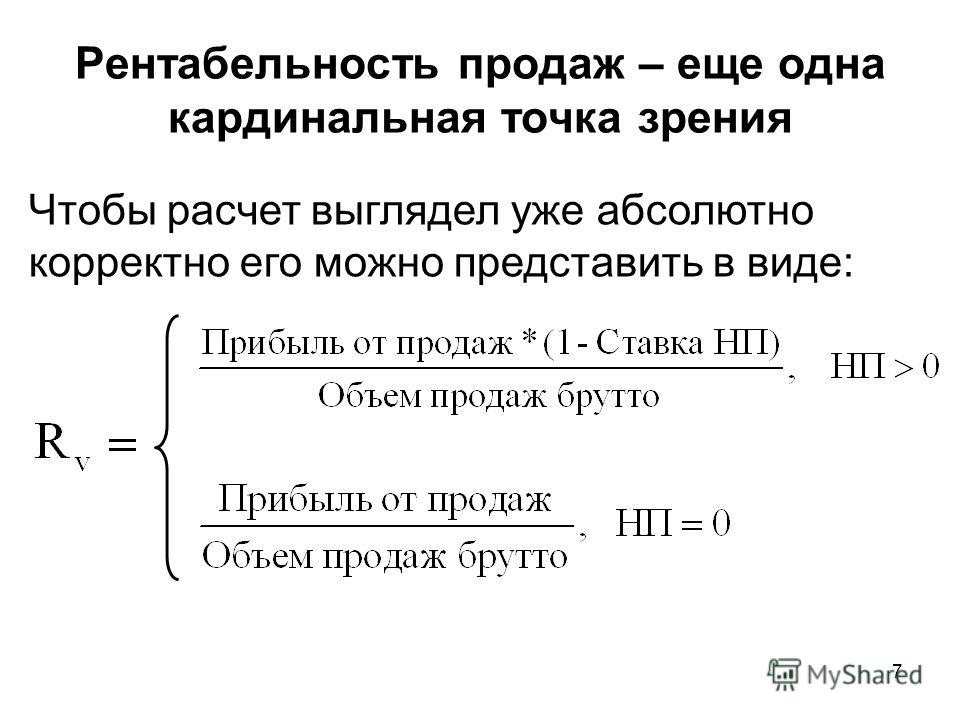

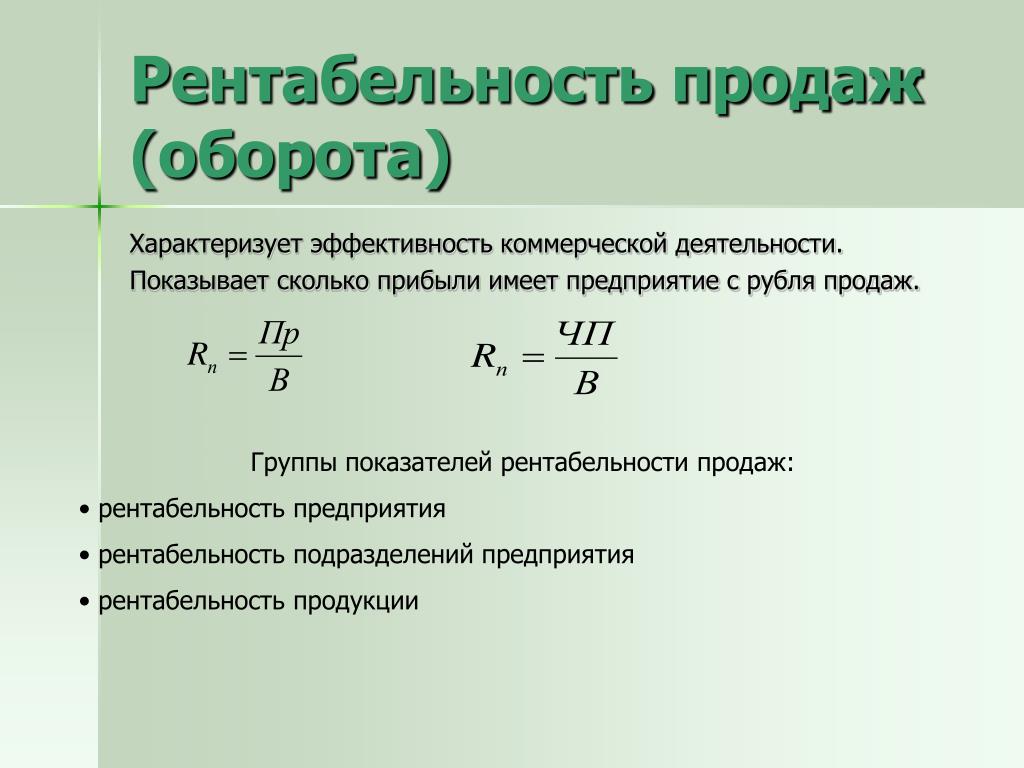

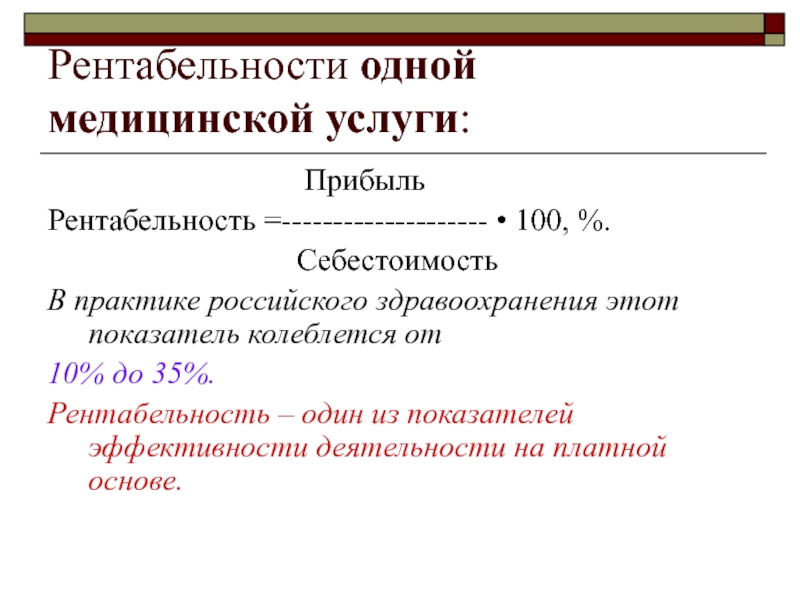

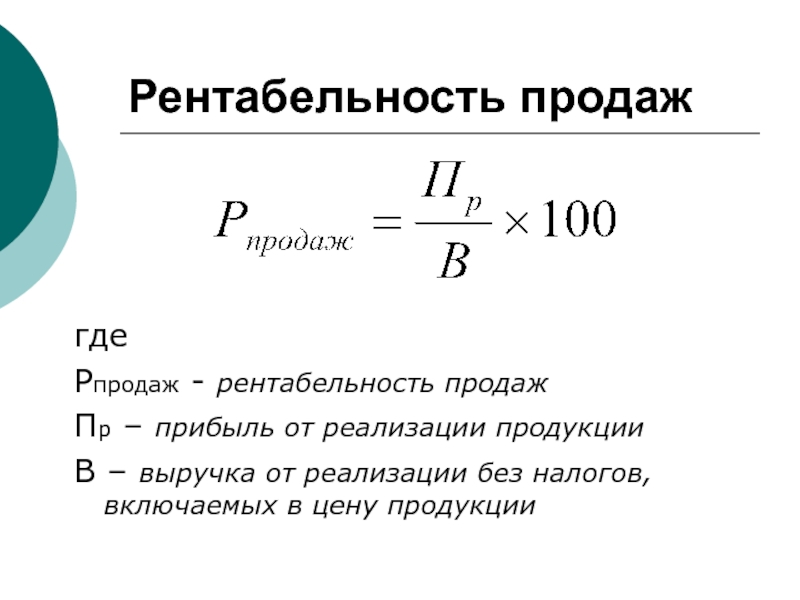

Расчет рентабельности продажРентабельность продаж — широкое понятие, в рамках которого можно рассчитывать как общий показатель, так и по отдельным продуктам или направлениям. Рентабельность продаж можно разделить на три подгруппы: валовую, операционную и чистую.

Валовая рентабельность продаж показывает, насколько эффективной является ценовая политика компании, и рассчитывается по такой формуле:

Валовая рентабельность продаж = Валовая прибыль / Выручка от реализации

Операционная рентабельность входит в валовую и зависит от размера операционных расходов, таких как административные, издержки на сбыт и т. д. Формула:

д. Формула:

Операционная рентабельность продаж = Операционная прибыль / Выручка от реализации

Чистая рентабельность продаж показывает, сколько денег заработало предприятие от реализации продуктов за исключением любых издержек. Используется следующая формула:

Чистая рентабельность продаж = Чистая прибыль / Выручка от реализации

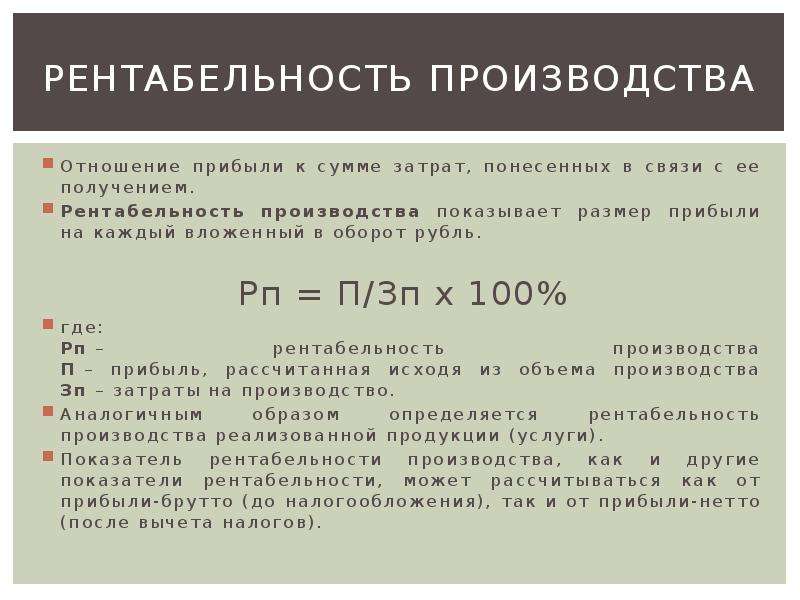

Рентабельность производстваПоказатель рентабельности производства показывает, сколько прибыли принес каждый вложенный рубль. Рентабельность производства разделяется на два вида: валовую и чистую.

Валовая рентабельность рассчитывается по следующей формуле:

Валовая рентабельность продукции = Валовая прибыль / Себестоимость продукции

Чистая рентабельность производства рассчитывается так:

Чистая рентабельность производства = Чистая прибыль / Себестоимость продукции

После расчета всех указанных выше показателей их нужно внимательно проанализировать, сравнить с конкурентами и сделать выводы для своего бизнеса.

Читайте также:

Чистая прибыль: как рассчитать, формула, примеры

Что такое фондоотдача и как ее рассчитать

Точка безубыточности: что это такое и как рассчитать

Рентабельность Предприятия — это… Что такое Рентабельность Предприятия?

- Рентабельность Предприятия

-

показатель эффективности использования основных средств, рассчитываемый как отношение прибыли к средней стоимости основных и оборотных средств.

Словарь бизнес-терминов. Академик.ру. 2001.

- Рентабельность Инвестиций

- Рентабельность Продаж

Смотреть что такое «Рентабельность Предприятия» в других словарях:

РЕНТАБЕЛЬНОСТЬ ПРЕДПРИЯТИЯ — показатель эффективности использования основных средств предприятия, производственных ресурсов. Общая рентабельность предприятия определяется как отношение прибыли к средней стоимости основных и оборотных средств.

Райзберг Б.А., Лозовский Л.Ш.,… … Экономический словарь

РЕНТАБЕЛЬНОСТЬ ПРЕДПРИЯТИЯ — показатель эффективности использования основных средств и производственных ресурсов предприятия. Общая рентабельность предприятия определяется как отношение прибыли к средней стоимости основных и оборотных средств … Энциклопедический словарь экономики и права

рентабельность предприятия — показатель эффективности использования основных средств предприятия, производственных ресурсов. Общая рентабельность предприятия определяется как отношение прибыли к средней стоимости основных и оборотных средств … Словарь экономических терминов

РЕНТАБЕЛЬНОСТЬ ПРЕДПРИЯТИЯ — характеризует эффективность использования производственных фондов. Различают общую Р. – отношение балансовой прибыли к средней стоимости производственных фондов, в которую включают среднюю стоимость основных производственных фондов и среднюю… … Большой экономический словарь

РЕНТАБЕЛЬНОСТЬ — РЕНТАБЕЛЬНОСТЬ, рентабельности, мн.

нет, жен. (экон.). отвлеч. сущ. к рентабельный. Рентабельность предприятия. На рентабельность нельзя смотреть торгашески, с точки зрения данной минуты. «Рентабельность надо брать с точки зрения общенародного… … Толковый словарь Ушакова

нет, жен. (экон.). отвлеч. сущ. к рентабельный. Рентабельность предприятия. На рентабельность нельзя смотреть торгашески, с точки зрения данной минуты. «Рентабельность надо брать с точки зрения общенародного… … Толковый словарь УшаковаРентабельность горного предприятия — (от нем. rentabel выгодный, прибыльный, доходный * a. mine economic efficiency, mine profitability, mine cost effectiveness; н. Rentabilitat des Bergbaubetriebes, Wirtschaftlichkeit des Bergbaubetriebes; ф. rentabilite d une entreprise… … Геологическая энциклопедия

Рентабельность — – показатель эффективности использования денежных средств или иных ресурсов. Выражается как коэффициент или в форме процента. Для оценки предприятия или банка принято использовать несколько показателей рентабельности: рентабельность активов (ROA) … Банковская энциклопедия

РЕНТАБЕЛЬНОСТЬ — (от нем. rentabel доходный) эффективность, прибыльность, доходность предприятия или предпринимательской деятельности.

Количественно рентабельность исчисляется как частное от деления прибыли на затраты, расход ресурсов, обеспечивших получение… … Экономический словарь

Количественно рентабельность исчисляется как частное от деления прибыли на затраты, расход ресурсов, обеспечивших получение… … Экономический словарьРЕНТАБЕЛЬНОСТЬ РАСЧЕТНАЯ — в плановой экономике: рентабельность, рассчитанная на основе расчетной прибыли, то есть плановой прибыли, остающейся в распоряжении предприятия после уплаты налогов, рентных платежей и процентов за банковский кредит. Райзберг Б.А., Лозовский Л.Ш … Экономический словарь

что это такое, виды, формула расчета

Предпринимательская деятельность подразумевает следование определенному бизнес-плану, согласно которому бизнесмен получает стабильное финансовое благополучие за определенный отрезок времени. На основании бизнес-проекта потенциальные инвесторы могут принимать решения относительно целесообразности капиталовложений.

На основании бизнес-проекта потенциальные инвесторы могут принимать решения относительно целесообразности капиталовложений.

Одним из ключевых показателей успеха будущего предприятия является его окупаемость или рентабельность, понятие которого заключается в экономическом анализе работы проекта. Так что такое рентабельность предприятия? Что заключается в этом понятии?

Значение окупаемости

В проведении экономического анализа любого бизнес-проекта еще на стадии его презентации перед инвесторами, основным критерием считается вероятная рентабельность предприятия. Рентабельность показывает, что предприятие готово перспективно работать на рынке.

Понятие представляется определенным коэффициентом эффективности работы будущего проекта, успешностью в реализации товаров, услуг, возможностью организации обеспечивать себя самостоятельно, получать ожидаемую прибыль.

Понять, что такое рентабельность простыми словами можно, если вспомнить о значении прибыли и затрат для фирмы. На основании показателя окупаемости можно оценивать экономическую работу предприятия в целом, корректировать ориентиры, определять слабые моменты в ведении бизнеса, укреплять и развивать его сильные стороны.

На основании показателя окупаемости можно оценивать экономическую работу предприятия в целом, корректировать ориентиры, определять слабые моменты в ведении бизнеса, укреплять и развивать его сильные стороны.

Если речь идет о финансовой успешности государственных проектов, крупных холдингов, заводов, фабрик, то под целесообразностью перспективного развития понимается коэффициент эффективности производимой работы. Коммерческие организации в понятие рентабельности вкладывают показатели количества и суммы от полученной прибыли.

Все экономические расчеты главного показателя выгоды проекта сводятся к определению коэффициента эффективности конкретного предприятия.

Так в чем измеряется рентабельность? Как она вычисляется? Если рассматривать термин с точки зрения теоретической экономики, тогда можно провести параллель с понятием КПД (коэффициент полезного действия), обозначающий отношение итоговой суммы всех издержек с фактической прибылью за определенный временной отрезок.

Другими словами, рентабельность – это обычная пропорциональная связь расходов и доходов предприятия. Действующий бизнес считается рентабельным, если компания получает стабильную прибыль, постоянно ее приумножает.

Разновидность доходности фирмы

Рентабельность классифицируется по некоторым видам, которым присущи индивидуальные формы, расчеты, содержание, формулы.

Каждый вид хозяйственной деятельности определяется своими расчетами, коэффициентами и итоговыми цифрами, поэтому их рентабельность будет значительно разниться между собой.

- Совокупная окупаемость оборотных и не состоящих в обороте активов. Вид характеризует тип капиталовложений для получения будущей прибыли. Общий показатель оценивают, сопоставляя прибыль до налогообложения и среднее значение стоимости всех активов предприятия за оговоренный отрезок времени. Совокупная доходность – это способность активов или внешних ресурсов компании работать на получение прибыли.

- Товарная окупаемость. Здесь понимается отношение между прибылью от реализации товара с финансовыми вложениями, ушедшими на производство этой продукции. Обозначения этого вида говорят о выгоде производства, окупаемости предприятия по продаже товаров или услуг.

- Производственная выгода организации. Представляет собой показатель экономической эффективности, при котором определяется нужда в ведении конкретного бизнеса.

Рентабельность предприятия – это основа соотношения затрат производства и полученной прибылью в чистом виде. Рентабельным принято считать то производство, в бухгалтерской отчетности которого существует лишь положительный баланс.

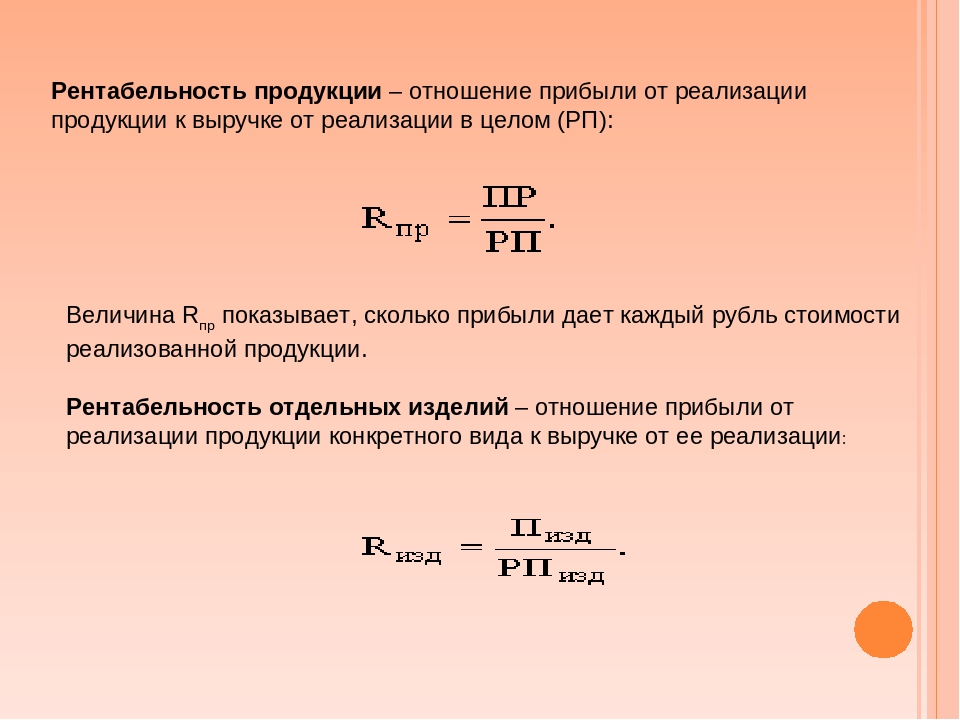

Окупаемость продукции — это отношение прибыли от реализации с себестоимостью реализуемого товара. Показатель можно рассчитывать, как для единицы товара, так и для всей производимой продукции.

Рентабельность производства – это важный показатель, который определяет экономическую составляющую работы всего предприятия, в целом.

В качестве меры для увеличения производственной рентабельности относят понижение себестоимости и пропорциональное повышение его качественных характеристик.

Расчетные формулы и основные понятия

Все экономические расчеты главного показателя выгоды проекта сводятся к определению коэффициента эффективности конкретного предприятия.

Основные коэффициенты рентабельности:

- ROA. Показатель рентабельности активов организации. Общее количество должны включать все активы, принадлежащие предприятию и привлеченные в ходе его деятельности (кредиты, дебиторская задолженность). Рентабельность активов – это прямое определение окупаемости предприятия за счет собственных ресурсов.

Уровень рентабельности — формула расчета выражается в следующем виде: прибыль организации (H) следует разделить на цену ее активов (G) и умножить на 100%: H/G*100%

- ROFA.

Фондовая рентабельность производства. Показатель определяет эффективность основных фондов организации без учета активов. Вычисление происходит аналогично предыдущему коэффициенту, только формула дополняется суммой основных фондов.

Фондовая рентабельность производства. Показатель определяет эффективность основных фондов организации без учета активов. Вычисление происходит аналогично предыдущему коэффициенту, только формула дополняется суммой основных фондов. - ROE. Показатель рентабельности капиталов фирмы, который вычисляется размером чистой прибыли, разделенной на объем уставного капитала и помноженную на 100%. Рентабельность капитала – это оптимизация расходования средств из личной бухгалтерии предприятия для увеличения прибыли.

- ROI. Рентабельность инвестиций – это показатель, который указывает общую прибыль, полученную после первоначального инвестирования, а также, определяет отношение между полученной прибыли с момента инвестирования и средствами при изначальном вложении.

- ROM. Показатель товарной выгоды, указывающий на уровень эффективности всех затраченных средств. Рентабельность продукции – это отношение прибыли от реализации с себестоимостью реализуемого товара.

Показатель можно рассчитывать, как для единицы товара, так и для всей производимой продукции. Формула вычисления определяется так:

РП=(П/СП)*100%, где РП – показатель, СП – себестоимость товара для реализации, П – полученная прибыль.

Рентабельность показывает, что предприятие готово перспективно работать на рынке.

Для вычисления производственного типа окупаемости применяется формула:

РП = (ПБ / (Ф ос.ф. + Ф об.ср))*100%, где РП – показатель производственной рентабельности в %, ПБ – балансовая прибыль предприятия, Ф ос.ф – стоимость базовых фондов организации, Ф об.ср – общая сумма всех средств, находящихся в обороте.

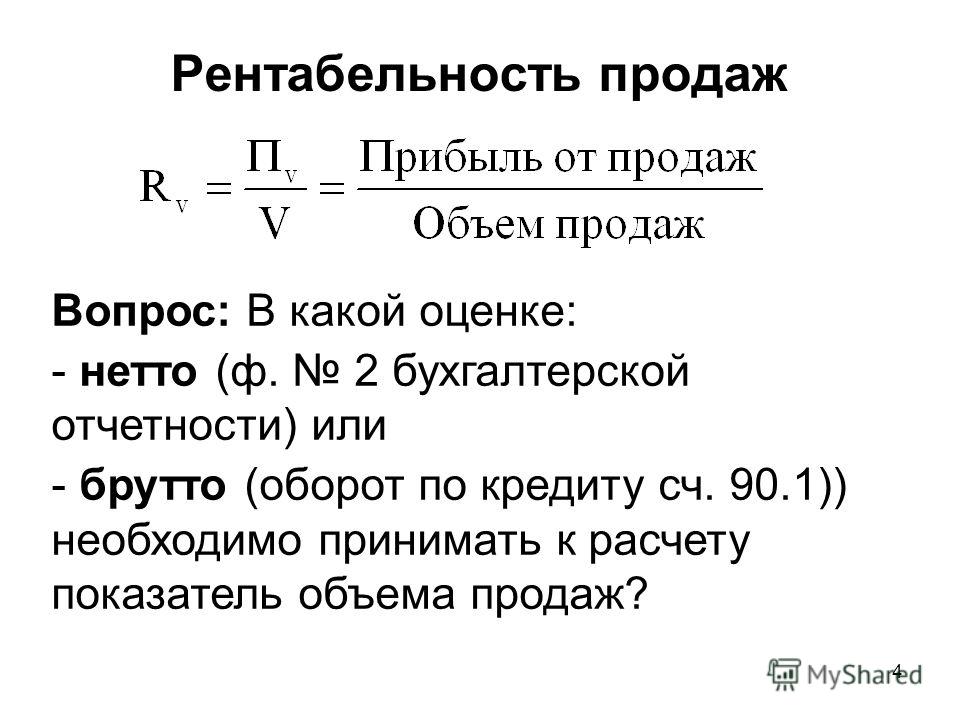

- ROS. Показатель рентабельности продаж (соотношение прибыли и выручки организации). Рентабельность продаж – это отношение чистой прибыли после налогообложения с общими объемами продаж. Она отражает процентный показатель прибыли, которая была заработана фирмой.

Порог рентабельности – это вырученные средства компании, иначе, объем реализованного товарного ассортимента в натуральном выражении. Коэффициент позволяет назначать стоимость каждой товарной единицы в отдельности и давать правильную оценку всех издержек компании.

Коэффициент позволяет назначать стоимость каждой товарной единицы в отдельности и давать правильную оценку всех издержек компании.

- ROL. Коэффициент трудовых ресурсов, определяющий соотношение между прибылью в чистом виде и общим штатом сотрудников, работавших на предприятии за отдельной взятый отрезок времени. Показатель позволяет следить за допустимым числом наемных работников, чтобы получать максимальную прибыль, в принципе, что характеризует рентабельность в общем определении.

Работая с подрядчиками стоит учесть, что в случае нарушения ими сроков и пунктов оговоренного плана, влечет наложение штрафов и санкций, а сам подрядчик будет в убытке.

Повышение кассовости: основные шаги

Для определения тенденций в разнице показателей кассовости продаж в разное время, следует установить основные периоды: базисный (основной) и расчетный. В базисном периоде можно использовать прошлогодние показатели максимальной прибыли и сравнивать их с коэффициентами отчетного периода.

Цена себестоимости снижается путем поиска поставщиков, готовых предложить товар и услуги по более низким ценам.

Внутренняя норма рентабельности – это возможности организации и ее потенциал к окупаемости. Окупаемость можно увеличивать искусственно, например, путем повышения цены или снижением себестоимости.

Для использования любого метода увеличения доходности важно учитывать потребительский спрос, общую обстановку на рынке в нужном сегменте, конкурентоспособность и другие факторы.

Повышение мощности производства. Покупка нового или модернизация уже имеющегося оборудования, производственных линий для увеличения скорости изготавливаемой продукции и экономии на трудовых ресурсах.

Повышение качественных характеристик товарного ассортимента. Подобный подход неминуемо влечет увеличение ожидаемого потребительского спроса на продукцию.

Оптимизация маркетинговой политики. Расставив правильные акценты в продвижении собственного товара, можно значительно расширить круг потребителей. Крупные производственные предприятия позволяют себе создавать целые подразделения, работа которых направлена на рекламу и установлению прочных путей для продвижения товарного ассортимента.

Расставив правильные акценты в продвижении собственного товара, можно значительно расширить круг потребителей. Крупные производственные предприятия позволяют себе создавать целые подразделения, работа которых направлена на рекламу и установлению прочных путей для продвижения товарного ассортимента.

Снижение себестоимости. Многие предприниматели задаются вопросом: Минимизация какого показателя ведет к росту уровня рентабельности? Все достаточно просто. Цена себестоимости снижается путем поиска поставщиков, готовых предложить товар и услуги по более низким ценам. Такое возможно, если стоимость готового сырья колеблется в адекватных пределах.

Заключение

Доходность является важным и незаменимым показателем любого бизнес-проекта, начиная с его составления. Правильно рассчитанные коэффициенты позволяют не только составить корректную оценку вероятной окупаемости, но и убедить инвесторов в целесообразности вложений на долгие годы вперед.

Понятие рентабельность как показатель деятельности любого предприятия

При анализе эффективности работы предприятия зачастую используют показатель рентабельности. Рентабельностью называют относительный показатель экономической деятельности компании, фирмы, предприятия. Этим определением комплексно отражается степень использования трудовых, материальных и денежных ресурсов. Показатель коэффициента рентабельности рассчитывают как отношение дохода к активам либо потокам, которые ее формируют.

Рентабельностью называют относительный показатель экономической деятельности компании, фирмы, предприятия. Этим определением комплексно отражается степень использования трудовых, материальных и денежных ресурсов. Показатель коэффициента рентабельности рассчитывают как отношение дохода к активам либо потокам, которые ее формируют.

Общий смысл рентабельности таков: производство и дальнейшая реализация какого-либо продукта приносит фирме прибыль. Если речь идет о нерентабельном производстве, то имеется в виду, что оно не приносит прибыли. Также есть смысл в отрицательной рентабельности – это работа в убыток.

Какие бывают показатели рентабельности?

Уровень рентабельного производства продукции определяется при помощи показателей – коэффициентов. Условно их разделяют на два подвида: рентабельность активов и рентабельность продаж. Рассмотрим характеристики каждого подробнее.

Рентабельность продаж

К рентабельности продаж относят коэффициент рентабельности, показывающий некую долю прибыли к каждому заработанному рублю. Формула таких расчетов следующая: отношение чистой прибыли (сумма после выплаты всех налогов) за период к объему продаж, выраженному в деньгах, за такой же период.

Формула таких расчетов следующая: отношение чистой прибыли (сумма после выплаты всех налогов) за период к объему продаж, выраженному в деньгах, за такой же период.

Рентабельность продаж – индикатор ценовой политики предприятия, возможность контроля за издержками. Различные конкурентные стратегии и продуктовые линейки влекут разнообразие в значении рентабельности предприятий и компаний. Кроме вышеизложенного, есть и другие варианты расчета рентабельности продаж, где используются только показатели прибыли фирмы, к примеру:

- рентабельность продаж EBIT (это показатель величины прибыли от продаж до полной уплаты налогов на каждый рубль выручки),

- рентабельность продаж (чистая прибыль на каждый рубль выручки от продаж),

- получаемая прибыль от продаж на каждый рубль, который вложен в производство и последующую реализацию продукции.

Рентабельность активов

Коэффициентом рентабельности активов показывает, насколько способны активы компании приносить прибыль, то есть какую прибыль можно получить на каждый вложенный рубль в имущество организации. Таким образом, рентабельность активов – показатель общей прибыли и эффективности работы компании или предприятия.

Таким образом, рентабельность активов – показатель общей прибыли и эффективности работы компании или предприятия.

Как рассчитать рентабельность активов? Так как этот показатель характеризует степень эффективного использования имущества, принадлежащего предприятию, то определяться он должен в процентах и рассчитывается как соотношение прибыли либо убытка и всех активам предприятия. При расчете такого показателя необходимо учитывать:

- собственные активы,

- привлеченные активы,

- кредиты,

- дебиторская задолженность и др.

Как рассчитать рентабельность производства?

Рентабельностью производства называют важнейший показатель, который определяет эффективность работы фирмы, предприятия, организации. Уровень рентабельности определяет формула, которая поможет увеличить прогресс развития прибыли предприятия. В любой сфере производства рентабельность рассчитывают по формуле, которая отражает основную концепцию и показывает соотношение прибыли к сумме средств, затраченной на получение этой прибыли.

Формула расчета производства выглядит так:

РП=П:ЗП*100

что означает:

- РП – рентабельность производства,

- ЗП – затраты производства,

- П – прибыль, которая рассчитывается из объема производства.

Есть некоторое ограничение, которое показывает, что соотноситься могут только показатели, соответствующие друг другу. Значит это то, что при этом учитывают затраты, которые были расходованы на получение конкретной прибыли.

Аналогичным образом определяют и рентабельность проданной продукции, в таком случае в расчет берут показатели тех расходов, которые были списаны на реализацию и уменьшили прибыль и доход от реализации.

До момента расчета рентабельности производства формула суммирует все осуществленные затраты во время производства. Существует еще одно правило: рентабельность производства специалисты высчитывают от нетто до брутто (до налогообложения или после него).

С помощью указанной формулы может высчитываться рентабельность не только всего предприятия, но и отдельных цехов и участков выпускаемой продукции.

Собственный капитал – важный финансовый показатель отдачи для инвесторов.

Рентабельностью собственного капитала называют показатель чистой прибыли для сравнения с собственным капиталом предприятия либо организации. Это весьма важный финансовый показатель отдачи для инвесторов, собственников бизнеса. Показывает эффективность использования вложенного в дело капитала.

В отличие от показателя “рентабельность активов” данные этого показателя показывают эффект от использования не всего капитала предприятия, а только его части, какая принадлежит владельцам предприятия.

Формула, при помощи которой можно вычислить рентабельность собственного капитала выглядит так:

РСП=ЧП:СК*100

что означает:

- РСП – рентабельность собственного производства,

- ЧП – чистая прибыль,

- СК – собственный капитал.

Точный расчет предполагает использование цифры, рассчитанной как среднее арифметическое показателя собственного капитала за период, который показывает чистую прибыль. Особый подход расчета рентабельности собственного производства заложен в формуле Дюпона, которая разбивает величину на три составляющие.

Особый подход расчета рентабельности собственного производства заложен в формуле Дюпона, которая разбивает величину на три составляющие.

По данным статистики рентабельность собственного капитала составляет около 10-13% ( в Великобритании и США). Для инфляционной экономики такой показатель должен быть несколько выше. Очевидно, что чем выше показатель рентабельности собственного капитала, тем для предприятия лучше.

Подрядных услуг

Такой показатель используют для конкурсной оценки отдачи каждого из подрядчиков, может использоваться для оценивания экономии от предоставляемых услуг. Расчет рентабельности подрядных услуг выглядит как разница затрат при предоставлении (непредоставлении) услуг и затрат при реальном предоставлении услуг.

Подразумевается при этом, что та услуга, которая не была предоставлена, приведет к значительным затратам предприятия (например, выплата штрафов).

Виды рентабельности предприятия и их расчет

Для эффективного управления бизнесом и оценки его возможностей нужно уметь рассчитывать все виды рентабельности. Эти коэффициенты отображают, насколько эффективно предприятие использует имеющиеся возможности и активы. Расчёт и отслеживание значений в динамике необходимо для грамотного планирования работы. Сколько видов рентабельности есть и в чём сущность каждого из них?

Эти коэффициенты отображают, насколько эффективно предприятие использует имеющиеся возможности и активы. Расчёт и отслеживание значений в динамике необходимо для грамотного планирования работы. Сколько видов рентабельности есть и в чём сущность каждого из них?

Что такое рентабельность

Понятие «рентабельность» означает прибыльность, доходность, полезность, возможность получения прибыли. Высокая рентабельность предприятия — главная конечная цель любого бизнеса. Это залог прибыли, окупаемости и конкурентного преимущества на рынке. Хорошие показатели рентабельности демонстрируют те предприятия, которые умеют эффективно использовать все свои активы и бороться с издержками. Может измеряться в конкретном числовом, процентном или пропорциональном выражении.

Иногда данный коэффициент понимают как размер прибыли, которую предприятие получает на каждый вложенный рубль (объём вложений в производство партии товара).

Чем больше будет это значение, тем лучше для бизнеса. Задача любого предприятия — минимизировать вложения и повышать рентабельность. Для этого необходимо постоянно отслеживать влияние внешних и внутренних факторов. Данный коэффициент не единственный, который нужно учитывать при оценке успешности бизнеса, но очень важный.

Задача любого предприятия — минимизировать вложения и повышать рентабельность. Для этого необходимо постоянно отслеживать влияние внешних и внутренних факторов. Данный коэффициент не единственный, который нужно учитывать при оценке успешности бизнеса, но очень важный.

Высокая рентабельность предприятия — главная конечная цель любого бизнеса

Что влияет на рентабельность предприятия

На рентабельность предприятия влияет очень большое количество факторов. Условно их можно разделить на две большие группы: внешние и внутренние. Внешние относятся к:

- экономической ситуации на рынке;

- налоговой политике;

- уровню конкуренции;

- покупательской способности;

- спросу на продукцию.

Влиять на эти факторы довольно затруднительно. Можно немного корректировать их. Например, с помощью маркетинговых компаний и продвижения в социальных сетях стимулировать спрос, поддерживать интерес к продукции и обходить конкурентов. Но каким-либо образом повлиять на ситуацию в стране, налоговое законодательство и уровень доходов населения фактически невозможно.

Но каким-либо образом повлиять на ситуацию в стране, налоговое законодательство и уровень доходов населения фактически невозможно.

Поэтому для бизнесмена гораздо большее значение имеют внутренние факторы:

- количество реализуемой продукции, товаров и услуг;

- качество товара;

- себестоимость;

- издержки производства;

- стоимость исходного сырья;

- качество работы сотрудников, их квалификация;

- эффективность управления;

- эффективность рекламы;

- финансовая политика предприятия в целом.

Наблюдение и коррекция влияния всех внутренних факторов очень положительно сказывается на показателях рентабельности. Также стоит отметить, что всё, что влияет на этот показатель, напрямую влияет и на размер получаемой прибыли. Поэтому так важно отслеживать действие всех факторов без исключения.

Схема основных видов рентабельности

Основные виды

Экономисты выделяют не менее 20 разновидностей рентабельности. Хорошо, если в организации есть специалист, способный правильно вычислять и анализировать каждый из них. Но такая ситуация является исключением из правил. Большинству предпринимателей будет достаточно знать суть следующих видов рентабельности:

Хорошо, если в организации есть специалист, способный правильно вычислять и анализировать каждый из них. Но такая ситуация является исключением из правил. Большинству предпринимателей будет достаточно знать суть следующих видов рентабельности:

- Реализованной продукции или услуг. Показатель отображает эффективность реализации продукции или оказания услуг. Фактически показывает, сколько выручки принёс каждый вложенный рубль. Рассчитывается как отношение прибыли от реализации к полной себестоимости. Можно считать для всех категорий товаров вместе или для каждой партии по отдельности.

- Предприятия в целом. Главная разновидность рентабельности, характеризует успехи работы всего предприятия. Это значение интересно инвесторам, которые на его основании делают выводы о перспективах вложения средств в бизнес. Рассчитывается как отношение прибыли к усреднённой стоимости основных активов.

- Активов. Показывает, насколько эффективно предприятие использует все имеющиеся активы.

По аналогии с продукцией, можно рассчитать как рентабельность всех активов в целом, так и любой группы и даже любого одного актива. Например, оборудования, недвижимости, оборотных и внеоборотных активов. Вычисляется делением суммы чистой прибыли на стоимость активов.

По аналогии с продукцией, можно рассчитать как рентабельность всех активов в целом, так и любой группы и даже любого одного актива. Например, оборудования, недвижимости, оборотных и внеоборотных активов. Вычисляется делением суммы чистой прибыли на стоимость активов. - Производства. Отношение полученной прибыли к совокупности затрат на производство и реализацию продукции. Отображает, насколько эффективно предприятие производит продукцию и какую прибыль получает от её реализации.

- Продаж. Показывает долю чистой прибыли в выручке предприятия, то есть сколько денежных средств в полученной выручке являются чистой прибылью организации. Коэффициент равен отношению чистой прибыли к выручке.

- Персонала. Отображает эффективность и производительность сотрудников.

Формулы расчета

В предыдущем разделе мы проанализировали, какие есть виды рентабельности и охарактеризовали экономическое содержание каждого вида. Теперь рассмотрим их расчет:

- Реализованной продукции.

(Прибыль от реализации : себестоимость) х 100%.

(Прибыль от реализации : себестоимость) х 100%. - Предприятия. (Прибыль всего предприятия : стоимость активов).

- Активов. (Чистая прибыль : средняя величина активов).

- Производства. Прибыль : (стоимость активов + стоимость оборотных средств).

- Продаж. (Чистая прибыль : выручка).

- Персонала. (Чистая прибыль : численность штата) х 100.

Расчёт рентабельности поможет грамотно формировать цены и оценивать эффективность использования активов

Как повысить рентабельность

Повышение рентабельности — главная задача любого предприятия. Целью бизнеса является систематическое получение прибыли, а в идеале — постоянный её рост. По этой причине только отслеживать рентабельность недостаточно. Её нужно постоянно повышать. Каким образом это можно сделать? Есть несколько универсальных рекомендаций.

Во-первых, нужно сокращать производственные издержки. Снижение полной себестоимости позволит увеличить прибыль организации даже без повышения цен. Во-вторых, необходимо улучшать производительность сотрудников, а также их квалификацию. Во-вторых, можно повысить цены на продукцию. Этот вариант не так хорош, как первый, так как может уменьшить спрос среди покупателей.

Во-вторых, необходимо улучшать производительность сотрудников, а также их квалификацию. Во-вторых, можно повысить цены на продукцию. Этот вариант не так хорош, как первый, так как может уменьшить спрос среди покупателей.

В-третьих, повысить уровень продаж путём рекламы и продвижения в социальных сетях. Это хороший и современный метод, который помогает повысить спрос на продукцию конкретной фирмы. Таким образом можно многократно увеличить рентабельность без сокращения издержек или роста цен. В-четвёртых, можно оптимизировать штат сотрудников, перераспределить обязанности и повысить квалификацию. Профессиональные сотрудники способны работать эффективнее.

Таким образом, есть сразу несколько путей повысить рентабельность. Однако любые меры в этой области лучше проводить после тщательного анализа и наблюдения за значения в динамике (хотя бы в течение нескольких недель). Не стоит забывать про внешние факторы влияния: экономическая ситуация в стране, конкуренция и налогообложение тоже весьма сильно влияют на рентабельность бизнеса.

Заключение

Рентабельность — важный показатель для бизнеса, так как именно он характеризует, насколько успешно предприятие использует все имеющиеся ресурсы от оборудования до труда персонала. Различают несколько разновидностей этого показателя. Какие именно нужно отслеживать, каждый предприниматель должен решить самостоятельно с учётом специфики своей работы.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

рентабельность компании — Финансовый журнал ForTrader.org

Грамотный инвестор при выборе компании, акции которой он хочет купить, обязательно проанализирует показатели деятельности компании. Одним из таких ключевых показателей является рентабельность.

Что такое рентабельность, какие виды рентабельности бывают и как она рассчитывается?

Что такое рентабельность компании?

Рентабельность является экономическим показателем, отображающим эффективность использования ресурсов компании.

Под ресурсами подразумевается не только сырье, но и денежные средства, кадры и другие активы. Рентабельность может рассчитываться для компании в целом или для любого отдельно взятого актива.

Рентабельность является относительным показателем и демонстрирует изменение, как правило, в процентах.

Если значение рентабельности положительное, значит, компания получает прибыль, если отрицательное или равно нулю – компания терпит убытки.

Расчет рентабельности необходим при прогнозировании прибыли, сравнении компании с конкурентами, а также для оценки потенциального дохода от инвестиций.

Кроме того, рентабельность компании в обязательном порядке рассчитывается при продаже компании. Чем меньше компания тратит ресурсов и больше приносит прибыли, тем ее цена выше.

Порог рентабельности или точка безубыточности

Порогом рентабельности называют сумму минимальной прибыли, которая необходима для покрытия затрат. Если применять этот термин к инвестированию, то речь идет о вложениях, если о каком-то производстве – то о себестоимости продукции.

Иногда порог рентабельности еще называют точкой безубыточности.

Как рассчитывается рентабельность компании

Чтобы рассчитать рентабельность компании, понадобится финансовая информация, находящаяся в нескольких формах бухгалтерской отчетности:

Рентабельность рассчитывается по формуле:

Рентабельность = прибыль / соответствующий коэффициент рентабельности

Под коэффициентом подразумевают показатель, рентабельность которого необходимо определить, умноженный на 100%. Он отображает эффективность использования конкретного вида ресурсов.

Для оценки рентабельности компании в целом, используется несколько коэффициентов рентабельности.

Коэффициент рентабельности активов ROA (Return Of Assets)

Коэффициент рентабельности активов ROA показывает эффективность использования имеющихся у компании активов для получения прибыли. Он рассчитывается по формуле:

Коэффициент ROA = (прибыль после вычета налогов / средняя стоимость активов за тот же период) х 100%

Чем выше коэффициент рентабельности активов, тем выше эффективность их использования компанией.

Коэффициенты рентабельности капитала ROE (Return On Equity) и ROCE (Return On Capital Employed)

Коэффициент рентабельности капитала разделен на два показателя.

Коэффициент рентабельности собственного капитала ROE показывает, насколько эффективным являются собственные средства компании, вложенные в бизнес. Его формула выглядит следующим образом:

Коэффициент ROE = (чистая прибыль / капитал компании) х 100%

Если к собственному капиталу компании добавить привлеченные средства, получится коэффициент рентабельности задействованного капитала, который укажет на эффективность использования компанией не только своего капитала, а и инвестиций.

Коэффициент ROCE = (чистая прибыль / (капитал компании + привлеченные инвестиции)) х100%

Коэффициент рентабельности инвестиций ROI (Return On Investment)

Коэффициент рентабельности инвестиций ROI является, пожалуй, ключевым показателем для инвестора. Это аналог коэффициента рентабельности капитала, но использующий для расчета любые другие виды вложений (банковские вклады, биржевые инструменты и пр. ). Он показывает, насколько эффективны инвестиции в компанию и рассчитывается по формуле:

). Он показывает, насколько эффективны инвестиции в компанию и рассчитывается по формуле:

Коэффициент ROI = (прибыль / сумма инвестиций) х 100%

Чем выше коэффициент ROI, тем больше прибыли приносят инвестированные в компанию средства.

Коэффициент рентабельности продаж ROS (Return On Sales)

Коэффициент рентабельности продаж ROS – это наиболее часто востребованный показатель рентабельности. Он наглядно демонстрирует, сколько процентов прибыли приходится на одну денежную единицу прибыли от продаж.

Коэффициент рентабельности продаж рассчитывается по формуле:

Коэффициент ROS = (прибыль после вычета налогов / выручка от продаж) х 100%

При определении своей ценовой политики компания использует именно коэффициент рентабельности продаж. Кроме того, этот коэффициент при замене показателя прибыли после вычета налогов применяется для оценки:

- операционной эффективности – необходимо прибыль после вычета налогов заменить на доход от операций;

- эффективности работы – необходимо прибыль после вычета налогов заменить на данные о валовой прибыли.

Нюансы использования коэффициентов рентабельности

На самом деле, коэффициентов рентабельности, позволяющих оценить тот или иной показатель компании, намного больше. При их использовании каждому инвестору следует знать несколько основных нюансов:

- Значение любого коэффициента, взятого сам по себе, не дает никакой объективной информации. Для оценки эффективности по тому или иному показателю следует отследить изменение соответствующего коэффициента за продолжительный временной интервал.

- Коэффициенты рентабельности не всегда будут давать точную оценку работы компании. Например, при использовании долгосрочных инвестиций, коэффициенты будут низкими. Для адекватной оценки необходим их постоянный перерасчет и анализ за разные промежутки времени.

- Цена активов со временем может меняться, но в расчетах применяется их стоимость, определенная только один раз. Соответственно, необходимо учитывать изменение цены активов в зависимости от рыночной ситуации.

Тем не менее, рентабельность компании остается важнейшим показателем эффективности компании и является одним из ключевых показателей для ее оценки на фондовом рынке.

Читайте также

Облигации федерального займа (ОФЗ)

Что такое EBITDA / ЕБИТДА

Как зарабатывать на дивидендах

Как рассчитывается рентабельность предприятия — Финансовые советы

Рентабельность – это ключевой показатель деятельности коммерческой организации. Он необходим при составлении бизнес-плана, учете расходов, установке цен, а также для понимания того, насколько выгоден бизнес. Рентабельностью интересуются кредиторы и инвесторы при принятии решения о сотрудничестве с фирмой. В связи с этим необходимо знать, как рассчитывается рентабельность предприятия.

Что такое рентабельность?

Рентабельность – это относительная величина, которая показывает, насколько эффективно предприятие распоряжается имеющимися средствами (активами, капиталом, основными фондами и т. д.). Она измеряется в процентах и вычисляется путем деления прибыли на соответствующую базу. Рентабельность не рассчитывается в случае получения убытка, а потому никогда не принимает отрицательное значение.

д.). Она измеряется в процентах и вычисляется путем деления прибыли на соответствующую базу. Рентабельность не рассчитывается в случае получения убытка, а потому никогда не принимает отрицательное значение.

Чем больше полученное значение – тем эффективнее бизнес, и тем он выгоднее смотрится в глазах деловых партнеров. Нормативов рентабельности нет, однако есть оптимальные среднестатистические показатели по отраслям, странам и т.д.

Показатель рентабельности рассчитывается по одинаковым формулам и для действующих фирм, и для стартапов. В первом случае применяются фактические данные, а во втором – прогнозируемые.

Как определить уровень рентабельности?

Рентабельность рассчитывается как на основе прямых показателей, так и по бухгалтерским отчетам. Если необходимо определить этот показатель для чужого предприятия, то используется открытая информация, представленная в балансе. В серьезных договорах зачастую предполагается право на получение деловым партнером бухгалтерской отчетности своего контрагента.

Если рентабельность рассчитывается для стартапа, то необходим комплексный маркетинговый анализ рынка. Прежде всего, на основании анализа потребительской аудитории, конкурентов и степени привлекательности проекта необходимо определить ожидаемые размеры поступлений. Также необходимо иметь на руках прогнозные размеры инвестиций, активов и расходов.

Расчеты рентабельности не могут рассматриваться в качестве конечного результата: их необходимо считать за разные периоды (например, поквартально) и изучать в динамике. Кроме того, необходимо проводить анализ в связке с реальными событиями в компании, ведь сама по себе рентабельность не дает представления о том, что повлияло на динамику прибыли: повышение производительности труда, хорошая маркетинговая кампания или иной фактор.

Рентабельность не является единым показателем. Она рассчитывается по нескольким базам:

- продажи;

- активы;

- собственный капитал;

- инвестиции;

- производство и т.

д.

д.

В каждом из приведенных примеров прибыль компании делится на ту или иную базу и умножается на 100%. Как правило, контрагентов интересуют показатели по продажам (в т. ч. по первичной прибыли – EBITDA), активам и капиталу. Прочие показатели могут рассчитываться в рамках внутреннего аудита.

Рентабельность продаж

Показатель рентабельности продаж говорит о том, сколько процентов прибыли приходится на общий объем проданных товаров или услуг. Этот показатель дает наиболее общее представление о делах компании и отличается самой интенсивной динамикой: периоды его увеличения быстро сменяются периодами падения.

Формула имеет такой вид:

Р = ЧП / ОП, где Р – рентабельность, ЧП – чистая прибыль и ОП – выручка (объем продаж).

Чем выше значение показателя, тем лучше, однако он сильно зависит от конкретной отрасли. Поэтому не следует сравнить по этому критерию компании из разных отраслей: например, фармацевтическую и производящую компьютерное оборудование.

В то же время, каждую из этих двух компаний можно сравнивать с другими фирмами, представляющими соответствующие отрасли.

Причиной роста показателя может стать как увеличение прибыли, так и уменьшение объема реализации. Возможно и одновременное воздействие этих двух факторов. Прибыль может расти за счет увеличения цен, снижения издержек, уменьшения амортизационных отчислений и т.д.

Снижение объемов продаж может происходить по разным причинам. Если оно наблюдается после поднятия цен, то это явление можно считать закономерным. Если же причиной является утрата интереса покупателей к продукции фирмы, то деловым партнерам следует насторожиться.

Рентабельность по EBITDA

Рентабельность коммерческого предприятия оценивается не только по чистой прибыли, но и по первичной, т.е. такой, из которой еще не успели вычесть проценты, налоги и амортизационные отчисления.

Формула выглядит так:

EBITDA margin = EBITDA / ОП, где EBITDA margin – рентабельность продаж по первичной прибыли, EBITDA – размер первичной прибыли, ОП – объем продаж в денежном выражении.

Современные аналитики все чаще используют такой показатель, потому что он отражает уровень той прибыли, которая компания получает до проведения всевозможных отчислений. Это важно, т.к. эти суммы могут быть отсроченными и еще довольно длительное время работать на благо компании.

Рентабельность активов

Рентабельность активов иногда называют рентабельностью всего капитала (собственного и привлеченного). Согласно бухгалтерской документации, привлеченные средства называются обязательствами и в сумме с капиталом равны общему размеру активов. Поэтому эти показатели являются идентичными и говорят о том, насколько эффективно в компании используется весь объем имеющихся ресурсов.

Чтобы посчитать рентабельность коммерческого предприятия по активам, необходимо использовать формулу:

Р = ЧП / А, где А – это размер активов.

Величина этого показателя определяется размером привлеченных средств, стоимостью их обслуживания, а также размером собственных ресурсов. Если заемные средства занимают большую долю в общих и если проценты по ним большие, то рентабельность никогда не будет высокой. Поэтому преобладание собственных денег всегда является преимуществом.

Этот коэффициент очень важен для оценки эффективности, и может использоваться для сравнения фирм из различных отраслей. Кроме того, можно вывести средние значения по ряду компаний с разными профилями и решить, в какую сферу экономики лучше инвестировать.

Рентабельность капитала

Прибыльность собственного либо акционерного капитала говорит о способности компании получать прибыль.

Она рассчитывается так:

Р = ЧП / К, где К – капитал с учетом резервов.

На рентабельность капитала воздействует не столько размер прибыли, сколько соотношение обязательств и своих ресурсов. Оно рассчитывается путем деления обязательств на капитал и носит название «финансового рычага». Наращивая обязательства и увеличивая расходы на их обслуживание, предприниматель тем самым понижает прибыль и рентабельность.

Рентабельность капитала сравнивается не только с аналогичными показателями других компаний из всевозможных отраслей, но также с процентами по банковским депозитам и доходностью государственных ценных бумаг. Если рентабельность капитала ниже, чем проценты по вкладам или облигациям за тот же период, то инвестировать в компанию не имеет никакого смысла. Оптимально, когда рентабельность в несколько раз превышает обозначенные показатели.

Рентабельность производства

Чтобы посчитать рентабельность коммерческого предприятия более подробно, можно использовать в качестве базы показатели производства: основные и оборотные средства.

Для основных средств расчет будет таким:

Р = ЧП / ОПФ, где ОПФ – основные фонды производства.

При определении их размера необходимо учитывать амортизацию и показатели износа.

Для все производственных активов формула выглядит так:

Р = ЧП / (ОПФ + ОС), где ОС – оборотные активы.

Расчет этих показателей является достаточно трудоемким. По закону, контрагенты не имеют права их требовать, однако результаты расчетов могут быть полезными для внутренних целей.

Заключение

Рентабельность – это важнейший показатель деятельности как устоявшейся фирмы, так и стартапа, потому что по его уровню оценивается инвестиционная привлекательность компании или проекта.

Правильный подход к расчетам и анализу позволяет узнать не только о доходности предприятия, но также и о причинах его успехов или неудач. Анализ факторов, влияющих на результат, дает возможность понять, как повысить рентабельность.

Все коэффициенты, характеризующие рентабельность, являются переменчивыми, а потому должны рассматриваться в динамике. Показательным является период от 3 лет.

Какова прибыльность компании — Финансовый глоссарий DataRails

Цель любого бизнеса — зарабатывать деньги, и понимание прибыльности вашей компании имеет решающее значение. Хотя некоторые предприятия могут работать в убыток в течение нескольких лет, каждый бизнес должен стать прибыльным.

Однако учетная политика используется для повышения налоговой эффективности, и анализ прибыльности бизнеса требует понимания того, как определяется прибыльность компании.

В этом разделе часто задаваемых вопросов мы расскажем, что такое прибыльность для компании, почему это важно и как рассчитать и проанализировать прибыльность компании.

Какова прибыльность компании

Проще говоря, прибыльность компании — это степень, в которой ее общий доход превышает общие расходы за любой данный период. Прибыльность — это концепция бухгалтерского учета, которую иногда называют чистой прибылью или чистой прибылью.

В финансовой отчетности учетная политика может влиять на то, как в отчетах о прибылях и убытках или отчетах о прибылях и убытках представлены доходы и расходы.В некоторых случаях предприятия используют учетную политику, чтобы воспользоваться налоговым законодательством и минимизировать свои налоговые обязательства.

В подобных случаях чистая прибыль может быть несколько запутанной, и поэтому многие финансовые аналитики полагаются на качество прибыли, а не на чистую прибыль или рентабельность.

В этих случаях прибыль до вычета процентов, налогов, износа и амортизации (EBITDA) используется для оценки качества потенциальной прибыли компании.

Почему важно понимание прибыльности компании

В конце концов, основная цель бизнеса — зарабатывать деньги.Сумма денег, полученная после рассмотрения всех возможностей заработка и расходов, является прибыльностью бизнеса. Если бизнес не прибыльный, он не продлится долго.

Даже организации, которые чрезвычайно прибыльны и имеют хорошее будущее, могут потерпеть неудачу, если они не могут поддерживать прибыльную деятельность. Прибыльность используется при анализе того, является ли бизнес непрерывным и может ли он продолжать работать с текущими возможностями.

Термин «непрерывная деятельность» — это концепция в бухгалтерском учете, которая используется для обозначения предприятий, у которых есть ресурсы, необходимые для работы на неопределенный срок.Это способ выразить, имеет ли бизнес способность генерировать достаточный доход для покрытия всех расходов и обслуживания своих долговых обязательств.

Когда предприятие больше не функционирует, оно объявило о банкротстве или было вынуждено ликвидировать активы.

Понимание прибыльности вашей компании имеет решающее значение для оценки того, стоит ли продаваемый продукт или услуга затраченных усилий. Начиная бизнес, нужно понимать, принесет он деньги или нет.

По мере роста и развития бизнеса необходимо проводить дополнительный анализ прибыльности компании, чтобы определить качество ее чистой прибыли.

Как рассчитать и проанализировать прибыльность компании

Расчет рентабельности по своей сути не является трудным или трудоемким. В некоторых случаях неденежные расходы исключаются из уравнения, но некоторые итерации расчета рентабельности включают неденежные расходы на начисленные расходы, амортизацию или износ.

Например, при расчете чистой прибыли в периоды, когда расходы не оплачиваются, следует учитывать начисленные расходы на техническое обслуживание, поставщиков услуг или другие единовременные ежегодные платежи. Концептуально это имеет смысл, поскольку вы не сможете получить полное представление о прибыльности без учета этих расходов.

Начисленные доходы и расходы особенно важно обращать внимание при оценке рентабельности, и важно отметить, что рентабельность не отражает денежный поток.

Общепринятые принципы бухгалтерского учета США (US GAAP) требуют, чтобы и выручка, и расходы регистрировались в том периоде, в котором они были понесены, когда предприятие применяет учет по методу начисления.

Это отдельный от кассового учета, который требует доходов и расходов в момент получения или распределения денежных средств. В большинстве случаев бизнес должен вести учет по методу начисления.

Хотя оба метода сводят вас к одному и тому же, в конечном итоге учет по методу начисления считается более всеобъемлющим и прозрачным методом ведения учета.

Формула прибыльности

Формула расчета рентабельности или чистой прибыли — это сумма всех доходов за вычетом суммы всех расходов. Математически это можно выразить как:

P = Ri — Ei

Где;

- P = Прибыльность

- R i = Все источники дохода

- E i = Все источники расходов

Например, предположим, что бизнес продает и шины, и колпаки.Выручка от шинной продукции составила 1,0 млн долларов за год, в то время как колпаки за тот же период принесли 250 000 долларов.

Предприятие понесло фиксированные расходы в размере 300 000 долларов США и переменные расходы в размере 200 000 долларов США. В этом случае формула будет представлена следующим образом:

P = (1 000 000 долларов США + 250 000 долларов США) — (300 000 долларов США + 200 000 долларов США) = 750 000 долларов США

Чистая прибыль в этом примере составляет 750 000 долларов.

Соображения по анализу прибыльности

При анализе прибыльности важно учитывать спрос на продукты / услуги, их предложение и любые другие экономические факторы, которые могут повлиять на чистую прибыль.

Рентабельность как показатель может использоваться при анализе слияния двух предприятий, где операционная эффективность и увеличение предложения продуктов могут принести большую или более качественную прибыль.

Кроме того, при определении необходимости расширения операций используется рентабельность. Например, если производство расширяется, это может привести к снижению затрат, но увеличение предложения может привести к снижению цен, что приведет к меньшей прибыли, чем если бы бизнес не расширялся. И наоборот, возможно, что расширение операций приведет к увеличению прибыли.

Использование DataRails для расчета прибыльности вашей компании

Каждый финансовый отдел знает, насколько важно понимать прибыльность вашей компании. Независимо от типа выполняемой вами аналитики, для обеспечения точности, своевременного выполнения и, конечно же, мониторинга требуются большие данные.

Программное обеспечение FP&ADataRails — это усовершенствованный инструмент управления данными, который может помочь вашей команде создавать и отслеживать финансовые прогнозы быстрее и точнее, чем когда-либо прежде.

Заменяя электронные таблицы данными в реальном времени и интегрируя фрагментированные книги и источники данных в одно централизованное хранилище, вы можете работать в удобстве Excel с поддержкой гораздо более сложной системы управления данными, стоящей за вами.

При этом финансовое планирование и анализ превращаются в трудоемкие и выгодные.

Узнайте больше о преимуществах DataRails здесь.

Какие финансовые отчеты показывают прибыльность компании?

Статьи по теме

Финансовая отчетность компании — это ее оценочная карта.Взятые вместе, они показывают финансовое состояние компании и дают представление о ее будущих перспективах. Отчет о прибылях и убытках, баланс и отчет о движении денежных средств являются первичными финансовыми отчетами компании, но в отчете о прибылях и убытках указывается, заработала или потеряла компания деньги в любой данный период. По этой причине он привлекает большое внимание владельцев бизнеса, инвесторов и кредиторов.

Отчет о прибылях и убытках

Отчет о прибылях и убытках, иногда называемый отчетом о прибылях и убытках, содержит подробную информацию о том, сколько компания заработала или потеряла.Сумма продаж или выручки в долларах за период — это число, из которого вычитаются все эксплуатационные расходы. Для многих компаний стоимость проданных товаров, которая обычно указывается под продажей, является крупнейшим операционным расходом. Себестоимость проданных товаров представляет собой стоимость сырья, используемого для производства товаров, и прямые затраты на рабочую силу. Другие статьи, перечисленные в отчете о прибылях и убытках, включают общие и административные расходы, арендную плату, платежи по операционной аренде, амортизацию и коммунальные услуги. В отчете о прибылях и убытках эти расходы и налоги вычитаются для получения чистой прибыли или убытка.Чистую прибыль иногда называют «нижней строкой», поскольку она обычно отображается в последней строке отчета о прибылях и убытках.

Маржа прибыли

Руководители предприятий, кредиторы и инвесторы придают большое значение марже прибыли, которая показывает, сколько денег компания оставляет после учета всех ее расходов. Валовая маржа и маржа прибыли — иногда называемая чистой маржой — внимательно отслеживаются. Валовая прибыль — это сумма продаж за вычетом стоимости проданных товаров, разделенная на объем продаж.Например, если объем продаж компании составил 1 миллион долларов, а стоимость проданных товаров составила 650 000 долларов, ее валовая прибыль составит 35 процентов, полученную путем вычитания 650 000 долларов из 1 миллиона долларов и деления результата на 1 миллион долларов. Это означает, что на каждый доллар продаж компания оставляет себе 0,35 доллара после учета стоимости проданных товаров. Маржа прибыли — это чистая прибыль, разделенная на объем продаж. Если та же компания заработала 110 000 долларов чистой прибыли, это означает, что ее размер прибыли составляет 11 процентов, что составляет 110 000 долларов, разделенных на 1 миллион долларов.

Другие коэффициенты рентабельности

Валовая маржа и маржа прибыли привлекают большое внимание, но есть и другие коэффициенты прибыльности, которые используют некоторые компоненты отчета о прибылях и убытках и других финансовых отчетов для определения прибыльности компании.Рентабельность активов измеряет способность компании конвертировать свои активы в прибыль. Расчет рентабельности активов представляет собой чистую прибыль плюс процентные расходы после уплаты налогов, деленные на среднюю общую сумму активов в балансе. Рентабельность собственного капитала измеряет рентабельность инвестиций компании для акционеров. Чтобы рассчитать рентабельность собственного капитала, разделите чистую прибыль на средний размер собственного капитала. Чем выше доходность собственного капитала, тем лучше.

Insight

Изолированный анализ отчета о прибылях и убытках компании за один период на самом деле не дает истинного представления о том, как идут дела.Обычной практикой является сравнение отчета о прибылях и убытках за различные периоды, например, год к году или квартал к кварталу, для выявления тенденций. Это также позволяет руководству делать прогнозы доходов и роста на будущее. Например, если продажи стабильно увеличивались на 10 процентов за предыдущие 5 лет, для компании разумно прогнозировать 10-процентный рост продаж на предстоящий период, если только она не считает, что существуют обстоятельства, требующие корректировки ее прогноза продаж в сторону увеличения. или вниз.Кроме того, прогнозы расходов и других статей позволяют компании сделать прогноз чистой прибыли.

Ссылки

Кредит изображения

Medioimages / Photodisc / Photodisc / Getty Images

Оценка прибыльности компании — TeenVestor

Валовая прибыль и валовая прибыль

Валовая прибыль (также известная как валовая операционная прибыль) выручка за вычетом стоимости проданных товаров (COGS). Это число, разделенное на объем продаж, и есть валовая прибыль (в процентах).Математически это представляется следующим образом:

Валовая прибыль = Продажи — COGS

Валовая маржа = Валовая прибыль * 100 / Продажи

Расчеты, приведенные выше, как и большинство расчетов на этом веб-сайте, просты. Но важно понимать, какую информацию можно извлечь из цифр. Валовая прибыль говорит вам о прибыльности бизнеса без вычета расходов на SGA, R&D и ITD.

Вероятно, вы увидите высокую валовую прибыль технологических и интернет-компаний.Например, на момент написания этой статьи валовая прибыль корпорации Microsoft составляла около 90%. Это означает, что на каждый доллар, полученный от клиентов, Microsoft сохраняет 90 центов и тратит 10 центов на доставку своих продуктов или услуг клиенту (хотя 90 центов, которые компания оставляет за каждый полученный доллар, все равно должны быть сокращены на другие косвенные расходы. ведения бизнеса, такого как SG&A, R&D и ITD). На момент написания этой статьи у PepsiCo и Motorola Inc. была валовая прибыль примерно 64% и 38% соответственно.

Мы рекомендуем, чтобы подростковые инвесторы смотрели на компании с большой капитализацией, они придерживались компаний с валовой прибылью 35% или более, если только компания не является очень устойчивой во всех других аспектах, обсуждаемых в этом разделе. Для фирм со средней капитализацией придерживайтесь валовой прибыли более 50%, если у компаний нет других сильных сторон.

Операционная прибыль и операционная маржа

В предыдущем разделе мы рассчитали валовую прибыль как объем продаж за вычетом себестоимости продаж. Напомним, что валовая прибыль не учитывает некоторые другие расходы, понесенные компанией, которые не связаны напрямую с продуктами, которые компания продала, например, коммерческие и административные вопросы, исследования и разработки и ITD.Когда затраты на SGA и НИОКР вычитаются из валовой прибыли, мы получаем операционную прибыль. Операционная прибыль, разделенная на объем продаж, представляет собой операционную маржу (в процентном выражении). Вот математическое представление расчетов:

Операционная прибыль = Валовая прибыль — SGA — R&D

Операционная маржа = Операционная прибыль * 100 / Продажи

Операционная прибыль Microsoft Corporation, PepsiCo Inc. и Motorola Inc. была примерно 49,5%, 13,8% и 3,8% на момент написания этой статьи.

Чистая прибыль и маржа прибыли

Единственная причина, по которой существует большинство компаний, — это зарабатывать деньги. Чистая прибыль (иногда называемая чистой прибылью, чистой прибылью или просто чистой прибылью) — это размер прибыли, которую получает компания после вычета всех своих расходов. Математически чистая прибыль рассчитывается следующим образом:

Чистая прибыль = Продажи — COGS — SG&A- R&D-ITD

Где 1) COGS — стоимость проданных товаров, 2) SG&A — коммерческие, общие и административные расходы, 3) НИОКР — это расходы на исследования и разработки, а 4) ITD — это проценты, налоги и амортизационные расходы.

В общем, цены на акции растут из-за роста чистой прибыли компании или из-за ожиданий прибыли.

Когда чистая прибыль компании растет, у инвестора больше шансов получить дивиденды (если компания вообще платит дивиденды), нераспределенная прибыль растет (что означает, что в компанию вкладывается больше денег), и привлекаются другие инвесторы компании из-за ее успеха (что привело к росту курса акций).

В мире инвестирования компании, чистая прибыль которых ежегодно увеличивается на 10-20% (или более), считаются акциями роста.Для наших целей, если прибыль компании увеличилась на 10% или более за последние 5 лет и ожидается, что она вырастет примерно на такую же величину в следующем году, вы можете считать это акцией роста.

Некоторые компании, у которых нет прибыли, все же могут делать хорошие инвестиции из-за ожидания прибыли. Это единственная причина, по которой некоторые новые технологические и интернет-компании преуспевают с точки зрения цен на их акции. Эти компании обычно терпят убытки в течение многих лет, поскольку тратят много денег на развитие своих технологий.Но инвесторы делают ставку на то, что когда-нибудь в будущем они начнут зарабатывать деньги из-за технического превосходства или уникальности своих продуктов.

После того, как вы рассчитали чистую прибыль, вы можете рассчитать маржу прибыли (также известную как чистая маржа или маржа чистой прибыли), которая выражается в процентном выражении следующим образом:

Маржа прибыли = Чистая прибыль * 100 / Продажи

Хотя Показатели чистой прибыли важны, маржа прибыли еще более значительна, потому что они могут сказать вам, сколько денег компания фактически хранит на каждый доллар, который она получает от своих клиентов после оплаты абсолютно всех своих расходов.Маржа прибыли для Microsoft Corporation, PepsiCo и Motorola на момент написания составляла 39,4%, 10,1% и 2,6%.

Как и в случае с некоторыми другими показателями фундаментального анализа, полезно рассчитывать маржу чистой прибыли с течением времени, чтобы увидеть, является ли она стабильной, снижающейся или возрастающей. В идеале вы хотите, чтобы чистая прибыль росла или оставалась стабильной. Снижение нормы прибыли — это плохо, если это не вызвано какими-то необычными обстоятельствами.

Например, когда компания закрывает завод-изготовитель, обычно возникают некоторые дополнительные расходы, связанные с выплатой работникам выходного пособия — деньги рабочим платят, когда они увольняются или увольняются.В год увольнения или увольнения этих работников расходы компании увеличиваются на выходное пособие. Но эти расходы не будут отражены в отчете о прибылях и убытках компании в следующем году, поэтому нет причин для беспокойства, когда снижение маржи прибыли происходит из-за необычной статьи расходов.

Некоторые отрасли, например магазины одежды и электроники, имеют низкую рентабельность. По этой причине никто не может точно сказать вам минимальную норму прибыли, которую вы должны искать для компании, акции которой вы собираетесь купить.Справедливо сказать, что если вас интересует конкретная отрасль, выбирайте компании в этой отрасли, которые имеют самую высокую норму прибыли.

(PDF) Факторы, влияющие на прибыльность компаний

Annales Universitatis Apulensis Series Oeconomica, 13 (2), 2011

Ссылки

1. Albright SC, Winston WL, Zappe C., 2006. Анализ данных и принятие решений , 3-е издание

, Thompson South-Western: Masion, USA

2.Акинтойе И.Р., 2008. Чувствительность результатов деятельности к структуре капитала European Journal of

Social Sciences, vol. 7 (1)

3. Андерсон Д. Р., Суини Д. Д., Уильямс Т. А., 2007. Statistiques pour l’economie et la

gestion, Editions De Boeck, Bruxelles

4. Бурья В. Анализ финансовой отчетности компании, 2010. Aeternitas Publishing,

Alba Iulia

5. Campbell BM, Sayer JA, Frost P., Vermeulen S.Руис Перес М., Каннингем А.Б.,

Прабху Р., 2001. Оценка эффективности системы природных ресурсов, Сохранение

экология, том 5

6. Делоф М., 2003. Влияет ли управление оборотным капиталом на прибыльность бельгийской компании. Firms ?,

Journal of Business & Accounting, vol.30, issue 3-4

7. Донг Х.П., Су Дж., 2010. Взаимосвязь между управлением оборотным капиталом и прибыльностью

: пример Вьетнама, International Research Journal of Finance и экономика,

выпуск 49

8.Думбравэ М., 2010. Анализ деятельности фирмы: методы и модели, Economica

Publihing House, Bucharest

9. Helfert EA, 2002. Методы финансового анализа: руководство по созданию стоимости, McGraw-

Hill Education

10. Матис Д., Владу А.Б. , Негреа Л., Сукала Л., 2010. Модели Джонса, Дечоу и Кашника

Значение в экономической среде Румынии, Annales Universitatis Apulensis,

Oeconomica, vol. 12 (1)

11.Narware P.C., 2010. Управление оборотным капиталом: влияние рыночной оценки и прибыльности

в Малайзии, Международный журнал бизнеса и менеджмента, вып. 5, выпуск 11

12. Падачи К., 2006. Тенденции в управлении оборотным капиталом и их влияние на результаты деятельности фирм

: Анализ малых производственных фирм Маврикия, Международный обзор

статей о бизнес-исследованиях, том 2, выпуск 2, стр. 45-58

13. Purcărea I.I., Stancu I., 2008. Влияние политики НИОКР на результаты деятельности

компаний, котирующихся на Бухарестской фондовой бирже (через нематериальные активы), теоретической

и прикладной экономики, AGER, том 11

14. Рахеман А. , Афза Т., Каюм А., Бодла М.А., 2010. Управление оборотным капиталом и

Корпоративная эффективность производственного сектора в Пакистане, Международный исследовательский журнал

финансов и экономики, выпуск 47

15.Райан К., 2008. Финансовый рычаг и стоимость фирмы, Институт бизнес-наук Гордона,

Университет Протории

16. Сингх Дж. П., Пандей С., 2008. Влияние управления оборотным капиталом на прибыльность

Hindalco Industries Limited. Журнал финансовой экономики Ицфайского университета, вып. 6 (4),

pp.62-69

17. Войнягу В., Чицан Э., Шербан Р., Гицэ С., Тодос Д., Бобок К., Пеле Д., 2007. Теория и

эконометрическая практика, Meteor Press Publishing, Бухарест

30.Что такое коэффициент, который измеряет прибыльность компании: 31. Что такое коэффициент, который …

Q30. Какой коэффициент измеряет прибыльность компании?

Ответ:

Введение:

Как следует из названия, коэффициент рентабельности измеряет прибыль бизнес генерирует. Он оценивает способность бизнеса создавать заработок.

Более высокое значение этого отношения показывает лучшая производительность бизнеса.

Общий коэффициент прибыльности:

a) Брутто Маржа прибыли:

Показывает валовую прибыль как процент продаж

Рассчитывается с использованием следующих формула:

Маржа валовой прибыли = (Валовая прибыль / объем продаж) * 100

б) Маржа операционной прибыли

Показывает операционную прибыль как процент продаж

Рассчитывается с использованием следующих формула:

Маржа операционной прибыли = (Операционная прибыль / Продажи) * 100

Операционная прибыль = Прибыль до уплаты процентов и налогов (EBIT) = Продажи — Стоимость товаров Продано — Операционные расходы.

c) Маржа чистой прибыли

Маржа чистой прибыли = (Чистая прибыль / Продажи) * 100

31. Какой коэффициент измеряет платежеспособность компании?

Ответ:

Введение:

Способность фирмы удовлетворить его долгосрочные обязательства рассчитываются с использованием коэффициента платежеспособности. В простыми словами, мы можем сказать, что коэффициент платежеспособности финансового здоровья компании и устойчивости компании в долгосрочной перспективе бег.

Общая платежеспособность Коэффициент , который можно использовать на номер определить ресурсы, необходимые организации для выполнения Долгосрочные обязательства:

a) Отношение долга к собственному капиталу (иногда называется балансовым коэффициентом):

Этот коэффициент показывает общую сумму долг по сравнению с собственным капиталом.Это рассчитывается путем деления общая сумма обязательств предприятия собственный капитал.

Рассчитывается с использованием следующих формула:

Отношение долга к собственному капиталу = общая сумма обязательств (Долгосрочный + краткосрочный) / собственный капитал

Максимальный коэффициент собственного капитала должен быть 2: 1.

б) Коэффициент покрытия процентов:

Как правило, все долги несут процентная стоимость. Этот коэффициент показывает, может ли фирма выплатить проценты по своему долгосрочному долгу за счет чистой прибыли до проценты и налог.

Рассчитывается с использованием следующих формула:

Коэффициент покрытия процентов: Чистая прибыль до уплаты процентов и налогов / процентов по долгосрочным долгам

Проголосуйте, если найдете ответ полезный.

Не стесняйтесь обращаться ко мне в раздел комментариев в случае каких-либо разъяснений или вопросов.

Управление прибыльной компанией

Управление прибыльной компанией

Управление прибыльной компанией

Обзор

Итог.Вот что у многих люди смотрят, чтобы оценить прибыльность компании. Хотя это важно, нижняя строка не всегда дает полную картину и использует его как единственный барометр компании результаты могут иметь серьезные финансовые последствия.

Это обсуждение дает несколько простых коэффициенты рентабельности и аналитические процедуры, которые могут помочь определить вашу компанию настоящее и будущее финансовое положение. С вашими выводами вы можете определить тенденции компании и сравните текущие цифры с историческими показателями вашего бизнеса.Когда-то это существенное данные есть, вы сможете оценить свой бизнес по отношению к конкуренция и отраслевые нормы.

Следующие соотношения и аналитические процедуры описанный здесь, предоставит вам краткое справочное руководство о том, как обстоят дела с вашим бизнесом. исполнительская:

Для получения дополнительной информации о финансовых показателях, см. Анализ финансовых коэффициентов.

Передаточные числа

- Валовая прибыль от продаж

- Чистая прибыль от продаж

- Норма прибыли менеджмента

- От чистой прибыли к материальному капиталу

- Ставка доходности обыкновенных акций

Аналитические процедуры

- Сравнительные отчеты

- Индексный номер серии Trend

- Заявления общего размера

- Анализ компонентов финансовой отчетности

Это обсуждение также предоставляет вам подробный пример дохода обычного размера. заявление и другие процедуры, которые вы можете использовать для проверки прибыльности вашей компании.

Схема:

- Цель прибыльности Анализ

- Прибыльность Передаточные числа

- Аналитический Процедуры

- Обычно используется Аналитические процедуры

- сравнительный Заявления

- Индекс-номер Тенденция Серии

- Заявления общего размера

- Анализ финансового Компоненты заявления

- Вертикальный анализ

- ресурсов

И.Цель анализа рентабельности

Правильно проведенный анализ рентабельности предоставляет бесценные доказательства относительно потенциального дохода компании и эффективность управления.

Вернуться к структуре

II. Показатели рентабельности

Коэффициенты рентабельности являются наиболее значительными — а рассказ — о финансовых показателях. Как и коэффициенты доходов, коэффициенты рентабельности обеспечивают окончательная оценка общей эффективности управления на основе результатов за счет продаж и инвестиций.

Адекватность доходов вашей компании может быть измеряется как (1) ставка, полученная от продаж; (2) средний заработок ресурсы; (3) размер среднего капитала обыкновенных акций; и (4) доступность прибыли для простых акционеров. Наиболее широко используемая рентабельность измерениями являются маржа прибыли от продаж, коэффициенты рентабельности инвестиций и прибыль на Поделиться.

Валовая прибыль от продаж

Вы можете использовать следующее соотношение для определения процент валовой прибыли от чистых продаж:

| нетто Продажи — себестоимость проданной продукции | = Брутто Норма прибыли |

| нетто Продажа |

Ставка валовой прибыли помогает определить будет ли ваша средняя наценка на товары постоянно покрывать ваши расходы, следовательно что дает желаемую прибыль.Если ваша валовая прибыль постоянно ниже, чем ваша наценка средняя, что-то не так! Следите за тенденциями к снижению валовых доходов норма прибыли. Это признак будущих проблем с вашей чистой прибылью.

Примечание: эта процентная ставка может — и будет — меняться. значительно от бизнеса к бизнесу, даже в той же отрасли. Продажи, местонахождение, размер операций и интенсивность конкуренции — все это факторы, которые могут повлиять на валовую норма прибыли.

Чистая прибыль от продаж

| Прибыль после уплаты налогов | = Нетто Норма прибыли |

| нетто Продажа |

Этот коэффициент обеспечивает первичную оценку чистой прибыль, связанная с инвестициями. Как только ваши основные расходы будут покрыты, прибыль вырастет непропорционально больше, чем продажи выше точки безубыточности.