ROIC (Return on Invested Capital)

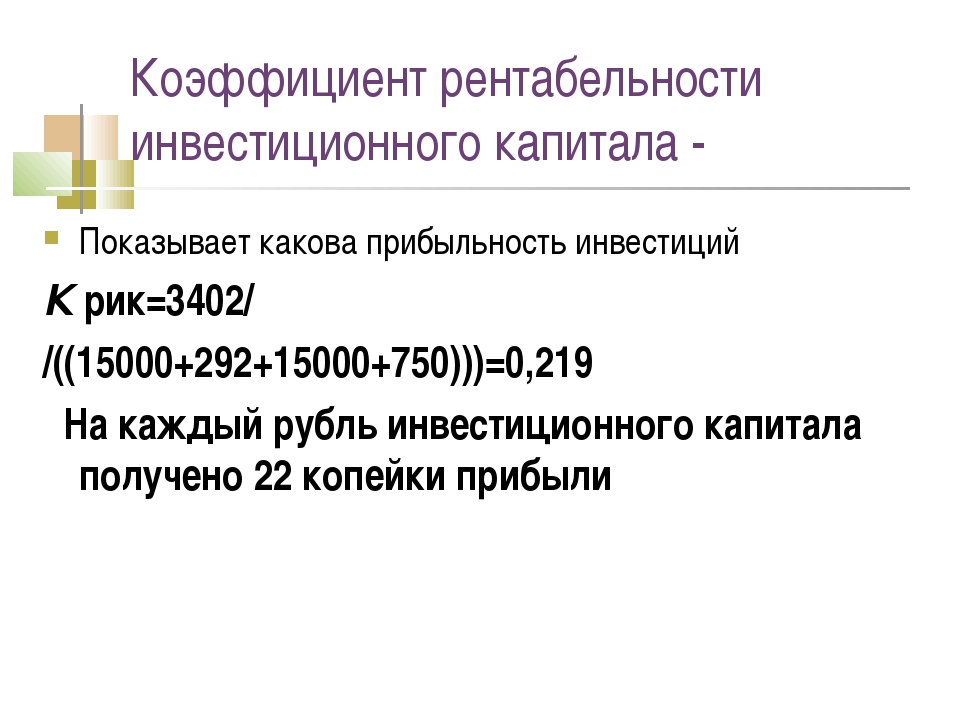

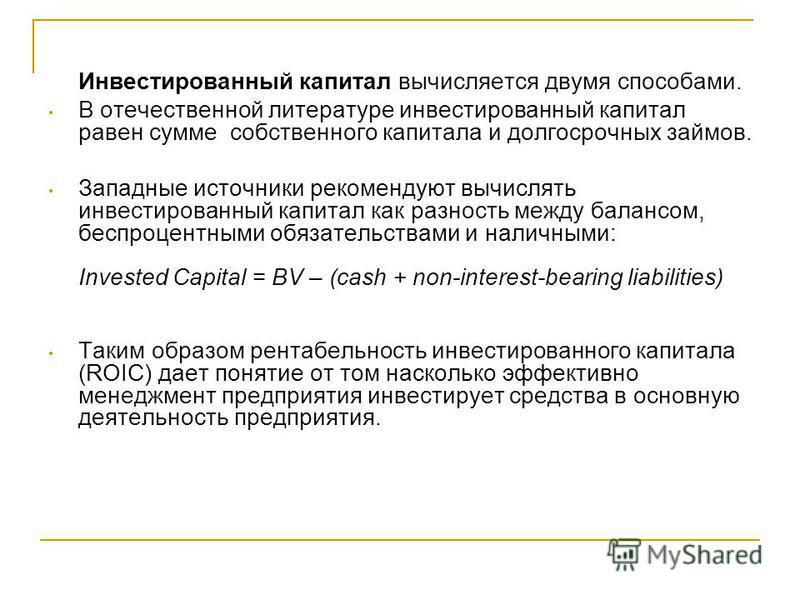

Коэффициент рентабельности инвестированного капитала ROIC (Return on Invested Capital) отражает соотношение операционной прибыли компании (после вычета налогов) к сумме инвестированых в основную деятельность средств.

ROIC позволяет инвесторам оценить, насколько эффективно компания трансформирует инвестируемый в нее капитал в прибыль.

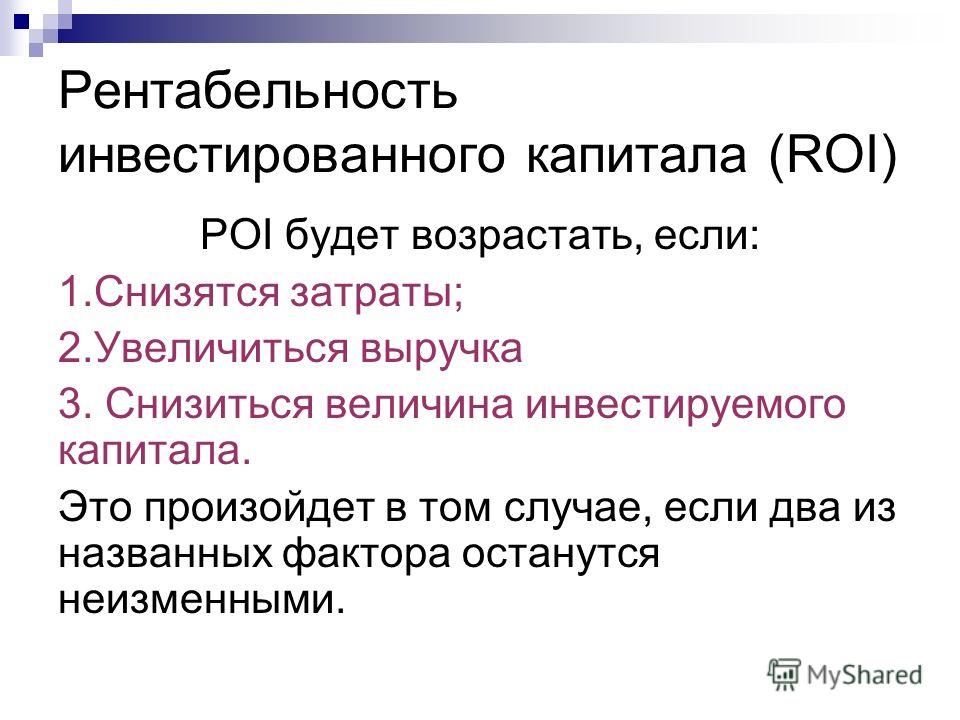

Очевидно, что чем выше данный показатель, тем лучше рентабельность инвестированного капитала у компании.

Формула расчета ROIC (Return on Invested Capital)

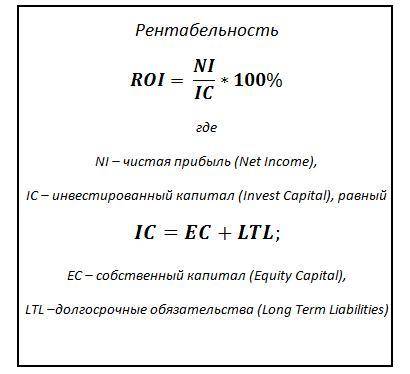

Рентабельность инвестированного капитала ROIC считается по следующей формуле:

$$ ROIC = { NOPAT \over Инвестированный Капитал } * 100 \% $$

Формула ROIC для отчетности на английском языке:

$$ ROIC = { NOPAT \over Invested Capital} * 100 \% $$

где

— NOPAT (Net Operation Profit After Tax) — операционная прибыль компании после налогов (для квартальных отчетов должна быть пересчитана на год).

NOPAT вычиляется по формуле

$$ NOPAT = { Операционная Прибыль * (1 — TRP) } $$

Формула ROIC для отчетности на английском языке:

$$ NOPAT = { Operation Income * (1 — TRP }) $$

где

TRP (Tax Rate Profit) — ставка налога на прибыль.

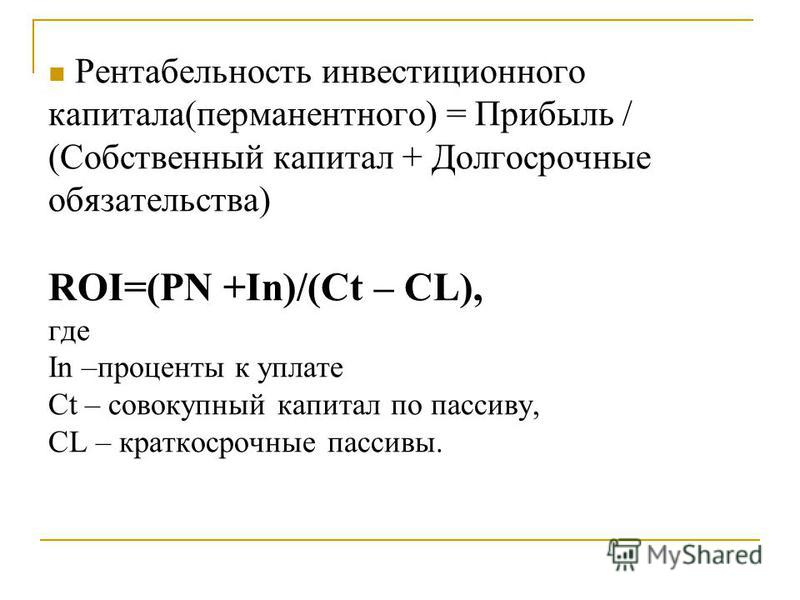

— Инвестированный капитал — Собственные активы компании (equity) + долгосрочные обязательства (long-term debt)

Как пользоваться коэффициентом ROIC (Return on Invested Capital)

Рентабельность инвестированного капитала полезно применять в следующих случаях:

- При сравнении компаний одной отрасли по показателю ROIC

- При анализе динамики изменения показателя ROIC в рамках одной компании

Сравнивать компании из разных отраслей по показателю ROIC не представляет смысла, так как специфика бизнеса и его нормальная рентабельность, в зависимости от отрасли, могут сильно отличаться.

Особенности показателя рентабельности инвестированного капитала ROIC (Return on Invested Capital)

Главное, что нужно понимать частному инвестору в показателе ROIC — это то, что он предназначен оценить эффективность вложений в основную деятельность (бизнес) компании.

Именно поэтому с одной стороны берется именно операционная прибыль, так как она отражает именно ту прибыль, что бизнес генерирует, без каких-либо корректировок.

А с другой стороны инвестированный капитал, который мы считаем как собственный капитал компании + долгосрочные обязательства — это как раз те деньги, что компания вкладывает в свою основную деятельность.

Часто в формуле расчета ROIC в числителе вместо операционной прибыли используют показатель EBIT (чистая прибыль до выплаты налогов и процентов), что не совсем верно, так как в показателе EBIT также учитваются доходы и расходы не связанные с прямой деятельностью компании.

Поскольку цель мультипликатора ROIC показать эффективность как раз основной деятельности компании, такая замена не совсем корректна и может приводить к погрешности, в случае, если у компании есть доходы/расходы от непрямой деятельности.

Показатель ROIC (Return on Invested Capital) на FinanceMarker

На FinanceMarker. ru показатель ROIC доступен по всем компаниям Московской биржи, а также бирж NASDAQ, NYSE и других.

ru показатель ROIC доступен по всем компаниям Московской биржи, а также бирж NASDAQ, NYSE и других.

Показатель доступен для:

- Сравнения компаний между собой по показателю ROIC в рамках сводной таблицы мультипликаторов.

- Анализа изменения показателя ROIC в рамках одной компании.

Данные о рентабельности продаж ROIC доступны на

FinanceMarker.ru как в табличном, так и в графическом виде.

Подробности на FinanceMarker.ru

Справочник

Мультипликатор ROIC относится к категории мультипликаторов, отражающих рентабельность бизнеса. Вот другие мультипликаторы из этой же категории:

Перейти ко всем статьям блога FinanceMarker, посвященным мультипликаторам, можно по этой ссылке.

Рентабельность инвестированного капитала (ROIC) – Финансовая энциклопедия

Что такое Рентабельность инвестированного капитала (ROIC)?

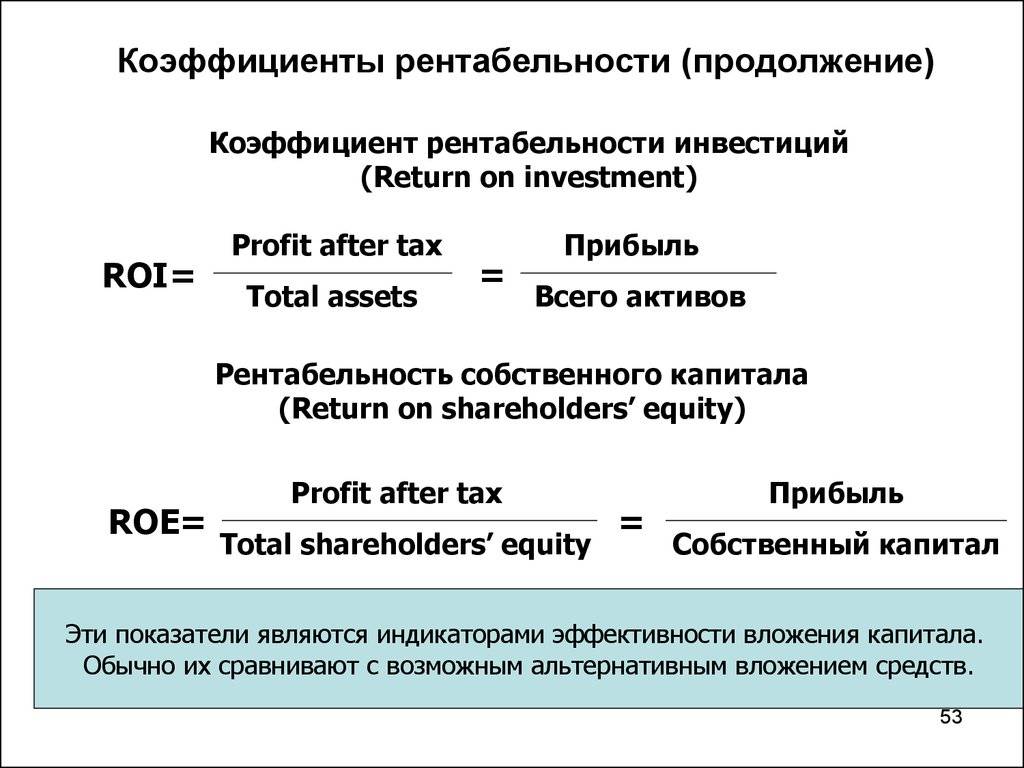

Рентабельность инвестированного капитала (ROIC) – это расчет, используемый для оценки эффективности компании при распределении капитала, находящегося под ее контролем, на прибыльные инвестиции.

Ключевые моменты

- ROIC – это сумма прибыли, которую получает компания, выше средней стоимости, которую она платит за свой заемный и собственный капитал.

- Рентабельность инвестированного капитала может использоваться в качестве ориентира для расчета стоимости других компаний.

- Компания создает стоимость, если ее рентабельность инвестиций превышает 2%, и снижает стоимость, если она составляет менее 2%.

Как используется рентабельность инвестированного капитала (ROIC)

Формула ROIC: (чистая прибыль – дивиденды) / (долг + собственный капитал). Формула ROIC рассчитывается путем оценки значения в знаменателе, общего капитала, который представляет собой сумму долга и собственного капитала компании. Есть несколько способов рассчитать это значение. Один из них заключается в вычитании денежных средств и непроцентных текущих обязательств (NIBCL), включая налоговые обязательства и кредиторскую задолженность, если они не облагаются процентами или сборами, из общей суммы активов.

Есть несколько способов рассчитать это значение. Один из них заключается в вычитании денежных средств и непроцентных текущих обязательств (NIBCL), включая налоговые обязательства и кредиторскую задолженность, если они не облагаются процентами или сборами, из общей суммы активов.Другой способ написания формулы включает:

ROICзнак равноНОПАТИнвестед Капиталжчере:НОПАТзнак равноNet operating profit after tax\ begin {align} & \ text {ROIC} = \ frac {\ text {NOPAT}} {\ text {Инвестированный капитал}} \\ & \ textbf {где:} \\ & \ text {NOPAT} = \ text { Чистая операционная прибыль после налогообложения} \\ \ end {align}Взаимодействие с другими людьмиROICзнак равноВложенный капитал

Другой метод расчета инвестированного капитала – это прибавление балансовой стоимости капитала компании к балансовой стоимости ее долга, а затем вычитание внеоперационных активов, включая денежные средства и их эквиваленты, рыночные ценные бумаги и активы прекращенной деятельности.

Еще один способ расчета инвестированного капитала – получить оборотный капитал путем вычитания текущих обязательств из оборотных активов. Затем вы получаете безналичный оборотный капитал, вычитая денежные средства из только что рассчитанной суммы оборотного капитала. Наконец, неденежный оборотный капитал добавляется к основным активам компании , также известным как долгосрочные или внеоборотные активы.

Краткая справка

ROIC выше стоимости капитала означает, что компания здорова и растет, в то время как ROIC ниже стоимости капитала предполагает неустойчивую бизнес-модель.

Особые соображения

Значение в числителе также можно вычислить несколькими способами. Самый простой способ – вычесть дивиденды из чистой прибыли компании.

С другой стороны, поскольку компания могла извлечь выгоду из единовременного источника дохода, не связанного с ее основным бизнесом – например, непредвиденных доходов от колебаний обменного курса валют – часто предпочтительнее смотреть на чистую операционную прибыль после уплаты налогов (NOPAT ).

NOPAT рассчитывается путем корректировки операционной прибыли на налоги: (операционная прибыль) * (1 – эффективная ставка налога). Операционная прибыль также называется прибылью до уплаты процентов и налогов (EBIT). Многие компании сообщают свои эффективные налоговые ставки за квартал или финансовый год в своих отчетах о доходах, но не все.

Требования к доходности инвестированного капитала (ROIC)

ROIC всегда рассчитывается в процентах и обычно выражается в виде годового или скользящего 12-месячного значения. Ее следует сравнить со стоимостью капитала компании, чтобы определить, создает ли компания стоимость.

Если ROIC превышает средневзвешенную стоимость капитала (WACC), наиболее распространенную метрику стоимости капитала, создается стоимость, и эти фирмы будут торговать с премией. Обычным критерием для подтверждения создания стоимости является возврат, превышающий 2% стоимости капитала фирмы.

Если ROIC компании составляет менее 2%, это считается разрушителем стоимости. Некоторые фирмы работают с нулевой доходностью, и, хотя они могут и не разрушать стоимость, у этих компаний нет лишнего капитала для инвестирования в будущий рост.

Некоторые фирмы работают с нулевой доходностью, и, хотя они могут и не разрушать стоимость, у этих компаний нет лишнего капитала для инвестирования в будущий рост.

ROIC – один из наиболее важных и информативных показателей оценки для расчета. Тем не менее, это более важно для одних секторов, чем для других, поскольку компании, которые эксплуатируют нефтяные вышки или производят полупроводники, вкладывают капитал гораздо более интенсивно, чем компании, которым требуется меньше оборудования.

Ограничение доходности инвестированного капитала (ROIC)

Обратной стороной этого показателя является то, что он ничего не говорит о том, какой сегмент бизнеса создает ценность. Если вы сделаете свой расчет на основе чистой прибыли (минус дивиденды), а не на NOPAT, результат может быть еще более непрозрачным, поскольку возможно, что прибыль будет получена из единственного, разового события.

ROIC обеспечивает необходимый контекст для других показателей, таких как коэффициент P / E. Если рассматривать отдельно, коэффициент P / E может указывать на то, что компания перепродана, но снижение может быть связано с тем, что компания больше не генерирует стоимость для акционеров с той же скоростью – или вообще. С другой стороны, компании, которые постоянно генерируют высокие нормы прибыли на инвестированный капитал, вероятно, заслуживают торговать с премией по сравнению с другими акциями, даже если их коэффициенты P / E кажутся запредельно высокими.

Если рассматривать отдельно, коэффициент P / E может указывать на то, что компания перепродана, но снижение может быть связано с тем, что компания больше не генерирует стоимость для акционеров с той же скоростью – или вообще. С другой стороны, компании, которые постоянно генерируют высокие нормы прибыли на инвестированный капитал, вероятно, заслуживают торговать с премией по сравнению с другими акциями, даже если их коэффициенты P / E кажутся запредельно высокими.

Пример использования рентабельности инвестированного капитала (ROIC)

В отчете о прибылях и убытках Target Corp. ( TGT ) за четвертый квартал 2018 года компания рассчитывает рентабельность инвестиций за 12 месяцев, показывая компоненты, которые используются в расчетах:

Он начинается с прибыли от продолжающейся деятельности до уплаты процентов и налогов на прибыль, прибавляются проценты по операционной аренде, затем вычитаются налоги на прибыль, что дает чистую прибыль после уплаты налогов в размере 3,5 млрд долларов: это числитель. 1 Затем добавляется текущая часть долгосрочного долга и прочих займов, долгосрочная часть долгосрочного долга, собственный капитал и капитализированные обязательства по операционной аренде.

1 Затем добавляется текущая часть долгосрочного долга и прочих займов, долгосрочная часть долгосрочного долга, собственный капитал и капитализированные обязательства по операционной аренде.

Затем вычитаются денежные средства, их эквиваленты и чистые активы от прекращенной деятельности, в результате чего инвестированный капитал составляет 22,2 миллиарда долларов. Если усреднить это с вложенным капиталом на конец периода предыдущего года (22,3 миллиарда долларов), вы получите знаменатель в 22,2 миллиарда долларов. В результате прибыль на инвестированный капитал после уплаты налогов составляет 15,9%. Компания объяснила увеличение по сравнению с предыдущими 12 месяцами в основном влиянием налогового закона, принятого в конце 2017 года.

Этот расчет было бы трудно получить только на основе отчета о прибылях и убытках и бухгалтерского баланса, поскольку значения, отмеченные звездочкой, занесены в приложение. По этой причине подсчет ROIC может быть сложной задачей, но стоит прийти к приблизительной цифре , чтобы оценить эффективность компании в использовании капитала.

Рентабельность инвестированного капитала — Энциклопедия по экономике

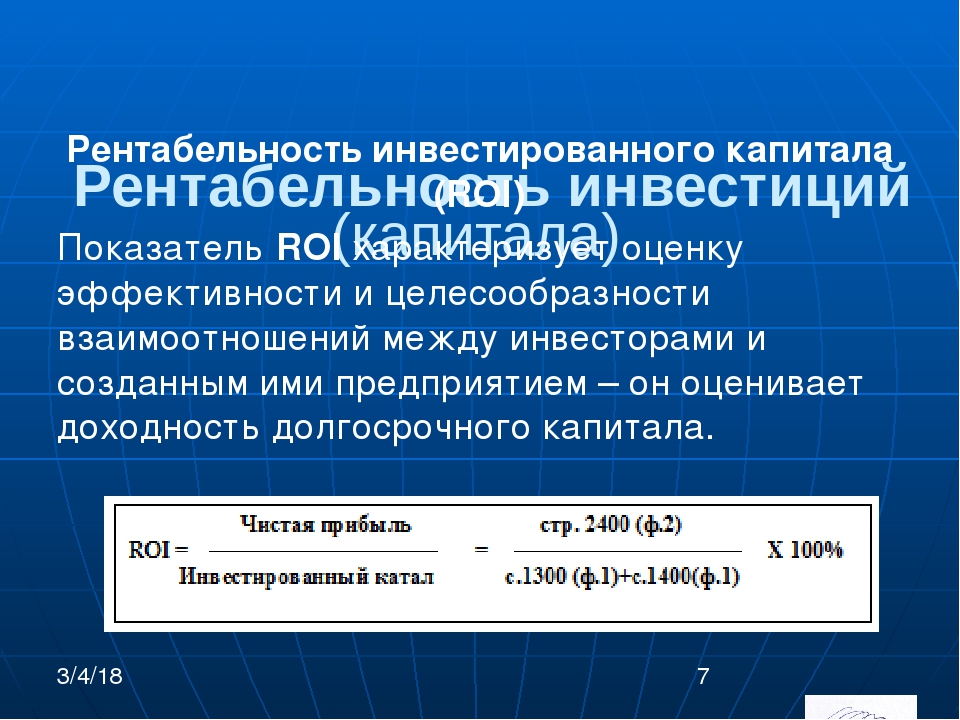

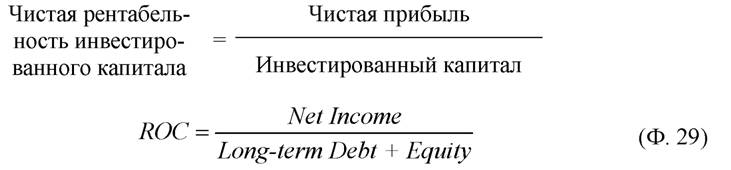

Следующий коэффициент, применяемый для оценки эффективности использования капитала — это рентабельность инвестированного капитала (ROI). Его характерной особенностью является то, что при расчете рентабельности из общей суммы капитала исключаются оборотные средства, сформированные за счет краткосрочных заемных средств. То есть при расчете используется только Собственный капитал + Долгосрочные заемные средства . Этот показатель характеризует эффективность использования только собственного и долгосрочного заемного капитала. При расчете рентабельности собственного капитала учитывается чистая прибыль без расходов по обслуживанию заемного капитала. В случае использования в качестве инвестиционной базы только собственного капитала полученный показатель будет называться рентабельностью собственного капитала (ROE). При его расчете используют прибыль без налогов, процентов по обслуживанию долга, а также дивидендов по привилегированным акциям.

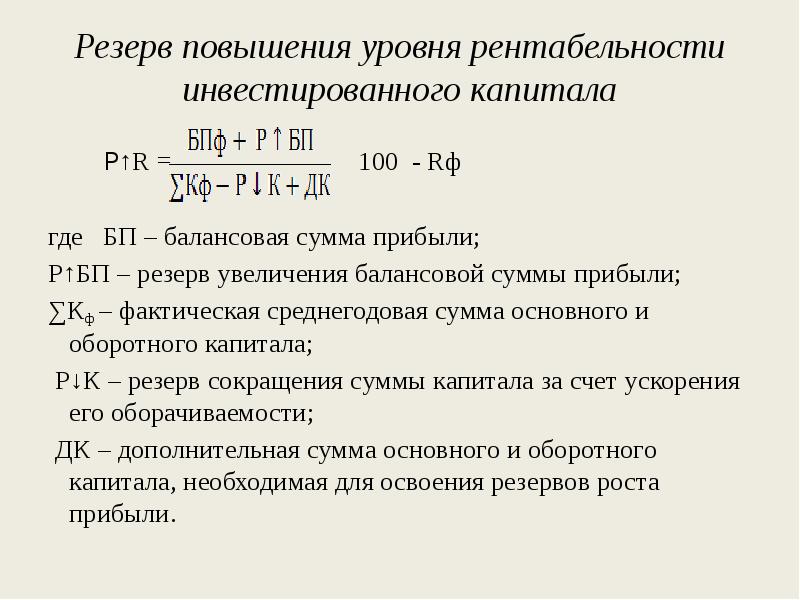

Резерв повышения уровня рентабельности инвестированного капитала может быть определен по формуле [c.230]

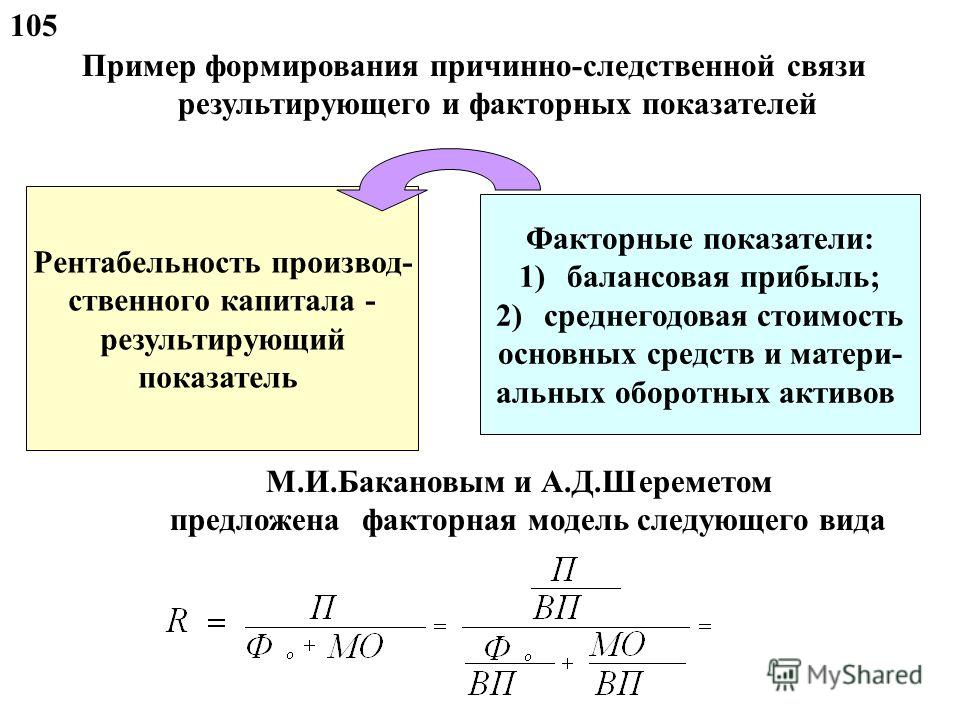

Анализ рентабельности инвестированного капитала производится по следующей факторной модели [c.237]

Инвесторы (собственники и лендеры) являются основными поставщиками капитала предприятию. Их совокупный доход — чистая прибыль и величина процентов к уплате. Этот совокупный доход может сравниваться либо со всеми активами, либо с долгосрочным капиталом в первом случае рассчитывается коэффициент, известный как рентабельность активов (ROA), во втором — рентабельность инвестированного капитала (ROI) [c.356]

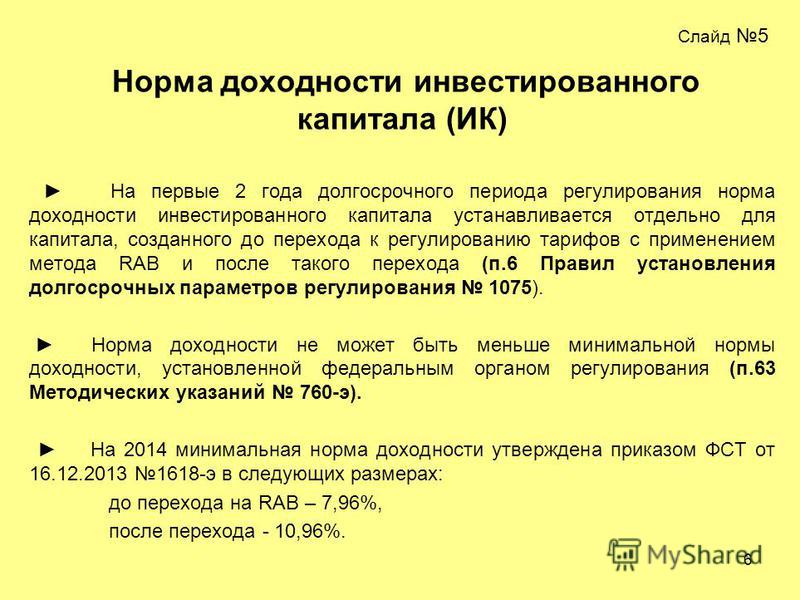

Концепция цены капитала — одна из базовых в теории капитала. Она не сводится только к исчислению процентов, которые нужно уплатить владельцам финансовых ресурсов, но также характеризует ту норму рентабельности инвестированного капитала, которую должно обеспечивать предприятие, чтобы не уменьшить свою рыночную стоимость. [c.201]

В целом фактический уровень рентабельности инвестированного капитала выше планового на 2,1 % (40-37,9), в том числе за счет изменения

[c. 555]

555]

Возрастание финансового левериджа сопровождается повышением степени финансового риска, связанного с возможным недостатком средств для выплаты процентов по кредитам и займам. Незначительное изменение валовой прибыли и рентабельности инвестированного капитала в условиях высокого финансового левериджа может привести к значительному изменению чистой прибыли, что опасно при спаде производства. [c.627]

Рентабельность инвестиций с позиции инвесторов. При проведении аналитических расчетов с позиции инвесторов, т.е. физических и юридических лиц, обеспечивающих предприятие капиталом на долгосрочной основе, состав исходных показателей несколько меняется. Совокупным доходом инвесторов (акционеров и лендеров) служит чистая прибыль и величина процентов к уплате. Этот совокупный доход может сравниваться либо со всеми активами, либо с долгосрочным капиталом в первом случае рассчитывается коэффициент, известный как рентабельность активов (ROA), во втором — рентабельность инвестированного капитала (ROI). [c.383]

[c.383]

Рентабельность инвестиций с позиции предприятия. В этом случае речь также идет либо о рентабельности активов, либо о рентабельности инвестированного капитала с тем лишь отличием, что в формулах (8.19) и (8.20) сумма процентов учитывается в после налоговом исчислении. Логика рас- [c.383]

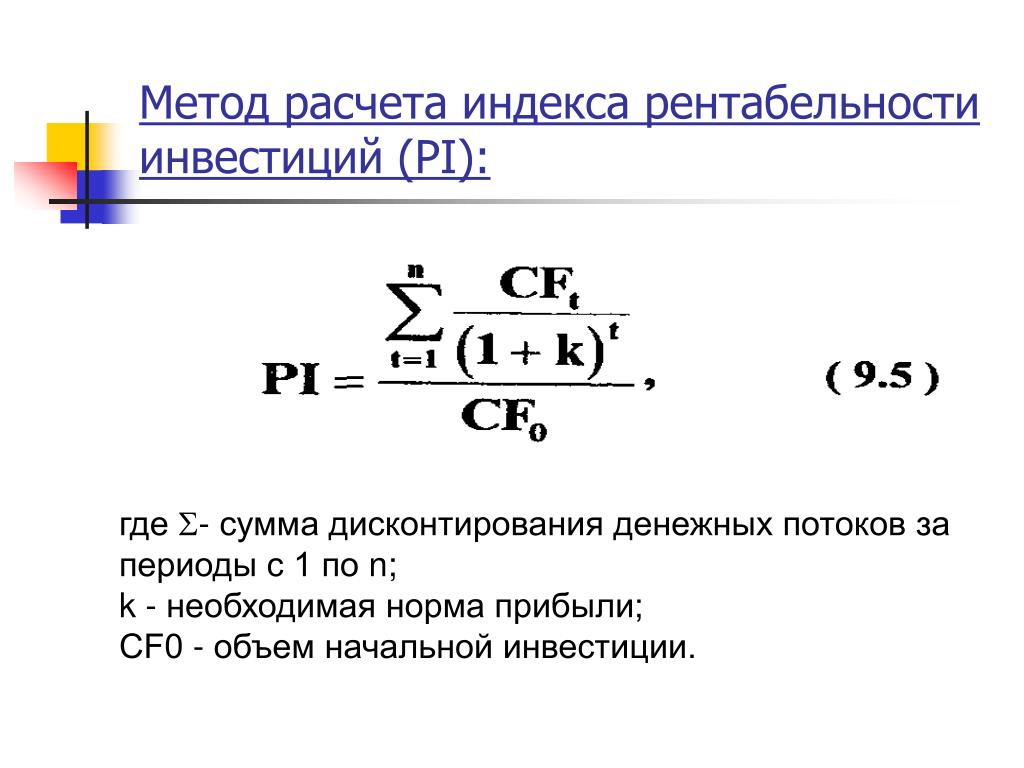

Критериями обоснованности инвестиций являются прежде всего срок окупаемости (период возврата инвестиций) и доход с капитала в виде показателя рентабельности инвестированного капитала (ROI) -внутренней процентной ставки. [c.327]

Б. Определение полной рентабельности инвестированного капитала (ROI), или внутренней процентной ставки. [c.329]

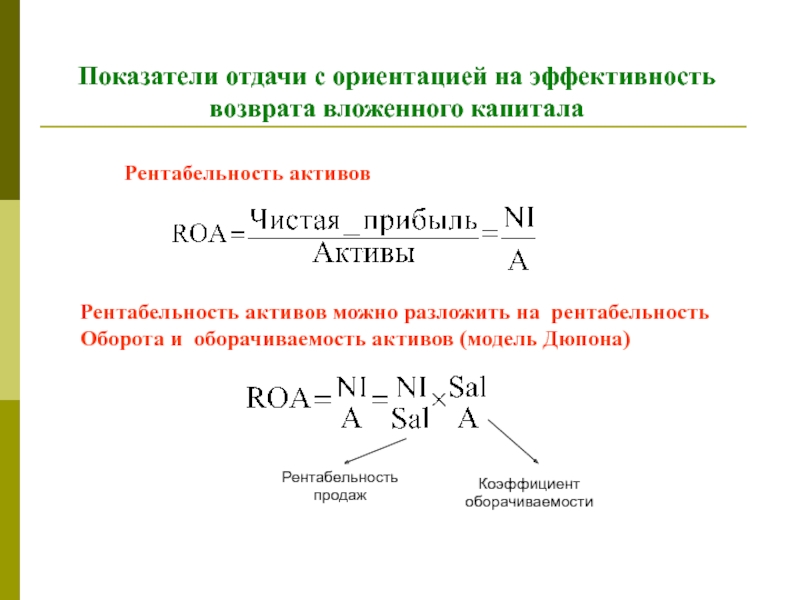

Обычно первый этап работы реализуется в виде экспресс-анализа. Имеется несколько типовых информационных систем его проведения. Система Дюпон была разработана в Германии в 20-х годах. Она базируется на показателе рентабельности инвестированного капитала — произведение рентабельности оборота и оборачиваемости капитала. Рентабельность оборота характеризует сопоставление прибыли и объема продаж, оборачиваемость капитала — объема продаж и инвестированного капитала. Система Дюпон опирается преимущественно на финансовые показатели деятельности предприятия. С помощью такого подхода можно определить основные факторы, влияющие на результат хозяйственной деятельности предприятия и систематически выявлять слабые стороны предприятия.

[c.394]

Система Дюпон опирается преимущественно на финансовые показатели деятельности предприятия. С помощью такого подхода можно определить основные факторы, влияющие на результат хозяйственной деятельности предприятия и систематически выявлять слабые стороны предприятия.

[c.394]

Отсюда необходимость для экономики понятия о различных видах равновесия применительно к различным периодам времени. Большие циклы можно рассматривать как нарушение и восстановление экономического равновесия длительного периода. Основная причина их лежит в механизме накопления, аккумуляции и рассеяния капитала, достаточного для создания новых элементов инфраструктуры. Однако действие этой основной причины усиливается действием вторичных факторов. Начало подъема ( повышательная волна ) совпадает с моментом, когда накопление достигает такого состояния, при котором становится возможным рентабельное инвестирование капитала для создания новых основных средств производства. Подъем сопровождается осложнениями, вызываемыми промышленным кризисом среднесрочного цикла. [c.261]

[c.261]

В общем случае внутренняя норма прибыли отражает возможно достижимый уровень рентабельности инвестированного капитала. Предложение по реализации инвестиционного проекта можно принимать, если внутренняя норма прибыли превышает процентную ставку по депозитным вкладам в банке и не ухудшает рентабельность капитала, рассчитанную в целом по предприятию. Если имеется несколько инвестиционных проектов, то предпочтение отдается тому из них, у которого внутренняя норма прибыли имеет наибольшее значение. [c.101]

Прибыль на инвестированный капитал (рентабельность инвестированного капитала) = [c.428]

Концепция стоимости капитала является одной из базовых в теории финансового менеджмента. Стоимость капитала характеризует уровень рентабельности инвестированного капитала, необходимого для обеспечения высокой рыночной стоимости предприятия. Максимизация рыночной стоимости предприятия достигается в значительной степени за счет минимизации стоимости используемых источников. Показатель стоимости капитала используется в процессе оценки эффективности инвестиционных проектов и инвестиционного портфеля предприятия в целом.

[c.130]

Показатель стоимости капитала используется в процессе оценки эффективности инвестиционных проектов и инвестиционного портфеля предприятия в целом.

[c.130]

Компании применяют разнообразные способы и показатели для оценки результативности своих операций на внутреннем и внешнем рынке. Наибольшее распространение получили три способа количественной оценки расчет прибыли, рентабельности инвестированного капитала и контроль исполнения смет (бюджетов) (табл. 19). [c.99]

Рентабельность инвестированного капитала [c.100]

Оценка и анализ причин отклонения фактической рентабельности инвестированного капитала от запланированной [c.100]

В штаб-квартире корпорации финансовые планы всех дочерних компаний сводятся в единый план. Он имеет стратегическую направленность, поэтому контроль за его исполнением осуществляется по укрупненным позициям и с большей дискретностью. В частности, здесь могут использоваться упомянутые выше обобщающие показатели прибыли и рентабельности инвестированного капитала. [c.101]

[c.101]

Рентабельность инвестированного капитала 74 [c.102]

Оценка и анализ причин отклонения фактической прибыли от запланированной 86 Оценка и анализ причин отклонения фактической рентабельности инвестированного капитала от запланированной 66 Другие показатели 36 [c.102]

Показатели прибыли и рентабельности инвестированного капитала, рассчитанные по переоцененной отчетности, могут исполь- [c.105]

Для объективной оценки качества работы локальных руководителей необходимо прежде всего элиминировать влияние факторов, управление которыми не находится в их компетенции. Использование показателя рентабельности инвестированного капитала приемлемо для оценки деятельности дочерней компании, но не ее руководства. Напротив, рассмотрение дочерних компаний как независимых профит-центров выглядит сомнительным для сравнительного пространственного анализа и вместе с тем является вполне приемлемым для оценки эффективности работы их управленческого персонала.

[c. 109]

109]

Показатель стоимости заемного капитала используется для оценки эффекта финансового левериджа, который показывает прирост рентабельности собственного капитала за счет использования заемных средств. Эффект будет положительным, если цена заемных средств ниже рентабельности инвестированного капитала в операционные активы. [c.519]

Оценка стоимости капитала должна быть завершена анализом предельной эффективности капитала, которая определяется отношением прироста уровня рентабельности инвестированного капитала к приросту средневзвешенной стоимости капитала. [c.524]

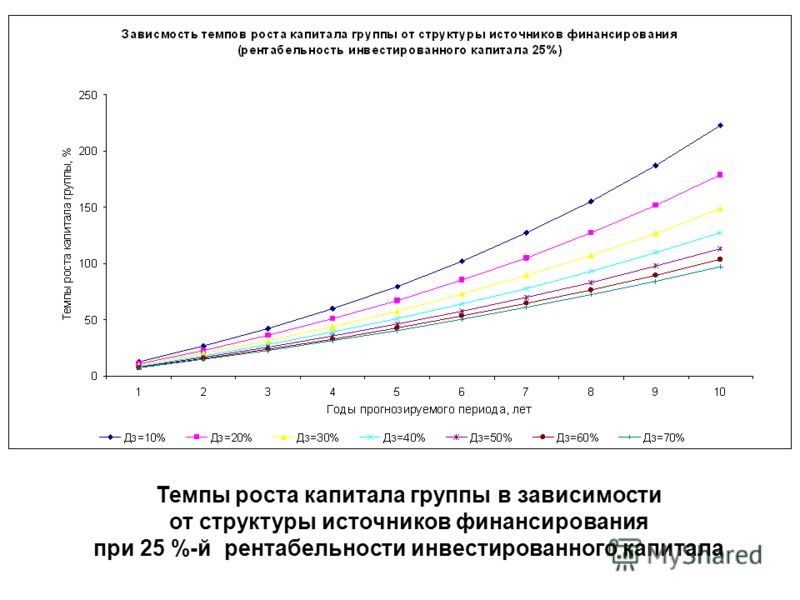

Таким образом, привлекая заемные ресурсы, предприятие может увеличить собственный капитал, если рентабельность инвестированного капитала окажется выше цены привлеченных ресурсов. Эффект зависит также от соотношения заемного и собственного капитала. [c.575]

В рамках данной теории применяются и другие формальные критерии, в частности, для оценки эффективности данной фирмы в целом очень распространенным является показатель доход на акцию для оценки эффективности инвестиций может применяться показатель рентабельность инвестированного капитала (ROI). Однако принятие решений на основе этих и подобных им показателей не всегда очевидно.

[c.18]

Однако принятие решений на основе этих и подобных им показателей не всегда очевидно.

[c.18]

Таким образом, привлекая заемные ресурсы, предприятие можеч увеличить собственный капитал, если рентабельность инвестированного капитала окажется выше цены привлеченных ресурсов. [c.293]

Если итоговую величину плановой валовой прибыли за период в размере 150 тыс. ДМ разделить на балансовую сумму 1000 тыс. ДМ, то получим величину рентабельности инвестированного капитала (return on investment — ROI), равную 15%. Такая цель была не просто провозглашена, например, советом управляющих АО Ламина , она была обоснована в соответствии с правилом многозначных почему и явилась предметом обсуждения и компромисса между разными точками зрения. [c.25]

Наценка должна учитывать в большей степени характеристики конкретного отделения, чем маржинальную прибыль компании в целом, и часто соответствует рентабельности инвестированного капитала, обеспечивающей покрытие постоянных затрат при изготовлении нормального или бюджетного объема. Норма рентабельности устанавливается в рамках политики компании и может усредняться по производственному подразделению, подразделению закупок или по всей компании. Когда трансфертные цены определяются как затраты плюс прибыль, они могут подстраиваться к изменениям цен на матералы и ставок заработной платы.

[c.417]

Норма рентабельности устанавливается в рамках политики компании и может усредняться по производственному подразделению, подразделению закупок или по всей компании. Когда трансфертные цены определяются как затраты плюс прибыль, они могут подстраиваться к изменениям цен на матералы и ставок заработной платы.

[c.417]

Система ZVEI рассматривает показатели роста и структуры. Анализ роста рассматривает сбыт (изменение привлеченных заказов, объемов продаж), результат хозяйственной деятельности (изменение прибыли, потока денежных средств), капитал (изменение основных фондов, оборотных средств, запасов), издержки, занятость, вновь созданную стоимость. Структурный анализ предполагает расчет рентабельности инвестированного капитала, потоков денежных средств — прибыль плюс амортизационные отчисления плюс резервные отчисления из прибыли до уплаты налогов (объем наличных средств предприятия для самофинансирования). [c.394]

Поскольку активы предприятия должны быть численно равны капиталу, представленному в форме заемных и собственных средств, эту формулу можно представить в виде формулы расчета рентабельности инвестированного капитала (Return on Invested apital — ROI)

[c. 219]

219]

Если предприятие не пользуется заемными средствами и потому не платит процентов, его активы численно равны собственному капиталу, а рентабельность инвестированного капитала равна рентабельности акционерного капитала (Return on Equity — ROE) [c.219]

Одной из характеристик эффективности деятельности корпорации и ее дочерних компаний является показатель рентабельности инвестированного капитала ROI (см. гл. 9). Однако с позиции достижения конгруэнтности целей нередко отдается предпочтение показателю остаточная операционная прибыль (Residual In ome— / /), рассчитываемому по следующему алгоритму [c.9]

Прибыль является абсолютным показателем, поэтому в аналитической работе она дополняется относительными коэффициентами. Один из них — рентабельность инвестированного капитала (Return on Investment — ROI) дает обобщенную оценку эффективности использования средств, вложенных в активы компании. Общая формула расчета этого показателя имеет вид1 [c.99]

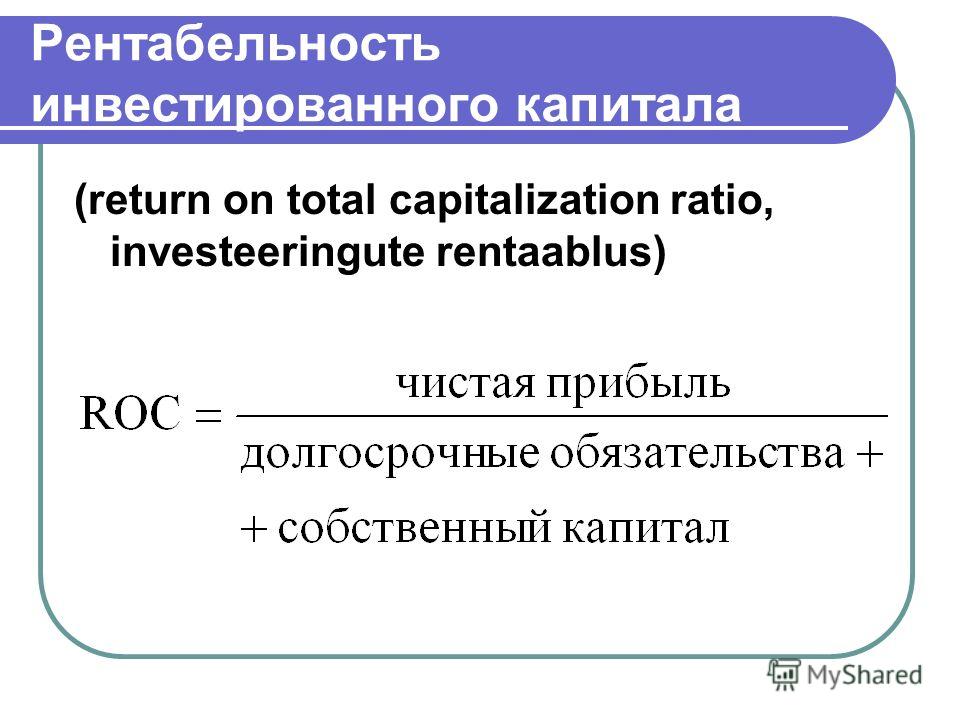

Рентабельность инвестированного капитала ROCE — finance-m.

info Рентабельность инвестированного капитала (рентабельность примененного капитала, Return on Capital Employed, ROCE) – прибыль на инвестированный капитал — широко используемый в финансовом анализе показатель возврата на инвестированный капитал. Показатель помогает в оценке эффективности менеджмента вне зависимости от источника финансирования (оценивает как собственные, так и привлеченные инвестиции).

info Рентабельность инвестированного капитала (рентабельность примененного капитала, Return on Capital Employed, ROCE) – прибыль на инвестированный капитал — широко используемый в финансовом анализе показатель возврата на инвестированный капитал. Показатель помогает в оценке эффективности менеджмента вне зависимости от источника финансирования (оценивает как собственные, так и привлеченные инвестиции).Экономический смысл (рентабельности инвестированного капитала)

Что показывает коэффициент рентабельности собственного капитала?Коэффициент рентабельности инвестированного капитала помогает сравнить несколько бизнес проектов, рассматриваемых для инвестирования, и выбрать бизнес с наибольшей финансовой отдачей (с наибольшим возвратом на инвестиции).

Нормативное значение показателя рентабельности инвестированного капитала

Аналитиками не устанавливается нормативное значение коэффициента. Зачастую, производится сравнение со средней ставкой по вкладу, что дает нам возможность оценить целесообразность инвестиций в данное предприятие. Так что мы можем утверждать что за нормативное значение можно принимать либо ставку по вкладам (когда рассматриваем предприятие в лице инвестора), либо ставку по кредитам (если проводим внутренний анализ).

Зачастую, производится сравнение со средней ставкой по вкладу, что дает нам возможность оценить целесообразность инвестиций в данное предприятие. Так что мы можем утверждать что за нормативное значение можно принимать либо ставку по вкладам (когда рассматриваем предприятие в лице инвестора), либо ставку по кредитам (если проводим внутренний анализ).Рост значения коэффициента ROCE означает рост прибыли предприятия и рост операционного рычага.

При снижении значения ROCE наблюдается увеличение собственного и заемного капитала, уменьшение оборачиваемости средств.

Отличия ROCE от ROE:

При расчете рентабельности инвестированного капитала мы отталкиваемся от EBITDA, а вместе с собственным капиталом учитываем заемный.Если предприятие не размещало привилегированные акции (являются долгосрочными обязательствами), а также если компания не выплачивает дивиденды, то ROE=ROCE.

Сравнение показателей ROE и ROCE показывает аналитику структуру капитала компании и эффективность использования средств в целом, а также собственных средств.

Формулы расчета ROCE

Вы можете выбрать наиболее удобный способ рассчитать ROCE – по одной из трех формул.1) ROCE = (ЧП — ДП) / АК

ЧП – чистая прибыль;

ДП – дивиденды по привилегированным акциям;

АК – величина обыкновенного акционерного капитала.

2) ROCE = Earnings before interest and tax (EBIT) / ПК

ПК – привлеченный капитал.

Показатель рентабельности использованного капитала:3) ROCE = 2 * ЧП / ПКнач + ПКкон

ЧП — чистая прибыль;

ПК – привлеченный капитал на начало и конец периода.

1) Служит показателем для инвесторов и бизнес-ангелов в части оценки целесообразности инвестиций.

2) Служит важным показателей для высшего финансового менеджмента компании в части оценки необходимости привлечения заемного капитала.

3) Используется для сравнения нескольких видов бизнеса.

Взгляд на рентабельность капитала в долгосрочной перспективе

Опытные руководители знают, что решение об инвестировании в проект часто зависит от реалистичных оценок рентабельности инвестированного капитала (ROIC — return on invested capital). Но что значит «реалистичных»? Полагаясь на неверные ориентиры, компания рискует проглядеть возможность для хороших инвестиций или, наоборот, неудачно вложить средства. Мы считаем, что эмпирический анализ ROIC (особенно тот, что иллюстрирует особенности постепенных изменений в отрасли) может помочь руководителям строить прогнозы, опираясь на долгосрочный опыт других компаний.

Мы изучили показатели ROIC почти 7 тыс. нефинансовых публичных компаний США за 1963—2004 гг., доход которых превышал 200 млн долл. по курсу 2003 г. с учетом инфляции. В выборку попали как до сих пор действующие, так и уже купленные или поглощенные компании.

При анализе рассматривались схемы с учетом и без учета деловой репутации («гудвилл»). Доходы этих компаний составили 99% дохода всех нефинансовых публичных компаний США в 2004 г., или почти 82% всех компаний, в том числе финансовых. Анализ позволил нам сделать

несколько важных выводов.

Доходы этих компаний составили 99% дохода всех нефинансовых публичных компаний США в 2004 г., или почти 82% всех компаний, в том числе финансовых. Анализ позволил нам сделать

несколько важных выводов.

Во–первых, средняя американская компания за это время окупила стоимость капитала. В 1963—2004 гг. медианный показатель ROIC для рынка США (без учета деловой репутации) составил около 10%. Этот уровень был относительно постоянным и соответствовал долгосрочной стоимости капитала (см. схему 1). Стабильный медианный показатель ROIC может отражать баланс между инвестициями и потреблением. Компании, реализующие инновации в технологиях или бизнес–системах, иногда на первых порах получают доход выше среднего, однако в результате конкуренции большинству из них приходится расставаться с резервами и накоплениями в пользу потребителя.

Во–вторых, показатели ROIC за прошлые периоды значительно варьируются в разных отраслях. Существующие в фармацевтике, производстве потребительских товаров и других отраслях США барьеры, скажем патенты и брэнды, снижают конкурентное давление и способствуют

стабильно высокому уровню рентабельности инвестированного капитала. И наоборот, в капиталоемких отраслях, например сырьевых, или отраслях с высокой конкуренцией, включая розничную торговлю, уровень рентабельности инвестированного капитала в целом ниже.

И наоборот, в капиталоемких отраслях, например сырьевых, или отраслях с высокой конкуренцией, включая розничную торговлю, уровень рентабельности инвестированного капитала в целом ниже.

Со временем эти различия мало изменились. На схеме 2 видно, что в 1963—2004 гг. рентабельность инвестированного капитала распределялась по отраслям почти так же, как в 1995—2004 гг. В целом такое постоянство предполагает, что компаниям следует сравнивать свои показатели с показателями компаний, работающих в одних с ними или смежных отраслях.

И наконец, мы обнаружили, что средние или медианные показатели общих, широко определяемых отраслевых групп могут вводить в полное заблуждение. Если руководитель компании полагается на средний или медианный показатель ROIC по отрасли, не понимая, как выглядит

распределение компаний по уровню ROIC внутри нее, то, вероятно, он не обладает информацией, необходимой для оценки компании и прогнозирования рентабельности инвестированного капитала.

Дело в том, что различия внутри отраслей иногда оказываются более значительными, чем различия между отраслями (см. схему 3). Рассмотрим для примера отрасль программного обеспечения и ИТ–услуг. Медианное значение ROIC в 1963—2004 гг. составляло здесь 18%,

однако разница по ROIC между нижним и верхним квартилями компаний достигала 31%. Показатели по отрасли были столь разными, что подобная схема измерения оказалась бессмысленной. Эти различия показывают, что в отрасли работает множество подгрупп с очень разными

структурами и они действуют в очень разных конкурентных условиях. Чтобы составлять обоснованные прогнозы, зачастую необходимы более подробные данные о внутренней структуре отрасли. Для сравнения, в электроэнергетической отрасли медианное значение ROIC составляет

всего 7%, но разрыв между самыми крепкими и самыми слабыми компаниями не превышает 2%. Каждый руководитель, который полагается на общие оценки уровня рентабельности своей отрасли, должен подвергать эти прогнозы тщательному и глубокому анализу.

Бин Джянг (Bin Jiang) — консультант McKinsey, Нью–Йорк

Тим Коллер (Tim Koller) — партнер McKinsey, Нью–Йорк

%d0%b4%d0%be%d1%85%d0%be%d0%b4%d0%bd%d0%be%d1%81%d1%82%d1%8c%20%d0%b8%d0%bd%d0%b2%d0%b5%d1%81%d1%82%d0%b8%d1%80%d0%be%d0%b2%d0%b0%d0%bd%d0%bd%d0%be%d0%b3%d0%be%20%d0%ba%d0%b0%d0%bf%d0%b8%d1%82%d0%b0%d0%bb%d0%b0 — с английского на все языки

Все языкиАбхазскийАдыгейскийАфрикаансАйнский языкАканАлтайскийАрагонскийАрабскийАстурийскийАймараАзербайджанскийБашкирскийБагобоБелорусскийБолгарскийТибетскийБурятскийКаталанскийЧеченскийШорскийЧерокиШайенскогоКриЧешскийКрымскотатарскийЦерковнославянский (Старославянский)ЧувашскийВаллийскийДатскийНемецкийДолганскийГреческийАнглийскийЭсперантоИспанскийЭстонскийБаскскийЭвенкийскийПерсидскийФинскийФарерскийФранцузскийИрландскийГэльскийГуараниКлингонскийЭльзасскийИвритХиндиХорватскийВерхнелужицкийГаитянскийВенгерскийАрмянскийИндонезийскийИнупиакИнгушскийИсландскийИтальянскийЯпонскийГрузинскийКарачаевскийЧеркесскийКазахскийКхмерскийКорейскийКумыкскийКурдскийКомиКиргизскийЛатинскийЛюксембургскийСефардскийЛингалаЛитовскийЛатышскийМаньчжурскийМикенскийМокшанскийМаориМарийскийМакедонскийКомиМонгольскийМалайскийМайяЭрзянскийНидерландскийНорвежскийНауатльОрокскийНогайскийОсетинскийОсманскийПенджабскийПалиПольскийПапьяментоДревнерусский языкПортугальскийКечуаКвеньяРумынский, МолдавскийАрумынскийРусскийСанскритСеверносаамскийЯкутскийСловацкийСловенскийАлбанскийСербскийШведскийСуахилиШумерскийСилезскийТофаларскийТаджикскийТайскийТуркменскийТагальскийТурецкийТатарскийТувинскийТвиУдмурдскийУйгурскийУкраинскийУрдуУрумскийУзбекскийВьетнамскийВепсскийВарайскийЮпийскийИдишЙорубаКитайский

Все языкиРусскийИвритИспанскийНемецкийНорвежскийДатскийУкраинскийКурдскийИндонезийскийВьетнамскийМаориТагальскийУрдуИсландскийВенгерскийХиндиИрландскийФарерскийКитайскийПортугальскийФранцузскийБолгарскийТурецкийСловенскийАлбанскийАрабскийФинскийМонгольскийПалиКорейскийГрузинскийРумынский, МолдавскийПерсидскийХорватскийЯпонскийНидерландскийСуахилиИтальянскийКазахскийЛатышскийМакедонскийЛитовскийПольскийШведскийТайскийКаталанскийЧешскийСербскийСловацкийГаитянскийАрмянскийЭстонскийГреческийАнглийскийЛатинскийДревнерусский языкЦерковнославянский (Старославянский)АзербайджанскийТамильскийКвеньяАфрикаансПапьяментоМокшанскийЙорубаЭрзянскийМарийскийЧувашскийУдмурдскийТатарскийУйгурскийМалайскийМальтийскийЧерокиЧаморроКлингонскийБаскский

Показатели рентабельности | Школа финансового анализа и инвестиционной оценки Жданова Василия и Жданова Ивана

Автор Administrator На чтение 8 мин. Просмотров 357 Опубликовано

Просмотров 357 Опубликовано

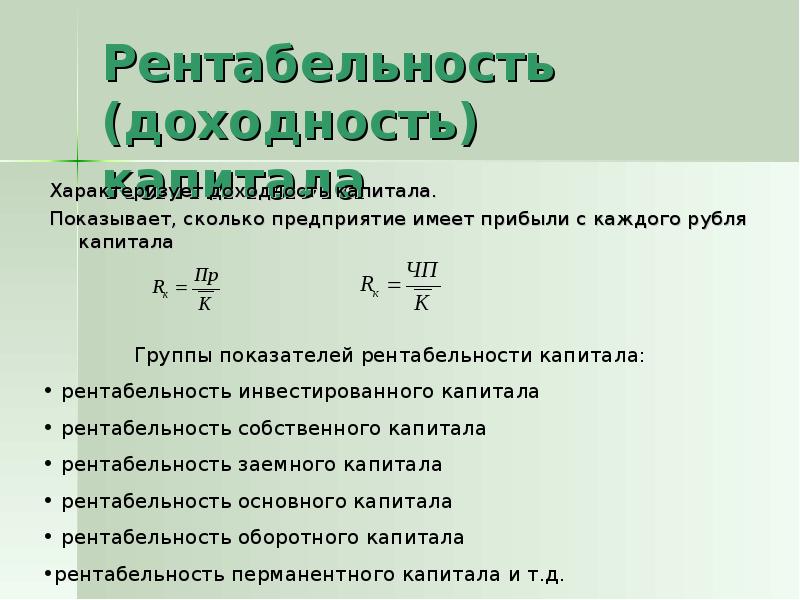

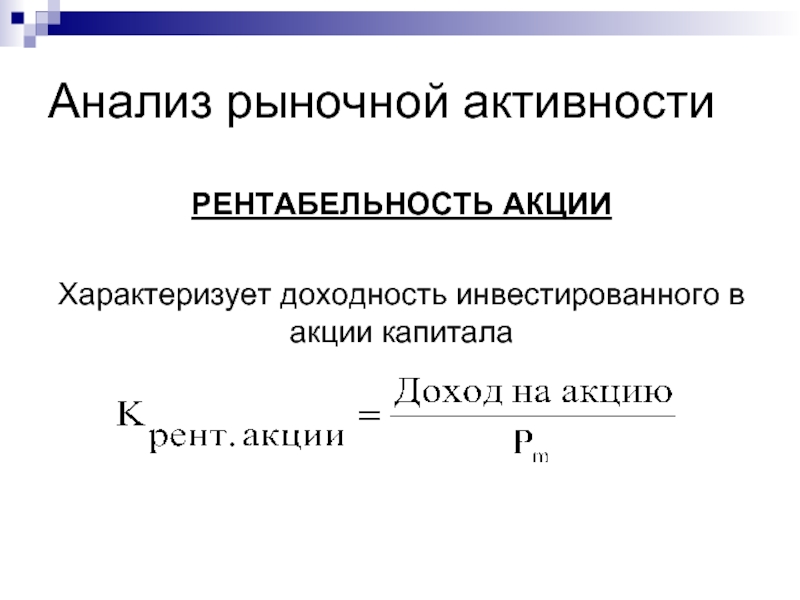

Расчет уровня рентабельности акционерных товариществ имеет современную интерпретацию. Примерами таких показателей есть ряд индикаторов рентабельности.

1. Отношение чистой прибыли (без учета дивидендов по привилегированным акциям) к обычному акционерному капиталу определяет уровень рентабельности акционерного капитала (РАК или ROCE (Return on Capital Employed)). Формула расчета представляет собой выражение:

РАК (ROCE) = ЧП / АК,

где ЧП – чистая прибыль за минусом дивидентов по привилегированным акциям, АК – среднегодовая величина обыкновенного акционерного капитала.

Показатель АК рассчитывается на основании статей баланса как среднеарифметическая величина суммы активов на конец и начало года, или путем нахождения среднеарифметической величины квартальных балансовых итогов за год.

Значение показателя рентабельности акционерного капитала (РАК или ROCE) используют с целью изучения степени прибыльности, которую получает товарищество на инвестированный капитал. Показатель служит основой проведение аналитического сравнения доходности разных видов деятельности, проведения оценки соотношения полученной прибыли и вложенного капитала. В случае отсутствия привилегированных акций в товариществе, следовательно отсутствия гарантии выплат дивидендов, данный показатель аналогичен ROE.

Показатель служит основой проведение аналитического сравнения доходности разных видов деятельности, проведения оценки соотношения полученной прибыли и вложенного капитала. В случае отсутствия привилегированных акций в товариществе, следовательно отсутствия гарантии выплат дивидендов, данный показатель аналогичен ROE.

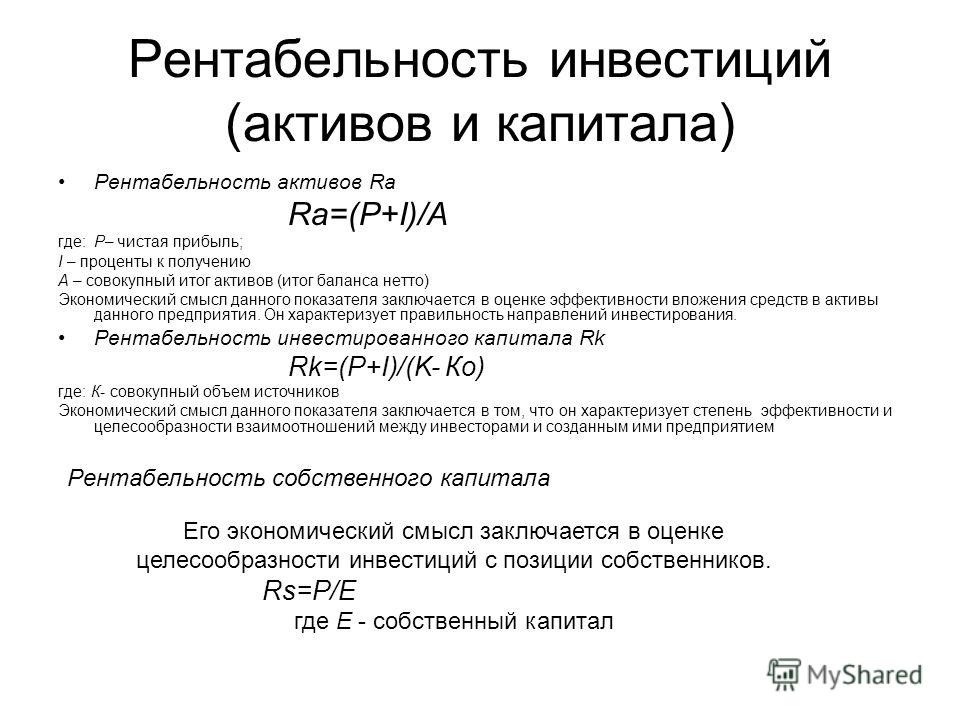

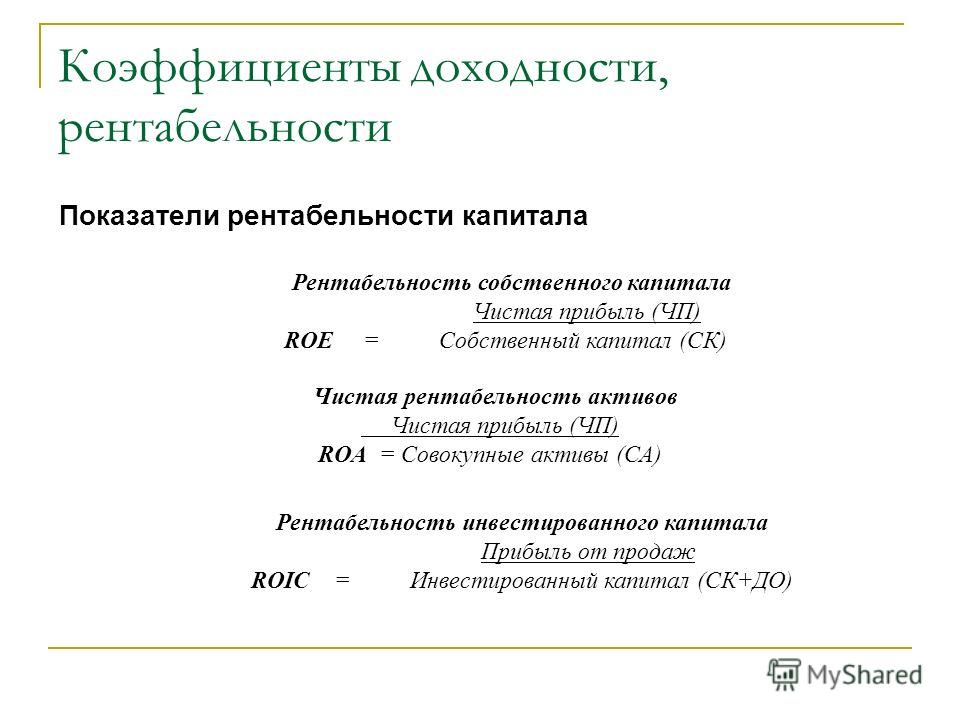

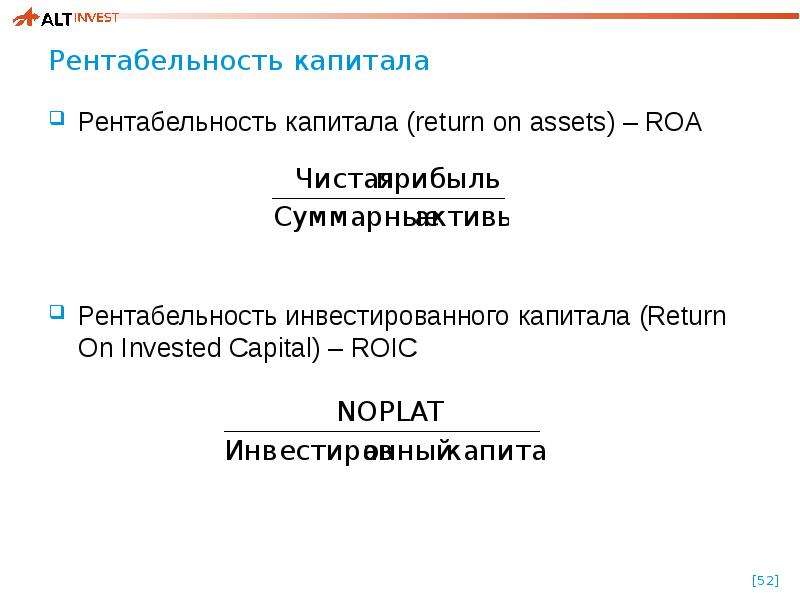

2. Отношение чистой операционной прибыли товарищества (NOPLAT) к средней за год сумме вложенного капитала в процентном выражении представляет собой рентабельность инвестированного капитала ( РИК или ROIC). Формула расчета представляет собой выражение:

РИК (ROIC) = ЧОП(NOPLAT)/ИК * 100%, где

ЧОП (NOPLAT) – чистая операционная прибыль товарищества, за вычетом скорректированных налогов, ИК – инвестированный капитал.

В данном контексте под инвестированным капиталом следует понимать вложение только в основную деятельность. При расчете рентабельности во внимание нужно принимать только капитал, вложенный в основную (уставную) деятельность, аналогично и полученная прибыль от основной деятельности товарищества. В зависимости от специфики учетной политики и составных бизнеса товарищества сумму инвестированного капитала исчисляют одним из таких способов. Общепринятый расчет производят путем суммирования оборотных активов в основной деятельности, основных средств и других активов. Альтернативным есть путь суммирования величин собственного капитала и долгосрочных пассивов.

В зависимости от специфики учетной политики и составных бизнеса товарищества сумму инвестированного капитала исчисляют одним из таких способов. Общепринятый расчет производят путем суммирования оборотных активов в основной деятельности, основных средств и других активов. Альтернативным есть путь суммирования величин собственного капитала и долгосрочных пассивов.

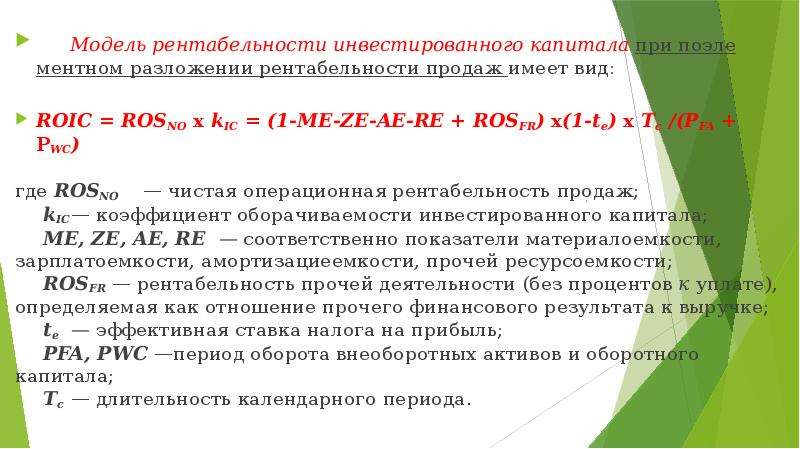

Основным критерием проведение аналитических расчетов есть использование показателей, которые относятся к одному виду деятельности, деятельности от которой получена прибыль. Для упрощения формирования информационной базы для проведения расчетов упускаю условие причисления показателей строго к основной деятельности, а непосредственный расчет ведут по всей деятельности товарищества. При этом берут во внимание удельный вес прибыли полученной от основной деятельности в общей сумме полученных экономических результатов товарищества. Учитывая такие погрешности, формула расчета РИК (ROIC) видоизменяется:

РИК(ROIC) = ЧПн / (ДК+СК) * 100%, где

ЧПн -чистая прибыль с учетом инвестирования (=чистая прибыль + проценты * (1 – ставка налога)), ДК – долгосрочные кредиты, СК (Net worth) – собственный капитал.

или с учетом проведения альтернативных расчетов:

РИК (ROIC) = ЧПп / (ДК+СК) * 100%, где

ЧПп (EBIT) – прибыль за вычетом налогов и процентов (операционная прибыль) (=EBIT * (1 – ставка налога).

Расчетные суммы инвестиций получают путем деления суммы показателей на начало и конец года на два. Отметим, что расчет основывается на годовых данных ф.2 Отчете о прибыли и убытках. Если расчет проводился по квартально, то полученный индикатор рентабельности должен быть произведен в соответствии с числом расчетных периодов.

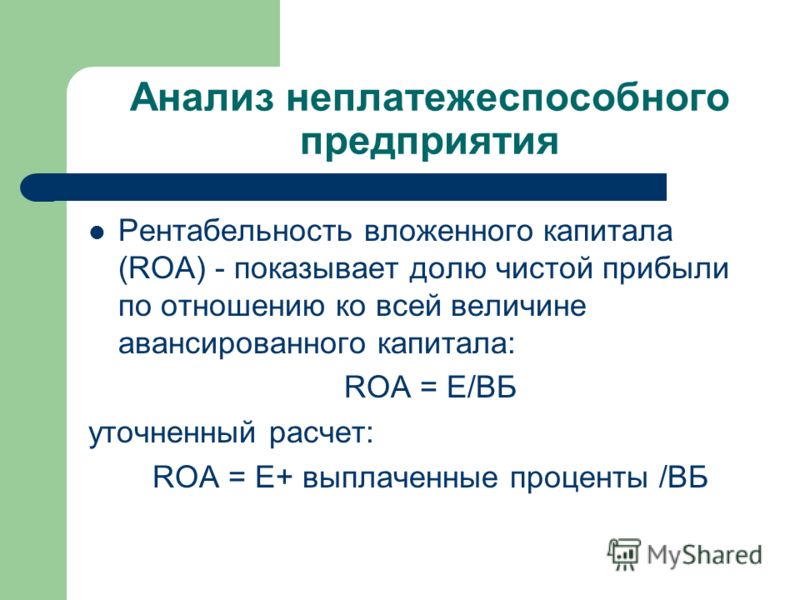

3. Отношение полученной чистой прибыли к сумме активов характеризует рентабельность суммарных активов (РСА или ROTA). Использование даного показателя, при принятии управленческих решений, дает возможность находить пути решения таких комплексов вопросов как увеличение выручки, снижение себестоимости и затрат, относящихся на финансовый результат; уменьшать сумму активов, путем снижения доли непроизводственных средств и суммы задолженностей. Формула расчета представляет собой выражение:

Формула расчета представляет собой выражение:

РСА (ROTA) = ЧПп (EBIT) / АП, где

ЧПп (EBIT) прибыль за вычетом налогов и процентов (операционная прибыль), АК –активы товарищества.

Отличием индикатора РСА (ROTA) от РАП (ROA) есть база расчетов, при которой используют операционную и чистую прибыль.

Необходимо учитывать обратное значение коэффициента РСА (ROTA) по отношению ситуации увеличение суммы привлеченного капитала. Положительное отношение к показателю не влечет за собой стремление к построению рациональной балансовой структуры активов. Также отрицательный эффект имеет этот показатель при ведении сезонной деятельностью бизнес структуры.

Положительной стороной индикатора РСА (ROTA) есть его применение как дополняющего показателя проведения аналогии между оценкой результативности отдачи активов товарищества в разрезе вертикальной структуры или ассортиментом. Это дает возможность проведение оценки эффективности отдачи инвестиций по данному активу при производстве отдельного вида изделия, стимулировать поиск подходов к рациональной структуре активов для оптимальной структуры производства.

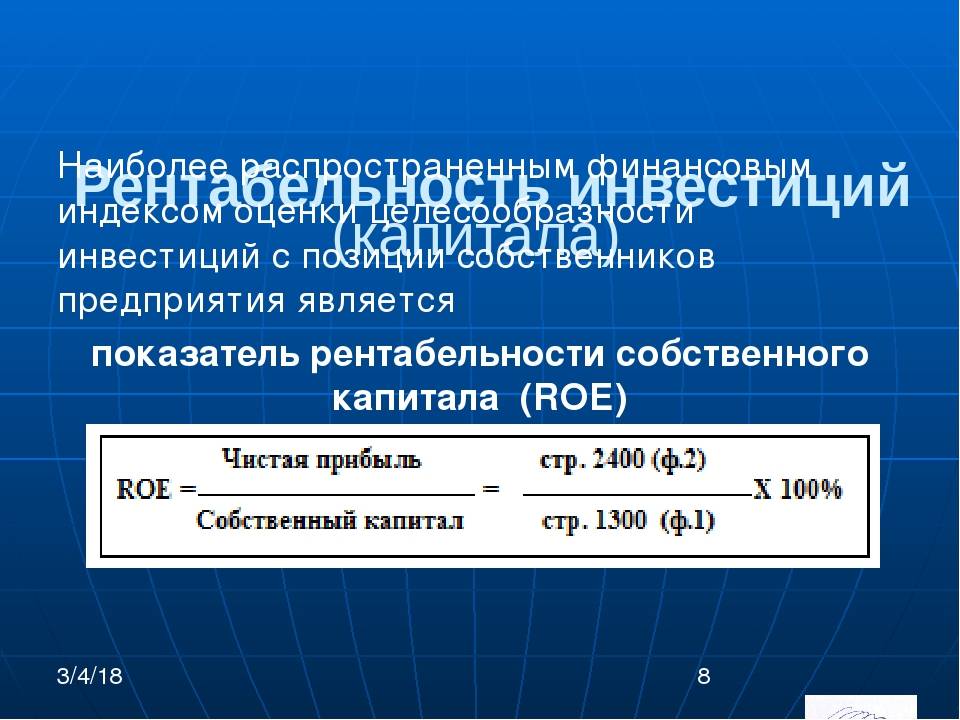

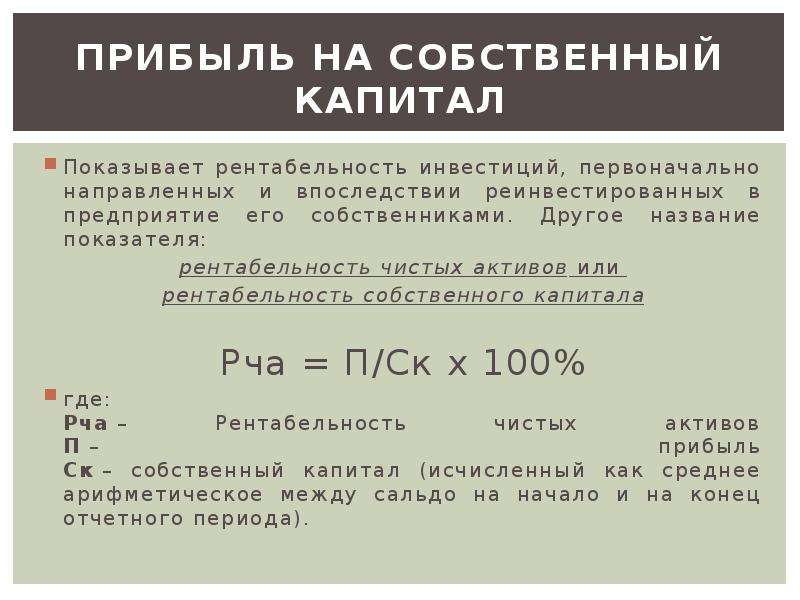

4. Отношение чистой прибыли к собственному капиталу характеризует рентабельность собственного капитала (РСК или ROE), причем полученный результат сравнивают с величиной действующей банковской ставки. Такой подход дает возможность оценить товарищество на предмет эффективности вложений на долгосрочную перспективу. Традиционно индикатор рентабельности используется собственниками предприятия для отображения отдачи каждой вложенной денежной единицы.

Деятельность товарищества является прибыльной, если величина показателя РСК (ROE) ниже или равна банковскому проценту доходности. Индикатор применяют для сравнения эффективности товариществ одной отраслевой ветки. При этом показатель наглядно отображает качество работы управленческого персонала. Формула расчета представляет собой выражение:

РСК (ROE) = (ЧП/СК) * 100%

В данном контексте собственный капитал (Net worth) выступает как часть капитала, зафиксированная в отчетности, которая принадлежит акционерам (акционерный капитал). Исходя, из основной бухгалтерской формулы собственный капитал приравниваю к стоимости активов за вычетом обязательств. Поэтому формула расчета может быть представлена следующим образом:

Исходя, из основной бухгалтерской формулы собственный капитал приравниваю к стоимости активов за вычетом обязательств. Поэтому формула расчета может быть представлена следующим образом:

РСК (ROE) = РАП (ROА)х коэффициент финансового рычага

Формула отображает зависимость финансового рычага от удельного веса привлеченных средств. Следовательно, прибыль может быть получена при значительном превышении кредитной ставки. Значение финансового рычага позволяет получить выводы о целевых направлениях использования заемных средств: для подержания предприятия на плаву или ведения расширенного производства. При качественном управлении значение коэффициента финансового рычага будет больше единицы. Но при высоком удельном весе заемных средств в статях баланса, наблюдается высокий уровень финансового рычага, что увеличивает риск деятельности товарищества. Повышение доли заемных средств может привести к коллапсу, минимизации получения прибыли при возникновении трудностей с расчетами.

5. Отношение прибыли товарищества к активам предприятия характеризует рентабельность активов (РА или ROA). Индикатор показывает, сколько приносит прибыли активы предприятия в денежном эквиваленте. Формула расчета представляет собой выражение:

РА (ROA) = (ЧПн / А)*100%, где

А – активы предприятия.

Для расчета рентабельности активов используют расчетную прибыль до выплаты кредитных процентов, которая отсутствует в информационной базе бухгалтерского учета. Поэтому для получения такого показателя к бухгалтерской чистой прибыли суммируют кредитные проценты с учетом налогообложение прибыли.

В обобщенном виде чистая прибыль (ЧП или Net Profit) рассчитывается путем вычитания из выручки затрат товарищества за период составления отчетности, с учетом расходов на налоги.

Показатель активов предприятия (АП или Аssets) отождествляется с составляющей частью бухгалтерского баланса, куда относят основные средства, нематериальные активы, запасы, денежные средства. Для использования в расчетах исчисляют среднегодовую величину стоимости активов путем нахождение среднеарифметического между данными на конец и начало года.

Для использования в расчетах исчисляют среднегодовую величину стоимости активов путем нахождение среднеарифметического между данными на конец и начало года.

6. Отношение валовой прибыли к суммарной выручке определяет рентабельность валовой прибыли ( РВП или GPM – Gross margin ratio). Данный показатель отображает вклад валовой прибыли в объем реализации. Формула расчета представляет собой выражение:

РВП (GPM) = ВП (GP)/В (NS),

где ВП (GP) – валовая прибыль, В (NS) – суммарная выручка.

7. Отношение операционной прибыли к выручке товарищества характеризует показатель рентабельности операционной прибыли (РОП или ОPM). Данный показатель отображает удельный вес операционной прибыли в объемах реализации. Формула расчета представляет собой выражение:

РОП (ОPM) = ОП (ОP)/В(NS),

где ОП (ОP) операционная прибыль, В(NS) – выручка.

8. Отношение чистой прибыли и выручки товарищества характеризует рентабельность чистой прибыли (РЧП или NPM). Отображает удельный вес прибыли в выручке товарищества. Формула расчета представляет собой выражение:

Отображает удельный вес прибыли в выручке товарищества. Формула расчета представляет собой выражение:

РЧП (NPM) = ЧП (NI)/В(NS),

где ЧП (NI) – чистая прибыль.

Расчет индикаторов оценки рентабельности инвестированного капитала, производится на основании средних показателей статей финансовой отчетности. Если базой расчета служат данные полученные в течении года то соответственно показатель прибыли умножается на коэффициент 12 (помесячно), 4 (квартал), 2 (полугодие). Значение по стоимости оборотных активов принимается в среднем за год. Уровень рентабельности выражается в процентном отношении.

9. Отношение чистой прибыли к сумме оборотных средств товарищества характеризует Рентабельность оборотных активов (РОА или RCA). Соответственно данный показатель демонстрирует эффективность использования оборотных средств, повышение данного показателя характеризует положительное использование оборотных средств. Формула расчета представляет собой выражение:

РОА (RCA)= ЧП(NI)/ОА(СА),

где ОА(СА) – оборотные средства.

10. Отношение чистой прибыли к сумме внеоборотных активов характеризует показатель рентабельности внеоборотных активов (РВА или RFA). Характеризует объем прибыли по отношению к эффективному использованию основных средств. Формула расчета представляет собой выражение:

РВА (RFA)= ЧП(NI)/ОС(FА), где

ОС (FА) -внеоборотные активы.

Соответственно более высокое показания индикатора свидетельствует об эффективности использования основных средств товарищества.

, примеры, как рассчитать ROIC

Что такое ROIC?

ROIC означает «Рентабельность инвестированного капитала» и представляет собой коэффициент прибыльности или производительности, который направлен на измерение процентной прибыли, которую компания получает от инвестированного капитала. уставный капитал плюс. Коэффициент показывает, насколько эффективно компания использует средства инвесторов для получения дохода.Компании, проводящие сравнительный анализ, используют коэффициент ROIC для расчета стоимости других компаний.

Формула ROIC

Рентабельность инвестированного капитала рассчитывается с учетом стоимости инвестиций и полученной прибыли. Под доходом понимается вся прибыль, полученная после уплаты налогов, но до выплаты процентов. Стоимость инвестиции рассчитывается путем вычитания всех текущих долгосрочных обязательств Текущие обязательства Текущие обязательства — это финансовые обязательства хозяйствующего субъекта, срок погашения которых наступает в течение года.Компания показывает их на счетах, подлежащих оплате в течение года, из активов компании. Стоимость инвестиций может представлять собой общую сумму активов. Текущие активы. Текущие активы — это все активы, которые компания планирует преобразовать в денежные средства в течение одного года. Они обычно используются для измерения ликвидности компании, необходимой для ведения бизнеса, или суммы финансирования от кредиторов или акционеров. Затем доход делится на стоимость инвестиций.

Примечание: NOPATNOPATNOPAT означает чистую операционную прибыль после налогообложения и представляет собой теоретический доход компании от операционной деятельности. равна EBIT x (1 — ставка налога)

равна EBIT x (1 — ставка налога)

Определение стоимости компании

Компания может оценить свой рост, посмотрев на коэффициент рентабельности инвестированного капитала. Любая фирма, получающая избыточную прибыль от инвестиций, превышающую затраты на приобретение капитала, создает ценность и, следовательно, обычно торгует с премией. Избыточная прибыль может быть реинвестирована, что обеспечит будущий рост компании. Инвестиции, доходность которых равна или меньше стоимости капитала, разрушают стоимость.

Вообще говоря, компания считается создателем стоимости, если ее ROIC как минимум на два процента превышает стоимость капитала; разрушитель стоимости обычно определяется как любая компания, рентабельность инвестиций которой на два процента меньше стоимости капитала. Есть некоторые компании, которые работают с нулевой доходностью, чей процент возврата от стоимости капитала находится в пределах установленной ошибки оценки, которая в данном случае составляет 2%.

Расчет ROIC для компании

Рентабельность инвестированного капитала компании может быть рассчитана по следующей формуле:

Балансовая стоимость считается более подходящей для этого расчета, чем рыночная ценить.Рентабельность инвестированного капитала, рассчитанная с использованием рыночной стоимости быстрорастущей компании, может привести к неверным данным. Причина этого в том, что рыночная стоимость, как правило, включает будущие ожидания. Кроме того, рыночная стоимость отражает стоимость существующих активов, отражающую прибыльность бизнеса. В случае отсутствия активов роста рыночная стоимость может означать, что рентабельность капитала равна стоимости капитала.

Чтобы получить инвестированный капитал для фирм с миноритарными долями в компаниях, которые рассматриваются как внеоперационные активы, основные средства добавляются к оборотному капиталу.В качестве альтернативы, для компании с долгосрочными обязательствами, которые не рассматриваются как долг, добавьте основные средства и текущие активы и вычтите текущие обязательства и денежные средства для расчета балансовой стоимости инвестированного капитала. Доходность инвестированного капитала должна отражать общую прибыль, полученную от капитала, инвестированного во все проекты, перечисленные в бухгалтерских книгах компании, с этой суммой в сравнении со стоимостью капитала компании.

Доходность инвестированного капитала должна отражать общую прибыль, полученную от капитала, инвестированного во все проекты, перечисленные в бухгалтерских книгах компании, с этой суммой в сравнении со стоимостью капитала компании.

Определение конкурентоспособности компании

Бизнес считается конкурентоспособным, если он приносит более высокую прибыль, чем его конкуренты.Компания становится конкурентоспособной в основном тогда, когда ее производственная стоимость на единицу продукции ниже, чем у ее конкурентов.

Конкурентные преимущества можно анализировать с точки зрения производства или потребления. Компания имеет производственное преимущество, когда она может поставлять товары и услуги по более низким ценам, чем могут предложить конкуренты. Он имеет преимущество с точки зрения потребления, когда он может поставлять товары или услуги, которые другим конкурентам трудно имитировать. Коэффициент ROIC помогает определить продолжительность или устойчивость конкурентных преимуществ фирмы. Ниже приводится альтернативная формула для расчета ROIC:

Ниже приводится альтернативная формула для расчета ROIC:

Соотношение NOPAT / Sales представляет собой амплитуду прибыли на маржу, тогда как объем продаж / инвестированного капитала является показателем эффективности использования капитала.

Продажи отменяются, и остается NOPAT / инвестированный капитал, который является ROIC. Когда фирма получает высокий ROIC из-за высокой маржи NOPAT, конкурентный анализ основан на потребительском преимуществе.В качестве альтернативы, если прибыль обусловлена высоким коэффициентом текучести, тогда относительная конкурентоспособность компании является результатом производственного преимущества.

Загрузите бесплатный шаблон

Введите свое имя и адрес электронной почты в форму ниже и загрузите бесплатный шаблон прямо сейчас!

Шаблон ROIC

Загрузите бесплатный шаблон Excel, чтобы углубить свои знания в области финансов!Асват Дамодаран, ROIC

Асват Дамодаран преподает в Школе бизнеса Стерна Нью-Йоркского университета, преподает корпоративные финансы, оценку и философию инвестиций. Дамодаран писал о премиях за риск по акциям, денежных потоках и других вопросах, связанных с оценкой. Он был опубликован в нескольких ведущих финансовых журналах, таких как Journal of Financial Economics, Review of Financial Studies, The Journal of Financial and Quantitative Analysis и The Journal of Finance. Он также является автором ряда книг по оценке, корпоративным финансам и инвестициям.

Дамодаран писал о премиях за риск по акциям, денежных потоках и других вопросах, связанных с оценкой. Он был опубликован в нескольких ведущих финансовых журналах, таких как Journal of Financial Economics, Review of Financial Studies, The Journal of Financial and Quantitative Analysis и The Journal of Finance. Он также является автором ряда книг по оценке, корпоративным финансам и инвестициям.

Damodaran предоставляет обновленные средние отраслевые показатели для американских и международных компаний, которые используются для расчета показателей оценки компаний.Он публикует наборы данных каждый год в январе, и данные сгруппированы в 94 отраслевых группировки. Группировки получены самостоятельно, но основаны на категоризации S&P Capital IQ и Value line. Данные по корпоративным финансам разбиты на показатели прибыльности и окупаемости, показатели финансового рычага и меры дивидендной политики. При оценке он фокусируется на параметрах риска, премии за риск для капитала и долга, денежных потоках и темпах роста.

Damodaran также публикует прогнозы премии за риск для США и других рынков.Премии за риск в США основаны на двухэтапной модели дисконтирования расширенных дивидендов. Модель отражает премии за риск, которые оправдывают текущий уровень дивидендной доходности, ожидаемый рост прибыли и уровень процентной ставки по долгосрочным облигациям. Дамодаран начал вычислять данные о подразумеваемых премиях за риск по акциям для Соединенных Штатов в 1960 году. Надбавки за риск для других рынков основаны на рейтингах, присвоенных отдельным странам агентством Moody’s, одним из трех крупнейших рейтинговых агентств США.

Видео, объясняющее рентабельность инвестированного капитала (ROIC)

Посмотрите это короткое видео, чтобы быстро понять основные концепции, рассматриваемые в этом руководстве, включая определение и формулу для расчета рентабельности инвестированного капитала (ROIC).

Дополнительная литература

Чтобы расширить свои знания и продвинуть свою карьеру, см. Следующие ресурсы CFI:

Следующие ресурсы CFI:

- Рентабельность капитала Рентабельность капитала (ROE) Рентабельность капитала (ROE) является мерой компании рентабельность, при которой годовая прибыль компании (чистая прибыль) делится на стоимость ее общего акционерного капитала (т.е. 12%). ROE объединяет отчет о прибылях и убытках и баланс, поскольку чистая прибыль или прибыль сравнивается с собственным капиталом.

- Средневзвешенная стоимость капитала (WACC) WACCWACC — это средневзвешенная стоимость капитала компании, которая представляет собой смешанную стоимость капитала, включая собственный капитал и заемные средства.

- Инвестирование: руководство для начинающихИнвестирование: руководство для начинающих Руководство CFI «Инвестирование для начинающих» научит вас основам инвестирования и научит их начинать. Узнайте о различных стратегиях и методах торговли.

- Программа аналитика финансового моделирования Станьте сертифицированным аналитиком финансового моделирования и оценки (FMVA).

Сертификат финансового моделирования и оценки CFI (FMVA) ® поможет вам обрести уверенность в своей финансовой карьере.Запишитесь сегодня!

Сертификат финансового моделирования и оценки CFI (FMVA) ® поможет вам обрести уверенность в своей финансовой карьере.Запишитесь сегодня!

Расчет рентабельности инвестированного капитала (ROIC)

Формула рентабельности инвестированного капитала (ROIC) — один из наиболее продвинутых показателей рентабельности, используемых в финансовом анализе бизнеса. Это также один из наиболее часто игнорируемых, но полезных финансовых коэффициентов как для бизнеса, так и для инвесторов. Помимо использования ROIC для финансового анализа бизнеса, он может использоваться для целей оценки потенциальными инвесторами фирм. ROIC позволяет вам принимать более обоснованные решения о коммерческой фирме, поскольку он использует более конкретную информацию, чем коэффициент рентабельности собственного капитала.

Какова рентабельность инвестированного капитала (ROIC)?

ROIC компании — это отношение ее прибыли до вычета процентов по долгу или налогам к сумме ее долгового и долевого финансирования. Прибыль до уплаты процентов по долгу может быть определена путем анализа отчета о прибылях и убытках компании. Этот элемент уравнения также называется чистой операционной прибылью после налогообложения (NOPAT).

Прибыль до уплаты процентов по долгу может быть определена путем анализа отчета о прибылях и убытках компании. Этот элемент уравнения также называется чистой операционной прибылью после налогообложения (NOPAT).

Сумма заемного и долевого финансирования известна как структура капитала бизнеса.Структура капитала бизнеса — это деньги, которые используются для финансирования его деятельности. Компании используют как долговое, так и долевое финансирование, которое представляет собой инвестированный капитал, также известный как общий оборотный капитал. Суммы долга и капитала, используемые фирмой, могут быть определены путем анализа баланса бизнеса.

ROIC используется финансовыми менеджерами бизнеса для внутреннего анализа. Это финансовый коэффициент, который также используется потенциальными инвесторами в бизнес для целей оценки.Например, общий финансовый коэффициент, рентабельность капитала (ROE), часто используется как в финансовом анализе, так и в оценке.

Если установлено, что у двух предприятий одинаковая рентабельность собственного капитала, показатель рентабельности капитала позволяет глубже изучить финансовую отчетность и определить возможные различия между ними.

Компоненты ROIC

Уравнение, используемое для расчета рентабельности инвестиций в бизнес, состоит из двух компонентов.

Чистая операционная прибыль после уплаты налогов (NOPAT)

NOPAT — это операционные денежные средства после уплаты налогов, генерируемые компанией и доступные для всех инвесторов — как акционеров, так и держателей долга.Для финансового анализа или оценки инвесторами компании часто сравнивают с использованием их чистой прибыли. Чистая прибыль — это нижняя строка отчета о прибылях и убытках компании. Чистая прибыль важна, но она не всегда отражает истинные результаты деятельности компании или эффективность ее менеджеров. Лучшим показателем является NOPAT, который стандартизирует измерение, потому что это сумма прибыли, которую компания генерирует, если у нее нет долгов и финансовых активов.

Вы можете более точно сравнить две компании с разными суммами долга и разными базами активов, используя NOPAT вместо чистой прибыли.

NOPAT — это представление дохода, который компания имела бы, если бы не было налогов. Это более точный отчет о прибыли компании, потому что это точная сумма полученных операционных денежных средств. Если вместо этого вы используете прибыль до уплаты процентов и налогов (EBIT), вы получите искаженное число операционных денежных средств, поскольку EBIT рассчитывается по методу начисления.

Вложенный капитал

Инвестированный капитал — это вложение, сделанное в коммерческую фирму в течение ее существования акционерами и держателями долговых обязательств.Акционеры инвестируют в акции компании, в то время как держатели долга инвестируют в ее краткосрочные или долгосрочные долговые обязательства, включая облигации.

Инвестированный капитал служит двум целям бизнеса: он финансирует его повседневные операции, а также позволяет бизнесу осуществлять проекты по составлению бюджета, включая расширение и покупку основных основных средств.

Как рассчитать ROIC

Вот шаги, которые нужно использовать для расчета ROIC на примере. В отчете о прибылях и убытках корпорации XYZ указано 30 000 долларов США в виде EBIT, а ее предельная ставка налога составляет 28%.У фирмы есть краткосрочная и долгосрочная задолженность на сумму 35 000 долларов, а также долевое финансирование на сумму 65 000 долларов. У него 1000 долларов нераспределенной прибыли, 2000 долларов от финансирования и 2000 долларов от инвестиций.

В отчете о прибылях и убытках корпорации XYZ указано 30 000 долларов США в виде EBIT, а ее предельная ставка налога составляет 28%.У фирмы есть краткосрочная и долгосрочная задолженность на сумму 35 000 долларов, а также долевое финансирование на сумму 65 000 долларов. У него 1000 долларов нераспределенной прибыли, 2000 долларов от финансирования и 2000 долларов от инвестиций.

Расчет NOPAT

- Отчет о прибылях и убытках : В отчете о прибылях и убытках фирмы должна быть строка под названием «Прибыль до уплаты процентов и налогов (EBIT)».

- Корректировать EBIT : Для использования в формуле NOPAT EBIT необходимо скорректировать с учетом налогов.Вам необходимо знать предельную налоговую ставку фирмы. Предельная ставка налога — это ставка налога, которую фирма платит с последнего доллара дохода. Умножьте EBIT на [1 — предельная ставка налога (t)]

- Формула для числителя ROIC : NOPAT = EBIT (1-.

t), где t = предельная налоговая ставка компании

t), где t = предельная налоговая ставка компании - Расчет : NOPAT = EBIT (1-t) = 30 000 долларов (1-28) = 21 600 долларов

Расчет инвестированного капитала

- Баланс и отчет о движении денежных средств: Чтобы вычислить знаменатель уравнения ROIC, вам потребуется доступ как к балансу фирмы, так и к отчету о движении денежных средств.

- Рассмотрим долговое финансирование : Рассчитайте общую сумму долга фирмы. Этот расчет будет включать текущие обязательства плюс долгосрочную задолженность из баланса.

- Рассмотрите возможность долевого финансирования : Рассчитайте общую сумму долевого финансирования фирмы, которая будет включать счета обыкновенных акций и нераспределенной прибыли в балансе.

- Рассмотрите денежные потоки : сложите денежные потоки от инвестирования и денежные потоки от финансирования из отчета о движении денежных средств.

- Формула для знаменателя ROIC : Инвестированный капитал = Текущие обязательства + Долгосрочная задолженность + Обыкновенные акции + Нераспределенная прибыль + Денежные средства от финансирования + Денежные средства от инвестиций.

- Расчет : Инвестиционный капитал = 35000 долларов + 65000 долларов + 1000 долларов + 2000 долларов + 2000 долларов = 105000 долларов

Рассчитать ROIC

ROIC = NOPAT / инвестированный капитал = 21 600 долларов США / 105 000 долларов США = 0,206 = 20,6%

Что означает ROIC для вашего бизнеса

ROIC просто сообщает финансовому менеджеру предприятия, насколько хорошо фирма использует свои деньги для получения прибыли или прибыли.

ROIC дает финансовому менеджеру некоторое представление о том, делает ли фирма прибыльные инвестиции в будущем. Если нет, то фирма может внести необходимые коррективы.

Финансовые менеджеры могут смотреть на инвестиции с одинаковой рентабельностью капитала и за счет рентабельности инвестиций и принимать более обоснованные решения.

Еще один ценный показатель, с которым можно сравнить ROIC, — это средневзвешенная стоимость капитала компании (WACC). Поскольку WACC — это средняя стоимость капитала фирмы после уплаты налогов, ее можно сравнить с ROIC.Если ROIC больше, чем WACC, то финансовый менеджер знает, что они создают ценность для бизнеса. Если он меньше, они уменьшают ценность своего инвестиционного выбора и должны скорректировать свои параметры.

Делая инвестиции в бизнес, будь то в качестве принципала небольшой компании или в качестве держателя акций в международной корпорации, инвесторы хотят иметь возможность количественно оценить годовой доход от своих инвестиций, чтобы определить, стоит ли продолжать финансирование.

Рентабельность инвестированного капитала (ROIC)

Какова рентабельность инвестированного капитала?

Рентабельность инвестированного капитала или ROIC выражает прибыль предприятия после уплаты налогов и предварительного финансирования в виде процента от капитала, инвестированного держателями капитала предприятия. Это полезный показатель как операционной рентабельности, так и эффективности бизнеса.

Это полезный показатель как операционной рентабельности, так и эффективности бизнеса.

Этот показатель также известен как ROCE или рентабельность задействованного капитала. Оба этих показателя дают одинаковый результат, однако ROIC оценивает эффективность и прибыльность прибыли с точки зрения инвесторов, а не с точки зрения фактических инвестиций, сделанных бизнесом.

Формула выражается как:

ROIC = EBIT * (1-налоговая ставка) / инвестированный капитал

Где:

- EBIT представляет собой текущую прибыль от деятельности компании и не включает расходы, связанные со структурой капитала, такие как проценты. EBIT умножается на 1 минус ставка налога для вычета налога из операционной прибыли бизнеса. Это также может быть выражено как EBIAT, или прибыль до процентов и после налогообложения, или иногда «чистая прибыль без заемных средств».Деньги, выплачиваемые в виде налога, недоступны для финансистов, и прибыль должна быть скорректирована, чтобы это показать.

- Инвестированный капитал представляет собой чистые операционные активы предприятия

Ключевые моменты обучения

- Рентабельность инвестированного капитала (ROIC) — это коэффициент доходности, который выражает текущую операционную прибыль как процент от чистых операционных активов компании

- Используемый показатель прибыли представляет собой прибыль до вычета процентов и налогов или EBIT и не зависит от структуры капитала

- Инвестиционный капитал рассчитывается как чистый заем плюс собственный капитал i.е. источники средств для повседневной деятельности предприятия

- ROIC часто сравнивают со средневзвешенной стоимостью капитала (WACC), чтобы помочь в принятии инвестиционных решений

Понимание ROIC:

Давайте разберемся с числителем и знаменателем для расчета ROIC более подробно.

Вложенный капитал

Долг и собственный капитал — это источники финансирования, которые бизнес использует для инвестирования в активы с целью получения экономических выгод в будущем. Это известно как капитал. Однако не весь капитал был инвестирован или использован для покупки операционных активов. Часть этого капитала бездействует, то есть не используется в рамках операций бизнеса. Остаток денежных средств — типичный пример неиспользуемого капитала.

Это известно как капитал. Однако не весь капитал был инвестирован или использован для покупки операционных активов. Часть этого капитала бездействует, то есть не используется в рамках операций бизнеса. Остаток денежных средств — типичный пример неиспользуемого капитала.

Более того, чистые операционные активы можно считать инвестированным капиталом. Это активы, которые используются в операциях бизнеса, за вычетом обязательств, используемых в операциях бизнеса. В их числе:

- Запасы, дебиторская задолженность за вычетом кредиторской задолженности и т. Д.известный как «оборотный капитал»

- Основные средства

- Нематериальные активы, необходимые бизнесу

- Любые другие операционные активы за вычетом операционных обязательств, которые необходимы бизнесу для ведения деятельности

Другой способ оценить инвестированный капитал — это посмотреть на размер капитала, который инвесторы вложили в бизнес. Мы закончим тем же ответом, поэтому пример — лучший способ проиллюстрировать это:

Инвестированный капитал рассчитывается как сумма чистого долга и балансовой стоимости собственного капитала. Используемый капитал рассчитывается путем вычета активов, используемых в операциях, за вычетом обязательств, используемых в операциях.

Используемый капитал рассчитывается путем вычета активов, используемых в операциях, за вычетом обязательств, используемых в операциях.

Возврат

Чистая операционная прибыль после налогообложения представляет собой затраты / доход после налогообложения, но до финансирования, полученные от инвестиций, сделанных в операционную деятельность. NOPAT — это доход от инвестированного капитала. Мы можем лучше понять, почему мы используем показатель EBIAT, просмотрев баланс:

| Операционная прибыль (EBIT) | Прибыль от операционной деятельности |

| Процентные доходы | Доходы от остатков денежных средств |

| Процентные расходы | Затраты по займу |

| Расходы по налогам | Налог на все вышеперечисленное за вычетом налогового щита |

Инвестированный капитал — это до добавления денежных средств и вычитания долга, поэтому мы должны сравнить его с прибылью до любых процентных строк. Однако инвесторы могут извлекать прибыль из бизнеса только после уплаты налогов, поэтому мы сравниваем инвестированный капитал с EBIT после налогообложения.

Однако инвесторы могут извлекать прибыль из бизнеса только после уплаты налогов, поэтому мы сравниваем инвестированный капитал с EBIT после налогообложения.

Расчет ROIC:

Теперь мы можем рассчитать рентабельность инвестированного капитала (ROIC):

Предприятие получило прибыль до уплаты процентов и налогов или EBIT в размере 150. Этот показатель прибыли был получен за счет инвестиций в чистые операционные активы в размере 1 209. Однако не все 150 доступны инвесторам, поскольку прибыль может быть снята с бизнеса только после уплаты налога.Мы должны скорректировать показатель EBIT на налоговые расходы:

.EBIAT = 150 * (1-20%) = 120

Затем 120 доходов (доступных как для держателей долга, так и для держателей акций) делятся на капитал, предоставленный для получения прибыли:

ROIC = 150,0 / 1 209,0 = 9,9%

Это говорит о том, что на каждые 100 вложений в деятельность компании инвесторы должны ожидать доходности 9,9.

Мы также рассчитали рентабельность собственного капитала путем деления чистой прибыли на собственный капитал в балансе. Мы используем номер баланса, поскольку это капитал, переданный бизнесу.

Мы используем номер баланса, поскольку это капитал, переданный бизнесу.

Интерпретация рентабельности инвестированного капитала

Рентабельность инвестированного капитала, часто сокращаемая до ROIC, полезна для принятия решений о распределении активов. Предполагая, что разные инвестиционные возможности связаны с одним и тем же риском, корпорация всегда должна инвестировать в ту, которая дает самый высокий ROIC.

Другой подход — сравнить ROIC со средневзвешенной стоимостью капитала (WACC).Если фактическая доходность (ROIC) больше ожидаемой доходности (WACC), тогда инвестиции должны быть сделаны.

Калькулятор ROIC — рентабельность инвестированного капитала

Этот калькулятор ROIC — это инструмент, который помогает вам определить рентабельность инвестированного капитала (или сокращенно ROIC). Вообще говоря, этот бизнес-индикатор измеряет, насколько прибыльно компания инвестировать деньги, полученные от акционеров.

Если вам интересна эта тема или вы можете попытаться оценить, какую прибыль от инвестиций вы можете ожидать как акционер, обязательно прокрутите страницу вниз и прочтите статью полностью. Вы найдете полную формулу ROIC, а также подробное объяснение того, как рассчитать показатель ROIC для любой компании.

Вы найдете полную формулу ROIC, а также подробное объяснение того, как рассчитать показатель ROIC для любой компании.

Какая прибыль на вложенный капитал?

Большинство предприятий не полагаются на операционную прибыль для покрытия всех своих затрат и получения прибыли; вместо этого они работают с внешним капиталом в виде долга, (заемные деньги) и собственного капитала, (стоимость активов).

Естественно, инвесторы предпочитают знать, что происходит с деньгами, которые они предоставляют.Самый простой способ узнать о прибыли, полученной от инвестированного капитала, — это использовать ROIC — возврат на вложенный капитал. Если этот показатель высокий, это указывает на то, что менеджменту компании удается генерировать доходы для компании и что инвестированный капитал используется эффективно. С другой стороны, низкий ROIC может быть предупреждающим знаком о том, что деньги акционеров не используются должным образом, а расходуются без увеличения доходов.

2% считается пороговым значением.Если рентабельность инвестиций компании превышает 2%, компания создает стоимость для своих акционеров. С другой стороны, компании с менее чем 2% ROIC называются эсминцами стоимости .

ROIC считается одним из самых надежных индикаторов эффективности инвестиций, особенно в случае компаний с большим объемом инвестированного капитала, таких как горнодобывающие компании или крупные производственные предприятия. Однако вы должны знать, что он показывает общую доходность, а не эффективность отдельных активов.Основываясь только на ROIC, невозможно выбрать инвестиции, которые принесли наибольшую или наименьшую прибыль.

Если вы предприниматель, вас также может заинтересовать другая метрика — средневзвешенная стоимость капитала, которая больше расскажет вам о затратах на финансирование вашей компании.

Формула ROIC

Формула доходности инвестированного капитала состоит из двух основных элементов:

NOPAT — чистая операционная прибыль после налогообложения. Его можно рассчитать из EBIT (прибыль до уплаты процентов и налогов) по следующей формуле:

NOPAT = EBIT * (1 - ставка налога)Инвестированный капитал — сумма всех заемных и собственных средств на балансе компании.

Для расчета ROIC нам нужно разделить NOPAT на инвестированный капитал. Вы можете записать формулу рентабельности инвестированного капитала в двух формах:

ROIC = NOPAT / инвестированный капитал

или

ROIC = [EBIT * (1 - ставка налога)] / (долг + капитал)

Как рассчитать ROIC?

Давайте рассмотрим пример компании, которая недавно привлекла 100 тысяч долларов капитала. Заинтересованные стороны хотят знать, насколько хорошо работает компания, поэтому компания решает рассчитать значение показателя ROIC.

- Прежде всего, рассматриваемая компания должна определить свой NOPAT. Они могут рассчитать это, умножив EBIT на 1-налоговую ставку. Предположим, что EBIT составляет 50 тысяч долларов, а ставка налога — 25%. Тогда:

NOPAT = EBIT * (1 - ставка налога)

NOPAT = 50 000 долл. США * (1 - 0,25)

NOPAT = 37,5 тыс. Долл. США

Затем компании необходимо просуммировать весь инвестированный капитал. Допустим, у них нет долгов, а капитал из собственного капитала равен 121 доллару.5к.

Используя формулу ROIC, представленную выше, теперь вы можете рассчитать их рентабельность на инвестированный капитал:

ROIC = 37,5 тыс. Долл. США / 121,5 тыс. Долл. США = 30,86%

- Как видите, ROIC равен 30,86%. Такая стоимость указывает на отличное финансовое состояние компании, но может быть довольно сложной задачей для достижения и сохранения. Чтобы получить лучший обзор производительности предприятия, вам следует сравнить этот показатель с типичными отраслевыми значениями и запросить измерения за последние несколько лет, чтобы проверить, развивается ли компания.

Если вы ищете другие варианты инвестирования, мы рекомендуем воспользоваться нашим систематическим калькулятором инвестиционных планов.

Формула ROIC | Как рассчитать рентабельность вложенного капитала?

Что такое формула

ROIC ?Формула ROIC (рентабельность инвестированного капитала) рассматривается как рентабельность и коэффициент результативности и рассчитывается на основе общих затрат и полученной прибыли, доходность — это общая чистая операционная прибыль после налогообложения, в то время как инвестиции рассчитываются путем вычитания всех текущих обязательств. из своих активов.

Формула представлена ниже:

Формула ROIC = Чистая операционная прибыль после налогообложения / Общий инвестированный капитал

Вы можете свободно использовать это изображение на своем веб-сайте, в шаблонах и т. Д. Пожалуйста, предоставьте нам ссылку с указанием авторства Ссылка на статью с гиперссылкой

Например:

Источник: Формула ROIC (wallstreetmojo.com)

Пояснение

Расчет ROICпроизводится с использованием чистой операционной прибыли.После расчета операционной прибыли мы вычитаем из нее налог, так как нам нужна чистая прибыль. Это «доход», который компания получила от всего капитала, который она израсходовала в течение периода.

Знаменатель — это общая сумма капитала, инвестированного компанией в этот конкретный период. Он может включать капитал, привлеченный с рынка, плюс собственный капитал компании.