что это такое, как и зачем начисляется, что говорить закон

Многие граждане хотя бы раз слышали о 13 зарплате, но в законе упоминаний о ней нет. И не все до сих пор понимают, что это такое, в чём заключается суть данного явления. Чаще всего подобные виды вознаграждения связывают с премиями по итогам года. Но есть дополнительные особенности, с которыми требуется ознакомиться.

Суть вознаграждения. Что оно собой представляет?

Что такое 13-я зарплата

К настоящему моменту 13-я зарплата и её начисление не относятся к обязательным для работодателя действиям. Согласно общим правилам и требованиям, выплата действительно больше напоминает вознаграждение при достижении хороших результатов во время выполнения своих обязанностей.

Руководитель может выбирать разные методы поощрения для своих подчинённых:

- Ценные подарки либо денежные премии.

- Вручение почётных грамот и сертификатов.

- Объявление благодарности.

В трудовом законодательстве 13-я зарплата нигде не упоминается, ни в одном из пунктов. Потому не стоит заранее надеяться на выплату и быть уверенными в том, что гражданин её обязательно получит. Лучше внимательно изучить существующий коллективный договор. Или положение о премировании. Обычно такие документы хранятся на самом предприятии.

Потому не стоит заранее надеяться на выплату и быть уверенными в том, что гражданин её обязательно получит. Лучше внимательно изучить существующий коллективный договор. Или положение о премировании. Обычно такие документы хранятся на самом предприятии.

Официальное оформление такого вознаграждения практически невозможно. Ведь в календарном году значится всего 12 месяцев. Именно поэтому 13 заработную плату обозначают во всех документах как денежную премию, выдаваемую в связи с достижением компанией тех или иных результатов.

Возможности для предварительных подсчётов данной суммы тоже нет. Это невозможно до того, как год фактически закончится.

Процедура предоставления

Сначала руководитель должен принять решение о том, что тот или иной сотрудник может рассчитывать на выдачу премии. После этого нужно указать, когда будут выданы деньги, за что именно полагается награда. Премия обычно имеет одно из следующих оснований:

- приказ руководителя;

- трудовое соглашение;

- коллективный договор;

- положение о премировании.

После начисления с премии уплачиваются все сборы и налоги, несмотря на неоднозначный статус. Эту же сумму включают в расходы, связанные с оплатой труда. Перечисляется в бюджет и налог на доход физических лиц.

В тексте приказа руководитель обязательно говорит и о том, по какой причине выдаются средства:

- Повышение производительности, качества труда.

- Перевыполнение указанных рабочих планов.

- Введение интересных предложений по экономии и другим сферам.

В приказе могут вставить информацию о том, почему 13 зарплата не выдаётся на протяжении года. Или почему её размер ниже обычных установленных стандартов. Причин для этого также существует несколько:

- нарушение рабочего графика;

- несоблюдение техники безопасности;

- несоблюдение субординации.

Вероятность выдачи тринадцатой заработной платы повышается, если предприятие стабильно, показывает определённые успехи. Средства для выплаты премий берутся из официального источника, описанного в документации предприятия. Руководство в большинстве случаев отдает предпочтение созданию специальных материальных фондов для поощрения сотрудников.

Руководство в большинстве случаев отдает предпочтение созданию специальных материальных фондов для поощрения сотрудников.

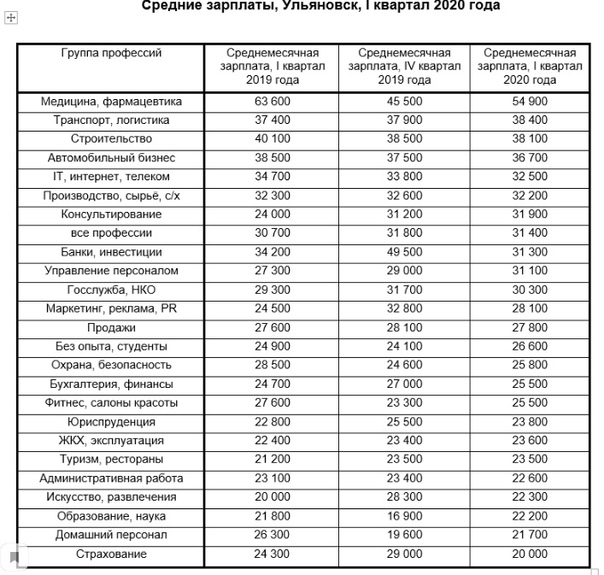

Раньше сумма данного вознаграждения была такой же, что и у стандартной средней заработной платы. Но на сегодняшний день всё перестало быть таким однозначным. Проценты для премии устанавливаются руководством, в зависимости от пожелания и текущего финансового положения.

Например, это может быть надбавка за особые заслуги, оклад либо оклад с премией по размеру. Процент вознаграждения вообще необязательно устанавливать одинаковым абсолютно для всех сотрудников. Например, допускается учитывать стаж работы, величину годового заработка.

Иногда принимается решение о том, что 13 зарплата вообще не зависит ни от каких факторов.

От чего ещё зависят премии?

От чего зависит выплата 13-й зарплаты

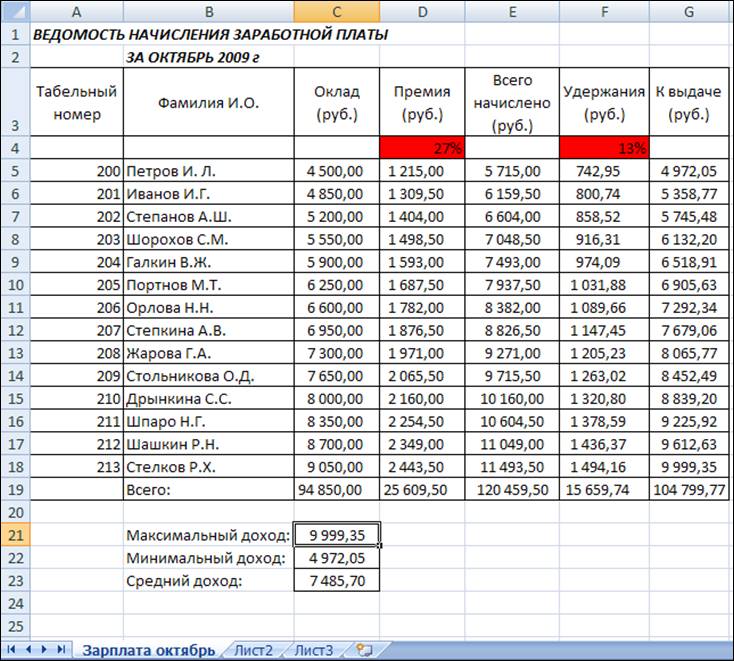

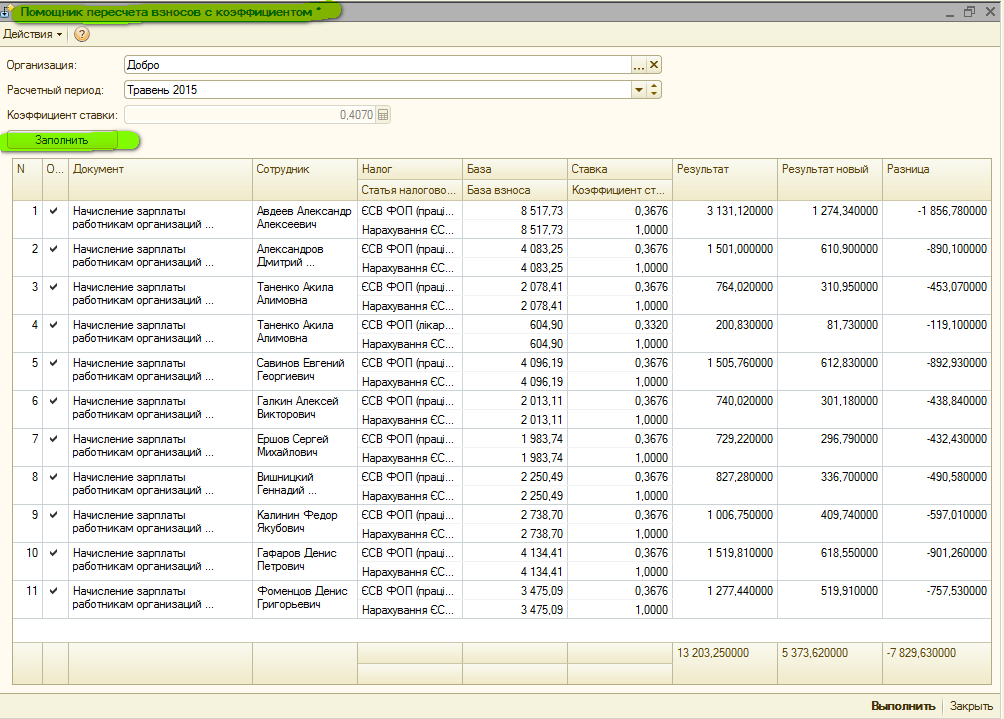

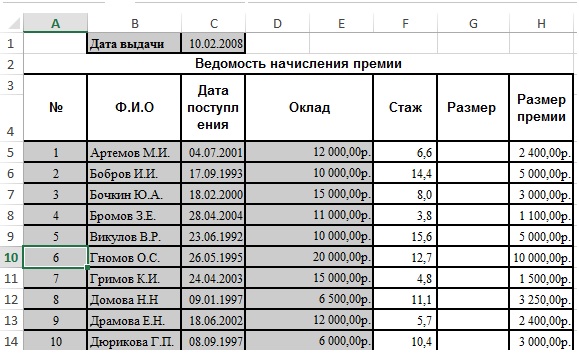

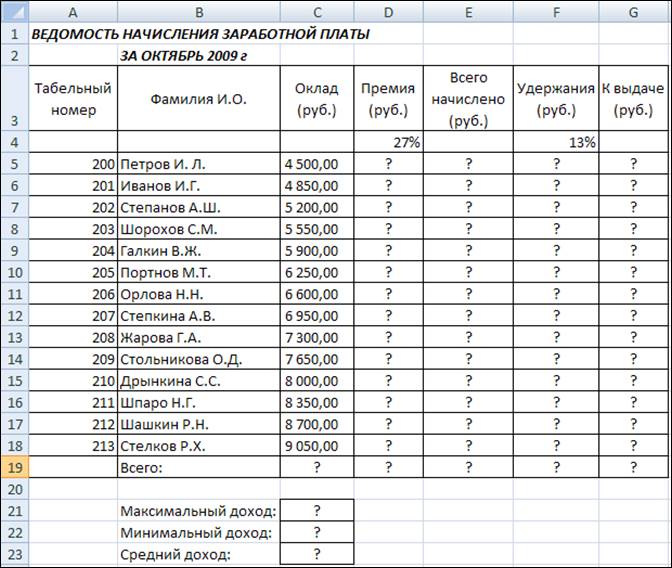

Число календарных дней, фактически отработанных на протяжении года – главный фактор, который берётся в расчёт, когда бухгалтерия рассчитывает сумму премии. Количество фактически отработанного времени сравнивают с нормами, потом определяется индивидуальный коэффициент. Остаётся умножить его на базовый показатель.

Количество фактически отработанного времени сравнивают с нормами, потом определяется индивидуальный коэффициент. Остаётся умножить его на базовый показатель.

Функцию базового показателя чаще играет размер оклада к 31 декабря прошедшего года. Но есть и исключения из общего положения. Базовым показателем может стать не величина оклада, а другой параметр. Главное – заранее определить, на что премия начисляется, а на что – нет.

В других случаях выплата годовой премии ограничивается какими-либо показателями. Часто случается так, что дни отпуска при подсчёте годовой премии не учитываются. Иногда в список сотрудников для расчёта премии включают внешних совместителей, иногда – штатных работников.

Начисление 13 заработной платы допустимо даже для тех сотрудников, которые уволились до окончания года. И даже если это произошло не по собственному желанию, за какие-либо провинности. Это правило распространяется и на подчинённых, ушедших на пенсию, на военную службу, переведённых на другую работу.

При приёме на работу каждого сотрудника стоит под подпись ознакомить с документом, который регламентирует различного рода доплаты. Можно обнаружить массу полезных дополнений, если потратить время на изучение данной информации. Если руководство само не спешить поделиться ею, то можно напрямую задать вопрос о действующей системе поощрений.

По ответу легко будет понять, насколько щедрым готово быть руководство. На некоторых предприятиях действует не только 13-я, но и 14-я зарплата.

О 13 заработной плате для военнослужащих

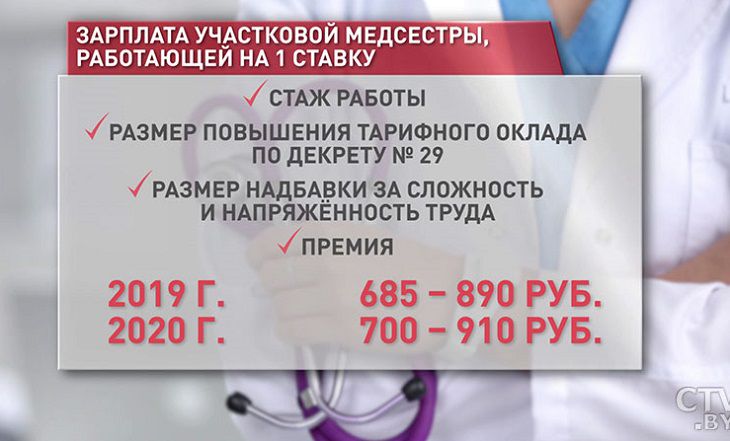

Для военнослужащих размеры и правила выплаты 13-й заработной платы устанавливаются на законодательном уровне. Это сделано для появления дополнительного стимула у тех, кто добросовестно выполняет обязанности. Тринадцатая заработная плата предназначена для граждан, проходящих военную службу по контракту.

Размер для данного вознаграждения также устанавливается достаточно точно. Минимальный показатель – три месячных оклада. Выплата должна осуществляться каждый год.

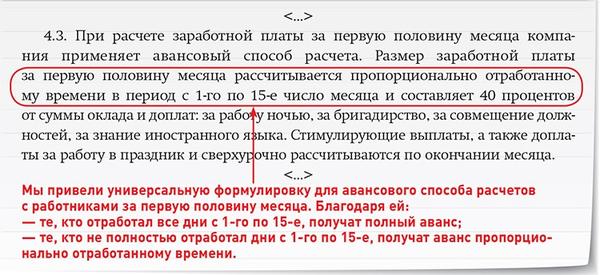

При этом допустим вариант, когда выплаты разделяются на несколько частей. То есть, их можно выдавать каждый месяц либо квартал. Главное условие – чтобы премия выдавалась в то же время, что и ежемесячное жалование.

Расчёт предполагает использование специфичной схемы. На итоговый размер своё влияние оказывает сразу несколько факторов:

- оклад;

- воинская должность;

- звание.

Если служба только началась, то премия рассчитывается в зависимости от дней, фактически уже отработанных. При нарушении дисциплины, наложении дисциплинарных взысканий вознаграждения вообще могут лишить.

Имеется ещё ряд обстоятельств, при которых выплата 13 зарплаты не полагается:

- Выполнение заданий в командировке, за пределами РФ. Или содействие военнослужащим других государств.

- После увольнения.

- При прохождении службы в частях, где действует собственная система премирования. Например, при выполнении и перевыполнении поставленных задач.

Ежегодные премии для военнослужащих – денежные вознаграждения, которые можно наследовать. Любые законные представители могут получить финансовую компенсацию в случае смерти самого гражданина.

О спорных вопросах по премированию

Как дисциплинарные взыскания влияют на размер премии

Размеры и способы поощрения – вопросы, по которым работодатель и сотрудник нередко спорят друг с другом. Иногда разрешение подобных ситуаций возможно только при обращении к судебной инстанции. Рассмотрим главные проблемы.

Влияние дисциплинарных взысканий на размер премий. Здесь определяющими становятся локальные нормативные акты, регулирующие данное направление. Оспорить утверждение практически невозможно, если в правилах предприятия чётко написано о том, что дисциплинарные проступки способствуют снижению размера вознаграждений. Если же нормы отсутствуют, то даже прогулы или выговоры не могут стать основанием для отсутствия премий.

Когда выплата премий обязательна? Трудовое соглашение может содержать ссылку на обязательность регулярных премиальных отчислений, помимо других типов выплат. Если такое правило присутствует – у работодателя нет серьёзных причин для отказа. В обязательном порядке выдаются и разовые премии к Новому году, если они описываются первоначальными трудовыми соглашениями.

Если такое правило присутствует – у работодателя нет серьёзных причин для отказа. В обязательном порядке выдаются и разовые премии к Новому году, если они описываются первоначальными трудовыми соглашениями.

Размеры премий. Этот показатель может различаться даже для сотрудников, которые занимают аналогичные должности. Такой вариант допустим, когда локальный акт содержит отдельные критерии в данном направлении.

Например, при разных показателях работоспособности. Но решение руководства легко оспорить в судебном порядке, если при одинаковых должностях премии разные, а в сопровождающей документации никаких дополнительных правил не закрепляется.

Отсутствие премии. Руководитель имеет право устанавливать обстоятельства, при которых сотрудников вообще лишают подобного вознаграждения. Например, при недостаточном количестве средств для финансирования, когда показатели прибыльности отрицательны, если образовалась задолженность и так далее. Отсутствие оговорок в контракте означает, что отказ на практике будет признан незаконным, и сотрудники могут обратиться в суд для оспаривания.

Заключение. О плюсах и минусах такой кадровой политики

Многие работодатели считают, что 13-я заработная плата не так эффективна, как другие методики управления персоналом в современных условиях. С каждым годом количество предприятий, где используют 13 зарплату, уменьшается.

Положительные стороны у данного вида премий следующие:

- Привлекательность вакансии. Особенно – для специалистов с высокой квалификацией.

- Без данного фактора работников подобные объявления часто отпугивают.

- Положительное влияние на репутацию.

- Имидж компании улучшается, если вводятся премии, дополнительные социальные гарантии. Благодаря этому появляется больше возможностей для реализации новых проектов и решений.

- Долговременное трудоустройство, снижение текучки кадров.

Тринадцатая заработная плата для самих сотрудников – позитивный фактор. Особенно – если гражданин нацелен на длительное сотрудничество. Даже в кризисные этапы премии позволяют удерживать персонал, не повышая основного оклада.

Но есть и негативные аспекты. Если назвать премию именно 13-й зарплатой, то у некоторых категорий сотрудников снижается мотивация. Более эффективно использовать название именно премии по итогам года.

Если премия установлена, но показатели финансовой стабильности ещё недостаточно хорошие – велика вероятность того, что предприятие и руководство будут привлекать к ответственности за невыплату вознаграждений. Но этот риск можно уменьшить благодаря соответствующему документальному оформлению.

Наиболее разумным можно назвать подход, когда 13-я заработная плата учитывает индивидуальные достижения подчинённых. При этом сохраняются позитивные стороны, характерные для такой системы.

Руководство само должно принять решение, выплачивать сотрудникам 13 заработную плату, или нет. Размеры вознаграждений также устанавливаются индивидуально для каждого из предприятий. Конкретные требования к самой процедуре и оформлению на законодательном уровне отсутствуют. Обычно подобные вознаграждения становятся дополнительным поощрением и стимулом. И способствуют повышению производительности труда.

Обычно подобные вознаграждения становятся дополнительным поощрением и стимулом. И способствуют повышению производительности труда.

Кому выплачивается тринадцатая зарплата, смотрите в этом сюжете:

Заметили ошибку? Выделите ее и нажмите Ctrl+Enter, чтобы сообщить нам.

Как рассчитывается 13 зарплата в России: пример расчета

Как начисляется, рассчитывается и выплачивается 13 зарплата в России. Кому положена 13 зарплата. Положена ли в декрете? Могут лишить 13 зарплаты пенсионера?. Как рассчитать 13 зарплату: формула расчета, примеры и прочие нюансы. Что это такое, законодательная база, порядок начисления и выдачи.

Зарплата как поощрение

Согласно трудовому кодексу работодатель вправе поощрить рабочих в и ранее такими способами:

- Объявить работнику благодарность.

- Вручить ему почётную грамоту.

- Наградить ценным подарком или же выплатить денежное вознаграждение.

- Представить сотрудника к званию лучшего в своей профессии.

Порядок начисления и выплаты тринадцатой зарплаты в трудовом кодексе не регламентируется. Поэтому узнать о порядке начисления и сроках выплаты премии можно узнать из Коллективного договора или Положения о премировании, которое имеется на предприятии.

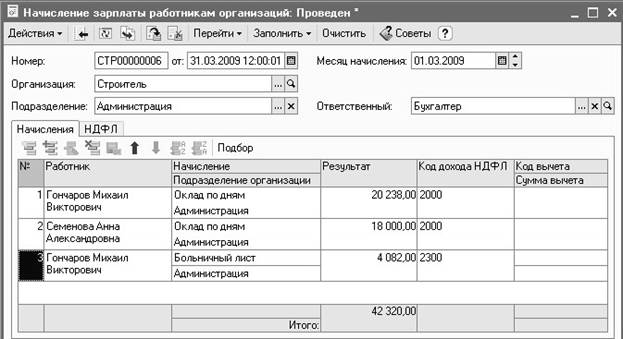

В свою очередь бухгалтерия не может документально засвидетельствовать эти выплаты как зарплату за месяц, ведь календарного месяца под номером тринадцать не существует. Именно потому 13 зарплата отражается во всех проводках организации как премия, которая подлежит выплате работникам по результатам их деятельности в текущем году.

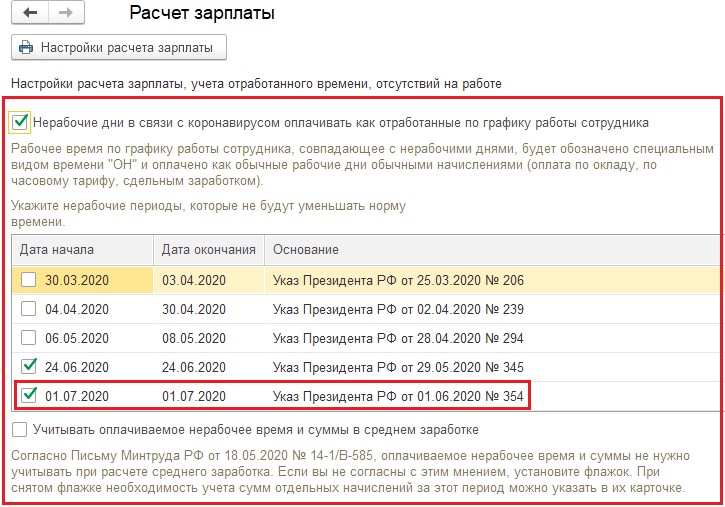

Такую премию невозможно подсчитать раньше, чем подойдёт к концу год. Затраты, которые пойдут на премирование, организация обязана подтвердить специальными свидетельствами, которые доказывают целевое расходование средств. Поэтому после принятия руководителем решения о выплате 13 зарплаты сотруднику, необходимо указать достижения, за которые они получат премию, а также уточнить сроки выдачи вознаграждения. Подтверждающими документами в таком случае выступают:

Подтверждающими документами в таком случае выступают:

- Приказ руководителя предприятия.

- Трудовой договор, на основании которого совершается трудовая деятельность.

- Коллективный договор.

- Положение о премировании сотрудников.

Когда дают 13 зарплату – сроки выплат

Тринадцатую зарплату работодатель выплачивает обычно в конце года, либо в начале следующего. Ее можно получить в другие месяцы, но эта возможность зависит от следующих обстоятельств:

- какова деятельность и правила организации;

- предполагается ли данное вознаграждение внутренними документами предприятия;

- какой способ начисления предпочтителен в организации.

Необходимо помнить о том, что выплата тринадцатой зарплаты зависит от суммы отработанных дней по факту, верный подсчет тринадцатой зарплаты возможен только по окончанию года.

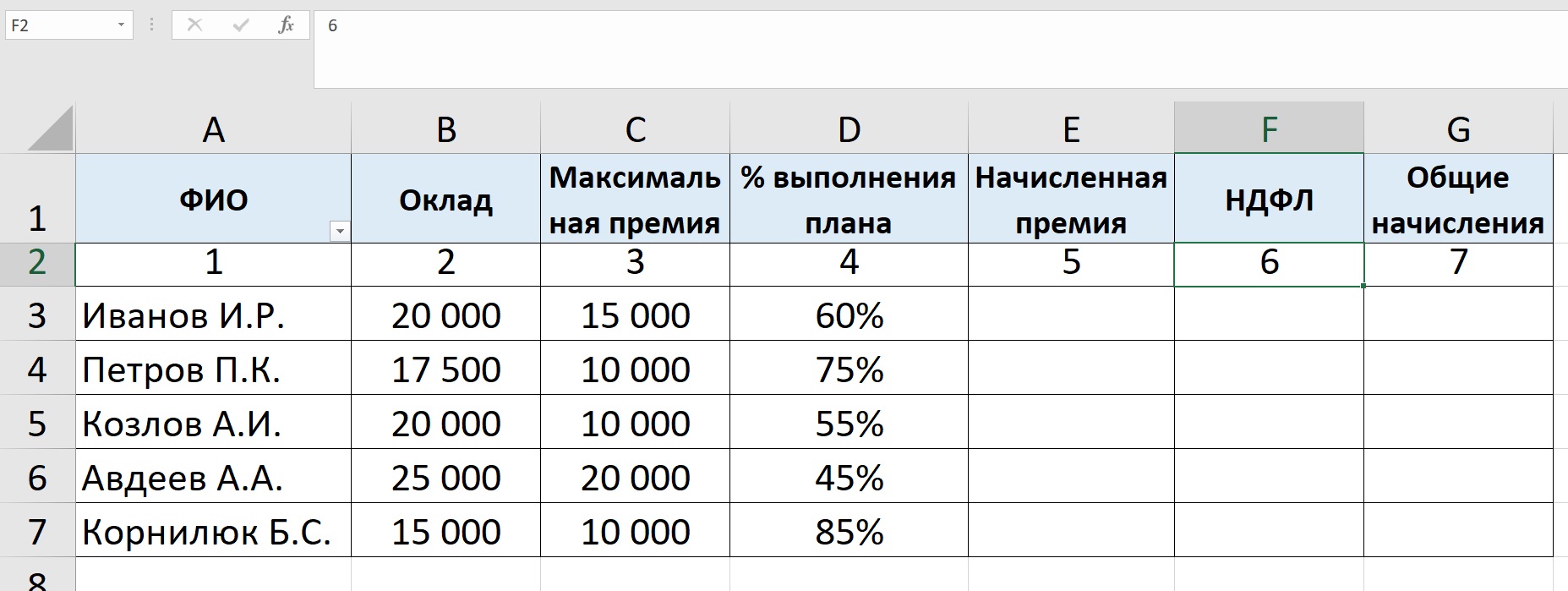

Пример по окладу, формула и инструкция расчета

Работодатели в России условно можно разделить на две группы: на тех, кто предпочитает устаревшие методы — в случае отсутствия продуктивности, у сотрудника ему выписываются штрафы, и на тех, кто предпочитает поощрять за достижение высокой результативности.

Последние и ввели в оборот термин «тринадцатой» заработной платы. Так называется начисление дополнительной выплаты за какие-либо производственные результаты внутри компании. Эта премия всегда носит стимулирующий и/или поощряющий характер.

Начисление 13 зарплаты производится согласно внутреннему регламенту компании, если речь идет о частном коммерческом предприятии.Соответственно, расчет 13 зарплаты и прилагающаяся формула зависит исключительно от политики руководства компании. На 100% вычислить итоговую «добавку» можно лишь в том случае, если это прописано в договоре или если у вас имеется доступ к внутренней документации фирмы.

Чаще всего предприниматели выплачивают деньги в следующем порядке:

- Фиксированная плата;

- Через расчетный коэффициент;

- В процентах от оклада сотрудника;

- В процентах от среднегодового заработка сотрудника.

Правильно высчитать причитающиеся деньги можно, зная выбранную руководителями компании модель расчета.

С фиксированной премиальной выплатой проще всего — поэтому она является одним из самых популярных поощрений среди предпринимателей. Она выражена в конкретной твердой сумме. В зависимости от положения сотрудника, его ценности для

Обязан ли работодатель выплачивать 13-ую зарплату?

Тринадцатой зарплатой в народе называют годовую премию, начисленную в конце календарного года по финансовым итогам деятельности предприятия. Естественно, зарплатой в юридическом смысле этого слова она быть никак не может, потому что количество окладов равно количеству месяцев в году. Такое название она получила, потому что ее размер, как правило, равняется размеру ежемесячного среднего оклада.

Тринадцатая зарплата – это такой чрезвычайно приятный и своевременный бонус к Новому году. Но, поскольку это премия, к ней применяются общие правовые принципы, регулирующие правила начисления премий. Статья 191 Трудового кодекса РФ говорит, что начисление премий и иных видов поощрений (грамота, ценный подарок, простая благодарность) – это право работодателя, но никак не его обязанность.

Иными словами, работодатель не обязан платить тринадцатую зарплату.

Но кое-где она еще осталась

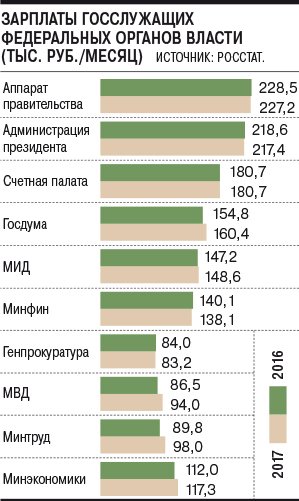

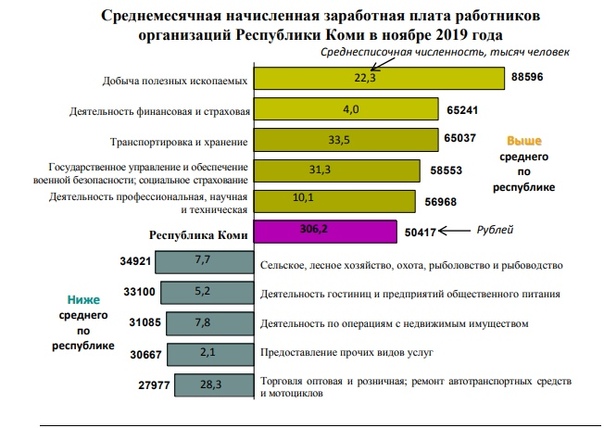

К тринадцатой зарплате люди привыкли в советские времена, когда все предприятия были государственными и по итогам года выдавали годовые премии в массовом порядке и со сравнительно невысокими требованиями. Собственно, и сейчас тринадцатые зарплаты сохранились в большинстве своем в различных государственных службах:

- в крупных федеральных и региональных корпорациях и предприятиях;

- в органах государственной власти, в органах местного самоуправления;

- в вооруженных силах, в правоохранительных органах, в органах юстиции;

- в государственных и муниципальных учреждениях разного типа.

Специалисты в сфере занятости даже отмечают, что такие вот премии удерживают многих сотрудников государственных компаний от целый год планировавшегося ими увольнения.

Как рассчитывают тринадцатую зарплату

Исходя из названия, понятно, что ее размер сравним с размером среднемесячного оклада. На практике тринадцатую зарплату рассчитывают одним из трех способов.

На практике тринадцатую зарплату рассчитывают одним из трех способов.

- Просто назначают фиксированную сумму с учетом оклада определенных категорий работников. Например, вводят четыре уровня: 50 000 для руководства, 40 000 для начальства среднего звена, 30 000 для важнейших специалистов, 20 000 для низового персонала. Это самый простой и понятный вариант.

- Определяют тринадцатую зарплату как процент от среднемесячного оклада. Обычно он составляет более половины регулярного дохода и может достигать 70, 80, 90 и даже 100 процентов. В последнем случае фактически действительно работник получает еще одну зарплату, как если бы он отработал еще один месяц.

- Составляют более или менее сложные формулы для расчета тринадцатой зарплаты. Например, устанавливают максимальную сумму премии, равную окладу. А затем делят ее на количество рабочих дней в истекающем году и умножают на число рабочих дней, реально отработанных сотрудником.

Важно понимать, что работодатель совершенно не обязан платить тринадцатую зарплату всем своим сотрудникам. Он может установить основания для премирования любой степени жесткости и выдавать годовую премию только за действительно значительные успехи и вклад в развитие компании. Средства на выплату тринадцатых зарплат берутся из нераспределенной прибыли или из специального премиального фонда. Самые богатые и щедрые работодатели выплачивают даже четырнадцатую зарплату – еще одну премию по итогам календарного года. Но это уж совсем редкая ныне редкость.

Он может установить основания для премирования любой степени жесткости и выдавать годовую премию только за действительно значительные успехи и вклад в развитие компании. Средства на выплату тринадцатых зарплат берутся из нераспределенной прибыли или из специального премиального фонда. Самые богатые и щедрые работодатели выплачивают даже четырнадцатую зарплату – еще одну премию по итогам календарного года. Но это уж совсем редкая ныне редкость.

Оцените качество статьи. Нам важно ваше мнение:

Как рассчитать 13 зарплату: формула расчета

В некоторых организации практикуется выплата 13 заработной платы. Это своего рода поощрение работодателем за трудовые успехи своих сотрудников и мотивация к дальнейшему трудовому развитию. Но, к сожалению, данные выплаты осуществляются далеко не во всех компаниях. Поэтому рассмотрим, что это такое, кому она положена, обязан ли работодатель ее выплачивать. Кроме того, ответим на вопрос, как посчитать 13 зарплату самостоятельно.

Что такое 13 заработная плата

Название 13 зарплата говорит само за себя, то есть это выплата, которая осуществляется в конце года. Цель данной выплаты стимулирование сотрудников к повышению производительности и увеличению объема производства.

Положение законодательства

На самом деле законом не предусмотрена обязательная выплата 13 зарплаты. Хотят в статье 191 Трудового Кодекса Российской Федерации изложено, что работодатель может поощрять своих сотрудников по-разному:

- в качестве благодарности за исполнение плана;

- выдать благодарственное письмо или прочую награду;

- вручить ценный подарок;

- выдать денежную премию.

Но на самом деле каждый работодатель сам решает, как ему поощрять сотрудников, стоит ли это делать, и каким образом. Сделать это могут как юридические лица, так и индивидуальные предприятия исключительно по собственной инициативе.

Сделать это могут как юридические лица, так и индивидуальные предприятия исключительно по собственной инициативе.

Расчет тринадцатой зарплаты строго индивидуален, и определяется исключительно внутренними документами. В бухгалтерии данные выплата проходят как премиальные, ведь, по сути, 13 месяца в году быть не может, а, значит, заработная плата за него не предусмотрена. Соответственно, формула расчета 13 зарплаты также определяется индивидуально.

Тем не менее, данная выплата учитывается при определении среднего заработка сотрудника, а также расчеты его отпускных. Поэтому она должна быть регламентирована правилами внутреннего распорядка и системы оплаты труда. Может быть и такое, что работодатель выделяет для премирования сотрудников определенную сумму денежных средств, а бухгалтер их распределяет на весь коллектив.

Обратить внимание, что работодатель сам определяет сроки и порядок выплаты 13 зарплаты постольку, поскольку законодательством данная выплаты не предусмотрена.

В основном, премирование сотрудников по итогам года на постоянной основе осуществляется лишь в крупных организациях, чтобы позволить себе премировать своих сотрудников предприятию нужна хорошая налаженная работа и грамотное оформление документов. Кроме того, сам работодатель может принять решение о выдаче или отказе от 13 заработной платы в зависимости от итогов года, а также поощрить весь коллектив или какую-либо его часть.

Как рассчитывается 13 зарплата

Как говорилось ранее, как рассчитывается 13 зарплата, зависит исключительно от внутреннего регламента предприятия. Мы рассмотрим только несколько примеров, каким образом она в принципе может начисляться.

Допустим, если 13 зарплата выплачивается фиксированной суммой, то в соответствии с приказом поощрение должно выплачиваться сотруднику в твердой денежной сумме. Но здесь как правильно сумма будет на прямую зависимость от должности, например, руководящий состав получает одну выплату, сотрудники того или иного отдела другую сумму.

Если 13 зарплата выплачивается в процентах от оклада, то расчет будет выглядеть по-другому. Здесь также может быть несколько вариантов, например, общая сумма окладов за весь календарный год делится на количество рабочих дней за весь календарный год, а затем умножается на 22 рабочих дня итоговая сумма — это 13 зарплата. А может быть еще проще, например, общая сумма заработка сотрудника за год делится на 12 месяцев, а итоговая сумма — это его 13 зарплата.

Кроме того, работодатель может выдавать тринадцатую зарплату в процентах от оклада, для этого берется процент, например, 45—70% или даже 110%, и умножается на оклад за один календарный месяц. Итоговые суммы это и есть 13 зарплата.

Можно подвести итог, а именно, как рассчитать 13 зарплату, однозначно ответить невозможно. Только по той причине, что ее выплата может быть не прописан в трудовом договоре, работодатель самостоятельно определяет платить ему премиальные своим сотрудникам или нет, а также премировать весь коллектив или только его отдельную часть.

13 зарплата кому положена? 13-я зарплата: расчет, начисление и выплата

Конституция РФ гарантирует оплату труда всем работающим гражданам. Выплаты должны производиться ежемесячно, без задержек, на протяжении всего года. Но существует еще такое понятие, как 13 зарплата. Стоит отметить, что премия не обязательно фиксируется у бухгалтера на предприятии. За трудовые достижения выплачивать дополнительное вознаграждение работодатель не обязан. Это его личное дело. Однако многими все же выплачивается 13 зарплата. Кому положена премия? Это некий стимул для еще более продуктивной работы в дальнейшем. Кто лучше работает, тот больше получает.

Кто лучше работает, тот больше получает.

Общие понятия

По бухгалтерским документам 13 зарплата может проходить как премия или материальная помощь от организации, где человек работает. Решение о ее начислении и о выплате принимает только директор предприятия. Размер помощи зависит от прибыли и материальных возможностей действующей организации. Если по каким-то причинам данная компенсация не выплачивается, то и работник не может на нее рассчитывать.

13 зарплата — что это такое? Об этом знает практически каждый государственный служащий. Хоть это и не обязательная выплата, многие специалисты ожидают ее с нетерпением. Только в последних числах декабря, когда подводятся итоги финансового года, можно узнать, есть ли возможность у предприятия начислить 13 зарплату. Поэтому ее выплата идет отдельной ведомостью перед новогодними праздниками. Эта премия может быть начислена, если имеется неиспользованный фонд по заработной плате.13 зарплата: кому положена?

Премия начисляется согласно трудовому законодательству. У каждого отдельного предприятия есть также и свои нормы расчета финансовых выплат. Нюансы могут быть указаны в коллективном или трудовом договоре. Поэтому руководитель имеет полное право издать указ на выплату премии всему предприятию или отдельным специалистам. Работники стараются на протяжении всего года выполнять обязанности на высоком уровне. Таким образом, возрастает вероятность, что удастся получить дополнительные выплаты.

У каждого отдельного предприятия есть также и свои нормы расчета финансовых выплат. Нюансы могут быть указаны в коллективном или трудовом договоре. Поэтому руководитель имеет полное право издать указ на выплату премии всему предприятию или отдельным специалистам. Работники стараются на протяжении всего года выполнять обязанности на высоком уровне. Таким образом, возрастает вероятность, что удастся получить дополнительные выплаты.

Также администрация имеет право полностью лишить работника премии или назначить ее выплату частично. Поводом может стать нарушение дисциплины, недостаточное выполнение обязанностей на рабочем месте. Выплата премии не является обязательной для всех. Поэтому, если администрация приняла решение не выплачивать вознаграждение, обжаловать его в судебном порядке нельзя.

Как рассчитывается премия?

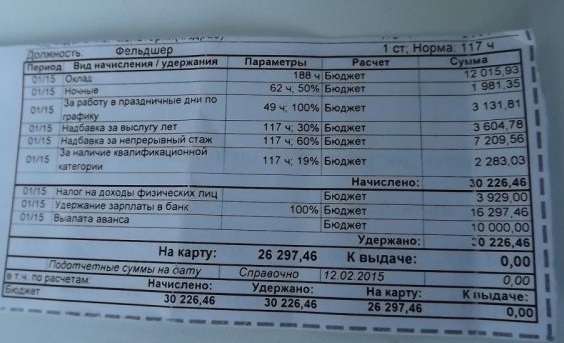

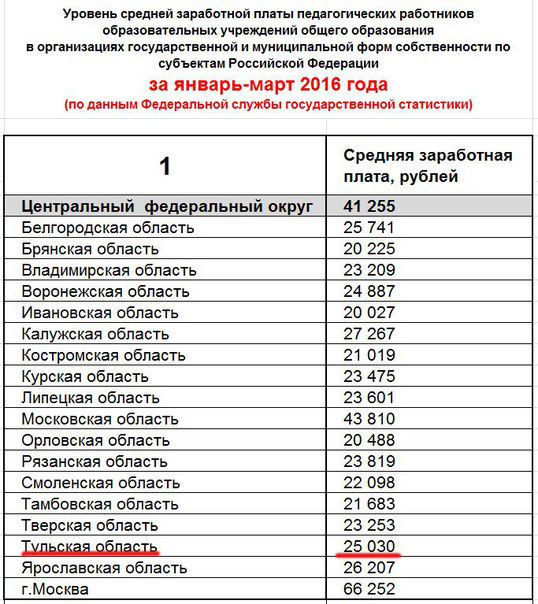

Может начисляться фиксированная сумма премии. 13 зарплата бюджетникам назначается по усмотрению руководства организации. Ее получат только отдельные работники учреждения. Также размер помощи устанавливается при расчете стажа и средней ежемесячной зарплаты каждого сотрудника. Для бухгалтера это достаточно трудоемкая работа. Чаще всего берется весь доход человека за 12 месяцев и высчитывается средний показатель.

Также размер помощи устанавливается при расчете стажа и средней ежемесячной зарплаты каждого сотрудника. Для бухгалтера это достаточно трудоемкая работа. Чаще всего берется весь доход человека за 12 месяцев и высчитывается средний показатель.

Как начисляется 13 зарплата?

Очень важно провести грамотное распределение премиальных средств. Главный бухгалтер организации представляет начальнику документ, где указана сумма неиспользованных фондовых денег. Она вычисляется после проведения всех коммунальных, административных и других обязательных выплат. Директор внимательно изучает информацию и принимает решение о назначении премии. Все зависит от суммы, которая указана в представленном документе. Согласно этому и премируется весь коллектив или отдельные его сотрудники.

Все зависит от суммы, которая указана в представленном документе. Согласно этому и премируется весь коллектив или отдельные его сотрудники.

Положена ли 13 зарплата сотруднику, который попал под сокращение?

В пору экономического кризиса оказаться без работы может каждый. Предприятия закрываются одно за другим. Если сотрудник все же попал под сокращение, он может рассчитывать на материальную поддержку. Организация платит бывшему работнику несколько месяцев его ежемесячный оклад.

Уволенному работнику обязательно выплачивается компенсация за отпуск, если сотрудник не успел им воспользоваться. Ну и, конечно, 13 зарплата. Даже когда работник уходит не в конце, а в начале года, ему положена помощь при условии работы на данном предприятии в течение 12 месяцев.

Ну и, конечно, 13 зарплата. Даже когда работник уходит не в конце, а в начале года, ему положена помощь при условии работы на данном предприятии в течение 12 месяцев.Мало кто знает, что есть организации, где помимо 13 зарплаты есть и другие премии. Но они касаются только отдельных работников, которые добились успехов в трудовой сфере. 13 зарплата учителям распределяется и начисляется по такой же схеме, как и всем остальным работникам бюджетных организаций.

13 зарплата тем, кто находится в декретном отпуске

Большое количество спорных вопросов затрагивает эта тема. Все решения принимает администрация предприятия. Только она устанавливает размер и начисление помощи. Согласно трудовому законодательству, 13 зарплата положена только сотрудникам, которые участвовали на протяжении года в работе учреждения. Поэтому женщина, находящаяся в отпуске по уходу за ребенком, не имеет права претендовать на получение 13 зарплаты.

13 зарплата — пережиток прошлого?

Ранее на премию мог рассчитывать практически каждый служащий. Сейчас такая выплата становится непопулярной. Предприятия не имеют больших доходов. Возросли тарифы на коммунальные услуги, снизилась прибыль. Только на некоторых государственных предприятиях еще остались эти выплаты. Коммерческие структуры начисляют премии сотрудникам достаточно редко, их заменили ежегодные бонусы.

Сейчас такая выплата становится непопулярной. Предприятия не имеют больших доходов. Возросли тарифы на коммунальные услуги, снизилась прибыль. Только на некоторых государственных предприятиях еще остались эти выплаты. Коммерческие структуры начисляют премии сотрудникам достаточно редко, их заменили ежегодные бонусы.

Срок выплаты премии

Нет четких рамок по выплате премии в законе РФ. Премия может выплачиваться частично на протяжении всего года. В этом нет административного нарушения. 13 зарплата: кому положена, и сколько удастся получить? Об этом может рассказать представитель профсоюзной организации предприятия, где работает сотрудник. Поинтересоваться о премии можно заранее, чтобы начинать планировать свои расходы.

Если возникли вопросы по поводу начисления премии, ее выплаты и размера, можно проконсультироваться у юриста. В штате крупного учреждения должен быть сотрудник этой специальности. Он досконально знает все трудовые законы и поможет в решении возникшей проблемы. Консультация на предприятии проходит бесплатно. Юрист подробно расскажет, как рассчитывается 13 зарплата, кому положена, стоит ли ждать от администрации премиальных.

И надо понимать, что на достойное вознаграждение может рассчитывать лишь тот сотрудник, который действительно качественно выполняет свою работу на протяжении года.

расчет, порядок начисления и выплат

В советские времена выплаты тринадцатой зарплаты практиковались повсеместно, однако в настоящее время получить на руки дополнительный оклад, который очень пригодится перед новогодними праздниками, могут работники далеко не всех организаций и предприятий. Однако не для всех старые традиции это только воспоминания из прошлого. И в современной ситуации «продвинутые» работодатели применяют проверенные временем методы мотивации персонала.

Как правильно применять этот способ мотивации. А так же как установить на предприятии выплаты 13-й зарплаты, произвести её расчет и оформление расскажет предлагаемая статья.

13-я зарплата — правовое регулирование

Принято считать, что тринадцатая зарплата ни как не регулируется Трудовым кодексом РФ. Да действительно, в кодексе ничего не говорится о такой заработной плате. Однако то, что в этом нормативном документе нет упоминания о данном понятии, не значит, что сами отношения связанные с такими выплатами не регулируются трудовым законодательством.

Общие вопросы стимулирования сотрудников рассматриваются здесь: https://ipshnik.com/rabota-s-kadrami/polozhenie-o-premirovanii-i-materialnom-stimulirovanii-rabotnikov.html

Само понятие тринадцатой зарплаты входит в круг более обширного термина именуемого «стимулирующие выплаты». То есть выплаты направленные на побуждение работника трудиться более усердно и старательно. Выполнять свои должностные функции более добросовестно. Ведь не секрет, что руководитель не способен уследить за всем, что делают его подчиненные. И только наличие внутреннего мотивирующего фактора может повлиять на отношение работника к труду. И финансовая мотивация, что бы ни говорили некоторые эксперты, самая сильная. Самый распространенный инструмент финансовой мотивации, на наших предприятиях и в организациях — это премия. И соответственно тринадцатая зарплата это всего лишь один из видов премии. Из чего следует, что на неё распространяются все требования Трудового кодекса РФ, в которых говорится о премиях. И в частности статья 191 указанного кодекса, которая называется «Поощрения за труд».

Ведь не секрет, что руководитель не способен уследить за всем, что делают его подчиненные. И только наличие внутреннего мотивирующего фактора может повлиять на отношение работника к труду. И финансовая мотивация, что бы ни говорили некоторые эксперты, самая сильная. Самый распространенный инструмент финансовой мотивации, на наших предприятиях и в организациях — это премия. И соответственно тринадцатая зарплата это всего лишь один из видов премии. Из чего следует, что на неё распространяются все требования Трудового кодекса РФ, в которых говорится о премиях. И в частности статья 191 указанного кодекса, которая называется «Поощрения за труд».

Место 13-й заработной платы в системе мотивационных выплат

Как уже выше было сказано тринадцатая заработная плата, это поощрение за труд, применяемое к сотрудникам, добросовестно выполняющим возложенные на них трудовые обязанности. Чем рассматриваемая зарплата отличается от других стимулирующих выплат. Условно все премии можно классифицировать по нескольким критериям.

По фиксированности суммы:

- фиксированная,

- в процентном соотношении.

По отношению к исполнению своих обязанностей работниками:

- премия, уменьшаемая на размер «штрафа»,

- премия, которая не уменьшается работодателем.

По периодичности:

- разовые,

- ежемесячные,

- квартальные,

- годовые.

То, каким образом стимулировать работников определяется работодателем. Многие сознательно отходят от материального стимулирования работников, полагая, что благодарности, почетные грамоты и прочие необременительные финансово поощрения играют какую либо роль в поддержании интереса сотрудников к труду. И хотя указанные меры поощрения тоже наследие советской эпохи их многие работодатели применяют даже чаще чем тринадцатую зарплату.

В то же время, как выше было сказано, многие руководители понимают необходимость материального стимулирования работников, в том числе и с использованием дополнительной ежегодной выплаты. Конечно, такие выплаты можно делать, просто издав по окончании года распоряжение о премировании работников. Такое премирование будет приятной неожиданностью для трудового коллектива. И на ближайшие месяц-два повысит его лояльность к руководству предприятия.

Конечно, такие выплаты можно делать, просто издав по окончании года распоряжение о премировании работников. Такое премирование будет приятной неожиданностью для трудового коллектива. И на ближайшие месяц-два повысит его лояльность к руководству предприятия.

Но общий мотивационный эффект от такого благородного поступка будет незначительный. Благодарность сотрудников сложно будет растянуть на весь следующий год. Не зная, стоит ли рассчитывать по итогам года вновь на такое вознаграждение, работники не будут им мотивированы, а соответственно отношение к труду останется прежним.

Эффективная система мотивации персонала: https://ipshnik.com/rabota-s-kadrami/sistema-motivatsii-personala.html

Отнюдь, не столь приятным, этот сюрприз будет для сотрудников бухгалтерии. Рассчитать всем работникам коллектива такую премию иногда — достаточно трудоемкое занятие. Другой момент, с которым придется справляться бухгалтерам, это обоснование таких выплат с точки зрения налогообложения. А соответственно возможность отнесения 13 зарплаты на расходы предприятия.

А соответственно возможность отнесения 13 зарплаты на расходы предприятия.

Для того чтобы правильно использовать потраченные на мотивацию денежные суммы, с одной стороны, и с другой стороны чтобы не иметь вопросов со стороны налоговой инспекции, тринадцатая заработная плата должна быть правильно оформлена.

Установление 13-й заработной платы

Для того чтобы выплата тринадцатой зарплаты имела стимулирующий эффект, а так же для того, чтобы расходы на неё могли бы быть учтены для целей налогообложения, правила её выплаты должны быть зафиксированы документально. Оговариваются такие условия в следующих документах.

Индивидуальные соглашения с работником:

- трудовой договор,

- дополнительное соглашение к трудовому договору.

Локальные нормативные акты:

- коллективное соглашение,

- положение об оплате труда,

- положение о мотивации (о премировании).

Разумеется, для того что бы положения вышеуказанных документов могли быть исполнены необходимо распоряжение руководителя (индивидуального предпринимателя). В локальных нормативных актах указываются общие для всех работников основания начисления 13-й зарплаты, расчета сумм причитающихся работникам и порядка её оформления. В трудовых соглашениях указываются индивидуальные условия, достижение которых позволяет работнику претендовать в конце года на премию.

В локальных нормативных актах указываются общие для всех работников основания начисления 13-й зарплаты, расчета сумм причитающихся работникам и порядка её оформления. В трудовых соглашениях указываются индивидуальные условия, достижение которых позволяет работнику претендовать в конце года на премию.

В частности рекомендуется указывать следующие параметры выплаты 13-й заработной платы:

- периодичность,

- общие показатели деятельности предприятия (бизнеса индивидуального предпринимателя) при которых возможна выплата тринадцатой зарплаты,

- показатели деятельности подразделений, отдельных работников, достижение которых позволяет претендовать на выплату премиальных,

- соотношение показателей деятельности, как предприятия, так и отдельных коллективов и работников с размерами выплачиваемых премий,

- документ, издание которого является основанием для бухгалтерии производить начисление 13-й заработной платы (как правило — приказ, распоряжение),

- порядок оформления выплаты 13-й зарплаты по итогам конкретного года, а именно сроки издания приказа (распоряжения), сроки выплаты премии.

Ясные и понятные принципы ежегодного премирования работников позволяют существенно увеличить производительность труда.

Обратите внимание: Доказано, что применение на предприятии ежегодного премирования (13-й заработной платы) снижает «текучку» кадров. Работники предпочитают не увольняться в конце рабочего года, ожидая годового премирования, даже если есть возможность перехода на другое более привлекательное рабочее место. А в начале следующего года такой возможности уже может не быть.

13-я зарплата, как начисляется и выплачивается

В случае если на предприятии созданы и утверждены все необходимые внутренние документы то вопрос «как рассчитать 13-ю зарплату?» перед бухгалтером не стоит. Если размер премии зависит только от конкретных экономических показателей предприятия (делового начинания предпринимателя) то экономист планового отдела (при наличии в штате и структуре таковых) или бухгалтер-расчетчик выводят из этих цифр конкретные размеры премий сотрудников. Либо это делается с учетом успешности конкретного структурного подразделения.

Либо это делается с учетом успешности конкретного структурного подразделения.

Если размер премии работников, как индивидуально, так и в составе отделов (цехов, участков и других подразделений) зависит от других факторов, то здесь включаются в работу другие сотрудники. Наиболее часто этими сотрудниками являются менеджеры по персоналу, кадровики, руководители отделов, и конечно сам руководитель предприятия или собственник основного пакета акций (долей).

О материальном стимуле персонала: https://ipshnik.com/rabota-s-kadrami/materialnoe-stimulirovanie-personala.html

Наиболее часто дискутируются вопросы с премированием по итогам года ключевых сотрудников предприятия: главного финансиста, зама по коммерции и производству, главного инженера и т.д.

Что касается рядовых работников, то в этом случае основания расчета премии должны быть предельно четкими и простыми. При этом необходимо придерживаться ряда правил. Так, например, нецелесообразно уменьшать размер годовой премии в связи с какими-либо проступками работника в течение года. Такие, как их принято называть в обиходе «штрафы» уместны только при снижении размера ежемесячной премии. Или квартальной, в крайнем случае, если на предприятии не принято выплачивать месячные премии.

Такие, как их принято называть в обиходе «штрафы» уместны только при снижении размера ежемесячной премии. Или квартальной, в крайнем случае, если на предприятии не принято выплачивать месячные премии.

Уменьшение размера годовой премии говорит только о злопамятности работодателя. Но такие эмоции в трудовых отношениях не допустимы. Тринадцатая зарплата, полученная за вычетом штрафов, будет не подарком сотруднику к наступающему новому году, не стимулом трудиться лучше и исправлять ошибки, а серьезным демотивирующим моментом. Впрочем, некоторые работодатели целенаправленно идут на это когда начисляется 13-я зарплата, расчет по конкретному сотруднику идет со значительным уменьшением премии, для того что бы стимулировать работника покинуть предприятие. Что, однако, не должно являться примером для подражания.

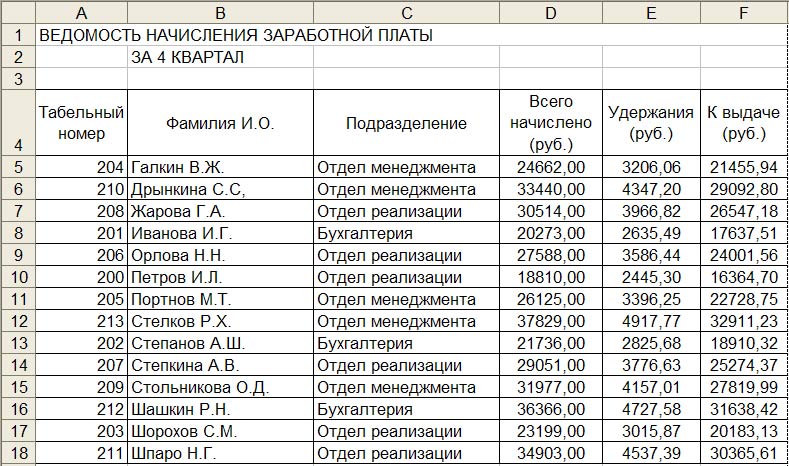

Порядок выплаты 13-й зарплаты

Выплата ежегодной премии работникам осуществляется так же, как и простой обычной заработной платы либо премии. Для такой выплаты используются стандартные расчетно-платежные или платежные ведомости по зарплате, при выплате через кассу предприятия или предпринимателя. Либо премия перечисляется на зарплатные банковские счета работников.

Либо премия перечисляется на зарплатные банковские счета работников.

Выплата 13-й зарплаты работникам, находящимся в декретном отпуске или в отпуске по уходу за ребёнком

Мнение эксперта

Мария Богданова

Стаж более 6 лет. Специализация: договорное право, трудовое право, право социального обеспечения, право интеллектуальной собственности, гражданский процесс, защита прав несовершеннолетних, юридическая психология

В практике российских предприятий такая выплата прямо не предусмотрена. Эта премия выплачивается работникам, исполнявшим свои трудовые обязанности в течении текущего года. То есть главным критерием для начисления так называемой 13-й зарплаты является непосредственное нахождение работника на своём рабочем месте и выполнение им поставленных перед ним задач.

Женщина находящаяся в декрете или отпуске по уходу за ребёнком не выполняет свои обязанности, а выплаты получает на основании ст. 183 ТК РФ. Но, как правило, выплаты премии о которой говорилось выше, начисляются по окончании года, за который они предусмотрены. Поэтому положена ли 13-я зарплата в декрете, будет зависеть от того, выполняла ли женщина свои трудовые обязанности хотя бы частично в этот период. Если трудовые функции выполнялись, то премия «декретнице» должна быть начислена пропорционально отработанному времени.

Поэтому положена ли 13-я зарплата в декрете, будет зависеть от того, выполняла ли женщина свои трудовые обязанности хотя бы частично в этот период. Если трудовые функции выполнялись, то премия «декретнице» должна быть начислена пропорционально отработанному времени.

Добавим, что обязательная выплата 13-й зарплаты работникам находящимся в декретном отпуске или в отпуске по уходу за ребёнком может быть в обязательном порядке регламентирована на предприятии путём включения такого пункта в локальный нормативно-правовой акт. Стоит добавить, что 13-я зарплата не всегда выплачивается в конце календарного года. В моей практике встречались случаи её выплаты в середине года. Но для расчётов берётся фактическое отработанное время именно за предыдущий год.

Оцените статью: Поделитесь с друзьями!Какая зарплата равна 13 долларам в час?

13 долларов в час — это сколько в год? Введите в любое поле, и зарплата будет рассчитана автоматически.

13 $ в час =

26000 долларов в год

(520 долларов в неделю)

Средняя почасовая оплата по профессиям — США

| Профессия | Заработная плата |

|---|---|

| Врачи общей практики | 97 долларов.00 |

| Стоматологи | $ 74,81 |

| Фармацевты | $ 61,58 |

| Диспетчеры воздушного движения | $ 59,13 |

| Юристы | $ 59,11 |

| Помощники врача | $ 53.97 |

| Актуарии | $ 52,09 |

| Математики | 50,50 $ |

| Ветеринары | $ 45.90 |

| Инженеры-строители | $ 41.86 |

| Программисты | $ 41. 61 61 |

| Психологи | $ 37,59 |

| Медсестры | 35,24 $ |

| Бухгалтеры | $ 34,40 |

| Профессия | Заработная плата |

|---|---|

| Полицейские | $ 30,36 |

| Библиотекари | 29 долларов.58 |

| Электрики | $ 27.01 |

| Духовенство | $ 26,53 |

| Сантехники | $ 26,52 |

| Гробовщики | $ 26.04 |

| Шеф-повара | 24,78 $ |

| Почтовые перевозчики | $ 24,67 |

| Страховые агенты | $ 24,49 |

| Пожарные | $ 24,45 |

| Агенты по недвижимости | $ 23.53 |

| Плотники | $ 23. 24 24 |

| Водители автобусов | $ 22,03 |

| Тюремная охрана | $ 21,72 |

| Профессия | Заработная плата |

|---|---|

| Машинисты | $ 21,36 |

| Все профессии | $ 19,14 |

| Секретари | $ 18.12 |

| Строители | $ 17.72 |

| Фотографы | $ 17,44 |

| Мясники | $ 15,62 |

| Банковские служащие | $ 15,02 |

| Учителя дошкольного образования | $ 14.67 |

| Парикмахерские | 14,50 $ |

| Охранники | $ 14.27 |

| Модели | $ 13.63 |

| Повара | $ 13.36 |

| Няни | $ 11,65 |

| Кассиры | $ 11,37 |

Средняя почасовая оплата в штате США

| Государство | Рейтинг | Заработная плата |

|---|---|---|

| Алабама | 44 | $ 16. 73 73 |

| Аляска | 2 | $ 23.34 |

| Аризона | 25 | $ 18,46 |

| Арканзас | 49 | $ 15,84 |

| Калифорния | 10 | $ 21,24 |

| Колорадо | 9 | $ 21,28 |

| Коннектикут | 3 | $ 23,33 |

| Делавэр | 20 | $ 19.66 |

| Флорида | 39 | 17 долларов.23 |

| Грузия | 34 | $ 17,75 |

| Гавайи | 8 | $ 21,35 |

| Айдахо | 43 | $ 17,00 |

| Иллинойс | 18 | $ 19.74 |

| Индиана | 33 | $ 17,77 |

| Айова | 28 | $ 18,41 |

| Канзас | 32 | 17 долларов.79 |

| Кентукки | 41 | $ 17,09 |

| Государство | Рейтинг | Заработная плата |

|---|---|---|

| Луизиана | 47 | $ 16,66 |

| Мэн | 27 | $ 18,45 |

| Мэриленд | 6 | $ 22,10 |

| Массачусетс | 1 | 24 доллара. 14 14 |

| Мичиган | 23 | 18,60 долл. США |

| Миннесота | 12 | $ 21,21 |

| Миссисипи | 50 | $ 15,00 |

| Миссури | 31 | $ 17.88 |

| Монтана | 36 | $ 17,51 |

| Небраска | 26 | $ 18,46 |

| Невада | 37 | 17 долларов.51 |

| Нью-Гэмпшир | 16 | $ 19.95 |

| Нью-Джерси | 7 | $ 21,64 |

| Нью-Мексико | 42 | $ 17,03 |

| Нью-Йорк | 5 | $ 22,44 |

| Северная Каролина | 35 | $ 17.75 |

| Северная Дакота | 13 | $ 20,44 |

| Государство | Рейтинг | Заработная плата |

|---|---|---|

| Огайо | 24 | $ 18. 54 54 |

| Оклахома | 40 | $ 17,18 |

| Орегон | 17 | $ 19,83 |

| Пенсильвания | 21 | $ 18.99 |

| Род-Айленд | 11 | $ 21,24 |

| Южная Каролина | 46 | $ 16,68 |

| Южная Дакота | 45 | $ 16,71 |

| Теннесси | 38 | 17 долларов.26 |

| Техас | 29 | $ 18,28 |

| Юта | 30 | $ 18,23 |

| Вермонт | 19 | $ 19.68 |

| Вирджиния | 14 | $ 20,30 |

| Вашингтон | 4 | $ 23,15 |

| Западная Вирджиния | 48 | $ 16,31 |

| Висконсин | 22 | $ 18.79 |

| Вайоминг | 15 | $ 20,02 |

13 $ / час — с поправкой на инфляцию

| Год | Заработная плата |

|---|---|

| 2019 | $ 12. 71 71 |

| 2018 | $ 12,47 |

| 2017 | $ 12.21 |

| 2016 | $ 11.97 |

| 2015 | $ 11.88 |

| 2014 | $ 11.79 |

| 2013 | $ 11.62 |

| 2012 | $ 11,42 |

| 2011 | $ 11.09 |

| 2010 | $ 10.92 |

| 2009 | $ 10.64 |

| 2008 | $ 10,63 |

| 2007 | $ 10.21 |

| 2006 | $ 9.96 |

| 2005 | 9,63 долл. США |

| 2004 | 9,32 долл. США |

| 2003 | 9,15 долл. США |

| 2002 | $ 8.94 |

| 2001 | $ 8,80 |

| 2000 | 8,51 долл. США |

| 1999 | $ 8,29 |

| 1998 | $ 8. 16 16 |

| 1997 | $ 8.02 |

| 1996 | $ 7,77 |

| 1995 | 7,57 долл. США |

| 1994 | $ 7.38 |

| 1993 | $ 7,18 |

| Год | Заработная плата |

|---|---|

| 1992 | $ 6.98 |

| 1991 | $ 6.77 |

| 1990 | $ 6.38 |

| 1989 | 6,10 долл. США |

| 1988 | $ 5,84 |

| 1987 | $ 5.59 |

| 1986 | $ 5.53 |

| 1985 | $ 5,33 |

| 1984 | $ 5,12 |

| 1983 | $ 4.94 |

| 1982 | $ 4,76 |

| 1981 | $ 4.37 |

| 1980 | $ 3. 88 88 |

| 1979 | $ 3,42 |

| 1978 | $ 3,14 |

| 1977 | 2,94 долл. США |

| 1976 | $ 2,81 |

| 1975 | $ 2,63 |

| 1974 | $ 2,34 |

| 1973 | $ 2,15 |

| 1972 | 2,08 долл. США |

| 1971 | $ 2,01 |

| 1970 | $ 1.91 |

| 1969 | $ 1.80 |

| 1968 | $ 1,71 |

| 1967 | 1,66 долл. США |

| 1966 | $ 1,61 |

| Год | Заработная плата |

|---|---|

| 1965 | $ 1,58 |

| 1964 | $ 1,56 |

| 1963 | $ 1.54 |

| 1962 | $ 1,52 |

| 1961 | $ 1,51 |

| 1960 | 1,49 долл. США США |

| 1959 | 1,46 долл. США |

| 1958 | 1,44 долл. США |

| 1957 | 1,40 долл. США |

| 1956 | 1,36 долл. США |

| 1955 | 1,35 долл. США |

| 1954 | 1,36 долл. США |

| 1953 | $ 1.35 |

| 1952 | 1,34 долл. США |

| 1951 | 1,26 долл. США |

| 1950 | $ 1,19 |

| 1949 | 1,22 долл. США |

| 1948 | $ 1,18 |

| 1947 | 1,09 долл. США |

| 1946 | $ 0,92 |

| 1945 | $ 0,90 |

| 1944 | $ 0,88 |

| 1943 | 0 руб.85 |

| 1942 | 0,78 долл. США |

| 1941 | 0,71 долл. США |

| 1940 | 0,71 долл. США США |

| 1939 | $ 0,71 |

| Год | Заработная плата |

|---|---|

| 1938 | 0,73 долл. США |

| 1937 | 0,71 долл. США |

| 1936 | 0 руб.70 |

| 1935 | 0,68 долл. США |

| 1934 | 0,67 долл. США |

| 1933 | 0,66 долл. США |

| 1932 | 0,74 долл. США |

| 1931 | $ 0,81 |

| 1930 | $ 0,87 |

| 1929 | $ 0,87 |

| 1928 | 0,88 долл. США |

| 1927 | $ 0,90 |

| 1926 | 0 руб.91 |

| 1925 | 0,88 долл. США |

| 1924 | 0,88 долл. США |

| 1923 | $ 0,85 |

| 1922 | 0,88 долл. США США |

| 1921 | $ 0,98 |

| 1920 | 0,96 долл. США |

| 1919 | $ 0,83 |

| 1918 | 0,69 долл. США |

| 1917 | 0,59 долл. США |

| 1916 | 0 руб.52 |

| 1915 | 0,51 долл. США |

| 1914 | 0,51 долл. США |

Ближайшие значения

| в час | в год |

|---|---|

| $ 13,00 | 26 000 долл. США |

| 13,01 долл. США | 26 020 долл. США |

| 13 долл. США.02 | 26 040 долл. США |

| 13,03 долл. США | 26 060 долл. США |

| 13,04 долл. США | 26 080 долл. США США |

| 13,05 долл. США | 26 100 долл. США |

| 13,06 долл. США | 26 120 долл. США |

| 13,07 долл. США | 26 140 долл. США |

| 13,08 долл. США | 26 160 долл. США |

| 13,09 долл. США | 26 180 долл. США |

| 13,10 долл. США | 26 200 долларов США |

| 13 долларов США.11 | 26 220 долл. США |

| 13,12 долл. США | 26 240 долл. США |

| 13,13 долл. США | 26 260 долл. США |

| 13,14 долл. США | 26 280 долл. США |

| 13,15 долл. США | 26 300 долл. США |

| 13,16 долл. США | 26 320 долл. США |

| 13,17 долл. США | 26340 долл. США |

| 13,18 долл. США | 26 360 долл. США |

| 13,19 долл. США | 26380 долларов США |

13 долларов США. 20 20 | 26 400 долл. США |

| 13,21 долл. США | 26 420 долл. США |

| 13,22 долл. США | 26 440 долл. США |

| 13,23 долл. США | 26 460 долл. США |

| 13,24 долл. США | 26 480 долл. США |

| в час | в год |

|---|---|

| 13,25 долл. США | 26 500 долл. США |

| 13,26 долл. США | 26 520 долларов США |

| 13 долларов США.27 | 26 540 долл. США |

| 13,28 долл. США | 26 560 долл. США |

| 13,29 долл. США | 26 580 долл. США |

| 13,30 долл. США | 26 600 долл. США |

| 13,31 долл. США | 26 620 долл. США |

| 13,32 долл. США | 26 640 долл. США |

13,33 долл. США США | 26 660 долл. США |

| 13,34 долл. США | 26 680 долл. США |

| 13,35 долл. США | 26 700 долл. США |

| 13 долл. США.36 | 26 720 долларов |

| 13,37 долларов США | 26 740 долл. США |

| 13,38 долл. США | 26 760 долл. США |

| 13,39 долл. США | 26780 долларов США |

| 13,40 долларов США | 26 800 долл. США |

| 13,41 долл. США | 26 820 долл. США |

| 13,42 долл. США | 26 840 долл. США |

| 13,43 долл. США | 26 860 долл. США |

| 13,44 долл. США | 26 880 долл. США |

| 13 долл. США.45 | 26 900 долл. США |

| 13,46 долл. США | 26 920 долл. США |

| 13,47 долл. США | 26 940 долл. США |

13,48 долл. США США | 26 960 долл. США |

| 13,49 долл. США | 26 980 долл. США |

| в час | в год |

|---|---|

| 13,50 долл. США | 27 000 долл. США |

| 13,51 долл. США | 27 020 долл. США |

| 13 долл. США.52 | 27 040 долл. США |

| 13,53 долл. США | 27 060 долл. США |

| 13,54 долл. США | 27 080 долл. США |

| 13,55 долл. США | 27 100 долл. США |

| 13,56 долл. США | 27 120 долл. США |

| 13,57 долл. США | 27 140 долл. США |

| 13,58 долл. США | 27 160 долл. США |

| 13,59 долл. США | 27 180 долл. США |

| 13,60 долл. США | 27 200 долларов США |

13 долларов США. 61 61 | 27 220 долл. США |

| 13,62 долл. США | 27 240 долл. США |

| 13,63 долл. США | 27 260 долларов США |

| 13,64 долларов США | 27 280 долл. США |

| 13,65 долл. США | 27 300 долл. США |

| 13,66 долл. США | 27 320 долл. США |

| 13,67 долл. США | 27340 долл. США |

| 13,68 долл. США | 27 360 долл. США |

| 13,69 долл. США | 27380 долларов США |

| 13 долларов США.70 | 27 400 долл. США |

| 13,71 долл. США | 27 420 долл. США |

| 13,72 долл. США | 27 440 долл. США |

| 13,73 долл. США | 27 460 долл. США |

| 13,74 долл. США | $ 27 480 |

| в час | в год |

|---|---|

13,75 долл. США США | 27 500 долл. США |

| 13,76 долл. США | 27 520 долларов США |

| 13 долларов США.77 | 27 540 долл. США |

| 13,78 долл. США | 27 560 долл. США |

| 13,79 долл. США | 27 580 долл. США |

| 13,80 долл. США | 27 600 долл. США |

| 13,81 долл. США | 27 620 долларов США |

| 13,82 долларов США | 27 640 долл. США |

| 13,83 долл. США | $ 27 660 |

| $ 13,84 | $ 27 680 |

| $ 13,85 | 27 700 долл. США |

| 13 долл. США.86 | $ 27,720 |

| $ 13,87 | 27 740 долл. США |

| 13,88 долл. США | 27 760 долл. США |

| 13,89 долл. США | 27 780 долл. США |

| 13,90 долл. США | 27 800 долл. США |

13,91 долл. США США | 27 820 долл. США |

| 13,92 долл. США | 27 840 долл. США |

| 13,93 долл. США | 27 860 долл. США |

| 13,94 долл. США | 27 880 долл. США |

| 13 долл. США.95 | 27 900 долл. США |

| 13,96 долл. США | 27 920 долл. США |

| 13,97 долл. США | 27 940 долл. США |

| 13,98 долл. США | 27 960 долл. США |

| 13,99 долл. США | $ 27 980 |

Как рассчитать подоходный налог на 2020-2021 финансовый год

Новый льготный режим подоходного налога вступил в силу с 1 апреля 2020 года. Это дает индивидуальному налогоплательщику возможность либо продолжить использование существующего налогового режима (с налоговыми льготами, вычетами ) или выберите новый налоговый режим (без налоговых льгот и вычетов 70). Наемным работникам, не имеющим дохода от бизнеса, придется каждый финансовый год выбирать между существующим и новым налоговым режимом в зависимости от их удобства.

Наемным работникам, не имеющим дохода от бизнеса, придется каждый финансовый год выбирать между существующим и новым налоговым режимом в зависимости от их удобства.С другой стороны, те, у кого есть доход от бизнеса, должны тщательно оценить, хотят ли они продолжить с существующим налоговым режимом или выбрать новый режим. Выбрав новый режим, они смогут вернуться к существующему налоговому режиму только один раз в жизни.

Чтобы выбрать одну из двух структур подоходного налога, важно, чтобы вы знали, насколько уменьшаются ваши налоговые обязательства в обоих случаях.

Ниже приведены таблицы подоходного налога, применимые в новом налоговом режиме для физических лиц с 2020-2021 финансового года:

| S. No. | Плиты прибыли | Ставка налога на прибыль (%) |

| 1 | до 2,5 рупий | Нет |

| 2 | Между 250 001 рупий и 5 лакхов | 5% |

| 3 | От 500 001 до 7 рупий. 5 лакх 5 лакх | 10% |

| 4 | Между 7,50 001 и 10 лакхами | 15% |

| 5 | От 10 00 001 до 12,5 лакха | 20% |

| 6 | Между 12,50 001 и 15 лакхами | 25% |

| 7 | свыше 15 рупий | 30% |

Согласно новому налоговому режиму, физическое лицо имеет право только на один вычет в соответствии с разделом 80CCD (2). Этот раздел позволяет вычесть из взноса работодателя в НПС (национальную пенсионную систему) максимум 10 процентов заработной платы работника (зарплата здесь означает базовую надбавку плюс денежное довольствие).

Другие часто используемые вычеты, например, по разделам 80C, 80D и т. Д., А также налоговые льготы, такие как HRA, LTA и т. Д., Недоступны в новой налоговой структуре.

Расчет подоходного налога, который вы должны платить в соответствии с новым налоговым режимом, можно пояснить на примере. Предположим, ваш общий доход в 2020-2021 финансовом году составляет 16 лакхов. Кроме того, в течение года ваш работодатель внес 60 000 рупий на ваш счет NPS, который имеет право на вычет в соответствии с разделом 80CCD (2). Таким образом, ваш чистый налогооблагаемый доход составит 15 40 000 рупий (16 лакхов минус 60 000 рупий).

Обязательства по подоходному налогу в новом налоговом режиме будут рассчитываться на 15,40 лакх рупий. Не будет налога на первые 2,5 миллиона рупий из дохода в 15,4 миллиона рупий, как указано выше в таблице в пункте 1. Доход, который все еще подлежит налогообложению, теперь оставшийся, будет составлять 12,90 миллиона рупий (15,40 лакха минус 2,5 лакха). .

Следующие 2,5 лакха (5 лакхов минус освобожденные 2,5 лакха) от 12,90 лакхов будут облагаться налогом в размере 5 процентов, как указано в пункте 2 в таблице выше. Сумма налога здесь составит 12500 рупий.

Сумма налога здесь составит 12500 рупий.

Доход, подлежащий налогообложению, составит 10 40 000 рупий. Из этой суммы следующие 2,5 лакха (7,5 лакха минус 5 лакхов) будут облагаться налогом в размере 10 процентов, как указано в пункте 3. Сумма налога составляет 25 000 рупий.

Суммируя налоговые обязательства из пунктов 1, 2 и 3, на этом этапе общая сумма налоговых обязательств составляет 37 500 рупий (0 + 12 500 + 25 000).

На этом этапе доход, который все еще подлежит налогообложению, составляет 7 90 000 рупий. Из пункта 4 2,5 лакха (10 лакх минус 7 рупий.5 лакхов) будет облагаться налогом в размере 15 процентов, а налоговые обязательства составляют 37 500 рупий.

После пункта 4 прибыль, оставшаяся для налогообложения, составляет 5 40 000 рупий. Начиная с пункта 5, следующие 2,5 лакха (12,5 лакха минус 10 лакхов) будут облагаться налогом в размере 20 процентов. Налоговое обязательство составляет 50 000 рупий.

Оставшаяся сумма налога на прибыль составляет 2 90 000 рупий. Как упоминалось в пункте 6, из этой суммы 2,5 лакха (15 лакхов минус 12,5 лакхов) будут облагаться налогом в размере 25 процентов. Налоговое обязательство составит 62 500 рупий.

Как упоминалось в пункте 6, из этой суммы 2,5 лакха (15 лакхов минус 12,5 лакхов) будут облагаться налогом в размере 25 процентов. Налоговое обязательство составит 62 500 рупий.

Осталось только 40 000 рупий, которые еще подлежат обложению налогом. Как указано в таблице выше, начиная с пункта 7, это будет облагаться налогом в размере 30 процентов. Налоговое обязательство составит 12 000 рупий.

Общая сумма налоговых обязательств в новом налоговом режиме составляет 1,99 500 рупий (0 + 12 500 + 25 000 + 37 500 + 50 000 + 62 500 + 12 000). К этому налогу будут добавлены сборы на здравоохранение и образование в размере 4%. Сумма выплаты составляет 7 980 рупий.

Таким образом, в новом налоговом режиме общая сумма налоговых обязательств составит 2,07 480 рупий.

Теперь вам необходимо сравнить это с налоговым обязательством согласно существующему налоговому режиму. Аналогичным образом работает расчет налога на прибыль при существующем налоговом режиме. Во-первых, вы должны вычесть все налоговые льготы и вычеты, на которые вы имеете право, из своего валового совокупного дохода, а затем рассчитать свои налоговые обязательства на основе чистого налогооблагаемого дохода. Нажмите

здесь, чтобы узнать больше об этом.

Нажмите

здесь, чтобы узнать больше об этом.

Еще один способ сравнить новый и существующий налоговые режимы — это проверить, сколько вычетов и / или налоговых льгот, которые необходимо запросить, чтобы налоговые обязательства были одинаковыми в обоих налоговых режимах.

| Сведения | Налог к оплате в существующем режиме | Налог к уплате в новом режиме |

| Заработная плата брутто | 16,00,000 | 16,00,000 |

| Стандартный вычет | (50 000 ) | – |

| Доходы по основной заработной плате | 15 50 000 | 16,00,000 |

| Отчисления и налоговые льготы | (2,60 000) | (60 000) |

| Доходы по основной заработной плате | 12 90 000 | 15 40 000 |

| Налог на прибыль | 1,99 500 | 1,99 500 |

| Минус: Скидка по разделу 87A | – | – |

| Общая сумма налога к уплате после скидки | 1,99 500 | 1,99 500 |

| Плата за образование @ 4% | 7 980 | 7 980 |

| Итого налоги, доплаты и сбор за образование | 2,07 480 | 2,07 480 |

Как показано в таблице выше, в соответствии с существующим режимом, если физическое лицо может сэкономить или потребовать вычеты и налоговые льготы в размере 310 000 рупий (50 000 рупий плюс 260 000 рупий), то он / она останется нейтральным в отношении налогообложения в оба режима.

Однако, если общая сумма вычетов и налоговых льгот, заявленных отдельным лицом, составляет менее 3,10 000 рупий, то физическому лицу следует выбрать новый налоговый режим, поскольку он повлечет за собой более низкие налоговые обязательства. Нажмите

здесь, чтобы использовать ET Wealth

Калькулятор подоходного налога, чтобы узнать, какой налоговый режим вам следует выбрать.

Как заполнить данные о заработной плате в ITR1 за 2017-18 финансовый год

В форме 1 налоговой декларации (ITR) за 2017-18 финансовый год налогоплательщикам предлагается предоставить подробную разбивку их дохода от заработной платы и дохода от жилого дома.Лица, которых раньше просили предоставить только налогооблагаемую сумму заработной платы, теперь должны будут предоставить разбивку своей заработной платы, такую как налогооблагаемые надбавки, льготы и т. Д.Крайний срок подачи ITR истекает 31 августа 2018 г., то есть сегодня.

Перед тем, как вы начнете рассчитывать сумму дохода от заработной платы, которая облагается налогом, есть определенные документы, которые вы должны держать под рукой при подаче ITR. (Нажмите здесь, чтобы узнать больше о

как подготовиться к подаче ITR и

как подать ITR в электронном виде с помощью веб-сайта о подоходном налоге.)

(Нажмите здесь, чтобы узнать больше о

как подготовиться к подаче ITR и

как подать ITR в электронном виде с помощью веб-сайта о подоходном налоге.)

Заработная плата складывается из различных компонентов, таких как:

b) Пособие на аренду дома (HRA),

c) Специальная надбавка,

d) Прочие надбавки, компенсации и т. Д.

Однако не вся сумма, полученная в качестве заработной платы, полностью облагается налогом. Часть его будет полностью освобождена от налога, а часть — частично. Следовательно, у вас должны быть все необходимые документы, чтобы определить сумму, которая облагается налогом с заработной платы. Эти данные о доходе будут заполнены вами на третьей вкладке формы «Сведения о доходе».

Дипломированные бухгалтеры рекомендуют, чтобы до того, как вы начнете заполнять ITR на веб-сайте электронной регистрации налогового департамента, рекомендуется рассчитать свой налогооблагаемый доход на листе бумаги или в файле Excel. Это помогает избежать потери времени при заполнении деклараций, поскольку вход в налоговый отдел остается активным всего 15 минут. Вы можете сохранить заполненную вами общую информацию в виде черновика на веб-сайте электронной подачи документов и выйти из системы, когда вам нужно будет рассчитать доход, подлежащий налогообложению, или сделать это до того, как вы начнете полностью подавать декларацию онлайн.

Это помогает избежать потери времени при заполнении деклараций, поскольку вход в налоговый отдел остается активным всего 15 минут. Вы можете сохранить заполненную вами общую информацию в виде черновика на веб-сайте электронной подачи документов и выйти из системы, когда вам нужно будет рассчитать доход, подлежащий налогообложению, или сделать это до того, как вы начнете полностью подавать декларацию онлайн.

В отношении заработной платы необходимо заполнить пять строк:

a) Заработная плата (за исключением всех надбавок, льгот и прибыли вместо заработной платы),

б) Не освобождаются от надбавок,

c) Стоимость привилегий,

d) Прибыль вместо заработной платы и

д) Отчисления u / s 16.

Вся информация, необходимая для заполнения сведений о заработной плате, доступна в Форме-16, предоставленной вам вашим работодателем, а также в ваших ведомостях по заработной плате. Вот как получить эту информацию из формы 16 и ведомостей заработной платы и заполнить ITR-1.

-16 состоит из двух частей, A и B. Часть A формы состоит из такой информации, как имя и адрес работодателя, TAN и PAN вашего работодателя, PAN сотрудника и сводка налогов, удерживаемых и вносимых ежеквартально. Часть-B формы состоит из разделения общего дохода на заработную плату, вычетов, которые вы можете потребовать для уменьшения вашего общего дохода, относящегося к заработной плате.

Если вы сменили место работы в прошлом финансовом году, то есть в 2017-18 годах, убедитесь, что вы получили форму 16 от вашего предыдущего работодателя или у вас есть квитанции о заработной плате от предыдущего работодателя.Щелкните здесь, чтобы узнать, как поступить с формой 16, если вы поменялись местами.

TDS, вычтенные из вашей заработной платы в течение 2017-2018 финансового года у вашего текущего или бывшего работодателя, также должны быть депонированы в налоговом отделе против вашего PAN. Это можно проверить, загрузив форму 26AS.

Здесь необходимо помнить, что TDS, удерживаемая из вашей заработной платы, также должна отражаться в форме 26AS, иначе вы не сможете претендовать на налоговый кредит для этого удержания. Щелкните здесь, чтобы узнать, почему сертификаты TDS должны совпадать с формой 26AS.

Щелкните здесь, чтобы узнать, почему сертификаты TDS должны совпадать с формой 26AS.

Как рассчитать налогооблагаемую часть вашей зарплаты

Как упоминалось выше, не все компоненты вашей текущей зарплаты полностью облагаются налогом. Давайте посмотрим, где можно получить необходимые цифры из Формы-16 и зарплатных ведомостей.

- Заработная плата без надбавок, льгот и прибыли вместо заработной платы

Naveen Wadhwa, DGM, Taxmann.com сообщает: «Сумма заработной платы, указанная в пункте № (a) валовой заработной платы в Части-B формы 16, включает базовые и все пособия, полученные в течение года. Эта сумма также включает пособия, которые частично или полностью освобождены от налога. Поэтому, если ваш работодатель не предоставит вам разбивку вашего годового дохода в Форме-16, Часть-B, вам необходимо будет рассчитать эту налогооблагаемую цифру на основе ведомостей заработной платы.

. »

. »Эта «сумма заработной платы» будет включать базовый оклад или заработную плату, аннуитет или пенсию, чаевые, авансовый оклад, инкассацию отпуска, сборы, комиссии, — объясняет Вадхва.Следовательно, вам потребуется добавить каждую из вышеупомянутых сумм, чтобы получить эту цифру.

- Не облагаемые налогом пособия

Вы можете найти эти выплаченные вам надбавки в зарплатных ведомостях за 2017-2018 финансовый год. Вам необходимо будет сложить каждое полученное ежемесячное пособие из соответствующей платежной ведомости, чтобы рассчитать получаемую вами годовую сумму.

Налогообложение каждого полученного вами пособия отличается. Он может полностью или частично облагаться налогом в ваших руках. Например, сумма пособия на аренду дома (HRA), которая будет освобождена от налога, будет рассчитываться на основе определенных условий. Однако, если вы живете в собственном доме или не платите арендную плату, вся сумма будет облагаться налогом.

Однако, если вы живете в собственном доме или не платите арендную плату, вся сумма будет облагаться налогом.

Нажмите здесь, чтобы воспользоваться нашим Калькулятор HRA для расчета суммы освобождения от налогов.

С другой стороны, если в вашей структуре заработной платы предусмотрены специальные надбавки, то вся сумма будет облагаться налогом.Вы также должны будете сообщить о льготах, освобожденных от налога, как указано в пункте 2 формы 16 Часть-B на вкладке «Уплаченные налоги и подтверждение». В 2017-18 финансовом году транспортные надбавки в размере до 19 200 рупий в год освобождены от налога. Однако, начиная с 2018-19 финансового года, это пособие будет полностью облагаться налогом в ваших руках.

Нажмите здесь, чтобы узнать все лимиты освобождения от налогов для надбавок и компенсаций, применимые к наемным работникам.

Помимо базовой заработной платы, если у вас есть льготы, предлагаемые вам вашим работодателем, такие как бесплатное жилье, автомобиль для служебного и личного пользования, доли участия в капитале, опционные планы сотрудников (ESOP) и т. Д.тогда они будут платными в качестве привилегий в ваших руках.

Д.тогда они будут платными в качестве привилегий в ваших руках.Вадхва говорит: «Сумма льгот, облагаемых налогом, рассчитывается на основе правил, относящихся к ней. Существуют разные правила для расчета суммы налога на бесплатное жилье и автомобиль. Сумма, по которой вы несете ответственность для уплаты налога на льготы, предлагаемые вам, будет рассчитан вашим работодателем и указан в вашей Форме-16. В части-B Формы-16 под заголовком валовая заработная плата указанная стоимость льгот — это общая сумма, которая будет подлежат обложению налогом.»

Обратите внимание, что полученное вами медицинское возмещение является обязательным условием, а не пособием. В 2017-2018 финансовом году полученное медицинское возмещение в размере до 15 000 рупий освобождается от налога при подаче фактических счетов работодателю. Любая сумма, полученная сверх 15 000 рупий, будет добавлена в раздел привилегий.

Начиная с 2018-19 финансового года и далее, то есть со следующего года, вычеты на медицинское возмещение и транспортные расходы не разрешаются вместо этих льгот, сотрудник имеет право потребовать стандартный вычет в размере рупий. 40 000.

40 000.

- Прибыль вместо заработной платы

a) Сумма добровольного выхода на пенсию

б) Компенсация за возврат средств

c) Взнос работодателя в резервный фонд, превышающий 12 процентов заработной платы

d) Проценты, полученные от признанного резервного фонда, превышающие 9,5% в год

e) Любая выплата, полученная от работодателя до начала работы (бонус за вступление) или после увольнения с работы.

Сумма денег, полученная как «Прибыль вместо зарплаты», зависит от типа полученной вами компенсации.Вадхва говорит: «Если деньги получены в качестве добровольного пенсионного или сокращенного пособия, то полученная сумма до 5 лакхов освобождается от налога. С другой стороны, сумма, полученная в качестве бонуса за вступление, будет полностью облагаться налогом в руках человека».

Эта налогооблагаемая сумма также указана в Части B Формы 16 под заголовком «Прибыль вместо заработной платы согласно разделу 17 (3)». Вадхва добавляет: «Сумма, указанная в Форме-16, — это общая сумма, с которой вы обязаны платить налог».

- Вычеты по разделу 16

а) Развлекательные пособия

б) Налог на занятость

Удержание пособия на развлечения доступно только государственным служащим. Размер вычета, доступного на пособие на развлечения, является наименьшим из следующих:

a) 5000 рупий

б) 1/5 заработной платы (без учета надбавок, льгот)

c) Фактическая полученная сумма.

Если вы заплатили правительству штата какой-либо налог на трудоустройство или профессиональный налог, то вы также можете потребовать вычеты по ним.

Сумма имеющихся вычетов указана в части b формы 16 под заголовком «Отчисления».

После расчета суммы, которая будет облагаться налогом по различным компонентам заработной платы, вы получите сумму, которая будет облагаться налогом по разделу заработная плата. Эти суммы вы можете ввести в ITR-1 на веб-сайте электронной регистрации в соответствующих ячейках под заголовком «Доход от заработной платы» на вкладке «Сведения о доходе».

Если у вас один дом, вы должны будете указать сумму, которая подлежит налогообложению. Нажмите здесь, чтобы узнать как рассчитать доход от жилого дома.

Если у вас нет дома, вы можете просто пропустить этот расчет и прокрутить вниз до дохода из других источников. Нажмите здесь, чтобы узнать

как пополнить доход из других источников.

(100/100) ДИРЕКТОР ПО ТРАНСФОРМАЦИИДобавлено: 27 дек 2020 Магистр, 20+ лет: «Реализация плана Hris и проекта для цифровой, операционной модели и опыта сотрудников.» | |

(99/100) КОНЦЕПЦИЯ ХУДОЖНИКАДобавлено: 08 ноя 2020 Бакалавриат, 8-12 лет: «Иллюстрация, дизайн персонажей.» | |

(98/100) КОНСУЛЬТАНТДобавлено: 15 окт 2020 Бакалавриат, 2-4 года: «Инженер по солнечной энергии.» | |

(97/100) КОНТРОЛЛЕРДобавлено: 15 окт 2020 Бакалавриат, 8-12 лет: «Контроль, начисление заработной платы.» | |

(96/100) ТЕСТ-МЕНЕДЖЕРДобавлено: 02 окт 2020 Некоторый колледж, 4-8 лет: «Убедитесь, что тестовые прогоны выполняются соответствующими группами, а результаты сохраняются, чтобы окончательный статус теста мог быть получен в любое время. Руководство группой тестирования для выполнения тестовых примеров. Подготовка / анализ внутренних отчетов тестирования. Отчетность о ходе выполнения для PM и руководства. включая тестовое покрытие поТребования Отчет о тестировании релиза для клиента Участвовать в различных процессах аудита и сертификации Определение современной тестовой среды Разработка стратегий, планов и графиков тестирования для достижения релизов проекта в сложных интегрированных системах (HW, SoC, SW, Tools ) Обеспечение доступности и технического качества входных данных для тестирования, включая тестовые среды. Выполнение оценки рисков, управление отчетами о проблемах и проблемами клиентов с точки зрения тестирования. Сертифицировано PMP СЕРТИФИКАЦИЯ PMI-ACP СЕРТИФИКАЦИЯ PSM 1 СЕРТИФИКАЦИЯ УРОВНЯ ISTQB FOUNDATION.» | |

(95/100) ИНЖЕНЕР ПО ПОДобавлено: 29 сен 2020 Бакалавриат, 4-8 лет: «Прошивка / ПЛИС инженер.» | |

(94/100) ИНЖЕНЕР ПО АЭРОДИНАМИКЕДобавлено: 17 сен 2020 Докторантура, 8-12 лет: «Аэродинамика, ветряки.» | |

(93/100) УПРАВЛЯЮЩИЙ ДЕЛАМИДобавлено: 07 сен 2020 Докторантура, 12-16 лет: «Инженер-строитель.» | |

(92/100) ШЕФ-ПОВАРопубликовано: 10 авг 2020 Некоторый колледж, 8-12 лет: «Я организую, готовлю, готовлю, веду повара и официантов в их ежедневном плане питания и повседневных приготовлениях.» | |

(91/100) БИЗНЕС-СПЕЦИАЛИСТ ПО ЛОГИСТИКЕДобавлено: 22 июл 2020 Бакалавриат, 2-4 года: «Логистическая координация.» | |

(90/100) АВТОМАТИЗАЦИЯ ПРОЦЕССАДобавлено: 22 июл 2020 Бакалавриат, 1-2 года: «ЭТО питон универсальность.» | |

(89/100) АЭРОКОСМИЧЕСКИЙ ИНЖЕНЕРДобавлено: 21 июл 2020 Бакалавриат, 1-2 года: «Разрабатываю инженерные решения для космического программного обеспечения.» | |

(88/100) ЦИФРОВОЙ СУДЕБНЫЙ ИССЛЕДОВАТЕЛЬДобавлено: 12 июл 2020 Бакалавриат, 12-16 лет: «Цифровая криминалистика, киберразведка, кибербезопасность, аналитика вредоносных программ.» | |

Размер пениса по странам 2020

Если вы попали на эту страницу, верны две вещи:

- И мужчинам, и женщинам интересно узнать размер мужских половых органов

- Размеры полового члена сильно различаются в разных странах

Размер полового члена мужчины в первую очередь определяется генетикой.Исследования также показывают, что правильное питание в молодом и подростковом возрасте также важно для здорового развития.

Международное сравнение среднего размера полового члена по странам было опубликовано WorldData. Измерения в предоставленных данных — это длина верхней части полового члена от корня стержня до кончика желез.