Половина россиян ведут семейный бюджет — НАФИ

Ведение семейного бюджета, ежемесячный учет доходов и расходов домохозяйства – основа финансовой грамотности. Среди россиян половина в той или иной степени ведут семейный бюджет. Обычно бюджет ведут «в уме», реже фиксируют суммы на электронных устройствах или на бумаге. Бюджет чаще ведут женщины, люди среднего возраста, работающее население и люди со средним или высоким достатком. Об этом свидетельствуют результаты исследования Аналитического центра НАФИ*.

В подходе к ведению бюджета россияне разделились поровну: 51% в той или иной степени ведут учет доходов и расходов, 49% признаются, что не ведут. При этом треть россиян (32%) ведут бюджет «в уме»: они исходят из примерных сумм ежедневных трат, информации, предоставляемой им приложениями цифрового банкинга и т.п. 12% россиян ведут бюджет вручную, записывая расходы и доходы в тетрадь. 7% ведут бюджет другими способами, в том числе в электронном виде, фиксируя расходы и доходы в файле или используя специальное программное обеспечение.

Мужчины ведут бюджет реже женщин (50% против 54%). Среди возрастных групп учет доходов и расходов реже ведут молодежь 18-24 лет и люди старше 60 лет (49% и 48% соответственно). Доля тех, кто ведет бюджет, ниже среди сельских жителей (48%) и одиноких неработающих пенсионеров (44%).

По мере роста доходов и усложнения хозяйства потребность в ведении бюджета возрастает. Чем лучше материальное положение человека, тем он более склонен вести учет расходов и доходов. Так, среди людей с низким доходом бюджет ведут 40%, с высоким доходом – 63%.

Похожая ситуация – с размером домохозяйства. Те, кто живут одни, реже ведут бюджет (48%), и чем больше размер семьи, тем учет доходов и расходов ведут чаще (в семьях из 2 человек – в 52% случаев, из 3 – в 53%, из 4 – в 55%). Исключение – крупные семьи из 5 и более человек: в них бюджет ведут реже.

Гузелия Имаева, генеральный директор Аналитического центра НАФИ:

«В периоды кризисов люди склонны внимательнее подходить к контролю своих доходов и особенно расходов.

Сегодня мы видим, что половина россиян так или иначе планируют свой бюджет, при этом большая часть ведут учет “в уме”, никак не фиксируя траты. Они пользуются современными банковскими приложениями, где наглядно демонстрируются суммы расходов и доходов, траты распределяются на категории. Однако нельзя сказать, что те, кто ведет учет доходов только таким способом, эффективно управляют своими деньгами.

Человек более склонен вести бюджет, если у него есть крупные финансовые цели – покупка квартиры, автомобиля. Ведение бюджета – это волевое решение, свидетельствующее о высоком уровне финансовых навыков человека и высоком уровне его финансовой грамотности в целом».

«Скажите, пожалуйста, Ваша семья ведет бюджет, т.е. учитывает и планирует доходы, расходы, сбережения?», в % от всех опрошенных

| % | |

| Не ведем бюджет | 49 |

| Ведем бюджет* | 51 |

Специально не записываем, ведем учет «в уме» (исходя из суммы ежедневных трат, информации из приложений цифрового банкинга и т. п.) п.)

|

32 |

| Записываем все расходы и доходы в специальную тетрадь | 12 |

| Используем специальное программное обеспечение (мобильное приложение, интернет-сайт и т.п.) | 3 |

| Заносим в специальный файл в электронном виде (например, в Excel, Word) | 3 |

| Другое | 1 |

*Ниже указаны способы, которые используют для ведения бюджета

Финансовые инструменты для личных инвестиций

Близятся новогодние каникулы – пора застолий, подарков и… повышенных трат. По статистике, ежегодно в декабре и январе в России растет число выданных микрозаймов: деньги берут в долг, чтобы отпраздновать Новый год или дотянуть до январской зарплаты.

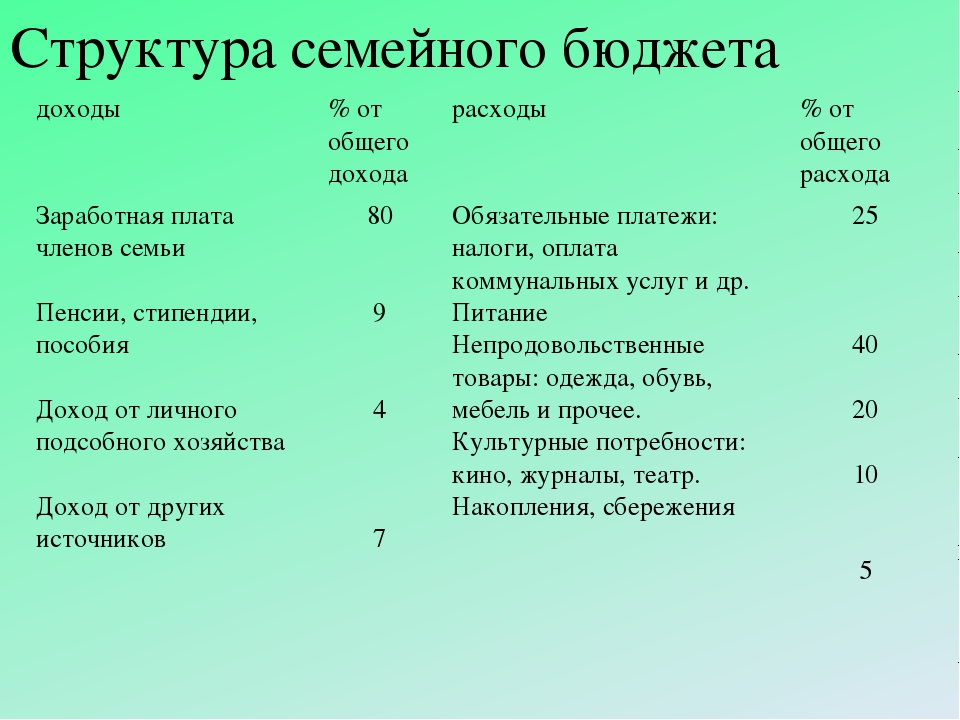

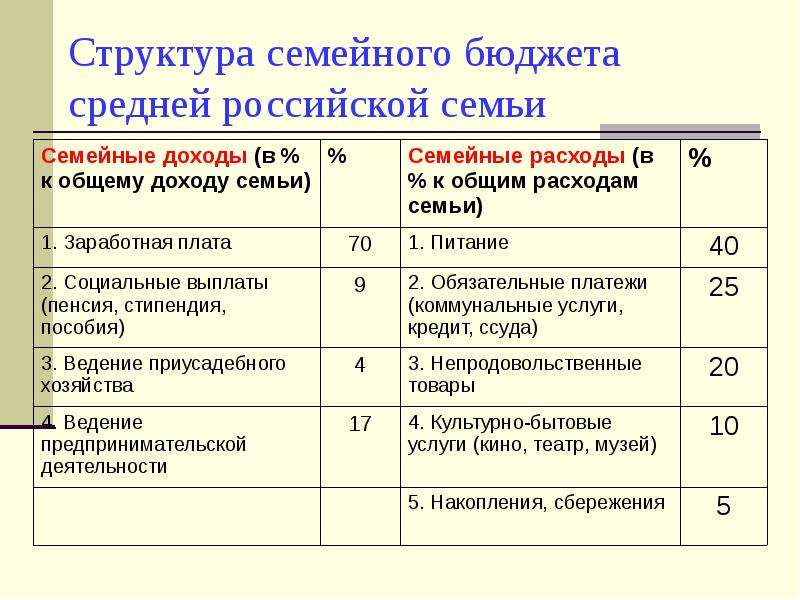

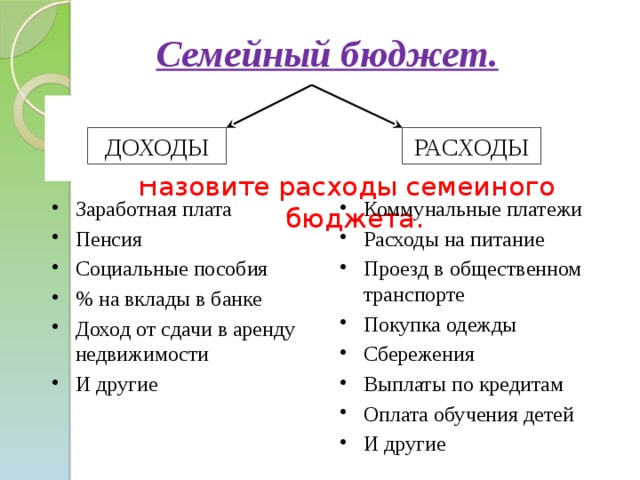

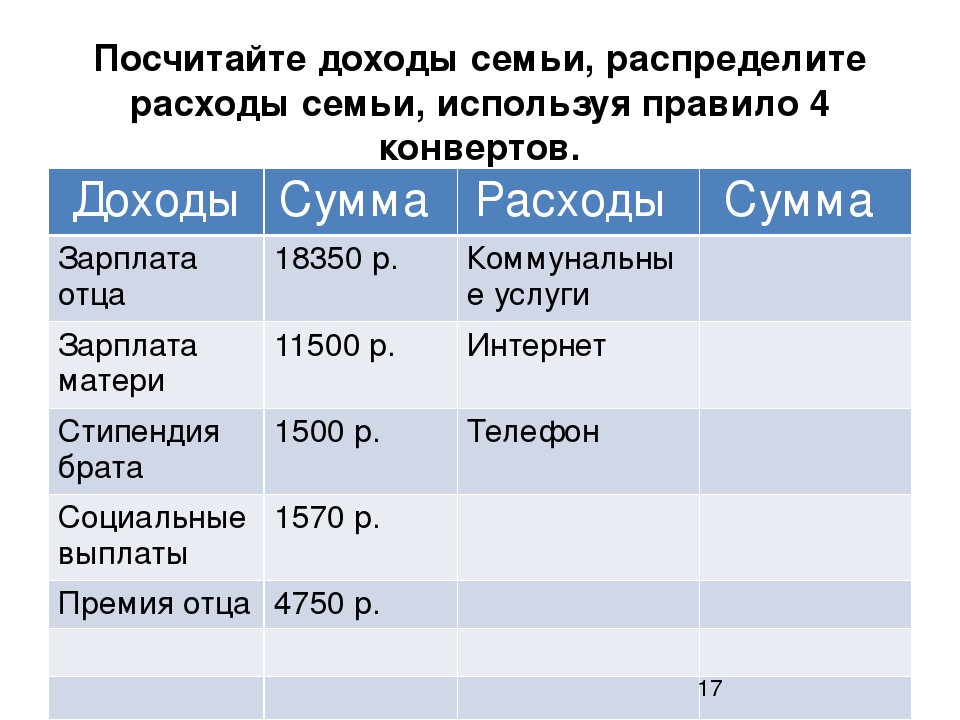

Считаем доходы

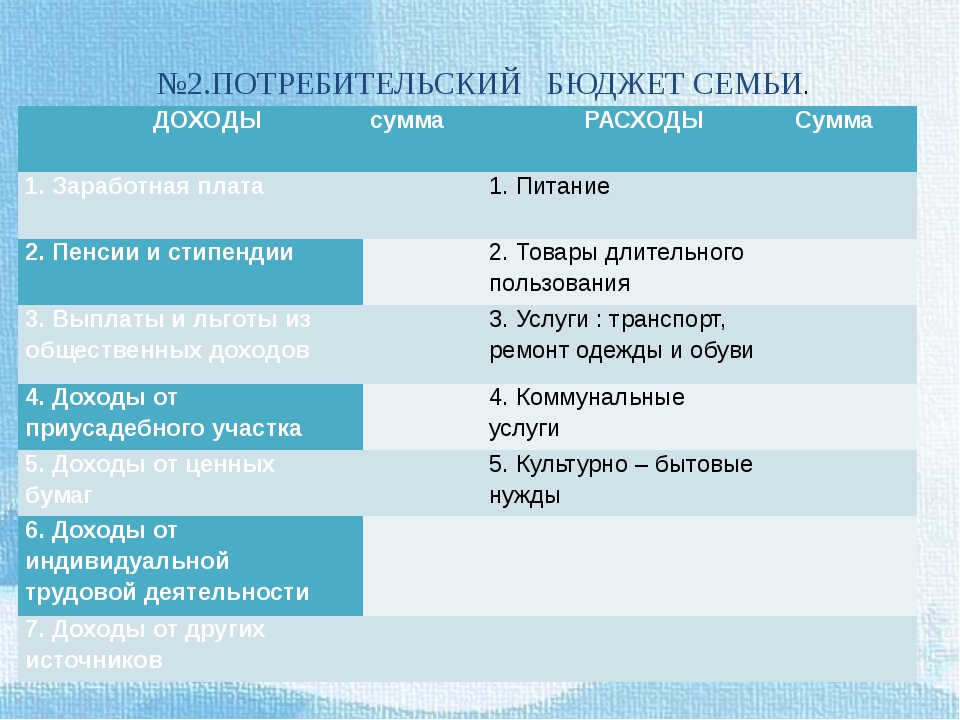

Семейный бюджет – это совокупность доходов и расходов всех членов семьи. Наверное, двух одинаковых семейных бюджетов не найти, ведь у каждого из нас свои потребности и обстоятельства. Кто-то может подумать, что анализ бюджета нужен только в случае, если доходы и расходы большие. Однако это не так. Контроль денежных поступлений и трат нужен всем и может оказаться особенно полезен тем, кто вынужден «доживать до зарплаты», – он поможет сломать эту тенденцию.

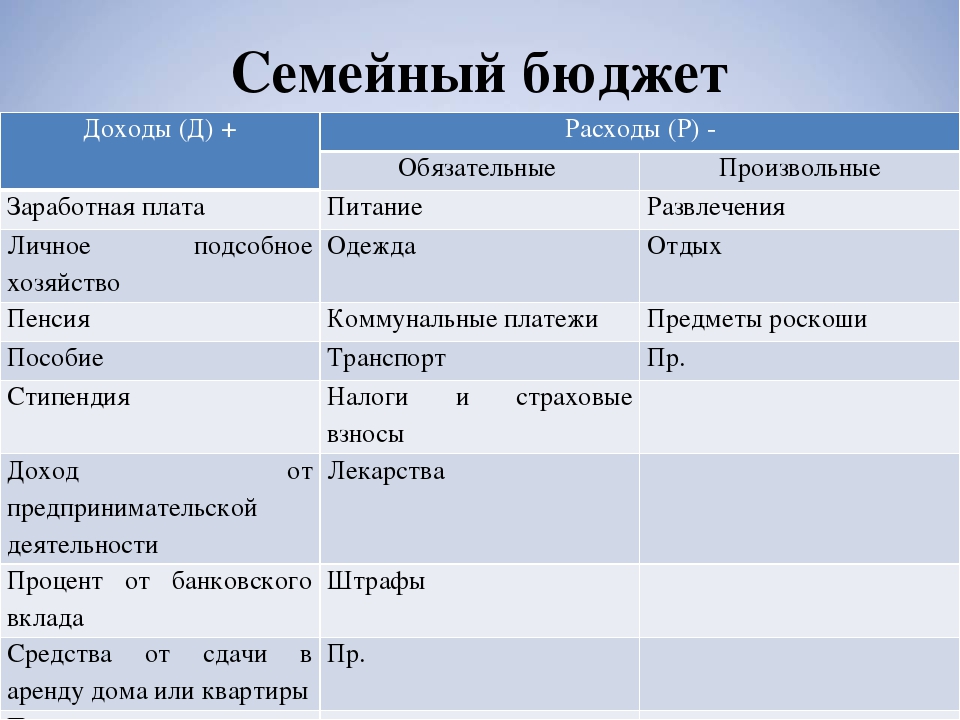

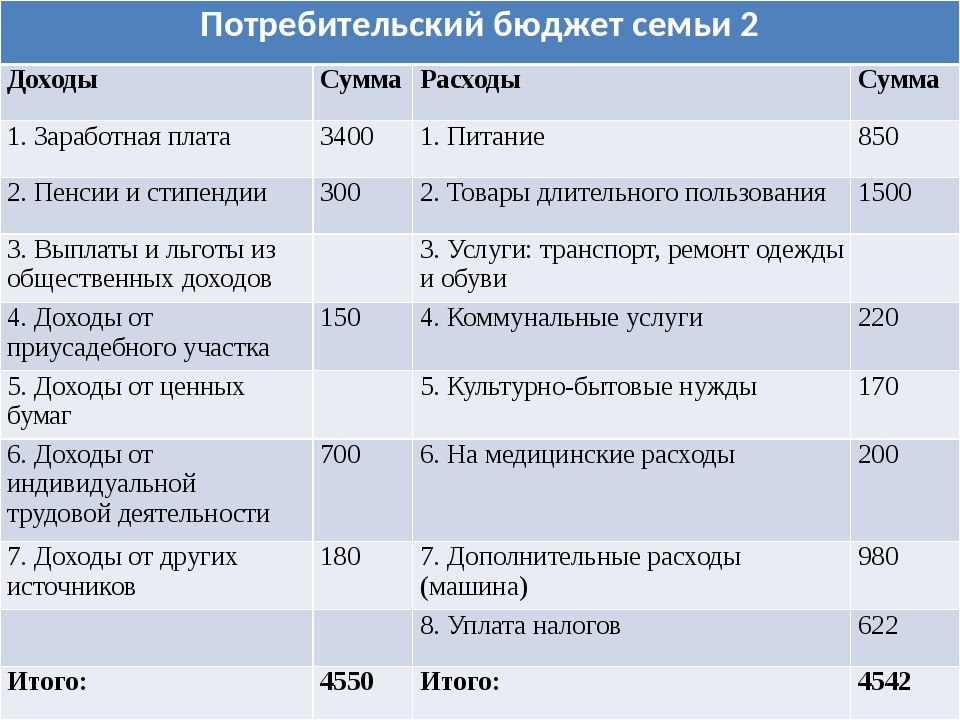

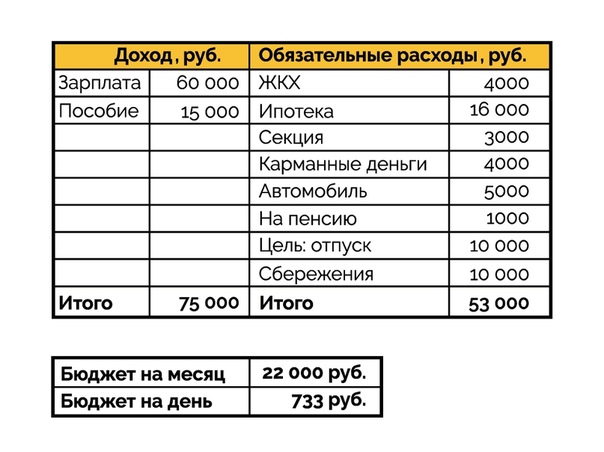

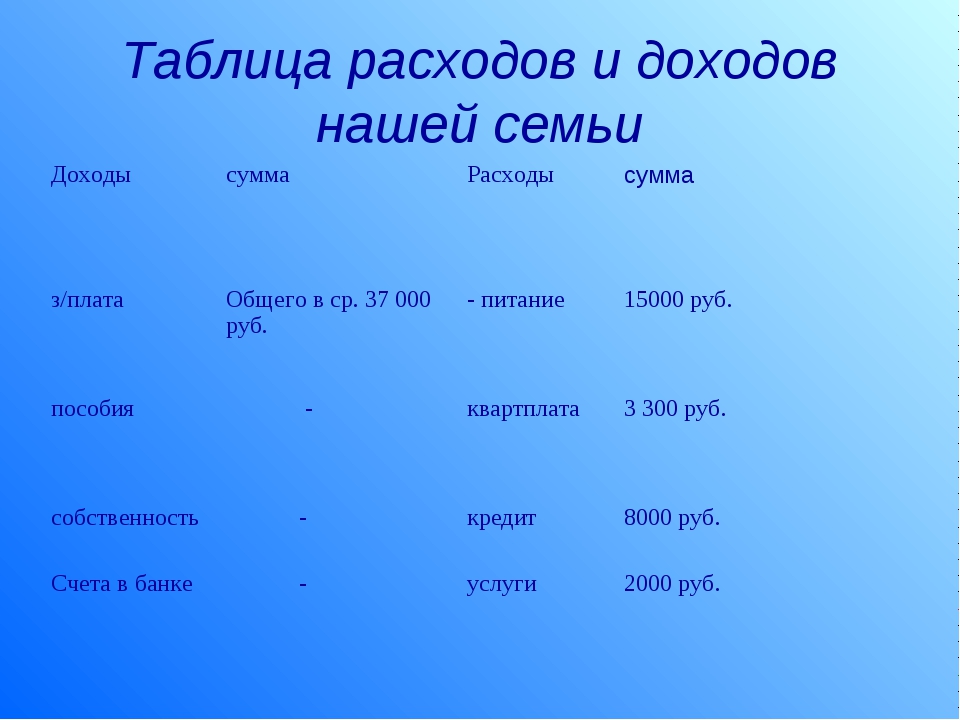

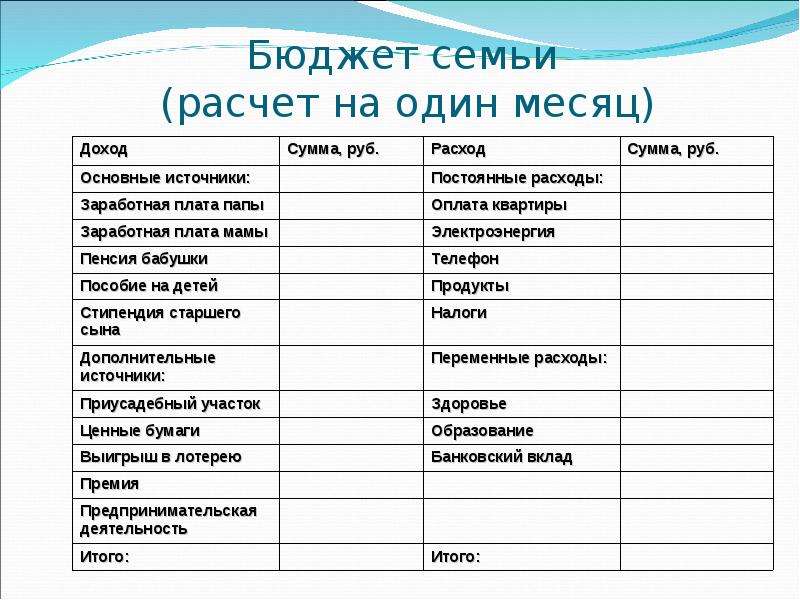

Начать ведение семейного бюджета следует с составления списка доходов и расходов. Список покажет, на что уходят деньги и на каких необязательных тратах можно сэкономить. Прежде всего нужно записать все доходы, которые планируется получить в разные периоды – в текущем месяце, ближайшем полугодии, году и даже более – в зависимости от того, на какой срок составляется план.

Для составления перечня доходов необходимо проанализировать активы семьи, например имеется квартира, которая сдается внаем, или автомобиль, с помощью которого зарабатываются дополнительные деньги.

В раздел «доходы» также нужно включить зарплату, пенсию, другие денежные поступления – социальные пособия, если ваша семья их получает, средства от продажи чего-либо, проценты по банковскому депозиту, налоговый вычет, премиальные выплаты, словом, любую денежную прибыль.

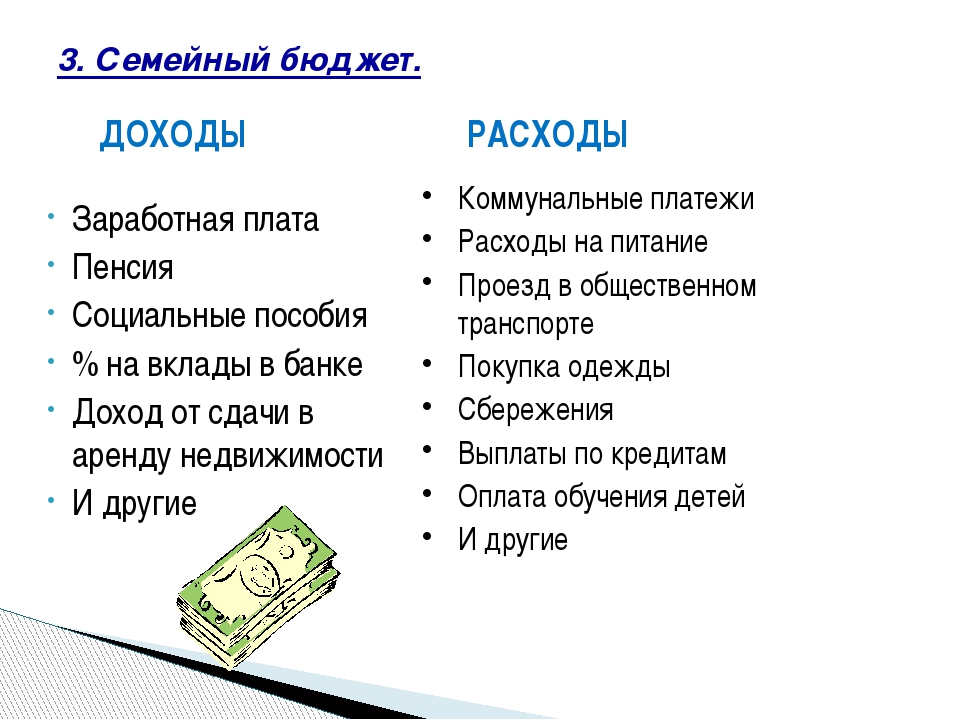

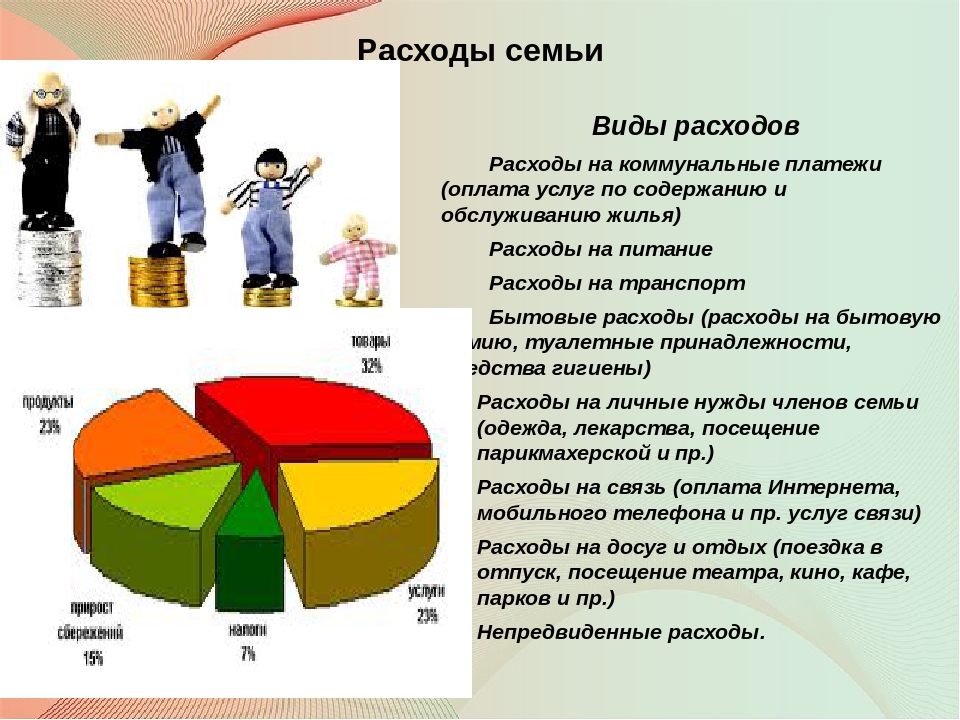

Учитываем расходы

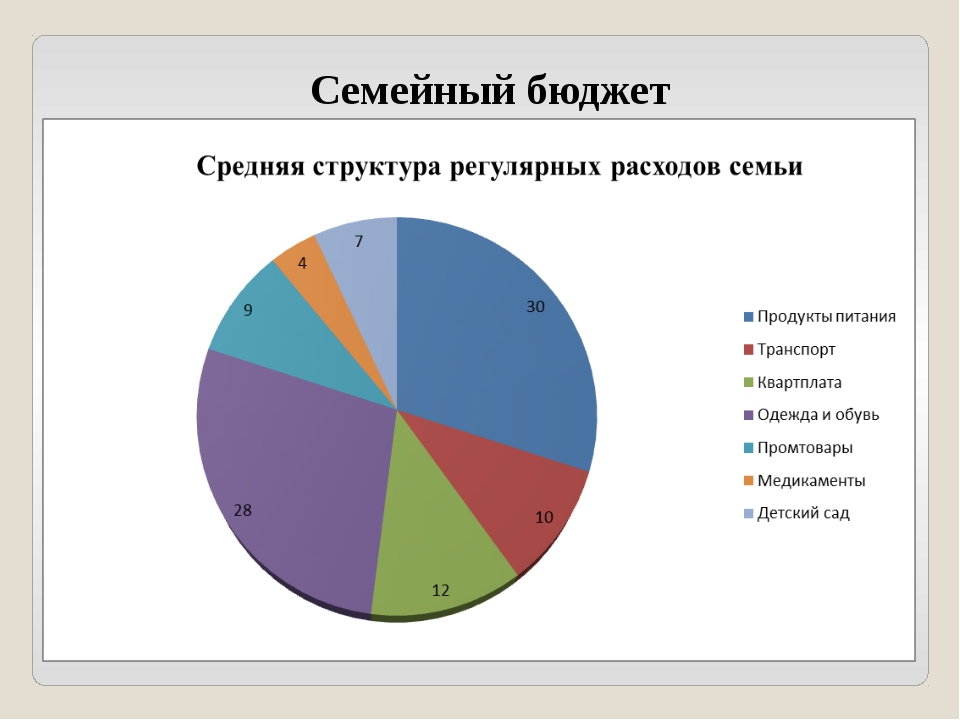

В списке наиболее распространенных ежемесячных трат россиянина – оплата коммунальных услуг, сотовой связи и проезда в транспорте, покупка продуктов, лекарств и одежды, выплаты по кредитам, если они есть, траты на бензин и ремонт автомобиля при его наличии. Также во многих семейных бюджетах присутствуют расходы на дополнительное образование детей, культурные мероприятия, поездки, подарки или помощь близким.

Помимо привычных ежемесячных трат есть и ежегодные, такие как уплата налогов на движимое и недвижимое имущество, обязательные страховки, например ОСАГО, крупные покупки – мебели, бытовой техники. Эти расходы не станут неожиданными, если заранее внести их в список и каждый месяц откладывать определенную сумму на эти цели.

Эти расходы не станут неожиданными, если заранее внести их в список и каждый месяц откладывать определенную сумму на эти цели.

Необязательные траты, а главное, спонтанные покупки необходимо также вносить в семейный бюджет. Это позволит понять, от каких расходов можно легко отказаться и существенно сэкономить. Список необязательных трат у каждого свой: покупка различных безделушек, товаров «у кассы» и продуктов не первой необходимости, кофе «на вынос», импульсивное приобретение одежды и аксессуаров.

Отдельной статьей обязательных расходов должно стать формирование финансовой подушки безопасности. У тех, кто внимательно относится к ведению семейного бюджета, существует принцип «заплати сначала себе». Это означает, что, получив любой доход, нужно отложить хотя бы небольшую его часть в личный резервный фонд и только после этого распределять траты на другие обязательные и необязательные нужды. Долгосрочные накопления полезно делать при любом доходе, главное – сформировать привычку регулярно откладывать средства и не расходовать их на другие цели.

В преддверии новогодних праздников следует отдельно сказать, что помимо радостных эмоций они приносят нам и дополнительные расходы. Кстати, заботясь о своих сотрудниках, многие работодатели переносят выплату зарплат с января на декабрь. Не стоит забывать, что после праздников наступят будни, а следующей зарплаты или пенсии придется подождать. Поэтому расходы на праздники нужно заранее просчитать и определить для себя лимит праздничных трат.

Определяем цели

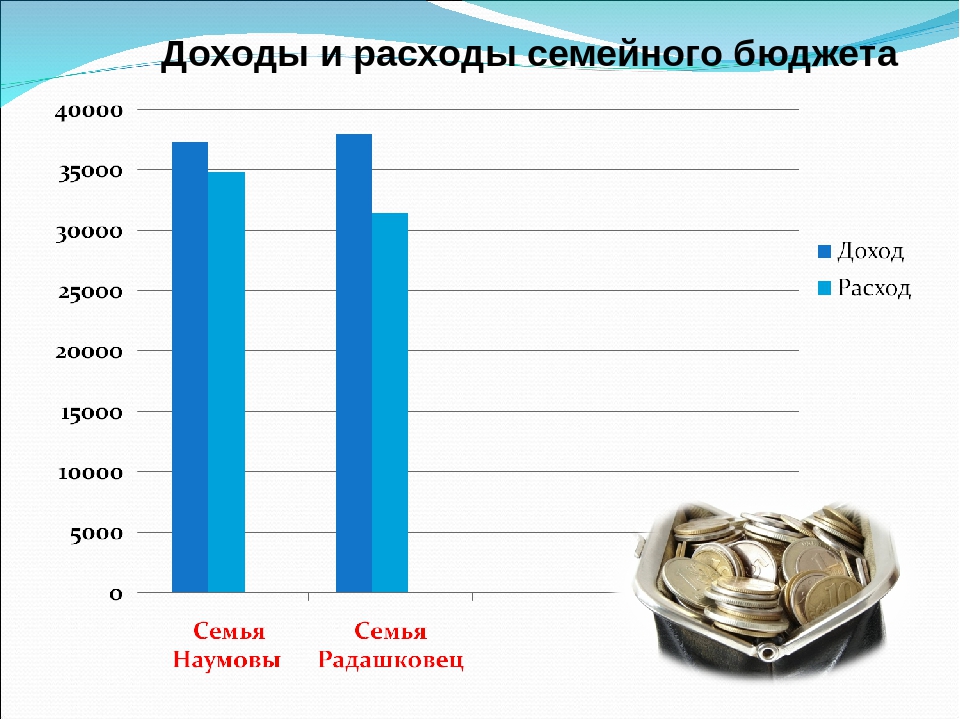

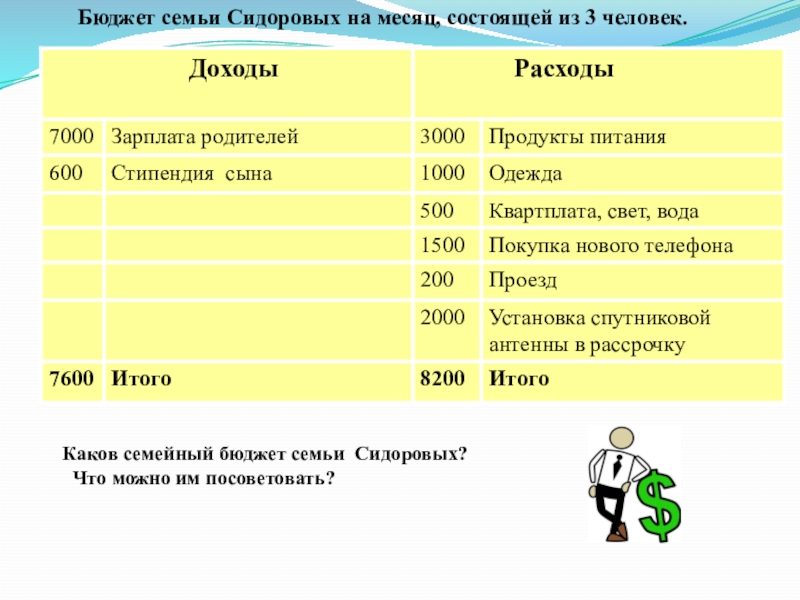

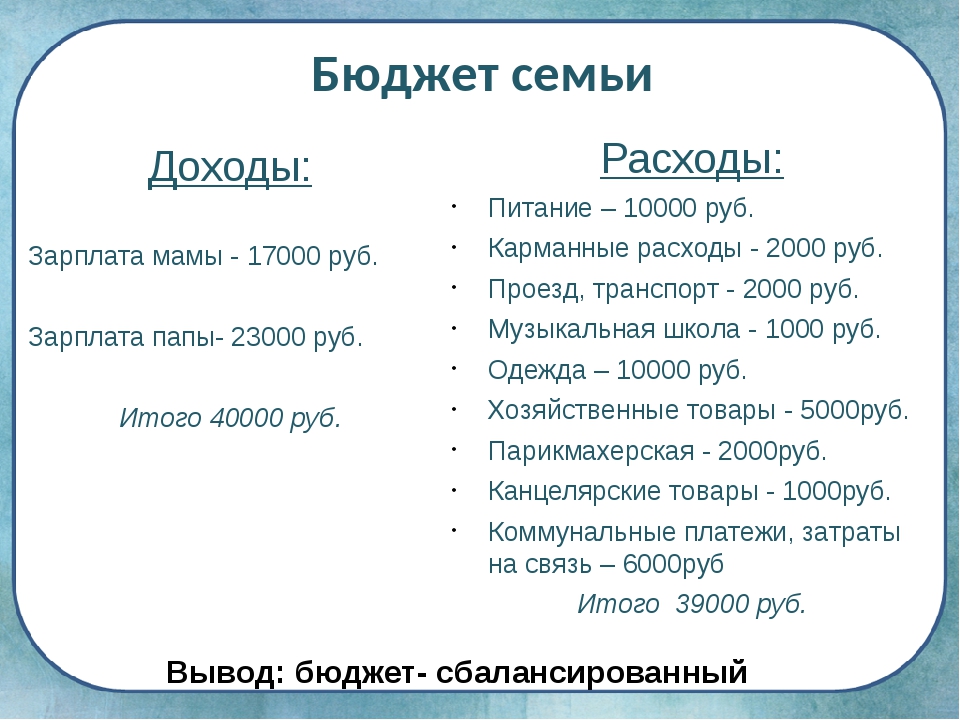

Итак, доходы и расходы зафиксированы. Хорошо, если параметры получившегося бюджета будут сбалансированы, то есть доходы хотя бы немного превышают расходы. Если нет, то придется искать дополнительные источники заработка или сокращать траты.

Следующий важный шаг в формировании семейного бюджета – постановка финансовых целей, которые можно разделить на краткосрочные, среднесрочные и долгосрочные.

К краткосрочным финансовым целям – в пределах одного года – можно отнести покупку бытовой техники, обслуживание дачного участка, а для кого-то это будет поездка с семьей на море, подготовка ребенка к школе, оплата обучающих курсов и так далее.

Чтобы учесть среднесрочные финансовые цели, нужно продумать, какие события планируются в жизни через 2-3 года. Это может быть, например, свадьба, покупка мебели, ремонт, затраты на обучение ребенка.

К долгосрочным накоплениям, которые занимают 5-10 лет, можно отнести приобретение машины, квартиры, дома. Есть еще сверхдолгосрочные финансовые цели со сроком накопления более 15 лет, например создание личных сбережений на пенсию или накопление капитала к поступлению ребенка в вуз. Чем раньше начать копить, тем большей суммой впоследствии можно распорядиться.

Как видно, на достижение одних финансовых целей достаточно откладывать несколько месяцев, а другие требуют многолетних накоплений. Четко сформулированные финансовые ориентиры и картина доходов и расходов помогут здраво оценить текущие возможности семьи и задать нужный вектор для достижения поставленных целей.

Призываем помощников

Сформировать и вести семейный бюджет не так просто, как может показаться на первый взгляд. Финансовое планирование – это навык, и он требует самодисциплины и практики. Помочь могут специальные программы для планшетов и смартфонов. Скачайте понравившееся мобильное приложение, внесите в него параметры семейного бюджета и финансовые цели, и виртуальный планировщик рассчитает, какую сумму и в течение какого периода необходимо откладывать «на будущее». А ежедневная фиксация доходов и расходов сделает ведение семейного бюджета точным и необременительным занятием.

Банки также предлагают своим клиентам инструменты для контроля расходов. Уже почти каждый крупный банк в мобильном приложении бесплатно предоставляет услугу выписки по счету. В ней видно структуру расходов по категориям: супермаркеты, кафе и рестораны, одежда, транспорт, аптеки, салоны красоты и так далее. Иногда банки предлагают дополнительные услуги для управления личными финансами, например можно установить максимальный ежемесячный лимит на ту или иную категорию расходов.

Однако не все банковские продукты помогают семейному бюджету. Например, кредиты являются для него серьезной нагрузкой. Решение взять в долг у банка каждый раз нужно тщательно обдумать, просчитать возможности обойтись без этого. Если кредит все же необходим, то придется учесть ежемесячные платежи в своих расходах на весь период выплаты займа, а при появлении свободных денег постараться досрочно погасить задолженность.

Копим на пенсию

Сбережения на пенсию относятся к сверхдолгосрочным финансовым целям. Благополучие на пенсии постепенно становится частью личного финансового плана современной семьи.

В особенно выгодном положении находятся те, кому доступны корпоративные пенсионные программы. Например, железнодорожникам копить негосударственную пенсию помогает ОАО «РЖД», делая взносы из средств компании в пользу каждого работника, присоединившегося к договору негосударственного пенсионного обеспечения.

Участники железнодорожной корпоративной пенсионной системы могут также повысить размер будущей негосударственной пенсии, дополнительно пополняя пенсионный счет. В качестве дополнительных взносов можно использовать средства компенсируемого социального пакета. А у железнодорожников, посвятивших работе в отрасли 20 и более лет, есть особая привилегия – ОАО «РЖД» удваивает им вознаграждение за преданность компании, если они решают перевести премию на свой пенсионный счет

В качестве дополнительных взносов можно использовать средства компенсируемого социального пакета. А у железнодорожников, посвятивших работе в отрасли 20 и более лет, есть особая привилегия – ОАО «РЖД» удваивает им вознаграждение за преданность компании, если они решают перевести премию на свой пенсионный счет

Взносы на пенсионный счет лучше отнести к списку обязательных ежемесячных трат наряду с коммунальными платежами. Пусть это небольшие ежемесячные суммы, главное – начать откладывать как можно раньше. Тогда с учетом инвестиционного дохода, который НПФ ежегодно начисляет клиентам, к моменту выхода на заслуженный отдых на пенсионном счете сформируется солидный капитал.

В итоге

Многие думают, что вести семейный бюджет нужно, чтобы меньше тратить, но в действительности это не совсем так. Финансовое планирование позволяет получать больше за те же деньги. Дополнительным бонусом станет осознанное потребление, ведь спонтанных покупок будет меньше, а это уже более экологичный образ жизни. Так что, начав сегодня с учета доходов и расходов и постановки целей, можно постепенно достигать желаемого уровня жизни.

Так что, начав сегодня с учета доходов и расходов и постановки целей, можно постепенно достигать желаемого уровня жизни.

Вернуться

Семейный бюджет. Источники доходов — урок. Окружающий мир, 3 класс.

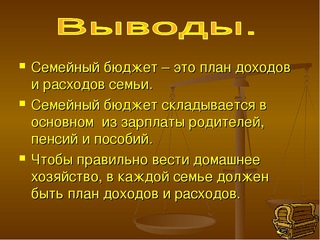

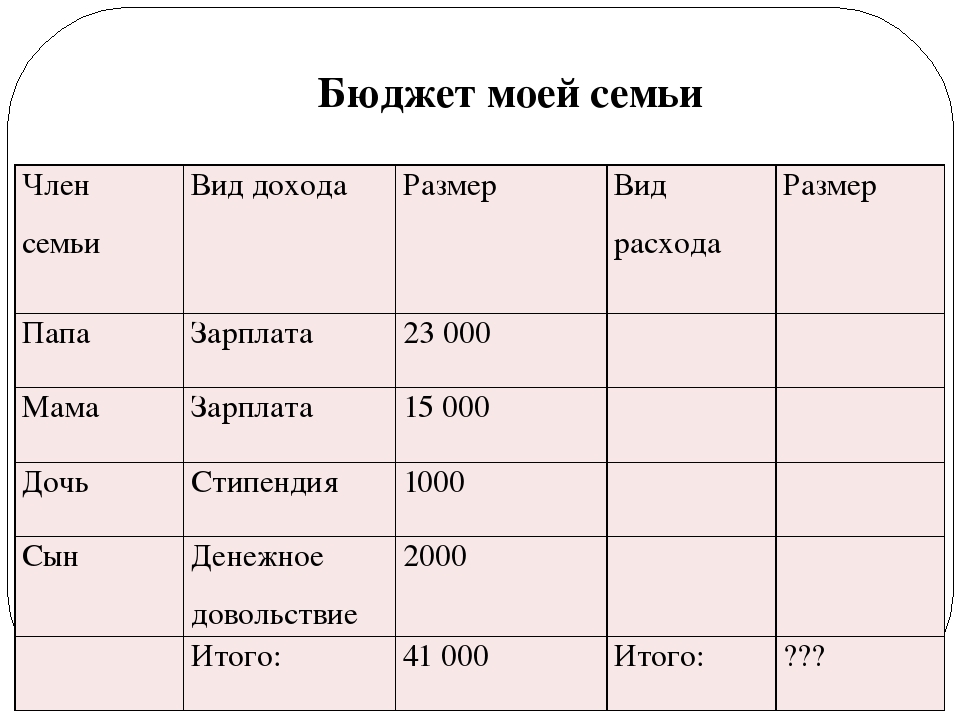

Семейный бюджет представляет собой план доходов и расходов семьи.

Семейный бюджет не обязательно записывать на бумаге, но планировать доходы и расходы нужно. Иначе могут возникнуть неприятные ситуации, когда не хватает денег на необходимую покупку (например, на лекарство, если кто-нибудь в семье заболел).

Обрати внимание!

Расходы не должны быть больше доходов. Правильный бюджет — такой, в котором часть денег можно отложить на непредвиденные ситуации.

Самый удобный период, на который составляется бюджет семьи — это один месяц. Именно за такой промежуток времени начисляется заработная плата, выплачиваются пенсии, стипендии, пособия.

При одинаковом доходе одна семья умудряется оплатить все свои текущие расходы и при этом позволяет себе приобрести что-то полезное, а другая семья никак не может избавиться от постоянных финансовых трудностей. Значит, благополучие зависит не только от умения зарабатывать, но и от умения правильно распоряжаться заработанными деньгами.

Значит, благополучие зависит не только от умения зарабатывать, но и от умения правильно распоряжаться заработанными деньгами.

Доходы

Доходы семьи — это общая сумма денег, полученная всеми членами семьи за месяц.

Виды доходов:

- заработную плату получают рабочие, врачи, учителя, библиотекари, полицейские и т. д.

- Гонорар, или авторское вознаграждение, получают писатели, поэты, композиторы, художники за выполненную работу. Гонорар выплачивается не каждый месяц, ведь написать песню или хорошую книгу не так уж и просто.

- Прибыль — это доход предпринимателя от работы его фирмы.

- Пенсию получают пожилые люди или нетрудоспособные инвалиды.

- Стипендия выплачивается студентам, если они хорошо учатся.

- В особых случаях выплачиваются также государственные пособия: по уходу за ребёнком, по временной нетрудоспособности, по безработице.

- Проценты по банковским вкладам получают те семьи, которые хранят свои сбережения в банке.

- Рента — доход от сдачи недвижимости (например, квартиры) в аренду.

Иногда семья может получить и незапланированные доходы, например, выигрыш в лотерею или наследство.

App Store: CoinKeeper: учет расходов

CoinKeeper – сервис учета личных финансов №1 в России:

— 250 000 активных пользователей

— 13 600 оценок, средний балл 4,7

— Выбор редакции AppStore: «Лучшие новые приложения» и «AppStore для новичков»

— Финалист конкурсов Web Ready, AppCircus и Silicon Valley Meets Russia

Что пишут о CoinKeeper:

«Ничего лучше и удобнее для улучшения собственной осведомленности о тратах у нас пока не придумали.»

— Wonderzine —

«Приложением CoinKeeper в отличие от прочих финансовых менеджеров особенно легко пользоваться. »

»

— Forbes —

«…советуем Coinkeeper, симпатичную персональную ведомость, доходы в которой распределяются простым перетаскиванием метафорических монеток из кошелька (или банковской карты) в расходные статьи…»

— Афиша —

«Ключевое отличие CoinKeeper от других подобных приложений — легкость добавления транзакций и возможность моментального обзора своего финансового состояния.

— AdMe —

«Мобильное приложение для учёта личных финансов с большими красочными иконками, удобными графиками статистики и понятным интерфейсом.»

— The Village —

На что уходят деньги? Как тратить меньше? Установите CoinKeeper — самый удобный способ контроля и планирования финансов, созданный специально для мобильных устройств.

С помощью CoinKeeper вы:

* Знаете куда уходят деньги

* Можете избавиться от лишних расходов

* Планируете доходы и будущие траты

* Улучшите своё благосостояние

CoinKeeper позволит вам:

– Быстро добавлять доходы или расходы благодаря поразительному интерфейсу с монетами

– Установить месячные бюджеты и вести грамотное финансовое планирование

– Вести совместный бюджет или использовать несколько устройств при помощи облачной синхронизации

– Видеть все свои счета, траты и остатки на одном экране

Преимущества CoinKeeper:

– Удобный виджет для самого быстрого добавления операций

– Быстрый старт, обучение и раздел «Помощь» для новичков

– Напоминания о регулярных платежах

– Разнообразная статистика

– Учет долгов

– Защита паролем или по отпечатку пальца

– Экспорт данных в CSV

– Поддержка всех мировых валют

Вы можете прибрести премиум-подписку на CoinKeeper и получить все возможности.

Информация о политике безопасности: https://coinkeeper.me/privacy

Условия использования сервиса: https://coinkeeper.me/terms

В отличии от других сервисов в CoinKeeper каждый месяц добавляются новые возможности!

=============

Если у вас возникли вопросы с использованием CoinKeeper, пожалуйста пишите нам:

[email protected]

Следите за нами в социальных сетях:

Twitter: @CoinKeeperRu

Facebook: facebook.com/CoinKeeperRu

ВКонтакте: vk.com/CoinKeeper

Баланс доходов и расходов семьи и рациональное использование бюджета

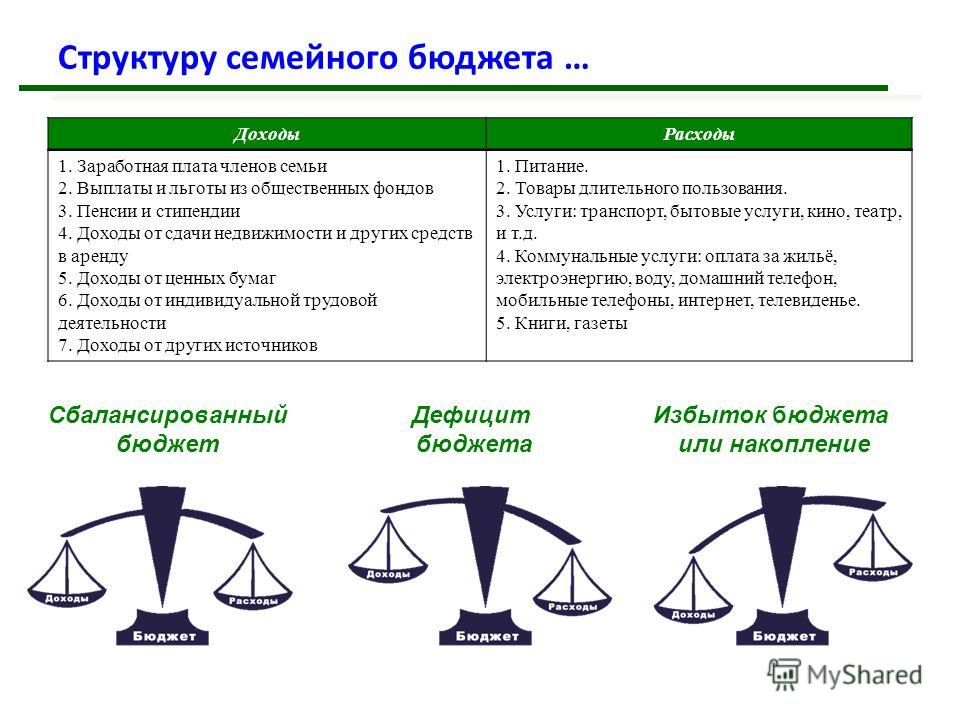

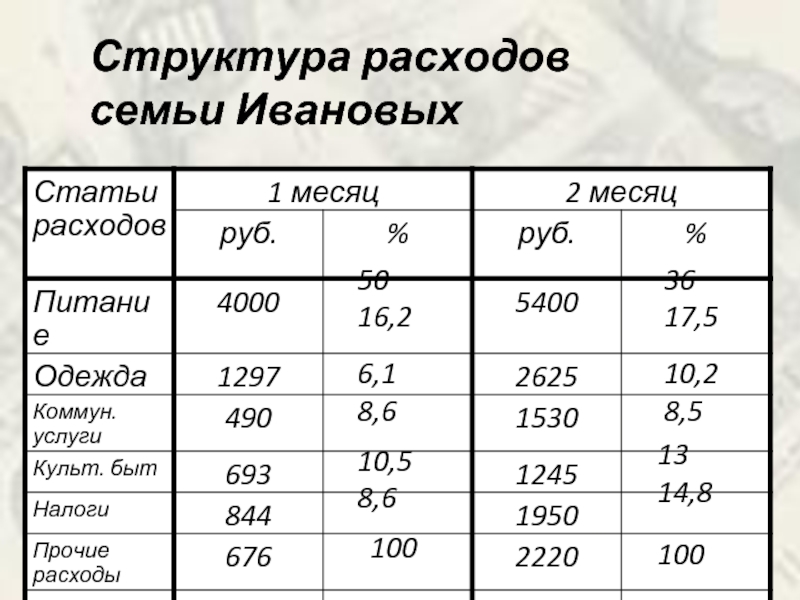

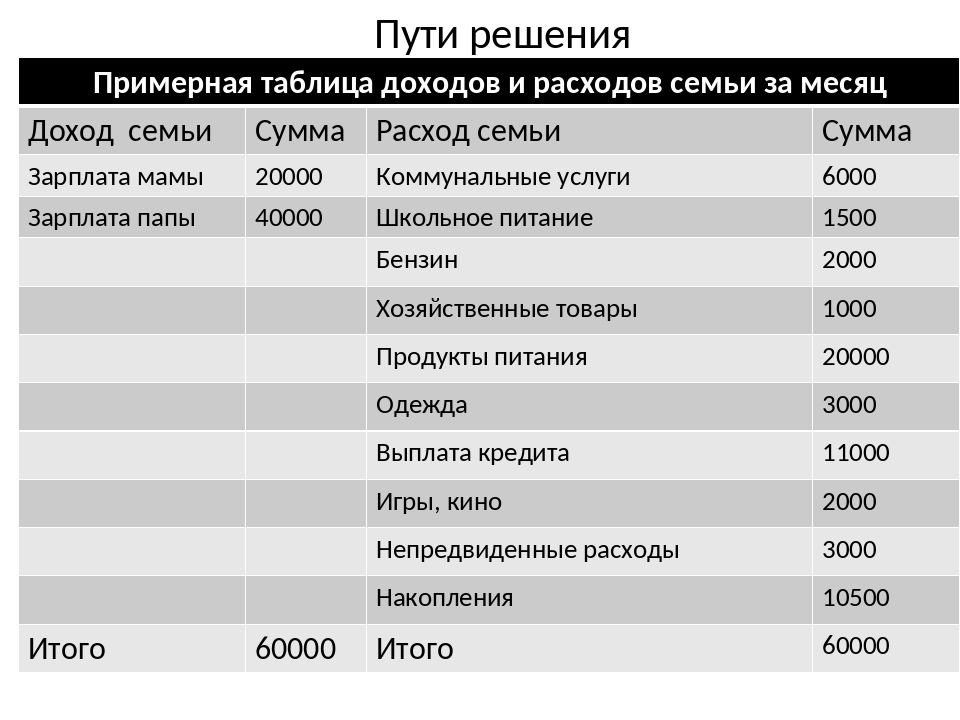

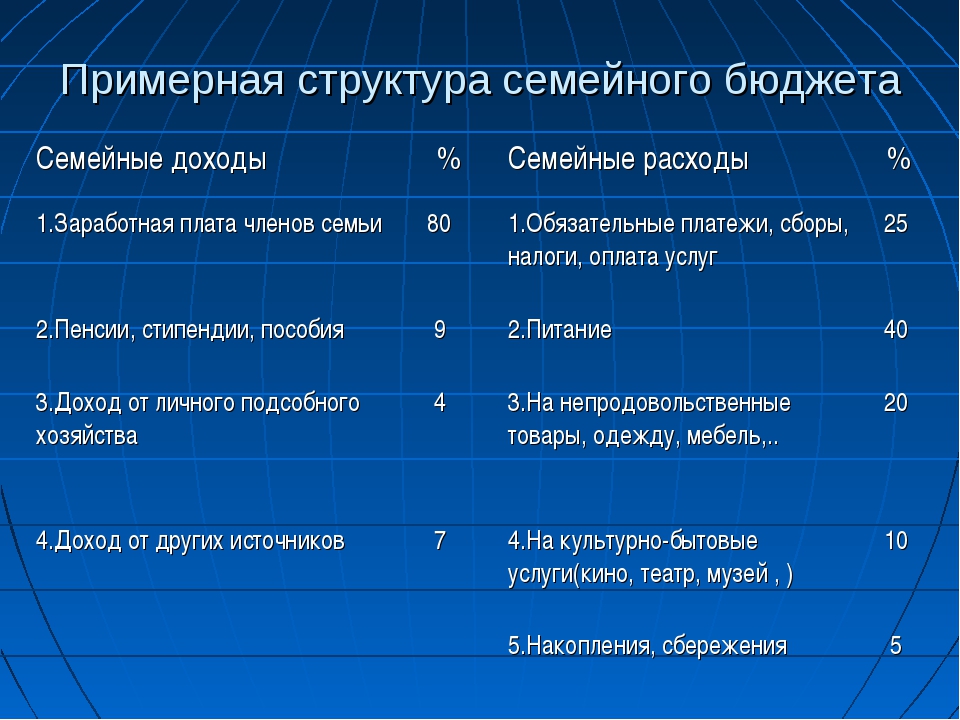

Семейный бюджет составляется в виде баланса доходов и расходов семьи. Слово «баланс» французское, в буквальном смысле оно означает весы. В экономике баланс — это система показателей, характеризующих какое-либо явление путем взвешивания или сопоставления его отдельных сторон.

Баланс доходов и расходов семьи, составляемый за отчетный истекший период (обычно месяц, квартал, год), называется отчетным балансом, а составляемый на предстоящие периоды — плановым балансом. В результате составления отчетного или планового баланса доходов и расходов семьи выявляется дефицит (недостаток) или накопления (избыток) семейного бюджета.

В результате составления отчетного или планового баланса доходов и расходов семьи выявляется дефицит (недостаток) или накопления (избыток) семейного бюджета.

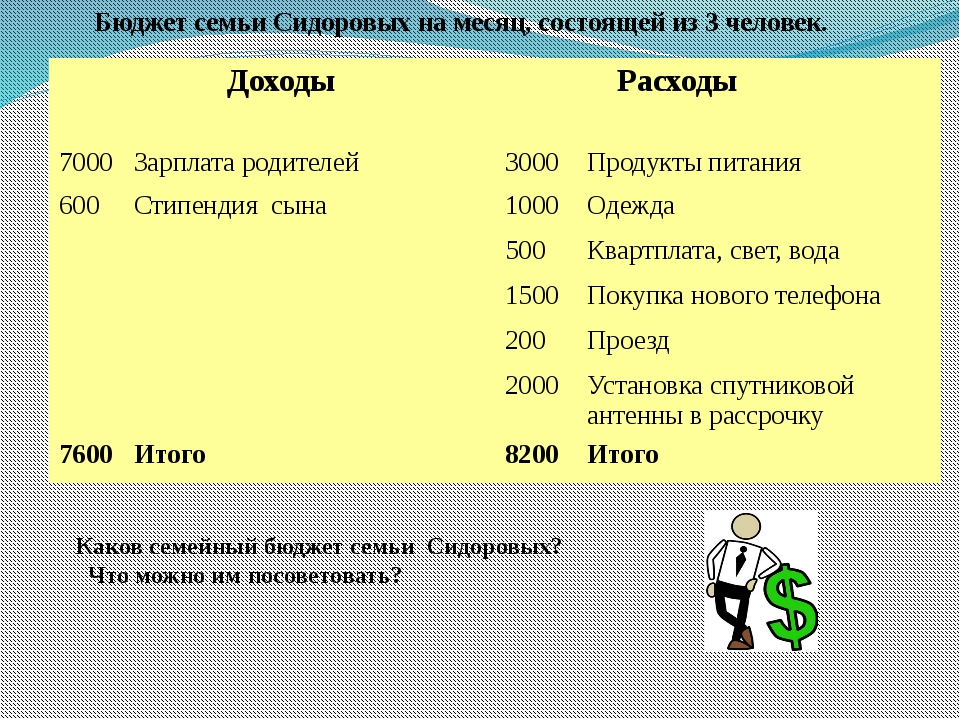

Расчет семейного бюджета.

Для того, чтобы эффективно использовать свои доходы, семья должна правильно составить свой бюджет, тщательно продумать покупки и делать сбережения для достижения своих целей. Для составления семейного бюджета необходимо составление списка всех источников доходов членов семьи. Это зарплата, социальные пособия и проценты на сбережения. В статье расходов нужно перечислить все, за что надо заплатить в течении месяца: квартплата и услуги, питание, проезд, уплата налогов и взносов. В планируемые расходы так же включаются и сбережения на будущее. Если доходы равны расходам, то это сбалансированный бюджет. Если предполагаемые расходы превышают доходы, то этот бюджет имеет дефицит. Бюджет, в котором доходы превышают расходы, будет иметь избыток. Если доходы превышают расход, необходимо исключить из планов лишние покупки, чтобы сбалансировать бюджет.

Пути рационального использования ресурсов:

1. Стратегия увеличения доходов — семья пытается увеличить доходную часть бюджета любыми способами, чтобы привести её в баланс с расходной;

2. Стратегия уменьшения расходов — семья уменьшает статьи расходов бюджета, что приводит к соответствию их доходам семьи;

3. Стратегия самообеспечения и самообслуживания — заключается в переход семьи к нормам натурального хозяйства, развитию личного подсобного хозяйства. При этом семья как бы самообеспечивает себя сельскохозяйственными продуктами и доля расходов на питание, следовательно, сокращается.

4. Желательно избегать долги, займы и кредиты или быстрое погащение, брать ту сумму, которую сможешь вернуть в назначиный срок

5. Постоянная «заначка», т.е. свободные деньги на внезапные, непредвиденные обстоятельства

6. Список и планирование покупок

Исследование: каждая пятая российская семья тратит больше, чем зарабатывает — Экономика и бизнес

МОСКВА, 17 ноября. /ТАСС/. У большинства российских семей расходы сопоставимы с доходами, однако каждая пятая семья систематически тратит больше, чем зарабатывает. Об этом свидетельствуют результаты исследования банка «Хоум Кредит» (есть в распоряжении ТАСС).

/ТАСС/. У большинства российских семей расходы сопоставимы с доходами, однако каждая пятая семья систематически тратит больше, чем зарабатывает. Об этом свидетельствуют результаты исследования банка «Хоум Кредит» (есть в распоряжении ТАСС).

«Более чем в половине случаев (55,2%) респонденты отметили, что их доходы примерно соответствуют расходам. 21,6% опрошенных заявили о систематическом превышении расходов над доходами, а у 23,2% опрошенных доходы семьи превышали расходы», — говорится в исследовании.

При этом российские семьи, чтобы пополнить бюджет, в большинстве случаев прибегают к банковским кредитам. А каждый пятый респондент заявил, что в случае необходимости обращается за деньгами к родственникам и друзьям.

«Если расходы в семье превышают доходы, то наиболее популярным инструментом для пополнения бюджета становятся банковские кредиты (61,3%). Вторым по популярности способом стала необходимость больше работать и зарабатывать (21,5%), долг у родственников и друзей выбрало 16,6% опрошенных, займы в небанковских кредитных организациях — всего 0,7%», — отмечают в кредитной организации.

Помимо этого, по данным опроса, наиболее востребованными способами сбережения остаются банковские вклады и дебетовые карты с процентом на остаток (39,8%). Почти треть респондентом заявили, что хранят накопления в иностранной валюте и менее 5% инвестируют в ценные бумаги и ПИФы. При этом 22,2% опрошенных сообщили об отсутствии каких-либо сбережений.

Аналитик банка «Хоум Кредит» Станислав Дужинский, комментируя результаты исследования, отмечает, что в сфере семейных финансов российское общество гибко реагирует на текущую экономическую ситуацию и активно пользуется современными финансовыми продуктами, такими как банковские кредиты и дебетовые карты с процентом на остаток. А в условиях снижения процентных ставок на рынке, дольно ощутимая часть людей с интересом смотрит на возможности, которые может предложить фондовый рынок, добавил Дужинский.

Всероссийский опрос проводился среди клиентов банка «Хоум Кредит». В опросе участвовало 740 человек в возрасте 25-45 лет, воспитывающих детей.

какими они бывают, их описание и характеристика / Справочник :: Бингоскул

Экономическое распределение денег в семье помогает четко рассчитать материальные расходы и доходы на определенный промежуток времени. Правильно спланированный семейный бюджет – это залог стабильности и финансовой независимости. Теория рекомендует составлять план финансов из двух основных статей – прибыли и трат. За конкретный промежуток времени следует регулярно подсчитывать общие суммы, формировать итоговое сальдо. Результат может быть следующим:

- Положительное сальдо. Размер доходов превышает сумму затрат. Это наиболее благоприятный вариант, но он крайне редко встречается в современном мире. Чем больше денег получает семья, тем больше потребностей люди стараются удовлетворить. Рост расходов прямо пропорционален росту прибыли.

- Равновесное сальдо. Оптимальный вариант, когда затраты идентичны прибыли. Такую ситуацию можно назвать сбалансированной, однако она достаточно рискованная.

Семья не может собрать денежный резерв, так как весь доход до копейки расходуется на повседневные нужды.

Семья не может собрать денежный резерв, так как весь доход до копейки расходуется на повседневные нужды. - Отрицательное сальдо. Дефицитный бюджет – ситуация, когда расход превышает доход. Оплата коммунальных услуг, товар первой необходимости, удовлетворение первичных потребностей требует больше денег, чем люди получают за отчетный период.

Бюджет семьи — доходы и расходы, что из перечисленного относится к доходам семьи

Экономика семьи – это сложная система, нуждающаяся в планировании и постоянном контроле. Человек должен учитывать все расходы, прибыль, денежные поступления и сбережения, чтобы понимать и здраво оценивать свои финансовые перспективы. Различают несколько видов семейных расходов. По размеру затрат семейные издержки делятся на три группы:

- Незначительные траты – покупка продуктов питания, бытовой химии, средств гигиены.

- Затраты среднего уровня – приобретение предметов гардероба, мелкой техники, домашней утвари, посуды, постельного белья и прочего.

- Масштабные траты – оплата путешествий, покупка машины, квартиры, дачи, выполнение крупномасштабного ремонта, строительство дома.

Данное распределение материальных трат вряд ли поможет сэкономить денежные средства. Оно необходимо для понимания, на какие статьи уходят деньги, от чего зависят доходы семьи и куда расходуются крупные суммы. Зачастую мы чрезмерно много денег тратим на простые покупки, что мешает отложить резервные средства для оплаты крупного приобретения. Группу расходов также можно расформировать в зависимости от их частоты:

- К ежемесячным тратам можно отнести оплату коммунальных услуг, телефонных счетов, интернета, обучения, абонементов в тренажерный зал, бассейн и прочее.

- Ежегодными издержками можно назвать налоговые отчисления, оплату туристических поездок, автомобильной страховки.

- К переменной группе затрат причисляют покупку медикаментов, оплату ремонтных работ, штрафов. Это статья расходов, которая возникает неожиданно, например, семья сталкивается с необходимостью срочно починить протекающую крышу, или заплатить штраф за неправильную парковку.

Переменные издержки могут быть запланированными. Допустим, человек на протяжении нескольких месяцев откладывает денежные средства на покупку нового компьютера или смартфона.

Переменные издержки могут быть запланированными. Допустим, человек на протяжении нескольких месяцев откладывает денежные средства на покупку нового компьютера или смартфона. - Затраты по сезонам. Перед началом нового сезона ребенку необходимо приобрести одежду, обувь, учебники для школы, зимнюю или летнюю резину для автомобиля и прочее.

Финансовые затраты семьи также распределяются в соответствии с важностью приобретения. Всего выделяют три основных группы:

- Расходы первой необходимости. Это постоянные расходы семьи, которые включают в себя покупку еды, плату за коммунальные услуги, заправку автомобиля, приобретение белья и одежды, бытовых мелочей, лекарств. Сюда же входит плата за кредит, страховку, формирование резервного семейного фонда. На данную статью уходит порядка половины доходов семьи.

- Рекомендуемые траты. К этой статье относятся все издержки, которые желательно оплачивать, если есть такая возможность. Например, покупка книг, оплата курсов иностранных языков, абонемента в фитнес-центр, посещения салонов красоты.

Сюда относятся расходы на развлечения и отдых – посещение кино, театра, ресторана, поездки загород, на экскурсии.

Сюда относятся расходы на развлечения и отдых – посещение кино, театра, ресторана, поездки загород, на экскурсии. - Траты на имидж и роскошные покупки. Здесь речь идет о престижных новинках техники, брендовой одежде, золотых украшениях, дорогих автомобилях и прочих товарах, которые подчеркивают статус человека в обществе.

Чтобы правильно сформировать денежный резерв, необходимо тщательно разделять все расходы на группы. Самые важные затраты неизбежны, на товарах из третьей категории при необходимости можно сэкономить. Далее рассмотрим, что входит в доход семьи:

- Выплаты алиментов, авансовые и налоговые платежи.

- Пенсионные начисления, прибыль от предпринимательства.

- Получение дивидендов, грантов, заработной платы.

- Подарочные денежные средства, финансовая помощь от родственников.

- Премиальные, призовые, выигрышные начисления.

- Дополнительные источники дохода, депозитный процент.

- Стипендии, социальные пособия, льготы.

Семейный бюджет — доходы и расходы семьи, реальный и номинальный доход

В экономике разделяют два вида доходов семьи – реальный и номинальный. Номинальные доходы – это все денежные средства, которые семья получила за конкретный временной промежуток. Реальные доходы – все товары, услуги и работы, на оплату которых у семьи есть деньги благодаря полученным номинальным доходам. При подсчете реальных доходов учитывается не только сумма денег, но и ценовая политика рынка, стоимостные изменения.

Семейные расходы – это сумма материальных средств, которые были использованы членами семьи за некоторое время. Они могут быть обязательными или произвольными. К обязательным затратам следует отнести:

- Оплату жилья, интернета, телефона.

- Приобретение продуктов, бытовой химии.

- Формирование резервного финансового фонда.

- Выплаты налогов, процентов по кредитам.

- Оплату проезда в общественном транспорте или заправку авто.

Для произвольных затрат характерна непредсказуемость. Например, в доме сломалась стиральная машина, срочно понадобились деньги на оплату ремонта подъезда или автомобиль требует безотлагательного обслуживания.

Виды расходов семьи, основные доходы и расходы семьи

Различают три основных вида расходов, с которыми сталкивается каждая семья:

- Переменные траты. Они возникают редко, по мере необходимости. К ним относится приобретение новых электронных приборов, предметов интерьера, оплата работ по выполнению ремонта в доме, строительство дачи или оплата туристической путевки. Зачастую на переменные траты приходится откладывать деньги на протяжении определенного времени.

- Постоянные издержки. Все люди регулярно покупают одежду, обувь, косметические и гигиенические средства, оплачивают мобильную связь и интернет. От этих затрат невозможно отказаться – они необходимы для нормального существования в современном мире.

В зависимости от уровня доходов, семья может выбирать ценовую политику покупаемых товаров. Например, заказать одежду в интернете, купить в элитном магазине или приобрести на рынке.

В зависимости от уровня доходов, семья может выбирать ценовую политику покупаемых товаров. Например, заказать одежду в интернете, купить в элитном магазине или приобрести на рынке. - Обязательный класс расходов. Это выплаты, размер и срок которых не зависит от членов семьи. Сюда относятся погашение задолженностей по кредиту, выплата налоговых отчислений, оплата коммунальных услуг, взносы в школу, садик, университет и прочее. При возникновении финансовых трудностей некоторые семьи вынуждены не выплачивать нужную сумму. Это приводит к формированию задолженности, начислению штрафов, пени.

Что такое экономика семьи, на какие два вида подразделяют семейные доходы

Каждая услуга, предмет или средство труда стоит определенных денег. На покупку необходимых вещей тратится порядка пятидесяти процентов всей прибыли членов семьи. Экономисты делят все доходы на две группы – факторные поступления и остальную прибыль.

Факторный доход приносят производственные ресурсы, которыми владеет семья. Это может быть плата за аренду земельного участка, получение ренты в натуральной величине – в формате готовых продуктов или производственных средств.

Это может быть плата за аренду земельного участка, получение ренты в натуральной величине – в формате готовых продуктов или производственных средств.

Также учитывается рабочая сила. Все трудоустроенные члены семейного подряда работают по найму или на себя, что приносит некоторую сумму денег в бюджет на постоянной основе. Процентные доходы могут поступать от сдачи гаражей, квартир, погребов, дачи в аренду. Если семья владеет акциями компаний, банковскими вкладами, облигациями – это еще один источник факторного дохода.

К остальным источникам прибыли относят трансферты. Это вся прибыль, поступающая в семью без усилий ее членов. Сюда относится финансовая поддержка государства, негосударственных организаций, частных лиц. Это пенсионные, стипендиальные, социальные начисления, оказание благотворительной помощи, выплата алиментов, подарочных или выигрышных средств.

Кранч для среднего класса: взгляд на 4 семейных бюджета

Изучите ежемесячный бюджет типичной американской семьи построчно, и вы узнаете более крупную историю о том, как развился средний класс.

То, что значит быть средним классом, практически не изменилось — есть постоянная работа, возможность с комфортом содержать семью, если вы захотите, дом, который можно назвать своим, ежегодный отпуск. Но то, что нужно для достижения всего этого, стало еще сложнее.

Расходы на жилье, здравоохранение и образование составляют все большую долю семейных бюджетов и растут быстрее, чем доходы.Сегодняшние семьи среднего класса работают дольше, справляются с новыми видами стресса и несут на себе большие финансовые риски, чем предыдущие поколения. Они также идут на разные компромиссы.

Большинство людей считают, что они принадлежат к среднему классу, но его границы и маркеры подлежат интерпретации.

Согласно отчету исследовательского центра Pew Research Center, независимого исследовательского центра, примерно половина взрослого населения США попадает в эту категорию только на основе дохода.Согласно его определению, средний класс означает, что годовой доход семьи составляет от двух третей до двукратного среднего национального показателя, что составляет примерно от 48000 до 145000 долларов на семью из трех человек (в долларах 2018 года).

Четыре семьи, от Шебойгана, штат Висконсин, до Сан-Франциско, дали нам представление о своих ежемесячных бюджетах. Их истории помогают проиллюстрировать, как жизнь среднего класса коренным образом изменилась за одно поколение.

«Такой высокий уровень стресса»

Лорен занимается розничной продажей, а Тревор — шеф-поваром.Они

— 27 и 28 лет, проживают в г. Шебойган, штат Висконсин, женаты

., у них есть сын и дочь, 4 и 2 года.

Аренда 3-х комнатного дома

Включая продукты,

туалетных принадлежностей и

расходных материалов на

три кошки.

У них две машины,

, но один погашен.

Служба сотовой связи T-Mobile

Лорен использует приложение, которое округляет изменение, чтобы сэкономить, в настоящее время она составляет 400 долларов.

Дети охвачены государственной программой BadgerCare. Лорен и Тревор не застрахованы.

Лорен и Тревор не застрахованы.

Примерно на 768 долларов меньше

, чем доход.

Лорен занимается розничной продажей, а Тревор — шеф-поваром. Они

— 27 и 28 лет, проживают в г. Шебойган, штат Висконсин, женаты

., у них есть сын и дочь, 4 и 2 года.

Аренда 3-х комнатного дома

Включая продукты,

туалетные принадлежности и принадлежности

для трех кошек.

У них две машины,

, но один погашен.

Служба сотовой связи T-Mobile

Лорен использует приложение, которое округляет изменение, чтобы сэкономить, в настоящее время она составляет 400 долларов.

Дети охвачены государственной программой BadgerCare. Лорен и Тревор не застрахованы.

Примерно на 768 долларов меньше

, чем доход.

Лорен занимается розничной продажей, а Тревор — шеф-поваром.Им 27 и 28 лет, живут в

году. Шебойган, штат Висконсин, женаты, имеют сына и дочь, которым 4 и 2 года.

Служба сотовой связи T-Mobile

Аренда 2-х комнатного дома

Включает продукты и туалетные принадлежности

и припасы на трех кошек.

Лорен использует приложение, которое округляет

размена для сбережения,

сейчас стоит 400 долларов.

У них две машины,

, но один погашен.

Детей покрывает

BadgerCare, государственная программа.

Лорен и Тревор не застрахованы.

Примерно на 768 долларов меньше

, чем доход.

Лорен занимается розничной продажей, а Тревор — шеф-поваром. Им 27 и 28 лет, они живут в Шебойгане, штат Висконсин, женаты, имеют сына и дочь, которым 4 и 2 года.

Сдам 3-х комнатную

дом

Включая продукты,

туалетных принадлежностей и

расходных материалов на

три кошки.

У них две машины, но одна расплачена.

Мобильный телефон T-Mobile

сервис

Лорен использует приложение, которое округляет изменение, чтобы сэкономить, в настоящее время она составляет 400 долларов.

Дети охвачены государственной программой BadgerCare. Лорен и Тревор не застрахованы.

Примерно $ 768

меньше дохода.

Для Лорен и Тревора Кох из Шебойгана было нелегко заставить свои финансы работать на одну зарплату.Г-н Кох, повар, зарабатывающий 51 000 долларов, часто работал 50 и более часов в неделю. Г-жа Кох решила бросить свою работу официанткой в ресторане после того, как у пары родился первый из их двоих детей. Учитывая высокую стоимость ухода за ребенком, она считала, что ей лучше проводить время дома.

Жизнь стала еще сложнее, когда г-н Кох потерял работу повара в конце февраля. Теперь он заботится о детях по утрам, в то время как г-жа Кох работает неполный рабочий день в магазине, где продаются продукты CBD или каннабидиола. Когда она вернется домой в 1 р.м., он уходит на работу поваром, где получает почасовую оплату и работает до 23:00. Ни один из них не получает оплачиваемого отпуска или медицинской страховки.

«У нас такой высокий уровень стресса из-за того, что мы жонглируем своим расписанием», — сказала г-жа Кох. По ее словам, в совокупности они зарабатывают немного больше, чем раньше, но неясно, сократится ли их рабочее время в зимние месяцы.

По словам академических экспертов, по мере того, как доходы семей стали более нестабильными, эта тенденция усилила чувство финансовой незащищенности.Согласно анализу Джейкоба Хакера, директора Института социальных и политических исследований Йельского университета, для многих людей, у которых наблюдается падение доходов по какой-либо причине, это снижение, как правило, больше, чем в прошлом.

Доля американцев, испытывающих потерю дохода, имеет тенденцию расти и падать вместе с экономикой. Но увеличилась доля американцев, несущих большие потери.

Вероятность резкого падения доходов

Доля американцев трудоспособного возраста

падает на 50 процентов и более

дохода семьи за двухлетний период.

Вероятность резкого падения доходов

Доля американцев трудоспособного возраста

падает на 50 процентов и более

дохода семьи за двухлетний период.

Вероятность резкого падения доходов

Доля американцев трудоспособного возраста, составляющая 50 процентов

или более падения дохода семьи за двухлетний период.

Источник: анализ Джейкоба Хакера, директора Института социальных и политических исследований Йельского университета, с использованием данных панельного исследования динамики доходов.«Разрыв между Ричи Ричем и Джо Ситизеном намного больше, чем был раньше, — писал профессор Хакер в книге« Большой сдвиг рисков », — но также и разрыв между Джо Ситизеном в хороший год и Джо Ситизеном в хороший год. плохой год. »

По его словам, это лишь один из индикаторов более глубоких структурных проблем, меняющих структуру среднего класса.Работодатели и государственные учреждения продолжают перекладывать ответственность на работников, заставляя их преодолевать все больше угроз своему финансовому благополучию. Пенсии в основном были заменены планами 401 (k). Всестороннее медицинское страхование уступило место планам с высокой франшизой. Оплачиваемый отпуск по семейным обстоятельствам — редкость.

Пенсии в основном были заменены планами 401 (k). Всестороннее медицинское страхование уступило место планам с высокой франшизой. Оплачиваемый отпуск по семейным обстоятельствам — редкость.

Поэтому семьи идут на компромисс. Даже когда г-н Кох работал поваром на оплачиваемой работе с пособиями, он и его жена не могли позволить себе откладывать деньги на пенсию. Их самыми большими расходами были аренда, еда и выплаты по долгам, и они просто копошились.Их страховые взносы в размере 80 долларов в месяц казались разумными, пока им не понадобился врач: у обоих были отчисления в размере 3000 долларов.

Столь хрупкому существованию угрожает еще больше, когда крупные инвестиции, призванные укрепить жизнь среднего класса — получение диплома о высшем образовании, покупка дома — приводят к обратным результатам. Г-н и г-жа Кох имеют задолженность по ссуде на сумму более 70 000 долларов за высшее образование, которое они так и не завершили, а это означает, что значительная часть их денег фактически расходуется каждый месяц, прежде чем они вообще что-либо потратят.

По словам г-жи Кох, если бы их финансы были сильнее, они бы обратились за помощью в преодолении жизненных стрессов и сложностей. «Терапия — это, наверное, первое, что мы добавим в нашу жизнь», — сказала она.

«Мы в режиме выживания»

Мелани Эспиноза и Бретт Таунсенд

Мелани — специалист по закупкам, а Бретт — специалист

.интернет-менеджер по продажам в автосалоне.Их

30 и 33, живут в Лейтоне, штат Юта, помолвлены и

имеет двух дочерей 3 и 2 года.

Аренда 3-х комнатного дома

Стоимость обучения в школе Монтессори

Две автомобильные платежи,

страхование и газ

Мелани работала

полный рабочий день

во время учебы в колледже.

Медицинское страхование

(до налогообложения, не итого)

Плюс 2000 долларов

семейная франшиза.

«Один из них

постоянно растет

из чего-то »,

— сказала Мелани.

Доплата врача,

франшиза, рецепты

Служба сотовой связи T-Mobile

Еще около $ 238

, чем доход.

Мелани Эспиноза и Бретт Таунсенд

Мелани — специалист по закупкам, а Бретт — специалист

.интернет-менеджер по продажам в автосалоне.Их

30 и 33, живут в Лейтоне, штат Юта, помолвлены и

имеет двух дочерей 3 и 2 года.

Аренда 3-х комнатного дома

Стоимость обучения в школе Монтессори

Две автомобильные выплаты, страховка и бензин

Мелани работала полностью

раза во время учебы в колледже.

Медицинское страхование (до налогообложения, не полностью)

Плюс 2000 долларов

семейная франшиза.

«Один из них

постоянно растет

из чего-то »,

— сказала Мелани.

Доплата врача, франшиза, рецепты

Служба сотовой связи T-Mobile

Еще около $ 238

, чем доход.

Мелани Эспиноза и Бретт Таунсенд

Мелани — специалист по закупкам, а Бретт — менеджер по продажам через Интернет в автосалоне.Им 30 и 33 года, они живут в Лейтоне, штат Юта, обручены и имеют двух дочерей, которым 3 и 2 года.

Сдам в аренду трехкомнатный таунхаус

«Один из них

постоянно растет

из чего-то »,

— сказала Мелани.

Стоимость обучения в школе Монтессори

Две автомобильные выплаты, страховка и бензин

Доплата врача, франшиза, рецепты

Служба сотовой связи T-Mobile

Мелани работала полностью

раза во время учебы в колледже.

Медицинское страхование (до налогообложения, не полностью)

Плюс 2000 долларов

семейная франшиза.

Еще около $ 238

, чем доход.

Мелани Эспиноза и Бретт Таунсенд

Мелани — специалист по закупкам, а Бретт — менеджер по продажам через Интернет в автосалоне. Им 30 и 33 года, они живут в Лейтоне, штат Юта, обручены, имеют двух дочерей, которым 3 и 2 года.

Им 30 и 33 года, они живут в Лейтоне, штат Юта, обручены, имеют двух дочерей, которым 3 и 2 года.

Сдам 3-х комнатную

дом

Стоимость обучения в школе Монтессори

Две автомобильные платежи,

страхование и газ

Мелани работала

полный рабочий день

во время учебы в колледже.

Медицинское страхование

(до налогообложения, не итого)

Плюс 2000 долларов

семейная франшиза.

«Один из них постоянно растет.

из чего-то »,

— сказала Мелани.

Доплата врача,

франшиза, рецепты

Служба сотовой связи T-Mobile

Примерно на 238 долларов больше дохода.

30-летняя Мелани Эспиноза и ее жених, 33-летний Бретт Таунсенд из Лейтона, штат Юта, усвоили утренний распорядок дня: она встает в 6:45 и готовится к работе. Примерно через 15 минут он будит и одевает их двух маленьких дочерей и угощает их закусками. К 8 они пристегивают девочек к детским автокреслам и отправляются в детский сад.Они там позавтракают.

К 8 они пристегивают девочек к детским автокреслам и отправляются в детский сад.Они там позавтракают.

Г-жа Эспиноза, специалист по закупкам в транспортной компании, и г-н Таунсенд, менеджер по продажам через Интернет в автосалоне, вместе зарабатывают около 90 000 долларов в год. И все же их доход, кажется, никогда не достигает того уровня, в котором они нуждаются.

Г-жа Эспиноза сказала, что они хотели бы сэкономить на первоначальном взносе на дом и на обучение девочек в колледже. Но сейчас это невозможно.

«Мы находимся в режиме выживания», — сказала она.«В основном мы можем выйти на уровень безубыточности».

Даже с двумя зарплатами статус среднего класса стал более неуловимым. Стремительный рост стоимости этих трех дорогостоящих товаров — жилья, здравоохранения и колледжа — усложнил некоторым людям достижение определенных целей.

Эта борьба присуща не только Соединенным Штатам. В апреле Организация экономического сотрудничества и развития сообщила, что давление на средний класс во всем мире усилилось с 1980-х годов. Исследование показало, что американцев среднего класса отличает то, что они борются с несколькими трудностями — низким ростом доходов, ростом расходов, снижением гарантий занятости — в то время как во многих других странах они сталкиваются только с одним или двумя.

Исследование показало, что американцев среднего класса отличает то, что они борются с несколькими трудностями — низким ростом доходов, ростом расходов, снижением гарантий занятости — в то время как во многих других странах они сталкиваются только с одним или двумя.

Структура расходов также резко изменилась за последнее столетие. Американские домохозяйства тратят значительно больше своих бюджетов на жилье и меньше на такие предметы, как еда, чем в предыдущие десятилетия.

Согласно данным обследования потребительских расходов США, на жилье приходилось 23 процента общих расходов среднего домохозяйства в 1901 году, 27 процентов в 1950 году и почти 33 процента в 2018 году.Те, кто находится прямо в середине распределения доходов, потратили немного больше, или 34,5 процента. (Данные не учитывают, что дома сегодня больше и имеют больше удобств.)

Рост затрат опережает рост доходов

Реальные цены в США

и доход,

1995 = 100%

Рост затрат опережает рост доходов

Real U. С. цены

С. цены

и доход,

1995 = 100%

Рост затрат опережает рост доходов

Реальные цены в США

и доход, 1995 = 100%

Примечания: средний доход используется в качестве прокси для среднего класса. И цены, и доход были скорректированы с учетом инфляции. · Источник: Отчет Организации экономического сотрудничества и развития за май 2019 года.Михаэль Ферстер, старший аналитик отдела занятости и доходов O.E.C.D.«Молодые семьи с детьми действительно подвергаются критике со всех сторон», — сказала Дженни Шуэц, научный сотрудник Брукингского института, изучающий жилищную политику. «У них больше шансов иметь студенческую задолженность, а уход за детьми стал дороже. Так что, если вы пытаетесь выплатить студенческий долг, оплачивать уход за ребенком и арендную плату, будет сложно сэкономить на первоначальном взносе ».

Уход за детьми — существенные расходы для госпожи.Эспиноза и мистер Таунсенд — и он просто раздулся. Они платили около 800 долларов в месяц, что было сравнительно выгодной сделкой, потому что они полагались на кого-то, кто наблюдал за детьми в ее доме. Но им пришлось быстро найти замену, когда их опекун недавно прекратил работать. Были доступны два места в школе Монтессори, но теперь они платят за это 1200 долларов — почти столько же, сколько их арендная плата.

Они платили около 800 долларов в месяц, что было сравнительно выгодной сделкой, потому что они полагались на кого-то, кто наблюдал за детьми в ее доме. Но им пришлось быстро найти замену, когда их опекун недавно прекратил работать. Были доступны два места в школе Монтессори, но теперь они платят за это 1200 долларов — почти столько же, сколько их арендная плата.

По словам г-жи Эспинозы, девочки процветают, но дополнительные расходы, вероятно, подтолкнут перспективу владения домом в будущее.

Единственный долг пары — это студенческие ссуды г-жи Эспинозы, которые сейчас составляют чуть менее 16000 долларов, и оплата автомобилей на их шестилетние и одиннадцатилетние Хонды.

Г-жа Эспиноза сказала, что она всегда считала, что принадлежать к среднему классу означает вести скромную жизнь, не беспокоясь о том, какие счета будут выставлены.

«У нас хороший доход там, где мы находимся», — добавила она. «Но почему-то каждый месяц мне кажется:« Что-то случилось, или мы сделали недостаточно. «Это просто постоянная битва».

«Это просто постоянная битва».

«Если бы этого не было для женщин»

Аманда Родригес и Дэвид Аллен

Аманда руководила программой медицинского вмешательства в больнице, а Дэвид — директором чартерной школы. Им 35 и 34 года, они живут в Сан-Франциско, женаты и имеют одну маленькую дочь.

Аренда на двоих-

комнатная квартира

Ожидается запуск

в начале следующего года.

Перед

было 2900 долларов.доля няни.

Пенсионные накопления

(плюс 550 долларов до налогообложения)

Плюс 5700 долларов из

годовой франшизы.

Медицинское страхование

(до налогообложения, не итого)

Одежда, стрижки,

счастливый час и т. Д.

Включает экономию

на будущее.

Стоматология, офтальмология,

доплаты

Телефонная служба «Крикет»

Страхование арендаторов / зонтиков

Аманда Родригес и Дэвид Аллен

Аманда руководила программой медицинского вмешательства в больнице, а Дэвид — директором чартерной школы. Им 35 и 34 года, они живут в Сан-Франциско, женаты и имеют одну маленькую дочь.

Им 35 и 34 года, они живут в Сан-Франциско, женаты и имеют одну маленькую дочь.

Аренда 2-х комнатной квартиры

Ожидается запуск

в начале следующего года.

Перед

было 2900 долларов.доля няни.

Пенсионные накопления (плюс 550 долларов до налогообложения)

Медицинское страхование (до налогообложения, не полностью)

Плюс 5700 долларов из

годовой франшизы.

Одежда, стрижки, счастливый час и т. Д.

Включает экономию

на будущее.

Стоматология, офтальмология, доплата

Телефонная служба «Крикет»

Страхование арендаторов / зонтиков

Аманда Родригес и Дэвид Аллен

Аманда была менеджером программы медицинского вмешательства в больнице, а Дэвид — директором чартерной школы.Им 35 и 34 года, они живут в Сан-Франциско, женаты и имеют одну маленькую дочь.

Одежда, стрижки, счастливый час и т. Д.

Д.

Аренда 2-х комнатной квартиры

Ожидается запуск

в начале следующего года.

Перед

было 2900 долларов.доля няни.

Включает экономию

на будущее.

Пенсионные накопления (плюс 550 долларов до налогообложения)

Стоматология, офтальмология, доплата

Медицинское страхование (до налогообложения, не полностью)

Плюс 5700 долларов из

годовой франшизы.

Cricket мобильная телефонная служба

Страхование арендаторов и зонтиков

Аманда Родригес и Дэвид Аллен

Аманда руководила программой медицинского вмешательства в больнице, а Дэвид — директором чартерной школы. Им 35 и 34 года, они живут в Сан-Франциско, женаты и имеют одну маленькую дочь.

Аренда на двоих-

комнатная квартира

Ожидается запуск

в начале следующего года.

До выплаты няни было 2900 долларов.

Пенсионные накопления

(плюс 550 долларов до налогообложения)

Медицинское страхование

(до налогообложения, не итого)

Плюс 5700 долларов из

годовой франшизы.

Одежда, стрижки,

счастливый час и т. Д.

Включает экономию

на будущее.

Стоматология, офтальмология,

доплаты

Телефонная служба «Крикет»

Страхование арендаторов / зонтиков

Еще несколько недель назад Аманда Родригес и Дэвид Аллен вместе зарабатывали около 154 000 долларов в год, что помещало их в категорию лиц с высоким уровнем дохода во многих американских городах.Но в Сан-Франциско, где они живут, по расчетам Pew, это средний класс.

В мае пара родила девочку, а это означает, что их доход должен увеличиться еще больше: они, вероятно, потратят примерно две трети своей заработной платы на уход за ребенком и аренду своей квартиры с двумя спальнями. Пока они обходятся меньшими деньгами.

Г-жа Родригес, находившаяся в декретном отпуске, планировала вернуться к своей работе — руководить программой по обучению медицинских работников методам оказания помощи жертвам насилия — в середине сентября. Но чуть более чем за две недели до запланированного возвращения она узнала, что у нее больше нет возможности вернуться — федеральное финансирование было урезано, что привело к отмене программы.

Но чуть более чем за две недели до запланированного возвращения она узнала, что у нее больше нет возможности вернуться — федеральное финансирование было урезано, что привело к отмене программы.

Таким образом, ее отпуск по работе был продлен — она планирует искать другую работу в сфере общественного здравоохранения в ближайшие месяцы.

Форма американской семьи постоянно меняется, но теперь домохозяйства с двумя кормильцами стали нормой. Возможно, это было одним из самых значительных сдвигов за последние 50 лет, когда количество замужних матерей вошло в рабочую силу во все большем количестве, достигнув пика в 1990-х годах, прежде чем выровняться и немного отступить.Женщины в целом следовали аналогичной схеме.

Но для многих семей увеличение доходов женщин просто помогло сохранить их положение или удержало семейный доход от падения, согласно анализу Хизер Боуши, президента и главного исполнительного директора некоммерческой Вашингтонского центра за справедливый рост.

Согласно исследованию, с 1979 по 2018 год доходы семей со средним доходом выросли на 23,1 процента с поправкой на инфляцию. Доходы профессиональных семей, напротив, выросли 68.3 процента. Согласно анализу г-жи Боуши, за те же 39 лет средняя продолжительность рабочего дня американской женщины увеличилась на 21 процент.

Большая часть доходов семей в период, изучаемый г-жой Боуши, связана непосредственно с работающими женщинами. На их долю в то время приходилось три четверти роста доходов семей среднего класса. В профессиональных семьях заработки женщин были наиболее важным фактором, но доходы мужчин также выросли.

«Доходы многих семей за последние несколько десятилетий резко упали бы, если бы женщины не пошли работать», — сказала г-жа Мишель.- сказал Боуши.

Женщины работают больше часов. . .

Годовые часы

работали женщины

. . . и составляют большую часть роста доходов.

Изменение в

дом

доход,

с 1979 по

2018

Женщины работают больше часов.. .

Годовые часы

работали женщины

. . . и составляют большую часть роста доходов.

Изменение в

дом

доход,

с 1979 по

2018

Женщин

работает больше часов. . .

. . . и составляют большую часть роста доходов.

Прибыль от

другие источники

Изменение в

дом

доход,

с 1979 по

2018

Годовой

часов

работали

женщины

Домохозяйства с низкими доходами: те, кто находится в нижней трети распределения доходов или зарабатывают менее 26 080 долларов в год в долларах 2018 года; Профессиональные семьи имеют доход в 20% самых богатых семей, или примерно 71 913 долларов США или выше, при этом по крайней мере один член имеет высшее образование или выше. Все остальные принадлежат к среднему классу. · Источник: Хизер Боуши, президент и исполнительный директор Вашингтонского центра справедливого роста.

Все остальные принадлежат к среднему классу. · Источник: Хизер Боуши, президент и исполнительный директор Вашингтонского центра справедливого роста.

И хотя сейчас оба работают чаще, чем когда-то в семьях, возглавляемых двумя взрослыми, это может привести к новым издержкам и стрессам. Г-же Родригес было неудобно оставлять своего ребенка в большом детском саду, поэтому они с мистером Алленом, скорее всего, заплатят немного больше, чтобы разделить няню с другой семьей.

Это означает, что они будут вынуждены откладывать значительно меньше на пенсию, исключить поездки к мануальному терапевту и сократить количество поездок за город по выходным.Сохранение авансового платежа за дом не является приоритетом, потому что они не стремятся когда-либо владеть дорогостоящим домом в Сан-Франциско.

«Мы все переставим, — сказала г-жа Родригес. «Это очень дорогой город, и мы активно делаем выбор, чтобы быть здесь».

«Нам невероятно повезло»

Майк и Линдси Шлакебиры

Майк — научный руководитель колледжа, а Линдси —

.

— координатор учебной программы для государственных школ K-12.

Им обоим 38 лет, живут в Айова-Сити, женаты

, у них есть сын и дочь 6 и 9 лет.

800 долл. США дополнительно

основной платеж.

Ипотека на тройку-

спальный дом

Плюс 1733 $ из

сбережения до налогообложения.

Было 1080 долларов, до

их сын вошел в

государственная школа.

Медицинское страхование

(до налогообложения, не итого)

Премии Линдси

оплачивает она

работодатель.

Накопления на колледже

(100 долларов на каждого ребенка)

Коммунальные услуги, в том числе интернет

Майк едет на

велосипед для работы.

Включает услуги по ремонту дома и детские мероприятия.

Женскому ресурсному и активному центру (Университет Айовы) и организациям родителей и учителей.

Наличные

здравоохранение (до налогообложения)

Tello, с оплатой по мере использования,

мобильная связь

(Они выплатили свои студенческие ссуды за пять лет

назад и активно используйте кредитные карты для

награды, но выплачивайте их каждый месяц. )

)

Примерно $ 1,453 минус

, чем доход.

Майк и Линдси Шлакебиры

Майк — научный руководитель колледжа, а Линдси —

.— координатор учебной программы для государственных школ K-12.

Им обоим 38 лет, живут в Айова-Сити, женаты

, у них есть сын и дочь 6 и 9 лет.

800 долл. США дополнительно

основной платеж.

Ипотека на тройку-

спальный дом

Плюс 1733 $ из

сбережения до налогообложения.

Было 1080 долларов, до

их сын вошел в

государственная школа.

Медицинское страхование

(до налогообложения, не итого)

Премии Линдси

оплачивает ее работодатель.

Накопления на колледже

(100 долларов на каждого ребенка)

Коммунальные услуги, в том числе интернет

Майк едет на

велосипед для работы.

Включает каникулы, детские мероприятия, летние лагеря и ремонт дома.

Женскому ресурсному и активному центру (Университет Айовы) и организациям родителей и учителей.

Наличные

здравоохранение (до налогообложения)

Tello, с оплатой по мере использования,

мобильная связь

(Они выплатили свои студенческие ссуды пять лет назад и используют

кредитных карт — это большая сумма вознаграждения, но выплачивайте их каждый месяц.)

Примерно $ 1,453 минус

, чем доход.

Майк и Линдси Шлакебиры

Майк — научный руководитель колледжа, а Линдси — координатор учебной программы государственных школ K-12. Им обоим 38 лет, они живут в Айова-Сити, женаты, имеют сына и дочь 6 и 9 лет.

Включает ремонт дома, каникулы, детские мероприятия и летние лагеря.

800 долл. США дополнительно

основной платеж.

Ипотека на трехкомнатный дом

Плюс 1733 $ из

сбережения до налогообложения.

Женскому ресурсному и активному центру (Университет Айовы) и организациям родителей и учителей.

Медицинское обслуживание за наличные (до вычета налогов)

было 1080 долларов, до их

сын поступил в общеобразовательную школу.

Tello, оплата по факту, услуга мобильной связи

Премия Линдси составляет

оплачивает ее работодатель.

Медицинское страхование (до налогообложения, не полностью)

(Они выплатили свои студенческие ссуды за пять лет

назад и активно используют кредитные карты для вознаграждения,

, но выплачивайте их каждый месяц.)

Накопления на колледж (100 долларов на каждого ребенка)

Коммунальные услуги, в том числе интернет

Майк едет на работу на велосипеде.

Примерно $ 1,453 минус

, чем доход.

Майк и Линдси Шлакебиры

Майк — научный руководитель колледжа, а Линдси — координатор учебной программы государственных школ K-12. Им обоим 38 лет, они живут в Айова-Сити, женаты, имеют сына и дочь 6 и 9 лет.

800 долл. США дополнительно

основной платеж.

Ипотека на тройку-

спальный дом

Плюс 1733 $ из

сбережения до налогообложения.

Был 1080 долларов, прежде чем их сын вошел в

государственная школа.

Медицинское страхование

(до налогообложения, не итого)

Страховые взносы Линдси оплачивает она

работодатель.

Накопления на колледже

(100 долларов на каждого ребенка)

Коммунальные услуги, в том числе интернет

Майк едет на

велосипед для работы.

Включает услуги по ремонту дома и детские мероприятия.

Женскому ресурсному и активному центру (Университет Айовы) и организациям родителей и учителей.

Наличные

здравоохранение (до налогообложения)

Tello, с оплатой по мере использования,

мобильная связь

(Они выплатили свои студенческие ссуды за пять лет

назад и активно используйте кредитные карты для

награды, но выплачивайте их каждый месяц. )

)

Примерно $ 1,453 минус

, чем доход.

Майк и Линдси Шлакебир и их двое детей, 9 и 6 лет, комфортно живут на две зарплаты в Айова-Сити. Вложения, которые они сделали для обеспечения жизни среднего класса — получение трех ученых степеней, покупка дома — окупились.

«Средний класс для меня означает возможность работать и позволить себе то, что нам нужно, и некоторые вещи, которые вам нужны», — сказал г-н Шлакебир, 38-летний научный консультант в университете, который набирает студентов и помогает им ориентироваться в учебный план.«И я бы сказал, что мы находимся на верхней границе этого».

Такие семьи, как Schluckebiers — на пороге того, что можно было бы считать верхним средним классом или выше — испытали больший прирост доходов, чем семьи, находящиеся прямо в середине. Это позволило их совокупной чистой стоимости значительно вырасти, даже если они чувствуют себя ущемленными из-за роста затрат.

«Хорошим показателем для точек, в которых мы можем быть уверены, что люди находятся в сильном финансовом положении, является то, если их доходы превращаются в богатство», — сказал Ричард Ривз, директор инициативы «Будущее среднего класса» в Институте Брукингса и автор. «Хранители мечты: как американский верхний средний класс оставляет всех остальных в пыли».«Дело не в том, что входит, а в том, что остается».

«Хранители мечты: как американский верхний средний класс оставляет всех остальных в пыли».«Дело не в том, что входит, а в том, что остается».

Не существует волшебной формулы для создания такого эффекта застывания, но для его достижения часто требуется несколько факторов, в том числе немного удачи и немного помощи.

ДОЛЯ ДОХОДА: доход после учета федеральных налогов; пособия по социальному страхованию, такие как Social Security, Medicare, страхование от безработицы; а также пособия, прошедшие проверку на скупость, такие как Medicaid и продовольственные талоны. ДОЛЯ БОГАТСТВА: Доходные группы измеряются обычным доходом, который предназначен для определения дохода без экономических колебаний.Не учитывает стоимость пособий по социальному обеспечению или планов с установленными выплатами; также исключает Forbes 400, что, вероятно, недооценивает богатство, принадлежащее 1% самых богатых людей. · Источник: Институт Брукингса (с использованием данных Бюджетного управления Конгресса и Обзора потребительского финансирования Федеральной резервной системы).

Несколько факторов помогли сформировать обстоятельства Schluckebiers. Они приняли осознанные финансовые решения, которые сработали: оба сократили расходы на учебу в колледже, работая в кампусе помощниками-резидентами.Они также работали полный рабочий день в аспирантуре — г-н Шлакебир был директором общежития, поэтому у них было бесплатное жилье — и в итоге сэкономили 16 000 долларов на первоначальный взнос за дом.

Когда они были готовы к покупке, они не стали покупать более просторный дом в тех частях города, где гаражи на две машины являются нормой. Они выбрали скромное ранчо площадью 1500 квадратных футов, а затем выделили дополнительно 800 долларов в месяц на выплату основной суммы по ипотеке, внося при этом здоровые взносы на свои пенсионные счета.Это может быть проще сделать в относительно дешевом регионе со здоровыми возможностями трудоустройства, таком как Айова-Сити, чем в большом городе на одном из побережий.

Время тоже помогло. Они были готовы купить дом в 2008 году, так как цены на него падали. Им также посчастливилось иметь то, что г-н Шлакебьер называет «впечатляющей» пенсией и льготами по здоровью на работе. Его работодатель перечисляет 10 процентов его зарплаты на его пенсионный счет.

Им также посчастливилось иметь то, что г-н Шлакебьер называет «впечатляющей» пенсией и льготами по здоровью на работе. Его работодатель перечисляет 10 процентов его зарплаты на его пенсионный счет.

Выплаченный студенческий долг пары был управляем, отчасти потому, что их родители внесли свой вклад в оплату их обучения.

Но они беспокоятся о том, смогут ли они внести достаточный вклад в расходы на обучение своих детей в колледже, учитывая, сколько будет стоить обучение в колледже через 10 лет. В более широком смысле их беспокоит состояние страны и положение других американцев.

«Нам невероятно повезло, — сказал г-н Шлакебир, — поэтому я не всегда беспокоюсь о нас так сильно, как о макроэкономической картине по всей стране».

Средний семейный бюджет — ValuePenguin

Мост-У.В домохозяйствах S. есть одни и те же основные категории расходов, которые дают нам крышу над головой, еду в животе, одежду на теле и возможность добраться на работу или в школу и обратно. Но в зависимости от ваших обстоятельств или стадии вашей жизни вы также можете тратить тонны на уход за детьми, обучение в колледже или на здравоохранение.

Но в зависимости от ваших обстоятельств или стадии вашей жизни вы также можете тратить тонны на уход за детьми, обучение в колледже или на здравоохранение.

Средний семейный бюджет в США

Согласно исследованию потребительских расходов, проведенному США, в 2013 году средний доход домашних хозяйств в США составлял 63 784 доллара США.С. Бюро статистики труда. Вот как распадается средний семейный бюджет:

Жилой фонд | 10080 долл. США | 16% |

Транспорт | 9,004 | 14% |

Налоги | 7,432 | 12% |

Коммунальные и прочие операционные расходы домашних хозяйств | 7,068 | 11% |

Продукты питания | 6,602 | 10% |

Взносы на социальное страхование, личное страхование и пенсии | 5,528 | 9% |

Выплаты или сбережения долга | 5,252 | 8% |

Здравоохранение | 3,631 | 6% |

Развлечения | 2,564 | 4% |

Взносы наличными | 1,834 | 3% |

Одежда и услуги | 1,604 | 3% |

Образование | 1,138 | 2% |

Показать все строки

Средняя стоимость жилья

Средний U. S. home тратит 17 148 долларов на все, что связано с жильем.

S. home тратит 17 148 долларов на все, что связано с жильем.

Это в среднем 10 080 долларов на прямые выплаты по арендной плате или ипотечным процентам, налоги на имущество и страховку, а также любые расходы на проживание во время поездок за город. Оставшиеся 7 068 долларов покрывают коммунальные и другие хозяйственные расходы и оборудование.

Около 64% семей в США владеют своим домом, и более половины домовладельцев имеют ипотеку.

Домовладельцы платят в среднем 9,552 доллара в год (почти 800 долларов в месяц) на процентов по ипотеке , налоги на имущество и другие расходы, такие как техническое обслуживание, ремонт и страхование домовладельцев.Средний платеж по ипотеке также включает дополнительную сумму каждый месяц, которая идет на выплату основного долга, эффективно превращая денежные доходы в собственный капитал.

Средняя стоимость аренды в США составляет 784 доллара в месяц. 35% американцев, которые снимают жилье, платят чуть меньше домовладельцев каждый год за аренду, техническое обслуживание и страховку арендатора, в среднем 9 477 долларов. Эта цифра охватывает широкий диапазон арендной платы от небольших городов до крупных мегаполисов, таких как Лос-Анджелес и Нью-Йорк.

Эта цифра охватывает широкий диапазон арендной платы от небольших городов до крупных мегаполисов, таких как Лос-Анджелес и Нью-Йорк.

Среднегодовая стоимость аренды (включая техническое обслуживание и страховку, если таковые имеются) | $ 9 477 |

Среднегодовые затраты домовладельцев (без учета собственного капитала) | 9,552 |

Это параллельное сравнение показывает, что вопреки расхожему мнению, согласно которому арендаторы выбрасывают свои деньги, домовладельцы фактически ежемесячно тратят больше на невозмещаемые расходы во всех регионах страны, кроме Юга.

В качестве финансового решения, покупка дома может окупиться только в том случае, если его базовая рыночная стоимость со временем значительно вырастет.

Затраты на обычную крышу над головой, арендуемую или находящуюся в собственности, плюс расходы на любое другое жилье, например, расходы на гостиницу, обычно съедают почти 16% дохода среднего домохозяйства

Средняя стоимость домашних расходов — что делает ваш дом домом

Американцы тратят в среднем дополнительно 7 068 долларов в год на продукты и услуги, которые делают наши жилища пригодными для жизни.

Самый большой расход здесь? Наши регулярные счета за электричество, отопление и топливо для приготовления пищи, воду / канализацию / септик, вывоз мусора и телефонную связь (включая мобильные телефоны). Средняя стоимость коммунальных услуг составляет в месяц около 320 долларов.

Около 71% из нас также сообщают о расходах на домашних операций , тратя в среднем 1581 доллар (или 132 доллара в месяц) на услуги, которые могут включать в себя уход за детьми или пожилыми людьми, уборку дома или стрижку газонов, стирку и химчистку, борьбу с вредителями и системы домашней безопасности.

И чуть более половины домовладельцев ежегодно расходуют предметов мебели и оборудования , что в среднем составляет 2209 долларов в год. Это включает в себя все, от банных полотенец на нижнем конце до нового стола для гостиной, нового компьютера или холодильника.

В общем, и в среднем американские домохозяйства тратят дополнительно 11% нашего годового дохода, помимо 16% на ипотеку или аренду, на вещи, связанные с нашим домом.

16% на постоянное жилье и 11% на расходы домохозяйства составляют 27% дохода среднего домохозяйства — это чуть меньше 30% уровня, который эксперты и власти постановили обременительным для типичной семьи вкладывать в жилье.

Стоит отметить, что большинство ипотечных кредиторов допускают размер выплаты по ипотеке до 28% от дохода семьи. На этом уровне общие жилищные расходы семьи, включая коммунальные услуги, мебель и другие эксплуатационные расходы, могут быть болезненными в течение некоторого времени. Однако со временем он должен стать более управляемым, если доход растет, а выплаты по ипотеке остаются прежними.

Средние транспортные расходы в США

Вторая по величине категория расходов для типичного США.Семья С. занимается транспортом.

Для среднего домохозяйства транспортные расходы почти такие же, как затраты на аренду или прямые затраты на владение домом: в среднем 9 004 доллара в год.

Почти 90% домохозяйств в США сообщают, что тратят деньги на бензин , в среднем около 3000 долларов в год. Средняя стоимость газа в месяц — 250 долларов. Многие из нас до сих пор платят за наши автомобили, используя лизинг или финансирование. Средняя стоимость автострахования составляет около 907 долларов в год.20% домохозяйств регулярно платят за какую-либо форму общественного транспорта , около 225 долларов в месяц. И американцы также несут транспортные расходы на отпусков и сезонных мероприятий при покупке билетов на самолет, междугородние автобусы, поезда и даже платы за проезд на корабле.

Среднее количество налогов, уплачиваемых домохозяйствами в США

Налоги также сильно сказываются на американских доходах. Сколько стоит налог?

Средняя семья платит 7 432 доллара США в виде личных налогов, не включая налоги на имущество или налоги с продаж.

Самая большая часть приходится на федеральный подоходный налог, который не включает платежи в системы социального обеспечения и медицинской помощи. Мы платим в среднем 12% доходов нашей семьи в виде личных налогов каждый год.

Средние затраты на питание в США

Типичное домохозяйство в США тратит 10% своего дохода на еду.

Средняя стоимость еды в месяц составляет 550 долларов (это 6 602 доллара в год).

Примерно 60% нашего бюджета на питание тратится на еду, которую едят дома, а остальную часть — на еду, потребляемую на улице.

Хотя еда, конечно же, необходима для жизни, ее часто считают взаимозаменяемой категорией в домашнем бюджете. В конце концов, семья может обедать спагетти или рисом с фасолью за гроши за каждый прием пищи. Или мы могли бы пойти в стейк-хаус и каждый вечер выкладывать на ужин сотни долларов.

Чтобы измерить базовый минимум затрат на питание, мы можем взглянуть на расходы самых бедных домохозяйств Америки, которые предположительно едят как можно дешевле. Те, кто зарабатывает менее 15000 долларов в год, по-прежнему тратят около 3500 долларов в год на еду.Они едят дома немного чаще, примерно две трети времени, но оставшуюся треть времени едят вне дома.

Другие домохозяйства, зарабатывающие более 70 000 долларов в год, тратят почти 10 000 долларов на еду и 45% времени едят вне дома.

Среднее домашнее хозяйство в США | 3977 долларов США | 2625 долларов США | 6602 долларов США |

5000 долларов США | 2388 | 1,247 | 3,635 |

5000–9999 долларов | 2433 | 1,138 | 3,571 |

10 000–14 999 долл. США | 2,202 | 1096 | 3 298 |

15 000–19 999 долл. США | 2 959 | 1 123 | 4 082 |

20 000–29 999 долларов США | 3,197 | 1,485 | 4,683 |

30 000–39 999 долл. США | 3 267 | 1810 | 5 077 |

40 000–49 999 долл. США | 3 670 | 2083 | 5,753 |

50 000–69 999 | 4 043 | 2 690 | 6 733 |

70 000 долл. США + | 5 528 | 4 454 | 9 983 |

Средние отчисления на социальное страхование, личное страхование и пенсии

Типичный U.S. home тратит 5 528 долларов в год на защиту своих членов от бедности в преклонном возрасте, из-за инвалидности или смерти.

Большая часть этих расходов поступает из взноса домохозяйства в Социальное обеспечение . Около 77% домохозяйств несут эти расходы, выплачивая в среднем 5275 долларов в год (это может покрыть более одного работника).

Эти деньги поступают непосредственно из зарплаты сотрудников, в то время как соответствующие взносы производятся работодателем. Самозанятые предприниматели платят работодателю и работнику суммы напрямую в федеральное правительство через налог на самозанятость.Меньший процент домохозяйств вносит платежи в государственные, железнодорожные или частные пенсионные планы.

Более чем каждая четвертая семья в США имеет страхование жизни, , пожертвование, аннуитет или другое личное страхование при средней стоимости около 1231 доллара в год.

Средние выплаты по долгу и сбережения

домохозяйств в США используют около 8% своего дохода либо на выплату долга, либо на увеличение сбережений, а иногда и на то и другое одновременно, как в типичном случае выплаты по ипотеке.В 2013 году, например, 38% домашних хозяйств в среднем выплачивали более 4000 долларов в счет основной суммы ипотечного кредита или кредитных линий для собственного капитала. Около 30% заплатили в среднем 1661 доллар за свои автомобили. Некоторые будут спрятать его на пенсионном счете. Другие могут повесить на него деньги, накопив на машину, первоначальный взнос на дом, ремонт дома или большие каникулы, а некоторые нанесли удар по остаткам на кредитных картах или основной сумме студенческой ссуды.

Средняя стоимость здравоохранения в США

Рост затрат на здравоохранение в США.О С. широко сообщалось и указывается в отчетах о расходах домашних хозяйств в этой области: в среднем 3631 доллар.

Около 79% домохозяйств имели расходы на здравоохранение в 2013 году, последнем году, за который эти данные доступны из федерального обследования потребительских расходов, но до того, как федеральный мандат на медицинское страхование вступил в силу. В рамках этих 79% домохозяйств с любыми расходами на здравоохранение в 2013 году было выплачено в среднем 4365 долларов, включая взносов по медицинскому страхованию, и личных расходов на врачей, рецептов и медикаментов.Средняя стоимость медицинского страхования для домохозяйств в США, которые сообщили о выплате по нему в 2013 году, составила 284 доллара в месяц.

Около 6% дохода семьи в США идет на расходы на здравоохранение, и этот процент в последние годы растет.

Закон о доступном медицинском обслуживании гласит, что медицинское страхование является доступным, если страховые взносы стоят не более 9,5% модифицированного скорректированного валового дохода домохозяйства. Когда он поднимается выше этого уровня, отдельные лица и семьи начинают получать субсидии, если они приобретают страховку на федеральном или государственном рынке медицинского страхования.

Прочие категории бюджета

Расходы на развлечений : Американцы находят время, чтобы насладиться своей жизнью, что отражено в 2564 долларах, которые в среднем семья ежегодно тратит на развлечения. Однако около 12% домохозяйств не сообщают о таких расходах в течение типичного четырехмесячного промежутка времени. Это совсем не весело!

Стоимость хорошего внешнего вида

Быстрая и дешевая мода, помимо прочего, помогла сократить расходы американцев на одежду и сопутствующие услуги, такие как химчистка и ремонт обуви.

Средние ежемесячные расходы на одежду составляют около 134 долларов (это 1604 доллара в год).

Мы тратим дополнительно 51 доллар в месяц (608 долларов в год) в среднем на личные товары, такие как косметика и крем для бритья, а также на такие услуги, как стрижки и маникюр.

Наша щедрость по отношению к другим