Прямые налоги

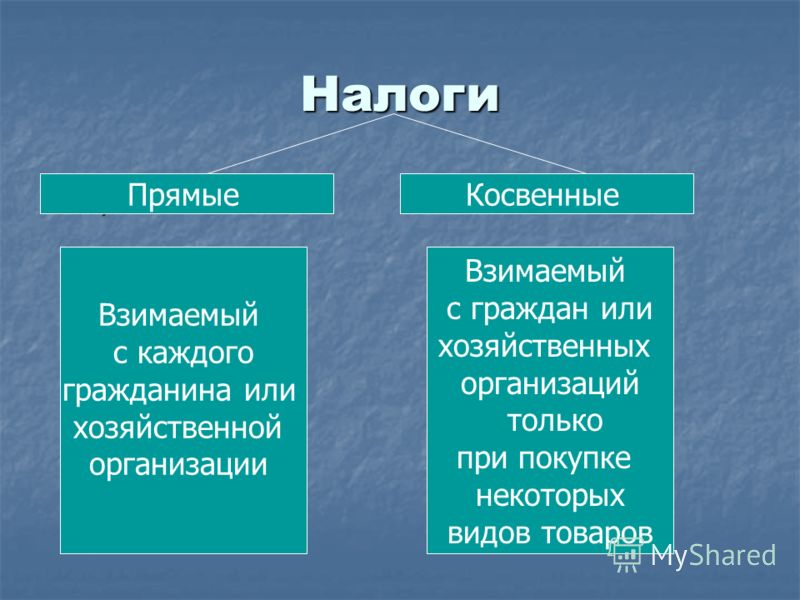

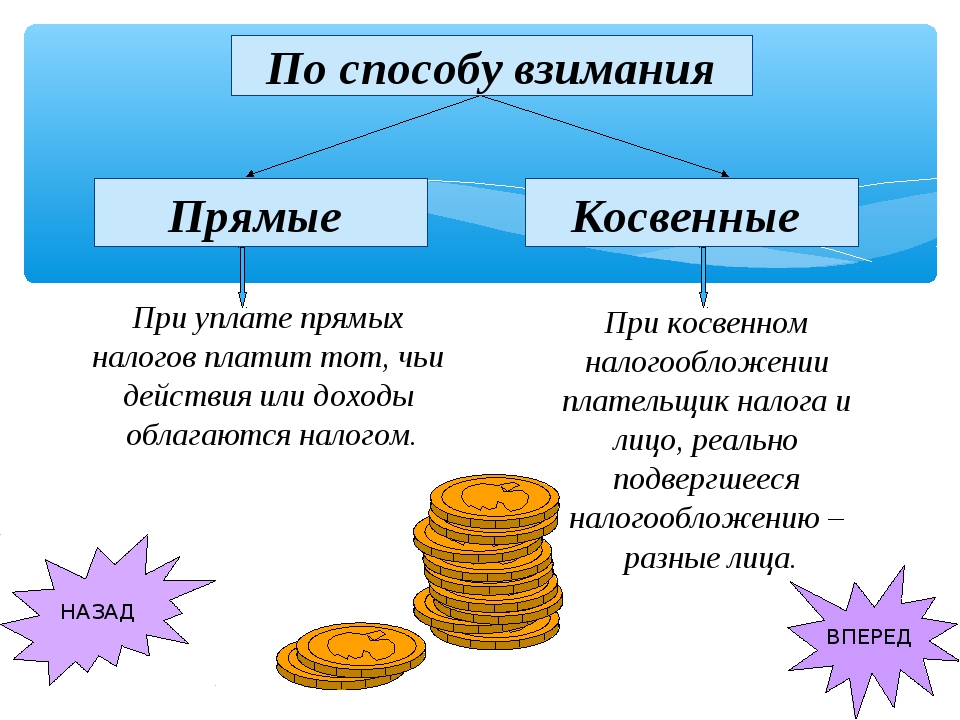

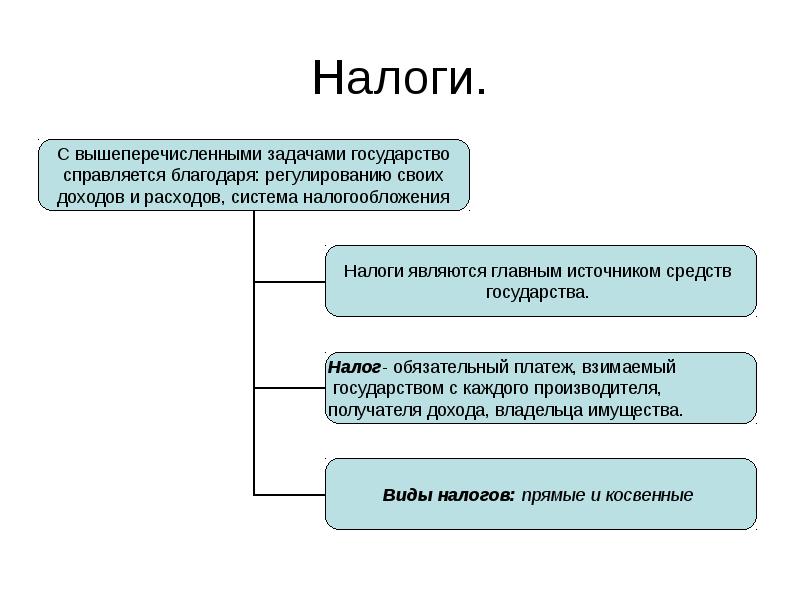

Налоги – это способ пополнения государственного бюджета и платить их должен каждый человек. В преобладающем количестве государств в мировой практике налогообложения существуют как прямые налоги, так и косвенные.

Что такое прямые налоги

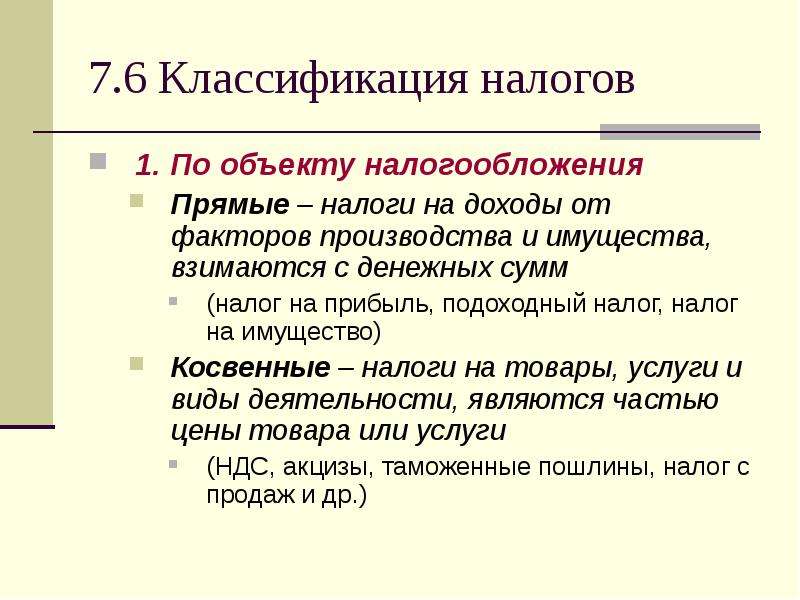

Примеры прямых налогов можно рассмотреть, взяв за основу любое государство в мире. Но прежде чем приступить к тщательному обзору конкретных видов и разновидностей прямых и косвенных налоговых сборов для начала необходимо установить сущность этого термина. Эксперты налоговой сферы отмечают прямые налоги как разновидность сборов изымаемых с населения в пользу бюджета страны. Прямому налогообложению подлежат прибыль и имущество данного населения – юридических и физических лиц. Подробнее остановимся на теоретических концепциях рассматриваемых налогов.

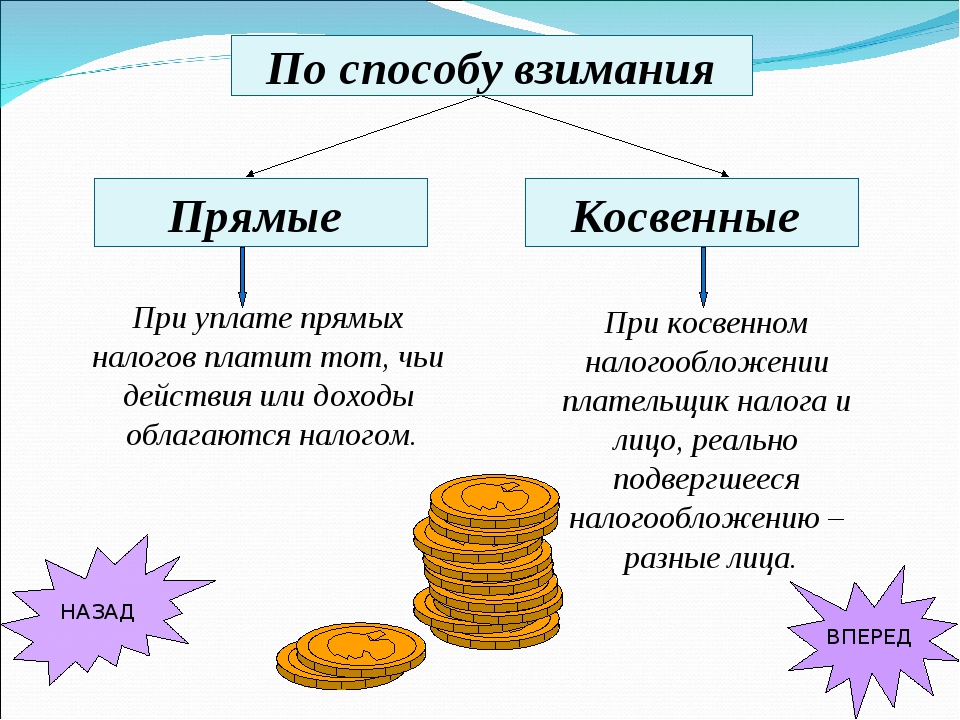

Основной признак прямого налога – заключается в том, что некоторую оплату сборов и выплат может осуществлять как само физическое или юридическое лицо либо предприятие, так и уполномоченный ими орган, так называемый налоговый агент, поэтому субъектом взыскания прямых налогов является плательщик и юридически и фактически.

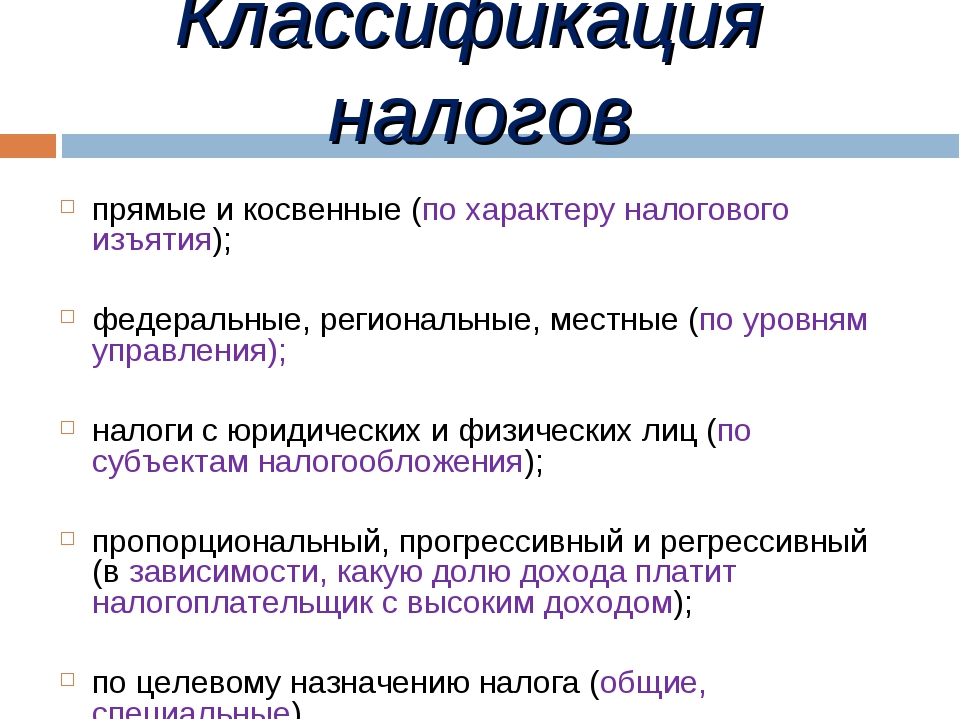

Классификация прямых бюджетных обязательств осуществляется по тому же принципу что и другие виды налогов, существующие в ином государстве, например в законодательстве России система налогообложения подразумевает разделение всех поступлений в бюджет на региональные, федеральные и местные. В каждой отмеченной категории сборов теоретически реально встретить и прямые налоги и косвенные. Иначе возможно классифицировать прямые налоговые взыскания в бюджет государства согласно субъекту их взыскания. В этом случае таким субъектом может быть гражданин, предприниматель, юридическое лицо, а также иностранный гражданин либо организация. Еще одно возможное основание для классифицирования прямых бюджетных обязательств – это субъект исчисления поступлений. По этому критерию прямые налоги может вносить как налогоплательщик, так и иное ведомство, которое выступает администратором выплачиваемого налога.

Прямые налоги – это самый первоначальный и ранний тип налогообложения. Прямое налогообложение обязательно для уплаты гражданами любого государства и взимаются они с их доходов и собственности.

В законодательных документах многих стран предусмотрены оба эти вида налогообложения. Например, в российском законодательстве они представлены в широкой разновидности. Рассмотрим, в чем заключается сущность прямых налогов, и чем они принципиально отличаются от налогов косвенных.

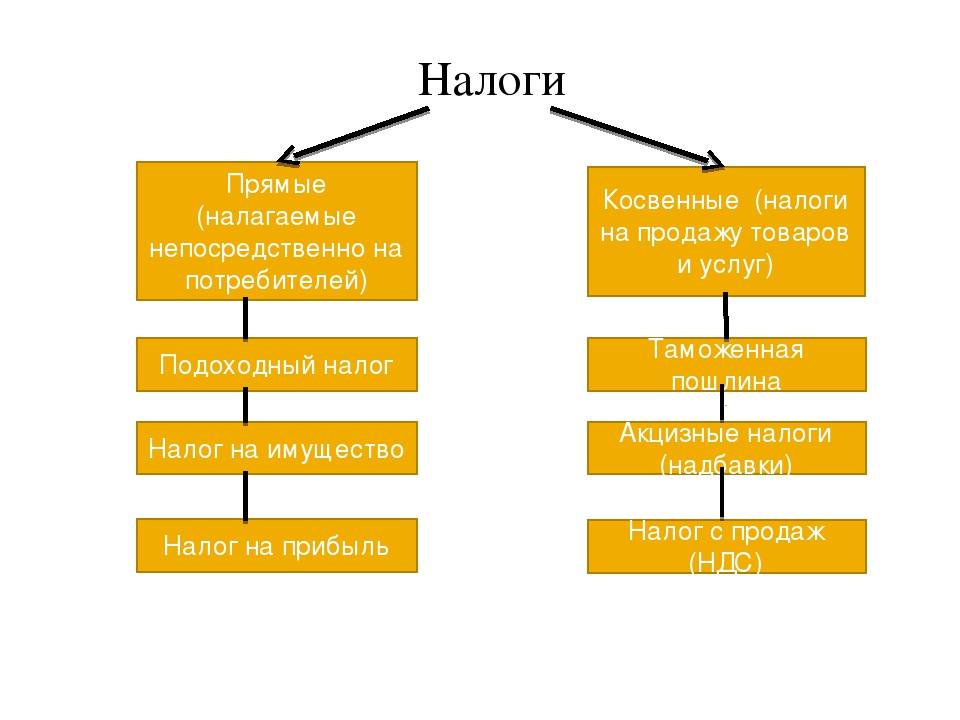

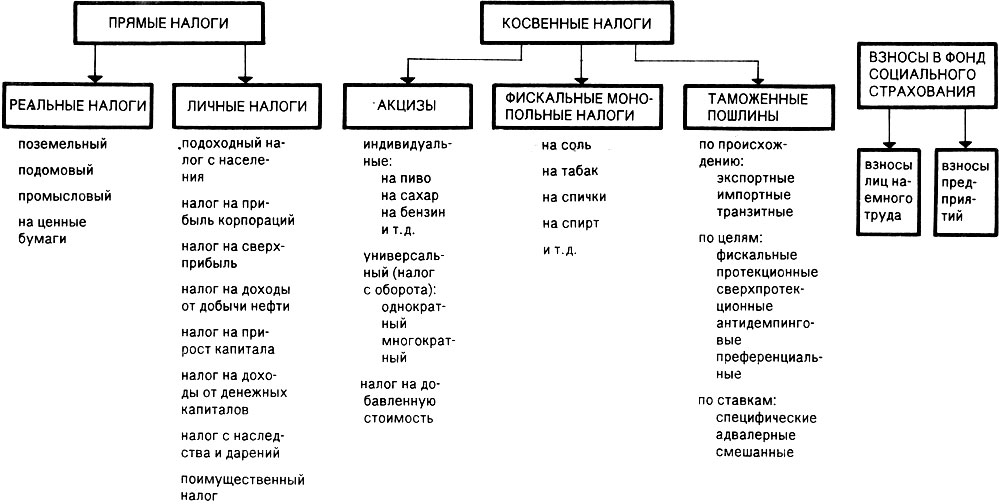

Прямые налоги делят на две основные группы:

• сборы, которые взимаются с доходов лица;

• сборы, которые взимаются за существующую у лица собственность;

Налоги на прибыль и доходы личности характеризуется совпадением источника уплаты сбора и объекта налогообложения, а именно, налог на прибыль взимается из прибыли лица, а подоходный – из его зарплаты. Имущественные сборы такими характеристиками не обладают, потому что объект налогообложения иногда может и не приносить никаких ему доходов, а платить его все равно нужно.

Промежуточная группа прямых налогов – это платежи, взимаемые не из доходов, а из других экономических операций, например, к этому виду можно отнести промысел полезных ископаемых.

Сумма прямого налога сразу же поступает в бюджет государства. Система налогообложения подразумевает разделение прямых налогов на такие их виды: реальные и личные.

Реальные налоги, примеры:

сборы за недвижимость;

сборы за земельные участки;

сборы за имеющиеся в собственности ценные бумаги – векселя, акции и так далее;

налог на денежный капитал;

на фонды организаций и предприятий;

Личные налоги, примеры:

налог на собственность;

налог на доходы;

налог на дарение или наследство;

налог на юридические действия граждан;

Реальным налогом облагаются лица вне зависимости от того сможет ли субъект его заплатить, а личный рассчитывается на основе величины доходов этого субъекта, то есть в этом случае рассматривается платежеспособность плательщика этих сборов. Простыми словами если человек не получает зарплату, то он не платит налог на прибыль, а вот если у него есть собственность – имущество – он все равно должен оплачивать налог за него.

Как отличить реальные налоги от личных, рассмотрим ниже:

Реальный налог не учитывает уровень денежных поступлений в семейный бюджет личности, а личный налог этот фактор учитывает – уровень дохода личности, состав ее семьи и их суммарный достаток;

Реальное налогообложение изымается пропорционально, личное прогрессивно;

Реальный налог поступает в бюджет с валового дохода, приносимого от собственности, а личный налог – с чистого дохода плательщика налогов;

Реальный налог взыскивается по внешнему признаку доходов, личный – по фактическому;

Основной признак всех налогов подразумевает их принудительное взыскание, отсутствие встречного стоимостного движения и неравноценность.

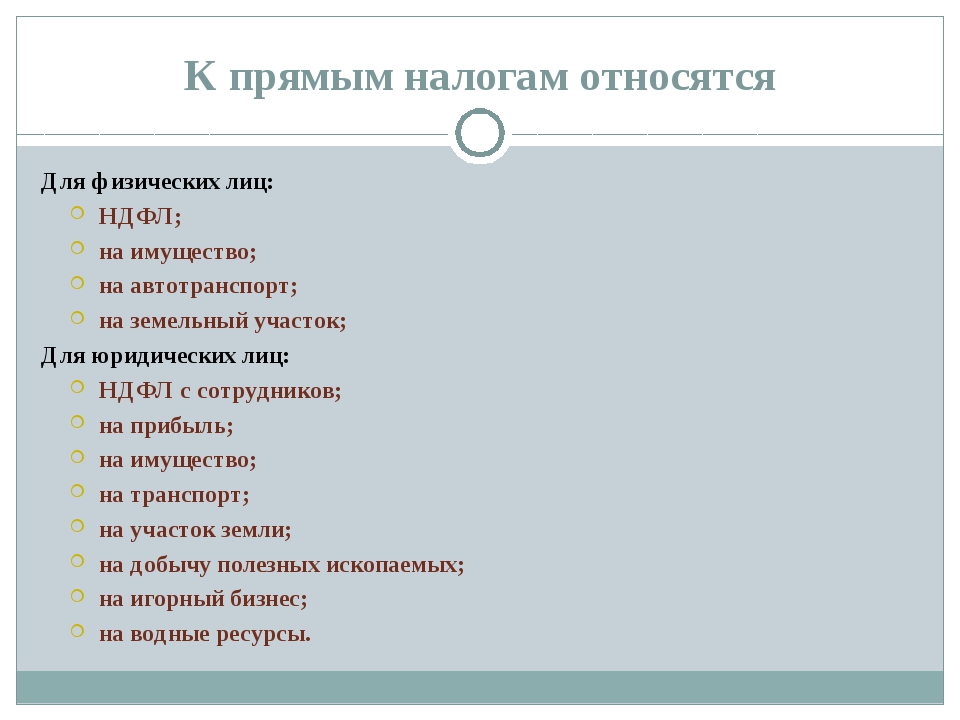

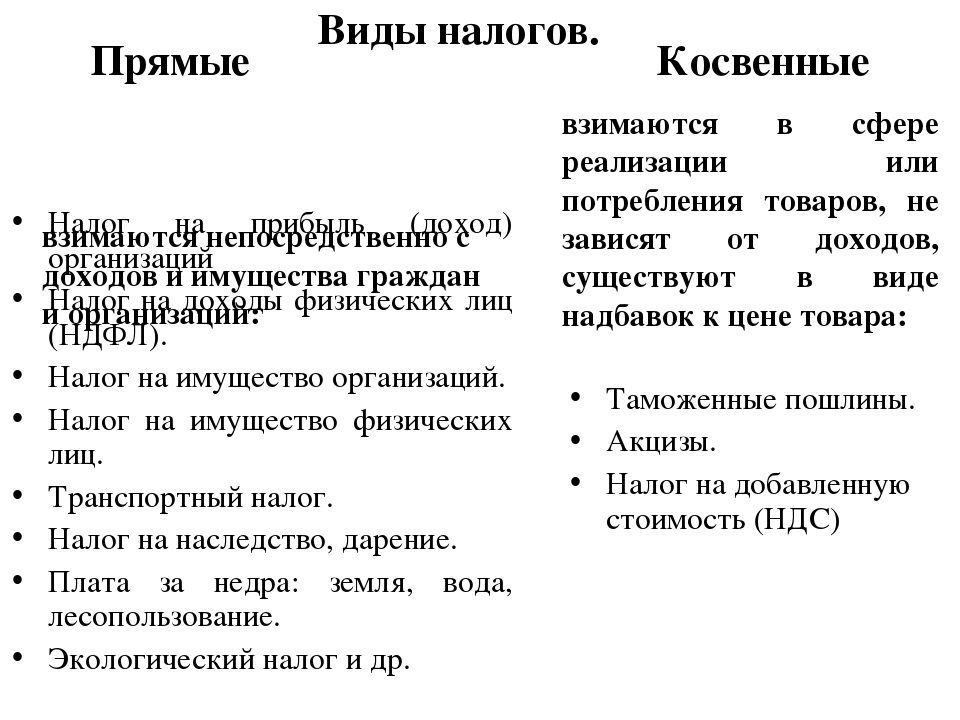

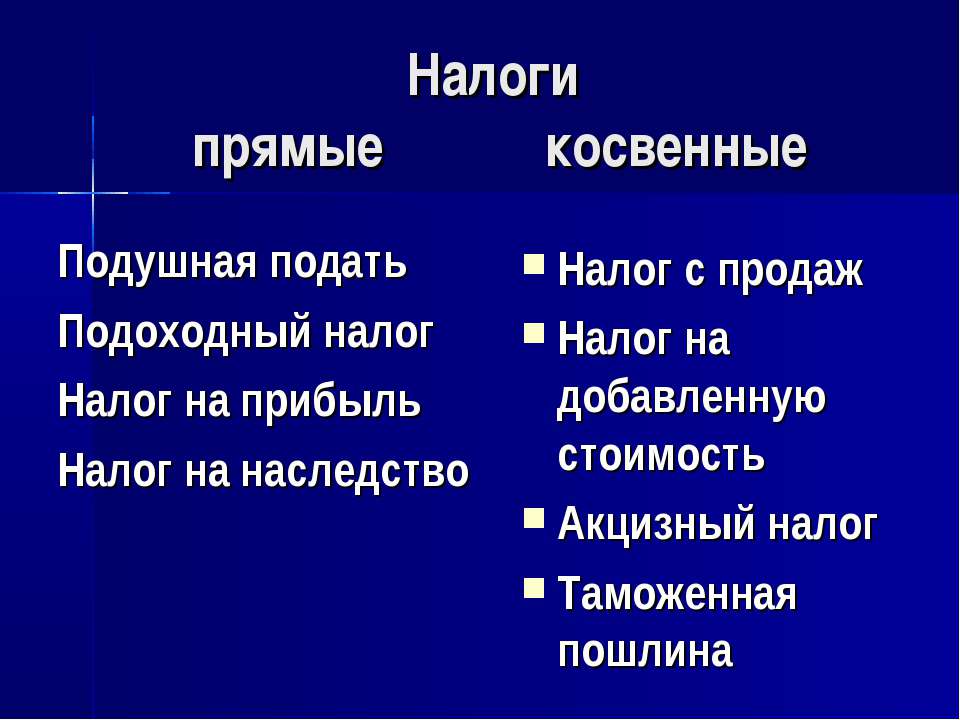

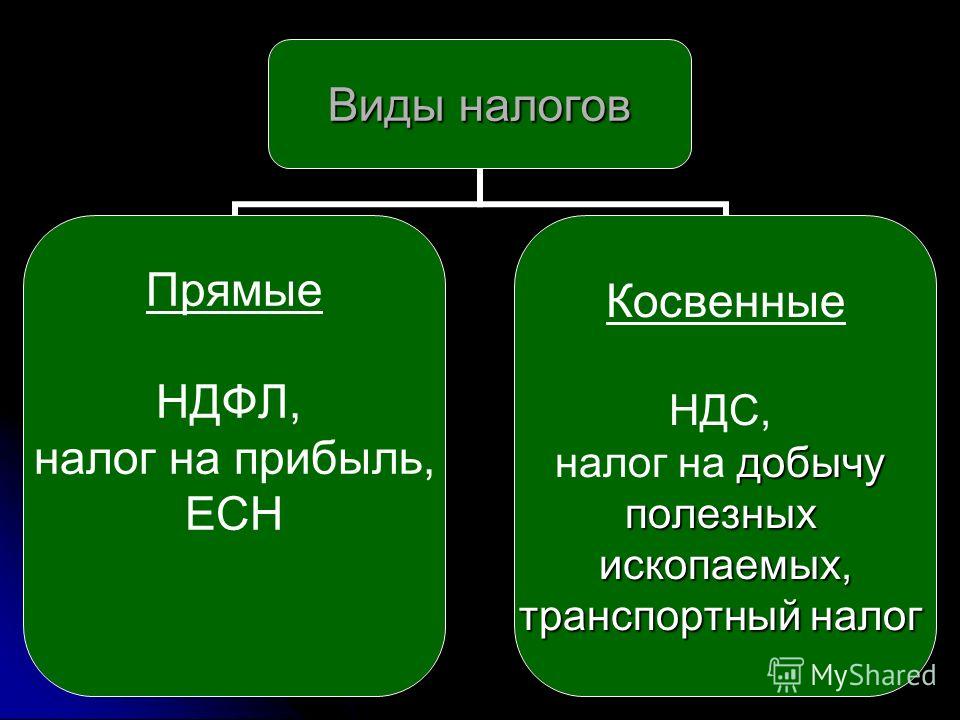

Прямые налоги, их перечень:

налог на прибыль физических лиц;

налог на прибыль организаций и предприятий;

налог на промысел полезных добываемых ресурсов – разновидность прямого сбора, который изымают из результата объемов промысла угля, газа, нефти и прочих ископаемых, в ценовом выражении;

налог на водные ресурсы – прямой налог за пользование водой и водных объектов;

налог на собственность юридических лиц – в нем учитывается среднее годовое значение стоимости недвижимой и движимой собственности (имущества) организаций и предприятий;

налог на транспорт – прямой вид имущественного регионального налога, который взимают с собственников различного транспорта физических и юридических лиц, а также объектов индивидуального предпринимательства;

налог на игровой бизнес – уплачивают владельцы заведений игровой направленности – казино, игровые установки, букмекерские конторы, тотализаторные заведения, пункты ставок и так далее;

налог на земельные наделы – имущественный прямой налог, взимаемый с собственников земельных наделов;

имущественный сбор – местный прямой вид сборов, взимается с физических лиц, владеющие недвижимостью;

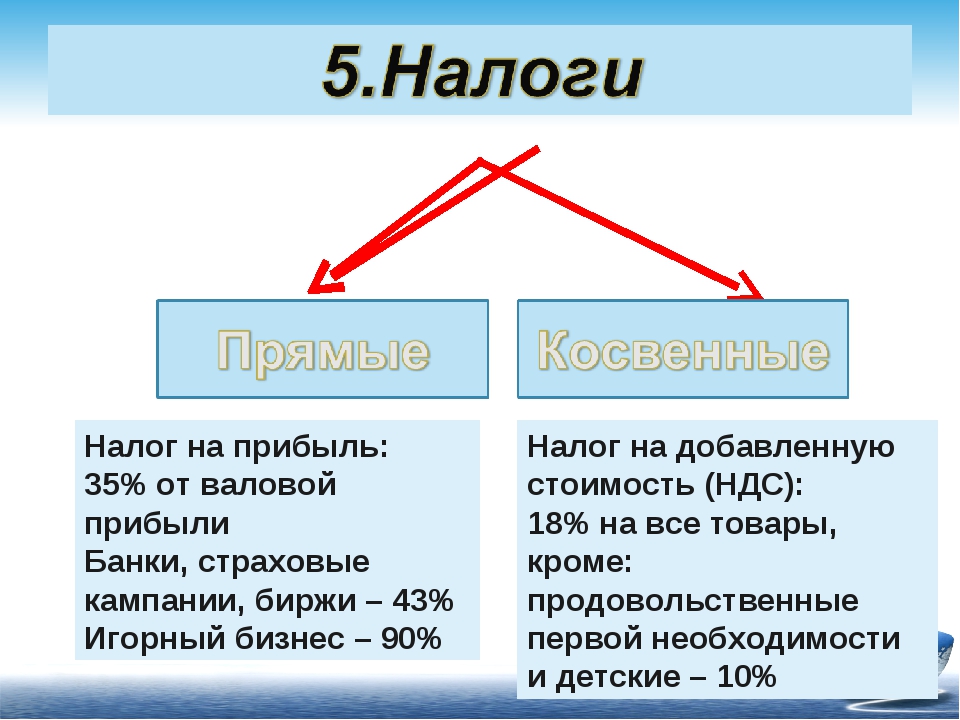

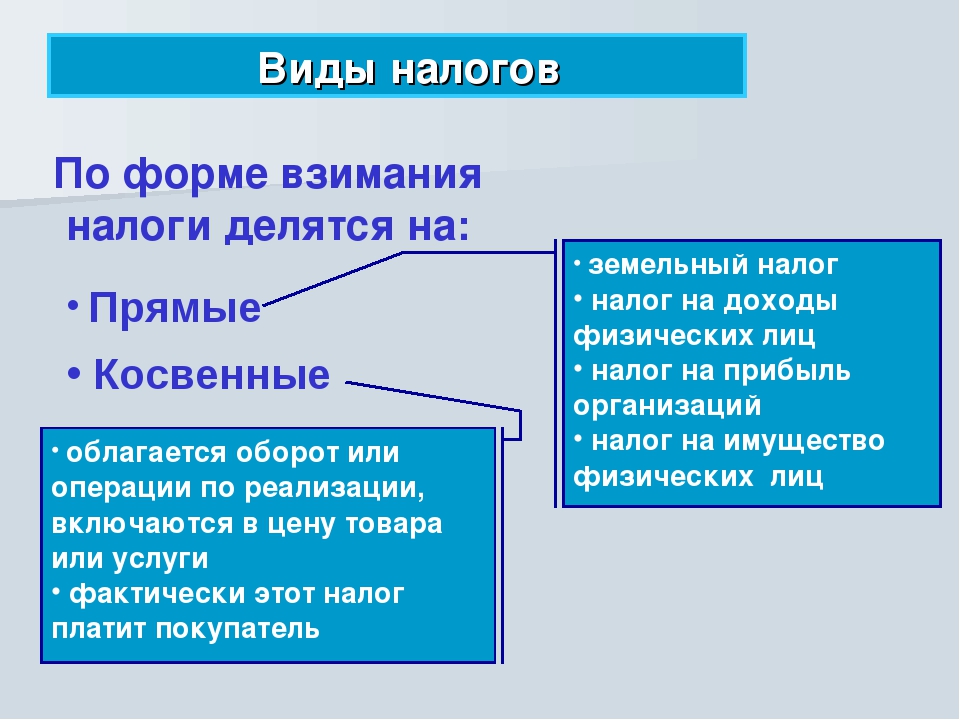

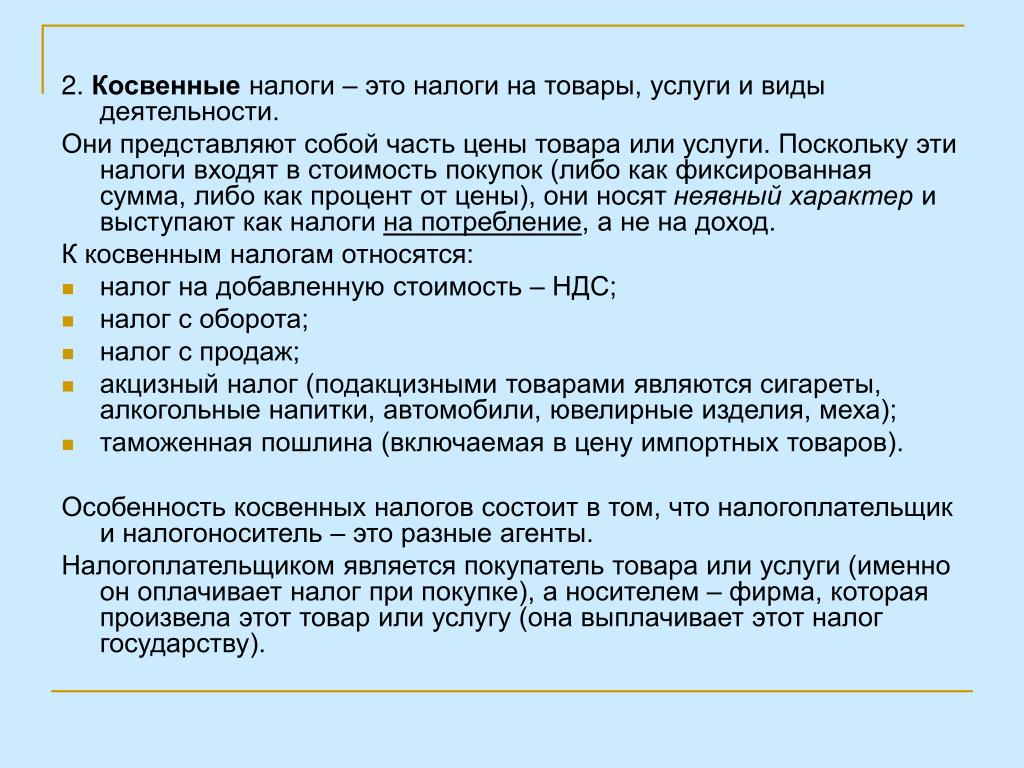

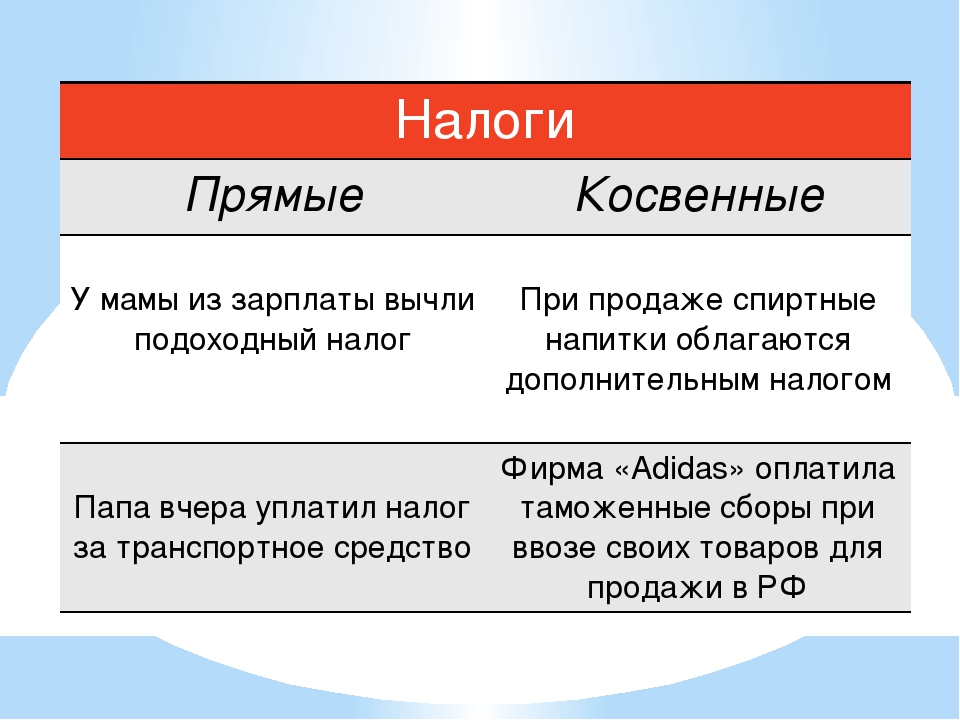

Налоги косвенные имеют совершенно иное определение. Формально этот вид налогов уплачивает субъект – компания, которая например, занимается продажами, а фактически косвенный налог уплачивают клиенты этой компании, пользующиеся ее услугами либо покупающие предлагаемую ею продукцию. Каким образом эти лица платят косвенный налог? Просто налог заложен в стоимость товара либо услуги. Далее компания перечисляет этот вид налога в государственный бюджет.

Формально этот вид налогов уплачивает субъект – компания, которая например, занимается продажами, а фактически косвенный налог уплачивают клиенты этой компании, пользующиеся ее услугами либо покупающие предлагаемую ею продукцию. Каким образом эти лица платят косвенный налог? Просто налог заложен в стоимость товара либо услуги. Далее компания перечисляет этот вид налога в государственный бюджет.

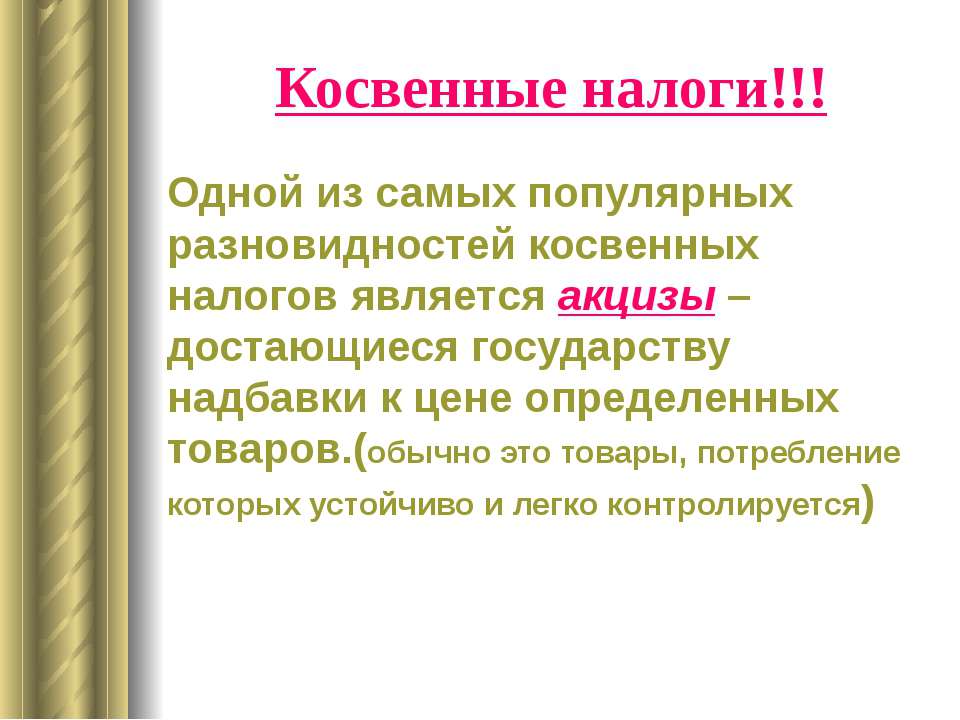

Косвенному налогообложению подвергаются товары и услуги, а также различные виды деятельности и ресурсы. Косвенный налог уже внесен в стоимость некоторых товаров или услуг, но облагаются им не все граждане, предприятия и организации, а только те, кто покупает такие специфические облагаемые услуги и потребительские товары. Косвенные налоги представлены таможенными пошлинами, акцизами и фискальными монопольными сборами. Самыми важными косвенными налоговыми сборами являются акцизы. Акциз – это прибавка к цене товара или услуги массового употребления, например алкоголь, табачные изделия. Следовательно, купив бутылку вина, покупатель уже оплачивает косвенный налог. Таможенные налоги – это такие сборы, которые взимаются с товаров, идущих на экспорт или импорт, или же следуя через государство транзитом.

Таможенные налоги – это такие сборы, которые взимаются с товаров, идущих на экспорт или импорт, или же следуя через государство транзитом.

Отличным примером косвенного налогообложения можно считать налог на добавленную стоимость – это такая форма изъятия организованной стоимости, включенная в состав стоимости услуг или товаров. Косвенные налоги разделяются на индивидуальные и универсальные. Обложению индивидуальным косвенным налогом подвергаются некоторые товары и услуги, примером являются акцизы. А вот универсальному косвенному налогообложению подвергаются практически все товары и услуги, за исключением социально-значимой сферы.

Чем отличаются прямые налоги от косвенных? А тем, что они принципиально разные. Прямые налоги представляют собой ориентированность на работоспособность каждой личности, доходы и прибыль которой и есть источником такого налога, а вот косвенные – нейтральные, ориентированные на товар, а не на личность.

Заработная плата, рентная плата, доходы, а также стоимость собственности – земли, акций, облигаций, векселей, дома, квартиры налогоплательщика и являются объектами прямого налогообложения. Налогоплательщик является как сборщиком, так и плательщиком таких сборов.

Налогоплательщик является как сборщиком, так и плательщиком таких сборов.

Проще управлять косвенными налогами, поэтому в малоразвитых странах они очень популярны. В странах, где довольно хорошо развита экономика, высокий уровень жизни и образования прямые налоги более распространены, нежели косвенные налоги.

Преимущества и недостатки прямого и косвенного налогообложения

Весомым преимуществом прямых налогов является то, что они стабильно и непрерывно обеспечивают пополнение государственного бюджета. Эти налоги являются эффективным средством целенаправленного влияния на фактор распределения прибыли и гарантией стабильности. А весомым недостатком прямых налогов является их открытость, плательщик видит, какую сумму он платит. Поэтому возникает такое частое распространенное явление как уклонение от уплаты налога методом скрытия своих доходов.

Итак, преимущества прямых налогов:

заранее известны, гарантированно пополняют бюджет государства;

для взимания требуются значительные административные расходы;

справедливые, потому что взимаются исходя из платежеспособности плательщика;

Недостатки прямых налогов:

прямой налог платить нужно в обязательном порядке, поэтому у налогоплательщика нет выбора, платить или нет;

для плательщика прямые налоги психологически более заметны, потому что взимаются крупные суммы;

Достоинства прямого налогообложения:

1. Социальные – распределение прямых налогов происходит таким образом, что более крупную сумму налога платят более обеспеченные слои населения;

Социальные – распределение прямых налогов происходит таким образом, что более крупную сумму налога платят более обеспеченные слои населения;

2. Экономические – прямой налог обеспечивает тесную связь доходов населения с его платежами в государственный бюджет;

3. Регулирующие – в странах, в которых хорошо развита рыночная экономика, прямые налоги существенно регулируют большинство экономических процессов, например накопление капитала, инвестиции, деловая активность и так далее.

Недостатки прямого налогообложения:

1. Бюджетные – стабильное пополнение государственного бюджета возможно только при оптимально развитых рыночных отношениях, потому что только при таких условиях формируется реальная рыночная цена и реальные доходы населения. Однако в этой ситуации возможны как прибыль, так и убытки и это является минусом системы прямых налогов;

2. Контрольные – чтобы контролировать поступление налогов в государственную казну необходимо создавать расширенные аппараты управления системой налогообложения с использованием новейших способов контроля над налогоплательщиками;

3. Организационные – для такого вида налогов необходима сложная система механизма изымания налогов из-за сложной методики бухгалтерской учетности и отчетности;

Организационные – для такого вида налогов необходима сложная система механизма изымания налогов из-за сложной методики бухгалтерской учетности и отчетности;

4. Полицейские – возможны уклонения от уплаты налогов, вследствие коммерческой тайны, а также из-за несовершенной системы контроля над налогообложением;

Преимущества косвенных налогов следующие:

• имеет скрытый характер взимания;

• гарантирует фискальный эффект для государственной казны;

• есть возможность выбрать платить или не платить этот вид налога, покупая или отказываясь от приобретения соответственных товаров и услуг, которые подлежат обложению этим налогом;

Самый главный положительный момент в косвенных налогах его скрытость, потенциальные налогоплательщики могут и не догадываться о том, что они платят этот вид сбора. С помощью скрытых косвенных налогов возможно хорошо поднять и поддерживать цену товаров имеющих малую себестоимость рационально и экономически.

Косвенные налоги также имеют несколько минусов, а именно:

• непостоянные для пополнения бюджета государства;

• на взимание их требуется гораздо больше административных затрат;

• пагубно влияют на малый бизнес, дестимулируют рост экономики;

Подводя итоги прямой и косвенной системы налогообложения допустимо сделать определенные выводы.

Человечество придумало систему налогообложения, а также различные виды налоговых сборов. Каждому такому виду налоговых сборов присущи конкретные особенности и функции, а также они занимают каждый свое место в системе налоговой политики. Все налоговые сборы подразделяются на прямые и косвенные.

Анализируя указанные выше недостатки и преимущества прямых и косвенных бюджетных обязательств можно сказать, что они способны как улучшать существование населения, так и ухудшать его. Критерием отличия между ними является статус налогоплательщика, который должен уплачивать такие платежи в государственный бюджет, как того требует законодательство. Чтобы наглядно понять систему прямого и косвенного налогообложения рассмотрим примеры, приведенные в таблице:

Прямое налогообложение | Косвенное налогообложение | |

Плательщик де-юре | Плательщик налогов юридическое и физическое | Плательщик налогов |

Плательщик де-факто | Плательщик налогов | Клиент плательщика налогов, покупатель — физическое либо юридическое лицо |

Примеры сборов | налог на прибыль юридических лиц, собственнические налоги | таможенные сборы, акцизы |

Иногда четко разграничить между собой прямые и косвенные платежные обязательства сложно. Для пополнения государственного бюджета серьезными и значительными являются и прямые налоги и косвенные, именно в этих целях государство старается совершенствовать методы эффективного сбора налогов. Но часто имеет место уклонение граждан налогоплательщиков от отчислений налогов путем утаивания своих доходов, поэтому сбор прямых налогов иногда сопровождается принудительными методами их сборов.

Для пополнения государственного бюджета серьезными и значительными являются и прямые налоги и косвенные, именно в этих целях государство старается совершенствовать методы эффективного сбора налогов. Но часто имеет место уклонение граждан налогоплательщиков от отчислений налогов путем утаивания своих доходов, поэтому сбор прямых налогов иногда сопровождается принудительными методами их сборов.

Читать так же:

Виды налогов для физических лиц

Бюджет Российской Федерации, пополняется, главным образом, за счет налогов, взымаемых с физических лиц. Именно эти деньги, в дальнейшем, государство вкладывает в развитие образования, медицины и строительство инфраструктуры.

Кто платит налоги?

Прежде всего, необходимо понимать, кто платит налоги. Налогоплательщиками являются:

- Cовершеннолетние и несовершеннолетние граждане, которые осуществляют деятельность на территории Российской Федерации.

- Несовершеннолетние могут являться владельцами имущества, которое досталось им по наследству. В таком случае, ответственность об уплате налогов за это имущество несут их родители или законные представители.

Какие есть налоги?

Основной перечень налогов для физических лиц в РФ это следующие налоги:

• 13% НДФЛ (налог на доход физического лица).

• 22% взнос в пенсионный фонд.

• 5% плата для фонда обязательного медицинского страхования.

• 3% плата для фонда социального страхования.

• Транспортный налог

• Налог на землю

• Налог на недвижимость

• Налог для взноса на капремонт ЖКХ

• Акцизы

Типы налогов

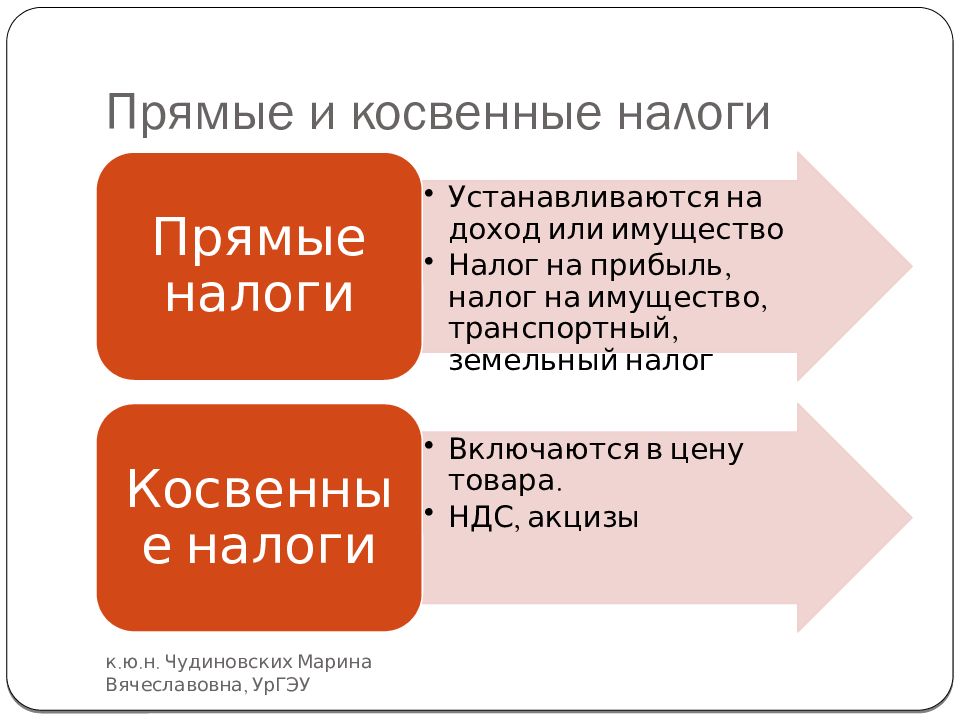

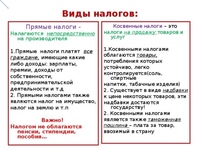

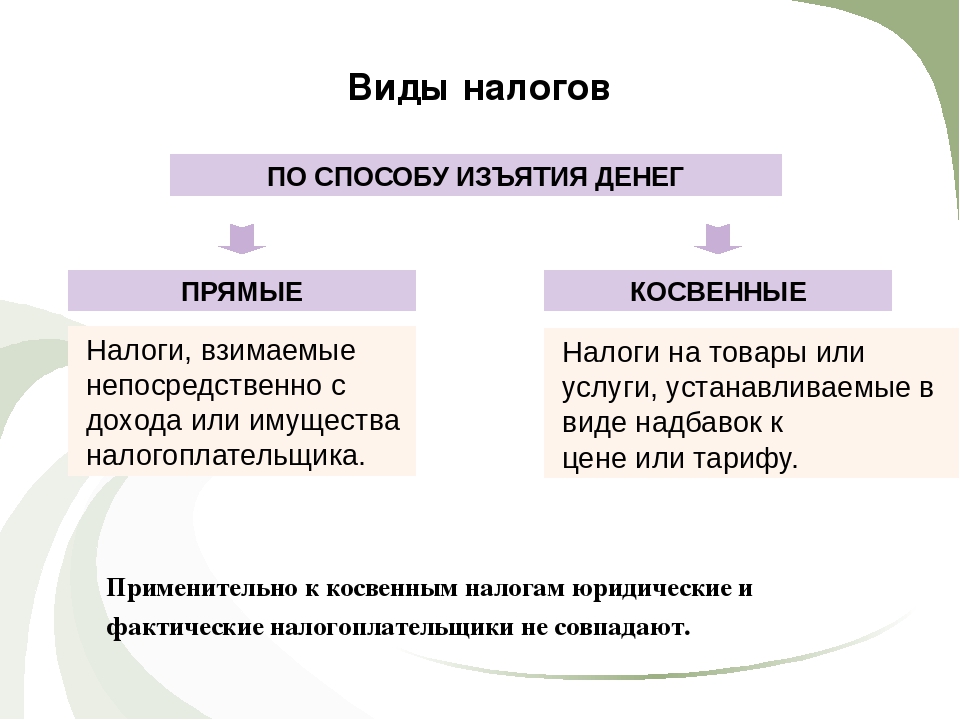

Два основных типа налогов — это прямые и косвенные налоги.

• Прямой налог – это налог, взымаемый с доходов и имущества.

• Косвенный налог – это налог на товар или услугу, который существует как надбавка к стоимости товара или услуги. К косвенным налогам относятся госпошлины и акцизы.

По уровню налоги делятся на:

• Местные

• Региональные

• Федеральные

Основные налоги в России

НДФЛ

НДФЛ – это фиксированный налог на совокупный доход человека. В России ещё не введена система прогрессивного налогообложения, поэтому для всех физических налог на их доход составляет 13%.

Однако, не все доходы облагаются 13-процентной ставкой. Налогами не облагаются следующие доходы:

• Доходы, полученные от продажи имущества, которое находилось в собственности физического лица более трёх лет.

• Доходы, полученные по праву наследования.

• Доходы полученные в виде дарения от близких родственников.

При этом налогом облагается доход от сдачи имущества в аренду, доходы от выигрышей и доходы, полученные за пределами Российской Федерации.

Транспортный налог

Является региональным налогом. Его ставка определяется субъектами РФ. Соответственно, полученные деньги идут в бюджет субъектов. Транспортный налог – это налог, который взымается с владельцев транспортных средств.

Земельный налог

Земельный налог платят лица, обладающие земельными участками. Однако, чтобы земельный участок облагался налогом, он должен быть признан объектом, подлежащим налогообложению. Критерии определяются в соответствии со статьями 388 и 389 налогового кодекса Российской Федерации. Именно поэтому владельцы многих участков по документам оформляют свою территорию как недостроенную – таким образом, они избегают уплаты налога. Ставка земельного налога составляет от 0.01% до 1.

Имущественный налог

Имущественный налог – это налог на имущество физического лица. Данный налог платится государству за право владеть собственностью. Платить этот налог обязаны все владельцы недвижимости. Ставка налога также варьируется, в зависимости от типа имущества.

Акциз

Физические лица тоже могут быть плательщиками акцизов. Это возможно при ввозе или вывозе ими подакцизных товаров. Определяется это в соответствии со с 179 статьёй налогового кодекса Российской Федерации. Более того, акцизы создают наценку на различные подакцизные товары. Поэтому, даже если за него не платит физическое лицо, это влияет на стоимость товара, за которую физ. лицо приобретёт продукт.

С недавнего времени, фрилансеры имеют возможность получать белую зарплату. Этот налог новый и пока не введен на всей территории РФ, а только тестируется в нескольких крупных областях. Налог составляет 4%.

Налог составляет 4%.

Прямые налоги в РФ. Налоги прямые и косвенные. К прямым налогам относятся :: BusinessMan.ru

Каждый гражданин любой страны мира платит налоги, являющиеся основой формирования государственной казны. Он может делать это от своего лица (перечисляя в казну государства так называемые «прямые» сборы») или осуществляя платежи косвенного типа.

Оснований для классификации налогов достаточно много. Мы рассмотрим трактовки, наиболее распространенные в России. Постараемся раскрыть суть таких явлений, как прямые налоги, «налоговый агент», «офшор», и рассказать о том, что означают прочие интересные термины.

Объект и предмет налогообложения

Что выступает объектом налогообложения? К таковым явлениям принято относить определенного рода действия (а также события или же состояния), которые дают государству законный повод исчислить налог. Например, это может быть сделка купли-продажи недвижимости, ввоз товара в страну, владение какой-либо собственностью.

Что же такое предмет налогообложения? Это, собственно, материальная (фиксируемая в тех или иных величинах) основа совершения тех действий, которые формируют объект налогообложения. То есть, в случае со сделкой купли-продажи недвижимости это квартира, дом, земельный участок, при ввозе товара в страну — это, собственно, то, что везется (продукты, одежда, электроника), если речь идет о владении собственностью — это ее конкретный вид (жилье, автомобиль).

Определившись с тем, что такое объект и предмет сборов, изучим понятие прямых и косвенных налогов. Этот способ классификации обременений является общепринятым в среде российских юристов.

Факты о прямых налогах

Практически во всех странах мира есть обременения такого типа. К прямым налогам относятся самые разные виды сборов. Какие из них наиболее часто встречаются в России? Это НДФЛ, налог на прибыль организаций, на дарение, имущество, наследование, добычу нефти, газа, угля и т. д.

Практически во всех странах мира есть обременения такого типа. К прямым налогам относятся самые разные виды сборов. Какие из них наиболее часто встречаются в России? Это НДФЛ, налог на прибыль организаций, на дарение, имущество, наследование, добычу нефти, газа, угля и т. д.Один из ключевых критериев, определяющих сущность термина «прямые налоги» — то, что субъект осуществления платежей делает взносы в казну сознательно — сам, или же доверяя перечисление денежных средств особому агенту (о них — чуть позже). Либо, по крайней мере, находясь в курсе того, что такую-то сумму по такому-то основанию необходимо перечислять в пользу государственного бюджета.

Еще одна важная характеристика прямых налогов — персонификация. Государство знает, кто и сколько должен бюджету, и на каком основании этот долг возник. В некоторых случаях органы власти обеспечивают возможность оплаты прямых налогов посредством сразу нескольких каналов — только бы субъект обременения осуществил свои обязанности по перечислению нужной суммы.

Налоги: реальные и личные

Прямые налоги принято подразделять на два вида. Первый — так называемые «личные» сборы. Они представляют собой налоги, которыми облагаются доходы либо имущество граждан и организаций, исходя из индивидуальных денежных показателей. То есть, в расчет берется как фактическая величина выручки (зарплаты, ренты и т.д.), стоимости объектов собственности, принадлежащих конкретному лицу — физическому или юридическому. Прямой личный налог, фактически, привязан к паспорту или ИНН человека (или же ОГРН организации). Государство в данном случае не сильно интересует конкретный предмет налогообложения, в большей — тот субъект, который обязан уплачивать с полученной выручки отчисления в бюджет.

Второй основной тип сборов, которые к прямым налогам относятся — это «реальные» платежи. Они взимаются не с конкретного субъекта (физлица или организации), а с определенного вида принадлежащей ему собственности — земли, недвижимости, ценных бумаг и т. д. При подсчете сумм, подлежащих уплате в казну государства, учитываются внешние характеристики объектов налогообложения. Если это, например, дом, то определяющую роль играет его площадь. Как правило, подсчет потенциального дохода, который может принести владельцу тот или иной объект недвижимости, не ведется.

Если это, например, дом, то определяющую роль играет его площадь. Как правило, подсчет потенциального дохода, который может принести владельцу тот или иной объект недвижимости, не ведется.

И потому каждый год начисляется налог на имущество — прямой, подлежащий обязательной уплате. Хоть он и сравнительно невелик в России (во многих других странах мира такие сборы исчисляются, исходя из рыночной стоимости имущества, и могут составлять существенные по размеру суммы).

Мы узнали, что прямые налоги делятся на несколько типов, определили их сущность, узнали, почему они так называются. На очереди — изучение совершенно иного типа сборов. А именно налогов, относящихся к косвенным. Попробуем изучить их основные особенности.

Факты о косвенных налогах

К косвенным сборам относятся суммы, подлежащие выплате в казну государства на основе устанавливаемых непосредственно налогоплательщиком надбавок к основной стоимости какого-либо актива. Самые распространенные виды такого типа денежных обременений — акцизы, таможенные пошлины, а также НДС.

Сборы такого типа называются косвенными потому, что фактически их оплату производит не сам субъект перечисления сборов, а некоторое третье лицо. Как правило — покупатель товара. НДС, пошлины и акцизы — это издержки, которые закладываются предпринимателем в отпускную стоимость товара (можно сказать, что наравне с расходами на транспорт, погрузку, закупку у производителя, рекламу и т.д.).

Этим-то и отличаются налоги прямые и косвенные: в случае с первыми, плательщик сознательно переводит денежные средства государству, а при уплате вторых — за него это делают третьи лица. Которые, в свою очередь, могут и не быть осведомленными об этом (все-таки нюансы начисления того же НДС, а также определения его доли в себестоимости товара — как правило, закрытая для покупателей информация).

В России НДС обязуются уплачивать не только те предприниматели, которые заняты в торговле, но также и те, кто оказывает услуги. Правда, законом определено достаточно большое количество сервисов, предоставление которых не облагается данными видом косвенного налога. Предпринимателю, чтобы иметь достоверную информацию на этот счет, следует вооружиться самой свежей НК РФ и прочитать статью 164 — именно в ней отражаются все нюансы, связанные с налогообложением бизнеса посредством НДС.

Предпринимателю, чтобы иметь достоверную информацию на этот счет, следует вооружиться самой свежей НК РФ и прочитать статью 164 — именно в ней отражаются все нюансы, связанные с налогообложением бизнеса посредством НДС.

Важность косвенных налогов для государства

Большинство государств мира, включая Россию, задействует косвенные налоги как один из главных инструментов формирования бюджета. Основным преимуществом такого типа сборов экономисты называют быстроту транзакций: как только товар реализуется (или, к примеру, пересекает границу), в кратчайшие сроки налог переводится в казну.

Еще один плюс косвенных сборов с точки зрения бюджетной политики: НДС и прочие виды обременений, как правило, привязаны к товарам широкого потребления. То есть, их торговый оборот будет вестись практически при любой экономической обстановке. А это значит, в бюджет всегда будут поступать средства, взимаемые в рамках сборов косвенного типа. Их величину, к слову, государство может регулировать, вводя рекомендуемые или же обязательные ставки НДС.

В каких пропорциях соотношение прямых и косвенных налогов находит отражение в бюджете страны? Все зависит от конкретного государства. Известно, что в доходах российского бюджета преобладают все-таки косвенные налоги: таможенные пошлины, сборы за ввоз товаров, платежи за пользование природными ресурсами. Если говорить о конкретно налогах на прибыль и доходы, то в структуре выручки бюджета РФ их доля сейчас — около 3%.

Кто такие налоговые агенты?

Существует такой термин, как «налоговый агент». Иногда под ним ошибочно понимают сотрудника ФНС. Это, конечно, не так. Налоговый агент — это физлицо или организация, которое в соответствии с требованиями закона обязаны исчислить, удержать и перечислить в бюджет того или иного уровня необходимую сумму налога. Например, если человек трудоустроен по найму, то налоговым агентом будет его компания-работодатель.

Офшоры, налоговые льготы

В некоторых случаях определенные группы лиц и организаций освобождаются от уплаты налогов. Это может быть, например, если они ведут свою деятельность в «офшорных зонах» — территориях государств, гарантирующих нулевую (или крайне малую) ставку по сборам для иностранных фирм. Но даже в странах, не относящихся к «офшорным», могут быть определенного рода привилегии, называемые «налоговым иммунитетом». Это явление подразумевает свободу граждан или организаций от перечисления платежей в бюджет по тем или иным основаниям, определяемым законом.

Это может быть, например, если они ведут свою деятельность в «офшорных зонах» — территориях государств, гарантирующих нулевую (или крайне малую) ставку по сборам для иностранных фирм. Но даже в странах, не относящихся к «офшорным», могут быть определенного рода привилегии, называемые «налоговым иммунитетом». Это явление подразумевает свободу граждан или организаций от перечисления платежей в бюджет по тем или иным основаниям, определяемым законом.

Один из самых распространенных критериев классификации сборов в пользу казны государства — административный уровень субъекта обложения. Исходя из этого, выделяют местные, региональные и федеральные типы обременений. Самое интересное, что на каждом уровне могут взиматься как косвенные, так и прямые налоги. В РФ система сборов в бюджет функционирует, как отмечают многие эксперты, в рамках достаточно строгих регламентов. Рассмотрим то, как устроено налогообложение на каждом из уровней.

Налоги местного масштаба

Местные налоги — это платежи, осуществляемые физлицами и организациями, которые поступают в локальные административные структуры (муниципалитеты). Величина выплат, соответственно, регулируется местными органами власти — госсоветами, мэриями. Хотя, как отмечают российские юристы, в нашей стране эта система настолько централизована, что роль муниципалитетов в определении размера налоговых отчислений фактически сведена к минимуму.

Величина выплат, соответственно, регулируется местными органами власти — госсоветами, мэриями. Хотя, как отмечают российские юристы, в нашей стране эта система настолько централизована, что роль муниципалитетов в определении размера налоговых отчислений фактически сведена к минимуму.

В РФ к местным сборам принято относить, прежде всего, земельный налог. Но есть и другие важнейшие разновидности сборов. Это налог на имущество граждан, на рекламу, на дарение (наследование), а также различного рода лицензионные обременения. Муниципальные сборы уплачиваются субъектами, имеющими постоянную регистрацию в конкретных городах, районах, населенных пунктах сельского типа.

Налоги региональные

Следующий за муниципалитетами административный уровень управления в России — это субъект федерации, то есть регион. К сборам этого типа относятся: налог на недвижимость, на имущество юрлиц, с продаж, на предпринимательскую деятельность, связанную с азартными играми. Сюда же входят, аналогично тому, как это происходит на муниципальном уровне, лицензионные обременения — но уже регионального характера. Также к числу сборов этого уровня принято относить транспортный и дорожный налоги. Региональные сборы обязательны к уплате резидентами конкретных субъектов федерации.

Также к числу сборов этого уровня принято относить транспортный и дорожный налоги. Региональные сборы обязательны к уплате резидентами конкретных субъектов федерации.

Налоги федеральные

На высшем уровне государственного управления и при непосредственном участии соответствующих органов власти собираются федеральные налоги. К таковым относятся самые разные виды обременений — как прямые налоги, так и косвенные.

Это НДС, акцизы, обременения, базируемые на прибыли юрлиц, НДФЛ, взносы в социальные фонды, таможенные пошлины и т. д. Федеральные прямые и косвенные налоги обязательны к уплате абсолютно всеми гражданами и юрлицами, зарегистрированными в России.

Уплата налогов за рубежом

Субъектами уплаты налогов жители РФ могут быть не только у себя на родине, но и находясь за рубежом. Как вариант — ведя там бизнес или работая. Гражданин России, как правило, не освобождается от перечисления денежных средств в соответствующих размерах в казну того государства, где он ведет деятельность. Вместе с тем в его случае есть вероятность столкнуться с так называемым «двойным» налогообложением.

Вместе с тем в его случае есть вероятность столкнуться с так называемым «двойным» налогообложением.

О двойном налогообложении

Ситуация, о которой идет речь, возникает, если человек, являющийся гражданином одной страны, платит в ней налоги — прямые и косвенные. И делает то же самое, по тем же основаниям, находясь в другом государстве. Например, если у нас открыт бизнес в Германии, то мы, с одной стороны, обязаны платить налоги в немецкую казну, с другой — перечислять соответствующие суммы в российский бюджет. Касательно косвенных сборов — мы, приобретая товары в берлинском супермаркете, точно так же платим за него НДС. Ставки налогов в России и Германии при этом, как правило, различаются.

Такое положение дел невыгодно для граждан и предпринимателей. Поэтому, в мировой практике дипломатических отношений между разными странами принято по возможности составлять соглашения об обходе двойного налогообложения. Есть и односторонний метод избегать этого явления — издание национальных законов, разрешающим гражданам, ведущим бизнес за рубежом, не платить у себя на родине налоги тех типов, что начислены в другой стране. Либо делать послабления, в свою очередь, для иностранцев (например, власти многих европейских стран позволяют зарубежным гражданам, делающим покупки в немецких магазинах, возвращать уплаченный НДС при выезде из государства, заполнив специальное заявление на таможне — если, конечно, сохранились чеки).

Либо делать послабления, в свою очередь, для иностранцев (например, власти многих европейских стран позволяют зарубежным гражданам, делающим покупки в немецких магазинах, возвращать уплаченный НДС при выезде из государства, заполнив специальное заявление на таможне — если, конечно, сохранились чеки).

Методы взимания налогов

Какими способами государство обременяет плательщиков сборов в казну? Есть четыре основных метода, при помощи которых собираются налоги — прямые и косвенные. Они распространены как в России, так и в мире.

Во-первых, это налогообложение так называемого «прогрессивного» типа. Применяя его, государство обязует граждан перечислять в казну суммы по ставке, величина которой растет соотносительно с увеличением налоговой базы. То есть, например, если человек зарабатывает 10 тыс. долларов в месяц, то он обязан платить НДФЛ в размере 12%, а если его зарплата составляет 50 тыс. долларов, то он перечисляет в бюджет уже 15%.

С «прогрессивными» сборами соседствует «регрессивный» метод налогообложения. В свою очередь при нем ставка по мере увеличения доходной базы снижается.

В свою очередь при нем ставка по мере увеличения доходной базы снижается.

Есть налогообложение так называемого «пропорционального» типа. При нем ставка не зависит от размера налоговой базы. Иногда такой режим называют «плоской шкалой» сборов. Самый популярный в России налог, который исчисляется таким способом — это НДФЛ в размере 13%.

Есть так называемое «равное» налогообложение. Он представляет собой взимание с граждан одинаковых, и, как правило, фиксированных сумм вне зависимости от уровня дохода. Применяется такой тип налогообложения, как правило, реже, чем три предыдущих. Но в нашей стране он тоже есть (ниже мы приведем несколько практических примеров в подтверждение).

Популярные виды сборов: НДФЛ

Самым, пожалуй, распространенным в России прямым налогом является НДФЛ. Его обязаны уплачивать все физические лица, проживающие на территории РФ и получающие в том или ином виде персональный доход. Это могу быть как граждане России, так и подданные иностранных государств. Возможен вариант, при котором плательщиками НДФЛ будут лица, не имеющие паспорта какой-либо страны.

Возможен вариант, при котором плательщиками НДФЛ будут лица, не имеющие паспорта какой-либо страны.

Объектом налогообложения выступает получение дохода за счет предпринимательской деятельности, наемной работы, продажи чего-либо. Учитывается не только выручка наличными, но также и натуральная форма доходов (по рыночной цене или определяемой государством стоимости).

Типовая ставка НДФЛ в России составляет 13%. Для нерезидентов страны ставка существенно выше — 30%. Самое интересное, что к такому статусу могут быть причислены и граждане РФ — в тех случаях, когда основную часть времени живут за рубежом. В свою очередь, статус резидента получают иностранцы, если проживут в России более 183 дней в течение 12 месяцев.

Во многих зарубежных аналог НДФЛ возвращается, если доходы граждан ниже определенного уровня. В России механизма, в точности повторяющего такую схему, нет, но есть множество других оснований для возврата уплаченных сборов. Такие процедуры называются в РФ «налоговыми вычетами».

Популярные виды сборов: налог на имущество

Перечисляя виды прямых налогов, принятых в России, нельзя не отметить различного рода имущественные сборы. Владельцы квартир, домов, земельных участков и автомобилей, проживающие в России, платят в казну за то, чем обладают. Не имеет значения, пользуется ли человек своей собственностью или нет, задействует ли он свои владения в коммерческих целях, или не делает этого — перечислять суммы в казну он обязан. Если речь идет о недвижимости, то налог, в соответствии с текущим законодательством, определяется как 0,1% от кадастровой стоимости объекта. Касательно транспортных средств — величина сбора зависит от мощности двигателя в л. с. и устанавливается отдельными законодательными актами.

Платежи в социальные фонды

Распространенные в России прямые федеральные налоги — это перечисления во внебюджетные фонды: ПФР, ФОМС и ФСС. Их на ежеквартальной (а в некоторых случаях — ежегодной) основе осуществляют предприниматели и юрлица применительно к двум случаям: либо когда речь идет о выплате заработной платы наемным сотрудникам, либо когда есть необходимость вносить так называемые «фиксированные» платежи в фонды.

В первом случае уплате в ПФР, ФОМС и ФСС подлежит примерно 30% от суммы, которую заработал в соответствии с трудовым договором сотрудник фирмы. Во втором — величина платежей определяется отдельными законодательными актами, и из года в год может сильно варьироваться (как в большую, так и в меньшую сторону). К слову, в этом случае отчисления в ПФР, ФОМС и ФСС можно отнести к редкому виду «равного» налогообложения. Вне зависимости от уровня дохода предпринимателя суммы для всех зарегистрированных в России ИП будут одинаковыми.

Популярные виды сборов: налог на прибыль предприятий

Рассмотрим еще один прямой налог. Примеры тех, что характерны главным образом для деятельности физлиц, мы рассмотрели. Сейчас речь пойдет о типе сборов, которые отражают специфику работы организаций. А именно — о налоге на прибыль предприятий.

Этот вид сборов уплачивают юрлица, зарегистрированные в РФ и ведущие предпринимательскую деятельность. Объектом обложения сбором может быть получение выручки или чистой прибыли за счет продажи товаров или оказания услуг. В некоторых случаях к доходам приравниваются поступления за счет сдачи недвижимости и иной собственности в аренду, получение процентных выплат по акциям, а также компенсации (дотации) от государства.

В некоторых случаях к доходам приравниваются поступления за счет сдачи недвижимости и иной собственности в аренду, получение процентных выплат по акциям, а также компенсации (дотации) от государства.

Единственное, что дает компании право на законных основаниях уменьшить налог на прибыль — прямые расходы. То есть нужно показать ФНС, что выручка сопровождается значительными издержками. К прямым расходам относятся самые разные виды затрат, но чаще всего в эту категорию попадает закупочная стоимость товара на заводе, транспортные расходы, зарплата персонала.

Типовая ставка налога на прибыль предприятий в России 20%. В очень многих случаях применяются особые режимы сбора платежей в бюджет: ЕНВД, УСН и т. д.

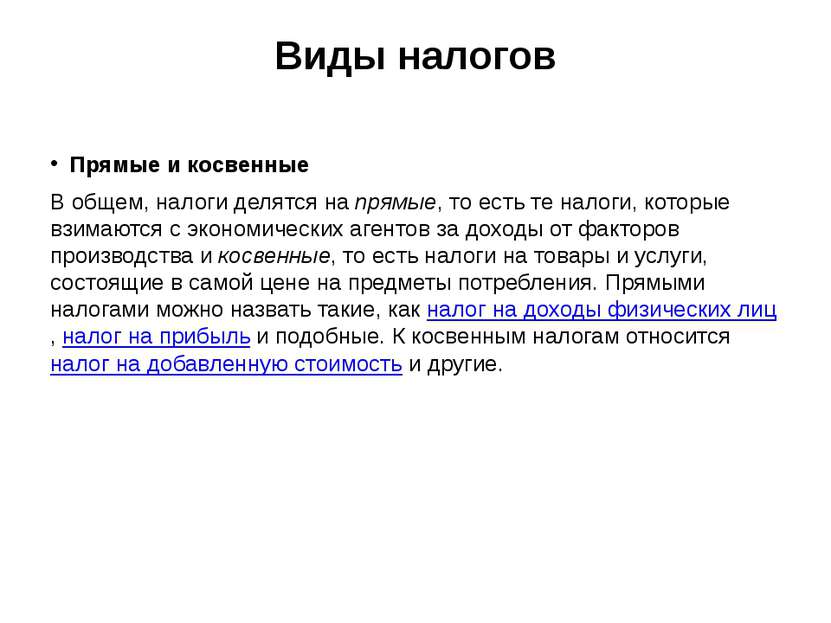

Что представляют собой прямые и косвенные налоги?

Деление налогов на косвенные и прямые не оказывает влияние на деятельность предпринимателя, но знать о видах налогов стоит, чтобы знать, кому люди отчисляют денежные средства. Обладая такими знаниями, Вам будет легче планировать свои расходы и деятельность и осознавать, сколько денег Вы в действительности отдаете государству. Оба вида налогов в итоге являются бременем потребителя, но есть ситуация, когда предприниматель оплачивает часть косвенных налогов. В этой статье будут рассмотрены основные вопросы касательно прямых и косвенных налогов.

Оба вида налогов в итоге являются бременем потребителя, но есть ситуация, когда предприниматель оплачивает часть косвенных налогов. В этой статье будут рассмотрены основные вопросы касательно прямых и косвенных налогов.

Что представляют собой прямые и косвенные налоги? Два данных вида налога делятся по следующему критерию: источник, выплачивающий налог. То есть, выплачивающий налог есть источник выплаты.

Прямые налоги – налоги, выплачиваемые налогоплательщиками, то есть обычными людьми. Косвенный же налог включается в цену некоторых товаров и услуг. Косвенные налоги имеют такое название, так как они «скрыты» от потребителя. Они включены в стоимость товара, а не платятся напрямую.

Прямые налоги

Такие налоги платятся непосредственно налогоплательщиком. Прямой налог взимается с доходов, недвижимости и так далее. Процент прямого налога не изменен, он зависит лишь от суммы, облагаемой налогом.

Прямые налоги взимаются с зарплаты, с прибыли бизнесмена или компании, это налог от работы капитала. Прямой налог – налог с любого вида заработанных денег. Прямой налог отражает истинную платежеспособность налогоплательщика. Это очевидные и ясные налоги.

Косвенные налоги

Уплата косвенных налогов обладает некоторой спецификой. Их платит рядовой гражданин, когда осуществляет покупку услуг, товаров и иного. Косвенный налог уже включен в стоимость покупаемой вещи. Люди легче воспринимают данный налог, так как он является более «незаметным». К косвенным налогам относятся акцизы.

Косвенные налоги подразделяются на индивидуальные и универсальные. Индивидуальными косвенными налогами облагаются товары, с которым получают значительную прибыль. Универсальный налог применяется для всех остальных товаров, кроме товаров высокой социальной значимости.

Разница между прямым и косвенным налогом (с диаграммой сходства и сравнительной таблицей)

Последнее обновление , Surbhi S

Налог определяется как финансовое обязательство, это сбор, взимаемый правительством соответствующей страны с доходов, товаров и деятельности. Основная причина введения налогов заключается в том, что они являются основным источником доходов правительства. Налоги в целом классифицируются как прямой налог и косвенный налог, при этом первый взимается непосредственно с дохода или богатства человека, а второй — с цены товаров и услуг.

В случае прямого налога налогоплательщиком является лицо, которое несет его бремя. И наоборот, в случае косвенного налога налогоплательщик перекладывает бремя на потребителя товаров и услуг, и поэтому его использование ложится на разных лиц. Давайте прочитаем статью, которая дает вам четкое представление о разнице между прямым и косвенным налогом.

Содержание: Прямой налог против косвенного налога

- Таблица сравнения

- Определение

- Ключевые отличия

- Видео

- Сходства

- Заключение

Сравнительная таблица

| Основа для сравнения | Прямой налог | Косвенный налог |

|---|---|---|

| Значение | Прямой налог — это налог, взимаемый с доходов и состояния человека и уплачиваемый непосредственно правительству. | Косвенный налог — это налог, взимаемый с лица, потребляющего товары и услуги, и косвенно уплачивается государству. |

| Природа | Прогрессивный | Регрессивный |

| Заболеваемость и воздействие | Падение на одного и того же человека. | Падает на другого человека. |

| Типы | Налог на имущество, подоходный налог, налог на имущество, корпоративный налог, импортные и экспортные пошлины. | Центральный налог с продаж, НДС (налог на добавленную стоимость), налог на услуги, STT (налог на транзакции безопасности), акцизный сбор, таможенный сбор. |

| Уклонение | Возможно уклонение от уплаты налогов. | Уклонение от уплаты налогов маловероятно, так как оно входит в стоимость товаров и услуг. |

| Инфляция | Прямой налог помогает снизить инфляцию. | Косвенные налоги способствуют инфляции. |

| Наложение и сбор | Наложено и получено от оцениваемых лиц, т. е. отдельных лиц, HUF (индусская неделимая семья), компаний, фирм и т. Д. е. отдельных лиц, HUF (индусская неделимая семья), компаний, фирм и т. Д. | Налагается на потребителей товаров и услуг и взимается с них, но оплачивается и депонируется получателем. |

| Обременение | Невозможно сдвинуть. | С возможностью переключения |

| Событие | Налогооблагаемый доход или имущество объекта оценки | Покупка / продажа / производство товаров и оказание услуг |

Определение прямого налога

Прямой налог — это налог, взимаемый с дохода и богатства человека, который уплачивается непосредственно правительству, бремя такого налога не может быть перенесено.Налог носит прогрессивный характер, т.е. увеличивается с увеличением дохода или благосостояния и наоборот. Он взимается в соответствии с платежеспособностью человека, то есть налог взимается больше с богатых и меньше с бедных. Налог взимается и собирается центральным правительством, правительством штата или местными органами.

Планы и политика прямых налогов рекомендуются Центральным советом по прямым налогам (CBDT), который находится в ведении Министерства финансов правительства Индии.

Есть несколько видов прямых налогов, например:

- Налог на прибыль

- Налог на имущество

- Налог на имущество

- Корпоративный налог

- Импортные и экспортные пошлины

Определение косвенного налога

Косвенный налог — это налог, взимаемый с лица, потребляющего товары и услуги, и косвенно уплачиваемый государству. Налоговое бремя легко переложить на другого человека.

Налог носит регрессивный характер, т.е.е. по мере увеличения суммы налога спрос на товары и услуги уменьшается, и наоборот. Он взимается с каждого человека одинаково, независимо от того, богат он или беден. Налоговое администрирование осуществляется центральным правительством или правительством штата.

Существует несколько видов косвенных налогов, например:

Ключевые различия между прямыми и косвенными налогами

- Налог, который уплачивает лицо, с которого он взимается, известен как прямой налог, в то время как налог, уплачиваемый налогоплательщиком косвенно, известен как косвенный налог.Прямой налог взимается с дохода и богатства человека, тогда как косвенный налог взимается с лица, потребляющего товары и услуги.

- Бремя прямого налога не подлежит передаче, а бремя косвенного налога может быть передано другому лицу.

- Возникновение и влияние прямого налога ложится на одно и то же лицо, но в случае косвенного налога возникновение и влияние ложатся на разных [лиц.

- Уклонение от уплаты налога возможно в случае прямого налога, если не выполнено надлежащее администрирование сбора, но в случае косвенного налога уклонение от уплаты налога невозможно, так как сумма налога взимается с товаров и Сервисы.

- Прямой налог взимается с физических лиц, то есть с физических лиц, венгерских форинтов (индусская неделимая семья), компаний, фирм и т. Д. С другой стороны, косвенный налог взимается с потребителей товаров и услуг.

- Прямой налог прогрессивен, но косвенный налог носит регрессивный характер.

- Прямой налог помогает снизить инфляцию, но косвенный налог иногда способствует росту инфляции.

- Прямой налог взимается при получении дохода за финансовый год или при оценке активов на дату оценки.Напротив, косвенные налоги взимаются при покупке или продаже товаров или услуг.

- Прямой налог взимается с получателя налога. В отличие от косвенного налога взимается с потребителя, но он перечисляется в казну продавцом товаров или поставщиком услуг.

Видео: прямые и косвенные налоги

Сходства

- к выплате государству.

- Штраф за неуплату.

- Проценты за просроченный платеж.

- Неправильное администрирование может привести к уклонению от уплаты налогов или к уклонению от уплаты налогов.

Заключение

У прямого и косвенного налога есть свои достоинства и недостатки. Если мы говорим о прямых налогах, они справедливы, потому что они взимаются с человека в зависимости от его платежеспособности. Прямой налог является экономичным, поскольку его сбор меньше, но он не распространяется на все слои общества.

С другой стороны, если мы говорим о косвенных налогах, их легко реализовать, поскольку они включены в стоимость продуктов и услуг и, вместе с тем, отлично охватывают все слои общества.Одним из лучших преимуществ косвенного налога является то, что ставка налога на вредные продукты высока по сравнению с другими товарами, которые необходимы для жизни.

прямых налогов против Косвенные налоги

Введение

Целью введения налогов для любого государства является повышение доходов и оплата необходимых расходов правительства, таких как содействие общественному благосостоянию, защита его граждан и финансирование его разнообразной деятельности.Государство всегда обеспечивает разумное увеличение средств и их расходование. Государство должно иметь в виду два нижеприведенных важных принципа для обеспечения общего благосостояния и защиты своих граждан:

Возможность оплаты

Одна из важнейших характеристик нашей политики повышения налогов — «платежеспособность». Косвенные налоги должны нести потребители товаров и услуг независимо от их финансовых возможностей. С другой стороны, прямые налоги являются меньшим бременем для простых людей, чем косвенные налоги, поскольку они уплачиваются с дохода или прибыли, а не с товаров или услуг.

Косвенный налог также называется регрессивным налогом, поскольку спрос на продукты и услуги уменьшается пропорционально увеличению суммы налогов. Чрезмерная зависимость от косвенных налогов увеличивает неравенство между богатыми и бедными. Прямые налоги способствуют более справедливому распределению доходов и богатства. Иногда косвенные налоги могут способствовать справедливому распределению, взимая их с предметов роскоши и освобождая от налогов на предметы первой необходимости. Как прямые, так и косвенные налоги являются альтернативными методами достижения какого-либо конкретного перераспределения доходов и богатства.

Надлежащее администрирование

Другой важный аспект налогообложения — «правильное администрирование». Административные издержки сбора прямых налогов больше, чем косвенных налогов. Косвенные налоги просты, и их стоимость сбора стабильна в течение определенного периода.

С точки зрения эффективности и производительности косвенные налоги лучше. Косвенные налоги скрыты в ценах, поэтому от них нелегко уклониться. Они более производительны, так как стоимость их сбора минимальна.

Однако ненадлежащее администрирование прямых налогов ведет к уклонению от уплаты налогов и уклонению от уплаты налогов, что является убытком для казначейства и увеличивает разрыв между богатыми и бедными.

Заключение :

Прямые налоги выше с точки зрения «платежеспособности», а с точки зрения администрирования — косвенные налоги выше. Однако в современных государственных финансах невозможно обойтись как прямым, так и косвенным налогом.

В таких странах, как Индия, где проживают люди с различным экономическим прошлым, правительству следует уделять больше внимания прямым налогам, а не косвенным налогам, обеспечивая надлежащее администрирование прямых налогов для искоренения уклонения от уплаты налогов и уклонения от уплаты налогов.

Как открыть хостел | HowToHostel Как открыть хостел …

Как открыть хостел | HowToHostel Как открыть хостел …