Мировое производство и потребление химических волокон в 2016 г.

2016 г. стал знаменательной вехой в истории глобального рынка текстильного сырья: впервые мировое производство вех видов волокнистых материалов превысило объем 100 млн т. По сравнению с предыдущим годом оно возросло на 3% и достигло 101,4 млн т, в первую очередь благодаря 8%-ному росту хлопковой промышленности после значительного спада ее в сезоне 2015–2016 гг. [1]. С учетом весомого вклада хлопка в анализируемый в настоящем сообщении текстильный баланс в дальнейшем изложении этому важнейшему виду сырья, помимо химических волокон, также будет уделено необходимое внимание.

Химические волокна, включая штапельные и комплексные нити, сегодня занимают 70% мирового текстильного рынка (рис. 1), в том числе 64% – синтетические и 6% – целлюлозные; их прирост в 2016 г. составил около 2% – до 71 млн т, в том числе синтетических – 1,9% – до 65 млн т, целлюлозных – 3,2% – до 6,5 млн т [2]. Только в 1980 г.

Незначительное изменение мирового производства нетканых материалов характерно для Америки и Европы. Благодаря дополнительному их выпуску в объеме 2 млн т в Китае прирост мирового объема в 2016 г. составил 7%, приблизившись к 13 млн т. Более подробно этот вопрос нами обсужден сравнительно недавно в [3].

Совместный экспорт текстиля и одежды десяти крупнейших стран-поставщиков в 2016 г. упал на 4% – до 507 млрд долл. и лишь в Бангладеш и Вьетнаме сохранил положительную динамику – соответственно на 2 и 6%. Правда, Мьянма, имеющая значительно более низкую исходную базу и развивающаяся волнообразно, показывает иногда рост экспорта до 30%, и эта цифра формально остается непревзойденной на протяжении последних семи лет.

Наблюдается рост инвестиций в расширение сырьевой базы для основных видов химических волокон, который проходит, в частности, для капролактама, адекватно запланированному развитию его мощностей. В это же время предполагается реализовать один проект по п-ксилолу (ПК) в Индии. Подобным образом ныне складывается ситуация и с очищенной терефталевой кислотой (ТФК) по сравнению с крупными инвестициями, вложенными в ее производство в предыдущие годы. Недавно британская компания Tecnon Orbi Chem провела анализ китайского рынка ПК и ТФК [4]. Стремительный мировой подъем производства ПК, который стартовал в 2009 г., сменился медленным его ростом в последние годы. Среднемировые показатели коэффициента загрузки мощностей по ПК в период 2014–2016 гг. оставались стабильными на уровне 75%. Одновременно с приближающимся вводом в строй новых мощностей Китай продолжает импортировать большие объемы ПК, в частности около 10,1 млн т в первые 10 месяцев 2016 г., т.е. с небольшим превышением (на 4%) по сравнению с тем же периодом 2015 г.

Рис. 1. Мировое потребление текстильных волокон в 2016 г.: 1– всех видов; 2 –химических; 3 – синтетических; 4 – натуральных

Китай в настоящее время имеет более 50% мировых мощностей по выпуску ТФК. Возникающее периодически в последнее время движение вниз на рынке полиэфиров

(ПЭФ) сдерживает реализацию новых проектов создания производств ТФК, ориентируясь преимущественно на рационализацию старых азиатских мощностей. Они также стали причиной банкротства и интеграции среди некоторых китайских и других продуцентов ТФК в Азии. Китайские производители ТФК испытывали в 2016 г. убытки в связи с кратковременным нарушением баланса спроса и предложения. В указанный период почти 14 млн т мощностей ТФК в Китае и 4,6 млн т в Японии, Южной Корее и Тайване не эксплуатируются. Данные торговли подтверждают подобную ситуацию в Южной Корее, Тайване и Таиланде, у которых ранее был значительный чистый экспорт ТФК, а сегодня им, взамен продаж в Китай, необходимо сосредоточиться на альтернативных рынках.

Рис. 2. Баланс производства и потребления ПЭТ для бутылок в Китае в 2014–2024 гг.

Вышеизложенная ситуация с основным сырьем, вероятно, сохранится и в будущем, поскольку, по сведениям той же компании Tecnon Orbi Chem [4], с 2018 г. Китай перестает наращивать мощности по выпуску упаковки, главным образом, бутылей из полиэтилентерефталата (ПЭТ), сохранив при этом небольшой прирост производства и потребления этой продукции вплоть до 2024 г. (рис. 2). Надеемся, что это первая официальная «ласточка», появившаяся «на корме» нашей неизменной позиции [5]: ПЭТ – полностью должен перерабатываться в ПЭФ волокна, являющиеся приоритетной альтернативой всем крупномасштабным видам натуральных и химических волокон, а для бутылок должны использоваться более доступные, легкие, энергетически малозатратные и экологически чистые полимеры, например полипропилен (ПП). Опыт Китая, как ведущей текстильной державы, послужит построению оптимальной технико-экономической модели переработки ПЭТ в конечную продукцию в других регионах мира, в первую очередь в России, где на пластиковые бутылки безрассудно уходит более 90% отечественного ПЭТ, а для производства высокодефицитных ПЭФ технических нитей, например, в «Газпром химволокно» (г. Волжский), закупают его по импорту(!?).

Опыт Китая, как ведущей текстильной державы, послужит построению оптимальной технико-экономической модели переработки ПЭТ в конечную продукцию в других регионах мира, в первую очередь в России, где на пластиковые бутылки безрассудно уходит более 90% отечественного ПЭТ, а для производства высокодефицитных ПЭФ технических нитей, например, в «Газпром химволокно» (г. Волжский), закупают его по импорту(!?).

Между тем дополнительно новые мощности для приготовления растворенной целлюлозной пульпы построены в Америке, Азии и Европе в связи с постоянно растущим рынком вискозного штапельного волокна и долгосрочным ослаблением производства пульпы на основе хлопкового линта в Китае.

Производство штапельных волокон, к которым относятся волокна растительного (хлопок, лен, пенька, джут и т.п.), животного (шерсть, натуральный шелк и т.д.), целлюлозного (вискозные, ацетатные, лиоцелл, медноаммиачные и др.) и синтетического (полиэфирные, полиакрилонитрильные, полиамидные, полипропиленовые и др. ) происхождения, выросло в 2016 г. по сравнению с предыдущим годом почти на 1% и достигло 55 млн т. Выпуск натуральных волокон, равный приблизительно 30 млн т, практически остался неизменным, синтетических – поднялся на 1% и составил 19 млн т, а целлюлозных – увеличился на 4% – до 6 млн т, показав новый рекорд за последние восемь лет. Столь заметный рост последних – результат превышения усредненного объема штапельного волокна, в то время как производство ацетатного сигаретного жгута в последние три года сокращается, и это является конкретным прямым следствием борьбы с курением, активно проводимой в большинстве стран.

) происхождения, выросло в 2016 г. по сравнению с предыдущим годом почти на 1% и достигло 55 млн т. Выпуск натуральных волокон, равный приблизительно 30 млн т, практически остался неизменным, синтетических – поднялся на 1% и составил 19 млн т, а целлюлозных – увеличился на 4% – до 6 млн т, показав новый рекорд за последние восемь лет. Столь заметный рост последних – результат превышения усредненного объема штапельного волокна, в то время как производство ацетатного сигаретного жгута в последние три года сокращается, и это является конкретным прямым следствием борьбы с курением, активно проводимой в большинстве стран.

За последние десять лет производство вискозного штапельного волокна выросло на 223%, в то время как всех других видов, включая полиэфирные комплексные нити, немного меньше – 217%. А в России, до перестройки занимавшей лидирующие позиции по вискозному волокну, ныне не производится ни одного килограмма, и эта ничем не оправданная его недооценка восполняется довольно дорогостоящим импортом [6].

В текущей структуре штапельных волокон фаворитом остаются натуральные: их доля на мировом рынке в 2016 г. составила 55% (синтетических – 34% и целлюлозных – 11%), но лидирующие позиции постепенно теряются, если учесть, что в 1970 г. эта доля превышала 80%. Генеральная тенденция в данной структуре очевидна – преобладающая роль химических штапельных волокон в силу ненадобности расширения агрокультивированных земель, ценовых преимуществ, улучшенных свойств, более эффективной технико-экономической шкалы в целом. Будущее за ними, несмотря на, будем надеяться, временный спад темпов их роста в текущий период. В 2016 г. развитие текстильного сырья отмечено в трех крупных странах-производителях, на долю которых падает более 60% выпускаемого объема волокон: у Китая прирост произошел за счет химических волокон; в Индии выросли все сегменты отрасли, в то время как в США по-прежнему волнообразная динамика, не затрагивающая лишь сборы хлопка. Доминирующим видом среди натуральных волокон, безусловно, является хлопок, доля которого в мировом масштабе – почти 80%.

Рис. 3. Динамика производства пряжи из комплексных нитей (кривая 1) и штапельного волокна (кривая 2), %

Мировой выпуск целлюлозного штапельного волокна в 2016 г. поднялся на непревзойденную ранее высоту – 6 млн т, или на 4% больше, чем в успешном также 2015 г., в том числе вискозного волокна на 6% – до более чем 5 млн т. В то же время объемы ацетатного сигаретного жгутика вновь резко упали – на 7% – до уровня ниже 0,9 млн т. Производство синтетических штапельных волокон последние годы характеризуется умеренном ростом, где-то в пределах 1% в год, а в 2016 г. оно составило 19 млн т, немного уступив уровню 2015 г. Выпуск полиэфирного (ПЭФ) штапельного волокна и жгута увеличился на 2% – до 16 млн т, но по среднегодовым темпам прироста оказался ниже за последние четыре года. Однако возвращение к прежнему подъему возможно при серьезном инвестировании в машиностроение [1]. По объему производства среди синтетических волокон на втором месте идут полиакрилонитрильное (ПАН) штапельное волокно и жгут. Последние пять лет подряд выпуск их непрерывно падает, приблизившись в 2016 г. к отметке 2 млн т и опустившись при этом на 4% к предыдущему году.

поднялся на непревзойденную ранее высоту – 6 млн т, или на 4% больше, чем в успешном также 2015 г., в том числе вискозного волокна на 6% – до более чем 5 млн т. В то же время объемы ацетатного сигаретного жгутика вновь резко упали – на 7% – до уровня ниже 0,9 млн т. Производство синтетических штапельных волокон последние годы характеризуется умеренном ростом, где-то в пределах 1% в год, а в 2016 г. оно составило 19 млн т, немного уступив уровню 2015 г. Выпуск полиэфирного (ПЭФ) штапельного волокна и жгута увеличился на 2% – до 16 млн т, но по среднегодовым темпам прироста оказался ниже за последние четыре года. Однако возвращение к прежнему подъему возможно при серьезном инвестировании в машиностроение [1]. По объему производства среди синтетических волокон на втором месте идут полиакрилонитрильное (ПАН) штапельное волокно и жгут. Последние пять лет подряд выпуск их непрерывно падает, приблизившись в 2016 г. к отметке 2 млн т и опустившись при этом на 4% к предыдущему году.

Мировой рынок пряжи, предназначенный для дальнейшей переработки в трикотаж и ткани, разделен на поставку пряжи, изготовленной из штапельного волокна (так называемая «штапельная пряжа») и изготовленной из непрерывных комплексных нитей (так называемая «филаментная пряжа»). Первую, как известно, получают путем длительных текстильных операций со штапельным волокном – рыхление, чесание, лентообразование, ровница, прядение; вторую – путем крутки или текстурирования готовой комплексной нити (чаще всего химической) после ее формования и вытяжки, что более предпочтительно, в первую очередь с точки зрения существенного сокращения капитальных и энергозатрат, повышения производительности труда, разнообразия ассортимента и т.п. И это находит свое отражение в последние годы. Как видно из рис. 3, темпы прироста выпуска филаментной пряжи, начиная с 2000 г., заметно опережают штапельную. В 2016 г. рост всего рынка пряжи из хлопка, шерсти и химических волокон, включая комплексные нити, был аналогичен четырем предыдущим годам, когда он медленно и последовательно увеличивался на 1% и достиг 85 млн т. Производство филаментной пряжи в том же году при ежегодном росте объемов на 2% составило 46 млн т.

Первую, как известно, получают путем длительных текстильных операций со штапельным волокном – рыхление, чесание, лентообразование, ровница, прядение; вторую – путем крутки или текстурирования готовой комплексной нити (чаще всего химической) после ее формования и вытяжки, что более предпочтительно, в первую очередь с точки зрения существенного сокращения капитальных и энергозатрат, повышения производительности труда, разнообразия ассортимента и т.п. И это находит свое отражение в последние годы. Как видно из рис. 3, темпы прироста выпуска филаментной пряжи, начиная с 2000 г., заметно опережают штапельную. В 2016 г. рост всего рынка пряжи из хлопка, шерсти и химических волокон, включая комплексные нити, был аналогичен четырем предыдущим годам, когда он медленно и последовательно увеличивался на 1% и достиг 85 млн т. Производство филаментной пряжи в том же году при ежегодном росте объемов на 2% составило 46 млн т.

Рис. 4. Производство полиамидной (ПА6+ПА66) технической и кордной нитей в 2010–2025 гг. по регионам

по регионам

Этот сектор, в силу названных чуть выше причин, обладает надежным развитием в последние годы, сохраняя с 1980 г. среднегодовые темпы роста почти 6% (см. рис. 3), в то время как для штапельной пряжи – в среднем 1%. По конечной продукции потребление филаментной пряжи распределялось в текущем году следующим образом (в %): текстиль – 86, технический сектор – 9, ковровая промышленность – 5.

ПЭФ комплексные нити, замедлив с 2008 г. темпы роста мирового производства, в 2016 г. увеличили объем на 1% – до 38 млн т; на втором месте, показав неожиданный всплеск прироста почти 10%, – до 5 млн т полиамидные (ПА) нити; рис. 4 иллюстрирует, что их рост преимущественно технического назначения будет продолжаться вплоть до 2025 г., благодаря решающему вкладу Китая. Резко упал выпуск целлюлозной филаментной пряжи – на 5%; а полипропиленовой (ПП) –вырос на 2%. Главный производитель филаментной пряжи в мире – Китай, на долю которого в 2016 г. приходилось 73%. Далее – Индия, которая непрерывно увеличивает объемы, и США с незначительным приростом, равным 1%, до менее чем 2 млн т. 20 стран и регионов обеспечивают сегодня 95% мирового выпуска комплексных нитей, из которых наиболее высокий прирост (4%) последние три года у технических и кордных нитей. При этом, как следует из рис. 5, производство ПЭФ технической и кордной нити, начиная с 2005 г., постепенно увеличивает разрыв с ПА нитью того же ассортимента, что в первую очередь вызвано растущей потребностью современной шинной промышленности, ориентирующейся на высокоскоростной и малозатратный автотранспорт.

20 стран и регионов обеспечивают сегодня 95% мирового выпуска комплексных нитей, из которых наиболее высокий прирост (4%) последние три года у технических и кордных нитей. При этом, как следует из рис. 5, производство ПЭФ технической и кордной нити, начиная с 2005 г., постепенно увеличивает разрыв с ПА нитью того же ассортимента, что в первую очередь вызвано растущей потребностью современной шинной промышленности, ориентирующейся на высокоскоростной и малозатратный автотранспорт.

Рис. 5. Производство полиэфирной (кривая 1) и полиамидной (кривая 2) технических и кордных нитей в 2005–2016 гг.

В 2016 г. производство штапельной пряжи в мире осталось практически неизменным с 2013 г. (39 млн т), когда эта продукция перестала быть доминантной на текстильном рынке. В настоящий момент от общего объема всех видов пряжи 46% приходится на штапельную (в том числе 42% из волокна короткой резки и 4% – длинной) и большая часть – на филаментную (54%). Существующее информационное и аналитическое поле по данному вопросу преимущественно охватывает сравнительные данные по выпуску филаментной и хлопчатобумажной пряж в период с 2005 г. , когда обнаружилось довольно заметное различие в развитии и стратегии в отдельных государствах. Например, в Турции доля хлопчатобумажной пряжи стабильно составляет до 2/3, в то время как в Мексике, благодаря постоянному росту, – до 3/4. Текстильная промышленность Южной Кореи базируется на 80% на филаментной пряже из синтетических нитей, а в Малайзии ее доля выросла до 90% [1].

, когда обнаружилось довольно заметное различие в развитии и стратегии в отдельных государствах. Например, в Турции доля хлопчатобумажной пряжи стабильно составляет до 2/3, в то время как в Мексике, благодаря постоянному росту, – до 3/4. Текстильная промышленность Южной Кореи базируется на 80% на филаментной пряже из синтетических нитей, а в Малайзии ее доля выросла до 90% [1].

Анализ региональной ситуации показывает, прежде всего, непреодолимое верховенство Китая как в области производства волокон, так и текстильного бизнеса. Однако в 2016 г. китайская индустрия второй год подряд сократила экспорт текстиля и одежды на 6% – до 267 млрд долл., что, кстати, выше доходной и расходной частей бюджета России 2015 г. [5]. Пятый год подряд в этой стране падает сбор хлопка, а выпуск химических волокон увеличился в 2016 г. на 3% – до 48 млн т. При этом крупные сдвиги в области штапельной пряжи произошли за счет активного применения химических волокон, доля которых в текстильном балансе страны (при паритете в 2005 г. с натуральными) в 2016 г. составила 73%. Подобным образом изменилась картина и с выпуском филаментной пряжи, доля которой ныне превышает 60% от объема всех видов пряжи, что в три раза больше уровня 2005 г.

с натуральными) в 2016 г. составила 73%. Подобным образом изменилась картина и с выпуском филаментной пряжи, доля которой ныне превышает 60% от объема всех видов пряжи, что в три раза больше уровня 2005 г.

Из других стран Азиатского континента, продолжающего уверенно лидировать в мировой сфере волокнистых материалов, отметим Индию, Южную Корею, Вьетнам и Мьянму, в силу их неоднозначной ориентации в этой области. В первой – текстильная индустрия развивается преимущественно на базе натуральных волокон: 60% внутреннего спроса на штапельные волокна приходится на хлопок, хотя средний прирост производства химических волокон заметно выше, чем в 2005 г.Тем не менее хлопок стабильно остается ведущим сырьем из всех видов пряжи, изготавливаемых в этой стране. Альтернативой здесь могут стать в будущем филаментные пряжи на основе широко инвестируемых ПЭФ и ПА комплексных нитей. Южная Корея, шестая среди крупнейших производителей химических волокон в мире, в 2016 г. выпустила только 1,5 млн т этой продукции, что впервые за 10 лет предопределило торговый дефицит одежды и текстиля. Местный бизнес в принципе базируется на химических, главным образом синтетических, штапельных волокнах; потребление хлопка для переработки крайне мало, а импорт его также незначителен.

Местный бизнес в принципе базируется на химических, главным образом синтетических, штапельных волокнах; потребление хлопка для переработки крайне мало, а импорт его также незначителен.

Таблица 1. Импорт химических волокон в страны ЕС-28 в январе–октябре 2016 г.

По объему выпуска комплексных нитей Южная Корея до сих пор занимает пятое место в мире, хотя ее производство сократилось за последние пять лет. Доля филаментной пряжи, прежде всего из обычных химических нитей, упала в среднем до 80% к уровню 2005 г. В Мьянме, например, иная ситуация, обусловленная во многом сильным наводнением в 2015 г. и потерей пятой части культивируемых хлопком земель и, как следствие, уменьшение средств для импорта топлива. Поэтому в стране динамично развивается бизнес, основанный на перемещении из Китая прядильного оборудования для изготовления на нем пряжи, идущей далее по схеме ткань/трикотаж – кройка и пошив одежды – упаковка – сбыт. В последние годы экспорт одежды за год вырастал до 30%, или до 2 млрд долл. вследствие очень выгодных ее продаж в Европе, Японии и Северной Америке. Крупные иностранные инвестиции (более 8 млрд долл.) в период 2014–2016 гг. обеспечили стремительный подъем текстильной промышленности Вьетнама по всем ее переходам – от сырья до готовой одежды и, как следствие, выход на рынки США и Европейского союза (ЕС). В 2016 г. экспорт текстиля и одежды за один год там вырос на 6% – до 29 млрд долл. Ожидаемое дальнейшее расширение пройдет более низкими темпами, но при этом сохранится преимущество, в частности перед Китаем, ввиду непрерывно снижающихся цен на изготавливаемую одежду. Несмотря на растущие инвестиции в текстильный сектор Вьетнама, большая часть потребностей в волокнах, пряже и тканях до сих пор удовлетворяется за счет импорта.

вследствие очень выгодных ее продаж в Европе, Японии и Северной Америке. Крупные иностранные инвестиции (более 8 млрд долл.) в период 2014–2016 гг. обеспечили стремительный подъем текстильной промышленности Вьетнама по всем ее переходам – от сырья до готовой одежды и, как следствие, выход на рынки США и Европейского союза (ЕС). В 2016 г. экспорт текстиля и одежды за один год там вырос на 6% – до 29 млрд долл. Ожидаемое дальнейшее расширение пройдет более низкими темпами, но при этом сохранится преимущество, в частности перед Китаем, ввиду непрерывно снижающихся цен на изготавливаемую одежду. Несмотря на растущие инвестиции в текстильный сектор Вьетнама, большая часть потребностей в волокнах, пряже и тканях до сих пор удовлетворяется за счет импорта.

Таблица 2. Основные страны – поставщики синтетических волокон в страны ЕС-28 (январь–октябрь 2016 г.)

США занимают третью позицию в мировой иерархии производителей хлопка и вынашивают планы принять на себя 34% сбора на планете за счет расширения посевных площадей и улучшения урожайности, несмотря на долгосрочное сокращение его переработки на месте. Хлопок там занимает 3/4 объема на рынке штапельных пряж. В 2016 г. индустрия химических волокон показала незначительный рост. Особенно заметное увеличение прибыли было связано с выпуском ПА технической и кордной нити, ПЭФ коврового жгутика. В то время как сокращение выпуска филаментной пряжи по сравнению с 2005 г. практически не отразилось на состоянии с производством хлопчатобумажной пряжи, сегодня комплексные нити в стране составляют 77% рынка текстильного сырья. В 2016 г. общий объем торговли одеждой и текстилем в США (к слову, считающих себя «мировым лидером» и «законодателем различных санкций») испытал сильнейшее падение – на 6,4% относительно 2009 г. Импорт упал на 6% – до 105 млрд долл. одновременно с падением доли Китая в нем до 37%, в то время как доля Вьетнама здесь выросла до 11%. Общий экспорт сократился на 6% – до 22 млрд долл., в том числе всех видов пряжи – на 10,7% (в ценовом выражении), а хлопчатобумажной – на 4% (по объему).

Хлопок там занимает 3/4 объема на рынке штапельных пряж. В 2016 г. индустрия химических волокон показала незначительный рост. Особенно заметное увеличение прибыли было связано с выпуском ПА технической и кордной нити, ПЭФ коврового жгутика. В то время как сокращение выпуска филаментной пряжи по сравнению с 2005 г. практически не отразилось на состоянии с производством хлопчатобумажной пряжи, сегодня комплексные нити в стране составляют 77% рынка текстильного сырья. В 2016 г. общий объем торговли одеждой и текстилем в США (к слову, считающих себя «мировым лидером» и «законодателем различных санкций») испытал сильнейшее падение – на 6,4% относительно 2009 г. Импорт упал на 6% – до 105 млрд долл. одновременно с падением доли Китая в нем до 37%, в то время как доля Вьетнама здесь выросла до 11%. Общий экспорт сократился на 6% – до 22 млрд долл., в том числе всех видов пряжи – на 10,7% (в ценовом выражении), а хлопчатобумажной – на 4% (по объему).

В последние годы наблюдается постоянный спад производства штапельных волокон и комплексных нитей внутри Европейского союза (ЕС-28), существенно потерявших – с 2005 г. около 1 млн т – упомянутой продукции в каждом секторе. Возможно, здесь надо искать причины заметного роста (+9%) импорта более дешевых и экологически «удобных» (вредные выделения на стороне!) химических волокон в эти страны в 2016 г. (табл. 1) и в первую очередь ПЭФ технические и текстурированные нити, штапельное волокно и жгут; ПА гладкие и текстурированные нити; ПАН, ПП, вискозные и ацетатные штапельные волокна. Из общего объема импортируемой продукции в ЕС-28 в период январь–октябрь 2016 г. более 70% поставлено ПЭФ волокон (около 1 млн т). Наибольший объем импорта идет из Китая, Ю. Кореи, Турции, Тайваня, Индии, США и др. (табл. 2). То есть современный волоконный мир постепенно делится на две части: азиатский и европейский. Первый – «толстеет», второй – «худеет». Крайне важно – найти здесь место для России, охватывающей оба континента. Может быть, достаточно достигнуть оптимального «среднего веса», не делая резких перекосов в экономике, которых у нас и без этого хватает?!

около 1 млн т – упомянутой продукции в каждом секторе. Возможно, здесь надо искать причины заметного роста (+9%) импорта более дешевых и экологически «удобных» (вредные выделения на стороне!) химических волокон в эти страны в 2016 г. (табл. 1) и в первую очередь ПЭФ технические и текстурированные нити, штапельное волокно и жгут; ПА гладкие и текстурированные нити; ПАН, ПП, вискозные и ацетатные штапельные волокна. Из общего объема импортируемой продукции в ЕС-28 в период январь–октябрь 2016 г. более 70% поставлено ПЭФ волокон (около 1 млн т). Наибольший объем импорта идет из Китая, Ю. Кореи, Турции, Тайваня, Индии, США и др. (табл. 2). То есть современный волоконный мир постепенно делится на две части: азиатский и европейский. Первый – «толстеет», второй – «худеет». Крайне важно – найти здесь место для России, охватывающей оба континента. Может быть, достаточно достигнуть оптимального «среднего веса», не делая резких перекосов в экономике, которых у нас и без этого хватает?!

Литература

1. A. Engelhardt//Fiber Year Report, June 2017. P. 22–28.

A. Engelhardt//Fiber Year Report, June 2017. P. 22–28.

2. Chem. Fibers Int. 2017. № 2. P. 68.

3. Э.М. Айзенштейн // Вестник химической промышленности № 4(97), август 2017 г., с. 12–20.

4. Chem. Fibers Int. 2017. № 1. P. 24, 27.

5. Э.М. Айзенштейн // Neftegaz.RU.2016. № 7–8. С. 102–115.

6. Э.М. Айзенштейн, Д.Н. Клепиков // Вестник химической промышленности. № 3(96), 2017, с. 18–21.

Российская промышленность химических волокон в 2015 г.

Промышленность химических волокон России в 2015 г. (Таблица 1)

Примечание. В графе 7 (производство) в скобках указан коэффициент загрузки мощности (в %), установленный на 01.01.2015 г.

Согласно данным, приведенным в табл. 1, прошедший год по химическим волокнам в целом мало чем отличался от 2014 г. [1]: немного сократились спрос,

потребление и импорт, на 2,8% возросло производство (в основном за счет синтетических, а доля искусственных опустилась ниже 10%), примерно на столько же

(2,7%) увеличилась загрузка мощностей, к сожалению, сохранилось соотношение производство/импорт (40:60).

Согласно рис. 1 преобладающую долю потребления химических волокон в России в 2015 г. занимала индустрия текстиля и изделий на его основе, затем с большим отрывом — шинная и резино-техническая промышленность, табачная продукция и др. При значительном падении производства искусственных волокон, главным образом ацетатного сигаретного жгутика, резко вырос его импорт, а также импорт вискозного штапельного волокна, что в целом составляет более 75% от их потребления в стране. Если спад производства ацетатного сигаретного жгутика в

ООО «Сертов» (г. Серпухов) привел к росту импорта этой продукции на 22%, гидроцеллюлозные волокна и нити в настоящий период полностью закупаются за

рубежом. Поэтому вызывает естественную тревогу реализация программы создания мощностей по гидратцеллюлозным техническим нитям и штапельному волокну типа

лиоцелл (с использованием метода прямого растворения целлюлозы), возложенная по Стратегии 2030 на НТЦ «Эльбрус», которая откровенно «буксует».

Относительно радужная картина по итогам 2015 г. складывается по всем показателям для синтетических волокон и нитей: при незначительных потерях спроса и

потребления — заметное увеличение производства и экспорта, сокращение импорта, что обнадеживает, обещая постепенное оздоровление подотрасли. Снижение

импортных поставок по сравнению с 2014 г. произошло для всех перечисленных в табл. 1 видов синтетических штапельных волокон, в первую очередь полиэфирных

(ПЭФ), — на 17,8 тыс. т (рис. 2, кривые 2 и 4). Во многом это связано с ростом их производства (на 19,1%), однако снижение спроса и потребления при этом в

2015 г., на наш взгляд, обусловлено тем, что производство ПЭФ штапельного волокна преимущественно базируется на переработке вторичного гранулята

полиэтилентерефталата (ПЭТ), получаемого, в свою очередь, из отходов пластиковых бутылок (рециклинг). Такое волокно не отвечает мировым стандартам для

текстильной отрасли и его дальнейшая судьба во многом будет зависеть от расширения объемов выпуска нетканых материалов (НМ), получаемых по кардинговому

способу, или в виде спанбонда из вторичного ПЭТ. Поскольку интерес к выпуску НМ остается высоким, это отражается на рекордных значениях загрузки производственных мощностей на предприятиях, перерабатывающих отходы ПЭТ бутылок в штапельное волокно (в %): в целом по России (см. табл. 1) — 82,

в АО «РБ групп «Владимирский полиэфир» — 115, ООО «Селена-Химволокно» (Республика Карачаево-Черкессия) — 97, ОАО «Комитекс» (г. Сыктывкар) — 96 и др. С

другой стороны, приведенные выше в табл. 1 и рис. 2 (на рис. исправить: тыс. т, Годы, спрос — всего, в том числе)

неутешительные данные по спросу и потреблению ПЭФ волокна в большей степени вызваны сокращением импорта высококачественной продукции (в связи с повышением

цен из-за изменившегося курса валют) и не должны стать источником сомнений в целесообразности создания новых производств ПЭФ штапельного волокна в рамках

Ивановского кластера, проектов «Со-ПЭТ», «Аврора-Пак» и др.

Поскольку интерес к выпуску НМ остается высоким, это отражается на рекордных значениях загрузки производственных мощностей на предприятиях, перерабатывающих отходы ПЭТ бутылок в штапельное волокно (в %): в целом по России (см. табл. 1) — 82,

в АО «РБ групп «Владимирский полиэфир» — 115, ООО «Селена-Химволокно» (Республика Карачаево-Черкессия) — 97, ОАО «Комитекс» (г. Сыктывкар) — 96 и др. С

другой стороны, приведенные выше в табл. 1 и рис. 2 (на рис. исправить: тыс. т, Годы, спрос — всего, в том числе)

неутешительные данные по спросу и потреблению ПЭФ волокна в большей степени вызваны сокращением импорта высококачественной продукции (в связи с повышением

цен из-за изменившегося курса валют) и не должны стать источником сомнений в целесообразности создания новых производств ПЭФ штапельного волокна в рамках

Ивановского кластера, проектов «Со-ПЭТ», «Аврора-Пак» и др.

Похожая ситуация сложилась и с полиакрилонитрильным (ПАН) штапельным волокном, которое в настоящий момент в России вообще не выпускается, а закупки по

импорту уменьшились более чем на 30%. Тем не менее продолжаются «традиционные» дискуссии: нужно ли создавать отечественное крупнотоннажное производство

волокна этого вида. Думаем, что подобные обсуждения просто неуместны в стране, где из года в год падает собственный настриг натуральной

шерсти, особенно мытой, и остается лишь закупать дорогостоящую, например в Австралии. А ПАН волокно является практически единственной альтернативой

натуральной шерсти, в первую очередь для разнообразных трикотажных изделий и полушерстяных тканей, в том числе для всегда востребованной школьной формы.

Удивительной выглядит очень низкая загрузка мощностей производства (около 19%) полипропиленового (ПП) штапельного волокна, в том числе на таких крупных

предприятиях, как ОАО «Комитекс» (г. Сыктывкар), ОАО «Технолайн» (Самарская обл.) — соответственно на 18 и 27%. Тем не менее общеизвестно, что ПП волокно

широко применяется в мировой практике для изготовления в смеси с другими натуральными и химическими волокнами тканей и трикотажа с низкой поверхностной

плотностью, спортивной одежды, НМ с высокой стойкостью к агрессивным средам и, наконец, частичной замены ПЭФ волокон в условиях его дефицита и многого

другого.

Тем не менее продолжаются «традиционные» дискуссии: нужно ли создавать отечественное крупнотоннажное производство

волокна этого вида. Думаем, что подобные обсуждения просто неуместны в стране, где из года в год падает собственный настриг натуральной

шерсти, особенно мытой, и остается лишь закупать дорогостоящую, например в Австралии. А ПАН волокно является практически единственной альтернативой

натуральной шерсти, в первую очередь для разнообразных трикотажных изделий и полушерстяных тканей, в том числе для всегда востребованной школьной формы.

Удивительной выглядит очень низкая загрузка мощностей производства (около 19%) полипропиленового (ПП) штапельного волокна, в том числе на таких крупных

предприятиях, как ОАО «Комитекс» (г. Сыктывкар), ОАО «Технолайн» (Самарская обл.) — соответственно на 18 и 27%. Тем не менее общеизвестно, что ПП волокно

широко применяется в мировой практике для изготовления в смеси с другими натуральными и химическими волокнами тканей и трикотажа с низкой поверхностной

плотностью, спортивной одежды, НМ с высокой стойкостью к агрессивным средам и, наконец, частичной замены ПЭФ волокон в условиях его дефицита и многого

другого. В последнее время волокно из ПП все больше внедряется в строительную индустрию, в частности для армирования бетона, повышая устойчивость

последнего к разрывному напряжению, изгибу, износу, огневому воздействию, и т.д.

В последнее время волокно из ПП все больше внедряется в строительную индустрию, в частности для армирования бетона, повышая устойчивость

последнего к разрывному напряжению, изгибу, износу, огневому воздействию, и т.д.

Из приведенных данных в табл. 1 следует вполне благоприятная ситуация в 2015 г. с синтетическими текстильными нитями: имеет место для всех упомянутых видов

заметный рост спроса и потребления (в целом на 18%), производства (кроме ПЭФ и ПА), импорта (кроме ПП) и экспорта (кроме ПЭФ). Не совсем понятна ситуация

по полиамидным (ПА) текстильным нитям — ООО «Курскхимволокно» остается сегодня единственным производителем этой продукции в России (4,3 тыс. т/год) и, судя

по показателям, приведенным в табл. 1, не наращивает их выпуск, что в итоге приводит к усилению импортной зависимости (60% от потребления). Анализируя

здесь увеличение по сравнению с 2014 г. импорта (на 90%) и экспорта (на 42%), складывается впечатление, что второй растет за счет первого, а собственное

производство, принадлежащее ныне ОАО «КуйбышевАзот», почему-то стагнирует, сохраняя сравнительно низкую загрузку мощностей (43%). Увеличение потребления

ПЭФ текстильных нитей обеспечено ростом их импорта на 19%, поскольку произошел заметный спад производства из-за банкротства ОАО «Тверской Полиэфир». В

дальнейшем многое будет зависеть от того, насколько эффективно будет развиваться единственное на сегодняшний день предприятие по выпуску этих нитей — ТПК

«Завидовский текстиль». Постепенно набирают обороты в части потребления, производства и экспорта ПП текстильные нити, сокращая при этом импорт и оставляя

реальные надежды на позитивные изменения благодаря имеющемуся большому потенциалу по загрузке установленных мощностей. Сегодня у наиболее крупных

производителей этих нитей — АО «Каменскволокно» и ОАО «Ковротекс» (Ульяновская обл.) загрузка составляет 73 и 38% соответственно.

Увеличение потребления

ПЭФ текстильных нитей обеспечено ростом их импорта на 19%, поскольку произошел заметный спад производства из-за банкротства ОАО «Тверской Полиэфир». В

дальнейшем многое будет зависеть от того, насколько эффективно будет развиваться единственное на сегодняшний день предприятие по выпуску этих нитей — ТПК

«Завидовский текстиль». Постепенно набирают обороты в части потребления, производства и экспорта ПП текстильные нити, сокращая при этом импорт и оставляя

реальные надежды на позитивные изменения благодаря имеющемуся большому потенциалу по загрузке установленных мощностей. Сегодня у наиболее крупных

производителей этих нитей — АО «Каменскволокно» и ОАО «Ковротекс» (Ульяновская обл.) загрузка составляет 73 и 38% соответственно.

Мировой опыт однозначно говорит в пользу развития синтетических текстильных нитей, главным образом ПЭФ текстурированных, о чем можно косвенно судить по

объемам поставки комплектующих узлов для машин вытяжки-текстурирования (ДТУ), приведенным в табл. 2 [2].

2 [2].

Суммарные поставки машин вытяжки-текстурирования полиэфирных и полиамидных комплексных нитей по регионам мира в 2005–2014 гг.

Таблица 2 дает общее представление о мировом рынке машин для совмещенного процесса вытяжки-текстурирования ПЭФ и ПА нитей, поставляемых известными мировыми

компаниями: RITM (Франция), Oerlikon-Barmag (Германия), Aailidhra, Himson и Lakshmi (Индия), Guidici и RPR (Италия), Ishikawa Seisakusho и TMT (Япония),

SSM (Швейцария) [2]. Объемы поставок в 2005–2014 гг, оцениваемые условно по количеству текстурирующих узлов (шпинделей), несопоставимы для ПЭФ и ПА

текстурированных нитей. Количество по ПЭФ, по сравнению с ПА нитями, примерно в 80 раз больше. Правда, в последнее время формальные тенденции несколько

изменились: в 2014 г. относительно предыдущего года поставки машин для ПА текстурированных нитей увеличились на 76% (с 2 600 млн. шпинделей до 4 576 млн.),

а для ПЭФ нитей сократились на 12% (с 595 084 шпинделей до 443 352). Крупнейшим потребителем последних остается Китай: более 260 тыс. намоточных головок,

или 60% от их мирового потребления [2].

Крупнейшим потребителем последних остается Китай: более 260 тыс. намоточных головок,

или 60% от их мирового потребления [2].

Заметно сократились спрос, потребление и, особенно, импорт (на 72%) ПА кордных и технических нитей при очевидном росте их производства (на 9%) и экспорта (на 5%). Любопытно, что коэффициент загрузки мощностей у предприятий, производящих эти нити, — ООО «Курскхимволокно» и ОАО «КуйбышевАзот» (г. Тольятти) практически одинаков и оказался равным 72%. В отличие от сказанного выше увеличился импорт (преимущественно из Китая и Белоруссии) ПЭФ технических нитей и, наконец-то, в ОАО «Газпромхимволокно» (г. Волжский) появилось собственное производство этих нитей для нужд промышленности шин и РТИ. В настоящее время указанное предприятие, несмотря на трудности с исходным сырьем (ПЭТ волоконного назначения), уверенно приближается к проектным мощностям и достижению современного уровня по ассортименту и качеству готовой продукции.

Объем производства ПП технических нитей в России невелик (1,5 тыс. т/год), их выпуск сосредоточен в основном на трехх предприятиях — ООО «СППН» (Ивановская обл.), ОАО «Сетка» (Нижегородская обл.) и ООО «Стропа-Юг» (Краснодарский край).

Интересно, что ПП пленочные нити имеют самый высокий (после ПЭФ штапельного волокна из вторичного гранулята) коэффициент загрузки производственных мощностей (78%) среди всех видов химических волокон, выпускаемых в России, и при этом — из года в год нарастающее положительное сальдо при реализации внешнеторговых операций (рост экспорта, снижение импорта), что при нынешней политической и экономической ситуации крайне актуально. В итоге импорт здесь составляет всего 6% от потребления, а загрузка мощностей у ряда предприятий — АО «Каменскволокно», ООО «Камские Поляны» (Республика Татарстан), ООО «АЛТАЙ-ШПАГАТ» (г. Барнаул), ООО ПКФ «Силуэт» (Ярославская обл.) и ООО «ШПАГАТ» (г. Омск) — превышает 100%. Вот так бы всем работать! И для скачка на рынке синтетических волокон у России есть все предпосылки. Наша страна занимает более 13% мирового рынка нефтедобычи, а экспортирует искусственных текстильных материалов в восемь раз меньше ОАЭ — при четырехкратно большем сырьевом потенциале [3].

Литература

1. Айзенштейн Э.М., Клепиков Д.Н. // Вестник химической промышленности № 3(84), 2015, с. 32–36.

2. Chem. Fiber Int. № 1, 2016, s. 31.

3. Рабочая одежда № 1(69), февраль 2016, с. 27.

Химические волокна на мировом рынке в 2015 года (Часть 2)

В 2015 г упало производство всех видов волокон учитывая, что выпуск химических волокон увеличился на 5,8% до 66,8 млн т.

В 2015 г, впервые с 2008 г, упало производство всех видов волокон, включая натуральные — на 0,7% по сравнению с предыдущим годом — до 94,9 млн т.

При этом выпуск химических волокон увеличился на 5,8% до 66,8 млн т (табл.1), а натуральных, главным образом хлопка, сократился на 13,2% до 28,1 млн т, наиболее круто со времен 1986 г [1].

Рост производства синтетических волокон составил 3,7%, в основном за счет полиэфирных (ПЭФ). В секторе целлюлозных волокон произошло резкое падение производства комплексных нитей и ацетатного сигаретного жгутика (на 7,5%), в то время как выпуск вискозного штапельного волокна вырос на 1,1% до рекордной за всю историю отметки — 4,9 млн т.

Таблица 1

Мировое производство химических волокон в 2015 г

|

Вид волокна |

Производство, млн т |

Доля, % |

|

Полиэфирные |

50,1 |

75 |

|

Целлюлозные |

6,0 |

9 |

|

Полиамидные |

4,7 |

7 |

|

Полипропиленовые |

2,7 |

4 |

|

Полиакрилонитрильные |

2,0 |

3 |

|

Другие |

1,3 |

2 |

|

Всего |

66,8 |

100 |

Среди крупнейших производителей химических волокон в мире остались (доля в %): Китай (70), США (4), Индия (4), Тайвань (3), Индонезия (2), остальные (17). По-прежнему, безусловный лидер — Китай, в топ — страны, на смену европейским, Японии, Южной Кореи и др., постепенно подбираются Индонезия, Бангладеш и Вьетнам. Только последние 2 в 2015 г имели среди крупных, национальных экспортеров положительный баланс; остальные 26 стран и Европейский Союз (ЕС-28) в 2015 г обнаружили падение на 5,3% экспорта текстиля и одежды на общую сумму около 622 млрд долл США.

Таблица 2

Импорт химических волокон в страны Европейского Союза (ЕС-28) в 2015*г

|

Тип волокон |

тонн |

+-% к 2014 г |

|

Полиамидные гладкие текстильные нити |

12531 |

-9 |

|

Полиамидные текстурированные нити |

13966 |

-16 |

|

Полиамидные технические нити |

37745 |

+3 |

|

Полиамидное штапельное и жгутовое волокна |

12862 |

-6 |

|

Ковровый жгутик BCF |

16236 |

-3 |

|

Полиэфирные предориентированные (POY) нити |

25608 |

+5 |

|

Полиэфирные гладкие текстильные нити |

59016 |

+3 |

|

Полиэфирные текстурированные нити |

199871 |

+1 |

|

Полиэфирные технические нити |

151879 |

-3 |

|

Полиэфирное штапельное и жгутовое волокна |

586670 |

+3 |

|

Полиакрилонитрильное штапельное и жгутовое волокна |

35448 |

-6 |

|

Полипропиленовые комплексные нити |

88629 |

+19 |

|

Полипропиленовые штапельное и жгутовое волокна |

20286 |

-3 |

|

Другие синтетические комплексные нити |

36644 |

-3 |

|

Другие синтетические штапельное и жгутовое волокна |

22238 |

-7 |

|

Вискозные текстильные нити |

6959 |

-3 |

|

Вискозное штапельное и жгутовое волокна |

30848 |

+1 |

|

Вискозные технические нити |

3302 |

-1 |

|

Ацетатные текстильные нити |

764 |

-7 |

|

Ацетатное штапельное и жгутовое волокна |

32176 |

+2 |

|

Другие целлюлозные комплексные нити |

1406 |

-6 |

|

Всего |

1396084 |

+2 |

*по ноябрь включительно

Импорт вех видов химических волокон в страны ЕС-28, согласно табл.2, увеличился по сравнению с 2014 г на 2% или 1,4 млн т, причем заметнее других ПЭФ текстильных нитей и штапельного волокна, полипропиленовых (ПП) комплексных нитей (на 19%, 88,6 тыс т, в т ч 91% из Турции), полиамидных (ПА) технических и кордных нитей; значительно уменьшился импорт в эти страны ПА гладких и текстурированных нитей, полиакрильного (ПАН) штапельного волокна и других синтетических и целлюлозных волокон [2]. Основными поставщиками химических волокон в страны ЕС-28 были Китай (22%), Южная Корея (20%), Турция (9%). В целом, наиболее крупные поставки в эти страны (в % от общего объема импорта) приходится на ПЭФ штапельное волокно (42), текстильные (20) и технические (11) нити; ПА нити (7) и т.д.

Интересно, придавая значимость развитию производства и потребления химических волокон в мире и обращая в который раз явное недопонимание (если не сказать хуже) этого вопроса в РФ, посмотреть на табл.3, где ВВП той или иной страны тесно связан с ее нынешним и будущим рейтингом в сфере химической и текстильной отраслей. На фоне убедительных достижений в этой области Китая, Индии, АСЕАН (и даже Африки) крайне плачевно выглядит наша страна. О чем еще можно говорить, если объем экспорта текстиля и одежды из Китая в 2015 г (около 280 млрд долл США) оказался выше доходной (около 220 млрд долл США) и расходной (около 250 млрд долл США) частей бюджета России на текущий год [3, 8].

За 5 лет, между 2010 и 2014 гг, доля Азии в мировом фабричном потреблении всех видов текстильного сырья поднялась от 76,8 до 80%, а абсолютное потребление выросло на 22,7%, т.е. этот регион благодаря в первую очередь Китаю, остается господствующей текстильной державой в мире. Хотя относительная доля всех других регионов стала меньше, это не сказалось на уровне их потребления волокон. В одних оно увеличилось — Средний Восток (+6,0%), Северная Америка (+3,4%), в других, наоборот, упало: Южная Америка (-4,6%), Западная Европа (-3,2%), Африка (-4,2%). В целом, мировой фабричный рынок потребления волокнистых материалов за последние годы заметно вырос — на 17,6% [4].

Среди промышленных стран ведущие позиции, как и прежде уверенно сохраняет Китай, с большим отрывом [1] опережая Индию, США, Турцию, Южную Корею и многих др. По сообщению Ассоциации химических волокон Китая, прирост этой продукции в 2015 г составил 8,9% до 47.3 млн т. Лидерами здесь остаются ПЭФ волокна, выпуск которых относительно предыдущего увеличился на 9,9 % до 39.2 млн т, а обоих видов комплексных нитей (технического и текстильного назначения) — на двухзначный процент [5]. Как видно из рис.1, эта тенденция сохранится и в 2016 г и рост производства нитей ориентировано на внутренние фабричное потребление и экспорт [6]. После довольно спокойного 2014 г выпуск ПЭФ штапельного волокна достиг рекордной отметки 9.6 млн т при росте на 3.1%. Рынок целлюлозных волокон в стране вырос незначительно — на 0,5% до 3,7 млн т вследствие суммарного итога прироста вискозного штапельного волокна на 2,6% и сокращения на протяжении последних 2-х лет производства ацетатного сигаретного жгута на 1,2%. Целлюлозные комплексные нити по-прежнему испытывают трудности, включая заметные колебания цен на Китайском рынке, что отразилось на резком сокращении их выпуска в 2015 г на 23,9% до 183 тыс т. По сообщению Национального статистического бюро Китая, производство химических волокон за первые 4 месяца 2016 г составило 15,5 млн т, т.е. на 5,9% больше по сравнению с тем же периодом предыдущего года [1].

Индустрия текстиля и одежды в Турции вносит 8% в ВВП (напомним, в России этот показатель около 1%), составляет 18% мирового экспорта, обеспечивает 10% рабочих мест в стране, сектор торговли имеет в 2015 г активное сальдо на сумму 15,1 млрд долл США, несмотря на не синхронизированное развитие вдоль отраслевой цепочки и некоторое расширение рынка импорта пряжи и волокон. Кстати, не без удовольствия констатируем, что российский экспорт в Турцию в 5 раз больше, чем импорт оттуда [7]. Заслуживает внимания бум в текстильном секторе Вьетнама, стремительно развивающим экспорт химических волокон, утроив его объем по сравнению с 2009 г, а в 2015 г достигшим самый высокий рост экспорта (8,2% к 2014 г) среди всех стран-экспортеров волокна, в т.ч. опередив Бангладеш (+6,1%).

Посмотрим на страны, активно проталкивающие свои санкции против России. Согласно табл. 5, в Германии очевиден факт снижения собственного производства химических волокон и в 1ю очередь ПЭФ (на 6%), ПА (на 1%), целлюлозных (на 7%), реализация упала на 5%, экспорт на 2%, импорт, хотя и немного, но поднялся (на 1%) и др.[9]. В США картина, иллюстрированная табл.6, намного хуже: в 2015 г значительно сократился выпуск ПА технической и текстильной нитей, коврового жгутика BCF (соответственно на 23.11 и 5%), ПЭФ технической нити (на 27%), ПП штапельного волокна (на 15%). При этом импорт синтетической продукции в эту страну почти в 10 раз опережает экспорт[10]. Так-что здесь «санкции» вряд ли уместны.

В целом, сегодня мировой баланс текстильного сырья включает 69% химических волокон (в т.ч. 63% синтетических и 6% целлюлозных) и 31% натуральных, преимущественно хлопок (ок. 95%), т.е по сравнению, например, с 2000 г доля химизации волокнистых материалов увеличилась на 14%. Со второй половины 1980 г на мировом рынке непрерывно растет доля химических комплексных нитей, опережая с 1995 г химические штапельные волокна и жгуты, а на текущий момент (рис.2) 1е достигли объема производства 42,7 млн т (63,9%), 2е 24,1 млн т (36,1%). С 2014 г согласно того же рисунка (кривая 2), комплексные нити (главным образом, синтетические — ПЭФ, ПА и ПП) стали преобладающим сырьем для текстильной индустрии, во многом способствуя росту производительности труда в этой отрасли и появлению качественно нового ассортимента готовых изделий.

Сектор натуральных штапельных волокон (хлопок, шерсть, лен и др.) в 2015 г претерпел спад на 2,4% до 29,9 млн т, а синтетических (ПЭФ, ПАН, ПП и др.) достиг 18,4 млн т при установившемся ежегодном приросте около 4% [5]. Впервые за последние 6 лет немного (на 0.3%) снизились объемы производства до 5,7 млн т целлюлозных штапельных волокон, включая лиоцелл, ацетатный жгутик и др., в то время как выпуск вискозного штапельного волокна, наоборот, вырос по сравнению с предыдущим годом на 1,1% до 4.9 млн т.

Сегмент комплексных (филаментных) нитей, включающий в себя ПЭФ, ПА, ПП, целлюлозные и др., в 2015 г показал заметный рост: на 8,2% до 42,7 млн т, сохранив при этом довольно высокие темпы развития между 1980 и 2015 гг — 5,8%, а в период 2010-2015 гг — 7,7%. ПЭФ нити вновь подтвердили тенденцию роста, прибавив к 2014 г 9,9% объема производства и доведя его до 35,2 млн т (82% от мирового выпуска всех комплексных нитей). Далее идут ПА нити (прирост 2,1% до 4,7 млн т), целлюлозные (падение на 14% и приближение к уровню производства 30-х годов двадцатого столетия), ПП (спад на 0,3% до 1,7 млн т). В нынешней структуре комплексных нитей доминирующую роль играют текстильные (гладкие и текстурированные) нити — 85%; потом с большим отрывом технические (включая кордные) нити — 10%; малоразвесной ковровый жгутик типа BCF — 5%.

Общее количество текстильного сырья в виде комплексных нитей и пряжи, вырабатываемой из штапельного волокна натурального и химического происхождения, составило в 2015 г 81,3 млн т (рис.2, кривые 1 и 2) и выросло на 4,0%. При этом по сравнению с предыдущим годом выпуск штапельной пряжи упал на 0,3%, а комплексных нитей увеличился на 8,2%, в т.ч. технического назначения — на 5,3% [5].

Рынок высококачественных гидратцеллюлозных волокон компании «Lenzig» (Австрия) сильно изменился в 2015 г, охватывая сегодня практически все регионы и промышленные группы. Причина тому — развитие и востребованность мощностей по производству целлюлозных пульпы и волокон, высокий уровень продаж готовой продукции, особенно волокна Tencel (из семейства лиоцелл), получаемому по безсероуглеродному способу прямым растворением полимера в н-метил-морфолиноксиде. Доля этих волокон в общих доходах компании возросла до 40,5% в 2015 г по сравнению с 35% в предыдущем, расходы на исследования и развитие увеличились на 47% до 29,8 млн евро. Инновационная стратегия «Lenzig Group» сегодня сфокусирована на развитии производства и рынка специальных волокон, мощности по которым непрерывно расширяются. Эта компания подписала соглашение с «The Woolmark Company Pty Ltd» (Австралия) о выпуске на мировой коллекционный рынок текстильной продукции с применением смеси волокон из мериносной шерсти и тенцела [1]. Высокая ментальность хлопка и низкие продажные цены на ПЭФ волокно постоянно создают напряженность среди конкурентов на мировом рынке текстильного сырья. Тем не менее, сегмент рынка волокон, базирующийся на древесной целлюлозе, благодаря фирме «Lenzig» приобретает положительную динамику и позволяет компании ожидать в 2016 г повышение финансовой прибыли по сравнению с 2015 г.

Наблюдаемое в последние годы бурное развитие волокон, упаковочной тары (главным образом бутылей для разлива воды, соков, пива и т.п.) на основе полиэтилентерефталата (ПЭТ) предусматривает создание соответствующих мощностей производства и темпов их роста исходного сырья — параксилола (ПК), терефталевой кислоты (ТФК) и моноэтиленгликоля (МЭГ). Из табл. 7 очевидно, что этот баланс в мировом масштабе соблюдается и практически отвечает нынешнему и будущему потреблению ПЭФ волокон [5]. Помимо нефти, для них появляются новые источники исходного сырья.

Тайваньская компания «FENC Corp.» впервые в мире выпустила рубашки из 100%-ного био-ПЭФ волокна. Исходное сырье для него — ПК, ТФК и МЭГ получено полностью из растений, из которого синтезирован ПЭТ, сформованы нити POY и DTY, изготовлены окрашенные ткани и выпущены «FENC Corp.» новые рубашки (блузки). Этот успех пришел после того как эта же компания представила в 2013-2014 гг бутылки для Кока-колы из 100%-ного био-ПЭТ. Реальной базой для организации новых видов ПЭФ волокон могут служить полилактиды (ПЛА), синтезируемые из молочной кислоты, получаемой в свою очередь из кукурузы, пшеницы и др. сельскохозяйственных культур. Еще несколько лет назад, в 2012 г, в мире существовало 25 предприятий на 30 производственных площадках, производящих около 200 тыс т полимолочной кислоты. Пока основное применение ПЛА нашли в промышленности упаковочных товаров. Однако, все чаще этот полимер применяют для изготовления более долговечных изделий, после эксплуатации легко, без экологической нагрузки утилизируемых в природной среде. Ведущим производителем ПЛА в настоящее время является действующая в США и Таиланде компания «Natur Works» с объемом выпуска 140 тыс т/г [11]. Прогнозируемый рост мирового производства ПЛА, как показано на рис.3, вселяет уверенность в расширении сырьевой базы (к 2020 г может превысить 950 тыс т) и сфер применения ПЭФ волокон, например, в качестве нижней и верхней одежды, постельного белья, других видов домашнего обихода.

При столь мощном наступлении ПЭФ волокон на мировой рынок технического и бытового текстиля, волокна из ПА все больше остаются в тени. Хотя эти ощущения в известной мере кажущиеся и верны с точки зрения роста объемов производства, но не всегда объективно отражают незаменимую роль этого материала в той или иной сфере применения. Поэтому, как утверждает табл. 8, положительная динамика потребления всех типов нитей из ПА6 (капрон) и ПА66 (найлон) сохранится. При этом, по-прежнему, соотношение между ними примерно равно как 3:1. Однако, это соотношение значительно больше в сторону ПА6 для текстильной нити (7:1), а для технической и кордной заметно ниже (1,5:1,0). Последнее, очевидно, вызвано рядом преимуществ технической нити ПА66, отмеченных в табл.9, как-то: широкое применение в качестве текстильного корда для шин, в первую очередь авиационных; изготовление подушек безопасности (где они вне конкуренции) и специальных швейных ниток. Указанное здесь в большей степени касается азиатского и американского регионов. В странах ЕС-28, наоборот, доля корда не столь заметна, а преобладает использование ПА 66 для различных видов инженерных пластиков (табл.10).

Среди известных видов ПП волокон пленочные нити из этого полимера по объемам производства и потребления занимают ведущее место, в т.ч. и в нашей стране [15], правда, технология для их изготовления за последние годы изменилась не столь значительно. Поэтому, учитывая растущий рынок товаров из этой нити, в частности, основу (каркас) для ковров, сеновязальный и упаковочный шпагат, мягкие контейнеры (биг-беги, мешки), гео- и агротекстиль и многое другое, следует признать актуальной и эффективной разработку компанией «Oerlikon-Barmag» (Германия, г Хемнитц) концепции «Evo Tape» новой экструзивной линии FB-9 для получения широкого ассортимента пленочных нитей из ПП и других полиолефинов [6]. Целью настоящей разработки явилась оптимизация издержек производства, увеличение производительности линии, экономия потребляемой энергии и т.п. В итоге фирме удалось достигнуть впечатляющих результатов, сформулированных ниже для ПП пленочных нитей различного назначения:

При этом удельное потребление энергии, согласно рис.4, снижается с ростом производительности экструдера, а достигнутое качество ПП пленочных нитей отвечает современным требованиям для изготовления коврового каркаса (низкие значения усадки и удлинения), шпагата (в профилированном и фибриллированном виде, высокая прочность в узле), биг-бегов и геотекстиля (прочность на разрыв до 70 гс/текс при удлинении не более 25%). Благодаря внесенным изменениям в технологическую и аппаратную схему процесса уменьшается обрывность нитей, перезаправок, что позволяет сэкономить от 2 до 5% отходов при ткачестве.

Кратко коснемся бытовой и промышленной моды на химические волокна. К первым, безусловно, относится высокоэластичное полиуретановое волокно, рекламируемое чаще под названием спандекс. Среднеежегодные темпы роста его мирового рынка между 2015 и 2020 гг прогнозируется на уровне 7,2%. Объяснение этому лежит в осознанном и возрастающем потреблении изделий с недолговременной эксплуатацией. Наиболее высокие темпы роста производства, сохраняются в азиатском регионе. Ключевую роль здесь занимают японские компании «Tejin», «Toray», «Asahi Kasel» и др. В текстильной промышленности эти волокна в основном используются для спортивной одежды, плавательных костюмов, женского нижнего белья, т.н. «активной одежды», других растяжимых изделий, создающих комфорт в повседневной носке.

Наибольшей привлекательностью в промышленной моде, наверное, пользуются углеродные (УВ) и арамидные (АВ) волокна. В последнее время рынок композиционных материалов, армированных УВ, сильно увеличился, по мере того, как приживались инновационные способы их использования — от спорттоваров до воздушно-космической сферы, укрепления зданий, лопастей ветряных двигателей и т.д. Для создания высококачественного УВ, удовлетворяющего требованиям вышеперечисленной продукции, в качестве исходного сырья (прекурсора) преимущественно используется специально подготовленное полиакрильнитрильное (ПАН) волокно, доля которого (всего в мире ок. 2 млн т/год) составляет 6% (ок. 130 тыс т/год) [12]. Исторически сложившийся рынок УВ волокна был в большей степени ориентирован на малоразвесные жгуты (3-12К), в то время как современный рынок ориентирован на большие жгуты (24-50 и даже 300 К) и диктует их превалирующее развитие (сегодня их уже ок. 50%) для областей использования, процитированных здесь чуть выше. В настоящее время в мире существует более 40 производителей ПАН волокон, из которых наиболее успешно выпускают исходный материал для УВ «Toray» (Япония), «Teijin» и «FPS» (Тайвань), «Hexcel» и «Cytek» (США), «Dow Aksa» (Турция) и др. Причем перечисленные компании фокусируются на внутренний рынок и представляют прекурсор непосредственно своим внутренним (дочерним) подразделениям — производителям УВ. Известны только две компании — «Dolan» (Германия) и «Jilin» (Китай), которые открыто продают его на мировом рынке.

По мнению [12], производителю ПАН волокон с огромными технологическими ресурсами требуется не менее 5 лет и десятки миллионов долл на разработку оптимального исходного материала для получения высококачественного УВ. Некоторые эксперты утверждают, что ноу-хау ПАН-прекурсора составляет 60-70% и даже до 90% всех ноу-хау, используемых в производстве УВ. Хотелось бы, чтобы это поняли наши специалисты, которые на протяжении длительного времени (не менее 10 раз по 5 лет!) безуспешно занимаются этой проблемой и видят ее решение лишь в безидейном и затратном расширении количества исследователей и организаций, созерцая при этом низкие механо-структурные свойства отечественных УВ.

Компания «Future Materiale Grup» («FMG») (Великобритания), излагая свою стратегию в секторе создания перспективных материалов, опубликовала результаты новых анализов потенциала развития сценария на рынке углеродных волокон на ближайшие 20 лет [13]. «FMG» исследовала влияние потенциала будущего развития аэрокосмического и автомобильного сектора на промышленность УВ. Ключевым вопросом коммерческого заказа углеродного материала в аэрокосмической сфере окажется оценка специально запланированной работоспособности самолетов. В случае успешных результатов потребность аэрокосмического комплекса увеличится на 25%, т.е. почти в 2 раза в предстоящие 20 лет. Автомобильный рынок предполагает также растущий потенциал. Если ниша высококлассных автомобилей, изготовленных с применением УВ, займет 1%, то реализация этих волокон на автомобильном рынке стремительно возрастет: от 250 млндолл США сегодня до, несомненно, 3 млрддолл США в последующие 20 лет. Если мировой рынок автомобилей сможет освоить 1 кг УВ на 1 машину, то реализация может удвоиться до 6 млрддолл США.

Компании «ОRNL» и «RMX» из штата Теннеси (США) запатентовали новую технологию, предусматривающую резкое сокращение времени и энергопотребления в производстве УВ. Предложенный процесс плазменной обработки максимально приближен к стадии окисления (или термостабилизации) ПАН-прекурсоров перед карбонизацией, иначе — когда термопластичный полимер превращается в термореактивный. При получении УВ — окисление, как правило, многоступенчатый процесс, отнимающий большую часть времени и электроэнергии. Обычно считается, что на окисление прекурсора уходит от 80 до 120 минут. «ОRNL» с использованием плазмы закладывает этот параметр в 2,5-3,0 раза меньше, т.е. от 25 до 35 минут. Сравнение обычной технологии окисления с новой — плазменным окислением — снижает расход электроэнергии на 75% и в целом стоимость производства на 20%, обеспечивая при этом улучшение качества УВ и гарантируя тем самым возможность его применения во всех известных областях, вплоть до аэрокосмической техники. Поэтому запатентованный процесс плазменного окисления (т.н. патент «4М») может оказаться ключевым в расширении мирового рынка углеродных материалов от 83 тыс т в 2015 г до 219 тыс т в 2024 г [1].

Развитие производства высокопрочных высокомодульных и термостойких волокон (АВ), главным образом на основе ароматических гетероциклических полиамидов и, частично, полиэфиров стало одной из важнейших составляющих мировой промышленности за предыдущие 30 лет. Монополистами здесь являются США и Япония, на долю которых приходится более 70% глобального объема производимых АВ. Доля Китая выросла до 13%, Южная Корея — до 7%, а суммарный прирост их в мире за последние 5-7 лет находится на уровне 4-5% в год. По данным ООО «Лирсот» [14], суммарная доля производства арамидных материалов в России в мировом выпуске составляет менее 0,4%, хотя в них имеется высокая потребность, что подтверждается ежегодным импортом от 1,5 до 2,0 тыс т, в т.ч. 100-150 т волокна Арселон из Белоруссии. К 2020 г минимальная емкость отечественного рынка АВ составит 2,5 тыс.т/год. Указанное выше отставание тем более не созвучно имеющимся фактам о том, что отечественные арамидные нити Армос и Русар превосходят по механическим показателям все зарубежные аналоги: прочность их достигает 300 сН/текс; модуль упругости (150-160 Гпа) не уступает лучшим образцам нитей Кевлар-149 и Тварон НМ.

Из 34 тыс т термостойких АВ, выпускаемых различными фирмами в 2015 г, более 20 тыс т приходится на метаарамидное волокно Номекс фирмы «Du Pont» (США), остальные производители таких волокон (в России оно известно под названием Фенилон) фирмы «Teijin» (Япония), «Jantei Spandex» (Китай) и мн.др. Компания «Teijin Ltd» планирует расширять на 10% мощности производства пара-арамидного волокна «Технора» в г Матсуама (Япония) с началом ее освоения в октябре 2017 г Стимулом для данного решения послужили высокий приоритет Техноры в части выполнения различных специальных требований на мировом рынке. Прославленное своей прочностью, модулем упругости и устойчивостью к внешним воздействиям это волокно применяется в качестве армирующего материала резиновых деталей автомобилей, композитов для гражданского строительства, канатов и тросов, защитной одежды [1].

Мировой рынок нетканых материалов (НМ), занимающих сегодня передовые позиции в инвестиционных проектах текстиля, планируется увеличить от 32,7 млрд долл США в 2015 г до 47,7 млр ддолл США в 2020 г (т.е. в 1,5 раза за 5 лет!) с прогнозируемым темпом роста 7,9% в год, а их производство в этот же период — 5,7% в год. Китай остается лидером в этой области, выпуск НМ там с конца 2014 г до 2020 г возрастет на 1,2 млн т при средних ежегодных темпах прироста 7,0% [18]. Для прогрессивных методов получения НМ, например гидроструйного перепутывания волокон, они будут еще выше — 7,6% в год. Согласно сообщению Общеевропейской Ассоциации Edana (Брюссель, Бельгия), производство НМ в Европе в 2015 г выросло на 3,6% до 2,33 млн т, несмотря на сравнительно медленный рост экономики в данном регионе. Производство НМ на основе волокнистого сырья с помощью сухого, мокрого и аэродинамического способов укладки по сравнению с 2014 г достигло рекордного прироста — 3,1%, а — способом формования из расплава (спанбонд, мелтблаун) также оказался весьма высоким — 4,3%. Тем не менее, наилучшие показатели здесь у гидроструйного способа получения НМ — 7,0%. Хотя преобладающим в Европе остается рынок гигиенической продукции из НМ (на его долю приходится 31%), в 2015 г отмечен рекордный уровень роста выпуска НМ для автомобилестроения (+9%), агрокультур (+11%), протирочных изделий (+11%) и фильтрации воздуха и жидкостей (+17%).

В первые 9 месяцев 2015 г подъем производства НМ в Германии по сравнению с тем же периодом 2014 г составил 4,6%, заказы увеличились на 4,1%, продажи выросли на 8,2%. В Японии, как следует из табл.11, сохранился прошлогодний уровень производства НМ, но обращает на себя внимание довольно широкий набор методов их получения, где заметно превалирует спанбонд, а по среднегодовому приросту — термобондинг [16]. Не пользуется, очевидно, там популярностью метод химбондинга (сцепление волокон с помощью латексов, ПАВ, клеев и т.п.).

Известный производитель НМ фирма «Mogyl» (Турция) выпустила впервые на рынок мелтблаун из полибутилентерефталата (ПБТ) — новый продукт в ассортименте НМ, предназначенный для фильтрации жидкостей и газов. В случае с ПБТ за счет образования более мелких пор фильтрация становится значительно эффективнее и ее можно проводить при более высоких температурах по сравнению с фильтрами из ПП. Они также проявляют высокую устойчивость к органическим растворителям и горючим жидкостям. Кроме того, ПБТ находит применение при длительной транспортировке в крупных цистернах топлива и нефти и последующей фильтрации углеводородов в условиях, подобных горячей и агрессивной среде. В отличие от ПП, который абсорбирует углеводород и набухает в нем, ПБТ при этом прекрасно функционирует, равно как и в установках приготовления смазочных материалов и хладагентов для фильтрации газообразных продуктов. Компания «Mogyl» производит также НМ на основе ПЭТ/ПБТ в SM (спанбонд-мелтблаун) и SMS вариантах [1].

На сегодняшний день в мире 50% НМ в виде спанбонда или мелтблаун производится непосредственно из полимеров типа полиэтилена (ПЭ), ПП, ПЭТ, ПА, ПБТ, ПЛА, полисульфона и др., перерабатываемых чаще всего на экструдерах из гранулята или крошки (иногда порошка). Несмотря на то, что большая часть используется для получения медицинских и разнообразных гигиенических товаров, промышленное использование спанбонда и мелтблауна постоянно растет, постепенно вытесняя как классические материалы (ткани и пленки и т.п.), так и кардинговые НМ, в силу их технико-экономических преимуществ. В строительстве, преимущественно дорожном, доля спанбонда ныне составляет уже более 80%, а в области фильтровальных НМ — более 50%. Одновременно с этим наблюдается активное внедрение его в геотекстиль. Из перечисленных выше примеров для производства спанбонда и мелтблаун наиболее пригоден гранулят ПЭТ, поскольку имеет среднемировые рыночные цены ниже, чем ближайший конкурент — ПП, очевидные преимущества в эксплуатационных свойствах (в частности, в строительной промышленности) — долговечность, жаропрочность, энергоемкость, хладостойкость, прочность, упругость и т.д. Компании «Oerlikon Neumag» (Германия) при внедрении ряда разработок удалось с помощью новых технологий провести оптимизацию существующего процесса с целью сокращения затрат на сырье более чем на 5%, потребление электроэнергии на 20% и в целом по сравнению со стоимостью обычных систем производства спанбонда на 30%, при этом предложить ряд оригинальных решений по созданию готовой продукции с особыми требованиями [2]. Такие «скачки», по нашему мнению, возможны лишь внутри наукоемкой технологии, реализуемой на стыке химического и текстильного потенциала знаний, являющихся надежным залогом развития уникальных НМ в будущем и внедрение их во многие сферы жизнедеятельности человека, сопряженные с обустройством на Земле и полетами в Космос.

Список литературы:

- Chem. Fibers Int., №2 (66), yune 2016, s.52.

- Chem. Fibers Int., №1 (65), march, 2016, s.4.

- https://www.aif.ru/dontknows/infographies/byudzhet rossi na 2016 god inforagfika.

- Fiber Organon, november, 2015.

- Engelhardf A.// Fiber Year Report, yune 2016, s.18.

- Fiber a.Filaments, issue 19, september 2014, s.24.

- Костиков В. // Аргументы и факты, №32, 2016, с.5.

- IMF World Economik Outlook Reports, №1, 2016.

- IVC, Frankfurt/Deutschland, 2016.

- Fiber Organon, march 2016.

- Пласт курьер, №5, 2012, с.22.

- Verdenhalfen I., Pichler D.// Chem. Fiber Int., 1, 2016, s.10.

- IEC World, march, 2016, s.8.

- Мусина Т.К.// Доклад на III Международном симпозиуме «Российский рынок технического текстиля и нетканых материалов: наука и производство в современных экономических условиях». Москва, Экспоцентр, павильон 7, 23-24 февраля 2016г.

- Айзенштейн Э.М. // Neftegaz.RU, №10, 2015, с.30.

- Japanese Ministry of Economy, Trade a.Indastry (METI), Tokyo, 2016.

- Markets a. Markets, Pune (India), 2016.

Поставки химических волокон из Китая

В текстильной промышленности производство химических волокон занимает одну из самых важных ниш. Полученные из синтетических и органических полимеров нити и пряжа широко используются для изготовления одежды, домашнего текстиля и иных целей. Их популярность обусловлена высокой прочностью и другими отменными свойствами. Полиамидные нити из Китая экспортируются практически по всему миру.

Виды химических волокон

Химическое волокно представляет собой непрерывную нить, которую изготавливаются из органических или искусственных полимеров. Достижениями современных исследований и работы мировых химиков удалось наладить производство химических волокон различных видов. В зависимости от характера происхождения полимера все их можно разделить на две основные категории:

- искусственные нити производятся из полимеров, полученных из органических веществ, например, целлюлозы, казеина;

- синтетические нити изготавливаются из полимеров, полученных путем синтеза низкомолекулярных соединений.

Также к химическим относятся минеральные волокна, которые получают из неорганических соединений, например, стекловолокно.

Химические волокна и пряжа – это отличное сырье для производства носков, платков и иной текстильной продукции. В зависимости от состава они бывают таких видов:

- полиамидные;

- полиэфирные;

- целлюлозные;

- ацетатные;

- полипропиленовые;

- полиакрилонитрильные и др.

Состав волокна определяет его свойства, а вот процесс производства практически неизменен. Китай отлично овладел технологией изготовления синтетических и искусственных нитей и теперь занимает лидирующие позиции на рынке, чем и привлекает к себе клиентов со всего мира.

Китай – лидер по производству химических волокон

Производство синтетических волокон было налажено еще в середине прошлого века. С каждым годом объемы производства химической пряжи растут. В большей степени это связано с тем, что природные волокна не могут полностью покрыть потребности человечества. К тому же изготовленные из полимеров нити часто превосходят по свойствам натуральные волокна.

Основное производство химических волокон сосредоточено в Китае. Согласно статистике, около 65-70% всех синтетических волокон производится в Поднебесной. По 3-4% приходится на США, Индию и Тайвань, остальные 17-18% — на все другие страны. Китай является крупнейшим экспортером химических волокон по всему миру. Поставки нитей из Китая осуществляются не только в Россию и страны СНГ, но и государства Европейского Союза.

Больше всего изготавливаются полиэфирные нити. Они занимают от всех волокон около 75%. Ежегодно выпускается в среднем более 50 млн. тонн нитей такого вида, при этом объемы изготовления с каждым годом увеличиваются на 3-5%.

Производственные агломерации химических волокон в Китае

Самой крупной агломерацией химической пряжи и нитей в Поднебесной выступает Шанхайский регион. Правда, в самом Шанхае нет предприятий и фабрик. В городе проводятся различные выставки и ведутся переговоры по поставкам.

Наиболее сосредоточено производство искусственных нитей в центре текстильной промышленности – городе Шаосине. Главной особенностью этого города выступает не только наличие фабрик и заводов, но и огромные оптовые рынки, на которых ежедневно заключаются тысячи сделок. Большинство поставщиков имеют шоу-румы, в которых можно наглядно ознакомиться с продукцией от разных производителей.

Искусственная пряжа в Китае также производится в городе Уцзян. Помимо нескольких крупных предприятий, в городе находятся оптовые центры, где можно заключить сделку на поставку сырья. В Чансин, Хайнин и Цзясин также располагаются большие предприятия по производству химических синтетических и искусственных волокон.

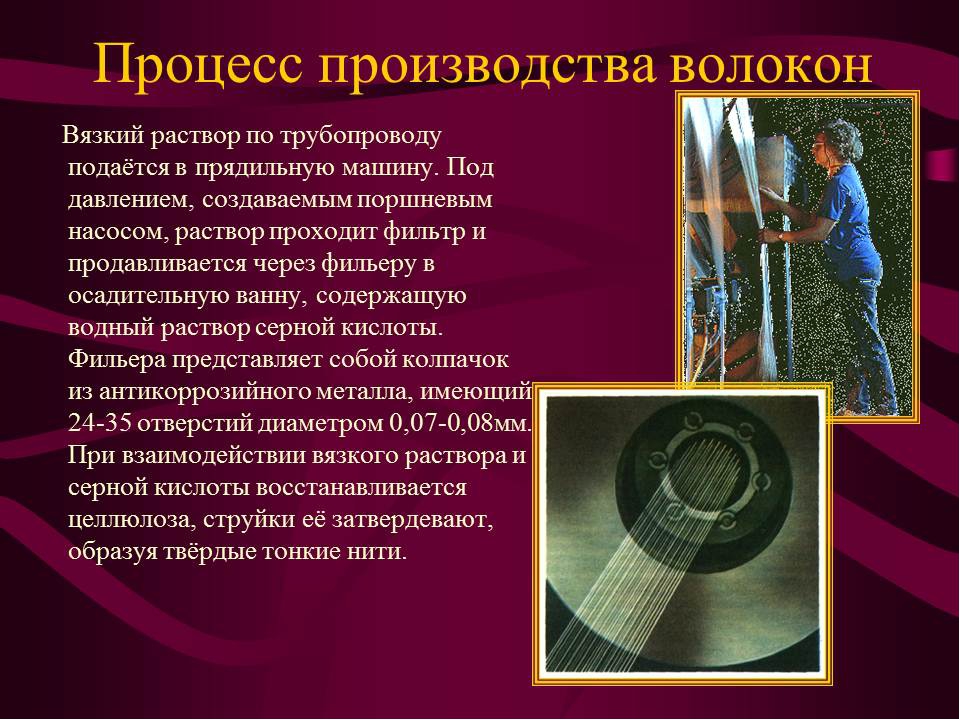

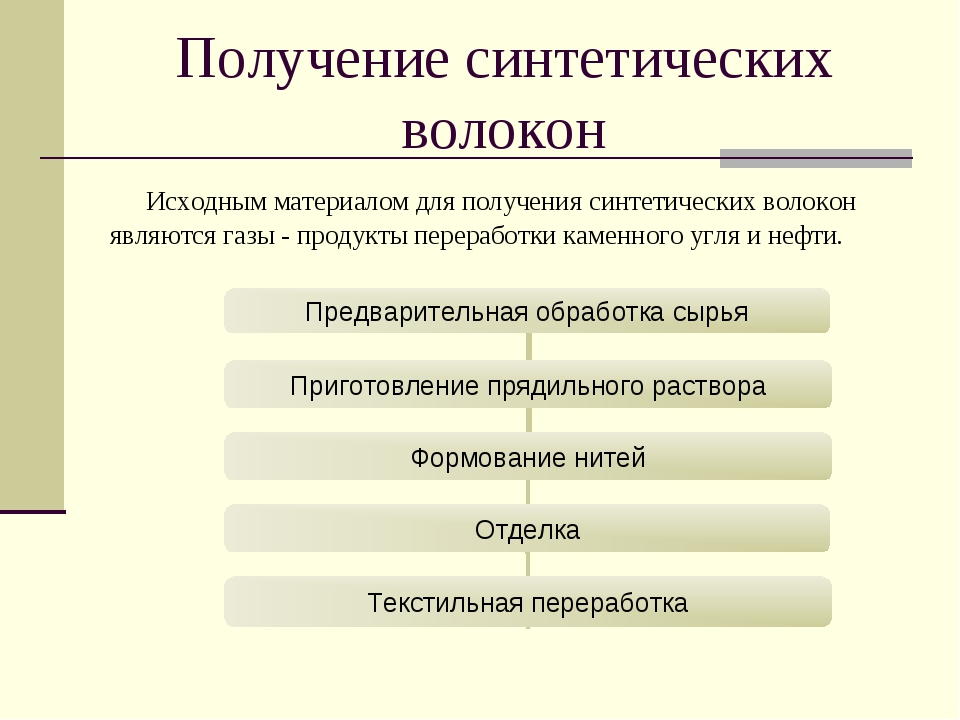

Процесс производства химических волокон в Китае

Используемая технология позволяет получать волокна высокой прочности с отменными химико-физическими свойствами. Процесс изготовления состоит из нескольких основных этапов:

1. Подготовка сырья. Этот этап напрямую зависит от того, применяются природные или искусственные полимеры. В первом случае происходит очистка полимеров от примесей, а во втором – синтез соединений.

2. Приготовление прядильной массы. Для состава подбираются компоненты в точно установленных пропорциях. Применяемые высокомолекулярные соединения требуют специальных условий для дальнейшей обработки.

3. Формирование синтетического волокна. Подготовленная прядильная масса пропускается через специальный нитеобразователь. Образующаяся непрерывная нить подается в приемник, где наматывается на бобину, ролик или иное приспособление.

4. Отделка готовых волокон. Пряжа поддается обработке – очистке, окрашиванию и так далее. Применение специальных составов позволяет улучшить свойства и характеристики нитей, а также простить их дальнейшее использование в текстильной промышленности.

Процесс производства химических нитей может отличаться в зависимости от особенностей используемого материала, но основные этапы остаются неизменными.

Преимущества заказа сырья из Китая

Поставлять синтетические пряжи из Китая решают многие предприятия. На то существует несколько весомых причин:

- Огромнейший выбор. В Поднебесной сосредоточены самые крупные предприятия, специализирующиеся на изготовлении химических волокон. Вы сможете без труда подобрать волокна нужного типа и характеристик для решения любых задач, например, для текстильного производства в России.

- Доступные цены. Благодаря тому, что при изготовлении синтетической пряжи минимально затрачиваются ресурсы, а в качестве сырья используется доступный материал стоимость волокон остается одной из самых низких на мировом рынке.

- Высокое качество. Используемое своевременное оборудование на китайских предприятиях обеспечивает высокий уровень готовой продукции, но при этом сокращает затрату человеческих ресурсов, что приводит к удешевлению пряжи.

- Простота доставки. В Китае работает много поставщиков химических волокон, а логистические пути поставок давно уже налажены между странами.

Наше предложение

С одной стороны в Поднебесной можно заключить выгодные сделки на поставку пряжи и нитей в любом количестве и любого типа, поскольку рынок богат предложениями. С другой стороны найти надежного поставщика бывает непростой задачей. Да и разобраться в особенностях, ассортименте предложение так же не просто. Если вы желаете поставлять полиэфирные нити из Китая или иные химические волокна, наша компания готова помочь вам в этом вопросе. Мы предоставляем такие услуги:

- поиск производителей и поставщиков. Хорошо знакомы с особенностями ведения бизнеса в Китае. Сможем найти для вас надежных поставщиков в зависимости от вашего бюджета и поставленных целей;

- сопровождение сделок. Если у вас уже имеется поставщик, но вы плохо осведомлены об особенностях поставок из Китая, доверьтесь нашей компании. Мы возьмем на себя заключение сделок, прохождение товара на таможне и решение иных важных вопросов;

- посещение выставок. Если вы желаете наглядно посмотреть химические волокна, пряжу или нити, мы организуем для вас поездку на выставку Китай, где вы сможете оценить и сравнить продукцию разных производителей и сделать свой окончательный выбор;

- производство товаров под собственной торговой маркой в Китае. Поможем вам наладить изготовление вашей продукции на одном из китайских заводов, чтобы повысить узнаваемость бренда.

Свяжитесь с нами, если вас заинтересовало наше предложение. Обсудим детали сотрудничества и поставленные цели, подберем для вас поставщиков и поможем наладить поставки в необходимом объеме.

Читайте так же:

Спрос на химические волокна в России на 67% выше производства — Российская газета

Одна из мировых тенденций — рост потребления синтетических волокон, а также развитие технического текстиля. Еще более масштабный процесс — расширение рамок использования технического текстиля.

Статистика свидетельствует: мировое производство текстильных волокон в 2012 году достигло 85,8 млн тонн, их среднее потребление на душу населения составило 12,2 кг. Такие рекордные показатели продемонстрированы благодаря динамичному росту производства химических волокон, объем выпуска которых сегодня составляет примерно 2/3 всего объема текстильных волокон. Самые высокие темпы роста сохраняют полиэфирные волокна, получаемые, главным образом, из полиэтилентерефталата. По оценкам экспертов PCI Fibres и Международного консультативного комитета по хлопку (ICAC), к 2020 году мировое производство полиэфирных волокон и нитей в абсолютных цифрах возрастет до 70 млн тонн.