Онлайн калькулятор: Проценты и налоги

Вот положили вы деньги в банк, получили свои проценты. Проценты — это ваш доход, а с дохода каждый честный человек должен платить налоги государству. Углубимся в вопрос. Тут у нас пойдет несколько ссылок на законы, для особо интересующихся, а дальше — выжимка для тех, кому лень читать законы.

Для начала надо изучить пункт 2 статьи 224 «Налоговые ставки» части второй НК РФ http://www.zakonrf.info/nk/224/.

Он наc пошлет к статье 214.2 «Особенности определения налоговой базы при получении доходов в виде процентов, получаемых по вкладам в банках»

http://www.zakonrf.info/nk/214.2/, которая была введена относительно недавно федеральным законом ФЗ-216 от 24 июля 2007 года http://nalog.consultant.ru/doc52657.html. Еще можно изучить пункт 3 статьи 226 «Особенности исчисления налога налоговыми агентами. Порядок и сроки уплаты налога налоговыми агентами» http://www.zakonrf.info/nk/226/

Теперь в чем суть: Налоговая ставка на доходы в виде процентов составляет 35%.

Теперь калькулятор — если проценты по вкладу меньше ставки, то он ничего не покажет в плане уплаты налогов, если больше — то покажет 🙂

Проценты и налоги

Период начисления процентовРаз в годДва раза в годПоквартальноЕжемесячноТочность вычисления Знаков после запятой: 2Доход (проценты)

Доход, облагаемый налогом

Доход после уплаты налога

Сумма после уплаты налогов

content_copy Ссылка save Сохранить extension Виджет

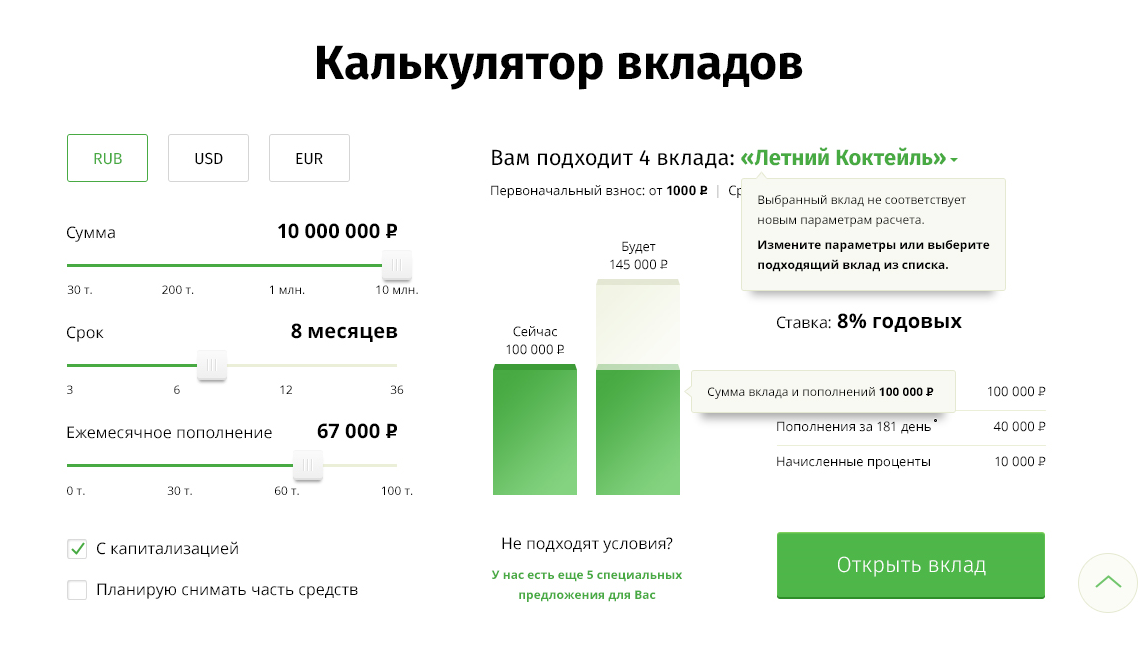

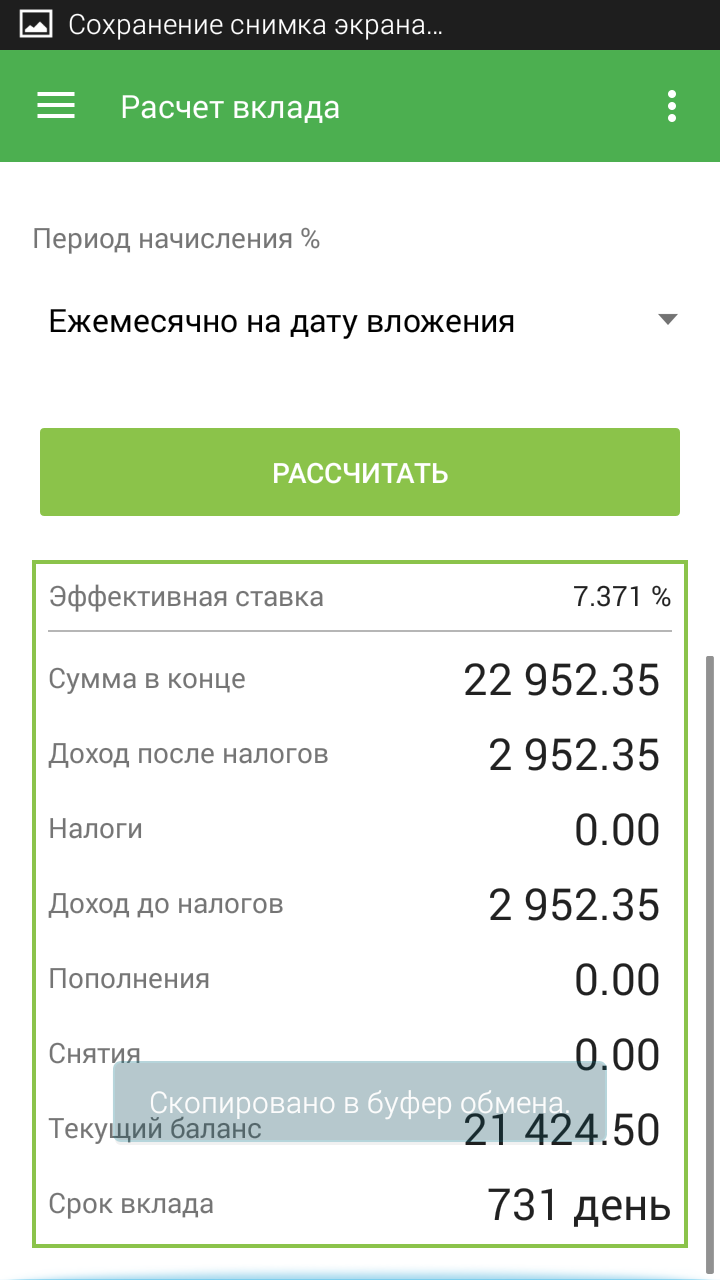

Профессиональный калькулятор вкладов дядюшки Скруджа

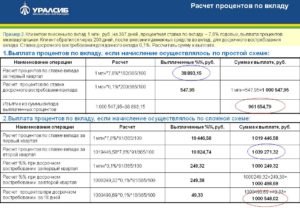

Калькулятор вкладов Дядюшки Скруджа — специальный калькулятор, предназначенный для контроля расчета процентов по вашему банковскому вкладу. Калькулятор имеет достаточно простой и удобный интерфейс, который может произвести расчет вклада физических лиц с учетом большого количества параметров.

Калькулятор имеет достаточно простой и удобный интерфейс, который может произвести расчет вклада физических лиц с учетом большого количества параметров.

Вы сможете также выбрать и посчитать любой из существующих депозитов Сбербанка, ВТБ, Тинькофф и других банков.

Для удобства и сохранения расчетов доступны версии калькулятора на мобильных платформах

Cкачать мобильный калькулятор для Андроид можно абсолютно бесплатно.

Описание основных данных для расчета

- Сумма вклада — это первоначальная сумма денег, которые вы вкладываете

- Валюта вклада — наименование денежных единиц, в которох лежат ваши деньги в банке. Рубли, доллар, евро. Курс берется на основании курса ЦБ.

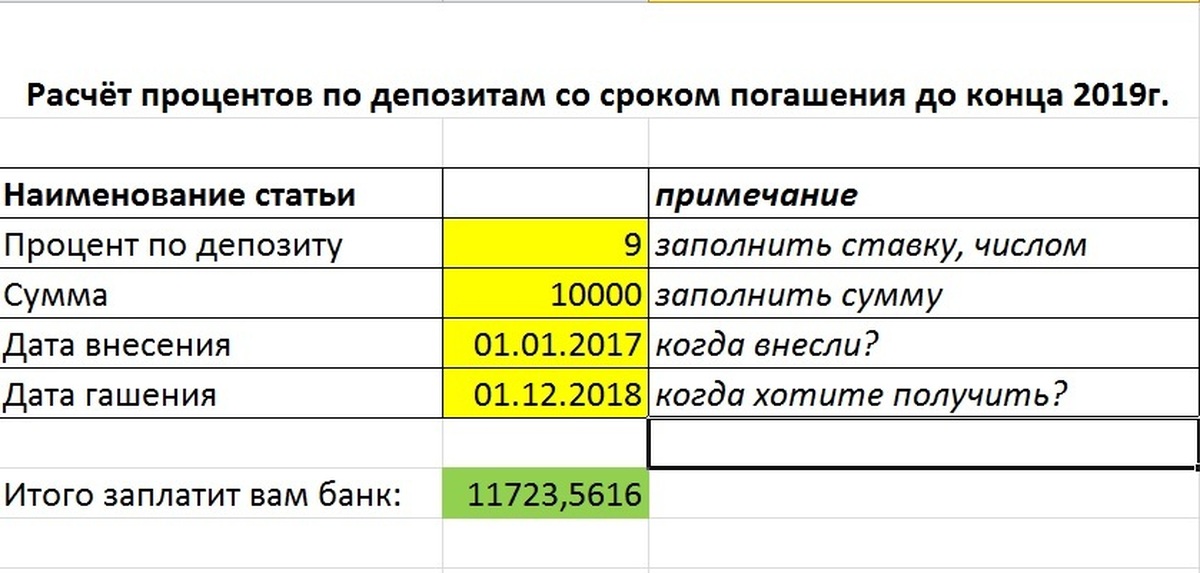

- Дата начала и окончания — данные берутся из банковского договора. Если вклад сделан на определенный срок, то нужно к дате начала вклада добавить этот срок, чтобы получить дату окончания

- Ставка по депозиту — величина процентной ставки из договора.

Она может быть фиксированной и плавающей(в зависимости от срока или суммы вклада)

Она может быть фиксированной и плавающей(в зависимости от срока или суммы вклада) - Начисление процентов — правило, по которому начисляются проценты. В банках проценты начисляются обычно ежемесячно, однако существуют другие варианты: ежедневно, еженедельно, раз в определенное число дней, ежеквартально, раз в полугодие, раз в год и т.д.

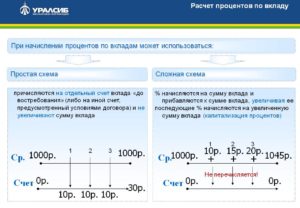

- Капитализация — данный параметр отвечает за прибавление процентов ко вкладу. Если он установлен- после каждого процентного периода сумма вашего дохода прибавляется к сумме депозита. Расчет процентов за новый период уже идет на данную сумму.

- Пополнение — сумма средств, которые вы можете добавить к вашему депозиту во время действия договора. После проведения пополнений сумма вклада увеличивается.

- Снятия — здесь можно задать даты и суммы, которые вы снимали со вклада. Это возможно, когда вклад предусматривает частичное снятие денежных средств

- Неснижаемый остаток — сумма, до которой вы можете снять деньги со вклада.

Если вы попробуете снять больше, то калькулятор вкладов выдаст ошибку

Если вы попробуете снять больше, то калькулятор вкладов выдаст ошибку - Снятие с основного или с доходного счета. Данный параметр определяет, как будут отниматься деньги при желании их снять. Т.е. возможно снятие с уже полученных процентов или же с основной суммы вклада

- Параметр Я резидент(вкладка дополнительно) — вы должны указать, являетесь ли вы гражданином РФ. Если нет, то алгоритм расчета вклада будет немного другой.

Описание результатов расчета

После ввода параметров расчета нужно нажать кнопку «Рассчитать». В результате вы получите результаты расчета

- Сумма к получению — деньги, которые вы получите в конце срока.

- Эффективная процентная ставка — реальная ставка по вкладу. Более подробно это понятие описано здесь.

- Результаты расчета в Excel — при нажатии на полученную ссылку вы скачаете ваши расчеты в виде Excel файла, где будут указаны входные данные и результаты расчета

- График платежей по вкладу — таблица, где указано сколько и когда вы получите, какие налоги вычли с доходов по вкладу, каков был доход за указанное число дней.

Кроме численных данных калькулятор вкладов построит различные интересные графики и диаграммы, по которым можно оценить прирост дохода

| Сбербанк | |||||

| ВТБ | |||||

| Газпромбанк | |||||

| Открытие | |||||

| Альфа-банк | |||||

| Россельхозбанк | |||||

| ЮниКредит Банк | |||||

| Промсвязьбанк | |||||

| Райффайзенбанк | |||||

| Росбанк | |||||

| Московский кредитный банк | |||||

| Банк Санкт-Петербург | |||||

| Банк Россия | |||||

| Ак Барс Банк | |||||

| Уралсиб | |||||

| СМП Банк | |||||

| Русский Стандарт | |||||

| Банк Хоум Кредит | |||||

| ИНГ Банк (Евразия) | |||||

| Мособлбанк | |||||

| Банк Зенит | |||||

| Восточный банк | |||||

| Возрождение | |||||

| Новикомбанк | |||||

| УБРиР | |||||

| Абсолют банк | |||||

| Московский индустриальный банк | |||||

| ОТП Банк | |||||

| МТС-Банк | |||||

| ВБРР | |||||

| Транскапиталбанк | |||||

| Кредит-Европа банк | |||||

| Ренессанс Кредит | |||||

| Тинькофф Банк | |||||

| Азиатско-Тихоокеанский банк | |||||

| ЦентроКредит | |||||

| Совкомбанк | |||||

Банк ДОМ. РФ РФ | |||||

| МСП Банк | |||||

| Авангард | |||||

| Эйч-эс-би-си-(РР) | |||||

| Инвестторгбанк | |||||

| Металлинвестбанк | |||||

| Росгосстрах Банк | |||||

| Пересвет | |||||

| СКБ | |||||

| Дойче банк | |||||

| Сетелем Банк | |||||

| Запсибкомбанк | |||||

| Центр-инвест | |||||

| Роскосмосбанк | |||||

| БНП Париба | |||||

| Международный финансовый клуб |

| ||||

| Креди Агриколь КИБ | |||||

| Локо-банк | |||||

| Союз | |||||

| Интеза | |||||

| СНГБ | |||||

| Коммерц(Евразия) |

| ||||

| Почта банк | |||||

| АйСиБиСи Банк |

| ||||

| МЕТКОМБАНК | |||||

| Национальный стандарт | |||||

| Натиксис Банк | |||||

| Кубань Кредит | |||||

| МБА-Москва | |||||

| Экспобанк | |||||

| Финсервис | |||||

| Таврический | |||||

| Мидзухо Корпорэйт (Москва) | |||||

| Банк оф Токио-мицубиси юфджей | |||||

| Еврофинанс Моснарбанк | |||||

| Фора-банк | |||||

| Фольксваген рус | |||||

| СМБСР Банк | |||||

| ББР Банк | |||||

| НС Банк | |||||

| РН Банк | |||||

| Банк Китая (Элос) | |||||

| Примсоцбанк | |||||

| ИПБ | |||||

| СДМ-банк | |||||

| Саровбизнесбанк | |||||

| Севергазбанк | |||||

| БыстроБанк | |||||

| Агропромкредит | |||||

| БКС Банк | |||||

| Акибанк | |||||

| Москоммерцбанк |

| ||||

| Морской банк | |||||

| Приморье | |||||

| УРАЛ ФД | |||||

| Модульбанк | |||||

| Тимер Банк |

| ||||

| Газэнергобанк | |||||

| Кредит Свисс (Москва) | |||||

| РНКБ | |||||

| КБ «Солидарность» | |||||

| БМВ банк | |||||

| Алмазэргиэнбанк | |||||

| ДЖ.П.Морган Интернешнл | |||||

| Ланта-банк | |||||

| Кубаньторгбанк | |||||

| Чайна Констракшн Банк | |||||

| Денизбанк | |||||

| Энерготрансбанк | |||||

| Нацинвестпромбанк | |||||

| Алеф-банк | |||||

| Норвик Банк | |||||

| Автоторгбанк | |||||

| Форштадт |

| ||||

| НРБанк | |||||

| Держава | |||||

| Генбанк | |||||

| Плюс Банк | |||||

| Аресбанк | |||||

| Развитие-столица | |||||

| Пойдём! | |||||

| НК БАНК | |||||

| ПСКБ | |||||

| РосДорБанк | |||||

| Акцепт | |||||

| Гарант-Инвест | |||||

| КИВИ Банк |

| ||||

| УРИ Банк | |||||

| Банк Александровский | |||||

| Гута Банк | |||||

| Ишбанк | |||||

| Прио-Внешторгбанк |

| ||||

| Солид Банк | |||||

| Ставропольпромстройбанк | |||||

| Финам | |||||

| МБ Банк | |||||

| Русьуниверсалбанк | |||||

| Славия | |||||

| Эс-Би-Ай Банк | |||||

| Углеметбанк | |||||

| Джей Энд Ти Банк |

| ||||

| Платина | |||||

| Инбанк | |||||

| Заречье | |||||

| БЖФ Банк | |||||

| Банк Казани | |||||

| Азия-Инвест Банк | |||||

| БАНК БКФ |

| ||||

| Ресо кредит |

| ||||

| Актив Банк | |||||

| Промтрансбанк |

| ||||

| КамчатПрофитБанк | |||||

| Банк Оранжевый | |||||

| Кремлевский | |||||

| Синко-банк | |||||

| Трансстройбанк | |||||

| ККБ | |||||

| Рфк-банк | |||||

| Москомбанк | |||||

| МС Банк Рус | |||||

| НДБ |

| ||||

| Раунд |

| ||||

| Северный Народный Банк | |||||

| Автоградбанк | |||||

| Ю БИ ЭС банк | |||||

| Руснарбанк | |||||

| Индо Банк | |||||

| Кошелев-банк | |||||

| Банк Веста | |||||

| Кэб Банк Рус | |||||

| Юнистрим | |||||

| ПроБанк | |||||

| НОКССБАНК | |||||

| Зираат Банк (Москва) | |||||

| Тамбовкредитпромбанк | |||||

| РБА | |||||

| Бест Эффортс Банк | |||||

| Реалист Банк | |||||

| Москва-сити | |||||

| Агророс | |||||

| Евроальянс | |||||

| Крокус-банк | |||||

| Евразийский банк |

| ||||

| Первый Инвестиционный Банк | |||||

| Заубер Банк | |||||

| Орбанк | |||||

| ИРС |

| ||||

| Первый клиентский банк |

| ||||

| Капитал | |||||

| Владбизнесбанк | |||||

| Промсельхозбанк |

| ||||

| Унифондбанк | |||||

| Система | |||||

| Столичный Кредит | |||||

| Чайнасельхозбанк | |||||

| Россита-банк | |||||

| Кросна-банк | |||||

| ИК Банк | |||||

| Социум-банк | |||||

| ИС Банк | |||||

| Икано Банк | |||||

| Максима | |||||

| Соколовский | |||||

| Спутник |

| ||||

| Республиканский Кредитный Альянс | |||||

| Сервис-резерв | |||||

| Глобус | |||||

| МТИ-Банк |

| ||||

| Руна-банк | |||||

| Акрополь | |||||

| Оней Банк | |||||

| РФИ Банк | |||||

| Национальный банк сбережений | |||||

| Ноосфера | |||||

| Банк Агора |

| ||||

| Химик | |||||

| Металлург | |||||

| Новый век | |||||

| Банк РМП |

| ||||

| Тендер-банк | |||||

| Далена | |||||

| Спецстройбанк | |||||

| Внешфинбанк |

| ||||

| Прокоммерцбанк | |||||

| РСИ | |||||

| Стандарт-кредит | |||||

| Русьрегионбанк | |||||

| КБ Космос |

| ||||

| Дружба | |||||

| Банк СКС | |||||

| КБ Альтернатива |

| ||||

| Эко-инвест | |||||

| Рента-банк | |||||

| ФФИН Банк |

| ||||

| Межгосударственный банк | |||||

| НКО Премиум | |||||

| Росэксимбанк |

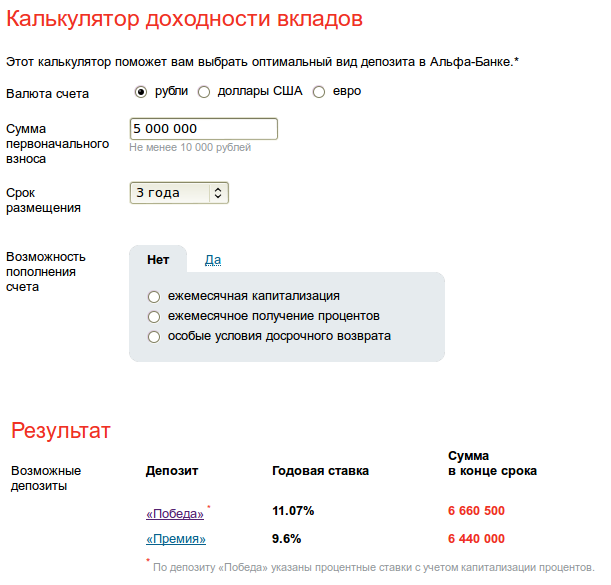

Вклады в Альфа-Банке | Банковские вклады в рублях и валюте для физических лиц под высокие проценты в 2020 году

Что такое вклад?

Банковский вклад — это сумма денег, которую клиент размещает в банке на определённый срок с целью получения дохода в виде процентов. Клиент может забрать все деньги со вклада в любой момент.

Клиент может забрать все деньги со вклада в любой момент.

Какая разница между вкладом и депозитом?

В целом это два одинаковых инструмента — и по тому, и по другому клиент получает доход в виде процентов. Но вкладом могут быть только деньги в любой валюте, а депозитом — еще и ценные бумаги, а также другие ценности, которые передаются на хранение в банк либо любое другое учреждение, именуемое депозитарием.

Почему выгодно открывать вклад в Альфа-Банке?

Доход. Высокие ставки, можно выбрать удобный срок вклада и условия пополнения и снятия. Открытие и закрытие онлайн. Возможно улучшение условий вклада при использовании дебетовых карт и премиального пакета..png)

Надежно. Альфа-Банк — один из самых надёжных банков страны и крупнейший частный банк с высокими рейтингами. Мы ежегодно подтверждаем свой уровень высокими оценками от международных рейтинговых агентств: Fitch, Standart&Poor’s, Moody’s.

Удобно. Вклады можно открыть онлайн — в мобильном приложении, на сайте или в отделении, где менеджеры подберут самое выгодное решение.

Можно ли открыть вклад на ребенка?

Да, это могут сделать родители или законные представители, а также сами дети от 14 до 18 лет при наличии письменного согласия законных представителей.

Как открыть вклад?

Открыть вклад можно в мобильном приложении или в отделении банка.

Калькулятор онлайн — Калькулятор процентов. Сложные проценты. Депозитный калькулятор

Обнаружено что не загрузились некоторые скрипты, необходимые для решения этой задачи, и программа может не работать.

Возможно у вас включен AdBlock.

В этом случае отключите его и обновите страницу.

Понятие о проценте

Проценты — одно из понятий прикладной математики, которые часто встречаются в повседневной жизни. Так, часто можно прочитать или услышать, что, например, в выборах приняли участие 56,3% избирателей, рейтинг победителя конкурса равен 74%, промышленное производство увеличилось на 3,2%, банк начисляет 8% годовых, молоко содержит 1,5% жира, ткань содержит 100% хлопка и т.д. Ясно, что понимание такой информации необходимо в современном обществе.

Одним процентом от любой величины — денежной суммы, числа учащихся школы и т.д. — называется одна сотая ее часть. Обозначается

процент знаком %, Таким образом,

1% — это 0,01, или \( \frac{1}{100} \) часть величины

Приведем примеры:

— 1% от минимальной заработной платы 2300 р. (сентябрь 2007 г.) — это 2300/100 = 23 рубля;

(сентябрь 2007 г.) — это 2300/100 = 23 рубля;

— 1% от населения России, равного примерно 145 млн. человек (2007 г.), — это 1,45 млн. человек;

— 3%-я концентрация раствора соли — это 3 г соли в 100 г раствора (напомним, что концентрация раствора — это часть, которую

составляет масса растворенного вещества от массы всего раствора).

Понятно, что вся рассматриваемая величина составляет 100 сотых, или 100% от самой себя. Поэтому, например, надпись на этикетке «хлопок 100%» означает, что ткань состоит из чистого хлопка, а стопроцентная успеваемость означает, что в классе нет неуспевающих учеников.

Слово «процент» происходит от латинского pro centum, означающего «от сотни» или «на 100». Это словосочетание можно встретить и в

современной речи. Например, говорят: «Из каждых 100 участников лотереи 7 участников получили призы». Если понимать это выражение

буквально, то это утверждение, разумеется, неверно: ясно, что можно выбрать 100 человек, участвующих в лотерее и не получивших

призы. В действительности точный смысл этого выражения состоит в том, что призы получили 7% участников лотереи, и именно такое

понимание соответствует происхождению слова «процент»: 7% — это 7 из 100, 7 человек из 100 человек.

В действительности точный смысл этого выражения состоит в том, что призы получили 7% участников лотереи, и именно такое

понимание соответствует происхождению слова «процент»: 7% — это 7 из 100, 7 человек из 100 человек.

Знак «%» получил распространение в конце XVII века. В 1685 году в Париже была издана книга «Руководство по коммерческой арифметике» Матье де ла Порта. В одном месте речь шла о процентах, которые тогда обозначали «cto» (сокращенно от cento). Однако наборщик принял это «с/о» за дробь и напечатал «%». Так из-за опечатки этот знак вошел в обиход.

Любое число процентов можно записать в виде десятичной дроби, выражающей часть величины.

Чтобы выразить проценты числом, нужно количество процентов разделить на 100. Например:

\( 58\% = \frac{58}{100} = 0,58; \;\;\; 4,5\% = \frac{4,5}{100} = 0,045; \;\;\; 200\% = \frac{200}{100} = 2 \)Для обратного перехода выполняется обратное действие. Таким образом, чтобы выразить число в процентах, надо его умножить

на 100:

Таким образом, чтобы выразить число в процентах, надо его умножить

на 100:

В практической жизни полезно понимать связь между простейшими значениями процентов и соответствующими дробями: половина — 50%, четверть — 25%, три четверти — 75%, пятая часть — 20%, три пятых — 60% и т.д.

Полезно также понимать разные формы выражения одного и того же изменения величины, сформулированные без процентов и с помощью процентов. Например, в сообщениях «Минимальная заработная плата повышена с февраля на 50%» и «Минимальная заработная плата повышена с февраля в 1,5 раз» говорится об одном и том же. Точно так же увеличить в 2 раза — это значит увеличить на 100%, увеличить в 3 раза — это значит увеличить на 200%, уменьшить в 2 раза — это значит уменьшить на 50%.

Аналогично

— увеличить на 300% — это значит увеличить в 4 раза,

— уменьшить на 80% — это значит уменьшить в 5 раз.

Задачи на проценты

Поскольку проценты можно выразить дробями, то задачи на проценты являются, по существу, теми же задачами на дроби. В простейших задачах на проценты некоторая величина а принимается за 100% («целое»), а ее часть b выражается числом p%.

В зависимости от того, что неизвестно — а, b или р, выделяются три типа задач на проценты. Эти задачи решаются так же, как и соответствующие задачи на дроби, но перед их решением число р% выражается дробью.

1. Нахождение процента от числа.

Чтобы найти \( \frac{p}{100} \) от a, надо a умножить на \( \frac{p}{100} \):

Итак, чтобы найти р% от числа, надо это число умножить на дробь \( \frac{p}{100} \). Например, 20% от 45 кг равны 45 • 0,2 = 9 кг, а 118% от х равны 1,18x

2. Нахождение числа по его проценту.

Чтобы найти число по его части b, выраженной дробью \( \frac{p}{100} , \; (p \neq 0) \), надо b разделить на \( \frac{p}{100} \):

\( a = b : \frac{p}{100} \)

3. Нахождение процентного отношения двух чисел.

Чтобы найти, сколько процентов число b составляет от а \( (a \neq 0) \), надо сначала узнать, какую часть b составляет от а, а

затем эту часть выразить в процентах:

Например, 9 г соли в растворе массой 180 г составляют \( \frac{9 \cdot 100}{180} = 5\% \) раствора.

Частное двух чисел, выраженное в процентах, называется процентным отношением этих чисел. Поэтому последнее правило называют правилом нахождения процентного отношения двух чисел.

Нетрудно заметить, что формулы

\( b = a \cdot \frac{p}{100}, \;\; a = b : \frac{p}{100}, \;\; p = \frac{b}{a} \cdot 100\% \;\; (a,b,p \neq 0 ) \) взаимосвязаны, а именно, две последние формулы получаются из первой, если выразить из нее значения a и p. Поэтому первую формулу считают основной и называют формулой процентов. Формула процентов объединяет все три типа задач на дроби, и, при желании, можно ею пользоваться, чтобы найти любую из неизвестных величин a, b и p.Составные задачи на проценты решаются аналогично задачам на дроби.

Простой процентный рост

Когда человек не вносит своевременную плату за квартиру, на него налагается штраф, который называется «пеня» (от латинского роеnа — наказание). Так, если пеня составляет 0,1% от суммы квартплаты за каждый день просрочки, то, например, за 19 дней просрочки сумма составит 1,9% от суммы квартплаты. Поэтому вместе, скажем, с 1000 р. квартплаты человек должен будет внести пеню 1000 • 0,019 = 19 р., а всего 1019 р.

Ясно, что в разных городах и у разных людей квартплата, размер пени и время просрочки разные. Поэтому имеет смысл составить общую формулу квартплаты для неаккуратных плательщиков, применимую при любых обстоятельствах.

Пусть S — ежемесячная квартплата, пеня составляет р% квартплаты за каждый день просрочки, а n — число просроченных дней. Сумму,

которую должен заплатить человек после n дней просрочки, обозначим Sn.

Тогда за n дней просрочки пеня составит рn% от S, или \( \frac{pn}{100}S \), а всего придется заплатить

\( S + \frac{pn}{100}S = \left( 1+ \frac{pn}{100} \right) S \)

Таким образом:

\( S_n = \left( 1+ \frac{pn}{100} \right) S \)

Эта формула описывает многие конкретные ситуации и имеет специальное название: формула простого процентного роста.

Аналогичная формула получится, если некоторая величина уменьшается за данный период времени на определенное число процентов.

Как и выше, нетрудно убедиться, что в этом случае

\( S_n = \left( 1- \frac{pn}{100} \right) S \)

Эта формула также называется формулой простого процентного роста, хотя заданная величина в действительности убывает. Рост в этом случае «отрицательный».

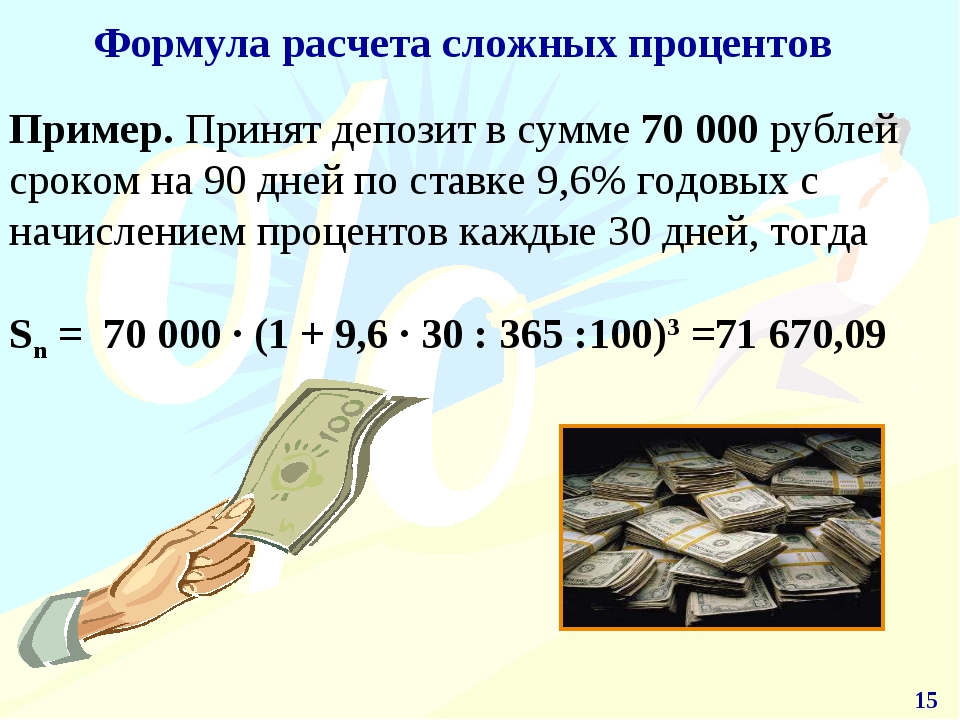

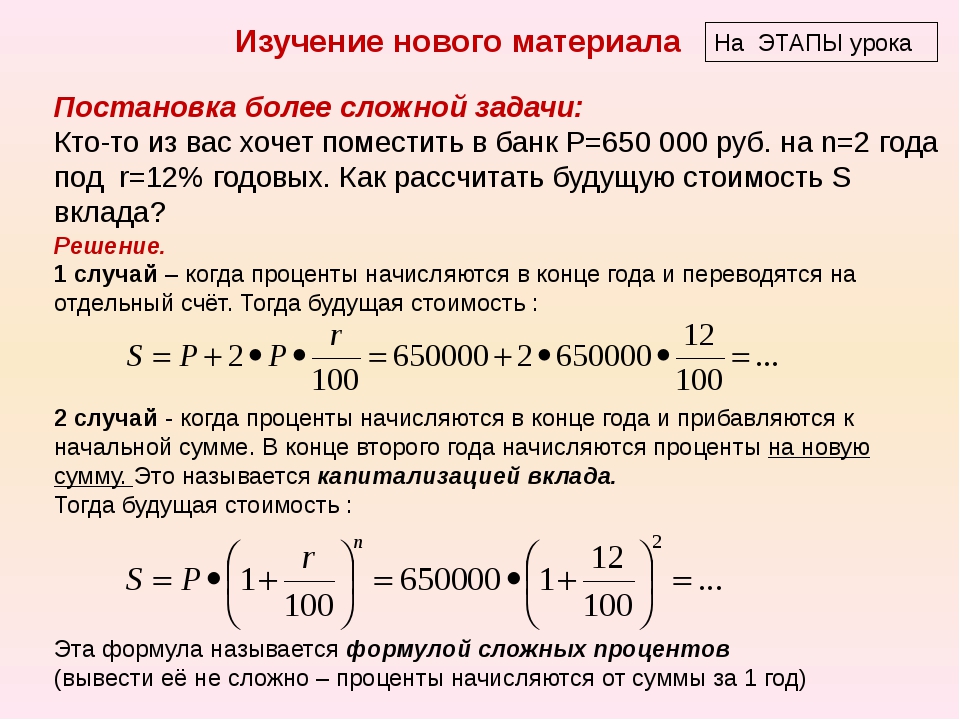

Сложный процентный рост

В банках России для некоторых видов вкладов (так называемых срочных вкладов, которые нельзя взять раньше, чем через определенный договором срок, например, через год) принята следующая система выплаты доходов: за первый год нахождения внесенной суммы на счете доход составляет, например, 10% от нее. В конце года вкладчик может забрать из банка вложенные деньги и заработанный доход - «проценты», как его обычно называют.

Если же вкладчик этого не сделал, то проценты присоединяются к начальному вкладу (капитализируются), и поэтому в конце следующего года 10% начисляются банком уже на новую, увеличенную сумму. Иначе говоря, при такой системе начисляются «проценты на проценты», или, как их обычно называют, сложные проценты.

Подсчитаем, сколько денег получит вкладчик через 3 года, если он положил на срочный счет в банк 1000 р. и ни разу в течение трех лет не будет брать деньги со счета.

10% от 1000 р. составляют 0,1 • 1000 = 100 р., следовательно, через год на его счете будет

1000 + 100 = 1100 (р.)

10% от новой суммы 1100 р. составляют 0,1 • 1100 = 110 р., следовательно, через 2 года на его счете будет

1100 + 110 = 1210 (р.)

10% от новой суммы 1210 р. составляют 0,1 • 1210 = 121 р., следовательно, через 3 года на его счете будет

1210 + 121 = 1331 (р.)

Нетрудно представить себе, сколько при таком непосредственном, «лобовом» подсчете понадобилось бы времени для нахождения суммы вклада через 20 лет. Между тем подсчет можно вести значительно проще.

А именно, через год начальная сумма увеличится на 10%, то есть составит 110% от начальной, или, другими словами, увеличится в 1,1 раза. В следующем году новая, уже увеличенная сумма тоже увеличится на те же 10%. Следовательно, через 2 года начальная сумма увеличится в 1,1 • 1,1 = 1,12 раз.

Еще через один год и эта сумма увеличится в 1,1 раза, так что начальная сумма увеличится в 1,1 • 1,12 = 1,13 раз. При таком способе рассуждений получаем решение нашей задачи значительно более простое: 1,13 • 1000 = 1,331 • 1000 — 1331 (р.)

Решим теперь эту задачу в общем виде. Пусть банк начисляет доход в размере р% годовых, внесенная сумма равна S р., а сумма, которая будет на счете через n лет, равна Sn р.

Величина p% от S составляет \( \frac{p}{100}S \) р., и через год на счете окажется сумма

\( S_1 = S+ \frac{p}{100}S = \left( 1+ \frac{p}{100} \right)S \)

то есть начальная сумма увеличится в \( 1+ \frac{p}{100} \) раз.

За следующий год сумма S1 увеличится во столько же раз, и поэтому через два года на счете будет сумма

\( S_2 = \left( 1+ \frac{p}{100} \right)S_1 = \left( 1+ \frac{p}{100} \right) \left( 1+ \frac{p}{100} \right)S = \left( 1+ \frac{p}{100} \right)^2 S \)

Аналогично \( S_3 = \left( 1+ \frac{p}{100} \right)^3 S \) и т.n S \)

Эту формулу называют формулой сложного процентного роста, или просто формулой сложных процентов.

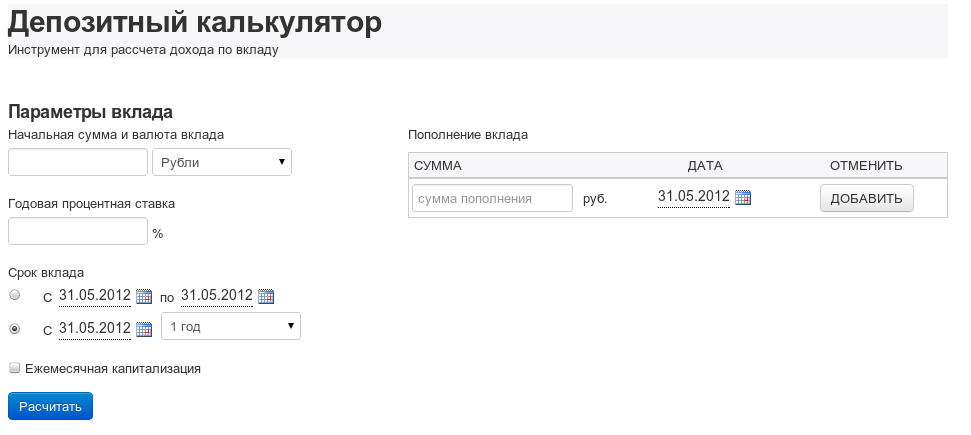

Калькулятор вкладов на 2021 год – рассчитать проценты по вкладу онлайн

Калькулятор вкладов

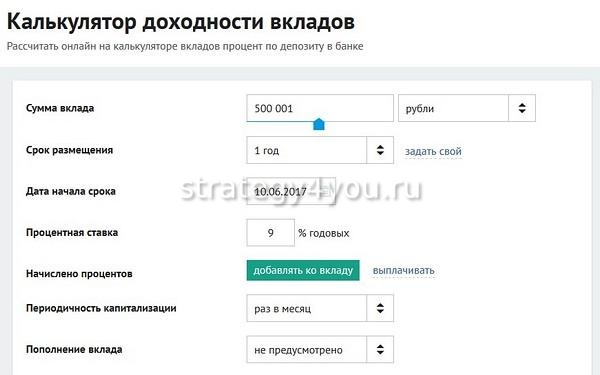

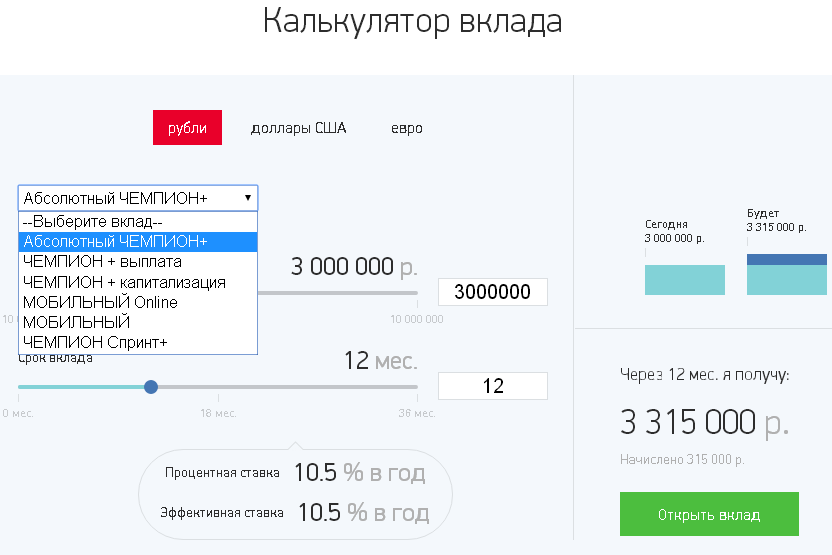

Калькулятор доходности вклада – онлайн-сервис, который поможет подобрать выгодные условия для размещения сбережений и заранее узнать возможную сумму дохода. Все расчеты происходят автоматически за несколько секунд.

Возможности депозитного калькулятора

Калькулятор вкладов онлайн рассчитывает, сколько процентов будет выплачено банком вкладчику. Дополнительно в результатах расчетов клиент увидит сумму, которую он получит после окончания срока действия договора с учетом выплаченного дохода. Эта информация пригодится в следующих ситуациях:

- При выборе выгодного предложения от банка. В калькуляторе за секунды можно рассчитать доходность депозита в разных кредитных организациях. После этого останется только сравнить полученные суммы и выбрать самый выгодный для себя вариант.

- При подборе оптимальных условий вклада. В калькуляторе можно рассчитать доходность вклада при разных сроках, ставках и других параметрах. После этого можно легко выбрать выгодный вариант размещения средств с учетом своих планов по дальнейшему использованию сбережений после окончания размещения средств.

- Принятие решения о целесообразности вложения средств во вклад. Заранее зная доходность, клиент сможет определить, устраивает она его или стоит поискать другие инструменты для вложения своих сбережений.

- Проверка начисленных процентов банком. Даже автоматизированные системы могут ошибаться. Чтобы избежать убытков, рекомендуется не доверять на 100% расчетам финансового учреждения, а проверять их самостоятельно.

- Проверка условий банков на наличие подвохов. Некоторые кредитные организации предлагают для увеличения ставки пакеты услуг и другие продукты. Они не всегда выгодны для клиента и могут быть не озвучены сотрудником офиса. Запросив расчет дохода у банковских служащих и сделав его самостоятельно, можно убедиться в отсутствии скрытых опций или их наличии. Эти данные помогут принять решение о том, стоит ли размещать средства на предложенных условиях.

Дополнительно сервис предлагает клиентам ознакомиться с самыми выгодными предложениями по размещению депозитов от российских кредитных организаций. Для каждого клиента банки калькулятор вкладов подбирает с учетом информации, указанной в форме.

В списке выгодных предложений можно ознакомиться с подробными условиями каждого депозита и сразу подать заявку на размещение средств. После этого останется только дождаться звонка менеджера, обсудить все параметры вклада, подписать договор и внести средства в кассу кредитной организации или переводом.

На основе каких параметров происходит расчет

Калькулятор проводит расчет доходности вкладов с использованием информации, указанной клиентом. Для этого в форме потребуется указать следующую информацию:

- сумму вклада в рублях;

- срок размещения средств в банке в пределах от 1 месяца до 10 лет;

- процентную ставку;

- периодичность выплаты процентов (раз в месяц, ежеквартально, в конце срока договора и т. д.).

Дополнительно калькулятор позволяет выбрать схему выплаты процентов: на счет вклада или отдельный. При переводе дохода на депозит происходит капитализация: к сумме основного вклада прибавляется поступившая от банка выплата, и в следующий период (например, месяц) клиенту начисляют проценты уже на увеличенный депозит. Это немного увеличивает доходность, но до конца срока договора воспользоваться доходом получится не всегда.

Схема с выплатой процентов на отдельный счет удобна для тех, кто планирует использовать полученный от вклада доход на текущие нужды. Например, можно подать заявление на ежемесячный перевод процентов на карточку. Полученный доход можно сразу использовать по своему усмотрению.

Как рассчитать проценты по вкладу

Рассчитать вклад в онлайн-калькуляторе можно без изучения формул и правил начисления процентов. Для этого клиенту достаточно выполнить следующие действия:

- Ввести в форме информацию по вкладу (сумму, срок, ставку, периодичность выплаты процентов).

- Указать схему выплаты дохода (на отдельный счет или капитализация).

- Нажать на кнопку «Рассчитать депозит».

Расчет будет сделан автоматически за 1–3 секунды. Его результат будет показан под формой онлайн-калькулятора, а чуть ниже сервис отобразит актуальные предложения от надежных банков, предлагающих выгодные условия по вкладам.

Самостоятельно проводить расчет вклада рекомендуется перед заключением каждого договора. Это позволит выбирать оптимальные условия по размещению средств и исключит потерю денег из-за ошибок.

Финансовые калькуляторы \ Консультант Плюс

В разделе представлена тематическая подборка информационно–поисковых сервисов и онлайн–сервисов органов государственной власти и сети Интернет.

* Внимание!

Калькуляторы КонсультантПлюс

Налоговые и иные калькуляторы для юридических лицНалоговые калькуляторы для индивидуальных предпринимателей и физических лицФинансовые калькуляторыКалькулятор расчета госпошлиныИные расчеты онлайн

- Калькулятор компенсации за задержку зарплаты — 2020 (www.glavkniga.ru) (поможет рассчитать компенсацию за задержку заработной платы (статья 236 Трудового кодекса РФ)

- Калькулятор процентов по ст. 395 ГК РФ (www.glavkniga.ru)

- Кредитный калькулятор (fincult.info) (кредитный калькулятор позволяет легко и быстро рассчитать график платежей по планируемому кредиту или займу, чтобы оценить свои возможности выполнить обязательства и погасить долг. Зная несколько параметров кредита/займа, вы можете подобрать удобные для вас условия и сравнить их с предложениями кредиторов (банков, микрофинансовых организаций, потребительских кооперативов, ломбардов)

- Кредитный калькулятор для кредитных организаций (www.cbr.ru) (программа предназначена для использования специалистами кредитных организаций при расчете стоимости обеспечения по кредитам Банка России, обеспеченным нерыночными активами)

- Конвертер иностранных валют (www.worldatlas.com)

- База данных по курсам валют (www.cbr.ru) (официальные курсы иностранных валют по отношению к рублю Российской Федерации устанавливаются Центральным банком Российской Федерации без обязательства покупать или продавать указанные валюты по данному курсу. Официальные курсы иностранных валют по отношению к рублю устанавливаются приказом Банка России и действуют до вступления в силу следующего приказа Банка России о курсах иностранных валют)

- Калькулятор расчета возмещения по вкладам при наступлении страхового случая (www.asv.org.ru) (размер возмещения по вкладам каждому вкладчику устанавливается исходя из суммы обязательств по вкладам банка, в отношении которого наступил страховой случай, перед этим вкладчиком. При исчислении суммы обязательств банка перед вкладчиком в расчет принимаются только вклады, застрахованные в соответствии со статьей 5 Федерального закона от 23.12.2003 N 177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации»)

- Депозитный калькулятор (fincult.info) (с помощью депозитного калькулятора вы сможете рассчитать ваш доход от размещения в банке вклада (депозита) на различные сроки и условия выплаты процентов)

- Калькулятор фиксированных процентов по договору (zakonius.ru)

- Калькулятор процентов по договору займа (zakonius.ru)

* Достоверность информации, а также сообщений и данных, представленных на ресурсах третьих лиц, не может быть гарантирована КонсультантПлюс.

Рассчитайте, как ваши сбережения могут расти: Калькулятор процентов по депозиту вычисляет начальный депозит, процентную ставку, срок погашения или окончательную сумму — с учетом или без учета сложных процентов. 1 — Выберите элемент, который вы хотите найти.

Калькулятор процентов по депозиту позволяет вычислить начальный депозит, процентная ставка, срок погашения или окончательная сумма, включая проценты на основе введенной вами информации. Подробная таблица показывает размер депозита в начале года. года, проценты, общие проценты и окончательная сумма, включая проценты в конце года. Калькулятор процентов по депозиту позволяет рассчитывать как с учетом, так и без сложные проценты.В случае сложных процентов проценты добавляются к капитала, в противном случае выплачиваются проценты и ваш депозит в начале каждого года всегда одно и то же. |

Калькулятор сбережений с регулярными депозитами / снятием средств

Как рассчитать прирост сбережений

Наш простой калькулятор сбережений поможет вам спрогнозировать рост и будущую ценность ваших денег с течением времени.В нем используется формула сложных процентов, дающая возможность ежедневно, еженедельно, ежемесячно, ежеквартально, раз в полгода и ежегодное начисление процентов. Если вы хотите узнать сложный интервал для вашего сберегательного счета или инвестиции, вы сможете узнать, поговорив со своим финансовое учреждение. Стандартный интервал для накопления накоплений в большинстве банков — это либо ежемесячный, либо годовой накопления. Наш калькулятор экономии также позволяет введите отрицательную процентную ставку .

В дополнение к этому калькулятору сбережений у нас есть еще один полезный калькулятор сложных процентов, должен вы хотите его использовать.Если вы хотите сэкономить для достижения цели и хотите знать, сколько времени это может занять, дайте калькулятор цели сбережений попробуйте.

Какая эффективная годовая ставка?

Эффективная годовая ставка — это ставка, которая фактически выплачивается после всего начисления сложных процентов. Когда происходит начисление процентов, эффективная годовая ставка становится выше. чем общая процентная ставка . Чем чаще начисляются проценты в течение года, тем выше будет эффективная годовая ставка.Вы можете узнать больше о эффективные годовые процентные ставки в нашей статье здесь.

Как лучше всего сэкономить?

Если у вас есть конкретная цель сбережения — от новой машины, идеального отпуска, дома вашей мечты или выхода на пенсию, может быть непросто решить, куда вложить деньги , чтобы максимизировать сбережения .

Благодаря такому множеству вариантов для ваших сбережений — от простого сберегательного счета до инвестирования в фондовый рынок, безналоговые ISA (Великобритания) и IRA (США) и даже одноранговое кредитование — сравнение преимуществ и недостатков каждого из них, а также связанных с этим рисков становится очень важным.

В такой ситуации всегда рекомендуется оценивать себя как личность — вы не склонны к риску или предпочитаете стратегию с более высоким риском и высоким вознаграждением? Следует рассмотреть идею диверсификации — разделения ваших денег между различными вариантами, чтобы распределить ваш риск.

Однако лучший совет — поговорить с квалифицированным независимым финансовым консультантом. Они оценят ваши варианты в зависимости от того, кто вы и что вы хочу добиться.Поступая таким образом, вы будете более уверены в том, что ваши сбережения хорошо вложены и что у вас есть варианты сбережений, специально адаптированные к вашим условиям. требования и стратегия риска / вознаграждения.

Рекламное объявлениеКак долго нужно откладывать?

Если вам интересно, сколько времени может потребоваться, чтобы сэкономить для достижения конкретной цели, ознакомьтесь с нашими калькулятор и статья: сколько времени у меня уйдет на сохранение ?.

Финансовая независимость, досрочно выйти на пенсию (FIRE)

FIRE (финансовая независимость, ранний выход на пенсию) — это движение за образ жизни, которое стремится принять стратегии бережливости, экстремальных сбережений и инвестиций для достижения финансовой независимости и досрочного выхода на пенсию.Изначально обсуждалось в книге Вики Робин и Джо Домингеса «Ваши деньги или ваша жизнь» 1992 года. концепция становится все более популярной среди миллениалов. Вы можете узнать больше о концепции FIRE здесь.

Если вас интересует идея досрочно выйти на пенсию, наш калькулятор сбережений поможет вам составить прогнозы о том, как достичь поставленных целей.

Калькулятор сбережений— NerdWallet

Воспользуйтесь бесплатным калькулятором сбережений ниже, чтобы понять, как ваши деньги могут расти с течением времени.Когда вы кладете деньги на сберегательный счет, процент, который вы зарабатываете, накапливается сам по себе.

Наконечник калькулятора сбережений

Сначала запустите числа без ежемесячного депозита. Затем попробуйте еще раз с 25 или 100 долларами в месяц, чтобы увидеть, как регулярное добавление даже небольшой суммы может приблизить вас к цели сбережений.

Помощь калькулятора сбережений

Начальный баланс: это сумма, которую вы планируете изначально внести на сберегательный счет.

Ежемесячные взносы: это сумма, которую вы будете вносить ежемесячно.Это необязательное поле.

Время расти: это период времени, в течение которого ваши деньги будут храниться на сбережениях без вывода средств. Вы можете выбрать количество лет или месяцев.

Годовая процентная ставка: это доход, который вы ожидаете получить. Средняя норма сбережений по стране составляет 0,06%, хотя некоторые высокодоходные сберегательные счета зарабатывают гораздо больше.

Эти денежные счета объединяют в одном продукте услуги и функции, аналогичные чековым, сберегательным и / или инвестиционным счетам.Счета для управления денежными средствами обычно предлагаются небанковскими финансовыми учреждениями.

Эти денежные счета объединяют в одном продукте услуги и функции, аналогичные чековым, сберегательным и / или инвестиционным счетам. Счета для управления денежными средствами обычно предлагаются небанковскими финансовыми учреждениями.

CD (депозитный сертификат) — это тип сберегательного счета с фиксированной процентной ставкой и сроком, который обычно имеет более высокие процентные ставки, чем обычные сберегательные счета.

CD (депозитный сертификат) — это тип сберегательного счета с фиксированной процентной ставкой и сроком, который обычно имеет более высокие процентные ставки, чем обычные сберегательные счета.

Текущие счета — это банковские счета, которые используются для повседневного внесения и снятия наличных.

Текущие счета — это банковские счета, которые используются для ежедневного внесения и снятия наличных.

Платежи по счетам денежного рынка аналогичны сберегательным счетам и имеют некоторые функции проверки.

Платежи по счетам денежного рынка аналогичны сберегательным счетам и имеют некоторые функции проверки.

Часто задаваемые вопросы

Сколько я должен откладывать каждый месяц?

Однозначного ответа нет, но общий стандарт состоит в том, чтобы накопить свои сбережения для покрытия основных расходов в размере от трех до шести месяцев.Если вам удастся ежемесячно откладывать 20% получаемого на руки дохода, возможно, вы на пути к успеху. Но даже если вы откладываете меньшую сумму, будьте последовательны, и вы сможете достичь своей цели сбережений.

Как рассчитываются проценты по сберегательному счету?

Умножьте остаток на счете на процентную ставку за выбранный период времени. В результате получается сумма процентов, которую счет зарабатывает за этот период времени.

Насколько вырастет сберегательный счет?

Баланс в 5000 долларов может вырасти более чем на 50 долларов за пару лет со скоростью 0.50% APY, даже если вы не вносите никаких дополнительных депозитов. Чем выше ставка, тем быстрее будет расти сберегательный счет. Кроме того, из-за начисления сложных процентов, чем чаще ваш банк переводит проценты на ваш сберегательный счет, тем больше будет расти общий баланс.

Как я могу сэкономить 5000 долларов?

Если вы откладываете 150 долларов в месяц (около 37,50 долларов в неделю) на сберегательный счет, который приносит 0,50% годовых, вы сэкономите более 5000 долларов менее чем за три года. Используйте этот калькулятор экономии, чтобы сравнить другие суммы взносов и сроки.

Сколько процентов можно заработать на 10 000 долларов?

Если ваш сберегательный счет приносит только 0,01%, ваш баланс через год составит около 10 001 доллар. Положите эти 10 000 долларов на высокодоходный сберегательный счет на такое же количество времени, и вы сможете заработать около 50 долларов.

Калькулятор FD — Расчет процентных ставок по фиксированным депозитам онлайн 2020

Онлайн-калькулятор срочного депозита

Срочный депозит (FD) — это тип срочного инвестирования, предлагаемый несколькими банками и NBFC.Эти депозиты обычно предлагают более высокую процентную ставку при соблюдении определенных условий. Сумма, которую вы вносите в FD, заблокирована на заранее определенный период, который может варьироваться от 7 дней до 10 лет.

Процентная ставка для ФД фиксируется на момент открытия депозита и не зависит от каких-либо колебаний на рынке. Некоторые финансовые учреждения даже позволяют преждевременно расторгнуть свои ФД при уплате определенного штрафа. Калькулятор FD можно использовать в Интернете для определения процентов и суммы, которая будет начислена в момент погашения.Это простой в использовании инструмент, доступный на веб-сайте Groww.

Чем может вам помочь калькулятор FD?Расчет суммы погашения ФД может быть сложным и трудоемким процессом. Онлайн-калькулятор ФД позволяет рассчитать это, не беспокоясь.

- Расчет срока погашения ФД является сложным и включает множество переменных. Калькулятор депозита FD делает всю тяжелую работу и дает вам точные цифры одним нажатием кнопки.

- Это поможет вам сэкономить много времени на этих сложных вычислениях.

- Калькулятор возврата депозита с фиксированным сроком погашения позволяет сравнивать сумму погашения и процентные ставки FD, предлагаемых различными финансовыми учреждениями. Вы можете принять обоснованное решение, когда в вашем распоряжении будут все цифры.

Существует два типа FD, которые вы можете использовать — FD с простым процентом и FD со сложным процентом. У Groww есть калькуляторы для обоих этих типов FD.

В калькуляторе срочного депозита для простых процентов FD используется следующая формула —

M = P + (P x r x t / 100), где —

- P — основная сумма депозита

- r — процентная ставка годовых

- т — срок владения в годах

Например, если вы вносите сумму в рупиях.100000 на 5 лет под 10%, уравнение гласит —

M = РТС. 1,00,000 + (1,00,000 х 10 х 5/100)

У нас теперь есть и срочные вклады!

ОТКРЫТЬ FD ОНЛАЙН= РТС. 1,50,000

Для сложных процентов FD калькулятор доходности FD использует следующую формулу —

M = P + P {(1 + i / 100) t — 1}, где —

- P — основная сумма

- i — процентная ставка за период

- т это владение

Например, если вы возьмете те же переменные, FD сложных процентов будет начисляться,

M = РТС.1,00,000 {(1 + 10/100) 5-1}

или рупий. 1,61,051

Как пользоваться калькулятором Groww’s FD?Следуйте инструкциям, приведенным ниже, для удобного использования калькулятора депозита FD.

- Убедитесь, что у вас есть все необходимые данные.

- Введите переменные, как указано в формуле, в их назначенные слоты.

- Сумма погашения FD будет отображаться мгновенно.

Узнайте точную сумму, которую вы получите в момент погашения FD, с помощью калькулятора суммы FD.

Есть еще несколько преимуществ использования этих калькуляторов —

- Получите точную сумму, на которую вы имеете право в конце срока погашения, и соответствующим образом спланируйте свое будущее.

- Оба этих калькулятора бесплатны для неограниченного использования зарегистрированными пользователями.

- Легко сравнивайте суммы погашения различных финансовых учреждений.

Помимо калькулятора фиксированного депозита, вы можете легко планировать свои финансы с помощью следующих калькуляторов.Все наши предложения бесплатны, и вы можете использовать их сколь угодно часто.

Онлайн-калькулятор FD — Часто задаваемые вопросы (FAQ)Вот ответы на несколько распространенных вопросов.

- Бесплатен ли калькулятор процентов FD?

Совершенно верно. Вам не нужно ничего платить, чтобы пользоваться калькуляторами. Все наши калькуляторы бесплатны.

- Сколько времени нужно, чтобы использовать калькулятор FD?

Это займет всего несколько секунд.

- Что произойдет, если калькулятор выйдет из строя?

Groww гарантирует, что ни одно из наших предложений не будет работать неправильно. Однако, если вы все еще сталкиваетесь с какой-либо проблемой, вы можете связаться с нашими представителями клиентов, нажав на раздел «Связаться с нами».

- Как калькулятор FD помогает в будущем финансовом планировании?

После того, как вы узнаете, сколько средств на вашем фиксированном депозите принесет вам по истечении срока полномочий, вы можете либо реинвестировать, либо снять эту сумму.

Калькулятор сбережений — SmartAsset

Калькулятор процентов по сбережениямИспользование калькулятора сбережений позволяет вам увидеть, насколько быстро ваши деньги будут расти, если их положить на счет, на который начисляются проценты. Это может помочь вам сравнить и сопоставить ваши потенциальные сбережения для разных сценариев. Вы можете легко изменить процентные ставки, депозиты, частоту начисления процентов и количество лет, которые вы должны откладывать. Это поможет вам принять более обоснованное решение о том, какой сберегательный счет вы, возможно, захотите открыть.Он также может помочь вам определить, сколько денег нужно внести, делать ли ежемесячные депозиты и многое другое. Вы можете установить конкретную финансовую цель и посмотреть, сколько вам нужно вносить каждый месяц для ее достижения, или вы можете указать, сколько денег вы можете позволить себе вносить каждый месяц, а затем посмотреть, сколько времени вам понадобится, чтобы достичь ее.

Создаете ли вы чрезвычайный фонд или откладываете деньги для определенной цели, калькулятор сбережений поможет вам понять, что вам нужно сделать, чтобы этого добиться.

Финансовый консультант может помочь вам включить ваши сбережения в ваш финансовый план. Чтобы найти ближайшего к вам финансового консультанта, воспользуйтесь нашим бесплатным онлайн-инструментом сопоставления или по телефону 1-888-217-4199 .

Начальный остаток сбережений: начальный депозитНачальный остаток сбережений — это начальная или основная сумма, которую вы вносите на свой счет. Вы введете это число в калькулятор в качестве отправной точки.Вы можете внести в калькулятор столько или меньше, сколько хотите, но помните, что на некоторых сберегательных счетах есть минимальные требования к депозиту. Внесение большего депозита позволяет вашим деньгам вырасти больше, чем, скажем, первоначальный депозит в размере 20 долларов.

Дополнительные взносы: текущие сбереженияХотя это и не обязательно, внесение дополнительных взносов на ваш сберегательный счет поможет ускорить рост ваших сбережений. Вы не только откладываете больше денег, но и увеличиваете основную сумму, на которую начисляются проценты.Ввод ваших регулярных ежемесячных вкладов в калькулятор сбережений даст вам представление о том, как эти депозиты могут повысить вашу прибыль.

Годовая процентная ставка и период начисления процентов: особенности счетаКонечно, большую часть роста ваших сбережений составляет годовая процентная ставка (APR) вашего конкретного счета. Вы введете это число в калькулятор, чтобы увидеть, с какой скоростью растет ваш первоначальный депозит и любые другие потенциальные взносы. Вы можете найти курс счета на нашей странице сравнения сберегательных счетов или на веб-сайте банка.

Вам также необходимо указать, будут ли начисляться проценты на счете: ежедневно, ежемесячно, ежеквартально, раз в полгода или ежегодно. Сложные проценты, по сути, означают, что ваши проценты приносят проценты. Чем чаще начисляются проценты, тем больше вы заработаете. Это то, что действительно может со временем увеличить ваши деньги.

Важно знать, что процентные ставки могут сильно различаться в зависимости от банковского учреждения. Процентные ставки в целом растут, но вы не найдете высоких процентных ставок по сбережениям в каждом финансовом учреждении.Фактически, многие крупные банки, такие как Chase и Bank of America, имеют относительно низкие процентные ставки на своих сберегательных счетах. Они могут предложить другие функции, которые сделают их привлекательными для вас, например легкий доступ к банкоматам и физическим отделениям.

Чтобы найти лучшие ставки в отрасли, посмотрите онлайн-банки и кредитные союзы. Онлайн-банки, как правило, предлагают гораздо более выгодные ставки из-за отсутствия физических мест и затрат, связанных с их содержанием. Кредитные союзы, хотя и имеют физическое местонахождение, часто имеют меньше мест, чем большой банк, что сокращает эти расходы.Кроме того, кредитный союз обслуживает только своих членов (клиентов), не принося прибыли самой компании. Это позволяет кредитным союзам брать поступающие деньги и оборачивать их по выгодным процентным ставкам.

Рекомендуется проверить, есть ли способы повысить процентную ставку по счету. Часто это можно сделать, имея более высокий баланс на счете. Вы также можете разблокировать более высокую процентную ставку, связав текущий счет в том же учреждении со своим сберегательным счетом.

Годы сбережений: достижение финансовых целейСберегательные счета можно использовать в качестве финансовой защиты. Именно это часто имеют в виду финансовые эксперты, когда призывают людей создавать чрезвычайный фонд. Сберегательные счета также можно использовать для сбережений на материальные цели, такие как первоначальный взнос за дом, автомобиль или отпуск. В этом случае вы можете установить ограничение по времени для своих сбережений. Например, если у вас есть пять лет, чтобы накопить на новый дом, вы можете ввести в калькулятор пять лет.Это устанавливает ограничение по времени для вашей экономии на калькуляторе сбережений и позволяет вам видеть, сколько вам придется регулярно вносить для достижения своей цели.

Сколько денег я должен сэкономить?Размер сбережений во многом зависит от вашего финансового положения и целей. Например, вам, вероятно, потребуется сэкономить больше денег на первоначальном взносе, чем на отпуске. Здесь может пригодиться такой простой калькулятор экономии. Это поможет вам лучше спланировать достижение ваших конкретных целей и увидеть, как различные решения, которые вы делаете, могут повлиять на то, когда и как вы их добьетесь.Например, попробуйте несколько разных сценариев, в которых вы сохраняете на счетах с разными процентными ставками. Затем посмотрите, как размер вашего первоначального депозита влияет на рост ваших денег. Вы также можете получить подробное представление о том, как частота и размер ваших дополнительных взносов влияют на достижение ваших целей. Ваша конкретная финансовая ситуация в конечном итоге определит, сколько вы можете отложить на своем сберегательном счете.

Как увеличить сбереженияНезависимо от ваших целей сбережения, есть способы работать, чтобы максимизировать сбережения.Для начала вы можете найти сберегательный счет с самой высокой процентной ставкой. Это гарантирует, что ваши деньги, независимо от того, сколько вы вкладываете, будут расти быстрее, чем на других счетах с более низкими ставками. Также важно знать, что ряд сберегательных счетов приносит более высокие ставки при большем остатке на счетах.

Затем, выбрав лучшую ставку, вы можете определить, какую сумму вы можете позволить себе поместить на сберегательный счет. Хотя более крупный депозит с самого начала увеличит ваши сбережения, возможно, вы не захотите вкладывать все доступные средства.Возможно, вы предпочтете сначала посмотреть, сколько денег вы можете положить на счет, а затем со временем добавить больше денег.

Вы также можете максимизировать свои сбережения, настроив ежемесячные переводы на свой сберегательный счет. Эти переводы не обязательно должны быть огромными, но они помогают увеличить ваши сбережения вместе с вашим первоначальным депозитом, чтобы у вас было больше денег для получения процентов. Вы можете настроить автоматический депозит прямо со своей зарплаты или со своего текущего счета. В любом случае эти дополнительные взносы помогут вам быстрее достичь ваших финансовых целей.

КалькуляторCD | Interest.com

Раскрытие информации для рекламодателей |Объявления, представленные на этой странице, принадлежат компаниям, от которых этот веб-сайт получает компенсацию, что может повлиять на то, как, где и в каком порядке появляются продукты. В эту таблицу включены не все компании или все доступные продукты. Компания Interest не поддерживает и не рекомендует какие-либо компании.

Раскрытие редакционной политикиИнтерес.com придерживается строгой редакционной политики, которая обеспечивает независимость и честность наших авторов и редакторов. Мы полагаемся на основанные на фактах редакционные правила, регулярно проверяем достоверность нашего контента и держим редакцию в полной изоляции от наших рекламодателей. Мы прилагаем все усилия, чтобы наши рекомендации и советы были беспристрастными, эмпирическими и основанными на тщательных исследованиях.

Депозитные сертификаты или компакт-диски — это мощные, приносящие процентный доход вложения, которые вознаграждают инвесторов за то, что они оставляют наличные нетронутыми в течение определенного периода времени.Калькулятор CD может помочь вам узнать, сколько вы можете ожидать от своих инвестиций и сколько вложить для достижения своей финансовой цели.

Как рассчитать прибыль от CDИспользовать калькулятор CD очень просто. Введите основную информацию об интересующем вас варианте компакт-диска и нажмите кнопку «Рассчитать». Информация, которая вам понадобится, — это ваш начальный размер депозита, как долго вкладывается компакт-диск и предлагаемая ставка APY.

Вы можете сравнить различные сценарии, изменив эти числа, чтобы увидеть, как они повлияют на ваш общий конечный баланс, процентные доходы, общий доход и насколько он соответствует текущему среднему значению по стране.

- Первоначальный депозит : Сумма денег, которую вы изначально вкладываете в свой компакт-диск.

- Период (месяцы и годы): Период времени, на который рассчитан ваш компакт-диск. Это период времени, когда вы должны оставить свои средства нетронутыми, чтобы получить максимальную прибыль.

- APY : Годовая процентная доходность (APY) — это процентная ставка доходности, которую вы увидите в течение одного года. APY, в отличие от процентной ставки, учитывает эффекты сложных процентов.

- Общий баланс : Сумма, которую вы должны иметь для вывода в конце срока инвестирования в CD.

- Процентный доход : Часть вашего дохода, полученная за счет процентов

- Ваш заработок : Общий доход, который вы увидите в конце срока действия CD, включая проценты и эффекты начисления сложных процентов

- В среднем по стране : Сумма, которую вы могли бы заработать с компакт-диском, который отражает текущую среднюю норму прибыли по стране

Если вы получаете компакт-диск через надежного банковского партнера, застрахованного FDIC или Застрахованный NCUA, основным различием между вариантами будет ставка доходности.Калькуляторы компакт-дисков позволяют быстро определить, сколько вы собираетесь заработать с конкретным вариантом компакт-диска. Если вы хотите достичь определенной цели по сбережениям, калькулятор компакт-дисков позволит вам быстро изменить продолжительность периода, сумму депозита и процентную ставку годовых, чтобы найти правильный вариант.

Как выбрать лучшего поставщика компакт-дисковПервое, на что вам следует обратить внимание при выборе поставщика компакт-дисков, — это застрахован ли он FDIC или NCUA или нет. Вам нужно будет продолжать инвестировать в финансовые учреждения, финансируемые государством.

Оттуда вы захотите посмотреть на ставки APY, чтобы увидеть, где вы можете получить максимальную прибыль. Помните, что ставки APY будут варьироваться в зависимости от срока действия CD, а также могут варьироваться в зависимости от суммы денег, которые вы вложили. Всегда находите время, чтобы сравнить лучшие ставки CD, чтобы убедиться, что вы блокируете свои деньги на правильном счете.

Наконец, убедитесь, что вы смотрите на штрафы за досрочное снятие средств. Не все учреждения применяют одинаковые наказания. В идеале вы храните деньги на компакт-диске до наступления срока погашения, но хорошо знать, что произойдет, если вам внезапно понадобятся деньги.

Что произойдет, если вы снимете досрочноЕсли вы не воспользуетесь диском без штрафных санкций, как те, что предлагаются через Ally Bank, вы понесете штраф в виде процентов, если вы снимете свои средства раньше срока. Идея компакт-диска заключается в том, что банк знает, что он может использовать ваши средства для различных операций в течение определенного периода. При досрочном выходе банк наложит штраф из-за этого.

Различные финансовые учреждения будут иметь разные штрафы за снятие средств.Например, Alliant Credit Union вернет проценты, заработанные до 120 дней за компакт-диск, срок действия которого составляет от 18 до 23 месяцев. Ally Bank будет получать проценты до 60 дней для компакт-дисков на 24 месяца или меньше. Имейте в виду, что банк или кредитный союз не будет брать с вашего первоначального депозита штраф.

Что это такое и как рассчитать

По мере того, как вы увеличиваете свои сбережения, полезно научиться рассчитывать проценты. Проценты, полученные с ваших сбережений, — это деньги, которые вам выплачивает банк или финансовое учреждение после внесения денег на один из предлагаемых ими типов сберегательных счетов.

В зависимости от типа процентов, которые вы зарабатываете, формула, используемая для расчета процентов, будет варьироваться.

Узнайте все, что вам нужно знать о процентах и о том, как использовать различные формулы для расчета процентов, полученных от сбережений. Вы узнаете, как рассчитать следующее:

- Простые проценты

- Разовые вложения (разовые вклады)

- Сложные проценты

- Текущие инвестиции (например, ежемесячные депозиты)

Какой процент дохода от сбережений?

По определению, проценты — это деньги, которые платит заемщик средств — будь то лицо, использующее кредитную карту, или финансовое учреждение, в котором вы храните свои сбережения.

Проценты — это стоимость заимствования денег. Когда вы одалживаете деньги, вы обычно получаете свои деньги обратно плюс немного больше. Эта дополнительная сумма — это «проценты» или ваша компенсация за то, что вы позволили кому-то другому использовать ваши деньги. То же самое верно, когда вы вносите средства на процентный счет.

Когда вы делаете вклады на сберегательные счета или депозитные сертификаты (CD) в банке или кредитном союзе, вы ссужаете свои деньги банку. Банк берет средства и инвестирует, возможно, ссужая эти деньги другим клиентам.

Чтобы рассчитать проценты со сберегательного счета, соберите следующую информацию:

- Сумма вашего депозита или сумма, которую вы ссудили, используя переменную «p» для «основной суммы»

- Как часто рассчитывать и выплачивать проценты (например, ежегодно, ежемесячно или ежедневно), используя «n» для определения количества раз в году

- Процентная ставка с использованием буквы «r» в десятичном формате

- Как долго вы зарабатываете проценты , используя «t» для срока (или времени) в годах

Подсказка

Для быстрого ответа используйте пример калькулятора в Google Таблицах для расчета процентов (вам нужно будет скопировать электронную таблицу в другой документ для собственного использования).

Как рассчитать проценты, полученные от сбережений

Несмотря на то, что проценты, начисляемые на личные сберегательные счета, почти всегда рассчитываются как сложные проценты, мы рассмотрим как простые, так и сложные проценты.

Решение для простых процентов

Простые проценты начисляются только на вложенные вами доллары, которые также известны как ваша первоначальная основная сумма. Здесь вы не получаете проценты на дивиденды, полученные от ваших сбережений.

Простой пример процентов: Предположим, вы вкладываете 100 долларов в свой банк, вы получаете проценты ежегодно, а по счету выплачивается 5%.Сколько у вас будет через год?

Для самых простых расчетов начните с простой формулы процентов, чтобы найти сумму процентов (i).

Приведенный выше расчет работает, когда ваша процентная ставка указана как годовая процентная доходность (APY) и когда вы рассчитываете проценты за один год. Большинство банков рекламируют APY — цифра обычно выше, чем «процентная ставка», и с ней легко работать, потому что она учитывает сложные проценты.

Расчет сложных процентов

Сложные проценты — это проценты, полученные как на вашу первоначальную основную сумму, так и на проценты, полученные с течением времени.

Компаундирование происходит, когда вы получаете проценты по депозиту или ссуде, а затем заработанные вами деньги приносят дополнительный процент.

Чтобы рассчитать сложные проценты по сберегательному счету, ваша формула должна учитывать две вещи:

- Более частые периодические выплаты процентов — многие процентные счета выплачивают проценты чаще, чем один раз в год. Например, ваш банк может ежемесячно выплачивать проценты.

- Увеличивающееся сальдо счета — любые выплаты процентов изменят последующие расчеты процентов.«12» означает «1,004167 в степени 12. Вы можете избежать символа вставки, используя форматирование надстрочного индекса: A = P (1 + r / n) nt .

Компаундирование увеличивает APY

Как показывает уравнение, ежемесячное начисление сложных процентов увеличивает вашу годовую доходность. В то время как уравнение простого процента принесло 5 долларов, уравнение ежемесячного начисления сложных процентов принесло 5,12 доллара. Несмотря на то, что процентная ставка в обоих примерах составляет 5%, годовая процентная ставка в примере с составлением сложных процентов составляет 5,12%. Если банки выплачивают проценты чаще, чем ежегодно, годовая процентная ставка выше указанной годовой процентной ставки.APY точно сообщает вам, сколько вы заработаете за год, без сложных расчетов.

Дополнительные 0,12 доллара могут показаться не такими уж большими, но прибыль становится более впечатляющей, поскольку вы откладываете больше денег и оставляете их на процентном счете дольше.

© БалансКак рассчитать процент, полученный от сбережений, с помощью электронной таблицы

Таблицы могут автоматизировать процесс для вас и позволяют быстро вносить изменения в свои входные данные.

Чтобы рассчитать процентный доход с помощью электронной таблицы, используйте расчет будущего значения .Будущая стоимость — это сумма, которую ваш актив будет стоить в какой-то момент в будущем, исходя из предполагаемой скорости роста. Microsoft Excel и Google Таблицы (среди прочих) используют код «FV» для этой формулы.

Ссылка на электронную таблицу в верхней части этой статьи уже заполнена примером 5%. Вы можете загрузить этот шаблон и изменить числа по своему усмотрению.

Чтобы создать электронную таблицу с нуля, начните с ввода следующего в любой ячейке, чтобы рассчитать свой простой процентный доход:

Эта формула запрашивает следующие элементы, разделенные запятыми:

- Процентная ставка (в примере 5%)

- Количество периодов (проценты выплачиваются один раз в год)

- Периодический платеж (в этом простом примере предполагается, что вы не будете делать вклады в будущем)

- Текущая стоимость (первоначальный депозит 100 долларов)

Приведенная выше формула показывает простой процент (не сложный процент), потому что существует только один период начисления сложных процентов (годовой).

Для более сложной электронной таблицы введите ставку, время и основную сумму в отдельных ячейках. Затем вы можете ссылаться на эти ячейки в своей формуле и легко изменять их для разных ситуаций.

Дополнительные шаги для составления сценариев

Чтобы использовать эту формулу электронной таблицы для счета с начислением сложных процентов, вам необходимо скорректировать несколько чисел. Чтобы изменить эту годовую ставку на ежемесячную, разделите 5% на 12 месяцев (0,05 ÷ 12), чтобы получить 0,004167. Затем увеличьте количество периодов до 12.Чтобы рассчитать ежемесячное начисление сложных процентов за несколько лет, вы должны использовать 12 периодов в год. Например, четыре года — это 48 периодов.

Учет текущих сбережений

В приведенных выше примерах предполагается, что вы вносите один депозит, но люди редко сберегают именно так. Чаще всего делать небольшие регулярные вклады на сберегательный счет. Немного изменив формулу, вы сможете учесть эти дополнительные депозиты.

Пример ежемесячных депозитов

Если вы делаете регулярные депозиты на свой счет в конце каждого месяца вместо единовременного депозита, вам необходимо изменить свой расчет или формулу электронной таблицы.

Все в следующих примерах останется таким же, как в приведенном выше уравнении ежемесячного начисления сложных процентов, но вместо начального депозита в 100 долларов предположим, что вы начинаете с 0 долларов и планируете делать ежемесячные депозиты в размере 100 долларов в течение следующих пяти лет.

Обратите внимание, что вы используете ежемесячную процентную ставку (5% ÷ 12 месяцев) и устанавливаете количество периодов на 60 месяцев.

Для ручного расчета используйте будущую стоимость из расчета аннуитета. В этом уравнении «Pmt» — это суммы ежемесячных платежей, «r» — ежемесячная процентная ставка, а «n» — количество месяцев.60) — 1) ÷ 0,004167)

- FV = 100 x (1,283 — 1) ÷ 0,004167

- FV = 100 x 68,0067

- FV = 6800,67

- Проценты по сбережениям начисляются, когда вы кладете деньги на сберегательный счет, принадлежащий банку или финансовому учреждению.

Как открыть хостел | HowToHostel Как открыть хостел …

Как открыть хостел | HowToHostel Как открыть хостел …

Она может быть фиксированной и плавающей(в зависимости от срока или суммы вклада)

Она может быть фиксированной и плавающей(в зависимости от срока или суммы вклада) Если вы попробуете снять больше, то калькулятор вкладов выдаст ошибку

Если вы попробуете снять больше, то калькулятор вкладов выдаст ошибку

Москва, Электрозаводская, 27 ст2, 1 этаж. и ещё 2 офиса.

Москва, Электрозаводская, 27 ст2, 1 этаж. и ещё 2 офиса. Москва, Гусятников переулок, 13/3. и ещё 2 офиса.

Москва, Гусятников переулок, 13/3. и ещё 2 офиса. Москва, Минская, 1г к1, цокольный этаж. и ещё 2 офиса.

Москва, Минская, 1г к1, цокольный этаж. и ещё 2 офиса. Троицк, Школьная, 6а, 1 этаж. и ещё 2 офиса.

Троицк, Школьная, 6а, 1 этаж. и ещё 2 офиса. Москва, Красная Пресня, 24, 1, 10 этаж. и ещё 2 офиса.

Москва, Красная Пресня, 24, 1, 10 этаж. и ещё 2 офиса. Москва, Комсомольская площадь, 2, 2 этаж; центр Казанский. и ещё 2 офиса и 3 банкомата.

Москва, Комсомольская площадь, 2, 2 этаж; центр Казанский. и ещё 2 офиса и 3 банкомата. Москва, Пресненская Набережная, 8 ст1, 6 этаж; Южная башня. и ещё 2 офиса.

Москва, Пресненская Набережная, 8 ст1, 6 этаж; Южная башня. и ещё 2 офиса. Москва, Калужское шоссе 22 км, 10, 2 этаж. и ещё 4 офиса.

Москва, Калужское шоссе 22 км, 10, 2 этаж. и ещё 4 офиса. Москва, Очаковское шоссе, 32, 1 этаж. и ещё 3 офиса.

Москва, Очаковское шоссе, 32, 1 этаж. и ещё 3 офиса. и ещё 4 офиса.

и ещё 4 офиса. Москва, Маршала Бирюзова, 16. и ещё 6 офисов.

Москва, Маршала Бирюзова, 16. и ещё 6 офисов.