Принципы инвестирования, которые позволят стать миллионером — Финансы на vc.ru

Следуя этим принципам, вы сможете успешно инвестировать несмотря ни на что!

2096 просмотров

1. Вкладывайте деньги сегодня, чтобы завтра их стало больше. Старайтесь откладывать и инвестировать деньги каждый месяц. Со временем сложные проценты сделают своё дело и деньги начнут работать на вас.

2.

3. Акция – это доля в бизнесе, а не котировка на экране. Относитесь к инвестированию серьёзно, покупка акций, это обдуманное инвестиционное решение, а не игра в казино.

4. Анализ компании. Тщательно изучаете компании, в которые собираетесь инвестировать. Конкурентное преимущество, перспективы, финансовые показатели, менеджмент и т.д.

5. Покупайте, когда другие продают. Здесь, имеется ввиду моменты, когда выходят новости, после которых котировки сильно падают, но в перспективе, это не отразится на бизнесе компании.

Здесь, имеется ввиду моменты, когда выходят новости, после которых котировки сильно падают, но в перспективе, это не отразится на бизнесе компании.6. Терпение. Корреляция между ростом стоимости акций компании и ее успешной деятельностью часто отсутствует на протяжении нескольких месяцев, а иногда даже и лет. Поэтому нужно терпение, как дождаться подходящий цены для покупки, так и дальнейшего роста котировок после приобретения ценных бумаг.

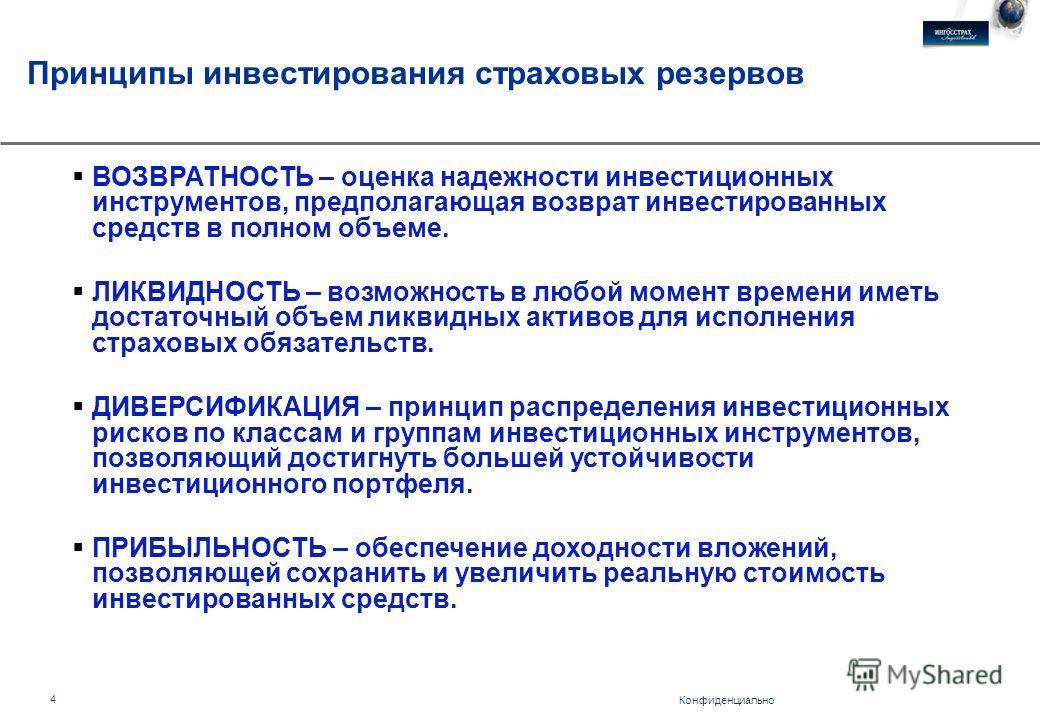

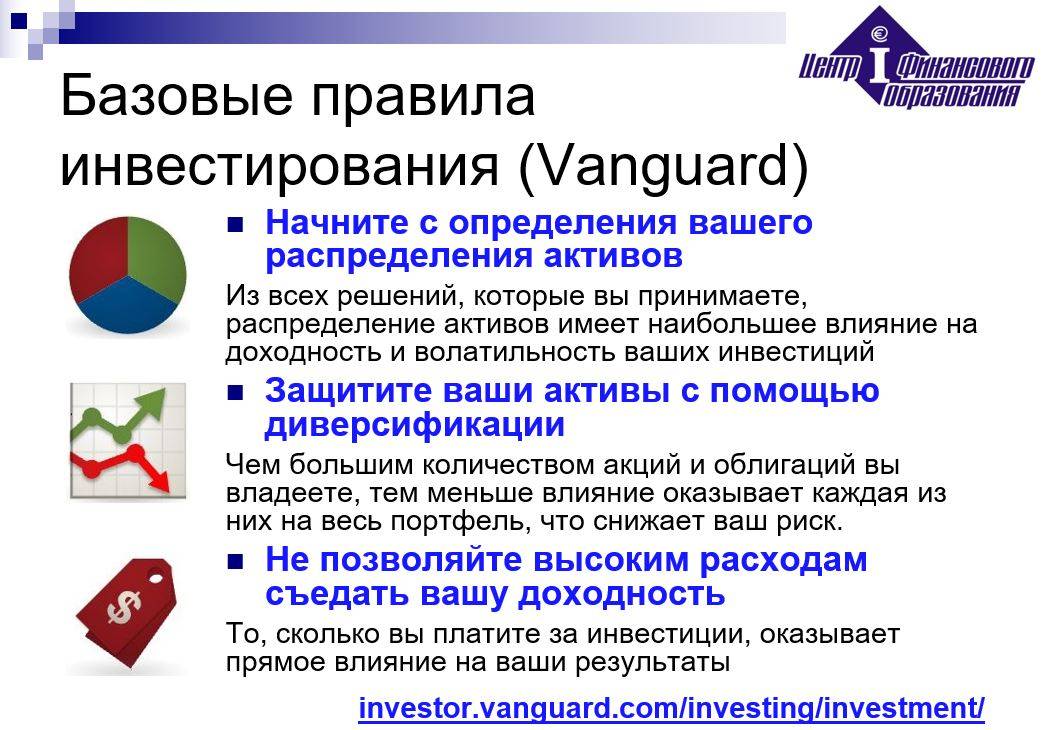

7. Диверсификация. Не кладите все яйца в одну корзину, но и не покупайте больше количество активов ради диверсификации. Излишняя диверсификация снижает доходность портфеля. Если инвестиции для вас не являются основной работой, то оптимальным будет отслеживание 8-12 компаний, чьи акции вы будете покупать и продавать, когда для этого будут основания.

8. Имейте свободную наличность. Самое лучше время для покупок появляется тогда, когда вы не ожидаете.

Об инвестициях в акции и остальном, я делюсь в своём Telegram-канале Finrange!

Основные принципы инвестирования | Finrange.com

1. Вкладывайте деньги сегодня, чтобы завтра их стало больше. Старайтесь откладывать и инвестировать деньги каждый месяц. Со временем сложные проценты сделают своё дело и деньги начнут работать на вас.

2. Эмоции — главный враг инвестора. Они заставляют действовать иррационально и совершать ошибки. Прежде, чем купить или продать финансовые инструменты, убедитесь, что это правильное решение.

3. Акция – это доля в бизнесе, а не котировка на экране. Относитесь к инвестированию серьёзно, покупка акций, это обдуманное инвестиционное решение, а не игра в казино.

4. Анализ компании. Тщательно изучаете компании, в которые собираетесь инвестировать. Конкурентное преимущество, перспективы, финансовые показатели, менеджмент и т.д.

5. Покупайте, когда другие продают. Здесь, имеется ввиду моменты, когда выходят новости, после которых котировки сильно падают, но в перспективе, это не отразится на бизнесе компании.

6. Терпение. Корреляция между ростом стоимости акций компании и ее успешной деятельностью часто отсутствует на протяжении нескольких месяцев, а иногда даже и лет. Поэтому нужно терпение, как дождаться подходящий цены для покупки, так и дальнейшего роста котировок после приобретения ценных бумаг.

7. Диверсификация. Не кладите все яйца в одну корзину, но и не покупайте больше количество активов ради диверсификации. Излишняя диверсификация снижает доходность портфеля. Если инвестиции для вас не являются основной работой, то оптимальным будет отслеживание 8-12 компаний, чьи акции вы будете покупать и продавать, когда для этого будут основания. Нецелесообразно иметь свыше 5-10 компаний в портфеле одновременно.

8. Имейте свободную наличность. Самое лучше время для покупок появляется тогда, когда вы не ожидаете.

Следуя этим принципам, вы сможете успешно инвестировать несмотря ни на что!

Присоединяйтесь к Finrange.com и получайте новые идеи и альтернативный взгляд на инвестиции.

Telegram — @finrangecom

VKontakte — @finrangecom

Instagram — @finrangecom

Основные принципы инвестирования

главная >> книги по успеху и богатству >> Вика Спасская. Скажи богаству «да» >> Основные принципы инвестирования

Скажи богаству «да» >> Основные принципы инвестированияЕсли вы способны об этом мечтать, вы способны это и осуществить.

Уолт Дисней

Еще в 1923 году легендарный западный специалист по открытию и ведению бизнеса Г. Кэссон описал их в своей одноименной книге «12 правил обращения с деньгами, позволяющие получить прибыль, минимально снизив риск».

Современные профессиональные инвесторы так же не остаются в долгу и разрабатывают, дорабатывают, проверяют, и формулирую собственные правила, или объясняют и расширяют, сформулированные Гербертом Ньютоном Кэссоном.

На мой взгляд, лучше других с этой задачей справились в Управляющей компании «Арсагера», чьими наработки и используются в этом разделе, дополняя, а частично разъясняя правила Г. Кэссона.

Правила обращения с деньгами, сформулированные Гербертом Ньютоном Кэссоном

Не смотря на то, что с тех пор, как он сформулировал свои правила прошло, чуть ли не сто лет, они сохранили свою актуальность и в современных условиях.

В этом разделе познакомимся с девятью правилами, относящимися к инвестированию. Оставшиеся три правила вы найдете в главе посвященной своему бизнесу.

Правило 1. Покупай только то, что знаешь

Это простое краткое правило из пяти слов могло бы предотвратить четвертую часть всех потерь в мире финансов. Начинающий инвестор хочет больших прибылей. Он пренебрегает низкой доходность, он хочет 20 %. Он слышал о 100 %. Он хочет самого совершенства. Но, поскольку совершенства никогда нельзя получить у себя дома, он вкладывает свои деньги в собственность, которая находится от него за 10 000 миль. Словом, каждый инвестор-дилетант в большей или меньшей степени является охотником за миражами.

Даже самый практичный торговец или менеджер предприятия вкладывает свои первые 100 фунтов в бесполезные бумаги, выпущенные или мечтателями, или мошенниками под какой-нибудь клочок заброшенных джунглей в Африке или махинации в Южной Америке или на Балканах.

Почти у каждого пятидесятилетнего бизнесмена хранится в сейфе пакет так называемых «ценных бумаг».

- В сфере финансов никогда нельзя верить тому, что слышишь. Нужно следовать философии Декарта. Нужно все подвергать сомнению.

- Покупайте только то, что знаете. Если вы торговец, вложите свои деньги в лучшую компанию, которая продает вам товары.

- Если железнодорожник — в акции и долговые обязательства той железной дороги, дела которой ведутся наиболее разумно.

- Если строитель — покупай землю.

- Если путешественник — покупай долю в судоходстве.

- Если вы интеллигент и ничего не смыслите в торговле и коммерции — покупайте государственные ценные бумаги.

- Сначала купи дом, в котором живешь. Потом купи соседний дом. Опыт, который ты приобретешь, став домовладельцем, вскоре излечит тебя от мании гоняться за миражами.

- Если рядом нет собственности, в которую можно вложить свои деньги, покупайте ценные бумаги хорошо известных фирм.

Суть в том, что вы не должны быть некомпетентными, когда вкладываете деньги. Вы не должны быть доверчивыми.

Правило 2. Никогда не покупай под давлением

Суть этого правила в том, что каждый человек, у которого есть хоть какие-нибудь деньги, должен неизменно придерживаться принципа: никогда не тратить, не давать взаймы и не вкладывать средства под давлением.

Всегда, когда у вас спрашивают деньги, отложите свой ответ на завтра —это правило, которое убережет вас от многих потерь. В мире столько людей, способных кого угодно убедить в чем угодно, что человеку не легко сохранить то, что он имеет.

Правило 3. Спекулируй на собственности, а не на планах

В мире финансов спекулируют все. Рискует каждый. Многие инвестиции неожиданно превращаются в спекуляции, а многие спекуляции становятся инвестициями.

Если вы спрашиваете: в чем разница между собственностью и планами, то это верный признак того, что вы не финансист. Собственность обладает неотъемлемой ценностью, в то время как ценность плана полностью зависит от его реализации. Собственность — это то, что существует реально. Если нужно, ее всегда можно продать в течение одной-двух недель.

Собственность обладает неотъемлемой ценностью, в то время как ценность плана полностью зависит от его реализации. Собственность — это то, что существует реально. Если нужно, ее всегда можно продать в течение одной-двух недель.

Правило 4. Покупай только то, что можно пepeпродать

До тех пор, пока вы не станете настолько богаты, что сможете позволить себе терять деньги и не сожалеть об этом, не покупайте ни одной вещи только потому, что она вам нравится.

Тысячи людей совершают эту ошибку при покупке земли или домов. Они удаляются в какое-нибудь укромное место и строят дом. Потом, спустя пять лет, когда они делают попытку продать дом, они обнаруживают, что он никому не нужен. У него нет настоящей рыночной стоимости.

Правило 5. Не упускай свою прибыль

Часто приходится слышать: «Как жалко, что я упустил возможность это продать». Очень может быть, вы сами уже говорили себе подобные слова. Многие неизменно покупали, покупают и будут покупать именно тогда, когда цены самые высокие. Они покупают потому, что все вокруг покупают.

Они покупают потому, что все вокруг покупают.

И здесь мы подошли к сути того, что я хочу сказать: в бизнесе главное — прибыль, а не сам процесс, каким бы он ни был. Это значит, что, если торговец может получить больше денег от продажи своего магазина, чем от продажи своих товаров, он должен продать магазин.

Правило 6. Советуйся со своим банкиром

Больше всего можно полагаться на банкиров. Финансовые джунгли кишат такими людьми, которые проявляют готовность быть твоими проводниками. Дело в том, что, когда человек окончательно заблудился в «джунглях», он обычно сам становится проводником или, иначе говоря, брокером. Их первая заповедь: рискует клиент.

Банкир — это своего рода наблюдатель в финансовых джунглях. У него нет причин обманывать ни себя, ни своих клиентов. Он не может сказать, как сделать 12% прибыли, но он может сказать, как сделать 6%.

Сегодня это правило можно сформулировать как: ищи советника среди тех кто знает отрасль, но не получает прямой комиссионной выгоды от твоих вложение.

А в случае с управляющими компаниями — ищите ту, чье вознаграждение зависит от ваших результатов и взимается только в случае получения вами дохода.

Правило 7. Покупай, когда цены падают, продавай, когда растут

Об этом легко говорить, но вряд ли найдется один человек из тысячи, у которого хватит смелости и самостоятельности сделать это. Почти все покупают и продают, глядя на толпу. Даже биржа и денежный рынок подчиняются толпе. И даже банкиры и биржевые дельцы не принимают самостоятельных решений. И когда человек попадает на этот рынок, он неизменно присоединяется к той толпе, которая больше. И это является одной из главных причин его потерь.

В финансах толпа всегда проигрывает. Этот факт известен немногим людям, а те, кто это знают, держат это знание при себе. В финансах выигрывают немногие. И они делают это, потому что следят за ценами, а не за толпой. Когда десять человек хотят продать акции какой-нибудь компании, а покупателей только пять, цена на акции падает. А когда двадцать человек покупают, а продают только пять, цена поднимается.

А когда двадцать человек покупают, а продают только пять, цена поднимается.

Но умный инвестор не покупает и не продает вместе с толпой. Он наблюдает со стороны и использует колебания цен.

Правило 8. Постоянно держи деньги в обороте

Самый продуктивный в мире капиталист — мальчик-разносчик газет. Он делает 200% прибыли в день. Каким образом? — Заставляя свои деньги и товары постоянно находиться в движении.

Он начинает утром, имея 1 шиллинг. Покупает 20 газет и продает их за 1 шиллинг и 160 пенсов. За день он проделывает это трижды. В результате к концу дня у него получается 3 шиллинга. Он продал 60 газет и сделал 2 шиллинга прибыли.

Таким образом, восьмое Правило подводит нас к усвоению великого закона Финансов: Движение капитала имеет гораздо большее значение, чем его Величина.

Правило 9. Покупай акции лучшей компании худшей отрасли

Всегда существует отрасль, которая находится в упадке. Это может быть производство или хлопка, или резины, или железа, или нефти, или дерева, или джута. И всегда в этой отрасли есть по крайней мере одна фирма, о которой известно, что она надежна, перспективна и хорошо финансируется, фирма с большим резервом.

И всегда в этой отрасли есть по крайней мере одна фирма, о которой известно, что она надежна, перспективна и хорошо финансируется, фирма с большим резервом.

Во время спада лучшая фирма в отрасли вместе с остальными идет по нисходящей. Ее обычные акции достигают своей низшей точки. Поэтому если купить обычные акции лучшей фирмы в худшей отрасли, то можно быть настолько уверенным в прибыли, насколько вообще можно быть в чем-либо уверенным в этом мире риска.

И заметь, что ставишь на целую отрасль, а не на одну фирму. Ни одна отрасль не находится постоянно в упадке. Все отрасли имеют свои подъемы и спады. И, когда твоя отрасль пойдет вверх, прежде всего будут расти твои акции.

Конечно, это правило предназначено только для тех немногих, у кого есть деньги и нервы играть на бирже.

Принципы управления капиталом

Ваша личная успешность на ниве инвестирования зависит от множества факторов. Однако без одного точно не обойтись — общее понимание принципов, которыми руководствуются профессиональные инвесторы, даст вам ряд преимуществ и позволит более осознанно и вдумчиво инвестировать, а так же получать лучшие результаты.

Успешность инвестирования зависит от точности прогноза процентных ставок

Процентные ставки определяют стоимость активов. Как мне объяснили профессиональные управляющие:

«Если инвестор планирует вкладывать деньги в бизнес с доходностью 50% годовых (то есть хочет, чтобы бизнес окупился за два года), то он готов купить, например, бизнес, приносящий 100000 долларовв год за 200000 долларов.

Если инвестор планирует вкладывать деньги в бизнес с доходностью 20% годовых (то есть хочет, чтобы бизнес окупился за пять лет), то он будет готов купить бизнес, приносящий 100000 долларов в год за 500000 долларов».

Что же получается? Бизнес все так же приносит доход в 100000 долларов, но его оценка изменилась в 2,5 раза. Такая разница объясняется разной доходностью, которую требуют инвесторы от вложения в бизнес, а она, в свою очередь, зависит от уровня процентных ставок в экономике и иллюстрирует важность влияния прогноза процентных ставок на успешность инвестирования!

Например, в какой-то момент можно вложить деньги в определенный бизнес (предприятие) с доходностью 50% годовых. Допустим, Продвинутый Инвестор сумел спрогнозировать, что в будущем (в течении года) произойдет снижение доходности, требуемой от такого рода бизнеса, до 20% годовых.

Допустим, Продвинутый Инвестор сумел спрогнозировать, что в будущем (в течении года) произойдет снижение доходности, требуемой от такого рода бизнеса, до 20% годовых.

В этом случае, купив бизнес, приносящий 100000 долларов в год за 200000 долларов, Продвинутый Инвестор сможет через год продать этот же бизнес за 500000 долларов, плюс за год сам бизнес принесет 100000 долларов.

Итого: вложив 200000 долларов, получаем 600000 долларов или 200% за год вместо ожидаемых 50% годовых.

Предположим, что на следующий год Продвинутому Инвестору удается спрогнозировать, что через год уровень доходности, с которой инвесторы будут готовы приобретать такой бизнес, будет составлять 30–35% годовых.

То есть инвесторы будут готовы приобрести его за три годовые прибыли — 300000 долларов. В такой ситуации рациональным поведением Продвинутого Инвестора будет продажа этого бизнеса, так как даже с учетом того, что за год бизнес принесет 100000 долларов, владелец такого бизнеса будет в убытке.

«Этот пример иллюстрирует, как только одно прогнозирование процентных ставок позволяет осуществлять успешные инвестиции. При этом, надо заметить, экономические показатели самого актива вообще не изменялись».

Уровень процентных ставок — важнейший показатель

Каждой группе активов в зависимости от меры риска соответствует определенный диапазон доходности, с которой инвесторы готовы их приобретать. Доходность наиболее надежных активов определяет базовый уровень процентных ставок. От более рискованных активов инвесторы ожидают более высокую доходность, а изменение базового уровня процентных ставок влияет на доходность всех групп активов.

Для прогноза базового уровня процентных ставок профессиональными инвесторами применяются экономические модели

Инфляционная модель. В ней базовый уровень процентных ставок связан с показателями инфляции. Изучение макроэкономических показателей — денежной массы, спроса на деньги со стороны экономики, изменение золотовалютных резервов и других макроэкономических показателей, с использованием материалов и документов правительства, Центрального Банка и других экспертов, позволяет прогнозировать будущий уровень инфляции и, как следствие, уровень процентных ставок.

Модель паритета процентных ставок (МППС) основана на том, что инвесторы при прочих равных готовы получать одинаковую итоговую доходность вне зависимости от валюты, в которой номинирован актив. МППС позволяет через прогнозирования будущего кросс-курса валют (рубль/доллар), а также процентной ставки по активам, номинированным в иностранной валюте рассчитать ставку для рублевых активов.

Кредитно-депозитная модель: средний уровень ставок по банковским кредитам и депозитам оказывает влияние на базовый уровень процентных ставок. Анализ уровня процентных ставок на этих двух огромных сегментах финансового рынка позволяет прогнозировать базовый уровень процентных ставок.

При этом изучаются объемы, структура и сроки кредитов и депозитов на основании информации, получаемой от крупнейших российских банков.

«Каждая из описанных моделей характеризует рациональное поведение определенной группы инвесторов: в частности, инфляционная модель описывает поведение внутренних (национальных) инвесторов, а модель паритета процентных ставок — иностранных (внешних) инвесторов. Модели, позволяющие прогнозировать уровень кредитных и депозитных ставок, описывают поведение экономических субъектов, имеющих дефицит или избыток денежных средств».

Модели, позволяющие прогнозировать уровень кредитных и депозитных ставок, описывают поведение экономических субъектов, имеющих дефицит или избыток денежных средств».

Влияние каждой модели (каждой группы) учитывается профессиональными инвесторами при расчете общего вектора изменения процентных ставок в будущем.

Прогноз уровня процентных ставок для конкретных активов

На основе прогноза базового уровня процентных ставок составляется оценка будущей доходности для всех ценных бумаг, обращающихся на рынке и учитывающая индивидуальные инвестиционные характеристики этих ценных бумаг.

«Для каждого выпуска облигаций, обращающегося на рынке, составляется прогноз доходности, с которой инвесторы будут готовы покупать эти облигации в будущем. Данный прогноз учитывает будущее изменение кредитного качества (надежности) и ликвидность этого выпуска, а также сокращение срока до погашения выпуска».

Точно так же для каждого выпуска акций, обращающихся на рынке, составляется прогноз доходности, с которой инвесторы будут готовы вкладывать деньги в этот бизнес в будущем. Данный прогноз учитывает способность эмитента создавать (генерировать) денежные потоки (прибыль) для акционеров, страновые и отраслевые риски, ликвидность акций эмитента и качество корпоративного управления.

Данный прогноз учитывает способность эмитента создавать (генерировать) денежные потоки (прибыль) для акционеров, страновые и отраслевые риски, ликвидность акций эмитента и качество корпоративного управления.

Инвестирование в акции — вложение в бизнес

Многие инвесторы воспринимают акции предприятий как некий спекулятивный инструмент, суетятся, продают, покупают, нервничают, выбирают по каким-то им одним понятным принципам — все это не очень способствует успеху.

Профессиональные инвесторы рекомендуют относится к вложению средств в акции как к вложению в бизнес того предприятия, чьи акции вы покупаете.

«Работа в “Газпроминвестхолдинге” и владение акциями металлургических предприятий — следствие основного бизнеса, которым я занимаюсь с 1996 г. Это работа на рынке ценных бумаг. Тогда мы начали покупать и продавать ценные бумаги. Я попытался сразу сделать покупки на Западе. Это было очень сложно, но, погружаясь все больше в эту сферу, я увидел, какой она открывает огромный океан возможностей для реализации моих амбиций как бизнесмена. С того момента моим главным делом стала купля-продажа ценных бумаг» — говорит Алишер Усманов («Газпром»).

С того момента моим главным делом стала купля-продажа ценных бумаг» — говорит Алишер Усманов («Газпром»).

Например, предприниматель может рассматривать возможность вложить деньги в три разных бизнеса: ресторан, магазин или развлекательный центр.

При этом он анализирует бизнес-планы, оценивает объемы требуемых вложений и возможные потоки доходов, после чего выбирает наиболее доходный бизнес и вкладывает в него деньги.

Если с течением времени ожидаемая доходность одного бизнеса уменьшится, а другого — увеличится, предприниматель не будет иметь возможность технологично выйти из менее доходного бизнеса и вложить деньги в другой, более доходный. Если бы акции магазина, ресторана и развлекательного центра обращались на рынке и обладали хорошей ликвидностью, то Предприниматель смог бы это сделать легко и технологично.

«Ликвидный (биржевой) рынок акций — это, прежде всего, возможность технологично вкладывать деньги в бизнес, а не механизм для игры на рыночных колебаниях курсовой стоимости. Поэтому система управления капиталом, применяемая в УК «Арсагера», изучает возможности эффективного вложения в бизнес, а не игры на курсовых колебаниях рынка».

Поэтому система управления капиталом, применяемая в УК «Арсагера», изучает возможности эффективного вложения в бизнес, а не игры на курсовых колебаниях рынка».

Стоимость каждого бизнеса определяется двумя основными факторами:

- способностью этого бизнеса генерировать доходы для акционеров;

- доходностью, с которой инвесторы готовы в него инвестировать, с учетом всех его рисков.

Способность бизнеса генерировать доходы

По каждому эмитенту акций отраслевые аналитики изучают: положение дел в отрасли, ситуацию и тенденции на товарном рынке эмитента, технологии и себестоимость деятельности эмитента. Для отраслевого анализа используются экономические модели, учитывающие особенности и специфику каждой отрасли (нефтяная промышленность, металлургия, телекоммуникации, энергетика и др.).

«Что такое инвестиционная привлекательность? Это — доходность, ради которой инвесторы готовы инвестировать в бизнес».

Для повышения точности прогноза этот показатель можно разложить на составляющие:

Rакц = Rдолг +Δстр + Δотр + Δлик + Δку,

где:

Rдолг — прогноз будущей стоимости долгового финансирования данного эмитента.

Эта составляющая базируется на оценке кредитного качества эмитента и его способности генерировать поток доходов для обслуживания кредитов и займов.

«Задача аналитиков при прогнозе данной составляющей усложняется тем, что из сотен эмитентов акций обращающихся на рынке в лучшем случае половина имеет облигации. В этом случае для таких эмитентов составляется прогноз доходности, с которой эмитент смог бы разместить облигации».

К этой процентной ставке добавляется ряд премий, которые требуют инвесторы при вложении в акции:

Δстр — премия за страновой риск — характеризует уровень риска ведения бизнеса в стране.

«Размер данной премии определяется статистическими методами, зависит от инвестиционного рейтинга национальной экономики (рейтинга) и не зависит от конкретного эмитента. Чем лучше рейтинг, тем ниже риски инвесторов, тем ниже размер требуемой инвесторами премии, тем выше стоимость».

Δотр — премия за отраслевой риск — характеризует уровень риска, специфического для конкретной отрасли и зависит от стабильности денежных потоков, генерируемых компаниями данной отрасли.

Δлик — премия за ликвидность — характеризует уровень ликвидности акций эмитента: чем лучше ликвидность, тем проще инвесторам осуществлять технологичный вход и выход из инвестиций, следовательно, тем ниже размер данной премии, и выше стоимость акций.

Δку — премия за качество корпоративного управления — характеризует качество корпоративного управления: чем выше качество корпоративного управления, тем лучше соблюдаются права инвесторов, следовательно, ниже размер данной премии и выше стоимость акций.

«Качество корпоративного управления характеризуется прозрачностью эмитента, соблюдением и обеспечением равных прав для всех акционеров».

Влияние новостей на стоимость бизнеса

Все текущие новости рассматриваются с точки зрения их влияния на стоимость бизнеса. Общеполитические и общеэкономические новости могут оказать влияние на базовый уровень процентных ставок или на размер премии за страновой риск. Отраслевые новости или новости по конкретному эмитенту могут отразиться на способности эмитента генерировать доходы, его кредитном качестве, ликвидности акций или качестве корпоративного управления.

«Важна не спонтанная реакция на новости, которая характерна для игроков на курсовой стоимости, а оценка влияния этих новостей на будущие цены акций через денежные потоки и уровень процентных ставок».

Потенциальная доходность — главный критерий инвестирования

Качество прогноза будущей стоимости каждого актива — важнейший критерий успешности инвестирования. Будущая стоимость облигаций определяется размером и графиком купонных выплат и прогнозом доходности, с которой инвесторы будут готовы приобретать эти облигации в будущем. Эта доходность зависит от прогноза кредитного качества эмитента, срока до погашения и ликвидности конкретного выпуска.

Будущая стоимость акций определяется на основании прогноза денежных потоков (прибыли), генерируемых бизнесом для акционеров, и прогноза будущей ставки дисконтирования (доходности, с которой в будущем инвесторы готовы осуществлять вложение в данный бизнес).

Для каждого актива, обращающегося на рынке, аналитики рассчитывают его будущую стоимость. На данный момент это примерно 200 выпусков облигаций +400 выпусков акций.

На данный момент это примерно 200 выпусков облигаций +400 выпусков акций.

Текущая стоимость актива, прогноз будущей стоимости, а также период прогнозирования (например, один год) определяют потенциальную доходность от владения активом.

«Прогноз потенциальной доходности по всем активам, обращающимся на рынке, позволяет оценивать все поле инвестиционных возможностей и осуществлять инвестиции только в наиболее потенциально доходные активы. Результат своей работы наше аналитическое подразделение выдает в виде так называемого “хит-парада” — списка, в котором все активы отсортированы по потенциальной доходности».

Стратегия «полного инвестирования»

Потенциальная доходность позволяет выбирать лучшие активы, однако уровень потенциальной доходности является динамическим критерием, так как постоянно меняется текущая стоимость актива и корректируется прогноз его будущей стоимости. Использование этого критерия позволяет в каждый момент времени выбирать наилучшие активы для инвестирования вне зависимости от текущей ситуации на рынке.

Данный подход позволяет учитывать и использовать не только абсолютное изменение цены актива, но и относительное изменение цен на активы друг относительно друга.

«Этот переход от расстояния к скорости — выбор наиболее быстро растущих активов. В случае ухудшения ситуации на рынке стоимость таких активов, как правило, снижается медленнее остальных и обеспечивает лучший результат по сравнению со среднерыночным».

Использование потенциальной доходности в качестве критерия инвестирования создает базу для применения «стратегии полного инвестирования».

Это означает, что в вашем портфеле нет денежных средств — они появляются только на момент переформирования портфеля, а в течение остального времени вложены в активы в соответствии с текущей оценкой потенциальной доходности и выбранной вами мерой риска.

Почему это правильный подход? Да просто потому, что потенциальная доходность денег равна нулю.

«Денежные средства могут оказаться в портфеле как актив только в том случае, если все остальные активы будут иметь отрицательную потенциальную доходность. Вряд ли такая ситуация возможна на практике, так как всегда остаются краткосрочные облигации с минимальной доходностью, которые просто будут погашены в ближайшее время».

Вряд ли такая ситуация возможна на практике, так как всегда остаются краткосрочные облигации с минимальной доходностью, которые просто будут погашены в ближайшее время».

Эффективное мышление на службе у инвестиций

Цель — это мечта, имеющая установленный срок исполнения.

Лео Б. Хельзель

Ваше намерение инвестировать, как и любая другая цель подлежит обязательному согласованию с подсознанием. Как это делается, подробно рассказывается в моей книге «Скажи деньгам “ДА”!». Здесь приведу только основные принципы для тех, кто не читал эту книгу.

Вы наверняка слышали множество теорий на тему о взаимодействии сознания и подсознания. Одна из самых распространенных и близких к действительности такая: наше подсознание — мощный древний механизм, который может и знает все.

Его основная функция — обеспечить наше выживание и наш собственный комфорт (увы, так как оно само это понимает, а не так как мы себе сознательно это рисуем). Чаще всего в нашей жизни движением вперед руководит подсознание (хочется быть здоровым богатым, известным и любимым), реально каждый имеет то, что имеет.

Чаще всего в нашей жизни движением вперед руководит подсознание (хочется быть здоровым богатым, известным и любимым), реально каждый имеет то, что имеет.

Наше подсознание участвует в управлении нашей жизнью — ориентируясь на тысячи незаметных признаков, и всегда ведет нас в сторону наибольшего комфорта. Причем, чаще всего мы двигаемся в какую-то сторону не потому, что там хорошо, а потому, что наше подсознание уводит нас от того места, события, где «плохо». Если нет согласия между сознанием и подсознанием, то цели становятся недостижимыми.

Подсознание, не смотря на все свои мощь и могущество, ведет себя как маленький ребенок, примерно лет пяти от роду. Ему нужно толково и предельно просто объяснить свои задачи и если это удалось, оно организует события именно так как нам нужно. Оно, увы, не понимает слов, оно мыслит образами и ощущениями.

Эффективность нашего взаимодействия с окружающим миром определяется степенью скоординированности работы сознания и подсознания. Если диалог нашего сознания с нашим же подсознанием налажен и между сознанием и подсознанием имеется договорённость, тогда планомерно рождается программа. Она реализуется вовне так, что ещё и захватывает других людей.

Если диалог нашего сознания с нашим же подсознанием налажен и между сознанием и подсознанием имеется договорённость, тогда планомерно рождается программа. Она реализуется вовне так, что ещё и захватывает других людей.

И последняя тонкость. Попробуйте дойти от дома до магазина часов за 16 без остановок. Вроде бы просто, но не выполнимо, если не объяснить и сознанию и подсознанию, зачем это нужно.

Итак, начиная новое дело, стоит объяснить:

Что мы собираемся делать. Формулировать задачу нужно предельно четко, помня о том, что подсознание не понимает всяких там «не» и «не знаю». Если собираюсь инвестировать, то сколько и какой доход планирую получить.

Когда, в какие сроки мы это собираемся делать

Зачем мы это собираемся делать. Это очень важный момент здесь нужно быть предельно честными с собой.

Как мы это собираемся делать. Этот пункт даже больше важен для нас самих. Пока мы не понимаем, как достичь результата, наше желание остается просто мечтой, которая вряд ли когда осуществится. Стоит придумать как минимум три возможных пути реализации и вспомнить всех людей, которые могут нам быть полезны на каждом пути. Планируя способы достижения оставьте простор для работы подсознания: подумайте о том, что могут быть и другие пути, о которых вы сейчас не знаете и оставьте таким образом своему подсознанию найти самый простой и эффективный путь.

Стоит придумать как минимум три возможных пути реализации и вспомнить всех людей, которые могут нам быть полезны на каждом пути. Планируя способы достижения оставьте простор для работы подсознания: подумайте о том, что могут быть и другие пути, о которых вы сейчас не знаете и оставьте таким образом своему подсознанию найти самый простой и эффективный путь.

Результат. Очень важно детально продумать все последствия реализации вашего плана. Что вы получите в итоге, как к этому отнесутся ваши близкие, как это скажется на вашем здоровье, ритме жизни и т. п. Обязательно нужно продумать дальнейшее развитие событий. Если вы собрались заработать какую-то сумму денег, то подумайте о том, как вы будете счастливы, получив ее, и что вы будете делать с ней дальше.

Планирование в ощущениях

Планируя каждый из этих моментов, максимально ярко вызывайте в себе все связанные с этим пунктом ощущения, задействуйте при этом все органы чувств: как выглядит ваша цель, как она звучит, какая она на ощупь, как она пахнет и т. п. Это очень важно потому, что именно этот язык — язык ощущений и понимает ваше подсознание.

п. Это очень важно потому, что именно этот язык — язык ощущений и понимает ваше подсознание.

Ему можно много раз повторить «хочу получить положительный опыт инвестирования: вложить рубль получить два», оно вас не поймет, пока вы не создадите в себе ощущения во всей полноте и рубля, который вы инвестирует, и двух, которые получаете и счастья удовлетворенности и т. п. от результата.

Визуализация

Не плохие результаты дает так же визуализация цели. Все слышали это слово, многим кажется, что визуализация — это некая виртуальная картинка, например, мешок с деньгами, которую вы постоянно держите у себя в голове, или реальная картинка, вырезанная из журнала, или нарисованная самостоятельно, которая висит у вас на стенке и постоянно попадается вам на глаза, напоминая о вашей цели.

Многие любители визуализации крутят у себя в голове мультики. Ложась спать, день за днем прокручивают перед внутренним взором кино, в котором действующие лица и исполнители трудятся над исполнением мечты, получают результат, и вот статичная картинка с результатом остается в голове смотрящего, с ней он и засыпает, ожидая чудес невозможных. Иногда, они даже случаются, но не всегда.

Иногда, они даже случаются, но не всегда.

Такая работа с визуализаций своей цели, несомненно, приносит свои плоды. Но крайне медленно и далеко не всегда эффективно. Действительно результативная визуализация — это несколько иное. Это процесс, и не просто процесс, а процесс в объеме. Результативность во многом зависит от качества и наполненности созданного вами объема.

Если вы читали мою книгу «Скажи деньгам “ДА”!», то наверняка помните игру «Дом, в котором мы живем» — эта игра построена как раз на похожих принципах.

Игра «Создаю свою мечту»

Прикройте глаза, чтобы не отвлекаться. Прислушайтесь к своему телу, вот оно во всем воем объеме сидит, или лежит с книжкой в руках, почувствуйте его границы. А теперь представьте, что внутри оно пустое, там нет внутренних органов, прочего ливера и костей, а есть в нем целый мир — ваш внутренний мир и вы в его центре.

Прислушайтесь к ощущениям, почувствуйте, как размываются границы тела физического и Вы там в своем внутреннем мире, где вам подвластно все.

Задайте себе вопрос: где моя цель? И ваше внимание скользнет в каком-то направлении. Пройдите вслед за своим сознанием в эту зону.

Вокруг вас некий объем, некое пространство, оно пока ничем не наполнено, в нем пустота. Ваша задача заполнить этот объем всем тем, что имеет отношение к вашей цели.

Для начала зажгите свет. Пусть у вас, как у горняка ко лбу будет прикреплен фонарь — где-то между бровей расположился источник света, осветите им все это пространство, наполните светом каждый уголок.

Вы абсолютно спокойны и уверены — это ваше пространство, вы тут хозяин и нет никаких поводов для волнений. Все это, как само собой разумеющееся ваше и вы имеете на все это полное право.

Следите за своим эмоциональным состоянием. Оно не должно меняться во время этой игры — это один из важнейших факторов успеха.

Пусть ваш фонарь высвечивает те самые детали, которые необходимы для реализации вашей цели. Вот он осветил стол, на нем лежит пачка денег, подойдите, возьмите в руки, пересчитайте — это как раз та сумма, которую вы собрались инвестировать.

Светим дальше, появляется новый элемент, например, одним из путей реализации вашей цели является познакомиться с успешным инвестором и начать инвестировать «вслед за ним», ваш фонарь освещает кресло, в котором сидит этот самый человек. Подойдите, познакомьтесь с ним, пожмите ему руку, поговорите о ваших планах.

Свет фонаря распространяется дальше, что вы видите теперь? Конечно же следующий элемент вашего плана. Подойдите, потрогайте, понюхайте, посмотрите, почувствуйте свое отношений и т. п.

Играйте до тех пор, пока ваше пространство все не заполнится элементами, относящимися к вашему плану, и не будет залито ровным светом. Все люди и предметы должны стать яркими, насыщенными, ощутимыми.

Весь объем этого пространства должен быть наполненным, здорово, если вы будете чувствовать его весь и знать что это все ваше.

Проживите в этом пространстве весь ваш план: вот вы инвестируете, следите за изменениями котировок, вот встречаете нужного вам человека, делаете вместе с ним следующий шаг, получаете премию, инвестируете ее на падении рынка, вот вам звонит ваш знакомый инвестор и рекомендует сделать нечто и т. п. Играйте, пока не доберетесь до результата.

п. Играйте, пока не доберетесь до результата.

Но и здесь не стоит останавливаться. Прочувствуйте этот результат, обнимите на радостях жену, выпейте пива со знакомым инвестором, который так вам помог. Обсудите с ним, или с кем-то еще ваши дальнейшие планы. В полной мере прочувствуйте удовольствие от результата.

Для большей эффективности. В эту игру стоит поиграть несколько раз, в идеале не менее 21-го раза. Не пугайтесь, это достаточно просто. В первый раз игра займет у вас минут двадцать, а может и больше, но уже к третьему разу процесс сократиться до пяти минут, и уже не будет требовать прежней сосредоточенности, все начнет наполняться легко и быстро.

Уже к 10-му разу, вы заметите, что стоит вам только подумать о том, что стоит еще разик сыграть в эту игру. Как вы сразу же почувствуете себя в вашем объеме. Увидите детали, фактически получите готовый результат. Не останавливайтесь.

Мы так часто меняем в жизни свои решения. Наше сознание и подсознание так привыкли жить по принципу: не спеши выполнять, планы могут поменяться, что по данным психологов, реально работать они начинают только после того, как какая-то мысль, или задача продержалась в нашей головушке 21 день.

Визуализация не только ускоряет достижение цели, но и позволяет вам более детально рассмотреть, продумать пути реализации.

Не останавливайтесь на одной визуализации, действуйте в реальном мире.

Если вы, занимаясь визуализацией, в реальном мире уже получили ту сумму, которая вам необходима для инвестиций, поднимитесь с дивана и проинвестируйте ее.

Точно так же можно визуализировать любые свои цели. Если вы помимо того, что решили заниматься инвестированием, настроены открыть свой бизнес, визуализируйте этот процесс, играя в эту же игру.

ПРАКТИКУМ: МОИ КОНСУЛЬТАНТЫ

Важным и весьма полезным в вашей далнейшей инвестиционной деятельности будет список людей. С которыми Вы в любой момент сможете посоветоваться по данному вопросу. Ощутимую пользу могут принести специализированные издания, как печатные, так и Интернет СМИ, почитывая которые по утрам вместо советских газет, вы будете обладать необходимым объемом свежей информации о текущей экономической ситуации. Здесь Вам так же поможет заполнение простенькой таблицы «Мои консультанты»:

Здесь Вам так же поможет заполнение простенькой таблицы «Мои консультанты»:

| Люди: | Чем может быть полезен, координаты | Сроки обращений |

|---|---|---|

| Петров Петр, сотрудник инвестиционной компании | Раз в месяц за чашкой кофе | |

| И т. п. | ||

| СМИ | ||

| Ведомости | ||

| КоммерсантЪ | ||

| «Наши деньги» | ||

| Библиотека экономики Кушнира | www.be5.biz | еженедельно |

| И т. п. |

показать содержание

Правила инвестирования Уоррена Баффетта :: Новости :: РБК Инвестиции

22 дек 2019, 08:060

Американский инвестор Уоррен Баффетт известен как «оракул из Омахи» благодаря феноменальной способности предсказывать рост акций. Его главный принцип — покупай то, в чем хорошо разбираешься. Но так ли все просто?

Его главный принцип — покупай то, в чем хорошо разбираешься. Но так ли все просто?

Фото: Fortune Live Media / Flickr

Инвестируйте на долгий срок

Какой смысл покупать акции, если вы не собираетесь владеть ими в течение многих лет. Инвестиции

, которые могут сделать вас миллионером, требуют терпения.

«Если вы не готовы владеть акциями в течение десяти лет, даже не думайте о том, чтобы владеть ими в течение десяти минут», — говорит он. Покупать акции, потому что у компании будет хороший квартал или потому что в следующем году выйдет горячий новый продукт, просто не в стиле Баффетта.

Торговая активность — враг доходности. Если вы постоянно покупаете и продаете акции, комиссии будут пожирать вашу прибыль.

Покупайте акции только качественных компаний

Покупать правильно — это значит выбирать качественные компании. Никогда не идите на компромисс в этом отношении.

«Намного лучше купить отличную компанию за неплохую цену, чем неплохую компанию за отличную цену», — уверен Баффетт.

Но чтобы оценить перспективы компании, придется немного попотеть и понять, как оценивать бизнес.

Инвестируйте в то, что вы хорошо знаете

Один из самых простых способов сделать ошибку — это инвестировать в отрасль или в компанию, в которых вы не разбираетесь. «Никогда не вкладывайте деньги в бизнес, который вы не можете понять», — говорит Уоррен Баффетт

.

«Никогда не вкладывайте деньги в бизнес, который вы не можете понять», — говорит Уоррен Баффетт

.

Если вы заинтересованы в компании, о которой ничего не знаете, но много о ней слышите, сначала изучите ее. Следование чужому мнению — рецепт долгосрочного провала.

В свое время Баффетт не вкладывал в акции технологических компаний, благодаря чему избежал убытков после «краха доткомов».

Составьте список критериев для покупки акций

Цена акций не должна быть единственным критерием. Зачастую хорошая, качественная компания дешевеет вслед за рынком или сектором.

Сам Баффетт считает, что компания должна принадлежать отрасли, о которой инвестор имеет представление, иметь долгосрочные экономические характеристики и грамотный менеджмент. При этом цена акций должна быть привлекательной.

Различайте цену акций и стоимость компаний

Цена акций компании не всегда зависит от реального состояния бизнеса. «Цена — это то, что вы платите. Стоимость — это то, что вы получаете», — утверждает Баффетт.

Стоимость — это то, что вы получаете», — утверждает Баффетт.

Во время финансовых кризисов инвесторы панически сбрасывают акции, хотя компании в это время могут укреплять бизнес и наращивать свой потенциал.

Не беспокойтесь о ежедневных колебаниях рынка

Если вы долгосрочный инвестор, нет смысла терять сон и аппетит из-за незначительных колебаний акций. Не обращайте внимания на новости о торговых войнах, уходе правительства или утечке газопровода.

Вместо этого сосредоточьтесь на изучении возможностей для потенциального роста вашей компании.

Продавайте в правильное время

Когда компания перестала соответствовать критериям, по которым вы ее выбирали, наступает время продавать. Если вы, к примеру, хотели, чтобы котировки акций были выше средней цены за два года, а она упала ниже — продавайте.

Но помните, что решение продать акции должно быть взвешенным. Не идите на поводу у своих эмоций из-за колебаний цен. Уже завтра все может измениться в вашу пользу.

Инвестирование — это не ракетостроение

«Вам не нужно быть ученым-ракетостроителем. Инвестирование — это не игра, в которой парень с IQ 160 побеждает парня с IQ 130», — говорит Уоррен Баффетт.

В то же время на рынке нет «простой кнопки», которая может генерировать потрясающие результаты. Инвестирование — искусство, которое требует обдумывания и не должно быть легким.

Начать инвестировать можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

Американский бизнесмен и один из известнейших инвесторов в мире. Основной владелец и CEO инвестхолдинга Berkshire Hathaway. Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее9 основных принципов разумных инвестиций

Основные правила инвестиций, которым должен следовать каждый инвестор, желающий, чтобы его вклады постоянно аккумулировали прибыль и в Интернете, и вне мировой сети. Незнание или пренебрежение этими принципами может дорого обойтись.

Принцип №1: Создайте свой инвестиционный банк.

Перед тем как начать инвестировать, сформируйте собственный инвестиционный банк, то есть определенную сумму денег, которая затем будет приумножаться вами путем интернет-инвестиций. Инвестировать нужно только деньги из этого банка, не трогайте другие источники денег!

Принцип №2: Размер инвестиций не должен превышать максимально возможной для вас суммы.

Инвестиционный банк должен формироваться из денег, которые вам не жалко потерять. Конечно же, деньги лишними не бывают и потеря любой суммы – довольно неприятное событие, однако потеря денег инвестбанка не должна бить по вашему благосостоянию. Если для формирования банка вы будете «туже затягивать пояс», то ничем хорошим это не кончится. Финансовые гуру, начиная с Наполеона Хилла и заканчивая Бодо Шефером, рекомендуют выделять для инвестиций максимально возможную сумму, потеря которой не снизит ваш уровень жизни и потребления. Хорошим решением может стать создание инвестиционного банка за счет сэкономленных денег и других «денежных излишков», появившихся в результате оптимизации ваших потребительских расходов. В двух словах – не поддавайтесь уловкам маркетологов, пытающихся заставить вас раскошелиться на ненужные предметы роскоши. Например, зачем вам новая модель Apple Ipad Air, если старый Ipad 4 все еще хорошо работает? Лучше вложите сэкономленные деньги в инвестиционный банк!

Принцип №3. В первую очередь «награждайте себя»

Получив прибыль, сначала «наградите себя» и лишь затем начинайте тратить и потреблять. Отложите в инвестиционный банк 10-15% из этой суммы.

Принцип №4. Ваши расходы должны быть меньше ваших доходов

Абсолютное большинство людей верит, что их уровень жизни повысится, как только повысится их зарплата. Но Бодо Шефер говорил, что человек, не умеющий управлять зарплатой в €3000, не сможет управиться и с €3 000 000! Среднестатистический обыватель, которому повысили зарплату, напоминает сорвавшуюся с цепи голодную собаку – «денег стало больше, а значит, я могу тратить и потреблять больше!». Умный человек не допускает такого развития событий. Каждая новая трата должна быть четко обоснована – покупать нужно только нужную вещь! Не забывайте, что вы жили, не тужили и с меньшей зарплатой, эта мысль должна постоянно «охлаждать» ваш пыл. Добейтесь ощутимой разницы между вашими расходами и доходами, пусть это и будет непросто в начале, но со временем это станет привычкой. Нужно просто соблюдать этот принцип.

Посмотрите посты по теме:Принцип №5. Никогда не инвестируйте в долг!

Не следует оформлять кредит, чтобы «инвестировать» под «высокие проценты» по Интернету! Даже самая успешная компания не застрахована от убытков в сфере высокодоходных, а значит, и рисковых инвестиций. Например, легендарный фонд облигаций PIMCO, размер активов которого превышает $240 миллиардов, начиная с 2013 года начал терпеть убытки и теперь проигрывает 70% своих конкурентов! Несмотря на заманчивость идеи инвестирования в долг, следуйте принципу «вкладывай только свои средства». Помните, вы – не строительный магнат Дональд Трамп, который занимает по три-четыре миллиарда долларов, чтобы начать строительство очередного небоскреба! Вы – частный инвестор, желающий пусть и небольшого (по сравнению с Трампом), но безопасного дохода!

Принцип №6. Одна корзина для всех яиц – очень плохое решение

По-другому можно сказать «диверсифицируйте свои риски» — каждый инвестор, от новичка до волка с Уолл-стрит, должен следовать этому правилу. Никогда не инвестируйте все средства инвестиционного банка в одну компанию, даже если это инвестиционный фонд, основанный пару веков назад и показывающий высокую доходность. Вспомните о PIMCO, его доходность более 20 лет была выше 7-8% и где теперь Билл Гросс со своей компанией? Лучшее решение – провести тщательный анализ и распределить инвестиционный банк между несколькими надежными компаниями.

Принцип №7. Как можно быстрее «отбивайте» тело вклада

Какие бы выгоды ни сулило реинвестирование, вашим приоритетом является максимально быстрый вывод инвестиций из компании. Только 100%-ный возврат инвестиций дает вам 100%-ную гарантию безопасности вклада! Из одной компании вы сможете вывести деньги через 6-7 месяцев, из другой – за 9-10 месяцев, а где-то может потребоваться и год. Однако выведя сумму первоначальных инвестиций, как только полученная прибыль сравняется с вкладом, вы избавляетесь от 70-80% рисков – ведь теперь вы будете получать прибыль за счет предыдущей чистой прибыли! Пример такой стратегии – ежемесячно выводить 50% полученной прибыли, добавляя вторую половину к депозиту.

Принцип №8. Не тратьте прибыль, полученную за счет инвестирования

Постоянно находите новые активы или создавайте их, чтобы вкладывать в них деньги. Инвестировать ради одномоментной выгоды – все равно, что палить по воробьям из пушки. Любой разумный инвестор стремится сформировать, как можно больше надежных активов для получения стабильной прибыли. А как же вы создадите активы, если потратили всю прибыль на покупки?

Принцип №9. Не ищите 100%-ную гарантию – это утопия

Каким бы надежным, высокодоходным и долгосрочным ни был инструмент, всегда есть вероятность убытка. Сомневающиеся инвесторы должны вспомнить, что произошло с вкладчиками пресловутого Сбербанка в 90-х годах.

Никакая компания, фонд или трейдер не может дать 100% гарантию успеха в будущем, несмотря на все прошлые достижения. Причина не только в человеческом факторе, а в принципиальной непредсказуемости любого рынка, будь это фондовый, сырьевой, валютный или другой рынок.

Итак, если вы еще не сделали первой инвестиции, так как постоянно ищете инструмент, гарантирующий 100%-ный успех, вам лучше забыть об инвестициях.

Принципы грамотного инвестирования – статья из раздела Финансы и инвестиции

1. Создайте «финансовую подушку». Имея под рукой запас денег на несколько месяцев, вы сможете не переживать насчет источников дохода. После этого можно заняться инвестированием свободных средств. Инвестировать нужно собственные, а не заемные средства. Не стоит брать кредит в банке, чтобы потом вкладывать эти деньги в какое-то предприятие.

2. Инвестируйте в разные проекты. Чтобы уменьшить риски и заставить деньги работать правильно, нужно разделить вложения по разным инструментам инвестирования. Другими словами, этот принцип означает, что «не стоит класть все яйца в одну корзину». Очевидно, что если корзина упадет, то все яйца разобьются, и вы останетесь без денег.

Опытные инвесторы вкладывают средства не только в разные инвестиционные инструменты, но даже в разные сектора экономики. К примеру, можно покупать акции компаний, которые имеют разный профиль и их продукты не «пересекаются» на рынке. Существуют специальные инструменты, которые позволяют учитывать все инвестиционные активы. Обзор лучших сервисов и программ для учета вложений можно прочитать здесь https://investbro.ru/kak-vesti-uchet-investicijj.

Чтобы получить максимально устойчивый инвестиционный портфель, можно, например, потратить 20% средств на акции в банковском секторе, 20% на нефтегазовую отрасль, 20% на сельское хозяйство, 20% на образование и 20% на производственную сферу.

3. Управляйте рисками. Риски являются основной проблемой, с которой сталкиваются не только начинающие инвесторы, но и профессионалы. Прежде чем инвестировать деньги, нужно как следует изучить инструмент, которым вы хотите воспользоваться. Например, вы планируете купить акции компании, которая занимается IT-технологиями. Прежде всего, следует изучить всю доступную информацию об этой компании, найти их финансовые отчеты и поговорить с представителями компании. Нелишним будет почитать прогнозы относительно IT-отрасли.

4. Групповое инвестирование. Привлекайте соинвесторов, которые помогут увеличить прибыль и разделить риски. Этот принцип лучше использовать в том случае, когда у вас уже есть опыт успешных вложений.

Привлечение соинвесторов требуется тогда, когда ваших свободных средств на покупку инструмента не хватает, но при это вы полностью уверены в прибыльности дела.

5. Стремитесь к пассивному доходу. Знаменитый инвестор-миллиардер Роберт Кийосаки рекомендует всем обзавестись пассивным доходом. Личный опыт инвестора говорит о том, что вложения в недвижимость являются самыми надежными и прибыльными.

Как показывает статистика, цена на недвижимость почти всегда растет. Если купить квартиру или офис в перспективном районе, то почти наверняка вы сможете продать эту недвижимость через некоторое время за гораздо большие деньги.

Принципы инвестирования Уоррена Баффетта

Пример Уоррена Баффетта показывает, что наиболее надежно и выгодно долгосрочное инвестирование в акции компаний. Он стал самым богатым человеком в мире с состоянием в 89 млрд.$ на 2020 год, следуя простым и понятным принципам инвестирования.

Основные принципы можно выразить так:

Долгосрочный горизонтБаффетт утверждает, что «никогда не пытался делать деньги на фондовом рынке, Я покупаю, исходя из предположения, что рынок может быть закрыт на следующий день и открыт вновь лишь через пять лет».

Именно долгосрочное инвестирование позволяет отстранится от множества случайных факторов: настроя инвесторов на фондовом рынке, колебания стоимости сырья, положения на мировом рынке и т.д.

В этой связи одним из примеров могут служить колебания акций компании Соса-Соlа. В 1992 г. Баффетт рассказывает такую историю: «Если бы вы в 1919г. купили акцию Coca-Cola за $40, то через год она стоила бы всего $19,5. Цены на сахар взлетели, и вы потеряли бы половину ваших денег. Сегодня эти $40, если вы реинвестировали все дивиденды, стоят $1,8 млн, и это все невзирая на войны и депрессии. Вот какую хорошую отдачу дает инвестирование в прекрасный бизнес!»

Получается, что покупать нужно такие компании, которые Вы не захотите продать никогда (если конечно Вам не понадобятся деньги).

Под изучением компании понимается совсем не то, чем занимается большинство аналитиков на фондовом рынке, которые изучают возможность роста акции в ближайшее время, следят за малозначимыми новостями, изучают возможность покупки акций иностранными инвесторами и т.д.

Для долгосрочного инвестирования необходимо тщательно изучить саму компанию, чем она занимается, насколько востребованные товары и услуги она производит.

Вообще, Уоррен Баффетт применяет принцип «покупаю то, чем пользуюсь сам» почти ко всем своим приобретениям. Он обожает пить кока-колу в банках (Berkshire владеет 7% акций компании), бреется исключительно бритвами «Жиллетт» (11% акций), расплачивается карточкой American Express (10% акций), а Washington Post всегда была его любимой газетой (15% акций). И прежде чем купить акции новой компании он хорошо исследует ее бизнесе (не только сухие цифры, но и то чем непосредственно занимается компания).

Любимой фразой Уоррена Баффетта являются слова: «Если вы все такие умные, то почему я такой богатый?».

Он часто поступает вопреки мнению большинства аналитиков и трейдеров. Особенно он не соглашается с теми, кто сосредотачивается на краткосрочных факторах, забывая куда собственно говоря инвестируются деньги.

По Баффетту, чтобы быть хорошим инвестором, мало получить соответствующее образование, отличать хороший бизнес от плохого и даже иметь нюх. Нужно еще обладать уверенностью в себе, чтобы иметь смелость на независимое от толпы мнение; выдержкой, чтобы не выходить за рамки тех ограничений, которые инвестор устанавливает для себя сам (примером является круг компетенции). Плюс к этому необходимо принимать решения самостоятельно. Баффетт считает, что подражание большинству — не самый лучший способ заработать большие деньги: «Меня всегда поражало, как бездумно занимаются подражанием люди с хорошими умственными способностями. Мне лично никогда не приходили в голову хорошие идеи в ходе разговоров с другими людьми». В одной из статей, посвященных урокам, которые можно извлечь из неудачных инвестиций, Баффетт так обращается к начинающим инвесторам: «Я дам вам совет, который я получил в Колумбийском университете от Бена Грэхема и который я никогда не забывал, а именно: «Ты не прав и не неправ, потому что другие люди согласны с тобой. Ты прав, потому что твои факты верны и твоя логика рассуждений верна — и только это делает тебя правым».

Рейтинг акций Баффета в Российском сегменте

Основываясь на этих принципах, мы разработали критерии оценки акций российских компаний, которые сильно отличаются от выбора большинства фондовых аналитиков. Эти критерии помогают определить те компании, которые наиболее перспективны и принесут наибольшую прибыль в долгосрочном периоде.

Долгосрочные перспективыНеобходимо оценить насколько способна компания увеличивать выручку, прибыль, а значит и свою стоимость в течение долгого времени. Важно учесть отрасль, в которой работает компания и те долгосрочные цели и планы, которые она перед собой поставила.

Значимость данного критерия: 20%

Насколько компания выгодно отличается от конкурентов, насколько она защищена от прихода новых конкурентов на рынок или более активных действий уже существующих конкурентов и вообще насколько стабильно потребители будут выделять данную компанию и выбирать именно ее товары и услуги.

Значимость данного критерия: 20%

Стоит учесть текущую рентабельность компании и то насколько рентабельность компании повышается за счет инвестиций.

Значимость данного критерия: 15%

Необходимо оценить зависимость результатов компании от изменяющихся факторов: сырьевых, рынка капитала, политических, налоговых и т.д.

Значимость данного критерия: 15%

Маркетинговая стратегия позволяет компании завоевать потребителей и ее результаты могут очень сильно сказаться в долгосрочном периоде.

Значимость данного критерия: 10%

Необходимо оценить как зарекомендовал себя менеджмент компании, насколько он способен реализовать те цели и планы, которые компания перед собой ставит.

Значимость данного критерия: 10%

Для того, чтобы быть уверенным в надежности инвестиций, необходимо хорошо знать компанию, в которую инвестируются деньги. Поэтому компания должна быть достаточно открыта для инвесторов, сообщать о том, чем она занимается и что планирует сделать в будущем.

Значимость данного критерия: 10%

На основе этих критериев построен рейтинг акций Баффетта.

Учись инвестировать вместе с Тинькофф Инвестиции #ТинькоффИнвестиции #СноваВШколу

Принципы инвестирования | Чарльз Шваб

Я составлял бюджет каждый месяц, чтобы удостовериться, что у нас не будет выходить больше денег, чем приходило. Будучи матерью и медсестрой, работающей полный рабочий день, это было тяжело, и я знала, что не хочу работать вечно. К тому времени, как я вышел на пенсию, я почувствовал, что нахожусь там, где хотел быть. Это было хорошо. Примерно в то же время мой брат только что вложился в акции высокорисковых технологических компаний, они просто росли … большие прибыли, понимаете? Я не был человеком, который много рисковал, но мне просто казалось, что это здорово, я тоже могу это сделать, и я могу получить все это тоже.Я забрал все свои деньги из пенсионного фонда и вложил их в высокие технологии. Падение рынка, вероятно, началось в течение года. Не зная себя так много обо всем рынке, я просто ничего не делал. Я потерял добрую половину того, что было на моем пенсионном счете. Я не должен был так агрессивно инвестировать в фонды высокого риска на пенсии. Я определенно не должен был этого делать.

Первым делом я поговорил со своим сыном Джеффом, он помог мне вытащить оттуда остальные деньги и рассказал, что он думает о том, что я делаю.И это было нормально, я это заслужил. Вы знаете, я не все потерял, но я извлек из этого большой урок.

Я думаю, что когда вы станете старше, вам придется смотреть на свои средства иначе, чем когда вы были моложе. По мере приближения к пенсии вам нужно быть более консервативным. Я думаю, очень важно, чтобы люди получали рекомендации от того, кому они могут доверять. Я совершил ошибку, и если я смогу удержать кого-то от совершения той же ошибки, это заставит меня почувствовать, что я поступаю правильно.

Подходит ли вам ваше портфолио?

Schwab может помочь вам выбрать инвестиции с учетом вашего временного горизонта, устойчивости к риску и целей.

Важная информация:

Предоставленная информация предназначена только для общих информационных целей и не должна рассматриваться как индивидуальная рекомендация или индивидуальный инвестиционный совет.

Обсуждаемые мнения могут не отражать опыт клиентов и не являются гарантией будущих результатов или успеха.Инвестирование сопряжено с рисками, включая потерю основной суммы долга.

© Charles Schwab & Co. (член SIPC) Все права защищены. (0416-EU1U)

10 принципов инвестирования, лежащих в основе успешных результатов

Существуют фундаментальных принципа инвестирования , которые применимы к каждому из нас, будь то опытные управляющие портфелем или начинающий инвестор. Никогда не помешает время, чтобы периодически пересматривать эти важные принципы и улучшать основы, на которых мы принимаем инвестиционные решения.

Вот 10 принципов инвестирования, фундаментальных для достижения успеха. Обратите внимание, что многие из этих принципов взаимосвязаны.

10 фундаментальных принципов инвестирования1. Примите инвестиционную стратегию

Важно знать, какой вы инвестор, и придерживаться принципов своей инвестиционной стратегии. Какой вы инвестор; стоимость, противоположность, рост по разумной цене, рост или импульс?

Если вы решите стать ценным инвестором, вы попали в нужное место, чтобы узнать больше.Я считаю, что инвестиционные решения должны основываться на оценке. Какую бы стратегию инвестирования вы ни выбрали, придерживайтесь последовательного подхода. Другими словами, стоимостной инвестор не должен участвовать в импульсном инвестировании.

2. Инвестируйте с запасом прочности

Если вы покупаете актив по цене ниже его реальной стоимости, у вас есть запас прочности. Одно из моих любимых высказываний: «Цена имеет значение! Лучший способ снизить риск — купить инвестиции по цене ниже реальной или внутренней стоимости.

Низкая цена означает больший потенциал роста при благоприятных условиях. В то же время невысокая цена обеспечивает запас прочности в неидеальных условиях. Всегда планируйте менее чем идеальные условия, обычно что-то идет не так.

3. Распределение активов # 1

Распределение ваших активов, то, как вы делите свой портфель между различными категориями активов, будет самым важным фактором, определяющим доходность ваших инвестиций. Я считаю, что это то место, где многие инвесторы терпят неудачу, потому что они мало думают и не прикладывают усилий к своей стратегии распределения активов.

Если вы поместите свои деньги в категории активов с переоценкой, вы получите низкую долгосрочную прибыль. Важно уделять больше внимания категориям активов со скидкой и заниженным или избегать категорий активов, которые являются дорогими.

4. Диверсификация жизненно важна

Диверсификация инвестиций в небольших количествах дает огромные преимущества. Другими словами, пять вложений намного лучше, чем два, десять вложений лучше, чем пять. Однако предельные выгоды от добавления дополнительных инвестиций уменьшаются по мере увеличения числа до тех пор, пока затраты не станут больше, чем выгоды.

Как недостаточная, так и чрезмерная диверсификация — распространенные ошибки в управлении портфелем. Большинство исследований показывают, что оптимизация происходит где-то между 15 и 30 отдельными инвестициями.

5. Долгосрочные инвестиции

Краткосрочное инвестирование — одно из самых больших провалов текущих инвестиционных стратегий. По-настоящему великие инвесторы понимают, что если вы покупаете инвестицию по выгодной цене, рынку может потребоваться время, чтобы признать ее истинную ценность.

Долгосрочное инвестирование — один из наиболее важных принципов инвестирования, потому что краткосрочная торговля обычно приводит к плохим долгосрочным результатам.Это обычное дело, потому что многие инвесторы позволяют страху и жадности заставлять их принимать неверные решения. Долгосрочная перспектива позаботится сама о себе, если вы примете мудрые инвестиционные решения.

6. Сохраняйте расходы на низком уровне

Большинство инвесторов не осознают, насколько высокие расходы влияют на их портфель. Посмотрите, что происходит с вашей прибылью при увеличении коэффициента расходов на 1%;

Предположим:

— единовременная инвестиция в размере 100 000 долларов США на 30 лет.

-6,5% реальная доходность минус 0.Коэффициент расходов 4% для самостоятельного инвестора.

-6,5% реальная доходность минус 1,4% коэффициента расходов для инвестора с высокими комиссиями.

= Реальная доходность 6,1% для самостоятельного портфеля увеличивается до 590 829 долларов США

= Реальная ставка доходности 5,1% для инвестора с высокими комиссиями вырастает до 444 715 долларов США

Разница более 146000 долларов !!!

Другими словами, за 30-летний период увеличение расходов на 1% может стоить вашему портфелю больше, чем первоначальная основная сумма!

7.Используйте компаундирование в ваших интересах

Сложный или экспоненциальный рост (они означают одно и то же) — мощная финансовая концепция. Разберитесь, как это работает для вас и почему сложное увеличение дивидендов увеличивает ценность начисления сложных процентов.

Не менее важно понимать разрушительные последствия обратного начисления процентов. Чем больше вы теряете из своего портфеля, тем труднее его вернуть, потому что вы теряете основную сумму. Потеря 10% требует только 11% прибыли, чтобы вернуться к безубыточности.Однако потеря 50% требует 100% прибыли, чтобы вернуться к безубыточности.

8. Применяйте стратегии управления рисками

Поскольку так важно не потерять свою основную сумму, вы должны использовать стратегии управления рисками. Неустойчивость портфеля — убийца возврата инвестиций. Если вы не контролируете риск, вы сильно пострадаете на медвежьих рынках. Избегать больших просадок портфеля должно быть одним из ваших главных принципов инвестирования.

9. Предвидьте волатильность рынка и сделайте это своим другом

Не обращайте внимания на волатильность портфеля, но принимайте волатильность рынка.Вы можете контролировать волатильность портфеля, но не можете контролировать неизбежную волатильность инвестиционных рынков.

Таким образом, вы должны быть готовы воспользоваться инвестиционными возможностями. В то же время вы должны знать о переоцененных активах и быть готовыми перейти к наличным деньгам, когда условия неблагоприятны.

10. Управляйте своей судьбой

Никто не заботится о ваших деньгах больше, чем вы. Мошенничество на Уолл-стрит, конфликт интересов и огромные сборы делают самостоятельное инвестирование привлекательной альтернативой.

Технологии и Интернет снизили операционные издержки и предоставляют средства для получения информации и рекомендаций по очень низкой цене. Никогда не было лучшего периода времени для самостоятельного инвестора, который готов приложить немного усилий для инвестирования.

Я создал программу Arbor Investment Planner и Dividend Value Builder, чтобы предоставить самостоятельному инвестору информацию и рекомендации, необходимые для достижения успешных результатов. Если вы согласны с принципами инвестирования, изложенными здесь и в блоге AAAMP Value, вы можете рассмотреть один из моих планов обслуживания премиум-класса.

УчастникиPremium получают портфель моделей распределения активов Arbor (AAAMP), представленный в понятных процентах для каждой инвестиции. Точные торговые оповещения рассылаются участникам по электронной почте.

Может быть, вам не хватает времени, ресурсов или знаний, чтобы чувствовать себя комфортно, инвестируя в одиночку. Планировщик инвестиций в беседку даст вам рекомендации, необходимые для более уверенного принятия собственных решений.

Если у вас есть какие-либо вопросы, свяжитесь со мной напрямую по адресу kenfaulkenberry @ aaamp.com или 832-585-7618.

10 вечных принципов инвестирования | Киплингер

В хорошие времена возникает соблазн отбросить осторожность. Это особенно актуально в условиях сильной экономической среды. В течение 11-летнего бычьего рынка, который закончился в марте, акции неуклонно росли, компании могли легко получить финансирование, а многие профессии предлагали надежные зарплаты. Многие инвесторы воспринимали стабильную положительную доходность как должное и, следовательно, принимали сомнительные решения, когда дело касалось их личных финансов.

По словам легендарного инвестора Уоррена Баффета: «Вы узнаете, кто плавает голым, только когда уйдет прилив».

За последние два месяца волна пошла на убыль, и рынок рухнул с исторической скоростью. За несколько недель S&P 500 упал на 34%, а акционерная стоимость в триллионы долларов исчезла. Этот опыт стал тревожным сигналом о том, что хорошие времена не длятся вечно. Это также резкое напоминание об опасностях отхода слишком далеко от разумного инвестиционного плана.

Разумная стратегия включает вневременные инвестиционные принципы, многие из которых с годами стали клише. Эти инвестиционные истины не только помогают гарантировать, что инвесторы идут по пути к достижению своих финансовых целей, но и уберегут их от неприятностей, пытаясь избежать финансовых ошибок в хорошие времена. Сейчас прекрасная возможность пересмотреть эти принципы, , так как многие инвесторы ищут совета в это непростое время.

Эта статья написана и представляет точку зрения нашего советника, а не редакции Киплингера. Вы можете проверить записи консультантов в SEC или FINRA.

1 из 10

№ 1: Деньги — это король

В основе любого разумного финансового плана должно лежать наличными деньгами на расходы по крайней мере от трех до шести месяцев. Пока экономисты и прогнозисты рынка спорят о том, какие потери эта глобальная пандемия коронавируса нанесет экономике, люди, у которых достаточно денег, могут оказаться в лучшем положении.Если они потеряют работу или испытают значительное снижение доходов, их денежные резервы должны позволить им пережить эти трудные времена относительно невредимыми.

Инвесторам, которые обеспокоены своим будущим доходом, рекомендуется продолжать наращивать свой чрезвычайный фонд за счет дополнительных резервов, если для восстановления экономики потребуется больше времени, чем ожидалось.

2 из 10

№ 2: Плохая задолженность

Многие консультанты укажут на то, что заемные деньги имеют как положительные, так и отрицательные стороны.Они правы. При правильном стечении обстоятельств кредитное плечо может оказаться весьма полезным. Тем не менее, люди, которые находятся в лучшей финансовой форме, — это, как правило, те люди, которые никому не должны. Даже самые искушенные инвесторы и учреждения могут столкнуться с проблемами, если не будут тщательно контролировать свою долговую нагрузку.

В течение следующих нескольких месяцев не будет недостатка в новостях о компаниях, которые обанкротились из-за того, что уступили непреодолимой задолженности.Устранение долга — одна из самых сильных финансовых позиций, в которой можно оказаться.

3 из 10

№ 3: Ключевым моментом является четкое понимание вашего временного горизонта

Временной горизонт определяет, насколько велик риск разумно быть взятыми в их портфель. Это также позволяет держать в поле зрения суровые рыночные условия. Если вы долгосрочный инвестор, то нынешний медвежий рынок вас не пугает. На самом деле, это должно вас волновать. Он предлагает вам прекрасную возможность покупать акции со значительной скидкой по сравнению с тем, чем они торговали всего несколько месяцев назад.

Если вы краткосрочный инвестор, который правильно спланировал, вас также не должен пугать нынешний медвежий рынок. Ваш портфель должен был находиться в наличных деньгах или размещаться в высококачественных облигациях. В такой ситуации текущая среда никак не повлияет на вас, потому что ваши инвестиции не падают в цене.

Безответственно инвестировать, не имея четкого представления о том, когда нужно использовать деньги.

4 из 10

No.4: Усреднение долларовых затрат сдерживает эмоции

Усреднение долларовых затрат — это процесс регулярного добавления денег к инвестициям через равные промежутки времени. Каждый человек эмоционально заряжен. Некоторые люди эмоционально относятся к политике, другие — к определенным отраслям или деловой практике компании. Эмоциональным решениям нет места в мире успешного инвестирования.

Преимущество автоматической настройки регулярных взносов на инвестиционные счета состоит в том, что это помогает избавиться от эмоций в процессе.Это устраняет желание рассчитывать время на рынке и увеличивает вашу способность со временем наращивать богатство.

5 из 10

№ 5: Ребалансировка позволяет вам зарабатывать деньги без особых усилий

Действие ребалансировки — это корректировка весовых коэффициентов портфеля по мере того, как инвестиционная стоимость повышается и понижается, чтобы сохранить первоначальное распределение активов на основе толерантности к риску. Ребалансировка позволяет продавать позиции, которые выросли в цене, одновременно добавляя к позициям, которые снизились.

Старая поговорка в инвестировании — «продавать дорого, покупать дешево». Это способ сделать именно это.

6 из 10

№ 6: Диверсификация — единственный бесплатный обед при инвестировании

Инвесторы склонны находить горячие инвестиции du jour и вкладываться в них. Это здорово, пока дела идут хорошо, но все компании, отрасли, отрасли и страны проходят циклы. Когда дела идут плохо, чрезмерно сконцентрированная позиция в какой-либо одной области рынка может иметь разрушительные последствия.Это можно проиллюстрировать на протяжении всей истории, с самыми последними примерами, включая акции технологических компаний в конце 90-х, финансовые акции во время Великой рецессии и акции развивающихся рынков за последнее десятилетие.

Лучший способ защитить свой портфель от риска чрезмерной концентрации в одном сегменте рынка — это проводить политику диверсификации по многим классам активов. Хотя такая стратегия может привести к некоторому отставанию в инвестициях, она также может гарантировать, что у вас также должны быть относительно высокопроизводительные инвестиции в вашем портфеле.Этот медленный и неуклонный подход — разумный способ преодолеть будущие рыночные пузыри.

7 из 10

№ 7: Консервативным облигациям место в портфеле каждого

Когда рынок стремительно растет, многие инвесторы даже не обращают внимания на высококачественные фиксированные доходы. В конце концов, зачем инвестировать во что-либо, кроме акций высокотехнологичных компаний?

Реальность такова, что облигации служат важнейшей цели в портфелях всех инвесторов. Они обеспечивают психологическое преимущество, сводя к минимуму волатильность во время турбулентных рынков.Они служат подушкой, позволяющей инвесторам выводить средства из активов, стоимость которых не упала во время рыночной коррекции. Наконец, существуют возможности для восстановления баланса, когда акции падают в цене, а облигации с наивысшим рейтингом растут. Недальновидно отвергать облигации как ключевой элемент своей инвестиционной стратегии.

8 из 10

№ 8: Высокая доходность означает высокий уровень риска

Инвесторы склонны искать волшебную пулю высокой доходности без риска.В хорошие времена некоторые люди могут даже подумать, что нашли эту панацею, поскольку их инвестиции продолжают расти. Однако, когда экономические условия меняются, они вскоре понимают, что высокая ожидаемая доходность может означать более высокий уровень риска.

Природа риска может проявляться во многих формах, включая леверидж, неликвидность или плохую кредитоспособность. Суть в том, что если вы хотите потенциально получить высокую прибыль, вы должны быть готовы пойти на высокий уровень риска. Для инвесторов важно использовать каждую возможность с широко открытыми глазами.

9 из 10

№ 9: Скучно или увлекательно может быть правильным подходом

Инвесторы часто путают захватывающую идею с хорошей инвестиционной возможностью. Волнение может быть вызвано последней модой, эксклюзивной сделкой или стратегией, которая обещает подорвать эффективность S&P 500. Эти «возможности» чаще всего продаются на ажиотажной рекламе, а не на их фундаментальных принципах.

Если вы хотите, чтобы вас не заманили в одну из этих ситуаций, придерживайтесь простых, скучных инвестиций.Это может быть комбинация акций «голубых фишек», индексных фондов или ценных бумаг. Инвестор может пропустить следующее горячее IPO, но он также не попадет в следующую схему Понци. Кажется, компромисс того стоит.

10 из 10

№ 10: Как только вы выиграете игру, перестаньте играть

Фондовый рынок может вызывать зависимость, особенно если вы накопили значительный уровень богатства за свою инвестиционную карьеру. Важно понимать, что основная цель инвестирования — достижение финансовых целей.