что это такое и как рассчитать в Excel?

Программа Excel изначально была создана для облегчения расчетов во многих сферах, включая бизнес. Используя ее возможности, можно быстро производить сложные вычисления, в том числе для прогнозирования доходности тех или иных проектов. Например, Excel позволяет достаточно легко рассчитать IRR проекта. Как это сделать на практике, расскажет эта статья.

Что такое IRR

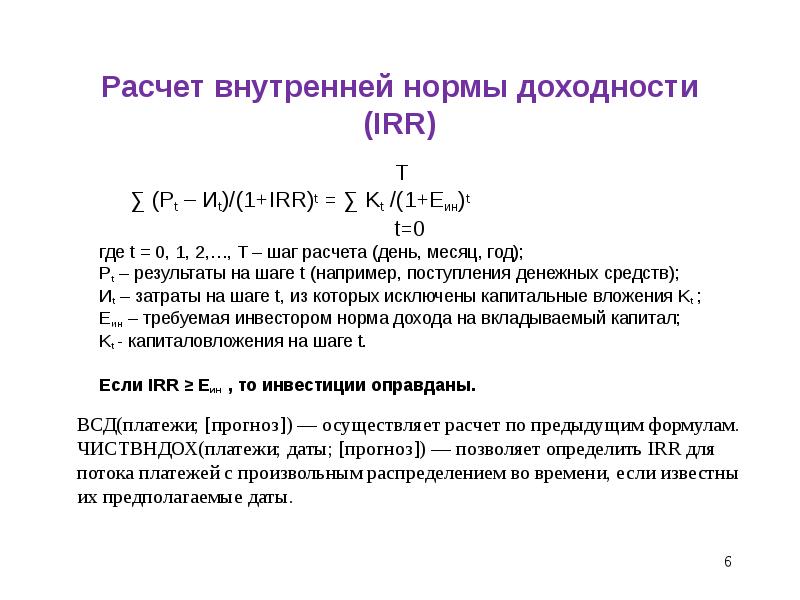

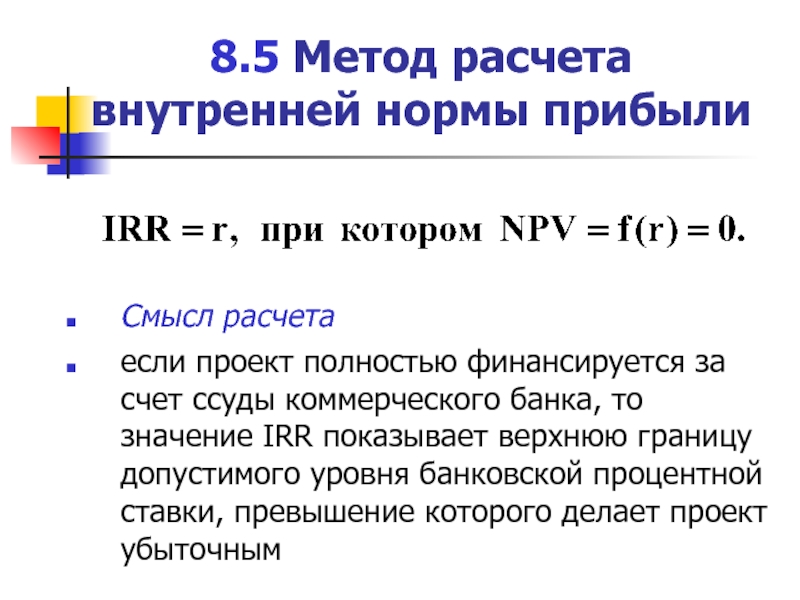

Такой аббревиатурой обозначают внутреннюю норму доходности (ВНД) конкретного инвестиционного проекта. Этот показатель часто применяется с целью сопоставления предложений по перспективе прибыльности и роста бизнеса. В численном выражении IRR — это процентная ставка, при которой обнуляется приведенная стоимость всех денежных потоков, необходимых для реализации инвестиционного проекта (обозначается NPV или ЧПС). Чем ВНД выше, тем более перспективным является инвестиционный проект.

Как оценивать

Выяснив ВНД проекта, можно принять решение о его запуске или отказаться от него. Например, если собираются открыть новый бизнес и предполагается профинансировать его за счет ссуды, взятой из банка, то расчет IRR позволяет определить верхнюю допустимую границу процентной ставки. Если же компания использует более одного источника инвестирования, то сравнение значения IRR с их стоимостью даст возможность принять обоснованное решение о целесообразности запуска проекта. Стоимость более одного источников финансирования рассчитывают по, так называемой формуле взвешенной арифметической средней. Она получила название «Стоимость капитала» или «Цена авансированного капитала» (обозначается СС).

Например, если собираются открыть новый бизнес и предполагается профинансировать его за счет ссуды, взятой из банка, то расчет IRR позволяет определить верхнюю допустимую границу процентной ставки. Если же компания использует более одного источника инвестирования, то сравнение значения IRR с их стоимостью даст возможность принять обоснованное решение о целесообразности запуска проекта. Стоимость более одного источников финансирования рассчитывают по, так называемой формуле взвешенной арифметической средней. Она получила название «Стоимость капитала» или «Цена авансированного капитала» (обозначается СС).

Используя этот показатель, имеем:

Если:

- IRR > СС, то проект можно запускать;

- IRR = СС, то проект не принесет ни прибыли, ни убытков;

- IRR < СС, то проект заведомо убыточный и от него следует отказаться.

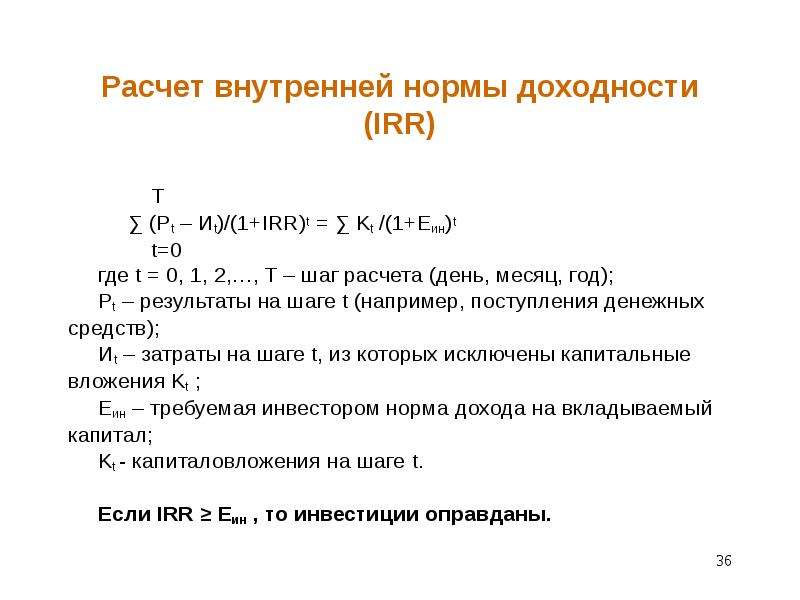

Задолго до появления компьютеров ВНД вычисляли, решая достаточно сложное уравнение (см. внизу).

В нее входят следующие величины:

- CFt — денежный поток за промежуток времени t;

- IC — финансовые вложения на этапе запуска проекта;

- N — суммарное число интервалов.

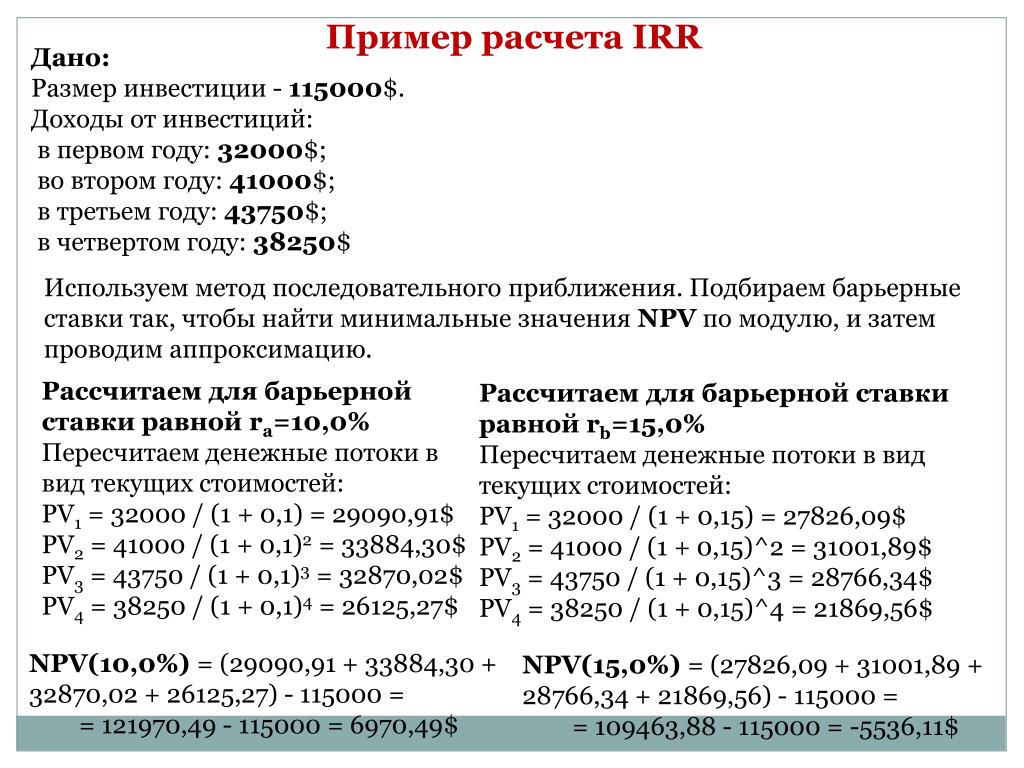

Без специальных программ рассчитать IRR проекта можно, используя метод последовательного приближения или итераций. Для этого предварительно необходимо подбирать барьерные ставки таким образом, чтобы найти минимальные значения ЧПС по модулю, и осуществляют аппроксимацию.

Решение методом последовательных приближений

Прежде всего, придется перейти на язык функций. В таком контексте под IRR будет пониматься такое значение доходности r, при которой NPV, будучи функцией от r, становится равна нулю.

Иными словами, IRR = r такому, что при подстановке в выражение NPV(f(r)) оно обнуляется.

Теперь решим сформулированную задачу методом последовательных приближений.

Под итерацией принято понимать результат повторного применения той или иной математической операции. При этом значение функции, вычисленное на предыдущем шаге, во время следующего становится ее же аргументом.

Расчет показателя IRR осуществляется в 2 этапа:

- вычисление IRR при крайних значениях нормальной доходности r1 и r2 таких, что r1 < r2;

- расчет этого показателя при значениях r, близких к значению IRR, полученному в результате осуществления предыдущих вычислений.

При решении задачи r1 и r2 выбираются таким образом, чтобы NPV = f (r) внутри интервала (r1, r2) меняла свое значение с минуса на плюс или наоборот.

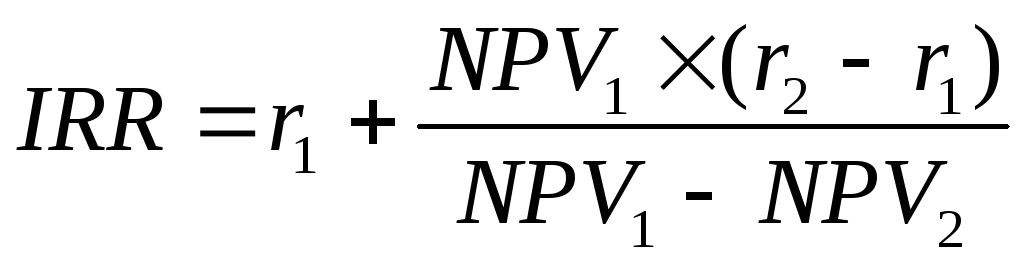

Таким образом, имеем формулу расчета показателя IRR в виде выражения, представленного ниже.

Из нее следует, что для получения значения IRR требуется предварительно вычислить ЧПС при разных значениях %-ой ставки.

Между показателями NPV, PI и СС имеется следующая взаимосвязь:

- если значение NPV положительное, то IRR > СС и PI > 1;

- если NPV = 0, тогда IRR = СС и PI = 1;

- если значение NPV отрицательное, то IRR < СС и PI< 1.

Графический метод

Теперь, когда вы знаете, что это такое IRR и как рассчитать его вручную, стоит познакомиться и с еще одним методом решения этой задачи, который был одним из наиболее востребованных до того, как появились компьютеры. Речь идет о графическом варианте определения IRR. Для построения графиков требуется найти значение NPV, подставляя в формулу ее расчета различные значения ставки дисконтирования.

Как рассчитать IRR в Excel

Как видим, вручную находить ВНД — достаточно сложно. Для этого требуются определенные математические знания и время. Намного проще узнать, как рассчитать IRR в Excel (пример см. ниже).

Для этой цели в известном табличном процессоре Microsoft есть специальная встроенная функция для расчета внутренней ставки дисконта — ВСД, которая и дает искомое значение IRR в процентном выражении.

Синтаксис

IRR (что это такое и как рассчитать необходимо знать не только специалистам, но и рядовым заемщикам) в Excel обозначается, как ВСД(Значения; Предположение).

Рассмотрим поподробнее его синтаксис:

- Под значениями понимается массив или ссылка на ячейки, которые содержат числа, для которых необходимо подсчитать ВСД, учитывая все требования, указанные для этого показателя.

- Предположение представляет собой величину, о которой известно, что она близка к результату IRR.

В Microsoft Excel для расчета ВСД использует вышеописанный метод итераций. Он запускается со значения «Предположение», и выполняет циклические вычисления, до получения результата с точностью 0,00001 %. Если встроенная функция ВСД не выдает результат после совершения 20 попыток, тогда табличный процессор выдается значение ошибку, обозначенную, как «#ЧИСЛО!».

Он запускается со значения «Предположение», и выполняет циклические вычисления, до получения результата с точностью 0,00001 %. Если встроенная функция ВСД не выдает результат после совершения 20 попыток, тогда табличный процессор выдается значение ошибку, обозначенную, как «#ЧИСЛО!».

Как показывает практика, в большинстве случаев отсутствует необходимости задавать значение для величины «Предположение». Если оно опущено, то процессор считает его равным 0,1 (10 %).

Если встроенная функция ВСД возвращает ошибку «#ЧИСЛО!» или если полученный результат не соответствует ожиданиям, то можно произвести вычисления снова, но уже с другим значением для аргумента «Предположение».

Решения в «Экселе»: вариант 1

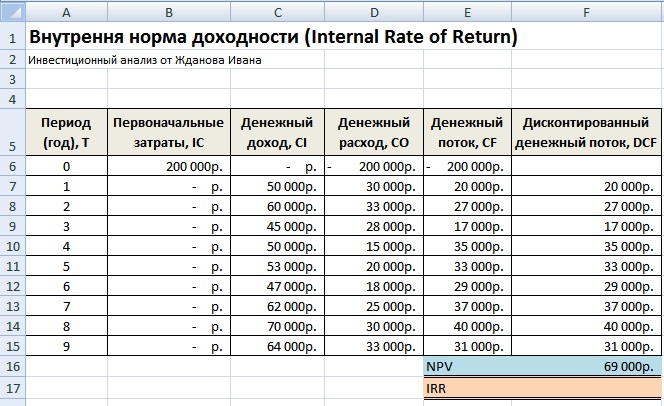

Попробуем вычислить IRR (что это такое и как рассчитать эту величину вручную вам уже известно) посредством встроенной функции ВСД. Предположим, у нас есть данные на 9 лет вперед, которые занесены в таблицу Excel.

A | B | C | D | E | |

1 | Период (год) Т | Первоначальные затраты | Денежный доход | Денежный расход | Денежный поток |

2 | 0 | 200 000 р. | — р. | 200000 р. | 200000 р. |

3 | 1 | — р. | 50000 р. | 30000 р. | 20000 р. |

4 | 2 | — р. | 60000 р. | 33000 р. | 27000 р. |

5 | 3 | — р. | 45000 р. | 28000 р. | 17000 р. |

6 | 4 | — р. | 50000 р. | 15000 р. | 35000 р. |

7 | 5 | — р. | 53000 р. | 20000 р. | 33000 р. |

8 | 6 | — р. | 47000 р. | 18000 р. | 29000 р. |

9 | 7 | — р. | 62000 р. | 25000 р. | 37000 р. |

10 | 8 | — р. | 70000 р. | 30 000 р. | 40000 р. |

11 | 9 | — р. | 64000 р. | 33000 р. | 31000 р. |

12 | IRR | 6% | |||

В ячейку с адресом Е12 введена формула «=ВСД (Е3:Е2)». В результате ее применения табличный процессор выдал значение 6 %.

В результате ее применения табличный процессор выдал значение 6 %.

Решения в «Экселе»: вариант 2

По данным, приведенным в предыдущем примере, вычислить IRR посредством надстройки «Поиск решений».

Она позволяет осуществить поиск оптимального значения ВСД для NPV=0. Для этого необходимо рассчитать ЧПС (или NPV). Он равен сумме дисконтированного денежного потока по годам.

A | B | C | D | E | F | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

1 | Период (год) Т | Первоначальные затраты | Денежный доход | Денежный расход | Денежный поток | Дисконтный денежный поток | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

2 | 0 | 200000 р. | — р. | 200000 р. | 200000 р. | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

3 | 1 | — р. | 50000 р. | 20 000 р. | 20000 р. | 20000 р. | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

4 | 2 | — р. | 60000 р. | 20000 р. | 27000 р. | 27000 р. | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

5 | 3 | — р. | 45000 р. | 20000 р. | 17000 р. | 17000 р. | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

6 | 4 | — р. | 50000 р. | 20000 р. | 35000 р. | 35000 р. | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

7 | 5 | — р. | 53000 р. | 20000 р. | 33000 р. | 33 000 р. | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

8 | 6 | — р. | 47000 р. | 20000 р. | 29000 р. | 29000 р. | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

9 | 7 | — р. | 62000 р. | 20000 р. | 37000 р. | 37000 р. | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

10 | 8 | — р. | 70000 р. Тогда для NPV получается формула «=СУММ(F5:F13)-B7». Далее необходимо отыскать на основе оптимизации посредством надстройки «Поиск решений» такое значение ставки дисконтирования IRR, при котором NPV проекта станет равным нулю. Для достижения этой цели требуется открыть в главном меню раздел «Данные» и найти там функцию «Поиск решений». В появившемся окне заполняют строки «Установить целевую ячейку», указав адрес формулы расчета NPV, т. е. +$F$16. Затем:

В результате оптимизации табличный процессор заполнит пустую ячейку с адресом F17 значением ставки дисконтирования. Как видно из таблицы, результат равен 6%, что полностью совпадает с расчетом того же параметра, полученным с использованием встроенной формулы в Excel. MIRRВ некоторых случаях требуется рассчитать модифицированную внутреннюю норму доходности. где:

Вычисление MIRR в табличном процессореПознакомившись со свойствами IRR (что это такое и как рассчитать ее значение графически вам уже известно), можно легко научиться вычислять модифицированную внутреннюю норму доходности в Excel. Для этого в табличном процессоре предусмотрена специальная встроенная функция МВСД. Возьмем все тот же, уже рассматриваемый пример. Как рассчитать IRR по нему, уже рассматривалось. Для MIRR таблица выглядит следующим образом.

В ячейку Е14 вводится формула для MIRR «=МВСД(E3:E13;C1;C2)». Преимущества и недостатки использования показателя внутренней нормы доходностиМетод оценивания перспективности проектов, посредством вычисления IRR и сравнения с величиной стоимости капитала не является совершенным. Однако у него есть определенные преимущества. К ним относятся:

В то же время очевидны недостатки этого показателя. К ним относятся:

Обратите внимание! Последний недостаток был разрешен путем ведения показателя MIRR, о котором было подробно рассказано выше. Как умение рассчитывать IRR может пригодиться заемщикамПо требованиям российского ЦБ, все банки, действующие на территории РФ, обязаны указывать эффективную процентную ставку (ЭПС). Ее может самостоятельно рассчитать любой заемщик. Для этого ему придется воспользоваться табличным процессором, например, Microsoft Excel и выбрать встроенную функцию ВСД. Для этого результат в той же ячейке следует умножить на период платежей Т (если они ежемесячные, то Т = 12, если дневные, то Т = 365) без округления. Теперь, если вы знаете, что такое внутренняя норма доходности, поэтому, если вам скажут: «Для каждого из нижеперечисленных проектов рассчитайте IRR», у вас не возникнет каких-либо затруднений. Формула внутренней нормы доходности и примерыПонятие внутренней нормы доходностиПоказатель внутренней нормы доходности равен ставке дисконтирования, при которой отсутствует чистый дисконтированный доход. Показатель внутренней нормы доходности является относительной величиной, что означает, что его значение проявляется лишь при рассмотрении показателя относительно других показателей. Главной особенностью формулы внутренней доходности является то, что на практике ее практически не рассчитывают вручную. Чаще всего применяют следующие способы:

Формула внутренней нормы доходностиВнутренняя норма доходности (IRR) — процентная ставка, чистый (дисконтированный) доход при достижении которой будет нулевым. NPV= 0 В свою очередь показатель NPV можно рассчитать на основе потока платежей (CF), который дисконтируется на сегодняшний день. Уравнение или формула внутренней нормы доходности для потока платежей и начальной инвестиции (IC) выглядит так: Формула внутренней нормы доходности (второй вариант): Здесь CFt – денежный поток за времяt; IC – инвестиционные затраты по проекту в первоначальном периоде (равны денежному потоку СF0 = IC). t – промежуток времени. Что показывает внутренняя норма доходностиФормула внутренней нормы доходности отражает процентную ставку, чистый проектный доход при которой равен нулю, при условии приведения его к ценам сегодняшнего дня. При данной ставке процента дисконтированные доходы (то есть доходы, приведенные к сегодняшнему дню) от инвестиционного проекта в полной мере могут покрыть затраты инвесторов. Прибыль при этом не будет образовываться. Для инвесторов значение, полученное при вычислении формулы внутренней нормы доходности, позволяет сделать вывод, смогут ли они полностью компенсировать вложения (не заработать, но и не потерять средства, вложенные в проект). Таким образом, внутренняя доходность представляет собой порог прибыли, то есть границу прибыльности проекта. Норматив показателя внутренней нормы доходностиФормула внутренней нормы доходности чаще всего применяется при оценке инвестиционных проектов для того, что бы сопоставить данные различных предприятий. На практике чаще всего показатель внутренней нормы доходности сопоставляют со средневзвешенной стоимостью капитала (WACC):

Примеры решения задачопределение и как рассчитать в Excel?Программа Excel изначально была создана для облегчения расчетов во многих сферах, включая бизнес. Используя ее возможности, можно быстро производить сложные вычисления, в том числе для прогнозирования доходности тех или иных проектов. Например, Excel позволяет достаточно легко рассчитать IRR проекта. Что такое IRRТакой аббревиатурой обозначают внутреннюю норму доходности (ВНД) конкретного инвестиционного проекта. Этот показатель часто применяется с целью сопоставления предложений по перспективе прибыльности и роста бизнеса. В численном выражении IRR — это процентная ставка, при которой обнуляется приведенная стоимость всех денежных потоков, необходимых для реализации инвестиционного проекта (обозначается NPV или ЧПС). Чем ВНД выше, тем более перспективным является инвестиционный проект. Как оцениватьВыяснив ВНД проекта, можно принять решение о его запуске или отказаться от него. Например, если собираются открыть новый бизнес и предполагается профинансировать его за счет ссуды, взятой из банка, то расчет IRR позволяет определить верхнюю допустимую границу процентной ставки. Если же компания использует более одного источника инвестирования, то сравнение значения IRR с их стоимостью даст возможность принять обоснованное решение о целесообразности запуска проекта. Стоимость более одного источников финансирования рассчитывают по, так называемой формуле взвешенной арифметической средней. Она получила название «Стоимость капитала» или «Цена авансированного капитала» (обозначается СС). Используя этот показатель, имеем: Если:

Как рассчитать IRR вручнуюЗадолго до появления компьютеров ВНД вычисляли, решая достаточно сложное уравнение (см. внизу). В нее входят следующие величины:

Без специальных программ рассчитать IRR проекта можно, используя метод последовательного приближения или итераций. Для этого предварительно необходимо подбирать барьерные ставки таким образом, чтобы найти минимальные значения ЧПС по модулю, и осуществляют аппроксимацию. Решение методом последовательных приближенийПрежде всего, придется перейти на язык функций. В таком контексте под IRR будет пониматься такое значение доходности r, при которой NPV, будучи функцией от r, становится равна нулю. Иными словами, IRR = r такому, что при подстановке в выражение NPV(f(r)) оно обнуляется. Теперь решим сформулированную задачу методом последовательных приближений. Под итерацией принято понимать результат повторного применения той или иной математической операции. При этом значение функции, вычисленное на предыдущем шаге, во время следующего становится ее же аргументом. Расчет показателя IRR осуществляется в 2 этапа:

При решении задачи r1 и r2 выбираются таким образом, чтобы NPV = f (r) внутри интервала (r1, r2) меняла свое значение с минуса на плюс или наоборот. Таким образом, имеем формулу расчета показателя IRR в виде выражения, представленного ниже. Из нее следует, что для получения значения IRR требуется предварительно вычислить ЧПС при разных значениях %-ой ставки. Между показателями NPV, PI и СС имеется следующая взаимосвязь:

Графический методТеперь, когда вы знаете, что это такое IRR и как рассчитать его вручную, стоит познакомиться и с еще одним методом решения этой задачи, который был одним из наиболее востребованных до того, как появились компьютеры. Речь идет о графическом варианте определения IRR. Для построения графиков требуется найти значение NPV, подставляя в формулу ее расчета различные значения ставки дисконтирования. Как рассчитать IRR в ExcelКак видим, вручную находить ВНД — достаточно сложно. Для этого требуются определенные математические знания и время. Намного проще узнать, как рассчитать IRR в Excel (пример см. ниже). Для этой цели в известном табличном процессоре Microsoft есть специальная встроенная функция для расчета внутренней ставки дисконта — ВСД, которая и дает искомое значение IRR в процентном выражении. СинтаксисIRR (что это такое и как рассчитать необходимо знать не только специалистам, но и рядовым заемщикам) в Excel обозначается, как ВСД(Значения; Предположение). Рассмотрим поподробнее его синтаксис:

В Microsoft Excel для расчета ВСД использует вышеописанный метод итераций. Он запускается со значения «Предположение», и выполняет циклические вычисления, до получения результата с точностью 0,00001 %. Если встроенная функция ВСД не выдает результат после совершения 20 попыток, тогда табличный процессор выдается значение ошибку, обозначенную, как «#ЧИСЛО!». Как показывает практика, в большинстве случаев отсутствует необходимости задавать значение для величины «Предположение». Если оно опущено, то процессор считает его равным 0,1 (10 %). Если встроенная функция ВСД возвращает ошибку «#ЧИСЛО!» или если полученный результат не соответствует ожиданиям, то можно произвести вычисления снова, но уже с другим значением для аргумента «Предположение». Решения в «Экселе»: вариант 1Попробуем вычислить IRR (что это такое и как рассчитать эту величину вручную вам уже известно) посредством встроенной функции ВСД. Предположим, у нас есть данные на 9 лет вперед, которые занесены в таблицу Excel.

В ячейку с адресом Е12 введена формула «=ВСД (Е3:Е2)». В результате ее применения табличный процессор выдал значение 6 %. Решения в «Экселе»: вариант 2По данным, приведенным в предыдущем примере, вычислить IRR посредством надстройки «Поиск решений». Она позволяет осуществить поиск оптимального значения ВСД для NPV=0. Для этого необходимо рассчитать ЧПС (или NPV). Он равен сумме дисконтированного денежного потока по годам.

| |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Как открыть хостел | HowToHostel Как открыть хостел …

Как открыть хостел | HowToHostel Как открыть хостел …

A5».

A5». Он отражает минимальный ВНД проекта в случае осуществления реинвестиций. Формула расчета MIRR выглядит следующим образом.

Он отражает минимальный ВНД проекта в случае осуществления реинвестиций. Формула расчета MIRR выглядит следующим образом.

В данном случае норму доходности приводят к сравнению с эффективной ставкой дисконтирования.

В данном случае норму доходности приводят к сравнению с эффективной ставкой дисконтирования. Как это сделать на практике, расскажет эта статья.

Как это сделать на практике, расскажет эта статья.