Прямые и косвенные налоги. Какие налоги относятся к прямым и косвенным? Примеры

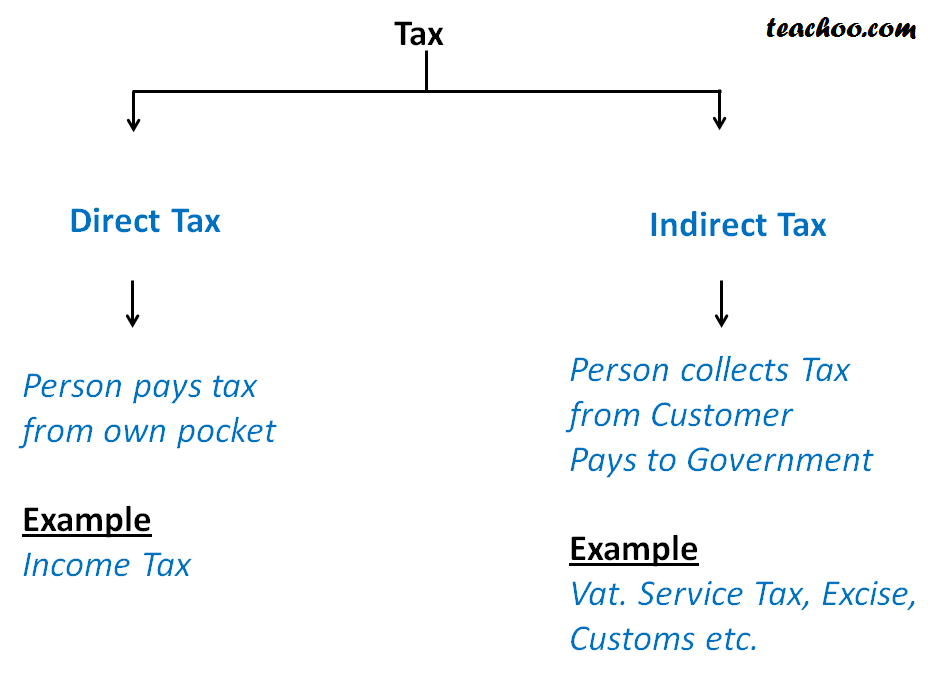

Налоги — это обязательные платежи физических и юридических лиц государству. По способу взимания налоги делят на два основных типа: прямые и косвенные.

Прямые налоги — это обязательные платежи с доходов или имущества. Например, налог на доходы физических лиц, налог на прибыль предприятий, налог на имущество, транспортный налог и т.п. Их налогоплательщик вносит непосредственно в казну.

Косвенные налоги — это надбавки к цене товаров и услуг. Например, акцизы, таможенные пошлины, налог на добавленную стоимость. Формально эти налоги уплачивает государству продавец. Но в итоге продавец включает эти налоги в конечную цену, так что реально их платит покупатель.

Прямые налоги. Примеры

Прямые налоги — это обязательные платежи, которые государство взимает непосредственно с доходов или с имущества налогоплательщика.

В России к прямым налогам относятся:

Прямые налоги с физических лиц.

Подоходный налог (налог на доходы физических лиц — НДФЛ). Налог на доходы физических лиц в России составляет 13% — по европейским меркам это низкая ставка.

Налог на наследование и дарение.

Транспортный налог.

Налог на недвижимость.Прямые налоги с юридических лиц.

Налог на прибыль предприятия — корпоративный налог.

Налог на имущество предприятий.

Земельный налог с предприятий.

Налог на добычу полезных ископаемых. НДПИ дает наибольшие доходы российскому бюджету — более 50% налоговых поступлений.

Важнейшим прямым налогом является налог на прибыль предприятий. Его платят юридические лица. Объектом обложения выступает валовая прибыль предприятия.

Косвенные налоги. Примеры

Косвенные налоги — это налоги на товары и услуги. Они могут быть универсальными (НДС, налог с продаж) и индивидуальными (на бензин, на табак).

Косвенные налоги уплачивает в казну производитель, поставщик или продавец. Чтобы не терять деньги, он включает эти налоги и в цену товаров и услуг, так что в результате косвенные налоги оплачивает из своего кармана потребитель.

В России к косвенным налогам относятся:

Акцизы — косвенные налоги в процентах от продажной цены товара. В России действуют акцизы на топливо, на легковые автомобили, на табачные изделия, алкоголь.

Таможенные пошлины — экспортные, импортные и транзитные.

Налог на добавленную стоимость (НДС). В России он составляет 20%.

Фискальные монополии — плата за государственные лицензии и разрешения, сборы и пошлины за оформление документов.

Преимущества и недостатки косвенных налогов

Главный плюс косвенных налогов для государства — высокая собираемость. Покупатель не может уклониться от уплаты этих налогов. Приобретая товар или услугу, гражданин автоматически уплачивает акцизы, пошлины, НДС и прочие косвенные налоги.

Другим плюсом косвенных налогов иногда называют их добровольность. Если человек не покупает алкогольные напитки, то соответствующий акциз его никак не затрагивает.

В то же время многих косвенных налогов избежать невозможно. НДС уплачивается почти со всех товаров и услуг, и это ведет к повышению цен. При этом уровень доходов покупателей не играет роли, поэтому для бедных бремя косвенных налогов оказывается тяжелее.

При относительно невысоких размерах косвенные налоги дают значительные поступления в государственный бюджет. Это создает для властей искушение повышать «незаметные» косвенные налоги, что подстегивает инфляцию — ведет к повышению цен и снижению уровня жизни.

Косвенные налоги скрывают от каждого отдельного лица сумму, которую оно платит государству, тогда как прямой налог ничем не замаскирован, взимается открыто и не вводит в заблуждение даже самого темного человека. Прямые налоги, следовательно, побуждают каждого контролировать правительство, тогда как косвенные налоги подавляют всякое стремление к самоуправлению.

Карл Маркс

Соотношение прямых и косвенных налогов

В зависимости от ориентации на прямые и косвенные налоги выделяют четыре системы налогообложения.

Англосаксонская модель ориентирована на прямые налоги с физических лиц, доля косвенных налогов незначительна. Примеры стран с такой системой: США, Великобритания, Канада, Австралия.

Евроконтинентальная модель предусматривает высокие отчисления на социальное страхование и высокие косвенные налоги. Примеры: Бельгия, Германия, Нидерланды, Франция.

Латиноамериканская модель отдает предпочтение косвенным налогам в условиях высокой инфляции. Примеры: Боливия, Перу, Чили.

Смешанная модель комбинирует различные виды налогов, что позволяет избежать зависимости бюджета от отдельных групп налогов. Примеры: Италия, Россия.

Прямые и косвенные налоги в российском бюджете

Основные налоговые поступления в российскую казну приходятся на прямые налоги с юридических лиц. Экономика РФ ориентирована на торговлю нефтью и газом, и больше 50% поступлений дает Налог на добычу полезных ископаемых (НДПИ). НДПИ относится к прямым налогам.

На втором месте — налог на прибыль, также прямой налог с юридических лиц. Далее в списке — косвенный налог на добавленную стоимость (НДС) и прямой налог на доходы физических лиц (НДФЛ). Затем идут имущественные налоги и акцизы, свидетельствует статистика Федеральной налоговой службы.

Читайте также: Что такое налоговый резидент и нерезидент? Кто считается налоговым резидентом России

Косвенные налоги 2020: примеры, перечень, виды

Косвенные налоги — это налоговое обязательство, которое рассчитывается не напрямую к налоговой базе, а включается в стоимость реализованного или купленного товара, работы, услуги.

Налоговые обязательства — это платежи в бюджетную систему, которые взимаются с доходов, имущества и иных объектов, признанных налогооблагаемыми. Все обязательства перед бюджетом можно разделить на прямые и косвенные налоги.

Общая характеристика

Ключевая группировка налоговых обязательств подразумевает разделение всех бюджетных платежей на две большие группы: прямые и косвенные налоги, перечень которых приведем ниже. Разберемся, с ключевыми понятиями.

Так, к прямым обязательствам следует относить все платежи, которые взимаются напрямую с имущественных активов налогоплательщика либо с полученных им доходов. Иными словами, налогоплательщик самостоятельно исчисляет и уплачивает транши в бюджет. Причем перечисления осуществляются за счет собственных средств собственника имущества или доходов. Примерами таких НО могут выступать:НДФЛ, ННО, обязательства по имуществу, транспорту, земельным участкам и прочим активам.

К косвенным налогам относится обязательство, которое рассчитывается не напрямую к налоговой базе, а включается в стоимость реализованного или купленного товара, работы, услуги. Простыми словами, продавец при определении конечной цены реализации товара закладывает определенный тариф налогового обязательства. Следовательно, косвенные налоги взимаются с покупателя при осуществлении расчетов за приобретенный товар. Именно покупатель оплачивает учтенный в цене дополнительный тариф. После чего этот тариф, оплаченный покупателем, продавец товаров перечисляет в бюджет.

Иными словами, ключевое отличие заключается в характере изъятия. То есть прямые сборы применяются именно к имущественным или доходным активам налогоплательщика. А непрямые исчисляются как определенная надбавка. В большинстве случаев надбавка устанавливается к стоимости реализуемых активов или услуг. Однако к КН можно отнести и фиксированные платежи, которые определяются независимо от налогооблагаемой базы.

Что такое косвенный налог: определение

Фактически, косвенным налогом является дополнительный тариф, который продавец включил в стоимость реализуемых ценностей или услуг. Однако оплачивать эту наценку приходится покупателю. Продавец — всего лишь посредник, который устанавливает наценку и уплачивает ее в бюджет по окончании расчетов.

Также можно сказать, что к косвенным налогам относят обязательства на потребление. То есть такие платежи в бюджет уплачиваются с объектов, приобретаемых для собственных нужд, то есть для нужд потребления. Такие обязательства еще называют сборы за потребление.

Теперь определим, какой налог является косвенным?

Виды косвенных налогов

Согласно действующему фискальному законодательству, чиновники определили, какие налоги относятся к косвенным. Так,главы 21 и 22 НК РФ устанавливают ключевые нормы применения НДС и акцизов. Именно эти платежи считаются косвенными налогами, обязательными для уплаты в бюджет.

Отметим, что все КН зачисляются в федеральный бюджет. То есть ставки и порядок налогообложения устанавливаются Правительством РФ.

Помимо НДС и акцизных платежей, в пользу государства уплачиваются другие КН: это таможенные сборы и косвенные налоги на бизнес. Рассмотрим особенности каждого НО подробнее.

НДС

Самое распространенное налоговое обязательство, которое устанавливается практически на все виды товаров, работ или услуг, реализуемых на территории нашей страты. Также НДС применяют при определении стоимости товаров при ввозе их на территорию России из других государств.

Ставка НДС имеет три ключевых значения: 0 % — льготная, 10 % — для определенного рода продукции, 20 % — распространяется на все остальные товары.

Как мы отметили выше, обязательства оплачивают покупатели реализуемых товаров, работ, услуг. Однако у данного НО имеется обязательное условие — наличие посредника между покупателем и государственным бюджетом. В роли этого посредника выступает продавец.

Акциз

Обязательство, которое распространяется только на определенные виды товаров и произведенной продукции. Например, акцизы включаются в стоимость:

- бензина;

- этилового спирта;

- сигарет;

- алкоголя;

- легковых автомобилей;

- спиртосодержащей продукции;

- дизельного топлива.

Единой ставки по акцизам не существует, так как значение устанавливается в индивидуальном порядке. То есть отдельно для каждой группы подакцизной продукции. Причем значения утверждаются на календарный год и на 2 последующих.

Таможенные сборы

Платежи, которые уплачивают компании и индивидуальные предприниматели, осуществляющие ввоз товаров на территорию РФ. Для косвенного налога не характерно наличие фиксированной тарифной ставки. Объем платежей по таможенным пошлинам определяется исключительно из действующих условий соглашений, заключенных между РФ и странами-импортерами.

Расчеты осуществляются на основании деклараций, которые заполняют импортеры. Напомним, что при ввозе продукции в нашу страну необходимо подать декларацию в установленной форме не позднее 15 дней с момента ввоза.

Лицензирование бизнеса

Косвенные налоги, наряду с прочими, включают в себя лицензирование бизнеса. Что это такое? Определенный вид обязательств, который нельзя отнести к прямым. Так, например, для осуществления определенного рода деятельности компания обязана получить соответствующее разрешение. Простыми словами, пройти лицензирование.

Государственные пошлины

Данный вид сборов также можно отнести к непрямым платежам в бюджет. Почему? Государственная пошлина взимается за определенную юридическую услугу, которая оказывается госорганом. Платеж не является обязательным, то есть он оплачивается только тогда, когда налогоплательщику требуется оформить определенное юридическое действие. Значит, к прямым бюджетным траншам отнести госпошлину никак нельзя.

Также размер госпошлины имеет фиксированные значения, которые устанавливаются вне зависимости от имущественных и материальных характеристик экономического субъекта.

Прямые и косвенные налоги: примеры

Налоговое законодательство, действующее в Российской Федерации, представляет собой сложную систему, построенную на основе взаимодействия множества разновидностей налогообложения для всех типов бизнеса. По какой бы системе ни работал индивидуальный предприниматель или же организация, они обязаны выплачивать в государственную казну налоги, которые делят на два вида: прямые и косвенные.

Косвенные налоги, прямые налоги, получаемые в государственную казну от населения и юридических организаций различного плана, являются ее важной, и, можно сказать, самой главной составляющей.

Прямые и косвенные налоги, примеры которых будут приведены ниже, помогают наполнять казну государства, что является основой для осуществления всех необходимых социальных выплат, заключения договоров, строительства жизненно необходимых проектов и т.д. Их роль в нормальном функционировании государства невозможно переоценить.

Все о прямых налогах

Что такое прямые налоги, как они высчитываются, и какая категория налогоплательщиков попадает под эти вычеты? Данный вопрос интересует практически каждого. Прямые налоги — это те, которые в соответствии с налоговым законодательством Российской Федерации взимаются как с физических, так и с юридических лиц при получении какой-либо прибыли. Также данная разновидность налогов может взиматься с имущества, которым владеет налогоплательщик. Но к такому случаю относятся только те ситуации, при которых стоимость имущества физического или юридического лица дает повод для обложения его налогом.

Прямые изымаются по-разному. Все зависит от того, кем является налогоплательщик – физическим лицом или же юридическим.

Для персон гражданских прямым налогом является:

- Налог на доходы.

- На участок земли, находящийся в собственности человека.

- На используемую воду.

- На личные транспортные средства.

Для юридических лиц перечень налоговых сборов таков:

- Налог на добавленную стоимость с работающего персонала.

- На получаемую прибыль.

- На имеющееся имущество.

- На принадлежащие юридическому лицу транспортные средства.

- На принадлежащую землю.

- На бизнес, связанный с игровыми автоматами и т.п.

- На имеющиеся водные источники.

- На добычу природных ресурсов из недр земли.

Так как в налоговую инспекцию регулярно поступает отчетная документация, а также декларации с различных организаций и от индивидуальных предпринимателей, количество денежных средств, которые должны поступить в государственную казну, просчитывается заранее.

В соответствии с законодательством нашей страны нет необходимости выплачивать налоги при получении доходов следующего типа:

- Пенсионных выплат.

- Пособий, выплачивающихся по причине становления на учет в центр занятости по месту жительства.

- Пособий, связанных с беременностью, а также родами.

- Выплат за сдачу крови (для доноров).

- Выплаты от супругов на несовершеннолетних детей – алименты.

- Выплаты за достижения в научной деятельности.

- Выплаты за достижения в различных сферах искусства.

- Денежная помощь от организации семье сотрудника в случае смерти последнего.

- Денежная помощь пострадавшим в случае стихийного бедствия.

- Доходы от продажи жилища, которое являлось собственностью гражданского лица более пяти лет. В случае когда жилье было приобретено до наступления 2016 года, оно должно являться собственностью физического лица до продажи не менее трех лет.

Подробный список доходов, облагающихся прямым налогом можно прочитать в ст.217 НК РФ.

Все о косвенных налогах

Косвенные налоги — это налоги, которые начисляются поверх стоимости того или иного товара. Их количество определяется количеством получаемой налогоплательщиком прибыли. Таким образом, получается, что налогоплательщик, который занимается производством той или иной продукции, или оказывающий какие-либо услуги должен продавать выпускаемое или же предоставлять свои услуги по цене с добавленной стоимостью на уплату в налоговую инспекцию.

По сути, в данном случае реальным плательщиком налоговых сборов является тот человек, который вышеупомянутый товар или услуги приобретает. Так как оплачивает при приобретении дополнительную стоимость именно он.

А производитель в данном случае является лишь посредником, помогающим попасть налоговым начислениям в государственную казну. При уплате налогов он выплачивает лишь ту денежную сумму, которая «накидывалась» поверх реальной стоимости продаваемых товаров или предоставляемых услуг.

Виды косвенных налогов:

Теперь при возникновении вопроса «налог с продаж это прямой или косвенный налог?» можно твердо сказать о том, что он является косвенным.

Косвенные налоги, примеры которых приведены выше, не взимаются в следующих случаях:

- С медицинских препаратов, а также некоторых медицинских услуг, предоставляемых населению страны.

- В случаях предоставления различных помещений для нужд иностранных организаций, которые четко прописаны в п.1 ст. 149 НК Российской Федерации.

- С услуг, которые касаются воспитания детей дошкольного возраста, предоставляемых соответствующими организациями.

- С продуктов, которые предоставляются детям в школьных столовых, а также с тех, которые предоставляются гражданам в медицинских учреждениях.

- С оказанных ритуальных услуг.

С полным перечнем ситуаций, когда косвенные налоги не начисляются, можно ознакомиться в ст. 149 Налогового кодекса Российской Федерации.

Вконтакте

Одноклассники

Google+

Прямые и косвенные налоги — что это и в чём отличия

Налоги, выплачиваемые физическими и юридическими лицами в значительной части формируют доходную часть бюджета. Их уплата является обязательной в тех случаях, когда это предусмотрено законодательством. Знание того, что представляют собой налоги, как они функционируют, важно для того, чтобы вовремя рассчитываться с государством и точно знать, когда и за что именно они начисляются.

1. Прямые налоги — что это такое простыми словами

Все знают о том, что граждане должны платить подоходный налог. Его платят при получении любых доходов. Аналогичный платёж для юридических лиц называется налогом на прибыль. При расчёте учитывается полученная сумма. Из неё вычитаются понесённые предприятием затраты. На оставшуюся часть начисляется налог.

Существуют налоги, которые платятся с находящегося в собственности имущества. Это относится, например, к владению земельным участком или объектом недвижимости.

В РФ к прямым налогам с частных лиц относятся:

- Налог на дарение;

- Выплата при наследовании;

- Транспортный налог;

- НДФЛ;

- Налог на недвижимость;

Для фирм и организаций предусмотрены такие налоги:

- Земельный налог;

- Выплаты за добычу полезных ископаемых;

- Налог на имущество;

- На прибыль;

Налог на прибыль и за добычу полезных ископаемых представляют собой наиболее значительные выплаты в бюджет. Для уплаты обычно сначала сдаётся отчётность, где имеется вся информация, необходимая для расчёта платежей. Потом в установленные сроки делаются выплаты.

При платежах, связанных с доходами, базой для расчёта является их сумма за определённый период. Например, при оплате налога на доходы физических лиц таким периодом является год.

Для того, чтобы заплатить налог за участок земли, квартиру или дом, необходимо определить их стоимость. Наиболее точным значением является рыночная цена. Однако обычно используется кадастровая, которая указана в Едином реестре прав владельцев недвижимости. Её пересматривают обычно раз в три года на основе утверждённой методики. Эта цена используется в качестве базы для расчёта налога на землю или на недвижимость.

Существуют две формы расчёта налоговых обязательств по прямым налогам: с реального дохода и с предполагаемого. В большинстве случаев используется первый способ. Примером оплаты на основе предполагаемого значения является оплата налога за добычу полезных ископаемых. При этом вычисляется предполагаемое значение по специально методике. После определения фактических значений выполняются корректировки, которые учитываются в последующих платежах.

2. Косвенные налоги — что это такое простыми словами

Иногда бывает так, что некоторые товары пользуются гарантированным повышенным спросом. Широко известным примером такой ситуации являются сигареты. Государство устанавливает при их продаже косвенный налог. При этом продавец добавляет к его цене оговоренную сумму. Затем он уплачивает эту сумму государству. То есть фактически налог платит покупатель, а фирма перечисляет указанную сумму в качестве косвенного налога.

Другой принцип начисления обязательных платежей — это налог с оборота. Он платится не с прибыли, а с полученного дохода. Это происходит при продаже товаров, услуг. Если речь идёт о закупке, то в этой ситуации сумма к уплате уменьшается на соответствующую величину. Налог на добавочную стоимость предусматривает уплату с оборота.

Примерами косвенных налогов в Российской Федерации являются следующие:

- Акцизы действуют на топливо, табачные изделия, автомобили и алкоголь. Их устанавливают в процентном соотношении к цене товара.

- Таможенные пошлины. Они могут быть транзитными, экспортными или импортными.

- Налог на добавленную стоимость платят в размере 20% от оборота.

- Выплаты в виде государственной пошлины. Они применяются при оформлении документов, оплате разрешений и в некоторых других случаях.

Такие налоги государству легче контролировать по сравнению с прямыми.

В отличие от прямых налогов здесь не применяется заполнение деклараций. В большинстве случаев отчётность отсутствует или она минимальная. Например, при уплате акциза покупатель вообще ничего не заполняет, но фактически выплачивает акциз. В этом случае у предприятия имеется отчётность, но она является минимальной.

При выплате государственной пошлины единственной отчётностью является предъявление квитанции, подтверждающей факт уплаты необходимой суммы. Обычно уплата происходит сразу, как только в ней возникает необходимость.

3. Нужны ли косвенные налоги

Главным достоинством косвенных налогов является то, что практически нет возможности уклониться от их уплаты. Например, покупая сигареты, нельзя отказаться от уплаты акциза.

Другим достоинством является добровольность выплаты большинства ко

Косвенное налогообложение. Особенности и виды косвенных налогов.

Налогообложение делится на прямое и косвенное. Последнее отличается дробной структурой. Косвенное налогообложение предусматривает большое количество статей. Дробная структура оправдана в практическом и экономическом смысле. Косвенные налоги нередко используются государством с целью пополнения казны. При этом структура налогообложения позволяет избежать резких скачков цен на услуги, товары, отдельные виды работ и т.п. Актуальный закон о налогообложении определяет косвенное налогообложение как систему, в которой налогооблагаемое лицо и налогоплательщик – разные субъекты.

Суть косвенного налогообложения

Применяемое сегодня в РФ косвенное налогообложение юридических лиц призвано сгладить возможные проблемные моменты, связанные с исчислением и уплатой прямых налогов. Фактически использование косвенного налога выполняет компенсаторную функцию. То есть покупатель услуги компенсирует поставщику сумму налога. При этом покупатель, как правило, не осознает своей вовлеченности в налоговую среду.

Раньше было принято считать косвенное налогообложение уделом стран третьего мира, государств с крайне нестабильной экономикой. Но современная налоговая практика показывает присутствие, причем в немалом количестве, таких налогов в бюджетах большинства развитых стран мира.

Косвенное налогообложение включает различные виды налогов. Основными являются налоги с оборота, с продаж, таможенные сборы, пошлины, государственные пошлины, НДС, акцизы. Наглядным примером косвенного налога может служить акциз на автомобиль. Фактически он уплачивается производителем транспортного средства. Но при этом налог закладывается в стоимость автомобиля. Следовательно, сумма акциза возмещается производителю покупателем.

В целом, акцизы являются самой распространенной и обширной группой косвенных налогов. Здесь практикуется общее (стандартное) и индивидуальное налогообложение. Каждая схема имеет свои юридические, бухгалтерские (расчетные и учетные) нюансы.

Особенности косвенных налогов

Косвенные налоги, как и любые другие, имеют специфические черты. Прежде всего, это высокая собираемость и оперативность.

Высокая собираемость как характеристика косвенных налогов обусловлена простотой мониторинга торговых операций. Косвенные налоги и сборы перечисляются в бюджет постоянно. Любое нарушение выявляется без труда.

Оперативность косвенных налогов предусматривает перечисление таковых в сжатые сроки. Так, например, самый распространенный налог, с которым сталкиваются практически все, НДС, перечисляется в бюджет в срок до 1 квартала.

Расчет налогообложения выполняется согласно требованиям действующего законодательства. Практика показывает, что не всегда предприниматели и юридические лица могут самостоятельно провести расчетные операции безошибочно. Особенно это касается бизнес-структур без профессиональной штатной бухгалтерии.

Хотите минимизировать риски неуплаты или несвоевременной уплаты косвенных налогов и наложения связанных с этим санкций? «Консалтинг Премиум» предлагает рациональное решение − аутсорсинг налогового учета.

Наши специалисты возьмут на себя обязанности по расчету косвенных налогов, составлению необходимых отчетов (в соответствии с актуальным для бизнес-структуры налоговым режимом), сдачу отчетности по инстанциям в установленные действующим законодательством сроки. Мы гарантируем оперативность решения задач, качество бухгалтерского и налогового сопровождения.

Прямые и косвенные налоги — примеры, какие выделяют виды прямых и косвенных налогов

Косвенные налоги на бизнес и физических лиц с точки зрения государства

По сравнению с прямыми сбор косвенных налогов для государства представляется более простой задачей. В данном случае основным налогоплательщиком является бизнес, а налоговой базой – выручка от реализации или добавленная стоимость, т.е. показатели, которые несложно проконтролировать во время проверки.

Предприятие может некоторое время не получать прибыль или не иметь в собственности (арендовать) недвижимость, но добавленная стоимость генерируется практически всегда, если ведется хоть какая-нибудь деятельность. Физические лица могут не являться плательщиками НДФЛ (например, пенсионеры), но они любом случае опосредованно платят косвенные налоги, включенные в цену приобретаемых товаров.

Поэтому можно сказать, что, в отличие от прямых, косвенные налоги обязательны для уплаты всеми экономическими субъектами на территории государства.

Кроме того, т.к. эти налоги уплачиваются с оборота, то при наличии инфляции суммы налоговых платежей «автоматически» растут пропорционально росту цен.

Поэтому в государствах с относительно высоким уровнем инфляции и сложностями в налоговом администрировании (к которым относится и Россия) соотношение прямых и косвенных налогов, как правило, сдвигается в пользу последних.

Преимущества и недостатки косвенных налогов

Главный плюс косвенных налогов для государства – высокая собираемость. Покупатель не может уклониться от уплаты этих налогов. Приобретая товар или услугу, гражданин автоматически уплачивает акцизы, пошлины, НДС и прочие косвенные налоги.

Другим плюсом косвенных налогов иногда называют их добровольность. Если человек не покупает алкогольные напитки, то соответствующий акциз его никак не затрагивает.

В то же время многих косвенных налогов избежать невозможно. НДС уплачивается почти со всех товаров и услуг, и это ведет к повышению цен. При этом уровень доходов покупателей не играет роли, поэтому для бедных бремя косвенных налогов оказывается тяжелее.

При относительно невысоких размерах косвенные налоги дают значительные поступления в государственный бюджет. Это создает для властей искушение повышать «незаметные» косвенные налоги, что подстегивает инфляцию – ведет к повышению цен и снижению уровня жизни.

Резюме

Мы рассмотрели, на каких основаниях может быть реализована классификация налогов. Понятие прямого налога и косвенного также было расписано в нашей статье. Теперь попробуем резюмировать ключевые факты, изученные нами.

Итак, платежные обязательства перед бюджетом могут носить как физлица, так и организации. В числе базовых оснований для классификации налогов – отнесение таковых к категории прямых либо косвенных. В правовой системе РФ принят принцип распределения сборов по 3 основным категориям – федеральные, региональные, а также местные.

В ряде случаев налоги могут быть классифицированы, исходя из специфики составляющих их элементов.

Возможно выделение дополнительных категорий сборов посредством их детализации на основании тех или иных признаков (как в случае с ЕНВД). Если вести речь о неких базовых признаках, которые могут быть основанием классификации, в пример можно привести УСН. В данном случае есть 2 категории данного налога – уплачиваемый, как мы отметили выше, по ставке 6% с выручки либо исчисляемый в размере 15% от прибыли налогоплательщика.

Что такое косвенный нало

прямые и косвенные налоги примеры и таблица

Налоговый кодекс определяет список налогов, используемых в Российской Федерации. Весь список налогов классифицируется различными способам на основе своих критериев. Одним из таких способов является разделение налогов на прямые и косвенные.

Налогом называется обязательный, индивидуально-безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований.

Обязанность платить налоги распространяется на всех налогоплательщиков в качестве безусловного требования государства.

Отличия прямых и косвенных налогов

Главная отличительная черта прямых и косвенных налогов заключается в том, на кого они возложены (с кого взимаются) и с чего считаются.

Прямые налоги относятся к деятельности предприятия и появляются за счет того, что предприятие работает. Примеры прямых налогов – это Налог на прибыль, Налог на имущество, Земельный налог, Транспортный налог, Фонд социального страхования и др. Главным плательщиком прямых налогов является само предприятие. Каждый вид прямого налога имеет свою базу исчисления и правила расчета.

Косвенные налоги появляются с определенных сумм и цен и напрямую ложатся на плечи покупателей (носитель налога). Примеры косвенных налогов это — НДС, Акцизы, Госпошлина, Налог на рекламу (отменили), Налог с продаж (отменили). Главным плательщиком косвенных налогов является покупатель. Для косвенных налогов характерно их включение в цену. Выглядит это так: к цене товара/услуги добавляется сумма налога. Например, для НДС – это добавление к розничной цене еще суммы, подсчитанной, как процент по ставке 10% или 18% от розничной цены (100р. + (100*18%) = 118р.)

Таблица различий между прямыми и косвенными налогами

Прямые налоги | Косвенные налоги |

1. По поводу взимания налогов выступают два субъекта: бюджет и налогоплательщик | По поводу взимания налогов выступают три субъекта: бюджет, носитель налога и юридический налогоплательщик, как посредник между ними |

2. Налоговое бремя несет непосредственно юридический плательщик | Налоговое бремя несет носитель налога, тогда как сам налог в бюджет поступает через юридического плательщика |

3. Величина налогов непосредственно зависит от финансовых результатов деятельности плательщика | Величина налогов не зависит от финансовых результатов деятельности плательщика |

4. Эти налоги от доходов, от имущества | Эти налоги от оборотов по реализации товаров(работ, услуг) |

Налоги: план счетов бухгалтерского учета

Прямые налоги в бухгалтерском учете – список бухгалтерских счетов

Косвенные налоги в бухгалтерском учете – список бухгалтерских счетов

Классификация налогов на прямые и косвенные не единственная. Законодательство предлагает несколько принципов классификации:

— по способу взимания (прямые и косвенные)

— по субъекту налогообложения (по налогоплательщику)

— по объекту налогообложения

— по уровню бюджета, в который зачисляется налог

— по целевой направленности введения налога.

Различные варианты классификации налогов относят их к разным группам, придавая им свойства и характеристики этих групп. Тем самым, появляется возможность для Законодателя лучше изучать и познавать сущность налогов.

Прямые и косвенные налоги — База знаний MBA

Налоги классифицируются как прямые и косвенные налоги . Но смысл этих двух видов налогов не ясен. Долгое время экономисты по-разному интерпретировали эти два типа. Например, одна группа экономистов считала налоги на производство прямыми налогами , а налоги на потребление — косвенными налогами . J.S. Милль различал эти два типа налогов с точки зрения возможности сдвига налога.Любое лицо, с которого взимается налог, если он сам платит налог, это называется прямым налогом, а если он может переложить налог на кого-то, кто в конечном итоге его платит, то это называется косвенным налогом. Например, подоходный налог уплачивается лицом так же, как он взимается с полученного им дохода, поэтому это прямой налог. С другой стороны, налог с продаж, взимаемый с продавца, перекладывается на покупателя. В наши дни различие между прямыми и косвенными налогами объясняется со ссылкой на основу оценки, а не на точку оценки.Следовательно, налоги, исчисляемые на основе дохода, называются прямыми налогами, а налоги, начисляемые на основе расходов, — косвенными налогами. Однако и эта классификация не лишена трудностей. Например, когда доход одного человека рассматривается как расходы другого, налог на доход одного человека может стать налогом на расходы другого человека. Следовательно, до настоящего времени не было удовлетворительного различия между прямыми и косвенными налогами . Однако на практике это различие сохраняется больше с целью группирования различных налогов.

Достоинства прямого налога

- Прямые налоги основаны на принципе платежеспособности и поэтому помогают равномерно распределить налоговое бремя.

- Поскольку налог взимается с каждого человека, например, на основе его дохода, он уверен в размере налога, подлежащего уплате. Следовательно, прямой налог удовлетворяет канону достоверности.

- Прямые налоги также очень гибкие. Поступления от них могут быть увеличены или уменьшены в зависимости от потребности государства.Например, правительство может просто поднять ставку налога, чтобы получить больше доходов, и снизить ставку налога, чтобы уменьшить доход.

- Налогоплательщиков больше интересует, как государство расходует налоговые поступления. Они гордятся тем, что участвуют в общественных проектах, платя налоги.

Недостатки прямого налога

- Прямые налоги, такие как подоходный налог, считаются налогом на честность людей. Те люди, которые могут уклониться или избежать его, редко подвергаются судебному преследованию.Следовательно, нет стимула платить налог.

- Нет логической основы для взимания или определения налога. В результате политические соображения перевешивают экономические и другие соображения. Например, коммунистическое правительство может устанавливать очень жесткую ставку налога, а социалистическое правительство не может этого делать. Следовательно, существует широкое поле для произвола при налогообложении.

- С точки зрения сбора налогов, стоимость сбора прямых налогов очень высока по сравнению с косвенными налогами. Например, подоходный налог должен взиматься с каждого человека, который должен платить налог.Следовательно, требуется очень сложная структура в виде административного механизма, который просто увеличивает стоимость сбора налогов.

- Еще одна сложность — не все налогоплательщики осведомлены о положениях налога на прибыль. Положения настолько сложны, что, если физическое лицо не знает их, он будет платить больше налогов. В случае корпоративного налога прилагаются все усилия для минимизации налогового бремени, используя лазейки в налоговом законодательстве.

- Еще один недостаток прямых налогов заключается в том, что в случае любого спора у населения уходит много времени на обеспечение правосудия и еще больше времени на возврат уплаченного излишка налога.

Оценка достоинств и недостатков прямых налогов указывает на то, что возникшие проблемы больше связаны с административным, а не с экономическим аспектом. В Индии были предприняты усилия по упрощению оценки, освобождения от уплаты налогов, процедур и возмещения прямых налогов. Это помогло увеличить налоговые поступления от прямых налогов. Налоговые администраторы в Индии применяют методы убеждения вместо методов принуждения, чтобы получить как можно больше налоговых поступлений и свести к минимуму уклонение от уплаты налогов.Часто схемы амнистии объявляются, чтобы предоставить общественности возможность проявить честность.

Существо косвенного налогообложения

.Косвенный налог — определение, виды косвенного налога, особенности и преимущества

Косвенный налог — это то, что производитель платит правительству своей страны. Бремя налоговых платежей ложится на конечного потребителя, поскольку именно он покупает продукцию. В отличие от прямых налогов, они взимаются с материальных благ!

Что такое косвенный налог?

Косвенный налог — это, по сути, налог, который может быть передан другому физическому или юридическому лицу. Косвенный налог обычно взимается с поставщиков или производителей, которые передают его конечному потребителю.Акцизный сбор, таможенная пошлина и налог на добавленную стоимость (НДС) являются примерами косвенных налогов.

Виды косвенного налога

Почти каждый потребляемый продукт облагается косвенным налогом. Вот несколько косвенных налогов в Индии:

1. Гербовый сбор

Это налог, взимаемый правительством штата за передачу недвижимого имущества в пределах юрисдикции. Кроме того, гербовый сбор является обязательным в случае юридических документов.Размер сбора будет зависеть от штата.

2. Налог на услуги

Физические или юридические лица, оказывающие такие услуги, как юридические, консультационные и т. Д., Взимают налог на услуги с получателей указанных услуг. Затем налог переводится в центральное правительство. С 1 июня 2016 года налог на услуги был установлен по ставке 14%, но добавление Krishi Kalyan Cess и Swacch Bharat Cess, оба по 0,5%, повысило его до 15%. Важно отметить, что небольшие поставщики услуг, годовой доход которых составляет менее рупий.10 лакхов освобождены от уплаты налога на услуги.

3. Акцизный сбор

Акциз взимается со всей продукции, производимой в стране. Это косвенный налог, который производители должны платить государству, а производители перекладывают его на потребителей. Центральное правительство взимает акцизный сбор, и этот налог регулируется положениями Закона о центральных акцизах 1944 года.

4. Налог на добавленную стоимость

При продаже движимого имущества внутри страны взимается налог на добавленную стоимость.НДС, как его обычно называют, взимается на каждом этапе производства, а также на каждом канале сбыта. Каждый случай увеличения стоимости также влечет НДС. Правительства штатов взимают НДС в соответствии с записью 54 Государственного списка.

5. Налог на операции с ценными бумагами

Налог на операции с ценными бумагами взимается при продаже или покупке акций на индийской фондовой бирже. Налог был введен в 2004 году. Он применяется к паевым инвестиционным фондам, акциям, а также к сделкам с фьючерсами и опционами.Налог на операции с ценными бумагами был введен в целях снижения краткосрочного налога на прирост капитала в дополнение к отмене налога на долгосрочный прирост капитала.

6. Таможенная пошлина

Таможенная пошлина входит в число косвенных налогов, взимаемых при ввозе импортных товаров в Индию. Вывозимые товары также могут облагаться таможенной пошлиной. Положения, касающиеся сбора, а также взимания таможенных пошлин, регулируются Законом о таможне 1962 года. Закон также регулирует все положения, касающиеся процедур импорта и экспорта, запретов, штрафов и правонарушений.

7. Налог на развлечения

Развлечения и все, что с ними связано, облагаются налогом на развлечения. Налог взимается правительствами штатов. Например, билеты в кино, театральные представления, музыкальные концерты, выставки, игровые залы, спортивные мероприятия и парки развлечений взимают налог на развлечения.

Особенности косвенного налога

Вот основные характеристики косвенных налогов:

- Налоговое обязательство: Поставщик услуг или продавец платит косвенные налоги государству, и ответственность передается потребителю.

- Уплата налога: Продавец уплачивает косвенные налоги правительству, а те же налоги переводятся потребителю.

- Характер: Косвенные налоги изначально носили регрессивный характер, но благодаря введению налога на товары и услуги теперь они стали довольно прогрессивными.

- Сбережения и инвестиции: Косвенные налоги, как правило, ориентированы на рост, учитывая тот факт, что они побуждают потребителей сберегать и инвестировать.

- Уклонение: Трудно уклониться от косвенных налогов, потому что теперь они реализуются напрямую через продукты и услуги.

Преимущества косвенного налога

Вот основные преимущества косвенных налогов:

- Удобство: Косвенные налоги не обременяют налогоплательщика и удобны, так как оплачиваются только во время покупки. Более того, государственные органы считают удобным взимать косвенные налоги, поскольку они взимаются непосредственно в магазинах / на фабриках, что помогает сэкономить много времени и усилий.

- Простота взимания: Косвенные налоги собираются легче, чем прямые налоги. Поскольку косвенные налоги взимаются только при совершении покупок, властям не нужно беспокоиться об их взимании.

- Сбор от бедных: Те, кто зарабатывает менее 2,5 лакха в год освобождены от подоходного налога, что означает, что они не делают взносов в правительство. Поскольку косвенные налоги взимаются в точках продаж, все физические лица, независимо от размера налога на прибыль, под который они подпадают, вносят свой вклад в рост экономики.

- Справедливые взносы: Косвенные налоги напрямую связаны со стоимостью продуктов и услуг. По сути, это означает, что предметы первой необходимости облагаются более низкими ставками налога, в то время как предметы роскоши облагаются более высокими налоговыми ставками, тем самым обеспечивая справедливость взносов.

GST — косвенный налог

Налог на товары и услуги, или, как его обычно называют, GST, был введен 1 июля 2017 года для включения различных косвенных налогов в стране.Налоги, которые когда-то были обязательными, теперь отменены в связи с введением нового налогового режима. Одним из основных преимуществ GST является то, что он устранил каскадный эффект налогов, тем самым гарантируя, что они не будут платить за каждое добавление стоимости.

Налоги, подпадающие под действие GST на государственном уровне, включают налог на услуги, государственный акцизный сбор, компенсационный сбор, дополнительный акцизный сбор и специальные дополнительные таможенные пошлины. Налоги, подпадающие под действие GST на центральном уровне, включают налог с продаж, центральный налог с продаж, налог на покупку, налог на развлечения, налог на роскошь, октрои и входной налог, а также налоги на ставки и лотереи.

,Разница между прямыми и косвенными налогами

Последнее обновление: 29 мая 2018 г., Teachoo

Что такое налог?

Налог — это деньги, уплачиваемые обществом правительству.

Это помогает правительству предоставлять общественные услуги, такие как здравоохранение, образование, инфраструктура и т. Д.

Разница между прямым и косвенным налогом

Прямой налог | Косвенный налог |

Это налог, который платит налогоплательщик из собственного кармана. | Лицо собирает налог с клиентов и вклады в правительство |

пример Подоходный налог | пример НДС / CST / Сервисный налог / Акциз |

Лицо, которое несет налоги, и лицо, платящее налог, одинаковы | Лицо, которое несет налоги, и лицо, платящее налог, различаются |

Прогрессивный характер, Для более высокого дохода более высокий налог Более низкий доход без налога или без налога | Это регрессивный характер Все клиенты, богатые или бедные, должны платить одинаковый налог. |

Что такое прямой налог и косвенный налог?

Особенности, преимущества и виды косвенного налога в Индии

Налог на товары и услуги :

В июле 2017 года был введен в действие закон о налоге на товары и услуги, в его ведении было 17 косвенных налогов. Все основные налоги на услуги и услуги включены в GST-

. На государственном уровне:

. На центральном уровне:

. Налоги на продукты, в которых используется алкоголь и нефтепродукты.

Налог с продаж :

Налог, взимаемый с продажи товаров.Союзное правительство взимает этот налог с продаж с продаж между штатами, в то время как налог с продаж с продаж внутри штата взимается правительством штата. Этот налог имеет трехсегментную бифуркацию:

- Продажа между штатами

- Продажа во время импорта / экспорта

- Продажа внутри штата

Налог на услуги :

Налог на услуги — это косвенные показатели, которые налогоплательщики платят по разным платежам. Сервисы. Эти платные услуги включают:

- Телефон

- Туроператор

- Архитектор

- Декоратор интерьеров

- Реклама

- Медицинский центр

- Банковские и финансовые услуги

- Организация мероприятий

- Техническое обслуживание

- Консультационные услуги

- Проценты по налогу на услуги составляет 15%

Налог на добавленную стоимость :

Эту категорию налогов взимают правительства штата.Например, когда человек покупает важный продукт, мы платим дополнительный налог, известный как налог на добавленную стоимость. Ставка НДС, уплачиваемого государству, зависит от вида товара и соответствующего состояния продажи.

Таможенная пошлина и налог Octroi :

Взимается с товаров, ввезенных в страну из-за границы. Налог на таможенную пошлину уплачивается в порту въезда в страну, например в аэропорту. Ставка налогообложения варьируется в зависимости от типа продукта. Octroi взимается при ввозе товаров в муниципальную зону.

Акцизный сбор :

Акцизный сбор — это форма косвенного налога, взимаемая с товаров, произведенных внутри страны. Эта пошлина отличается от таможенной пошлины. Это также известно как CVAT или центральный налог на добавленную стоимость.

Антидемпинговая пошлина :

Она взимается с товаров, которые экспортируются по ставке ниже стандартной для страны в какую-либо другую страну. Этот налог взимается центральным правительством.

Недавно введенный косвенный налог (GST)

GST — это высоко ценимая налоговая система в стране.Это одна из последних систем косвенного налогообложения, действующая в соответствии с конституцией Индии. Важность этого режима налогообложения заключается в том, что он охватывает различные другие косвенные налоги, действующие внутри страны. Этот налоговый режим был ознаменован изменением экономики страны и уменьшил каскадные эффекты налоговых пошлин, которые вызывают общую рыночную инфляцию.

. Как открыть хостел | HowToHostel Как открыть хостел …

Как открыть хостел | HowToHostel Как открыть хостел …