Приложения: Последние новости России и мира – Коммерсантъ Деньги (126445)

«Я твердо убежден, что нам нужна отрицательная ставка»,— заявил президент США Дональд Трамп. Председатель Федеральной резервной системы Джером Пауэлл выступил против перспективы установить отрицательные процентные ставки в США, хотя и не полностью исключил этот вариант в качестве потенциального инструмента в будущем.

«Данные об отрицательных ставках противоречивы»,— сказал Джером Пауэлл 12 мая, отвечая на вопросы после выступления на вебинаре, организованном Институтом международной экономики Петерсона. Он отметил, что представители ФРС обсуждали, идти ли в этом направлении по примеру других центробанков, и сказал, что «пока мы не рассматриваем» такой вариант, но отметил, что фискальная политика, возможно, должна сделать больше для борьбы с длительным экономическим ущербом от пандемии коронавируса.

Днем ранее президент США Дональд Трамп написал в Twitter, что «пока другие страны получают преимущества от отрицательных ставок, США также должны принять этот «подарок»».

На данный момент монетарные стимулы правительств и центральных банков большинства развитых стран являются беспрецедентными. Поэтому сейчас одной из актуальных задач в макроэкономике становится ответ на вопрос: что всех ждет в обозримом будущем — инфляция или дефляция? Инфляция из-за гигантских денежных эмиссий и девальваций валют или дефляция из-за длительного сжатия потребительского спроса? Поможет ли колоссальная денежная и фискальная экспансия избежать «дефляционной спирали» и не приведет ли к гиперинфляции в более отдаленном будущем?

Большинство аналитиков крупных инвестбанков и фондов сходятся во мнении, что краткосрочное воздействие принимаемых мер является дефляционным, но разногласия возникают в отношении более дальней перспективы.

Необычный кризис

Необычность текущего кризиса состоит в том, что ведущие центральные банки мира и правительства развитых и крупных стран вкачали триллионы долларов, евро, иен и юаней в не работающие из-за распространения коронавируса и карантинных мер национальные экономики. В 2008 году и в предыдущие кризисы, даже в периоды войн, экономика не блокировалась так жестко, как сейчас. Монетарные власти многих стран обеспокоены, что длительная и глубокая рецессия может привести к «длительному периоду низкого роста производительности труда и стагнации доходов». А это уже прямой путь дефляции.

Развитые страны могут войти в дефляционную спираль в ближайшее время или уже находятся в ней.

Инфляция в развивающихся странах также сейчас продолжает снижаться. Банк России констатирует в своих комментариях и пресс-релизах, что ограничительные меры снижают и внешний, и внутренний спросы и это становится значимым дезинфляционным фактором на длительный период. В Китае экономика переживает самый сильный спад за последние десятилетия. Там падение инфляции потребительских цен и цен производителей также отражает слабый спрос как внутри страны, так и за рубежом.

Там падение инфляции потребительских цен и цен производителей также отражает слабый спрос как внутри страны, так и за рубежом.

Сложившаяся ситуация заставляет вспомнить дефляцию Великой депрессии, причинами которой стали резкое сокращение кредитования и массовые банкротства, вызвавшие спрос на наличные деньги. Но тогда ФРС США сократила денежную массу на 30% в соответствии с ее новой монетарной политикой, вместо того чтобы удовлетворить спрос на деньги. Банковская система начала обрушаться, что вызвало одновременное падение объемов кредитования и предложения денег, а также снижение скорости денежного обращения. Дефляция цен продолжалась даже тогда, когда начался рост денежной массы.

Остается лишь надеяться, что некоторые центральные банки (не будем показывать пальцем), откровенно не желающие увеличивать денежное предложение в кризис, не повторят ошибки ФРС 30-х годов прошлого века.

Если же к дезинфляционным процессам добавляется политика бюджетной экономии или приостановка инвестиционных программ, лишающая предприятия госзаказов, а граждан дополнительной социальной поддержки, и при этом начинается кредитное сжатие, когда банки сокращают кредитование из-за высоких рисков, а компании, находясь в катастрофическом положении, стремятся сократить любые издержки и по возможности погасить кредиты, чтобы уменьшить нагрузку на бизнес, то в этом случае в экономике начинает раскручиваться так называемая дефляционная спираль.

Немного теории

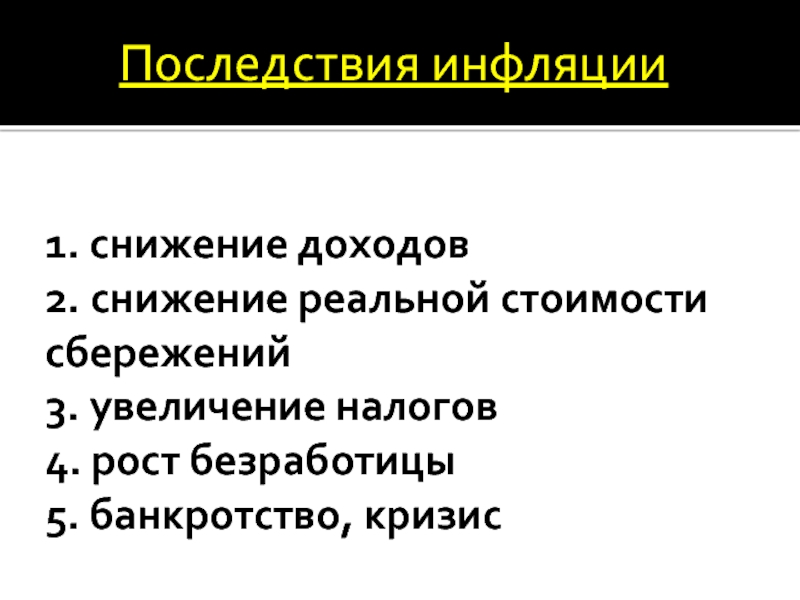

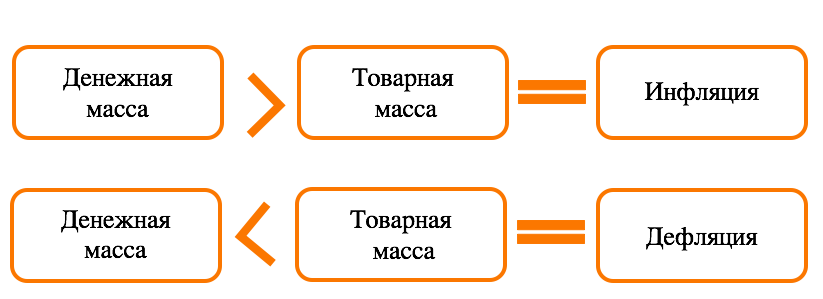

Инфляция — это устойчивое повышение общего уровня цен на товары и услуги в экономике в течение определенного периода. При инфляции происходит потеря реальной стоимости денег как средства расчетов внутри экономики. Считается, что высокие темпы инфляции обусловлены чрезмерным ростом денежной массы. Инфляция негативно влияет на сбережения и инвестиции, но при умеренных уровнях инфляция может стимулировать рост экономики, сокращать безработицу и позволяет правительствам и центральным банкам более свободно проводить денежно-кредитную политику, поощрять кредитование экономик и избегать неэффективности, связанной с дефляцией.

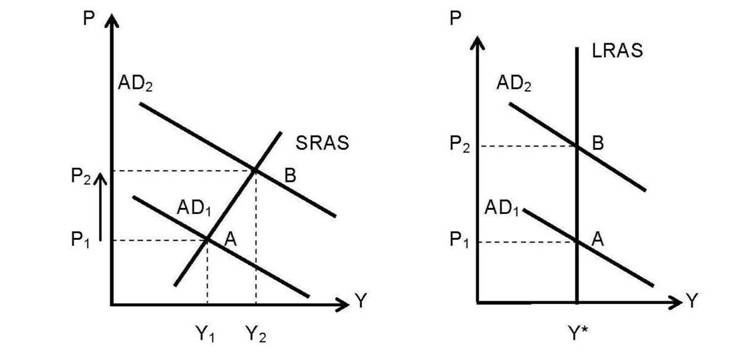

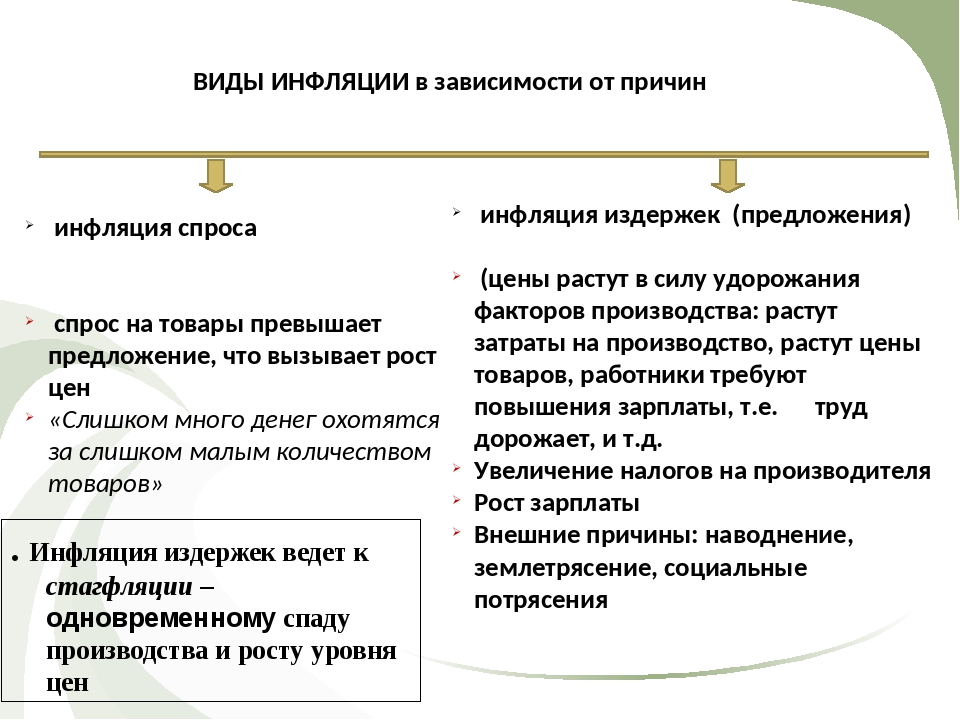

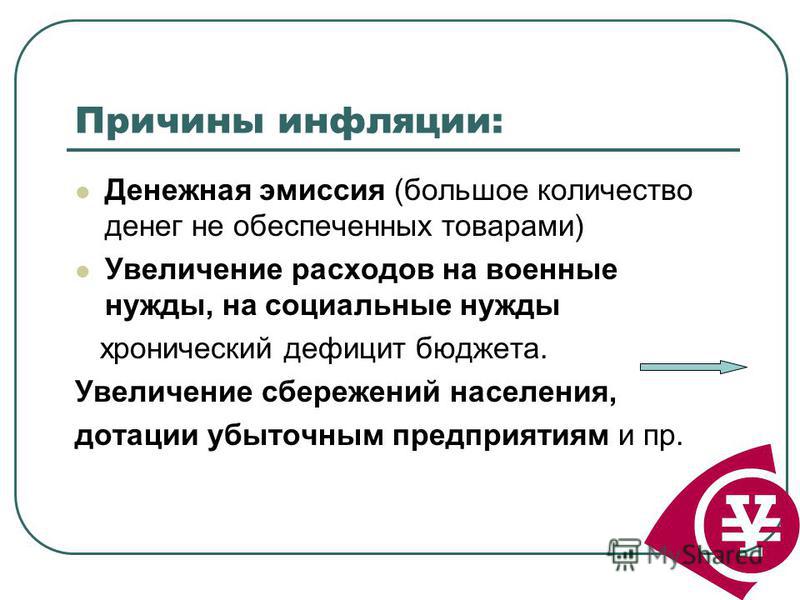

Существуют две противоположные точки зрения на природу инфляции. Монетаристы считают, что в инфляции виноват рост денежной массы из-за эмиссии. Согласно монетарной теории, длительный устойчивый период инфляции вызван тем, что денежная масса растет быстрее, чем темпы экономического роста.

Кейнсианцы отводят основную роль в росте инфляции совокупному спросу, полагая, что денежная масса является только одним из множества факторов, влияющих на совокупный спрос, который существует не благодаря наличию денег, а благодаря величине предложения товаров и услуг. Скорость обращения денег, обслуживающих товарные потоки, также влияет на величину инфляции.

Противоположностью инфляции является дефляция — устойчивое снижение цен на товары и услуги. С точки зрения монетарной теории дефляция вызвана прежде всего снижением скорости движения денег и/или объема денежной массы на душу населения. Но текущая ситуация сочетания дефляции с гигантской денежной накачкой в разных частях планеты ставит эту теорию под сомнение.

Дефляция возникает при низком спросе или при недостаточном денежном предложении, а также при перепроизводстве товаров, когда повышение эффективности производства снижает общую цену товаров. Вывод производств из развитых стран в Юго-Восточную Азию привел к удешевлению товаров, но одновременно возник феномен экспорта дефляции.

Дефляция также связана с неприятием риска, что явно демонстрирует финансовая система Евросоюза, и даже отрицательные процентные ставки, введенные Европейским центральным банком, не в состоянии простимулировать кредитование на необходимом для экономики уровне.

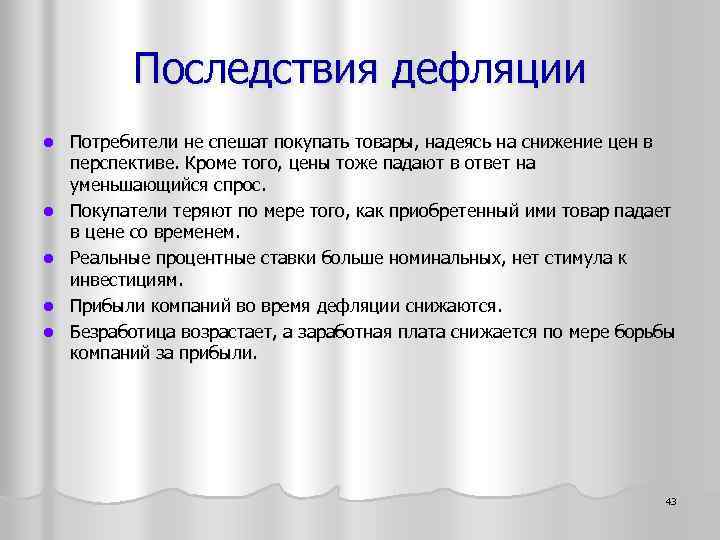

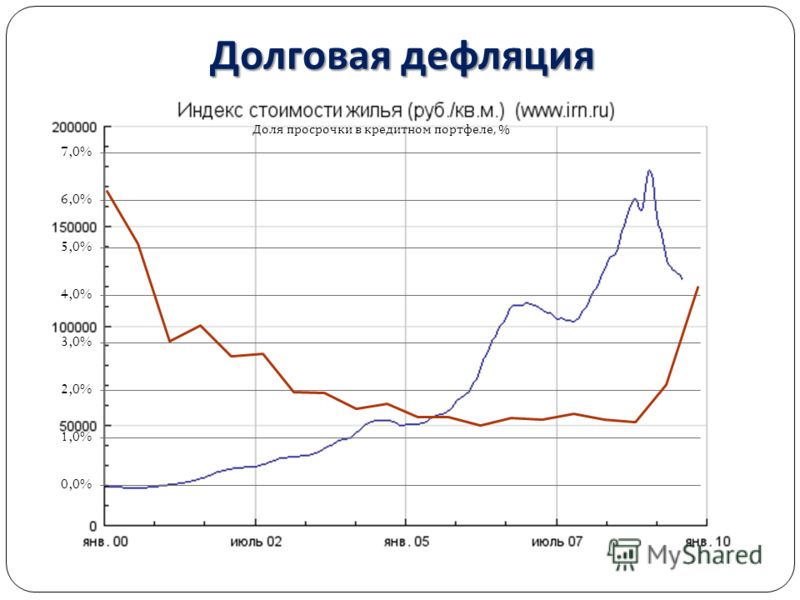

Наблюдаемый сейчас в развитых странах дефляционный шок из-за коронавирусной остановки экономик становится дополнительной проблемой, поскольку дефляция увеличивает реальную стоимость долга, который и так сейчас растет очень быстрыми темпами. Дефляция также может усугубить рецессию, но главная опасность дефляции состоит в раскрутке «дефляционный спирали», когда падение экономики приводит к снижению цен, а вслед за этим к сокращению инвестиций и объемов производства, что, в свою очередь, провоцирует дальнейшее сжатие экономики, ведет к остановке предприятий, уменьшению занятости, падению общего потребления и к еще большей дефляции.

В России уже много лет существует «скрытая дефляция», поскольку из-за многолетнего падения уровня жизни большинства граждан происходит смещение покупательского спроса в сторону более дешевых и менее качественных продуктов и товаров. То есть происходит относительное удешевление средней потребительской корзины, несмотря на ее номинальный рост, потому что из-за падения реальных располагаемых денежных доходов людям приходится постоянно экономить и отказываться от привычных продуктов.

То есть происходит относительное удешевление средней потребительской корзины, несмотря на ее номинальный рост, потому что из-за падения реальных располагаемых денежных доходов людям приходится постоянно экономить и отказываться от привычных продуктов.

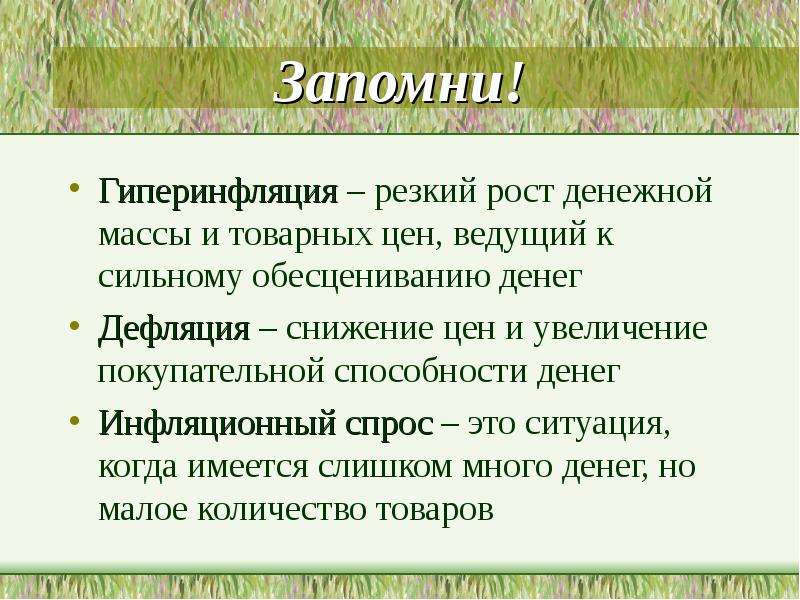

А еще есть такие явления, как: дезинфляция — снижение уровня инфляции; гиперинфляция — неконтролируемый рост инфляции; стагфляция — сочетание инфляции, медленного экономического роста и высокой безработицы; рефляция — попытка поднять общий уровень цен для противодействия дефляционному давлению; наконец, инфляция цен активов — общий рост цен на финансовые активы без соответствующего повышения цен на товары или услуги.

Большинство этих явления мы как раз и наблюдаем в ходе этого необычного коронакризиса и рецессии мировой экономики.

Эффект Кантильона

Банкир ирландского происхождения Ричард Кантильон, автор «Эссе о природе торговли» (Essai sur la nature du commerce en general) и предшественник Адама Смита, приблизительно в 1730 году открыл причинно-следственный эффект, объясняющий поведение рыночных цен и инфляцию, различая при этом богатство и деньги.

Эффект Кантильона заключается в том, что инфляция возникает постепенно в разных сегментах рынка. Денежная эмиссия центральных банков никогда не приводит к равномерному распределению денег между экономическими субъектами и агентами. У кого-то вновь напечатанные деньги появляются раньше, у кого-то — позже.

Те, кто получил деньги раньше других, получают преимущества и возможности их использования до момента повышения цен из-за прироста денежной массы. К остальным участникам экономических отношений эти новые эмиссионные деньги дойдут уже после того, как цены начнут расти. Поскольку интересы у экономических субъектов и посредников разные, цены поднимаются неравномерно. Эмиссия большого количества дешевых денег не означает, что спрос на все будет увеличиваться синхронно. Одни активы и товары растут в цене быстрее, чем другие.

Именно это явление мы сейчас наблюдаем на мировых финансовых рынках. Там происходит инфляция активов — акции и облигации растут в цене, быстро восстанавливаясь после обвала рынков в первом квартале 2020 года, потому что новые эмиссионные деньги достались в основном финансовым агентам, фондам и банкам.

Эти новые деньги либо опять сгорят в огне очередного финансового кризиса, и центробанкам придется срочно «допечатывать» новые десятки триллионов, либо будут перетекать в реальную экономику, не способную пока производить товары и услуги в прежних докоронакризисных объемах, и это начнет вызывать рост цен, переходящий в очевидную и, скорее всего, в неуправляемую инфляцию.

Бифляция

Инфляция неравномерна по всем активам, товарам и услугам и зависит от различий на рынках, а также от того, где вновь созданные деньги и кредит входят в экономику.

Поскольку эффект Кантильона уже проявился на финансовых рынках, можно смело делать предположения, что мир сейчас находится в состоянии бифляции, когда инфляционные и дефляционные процессы идут в мировой экономике одновременно. Как правило, бифляция возникает в том случае, если для оживления стагнирующей экономики применяются монетарные стимулы.

Именно сейчас можно в реальном времени наблюдать, как деньги, добавленные в экономику через кредитование и покупку активов центральными банками, появляются в определенных странах и сегментах экономики, но не на всех рынках одновременно. Процессы начинают растягиваться во времени и в региональных пространствах, что будет искажать восприятие проблемы. Разрушающаяся глобализация, с одной стороны, еще связывает большинство стран и рынков, но рвущиеся товарные и производственные цепочки и сокращающиеся трансграничные потоки капитала вносят хаос в мировые экономические процессы, создавая в одних странах дефляцию, а в других — скрытую пока инфляцию. Инфляция в ряде стран может возникнуть в результате сбоев в цепочке поставок, приводящих к дефициту, при одновременной денежной эмиссии, призванной помочь экономике.

Людвиг фон Мизес, один из столпов австрийской школы экономики и основатель философии либертарианства, подчеркивал, что инфляция обязательно последует, если будет происходить увеличение количества денег, которое не компенсируется соответствующим экономическим ростом и увеличением потребности в деньгах.

Признаком роста инфляционных ожиданий является восходящий тренд в котировках золота, которые обновляют многолетние максимумы из-за экспансионистской политики центральных банков и бегства инвесторов от риска.

Долговой фактор

Но пока существенным фактором сдерживания инфляции является замедление скорости обращения денег, которая имеет тенденцию снижаться по мере роста уровня долга. А долги в мире растут беспрецедентными темпами. Общий размер глобального долга на начало 2020 года составлял $253 трлн (322% глобального ВВП), на долю развитых государств приходилось $180 трлн совокупного долга, у развивающихся — $73 трлн. К концу первого квартала объем долга превысил отметку $257 трлн.

По оценкам The Institute of International Finance, общий долг правительства, компаний и граждан составляет 327% ВВП, в Европе — 388% ВВП, в Китае — 310%, в Японии — 540%.

Такой уровень долга приводит значительному падению скорости движения денег, что резко снижает эффективность денежно-кредитной политики, и продолжается это уже больше десяти лет.

Более высокий уровень долга, особенно долга в непроизводственной сфере, который не генерирует стабильный поток доходов, приводит к дефляции, а не к инфляции в экономике.

Перспективы

Кризис этот нетипичный, и на этот раз все может оказаться иначе, чем в 2008, 1998 или 1987 годах. Пока самые значительные инфляционный риски лежат в области фискальной и монетарной реакции на продолжающийся кризис. Если нынешних беспрецедентных стимулов для выхода мировой экономики окажется недостаточно, вторая, еще более мощная волна кризиса не заставит себя ждать. Реакцией станет новая фискальная и монетарная политика, которая, скорее всего, сведется к прямому печатанию денег, потому что все остальные стимулы будут исчерпаны, что и вызовет «инфляционную спираль».

Увеличение расходов путем роста долга — процесс не бесконечный. Дилемма центробанков — «проблема ликвидности или проблема платежеспособности», по всей вероятности, будет решаться в пользу ликвидности, выкупа долгов и национализации компаний, попавших в катастрофические ситуации. Для этих целей рост денежной массы должен оставаться повышенным, иначе все быстро выйдет из-под контроля.

Для этих целей рост денежной массы должен оставаться повышенным, иначе все быстро выйдет из-под контроля.

Таким образом, складывающаяся сейчас ситуация глобальной дефляции в обозримом будущем сменится несинхронными всплесками инфляции, переходящими от региона к региону, а затем и последующими реальными экономическими потрясениями уже глобального характера.

Александр Лосев, гендиректор УК «Спутник — управление капиталом»

Инфляция и дефляция. Что из этого хорошо, а что плохо?

На неделе с 6 по 12 августа Росстат второй раз в этом году зафиксировал дефляцию — потребительские цены снизились на 0,1%. Аналогичное сокращение ведомство отметило также в последнюю неделю июля.

Редко и по сезонам

Впрочем, объяснение простое — сезонный фактор. В конце лета — начале осени цены традиционно тормозят из-за удешевления сельскохозяйственной продукции на фоне сбора урожая. Снижение стоимости продовольствия в это время, как правило, перекрывает рост цен на другие товары. Так, ЦБ еще в июне допускал дефляцию в летние месяцы и в сентябре. Тем более что 0,1% — это практически в рамках статистической погрешности, отмечают эксперты.

Так, ЦБ еще в июне допускал дефляцию в летние месяцы и в сентябре. Тем более что 0,1% — это практически в рамках статистической погрешности, отмечают эксперты.

На эту тему

Факторов, которые бы свидетельствовали о возможности серьезной и длительной дефляции в России, просто нет. Тем более власти и не могут ее допустить — как показывает опыт развитых стран, она только тормозит экономику, подавляя потребительский спрос.

В современной экономике в чистом виде дефляция в принципе встречается редко и носит сезонный характер — как раз на отраслевых рынках. В основном же протекает в виде бифляции — когда одновременно растут цены на товары, которые покупают в рамках основного дохода, и снижается стоимость товаров длительного пользования, которые часто покупают в кредит.

Инфляцию традиционно считают явлением негативным, но делает ли это дефляцию, наоборот, позитивным? Едва ли. Умеренное снижение стоимости некоторых товаров — вроде продовольствия или энергии — действительно может иметь некоторое положительное влияние на потребительские расходы. Но во многом все зависит от причин, которые привели к дефляции, и периода, на который она растянулась.

Но во многом все зависит от причин, которые привели к дефляции, и периода, на который она растянулась.

Цены могут начать падать из-за снижения спроса на продукцию, увеличения объемов предложения, перепроизводства товаров или роста спроса на деньги. Из положительных причин дефляции отмечают ситуацию, когда цены падают из-за улучшения технологии производства и последующего увеличения объемов товаров. Например, как происходит с нынешней бытовой электроникой — более сложной, чем когда-либо раньше, но при этом сравнительно более доступной.

Но после Второй мировой войны о дефляции говорили редко, отметили специалисты НИУ ВШЭ. Главным «врагом» для экономик стала инфляция, которая не отступила даже в 1970-е — во время спада из-за роста нефтяных цен и породила термин «стагфляция». Ситуация, когда экономический спад сочетается с ростом цен. Дефляция же стала представлять скорее академический интерес.

Аномалией на этом фоне стала Япония, столкнувшаяся с остановкой экономического роста после лопнувшего в 1990 году пузыря на финансовом рынке. Десятилетие после этого назвали «потерянным», за ним последовало второе, и страна до сих пор активно борется за инфляцию. Формально целевого показателя в 2% ей удалось достичь и превысить в 2014 году, но сейчас он вновь колеблется на уровне примерно 1%. Хотя остальные показатели при этом остаются довольно хорошими: высокие уровень жизни населения и продолжительность жизни, а также налицо научно-технический прогресс.

Десятилетие после этого назвали «потерянным», за ним последовало второе, и страна до сих пор активно борется за инфляцию. Формально целевого показателя в 2% ей удалось достичь и превысить в 2014 году, но сейчас он вновь колеблется на уровне примерно 1%. Хотя остальные показатели при этом остаются довольно хорошими: высокие уровень жизни населения и продолжительность жизни, а также налицо научно-технический прогресс.

Что же плохого в дефляции?

«Если инфляция — это джинн, то дефляция — это орк, с которым нужно решительно бороться», — предупреждала в 2014 году бывшая тогда главой Международного валютного фонда (МВФ) Кристин Лагард.

На эту тему

Экономист и нобелевский лауреат Пол Кругман назвал несколько причин опасаться дефляции.

Главным образом, при снижении цен люди перестают тратить. Ведь зачем? Если можно подождать и позже купить за те же деньги чуть больше, чем раньше. Но если спрос падает, то нет и необходимости производить товары в том же объеме. Производство сокращается, а это ведет к замедлению экономического роста.

Производство сокращается, а это ведет к замедлению экономического роста.

И раз в дефляционной экономике цены падают, бизнес вынужден сокращать расходы, в том числе и пытаться снижать заработную плату. Возникает замкнутый круг — люди теряют работу, из-за безработицы не могут позволить себе покупки, что приводит к дальнейшему снижению спроса.

При этом потребители предпочитают делать сбережения, а не брать кредиты. Ведь возвращать проценты большие, чем сам кредит, заемщикам, естественно, не выгодно. Хотя, если дела в экономике идут хорошо, то этот эффект можно компенсировать низкими процентными ставками. В противном случае даже их может оказаться недостаточно. Проблема, которая становится все актуальнее для европейских государств, у которых специалисты тоже видят симптомы «японской болезни». «Здоровые» кредиты экономике нужны. С одной стороны, они позволяют предприятиям расширять производства. С другой, поддерживают потребительский спрос, который также помогает в развитии бизнеса.

Кругман также обращал внимание на ухудшение положений заемщиков — дефляция усугубляет реальное бремя их долга. Ведь доходы сокращаются, а долг остается прежним. В итоге возрастает число невозвратов, и когда финансовый сектор становится неустойчивым, вкладчики начинают снимать сбережения, боясь потерять их. А вот инфляция, наоборот, приводит к размыванию долга во времени.

Инфляция — лучше?

На эту тему

Слишком высокий рост цен тоже никого не обрадует. Если процентные ставки его не покрывают, то он всегда уменьшает ценность денег. И чем этот рост выше, тем меньше шансов, что вкладчики получат какую-то прибыль с вложений, так что клиенты банков и в этом случае могут начать снимать деньги. Кроме того, высокая инфляция еще и непредсказуема — может разгоняться или двигаться скачками. Это повышает нестабильность на финансовых рынках и лишает предпринимателей стимула брать кредиты на длительный срок.

Полезной экономисты называют низкую или умеренную инфляцию, которая находится под контролем, — до 2−3% в год для общемировой экономики. Для России оптимальный уровень сейчас 4%, подчеркивает ЦБ. Он уже долгое время ориентируется именно на эту цифру как целевую.

Для России оптимальный уровень сейчас 4%, подчеркивает ЦБ. Он уже долгое время ориентируется именно на эту цифру как целевую.

Регулятор также объясняет, почему отдельные потребители зачастую не чувствуют на себе эффект от снижения официальной инфляции.

- Личная потребительская корзина может сильно отличаться от той, что использует при расчетах Росстат.

- В разных регионах цены растут по-разному.

- Кроме того, инфляция — это суммарный индекс, а значит, по нему нельзя судить о цене на какой-то один товар. Стоимость отдельных видов продуктов может меняться довольно сильно, но при этом их доля в корзине невелика, а значит они мало влияют на показатель.

- И остается личное восприятие — скачок цен потребители всегда запоминают отчетливее снижения.

А СМИ напоминают слова экономиста и философа Людвига фон Мизеса о том, что «инфляция — это не стихийное бедствие, катастрофа или болезнь. Это политика. Политика, которая может меняться».

Арина Раксина

почему снижение цен иногда хуже их роста :: Мнение :: РБК

Но, как правило, снижение цен на товары происходит из-за падения совокупного потребительского спроса, сокращения количества денег в обращении и роста их реальной стоимости, что уменьшает доходы производителей, заставляет их сокращать производство и увольнять работников или уменьшать им заработную плату. И тогда это — плохая дефляция, а ее возникновение является безошибочным индикатором начинающейся рецессии.

И тогда это — плохая дефляция, а ее возникновение является безошибочным индикатором начинающейся рецессии.

Если же к процессу снижения цен на товары добавляется политика жесткой бюджетной экономии, лишающая предприятия госзаказов, а граждан дополнительной социальной поддержки, и при этом начинается кредитное сжатие, или делеверидж, когда компании в массовом порядке отказываются от инвестиций и стремятся как можно скорее погасить кредиты, чтобы уменьшить долговую нагрузку на бизнес, а банки сокращают кредитование из-за высоких рисков, то в этом случае в экономике начинает раскручиваться так называемая дефляционная спираль, доходы населения и потребительский спрос продолжают идти вниз при одновременном росте безработицы, что лишь увеличивает экономические и социальные проблемы.

Читайте на РБК Pro

Главная опасность дефляции состоит именно в раскрутке дефляционной спирали, когда падение экономики приводит к снижению цен, а вслед за этим к сокращению инвестиций и объемов производства, что в свою очередь провоцирует дальнейшее сжатие экономики, ведет к уменьшению занятости, падению общего потребления и к еще большей дефляции.

Но разве что-то подобное не наблюдается сейчас в России? И разве не о подобных рисках предупреждает Bank of America, перечисляя все основные факторы, способные вызвать дефляцию в будущем?

Более того, как это ни покажется парадоксальным в условиях двузначной инфляции и слабости рубля, «скрытая дефляция» в России уже началась в потребительской сфере, где из-за роста стоимости продуктов питания и цен на товары массового потребления происходит смещение покупательского спроса в сторону более дешевых и менее качественных продуктов и товаров. То есть происходит относительное удешевление средней потребительской корзины, несмотря на ее номинальный рост, из-за отказа от привычных продуктов и постоянной экономии везде, где только возможно, ведь реальные располагаемые денежные доходы падают 16 месяцев подряд при одновременном сокращении объемов розничной торговли.

Состояние бифляции

Конечно, пока рано говорить о реальной дефляции в России, но процесс сокращения темпов роста ценовых индексов (дезинфляция) уже начался, и особенно это заметно по динамике индекса цен производителей, где с конца прошлого года наблюдается устойчивое снижение.

Мы сейчас находимся в состоянии бифляции, когда инфляционные и дефляционные процессы идут в экономике одновременно. Текущая потребительская инфляция все еще очень высокая, так как подорожание импорта из-за девальвации рубля происходит с временным лагом, и недавнее укрепление российской валюты станет заметным в розничных ценах не раньше мая, а высокие процентные ставки, рост издержек бизнеса и тарифов естественных монополий отражаются в ценах товаров сразу же, и с 1 апреля произойдет еще и повышение акцизов на топливо. Однако производители в отсутствие спроса все равно будут вынуждены постепенно снижать оптовые цены или банкротиться и выходить из бизнеса.

В российской экономике происходит рецессионный разрыв, когда падение совокупного спроса опережает сокращение объемов ВВП, но такой разрыв представляет не меньшую опасность для экономики, чем классическая дефляционная спираль. Делеверидж у нас также пока носит дезинфляционный характер, а не дефляционный как, например, это было в США, Японии или в Евросоюзе.

При этом имеющиеся производственные мощности в России загружены лишь на две трети, а значит, фактический ВВП России сейчас намного ниже потенциально возможного даже при имеющейся производственной базе. Таким образом, без восстановления совокупного спроса и без преодоления кредитного сжатия даже существующий экономический потенциал не может быть использован полностью, а это означает, что если не будет эффективного и масштабного применения антикризисных мер и не запустится рост хотя бы в отдельных отраслях, то рецессионный разрыв будет только увеличиваться, и в этих условиях российская экономика не сможет выйти из кризиса в ближайшие несколько лет.

Последний раз цены в России снижали в период 1947–1949 годов, когда в ходе денежной реформы произошло изъятие излишков денежной массы, эмитированной для нужд военной экономики, и одновременно увеличивалось предложение товаров. При этом происходил настолько быстрый рост производства, что к концу 1948 года, то есть всего через 3,5 года после окончания кровавой и разрушительной Великой Отечественной войны, объем ВВП страны вернулся на довоенный уровень и пришлось административно балансировать цены, исходя из реальных доходов населения. Нам есть на что равняться и, возможно, не стоит так бояться некоторого смягчения денежно-кредитной политики, ведь здоровый рост экономики — лучший способ борьбы и с высокой инфляцией, и с плохой дефляцией.

Нам есть на что равняться и, возможно, не стоит так бояться некоторого смягчения денежно-кредитной политики, ведь здоровый рост экономики — лучший способ борьбы и с высокой инфляцией, и с плохой дефляцией.

ОБОСНОВАНИЕ ЦЕЛИ ПО ИНФЛЯЦИИ — ВБЛИЗИ 4% / КонсультантПлюс

Приложение 4

Общепризнано, что высокая и волатильная инфляция несет издержки для экономики. Прежде всего она затрудняет реализацию долгосрочных проектов и инвестиций. Финансируя инвестиционные проекты, кредиторы вынуждены учитывать высокую инфляцию в ставках по кредитам, поскольку они хотят получить доход от вложений. Производителям сложно планировать свою деятельность и оценить, окупятся ли их вложения. Кроме того, высокий темп прироста цен требует постоянного пересмотра контрактных цен и заработных плат, что также сопряжено с издержками. Высокая инфляция без компенсирующего повышения заработной платы ведет к снижению реальных доходов населения. При сохранении высоких темпов роста цен продолжительное время и постоянном снижении покупательной способности денег возможен рост социального недовольства и политической нестабильности. Поэтому низкая и стабильная инфляция — необходимое условие стабильного роста и развития экономики.

При сохранении высоких темпов роста цен продолжительное время и постоянном снижении покупательной способности денег возможен рост социального недовольства и политической нестабильности. Поэтому низкая и стабильная инфляция — необходимое условие стабильного роста и развития экономики.

В то же время экономическая теория не дает однозначного ответа относительно оптимального уровня инфляции в экономике. В ряде исследований приводятся оценки взаимосвязи экономического роста и инфляции. В частности, оценивается некоторый пороговый уровень инфляции, по достижении которого она начинает оказывать негативное влияние на экономический рост. Пороговое значение инфляции в данных работах сильно варьируется. Для стран с формирующимися рынками оно оценивается от 9 до 17%, для развитых стран — от 1 до 3% <1>. Вместе с тем остается открытым вопрос методики разбиения стран на группы в данных исследованиях и однородности стран внутри группы. Это особенно актуально для стран с формирующимися рынками, которые отличаются наибольшей разнородностью в уровне развития экономик. Также в данных работах рассматриваются данные за достаточно длительный период, в течение которого могли происходить структурные сдвиги в экономиках стран. Кроме того, оценки порогового уровня не учитывают вопрос устойчивости роста экономики, роста без накопления дисбалансов в экономике.

Также в данных работах рассматриваются данные за достаточно длительный период, в течение которого могли происходить структурные сдвиги в экономиках стран. Кроме того, оценки порогового уровня не учитывают вопрос устойчивости роста экономики, роста без накопления дисбалансов в экономике.

———————————

<1> Например, работы Ghosh, Phillips (1998), Barro (1997), Khan, Ssnhadji (2001), Sepehri, Moshiri (2004), Lopez-Villavicencio, Mignon (2011), Kremer, Bick, Nautz (2013).

Учитывая сложности оценки оптимального уровня инфляции, большинство центральных банков выбирают уровень цели по инфляции без строго эконометрического обоснования, исходя из особенностей экономики страны, структуры инфляции, необходимости страховки от дефляции.

Выбор цели по инфляции в России также обусловлен особенностями экономики и структурой инфляции. Среди основных аргументов можно выделить следующие.

— Страховка от дефляции. Цель по инфляции не должна быть слишком низкой или близкой к нулю, поскольку это может создавать риски дефляции. Дефляция — это снижение общего уровня цен в течение продолжительного времени. При дефляции население склонно откладывать потребление в ожидании снижения цен, производители откладывают инвестиции и сокращают производство. Экономика прекращает расти, благосостояние населения снижается. Возникает угроза затяжного кризиса. Бороться с дефляцией не менее сложно, чем с инфляцией, особенно в условиях, когда ключевая ставка центрального банка близка к нулевому уровню и уровень процентных ставок в стране в целом очень низкий. В современном мире многие развитые страны столкнулись с данной проблемой. По оценкам Банка России, надежная «страховка» от дефляции в российских условиях — это установление цели по инфляции — вблизи 4%. В потребительской корзине россиян высока доля товаров и услуг, цены на которые могут довольно сильно колебаться. При этом центральный банк не может воздействовать на цены отдельных товаров. Соответственно, если установить слишком низкую цель по инфляции, при ее достижении по общей корзине на рынках отдельных товаров может наблюдаться дефляция, что негативно скажется на их производстве.

Дефляция — это снижение общего уровня цен в течение продолжительного времени. При дефляции население склонно откладывать потребление в ожидании снижения цен, производители откладывают инвестиции и сокращают производство. Экономика прекращает расти, благосостояние населения снижается. Возникает угроза затяжного кризиса. Бороться с дефляцией не менее сложно, чем с инфляцией, особенно в условиях, когда ключевая ставка центрального банка близка к нулевому уровню и уровень процентных ставок в стране в целом очень низкий. В современном мире многие развитые страны столкнулись с данной проблемой. По оценкам Банка России, надежная «страховка» от дефляции в российских условиях — это установление цели по инфляции — вблизи 4%. В потребительской корзине россиян высока доля товаров и услуг, цены на которые могут довольно сильно колебаться. При этом центральный банк не может воздействовать на цены отдельных товаров. Соответственно, если установить слишком низкую цель по инфляции, при ее достижении по общей корзине на рынках отдельных товаров может наблюдаться дефляция, что негативно скажется на их производстве. Чтобы этого не допустить, цель по инфляции должна быть установлена с «запасом».

Чтобы этого не допустить, цель по инфляции должна быть установлена с «запасом».

— Характер инфляционных ожиданий. Для России характерны высокий уровень инфляционных ожиданий. Россияне привыкли жить в условиях высокой инфляции. Ориентируясь на свой опыт, они ожидают повышенных темпов роста цен в будущем. Для снижения инфляционных ожиданий и изменения их характера требуется время. Учитывая повышенные инфляционные ожидания и их вклад в инфляцию, снижение темпов роста потребительских цен до более низкого уровня, например 2%, может быть связано с издержками для экономики (подробнее о динамике инфляционных ожиданий см. приложение 6).

— Влияние темпов роста цен импортных товаров. Импортные товары также входят в потребительскую корзину россиян, и темпы роста цен на них влияют на общий уровень цен в стране. Средний уровень инфляции по странам — торговым партнерам России (взвешенный по доле стран в торговом обороте) за последние 10 лет составляет около 3%. При этом в условиях открытой экономики чем более высокая цель по инфляции в России по сравнению со странами — торговыми партнерами, тем большая компенсация данной разницы потребуется со стороны изменения курса. Если инфляция в странах — торговых партнерах значимо ниже, чем инфляция в России, то со временем иностранные товары становится выгоднее покупать, поскольку они дорожают более медленными темпами. В результате спрос на иностранную валюту для покупки иностранных товаров увеличивается, что приводит к ослаблению рубля. Устойчивое ослабление рубля из-за сохранения постоянной положительной разницы между инфляцией в России и в странах — торговых партнерах может неблагоприятно отражаться на ожиданиях и настроениях экономических агентов.

Если инфляция в странах — торговых партнерах значимо ниже, чем инфляция в России, то со временем иностранные товары становится выгоднее покупать, поскольку они дорожают более медленными темпами. В результате спрос на иностранную валюту для покупки иностранных товаров увеличивается, что приводит к ослаблению рубля. Устойчивое ослабление рубля из-за сохранения постоянной положительной разницы между инфляцией в России и в странах — торговых партнерах может неблагоприятно отражаться на ожиданиях и настроениях экономических агентов.

Открыть полный текст документа

Нулевой механизм: аналитики не ждут традиционной дефляции к концу лета | Статьи

В 2021 году в России впервые за два года не будет месячной дефляции по итогам августа и сентября. В этом сходятся ведущие экономисты банков, университетов и рейтинговых агентств, опрошенные «Известиями». По их мнению, традиционное снижение цен на овощи и фрукты будет зафиксировано, однако за счет других компонентов индекса потребительских цен (непродовольственных товаров и услуг) темпы инфляции все же останутся положительными и составят около 0,1% в месячном выражении. Такой прогноз соответствует последним заявлениям главы ЦБ Эльвиры Набиуллиной, которая в июне указала на устойчивый рост цен и рекордные за четыре года инфляционные ожидания.

Такой прогноз соответствует последним заявлениям главы ЦБ Эльвиры Набиуллиной, которая в июне указала на устойчивый рост цен и рекордные за четыре года инфляционные ожидания.

Торможение цен в России — сезонное явление. Обычно оно происходит в конце лета — начале осени (августе-сентябре) в связи с удешевлением сельскохозяйственных продуктов при хорошем урожае: снижение цен на продовольствие в этот период перекрывает удорожание других товаров и услуг. С 2016 года дефляция фиксировалась регулярно, чаще всего длилась неделю и составляла 0,1%. Исключением стал 2018 год, когда ослабление рубля и повышение стоимости бензина перевесили сезонное удешевление овощей и фруктов. В результате в августе инфляция оказалась нулевой. Месячная дефляция — более редкое явление, чем недельная: в последнее время она наблюдалась только в августе-сентябре 2017, 2019 и 2020 годов.

В ЦБ «Известиям» заявили, что месячная инфляция в августе-сентябре 2021 года будет определяться в том числе качеством и объемом нового урожая, прогнозирование параметров которого традиционно связано с повышенной неопределенностью. По оценкам Банка России, годовая инфляция начнет постепенно замедляться осенью.

По оценкам Банка России, годовая инфляция начнет постепенно замедляться осенью.

«Известия» попросили ведущих российских экономистов дать прогноз, ждать ли снижения цен в 2021-м. Большинство из них сошлись во мнении, что месячной дефляции зафиксировано не будет.

Фото: ИЗВЕСТИЯ/Зураб Джавахадзе

— Мы не ожидаем дефляцию в этом году. Будет хороший урожай, что позволит снизить цены на сезонные овощи и фрукты, однако за счет других компонентов индекса потребительских цен (непродовольственных товаров и услуг) мы прогнозируем положительные темпы инфляции в августе и сентябре (0% и 0,1% м/м соответственно), — заявил главный аналитик Совкомбанка Михаил Васильев.

Он уточнил, что в пользу сохранения повышенного инфляционного давления выступают рост цен на продовольствие и сырье на мировых биржах, а также реализация отложенного спроса по мере ослабления карантинных ограничений. Кроме того, на это влияют перебои в цепочках поставок, повышенная стоимость контейнерных перевозок и раздувание глобальной денежной массы центробанками развитых стран.

Летом и осенью темпы инфляции традиционно минимальны, однако в этом году мы вряд ли увидим отрицательный месячный рост совокупного ИПЦ, согласился аналитик ЮниКредит Банка Ариэл Черный. По его мнению, даже по продовольствию снижение может быть не столь быстрым за счет высоких темпов роста цен на мировых рынках. Вместе с тем стабильно увеличивается стоимость непродовольственных товаров за счет отложенного спроса. В особенности это касается стройматериалов на фоне роста объемов ипотеки, констатировал эксперт.

Снижение темпов инфляции уже началось, и к концу года она сократится до 4,9%, что укладывается в прогноз ЦБ, отметил главный экономист рейтингового агентства «Эксперт РА» Антон Табах. Причиной такой динамики станет ужесточение денежно-кредитной политики, снятие инфляционного давления в некоторых секторах, а также укрепление курса рубля. Однако для дефляции сегодня нет оснований, уверен Антон Табах.

Фото: ИЗВЕСТИЯ/Алексей Майшев

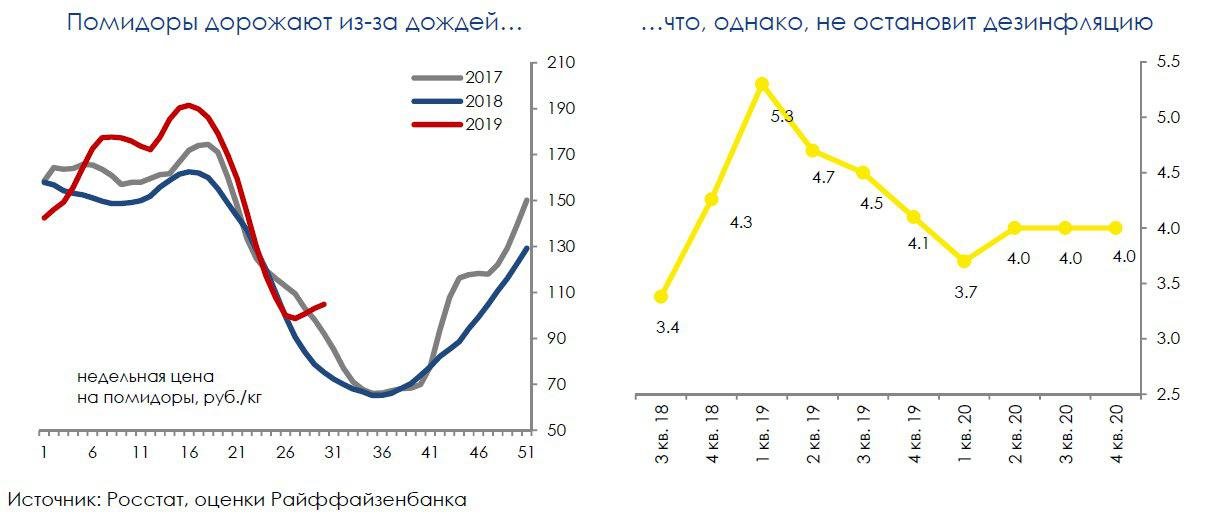

Даже если снижение цен на продовольственные товары будет зафиксировано, оно не сможет перебить инфляцию других категорий потребительской корзины, считает макроаналитик Райффайзенбанка Станислав Мурашов. Поэтому, скорее всего, дефляцию в 2021 году мы не увидим, а если увидим, то совершенно символическую и не имеющую практического смысла, заключил он.

Поэтому, скорее всего, дефляцию в 2021 году мы не увидим, а если увидим, то совершенно символическую и не имеющую практического смысла, заключил он.

Не ожидает дефляции в 2021 году и директор Центра исследования экономической политики МГУ Олег Буклемишев. По его мнению, этим летом и в начале осени проинфляционные факторы будут преобладать над дезинфляционными. Скорее всего, темп роста цен будет близок к нулю, но вряд ли уйдет в отрицательную зону, сообщил он.

Устойчиво высокий ростСегодня в России наблюдается повышенная инфляция, которая со временем приобретает все более устойчивый характер, заявляла на Петербургском экономическом форуме глава ЦБ Эльвира Набиуллина.

— Анализ компонентов показывает, что устойчивые факторы инфляции, которые не зависят от внешних цен, растут. Кроме того, мы видим, что инфляционные ожидания у нас находятся на четырехлетнем максимуме, на повышенном уровне уже несколько месяцев, — сообщила она.

По данным Росстата, рост стоимости товаров и услуг в России по итогам мая впервые за шесть лет превысил 6%, составив 6,02%. При этом продовольственные товары подорожали на 7,4%, а непродовольственные — на 6,68%. По прогнозу ЦБ, темпы роста цен по итогам года составят 4,7–5,2%.

При этом продовольственные товары подорожали на 7,4%, а непродовольственные — на 6,68%. По прогнозу ЦБ, темпы роста цен по итогам года составят 4,7–5,2%.

На сдерживание темпов роста инфляции направлено ужесточение денежно-кредитной политики. Так, 11 июня совет директоров Банка России повысил ключевую ставку на 0,5 п.п., до 5,5% годовых. ЦБ увеличил ставку сразу на 0,5 п.п. второй раз подряд: на предыдущем заседании 23 апреля было принято аналогичное решение, причем такой шаг был предпринят впервые с декабря 2014 года.

Фото: ИЗВЕСТИЯ/Татьяна Полевая

Впрочем, некоторые аналитики все же закладывают дефляцию в свои прогнозы. Так, старший экономист «ВТБ Капитала» и автора телеграм-канала «Твердые цифры» Александр Исаков допускает, что незначительное снижение цен удастся зафиксировать.

— Мы ожидаем, что инфляция в августе и сентябре будет лишь косметически ниже ноля (–0,2% и 0,0% соответственно). Сезонное замедление цен в августе будет происходить традиционно за счет продовольствия — здесь мы ждем снижения на 0,8% м/м по всей корзине еды в основном за счет фруктов и овощей, — сообщил он.

При этом в сентябре снижение цен в плодах замедлится, но подешевеет сахар, а также традиционно упадут цены в отдельных сегментах услуг, прежде всего в транспорте и гостеприимстве, резюмировал Александр Исаков.

«Известия» направили запрос в Минэкономразвития с просьбой поделиться ожиданиями по дефляции в 2021 году.

Какие перспективы у золота — Ведомости

В прошлом году цена на золото била рекорды. Исторический максимум был зафиксирован в августе, когда золото на фоне роста числа заразившихся коронавирусом подорожало в моменте до $2069,4. Однако к концу года, когда во многих странах началась вакцинация, произошел ожидаемый выход из золота как защитного актива. Его стоимость снизилась, хотя все равно оказалась почти на четверть выше, чем годом ранее.

Если в 2021 г. экономика начнет восстанавливаться, инвесторы продолжат уход из этого актива, что приведет к повышению цен на производственные металлы и снижению акций российских золотодобытчиков. Однако последние готовы к такому сценарию: они начнут заключать хеджирующие контракты по текущим ценам и продавать золото на внутреннем рынке своему самому главному покупателю – Центробанку.

Банк России последние 12 лет активно пополнял золотой запас страны. В прошлом году регулятор прекратил покупку золота на внутреннем рынке и увеличил экспорт драгметалла, чтобы выручить больше валюты для бюджета. Рост котировок золота позволил увеличить общую стоимость золотовалютного запаса с $554 395 млн до $595 774 млн. Полученные средства компенсировали потери от кризиса и обвала стоимости нефти.

В 2021 г. регулятор может занять следующую позицию: постепенно увеличивать долю валюты в резервах, а параллельно приобрести золота на $2,3–5,5 млрд (в зависимости от средней стоимости нефти, которая может торговаться в диапазоне $50–60 за баррель). Если стоимость золота в ближайшей перспективе останется неизменной, регулятор начнет покупку уже весной. Это даст сигнал инвесторам, что ситуация, с точки зрения ЦБ, стабилизировалась.

Впрочем, надо учитывать, что из-за глобальной инфляции, вызванной расходованием $13 трлн на меры по стимулированию мировой экономики во время пандемии COVID-19, резкого падения спроса на золото и, соответственно, котировок акций золотодобывающих компаний не произойдет. Золото позволит снизить инфляционное давление и скорректировать ситуацию при большом росте денежной массы, который прогнозируется в США. Новая администрация президента Джозефа Байдена готова реализовать политику сильного доллара, а регуляторы, в том числе ФРС и ЕЦБ, высказались за временное превышение их традиционных целевых диапазонов по инфляции. На этом фоне золото выглядит более выигрышным активом. Опыт прошлых лет подсказывает, что в годы, когда инфляция увеличивается на 3% и более, этот актив растет не менее чем на 15%, а в периоды дефляции его котировки остаются стабильными.

Золото позволит снизить инфляционное давление и скорректировать ситуацию при большом росте денежной массы, который прогнозируется в США. Новая администрация президента Джозефа Байдена готова реализовать политику сильного доллара, а регуляторы, в том числе ФРС и ЕЦБ, высказались за временное превышение их традиционных целевых диапазонов по инфляции. На этом фоне золото выглядит более выигрышным активом. Опыт прошлых лет подсказывает, что в годы, когда инфляция увеличивается на 3% и более, этот актив растет не менее чем на 15%, а в периоды дефляции его котировки остаются стабильными.

Самый главный совет, который можно дать долгосрочным инвесторам в такой ситуации: обязательно вносите в портфели позицию в золоте, которая послужит амортизацией в случае нового витка кризиса. Большинство инвесторов хорошо понимают роль этого металла в своих портфелях, поэтому спрос на него наверняка останется стабильно высоким. Хотя и не таким, каким был в 2020 г.

почему растут цены и кто может их сдержать

Если цены постоянно растут — значит, в стране инфляция. От чего зависит инфляция и что делается для того, чтобы цены не повышались?

От чего зависит инфляция и что делается для того, чтобы цены не повышались?

Что такое инфляция?

Инфляция — это устойчивый рост общего уровня цен на товары и услуги. При этом отдельные товары могут заметно дорожать, другие — дешеветь, а третьи — вообще не меняться в цене.

В основном цены на товары и услуги зависят от спроса и предложения на рынке, а некоторые цены регулирует государство. Например, если у фермеров случился хороший урожай овощей, цены на помидоры и картошку будут падать. Если государство в это же время повысило акцизы на алкоголь, цены на спиртное резко пойдут вверх. При этом общий уровень цен может вырасти лишь чуть-чуть.

Как измеряют инфляцию?

В России инфляцию измеряют так же, как и в большинстве стран мира. Берут так называемую потребительскую корзину — набор продуктов, товаров и услуг, которые регулярно покупает среднестатистический человек или семья. В нее попадает около 500 товаров и услуг — например, продукты, одежда, коммунальные услуги, бытовая техника, автомобили.

При этом надо понимать, что кто-то никогда не ест мясо и не ездит на машине. А кто-то, наоборот, без мяса жить не может и машины меняет каждый год. Потребительская корзина отражает среднее потребление всех жителей страны.

Некоторые из этих товаров люди покупают часто: хлеб, овощи, мясо, бензин. А другие, например автомобиль, приобретают редко, но зато эти расходы очень большие по сравнению с тратами на те же хлеб, овощи и мясо. Таким образом, при расчете потребительской корзины автомобиль занимает в ней большую долю, чем хлеб.

Стоимость этой условной корзины меняется от месяца к месяцу. Это изменение и есть инфляция.

Почему говорят, что инфляция снижается, если цены растут?

Инфляция — это всегда рост цен. При низкой инфляции цены растут очень медленно, но все же растут. Когда говорят, что инфляция снижается, это значит, что потребительская корзина дорожает медленнее, чем в прошлые годы.

Какая бывает инфляция?

Низкая — до 6% в год. Такая инфляция комфортна и для потребителей, и для предпринимателей. И при этом позволяет экономике развиваться. Именно на таком уровне инфляцию стараются поддерживать в большинстве стран.

Такая инфляция комфортна и для потребителей, и для предпринимателей. И при этом позволяет экономике развиваться. Именно на таком уровне инфляцию стараются поддерживать в большинстве стран.

Умеренная — от 6 до 10% в год. Она опасна тем, что может выйти из-под контроля и перейти в высокую инфляцию.

Высокая (галопирующая) — от 10 до 100% в год. Она создает нестабильность на рынке, люди и компании не могут планировать свое будущее.

Гиперинфляция — цены растут на сотни и тысячи процентов, в особо тяжелых случаях люди отказываются от денег и переходят на бартер. Обычно гиперинфляция возникает в период тяжелых кризисов и войн.

В постсоветской России рекордно высокая инфляция была зафиксирована в 1992 году — более 2500% в год.

Дефляция — отрицательная инфляция. То есть цены не растут, а снижаются. Дефляция останавливает развитие экономики. Потребители перестают покупать товары в надежде, что они еще сильнее подешевеют. А компании из-за этого сворачивают производство.

Почему растет инфляция?

Инфляция может расти по многим причинам:

Увеличение спроса. Случается, что люди вдруг начинают покупать больше определенных товаров. Например, когда мобильные телефоны стали доступными по цене, все захотели пользоваться сотовой связью. Сотовые операторы не успевали сразу подстроиться под высокий спрос: не хватало вышек и свободных частот. Поэтому цены на мобильную связь были очень высокими. Любой дефицит вызывает быстрый рост цен. Но когда у операторов появились дополнительные мощности, цены стали снижаться.

Сокращение предложения. Дефицит может возникнуть и по другой причине — если спрос остается тем же, но товаров и услуг становится меньше. Это может произойти из-за неурожая, ограничения на ввоз иностранных товаров, действий монополиста на каком-то рынке. Это тоже ускоряет рост цен.

Ослабление национальной валюты. Если курс иностранных валют растет, то импортные товары автоматически дорожают.

Это тоже приводит к росту инфляции.

Это тоже приводит к росту инфляции.Высокие инфляционные ожидания. Когда люди и компании ждут, что цены будут сильно расти, они зачастую начинают менять свое потребительское поведение: покупают товары впрок и меньше сберегают. Ведь логичнее купить сегодня дешевле, чем переплачивать завтра. Компании со своей стороны начинают повышать цены на свою продукцию. Например, производитель сыра ждет, что цены на молоко вырастут. Чтобы покрыть свои будущие расходы на сырье, он заранее начинает поднимать цену на свой товар. Все это подстегивает инфляцию. Получается замкнутый круг: все ждут роста цен и цены растут именно потому, что люди этого ждут.

Почему высокая инфляция — это плохо?

Высокая инфляция — это всегда плохо. И для экономики, и для бизнеса, и для финансовых рынков, и, конечно, для жителей страны. Люди принимают очевидные финансовые решения: избавляются от денег, тратят их как можно скорее, вкладывая в ценные товары, недвижимость, покупают иностранную валюту. Становится невыгодно делать сбережения, открывать вклады, клиенты банков снимают деньги со счетов.

Становится невыгодно делать сбережения, открывать вклады, клиенты банков снимают деньги со счетов.

Обычно высокая инфляция еще и малопредсказуема — разгоняется или движется скачками. Из-за роста нестабильности на финансовых рынках предпринимателям становится невыгодно брать долгосрочные кредиты. Невозможно планировать наперед — а ведь это важнейшее условие для роста инвестиций и экономики в целом.

Особенно сильно инфляция бьет по бедным людям, которые живут на фиксированные доходы. Ведь у более состоятельных людей есть способы полностью или частично защититься от инфляции — например, получая проценты по вкладам или инвестируя на финансовом рынке. Именно поэтому инфляцию иногда называют налогом на бедных.

А нельзя ли просто заморозить цены, чтобы они не росли?

Может показаться, что зафиксировать цены на определенном уровне — хорошее решение. Но такое искусственное вмешательство в экономику приведет к увеличению дисбаланса между спросом и предложением. Производители не будут понимать, сколько товаров производить, магазины — сколько закупать, а в результате покупателям придется стоять в очередях у пустых прилавков.

При замороженных ценах возникнет дефицит, часть товаров придется не покупать, а доставать. Кроме того, товары станут хуже: чтобы остаться на плаву и удержать невыгодные цены, продиктованные сверху, производители будут жертвовать качеством.

Именно по этим причинам в рыночной экономике цены должен диктовать рынок, а не государство.

Какой должна быть инфляция в России?

Лучший сценарий для экономики — стабильная невысокая инфляция, при которой покупательная способность денег сохраняется. Она позволит планировать бюджеты на долгий срок, копить, инвестировать, запускать новые бизнес-проекты. Возможность строить долгосрочные планы — залог развития экономики.

Эксперты считают, что 4% в год — оптимальный уровень инфляции для России. Он позволяет промышленности развиваться, а людям — планировать покупки и сберегать, не боясь обесценения своих доходов и сбережений.

youtube.com/embed/mLFEf4d_gz4″ title=»Какой должна быть инфляция?»/>

Кто и как сдерживает инфляцию?

Движение денег в экономике регулируют центральные банки (в нашей стране это Банк России). С помощью инструментов денежно-кредитной политики центробанки могут сдерживать инфляцию в стране.

Например, Банк России планирует удерживать инфляцию вблизи тех самых 4%. Но конкретная цифра — не самоцель, она может измениться. Главное, чтобы при этом уровне инфляции развивалась экономика.

Проблемы дефляции — Экономическая справка

- Дефляция определяется как снижение общего уровня цен. Это отрицательный уровень инфляции.

- Проблема дефляции заключается в том, что она часто может способствовать замедлению экономического роста. Это связано с тем, что дефляция увеличивает реальную стоимость долга и, следовательно, снижает покупательную способность фирм и потребителей.

Кроме того, падающие цены могут препятствовать расходам, поскольку потребители откладывают свои покупки.

Кроме того, падающие цены могут препятствовать расходам, поскольку потребители откладывают свои покупки. - Дефляция — это не обязательно плохо, особенно если она вызвана повышенной производительностью.Но часто периоды дефляции приводили к экономической стагнации и высокому уровню безработицы.

График, показывающий дефляцию в 1920-х и 1930-х годах.

В двадцатом веке периоды дефляции были относительно редкими. Наиболее значительный период дефляции для Великобритании пришелся на 1920-е и 1930-е годы. Эти десятилетия (особенно 1930-е годы) характеризовались высоким уровнем безработицы и экономической депрессией.

Проблемы дефляции

- Сдерживает потребительские расходы .Когда цены падают, это часто побуждает людей откладывать покупки, потому что в будущем они будут дешевле. В частности, это может оттолкнуть потребителей от покупки предметов роскоши / предметов первой необходимости, например телевизор с плоским экраном — потому что вы можете сэкономить, дождавшись, когда он станет дешевле.

Поэтому периоды дефляции часто приводят к снижению потребительских расходов и замедлению экономического роста; (это, в свою очередь, создает большее дефляционное давление в экономике). Это падение потребительских расходов было характерной чертой японского опыта дефляции в 1990-х и 2000-х годах.(Японский финансовый кризис).

Поэтому периоды дефляции часто приводят к снижению потребительских расходов и замедлению экономического роста; (это, в свою очередь, создает большее дефляционное давление в экономике). Это падение потребительских расходов было характерной чертой японского опыта дефляции в 1990-х и 2000-х годах.(Японский финансовый кризис). - Увеличение реальной стоимости долга . Дефляция увеличивает реальную стоимость денег и реальную стоимость долга. Дефляция затрудняет выплату долгов должниками. Следовательно, потребители и фирмы должны тратить больший процент располагаемого дохода на погашение долга. (в период дефляции фирмы также будут получать более низкие доходы, а потребители, вероятно, будут получать более низкую заработную плату). Таким образом, остается меньше денег на расходы и инвестиции.Это особенно остро стоит во время спада баланса, когда фирмы и потребители пытаются уменьшить свою подверженность долгу. У Европы большое бремя государственного долга; дефляция затруднит снижение отношения долга к ВВП.

- Повышенные реальные процентные ставки . Процентные ставки не могут опускаться ниже нуля. Если дефляция составляет 2%, это означает, что у нас реальная процентная ставка + 2%. Другими словами, экономия денег дает разумную прибыль. Следовательно, дефляция может способствовать нежелательному ужесточению денежно-кредитной политики.Это особенно проблема для стран еврозоны, которые не прибегают к какой-либо другой денежно-кредитной политике, например, к количественному смягчению. Это еще один фактор, который может привести к снижению темпов роста и повышению безработицы.

- Реальная заработная плата. Безработица. На рынках труда часто наблюдается «жесткая заработная плата». В частности, рабочие сопротивляются снижению номинальной заработной платы (никому не нравится, когда их зарплата действительно сокращается, особенно когда вы привыкли к ежегодному увеличению заработной платы. Поэтому в периоды дефляции реальная заработная плата растет.

Это могло вызвать безработицу в реальном размере. Безработица в Европе — серьезная проблема, и одна из причин — низкая инфляция.

Это могло вызвать безработицу в реальном размере. Безработица в Европе — серьезная проблема, и одна из причин — низкая инфляция. - Сложнее скорректировать относительные цены и заработную плату . Если средние цены или заработная плата увеличиваются на 3%, легче для некоторых товаров вырасти на 0%, а для некоторых — на 6%. При инфляции 0% сложнее получить это относительное изменение цен или заработной платы.

- Дефляция может укорениться, и ее трудно остановить .Опыт Японии в конце 90-х и 00-х годов показал, что, когда дефляция стала новой нормой, было очень трудно изменить инфляционные ожидания и восстановить нормальный рост.

Дефляция имеет тенденцию вызывать большее сдувание (без впрыска / вмешательства)

- Падение цен — снижение уверенности — ведет к снижению расходов — падение цен

- Падение цен — ведет к снижению заработной платы — ведет к сокращению расходов и снижению затрат

- Падение цен — изменение инфляционных ожиданий — люди откладывают покупки до тех пор, пока цена не упадет.

Помните, дефляция обычно означает падение заработной платы (или, по крайней мере, ее застой). Это также означает более высокий уровень безработицы. Люди с долгами, например, ипотеками, кредитными картами, скорее всего, почувствуют сдавливание сильнее. Цены могут падать, но сумма денег, которую вы должны потратить, также, вероятно, уменьшится.

Дефляция хороша только в том случае, если цены падают, а ваш располагаемый доход растет.

Это правда, что некоторые люди, особенно сберегатели, могут чувствовать себя лучше в период дефляции. Но проблема заключается в более широких макроэкономических последствиях рецессии и безработицы.

Проблемы низкой инфляции

Инфляция в ЕС упала до 0,4% в августе 2014 года.

Дефляция случается довольно редко, но все чаще встречаются периоды низкой инфляции (или дезинфляции) — инфляция ниже государственного целевого показателя в 2%. Даже низкая инфляция может быть реальной экономической проблемой — хотя и в меньшем масштабе, чем дефляция.К проблемам низкой инфляции относятся:

Даже низкая инфляция может быть реальной экономической проблемой — хотя и в меньшем масштабе, чем дефляция.К проблемам низкой инфляции относятся:

- Увеличение реальной долговой нагрузки . Если люди ожидают, что уровень инфляции составит около 3-4%, они могут списать долги, предполагая, что будущий уровень инфляции составит 3-4%, чтобы помочь снизить реальную стоимость. Однако, если инфляция составит 0,5%, реальная стоимость долга будет падать намного медленнее, чем ожидалось. Правительства также будут бороться за сокращение отношения долга к ВВП, потому что при низкой инфляции налоговые поступления будут расти намного медленнее, чем ожидалось.

- Жесткая денежно-кредитная политика. При инфляции 0,5% и процентной ставке ЕЦБ 0,5% — слишком жесткая денежно-кредитная политика вредит восстановлению экономики. Это особенно проблема для Европы, потому что они не хотят проводить количественное смягчение.

- Сложность корректировки заработной платы и цен .

Это особенно проблема для еврозоны, где фиксированный обменный курс означает, что такие страны, как Испания, полагаются на длительный период падения цен для восстановления конкурентоспособности.

Это особенно проблема для еврозоны, где фиксированный обменный курс означает, что такие страны, как Испания, полагаются на длительный период падения цен для восстановления конкурентоспособности.

Возможные преимущества дефляции

Несмотря на многие серьезные издержки дефляции.«Правильная дефляция» может принести пользу.

Слева дефляция вызвана падением спроса. Это приводит к снижению производительности.

Справа дефляция вызвана увеличением производительности — она позволяет снизить цены и увеличить выпуск.

Правильная дефляция вызовет:

- Дефляция из-за повышения эффективности и снижения производственных затрат . Правильный вид дефляции предполагает снижение цен за счет повышения производительности и совершенствования технологий.Студентам A-Level следует подумать о смещении кривой совокупного предложения вправо, что одновременно снижает уровень цен и увеличивает реальный ВВП.

- Повышение международной конкурентоспособности . Если в одной стране наблюдается дефляция, а в других — инфляция, то эта страна станет более конкурентоспособной на международном уровне, что приведет к увеличению экспорта. Во время дефляции в Японии наблюдался сильный экспорт, что помогло компенсировать падение потребительских расходов (хотя этого все еще было недостаточно). Однако если будет период дефляции в масштабах региона — т.е.г., Европа в 2014 году, то вы не получаете этого конкурентного преимущества.

Хотя дефляция в ХХ веке часто ассоциируется с экономическим спадом. В девятнадцатом веке дефляция была совместима с экономическим ростом.

Связанные страницы

Внешняя ссылка

Что такое дефляция и почему она имеет значение? — Советник Forbes

От редакции. Советник Forbes может получать комиссию за продажи по партнерским ссылкам на этой странице, но это не влияет на мнения или оценки наших редакторов.

Когда цены снижаются, это обычно считается положительным моментом — по крайней мере, когда речь идет о ваших любимых местах для покупок. Однако, когда цены снижаются во всей экономике, это называется дефляцией, и это совершенно другая игра. Дефляция — плохая новость для вашей страны и ваших денег.

Определение дефляции

Дефляция — это когда потребительские цены и цены на активы со временем снижаются, а покупательная способность возрастает. По сути, вы можете купить больше товаров или услуг завтра с той же суммой денег, которую имеете сегодня.Это зеркальное отражение инфляции, то есть постепенного роста цен в экономике.

Хотя дефляция может показаться хорошей вещью, она может сигнализировать о надвигающейся рецессии и трудных экономических временах. Когда люди чувствуют, что цены падают, они откладывают покупки в надежде, что позже смогут купить вещи дешевле. Но более низкие расходы приводят к меньшему доходу производителей, что может привести к безработице и более высоким процентным ставкам.

Этот цикл отрицательной обратной связи приводит к росту безработицы, еще более низким ценам и еще меньшим расходам.Короче говоря, дефляция ведет к еще большей дефляции. На протяжении большей части истории США периоды дефляции обычно сопровождались серьезными экономическими спадами.

Как измеряется дефляция?

Дефляция измеряется с помощью экономических показателей, таких как индекс потребительских цен (ИПЦ). ИПЦ отслеживает цены на группу часто покупаемых товаров и услуг и ежемесячно публикует изменения.

Когда цены, измеренные в совокупности с помощью ИПЦ, за один период ниже, чем они были за предыдущий период, экономика испытывает дефляцию.И наоборот, когда цены все вместе растут, экономика переживает инфляцию.

Дефляция против дезинфляции

Дефляцию не следует путать с дезинфляцией. Хотя оба они звучат так, будто указывают на снижение цен, дезинфляция на самом деле означает, что цены все еще растут, только медленнее, чем раньше. Это может быть изменение с 4% годовой инфляции на 2% годовой инфляции, что означает, что товар, который раньше стоил 10 долларов, теперь продается в розницу по 10,20 доллара вместо прогнозируемых 10 долларов.40.

Дефляция, с другой стороны, описывает фактическое снижение цен, а не снижение темпов роста инфляции. При 2% дефляции товар, который раньше стоил 10 долларов, теперь стоит 9,80 долларов.

Что вызывает дефляцию?

Есть две основные причины дефляции: снижение спроса или рост предложения. Каждый из них связан с фундаментальной экономической взаимосвязью между спросом и предложением. Снижение совокупного спроса приводит к падению цен на товары и услуги, если предложение не меняется.

Падение совокупного спроса может быть вызвано:

- Денежно-кредитная политика: Повышение процентных ставок может побудить людей откладывать свои наличные деньги вместо того, чтобы тратить их, и может препятствовать получению займов. Меньшие расходы означают меньший спрос на товары и услуги.

- Снижение уверенности: Неблагоприятные экономические события, такие как глобальная пандемия, могут привести к снижению общего спроса. Если людей беспокоит экономика или безработица, они могут тратить меньше, чтобы больше откладывать.

Более высокое совокупное предложение означает, что производителям, возможно, придется снизить свои цены из-за усиления конкуренции. Такое увеличение совокупного предложения может быть связано с падением производственных затрат: если производство товаров обходится дешевле, компании могут производить их больше по той же цене. Это может привести к увеличению предложения, а не спроса, и снижению цен.

Последствия дефляции

Хотя снижение цен на товары и услуги может показаться полезным, это может иметь очень негативные последствия для экономики.

- Безработица. По мере падения цен прибыль компании снижается, и некоторые компании могут сокращать расходы за счет увольнения рабочих.

- Долг. Процентные ставки имеют тенденцию повышаться в периоды дефляции, что удорожает долг. В результате потребители и предприятия часто сокращают расходы.

- Дефляционная спираль. Это эффект домино, вызванный каждой перекрывающейся частью дефляции. Падение цен может привести к сокращению производства.Меньшее производство может привести к снижению заработной платы. Более низкая заработная плата может привести к падению спроса. А падение спроса может привести к еще большему снижению цен. И так далее. Это может ухудшить плохую экономическую ситуацию.

Почему дефляция более вредна, чем инфляция

Когда цены растут, а сила доллара падает, экономика переживает инфляцию. Хотя инфляция означает, что ваш доллар не растягивается так далеко, она также снижает стоимость долга, поэтому заемщики продолжают брать займы, а должники продолжают оплачивать свои счета.Умеренная инфляция является нормальным явлением для экономического цикла: в экономике обычно наблюдается инфляция от 1% до 3% в год, а небольшая инфляция обычно рассматривается как признак здорового экономического роста.

Инфляция — это также то, от чего потребители могут в определенной степени защитить себя. Например, вложение денег может помочь вашим доходам расти быстрее, чем инфляция, что поможет вам сохранить и увеличить свою покупательную способность.

Хотя может показаться, что рост цен хуже, чем их падение, дефляция, как правило, менее благоприятна и связана с экономическими спадами и рецессиями.Дефляционная спираль может превратить тяжелые экономические времена в спад, а затем в депрессию.

Защититься от дефляции также немного сложнее, чем защититься от инфляции. В отличие от инфляции, при дефляции долг становится дороже, что побуждает людей и предприятия избегать брать его в свои руки, поскольку они пытаются выплатить все более дорогостоящие долги, которые они уже имеют.

В периоды дефляции лучшее место для людей, где можно хранить деньги, — это, как правило, денежные вложения, которые не приносят большой прибыли или вообще не приносят никакой прибыли.Другие типы инвестиций, такие как вложения в акции, корпоративные облигации и недвижимость, более рискованны в условиях дефляции, поскольку предприятия могут столкнуться с очень трудными временами или полностью потерпеть крах.

Контроль дефляции

У правительства есть несколько стратегий по сдерживанию дефляции.

- Увеличьте денежную массу. Федеральная резервная система может выкупить казначейские ценные бумаги, чтобы увеличить денежную массу. При большем предложении каждый доллар становится менее ценным, что побуждает людей тратить деньги и поднимает цены.

- Сделайте заимствования проще. ФРС может попросить банки увеличить объем доступных кредитов или снизить процентные ставки, чтобы люди могли брать больше. Если ФРС снизит норму резервирования, то есть сумму наличных денег, которую коммерческие банки должны иметь в наличии, банки могут ссудить больше денег. Это стимулирует расходы и помогает поднять цены.

- Управление фискальной политикой. Если правительство увеличит государственные расходы и снизит налоги, это может повысить как совокупный спрос, так и располагаемый доход, что приведет к увеличению расходов и повышению цен.

Как дефляция сыграла роль в истории

В целом, Соединенные Штаты в первую очередь испытали инфляцию, а не дефляцию. Но в некоторые периоды дефляция формировала экономику США и других стран:

Великая депрессия

Дефляция ускорила один из самых тяжелых экономических периодов США — Великую депрессию. Хотя это началось как рецессия в 1929 году, быстро падающий спрос на товары и услуги привел к значительному падению цен, что привело к краху многих компаний и росту безработицы.В период с лета 1929 г. по начало 1933 г. индекс оптовых цен упал на 33%, а уровень безработицы превысил 20%.

Дефляция цен из-за Великой депрессии произошла практически во всех промышленно развитых странах мира. В США объем производства не возвращался к прежней долгосрочной траектории до 1942 года.

Дефляция в Японии

Япония переживает состояние умеренной дефляции с середины 1990-х годов. Фактически, индекс потребительских цен в Японии почти всегда был слегка отрицательным с 1998 года, за исключением короткого периода перед мировым финансовым кризисом 2007-08 гг.Некоторые эксперты связывают эту проблему с разрывом объема производства в Японии — разницей между фактическим и потенциальным объемом производства в японской экономике. Другие полагают, что проблема заключается в недостаточном смягчении денежно-кредитной политики.

В любом случае, Банк Японии в настоящее время проводит политику отрицательных процентных ставок, денежно-кредитную политику, которая слегка наказывает людей за то, что они держат деньги в попытке бороться с дефляцией.

Великая рецессия

Было много опасений по поводу дефляции во время рецессии в США с конца 2007 года до середины 2009 года.Цены на сырье упали, и должникам стало труднее возвращать ссуды. Фондовый рынок упал, безработица выросла, а цены на жилье резко упали.

Экономисты были обеспокоены тем, что дефляция приведет к глубокому спаду экономической спирали, но этого не произошло. Одно исследование, опубликованное в Американском журнале макроэкономики, предполагает, что финансовому кризису в начале периода удалось поддержать инфляцию. Поскольку процентные ставки были настолько высокими в начале рецессии, некоторые компании не могли позволить себе снизить цены, что, возможно, помогло экономике избежать широкомасштабной дефляции.

Итог

Дефляция — это общее снижение стоимости товаров и услуг для экономики. В то время как небольшое снижение цен может стимулировать потребительские расходы, широкая дефляция может препятствовать расходам и привести к еще большей дефляции и экономическим спадам.

К счастью, дефляция случается нечасто, и когда она случается, у правительств и центральных банков есть инструменты, чтобы минимизировать ее влияние.

Объяснитель: Почему дефляция так вредна?

Джон Макин, пишущий для консервативного аналитического центра American Enterprise Institute, предупредил в понедельник, что «сейчас время упредить дефляцию.«Консерваторы обычно являются ястребами инфляции. Итак, почему некоторые из них призывают к« агрессивной монетизации », чтобы избежать угрозы дефляции в США и Европе?

Дефляция — это фактическое падение цен, а не просто снижение уровня инфляции, которое называется дезинфляцией. Напомним, что страх дефляции был основной причиной того, что Федеральная резервная система ввела первый раунд количественного смягчения. Чего так боялся ФРС?

Есть три основных причины опасаться дефляции.

Во-первых, когда люди ожидают, что цены будут ниже в будущем, они тратят меньше сегодня. Если вы думаете о покупке нового автомобиля и ожидаете, что через шесть месяцев цена будет намного ниже, почему бы не подождать?

Во-вторых, дефляция повышает процентную ставку с поправкой на инфляцию, и это может привести к тому, что потребители будут меньше тратить на товары длительного пользования, такие как автомобили, бытовая техника и дома, которые покупаются в кредит. Повышение процентных ставок с поправкой на инфляцию также увеличивает стоимость заимствования и может снизить инвестиции в бизнес.

Это еще не конец истории. По мере того как потребление и инвестиционные расходы падают, совокупный спрос снижается, что приводит к еще большему падению цен. Результатом является еще большая дефляция, еще большее сокращение потребления и расходов, дальнейшее снижение цен и крах экономики, что Ирвинг Фишер назвал спиралью долгового дефляции.

Еще один способ сказать это: дефляция препятствует новым заимствованиям и ухудшает положение существующих заемщиков, поскольку увеличивает скорректированную с учетом инфляции величину долга и затрудняет погашение долга. Таким образом, это накладывает бремя на заемщиков.

Теперь может показаться, что увеличение платежей заемщиков с поправкой на инфляцию сопровождается более высокими доходами кредиторов — убытки заемщика — это прибыль кредитора. Но это не так. Снижение потребления домашних хозяйств по мере увеличения их выплат по ссудам не сопровождается соответствующим увеличением потребления кредиторами (которые, как правило, богаты и склонны откладывать дополнительный доход).Таким образом, общие расходы падают. Это еще больше снижает спрос, цены еще больше падают, и в результате возникает спираль дефляции долга Фишера.

Третья проблема дефляции заключается в том, что зарплаты и цены, как правило, стабильны. То есть они не приспосабливаются так быстро, как это необходимо для поддержания баланса спроса и предложения. Заработная плата имеет тенденцию быть особенно неустойчивой в сторону понижения. Проблема в том, что, когда цены падают, а заработная плата нет, это увеличивает стоимость рабочей силы с поправкой на инфляцию, что приводит к безработице.Рост безработицы ведет к сокращению расходов, а это вызывает дальнейшее падение цен. И снова экономика может войти в нисходящую спираль.

Наконец, важно отметить, что для возникновения этих проблем не требуется прямой дефляции. Дезинфляция, когда темпы инфляции выше нуля, но снижаются, также может вызывать проблемы.

Центральные банкиры не любят инфляцию. Действительно, похоже, это требование для работы. Но на самом деле они опасаются дефляции.Свидетельства Великой рецессии, когда цены упали примерно на 25 процентов, и «потерянного десятилетия» в Японии свидетельствуют о том, что это может привести к большим проблемам для экономики — и денежно-кредитные власти не желают рисковать, чтобы это повторилось снова.

Актуальные новости

Марк Тома Просмотреть все статьи Марка Тома на CBS MoneyWatch »

Марк Тома — макроэкономист и специалист по эконометрике временных рядов из Университета Орегона.Его исследования сосредоточены на том, как денежно-кредитная политика влияет на экономику, и он работал над моделями политического бизнес-цикла. В настоящее время Марк работает научным сотрудником The Century Foundation и ежедневно ведет блог на Economist’s View.

Узнайте о причинах и последствиях дефляции

Что такое дефляция?

Дефляция — снижение общего уровня цен на товары и услуги. Другими словами, дефляция — это отрицательная инфляция. Когда это происходит, стоимость валюты USD / CAD Валютный кросс Валютная пара USD / CAD представляет собой котируемый курс обмена США на CAD или количество получаемых канадских долларов за доллар США.Например, курс доллара США к канадскому доллару, равный 1,25, означает, что 1 доллар США эквивалентен 1,25 канадского доллара. На обменный курс доллара США / канадский доллар влияют экономические и политические силы, оба из которых со временем растут. Таким образом, за ту же сумму денег можно приобрести больше товаров и услуг.

Дефляция широко рассматривается как экономическая «проблема», которая может усилить рецессию или привести к дефляционной спирали.

Причины дефляции

Экономисты определяют две основные причины дефляции в экономике: (1) падение совокупного спроса и (2) увеличение совокупного предложения Закон предложения Закон предложения является основным принципом в экономике, который утверждает, что при условии, что все остальное является постоянным, рост цен на товары.

Падение совокупного спроса вызывает снижение цен на товары и услуги. Некоторые факторы, ведущие к снижению совокупного спроса:

Падение денежной массы

Центральный банк Федеральный резерв (ФРС) Федеральный резерв является центральным банком США и финансовым органом, стоящим за крупнейшим в мире банком. свободная рыночная экономика. может использовать более жесткую денежно-кредитную политику, увеличивая процентные ставки Процентная ставка Процентная ставка означает сумму, взимаемую кредитором с заемщика за любую форму предоставленного долга, обычно выраженную в процентах от основной суммы долга.. Таким образом, люди вместо того, чтобы сразу тратить свои деньги, предпочитают их больше откладывать. Кроме того, повышение процентных ставок приводит к увеличению затрат по займам, что также препятствует расходам в экономике.

Снижение уверенности