Зачем Центробанк поднял ключевую ставку и к чему это приведет

Ключевая ставка Центробанка – важный инструмент воздействия на состояние реального сектора, определяющий уровень его кредитования и объемы инвестиций. С 2014 года ЦБ России не увеличивал ставку, однако на заседании совета директоров 14 сентября такое решение было принято. Со стороны ЦБ объяснений увеличению ставки – масса. Насколько они оправданы и не стоит ли нам ждать начала цикла повышения ставки для достижения мнимой стабилизации экономики?

Повышение ради стабилизации?

Как заявила глава ЦБ России Эльвира Набиуллина в ходе выступления на пресс-конференции после заседания совета директоров, решение по ставке назрело уже давно. Во многом, по ее словам, это продиктовано падением рубля и усилением инфляционных рисков.

«За последние месяцы произошло существенное изменение внешних условий, вследствие чего усилились инфляционные риски. Совет директоров Банка России принял решение повысить ключевую ставку до 7,5% годовых для ограничения инфляционных рисков. Это риски повышения цен инфляционных ожиданий в ответ на курсовую волатильность», – сказала госпожа Набиуллина.

Фото: HANK50 / Shutterstock.com

Повышение ставки при этом ведет к укреплению национальной валюты. Именно это было одной из целей, которую преследовал ЦБ. За лето рубль подешевел на 10%, чему способствовало не только внешнеполитическое давление, но и действия ЦБ России, закупающего валюту на внутреннем рынке. Впереди маячат новые американские санкции, которые могут увести рубль еще ниже. Однако в ЦБ 14 сентября также было принято решение о продлении моратория на закупку валюты на внутреннем рынке. По задумке регулятора, ставка и мораторий окажут двойную поддержку рублю.

Буря в стакане воды: ЦБ повысил ставку до 7,5%

«Ежедневно, в соответствии с заявками Минфина, мы уменьшаем средства рублевые на рублевых счетах в Центральном банке и увеличиваем валютные средства. Безусловно, приостановление покупки валюты не означает уменьшение золотовалютных резервов, это означает уменьшение темпов их увеличения», – сказала Набиуллина. Кстати, Минфин продолжает закупать валюту, просто теперь без посредничества Центробанка.

Еще одним риском Эльвира Сахипзадовна назвала разгон инфляции. Этот показатель, который стал для регулятора любимым «таргетом», совершенно вышел из-под контроля. Решено было взять его под защиту, пусть даже ценой повышения ставки. Новый прогноз госпожи Набиуллиной свидетельствует о провале этого таргетирования, ведь целью была инфляция в 4% и не более.

«У нас пик ожидается инфляции в первом полугодии 2019 года в связи с одномоментным повышением НДС, и, конечно, весь эффект от повышения НДС будет в первом полугодии. Наши оценки показывают, что инфляция будет 5,5%, может быть, до 6%», – сказала она.

А вас ведь предупреждали

Перед заседанием совета директоров ЦБ ряд чиновников и даже министров выступали против повышения ключевой ставки. В частности, от увеличения ставки регулятора предостерегал помощник президента России по экономической политике Андрей Белоусов.

Возможность есть, есть и некие основания для этого, но я считаю, что это будет крайне нежелательное действие, потому что оно затормозит инвестиционную активность и экономический рост, а также приведет к дополнительным расходам бюджета,

– сказал помощник президента.

Примечательно, что идею о повышении ставки накануне заседания ЦБ поддержали не все министры. Так, глава Минпромторга России Денис Мантуров отметил, что если есть возможность не повышать ставку, то не надо повышать.

«Чем дешевле <кредиты>, чем лучше», – сказал Мантуров.

Его слова заочно парировал министр экономического развития Максим Орешкин, который полагает, что в правительстве могут не видеть целесообразности повышения ставки, однако ЦБ – структура независимая и может сама разобраться.

«Понятно, что есть общая нервозность, которая связана с развивающимися рынками. Но правительство абсолютно не вмешивается в принятие решений ЦБ. У нас ЦБ независим, и говорить даже о возможности по поводу давления просто глупо и смешно. У нас ЦБ доказал свою независимость», – считает Орешкин.

Вместе с тем большинство экспертов не поддерживают решение ЦБ. Мысль о поддержке рубля они считают квазипричиной, хотя внешне такая тактика Банка России и может выглядеть оправданной. Свою роль в этом играет и Минфин, который, по сути, ведет политику, обратную действиям ЦБ. Впрочем, польза этой политики для жителей России и экономики страны тоже весьма спорна.

Министр экономического развития РФ Максим Орешкин. Фото: www.globallookpress.com

Психология или ЦБ и Минфин смотрят в разные стороны

Реальные причины повышения ставки, как и цели соответствующей политики ЦБ кроются вовсе не в заявлениях представителей регулятора. Внешне заявления об инфляционных рисках выглядят логично, однако в финансовом блоке как не было единства, так и нет.

Как рассказал в интервью Царьграду эксперт комитета Госдумы по финансовому рынку Ян Арт, нынешнее повышение ставки является номинальным и имеет скорее психологический эффект. «Повышение знаковое чисто психологически. Экономической и финансовой составляющей оно особенно не имеет. Многие аналитики на рынке ожидали повышения и больше – примерно до 1 процентного пункта», – сказал эксперт.

Он отметил, что мораторий на закупку валюты в интересах Минфина – это правильное решение, чтобы укрепить веру жителей России в свою национальную валюту и в ее колебания «в пределах приличной суммы». При этом ЦБ и Минфин действуют вопреки друг другу. ЦБ, по словам эксперта, пытается стабилизировать ситуацию, а Минфин – дестабилизировать, выполняя миссию по наполнению бюджета. При этом не исключено, что рост рубля из-за повышения ставки потом будет использован как запас для возобновлений закупки долларов, евро и фунтов без ослабления рубля.

Такой вариант вполне возможен. Вообще можно рассматривать несколько сценариев. Либо политика ЦБ не соответствует правительственной политике, и тогда возникает вопрос – что происходит? Либо правительство демонстрирует свою полную профнепригодность, и тогда все нынешние меры ЦБ, которые заявлены им как правильные с точки зрения экономики, просто пропадают втуне, потому что они не получают продолжения на правительственном уровне,

– отметил Арт, добавив, что «лицемерием было бы говорить, что и те и другие – молодцы, потому что отлично выполняют свою работу».

Арт также вспомнил недавнее заявление главы Минэкономразвития Максима Орешкина о том, что российская экономика переживает период стагнации. Напомним, 6 сентября министр заявил, что «ждать экономического рывка придется три-четыре года». По мнению Арта, в качестве независимого аналитика Орешкин мог бы критиковать решения президента страны, однако министры «во всем мире после такого уходят в отставку, выражая несогласие».

«ЦБ взял курс на «подмораживание» денежной массы, и этот курс будет продолжаться. Есть проактивные действия, а есть реактивные. Это как раз реактивные. ЦБ ведет политику «бетонирования» рынка, и это не политика развития однозначно. Но при этом ЦБ хотя бы сделал благое дело – при девальвированном рубле обеспечил неубийственную инфляцию. Дальше эстафетная палочка передается правительству, которое скажет – налоги побольше, расходы поменьше. То есть наборчик фискальных мер «на уровне бабушки», – сказал Арт.

По его словам, совершенно непонятно, за счет каких мер правительство будет выравнивать ситуацию, так как есть надежда только на внешний фактор.

Как обычно – упование на внешнюю конъюнктуру и действия саудовского короля. Наша экономика больше регулируется королем Саудовской Аравии, чем главами правительства и Центробанка,

– отметил эксперт комитета Госдумы по финансовому рынку.

Глава ЦБ России Эльвира Набиуллина. Фото: www.globallookpress.com

Подул западный ветер

По мнению экономиста Михаила Хазина, повышение ставки ЦБ России стало естественным продолжением политики регулятора, которая не направлена на поддержку российской экономики.

ЦБ несколько лет назад выбрал стратегию снижения ставки, заявляя, что если мы ее снизим, то экономика будет кредитоваться. Но поскольку МВФ не велит кредитовать экономику рублем, то ЦБ одновременно вводит инструкции для банков, запрещающие кредитование реального сектора. Фактически от предприятий реального сектора требуются такие залоги, которые делают банкам интересным не возврат кредита, а отбирание имущества,

– сказал Хазин.

Он отметил, что в такой ситуации импортозамещения быть не может, так как его основу составляет как раз реальный сектор. В то же время все вырученные деньги от продажи нефти по цене выше 40 долларов возвращаются назад (изымаются из экономики по бюджетному правилу).

«Фактически это повышение означает банкротство всей стратегии Центробанка. Руководство регулятора показало, что находится в глубоком неадеквате и не справляется с обязанностями. Дело в том, что ЦБ обслуживает интересы валютных спекулянтов, которые максимально раскачивают пару рубль/доллар. В 2015 году это привело к тому, что в рейтинге устойчивости национальных валют мы заняли почетное последнее место», – напомнил Хазин.

Таким образом, Россия заняла последнее место по обеспечению устойчивости своей валюты, зато Набиуллина получила от МВФ почетный титул лучшего главы Центрального банка, сказал экономист. По его словам, главная цель тут – отсутствие кредитования российской экономики.

Любой экономист вслед за Михаилом Хазиным и Яном Артом скажет, что повышение ставки ведет именно к таким последствиям. Да, ЦБ России хотел «подогреть» рубль, обезопасить его от возможного давления на фоне перспективы введения новых санкций со стороны США в ноябре, когда там пройдут промежуточные выборы в Конгресс. В которые, по мнению американских чиновников, Россия уже вмешалась и априори виновна в этом.

В то же время остается открытым вопрос о том, откуда же российская экономика будет брать деньги, если нефтяные сверхдоходы по-прежнему изымаются из экономики, а кредиты становятся все дороже в условиях повышения ставки. К этим факторам добавляется рост НДС, который затруднит производство товаров с высокой добавленной стоимостью.

В конечном счете все это станет ударом по населению, которое на фоне девальвации ощутит не только уже открыто заявляемые Набиуллиной официальные 6% инфляции, но и понесет дополнительные потери из-за дальнейшего ослабления рубля и удорожания импорта. Мораторий на закупку валюты ЦБ – не вечен, а в перспективе введения новых санкций против России, похоже, никто уже не сомневается. А это повлечет за собой новый удар по российскому фондовому рынку и рублю.

tsargrad.tv

Зачем Центробанку повышать ключевую ставку? – Вести Экономика, 12.09.2018

Москва, 12 сентября — «Вести.Экономика». Существует несколько причин, по которым Центробанку рекомендовано повысить ставку в пятницу. Причем повысить надо решительно, а не «косметически», считает Сергей Блинов*, руководитель группы макроэкономических исследований ПАО «КАМАЗ».

Сергей Блинов, руководитель группы макроэкономических исследований ПАО «КАМАЗ»

Ставки должны быть высоки, чтобы их можно было снижать

Начало снижения ставок Центральным банком — хороший опережающий индикатор, сигнал, что дела в экономике скоро начнут налаживаться. Казалось бы, какой простой подход, но он действительно работает.В феврале 2015 г. ЦБ (впервые после цикла повышения ставок) снизил ключевую ставку с 17% до 15% (точка 1 на графике). И через год, в марте 2016 г., начался рост на рынках некоторых инвестиционных товаров, падение ВВП резко замедлилось до символических -0,5%, а к концу 2016 г. начался рост ВВП.

Так происходит не в первый раз. Например, в апреле 2009 года ЦБ (также впервые после цикла повышения ставок) снизил ставку рефинансирования с 13% до 12,5% (точка 2 на графике). И уже через три квартала падение экономики прекратилось, в I квартале 2010 г. ВВП вырос на приличные 4,1%.

Источник: данные ЦБ РФ, анализ С. Блинова

Но этот индикатор работает и наоборот: как только ЦБ начинает повышать ставку, это становится своеобразной приметой, сигналом о предстоящем кризисе. И тому тоже есть примеры. 29 апреля 2008 г. (впервые после цикла снижения) ЦБ повысил ставку рефинансирования с 10,25% до 10,50% годовых (точка 3 на графике). Надо ли напоминать, что осенью того же года в России разразился жестокий экономический кризис, а падение ВВП стало самым сильным среди стран «Большой двадцатки».Пример второй: с 14 сентября 2012 г. ставка рефинансирования ЦБ была повышена (точка 4 на графике). Надо отметить – до этого, в декабре 2011 г., ЦБ ставку снижал. Уже в конце 2012 г. начали падать объемы перевозок грузов РЖД, и падение продолжалось вплоть до кризиса 2015 г. Если во II квартале 2012 г. ВВП рос на приличные 4,4%, то уже в I квартале 2013 г. – всего на 1,3%. Но настоящий цикл роста ставок начался в марте 2014 г., когда ключевая ставка была повышена сразу с 5,5% до 7% годовых (точка 5 на графике). Продолжался этот цикл до декабря 2014 г., когда ставка достигла 17% годовых. И опять повышение ставок сработало как индикатор предстоящего падения: в I квартале 2015 г. началось падение ВВП, а во II квартале падение достигло -3,3%.

С точки зрения ожиданий картина проста: сейчас, когда рубль дешевеет по отношению к основным валютам и когда инфляция начинает постепенно расти после достигнутых ранее минимумов, рынок, экономические агенты, международные спекулянты – кто угодно – все ожидают, что ЦБ будет ставку повышать. И эти ожидания сравнимы по своему воздействию с тем эффектом, который был бы достигнут при реальном, а не ожидаемом повышении ставки – экономика тормозит. Другими словами, даже если ЦБ сейчас ставку не поднимет, то рынок будет ожидать повышения на следующем заседании совета директоров Центробанка и панические настроения будут продолжаться и нарастать.

Каким должно быть рациональное поведение Центробанка, если он знает, что повышение им ставок воспринимается экономикой как плохой сигнал, а снижение ставок – как сигнал хороший? Ответ прост: снижение ставок должно быть постепенным, неспешным и длительным. А вот повышение ставок, наоборот, быстрым и решительным. Идеально, если ставку придется поднимать всего один раз.

Зная это, сравним два варианта повышения ставки Центробанком: мягкое повышение с 7,25 до 7,5 процентного пункта, с одной стороны, и решительное, стремительное повышение (только не пугайтесь, цифра условная), скажем, до 12% годовых.

В первом случае рынок будет ожидать дальнейшего повышения, так как косметическое повышение на 25 базисных пунктов не повлияет ни на поведение зарубежных инвесторов, ни на настроения игроков внутри страны. Другими словами, такой шаг будет лишь подтверждением того, что в экономике дела идут неважно и ожидания останутся негативными. И дела в экономике продолжат ухудшаться.

Во втором же случае, то есть в случае быстрого и решительного повышения ставки, рынок сочтет повышение ставки чрезмерным, но (в этом и парадокс!) будет ожидать снижения ставки. А когда это снижение ставки произойдет, то это будет опережающим индикатором улучшения ситуации в экономике. В каком-то смысле постепенное, плавное повышение ставки можно сравнить с отрубанием хвоста по частям. Хорошим правилом для ЦБ может стать следующая максима: «Повышай ставки быстро и решительно, за один раз, а снижай ставки медленно и долго». В этом случае почти 100% времени ожидания экономических агентов будут позитивными. И 14 сентября – самое время, для того чтобы ЦБ проявил эту самую решительность.

Экономика успешно растет при высоких ставках

Высокие ставки не должны пугать, ведь они не являются проблемой для экономического роста. Самые высокие в постсоветское время темпы экономического роста (в 1999-2008 гг.) были как раз при высоких ставках. Если внимательно посмотреть на график 1, приведенный выше, то легко заметить: за весь период 1999-2008 гг. ставка рефинансирования ни разу не опустилась ниже 10%.Более того, рекордный за всю историю постсоветской России рост ВВП наблюдался в 2000 г., когда ставки и вовсе находились в диапазоне 25-55%. И это отнюдь не помешало росту ВВП на рекордные 10% — то был единственный год, когда по темпам ВВП Россия обогнала даже Китай.

Но это не только российская особенность. «Японское экономическое чудо» — так назвали период бурного роста японской экономики в 1955-1990 гг. – происходило при высоких ставках. И, наоборот, «японские потерянные десятилетия» — так называют период очень низких темпов роста в Японии с 1990 г. по сегодняшний день – имели место при практически нулевых ставках Банка Японии (график 2).

Источник: FRED

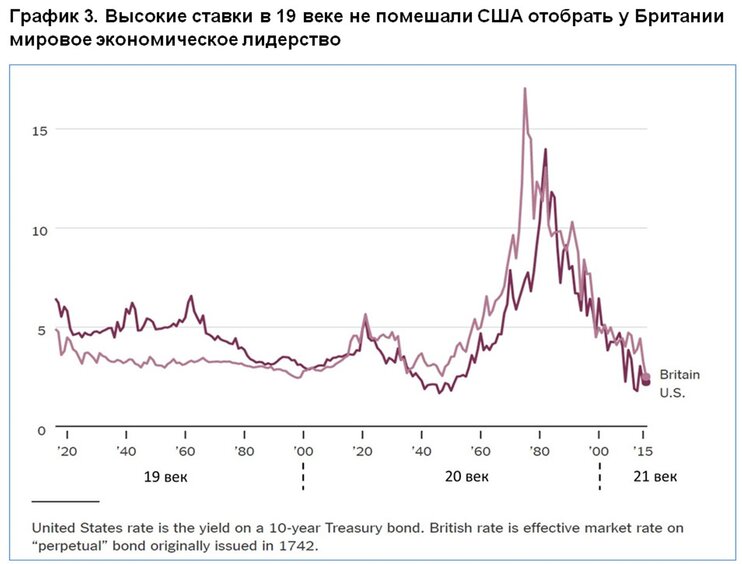

Но есть и примеры из более давней истории. В США на протяжении XIX в. ставки были выше, чем в Великобритании (график 3). Более высокие ставки не помешали при этом Соединенным Штатам перехватить у Великобритании мировое экономическое лидерство.

Более высокие ставки не помешали при этом Соединенным Штатам перехватить у Великобритании мировое экономическое лидерство.Высокие ставки помогают реальному росту денежной массы

Объяснить благотворное влияние высоких ставок на экономический рост не так и сложно. Дело в том, что экономический рост имеет практически 100%-ю корреляцию с денежной массой в реальном выражении.Чтобы было понятнее, подчеркнем: нужен не номинальный рост денежной массы, а реальный. И здесь роль ставки Центробанка трудно переоценить. Если ставки слишком низки, то даже хороший номинальный рост денежной массы будет полностью «нейтрализован» инфляцией, и роста в реальном выражении не будет.

Именно так происходило в России вплоть до 1996 г. Несмотря на кажущиеся высокие ставки ЦБ, эти ставки были ниже уровня инфляции, а значит, были отрицательными в реальном выражении (график 4).

Из-за инфляции хорошие номинальные темпы роста денежной массы (простые люди помнят это по тому, как увеличивалось количество нулей на купюрах) оборачивались сокращением денежной массы в реальном выражении. И низкие (в реальном выражении – отрицательные) процентные ставки ЦБ были одной из главных причин такого положения.

Из-за инфляции хорошие номинальные темпы роста денежной массы (простые люди помнят это по тому, как увеличивалось количество нулей на купюрах) оборачивались сокращением денежной массы в реальном выражении. И низкие (в реальном выражении – отрицательные) процентные ставки ЦБ были одной из главных причин такого положения.Например, по итогам 1993 г. ставка ЦБ составляла 210%. Это удушение экономики, скажут про такие ставки несведущие в экономике люди. Но если учесть, что цены в 1993 г. выросли на 839%, становится очевидно: ставки были отрицательными в реальном выражении. Инфляция в таких случаях практически неизбежна.

В 1993 г. реальная денежная масса в России сократилась на 46%, несмотря на номинальный рост в 5(!) раз на 411%. Низкие ставки ЦБ были одной из главных причин такой высокой инфляции, которая в свою очередь стала причиной сокращения денежной массы в реальном выражении. Неудивительно, что ВВП при сокращении реальной денежной массы на 46% упал в 1993 г. на 9%.

Есть и международные примеры. В 1970-х гг. в США бушевала стагфляция – рост безработицы на фоне высокой инфляции. Объясняется эта стагфляция тоже ошибочной политикой монетарных властей США: практически все 1970-е гг. ставка ФРС была ниже инфляции, пока к руководству не пришел Пол Волкер, который решительно поднял ставки, тем самым задушив инфляцию.

Что мог бы сделать ЦБ?

1. Решительно повысить ключевую ставку. Повышение должно быть сделано «с запасом». Ставка должна стать такой, чтобы у участников рынка не оставалось сомнений – дальше ставка будет только снижаться. И такой, которая позволит Центробанку в ближайшей же перспективе приступить к осторожному снижению ставки.2. Последующее снижение ставки проводить плавно и осторожно. В определенном смысле ЦБ сейчас вынужден задумываться о повышении ставки в том числе и потому, что слишком поспешно перед этим ставку снижал.

3. Добавлять в экономику деньги путем операций на открытом рынке, в том числе валютном. Если повышение ставки будет правильным и решительным, то возникнет тенденция укрепления рубля. И ЦБ может использовать этот «попутный ветер», чтобы без рисков ослабления валюты добавлять рублевую денежную массу в экономику. Для этого достаточно начать пополнять золотовалютные резервы, не давая рублю укрепляться.

*Мнение автора не является официальной позицией компании

www.vestifinance.ru

что это такое, на что влияет ее повышение и снижение

Многие финансовые аналитики внимательно следят за ключевой ставкой Центробанка, особенно в периоды резких колебаний курса рубля. Почему? О чём говорит её повышение или снижение? Да и вообще, вы знаете, что такое ключевая ставка? Если нет, тогда мы вам расскажем о ней простыми и понятными словами. Итак, поехали!

Ключевая ставка Банка России – это…

Быстро понять, о чём идёт речь вам поможет определение:

Ключевая ставка ЦБ РФ – это минимальная годовая процентная ставка по кредитам, которые Центробанк предоставляет коммерческим банкам на срок до одной недели, а также максимальная процентная ставка по депозитам, которые Центробанк готов принимать у коммерческих банков на тот же срок.

Как задействована ключевая ставка в финансовой системе? Всё очень просто: коммерческие банки берут деньги у Центробанка по ключевой ставке, затем накручивают свой процент и дают их в кредит бизнесу, предпринимателям и населению. По аналогичной схеме происходит и обратное перемещение денег из банков на депозит в ЦБ РФ.

Давайте для наглядности рассмотрим пример кредитования. Итак, коммерческий банк берёт у Банка России кредит под 6% годовых (предположим, что на тот момент ключевая ставка составляла 6%). Далее банк выдаёт эти деньги в кредит населению и бизнесу, например, под 11% годовых. В итоге, банк заработает на них 5% годовых (11 – 6 = 5). Вот такая простая арифметика, друзья!

Ключевая ставка была введена 13 сентября 2013 года – именно в этот день ЦБ РФ в Информации «О системе процентных инструментов денежно-кредитной политики Банка России» сообщил, что намерен использовать ключевую ставку в качестве основного индикатора направленности денежно-кредитной политики. Раньше эту функцию выполняла ставка рефинансирования.

В «руках» Центробанка ключевая ставка является инструментом, формирующим направленность денежно-кредитной политики государства.

Чтобы понять принцип работы данного инструмента, надо выяснить, на что он влияет. Вот этим мы сейчас и займёмся!

На что влияет ключевая ставка Центробанка

Для начала давайте «включим» логику. Целью коммерческих банков является получение прибыли. Верно? Из этого следует то, что процентная ставка по кредитам у них всегда будет выше ключевой ставки Центробанка. Получается, что кредитно-депозитные операции коммерческих банков зависят от ключевой ставки. Из этого напрашивается вывод:

Ключевая ставка оказывает влияние на стоимость кредитов и депозитов в стране.

Если Банк России повысит ключевую ставку, то все коммерческие банки также повысят процентные ставки по кредитам и депозитам. Снижение же ключевой ставки влечёт за собой ответное снижение банковских процентных ставок.

Давайте выясним, как реагирует экономика на такие изменения.

Чему способствует повышение ключевой ставки

Что происходит, когда Центробанк повышает ключевую ставку? Правильно – банки начинают повышать процентные ставки по кредитам и депозитам. Это ведёт к следующим изменениям:

- Брать кредиты становится невыгодно. Согласитесь, кредит под 12% годовых и кредит под 22% годовых – это «две большие разницы». Рост процентных ставок по кредитам ведёт к снижению активности на кредитном рынке.

- Снижаются темпы развития экономики. Население и бизнес берут меньше кредитов. В результате люди покупают меньше товаров, а бизнес замораживает свои инвестиционные проекты. Это ведёт к спаду экономики – все переходят в режим сбережения и накопления средств.

- Становится прибыльнее размещать деньги на депозит. Повышение процентных ставок по депозитам позволяет вкладчикам больше заработать на своих деньгах. Естественно, в этот период они начинают проявлять небывалую активность.

Вот такие процессы запускаются в финансовой системе страны, когда Центробанк повышает ключевую ставку. К чему они ведут на глобальном уровне? Здесь следует отметить два важных момента:

- Происходит отток денежных средств из экономики. Повышая ключевую ставку, Центробанк задаёт тренд на сбережение финансов. Депозиты становятся выгоднее кредитов, в результате денежные средства из экономики перетекают на депозитные счета банков.

- Снижаются темпы инфляции. В статье, Что такое инфляция мы рассказывали, что причиной инфляционных процессов в стране является появление в экономике «лишней» денежной массы. Повышение ключевой ставки способствует оттоку этих «лишних» денег из экономики, что и ведёт к снижению темпов инфляции.

Проанализировав эти пункты, мы можем сделать следующий вывод:

Ключевая ставка является одним из инструментов управления инфляцией в стране, а также своеобразным индикатором состояния её экономики.

Теперь давайте выясним, что происходит, когда Банк России снижает ключевую ставку.

К чему ведет снижение ключевой ставки

Низкая ключевая ставка способствует снижению банковских процентных ставок по кредитам. Это ведёт к следующим изменениям:

- Оживляется кредитный рынок. Становится выгоднее брать кредиты, чем хранить деньги на депозитных счетах, поэтому бизнес и население выстраиваются в очередь за займами.

- Растёт экономика страны. Кредитование населения повышает его покупательскую способность – люди начинают покупать больше товаров и услуг. Бизнес же вкладывает кредитные деньги в реализацию своих инвестиционных проектов, что способствует созданию новых рабочих мест и увеличению товарооборота. В общем, деньги начинают активно работать, а это ведёт к экономическому росту.

Если говорить о глобальных изменениях, то они такие:

- В экономику вливается больше денег. Понижая ключевую ставку, Центробанк даёт сигнал всем игрокам финансового рынка: «Ребята, хватит держать деньги на депозитах! Вливайте их в экономику – это выгоднее!»

Многие могут задать вопрос: «А как же инфляция? Ведь если повышение ключевой ставки сдерживает инфляцию, то снижение, по идее, должно её раскручивать!»

Если вы были внимательны, то выше мы писали, что ключевая ставка является не только инструментом в руках Центробанка, но и индикатором состояния экономики в стране. Отсюда следует, что:

Низкая ключевая ставка свидетельствует о сильной экономике государства.

Но надо понимать, что:

Ключевая ставка должна соответствовать реальному состоянию экономики.

Если в стране стремительными темпами растёт инфляция, то снижение ключевой ставки ещё больше усугубит этот процесс – ведь такими действиями Центробанк будет наращивать количество «лишней» денежной массы, вместо того, чтобы её изымать из экономики. В общем, как видите, данный инструмент требует тонкой и своевременной «настройки».

О чем говорит резкое изменение ключевой ставки

Узнав о резком повышении ключевой ставки, Марк Рувимович с гордостью поправил оленьи рога, натянул новые кеды и поскакал в ближайший магазин бытовой техники покупать себе новый телевизор. Что случилось? Зачем Марику на кухню третий телевизор? Всё очень просто:

Резкое изменение ключевой ставки говорит о том, что в стране начинается финансовый кризис.

Нормой изменения ключевой ставки является шаг: 0,25% – 0,5%. Если же она резко «прыгает» с 5% до 17%, то это означает, что в стране растёт инфляция, и Центробанк пытается с ней бороться, резко поднимая ключевую ставку.

В этот период значительная часть населения подвергается паническим настроениям – люди начинают активно избавляться от своих рублёвых сбережений, меняя их на валюту или покупая различные товары. Наш герой, Марк Рувимович, не стал исключением.

Кстати, а вы знаете какая сейчас ключевая ставка Банка России? Нет? А где она публикуется, знаете? Тоже нет? Тогда немедленно исправляем ситуацию!

Где публикуется актуальное значение ключевой ставки ЦБ РФ

Чтобы узнать какая сейчас ключевая ставка Центробанка, надо просто зайти на сайт Банка России – именно там вы и найдёте самую достоверную информацию об актуальном значении ключевой ставки. Причём она публикуется не где-то там – на 150 странице сайта мелким шрифтом. Нет, Центробанк выкладывает эти данные вверху главной страницы на самом видном месте. Да что рассказывать! Давайте мы вам лучше покажем! Внимание на картинку (кому плохо видно, кликните по изображению, и оно увеличится):

Итак, перед вами главная страница сайта Центробанка, на которой в самом верху по центру указано актуальное значение ключевой ставки. Для наглядности, мы его обвели красной линией. Ниже указаны значения инфляции и цель по инфляции – тоже важные показатели, помогающие лучше проанализировать экономическую ситуацию в стране.

Кстати, обратите внимание, что фраза «Ключевая ставка» представлена на сайте в виде ссылки, кликнув по которой вы попадёте на страницу с Информацией об актуальных процентных ставках по операциям Банка России.

В общем, на сайте всё продумано так, чтобы посетитель смог быстро найти интересующую его информацию, и это радует.

Итак, друзья, теперь вы знаете, что такое ключевая ставка ЦБ РФ, на что она влияет, и что происходит при её снижении или повышении. Надеемся, вам понравилась эта публикация, и вы полюбили temabiz.com так, как любим его мы. Оставайтесь с нами!

⇧www.temabiz.com

Повышение ключевой ставки ЦБ РФ. Суть и последствия

Недавно ЦБ впервые за несколько лет осуществил повышение ключевой ставки ЦБ РФ. И это событие окажет большое влияние на жизнь каждого гражданина. Сегодня расскажем, что понимать под этим термином, чем грозит повышение ставки и к каким последствиям приведет.

Недавно ЦБ впервые за несколько лет осуществил повышение ключевой ставки ЦБ РФ. И это событие окажет большое влияние на жизнь каждого гражданина. Сегодня расскажем, что понимать под этим термином, чем грозит повышение ставки и к каким последствиям приведет.

Суть ключевой ставки

Если говорить простыми словами, то ключевая ставка – это размер процентов, под которые ЦБ направляет банкирам кредиты на недельный срок. Кроме того, это ориентир для банков, которые хотят разместить свои денежные средства на счетах в ЦБ. На эти деньги будет начисляться процент близкий к уровню ключевой ставки.

Надо отметить, что ключевая ставка оказывает большое влияние на все сферы нашей жизни. Именно поэтому показатель является важнейшим инструментом политики ЦБ РФ.

В чем отличия?

Многие граждане знают о существовании ставки рефинансирования. Немало граждан слышали о ключевой ставке. Однако не все понимают, чем они различаются. На первый взгляд, отличий немного. И та, и другая ставка означают размер ставки, по которой Центробанк выдает займы онлайн другим банкам. Отличия лишь в том, что по ключевой ставке регулятор выдает кредиты на неделю. Понятие ставки рефинансирования такого ограничения по времени не содержит.

Сегодня ставка рефинансирования, как инструмент влияния на экономику страну отошла на второй план. С начала 2016 года ее значение приравняли к ключевой ставке. Отдельно устанавливать для нее параметры перестали.

На текущий момент показатель рефинансирования в основном используется в справочных целях для расчета налогообложения, штрафов, пени. Если заглянуть в действующее законодательство, то многие статьи при публикации расчетов ссылаются именно на эту ставку.

Что касается ключевой ставки, то она является относительно молодым инструментом. Центробанк ввел ее специальным указом в 2013 году. Данный шаг был продиктован переходом к политике таргетирования инфляции. То есть для Центробанка главной целью и задачей стало удержание цен в определенных рамках. Подробнее об этом читайте в нашем материале «Инфляция в 2018 году. Динамика и перспективы».

Именно ключевая ставка стала основным инструментом в руках Центробанка, который сегодня стремится, прежде всего, добиться ценовой стабильности. И, надо отметить, неплохо со своей задачей справляется.

Что означает повышение и понижение ставки?

Как мы уже отмечали выше, ключевая ставка затрагивает все стороны нашей жизни.

Ключевая ставка затрагивает:

- Инфляцию

- Курс рубля

- Кредиты

- Депозиты

- Экономический рост

Воздействие на инфляцию

Давайте рассмотрим подробнее влияние ставки. Как Центробанк влияет на инфляцию в помощью ключевой ставки? Здесь все просто. Повышая показатель, регулятор создает ситуацию, при которой банки вынуждены тратить больше денег на оплату полученных у ЦБ кредитов.

Свои траты банки, конечно, перекладывают на конечных заемщиков, повышая для них стоимость денег. Однако, когда ставки по кредитам начинают расти, заемщики уже не выстраиваются в очередь за банковскими деньгами. Многие начинают отказываться от идеи взять кредит. Другим отказывают сами банки, потому что видят, что гражданин с размером своей зарплаты не сможет обслуживать подорожавший кредит.

Что происходит в результате? В экономику поступает меньше денег. Граждане меньше покупают на кредитные деньги машины, квартиры, потребительские товары. Поскольку нет ажиотажного спроса на товары и услуги, то и цены ведут себя спокойно, а в некоторых случаях даже снижаются.

Воздействие на курс рубля и вклады

Обычно повышение ключевой ставки приводит к тому, что курс рубля крепнет. Это тоже достаточно легко объяснить. После того, как деньги ЦБ для банков становятся дороже, финорганизации обычно начинают повышать ставки по вкладам, чтобы привлечь дополнительные средства населения.

Граждане видят, что депозиты становятся выгодным инструментом сбережения денежных средств. Стоимость рубля начинает увеличиваться, особенно, если инфляция находится на низком уровне. Граждане понимают, что лучше положить деньги на рублевый депозит под 8-12% годовых, чем держать их, например, в долларах под скромные 0,5-1% годовых. Таким образом, если на рынке нет валютной паники, то курс рубля начинает постепенно крепнуть, и заслуга в этом процессе полностью принадлежит ключевой ставке.

Воздействие на экономический рост

Поскольку все процессы в экономике взаимосвязаны, то порой, получив желаемое, приходится чем-то жертвовать. Повышая ключевую ставку, ЦБ РФ получает контроль над инфляций, укрепляет рубль, но, к сожалению, начинает притормаживаться экономический рост в стране. В 2017 году рост ВВП составил скромные 1,5%, что для развивающейся экономики очень мало. Даже развитые США смогли в 2017 году вырасти более чем на 2%.

Повышение ключевой ставки может еще больше сократить темпы роста российской экономики. А все потому, что в экономику поступает меньше денег. При хороших ставках по вкладам и дорогих кредитах граждане предпочитают сберегать деньги, а не тратить их. Выручка бизнеса сокращается, экономический рост слабеет.

По динамике ключевой ставки можно хорошо отслеживать историю страны. Например, сразу в глаза бросается стремительное повышение ключевой ставки в последнем месяце 2014 года. Первое повышение было скромным и составляло 1 процентный пункт. Но уже через 4 дня руководство регулятора вынуждено было вновь собраться, чтобы повысить ставку еще на 6,5 процентных пункта. Таким образом, итоговый показатель составил 17% годовых.

Напомним, на тот момент страна столкнулась с мощным давлением внешних факторов. Против страны были введены санкции, цены на нефть устремились вниз на фоне сообщений о переизбытке «черного золота» на рынке. Банковская система зашаталась, граждане бросились скупать доллары, опасаясь, что новый кризис полностью уничтожит их сбережения.

В этой панической ситуации ЦБ повел себя абсолютно правильно. Резкое повышение ключевой ставки уже через несколько дней стало давать свои плоды. Панические настроения удалось локализовать.

После 2014 года ключевая ставка ЦБ РФ ни разу не поднималась вплоть до этого года. Регулятор планомерно ее снижал. Следуя тенденции, банки уменьшали ставки по кредитам. Благодаря продуманной денежно-кредитной политике население впервые смогло насладиться рекордно низкой инфляцией и минимальными ставками по кредитам. Низкие ставки спровоцировали настоящий кредитный бум, особенно в сфере ипотечного кредитования.

Таблица динамики ключевой ставки ЦБ РФ по годам

| Период | Значение ключевой ставки |

|---|---|

17.09.2018 – настоящее время | 7,50% |

26.03.2018 – 17.09.2018 | 7,25% |

12.02.2018 – 26.03.2018 | 7,50% |

18.12.2017 – 12.02.2018 | 7,75% |

30.10.2017 – 18.12.2017 | 8,25% |

18.09.2017 – 30.10.2017 | 8,50% |

19.06.2017 – 18.09.2017 | 9,00% |

02.05.2017 – 19.06.2017 | 9,25% |

27.03.2017 – 02.05.2017 | 9,75% |

19.09.2016 – 27.03.2017 | 10,0% |

14.06.2016 – 19.09.2016 | 10,5% |

03.08.2015 – 14.06.2016 | 11,0% |

16.06.2015 – 03.08.2015 | 11,5% |

05.05.2015 – 16.06.2015 | 12,5% |

16.03.2015 – 05.05.2015 | 14,0% |

02.02.2015 – 16.03.2015 | 15,0% |

16.12.2014 – 02.02.2015 | 17,0% |

12.12.2014 – 16.12.2014 | 10,5% |

05.11.2014 – 12.12.2014 | 9,50% |

28.07.2014 – 05.11.2014 | 8,00% |

28.04.2014 – 28.07.2014 | 7,50% |

03.03.2014 – 28.04.2014 | 7,00% |

03.02.2014 – 03.03.2014 | 5,50% |

Повышение ключевой ставки с 14 сентября. Чем грозит?

В середине сентября 2018 года Центробанк задумал приподнять ключевую ставку. Хотя изменение нельзя назвать значительным, тем не менее многие граждане обеспокоились возможными последствиями данного шага.

Сам ЦБ объясняет свои действия так. Инфляция стала постепенно вырываться из определенного коридора, что создало риски для большего, чем ожидалось, роста. На это повлияли разные факторы. В частности, рост цен на продовольствие. Кроме того, с начала года рубль немного потерял в весе под воздействием внешних факторов, что также оставило свой след в инфляционной спирали. Плюс к этому можно добавить повышение НДС с 1 января 2019 года. Бизнес постепенно начинает отражать в ценах это событие.

Поскольку для ЦБ ценовая стабильность играет приоритетную роль, то нужно было предпринимать первые шаги по возврату ситуации в контролируемое русло.

К чему это приведет? Если говорить про экономический рост, то, по прогнозам ЦБ, он немного замедлится. Если в этом году ожидается рост ВВП в размере 1,5-2%, то в следующем году он может составить 1,2-1,7%. В последующем, как прогнозирует регулятор, экономический рост ускорится благодаря воплощению в жизнь намеченных шагов по структурным реформам.

Если говорить про кредиты, то каждое повышение ключевой ставки отражается на их стоимости. Впрочем, пока говорить о стремительном росте ставок по кредитам не приходится. А то небольшое повышение, что произойдет, вряд ли отпугнет потенциальных заемщиков.

По вкладам мы уже наблюдаем рост ставок. Например, согласно мониторингу ЦБ РФ, в котором он оценивает динамику максимальной ставки по 10 банкам с наибольшими объемами депозитной базы, показатель составил 6,7% в конце сентября 2018 года. Еще в августе показатель был на уровне 6,3%. После длительного периода падения ставки по депозитам начали свой рост, что не может не радовать граждан, которые заинтересованы в сбережении собственных средств.

zaimisrochno.ru

Зачем ЦБ повысил ставку и чего ждать россиянам

Центобанк повысил ключевую ставку до 7,5% годовых. На фоне постоянного снижения, которое происходило последние два года, решение Эльвиры Набиуллиной выглядит сигналом о намерениях, а не решительными действиями. Но что это значит для нас, обычных граждан?

Опрошенные EG.RU экономисты считают, что одна из основных причин сегодняшнего шага – резкие скачки курса рубля. Финансовый рынок надо было поддержать, и ЦБ решил начать очень аккуратно.

Символическое колебание?

Центробанк оказался в сложной ситуации. С одной стороны он должен поддерживать рубль, а с другой – выдавать недорогие кредиты. Одно с другим при нынешнем состоянии российской экономике почти невозможно. И именно с этим связывают настолько осторожный шаг в сторону повышения.

ЦБ поднял ставку«Колебание ключевой ставки в 0,25% носит символический характер, скорее, как словесные интервенции, когда официальное лицо говорит: «Продавайте доллары, рубль падать не будет». Потому что, когда Центробанку надо было увеличить ставку, он поднял ее до 17%. И это было серьезно, потому что под такую ставку можно было получить почти нулевой кредит и заработать, а сейчас такое впечатление, что нам простого показывают, что готовы пойти на еще большее повышение». – считает профессор Финансового университета при правительстве России Борис Хейфец.

За последние дни рубль подешевел примерно на 10%, и попытка укрепить его таким образом вряд ли изменит ситуацию надолго. Особенно сейчас, когда усилилась угроза принятия санкций против российских государственных банков, а инвесторы, уходят из рублевой зоны и активно скупают доллары.

Финансовый регулятор решил порегулировать?

Глава ЦБ Эльвира Набиуллина много раз говорила о том, что нужно начать контролировать финансовый рынок, и похоже, что этот процесс запустили сегодня. Время подобрано удачно, потому что давление на Россию тормозит развитие экономии и активность бизнеса.

«Произошло осторожное повышение на четверть процента. Возможно, это попытка удержать баланс между регулированием рынков и поддержкой рубля. – считает старший научный сотрудник Института мировой экономики и международных отношений РАН Владимир Олейченко. – Кроме того, уже скоро, в январе, сработает фактор повышения НДС на 2%, а это еще сильнее разгонит рост цен. И Центральному банку надо будет с этим бороться, особенно, когда увеличение стоимости перевозок и удорожание оборотных средств бизнеса напрямую отразится на ценниках в магазинах».

Почему ставка?

У ЦБ не очень много инструментов для изменения ситуации на валютных рынках. И по мнению экспертов, используя такую «тяжелую артиллерию», как ключевая ставка, он рассчитывает на долгосрочный эффект. Особенно на фоне того, что год подходит к концу, а экономические показатели отстают от желаемых.

«Помимо недостаточного экономического роста, власти учитывают угрозу финансового кризиса. Возможно, что уже предприняли какие-то меры, чтобы снизить возможно надвигающийся кризис. Особенно сейчас, когда вводятся все новые санкции, опасения что скачки курса рубля провоцируются специально, могут оправдаться. И небольшое повышение ставки – это попытка сгладить негативный эффект». — говорит экономист Андрей Суздальцев

Небольшое повышение ставки не может стабилизировать резкие скачки курса рубля. И сегодня, когда экономика России сильно зависит не только от объективных показатели, но и от «эмоционального фактора», то есть критики со стороны других стран, действия Центробанка, действительно, выглядят, как разминка перед тем, как принимать серьезные меры.

www.eg.ru

ЦБ повысил ключевую ставку до 7,5% — Экономика и бизнес

МОСКВА, 14 сентября. /ТАСС/. Совет директоров Банка России повысил ключевую ставку до 7,5% с 7,25% на фоне усиливающихся инфляционных рисков.

«Изменение внешних условий, произошедшее с предыдущего заседания совета директоров, существенно усилило проинфляционные риски», — сообщил ЦБ. Предыдущий раз Банк России повышал ставку почти 4 года назад — в декабре 2014 года.

Возросшая волатильность рубля на фоне расширения американских санкций усилила инфляционные ожидания в РФ, которые в августе повысились до 9,9% с 9,7% в июле.

«Баланс рисков еще более сместился в сторону проинфляционных рисков. Основные риски связаны с высокой неопределенностью внешних условий и их влиянием на финансовые рынки», — считает регулятор. В то же время ЦБ продолжает оценивать как умеренные риски, связанные с волатильностью нефтяных цен, динамикой заработных плат, возможными изменениями в потребительском поведении.

Денежно-кредитные условия ужесточились под воздействием внешних факторов, отметил также ЦБ. «Под воздействием внешних факторов денежно-кредитные условия несколько ужесточились. Существенно выросли доходности ОФЗ. Началось повышение процентных ставок на депозитно-кредитном рынке. Повышение ключевой ставки будет способствовать сохранению положительных реальных процентных ставок по депозитам, что поддержит привлекательность сбережений и сбалансированный рост потребления», — говорится в сообщении регулятора.

Ряд факторов

С момента предыдущего совета директоров ЦБ 27 июля, когда ЦБ сохранил уровень ключевой ставки, курс рубля к доллару упал на 9,3%, к евро — на 8,8%.

В начале сентября глава Банка России Эльвира Набиуллина признала появление ряда факторов, которые позволяют «положить на стол» вопрос возможного повышения ставки.

Следующее заседание Совета директоров Банка России, на котором будет рассматриваться вопрос об уровне ключевой ставки, запланировано на 26 октября.

«ЦБ будет оценивать целесообразность дальнейшего повышения ключевой ставки, принимая во внимание динамику инфляции и экономики относительно прогноза, а также учитывая риски со стороны внешних условий и реакции на них финансовых рынков», — сообщил Центробанк.

Инфляция

Годовая инфляция в РФ достигнет максимума в первом полугодии 2019 года и составит 5,0-5,5% на конец года.

«По прогнозу Банка России, который учитывает принятые решения по ключевой ставке и о приостановке покупки иностранной валюты в рамках бюджетного правила, темпы прироста потребительских цен составят 3,8-4,2% к концу 2018 года. Годовая инфляция достигнет максимума в первом полугодии 2019 года и составит 5,0-5,5% на конец 2019 года. Квартальные темпы прироста потребительских цен в годовом выражении замедлятся до 4% уже во втором полугодии 2019 года. Годовая инфляция вернется к 4% в первой половине 2020 года, когда эффекты произошедшего ослабления рубля и повышения НДС будут исчерпаны», — отмечается в сообщении регулятора.

В ЦБ также отметили, что возвращение годовой инфляции к 4% происходит быстрее, чем ожидалось ранее. Годовые темпы прироста потребительских цен повысились до 3,1% в августе, что несколько выше верхней границы прогноза Банка России. В частности, рост инфляции в августе связан с повышением до 1,9% годового темпа прироста цен на продовольственные товары. Этому способствовали изменение баланса спроса и предложения на отдельных продовольственных рынках, а также эффект низкой базы прошлого года.

По данным регулятора, инфляционные ожидания населения и предприятий несколько повысились на фоне курсовой волатильности. Согласно данным мониторинга Банка России, часть предприятий уже в конце 2018 года могут отразить в ценах планируемое повышение НДС.

«Произошедшее ослабление рубля связано с оттоком капитала вследствие изменения внешних условий. При этом сальдо текущего счета платежного баланса остается на высоком уровне благодаря стабильным ценам на товары российского экспорта и значительно превышает объемы выплат по внешнему долгу в предстоящие месяцы», — отмечается в сообщении.

В этих условиях принятое Банком России решение о приостановке покупки иностранной валюты на внутреннем рынке в рамках бюджетного правила ограничит курсовую волатильность и ее влияние на динамику инфляции в предстоящие кварталы.

Прирост ВВП

Банк России понизил прогноз прироста ВВП РФ в 2019 году до 1,2-1,7%. Ранее регулятор прогнозировал рост экономики РФ на 1,5-2% в 2019 году.

«В 2019-2021 годах прогноз темпов экономического роста в базовом сценарии уточнен с учетом изменения внешних условий и оценки влияния на экономическую динамику совокупности налогово-бюджетных и структурных мер, запланированных на период до 2024 года. В 2019 году планируемое повышение НДС может оказать небольшое сдерживающее влияние на деловую активность (преимущественно в начале года). Дополнительные полученные бюджетные средства уже в 2019 году будут направлены на повышение государственных расходов, в том числе инвестиционного характера», — поясняется в пресс-релизе.

После 2019 года возможно повышение темпов роста экономики о мере реализации запланированных структурных мер. На 2018 год ЦБ сохранил прогноз по росту ВВП в интервале 1,5-2%, а во II квартале, по уточненным оценкам, рост составил 1,9%, что находится в рамках ожиданий ЦБ.

По предыдущему прогнозу ЦБ, в базовом сценарии рост ВВП РФ в 2018-2020 годах ожидался на уровне1,5-2% в год.

Совет директоров Банка России 14 сентября принял решение впервые с 2014 года повысить с 17 сентября ключевую ставку на 0,25 п.п., до 7,5% годовых.

tass.ru

| Период | Ставка рефинансирования (%) | Нормативный документ |

|---|---|---|

| 14.09.2012 — 31.12.2015 | 8,25 | Указание Банка России от 13.09.2012 N 2873-у |

| 26.12.2011 — 13.09.2012 | 8 | Указание Банка России от 23.12.2011 N 2758-У |

| 03.05.2011 — 25.12.2011 | 8,25 | Указание Банка России от 29.04.2011 N 2618-У |

| 28.02.2011 — 02.05.2011 | 8 | Указание Банка России от 25.02.2011 N 2583-У |

| 01.06.2010 — 27.02.2011 | 7,75 | Указание Банка России от 31.05.2010 N 2450-У |

| 30.04.2010 — 31.05.2010 | 8 | Указание Банка России от 29.04.2010 N 2439-У |

| 29.03.2010 — 29.04.2010 | 8,25 | Указание Банка России от 26.03.2010 N 2415-У |

| 24.02.2010 — 28.03.2010 | 8,5 | Указание Банка России от 19.02.2010 N 2399-У |

| 28.12.2009 — 23.02.2010 | 8,75 | Указание Банка России от 25.12.2009 N 2369-У |

| 25.11.2009 — 27.12.2009 | 9 | Указание Банка России от 24.11.2009 N 2336-У |

| 30.10.2009 — 24.11.2009 | 9,5 | Указание Банка России от 29.10.2009 N 2313-У |

| 30.09.2009 — 29.10.2009 | 10 | Указание Банка России от 29.09.2009 N 2299-У |

| 15.09.2009 — 29.09.2009 | 10,5 | Указание Банка России от 14.09.2009 N 2287-У |

| 10.08.2009 — 14.09.2009 | 10,75 | Указание Банка России от 07.08.2009 N 2270-У |

| 13.07.2009 — 09.08.2009 | 11 | Указание Банка России от 10.07.2009 N 2259-У |

| 05.06.2009 — 12.07.2009 | 11,5 | Указание Банка России от 04.06.2009 N 2247-У |

| 14.05.2009 — 04.06.2009 | 12 | Указание Банка России от 13.05.2009 N 2230-У |

| 24.04.2009 — 13.05.2009 | 12,5 | Указание Банка России от 23.04.2009 N 2222-У |

| 01.12.2008 — 23.04.2009 | 13 | Указание Банка России от 28.11.2008 N 2135-У |

| 12.11.2008 — 30.11.2008 | 12 | Указание Банка России от 11.11.2008 N 2123-У |

| 14.07.2008 — 11.11.2008 | 11 | Указание Банка России от 11.07.2008 N 2037-У |

| 10.06.2008 — 13.07.2008 | 10,75 | Указание Банка России от 09.06.2008 N 2022-У |

| 29.04.2008 — 09.06.2008 | 10,5 | Указание Банка России от 28.04.2008 N 1997-У |

| 04.02.2008 — 28.04.2008 | 10,25 | Указание Банка России от 01.02.2008 N 1975-У |

| 19.06.2007 — 03.02.2008 | 10 | Телеграмма Банка России от 18.06.2007 N 1839-У |

| 29.01.2007 — 18.06.2007 | 10,5 | Телеграмма Банка России от 26.01.2007 N 1788-У |

| 23.10.2006 — 28.01.2007 | 11 | Телеграмма Банка России от 20.10.2006 N 1734-У |

| 26.06.2006 — 22.10.2006 | 11,5 | Телеграмма Банка России от 23.06.2006 N 1696-У |

| 26.12.2005 — 25.06.2006 | 12 | Телеграмма Банка России от 23.12.2005 N 1643-У |

| 15.06.2004 — 25.12.2005 | 13 | Телеграмма Банка России от 11.06.2004 N 1443-У |

| 15.01.2004 — 14.06.2004 | 14 | Телеграмма Банка России от 14.01.2004 N 1372-У |

| 21.06.2003 — 14.01.2004 | 16 | Телеграмма Банка России от 20.06.2003 N 1296-У |

| 17.02.2003 — 20.06.2003 | 18 | Телеграмма Банка России от 14.02.2003 N 1250-У |

| 07.08.2002 — 16.02.2003 | 21 | Телеграмма Банка России от 06.08.2002 N 1185-У |

| 09.04.2002 — 06.08.2002 | 23 | Телеграмма Банка России от 08.04.2002 N 1133-У |

| 04.11.2000 — 08.04.2002 | 25 | Телеграмма Банка России от 03.11.2000 N 855-У |

| 10.07.2000 — 03.11.2000 | 28 | Телеграмма Банка России от 07.07.2000 N 818-У |

| 21.03.2000 — 09.07.2000 | 33 | Телеграмма Банка России от 20.03.2000 N 757-У |

| 07.03.2000 — 20.03.2000 | 38 | Телеграмма Банка России от 06.03.2000 N 753-У |

| 24.01.2000 — 06.03.2000 | 45 | Телеграмма Банка России от 21.01.2000 N 734-У |

| 10.06.1999 — 23.01.2000 | 55 | Телеграмма Банка России от 09.06.99 N 574-У |

| 24.07.1998 — 09.06.1999 | 60 | Телеграмма Банка России от 24.07.98 N 298-У |

| 29.06.1998 — 23.07.1998 | 80 | Телеграмма Банка России от 26.06.98 N 268-У |

| 05.06.1998 — 28.06.1998 | 60 | Телеграмма Банка России от 04.06.98 N 252-У |

| 27.05.1998 — 04.06.1998 | 150 | Телеграмма Банка России от 27.05.98 N 241-У |

| 19.05.1998 — 26.05.1998 | 50 | Телеграмма Банка России от 18.05.98 N 234-У |

| 16.03.1998 — 18.05.1998 | 30 | Телеграмма Банка России от 13.03.98 N 185-У |

| 02.03.1998 — 15.03.1998 | 36 | Телеграмма Банка России от 27.02.98 N 181-У |

| 17.02.1998 — 01.03.1998 | 39 | Телеграмма Банка России от 16.02.98 N 170-У |

| 02.02.1998 — 16.02.1998 | 42 | Телеграмма Банка России от 30.01.98 N 154-У |

| 11.11.1997 — 01.02.1998 | 28 | Телеграмма Банка России от 10.11.97 N 13-У |

| 06.10.1997 — 10.11.1997 | 21 | Телеграмма Банка России от 01.10.97 N 83-97 |

| 16.06.1997 — 05.10.1997 | 24 | Телеграмма Банка России от 13.06.97 N 55-97 |

| 28.04.1997 — 15.06.1997 | 36 | Телеграмма Банка России от 24.04.97 N 38-97 |

| 10.02.1997 — 27.04.1997 | 42 | Телеграмма Банка России от 07.02.97 N 9-97 |

| 02.12.1996 — 09.02.1997 | 48 | Телеграмма Банка России от 29.11.96 N 142-96 |

| 21.10.1996 — 01.12.1996 | 60 | Телеграмма Банка России от 18.10.96 N 129-96 |

| 19.08.1996 — 20.10.1996 | 80 | Телеграмма Банка России от 16.08.96 N 109-96 |

| 24.07.1996 — 18.08.1996 | 110 | Телеграмма Банка России от 23.07.96 N 107-96 |

| 10.02.1996 — 23.07.1996 | 120 | Телеграмма Банка России от 09.02.96 N 18-96 |

| 01.12.1995 — 09.02.1996 | 160 | Телеграмма Банка России от 29.11.95 N 131-95 |

| 24.10.1995 — 30.11.1995 | 170 | Телеграмма Банка России от 23.10.95 N 111-95 |

| 19.06.1995 — 23.10.1995 | 180 | Телеграмма Банка России от 16.06.95 N 75-95 |

| 16.05.1995 — 18.06.1995 | 195 | Телеграмма Банка России от 15.05.95 N 64-95 |

| 06.01.1995 — 15.05.1995 | 200 | Телеграмма Банка России от 05.01.95 N 3-95 |

| 17.11.1994 — 05.01.1995 | 180 | Телеграмма Банка России от 16.11.94 N 199-94 |

| 12.10.1994 — 16.11.1994 | 170 | Телеграмма Банка России от 11.10.94 N 192-94 |

| 23.08.1994 — 11.10.1994 | 130 | Телеграмма Банка России от 22.08.94 N 165-94 |

| 01.08.1994 — 22.08.1994 | 150 | Телеграмма Банка России от 29.07.94 N 156-94 |

| 30.06.1994 — 31.07.1994 | 155 | Телеграмма Банка России от 29.06.94 N 144-94 |

| 22.06.1994 — 29.06.1994 | 170 | Телеграмма Банка России от 21.06.94 N 137-94 |

| 02.06.1994 — 21.06.1994 | 185 | Телеграмма Банка России от 01.06.94 N 128-94 |

| 17.05.1994 — 01.06.1994 | 200 | Телеграмма Банка России от 16.05.94 N 121-94 |

| 29.04.1994 — 16.05.1994 | 205 | Телеграмма Банка России от 28.04.94 N 115-94 |

| 15.10.1993 — 28.04.1994 | 210 | Телеграмма Банка России от 14.10.93 N 213-93 |

| 23.09.1993 — 14.10.1993 | 180 | Телеграмма Банка России от 22.09.93 N 200-93 |

| 15.07.1993 — 22.09.1993 | 170 | Телеграмма Банка России от 14.07.93 N 123-93 |

| 29.06.1993 — 14.07.1993 | 140 | Телеграмма Банка России от 28.06.93 N 111-93 |

| 22.06.1993 — 28.06.1993 | 120 | Телеграмма Банка России от 21.06.93 N 106-93 |

| 02.06.1993 — 21.06.1993 | 110 | Телеграмма Банка России от 01.06.93 N 91-93 |

| 30.03.1993 — 01.06.1993 | 100 | Телеграмма Банка России от 29.03.93 N 52-93 |

| 23.05.1992 — 29.03.1993 | 80 | Телеграмма Банка России от 22.05.92 N 01-156 |

| 10.04.1992 — 22.05.1992 | 50 | Телеграмма Банка России от 10.04.92 N 84-92 |

| 01.01.1992 — 09.04.1992 | 20 | Телеграмма Банка России от 29.12.91 N 216-91 |

assistentus.ru

Как открыть хостел | HowToHostel Как открыть хостел …

Как открыть хостел | HowToHostel Как открыть хостел …