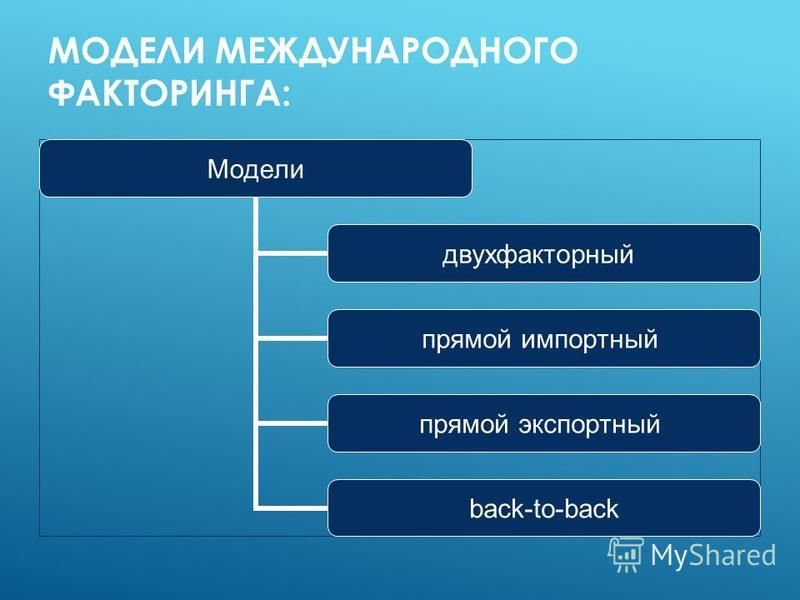

Виды международного факторинга.

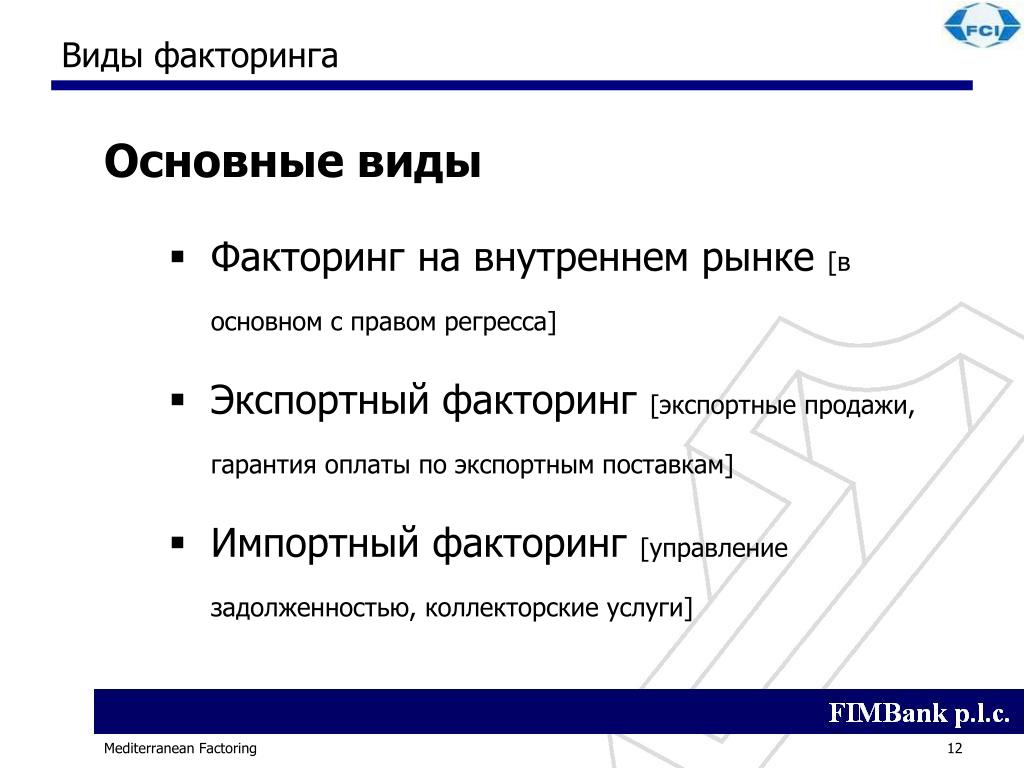

Экспортный факторинг без права регресса – наиболее востребованный российскими компаниями вид международной факторинговой операции, при котором Экспорт-фактор полностью принимает на себя риск неоплаты экспортной поставки покупателем-нерезидентом. Как правило, данный вид международного факторинга реализуется по двухфакторной модели.

Алгоритм реализации экспортного факторинга без права регресса, двухфакторная модель:

1. Для заключения договора международного факторинга необходимо предоставить Экспорт-фактору информацию для анализа финансово-хозяйственной и производственной деятельности экспортера (перечень документов см. в разделе «Профиль фактора»).

Экспортер указывает страны и компании, с которыми ведется ВЭД, предоставляет копии внешнеторговых контрактов на поставки с отсрочкой платежа.

Срок рассмотрения документов и оценки рисков (андеррайтинг) может составить от 7 до 30 дней.

Одновременно Экспорт-фактор через информационную систему FCIили IFGнаправляет запрос Импорт-факторам в государстве покупателя-нерезидента с целью гарантирования возврата выручки и оценки платежеспособности покупателя-нерезидента.

2. После прохождения андеррайтинга и получения подтверждения от Импорт-фактора, заключается договор экспортного факторинга без права регресса (Генеральный договор об общих условиях факторингового обслуживания экспортных поставок). Покупателю-нерезиденту направляется уведомление о его заключении и инструкция об осуществлении платежей.

3. Экспортер осуществляет поставку, в соответствии с договором экспортного факторинга без права регресса передает Экспорт-фактору отгрузочные документы (как правило — оригинал счета-фактуры (инвойса), оригинал или копию товарной накладной (коносамент), копию государственной таможенной декларации (ГТД)), передача денежного требования (права на получение выручки) Экспорт-фактору завершается.

4. Экспорт-фактор, осуществив верификацию поставки, предоставляет экспортеру финансирование в размере от 70 до 100% от суммы инвойса (поставки). Финансирование выплачивается в валюте РФ. Комиссия Экспорт-фактора выплачивается путем удержания процента от суммы финансирования, либо по отдельному счету.

5. Экспортер возвращает финансирование Экспорт-фактору после получения выручки от покупателя-нерезидента. В случае задержки оплаты или отказа от оплаты поставки, сумму выручки экспортеру перечисляет Импорт-фактор.

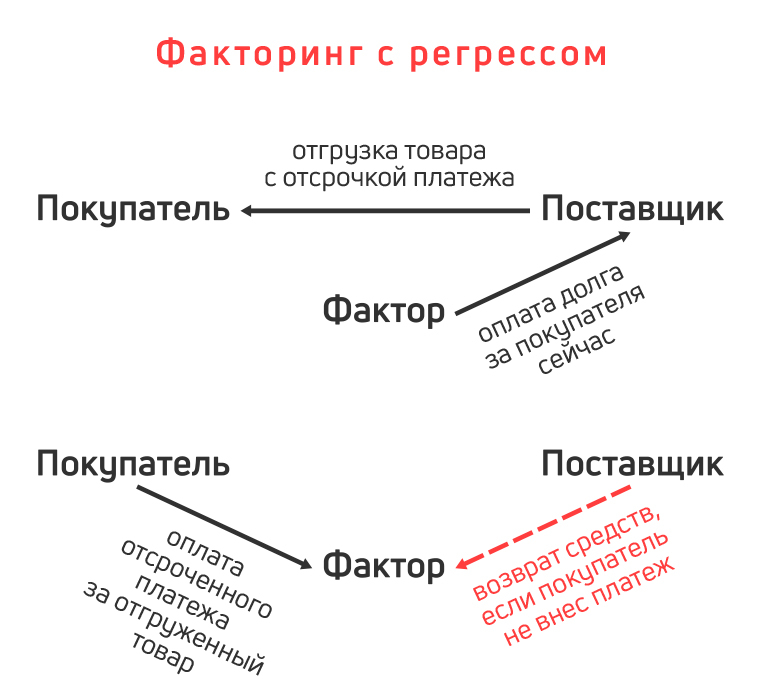

Экспортный факторинг с правом регресса – наиболее популярный вид экспортного факторинга в России, отличается низким размером комиссии за риск, так как в комплекс услуг не входит защита от неплатежа со стороны покупателя-нерезидента. Данный вид международного факторинга используется для наращивания объемов экспортных поставок в адрес надежных контрагентов за рубежом, а также для предотвращения кассовых разрывов при длительных отсрочках платежа. Экспортный факторинг с правом регресса чаще реализуется по однофакторной модели.

Алгоритм реализации экспортного факторинга с правом регресса, двухфакторная модель:

1. Для заключения договора международного факторинга необходимо предоставить Экспорт-фактору информацию для анализа финансово-хозяйственной и производственной деятельности экспортера (перечень документов см. в разделе «Профиль фактора»).

в разделе «Профиль фактора»).

Экспортер указывает страны и компании, с которыми ведется ВЭД, предоставляет копии внешнеторговых контрактов на поставки с отсрочкой платежа.

Срок рассмотрения документов и оценки рисков (андеррайтинг) может составить от 7 до 30 дней.

2. После прохождения андеррайтинга заключается договор экспортного факторинга с правом регресса (Генеральный договор об общих условиях факторингового обслуживания экспортных поставок). Покупателю-нерезиденту направляется уведомление о его заключении и инструкция об осуществлении платежей. Согласно платежной инструкции, выручка должна направляться покупателем-нерезидентом на факторинговый счет экспортера в банке Экспорт-фактора.

3. Экспортер осуществляет поставку, в соответствии с договором экспортного факторинга с правом регресса передает Экспорт-фактору отгрузочные документы (как правило — оригинал счета-фактуры (инвойса), оригинал или копию товарной накладной (коносамент), копию государственной таможенной декларации (ГТД)), передача денежного требования (права на получение выручки за конкретную поставку) Экспорт-фактору завершается.

4. Экспорт-фактор, осуществив верификацию поставки, предоставляет экспортеру финансирование в размере от 70 до 100% от суммы инвойса (поставки). Финансирование выплачивается в валюте РФ. Оплата факторинговой комиссии осуществляется путем удержания процента от суммы финансирования, либо путем удержания после поступления выручки от покупателя-нерезидента.

5. В случае не поступления выручки от покупателя-нерезидента, Экспорт-фактор актуализирует период ожидания – срок, в течение которого проводится комплекс мероприятий, направленных на погашение возникшей задолженности. В случае отсутствия возможности получения выручки от покупателя-нерезидента, Экспорт-фактор направляет экспортеру уведомление о наступлении регресса и требование о возврате ранее выплаченного финансирования по неоплаченной покупателем-нерезидентом поставке.

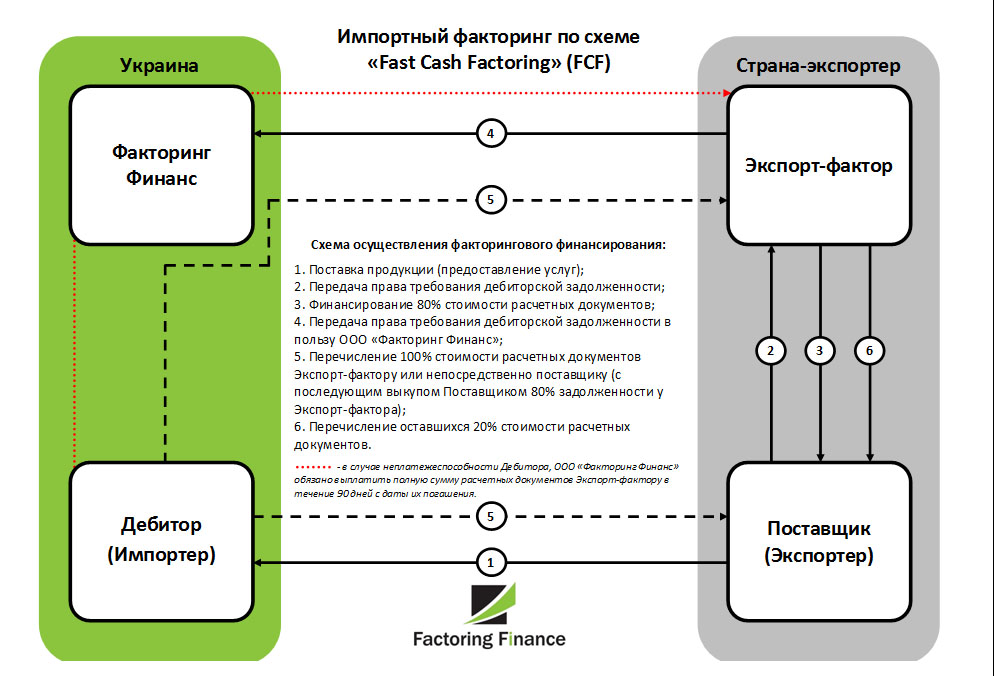

Импортный факторинг – крупнейший по объему вид международного факторинга в России. Отличительная особенность импортного факторинга – российская компания-импортер не несет прямых финансовых затрат: при двухфакторной модели комиссии за сервис и за финансирование оплачивает поставщик-нерезидент.

Алгоритм импортного факторинга без права регресса по двухфакторной модели является «зеркальным отражением» алгоритма экспортного факторинга без права регресса.

В России также применяется схема импортного факторинга с правом регресса, при которой российский Импорт-фактор выдает банку поставщика-нерезидента гарантию, снимающую риск неоплаты поставки.

Документы, регулирующие международный факторинг

Отличия лизинга и факторинга – Обзор плюсов и минусов от экспертов Сбербанк Факторинг

Факторинг и лизинг сравнение

Отличия лизинга и факторингаПривлечение финансирования необходимо для развития бизнеса любой компании. Оно может потребоваться для покрытия кассовых разрывов или приобретения материальных ценностей.

Существует множество услуг для привлечения денежных средств в компанию – кредит в банке, франчайзинг, краудфандинг и т. д. Сегодня мы рассмотрим некоторые из них, и изучим их понятия и различия.

д. Сегодня мы рассмотрим некоторые из них, и изучим их понятия и различия.

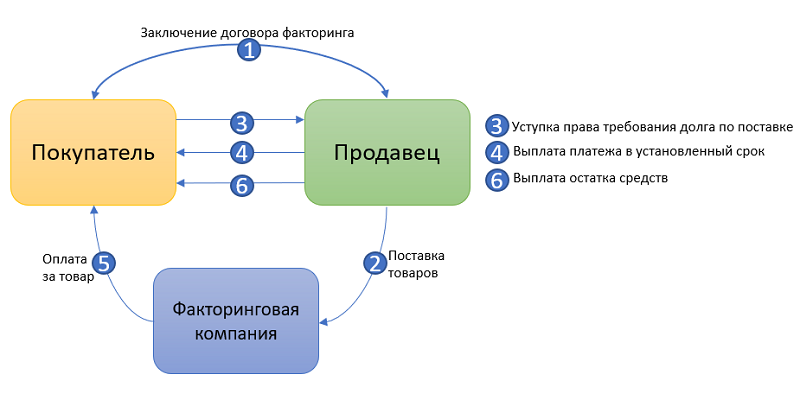

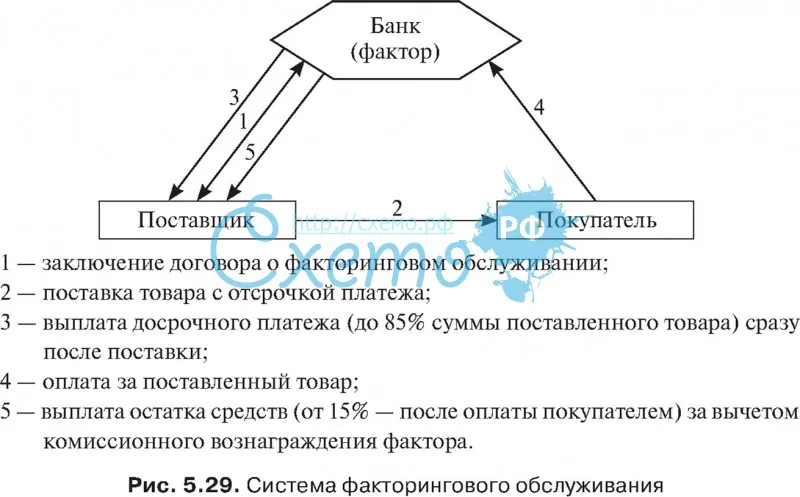

Поставщик поставляет товар (оказывает услугу) Дебитору на условиях отсрочки платежа. Далее собирает пакет необходимых документов для сделки и передает фактору. Фактор проводит операцию по финансированию сделки – переводит деньги поставщику в размере до 100% от суммы отгрузки (в основном это происходит на 1-2 день поставки). Дебитор после истечения контрактной отсрочки обязан оплатить деньги не поставщику, а фактору.

Так же в рамках этого финансового инструмента для поставщика доступны комплексные услуги по управлению дебиторской задолженностью: в основном, это ведение отчетов, информация о надёжности дебиторов, отслеживание даты оплаты задолженности в сроки.

Этот вариант получения денег интересен для предприятий сегмента малого бизнеса, которые испытывают сложности при получении классического кредита. Его значительным преимуществом является отсутствие ограничений по сумме финансирования, лимит расширяется по мере увеличения объемов поставок.

Его значительным преимуществом является отсутствие ограничений по сумме финансирования, лимит расширяется по мере увеличения объемов поставок.

Это инструмент, который предоставляет компании возможность пользоваться имуществом, зарабатывать на нем, а в дальнейшем получить его в собственность.

Например, предпринимателю Александру необходима техника или транспорт. Для этого он обращается в лизинговую компанию. Она, в свою очередь, приобретает необходимое имущество и передает его в аренду Александру. Далее Александр вносит аванс – обычно около 10% от стоимости имущества. В дальнейшем Александру необходимо ежемесячно платить за аренду.

В нашей стране популярны три вида инструмента:

1) Оперативный (или операционный) – когда арендатор пользуется имуществом арендодателя и выплачивает за это вознаграждение. По истечении срока договора имущество не переходит в собственность клиента, а возвращается компании.

2) Финансовый – договор заключается на срок полезного использования имущества. Таким образом, когда дата использования услуги закончится, остаточная стоимость объекта будет близка к нулю. Обычно после этого имущество переходит в собственность клиента.

3) Возвратный – это аналог кредита под залог. Понятие заключается в следующем – компания получает деньги за продажу имущества, пользуясь им. Цель такой услуги – пополнить оборотный капитал клиента. В течение времени пользования он выплачивает компании ежемесячные платежи. По окончании договора имущество снова переходит в собственность организации.

Факторинг и финансовый лизинг. Отличия:|

Лизинг: |

Факторинг: |

|

|

Обеспечение |

Предполагает наличие залогового имущества, в качестве которого выступает предмет отношений в рамках сделки |

Залог не требуется, гарантией возврата служат обязательства дебитора. |

|

Комиссия |

Происходят ежемесячные отчисления арендной платы за пользование имуществом |

Есть возможность выбрать удобный вариант комиссии. |

|

Распределение рисков |

Если клиент не выполняет особые условия договора, то он теряет право на использование имущества, а также право на выкуп объекта после истечения срока действия договора |

При факторинге это зависит от типа, который может быть с правом или без права регресса. |

Подводя итоги, можно сделать вывод, что рассмотренные в данной статье инструменты – две абсолютно разные формы финансирования. Если предприятию нужно купить автомобили или оборудование, то лучшим решением станет лизинг. Факторинговое финансирование как особая форма кредитования станет самым оптимальным решением для бизнеса, когда цель поставщика – пополнение оборотного капитала при сотрудничестве с покупателями, которые осуществляют деятельность на условиях отсрочки платежа. Инструмент позволяет поставщику получать деньги за реализованный товар (оказанную услугу) в тот же или на следующий день.

Факторинговое финансирование как особая форма кредитования станет самым оптимальным решением для бизнеса, когда цель поставщика – пополнение оборотного капитала при сотрудничестве с покупателями, которые осуществляют деятельность на условиях отсрочки платежа. Инструмент позволяет поставщику получать деньги за реализованный товар (оказанную услугу) в тот же или на следующий день.

Глава 73 — Факторинг ст. 1077-1086

Глава 73 — Факторинг ст. 1077-1086

Факторинг

Статья 1077. Понятие договора факторинга

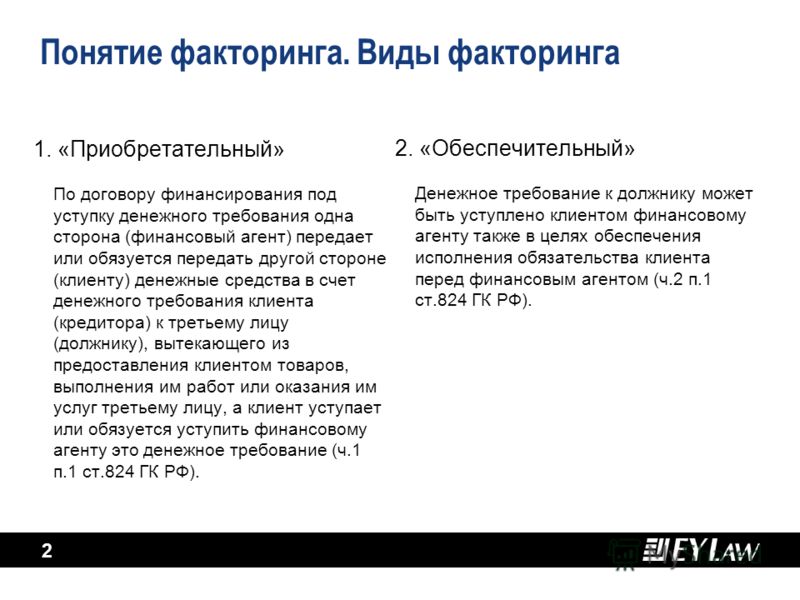

1. По договору факторинга (финансирование под уступку права денежного требования) одна сторона (фактор) передает или обязуется передать денежные средства в распоряжение второй стороны (клиента) за плату (в любое предусмотренное договором способ), а клиент уступает или обязуется уступить фактору свое право денежного требования к третьему лицу (должнику).

Клиент может уступить фактору свое денежное требование к должнику с целью обеспечения выполнения обязательства клиента перед фактором.

2. Обязательство фактора по договору факторинга может предусматривать предоставление клиенту услуг, связанных с денежным требованием, право которого он уступает.

Статья 1078. Предмет договора факторинга

1. Предметом договора факторинга может быть право денежного требования, срок платежа за который наступил (имеющееся требование), а также право требования, которое возникнет в будущем (будущее требование).

2. Будущее требование считается переданным фактору со дня возникновения права требования к должнику. Если передача права денежного требования обусловлена определенным событием, оно считается переданным с момента наступления этого события.

В этих случаях дополнительное оформление уступки права денежного требования не требуется.

Статья 1079. Стороны в договоре факторинга

1. Сторонами в договоре факторинга является фактор и клиент.

2. Клиентом в договоре факторинга может быть физическое или юридическое лицо, являющееся субъектом предпринимательской деятельности.

3. Фактором может быть банк или другое финансовое учреждение, соответствии с законом имеет право осуществлять факторинговые операции.

Статья 1080. Недействительность запрета уступку права денежного требования

1. Договор факторинга являются действительным независимо от наличия договоренности между клиентом и должником о запрете уступки права денежного требования или его ограничения.

В этом случае клиент не освобождается от обязательств или ответственности перед должником в связи с нарушением клиентом условия о запрете или ограничении уступки права денежного требования.

Статья 1081. Ответственность клиента перед фактором

1. Клиент отвечает перед фактором за действительность денежного требования, право которго уступается, если другое не установлено договором факторинга.

2. Денежное требование, право которого уступается, соответствует действительности, если клиент имеет право уступить право денежного требования и в момент уступки этого требования ему не были известны обстоятельства, вследствие которых должник имеет право не выполнять требование.

3. Клиент не отвечает за невыполнение или ненадлежащее выполнение должником денежного требования, право которго уступается и которое предъявлено к выполнению фактором, если другое не установлено договором факторинга.

Статья 1082. Выполнение должником денежного требования фактору

1. Должник обязан произвести платеж фактору при условии, что он получил от клиента или фактора письменное сообщение про уступку права денежного требования фактору и в этом сообщении определено денежное требование, которое подлежит выполнению, а также назван фактор, которому может быть осуществлен платеж.

2. Должник имеет право требовать от фактора предоставления ему в разумный срок доказательств того, что уступка права денежного требования фактору в самом деле имела место. Если фактор не выполнит этой обязанности, должник имеет право произвести платеж клиенту для выполнение своей обязанности перед ним.

3. Выполнение должником денежного требования фактору согласно этой статье освобождает должника от его обязанности перед клиентом.

Статья 1083. Последующая уступка права денежного требования

1. Последующая уступка фактором права денежного требования третьему лицу не допускается, если другое не установлено договором факторинга.

2. Если договором факторинга допускается последующая уступка права денежного требования, она осуществляется согласно положениям этой главы.

Статья 1084. Права фактора

1. Если согласно условиям договора факторинга финансирование клиента осуществляется путем покупки у него фактором права денежного требования, фактор приобретает право на все суммы, которые он получит от должника на выполнение требования, а клиент не отвечает перед фактором, если полученные им суммы являются меньшими чем суммы, уплаченные фактором клиенту

2. Если уступка права денежного требования фактору осуществляется с целью обеспечения выполнения обязательств клиента перед фактором, фактор обязан предоставить клиенту отчет и передать сумму, которая превышает сумму долга клиента, который обеспечен уступкой права денежного требования, если другое не установлено договором факторинга.

Если сумма, полученная фактором от должника, оказалась меньше суммы долга клиента перед фактором, который обеспечен уступкой права требования, клиент обязан уплатить фактору остаток долга.

Статья 1085. Встречные требования должника

1. Если фактор предъявил должнику требование произвести платеж, должник имеет право предъявить до зачета свои денежные требования, которые основываются на договоре должника с клиентом, которые возникли у должника до момента, когда он получил сообщение про уступку права денежного требования фактору.

2. Должник не может предъявить фактору требования к клиенту в связи с нарушением им условия о запрете или ограничении уступки права денежного требования.

Статья 1086. Защита прав должника

1. В случае нарушения клиентом своих обязанностей по договору, заключенным с должником, должник не имеет права требовать от фактора возвращения сумм, уже уплаченных ему по уступленному денежному требованию, если должник имеет право получить эти суммы непосредственно от клиента.

2. Должник, который имеет право получить непосредственно от клиента суммы, уплаченные фактору по уступленному денежному требованию, имеет право требовать возвращения этих сумм фактором, если фактор не выполнил своего обязательства передать клиенту денежные средства, связанные с уступкой права денежного требования, или перадав клиенту денежные средства, зная о нарушении клиентом обязательств перед должником, связанных с уступкой права денежного требования.

Порядок учета договора факторинга (Глава 4. Сложные вопросы валютного регулирования)

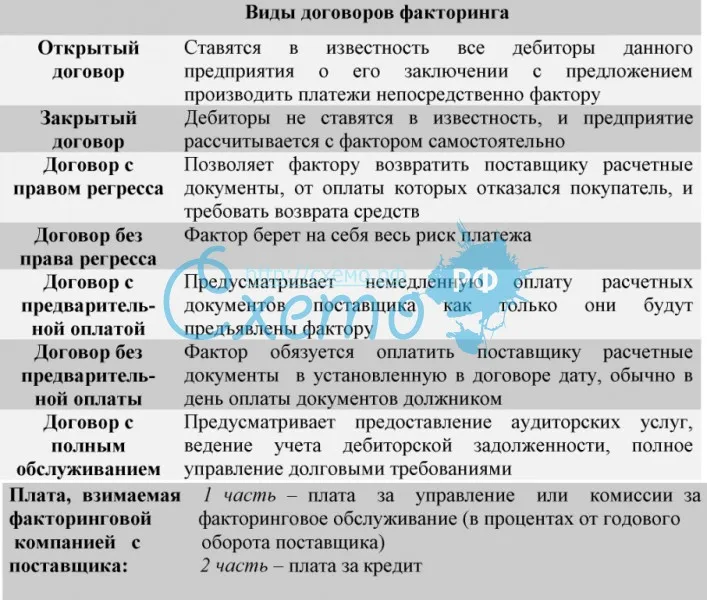

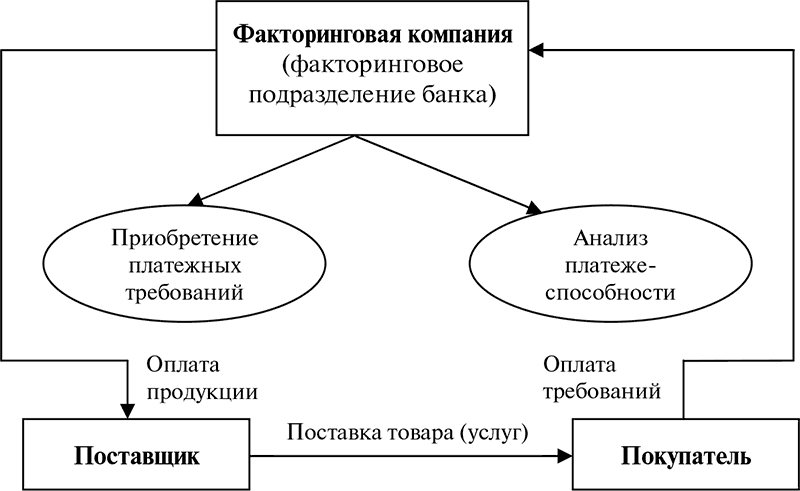

В операции факторинга обычно участвуют три лица: фактор (факторинговая компания), поставщик товара (кредитор) и покупатель товара (должник). Основной деятельностью факторинговой компании является выкуп дебиторской задолженности кредитора (обычно не превышающей 90–120 дней). Между фактором и поставщиком заключается договор факторинга о том, что фактору предъявляются по мере отгрузки/оказания услуг документы, напротив которых покупатель обязан произвести оплату. Фактор, по сути, выкупает эти документы обычно за 60–90% от стоимости. После оплаты продукции покупателем фактор может, если это предусмотрено условием договора факторинга, доплатить остаток суммы поставщику, удерживая с него свой процент и комиссию за оказанные услуги.

Фактор, по сути, выкупает эти документы обычно за 60–90% от стоимости. После оплаты продукции покупателем фактор может, если это предусмотрено условием договора факторинга, доплатить остаток суммы поставщику, удерживая с него свой процент и комиссию за оказанные услуги.

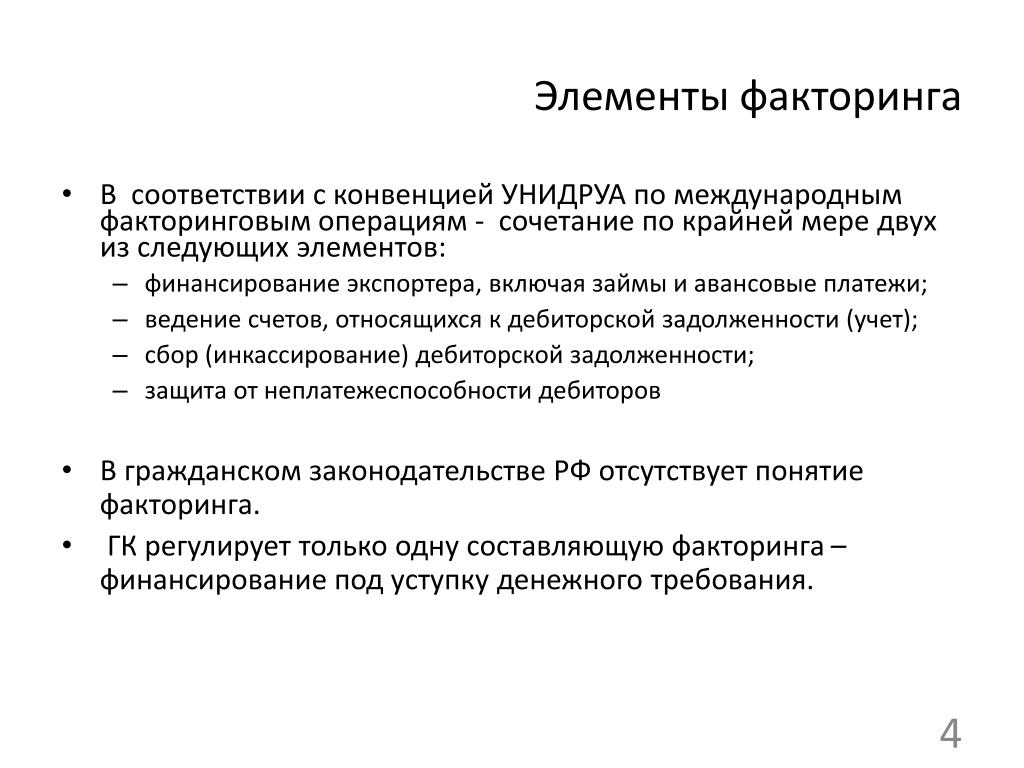

Таким образом, факторинг — это услуга по предоставлению продавцу финансирования под уступку права требования к покупателю за отгруженный товар в пользу фактора. По сути, это договор переуступки прав требований, инициированный новым кредитором (фактором), в котором фактор выкупает (с дисконтом 60–90% стоимости требований) требование кредитора к должнику по оплате товара или услуги. Одним из принципиальных отличий договора факторинга от переуступки прав требования является то, что договор факторинга может быть заключен как до, так и после появления обязательств между покупателем и продавцом, причем финансирование покупателя фактором может быть также осуществлено как до, так и после появления основного обязательства покупателя перед продавцом; в то время как договор уступки прав требования заключается только на уже имеющиеся обязательства между покупателем и продавцом, то есть до появления обязательств договор переуступки прав требования не может быть заключен. Также договор факторинга, в отличие от договора переуступки прав требования, заключается только на выкуп денежного требования, в то время как переуступить можно все что угодно. Еще одной отличительной чертой договора факторинга является то, что после его заключения фактор не будет являться стороной по основному договору, заключенному между продавцом и покупателем.

Также договор факторинга, в отличие от договора переуступки прав требования, заключается только на выкуп денежного требования, в то время как переуступить можно все что угодно. Еще одной отличительной чертой договора факторинга является то, что после его заключения фактор не будет являться стороной по основному договору, заключенному между продавцом и покупателем.

В российском законодательстве такого понятия как факторинг не существует. Однако есть понятие договора финансирования под уступку денежного требования, закрепленное ст. 824 ГК РФ. Договор финансирования под уступку денежного требования — договор, в котором одна сторона (финансовый агент) передает или обязуется передать другой стороне (клиенту) денежные средства в счет денежного требования клиента (кредитора) к третьему лицу (должнику), вытекающего из предоставления клиентом товаров, выполнения им работ или оказания услуг третьему лицу, а клиент уступает или обязуется уступить финансовому агенту это денежное требование.

Порядок регулирования договоров факторинга зависит от роли резидента и нерезидента.

Самым часто встречающимся видом факторинга во внешнеэкономической деятельности является сделка, когда в роли фактора и продавца выступают резиденты, а в роли покупателя — нерезидент (рис. 18).

Рассмотрим порядок валютного контроля данных схем расчетов при условии открытия паспорта сделки на экспортный контракт.

1. Продавец-резидент отгружает товар/оказывает услуги покупателю-нерезиденту на условиях отсрочки платежа. После этого резидент предоставляет в банк ПС справку о подтверждающих документах с соответствующим кодом ПД.

2. Фактор-резидент выкупает дебиторскую задолженность у продавца-резидента с дисконтом, согласно заключенному между ними договору факторинга. После оплаты со стороны фактора-резидента, покупатель-резидент передает ему экспортный договор и оформленный к нему паспорт сделки.

Выкуп фактором-резидентом дебиторской задолженности у продавца-резидента может быть осуществлен только в валюте РФ, вне зависимости от того, в какой валюте выражено обязательство между продавцом-резидентом и покупателем-нерезидентом.

Выкуп дебиторской задолженности не означает выкупа обязанности по репатриации экспортной выручки, согласно ст. 19 Федерального закона № 173-ФЗ.

3. Покупатель-нерезидент производит оплату в адрес фактора-резидента за поставленный ему товар/оказанные услуги. Фактор-резидент в свой уполномоченный банк предоставляет переданный ему от продавца-резидента паспорт сделки, экспортный контракт вместе с договором факторинга и справку о валютных операциях. При этом в графе 5 «Код валютной операции» справки о валютных операциях указывается код валютной операции в соответствии с условием договора, на который первым резидентом был открыт паспорт сделки (т.е в случае поставки товара — код ВО 10200, в случае оказания услуг — код ВО 20200), а в графе 8 «Номер ПС и (или) дата договора (контракта)» — номер паспорта сделки, открытого первым резидентом.

4. После принятия уполномоченным банком справки о валютных операциях фактор-резидент не позднее пяти рабочих дней после даты принятия передает ее продавцу-резиденту. Продавец-резидент оформляет свою справку о валютных операциях на основании справки о валютных операциях фактора-резидента, с указанием в графе 4 «Признак платежа» 9 — осуществление валютной операции третьим лицом-резидентом, другим лицом-резидентом, резидентом, который не оформляет паспорт сделки, — при заполнении справки о валютных операциях резидентом, оформившим паспорт сделки, а в графе 8 «Номер ПС и (или) дата договора (контракта)» — номер своего паспорта сделки. Оформленную справку о валютных операциях продавец-резидент обязан предоставить в свой банк ПС не позднее 15 рабочих дней после принятия справки фактора-резидента его уполномоченным банком.

В случае нарушения максимальных ожидаемых сроков исполнения своих обязательств нерезидентом (т.е. ст. 19 Федерального закона № 173-ФЗ) ответственность несет продавец-резидент, а не фактор-резидент (при договоре переуступки прав требования наоборот — ответственность лежит на новом кредиторе).

С целью минимизации риска привлечения продавца-резидента к административной ответственности за неисполнение ст. 19 Федерального закона № 173-ФЗ, встречается схема факторинга, содержащая условие о том, что фактор-резидент перечисляет 60–90% дебиторской задолженности продавцу-резиденту, а покупатель-нерезидент также осуществляет перевод денежных средств в пользу резидента-продавца за отгруженный товар/оказанные услуги. Продавец-резидент затем возвращает эти средства в размере 100% фактору-резиденту в валюте РФ. Однако этот способ невыгоден из-за рисков курсовой разницы.

В сфере валютного регулирования также можно выделить и такое отличие договора факторинга от договора переуступки прав требования — в случае если условием договора факторинга предусмотрена возможность выкупа всех обязательств продавца-резидента, продавец-резидент не закрывает паспорт сделки, а фактор-резидент его не открывает, в отличие от схемы полной уступки прав требования резидентом в пользу другого резидента.

Сотрудникам банка ПС удобнее, если счета резидента-фактора и резидента-продавца находятся в одном банке — в этом случае отсутствует необходимость запрашивать все необходимые документы по каждому резиденту в отдельности.

Еще одним отличием договора факторинга от договора переуступки прав требования является его безопасность в плане вывода денежных средств за рубеж, так как заниматься международным факторингом может только юридическое лицо, являющееся членом одной из двух международных факторинговых ассоциаций — Factors Chain International (FCI) или International Factors Group (IFG). Из России в эти группы входят на сегодняшний момент следующие участники: ОАО АКБ «Металлинвестбанк», ЗАО «Русская Факторинговая Компания», ЗАО Банк «Национальная Факторинговая Компания», ООО «Кофас Рус Сервисез Компани», ООО «ВТБ Факторинг», ОАО «Промсвязьбанк», ОАО «Газпромбанк», ЗАО «ЮниКредит Банк», ЗАО «Банк Сосьете Женераль Восток», ООО «ФакторРус», Росбанк Факторинг, ООО «Политекс».

Сотрудники банка ПС должны проверять наличие фактора в списке групп факторинговых компаний на дату предоставления договора факторинга, и в случае отсутствия фактора в этих группах — отказывать в принятии на обслуживание данного контракта, так как невыполнение данного требования ведет к недействительности сделки международного факторинга.

В случае реализации схемы факторинга на импортные контракты, когда в роли фактора и продавца выступает нерезидент, в роли покупателя — резидент, порядок валютного контроля за данной сделкой будет обычным как для любого импортного контракта. В случае списания денежных средств со счета продавца-резидента в пользу фактора-нерезидента, продавец-резидент предоставляет в банк ПС справку о валютных операциях, идентифицирующую списание денежных средств за товар с кодом ВО 11200, за услуги — с кодом ВО 21200. Паспорт сделки, открытый на импортный договор между продавцом-резидентом и покупателем-нерезидентом, переоформлять не нужно, так как фактор не является стороной по импортному договору.

Выход российских факторинговых компаний на внешние рынки законодательством Российской Федерации не ограничен. Однако по причинам защищенности внешних рынков и наличия высокой конкуренции на тех рынках, которые открыты, автор не сталкивался на практике со схемами расчетов, когда в роли фактора выступал резидент, который выкупал дебиторскую задолженность у нерезидентов по внешнеторговым договорам. Так как осуществление данных схем не запрещено российским законодательством, автор рассмотрит теоретический порядок их учета агентами валютного контроля.

Порядок и сроки учета документов, участвующих в схеме расчетов, когда фактор-резидент выкупает у нерезидента требование по импортному контракту, идентичны схеме на рис. 19, с той лишь разницей, что фактор-резидент предоставляет справку о валютных операциях в уполномоченный банк не для зачисления денежных средств, а для их списания в пользу нерезидента-продавца с кодом ВО для товара — 11200, а для услуг — 21200. Причем фактор-резидент может рассчитываться с продавцом-нерезидентом в любой валюте, а покупатель-резидент с фактором-резидентом только в валюте РФ.

Причем фактор-резидент может рассчитываться с продавцом-нерезидентом в любой валюте, а покупатель-резидент с фактором-резидентом только в валюте РФ.

Схема расчетов, когда фактор-резидент выкупает право требования у нерезидента по контракту, заключенному с другим нерезидентом (рис. 20), является еще более «экзотичной», чем предыдущая. Возможный порядок ее учета в валютном регулировании автор видит следующим образом:

1. Продавец-нерезидент отгружает товар/оказывает услуги покупателю-нерезиденту на условиях отсрочки платежа.

2. Фактор-резидент выкупает дебиторскую задолженность у продавца-нерезидента с дисконтом, согласно заключенному между ними договору факторинга. Валютную операцию по списанию денежных средств со счета фактора-резидента в пользу продавца-нерезидента правильнее всего обозначить кодом ВО 70205.

3. Покупатель-нерезидент в сроки, оговоренные в контракте с продавцом-нерезидентом, производит оплату товара или услуг в адрес фактора-резидента. Зачисление денежных средств на счета фактора-резидента, по мнению авторов, необходимо обозначить кодом ВО 70200.

Зачисление денежных средств на счета фактора-резидента, по мнению авторов, необходимо обозначить кодом ВО 70200.

В результате реализация данной схемы должна произойти без оформления паспорта сделки.

Факторинговый рынок России является, как и весь финансовый сектор Российской Федерации, защищенным от иностранных участников, то есть от факторов-нерезидентов. Однако осуществление схем расчетов, когда в роли фактора выступает нерезидент и он выкупает требование у продавца-резидента, возможно.

В случае реализации схемы, где фактор и покупатель — нерезиденты, а продавец — резидент, порядок проведения валютного контроля происходит как по обычным экспортным контрактам. В случае зачисления денежных средств от фактора-нерезидента резидент отражает данную валютную операцию в ведомости банковского контроля по паспорту сделки, открытому на договор, заключенный между продавцом-резидентом и покупателем-нерезидентом, предоставив справку о валютных операциях вместе с договором факторинга.

В случае получения не 100% стоимости переданных товаров/оказанных услуг от нерезидентов продавец-резидент нарушит требование ст. 19 Федерального закона № 173-ФЗ в части репатриации экспортной выручки. Реализация данной схемы возможна без нарушения валютного законодательства при условии выкупа дебиторской задолженности фактором-нерезидентом с дисконтом с последующим зачислением денежных средств от покупателя-нерезидента на счета продавца-резидента. После, продавец-резидент осуществляет перевод полученных денежных средств в адрес фактора-нерезидента. В этом случае в целях корректного отражения информации в ведомости банковского контроля резиденту необходимо обозначать зачисление денежных средств от фактора-нерезидента кодом ВО 70200, зачисление денежных средств от покупателя-нерезидента — внешнеторговыми кодами ВО 10; 20; 35-й групп, а списание денежных средств со счета резидента-продавца в пользу фактора-нерезидента — кодом 70205.

Валютный контроль гипотетической схемы факторинга, в которой фактор — нерезидент, а продавец и покупатель — резиденты, по мнению автора, должен осуществляться по принципу схемы, представленной на рис. 20.

20.

Некоторые специалисты в области валютного контроля считают, что реализация схемы, когда фактор-резидент выкупает у нерезидента требование по импортному контракту, приводит к тому, что резидент-экспортер формально не выполняет требования п. 1 ч. 1 ст. 19 Федерального закона № 173-ФЗ, поскольку в этом случае денежные средства получены от фактора-резидента в рамках договора факторинга, а не от нерезидента в качестве экспортной выручки. Однако данное мнение не получило широкого распространения и не было поддержано судебной практикой.

Применение факторинга малыми и средними предприятиями и влияние на него развития информационных технологий

Государственное управление. Электронный вестник

Выпуск № 80. Июнь 2020 г.

© Факультет государственного управления МГУ имени М.В.Ломоносова, 2020

Панова Е.А.

Применение факторинга малыми и средними предприятиями

и влияние на него развития информационных технологий

Панова Екатерина Андреевна — кандидат экономических наук, старший преподаватель

кафедры финансов и кредита, Государственный университет управления, Москва, РФ.

E-mail: [email protected]

SPIN-код РИНЦ: 3963-5321

ORCID ID: 0000-0002-5830-0087

Аннотация

Малые и средние предприятия сталкиваются с финансовыми трудностями гораздо чаще,

чем крупные компании. Одной из причин этого является зависимость от работы с

клиентами на условиях длительных отсрочек платежей, приводящая к росту таких

незащищенных оборотных активов, как дебиторская задолженность. Длительное

ожидание поступления денежных средств от покупателей может привести к перебоям в

производственных процессах, поэтому факторинг ценен для небольших предприятий,

часто не имеющих отлаженную систему финансирования и сталкивающихся с

задержками платежей. В данной статье факторинг рассмотрен как экономическое

решение, заключающееся в немедленном генерировании денежных средств и

необходимое в случаях, когда их недостаток может оказать губительное воздействие на

бизнес. Методологическую основу исследования составляют концепции системного,

Методологическую основу исследования составляют концепции системного,

факторного и статистического анализа. Предлагаемая методическая база направлена на

обоснование значимости факторинга как инструмента, способствующего решению

проблем дефицита финансовых ресурсов и недостаточной ликвидности, а также

преодолению кассовых разрывов, возникающих в деятельности малых и средних

предприятий. В результате исследования установлено, что, несмотря на достаточно

высокую стоимость по сравнению с другими финансовыми продуктами, факторинг может

быть выгоден малым и средним предприятиям за счет возможности сэкономить средства

на обслуживании дебиторской задолженности, а также доступности в ситуациях, когда

возникает острая потребность в финансовых ресурсах. Благодаря повсеместному

распространению компьютерных технологий решение проблемы замораживания средств

в дебиторской задолженности все чаще перетекает в онлайн-плоскость, однако вопрос

вовлеченности малого и среднего бизнеса в электронное финансирование требует

внимания со стороны государства. Исследование представляет практический интерес для

Исследование представляет практический интерес для

малых и средних предприятий с точки зрения системной оценки плюсов, минусов и

применимости факторинга, в том числе электронного, в их деятельности.

Ключевые слова

Факторинг, малые и средние предприятия, финансовые технологии, финансовые ресурсы,

электронные платформы.

DOI: 10.24411/2070-1381-2019-10067

Введение

Для осуществления нормальной, бесперебойной деятельности предприятие

должно быть способно погасить свои обязательства в установленные сроки.

Необходимые для этого финансовые ресурсы формируются из внешних и внутренних

источников, то есть либо генерируются предприятием самостоятельно за счет прибыли

и амортизационных отчислений в соответствии с его дивидендной политикой, либо

привлекаются в виде краткосрочных и долгосрочных заемных средств. Различные виды

финансирования отличаются друг друга не только источниками формирования, но и по-

Дальневосточный вебинар «Факторинг: привлечение финансирования для малого и среднего бизнеса»

Банк России приглашает принять участие в дальневосточном вебинаре «Факторинг: привлечение финансирования для малого и среднего бизнеса»

Дата: 18 февраля 2021 г.

Начало: 09.30 (мск)

На вебинаре вы узнаете:

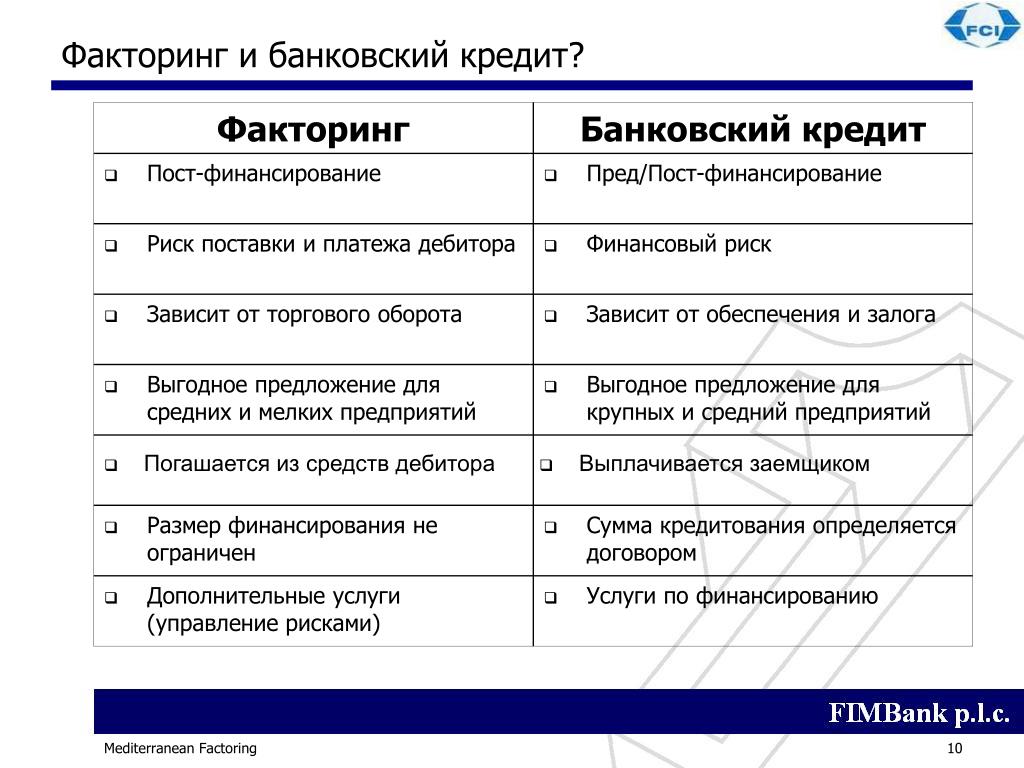

- Что такое факторинг, зачем он нужен, виды факторинга;

- Почему факторинг удобен для привлечения оборотного капитала;

- Почему факторинг – альтернатива банковскому кредитованию;

- Факторинг на Дальнем Востоке: региональная практика факторинговых сделок;

- О цифровизации факторинговых услуг.

Продолжительность вебинара – 2 часа.

Спикеры: эксперты Банка России, представители Ассоциации факторинговых компаний, факторов и организаций, имеющих опыт факторинговых сделок.

Чтобы получить доступ к трансляции и иметь возможность задать вопрос спикерам, необходимо зарегистрироваться на мероприятие по ссылке. https://forms.yandex.ru/u/601c844695d825393019a819/

С программой можно ознакомиться здесь.

Дальневосточный вебинар

«Факторинг: привлечение финансирования

для малого и среднего бизнеса»

18 февраля 2021 г. (четверг)

(четверг)

09.30-11.30 (мск)

Модератор: Божор Юрий Анатольевич, руководитель экспертной группы Управления финансовой доступности Банка России

Продолжительность: 09.30-11.30 (время московское)

09.30-09.35 | Приветственное слово Давыдов Денис Витальевич, заместитель начальника Дальневосточного ГУ Банка России (г. Владивосток) |

09.35-09.50

| Факторинг как удобный способ привлечения оборотного капитала, альтернативный банковскому кредитованию Божор Юрий Анатольевич, руководитель экспертной группы Управления финансовой доступности Банка России (г. Москва) |

09.50-10.05

| Понятие, виды и функции факторинга Вернов Виктор Алексеевич, генеральный директор ООО «Факторинг ПЛЮС», член Правления Ассоциации факторинговых компаний (АФК), (г. |

10.05-10.35

| Текущая и потенциальная востребованность факторинга на Дальнем Востоке. Региональная практика факторинговых сделок |

10.05-10.15 | Носов Роман Геннадьевич, директор по развитию бизнеса Региона «Дальний Восток», ООО ВТБ Факторинг (г. Хабаровск) |

10.15-10.25 | Евдокимова Светлана Михайловна, генеральный директор компании «Инвест-Бизнес Лизинг» (г. Якутск) |

10.25-10.35 | Мамедов Алиш Забид Оглы, генеральный директор АО «Якутцемент» (г. Якутск) |

10.35-10.50

| О цифровизации факторинговых услуг Газетин Егор Александрович, генеральный директор GetFinance (г. |

10.50-11.30 | Открытый микрофон |

Международный факторинг — Лайф Факторинг

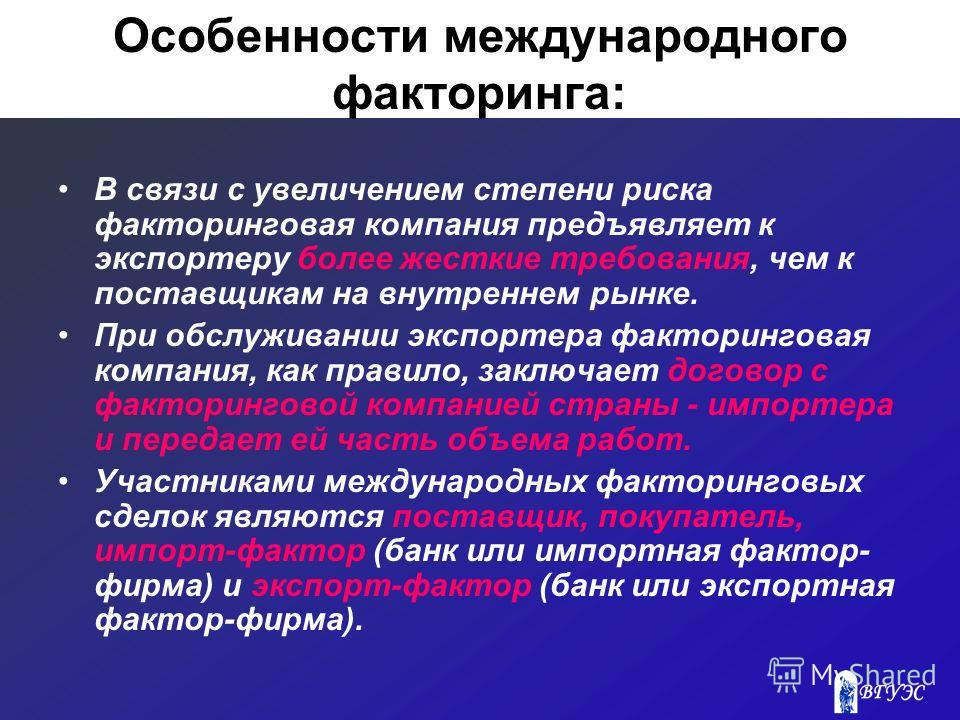

Если поставщик и покупатель – это резиденты двух разных государств, то имеет место такое понятие, как внешний факторинг (чаще его называют международным).

Преимущества международного факторинга очевидны в том случае, когда в правовых и экономических системах государств, между которыми осуществляется торговля, есть значительные отличия. Поскольку фактор-фирма страны-импортера обладает более полными сведениями о платежеспособности компаний своей страны, она может объективно оценить надежность покупателей.

- По схеме косвенного факторинга

В этом случае две факторинговые компании делят обязанности между собой: одна фактор-фирма отвечает за финансирование экспорта в стране продавца, а другая, находящаяся в стране покупателя, берется за инкассацию дебиторской задолженности и несет кредитные риски.

Если импорт-фактор согласен и готов работать по схеме международного факторинга, принимая риски неплатежеспособности импортера, то это является гарантией полной возвратности средств. Экспортер, помимо этого, должен подстраховываться на случай резкого изменения курсов валют.

Когда применяется международный факторинг, экспортер получает большую часть стоимости поставленной продукции сразу после отгрузки, следовательно, снимая с себя валютные риски.

- По классической схеме факторинга

Международный факторинг может осуществляться и без привлечения импорт-фактора в качестве посредника. В этом случае взаимодействие контрагентов происходит по классической факторинговой схеме.

Международный факторинг имеет свои риски – кредитный и валютный. При экспорте товара кредитный риск экспортера увеличивается в несколько раз, поскольку ему сложно оценить кредитоспособность потенциального иностранного покупателя и проблематично предоставить кредит на более длительный срок, включающий время доставки продукции на зарубежный рынок. Также экспортеру следует учитывать стабильность политической обстановки в стране, где находится компания-импортер, уровень экономического развития и пр.

Также экспортеру следует учитывать стабильность политической обстановки в стране, где находится компания-импортер, уровень экономического развития и пр.

Помимо того, соглашение о международном факторинге допускает использование разных валют, поэтому появляется валютный риск – возможность валютных потерь, если изменится курс иностранной валюты к национальной. Поскольку степень риска возрастает, фактор предъявляет к экспортеру более высокие требования, чем к участникам внутреннего рынка. Обычно фактор, обслуживая экспортера, подписывает с фактором страны-импортера договор, по которому к последнему переходит часть объема работ.

Среди клиентов Лайф Факторинг представители более 20 различных отраслей производства товаров и услуг, работающих на российском рынке. Мы помогаем малому и среднему бизнесу развиваться, предлагая эффективные финансовые решения. Если вы хотите узнать о преимуществах факторингового обслуживания именно для вашей компании, позвоните по телефонам, указанным для вашего региона, или оставьте заявку на консультацию.

Остались вопросы? Спросите ответа у нас!

Что такое факторинг? | Торговое финансирование

Что такое факторинг?

Факторинг , факторинг дебиторской задолженности или дебиторское финансирование, когда компания покупает долг или счет-фактуру у другой компании. Факторинг также рассматривается как форма дисконтирования счета на многих рынках и очень похожа, но только в другом контексте. При этой покупке дебиторская задолженность дисконтируется, чтобы позволить покупателю получить прибыль после погашения долга.По сути, факторинг передает право собственности на счета другой стороне, которая затем погоняет за долгом.

Факторинг, таким образом, освобождает первую сторону от долга на сумму, меньшую, чем общая сумма, обеспечивающая их оборотным капиталом для продолжения торговли, в то время как покупатель, или фактор, выплачивает задолженность на полную сумму и прибыль, когда она выплачивается. Фактор обязан уплатить дополнительные сборы, обычно небольшой процент, после погашения долга. Фактор может также предложить скидку стороне-должнику.

Фактор обязан уплатить дополнительные сборы, обычно небольшой процент, после погашения долга. Фактор может также предложить скидку стороне-должнику.

Факторинг — очень распространенный метод, используемый экспортерами для ускорения движения денежных средств. Этот процесс позволяет экспортеру получить до 80% стоимости счета-фактуры в момент доставки товаров и при выставлении счета-фактуры продажи.

Что такое… Форфейтинг ?

Форфейтинг (обратите внимание на написание) — это покупка дебиторской задолженности экспортера — суммы, которую импортер должен экспортеру — со скидкой путем оплаты наличными.Покупателю дебиторской задолженности или форфейтер теперь должен заплатить импортер для погашения долга. Это обычный процесс, используемый для ускорения цикла движения денежных средств и снижения рисков для экспортера на 100% стоимости долга.

Поскольку дебиторская задолженность обычно гарантируется банком импортера, форфейтер освобождает экспортера от риска неплатежа импортером . Когда форфейтер покупает дебиторскую задолженность экспортера напрямую у экспортера, это называется первичной покупкой.Технически дебиторская задолженность становится формой долгового инструмента, который может быть продан на вторичном рынке как векселей или векселей , это называется вторичной покупкой.

Что такое …?

Чтобы помочь более детально понять, что такое торговое финансирование, мы разделили определение на ключевые секторы индустрии торгового финансирования и те, которые мы стремимся охватить. Нажмите одну из кнопок ниже.

Торговое финансирование Введение Финансирование цепочки поставок Факторинг (и форфейтинг) Структурированное товарное финансирование

Экспортное и агентское финансирование Предэкспортное финансирование Исламское финансирование Страхование торговых кредитов и политических рисков

Бесплатная пробная версия

Чтобы узнать больше о торговом финансировании и о том, что мы можем вам предложить, свяжитесь с нами по адресу subscriptions@tradefinanceanalytics. com или позвоните по телефону +44 (0) 20 7779 8721.

com или позвоните по телефону +44 (0) 20 7779 8721.

Чтобы запросить бесплатную пробную версию, нажмите кнопку ниже.

Бесплатная пробная версия

Концепция факторинга — Блог Vskills

Факторинг — это метод, с помощью которого бизнесмен может получить наличные по счетам, которые он отправляет

своим клиентам в отношении поставки им товаров и услуг. Факторинг также называется

как «дисконтирование счета-фактуры». Факторинг включает в себя продажу дебиторской задолженности финансовому учреждению

, например, старому линейному факторингу — коммерческой финансовой компании или одному из нескольких

коммерческих банков. Фактор покупает приемлемые для него счета, как правило, без права регресса

; если покупатель не платит, фактор берет на себя убытки.Клиент

больше не несет на своем балансе факторизованную дебиторскую задолженность, фактически конвертировав

ее в наличные. Фирмы, имеющие дебиторскую задолженность перед фирмами-клиентами, уведомляются о том, что счет

был продан фактору, и просят перечислить деньги непосредственно фактору.

Примечательно, что фактор редко соглашается выкупить всю дебиторскую задолженность фирмы-клиента

; вместо этого он оставляет за собой право проверять учетные записи и выбирать те

, приемлемые для него.Фирма-клиент может продолжать продавать клиентам, счета

которых неприемлемы для фактора, но она должна вести их сама и брать на себя все риски по ним.

Факторинг включает в себя предоставление услуг, варьирующихся от услуг по учету счетов, предлагаемых

коммерческими банками, до полного перехода к управлению регистром продаж и функций контроля кредита

, от утверждения кредита до сбора денежных средств, страхования кредита и предоставления

финансирования. Соглашение о факторинге обычно является непрерывным.По мере возникновения новой дебиторской задолженности она регулярно продается фактору. При типичном факторинговом соглашении клиент

ведет текущий счет у фактора. Когда дебиторская задолженность продается факторингу, выручка

помещается в распоряжение клиента на этот счет. Часто клиентам предоставляется привилегия

Часто клиентам предоставляется привилегия

на получение овердрафта на их счетах с фактором или, фактически, на получение займов на необеспеченной основе

в дополнение к заимствованию средств против поступлений по факторизированным счетам.

Кроме того, фактор обычно зачисляет проценты на оставшиеся у него средства.

Нажмите здесь, чтобы получить государственную сертификацию в области бухгалтерского учета, банковского дела и финансов

Что такое факторинг? Определение и примеры

Факторинг — это вид финансирования, при котором одна компания покупает дебиторскую задолженность другой компании, то есть ее счета (деньги, которые ей причитаются). Когда продавец отправляет своему покупателю счет, факторинговая компания немедленно выплачивает продавцу от 70% до 85% стоимости счета. Продавец получает остаток, когда покупатель оплачивает счет.Клиент оплачивает счет факторинговой компании.

Эта форма финансирования помогает предприятиям сталкиваться с проблемами движения денежных средств из-за медленно платящих клиентов. Финансируя свои счета-фактуры, компания с проблемами движения денежных средств имеет оборотных средств

Финансируя свои счета-фактуры, компания с проблемами движения денежных средств имеет оборотных средств

Денежный поток — это движение денег в компанию, организацию или счет и из них.

В алгебре «факторинг» (UK: факторизация) — это процесс нахождения множителей числа. Например, в уравнении 2 x 3 = 6 числа два и три являются множителями.

Эта статья посвящена значению этого термина в мире бизнеса и финансов.

Team Technology имеет следующее определение термина:

«[Факторинг] — это продажа ваших счетов факторинговой компании. Вы получаете наличные быстро, и вам не нужно взыскивать долг ».

«Однако вы теряете часть стоимости счета. Факторинговая компания получает долг и должна его взыскать ».

Компания, покупающая ваши счета, зарабатывает деньги, взимая с вас процент от стоимости счета.Мы называем компанию, которая покупает ваши счета, « фактор ».

По данным ООО «Коммерческий капитал»: «Ставки обычно колеблются от 1,5% до 4,5% за 30 дней. Авансы обычно составляют от 70% до 85%. Есть некоторые исключения, такие как транспорт и укомплектование персоналом, когда авансы могут достигать или превышать 90% ». Факторинг против дисконтирования по счету

Авансы обычно составляют от 70% до 85%. Есть некоторые исключения, такие как транспорт и укомплектование персоналом, когда авансы могут достигать или превышать 90% ». Факторинг против дисконтирования по счету Не путайте термин с дисконтом по счету. При дисконтировании счета-фактуры компания запрашивает ссуду и использует свою дебиторскую задолженность в качестве обеспечения.Однако при факторинге компания продает свою дебиторскую задолженность.

В Соединенном Королевстве разница между этими двумя терминами не так очевидна.

На некоторых рынках Великобритании люди рассматривают дисконтирование счетов как одну из форм факторинга. В частности, когда это связано с «уступкой дебиторской задолженности» в статистике факторинга.

Что касается значения дисконтирования счетов в Великобритании, Википедия пишет:

«Следовательно, это также не считается заимствованием в Великобритании.В Великобритании договоренность обычно носит конфиденциальный характер, поскольку должник не уведомляется об уступке дебиторской задолженности, а продавец дебиторской задолженности взыскивает задолженность от имени фактора ».

«В Великобритании основное различие между факторингом и дисконтированием счетов — конфиденциальность».

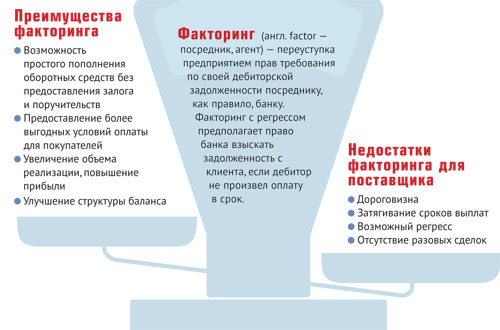

Факторинг за и против Плюсы— Деньги получаются быстро.

— Меньше хлопот. Фактор берет на себя все хлопоты кредитного контроля, т.е.е., погоня за безнадежными долгами. Впоследствии вы можете высвободить свое и других людей время для ведения бизнеса.

Безнадежный долг — это просроченный платеж, который либо никогда не будет выплачен, либо потребует решительных действий. Кредитору, возможно, придется подать на должника в суд. Должником является песон или сторона, которая должна деньги.

— Вы можете лучше контролировать движение денежных средств в компании. Это также упрощает планирование заранее.

— Клиенты склонны уважать факторы. Таким образом, они более склонны платить вовремя.

— Если вы выберете факторинг без права регресса, вам не придется беспокоиться о безнадежных долгах.

— Ваш фактор будет проверять кредитоспособность ваших клиентов. Это может гарантировать, что вы ведете бизнес с хорошими клиентами.

Минусы— Фактор получает процент от стоимости вашего счета. Следовательно, страдает ваша маржа прибыли.

— Вы потеряете некоторую гибкость. Вы должны вести дела с компаниями, одобренными фактором.

— По данным БИБизнесИнфо.co.uk: «Запросы и споры могут отрицательно сказаться на доступном вам финансировании. По этой причине факторинг работает лучше всего, когда бизнес эффективен, а споров и запросов мало ».

— Некоторым вашим клиентам могут не нравиться кредитные контролеры фактора, то есть погонщики за долгами.

— Риск сложения. Согласно Byte Start , «быстрое получение денег» похоже на наркотик. Сойти с него может быть нелегко. Например, вам может потребоваться вливание капитала, чтобы получить бесплатное.

FinanceExpert содержит интересную информацию о факторинге. На его веб-сайте объясняется, что это такое, как это работает и как компании могут этим воспользоваться. Он также сообщает нам, каковы затраты.

На его веб-сайте объясняется, что это такое, как это работает и как компании могут этим воспользоваться. Он также сообщает нам, каковы затраты.

Определение факторинга — Энциклопедия малого бизнеса предпринимателей

Определение: Метод финансирования, при котором владелец бизнеса продает дебиторскую задолженность со скидкой стороннему источнику финансирования для привлечения капитала

Одна из старейших форм финансирования бизнеса, факторинг — это

инструмент управления денежными средствами, который предпочитают многие компании.Факторинг — это

очень распространены в определенных отраслях, например, в швейной промышленности,

где длинная дебиторская задолженность является частью делового цикла.

В типичном факторинговом соглашении клиент (вы) продажа, доставляет товар или услугу и выставляет счет. В фактор (источник финансирования) покупает право на получение счет-фактуру, согласившись оплатить вам его номинальную стоимость за вычетом скидка — обычно от 2 до 6 процентов. Фактор платит 75 процентов 80 процентов от номинальной стоимости немедленно и пересылает оставшуюся часть (за вычетом скидки), когда платит ваш клиент.

Потому что факторы предоставляют кредит не своим клиентам, а их клиентов клиентов, они больше заботятся о клиентах платежеспособность, чем финансовое положение клиента. Это означает компания с кредитоспособными клиентами может иметь возможность учитывать, даже если он не может претендовать на получение ссуды.

Когда-то использовавшийся в основном крупными корпорациями, факторинг становится более распространенный. Тем не менее, множество неправильных представлений о факторинге оставаться.

Факторинг не является ссудой; это не создает ответственности на

баланс или обременение активов. Это продажа актива — в

в этом случае счет-фактура. И хотя факторинг считается одним из

самые дорогие формы финансирования, это не всегда так. Да,

когда вы сравниваете плату факторов дисконтной ставки с

процентные ставки банки взимают, факторинг стоит дороже. Но если ты не можешь

претендовать на получение ссуды, неважно, какая процентная ставка.

Факторы также предоставляют услуги, которых банки не предоставляют: они обычно принимают

значительную часть бухгалтерской работы для их

клиентов, помогаем с проверками кредитоспособности и составляем финансовые отчеты для

дайте вам знать, где вы стоите.

Это продажа актива — в

в этом случае счет-фактура. И хотя факторинг считается одним из

самые дорогие формы финансирования, это не всегда так. Да,

когда вы сравниваете плату факторов дисконтной ставки с

процентные ставки банки взимают, факторинг стоит дороже. Но если ты не можешь

претендовать на получение ссуды, неважно, какая процентная ставка.

Факторы также предоставляют услуги, которых банки не предоставляют: они обычно принимают

значительную часть бухгалтерской работы для их

клиентов, помогаем с проверками кредитоспособности и составляем финансовые отчеты для

дайте вам знать, где вы стоите.

Идея о том, что факторинг — это последняя попытка компаний

вот-вот погибнет — еще одно заблуждение. Уолт Плант, региональный

менеджер Altres Financial, национальной факторинговой фирмы, базирующейся в

Солт-Лейк-Сити утверждает обратное: «Большинство предприятий

с которыми мы имеем дело, находятся в восходящем цикле, проходя через

чрезвычайно быстрый рост ». Плант говорит, что вы можете быть кандидатом на

факторинг, если ваша компания регулярно выставляет коммерческие счета

и вы можете получить выгоду от сокращения сроков погашения дебиторской задолженности. выдающийся.Факторинг может предоставить вам денежные средства, необходимые для финансирования роста

или воспользоваться скидками на раннюю оплату поставщиков

предложение.

выдающийся.Факторинг может предоставить вам денежные средства, необходимые для финансирования роста

или воспользоваться скидками на раннюю оплату поставщиков

предложение.

Факторинг — краткосрочное решение; большинство компаний учитывают два года или меньше. Плант говорит, что роль этого фактора — помочь клиентам перейти на традиционное финансирование. Факторы перечислены в телефонный справочник и часто рекламируют в промышленности торговли публикации. Ваш банкир может порекомендовать вам фактор. Найдите кого-то, кто разбирается в вашей отрасли, может настроить пакет услуг для вас и иметь финансовые ресурсы, которые вам нужны.

Факторинг дебиторской задолженности — узнайте, как работает факторинг

Что такое факторинг дебиторской задолженности?

Факторинг дебиторской задолженности, также известный как факторинг, представляет собой финансовую операцию, при которой компания продает свою дебиторскую задолженность. Компании позволяют финансовой компании, которая специализируется на покупке дебиторской задолженности со скидкой (так называемый фактор). Факторинг дебиторской задолженности также известен как факторинг счетов-фактур или финансирование дебиторской задолженности.

Факторинг дебиторской задолженности также известен как факторинг счетов-фактур или финансирование дебиторской задолженности.

Понимание того, как работает факторинг дебиторской задолженности

Факторинг — это финансовая операция, при которой компания продает свою дебиторскую задолженность финансовой компании (так называемый фактор). Фактор взимает платежи по дебиторской задолженности с клиентов компании.

Компании выбирают факторинг, если они хотят быстро получить денежные средства, а не ждать окончания срока кредитования Эффективная годовая процентная ставка Эффективная годовая процентная ставка (EAR) — это процентная ставка, которая корректируется с учетом начисления сложных процентов за определенный период.Проще говоря, эффективный. Факторинг позволяет компаниям немедленно наращивать остаток денежных средств и погашать любые невыполненные обязательства. Таким образом, факторинг помогает компаниям высвободить капитал. Чистый оборотный капитал. Чистый оборотный капитал (NWC) — это разница между текущими активами компании (за вычетом денежных средств) и текущими обязательствами (за вычетом долга) на ее балансе. который связан с дебиторской задолженностью, а также переносит риск дефолта, связанный с дебиторской задолженностью, на фактор.

Чистый оборотный капитал (NWC) — это разница между текущими активами компании (за вычетом денежных средств) и текущими обязательствами (за вычетом долга) на ее балансе. который связан с дебиторской задолженностью, а также переносит риск дефолта, связанный с дебиторской задолженностью, на фактор.

Как факторинговые компании оценивают дебиторскую задолженность

Факторинговые компании взимают так называемый «факторинговый сбор».«Комиссия за факторинг — это процент от суммы факторинговой дебиторской задолженности. Ставка, взимаемая факторинговыми компаниями, зависит от:

- Отрасли, в которой находится компания

- Объем дебиторской задолженности, подлежащей факторингу

- Качество и кредитоспособность клиентов компании

- Дней просроченной дебиторской задолженности (средние дни просрочки)

Кроме того, ставка зависит от факторинга с правом регресса или факторинга без права регресса.Факторинговые компании обычно взимают более низкую ставку за факторинг с правом регресса, чем за факторинг без права регресса. Когда фактор несет весь риск безнадежных долгов (в случае факторинга без права регресса), для компенсации риска взимается более высокая ставка. При факторинге с регрессом компания, продающая свою дебиторскую задолженность, по-прежнему несет определенную ответственность перед факторинговой компанией, если некоторая ее часть окажется безнадежной.

Когда фактор несет весь риск безнадежных долгов (в случае факторинга без права регресса), для компенсации риска взимается более высокая ставка. При факторинге с регрессом компания, продающая свою дебиторскую задолженность, по-прежнему несет определенную ответственность перед факторинговой компанией, если некоторая ее часть окажется безнадежной.

По сути, чем проще факторинговая компания считает, что взыскание дебиторской задолженности, вероятно, будет, тем ниже факторинговый сбор.

Факторинг с регрессом и факторинг без регресса

Факторинг дебиторской задолженности может быть без регресса или с регрессом.

Вот сравнение между ними:

- Передача с регрессом: При передаче с регрессом фактор может потребовать возврат денег от компании, которая передала дебиторскую задолженность, если она не может получить от клиентов.

- Перевод без регресса: При переводе без регресса фактор принимает на себя все риски безнадежной дебиторской задолженности.

Компания, передавшая дебиторскую задолженность, не несет ответственности по безнадежной дебиторской задолженности.

Компания, передавшая дебиторскую задолженность, не несет ответственности по безнадежной дебиторской задолженности.

Пример факторинга с регрессом и факторинга без права регресса показан ниже.

Примеры факторинга дебиторской задолженности

1. Передача без права регресса

Компания А переводит дебиторскую задолженность на 500 миллионов долларов без права регресса на выручку в 400 миллионов долларов. Запись в журнале будет выглядеть следующим образом:

Примечание: 100 миллионов долларов считаются процентными расходами.Это показывает, что компания получила денежный поток раньше, чем если бы она ждала взыскания дебиторской задолженности.

2. Перевод с регрессом

Компания А переводит дебиторскую задолженность на сумму 500 миллионов долларов с регрессом на выручку в размере 450 миллионов долларов за вычетом удержания в размере 50 миллионов долларов. В дальнейшем фактор может взыскать дебиторскую задолженность в размере 490 миллионов долларов (10 миллионов долларов безнадежная дебиторская задолженность). Ниже представлены записи журнала с исходной записью в журнале:

В дальнейшем фактор может взыскать дебиторскую задолженность в размере 490 миллионов долларов (10 миллионов долларов безнадежная дебиторская задолженность). Ниже представлены записи журнала с исходной записью в журнале:

Примечание : Счет «Причитается от фактора» — это потенциальный платеж за возможные предметы, не подлежащие коллекционированию.

После того, как фактор собрал 490 миллионов долларов дебиторской задолженности (10 миллионов долларов безнадежной):

Дополнительные ресурсы

CFI является официальным поставщиком глобального финансового моделирования и оценки аналитиков (FMVA) ® Стать сертифицированным специалистом по финансовому моделированию & Оценочный аналитик (FMVA) ® Сертификат CFVA «Финансовое моделирование и оценка аналитика» (FMVA) ® поможет вам обрести уверенность, необходимую для вашей финансовой карьеры. Запишитесь сегодня! программа сертификации, призванная помочь любому стать финансовым аналитиком мирового уровня. Чтобы продолжить продвижение по карьерной лестнице, вам будут полезны следующие дополнительные ресурсы CFI:

Чтобы продолжить продвижение по карьерной лестнице, вам будут полезны следующие дополнительные ресурсы CFI:

- Цикл продаж и инкассации Цикл продаж и инкассо Цикл продаж и инкассо, также известный как цикл выручки, дебиторской задолженности и поступлений (RRR), состоит из различных классов. из

- Резерв по сомнительным счетам Разрешение по сомнительным счетам Резерв по сомнительным счетам — это счет контраактивных активов, который связан с дебиторской задолженностью и служит для отражения истинной стоимости дебиторской задолженности.Сумма представляет собой стоимость дебиторской задолженности, по которой компания не ожидает получения оплаты.

- Счета к оплате Счета к оплате Счета к оплате — это обязательство, возникающее, когда организация получает товары или услуги от своих поставщиков в кредит. Кредиторская задолженность

- Ноты Дебиторская задолженность Примечания Дебиторская задолженность Дебиторская задолженность представляет собой письменные векселя, которые дают держателю или предъявителю право на получение суммы, указанной в соглашении.

Что такое факторинг | Факторинг счетов и долга

1) В двух словах

Факторинг счетов — это способ для предприятий финансировать денежный поток путем продажи своих счетов третьей стороне (фактору или факторинговой компании) со скидкой.Факторинг счетов может быть предоставлен независимыми поставщиками финансовых услуг или банками.

Около 45 000 предприятий в Великобритании в настоящее время используют факторинг (ABFA по состоянию на 3 квартал 2015 г.)

2) Также известен как…

Факторинг долга; Финансирование счетов-фактур; Кредитование на основе активов

3) Как это работает

- Бизнес-клиент заключает соглашение с факторинговой компанией, в соответствии с которым компания будет управлять своей книгой продаж и кредитным контролем на постоянной основе в течение фиксированного периода (срок договор факторинга, обычно 24 месяца).

- Взамен факторинговая компания авансирует некоторую сумму авансом, когда бизнес-клиент отправляет счет-фактуру клиенту — обычно 70-85%.

- Когда конечный клиент приходит заплатить, факторинговая компания взыскивает задолженность и предоставляет оставшийся баланс бизнес-клиенту за вычетом его комиссионных.

4) Преимущества факторинга

За определенную плату факторинговые компании могут разблокировать средства, связанные с неоплаченными счетами, так что ваш бизнес получает средства, не дожидаясь оплаты от клиентов.Это упрощает управление денежными потоками для предприятий, использующих факторинг. Большинство поставщиков факторинга также будут управлять кредитным контролем, а это означает, что бизнесу больше не нужно преследовать клиентов для оплаты счетов — что может сэкономить много времени администратора.

5) Недостатки факторинга

Большинство факторинговых компаний привязывают своих клиентов к длительному контракту, в соответствии с которым вся их книга продаж должна финансироваться через факторинговую организацию, и эти контракты часто являются дорогостоящими, и от них трудно отказаться.

Факторинговые компании, выставляющие счета-фактуры, часто с самого начала часто указывают выгодные ставки и сборы, но добавление дополнительных сборов (или «выплат») на ежемесячной основе приводит к значительным затратам и делает эту форму финансирования дорогостоящей.

Многие факторинговые услуги не подходят для предприятий, которые имеют дело в основном с одним или двумя основными клиентами. Это связано с тем, что факторинговые компании устанавливают низкие «лимиты концентрации». Часто также существуют ограничения на счета-фактуры, выставляемые иностранными заказчиками за экспортную деятельность.

Многие бизнес-клиенты предпочитают сохранять собственный кредитный контроль, а не вступать в факторинговую организацию, которая настаивает на погоне за своими клиентами за платежом. Это связано с тем, что для малого бизнеса часто важно поддерживать здоровые и дружеские отношения со своими клиентами.

6) Глоссарий

Выплаты

Другое слово для «дополнительных сборов». Факторинговые компании, выставляющие счета-фактуры, будут взимать комиссию за все виды «нестандартных» услуг, т.е.е. банковские платежи в тот же день, получение писем, проверки кредитоспособности, административные ошибки и т. д.

Факторинговые компании, выставляющие счета-фактуры, будут взимать комиссию за все виды «нестандартных» услуг, т.е.е. банковские платежи в тот же день, получение писем, проверки кредитоспособности, административные ошибки и т. д.

«Разглашается» по сравнению с «конфиденциальным» факторингом

Большинство факторинговых услуг «Разглашаются», т. е. клиенты бизнес-клиента знают, что они платят счета факторинговой компании. Некоторые из них являются «конфиденциальными», о которых покупатели не знают.

«Период утверждения» и «Комиссия за рефакторинг»

Если счет-фактура остается неоплаченным клиентом в течение определенного количества дней (согласованный «Период утверждения»), он не будет финансироваться факторинговой компанией.Это означает, что компания несет дополнительную «Комиссию за рефакторинг», и счет-фактура «возвращается» обратно в компанию (компания должна будет выплатить любые средства, ранее авансированные по счету). Обычно это процент, который взимается против стоимости счета-фактуры, включая НДС.

CHOCCS

означает «Клиент осуществляет собственный кредитный контроль». Некоторые факторинговые компании будут давать расценки на основании того, что бизнес-клиент несет постоянную ответственность за кредитный контроль.

_Страхование кредита, «регресс» и «без регресса »_Многие факторинговые услуги включают страхование кредита — это называется« без регресса ». Это означает, что в случае дефолта или банкротства клиентов компании средства, связанные с неоплаченными счетами, могут быть возвращены. В механизмах «регресса» отсутствует кредитная страховка, поэтому в случае дефолта компания должна будет вернуть любые средства, ранее авансированные по соответствующим счетам.

Безопасность — долговые обязательства, личные гарантии и гарантии

Факторинговые компании, выставляющие счета-фактуры, почти всегда нуждаются в безопасности для открытия нового предприятия с бизнес-клиентом.Это может включать в себя одно или несколько долговых обязательств против активов бизнеса, личную гарантию от директора или гарантию (аналогично личной гарантии, когда факторинговая компания должна юридически доказать, что бизнес-клиент не может вернуть свои авансы).

Все названия, в которых факторинговая компания требует, чтобы только определенный процент книги продаж бизнес-клиента мог состоять из одного клиента. Это условие может быть очень трудным для некоторых малых предприятий, у которых большая часть неоплаченных счетов приходится на одного или двух клиентов.

7) Следующие шаги

См. Также… Дисконтирование счетов, спот-факторинг

В MarketFinance наши решения по дисконтированию счетов позволяют вам получить аванс против ваших неоплаченных счетов-фактур — либо на выборочной, либо на основе всей бухгалтерской книги.

Получить доступ к средствам можно быстро и легко, а это значит, что вы можете получить денежный поток, необходимый для ведения бизнеса. С MarketFinance вы получаете:

- Быстрое финансирование: быстрое принятие решений о финансировании и настройка

- Беспроблемный опыт: простой в использовании цифровой интерфейс

- Помощь в режиме реального времени: персональная поддержка клиентов

- Прямые расходы: без скрытых комиссий

Возьмите под свой контроль денежный поток

Статьи

>

Типы финансирования>

Финансирование счетов-фактур>

Деловой жаргон>

Отрасли промышленности

Словарь определения факторинга бесплатно

В данном исследовании мы стремились проанализировать договор факторинга, который по своим преимуществам стал методом краткосрочного фондирования, становящимся более привлекательным для клиентов банков, небанковских финансовых учреждений и коммерческих компаний, которые являются объектом деятельности. факторинговые операции.Факторинг — это метод финансирования, который обычно намного дороже, чем обычное банковское финансирование. CAIRO: Международная конференция по продвижению факторинга рассмотрела возможность египетских экспортеров воспользоваться защитой, предлагаемой факторингом или выплатой третьей стороне для облегчения беспрепятственной торговли. , VA) опубликовал 800-страничную книгу в твердом переплете «Американский закон о факторинге», в которой содержится подробный анализ юридических и деловых вопросов, связанных с факторами и факторинговыми операциями.Факторинг представляет собой сложный финансовый продукт, который сочетает в себе кредитование, принятие на себя риска безналичной задолженности, услуги по поиску и взысканию долгов, а также учет долгов. Принципиальной осью факторинга была процедура извлечения факторов. Ротация факторов производилась с использованием ротации promax, которая обеспечивает простейшее решение для коррелированных факторов (Gorsuch, 1983). Альтернативный вариант, который уже успешно работает, — это факторинг счетов-фактур и дебиторской задолженности.

факторинговые операции.Факторинг — это метод финансирования, который обычно намного дороже, чем обычное банковское финансирование. CAIRO: Международная конференция по продвижению факторинга рассмотрела возможность египетских экспортеров воспользоваться защитой, предлагаемой факторингом или выплатой третьей стороне для облегчения беспрепятственной торговли. , VA) опубликовал 800-страничную книгу в твердом переплете «Американский закон о факторинге», в которой содержится подробный анализ юридических и деловых вопросов, связанных с факторами и факторинговыми операциями.Факторинг представляет собой сложный финансовый продукт, который сочетает в себе кредитование, принятие на себя риска безналичной задолженности, услуги по поиску и взысканию долгов, а также учет долгов. Принципиальной осью факторинга была процедура извлечения факторов. Ротация факторов производилась с использованием ротации promax, которая обеспечивает простейшее решение для коррелированных факторов (Gorsuch, 1983). Альтернативный вариант, который уже успешно работает, — это факторинг счетов-фактур и дебиторской задолженности.

Как открыть хостел | HowToHostel Как открыть хостел …

Как открыть хостел | HowToHostel Как открыть хостел …

Москва)

Москва) Москва)

Москва) Компания, передавшая дебиторскую задолженность, не несет ответственности по безнадежной дебиторской задолженности.

Компания, передавшая дебиторскую задолженность, не несет ответственности по безнадежной дебиторской задолженности.