Выгодно ли вкладывать деньги в золото

Доходность и ликвидность золота

Чтобы понять стоит ли вкладывать деньги в золото, необходимо оценить сколько вы сможете заработать на такой инвестиции и как просто это сделать. Для этого следует рассмотреть возможные варианты инвестирования и сравнить их с другими видами активов.

Виды инвестиций в драгметаллы

Существует целый ряд способов инвестировать в золото, каждый из которых имеет свои особенности:

- Покупка ювелирных изделий. Наименее рентабельный вариант вложения в драгоценные металлы. Украшения с течением времени значительно теряют в цене, за исключением случаев, когда они официально признаны произведением искусства. Это обусловлено вложением в начальную цену стоимости работы по изготовлению изделия. С другой стороны, ювелирные украшения обладают наибольшей ликвидностью и могут даже выступать в качестве залога по кредиту.

- Приобретение банковского золота с получением слитков на руки. В этом случае прибыль зависит от биржевого курса. При этом из ожидаемого дохода следует вычесть банковские комиссии за проведение операций и налогообложение. Физическое золото имеет среднюю ликвидность, поскольку может быть продано только банкам или как лом.

- Обезличенные металлические счета (далее ОМС). Текущий банковский счет в эквиваленте золота, выраженный в граммах. Такие счета могут пополняться и обналичиваться в любое удобное время. Доход инвестиции зависит от движения курса. Фактически сам металл владелец такого счета не получает, а лишь оформляет долгосрочный вклад в его эквиваленте. Начиная с 2007 года, помимо банков, открыть обезличенный счет в золоте также можно в системе WebM

- Оформление золотого депозита. Это наиболее рентабельный вид инвестиций в золото, поскольку предусматривает не только прибыль от роста курса, но и процент по депозиту от банка (до 5%). Такой вклад также может облагаться налогом на доход. Его ликвидность самая низкая, поскольку депозиты имеют строго оговоренные сроки, при нарушении которых существенно снижаются проценты по выплатам. Как и в случае с ОМС, физического эквивалента золота владелец депозита не получает, но по окончанию срока вклада он может потребовать его от банка.

- Коллекционные монеты. Они приравниваются к банковскому золоту и не теряют в стоимости как ювелирные украшения. Наиболее редкие монеты дополнительно к росту курса могут обеспечивать повышение цены за счет спроса у коллекционеров. Начальная цена таких монет выше стоимости содержащегося в ней золота, поскольку, как и в ювелирных украшениях в них заложена стоимость чеканки оригинального дизайна. Ликвидность такого актива очень низкая.

- Инвестиционные монеты. Это монеты, не имеющие коллекционной стоимости. Они выпускаются исключительно государством из металлов наивысшей пробы. Такие монеты имеют привязку к единицам веса и при продаже не теряют своей стоимости. Последняя зависит исключительно от текущего курса. Этот тип актива имеет среднюю ликвидность.

- Фьючерсы на покупку металлов. Этот инструмент доступен профессиональным биржевым игрокам и позволяет получить прибыль от изменения курса за определенный период (с момента покупки фьючерса до момента его исполнения), без непосредственной покупки самого золота. Этот вид инвестиций относится к высокорисковым, но отличается высокими ликвидностью и доходностью.

Сравнение золота с другими видами инвестирования

По отношению к другим типам активов для инвестиций доходность золота значительно ниже. Так, например, валютный банковский вклад может обеспечивать прибыль от 7% до 16% годовых. Существенно выше золота по прибыльности и ценные бумаги. Если же сравнивать его с инвестицией в недвижимость, рентабельность последней примерно вдвое выше. Так, если вложить 30000$ в депозит, вы сможете получать порядка 1000$ в год, тогда как доход от аренды равноценной квартиры в крупном городе составит около 2000$.

С другой стороны, на валюту существенно влияет инфляция, тогда как золото, перестав быть средством для расчета в торговых отношениях, практически не подвержено ее влиянию. Чтобы это произошло необходим резкий скачок уровня добычи металла в общемировом масштабе, вероятность которого крайне низка. Помимо этого, валюта может полностью обесценится, если к примеру, произойдет государственный переворот. Аналогичная ситуация с ценными бумагами, которые относятся к наиболее рисковым инвестициям. В свою очередь для недвижимости существует вероятность обесценивания актива в результате старения объектов, что обуславливает ее низкую ликвидность.

Золото – один из наиболее универсальных активов, имеющий независимую товарную ценность (за исключением депозитов, ОМС и фьючерсов), который не обесценивается в результате краха государства или банкротства акционерного общества. Его легко транспортировать и можно реализовать в любой стране мира, а потому на сегодняшний день — это самый надежный вид инвестиций. Если вы хотите иметь по-настоящему независимый капитал, вам стоит вложить деньги в золото в его физическом эквиваленте. При этом хранить его лучше дома в сейфе или, как минимум, в банковской ячейке.

Когда выгодно вкладывать в золото

Чтобы обеспечить доходность по этому виду актива, необходимо понимать, как инвестировать в золото правильно. Для этого нужно знать, что влияет на курс и фактические цены приобретения и продажи актива.

От чего зависит курс золота

Прогнозировать движение курса достаточно сложно даже для профессионала, а потому приумножать деньги с помощью золота — это кропотливое занятие. Наибольший спрос на драгоценные металлы наблюдается в периоды экономического спада, кризисов, а также политических переворотов (революций), когда для других видов инвестиций существенно возрастает риск. Также повышает курс падение доллара, что делает золото (слитки) более привлекательным для инвесторов.

Учитывая низкую динамику курса и минимальные проценты по депозитам, инвестировать в золото рентабельно только в долгосрочной перспективе (от 5 до 10 лет). Если же дело касается покупки физического банковского золота, то при краткосрочных инвестициях вы можете даже понести убытки до 30%, что обусловлено существенной разницей между банковскими курсами на покупку и продажу.

А потому многие профессиональные инвесторы, отвечая на вопрос: как правильно вложить деньги в золото, рекомендуют в этот вид актива вкладывать только 25% сбережений. Наиболее удачным временем для покупки являются периоды стабильности в экономике, тогда как продавать лучше в периоды кризиса. Конечно, при этом следует понимать, что продавать необходимо на бирже или в банках, а не в ломбардах или точках скупки драгоценных металлов.

Помимо основных факторов, на курс золота может оказывать влияние спрос на ювелирные изделия, объемы добычи металлов в мировом и государственном масштабе (ежегодно в мире добывается в среднем 2,5 тысячи тонн руды), политика центробанков стран-лидеров, а также уровень спекуляции на бирже.

Как наиболее выгодно покупать драгметаллы

Самый лучший формат этого вида инвестиций — это золотой слиток. При этом, чем больше он будет по весу, тем выгоднее для вас окажется вложение. Как и для большинства товаров, для драгоценных металлов актуально правило «оптом дешевле». Так, Сбербанк России на январь 2018 года предлагает купить слиток весом 1 г за 58$, а слиток в 100 г обойдется вам в 5300$, что ниже на 5$ за каждый грамм.

Выгодным способом купить золото являются также инвестиционные монеты, поскольку при их покупке не требуется уплата НДС 18%, как в случае с коллекционными с монетами или слитками. Высокую популярность набирают и фьючерсные контракты, которые считаются одним из основных активов при формировании доходных инвестиционных портфелей.

Металлические счета следует использовать только в тех случаях, когда другие виды валют либо недоступны, либо испытывают серьезные колебания курса. Также они являются отличным способом диверсификации рисков, если основные сбережения хранятся в валюте или ценных бумагах.

Основные риски инвестирования в золото

Несмотря на высокую надежность, на практике вложение денег в золото может иметь определенные риски, которые прежде всего зависят от формата вклада. К ним относятся:- Падение курса. Ощутимые потери этот вариант развития событий может нанести при покупке фьючерсов и открытии металлического счета.

- Закрытие банка, в котором оформлен ОМС или депозит. Такие типы счетов не защищены государственными программами страхования вкладов и, если у банка будет отозвана лицензия, вы полностью потеряете свои инвестиции.

- Приобретение фальшивого золота. Слитки и монеты можно купить не только в банках, но и в ломбардах, а также у частных продавцов. Последние два варианта отличаются высоким риском подделки. Настоящие слитки, продаваемые через банки, как правило, имеют штамп производителя и сертификат подлинности.

Преимущества и недостатки золота как актива

Главным достоинством золота как сырьевого актива является ограниченность его запасов в недрах земли. Ежегодно себестоимость добычи этого металла возрастает, что оказывает весомое влияние на его курс на фондовом рынке. Так, согласно прогнозам, в 2018 году биржевая цена продолжит рост и может достигнуть гораздо больших показателей, нежели в предшествующих периодах.

Еще одним важным фактором можно назвать поддержание спроса на золото за счет промышленного сектора. Драгоценные металлы активно используются в производстве электроники, а значит сокращаются не только природные запасы, но и существующие резервы государств. Это означает, что в дальнейшем стоимость золота продолжит увеличиваться. Свои плюсы имеют и физические свойства металла. В отличие от ценных бумаг и наличной валюты он не изнашивается, не может быть уничтожен в результате пожаров или наводнений.

Отрицательной стороной инвестиции в золото можно назвать монополизацию цен на драгметаллы со стороны государства и банковских организаций. Рынок драгоценных металлов лишен открытой конкуренции, что делает актив менее динамичным. Существенно усложняет процесс получения прибыли высокое налогообложение. Так, при продаже банковского металла, хранящегося у вас менее трех лет, необходимо уплатить НДФЛ, при этом если золото было приобретено в слитках или в виде ювелирных украшений, к общей сумме инвестиций необходимо будет добавить НДС, который при обратной продаже вам не возвращается.

Чтобы понять выгодно ли вкладывать деньги в золото для вас лично, необходимо определить каких целей вы хотите достичь. Если вас интересуют активные спекуляции и быстрое приумножение капитала, следует отдавать предпочтение другим видам активов. Если же главной задачей является накопление капитала, наращивание и минимизация рисков, вклады в золото станут для вас наилучшим вариантом.

ardma.ru

Стоит ли инвестировать в золото? — вопросы от читателей Т—Ж

У меня есть акции российских компаний, но я хочу диверсифицировать свой портфель: купить фьючерсы на золото или открыть обезличенный металлический счет в банке.

Про золото я знаю не много. Стоит ли рассматривать этот актив как способ сохранения и умножения капитала в ближайшие 10 лет?

Спасибо за ответ!

Дмитрий

Дмитрий, это интересный вопрос, который мучает многих инвесторов. Золото — привлекательный инструмент для инвестирования. Это общепризнанная мера ценности, выступавшая ранее гарантом денег. И до сих пор золото в сознании многих продолжает оставаться этим гарантом, олицетворяя безопасность и надежность.

Роман Кобленц

частный инвестор

Но раз мы рассматриваем золото как возможный инструмент инвестиций, нас в первую очередь должна интересовать его потенциальная доходность.

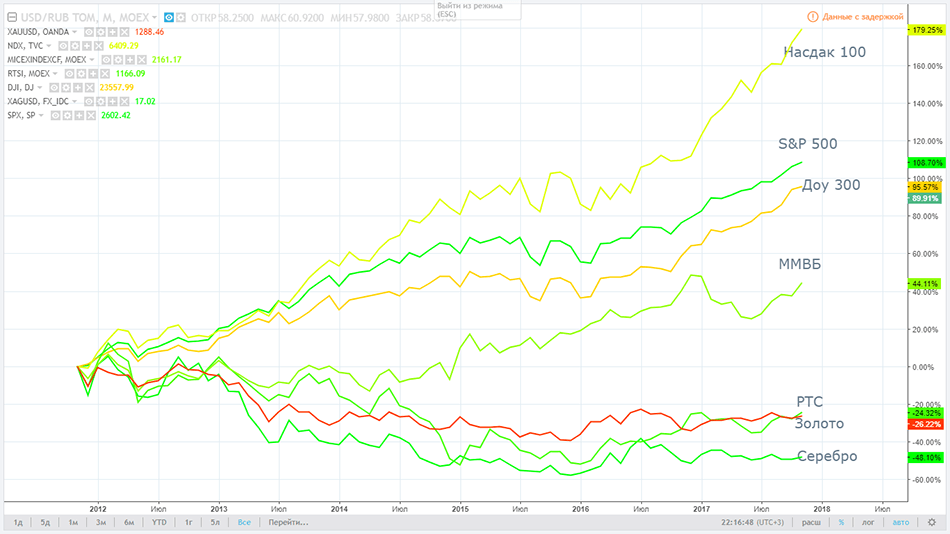

Чтобы ее оценить, я специально подготовил график сравнения доходности разных активов, в том числе золота, за последние 5 лет:

График сделан по данным Tradingview.com

График сделан по данным Tradingview.comПолучается вот что:

- Инвестиции в золото за последние 5 лет принесли бы вам убыток −26%.

- Вложение в индекс акций американских компаний за последние 5 лет принесло бы вам от 95 до 170%.

- Индекс ММВБ дал бы вам доходность 44%.

- И даже индекс РТС, который за последние 5 лет перенес падение курса рубля в 2 раза, все равно принес бы меньший убыток, чем золото.

- Доходность хуже, чем у золота, только у серебра.

Инвестиции в золото, в частности ОМС, имеют дополнительные недостатки. Обезличенные металлические счета не подпадают под закон о страховании вкладов, то есть, случись что с банком, вложения вам не вернут. А еще на остаток по ОМС не начисляются никакие проценты — значит, заработать вы можете только на курсе металла.

Что такое обезличенный металлический счет

Таким образом, цифры говорят об одном: драгоценные металлы в последнее время показывают худшую доходность, а вклад в обезличенный металлический счет не застрахован государством.

Вы также упоминали фьючерсы на золото, но фьючерс — это инструмент срочного рынка, и для инвестиционных целей он плохо подходит.

Есть еще вариант физического хранения золота в банковской ячейке, но помимо того, что доходность по-прежнему худшая, вы еще будете нести значительные затраты на обслуживание таких «инвестиций», например платить за ячейку.

Совет (воспринимать как частное мнение)

Диверсифицируйте свой портфель за счет инвестиций в другие экономики. Например, приобретите акции американских компаний, а лучше сразу весь индекс. И помните, что советы в интернете — хорошо, но решение ваше. Никто, кроме вас, не несет ответственности за ваши финансовые решения.

Много яиц, много корзин. Как работают биржевые фонды

Если у вас есть вопрос о личных финансах, дорогих покупках или семейном бюджете, пишите: [email protected]. На самые интересные вопросы ответим в журнале.

journal.tinkoff.ru

отзывы о возможностях заработать на металлах

Содержание статьи:

Инвестирование в драгоценные металлы считается одним из самых высокодоходных и надежных способов вложения сбережений. Для новичков все выглядит очень просто: покупаешь золото и ждешь, когда его цена возрастет, продаешь его по более выгодной цене и получаешь прибыль. Однако в реальности золотые инвестиции имеют массу особенностей, которые должен знать каждый начинающий инвестор. Как вложить деньги в золото, чтобы получить хорошую прибыль? Какие варианты вложения капитала существуют и чем они отличаются?

Стандартные способы инвестиций в золото

Среди основных вариантов вложений в драгоценный металл выделяют три:

- Слитки;

- Инвестиционные монеты;

- Металлические счета.

Слитки

Покупка слитков представляется самым «очевидным» из перечисленных вариантов. Плюсом инвестиций в слитки является их надежность. Имея на руках физическое золото, инвестор не зависит от надежности банка и практически не зависит от изменений законодательства, которые могут быть приняты для регулирования рынка драгметалла.

Покупка слитков имеет два очень существенных недостатка: налогообложение покупки и проблема хранения.

По налоговому законодательству России, при покупке золота в его цене учтен НДС, то есть покупатель платит 18% сверх его реальной стоимости. При продаже слитка банку налог в сумме продажи отсутствует. Получается, что если цена золота в период владения слитком оставалась стабильной, то заработать на продаже металла не получится.

Слитки не самый привлекательный вариант для инвестиций из-за необходимости оплаты НДС при их покупке.

Вложения в золото требуют решения вопросов, связанных с обеспечением их сохранности. В случае покупки слитков важно понимать, что для них придется арендовать сейфовую ячейку. Кроме дополнительных расходов за хранение, инвестор получает еще и риски утраты, так как учреждения, предоставляющие сейфы, не несут полную ответственность за сохранность их содержимого.

Ликвидность слитков невелика, быстро продать их при необходимости не получится. Инвестирование в золото таким способом требует больших сумм денег.

Инвестиционные монеты

Вложение средств в инвестиционные монеты частично похоже на покупку слитков. Существенное преимущество покупки монет – отсутствие НДС. Но здесь есть свои «подводные камни».

Часть стоимости любой монеты будет приходиться на работу по чеканке и распространению, а не на долю золота в сплаве. Между ценой покупки и продажи изделия банком наблюдается большой разрыв – инвестор вместо прибыли может получить убыток, так как стоимость монет растет очень медленно. Этот способ инвестирования стоит рассматривать только как долгосрочное вложение.

Инвестиционная монета “олимпийской” серии.

Монеты могут иметь ценность не только из-за исходного драгоценного металла, но и нумизматического характера. Вложить деньги в золото в виде монет не составит особого труда, а вот продать их по истечении какого-либо периода времени проблематично. Отзывы экспертов свидетельствуют о том, что продажа коллекционных монет еще затруднительнее, чем просто инвестиционных.

ОМС

Среди всех способов инвестирования в золото популярность набирают обезличенные счета. По факту, инвестор становится обладателем не физического металла в виде слитка, а получает право требовать выполнения обязательства банковского учреждения по выплате суммы денег, эквивалентной стоимости граммов золота, числящихся у него на таком счете. Можно получить на руки и слиток, заплатив дополнительно НДС.

Вложение денег в золото в виде ОМС обладает наибольшей ликвидностью и не требует затрат на хранение. Большой минус такого инвестирования заключается в отсутствии страхования вкладов физических лиц. Законодательство в этой области не распространяется на ОМС, надежность вложения зависит от надежности банка, где открыт счет. А вот начисление банком процентов по золотому счету может оказаться дополнительным средством получения прибыли.

Единственный недостаток ОМС – отсутствие государственного страхования как на обычных вкладах.

Открытие ОМС не составляет труда, сейчас услуги ведения обезличенных счетов предоставляют многие банки. Если для покупки слитка требуется приличная сумма денег, то первоначальный взнос инвестора на ОМС может укладываться в минимальную сумму.

Игра на биржах

Как заработать на золоте другими способами? В качестве вариантов получения заработка за счет роста котировок золота, потенциальным инвесторам рекомендуется рассмотреть золотые ETF и приобретение золота через FOREX.

Что подразумевает вложение в фонды, торги по которым проходят на бирже? Инвестор покупает акции тех фондов, которые сами инвестируют либо в золото, либо в ценные бумаги, привязанные к драгметаллу. Доступ к биржам можно получить через открытие счета у брокера.

Плюсом такого вложения является небольшой разрыв между котировками покупки и продажи, для некоторых ETF он вовсе минимальный. Инвестор получает возможность реагировать на изменение рынка мгновенно, покупая и продавая акции не выходя из дома.

Минусы при покупке золотых ETF также имеются. Надежность вложения будет зависеть сразу от нескольких факторов:

- Платежеспособности брокера;

- Добросовестности фонда;

- Надежности банка, где хранятся слитки фонда.

Вложение денег в золото через ETF связано с валютой и нормативным регулированием этой сферы. Отзывы брокеров свидетельствуют о том, что процесс перевода средств на счет из-за конвертации может осуществляться несколько дней.

Чем отличается игра на рынке FOREX? Инвестор покупает через брокера виртуальное золото. Операция аналогична игре в казино. Реальный результат получить можно, если покупать золото только на свои средства, то есть оставлять страховой депозит, который бы покрывал ваши вложения. Разрыв между покупкой и продажей здесь также минимален, рынок позволяет оперативно реагировать на все изменения.

Из недостатков вложений на FOREX следует отметить сомнительную надежность брокеров по сравнению с ETF.

Как и в случаи с ETF, торговля золотом на форексе требует определенного профессионализма и психологической устойчивости.

Брокеру выгодно, если игрок будет активно использовать кредитный рычаг. Вложение денег в золото на рынке FOREX требует психологической устойчивости, чтобы не поддаться искушению использовать максимальный кредитный рычаг. Для потенциального инвестора важна и профессиональная компетенция в области торгов на FOREX.

Существует еще один способ вложения средств в драгметалл – обеспеченные золотом электронные деньги. Такие «интернет-валюты» являются обязательством компании, создавшей платежную систему, выплатить некоторое количество золота. /Это направление начало развиваться сравнительно недавно и имеет множество недочетов с юридической стороны. Надежность вложения средств обеспечивается только надежностью компании, выпустившей подобные “деньги”.

Ориентиры «золотого» инвестирования

Инвестирование в драгоценные металлы должно быть грамотным. Как правильно и прибыльно вложить деньги в золото? Есть несколько ориентиров для новичков.

Если не относитесь к категории биржевых игроков, то вкладывать в драгметалл средства, которые могут вам срочно понадобиться, не имеет никакого смысла.

Покупка физического золота на короткий срок бессмысленна, так как ликвидность слитков и монет невысока, плюс можно получить убыток вместо прибыли.

Для игры на бирже используются фьючерсы, опционы и ETF, но спекулятивные операции требуют профессиональных знаний в этой области и особого «чутья». Вложение в золото в виде ОМС будет менее прибыльным, но отзывы вкладчиков позволяют говорить об относительной эффективности этого способа.

Вложение свободного капитала в золото на длительный срок можно делать, если вы ориентируетесь на надежность. Срок таких инвестиций может измеряться десятками лет. Если вас устраивает получение прибыли по истечении длительного периода, то есть смысл купить физическое золото в виде слитков.

Вкладывать в золото стоит только на долгосрочный период.

Инвестирование в драгметалл на средний срок – до трех лет – возможно только с учетом прогнозов на рост котировок золота. Инвестор может получить прибыль в среднесрочной перспективе, но существует и большая вероятность убытков.

Вклад части денег в золото считается одним из вариантов надежного страхования своих сбережений от обесценивания валют.

Выбор формы инвестиций в золото зависит от того, на какой срок вы рассчитываете и какой доход желаете получить при росте цен на драгметалл. Самым надежным вложением считается покупка слитков и монет, за ними следуют золотые ETF, затем металлические счета в банках. По прибыльности способы инвестиций в золото могут быть расставлены в таком порядке: золотые ETF, ОМС, слитки и монеты.

Плюсы и минусы инвестирования в золото

Вложение денег в золото обеспечивает сохранность средств инвестора. В длительной перспективе цена золота все равно растет, даже если в динамике котировок периодически наблюдаются некоторые спады. Такое вложение не обесценится полностью даже в результате глобальных потрясений экономического или политического характера.

Среди минусов инвестиций в золото называют колебания цен, которые могут принести инвестору убытки при краткосрочном периоде вложения. Приобретение драгоценных металлов в сравнении с другими видами инвестиций может быть менее доходным. Открытие обезличенных счетов или покупка золотых ETF совершенно не гарантируют обладание физическим металлом, их надежность подкрепляется только репутацией организаций и действующими правовыми нормами.

Вопрос о том, как существенно заработать на золоте, остается открытым. Чаще всего инвесторам, в условиях кризисной экономики, приходится выбирать надежность, а не высокую прибыльность своих инвестиций. В этом случае золото выполняет роль «убежища», способного как минимум сохранить средства государства и частных лиц, как максимум принести в долгосрочной перспективе приличный доход.

golden-inform.ru

Секреты и тонкости инвестирования в золотые монеты

Одна унция золота — это всегда одна одна унция золота.

Одна унция золота — это всегда одна одна унция золота.Одна унция золота всегда стоит столько, сколько стоит одна унция золота, независимо от дизайна изображения на монете, а также независимо от наличия царапин или потертостей, которые имеются на поверхности этой одной унции золота.

Именно по этой причине, многие инвесторы, никогда не покупают монеты текущего года чеканки.

Их логика проста и понятна: «Я не покупаю какую-то картинку или какую-то редкость. Я покупаю одну унцию золота.

Поэтому, я хочу купить эту одну унцию золота, максимально дешевле. А на сэкономленные деньги, я лучше куплю что-то другое. Возможно, я использую эти сэкономленные деньги для того, чтобы бесплатно провести вечер в своем любимом ресторане. Или же, на сэкономленные таким образом деньги, я просто куплю себе дополнительно, еще немного золота.

Такой подход к инвестициям в золото особенно распространен среди рачительных немцев, которые любят и умеют считать каждый цент.

Немцы хорошо понимают, что любая купленная монета текущего года чеканки, уже в следующем году, станет монетой «прошлых лет чеканки» и поэтому будет стоить дешевле. Исходя из чего, и, с учетом долгосрочности инвестиций в золото, немцы считают наиболее выгодным покупать золотые монеты чеканки прошлых лет. Потому что обычные инвестиционные монеты чеканки прошлых лет, традиционно стоят немного дешевле, чем стоят такие точно монеты, текущего года чеканки.

Монет отчеканенных в текущем году, на мировом рынке всегда представлено в сотни раз меньше, чем монет отчеканенных за все годы ранее.

Именно по этой причине, вторичный мировой рынок инвестиционного золота, по своему финансовому обороту, всегда в сотни раз превышает рынок инвестиционного золота, чеканки любого текущего года.

Вторая причина, по которой люди стремятся инвестировать свои средства в монеты чеканки прошлых лет, — это возможность сослаться на свою бабушку. Когда человеку становится необходимы денежные средства, например для расширения своего бизнеса или приобретения недвижимости, он продает свои золотые монеты.

В этом случае, у многих окружающих, возникают нездоровые вопросы о том, откуда человек взял деньги на расширение своего бизнеса или на покупку недвижимости.

В этом случае, многие предпочитают отвечать на такие вопросы максимально честно: «Эти средства, я получил от продажи инвестиционных золотых монет. А эти монеты, чеканки 1900-х годов, достались мне от моей покойной бабушки. Если бы она была жива, она бы сама это подтвердила и сообщила о том, когда именно и каким образом, она стала собственником этих монет».  Очевидно, что бабушка, ушедшая в мир иной 10 или 20 лет тому назад, не могла владеть монетами, отчеканенными уже после даты ее смерти. И значит, она не могла бы оставить такие монеты по наследству кому бы то ни было.

Очевидно, что бабушка, ушедшая в мир иной 10 или 20 лет тому назад, не могла владеть монетами, отчеканенными уже после даты ее смерти. И значит, она не могла бы оставить такие монеты по наследству кому бы то ни было.

С учетом свойств той материи, в которую весь мир погружается столь стремительно, ежедневно растет и количество людей, у которых были богатые бабушки. Соответственно, растет и спрос на те инвестиционные золотые монеты, которые не имеют дополнительной наценки за редкость, но при этом, были отчеканены очень давно, — еще при жизни не только бабушек, но и дедушек.Есть еще одна интересная закономерность на рынке золота:

Чем более развит в стране рынок инвестиционного золота, тем меньше разница между ценой (продажи/обратного выкупа) новых монет и старых монет смешанных годов чеканки.

По мере развития рынков инвестиционного золота в разных странах, ценовой разрыв между стоимостью новых и старых золотых инвестиционных монет, постепенно сокращается, приближаясь к общемировым и общепринятым параметрам рынка инвестиционного золота.

Насколько развитым будет рынок монет в тот момент и в той или иной стране, когда вы решите продать свое золото?

Что будет вам более выгодно:

— Иметь на руках меньшее количество унций золота, в виде монет в идеальном состоянии?

— Или, в будущем окажется выгоднее иметь на руках большее количество унций золота, в виде монет с какими-то царапинами и потертостями?

Точных ответов на эти вопросы о будущем стран с пока еще слабо развитым рынком инвестиционного золота, сегодня не сможет дать никто.

Значит конечное решение, как и обычно, остается за самим инвестором.

А мы, как и обычно, лишь информируем наших клиентов о некоторых тонкостях и закономерностях мирового рынка инвестиционного золота.

С наилучшими пожеланиями, — команда KDG Gold.

—

Дмитрий Калиниченко

www.kdggold.com

Как инвестировать в золото — физическому лицу

Здравствуйте, дорогие читатели. В прошлой статье мы рассматривали плюсы и минусы инвестирования в золото. Мы выделили шесть распространенных способов, в которые можно вложить деньги. Сегодня мы будем говорить о том, как инвестировать в золото физическому лицу.

Мы сделаем подробное описание каждого из вариантов и порекомендуем обучающий тренинг, который подойдет любому начинающему инвестору с небольшим капиталом.

Способы инвестирования в золото.

| Физическое инвестирование | Инвестирование через интернет | Использование производных инвестиционных продуктов |

|---|---|---|

| Покупка золотых слитков. | Торговля фьючерсами на фондовой бирже. | Открытие банковских обезличенных счетов. |

| Покупка золотых монет: инвестиционных или коллекционных. | Торговля золотовалютными котировками на форекс. | Приобретение акций действующих золотодобывающих компаний. |

| Покупка золотых драгоценностей. | Торговля золотом на бинарных опционах. | Покупка криптовалюты, подкрепленной золотом. |

Выделите час свободного времени и посмотрите документальный фильм о золоте. Из него вы узнаете, почему драгоценные металлы так ценятся инвесторами.

Физическое инвестирование

Все золотые изделия нужно покупать с расчетом на долгосрочную перспективу (от 15 лет). Если вы хотите более быстрых результатов – торгуйте на бирже или пользуйтесь производными продуктами.

Покупка золотых слитков. Этот вариант подходит для инвесторов с крупным капиталом, которые способны совершать объемные закупки, оплачивать налоги и тратить дополнительные средства за сохранность своего золота.

- Вы приходите в банк и заказываете нужное количество золотых слитков.

- Оплачиваете НДС и получаете сертификаты, доказывающие подлинность сделанной покупки.

- После этого вам нужно выбрать способ хранения слитков. Самый безопасный вариант – аренда банковской ячейки. За эту услугу банк ежемесячно будет взимать около 0,01% от стоимости всего содержимого.

- Когда покупка совершена – начинается выжидательный период, за который золото должно существенно увеличиться в стоимости.

- После получения результата нужно решить, что делать дальше. Можно продолжать содержать капитал в золоте или перевести его в деньги (полностью или частично).

Покупка монет. В первую очередь вы должны знать, что все золотые монеты делятся на две большие категории: инвестиционные и коллекционные.

| Инвестиционные монеты | Коллекционные монеты |

|---|---|

| Они общедоступны и продаются во многих банках без НДС. | Выпускаются ограниченным тиражом и стоят дорого. |

| Выпускаются в различных вариациях и доступны даже инвесторам с небольшим капиталом. | Обладают двойной ценностью: увеличиваются в стоимости вместе с ростом цены на золото и являются самостоятельным ценным предметом, пользующимся спросом у коллекционеров. |

Теперь разберем алгоритм инвестирования с помощью золотых монет.

- Вы выбираете, в какой тип монет хотите вложить деньги: в инвестиционные, коллекционные или в оба варианта сразу.

- Проводите закупку.

- Выбираете стратегию возврата инвестиций.

| Можно дождаться подорожания золота и перевести капитал в деньги. | Можно приобрести редкую монету и сразу перепродать её коллекционеру с наценкой. | Можно дождаться подорожания золота и только после этого продать редкие монеты коллекционеру. |

Если вы не хотите приобрести подделку – старайтесь не покупать золотые монеты вне банков.

Рассказ эксперта о том, почему выгодно приобретать монеты и слитки.

Покупка драгоценностей. Чтобы разобраться со стратегией инвестирования, нам нужно разделить все золотые изделия на две группы. К первой будут относиться все украшения, купленные в ювелирных магазинах. Во вторую группу входят все драгоценности, которые обладают исторической или художественной ценностью.

| Схема инвестирования в обычные драгоценности. | Схема инвестирования в коллекционные золотые изделия. |

|---|---|

| Вы покупаете золотой предмет и используете его по назначению. | Вы находите и приобретаете драгоценность, которая может заинтересовать коллекционеров. |

| Продаете через длительный временной промежуток. Если золото подорожает, то вы сможете заработать или вернуть часть сложенных средств. | Продаете купленный золотой предмет с наценкой и оставляете разницу себе. |

Мнение эксперта: стоит ли инвестировать в ювелирные изделия.

Если вы займетесь инвестированием в золотые изделия, то всегда старайтесь закрывать покупку на территории той страны, в которой вы проживаете. Это позволит в любых спорных ситуациях обратиться в суд и отстоять свои интересы. По крайней мере, в Украине и в России физическим лицам это право гарантировано.

Инвестирование через интернет

В эту группы мы отнесли три способа заработка на золоте: торговля на фондовом рынке, торговля на форекс и торговля на бинарных опционах. Все перечисленные способы объедены общими принципами и механизмом инвестирования.

- Вы регистрируетесь на сайте выбранной брокерской фирмы. Брокер – это посредническая организация, которая связывает вас и товарную биржу, на которой обращается золото.

- Далее вы пополняете свой торговый депозит, который будет использоваться во всех сделках с покупкой или продажей золота.

- После этого вы делаете прогноз относительно того, в каком направлении будет двигаться цена на золото: возрастать или убывать.

- Теперь вы активируете сделку и ждете, пока сделанный прогноз оправдается.

- В конце нужно зафиксировать результат и повторить циклу.

Инвестирование через интернет – это самый быстрый и выгодный способ заработка на золоте, для реализации которого не требуется крупный капитал. Проблема в том, что работа на каждом финансовом рынке сопряжена с множеством нюансов, в которые инвестор должен самостоятельно вникнуть. Если не пройти подготовку и не получить специальные знания, то можно очень быстро из инвестора превратиться в банкрота.

Чтобы начать обучение — посетить сайт traderfond.ru. Это профильный ресурс, на котором содержатся различные обучающие программы по трейдингу. Вам необходимо внимательно изучить все предложенные материалы, выбрать подходящий курс и приступить к торговле.

Сайт traderfond.ru – это место, где вас научат инвестировать в золото через интернет.

Производные инвестиционные продукты

Инвестирование в обезличенные металлические счета. Представьте обычный долларовый депозит, открытый в Сбербанке. А теперь предположите, что вместо долларов на счету числиться золото. Такой депозит будет называться обезличенным металлическим счетом (ОМС), который будет исчисляться в граммах и килограммах. ОМС – это виртуальное золото, которым можно обзавестись во многих крупных банках. Инвестирование в такие счета будет проходить по следующей схеме:

- Вы подписываете с банком договор и открываете ОМС;

- ждете, пока физическое золото вырастете в цене:

- закрываете ОМС и получаете разницу, которая сформировалась между начальной и конечной ценой на золото.

Обязательно посмотрите следующее видео. В нем описаны все нюансы, преимущества и недостатки ОМС.

Приобретение акций золотодобывающих компаний. В природе запасы золота крайне ограничены. Поэтому, если вы присоединитесь к бизнесу, умеющему находить и разрабатывать новые месторождения, то сможете хорошо заработать. Разберем алгоритм того, как это будет выглядеть.

- Вы находите золотодобывающую компанию и вкладываете свои средства в её акции.

- Если фирма успешно работает, то все инвесторы будут периодически получать дивиденды, — фиксированные выплаты, размер и порядок начисления которых прописывается в договоре.

- Дополнительная прибыль может получиться за счет роста акций выбранной компании: купили 1 акцию по 1000 $ и через время продали её за 5000 $. Всю полученную разницу оставили себе.

Чтобы разобраться в теме – посмотрите следующее интервью. В нем владелец гонконгской золотодобывающей компании рассказывает о том, как правильно инвестировать в акции фирм, специализирующихся на добыче драгметаллов.

Покупка криптовалюты. Криптовалюта – это виртуальная денежная единица, которая была создана для решения всех проблем, связанных с онлайн-платежами. Первая криптовалюта появилась в 2009 году и получила название «Биткоин».

В 2017 году существует несколько тысяч криптовалют, каждая из которых наделена своими уникальными особенностями. Некоторые из них подкреплены золотом. На них мы и рекомендуем обратить внимание.

Обзор золотой австралийской криптовалюты OneGram.

Инвестирование в криптовалюту будет выглядеть примерно так:

- вы покупаете цифровые монеты;

- ждете, пока они подорожают;

- забираете разницу.

На первый взгляд инвестирование в цифровые деньги кажется полным безумием. Однако, если бы вы в 2009 году купили Биткоин, то вряд ли об этом пожалели. За 7 лет стоимость одной монеты возросла с нескольких центов до 8248 $. И это не пределе. Аналитики Saxo Bank прогнозируют, что через 20 лет один биткоин подорожает до 100 000 $.

Курс биткоина по состоянию на 20.11.2017 год. Стоимость одной монеты находится на уровне 8248 $.

Заключение

Друзья, мы рассмотрели все популярные способы инвестирования в золото, которые актуальны в конце 2017 года. Если вам известен какой-то другой вариант, пожалуйста, опишите его в комментариях. Также напишите, если какой-то из способов вас особо заинтересовал, и вы хотите получить более подробную информацию о его реализации. Мы соберем информацию и сделаем по вашей просьбе отдельную публикацию. Спасибо за чтение. Желаем всем хорошего настроения и прибыльных инвестиций.

С уважением, команда блога Артема Биленко

«Твоя линия жизни в твоих руках»

Перечитать статью

artem-bilenko.com

Как открыть хостел | HowToHostel Как открыть хостел …

Как открыть хостел | HowToHostel Как открыть хостел …