Евро в Украине может упасть ниже 10 грн.? — новости Украины, Банки

Забастовки профсоюзов в Греции усугубили положение единой европейской валюты еще больше — в среду евро снова обновил годовой минимум в $1,2787. Аналитики предполагают, что на фоне возможного продолжения протестов и других проблем курс евро к доллару может опуститься до уровня 1,2. В Украине стоимость евро отреагировала на внешние новости и упала по отношению к гривне на 10 коп. за один день. При этом эксперты считают, что в случае дальнейшего падения евро на международных рынках европейская валюта может опуститься ниже уровня 10 грн.

«Если бы забастовки в Греции не было бы, то евро не падал бы: это крайне отрицательная информация для единой европейкой валюты», — говорит президент Украинского аналитического центра, кандидат экономических наук Александр Охрименко.

Евро как валюта не исчезнет: мнение эксперта >>>

«Сейчас все боятся, что после предоставления помощи Греции может получиться «эффект домино», когда другие страны также попросят помощи себе.

«Чем больше будет неясностей с Грецией, тем больше будет падать евро. Если в ЕС не найдут общего решения и Греция официально объявит дефолт — это будет колоссальный удар по евро, в результате чего он может упасть ниже уровня $1,2 или даже сравняться в стоимости с долларом. Но если мы узнаем о том, что профсоюзы договорились и забастовки прекратились — евро начнет возвращаться к уровню $1,3. Но угадать, что будет — невозможно», — добавил аналитик.

Как повлияет падение евро на украинские котировки: прогноз >>>

Что касается стоимости евро в Украине, в случае продолжения забастовок евровалюта может «скатиться» ниже уровня 10 грн. «Нужно отвыкать от цены 10 грн./евро. Стоимость будет катиться ниже этого уровня — может, до 9,50 грн. /евро. Но снова же — все будет зависеть от политических новостей из Греции», — считает А.Охрименко.

/евро. Но снова же — все будет зависеть от политических новостей из Греции», — считает А.Охрименко.

Читайте также: Обзор рынка Forex: положение евро усугубляется

Рынок валюты, банковских металлов: подборка новостей >>>

Банки и банковские услуги: подборка новостей >>>

Финансовый кризис: подборка новостей >>>

Курсы валют: подборка новостей >>>

Если Вы заметили орфографическую ошибку, выделите её мышью и нажмите Ctrl+Enter.

Доллар обновил максимум после данных по рынку труда США | 06.08.21

Доллар заметно подорожал на форексе и Московской бирже в пятницу на фоне статистики по рынку труда США, показавшей быстрое восстановление рабочих мест в крупнейшей экономике мира.

Курс евро к доллару падает на 0,6% и находится в шаге от самого низкого значения с начала апреля, в то время как британский фунт дешевеет на 0,4%, а японская иена — на 0,5%

К рублю доллар прибавляет 0,55%, или 40 копеек, и торгуется на отметке 73,4875 — максимальной с 29 июня.При этом курс евро практически не меняется — 86,39 рубля в паре с расчетами завтра.

Как сообщило Бюрю трудовой статистики США, в июле американская экономика создала 943 тысячи новых рабочих мест — на 73 тысячи больше, чем консенсус-прогноз аналитиков.

Частный сектор добавил 703 тысячи новых работников, а общее число американцев, называющих себя трудоустроенными, согласно опросу, за месяц выросло на 1,043 млн человек.

Уровень безработицы резко упал — с 5,7% до 5,4%, в то время как зарплаты увеличились на 0,4% относительно июня и 4% в годовом выражении.

И хотя уровень занятости в США остается на 5,072 млн человек ниже, чем до пандемии, темпы восстановления рынка труда опережают ожидания, а спрос на труд бьет рекорды, что выражается в беспрецедентной доле компаний, планирующих увеличить зарплаты в ближайшие месяцы (27%, согласно опросу NFIB).

Все это сулит дальнейший разгон инфляции, которая уже находится на рекордных за 13 лет отметках: компаниям придется повышать зараплты не только для найма, но и для удержания сотрудников, отмечает экономист ING Джеймс Найтли.

«Очень сильные данные по рынку труда США резко повышают шансы скорого разворота монетарной политики ФРС, — констатирует ведущий аналитик FxPro Александр Купцикевич. — Это вносит весомый вклад в укрепление доллара, по которому в ближайшие недели и даже месяцы может наблюдаться устойчивый восходящий тренд».

Под давлением доллара вниз катятся цены на драгметаллы и сырье. Фьючерсы на золото на бирже COMEX дешевеют на 2,5%, до 1763 доллара за тройскую унцию, а контракты на серебро теряют почти 4% и торгуются по 24,29 доллара. Нефть Brent падает в цене на 0,7% и стоит 70,7 доллара за баррель.

По мере того как американская экономика разгоняется, а инфляционное давление растет, шансы на ужесточение политики ФРС становятся все выше, отмечает Найтли: до конца года американский ЦБ может начать сворачивать программу выкупа активов, в рамках которой закачивает в рынки 120 млрд долларов в месяц, а в следующем году — приступить к повышению процентных ставок, обнуленных на пике пандемии.

Первое объявление об грядущем окончании QE Федрезерв может сделать на сентябрьском заседании, а фактически начнет уменьшать выкуп в ноябре (с вероятностью 25%) или в декабре (с вероятностью 55%), полагает главный экономист Goldman Sachs Ян Хатциус.

Получившим 3,5 триллиона долларов из-под печатного станка ФРС, мировым рынкам придется пережить похмелье «Настойчивое укрепление доллара почти наверняка переломит краткосрочные бычьи настроения» на рынках акций, а также надавит на рубль, говорит Купцикевич.

«Развитие однонаправленного движения может увести доллар к отметке 77 в перспективе пары месяцев», — прогнозирует он, добавляя, что от более сильной просадки российскую валюту будут удерживать пока еще дорогая нефть и высокие процентные ставки ЦБ.

Курс евро обновил максимум с апреля. В чем причина?

Эксперты объясняют рост европейской валюты созданием фонда помощи европейской экономике на 750 млрд евро. Кроме того, евро растет и по отношению к доллару

Евро обновил максимум против рубля с апреля, поднявшись в понедельник до 84,48 рубля. В чем причина укрепления европейской валюты, объясняет инвестиционный стратег УК «Арикапитал» Сергей Суверов.

В чем причина укрепления европейской валюты, объясняет инвестиционный стратег УК «Арикапитал» Сергей Суверов.

— Мы видим вообще рост евро на рынке Forex, это объясняется тем, что власти США готовятся принять новый пакет стимулирующих мер примерно на 1 трлн долларов. Этим объясняется слабость доллара, рост золота на мировых финансовых рынках, и действительно, европейская валюта поднимается. Кроме того, как известно, на прошлой неделе Евросоюз одобрил создание специального фонда помощи европейской экономике на 750 млрд евро, поэтому это тоже оказывает поддержку единой европейской валюте. А что касается рубля, то мы видим, что сейчас продолжается период дивидендных выплат, дивиденды «Газпрома» начинают поступать на рынок, это рублевые дивиденды, но часть из них будет конвертируема в валюту, это тоже оказывает некоторое негативное влияние на курс рубля.

— И нефть падает, получается, уже пробила вниз отметку в 43 доллара за баррель.

— Запасы нефти в мире достаточно высокие, кроме того, недавно ОПЕК+ голосовала за некоторое смягчение нефтяной сделки по сокращению добычи, то есть добыча сейчас начинает потихонечку увеличиваться, плюс сезонный фактор тоже влияет на настроения участников рынка, потому что потребление несколько снижается. Я не вижу каких-то драматических изменений на рынке нефти, в принципе она находится в давно устоявшемся коридоре 40-45 долларов за баррель.

Я не вижу каких-то драматических изменений на рынке нефти, в принципе она находится в давно устоявшемся коридоре 40-45 долларов за баррель.

— Несмотря на заявление Минфина США о новом пакете помощи населению общей стоимостью в 1 трлн долларов, индексы американские в плюсе.

— Пакет стимулирующих мер приведет к некоторому восстановлению и даже оживлению потребительского спроса, поэтому это и оказывает позитивное влияние на динамику фондовых индексов. Плюс к этому отчетность крупнейших компаний за второй квартал выходит немножко лучше ожиданий, это тоже оказывает психологическую поддержку американскому фондовому рынку.

Рубль демонстрирует разнонаправленную динамику в основных парах вслед за котировками евро к доллару на глобальном рынке. Доллар продолжает активно дешеветь к большинству мировых валют, и в моменте пара евро — доллар выросла до отметки 1,1764 — это максимум с сентября 2018 года.

Тенденций к снижению евро пока нет, считает руководитель операций на валютном и денежном рынках Металлинвестбанка, президент ACI Russia Сергей Романчук.

— Не кажется ли вам, что курс евро сейчас несколько перегрет, и чего ждать дальше?

— Наверное, неопределенность заключается в том, как себя дальше поведет евро к доллару. Действительно, очень быстрый рост, но думаю, что это не перегретость, а некая релаксация, возврат к более-менее нормальным курсам евро к доллару после периода такого плавного снижения евро к доллару. Я бы не ждал скорого возврата евро обратно, скорее отметка 1,20 выглядит вполне реалистичной по евро — доллару. Евро к рублю, может быть, еще немножко подрастет, закрепится примерно на этих уровнях.

— На этой неделе Конгресс США может принять второй пакет денежных стимулов. А на очередном заседании ФРС, возможно, будет заявлено о необходимости продолжения мягкой денежной политики. Как эти факторы могут отразиться на долларе?

— Масштабная эмиссия, которая происходит в США, конечно, вызывает беспокойство. Мы не говорим про какую-то гиперинфляцию, крах доллара, но некоторое продолжение его ослабления на фоне политической ситуации в США с протестами, с выборами, в такой ситуации евро выглядел предпочтительнее.

— С 1 августа открываются границы, правда, пока только с тремя странами. Что делать тем, кто сейчас планирует поездки, покупать или подождать?

— Я думаю, что можно вполне и покупать, здесь особенно выгоду вряд ли удастся извлечь, если мы говорим про горизонт одного-двух месяцев, как-то глобально курсы могут поменять тенденцию только, мне кажется, осенью.

На торгах в понедельник ускорил снижение долларовый индекс, отслеживающий динамику доллара США относительно шести валют. На прошлой неделе он показал минимум почти за два года.

При этом золото растет седьмые торги подряд, обновив в понедельник исторический максимум на закрытии сессии торгов в пятницу — почти 1,9 тысячи долларов за унцию. Участники торгов рассматривают золото в качестве одного из приоритетных защитных активов.

Добавить BFM.ru в ваши источники новостей?

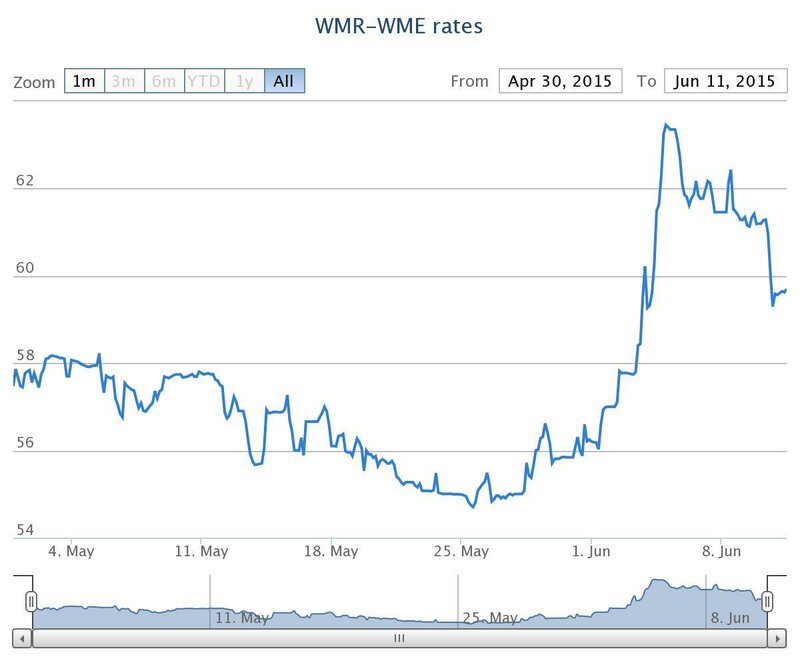

что происходило с валютой в четверг — Минфин

Четверг прошел очень активно на валютном рынке.

Во-первых, были замечены практически все крупные операторы межбанка — от металлургов и аграриев (основные две группы продавцов валюты) до ритейлеров с нефтетрейдерами и нерезидентами (три основных группы покупателей). Задачи у них всех были разные, но объединяло их главное — желание оперативно закрыть свои основные сделки в связи с приближением длинных выходных. «Зависнуть» с товарами или расчетами на три праздничных дня никто из них большого желания не имеет, что и объясняло их поведение на рынке. В итоге, «победили» покупатели — их оказалось значительно меньше, что и позволило им частично сэкономить при покупке валюты, активно торгуясь по курсу в течение дня.

Задачи у них всех были разные, но объединяло их главное — желание оперативно закрыть свои основные сделки в связи с приближением длинных выходных. «Зависнуть» с товарами или расчетами на три праздничных дня никто из них большого желания не имеет, что и объясняло их поведение на рынке. В итоге, «победили» покупатели — их оказалось значительно меньше, что и позволило им частично сэкономить при покупке валюты, активно торгуясь по курсу в течение дня.

Во-вторых, не дремал Нацбанк. Он воспользовался ситуацией и дважды выкупал сегодня излишек доллара на межбанке. В первый раз утром купил $20 млн по 26,71 гривен, а затем — еще порядка $50 млн по 26,68 уже ближе к обеду и до почти самого завершения активной фазы сессии.

В-третьих, оживились спекулянты. Они зарабатывали сегодня как в формате торговли «в две стороны», так и за счет колебаний котировок евро. Причем по евровалюте — эти «игры» им будут интересны и завтра. Основная причина скачков курса евро на межбанке свыше 30 гривен — внешние валютные ралли по паре евро/доллар. Дело в том, что ЕЦБ заявил сегодня, что увеличит выкуп облигаций на фондовом рынке стран ЕС еще на 600 млрд евро (аналитики ожидали до 500 млрд) — т.е. до 1,35 трлн евро со сроками таких покупок до конца июня 2021 года ( на полгода больше, чем ранее планировали чиновники), что провоцирует коррекцию пары евро/доллар в настоящий момент.

Дело в том, что ЕЦБ заявил сегодня, что увеличит выкуп облигаций на фондовом рынке стран ЕС еще на 600 млрд евро (аналитики ожидали до 500 млрд) — т.е. до 1,35 трлн евро со сроками таких покупок до конца июня 2021 года ( на полгода больше, чем ранее планировали чиновники), что провоцирует коррекцию пары евро/доллар в настоящий момент.

На 17:50 по Киеву кросс-курс пары евро/доллар находился на отметке 1,1330 доллара ( при старте с утра с уровня 1,12 доллара за евро) и это явно еще не предел. Так что утренний прогноз «Минфина» о валютных ралли по этой паре — полностью подтвердился и скучать сегодня было некому — ни клиентам, ни банкам, ни НБУ.

Видео: Программа спасения Украины. Что будет с валютой и золотом

Ход торгов:

Предложение превышало спрос с самого начала сессии и с утренних 26,70/26,72 гривен доллар к 12 часам просел до 26,695/26,715. Сдерживал его падение выкуп Нацбанком $20 млн по 26,71 на фоне периодической волнообразной активности покупателей (как местных, так и нерезидентов).

К обеду предложение опять превысило спрос и курс просел до 26,68/26,70 гривен, а НБУ во второй раз вышел на торги и начал скупать доллар уже по 26,68. Купил порядка $50 млн, чем уже почти окончательно уравнял спрос и предложение.

К 15 часам котировки остановились на отметке 26,67/26,69 гривен за доллар, а завершилась сессия уровнем 26,66/26,68.

Главные события 4 июня на межбанке:

Доллар с утренних 26,70/26,72 к концу дня подешевел до 26,66/26,68 гривен;

НБУ дважды выходил на торги. В первый раз купил $20 млн по 26,71 гривен, а к обеду еще покупал по 26,68. По нашим данным всего регулятор пополнил резервы на $68-70 млн;

Справочный курс Нацбанка на 12:00 зафиксирован на уровне 26,7021 гривен, а официальный на 5 июня установлен на отметке 26,6953 гривен за доллар.

Следите за интересными и эксклюзивными материалами о влиянии пандемии на экономику в телеграм-канале «Экономика и коронавирус».

почему доллар падает, а евро растет

Аналитики сейчас наиболее оптимистичны относительно будущего евро за почти десятилетие. Спрос на валюту поднимает ее в цене относительно других валют мира, включая доллар, пишет Fortune.

Важно Будущее доллара США: ведущий стратег спрогнозировал, что будет с валютой до конца 2020 года

Почему евро растет

В ЕС оперативно среагировали на угрозу коронавируса, выделив для этого деньги из специального фонда размером в 750 миллиардов евро. Усилия ЕС по контролю над коронавирусом и восстановлениям экономики выглядят особенно перспективно по сравнению с США. Эти факторы создают основу для долговременного изменения роли евро.

Это не вопрос роста в этом году или в следующем году – это действительно что-то более структурное. Стратегия ЕС меняет взгляд на финансовые рынки еврозоны в значительной степени,

– сказал американский аналитик Николас Верон.

Эксперт добавил, что вместе с изменением роли евро вырастет в цене.

Основой прочности евро является Фонд по восстановлению размером в 750 миллиардов евро (882 млрд долларов). Фонд финансируют из продажи облигаций. Он уже помог успокоить инвесторов.

В сочетании с другими программами, наличие Фонда снизило риски в ЕС до самого низкого со времен февраля (то есть допандемичних времен) уровня.

В июле евро прыгнул на 4,8%, пролетев границу, которая ограничила его прирост в 2008 Это раскрыло потенциал к дальнейшему росту и заставило аналитиков пересмотреть свои прогнозы.

Евро против доллара

Украинцы этого не видят, но на самом деле доллар падает. И из-за обесценивания гривны, для нас все выглядит наоборот. На самом деле с февраля доллар упал с 1,07 за евро до 1,18. Это падение более чем на 10%.Сейчас есть большие основания для сильного евро, чем доллара, который теряет свои позиции к основным валютам мира.

Доллар пережил худший июль со 2010 года, закрыв месяц почти на самом низком уровне почти за два года.

Причинами падения доллара в июле были:

- увеличение случаев больных COVID-19 (превысило 5 миллионов)

- противостояние между демократами и республиканцами по стимулированию экономики;

- новостей о спорных выборах в ноябре этого года.

Есть признаки, что еврозоне удалось разорвать связь между восстановлением экономики и усилением вируса. Это способствует увеличению прогнозов по росту. Несмотря на то, что Европа одна из первых в мире закрылась из-за коронавирус, ВВП может вырасти на 5,5% в 2021, что на 1,5% выше, чем в США, согласно прогнозам аналитиков Bloomberg.

Стоит ли покупать евро

Стратегист Societe Generale SA Кеннет Брукс рекомендует покупать евро вместо доллара в среднесрочной перспективе. С ним соглашается коллега из Mizuho International Plc Питер Чатвелл.

Интересно Как доллар стал мировой резервной валютой

Это не просто рост. Евро вырастет до 1,30 доллара до июля 2021 года. Европейская валюта еще никогда не была ближе к этому,

Евро вырастет до 1,30 доллара до июля 2021 года. Европейская валюта еще никогда не была ближе к этому,

– рассказал Чатвелл.

прогноз, что с курсом в Украине

Гривна «вошла» в 2021 год с курсом 28,27 гривны за доллар. По состоянию на 9 июля НБУ установил курс на уровне 27,29. Несмотря на то, что сейчас гривна крепче, последние несколько недель она падает по отношению к доллару.

Актуально Насколько экономным является гибридное авто

Почему доллар растет

Курс доллара по отношению к гривне растет как из-за внутренних факторов в Украине, так и из-за роста индекса доллара, то есть внешних факторов.

Длительные выходные

В июне украинцы две недели подряд имели 3-дневные выходные. Это способствовало росту курса доллара относительно украинской гривны.

Две коротких рабочих недели и отпуска уменьшили деловую активность в Украине, добавив очередных пиковых ослаблений курса гривны из-за недостаточного предложения валюты,

– объясняют аналитики ICU.

ОВГЗ

Аукционы ОВГЗ в последние недели привлекали гораздо меньше денег нерезидентов, чем раньше. К примеру, Минфин 29 апреля привлек всего 2,5 миллиарда гривен, что стало самым слабым июньским аукционом. Среди причин аналитики ICU называют:

- двойные длительные выходные;

- негативные новости относительно увольнений в НБУ;

- публикация протокола заседания комитета по монетарной политике НБУ;

- ответная реакция на это все со стороны нерезидентов.

Как аукцион ОВГЗ влияет на курс

Нерезиденты для того, чтобы инвестировать в гривневые ОВГЗ, продают иностранную валюту на рынке и таким образом укрепляют украинскую гривну. Ведь спрос на нее растет.Вмешательство НБУ

НБУ своими интервенциями не дает гривне излишне укрепиться. В июне Нацбанк купил 683 миллионов долларов, а продал всего 100 миллионов долларов. То есть регулятор уменьшил количество долларов на рынке и таким образом спрос на него вырос, а соответственно и цена.

Падение индекса доллара

Не только гривна падает, но и сам по себе доллар растет, точнее его индекс, отражающий курс доллара относительно 6 валют мира (евро, иены, фунта стерлингов, канадского доллара, шведской кроны и швейцарского франка).

От своего двухлетнего минимума в мае индекс доллар вырос на 3,1% и 9 июля составляет 92,41, по данным MarketWatch.

Что будет с курсом валют в 2021 году

- МВФ прогнозирует, что украинская гривна в 2021 году будет на уровне 27,98 гривны за доллар. Кстати, в предыдущем прогнозе организация закладывала высокий курс.

- В апрельском консенсус-прогнозе от Минэкономики специалисты пришли к согласию относительно того, что среднегодовой курс доллара будет колебаться в пределах 27,90 гривны, а в конце года его стоимость вырастет до 28,20 гривны.

- А вот сами эксперты Минэкономики ожидают, что в этом году курс будет на уровне 28 гривен (оптимистический сценарий) или 28,30 гривны (пессимистический сценарий).

Как менялся курс в 2021 году

В течение года гривна укреплялась по отношению к доллару за исключением коротких периодов. Особо благоприятными для национальной валюты были май и июнь.

Что будет влиять на гривну в 2021

Сотрудничество с МВФ. Украина до сих пор не получила второго транша от МВФ, который ожидали еще в прошлом году в рамках 1,5 годовой программы stand-by. И неизвестно, удастся ли получить транш в этом году.

Коронавирус и вакцинация. Летом темпы заболевания упали, но Украина – последняя в регионе по темпам вакцинации населения. Поэтому в случае новой волны коронавируса, придется вводить карантинные ограничения, которые вредят экономике.

Мировые рынки. Экспорт и импорт занимают видное место в экономике Украины, поэтому цены на нефть, которую Украина импортирует, или зерно, которое экспортирует, – будут иметь существенное влияние на национальную валюту.

Обратите внимание Тарифы на электроэнергию с августа 2021 года: как вырастут цены

Ожидания. Ожидания бизнеса и населения по курсу играют ключевую роль, ведь стимулируют их к продаже/покупке валюты, что только усиливает эффект. Правительство заложило в бюджете достаточно слабую гривну по сравнению с экспертными прогнозами. Это может способствовать девальвационным ожиданиям и таки обесценить гривню.

Восстановление экономики. 2020 год стал годом падения ВВП для многих стран мира, включая Украину. Однако по разным прогнозам экономики будут восстанавливаться в 2021 году. Поэтому то, насколько Украине удастся восстановить допандемические показатели, будет влиять на курс гривны.

«РИА Новости».Рубль падает к доллару и к евро на ослаблении аппетита к риску — 16.07.2020

Рубль падает к доллару и евро, отыгрывая ослабление аппетита инвесторов к рисковым активам.

Стоимость нефти и западные фондовые индексы снижаются в четверг на фоне роста геополитических рисков.

Курс доллара расчетами «завтра» на 20.54 мск рос на 50 копеек, до 71,49 рубля, курс евро прибавлял 40 копеек, до уровня 81,39 рубля, следует из данных Московской биржи.

РУБЛЬ ОТЫГРЫВАЕТ ВНЕШНИЙ НЕГАТИВ

Российская валюта вечером ощутимо теряла против доллара и евро на фоне ослабления аппетита к риску.

Западноевропейские биржевые индексы упали в четверг на 0,4-0,7%. Американские индикаторы теряют вечером 0,4-0,8%. Давление на аппетит к риску оказывают новости вокруг развития отношений между США и КНР. В среду США ввели визовые ограничения для сотрудников китайских технологических компаний, включая Huawei, за причастность к «нарушению прав человека». Позднее Белый дом сообщил, что США в ближайшие недели предпримут действия в отношении китайских приложений TikTok, WeChat и других.

Кроме того, стоимость марки Brent теряет вечером 1,2%, до 43,27 доллара за баррель. Инвесторы отыгрывают итоги заседания комитета министров по мониторингу сделки ОПЕК+, в рамках которого альянс принял решение ослабить сокращение добычи нефти в августе до 7,7 миллиона баррелей с 9,7 миллиона баррелей в мае-июле.

Давление на рубль оказали заявления зампреда ЦБ РФ Алексея Заботкина о том, что формулировка совета директоров при июньском принятии решения по ключевой ставке была скорректирована по сравнению с апрельским заседанием. Это сделано, чтобы отразить тот факт, что дальнейший темп снижения, вероятно, будет более постепенным, что связано с тем, что существенная часть пространства для смягчения уже была использована, пояснил он. Это означает высокие риски скорой приостановки смягчения денежно-кредитной политики ЦБ, говорят аналитики.

В итоге, евро и доллар повышаются вечером к рублю на 0,5-0,7%. Рублевая цена нефти колеблется около 3,1 тысячи за баррель сорта Brent.

ПРОГНОЗЫ

В пятницу курс доллара будет колебаться в диапазоне 70,5-72 рубля, оценивает Антон Покатович из компании «БКС премьер».

«Фактор давления на рыночный оптимизм в виде новых витков обострений отношений США и Китая усиливается. Также мы видим, что санкционная риторика США в отношении РФ продолжает активизироваться. Полагаем, что рубль в ближайшее время сохранит склонность к умеренному ослаблению», — добавил он.

В целом с учетом наблюдаемой динамики в ценах на нефть рубль вполне комфортно себя чувствует, «флиртуя» с отметкой 71 за единицу американской валюты, рассуждает Михаил Шульгин из компании «Открытие Брокер».

«Следующая неделя будет более активной фазой июльского налогового периода. Если бы сегодня был четверг следующей недели, то при сохраняющемся под давлением долларе и маловолатильной нефти рубль, скорее всего, смог бы подрасти. А вот в рамках текущей недели при низкой изменчивости ключевых драйверов российская валюта ощущает давление со стороны дивидендов, которые российские эмитенты выплатили ранее, и теперь инвесторы конвертируют полученные рубли в валюту», — добавил он.

евро упали после того, как ЕЦБ приостановил огонь, доллар подскочил по мере расширения спрэда

долларовых купюр лежат в тайнике.

Алена Вихарева | iStock | Getty Images

Евро ослаб в четверг после того, как Европейский центральный банк объявил о дополнительных стимулах для борьбы с воздействием коронавируса, но не снизил процентные ставки, при этом единая валюта упала до минимума дня, поскольку инвесторы устремились за долларами.

В четверг ЕЦБ утвердил новые меры стимулирования, чтобы помочь экономике еврозоны справиться с растущими издержками эпидемии коронавируса, но сохранил процентные ставки без изменений, что может разочаровать финансовые рынки.

Евро, упавший перед объявлением, ненадолго подскочил до 1,13 доллара, но затем упал до 1,1198 доллара, что на 0,5% за день.

Наблюдатели рынка ожидали снижения ЕЦБ основной ставки по депозитам на 10 базисных пунктов. Пресс-конференция состоится в 13:30 по Гринвичу во Франкфурте.

Доллар резко вырос после объявления ЕЦБ и в последний раз вырос на 1,1% по отношению к корзине валют на уровне 97,60.

Аналитики говорят, что доллар вырос, поскольку спреды по свопам по основным валютам резко снизились, а инвесторы устремились за США.S. валюта.

«Все дело в долларовой ликвидности, кросс-валютный базовый своп потерпел неудачу. Я предполагаю, что это движет банки / корпорации. Мы переходим к следующей фазе распродажи», — сказал Кеннет Бру, стратег Societe Generale.

Валюты-убежища оставались востребованными в четверг, при этом лидирующие позиции выросли японская иена и швейцарский франк. Доллар ранее испытывал трудности после того, как президент США Дональд Трамп запретил поездки из Европы для борьбы с коронавирусом.

В связи с тем, что последний запрет привел к новым потрясениям в мировой экономике, трейдеры также были разочарованы отсутствием широких мер в плане Трампа по борьбе с патогеном, что побудило трейдеров сделать ставку на дальнейшее агрессивное смягчение мер со стороны Федеральной резервной системы.

Денежные рынки теперь ожидают еще 100 базисных пунктов ослабления от ФРС к следующей неделе, когда базовые процентные ставки снизятся до нуля после значительного снижения ставок на полпункта на прошлой неделе.

«Рынок ждал большего, — сказал Мох Сионг Сим, валютный стратег Банка Сингапура.

Японская валюта выросла на 0,5% по отношению к доллару США до 103,98 иены, что ниже четырехлетнего максимума в 101,28, достигнутого в понедельник. Швейцарский франк вырос, но затем упал и в последний раз упал на 0,2% до 0 долларов.94.

Неприятие риска было доминирующей темой на валютных рынках в четверг, поскольку азиатские и европейские фондовые рынки были красным морем, вынуждая трейдеров отказываться от валют, сильно привязанных к мировой экономике, таких как норвежская крона и австралийский доллар.

Трамп объявил в среду о запрете на въезд в США путешественников из 26 европейских стран на месяц.

Он обнародовал экономические меры по борьбе с вирусом, но в его обращении из Овального кабинета не было никаких гарантий того, что «у вируса нет шансов против нас», о медицинских мерах.

Goldman Sachs поддерживает евро, когда доллар достигает двухмесячных минимумов.

Трейдер работает в киоске Goldman Sachs в полу Нью-Йоркской фондовой биржи.

Брендан МакДермид | Reuters

Goldman Sachs рекомендовал инвесторам открывать длинную позицию по евро, поскольку в понедельник доллар достиг минимальной отметки с начала марта.

Длинная позиция — это покупка актива в ожидании роста его стоимости. Во время утренних торгов понедельника в Европе индекс доллара снизился на 0.5% по отношению к корзине основных валют до 91,156 — это самый низкий уровень с 4 марта.

В пятницу Goldman Sachs повысил свои прогнозы по евро по отношению к доллару, чтобы предположить дальнейшее укрепление курса в ближайшей перспективе. Он повысил свою трехмесячную цель до 1,25 доллара с 1,21 доллара при сохранении 12-месячного прогноза на уровне 1,28 доллара.

Аналитики во главе с соруководителем отдела Global FX, ставок и стратегии развивающихся рынков Заком Пандлом также выпустили новую длинную торговую рекомендацию по евро с целевой ценой 1,25 доллара и стоп-ордером в 1 доллар.175, что означает, что Goldman откажется от сделки, если евро опустится ниже этого уровня. Единая валюта переходила из рук в руки по 1,2032 доллара в понедельник.

«Рыночные ожидания роста в Европе должны улучшиться в течение следующих нескольких месяцев на фоне более быстрой вакцинации и сокращения госпитализаций против Covid-19», — сказали они. На сегодняшний день программа вакцинации в Европе отстает от некоторых других развитых стран, но, как ожидается, к лету она начнет набирать обороты.

Запрос Goldman на евро поступил после того, как стратеги банка повысили целевую цену для общеевропейского индекса Stoxx 600.Они ожидают, что в течение следующих 12 месяцев общая доходность составит 10%, что превосходит 6%, ожидаемые от S&P 500.

Аналитики привели ряд дополнительных причин, по которым евро должен был расти. В их числе ожидаемое ускорение экономического роста в Европе, которое, по их словам, вероятно, приведет к снижению темпов покупки активов Европейским центральным банком в рамках своей программы чрезвычайных закупок в связи с пандемией (PEPP) после июньского заседания.

Международный валютный фонд заявил на прошлой неделе, что экономика Европы вернется к докризисному уровню в 2022 году, увеличившись в 3 раза.9% в следующем году.

«Мы думаем, что сочетание растущих ожиданий роста в зоне евро, высокой доходности акций в регионе, первоначальных сигналов о нормализации со стороны ЕЦБ и более стабильных цен ФРС продлит недавний разворот евро», — отмечают аналитики Goldman. Примечание.

Они добавили, что основным риском для их торговли с евро будут неожиданные ястребиные тоны со стороны чиновников ФРС, в частности, признаки того, что июньский обзор экономических прогнозов (SEP) центрального банка укажет на повышение ставок в 2023 году.

«Что касается доллара в целом, текущие рыночные дебаты сводятся к тому, отражал ли рост в первом квартале (первом квартале) устойчивое превосходство США из-за фискальной программы Байдена, или же он отражал более ранний график вакцинации в США и пересмотр цен ФРС», Пандл добавил в электронное письмо в понедельник.

«Мы думаем, что это последнее, поэтому, когда другие страны ускорят вакцинацию, а цены ФРС стабилизируют, доллар может снова упасть».

Насколько низко может упасть евро? Стимулирование США и действия ЕЦБ, вероятно, еще больше снизят его

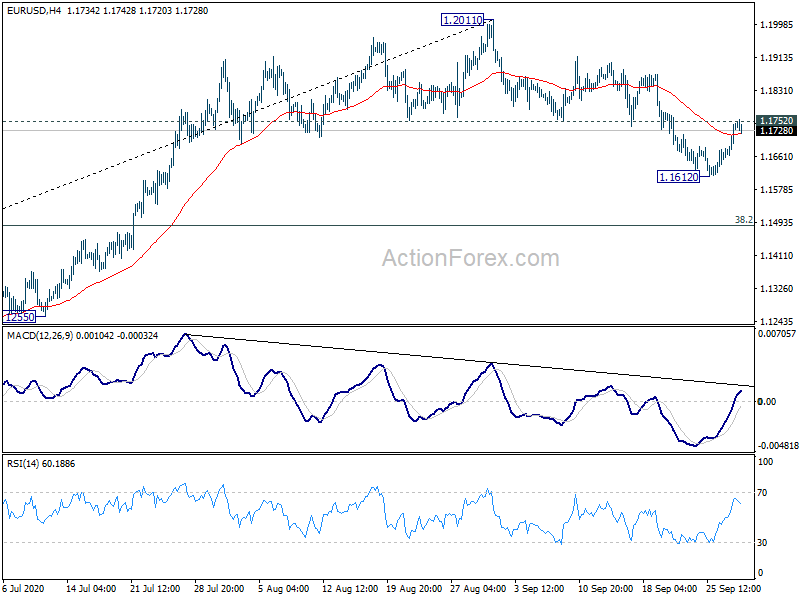

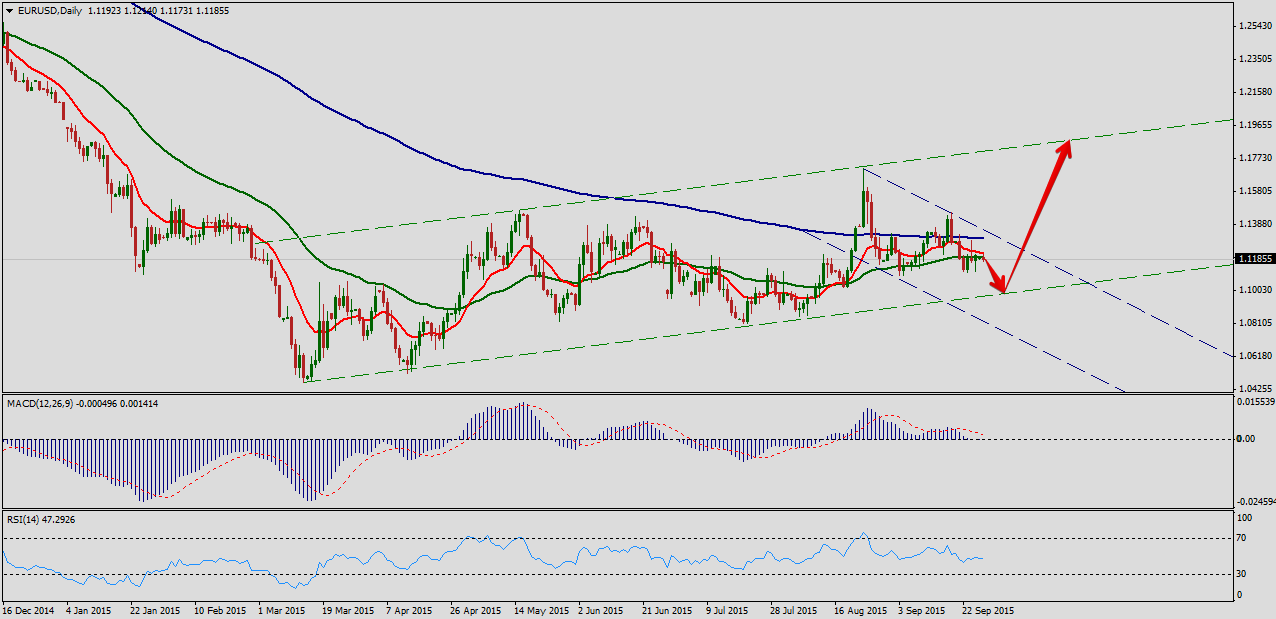

- EUR / USD продолжает падение до ноября 2020 года.

- Прогресс в Конгрессе США по стимулированию экономики, надежные данные NFP и ЕЦБ по облигациям могут усугубить потери пары.

- Четырехчасовой график понедельника показывает состояние перепроданности, подразумевая временный отскок.

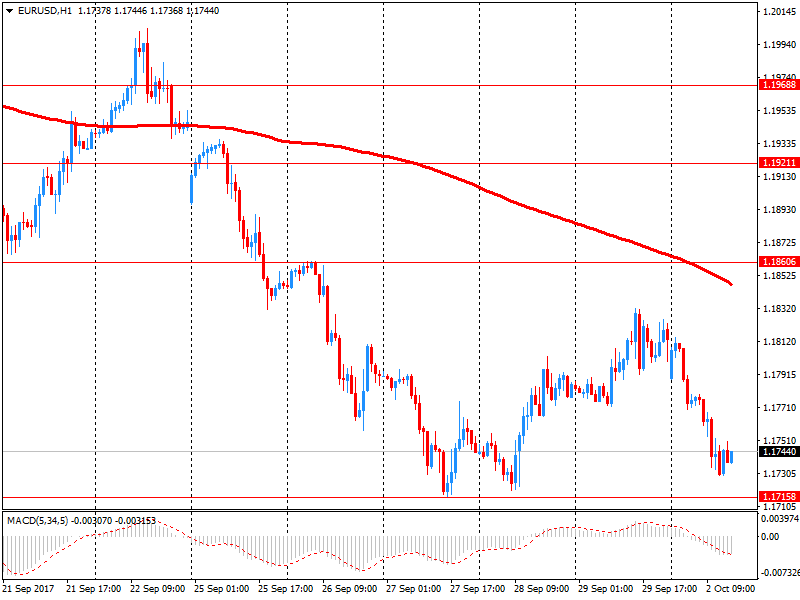

Отклонено на сопротивлении — но где поддержка? EUR / USD резко упала после того, как не смогла преодолеть критический уровень 1,2110 — критическое слияние уровней — и с тех пор идет вниз. Основным драйвером снижения для пары стал рост доходности в США, что способствовало росту курса доллара.

Казначейские облигации США подверглись распродаже из-за ожиданий более устойчивого роста и нежелания Федеральной резервной системы вмешиваться путем покупки облигаций и снижения стоимости долгосрочных заимствований. Стул Джером Пауэлл только сказал, что это движение «привлекло мое внимание», но не помогло .

После того выступления в четверг доллар получил два дополнительных удара по руке. Во-первых, февральский отчет о количестве рабочих мест в несельскохозяйственном секторе превзошел прогнозы, увеличив на 379 000 рабочих мест — и вдобавок к пересмотру в сторону повышения по сравнению с предыдущими месяцами.Хотя более быстрое возвращение людей к работе обнадеживает, около 9,5 миллионов американцев еще не вернулись к работе после пандемии.

Еще один импульс к перспективам роста, урожайности и доллару был обеспечен сенатом , который одобрил модифицированную версию пакета помощи от коронавируса президента Джо Байдена. В то время как Белый дом уступил некоторые позиции умеренным демократам, объем закона по-прежнему составляет около 1,9 триллиона долларов, что является существенным стимулом для экономики.Законопроект возвращается в Палату, которая должна утвердить его во вторник.

Что касается вакцины , США продолжали увеличивать отставание от Европы, и теперь ожидается, что к концу мая Америка достигнет 50% своего населения. Такое развитие событий контрастирует с отчаянной конфискацией Италией уколов AstraZeneca, которые были отправлены в Австралию.

Некоторое утешение для единой валюты дает мартовский индикатор уверенности инвесторов Sentix за март, который превзошел оценки с оценкой в 5 баллов.С другой стороны, объем промышленного производства Германии не оправдал ожиданий, упав на 2,5% в январе.

Позже в тот же день Европейский центральный банк публикует еженедельные данные о покупках облигаций. Увеличила ли базирующаяся во Франкфурте организация закупок, чтобы сдержать рост европейских облигаций? На прошлой неделе показатели ЕЦБ удивили замедлением темпов роста. Большой импульс для покупок сейчас окажет давление на единую валюту и, возможно, намекнет на изменение политики в решении банка, которое должно быть принято в четверг.

В целом, есть основания ожидать дальнейшего падения EUR / USD, но, по крайней мере, технические характеристики указывают на отскок.

Технический анализ EUR / USD

Евро / доллар упал до уровней, которые в последний раз наблюдались в ноябре 2020 года, и темпы падения привели к тому, что индекс относительной силы опустился ниже, что указывает на условия перепроданности. Это указывает на вероятность незначительного повышения. Тем не менее, импульс остается нисходящим, и валютная пара торгуется значительно ниже простых скользящих средних 50, 100 и 200.

Поддержка ожидается на отметке 1,1850, которая оказала поддержку в ноябре, за ней следуют 1,1820 и 1.1750 г., последняя подушка в октябре.

Некоторое сопротивление находится на 1,1895, минимуме пятницы, за ним следуют 1,1920 и 1,1950.

Прогноз цены EUR / USD на 2021 год: долгосрочные бычьи точки прорыва евро к доллару до 1,2750

Вот что будет, если евро не удастся

Европейский Союз (ЕС) столкнулся со своими проблемами. Серьезные банковские проблемы были у Deutsche Bank AG (NYSE: DB), Credit Suisse Group AG (NYSE: CS) и практически во всех крупных итальянских финансовых учреждениях.Греция пережила долговой кризис и в результате пострадала экономически.

В 2016 году Соединенное Королевство проголосовало за выход из ЕС путем голосования по Brexit, хотя Великобритания не является частью валюты евро, поскольку британцы по-прежнему используют британский фунт. Однако Brexit создал неопределенность в отношении торговых сделок со странами-членами Европейского Союза. Европейский центральный банк (ЕЦБ) ввел отрицательные процентные ставки в отчаянной попытке стимулировать рост, и в течение нескольких лет европейская экономика отреагировала достаточно хорошо.Тем не менее, проблемы для стран с евро-базой остаются.

Ключевые выводы

- Страны с евро-базой сталкиваются с проблемами, поскольку кризис 2020 года привел к снижению темпов роста примерно на 12% во втором квартале 2020 года.

- Обрушившийся евро, скорее всего, поставит под угрозу Шенгенское соглашение, которое разрешает свободное передвижение людей, товаров, услуг и капитала.

- Каждой стране-члену необходимо будет повторно ввести свою национальную валюту и соответствующий обменный курс для глобальной торговли.

- Отмена евро также децентрализует денежно-кредитную власть обратно странам-членам.

Состояние еврозоны

По данным Евростата, статистического агентства Европейского союза, экономика еврозоны росла примерно на 2-3% в годовом исчислении с 2014 по 2019 год, если измерять валовой внутренний продукт (ВВП). ВВП представляет собой общий объем производства товаров и услуг, производимых экономикой. 2017 год для еврозоны был лучшим за последние десять лет, показав, что она наконец вышла из долгового кризиса, угрожавшего евро.Другие страны, пострадавшие после Великой рецессии 2008 года, стали сильнее и испытали более низкий уровень безработицы.

В то время как еврозона, наконец, переживала экономический подъем, рецессия 2020 года, вызванная мировым финансовым кризисом, серьезно повлияла на экономику еврозоны. В результате темпы роста ВВП снизились примерно на 12% во втором квартале 2020 года. Безработица выросла до 7,8% по состоянию на июнь 2020 года. Однако уровень безработицы заметно улучшился по сравнению с годами ранее, когда он составлял более 12% в 2013 году. .

Конец Шенгенской зоны

Обвал евро, скорее всего, поставит под угрозу так называемую «Шенгенскую зону», названную в честь Шенгенского соглашения 1995 года. В соответствии с этим соглашением 26 отдельных европейских стран согласились разрешить свободное передвижение людей, товаров, услуг и капитала в границах еврозоны. Не каждый член ЕС также является членом Шенгена, и не каждый участник Шенгена является частью ЕС, но крах евро, тем не менее, повлияет на страны внутри и за пределами региона.

С экономической точки зрения, в одной экономической зоне могут быть конкурирующие валюты. Например, ничто не мешает немцам или итальянцам торговать как немецкими марками, так и итальянскими лирами. Этот сценарий кажется маловероятным только потому, что отказ от евро усилит давление, направленное на прекращение всего эксперимента с ЕС.

В случае распада Шенгенской зоны странам внутри еврозоны потребуется ввести пограничный контроль, контрольно-пропускные пункты и другие внутренние правила, ранее отмененные в Шенгенском соглашении.Затраты на это перекинутся на частные предприятия, особенно те, которые полагаются на континентальный транспорт или туризм.

В той степени, в которой импортные квоты или тарифы применяются различными странами-членами, и в той мере, в какой эти меры будут взаимными в других странах, будет соответствующее снижение международной торговли и экономического роста. Обвал евро затронет больше стран, чем страны Европы, хотя и неопределенным образом. Другие регионы, особенно крупные торговые партнеры в Северной Америке и Азии, столкнутся с финансовыми и, возможно, политическими последствиями.

Воздействие за пределами ЕС

Многие из предполагаемых экономических выгод внутри ЕС не передаются внешним торговым партнерам. Свобода труда и капитала не распространяется, например, на Соединенные Штаты или Китай, если только иностранные потребители и производители не получат доступ в страну-член. В результате может быть трудно предсказать возможные последствия, поскольку вполне возможно, что даже более сильная политика, направленная на рост, может заменить бюрократическое сверхгосударство, находящееся в Брюсселе.С другой стороны, усиление экономического изоляционизма от националистических движений может угрожать международному бизнесу и финансовым рынкам.

В краткосрочной перспективе рынки, вероятно, негативно отреагируют на дополнительную неопределенность. ЕС — известный товар, даже если он несовершенный, а рынки любят предсказуемость. Однако в более долгосрочной перспективе рынки могут выиграть от вновь растущей Европы. В прошлом Европа отставала от Северной и Южной Америки, Африки, Азии и Тихоокеанского региона по темпам роста ВВП.Если мир после введения евро вернет континентальную Европу к конкурентоспособному экономическому росту, весьма вероятно, что глобальная экономика выиграет.

Переход к национальной валюте

Официальный термин для отказа от евро и установки старой валюты называется «деноминация». Такой переход почти наверняка будет менее сложным, чем координация перехода на евро в 2002 году, но инвесторам все же следует опасаться неопределенности.

Повторная деноминация повлечет за собой два широких изменения.Первый — это официальное введение новой валюты в пределах одной страны. Это означает корректировку нынешней заработной платы, цен и других ценностей в соответствии с новыми деньгами на приблизительно пропорциональной основе. Во-вторых, международная стоимость валюты должна быть оценена на валютных рынках (форекс). Это основано на многих факторах, включая производственные мощности каждого национального правительства и относительный риск девальвации валюты.

Вероятно, что многие страны-должники с большим количеством иностранных кредиторов, такие как Греция, попытаются провести повторную деноминацию, чтобы уменьшить свое реальное бремя выплат.Один из способов добиться этого — деноминировать и немедленно начать сильную инфляцию, чтобы снизить покупательную способность погашенного долга. Экономисты иногда называют это «мгновенной внутренней девальвацией». Обратной стороной такой политики является то, что она создает хаос в экономике девальвированной страны, поскольку страдают банковские счета, пенсии, заработная плата и стоимость активов.

Близкие исторические параллели можно найти после распада Австро-Венгерской империи, которая простояла между 1867 и 1918 годами.После распада империи многие страны-члены надеялись сохранить австро-венгерскую крону в качестве валюты. К сожалению, несколько безответственных правительств использовали крайне экспансионистскую денежно-кредитную политику, чтобы выплатить высокие долги после Первой мировой войны, что спровоцировало гиперинфляцию в Австрии к началу 1920-х годов. Словения, Венгрия и другие страны испытали то же самое. К 1930 году каждая бывшая страна-член должна была использовать новую валюту, часто обеспеченную золотом или серебром.

Влияние на банковское дело, валюту и международную торговлю

Если бы единственным изменением была замена евро конкурирующими национальными валютами, отмена евро привела бы только к реальным долгосрочным изменениям в денежно-кредитной политике, а именно так центральные банки контролируют денежную массу и кредитование для обеспечения экономического роста.

Первоначально еврозона была продана отчасти благодаря концепции создания европейского аналога Федеральной резервной системы США. Отмена евро децентрализует денежно-кредитные полномочия обратно странам-членам. Например, центральный банк Германии будет контролировать процентные ставки и денежную массу в Германии, а центральный банк Португалии будет контролировать их в Португалии.

Банки могут рекапитализировать свои национальные валюты, хотя им, вероятно, придется поддерживать более активные валютные балансы для региональной торговли и согласования.Различные обменные курсы изменили бы относительную стоимость некоторых активов, находящихся в международном владении, и работники на менее инфляционных европейских рынках труда увидели бы относительный рост доходов по сравнению с европейскими правительствами с мягкой денежно-кредитной политикой. Например, вероятно, что рабочим в высокопроизводительной Германии будет легче покупать товары и услуги, произведенные в менее производительной Словении.

Однако маловероятно, что другая экономическая политика останется неизменной, если евро рухнет.Даже если ЕС технически выживет, могут быть введены другие ограничения на иммиграцию или торговлю. Партии, выступающие за евро, скорее всего, пострадают от политических последствий, что позволит националистическим партиям получить влияние и проводить новую фискальную политику. Если Шенген также потерпит неудачу, экономические последствия могут быть чрезвычайно разрушительными, даже если только в краткосрочной перспективе.

Рост евро, падение доллара: динамика глобального валютного сдвига

В последние недели в печатных СМИ и блогах появились новые слухи о возможной замене доллара как доминирующей мировой валюты на евро.Эта активизация дебатов была вызвана подъемом евро выше 1,50 доллара и соответствующим падением доллара, в том числе по отношению к другим валютам. Даже один канадский луни сейчас стоит больше одного доллара США.

С конца 1990-х было написано множество рабочих документов и исследований, в которых представлены различные аргументы в пользу оптимистической или пессимистической оценки продолжающегося превосходства доллара как надежного конкурента евро. Большинство из них сосредоточено на различных экономических показателях, в то время как политологи пытались определить политические факторы, которые могут привести к изменению порядка в мировой пирамиде валют (Cohen 1998). 1

Относительно немногие из этих исследований имеют дело с вероятными последствиями такого сдвига, за исключением широкомасштабных и широких утверждений, которые часто отражают пристрастия авторов. Что будет означать для международной политики, если доллар утратит свое доминирующее положение? Каковы последствия для внутренней экономики падающей или растущей валюты? В данной статье будут представлены некоторые размышления по этим вопросам с использованием последних достижений в изучении международной денежно-кредитной политики и выявлены некоторые области, требующие дополнительных исследований.

Принято считать, что мировой валюте нужны некоторые атрибуты, чтобы достичь и оставаться в таком положении. В первую очередь необходимо твердое доверие участников рынка к его стоимости. Он должен поддерживаться экономикой, которая гарантирует политическую стабильность и низкую инфляцию (de Grauwe 2007: 253-4). Во-вторых, валюта должна обеспечивать глубокие, ликвидные и эффективные финансовые рынки, чтобы гарантировать легкий доступ к капиталу и позволить участникам рынка гибкость в выборе инструментов.

В-третьих, он должен быть принят во всем мире почти везде. История предлагает четвертое условие: страна, выпускающая валюту, также должна быть доминирующей или, по крайней мере, одной из доминирующих политических и военных держав мира. Если эти условия будут выполнены, валюта может стать мировым лидером в основных функциях международных денег в качестве расчетной единицы (валюта транспортного средства), средства обмена (валюта транзакции) и средства сбережения (резервная валюта).

С 2001 года евро находится на медленном, но почти непрерывном повышении по отношению к доллару.С минимума в 0,82 доллара за евро сейчас он почти удвоит свою стоимость по отношению к доллару. Этот рост, однако, не обязательно указывает на изменение глобального валютного баланса: массивные колебания обменных курсов происходили и раньше, и колебания доллара по отношению к немецкой марке (DM) были столь же экстремальными, причем последняя не стала основной. резервная валюта.

Тем не менее, очевидно, что Евро играет в другой лиге, чем DM. Это связано не только с размером своего рынка (15 стран с населением 320 миллионов человек), но и с тем, что Европейский Союз, большинство членов которого в конечном итоге перейдет на евро, не скрывает своего стремления стать глобальным актер, не только региональный, как Германия.Повышение курса евро предлагает участникам, будь то частные лица, фирмы или государства, что владение евро может быть более прибыльным, чем владение долларами. Фактически, согласно последним данным МВФ, доля долларов в общих официальных резервах снизилась с 71,5% в 2001 году до 64,7% в 2006 году, а доля евро выросла с 19,2% до 25,8% (IMF 2007).

Очевидно, это также указывает на то, что доллар по-прежнему доминирует в качестве резервной валюты, но если эта тенденция сохранится, евро обгонит доллар примерно через 15 лет, что было бы довольно быстро с точки зрения денежно-кредитной истории.Многие страны указали, что они рассматривают возможность изменения своей зависимости от доллара как доминирующего резервного актива. 2 Эти события заставляют ученых все чаще размышлять о неизбежном изменении глобальных ролей евро и доллара. Чинн и Франкель (2006) утверждают, что либо продолжающаяся инфляция в США и, как следствие, обесценивание доллара, либо расширение еврозоны на большинство членов ЕС, в первую очередь на Великобританию, означало бы конец господству доллара.

Также начнутся смены относительно использования евро в качестве автомобильной валюты. Недавно страны ОПЕК открыто обсуждали, следует ли им отказаться от ценообразования на нефть в долларах. Большинство членов по-прежнему отвергают такой шаг, который может снизить курс доллара и потенциально сделать импорт энергии более дорогим для США (Blas and Crooks 2007). На данный момент шансы на такой решительный шаг кажутся низкими, и счета-фактуры на большинство международных товаров по-прежнему выставляются в долларах.

Количество банкнот в евро в обращении превысило стоимость банкнот в долларах с конца 2006 г. (Atkins 2006).Несмотря на это, доллар по-прежнему является ведущей валютой для транзакций в мире, составляя 86% (из 200%, поскольку задействованы две валюты) глобальных транзакций. В целом, как заключает последний отчет Европейского центрального банка по этому вопросу, международная роль евро по-прежнему характеризуется сильной институциональной и региональной структурой »(ECB 2007). Каковы перспективы перемен в ближайшем будущем?

Несмотря на признаки растущей роли евро, большинство аналитиков по-прежнему скептически относятся к тому, что доллар потеряет свою лидирующую позицию.Что касается десятилетий, которые потребовались доллару, чтобы заменить фунт, спустя много времени после того, как Великобритания потеряла большую часть своего политического влияния, инерция изменений в денежной системе часто упоминается как основная причина, по которой падение доллара не является неизбежным. Зависимость от пути установленной валюты, к которой привыкли участники рынка, создавая то, что политологи называют «сетевыми внешними эффектами» и «функциональным синергизмом», служит сильной опорой, поддерживающей доллар.

Экономисты Дули, Фолкертс-Ландау и Гарбер (2003) утверждали, что мир переживает то, что они называют системой Бреттон-Вудс II.Первоначальная Бреттон-Вудская система была стабилизирована готовностью основных стран-последователей держать доллары и финансировать американский дефицит, потому что они были заинтересованы в конкурентоспособности своего экспорта. Эту роль теперь берут на себя крупные страны с формирующимся рынком, экономический рост которых зависит от экспорта. В влиятельной статье один из ведущих ученых IPE, Бенджамин Коэн, предложил в основном четыре причины, по которым евро не превзойдет доллар в обозримом будущем (2003 г.).

Во-первых, эффективность финансовых рынков Европы все еще сильно отстает от американских, и у еврозоны нет инструмента, который мог бы сравниться с удобством казначейских векселей США. 3 Во-вторых, предполагаемая предвзятость против экономического роста заложена в еврозоне, учитывая акцент на денежно-кредитной стабильности. В-третьих, политическая структура принятия монетарных решений в еврозоне остается неоднозначной. До сих пор неясно, кто представляет евро на международной арене: ЕЦБ, ЭКОФИН или новоназначенный г-н.Евро, премьер-министр Люксембурга Юнкер? Еще более серьезным, и это может быть самой фундаментальной причиной из всех, является тот факт, что евро не поддерживается единой политической структурой. Сомнения в его долговечности останутся.

Это непосредственно ведет к вопросу об устойчивости евро. Что произойдет с еврозоной, если такие страны, как Италия, будут вынуждены уйти (Tilford 2006)? Хотя в настоящее время этот сценарий кажется надуманным, он может стать более актуальным, поскольку международные инвесторы взвешивают последствия долгосрочного перехода на евро.Напротив, никто всерьез не размышляет о распаде Соединенных Штатов. Суть в том, что евро еще предстоит преодолеть некоторые серьезные препятствия, прежде чем он достигнет паритета с долларом.

Имеет ли значение, если евро станет мировой валютой, а у доллара появится соперник? Этот вопрос в конечном итоге зависит от экономических и политических выгод, которые страны еврозоны и их граждане получат от этого изменения, и, конечно же, от преимуществ, от которых США придется отказаться.Опять же, оценки расходятся, потому что нет четких оценок преимуществ и недостатков глобальных резервных валют для стран-эмитентов. Наиболее очевидное преимущество глобальной валюты — это прибыль от так называемого сеньоража.

Поскольку другие страны держат мировую валюту без процентов (например, как доллары, хранящиеся под матрасом), они фактически предоставляют стране-эмитенту беспроцентный заем. Однако с точки зрения глобальной финансовой мощи этот эффект обычно считается относительно небольшим (Kenen 2003: 265).Еще одно преимущество заключается в более низком риске обменного курса для компаний, расположенных в основной стране. Государства, владеющие глобальной валютой, также могут при определенных условиях использовать ее для оказания прямого давления на другие государства (Kirshner 1995).

Наконец, существует «непомерная привилегия» финансирования дефицита за счет обязательств, номинированных в национальной валюте, хотя в долгосрочной перспективе это вполне может стать слабым местом (De Beaufort Wijnholds / McKay 2007: 61). США на протяжении всего послевоенного периода могли брать короткие и длинные ссуды, постоянно получая более высокий доход по своим обязательствам за границей, чем иностранцы зарабатывали на своих в целом низкодоходных долларовых активах.Как показывают Gourinchas and Rey (2005), даже когда обязательства США значительно превышали их активы, США фиксировали значительную чистую прибыль. В случае девальвации доллара США также извлекли выгоду из эффекта обменного курса, поскольку резервы держателей доллара сократились, в то время как инвестиции США за рубежом выросли в цене.

Однако следует отметить, что глобальное доминирование валюты может иметь и недостатки. Повышенный спрос на мировую валюту может поднять обменный курс, угрожая экспортерам.Неконтролируемые валютные запасы иностранцев могут затруднить контроль денежной массы, особенно в случае внезапных колебаний рыночных настроений. Это было одной из основных причин, по которым немецкий центральный банк, Бундесбанк, всегда с беспокойством смотрел на любые признаки того, что немецкая марка становится основной международной валютой. Его основной задачей было контролировать внутреннюю инфляцию, и огромные депозиты немецких марок за рубежом угрожали подорвать ее.

То же, конечно, верно и для еврозоны, и Европейский центральный банк (ЕЦБ) утверждал, что он не будет ни способствовать, ни препятствовать развитию евро как мировой валюты.Фактически, если бы ЕЦБ пришлось ужесточить свою политику в ответ на внешнее влияние, это могло бы создать огромную напряженность в некоторых странах еврозоны (Tilford 2007). Таким образом, вопрос, действительно ли глобальная валюта приносит ощутимые преимущества стране-эмитенту (помимо немаловажного фактора престижа), зависит от того, действительно ли она служит целям страны (а также ее фирм и граждан) и способствует ли она целям страны. способность страны добиваться своих целей.

Это подводит нас к вопросу о денежной власти.В недавней новаторской работе о денежной власти Б. Коэн определил ее суть как «относительную способность избегать бремени корректировки платежей, заставляя других платить вместо этого» (Cohen 2006: 50). Конечным мерилом денежной власти является способность преследовать свои цели без учета влияния на других. Потенциальные издержки корректировки лягут на других участников, поскольку отказ от денежной системы не является вариантом практически для всех участников рынка. Единственная красная нить, проходящая через любой анализ денежно-кредитной политики США с момента подъема доллара, — это нежелание Америки подвергать внутренние экономические стратегии изменениям на мировых валютных рынках.

Были исключения, особенно в течение 1960-х годов, когда по причинам, связанным с сплоченностью альянсов времен холодной войны, США вводили различные ограничения на свои международные валютные операции, заключали сделки с союзниками и участвовали в ряде международных механизмов, все они были разработаны. чтобы поддержать доллар (Zimmermann 2002). Но существенный факт в том, что США не пришлось приспосабливаться. Эта автономия по большей части не была основана на сознательной стратегии. Несмотря на некоторые теории заговора, 5 есть несколько указаний на то, что США активно пытались продвигать или сохранять статус доллара.Наиболее часто цитируемый эпизод описан Дэвидом Спиро, который утверждает, что защита США богатых нефтью стран Персидского залива, таких как Саудовская Аравия, зависит от вознаграждения этих стран за поддержку доллара и американского потребления (Spiro, 1999). Но это явно исключение. Гораздо важнее, чтобы другие страны отреагировали на эффекты, создаваемые различными политическими выборами в центральной стране, независимо от того, соответствует ли это их предпочтениям или нет.

Европа с ее интегрирующимися рынками, требующими высокого уровня стабильности обменного курса, особенно пострадала от этих колебаний (Zimmermann 2008).Несомненно, введение евро сделало еврозону гораздо более автономной в этом смысле. Колебания обменного курса, такие как падение доллара в прошлые годы, привели бы к непрерывному давлению асимметричной корректировки на европейские валюты, тогда как в текущей ситуации Европа пострадала заметно незначительно, за исключением экспорта в долларовую зону, который еще не достиг. болевой порог.

В этом смысле еврозона приобрела основной атрибут денежной власти.Подобно тому, как США смогли достичь своей главной цели, то есть обеспечить непрерывный приток капитала без инфляции или других факторов корректирующего давления, Еврозона смогла достичь своей цели макроэкономической стабильности. Необходимо провести гораздо больше исследований, чтобы точно прояснить связи между международной ролью евро и его возможным влиянием на внутренние экономические (и, следовательно, политические!) Условия в еврозоне. Спор о том, какая реальная мировая валюта будет разрешен, будет решен после того, как крупный кризис заставит США или Европу оплатить большую часть расходов по корректировке (почти наверняка невинные прохожие пострадают значительно больше, чем крупные игроки).

Возможно, мы уже живем в мире денежной биполярности. Исторических параллелей такой ситуации мало. Наиболее правдоподобным сравнением является межвоенный период между Первой и Второй мировыми войнами, когда британский фунт падал, а доллар рос. Очевидно, это был период безудержной международной финансовой нестабильности. Может ли это быть связано с отсутствием четкой верхней валюты? Это было заявлением теории гегемонистской стабильности: без гегемона, обеспечивающего минимум общественных благ для преодоления дилемм коллективных действий, международное сотрудничество рухнет (Kindleberger 1973).

Эта сильно оклеветанная теория на самом деле была разработана с учетом прежде всего денежно-кредитной политики, но ее противники обычно указывают на 1970-е и 1980-е годы, когда США потеряли свое доминирующее положение в торговле, но сохранили свое денежно-кредитное лидерство. Таким образом, он, наконец, может пройти испытание в реальном мире. Однако, даже если мир погрузится в нестабильность, это не обязательно спасет теорию, поскольку США в денежно-кредитной политике редко проявляли лидерство ради системной стабильности. Часто это было источником нестабильности.Известный экономист Барри Эйхенгрин, который тщательно изучил межвоенный период, приписывает многие проблемы не валютной биполярности, а, скорее, отсутствию функционирующих институтов для международной координации и нежеланию сотрудничать между основными игроками, вызванным внутренним давлением (Eichengreen 1995: 8-12).

В настоящее время денежные отношения характеризуются очень низким уровнем формального сотрудничества. «Большая восьмерка» неэффективна в этой области, МВФ ограничен наблюдательной ролью, а сотрудничество с Центральным банком происходит в основном на разовой основе, например, во время недавнего кредитного кризиса, вызванного кризисами субстандартного ипотечного кредитования.Такое сотрудничество Центрального банка в рамках Банка международных расчетов и Форума финансовой стабильности, как правило, не вызывает споров, если решения предполагают выгоды для всех участников и незначительные затраты на корректировку. Как только в игру вступает распределительное измерение, неизбежен политический конфликт. На этом этапе судьба доллара может легко привести к часто вызываемой битве между долларом и евро. Существует явная опасность того, что все участники проиграют, если дуополия в денежно-кредитной политике приведет к нестабильности без работающих механизмов для преодоления валютных кризисов.

- Поскольку «Деньги — это политика», как напоминает нам Джонатан Киршнер (2003), не имеет смысла сосредотачиваться исключительно на экономических детерминантах при решении международных валютных вопросов.

- «Индия увидела сокращение своих долларовых резервов», FT, 4 мая 2005 г .; «Призрак диверсификации пугает доллар», International Herald Tribune, 17 марта 2005 г.

- Однако принятие Плана действий в отношении финансовых услуг (FSAP) ЕС в марте 2000 года стало большим шагом в создании единого финансового рынка.Он направлен на устранение нормативных и рыночных барьеров для трансграничного предоставления финансовых услуг в ЕС. Уже есть некоторые признаки того, что европейские рынки добились существенного прогресса, догнав США.

- Цитата по: Крадущийся тигр, Скрытый дракон (2000), режиссер Энг Ли.

- Среди наиболее часто цитируемых в Интернете — дико неправдоподобная теория о том, что США вторглись в Ирак, чтобы наказать Саддама Хусейна за переход на евро.

фунтов стерлингов медленно растут из-за опасений по поводу COVID-19 — новости валюты евро — EUbusiness.com

GBP — Британский фунт стерлингов

Вчера фунт торговался относительно без изменений, поскольку рост числа случаев COVID-19, возможно, поставил под сомнение перспективы роста в Великобритании.

Экономисты выразили обеспокоенность тем, что восстановление экономики Великобритании после блокировки в летние месяцы выдыхается из-за ряда неутешительных экономических данных.

Поскольку сегодня публикация данных по Великобритании не окажет серьезного влияния, основное внимание будет уделено показателям COVID-19, и, если он продолжит расти, фунт может стать уязвимым для потерь.

Ключевые двигатели

Немецкий индекс Ifo, опубликованный сегодня утром, сигнализировал о потере динамики для Германии во второй половине года. Индекс Ifo в августе упал второй месяц подряд и составил 99,4.

Ранее на неделе мы увидели снижение данных PMI Германии, а в начале месяца исследование ZEW показало резкое снижение настроений.Согласно отчетам, экономика Германии восстанавливается, однако сохраняются опасения по поводу четвертой волны COVID-19, которая может ограничить любой рост евро.

Ожидаемые диапазоны

GBP / USD: 1,3715 — 1,3765

GBP / EUR: 1.1665 — 1.1705

EUR / USD: 1,1735 — 1,1775

GBP / AUD: 1.8885 — 1.8955

ВАЖНО: Это сообщение было подготовлено персоналом отдела маркетинга / продаж UKForex Limited [CN: 04631395] (торгуется как OFX) (OFX).Этот комментарий предназначен только для информационных целей и не является предметным «исследованием», как этот термин определяется применимыми правилами. OFX — это услуга по переводу денег в режиме онлайн с обменом иностранной валюты, которая не предлагает никаких форм маржи или спекулятивных торговых операций; и ни он, ни его сотрудники не занимаются консультированием потребителей или инвесторов. Информация, содержащаяся в данном документе, не принимает во внимание финансовое положение или цели какого-либо конкретного лица и не должна рассматриваться как совет по бизнесу или инвестициям или рекомендации по инвестированию.Получатели этого сообщения должны выносить независимые суждения и получать совет от своих юридических, налоговых или финансовых консультантов.

OFX приняла все разумные меры предосторожности, чтобы гарантировать, что любое вложение к этому электронному письму было проверено на наличие вирусов. Тем не менее, мы не можем принять на себя ответственность за любой ущерб, нанесенный программным вирусам, и советуем вам выполнить собственные проверки на вирусы, прежде чем открывать какие-либо вложения.

OFX | 1-й этаж, 85 Gracechurch Street, Лондон, Великобритания, EC3V 0AA

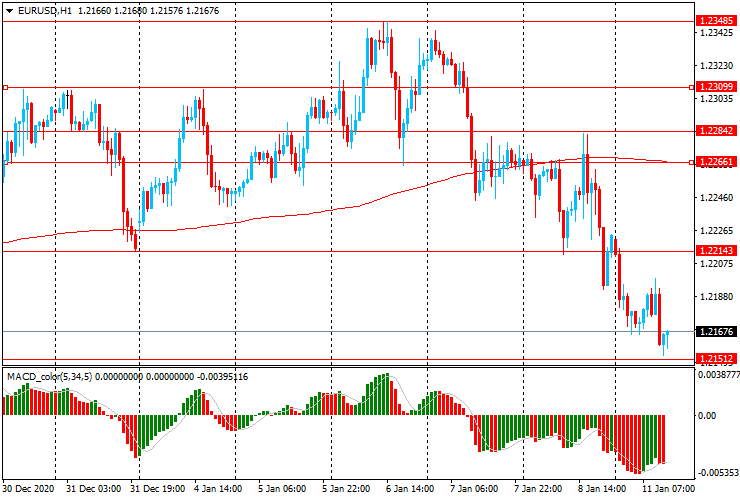

EUR / USD — 1.20 на грани падения

Евро незначительно снизился на торгах среды. В настоящее время пара EUR / USD торгуется на уровне 1,2024, снизившись за день на 0,16%.

1,20 уровень под давлением

Евро продемонстрировал впечатляющее ралли за последние два месяца 2020 года с приростом примерно на пять процентов по отношению к доллару США. Однако в новом году доллар вернулся в норму, поднявшись на 0,60% в январе и на 0,90% в начале февраля. Ранее в тот же день курс евро / доллар упал до 1.2004 год, самый низкий уровень в 2021 году. Уже в четверг мы можем увидеть падение евро ниже символической отметки 1,20.

Проблемы с евро в начале года не так уж удивительны, если иметь в виду тяжелые экономические условия в еврозоне. Возрождение Covid с новыми штаммами вируса привело к большему количеству блокировок, что затруднило экономическую деятельность, в частности, сектор услуг. Внедрение вакцины Covid в еврозоне было медленным и неэффективным, что сделало восстановление после Covid еще более длительным.Еврозона, возможно, уже находится в рецессии, и снижение ВВП ожидается в четвертом квартале 2020 года, а также в первом квартале этого года. Спотыкается и некогда могучий немецкий локомотив. Ранее на неделе розничные продажи в Германии составили -9,6%, что намного хуже консенсус-прогноза -2,0%. Это указывает на резкое сокращение потребительских расходов — ключевого фактора экономического роста.

В среду появились некоторые позитивные новости, поскольку индекс потребительских цен еврозоны в январе восстановился и превзошел ожидания. Общая инфляция подскочила на 0.9%, завершив серию из пяти падений подряд. Показатель ядра подскочил с 0,2% до 1,4%. Тем не менее, евро проигнорировал твердые данные по инфляции и в среду находится в красной зоне.

.

EUR / USD Технический

- EUR / USD встречает сопротивление на уровне 1,2193. Выше сопротивление 1.2250 .

- 1.2002 находится под сильным давлением, за ним следует поддержка на 1,1945 .

- Линия 50-MA остается актуальной на уровне 1,2133

Эта статья предназначена только для общего ознакомления.Это не инвестиционный совет или решение для покупки или продажи ценных бумаг. Мнения авторов; не обязательно корпорации OANDA или ее аффилированных лиц, дочерних компаний, должностных лиц или директоров. Торговля с использованием кредитного плеча сопряжена с высоким риском и подходит не для всех. Вы можете потерять все свои депонированные средства.

Кеннет Фишер, высококвалифицированный аналитик финансовых рынков, специализирующийся на фундаментальном анализе, ежедневно комментирует широкий спектр рынков, включая форекс, акции и товары.Его работы были опубликованы в нескольких крупных финансовых онлайн-изданиях, включая Investing.com, Seeking Alpha и FXStreet. Кенни, живущий в Израиле, участвует в MarketPulse с 2012 года.

. Как открыть хостел | HowToHostel Как открыть хостел …

Как открыть хостел | HowToHostel Как открыть хостел …