Отмывание денег — это… Что такое Отмывание денег?

Отмывание денег — легализация денежных средств, полученных незаконным путём, то есть их перевод из теневой, неформальной экономики в экономику официальную для того, чтобы иметь возможность пользоваться этими средствами открыто и публично. В официальных документах именуется «легализация (отмывание) денежных средств или иного имущества, приобретённых преступным путём».

При этом форма денежных средств может меняться как с наличной на безналичную (например, через терминалы моментальной оплаты), так и наоборот (например, путём выигрыша в лотерею или покупки выигрышного лотерейного билета у законного владельца, в том числе за сумму, превышающую сумму выигрыша).

Определение

При отмывании происходит сокрытие истинного источника доходов,[1] подмена реальных сделок формальными, извращается экономический смысл, при этом на начальном этапе отмывания средств могут подделываться документы, использоваться документы третьих лиц, для окончательной легализации средств используются нормы законов о добросовестном приобретателе и многие другие.

Часто утверждается, что этот термин появился в США в 1920-е годы поскольку американская мафия стала скупать и открывать автоматические прачечные для легализации наличных денег, заработанных преступным путём. Однако американский автор Джефри Робинсон указывает, что это не так. Он говорит, что термин «отмывание денег» (англ. money laundering) впервые был употреблён британской газетой The Guardian во время Уотергейтского скандала в связи с незаконным финансированием избирательной кампании Ричарда Никсона.

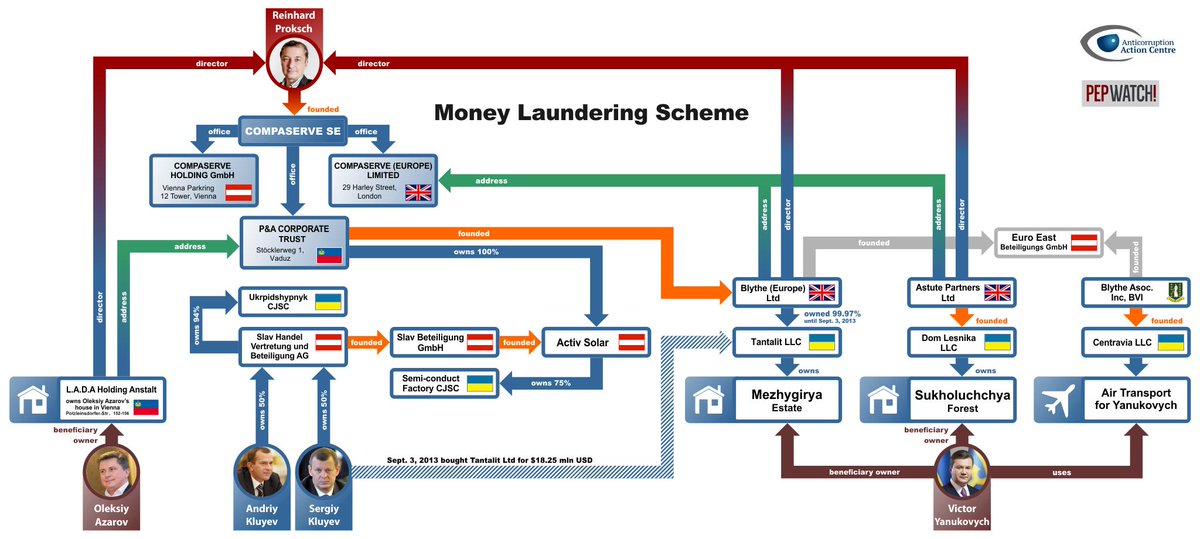

В условиях глобализации для отмывания денег часто используются офшоры — страны «налогового рая», в банковских системах которых обеспечивается анонимность и конфиденциальность бенефициаров.

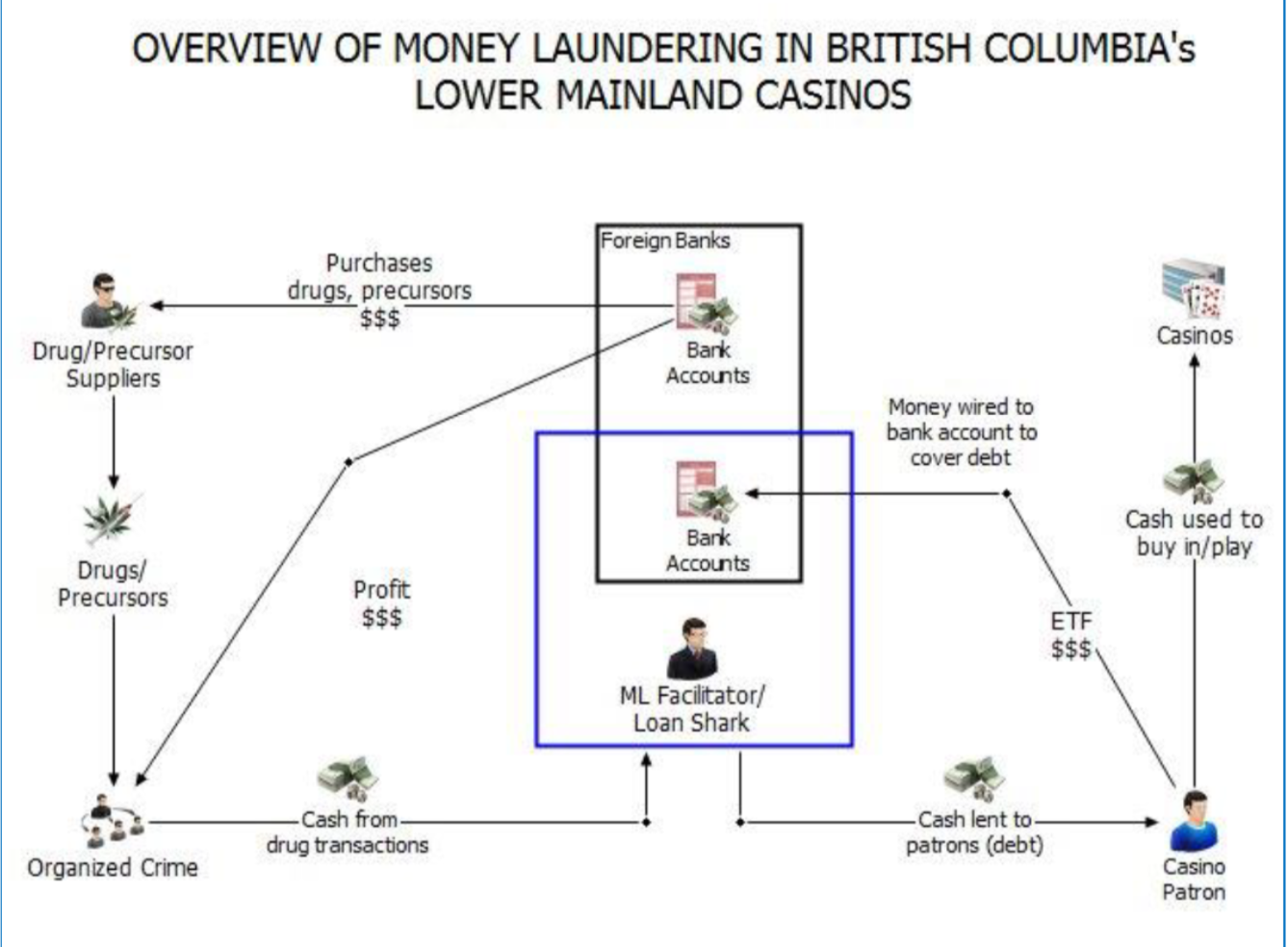

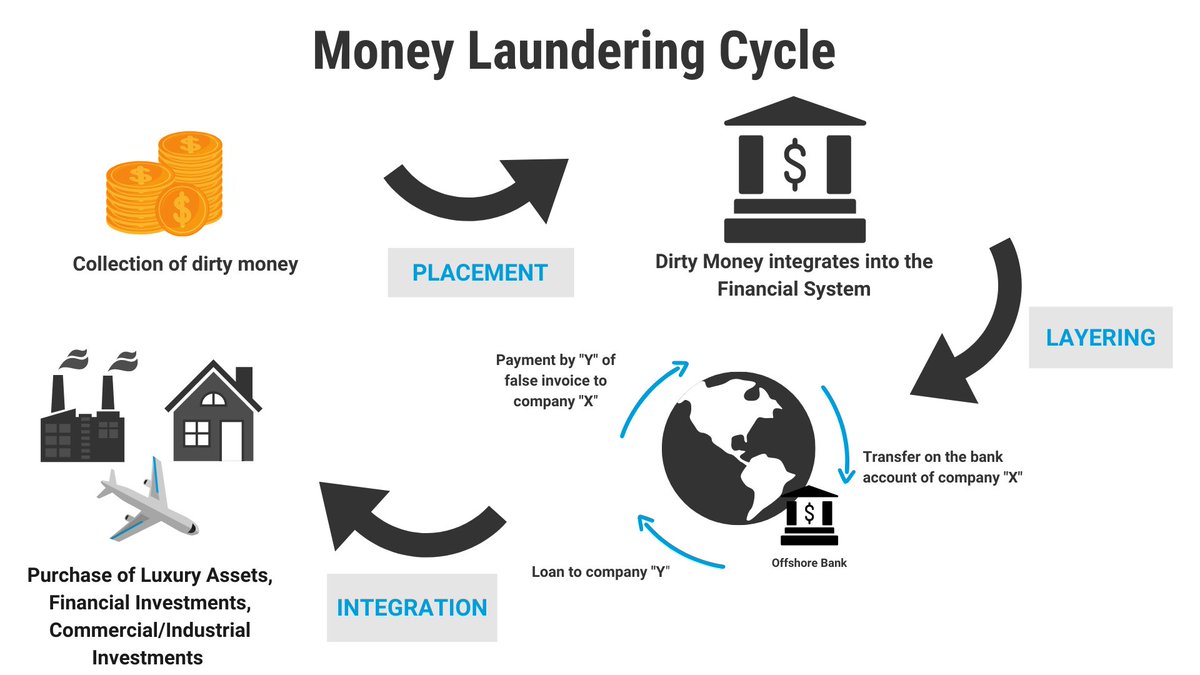

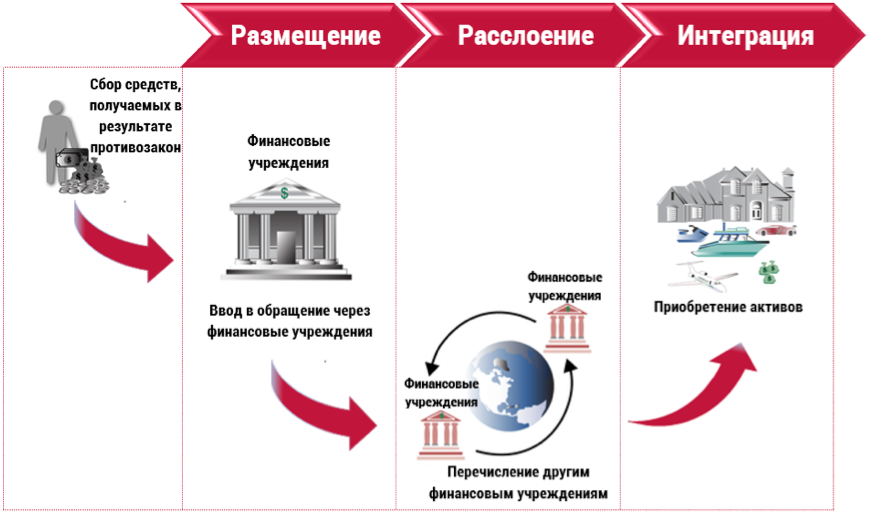

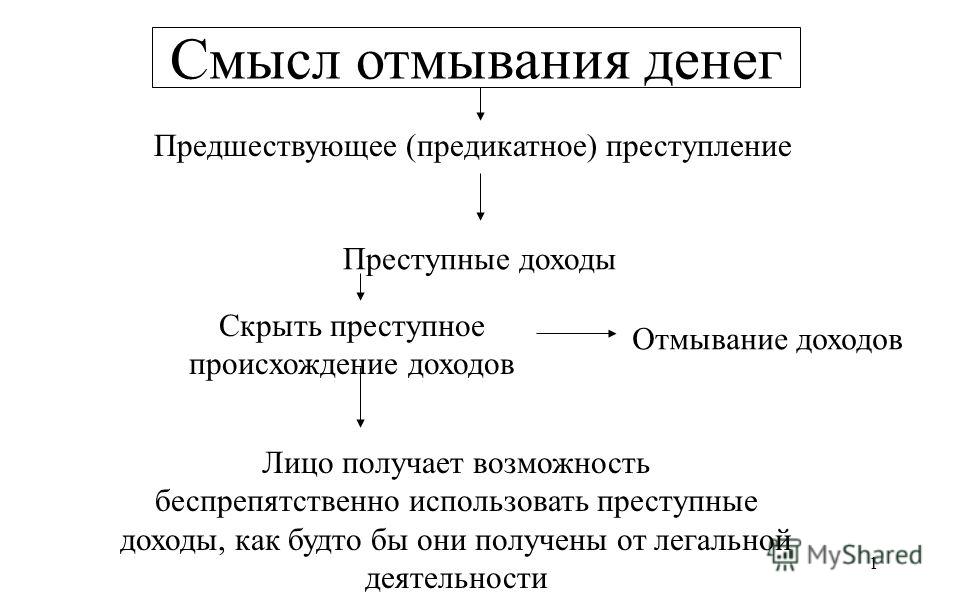

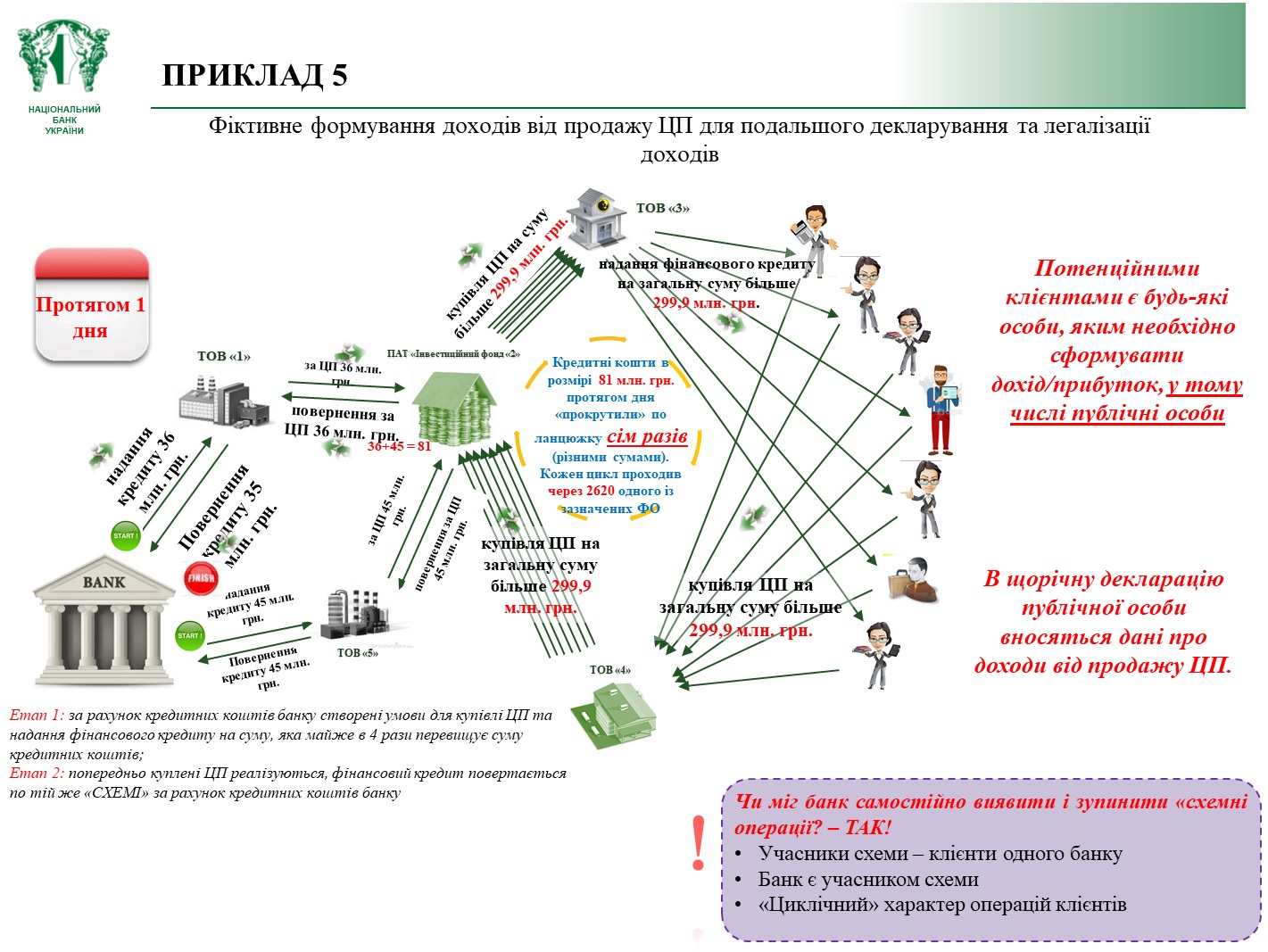

Этапы отмывания денег

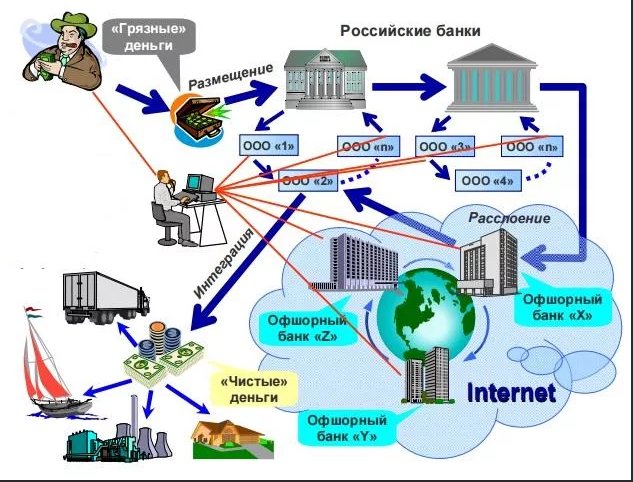

1. Преступление

2. Размещение

- Внедрение доходов от преступной деятельности в поток коммерческих средств.

3. Запутывание следов

Дистанционирование денег от преступных источников:

4. Интеграция — создание видимости законно полученного богатства.

Интеграция — создание видимости законно полученного богатства.

- Отмытые деньги возвращаются преступникам[2].

Борьба с отмыванием денег

Для создания эффективной системы борьбы с отмыванием денег необходимо взаимодействие между следующими органами:

Кроме того, необходимо взаимодействие между частными учреждениями, в частности банками и другими финансовыми учреждениями[3].

Для координирования международных усилий по борьбе с отмыванием денег в 1989 году на саммите «большой семёрки» в Париже была создана международная Группа разработки финансовых мер борьбы с отмыванием денег (ФАТФ; англ. Financial Action Task Force on Money Laundering

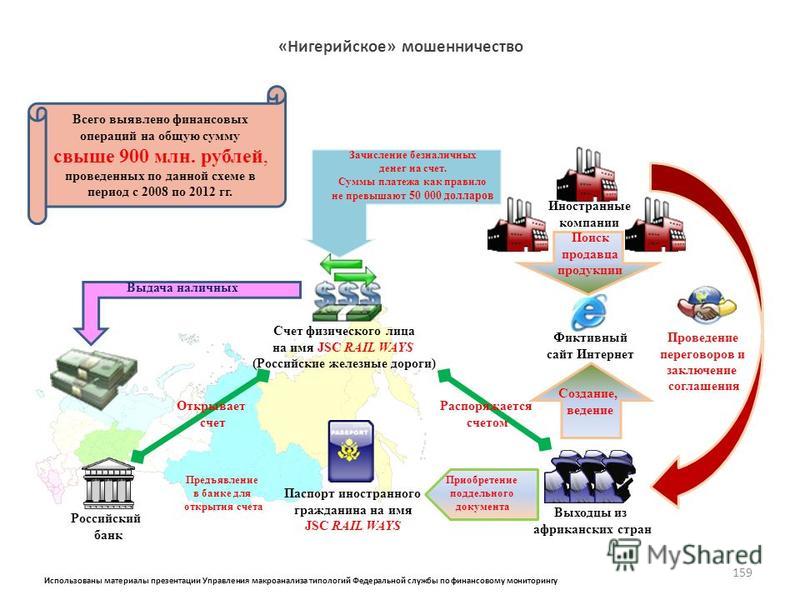

В России для борьбы с отмыванием денег в 2001 году была создана Федеральная служба по финансовому мониторингу, которую возглавил Виктор Зубков.

Группа «Эгмонт» — неформальное объединение подразделений финансовой разведки (ПФР) мира, занимающееся в том числе и борьбой с отмыванием денег.

В 2006 году власти объясняли необходимость декларирования наличной валюты гражданами, пересекающими границы Евросоюза и США, борьбой с терроризмом и отмыванием денег[4].

Отмывание денег в бывшем СССР

С конца 1980-х годов в бывшем СССР схемы по «отмыванию денег» пользуются куда меньшей популярностью, чем так называемая «обналичка». Специалисты в банковской сфере связывают это с тем, что происхождение капиталов, полученных незаконным путём, не вызывает интереса ни государства, ни граждан, соответственно, не требуется и легализация (отмывание) капиталов.[5]

В советском кино

- В фильме «Бриллиантовая рука» шеф контрабандистов легализовал доходы через обнаружение клада.

Примечания

Литература

- Пьер-Лоран Шатен, Джон Макдауэл, Седрик Муссе, Пол Аллан Шотт, Эмиль ван дер Дус де Вильбуа Предотвращение отмывания денег и финансирования терроризма. Практическое руководство для банковских специалистов = Preventing Money Laundering and Terrorist Financing: A Practical Guide for Bank Supervisors.

— М.: «Альпина Паблишер», 2011. — 316 с. — (Библиотека Всемирного банка). — ISBN 978-5-9614-1466-0

— М.: «Альпина Паблишер», 2011. — 316 с. — (Библиотека Всемирного банка). — ISBN 978-5-9614-1466-0 - Под редакцией Эдгардо Кампоса, Санджая Прадхана Многоликая коррупция. Выявление уязвимых мест на уровне секторов экономики и государственного управления = The Many Faces of Coruption: Tracking Vulnerabilities at the Sector Level. — М.: «Альпина Паблишер», 2010. — 552 с. — ISBN 978-5-9614-1062-4

Отмывание денег — это… Что такое Отмывание денег?

Отмывание денег — легализация денежных средств, полученных незаконным путём, то есть их перевод из теневой, неформальной экономики в экономику официальную для того, чтобы иметь возможность пользоваться этими средствами открыто и публично. В официальных документах именуется «легализация (отмывание) денежных средств или иного имущества, приобретённых преступным путём».

При этом форма денежных средств может меняться как с наличной на безналичную (например, через терминалы моментальной оплаты), так и наоборот (например, путём выигрыша в лотерею или покупки выигрышного лотерейного билета у законного владельца, в том числе за сумму, превышающую сумму выигрыша).

Определение

При отмывании происходит сокрытие истинного источника доходов,[1] подмена реальных сделок формальными, извращается экономический смысл, при этом на начальном этапе отмывания средств могут подделываться документы, использоваться документы третьих лиц, для окончательной легализации средств используются нормы законов о добросовестном приобретателе и многие другие.

Часто утверждается, что этот термин появился в США в 1920-е годы поскольку американская мафия стала скупать и открывать автоматические прачечные для легализации наличных денег, заработанных преступным путём. Однако американский автор Джефри Робинсон указывает, что это не так. Он говорит, что термин «отмывание денег» (англ. money laundering) впервые был употреблён британской газетой The Guardian во время Уотергейтского скандала в связи с незаконным финансированием избирательной кампании Ричарда Никсона.

В условиях глобализации для отмывания денег часто используются офшоры — страны «налогового рая», в банковских системах которых обеспечивается анонимность и конфиденциальность бенефициаров.

Этапы отмывания денег

1. Преступление

2. Размещение

- Внедрение доходов от преступной деятельности в поток коммерческих средств.

3. Запутывание следов

Дистанционирование денег от преступных источников:

4. Интеграция — создание видимости законно полученного богатства.

- Отмытые деньги возвращаются преступникам[2].

Борьба с отмыванием денег

Для создания эффективной системы борьбы с отмыванием денег необходимо взаимодействие между следующими органами:

Кроме того, необходимо взаимодействие между частными учреждениями, в частности банками и другими финансовыми учреждениями[3].

Для координирования международных усилий по борьбе с отмыванием денег в 1989 году на саммите «большой семёрки» в Париже была создана международная Группа разработки финансовых мер борьбы с отмыванием денег (ФАТФ; англ. Financial Action Task Force on Money Laundering, FATF).

В России для борьбы с отмыванием денег в 2001 году была создана Федеральная служба по финансовому мониторингу, которую возглавил Виктор Зубков.

Группа «Эгмонт» — неформальное объединение подразделений финансовой разведки (ПФР) мира, занимающееся в том числе и борьбой с отмыванием денег.

В 2006 году власти объясняли необходимость декларирования наличной валюты гражданами, пересекающими границы Евросоюза и США, борьбой с терроризмом и отмыванием денег[4].

Отмывание денег в бывшем СССР

С конца 1980-х годов в бывшем СССР схемы по «отмыванию денег» пользуются куда меньшей популярностью, чем так называемая «обналичка». Специалисты в банковской сфере связывают это с тем, что происхождение капиталов, полученных незаконным путём, не вызывает интереса ни государства, ни граждан, соответственно, не требуется и легализация (отмывание) капиталов.[5]

В советском кино

- В фильме «Бриллиантовая рука» шеф контрабандистов легализовал доходы через обнаружение клада.

Примечания

Литература

- Пьер-Лоран Шатен, Джон Макдауэл, Седрик Муссе, Пол Аллан Шотт, Эмиль ван дер Дус де Вильбуа Предотвращение отмывания денег и финансирования терроризма. Практическое руководство для банковских специалистов = Preventing Money Laundering and Terrorist Financing: A Practical Guide for Bank Supervisors. — М.: «Альпина Паблишер», 2011. — 316 с. — (Библиотека Всемирного банка). — ISBN 978-5-9614-1466-0

- Под редакцией Эдгардо Кампоса, Санджая Прадхана Многоликая коррупция. Выявление уязвимых мест на уровне секторов экономики и государственного управления = The Many Faces of Coruption: Tracking Vulnerabilities at the Sector Level. — М.: «Альпина Паблишер», 2010. — 552 с. — ISBN 978-5-9614-1062-4

Еврокомиссия принимает очередные меры против отмывания денег

Европейские банки, обладая современной технологией, никак не могут искоренить старую практику отмывания денег. В последнее время разразилось несколько скандалов вокруг таких «прачечных», в том числе датского Danske Bank, через который «постирнули» 200 млрд долларов. За решение проблемы легализации капиталов, заработанных преступным путём, взялась Еврокомиссия. Брюссель планирует создать новое агентство по надзору за оборотом грязных денег. Оно будет, в частности, перекрывать денежные потоки террористам.

За решение проблемы легализации капиталов, заработанных преступным путём, взялась Еврокомиссия. Брюссель планирует создать новое агентство по надзору за оборотом грязных денег. Оно будет, в частности, перекрывать денежные потоки террористам.

«За историей грязных денег скрываются ужасные преступления, очень вредные для граждан, общества, семей и общин, — сказала еврокомиссар по финансовым услугам Мейрид Макгиннесс. — Следовательно, борьба с отмыванием денег — это борьба с преступностью в самой её основе. Мы обнаружили пробелы в нашей нормативно-правовой базы, решили, как их закрыть, и сказали, что никогда больше такого не допустим».

Вот некоторые из ключевых элементов пакета мер по борьбе с отмыванием доходов:

— Агентство будет следить за трансграничной финансовой деятельностью, имея право налагать штрафы;

— Он будет контролировать провайдеров криптовалюты;

— Вводится лимит на оплату наличными в 10 тыс евро.

Еврокомиссия за много лет ввела уже несколько наборов подобных правил, но не все они возымели одинаковый эффект по всему Евросоюзу. Член бюджетного комитета Европарламента надеется, что эти и новые директивы будут выполняться всеми государствами ЕС:

Член бюджетного комитета Европарламента надеется, что эти и новые директивы будут выполняться всеми государствами ЕС:

«Есть ещё страны-члены, которые не приняли четвертую и пятую директивы о борьбе с отмыванием денег, — сказал Ээро Хейнялуома. — Мы должны быть уверены, что для всех нас действуют одинаковые правила, и у всех нас есть одинаковая возможность быть пойманными, если такого рода криминальные деньги мы переводим из страны в страну ».

Если Европарламент и страны-члены одобрят создание агентства по борьбе с отмыванием денег, оно появится в 2024 году и заработает в полной мере позже. Разместить его штаб-квартиру себя вызвалась у себя Германия, хотя, вероятно, будут и другие претенденты.

А тем временем, государства несут потери от этого незаконного бизнеса. В подозрительную финансовую деятельность вовлечены в ЕС ежегодно более 150 млрд евро.

Краткая информация о легализации незаконных доходов и о том, как реагировать на обвинения

Такое расследование должно проводиться теми, кто обладает опытом и знаниями для того, чтобы здраво бросить вызов органам власти по вопросам права и доказательств.

Расследование дел о легализации незаконных доходов может быть далеко не простым для всех, кто сталкивается с такой проблемой. Компетентный юридический представитель имеет важное значение, когда речь идет о вашей правильной реакции на заданные вопросы и предъявляемые к вам требования.

Такое расследование вполне может включать ряд правоохранительных органов — зачастую, из более, чем одной страны, — а также огромный объем потенциальных доказательств, серию длительных и интенсивных собеседований и максимально тщательную проверку деятельности компании или отдельных лиц и финансовых дел. Эта ситуация не может быть урегулирована теми, кто не знаком с этой областью права.

Rahman Ravelli получает награды и высоко оценивается в самых важных юридических справочниках за свою работу в этой области. Мы проводим расследования дел по легализации незаконных доходов для клиентов, от первого намека на обвинение до завершения дела.

Обвинения в легализации незаконных доходов могут касаться многих стран, различных правовых систем и различных секторов бизнеса. Часто они могут быть сложными и, как следствие, требуют от тех, кто хочет оспорить их, быстроты мышления и правовой компетенции. Мы решаем эти задачи.

Виды легализации незаконных доходов

Легализация незаконных доходов — это маскировка происхождения доходов от преступной деятельности — «отмывание» денег, полученных в результате незаконной деятельности. Легализовать можно свои собственные доходы или доходы другого человека.

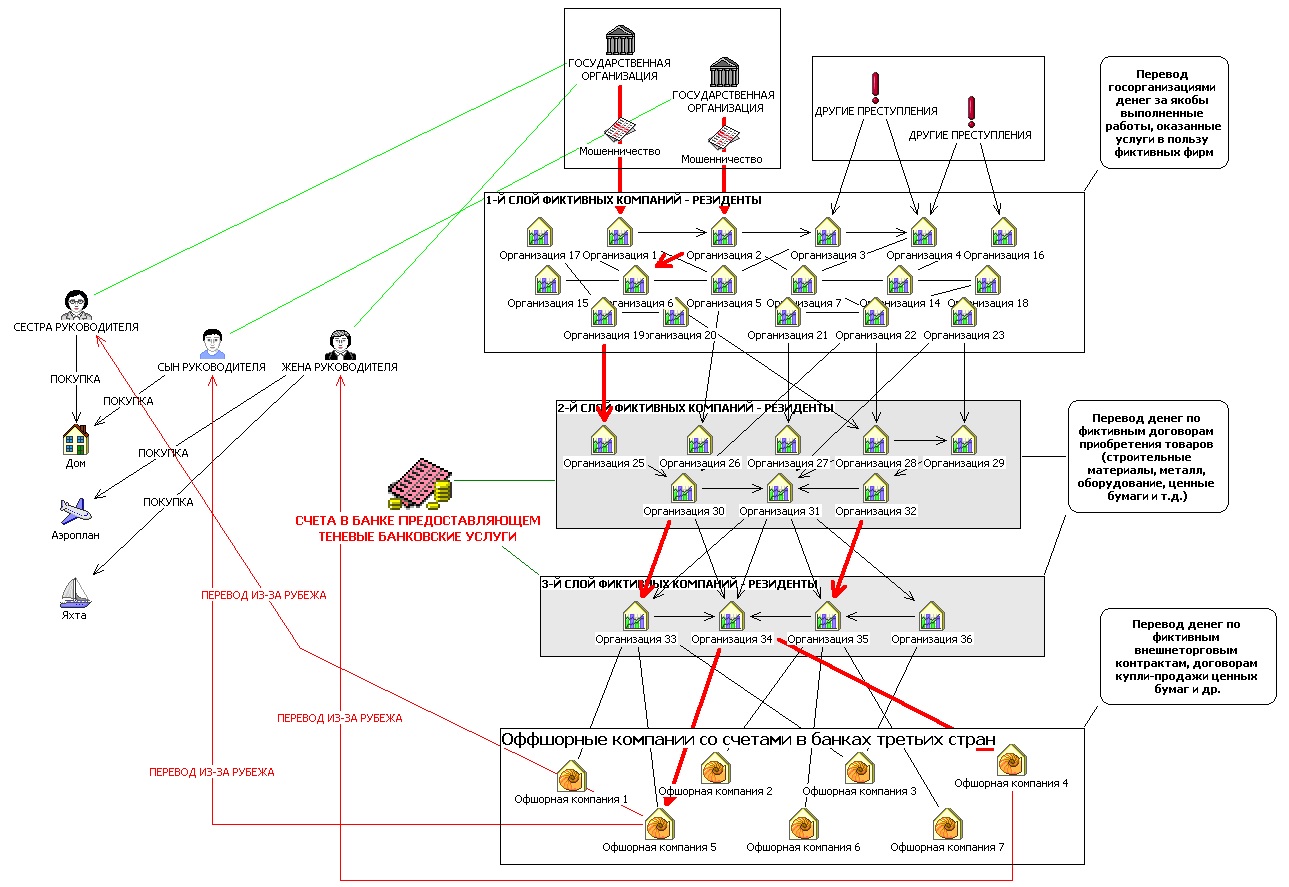

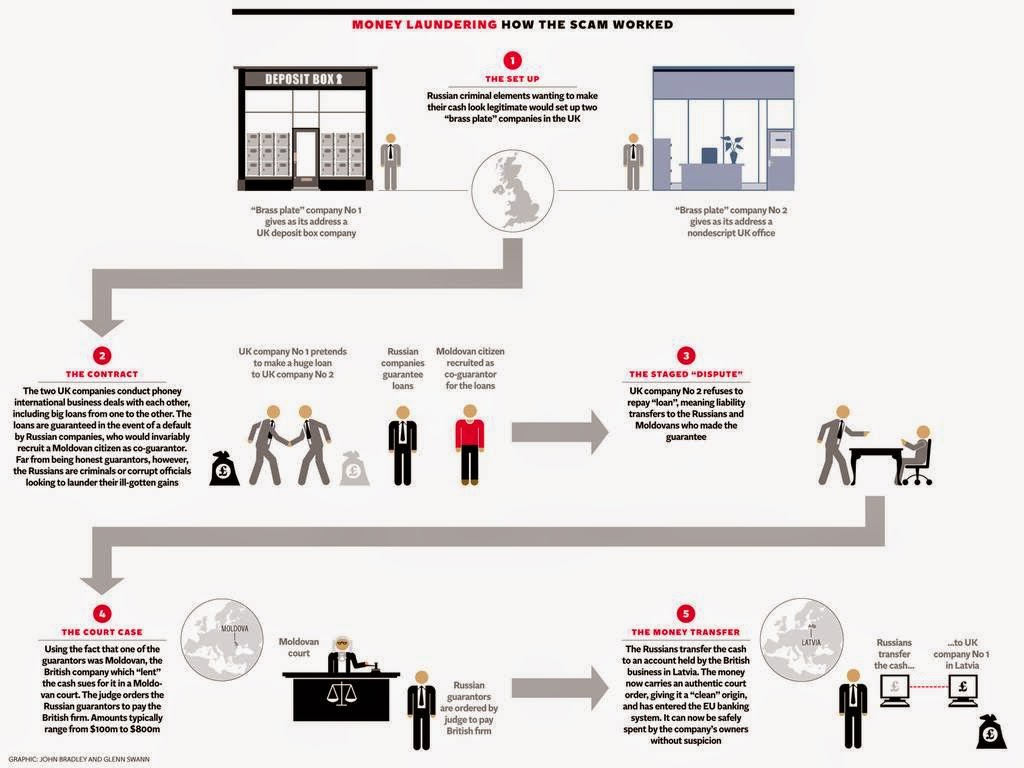

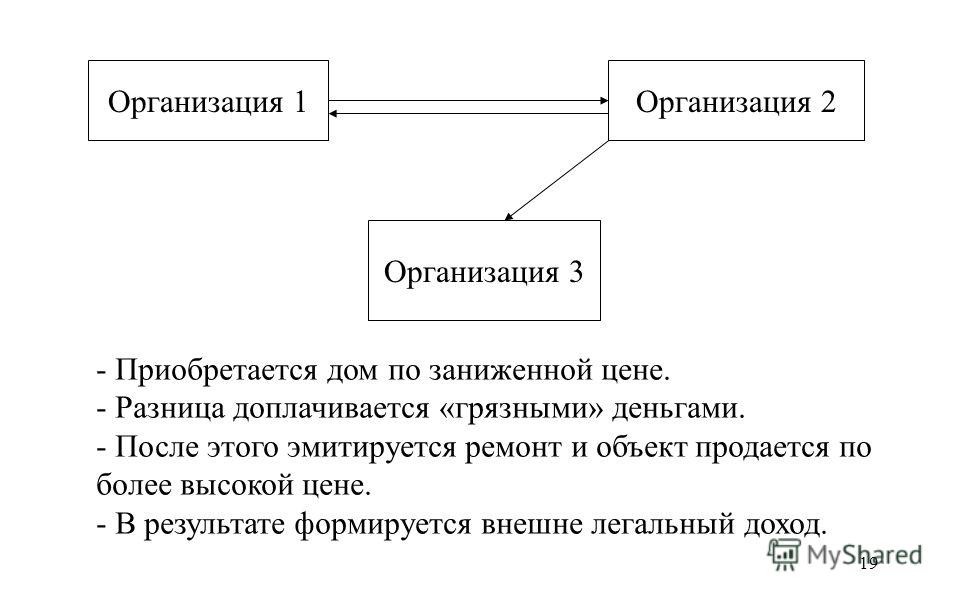

Схемы легализации доходов могут различаться по своей сложности. Они могут включать различное число физических лиц или цепочек компаний. Они могут базироваться только в одной стране или нескольких и использовать систему оффшорных счетов. Однако все они осуществляют одну и ту же деятельность: затрудняют выявление и доказательство того, что эти доходы были приобретены преступным путем.

Однако все они осуществляют одну и ту же деятельность: затрудняют выявление и доказательство того, что эти доходы были приобретены преступным путем.

Если взять в качестве примера Соединенное Королевство, то Королевская уголовная прокуратура (CPS) рассматривает легализацию доходов как один из трех процессов:

- Размещение — процесс попадания преступных денег в финансовую систему.

- Расслоение — перемещение денег в финансовой системе через сложные сети транзакций, часто через оффшорные компании.

- Интеграция — процесс, с помощью которого преступные деньги вводятся в экономику посредством таких видов деятельности, как инвестиции в недвижимость.

Закон О доходах от преступной деятельности 2002 года

В Соединенном Королевстве обвинения в легализации денег после 24 февраля 2003 года охватываются положениями Закона О доходах от преступной деятельности (POCA) 2002 года; статьи 327-329.

В соответствии с POCA предусмотрены три основных преступления, которые влекут за собой наказание в виде лишения свободы на срок до 14 лет.

- Статья 327 — Сокрытие, утаивание, преобразование или передача имущества, приобретенного преступным путем, или извлечение его из юрисдикции. Эту статью предпочитают прокуроры, когда добиваются осуждения того или иного лица за «отмывание» собственных доходов.

- Статья 328 — Заключение или вступление в соглашение, способствующее приобретению, удержанию, использованию или контролю имущества, приобретенного преступным путем, со стороны другого лица или от его имени, зная или подозревая, что это имущество приобретено преступным образом. Эта статья, по всей вероятности, будет использоваться в тех случаях, когда предполагаемый «отмыватель» не является исполнителем преступления.

- Статья 329 — Приобретение, использование или владение имуществом, полученным преступным путем.

Эта статья часто используется для преследования «конечного пользователя» — человека, который покупает у преступника крупную вещь, такую как автомобиль или дом.

Эта статья часто используется для преследования «конечного пользователя» — человека, который покупает у преступника крупную вещь, такую как автомобиль или дом.

Существуют исключения из всех трех обвинений, когда заинтересованное лицо «санкционировано раскрывает информацию» соответствующим органам, однако на самом деле это делается для того, чтобы защитить банки и другие предприятия от совершения преступления, когда речь идет об имуществе, полученном преступным образом.

В Законе ясно говорится, что некоторые предприятия, в так называемом регулируемом секторе, обязаны информировать полицию о любом клиенте, который, по их мнению, «отмывает» преступные денежные средства через свои предприятия. В случае невыполнения этого обязательства профессиональные лица могут быть привлечены к ответственности за нарушение Закона. Об этом подробно говорится в разделе «Сообщения о подозрительной деятельности и регулируемый сектор».

Это может произойти также и с компаниями, которым, как и частным лицам, потребуется специализированная юридическая помощь. Консультант по общим вопросам.

Консультант по общим вопросам.

Понятие имущества, полученного преступным путем

В основе всех трех преступлений, предусмотренных POCA, лежит понятие «имущества, полученного преступным образом». Обвинение должно доказать, что имущество — будь то наличные деньги, дом, автомобиль или любое другое имущество — является «собственностью преступного характера». В статье 340 (3) Закона это определяется как имущество, которое прямо или косвенно представляет собой выгоду от преступной деятельности, полностью или частично, при условии, что лицо, осуществляющее легализацию, «знает или подозревает», что это имущество представляет собой такую выгоду. Обвинение должно доказать, что лицо, осуществляющее легализацию, совершило соответствующее деяние, зная или подозревая, что это имущество получено в результате преступной деятельности.

Оспаривание обвинений в легализации незаконных доходов

Любая компания или физическое лицо, желающее оспорить обвинения в легализации незаконных доходов, должна сделать все возможное, чтобы доказать свою невиновность.

Наши адвокаты ищут все доказательства и ходатайствуют о полном раскрытии всех материалов, полученных следственными органами, независимо от того, намерены ли они представить их в качестве доказательств. Затем мы используем всю имеющуюся информацию для того, чтобы отвести любые обвинения. Это делается путем оспаривания доказательств, которые обвинение хочет использовать, или использования тех же материалов для обоснования дела нашего клиента. Мы также можем использовать бухгалтеров-криминалистов и других свидетелей-экспертов, чтобы объяснить, почему были проведены определенные операции, которые расследуются.

В делах, связанных с отмыванием денег, мы ставим перед собой цель использовать весь соответствующий опыт, чтобы выдвигаемые обвинения казались менее достоверными, чем того хотят следственные органы. Причины, лежащие в основе определенных потоков денежных средств, и сроки их поступления можно объяснить таким образом, чтобы это противоречило выводам органов власти об отмывании денег.

Важно помнить, что власти в таких случаях ищут только одно: информацию или материал, которые могут поддержать их попытку добиться осуждения за «отмывание» денег. В своих попытках получить то, что они ищут, они вполне могут упустить из виду не менее важные факты или доказательства, которые могут опровергнуть эти обвинения.

Именно поэтому внутреннее расследование может стать важным первым шагом при проведении любых расследований по отмыванию денег. Корпоративное расследование Оно может определить как сильные стороны обвинений, так и лучший способ действовать.

В Rahman Ravelli мы стремимся найти все доступные материалы и использовать их для выдвижения наиболее надежных и разумных контраргументов к искам обвинения. Например, мы можем обратиться за помощью к бухгалтеру или аудитору, обладающим опытом работы в конкретной области бизнеса, чтобы объяснить, почему нередко денежные потоки, о которых идет расследование, встречаются в определенных видах бизнеса в определенное время. Это может быть сделано путем ссылки на другие аналогичные предприятия или путем установления подробного аудиторского отчета, который следственный правоохранительный орган мог пропустить или проигнорировать.

Это может быть сделано путем ссылки на другие аналогичные предприятия или путем установления подробного аудиторского отчета, который следственный правоохранительный орган мог пропустить или проигнорировать.

Rahman Ravelli ищет, изучает и использует все имеющиеся факты, материалы и опыт для оценки, оспаривания и разгрома обвинений в отмывании денег, одного за другим.

Предотвращение легализации незаконных доходов

До сих пор мы говорили о том, как реагировать на обвинения в легализации незаконных доходов. Но в Rahman Ravelli мы также консультируем корпорации о том, как они могут предотвратить легализацию незаконных денег.

В каком бы деловом секторе или стране ни функционировала компания или организация, принятие мер по предотвращению «отмывания» денег имеет важное значение.

Попросту говоря, это предполагает:

- Оценку риска преступной деятельности.

- Принятие наиболее подходящих мер по предотвращению этого явления.

- Обеспечение надлежащего выполнения этих мер.

- Обзор эффективности таких мер и, при необходимости, их пересмотр.

Если эти шаги не будут предприняты, любая организация станет более уязвимой для легализации незаконных доходов. Кроме того, останется меньше возможностей для оспаривания обвинений, если/когда органы власти начнут расследование. Это будет иметь место во всех случаях, когда проводится расследование.

«Отмывание» денег не является проблемой, характерной только для некоторых стран. Все большее число стран в настоящее время занимают более жесткую позицию в отношении легализации незаконных доходов.

В качестве примера можно привести Четвертую Директиву ЕС по борьбе с легализацией незаконных доходов, вступившей в силу в 2017 году. Это налагает больше обязательств на банки и другие финансовые учреждения, снимает привилегии некоторых клиентов от комплексных проверок, требует более тщательного контроля людей и организаций из стран «высокого риска» и требует большей прозрачности в отношении бенефициарного права собственности. Как никогда раньше становится необходимо, чтобы финансовые организации по всей Европе использовали все возможные средства, когда дело доходит до предотвращения «отмывания» денег.

Как никогда раньше становится необходимо, чтобы финансовые организации по всей Европе использовали все возможные средства, когда дело доходит до предотвращения «отмывания» денег.

Пятая Директива ЕС о борьбе с легализацией незаконных доходов уже принята Европейским парламентом. Это позволит снизить риски, связанные с виртуальными валютами, улучшить гарантии для финансовых операций между странами, которые относятся к «высокому риску», и расширить доступ государств — членов ЕС к реестрам банковских счетов и финансовым данным.

Эти директивы, безусловно, являются не единственными примерами лазеек, которые позволили ужесточить «отмывание» денег, а также для предотвращения этого явления, ужесточить юридические обязательства, возлагаемые на тех, кто занимается бизнесом. Предотвращение отмывания денег предполагает нечто большее, чем одноразовое действие. Правильные, продуманные процедуры значительно уменьшат вероятность того, что компания невольно втянется в легализацию незаконных доходов. И даже если «отмывание» денег все же имеет место, у компании будет сильная защита от обвинений, если она сможет доказать, что сделала все возможное для предотвращения этого.

И даже если «отмывание» денег все же имеет место, у компании будет сильная защита от обвинений, если она сможет доказать, что сделала все возможное для предотвращения этого.

Rahman Ravelli регулярно призывает широкий круг организаций консультировать и осуществлять меры, которые позволят снизить риск «отмывания» денег. Система проверок и мер предосторожности, процедуры для возбуждения подозрений и профессиональная подготовка персонала не оставляют шансов лицам, занимающимся легализацией незаконных доходов.

Но важно, чтобы введенные меры были правильными и осуществлялись должным образом.

Отчеты о подозрительной деятельности (SAR) и регламентируемый сектор

Если ваш бизнес регулируется Положениями о легализации незаконных доходов, вы обязаны попытаться идентифицировать любую деятельность, связанную с «отмыванием» денег или финансированием терроризма, которая может быть связана с любой частью вашей компании. Если вы знаете или подозреваете подобную деятельность, вы должны уведомить об этом Национальное агентство по борьбе с преступностью (NCA), отправив ему Отчет о подозрительной деятельности (SAR).

NCA получает и анализирует SAR и использует их для выявления доходов от преступной деятельности. Она борется с «отмыванием» денег и терроризмом, передавая важную информацию правоохранительным органам, с тем чтобы они могли принимать надлежащие меры.

Положения о борьбе с легализацией незаконных доходов охватывают регулируемый сектор. Под регулируемым сектором понимаются фирмы, которые юридически обязаны внедрять системы работы по выявлению и предотвращению деятельности по «отмыванию» денег. Они являются частью сообщества финансовых услуг и регулируются Управлением финансового регулирования и надзора (FCA). Предприятия, предоставляющие банковские и связанные с ними финансовые услуги, дилеры в области дорогостоящих товаров, трастовые или корпоративные поставщики услуг, агентства недвижимости и поставщики бухгалтерских услуг — все это находится в регулируемом секторе.

Требование о том, чтобы такие компании отправляли SAR, первоначально может показаться простым обязательством. Но это может привести к таким обстоятельствам, когда вам понадобится совет. Например, финансовое учреждение, банк или строительное общество, должно будет рассмотреть вопрос о том, нужно ли ему разрешение NCA для осуществления подозрительной сделки. Продвижение этой сделки без требуемого согласия NCA может вызвать юридические проблемы для ее участников, как мы излагаем ниже.

Но это может привести к таким обстоятельствам, когда вам понадобится совет. Например, финансовое учреждение, банк или строительное общество, должно будет рассмотреть вопрос о том, нужно ли ему разрешение NCA для осуществления подозрительной сделки. Продвижение этой сделки без требуемого согласия NCA может вызвать юридические проблемы для ее участников, как мы излагаем ниже.

Подача SAR

Подозрительная деятельность может принимать различные формы в зависимости от обстоятельств. Может быть, клиент пытался внести необычайно большой денежный депозит или хотел поставить условия в зависимость от сделки, которая казалась странной. Сделка, как представляется, не имеет коммерческого смысла и частота или характер серии сделок могут вызывать обеспокоенность. Независимо от характера деятельности, которая может показаться странной для компании, если эта компания подпадает под действие положений о борьбе с легализацией незаконных доходов, она обязана представить SAR.

Компании, на которые распространяются положения о борьбе с легализацией незаконных доходов, должны назначить сотрудника, которого нужно уведомлять всякий раз, когда кто-то в компании подозревается в совершении сделки или другой деятельности. Затем назначенное должностное лицо должно принять решение о том, стоит ли по поводу этого инцидента отправлять SAR в NCA.

Обязательства в рамках системы SAR

Если назначенное должностное лицо подозревает «отмывание» денег или финансирование терроризма, оно должно (в большинстве случаев) приостановить транзакцию. Но если приостанавливать транзакцию нецелесообразно или небезопасно, нужно допустить ее выполнение, а затем сразу же отправить SAR.

В соответствии с системой SAR компания должна рассмотреть вопрос о том, нуждается ли она в защите от обвинений в «отмывании» денег со стороны NCA, прежде чем она приступит к совершению подозрительной сделки или деятельности. Компания узнает, получила ли она защиту от NCA, когда NCA отвечает на SAR.

Если компания не получает ответа от NCA в течение семи рабочих дней — и она считает, что она правильно сообщила о своей деятельности, — она может предположить, что защита предоставлена, и она может продолжить выполнение сделки. Если компания получает ответ, в котором говорится, что у нее нет разрешения на продолжение, у NCA есть еще 31 календарный день для принятия мер. Если компания не получила новостей от NCA через 31 день, она может продолжить сделку — правонарушение не будет совершено. С 31 октября 2017 года NCA может подать заявление в Королевский суд с целью увеличения 31-дневного срока еще на 31 день за один раз, до максимального периода 217 дней.

Этот 31-дневный срок не распространяется на дела, связанные с финансированием терроризма. В таких случаях компания не будет иметь защиты до тех пор, пока ее запрос не будет удовлетворен NCA.

Именно в таких ситуациях компаниям, подпадающим под Положение, может потребоваться юридическая консультация. Им, возможно, придется тщательно рассмотреть вопрос о том, нуждаются ли они в защите от обвинений в легализации незаконных доходов со стороны NCA, прежде чем приступать к осуществлению подозрительной операции или деятельности.

Им, возможно, придется тщательно рассмотреть вопрос о том, нуждаются ли они в защите от обвинений в легализации незаконных доходов со стороны NCA, прежде чем приступать к осуществлению подозрительной операции или деятельности.

NCA сообщит компании, была ли ей предоставлена защита в связи с обвинением в отмывании денег после получения SAR. Если о подозрительной деятельности было сообщено правильно, и в течение семи рабочих дней от NCA не будет получен ответ, компания может предположить, что защита была предоставлена. Если компания получает ответ от NCA, в котором говорится, что у нее нет разрешения на продолжение, у NCA есть еще 31 календарный день для принятия мер. Но если NCA больше не свяжется с компанией в течение этих 31 дней, компания может продолжить сделку, зная, что она не совершает правонарушения.

Система SAR может быть эффективным инструментом в борьбе с легализацией незаконных доходов. Однако те, на которые распространяются положения о борьбе с отмыванием денег, должны обеспечить выполнение своих юридических обязательств. Не менее важно и то, что они должны обеспечить адекватные методы работы, когда дело доходит до создания SAR.

Не менее важно и то, что они должны обеспечить адекватные методы работы, когда дело доходит до создания SAR.

Сотрудники должны пройти подготовку по вопросам соответствующего законодательства и знать, какие признаки могут свидетельствовать о подозрительной операции. Должны быть надлежащие каналы отчетности, с тем, чтобы назначенное должностное лицо было оперативно оповещено обо всех подозрениях. И должностное лицо должно точно знать, кому докладывать и как вести обсуждение с NCA.

Положения о борьбе с легализацией незаконных доходов являются обязательными. Если на вас распространяются положения о легализации незаконных доходов, вы должны соблюдать все их аспекты. Если вы не уверены, вы должны обратиться за советом и помощью к тем, кто может ввести процедуры, необходимые для соблюдения Положения.

Постановления о Дополнительной информации

Если NCA получает SAR от лица, работающего в регулируемом секторе, и считает, что ему необходимо больше информации, чтобы установить, было ли совершено отмывание денег, они могут обратиться в суд магистратов с ходатайством о вынесении постановления о дополнительной информации (FIO).

FIO были созданы в соответствии со статьей 12 Закона о криминальных финансах. FIO требует от субъекта предоставления конкретной информации, имеющей отношение к расследованию. В FIO указывается, каким образом, и в какие сроки должна быть предоставлена информация. Невыполнение приказа может привести к штрафу в размере 5 000 фунтов стерлингов.

При предоставлении FIO суд должен удостовериться в том, что эта информация поможет в расследовании того, причастно ли то или иное лицо к отмыванию денег, или в оценке того, следует ли начинать расследование такого рода.

Показания, сделанные лицом в ответ на FIO, не могут быть использованы против него в уголовном судопроизводстве. С точки зрения закона профессиональная конфиденциальная информация не может быть предметом FIO.

Обмен информацией

В 2016 году была создана Объединенная целевая группа по сбору информации о борьбе с отмыванием денег (JMLIT) между правоохранительными органами Великобритании и проверенными сотрудниками крупных финансовых учреждений. Ее цель заключается в обмене информацией и содействии более глубокому пониманию угрозы, которую представляет собой легализация незаконных доходов. Год спустя был принят Закон о криминальных финансах, статья 11 которого позволяет лицу, работающему в регулируемом секторе, запрашивать информацию у других работников этого сектора и обмениваться ею с ними. Статья 11 также позволяет NCA запрашивать, чтобы подотчетное лицо делилось информацией с другим подотчетным лицом.

Ее цель заключается в обмене информацией и содействии более глубокому пониманию угрозы, которую представляет собой легализация незаконных доходов. Год спустя был принят Закон о криминальных финансах, статья 11 которого позволяет лицу, работающему в регулируемом секторе, запрашивать информацию у других работников этого сектора и обмениваться ею с ними. Статья 11 также позволяет NCA запрашивать, чтобы подотчетное лицо делилось информацией с другим подотчетным лицом.

Благодаря JMLIT и статье 11, более вероятно, что в настоящее время обмен информацией о предполагаемых случаях отмывания денег между правоохранительными органами и органами, действующими в регулируемом секторе, будет осуществляться чаще и, возможно, быстрее. В настоящее время лица, занятые в регулируемом секторе, обязаны обмениваться информацией, и это может даже привести к проведению дополнительных расследований. Те, кто предоставляет и получает такую информацию, могут использовать ее для создания совместного SAR. Совместный SAR должен быть представлен в течение 84 дней с момента уведомления NCA об обмене информацией между подотчетными лицами.

Совместный SAR должен быть представлен в течение 84 дней с момента уведомления NCA об обмене информацией между подотчетными лицами.

При обмене информацией между подотчетными лицами NCA должен быть уведомлен о:

- запросе о раскрытии информации.

- лице, к которому был отправлен запрос.

- личности (если она известна) любого лица, подозреваемого в причастности к «отмыванию» денег, которое является предметом запроса на обмен информацией.

- любой информации, которую лицо, направившее уведомление, будет обязано предоставить при раскрытии информации в значении статьи 330 POCA 2002 — их обязанность сообщать о подозрении в причастности того или иного лица к легализации незаконных доходов.

Арест имущества неясного происхождения — новейшее оружие в борьбе с легализацией незаконных доходов

Правовой режим доходов от преступной деятельности гораздо шире, чем те вопросы, которые мы изложили здесь в связи с легализацией незаконных доходов. И следует отметить, что гражданская процедура восстановления может быть следствием расследования легализации незаконных доходов.

И следует отметить, что гражданская процедура восстановления может быть следствием расследования легализации незаконных доходов.

Последним достижением в области восстановления гражданского состояния и ключевым аспектом Закона о криминальных финансах 2017 года является арест имущества неясного происхождения (UWO). UWO — это попытка органов власти решить проблему легализации незаконных доходов в Великобритании. Их могут использовать Служба по борьбе с крупными финансовыми махинациями, Национальное агентство по борьбе с преступностью, Королевская уголовная прокуратура, Генеральный прокурор, Налоговая и Таможенная служба Соединенного Королевства и Управление по финансовому регулированию и надзору.

UWO — это постановление Верховного суда, в котором ответчику предъявляются определенные требования, которые должны быть выполнены в течение определенного периода времени. Арест имущества неясного происхождения.

Субъект UWO должен раскрыть свой точный процент в конкретном имуществе и объяснить, как он получил его, а также предоставить подробную информацию о любом фонде доверительного управления, в котором находится собственность, а также сведения о доверительных собственниках. UWO были введены для того, чтобы помочь органам власти заставить людей, которых они подозревают в «отмывании» денег, отчитываться за источник своих доходов.

UWO были введены для того, чтобы помочь органам власти заставить людей, которых они подозревают в «отмывании» денег, отчитываться за источник своих доходов.

Вместе с тем следует отметить, что UWO не может использоваться во всех ситуациях. Они могут быть предоставлены только в том случае, если лицо является влиятельным политическим лицом (или связано с таковым), находящимся за пределами Европейской экономической зоны, или подозревается в причастности к тяжкому преступлению. Должны быть разумные основания полагать, что данное лицо владеет имуществом стоимостью более 50 000 фунтов стерлингов и что его законный доход был бы недостаточным для приобретения этого имущества.

Процесс UWO

Процесс UWO предусматривает вынесение судом временного постановления о замораживании активов, с тем, чтобы не допустить каких-либо действий с ними до завершения судебного разбирательства.

Временное постановление о замораживании активов представляет собой судебный запрет, который не позволяет какой-либо стороне распоряжаться конкретными активами или осуществлять операции с ними в течение определенного периода времени, как правило, до приведения в исполнение судебного решения. Это может быть сделано в отношении внутренних активов или активов за пределами Соединенного Королевства (всемирный запрет в распоряжении активами). Верховный суд обладает юрисдикцией выносить постановление о замораживании активов в соответствии со статьей 37 Закона о высших судах 1981 года.

Это может быть сделано в отношении внутренних активов или активов за пределами Соединенного Королевства (всемирный запрет в распоряжении активами). Верховный суд обладает юрисдикцией выносить постановление о замораживании активов в соответствии со статьей 37 Закона о высших судах 1981 года.

Если физическое лицо не соблюдает положения UWO без уважительных причин, имущество может быть рассмотрено на предмет возвращения в гражданскую собственность в соответствии со статьей 5 Закона о доходах от преступной деятельности 2002 года (POCA). Если какое-либо лицо соблюдает положения UWO, в распоряжении органов власти есть 60 дней для принятия решения о том, какие меры принуждения или расследования необходимо провести в отношении имущества.

Приведение в исполнение UWO, как представляется, является весомым по отношению к физлицу, поскольку предполагается, что имела место преступная деятельность. Поскольку UWO является механизмом гражданского права, органы власти должны доказать, что преступление было совершено, лишь на основе принципа большей вероятности, нежели чем при отсутствии обоснованного сомнения. Таким образом, бремя доказательства того, что этого не произошло, лежит на человеке. Это означает, что бремя доказывания лежит сейчас на обвиняемом, а не на обвинителе. Только по этой причине любое лицо, подозреваемое в отмывании денег, должно получить соответствующее юридическое представительство при первом предложении UWO и/или расследовании. Такое представительство может определить, какие существуют возможности для оспаривания либо обоснованности UWO, или их точных формулировок.

Таким образом, бремя доказательства того, что этого не произошло, лежит на человеке. Это означает, что бремя доказывания лежит сейчас на обвиняемом, а не на обвинителе. Только по этой причине любое лицо, подозреваемое в отмывании денег, должно получить соответствующее юридическое представительство при первом предложении UWO и/или расследовании. Такое представительство может определить, какие существуют возможности для оспаривания либо обоснованности UWO, или их точных формулировок.

Важность разумной реакции на обвинения в легализации незаконных доходов

Легализация незаконных доходов является серьезной проблемой для правоохранительных органов, как в Великобритании, так и за рубежом. Как мы уже объясняли, существуют различные виды «отмывания» денег, и расследование может проводиться с участием ряда учреждений и различных стран.

Предотвращение этого явления должно рассматриваться в качестве приоритетной задачи теми, кто несет за это юридическую ответственность, а те, кто сталкивается с обвинениями в «отмывании денег», должны реагировать самым разумным и надлежащим образом.

Расследование легализации незаконных доходов может касаться многих других областей права и охватывать различные стороны и органы власти. Любой субъект такого расследования должен искать представительства лиц, имеющих признанный опыт в этой весьма сложной и многогранной области права.

Безупречный шедевр за токсичные деньги: чем грозит коллекционеру новый закон ЕС

В 2018 году Евросоюз ужесточил правила по борьбе с отмыванием денег. Это законодательство впервые напрямую коснулось арт-рынка и стало первым шагом к развитию глобальной мировой тенденции по введению финансовой прозрачности в указанной сфере. В январе 2020 года новые правила начнут действовать во всех странах ЕС.

Рынок произведений искусства стал предметом законодательного регулирования в Европе как одна из наиболее привлекательных сфер для отмывания денег в силу чрезвычайно высоких неконтролируемых цен, отсутствия единых правил, использования участниками рынка офшорных юрисдикций и беспошлинных складов (свободных портов). Одна из причин, по которой именно сфера искусства стала привлекательным средством отмывания денег, в том, что другие каналы были практически перекрыты усилиями финансовых и правоохранительных органов. Чем жестче регулировался международный финансовый сектор, тем больше средств поступало в мир искусства, где анонимность и расчеты наличными были и остаются нормой.

Одна из причин, по которой именно сфера искусства стала привлекательным средством отмывания денег, в том, что другие каналы были практически перекрыты усилиями финансовых и правоохранительных органов. Чем жестче регулировался международный финансовый сектор, тем больше средств поступало в мир искусства, где анонимность и расчеты наличными были и остаются нормой.

В мае 2018 года законодательными органами Евросоюза была принята Пятая Директива по борьбе с отмыванием денег (5AMLD), которая добавила рынок предметов искусства в список регулируемых отраслей. Этот документ носит обязательный характер и имеет прямое влияние на законы государств-членов. К январю 2020 года все члены Евросоюза обязаны внести в национальное законодательство соответствующие поправки, усиливающие контроль за сделками с искусством. С этого момента новые правила заработают в полной мере. Цель закона — противодействие преобразованию денег или предметов искусства, полученных преступным путем, в легальную форму.

Реклама на Forbes

Новые требования

По существу, Пятая Директива распространила требования к отчетности, которые ранее применялись к банкам и другим финансовым организациям, на лиц, торгующих или выступающих в качестве посредников в торговле произведениями искусства, в том числе на художественные галереи и аукционные дома. Нововведения возлагают на указанных лиц обязанность по сбору, хранению и предоставлению государственным органам информации о сделках и клиентах. В зону государственного контроля попадают все сделки с предметами искусства, цена которых составляет €10 000 или более независимо от формы оплаты.

Нововведения возлагают на указанных лиц обязанность по сбору, хранению и предоставлению государственным органам информации о сделках и клиентах. В зону государственного контроля попадают все сделки с предметами искусства, цена которых составляет €10 000 или более независимо от формы оплаты.

В частности, в силу новых правил европейские арт-дилеры, галереи и аукционные дома при сопровождении сделок обязаны проводить определенные проверочные мероприятия, направленные на установление реальных сторон сделки, выяснение личности клиента (в случае, если стороной сделки является организация — ее конечного бенефициара), источника происхождения его средств, полномочий и личности представителя/посредника, действующего от стороны сделки. Требования к документации и отчетности распространяются даже на сделки в свободных портах в зонах с льготными режимами налогообложения и таможенных сборов. О любых подозрительных сделках, когда личность покупателя или законность его благосостояния вызывают сомнения, арт-дилеры под риском собственной ответственности будут обязаны сообщать государственным органам.

Арт-дилеры выступают против новых правил, ссылаясь на то, что они вызовут недоверие и отток покупателей, а также разорение средних и мелких участников индустрии, не имеющих ресурсов для реализации административного бремени. Кроме того, открытость крайне непривычна для арт-рынка, особенно в части вопросов об источниках происхождения денег покупателей. Традиция секретности многие годы оставалась негласным правилом рынка искусства.

Поскольку национальные законы пока не приняты и отсутствует детальная регламентация обязанностей и критериев проверки, сохраняется неопределенность в том, как новые требования будут работать на практике. Сейчас европейские дилеры ожидают разъяснений относительно того, как именно им собирать и предоставлять государству сведения и проводить проверку.

В чем рискУчитывая, что российские коллекционеры и арт-дилеры являются активными участниками европейского рынка предметов искусства, а кроме того, многие хранят свои произведения в странах ЕС, необходимо учитывать новые правила во избежание рисков негативных имущественных последствий и уголовной ответственности.

Новое регулирование окажет серьезное влияние как на продавцов, так и на покупателей. Главным последствием нового регулирования станет открытость информации практически о любой сделке, ее цене и участниках, что может стать сигналом к немедленной проверке государственными органами. Для покупателей это прежде всего означает, что сохранить анонимность за спиной посредника больше не получится. Кроме того, покупатель должен быть готов документально подтвердить законность происхождения своих денег на покупку предмета искусства. Расчеты наличными, которые очень распространены на арт-рыке, также будут подлежать подтверждению, поэтому не помогут избежать проверки. Невозможность предоставления сведений о законности происхождения средств или недостоверность этой информации повлекут для покупателя существенный риск стать фигурантом уголовного дела по признакам легализации незаконных доходов. В большинстве европейских стран в качестве наказания за это предусмотрено длительное лишение свободы и штрафы.

«Кристально чистый» покупатель тоже рискует, но имущественными потерями. Отсутствие должной проверки продавца может привести к конфискации купленного предмета искусства, если продавец получил его преступным путем. Например, если речь идет о «конфликтных древностях» — предметах похищенных и незаконно вывезенных из стран, где ведутся военные действия (Сирия, Ирак, Афганистан и т. д.).

Имущественные риски появились и у добросовестных продавцов — при наличии претензий и подозрений у государства в отношении покупателя. «Антиотмывочное законодательство» предусматривает такие меры, как арест и замораживание преступных активов. Часто это происходит еще на начальной стадии расследования и может привести к полному изъятию. Это означает, что продавец может утратить как предмет искусства, так и деньги, полученные от неблагонадежного покупателя. Не исключены уголовные претензии к самому продавцу, поскольку законодательство признает преступлением также содействие и помощь в легализации преступных доходов.

Поскольку для арт-дилеров, галерей и аукционных домов с 2020 года будут применимы очень высокие штрафы за нарушение требований по отчетности о сделках, стоит прогнозировать четкое исполнение данными лицами своих обязанностей по сообщению о подозрительных клиентах. Так, крупнейшие аукционные дома Sotheby’s и Christie’s уже имеют и реализуют внутренние политики и инструкции, в соответствии с которыми они проводят проверки всех новых клиентов и требуют от корпоративных клиентов предоставления доказательств, раскрывающих конечных владельцев компании.

Что делатьЧтобы не стать невольным соучастником, способствующим отмыванию денег, при совершении сделок с предметами искусства в Европе рекомендуем как продавцам, так и покупателям проводить собственную юридическую проверку контрагента. Такая проверка уже давно стала нормой во всех иных сферах бизнеса. Несмотря на то, что арт-дилеры не любят вмешательства адвокатов, лучше не пренебрегать помощью юристов при совершении значительных сделок.

Поскольку принятая ЕС Директива устанавливает только общую концепцию и подлежит детализации в национальном законодательстве стран, для минимизации рисков и понимания последствий в каждом конкретном случае необходимо проводить анализ законодательства именно той страны — члена Евросоюза, где планируется покупка или продажа предмета искусства. Требования к проверке могут различаться в зависимости от страны.

Хотя более детальное регулирование появится в 2020 году, но уже абсолютно точно, что обязательно следует проверять личность контрагента (статус юридического лица и его владельца), источник его благосостояния, происхождение предмета искусства. Способы такой проверки могут быть различными и включать сбор информации как из официальных, так и иных открытых источников. Стоит также уделять больше внимания содержанию договоров, в частности, обязательно предусмотреть необходимые гарантии и заверения продавца или покупателя в отношении тех фактов, которые он о себе предоставляет, а также последствия их недостоверности.

Для понимания объема необходимых для проверки сведений на данный момент можно использовать практические руководства для участников арт-рынка, разработанные в качестве рекомендаций рядом европейских профильных некоммерческих организаций, например Руководство по борьбе с отмыванием денег и финансированием терроризма некоммерческой организации Responsible Art Market, Стандарты и принципы борьбы с отмыванием денег для операторов арт-рынка независимой некоммерческой организации Базельского института управления. В этих документах отмечено, что бенефициар может быть скрыт за несколькими уровнями посредников, таких как подставные компании или офшорные компании с трастами, что может свидетельствовать о существенном риске и потребовать большей осмотрительности. Рекомендовано также выяснять, соответствуют ли произведения искусства, продаваемые клиентом, тому, что известно о коллекции клиента. Соответствует ли уровень, на котором клиент осуществляет продажу или покупку, его прошлым сделкам, что известно о его профессиональной деятельности и личном благосостоянии? Будут полезны также обозначенные в указанных документах признаки, свидетельствующие о повышенных рисках отмывания денег. В частности, сделку следует считать рискованной, если контрагент или посредник:

В частности, сделку следует считать рискованной, если контрагент или посредник:

- уклончиво или неохотно предоставляет адекватную информацию, касающуюся его личности или имущества, или предоставляет информацию, которая является ложной;

- предлагает сделку без личного участия, через интернет, по телефону или любыми другими подобными средствами, без оформления документов;

- настаивает на оплате наличными, анонимными банковскими картами или через третье лицо, не являющееся стороной сделки;

- сознательно желает продавать по искусственно заниженной или завышенной цене;

- выполняет множественные денежные платежи с низкой стоимостью для одной или связанных сделок;

- предлагает необычно сложные структуры для совершения покупки или продажи;

- является политически значимым лицом или тесно связан с таким лицом, либо лицом, которое подвергается уголовному или нормативному расследованию, судебному преследованию или осуждению; или живет, осуществляет свою деятельность в юрисдикциях повышенного риска, таких как страны, в которых распространены незаконный оборот наркотиков, терроризм и/или коррупция или где правила налогообложения и отмывания денег менее строгие.

В заключение хотелось бы отметить, что тенденция повышения прозрачности арт-рынка является глобальной и прослеживается также в других государствах. Система регулирования, принятая в Евросоюзе, безусловно окажет влияние на разработку подобных норм в других странах. Американский арт-рынок вскоре также может подвергнуться подобному контролю со стороны государства. В США уже предложены аналогичные европейским требования, пока на уровне законопроектов, которые находятся в фазе активного обсуждения. В Великобритании, занимающей второе место после США по объему арт-рынка, правила Пятой Директивы также заработают с 2020 года. Несмотря на правовую неопределенность ее дальнейшего статуса по отношению к Евросоюзу, Великобритания приняла на себя обязательства по выполнению Директивы. В Швейцарии с 2016 года действует новая редакция Закона о борьбе с отмыванием доходов, полученных преступным путем, предусматривающая допустимый потолок оплаты наличными сделок в области купли/продажи произведений искусства на уровне 100 тысяч франков.

Российское законодательство пока не предусматривает обязанностей по отчетности для арт-бизнеса с точки зрения борьбы с отмыванием доходов. Однако учитывая, что законодательство в РФ в указанной сфере развивается в ключе общемировых тенденций, не исключено, что вопрос о регулировании сделок с искусством может быть поднят и в нашем законодательстве. Не стоит забывать, что, независимо от сферы и территории совершения, легализация доходов, полученных преступным путем, является уголовно наказуемой в России. Кроме того, в ряде российских нормативных актов и разъяснений Верховного суда РФ уже сейчас предусмотрено, что реализация предметов искусства и антиквариата относится к деятельности, подверженной высокому риску отмывания доходов. Любому коллекционеру и дилеру при совершении крупных сделок как в Европе, так и в России стоит соблюдать требования разумной осмотрительности: «знать своего контрагента/клиента», поскольку происхождение средств стало не менее важным, чем происхождение самого предмета искусства.

Реклама на Forbes

ПОД/ФТ

Аббревиатура ПОД/ФТ дословно расшифровывается как «противодействие отмыванию денег и финансированию терроризма» (зарубежный аналог AML/CFT – Anti-money laundering and combating the financing of terrorism). Под этим термином принято понимать сложившуюся международную систему борьбы с легализацией преступных доходов и финансированием терроризма, включающую национальные подразделения финансовой разведки, надзорные и правоохранительные органы, межправительственные структуры и организации. Ключевым элементом ПОД/ФТ служит сбор сведений о подозрительных операциях и ненадлежащих клиентах службами внутреннего контроля банков, страховых компаний, организаций – участников рынка ценных бумаг и др. подотчетных структур.

Появление термина «отмывание денег» для обозначения процесса преобразования денег, полученных преступным путем, в имущество, имеющее вид правомерно полученного, часто связывают с деятельностью известного чикагского гангстера Аль Капоне. Согласно распространенной версии денежные средства, получаемые от бутлегерства – контрабанды в США алкоголя в период действия так называемого «сухого закона», для введения в легальный оборот смешивались с выручкой принадлежавшей Аль Капоне сети прачечных самообслуживания.

Согласно распространенной версии денежные средства, получаемые от бутлегерства – контрабанды в США алкоголя в период действия так называемого «сухого закона», для введения в легальный оборот смешивались с выручкой принадлежавшей Аль Капоне сети прачечных самообслуживания.

Затем выражение «отмывание денег» употребили в газетах во времена Уотергейтского скандала 1973 г. Тогда в Мексику было оправлено 200 тыс. долл. пожертвований, которые затем использовались для финансирования незаконных операций в рамках предвыборной кампании президента Никсона.

В юридическом и законодательном контексте это выражение впервые появилось в США в 1982 г. С тех пор оно употребляется во всем мире. Хотя исторические корни возникновения этого термина относят к 30-м гг. XX века, когда американские гангстеры легализовывали наличные средства, полученные от рэкета, проституции и реализации наркотиков и алкогольных напитков, через систему прачечных. Наличные средства уплачивались за якобы оказанные услуги по чистке одежды.

Как действие, которое подпадает под статью уголовного кодекса, отмывание денег привлекло к себе внимание в 80-х гг. XX столетия, и главным образом в контексте контрабанды наркотиков. Правительства многих стран вынуждены были признать, что криминальные организации и их огромные прибыли от наркобизнеса могут смертельно заразить и коррумпировать государственные структуры всех уровней. С целью предотвращения этого было принято решение создать соответствующую законодательную базу.

Краткое определение отмывания денег звучит, как процесс сокрытия сомнительного источника финансовых средств и превращения их в легальные.

«Официальное» определение отмывания денег вытекает из следующих положений международных и региональных конвенций, которые обязывают государства-участников этих конвенций квалифицировать данный вид преступления в качестве уголовного:

- Конвенция ООН о борьбе против незаконного оборота наркотических средств и психотропных веществ 1988 г. (статья 3)

- Конвенция СЕ об отмывании, выявлении, изъятии и конфискации доходов от преступной деятельности 1990 г.

(статья 6)

(статья 6) - Конвенция ООН против транснациональной организованной преступности 2000 г. (статья 6)

- Конвенция ООН против коррупции 2003 г. (статья 23)

- Конвенция СЕ об отмывании, выявлении, изъятии и конфискации доходов от преступной деятельности и о финансировании терроризма 2005 г. (9 статья)

Видеоролик о том, что такое «отмывание денег». Обратите внимание, есть возможность просмотра субтитров.

AML: Что такое борьба с отмыванием денег и почему это важно?

Отмывание денег – это преступный процесс, позволяющий незаконно заработанным деньгам попадать в основной поток денежных средств общества. Учитывая, что под регламенты по борьбе с отмыванием денег (AML) подпадают финансовые продукты и услуги во всем мире, международное сообщество едино во мнении, что отмывание денег представляет угрозу для мировой экономики. В этой статье объясняется, почему это так и что мы можем сделать для ее предотвращения.

И хотя деньги отмываются не в буквальном смысле слова, тем не менее в результате этой деятельности «грязные деньги» становятся, условно говоря, чистыми. Суть в том, что происхождение незаконно полученных денег становится невозможно отследить и преступники могут безнаказанно их потратить. Само выражение происходит от истории с известным гангстером 1920-х годов Аль Капоне, который под прикрытием фальшивого бизнеса прачечных самообслуживания обрабатывал деньги, полученные преступным путем.

Обычно процесс отмывания денег включает три этапа: размещение, расслоение и интеграцию. Денежные средства, полученные преступным путем, например в результате организованных преступных действий, помещаются на банковский или инвестиционный счет (размещение), смешиваются со средствами из других источников (расслоение) и постепенно интегрируются обратно в основной поток денежных средств общества (интеграция). Меры по борьбе с отмыванием денег, применяемые банками и другими финансовыми учреждениями, направлены на предотвращение отмывания денег на всех уровнях этого процесса.

С точки зрения общества, самая большая проблема, связанная с отмыванием денег, заключается в том, что оно финансирует организованную преступность и создает для нее благоприятные условия. Часто это средства, полученные в результате торговли наркотиками, уклонения от уплаты налогов, продажи нелегальных товаров или торговли людьми; такие средства также используются для поддержки террористических актов. Учитывая, что, по оценкам Управления ООН по наркотикам и преступности, около 2–5% мирового ВВП (от 800 млн до 2 млрд долл. США) оказались интегрированы в мировую банковскую систему посредством отмывания денег, очевидно, что это проблема мирового масштаба. Для борьбы с этой проблемой в Европе законодательство ЕС требует, чтобы компании, предоставляющие финансовые услуги, проводили AML-проверки в отношении своих клиентов с целью предотвращения этой практики.

Что подразумевается под AML-проверками?Меры по предотвращению отмывания денег включают в себя проверку личности каждого клиента финансовой службой или учреждением и мониторинг их транзакций. В рамках борьбы с отмыванием денег банк или финансовое учреждение также могут запросить у клиента более подробную информацию, если обнаруживают какую-либо подозрительную деятельность или если клиент достигает определенной триггерной точки, требующей проведения комплексной проверки. Финансовое учреждение может попросить клиента, вносящего крупную сумму денег на свой счет, предоставить документы, подтверждающие происхождение средств. Для добросовестных клиентов, которые не понимают причины запроса, это может показаться излишним, но на самом деле проверки AML имеют решающее значение для предотвращения отмывания денег.

В рамках борьбы с отмыванием денег банк или финансовое учреждение также могут запросить у клиента более подробную информацию, если обнаруживают какую-либо подозрительную деятельность или если клиент достигает определенной триггерной точки, требующей проведения комплексной проверки. Финансовое учреждение может попросить клиента, вносящего крупную сумму денег на свой счет, предоставить документы, подтверждающие происхождение средств. Для добросовестных клиентов, которые не понимают причины запроса, это может показаться излишним, но на самом деле проверки AML имеют решающее значение для предотвращения отмывания денег.

Как и большинство финансовых компаний по всему миру, Mintos – ведущая европейская платформа для инвестирования в кредиты – принимает активные меры для предотвращения отмывания денег и защиты финансового сообщества, проводя проверки AML в отношении своих инвесторов и кредитных организаций. Это позволяет обеспечить соответствие нормам ЕС и защитить нашу платформу от неправомерного использования.

Независимо от того, являетесь ли вы активным участником банковского или инвестиционного сообщества или нет, то, что вы пользуетесь финансовыми услугами, означает, что вы являетесь частью финансовой экосистемы. Прекращение незаконной деятельности в этой экосистеме важно для защиты добросовестных пользователей финансовых услуг, поскольку даже если они сами не занимаются отмыванием денег, деятельность отмывателей денег потенциально может оказать влияние на используемый ими продукт или услугу.

Для примера возьмем обычный финансовый продукт – банковский счет. Открыть новый банковский счет просто, это может сделать любой, соответствующий минимальным требованиям. Но если банк не проводит никаких проверок AML, люди, преследующие цель отмывания денег, могут воспользоваться этой возможностью. Кроме того, если станет известно, что в данном банке высокий уровень деятельности по отмыванию денег и он не предпринимает никаких усилий, чтобы остановить ее, власти могут в конечном итоге приостановить действие лицензии банка, что вынудит его прекратить операции. Это будет плохой новостью не только для банка, но и для добросовестных клиентов, которые потеряют доступ к своим счетам. Чтобы защитить всю экосистему, банк должен соблюдать правила AML и время от времени проверять владельцев своих счетов.

Это будет плохой новостью не только для банка, но и для добросовестных клиентов, которые потеряют доступ к своим счетам. Чтобы защитить всю экосистему, банк должен соблюдать правила AML и время от времени проверять владельцев своих счетов.

Как и банки, мы иногда запрашиваем дополнительную информацию у инвесторов, чтобы соответствовать требованиям AML. Хорошая новость заключается в том, что получение запроса на дополнительную информацию не должно мешать законным инвесторам использовать платформу Mintos. Все, что вам нужно сделать, это предоставить необходимые данные, и вы снова продолжите работу – в безопасных условиях, зная, что мы серьезно относимся к защите финансовой экосистемы.

Отмывание денег | Wex | Закон США

Отмывание денег: обзор

Отмывание денег относится к схеме финансовых транзакций, которая направлена на сокрытие личности, источника и назначения незаконно полученных денег. Процесс отмывания денег можно разбить на три этапа. Во-первых, незаконная деятельность по сбору денег передает их в руки отмывателя. Во-вторых, отмыватель передает деньги через сложную схему транзакций, чтобы скрыть, кто изначально получил деньги от преступного предприятия.В-третьих, схема возвращает деньги отмывателю непонятным и косвенным образом.

Во-вторых, отмыватель передает деньги через сложную схему транзакций, чтобы скрыть, кто изначально получил деньги от преступного предприятия.В-третьих, схема возвращает деньги отмывателю непонятным и косвенным образом.

Уклонение от уплаты налогов и ложная практика бухгалтерского учета являются распространенными видами отмывания денег. Часто преступники достигают этих целей с помощью подставных компаний, холдинговых компаний и офшорных счетов. Оболочка — это зарегистрированная компания, которая не владеет значительными активами и не выполняет каких-либо значительных операций. Для отмывания денег компания-пустышка намеревается предоставить некоторую услугу, которая разумно потребовала бы от ее клиентов часто расплачиваться наличными.Операции с наличными увеличивают анонимность клиентов и, следовательно, уменьшают способность правительства отслеживать первоначального получателя грязных денег. Лица, занимающиеся отмыванием денег, обычно выбирают салоны красоты и сантехнические услуги в качестве подставных компаний. Затем отмыватель депонирует деньги подставной компании, которая переводит их на свои счета. Затем компания создает поддельные счета-фактуры и квитанции для учета наличных денег. Такие транзакции создают видимость приличия и чистых денег. Затем подставная компания может снять средства и либо вернуть деньги первоначальному преступнику, либо передать деньги другим подставным компаниям, прежде чем вернуть их в другое облако, которое первым внесло деньги.

Затем отмыватель депонирует деньги подставной компании, которая переводит их на свои счета. Затем компания создает поддельные счета-фактуры и квитанции для учета наличных денег. Такие транзакции создают видимость приличия и чистых денег. Затем подставная компания может снять средства и либо вернуть деньги первоначальному преступнику, либо передать деньги другим подставным компаниям, прежде чем вернуть их в другое облако, которое первым внесло деньги.

Преступники часто используют оффшорные счета для сокрытия денег, поскольку они обеспечивают большую конфиденциальность, меньшее регулирование и меньшее налогообложение. Поскольку правительство США не имеет полномочий требовать от иностранных банков сообщать о процентах, полученных гражданами США на счетах в иностранных банках, преступник может держать счет за границей, не сообщать о существовании счета и получать проценты без уплаты с него подоходного налога с населения. в США

Ответ правительства США

Для борьбы с этой преступной деятельностью Конгресс принял Закон 1970 года о банковской тайне, который требует от банков сообщать о любых финансовых операциях на сумму 10 000 долларов. 01 или больше. Конгресс последовал этому Закону шестнадцатью годами позже Законом о борьбе с отмыванием денег 1986 года, который признал отмывание денег федеральным преступлением. В 2001 году Конгресс принял Патриотический акт США, который расширил сферу ответственности за отчетность и включил больше типов финансовых учреждений в целях борьбы с финансированием террористической деятельности.

01 или больше. Конгресс последовал этому Закону шестнадцатью годами позже Законом о борьбе с отмыванием денег 1986 года, который признал отмывание денег федеральным преступлением. В 2001 году Конгресс принял Патриотический акт США, который расширил сферу ответственности за отчетность и включил больше типов финансовых учреждений в целях борьбы с финансированием террористической деятельности.

В двух решениях 2008 года Верховный суд США разъяснил федеральный закон, устанавливающий уголовную ответственность за отмывание денег. Cuellar v.Соединенные Штаты (06-1456) определили, что для доказательства отмывания денег прокуратура должна показать, что сокрытие денег должно осуществляться с целью сокрытия собственности, источника или контроля, а не с какой-либо другой целью. В деле United States v. Santos (06-1005) Суд постановил, что слово «доходы» в федеральном законе о борьбе с отмыванием доходов относится только к преступным доходам и исключает преступные поступления. Таким образом, суд отменил несколько обвинительных приговоров, основанных на отмывании денег, связанных с выплатой выигрышей в нелегальной игорной сети.

См. 18 U.S.C. 1956 Отмывание денег

См. Преступление белых воротничков

Что такое отмывание денег?

Отмывание денег призвано обеспечить, чтобы деньги, полученные незаконным путем, были получены законным путем. Проще говоря, это процесс превращения прибыли от незаконной деятельности в законный доход. Отмывание денег, то есть процесс сокрытия доходов от преступлений и их интеграции в законную финансовую систему, также является методом, используемым для сокрытия характера, источника, местоположения, ситуации и движения преступления или для создания легального имиджа. доходы от преступной деятельности.

Как работает отмывание денег?Отмывание денег необходимо преступным организациям для эффективного использования денег, полученных незаконным путем. Процесс отмывания денег обычно состоит из трех этапов: размещения, разделения и интеграции.

- Размещение: Первым поступлением нелегальных денег в финансовую систему является их расчет.

- Уровни: На этом этапе источник денег скрывается с помощью ряда транзакций и бухгалтерских уловок.

- Интеграция: Отмытые деньги снимаются с законного счета для использования, а деньги возвращаются преступнику из законного источника.

Не только эти три метода отмывания денег, но и существуют другие методы, кроме. Проиллюстрировать;

- Поддельный экспорт: Этот метод часто используется в последние годы в Европе. На бумаге это может выглядеть как экспорт в любую страну.

- Фондовый рынок: Деньги можно отмыть и отобразить как бизнес, купив акции или облигации через брокеров.

- Антиквариат и живопись: Антиквариат или картины вывезены за деньги, которые не могут быть переданы. Позже они продаются за иностранную валюту, а деньги отмываются.

Электронные деньги обеспечивают простой способ перевода стоимости без раскрытия их личности, например, банкноты без отслеживания. Деньги также можно направлять через онлайн-аукционы и продажи, веб-сайты азартных игр и конвертировать в реальные, пригодные для использования и не подлежащие отслеживанию «чистые» деньги.Новейшая форма отмывания денег связана с криптовалютами, такими как биткойн. Хотя они не полностью анонимны, они все чаще используются в схемах рэкета, незаконного оборота наркотиков и другой преступной деятельности из-за их относительной анонимности по сравнению с более традиционными формами валюты.

Деньги также можно направлять через онлайн-аукционы и продажи, веб-сайты азартных игр и конвертировать в реальные, пригодные для использования и не подлежащие отслеживанию «чистые» деньги.Новейшая форма отмывания денег связана с криптовалютами, такими как биткойн. Хотя они не полностью анонимны, они все чаще используются в схемах рэкета, незаконного оборота наркотиков и другой преступной деятельности из-за их относительной анонимности по сравнению с более традиционными формами валюты.

Если отмывание денег не контролируется и эти преступления продолжают совершаться, социальные и политические издержки этой ситуации могут быть серьезными.Помимо этих затрат, отмывание денег может ослабить социальную ткань, коллективные этические стандарты и, в конечном итоге, демократические институты общества. В странах, переходящих к демократическим системам, это преступное влияние может подорвать переходный процесс.

- Уклонение от уплаты налогов следует предотвращать на всех этапах от производства до потребления, а также следует контролировать значительные движения денежных средств.

- Органы местного самоуправления должны быть полностью уполномочены в областях.

- СМИ должны полностью поддерживать борьбу с организованной преступностью и не должны транслировать сообщения легендарным членам мафии.

- В частном секторе следует предотвращать создание картелей и сокращать теневую экономику, в максимально возможной степени устраняя необлагаемые налогом доходы.

- Компании могут защитить себя от финансовых преступлений и усилить процессы соответствия требованиям AML с помощью программного обеспечения AML, такого как Sanction Scanner.

Защитите свой бизнес от таких рисков, как несоблюдение требований и потеря репутации с помощью постоянного процесса мониторинга.

Связаться >>

Отмывание денег

Отмывание денег — это сокрытие или сокрытие личности доходов, полученных незаконным путем, так, чтобы они выглядели как полученные из законных источников.Это часто является составной частью других, гораздо более серьезных преступлений, таких как незаконный оборот наркотиков, грабеж или вымогательство.

Отмывание денег повсеместно и встречается в областях, где этого меньше всего можно было бы ожидать, например, в экологических преступлениях. Появление криптовалюты, такой как биткойны, усугубило это явление.

Преступные банды перемещают незаконно полученные средства по всему миру, используя банки, подставные компании, посредников и переводчиков денег, пытаясь интегрировать незаконные средства в легальный бизнес и экономику.В настоящее время ключевую роль в этом контексте играют денежные мулы. Это люди, которые действуют как посредники для преступных группировок, даже если они не знают о том, что они отмывают незаконные средства.

Возвращаясь к истокам

Расследование отмывания денег обычно идет рука об руку с расследованием первоначального преступления, приносящего доходы. Финансовые расследования направлены на выявление источников, потоков и местонахождения незаконных доходов и разоблачение вовлеченных сетей.Затем незаконно приобретенные активы могут быть заморожены или конфискованы, а виновные как в первоначальных преступлениях, так и в последующем отмывании денег будут привлечены к ответственности.

Привлечение гражданского общества к участию

Координация индивидуальных мер реагирования на такие сложные явления требует тесного сотрудничества с партнерскими организациями. Мы работаем с такими группами, как группа Egmont Group, состоящая из 159 подразделений финансовой разведки, межправительственная группа разработки финансовых мер борьбы с отмыванием денег (FATF) и связанные с FATF региональные органы по борьбе с отмыванием денег.

Участие в преступлениях в лесном хозяйстве

Нет недостатка в возможностях для направления незаконных средств на преступные предприятия; например незаконные рубки. Здесь полиции нужно преследовать финансистов, лесозаготовительные картели и незаконные активы. При поддержке Федерального министерства продовольствия и сельского хозяйства Германии мы запустили проект по финансовым расследованиям, связанным с лесным сектором. Это направлено на укрепление потенциала стран Азиатско-Тихоокеанского региона по проведению финансовых расследований, связанных с преступлениями в лесном хозяйстве.

Здесь полиции нужно преследовать финансистов, лесозаготовительные картели и незаконные активы. При поддержке Федерального министерства продовольствия и сельского хозяйства Германии мы запустили проект по финансовым расследованиям, связанным с лесным сектором. Это направлено на укрепление потенциала стран Азиатско-Тихоокеанского региона по проведению финансовых расследований, связанных с преступлениями в лесном хозяйстве.

Обучение в Западной Африке

Мы также инициировали инициативы по наращиванию потенциала в области расследования случаев отмывания денег для стран-участниц в Западной Африке, чтобы повысить их навыки проведения расследований и улучшить взаимодействие.

Осведомленность о ПОД: три этапа отмывания денег

При поддержке практики ICAS11 января 2019

Отмывание денег преследует одну цель: превратить доходы от преступной деятельности в наличные деньги или имущество, которое выглядит законным и может использоваться без подозрений.

Вот некоторые из наиболее распространенных способов достижения этой цели.

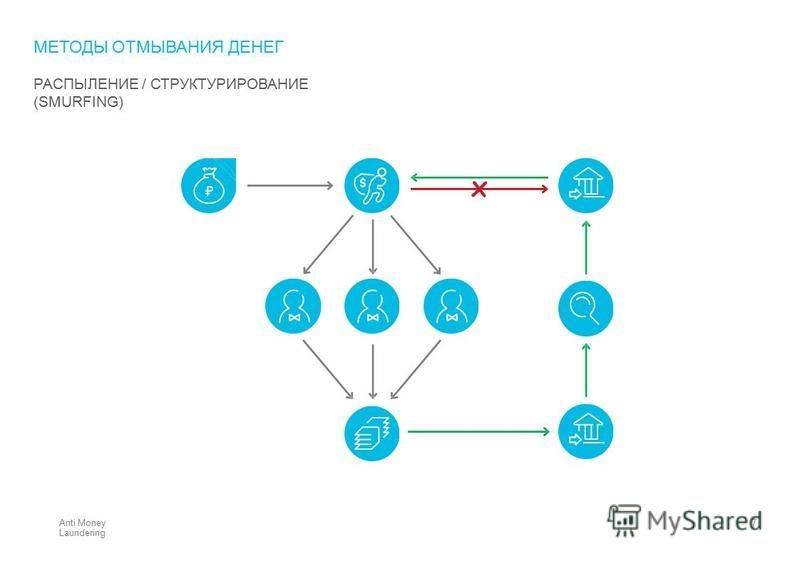

Вот некоторые из наиболее распространенных способов достижения этой цели.Обычно отмывание состоит из двух или трех этапов:

- Размещение

- Уровни

- Интеграция / извлечение

Размещение

- Кассовые операции — добавление денежных средств, полученных от преступлений, к законным поступлениям. Это лучше всего работает в бизнесе с небольшими переменными затратами или без них, например на автостоянках, стриптиз-клубах, студиях для загара, автомойках и казино.

- Ложное выставление счетов — выставление фиктивных счетов-фактур для соответствия поданным наличным деньгам, что делает его похожим на оплату ложного счета-фактуры

- Смурфинг — внесение небольших сумм денег ниже порога AML на банковские счета или кредитные карты, а затем их использование для оплатить расходы и т. д.

- Трасты и оффшорные компании — полезны для сокрытия личности реальных бенефициарных владельцев.

- Счета в иностранных банках — физический перевод небольших сумм наличных денег за границу ниже порога таможенной декларации, размещение на счетах в иностранных банках, а затем отправка обратно в страну происхождения.

- Прерванные транзакции — средства передаются юристу или бухгалтеру и хранятся на их клиентском счете для расчета по предлагаемой транзакции. Через короткое время транзакция прерывается.Деньги возвращаются клиенту из безупречного источника

Наслоение

Многослойное расслоение — это, по сути, многократное использование размещения и извлечения с использованием разных сумм каждый раз, чтобы максимально усложнить отслеживание транзакций.

Интеграция / извлечение

Заключительный этап — получение денег, чтобы их можно было использовать, не привлекая внимания правоохранительных органов или налоговых органов. В этом отношении преступники часто довольствуются выплатой заработной платы и другими налогами, чтобы сделать «стирку» более законной, и часто довольны «усадкой» стирки на 50%.

- Поддельные сотрудники — способ вернуть деньги. Обычно выплачиваются наличными и собираются

- Ссуды директорам или акционерам, которые никогда не будут возвращены