Как киберпреступники отмывают украденные деньги

Автор фото, Getty Images

Підпис до фото,Кибермошенники делают все, чтобы отмыть украденные деньги

Превратить виртуальные деньги в реальную наличность так, чтобы не поймали, — большая проблема для киберпреступников.

По словам эксперта по вопросам безопасности, они часто должны быть креативными, когда «выводят» или отмывают деньги, которые украли.

Зев Мадор, руководитель исследований в области безопасности в Trustwave SpiderLabs, сказал BBC, что похитители кредитных карт, например, имеют ограниченное время для получения прибыли, поскольку в какой-то момент жертва заблокирует свою карту.

Десятки тысяч похищенных номеров карт продают ежедневно подпольно, используя данные из взломанных баз данных и сайтов, сказал г-н Мадор.

«Они могут попытаться продать карточку, но это небольшие деньги, поскольку так они получат лишь несколько долларов за каждую», — сказал он.

Преступники, скорее всего, используют карточки, чтобы приобрести ценные вещи, такие как iPhone или Macbook. Эти товары популярны, поскольку, как правило, сохраняют свою ценность при перепродаже.

«Они не покупают по 100 штук iPhone за раз, — сказал он. — Они используют много различных кредитных карт в разное время».

Мадор говорит, что мошенники используют специальные программы, чтобы обмануть системы борьбы с мошенничеством, которые должны определять, что все покупки, даже те, что сделаны с помощью разных карт, осуществляются с одного компьютера.

Другая методика «вывод средств» использует подарочные сертификаты от крупных розничных торговцев, таких как Amazon и WalMart.

Автор фото, Reuters

Підпис до фото,Apple iPhone часто покупают и перепродают кибермошенники

Эта методика предусматривает приобретение подарочного сертификата с помощью похищенной кредитной карты, которую затем предлагают для перепродажи с большой скидкой.

Например, клиент может приобрести сертификат номиналом 400 долларов за полцены.

При этом существует риск блокирования сертификата, если торговая компания замечает, что он был приобретен с помощью украденной кредитки.

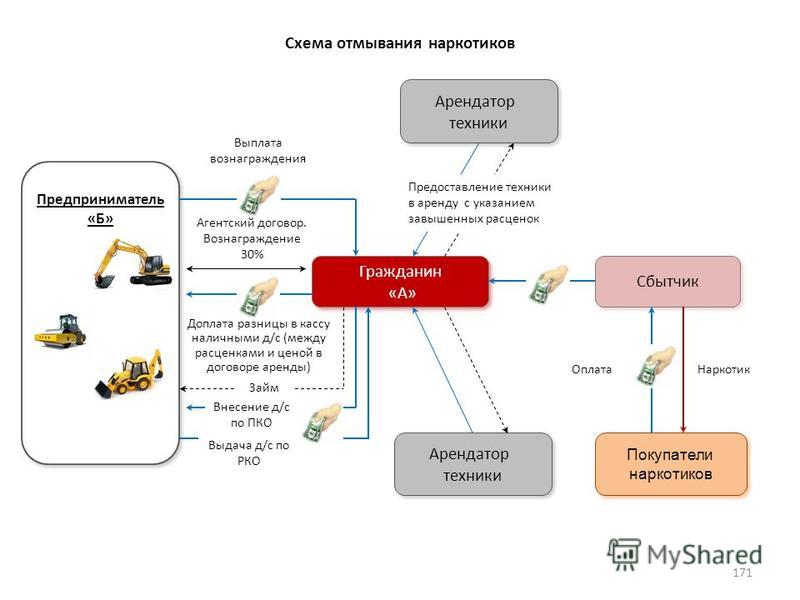

Существуют и более ловкие мошенники, которые используют Uber и другие подобные сервисы для отмывания наличных.

Г-н Мадор и другие видели объявление о поиске водителей, которые приняли участие в афере.

Популярными странами для мошенничества были Испания и США.

«Они ищут водителей Uber для мошеннических платежей, людей, которые могут зарегистрироваться на Uber и фальсифицировать поездки», — сказал г-н Мадор.

Автор фото, Reuters

Підпис до фото,Один из путей отмывания денег привлекает водителей Uber

Аккаунт водителя используется для отмывания средств.

Краденые кредитные карты используются для оплаты фиктивных поездок, за что водитель получает часть денег в виде оплаты.

Именно эти рынки составляют основу киберпреступлений мира, сказал доктор Майк МакГьюр, криминолог из Университета Суррей (Великобритания), который изучал это теневое сообщество.

«Мы целостно посмотрели на криминальную экономику и тогда смогли увидеть, куда идут потоки денег», — сказал он BBC.

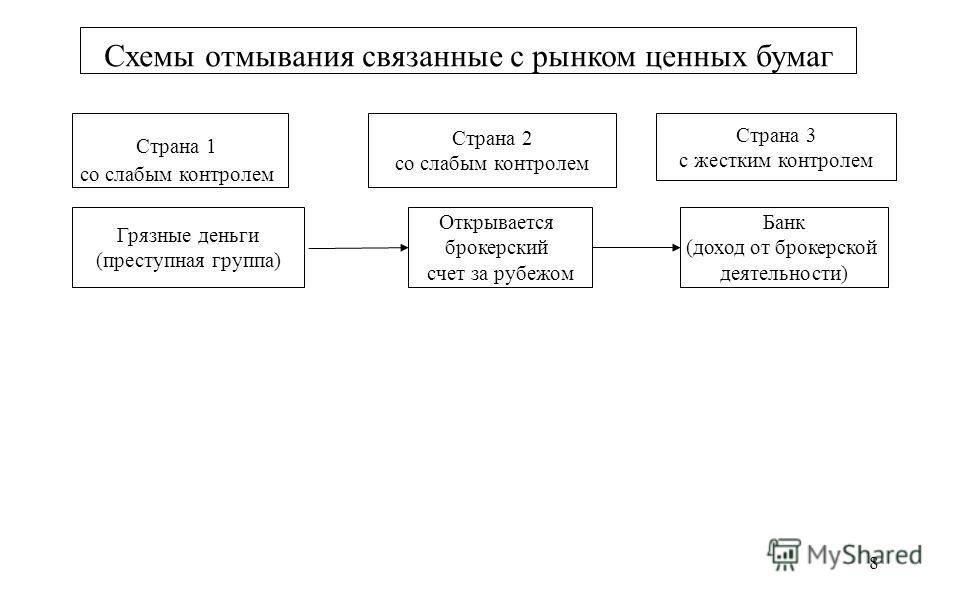

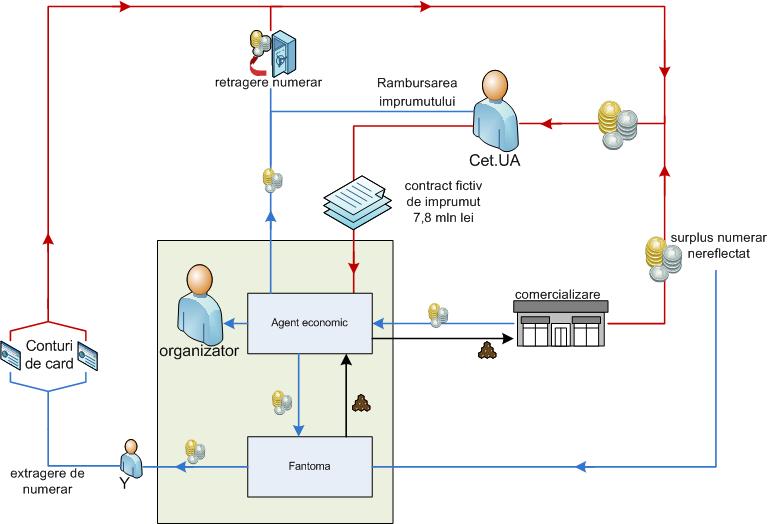

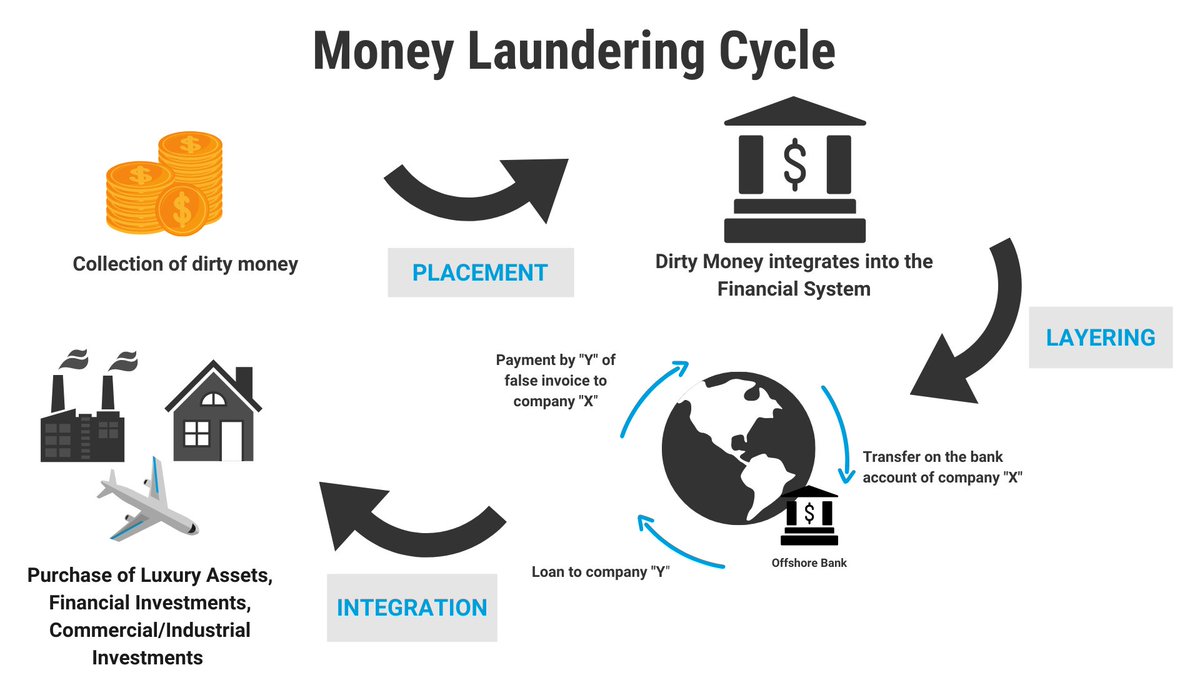

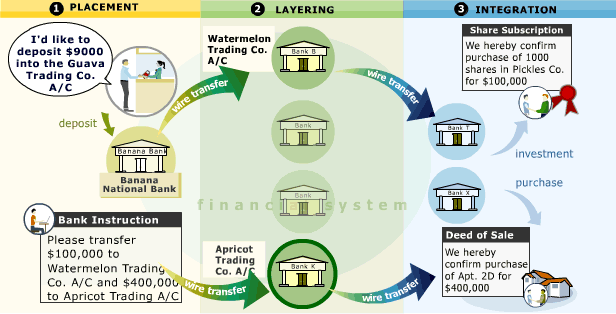

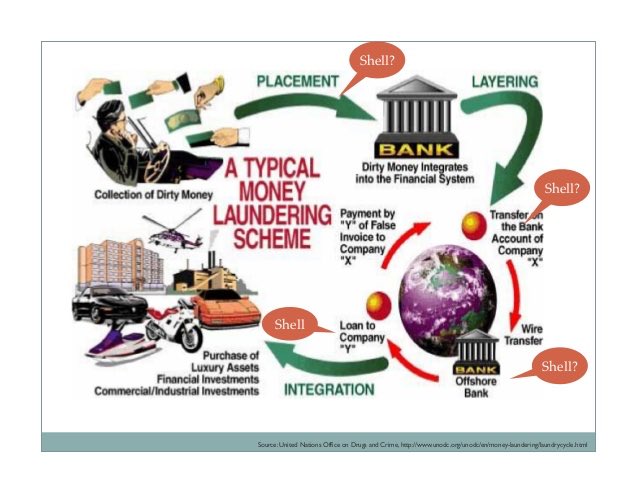

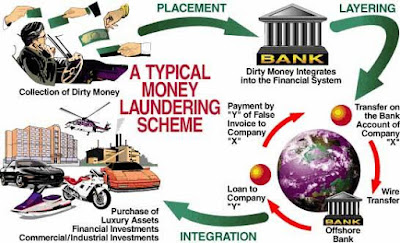

Некоторые деньги отмывают через банки и другие хорошо налаженные маршруты, уже долгое время используюемые преступными группами, которые все чаще находят пути применения новых технологий.

Исследования доктора МакГьюра свидетельствуют, что миллиарды проходят через черные рынки ежегодно. Некоторые из них — это просто когда одни воры продают другим, но есть и операции, связанные с продажей наркотиков и другой контрабанды.

Путем бесед с осужденными мошенниками и полицией, которая их преследует, он обнаружил, что многие преступники участвовали в незаконной деятельности из очень приземленных соображений.

«Около 15% просто использовали свои доходы для погашения ипотечных кредитов и других счетов», — сказал он.

Те же, кто зарабатывает много денег, склонны тратить их на статусные вещи, сказал он BBC.

Бумажный след

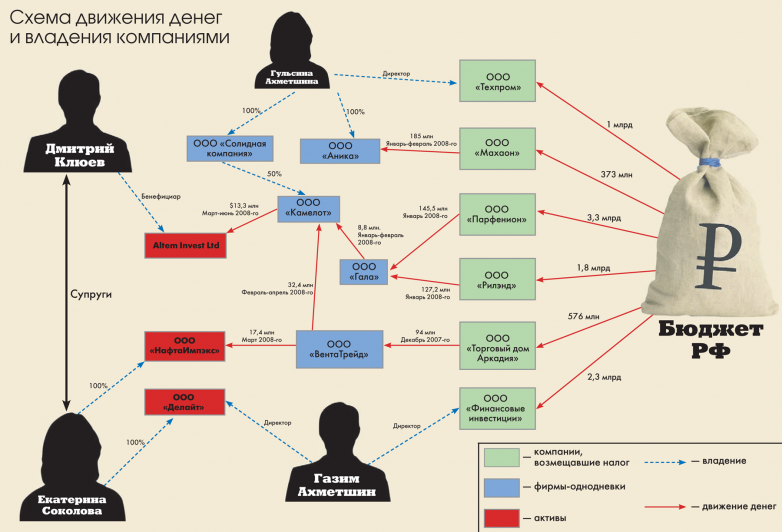

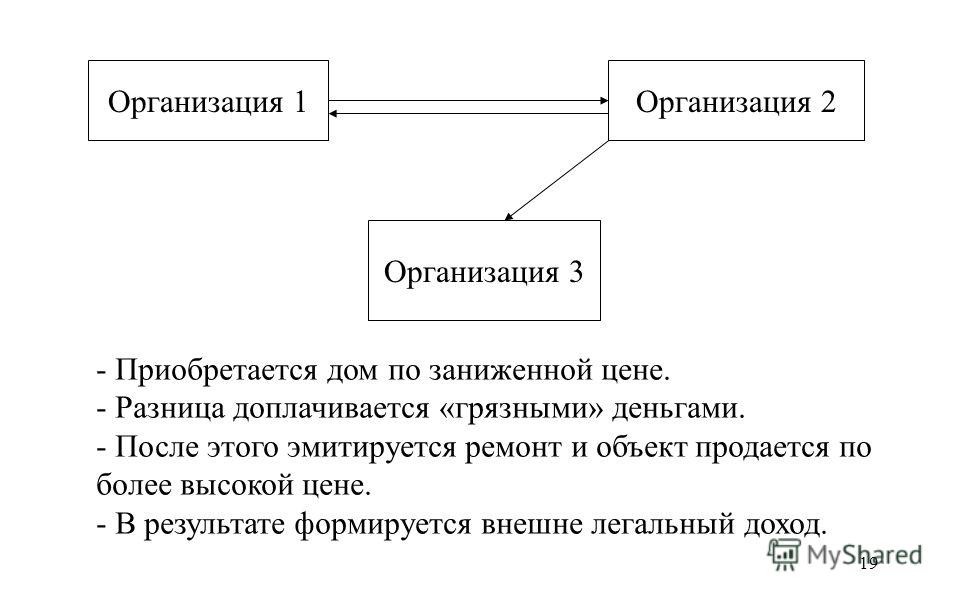

Банки становятся более искусными в выявлении попыток отмывания денег, в которых используется имущество и подставные компании, сказал Роб Хортон.

Представитель подразделения прикладной разведки BAE, который помогает финансовым фирмам выявлять мошенничество, подчеркнул, что это не простая работа, потому что мошенники тяжело работают, чтобы скрыть структуру собственности фиктивных компаний.

Автор фото, Getty Images

Но, по его словам, подробный долгосрочный анализ информации, предоставляемой подставными компаниями, может помочь разоблачить их суть.

«Мы часто замечаем, что контактные данные и регистрационные адреса одинаковые у десятков компаний, — сказал он. — Это потому, что очень трудно реально создать такое количество совершенно новых корпоративных или индивидуальных идентичностей».

Он добавил, что усилия отрасли, направленные на привлечение финансовых организаций к обмену данных о компании, осуществляющей платежи и покупки, также помогают выявить фикции.

«Нужно создать сеть, чтобы победить сеть».

Такой долгосрочный подход помогает банкам определять лиц, которых некоторые преступники используют как «мулов», отмечает Кедар Самант, соучредитель фирмы Simility, занимающейся выявлением мошенничества.

«Мулы» используются многими преступными группировками, чтобы обналичивать средства, полученные преступными способами.

Некоторые банды выходят на контакт с людьми, которые выполняли низкооплачиваемую работу за рубежом, и предлагают приобрести доступ к банковскому счету, который они открыли, когда работали за границей.

Системы обнаружения мошенничества, которыми пользовались раньше, вряд ли заметили бы проблему при отмывании наличности по такой схеме, поскольку они были очень «хрупкими», сказал г-н Самант.

Они, как правило, искали аномальное поведение, а не рассматривали контекст вокруг счета, как он используется со временем и куда идут деньги.

Противодействие легализации преступных доходов для финансовых учреждений

Касательно мер, осуществляемых Банком ВТБ (ПАО) в сфере противодействия легализации доходов, полученных преступным путем, финансированию терроризма и финансированию распространения оружия массового уничтожения.

Настоящим выражаем Вам свое почтение и сообщаем, что во исполнение требований Федерального закона Российской Федерации от 07.08.2001 № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» (далее – Федеральный закон от 07.08.2001 № 115-ФЗ) и нормативных актов Банка России в целях осуществления внутреннего контроля в области противодействия легализации (отмыванию) доходов, полученных преступным путем, финансированию терроризма и финансированию распространения оружия массового уничтожения в Банке ВТБ (ПАО) разработаны и утверждены «Консолидированная политика группы ВТБ по противодействию отмыванию преступных доходов и финансированию терроризма и обеспечению соблюдения режима международных санкций», «Концепция консолидированного управления в области внутреннего контроля в целях противодействия отмыванию доходов, полученных преступным путем, и финансированию терроризма в группе ВТБ», «Правила внутреннего контроля в целях противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма и финансированию распространения оружия массового уничтожения в Банке ВТБ (ПАО)», «Инструкция о порядке подготовки и представления сведений, предусмотренных Федеральным законом «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма».

Внутренний контроль в целях противодействия легализации преступных доходов, финансированию терроризма и финансированию распространения оружия массового уничтожения (далее – ПОД/ФТ и ФРОМУ) осуществляется на основании вышеуказанных документов.

В Банке ВТБ (ПАО) назначен ответственный сотрудник — специальное должностное лицо, ответственное за соблюдение правил внутреннего контроля в целях ПОД/ФТ и ФРОМУ в Банке ВТБ (ПАО). В настоящее время эти обязанности возложены на Руководителя Департамента комплаенс контроля и финансового мониторинга.

Запросы о мерах, предпринимаемых Банком ВТБ (ПАО) в рамках ПОД/ФТ и ФРОМУ, просим направлять на электронный адрес:[email protected].

Сообщаем, что Банк ВТБ (ПАО) не устанавливает и не поддерживает отношения с банками-нерезидентами, не имеющими на территориях государств, в которых они зарегистрированы, постоянно действующих органов управления.

Банк ВТБ (ПАО) не имеет счетов в банках, зарегистрированных в государствах (на территориях), о которых из международных источников могло бы быть известно, что они не соблюдают общепринятых стандартов противодействия легализации (отмыванию) доходов, полученных преступным путем, финансированию терроризма и финансированию распространения оружия массового уничтожения.

На Банк ВТБ (ПАО) в силу пункта 2 статьи 6.1 Федерального закона от 07.08.2001 № 115-ФЗ не распространяется обязанность располагать информацией о своих бенефициарных владельцах и принимать обоснованные и доступные в сложившихся обстоятельствах меры по установлению в отношении своих бенефициарных владельцев сведений: Банк ВТБ (ПАО) является организацией, в которой Российская Федерация имеет более 50% акций в капитале, и эмитентом ценных бумаг, допущенных к организованным торгам, который раскрывает информацию в соответствии с законодательством Российской Федерации о ценных бумагах.

Информация относительно структуры собственников Банка ВТБ (ПАО) размещена на официальном сайте Банка ВТБ (ПАО).

Дополнительно сообщаем, что Банк ВТБ (ПАО) зарегистрирован на портале Налоговой службы США в целях исполнения требований Закона США «О налогообложении иностранных счетов» (Foreign Account Tax Compliance Act, FATCA) в качестве участвующего финансового института.

Банк ВТБ (ПАО) присвоен идентификатор FATCA (Global Intermediary Identification Number, GIIN) 3FZXN5. 00000.LE.643.

00000.LE.643.

Надеемся на дальнейшее развитие взаимовыгодного сотрудничества.

(Заявление группы российских банков)

В целях борьбы с проникновением криминальных капиталов в экономику государств и с финансированием террористической деятельности многие страны мира уже создали или находятся в процессе создания государственных механизмов противодействия отмыванию преступных доходов и объединяют свои усилия в этой области под эгидой международных организаций

Российская Федерация также присоединилась к международной системе мер, направленных на борьбу с отмыванием преступных доходов и финансированием терроризма, и является активным членом Международной группы по разработке финансовых мер борьбы с отмыванием денег (ФАТФ) и группы <Эгмонт>. Российское законодательство по борьбе с отмыванием преступных доходов и финансированием терроризма учитывает основные рекомендации, разработанные международным сообществом.

Поскольку банковские продукты и услуги используются в качестве одного из каналов для отмывания доходов, полученных преступным путем, и финансирования терроризма, и исходя из необходимости надлежащего выполнения требований российского законодательства,

СБЕРБАНК РОССИИ,

БАНК ВТБ,

ВНЕШЭКОНОМБАНК,

АЛЬФАБАНК,

БАНК ЗЕНИТ,

МЕЖДУНАРОДНЫЙ МОСКОВСКИЙ БАНК,

РАЙФФАЙЗЕНБАНК (МОСКВА)

заявляют, что при осуществлении своей деятельности они будут опираться на следующие принципы:

- недопущение использования банка в целях отмывания денег и финансирования терроризма;

- идентификация всех клиентов банка;

- применение процедуры <знай своего клиента> к каждому клиенту банка;

- отказ от открытия счетов на предъявителя;

- установление договорных отношений только с кредитно-финансовыми учреждениями, которые осуществляют меры по противодействию отмыванию денег и финансированию терроризма;

- отказ от установления договорных отношений и совершения операций с участием банков, не имеющих физического присутствия по месту их регистрации;

- своевременное информирование федерального органа исполнительной власти, уполномоченного принимать меры по противодействию отмыванию доходов, полученных преступным путем, и финансированию терроризма (ФСФМ) об операциях и сделках, сведения о которых подлежат представлению.

Принимая во внимание многосложность стоящих перед российским банковским сообществом задач по противодействию отмыванию доходов, полученных преступным путем, и финансированию терроризма, указанные выше банки в процессе реализации требований российского законодательства и международных организаций, в которые входит Российская Федерация, будут осуществлять такие совместные действия, как:

- Обмен опытом организации внутреннего контроля в целях противодействия отмыванию доходов, полученных преступным путем, и финансированию терроризма.

- Выработка единых подходов к реализации процедуры <Знай своего клиента> и оценке риска клиента.

- Совместная разработка методологии выявления подозрительных операций, финансовых схем и типовых признаков отмывания доходов, полученных преступным путем, и финансирования терроризма.

- Проведение единой политики в отношении банков-респондентов.

- Выработка единых стандартов подготовки персонала в области противодействия отмыванию доходов, полученных преступным путем, и финансированию терроризма и организация совместных учебных семинаров, круглых столов и научно-практических конференций.

- Разработка и направление совместных предложений в Банк России, Федеральную службу по финансовым рынкам и Федеральную службу по финансовому мониторингу по вопросам совершенствования законодательной и нормативной базы в области противодействия отмыванию доходов, полученных преступным путем, и финансированию терроризма и оказание им практической помощи в разработке проектов нормативных правовых актов в этой области.

- Развитие взаимодействия между собой, исходя из принципа добровольности.

- Развитие сотрудничества с российскими и зарубежными банками, группами и объединениями, заинтересованными в укреплении и совершенствовании российской и международной системы противодействия отмыванию доходов, полученных преступным путем, и финансированию терроризма.

Настоящее Заявление открыто для присоединения к нему российских кредитных организаций, которые разделяют изложенные принципы и намерения.

В ЦБ рассказали, что делать, если на карту пришли деньги от незнакомца

https://ria. ru/20210321/moshenniki-1602174143.html

ru/20210321/moshenniki-1602174143.html

В ЦБ рассказали, что делать, если на карту пришли деньги от незнакомца

В ЦБ рассказали, что делать, если на карту пришли деньги от незнакомца — РИА Новости, 21.03.2021

В ЦБ рассказали, что делать, если на карту пришли деньги от незнакомца

Мошенничества с якобы ошибочными переводами грозят не только потерей денег, но и могут втянуть клиентов банков в преступную схему по отмыванию средств. Как… РИА Новости, 21.03.2021

2021-03-21T08:32

2021-03-21T08:32

2021-03-21T16:41

технологии

промсвязьбанк

центральный банк рф (цб рф)

россия

/html/head/meta[@name=’og:title’]/@content

/html/head/meta[@name=’og:description’]/@content

https://cdnn21.img.ria.ru/images/152776/34/1527763489_0:105:1999:1229_1920x0_80_0_0_3ad090920dc3bfa0057fe4dc5a53b49c.jpg

МОСКВА, 21 мар — РИА Новости. Мошенничества с якобы ошибочными переводами грозят не только потерей денег, но и могут втянуть клиентов банков в преступную схему по отмыванию средств. Как защититься, если на карту пришел перевод, который требуют вернуть, рассказали РИА Новости в Банке России и кредитных организациях.Злоумышленники зачастую якобы по ошибке переводят деньги на счет жертвы и под разными предлогами просят отправить их по другим реквизитам. Такие схемы применяются для последующего незаконного снятия со счета клиента более крупной суммы или для других преступных действий, например отмывания денег, пояснили суть аферы в Промсвязьбанке.Чтобы заставить потенциальную жертву вернуть деньги, мошенники используют любые предлоги, даже угрожают уголовным преследованием и судом, рассказал заместитель директора департамента информационной безопасности банка «Открытие» Анатолий Брагин. По его словам, клиент ни в коем случае не должен пытаться самостоятельно урегулировать ситуацию.В Центробанке рекомендовали придерживаться нескольких простых правил. «Если вам на карту пришли деньги от неизвестного отправителя, а затем он попросил вас вернуть их, сообщите человеку, что вы не против возврата.

Как защититься, если на карту пришел перевод, который требуют вернуть, рассказали РИА Новости в Банке России и кредитных организациях.Злоумышленники зачастую якобы по ошибке переводят деньги на счет жертвы и под разными предлогами просят отправить их по другим реквизитам. Такие схемы применяются для последующего незаконного снятия со счета клиента более крупной суммы или для других преступных действий, например отмывания денег, пояснили суть аферы в Промсвязьбанке.Чтобы заставить потенциальную жертву вернуть деньги, мошенники используют любые предлоги, даже угрожают уголовным преследованием и судом, рассказал заместитель директора департамента информационной безопасности банка «Открытие» Анатолий Брагин. По его словам, клиент ни в коем случае не должен пытаться самостоятельно урегулировать ситуацию.В Центробанке рекомендовали придерживаться нескольких простых правил. «Если вам на карту пришли деньги от неизвестного отправителя, а затем он попросил вас вернуть их, сообщите человеку, что вы не против возврата. Но при этом отправитель должен сам обратиться в свой банк с заявлением, что совершил ошибочный перевод», — пояснил регулятор.При этом получившему деньги нужно позвонить в свой банк и сообщить, что ему поступил неизвестный перевод. А затем тоже написать заявление на возврат ошибочно зачисленных денег.

Но при этом отправитель должен сам обратиться в свой банк с заявлением, что совершил ошибочный перевод», — пояснил регулятор.При этом получившему деньги нужно позвонить в свой банк и сообщить, что ему поступил неизвестный перевод. А затем тоже написать заявление на возврат ошибочно зачисленных денег.

https://ria.ru/20210320/moshenniki-1602092000.html

https://ria.ru/20201230/moshenniki-1591498066.html

россия

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

2021

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Новости

ru-RU

https://ria.ru/docs/about/copyright.html

https://xn--c1acbl2abdlkab1og.xn--p1ai/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og. xn--p1ai/awards/

xn--p1ai/awards/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

технологии, промсвязьбанк, центральный банк рф (цб рф), россия

Россиянам назвали условие блокировки банковской карты: Социальная сфера: Экономика: Lenta.ru

Менеджер продукта по контролю рисков международного платежного провайдера Ecommpay Даниэль Шевский в беседе с агентством «Прайм» назвал условие, при котором банк может заблокировать карту клиента. Это может случиться, если кредитная организация заподозрила мошенническую схему в операциях по ней.

Шевский пояснил, что банки обязаны выявлять мошеннические сделки и противодействовать им. С одной стороны, кредитные организации должны защищать своих клиентов, а с другой — выполнять требования регуляторов по борьбе с отмыванием денег, то есть проверять, откуда средства поступили и куда они отправляются.

С одной стороны, кредитные организации должны защищать своих клиентов, а с другой — выполнять требования регуляторов по борьбе с отмыванием денег, то есть проверять, откуда средства поступили и куда они отправляются.

Материалы по теме

00:01 — 13 сентября

Вопреки всему.

Первая в мире страна перешла на биткоин. К чему это приведет?

00:02 — 23 июня

Ненасытные.

Российские торговые сети скупают друг друга. Почему из-за этого могут вырасти цены на продукты?

В первом случае банки устанавливают лимиты на объемы переводимых денег и количество операций. Чтобы убедиться в их безопасности клиенту часто необходимо подтвердить свою личность. Также банк может заподозрить мошенничество в случае, когда со счета часто снимают наличные или проводят много операций по счету на короткий промежуток времени, рассказал Шевский.

Кроме того, банковские специалисты уделяют особое внимание крупным операциям, которые потенциально могут быть мошенническими, особенно в случаях, когда сумма перевода по счету больше обычного. В таких случаях банк замораживает перевод, а счет на время блокирует. К таким же мерам кредитные организации прибегают в ситуациях, когда деньги поступают из сомнительных юрисдикций, например, из Египта или Чили, заключил Шевский.

В таких случаях банк замораживает перевод, а счет на время блокирует. К таким же мерам кредитные организации прибегают в ситуациях, когда деньги поступают из сомнительных юрисдикций, например, из Египта или Чили, заключил Шевский.

Ранее ведущий юрист Объединенного юридического центра «Парфенон» Павел Уткин предупредил россиян о том, что некоторые перечисления на банковские карты могут облагаться налогом. Он пояснил, что налогом облагается поступление любого профессионального дохода, кроме заработной платы. Налогообложению подлежат выигрыши в лотереях и букмекерских конторах, а также доход от сдачи жилья.

Противодействие отмыванию денег и финансированию терроризма

Настоящим сообщаем, что АО ЮниКредит Банк (далее — Банк) входит в международную финансовую группу ЮниКредит, Италия, к которой применимы требования экономических, финансовых, торговых мер ограничительного характера, устанавливаемых и вводимых в действие уполномоченными органами Европейского Союза, Соединённых Штатов Америки и Организацией Объединенных Наций.

Также обращаем Ваше внимание, что согласно требованиям российского законодательства, Банк обязан всесторонне анализировать своих клиентов и проводимые ими операции, в целях недопущения использования Банка и Группы ЮниКредит в целом для заключения сделок и проведения операций, осуществление которых может иметь целью: нарушение или обход применимых законодательных норм и требований, проведение незаконных операций, а также сопряжено с высокими репутационными, геополитическими и иными рисками. Дополнительно комплексной оценки подлежат собственные сделки и операции Банка, в том числе по договорам и соглашениям с поставщиками работ и услуг, партнерами и посредниками, а также иными третьими лицами — контрагентами Банка, оказывающими аналогичные задачи или функции (далее — поставщики).

Действие некоторых международных экономических, финансовых, торговых мер ограничительного характера распространяется в т.ч. на российские физические и юридические лица. В этой связи, Банк не несет и не может нести ответственность за «блокировку» («заморозку») денежных средств, приостановку проведения операции с целью выяснения дополнительной информации или отказ в проведении операции третьими лицами — иностранными банками-корреспондентами в связи с возможным нарушением международных экономических мер ограничительного характера.

Банк оставляет за собой право запросить дополнительную информацию в связи с проведением операции или сделки, рекомендовать отказаться от совершения операции или заключения сделки в случае выявления факта действия (на момент совершения операции) или наличия обоснованных опасений, что в отношении одного из ее участников (отправителя, получателя, или выгодоприобретателя, а также финансовых институтов, участвующих в проведении платежей), применимы экономические, финансовые, торговые меры ограничительного характера, установленные Российской Федерацией, Организацией Объединенных Наций, уполномоченными органами Европейского Союза и Управлением по контролю за иностранными активами Соединённых Штатов Америки.

Убедительно просим вас проявлять осмотрительность и заблаговременно проверять ваших контрагентов во избежание недоразумений, а также своевременно предоставлять необходимые для осуществления операции и дополнительно запрошенные Банком документы и пояснения, имеющие отношение к осуществляемой операции.

При заключении договора, соглашения или дополнительного соглашения к действующему договору или соглашению с Банком, поставщик присоединяется и соглашается с положениями «Стандартных условий хозяйственных договоров».

Противодействие легализации преступных доходов и финансированию терроризма

Противодействие легализации преступных доходов и финансированию терроризма

В целях реализации положений Федерального закона от 07.08.2001 № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» и нормативных актов Банка России ПАО Банк ЗЕНИТ разработаны, утверждены и введены в действие «Правила внутреннего контроля ПАО Банк ЗЕНИТ в целях противодействия легализации (отмыванию) доходов, полученных преступным путем, финансированию терроризма и финансированию распространения оружия массового уничтожения» (Правила внутреннего контроля).

В целях обеспечения реализации в ПАО Банк ЗЕНИТ Правил внутреннего контроля создано самостоятельное структурное подразделение — Управление финансового мониторинга (УФМ), в компетенцию которого входят вопросы ПОД/ФТ/ФРОМУ. УФМ возглавляет ответственный сотрудник — специальное должностное лицо, назначенное единоличным исполнительным органом ПАО Банк ЗЕНИТ, которое является ответственным за разработку и реализацию в ПАО Банк ЗЕНИТ Правил внутреннего контроля.

УФМ возглавляет ответственный сотрудник — специальное должностное лицо, назначенное единоличным исполнительным органом ПАО Банк ЗЕНИТ, которое является ответственным за разработку и реализацию в ПАО Банк ЗЕНИТ Правил внутреннего контроля.

Действующая в ПАО Банк ЗЕНИТ система противодействия легализации преступных доходов, финансированию терроризма и финансированию распространения оружия массового уничтожения построена в соответствии с требованиями Федерального закона от 07.08.2001 № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» и рекомендациями Банка России.

С документами можно ознакомиться в разделах:

- по обслуживанию частных лиц «Тарифы и документы»

- по обслуживанию Бизнеса «Тарифы и документы»

- банкам – корреспондентам «Корреспондентские отношения»

Заявление группы российских банков: «Банки против отмывания денег»

В целях борьбы с проникновением криминальных капиталов в экономику государств и с финансированием террористической деятельности многие страны мира уже создали или находятся в процессе создания государственных механизмов противодействия отмыванию преступных доходов и объединяют свои усилия в этой области под эгидой международных организаций Российская Федерация также присоединилась к международной системе мер, направленных на борьбу с отмыванием преступных доходов и финансированием терроризма, и является активным членом Международной группы по разработке финансовых мер борьбы с отмыванием денег (ФАТФ) и группы <Эгмонт>. Российское законодательство по борьбе с отмыванием преступных доходов и финансированием терроризма учитывает основные рекомендации, разработанные международным сообществом.

Российское законодательство по борьбе с отмыванием преступных доходов и финансированием терроризма учитывает основные рекомендации, разработанные международным сообществом.

Поскольку банковские продукты и услуги используются в качестве одного из каналов для отмывания доходов, полученных преступным путем, и финансирования терроризма, и исходя из необходимости надлежащего выполнения требований российского законодательства,

- АЛЬФАБАНК,

- БАНК ЗЕНИТ,

- БАНК ВТБ,

- ВНЕШЭКОНОМБАНК,

- МЕЖДУНАРОДНЫЙ МОСКОВСКИЙ БАНК,

- РАЙФФАЙЗЕНБАНК (МОСКВА)

- СБЕРБАНК РОССИИ,

заявляют, что при осуществлении своей деятельности они будут опираться на следующие принципы:

- недопущение использования банка в целях отмывания денег и финансирования терроризма;

- идентификация всех клиентов банка;

- применение процедуры <знай своего клиента> к каждому клиенту банка;

- отказ от открытия счетов на предъявителя;

- установление договорных отношений только с кредитно-финансовыми учреждениями, которые осуществляют меры по противодействию отмыванию денег и финансированию терроризма;

- отказ от установления договорных отношений и совершения операций с участием банков, не имеющих физического присутствия по месту их регистрации;

- своевременное информирование федерального органа исполнительной власти, уполномоченного принимать меры по противодействию отмыванию доходов, полученных преступным путем, и финансированию терроризма (ФСФМ) об операциях и сделках, сведения о которых подлежат представлению.

Принимая во внимание многосложность стоящих перед российским банковским сообществом задач по противодействию отмыванию доходов, полученных преступным путем, и финансированию терроризма, указанные выше банки в процессе реализации требований российского законодательства и международных организаций, в которые входит Российская Федерация, будут осуществлять такие совместные действия, как:

- Обмен опытом организации внутреннего контроля в целях противодействия отмыванию доходов, полученных преступным путем, и финансированию терроризма.

- Выработка единых подходов к реализации процедуры <Знай своего клиента> и оценке риска клиента.

- Совместная разработка методологии выявления подозрительных операций, финансовых схем и типовых признаков отмывания доходов, полученных преступным путем, и финансирования терроризма.

- Проведение единой политики в отношении банков-респондентов.

- Выработка единых стандартов подготовки персонала в области противодействия отмыванию доходов, полученных преступным путем, и финансированию терроризма и организация совместных учебных семинаров, круглых столов и научно-практических конференций.

- Разработка и направление совместных предложений в Банк России, Федеральную службу по финансовым рынкам и Федеральную службу по финансовому мониторингу по вопросам совершенствования законодательной и нормативной базы в области противодействия отмыванию доходов, полученных преступным путем, и финансированию терроризма и оказание им практической помощи в разработке проектов нормативных правовых актов в этой области.

- Развитие взаимодействия между собой, исходя из принципа добровольности.

- Развитие сотрудничества с российскими и зарубежными банками, группами и объединениями, заинтересованными в укреплении и совершенствовании российской и международной системы противодействия отмыванию доходов, полученных преступным путем, и финансированию терроризма.

Настоящее Заявление открыто для присоединения к нему российских кредитных организаций, которые разделяют изложенные принципы и намерения.

Власти решили перекрыть один из крупнейших каналов вывода денег за рубеж :: Финансы :: РБК

Зачем нужен запрет на зарубежные выплаты

Банк России и Росфинмониторинг признавали, что побороть обналичивание и отмывание через исполнительные листы крайне сложно. В 2020 году, несмотря на кризис и пандемию, схемы с исполнительными документами стали популярнее, говорил директор департамента финмониторинга Банка России Илья Ясинский. За девять месяцев прошлого года объем обналичивания через этот канал вырос в 1,9 раза.

В 2020 году, несмотря на кризис и пандемию, схемы с исполнительными документами стали популярнее, говорил директор департамента финмониторинга Банка России Илья Ясинский. За девять месяцев прошлого года объем обналичивания через этот канал вырос в 1,9 раза.

Даже если банк сомневается в подлинности исполнительного документа и считает просьбу клиента о переводе подозрительной, он не может отказать ему в проведении операции на основании закона «О противодействии отмыванию» (115-ФЗ), отмечает партнер юридической фирмы «Арбитраж.ру» Владимир Ефремов. Если взысканные средства сначала будут попадать на счет в российском банке, а потом уже переводиться на зарубежные счета, то кредитная организация сможет расценивать это как отдельную операцию и блокировать сомнительный перевод, объясняет юрист, отмечая, что предложенный подход действительно позволит частично снизить риски вывода денег из России.

Читайте на РБК Pro

Канал, по которому «улетали за рубеж огромные суммы», будет закрыт, но лазейки останутся, предупреждает член генерального совета «Деловой России» Сергей Пронин. Перевод средств по фиктивному исполнительному листу внутри России будет возможным, пока у банков нет права блокировать такие операции. «Пока этого не будет сделано, мошенники всех уровней при попустительстве или даже пособничестве коррумпированных судей, нотариусов и сотрудников ФССП (Федеральной службы судебных приставов) будут продолжать, кстати нарастающими темпами, «отмывать» и выводить в «тень» денежные средства со всеми вытекающими отсюда последствиями», — заключает Пронин.

Перевод средств по фиктивному исполнительному листу внутри России будет возможным, пока у банков нет права блокировать такие операции. «Пока этого не будет сделано, мошенники всех уровней при попустительстве или даже пособничестве коррумпированных судей, нотариусов и сотрудников ФССП (Федеральной службы судебных приставов) будут продолжать, кстати нарастающими темпами, «отмывать» и выводить в «тень» денежные средства со всеми вытекающими отсюда последствиями», — заключает Пронин.

Заместитель руководителя Национального совета финансового рынка (НСФР) Александр Наумов предложение Минюста поддерживает, но подчеркивает, что мера будет работать только в комплексе с другими решениями. «Сейчас вся ответственность по оценке мошенничества лежит на банке, неважно, куда идет перевод по исполнительному листу. Проблему нужно решать комплексно, а не просто ограничениями на перевод денег по исполнительным листам на счета за рубежом. Средства по таким документам должны не просто попадать в российский банк, должен быть решен вопрос контроля за процессом взыскания со стороны ФССП», — отмечает собеседник РБК.

«Сейчас вся ответственность по оценке мошенничества лежит на банке, неважно, куда идет перевод по исполнительному листу. Проблему нужно решать комплексно, а не просто ограничениями на перевод денег по исполнительным листам на счета за рубежом. Средства по таким документам должны не просто попадать в российский банк, должен быть решен вопрос контроля за процессом взыскания со стороны ФССП», — отмечает собеседник РБК.

В прошлом году Банк России решил расширить возможность банков по блокировке подозрительных операций с использованием исполнительных документов. ЦБ обновил положение 375-П и дополнил перечень признаков сомнительных операций пунктом о том, что кредитная организация может отказать в проведении такой операции, если она нацелена на отмывание денег (pdf.). Новые правила начнут действовать 1 октября 2021 года.

Каковы последствия для добросовестного бизнеса

Ограничения на переводы по исполнительным листам могут негативно сказаться на бизнес-процессах российских компаний, считают опрошенные РБК эксперты. Злоупотребления есть, однако большинство участников рынка используют исполнительные документы по назначению, утверждает Ефремов: «Вводить ограничения для всего рынка из-за отдельных недобросовестных игроков контрпродуктивно». В «Деловой России» инициативу Минюста не поддерживают. Там указали, что от нового подхода пострадают в первую очередь добросовестные взыскатели. В бизнес-организации «Опора России» считают, что мера несет скорее риски для бизнеса.

Злоупотребления есть, однако большинство участников рынка используют исполнительные документы по назначению, утверждает Ефремов: «Вводить ограничения для всего рынка из-за отдельных недобросовестных игроков контрпродуктивно». В «Деловой России» инициативу Минюста не поддерживают. Там указали, что от нового подхода пострадают в первую очередь добросовестные взыскатели. В бизнес-организации «Опора России» считают, что мера несет скорее риски для бизнеса.

«Задача противодействовать отмыванию денег и выводу их за рубеж, безусловно, важная, но если мы говорим о многих иностранных контрагентах, то они и так не в восторге от эффективности системы исполнительного производства в России», — говорит представитель ассоциации «Опора России» в Пекине Александр Зайнигабдинов. По его словам, если вывод денег из страны по судебному спору может оказаться под вопросом, это «может снизить желание в принципе работать с российскими компаниями».

«Рейтинг» российской юрисдикции от этой меры не вырастет, уверена адвокат Forward Legal Людмила Лукьянова: «Инициатива может быть квалифицирована иностранными компаниями как создание условий, при которых банковская система России будет способствовать недобросовестным контрагентам в неисполнении судебных актов».

Новые условия потребуют от нерезидентов дополнительных финансовых расходов, связанных с открытием и обслуживанием счета, оплаты комиссионных сборов от российских банков, перечисляет Ефремов. «Фактически инициатива «навязывает» российские банки иностранцам», — заключает юрист.

Изменение подхода повлияет на договорные отношения между компаниями резидентами и нерезидентами, соглашается член генерального совета «Деловой России» Алексей Мишин. Он не исключает, что компании-нерезиденты будут готовы работать с российскими только по предоплате, если открытие счета в России будет для них обязательным.

Отмывание денег с помощью кредитных карт: что нужно знать об отмывании денег

Преступники и террористические группы находят новые и сложные методы сокрытия незаконной прибыли, которую они зарабатывают в онлайн-среде. Сегодня стал доступен широкий спектр платежных систем, таких как PayPal, Google Pay, Amazon Pay, Apple Pay и т. Д. Это, наряду с постоянно растущим объемом операций электронной коммерции в Интернете, вызывает трудности, когда дело доходит до обнаружения мошенничества. финансовые операции и отмывание денег с помощью кредитных карт, поставщиков платежных услуг и банков.

Д. Это, наряду с постоянно растущим объемом операций электронной коммерции в Интернете, вызывает трудности, когда дело доходит до обнаружения мошенничества. финансовые операции и отмывание денег с помощью кредитных карт, поставщиков платежных услуг и банков.

Кредитные карты используются в качестве распространенного способа оплаты в качестве средства отмывания денег. Поэтому выявление и предотвращение отмывания транзакций или отмывания денег с кредитных карт является насущной проблемой для финансовых услуг. Им необходимо разработать строгую политику борьбы с отмыванием денег (AML), чтобы действовать в отношении красных флажков отмывания денег с кредитных карт и снижать риск отмывания денег с кредитных карт.

Что такое отмывание транзакций?

Отмывание транзакций или отмывание электронных денег является продолжением отмывания денег.Это упрощенная форма отмывания денег, используемая для тайной обработки кредитных карт или других цифровых платежных форм. Отмывание транзакций происходит, когда один утвержденный продавец / поставщик использует платежные учетные данные для обработки платежей для другого нераскрытого магазина, часто продающего нелегальные продукты и услуги..png)

Схемы отмывания денег с помощью структурированных кредитных карт помогают незаконным продавцам товаров скрывать свои транзакции, вводя товарные чеки в платежную систему и отмывая грязные деньги. Хотя эти незаконные продавцы могут быть обычными магазинами, в наши дни они в основном созданы как интернет-магазины.

Наибольший объем отмывания денег с кредитных карт совершают те, кто продает контрафактные товары, наркотики, секс-услуги и операторы онлайн-казино, и которые действуют без лицензии. Даже когда товары или услуги продаются на законных основаниях, отображение сущности платежа по кредитной карте ложно нарушает соглашение продавца, занимающегося обработкой, с банком-эквайером. Получая выгоду от такой схемы, преступники нарушают ряд законов штата, федеральных законов и законов о ПОД, в зависимости от характера транзакции.

Формы отмывания денег с кредитных карт

Отмывание транзакций / отмывание денег с кредитных карт может принимать три различных формы:

- Прикрытые компании используют юридический бизнес в качестве прикрытия для преступной деятельности.

Например, продавец добавок, который отмывает незаконные средства, продавая наркотики, за счет завышения квитанций. Другой пример — это тот, кто продает поддельные лекарства под «кодом категории продавца» витаминов и добавок. Компании-оболочки обычно могут работать онлайн или вне физических магазинов.

Например, продавец добавок, который отмывает незаконные средства, продавая наркотики, за счет завышения квитанций. Другой пример — это тот, кто продает поддельные лекарства под «кодом категории продавца» витаминов и добавок. Компании-оболочки обычно могут работать онлайн или вне физических магазинов. - Транзитные компании упрощают незаконным предприятиям обработку квитанций по кредитным картам, в частности, предоставляя им доступ к счету обработки платежей юридической компании. Часто это делается путем размещения ссылки для оплаты на веб-сайте незаконной компании. После этого они вручную вводят незаконные продажи в свою платежную систему, чтобы их было труднее обнаружить.

- Счета воронки аналогичны сквозным компаниям.Действительно, это легальные компании, которые принимают платежи по кредитным картам от нескольких компаний. У этих компаний нет собственного платежного счета продавца, поскольку они либо участвуют в незаконных транзакциях, либо слишком малы.

После этого компания-воронка вводит эти платежи в качестве законных транзакций в систему обработки платежей по картам.

После этого компания-воронка вводит эти платежи в качестве законных транзакций в систему обработки платежей по картам.

Схемы отмывания денег с помощью кредитных карт

Отмывание денег с помощью кредитных карт или отмывание транзакций также известно как «факторинг» и несанкционированная агрегация.Это происходит, когда один бизнес (часто веб-сайт) обрабатывает платежи для другого веб-сайта. Это позволяет продавцам незаконных продуктов (товаров и услуг) скрывать свои транзакции и отмывать свои незаконные деньги, незаконно вводя свои товарные чеки в официальную или легальную платежную систему. Например, веб-сайт электронной коммерции модной одежды может помочь в обработке платежей, сделанных из сетей, занимающихся незаконным оборотом наркотиков.

Чтобы нацелить систему, поддерживающую фармацевтический бизнес, Управление по санитарному надзору за качеством пищевых продуктов и медикаментов США (FDA) провело серию расследований, направленных на процессоров кредитных карт, участвующих в отмывании денег с кредитных карт или отмывании транзакций. Эта операция была ярким примером, показывающим платежной индустрии, почему мониторинг отмывания транзакций так важен. Это также стало свидетелем того, как правоохранительные органы воспринимают роль обработчиков кредитных карт в сети незаконных предприятий.

Эта операция была ярким примером, показывающим платежной индустрии, почему мониторинг отмывания транзакций так важен. Это также стало свидетелем того, как правоохранительные органы воспринимают роль обработчиков кредитных карт в сети незаконных предприятий.

Интеграция нелегальных денег в экономику с помощью кредитных карт

Лица, занимающиеся отмыванием денег, также могут использовать кредитные карты для интеграции незаконных денег в финансовую систему. Они делают это, поддерживая оффшорный счет в другой юрисдикции, через которую производятся платежи.Преступники ограничивают финансовый след, который может привести к их собственной стране, где они проживают. Власти теперь лучше осведомлены об использовании офшорных кредитных карт в качестве метода отмывания денег с кредитных карт. По этой причине некоторые офшорные юрисдикции теперь позволяют регулирующим органам получать записи из банков о транзакциях, совершенных их клиентами, имеющими кредитные карты.

С ростом электронной коммерции и анонимности, предлагаемой в Интернете, риск отмывания денег с помощью кредитных карт растет во всем мире. Помня об этом, регулирующие органы и сети кредитных карт начали кампанию по противодействию этим усилиям, в частности, путем привлечения эквайеров и платежных систем к ответственности за действия своих продавцов.

Помня об этом, регулирующие органы и сети кредитных карт начали кампанию по противодействию этим усилиям, в частности, путем привлечения эквайеров и платежных систем к ответственности за действия своих продавцов.

Тревоги отмывания денег с кредитных карт

Следующие красные флажки следует учитывать, когда лицензиат поставщика торговых услуг привлекает продавцов / продавцов для транзакций по кредитным картам:

- Принципы продавца кажутся незнакомыми или не имеют четкого представления о бизнесе продавца.

- Предлагаемый объем транзакции и / или возврат средств несовместимы с информацией, полученной при посещении сайта или в группах торговых партнеров.

- Необычные или чрезмерные денежные авансы или возврат денежных средств.

- Есть индикаторы, показывающие, что кредитная карта продавца используется какой-либо третьей стороной.

Роль современных технологий в выявлении методов отмывания денег

Страны, которые больше всего страдают от отмывания денег, имеют сложные финансовые системы, неэффективные программы или операции по соблюдению требований ПОД / ФТ, что приводит к тому, что они становятся уязвимыми для различных видов преступной деятельности. Текущие программы AML, основанные на устаревших системах, основанных на правилах, оказываются дорогостоящими в управлении и неэффективными, поскольку преступники постоянно совершенствуют свои стратегии отмывания денег.

Текущие программы AML, основанные на устаревших системах, основанных на правилах, оказываются дорогостоящими в управлении и неэффективными, поскольку преступники постоянно совершенствуют свои стратегии отмывания денег.

Современные решения RegTech, основанные на искусственном интеллекте, машинном обучении и аналитике больших данных, могут эффективно обнаруживать многоуровневые методы, такие как использование денежных мулов и оффшорных подставных компаний.

Чтобы узнать, как Tookitaki помогает финансовым учреждениям всех типов и размеров укреплять свои программы соответствия AML, запросите у нас демонстрацию.

Автор Tookitaki | 16 декабря, 2020

Дебетовые карты предоплаты проложили путь к безналичным покупкам и быстрым цифровым транзакциям для миллионов людей во всем мире. Но есть и обратная сторона, из-за которой платежные системы, банки и другие эмитенты карт, такие как Google и Apple Inc., подвергаются криминальной деятельности, которая может привести к репутационному ущербу и столкновениям с регулирующими органами.

Эти предоплаченные карты, выпущенные крупными банками и другими организациями и работающие в сетях платежных гигантов, таких как Visa и Mastercard, используются для отмывания доходов от преступлений или финансирования террористических заговоров. Жертвы мошенничества вынуждены передавать сотни или тысячи долларов через подарочные карты из iTunes и Google Play. И растет количество перезагружаемых дебетовых карт, которые позволяют держателям биткойнов и других криптовалют тратить свои средства в реальной экономике, не имея реального способа узнать, являются ли эти средства доходами от незаконной деятельности.

Рост популярности

Популярность предоплаченных карт не собирается снижаться. По данным Allied Market Research, к 2022 году мировой рынок предоплаченных карт достигнет дохода в 3,653 трлн долларов, при этом среднегодовой темп роста в период с 2016 по 2022 год составит 22,7%.

Выплачивая комиссионные поставщикам карт, которые варьируются в зависимости от типа используемой карты, потребители могут использовать их для совершения покупок дома и за рубежом, предлагать их в качестве подарков или предлагать им депозитные и сберегательные услуги вместо традиционных банковских счетов или вместе с ними. Последняя функция может быть спасательным кругом для тех, кто в противном случае был бы исключен из основных финансовых услуг.

Последняя функция может быть спасательным кругом для тех, кто в противном случае был бы исключен из основных финансовых услуг.

Большинство перезагружаемых дебетовых карт используют сети основных процессинговых компаний, включая Visa Inc., Mastercard Inc. и Discover Financial Services для обработки транзакций. В совокупности в 2018 году у трех компаний в обращении было около 388,7 миллиона предоплаченных карт от 50 крупнейших эмитентов карт только в США. Объем покупок этих карт составил 197,71 миллиарда долларов, согласно последним данным исследовательской фирмы The Nilson Report.

Согласно отчету Nilson Report, к 2022 году объем предоплаченных карт в США увеличится до 352 млрд долларов США. Это соответствует увеличению примерно на 78%, в то время как общие расходы на карты, по прогнозам, вырастут до 10,086 триллиона долларов с 7,266 триллиона долларов в 2018 году, то есть примерно на 39%.

Крупнейшие эмитенты предоплаченных карт в США по количеству транзакций покупки представляют собой смесь глобальных банков, таких как JPMorgan Chase & Co. , и менее известных имен, включая MetaBank NA, The Bancorp Inc.и Green Dot Corp.

, и менее известных имен, включая MetaBank NA, The Bancorp Inc.и Green Dot Corp.

Глобальные сети

Учитывая популярность предоплаченных карт и анонимный характер многих из них, эксперты по мошенничеству все больше обеспокоены возможностью злоупотреблений, от мелких мошенничеств до отмывания денег наркобаронами и террористами.

«Мы видим, что эти карты присутствуют во многих преступлениях, от торговли наркотиками до торговли людьми», — сказал S&P Global Market Intelligence Джон Тобон, заместитель специального агента, отвечающий за расследования внутренней безопасности в Южной Флориде.

Террористы использовали предоплаченные карты для анонимной оплаты счетов в гостиницах и других расходов, приведших к атакам Батаклана в Париже в 2015 году, в то время как мексиканский наркокартель во главе с Хоакином «Эль Чапо» Гусманом регулярно использовал их для перемещения денег через национальные границы.

Отчасти привлекательность предоплаченных карт для преступников заключается в том, что их можно использовать для разделения больших сумм денег на небольшие суммы, помогая избежать предупреждения о борьбе с отмыванием денег или AML, когда средства поступают в банковскую систему и более широкая экономика. Эксперты по финансовым преступлениям окрестили эту практику «смурфингом».

Эксперты по финансовым преступлениям окрестили эту практику «смурфингом».

В большинстве стран клиенты, вносящие крупные суммы на банковский счет, должны сообщать, откуда поступили деньги. В США, например, банк должен уведомить FinCEN, казначейское бюро, которое занимается финансовой разведкой и AML, если клиент выполняет транзакцию или серию транзакций на сумму более 10 000 долларов США наличными.

Преступники уже давно обходят такие правила, вербуя человеческих «мулов» для перемещения физических денег в небольших количествах.Но, по словам Тобона, ситуация меняется.

«Преступные организации, которые раньше использовали денежных мулов, теперь переходят на использование предоплаченных карт», — сказал он.

Серые области

Ничто из этого не упускается из виду регулирующими органами и законодателями в их постоянных усилиях по борьбе с финансовыми преступлениями. В Европейском союзе, например, Четвертая директива о борьбе с отмыванием денег запрещает загрузку анонимных дебетовых и подарочных карт с суммой более 250 евро за раз, а к концу 2020 года эта сумма упадет до 150 евро.

Но остаются лазейки и камни преткновения.

Например, перемещение более 10 000 долларов наличными или другими денежными инструментами через границу США без объявления этого — и с конкретным намерением скрыть это от властей — является уголовным преступлением, за которое в соответствии с Законом о банковской тайне предусмотрено тюремное заключение сроком до пяти лет. . Карты предоплаты по закону не считаются денежными инструментами. Но, по словам Тобона из Министерства внутренней безопасности, они должны быть такими, поскольку это позволит правоохранительным органам бороться с трансграничной контрабандой, сказал он.

В США сенаторы от обеих основных партий уже более десяти лет пытаются ввести закон, требующий, чтобы предоплаченные карты, на которые было загружено более 10 000 долларов, сообщались при пересечении границы. Чак Грассли, сенатор-республиканец и председатель финансового комитета Сената, совсем недавно повторно представил законопроект в июне 2019 года, но дальнейшего прогресса в нем нет.

Подарок преступникам?

Криминологи и другие эксперты по мошенничеству также внимательно следят за другой формой предоплаченных карт — подарочными картами, например, от Apple и Google.

По данным Федеральной торговой комиссии США, в США в 2019 году было зарегистрировано более 38000 преступлений, связанных с подарочными и другими предоплаченными картами, на которые пришлось 103 миллиона долларов убытков по сравнению с 77,9 миллионами долларов годом ранее.

«Мошенники всегда ищут простой способ быстро заработать … Подарочные карты привлекательны для мошенников, потому что они могут оставаться анонимными и быстро получать деньги», — сказал представитель FTC в электронном письме. «Как только они получат подарочную карту [PIN-код], потребителю будет очень трудно отменить транзакцию.«

В последнее время это означает, что мошенники пытаются воспользоваться кризисом с коронавирусом. Несколько государственных ведомств и организаций гражданского общества в США предупредили общественность с осторожностью от преступников, требующих оплаты с помощью подарочной карты поддельных благотворительных пожертвований, медицинского оборудования или запросов на внесение депозита для «поддержания» чеков социального обеспечения.

Получив уникальные номера на подарочных картах, мошенники обычно продают их с привлекательной скидкой на сайтах перепродажи или аукционов.

Подарочные карты Apple iTunes составили наибольшее количество заявленных случаев мошенничества в 2018 году — 23,7%, за ним следует Google Play с 18,3%, сообщает FTC. Государственное агентство не смогло прокомментировать, почему увеличилось количество случаев мошенничества с подарочными картами, но заявило, что эти цифры основаны только на зарегистрированных инцидентах и что масштабы проблемы могут быть шире.

A глобальная проблема

Это не только явление США. Action Fraud, U.Подразделение K. Police по расследованию мошенничества и киберпреступлений сообщило, что в период с апреля 2015 года по март 2018 года им было получено 11 329 сообщений о мошенничестве с использованием подарочных карт iTunes, в результате чего было потеряно около 6,6 миллиона фунтов стерлингов. Лица, пострадавшие от мошенничества, в среднем теряли 579 фунтов стерлингов.

По мнению эксперта по отмыванию денег и финансовым преступлениям из Торонто, мошенничество с подарочными картами произошло недалеко от дома, когда ее 70-летняя свекровь потеряла 10 000 канадских долларов из-за мошенников, выдававших себя за налоговые органы, требующих быстрой уплаты задолженности по налогу. законопроект.

Эксперт, разговаривая с Market Intelligence на условиях анонимности, описала, как ее свекровь, страдающая когнитивными нарушениями, подвергалась угрозам и запугиванию, заставляя совершать несколько поездок в супермаркеты и аптеки в течение нескольких недель, чтобы купить не менее 30 подарков. карты.

«Даже когда она сказала, что поговорит со мной и моим мужем, потому что мы разбираемся в финансах, мошенник сказал ей, что она не должна этого делать, потому что нам будет стыдно за нее», — сказал эксперт, который связался с Apple, узнав о мошенничество, передающее номера всех примерно 30 задействованных подарочных карт.

Эксперт по мошенничеству скоро обнаружит, насколько небезупречна безопасность предоплаченных карт. Мало того, что Apple не удалось получить какие-либо деньги, полиция также не смогла найти зацепки, которые могли бы помочь им в расследовании дела.

Мало того, что Apple не удалось получить какие-либо деньги, полиция также не смогла найти зацепки, которые могли бы помочь им в расследовании дела.

«Если бы кто-то заставил мою свекровь под дулом пистолета забрать деньги, полиция провела бы расследование [это дело] … Но когда нет насилия, мошенничество [или] кража 10 000 канадских долларов просто не является» «то, что у них есть ресурсы или склонность к осуществлению», — сказала она.

«Может быть, банк [жертвы] также мог заметить эти транзакции на тысячи долларов в разных магазинах по всему городу и заблокировать ее счет, потому что они определенно выходили за рамки ее обычной деятельности».

Корпоративная бдительность?

Банки ограничены в том, что они могут сделать для защиты потребителей, когда дело доходит до мошенничества с подарочными картами, по словам представителя Barclays PLC.

Несмотря на то, что выписка с банковского счета предоставляет общую информацию о транзакции, такую как уплаченная сумма и личность продавца, она не показывает, что было куплено, что делает невозможным идентификацию нескольких покупок по подарочной карте, сказал представитель.

Что касается супермаркетов и других магазинов, продающих карты, некоторые из них проводят политику, направленную на пресечение мошенничества с подарочными картами. Например, они могут ограничить количество карт, продаваемых физическому лицу за одну транзакцию, а обучение персонала может помочь выявить и предотвратить необычные покупательские привычки.

Что касается эмитентов подарочных карт, ни Google, ни Apple не ответили на запросы о комментариях от Market Intelligence. Однако у различных экспертов по мошенничеству нет недостатка в идеях о мерах, которые они могли бы предпринять, помимо предупреждений о мошенничестве на своих веб-сайтах.

Джон Брейо, вице-президент по государственной политике Национальной лиги потребителей, некоммерческой организации по защите прав потребителей в Вашингтоне, округ Колумбия, сказал, что Google в сотрудничестве с лигой развернул кампанию по предупреждению мошенничества о мошенниках, использующих подарочные карты Google Play в конце 2019 года.

Breyault хотел бы видеть другие меры, такие как более заметные предупреждения на упаковке подарочных карт, а также изменение государственной политики, ограничивающей ответственность потребителей в случае мошенничества, аналогичную ограниченной или нулевой ответственности потребителей в отношении мошенничества с кредитными картами.Текущие меры, по его словам, означают, что компании, похоже, «возложили всю ответственность на потребителя» за искоренение проблемы.

Кроме того, Apple и Google могут настоять на том, чтобы смартфоны пользователей карт проверяли карты и коды, сказал Кейт Ферст, управляющий директор нью-йоркской консалтинговой компании Data Derivatives, специализирующейся на борьбе с финансовыми преступлениями.

«Другими словами, мошенникам будет сложнее просто использовать код сам по себе для погашения подарочных карт.Искупителю физически понадобится карта с кодом в руке, и [искусственный интеллект] может помочь идентифицировать подделки », — сказал Ферст.

«Эти шаги выполнимы, но увеличат расходы технологических гигантов».

Задача Apple и Google состоит в том, чтобы найти способ усилить меры по борьбе с мошенничеством, «не изменяя природу подарочных карт», — сказал Дэвид Глэнс, директор Центра программного обеспечения и безопасности Университета Западной Австралии. Он добавил, что компонент анонимности можно отказаться, создав учетную запись или профиль, привязанный к карте.

Криптопреступность

Перспектива ужесточения законов, похоже, не ослабила энтузиазма по расширению границ предоплаченных карт. Это включает в себя введение новых предоплаченных карт с использованием криптовалют с таких платформ, как Bitcoin, Ethereum и Ripple.

По данным британского McKay Research, по всему миру доступно около 30 продуктов с криптовалютными дебетовыми картами. Среди эмитентов, выпустивших такие карты за последний год, — сингапурская Tenx Pte.Ltd., британские Wirex Ltd и Monolith и BitPay Inc. в США

Их карты позволяют конвертировать криптовалюту в фиатную валюту для покупки товаров и услуг в магазинах, где принимаются карты Visa и Mastercard. Сумма покупки вычитается из виртуального кошелька владельца по курсу конвертации, основанному на стоимости криптовалюты на момент продажи.

Сумма покупки вычитается из виртуального кошелька владельца по курсу конвертации, основанному на стоимости криптовалюты на момент продажи.

Вместе с этим нововведением, однако, существует еще одна возможность для преступного злоупотребления картами, в частности, путем конвертации «грязной» криптовалюты, заработанной незаконной деятельностью, в бумажные деньги.

«Легкость, с которой эти карточные услуги позволяют обменивать криптовалюту на товары и услуги, может сделать их мишенью для киберпреступников, мошенников и других незаконных субъектов, стремящихся превратить незаконные доходы от криптовалюты в« чистые »покупки повседневных товаров», — Дэвид Карлайл, Глава сообщества глобальной консалтинговой компании Elliptic по кибербезопасности, сообщил в электронном письме.

По данным Европола, криптокарт были среди предметов, изъятых испанской полицией при аресте крупной банды киберпреступников в 2018 году.Эта банда якобы стояла за кибератаками Carbanak и Cobalt, в результате которых вредоносным ПО были заражены внутренние сети более 100 финансовых учреждений в более чем 40 странах, что позволило мошенникам выводить деньги через банкоматы и переводы средств.

Банда украла до 10 миллионов евро за каждую атаку в рамках глобальной операции, которая, по оценкам, обошлась индустрии финансовых услуг примерно в 1 миллиард евро.

Нерегулируемый и анонимный

Криптовалюты, не регулируемые и торгуемые анонимно, играют ключевую роль в преступной деятельности в так называемой темной сети.Согласно отчету Сиднейского университета за 2018 год, незаконная деятельность на сумму 76 миллиардов долларов ежегодно связана с биткойнами, что составляет почти половину всех биткойн-транзакций.

«Уровень технических и финансовых навыков, необходимых для конвертации« грязной »криптовалюты в бумажные деньги, значительно снижается с помощью этих дебетовых карт», — сказал Рольф ван Вегберг, криминолог и исследователь факультета технологий, политики и управления Делфтского университета. Технологии в Нидерландах.

Хотя большинство предоплаченных криптовалютных карт требуют, чтобы заявители предоставили удостоверение личности с фотографией и личную информацию, ван Вегберг сказал, что преступники, похоже, обошли эти требования, предоставив поддельные или неполные личные данные для проведения продажи.

Такие упущения и злоупотребления могут гипотетически привести к тому, что платежные сети, такие как Visa и Mastercard, окажутся в «горячей воде», учитывая внимание регулирующих органов к процедурам AML и «знай своего клиента» (KYC). Western Union Co. выплатила более 600 миллионов долларов в совокупных расчетах в 2017 и 2018 годах различным Соединенным Штатам.S. регуляторов за то, что они не смогли расправиться с агентами, подстрекавшими к мошенничеству, и другая компания по переводу денег Moneygram передали Министерству юстиции США более 125 миллионов долларов за мошенничество и недостатки в борьбе с отмыванием денег.

По словам ван Вегберга, операторы платежных сетей аналогичным образом могут попасть в ловушку регуляторов, если будет установлено, что компания, использующая предоплаченные криптокарты, использующая их сеть, способствовала преступлению. Тем не менее, представитель Mastercard сказал в интервью, что у компании есть соответствующие средства контроля и что «преобразование криптовалюты в фиатную валюту осуществляется отдельно менеджером программы или третьей стороной, вне наших систем. Mastercard не участвует в этом процессе, и наши требования по борьбе с отмыванием денег и принципу «знай своего клиента» применимы ко всем менеджерам программ, которые выпускают карты у нас ».

Mastercard не участвует в этом процессе, и наши требования по борьбе с отмыванием денег и принципу «знай своего клиента» применимы ко всем менеджерам программ, которые выпускают карты у нас ».

Visa не ответила на запрос о комментарии.

Компании по предоплаченным криптовалютным картам, с которыми связалась Market Intelligence, в том числе Wirex и Tenx, также заявили, что у них есть тщательно продуманные процессы информирования клиентов, а также надежные механизмы для предупреждения их о потенциальном отмывании денег, что делает карты такими же безопасными, как если бы не безопаснее, чем традиционные банковские карты.

«Мы получаем предупреждения, если транзакции исходят из транзакций в темной сети или из известных кошельков, которые имеют такие соединения, или связаны с ними; мы можем определить, содержит ли цифровой кошелек ранее зарегистрированную украденную криптовалюту, даже если это всего лишь 1 доллар», — сказал Матиас Лапушин. представитель Crypterium Ou, эстонской компании мобильных платежей, которая запустила криптокарту в 2019 году.

«Может ли банк сделать то же самое с деньгами, внесенными без рецепта? Конечно, нет».

Предоплаченные карты и отмывание денег

Предоплаченные карты как инструмент для отмывания денегДоступность и доступность предоплаченных карт означает, что преступники могут приобретать их в многочисленных торговых точках и использовать как для перемещения, так и для преобразования незаконных средств.Предоплаченные карты могут использоваться на этапах размещения, разделения и интеграции отмывания денег:

Размещение: Преступники могут, например, использовать свои незаконные средства для покупки большого количества предоплаченных карт, а затем ввести их сохраненную стоимость в законные финансовые системы или перевозите карты за границу, чтобы избежать проверки властями. Преступники могут даже нанять денежных мулов, чтобы они купили и перевезли для них карты.

Уровни: Средства, хранящиеся на картах предоплаты, можно потратить или обменять на товары (например, компьютеры или другую дорогостоящую электронику), которые затем перепродаются или перевозятся за границу. Преступники также могут использовать предоплаченные карты в качестве валюты, перепродавая их получателям.

Преступники также могут использовать предоплаченные карты в качестве валюты, перепродавая их получателям.

Интеграция: Преступники могут сами использовать предоплаченные карты в качестве формы оплаты законных товаров и услуг, таких как химические компоненты для производства лекарств, сделок с недвижимостью или продуктов страхования жизни.

Конкретные риски ПОД / ФТ, связанные с предоплаченными картами и делающие их таким популярным инструментом для отмывателей денег, включают:

- Анонимность: Предоплаченные карты можно приобрести без той же идентификации клиента (CDD) и меры проверки, связанные с другими платежными картами.

- Глобальный охват: Многие открытые предоплаченные карты могут использоваться в глобальных платежных сетях, что позволяет отмывать деньги за границу, облегчая финансирование в одной стране и снятие наличных в другой.

- Портативность и транспортировка: Карты предоплаты физически напоминают обычные кредитные карты и могут незаметно транспортироваться во многих средах в качестве альтернативы большим объемам наличных денег.

- Способы пополнения: Источник средств, загруженных на предоплаченные карты, и их история транзакций могут быть скрыты.Денежные средства могут быть переведены на открытые карты через различные службы, в том числе по телефону и через Интернет.

Сложность обслуживания: Большое количество поставщиков услуг, задействованных в индустрии предоплаченных карт, усложняет работу по ПОД / ФТ с административной точки зрения. Обычно предоставление предоплаченной карты предполагает участие менеджера программы, эмитента, эквайера, платежной сети, дистрибьютора и продавца.

Предоплаченные карты и меры по ПОД / ФТ

Риски отмывания денег, связанные с предоплаченными картами, означают, что финансовые учреждения должны проявлять бдительность в отношении определенных красных флажков и обеспечивать возможность их механизмов НПК выявлять потенциальную преступную деятельность.Тревожные признаки отмывания денег с использованием предоплаченных карт включают:

- Клиенты, пытающиеся помешать процессам НПК или задающие подозрительные вопросы о своих предоплаченных картах.

- Клиенты, покупающие большие объемы предоплаченных карт или совершающие необычно большое количество транзакций по предоплаченным картам, несопоставимых с заявленной коммерческой деятельностью.

- Индивидуальные клиенты, имеющие несколько счетов предоплаченных карт у одного поставщика.

- Частая загрузка наличных на предоплаченные карты третьей стороной, а не держателем карты.

- Модели загрузки наличных в суммах, не превышающих пороговые значения для отчетности. В США, например, порог отчетности составляет 10 000 долларов.

- Деньги, переведенные со счетов предоплаченных карт сразу после пополнения.

- Снятие средств в разных банкоматах, часто в разных странах.

- Необычные модели покупок: например, покупатель оплачивает дорогой товар (например, ноутбук) несколькими предоплаченными картами.

- Карты предоплаты, отправленные получателям по почте или обнаруженные у путешественников, которые не имеют постоянного отношения к заявленной деловой активности.

- Предоплаченные карточные счета используются только для снятия наличных, а не для покупок.

Многие юрисдикции ужесточают правила ПОД / ФТ предоплаченных карт в ответ на риски отмывания денег. В ЕС, например, 5-я Директива о борьбе с отмыванием денег снизила лимит транзакций по предоплаченным картам и запретила использование карт, выпущенных в странах с высоким уровнем риска. С практической точки зрения фирмы могут рассмотреть ряд мер по управлению и контролю риска своих предоплаченных карт, в том числе:

- Ограничения на финансирование, покупку и пополнение счета

- Ограничения на расходы

- Более строгий контроль доступа к наличным деньгам

- Географические ограничения

Учитывая риски, фирмы должны пересмотреть свои решения по НПК и мониторингу транзакций, чтобы убедиться, что они работают в соответствии с соответствующим законодательством о ПОД / ФТ и могут точно и эффективно выявлять и сообщать об отмывании денег с использованием предоплаченных карт.

Понимание риска отмывания денег по предоплаченной карте

- Блог

- Понимание риска отмывания денег по предоплаченной карте

Дело в том, что в последнее время одной из новых целей отмывателей денег являются карты предоплаты. Карты предоплаты, которые обеспечивают доступ к счетам на десятки тысяч долларов, быстро переводят эти деньги, вызывая отмывание денег и действий.Интересны причины роста популярности предоплаченных карт и способы отмывания денег с помощью предоплаченных карт. Итак, есть некоторые моменты, которые вам следует знать, если вы являетесь владельцем или собираетесь держать предоплаченную карту.

Развитие технологий принесло людям много новых альтернатив. Оплачивать счета или делать покупки теперь намного удобнее. Карты предоплаты — одна из этих альтернатив, которые включены в нашу жизнь.Карты предоплаты; Это платежная карта, используемая для оплаты счетов, совершения платежей в магазинах или для всех транзакций, которые вы выполняете в Интернете. Есть некоторые важные особенности, которые следует знать о предоплаченных картах, например отсутствие привязки к банковскому счету, отсутствие кредитного лимита, и вы или кто-либо другой можете легко загрузить деньги.

Карты предоплаты — одна из этих альтернатив, которые включены в нашу жизнь.Карты предоплаты; Это платежная карта, используемая для оплаты счетов, совершения платежей в магазинах или для всех транзакций, которые вы выполняете в Интернете. Есть некоторые важные особенности, которые следует знать о предоплаченных картах, например отсутствие привязки к банковскому счету, отсутствие кредитного лимита, и вы или кто-либо другой можете легко загрузить деньги.

На предоплаченную карту тратится столько, сколько загружено на карту. Когда она начнет заканчиваться, вы можете пополнить свою карту различными способами, посетив пункт пополнения счета, почтовое отделение или пункт оплаты.Кроме того, это лучший способ сделать точное и легкое планирование бюджета, чтобы потратить сумму, загруженную на карту, на карты предоплаты. Подарочные карты, карты, используемые студентами в кампусе, и транспортные карты могут считаться картами предоплаты. Карты предоплаты делятся на две основные категории: закрытые и открытые предоплаченные карты.

Это карты, используемые только для покупок, сделанных в сети одного поставщика. Тот факт, что они не предоставляют доступ к глобальной сети банкоматов, является одним из факторов, снижающих коэффициент риска AML для этих карт.

Открытая предоплаченная карта Она также известна как пополняемые предоплаченные карты. Это тип карты, который можно использовать везде, где принимаются карты этой марки. Карты предоплаты имеют логотип бренда и могут использоваться для транзакций с любым поставщиком или поставщиком, подключенным к платежным сетям.

С другой стороны, выбрать, куда положить деньги, так же сложно, как решить, как их потратить.Развитие технологий предлагает нам множество вариантов в этом отношении. Один из наиболее предпочтительных вариантов — карты предоплаты. Преимущества предоплаченных карт, которые увеличиваются день ото дня, заключаются в следующем:

- Это лучший способ управления деньгами и планирования бюджета

- Не требует наличия наличных денег, вы можете легко пополнить свою карту, зайдя в магазин заправки, почтовое отделение или пункт оплаты.

- Обеспечение легкости выполнения ваших онлайн-транзакций.

Помимо преимуществ предоплаченных карт, многие отрицательные особенности приводят к отмыванию денег.Например, доступность покупки карт приводит к тому, что деньги на счетах переводятся в считанные секунды. Преступники покупают эти карты в различных торговых точках и используют их для перевода незаконных средств. Некоторые из факторов отмывания денег, связанных с предоплаченными картами, следующие:

Методы финансирования: Из-за анонимных методов финансирования преступники меняют и переводят средства, скрывая источник средств.

Доступ к наличным деньгам: Международная сеть банкоматов позволяет снимать наличные в другой стране.

Сегментация услуг: Карты предоплаты могут включать несколько сторон для обработки платежей. Когда эти исполняющие стороны распространяются на несколько стран, это может вызвать потенциальную сегментацию и потерю информации о потенциальных клиентах и транзакциях, увеличивая риск отмывания денег.

AML Red Flag и Prepaid CardsОрганизации, такие как FATF, Wolfsberg Group и Network Branded Prepaid Card Association (NBPCA), которые красные флажки являются индикаторами сомнительной активности, поскольку фактическое использование продукта отличается от его предполагаемого использования или действительно не имеет экономического смысла.Таким образом, финансовые учреждения должны обращать внимание на конкретные индикаторы, предупреждающие об опасности, и принимать необходимые меры предосторожности, не тратя время на риск отмывания денег.

Ниже приведены некоторые специфические индикаторы красного флага AML; непрерывные транзакции за пределами жилого района держателя карты, необъяснимые транзакции за пределами обычной деятельности держателя карты, повторяющиеся транзакции в течение дня, предъявление клиентом сомнительных документов, удостоверяющих личность, транзакции, происходящие за пределами текущего местоположения держателя карты, одновременное снятие средств из разных банкоматов.

Какие меры по борьбе с отмыванием денег?Некоторые меры предосторожности, которые банки и финансовые учреждения должны предпринять против операций с предоплаченными картами, включают следующие: знать об отмывании денег, вызванных предоплаченными картами, чтобы узнать о методах отмывания денег, применяемых с помощью предоплаченных карт, будьте осторожны индикаторы, обеспечивающие более жесткий контроль доступа к наличным деньгам, ужесточение правил ведения бизнеса с предоплаченными картами и возможность судебного преследования.

Компании должны соблюдать соответствующие правила и законы AML, чтобы справиться с рисками, связанными с предоплаченной картой. Как указано в этих законах, риски можно минимизировать, приняв такие меры, как «Знай своего клиента», «Надлежащая проверка клиентов», «Мониторинг транзакций» и т. Д. Все решения AML Sanction Scanner совместимы с глобальными и местными нормативными актами. Обнаружив решения Sanction Scanner, вы можете минимизировать свои риски и защитить себя. Для получения подробной информации вы можете связаться с нами или запросить демонстрацию.

Защитите свой бизнес!

Защитите свой бизнес от таких рисков, как несоблюдение требований и потеря репутации с помощью постоянного процесса мониторинга.

Связаться >>

Почему денежные мулы и предоплаченные карты хорошо работают для преступников

Поскольку они меньше по размеру, их легко скрыть и широко доступны, предоплаченные карты в сочетании с денежными мулами упрощают преступникам утаивание грязных денег от банков и регулирующих органов.

Почему предоплаченные карты популярны у преступников?

Преступники могут зарабатывать колоссальные суммы денег на своей незаконной деятельности, включая торговлю наркотиками, торговлю людьми, незаконную продажу оружия и т. Д. Меньше всего они хотят привлечь к своей деятельности нежелательное внимание правоохранительных органов. Наркобарон Хоакин Гусман, более известный как «Эль Чапо», использовал предоплаченные карты для отмывания денег, чтобы избавиться от бумажных банкнот, пропитанных кокаином и обнаруживаемых собаками, вынюхивающими наркотики.

Карты предоплатыслужат прикрытием для мошенников и преступников из числа Эль-Чапо, что затрудняет выявление преступной деятельности. Во-первых, их определенно легче спрятать, чем большие пачки денег. Карты поддерживают основные сети обработки платежей, что означает, что их можно использовать практически на любом мировом рынке. Идентификационные данные пользователя редко связываются с картой, что упрощает сокрытие денег преступниками. Наконец, любой может носить карту, что упрощает перемещение через границы.

Вот где в игру вступают денежные мулы.

Как преступники вербуют денежных мулов для мошенничества с предоплаченными картами?

Миллионы людей потеряли работу в прошлом году из-за спада, связанного с пандемией. К сожалению, финансовая неуверенность одного безработного часто становилась возможностью для мошенников.