Чем отличаются акции от облигация и что выгоднее в итоге

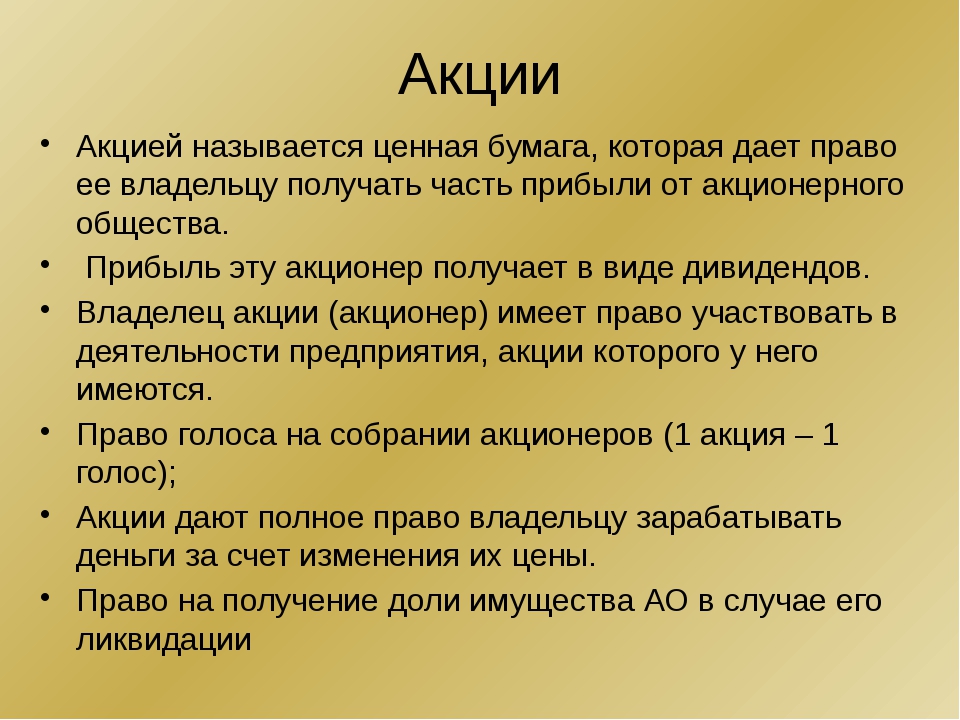

Акция

Это долевой инструмент. Тот, кто приобрел ее станет совладельцем предприятия и получает часть ее дохода. Но даже успешные компании иногда падают в цене и пронят убытки.

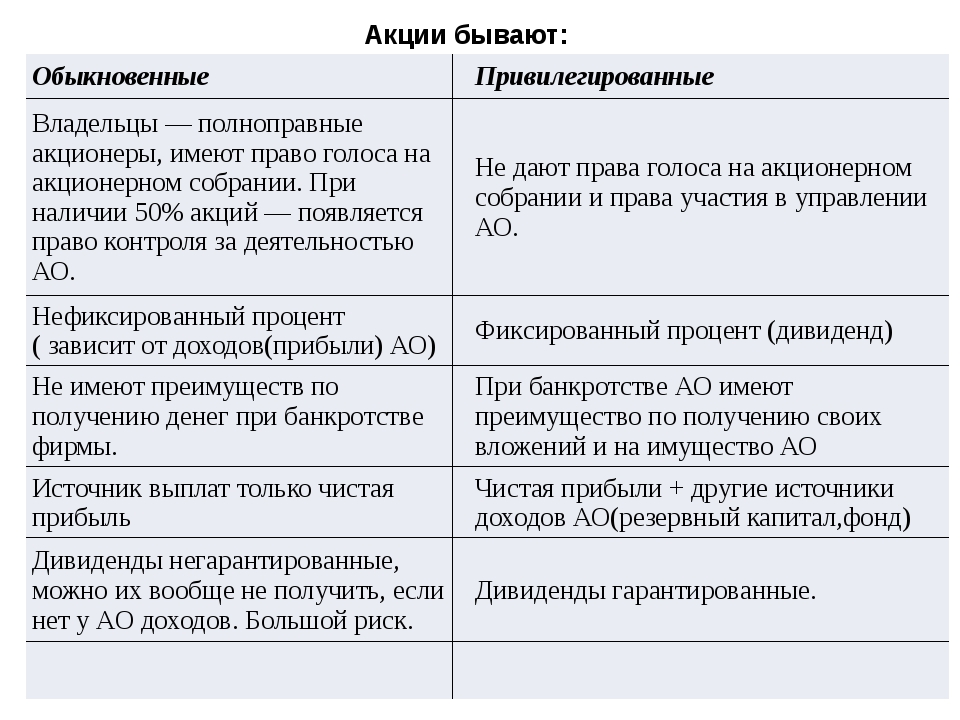

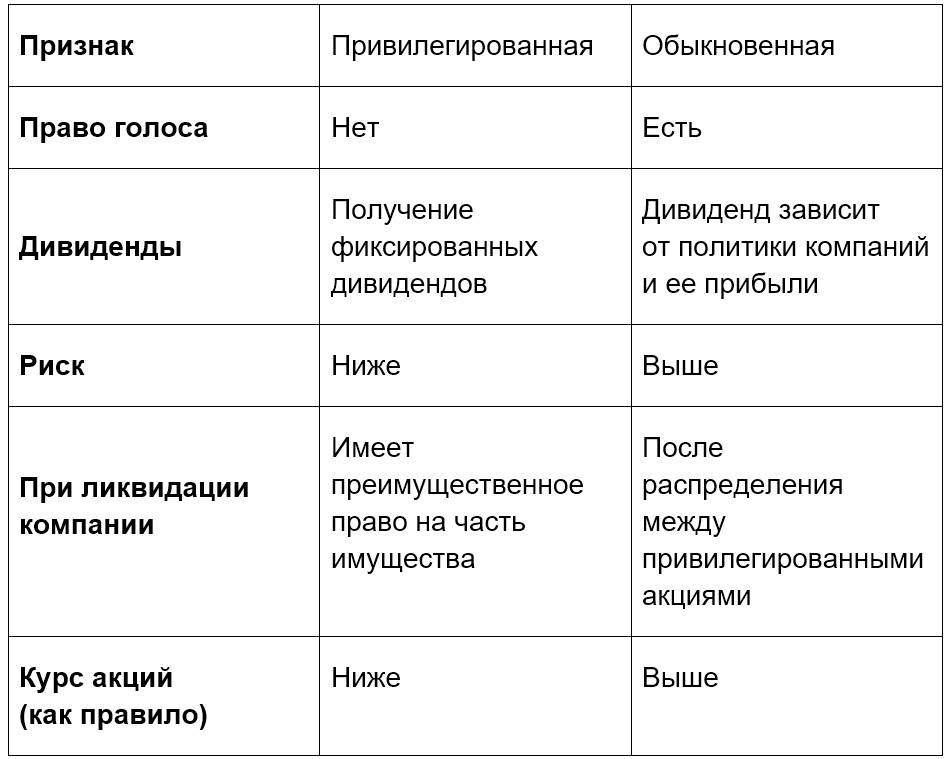

Также нужно помнить, что акции бывают двух типов: простые и привилегированные. Первые позволяют владельцу получать проценты от доходов предприятия, а у вторых есть фиксированная прибыль. То есть во втором случае инвестор получает дивиденды, не зависящие от доходности компании.

Облигация

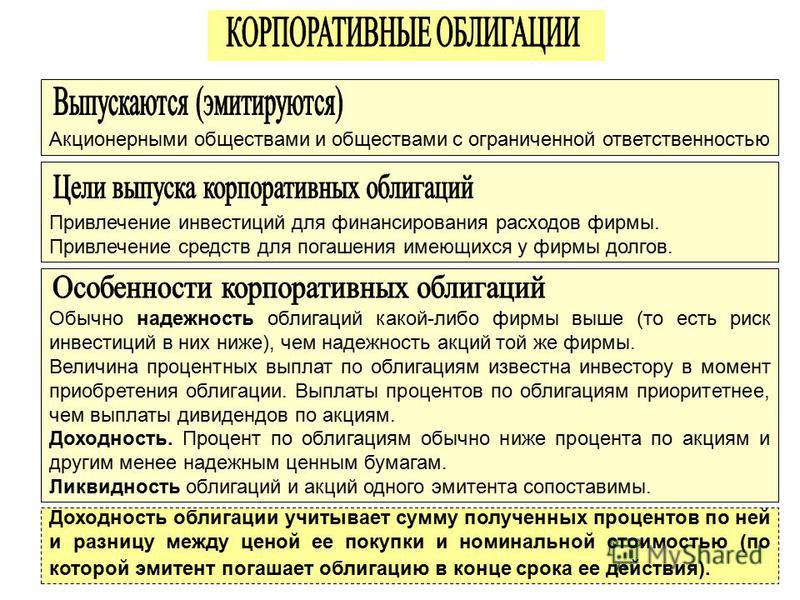

Облигация – это долговой инструмент. То есть, тот кто купил ее дет предприятию в долг. При этом он не является совладельцем и не может участвовать в управлении. Однако инвестор в праве регулярно получать проценты, а по истечению определенного срока ему возвращают полную сумму долга. Главное отличие облигаций от других бумаг в том, что здесь реально рассчитать количество прибыли к окончанию периода действия ценной бумаги.

Таким образом инвесторы покупают акции и облигации и получают определенный доход. Это их главные сходства, отличий между ними гораздо больше.

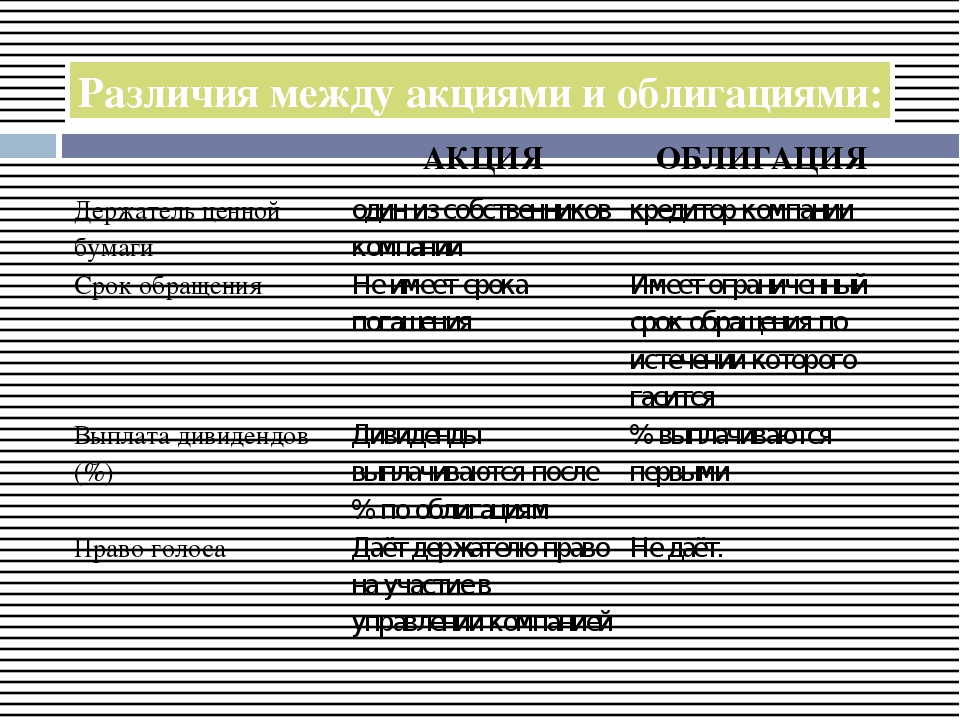

Таблица отличий: акции и облигации

|

Характеристика |

Акции |

Облигации |

|

Статус покупателя |

Совладелец |

Кредитор |

|

Участие в управлении предприятием |

Возможно |

Невозможно |

|

Сумма дохода |

Не фиксируется, не гарантируется |

Сумма фиксирована, выплаты гарантируются |

|

Срочность |

Бессрочная |

На определенный срок |

|

Риски |

Высокие |

Минимальные |

|

Рыночная цена ценной бумаги |

Зависит от тенденций рынка и перспектив компании |

Зависит от средней процентной ставки на рынке |

|

|

Акционерное сообщество |

Предприятия и органы местного управления |

Таким образом может появиться ошибочное мнение, что облигации – это всегда надежно, а акции – риск. Но есть дополнительные нюансы, которые важно учитывать.

Но есть дополнительные нюансы, которые важно учитывать.

Статус и управление компанией

В большинстве случает покупатель акций становится совладельцем компании. Собственники с небольшим портфелем называются миноритарными акционерами, а крупные инвестор – мажоритарными. Каждая бумага дает своему владельцу один голос, но некоторые компании используют разделение на классы.

Зависимо от класса собственник может вовсе не иметь голоса, либо иметь до 10 голосов. Вторые – это чаще всего собственники компании. Благодаря такому распределению голосов они предотвращают влияние на акционерное сообщество через скупку акций на рынке.

Размер дохода

Анализ доходности говорит, что размер дохода владельца обычных акций никак не гарантируется и не фиксируется. Молодые компании, которые активно развиваются и много инвестируют в свое будущее, в первые годы платят низкий дивиденд. Крупные предприятия выплачивают более высокие проценты каждый год. При покупке привилегированных бумаг доход гарантируется. Из-за этого данный вид инвестиций считается гибридом.

Молодые компании, которые активно развиваются и много инвестируют в свое будущее, в первые годы платят низкий дивиденд. Крупные предприятия выплачивают более высокие проценты каждый год. При покупке привилегированных бумаг доход гарантируется. Из-за этого данный вид инвестиций считается гибридом.

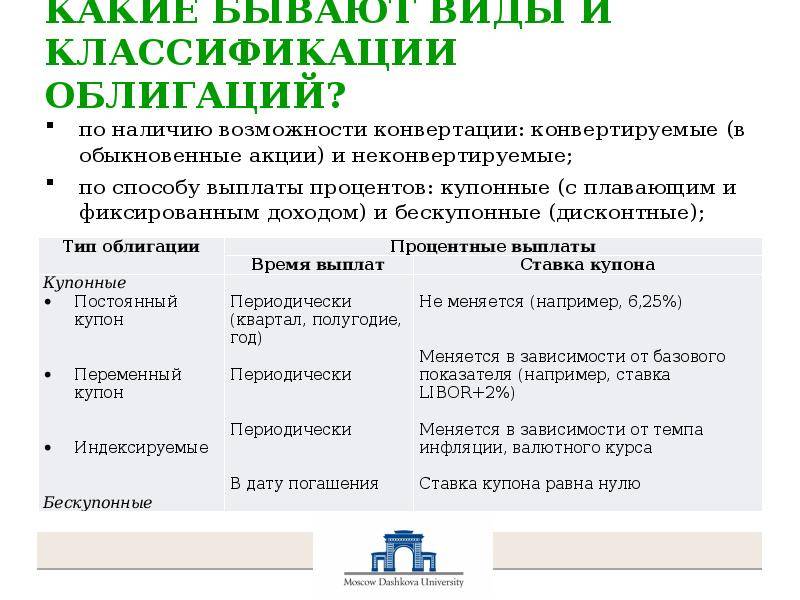

В случае с обычными облигациями – доход также фиксируется, за рядом исключений. К ним относятся ценные бумаги с плавающим доходом или привязанные к уровню инфляции. Также есть дисконтные виды облигаций. Купонный доход по ним не выплачивают, но после окончания периода действия документа вкладчик получает больше, чем потратил на покупку.

Срочность акций и облигаций

Акции – это инструмент инвестирования без срока действия. Они обращаются с того момент как акционерное общество выпустило их, и до окончания его существования. В некоторые периоды количество акций меняется. Компания в праве выкупить их из рынка или эмитировать дополнительное количество.

Облигации же имеют срок погашения. Но у некоторых государств и компаний существуют ценные бумаги, действующие до 100 лет. Существуют и бессрочные документы. Как правило их выпускают коммерческие банки.

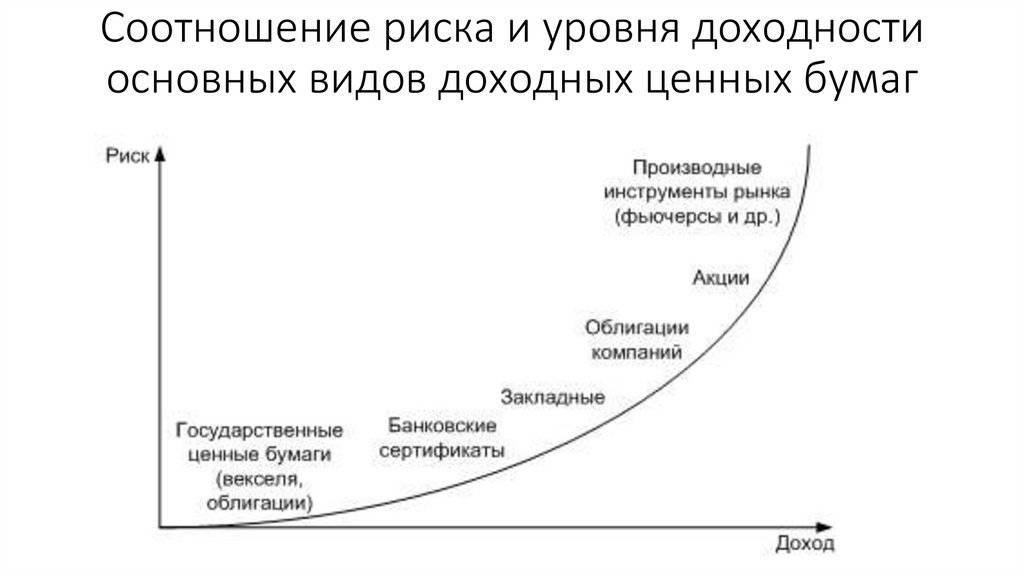

Риски и уровень доходности

Определить надежность акции можно, если посмотреть какое положение она занимает в листинге после допуска на фондовый рынок. Оценить риск банкротства возможно, если воспользоваться помощью рейтингового агентства. Такие организации независимы и незаангажированы, поэтому на их мнение можно положиться.

Банкротство эмитента

Владельцы облигаций более защищены по сравнению с акционерами, так как при банкротстве они обходят акционеров и в очереди не возмещение средств. Держатели привилегированный вкладов тоже имеют преимущество. Они получают свою долю раньше обычных владельцев.

Рыночная стоимость акций и облигаций

Стоимость акций выражается в валюте, а облигации рассчитывают, зависимо от номинала и его процента. Если номинал составляет 1000 дол., то показатель 101% равняется стоимость 1010 дол. На рыночную стоимость акций влияет много факторов, а курс облигаций зависит только от процентных ставок.

Если номинал составляет 1000 дол., то показатель 101% равняется стоимость 1010 дол. На рыночную стоимость акций влияет много факторов, а курс облигаций зависит только от процентных ставок.

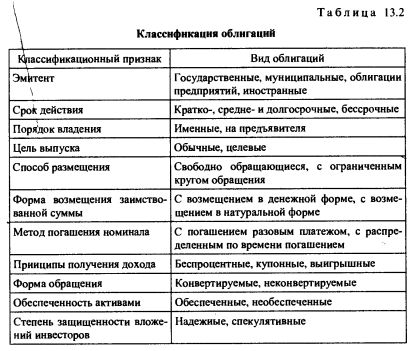

Эмитенты акций и облигаций

Акции покупают только у акционерных обществ, а облигации эмитируются компаниями и правительством. То есть, нельзя приобрести «акцию» США или РФ, но реально сделать вклад в экономику страны. Для этого покупают индексный фонд или вкладываются в государственные компании.

Разница в налогах

Московская биржа взымает налоги в размере 13 процентов со всех доходов физлица. Но правило не распространяется на доход, полученный из бумаг корпоративного типа, выпущенных до 2017 года и государственных облигаций.

При вкладах в американские акции брокер получает 10 % из дивидендов и еще 3 % необходимо выплатить в своей стране. Купонные доходы по облигациям не облагаются налогом.

Различия для инвестора

Можно подытожить основные различия для вкладчика при условии, что покупает ценные бумаги через надежные фонды в таблице:

|

Облигация |

Акция |

|

|

Плюс |

Минимальная подверженность волатильности |

Рост реального капитала в течение долго периода времени |

|

Минус |

Высокая чувствительность к инфляции |

Волатильность |

|

Когда выгодней использовать |

Для вкладов на короткий срок |

Для долгосрочных инвестиций |

Что выгоднее

Инвестор, который вкладывается только в акции на короткий промежуток времени подвергает вклад риску волатильности.

Облигации меньше поддаются изменениям при инвестициях на короткий срок. Но при длительных вкладах они подвергаются инфляции, и появляется риск потерять весомую часть вклада. Поэтому выгодней составлять инвестиционный портфель из 30 % облигаций и 70 % акций. Это ориентировочные цифры, их корректируют зависимо от срока вкладов.

определения, главные различия и что лучше, какая доходность и риски этих ценных бумаг, почему их выпускают и что выгоднее

Поделись полезной страницей:

Если у вас есть сбережения и вы хотите не только их сохранить, но и приумножить, необходимо их куда-то инвестировать. Самым простым и популярным способом является вклад в банке, однако проценты по нему часто не покрывают даже инфляцию. Следующими по популярности финансовыми инструментами являются акции и облигации. В этой статье мы сравним эти инструменты и выясним, чем они отличаются.

Самым простым и популярным способом является вклад в банке, однако проценты по нему часто не покрывают даже инфляцию. Следующими по популярности финансовыми инструментами являются акции и облигации. В этой статье мы сравним эти инструменты и выясним, чем они отличаются.

Разница в определениях

Облигации — это долговой финансовый инструмент с фиксированной доходностью. Выпуская облигации, организация берёт деньги в долг у покупателей. По этому долгу она выплачивает проценты с некоторой периодичностью, называемые купонами, а в конце срока возвращает номинальную стоимость облигации, которая называется номинал. При покупке сразу известно, когда будут платиться купоны.

Акция — это долевая ценная бумага. Каждая акция даёт право на владение какой-то частью компании. По акциям могут производиться платежи, называемые дивидендами, но их размер заранее неизвестен, так как решение об этом принимается на совете директоров.

Чем отличаются?

Основное отличие данных инструментов заключается в том, что, покупая облигации вы даёте деньги в долг компании или организации, и становитесь её кредитором, а, покупая акции, становитесь её совладельцем.

Для владельцев облигаций имеет значение только тот факт, что компания в состоянии вернуть долг.

Для владельцев акций важно, чтобы компания развивалась и её прибыль росла, в этом случае они могут рассчитывать на рост стоимости акций и хорошие дивиденды. Доходность по облигациям известна при покупке, а на доходность акций влияют будущие успехи компании, поэтому точный доход заранее неизвестен. Покупатели крупных пакетов акций имеют право принимать участие в управлении компанией, избирать советы директоров и утверждать важные решения.

Важно: по российскому законодательству, в случае банкротства, сначала фирма выплачивает зарплаты работникам и контрагентам. После этого производятся выплаты кредиторам, в том числе и держателям облигаций. Только после всех этих выплат деньги получают акционеры, если у фирмы что-то осталось.

Кто может выпускать?

Акции могут выпускать только компании. Если акции компании торгуются на бирже, она должна соответствовать определённым требованиям биржи по капитализации, прозрачности и другим критериям. Пока компания не достигла большого размера, она может продавать свои акции напрямую, без участия бирж.

Пока компания не достигла большого размера, она может продавать свои акции напрямую, без участия бирж.

Облигации могут выпускать не только коммерческие компании, но и организации, которые не ставят целью получать прибыль. В частности, государства, муниципальные образования, университеты (например, у Оксфорда есть облигации) и многие другие организации.

Так как покупка акций делает вас совладельцем продающей их организации, государства и муниципалитеты не могут выпускать акции, но могут брать в долг. Облигации, выпускаемые министерством финансов, называются ОФЗ (облигации федерального займа). Они являются самыми надёжными в России, так как государство ответственно подходит к выплате долгов, и после 1998 года не допускало дефолтов. Из-за этого доходность по ним ниже, чем по облигациям российских коммерческих компаний.

Зачем нужны облигации?

Существует несколько способов финансировать развитие компании. Самый простой — это развиваться на собственные ресурсы, которыми являются деньги основателей и прибыль компании. Но чаще всего этих денег недостаточно и приходится привлекать внешние ресурсы, для этого хорошо подходят облигации. Компаниям выгодно их выпускать, так как проценты по ним могут быть ниже, чем по кредитам в банке, либо банки уже не хотят давать новые кредиты.

Но чаще всего этих денег недостаточно и приходится привлекать внешние ресурсы, для этого хорошо подходят облигации. Компаниям выгодно их выпускать, так как проценты по ним могут быть ниже, чем по кредитам в банке, либо банки уже не хотят давать новые кредиты.

Таким образом, привлекая деньги под 10%, компания может заработать 20%, и после выплаты долга, получить больше денег. Физическим лицам выгодно покупать облигации, так как проценты по ним выше, чем по вкладам в банках, и они тоже больше зарабатывают.

Почему продают акции?

Другой способ финансирования компаний — это продажа части акций. К этому способу прибегают небольшие предприятия или компании с высокой долговой нагрузкой, которые не могут привлечь деньги другими способами. Компании выгодно продать часть акций, так как привлечённые средства можно инвестировать в развитие, прибыль компании увеличится, стоимость акций вырастет, и владельцы компании смогут больше заработать, даже имея меньшую долю. Покупать акции выгодно, так как они могут принести намного больший доход, чем облигации. Например, акции Яндекса выросли за 2017 год более, чем на 50%.

Например, акции Яндекса выросли за 2017 год более, чем на 50%.

Доходность и риски, что лучше?

Выбирая куда инвестировать деньги, важно учитывать срок, на который вы вкладываете средства, и уровень риска, который вы готовы принять. От этих факторов, а также от вашего опыта торговли на бирже, зависит что лучше купить, акции или облигации.

Если вы инвестируете на небольшой срок (до нескольких лет) и не готовы терять деньги, то лучше выбирать облигации, их цены меньше меняются, а доход заранее известен. При этом основной риск заключается в том, что компания не сможет вернуть долг и обанкротится. Следует внимательно выбирать компании для инвестирования, либо покупать ОФЗ. Также важно следить за ключевой ставкой в экономике. При её росте менее выгодно инвестировать в облигации, так как растёт доходность вкладов в банках, из-за этого цена облигаций падает. Аналогично при снижении ставки. Доходность по облигациям на несколько процентов превышает ключевую ставку и инфляцию.

Если вы можете перенести временные потери и инвестируете на долгий срок (более 3 лет), то лучше выбирать акции. Несмотря на сильные колебания цены, которая за год может меняться на десятки процентов в любую сторону, в долгосрочной перспективе акции растут и приносят доход больший, чем облигации. При этом и риски выше, так как предсказать успехи компании в будущем сложнее, чем её способность выплачивать долги. Кроме того, акции можно покупать не только в надежде на рост её стоимости, но и продавать (шортить). Продав акции сегодня, вы можете купить их в будущем, когда они буду стоить дешевле, и заработать на этом.

ВНИМАНИЕ! Если вы начинающий инвестор, выгоднее будет покупать облигации. Так как это избавит от риска потерь и гарантированно принесет прогнозируемый доход выше банковских депозитов.

Чтобы снизить риски вы можете покупать акции не одной компании, а индекс акций, в который входит много компаний. В России самыми популярными являются индексы ММВБ и РТС, в которые входят самые крупные российские компании. ММВБ номинирован в рублях, а РТС в долларах, поэтому вы сможете больше заработать при падении рубля и защититься от валютных рисков. Но для этого понадобится солидный бюджет, так как в индекс входит много компаний и их акции стоят дорого, кроме того, состав компаний и их процентное содержание в индексе постоянно меняется. Выходом может стать другой интересный инструмент: ETF фонды.

В России самыми популярными являются индексы ММВБ и РТС, в которые входят самые крупные российские компании. ММВБ номинирован в рублях, а РТС в долларах, поэтому вы сможете больше заработать при падении рубля и защититься от валютных рисков. Но для этого понадобится солидный бюджет, так как в индекс входит много компаний и их акции стоят дорого, кроме того, состав компаний и их процентное содержание в индексе постоянно меняется. Выходом может стать другой интересный инструмент: ETF фонды.

Торговля акциями это серьезная деятельность и требует большого количества времени для анализа и психологической выдержки. Конечно, инвестору может просто повезти, но на везение здесь лучше не надеяться, 90% начинающих терпят убытки. Но есть множество стратегий, и, при правильном подходе и выборе компаний, торгуя акциями можно получить значительно большую прибыль, чем от облигаций. Вообще, выгодная торговля акциями сводится к простому принципу:

Принцип «ПОДЕПРОДО»:

ПОкупай ДЕшево, ПРОдавай ДОрого!

Механизм получения прибыли

Способ получения дохода у описываемых ценных бумаг отличается. Основным доходом по облигациям являются купоны. Можно заработать на изменении цены облигаций, если она продаётся ниже номинала или, продав до погашения, при росте цены. По акциям могут производиться выплаты, называемые дивиденды, но их размер меняется каждый год и зависит от успехов компании. Некоторые компании вообще не платят дивиденды, направляя всю прибыль на развитие.

Основным доходом по облигациям являются купоны. Можно заработать на изменении цены облигаций, если она продаётся ниже номинала или, продав до погашения, при росте цены. По акциям могут производиться выплаты, называемые дивиденды, но их размер меняется каждый год и зависит от успехов компании. Некоторые компании вообще не платят дивиденды, направляя всю прибыль на развитие.

Основным источником дохода является рост цены акций. Когда дела у компании идут хорошо, выручка и прибыль растут, она становится более привлекательной для инвесторов, акции растут в цене, вы зарабатываете, продав дороже. Разница в цене покупки и продажи облагается налогом на доходы физических лиц.

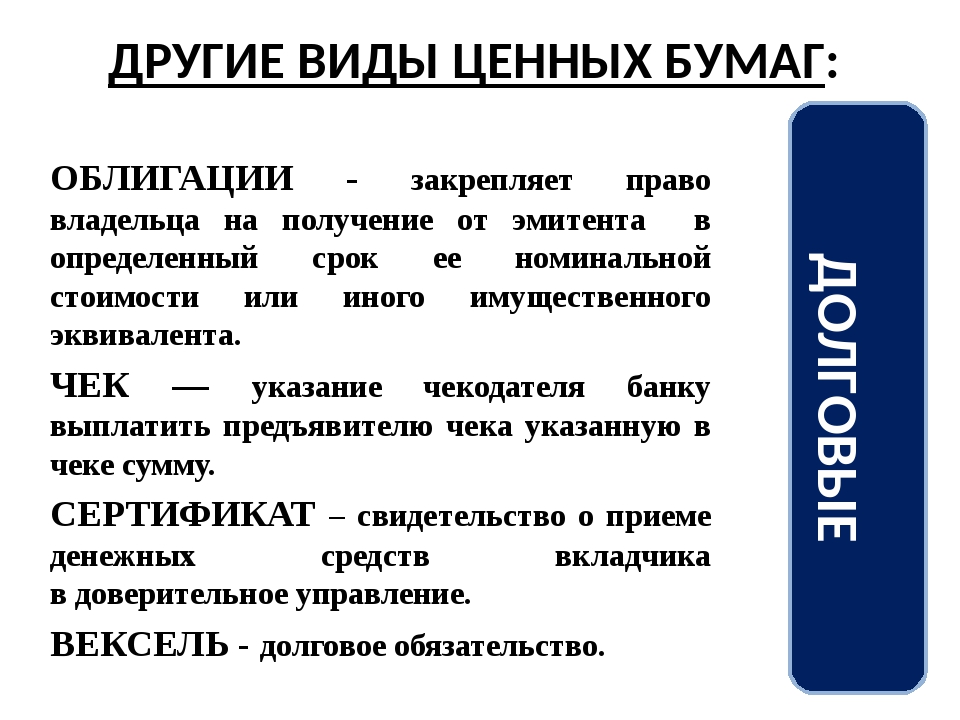

Другие ценные бумаги

Если у вас есть желание разбираться в других инвестиционных инструментах, можно инвестировать не только в акции и облигации. На московской бирже можно купить валюту (доллары или евро). В случае девальвации рубля вы сможете много заработать, как было в 2014-2017 годах. Также можно покупать фьючерсы на природные ресурсы: золото, серебро, платина и так далее. Самыми популярными являются фьючерсы на нефть, цена которой сильно меняется.

Также можно покупать фьючерсы на природные ресурсы: золото, серебро, платина и так далее. Самыми популярными являются фьючерсы на нефть, цена которой сильно меняется.

На российских биржах торгуются облигации, номинированные в долларах и евро (еврооблигации), доход по которым валютный. Есть и индексы иностранных акций (Америка, Австралия, Германия и Великобритания). При внимательном изучении эти инструменты являются хорошим объектом для инвестирования денег.

Заключение

Теперь вы знаете, какое разнообразие активов для инвестирования существует. Самыми популярными для простых инвесторов являются акции и облигации. При правильном их выборе можно получить доходность, превышающую банковские проценты, и неплохо заработать. Однако надо помнить, что больший доход сопровождается более высокими рисками.

7656 просмотровАвтор статьи:

Вам необходимо включить JavaScript, чтобы проголосовать Заметили ошибку в тексте? Пожалуйста, выделите её и нажмите Ctrl + Enter

Понравилась статья? Поделись с друзьями:

Акции и облигации, какие отличия и что лучше

Вопрос выгодного инвестирования личного капитала, по-прежнему актуален для многих. Бытующая фраза, что инвестиции прямой и верный путь к обогащению – не безосновательна. Люди, обладающие докторскими степенями в области экономики и просто сведущие в данной сфере, утверждают что необходимо распределять инвестиционный портфель с включением разноплановых ликвидных ценных бумаг, общеизвестность которых традиционно формирует основу фондового рынка — акциями и облигациями. Некоторые обыватели не понимают принципиальной разницы, но человек, позиционирующий себя как частный инвестор, просто обязан понимать отличия и преимущественные преференции каждой ценной бумаги.

Бытующая фраза, что инвестиции прямой и верный путь к обогащению – не безосновательна. Люди, обладающие докторскими степенями в области экономики и просто сведущие в данной сфере, утверждают что необходимо распределять инвестиционный портфель с включением разноплановых ликвидных ценных бумаг, общеизвестность которых традиционно формирует основу фондового рынка — акциями и облигациями. Некоторые обыватели не понимают принципиальной разницы, но человек, позиционирующий себя как частный инвестор, просто обязан понимать отличия и преимущественные преференции каждой ценной бумаги.

Изложенный материал данной темы, поможет каждому желающему повысить уровень финансовой грамотности. Ведь большинство людей дальше примитивных манипуляций перепродажи иностранной валюты не продвигались и конечно считают рынок акций и облигаций серой схемой, схожей с рулеткой. Мы попытаемся опровергнуть подобные мещанские понятия. Итак, что принято подразумевать под классифицированием ценных бумаг именуемых акциями.

Для любителей смотреть и слушать предлагаем посмотреть краткое видео про то, какие акции бывают и их основные отличия от облигаций. Для изучения более подробной информации читайте продолжение статьи ниже видео.

Что кроется под термином акция?

Акция в финансах — закрепляющая права держателя (владельца) ценная бумага, позволяющая притязать на определенный процент дивидендов. Держатели акций сообщества, именуемые акционерами, обладают правом претендовать на ее активы в случае ликвидации. С наращиванием объема данных ценных бумаг, соответственно и соразмерно растет процентная доля обладателя. Образно говоря, акционер обладает частью прибыли, однако правомерным будет вопрос: “К чему компании разделять или распределять прибыль, всецело принадлежащую им?”. Ответ прозаичен и прост. Любой бизнес непременно требует дополнительного инвестирования – это почти аксиома. Разумеется не исключена возможность кредитования банком, но это автоматически переводит компанию в заемщика, что влечет определенные неудобства.

Любой бизнес непременно требует дополнительного инвестирования – это почти аксиома. Разумеется не исключена возможность кредитования банком, но это автоматически переводит компанию в заемщика, что влечет определенные неудобства.

Гораздо проще привлечь и сформировать сторонний капитал, продавая часть компании посредством акций. По сути, обладатели акций приобретают их, полагаясь на будущее процветание компании и рост себестоимости выпускаемых ею ценных бумаг. Если акционерное сообщество обозначено как закрытое, то инвестирование подобного предприятия “первым встречным” не возможно, в виду отсутствия открытого имитирования акций на биржах, распределение осуществляется лишь среди учредителей.

Напротив акции открытого акционерного сообщества, пройдя определенную процедуру листинга, доступны через фондовые рынки. Каждый желающий, приобретая такие акции, наследует возможность стать полноправным совладельцем компании, наделяющим его правом участия и голоса на акционерных собраниях, при этом возлагаемая ответственность ограничена суммой единоличных вложений. Существует устоявшийся стереотип, утверждающий, что для стопроцентно успешного инвестирования в акции, неизбежно необходимы специальные знания и продолжительное обучение.

Существует устоявшийся стереотип, утверждающий, что для стопроцентно успешного инвестирования в акции, неизбежно необходимы специальные знания и продолжительное обучение.

Это явно не соответствует сегодняшней действительности, достаточно усвоить основное непреложное правило – реальный доход обусловлен не столько игрой ценными бумагами, как владение ими. Можно бесконечно дискутировать доказывая обратное, но опыт успешно реализовавших свой потенциал частных инвесторов, указывает что это действительно так. Достаточно дальновидно составить инвестиционный портфель из 15-20 ведущих, ликвидных акций, относящихся к различным секторам связанных с экономикой: финансы, промышленные и ведущие потребительские товары, медицина. В дальнейшем предстоит лишь ежеквартально осуществлять балансировку активов.

Сами акции делятся на два вида:

- Обыкновенные, обозначенные как долевые ценные бумаги с потенциальным правом претендовать на получаемую чистую прибыль, исчисляемую в дивидендах, процент которых в непосредственной зависимости от финансового благополучия и успешности компании, а также резолюций совета учредителей.

Помимо изложенного обыкновенная акция наделяет владельца правом голоса, весомость которого привязана к численному соотношению, образно выражаясь больше акций – весомей и убедительней голос.

Помимо изложенного обыкновенная акция наделяет владельца правом голоса, весомость которого привязана к численному соотношению, образно выражаясь больше акций – весомей и убедительней голос. - Привилегированные акции сопоставимы с некой промежуточной формой меж акционерной облигацией и стандартной простой акцией. Она наделяет владельца первоочередной прерогативой на дивиденды, а также отчисления при прекращении деятельности (попросту ликвидации) предприятия. В данной разновидности, акции регламентированы и гарантируют фиксированную процентную прибыль, которая вполне уместна даже при убыточном периоде функционирования предприятия.

Сравнительный анализ непредвзято показывает, что простые акции подвержены большему риску, однако обеспечивающие определенно больший процентный доход. Привилегированные характерны зеркальной противоположностью – меньшие риски и соответственно ниже доходность. Здесь решают предпочтения акционера: обыкновенные, интересны крупным учредителям желающих обладать возможностью непосредственного, всестороннего влияния на текущий ход дел. На привилегированные акции ориентирован контингент, которого интересуют лишь стабильные дивиденды. Кроме всего, каждая акция включает несколько типовых разновидностей стоимости:

На привилегированные акции ориентирован контингент, которого интересуют лишь стабильные дивиденды. Кроме всего, каждая акция включает несколько типовых разновидностей стоимости:

- Номинальная – сумма, идентифицируемая при выпуске акции, отражающая приходящую долю фонда акционерного сообщества, пропорционально которой происходит начисление процентных дивидендов. Из номинальных себестоимостей, определяемых эмитентом, формируется величина общего уставного фонда.

- Эмиссионная стоимость. Цена изначального первичного размещения акций, закупаемых первым держателем, она может быть соразмерна номиналу либо превышать его.

- Рыночная стоимость. Данный показатель наиболее интересен и привлекателен для инвестора. Это упорядочиваемая цена купли-продажи, зафиксированной фондовым рынком непосредственно на текущий момент, исходя из действующего спроса на конкретные акции. Исчисляемое соотношение заявленной цены и количества диспонированных акций, отражает реальный показатель капитализации компании.

Перед вложением персональных средств, каждый здравомыслящий инвестор обязан произвести предварительную оценку качеств акций, их ликвидность, взвесить инвестиционные риски, исходя из результата которых приступать к ответственным решениям. Рынок акций конечно практичный и на сегодня технологичный способ вложения личных финансов в бизнес структуры, но требует определенной грамотности и внимательности. Подробнее о покупке акций…

Однако акции не единственные ликвидные ценные бумаги, притягивающие инвестиционные взоры. Облигации также несут привлекательность для инвесторов. Чтобы определиться с финансовыми притязаниями, важно обладать осмысленным пониманием что они несут.

Определение облигации и что надлежит знать о них

Разновидность ценных бумаг – облигация, предусматривающая правовой статус владельца получать от эмитента заложенную номинальную стоимость в предопределенный срок. То есть являются своеобразным эквивалентом займа, наделяющим правом обратной продажи и получения добавочного фиксированного процента. Мировая популярность и практика размещения облигаций положительно характеризует данную разновидность финансовой деятельности.

Мировая популярность и практика размещения облигаций положительно характеризует данную разновидность финансовой деятельности.

Облигации подразумевают номинальную цену и соответственно выкупную, применяемую эмитентом при досрочном выкупе. Срок процентных выплат предварительно закреплен в эмиссионных условиях, здесь могут применяться различные схемы расчета: ежегодно, по полугодию, либо поквартально. Касательно непосредственно способов выплат, то мировая практика насчитывает их немало. Основные, это:

- Фиксированный процентный платеж. Пожалуй, наиболее общеизвестная, доходчивая и простая форма расчета по облигациям.

- Ступенчатая выплата процентной ставки. При данном раскладе, устанавливаются несколько ключевых дат, по достижению которых держатели облигационных активов вправе сразу получить финансовое возмещение, либо продлить до следующей календарной даты, разумеется с последующим возрастанием процентной ставки.

Однако, подобным набором выплаты не ограничены, не редко задействуются плавающие процентные ставки, когда исходя из динамического расчета ставок банка либо повышении уровня доходности ценных бумаг, процент выплат может меняться, те же полгода или поквартально. Иногда, как антиинфляционные меры, индексация производится относительно учета роста потребительских цен. Но существует категория облигаций, именуемых “дисконтными”, где процентный доход вовсе не предусмотрен. Для определенного разряда инвесторов, они, несомненно, представляют своеобразную привлекательность, потому как изначально распродаются дешевле номинала, но выкуп осуществляется по фиксированному номиналу.

Иногда, как антиинфляционные меры, индексация производится относительно учета роста потребительских цен. Но существует категория облигаций, именуемых “дисконтными”, где процентный доход вовсе не предусмотрен. Для определенного разряда инвесторов, они, несомненно, представляют своеобразную привлекательность, потому как изначально распродаются дешевле номинала, но выкуп осуществляется по фиксированному номиналу.

В виду незначительной рентабельности, в подавляющем большинстве общеизвестных случаев, выпуск облигаций на краткосрочный период не рассчитан, он завсегда превышает 1 год. Правовым статусом, позволяющим выпуск облигаций, наделены не только сугубо госучреждения, существует много их разновидностей: корпоративные, находящиеся в муниципальном владении и даже государственные долговые облигации. Каждая соразмерна аналогу кредита, когда некое предприятие, торговая фирма либо целое государство, на детерминированных условиях, занимает не в обычных банковских учреждениях, а привлекает частных инвесторов, готовых вложить и приумножить свой капитал.

Интересность облигаций в возможности возвратной продажи эмитенту, вне зависимости рентабельно и прибыльно функционировало его предприятия либо целиком убыточно, чего нельзя уверенно утверждать об акциях. Учреждение, экспонирующее облигации и выступающее гарантом, обязано выкупать их согласно оговоренного срока с причитающимся процентом. Правда, следует сделать существенную оговорку касательно банкротства, по констатации которого держатели облигаций часто не в состоянии осуществить возврат вложенных средств.

После изложения ключевых моментов касательно облигаций и акций, вполне можно осуществить сравнительный анализ, позволяющий частным инвесторам безоглядно определиться, исходя из предпочтений, наличию финансовых возможностей и готовности рискнуть.

Основополагающие признаки различия облигаций от акций

Облигационная цена уменьшиться по определению не может, лишь возрасти либо оставаться на прежней отметке. Акции подобных гарантий не дают, здесь ценовой диапазон варьирует, зачастую исходя непосредственно из колебаний рынка, что существенно повышает инвестиционные риски.

В случае везения, держатели акций конкретно приумножат вложенный капитал. Доход облигаций завсегда известен и весьма умерен, однако и всегда гарантирован.

Обладателям акций обеспечено право голоса и участие в управленческом процессе компании, владельцы облигаций таких привилегий лишены.

Акции склонны к частым ценовым колебаниям, облигации предлагают относительную стабильность и прогнозируемость.

Вне зависимости от выбора, начинающий инвестор нуждается в определенной собственной стратегии. Изначально необходимо произвести анализ рынка, трезво оценить познания в инвестируемой нише и определиться с суммой. Лишь по совокупности данных критериев планировать инвестиционную стратегию. Сила и степень воздействия определенных рыночных факторов не постоянна, поэтому надлежит пристально следить за корпоративным фоном и уделять время аналитике инвестиционных компаний, чтобы объективно принимать решения.

Если прогнозируется экономический рост компании, то естественно разумнее вложиться в акции. При явной тенденции спада либо экономической нестабильности, возрастает вероятность понижения котировок и прагматичным действием будет инвестировать в облигации. В идеале желательно формировать инвестиционный портфель, с включением в оборот разнообразного ассортимента ценных бумаг, чтобы обладать возможностью снизить диверсификацию рисков. В заключении, отмечу, что даже руководствуясь этими правилами, можно уверенно рассчитывать на прибыльные инвестиции.

При явной тенденции спада либо экономической нестабильности, возрастает вероятность понижения котировок и прагматичным действием будет инвестировать в облигации. В идеале желательно формировать инвестиционный портфель, с включением в оборот разнообразного ассортимента ценных бумаг, чтобы обладать возможностью снизить диверсификацию рисков. В заключении, отмечу, что даже руководствуясь этими правилами, можно уверенно рассчитывать на прибыльные инвестиции.

Посмотрите также:

Поделиться и сохранить:

50

В чём основные отличия акции от облигации

Акции и облигации являются базовыми инвестиционными инструментами. Большинство сделок на бирже заключаются именно с этими ценными бумагами. Важно понимать разницу между акциями и облигациями, чтобы собрать инвестиционный портфель, исходя из преследуемых целей, допустимого размера риска, желаемого уровня доходности.

Что такое акции, и как они работают

Акции – долевые ценные бумаги, удостоверяющие право владельца претендовать на определённую долю бизнеса. Говоря простым языком, покупка акции делает инвестора совладельцем компании. А что же такое облигации? Они являются долговым инструментом, с помощью которого инвестор кредитует владельцев предприятия или организации.

Говоря простым языком, покупка акции делает инвестора совладельцем компании. А что же такое облигации? Они являются долговым инструментом, с помощью которого инвестор кредитует владельцев предприятия или организации.

Акции выпускают (эмитируют) в нескольких случаях, например:

- в момент создания предприятия;

- при необходимости увеличения уставного капитала компании.

Раньше акции имели документарную форму, то есть печатались на специальной бумаге. Сегодня при их покупке право собственности фиксируется не фактической передачей пакета из рук в руки, а учинением записи на соответствующих счетах в депозитарии.

Акции бывают двух видов:

- простые (обыкновенные) – дают владельцу право на получение части прибыли компании в виде дивидендов;

- привилегированные – предполагают первоочередное право на получение этой самой прибыли, а также отчуждение активов при ликвидации бизнеса.

И те, и другие бумаги позволяют участвовать в управлении компанией. Однако реализовать своё право могут только владельцы крупных пакетов. Держатели небольшого количества ценных бумаг обычно на общее собрание не попадают. Впрочем, для большинства инвесторов определяющими факторами при выборе конкретной акции являются её текущая стоимость и возможность получения дивидендов, а не призрачный шанс на участие в управлении бизнесом.

Однако реализовать своё право могут только владельцы крупных пакетов. Держатели небольшого количества ценных бумаг обычно на общее собрание не попадают. Впрочем, для большинства инвесторов определяющими факторами при выборе конкретной акции являются её текущая стоимость и возможность получения дивидендов, а не призрачный шанс на участие в управлении бизнесом.

Что такое облигации, и как они работают

Говоря простым языком, облигации представляют собой не что иное, как долговое обязательство, являющееся процентным кредитом. Такое определение позволяет сделать вывод, что облигации приносят инвесторам процентный доход. В оговорённые сроки компании выплачивают держателям облигаций купоны, представляющие собой долю от номинала ценной бумаги. По истечении срока погашения облигации она выкупается эмитентом по номиналу.

В отличие от акций, облигации обычно классифицируют в зависимости от варианта выплаты дохода. Выделяют следующие виды бондов:

- с переменным купоном;

- с постоянным купоном;

- с фиксированным купоном;

- дисконтные;

- амортизационные.

Облигации различаются и по другим характеристикам:

- отрасли эмитента;

- валюте выпуска;

- периоду обращения;

- виду обеспечения;

- возможности конвертации в другие ценные бумаги.

Выбор оптимального варианта инвестирования основывается на оценке всех параметров облигации в совокупности. Чтобы понять, стоит ли покупать конкретную бумагу, нужно оценить её возможность приносить прибыль от выплаты купона и ожидаемого роста курсовой стоимости бонда.

Основные отличия акций и облигаций

Оба финансовых инструмента свободно обращаются на биржевом рынке, следовательно, ими можно торговать, извлекая прибыль в виде разницы между стоимостью покупки и продажи. На этом сходство между ценными бумагами заканчивается. Разберёмся, в чём между ними разница. Для этого сравним акции и облигации по нескольким параметрам.

Колебания рыночной стоимости

Курс облигаций отличается небольшой волатильностью: обычно он составляет 2–5%. Акции могут принести владельцу как приятные, так и огорчительные сюрпризы. Их доходность может составить сотни процентов либо уйти в серьёзный минус.

Акции могут принести владельцу как приятные, так и огорчительные сюрпризы. Их доходность может составить сотни процентов либо уйти в серьёзный минус.

Сроки обращения

Акциями можно владеть бессрочно, их в любой момент несложно купить или продать. Облигации имеют фиксированный срок владения. По его истечении стоимость бонда погашается.

Права владения

Собственник акции – совладелец предприятия, он может участвовать в управлении путём одобрения или блокировки решений собрания акционеров. Держатель облигации – кредитор компании, он не имеет рычагов влияния на её собственников.

Кто может выпускать ценные бумаги

Чем ещё отличаются акции от облигаций? Говоря простыми словами, акции выпускают только коммерческие организации: закрытые и открытые (публичные) акционерные общества. Облигации же вправе эмитировать предприятия, органы государственной и муниципальной власти. Однако к торгам допускаются только бумаги, прошедшие специальную процедуру на бирже – листинг.

Возможность конвертации

Существуют облигации, которые при определённых условиях, конвертируются в акции компании. Обратный обмен невозможен ни при каких обстоятельствах.

Механизм получения прибыли

Владельцам облигаций неважно, как идёт бизнес фирмы. Главное, чтобы она могла выплачивать купонный доход и выкупить облигации по сроку погашения. Собственники акций напрямую заинтересованы в том, чтобы бизнес показывал хорошие финансовые результаты. В противном случае инвестор не получит дивидендов и потеряет деньги из-за падения курса ценной бумаги.

Соотношение риска и прибыли

Главная разница акции и облигации в различиях между потенциальной доходностью и надёжностью вложений. Чем больше возможная прибыль, тем выше риск – эта норма напрямую относится к акциям. Покупая их, инвестор не может спрогнозировать доходность вложений. Всё зависит от рыночных котировок актива.

Чем больше возможная прибыль, тем выше риск – эта норма напрямую относится к акциям. Покупая их, инвестор не может спрогнозировать доходность вложений. Всё зависит от рыночных котировок актива.

Приобретая облигации, держатель заранее осведомлён об уровне купонного дохода. Если не произойдут непредвиденные события, эмитент сможет расплатиться по обязательствам и погасит купон в оговорённый срок.

Возможность вернуть инвестиции при банкротстве эмитента

Если компанию признали финансово несостоятельной, конкурсный управляющий вначале будет рассчитываться по обязательствам с держателем облигаций. Владелец акций же является одним из собственников компании, поэтому он может рассчитывать на удовлетворение своих требований только после погашения всех обязательств кредиторов.

Доходность и риски вложений

Ответить на вопрос о том, что выгоднее – акции или облигации – довольно сложно. Инвестор должен вначале выбрать стратегию, и только потом – инструмент, с помощью которого она реализуется наилучшим образом.

Если решено реализовать агрессивную стратегию инвестирования, предполагающую высокий уровень риска и потенциально большую прибыль, выгоднее приобрести акции или облигации компаний третьего эшелона с высоким купонным доходом. Что конкретно выбрать, решать вам, но, по мнению экспертов, оптимальным будет портфель, включающий 25–30% облигаций и 70–75% акций.

Для поклонников консервативной стратегии вопрос о том, что лучше – акции или облигации – не стоит. Тысячи инвесторов убедились на собственном опыте: если «взять и держать» долговые бумаги, то небольшой, но стабильный доход гарантирован. Аналогичных результатов можно достичь, если инвестировать в акции ТОП-компаний или «голубые фишки». Они, конечно, подвержены колебаниям курсовой стоимости, но динамика их курсов вполне ожидаема.

Если вы грамотно диверсифицируете портфель, своевременно будете покупать бумаги с потенциалом роста и избавляться от активов, не оправдавших ожидания, то получите желаемый доход и минимизируете риски инвестирования.

в чем разница? – Финансовая энциклопедия

Привилегированные акции против облигаций: обзор

Корпоративные облигации и привилегированные акции – два наиболее распространенных способа привлечения капитала для компании. Инвесторы, стремящиеся к доходу, могут эффективно использовать одно из двух: по облигациям выплачиваются регулярные проценты, а по привилегированным акциям выплачиваются фиксированные дивиденды. Но важно знать о сходствах и различиях между этими двумя типами ценных бумаг.

Ключевые выводы

- Компании предлагают инвесторам корпоративные облигации и привилегированные акции как способ привлечения денег.

- Облигации предлагают инвесторам регулярные выплаты процентов, а по привилегированным акциям выплачиваются фиксированные дивиденды.

- И облигации, и привилегированные акции чувствительны к процентным ставкам: они растут, когда падают, и наоборот.

- Если компания объявляет о банкротстве и должна закрыться, сначала выплачиваются выплаты держателям облигаций, а не держателям привилегированных акций.

Привилегированные акции

Владение акциями компании означает владение или долевое участие в этой фирме. Инвестору могут принадлежать акции двух типов: обыкновенные и привилегированные. Обыкновенные акционеры могут избирать совет директоров и голосовать за политику компании, но они находятся ниже в пищевой цепочке, чем владельцы привилегированных акций, особенно в вопросах дивидендов и других выплат. С другой стороны, держатели привилегированных акций имеют ограниченные права, которые обычно не включают голосование.

Когда компания находится в процессе ликвидации, держатели привилегированных акций и других держателей долга имеют права на активы компании в первую очередь, а не держатели обыкновенных акций. Привилегированные акционеры также имеют приоритет в отношении дивидендов, которые, как правило, дают больше, чем обыкновенные акции, и выплачиваются ежемесячно или ежеквартально.

Привилегированные акционеры также имеют приоритет в отношении дивидендов, которые, как правило, дают больше, чем обыкновенные акции, и выплачиваются ежемесячно или ежеквартально.

Облигации

Корпоративная облигация – это долговая ценная бумага, которую компания выпускает и предоставляет покупателям. Залогом облигации обычно является кредитоспособность компании или ее способность погасить облигацию; обеспечение облигаций также может поступать от физических активов компании.

Корпоративные облигации представляют собой более рискованное вложение для инвесторов, чем государственные облигации. Чем выше риск, тем выше процентные ставки по облигации. Это справедливо даже для компаний с отличным кредитным качеством.

Ключевые сходства

Чувствительность к процентной ставке

Цены как облигаций, так и привилегированных акций падают при повышении процентных ставок. Почему? Потому что их будущие денежные потоки дисконтируются по более высокой ставке, что обеспечивает лучшую дивидендную доходность. Обратное происходит, когда процентные ставки падают.

Обратное происходит, когда процентные ставки падают.

Возможность вызова

Обе ценные бумаги могут иметь встроенный опцион колл (что делает их «отзывными»), который дает эмитенту право отозвать ценную бумагу в случае падения процентных ставок и выпустить новые ценные бумаги по более низкой ставке. Это не только ограничивает потенциал роста инвестора, но и создает проблему риска реинвестирования.

Право голоса

Ни одна из ценных бумаг не дает держателю права голоса в компании.

Прирост капитала

Возможности для прироста капитала для этих инструментов очень ограничены, поскольку они имеют фиксированную выплату, которая не приносит им выгоды от будущего роста фирмы.

Конвертируемость

Обе ценные бумаги могут предлагать возможность инвесторам конвертировать облигации или привилегированные акции в фиксированное количество обыкновенных акций компании, что позволяет им участвовать в будущем росте фирмы.

Ключевые отличия

Трудовой стаж

В случае процедуры ликвидации – когда компания становится банкротом и вынуждена закрыться – и облигации, и привилегированные акции имеют приоритет перед обыкновенными акциями;это означает, что инвесторы, владеющие ими, занимают более высокое место в списке выплат кредиторам, чем держатели обыкновенных акций. Но облигации имеют приоритет перед привилегированными акциями: процентные платежи по облигациям являются юридическими обязательствами и подлежат выплате до налогов, тогда как дивиденды по привилегированным акциям являются выплатами после уплаты налогов и их не нужно выплачивать, если компания сталкивается с финансовыми трудностями.Любая пропущенная выплата дивидендов может выплачиваться или не подлежать выплате в будущем в зависимости от того, является ли ценная бумага накопительной или не накопительной.

Но облигации имеют приоритет перед привилегированными акциями: процентные платежи по облигациям являются юридическими обязательствами и подлежат выплате до налогов, тогда как дивиденды по привилегированным акциям являются выплатами после уплаты налогов и их не нужно выплачивать, если компания сталкивается с финансовыми трудностями.Любая пропущенная выплата дивидендов может выплачиваться или не подлежать выплате в будущем в зависимости от того, является ли ценная бумага накопительной или не накопительной.

Риск

Как правило, привилегированные акции имеют рейтинг на две ступени ниже облигаций; этот более низкий рейтинг, означающий более высокий риск, отражает их более низкие требования к активам компании.

Урожай

Привилегированные акции имеют более высокую доходность, чем облигации, чтобы компенсировать более высокий риск.

Номинальная стоимость

Обе ценные бумаги обычно выпускаются по номинальной стоимости.Привилегированные акции обычно имеют более низкую номинальную стоимость, чем облигации, что требует меньших вложений.

Особые соображения

Институциональным инвесторам нравятся привилегированные акции из-за льготного режима налогообложения дивидендов (50% дохода от дивидендов могут быть исключены из корпоративных налоговых деклараций).Индивидуальные инвесторы не получают этой выгоды.

Сам факт того, что компании привлекают капитал за счет привилегированных акций, может сигнализировать о том, что компания перегружена долгами, что также может налагать юридические ограничения на сумму дополнительного долга, который она может привлечь. Компании финансового и коммунального секторов в основном выпускают привилегированные акции.

Тем не менее, высокая доходность привилегированных акций положительна, и в сегодняшней среде низких процентных ставок они могут повысить стоимость портфеля. Однако необходимо провести соответствующее исследование финансового положения компании, иначе инвесторы могут понести убытки.

Другой вариант – инвестировать в паевой инвестиционный фонд, который инвестирует в привилегированные акции различных компаний. Это дает двойную выгоду – высокую дивидендную доходность и диверсификацию рисков.

#ПАкции и облигации — презентация онлайн

1. АКЦИИ И ОБЛИГАЦИИ

3. План

—Акции и их виды

Акция как совокупность прав и обязательств

Права собственника акции

Акция как право на доход

Акция как капитал

Облигация

Основные виды облигаций

Акции и облигации. Сходства и отличия

4. Что такое акция?

5. Виды акции

по способу обозначения держателя правпредъявительскими (без обозначения имени управомоченного лица) или

именными (с обозначением) ценными бумагами

в зависимости от характера выраженных прав

денежными (гарантируют получение денежных средств) и инвестиционными

(гарантируют участие в управление юридическим лицом)

а также эмиссионными ценными бумагами

7. Права собственника акции

По закону владелец акции, или акционер, имеет рядобяза5тельных прав:

-на получение части прибыли от деятельности акционерного

общества, которая называется дивидендом;

-на участие в управлении акционерным обществом путем

участия в работе его общего собрания и возможности

выбора в состав тех или иных органов управления им;

-на долю имущества, остающегося в результате прекращения

деятельности акционерного общества по каким-либо

причинам, пропорционально имеющемуся у акционера

числу акций;

-свободно распоряжаться акцией, т. е. право купить-продать

ее, дарить, завещать, отдавать в залог, обменивать и т. п.;

-на преимущественное приобретение новых эмиссий

данного

акционерного

общества

пропорционально

имеющемуся у него числу акций;

-другие права согласно уставу акционерного общества

8. Акция как право на доход

Сущность прав акционера составляет его право на дивиденд,т.е. право на доход, выплачиваемый акционерным обществом

в расчете на единицу уставного капитала. Сущность прав

собственника на акцию составляет право на получение дохода

от распоряжения акцией как им уществом. Однако право

владельца акции иметь по ней другие доходы, кроме

дивиденда, не есть одновременно обязательство каких-то

других участников рынка, как это имеет место в случае

реализации права на дивиденд. Акция как право на дивиденд

и акция как право на другие виды доходов — это два разных

права. Первое есть действительное право, лицо, обязанное по

нему, всегда известно. Второе — лишь потенциальное право,

лишь возможность получить доход при определенных

рыночных условиях, но вовсе не обязанность рынка или

каких-то его участников обеспечить получение тех или иных

доходов владельцу имущества, называемого акцией.

9. Собственник акции может совершать с ней любые действия, предусмотренные действующим законодательством, в частности:

10. Акция как капитал

В совокупности своих имущественных прав акция —это право на доход вообще. Право на доход превращает

акцию в капитал, но уже не в качестве части уставного

капитала акционерного общества, а как капитал,

существующий на рынке вне акционерного общества.

11. ОБЛИГАЦИЯ

• Единичное долговое обязательство эмитента навозврат

номинальной

стоимости

через

определенный срок в будущем, на условиях,

устраивающих его держателя.

• Облигация — ценная бумага, удостоверяющая

отношение займа между держателем облигации

(кредитором) и лицом, её выписавшим

(заемщиком). Облигация удостоверяет право

кредитора получить и обязательство заемщика

выплатить в определенный срок номинальную

стоимость облигации и проценты по ней.

12. Основные виды облигации

Классические (необеспеченные) — такиеоблигации дают право владельцу на получение

дохода, и возврат инвестируемой суммы

устанавливается

при

размещении.

Необеспеченные облигации не имеют какоголибо имущественного обеспечения, а гарантией

для них является общий высокий кредитный

рейтинг эмитента и его имидж как компании,

полностью выполняющей свои рыночные

обязательства

13. Основные виды облигации

Обеспеченные, дающие те же прававладельцам, что и классические, а также право

на получение части собственности эмитента,

которую он предлагает в качестве обеспечения.

14. Акции и облигации. Сходства

Сходства этих бумаг в том, что и те, идругие

служат

источником

привлечения

необходимых финансовых ресурсов. Купленные

в результате первоначальной эмиссии, они могут

быть впоследствии проданы по более выгодной

цене другим инвесторам. С помощью акций и

облигаций можно получить доход как от права

собственности на эти бумаги, так и в виде

разницы между ценой покупки и продажи

прочим инвесторам.

15. Акции и облигации. Отличия

Отличия состоят в возможности управленияэмитирующей компанией. Что такое акция с этой точки

зрения? Это бумага, которая говорит о том, что ее

обладатель является совладельцем компании и вправе

принимать

участие

в

принятии

всех

важных

управленческих решений. В то же время облигация

является, по сути, долговой распиской, удостоверяющей,

что человек дал средства взаймы государству или

предприятию и через определенный срок получит за это

фиксированное вознаграждение. Как правило, размер

дивидендов по акциям превышает размер процентов по

облигациям, но вместе с тем вложение в акции более

рискованно, так как рыночная конъюнктура постоянно

меняется, и бывает так, что недавний фаворит резко

превращается в аутсайдера.

Основное отличие акции от облигации. Что выгодней

В данной статье рассказываем об акциях, их разновидностях и отличиях от другого популярного средства инвестирования – облигациях. В чем ключевые особенности процесса получения доходности с тех ценных бумаг, и с других? Что выгоднее?

Вступление

В поисках источника доходы многие интересующиеся люди начинают подыскивать для себя оптимальный вариант для инвестиций. Пожалуй, самым популярным методом вложения денег, после собственного предприятия, у граждан стран бывшего СССР на данный момент является депозит. При выборе хорошего банка вы получаете надежный способ сохранения сбережений. Но вот проценты прибыли оставляют желать лучшего. Те же, кто заинтересован именно в приумножении капитала, обращают свой взор на фондовый рынок. Где перед ними предстает вся вариативность инвестиционных возможностей. В первую очередь, с чем ассоциируется биржа в глазах обывателя, это понятия об акциях и облигациях. Именно эти активы мы сегодня рассмотрим. А также попытаемся объяснить, что такое облигации простыми словами и в чем главное отличие акции от облигации.

Что такое акции компании

Акцией, называется ценная бумага, отображающая тот факт, что ее обладатель является владельцем части определенной компании. Юридическая терминология гласит, что акция – ценная бумага, подтверждающая владение физическим или юридическим лицом доли в уставном капитале акционерного общества. Размер доли определяется количеством имеющихся в собственности у лица ценных бумаг. Выражаясь простым языком, приобретая акцию компании, вы покупаете ее частичку. Количество имеющихся в обращении бумаг одной компании может быть разным. Например, компания выпускает 100 равнозначных экземпляров. Это означает, что теперь вся фирма поделена на сто равных частей, и приобретя, скажем, 12 акций вы становитесь хозяином 12 процентов от всего предприятия.

Конечно же, не все акционерные общества продаются. Если юридическое лицо изначально регистрируется как ОАО, то приступить к процедуре продажи своих ценных бумаг она сможет только после того, как пройдет процедуру регистрации на фондовым рынке – листинг. Уже затем она станет полноценным участником фондовой биржи своего государства и может быть приобретена любым желающим, при наличии у него требуемого капитала. В случае, если ни один из держателей не обладает пакетом собственности, превышающим 49 процентов от всего количества, то для управления всей деятельностью нанимается директор. Все владельцы собираются в совет директоров, специальный орган, который занимается коллегиальным решением всех вопросов, а выполнение этих решений ложится на плечи нанятого директора.

Виды акций

Подобные ценные бумаги, как таковые, могут быть выпущены двух видов.

Первый, более распространенный, обыкновенная акция. Обыкновенной будет считаться та ценная бумага, которая дает своему владельцу право распоряжаться своей долей в капитале. А также право голоса на совете директоров. Для инвесторов важным моментом будет возможность получения дивидендов. Дивиденды – это распределяемая между акционерами часть прибыли от деятельности, в расчете суммы на количество имеющихся ценных бумаг. Полученная держателем сумма будет зависеть от общей доходности фирмы. Чаще всего эти денежные массы выплачиваются раз в год, после подведение итого годичной работы предприятия. Но годичная прибыль не всегда являются ключевым аспектом инвестиции. Многие держатели имеют спекулятивную мотивацию и продают свой пакет сразу же, как его стоимость возрастет на удовлетворяющую их отметку.

Привилегированная акция – ценная бумага, которая гарантирует держателю первоочередное право получения дохода по итогам года а также расчет, в случае ликвидации, закрытия, предприятия. В отличии от обыкновенных сертификатов владения, привилегия гарантирует фиксированный доход, даже если компания завершила год в убыток. Это также хороший метод инвестирования, но требующих серьезных капиталовложений. Отталкиваться при выборе объекта инвестиции стоит от проведенного фундаментального анализа всей деятельности компании и ее места на рынке. Именно рыночная стоимость является главным критерием успешности вложения. Задача инвестора вложить деньги в тот объект, рыночная стоимость акций которого превысит при продаже стоимость покупки на удовлетворяющий его процент.

Что такое облигация

Механика покупки облигации больше напоминает кредитование вами предприятия. Покупая облигацию, вы передаете деньги в бухгалтерию объекта. А через некоторое время имеет право потребовать их назад, плюс получить свои проценты. Это также надежный метод инвестирования, особенно если объектом является не частное предприятие, а государство. Такая практика инвестирования в государственные облигации чрезвычайно распространенная в Соединенных Штатах и в Европе.

Отличия акций и облигаций

Отличия от акции, кратко, можно охарактеризовать в таком списке:

- Акция выпускается компанией. Облигация как компанией, так и государством.

- Владельцы доли имеют регулярный профит в виде годичных выплат. Держатели долговых бумаг не обладают таким.

- Зато доход по облигациям фиксирован. Владельцы же должны рассчитывать на успех компании.

- Долговые бумаги надежнее, так как при банкротстве, их держатели получают свои деньги в первую очередь.

- Облигации не дают права на управление компанией, в отличие от акций. Но для многих это даже плюс.

- Акции более доходны, но облигации менее рискованны.

- В кризисных ситуациях облигации продолжают приносить прибыль, в то время как акционеры могут лишиться всего

Это главные отличия двух категорий ценных бумаг. Выбирать следует исходя из ваших задач. Кто-то предпочтет небольшую прибыль надежности, другого заинтересует большой доход несмотря на высокие риски. Идеальным вариантом будет подбор правильного инвестиционного портфеля, часть которого будет представлена облигациями, а другая более рисковыми, но доходными, ценными бумагами.

Отдавать предпочтения тому или иному капиталовложению стоит только после того, как вами будет проведен детальный анализ. Обратите внимание на общий фон вокруг объекта за последние несколько лет. Если вы обнаружите явный рост и придете к выводу, что предприятием руководят толковые личности, и открываются перспективы долгосрочного процветания, то стоит перейти непосредственно к подготовке своего вложения.

Разница между акциями и облигациями — AccountingTools

Разница между акциями и облигациями заключается в том, что акции — это доли в собственности компании, а облигации — это форма долга, которую эмитент обещает выплатить в какой-то момент в будущем. Баланс между двумя типами финансирования должен быть достигнут, чтобы обеспечить надлежащую структуру капитала для бизнеса. В частности, вот основные различия между акциями и облигациями:

Приоритет погашения .В случае ликвидации предприятия держатели его акций имеют последнее право на любые остаточные денежные средства, тогда как держатели его облигаций имеют значительно более высокий приоритет, в зависимости от условий облигаций. Это означает, что вложения в акции более рискованные, чем в облигации.

Периодические выплаты . Компания имеет возможность вознаграждать своих акционеров дивидендами, тогда как обычно она обязана производить периодические выплаты процентов держателям облигаций на очень конкретные суммы.Некоторые соглашения об облигациях позволяют их эмитентам задерживать или отменять выплату процентов, но это не обычная особенность. Функция отсрочки платежа или отмены снижает сумму, которую инвесторы будут готовы заплатить за облигацию.

Право голоса . Держатели акций могут голосовать по определенным вопросам компании, например, по выборам директоров. Держатели облигаций не имеют права голоса.

Общие характеристики акций и облигаций

Существуют также вариации концепции акций и облигаций, которые имеют общие черты обоих.В частности, некоторые облигации имеют функции конвертации, которые позволяют держателям облигаций конвертировать свои облигации в акции компании при определенных заранее определенных соотношениях акций к облигациям. Этот вариант полезен, когда цена акций компании растет, позволяя держателям облигаций получить немедленный прирост капитала. Конвертация в акции также дает бывшему держателю облигаций право голоса по определенным вопросам компании.

И акции, и облигации могут торговаться на открытой бирже. Это обычное явление для крупных публичных компаний и гораздо реже для небольших компаний, которые не хотят нести чрезмерные расходы, связанные с выходом на биржу.

Связанные курсы

Управление корпоративными денежными средствами

Корпоративные финансы

Справочник казначея

В чем разница между акциями и облигациями?

Есть ли разница между акциями и облигациями? И если да, то в какую инвестицию лучше? Это вопросы, которые начинающие инвесторы рассматривают ежедневно. Поэтому давайте разберем каждую из этих инвестиционных возможностей и выясним, чем они отличаются друг от друга.

Основная разница между акциями и облигациями

Акции и облигации часто объединяются в пары в разговорах об инвестировании.Однако они сильно различаются с точки зрения риска, потенциального вознаграждения и способов их получения. Вот почему так важно провести исследование, прежде чем вкладывать с трудом заработанные деньги.

Итак, в чем основное различие между акциями и облигациями? Акция — это ценная бумага, которая дает инвестору частичное владение бизнесом. Облигации, с другой стороны, представляют собой ссуды, предоставленные инвестором корпорации или государственному учреждению.

Ключевым моментом является понимание того, как каждая из этих инвестиций приносит прибыль.Для получения прибыли по акциям должны выплачиваться дивиденды или их стоимость должна повыситься до того, как инвестор продаст свои акции. Однако по большинству облигаций выплачивается фиксированная процентная ставка в течение определенного периода времени.

Это базовая разбивка первичной разницы между акциями и облигациями. Теперь пора копнуть немного глубже, чтобы дать вам, инвестору, более полное понимание.

Инвестиции в акции

Фондовый рынок — один из лучших способов получения пассивного дохода.Но перед тем, как вы впервые начнете инвестировать, нужно многому научиться.

Акции представляют собой капитал компании. В частности, это частичное владение в форме акций. Каждая приобретенная вами акция — это часть компании. И чем больше акций вы приобретете, тем больше у вас будет собственности.

Так почему же компании вообще выпускают акции для широкой публики? В большинстве случаев это делается для сбора средств, которые будут покрывать конкретные потребности, инновации и будущий рост бизнеса.

И как только вы приобрели акцию, вы пожинаете плоды этого роста. В долгосрочной перспективе стоимость ваших акций будет расти пропорционально стоимости компании. Однако стоимость ваших акций упадет, если компания начнет работать ниже ожиданий. Вы потеряете деньги, если решите продать свои акции в этот момент.

Это риск, который вы должны принять на себя как инвестор. И это главное различие между акциями и облигациями.

Инвестиции в облигации

Облигации сильно отличаются от акций.С облигациями вы не получаете никакого капитала. Вы просто предоставляете ссуду компании или государственному учреждению.

Когда компания или государственное учреждение берет в долг, вы можете приобрести облигацию, из которой вы обычно будете получать процентные платежи по ссуде в течение определенного периода времени. По истечении этого времени компания или государственное учреждение выплатит полную стоимость облигации. Это называется номинальной стоимостью облигации.

Отлично звучит, правда? Не так быстро. Облигации сопряжены с риском банкротства.Вы перестанете получать проценты, если компания обанкротится до истечения срока действия вашей облигации. Кроме того, вы вообще можете никогда не вернуть первоначальную стоимость залога.

Сроки исполнения облигаций могут сильно различаться, от пары дней до более 25 лет. Выплаты по процентам распределяются равномерно в течение каждого года до истечения срока действия облигации. Это дает вам фиксированный доход на определенный период времени, в зависимости от процентной ставки. Эта ставка будет варьироваться в зависимости от типа и срока покупки облигации.

Прирост капитала или фиксированный доход

В чем основное различие между акциями и облигациями? Это прирост капитала по сравнению с фиксированным доходом.

Акции могут принести вам краткосрочный или долгосрочный прирост капитала, если вы продадите акции компании по более высокой цене, чем вы заплатили за них. Что делать с этими деньгами — решать вам. Вы можете реинвестировать его в другие акции, использовать для покрытия расходов на проживание и многого другого.

Облигации приносят фиксированный доход за счет выплаты процентов. Как правило, эти выплаты могут производиться ежемесячно, ежеквартально или раз в полгода.Например, казначейские облигации обычно выплачиваются один раз в шесть месяцев. Что касается корпоративных облигаций, вы можете получать выплаты ежемесячно или ежеквартально.

Инвестиции в акции и облигации

Готовы ли вы начать инвестировать в акции и облигации? Если да, подпишитесь на электронное письмо Investment U ниже. Наши эксперты по инвестициям предоставляют ежедневные советы по акциям, анализ и инвестиционное образование для трейдеров с любым уровнем опыта.

Когда цена акций растет, стоимость облигаций может упасть.А когда цена акций падает, облигации могут вырасти. Но обе эти возможности представляют собой жизнеспособные инвестиционные возможности, если вы взвесите риски и выгоды. Как видите, разница между акциями и облигациями более значительна, чем вы могли себе представить.

О Кори Мане

Кори Манн — менеджер по контенту в Investment U. У него более 10 лет опыта работы в качестве журналиста и создателя контента. С 2012 года работы Кори были представлены в крупных публикациях, таких как The Virginian-Pilot , The Washington Post , CNN, MSNBC и других.Когда Кори не занимается Investment U, он любит путешествовать с женой, ходить на игры Янки и проводить время с семьей.

Разница между акциями, облигациями и паевыми фондами | Финансы

- Финансы

- Инвестирование

- Инвестиции для начинающих

- Разница между акциями, облигациями и паевыми фондами

Автор: Вики А. Бендж

Выбор инвестиций требует домашней работы.

Работа и свободное время, поиск балансового изображения Аллена Пентона с Fotolia.com

Поскольку при инвестировании всегда рекомендуется диверсификация, начинающий инвестор захочет узнать основные различия между доступными продуктами. Например, тремя популярными инвестициями являются акции, облигации и паевые инвестиционные фонды. Знание того, чем отличаются эти инвестиции, может помочь начинающему инвестору определить, какие продукты подходят для личного диверсифицированного портфеля.

Эмитенты

Основными эмитентами облигаций являются U.S. Правительство и аффилированные с ним агентства, государственные и местные органы власти и корпорации. Правительства не выпускают акции, которые представляют собственность в бизнесе. Государственные корпорации на сегодняшний день являются крупнейшими эмитентами акций. Инвестиционные компании объединяют ресурсы инвесторов и покупают активы вместе с капиталом для создания паевых инвестиционных фондов. Эти базовые активы могут быть акциями, облигациями, товарами, ценными бумагами денежного рынка или другими инвестиционными продуктами.

Право собственности

Владельцы облигаций являются кредиторами организации, выпускающей облигации для инвесторов.Акционеры являются совладельцами бизнеса. Инвесторы паевых инвестиционных фондов владеют акциями фонда, который может владеть акциями, облигациями или другими инвестициями в качестве базовых активов. Инвесторы паевых инвестиционных фондов не владеют фактическими активами. Паевой инвестиционный фонд, сама инвестиционная компания, владеет активами, а инвесторы владеют долями в фонде, что равносильно требованию в отношении активов на основе общей доли владения фонда.

Торговля

Акции и паевые инвестиционные фонды торгуют акциями. Как акции, так и паевые инвестиционные фонды также могут производить дивиденды, выплачиваемые акционерам.Облигации, с другой стороны, приносят проценты и не торгуются на открытых рынках акциями, а вместо этого продаются и торгуются в определенных суммах в долларах. Однако паевые инвестиционные фонды, которые держат облигации в качестве базовых активов, можно покупать и продавать отдельными акциями.

Процентные ставки

Текущие процентные ставки обычно больше влияют на облигации, чем на акции. В случае паевых инвестиционных фондов это зависит от активов, которыми владеет фонд. Цены на облигации падают при повышении процентных ставок и наоборот. В случае акций процентные ставки не имеют прямого непосредственного влияния на цены или стоимость, если только настроения инвесторов не вызывают немедленную реакцию и, следовательно, не приводят к волатильности цен.

Колебания цен

Цены на акции могут колебаться в течение торгового дня. Доли паевых инвестиционных фондов обычно рассчитываются один раз в день в конце торгов. Стоимость базовых активов определяет чистую стоимость активов паев паевых инвестиционных фондов. Поток дохода от облигаций, называемых ценными бумагами с фиксированным доходом, известен, если облигация удерживается до погашения.

Рейтинг требований

Одно из основных различий между акциями и облигациями — это ранг приоритета инвесторов при предъявлении претензий на активы корпорации в случае банкротства бизнеса.Конечно, обеспеченные кредиторы, такие как кредиторы, владеющие ипотекой собственности, получают первое требование по активам. Владельцы обеспеченных облигаций также попадают в эту категорию, если облигации поддерживаются каким-либо залогом. Держатели необеспеченных облигаций, а также кредиторы предприятия получают выплаты раньше акционеров.

Ссылки

Ресурсы

Биография писателя

Вики Бенж начала профессионально писать в 1984 году в качестве газетного репортера. Владелец малого бизнеса с 1999 года, Бенж работал лицензированным страховым агентом и имеет более чем 20-летний опыт подготовки налоговых деклараций для юридических и физических лиц.Ее статьи о бизнесе и финансах можно найти на сайтах «The Arizona Republic», «Houston Chronicle», «The Motley Fool», «San Francisco Chronicle» и Zacks, среди других.

облигаций против акций — разница между акциями и облигациями | Karvy Online

Что такое акции и облигации

Акции или доля в акционерном капитале — это долевой инструмент с долей владения в корпорации.Любой, кто желает внести свой вклад в капитал компании, может купить долю, если она доступна широкой публике.

С другой стороны, облигации на самом деле представляют собой ссуды, обеспеченные конкретным физическим активом, который подчеркивает сумму взятого долга с обещанием выплатить основную сумму в будущем и периодически предлагать им доходность по заранее определенному проценту.

Категории акций и облигаций:

Акции

- Акции по размеру

- Акции по отраслям

- Запасы по приросту

- Запасы по регионам

- Индексные фонды

Облигации

- Государственные облигации

- Муниципальные облигации

- Корпоративные облигации

- Бескупонные облигации

Облигации против акций

Давайте узнаем подробнее о различиях между акциями и облигациями из таблицы ниже:

| Основа для сравнения | Облигации | Акции | ||

|---|---|---|---|---|

| Значение | Облигации — это финансовые инструменты, которые подчеркивают долг, взятый организацией-эмитентом перед держателями, и обещание погасить на более позднем этапе с процентами | Акции — это инструменты, которые подчеркивают долю владения, выпущенную компанией в обмен на средства | ||

| Эмитенты | Правительство.учреждения, финансовые учреждения, компании и т. д. | Корпорации | ||

| Статус | Держатели являются кредиторами фирмы | Акционеры являются собственниками компании или фирмы | ||

| Уровни риска | Относительно низкий | Высокий | ||

| Форма возврата | Проценты в виде фиксированного платежа | Дивиденды, которые не гарантированы | ||

| Дополнительная выгода | Ликвидация и преференция при погашении | Акционеры получают право голоса | ||

| Рынок | Внебиржевой | Централизованный / Фондовый рынок | ||

| Тип инвестиций | Долг | Собственный капитал | ||

| Срок погашения | Фиксированный на момент покупки | Зависит от инвесторов | Собственники0 Держатели облигаций | Акционеры |

| Участники | Инвесторы, спекулянты, институциональные инвесторы | Маркет-мейкер, биржевой трейдер, напольный брокер | ||

| No.типов | 12 | 4 |

Что такое фондовый рынок и рынок облигаций?

Рынок облигаций — это рынок облигаций, на котором инвесторы торгуют (покупают и продают) долговыми ценными бумагами, особенно облигациями, которые могут быть выпущены корпорациями или правительствами. Он также известен как рынок долговых обязательств или кредитный рынок. На рынке облигаций участвуют три основные группы, которые включают:

- Эмитенты

- Страховщики

- Участников

Фондовый рынок — это место, где инвесторы торгуют ценными бумагами, такими как акции, деривативы, опционы и фьючерсы.Акции торгуются на биржах. Покупка акций означает, что вы покупаете долю в компании.

Основные различия между рынком акций и облигаций:

- Риск, связанный с инвестированием: Когда дело доходит до акций, инвесторы могут подвергаться таким рискам, как страновой или геополитический риск, валютный риск, риск ликвидности, риски процентной ставки, которые могут повлиять на долг компании, денежные средства в кассе. , и его чистая прибыль. Но, когда дело касается облигаций, они в большей степени подвержены таким рискам, как инфляция и процентные ставки.

- Право голоса: Акционеры могут голосовать по определенным вопросам компании, таким как выборы директоров, в то время как держатели облигаций не имеют права голоса.

- Приоритет погашения: Во время ликвидации бизнеса акционеры имеют последнее право на любые оставшиеся денежные средства, тогда как держатели облигаций имеют значительно более высокий приоритет, который зависит от условий облигаций. Следовательно, это оправдывает, что акции являются более рискованным вложением, чем облигации.

- Периодические выплаты: Компании имеют возможность вознаграждать своих акционеров дивидендами, тогда как держатели облигаций обычно обязаны производить периодические выплаты процентов на определенную сумму. Различные соглашения об облигациях позволяют их эмитентам задерживать или отменять выплату процентов, но это не обычная особенность.

Вышеупомянутые пункты четко различают два: рынок облигаций и фондовый рынок.

Как оцениваются акции и облигации?

Цена акции определяется тем, что покупатели и продавцы готовы заплатить или принять в любой день биржи.В то время как в случае облигаций цены определяются на основе того, как рейтинговые компании, такие как S&P и Fitch, оценивают кредитоспособность эмитента облигации.

Должны ли вы владеть акциями или облигациями?

Распределение инвестора между акциями и облигациями зависит от ряда факторов, включая временной горизонт, требования к доходу и толерантность к риску. Но когда дело доходит до инвестирования, возникает вопрос, что покупать из следующего: акции, облигации и паевые инвестиционные фонды. И акции, и облигации являются финансовыми инструментами и используются розничными и институциональными клиентами для размещения средств в ожидании более высокой доходности.Оба могут быть использованы для получения краткосрочной прибыли или могут использоваться в долгосрочной перспективе в качестве инвестиций. Облигации, выпущенные правительством, широко используются, а также помогают показать финансовую стабильность страны. При построении портфеля инвестор должен учитывать как акции, так и облигации, чтобы повысить вероятность получения прибыли.

облигаций против акций | В чем разница? Куда вы должны инвестировать?

Мы часто слышим, как термины «акции и облигации» используются как синонимы, как если бы они были двумя сторонами одной инвестиции.Они не. На самом деле это очень разные вложения, но их часто используют в одном предложении, потому что они дополняют друг друга.

Различия между акциями и облигациями довольно разительны.

И именно поэтому обычно лучше держать оба в своем инвестиционном портфеле. Хотя есть определенные сходства, они часто дают разные преимущества в разных типах рыночной среды.

Большинство финансовых экспертов рекомендуют сбалансировать портфель между ними.

Могут быть рекомендованы другие виды размещения, такие как наличные деньги, недвижимость и товары, но обычно основными инвестициями являются акции и облигации. Давайте посмотрим на оба и на то, зачем они вам нужны в вашем портфолио.

В чем разница между акциями и облигациями?

Теоретически акции и облигации противостоят друг другу. Акции представляют собой акции компаний и могут приносить прибыль. Облигации обеспечивают сохранность основной суммы и стабильный доход.

Помимо этого различия, существует ряд различий между акциями и облигациями.