Правила инвестирования капитала, которые помогут стать богаче

Основные правила инвестирования капитала, это нужно знать.Вся наша жизнь — это сплошная игра. Проявляясь как дети, родители, ученики, студенты и просто хорошие люди, мы играем ту или иную роль. Для этой роли характерны определенные правила поведения и нормы, в рамках которых вы будете либо хорошим родителем, либо достойным учеником, либо студентов выше всяких похвал. Если перевести это в нашу область, то уж раз вы собрались стать успешным инвестором, то чтобы грамотно сыграть эту роль, необходимо изучить и принять достаточно простые, но очень действенные правила инвестирования капитала.

Итак, правила инвестирования капитала, которые необходимо запомнить:- Определите цель инвестирования. Наверняка вы взрослый, осознанный человек, и любое ваше действие, так или иначе подкреплено мотивацией. У вас должен быть четкий ответ на вопрос “А зачем вам это надо?”.

Да, мы уже много раз провели аналогию, в рамках которой сказали, что инвестиции — это игра. Но, не забывайте, что эта игра — на деньги. Причем на ваши деньги. Поэтому, прежде чем принять окончательное решение вложить хотя бы 1$ с целью его приумножения, все-таки задумайтесь — а какова реальная цель ваших намерений.

Да, мы уже много раз провели аналогию, в рамках которой сказали, что инвестиции — это игра. Но, не забывайте, что эта игра — на деньги. Причем на ваши деньги. Поэтому, прежде чем принять окончательное решение вложить хотя бы 1$ с целью его приумножения, все-таки задумайтесь — а какова реальная цель ваших намерений. - Создайте инвестиционный капитал. Если вы определились с целью инвестирования, то есть ответили на вопрос “зачем?”, то имеет смысл задуматься над другим вопросом “что?”. Что вы будете инвестировать с целью получения прибыли? Сколько? Опять же, не торопитесь с ответом. Изучив тему рисков инвестирования, вы поймете, что данный процесс может повлечь за собой потерю всех вложенных средств. Отсюда следует единственный логичный вывод — инвестируйте ровно столько, сколько вы готовы потерять. Да, это звучит не очень комфортно. Более того, вы никогда можете не иметь существенных потерь. Но правило есть правило — ваш инвестиционный капитал должен состоять только из тех средств, которые, в случае потери, не повлияют на ваше благосостояние.

Если такой суммой является 10$ — ничего страшного, и с этой планки можно начать процесс инвестирования.

Если такой суммой является 10$ — ничего страшного, и с этой планки можно начать процесс инвестирования. - Никогда не инвестируйте заемные/кредитные средства. Если вы осознали предыдущее правило, то данный пункт будет для вас абсолютно понятен. Потеря заемных или кредитных денег — это худшее, что может предпринять инвестор. Избегайте вложений заемных сумм. Помните — инвестиции — это процесс улучшения вашего благосостояния, а не балансировка на грани случая.

- Диверсифицируйте риски. Иными словами, не храните яйца в одной корзине. Ваш инвестиционный капитал, в зависимости от его объема, всегда должен быть распределен между несколькими инвестиционными объектами. Никогда не гонитесь за самым выгодным предложением, вкладывая туда все средства. Новейшая история показывает множество крахов даже самых крупных банков и финансовых организаций. Поэтому всегда выбирайте различные варианты приумножения капитала.

- Постоянно откладывайте часть полученной прибыли.

Если вы приняли для себя первое правило “Определите цель инвестирования”, значит вы должны понимать, что какая-то часть полученных средств должна идти на осуществление этой цели. Ну и, само-собой, часть должна идти в стабилизационный фонд, чтобы вы всегда знали о наличии определенной суммы “на всякий случай”. Мнение всех крупных инвесторов сходится на том, что необходимо откладывать не менее 10-15% от получаемого дохода. Эти деньги должны быть неприкосновенны для удовлетворения общих нужд, их задача — осуществление ваших целей и накопление капитала.

Если вы приняли для себя первое правило “Определите цель инвестирования”, значит вы должны понимать, что какая-то часть полученных средств должна идти на осуществление этой цели. Ну и, само-собой, часть должна идти в стабилизационный фонд, чтобы вы всегда знали о наличии определенной суммы “на всякий случай”. Мнение всех крупных инвесторов сходится на том, что необходимо откладывать не менее 10-15% от получаемого дохода. Эти деньги должны быть неприкосновенны для удовлетворения общих нужд, их задача — осуществление ваших целей и накопление капитала. - Будьте разборчивы в выборе инвестиционных предложений. Существует множество факторов, позволяющих трезво оценить ту или иную возможность для приумножения капитала. Но самым главным является понимание, что не все “золото, что блестит”. Отсутствие как таковых гарантий и постоянная экономическая нестабильность говорят лишь об одном — всегда тщательно изучайте полученное предложение, и обязательно уточните мнение специалистов.

- Постоянно улучшайте свои навыки. Стагнация — это первый признак деградации. Говоря простым языком, даже если вы уже успешный инвестор и провели пару-тройку прибыльных операций — не расслабляйтесь. Мир не стоит на месте, и если вы остановитесь в развитии, то останетесь далеко позади. Собственно, это основа постоянного личностного роста и улучшения вашего благосостояния.

- Всегда соблюдайте правила инвестирования. Комментарии здесь излишни, хотя, опять же, статистика говорит о том, что этот пункт все-таки необходимо выделить. Почему? “Успех бьет в голову” — вам это знакомо? Когда процесс инвестирования долгое время дает только положительные результаты, может возникнуть ошибочное впечатление, что вы в курсе всего и вся. Затем следует пренебрежение некоторыми правилами, игнорирование основных положений процесса. И завершается все это грандиозным финалом с просадкой, которая быстро ставит вас на место. Чтобы избежать этого сценария — просто соблюдайте правила, они уже многим помогли сохранить и приумножить свой капитал.

И на самом деле, за длинным текстом кроется простой и понятный смысл — прибыль от инвестиций — это не удача, а алгоритм. Поэтому, соблюдайте его, и никогда не забывайте, что на пути к цели, всегда присутствует некоторая доля риска.

| Здоровье ИИИ: 8.9, Д/Р: 2/4 | |

| Форекс ИИИ: 8.7, Д/Р: 9/9 | |

| Нефть, газ, сырье ИИИ: 8.6, Д/Р: 6/4 | |

| Акции ИИИ: 8.5, Д/Р: 7/5 | |

| Биткоин ИИИ: 8.  4, Д/Р: 8/6 4, Д/Р: 8/6 | |

| Облигации ИИИ: 8.3, Д/Р: 5/4 | |

| Накопительные программы ИИИ: 8.2, Д/Р: 3/2 | |

| ИИС ИИИ: 8.1, Д/Р: 7/4 | |

| Недвижимость ИИИ: 8, Д/Р: 5/5 | |

| Криптовалюты ИИИ: 8, Д/Р: 9/10 | |

| Наличные деньги ИИИ: 7.  9, Д/Р: 0/1 9, Д/Р: 0/1 | |

| Банковские депозиты ИИИ: 7.8, Д/Р: 4/2 | |

| ПИФы ИИИ: 7.8, Д/Р: 6/5 | |

| Структурные ноты ИИИ: 7.7, Д/Р: 6/6 | |

| ПАММ счета ИИИ: 7.7, Д/Р: 8/8 |

10 золотых правил инвестора для практического применения

Как и любая система частное инвестирование подчиняется определенным законам и правилам. Если вы действительно хотите стать профессиональным инвестором и создать свою систему пассивного дохода, а не просто играть во вложение денег, то их соблюдение обязательно.

Бессистемное интернет инвестирование можно сравнить со всем известным «грачеванием» — попался попутчик, подвезли, заработали деньги. А обдуманное вложение денег очень похоже на построение карьеры, когда в один прекрасный момент вложенные усилия начинают приносить впечатляющий результат.

Именно с целью создания системы пассивного дохода и стоит заниматься интернет инвестициями. Правила инвестирования очень просты и понятны. Единственное что требуется от вас, для того чтобы достичь финансовой независимости, соблюдать их каждый день. Эти правила частного инвестора основаны исключительно на личном практическом опыте, а их эффективность проверена на практике. Рассмотрим правила инвестирования в интернет более детально.

10 золотых правил инвестора

Правило инвестора №1. Создайте инвестиционный капитал

Прежде чем заниматься инвестициями в интернет необходимо иметь свободные средства, которые и послужат основой для создания системы пассивного дохода. Инвестиционный капитал должен быть абсолютно обособленной частью вашего бюджета. Деньги для инвестиций следует брать только из этого капитала. Его размер не обязательно должен быть сопоставим с бюджетами инвестиционных компаний, но сформировать его нужно обязательно.

Инвестиционный капитал должен быть абсолютно обособленной частью вашего бюджета. Деньги для инвестиций следует брать только из этого капитала. Его размер не обязательно должен быть сопоставим с бюджетами инвестиционных компаний, но сформировать его нужно обязательно.

Правило инвестора №2. Инвестируйте средства только в том размере, который можете себе позволить

Это очень важное правило инвестирования. После того, как вы начнете получать первые пассивные доходы от инвестирования у вас обязательно появится желание вкладывать практически все свободные деньги. Этого делать ни в коем случае не стоит. Ведь жизнь многогранна и состоит не только из зарабатывания денег. Определяя для себя приемлемый размер инвестиционного капитала, очень полезным и правильным шагом станет объективная переоценка собственных расходов. Поверьте, вы вполне можете обойтись без нового смартфона, особенно если желание его купить является следствием рекламы или соображений «у всех есть, а у меня нет».

Правило инвестора №3. Платите себе зарплату

Распределение любого дохода должно начинаться с выплаты себе своеобразной премии за проделанную работу. Оптимально для этого выделять 10-15% поступлений и вкладывать их в личный инвестиционный капитал. Это правило, в частности, особенно актуально для фрилансеров. Ведь работа фрилансером не подразумевает получения стабильного заработка. Поэтому имеет смысл откладывать определенную часть заработанных средств для создания собственной системы получения пассивного дохода.

Правило инвестора №4. Не тратьте все заработанное

Это правило касается как заработка в интернет, так и работы в привычном оффлайновом режиме. Большинство людей думает, что увеличение доходов делает их богаче. На самом деле это далеко не так. Особенности психологии, которые к тому же умело подстегиваются индустрией маркетинга, диктуют человеку следующую модель поведения: ты стал больше зарабатывать, теперь можешь больше тратить. В результате соотношение между доходами и расходами не меняется, а иногда даже ухудшается. Поэтому стоит постоянно оценивать рациональность своих расходов. Делать это, особенно на первых порах, совсем не просто. Сформировав в себе такую привычку и применяя ее на подсознательном уровне, вы очень быстро увидите, как начнут расти ваши реальные доходы и уровень благосостояния.

В результате соотношение между доходами и расходами не меняется, а иногда даже ухудшается. Поэтому стоит постоянно оценивать рациональность своих расходов. Делать это, особенно на первых порах, совсем не просто. Сформировав в себе такую привычку и применяя ее на подсознательном уровне, вы очень быстро увидите, как начнут расти ваши реальные доходы и уровень благосостояния.

Правило инвестора №5. Инвестируйте только собственные деньги

Еще одно очень важное правило инвестирования. Никогда ни при каких условиях не стоит использовать для интернет инвестиций заемный капитал. Ведь инвестиции это деятельность, которой по умолчанию присущи риски. Максимально снизить их помогут советы для инвесторов, которые вы можете найти на нашем сайте, но полностью исключить вероятность потери средств нельзя. В результате, можно оказаться в долговой яме, выбраться из которой будет очень сложно. Действительно есть примеры, когда люди зарабатывали очень приличные суммы, инвестируя заемные деньги. Но это больше похоже на игру в русскую рулетку, чем на разумное инвестирование.

Но это больше похоже на игру в русскую рулетку, чем на разумное инвестирование.

Правило инвестора №6. Диверсификация, диверсификация и еще раз диверсификация

Именно так, почти по ленински, звучит одно из главных правил инвестирования. Какими бы прибыльными не казались инвестирование тот или иной фонд или проект ни в коем случае не стоит ограничиваться только одним направлением инвестирования. История скамов даже очень надежных инвестиционных компаний наглядно демонстрирует чем заканчиваются интернет инвестиции только в один проект. Наиболее оптимально распределить инвестиционный капитал между приблизительно 10 компаниями с целью максимально уменьшить риск его полной потери.

Правило инвестора №7. В первую очередь возвращайте первоначальные инвестиции

Одно из основных достоинств интернет инвестиций заключается в двух вещах: реинвестировании и сложном проценте. Действительно, если реинвестировать 100% дохода, то можно очень быстро увеличить его в десятки раз. Очень наглядно это демонстрируют теоретические расчеты «Что будет с моим капиталом через 5, 10,50 или 100 лет», которые оперируют космическими цифрами наращивания капитала. Не стоит поддаваться этой иллюзии. Достаточно просто задать себе вопрос: а какова вероятность того, что через 5 лет эта инвестиционная компания будет существовать. Поэтому логично и правильно придерживаться следующего подхода: сначала вернуть вложенные средства, а потом заниматься реинвестированием прибыли. В этом случае максимальные потери составят всего лишь недополученную прибыль и психологические моменты.

Очень наглядно это демонстрируют теоретические расчеты «Что будет с моим капиталом через 5, 10,50 или 100 лет», которые оперируют космическими цифрами наращивания капитала. Не стоит поддаваться этой иллюзии. Достаточно просто задать себе вопрос: а какова вероятность того, что через 5 лет эта инвестиционная компания будет существовать. Поэтому логично и правильно придерживаться следующего подхода: сначала вернуть вложенные средства, а потом заниматься реинвестированием прибыли. В этом случае максимальные потери составят всего лишь недополученную прибыль и психологические моменты.

Правило инвестора №8. Не тратьте доходы от инвестиций

Когда начинающий интернет инвестор получает первые прибыли и проценты практически всегда возникает соблазн тут же их потратить. Соблазн действительно большой. Например, если вы до сих пор еще работаете в офисе и интернет инвестиции для вас источник дополнительного дохода, появляется желание сделать подарок генеральному директору и тем самым немного облегчить продвижение по карьерной лестнице. Или потратить полученные деньги на себя любимого. Но не стоит поддаваться таким желаниям. Ведь реинвестирование и сложный процент делают свое дело. И пуская прибыль опять в дело, вы наращиваете свой пассивный доход в прогрессии. Даже если и тратить прибыль от инвестиций, то только в фиксированном и заранее установленном объеме.

Или потратить полученные деньги на себя любимого. Но не стоит поддаваться таким желаниям. Ведь реинвестирование и сложный процент делают свое дело. И пуская прибыль опять в дело, вы наращиваете свой пассивный доход в прогрессии. Даже если и тратить прибыль от инвестиций, то только в фиксированном и заранее установленном объеме.

Правило инвестора №9. 100% надежных инвестиций нет

Эту фразу нужно всегда держать в голове. По своей природе ни один источник дохода или экономический механизм не может обеспечить стабильной прибыли со 100% гарантией. Не важно интернет бизнес, инвестиции, фриланс, банковские вклады, реальный бизнес в оффлайне или работа в качестве наемного сотрудника – все эти инструменты не гарантируют абсолютной надежности. При инвестировании, как и при любой другой деятельности, главное правильно и объективно оценивать уровень риска, сопоставляя его с потенциальной прибылью.

Правило инвестора №10. Ищите новые способы инвестирования

Работу по поиску новых источников вложения средств нужно проводить постоянно. Это поможет с одной стороны еще больше диверсифицировать инвестиционный портфель, а с другой позволит всегда иметь несколько запасных вариантов получения дохода. В качестве новых способов инвестирования не обязательно должны выступать инвестиции в интернет. Например, это может быть недвижимость или планы по созданию и развитию собственного оффлайнового бизнеса.

Это поможет с одной стороны еще больше диверсифицировать инвестиционный портфель, а с другой позволит всегда иметь несколько запасных вариантов получения дохода. В качестве новых способов инвестирования не обязательно должны выступать инвестиции в интернет. Например, это может быть недвижимость или планы по созданию и развитию собственного оффлайнового бизнеса.

Согласитесь, что эти правила инвестирования очень просты, а их соблюдение не требует больших усилий. Если вы действительно хотите стать профессиональным инвестором, то соблюдайте их и результаты обязательно порадуют.

Основные правила инвестирования | Что нужно знать?

Содержание статьи:

- Что называют правилами инвестирования?

- Основной свод правил

Лучший инвестиционный брокер в мире! Советник по сбору инвестиционного портфеля! Индивидуальный инвестиционный счет! |

Любой начинающий инвестор должен руководствоваться принципами и правилами инвестирования.

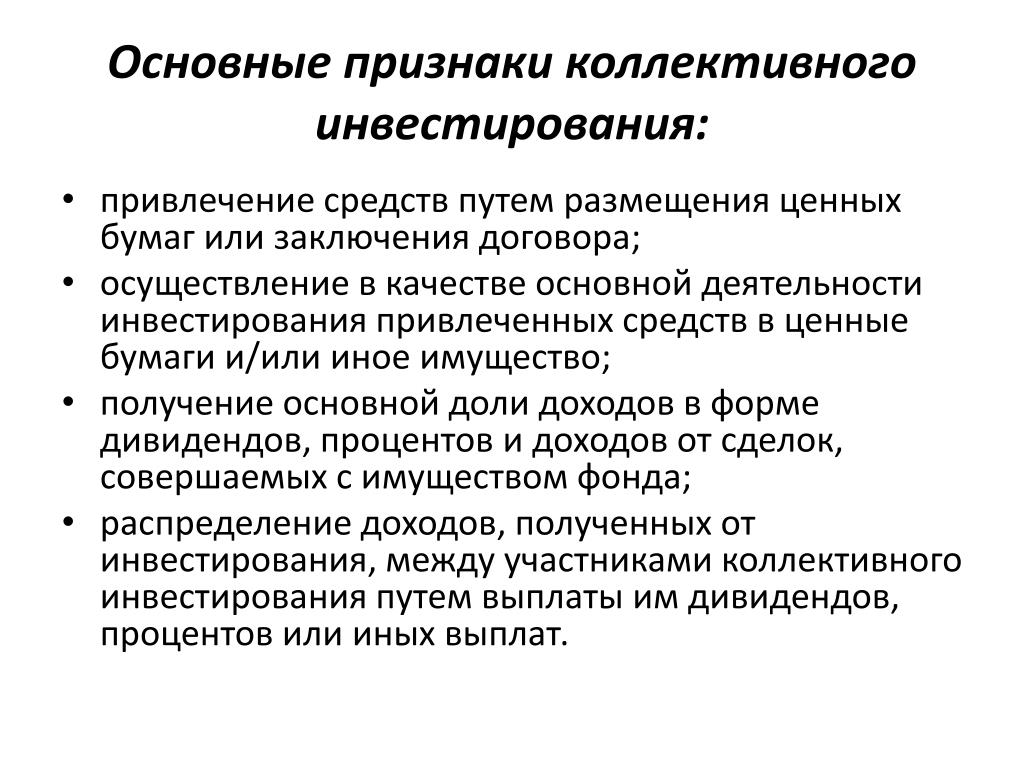

Принципы — это то, чем инвестор должен руководствоваться, принимая решения, это базовая логика инвестиционной деятельности. А правила — это свод действий на рынке инвестиций.

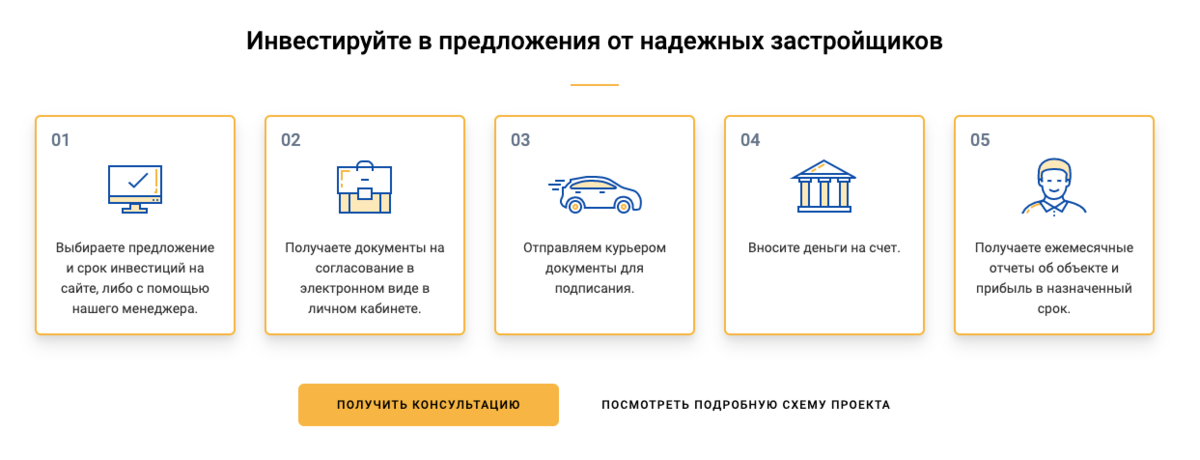

Выбирая объект для инвестиций, изучите рынок последовательно и методично. Инструментов существует очень много, и чтобы получать стабильный доход и избегать существенных рисков, нужно сотрудничать с проверенными контрагентами. Существуют многочисленные фонды, биржи, квалифицированные инвесторы, которым можно доверять. Если вас беспокоит сохранность ваших средств, не вкладывайте средства в сомнительные и авантюрные предприятия, избегайте на первых порах высокорисковых сделок.

Создайте подушку безопасности: приобретите низкорисковый актив, который будет приносить невысокую прибыль, но практически гарантированно не обесценится и не «сгорит» вследствие манипуляций игроков финансового рынка. Это может быть приобретение облигации федерального займа, покупка золота или инвестиционных монет.

Консультируйтесь с экспертами. Изучить весь рынок в одиночку очень проблематично. Имея же сведения и мнения нескольких экспертов, вы сможете разработать собственную стратегию инвестирования, диверсифицировать портфель инвестиций.

Рассчитайте необходимый вам объем дохода. Исходя из этого, вы сможете продумать план инвестирования, объемы вложений и требуемые инструменты, которые принесут необходимый процент дохода. Всегда берите в расчет большие плановые величины, так как шанс достигнуть их может быть уменьшен из-за реальных обстоятельств на 50% и более.

Основные инвестиционные правила

Пожалуй, первое правило инвестирования можно сформулировать следующим образом. Перед осуществлением инвестиций инвестор должен широко и всеобъемлюще взглянуть на объект потенциальных вложений. Необходимо рассмотреть его со всех углов и ракурсов, познакомиться с мнениями других инвесторов, с мнением экспертного сообщества, познакомиться со всеми отзывами, изучить опыт тех, кто уже попробовал данное вложение и т. д. Проще говоря, нельзя инвестировать, если вам кто-то сказал, что это будет прибыльно, и уже тем более, если это показалось только вам. Никогда не руководствуйтесь ограниченным мнением, старайтесь взглянуть на запланированную инвестицию как можно с большего количества сторон.

д. Проще говоря, нельзя инвестировать, если вам кто-то сказал, что это будет прибыльно, и уже тем более, если это показалось только вам. Никогда не руководствуйтесь ограниченным мнением, старайтесь взглянуть на запланированную инвестицию как можно с большего количества сторон.

Также одно из правил инвестирования гласит о том, что нельзя вкладываться в актив, сферу деятельности, вид бизнеса, о специфике которого вам мало что известно. Это чревато неприятными сюрпризами и потенциально большими убытками. Ведь разные сферы деятельности живут в разных правовых, финансовых, социальных областях. Перед вложением необходимо все четко продумать и тщательно ознакомиться со всеми подводными камнями.

Также дабы снизить риск потери собственных средств, которые запущены в оборот, можно руководствоваться тем правилом, что при удвоении тела капитала путем инвестиций, вы можете снять первоначально вложенные деньги. Этим вы исключите потерю своих средств и далее будите оставаться только в плюсе. Однако данное правило инвестирования имеет и обратную сторону медали, а именно таким снятием вы притормозите динамику получения дохода путем реинвестиций.

Однако данное правило инвестирования имеет и обратную сторону медали, а именно таким снятием вы притормозите динамику получения дохода путем реинвестиций.

Для увеличения ваших инвестиционных доход никогда не расходуйте вашу прибыль на собственные нужды. Деньги, которые вы заработали, отправляйте дальше в инвестиционные проекты и идеи. Это позволит вам максимально быстро увеличивать вашу прибыль, возьмите это себе за одно из правил.

Запомните, нельзя инвестировать средства, взятые в долг, средства владельцем которых вы не являетесь, а также свои последние сбережения. Также никогда нельзя вкладывать во что-либо, если вас к этому склоняют либо принуждают. Возьмите себе это за одну из основ инвестирования.

Пожалуй, самое популярное и самое основное из правил инвестирования это так называемая диверсификация. Если говорить просто это запрет на инвестирование лишь в один актив. Никогда не держите все средства в одном активе, как говорят в народе нельзя хранить все яйца в одном месте. Всегда диверсифицируйте свой инвестиционный портфель. Наполняйте его как высоколиквидными инструментами, так и не очень ликвидными. Инвестируйте в некоторые активы на долгосрочной основе, в другие в краткосрочном периоде. Пусть одни активы приносят высокий доход, другие низкий, но зато будут более надежными. Другими словами «играйте» с вашими инвестициями, ищите золотую середину, экспериментируйте. Ищите те активы, поведение которых вам понятно и предсказуемо и со временем вы выработаете для себя собственную инвестиционную стратегию, которая будет приносить вам стабильный и постоянный доход.

Всегда диверсифицируйте свой инвестиционный портфель. Наполняйте его как высоколиквидными инструментами, так и не очень ликвидными. Инвестируйте в некоторые активы на долгосрочной основе, в другие в краткосрочном периоде. Пусть одни активы приносят высокий доход, другие низкий, но зато будут более надежными. Другими словами «играйте» с вашими инвестициями, ищите золотую середину, экспериментируйте. Ищите те активы, поведение которых вам понятно и предсказуемо и со временем вы выработаете для себя собственную инвестиционную стратегию, которая будет приносить вам стабильный и постоянный доход.

Также каждому инвестору полезно будет знать о правиле распределения собственного капитала. Если вы инвестор, вы просто обязаны разделять собственные средства на рабочие, резервные и расходные. Расходная часть этих средств это то, что будет потрачено на ваши повседневные нужны, резервные средства это своего рода накопления и небольшая защита от неудачных вложений, рабочие средства это то с чем вы работаете, то, что инвестируете, и то от чего получаете доход.

Последнее, что хотелось бы сказать и то, что вы должны запомнить как важнейшее из правил инвестирования это последовательность и здравый рассудок в принятии инвестиционных решений. Никогда не торопитесь, никогда не делайте шаг, не разобравшись в том, что этот шаг вам готовит. Обладайте трезвым взглядом на вещи и ваши инвестиции будут успешными.

Правила инвестирования — Премьер БКС

Доход от инвестиций – это не лотерея, а результат скрупулёзной работы. Успешные инвесторы обычно следуют определенным правилам для сохранения и приумножения своего капитала. В этой статье мы разберем основы инвестиционной деятельности и расскажем, как минимизировать риски.

Определитесь со сроком инвестирования

Срок инвестирования напрямую зависит от ваших целей. Целью может быть все, что угодно, – от покупки квартиры до оплаты образования ребенка. Главное, четко определить стоимость своих желаний и правильно подобрать финансовые инструменты.

Целью может быть все, что угодно, – от покупки квартиры до оплаты образования ребенка. Главное, четко определить стоимость своих желаний и правильно подобрать финансовые инструменты.

Определите свой риск-профиль

На бирже можно не только заработать, но и потерять вложения. Наверняка вам уже известно: чем выше доходность ценной бумаги, тем выше риск, связанный с ее покупкой. Определить свое отношение к риску вам поможет риск-профилирование – пройти эту процедуру можно у брокера.

Обычно выделяют три основных риск-профиля:

- Консервативный. Если вы не допускаете даже временного снижения инвестиционного портфеля, то, скорее всего, вы консервативный инвестор. Мы не советуем консервативным инвесторам вкладывать все сбережения в акции, поскольку этот инструмент связан с высокими рыночными рисками. Консервативным инвесторам стоит инвестировать в защитные инструменты – облигации федерального займа (ОФЗ), корпоративные облигации, золото, банковские депозиты.

- Умеренный. Если вы вкладываетесь на длительный срок и желаете получить от инвестирования больше, чем просто сохранение накопленных средств, то, скорее всего, ваш риск-профиль – умеренный. Потенциально подходящие для вас инструменты – это ОФЗ, корпоративные облигации и акции крупных и надежных компаний.

- Агрессивный. Если вы желаете значительно приумножить свой капитал и готовы пойти на большие риски, вероятно, вы относитесь к агрессивным инвесторам. Агрессивные инвесторы допускают, что стоимость капитала может колебаться, а также упасть значительно ниже суммы первоначальных инвестиций в течение некоторого времени. Среди инструментов, которые подходят инвесторам с таким риск-профилем, можно выделить акции, ПИФы, опционы, фьючерсы.

Диверсифицируйте свой портфель

«Не кладите все яйца в одну корзину» – так часто говорят, когда речь идет о важности диверсификации инвестиционного портфеля. Ваш капитал должен быть распределен между различными секторами экономики. Например, если вы вкладываетесь только в нефтегазовую отрасль, то в случае «проседания» этого сектора, все ваши акции «просядут» вместе с ним. Но следует также помнить, что диверсификация возможна не только по отраслям, но и по активам, эмитентам и странам. При хорошей диверсификации портфеля рост одного инструмента может компенсировать убыток по другому. Такой подход позволяет сократить возможные риски потери капитала.

Например, если вы вкладываетесь только в нефтегазовую отрасль, то в случае «проседания» этого сектора, все ваши акции «просядут» вместе с ним. Но следует также помнить, что диверсификация возможна не только по отраслям, но и по активам, эмитентам и странам. При хорошей диверсификации портфеля рост одного инструмента может компенсировать убыток по другому. Такой подход позволяет сократить возможные риски потери капитала.

Инвестируйте в то, в чем разбираетесь

Перед покупкой ценных бумаг мы рекомендуем проанализировать их эмитента – оценить его финансовое положение и перспективы развития. Если у вас нет времени разбираться в бизнесе, который выпустил ценную бумагу, лучше откажитесь от инвестирования в нее в пользу более понятных инструментов. Кроме того, вы можете доверить составление инвестиционного портфеля профессионалам, воспользовавшись услугой доверительного управления.

Пересматривайте свой портфель

Главной целью пересмотра инвестиционного портфеля можно считать минимизацию рисков. Давайте рассмотрим на примере, как это работает. Предположим, при составлении своего первоначального портфеля вы разместили 60% капитала в облигациях, а 40% в акциях. Однако с течением времени акции могут подрасти. В случае, если их цена выросла, а цена облигаций осталась без изменений, доли в вашем портфеле скорректируются в пользу акций. Такое соотношение будет более рискованным. Чтобы вернуть комфортный уровень риска, нужно привести акции и облигации к изначальному соотношению, то есть провести ребалансировку портфеля.

Давайте рассмотрим на примере, как это работает. Предположим, при составлении своего первоначального портфеля вы разместили 60% капитала в облигациях, а 40% в акциях. Однако с течением времени акции могут подрасти. В случае, если их цена выросла, а цена облигаций осталась без изменений, доли в вашем портфеле скорректируются в пользу акций. Такое соотношение будет более рискованным. Чтобы вернуть комфортный уровень риска, нужно привести акции и облигации к изначальному соотношению, то есть провести ребалансировку портфеля.

Пользуйтесь налоговыми льготами

Открыть индивидуальный инвестиционный счет – самый простой способ получить налоговые льготы от государства. Напоминаем, что вычет может быть двух типов: тип «А» на взнос, тип «Б» на доход. При выборе типа «А» вы сможете ежегодно возвращать 13% от внесенной на ИИС суммы в пределах 400 000 ₽ — то есть не более 52 000 ₽ за год. При выборе вычета типа «Б» вы вправе не платить налоги с дохода от инвестирования. Также для инвесторов, которые держат акции более, чем три года, предусмотрена еще одна льгота – ЛДВ (льгота долгосрочного владения бумагами). В таком случае вы не платите налог на доход от роста стоимости ценной бумаги.

В таком случае вы не платите налог на доход от роста стоимости ценной бумаги.

Инвестируйте регулярно

Возьмите за правило ежемесячно инвестировать определенный процент от дохода. В долгосрочной перспективе даже небольшие отчисления могут превратиться в солидный капитал. Кроме этого, мы советуем не выводить сразу со счета ваши первые дивиденды и купоны по облигациям. Их можно снова инвестировать в ценные бумаги.

Что нужно запомнить

- Прежде чем начать инвестировать, определитесь с финансовыми целями и сроками их достижения.

- Узнайте свое отношение к риску, чтобы понять, какие инструменты стоит добавить в инвестиционный портфель.

- Распределите деньги между разными инструментами — акциями, облигациями, ПИФами. Чем разнообразнее активы, тем меньше шанс, что падение одного из них ударит по всему портфелю.

- Соотношение активов в портфеле со временем может измениться, сделав его более рискованным. Чтобы поддерживать комфортный уровень риска, нужно иногда проводить ребалансировку.

- Не забывайте, что вы можете получать дополнительные льготы от государства – налоговый вычет по ИИС или льготу долгосрочного владения ценными бумагами.

Статья была полезна?

Спасибо за ответ!

Да Нет

Правила инвестирования Уоррена Баффетта :: Новости :: РБК Инвестиции

22 дек 2019, 08:060

Американский инвестор Уоррен Баффетт известен как «оракул из Омахи» благодаря феноменальной способности предсказывать рост акций. Его главный принцип — покупай то, в чем хорошо разбираешься. Но так ли все просто?

Фото: Fortune Live Media / Flickr

Инвестируйте на долгий срок

Какой смысл покупать акции, если вы не собираетесь владеть ими в течение многих лет. Инвестиции , которые могут сделать вас миллионером, требуют терпения.

«Если вы не готовы владеть акциями в течение десяти лет, даже не думайте о том, чтобы владеть ими в течение десяти минут», — говорит он. Покупать акции, потому что у компании будет хороший квартал или потому что в следующем году выйдет горячий новый продукт, просто не в стиле Баффетта.

Торговая активность — враг доходности. Если вы постоянно покупаете и продаете акции, комиссии будут пожирать вашу прибыль.

Покупайте акции только качественных компаний

Покупать правильно — это значит выбирать качественные компании. Никогда не идите на компромисс в этом отношении.

«Намного лучше купить отличную компанию за неплохую цену, чем неплохую компанию за отличную цену», — уверен Баффетт.

Но чтобы оценить перспективы компании, придется немного попотеть и понять, как оценивать бизнес.

Инвестируйте в то, что вы хорошо знаете

Один из самых простых способов сделать ошибку — это инвестировать в отрасль или в компанию, в которых вы не разбираетесь. «Никогда не вкладывайте деньги в бизнес, который вы не можете понять», — говорит Уоррен Баффетт .

Если вы заинтересованы в компании, о которой ничего не знаете, но много о ней слышите, сначала изучите ее. Следование чужому мнению — рецепт долгосрочного провала.

В свое время Баффетт не вкладывал в акции технологических компаний, благодаря чему избежал убытков после «краха доткомов».

Составьте список критериев для покупки акций

Цена акций не должна быть единственным критерием. Зачастую хорошая, качественная компания дешевеет вслед за рынком или сектором.

Сам Баффетт считает, что компания должна принадлежать отрасли, о которой инвестор имеет представление, иметь долгосрочные экономические характеристики и грамотный менеджмент. При этом цена акций должна быть привлекательной.

Различайте цену акций и стоимость компаний

Цена акций компании не всегда зависит от реального состояния бизнеса. «Цена — это то, что вы платите. Стоимость — это то, что вы получаете», — утверждает Баффетт.

Во время финансовых кризисов инвесторы панически сбрасывают акции, хотя компании в это время могут укреплять бизнес и наращивать свой потенциал.

Не беспокойтесь о ежедневных колебаниях рынка

Если вы долгосрочный инвестор, нет смысла терять сон и аппетит из-за незначительных колебаний акций. Не обращайте внимания на новости о торговых войнах, уходе правительства или утечке газопровода.

Вместо этого сосредоточьтесь на изучении возможностей для потенциального роста вашей компании.

Продавайте в правильное время

Когда компания перестала соответствовать критериям, по которым вы ее выбирали, наступает время продавать. Если вы, к примеру, хотели, чтобы котировки акций были выше средней цены за два года, а она упала ниже — продавайте.

Но помните, что решение продать акции должно быть взвешенным. Не идите на поводу у своих эмоций из-за колебаний цен. Уже завтра все может измениться в вашу пользу.

Инвестирование — это не ракетостроение

«Вам не нужно быть ученым-ракетостроителем. Инвестирование — это не игра, в которой парень с IQ 160 побеждает парня с IQ 130», — говорит Уоррен Баффетт.

В то же время на рынке нет «простой кнопки», которая может генерировать потрясающие результаты. Инвестирование — искусство, которое требует обдумывания и не должно быть легким.

Начать инвестировать можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

Американский бизнесмен и один из известнейших инвесторов в мире. Основной владелец и CEO инвестхолдинга Berkshire Hathaway. Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. ПодробнееПравила инвестиций | Основы инвестиций

Существует правила инвестиций, которые можно считать универсальными, способствующими достижению максимального результата, но больше подходят для инвесторов, желающих достичь своих целей с помощью долгосрочных вложений. Хотим обратить на них ваше внимание.

Правило первое. Начинайте инвестировать, не откладывая: время – деньги.

В портфельном инвестировании время имеет огромное значение. Если вы хотите с помощью инвестирования достичь своих целей и стать финансово независимым человеком, то нельзя медлить, ведь упущенного времени не вернуть.

Размер начального капитала не так важен, чем то, когда вы начнете инвестировать. Промедление убивает возможности. Отсрочка в инвестировании делает достижение финансовых целей более сложной в реализации задачей. Время – самый надежный союзник инвестора, на него следует полагаться даже больше, чем на гениальность инвестиционных стратегий.

Как гласила остроумная надпись на окне одного банка: «мало – помалу вы накопите здесь достаточную сумму, но не раньше, чем начнете». При начислении сложных процентов время приобретает особое значение. Чем дольше работают инвестиции, тем больше в ваш капитал смогут внести сложные проценты. Как мы уже рассказывали ранее, сложные проценты с годами и вправду могут творить чудеса.

Правило второе. Четко определитесь со сроками инвестирования и планом действий.

Со сроками инвестирования необходимо определиться в самом начале, ведь от них будет зависеть уровень приемлемого для вас риска и набор инвестиционных инструментов. Практически каждый финансовый рынок «любит» длинные деньги и «недолюбливает» короткие деньги. Необходимо избегать вывода денежных средств. А в этом поможет лишь четкий, заранее составленный инвестиционный план. Это поможет вам не поддаться панике и удержать позицию в неспокойные для рынка времена. Запомните – на фондовом рынке любой, временно потерявший в стоимости, актив не принесет убытков до того момента, пока вы его не продадите.

Правило третье. Создайте финансовый резерв.

Это важное правило, оно поможет вам спать спокойнее. Любой человек может столкнуться в жизни с различными непредвиденными обстоятельствами и финансовыми проблемами. Еще перед началом реализации инвестиционного плана инвестору необходимо завести финансовый резерв, который будет служить надежной страховкой, чтобы пережить всевозможные финансовые потрясения. Например, инвестор сможет спокойно справиться с временной потерей заработка, не выводя деньги из своих инвестиций. Мы рекомендуем сформировать резерв в размере расходов за последние полгода из ликвидных и надежных инструментов, таких как деньги и депозиты.

Правило четвертое Держитесь выбранного курса.

Согласно распространенному заблуждению пропуск в обеспеченную жизнь — это инвестиционный портфель с набором конкретных инструментов с необычной результативностью. К сожалению, это не так. Неоспоримая истина состоит в том, что для умножения активов необходимо постоянно и регулярно сберегать, а это требует определенной дисциплины. Не забывайте, единственная верная дорога к богатству – это время и регулярное вложение сбережений.

Правило пятое. Диверсификация предотвращает несчастья.

Мы уже много раз подчеркивали важность диверсификации инвестиций. Диверсификация должна отвечать приемлемому для инвестора уровню риска, на который он готов пойти для достижения поставленных целей, не теряя при этом своего комфортного психологического состояния.

Правильная инвестиционная стратегия заключается в диверсификации по категориям активов и в каждой из этих категорий. Разделяйте инвестиции по финансовым рынкам и выбирайте ценные бумаги различных компаний.

Правило шестое. Следите за уровнем издержек.

Издержки необходимо учитывать при оценке любых услуг и финансовых продуктов, поскольку в дальнейшем уровень расходов может серьёзно повлиять на результаты инвестиций. Конечно, большинство инвестиционных расходов являются скрытыми и незаметными, но уплачиваемые на покрытие этих расходов деньги сокращают ваш инвестиционный капитал.

Эти деньги теряются безвозвратно, на них уже не будут начислены сложные проценты, и они не дадут прироста. Всевозможные комиссионные и прочие накладные расходы неизбежно снижают доходность вложений, но в ваших силах контролировать их уровень. При инвестировании, не забывайте следить за уровнем издержек.

| ← Правила инвестирования |

|---|

25 Правил инвестирования | Инвестиционные советы, инвестиционные правила и советы

Всем трейдерам важно знать, когда лучше не брать их со стола. Подробнее

Перестаньте бояться налоговика и начните бояться человека потери, потому что прибыль может быть мимолетной. Подробнее

Чтобы максимизировать прибыль, делайте покупки, выполняйте заказы и старайтесь со временем получить лучшую цену. Подробнее

На Уолл-стрит нет возмещения, поэтому исследуйте и сосредотачивайте свои сделки на поврежденных акциях, а не на компаниях.Подробнее

Если вы контролируете обратную сторону и диверсифицируете свои активы, прибыль позаботится сама о себе. Подробнее

Прежде чем покупать какие-либо акции, важно изучить все аспекты компании. Подробнее

Всегда будет лучшее время покинуть стол, поэтому лучше избегать бегущих масс. Подробнее

Инвестиции в более дорогие акции всегда окупаются, потому что у вас есть разум.Подробнее

Когда торговля становится сложной, выбирайте свои любимые акции и защищайте только их. Подробнее

Плохие компании никогда не получают заявок, поэтому вам нужно сосредоточиться на хороших фундаментальных принципах. Подробнее

Это может быть сдерживающим фактором, но лучше иметь несколько позиций, которые вам хорошо знакомы и которые вам нравятся. Подробнее

Если вам не нравится рынок или у вас есть что-то, что заставляет вас купить, никогда не ошибитесь, купив наличные.Подробнее

Эта разрушительная эмоция разрушает позитивный настрой, необходимый для принятия инвестиционных решений. Подробнее

Не всегда ясно, когда произойдет коррекция, поэтому всегда ждите и будьте готовы к ней. Подробнее

Важно следить не только за акциями, а облигации — это прямая конкуренция акций. Подробнее

Любой трейдер, застрявший в этой позиции, поступил бы хорошо, если бы продал тонущие акции и подождал день.Подробнее

Надежда — это эмоции, чистые и простые, а торговля — это не игра эмоций. Подробнее

Признавайте неожиданные изменения на рынке и будьте открыты к ним, потому что бизнес по своей природе динамичен, а не статичен. Подробнее

Руководители высокого уровня не уходят из компании по личным причинам, так что это признак того, что что-то не так. Подробнее

Если у вас нет терпения, подумайте о том, чтобы позволить тому, кто действительно управляет вашими деньгами.Подробнее

Примите тот факт, что то, что вы слышите по телевизору, вероятно, верно, но не более того. Подробнее

Предварительные объявлениясигнализируют о продолжающейся слабости, подождите 30 дней, чтобы увидеть, улучшилось ли что-нибудь, прежде чем нажимать на курок, чтобы купить. Подробнее

Никогда не недооценивайте механизм продвижения, потому что аналитики не отстают от акций и могут поддерживать их рост без всяких оснований. Подробнее

Покупка акций — это единичное мероприятие, на самом деле слишком единичное, поэтому всегда следите за тем, чтобы вы могли сформулировать свои рассуждения кому-нибудь еще.Подробнее

Ничего страшного, если вам нужно много работать, чтобы найти его, просто не выбирайте по умолчанию то, что находится в режиме медведя, потому что вы ограничены во времени или интеллектуально ленивы. Подробнее

10 вечных правил для инвесторов

Боб Фаррелл несколько десятилетий возглавлял отдел исследований в Merrill Lynch, зарекомендовав себя как один из ведущих аналитиков рынка на Уолл-стрит. Его идеи технического анализа и общих рыночных тенденций были канонизированы как «10 рыночных правил, которые следует помнить» и с тех пор широко распространяются.Здесь мы рассмотрим эти вечные аксиомы и то, как они могут помочь вам добиться большей отдачи.

Ключевые выводы

- Инвесторам следует помнить, что цены никогда не остаются прежними и корректировки неизбежны.

- Избыточности никогда не бывают постоянными, и попробуйте использовать стопы, чтобы избавиться от эмоций в торговле.

- Не уходите со стадом, но помните, что страх и жадность должны уступить место дисциплине.

- Рассмотрите альтернативные индексы, чтобы следить за здоровьем рынка.

- Относитесь к советам экспертов и прогнозам с недоверием.

1. Рынки возвращаются к среднему значению с течением времени

Независимо от того, сталкиваются ли они с крайним оптимизмом или пессимизмом, рынки в конечном итоге возвращаются к более разумным долгосрочным уровням оценки. Согласно этой теории, доходность и цены вернутся туда, откуда они пришли — возврат обычно возвращает рынок к предыдущему состоянию. Итак, когда дело доходит до индивидуальных инвесторов, урок очевиден: составьте план и придерживайтесь его. Постарайтесь взвесить важность всего, что происходит вокруг вас, и руководствуйтесь здравым смыслом.Не поддавайтесь ежедневной болтовне и суматохе на рынке.

2. Избыток ведет к противоположному избытку

Подобно сворачивающему автомобилю, управляемому неопытной молодежью, мы можем ожидать чрезмерной коррекции, когда рынки зашкаливают. Помните, что коррекция представлена движением более чем на 10% от пиковой цены актива, поэтому чрезмерная коррекция может означать более сильные движения. Во время краха рынка инвесторам предоставляются действительно большие возможности для покупок. Но они имеют тенденцию чрезмерно корректироваться в любом направлении — вверх или вниз — и торговля может происходить на невероятных уровнях.Настороженные инвесторы будут опасаться этого и будут обладать терпением и ноу-хау, чтобы принять взвешенные меры для защиты своего капитала.

3. Избыток никогда не бывает постоянным

Даже самые успешные инвесторы склонны полагать, что, когда дела идут в их пользу, прибыль безгранична. Это просто неправда, и ничто не вечно, особенно в финансовом мире. Если вы едете на рыночных минимумах, которые представляют возможности для покупки, или на максимумах, чтобы они могли зарабатывать деньги на продаже, не считайте своих цыплят, пока все они не вылупятся.В конце концов, в какой-то момент вам, возможно, придется сделать шаг, потому что, как показывают первые два правила, рынки возвращаются к среднему значению.

Рынки всегда возвращаются к среднему значению.

4. Коррекция рынка не идет боком

Резко движущиеся рынки имеют тенденцию к резкой коррекции, что может помешать инвесторам спокойно подумать о своем следующем движении. Урок здесь — быть решающим в торговле на быстро движущихся рынках и ставить стопы на свои сделки, чтобы избежать эмоциональной реакции.

Стоп-приказы помогают трейдерам двумя способами, когда цены на активы выходят за пределы определенной точки. Определив конкретную точку входа или выхода, они могут помочь инвесторам ограничить количество денег, которые они теряют, или помочь им зафиксировать прибыль, когда цены колеблются в любом направлении.

5. Общественность покупает больше всего наверху и меньше всего внизу

Типичный инвестор читает последние новости на своем мобильном телефоне, смотрит рыночные программы и верит в то, что им говорят.К сожалению, к тому времени, когда финансовая пресса начинает сообщать о данном движении цены, это движение уже завершено, и обычно происходит возврат. Это как раз тот момент, когда John Q решает покупать наверху или продавать внизу.

Это правило подчеркивает необходимость быть противоположным. Независимое мышление всегда превосходит стадное мышление.

6. Страх и жадность: сильнее долгосрочной решимости

Основные человеческие эмоции, возможно, являются самым большим врагом успешного инвестирования.Но независимо от того, являетесь ли вы долгосрочным инвестором или дневным трейдером, дисциплинированный подход к торговле является ключом к прибыли. У вас должен быть торговый план для каждой сделки. Вы должны точно знать, на каком уровне вы продаете свои акции — вверх и вниз.

Знать, когда выходить из сделки, гораздо труднее, чем знать, когда входить. Знание, когда брать прибыль или сокращать убыток, очень легко вычислить абстрактно, но когда вы держите ценную бумагу, которая быстро движение, страх и жадность действуют быстро, отделяя вас от реальности и ваших денег.

7. Рынки: сильные, когда широкий, слабый, когда узкий

Хотя сосредоточение внимания на популярных средних индексах дает много преимуществ, сила рыночного движения определяется базовой силой рынка в целом. Таким образом, более широкие средние значения позволяют лучше понять силу рынка. Вот почему может окупиться отслеживание разных индексов — по крайней мере, тех, которые выходят за рамки обычных подозреваемых, таких как S&P 500.

Рассмотрите возможность просмотра индекса Wilshire 5000 или некоторых индексов Рассела, чтобы лучше оценить состояние любого рыночного движения.Индекс Wilshire 5000 состоит из почти 4000 американских компаний, которые торгуются на американской бирже и чьи цены доступны для общественности. Индексы Рассела, такие как Russell 1000 и Russell 3000, взвешиваются по рыночной капитализации, а также дают инвесторам доступ к фондовому рынку США.

8. Медвежьи рынки имеют три стадии

Специалисты по маркетингу находят общие закономерности как на бычьем, так и на медвежьем рынке. Типичный медвежий паттерн, описанный здесь, сначала включает резкую распродажу.Во время медвежьего рынка цены, как правило, падают на 20% и более. В большинстве случаев медвежьи рынки включают целые индексы. Такой рынок обычно вызван слабой или замедляющейся экономической активностью.

За этим следует то, что называется розыгрышем лохов. Инвесторов могут привлечь на рынок цены, которые быстро подпрыгивают, прежде чем снова совершить резкую коррекцию вниз. Эти митинги, которые могут быть результатом спекуляций и ажиотажа, длятся недолго. Но кто такие лохи? Конечно же, инвесторы.Их называют лохами, потому что они могут покупать на временных максимумах, но в конечном итоге теряют деньги, когда цены на активы падают.

Заключительная стадия медвежьего рынка — это мучительный спад до уровней, на которых оценки более разумны и в отношении инвестиций в целом преобладает состояние депрессии.

9. Будьте внимательны к экспертам и прогнозам

Это не волшебство. Когда все, кто хочет купить, купили, покупателей больше нет. В этот момент рынок должен развернуться вниз.Точно так же, когда все, кто хочет продать, продали, продавцов больше не остается. Поэтому, когда эксперты рынка и прогнозы говорят вам продавать, продавать, продавать — или покупать, покупать, покупать — обязательно знайте, что все подпрыгивают на этой подножке, настолько, что нечего продавать или покупать. К тому моменту, когда вы начнете, вероятно, произойдет что-то еще.

10. Бычьи рынки интереснее медвежьих рынков

Это верно для большинства инвесторов, поскольку в эти периоды цены продолжают расти.Кому не нравится, когда их прибыль растет? Ну, если только вы не продавец в короткие позиции. Короткая продажа — это когда вы продаете актив, которым сами не владеете. Трейдеры, использующие эту стратегию, продают заемные ценные бумаги в надежде, что цена упадет. Затем продавец должен вернуть равное количество акций в будущем.

Итог

Никто не сказал, что инвестировать легко. На карту поставлено очень многое и так много всего, что нужно принять. Независимо от того, являетесь ли вы начинающим трейдером или кем-то, кто наблюдал за рынками в течение длительного времени, легко попасть в ловушку рыночных новостей, эмоций и т. Д. свободный для всех рынок.Но если вы будете следовать проверенным временем секретам Боба Феррелла, вы можете в конце концов просто выйти победителем.

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Ваши деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Непрерывное образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Свяжитесь с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- г

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Ваши деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Непрерывное образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Свяжитесь с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- г

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Ваши деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Непрерывное образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Свяжитесь с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- г

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

10 Основных правил инвестирования по легендам

Следуйте 10 основным правилам инвестирования, и вы будете на пути к сильному и надежному инвестиционному портфелю.

Иногда инвестирование в акции похоже на покупку вина. Есть люди, которые знают, что искать, как выгодно купить вино и какое вино хорошо сочетается с любой едой, которую вы только можете себе представить. Есть и те из нас, кто смотрит на красивую этикетку и полагает, что даже если вино не очень хорошее, по крайней мере, оно будет круто смотреться на полке.И, как и акции, вина могут варьироваться по цене от очень доступной до святой моли, кто, черт возьми, столько заплатит ?!

Существуют сотни, а может быть, и тысячи сортов винного винограда, поэтому даже понять, какое вино вам нравится, может быть непросто. Чтобы упростить задачу и помочь вам не обращать внимания на этикетки, публикации и веб-сайты о винах и продуктах питания предлагают «правила» выбора вина. Инвестирование очень похоже. Между ETF, паевыми фондами, акциями, облигациями, опционами и фьючерсами инвесторы могут выбирать из тысяч вариантов.Но, как и в случае с вином, есть 10 основных правил инвестирования, которые помогут вам сделать правильный выбор, который может или не может «выглядеть круто» в вашем портфеле, но подарит вам что-то вкусное на любой случай.

Текущий фондовый рынок создает огромные возможности для инвестиций — даже во время пандемии. И если вы не специализируетесь на финансах или сами не являетесь биржевым брокером, вы можете не чувствовать себя достаточно уверенно, чтобы начать инвестировать самостоятельно.

Этот бесплатный отчет призван дать вам уверенность — и необходимые ноу-хау — чтобы сразу погрузиться в рынок ценных бумаг.Мы покажем вам, как это сделать.

Загрузите его сегодня БЕСПЛАТНО, когда вы подпишетесь на нашу бесплатную консультацию Cabot Wealth Daily !

Не оставайтесь в стороне!

10 основных правил инвестирования, которые могут сделать вас богатым или, по крайней мере, финансово комфортным

Помимо сортировки бесчисленного множества вариантов на фондовом рынке, инвестирование может быть пугающим. Рецессия, медвежий рынок, коррекция рынка и крах рынка — это не слова, которые вы хотите услышать в отношении своих денег.С другой стороны, однако, рынок может вырасти или восстановиться, он может достичь рекордных максимумов или вы можете покупать на ранних стадиях нового бычьего рынка. Как именно получить хорошие вещи, не рискуя деньгами?

Некоторые из ведущих легенд инвестирования, такие как Уоррен Баффет, Бенджамин Грэм и сэр Джон Темплтон, имеют несколько общих черт:

- У них есть разумные методологии

- Они дисциплинированы в своих инвестиционных процессах

- Они много работают и остаются сосредоточенными

- Они терпеливые

- Они успешно справляются со своими психологическими предубеждениями

Инвесторы, такие как Уоррен Баффет и Бенджамин Грэм, воплощают эти качества.Они также следуют очень простым формулам, которые мы приводим здесь как 10 основных правил инвестирования.

Но не дайте себя обмануть. Несмотря на то, что эти правила просты, их может быть трудно придерживаться. Некоторые из них кажутся слишком простыми, в то время как другие на первый взгляд не имеют смысла, но они работают. Если вы хотите поспорить с Уорреном Баффетом по поводу инвестирования, что ж, желаем вам удачи. Если вы хотите повторить его успех, начните здесь:

- Следуйте двум правилам Уоррена Баффета. Баффет однажды сказал, что при инвестировании нужно соблюдать только два правила: Правило №1: не теряйте деньги. Правило №2: не забывайте правило №1. Кажется справедливым. Мы могли бы добавить еще одно: зарабатывать деньги. По правде говоря, остальные правила просто помогают вам следовать этим трем правилам.

- Вопреки расхожему мнению. Пытаться бояться, когда другие жадны, и быть жадным только тогда, когда другие напуганы. Противостояние толпе может быть эффективным способом заработать деньги.

- Посмотрите в «неправильном» месте. Сэр Джон Темплтон однажды пошутил: «Люди всегда спрашивают меня, где перспективы хороши, но это неправильный вопрос. Правильный вопрос: где перспективы самые плачевные? Очевидное применение этой концепции на практике — избегать слежки за толпой ».

- Ищите упущенные возможности. По словам Джоэла Гринблатта, «компании, которые слишком малы для приобретения профессионалами и недостаточно велики, чтобы получать достаточный комиссионный доход, чтобы оправдать покрытие аналитиков, с большей вероятностью будут проигнорированы или неправильно поняты.В результате они с большей вероятностью представят возможности для поиска акций по выгодной цене ».

- Купить компании по бросовым ценам. Ищите солидную рентабельность капитала, высокую операционную маржу и низкий уровень долга. Кроме того, ищите компании, которые генерируют много денежных средств и имеют стабильную операционную историю в течение последних 10 лет.

- Придерживайтесь того, что знаете. Оставайтесь в своем кругу уверенности. Если вы не понимаете, чем занимается компания и как она зарабатывает деньги, избегайте этого.

- Держите запасы. Многие инвесторы забывают, что на фондовом рынке вы зарабатываете деньги, удерживая акции, а не покупая или продавая их. Звучит очевидно, не правда ли? Так работает фондовый рынок. Стоимость вашего портфеля растет, когда растут ваши акции. Итак, вы должны держаться за акцию, если собираетесь воспользоваться ее повышением.

- Инвестируйте в компании, которые в настоящее время выплачивают дивиденды . Инвестирование в недооцененные компании требует ожидания, пока другие инвесторы откроют для себя те сделки, которые вы уже нашли.Иногда период ожидания будет долгим и утомительным, но если компания выплачивает приличные дивиденды, вы можете сидеть сложа руки и собирать дивиденды, терпеливо ожидая, пока ваши акции перейдут из заниженной в переоцененную.

- Будьте терпеливы. Подождите подходящего времени для покупки. Терпеливые инвесторы лучше всех подготовлены, когда появляются возможности. Для инвесторов роста, например, это может произойти через несколько дней, недель или месяцев, когда страхи перед инфляцией утихнут и люди перестанут продавать свои акции роста.

- Признать, что совершенство в инвестировании невозможно. Не все ваши инвестиции принесут прибыль. Убытки — нормальная часть бизнеса. Ваша цель — убедиться, что ваша прибыль перевешивает ваши потери, и лучший способ сделать это — соблюдать инвестиционную дисциплину.

На фондовом рынке никогда не бывает гарантий, но есть способы ограничить ваш риск, настроив себя на огромные вознаграждения. Надеюсь, что соблюдение 10 основных правил инвестирования поможет вам сделать правильный выбор, справиться с погодными штормами, подобными нынешним, и, возможно, даже превратить вас в следующего известного инвестора.

Каким правилам инвестирования вы следуете, создавая и управляя своим портфелем? Поделитесь своими идеями в комментариях ниже.

Текущий фондовый рынок создает огромные возможности для инвестиций — даже во время пандемии. И если вы не специализируетесь на финансах или сами не являетесь биржевым брокером, вы можете не чувствовать себя достаточно уверенно, чтобы начать инвестировать самостоятельно.

Этот бесплатный отчет призван дать вам уверенность — и необходимые ноу-хау — чтобы сразу погрузиться в рынок ценных бумаг.Мы покажем вам, как это сделать.

Загрузите его сегодня БЕСПЛАТНО, когда вы подпишетесь на нашу бесплатную консультацию Cabot Wealth Daily !

Не оставайтесь в стороне!

* Этот пост был обновлен по сравнению с оригинальной версией, опубликованной в 2020 году.

5 правил инвестирования, которые вы должны знать наизусть

Инвестиции — ключ к финансовому успеху. Если вы не инвестируете в постройку яйца и не достигнете финансовых целей, вам нечего будет показать за всю жизнь.

Конечно, вы не хотите вкладывать свои деньги куда-либо — вам нужно хорошо разбираться в том, во что вы вкладываете, чтобы вы могли приумножить свое богатство и стать финансово свободными.

Чтобы убедиться, что вы инвестируете правильно, вот пять правил инвестирования, которые вы должны знать наизусть.

Источник изображения: Getty Images.

1. Инвестируйте как можно раньше и как можно больше

Сложные проценты творит чудеса с вашими деньгами, превращая небольшие и стабильные вложения в большое гнездышко, которое дает финансовую свободу.Чем раньше вы начнете инвестировать в активы, обеспечивающие разумную норму прибыли, и чем больше вы инвестируете в эти активы, тем тяжелее ваши деньги будут работать на вас.

Если вы начинаете инвестировать в 25 лет, вы должны инвестировать всего 380 долларов в месяц в течение 40 лет под 7%, чтобы стать миллионером к 65 годам. Общая сумма инвестиций в 182 400 долларов оставляет вас с семизначными цифрами. Но если вы подождете десять лет до 35 лет, вам нужно ежемесячно инвестировать 820 долларов — 295 200 долларов — для достижения той же цели. Это на 112 800 долларов больше.

Конечно, вложение как можно большего тоже имеет значение.Увеличение инвестиций 401 (k) всего на 1000 долларов в год, начиная с 25-летнего возраста, даст вам дополнительные 200000 долларов к 65 годам при доходности 7% — всего за 40 000 дополнительных вложенных долларов.

2. Рассчитываемый риск

Правило № 1 конкретно упоминает инвестирование, а не только сбережения. В то время как экономия означает откладывание денег, которые вы не тратите, инвестирование означает покупку активов, которые могут обеспечить разумную норму прибыли.

Если вы сэкономите кучу денег, но храните наличные под матрасом, эти деньги со временем теряют ценность из-за инфляции.Если вы хотите, чтобы ваше гнездовое яйцо росло, вам нужно инвестировать.

Это не означает, что вы вкладываете свои сбережения в лотерейные билеты, даже если у вас есть потенциал превратить вложение 1 доллара в миллионы. Вы должны идти на обдуманный риск.

У всех разная толерантность к риску, но общее практическое правило — инвестировать в более рискованные активы, такие как акции, когда вы молоды и у вас есть время, чтобы оправиться от спадов. По мере того, как вы становитесь старше, переместите часть вложенных денег в более безопасные инвестиции с более низкой потенциальной доходностью, но с меньшими шансами потерять все.

3. Не вкладывайте деньги, которые вам понадобятся сразу

Хотя вложение имеет важное значение, вы не хотите вкладывать каждый лишний доллар. Вам нужны ликвидные активы или доступные наличные деньги.

Некоторые инвестиции требуют, чтобы вы откладывали деньги на месяцы или годы, чтобы получить прибыль, а досрочное снятие средств может повлечь за собой штрафные санкции. Что касается других активов, таких как акции, вы хотите иметь возможность вкладывать деньги, чтобы выдержать спады.

Если вам срочно понадобятся деньги — скажем, для оплаты ипотеки в следующем месяце или обучения в колледже в следующем году — вы не хотите рисковать, не имея доступа к деньгам, когда они вам понадобятся.Хорошее практическое правило — хранить наличные на сберегательном счете, если они вам понадобятся в течение следующих двух лет, а не вкладывать их.

Но, если у вас более длительный график, подумайте о том, чтобы вложить свои деньги, чтобы они могли работать на вас больше.

4. Не вкладывайтесь ни во что, чего не понимаете

Принятие расчетных рисков требует от вас понимания как потенциальной награды , так и вероятности проигрыша.

Это означает, что вам нужно знать, как инвестиции принесут вам деньги, есть ли у актива история обеспечения обещанной прибыли и как могут возникнуть убытки.

К сожалению, слишком много инвесторов бросаются на подножку, не зная почему. Именно это явление привело к тому, что валюта-шутка, Dogecoin, на короткое время стала стоить около 2 миллиардов долларов, несмотря на то, что была создана по образцу мема и создана как пародия. Конечно, неудивительно, что Dogecoin быстро рухнул.

Чтобы избежать больших потерь, когда незамедлительная инвестиция оборачивается катастрофой, найдите время, чтобы изучить основы.

5. Диверсифицируйте свой портфель

Минимизация инвестиционных рисков означает не только понимание того, как работают инвестиции, но и гарантия того, что вы не кладете все яйца в одну корзину.

Хотя у вас может быть определенная компания, которую вы любите, если вы потратите все свое «гнездышко» на покупку ее акций, и окажется, что финансовый директор был вором, который готовил книги, вы можете потерять все.

Чтобы снизить вероятность больших потерь, распределите деньги между различными активами. Вы можете, например, вложить часть своих денег в крупные компании в США, но также инвестировать в развивающиеся рынки или недвижимость в надежде, что, если одни из ваших инвестиций окажутся неэффективными, другие будут успешными.

Если диверсификация вашего портфеля и получение правильного сочетания различных активов звучит сложно, вы можете выбрать инвестирование в пенсионные фонды с установленной датой, которые предоставят вам доступ к сочетанию различных активов, соответствующих вашему возрасту и целям. Робоадвизоры также могут помочь вам создать диверсифицированный портфель, не требуя от вас практических навыков.

Инвестировать легко — и это важно

Инвестирование не должно быть сложным, если вы начинаете рано, понимаете варианты инвестирования и инвестируете в различные активы, чтобы минимизировать риск.

Как открыть хостел | HowToHostel Как открыть хостел …

Как открыть хостел | HowToHostel Как открыть хостел …

Да, мы уже много раз провели аналогию, в рамках которой сказали, что инвестиции — это игра. Но, не забывайте, что эта игра — на деньги. Причем на ваши деньги. Поэтому, прежде чем принять окончательное решение вложить хотя бы 1$ с целью его приумножения, все-таки задумайтесь — а какова реальная цель ваших намерений.

Да, мы уже много раз провели аналогию, в рамках которой сказали, что инвестиции — это игра. Но, не забывайте, что эта игра — на деньги. Причем на ваши деньги. Поэтому, прежде чем принять окончательное решение вложить хотя бы 1$ с целью его приумножения, все-таки задумайтесь — а какова реальная цель ваших намерений. Если такой суммой является 10$ — ничего страшного, и с этой планки можно начать процесс инвестирования.

Если такой суммой является 10$ — ничего страшного, и с этой планки можно начать процесс инвестирования.

Принципы — это то, чем инвестор должен руководствоваться, принимая решения, это базовая логика инвестиционной деятельности. А правила — это свод действий на рынке инвестиций.

Принципы — это то, чем инвестор должен руководствоваться, принимая решения, это базовая логика инвестиционной деятельности. А правила — это свод действий на рынке инвестиций.