ОСНО | Бухгалтерская компания Фингуру

Путь: Главная / БлогПамятка начинающему бизнесмену: какую систему налогообложения и форму собственности выбрать для кафе или ресторана. Налоговый учет в общепите.

… общепите Выбор режима налогообложения для ИП Выбор режима налогообложения для ООО Налогообложение кафе и ресторана УСН «Доходы минус расходы» Основная система налогообложения Выбираем форму собственности: ИП или ООО Если планируете открыть небольшое заведение, лучше регистрировать …

Другие теги в этой статье:Читать >

Путь: Главная / БлогБухгалтерский и налоговый учет для интернет-магазина: что учесть, выходя в онлайн. Как вести бухгалтерский учет в интернет магазине.

… рассматривается, как розничная торговля, поэтому режимы налогообложения ЕНВД и ПСН для интернет-магазина применить нельзя. Остаются УСН и ОСНО.

Читайте также:

Шпаргалка для начинающего бизнесмена: как выбрать коды ОКВЭД и что будет, если ошибиться

Упрощенная система налогообложения .

Читать >

Путь: Главная / БлогОрганизация и планирование налоговой деятельности компаний на ОСНО: что это, зачем нужно и как осуществляется. Налоговое планирование в организации

… осуществлению. Эффективное налоговое планирование в организации — это комплекс мер, позволяющих законно уменьшить налоговую нагрузку . Его основные цели: оптимизировать налоговые платежи (налоги, сборы, пошлины) и сократить потери по конкретному налогу или группе налогов. Мы уже …

Другие теги в этой статье:Читать >

Путь: Главная / БлогИнфографика: выбираем схему налогообложения

… налогообложения выбрать для нового ИП или ООО? Ошибка здесь может серьезно повлиять на дальнейшую деятельность бизнеса.

Давайте рассмотрим основные схемы.

УСН доходы

– упрощенная система налогообложения, по которой нужно платить налог (как правило – 6%) со всех полученных доходов. …

…

Читать >

Путь: Главная / БлогКакую систему налогообложения выбрать для ИП

… НДС, НДФЛ и других налогов (на землю, имущество, транспорт). В Пенсионный фонд, Фонд социального страхования налоги выплачиваются на общих основаниях. Сумма выплаченных налогов во внебюджетные фонды возмещается для предпринимателя в полном объеме, для наемных работников в размере …

Другие теги в этой статье:Читать >

Выбор системы налогообложения. Упрощенная (УСН), Основная(ОСНО)

Выбор системы налогобложения (простая версия)

Дата публикации: Август 2009г.

Данная статья содержит упрощенный и обобщенный взгляд на разницы между системами

налогообложения в РФ. Она будет полезна начинающим

бизнесменам и просто интересующимся. В случае, если Вам интересна более подробная информация,

Вы можете прочитать нашу статью Выбор системы налогообложения — продвинутая версия или сразу заняться

изучением налогового кодекса РФ, разъяснений и указаний минфина, решений судов РФ.

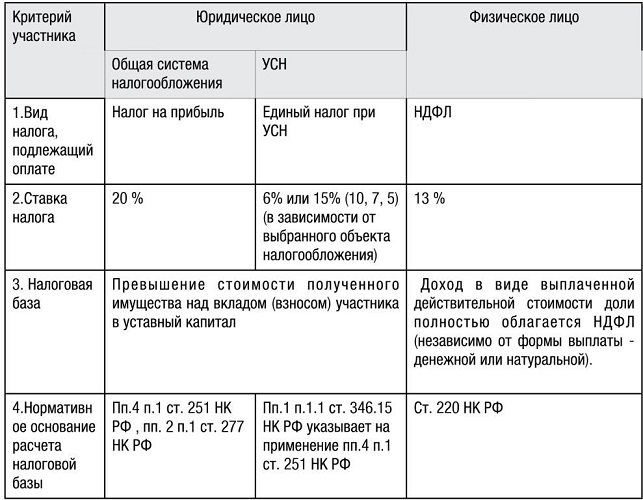

На сегодняшний день компания, в зависимости от показателей и вида деятельности, может выбрать одну из нижеследующих систем систем налогообложения. Единый налог на вмененный доход (ЕНВД) и работа на основе патента не рассматриваются в данной статье.

| Налог | Обычная система (ОСНО) | УСН (Доходы) 6% | УСН (Доходы- расходы) 15% |

|---|---|---|---|

| Налог на прибыль | + | — | — |

| Налог на имущество | + | — | — |

| НДС | + | — | — |

| ЕСН | + | — | — |

| Взносы на обязательное пенсионное страхование | + | + | + |

| Взносы на страхование от несчастных случаев | + | + | + |

| НДФЛ | + | + | + |

| Транспортный налог | + | + | + |

Плюсом отмечены налоги, которые платятся на данной системе налогообложения, минусом, которые не платятся.

Налоги, которые не платятся на упрощенной системе налогообложения, заменены единым налогом. В зависимости от выбранного объекта налогообложения он может быть равен 6% с доходов или 15% от разницы доходы минус расходы. На 6% УСН, этот налог может быть уменьшен до 3% за счет уплаченных налогов на фонд оплаты труда. На УСН с объектом налогообложения доходы- расходы, минимальная сумма уплачиваемых налогов составляет 1% от доходов

В таблице ниже перечислены основные плюсы и минусы систем налогообложения. Естественно, что эта таблица отражает наш взгляд на плюсы и минусы. Для конкретных бизнесов положительные и отрицательные стороны систем налогообложения могут быть другими.

| Основная система (ОСНО) | УСН (доходы)6% | УСН (доходы-расходы)15% | |

|---|---|---|---|

| Плюсы |

|

|

|

| Минусы |

|

|

|

Для того, чтобы решить, какая из систем налогообложения будет более эффективна

именно для Вашей компании, нужно понять направление деятельности, планируемую доходность и

численность компании, а также состав и структуру расходов.

Если Вы планируете быстрый роста Вашего бизнеса, что не позволит удержать компанию в рамках ограничений по сумме выручки, численности или остаточной стоимости основных средств, то Ваш выбор- обычная система налогообложения (ОСНО). Так же, ОСНО придется выбрать в том случае, если Ваши клиенты не готовы будут работать с компанией, стоимость услуг или товаров которой не включает в себя НДС. Хотя в ряде случаев будет выгоднее дать скидку на размер НДС, чем работать на общей системе налогообложения.

В случае, если Ваши основные клиенты частные лица, если Вы не прогнозируете очень быстро выйти за ограничения, существующие для компаний на УСН, Ваш выбор — упрощенная система налогообложения. Остается лишь выбрать объект налогообложения доходы или доходы, уменьшенные на величину расходов.

Для компаний с небольшими расходами выгодна УСН с объектом налогообложения «Доходы». По нашим расчетам эта система выгодна до того момента,

когда уровень расходов составит 60 и более процентов от доходов.

По нашим расчетам эта система выгодна до того момента,

когда уровень расходов составит 60 и более процентов от доходов.

Для компаний, доля расходов которых составляет более 60% от суммы доходов, скорее всего подойдет упрощенка с объектом «Доходы минус расходы», минимальная налоговая нагрузка (без учета отчислений от фота) может составить до 1 % (минимальный платеж).

Свяжитесь с нами и мы поможем сделать мотивированный выбор, как системы налогообложения для Вашей компании, так и объекта налогообложения.

| Вариант перехода | Порядок действий и что надо сделать |

|---|---|

| В обязательном порядке с УСН на ОСНО при несоответствии критериям статьи 346.12 НК РФ (например, Вы превысили предельный размер выручки, численности или открыли филиал компании ) |

В течение 15 календарных дней с момента окончания квартала, в котором утрачено право на применение

УСН, необходимо сообщить в налоговый орган об утрате такого права, в установленные сроки предоставить

бухгалтерскую и налоговую отчетность за указанный квартал,

рассчитанную по обычной системе налогообложения, и уплатить соответствующие налоги.

|

| В добровольном порядке с ОСНО на УСН (при соответствии установленным показателям по численности, выручке, остаточной стоимости ОС и так далее) | Уведомить налоговый орган налоговый орган по установленной форме в срок с момента сдачи отчетности за 9 месяцев (с 01 октября) по 30 ноября текущего года |

| Вновь созданная организация | Предоставить заявление по установленной форме в течение 5 дней с момента регистрации, а лучше одновременно с документами на регистрацию. |

| Смена объекта налогообложения УСН | Предоставить заявление по установленной форме в налоговый орган до 20 декабря текущего года |

| В добровольном порядке с УСН на ОСНО | Предоставить заявление в налоговый орган в срок до 15 января года, в котором предполагается переход |

| Возврат на УСН с ОСНО | Разрешается не ранее чем через 1 год после утраты прав на применение УСН |

1 За исключением налога на прибыль, уплачиваемого с доходов в соответствии с пунктами 3 и 4 статьи 284 НК РФ.

2 За исключением НДС,уплачиваемого при ввозе товаров на территорию РФ, а также членами простых товариществ в соотв со ст. 174.1 НК РФ.

3 При наличии налоговой базы, а именно зарегистрированного на компанию транспортного средства

4 Остальные налоги уплачиваются независимо от системы налогообложения в соответствии с НК РФ.

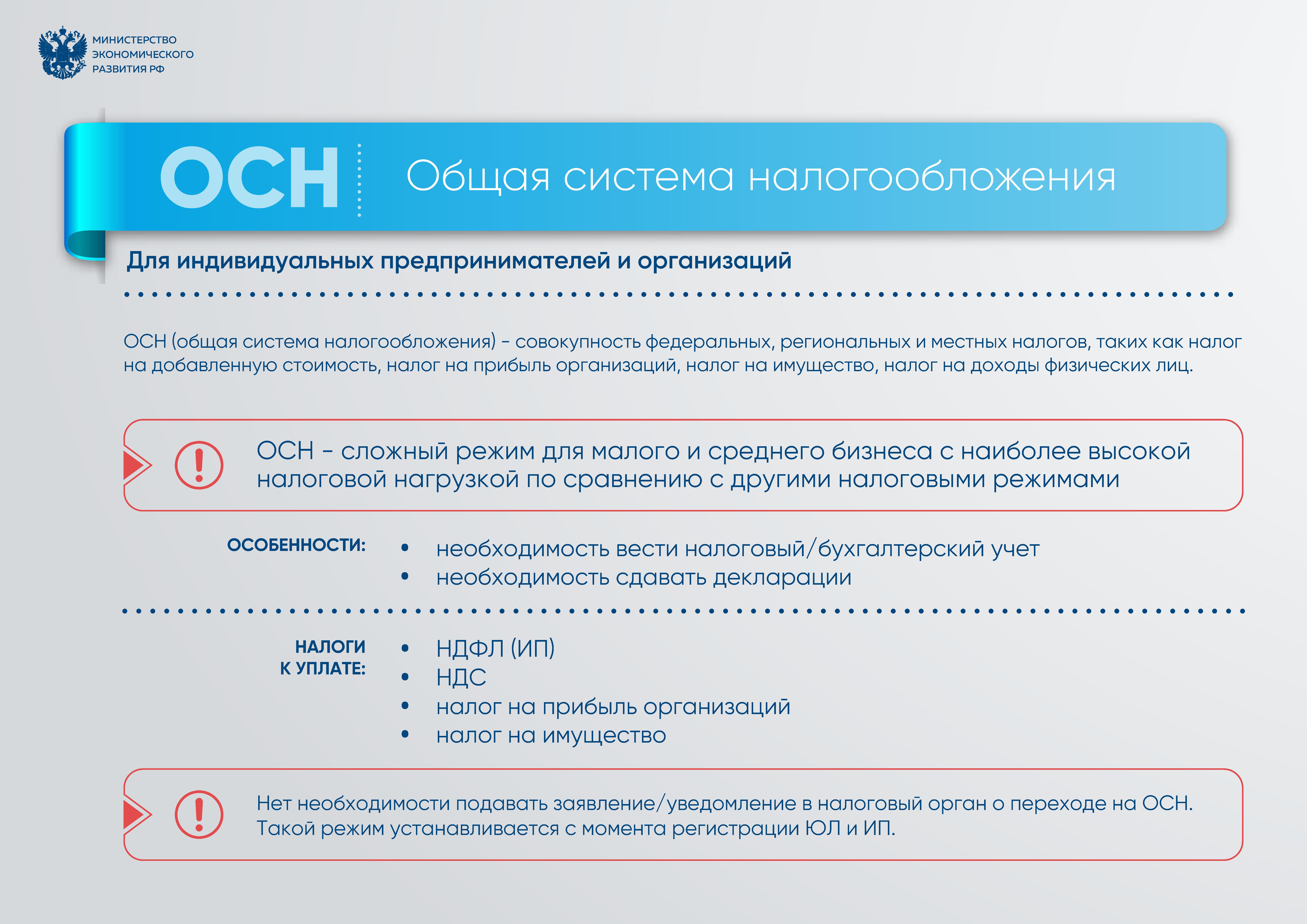

Общая система налогообложения (ОСНО): что это такое

Автор статьи: Судаков А.П.

Осуществляя предпринимательскую деятельность, бизнесмены стремятся повысить эффективность производства за счёт сведения к минимуму налоговых отчислений и упрощения ведения бухгалтерской документации. Но существуют также и льготные схемы налогообложения. Они требуют соблюдения определённых условий ведения бизнеса. Это обуславливает невозможность применения налоговых льгот в некоторых производственных ситуациях. Подобные ситуации приводят к необходимости осуществления деятельности по схеме общей системы налогообложения, режим которой не имеет ограничений в способах ведения бизнеса, формирующих определённые параметры и критерии его функционирования.

Общая система налогообложения

По причине необходимости отчислений в государственную казну налогов в максимально предусмотренном Налоговым Кодексом размере, предприниматели не особо желают работать в режиме ОСНО.

Что такое ОСНО

Часто руководители субъектов предпринимательства желают узнать об ОСНО: что это такое простыми словами, какие существуют основные правила ведения деятельности в данном режиме, кому он подходит, и нужно ли ещё платить какие-либо отчисления в государственную казну, работая по данной схеме.

Расшифровка ОСНО определяет понятие общей системы налогообложения. ОСНО — это особая схема начисления налога для субъектов предпринимательской деятельности. Им вменяется в обязанность своевременно осуществлять переводы на расчётный счёт Налоговой Службы денежных средств, начисленных по статьям налогов, с учетом их полного списка, предусмотренного в Налоговом Кодексе.

Какие бывают системы налогообложения

Особенность применения

Осуществление предпринимательской деятельности в режиме ОСНО подразумевает необходимость уплаты всех законодательно предусмотренных видов налогов, а также ведение особого учёта платёжной документации.

Организация на общей системе налогообложения

Законодательно определён запрет на совмещение этого режима с единым сельхозналогом или «упрощёнкой». Однако, нормативные акты регулируют возможность введения дополнительного режима налогообложения в виде налога на вменённый доход или патента (для индивидуальных предпринимателей) и ЕНВД (для юридических лиц).

Преимущества и недостатки

Преимущества и недостатки применения ОСНО

Преимуществами ведения деятельности на общей системе налогообложения являются:

- возможность получения прибыли без ограничений;

- отсутствие необходимости оплачивать налог в случае отрицательного дохода;

- возможность задействовать неограниченное количество наёмных работников в достижении цели, связанной с результатами предпринимательской деятельности.

К отрицательным сторонам работы с использованием общего режима относятся:

- необходимость ведения бухгалтерского учёта;

- хранение документации на протяжении 4 лет.

Где применяется

ОСНО может быть применимо всеми субъектами, осуществляющими предпринимательскую деятельность в статусах юридического лица и индивидуального предпринимателя, в ситуациях, когда руководитель бизнеса не определился с налоговым режимом или в соответствии с нормами Налогового Кодекса в случаях, когда предприниматель не может использовать другие схемы оплаты налогов по причине несоответствия нормативным значениям параметров деятельности организации. Стоит отметить, что расчёт и порядок проведения платежей у юридических лиц и ИП несколько различается.

В каких ситуациях применение ОСНО оправданно

Система налогообложения ОСНО выгодна в ситуациях, когда:

- Большая часть контрагентов субъекта предпринимательства осуществляет деятельность по идентичной налоговой схеме. Это обусловлено возможностью уменьшения налога на добавленную стоимость на её величину, входящую в стоимость товаров или услуг поставщиков или исполнителей.

- Партнёры, сотрудничающие с компанией, работающей на ОСНО, имеют возможность применять к вычету входящий НДС, уплаченный субъектом предпринимательства. Это обуславливает увеличение критерия конкурентоспособности на рынке, поскольку сотрудничество с компанией считается выгодным за счёт уменьшения стоимости продукции.

- Осуществляется регулярный импорт товаров, обуславливая необходимость его ввоза на таможенную территорию Российской Федерации, где нужно уплатить НДС, который в случае нахождения предприятия на общей системе налогообложения, можно вернуть обратно в виде вычета.

Как оплачивать налоги

Руководитель, приняв решение работать на общей системе налогообложения, должен осуществлять регулярные платежи в казну в размере двадцати процентов от суммы, соответствующей разнице между доходами и расходами компании. К списку расходов не предъявляются требования, выраженные нормативными ограничениями в сумме или в перечне мероприятий. Однако, каждая цифра, на которую произошло уменьшение величины налогового обязательства, должна быть обоснована и документально подтверждена.

Дополнительные отчисления

Субъекты предпринимательства в статусе юридического лица дополнительно должны проводить платежи:

- налог на добавленную стоимость по ставке от 0 до 18 процентов;

- налог на имущество, размер которого не может быть выше 2,2 процента;

- обязательное страхование;

- другие типы налогов, если субъект предпринимательской деятельности имеет соответствующие для начисления платежей объекты налогообложения.

Список законодательно предусмотренных дополнительных налогов для индивидуальных предпринимателей сокращён до трёх разделов:

- НДФЛ, взимаемый с доходов от ведения предпринимательской деятельности, в размере 13 процентов от его величины;

- НДС по ставке от 0 до 18 процентов;

- страховые взносы, размер которых зависит от количества наёмных работников.

Как перейти на схему работу по общему режиму

Общая система налогообложения может быть применена ко всем субъектам предпринимательства, руководители которых в месячный срок после проведения регистрационной процедуры не приняли решение об оформлении функционирования компании по схеме льготного обложения прибыли налогами. Если руководитель организации или ИП работает, используя другой налоговый режим, и желает его изменить на общую схему, то он имеет право перейти на ОСНО только с начала года, при условии, что до середины января было оформлено и направлено уведомление о соответствующем волеизъявлении в Налоговую службу.

Уведомление о переходе на ОСНО

В некоторых ситуациях, обусловленных нюансами функционирования субъекта предпринимательства, результатом которого является потеря прав, определяющих возможность использования льготного режима, на законодательном уровне предусмотрен перевод на ОСНО по инициативе представителей Налоговой Службы.

Реализация процедуры актуальна в ситуациях, когда наблюдается превышение критериев, соблюдение норм которых обязательно для льготных схем. Сюда относится: количество наёмных работников, доходы, стоимость активов компании.

Основы бухгалтерского учёта

Общая система налогообложения подразумевает необходимость организации бухгалтерского учёта в соответствии с Положением о правилах проведения мероприятия, основы которого отражены в законодательных нормах о бухгалтерском учёте и порядке использования контрольно-кассовой техники.

Для юридических лиц стоит отметить ряд особенностей, соблюдение которых позволит избежать штрафных санкций при проверках уполномоченными органами:

- Необходимо фиксировать и документально обосновывать доходы и расходы.

- Покупки и продажи следует учитывать в двух различных журналах, что обуславливает необходимость ведения двойной отчётности документов.

- Обязательно наличие архива, хранение документов в котором должно обеспечиваться на протяжении четырёх лет.

- Оформляя счёт-фактуру, нужно отражать в документе величину НДС, для упрощения процедуры вычета из ФНС.

- Использование кассового учёта позволяет автоматизировать отчётность расходов и доходов.

- Все операции должны быть проведены в соответствии с положениями об использовании кассы.

- Обязательно ведение книги баланса доходов и расходов.

- Все транзакции расходного и приходного типа должны фиксироваться в документах.

- В случае финансовых потерь невозможно оформление отсрочки оплаты налогов на следующий временной период.

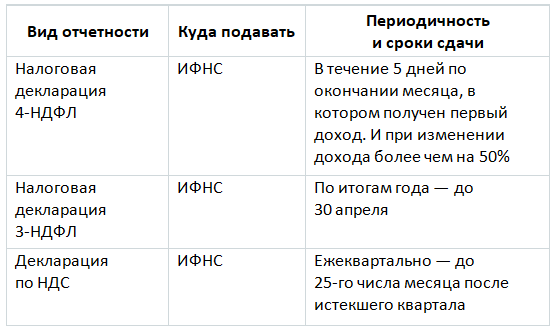

Отчётность для субъектов предпринимательства, деятельность которых ведётся в соответствии с ОСНО

Основная система налогообложения — это соответствующий режим начисления обязательных к уплате на расчётный счёт Налоговой службы, платежей. Деятельность по ОСНО не исключает наличия дополнительных налогов, что обуславливает необходимость отчётности по каждому из них. Это объясняет внушительность списка отчётов, которые полежат подаче в уполномоченные органы.

Отчеты для юридических лиц

Годовые отчёты:

- по земельным и транспортным налогам;

- главный бухгалтерский;

- по доходам работников.

Ежеквартальные отчёты:

- о дополнительном доходе;

- по налогу на доходы;

- о налогах на имущество;

- об отчислениях в пенсионный фонд и в соцстрах за наёмных работников.

Отчеты для индивидуальных предпринимателей

Отчётности юридического лица и индивидуального предпринимателя идентичны, однако, ИП позволяется некоторые документы подавать в упрощённой форме или исключить их из списка. Применяемые меры лояльности уполномоченных органов к ИП следует предварительно с ними согласовать.

Вконтакте

Одноклассники

Google+

Как компании уплачивают налоги — NerdWallet

Эта статья была проверена налоговым экспертом Эрикой Геллерман, бухгалтером.

При выборе юридического лица для вашей компании налоги имеют первостепенное значение. Сумма налогов, которые вы должны заплатить государству, напрямую связана со структурой вашего предприятия. Компания с ограниченной ответственностью (ООО) — это вид бизнеса, который зарегистрирован в государстве и обеспечивает защиту личной ответственности владельцев.

Как работают налоги LLC?

LLC обычно рассматривается как транзитная организация для целей федерального подоходного налога.Это означает, что само ООО не платит налоги с доходов от бизнеса. Члены ООО платят налоги со своей доли в прибыли ООО. Государственные или местные органы власти могут взимать дополнительные налоги с LLC. Участники могут выбрать, чтобы LLC облагалась налогом как корпорация, а не как сквозное юридическое лицо.

Существует несколько видов налогов LLC. Эти налоги взимаются федеральным правительством, а также правительствами штата и местными властями. Все участники LLC несут ответственность за уплату подоходного налога с любого дохода, который они получают от LLC, а также налогов на самозанятость.В зависимости от того, что вы продаете и нанимаете ли вы кого-либо, вы также можете нести ответственность за уплату налогов на заработную плату и налогов с продаж. Еще больше усложняет ситуацию то, что LLC может выбрать налогообложение в качестве другой хозяйственной единицы.

В этом руководстве мы рассмотрим весь спектр налогов LLC, то, за что вы будете нести ответственность, и варианты уменьшения суммы вашего налогового счета. Заблаговременное понимание вашего налогового бремени поможет вам принимать более разумные финансовые решения.

Вам нужно срочно финансирование?

Просматривайте предложения от нескольких кредиторов с помощью одного поиска.Некоторые из наших кредитных партнеров предлагают финансирование в течение нескольких дней.

Как LLC уплачивают налог на прибыль

Существует широкий спектр налогов на бизнес, за которые могут нести ответственность владельцы LLC. Федеральные, государственные и местные налоги на прибыль являются самым большим бременем для большинства владельцев бизнеса. То, как вы подаете и платите налог на прибыль, зависит от того, имеет ли ваша LLC одного владельца (LLC с одним участником) или нескольких владельцев (LLC с несколькими участниками).

Налог на прибыль для LLC с одним участником

По умолчанию IRS рассматривает LLC с одним участником как неучтенную организацию для целей федерального подоходного налога.По словам Винсента Портера, сертифицированного аудитора (CPA) MyTexasCPA: «Неучтенное лицо означает, что LLC не обязана подавать отдельную налоговую декларацию о доходах и расходах. Доходы и расходы будут отражаться непосредственно в налоговой декларации члена «.

Другими словами, как единственный владелец LLC, вы будете сообщать о доходах и расходах от бизнеса в форме 1040, Приложение C, аналогично индивидуальному предпринимателю. Если после вычета коммерческих расходов LLC получает прибыль за год, владелец должен будет заплатить налог IRS в соответствии со своей ставкой подоходного налога с населения.Если ООО работает в убыток в течение года, владелец может вычесть убытки бизнеса из своего личного дохода.

Этот процесс обычно работает одинаково на уровне штата и на местном уровне. Например, единственный владелец компании New York City LLC будет указывать доход от бизнеса в своих федеральных налоговых декларациях и налоговых декларациях штата. Доход будет облагаться налогом по федеральной, государственной и местной ставке подоходного налога владельца. Ключевым моментом является то, что вы будете облагаться налогом только с дохода, относящегося к штату или местности.По словам Портера, «Штаты будут облагать LLC налогом в зависимости от суммы продаж, заработной платы или активов, которыми владеет этот штат. Другими словами, если федеральный доход составляет 100 долларов, а компания имеет 50 долларов заработной платы в Нью-Йорке и 200 долларов повсюду, штат Нью-Йорк облагает налогом 25 долларов дохода штату (50 долларов / 200 долларов на 100 долларов) ».

В некоторых штатах взимается отдельный налог или сбор с LLC. В Калифорнии, например, взимается годовой налог на LLC в размере 800 долларов США плюс годовая плата, размер которой зависит от дохода вашей LLC в Калифорнии.Учитывайте эти налоги LLC при выборе структуры своего бизнеса и принятии бюджетных решений.

Налог на прибыль для ООО с несколькими участниками

ООО с несколькими участниками рассматриваются как транзитные организации для целей федерального подоходного налога. Как и в случае с ООО с одним участником, это означает, что ООО не платит налоги самостоятельно. Вместо этого каждый участник платит налоги на доход бизнеса пропорционально своей доле владения в LLC. Таким образом, налоговая ставка LLC соответствует индивидуальному подоходному налогу каждого члена.

Если, например, два участника LLC имеют долю владения 50-50, каждый владелец будет нести ответственность за уплату налогов с половины прибыли бизнеса. Каждый владелец также может потребовать половину налоговых вычетов и налоговых льгот, на которые имеет право LLC, и списать половину убытков. Этот тип налогообложения работает почти так же, как партнерство.

LLC с несколькими участниками должна подавать определенные налоговые формы в IRS, в том числе форму 1065, U.S. Return of Partnership Income — информационную декларацию, которую необходимо ежегодно подавать в IRS.LLC также должна предоставлять каждому владельцу заполненный график K-1 до 15 марта каждого года. В Приложении K-1 суммируется доля каждого владельца в доходах, убытках, кредитах и удержаниях LLC. Каждый владелец приложит свою Таблицу K-1 к своей декларации о подоходном налоге с населения, которая подается в IRS.

Прямое налогообложение продолжается на уровне штата и на местном уровне. В большинстве штатов есть собственный эквивалент формы 1065 и приложения K-1. Как упоминалось выше, в некоторых штатах, таких как Калифорния, взимаются дополнительные налоги на LLC.

Выбор корпоративного налогового статуса для вашего LLC

До сих пор мы обсуждали правила подоходного налога по умолчанию для LLC, но все может быть сложнее. Члены LLC могут выбрать классификацию бизнеса как C-корпорацию или S-корпорацию для целей налогообложения. Процедура голосования и согласие, необходимые для внесения этого изменения, будут отражены в операционном соглашении LLC.

Ваша LLC может выбрать налогообложение в качестве C-корпорации, заполнив форму 8832 в IRS (в вашем штате также могут потребоваться дополнительные формы для изменения налогового статуса).Если вы внесете это изменение, ваша LLC будет облагаться федеральной ставкой корпоративного налога 21%. Вам необходимо подать налоговую декларацию, используя форму 1120 Налоговой декларации корпорации США. Вы также будете платить государственные и местные корпоративные налоги в зависимости от места нахождения вашей компании.

Чтобы выбрать налоговый статус S-корпорации, заполните форму 2553 в IRS. S-корпорация облагается налогом как транзитная организация, как и LLC, с некоторыми различиями в том, как облагаются налогом заработная плата и выплаты от бизнеса. Чтобы подать налоговую декларацию для S-corp, заполните форму 1120S, U.S. Налоговая декларация S-корпорации в IRS.

Обратите внимание, что выбор корпоративного налогового статуса не повлияет на вашу LLC с юридической точки зрения. По закону ваш бизнес будет продолжать работать как ООО. Вам следует проконсультироваться со специалистом по налогам, чтобы узнать, пользуетесь ли вы статусом корпоративного налога. Доходы корпорации облагаются налогом не так, как LLC, и корпорация имеет право на дополнительные вычеты и кредиты.

Налоги на заработную плату ООО

ОсОО, у которых есть сотрудники, должны собирать и платить налоги на заработную плату.Эти налоги включают налоги на безработицу, налоги на социальное обеспечение и налоги на бесплатную медицинскую помощь. Работодатели платят налоги по безработице для финансирования программ пособий по безработице. Работодатели и сотрудники участвуют в уплате налогов на социальное обеспечение и Medicare (в совокупности называемых налогами FICA в соответствии с Федеральным законом о страховых взносах). Работодатели должны удерживать долю этих налогов вместе с подоходным налогом с зарплат своих сотрудников.

Налог на заработную плату подается с использованием формы 940 и формы 941 IRS.Форма 940 заполняется ежегодно и используется для сообщения налоговых обязательств работодателя по безработице. Форма 941 подается ежеквартально. Компании используют эту форму, чтобы сообщить об удержанных налогах на прибыль, а также о доле работодателя и работника по социальному обеспечению и налогам на Medicare.

Следует отметить, что эти налоги не уплачиваются, когда вы заполняете налоговые формы. IRS использует распределительную систему налога на заработную плату, поэтому вам нужно будет вносить налоги на заработную плату в течение года в соответствии с графиком, установленным IRS.Депозиты могут быть сделаны в электронной системе федеральных налоговых платежей (EFTPS). Налоги по безработице депонируются ежеквартально, а налоги на социальное обеспечение и Medicare — ежемесячно или раз в две недели в зависимости от суммы ваших налоговых обязательств. Инструкции IRS для формы 940 и формы 941 могут помочь вам определить график депозита.

Для справки, вот текущие ставки федерального налога на безработицу, налоги на социальное обеспечение и налоги на медицинское страхование:

Наряду с федеральными налогами на заработную плату, штаты и местные органы власти часто взимают дополнительные налоги на заработную плату.В отношении налогов на заработную плату, за которые отвечает сотрудник, вам необходимо будет произвести необходимые удержания и перевести платеж в адрес штата или населенного пункта. Вы будете платить налоги работодателя напрямую в налоговую службу.

Налоги на самозанятость ООО

Члены ООО не считаются наемными работниками. Тем не менее, согласно Закону о самозанятых взносах (SECA), вы по-прежнему должны платить налоги на социальное обеспечение и бесплатную медицинскую помощь IRS. Вы будете платить эти налоги непосредственно в IRS в виде налогов на самозанятость.Общий налог на самозанятость составляет 15,3%, и он разбит на несколько частей:

12,4% налог на социальное обеспечение с доходов до 137700 долларов США

2,9% Налог на все доходы по программе Medicare

0,9% Medicare подоходный налог с доходов свыше 200 000 долларов США

Schedule SE поможет вам рассчитать ваши налоговые обязательства и должен быть приложен к вашей налоговой декларации.

LLC налоги с продаж

Если ваша компания LLC продает налогооблагаемые товары или услуги, вам необходимо будет взимать налог с продаж со своих клиентов и переводить налог в налоговое агентство штата или в местное налоговое управление.Какие товары и услуги подлежат налогообложению, зависит от штата и местности, в которой вы ведете бизнес. В сорока пяти штатах введен налог с продаж. Аляска не взимает государственный налог с продаж, но несколько городов Аляски взимают местный налог с продаж.

Юридическая проверка того, нужно ли вам взимать налог с продаж, связана с «нексусом». Связь с налогом с продаж означает, что у вас достаточно связи с государством или местностью, и вы обязаны собирать и перечислять там налог с продаж. Связь может быть физическим магазином в этом районе, нанимать людей в этом районе или отправлять товары в этот район.Интернет-компании могут нести ответственность за сбор налогов с продаж в штате просто на основании того факта, что они отправляют туда товары.

В большинстве штатов соблюдаются правила налогообложения в зависимости от места назначения, что означает, что ставка налога с продаж привязана к конечному месту доставки продукта или услуги. Небольшое количество штатов соблюдают правила налогообложения, основанные на происхождении, и в этом случае ставка налога с продаж привязана к месту нахождения бизнеса, который продал товар или услугу. Свяжитесь с отделами доходов в регионах, где вы продаете, чтобы проверить правила, применимые к вашему бизнесу.

Налоговые формы LLC и крайние сроки уплаты налогов для LLC

Точные налоговые формы, которые вам понадобятся для заполнения налоговых деклараций LLC, зависят от трех факторов:

Независимо от того, является ли ваша компания LLC с одной или несколькими участниками

Независимо от того, выбираете ли вы налоговый статус по умолчанию (сквозной) или корпоративный налоговый статус для своего LLC

Есть ли у вашего LLC сотрудники

Вот часто используемые налоговые формы LLC и соответствующие сроки:

Обратите внимание, что если налог крайний срок выпадает на субботу, воскресенье или государственный праздник, вы можете подать документ на следующий рабочий день.Кроме того, если вы запросите продление срока подачи налоговой декларации, у вас будет шесть дополнительных месяцев на подачу налоговой декларации. Например, налоговые декларанты, которые запрашивают расширение для формы 1065, должны сделать это до 15 сентября. Используйте форму 4868, чтобы запросить продление, если вы являетесь ООО с одним участником, которое облагается налогом как юридическое лицо, не являющееся юридическим лицом. Во всех остальных случаях используйте форму 7004, чтобы запросить продление срока подачи налоговой декларации.

Советы по налогообложению LLC для владельцев бизнеса

Легко почувствовать себя подавленным из-за всех налоговых обязательств, которые может иметь LLC.К счастью, есть несколько способов снизить налоговое бремя и упростить налоговую декларацию.

Вот несколько советов по подаче налоговой декларации LLC:

Воспользуйтесь преимуществами любых налоговых вычетов и налоговых льгот, на которые имеет право ваша LLC.

Просмотрите предельные сроки налогообложения бизнеса и отметьте соответствующие сроки.

Наймите сертифицированного бухгалтера или налогового специалиста, который поможет вам с подачей налоговой декларации.

Поговорите со своим CPA или налоговым специалистом о потенциальных преимуществах выбора корпоративного налогового статуса для вашего LLC.

Ознакомьтесь с налоговыми требованиями вашего штата и местности.

Портер говорит, что понимание налоговой системы вашего ООО с самого начала очень важно. «Распространенные ошибки заключаются в том, что не привлекается CPA, который знаком с налоговыми правилами, касающимися LLC. В конечном итоге гораздо проще и дешевле создать ООО правильно с первого раза и провести действительные выборы для налогообложения ООО в соответствии с желанием владельца бизнеса ».

Итоги

Как вы теперь знаете, существует несколько типов налогов LLC, за которые вы можете нести ответственность.Помня о таком большом количестве обязательств, важно оставаться организованным, чтобы вы заполняли правильные формы и платили налоги LLC в нужное время. Если вам нужно дополнительное время для подачи налоговой декларации LLC, запросите продление, чтобы не платить штрафы. Позаботившись о налогах, вы сможете сосредоточиться на самом важном — на ведении крупного малого бизнеса и удовлетворении ваших клиентов.

Эта статья изначально была опубликована на JustBusiness, дочерней компании NerdWallet.

Каковы налоговые льготы ООО?

Один из самых популярных способов организации бизнеса — это компания с ограниченной ответственностью, также известная как ООО.LLC требует меньше документов, чем корпорации C и S, при этом предоставляя владельцам некоторые из тех же средств защиты от привлечения к личной ответственности за любые действия бизнеса. Но настоящее преимущество этого титула — в налоговых льготах. LLC предоставляют владельцам бизнеса значительно большую гибкость в отношении федерального подоходного налога, чем индивидуальное предпринимательство, партнерство и другие популярные формы организации бизнеса.

Убедитесь, что у вас есть финансовый план для вашего малого бизнеса.Поговорите с финансовым консультантом сегодня.

Какая основная налоговая выгода у ООО?Ключевым понятием, связанным с налогообложением ООО, является сквозное налогообложение. Это описывает способ передачи доходов LLC владельцу или владельцам без предварительной уплаты федерального подоходного налога. Индивидуальные предприниматели и товарищества также платят налоги как сквозные организации. Эти предприятия сами не платят федерального подоходного налога.Вместо этого их доходы передаются непосредственно их владельцам, которые платят с них налоги по ставке индивидуального подоходного налога.

Это отличается от стандартных корпораций C, которые подлежат двойному налогообложению. В частности, корпорация должна платить налоги со своего дохода. Тогда любые выплаты его владельцам также облагаются налогом как индивидуальный доход. Очевидно, что избежание двойного налогообложения в долгосрочной перспективе может сэкономить значительные деньги. Это одна из основных налоговых льгот ООО.

Налоговая гибкость ОООВажной особенностью LLC является то, что налоговая служба (IRS) позволяет владельцам бизнеса выбирать способ обложения налогом своего бизнеса.Они могут выбрать налогообложение в качестве индивидуального предпринимателя, товарищества, корпорации S или корпорации C. Вы выбираете, как вы будете облагаться налогом, заполнив форму IRS 8832.

Есть некоторые ограничения на вышеупомянутые варианты. Например, LLC с несколькими владельцами не может выбрать вариант налогообложения в качестве индивидуального предпринимателя. IRS автоматически облагает ООО как товарищество налогом, если у него более одного владельца. Вы можете узнать больше о правилах налогообложения LLC из справочной информации IRS по форме 3402, охватывающей налогообложение LLC.

В таблице ниже представлены четыре основных типа уплаты налогов для ООО:

| Варианты налогообложения ООО | |||||

| ИП | Если вы решите создать ООО в качестве индивидуального предпринимателя, вам нужно будет указать любую прибыль или убытки, которые приносит бизнес, в своей личной налоговой декларации. Вы должны заполнить индивидуальную налоговую форму 1040 вместе с, как правило, формой о прибылях и убытках по Приложению C для LLC. | ||||

| Корпорация S | LLC, учрежденные как корпорации S, подают форму 1120S, но не платят корпоративные налоги с дохода. | ||||

| C Corporation | Если вы решите, что ваша LLC будет облагаться налогом как корпорация C, вы должны заполнить налоговую декларацию по форме 1120. Вместо этого акционеры LLC указывают свою долю дохода в своих личных налоговых декларациях. Это позволяет избежать двойного налогообложения. Корпорации придется платить налог на прибыль. Члены будут указывать любой из этих доходов, которые передаются им в их индивидуальных налоговых декларациях, как дивиденды или проценты, и, опять же, платить с них налоги.Обратите внимание: если корпорация C не передает часть или весь свой доход членам, они не должны платить налог с этого дохода. | ||||

| Многостороннее партнерство | LLC подаст партнерскую декларацию по форме 1065. Каждый владелец будет платить налоги в соответствии с его или ее долей в прибыли или убытках, сообщая об этом в Форме 1040 и Приложении K-1. | ||||

Важно помнить, что организация ООО не означает, что вы не будете платить налоги.Вам все равно придется платить налоги с доходов от LLC по обычной ставке индивидуального налога. С LLC, в зависимости от того, как вы их создаете, возможно, сначала не придется платить налоги на бизнес.

В отличие от заработной платы, полученной от работодателя, доход от ООО не подлежит удержанию. В свою очередь, вы должны будете ежеквартально подавать налоговые платежи по предполагаемому федеральному подоходному налогу. Некоторые государственные налоговые органы также могут участвовать, напрямую облагая налогом доход ООО. С другой стороны, некоторые взимают плату с ООО.

Хотя вы можете вычесть стоимость создания ООО и капитальные затраты, такие как материалы и оборудование, которые используются в бизнесе, существуют некоторые ограничения на то, что вы можете сделать, когда дело доходит до вычета других расходов. В частности, вы не сможете вычесть такие льготы, как страхование здоровья и жизни, что вы могли бы сделать, если бы вы организовывались как корпорация C. Если ваша LLC предоставляет вам такие виды льгот, возможно, вам придется заплатить с них налоги.

ИтогКорпорации с ограниченной ответственностью предлагают владельцам бизнеса гибкость в выборе того, как их бизнес-доход будет облагаться налогом на федеральном уровне.Вы также можете настроить их с меньшими затратами и с меньшими хлопотами, чем, например, корпорация C. Кроме того, они по-прежнему предоставляют владельцам некоторую защиту от исков об ответственности, как это делают корпорации. Если вы думаете, как организовать свой бизнес, LLC может быть одним из вариантов.

Советы по увеличению потенциала вашего бизнеса- Обратитесь за помощью к профессионалу, если вам нужна помощь в управлении финансами вашего малого бизнеса. Найти квалифицированного финансового консультанта не должно быть сложно.Бесплатный инструмент SmartAsset подберет вам до трех финансовых консультантов в вашем регионе, и вы можете бесплатно опросить своих партнеров, чтобы решить, какой из них вам подходит. Если вы готовы найти консультанта, который поможет вам в достижении финансовых целей, начните прямо сейчас.

- Часто упускается из виду, где вы работаете со своим бизнесом, но внимание к этой детали может значительно улучшить ваши финансы. Ознакомьтесь с нашим списком лучших банков для малого бизнеса, чтобы воспользоваться этими возможностями.

Фото: © iStock.com / mightfalse, © iStock.com / kate_sept2004, © iStock.com / skynesher

Марк Хенрикс Марк Хенрикс занимается личными финансами, инвестированием, выходом на пенсию, предпринимательством и другими темами более 30 лет. Его авторская подпись внештатного сотрудника появилась на CNBC.com и в The Wall Street Journal, The New York Times, The Washington Post, Kiplinger’s Personal Finance и других ведущих изданиях. Марк написал книги, в том числе «Не просто жизнь: полное руководство по созданию бизнеса, который даст вам жизнь.Его любимые репортажи — это те репортажи, которые помогают обычным людям увеличить свое личное богатство и удовлетворение жизнью. Выпускник программы журналистики Техасского университета, он живет в Остине, штат Техас. В свободное время он любит читать, заниматься волонтерством, выступать в дуэте с акустической музыкой, каякингом, альпинизмом в дикой природе и соревнованиями по триатлону.Сравните налоговые соображения по типу бизнеса

Одним из наиболее важных решений, которые необходимо принять при открытии бизнеса, является организационно-правовая форма (индивидуальное предпринимательство, корпорация, общество с ограниченной ответственностью и т. Д.), в котором вы будете работать. А по мере роста вашего бизнеса вы можете захотеть изменить формы, чтобы разместить больше владельцев, другую структуру капитала или защитить свое растущее богатство от ответственности бизнеса. Обязательно взвесьте налоговые соображения, связанные с выбранным вами видом бизнеса.

Выбор типа включения

У вас есть много вариантов для регистрации бизнеса, в том числе:

Налоговые льготы для индивидуальных предпринимателей

Юридически предприятие и владелец одно и то же.С точки зрения IRS, бизнес не подлежит налогообложению. Вместо этого все бизнес-активы, обязательства и доходы рассматриваются как принадлежащие непосредственно владельцу бизнеса.

Налоговые льготы для полного товарищества

Как и в случае индивидуального предпринимательства, бизнес и собственники (два или более) юридически совпадают. Согласно федеральному законодательству товарищество не подлежит налогообложению. Отдельного налога на прибыль партнерства нет, так как есть налог на прибыль. Вместо этого доход от партнерства облагается налогом для отдельных партнеров по их собственным индивидуальным ставкам налога.Для целей налогообложения весь доход товарищества должен указываться как распределенный или «переданный» партнерам, которые затем будут облагаться налогом в своих индивидуальных декларациях.

Налоговые льготы общества с ограниченной ответственностью (ООО)

Обособленное юридическое лицо, созданное на основании государственной регистрации. Согласно законам штата, владельцам ООО предоставляется защита ответственности, которая ранее предоставлялась только владельцам корпорации (акционерам). Теперь LLC рассматриваются как партнерства для целей федерального налогообложения (если только они не решают, чтобы их рассматривали как корпорацию, что в большинстве случаев не так).LLC имеют сквозное налогообложение, что означает, что налог на прибыль LLC не уплачивается на уровне бизнеса. Прибыль / убыток вместо этого указывается в личных налоговых декларациях владельцев, и любые причитающиеся налоги уплачиваются на индивидуальном уровне. Имейте в виду, что даже несмотря на то, что LLC рассматриваются как партнерства для целей федерального налогообложения, это не всегда верно для целей налогообложения штата.

Урок 1 — Федеральные налоги и ваш новый бизнес

Добро пожаловать в наше видео цех по федеральным налогам и ваш новый бизнес.

В этом видео, мы предоставим основное резюме из того, что вам нужно знать об успешном ведение вашего бизнеса а также предоставить вам с некоторыми ресурсами для дополнительных Информация.

Конкретно, мы объясним цель идентификации работодателя количество, описать базовое ведение документации требования для налоговых целей, определить основы бухгалтерского учета и методы бухгалтерского учета, объяснять формы бизнес-организации, и наконец, подскажите, как выбрать уплаченный налог подготовитель.

Прежде, чем мы начнем тем не мение, мы хотим напомнить вам что вам также нужно понять ваше состояние и местная налоговая отчетность требования Кроме того к федеральному требования мы будем описывать здесь.

[играет музыка] Начнем сначала с федерального работодателя. Идентификационный номер или EIN.

EIN идентифицирует налоговые декларации, поданные в IRS. и, как владелец бизнеса, вам может потребоваться получить EIN.

Вам понадобится EIN, если вы платите заработную плату, иметь индивидуальный пенсионный план, вести свой бизнес как партнерство или корпорация, или если вам необходимо подать любую из этих налоговых деклараций: трудоустройство, акциз, фидуциарный или алкоголь, табак и огнестрельное оружие.

Ваш вид бизнеса может не потребоваться для получения EIN, но вам может понадобиться EIN для работы с другими предприятиями, включая банки, которые требуют EIN для создания бизнес-счетов.

IRS выдаст вам EIN даже если он вам не нужен для целей IRS.

Самый быстрый и простой способ получить EIN — онлайн.

Просто зайдите на www.irs.gov и введите ключевое слово EIN.

Оттуда вы узнаете больше информации включая приложение.

EIN присвоенный постоянный федеральный идентификационный номер работодателя для вашего бизнеса.

Этот EIN может быть аннулирован если имя или номер социального страхования главного офицера не совпадают с записями администрации социального обеспечения или если у вашей компании уже есть EIN.

Теперь давайте обсудим ведение документации для вашего бизнеса.

Как владелец бизнеса вы должны хранить квитанции, торговые квитанции и т. Д. счета-фактуры, записи о кассовых поступлениях и расходах, квитанции о банковских депозитах, аннулированные чеки и другие документы для обоснования статей доходов, отчислений и кредитов.

Хотя это может показаться большим трудом, если у вас нет записей, показывающих источник ваших квитанций, вы не сможете доказать, что некоторые из них не являются коммерческими или не облагается налогом.

Помните, что запись этих предметов поможет вам заплатить только тот налог, который вы должны.

Теперь давайте посмотрим, насколько подробными должны быть ваши записи. и как долго их нужно хранить.

Ваши записи должны подтверждать заявленную сумму, время и место, бизнес-цель, и ваши деловые отношения с любым другим вовлеченным лицом.

Если ваши записи неполны, они могут не поддерживать ваши выводы.

Вы должны вести свои записи если их содержание может быть существенным в применение любого закона о налоговой службе.

Обычно срок давности для декларации о доходах истекает через 3 года после даты возврата или подачи или 2 года с даты уплаты налога, в зависимости от того, что будет позже.

Для подтверждения статей дохода или вычетов в вашей налоговой декларации, вы должны вести учет до истечения срока давности для этого возврата истекает.

Есть особые правила ведения делопроизводства если записи связаны с недвижимостью.

Как правило, храните эти записи до истечения срока давности. истекает в том году, в котором вы отчуждаете собственность.

Вы должны вести эти записи, чтобы рассчитать амортизацию, амортизация, или вычет истощения и рассчитать прибыль или убыток при продаже или иным образом распорядиться собственностью.

Если вы получили недвижимость в необлагаемом обмене, ваша основа в этой собственности такая же, как и основа имущества, от которого вы отказались, увеличивается на любые деньги, которые вы заплатили.

Вы должны вести записи о старом имуществе, а также на новом имуществе, до периода срок действия истекает в том году, в котором вы утилизируете новая собственность.

Если у вас есть сотрудники, тогда вы также должны вести налоговый учет по найму.

Вы должны хранить всю налоговую отчетность по найму в течение как минимум четырех лет после дата, на которую должна быть подана налоговая декларация или уплаченные налоги, в зависимости от того, что будет позже.

Есть некоторые обстоятельства, когда записи возможно, придется хранить дольше.

Если вы измените свой метод учета, записи, подтверждающие необходимые корректировки может быть существенным на неопределенное время.

И, как обсуждалось ранее, записи, которые послужили основой для оригинальное или замененное имущество также должно храниться дольше.

Если вы потеряли свои записи из-за обстоятельств вне вашего контроля, например, наводнение или землетрясение, вы можете обосновать вычет разумной реконструкцией.

Для получения дополнительной информации о ведении документации, см. Публикацию 583, Открытие бизнеса и ведение записей.

Для получения информации о налоговой документации по найму, см. Публикацию IRS 15, Налоговый справочник работодателя.

Вы можете найти эти публикации на сайте www.irs.gov.

Вы также можете перейти на irs.gov и выполнить поиск, используя ключевое слово «делопроизводство».

[играет фоновая музыка] Многие люди, ведущие собственный бизнес, состоящий из одного человека никогда не утруждайте себя созданием системы бухгалтерского учета.

Их личный текущий счет служит одновременно и личным и бизнес-аккаунт.

Однако IRS рекомендует открывать отдельный банковский счет для бизнеса.

Есть два типа систем бухгалтерского учета: однократная и двукратная запись.

Систему единой записи проще всего сохранить: с системой единой записи вы записываете ежедневный и ежемесячный отчет о доходах от бизнеса, и ежемесячный отчет о коммерческих расходах.

Эта система ориентирована на прибыль бизнеса и ведомость убытков, а не на его балансе.

Хотя единичная запись не является полной системой бухгалтерского учета, показывает доходы и расходы достаточно подробно для целей налогообложения.

Система двойной записи более сложная: он имеет встроенные системы сдержек и противовесов, это самобалансирующийся, и более точен, чем однократная система.

Потому что все предприятия состоят из биржи одно за другое, Двойная бухгалтерия используется для демонстрации этого двойного эффекта.

После того, как вы выбрали систему бухгалтерского учета, Вам также необходимо выбрать метод учета.

Ваш метод бухгалтерского учета — это набор правил, которые вы используете, чтобы решить, когда и как сообщать о своих доходах и расходах.

Два наиболее часто используемых метода учета — это кассовый метод и метод начисления.

В своей налоговой декларации вы должны использовать тот же метод учета, который вы используете для ведения своих записей.

При кассовом методе вы указываете все доходы в том году, в котором они были получены.

Обычно вычитаете расходы только в налоговой год, в котором вы им платите.

По методу начисления вы сообщаете доход в том году, в котором вы его заработали, независимо от того, когда вы получите оплату.

Вы вычитаете расходы в том году, в котором вы понесут их независимо от того, платите вы им в этом году или нет.

Компании, у которых есть запасы для продажи клиентам, должны обычно используют метод начисления для продаж и покупок.

Однако многие малые предприятия с валовой выручкой в среднем менее 10 миллионов долларов в год может использовать кассовый метод для продаж и покупок.

Для дополнительной информации о разнице между наличными и методы учета по методу начисления, см. Публикацию IRS 538 «Отчетные периоды и методы».

Есть пакеты компьютерного программного обеспечения, которые очень полезны, относительно проста в использовании, и требуют очень мало знаний в области бухгалтерского учета и бухгалтерского учета.

Будь осторожен, если вы используете программное обеспечение, вы должны иметь возможность создавать записи из система поддержки того, что указано в вашей налоговой декларации.

И всегда храните резервную копию в надежном месте.

К этому моменту мы рассмотрели довольно много и тебе, зрителю, пора проверить свои знания.

Послушаем Сэнди о ее бизнесе а потом вы решите использует ли она правильный метод бухгалтерского учета.

Привет, я Сэнди.

У меня есть сайт где я продаю на заказ трикотажные изделия ручной работы, шапки, шарфы и носки.

Клиенты заказывают онлайн, но потому что это может занять несколько недель или даже несколько месяцев, чтобы получить припасы и закончил заказ, Я не заряжаю их, пока продукт не будет доставлен.

Я использую метод начисления для учета.

Я фиксирую продажу в месяц когда я отправлю товар, не в тот месяц, когда человек заказывает это.

Правильно ли Сэнди использует метод начисления?

Надеемся, вы правильно ответили.

Это … Сэнди может использовать метод начисления для учета.

Этот метод можно использовать потому что может быть какое-то время между тем, когда покупатель размещает заказ и когда он отправляется.

Сэнди записывает выручку, когда покупатель получает оплату.

Именно тогда она отправляет заказ.

[играет музыка] Теперь обратим внимание на бизнес-структуры.

В начале своего малого бизнеса вы нужно определиться со структурой собственности.

Есть пять распространенных типов бизнес-организации.

Единоличное владение, Партнерство, Корпорация, S Corporation, и общество с ограниченной ответственностью.

Давайте посмотрим на достоинства и недостатки каждого.

ИП — самый простой вид бизнеса организация. Это некорпоративный бизнес, который человек владеет. Бизнес не существует отдельно от собственник, и именно владелец принимает на себя риски бизнес в пределах всех его или ее активов, даже если собственник не использует свои личные активы в бизнес.Дополнительно возможность финансировать бизнес, известный как капитал, ограничен владелец может придумать, в том числе ссуды от финансовых учреждения, за которые владелец несет личную ответственность.

Индивидуальный предприниматель регистрирует свои налоги с использованием График C, Чистая прибыль от бизнеса. Расписание C включены в 1040 для отчета о прибыли или убытке от ведение бизнеса.ИП также подает Заполните SE, налог на самозанятость, чтобы сообщать о социальных Налоги на безопасность и медицинское обслуживание на чистую прибыль текущего годовой порог. Если вы или ваш супруг совместно владеете и вести некорпоративный бизнес вне сообщества состояние собственности и участие в прибылях и убытках, вы являются партнерами в партнерстве, а не единственным собственность. Таким образом, вам не следует использовать расписание C, но есть исключения из этого.Например, если вы и ваш супруг (а) полностью владеет и ведет некорпоративный бизнес в качестве общественная собственность в соответствии с законами об общественной собственности государства, вы можете относиться к бизнесу как к единственной собственность или товарищество. Есть еще одно исключение для квалифицированных совместных предприятий для супругов. Если ты и твой каждый из супругов материально участвует в качестве единственных членов совместное владение и управление бизнесом, и вы подаете совместную Налоговую декларацию о доходах за налоговый год можно составить совместную выборы, которые будут рассматриваться как квалифицированное совместное предприятие вместо партнерства.Это позволяет избежать сложность партнерства Форма 1065, США Возврат Партнерский доход, но по-прежнему дает каждому супругу кредит на Заработок по социальному обеспечению, на котором основываются пенсионные выплаты.

Второй тип организации бизнеса — это общая партнерство. Партнерство — это отношения между двумя или несколько человек, которые собираются вместе, чтобы вести торговлю или бизнес.Каждый человек вносит деньги, имущество, труд или навыки, и каждый рассчитывает разделить как прибыль, так и потери бизнеса. Любое количество человек может присоединиться в партнерстве. Преимущества партнерства в том, что его легко организовать, он имеет определенный правовой статус и он может иметь большую финансовую мощь, чем единственный собственность. Первый недостаток — это решение власть разделена.Другой недостаток партнерство заключается в том, что ответственность партнеров обычно без ограничений, если иное не указано в партнерстве соглашение. То есть каждый партнер может нести ответственность за все долги бизнеса. Например, если один партнер не проявляет здравого смысла, этот партнер может вызвать не только потеря активов товарищества, но и потеря личного имущества другого партнера.

Партнерства сообщают о прибылях и убытках по форме 1065, US Return of Партнерский доход. Форма 1065 содержит краткую информацию о бизнесе. деятельность товарищества. Партнерство не окупается налог на прибыль от повседневных операций и все доходы, убытки, отчисления и кредиты, полученные в результате партнерского пропуска через партнеров. Каждый партнер получает форму 1065, График K-1, Доля партнера в доходе, отчисления, кредит, и т.п., а партнеры сообщают об этих предметах в личном налоговые декларации о доходах. Партнерства по-прежнему должны подавать заявление о приеме на работу налоговые декларации и уплата налогов с сотрудников компенсация. Если вам нужна дополнительная информация о партнерские отношения см. публикацию IRS 541 «Партнерства». как инструкции к формам 1065 и 1040.

Третий тип организации бизнеса — это корпорации.

Корпорации рассматриваются законом как юридические лица.

То есть у корпорации есть жизнь отдельно от своего собственников и имеет собственные права и обязанности. Владельцы корпорация известна как акционеры или акционеры. А также стоит отметить, что один человек может быть единственным акционер корпорации. Менеджеры корпорации, май или не могут быть акционерами.Создание корпорации предполагает перевод денег или имущества, либо и то, и другое потенциальных акционеров в обмен на акционерный капитал в корпорация. Для целей федерального подоходного налога корпорации включают ассоциации, акционерные общества, и трасты, а также товарищества, действующие как ассоциации или корпорации. Рассмотрим преимущества и недостатки корпорации.Преимущества корпорации в том, что акционеры несут ограниченную ответственность за корпоративные долги или действия, передача права собственности проста, акции могут быть проданным, а привлечение капитала для расширения бизнеса может быть проще. Минусы в том, что корпорация облагается налогом на прибыль на корпоративном уровне. А также когда доход распределяется в виде дивидендов, этот доход составляет снова облагаются налогом на уровне акционеров.Владельцы корпорации, которые работают в бизнесе, как правило, считаются служащими, получают зарплату, и оба корпорация и работник платят налоги на занятость с этого зарплата. Целесообразно проконсультироваться с бухгалтером и адвокат, специализирующийся на корпоративном праве, поскольку корпорации могут быть сложнее и дороже в организации, чем другие бизнес-структуры. Дополнительно корпоративный устав подано секретарю вашего штата, ограничивает вид хозяйственной деятельности и подлежит многие государственные и федеральные органы управления.

[только фоновая музыка] Четвертая бизнес-структура — S Corporation.

S Corporation — это корпорация малого бизнеса, чьи акционеры предпочитают сообщать о прибылях и убытках компании так же, как и в партнерстве.

Как и товарищества, S-корпорации не платят налоги.

В отличие от S-корпораций, C корпорации облагаются налогом на корпоративном уровне; затем, когда доход распределяется в виде дивидендов, он снова облагается налогом на уровне акционеров.

Организация акционеров корпорации кто хочет избежать двойного налогообложения можно подать форму 2553, Выборы корпорации малого бизнеса.

Эти выборы должны быть представлены до 15-го дня. третьего месяца первого года корпорации S.

Позвольте мне привести пример, который поможет прояснить этот процесс.

Если ваш первый налоговый год корпорации S начинается 1 января, вы должны отправить форму 2553 до 15 марта.

В противном случае выборы вступают в силу в следующем налоговом году.

IRS отправит вам уведомление CP261, Уведомление о принятии в качестве S Corporation, чтобы вы знали, что он получил и одобрил ваше избрание.

Вы должны получить одобрение в течение 60 дней.

Если вы этого не сделаете, обратитесь в кампус IRS. где вы заполнили форму 2553.

Для получения дополнительной информации см. Инструкции к форме 2553.

Корпорация S не платит налог на прибыль от повседневных операций.

Все доходы, убытки, отчисления и кредиты генерируемые корпорацией S переходят в корпоративные акционеры.

Затем акционеры сообщают об объектах в декларации о подоходном налоге с населения.

Однако бывают ситуации, когда корпорация S подлежит к налогу на юридический или корпоративный уровень.

Например, акционеры-должностные лица корпорации S которые предоставляют услуги своей корпорации, сотрудники, и их вознаграждение облагается налогом на трудоустройство.

По закону, должностные лица корпораций являются работниками для целей налогообложения занятости, и их компенсация — заработная плата.

Корпорация S должна выплатить разумную компенсацию или заработная плата сотруднику-акционеру в обмен на услуги сотрудник предоставляет корпорация до того, как распределение, не связанное с заработной платой, может быть произведено этот сотрудник-акционер.

Другими словами, они должны сначала получить компенсацию; тогда они получают распределение.

Корпорация S имеет комбинированные преимущества и недостатки товариществ и обычных корпораций.

Корпорация S подает форму 1120-S, Налоговая декларация США для S Corporation.

Корпорация S предоставляет каждому акционеру Форму 1120-S. Приложение K-1, Доля акционеров в удержаниях доходов, Кредиты и др.

Акционер использует Приложение К-1 для заполнения Часть 2 формы 1040, Приложение E, Дополнение Доходы и убытки, а также любые другие формы и графики акционер должен подать индивидуальную декларацию.

Окончательная структура, которую мы обсудим, — это ограниченная ответственность. компания, ООО, юридическое лицо, созданное в соответствии с законодательством штата.В LLC отделена от своих владельцев, которые упоминаются как члены. ООО может владеть собственностью, иметь долги и входить в в контракты. LLC популярны, потому что владельцы (участники)

лично защищены от долгов ООО, имеют ограниченная личная ответственность по долгам и действиям ООО, и без многих формальностей корпорация.Другие особенности ООО больше похожи на партнерские отношения, обеспечивающие гибкость управления и выгода от потока через налогообложение. Для федерального подоходного налога целей, LLC может рассматриваться как индивидуальное предприятие, товарищество или корпорация. Также для целей федерального налогообложения владельцы или члены LLC могут избрать рассматривается либо как юридическое лицо, не являющееся юридическим лицом, либо как партнерство.

Если вы хотите сообщить IRS, как относиться к вашему бизнесу Для целей федерального подоходного налога вам необходимо заполнить форму 8832, Выборы классификации юридических лиц.Если вы не заполняете форму 8832 для целей налогообложения, IRS будет рассматривать ваш бизнес как единоличное предприятие, если у него один собственник, или как товарищество, если в нем два и более участников. Обратите внимание, что даже хотя LLC рассматривается как индивидуальное предприятие для уплаты налогов. IRS, единоличный владелец LLC обычно поддерживает ограниченную защиту личной ответственности от долгов и действий ООО, в отличие от реального единоличное владение, где владелец будет в равной степени несет ответственность по долгам и действиям единственного собственность.К форме прилагаются инструкции, которые объясните классификации. Если вы не согласны с классификация по умолчанию, вы можете заполнить форму 8832, чтобы запросить изменение.

[играет музыка] Если вы получаете доход как водитель райдшеринга, арендодатель, или онлайн-продавец, Ваш бизнес — часть гиг-экономики.

Энергетическая экономика, также называемая экономикой совместного использования, или доступная экономика, любая деятельность, при которой люди получают доход предоставление работы по запросу, услуги или товары.

Часто это происходит через цифровую платформу как приложение или веб-сайт.

Посетите irs.gov Налоговый центр Gig Economy, где вы найдете общую информацию о налоговые вопросы, возникающие в гиг-экономике и как подавать налоговую декларацию.

Теперь последняя тема урока: выбор платного подготовитель. Если вы все же решите использовать платный подготовитель, помните, вы по-прежнему несете юридическую ответственность за информация о ваших налоговых декларациях. Давайте рассмотрим некоторые моменты, о которых вам нужно знать. Во-первых, избегайте составителей, которые утверждают, что они могут получить более крупный возврат, чем другие. Второй, избегайте составителей, которые основывают свои гонорары на сумме вашего возвращать деньги.Также избегайте платных составителей, которые не подпишут налог. вернутся или не дадут вам копию для ваших записей. В-четвертых, никогда не подписывайте пустую налоговую декларацию и никогда не подписывайте заполненную форму, не просматривая ее и не убедившись, что вы понимаете Возврат. Наконец, подумайте, будет ли составитель все еще будет доступен, чтобы ответить на вопросы о возврате в течение месяцев или даже лет после подачи декларации. Ты можно найти больше советов по IRS.губ. Просто введите, выбрав подготовитель в поле поиска. IRS теперь имеет регистрацию и процесс сертификации составителей. Чтобы убедиться, что вы работают с честным и авторитетным составителем, делаем убедитесь, что у составителя есть действующий налог на составителя идентификационный номер, также известный как PTIN. Все составители независимо от их профессионального звания должно быть действующее ПТИН. Однако существуют различия в типе возврата. составитель, тестирование, которое они должны пройти, их продолжение требования к образованию и их права на практику до IRS.В этом видеоуроке мы будем с упором на три типа составителей: зарегистрированные агенты, CPA, и поверенные. Зарегистрированный агент — это человек, который получил привилегию представлять налогоплательщиков перед IRS. Большинство зарегистрированных агентов прошли трехкомпонентный комплексный тест IRS для физических лиц и предприятий налоговые декларации и правила представительства клиентов. Они должны придерживаться этических стандартов и пройти 72 часа курсы повышения квалификации более трех лет.Зарегистрирован агенты имеют неограниченные права на ведение практики, что означает, что они не ограничены в отношении того, какого налогоплательщика они могут представлять, с какими налоговыми вопросами они могут обращаться и с какими налоговыми органами офисы они могут представлять клиентов раньше. Узнать больше о зарегистрированных агентах см. Циркуляр 230 Министерства финансов. или посетите irs.gov. Введите зарегистрированный агент в поле поиска.

Некоторые люди становятся зарегистрированными агентами благодаря опыту. в качестве бывшего сотрудника IRS вместо прохождения трехкомпонентного тестовое задание.Эти люди могут быть ограничены в своей практике. права только на те вопросы, в которых они разбираются, как бывший сотрудник. Оба дипломированных аудитора также известные как CPA, и у адвокатов есть свои профессиональные требования для продолжения образования. Обе группы имеют неограниченные права на практику перед IRS.

[играет музыка] Вот обзор для всех.

В этом уроке мы объяснили цель идентификационный номер работодателя и как его получить, обсудили требования к ведению документации, определила базовую бухгалтерию и методы и сроки бухгалтерского учета, рассмотрел различные формы бизнес-организаций, обсудили совместное использование или гиг-экономику, и предлагаемые критерии выбора платный подготовитель.

Есть чему поучиться когда вы начинаете свой бизнес, и мы надеемся, что этот урок дал вам с обзором того, что нужно, чтобы начать свой бизнес правильно.

Мы хотим поблагодарить вас за то, что присоединились к нам.

С наилучшими пожеланиями в вашем новом бизнесе.

обществ с ограниченной ответственностью (ООО) и товариществ с ограниченной ответственностью (ТОО)

Компания с ограниченной ответственностью (LLC) — это некорпоративная организация с одним или несколькими участниками, каждый из которых несет ограниченную ответственность по договорным обязательствам и другим обязательствам компании, кроме партнерства или траста, созданного для любого законного бизнеса цель согласно Закону об обществах с ограниченной ответственностью штата Нью-Йорк или согласно законам любой другой юрисдикции.

A товарищество с ограниченной ответственностью (LLP) — это товарищество, партнеры которого имеют право предоставлять профессиональные услуги и которое зарегистрировано как товарищество с ограниченной ответственностью в соответствии со статьей 8-B Закона о партнерствах штата Нью-Йорк или в соответствии с законами другой юрисдикции. .

Налоговый режим ООО и ТОО

- Подоходный налог с населения и налог на корпоративную франшизу в Нью-Йорке соответствуют классификации LLC и LLP по федеральному подоходному налогу.

- LLC или LLP, которые рассматриваются как партнерство для целей федерального подоходного налога, будут рассматриваться как партнерства для целей налогообложения штата Нью-Йорк.

- LLC или LLP, которые рассматриваются как корпорация, в том числе S-корпорация, для целей федерального подоходного налога, будет рассматриваться как корпорация для целей налогообложения Нью-Йорка или как корпорация S в Нью-Йорке, если выбрано New York S (или если это уполномоченная корпорация New York S).

- LLC с одним участником (SMLLC), которая рассматривается как юридическое лицо, не являющееся юридическим лицом для целей федерального подоходного налога, будет рассматриваться как юридическое лицо, не являющееся юридическим лицом для целей налогообложения штата Нью-Йорк.

- Если SMLLC не принимается во внимание и единственным членом является физическое лицо, SMLLC будет рассматриваться как индивидуальное предприятие для целей налогообложения Нью-Йорка.

- Если SMLLC не принимается во внимание и единственным участником является корпорация, в том числе S-корпорация, SMLLC будет считаться подразделением корпорации для целей налогообложения Нью-Йорка.

- Если SMLLC не принимается во внимание и единственный член является партнерством, SMLLC будет считаться подразделением партнерства.

- Для получения информации о налоговом режиме LLC или LLP для целей Налога на коммерческие предприятия города Нью-Йорка, Общего налога на корпорации Нью-Йорка (GCT) и Налога на неинкорпорированный бизнес города Нью-Йорка (UBT), пожалуйста, посетите Веб-страница Департамента финансов города Нью-Йорка.

Налоговые обязанности

- LLC, которая рассматривается как индивидуальное предприятие, должна сообщать о своих коммерческих доходах и расходах в налоговых декларациях штата Нью-Йорк физического лица.

- LLC или LLP, рассматриваемые как партнерство, могут быть обязаны подать форму IT-204, Partnership Return .

- LLC или LLP, которые рассматриваются как корпорация для целей федерального подоходного налога, могут быть обязаны подать налоговую декларацию по франшизе корпорации в штате Нью-Йорк.

- LLC или LLP могут быть обязаны уплатить регистрационный сбор и / или расчетный подоходный налог от имени определенных партнеров или участников.

Для получения дополнительной информации

Обновлено:

United Kingdom — Корпоративное право — Налоги на корпоративный доход

Компании-резиденты облагаются налогом в Соединенном Королевстве на их мировую прибыль (при условии отказа для постоянных представительств за пределами Соединенного Королевства [PEs]), в то время как компании-нерезиденты облагаются корпоративным налогом Соединенного Королевства на торговую прибыль, относящуюся к Соединенному Королевству. PE, торговая прибыль, относящаяся к торговле на британской земле или ее развитию (независимо от того, существует ли британская PE), от прибыли от прямого и определенного косвенного отчуждения британской собственности, а также от прибыли британского бизнеса по аренде собственности плюс британский доход. налог на любой другой доход из британских источников.На практике для многих компаний применение широкого спектра налоговых соглашений вместе с освобождением от выплаты дивидендов делает систему налогообложения корпораций Великобритании более похожей на территориальную систему.

Ставки общего корпоративного налога

Обычная ставка корпоративного налога на год, начинающийся 1 апреля 2021 года, составляет 19%.

Если налогооблагаемая прибыль может быть отнесена на счет использования патентов, применяется более низкая эффективная ставка налога. Ставка 10%. Прибыль может включать значительную часть торговой прибыли от продаж продукта, включающего патент, а не только доход от лицензионных отчислений.

Специальные налоговые режимы для корпораций

За исключением четырех конкретных исключений, указанных ниже, не существует специальных режимов для определенных типов или размеров деловой активности; Как правило, все компании во всех секторах подчиняются одним и тем же ставкам и правилам корпоративного налога. Однако некоторые виды лечения и льготы различаются в зависимости от размера, включая трансфертное ценообразование, кредиты на НИОКР и некоторые целевые правила предотвращения уклонения от уплаты налогов.

Для крупных компаний существуют дополнительные требования к соблюдению нормативных требований и отчетности.Некоторые элементы организационной структуры HMRC и подход к предотвращению и соблюдению требований сгруппированы по размеру бизнеса (например, стратегия крупного бизнеса).

Режим нефтегазовой компании

Прибыль от добычи нефти или газа или прав на нефть или газ в Соединенном Королевстве и на континентальном шельфе Соединенного Королевства («ограниченная прибыль») подлежит налогообложению в Соединенном Королевстве в соответствии со ставками, применимыми в 2006 году, т. Е. полная ставка 30% и небольшая ставка прибыли 19%. Такая деятельность также привлекает 100% капитальных затрат на большинство капитальных затрат.Дополнительный налог в размере 10% применяется к «скорректированной» прибыли кольцевого ограждения в дополнение к обычному корпоративному налогу.

Налог на доход от нефти теперь установлен на уровне 0%, но сохраняется по техническим и историческим причинам в отношении некоторых старых нефтяных месторождений.

Режим компании по страхованию жизни

Компании по страхованию жизни также облагаются налогом в соответствии с особым режимом, который фактически включает различные ставки корпоративного налога, а также особые правила количественной оценки прибыли.

Налоговый режим тоннажа

Компании, которые облагаются корпоративным налогом и управляют соответствующими судами, которые стратегически и коммерчески управляются в Соединенном Королевстве, могут выбрать применение тоннажного налога вместо корпоративного налога.Тоннажный налог — это альтернативный метод расчета прибыли от корпоративного налога на основе чистой вместимости эксплуатируемых судов. Прибыль по тоннажному налогу заменяет скорректированную с учетом налогов прибыль / убыток от судоходного бизнеса и некоторых связанных с ним видов деятельности, а также налогооблагаемые прибыли / убытки, полученные по активам по тоннажному налогу. Любая другая прибыль подлежит налогообложению в соответствии с обычным налоговым режимом для корпораций.

Банковский сектор

Дополнительный налог применяется к компаниям в банковском секторе по ставке 8% на прибыль, превышающую 25 миллионов фунтов стерлингов.Кроме того, использование потерь ограничено; убытки от перенесенных торговых операций можно отнести только к 25% прибыли за период.

Налог на прибыль для компаний-нерезидентов

Компания-нерезидент подлежит обложению британским корпоративным налогом на торговую прибыль британского PE и, независимо от того, существует ли британский PE, торговая прибыль, связанная с торговлей или развитием британской земли, а также доход получено из собственности Великобритании. Компании-нерезиденты также облагаются британским корпоративным налогом на прибыль от прямого и определенного косвенного выбытия британской собственности ( см. «Прирост капитала от продажи британской недвижимой собственности нерезидентами Великобритании» в разделе , посвященном определению доходов).

Любой другой доход из британских источников, полученный компанией-нерезидентом, облагается британским подоходным налогом по базовой ставке, в настоящее время 20%, без каких-либо скидок (с учетом любых льгот, предлагаемых DTT, если применимо). Этот сбор чаще всего возникает в отношении арендного дохода в Великобритании, полученного корпоративным арендодателем-нерезидентом (NRL), который до 5 апреля 2020 года подпадал под действие налога на прибыль в Великобритании. В Соединенном Королевстве действует схема NRL, которая требует, чтобы агент или арендаторы NRL удерживали подоходный налог в размере 20% у источника, если они не были уведомлены о том, что NRL подал заявку и получил разрешение на получение валовой арендной платы.Схема NRL сохраняется, несмотря на то, что корпоративные NRL теперь подпадают под действие корпоративного налога в отношении прибыли от их бизнеса по аренде недвижимости ( см. «Компании-нерезиденты в рамках корпоративного налога на доход от бизнеса по аренде недвижимости в Великобритании с 6 апреля 2020 года») в разделе «Определение дохода» ).

Налог на отвлеченную прибыль (DPT)

DPT, введенный в апреле 2015 года, является частью реакции Соединенного Королевства на меняющуюся налоговую среду, что наиболее заметно подчеркивается в отчетах BEPS ОЭСР.DPT отделен от других корпоративных налогов. Он взимается в размере 25% (или 55% в случае операций с ограждением в Великобритании, то есть операций по добыче нефти в целом) с отвлеченной прибыли (согласно определению). Для отчетных периодов, начинающихся 1 апреля 2023 г. или после этой даты, этот показатель вырастет до 31%.

DPT может применяться в двух случаях:

- , если группы создают налоговую выгоду, используя операции или организации, которые не имеют экономического содержания (как определено), включая результат фактического налогового несоответствия и выполнение условия недостаточного экономического содержания, и / или

- , где иностранные компании структурировали свою деятельность в Великобритании таким образом, чтобы избежать ПП в Великобритании, предполагающего результат фактического несоответствия налогов и выполнения условия недостаточного экономического существа и / или выполнения условия уклонения от уплаты налогов.

Есть несколько ситуаций или типов транзакций, которые не подпадают под действие правил DPT.

Следующее не входит в сферу действия правил DPT в обоих случаях, описанных выше:

- стороны оба МСБ

- , где налоговое несоответствие возникает из-за кредитных отношений (и кредитных отношений хеджирования производных финансовых инструментов), и

- операций по приему платежей органами следующих типов:

- пенсионные фонды

- лицо с суверенной неприкосновенностью

- отдельных инвестиционных фондов и

- благотворительных фонда.

Следующее не входит в сферу действия правил DPT только во втором случае;

- Общая выручка от продаж в Великобритании составляет менее 10 миллионов фунтов стерлингов за период, или

- общих расходов, связанных с Великобританией, составляют менее 1 миллиона фунтов стерлингов за период.

Компании должны уведомить HMRC, если они потенциально подпадают под действие DPT (даже если ожидается, что DPT не будет выплачиваться, например, в связи с облегчением кредита) в течение трех месяцев после окончания отчетного периода, в отношении которого уведомление будет относиться.Законодательство сложное и местами субъективное, и оно может применяться более широко, чем можно было бы ожидать.