определение, способы оптимизации, типичные ошибки при проведении — Контур.Бухгалтерия

Для любой хозяйственной деятельности важна эффективная оптимизация налогообложения: это помогает предпринимателю снизить выплаты в бюджет и сохранить больше денег в бизнесе.

Что такое налоговая оптимизация

Налоговая оптимизация — это комплекс методов и подходов для эффективного планирования (минимизации) налогов, перечисляемых в бюджет. Правильная оптимизация налогов (осуществляемая законными методами), а также прогнозирование различных рисков, помогают избежать больших убытков и сохранить стабильное положение фирмы на рынке.

Эксперты выделяют два способа минимизации налогов физических и юридических лиц:

- Налоговое планирование — это целенаправленные законные действия налогоплательщика, направленные на уменьшение его расходов на уплату налогов. Такой способ включает правило: «Разрешено все, что не запрещено законом». В налоговом планировании следует соблюдать основные принципы: законность, эффективность, надежность, безвредность, минимизация затрат.

- Уклонение от налогов — в этом случае для неплательщика предусмотрены суровые наказания. Поэтому лучше все-таки использовать легальные методы высвобождения от налогового бремени.

Легальные способы оптимизации налогов

Выбор подходящей системы налогообложения. Специальные налоговые режимы позволяют организациям выплачивать в бюджет небольшую часть своих доходов. Проведите расчеты, сравните выгодность разных налоговых режимов для вашего конкретного бизнеса. Воспользуйтесь нашим калькулятором систем налогообложения, чтобы рассчитать нагрузку на каждом режиме по своим параметрам.

Проверка добросовестности контрагентов. Если контрагент окажется недобросовестным, то расходы по сделке с ним не будут приниматься налоговой и вам придется заплатить больше налогов. Используйте системы проверки контрагентов на благонадежность. Например, в бухгалтерском веб-сервисе Контур.Бухгалтерия такая система есть.

Разработка правильной учетной политики. В зависимости от специфики бизнеса учетная политика поможет законными методами уменьшить налоговую базу и платежи в бюджет. Здесь читайте об учетной политике ООО на УСН.

Применение налоговых льгот. Это законные возможности уменьшить налоги или не платить их совсем. Но льготы есть не у всех. Льготы и послабления есть почти по всем налогам, кроме налога на игорный бизнес. Например, здесь мы рассказывали о налоговых льготах для IT-компаний.

Коронавирусная благотворительность. Если вы пожертвуете имущество или деньги на борьбу с коронавирусом, то сможете учесть их стоимость во внереализационных расходах при расчете налога на прибыль. Для УСН и ЕСХН это тоже актуально. Важно, что имущество должно быть предназначено для диагностики и лечения коронавируса, а также для предотвращения его распространения. Например, можно пожертвовать арматуру для строительства инфекционного отделения для коронавирусных больных.

Дефорсирование двигателя. Транспортный налог зависит от мощности двигателя. Если ее уменьшить, ежегодные отчисления государству можно будет сократить. А побочный бонус — экономия на страховке. Чтобы получить эти преимущества, снизить мощность нужно официально и по закону, отметив изменения в ПТС, свидетельство и полис. Варианта два: исправить данные в паспорте, если они указаны неверно, или уменьшить мощность двигателя. Для уменьшения заменяют мотор или проводят дефорсирование с разрешения ГИБДД.

Нелегальные способы минимизации налогов: не используйте их

Многие организации для ухода от налогов применяют различные махинации. Налоговые органы, догадываясь об этом, исследуют схемы уклонения от уплаты налогов и довольно быстро приходят с проверками и наказаниями в неудачливую организацию. Вот самые простые противозаконные схемы, о которых хорошо известно налоговым работникам.

Вот самые простые противозаконные схемы, о которых хорошо известно налоговым работникам. Дробление бизнеса. Это бизнес-процесс, в результате которого появляется несколько новых организаций, вместо одной крупной. Так, налогоплательщики пытаются сохранить право на спецрежимы, остаться в реестре МСП, одновременно работать с партнерами с НДС и без него. Однако если компания не имеет собственных источников дохода, не может самостоятельно выбирать направления расходов и свою прибыль передает в другую организацию, то штрафы здесь гарантированы.

Обналичивание средств организации. Иными словами, создание фирм-однодневок. Через такие организации недобросовестные предприниматели выводят деньги по фиктивным сделкам, переводя безналичные деньги в наличные.

Присоединение к организации убыточной компании. В результате такого присоединения снижаются налоги (НДС, налог на прибыль). Однако налоговый сотрудник, конечно, заострит свое внимание на приобретении убыточной компании и проверит, является ли убыток действительным, или же он фиктивный.

Типичные ошибки при проведении процедуры оптимизации

Использование налоговой оптимизации требует от организации серьезного подхода, так как ошибки, допущенные в налоговом учете, могут привести к незапланированным расходам в виде штрафов.

Отсутствие цели оптимизации. Ваши действия по сокращению налогов должны иметь обоснование — убедительную бизнес-цель, ради которой вы так или иначе преобразовали организацию. Это нужно будет при необходимости объяснить налоговой и подтвердить документально.

Изменение схемы работы задним числом. Переход на новую систему налогообложения занимает время, и большой организации потребуется больше времени. Побеспокойтесь заранее о переходе на новый налоговый режим.Использование схем, которые стоят на особом контроле у государства. Воздержитесь от нелегальных приемов сокращения налогов. Опытные сотрудники налоговой службы занимаются исследованием махинаций налогоплательщиков, которые позже доводятся до всех сотрудников инспекций.

Недостаточный инструктаж работников. Применение схем оптимизации требует проработки. Поясните алгоритм новой схемы сотрудникам и создайте для них письменные инструкции. Тогда они смогут при необходимости дать актуальные пояснения налоговой службе.

Автор статьи: Александра Аверьянова

Оптимизируйте налоги законными способами с бухгалтерским сервисом Контур.Бухгалтерия. Здесь есть удобный налоговый и бухгалтерский учет, варианты учетной политики для малого бизнеса, проверка контрагентов. Наши эксперты помогут выбрать удобный налоговый режим и применять налоговые льготы. Первые 14 дней работы в сервисе — бесплатно.

Налоговая оптимизация — глоссарий КСК ГРУПП

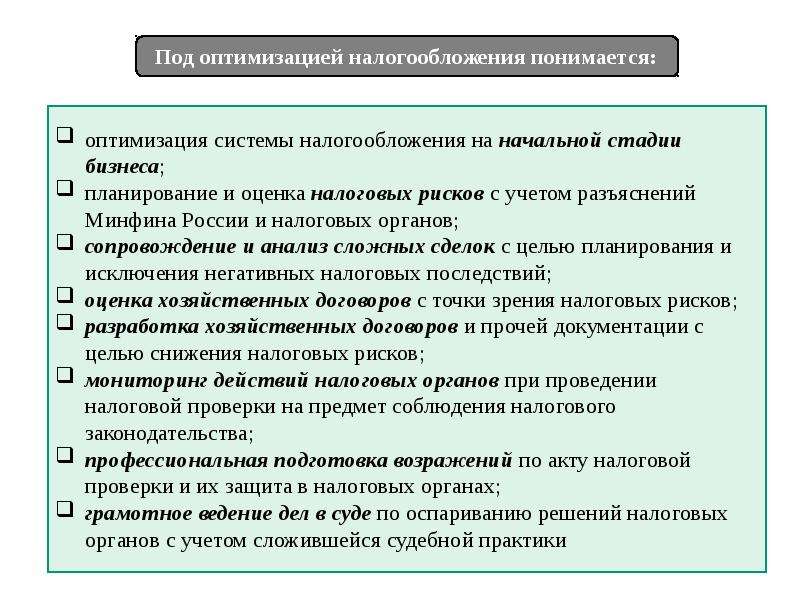

Налоговая оптимизация — это совокупность законных методов, направленных на минимизацию налоговых отчислений, которые субъект предпринимательской деятельности перечисляет в государственные бюджеты разных уровней. Снижение суммы налогов достигается за счет выбора правильной системы налогообложения, а также использования налоговых льгот, предоставленных действующим законодательством.

Оптимизация налогов имеет своей целью уменьшение налогового бремени, уменьшение штрафов и пени со стороны контролирующих органов, снижение налоговых рисков. Кроме того, в рассматриваемое понятие входит возможность переноса уплаты налоговых платежей на другие периоды с целью аккумуляции денежных средств на предприятии для решения вопросов, связанных с коммерческой деятельностью.

Основные виды оптимизации налогов

- по конкретным видам налоговых платежей, например, уменьшение суммы уплаты налога на добавленную стоимость, а также налога на прибыль, налога на имущество, налога на доходы физических лиц, единого социального налога и т. п.;

- по конкретной сфере хозяйственной деятельности, например, снижение налоговых отчислений для компаний, работающих в финансовой сфере, производящих сельскохозяйственную продукцию, предоставляющих конкретные услуги населению. Сюда стоит отнести финансовые, торговые организации, банки;

- по категориям субъектов, которые уплачивают налоговые платежи, например, оптимизация налогов для физических лиц-предпринимателей, крупных корпораций, средних или небольших фирм.

По планируемым срокам достижения результатов оптимизация делится на два вида.

- Текущая оптимизация налогов. Целью проводимых мероприятий является уменьшение сумм платежей в бюджеты для каждого конкретного отчетного периода. Основными методами является выполнение или невыполнение конкретной операции или выбор формы сделки между партнерами.

- Долгосрочная оптимизация налоговых платежей. Позволяет уменьшить налоговые платежи в будущем и сохранить их на минимальном уровне в течение всей деятельности субъекта предпринимательства. Она относится к перспективной оптимизации. Для этого необходимы правильная постановка регламентированного бухгалтерского и налогового учета, грамотное планирование деятельности для использования налоговых льгот и освобождений от налогов со стороны государства.

Основные элементы налоговой оптимизации

Различают следующие элементы оптимизации налогов:- контроль правильного начисления и уплаты налогов в бюджет,

- этап оптимизации налогов,

- соблюдение всех налоговых обязательств,

- исключение появления дебиторской задолженности, что может повлечь, например, срыв сроков отгрузки продукции, срыв срока выполнения работ или оказания услуг,

- прозрачность налогового планирования, которая не допускает получение ложность информации о хозяйственной деятельности компании.

Не следует путать оптимизацию с уклонением от уплаты налогов. В процессе оптимизации используются только законные методы, которые не влекут за собой санкций со стороны контролирующих органов.

Наиболее эффективная налоговая оптимизация выполняется консалтинговыми компаниями и юридическими фирмами, которые специализируются в этой области.

Схемы оптимизации налогообложения и риски их применения

Уклонение от налогов — единственное интеллектуальное занятие, которое все еще окупает себя.

ДжонМ. Кейнс

The avoidance of taxes is the only intellectual pursuit that carries any reward.

Цитаты великих о налогообложении часто наполнены сарказмом и скрытой иронией. Пожалуй, из-за того, что и им также приходилось платить немалую часть своего дохода в государственную казну, при этом «общественная необходимость» этого была часто неочевидной даже большим умам человечества. В любом случае, уплата налогов в той или иной форме была неизбежной на протяжении истории человечества и развития государств. Так же и сейчас — количество государств, которые могут себе позволить свести налоговую нагрузку на граждан к минимуму, находится на уровне «пересчитать по пальцам». Все остальные только оттачивают свое искусство в сборе налогов и предотвращении избежания их уплаты гражданами и бизнесом.

В любом случае, уплата налогов в той или иной форме была неизбежной на протяжении истории человечества и развития государств. Так же и сейчас — количество государств, которые могут себе позволить свести налоговую нагрузку на граждан к минимуму, находится на уровне «пересчитать по пальцам». Все остальные только оттачивают свое искусство в сборе налогов и предотвращении избежания их уплаты гражданами и бизнесом.

За последнюю декаду процесс борьбы государств за уплату налогов приобрел форму наднациональных, сотрудничество в этом направлении государств уже отвергла всю видимость борьбы за развитие бизнеса и стала окончательно борьбой за «кусок пирога», который государства считают своим в бизнесе. Здесь, конечно, речь идет о плане BEPS, который был принят еще в 2012 году, и который с изменениями и дополнениями продолжает свое победное шествие по миру. Этот план, аббревиатура которого переводится как «размывание базы и перевод прибыли» (что касается «базы», речь идет о базе налогообложения), уже в своем названии однозначно указывает на то, с чем он борется. Также недавно в рамках того же тренда было принято международное соглашение, к которому уже присоединились 2/3 стран мира по установлению минимальной ставки корпоративного налога на уровне 15%. Да, это касается сейчас только крупнейших мировых международных корпораций, но долго ли внести правки?

Также недавно в рамках того же тренда было принято международное соглашение, к которому уже присоединились 2/3 стран мира по установлению минимальной ставки корпоративного налога на уровне 15%. Да, это касается сейчас только крупнейших мировых международных корпораций, но долго ли внести правки?

Трудно сказать, являются ли процессы углублением международного сотрудничества, но они точно отражают подход, который исповедуют государства внутри себя, а именно — собрать как можно больше налогов. И это бесспорно, так как все разговоры об уменьшении налоговой нагрузки, о более справедливой системе налогообложения и тому подобные построены на «кривой Лаффера». Это явление, которое, по легенде, американский экономист Лаффер продемонстрировал с помощью перевернутого бокала, ведь кривая его дна повторяет схематическое изображение графика закономерности роста поступлений в бюджет, по которому повышение ставки налогов рано или поздно приводит не к увеличению поступлений в бюджет, а наоборот к уменьшению. И это уменьшение спровоцировано именно явлением уклонения от уплаты налогов гражданами с помощью различных методов. В какой-то момент методы уменьшения налоговой нагрузки по стоимости становятся дешевле самих налогов или выгода от неуплаты налогов превышает риски от их неуплаты (наказание государством). Итак, в зависимости от мотивации эти методы делятся на налоговую оптимизацию и уклонение от уплаты налогов.

И это уменьшение спровоцировано именно явлением уклонения от уплаты налогов гражданами с помощью различных методов. В какой-то момент методы уменьшения налоговой нагрузки по стоимости становятся дешевле самих налогов или выгода от неуплаты налогов превышает риски от их неуплаты (наказание государством). Итак, в зависимости от мотивации эти методы делятся на налоговую оптимизацию и уклонение от уплаты налогов.

Умышленное уклонение от уплаты налогов является уголовным деянием согласно ст. 212 УК Украины. Поэтому главным риском применения каких-либо схем оптимизации налогообложения является взгляд правоохранительных органов на эти действия именно как на уклонение. Существуют и другие риски, такие как отсутствие экономического эффекта от оптимизации вследствие неверного применения законодательства и доначисления со стороны налоговой, а также риски, связанные с ненадежными контрагентами — участниками оптимизационных схем, которые вызывает потери, морально-репутационные риски и тому подобное.

Оптимизация налогообложения — это вообще об использовании исключительного законных методов уменьшения налоговой нагрузки. То есть, это именно тот случай, когда разрешено все, что разрешено и то, что не запрещено. В первую очередь, при оптимизации в действие идут льготы, предоставляемые законодательством прямо. Это относится к отдельным отраслям и видам деятельности, способам организации бизнеса или категориям граждан, если речь идёт о налогах на физических лиц. Сюда относятся: применение упрощенной системы налогообложения, уплата НДС по льготной ставке, налоговые послабления для аграрного бизнеса. Но это лишь методы, прямо предусмотренные государством. Вообще, оптимизация требует от создателей творческого осмысления законодательства, непрямолинейных подходов, знания бухгалтерских норм и норм налогового законодательства.

Основные схемы оптимизации

Вывод прибыли на лиц с меньшей ставкой налогообложения. Этот подход объединяет очень широкую группу способов, которые похожи основной идеей: прибыль компании в виде расходов выводится на лицо, имеющее налоговые льготы, например, на физических лиц-предпринимателей с налогообложением по системе единого налога. Такой метод позволяет уменьшить базу обложения налогом на прибыль в предприятии на общей системе налогообложения и оплатить лишь 5% (если единый налог на 3 группе) и возможность получить наличные. Риски этой схемы многочисленны. Контролирующие органы знают об экономическом содержании таких операций и их истинную цель, и могут рассматривать такие расходы как такие, которые не соответствуют заявленной цели, и не позволить их отнести к расходам. Кроме того, конечным продуктом схемы есть деньги в виде наличных средств, использование которых, как правило, ведется без официального учета и иногда на цели, которые уже могут квалифицироваться именно как уклонение от уплаты налогов. Так что такие доходы, как минимум, становятся «серыми» и в дальнейшем могут вызвать дополнительные сложности. Особенно этот риск стал актуальным с 2019 года, когда были введены новые правила финансового мониторинга и источник происхождения наличных средств должен быть установлен банком при зачислении таких средств на счета.

Такой метод позволяет уменьшить базу обложения налогом на прибыль в предприятии на общей системе налогообложения и оплатить лишь 5% (если единый налог на 3 группе) и возможность получить наличные. Риски этой схемы многочисленны. Контролирующие органы знают об экономическом содержании таких операций и их истинную цель, и могут рассматривать такие расходы как такие, которые не соответствуют заявленной цели, и не позволить их отнести к расходам. Кроме того, конечным продуктом схемы есть деньги в виде наличных средств, использование которых, как правило, ведется без официального учета и иногда на цели, которые уже могут квалифицироваться именно как уклонение от уплаты налогов. Так что такие доходы, как минимум, становятся «серыми» и в дальнейшем могут вызвать дополнительные сложности. Особенно этот риск стал актуальным с 2019 года, когда были введены новые правила финансового мониторинга и источник происхождения наличных средств должен быть установлен банком при зачислении таких средств на счета. Нельзя сказать, что бизнес не приспособился к таким изменениям, но текущая амнистия капиталов может привести к еще большему контролю над оборотом наличных средств и, как следствие, сделает эту схему оптимизации окончательно невыгодной.

Нельзя сказать, что бизнес не приспособился к таким изменениям, но текущая амнистия капиталов может привести к еще большему контролю над оборотом наличных средств и, как следствие, сделает эту схему оптимизации окончательно невыгодной.

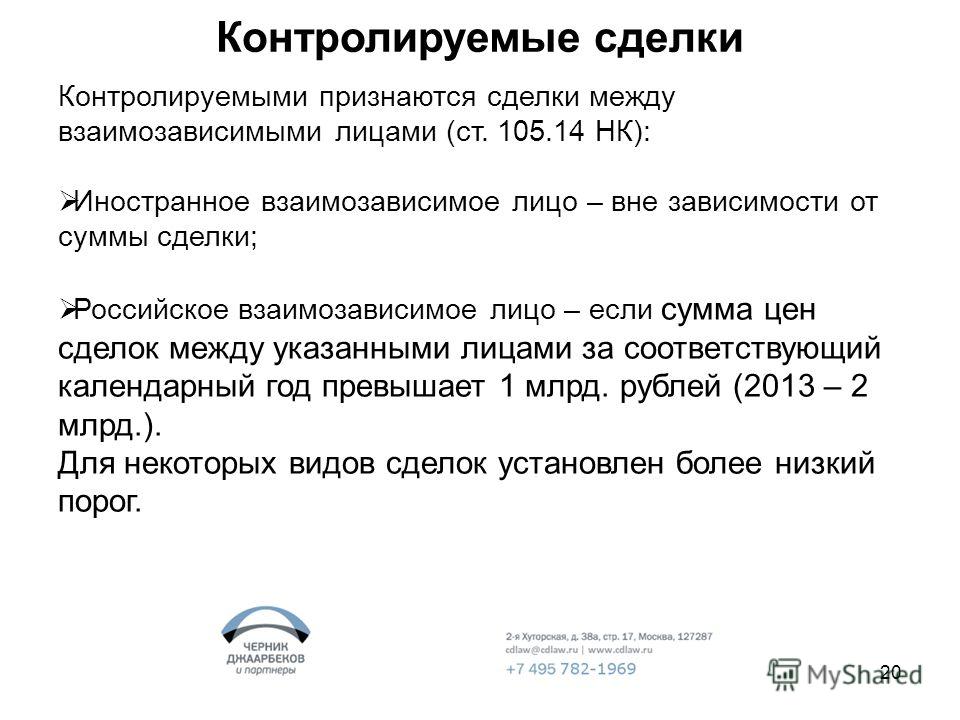

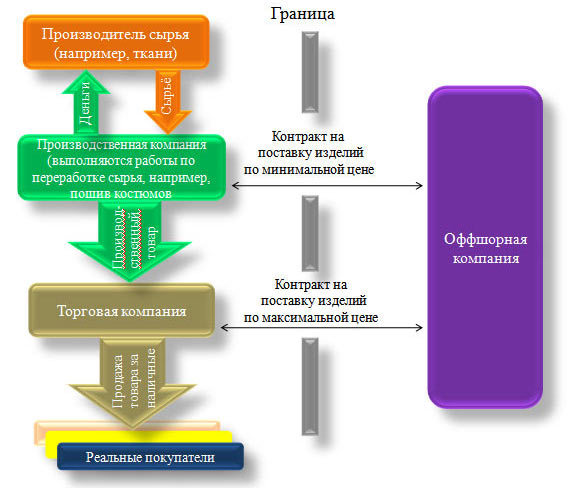

Другим распространенным вариантом этого метода является формирование прибыли в компаниях, зарегистрированных в юрисдикциях с более выгодной системой налогообложения, чем украинская, при международных операциях при условии построения владельцем цепи из контролируемых операций. В таком случае, за счет установки нужного соотношения цен в цепи купли-продажи прибыль формируется в той юрисдикции, где ставка налога на прибыль делает его уплату более выгодной. Этот метод много лет был лидером если не по распространенности, то точно по суммам, которые проходили через такую схему. Это то, что было известно широкой общественности под общим названием «оффшоры» вне зависимости от того, были это настоящие оффшоры или только юрисдикции с меньшей ставкой корпоративных налогов. Риски этой схемы были всегда, а в последние годы они стали гораздо более существенными. Борьба государства с подобными операциями существовала в виде перечня оффшорных зон Кабинета Министров Украины, работа с которыми была осложненной. Со временем это противодействие приобрело совершенно иные формы с введением системы трансфертного ценообразования в 2013 году. Наиболее значительной мерой стало принятие в 2020 году дополнений в Налоговый кодекс относительно «контролируемых иностранных компаний». Кроме того, ГНС Украины делала доначисления налогов, как, например, в этих делах: № 200/7051/20-а, № 0540/7689/18-а. Итак, схема уменьшения налоговой нагрузки с использованием иностранных компаний стала или дорогой, или высокорисковой. Не лишним будет здесь добавить, что во многих популярных для подобной оптимизации юрисдикциях граждане Украины столкнулись со сложностями с использованием финансовых систем и проведением операций, что также добавило немало затрат и рисков.

Риски этой схемы были всегда, а в последние годы они стали гораздо более существенными. Борьба государства с подобными операциями существовала в виде перечня оффшорных зон Кабинета Министров Украины, работа с которыми была осложненной. Со временем это противодействие приобрело совершенно иные формы с введением системы трансфертного ценообразования в 2013 году. Наиболее значительной мерой стало принятие в 2020 году дополнений в Налоговый кодекс относительно «контролируемых иностранных компаний». Кроме того, ГНС Украины делала доначисления налогов, как, например, в этих делах: № 200/7051/20-а, № 0540/7689/18-а. Итак, схема уменьшения налоговой нагрузки с использованием иностранных компаний стала или дорогой, или высокорисковой. Не лишним будет здесь добавить, что во многих популярных для подобной оптимизации юрисдикциях граждане Украины столкнулись со сложностями с использованием финансовых систем и проведением операций, что также добавило немало затрат и рисков.

Распространены также операции по оптимизации, связанные с размыванием налоговой базы, а именно таким учётом операций, позволяющим иначе начислять налоги или уменьшать налоговую базу бухгалтерскими методами для начисления меньших абсолютных сумм налогов. Такие операции связаны с манипуляциями с бухгалтерией. К этому типу схем относятся, например, манипуляции с товарными остатками, реализация по ценам ниже себестоимости (№160/6018/19), фиктивные операции. Но самым распространенным методом здесь является проведение операций, связанных с оптимизацией по уплате НДС. Налоговые обязательства переводятся из одной компании в другую путем проведения фиктивных операций.

Такие операции связаны с манипуляциями с бухгалтерией. К этому типу схем относятся, например, манипуляции с товарными остатками, реализация по ценам ниже себестоимости (№160/6018/19), фиктивные операции. Но самым распространенным методом здесь является проведение операций, связанных с оптимизацией по уплате НДС. Налоговые обязательства переводятся из одной компании в другую путем проведения фиктивных операций.

Еще одним методом, который широко распространен как схема оптимизации, является метод экономии на уплате налогов за трудоустроенных работников путем оформления таких рабочих как субъектов предпринимательской деятельности на упрощенной системе налогообложения. Такая схема получила особое распространение в последнее время в связи с активным развитием рынка IT-услуг в Украине. В этой сфере действительно трудно разграничить трудовые и хозяйственные отношения, что создает идеальную почву для применения такой схемы.

Риски и что с ними делать

Как мы уже обозначили ранее, главным риском схем по оптимизации является признание действий с такой оптимизацией уклонением от уплаты налогов. На самом деле, если рассмотреть судебный реестр дел по ст. 212 Уголовного Кодекса Украины, то абсолютное большинство дел не будет выглядеть как прямое уклонение от обязанности платить налоги, а скорее как желание придумать способ эти налоги минимизировать.

На самом деле, если рассмотреть судебный реестр дел по ст. 212 Уголовного Кодекса Украины, то абсолютное большинство дел не будет выглядеть как прямое уклонение от обязанности платить налоги, а скорее как желание придумать способ эти налоги минимизировать.

При рассмотрении основных методов в этой сфере видно, что большинство схем оптимизации включает в себя некоторые элементы незаконности, что уже в самом начале создаёт ощущение наличия нарушения. Продуктом большинства схем является экономия и «побочные эффекты», которые и создают риски. Главной целью всех тех, кто выбирает схемы оптимизации уплаты налогов, является ограждение себя от возможных рисков. Но часто экономическая выгода затмевает возможные последствия.

Кроме того, использование схем оптимизации требует повышенного профессионализма команд предприятий, которые работают с этими схемами. Поскольку это именно тот случай, когда «дьявол в деталях», высокий профессионализм и внимание персонала играет едва ли не решающую роль в уменьшении рисков. Также важно отслеживать изменения в законодательстве, регулировании и политических тенденциях. Оптимизация — это не одномоментный процесс. Он требует построения подходов, корпоративных структур, работу с контрагентами. Вопросы оптимизации являются стратегическими. Но, к сожалению в нашей реальности к нему часто подходят очень просто и даже несколько несерьезно. Бывает, что основным критерием выбора схемы и ее наполнения есть опыт друзей, партнеров по бизнесу или даже слухов. При этом без внимания остаются аспекты, существенные именно для этого бизнеса, этой структуры компаний или налоговой системы. Также часто инерция мышления мешает вовремя вносить изменения и корректировать действия в соответствии с изменениями вокруг. Подытоживая эту мысль и по своему опыту, могу сказать, что основным риском любых схем оптимизации является подход владельца и менеджмента бизнеса. То, насколько они стратегически, сознательно и ответственно подходят ко всему комплексу вопросов, связанных с оптимизацией, и то, насколько учитывают риски каждой схемы, чтобы их предотвратить.

Также важно отслеживать изменения в законодательстве, регулировании и политических тенденциях. Оптимизация — это не одномоментный процесс. Он требует построения подходов, корпоративных структур, работу с контрагентами. Вопросы оптимизации являются стратегическими. Но, к сожалению в нашей реальности к нему часто подходят очень просто и даже несколько несерьезно. Бывает, что основным критерием выбора схемы и ее наполнения есть опыт друзей, партнеров по бизнесу или даже слухов. При этом без внимания остаются аспекты, существенные именно для этого бизнеса, этой структуры компаний или налоговой системы. Также часто инерция мышления мешает вовремя вносить изменения и корректировать действия в соответствии с изменениями вокруг. Подытоживая эту мысль и по своему опыту, могу сказать, что основным риском любых схем оптимизации является подход владельца и менеджмента бизнеса. То, насколько они стратегически, сознательно и ответственно подходят ко всему комплексу вопросов, связанных с оптимизацией, и то, насколько учитывают риски каждой схемы, чтобы их предотвратить. Изменение отношения к этим вопросам может стать главным фактором, который позволит нивелировать риски применения каких-либо схем и получить желаемый экономический результат.

Изменение отношения к этим вопросам может стать главным фактором, который позволит нивелировать риски применения каких-либо схем и получить желаемый экономический результат.

Где специалисту по безопасности искать правовые методы защиты компании? Алгоритмы действий при проверках госорганов и ситуации для бизнеса доступны в решении LIGA360. Закажите тестовый доступ к системе прямо сегодня.

Оптимизация налогообложения организации, процесс оптимизации системы налогообложения организации

Компания Campio Group предлагает легальные, предусмотренные украинским и международным законодательством варианты снижения расходов компании, применяя так называемые «налоговые соглашения»). В свою очередь, Украина заключила более 70 международных договоров об избежании двойного налогообложения, поэтому услуга оптимизации налогов может быть широко применима для различных юрисдикций. В частности, среди них: Великобритания, Ирландия, Катар, Кипр, Люксембург, Мальта, Чехия, Литва, Латвия, Венгрия, Австрия, Нидерланды, Канада, США, Швейцария, ОАЭ, Польша, Эстония и другие.

В частности, среди них: Великобритания, Ирландия, Катар, Кипр, Люксембург, Мальта, Чехия, Литва, Латвия, Венгрия, Австрия, Нидерланды, Канада, США, Швейцария, ОАЭ, Польша, Эстония и другие.

Специалисты компании разработают схемы минимизации налогообложения для вашего предприятия. Целью оптимизации налогообложения является — не минимизация (снижение) налогов, а увеличение доходов предприятия после уплаты налогов.

CAMPIO GROUP ПРЕДЛАГАЕТ СВОИМ КЛИЕНТАМ УСЛУГИ ПО НАЛОГОВОМУ ПЛАНИРОВАНИЮ. В РАМКАХ ДАННЫХ УСЛУГ НАШИ ЮРИСТЫ:

- Разработают индивидуальные торговые схемы с учетом вида деятельности компании клиента с целью оптимизации налогооблажения.

- Разработают индивидуальные схемы владения имуществом, в том числе корпоративными правами, недвижимостью, объектами права интеллектуальной собственности.

- Проконсультируют по вопросам оценки торговых операций с целью оптимизации налогообложения предприятия при внешнеэкономических сделках.

- Проконсультируют по вопросам регистрации юридических лиц в Украине и за рубежом.

- Проконсультируют по вопросам создания и регистрации холдингов и преобразования компаний Клиента в холдинговую структуру.

- Проконсультируют и разработают предложения по наиболее рациональному, с точки зрения налогов, перечислению денежных средств из одной юрисдикции в другую.

- Проконсультируют по вопросам международного налогового планирования, включая применение международных соглашений.

- Проконсультируют по вопросам устранения двойного обложения налогами.

Первичная юридическая консультация по вопросам оптимизации налогообложения бесплатная.

Если Вам необходима оптимизация системы налогообложения организации, обращайтесь к юристам Campio group за юридической консультацией:

+38 (098) 737-88-88

Мы поможем Вам разработать индивидуальную схему налогового планирования для оптимизации налогов, которая позволит максимально сохранить Ваш капитал и снизить налогообложение.

Оптимизация налогообложения предприятия — стоимость и сроки?

Со стоимостью и сроками услуги Оптимизация налогообложения предприятия Вы можете ознакомиться на нашем сайте в разделе «Прайс» или же обратиться к нашим специалистам за бесплатной консультацией ✔.

Как правильно выбрать юрисдикцию или иностранный банк?

Для правильного выбора юрисдикции или иностранного банка, где Вы собираетесь создать компанию и/или открыть счет, необходимо определить Ваши цели и исходя из этого специалисты нашей компании проконсультируют Вас относительно наиболее привлекательной для Вас и Вашего бизнеса юрисдикции/банка.

Хотите больше узнать о Оптимизация налогообложения предприятия?

Заходите на сайт компании «Campio Group» и узнавайте все о Оптимизация налогообложения предприятия ✔.

Оптимизация налогообложения предприятия — лучшие условия только у нас.

Связаться с нами можно по следующим номерам телефонов: +38(098) 737-88-88, +380(67) 444-18-08, +38(067) 624-80-02, или по электронному адресу: kiev@campiogroup. com.

com.Налоговые консультации в СПБ и Москве – компания EMG

Для чего нужна оптимизация налогообложенияАутсорсинг бухгалтерского учёта в Москве включает налоговую оптимизацию. Это система мер по сокращению расходов, рациональному планированию и внедрению системы налогообложения организации. Размер отчислений уменьшается благодаря эффективному применению разных освобождений, льгот, предусмотренных законодательными нормами. Эта процедура помогает экономить бюджет предприятия, не нарушая законы.

Сокращение налоговых выплат – важная задача для каждой компании. Грамотное планирование, эффективное распределение, выбор рациональной системы налогообложения – первоочередные задачи, которые ведут к росту прибыли, уменьшению расходов на налоги, штрафы. Процедуру можно заказать вместе с оказанием бухгалтерских услуг.

Цель оптимизации – снизить размер налогов, не допустить или уменьшить штрафы, выявленные в ходе аудита, снизить налоговые риски. В некоторых случаях процедура помогает отсрочить выплату налогов, если у компании возникла в этом необходимость.

Оптимизацию налогообложения могут осуществлять штатные бухгалтеры, юристы или экономисты. Однако налогоплательщик может на договорной основе воспользоваться услугами лицензированных консалтинговых, юридических или финансовых организаций. Можно также применить аутсорсинг бухгалтерского учёта в Москве или других городах.

ВидыВыделяют оптимизацию по:

- типу налогов;

- отрасли финансовой деятельности;

- классификации налогоплательщиков.

Помимо этого выделяют долгосрочную и текущую оптимизацию налогообложения, выбор которой зависит от периода проведения. Если налогоплательщику нужно уменьшить размер обязательных выплат при действующем режиме работы, проводят текущую процедуру. Она позволяет снизить выплаты в контролирующие органы при конкретном случае за определённый период. Если нужно снизить налогообложение организации в будущем, применяют долгосрочный метод оптимизации. Для успешной работы предприятия, увеличения его рентабельности нужно эффективно планировать обе категории оптимизации налогообложения.

Бухгалтерские услуги в Санкт-Петербурге, других городах России достаточно востребованы. Они включают консультацию и рекомендации по эффективному выбору системы налогообложения для уменьшения расходов предприятия на обязательные выплаты.

Компания EMG оказывает услуги по бухучёту разово или на долгосрочной основе. Сотрудничество возможно с организациями разных форм собственности. Мы проводим эффективную оптимизацию налогообложения, поскольку знаем все законодательные нормы, требования, нюансы этого процесса.

Оказание бухгалтерских услуг и оптимизация проводятся в 4 этапа:

- Независимый бухгалтерский аудит, поиск, устранение ошибок, недочётов.

- Разработка нескольких оптимальных схем, выбор подходящей.

- Применение выбранной схемы к конкретной организации, доработка документации, внедрение новой системы учёта.

- Получение результатов, их анализ.

При проведении оптимизации нужно учитывать специфику работы предприятия и его отрасли. От этого зависит налоговый режим, возможность применения операций по возмещению НДС, сотрудничества с оффшорными компаниями. Готовых схем нет: они, как и выбор режима налогообложения, формируется под нужды и требования клиента.

От этого зависит налоговый режим, возможность применения операций по возмещению НДС, сотрудничества с оффшорными компаниями. Готовых схем нет: они, как и выбор режима налогообложения, формируется под нужды и требования клиента.

Компания EMG оказывает бухгалтерские услуги в Санкт-Петербурге, аутсорсинг бухгалтерского учёта в Москве. Мы поможем, если нужно:

- разработать схему налогообложения, обязательных платежей;

- сократить расходы предприятия;

- представить компанию, её интересы в надзорных органах;

- скорректировать, передать поправленные декларации по отчётным периодам.

Наши бухгалтеры, юристы, аудиторы компетентно консультируют клиентов по налогообложению, бухгалтерскому аудиту. Для компании клиента мы организуем финпланирование, даём советы, эффективные рекомендации по налоговой оптимизации.

Досконально зная налоговое законодательство, мы применяем законные меры и схемы, руководствуемся интересами клиента. После тщательного изучения и анализа деятельности предприятия предлагаем эффективные решения, которые быстро можно внедрить на действующем предприятии. Оказание бухгалтерских услуг от EMG позволяет компаниям сократить базу для расчёта налогов, снизить расходы на оплату налогов и направить сэкономленные деньги на развитие.

После тщательного изучения и анализа деятельности предприятия предлагаем эффективные решения, которые быстро можно внедрить на действующем предприятии. Оказание бухгалтерских услуг от EMG позволяет компаниям сократить базу для расчёта налогов, снизить расходы на оплату налогов и направить сэкономленные деньги на развитие.

Почему обращаются к EMG:

- Работая в финансовой сфере с 1994 года, мы получили значимый опыт для эффективного решения разных вопросов.

- Мы регулярно отслеживаем изменения налогового кодекса РФ, предлагаем актуальные и эффективные решения.

- Слаженная команда юристов, бухгалтеров, аудиторов, финансистов, экспертов из смежных областей.

- Легальные схемы работы, не выходящие за рамки российских, международных норм.

- Комплекс юридических, бухгалтерских, аудиторских услуг от одной компании.

- Отсутствие претензий со стороны надзорных органов из-за наших ошибок.

Проконсультироваться, заказать расчёт или услуги можно телефонам: +7 (812) 336-43-86 (Санкт-Петербург), +7 (495) 481-29-01 (Москва).

Оптимизация налоговой системы: предпосылки, тенденции и перспективы

‘) var buybox = document.querySelector («[data-id = id _» + timestamp + «]»). parentNode var cartStepActive = document.cookie.indexOf («ecommerce-feature — buybox-cart-step»)! == -1 ; []. slice.call (buybox.querySelectorAll («. покупка-опция»)). forEach (initCollapsibles) функция initCollapsibles (подписка, индекс) { var toggle = подписка.querySelector («. цена-варианта-покупки») subscription.classList.remove («расширенный») var form = subscription.querySelector («. Purchase-option-form») if (form && cartStepActive) { var formAction = form.getAttribute («действие») form. setAttribute (

«действие»,

formAction.replace («/ оформление заказа», «/ корзина»)

)

}

var priceInfo = подписка.querySelector («. цена-информация»)

var buyOption = toggle.parentElement if (переключить && форму && priceInfo) {

toggle.setAttribute («роль», «кнопка»)

toggle.setAttribute («tabindex», «0») toggle.addEventListener («клик», функция (событие) {

var extended = toggle.getAttribute («aria-extended») === «true» || ложный

переключать.setAttribute («расширенный ария»,! расширенный)

form.hidden = расширенный

если (! расширено) {

buyOption.

setAttribute (

«действие»,

formAction.replace («/ оформление заказа», «/ корзина»)

)

}

var priceInfo = подписка.querySelector («. цена-информация»)

var buyOption = toggle.parentElement if (переключить && форму && priceInfo) {

toggle.setAttribute («роль», «кнопка»)

toggle.setAttribute («tabindex», «0») toggle.addEventListener («клик», функция (событие) {

var extended = toggle.getAttribute («aria-extended») === «true» || ложный

переключать.setAttribute («расширенный ария»,! расширенный)

form.hidden = расширенный

если (! расширено) {

buyOption. classList.add («расширенный»)

} еще {

buyOption.classList.remove («расширенный»)

}

priceInfo.hidden = расширенный

}, ложный)

}

} function initKeyControls () {

документ.addEventListener («нажатие клавиши», функция (событие) {

if (document.activeElement.classList.contains («покупка-опция-цена») && (event.code === «Space» || event.code === «Enter»)) {

if (document.activeElement) {

event.preventDefault ()

document.activeElement.click ()

}

}

}, ложный)

} function initialStateOpen () {

var buyboxWidth = buybox.

classList.add («расширенный»)

} еще {

buyOption.classList.remove («расширенный»)

}

priceInfo.hidden = расширенный

}, ложный)

}

} function initKeyControls () {

документ.addEventListener («нажатие клавиши», функция (событие) {

if (document.activeElement.classList.contains («покупка-опция-цена») && (event.code === «Space» || event.code === «Enter»)) {

if (document.activeElement) {

event.preventDefault ()

document.activeElement.click ()

}

}

}, ложный)

} function initialStateOpen () {

var buyboxWidth = buybox. offsetWidth

; []. slice.call (buybox.querySelectorAll («. покупка-опция»)). forEach (function (option, index) {

var toggle = option.querySelector («. покупка-вариант-цена»)

var form = option.querySelector («. Purchase-option-form»)

var priceInfo = option.querySelector («. цена-информация»)

if (buyboxWidth> 480) {

toggle.click ()

} еще {

if (index === 0) {

переключать.нажмите ()

} еще {

toggle.setAttribute («расширенная ария», «ложь»)

form.hidden = «скрытый»

priceInfo.hidden = «скрыто»

}

}

})

} initialStateOpen () если (window.

offsetWidth

; []. slice.call (buybox.querySelectorAll («. покупка-опция»)). forEach (function (option, index) {

var toggle = option.querySelector («. покупка-вариант-цена»)

var form = option.querySelector («. Purchase-option-form»)

var priceInfo = option.querySelector («. цена-информация»)

if (buyboxWidth> 480) {

toggle.click ()

} еще {

if (index === 0) {

переключать.нажмите ()

} еще {

toggle.setAttribute («расширенная ария», «ложь»)

form.hidden = «скрытый»

priceInfo.hidden = «скрыто»

}

}

})

} initialStateOpen () если (window. buyboxInitialised) вернуть

window.buyboxInitialised = true initKeyControls ()

}) ()

buyboxInitialised) вернуть

window.buyboxInitialised = true initKeyControls ()

}) ()Оптимизация налогообложения — налоговое планирование

Personal Capital Advisors Corporation («PCAC») компенсирует («Компания») новых потенциальных клиентов.(«Компания») не является инвестиционным клиентом PCAC.

[«Автор»] заключил соглашение с Personal Capital Corporation («Личный капитал»), в соответствии с которым Автору будет выплачиваться до 200 долларов США за каждого человека, который использует веб-страницу для регистрации в Personal Capital и связывает как минимум 100 000 долларов США с инвестициями. активы в бесплатную финансовую панель управления Personal Capital. «Автор», благодаря такой компенсации, имеет стимул рекомендовать Personal Capital, что приводит к существенному конфликту интересов.Автор не связан с Personal Capital, и его услуги состоят исключительно из рекомендаций потенциальных клиентов. В результате такой договоренности Автор может получить финансовую выгоду от направления квалифицированных потенциальных клиентов в Личный капитал. Никакие комиссии или другие суммы не будут взиматься с инвесторов Автором или Личным капиталом в результате договоренности. Инвесторы, которых автор направляет в Personal Capital и подписываются на консультационные услуги по инвестициям, предоставляемые дочерней компанией Personal Capital, Personal Capital Advisors Corporation («PCAC»), не будут платить повышенные комиссионные за управление или другую аналогичную компенсацию Author, Personal Capital или PCAC в качестве результат аранжировки.Это соглашение с Автором не подразумевает спонсорство, одобрение, одобрение, расследование, проверку или мониторинг со стороны PCAC содержания веб-сайта Автора. Personal Capital не несет ответственности за содержание любого веб-сайта, принадлежащего третьей стороне, который может быть связан с веб-сайтом Personal Capital, независимо от того, предоставлена ли ссылка PCAC или третьей стороной.

В результате такой договоренности Автор может получить финансовую выгоду от направления квалифицированных потенциальных клиентов в Личный капитал. Никакие комиссии или другие суммы не будут взиматься с инвесторов Автором или Личным капиталом в результате договоренности. Инвесторы, которых автор направляет в Personal Capital и подписываются на консультационные услуги по инвестициям, предоставляемые дочерней компанией Personal Capital, Personal Capital Advisors Corporation («PCAC»), не будут платить повышенные комиссионные за управление или другую аналогичную компенсацию Author, Personal Capital или PCAC в качестве результат аранжировки.Это соглашение с Автором не подразумевает спонсорство, одобрение, одобрение, расследование, проверку или мониторинг со стороны PCAC содержания веб-сайта Автора. Personal Capital не несет ответственности за содержание любого веб-сайта, принадлежащего третьей стороне, который может быть связан с веб-сайтом Personal Capital, независимо от того, предоставлена ли ссылка PCAC или третьей стороной. Personal Capital не готовит и не поддерживает, не проверяет и не обновляет и не гарантирует точность, своевременность, полноту, пригодность, надежность или полезность любой информации, содержащейся на стороннем веб-сайте, на который имеется ссылка.

Personal Capital не готовит и не поддерживает, не проверяет и не обновляет и не гарантирует точность, своевременность, полноту, пригодность, надежность или полезность любой информации, содержащейся на стороннем веб-сайте, на который имеется ссылка.

Консультационные услуги предлагаются за плату PCAC, дочерней компанией, находящейся в полной собственности PCC, компании Empower. PCAC является зарегистрированным инвестиционным консультантом Комиссии по ценным бумагам и биржам («SEC»). Регистрация в SEC не предполагает определенного уровня навыков или обучения. Прошлые результаты не являются гарантией возврата в будущем. Инвестирование сопряжено с риском. Personal Capital и логотип Personal Capital являются товарными знаками PCC. Все другие используемые или упомянутые товарные знаки, торговые наименования или знаки обслуживания принадлежат их соответствующим владельцам.

(PDF) ОПТИМИЗАЦИЯ НАЛОГОВОЙ СИСТЕМЫ КАК ОДИН ИЗ ОПРЕДЕЛЯЮЩИХ ФАКТОРОВ РОСТА ПРОИЗВОДСТВА

ЖУРНАЛ ПО БЕЗОПАСНОСТИ И УСТОЙЧИВОМУ РАЗВИТИЮ

ISSN 2029-7017 / ISSN 2029-7025 May

http://doi.org/10.9770/jssi.2020.9.M(9)

115

Также предлагаемая версия анализа выявит предприятия с чрезмерно низким налоговым бременем, что позволит регулирующим органам для более четкого обозначения объектов проверок.При использовании опции с дискретным учетом налогов

становится возможным определить сферу деятельности предприятия, в которой оно

осуществляет уклонение от уплаты налогов. Предлагаемый метод может быть использован как инструмент фискальной политики. В зависимости от конечной цели заявки

он может действовать как дискреционный, так и недискреционный инструмент.

Ссылки

Agnelloa, L., & Cimadomo, J. (2012). Дискреционная фискальная политика в течение цикла: новые данные, основанные на дезагрегированном подходе ESCB

.Международный журнал центрального банка, июнь 2012 г., стр. 43-85.

Балтгайлис Дж. 2019. Проблемы повышения эффективности обучения сравнительной экономике. Взгляд на региональное развитие 1 (3):

190-199. https://doi.org/10.9770/ird.2019.1.3(1)

Бартлетт Б. (2012). Кривая Лаффера, Часть 1. Налоговые примечания, 136 (3), 2 299-301. Доступно в ССРН: https://ssrn.com/abstract=2155974

Чехабеддин М., Тваронавичене М. 2020. Обеспечение регионального развития.Взгляд на региональное развитие, 2 (1), 430-442.

http://doi.org/10.9770/IRD.2020.2.1(3)

Дебрун, X., & Капур, Р. (2010). Фискальная политика и макроэкономическая стабильность: новые данные и последствия для политики. Банк Италии

Случайная статья, стр. 69-101.

Дерхо, М.А., Гриценко, С.А., Вильвер, Д.С., Середа, Т.И., & Фомина, Н.В. (2019). Роль гормона щитовидной железы в метаболическом статусе и формирование экономических выгод

у ремонтных свинок разных пород.Periodico Tche Quimica, 16 (31), 472-483.

Федулова И., Иванова В., Атюкова О., Носов В. (2019). Инклюзивное образование как основа устойчивого развития общества.

Журнал социальных исследований в области образования, 10 (3), 118-135.

Фридман Б. М. (2012). Денежно-кредитная политика, фискальная политика и эффективность нашей финансовой системы: уроки финансового кризиса.

International Journal of Central Banking 8 (доп.1): 301-309.

Göndöra, M., & Özpençeb, Ö. (2014). Эмпирическое исследование фискальной политики во время кризиса: данные из Румынии и Турции. Процедура

Экономика и финансы 15 (2014), 975-984.

Иванова В., Атюков И., Виноградова Н., Шатин А., и Иванов С. (2019). Природные риски и экономическая уязвимость. Журнал

Экологический менеджмент и туризм, 10 (7), 1486-1494. https://doi.org/10.14505/jemt.v10.7(39).06

Красники, М.(2013). Фискальная политика, налоги и их влияние на экономическое развитие. Академический журнал междисциплинарных исследований,

2 (8), 463-469.

Кругман П. (2012). Прекратите эту депрессию сейчас же! США: W. W. Norton & Company; 1 издание.

Леонтьев А., Веровская Л. (2018). Создание оптимальной налоговой части бюджета методом налоговой призмы. Международный научный

Симпозиум «Экономика, бизнес и финансы», сборник материалов 2018, Латвия, стр.5-14.

Лузгина, А. (2017). Проблемы коррупции и уклонения от уплаты налогов в строительной сфере Беларуси. Проблемы предпринимательства и устойчивости,

5 (2), 263-282. http://doi.org/10.9770/jesi.2017.5.2(8)

Осипов Г.В., Глотов В.И., Карепова С.Г. (2018). Население на теневом рынке: мелкая коррупция и неуплаченные налоги. Предпринимательство

и вопросы устойчивости, 6 (2), 692-710. http://doi.org/10.9770/jesi.2018.6.2(16)

Попок Л., Карпенко Э., Воронкова О., Ковалёва И., Завьялов М., Федоров Б. (2019). Совершенствование государственной экономической политики в контексте

Налоговые инновации: Оптимизация налоговой функции

Высокоэффективное и эффективное сочетание людей, процессов и технологий создает правильные условия для инноваций. Сегодня способность собирать, поддерживать и анализировать данные также является важным ингредиентом инноваций. Вместе укрепление кадров, процессов, технологий и данных позволяет любой организации, в том числе налоговому департаменту, внедрять инновации для достижения целей налогового департамента, управляя предпочтительным профилем рисков, окружающей средой и бюджетом.Это оптимизация налоговой функции. Наши команды помогут вам в этом. «Новые технологии быстро меняют методы работы ведущих налоговых служб. Но чтобы в полной мере использовать эти технологии, вам нужен план. Он начинается с понимания ваших проблем и стремлений, оптимизированного процесса, соответствующей технологии и надежного внедрения. Это налоговая функция. Оптимизация ».

Джефф Уайт

Руководитель отдела оптимизации налоговой функции

Grant Thornton LLP

Наши услуги по оптимизации налоговой функции (TFO) помогают компаниям повысить свою эффективность и производительность.Результатом являются инновационные решения, которые приносят значимые результаты для наших клиентов, в том числе:

- Повышение качества, точности и своевременности финансовой отчетности

- Эффективные, действенные процессы, включающие передовой опыт и контроль качества

- Возможность сокращения затрат, совместного использования ресурсов / аутсорсинга и оптимизации

- Смещение акцента с соблюдения нормативных требований на добавление стоимости, стратегические действия

- Обеспечение эффективного и качественного соблюдения налоговых требований

- Автоматический анализ данных

Оптимизация налоговой функции: Зная, с чего начать Когда дело доходит до создания высокопроизводительной среды, налоговые департаменты попадают в континуум зрелости.Продвижение вашего налогового отдела по континууму увеличивает его способность к инновациям.

Мы предоставляем услуги для повышения вашей позиции в континууме, независимо от того, с чего вы начинаете:

- Обзоры налоговой функции

- Управление налоговыми данными, аналитика и отчетность

- Разработка налогового процесса

- Разработка технологической дорожной карты

- Выбор программного обеспечения

- Реализация программного обеспечения, включая ведущих поставщиков, таких как ONESOURCE Thomson Reuters, Corptax, Oracle, Vertex и Longview

Если вы только начинаете свой путь к инновациям или уже на подходе и хотите ускорить свои новые инвестиции, специалисты TFO Grant Thornton могут вам помочь.

Контактное лицо:

Джефф Уайт

Руководитель отдела оптимизации налоговой функции

T +1415318 2245

Оптимизация налогового суверенитета и свободного передвижения

В этой книге рассматривается конфликт между налоговым суверенитетом и свободой передвижения в свете прецедентного права Европейского суда.

Лауреат премии за диссертацию 2012 года, присужденной Голландской ассоциацией налоговых исследований (Vereniging voor Belastingwetenschap).

Почему эта книга?

Специалисты по налогообложению разделились во мнениях по вопросу о том, хорошо ли работает Европейский суд при рассмотрении дел о прямом налогообложении ЕС. Это либо зайдет слишком далеко, либо не зайдет достаточно далеко, либо передаст прецедентное право, которое внутренне противоречиво. В этой книге сделана попытка структурировать дискуссию и улучшить способ критики прецедентного права, сделав шаг назад и взглянув на проблему с внешней точки зрения.

В книге утверждается, что понятия налогового суверенитета и свободного передвижения ЕС следует рассматривать как два фундаментально равных принципа. Конфликт между этими двумя принципами разрешается путем установления в отдельных случаях оптимального положения между двумя крайностями: общая неограниченная свобода действий государств по сравнению с запретом любых препятствий свободному перемещению товаров, людей, услуг и капитала. Процесс согласования этих конкурирующих принципов структурирован теоретической оптимизационной моделью, разработанной в настоящем исследовании.Эта модель является внешней по отношению к настоящему прецедентному праву.

Применение теоретической модели оптимизации к прецедентному праву Европейского суда в области прямого налогообложения показывает, что это прецедентное право в значительной степени соответствует модели. Это, конечно, не так внутренне непоследовательно, как утверждается в некоторых источниках налоговой литературы. Многие кусочки мозаики в конце концов кажутся подходящими, если рассматривать прецедентное право в свете модели. На основе модели и обширного анализа прецедентного права можно ожидать ряда будущих изменений.Наиболее важным из них является то, что в некоторых случаях действительно недискриминационные налоговые меры должны приводить к ограничению prima facie свободного передвижения.

Загрузки

Образец выдержки, включая оглавление

Эта книга является частью докторской серии IBFD

Посмотреть другие заголовки серии

Автор (ы)

Д-р Сьерд Дума — доцент налогового права в Лейденском университете, Нидерланды, где он читает лекции по налоговому праву ЕС и процессуальному налоговому праву.Он возглавляет голландское отделение Группы прямого налогообложения ЕС PwC, сети экспертов по праву ЕС во всех 27 странах-членах ЕС, Норвегии и Швейцарии. Он также является заместителем судьи Апелляционного суда Арнема, Нидерланды. До прихода в Лейденский университет и PwC в 2004 году он работал клерком в Налоговой палате Верховного суда Нидерландов. Он является членом постоянного комитета авторов ведущих голландских и международных налоговых журналов. Он является автором и соавтором множества публикаций по национальному, международному и европейскому налоговому праву.

Оптимизация вариантов компенсации потерь

Автор

Включено в список:- Шанц, Себастьян

- Шмидт, Гюнтер

- Dinh, Хай-Дунг

- Керш, Майк

Реферат

Мы решаем проблему оптимизации, которая возникает в немецкой налоговой системе. Здесь убытки в одном периоде могут быть перенесены в другие периоды, уменьшая налог в эти периоды. Могут применяться два варианта налогообложения.Мы формулируем задачу как смешанную двоичную математическую программу и решаем ее через ветвление и границу, используя двоичный поиск. Частные случаи проблемы могут быть решены быстрыми полиномиальными алгоритмами.

Предлагаемое цитирование

Скачать полный текст от издателя

Список литературы по IDEAS

- Альтшулер, Розанна и Груберт, Гарри, 2003.

« Налоги на репатриацию, стратегии репатриации и многонациональная финансовая политика ,»

Журнал общественной экономики, Elsevier, vol. 87 (1), страницы 73-107, январь.

- Розанна Альтшулер и Гарри Груберт, 2001. « Налоги на репатриацию, стратегии репатриации и многонациональная финансовая политика ,» Рабочие документы NBER 8144, Национальное бюро экономических исследований, Inc.

- Розанна Альтшулер и Гарри Груберт, 2002. « Налоги на репатриацию, стратегии репатриации и многонациональная финансовая политика ,» Рабочие документы ведомства 200009, Университет Рутгерса, факультет экономики.

- Розанна Альтшулер, 1995. « Имеют ли значение налоги на репатриацию? Доказательства из налоговых деклараций транснациональных корпораций США », Главы NBER, в: Влияние налогообложения на транснациональные корпорации, страницы 253-276, Национальное бюро экономических исследований, Inc.

- Десаи, Михир А. и Фоли, К. Фриц и Хайнс, Джеймс Р. Младший, 2001. « Налоги на репатриацию и искажение дивидендов ,» Национальный налоговый журнал, Национальная налоговая ассоциация; Национальный налоговый журнал, т. 54 (4), страницы 829-851, декабрь.

- Сандмо, Агнар, 1976. «Оптимальное налогообложение : Введение в литературу », Журнал общественной экономики, Elsevier, vol. 6 (1-2), страницы 37-54.

Самые популярные товары

Это элементы, которые чаще всего цитируют те же работы, что и эта, и цитируются в тех же работах, что и эта.- Донг, Ци Флора и Цао, Итин и Чжао, Синь и Дешмук, Ашутош, 2019. « Ответы транснациональных компаний США на временные налоговые каникулы на репатриацию: обзор литературы и обобщение », Журнал бухгалтерской литературы, Elsevier, vol. 43 (C), страницы 108-123.

- Хасэгава, Макото и Киёта, Кодзо, 2017.

« Влияние перехода на территориальную налоговую систему на репатриацию прибыли: данные из Японии »,

Журнал общественной экономики, Elsevier, vol.153 (C), страницы 92-110.

- HASEGAWA Makoto и KIYOTA Kozo, 2013. « Влияние перехода на территориальную налоговую систему на репатриацию прибыли: данные из Японии », Документы для обсуждения 13047, Научно-исследовательский институт экономики, торговли и промышленности (НИИЭТИ).

- Макото Хасэгава и Кодзо Киёта, 2015. « Влияние перехода на территориальную налоговую систему на репатриацию прибыли: данные из Японии », Документы для обсуждения GRIPS 15-09, Национальный институт аспирантуры по политическим исследованиям.

- Макото Хасэгава и Кодзо Киёта, 2015. « Влияние перехода на территориальную налоговую систему на репатриацию прибыли: данные из Японии », Серия дискуссионных материалов по Keio-IES 2015-008, Институт экономических исследований, Университет Кейо.

- Шанц, Себастьян, 2007. « Optimale Repatriierungspolitik: Auswirkungen von Tarifänderungen auf Repatriierungsentscheidungen bei Direktinvestitionen in Deutschland und Österreich ,» Документы для обсуждения arqus в количественном налоговом исследовании 23, arqus — Arbeitskreis Quantitative Steuerlehre.

- Гордон, Роджер Х. и Хайнс, Джеймс-младший, 2002. « Международное налогообложение ,» Справочник по общественной экономике, в: A. J. Auerbach & M. Feldstein (ed.), Handbook of Public Economics, edition 1, volume 4, chapter 28, pages 1935-1995, Эльзевир.

- Бриджмен, Бенджамин, 2014. « Объясняют ли нематериальные активы высокую доходность прямых иностранных инвестиций в США? », Журнал макроэкономики, Elsevier, vol. 40 (C), страницы 159-171.

- Майкл П. Деверо, 2007.« Влияние налогообложения на местонахождение капитала, фирм и прибыли: обзор эмпирических данных », Рабочие бумаги 0702, Центр налогообложения бизнеса Оксфордского университета.

- Кристиан Беллак и Маркус Лейбрехт, 2010 г. « Увеличивает ли снижение ставки налога на дивиденды репатриируемые дивиденды? Доказательства политики трансграничной репатриации дивидендов в пределах одной фирмы, проводимой немецкими транснациональными корпорациями », FinanzArchiv: Анализ государственных финансов, Mohr Siebeck, Tübingen, vol.66 (4), страницы 350-383, декабрь.

- Дженнифер Блуин и Гарри Хейзинга, Люк Лэвен и Гаэтан Никодем, 2013 г.

« Правила недостаточной капитализации и структура капитала многонациональной фирмы »,

Рабочие бумаги

1323, Центр налогообложения бизнеса Оксфордского университета.

- Дженнифер Блуин и Гарри Хейзинга, Люк Лэвен и Гаэтан Дж. А. Никодем и Гаэтан Дж. А. Никодем, 2014. « Правила тонкой капитализации и структура капитала многонациональной фирмы », Серия рабочих документов CESifo 4695, CESifo.

- Люк Лэвен и Гаэтан Никодем, Дженнифер Блуин и Гарри Хейзинга, 2014 г. « Правила тонкой капитализации и структура капитала многонациональной фирмы », Рабочие документы МВФ 2014/012, Международный валютный фонд.

- Блуин, Дженнифер и Хейзинга, Гарри и Лавен, Люк и Никодем, Гаэтан, 2014. « Правила тонкой капитализации и структура капитала многонациональной фирмы », Документы для обсуждения CEPR 9830, C.E.P.R. Документы для обсуждения.

- Блуэн, Дж.И Хейзинга, Х. И Лаевен, Л., и Никодем, Г., 2014. « Правила тонкой капитализации и структура капитала многонациональной фирмы », Документ для обсуждения 2014-007, Тилбургский университет, Центр экономических исследований.

- Blouin, J. & Huizinga, H.P. И Лаевен, Л., и Никодем, Г., 2014. « Правила тонкой капитализации и структура капитала многонациональной фирмы », Другие публикации TiSEM 7da9af08-4f09-45c7-8c6f-d, Тилбургский университет, Школа экономики и менеджмента.

- Дженнифер Блуин и Гарри Хейзинга, Люк Лэвен и Гаэтан Никодем, 2014 г. « Правила тонкой капитализации и структура капитала многонациональной фирмы », Налоговые документы 42, Главное управление налогообложения и таможенного союза, Европейская комиссия.

- Фрэнсис Руан и Падрейг Мур, 2005 г. « Налогообложение и финансовая структура прямых иностранных инвестиций », Серия дискуссионных документов Института исследований международной интеграции iiisdp88, IIIS.

- Джеймс Р. Хайнс мл., 2005. « процветают ли налоговые убежища? ,» Главы NBER, в: Налоговая политика и экономика, Том 19, страницы 65-100, Национальное бюро экономических исследований, Inc.

- Лапланте, Стейси К. и Несбитт, Уэйн Л., 2017. « Соотношение между заблокированными денежными средствами, постоянно реинвестированной прибылью и иностранной наличностью ,» Журнал корпоративных финансов, Elsevier, vol. 44 (C), страницы 126-148.

- Десаи, Михир А. и Хайнс младший, Джеймс Р., 2008. « Реакция рынка на экспортные субсидии ,» Журнал международной экономики, Elsevier, vol.74 (2), страницы 459-474, март.

- Яркко Харью и Сеппо Кари, 2017. « Налоги на дивиденды и решения МНП: свидетельства налоговой реформы Финляндии », Экономические исследования CESifo, CESifo, vol. 63 (1), страницы 45-77.

- Анкен, Ф. и Бисли, Дж. Э., 2012. « Оптимизация корпоративной структуры транснациональных компаний », Омега, Эльзевир, т. 40 (2), страницы 230-243, апрель.

- Михир А. Десаи и К. Фриц Фоли и Джеймс Р. Хайнс, 2004 г. « Экономические эффекты региональных налоговых убежищ », Рабочие документы NBER 10806, Национальное бюро экономических исследований, Inc.

- Джон Р. Грэм, Мишель Хэнлон и Терри Шевлин, 2011 г. « Реальные эффекты правил бухгалтерского учета: свидетельства о местонахождении инвестиций многонациональных фирм и решениях о репатриации прибыли », Журнал бухгалтерских исследований, Wiley Blackwell, vol. 49 (1), страницы 137-185, март.

- Михир А. Десаи и К. Фриц Фоли и Джеймс Р. Хайнс мл., 2002. «Дивидендная политика внутри фирмы », Рабочие документы NBER 8698, Национальное бюро экономических исследований, Inc.

- Михир А. Десаи и К. Фриц Фоли и Джеймс Р. Хайнс мл., 2002. « Цепи собственности, региональная налоговая конкуренция и прямые иностранные инвестиции ,» Рабочие документы NBER 9224, Национальное бюро экономических исследований, Inc.

- Чен, Новиа Х. и Шевлин, Терри, 2018. «« Мировое налогообложение в США и слияния и поглощения внутри страны »обсуждение✰ », Журнал бухгалтерского учета и экономики, Elsevier, vol. 66 (2), страницы 439-447.

- Мистер Ашока Моди и МистерАлександр Леманн, 2004 г. « Международная репатриация дивидендов ,» Рабочие документы МВФ 2004/005, Международный валютный фонд.

Исправления

Все материалы на этом сайте предоставлены соответствующими издателями и авторами. Вы можете помочь исправить ошибки и упущения. При запросе исправления укажите дескриптор этого элемента: RePEc: zbw: arqudp: 131 . См. Общую информацию о том, как исправить материал в RePEc.

По техническим вопросам, касающимся этого элемента, или для исправления его авторов, заголовка, аннотации, библиографической информации или информации для загрузки, обращайтесь:.Общие контактные данные провайдера: http://www.arqus.info/ .

Если вы создали этот элемент и еще не зарегистрированы в RePEc, мы рекомендуем вам сделать это здесь. Это позволяет привязать ваш профиль к этому элементу. Это также позволяет вам принимать потенциальные ссылки на этот элемент, в отношении которых мы не уверены.

Если CitEc распознал библиографическую ссылку, но не связал с ней элемент в RePEc, вы можете помочь с этой формой .

Если вам известно об отсутствующих элементах, цитирующих этот элемент, вы можете помочь нам создать эти ссылки, добавив соответствующие ссылки таким же образом, как указано выше, для каждого ссылочного элемента.Если вы являетесь зарегистрированным автором этого элемента, вы также можете проверить вкладку «Цитаты» в своем профиле RePEc Author Service, поскольку там могут быть некоторые цитаты, ожидающие подтверждения.

По техническим вопросам, касающимся этого элемента, или для исправления его авторов, названия, аннотации, библиографической информации или информации для загрузки, обращайтесь: ZBW — Информационный центр экономики имени Лейбница (адрес электронной почты указан ниже). Общие контактные данные провайдера: http://www.arqus.info/ .

Обратите внимание, что исправления могут занять пару недель, чтобы отфильтровать различные сервисы RePEc.

Стратегии налогового планирования для оптимизации предприятий: C Corps

Видео

Знаете ли вы, что субъект бизнеса может существенно повлиять на его налоги?

Неидеальная организация может привести к переплате IRS, но большинство владельцев бизнеса и их бухгалтеров не осознают, сколько денег они на самом деле выбрасывают каждый год.

Возьмем, к примеру, владельцев бизнеса, у которых есть корпорации C .

Это тип юридического лица, в котором владельцы или акционеры облагаются налогом отдельно от самого бизнеса.

Фактически, это приводит к налогообложению прибыли как на корпоративном, так и на личном уровне, создавая ситуацию двойного налогообложения.

Зачем кому-то выбирать C Corporation, если это приводит к двойному налогообложению?

Что ж, C Corp позволяет владельцам сохранять прибыль внутри бизнеса, что может быть полезно, если вы хотите отложить уплату налогов.

Если вы зарабатываете 5 миллионов долларов, возможно, вы не захотите ежегодно выводить все эти деньги из бизнеса и облагать их налогом.

Вместо этого эти деньги можно реинвестировать в исследования и разработки или в возможности дальнейшего роста.

C Corps также обеспечивает большую масштабируемость, поскольку они могут продаваться на открытом рынке без ограничения количества акционеров.

Таким образом, основные преимущества наличия C Corporation:

Возможность удерживать прибыль внутри бизнеса

Возможность иметь более 100 акционеров

Самый большой недостаток C Corp:

Двойное налогообложение при фиксации прибыли.

Из-за этого недостатка многие компании могут выиграть от изменения своей структуры C Corp, особенно если они не озабочены выходом на биржу.

Но на что лучше всего перейти, если у вас уже есть C Corp?

По правде говоря, те, кто не занимается налоговым планированием, не знают, какая организация идеально подходит для налоговых целей для их конкретного бизнеса.

Вот тут и появляется программа для налогового планирования , которая поддерживает стратегическое планирование предприятия, которое может помочь оптимизировать налоговую ситуацию человека.

Автоматические расчеты для нескольких стратегий, организаций и лет делают возможным комплексное налоговое планирование.

Посетите наш веб-сайт, чтобы узнать больше о налоговом планировании и о том, как законно снизить налоги, выбрав для себя лучшую организацию.

. Как открыть хостел | HowToHostel Как открыть хостел …

Как открыть хостел | HowToHostel Как открыть хостел …