Последствия для должника введения процедуры банкротства физического лица — Новости

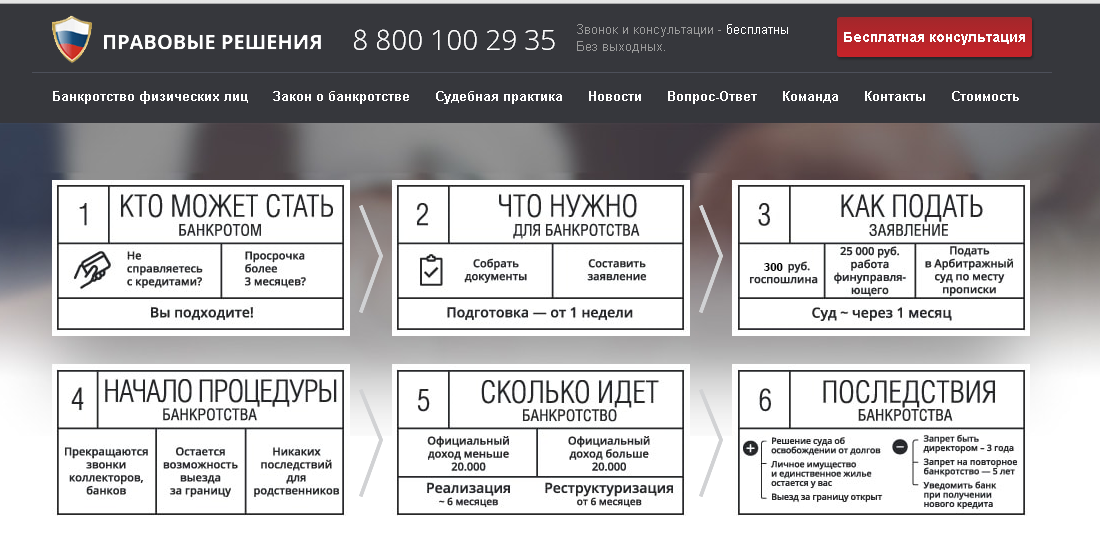

Последствия банкротства — это ограничения, применяемые к физическим лицам после завершения в отношении них процедуры реализации имущества или прекращения производства по делу о банкротстве в ходе такой процедуры.

Финансовые последствия банкротства физических лиц:

С даты признания гражданина банкротом и назначения процесса реализации имущества предусмотрены следующие ограничения в правах:

— регистрация перехода или обременения прав гражданина на имущество, в том числе на недвижимое имущество и бездокументарные ценные бумаги, осуществляется только на основании заявления финансового управляющего. Поданные до этой даты заявления гражданина не подлежат исполнению;

— исполнение третьими лицами обязательств перед гражданином по передаче ему имущества, в том числе по уплате денежных средств, возможно только в отношении финансового управляющего и запрещается в отношении гражданина лично;

— должник не вправе лично открывать банковские счета и вклады в кредитных организациях и получать по ним денежные средства.

Обязанности физического лица:

Гражданин обязан не позднее одного рабочего дня, следующего за днем принятия решения о признании его банкротом, передать финансовому управляющему все имеющиеся у него банковские карты для проведения реализации имущества. В свою очередь финансовый управляющий обязан в срок не позднее одного рабочего дня, следующего за днем их получения, принять меры по блокированию операций с полученными банковскими картами по перечислению денежных средств с использованием банковских карт на основной счет должника.

Ограничение выезда гражданина за границу после банкротства:

В случае признания гражданина банкротом арбитражный суд также вправе вынести определение о временном ограничении права на выезд гражданина за границу.

Юридические последствия признания гражданина банкротом:

Статьей 213.30 Закона о банкротстве установлены следующие ограничения для граждан признанных банкротами:

1. В течение пяти лет с даты завершения в отношении физического лица процедуры реализации имущества или прекращения производства по делу о банкротстве он не вправе принимать на себя обязательства по кредитным договорам и (или) договорам займа без указания на факт своего банкротства. То есть согласно новому закону о банкротстве физических лиц допускается возможность получения гражданином нового кредита при условии обязательного указания о факте признания его банкротом в заявке о выдаче кредита. При этом банк будет самостоятельно принимать решение о возможности выдачи кредита с учетом данного факта.

То есть согласно новому закону о банкротстве физических лиц допускается возможность получения гражданином нового кредита при условии обязательного указания о факте признания его банкротом в заявке о выдаче кредита. При этом банк будет самостоятельно принимать решение о возможности выдачи кредита с учетом данного факта.

Необходимо также учитывать, что сведения обо всех фактах банкротства физического лица включаются в его кредитную историю, с которой банки, как правило, знакомятся перед тем как выдать кредит.

2. Гражданин не вправе по своей инициативе подать заявление в суд о признании себя банкротом в течение пяти лет с даты завершения в отношении гражданина процедуры реализации имущества или прекращения производства по делу о банкротстве в ходе такой процедуры.

3. В течение трех лет с даты признания гражданина банкротом он не вправе занимать должности в органах управления юридического лица, иным образом участвовать в управлении юридическим лицом.

Какие будут ограничения после процедуры банкротства? | помощь в банкротстве физических лиц и ИП

Когда жизненные обстоятельства гражданина больше не позволяют вовремя вносить ежемесячные платежи по кредиту, банки и коллекторы начинают жестко преследовать должника. Заемщик в этом случае часто подает заявление на признание банкротства. Но не всегда, решаясь на такой шаг, человек представляет себе дальнейшие перспективы. Рассмотрим, какие последствия, а также правовые и финансовые ограничения влечет за собой банкротство физического лица.

Заемщик в этом случае часто подает заявление на признание банкротства. Но не всегда, решаясь на такой шаг, человек представляет себе дальнейшие перспективы. Рассмотрим, какие последствия, а также правовые и финансовые ограничения влечет за собой банкротство физического лица.

Запрет на выезд за границу

Вероятнее всего, суд наложит запрет на выезд за пределы РФ, но не после окончания процедуры банкротства, а на этапе реализации имущества. В ст. 213.24 закона «О несостоятельности» описывается такая возможность. С какой целью судья может наложить подобное ограничение? Чтобы у должника не было соблазна и возможности скрыться в другой стране, и тем самым остановить проведение банкротства. Обычно в суд с таким ходатайством обращается кредитор, и в этом случае ему нужно доказать, что существует риск «побега» должника от банкротства. Если убедительных аргументов не будет, то судья будет вынужден ответить отказом на прошение.

Запрет на управление предприятием

В соответствии со статьей 213. 30 ФЗ «О банкротстве», официально признанному банкроту запретят:

30 ФЗ «О банкротстве», официально признанному банкроту запретят:

- принимать участие в управлении юрлицом;

- занимать должности в органах управления юрлица – гражданину нельзя становиться учредителем, генеральным директором, членом совета директоров, а также участником юридического лица.

Могут возникнуть вопросы относительно запрета банкроту руководить государственной или муниципальной организацией. В законе «О банкротстве» сказано, что бывшему должнику действительно нельзя занимать подобные должности. Однако, закон «О государственных и муниципальных унитарных предприятиях» не предусматривает таких ограничений.

Что означает «участник юридического лица» в данном контексте? Речь идет о фактическом бенефициаре, который по факту управляет компанией, но ни в каких бумагах не значится как руководитель. То есть, нельзя не только быть официальным управляющим организации, но и фактическим бенефициаром. Об этом указано в статье 53.1 ГК РФ.

Когда процедуру банкротства проходит индивидуальный предприниматель, его лишают статуса ИП, а также накладывают вето на повторное оформление предпринимательства на 5 лет. Если же аналогичную процедуру проходит рядовой гражданин, то у него нет препятствий в дальнейшем становиться предпринимателем.

Если же аналогичную процедуру проходит рядовой гражданин, то у него нет препятствий в дальнейшем становиться предпринимателем.

Другие ограничения по занимаемым должностям

Есть также и другие ограничения, которые касаются профессиональной деятельности банкрота. На протяжение 5-ти лет ему нельзя руководить:

- негосударственными пенсионными фондами;

- страховыми компаниями;

- инвестиционными фондами;

- микрофинансовыми компаниями;

- паевыми инвестиционными фондами.

Кроме этого, запрещается становиться управляющим кредитной организации. Это весьма разумное ограничение, поскольку если человек не умеет рационально распределять свои финансы, то как он сможет распоряжаться активами целого предприятия?

Запрет на повторное прохождение процедуры банкротства

В течение первых пяти лет после признания несостоятельности физическое лицо не имеет право подавать повторное заявление о банкротстве. Согласно 213.3 статье закона «О банкротстве» арбитражный суд обязан отклонять такие заявки. В это время кредиторы могут подать иск на заемщика и даже выиграть суд, но оставшиеся долги списаны в таком случае не будут. Вероятно, такое условие было введено, чтобы должники ответственно подходили к планированию своих финансов.

В это время кредиторы могут подать иск на заемщика и даже выиграть суд, но оставшиеся долги списаны в таком случае не будут. Вероятно, такое условие было введено, чтобы должники ответственно подходили к планированию своих финансов.

Помимо всего перечисленного, гражданину, подтвердившему свою несостоятельность, при получении нового займа необходимо будет в обязательном порядке сообщать о своем банкротстве. Логично, что это ограничение практически лишает возможности получить новый кредит, поскольку мало какая кредитная организация захочет иметь дело с бывшим банкротом. Но и эту проблему можно решить – взять несколько займов на небольшие суммы и погасить их своевременно, без просрочек. Это поможет улучшить кредитную историю. С другой стороны, человек, который прошел все этапы банкротства, вероятнее всего не захочет в ближайшее время иметь дело с кредиторами.

Существуют обстоятельства, при наступлении которых физическое лицо обязано заявить о несостоятельности. Тогда, в соответствии с законодательной базой, гражданин должен подать в суд заявление и сопроводительные документы на банкротство. В противном случае его привлекут к административной ответственности. Арбитражный суд при получении такого заявления обязан его принять и вынести решение о запрете на возбуждение дела в соответствии со статьей 213.30 закона о банкротстве.

В противном случае его привлекут к административной ответственности. Арбитражный суд при получении такого заявления обязан его принять и вынести решение о запрете на возбуждение дела в соответствии со статьей 213.30 закона о банкротстве.

Будут ли наложены ограничения на родственников банкрота?

Если один из членов семьи успешно прошел процедуру признания несостоятельности, то это никоим образом не повлияет на его родственников. Этот факт не отразится ни на их жизни, ни на кредитной истории.

Более того, друзья и родственники могут даже не узнать о проходящем судебном процессе. Несмотря на то, что информация о банкротстве физлиц открыта для всех, узнать о нем случайно невозможно. Данные по должникам публикуются в Едином федеральном реестре сведений о банкротстве и газете «Коммерсантъ». Подавляющее большинство читателей данной газеты – это банкиры и профессиональные заимодатели. То же самое и с сайтом реестра – им пользуются в основном только заинтересованные лица: финансовые управляющие, кредиторы, сотрудники банков. Вряд ли кто-то из родственников будет целенаправленно читать объявления о несостоятельности. Вероятнее всего, они узнают об этом от самого банкрота.

Вряд ли кто-то из родственников будет целенаправленно читать объявления о несостоятельности. Вероятнее всего, они узнают об этом от самого банкрота.

Гораздо неприятнее для близких должника получать визиты от коллекторов и сотрудников банка. Поэтому лучше своевременно решать свои финансовые проблемы, чтобы не доставлять неприятностей своему окружению.

Если за некоторое время до начала банкротства должник подарил кому-то из близких свой автомобиль, квартиру или другое имущество, то эта сделка может быть оспорена в суде и собственность заберут в счет оплаты долга.

Последствия признания фиктивного банкротства

В случае, если финансовый управляющий обнаружит признаки фиктивного банкротства, он обязан сообщить об этом судье. Что такое фиктивное банкротство? Это когда должник намеренно скрыл свое имущество и доходы от суда, чтобы не расплачиваться с кредиторами. Такая ситуация чаще встречается в сфере банкротства юрлиц, рядовые граждане к такому способу прибегают редко. Если подтвердится факт наличия махинаций со стороны должника, его привлекут к административной, а в некоторых случаях и уголовной ответственности. В Уголовном кодексе и КоАПе прописаны виды взысканий за такие нарушения.

Если подтвердится факт наличия махинаций со стороны должника, его привлекут к административной, а в некоторых случаях и уголовной ответственности. В Уголовном кодексе и КоАПе прописаны виды взысканий за такие нарушения.

Самое тяжелое последствие для заемщика при преднамеренном и фиктивном банкротстве – суд не спишет долги перед кредиторами. Поэтому с арбитражным управляющим следует быть максимально честным и открыто предоставлять необходимые сведения о своем финансовом состоянии.

Итоги

После официального признания физического лица банкротом практически все его долговые обязательства списываются. Однако нужно знать о запретах и ограничениях, которые накладываются на гражданина по окончанию процедуры:

- запрет на выезд за границу;

- ограничение на участие в управлении юрлицом;

- запрет руководить кредитными и некоторыми другими организациями;

- запрет на повторное оформление банкротства.

На родственников должника не накладывается никаких ограничений, его финансовая несостоятельность никак не отразится на их жизни и кредитной истории.

Никто не сможет защитить от неприятных последствий банкротства – они накладываются без исключения на каждое физлицо, которое заявило о несостоятельности. Но с помощью квалифицированного юриста можно максимально ускорить и упростить процедуру. Даже простая консультация даст ответы на многие вопросы о процедуре, а полноценное ведение дела гарантирует избавление от долговых обязательств при минимальных расходах.

Последствия признания банкротом физического лица (гражданина)

Финансовые последствия банкротства физлиц

Ограничение выезда гражданина за границу

Юридические последствия признания гражданина банкротом

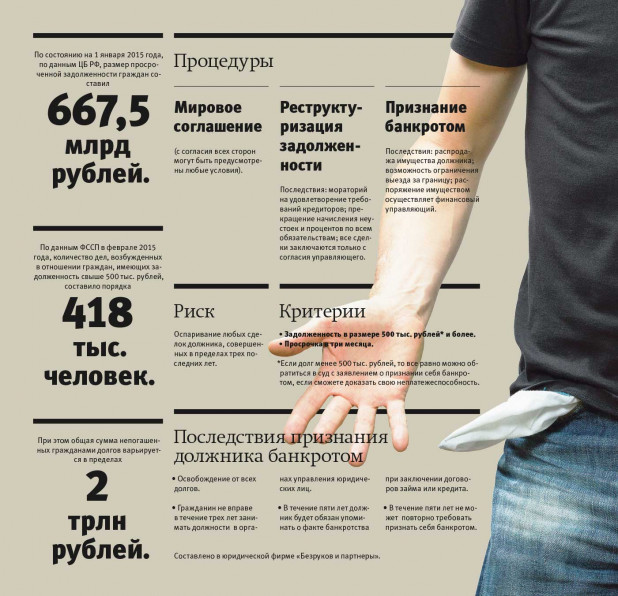

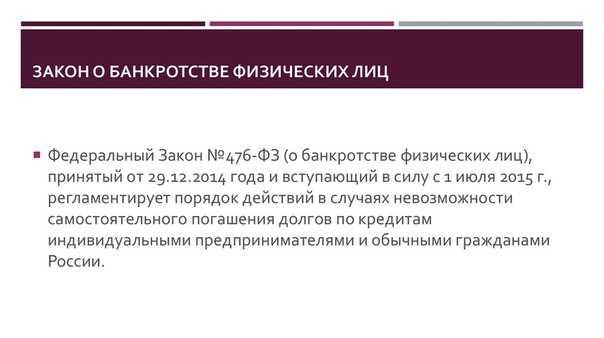

С введением с 01 октября 2015 г. возможности признания гражданина банкротом многие обязаны обратиться в суд с соответствующим заявлением, а в отношении некоторых неплательщиков такое заявление может быть подано по инициативе кредитной организации или уполномоченного органа (налоговая служба, таможня).

Последствия признания гражданина банкротом — понятие

Последствия банкротства — это ограничения, применяемые к физическим лицам после завершения в отношении них процедуры реализации имущества или прекращения производства по делу о банкротстве в ходе такой процедуры.

Финансовые последствия банкротства физлиц

В случае принятия арбитражным судом по заявлению самого должника, по заявлениям конкурсного кредитора или уполномоченного органа решения о признании гражданина банкротом суд принимает также и решение о реализации имущества физического лица.

Реализация имущества применяется если суд приходит к выводу о невозможности введения процедуры реструктуризации долгов.

Реализация имущества вводится на срок не более чем шесть месяцев. При этом срок реализации может продлеваться арбитражным судом по ходатайству лиц, участвующих в деле о банкротстве.

При принятии решения о признании гражданина банкротом суд утверждает в качестве финансового управляющего для участия в процедуре реализации имущества гражданина лицо, участвовавшее в процедуре реструктуризации долгов гражданина в качестве финансового управляющего, если иная кандидатура к моменту признания гражданина банкротом не будет предложена собранием кредиторов.

Все имущество гражданина, имеющееся на дату принятия решения арбитражного суда о признании гражданина банкротом и введении реализации имущества гражданина и выявленное или приобретенное после даты принятия указанного решения, составляет конкурсную массу, за исключением имущества, которое не подлежит реализации (единственная квартира, предметы обычной домашней обстановки и обихода, вещи индивидуального пользования (одежда, обувь и пр.

После реализации имущества арбитражный суд выносит определение о завершении реализации имущества гражданина.

После завершения расчетов с кредиторами гражданин, признанный банкротом, освобождается от дальнейшего исполнения требований кредиторов, в том числе требований кредиторов, не заявленных при введении реструктуризации долгов гражданина или реализации имущества гражданина. То есть гражданин освобождается от обязанности по дальнейшей уплате, а его долг списывается даже в том случае, если после реализации имущества денежных средств не достаточно для полного расчета с кредиторами.

С даты признания гражданина банкротом и назначения процесса реализации имущества предусмотрены следующие ограничения в правах:

- регистрация перехода или обременения прав гражданина на имущество, в том числе на недвижимое имущество и бездокументарные ценные бумаги, осуществляется только на основании заявления финансового управляющего.

Поданные до этой даты заявления гражданина не подлежат исполнению;

Поданные до этой даты заявления гражданина не подлежат исполнению; - исполнение третьими лицами обязательств перед гражданином по передаче ему имущества, в том числе по уплате денежных средств, возможно только в отношении финансового управляющего и запрещается в отношении гражданина лично;

- должник не вправе лично открывать банковские счета и вклады в кредитных организациях и получать по ним денежные средства.

Обязанности физического лица

Гражданин обязан не позднее одного рабочего дня, следующего за днем принятия решения о признании его банкротом, передать финансовому управляющему все имеющиеся у него банковские карты для проведения реализации имущества. В свою очередь финансовый управляющий обязан в срок не позднее одного рабочего дня, следующего за днем их получения, принять меры по блокированию операций с полученными банковскими картами по перечислению денежных средств с использованием банковских карт на основной счет должника.

Ограничение выезда гражданина за границу после банкротства

В случае признания гражданина банкротом арбитражный суд также вправе вынести определение о временном ограничении права на выезд гражданина за границу.

Временное ограничение права на выезд гражданина из Российской Федерации действует до даты вынесения определения о завершении или прекращении производства по делу о банкротстве гражданина, в том числе в результате утверждения арбитражным судом мирового соглашения.

Копии определений об установлении временного ограничения права на выезд гражданина из Российской Федерации и об отмене установленного временного ограничения направляются гражданину, в территориальный орган федерального органа исполнительной власти, уполномоченного на осуществление функций по контролю и надзору в сфере миграции, и в пограничные органы.

Однако законодательством предусмотрена возможность досрочной отмены временного ограничения права на выезд гражданина из Российской Федерации в случае уважительной причины, по которой требуется выезд гражданина из Российской Федерации. Такое решение принимается судом по ходатайству гражданина и с учетом мнения кредиторов и финансового управляющего.

Такое решение принимается судом по ходатайству гражданина и с учетом мнения кредиторов и финансового управляющего.

Юридические последствия признания гражданина банкротом

Статьей 213.30 Федерального закона от 26.10.2002 N 127-ФЗ «О несостоятельности (банкротстве)» установлены следующие ограничения для граждан признанных банкротами:

1. В течение пяти лет с даты завершения в отношении физического лица процедуры реализации имущества или прекращения производства по делу о банкротстве он не вправе принимать на себя обязательства по кредитным договорам и (или) договорам займа без указания на факт своего банкротства. То есть согласно новому закону о банкротстве физических лиц допускается возможность получения гражданином нового кредита при условии обязательного указания о факте признания его банкротом в заявке о выдаче кредита. При этом банк будет самостоятельно принимать решение о возможности выдачи кредита с учетом данного факта.

Необходимо также учитывать, что сведения обо всех фактах банкротства физического лица включаются в его кредитную историю, с которой банки, как правило, знакомятся перед тем как выдать кредит.

2. Гражданин не вправе по своей инициативе подать заявление в суд о признании себя банкротом в течение пяти лет с даты завершения в отношении гражданина процедуры реализации имущества или прекращения производства по делу о банкротстве в ходе такой процедуры.

Однако такое заявление в данный период времени может быть подано кредитором или уполномоченным органом. И в этом случае в ходе вновь возбужденного дела о банкротстве не будет применяться правило об освобождении гражданина от обязательств (при недостатке реализуемого имущества или его отсутствия). После завершения реализации имущества гражданина в случае, указанном в настоящем пункте, на неудовлетворенные требования кредиторов, по которым наступил срок исполнения, арбитражным судом выдаются исполнительные листы.

3. В течение трех лет с даты признания гражданина банкротом он не вправе занимать должности в органах управления юридического лица, иным образом участвовать в управлении юридическим лицом.

Подготовлено «Персональные права.ру»

Наши статьи по теме:

Ограничения после процедуры банкротства

Мы уже отмечали в одной из наших статей, что процедура банкротства является сложным комплексным мероприятием и поэтому вокруг нее существует достаточно много противоречивой информации. Непрофильные юристы пугают должников различными последствиями: от уголовной ответственности до попадания в черный список банков. Из нашего опыта можем с уверенностью утверждать, что большинство ограничений после процедуры банкротства, которыми пугают должников являются вымышленными и не соответствуют действительности. Для того чтобы в полной мере раскрыть сегодняшнюю тему, мы затронем не только ограничения после банкротства, но и рассмотрим с чем столкнется гражданин во время самой процедуры.

Ограничения во время процедуры.

Если в отношении должника Судом была введена процедура реализации имущества, то в этом случае на протяжении всей процедуры должник не имеет права распоряжаться своими финансовыми средствами и имуществом. Должник не имеет права:

- Самостоятельно открывать новые банковские счета и банковские карты;

- Распоряжаться собственными денежными средствами. За него это делает финансовый управляющий. Весь объём средств, превышающий минимальный размер оплаты труда (МРОТ) уходит на пополнение конкурсной массы. Однако, если вам необходимы лекарства, средства на содержание детей и иных иждивенцев, то в этом случае Суд примет данные расходы во внимание.

- Отказаться от наследства, если в ходе процедуры у должника возникло такое право. Подробнее – в нашей статье «Можно ли вступать в наследство во время банкротства»

Как только процедура банкротства завершена, то эти ограничения снимаются и ваше право распоряжаться собственными средствами и имуществом возвращается. Вы можете вступать в наследство, реализовывать имущество, пользоваться счетами и банковскими услугами в полном объёме.

Вы можете вступать в наследство, реализовывать имущество, пользоваться счетами и банковскими услугами в полном объёме.

Ограничения после процедуры банкротства

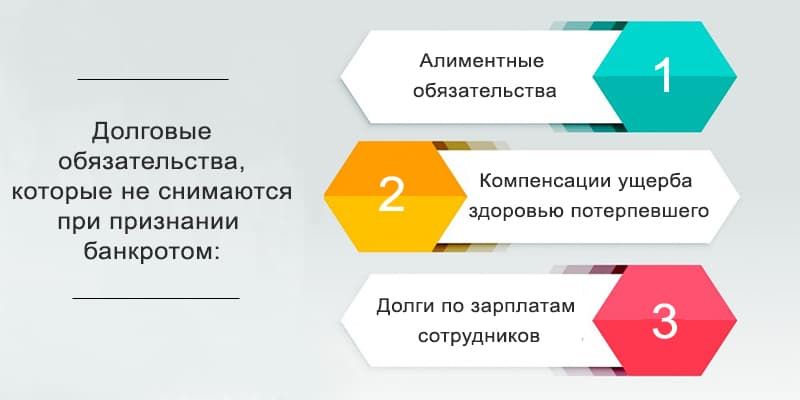

Формальных ограничений всего 3 и все они закреплены законодательно.

- В течение 3 лет после банкротства нельзя принимать участие в органах управления юридических лиц.

Это значит, что в течение указанного срока вы не имеете права становиться учредителем и руководителем организаций (в том числе и некоммерческих) или занимать должности, связанные с управлением финансами.

Однако, если на момент прохождения процедуры у вас не было статуса индивидуального предпринимателя или если на момент вступления в процедуру банкротства ИП было ликвидировано, то в этом случае вы сможете осуществлять предпринимательскую деятельность в качестве индивидуального предпринимателя без каких-либо ограничений.

- В течение 5 лет нельзя вновь пройти через процедуру банкротства.

Данное ограничение напрямую прописано в законе и накладывается на должника вне зависимости от результатов процедуры банкротства.

- В течение 5 лет вы обязаны предупреждать новых кредиторов о том, что вы были признаны несостоятельным (банкротом).

Некоторые наши клиенты думают, что эта формулировка однозначно соответствует фразе «вы не сможете брать кредиты», однако с точки зрения Закона это не так. Закон в явном виде не запрещает вам снова пользоваться кредитными продуктами, однако имейте в виду, что утаить факт прохождения вами процедуры банкротства не удастся, поскольку она имеет открытый характер. Это, опять же, не значит, что банки откажут вам еще на моменте подачи заявления. Скорее всего вы сможете воспользоваться заемными средствами только при условии предоставления залога или на не самых выгодных условиях. С аналогичной ситуацией вы столкнётесь и в случае если вы не решитесь пройти через процедуру банкротства, поскольку у вас будут иметься неисполненные финансовые обязательства, о чем банк узнает, запросив информацию в бюро кредитных историй.

Также по окончанию процедуры мы рекомендуем нашим клиентам:

В течение года не дарить имущество, подлежащее обязательной регистрации.

Например, дом, дачу или земельный участок. Принимать в дар – можно. При этом вы абсолютно без проблем можете реализовать единственное жильё. Подробнее читайте в нашей статье «Можно ли продать квартиру после процедуры банкротства»

Есть мнение, что долги не списываются и счета вновь будут арестованы.

Такое действительно случается, однако происходит это, как правило, по ошибке. Поэтому мы рекомендуем нашим клиентам оптимизировать свои счета: оставить по одному счету для получения заработной платы и для накоплений. Эти счета желательно открыть в том банке, в котором у вас не было кредитов и кредитных продуктов.

Также мы рекомендуем не осуществлять формальное оформление движимого и недвижимого имущества на свое имя в течение года, поскольку если об этом станет известно кредиторам, то в этом случае у них будут основания для оспаривания результатов процедуры. Даже несмотря на то, что оформляемое вами имущество не используется вами по прямому назначению. Таким образом, как вы сами можете убедиться, изучив текст ФЗ-127 «О несостоятельности (банкротстве)» последствий всего 3 и они не оказывают никакого влияния на 90% должников. О предубеждениях относительно процедуры банкротства вы можете почитать в нашей статье «7 мифов о процедуре банкротства».

Даже несмотря на то, что оформляемое вами имущество не используется вами по прямому назначению. Таким образом, как вы сами можете убедиться, изучив текст ФЗ-127 «О несостоятельности (банкротстве)» последствий всего 3 и они не оказывают никакого влияния на 90% должников. О предубеждениях относительно процедуры банкротства вы можете почитать в нашей статье «7 мифов о процедуре банкротства».

Банки рассказали о негативных последствиях банкротства для россиян

МОСКВА, 21 дек — ПРАЙМ. Банкротство для граждан в России может повлечь за собой негативные последствия, о которых люди часто не знают, поскольку их вводит в заблуждение реклама услуг процедуры освобождения от долгов, говорится в материалах Ассоциации банков России, которые есть в распоряжении РИА Новости.

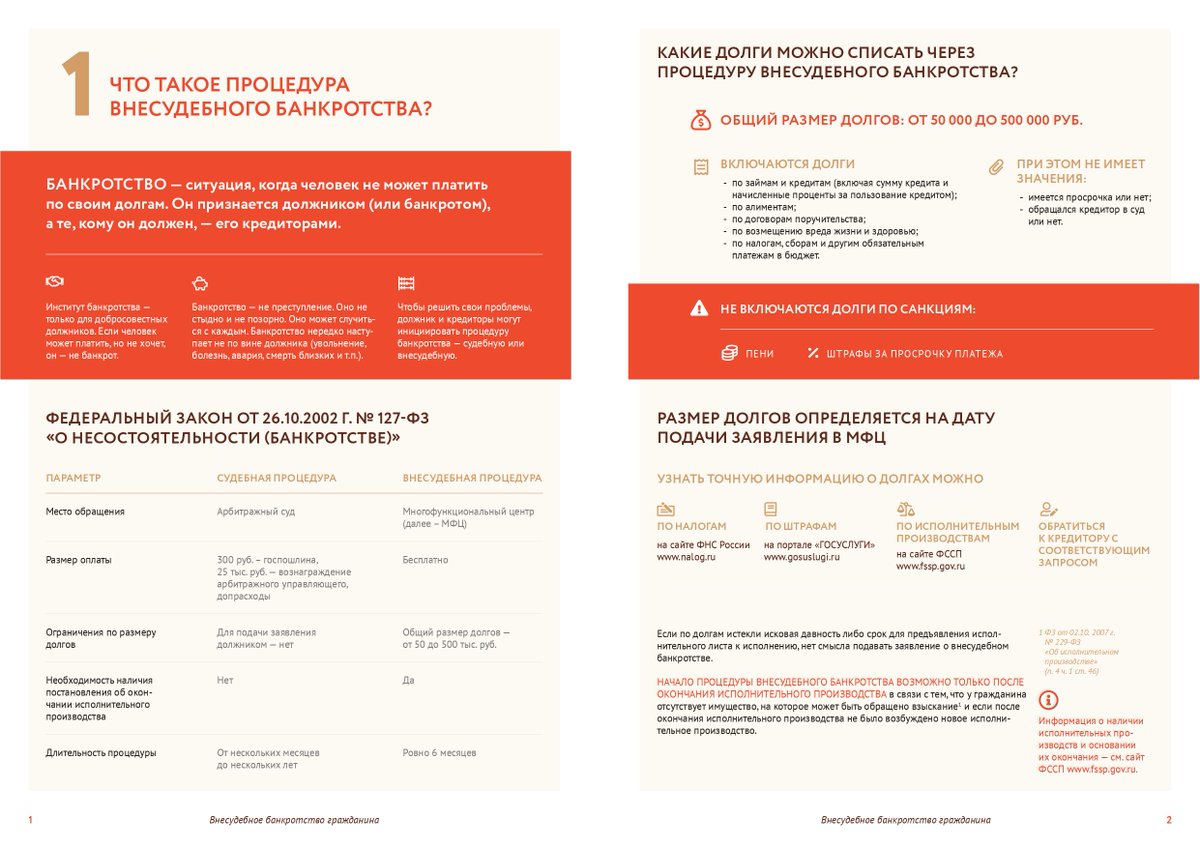

В России с 1 сентября 2020 года закон позволяет гражданам пройти процедуру банкротства без участия суда и финансового управляющего, по заявлению через многофункциональные центры.

В Ассоциации озабочены повышенной активностью так называемых «раздолжнителей» или «банкротных посредников» — физических и юридических лиц, на профессиональной основе оказывающих юридические услуги по «освобождению» граждан от долгов. Они активно рекламируют такие услуги как офлайн, так и в интернете, включая крупнейшие новостные порталы, видеохостинги, социальные сети.

Эксперт назвал способ узнать, почему банк отказал вам в кредите

«Рекламные блоки формируют у потребителей искаженное представление о сути процедур освобождения от долгов, концентрируют их внимание лишь на положительных аспектах списания задолженности, и избегая упоминания о значительных финансовых затратах на сопровождение процедур банкротства и серьезных негативных последствиях банкротства граждан», — указывается в материалах АБР.

АБР указывает, что банкротство может за собой повлечь аресты и распродажу имущества, запрет на распоряжение денежными средствами, ограничения на выезд за границу, невозможность занимать определенные должности, сложности с получением кредита в будущем, возможный запрет на предпринимательскую деятельность. При фиктивном банкротстве может наступить уголовная ответственность, а сделки, совершенные в период банкротства, будут признаны недействительными.

При фиктивном банкротстве может наступить уголовная ответственность, а сделки, совершенные в период банкротства, будут признаны недействительными.

«Таким образом, сознательно умалчивается важнейшая информация, способная повлиять на конечное решение гражданина об обращении с заявлением о собственном банкротстве, что является недопустимым», — заключили в АБР.

Можно ли после банкротства выезжать за границу в 2021 году?

Автор

Владислав Квитченко

Отредактировано

29 декабря 2020

Просмотров

5 898

После того как в закон о банкротстве были внесены изменения, списать свои долги, восстановить финансовое положение и начать новую жизнь может любой гражданин, объявив себя банкротом. Однако к тем гражданам, которые решили воспользоваться своим правом и признать несостоятельность, могут применяться ограничительные меры, одной из которых является запрет на выезд за границу при банкротстве.

Основания введения запрета на выезд за границу при банкротстве

Учитывая специфическое положение должника, лица, участвующие в процедуре, могут настаивать на наложении запрета на выезд за границу при банкротстве. Как правило, такие требования выдвигают кредиторы.

Как правило, такие требования выдвигают кредиторы.

Важно знать:

- Решение принимает Арбитражный суд по результатам рассмотрения заявления и выявления оснований, позволяющих наложить запрет. Суды достаточно часто принимают позицию кредиторов и ограничивают возможность передвижения должника. В некоторых случаях на таком запрете может настаивать финансовый управляющий по собственной инициативе или по требованию кредиторов.

- Грамотная реакция на заявление о необходимости запретить банкроту выезд за границу позволяет добиться снятия такого запрета. Специалисты компании «Закон и право» в своей практике достаточно часто сталкивались с необходимостью снять запрет и обеспечить должнику беспрепятственное пересечение границы.

- Запрет на выезд за границу ограничивает права и свободы, которыми граждан наделяет Конституция и законодательство РФ. Поэтому суд, рассматривая возможность применения запрета на выезд за границу во время банкротства и учитывая факты и обстоятельства, а также доказательственную базу, которая предоставлена стороной-заявителем, должен обосновать применение этой меры.

Необходимо помнить! Как правило, при проведении банкротства физлица без подачи заявления с соответствующими требованиями со стороны кредиторов или других лиц, участвующих в деле, суд не вводит ограничение на передвижение должника.

Что делать, когда запрет введен?

Материал по теме

Брать кредиты давно стало обычным делом для россиян,…

После обращения кредиторов в суд и введения запрета на выезд должника за границу, необходимо заявить ходатайство об отмене ограничительной меры.

В обоснование своей правовой позиции необходимо указать достаточные факты и предоставить доказательства неправомерности введения такого ограничения, а также прямой необходимости свободного выезда за пределы РФ.

Таким обстоятельством не может служить желание банкрота провести за границей отпуск. К уважительным причинам можно отнести:

- Работу. Выезд за границу должник может осуществлять в силу своих функциональных обязанностей.

- Учебу. Должник может проходить обучение в зарубежных учебных учреждениях.

- Лечение. Должник обладает правом проходить лечение в любой из зарубежных клиник, в силу чего выезд за границу является для него необходимостью.

Чтобы решение суда по ходатайству было положительным, необходимо предоставить соответствующую доказательственную базу, которая бы в достаточной мере указывала на необходимость выезда и снятия запрета на выезд за границу при банкротстве.

Завершение банкротства и снятие запрета

Правовые основания, которые применяются для введения запрета на выезд за границу при банкротстве, действуют только рамках Закона о несостоятельности. Это означает, что после того как принято решение и гражданин признан банкротом, запрет больше не может действовать.

Важно! Суды зачастую забывают снять запрет по окончании процедуры банкротства. Поэтому, во избежание непредвиденных ситуаций, необходимо заявить суду ходатайство о снятии запрета, когда процедура будет завершена.

Подготовка и проведение всего процесса несостоятельности физлица является многоэтапной, сложной и достаточно длительной процедурой. Грамотно (с правовой точки зрения) препятствовать наложению запрета на выезд за границу при банкротстве, а также предоставить доказательственную базу, которая обеспечит должнику право свободного передвижения, может только специалист в области права.

Юристы компании «Закон и право» дадут необходимые , помогут составить ходатайство и подскажут основания для снятия запрета, которые примет во внимание суд.

Наш опыт позволяет успешно проводить, как процедуры банкротства физ. лиц, так и банкротство ИП. Позвоните или проконсультируйтесь в онлайн-чате.

Поможем списать долги

Юрист перезвонит через 1 минуту

Наша команда

Владислав Квитченко

генеральный директор

Татьяна Смирнова

Старший юрист

по банкротству физ. лицГригорий Нечаев

Юрист по банкротству физ.

лиц

лицОлег Мартин

Финансовый аналитик

Ярослав Митьков

Младший юрист

по банкротству физ. лиц

Видео по теме

Генеральный директор компании «Закон и Право». Практикующий юрист в сфере банкротства физ. лиц. С 2015 года успешно ведет дела о несостоятельности. Владислав блестяще ориентируется в банкротном законодательстве, дает экспертные комментарии правовым ситуациям и активно публикуется в профильных изданиях.

Последствия банкротства ООО и ИП

Содержание страницы

Банкротство – это самая крайняя мера для предпринимателей и коммерческих компаний при тяжелом финансовом положении. Прибегают к ней, как правило, неохотно и в самую последнюю очередь. Тем не менее, если факт банкротства уже совершен, это еще не значит, что проблема окончательно решена. Процедура признания несостоятельности влечет за собой целый ряд последствий.

Прибегают к ней, как правило, неохотно и в самую последнюю очередь. Тем не менее, если факт банкротства уже совершен, это еще не значит, что проблема окончательно решена. Процедура признания несостоятельности влечет за собой целый ряд последствий.

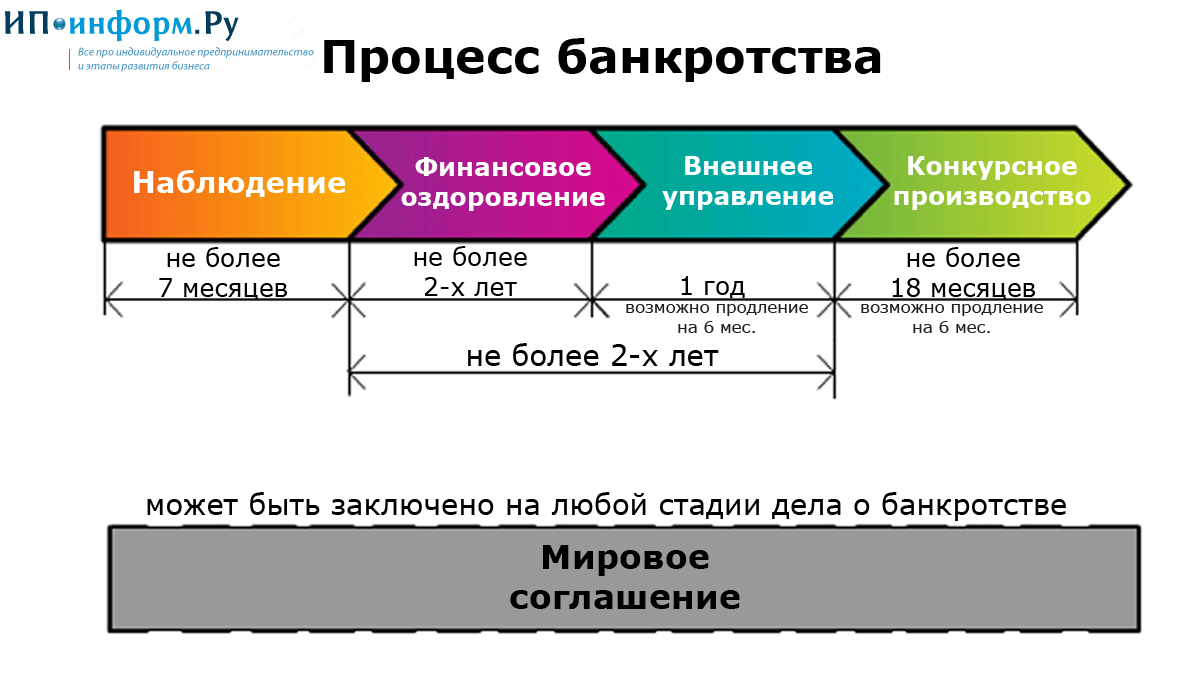

Почти каждое банкротство не обходится без последствий

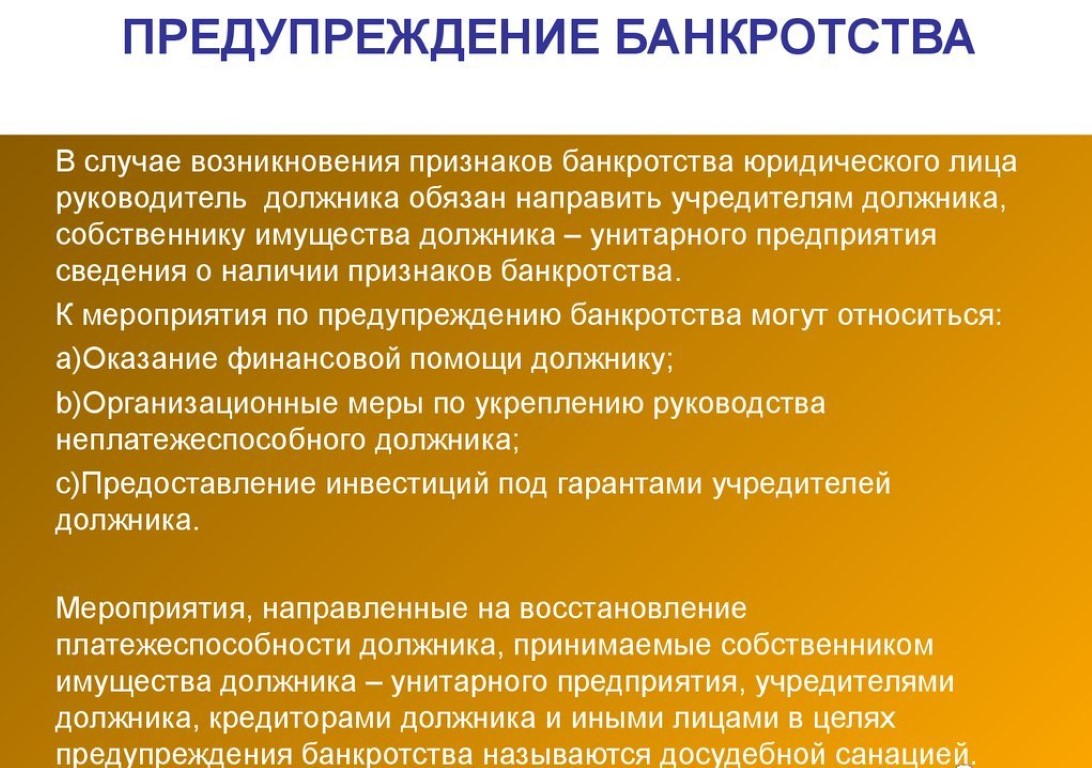

Процесс банкротства юридического лица всегда имеет длительный и трудоемкий характер. Чаще всего учредители коммерческих компаний обращаются в арбитражный суд с просьбой о признании фирмы банкротом в тех случаях, когда все меры по финансовому спасению предприятия оказываются исчерпанными.

Также обратиться с иском о признании организации банкротом могут ее партнеры по бизнесу, а также налоговые органы, в тех случаях, когда задолженность перед ними достигла определенного уровня и не предвидится никаких иных способов по ее взысканию.

Однако, одновременно с «честным» банкротством, встречаются ситуации, когда владельцы и руководство фирмы банкротят ее намеренно, преследуя не вполне законные цели. При этом все истории банкротства, независимо от их причин не обходятся без последствий.

При этом все истории банкротства, независимо от их причин не обходятся без последствий.

Юридические и финансовые последствия банкротства для ООО. Списание долгов

После того, как процедура банкротства оказывается завершенной, ООО ликвидируется, данные о нем изымаются из ЕГРЮЛ, а все правоустанавливающие документы уходят в архив. Одновременно с этим происходит и то, ради чего, собственно, банкротство чаще всего и затевается, а именно: списывание существующих долгов. Таким образом, кредиторы и займодатели несут потери, лишаясь какой бы то ни было возможности вернуть свои деньги.

При этом учредители фирмы утрачивают только уставный капитал – в этом, кстати, и заключается смысл словосочетания «ограниченная ответственность». Заставить их выплатить долги в полном размере никто не может, даже судебная инстанция. Директор ООО, как сотрудник наемный, не несет вообще никакой материальной ответственности по долгам. Более того, по закону после закрытия ООО он обязан получить и заработную плату вкупе с компенсацией за неистраченный отпуск и выходное пособие.

К сведению! Если есть хотя бы малейшая возможность договориться с должником о возврате задолженностей мирным путем, пусть в рассрочку и небольшими частями, нужно обязательно ею воспользоваться. В этом случае есть реальный шанс получить хоть что-то обратно.

Внимание! В случае, если суд или правоохранительные органы установят то, что банкротство предприятия носило преднамеренный характер, то потери кредиторов учредители ООО должны будут возместить за счет личных средств и имущества, правда только после того, как приговор суда вступит в законную силу. Кстати говоря, при установлении факта незаконного банкротства, взыскать задолженности можно и с директора предприятия, поскольку он, как должностное лицо, отвечает личным имуществом, если обнаружено и доказано совершенное им экономическое преступление.

Ограничение в правах учредителей после банкротства ООО

По закону, если предприятие признано несостоятельным, на права его учредителей это никак не влияет. Иными словами бывшие владельцы компании имеют полное право и дальше заниматься коммерческой деятельностью, но уже в рамках других организаций. Также они могут создавать новые фирмы и регистрироваться в качестве индивидуальных предпринимателей.

Иными словами бывшие владельцы компании имеют полное право и дальше заниматься коммерческой деятельностью, но уже в рамках других организаций. Также они могут создавать новые фирмы и регистрироваться в качестве индивидуальных предпринимателей.

Важно! При выявлении фактов крупных правонарушений руководящий состав предприятия-банкрота, то есть его главный бухгалтер и директор, в судебном порядке могут лишиться права работать в какой-либо области на срок до нескольких лет.

Уголовная ответственность

В некоторых случаях процедура банкротства может привести к весьма печальным последствиям, а именно – наступлению уголовной ответственности для учредителей и руководства фирмы. Но это возможно только тогда, когда правоохранительные органы в судебном порядке докажут факт совершения экономического преступления и преднамеренный умысел на него.

Обратиться к правоохранителям с заявлением о фиктивном банкротстве могут следующие заинтересованные стороны:

- назначенные арбитражным судом конкурсные управляющие;

- кредиторы и займодатели;

- внешние управляющие;

- наблюдатели;

- другие лица и организации, имеющие интерес к делу.

Последствия банкротства ИП

Предпринимательская деятельность несет в себе не только возможность стать более успешным в финансовом плане, бывает и наоборот – бизнесмен в силу каких-то причин признается банкротом. В этом случае наступают несколько основных последствий:

- регистрация физического лица в качестве индивидуального предпринимателя перестает действовать. Иными словами, ИП автоматически снимается с налогового и государственного учета, а все регистрационные свидетельства передаются по нему в архив;

- гражданин на один год с момента вступления решения суда в законную силу теряет право заниматься коммерческой деятельностью в качестве ИП;

- если ИП работал по лицензии, то она перестает действовать и отзывается;

- предприниматель, официально признанный несостоятельным, освобождается от тех долговых выплат, которые образовались в процессе ведения ИП коммерческой деятельности, а также других требований по исполнительным листам, учтенных при проведении процедуры банкротства. Однако это не избавляет его от необходимости производить выплаты личного характера, таких как алименты, возмещение причиненного вреда здоровью и жизни и т.п.;

- на долги должника прекращается начисление пеней, неустоек, штрафов и других финансовых санкций;

- суд налагает запрет на все сделки, касающиеся имущества должника;

- наступает время исполнения обязательств бывшего ИП в качестве гражданского лица.

Внимание! Если в процессе процедуры банкротства выяснится, что предприниматель обратился к ней со злонамеренным умыслом, а также выявятся факты сокрытия имущества и денежных средств или передача имущества третьей стороне, кредиторы вполне могут обратиться в суд с требованием о взыскании этого имущества. И как показывает практика, подобные требования почти всегда судом удовлетворяются.

Важно! Граждане, принявшие решение работать в качестве ИП должны помнить о том, что по своим долговым обязательствам предприниматели несут ответственность личными финансами и имуществом, за исключением тех имущественных объектов, которые не могут быть арестованы в судебном порядке. Иными словами, не описывается только единственное жилье банкрота, а также его личные вещи. Супруга должника при этом имеет право выделить свою часть имущества из общей собственности. Это позволяет сохранить ее долю от включения в конкурсную массу, реализуемую по суду для покрытия долгов ИП. Единственное условие – сделать это нужно до конца процедуры банкротства.

Таким образом, процесс признания финансовой несостоятельности ИП и организаций и в том и в другом случае имеет массу последствий, как положительных, так и отрицательных. Однако самое неприятное, что может ждать претендента на звание банкрота – это уголовная ответственность при выявлении фактов фиктивного банкротства. Именно поэтому, прежде чем идти в арбитражный суд, желательно провести все меры по спасению бизнеса и не рисковать понапрасну.

Жизнь после банкротства

Содержание

Гл. 1. Понимание вашего долга

Гл. 2: Использование собственного капитала для консолидации долга

Гл. 3: Финансовая реорганизация

Гл. 4. Когда обращаться за помощью в долг

Гл. 5: Возможность банкротства

Вы объявили о банкротстве. Что теперь?

У вас есть новый старт и новые задачи.Ваш кредитный рейтинг, который, вероятно, уже был не так хорош, сильно пострадал. Банкротство останется в вашем кредитном отчете в течение 10 лет. Кредиторы видят в вас большой риск, потому что вы по закону списали по крайней мере часть своих прошлых долгов. В течение некоторого времени вы не сможете получить ссуду или кредитную карту. Как только вы это сделаете, процентные ставки и сборы будут наказуемыми.

«Целью регистрации является предохранительный клапан», — говорит Роджер М. Уилан, научный сотрудник Американского института банкротства, некоммерческой профессиональной организации.«Слава Богу, день, когда ты носил на лбу пылающую звезду, закончился».

Жизнь после банкротства

- Ведите образ жизни без излишеств.

- Восстановите хорошую кредитоспособность.

- Оплачивать все счета вовремя.

- Создайте сберегательный счет.

- Возьмите кредитную карту и платите каждый месяц.

- Сосредоточьтесь на конечном результате: без долгов.

Уменьшенный образ жизни

Если вы подали главу 13, это означает, что вы выплачиваете часть своих долгов в рамках так называемой реорганизации.В течение трех-пяти лет суд разрешает вам определенную сумму на жизнь, а назначенный судом попечитель ежемесячно распределяет оставшуюся сумму между вашими кредиторами.

Это означает образ жизни без излишеств. Иногда это означает изменение основ вашей жизни, например, сколько вы ежемесячно платите за жилье и продукты. И вы не можете взять новый долг, такой как кредитная карта или автокредит, без разрешения суда. По окончании реорганизации ваши обязательства исчезнут, и ваши деньги снова станут вашими. Но тот факт, что вы объявили о банкротстве, даже если вы выплатили хотя бы часть своего долга, останется с вами в течение 10 лет с даты подачи вами иска.

Если вы подали главу 7, вы ушли от большей части долга. Ваша зарплата принадлежит вам, если она у вас есть, но информация о банкротстве остается в ваших кредитных отчетах в течение 10 лет. Вы должны начать жить за счет наличных денег, а не рассчитывать на какие-либо формы кредита, и создание чрезвычайного фонда является ключевым моментом.

800-фунтовая горилла: получение кредита

Это палка о двух концах жизни после банкротства: неправильное управление кредитом могло доставить вам неприятности (или просто усугубить другие проблемы), но вы должны получить кредит, чтобы восстановить свои финансовые возможности. жизнь.

После того, как ваше банкротство было прекращено, вам необходимо восстановить хороший кредит, сразу для главы 7 или после реорганизации для главы 13. Эмпирическое правило: нет никаких правил. Насколько быстро вы восстановите свой кредит, будет зависеть от множества факторов, которые сильно различаются.

Это также зависит от того, какие ресурсы у вас есть. Очевидно, что если у вас высокий доход в долларах, у вас есть преимущество. Если вам удалось сохранить свой дом, своевременная выплата ипотеки улучшит ваш кредитный отчет при условии, что вы подтвердили ссуду, пока было возбуждено дело о банкротстве.Если вы не подтвердили ссуду повторно, кредитор не будет сообщать о будущих платежах в кредитные бюро. (Кроме того, многие квартиры не сообщают в кредитные бюро, поэтому эти платежи сохранят крышу над головой, но не помогут восстановить кредит, — говорит Джон Ульцхаймер, менеджер по развитию бизнеса myFICO.com, подразделения FICO,

По иронии судьбы, людям, подающим заявку в Главу 7, может быть легче восстановить кредит, говорит Генри Соммер, адвокат и автор книги «Банкротство потребителей: Полное руководство к главе 7 и главе 13« Личные данные ». Банкротство.«Пока вы находитесь в главе 13 (реорганизация), ваши возможности несколько ограничены с точки зрения кредита».

Когда выписка будет завершена, вы можете начать восстанавливать свой кредит, в то время как кто-то, кто прошел через Главу 7 одновременно, уже на пути к восстановлению своего кредита.

Сохраняйте позитивный настрой

Эксперты по банкротству настаивают на том, что отношение и настойчивость могут иметь значение.

«Потребитель, который выздоравливает быстрее, — это тот, кто возвращается обратно», — говорит Ульцгеймер.

«Финансовые возможности — это одно», — говорит Тахира К. Хира, профессор Университета штата Айова, специализирующаяся на потребительской экономике и семейных финансах. «Другое дело — умственные или установочные способности».

Итак, если вы создаете сберегательный счет, не имеете долгов и имеете запасной фонд, вы говорите: «Послушайте, я могу контролировать свое поведение», — говорит она. «Это зависит от того, насколько вы хороши в продажах и насколько хорошо вы себя ведете».

Покажите, что вы теперь знаете

Но вы должны делать покупки у кредиторов, «и там будет указана цена, а это более высокий процент», — говорит Хира.

В первые шесть месяцев после прекращения банкротства вы хотите продемонстрировать, что извлекли уроки из своих финансовых ошибок. С этого момента вы должны быть образцовым гражданином, когда дело касается финансового менеджмента. Это означает, что все платежи производятся вовремя и создается сберегательный счет на случай неизбежных дождливых дней. Если вам удалось сохранить кредитную карту в период банкротства, используйте ее время от времени, чтобы купить необходимое и немедленно погасить ее.

Первая новая кредитная карта

Если у вас нет кредитной карты, выработайте хорошие финансовые привычки и подайте заявку на получение защищенной карты.«Обычно срок составляет шесть месяцев (после вашей выписки), — говорит Уилан, 12-летний судья по делам о банкротстве.

Вы поместите деньги на счет, и компания-эмитент кредитной карты предоставит вам кредитный лимит на ту же сумму. Когда приходит счет, вы оплачиваете его, как обычную карту. Депозит возвращается только при закрытии аккаунта или переходе на незащищенную версию. Некоторые карточные компании могут также пожелать предоставить вам кредитный лимит, превышающий ваш фактический депозит, говорит Кертис Арнольд, основатель и представитель Cardratings.com.

Хорошие новости: многие защищенные карты считаются незащищенными, — говорит Арнольд. «И если предположить, что у вашего аккаунта хорошая репутация, то по прошествии года вы должны начать получать приличные предложения по незащищенным картам».

Несколько умных советов по покупкам: ищите знакомые имена и самые низкие тарифы и сборы, какие только сможете найти. И рассмотрите только карту, которая списывает все комиссии с вашей карты или выставляет счет вам сразу после того, как вы ее получите. По словам Арнольда, когда они хотят получить деньги вперед, скорее всего, это афера.

Содержание

Гл. 1. Понимание вашего долга

Гл. 2: Использование собственного капитала для консолидации долга

Гл. 3: Финансовая реорганизация

Гл. 4. Когда обращаться за помощью в долг

Гл. 5: Возможность банкротства

«Обычно мы говорим, что если вы получаете защищенную карту, обычно в течение шести месяцев или года после получения хорошей оплаты вы можете претендовать на получение незащищенной карты», — говорит Арнольд.Но не подавайте заявку чаще, чем раз в шесть месяцев, — говорит он. В противном случае запросы повысят вашу кредитоспособность. И будьте готовы к шоку от наклеек с годовыми ставками от подросткового возраста до 20 лет, — говорит он.

Одна из самых больших проблем при банкротстве заключается в том, что заем денег на какое-то время будет стоить дороже. Гораздо больше. Если вы будете расплачиваться картой каждый месяц, вы не почувствуете укол более высоких процентных ставок. Но субстандартные кредиторы взимают множество сборов, как единовременных, так и годовых, только за привилегию иметь при себе свои карты.

«Обычно они взимают плату за подачу заявления, плату за обработку и неизвестно что», — говорит Арнольд. «Это не редкость, когда вы получаете от 100 до 300 долларов в первый год и от 100 до 200 долларов в год на постоянной основе. И это отраслевой стандарт ».

Но вы можете вернуть себе дорогу с помощью разумных привычек в расходах. «Если вы держите нос в чистоте и будете производить платежи, в течение 24 месяцев вы, вероятно, сможете претендовать на получение приличной необеспеченной карты», — говорит Арнольд. Конечно, это не будет 5-процентная ставка, которую вы видите в телевизионной рекламе, но вы можете получить ее за 10 процентов, говорит он.

Если вы пережили банкротство, вам нужно следить за своим кредитным рейтингом. По словам Ульцхеймера, ваш счет, отраженный в ваших кредитных отчетах, предсказывает вероятность просрочки платежа по счету в ближайшие два года.

Да, банкротство сильно увеличит ваши баллы. «Но у большинства людей, которые подают документы, в кредитном отчете уже есть просрочки и проблемы», — говорит он. «Таким образом, счет уже сильно пострадал».

Побочные эффекты

Поскольку в наши дни все и его брат просматривают ваши кредитные отчеты, банкротство может затронуть те части вашей жизни, о которых вы даже не задумывались.Это может поднять ваши страховые ставки. «Кредит — это один из факторов, который многие страховые компании используют при установлении цен на свои полисы», — говорит Жанна Сальваторе, вице-президент по работе с потребителями Института страховой информации.

Если вы столкнулись с главой 13 и у вас есть дети в частной школе, суд может заставить вас отправить их в государственные школы, — говорит Уилан.

Иногда религиозные убеждения также могут быть основанием для продолжения оплаты расходов в частной школе.

Единственное, что вы можете сделать: если была веская причина вашего банкротства, например, развод, банкротство или заболевание ребенка, укажите это в своем кредитном отчете.Ваша запись должна состоять из 100 слов или меньше. Это не повлияет на ваш кредитный рейтинг, но в некоторых случаях, когда необходимо принять решение, например, о трудоустройстве или страховании, это может вам помочь.

Следует также учитывать человеческую природу. Записи о банкротстве являются общедоступной информацией. В наш век компьютеризации «очень трудно сохранить конфиденциальность», — говорит Уилан. Вдобавок, если ваши платежи по Главе 13 вычитаются из заработной платы — фаворит судов, — говорит Уилан, — то по крайней мере один человек на вашем рабочем месте будет знать о вашем финансовом положении.(Другой вариант — внести свой чек напрямую и в тот же день произвести немедленное снятие средств со счета, чтобы избежать вмешательства вашего офиса, — говорит Хира.)

Ваше финансовое будущее

Любое банкротство сложно. И большинство людей, которые подают документы, борются с финансовыми проблемами не менее двух-трех лет. «И в этом есть психологическое несчастье», — говорит адвокат по делам о банкротстве Сиэтла Кен Вейл. «Это признание неудачи. Никто никогда не будет счастлив прийти ко мне.”

Кроме того, те, кто заполняет главу 13, рассчитывают на несколько лет строгой денежной диеты.

«Что я говорю клиентам перед тем, как они подадут:« Вы будете чувствовать себя прекрасно, когда подадите заявление », — говорит Вайль. «Вы столкнулись с проблемой, которая так долго вас мучила. Это длится до шести месяцев. Где-то в конце — через 30 месяцев — вы можете увидеть свет в конце туннеля. И в конце чувствуешь себя фантастически. Но я обнаружил, что где-то посередине будет просто ужасная точка.[Вы чувствуете] Я больше не могу этого делать ».

Лучшие новости: время лечит. Несомненно, для того, чтобы банкротство исчезло из вашего кредитного отчета, требуется десять лет. Но если вы агрессивно практикуете хорошую репутацию, чем дальше вы продвинетесь, тем меньше это будет иметь значение. Это означает более низкие ставки, более низкие комиссии и более выгодные сделки по автокредитам и ипотечным кредитам.

Освобождение от ответственности при банкротстве — Основы банкротства

Что такое разгрузка при банкротстве?

Отзыв о банкротстве освобождает должника от личной ответственности по определенным видам долгов.Другими словами, от должника больше не требуется по закону выплачивать погашенные долги. Освобождение от ответственности — это постоянный приказ, запрещающий кредиторам должника принимать какие-либо меры по взысканию погашенных долгов, включая судебные иски и общение с должником, например телефонные звонки, письма и личные контакты.

Хотя должник не несет личной ответственности за погашенные долги, не удалось избежать действительного залога (т. Е. Удержания определенного имущества для обеспечения выплаты долга) (т.е., лишены исковой силы) в деле о банкротстве останется после дела о банкротстве. Следовательно, обеспеченный кредитор может принудить к принудительному удержанию имущества, чтобы вернуть имущество, обеспеченное залогом.

Когда происходит разряд?

Сроки освобождения от ответственности варьируются в зависимости от главы, по которой возбуждено дело. Например, в деле по главе 7 (ликвидация) суд обычно разрешает увольнение сразу же по истечении срока, установленного для подачи жалобы с возражением против прекращения, и времени, установленного для подачи ходатайства о прекращении дела за существенное злоупотребление (60 дней после первой даты, установленной для 341 встречи).Обычно это происходит примерно через четыре месяца после даты подачи должником заявления секретарю суда по делам о банкротстве. В индивидуальных делах главы 11, а также в делах в соответствии с главой 12 (урегулирование долгов семейного фермера или рыбака) и 13 (урегулирование долгов физического лица с регулярным доходом) суд обычно разрешает погашение в кратчайшие сроки после того, как должник совершает все платежи по плану. Поскольку план по главе 12 или главе 13 может предусматривать выплаты в течение трех-пяти лет, выплата обычно происходит примерно через четыре года после даты подачи заявки.Суд может отказать отдельному должнику в освобождении от ответственности в делах по главам 7 или 13, если должник не прошел «учебный курс по финансовому менеджменту». Кодекс о банкротстве предусматривает ограниченные исключения из требования «финансового управления», если управляющий США или администратор по банкротству определяет, что существуют неадекватные образовательные программы, или если должник является инвалидом или недееспособным или находится на действительной военной службе в зоне боевых действий.

Каким образом должник получает освобождение от ответственности?

Если нет судебного разбирательства, связанного с возражениями против освобождения от ответственности, должник обычно автоматически получает освобождение от ответственности.Федеральные правила процедуры банкротства предусматривают, что клерк суда по делам о банкротстве направляет копию приказа об освобождении от ответственности всем кредиторам, доверительному управляющему США, управляющему по делу и поверенному управляющего, если таковой имеется. Должник и его поверенный также получают копии исполнительного листа. Уведомление, которое является просто копией окончательного постановления о погашении, не касается тех долгов, которые определены судом как не подлежащие погашению, то есть не покрытые погашением. Уведомление обычно информирует кредиторов о том, что причитающиеся им долги погашены и что они не должны предпринимать никаких дальнейших взысканий.В уведомлении их предупреждают, что продолжение усилий по сбору средств может повлечь за собой наказание за неуважение. Любая непреднамеренная неспособность клерка отправить должнику или любому кредитору копию распоряжения об освобождении в кратчайшие сроки в течение времени, требуемого правилами, не влияет на действительность распоряжения о выдаче разрешения.

Все долги должника погашены или только некоторые?

Не все долги погашены. Погашенные долги различаются в зависимости от главы Кодекса о банкротстве.Раздел 523 (а) Кодекса специально исключает различные категории долгов из погашения, предоставленного индивидуальным должникам. Следовательно, должник все равно должен выплатить эти долги после банкротства. Конгресс определил, что эти виды долгов не подлежат погашению по причинам государственной политики (исходя из характера долга или того факта, что долги возникли из-за ненадлежащего поведения должника, например, вождения должником в нетрезвом виде).

Есть 19 категорий долгов, освобожденных от погашения согласно главам 7, 11 и 12.Более ограниченный список исключений применяется к делам в соответствии с главой 13.

Вообще говоря, исключения из выписки применяются автоматически, если применяется язык, предписанный разделом 523 (a). Наиболее распространенными типами необлагаемых долгов являются определенные типы налоговых требований, долги, не указанные должником в списках и графиках, которые должник должен подавать в суд, долги по содержанию супруга или ребенка или алименты, долги за умышленные и злонамеренные травмы. лицо или имущество, долги перед государственными органами за штрафы и пени, долги по большей части финансируемых или гарантированных государством образовательных ссуд или переплаты пособий, долги за телесные повреждения, вызванные эксплуатацией автомобиля должником в состоянии алкогольного опьянения, долги перед выходом на пенсию с определенными налоговыми льготами планы и долги по оплате определенных жилищных сборов в кондоминиумах или кооперативах.

Типы долгов, описанные в разделах 523 (a) (2), (4) и (6) (обязательства, затронутые мошенничеством или злонамеренностью), автоматически не освобождаются от погашения. Кредиторы должны попросить суд определить, что эти долги не подлежат погашению. В отсутствие положительного запроса со стороны кредитора и удовлетворения требования судом виды долгов, указанные в статьях 523 (a) (2), (4) и (6), будут погашены.

Немного более широкое погашение долгов доступно должнику в деле по главе 13, чем в случае по главе 7.Долги, подлежащие погашению в главе 13, но не в главе 7, включают в себя долги за умышленное и злонамеренное повреждение собственности, долги, понесенные по уплате не подлежащих погашению налоговых обязательств, а также долги, возникающие в результате имущественных расчетов в процессе развода или разделения. Хотя должник по главе 13 обычно получает освобождение от ответственности только после завершения всех платежей, требуемых утвержденным судом (т. Е. «Подтвержденным») планом погашения, существуют некоторые ограниченные обстоятельства, при которых должник может потребовать от суда предоставить «освобождение от ответственности в затруднительных обстоятельствах». даже если должник не смог завершить плановые платежи.Такое освобождение от ответственности доступно только должнику, неспособность которого завершить плановые платежи по обстоятельствам, не зависящим от должника. Объем главы 13 «Освобождение от нужды» аналогичен сфере действия главы 7 в отношении видов долгов, которые освобождаются от выписки. В главе 12 также доступно освобождение от ответственности в случае трудностей, если невыполнение плановых платежей вызвано «обстоятельствами, за которые должник не должен нести справедливую ответственность».

Имеет ли должник право на освобождение от ответственности или могут ли кредиторы возражать против освобождения от ответственности?

В случаях главы 7 должник не имеет абсолютного права на освобождение от ответственности.Возражение против освобождения должника от ответственности может быть подано кредитором, доверенным лицом по делу или доверительным управляющим США. Кредиторы получают уведомление вскоре после подачи иска, в котором излагается очень важная информация, в том числе крайний срок для возражения против увольнения. Чтобы возразить против освобождения должника от ответственности, кредитор должен подать жалобу в суд по делам о банкротстве до истечения срока, указанного в уведомлении. Подача жалобы запускает судебный процесс, называемый в банкротстве «состязательным процессом».»

Суд может отказать в увольнении по главе 7 по любой из причин, описанных в разделе 727 (а) Кодекса о банкротстве, включая непредставление запрошенных налоговых документов; невыполнение курса по управлению личными финансами; передача или сокрытие собственности с целью воспрепятствовать, задержать или обмануть кредиторов; уничтожение или сокрытие бухгалтерских книг или записей; лжесвидетельство и другие мошеннические действия; неучтенность потери активов; нарушение судебного постановления или досрочное освобождение от ответственности по более раннему делу началось в определенные сроки (обсуждаемые ниже) до даты подачи ходатайства.Если вопрос о праве должника на освобождение от ответственности передается в суд, возражающая сторона несет бремя доказывания всех фактов, существенных для возражения.

В делах по главам 12 и 13 должник обычно имеет право на освобождение от ответственности после завершения всех платежей по плану. Однако, как и в главе 7, освобождение от ответственности может не произойти в главе 13, если должник не завершит требуемый курс по управлению личными финансами. Должник также не имеет права на освобождение от ответственности в соответствии с главой 13, если он или она получили предыдущее освобождение от ответственности по другому делу, начатому в сроки, указанные в следующем параграфе.В отличие от главы 7, кредиторы не имеют права возражать против освобождения должника по главам 12 или 13. Кредиторы могут возражать против подтверждения плана погашения, но не могут возражать против его отмены, если должник завершил выполнение плановых платежей.

Может ли должник получить второе освобождение от ответственности в более позднем деле по главе 7?

Суд откажет в освобождении от ответственности в более позднем деле по главе 7, если должник получил освобождение от ответственности в соответствии с главой 7 или главой 11 по делу, поданному в течение восьми лет до подачи второго ходатайства.Суд также откажет в освобождении по главе 7, если должник ранее получил освобождение от ответственности по делу по главе 12 или главе 13, возбужденному в течение шести лет до даты подачи второго дела, за исключением случаев, когда (1) должник уплатил все «разрешенные необеспеченные» требования в более раннем случае в полном объеме или (2) должник произвел платежи по плану в более раннем случае на общую сумму не менее 70 процентов разрешенных необеспеченных требований, и план должника был предложен добросовестно, и платежи представляли все усилия должника .Должник не имеет права на освобождение от ответственности в соответствии с главой 13, если он или она получили предварительное освобождение от ответственности в делах по главам 7, 11 или 12, поданных за четыре года до текущего дела, или в деле по главе 13, возбужденном за два года до текущего дела.

Можно ли отозвать выписку?

Суд может отменить освобождение от ответственности при определенных обстоятельствах. Например, доверительный управляющий, кредитор или доверительный управляющий США может потребовать, чтобы суд отменил освобождение должника от ответственности в деле по главе 7 на основании утверждений о том, что должник: получил освобождение от ответственности обманным путем; не раскрыл тот факт, что он или она приобрели или получили право на приобретение собственности, которая составляла бы собственность конкурсной массы; совершил одно из нескольких неправомерных действий, описанных в разделе 727 (а) (6) Кодекса о банкротстве; или не смог объяснить какие-либо искажения, обнаруженные в ходе аудита дела, или не предоставил документы или информацию, запрошенные в ходе аудита дела.Обычно просьба об отмене освобождения должника от ответственности должна быть подана в течение одного года после освобождения или, в некоторых случаях, до даты закрытия дела. Суд решит, являются ли такие утверждения правдивыми, и если да, то следует ли отозвать выписку.

В делах по главам 11, 12 и 13, если подтверждение плана или увольнение получено обманным путем, суд может отменить приказ о подтверждении или увольнении.

Может ли должник выплатить погашенную задолженность после завершения дела о банкротстве?

Должник, получивший освобождение от ответственности, может добровольно погасить любую погашенную задолженность.Должник может погасить погашенный долг, даже если он больше не может быть исполнен по закону. Иногда должник соглашается выплатить долг, потому что он причитается члену семьи или потому, что он представляет собой обязательство перед лицом, для которого важна репутация должника, например семейным врачом.

Что может сделать должник, если кредитор попытается взыскать погашенную задолженность после завершения дела?

Если кредитор предпринимает усилия по взысканию погашенного долга, должник может подать ходатайство в суд, сообщив о действии и попросив возобновить рассмотрение дела для решения этого вопроса.Суд по делам о банкротстве часто делает это, чтобы гарантировать, что выписка не будет нарушена. Освобождение представляет собой постоянный судебный запрет, запрещающий кредиторам предпринимать какие-либо действия, включая подачу иска, направленных на взыскание погашенного долга. Суд может наложить санкции на кредитора за нарушение предписания об освобождении от ответственности. Обычной санкцией за нарушение судебного запрета на увольнение является гражданское неуважение, которое часто карается штрафом.

Может ли работодатель уволить должника только на том основании, что это лицо было должником или не выплатило погашенный долг?

Закон прямо запрещает дискриминационное обращение с должниками как со стороны государственных структур, так и со стороны частных работодателей.Государственное учреждение или частный работодатель не может дискриминировать человека только потому, что это лицо было должником, было неплатежеспособным до или во время рассмотрения дела или не выплатило долг, который был погашен по делу. Закон запрещает следующие формы государственной дискриминации: увольнение сотрудника; дискриминация при приеме на работу; или отказ, аннулирование, приостановление или отказ в продлении лицензии, франшизы или аналогичных привилегий. Частный работодатель не может дискриминировать при приеме на работу, если дискриминация основана исключительно на заявлении о банкротстве.

Как Должник может получить еще одну копию Распоряжения о выписке?

Если должник теряет или не размещает приказ об освобождении от ответственности, другую копию можно получить, обратившись к секретарю суда по делам о банкротстве, который внес приказ. Секретарь взимает плату за поиск в судебных протоколах, а также дополнительные сборы за изготовление и заверение копий. Если дело было закрыто и заархивировано, также будет взиматься плата за извлечение, а получение копии займет больше времени.

Распоряжение о выписке может быть доступно в электронном виде.Система PACER предоставляет общественности электронный доступ к выбранной информации по делу через персональный компьютер, расположенный во многих офисах клерков. Должник также может получить доступ к PACER. Пользователи должны создать учетную запись, чтобы получить доступ к PACER, и должны платить за каждую страницу для загрузки и копирования документов, поданных в электронном виде.

Освобождение от банкротства — Citizens Advice

После года банкротства вас обычно освобождают от банкротства. Это освобождает вас от любых долгов, покрытых вашим банкротством.Он также снимает ограничения банкротства, если не было принято постановление об ограничении банкротства или обязательство об ограничении банкротства.

На этой странице объясняется, когда и как вы освобождаетесь от банкротства, а также что происходит с вашими долгами и имуществом.

Если вы должны деньги людям или компаниям в ЕС

Ваше соглашение о банкротстве может не покрывать долги, которые вы должны людям или компаниям в ЕС.

Ваши кредиторы могут продолжать просить у вас деньги, пока вы являетесь банкротом, и после того, как вы вышли из банкротства.

Если вы живете в ЕС, вас могут привлечь в суд в ЕС.

Кредиторы ЕСпо-прежнему должны подавать в суд здесь, в Великобритании, а не за границу в ЕС, даже если у них есть действующее судебное решение. Великобритания признает судебные решения ЕС, принятые или вступившие в силу до 31 декабря 2020 года.

Получите юридическую консультацию, если у вас есть кредиторы в ЕС. Найдите бесплатную или доступную юридическую помощь.

Ваши долги после погашения

Когда вы освобождаетесь от банкротства, вы освобождаетесь от любых долгов, которые были включены в ваше банкротство.Вам все равно придется заплатить любые долги, не покрываемые банкротством, или долги, возникшие в результате вашей мошеннической деятельности.

Ознакомьтесь с полным списком долгов, которые вам все равно придется заплатить после выписки.

Когда выйдешь из банкротства

Обычно вас освобождают от банкротства через 12 месяцев, в первую годовщину даты вынесения постановления о банкротстве. В некоторых случаях вас могут выписать позже. Это называется «отсроченная выписка». Проверьте дату выписки с помощью Индивидуального реестра несостоятельности правительства.СОЕДИНЕННОЕ КОРОЛЕВСТВО.

Отсроченная разрядка

В период банкротства «официальный управляющий» Службы несостоятельности занимается вашим банкротством. Вы обязаны сотрудничать с ними, например, предоставлять информацию, когда вас об этом просят. Если вы этого не сделаете, официальный управляющий может попросить суд остановить вашу выписку. Это называется «приостановка разряда».

Если ваше освобождение от банкротства приостановлено, вам сообщат в суде, нужно ли вам что-то делать для освобождения от должности.

Когда закончится действие вашего соглашения о выплате дохода

Если вы производите платежи по соглашению о выплате дохода или распоряжению о выплате дохода, они обычно длятся 3 года и будут продолжаться после вашего выписки.

Если ваш доход вообще изменится, вы можете подать заявление на изменение договора или распоряжения.

Подробнее о договорах и поручениях о выплате доходов

Как выбросы влияют на ваши вещи

Освобождение от банкротства не означает, что вам вернут вещи, даже если они еще не проданы.Официальному получателю может потребоваться некоторое время, чтобы разобраться с ними.

Если вы пришли с какими-либо новыми активами после того, как вас уволили, они обычно остаются вашими и не могут быть востребованы доверенным лицом. Важным исключением из этого правила являются любые выплаты, которые вы получаете, требуя страховки защиты платежей (PPI), которая была неправильно продана до того, как вы стали банкротом.

Как выделения влияют на ваш дом

У официального получателя есть 3 года на то, чтобы принять меры в отношении вашего дома, это означает, что ваша выписка не повлияет на него.Ваша доля в вашем доме снова станет вашей, если они не сделают ничего из следующего в течение 3 лет с даты вашего постановления о банкротстве:

- продал вашу долю кому-то — например, вашему партнеру, другу или члену семьи

- обратилась в суд с просьбой о выселении из дома и вам, и всем, кто живет в вашем доме.

- обратилась в суд с заявлением о взыскании обвинения

- пришли к соглашению, что вы заплатите им стоимость вашей доли

Узнайте больше о том, как банкротство повлияет на ваш дом.

Когда закончится действие вашего приказа об ограничении банкротства

Если вы приняли постановление об ограничении банкротства или вступили в соглашение об ограничении банкротства в период вашего банкротства, это не закончится, когда вы будете освобождены от банкротства. Он будет действовать до тех пор, пока был сделан заказ или обязательство.

Подробнее об ограничении банкротства

Как получить доказательства выписки

Ваше освобождение от банкротства произойдет автоматически, поэтому вам не обязательно будут отправлены доказательства.

Отправьте электронное письмо в Службу по делам о несостоятельности по адресу [email protected], чтобы получить бесплатное письмо с подтверждением. Об этом следует просить только после даты выписки.

Если вы просите письмо с подтверждением, вы должны указать свой:

- полное наименование

- дата рождения

- текущий и предыдущий адрес

- Номер государственного страхования

- справочный номер суда

Если вы подаете заявку на ипотеку, вам понадобится «Справка о выписке из счета».Если вы изначально подавали заявление о банкротстве через суд, вам нужно будет попросить у них справку. Это стоит 70 фунтов стерлингов и 10 фунтов стерлингов за дополнительные копии.

Если вы изначально подавали заявление о банкротстве через Интернет, отправьте электронное письмо в Службу банкротства по адресу разряда [email protected] для получения справки. Если вы подали заявку онлайн, плата за справку о выписке не взимается.

Получение публичных записей изменено

После освобождения от банкротства ваши данные будут по-прежнему включены в несколько публичных записей.Некоторые из них будут автоматически удалены через определенное время, в то время как вам нужно будет принять меры, чтобы изменить другие, а именно:

- Ваши данные будут автоматически удалены из реестра неплатежеспособности через 3 месяца после вашего увольнения

- , если вы хотите, чтобы ваша кредитная история показывала, что вы уволены, вам следует отправить подтверждение в каждое из кредитных справочных агентств и попросить их обновить ваш файл — помните, что банкротство будет отображаться в вашем файле в течение 6 лет после постановления о банкротстве.

Записи против вашего имущества

Чтобы удалить запись о вашем банкротстве из Регистра земельных сборов, вы должны сделать следующее:

Записи о банкротстве автоматически удаляются из реестра земельных сборов через 5 лет, если они не возобновляются.Узнайте больше о том, что происходит, когда банкротство заканчивается на GOV.UK.

Следующие шаги

Дополнительная информация

«Справочник по банкротству» — от Службы несостоятельности

Что происходит после подачи заявления о банкротстве?

В двух словахЗнание того, что происходит после вашего банкротства, может сделать это менее пугающим. Читайте дальше, чтобы узнать о подаче заявления о банкротстве в главе 7, собрании кредиторов, хранении вашего автомобиля и о том, почему кредиторы должны прекратить связываться с вами после подачи заявления.

Знание того, что происходит после вашего банкротства, может сделать это менее пугающим. Читайте дальше, чтобы узнать о подаче заявления о банкротстве в главе 7, собрании кредиторов, хранении вашего автомобиля и о том, почему кредиторы должны прекратить связываться с вами после подачи заявления.

Как только вы подадите заявление о банкротстве в соответствии с Главой 7, вам будет присвоен номер дела, и вам будет назначен управляющий по делу о банкротстве. Управляющий банкротством будет наблюдать за вашей заявкой о банкротстве, изучит ваши формы о банкротстве и может запросить дополнительные документы для проверки вашей информации.Доверительный управляющий также проведет собрание кредиторов.

Защита от кредиторов начинается сразу после подачи заявления о банкротстве в соответствии с главой 7 или 13. Это называется автоматическим остановом. После того, как вы подадите заявку и автоматическое приостановление вступит в силу, ваши кредиторы не смогут принимать меры по взысканию против вас.

После того, как вы подадите заявление о защите от банкротства, ваши кредиторы не смогут позвонить вам или попытаться получить от вас оплату медицинских счетов, долгов по кредитным картам, личных займов, необеспеченных долгов или других видов долгов.Уменьшение заработной платы также должно быть прекращено сразу после подачи заявления о банкротстве.

(2) Что происходит с вашим кредитным рейтингом после подачи заявления о банкротстве

Заявления о банкротстве по главе 7 и о банкротстве отображаются в вашем кредитном отчете. Как долго он появится, зависит от типа банкротства, который вы подаете. Банкротство главы 7 остается в вашем кредитном отчете в течение 10 лет после даты подачи. Завершенное банкротство по главе 13 остается в вашем кредитном отчете в течение 7 лет после даты подачи заявки или 10 лет, если дело не было завершено для прекращения.

В результате заявка о банкротстве изначально снизит ваш кредитный рейтинг. Насколько упадет ваш кредитный рейтинг, зависит от того, насколько он был высоким или низким до банкротства. Как правило, можно ожидать снижения от 100 до 200 пунктов.

Хорошая новость заключается в том, что вы можете начать восстанавливать свой кредит, как только будет объявлено ваше заявление о банкротстве. Можно получить более высокий балл в течение 1-2 лет после подачи заявки. Кредитные рейтинги большинства заявителей о банкротстве уже ниже из-за пропущенных платежей.После того, как суд разрешает выписку, большинство необеспеченных долгов аннулируются. Кредитные рейтинги улучшаются, потому что пропущенных платежей больше нет, а остаток на снятых счетах равен нулю.

После подачи заявления о банкротстве по главам 7 и 13 вы получите по почте предложения по кредитным картам. Эти предложения могут быть для обеспеченных кредитных карт, иногда называемых предоплаченными картами, которые требуют внесения залога наличными. Или предложения могут быть для необеспеченных кредитных карт, но, вероятно, будут иметь высокие процентные ставки или ежегодные сборы.