ОБМЕННЫЙ КУРС (КУРС ВАЛЮТ) — это… Что такое ОБМЕННЫЙ КУРС (КУРС ВАЛЮТ)?

- ОБМЕННЫЙ КУРС (КУРС ВАЛЮТ)

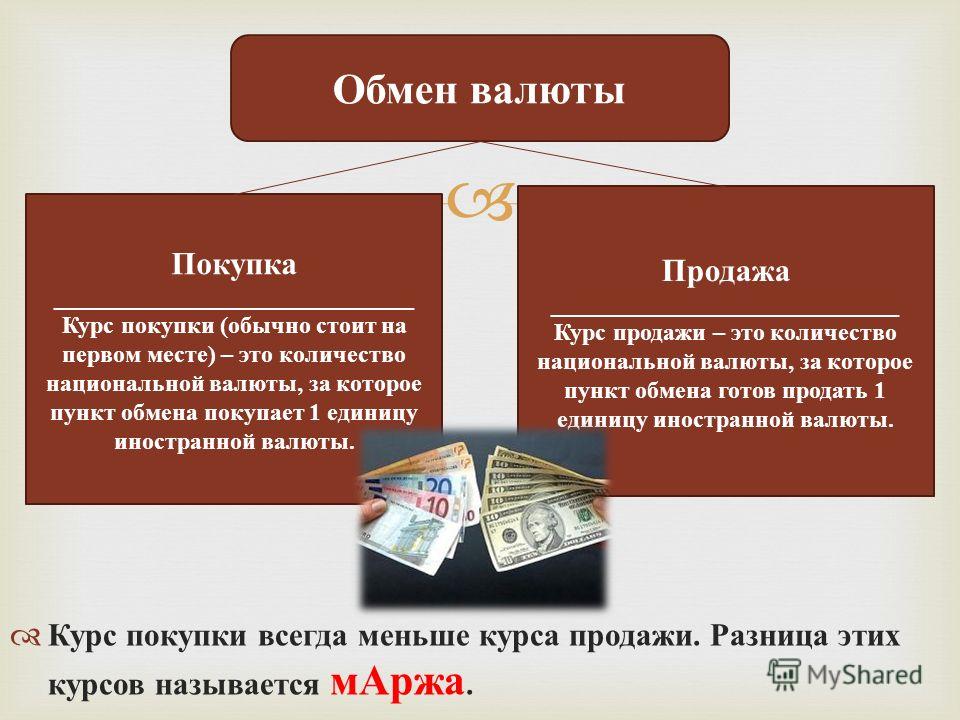

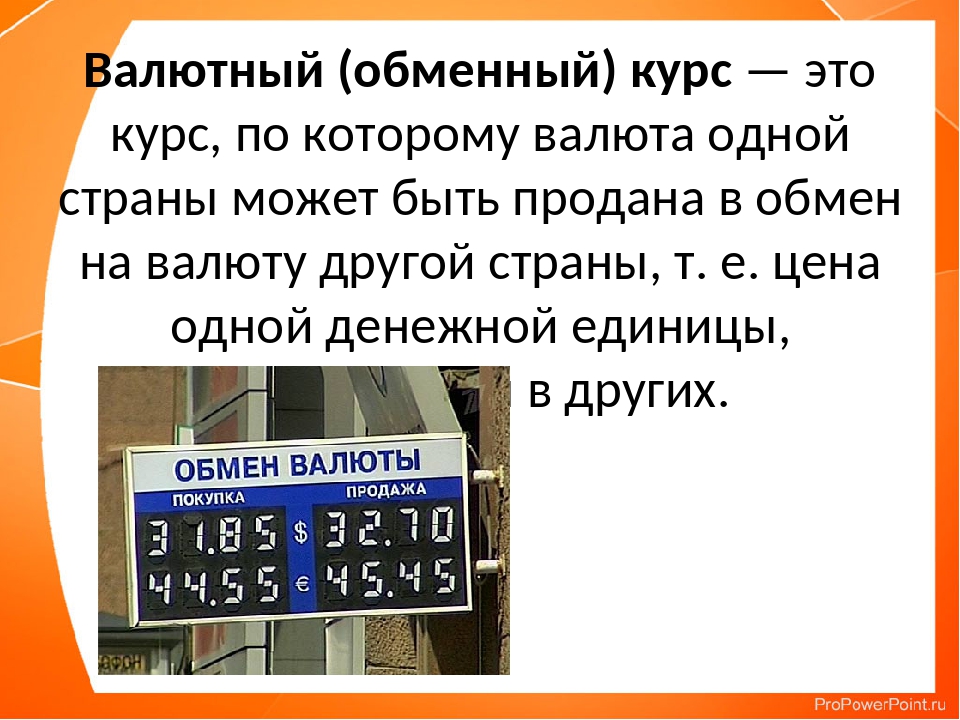

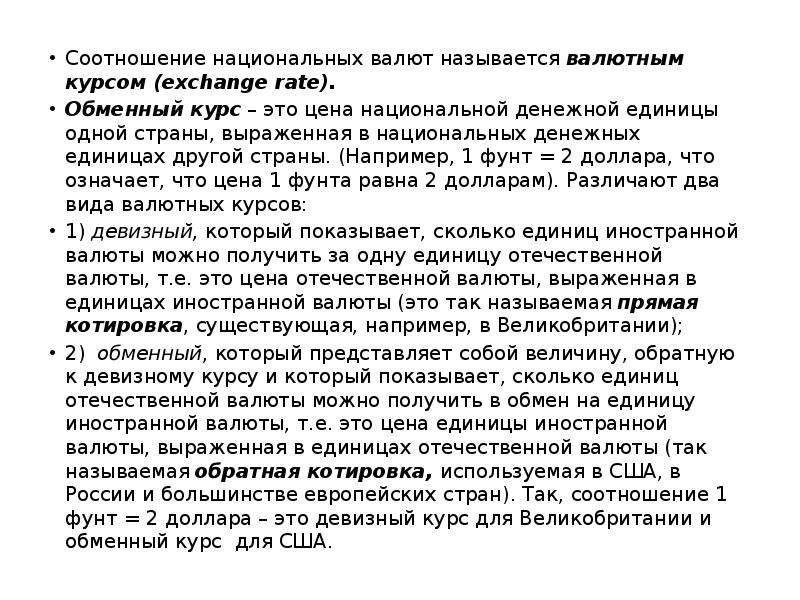

- (rate of exchange, exchange rate) Цена одной валюты, выраженная в другой валюте. Обычно демонстрирует, сколько единиц национальной валюты потребуется для покупки одной единицы зарубежной валюты. Однако в некоторых случаях, в частности в Великобритании, имеет место обратная ситуация. Здесь обменный курс показывает, сколько единиц иностранной валюты можно купить на единицу национальной валюты. Обычно обменный курс бывает представлен в виде двух показателей – цены покупки и цены продажи. Разница между ними – прибыль или комиссия, получаемая осуществляющей обменные операции фирмой.

Бизнес. Толковый словарь. — М.: «ИНФРА-М», Издательство «Весь Мир». Грэхэм Бетс, Барри Брайндли, С. Уильямс и др. Общая редакция: д.э.н. Осадчая И.М.. 1998.

- ОБМЕН КОНТРАКТАМИ

- ОБОДРАННАЯ ОБЛИГАЦИЯ

Полезное

Смотреть что такое «ОБМЕННЫЙ КУРС (КУРС ВАЛЮТ)» в других словарях:

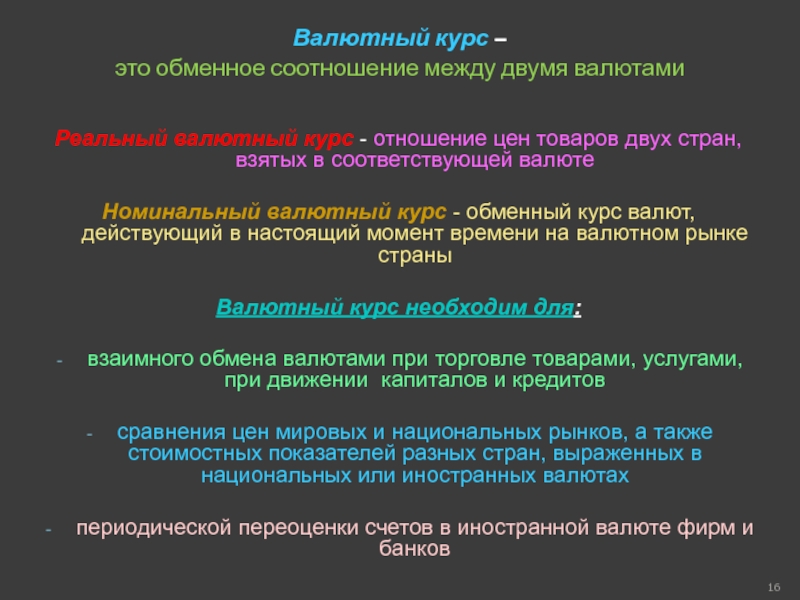

Обменный курс валют — соотношение при обмене одной валюты на другую.

.. Источник: Международный стандарт финансовой отчетности (IAS) 21 Влияние изменений обменных курсов валют (ред. от 18.07.2012) (введен в действие на территории Российской Федерации Приказом Минфина… … Официальная терминология

.. Источник: Международный стандарт финансовой отчетности (IAS) 21 Влияние изменений обменных курсов валют (ред. от 18.07.2012) (введен в действие на территории Российской Федерации Приказом Минфина… … Официальная терминологияОбменный курс валют текущий — Текущий обменный курс обменный курс валют при немедленной поставке… Источник: Международный стандарт финансовой отчетности (IAS) 21 Влияние изменений обменных курсов валют (ред. от 18.07.2012) (введен в действие на территории Российской… … Официальная терминология

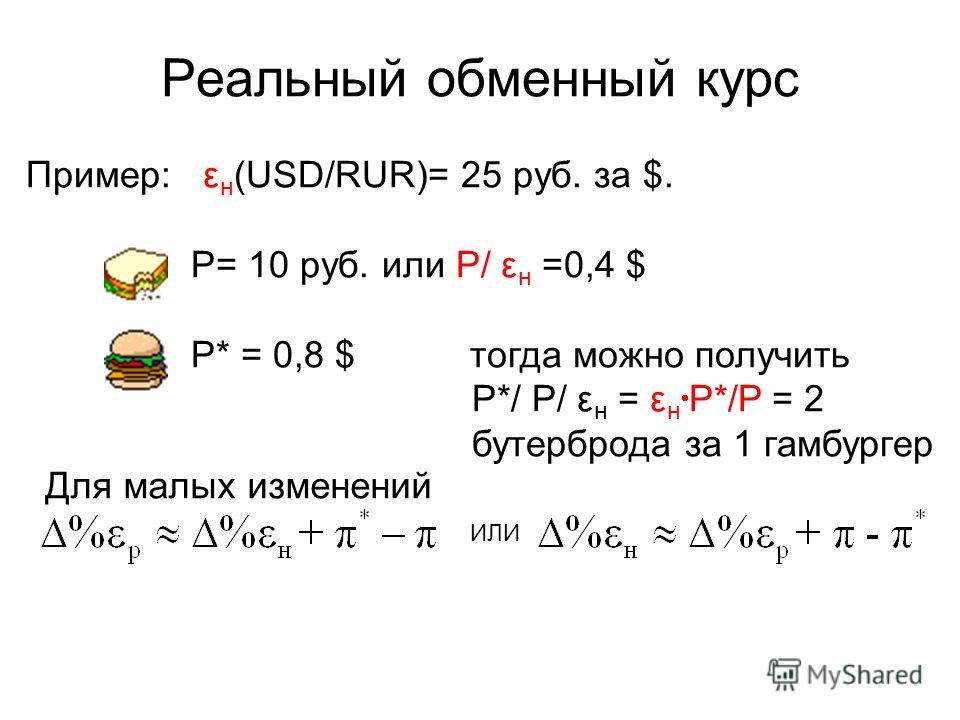

ОБМЕННЫЙ КУРС ВАЛЮТ РЕАЛЬНЫЙ — (см. РЕАЛЬНЫЙ ОБМЕННЫЙ КУРС ВАЛЮТ) … Энциклопедический словарь экономики и права

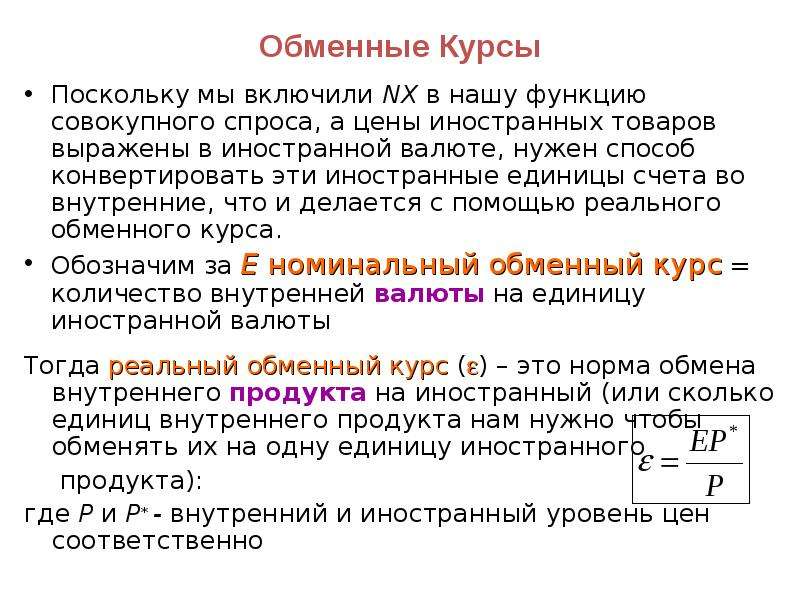

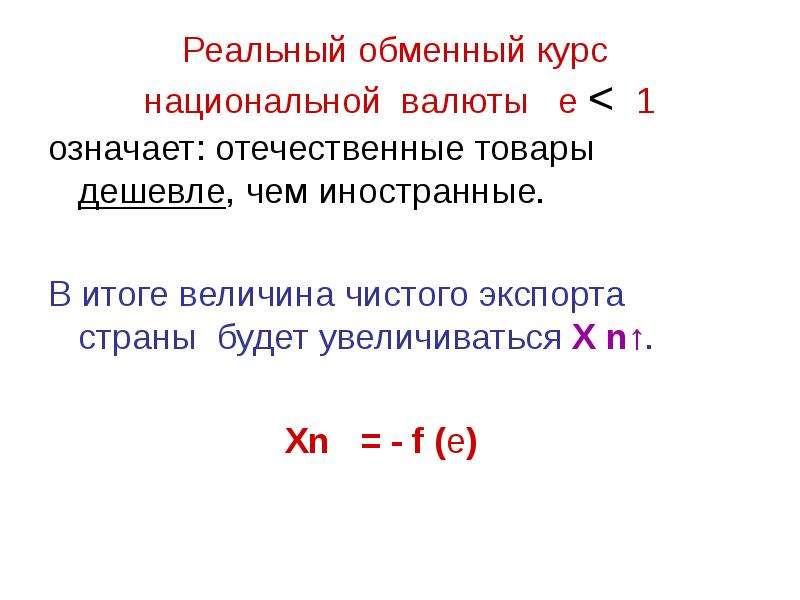

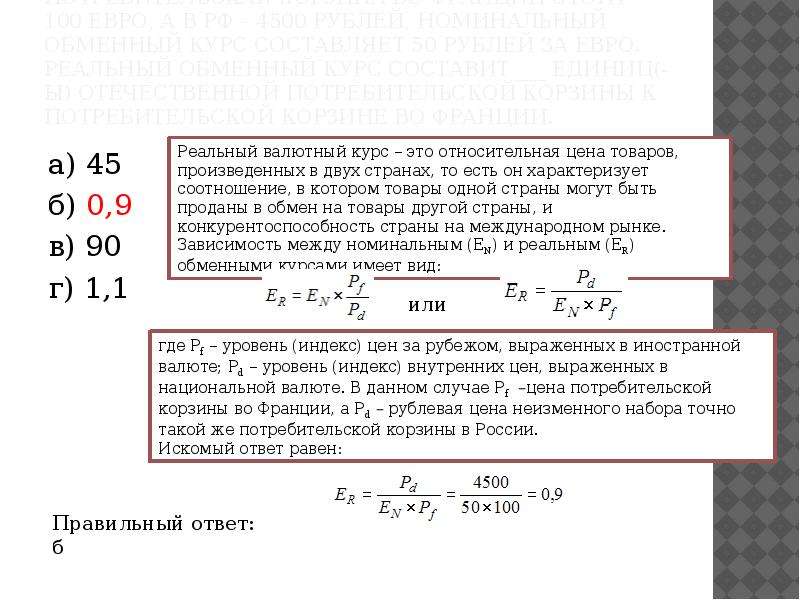

Реальный обменный курс валют — обменный курс скорректированный на инфляционную разницу между двумя странами. Реальный обменный курс валют произведение номинального курса и соотношения уровня цен. По английски: Real exchange rate Синонимы: Реальный валютный курс См.

также:… … Финансовый словарь

также:… … Финансовый словарьРЕАЛЬНЫЙ ОБМЕННЫЙ КУРС ВАЛЮТ — пропорция обмена товаров между странами; относительная цена товара, производящегося в двух странах. Зависит от номинального курса, соотношения курсов валют и цен товаров в национальных валютах. Измеряется как произведение номинального курса и… … Экономический словарь

Реальный обменный курс валют — – относительная цена товара, производящегося в двух странах; пропорция обмена товаров между странами. Реальный курс валют зависит от номинального курса, соотношения курсов валют, цен товаров в национальных валютах. Рассчитывается как произведение … Коммерческая электроэнергетика. Словарь-справочник

РЕАЛЬНЫЙ ОБМЕННЫЙ КУРС ВАЛЮТ — относительная цена товара, производящегося в двух странах: пропорция обмена товаров между странами. Реальный курс зависит от номинального курса, соотношения курсов валют, цен товаров в национальных валютах.

Рассчитывается как произведение… … Энциклопедический словарь экономики и права

Рассчитывается как произведение… … Энциклопедический словарь экономики и правареальный обменный курс валют — пропорция обмена товаров между странами; относительная цена товара, производящегося в двух странах. Зависит от номинального курса, соотношения курсов валют и цен товаров в национальных валютах. Измеряется как произведение номинального курса и… … Словарь экономических терминов

Курс валют — (Exchange rate) Курс валют это цена одной валюты к другой валюте Курс валют: понятие и форма, методы установления, котировки и виды, динамика и теории регулирования, валютный паритет и таргетирование Содержание >>>>>>>>>> … Энциклопедия инвестора

ОБМЕННЫЙ КУРС ПО КАССОВЫМ ОПЕРАЦИЯМ — экон. обменный курс валют, обслуживающий торговые сделки, которые будут заключены в течение 48 часов … Универсальный дополнительный практический толковый словарь И. Мостицкого

Курс валютный, обменный курс валют

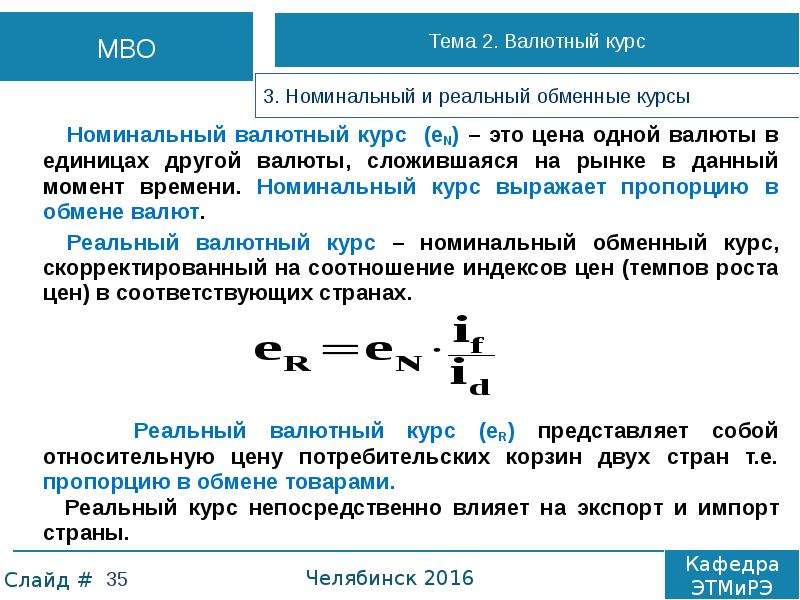

Номинальный валютный курс показывает обменный курс валют, действующий в настоящий момент времени на валютном рынке страны. [c.39]

[c.39]На выбор страной системы обменного курса оказывают воздействие действующие международные соглашения, прежде всего, устав Международного Валютного Фонда. После второй мировой войны существовала Бреттон-вудская валютная система, в рамках которой страны-члены МВФ были обязаны поддерживать фактически фиксированные курсы валют, которые могли отклоняться от зафиксированного паритета не более чем на 1%. В середине 1970-х гг. Бреттон-вудская валютная система прекратила свое существование, и в соответствии с Ямайским соглашением странам-членам МВФ теперь предоставлена свобода выбора системы обменного курса.1 В настоящее время в разных странах применяются разные режимы обменного курса — от жестко фиксированного до свободно плавающего. [c.735]

Цена рубля — его покупательная способность по отношению к товарам и услугам. Цена иностранных валют — обменный курс в рублях на территории России, по курсу ММВБ (Московской межбанковской валютной биржи). Цена кредита — процентная ставка за кредит (ставка Центробанка и коммерческих банков). Взаимосвязь цен на товары, покупательной стоимости рубля и курса доллара в годы становления рынка в России узнал каждый ее дееспособный гражданин. Чем выше цены на товары и услуги, тем ниже покупательная способность рубля чем выше курс доллара, тем дороже импортные товары для торговых организаций, покупающих их на внешнем рынке, тем выше цены на товары для населения в целом — и на импортные, и на отечественные и т.д.

[c.34]

Взаимосвязь цен на товары, покупательной стоимости рубля и курса доллара в годы становления рынка в России узнал каждый ее дееспособный гражданин. Чем выше цены на товары и услуги, тем ниже покупательная способность рубля чем выше курс доллара, тем дороже импортные товары для торговых организаций, покупающих их на внешнем рынке, тем выше цены на товары для населения в целом — и на импортные, и на отечественные и т.д.

[c.34]

Валютный (обменный) курс представляет собой цену валюты (денежной единицы) одной страны, выраженную в единицах валюты другой страны, и выступает в виде относительной величины или пропорции, согласно которой осуществляется обмен двух валют. [c.639]

Непостоянство обменных курсов валют. Это составляет определенную проблему. Однако многие многонациональные компании покупают валютные опционы, гарантирующие конвертируемость по определенной цене. Другие компании разработали стратегии встречной торговли, при которых они получают товары в обмен на валюту или взамен валюты получают товар и продают его, получая деньги где-нибудь в другом месте. [c.181]

[c.181]

Валютный риск — это риск возможных изменений в стоимости финансового инструмента из-за изменения обменного курса валют. Он может возникнуть по любым инструментам, стоимость которых выражена в любой валюте, отличной от национальной валюты страны. Существенно усиливается в инфляционных экономических условиях, скачущего валютного курса. Приводит к потерям для одной стороны и выгодам (дополнительным доходам) — для другой стороны, связанных договором о том или ином финансовом инструменте. [c.154]

Страны, входящие в ЕВС, согласились координировать политику по стабилизации обменных курсов валют. Когда страны региона, такого, как Европа, сочтут выгодным установить фиксированный обменный курс, то этот регион будет оптимальной валютной поной. Это значит, что факторы производства смогут беспрепятственно перемещаться между странами, так что перемещение ресурсов сможет нейтрализовать меры по регулированию национальных товарных рынков. Тем не менее введут ли европейские страны единую валюту — это пока неразрешимый вопрос, потому что с использованием разных валют связаны как издержки, так и доходы. [c.822]

[c.822]

ВАЛЮТНЫЙ ДЕМПИНГ — вывоз товара по бросовым ценам (ниже рыночных) за счет снижения обменного курса валюты страны-экспортера. Потери на ценах экспортер возмещает при обмене вырученной более устойчивой иностранной валюты на свою обесценивающуюся валюту. В настоящее время ВАЛЮТНЫЙ ДЕМПИНГ встречается редко из-за принимаемых против него мер. [c.33]

В первой главе книги излагаются основные сведения об инвестициях, фондовом рынке и акциях. Рассказано о том, что представляют собой фондовые индексы. Во второй главе рассказывается о некоторых источниках финансовой и экономической информации, даны примеры развернутого анализа финансовых показателей и финансовой отчетности компаний, в целях принятия решения о покупке ценных бумаг этих корпораций и формирования собственного портфеля ценных бумаг. Описаны способы получения указанной информации с помощью Интернет и способы технического анализа этих данных. В третьей главе описан типичный интерфейс онлайнового брокера и способы управления своими средствами. Обозначены некоторые юридические замечания по данной проблеме и приведена полезная информация о таком институте фондового рынка, как взаимные фонды. В четвертой главе описаны возможности спекулятивной игры на бирже и даны толкования целому ряду фундаментальных для биржевого игрока терминов. Также в этой главе мы приводим описание такого инструмента, как опцион и даем основные правила опционной торговли, принятые на американских рынках деривативов. В пятой главе авторы сделали попытку описать текущее представление российского фондового рынка в Интернет. Возможно, благодаря предыдущему описанию, читатель правильно определит, в каком направлении будет развиваться фондовый рынок России и сумеет извлечь из этого выгоду. Наконец, в шестой главе мы описали возможности Интернет для захватывающей спекулятивной игры на обменных курсах валют, которая называется валютным дилингом. В приложениях к книге приведены глоссарии терминов, используемых в финансовой отчетности ком-

[c.6]

Обозначены некоторые юридические замечания по данной проблеме и приведена полезная информация о таком институте фондового рынка, как взаимные фонды. В четвертой главе описаны возможности спекулятивной игры на бирже и даны толкования целому ряду фундаментальных для биржевого игрока терминов. Также в этой главе мы приводим описание такого инструмента, как опцион и даем основные правила опционной торговли, принятые на американских рынках деривативов. В пятой главе авторы сделали попытку описать текущее представление российского фондового рынка в Интернет. Возможно, благодаря предыдущему описанию, читатель правильно определит, в каком направлении будет развиваться фондовый рынок России и сумеет извлечь из этого выгоду. Наконец, в шестой главе мы описали возможности Интернет для захватывающей спекулятивной игры на обменных курсах валют, которая называется валютным дилингом. В приложениях к книге приведены глоссарии терминов, используемых в финансовой отчетности ком-

[c.6]

Влияние колебаний обменного курса валюты на оценку зданий, сооружений и оборудования зачастую можно найти в разделах V и VI формы 10-К либо в других источниках. Доступны достаточно подробные сведения о величине долгосрочных заимствований и об их валюте, так что можно оценить прибыли и убытки от изменения валютных курсов. Отложенные налоги играют меньшую роль за рубежом, чем в США, поскольку в других странах в бухгалтерских проводках обычно не раскрывают налоговую составляющую операций. Если компания не идет навстречу, у аналитика практически нет шансов оценить влияние изменений валютного курса на величину предстоящих налоговых платежей.

[c.201]

Доступны достаточно подробные сведения о величине долгосрочных заимствований и об их валюте, так что можно оценить прибыли и убытки от изменения валютных курсов. Отложенные налоги играют меньшую роль за рубежом, чем в США, поскольку в других странах в бухгалтерских проводках обычно не раскрывают налоговую составляющую операций. Если компания не идет навстречу, у аналитика практически нет шансов оценить влияние изменений валютного курса на величину предстоящих налоговых платежей.

[c.201]

В главе 37 мы рассмотрели сравнительные преимущества в качестве главной экономической основы мировой торговли и обсудили влияние барьеров на свободную торговлю. В этой главе, во-первых, мы хотим подробно познакомить читателя с валютными, или финансовыми, аспектами международной торговли, с тем, каким образом валюты разных стран обмениваются при экспортно-импортных операциях. Во-вторых, мы попытаемся проанализировать и объяснить, что такое платежный баланс страны. Что подразумевается, например, под благоприятным и неблагоприятным торговым балансом Каково значение отрицательного и положительного сальдо платежного баланса В-третьих, мы разберем различные виды систем обменных курсов валюты, которые использовались торгующими странами, и дадим им оценку. Для осуществления этой цели мы вначале рассмотрим свободно плавающие и фиксированные валютные курсы, а затем познакомимся с системами, которые встречались в исторической практике. Наконец, мы остановимся на дефиците торгового баланса, с которым США столкнулись в последние годы.

[c.838]

Для осуществления этой цели мы вначале рассмотрим свободно плавающие и фиксированные валютные курсы, а затем познакомимся с системами, которые встречались в исторической практике. Наконец, мы остановимся на дефиците торгового баланса, с которым США столкнулись в последние годы.

[c.838]

Система управляемых колебаний обменных курсов (с 1971 г. до настоящего времени) основана на установлении равновесных обменных курсов на валютных биржах. Она также позволяет центральным банкам продавать и покупать иностранную валюту, чтобы стабилизировать краткосрочные спекулятивные изменения обменных курсов или исправлять дисбаланс курсов, который может отрицательно повлиять на мировую экономику. [c.858]

Первый способ заключается в том, чтобы сделать валютные транзакции более дорогими, чтобы сократить мобильность капитала и уменьшить давление спекулятивных валютных обменных курсов. Этот подход, известный как «налог Тобина», нашел поддержку среди многих экономистов нового поколения в виде международного универсального налога на все слоговые конверсии одной валюты в другую, пропорционального размерам транзакции. Среди традиционных доводов против «налога Тобина» можно отметить такие как уменьшение ликвидности, невозможность сбора налога и поощрение оффшорных валютных операций.

[c.311]

Среди традиционных доводов против «налога Тобина» можно отметить такие как уменьшение ликвидности, невозможность сбора налога и поощрение оффшорных валютных операций.

[c.311]

Во-вторых, я считал фиксированные обменные курсы необходимостью по той же причине, по какой теперь я стою за идею полностью свободных рынков для всех видов валюты. Фиксированные валютные курсы были нужны для того, чтобы наложить крайне необходимые дисциплинирующие узы на агентства, выпускающие деньги. Ни я, ни кто другой, очевидно, не думали тогда о намного более эффективной дисциплине, которая установится, если эмитенты будут лишены возможности ограждать выпускаемые ими деньги от соперничества конкурирующих валют. [c.86]

Любой человек, пересекая национальную границу, знает, что существует активный валютный спотовый рынок и что обменный курс, по которому можно обменять одну валюту на другую, меняется со временем. Тем не менее в любой данный момент времени между курсами можно наблюдать определенное соответствие или может возникнуть ситуация, когда можно получить доход без риска. Например, обычно можно обменять доллары США на британские фунты, затем обменять британские фунты на французские франки и, наконец, обменять французские франки на доллары США. Если все три обменных курса не находятся в соответствии, то инвестор по итогам операции в конце цепочки будет иметь больше долларов, чем в начале. Такая возможность привлечет большие суммы денег, усилив давление на обменные курсы, и равновесие быстро восстановится, несмотря на то, что трансакционные издержки и определенные биржевые условия могут ограничить возможности использования неравновесия валютных курсов.

[c.711]

Например, обычно можно обменять доллары США на британские фунты, затем обменять британские фунты на французские франки и, наконец, обменять французские франки на доллары США. Если все три обменных курса не находятся в соответствии, то инвестор по итогам операции в конце цепочки будет иметь больше долларов, чем в начале. Такая возможность привлечет большие суммы денег, усилив давление на обменные курсы, и равновесие быстро восстановится, несмотря на то, что трансакционные издержки и определенные биржевые условия могут ограничить возможности использования неравновесия валютных курсов.

[c.711]

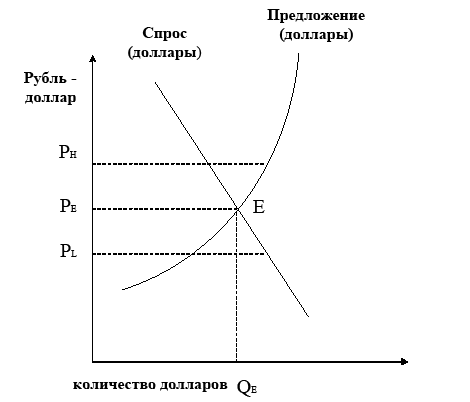

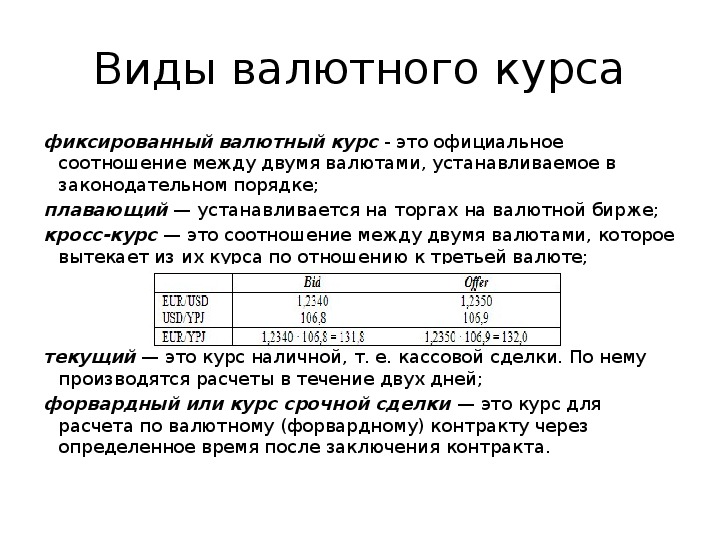

Плавающий курс — это обменный курс на валютном рынке, который зависит от спроса и предложения валют. [c.544]

Валютный Риск потерь, связанных с изменением обменных курсов валют при осуществлении заимствований на внешнем рынке. Заем, номинированный в иностр. валюте + при повышении курса + при понижен ии курса [c.100]

Плавающий курс — это обменный курс на валютном рынке, который зависит от спроса и предложения валют. Примером плавающего

[c.228]

Примером плавающего

[c.228]

Валютные отношения возникают при функционировании денег в международном обороте при обмене товарами и услугами между странами. В настоящее время нет надгосударственных структур, которые выпускали бы валюту, принимаемую всеми государствами. Поэтому в качестве основы международной валютной системы выступают национальные валютные системы с соответствующими принципами их организации и регулирования, зафиксированными законодательством. Международная валютная система представляет собой государственно-правовую форму организации валютных отношений, закрепленную межгосударственными договоренностями. Функциональными элементами валютной системы являются порядок создания, распределения и использования средств международных расчетов и платежей механизм установления и корректировки обменных курсов валют механизм регулирования платежных балансов институциональная структура валютной системы, то есть регулирующие органы. Субъектами валютных отношений могут быть предприятия, банки и другие организации, осуществляющие внешнеэкономическую деятельность, а также физические лица и отдельные государства. [c.212]

[c.212]

Для анализа реальной ситуации подсчет совокупного ВВП мира проводится в единой валюте — долларах США по текущему или неизменному курсу, хотя эти показатели не могут претендовать на точное количественное измерение по отдельным странам и регионам. Многочисленные исследования показывают, что обменные курсы валют приближаются к фактическому соотношению национальных цен на товары, поступающие в каналы международной торговли. При этом значительная масса услуг, недвижимость, которые не являются предметом внешнеторгового обмена, как правило, учитываются в показателях национальных счетов по ценам, отличным от американских, поэтому пересчет данных ВВП той или иной страны в доллары по валютному курсу приводит к искажению результатов. Тем не менее такие сравнения выявляют примерный порядок величин и общую тенденцию их изменения. [c.20]

Большинство действий в сфере международного финансирования связано с валютными рисками, вызываемыми неопределенностью будущих обменных курсов валют. [c.210]

[c.210]

Неустойчивость цен на нефть и обменных курсов валют в сочетании с высоким уровнем задолженности, накопленной годами, создает новые затруднения на пути развития нефтяной отрасли. Цена в долларах на текущий момент снизилась с 27 дол./баррель в 1983 году до 10 дол./баррель в 1986 году, а в 1990-х годах поднялась до 17 дол./баррель. Такие колебания цен влекут за собой резкие скачки прибыли в нефтяной отрасли. Кроме того, колебания валютных курсов влияют на доходы фирм, оперирующих как на внутреннем, так и на международном рынках. [c.20]

Валютный риск связан с колебаниями обменных курсов валюты. Так, кризис августа 1998 г. в РФ начался с резкого падения рубля, в результате чего вла- [c.247]

Валютный риск. Любой субъект, владеющий финансовым активом или обязательством, выраженными в иностранной валюте, сталкивается с валютным риском, под которым понимается вероятность потерь в результате изменения валютного (обменного) курса. В зависимости от ситуации последствия изменения валютных курсов могут быть исключительно значимыми. Так, в результате августовского кризиса в России, когда в течение непродолжительного времени курс доллара к рублю повысился в четыре раза, многие предприятия оказались не в состоянии рассчитаться со своими западными кредиторами и инвесторами. Для того чтобы элиминировать влияние валютного риска используют различные способы. Так, Всемирный банк (the World Bank) занимает деньги в различных национальных валютах, однако выдает кредиты своим клиентам номинируя их, как правило, в долларах США, т. е. в стабильно устойчивой валюте. Для компаний одним из наиболее доступных способов краткосрочного страхования от валютного риска является приобретение форвардных контрактов на валюту. Смысл его заключается в том, что субъект, которому необходимо погасить валютный кредит, например, через три месяца, может приобрести трехмесячный форвардный контракт на покупку требуемой валюты по оговоренному курсу. Тем самым риск потерь от возможного снижения обменного курса может быть существенно уменьшен (заметим, что в фи-

[c.

Так, в результате августовского кризиса в России, когда в течение непродолжительного времени курс доллара к рублю повысился в четыре раза, многие предприятия оказались не в состоянии рассчитаться со своими западными кредиторами и инвесторами. Для того чтобы элиминировать влияние валютного риска используют различные способы. Так, Всемирный банк (the World Bank) занимает деньги в различных национальных валютах, однако выдает кредиты своим клиентам номинируя их, как правило, в долларах США, т. е. в стабильно устойчивой валюте. Для компаний одним из наиболее доступных способов краткосрочного страхования от валютного риска является приобретение форвардных контрактов на валюту. Смысл его заключается в том, что субъект, которому необходимо погасить валютный кредит, например, через три месяца, может приобрести трехмесячный форвардный контракт на покупку требуемой валюты по оговоренному курсу. Тем самым риск потерь от возможного снижения обменного курса может быть существенно уменьшен (заметим, что в фи-

[c. 81]

81]

Публикации английского журнала Прикладная финансовая экономика ( Applied finan ial e onomi s ) посвящены темам модели изменения валютных курсов в рамках европейской валютной системы, факторы актуализации цен, используемых в страховом бизнесе различных государств, валютный контроль и колебания официальных и неофициальных обменных курсов валют, сравнительный анализ распространения колебаний на финансовых рынках, динамика курсов ценных бумаг на фондовых биржах. [c.63]

ЕВС — это, в сущности, соглашение между странами ЕС о стабилизации обменных курсов валют данных стран. Функционирование ЕВС осуществляется под контролем Сонета Министров ЕС, который ввел новую денежную единицу — европейскую валютную единицу (ЭКЮ) как главный элемент валютной системы. ЭКЮ — это составная валюта ( omposite unit of a ount), что означает, что она основана на корзине валют стран ЕС. Доля немецкой марки в корзине ЭКЮ составляет приблизительно /, французского франка — около 20%, британского фунта — 14%, гульдена Нидерландов — 10%, итальянской лиры — около 10%. Доля валют остальных стран в корзине ЭКЮ равна оставшимся 14%.

[c.816]

Доля валют остальных стран в корзине ЭКЮ равна оставшимся 14%.

[c.816]

Подходя к данному вопросу с чисто технической стороны, можно сказать, что весь остров представляет оптимальную валютную зону в широкой трактовке этого термина когда факторы производства могут перемещаться по всему острову. Таким образом, предыдущее определение оптимальной валютной зоны было слишком узким. Широкое определение оптимальной валютной зоны (optimal urren y area) сводится к следующему это географический регион, в пределах которого могут быть установлены фиксированные обменные курсы валют при сохранении их котировок к валютам стран других регионов, а в отдельных случаях, когда это связано с уменьшением расходов, может быть использована единая валюта. Так как страны А и Б могут иметь фиксированный обменный курс, то они полностью отвечают данному определению оптимальной валютной зоны. [c.818]

Оптимальная валютная зона (optimal urren y area) — географический регион, в пределах которого могут быть установлены фиксированные обменные курсы валют при сохранении их котировок к валютам стран других регионов, а в отдельных случаях, когда это связано с уменьшением расходов, может быть использована единая валюта. [c.823]

[c.823]

Влияние изменений валютных курсов (МСФО 21). Операция в иностранной валюте записывается в валюте отчетности при этом используется обменный курс на дату проведения операции. На отчетную дату денежные остатки в иностранной валюте заносятся в отчет по курсу на момент закрытия биржи. Неденежные остатки, деноминированные в иностранной валюте и учитываемые по фактической стоимости приобретения, следует указывать в отчетности по первоначальному обменному курсу, действовавшему в момент проведения операции. Неденежные статьи, деноминированные в иностранной валюте и учитываемые по справедливой стоимости, следует указывать в отчетности по обменному курсу, действовавшему на тот момент, когда была определена справедливая стоимость. Курсовые разницы отражаются как доход или расход за данный m риод, кроме тех случаев когда разница возникла по денежной статье, являющейся частью чистой инвестиции предприятия в зарубежную компанию (например, долгосрочная дебиторская задолженность), или по активу в иностранной валюте (например, заимство- QQ-J вание), который учитывается как инструмент хеджирова- О/ 13

[c. 387]

387]

Эмпирические исследования валютного рынка, как представляется, не обеспечивают достаточных доводов в пользу справедливости гипотезы ожиданий. Более того, у данной гипотезы есть недостаток. Он заключается в том, что при использовании ее для расчета цены одной валюты, ее положениями нельзя руководствоваться для выяснения цены другой валюты. Обоснование данного тезиса следует из математики8. Это значит, что в случае применения уравнения 14.11 для выяснения долларовой цены на иену его нельзя использовать для расчета стоимости доллара, выраженной в иенах. Таким образом, в случае эмпирического выполнения этого уравнения для соотношения доллар/иена оно должно эмпирически нарушаться для соотношения иена/доллар. Несмотря на указанные недостатки гипотеза ожиданий продолжает приводиться в качестве модели для определения ожидаемых обменных курсов валют. [c.255]

Германии конца 1970-х гг. подъем обменного курса валюты поддерживался разницей в темпах инфляции, а торговый баланс практически не подвергался воздействию. Рейгановский круг благоденствия поддерживался разницей в процентных ставках в большей степени, чем разницей в темпах инфляции, при все возрастающем торговом дефиците, покрываемом все возрастающим ввозом капитала. В то время как в первом случае можно было бы претендовать на наличие некоторого рода равновесия, во втором случае нестабильность была просто осязаемой. Ввоз капитала зависел от сильного доллара, а сильный доллар зависел от все возрастающего ввоза капитала, несущего с собой такой же рост процентных ставок и обязательств по выплатам (Т растет). Было очевидным, что круг благоденствия не мог поддерживаться бесконечно. Тем не менее, пока он продолжался, любому игроку на валютных курсах, который осмелился бы пойти против тренда, пришлось бы дорого за это заплатить». Спекуляция не служила установлению равновесия. Напротив, она усиливала имеющийся тренд и таким образом увеличивала неравновесность, которая в итоге должна была быть исправлена.

[c.85]

Рейгановский круг благоденствия поддерживался разницей в процентных ставках в большей степени, чем разницей в темпах инфляции, при все возрастающем торговом дефиците, покрываемом все возрастающим ввозом капитала. В то время как в первом случае можно было бы претендовать на наличие некоторого рода равновесия, во втором случае нестабильность была просто осязаемой. Ввоз капитала зависел от сильного доллара, а сильный доллар зависел от все возрастающего ввоза капитала, несущего с собой такой же рост процентных ставок и обязательств по выплатам (Т растет). Было очевидным, что круг благоденствия не мог поддерживаться бесконечно. Тем не менее, пока он продолжался, любому игроку на валютных курсах, который осмелился бы пойти против тренда, пришлось бы дорого за это заплатить». Спекуляция не служила установлению равновесия. Напротив, она усиливала имеющийся тренд и таким образом увеличивала неравновесность, которая в итоге должна была быть исправлена.

[c.85]

Таким образом, увеличивая спрос, спекулянты создают увеличение обменного курса на текущий момент, а перепродавая валюту в будущем, будут способствовать снижению ее обменного курса. Деятельность спекулянтов стабилизирует курс обмена, исключая его внезапные изменения. Однако зачастую игра на бирже усиливает колебания обменного курса национальной валюты (требуется все большее количество иностранной валюты для ее покупки). Иностранная валюта в этом случае девальвируется или обесценивается. Если курс обмена, наоборот, снижается, то национальная валюта обесценивается, а иностранная валюта ревальвируется. Механизмы соотношения национальной и иностранной валют менялись с эволюцией международной валютной системы.

[c.214]

Деятельность спекулянтов стабилизирует курс обмена, исключая его внезапные изменения. Однако зачастую игра на бирже усиливает колебания обменного курса национальной валюты (требуется все большее количество иностранной валюты для ее покупки). Иностранная валюта в этом случае девальвируется или обесценивается. Если курс обмена, наоборот, снижается, то национальная валюта обесценивается, а иностранная валюта ревальвируется. Механизмы соотношения национальной и иностранной валют менялись с эволюцией международной валютной системы.

[c.214]

СНИЖЕНИЕ ВАЛЮТНОГО КУРСА (ex hange rate depre iation) -уменьшение стоимости валюты страны на иностранных валютных рынках снижение обменного курса валюты по отношению к иностранным валютам. [c.363]

В том и другом случае Д. рассматривается как проявление недобросовестной конкуренции или (шире) как один из видов т. н. ограничительной деловой практики, против которого решительно выступает Всемирная торговая организация (ВТО, бывш. ГАТТ). Массовый экспорт товаров по ценам ниже среднемировых может быть также связан с отставанием в стране-экспортере темпа инфляции от темпа снижения обменного курса валюты (это называется валютным демпингом).

[c.73]

Массовый экспорт товаров по ценам ниже среднемировых может быть также связан с отставанием в стране-экспортере темпа инфляции от темпа снижения обменного курса валюты (это называется валютным демпингом).

[c.73]

РЕВАЛЬВАЦИЯ [revaluation] — повышение стоимости валюты, производимое Центральным банком при системе фиксированных обменных курсов валют. Подробнее см. Валютный курс. [c.304]

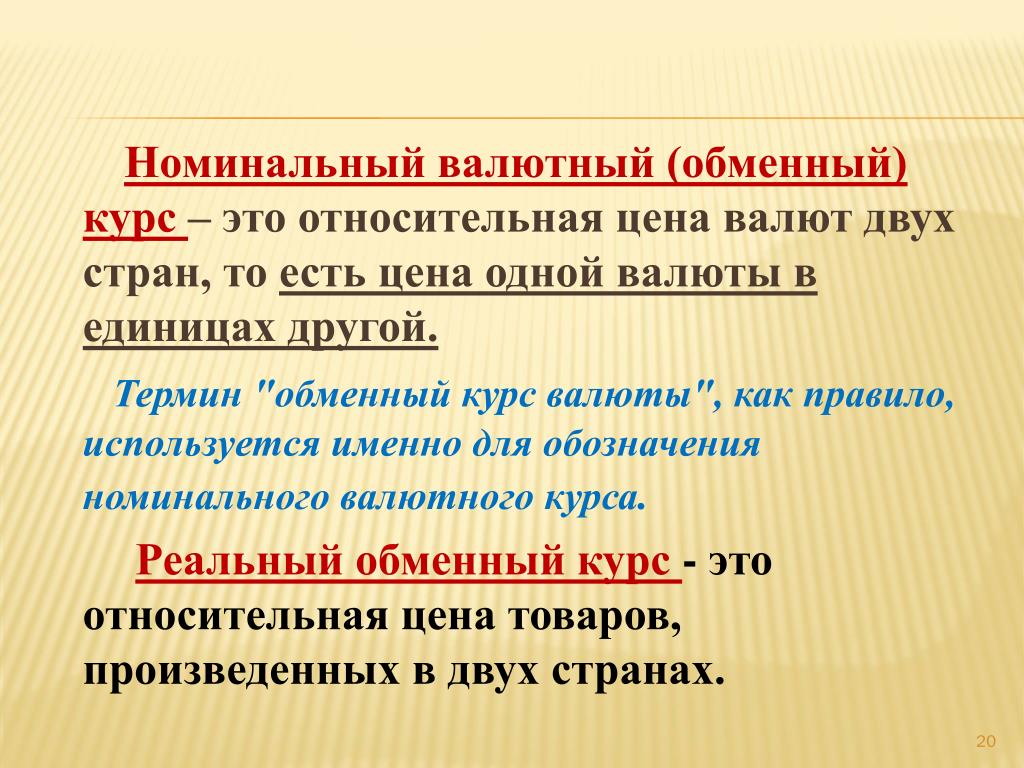

Номинальный валютный курс

Понятие номинального курса валют

Определение 1

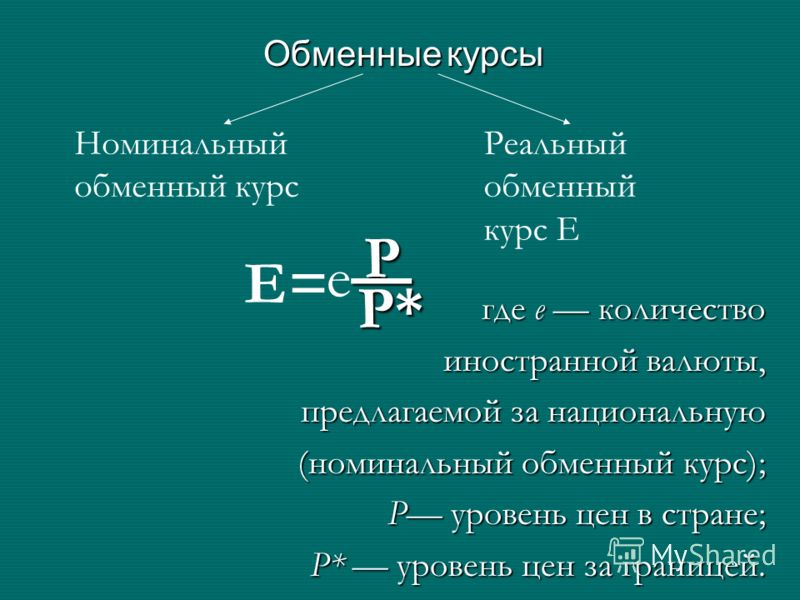

Номинальный валютный курс – это соотношение национальных валют двух стран, либо выражение валюты одной страны через валюту другой.

Валютный курс является инструментом валютных взаимоотношений между странами, как продолжение международного сотрудничества в различных сферах жизни общества. Употребление термина «валютный курс» подразумевает его номинальное значение, то есть текущий обменный курс национальной валюты на валюту другой страны. Его сущность заключается в том, чтобы определить какое количество денежных знаков одного государства содержится в валюте другого государства.

Валютная котировка – это установление курса национальной валюты в единицах иностранной. Котировка имеет два вида:

- Прямая котировка за единицу берет иностранную валют и измеряет ее в национальной. Например, 1 доллар США равен 65 российским рублям.

- Обратная котировка позволяет сопоставить курс внутренней валюты с любой другой на валютном рынке.

Замечание 1

Если курс иностранной валюты растет по отношению к национальной, то говорят об обесценивании последней. В обратной ситуации говорят о том, что происходит удорожание внутреннего номинального курса. Реальный курс отличается тем, что выражает товарный обмен между странами.

Расчет номинального курса, его сущность

Номинальный или обменный курс валют применяется для решения следующих задач:

- Он выступает средством осуществления денежных операций, перемещения капитала, кредитов, международных торговых отношений.

- Помогает переоценить банковские счета, а также частные счета предприятий в иностранной валюте.

- Сопоставляет национальный валютный рынок с мировым, позволяет сравнивать цены на продукцию разных стран.

Готовые работы на аналогичную тему

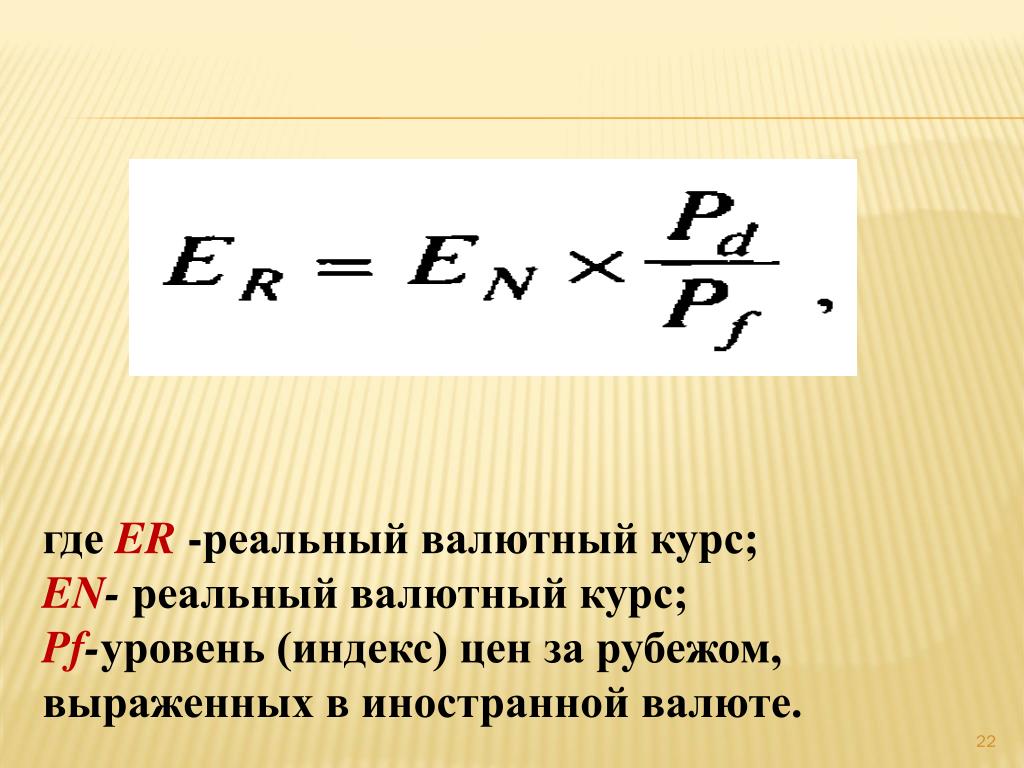

Понимание курса валют необходимо для оценки состояния экономики страны. Исследование проводится в рамках одного государства. Целью сопоставления валют, как правило, становится оценка цен в иностранном государстве, для чего рассчитывается реальный валютный курс. Его формула выглядит следующим образом:

Рисунок 1. Формула. Автор24 — интернет-биржа студенческих работ

С помощью реального курса валют можно проанализировать конкурентоспособность экономики в долгосрочной перспективе, увидеть ее потенциал, либо слабые стороны. Кроме того, колебание реального курса валют свидетельствует об изменении потребления внутри страны импортной продукции и продукции национального производства. Если реальный курс снижается, то производство продукции внутри страны дорожает, а значит, снижается конкурентоспособность страны на мировом рынке.

Если реальный курс снижается, то производство продукции внутри страны дорожает, а значит, снижается конкурентоспособность страны на мировом рынке.

Замечание 2

Реальный курс напрямую зависит от уровня дохода на душу населения. То есть, покупательная способность доллара тем выше, чем ниже доход на каждого гражданина страны.

Факторы, влияющие на номинальный курс

Номинальный курс является изменчивой величиной, подверженной влиянию широкого спектра факторов. Среди наиболее значимых выделяют:

- Предпочтения потребителя. Одни покупатели могут выбирать импортную продукцию по своим личным причинам, другие будут предпочитать блага, созданные внутри страны. В первом случае происходит рост потребления иностранной валюты, а значит, происходит рост курсовой разницы в пользу зарубежной. Курсы двух валют всегда связаны, рост одной ведет к снижению другой, и наоборот.

- Политика протекционизма ограничивает объем ввозимого импорта, что ведет к снижению спроса на иностранную валюту, снижению ее курсовой цены.

- Положительные тенденции экономического роста приводят к росту благосостояния граждан, их интересу к более дорогим и качественным продуктам и услугам, которые могут поставляться импортерами. Здесь снова происходит спрос на иностранную валюту.

- Инфляционные процессы внутри государства обесценивают национальную валюту, а значит, ведут к подорожанию иностранной валюты.

- Инвестиционная привлекательность экономики ведет к притоку зарубежного капитала. Однако, повышение процентных ставок по кредитам ведет к проблемам внутри страны и росту цен.

Замечание 3

На номинальный курс может воздействовать государство через применение валютных резервов и внесение изменений в денежно-кредитную политику.

|

Функционируя на уровне межгосударственных связей, деньги не изменяют своей внутренней природы, выполняя практически те же функции, что и в национальном

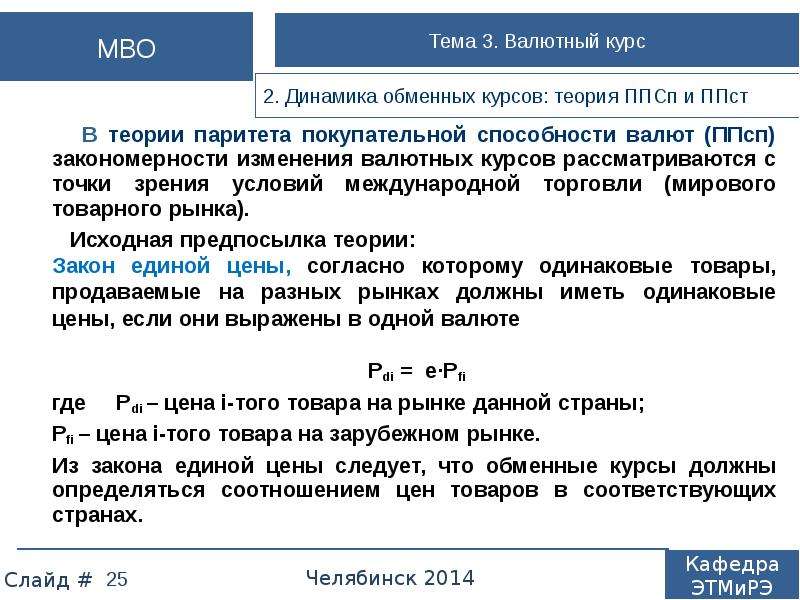

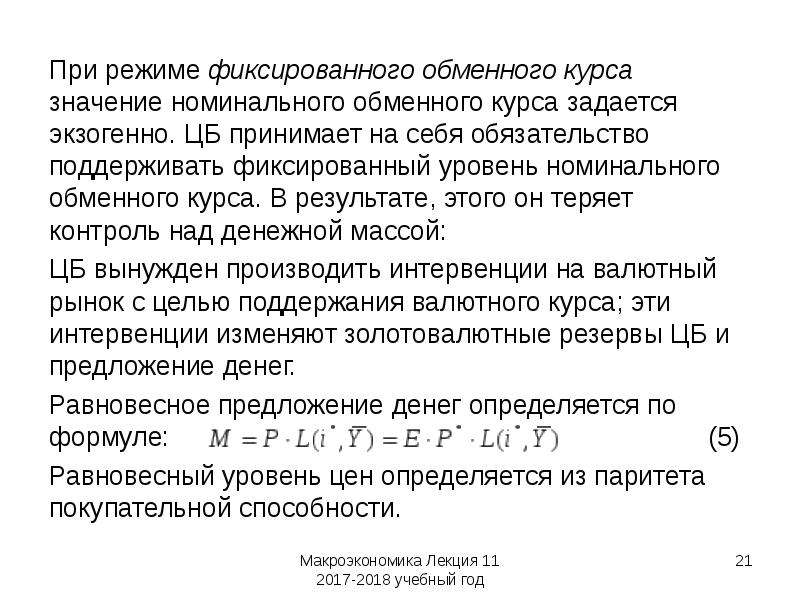

денежном обороте страны. Напомним, международный валютный рынок – это рынок, на котором осуществляются сделки купли-продажи иностранных валют по определенному курсу. Валюта (от итальянского «valuta» – цена, стоимость) представляет собой денежную единицу страны в процессе проведения международных финансово-экономических или расчетных операций и может быть представлена различными носителями. Валютный курс (номинальный валютный курс) — цена валюты одной страны, выраженная в денежных единицах другой страны. Различают два основных метода установления валютных курсов: плавающий и фиксированный.

Установление курса национальной денежной единицы в иностранной валюте называется валютной котировкой. При прямой котировке единица иностранной валюты приравнивается к определенному количеству национальной валюты, при косвенной котировке единица национальной валюты приравнивается к определенному количеству иностранной. Косвенная котировка мало распространена в современном мире. Конвертируемость валюты — возможность свободного обмена национальных денежных знаков на иностранную валюту по широкому кругу финансово-кредитных, расчетных и торговых операций. Конвертируемость валют является необходимым условием существования современной экономики. Валютная конвертируемость может быть внешней и внутренней. Внешняя конвертируемость предполагает свободное

использование национальной валюты в международных финансово-расчетных операциях.

Поскольку курсы валют складываются под воздействием важных, но мимолетных событий и не отражают истинного положения, принято рассчитывать паритет

покупательной способности валют. Паритет покупательной способности показывает соотношение между двумя или несколькими валютами, устанавливаемое по их покупательной способности относительно одного набора товаров и услуг. Принято выделять частный паритет и общий.

Поскольку функционирование модели паритета покупательной способности возможно лишь в условиях свободного движения товаров и денег,

на практике валютные курсы могут существенно отклоняться от паритета. Чем больше таможенные пошлины,

экспортные и импортные ограничения, транспортные расходы, тем большее расхождение между номинальным

курсом валют и паритетным значением. Другие статьи по данной теме: |

Национальный Банк Украины и обменный курс: новая реальность?

Гривна демонстрирует рекордные темпы роста (ревальвации). Многих украинцев интересует, что это означает для страны и станет ли это новой реальностью. Весьма неожиданно Совет НБУ считает, что руководство Нацбанка сделало ошибку, удерживая процентную ставку слишком высокой слишком долго, что позволило гривне укрепиться и нанесло ущерб украинским экспортерам. Руководители НБУ не признают вины и подчеркивают преимущества более прочной гривни, такие как более низкие цены импортных товаров (в том числе природного газа), более низкую инфляцию, более низкие процентные ставки и меньшее бремя государственного долга.

Кто прав и что случится с гривной?

Прежде чем ответить на эти вопросы, давайте проясним несколько вещей.

Во-первых, нужно понимать, что обменный курс — это цена (валюты), которая определяется спросом и предложением. Равновесная цена — это та, при которой спрос равен предложению. В определении баланса и, следовательно, цены нужно полагаться на рынок. Правительство не должно определять «правильную» цену.

Равновесная цена — это та, при которой спрос равен предложению. В определении баланса и, следовательно, цены нужно полагаться на рынок. Правительство не должно определять «правильную» цену.

Во-вторых, когда цена изменяется, кто-то выигрывает, а кто проигрывает. Например, если цена на молоко снижается, фермеры проигрывают, но потребители выигрывают. По такой же логике можно утверждать, что более крепкая гривна помогает некоторым экономическим агентам (импортерам) и вредит другим (экспортерам). Из-за этих эффектов перераспределения невозможно избежать дискуссий по поводу «желательного» изменения курса. Эти дискуссии могут быть очень запутанными, учитывая сложность глобальных цепочек добавленной стоимости, когда фирмы являются одновременно экспортерами и импортерами (например, в Украине некоторые компании импортируют ткани, а экспортируют одежду).

В-третьих, изменения обменного курса — это часть влияния центрального банка на экономику. Когда НБУ повышает процентные ставки, он привлекает иностранный капитал, поскольку инвесторы могут больше заработать в Украине. Когда капитал приходит в Украину, гривна укрепляется (благодаря более высокому спросу на нее), что снижает конкурентоспособность украинского экспорта. Это замедляет экономическую активность и снижает инфляционное давление в Украине. Итак, механизм довольно прост: НБУ повышает процентные ставки, гривна укрепляется, инфляция снижается. Поэтому, если у НБУ есть задача удерживать низкую инфляцию, более крепкая гривна является естественным следствием такой политики. Требование одновременно низкой инфляции и слабой гривны является взаимоисключающее противоречивым. Эти две вещи не могут происходить одновременно, если в стране есть свободное движение капитала, плавающий обменный курс и независимая монетарная политика, то есть режим, утвержденный Советом НБУ (таргетирование инфляции).

Когда капитал приходит в Украину, гривна укрепляется (благодаря более высокому спросу на нее), что снижает конкурентоспособность украинского экспорта. Это замедляет экономическую активность и снижает инфляционное давление в Украине. Итак, механизм довольно прост: НБУ повышает процентные ставки, гривна укрепляется, инфляция снижается. Поэтому, если у НБУ есть задача удерживать низкую инфляцию, более крепкая гривна является естественным следствием такой политики. Требование одновременно низкой инфляции и слабой гривны является взаимоисключающее противоречивым. Эти две вещи не могут происходить одновременно, если в стране есть свободное движение капитала, плавающий обменный курс и независимая монетарная политика, то есть режим, утвержденный Советом НБУ (таргетирование инфляции).

Выяснив эти базовые вещи, давайте посмотрим на экономику Украины в исторической перспективе. Каким был опыт других стран, которые ввели инфляционное таргетирование и прошли период дезинфляции (снижения инфляции)? Рисунок 1 показывает динамику инфляции для Украины (которая ввела инфляционное таргетирование в 2016), Израиля (1992), Румынии (2005), Польши (1998) и Чехии (1997), которые начали с довольно высоких темпов инфляции и ввели инфляционное таргетирование (ИТ) , чтобы преодолеть хронически высокую инфляцию. Ноль на горизонтальной оси на этом рисунке соответствует году введения ИТ. В Украине были самые плохие стартовые условия с инфляцией (более 50% в год), но за три года инфляционного таргетирования инфляция в Украине показала динамику очень похожую на инфляционные тренды в других странах. График 1 показывает, что снижение инфляции с двузначных чисел до менее чем 5% требует времени. Если история нас чему-то учит, НБУ очень скоро достигнет своей цели 5% инфляции. Действительно, в ноябре 2019 инфляция была 5,1%, и по прогнозам она упадет ниже 5% до конца года.

Ноль на горизонтальной оси на этом рисунке соответствует году введения ИТ. В Украине были самые плохие стартовые условия с инфляцией (более 50% в год), но за три года инфляционного таргетирования инфляция в Украине показала динамику очень похожую на инфляционные тренды в других странах. График 1 показывает, что снижение инфляции с двузначных чисел до менее чем 5% требует времени. Если история нас чему-то учит, НБУ очень скоро достигнет своей цели 5% инфляции. Действительно, в ноябре 2019 инфляция была 5,1%, и по прогнозам она упадет ниже 5% до конца года.

Что происходило с обменным курсом во время дезинфляции? Реальный обменный курс (который равен номинальному обменному курсу, скорректированному на инфляцию, см. врезку) — это ключевой показатель «прочности» валюты. Рост реального курса означает, что валюта укрепляется быстрее, чем растут цены. Валюты Польши, Румынии и Чехии значительно укрепились против корзины валют их торговых партнеров. Более того, обменный курс укрепился навсегда: даже через 10 лет после введения инфляционного таргетирования валюты этих стран более крепкие. За счет более медленной дезинфляции в Израиле укрепление шекеля было умеренным. Динамика реального обменного курса в Украине очень похожа на то, что происходило в Польше, Румынии и Чехии — после трех лет инфляционного таргетирования реальный обменный курс вырос на 20-25%. Следовательно, происходящее в Украине — это не что-то чрезвычайное. Подобные вещи происходили в других странах в свое время. Путь Украины довольно типичен (рис. 2).

За счет более медленной дезинфляции в Израиле укрепление шекеля было умеренным. Динамика реального обменного курса в Украине очень похожа на то, что происходило в Польше, Румынии и Чехии — после трех лет инфляционного таргетирования реальный обменный курс вырос на 20-25%. Следовательно, происходящее в Украине — это не что-то чрезвычайное. Подобные вещи происходили в других странах в свое время. Путь Украины довольно типичен (рис. 2).

Реальный обменный курс

Wikipedia: Реальный обменный курс (РЭОК) — это покупательная способность валюты относительно других валют при текущих обменных курсах и ценах. Это отношение количества единиц валюты определенной страны, необходимых для покупки рыночной корзины товаров в другой стране после покупки соответствующей иностранной валюты на рынке к количеству единиц валюты этой страны, необходимого для покупки этой корзины товаров в этой стране. РЭОК отражает конкурентоспособность страны относительного остального мира.

Более того, как видно из рис. 3, более сильная дезинфляция связана с более сильной ревальвацией национальной валюты во многих странах, которые ввели инфляционное таргетирование. Например, в Румынии, Мексике и Чили произошло значительное снижение инфляции за два года после введения инфляционного таргетирования, и в них реальный обменный курс значительно вырос. В противоположность им, в Бразилии и Южной Африке инфляция не снизилась за два года после введения ИТ (собственно, в этих странах инфляция выросла), и их валюты обесценились (РЭОК этих валют снизился).

3, более сильная дезинфляция связана с более сильной ревальвацией национальной валюты во многих странах, которые ввели инфляционное таргетирование. Например, в Румынии, Мексике и Чили произошло значительное снижение инфляции за два года после введения инфляционного таргетирования, и в них реальный обменный курс значительно вырос. В противоположность им, в Бразилии и Южной Африке инфляция не снизилась за два года после введения ИТ (собственно, в этих странах инфляция выросла), и их валюты обесценились (РЭОК этих валют снизился).

Почему реальный обменный курс вырос в странах, которые успешно снизили инфляцию? Очевидно, высокая процентная ставка, установленная центральными банками повлияла на ревальвацию. Другим фактором является реакция частного сектора: низкая и стабильная инфляция поддерживает стабильную макроэкономическую среду, что нравится инвесторам. Страны с инфляционным таргетированием привлекают больше прямых иностранных инвестиций. Поскольку приток иностранного капитала повышает спрос на национальную валюту, частный сектор усиливает эффект политики правительства и увеличивает ревальвацию.

В итоге более крепкая гривна является следствием усилий НБУ по снижению инфляции, которые увенчались успехом. Она также является признаком уверенности на финансовых рынках. Прогнозирование обменного курса — это невозможное и неблагодарное дело, но с точки зрения исторической перспективы крепкая гривна может быть новой реальностью!

Колоссальная неопределенность: от чего зависит курс рубля и что с ним будет к концу года

Российская экономическая школа вместе с порталом InLiberty запустила цикл онлайн-лекций «Экономика и жизнь». Forbes публикует конспект лекции профессора Принстонского университета Олега Ицхоки «Валютные курсы: как на стоимость денег влияют цена на нефть, пандемия и экономический кризис?»

Для многих людей обменные курсы — повседневный элемент жизни, однако объяснить их природу не так просто. Речь пойдет об общей теории обменных курсов, а также о том, как влияет на разные валюты то, что происходит в экономике во время кризиса.

На рисунке 1 представлены данные по нескольким странам по ВВП на душу населения, измеренному по паритету покупательной способности (то есть ВВП измеряется не в валюте, а в покупательной силе каждой валюты). Это стандартные данные World Development Indicators. На графике представлены Швейцария, — одна из самых богатых стран в мире, — США, Австралия, Великобритания, Япония, а также Россия и Китай.

Это стандартные данные World Development Indicators. На графике представлены Швейцария, — одна из самых богатых стран в мире, — США, Австралия, Великобритания, Япония, а также Россия и Китай.

Реклама на Forbes

Рисунок 1: ВВП на душу населения, выраженный в паритете покупательной способности (ППС)

В случае России мы видим спад в 1990-е годы, затем очень быстрый догоняющий рост, затем кризис 2008 года и последующий период стагнации, когда Россия не росла, а накапливала отставание. В Китае мы наблюдаем быстрый экспоненциальный догоняющий рост, который составлял примерно 10 % в год — сейчас, может быть, 7-8 % в год.

В целом эти кривые достаточно гладкие: страны не перескакивают друг через друга, развитие относительно постепенное и медленное. Развитые страны растут примерно на 2% в год, развивающиеся страны растут быстрее, догоняя развитые, но так или иначе это медленный и постепенный процесс.

Повторим еще раз: в данном случае ВВП измерен по паритету покупательной способности — таким образом мы удаляем все влияние обменных курсов. А вот что происходит, когда те же данные выражены в текущем валютном курсе.

А вот что происходит, когда те же данные выражены в текущем валютном курсе.

Рисунок 2: ВВП на душу населения, выраженный в долларах США

На рисунке 2 видно, как в упорядоченной картине сразу же появляется хаос. Именно это вносят обменные курсы в поведение макроэкономических переменных. ВВП на душу населения — стабильный показатель, но когда мы его меряем по текущим валютным курсам, он становится весьма волатильным.

Посмотрите на Австралию, которая в начале 2000-х годов была в два раза беднее, чем США, к 2010-2011 годам стала на 60 % богаче Соединенных Штатов, а затем к 2016 году опять стала беднее. Швейцария по текущему курсу была на уровне США в 2000 году, но потом стала в два раза богаче.

А теперь обратите внимание на пример Китая. Здесь линия на втором рисунке осталась такой же плавной и стабильной. Это связано с тем, что Пекин фактически фиксирует свой обменный курс к доллару: тут нет колебаний курса валюты, и потому картинка по ППС и по текущему обменному курсу различается не очень сильно.

Россия до кризиса 2008 года, а фактически до падения цен на нефть в 2014-м году, тоже фиксировала свой валютный курс. Мы видим, что эта плавная кривая после кризиса стала более подвижной. Мы находимся в периоде относительно более высокой волатильности по сравнению с тем, что было до 2008 года. Однако так или иначе Россия стабилизирует свой обменный курс относительно доллара, и поэтому мы не видим на графике таких колебаний, как для Великобритании и Японии.

Австралия — крупный экспортер металлов. Цены на металл очень активно росли вместе с ценами на нефть. В этот период времени обменный курс австралийского доллара очень сильно укреплялся. Австралийская экономика тоже росла быстрыми темпами, но гораздо более плавно: основной рост на рисунке 2 объясняется колоссальным укреплением обменного курса австралийского доллара относительно американского доллара. В 2014 году цены на ресурсы стали падать, и мы видим, что произошло движение назад. Именно это происходит с движениями курсов у экспортеров природных ресурсов.

Примерно то же самое мы наблюдаем для России. Во время кризиса как в Австралии, так и в России обменный курс ослабился относительно доллара, потом цены на нефть стали восстанавливаться и росли, в 2014 году они упали — это объясняет поведение обменного курса стран-экспортеров природных ресурсов.

А что же происходит со странами, которые не экспортируют природные ресурсы? На графиках можно видеть, что в Великобритании ВВП на душу населения, измеренный в текущих долларах, сильно упал во время кризиса 2008-2009 годов. Что-то похожее произошло в Швейцарии, хотя и в меньшей степени, однако не произошло в Японии. Почему?

Это связано с тем, что доллар, как правило, усиливается во время рецессии относительно других валют. Доллар потому и считается надежной валютой, что он укрепляется во время рецессии (к таким валютам относятся также швейцарский франк и японская иена). И мы видим, что ровно это происходило во время кризиса.

Важно отметить, что это не означает, что Великобритания стала на этом этапе существенно беднее. Уменьшилась лишь покупательная способность ее валюты относительно других стран. Поскольку большинство товаров и услуг все равно производится локально, это не означает большого спада в реальном ВВП на душу населения или в ВВП, измеренном по покупательной способности.

Уменьшилась лишь покупательная способность ее валюты относительно других стран. Поскольку большинство товаров и услуг все равно производится локально, это не означает большого спада в реальном ВВП на душу населения или в ВВП, измеренном по покупательной способности.

Наконец, интересен пример Швейцарии. Почему мы видим такой колоссальный подъем? Речь идет об укреплении швейцарского франка, которое длилось все 2000-е годы. Это был период быстрого роста в Китае. И этот быстрый рост привел к резкому увеличению глобального спроса на финансовые активы. Китай — страна, которая может очень эффективно зарабатывать деньги, но пока не имеет развитого рынка, где все эти заработанные деньги можно вкладывать. То, что происходит в этот период, называется по-английски «world savings glut» — сбережения во всем мире резко растут относительно инструментов сбережения, то есть надежных активов, в которые можно эти сбережения вложить. Это приводит к тому, что в мире появляется слишком большой объем сбережений относительно инструментов этих сбережений, а в результате происходит укрепление валют стран, которые предоставляют такие активы.

Реклама на Forbes

Равновесный обменный курс

Вместе с Дмитрием Мухиным (профессор университета Висконсина в Мэдисоне) мы построили макроэкономическую модель определения обменных курсов, которая пытается полностью учесть равновесие на всех рынках — и финансовых, и товарных. Если попытаться изложить модель на пальцах, то с одной стороны, обменный курс смещается, чтобы гарантировать равновесие на финансовом рынке, а с другой стороны, он играет большую роль на рынке товаров.

Что касается финансового рынка, то многие, вероятно, сейчас думают, в какой валюте держать сбережения: в долларах, евро или рублях. Это как раз то, что определяет равновесие на финансовом рынке: обменный курс должен быть таким, чтобы люди в среднем в каждый момент не хотели менять структуру своих сбережений.

Для равновесия на финансовом рынке абсолютный уровень обменного курса совершенно неважен. Что важно, так это ожидаемое изменение в курсах. С одной стороны, следует думать о том, какую процентную ставку вы можете получить в той или иной валюте, и при прочих равных сберегать в валюте, которая дает более высокую ставку. С другой стороны, надо думать об ожидаемом изменении валютного курса.

С другой стороны, надо думать об ожидаемом изменении валютного курса.

Равновесие на рынке товаров отличается тем, что здесь уже играет роль в первую очередь не изменение, а абсолютный уровень обменного курса. Если национальная валюта девальвируется, то становятся дешевле все товары этой страны. Это приводит к увеличению спроса.

Все эти движения должны удовлетворять некоторым условиям равновесия. Нельзя купить товаров больше, чем их произведено, и в результате обменный курс не может двигаться таким образом, что это приведет к избытку спроса на товары относительно предложения. С другой стороны, если страна увеличивает предложение национальных товаров на рынке, то это будет ослаблять обменный курс.

Реклама на Forbes

Есть и другое равновесное условие на рынке товаров, связанное с бюджетным ограничением стран: страны не могут потреблять намного больше, чем они производят в среднем за долгий период времени. Страны должны потреблять и инвестировать в сумме примерно столько, сколько они производят.

Курс валют и природные ресурсы

Что происходит, когда в мире увеличивается спрос на природные ресурсы? Это увеличивает доход от экспорта, и страна может потреблять больше. Соответственно, стране нужно производить меньше промышленных товаров. Это равновесие приводит к росту обменного курса валюты страны-экспортера. Так спрос на природные ресурсы влияет на обменный курс.

В этом контексте часто говорят про «голландскую болезнь». Действительно, когда цены на природные ресурсы растут, в странах, в которых много экспорта природных ресурсов, промышленное производство обычно развивается медленнее. Но при этом средний житель таких стран все равно выигрывает от высоких цен на ресурсы. В этом смысле, с точки зрения России, конечно, падение цен на нефть — это плохо не только для элит, которые получают от этого основные доходы, но и для среднего жителя России.

С другой стороны, если цены на нефть останутся на низком уровне долго, то возможно это приведет к более быстрому росту в производственной сфере экономики. Это положительный эффект, но он все равно не компенсирует потерю благосостояния от низких цен на нефть в России и подобных ей странах.

Это положительный эффект, но он все равно не компенсирует потерю благосостояния от низких цен на нефть в России и подобных ей странах.

Доллар в мировой экономике

Поговорим теперь про место доллара в мировой экономике, почему он играет в ней такую необычную ассиметричную роль. Надо понимать, что основное преимущество США — это то, что они являются поставщиком надежных активов в современном мире, где такие активы в огромном дефиците. Развивающиеся страны — например, Китай и другие азиатские государства — растут очень быстро, но они не могут производить надежные активы. У них нет ни экономических, ни финансовых, ни политических институтов, период становления которых измеряется не годами, а десятками лет. Поэтому они пока являются странами, которые обеспечивают огромный спрос на надежные активы, основным производителем которых на данный момент остаются США.

Реклама на Forbes

Надо понимать, что разные страны могут специализироваться на производстве разных вещей: одни очень хорошо делают промышленные товары, другие производят идеи, разрабатывают такие товары, как смартфоны или самолеты. А некоторые страны могут за счет своего сравнительного преимущества производить очень качественные финансовые активы, — например, Швейцария за счет ее банковской системы и других факторов. Это преимущество когда-то было у Великобритании, но сейчас сохраняется лишь частично.

А некоторые страны могут за счет своего сравнительного преимущества производить очень качественные финансовые активы, — например, Швейцария за счет ее банковской системы и других факторов. Это преимущество когда-то было у Великобритании, но сейчас сохраняется лишь частично.

В плане надежности активов важен также размер рынка: он должен быть очень большим и ликвидным. США здесь имеют огромное преимущество, и в ближайшие 10-20 лет ожидать больших изменений в этом не приходится. Даже когда Китай станет по всем показателям намного большей экономикой, Соединенные Штаты, вероятно, все равно будут еще какое-то время основным поставщиком надежных финансовых активов.

Профессор экономики и политических наук в Калифорнийском университете в Беркли Барри Эйхенгрин написал очень интересную книгу «Exorbitant Privilege: The Rise and Fall of the Dollar and the Future of the International Monetary System» («Непомерная привилегия. Взлет и падение доллара»). В ней автор говорит о том, что страны, которые имеют резервные валюты, имеют «чрезмерную привилегию», потому что могут заимствовать фактически под нулевые процентные ставки. Это преимущество имеют США. Но важно понимать, что чрезмерная привилегия сопряжена с чрезмерными обязательствами.

Это преимущество имеют США. Но важно понимать, что чрезмерная привилегия сопряжена с чрезмерными обязательствами.

Соединенные Штаты, как основной поставщик надежных активов, фактически играют в мировой экономике роль банка, в который все несут свои деньги, чтобы надежным образом их сберечь. В результате во время кризиса США фактически предоставляют страховку для других стран. Американский доллар во время кризиса обычно усиливается — а это означает, что активы, которые вы купили, становятся дороже.

Кризисы происходят относительно нечасто, примерно раз в 10 лет. В течение периода между ними, когда мы наблюдаем большой рост, вы получаете очень низкую процентную ставку, если держите активы в США. Но в момент, когда происходит кризис, у вас в руках находится очень ценный актив. Во-первых, его легко продать, потому что спрос на него особенно сильно вырастает во время кризиса: все инвесторы вынимают деньги из всех других менее надежных активов и хотят купить более надежные. Во-вторых, вы можете продать этот актив существенно дороже, потому что доллар США растет во время кризиса.

Реклама на Forbes

Это приводит к большому оттоку богатства из Соединенных Штатов в другие страны мира: например, в кризис 2008-2009 годов этот отток был сравним с размером ВВП США. Это не отток капитала (капиталы, наоборот, в кризисы притекают в Америку), а именно отток богатства. Американские инвесторы в целом становятся менее богатыми по сравнению с международными инвесторами именно за счет того, что доллар укрепляется. Это своего рода страховка, которую США предоставляют другим странам. Это и есть то «чрезмерное обязательство», которое должна осознавать любая страна, желающая заменить США как поставщика резервной валюты.

Что же создает равновесие? Оно появляется от того, что все инвесторы уверены в надежности актива и что она не исчезнет в следующий кризис. Эту уверенность поддерживают как раз те финансовые, политические и экономические институты, которые формируются десятилетиями. И большой вопрос состоит в том, смогут ли другие страны построить такие институты. Мы, например, видим, что эксперимент с евро на данном этапе пока не удался: эту валюту не используют на финансовом рынке, и ее роль существенно снизилась после кризиса 2008-2010 годов.

Мы, например, видим, что эксперимент с евро на данном этапе пока не удался: эту валюту не используют на финансовом рынке, и ее роль существенно снизилась после кризиса 2008-2010 годов.

Говоря о перспективах доллара как резервной валюты, нужно отметить один момент, который связан с так называемой «дилеммой Триффина». Суть ее в том, что обеспечивая мир надежной валютой, вы вынуждены наращивать дефицит платежного баланса, что приводит к риску в этой валюте. Примерно это произошло между 1969 и 1973 годами, в результате чего возникла необходимость отменить систему фиксированного курса. Некоторые ожидают, что этот сценарий может повториться и сейчас.

США — большая экономика, поэтому это может продолжаться долго, но так или иначе процесс приводит к росту дисбаланса. За последние 40 лет активы и обязательства США выросли примерно в 5-6 раз относительно ВВП (даже несмотря на достаточно быстрый рост последнего) и увеличивались существенно быстрее международной торговли. Если такой рост продолжится, то в какой-то момент мы войдем в фазу новой дилеммы Триффина, когда, с одной стороны, эти потоки поддерживают статус резервной валюты, а с другой, в какой-то момент начинают делать ее более рискованной.

Меняется ли мир в сторону того, чтобы одна валюта использовалась все больше? Как мы отметили, за последние десятилетия роль доллара увеличилась, но появилась зона евро — очень крупное региональное образование. Мы наблюдаем глобальный тренд, когда у доллара глобальная роль, а у евро региональная роль. Будет также формироваться региональная ниша вокруг Китая, которая будет постепенно переходить в юань. По мере того, как и США, и Европа теряют свои доли в мировом производстве и торговле, их очень быстрыми темпами догоняют развивающиеся страны. Этот процесс начался в 1990-е годы, и в результате мы увидим выравнивание доли развитых стран в мировом производстве и торговле, что, вероятно, приведет к увеличению роли некоторых национальных валют в некоторой долгосрочной перспективе, в первую очередь юаня.

Реклама на Forbes

О России и рубле

Если бы меня спросили, какой курс рубля ожидать к концу 2020 года, я бы сказал, что лучшее предсказание, которое мы обычно можем сделать про обменные курсы, это их текущее значение. Многие люди скептически относятся к этому, но когда мы прогнозируем, мы должны сказать: «Курс в среднем будет 73 рубля, но при этом с огромной неопределенностью».

Многие люди скептически относятся к этому, но когда мы прогнозируем, мы должны сказать: «Курс в среднем будет 73 рубля, но при этом с огромной неопределенностью».

Неопределенность сейчас колоссальная. Курс рубля может как сильно укрепиться, так и еще сильнее девальвироваться. Нам кажется, что риски ассиметричны: масштаб укрепления относительно ограничен, а размер падения фактически не ограничен ничем, в зависимости от того, насколько сильный будет кризис. Однако надо понимать, что делая ставку на этот риск, вы имеете примерно равную вероятность выиграть и проиграть. И это то, о чем мы говорили: это условие равновесия на финансовом рынке. Если бы это было не так, то каждому инвестору было бы оптимально начать вкладывать в одну или другую валюту, и равновесие начало бы меняться прямо на наших глазах.

Для России есть еще один важный фактор, который отличает ее от развитых стран. Это очень сильная зависимость от экспорта нефти, в том числе зависимость курса рубля от цены на нефть. В свою очередь, покупательная способность россиян сильно зависит от обменного курса, потому что большое количество товара импортируется в Россию и импортируется в валюте. В этом смысле Россия отличается от многих крупных стран, которые не полагаются на природные ресурсы в качестве своего основного экспорта.

В свою очередь, покупательная способность россиян сильно зависит от обменного курса, потому что большое количество товара импортируется в Россию и импортируется в валюте. В этом смысле Россия отличается от многих крупных стран, которые не полагаются на природные ресурсы в качестве своего основного экспорта.

Тем временем для большинства больших развитых стран, таких, как США, Еврозона или Япония, роль обменных курсов очень невелика. Фактически Соединенные Штаты могут проводить свою экономическую политику, а внутренние инвесторы и население при этом вообще не будут знать, что такое обменный курс. То же самое происходит внутри зоны евро. Да, сейчас мир очень много торгует по сравнению с тем, что было 40 лет назад, но все равно основная часть добавленной стоимости, которая потребляется внутри развитых стран, производится внутри этих же самых стран. В этом смысле большинство развитых экономик могут не обращать внимания на обменные курсы.

Плавающий валютный курс и его экономическая роль

Свободно плавающий валютный курс подразумевает полный отказ государственных властей регулировать национальную денежную единицу относительно валют других стран, т. е. движение валютного курса определяется исключительно по рыночным законам спроса и предложения.

е. движение валютного курса определяется исключительно по рыночным законам спроса и предложения.

В настоящее время очень немногие страны используют указанную политику касательно их денежного знака, гораздо распространеннее родственный ему экономический режим, а именно регулируемый плавающий валютный курс.

По такому режиму цена колеблется в определенных рамках, а когда достигается верхний или нижний предел коридора, в процесс вмешиваются монетарные власти страны с целью стабилизации изменившегося курса. Процесс вмешательства чаще всего принимает форму валютных интервенций, т.е. проводятся конверсионные операции с национальной валютой и резервными денежными единицами на открытом рынке.

До появления режима плавающих валют (а это произошло с принятием Бреттон-Вудского соглашения в 1944 году) функционировала система фиксированного курса, предполагающая, что Центробанки разных государств самостоятельно устанавливали курс их нацвалюты, при этом они брали на себя обязательство обменивать иностранные деньги по установленным ими официальным котировкам.

Однако история выявила недостатки такой системы, главным из которых является ограниченность экономического развития внутри страны, а также на мировой арене. Другим важным минусом является то, что валютные котировки становятся необъективными по отношению друг к другу, ведь одна страна может испытывать экономические трудности, а другая – быть финансово здоровой, но, тем не менее, последняя будет испытывать на себе негативные последствия первого государства.

Когда появился плавающий валютный курс, данные недостатки были устранены, но, несмотря на явные преимущества такой системы, данный режим также имеет некоторые недочеты. В первую очередь это высокая волатильность денежных единиц (хотя с позиции валютного трейдера этот недостаток становится достоинством), что может негативно сказываться на международных экспортно-импортных операциях.

Плавающий валютный курс в России

Режим регулируемой валюты в РФ был запущен с 1999 года (сразу после дефолта 1998) и с этого момента правительство имело возможность сглаживать негативные воздействия внешней экономики на отечественный финансовый сектор. В 2005 году была введена бивалютная корзина (состоящая из комбинации Доллара и Евро), которая позволила еще больше расширить возможности управления валютной системой.

С момента привязки к бивалютной корзине рубль начал ориентироваться сразу на две важнейшие мировые резервные единицы и стал менее зависим от экономики лишь одного государства (имеется в виду экономика США).

До 2009 года государственное вмешательство в котировки валютного рынка могло происходить только если цена выходила за рамки коридора бивалютной корзины, но после мирового кризиса это правило было упразднено, сейчас власти могут совершать сделки с валютой в целях ее корректировки тогда, когда курс находится как внутри, так и за рамками установленных границ.

Определение обменного курса

Что такое обменный курс

Обменный курс — это стоимость валюты одной страны по сравнению с валютой другой страны или экономической зоны. Например, сколько долларов США нужно, чтобы купить один евро? По состоянию на 24 сентября 2021 года обменный курс составляет 1,1720, то есть для покупки 1 евро требуется 1,1720 доллара.

Ключевые выводы

- Обменный курс — это стоимость валюты страны по сравнению с валютой другой страны или экономической зоны.

- Большинство обменных курсов являются свободно плавающими и будут расти или падать в зависимости от спроса и предложения на рынке.

- Некоторые обменные курсы не являются свободно плавающими и привязаны к стоимости других валют и могут иметь ограничения.

Общие сведения об обменном курсе

Обычно обменный курс указывается с использованием аббревиатуры национальной валюты, которую он представляет. Например, аббревиатура USD представляет доллар США, а EUR — евро.Чтобы указать валютную пару для доллара и евро, это будет EUR / USD. В случае японской иены это USD / JPY, или доллар к иене. Обменный курс 100 означает, что 1 доллар равен 100 иенам.

Обычно обменные курсы могут быть свободно плавающими или фиксированными. Свободно плавающий обменный курс растет и падает из-за изменений на валютном рынке. Фиксированный обменный курс привязан к стоимости другой валюты. Например, гонконгский доллар привязан к доллару США в диапазоне 7.От 75 до 7,85. Это означает, что стоимость гонконгского доллара по отношению к доллару США останется в этом диапазоне.

Обменные курсы могут иметь так называемый спотовый курс или денежную стоимость, которая является текущей рыночной стоимостью. В качестве альтернативы обменный курс может иметь форвардную стоимость, которая основана на ожиданиях роста или падения валюты по отношению к ее спотовой цене.

Значения форвардных ставок могут колебаться из-за изменений ожиданий относительно будущих процентных ставок в одной стране по сравнению с другой.Например, предположим, что трейдеры считают, что еврозона смягчит денежно-кредитную политику по сравнению с США. В этом случае трейдеры могут покупать доллар по отношению к евро, что приведет к падению стоимости евро.

Курсы обмена также могут быть разными для одной и той же страны. Некоторые страны ограничили валюту, ограничивая их обмен в пределах границ стран. В некоторых случаях существует ставка на суше и на суше. Как правило, более выгодный обменный курс часто можно найти в пределах границы страны, чем за ее пределами.Кроме того, стоимость валюты с ограничениями может устанавливаться государством.

Китай — один из основных примеров страны с такой структурой ставок. Кроме того, китайский юань — это валюта, контролируемая правительством. Каждый день китайское правительство устанавливает среднюю стоимость валюты, позволяя юаню торговаться в диапазоне 2% от средней.

Обменный курс: Мой любимый термин

Пример обменного курса

Джон едет в Германию из своего дома в Нью-Йорке, и он хочет убедиться, что у него будет евро на сумму 200 долларов, когда он приедет в Германию.Он идет в пункт обмена местной валюты и видит, что текущий обменный курс — 1,20. Это означает, что если он обменяет 200 долларов, то получит взамен 166,66 евро.

В этом случае уравнение выглядит следующим образом: доллары ÷ обменный курс = евро.

-или-

200 долларов США ÷ 1,20 = 166,66 евро

Джон вернулся из поездки и теперь хочет обменять свои евро на доллары. Он никогда не использовал свои 166,66 евро и теперь видит, что обменный курс упал до 1,15. Он обменивает свои 166,66 евро, и, поскольку курс упал, когда он был в отъезде, он получает только 191 доллар.67. Причина, по которой он получает меньше, несмотря на одинаковую стоимость евро, заключается в том, что евро ослаб по отношению к доллару во время его отсутствия.

В этом случае уравнение обратное: евро x обменный курс = доллары

-или-

166,66 евро x 1,15 = 191,66 доллара США

Однако не все валюты работают одинаково. Например, японская иена рассчитывается иначе. В этом случае доллар помещается перед иеной, как в USD / JPY.

Уравнение для USD / JPY: доллары x обменный курс = иена.

Допустим, кто-то, путешествующий в Японию, хочет конвертировать 100 долларов в иены, а обменный курс — 110.Путешественник получит 11000 йен. Чтобы конвертировать иену обратно в доллары, нужно разделить количество валюты на обменный курс.

100 долларов США x 110 = 11 000 иен

-или-

11 000 иен / 110 = 100 долларов США

обменных курсов | Безграничная экономика

Введение обменных курсов

В финансах обменный курс между двумя валютами — это курс, по которому одна валюта будет обмениваться на другую.

Цели обучения

Объясните концепцию валютного рынка и обменный курс

Основные выводы

Ключевые моменты

- Обменные курсы определяются на валютном рынке, который открыт для широкого круга покупателей и продавцов, где торговля валютой ведется постоянно.

- На розничном валютном рынке торговцы деньгами устанавливают другой курс покупки и продажи.

- Обменный курс также рассматривается как стоимость валюты одной страны по отношению к другой валюте.

Ключевые термины

- обменный курс : Сумма одной валюты, которую физическое или юридическое лицо определяет как эквивалент другой при покупке или продаже ее в любой конкретный момент.

В финансах обменный курс (также известный как курс обмена иностранной валюты, курс иностранной валюты или курс) между двумя валютами — это курс, по которому одна валюта будет обмениваться на другую.Он также рассматривается как стоимость валюты одной страны по отношению к другой валюте. Например, межбанковский обменный курс 91 японская иена (JPY, ¥) к доллару США (USD, US $) означает, что 91 йен будет обмениваться на каждый доллар США или что 1 доллар США будет обмениваться за каждый доллар США. 91.

Обменные курсы : На розничном валютном рынке торговцы деньгами устанавливают другой курс покупки и продажи.

Обменные курсы определяются на валютном рынке, который открыт для широкого круга покупателей и продавцов, где торговля валютой ведется постоянно.Обменный курс спот относится к текущему обменному курсу. Форвардный обменный курс относится к обменному курсу, который котируется и торгуется сегодня, но для доставки и оплаты в конкретную дату в будущем.

Как работает валютный рынок

На розничном валютном рынке торговцы деньгами устанавливают другой курс покупки и продажи. Большинство сделок совершаются в местной валюте или из нее. Курс покупки — это курс, по которому торговцы деньгами будут покупать иностранную валюту, а курс продажи — это курс, по которому они будут продавать валюту.Указанные ставки будут включать поправку на маржу (или прибыль) дилера при торговле, в противном случае маржа может быть возмещена в виде комиссии или каким-либо другим способом.

Также могут быть указаны разные курсы обмена для различных видов обмена, например, для обмена наличными (обычно только банкноты), документальной формы (например, дорожных чеков) или электронных переводов (например, покупки по кредитной карте). Как правило, существует более высокий обменный курс для документарных операций (например, для дорожных чеков) из-за дополнительного времени и затрат на оформление документа, в то время как наличные деньги доступны для немедленной перепродажи.

Поиск равновесного обменного курса

Существует два метода определения равновесного обменного курса между валютами; метод платежного баланса и модель рынка активов.

Цели обучения

Различия между моделями платежного баланса и рынка активов

Основные выводы

Ключевые моменты

- Модель платежного баланса утверждает, что обменные курсы находятся на равновесном уровне, если они обеспечивают стабильное сальдо текущего счета.

- Модель платежного баланса в основном фокусируется на торгуемых товарах и услугах, игнорируя возрастающую роль глобальных потоков капитала.

- Модель определения обменного курса на рынке активов утверждает, что обменный курс между двумя валютами представляет собой цену, которая просто уравновешивает относительное предложение и спрос на активы, выраженные в этих валютах. Сюда входят финансовые активы.

Ключевые термины

- амортизация : для снижения стоимости с течением времени.

- Паритет покупательной способности : Теория долгосрочных равновесных обменных курсов, основанная на относительных уровнях цен в двух странах.

Страны заинтересованы в обменном курсе своей валюты по отношению к валюте своего торгового партнера, поскольку это влияет на торговые потоки. Когда национальная валюта имеет высокую стоимость, ее экспорт обходится дорого. Это приводит к торговому дефициту, сокращению производства и безработице. Если стоимость валюты низкая, импорт может быть слишком дорогим, хотя ожидается, что экспорт вырастет.

Паритет покупательной способности