Что такое, зачем нужны и как устроены НПФ

На территории РФ, начиная с 2010 года, пенсия каждого гражданина состоит из трех частей – страховой, составляющей 14% от отчислений, базовой, равной 6%, и накопительной, которая равна 2%.

Накопительной частью своих пенсионных сбережений каждый гражданин может распоряжаться по собственному желанию. Например, перечислять ее в негосударственный пенсионный фонд (НПФ), который будет управлять ими, и с полученной прибыли увеличивать размер вашей пенсии. Давайте подробно разберемся, что такое, зачем нужны, и как устроены НПФ, чтобы сделать правильный выбор и распорядиться своими накоплениями с умом.

Что такое НПФ

НПФ, или негосударственный пенсионный фонд – это некоммерческая организация, занимающаяся социальным обеспечением и выполняющая все функции, необходимые для обязательного пенсионного страхования.

Действия такого фонда строго регламентированы, и каждый гражданин, заключивший договор с такой организацией, может ежегодно просматривать все отчеты, касающиеся управления их вложениями, на официальном сайте НПФ. Вся деятельность организации абсолютно прозрачна и строго контролируется со стороны государства. Ежегодно НПФ проверяют такие структуры, как:

- Налоговая служба;

- Служба по финансовым рынкам;

- ПФР;

- Счетная палата Российской Федерации.

Каждый гражданин, доверивший свою накопительную часть пенсии любому из существующих НПФ, не только увеличит размер получаемой в старости пенсии, кроме этого, он еще сможет воспользоваться следующими привилегиями, которые предоставляет фонд:

- в отличие от ПФ, в случае преждевременной гибели, НПФ сможет передать ваши денежные накопления вашим родственникам или любым другим доверенным лицам, которых вы укажете в наследстве;

- ваши деньги, находящиеся на счету организации, не могут быть арестованы и отняты у вас, в случае подачи на вас и ваше имущество судебного иска;

- вы можете увеличивать свою накопительную часть, отчисляя на ее счет дополнительные денежные суммы. Причем, это можно делать как лично, так и с помощью работодателя, который будет за счет вашей зарплаты увеличивать размер отчислений на оговоренную сумму.

Обратите внимание! Надежность негосударственных пенсионных фондов оценивается экспертами выше, чем надежность банков. Связано это с тем, что даже при банкротстве НПФ деньги вкладчиков останутся нетронутыми и будут переведены на их счета в пенсионный фонд.

Устройство НПФ

Работа любого негосударственного пенсионного фонда, действующего на территории Российской Федерации, основана на следующих принципах:

- Исходя из того, что данная организация является некоммерческой, исключается возможность получать финансовую выгоду для учредителей данного фонда.

- Денежные средства, имеющиеся в распоряжении фонда, будут безопасно инвестированы. Кроме того, такие организации не могут осуществлять кредитование сторонних организаций. НПФ имеют право на инвестирование в облигации и другие ценные бумаги на фондовом рынке.

- Денежные средства фонда, относящиеся к пенсионным сбережениям, не имеют право конфисковать никакие третьи лица, в том числе государство. Это является гарантом сбережения пенсионных накоплений вкладчиков в любых форс-мажорных ситуациях.

Законодательство РФ и устав фондов формируют управленческую структуру НПФ. Руководящим органом, отвечающим за управление, является его совет. В его состав входят лица, представляющие учредителей фонда и его совет директоров. В некоторых организациях к управлению деятельностью фонда также допущены представители вкладчиков.

Кроме этого, создается попечительский совет, отвечающий за защиту интересов всех вкладчиков фонда и осуществляющий контроль деятельности организации. Состав совета состоит из представителей вкладчиков, которые уполномочены принимать решения при определении стратегии развития и деятельности фонда.

Важно! Их деятельность осуществляется на добровольной основе, и не оплачивается ни из каких источников.

По итогам завершения каждого года, всю бухгалтерскую отчетность фонда проверяют независимые эксперты. Их заключения включаются в отчет, публикуемый на официальном сайте и содержащий информацию о деятельности организации. Также каждый НПФ обязан проводить актуарное оценивание. Данная процедура направлена на определение способности фонда выполнять возложенные на него обязательства перед вкладчиками.

Какой деятельностью занимаются НПФ и для чего они нужны

Любой негосударственный пенсионный фонд, осуществляющий свою деятельность на территории РФ, имеет право заниматься исключительно следующими нижеперечисленными видами деятельности:

- осуществление обязательного пенсионного страхования. НПФ являются ответственными страховщиками по осуществлению обязательного пенсионного страхования, на основе договоренностей между фондом и застрахованным лицом. Фонд занимается накоплением денежных средств вкладчиков, с последующим инвестированием их в разрешенные государством активы и, при возникновении определенных условий, занимается выплатой дополнительных пенсионных отчислений;

- также фонд занимается профессиональным пенсионным страхованием. Это означает, что будут осуществляться специальные программы, направленные на создание специальной пенсии для той категории граждан, которая занимается трудовой деятельностью на вредных для здоровья производствах;

- НПО, выражающееся в том, что ПФ производит сбор средств вкладчиков, занимается выдачей пенсии и размещает резервы. НПФ, в свою очередь, выплачивают в пользу фонда взносы. В случае наступления условий, необходимых для осуществления выплаты пенсии вкладчикам, ПФ выплачивает им дополнительные денежные средства.

Перевод накопительной части в НПФ

Для выполнения этого действия, необходимо произвести следующие операции:

- определиться с фондом, которому вы доверите управление своими накоплениями, и который предоставит, по вашему мнению, самые выгодные условия;

- прислать в ПФ заявление, содержащее информацию о переходе в НПФ и прошение об осуществлении перевода ваших активов в распоряжение данной организации.

Смотрите также: Рейтинг НПФ

Особенности хранения сбережений в НПФ. Плюсы и минусы

Согласно Налоговому Кодексу РФ, пенсии, выплачиваемые такими организациями своим вкладчикам, не подлежат налогообложению. Это также касается и дохода, который вкладчик получает на свой счет. Если обстоятельства вынуждают вкладчика переехать на постоянное место жительства в другую страну, то пенсию, выплачиваемую НПФ, он получит при любом раскладе.

Единственным неудобством, связанным с возникновением такой ситуации, будет то, что вкладчик ежегодно должен будет подтверждать, что он жив. В случае смерти вкладчика его денежными сбережениями, хранящимися в фонде, смогут распорядиться его родственники или близкие люди, имеющие официально оформленную доверенность.

К минусам таких структур можно отнести то, что размер процентной ставки может меняться в каждом отчетном году, что может немного уменьшить прибыль.

Вывод

На основании всего вышеперечисленного можно сделать вывод, что негосударственные пенсионные фонды созданы для обеспечения условий максимально выгодного использования денежных средств граждан, относящихся к накопительной части. Обязательно в них вступать или нет – дело каждого гражданина.

Стоит помнить, что пенсия, выплачиваемая государством, включает в себя не только деньги, перечисленные работодателем в процессе осуществления вами рабочей деятельности, но и проценты, начисленные за это время. НПФ помогут вам выручить максимальное количество прибыли из ваших сбережений, делая это законно и без угрозы вашим вкладам. В любом случае, вы получите положенные вам деньги, а в случае необходимости, всегда имеете право поменять НПФ или вовсе вернуть все активы в распоряжение ПФ.

pensiolog.ru

Стоит ли вступать в негосударственный пенсионный фонд: риски и преимущества НПФ

Юридическая консультация > Социальное обеспечение > Пенсия > Пенсионерам на заметку: стоит ли вступать в негосударственный пенсионный фондСегодня, в связи с непростой экономической ситуацией в стране, большинство людей среднего возраста уже не питают особенных надежд на посильную помощь государства в обеспечении им достойной старости.

Именно в погоне за социальными гарантиями многие россияне относят свои накопления в НПФ – негосударственные Пенсионные фонды. Что же это за структура? Какие существуют бонусы и, самое главное, риски при переводе своих накоплений в негосударственный Пенсионный фонд? Попробуем разобраться.

Что такое НПФ?

Большинство пенсионером с недоверием относятся к НПФ

Негосударственными Пенсионными фондами называют организации, распоряжающиеся накопительными частями пенсий обратившихся к ним граждан, а именно – инвестирующие полученные денежные средства в госкорпорации, ценные бумаги или банковские депозиты и преумножающие, таким образом, накопления своих вкладчиков.

Как правило, НПФ могут предложить всем заинтересованным в их услугах более выгодные проценты по вкладам. Не удивительно, что многие граждане видят в негосударственных фондах, в первую очередь, возможность стать богаче за счет правильных инвестиций и, как следствие, обеспечить себе более достойную старость. Но безопасно ли вкладываться в НПФ?

Абсолютно безопасно! С юридической точки зрения, негосударственный Пенсионный фонд – это абсолютно легальная структура, находящаяся под непосредственным контролем правительства. Для рядового гражданина подобное положение дел выступает стопроцентной гарантией сохранности денежных накоплений в случае их переноса в НПФ.

Даже если по какой-то причине само предприятие будет ликвидировано, все находящиеся на его счетах средства сохранятся благодаря страховке и будут затем попросту переведены обратно в государственный Пенсионный фонд.

Стоит ли переходить в негосударственный Пенсионный фонд?

Вступать в негосударственный пенсионный фонд или нет — сложный вопрос

Чтобы с уверенностью ответить на вопрос, стоит ли переводить свои накопления в НПФ, нужно разобраться – каким именно образом формируются социальные выплаты, положенные гражданам после выхода на пенсию?

Как известно, при официальном трудоустройстве некоторая часть ежемесячной заработной платы сотрудника автоматически перечисляется в Пенсионный фонд. Именно эти регулярно отчисляемые суммы и образуют пенсионные накопления.

Все полученные таким образом денежные средства условно делятся на три части. Это базовая, страховая и накопительная части пенсии. Для первых двух частей ставка по социальным выплатам для членов государственных и негосударственных Пенсионных фондов является идентичной (6% и 14% соответственно).

Однако когда речь заходит о последней, накопительной части, ситуация в корне меняется. Как правило, в НПФ предлагают 6%-ную ставку по данной выплате, против 2%-ной в государственном Пенсионном фонде, что, естественно очень привлекает потенциальных вкладчиков.

Конечно, существуют и другие аргументы в пользу перехода в негосударственные Пенсионные фонды:

- НПФ формируют накопительную часть пенсий не только с отчислений из заработной платы вкладчиков, но и путем инвестирования денежных средств. Следовательно, осуществив переход в негосударственный Пенсионный фонд в перспективе можно получить куда большую «прибыль».

- Специальная программа страхования, действующая для всех НПФ, позволяет вкладчикам не опасаться возможного «банкротства» и, как следствие, голодной старости в случае неудачных инвестиций именно их денег. Все потерянные таким образом средства компенсируются пенсионерам из собственных резервов организации.

- Инвестиционные планы любого НПФ постоянно корректируются в соответствии с текущей ситуацией на экономическом рынке. Это означает, что вероятность потерять предполагаемый доход в результате не грамотной инвестиции пенсионных накоплений для каждого конкретного вкладчика стремится к нулю

Существуют ли какие-либо риски при переходе в НПФ?

Вступ в НПФ несет небольшие риски, но они есть…

По сравнению с очевидной выгодой от перехода в негосударственный Пенсионный фонд, риски, с которыми можно столкнуться в процессе или после осуществления этой процедуры, выглядят минимальными. Однако нельзя о них не упомянуть.

Из-за того, что мировая экономика развивается крайне непредсказуемо, вступая в НПФ невозможно быть абсолютно уверенным в конкретной величине прибыли по пенсионным накоплениям даже за текущий календарный год. Проще говоря, обращаясь в негосударственный фонд будущий пенсионер теряет уверенность в стабильности своих доходов.

Так как вступление в НПФ является делом сугубо добровольным, потенциальному вкладчику предстоит самостоятельно проанализировать все предложения, представленные на данном рынке и лично же выбрать юридическую структуру, предлагающую наиболее приемлемые конкретно для него условия по вкладам.

В том случае, если будущий пенсионер по какой-то причине решит сменить один негосударственный фонд на другой (речь идет о любых ситуациях, включая, например, те, когда у ныне обслуживающей его организации отозвали лицензию), все расходы по данной процедуре лягут на его плечи.

Подытожив все вышеперечисленное, можно придти к следующему выводу: перевод пенсионных накоплений в негосударственные фонды сам по себе является довольно выгодным предприятием, не лишенным, впрочем, и некоторой степени риска. Этот вариант идеально подходит для тех, кто обеспокоен своим будущим благосостоянием и хочет отложить больше денег на достойную старость, прилагая при этом минимум усилий.

Для тех же, кто привык лично распоряжаться своими накоплениями, более привлекательным окажется самостоятельное инвестирование в ценные бумаги и недвижимость (или другие способы вложения пенсионного капитала, коих сегодня насчитывается совсем немало). Словом, каждый потенциальный вкладчик имеет право решить данный вопрос в индивидуальном порядке согласно своим личным убеждениям.

Как можно по закону оформить переход в негосударственный пенсионный фонд?

Пенсионерам самостоятельно сложно разобраться во всех тонкостях пенсионной системы

Как показывает практика, многих будущих пенсионеров от перехода в НПФ удерживает банальный страх ввязываться в лишние бюрократические процедуры. Однако на самом деле смена пенсионного фонда – это не так сложно, как может показаться поначалу. Для того, чтобы осуществить переход в заранее выбранный НПФ, достаточно будет написать простое заявление.

Впрочем, не будем забегать вперед. Рассмотрим, как происходит процесс перехода из государственного Пенсионного фонда в негосударственный, поэтапно:

- Прежде всего, гражданину необходимо выбрать из множества конкурирующих негосударственных Пенсионных фондов тот, чьи предложения устраивают именно его. При этом важно обращать внимание не только на обещанные организацией процентные ставки по вкладам, но и на репутацию самой компании. Для этого полезно будет ознакомиться с историей приглянувшегося НПФ (чем дольше фирма ведет свою деятельность на данном рынке, тем лучше), почитать отзывы о нем в Интернете или навести справки среди подкованных в интересующем вопросе знакомых. Все эти меры предосторожности могут помочь сделать правильный, осмысленный выбор.

- Далее будущему пенсионеру предстоит обратиться, непосредственно, в выбранную организацию, чтобы заключить с ней договор на обязательное пенсионное страхование. Большинство НПФ берет все хлопоты по оформлению необходимых документов на себя. Все что остается клиенту – это подписать предложенный договор (впрочем, как и в случае с любыми официальными бумагами, вначале необходимо будет внимательно с ним ознакомиться).

- После того, как бумаги будут подписаны, гражданину останется лишь уведомить Пенсионный фонд России о своем переходе в НПФ до конца текущего календарного года. С этой целью пишется специальное заявление (о нем уже упоминалось выше). Как правило, сотрудники НПФ предоставляют гражданину образец такого заявления или даже подготавливают все необходимые бумаги за него.

На последнем пункте из списка стоит остановиться чуть подробнее. Многих граждан интересует вопрос: каким образом и где можно подать необходимые документы в государственный Пенсионный фонд? Обязательно ли делать это лично?

На самом деле, помимо личной явки в офис ПФР (при себе в данном случае необходимо будет иметь российский паспорт, а также СНИЛС), отправить заявление можно и через систему МФЦ или даже по почте. В последнем случае будущему пенсионеру придется воспользоваться специальной услугой, которая называется пересылкой заказных писем с вложением и уведомлением.

Чтобы не пришлось опасаться за сохранность прилагаемых к заявлению документов, в любом из упомянутых учреждений можно взять у сотрудника специальную расписку об их получении. В том случае, если бумаги пересылаются почтой, вместо оригиналов паспорта и СНИЛС допускается вкладывать в конверт их ксерокопии.

Это важно знать: переход гражданина в НПФ можно считать официально осуществившимся только после получения будущим пенсионером соответствующего письменного уведомления из государственного Пенсионного фонда.

Государственный или негосударственный пенсионный фонд? Определиться с выбором вам поможет видео:

Заметили ошибку? Выделите ее и нажмите Ctrl+Enter, чтобы сообщить нам.

Поделиться

ВКонтакте

Класс

Telegram

juristpomog.com

Негосударственный пенсионный фонд

С 2010 года пенсия в России — это 3 составляющие: страховая, базовая и накопительная части. Именно накопительной частью граждане России могут распоряжаться по своему желанию — хранить в ПФР или перевести в негосударственный пенсионный фонд (НПФ).

Что такое НПФ?

Негосударственный пенсионный фонд — организация, специализирующаяся на негосударственном пенсионном обеспечении населения. Работа НПФ происходит по специальной лицензии. Ее выдает Центробанк РФ.

Работу НПФ в России регулирует закон №75, который вступил в силу еще в 1998 году. Если гражданин является клиентом НПФ, то по закону он может каждый год смотреть любые отчеты, касающиеся деятельности организации, управления активами и т.д. Такие данные публикуется на официальном сайте НПФ в интернете.

Обычно деятельность таких неправительственных организаций прозрачна и контролируется ЦБ РФ. Кроме того НПФ часто проверяет ПФР, налоговая служба, Минфин РФ и другие организации.

Что делает НПФ?

У любого НПФ 2 задачи:

- Пенсионное обеспечение граждан. Согласно договору граждане оплачивают пенсионные взносы в НПФ, а тот инвестирует их в разрешенные активы для получения доходности. Когда человек достигает пенсионного возраста, он получает право на выплату пенсии. НПФ назначает и выплачивает такому пенсионеру дополнительную негосударственную пенсию за счет этих средств.

- Обязательное пенсионное страхование граждан.

Оно заключается в том, что Фонд собирает взносы на накопительную часть пенсии, а при ее назначении, выплачивает пенсионеру накопительную часть.

Если обобщить вышесказанное, то НПФ сохраняет и пытается приумножает накопительную часть пенсии граждан за счет удачного инвестирования в активы, которые были разрешены Центробанком, начисляет пенсии. НПФ не может заниматься кредитованием и прочими высокорискованными операциями. За такие операции можно лишиться лицензии.

Любой из указанных видов деятельности НПФ не может зависеть от другого. Они не связаны. Пенсионные резервы (деньги по пенсионному обеспечению) и пенсионные накопления (деньги по обязательному пенсионному страхованию) рассчитываются отдельно и не смешиваются. Это значит, что Фонд не может за счет одних и тех же средств выплачивать накопительную часть пенсии и дополнительную.

Как работает НПФ?

Вкладчик переводит в НПФ пенсионные взносы, а тот ведет учет поступивших средств на солидарном и именном счетах, формирует пенсионные резервы. Их НПФ инвестирует в разрешенные государством программы. Это происходит самостоятельно или посредством управляющих компаний.

НПФ может вкладывать средства в:

- Ценные бумаги РФ

- Ценные бумаги субъектов РФ

- Облигации российских компаний

- Акции российских компаний

- Ипотечные ценные бумаги

- Депозиты

- Иностранную валюту

Читайте также: Стоит ли вкладывать в МФК Центр Займов

Полученный доход от такого размещения НПФ направляет на разные нужды: на пенсионные счета вкладчиков, в страховой резерв, на ведение деятельности НПФ и т.д.

ТОП-10 НПФ по количеству вкладчиков

НПФ в России — явление частое. Граждане нашей страны давно поняли преимущества заключения договоров с НПФ. Сегодня в России насчитываются сотни НПФ, но среди них есть десятка самых востребованных среди граждан.

| Наименование НПФ | Количество вкладчиков |

|---|---|

| АО НПФ Сбербанка | 1 719 586 |

| НПФ Благосостояние | 1 311 200 |

| АО НПФ электроэнергетики | 312 167 |

| ОАО НПФ Телеком-Союз | 308 335 |

| ОАО НПФ Ханты-Мансийский | 265 833 |

| НПФ ГАЗФОНД | 233 153 |

| АО НПФ Лукойл-Гарант | 205 960 |

| НПФ Транснефть | 143 421 |

| ЗАО НПФ Социум | 135 397 |

| ЗАО НПФ Национальный | 111 015 |

Как стать клиентом НПФ?

Если вы хотите перевести накопительную часть пенсии в негосударственный пенсионный фонд, первым делом нужно определиться с организацией. НПФ следует выбирать по нескольким основным критериям:

- Количество клиентов

- Годовая отчетность

- Рейтинг

Определившись с НПФ, нужно обратиться в офис организации и заключить соответствующий договор, предварительно подробно прочитав его. С собой нужно будет взять паспорт и оригинал свидетельства о пенсионном страховании.

Клиенту нужно будет направить в пенсионный Фонд России заявление о желании перевести накопительную часть пенсии в выбранный НПФ. Такое заявление можно отнести лично в отделение ПФР в городе проживания, направить по Почте, курьером.

Что такое рейтинг НПФ?

НПФ имеют собственные рейтинги и оцениваются российскими рейтинговыми агентствами, как и банки. Такой рейтинг является обоснованной и методически изложенной оценкой надежности пенсионного фонда. По оценке можно судить о возможности НПФ своевременно и полностью исполнять обязательства перед вкладчиками.

В России существуют 2 аккредитованных Центробанком рейтинговых агентства:

- АКРА

- Эксперт РА

На основании финансовой отчетности и других данных они могут присвоить НПФ соответствующий рейтинг. Существует несколько категорий и подкатегорий рейтингов. Рассмотрим основные из них в таблице.

| Категория рейтинга | Подкатегория рейтинга | Описание |

|---|---|---|

| ААА | ruAAA | Максимальный уровень финансовой надежности |

| АА | ruAA+ | Высокий уровень надежности |

| ruAA | ||

| ruAA- | ||

| А | ruA+ | Умеренно высокий уровень надежности |

| ruA | ||

| ruA- | ||

| ВВВ | ruBBB+ | Умеренный уровень финансовой надежности |

| ruBBB | ||

| ruBBB- | ||

| ВВ | ruBB+ | Умеренно низкий уровень финансовой надежности |

| ruBB | ||

| ruBB- | ||

| В | ruB+ | Низкий уровень |

| ruB | ||

| ruB- | ||

| ССС | ruCCC | Очень низкий уровень надежности |

| СС | ruCC | Очень низкий уровень с повышенной вероятностью невыполнения обязательств в ближайшей перспективе |

| С | ruC | Очень низкий уровень с очень высокой вероятностью невыполнения обязательств в ближайшей перспективе |

| RD | ruRD | Объект рейтингования находится под надзором ЦБ |

| D | ruD | Объект рейтингования находится в состоянии дефолта |

Читайте также: Вклады с подарками. Какой банк и какие подарки дарит?

Присвоенному рейтингу устанавливается 1 из 4 видов прогноза по его изменению в долгосрочной или краткосрочной перспективе:

- Стабильный прогноз — наиболее частый рейтинг, который свидетельствует о высокой вероятности сохранения рейтинга на прежнем уровне в недалекой перспективе.

- Позитивный прогноз означает, что в ближайшее время рейтинг НПФ может повыситься.

- Негативный прогноз свидетельствует о том, что существует высокая вероятность ухудшения рейтинга в ближайшее время.

- Развивающийся прогноз говорит о том, что в ближайшее время существует вероятность любого исхода (повышения, понижения, сохранения текущих рейтингов).

Преимущества НПФ

- НПФ доходнее, чем ПФР, что подтверждает ежегодная отчетность. НПФ активнее инвестирует средства, получает больше дохода от аналогичных вложений со стороны ПФР.

- Право на получение денежных средств из НПФ в случае смерти вкладчика может быть закреплено за любым человеком, указанным в завещании.

- Все вклады в НПФ страхуются государством и выплачиваются АСВ при ликвидации, отзыве лицензии или банкротстве негосударственного пенсионного фонда

- Можно менять НПФ, выбирая самую лучшую для себя

- Такие пенсии не подлежат налогообложению

- Заключая договор с НПФ, вкладчик «защищает» себя от неблагоприятных государственных пенсионных реформ, которые имеют место быть.

- Контроль за НПФ ведет не только ЦБ РФ, но и другие организации, что гарантирует их открытость и прозрачность.

- Инвестиции НПФ осуществляются только в надежные активы, заведомо установленные государством. Это гарантирует сохранность средств.

Недостатки НПФ

- Разные схемы мошенничества, при которых можно лишиться собственных средств. В любом случае государство возместит все потери, но сам факт и предстоящая волокита делают этот сценарий развития событий большим минусом НПФ по сравнению с ПФР.

- Размер процентной ставки может меняться от года к году, как в бОльшую, так и в меньшую сторону в зависимости от полученной доходности.

- Возможные штрафы за просрочку взноса. Когда вкладчик подписывает договор с НПФ, он обязуется вносить деньги регулярно по заранее обговоренной схеме. Если клиент не будет вносить деньги в установленные сроки, НПФ может начислить штрафные санкции.

- За управление своими активами клиенту придется платить комиссию НПФ. Она небольшая, но существует.

Застрахованы ли деньги в НПФ?

Пенсионные накопления застрахованы. Они не могут быть использованы Фондом для погашения своих обязательств перед третьими лицами, на них нельзя наложить арест и т.д.

Читайте также: Коэффициент инфляции

При отзыве лицензии или ликвидации НПФ деньги населения сразу переводятся в Пенсионный Фонд России, где находятся до тех пор, пока вкладчик не выберет новую организацию и не заключит соответствующий договор.

Стоит ли переходить в НПФ?

По закону граждане РФ могут распоряжаться накопительной частью по своему усмотрению. С одной стороны, НПФ — это реальная возможность получать бОльшую пенсию, чем при аналогичных отчислениях в государственный Фонд России. Это достигается за счет того, что ежемесячный размер выплат будут составлять не только взносы физлиц, но и доходная часть, которая формируется за счет более удачного инвестирования НПФ денег будущих пенсионеров.

С другой стороны, в последние годы свыше 30 НПФ находятся на стадии ликвидации, а большинство оставшихся организаций объединяются из-за финансовых проблем. По сути, они уже банкроты, поэтому объединяются с такими же НПФ. Мыльный пузырь растет и когда-нибудь лопнет.

К тому же, НПФ не может гарантировать постоянной высокой доходности, особенно в условиях кризиса и нестабильной экономики страны. А вот рисков здесь гораздо больше, хотя все они компенсируются страхованием пенсии.

В любом случае, перевод накопительной части пенсии в НПФ гарантирует более высокую доходность, нежели хранение средств в ПФР. Эксперты советуют менять НПФ не чаще 1 раза в 5 лет. Так клиенты смогут увидеть доходность по отчетам, проанализировать реальную прибыль, увидеть разницу.

Как выбрать НПФ?

Выбрать подходящий вариант среди многочисленного количества НПФ поможет ряд критериев:

- Возраст фонда. Статистика показывает, что чем старше Фонд, тем он надежнее.

- Организация-учредитель. Если создателем Фонда выступает крупная и надежная организация, то к нему будет больше доверия. Например, НПФ Сбербанка занимает лидирующее место по количеству вкладчиков, потому что люди доверяют его учредителю.

- Уровень доходности фонда. Это можно проследить на официальном сайте НПФ или на сайте ЦБ РФ в официальных документах.

- Рейтинг от рейтинговых агентств и текущий прогноз. Чем выше рейтинг и лучше прогноз, тем надежнее будет НПФ.

- Сервис и обслуживание. Если у организации удобный личный кабинет, бесплатная горячая линия по России, понятный сайт, то клиенту будет гораздо проще.

Материалы по теме

Оцените нас

Примите участие в жизни нашего проекта. Оцените статью(продукт). Поставьте лайк, если вам была полезна статья. Ваши комментарии нужны нам!

Подробнееinvestor100.ru

Для чего нужны НПФ?

Вопрос:

Здравствуйте! НПФ появились совсем недавно, многие сразу же оформили с ними договора. Вы можете объяснить простыми словами, для чего нужны НПФ? Как я понимаю, наша пенсия перечисляется туда. В чем подвох, не верится, что наше государство просто так поднимет пенсионные выплаты. Ожидаю простой и понятный ответ, спасибо!

Ответ эксперта npfrate.ru:

НПФ – это негосударственные пенсионные фонды. Они созданы для того, чтобы Ваша будущая пенсия получилась наиболее высокой. Смысл в том, что изначально все пенсионные накопления граждан находятся в государственном пенсионном фонде. Деньги эти просто так там не лежат, за год их инвестируют с целью получения хоть какой-нибудь прибыли, но размещать денежные средства ПФР может только в одном месте в виде государственных ценных бумаг. Как Вы понимаете, большого дохода это не приносит, а в последние годы были ситуации, что размещение не приносило вообще никакого дохода, и уровень инфляции превышал все накопления. Поэтому правительство пошло на то, чтобы доверить часть пенсионных накоплений негосударственным фондам. Этот вид организаций создан специально для размещения пенсионных средств, то есть получением какой-либо выгоды, кроме затрат на самообслуживание, они не занимаются. НПФ разрешено размещать пенсионные средства в более выгодных источниках, нежели государственные ценные бумаги, чем они и занимаются. По данным последних лет, средства, которые находятся в обороте НПФ, принесли большие проценты, чем средства в ПФР. Так что подвоха никакого нет, просто люди, которые желают увеличить свою будущую пенсию могут обратиться в НПФ, а государство благородно разрешает это. По объему накоплений составлен рейтинг НПФ, на этой странице можно ознакомиться с наиболее успешными результатами.

Рекомендуем прочитать:

Уважаемые читатели! Если вы нуждаетесь в консультации специалиста по вопросам пенсии и государственных пособий, рекомендуем сразу обратиться к квалифицированным практикующим юристам по социальным вопросам:

Москва и область: +7 (499) 455-12-46

Санкт-Петербург и область: +7 (812) 426-11-82

Также вы можете задать вопрос онлайн-консультанту:

Уважаемые читатели! Если вы нуждаетесь в консультации специалиста по вопросам пенсии и государственных пособий, рекомендуем сразу обратиться к квалифицированным практикующим юристам по социальным вопросам:

Москва и область: +7 (499) 455-12-46

Санкт-Петербург и область: +7 (812) 426-11-82

npfrate.ru

Стоит ли переходить в негосударственный пенсионный фонд? Преимущества и недостатки

Стоит ли переходить в негосударственный пенсионный фонд, когда речь заходит о способах обеспечить себе достойную старость? Безусловно, этот вопрос сегодня имеет приоритетное значение для людей среднего возраста. И определенная часть из них вовсе не питает иллюзий насчет того, что государство будет оказывать посильную помощь в решении данной проблемы. Да, в непростых, с экономической точки зрения, условиях властные структуры декларируют социальные гарантии, но людям все же необходимо заранее подготовить почву для того, чтобы не испытывать нужду, выйдя на заслуженный отдых. Но как это сделать?

Один из вариантов решения проблемы

В целях повышения благосостояния граждан пожилого возраста как раз и были созданы негосударственные пенсионные фонды (НПФ). Конечно же, они появились не вчера, и многие из нас знают о существовании таковых.

Одно время даже развернулась масштабная рекламная акция, целью которой было привлечь как можно больше инвестиций в вышеуказанные структуры. К пенсионерам стали стучаться в дверь люди и предлагать им стать участником новой программы. Вот тогда-то и встал вопрос: «Стоит ли переходить в негосударственный пенсионный фонд?» Чтобы разобраться, сначала определимся с тем, что представляет собой данное юридическое лицо.

Понятие

Как известно, на каждого человека заводится накопительный пенсионный счет. Мы трудимся, получаем за это вознаграждение, часть которого поступает в ПФ, который распределяет материальный актив, опять же, частично аккумулируя его на накопительную часть пенсии. Так человек собственными силами обеспечивает себе старость.

НПФ представляет собой легальную структуру, которая контролируется самым тщательным образом со стороны государства. При этом все вклады, которые в нее попадают, застрахованы. Поэтому если случится вдруг так, что НПФ исчезнут с рынка, их денежные активы автоматически перейдут на депозиты государственного Пенсионного фонда. Однако следует принимать во внимание следующее: НПФ осуществляет грамотное инвестирование средств вкладчиков в ценные бумаги, государственные корпорации, банковские депозиты, счета в кредитных учреждениях и прочее.

Естественно, гражданин становится богаче в результате таких вложений.

Быть или не быть?

Рассматривая вопрос о том, стоит ли переходить в негосударственный пенсионный фонд, важно понимать следующее: размер социальной выплаты для людей, которые в будущем уйдут на заслуженный отдых, состоит из трех частей. Базовая (6%) — формирует пособия граждан пожилого возраста (мужчины после 60 лет и женщины после 55 лет). Страховая (14%) – аккумулируется на лицевом счете работника, но со временем она «съедается» инфляцией. Накопительная (2%) – направлена на обеспечение качественной материальной основы будущего пенсионера. Именно последняя из вышеперечисленных частей социальной выплаты имеет главное значение. Естественно, ставки в 2% явно недостаточно для того, чтобы человек в материальном отношении уверенно себя чувствовал, когда он отправится на заслуженный отдых. Что же касается НПФ, то в нем ставка базовой части составляет не 2%, а 6%. Конечно же, данная деталь проясняет вопрос о том, стоит ли переходить в негосударственный пенсионный фонд. И все же при его решении существуют как за, так и против. Перечислим основные из них.

Плюсы

Часть экспертов, когда их спрашивают: «Стоит ли переходить в НПФ?», уверенно заявляют: «Да!» Почему?

Во-первых, ежемесячный размер выплат будут составлять не только взносы физических лиц, но и доходная часть, которую формируют активы, полученные посредством инвестирования денежной массы. Однако, решая вопрос о том, стоит ли переходить в НПФ и какие выгоды можно получить из этого, важно учитывать следующее: в договоре в редких случаях фиксируется величина прибыли, так как предугадать, по какому сценарию будет развиваться экономика на мировом рынке, и каковы будут итоги игры на бирже, очень сложно.

Важным плюсом рассматриваемой программы обеспечения старости является и то, что она предусматривает сохранность инвестированных активов: если какие-то проекты окажутся убыточными, то денег на счетах клиентов от этого не убавится, поскольку структура компенсирует ущерб из собственного резерва.

Сомневаетесь в том, стоит ли переходить в НФП? Возможно, уверенности вам придаст тот факт, что если случится какое-нибудь изменение финансового рынка, то структура не оставит этого без внимания и скорректирует инвестиционный план на год, учитывая наметившиеся тенденции.

Минусы

Однако существует также доля экспертов, которые на вопрос: «Нужно ли переходить в негосударственный пенсионный фонд?», не раздумывая, отвечают отрицательно. Почему?

Во-первых, в случае, если финансовый год окажется неблагоприятным, то ни о какой стабильности дохода не может идти и речи.

Во-вторых, если вышеуказанная структура по каким-либо причинам лишится лицензии, то прерогатива по переводу денежных средств в другой НПФ и финансирование данной процедуры ложится на плечи вкладчика. Да, эти минусы нельзя назвать существенными, и все же они доставляют определенный дискомфорт, но плюсов все равно больше. Конечно же, проблему, нужно ли переходить в негосударственный пенсионный фонд, каждый должен решать в индивидуальном порядке.

Особенности процедуры

Для многих остается неясным вопрос: «Переход из ПФР в НПФ – это право или обязанность?» Естественно, никто никого не может принуждать к данной процедуре, поскольку она носит добровольный характер. Причем написать соответствующее заявление о переходе в негосударственную структуру можно в любое время года, делается это один раз в 12 месяцев. В документе следует в обязательном порядке указать то юридическое лицо, где будет аккумулироваться накопительная часть пенсии.

Порядок осуществления процедуры

Не знаете, как перейти в негосударственный пенсионный фонд? Нужно сделать следующее:

1. Определить структуру, которой вы больше всего доверяете. Проанализируйте отзывы людей, которые вложили деньги в тот или иной НПФ, проверьте, сколько лет на рынке он существует, и ознакомьтесь с правоустанавливающей документацией компании.

2. Заключите договор, предусматривающий обязательное пенсионное страхование, и детально изучите его текст. В документе должно быть четко зафиксировано, в каком размере и с какой периодичностью необходимо делать взносы. Перед тем как поставить подпись на документе, не лишним будет разработать с сотрудниками индивидуальный пенсионный план, в котором будут отмечены примерные цифры с вариантом их корректировки, в зависимости от материальной возможности будущего пенсионера. Гибкое пополнение накоплений – это одно из выгодных условий для клиента.

3. В срок до 31 декабря адресуйте в территориальный орган ПФР заявление о переходе в НПФ.

4. Дождитесь письменного уведомления о принятом решении.

Теперь вы имеете представление о том, как перейти в негосударственный пенсионный фонд.

Способы отправки документации

Заявление вы можете передать лично сотруднику ПФР. Обязательно возьмите с собой СНИЛС и паспорт. И не забудьте потребовать соответствующую расписку в приеме документации.

Отправить заявление о переходе в НПФ можно и через систему МФЦ.

Не запрещается адресовать вышеуказанный документ по почте. В этом случае вам придется использовать услугу заказного письма с вложением и уведомлением.

В конверт нужно будет запечатать заполненное на специальном бланке заявление, ксерокопии СНИЛС и паспорта.

Заключение

Многие интересуются: будет ли хлопотным и сложным оформление пенсии в НПФ? А стоит ли игра свеч? Вот что еще волнует будущих пенсионеров. По поводу первого можно с уверенностью говорить, что процесс перехода не отнимет у клиента много сил и нервов. Что же касается второго, то его должен решать каждый сам для себя, предварительно проанализировав все за и против.

Мнения экспертов по этому вопросу разделились: одни утверждают, что НПФ – это прекрасный вариант заложить хорошую материальную основу для старости. Сложность лишь заключается в том, чтобы найти надежную компанию, которая грамотно распоряжалась бы вашими финансами. В противном случае пенсия не будет обеспеченной. Другие же рекомендуют не торопиться и рассмотреть другие варианты инвестирования средств, коих сегодня насчитывается немало. Например, можно вложить денежные активы в ценные бумаги, недвижимость, воспользоваться памм-счетом и прочее. Переводить или не переводить пенсию в НПФ? Решайте сами!

fb.ru

Что такое НПФ

Приветствую читателей нашего блога о финансовом благополучии!

Сегодня рассмотрим традиционную форму накопления средств — пенсионные отчисления. На мой взгляд, наименее эффективная форма накопления, хоть и относительно надежная.

В данной статье я сознательно не буду писать про государственную УК «ВЭБ», которая управляет средствами «молчунов». Доходность от управления средствами этой УК только лишь в 1-м полугодии 2011г. превысила инфляцию на 1%, тогда как в 2010г – 1,2%; в 2009 + 1,3% сверх инфляции, в 2008 – 14%; в 2007 – 6% и т.д. в итоге ни о чем – потери одни.

Что такое НПФ?

Немного скучноватый раздел, но пропустить его не могу — далее будет намного интереснее.

Негосударственный пенсионный фонд — это некоммерческая организация, работа которой заключается в пенсионном обеспечении своих клиентов, предварительно заключивших договор пенсионного страхования; во-вторых, это деятельность НПФ в качестве страховщика в соответствии с Федеральным законом «Об обязательном пенсионном страховании в РФ» (от 15.12.2001, № 167-ФЗ) и Федеральным законом от 7 мая 1998 г. N 75-ФЗ «О негосударственных пенсионных фондах».

Негосударственные пенсионные фонды работают в качестве страховщика по профессиональному пенсионному страхованию, опираясь на закон и договора о создании профессиональных пенсионных систем.

Деятельность НПФ аналогична с деятельностью пенсионного фонда РФ, и те и другие аккумулируют средства пенсионных накоплений граждан, инвестируют, ведут их учёт и назначают выплату накопительной части трудовой пенсии.

Для перевода своей накопительной части пенсии в НПФ Вам необходимо:

Не позднее 31 декабря текущего года направить заявление о переходе из Пенсионного фонда Российской Федерации в негосударственный пенсионный фонд, осуществляющий обязательное пенсионное страхование, одним из следующих способов:

– лично в территориальный орган Пенсионного фонда Российской Федерации;

– лично в организацию, с которой Пенсионным фондом Российской Федерации заключено соглашение о взаимном удостоверении подписей;

– иным способом (по почте или с курьером), при этом установление личности и проверка подлинности подписи застрахованного лица осуществляется нотариусом или в порядке, установленном п.3 ст.185 ГК РФ.

Посмотреть актуальный перечень НПФ можно на официальном сайте ПФР.

О том, как выбрать наиболее подходящий/выгодный НПФ раздел — ниже.

Управляющие компании НПФ

В рамках деятельности по обязательному пенсионному страхованию (ОПС), негосударственные пенсионные фонды формируют средства пенсионных накоплений. Эти средства НПФ обязан передать в доверительное управление одной или нескольким управляющим компаниям (УК) для последующего их инвестирования.

Причем Законодательство РФ определяет как активы (в которые пенсионные накопления могут инвестироваться), так и структуру инвестиционного портфеля. Рейтинги УК можете посмотреть на сайте РБК, InvestFunds.ru (лично я смотрю здесь), а также на ресурсе Pensiamarket.ru, на который я наткнулся при написании данной статьи — тоже все прилично и информативно.

Читайте далее — Куда НПФ инвестируют Ваши деньги.

Как и куда инвестировать, всегда получая из этого прибыль? Узнавайте обо всех тонкостях мира инвестиций, подписавшись на нашу рассылку.

Читайте также:

Это продолжение статьи «НПФ — что это такое? И зачем оно Вам?». Согласно Федерального закон от 24 июля 2002 г. N 111-ФЗ «Об инвес …

Это продолжение статьи «Куда НПФ инвестируют Ваши деньги». Я не встречал какой-то специальной детально описанной технологии выбор …

Это продолжение статьи «Как правильно выбрать НПФ». Доходность НПФ — это, пожалуй, самый существенный критерий отбора. Доходность …

Не упустите возможность сделать доброе дело!

Нажмите на кнопку от Facebook, Vkontakte или Twitter (находятся ниже),

чтобы другие люди тоже получили пользу от этого материала.

СПАСИБО!

www.easy-street.ru

Что такое негосударственные пенсионные фонды и для чего нужны такие организации?

Помимо Государственного Пенсионного фонда существуют также негосударственные Пенсионные фонды. Некоммерческие страховые организации, которые работают на рынке России с начала 90 годов. Именно тогда Президент РФ издал указ о создании таких учреждений.

Основная деятельность НПФ – негосударственное обеспечение пенсионеров. Но также такие организации могут быть страховщиками по обязательному государственному страхованию. Ведь с 2010 года граждане России могут перенести накопительную часть пенсии в НПФ. И на эту часть пенсии будет начисляться инвестиционный доход. Причем доходность большинства НПФ намного выше, чем начисления государственного пенсионного фонда.

Сегодня в стране насчитывают 58 фондов. Правда, не все согласны передавать свои деньги в такие организации. Недоверие к негосударственным обществам все еще существует. И для того, чтобы доверие восстановилось полностью, должно пройти еще немало лет, которые покажут эффективность сотрудничества с НПФ на примере других граждан.

Понятие негосударственных пенсионных фондов в 2018 году

Негосударственные пенсионные фонды появились в начале 90-х годов. И на протяжении первых лет с момента издания президентского указа количество разрешений на деятельность таких фондов превысило 200. Около 300 НПФ образовалось к 1997 году и на протяжении последующих десяти лет количество организаций не менялось. С наступление 1998 года число НПФ стало стремительно сокращаться. Этому способствовали законодательные изменения. И на сегодняшний день в стране насчитывается только 58 НФП.

Разумеется, в момент стремительного роста количества НПФ, сомнения людей в отношении таких организаций были не беспочвенны. В эти годы часто возникали финансовые пирамиды, которые быстро рушились и уносили за собой средства вкладчиков. Доверять подобным компаниям было трудно, ведь невозможно было угадать, какая из организаций открывается надолго с целью выполнять свои обязательства перед клиентами, а какие компании в итоге окажутся однодневками. Но сейчас ситуации кардинально изменилась. Государство тщательно контролирует деятельность негосударственных фондов, что позволяет им доверять.

Современные негосударственные пенсионные фонды имеют лицензию ЦБ, аккредитацию, что оговорено законодательством страны. Каждый год специальные организации отслеживают уровень прибыльности пенсионных фондов, чтобы составить рейтинги лидеров. Рейтинги 2018 года возглавляют следующие пенсионные фонды:

- «НПФ «Сургутнефтегаз». Его доходность отмечена на уровне 14%

- «НПФ «Первый промышленный альянс». Уровень доходности составляет 12%

- «НПФ «Магнит», «НПФ РГС» и Благосостояние имеют примерно одинаковый уровень доходности, отмеченный примерно на уровне 11%

Также можно отметить лидеров среди НФП по количеству накоплений. В этом рейтинге на первой позиции находится НПФ Сбербанка, что совершенно не удивительно, учитывая уровень доверия вкладчиков к Сбербанку в целом. Неплохой уровень накоплений и у НФП «Будущее», АО «НПФ «ЛУКОЙЛ-ГАРАНТ». Эти три компании стали лидерами и по числу вкладчиков.

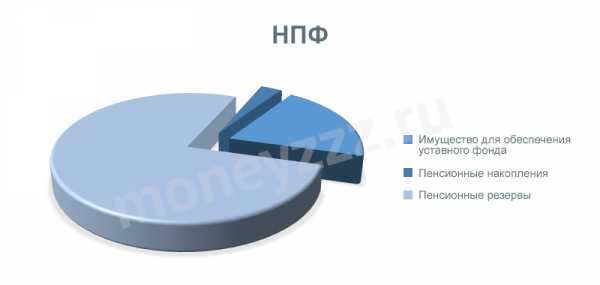

В целом, капитал любого негосударственного пенсионного фонда состоит из определенных накоплений. Примерное разделение средств фонда демонстрирует диаграмма.

Кому доверять – список официальных фондов

Найти предложения от пенсионных фондов на рынке России сегодня не трудно. Помимо Государственного Пенсионного фонда, люди доверяют свои финансы негосударственным пенсионным фондам. Они успели зарекомендовать себя как надежные организации, обеспечивающие пенсионные выплаты своим клиентам. Правда, надежными и ответственными являются не все. И нужно внимательно изучать список предложений перед тем, как сделать выбор.

Чтобы выбрать проверенный и надежный негосударственный пенсионный фонд, важно в первую очередь обратить внимание на официальные НПФ РФ. Рейтинг таких организаций одобрен Центробанком и Министерством финансов. В него входят только проверенные, надежные компании с лицензией.

При составлении рейтинга используют актуальную информацию. В первую очередь учитывают выполнение компанией своих обязательств перед клиентами. Также принимают во внимание количество вкладчиков и надежность, обращают внимание на доходность компании. В итоге, на основании таких данных компания получает определенный рейтинг.

Многие специалисты отмечают, что сам факт присвоения рейтинга НПФ, говорит о том, что этой организации можно доверять. Официальные негосударственные пенсионные фонды – это организации, которые пользуются доверием у граждан России. Поэтому переводить свою пенсию на счета таких организаций — вполне разумное решение.

Кстати, переводить средства можно не только из Государственного пенсионного фонда в негосударственный, но и потом переносить накопления между счетами негосударственных фондов. При необходимости средства можно вернуть снова на счета государства. Такие перечисления не запрещены, и никто не вправе отказать клиенту в переводе его средств на другой счет. Вот только подобные манипуляции специалисты не советуют проводить чаще одного раза в несколько лет, так как при переводе со счета на счет можно лишиться инвестиционного дохода за довольно продолжительный период. А это не самая разумная идея для тех, кто вскоре отправится на заслуженную пенсию.

Закон допускает возможность расторжения договора клиента с негосударственным пенсионным фондом. Но у каждой организации свои условия расторжения договора, которые нужно внимательно изучить перед тем, как предпринимать шаги. В некоторых случаях расторгать договор весьма не выгодно. Поэтому пункт о возможности разорвать отношения важно прочесть еще до момента подписания соглашения, чтобы понимать свои права и обязанности.

Идея вкладывать средства для пенсионных накоплений в негосударственные пенсионные фонды не нова. Подобный вариант пенсионных программ давно существует в странах Запада. Наша страна долгие годы пытается прийти к подобной модели обеспечения граждан после выхода на заслуженный отдых, но стереотипы и несовершенство системы существенно приостанавливали это процесс. Только в последние десятилетия люди стали больше доверять негосударственным организациям, что спровоцировало рост числа вкладов в НПФ. Постепенно количество вкладчиков растет и все больше людей начинаются задумываться, что уровень доходов на пенсии зависит в будущем только от них самих. И если они самостоятельно не позаботятся о своем безбедном будущем, вряд ли хорошую пенсию можно будет получить только за счет государства.

Фонд Сбербанка – лидер среди фондов

Одним из самых популярных среди граждан страны можно назвать негосударственный пенсионный фонд Сбербанка. Этот же НПФ считается и самым крупным на сегодняшний день в РФ. Ему доверяют миллионы граждан, что вывело его на первые позиции в рейтинге по размеру вкладов и числу вкладчиков.

НПФ Сбербанка учредил Сбербанк России в 1995 году. Так что продолжительная деятельность организации становится еще одним доказательством надежности и добросовестности компании. Несколько программ размещения вкладов позволяют предложить своим клиентам оптимальный вариант накопления пенсионных средств.

Работать с НПФ Сбербанка просто. У организации довольно развитая сеть филиалов, которые можно найти в разных городах страны. Также есть удобный сайт, где пользователи могут контролировать свои финансы в личном кабинете.

Принцип накопления средств в фонде Сбербанка ничем не отличается от принципов накопления в пенсионных фондах. Клиенты ежемесячно размещают на счетах организации собственные средства, фонд их принимает и может использовать для собственных целей. При этом прибыль, полученная от инвестиционной деятельности фонда, начисляется на счет клиента. При наступлении страхового случая, а в данной ситуации это выход клиента на пенсию, фонд выплачивает страховые взносы гражданам. При этом можно получить все сбережения одной суммой, а можно установить ежемесячные выплаты на протяжении определенного периода.

Фонд использует средства клиентов для инвестиций в ценные бумаги и прочие надежные проекты. Благодаря работе аналитиков и продуманному вложению средств, фонд имеет высокую доходность, что положительно сказывается и на будущем клиентов.

НПФ Сбербанка создан одним из ведущих государственных банков страны. Поэтому доверие к такой организации постоянно растет, количество вкладов повышается. Стимулирует вложения в негосударственные пенсионные фонды и низкий уровень пенсий в стране. Все больше людей задумываются о том, что нужно обеспечить для себя достойную старость. А для этого важно заранее позаботиться о вложениях средств, которые в дальнейшем можно будет получать на пенсии.

«Лукойл» — один из старейших и крупнейших пенсионных фондов страны

В списке надежных негосударственных пенсионных фондов России числиться и «Лукойл». Его создание инициировала компания «Лукойл» в далеком 1994 году. За годы работы компания росла и развивалась. Сегодня клиентами НПФ является несколько миллионов человек.

При выборе негосударственной организации, которой планируется доверить сбережение личных средств, люди обращают внимание не только на величину компании, срок работы и надежность, но и на программы, которые может предложить организация. А негосударственный фонд «Лукойл» привлекает интересными возможностями. Организация предусматривает несколько программ, договора по которым можно оформить не только в свою пользу, но и в пользу своих близких. Так что взрослые дети могут оформить вклады на имя своих родителей, чтобы обеспечить им достойную старость. А родители могут начинать копить средства на обеспечение пенсии для своих детей. До совершеннолетия вклады делают родители, а по достижению совершеннолетия ребенок получает права на управление собственным счетом.

У пенсионного фонда неплохие показатели доходности, поэтому каждый вкладчик по достижению страхового случая получает неплохой бонус в виде инвестиционного дохода. Выплаты после выхода клиента на пенсию можно получать единой суммой или частями.

«Гарант- Лукойл» — фонд из списка лидеров на современном рынке пенсионного обеспечения

Среди негосударственных пенсионных фондов есть немало тех, что открылись в далекие 90-е годы с выходом указа о создании подобных организаций. Но есть и довольно молодые организации, которые открылись уже в новом столетии. Несмотря на молодость таких компаний, многие уже имеют достаточное количество клиентов, которые доверяют им свои пенсионные накопления.

Среди относительно молодых, но успевших получить отличные отзывы и имеющих высокий уровень доверия НПФ – «Лукойл Гарант». На рынке он работает с 2005 года. Но за этот период сумел выйти в десятку лучших негосударственных пенсионных фондов страны.

Одно из преимуществ сотрудничества с фондом «Лукой Гарант» — доступ к информации в личном кабинете на сайте компании. В сети клиенты могут оформить договор, получить консультацию от сотрудников службы поддержки, просматривать выписки по счетам и анализировать размер будущей пенсии. В личном кабинете представлена вся информация о размере накоплений. Это очень удобно для современных людей и повышает интерес к сотрудничеству именно с этим фондом.

Для работы с личным кабинетом нужно пройти простую регистрацию и авторизацию. Также последние годы фонд представил своим клиентам возможность работы с мобильным приложением, что еще более упростило работу.

За время деятельности пенсионный фонд сумел пережить финансовые кризисы, никогда не отказывался от выполнения свои обязательств, успешно выполнял все свои обязанности перед клиентами. Благодаря этому вровень доверия к организации постоянно рос, что и позволило ей за довольно непродолжительный период выйти на высокие позиции в рейтингах.

Негосударственный пенсионный фонд согласие

Пенсионное страхование осуществляет и негосударственный пенсионный фонд «Согласие». Этот фонд также основан еще в 90-е годы, когда появлялись первые подобные организации. Но в отличие от сотен других, эта организация в 2000-е годы в соответствии с новым законодательством получила аккредитацию, лицензию на работу и успешно выполняет свои обязательства перед клиентами.

Фонд развивается на протяжении всей своей деятельности стабильными темпами. Рейтинг надежности НПФ выше среднего, что дает положительные прогнозы на будущее. Кроме того, «Согласие» входит в десять крупнейших фондов страны, а также числится в списке пяти старейших фондов, которые занимаются пенсионным обеспечением.

НФП «Согласие» оказывает услуги по обязательному пенсионному обеспечению граждан и пенсионному страхованию. Среди услуг также корпоративное пенсионное обеспечение – компания предлагает удобные пенсионные программы для разных компаний. Это отличная альтернатива государственному страхованию, которая позволяет сотрудникам таких компаний обеспечить достойную старость с высоким уровнем выплат после выхода на пенсию.

Привлекает клиентов также высокий уровень инвестиционной доходности. В отдельные периоды времени именно этот фонд был лидером по уровню накоплений. И сейчас он имеет уверенные позиции в рейтингах по доходности среди негосударственных пенсионных фондов.

Никто еще не оставлял комментариев. Вы можете !

moneyzzz.ru

Как открыть хостел | HowToHostel Как открыть хостел …

Как открыть хостел | HowToHostel Как открыть хостел …