| Налог | Объект налогообложения | Ставка | Налоговый период | Представление налоговой декларации | |

|---|---|---|---|---|---|

| ОРН | НДФЛ | доходы (ст.209 НК РФ) | 13% (ст. 224 НК РФ) | Календарный год (ст. 216 НК РФ) | По итогам года (п.1 ст.229 НК РФ) |

| Налог на имущество физических лиц | Виды имущества, закрепленные в (ст.2 закона РФ от 09.12.1991 № 2003-1 (в ред. от 29.06.12) ) | Зависит от суммарной инвентаризационной стоимости имущества. Варьируется от 0,1% до 2% (ст.3 закона РФ № 2003-1 от 09.12.1991) | Календарный год | Не представляется | |

| НДC | реализация товаров (работ, услуг) (ст. | 0%; 10% ; 20% (п. 2 и п. 3 ст. 164 НК РФ) | Квартал (ст. 163 НК РФ) | По итогам каждого квартала (п.5 ст.174 НК РФ) | |

| УСН | УСН | Доходы (п.1 ст.346.14 НК РФ) | 6 % (п.1 ст.346.20 НК РФ) | Календарный год (п.1 ст. 346.19 НК РФ) | По итогам года (п.п.2 п.1 ст.346.23 НК РФ) |

| Доходы, уменьшенные на величину расходов (п.1 ст. 346.14 НК РФ) | 15 % (п.2 ст. 346.20 НК РФ) | ||||

| ЕСХН | Единый сельскохозяйственный налог | доходы, уменьшенные на величину расходов (ст.346.4 НК РФ) | 6 % (ст. 346.8 НК РФ) | Календарный год (п.1 ст. 346.7 НК РФ) | По итогам года (пп.1 п.2 ст. 346.10 НК РФ) 346.10 НК РФ) |

| ПСН | Уплата стоимости патента | Потенциально возможный к получению годовой доход (ст. 346.47 НК РФ) | 6 % (ст.346.50 НК РФ)/a>) | Зависит от срока действия патента, но не более календарного года (ст. 346.49 НК РФ) | Не представляется (ст. 346.52 НК РФ) |

Разд. VIII.1 НК РФ. СПЕЦИАЛЬНЫЕ НАЛОГОВЫЕ РЕЖИМЫ

Документы Пленума и Президиума Верховного суда по НК РФ ч. 2

Все документы >>>

Законы Российской Федерации по НК РФ ч. 2

Все документы >>>

Указы и распоряжения Президента Российской Федерации по НК РФ ч. 2

Все документы >>>

Постановления и распоряжения Правительства Российской Федерации по НК РФ ч. 2

Постановление Правительства РФ от 12.

«Об утверждении методики распределения дотаций бюджетам субъектов Российской Федерации в целях частичной компенсации выпадающих доходов бюджетов субъектов Российской Федерации от применения инвестиционного налогового вычета на 2021 год»

Постановление Правительства РФ от 27.12.2010 N 1172 (ред. от 12.07.2021)

«Об утверждении Правил оптового рынка электрической энергии и мощности и о внесении изменений в некоторые акты Правительства Российской Федерации по вопросам организации функционирования оптового рынка электрической энергии и мощности»

Все документы >>>

Нормативные акты министерств и ведомств Российской Федерации по НК РФ ч. 2

Постановление Конституционного Суда РФ от 05.

07.2021 N 32-П

«По делу о проверке конституционности части 1 статьи 3 Федерального закона «О гарантиях прав коренных малочисленных народов Российской Федерации» и части 1 статьи 19 Федерального закона «Об охоте и о сохранении охотничьих ресурсов и о внесении изменений в отдельные законодательные акты Российской Федерации» в связи с жалобой гражданина А.Ф. Данилова»

Все документы >>>

ОШИБКИ, ДОПУСКАЕМЫЕ НАЛОГОПЛАТЕЛЬЩИКАМИ – ЮРИДИЧЕСКИМИ ЛИЦАМИ, ПРИМЕНЯЮЩИМИ СПЕЦИАЛЬНЫЕ НАЛОГОВЫЕ РЕЖИМЫ

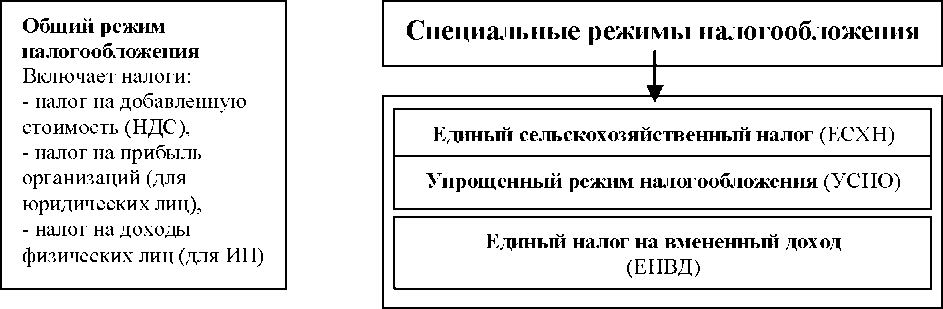

Специальные налоговые режимы — особый порядок исчисления и уплаты налогов и сборов в течении определенного периода времени, применяемые в случаях и в порядке установленном Налоговым кодексом Российской Федерации (далее – НК РФ) и принимаемыми в соответствии с ним Федеральными законами.

Специальные налоговые режимы могут применять только некоторые организации, соответствующие необходимым условиям.

Налоговое законодательство Российской Федерации предусматривает следующие специальные налоговые режимы, к которым относятся: упрощенная система налогообложения (далее — УСН), единый налог на вмененный доход (далее — ЕНВД), система налогообложения для сельскохозяйственных производителей (далее — ЕСХН).

Основной ошибкой, допускаемой налогоплательщиками, применяющими УСН, является неполное отражение доходов при исчислении налогооблагаемой базы для уплаты налога, некорректное отражение расходов (при применении УСН с объектом налогообложения «доходы, уменьшенные на величину расходов») в связи с включением в расходную часть всех расходов организации. Порядок признания расходов зависит от условий, изложенных в п. 2 ст. 346.17 НК РФ, и обязательное условие — их фактическая оплата. Так же ошибкой является уменьшение налоговой базы при применении УСН с объектом налогообложении «доходы» на сумму страховых взносов, при отсутствии фактической оплаты в периоде, указанном в представленной налоговой декларации.

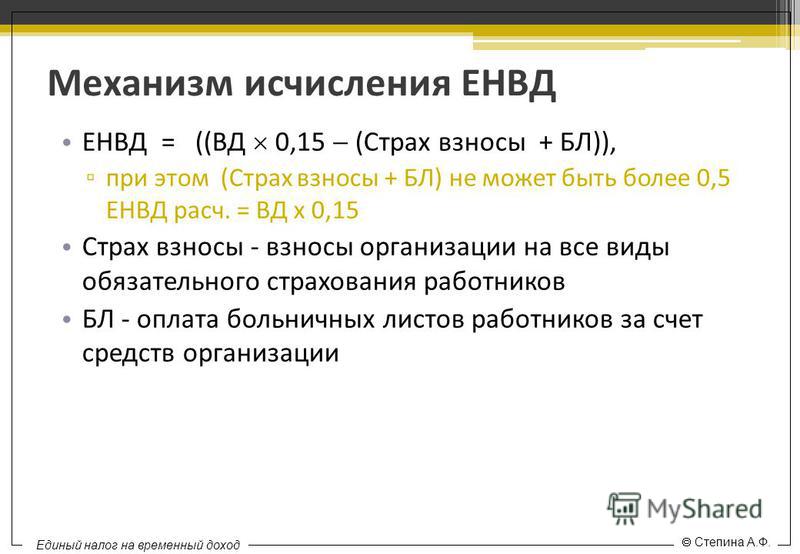

При применении ЕНВД организациями так же допускаются некоторые ошибки:

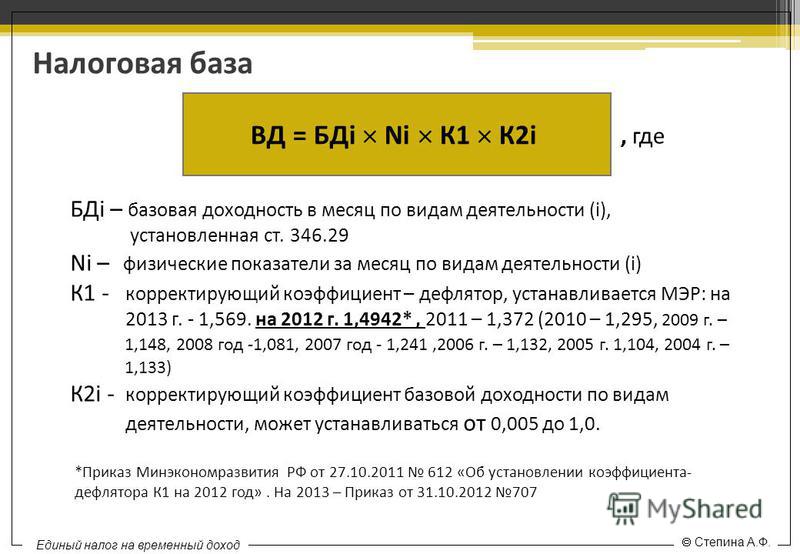

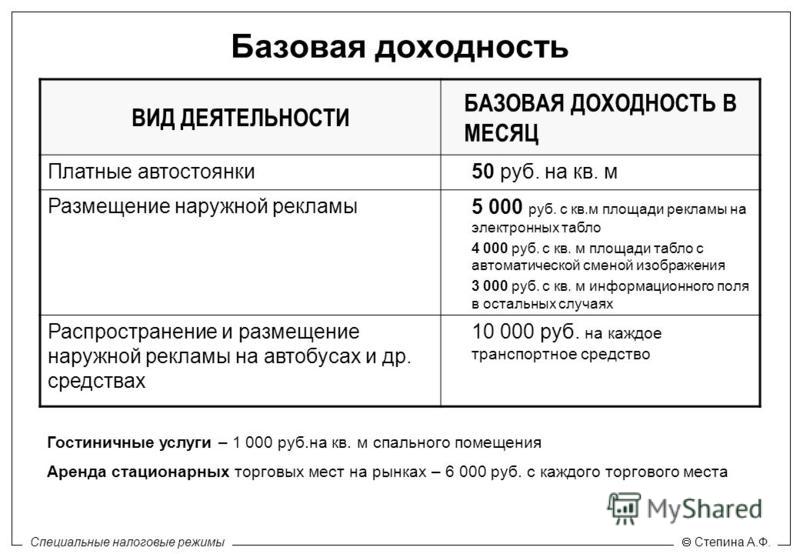

— Некорректное указание корректирующего коэффициента дефлятора К2 (коэффициент базовой доходности, учитывающий совокупность особенностей ведения предпринимательской деятельности (абз. 6 ст. 346.27 НК РФ)). К2 устанавливается представительными органами муниципальных районов, городских округов, законодательными (представительными) органами государственной власти.

— Указание неверной величины физического показателя (площадь зала обслуживания, количество работников и т.д.).

— Сдача «нулевой» декларации по ЕНВД. Согласно разъяснениям официальных органов и судебной практики факт временного приостановления «вмененной» деятельности не освобождает от выполнения обязанностей по уплате ЕНВД. Кроме того, в Письмах от 17.08.2012 N 03-11-11/250, от 02.07.2012 N 03-11-11/196 Минфин России указывает, что представление «нулевых» деклараций по ЕНВД НК РФ не предусмотрено. Из вышесказанного следует, что в декларации должна быть отражена сумма налога к уплате, а представление «нулевой» декларации по ЕНВД неправомерно.

— Уменьшение суммы налога к уплате путем уменьшения исчисленной суммы налога на сумму страховых взносов, выплаченных за указанный в декларации период при отсутствии факта перечисления денежных средств.

При представлении декларации по ЕСХН налогоплательщиками допускаются аналогичные ошибки с УСН, т.е. неверное отражение доходов и расходов при определении налогооблагаемой базы.

Для исключения вышеперечисленных ошибок при заполнении деклараций налогоплательщиками, применяющими специальные режимы налогообложения, следует внимательно изучать НК РФ, соответствующие поправки и изменения налогового законодательства.

| NN п/п | Параметры сравнения | ОРН | УСН | ЕНВД | ЕСХН | |

|---|---|---|---|---|---|---|

| 1 | Налоги, подлежащие уплате, в зависимости от применяемого режима налогообложения | Налог на прибыль организаций Налог на имущество организаций Налог на добавленную стоимость | Единый налог, уплачиваемый в связи с применением УСН | Единый налог на вмененный доход | Единый сельскохозяй- ственный налог | |

2. | Условия перехода к применению применению режима налогообложения, выбранного налогоплатель- щиком | Регистрация ЮЛ | Регистрация ЮЛ + уведомление (ст.346.13 НК РФ) Форма уведомления: приложение N 1 к приказу ФНС России от 02.11.2012 N ММВ-7-3/829 | Регистрация ЮЛ + заявление по форме ЕНВД-1 п.3 ст.346.28 НК РФ Обязательна постановка на учет в качестве плательщика ЕНВД (п. 2 ст.346.28 НК РФ) Форма заявления: приложение N 1 к приказу ФНС России от 11.12.2012 N ММВ-7-6/941 | Регистрация ЮЛ + уведомление (п.1 и п. 2 ст.346.3 НК РФ) Форма уведомления: приложение N 1 к приказу ФНС России от 28 января 2013 г. N ММВ-7-3/41 | |

| 3. | Ограничения для применения | Ограничений нет | Не вправе применять УСН:

А также организации, у которых: | Применяется в отношении определенных видов деятельности (п.  Не применяется в отношении деятельности, осуществляемой в рамках договора простого товарищества (доверительного управления имуществом) п.2.1 ст.346.26 НК РФ Не применяется, если численность наемных работников >100 чел. (п.п.1 п.2.2 ст.346.26 НК РФ) Доля участия других организаций не > 25% (п.п.2 п.2.2 ст.346.26 НК РФ) | ЕСХН применяют организации, если доля дохода от реализации

собственной с/х продукции ≥ 70 % (п.2 и п.5 ст.346.2 НК РФ) | |

| 4. | Виды деятельности | Без ограничений | Без ограничений | Закрытый перечень видов деятельности (п.2 ст.346.26 НК РФ) | Производство, переработка и реализация собственной с/х продукции (п.2 ст.346.2 НК РФ) | |

| 5. | Объект налогообложения | По налогу на прибыль организаций: Прибыль (ст.  247 НК РФ) 247 НК РФ) По налогу на имущество организаций: Движимое и недвижимое имущество организации (основные средства) (п.1 ст.374 НК РФ) По НДС: реализация товаров (работ, услуг) (ст.146 НК РФ) | Доходы (п.1 ст.346.14 НК РФ) | Доходы, уменьшенные на величину расходов (п.1 ст.346.14 НК РФ) | Вмененный доход (п.1 ст.346.29 НК РФ) | Доходы, уменьшенные на величину расходов (ст.346.4 НК РФ) |

| 6. | Налоговая база | По налогу на прибыль организаций: (ст.274 НК РФ) По налогу на имущество организаций: Среднегодовая стоимость имущества (п.1 ст.275 НК РФ) По НДС: зависит от особенностей реализации (ст.  153 НК РФ) 153 НК РФ) | Денежное выражение доходов (п.1 ст.346.18 НК РФ) | Денежное выражение доходов, уменьшенных на величину расходов (п.2 ст.346.18 НК РФ) | Величина вмененного дохода (п.2, 3 и п.10 ст.346.29 НК РФ) | Денежное выражение доходов, уменьшенных на величину расходов (ст.346.6 НК РФ) |

| 7. | Налоговая ставка (%) | По налогу на прибыль организаций: 20% (ст.284 НК РФ) По налогу на имущество организаций: не более 2,2 % (п.1 ст.380 НК РФ) По НДС: 0%; 10%; 18% (п.3 ст.164 НК РФ) | 6 % (п.1 ст.346.20 НК РФ) | 15 % (п.2 ст.346.20 НК РФ) | 15 % (ст.346.31 НК РФ) | 6 % (ст.  346.8 НК РФ) 346.8 НК РФ) |

| 8. | Отчетный период | По налогу на прибыль организаций: первый квартал, полугодие, 9 месяцев или 1 мес., 2 мес.,…,9 мес. (п.2 ст.285 НК РФ) По налогу на имущество организаций: первый квартал, полугодие, 9 месяцев (п.2 ст.379 НК РФ) По НДС: нет | Первый квартал, полугодие, 9 месяцев | нет | Полугодие (п.2 ст.346.7 НК РФ) | |

| 9. | Уплата авансовых платежей и представление деклараций (расчетов) по итогам отчетных периодов | Авансовые платежи уплачиваются: По налогу на прибыль организаций: ежеквартально или ежемесячно (п.2 ст.286 НК РФ) По налогу на имущество организаций: ежеквартально (п.  1 ст.383 НК РФ) 1 ст.383 НК РФ) По НДС: не уплачиваются Представление авансовых расчетов По налогу на прибыль организаций: ежеквартально или ежемесячно (п.3 ст.289 НК РФ) По налогу на имущество организаций: ежеквартально (п.4 ст.382 НК РФ) По НДС: нет | Авансовые платежи уплачиваются: Ежеквартально (абз.2 п.7 ст.346.21 НК РФ) Авансовые расчеты — не представляются | Авансовые платежи не уплачиваются: Авансовые расчеты — не представляются | Авансовые платежи уплачиваются за полугодие (п.2 ст.346.9 НК РФ) Авансовые расчеты — не представляются | |

| 10. | Налоговый период | По налогу на прибыль организаций: календарный год (п.  1 ст.285 НК РФ) 1 ст.285 НК РФ) По налогу на имущество организаций: календарный год (п.1 ст.379 НК РФ) По НДС: Квартал (ст.163 НК РФ) | Календарный год (п.1 ст.346.19 НК РФ) | Квартал (ст.346.30 НК РФ) | Календарный год (п.1 ст.346.7 НК РФ) | |

| 11. | Представление налоговой декларации по итогам налогового периода | По налогу на прибыль организаций: Представляется по итогам года (п.3 ст.289 НК РФ) По налогу на имущество организаций: Представляется по итогам года (п.1 ст.386 НК РФ) По НДС: Представляется по итогам квартала (п.5 ст.174 НК РФ) | Представляется по итогам года (п.  п.1 п.1 ст.346.23 НК РФ) п.1 п.1 ст.346.23 НК РФ) | Представляется по итогам квартала (п.3 ст.346.32 НК РФ) | Представляется по итогам года (п.2 ст.346.10 НК РФ) | |

| 12. | Срок уплаты налога | Налог на прибыль организаций — не позднее 28-го марта, п.1 ст.281 и п.4. ст.289 НК РФ) Налог на имущество организаций — по срокам, установленным законами субъектов РФ (п.1 ст.383 НК РФ) НДС — Не позднее 20-го числа первого месяца следующего квартала (п.1 ст.174 НК РФ) | не позднее 31 марта года, следующего за налоговым периодом (абз.1 п.7 ст.346.21 НК РФ) | ЕНВД — не позднее 25-го числа первого месяца следующего квартала (п.1 ст.346.32 НК РФ) | ЕСХН — не позднее 31 марта (п.5 ст.346.9 НК РФ) | |

13. | Ведение бухгалтерского учета и представление бухгалтерской отчетности в налоговый орган | Ведется и представляется 1 раз в год,в соответствии с Законом 402-ФЗ от 06.12.2011 | Ведется и представляется 1 раз в год,в соответствии с Законом 402-ФЗ от 06.12.2011 | Ведется и представляется 1 раз в год,в соответствии с Законом 402-ФЗ от 06.12.2011 | Ведется и представляется 1 раз в год,в соответствии с Законом 402-ФЗ от 06.12.2011 | |

| 14. | Налоговый учет | Ведется на основе регистров налогового и бухгалтерского учетабухгалтерского учета | Ведется книга учета доходов и расходов (ст.346.24 НК РФ) Форма и порядок заполнения (приложение N 3,4 к приказу Минфина от 22.10.2012 N 135н) | Раздельный учет физических показателей по видам деятельности и

системам налогообложения (п.6 и п.7 ст.346.26 НК РФ) | Ведется в полном объеме Установлен закрытый перечень учитываемых расходов (п.2 ст.346.5 НК РФ) | |

| Установлен закрытый перечень учитываемых

расходов (п.1 ст.346.16 НК РФ) | ||||||

| 15. | Льготы и преференции | По налогу на прибыль организаций: Законами субъектов РФ могут быть установлены налоговые ставки в бюджет субъектов от 0 % до 18% (абз.4 п.1 ст.284 НК РФ) По налогу на имущество организаций: Освобождаются от уплаты налога организации по установленному НК РФ перечню (ст.381 НК РФ) Также: Законами субъектов РФ могут быть установлены: налоговые ставки, освобождение от исчисления и уплаты авансовых платежей и льготы (п.2 ст.372, п.3 ст.380 и п.6 ст.382 НК РФ) По НДС: нет (ст.164 НК РФ) | нет | Законами субъектов РФ могут быть установлены

налоговые ставки от 5 до 15 % (п.2 ст.346.20 НК РФ) | нет | нет |

| 16. | Уменьшение суммы исчисленного налога | По налогу на прибыль организаций: Нет По налогу на имущество организаций: нет По НДС: право уменьшить общую сумму налога на вычеты, установленные ст.171 НК РФ | Не более чем на 50 % на сумму уплаченных взносов

в ПФР, ФСС, ФФОМС (п.3.1 ст.346.21 НК РФ) | нет | Не более чем на 50 % на сумму уплаченных взносов в ПФР, ФСС,

ФФОМС (п.2 и 2.1 ст.346.32 НК РФ) | нет |

| 17. | Возможность совмещения с иными режимами налогообложения | с ЕНВД | с ЕНВД | с ОРН, УСН, ЕСХН | с ЕНВД | |

| 18. | Переход на иную систему налогообложения | Ограничений нет | Добровольно: по окончании

текущего налогового периода с начала следующего календарного года (п.6 ст.346.13 НК РФ) В обязательном порядке: На ОРН с начала квартала, в котором было утрачено право применения УСН (п.4 и п.5 ст.346.13 НК РФ) | Добровольно: с начала календарного года (п.1 ст.346.28 НК РФ) В обязательном порядке: На ОРН со следующего квартала после утраты права применения ЕНВД (абз.3 п.3 ст.346.28 НК РФ) | Добровольно: с начала календарного года (п.6 ст.346.3 НК РФ) В обязательном порядке: На ОРН с начала налогового периода, в котором было утрачено право применения ЕСХН (п.4 и п.5 ст.346.3 НК РФ) | |

| 19. | Возврат на данную систему налогообложения | С УСН: Добровольно: с начала следующего за годом применения УСН календарного года п.6 ст.346.13 НК РФ) В обязательном порядке: с начала квартала, в котором было утрачено право применения УСН (п. 4 и п.5 ст.346.13 НК РФ) С ЕНВД: Добровольно: с начала календарного года добровольно (п.1 ст.346.28 НК РФ) В обязательном порядке: Со следующего квартала после утраты права применения ЕНВД (абз.3 п.3 ст.346.28 НК РФ) С ЕСХН: Добровольно: с начала календарного года (п.6 ст.346.3 НК РФ) В обязательном порядке: с начала налогового периода, в котором было утрачено право применения ЕСХН (п.4 и п.5 ст.346.3 НК РФ) | Не ранее чем через год после утраты права применения УСН (п.7 ст.346.13 НК РФ) | С начала следующего календарного года | Не ранее чем через год после утраты права применения ЕСХН (п.7 ст.346.3 НК РФ) | |

| 20. | Применение контрольно-кассовой техники (ККТ) | Обязательное (ст.2 N 54-ФЗ от 22.05.2003) | Обязательное (ст.2 N 54-ФЗ от 22.05.2003) | Необязательное (п.2.1 ст.2 N54-ФЗ от 22.05.2003 и Положение N 359 от 06.05.2008) | Обязательное (ст.2 N54-ФЗ от 22.05.2003) | |

| 21. | Ответственность за налоговые нарушения | ст. 119 НК РФ ст. 126 НК РФ ст. 122 НК РФ ст. 123 НК РФ | ст. 119 НК РФ ст. 126 НК РФ ст. 122 НК РФ ст. 123 НК РФ | ст. 119 НК РФ ст. 126 НК РФ ст. 122 НК РФ ст. 123 НК РФ | ст. 119 НК РФ ст. 126 НК РФ ст. 122 НК РФ ст. 123 НК РФ | |

Специальные налоговые режимы для индивидуальных предпринимателей | Красногвардейский район

14.05.2015Межрайонная ИФНС России №1 по Республике Крым информирует по вопросу выбора налогового режима для вновь зарегистрированных индивидуальных предпринимателей и сообщает следующее.

В настоящее время в соответствии с положениями глав 23, 26.1, 26.2, 26.3, 26.5 Налогового кодекса Российской Федерации вновь зарегистрированные индивидуальные предприниматели при осуществлении предпринимательской деятельности могут применять в добровольном порядке различные налоговые режимы — общий режим налогообложения и специальные налоговые режимы, в частности, систему налогообложения для сельскохозяйственных товаропроизводителей (ЕСХН), упрощенную систему налогообложения (УСН), систему налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности (ЕНВД) или патентную систему налогообложения (ПСН).

Переход вновь зарегистрированных индивидуальных предпринимателей на один из указанных специальных налоговых режимов осуществляется в следующем порядке.

Вновь зарегистрированные индивидуальные предприниматели, изъявившие желание перейти на ЕСХН или УСН, вправе уведомить налоговый орган о данном переходе не позднее 30 календарных дней с даты постановки на учет в налоговом органе, указанной в свидетельстве о постановке на учет в налоговом органе, выданном в соответствии с пунктом 2 статьи 84 НК РФ. В этом случае индивидуальный предприниматель признается налогоплательщиком ЕСХН или УСН с даты постановки на учет в налоговом органе, указанной в свидетельстве о постановке на учет в налоговом органе (статьи 346.3 и 346.13 НК РФ).

Индивидуальные предприниматели, изъявившие желание перейти на уплату ЕНВД, подают в налоговые органы в течение пяти дней со дня начала применения данной системы налогообложения заявление о постановке на учет индивидуального предпринимателя в качестве налогоплательщика ЕНВД (статья 346.28 НК РФ).

Заявление на получение патента подается одновременно с документами, представляемыми при государственной регистрации физического лица в качестве индивидуального предпринимателя. В этом случае действие патента, выданного индивидуальному предпринимателю, начинается со дня его государственной регистрации (статья 346.45 НК РФ).

В том случае, если индивидуальным предпринимателем в установленный законодательством срок не подано заявление о постановке на учет в качестве налогоплательщика ЕНВД или на получение патента, налоговый орган не уведомлен о переходе указанного лица на УСН или ЕСХН, то этот индивидуальный предприниматель признается налогоплательщиком, применяющим общий режим налогообложения.

Обращаем внимание, что сравнить налоговые режимы можно на Интернет-сайте ФНС России в разделе «Индивидуальные предприниматели» / «Индивидуальные предприниматели платят налоги» / «Сравнение налоговых режимов».

Информация об отмене ЕНВД и переходе на иные налоговые режимы

В соответствии с пунктом 8 статьи 5 Федерального закона от 29.06.2012 № 97-ФЗ «О внесении изменений в часть первую и часть вторую Налогового кодекса Российской Федерации и статью 26 Федерального закона «О банках и банковской деятельности» положения главы 26.3 «Система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности» части второй НК РФ не применяются с 1 января 2021 года.

Организации и индивидуальные предприниматели, применявшие единый налог на вмененный доход для отдельных видов деятельности (далее –ЕНВД), вправе перейти на иные режимы налогообложения. Так, юридические лица могут перейти на общую систему налогообложения или упрощенную систему налогообложения (УСН).

Индивидуальные предприниматели, кроме указанных выше режимов, могут выбрать патентную систему налогообложения (ПСН), а если индивидуальные предприниматели не имеют наемных работников и осуществляют деятельность по оказанию услуг, выполнению работ, продаже товаров собственного изготовления, они могут зарегистрироваться в качестве плательщика налога на профессиональный доход (НПД).

Организации и индивидуальные предприниматели, являющиеся сельскохозяйственными товаропроизводителями, вправе применять единый сельскохозяйственный налог (ЕСХН).

Налогоплательщики ЕНВД, не перешедшие на иной налоговый режим до конца 2020 года, будут автоматически переведены на общий режим налогообложения с 1 января 2021 года. Снятие организаций и индивидуальных предпринимателей с налогового учёта в качестве налогоплательщика ЕНВД будет осуществлено в автоматическом режиме.

Подобрать оптимальную систему налогообложения можно на сайте ФНС России с помощью сервиса «Налоговый калькулятор. Выбор подходящего режима налогообложения». Достаточно указать категорию плательщика (юридическое лицо или индивидуальный предприниматель), отметить, занимается ли производством подакцизных товаров, размер годового дохода и количество наемных работников, и система автоматически предложит подходящий режим. По каждому режиму можно прочитать краткую справку, а также информацию как на него перейти.

Одновременно напоминаем о сроках уведомления налогового органа в случае принятия решения о переходе с 1 января 2021 года на иные специальные налоговые режимы:

– для перехода на УСН и систему налогообложения в виде единого сельскохозяйственного налога – не позднее 31.12.2020;

– для перехода на ПСН – не позднее чем за 10 дней до начала применения ПСН. Таким образом, в 2020 году заявление необходимо подать до 18.12.2020;

– для перехода на НПД – зарегистрироваться через мобильное приложение «Мой налог» или веб-кабинет «Мой налог» на сайте ФНС России не позднее 01.01.2021.

Уведомление (заявление) о применении выбранного нового налогового режима можно подать через «Личный кабинет индивидуального предпринимателя», «Личный кабинет юридического лица», по телекоммуникационным каналам связи (ТКС), почтовым отправлением с описью вложения или лично в территориальный налоговый орган.

В случае принятия решения о применении общей системы налогообложения уведомление в налоговый орган не представляется.

Одновременно обращаем внимание плательщиков ЕНВД, не применяющих в соответствии с действующим законодательством контрольно-кассовую технику (далее – ККТ), что при переходе с 01.01.2021 на иные налоговые режимы, у них может возникнуть обязанность применения ККТ, за исключением тех случаев, когда они могут не применять её на общем основании согласно ст.2 Федерального закона 22.05.2003 № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении расчетов в Российской Федерации».

| 5.24.2021 | Уведомление: обновление в отношении стандартизированного возврата CBT для определенных подателей документов |

| 5.17.2021 | Уведомление: доходность за короткий период в контексте комбинированной отчетности |

| 5.11.2021 | TB-87 (R) Начальное руководство для подателей налоговых деклараций корпораций и ограничение IRC § 163 (j) |

| 4.27.2021 | TB-102 (R) Чистые операционные убытки (NOL) и чистые операционные убытки после перерасчета (PNOL) с определенными слияниями и поглощениями |

| 3.23.2021 | Налоговые льготы в штате Нью-Джерси для жертв зимнего шторма в Техасе |

| 3.19.2021 | 2020 Срок подачи налоговой декларации автоматически продлен до 17 мая 2021 г. |

| 3.18.2021 | TB-90 (R) Налоговые льготы и комбинированные декларации |

| 3.16.2021 | TB-103 Первоначальное руководство по соответствию штата Нью-Джерси требованиям раздела 1502 IRC для комбинированных возвратов |

| 3.11.2021 | Уведомление: Корпоративный налог 2020: автоматическое продление для определенных подателей |

| 3.02.2021 | TB-102 — Чистые операционные убытки (NOL) и чистые операционные убытки после перерасчета (PNOL) при определенных слияниях и поглощениях |

| 2.09.2021 | Учет займов / расходов в рамках ГЧП в рамках CBT и GIT (см. Пресс-релиз) |

| 2.08.2021 | TB-101 Методы отчетности и учета доходов за пределами США.Корпорации, входящие в объединенную группу |

| 1.25.2021 | TB-100 Объединенная группа в качестве налогоплательщика в соответствии с Законом о корпоративном налогообложении |

| 1.14.2021 | TB-99 Отчетность о прибылях и убытках для банковских корпораций за периоды льгот, заканчивающиеся 31 июля 2020 г. и позднее |

| 13.01.2021 | TB-98 TB-98 Федеральная декларация, а также формы и таблицы для включения в корпоративную налоговую декларацию в соответствии с P.Л. 2020, С. 118 |

| 13.01.2021 | TB-89 (R) Комбинированные методы групповой подачи заявок — исправлено с целью включения информации от P.L. 2020, С. 118 |

| 13.01.2021 | Уведомление: Всемирные выборы и выборы аффилированных групп на 2019/2020 гг. CBT-100U возвращает |

| 12.30.20 | Срок возмещения налога на имущество, подлежащий замораживанию, на 2019 год снова продлен (см. Пресс-релиз) |

| 12.14.20 | TB-97 Изменения и исправления корпоративного налога на прибыль и других налогов / сборов в соответствии с P.L. 2020, С. 118 |

| 12.9.20 | Мандат на подачу электронных документов для всех документов W-2 и 1099 |

| 11.05.20 | Уведомление: CBT-100U, расписание R |

| 10.29.20 | Казначей Муойо призывает жителей воспользоваться продленным сроком для подачи заявления на возмещение налога на имущество при замораживании старшего возраста |

| 10.15.20 | Губернатор подписал указ о продлении срока подачи декларации по корпоративному налоговому календарю на 2019 год (см. Пресс-релиз) |

| 10.2.20 | Новый подоходный налог и ставка удержания для дохода от 1 до 5 миллионов долларов |

| 29.09.20 | Транзитный альтернативный подоходный налог для бизнеса — часто задаваемые вопросы |

| 09.25.20 | Корпоративный налог на прибыль 2019: 30-дневное снятие штрафа за расширенный возврат |

| 24.07.20 | Важная информация о розничных сборах за COVID-19 и налоге с продаж |

| 24.06.20 | Обновленный сертификат соответствия и матрица налогообложения 22 июня 2020 г. |

| 19.06.20 | Уведомление: изменение ставки налога на продажу медицинской марихуаны |

| 05.29.20 | Уведомление: Срок подачи апелляции по налогу на имущество в налоговых советах округа продлен до 1 июля 2020 г. |

| 05.06.20 | Telecommuter COVID-19 Часто задаваемые вопросы работодателей и сотрудников |

| 24.04.20 | Уведомление: предоплата 50% по налогу на страховые взносы до 1 июня 2020 г. |

| 20.04.20 | Специальные правила принятия корпоративного налога были окончательно доработаны и были отправлены в Управление административного права (OAL) 8 апреля для публикации в Реестре штата Нью-Джерси 4 мая 2020 года.Обратите внимание, что эти правила вступили в силу немедленно 8 апреля 2020 года. |

| 17.04.20 | Уведомление: Закон о смягчении налоговых последствий COVID-19 |

| 04.07.20 | Уведомление: продление срока подачи административных протестов и апелляций в налоговый суд |

| 30.03.20 | Tele-Commuting and Corporate Nexus — В связи с тем, что COVID-19 заставляет людей работать из дома из соображений общественного здоровья, безопасности и благополучия, Отдел временно откажется от действия юридического порога в пределах N.J.S.A. 54: 10A-2 и N.J.A.C. 18: 7-1.9 (а), в котором присутствие служащих, работающих на дому в Нью-Джерси, рассматривается как достаточная связь для корпораций за пределами штата. В случае, если сотрудники работают из дома исключительно в результате закрытия из-за вспышки коронавируса и / или политики социального дистанцирования работодателя, порог не будет считаться достигнутым. |

| 24.02.20 | TB-96 Учет чистых отложенных налоговых обязательств и комбинированный доход |

| 02.18.20 | TB-95 Чистые операционные убытки и комбинированная прибыль |

| 18.02.20 | TB-94 (R) Общая информация о новом режиме чистых операционных убытков за налоговые годы, закончившиеся 31 июля 2019 г. и позднее |

| 02.10.20 | Уведомление: запрещенное налогом использование купонов на сигареты / табак и паровые изделия, рекламные акции по снижению цен и скидки |

| 02.07.20 | Уведомление: Налог на валовой доход / Закон о переносе налога на прибыль предприятий Альтернативный закон о подоходном налоге |

| 16.01.20 | Уведомление: налог с продаж и использования — освобождение от производства — стойки для выпечки |

| 12.23.19 | Автоматическое продление для налоговых деклараций корпораций за 2019 год для лиц, подающих декларации за определенный финансовый налоговый год |

| 12.19,19 | Уведомление: Обязательство по электронной подаче документов на конец года и отчетов работодателя |

| 12.19.19 | NJ-WT — Инструкции по удержанию подоходного налога в штате Нью-Джерси |

| 12.16.19 | TB-86 (R) — Включенные и исключенные хозяйствующие субъекты в объединенной группе и минимальный налог налогоплательщика, который является членом объединенной группы |

| 12.13,19 | Обновленное руководство по заполнению документов о медицинском страховании для работодателей и поставщиков страхового покрытия |

| 12.09.19 | TB-81 (R) Налоги на аренду временного жилья |

| 12.05.19 | Расчетная процентная ставка с 1 января по 31 декабря 2020 г. |

| 11.22.19 | Составителю налоговой инспекции и ее мужу грозят тюремные сроки за налоговое мошенничество, в ходе которого они украли почти 250 000 долларов из штата Гавайи |

| 10.31,19 | TB-92 (R) Источник IRC §951A (GILTI) и IRC §250 (FDII) |

| 10.17.19 | TB-93 Принцип унитарного бизнеса и комбинированная прибыль |

| 10.04.19 | УВЕДОМЛЕНИЕ: сообщение FDII по графику A |

| 16.09.19 | Временное размещение Часто задаваемые вопросы |

| 09.11,19 | Человек из Хаммонтона, обвиненный в краже, подаче налоговых деклараций и отмывании денег |

| 09.09.19 | Автоматическое 30-дневное освобождение от штрафа за подачу налоговой декларации корпорации до 15 октября 2019 г. |

| 26.08.19 | Уведомление для литейных и других предприятий металлообработки |

| 08.26,19 | Обновления для TB-92 Sourcing IRC §951A (GILTI) и IRC §250 (FDII) |

| 16.06.19 | Большое жюри вынесло обвинительное заключение по 30 пунктам обвинения в незаконном обороте наркотиков в даркнете |

| 08.12.19 | Новые сертифицированные налоговые инспекторы |

| 08.05.19 | 2 человека осуждены за лидера сети по незаконному обороту наркотиков, обвинения в хранении оружия |

| 08.19.02 | Уведомление: Повышение ставки оценки поставщика услуг дома престарелых на |

| 08.01.19 | Увеличение налогового кредита для бизнес-ангелов |

| 19.07.19 | TB-91 Банковские корпорации и комбинированная прибыль |

| 28.06.19 | TB-89 (R) Комбинированные методы групповой подачи |

| 06.21,19 | TB-90 Налоговые льготы и комбинированные декларации |

| 20.06.19 | Департамент доходов Пенсильвании выдает предупреждение о мошеннических звонках, направленных на получателей налогов на недвижимость и скидок с арендной платы |

| 18.06.19 | Бывший бухгалтер фитнес-клуба осужден за кражу |

| 06.06.19 | 06.06.2019 Наша система онлайн-платежей не будет работать с 18:00 пятницы, 21 июня, до 12:00 субботы, 22 июня.Мы приносим извинения за все неудобства, которые могут возникнуть. |

| 05.21.19 | TB-89 Комбинированные методы групповой подачи |

| 05.16.19 | TB-86 (R) — Включенные и исключенные хозяйствующие субъекты в объединенной группе и минимальный налог налогоплательщика, который является членом объединенной группы |

| 24.04.19 | 24.04.2019 Телевидение и киноиндустрия Информация |

| 04.24,19 | 4/24/2019 Уведомление: обращение с предприятиями и сотрудниками за пределами штата во время объявленного бедствия или чрезвычайной ситуации |

| 04.23.19 | Комбинированные группы TB-88: исключение двойного включения GILTI и обработка добавлений связанных сторон |

| 04.12.19 | 4/12/2019 TB-87 Начальное руководство для лиц, подающих корпоративные налоговые декларации, и ограничение IRC § 163 (j) |

| 04.10,19 | Федеральный закон о сокращении налогов и занятости (TCJA) Вопросы и ответы |

| 04.05.19 | Процедуры для управляющих членов объединенной группы |

| 04.05.19 | Отдел по налогообложению штата Нью-Джерси переносит крайние сроки для жертв урагана в Алабаме |

| 28.03.19 | Муж и жена Хиллсбурга арестованы за отмывание денег |

| 03.15,19 | Исправление: 2018 Приложение A-4 CBT-100 и BFC-1 |

| 03.02.19 | Она выкачала 850 тысяч долларов со своей работы за 9 лет, и судья только что приговорил ее к почти такому же количеству тюремных заключений. |

| 20.02.19 | Уведомление: Требуется дополнение к форме CBT-DIV 2017 |

| 02.05.19 | Уведомление: Федеральный закон о сокращении налогов и занятости (TCJA) — Зоны возможностей |

| 01.31,19 | Уведомление: Дополнение к форме CBT-DIV 2017, если вносятся поправки в федеральные заявления о репатриации |

| 30.01.19 | Уведомление — Форма CBT-R — Краткосрочный возврат и инструкции |

| 01.11.19 | Бывший продавец подержанных автомобилей в Томс-Ривер приговорен к тюремному заключению за неуплату государству 185 000 долларов налога с продаж, который он получил от покупателей |

| 01.19.03 | Автоматическое продление для файловых систем CBT-100 и CBT100-S в штате Нью-Джерси 2018 с датами оплаты 15 ноября 2018 г. и 15 декабря 2018 г. или января 2019 г. |

Ставки налога с продаж на 2021 год | Штатный и местный налог с продаж по штату

Ключевые выводы

- Сорок пять штатов и округ Колумбия собирают налоги с продаж в масштабе штата.

- Местные налоги с продаж собираются в 38 штатах. В некоторых случаях они могут соперничать с государственными ставками или даже превышать их.

- Пять штатов с самыми высокими средними комбинированными ставками налога с продаж и местного налога — это Теннесси (9,55 процента), Луизиана (9,52 процента), Арканзас (9,51 процента), Вашингтон (9,23 процента) и Алабама (9,22 процента).

- Ставки штата не изменились с тех пор, как Юта увеличила собираемую государством долю своего налога с продаж с 5,95 процента до 6,1 процента в апреле 2019 года.

- Ставки налога с продаж различаются в зависимости от штата, но базы налога с продаж также влияют на размер поступлений, собираемых от налога, и на то, как налог влияет на экономику.

- Различия в ставках налога с продаж могут побудить потребителей делать покупки за границей или покупать товары в Интернете.

Введение

Налоги с розничных продаж — один из наиболее прозрачных способов сбора налоговых поступлений. Хотя дифференцированные ставки и скобки подоходного налога сложны и сбивают с толку многих налогоплательщиков, налоги с продаж легче понять; потребители могут видеть свою налоговую нагрузку прямо на квитанциях.

Помимо налогов с продаж на уровне штата, потребители также платят местные налоги с продаж в 38 штатах.Эти ставки могут быть существенными, поэтому штат с умеренной ставкой налога с продаж в масштабе штата может иметь очень высокую комбинированную ставку штата и местного налога по сравнению с другими штатами. В этом отчете представлены средневзвешенные для населения местные налоги с продаж по состоянию на 1 января 2021 года, чтобы дать представление о средней местной ставке для каждого штата. В таблице 1 приведен полный перечень ставок налога с продаж в штатах и на местах.

Комбинированные ставки государственного и местного налога с продаж на 2021 год

В пяти штатах нет налогов с продаж: Аляска, Делавэр, Монтана, Нью-Гэмпшир и Орегон.Из них Аляска позволяет местным жителям взимать местные налоги с продаж [1].

Пять штатов с самыми высокими средними совокупными ставками налога с продаж и местных налогов — это Теннесси (9,55 процента), Луизиана (9,52 процента), Арканзас (9,51 процента), Вашингтон (9,23 процента) и Алабама (9,22 процента). Пять штатов с самыми низкими средними комбинированными ставками: Аляска (1,76 процента), Гавайи (4,44 процента), Вайоминг (5,33 процента), Висконсин (5,43 процента) и Мэн (5,50 процента).

Ставки государственного налога с продаж на 2021 год

В Калифорнии самая высокая ставка налога с продаж на уровне штата — 7.25 процентов. [2] Четыре штата занимают второе место по общему показателю (7 процентов): Индиана, Миссисипи, Род-Айленд и Теннесси. Самый низкий ненулевой налог с продаж на уровне штата находится в Колорадо, ставка которого составляет 2,9 процента. Следом идут пять штатов с показателем 4%: Алабама, Джорджия, Гавайи, Нью-Йорк и Вайоминг [3].

Никакие государственные ставки не изменились с апреля 2019 года, когда собираемая штатом ставка штата Юта увеличилась с 5,95 процента до 6,1 процента. (Государственная ставка теперь официально составляет 4,85 процента, но государство взимает еще 1.25 процентов обязательных налогов, которые распределяются между местными органами власти, в дополнение к местным дополнительным налогам, взимаемым местными властями.) [4]

Хотя это не увеличило общую ставку штата, избиратели в Арканзасе сделали временный 0,5-процентный налог с продаж транспортных средств постоянным путем голосования в ноябре [5].

2021 Ставки местного налога с продажПять штатов с самыми высокими средними ставками местного налога с продаж: Алабама (5,22 процента), Луизиана (5,07 процента), Колорадо (4.75 процентов), Нью-Йорк (4,52 процента) и Оклахома (4,45 процента).

С июля ни в одном штате не произошло изменений рейтинга более чем на одно место. Большинство штатов, рейтинги которых улучшились (Калифорния, Айова, Невада, Южная Дакота и Юта), сделали это только по сравнению с теми, в которых было принято более существенное повышение ставок на местном уровне.

Арканзас поднялся с 2 -го до 3 -го наивысшего уровня за счет собственных достоинств — хотя фактическое изменение его местного среднего значения было довольно небольшим. Округ Криттенден получил некоторую заслугу в этом улучшении, поскольку оно снизило местную ставку с 2.От 75 до 1,75 процента. Округ Йелл также снизил свою ставку с 1,875 до 1,125 процента [6].

Миссури двинулся в противоположном направлении, пройдя с 13 -го до 12 -го наивысшего уровня . Этот сдвиг можно проследить до того, как Канзас-Сити увеличил налог с продаж противопожарной защиты на 0,25 процентных пункта, а округа Платт и Батлер ввели новый налог с продаж в размере 0,25 процента для поддержки правоохранительных органов. [7]

В октябре в округе Гамильтон в штате Огайо был увеличен налог на 0,8 процентных пункта, что склонило чашу весов к перемещению штата с 21 -й улицы на 20-ю -ю позицию .[8]

В Колорадо произошли изменения, которые не привели к новому рейтингу. Несмотря на то, что в Колорадо-Спрингс местный налог с продаж снизился с 3,12 до 3,07 процента [9], повышение в Денвере привело к повышению общего среднего местного налога в штате. Избиратели в Майл Хай Сити решили увеличить свои местные налоги на 0,5 процентного пункта, чтобы профинансировать усилия по сокращению выбросов углерода в городе и поддержать программы помощи бездомным [10].

Следует отметить, что некоторые города Нью-Джерси находятся в «городских предпринимательских зонах», где соответствующие продавцы могут собирать и переводить половину от 6.625-процентная ставка налога с продаж по всему штату (3,3125 процента) — политика, призванная помочь местным розничным торговцам конкурировать с соседним Делавэром, который отказывается от налога с продаж. Мы представляем эту аномалию как отрицательную среднюю местную ставку в 0,03 процента по всему штату (с поправкой на население, как описано в разделе методологии ниже), и комбинированная ставка отражает это вычитание. Несмотря на несколько благоприятное влияние на общий рейтинг, этот более низкий показатель представляет собой неявное признание официальными лицами Нью-Джерси того факта, что их 6.Ставка в размере 625 процентов по всему штату неконкурентоспособна с соседним Делавэром, где нет налога с продаж.

| На 1 января 2021 г. | ||||||

|---|---|---|---|---|---|---|

| Государство | Ставка государственного налога с продаж | Рейтинг | Ср. Ставка местного налога с продаж (a) | Ставка комбинированного налога с продаж | Рейтинг | Макс. Ставка местного налога с продаж |

| Алабама | 4.00% | 40 | 5,22% | 9,22% | 5 | 7,50% |

| Аляска | 0,00% | 46 | 1,76% | 1,76% | 46 | 7,50% |

| Аризона | 5.60% | 28 | 2,80% | 8,40% | 11 | 5.60% |

| Арканзас | 6,50% | 9 | 3,01% | 9.51% | 3 | 5,125% |

| Калифорния (б) | 7,25% | 1 | 1,43% | 8,68% | 9 | 2,50% |

| Колорадо | 2,90% | 45 | 4,82% | 7,72% | 16 | 8,30% |

| Коннектикут | 6,35% | 12 | 0,00% | 6,35% | 33 | 0,00% |

| Делавэр | 0.00% | 46 | 0,00% | 0,00% | 47 | 0,00% |

| округ Колумбия | 6,00% | (17) | 0,00% | 6,00% | (38) | 0,00% |

| Флорида | 6,00% | 17 | 1,08% | 7,08% | 22 | 2,50% |

| Грузия | 4,00% | 40 | 3,32% | 7.32% | 19 | 4,90% |

| Гавайи (c) | 4,00% | 40 | 0,44% | 4,44% | 45 | 0,50% |

| Айдахо | 6,00% | 17 | 0,03% | 6,03% | 37 | 3,00% |

| Иллинойс | 6,25% | 13 | 2,57% | 8,82% | 7 | 9,75% |

| Индиана | 7.00% | 2 | 0,00% | 7,00% | 24 | 0,00% |

| Айова | 6,00% | 17 | 0,94% | 6,94% | 28 | 1,00% |

| Канзас | 6,50% | 9 | 2,19% | 8,69% | 8 | 4,00% |

| Кентукки | 6,00% | 17 | 0,00% | 6.00% | 38 | 0,00% |

| Луизиана | 4,45% | 38 | 5,07% | 9,52% | 2 | 7,00% |

| Мэн | 5,50% | 29 | 0,00% | 5,50% | 42 | 0,00% |

| Мэриленд | 6,00% | 17 | 0,00% | 6,00% | 38 | 0,00% |

| Массачусетс | 6.25% | 13 | 0,00% | 6,25% | 35 | 0,00% |

| Мичиган | 6,00% | 17 | 0,00% | 6,00% | 38 | 0,00% |

| Миннесота | 6,875% | 6 | 0,59% | 7,46% | 17 | 2,00% |

| Миссисипи | 7,00% | 2 | 0,07% | 7.07% | 23 | 1,00% |

| Миссури | 4,225% | 39 | 4,03% | 8,25% | 12 | 5,763% |

| Монтана (д) | 0,00% | 46 | 0,00% | 0,00% | 47 | 0,00% |

| Небраска | 5,50% | 29 | 1,44% | 6,94% | 29 | 2,50% |

| Невада | 6.85% | 7 | 1,38% | 8,23% | 13 | 1,53% |

| Нью-Гэмпшир | 0,00% | 46 | 0,00% | 0,00% | 47 | 0,00% |

| Нью-Джерси (e) | 6,625% | 8 | -0,03% | 6.60% | 30 | 3,313% |

| Нью-Мексико (c) | 5,125% | 32 | 2.71% | 7,83% | 15 | 4,313% |

| Нью-Йорк | 4,00% | 40 | 4,52% | 8,52% | 10 | 4,875% |

| Северная Каролина | 4,75% | 35 | 2,23% | 6,98% | 26 | 2,75% |

| Северная Дакота | 5,00% | 33 | 1,96% | 6,96% | 27 | 3.50% |

| Огайо | 5,75% | 27 | 1,48% | 7,23% | 20 | 2,25% |

| Оклахома | 4,50% | 36 | 4,45% | 8,95% | 6 | 7,00% |

| Орегон | 0,00% | 46 | 0,00% | 0,00% | 47 | 0,00% |

| Пенсильвания | 6.00% | 17 | 0,34% | 6,34% | 34 | 2,00% |

| Род-Айленд | 7,00% | 2 | 0,00% | 7,00% | 24 | 0,00% |

| Южная Каролина | 6,00% | 17 | 1,46% | 7,46% | 18 | 3,00% |

| Южная Дакота (c) | 4,50% | 36 | 1.90% | 6.40% | 32 | 4,50% |

| Теннесси | 7,00% | 2 | 2,55% | 9,55% | 1 | 2,75% |

| Техас | 6,25% | 13 | 1,94% | 8,19% | 14 | 2,00% |

| Юта (б) | 6,10% | 16 | 1,09% | 7,19% | 21 | 2.95% |

| Вермонт | 6,00% | 17 | 0,24% | 6,24% | 36 | 1,00% |

| Вирджиния (б) | 5,30% | 31 | 0,43% | 5,73% | 41 | 0,70% |

| Вашингтон | 6,50% | 9 | 2,73% | 9,23% | 4 | 4,00% |

| Западная Вирджиния | 6.00% | 17 | 0,50% | 6,50% | 31 | 1,00% |

| Висконсин | 5,00% | 33 | 0,43% | 5,43% | 43 | 1,75% |

| Вайоминг | 4,00% | 40 | 1,33% | 5,33% | 44 | 2,00% |

Примечания: (a) Городские, окружные и муниципальные ставки различаются.Эти ставки взвешиваются по численности населения для расчета средней ставки местного налога. (b) Обязательные местные налоги с продаж на уровне штата взимают три штата: Калифорния (1%), Юта (1,25%) и Вирджиния (1%). Мы включаем их в налог с продаж штата. (c) Налоги с продаж на Гавайях, Нью-Мексико и Южной Дакоте имеют широкую базу, которая включает в себя множество услуг между предприятиями. (d) Специальные налоги в местных курортных зонах здесь не учитываются. (e) Округ Салем, Н.J., не облагается налогом с продаж в масштабе штата и взимает местную ставку в размере 3,3125%. Оценка штата Нью-Джерси для местных жителей отрицательна. Источники: Расчетная палата по налогам с продаж; Расчеты налогового фонда; Веб-сайты Департамента государственных доходов. | ||||||

Уклонение от уплаты налога с продаж наиболее вероятно в тех регионах, где существует значительная разница между ставками юрисдикций.Исследования показывают, что потребители могут и действительно покидают районы с высокими налогами, чтобы делать крупные покупки в районах с низкими налогами, например, из городов в пригороды. [11] Например, данные свидетельствуют о том, что потребители в районе Чикаго делают крупные покупки в пригородах или в Интернете, чтобы избежать ставки налога с продаж в размере 10,25% [12].

На уровне штата предприятия иногда располагаются за пределами районов с высокими налогами с продаж, чтобы не подвергаться их ставкам. Яркий пример этого происходит в Новой Англии, где, несмотря на то, что I-91 проходит вдоль Вермонтской стороны реки Коннектикут, многие другие розничные предприятия предпочитают располагаться на стороне Нью-Гэмпшира, чтобы избежать налогов с продаж.Одно исследование показывает, что продажи на душу населения в приграничных округах в не облагаемом налогами Нью-Гэмпшире утроились с конца 1950-х годов, в то время как продажи на душу населения в приграничных округах штата Вермонт остались на прежнем уровне [13]. Одно время Делавэр использовал приветственный знак на шоссе, чтобы напоминать автомобилистам, что Делавэр — это «дом беспошлинных покупок». [14]

Государственные и местные органы власти должны проявлять осторожность при повышении ставок слишком высоко по сравнению с их соседями, поскольку это приведет к меньшему доходу, чем ожидалось, или, в крайних случаях, к потере доходов, несмотря на более высокую ставку налога.

Основы налога с продаж: другая половина уравненияЭтот отчет ранжирует штаты на основе налоговых ставок и не учитывает различия в налоговых базах ( например, , структура налогов с продаж, определяющая, что является налогооблагаемым и необлагаемым). В этом отношении состояния могут сильно различаться. Например, в большинстве штатов бакалейные товары облагаются налогом с продаж, в других — продукты облагаются по ограниченной ставке, а в третьих — по той же ставке, что и все другие продукты.[15] В некоторых штатах одежда освобождена от налога или облагается налогом по сниженной ставке. [16]

Налоговые эксперты обычно рекомендуют, чтобы налоги с продаж применялись ко всем конечным розничным продажам товаров и услуг, но не к промежуточным операциям между предприятиями в производственной цепочке. Эти рекомендации приведут к созданию налоговой системы, которая будет не только широкой, но и «правильной по размеру», применяемой один раз и только один раз к каждому продукту, производимому на рынке [17]. Несмотря на теоретическое согласие, применение большинства государственных налогов с продаж далеко от этого идеала.[18]

На Гавайях самый широкий налог с продаж в Соединенных Штатах, но он облагает налогом многие продукты несколько раз и, по некоторым оценкам, в конечном итоге облагает налогом 105 процентов личного дохода штата [19]. Эта база намного шире, чем медианное значение по стране, где налог с продаж применяется к 34,25% личного дохода [20].

МетодологияНалоговая клиринговая палата публикует ежеквартальные данные по налогу с продаж на уровне штата, округа и города по почтовым индексам. Мы взвешиваем эти цифры в соответствии с данными переписи населения 2010 года, чтобы получить представление о распространенности ставок налога с продаж в конкретном штате.

Стоит отметить, что численность населения публикуется только на уровне почтового индекса каждые 10 лет Бюро переписи населения США, и что редакции этого расчета, опубликованные до 1 июля 2011 года, не используют данные почтового индекса и, таким образом, не являются строго сопоставимыми. .

Следует также отметить, что хотя Бюро переписи населения сообщает данные о населении с использованием пятизначного идентификатора, который очень похож на почтовый индекс, на самом деле это то, что называется областью табуляции почтовых индексов (ZCTA), которая пытается создать географическую область связанный с данным почтовым индексом.Это сделано потому, что на удивительно большом количестве почтовых индексов фактически нет жителей. Например, здание Национальной прессы в Вашингтоне, округ Колумбия, имеет собственный почтовый индекс исключительно по почтовым причинам.

Для наших целей почтовые индексы, не имеющие соответствующей численности населения ZCTA, не учитываются в расчетах. Эти упущения приводят к некоторой неточности, но в целом не оказывают ощутимого влияния на итоговые средние значения, потому что ближайшие районы с почтовыми индексами, в которых есть численность населения ZCTA, отражают налоговые ставки этих юрисдикций.

ЗаключениеНалоги с продаж являются лишь частью общей налоговой структуры и должны рассматриваться в контексте. Например, в Теннесси высокие налоги с продаж, но нет налога на прибыль, а в Орегоне нет налога с продаж, но есть высокие налоги на прибыль. В то время как многие факторы влияют на местонахождение бизнеса и инвестиционные решения, налоги с продаж — это то, что находится под контролем директивных органов и может иметь немедленные последствия.

[1] Специальные налоги в курортных зонах Монтаны не включены в наш анализ.

[2] Это число включает обязательные дополнительные налоги, которые взимаются государством, но распределяются среди местных органов власти. По этой причине в некоторых источниках налог с продаж в Калифорнии составляет 6,0%. Похожая ситуация существует в Юте и Вирджинии.

[3] Налоги с продаж на Гавайях и в Южной Дакоте базируются на многих услугах, поэтому их нельзя строго сопоставить с другими налогами с продаж.

[4] Эта ставка включает два сбора в сумме 1,25 процентных пункта, которые взимаются по всему штату, но распределяются по местностям.См. «Изменения за второй квартал 2019 г.», Налоговая комиссия штата Юта, 1 апреля 2019 г., https://tax.utah.gov/sales/ratechanges.

[5] Джаред Вальчак, «Результаты государственных и местных налоговых избирательных мер в 2020 году», Налоговый фонд, 3 ноября 2020 г., https://taxfoundation.org/2020-ballot-measure-election-results/.

[6] Департамент финансов и администрации Арканзаса, «Последние изменения в местных налогах», https://www.dfa.arkansas.gov/excise-tax/sales-and-use-tax/recent-changes-for-local -налоги.

[7] Департамент доходов штата Миссури, «Изменение продаж и использования», декабрь.29 января 2020 г., https://dor.mo.gov/business/sales/taxcards/multiletter-jan.pdf.

[8] Департамент налогообложения Огайо, «Изменения ставок налога с продаж и использования, вступающие в силу с 1 октября 2020 г.», https://tax.ohio.gov/static/ohiotaxalert/archivedalerts/taxratechange73120.pdf.

[9] ColoradoSprings.Gov, «Изменение налоговой ставки с продаж и использования, действующее с 01.01.2021», https://coloradosprings.gov/sales-tax/alert/sales-and-use-tax-rate-change-effective. -112021.

[10] Алайна Альварес, «Избиратели Денвера одобряют увеличение налога с продаж для борьбы с изменением климата и борьбы с бездомностью», Colorado Politics , ноябрь.3 февраля 2020 г., https://www.coloradopolitics.com/2020-election/election-2020-denver-voters-approve-pair-of-sales-tax-increases-to-fight-climate-change-tackle/article_03d80448- 1e36-11eb-bd26-cfcd2a8f28ac.html.

[11] Мехмет Серкан Тосун и Марк Скидмор, «Трансграничные покупки и налог с продаж: пересмотр закупок продуктов питания в Западной Вирджинии», исследовательский доклад 2005-7, Региональный исследовательский институт, Университет Западной Вирджинии, сентябрь 2005 г., http: //rri.wvu.edu/wp-content/uploads/2012/11/Tosunwp2005-7.pdf. См. Также Т. Рэндольф Берд, Паула А. Гант и Ричард П. Саба, «Продажи через границу, уклонение от уплаты налогов и налоговая политика штата: применение к алкоголю», Southern Economic Journal 64: 1 (июль 1997 г.) , 293-306.

[12] Сьюзан Чендлер, «Налог с продаж», Chicago Tribune , 20 июля 2008 г., http://articles.chicagotribune.com/2008-07-20/business/08071

_1_sales-tax-tax-avoidance- налоговый ландшафт.

[13] Артур Вульф, «Непредвиденные последствия выбора государственной политики: экономика долины реки Коннектикут в качестве примера», Northern Economic Consulting, Inc., Ноябрь 2010 г., http://www.documentcloud.org/documents/603373-the-unintended-consequences-of-public-policy.html.

[14] Лен Лазарик, «Поднимите налоги, и они переедут», — говорят избиратели одному делегату », Marylandreporter.com, 3 августа 2011 г., http://marylandreporter.com/2011/08/03/raise-taxes -и-они-двигаются-составляющие-говорят-одному-делегату /.

[15] Для получения списка см. Джаред Вальчак и Джанель Камменга, Государственный индекс налогового климата для бизнеса на 2021 год , Tax Foundation, 21 октября 2020 г., https: // taxfoundation.org / 2021-государственный-бизнес-индекс-налогового-климата /.

[16] Лиз Мальм и Ричард Бориан, «Как налог с продаж вашего штата учитывает это сине-черное (или бело-золотое) платье?» Налоговый фонд, 27 февраля 2015 г., http://taxfoundation.org/blog/how-does-your-state-sales-tax-see-blue-and-black-or-white-and-gold-dress.

[17] Джастин М. Росс, «Учебник по налоговой политике штата и местного уровня: компромисс между налоговыми инструментами», Центр Mercatus в Университете Джорджа Мейсона, 25 февраля 2014 г., http://mercatus.org/publication/ праймер-государство-и-местная-налоговая-политика-компромиссы-между-налоговыми-инструментами.

[18] Для репрезентативного списка см. Jared Walczak and Janelle Cammenga, State Business Tax Climate Index , 2021.

[19] Джанель Камменга, Факты и цифры 2020: Каково сравнение вашего государства? Таблица 22, Налоговый фонд, 13 февраля 2020 г., https://taxfoundation.org/publications/facts-and-figures/.

[20] Ид.

Испания — Подоходный налог — KPMG Global

Существуют ли какие-либо налоговые требования при выезде из Испании?

Можно заполнить добровольную форму (Форма 030), чтобы сообщить налоговым органам Испании новый фискальный адрес.

Можно подать дополнительную специальную форму (Форма 247), чтобы сообщить налоговым органам об уходе для целей удержания налога, чтобы работодатель мог применить режим нерезидента с точки зрения удерживаемого налога, и обычно используется, когда домашний работодатель продолжает выплата заработной платы работнику.

Если физическое лицо облагается налогом в соответствии с особым режимом для входящих правопреемников, сообщение (через форму 149) должно быть подано в налоговые органы, чтобы сообщить им об окончании назначения в Испанию, в течение 1 месяца с даты такой конец задания.

Может возникнуть потенциальный налог на выход, связанный с нереализованной прибылью, возникающей по акциям или участию в предприятиях коллективного инвестирования, для определенных физических лиц, являющихся долгосрочными налоговыми резидентами, при отбытии из Испании, при условии, что общая стоимость акций, принадлежащих физическому лицу, выше 4 000 000 евро или 1 000 000 евро, если доля участия составляет более 25 процентов и соблюдены определенные требования.

Что делать, если правопреемник вернется в командировку после прекращения проживания?

Любой день, проведенный в Испании после завершения задания в течение календарного года, должен быть принят во внимание при вычислении правила 183 дней.

Если отсутствие считается временным, период пребывания за пределами Испании также будет рассчитываться как период проживания, если только физическое лицо не сможет доказать, что оно считалось налоговым резидентом в третьей стране / юрисдикции во время этого временного отсутствия.

Связь между иммиграционными и налоговыми органами

Предоставляют ли иммиграционные власти Испании информацию местным налоговым органам относительно того, когда человек въезжает в Испанию или покидает ее?

Налоговые органы могут запросить информацию у иммиграционных властей по этому поводу.

Требования к подаче

Будет ли у правопреемника требование подачи документов в принимающей стране / юрисдикции после того, как он покинет страну / юрисдикцию и репатриируется?

Если правопреемник продолжал получать доход из испанских источников или имел какой-либо промежуточный доход или какие-либо инвестиции / активы, расположенные в Испании, они могли подлежать заполнению требований в зависимости от полученного дохода.

В статусе нерезидента, если плательщик дохода из испанского источника применил соответствующие удержания, эквивалентные окончательному причитающемуся налогу-нерезиденту, у налогоплательщика может не быть дополнительных налоговых обязательств.Положения налогового соглашения также должны быть проверены, поскольку в определенных случаях может потребоваться возмещение, если применяемые испанские удержания превышают максимальные ставки, предусмотренные в применимом налоговом соглашении.

E * TRADE Финансы | Инвестиции, торговля и выход на пенсию

E * TRADE взимает комиссию в размере 0 долларов США за онлайн-торги акциями, ETF и опционами, зарегистрированными в США. Могут применяться исключения, и E * TRADE оставляет за собой право взимать различные комиссионные. Комиссия за стандартный опционный контракт составляет 0,65 доллара за контракт (или 0 долларов.50 за контракт для клиентов, совершающих не менее 30 сделок с акциями, ETF и опционами в квартал). Розничная онлайн-комиссия в размере 0 долларов США не применяется к внебиржевым (OTC) операциям с иностранными акциями, транзакциям с крупными блоками, требующим особого обращения, взаимным фондам с комиссией за транзакции, фьючерсам или инвестициям с фиксированным доходом. Плата за обслуживание применяется к сделкам, совершаемым через брокера (25 долларов США). Операции по счету плана запасов подлежат отдельному графику комиссионных. Могут применяться дополнительные регулирующие и биржевые сборы.Для получения дополнительной информации о ценах посетите etrade.com/pricing.

Кредиты и предложения E * TRADE могут облагаться налогом у источника в США и отражаться в отчетности по розничной стоимости. Налоги, связанные с этими кредитами и предложениями, несет покупатель. Денежные кредиты для индивидуальных пенсионных счетов рассматриваются как прибыль для целей налогообложения.

Предложение действительно для новых клиентов E * TRADE Securities, открывающих один новый имеющий право на пенсию или брокерский счет до 31.08.2021 и финансируемых в течение 60 дней с момента открытия счета на сумму 10 000 долларов США или более.Промокод BONUS21 .

Новый клиент, открывающий одну учетную запись: Эти правила строго применяются к клиентам, которые открывают одну новую учетную запись E * TRADE, не имеют существующей учетной записи E * TRADE и не открывают другие новые счета E * TRADE в течение 60 дней после регистрации. в этом предложении. Для других обстоятельств, пожалуйста, обратитесь к раскрываемой ниже информации «Существующие клиенты или новые клиенты, открывающие более одной учетной записи».

Кредиты наличными будут предоставлены на основе депозитов новых денежных средств или ценных бумаг с внешних счетов, сделанных в течение 60 дней после открытия счета, следующим образом: 10 000–19 999 долларов США получат 50 долларов США; 20 000–24 999 долларов получат 100 долларов; От 25000 до 99 999 долларов получит 200 долларов; 100000–199999 долларов получат 300 долларов; От 200 000 до 499 999 долларов получит 600 долларов; От 500 000 до 999 999 долларов США получат 1 200 долларов США; 1000000–1499999 долларов получат 2500 долларов; 1500000 долларов и более получат 3000 долларов.

Уровни вознаграждений менее 200 000 долларов США (10 000–19 999 долларов США; 20 000–24 999 долларов США; 25 000–99 999 долларов США; 100 000–199999 долларов США) будут выплачены в течение семи рабочих дней после истечения 60-дневного периода. Однако, если вы внесете $ 200 000 или более, вы получите кредит наличными в течение семи рабочих дней, за которым последует любое дополнительное вознаграждение в зависимости от вашего уровня выполнения по истечении 60-дневного периода. Если вы внесли не менее 200 000 долларов США на новый счет и делаете последующие депозиты на этом счете для достижения более высокого уровня, вы получите второй денежный кредит после закрытия 60-дневного окна.Например, если вы вносите 250 000 долларов США, вы получите кредит наличными в размере 600 долларов США в течение семи рабочих дней, затем, если вы внесете дополнительные 300 000 долларов США на свой новый счет, вы получите дополнительный кредит наличными в размере 600 долларов США в конце 60-дневного окна. на общую сумму 1200 долларов. Если вы внесете на свой новый счет от 200 000 до 1 499 999 долларов, вы получите кредит наличными в двух транзакциях в конце 60-дневного окна — в зависимости от вашей первоначальной суммы финансирования. Если вы внесете на свой новый счет 1 500 000 долларов США или более, вы получите два кредита наличными на общую сумму 3 000 долларов США в течение семи рабочих дней.

Существующие клиенты или новые клиенты, открывающие более одного счета , подпадают под действие других условий предложения. Щелкните здесь, чтобы просмотреть условия предложения.

Правила предложения для всех участников: Новые средства или ценные бумаги должны быть депонированы или переведены в течение 60 дней с момента регистрации в предложении, должны быть со счетов за пределами E * TRADE и оставаться на счете (за вычетом любых торговых убытков) в течение минимум двенадцать месяцев, или денежный кредит (-ы) может быть возвращен.Для определения стоимости депозита любые переданные ценные бумаги будут оценены в первый рабочий день после завершения депозита. Удаление любого депозита или денежных средств в течение периода действия акции (60 дней) может привести к уменьшению суммы вознаграждения или потере вознаграждения. Любые активы, переведенные со счетов Morgan Stanley в E * TRADE, не считаются полученными со счетов за пределами E * TRADE и не могут быть включены в целях определения права на участие в предложении или расчета суммы вознаграждения по собственному усмотрению E * TRADE.

E * TRADE Securities оставляет за собой право прекратить действие этого предложения в любое время.

Если вы пытаетесь зарегистрироваться в этом предложении с Совместной учетной записью, основной владелец учетной записи, возможно, должен будет выполнить указанные уровни, прежде чем второй владелец учетной записи сможет зарегистрироваться в этом предложении. Если у вас возникнут какие-либо проблемы при попытке зарегистрироваться с помощью совместной учетной записи, свяжитесь с нами 800-387-2331 (800-ETRADE-1), и мы сможем помочь вам с регистрацией.

Ограничения предложения: Это предложение не действует для любых коммерческих счетов (зарегистрированных или некорпоративных), E * TRADE Futures, E * TRADE Capital Management, E * TRADE Bank, E * TRADE Savings Bank или некоторых пенсионных счетов, включая SEP IRA, SIMPLE IRA, пенсионные счета для несовершеннолетних, планы участия в прибылях, пенсионные планы с покупкой денег, только инвестиционные пенсионные планы, не связанные с опекой.За исключением текущих сотрудников E * TRADE и Morgan Stanley, включая любые их дочерние компании, нерезидентов США и любую юрисдикцию, в которой это предложение недействительно. Чтобы зарегистрироваться, вы должны быть первоначальным получателем этого предложения. Клиенты могут участвовать только в одном предложении за раз. Одно предложение для каждого покупателя за раз. Нельзя сочетать с любыми другими предложениями.

Это предложение не является и не должно толковаться как рекомендация или предложение купить, продать или удержать какую-либо ценную бумагу, финансовый продукт или инструмент или открыть конкретный счет или участвовать в какой-либо конкретной инвестиционной стратегии.

AMD RYZEN 7 3700X 8-ядерный процессор для настольных ПК с тактовой частотой 3,6 ГГц

Плюсы: -быстр. — удвоено количество ядер / потоков по сравнению с моими 4790k, ошеломляющий скачок производительности в многоядерных приложениях, приличное улучшение в одноядерном. -относительно дешево по производительности -ABBA bios разобрал напряжение, температуру, шум вентилятора и, самое главное … разгонные частоты.

Минусы: настройки -PBO могут немного сбивать с толку, но я использую Intel с момента моего последнего процессора AMD, Athlon x2 3600.-Монтажный кронштейн AM4 ….. ARRRRRGH

Общий обзор: Я долго ждал чипа, достойного замены моего 4790k. И я ДЕЙСТВИТЕЛЬНО долго ждал, когда AMD представит претендента. Это фишка. У меня не было (и никогда не было) проблем с температурой при использовании стандартного кулера (со стандартным TIM), и у меня он есть в NZXT H510 поверх Aorus GTX 1080ti. Итак, я действительно не понимаю, почему у людей так много проблем с температурой. Монтажный кронштейн — это БОЛЬ, поэтому, возможно, TIM испортился во время установки.Кто знает? Все, что я знаю, это то, что моя температура холостого хода ниже со штатным кулером, чем у моего 4790k при 4.6 с H90 AIO. Темпы загрузки практически идентичны. Так что кулер работает очень хорошо. В противном случае у вас либо неисправный чип (RMA), либо вы просто делаете это неправильно. Недавно выпущенный ABBA bios повысил мою тактовую частоту до 4,45 на 3 ядрах, а 5 ядер находятся в пределах 30 МГц от 4,4, тогда как в предыдущем выпуске BIOS только 1 или 2 ядра были увеличены где-то выше 4,3, так что это большое улучшение. Это также сглаживает увеличение / уменьшение скорости вентилятора, что действительно несколько раздражало.Это также стабилизировало мои напряжения, тем самым давая мне более стабильную температуру. Я согласен с предыдущим постером … почти ВСЕ сказали мне, что я не увижу практически никаких улучшений по сравнению с моим 4790k при 3440x1440p 100hz. НЕПРАВИЛЬНО. НЕПРАВИЛЬНО. НЕПРАВИЛЬНО. BF5 был привязан к моему процессору, а мой 1080ti был загружен на 65-90%. Теперь процессор вроде 35%, а мой 1080ti — 99% в игре. БОЛЬШАЯ разница в моих минимальных кадрах и стабильности моей частоты кадров. Я ожидаю, что этот процессор прослужит мне как минимум 5 лет, прежде чем я снова получу ошибку обновления.

Как открыть хостел | HowToHostel Как открыть хостел …

Как открыть хостел | HowToHostel Как открыть хостел …