Проверки, которые ждут ИП после закрытия

Итак, вы благополучно «свернули» бизнес. Произвели все платежи, сдали отчеты и получили свидетельство о закрытии ИП. Можно забыть о прошлом или стоит ждать проверки при закрытии ИП? Конечно, проверка будет, и к ней нужно подготовиться. Чего ожидать от инспекторов и какие документы нужно собрать?

Виды проверок после закрытия ИП

Каждый предприниматель должен хранить документацию в течение 4 лет с того момента, когда произошла ликвидация ИП (п. 1 ст. 23 НК РФ).

Постановление о ревизии принимается налоговой инспекцией по месту регистрации (п. 2 ст. 89 НК РФ). В случае если для данного мероприятия бывший предприниматель по каким-либо причинам не может предоставить территорию, оно может осуществляться в здании налоговой.

Проверки при закрытии ИП имеют такие направления:

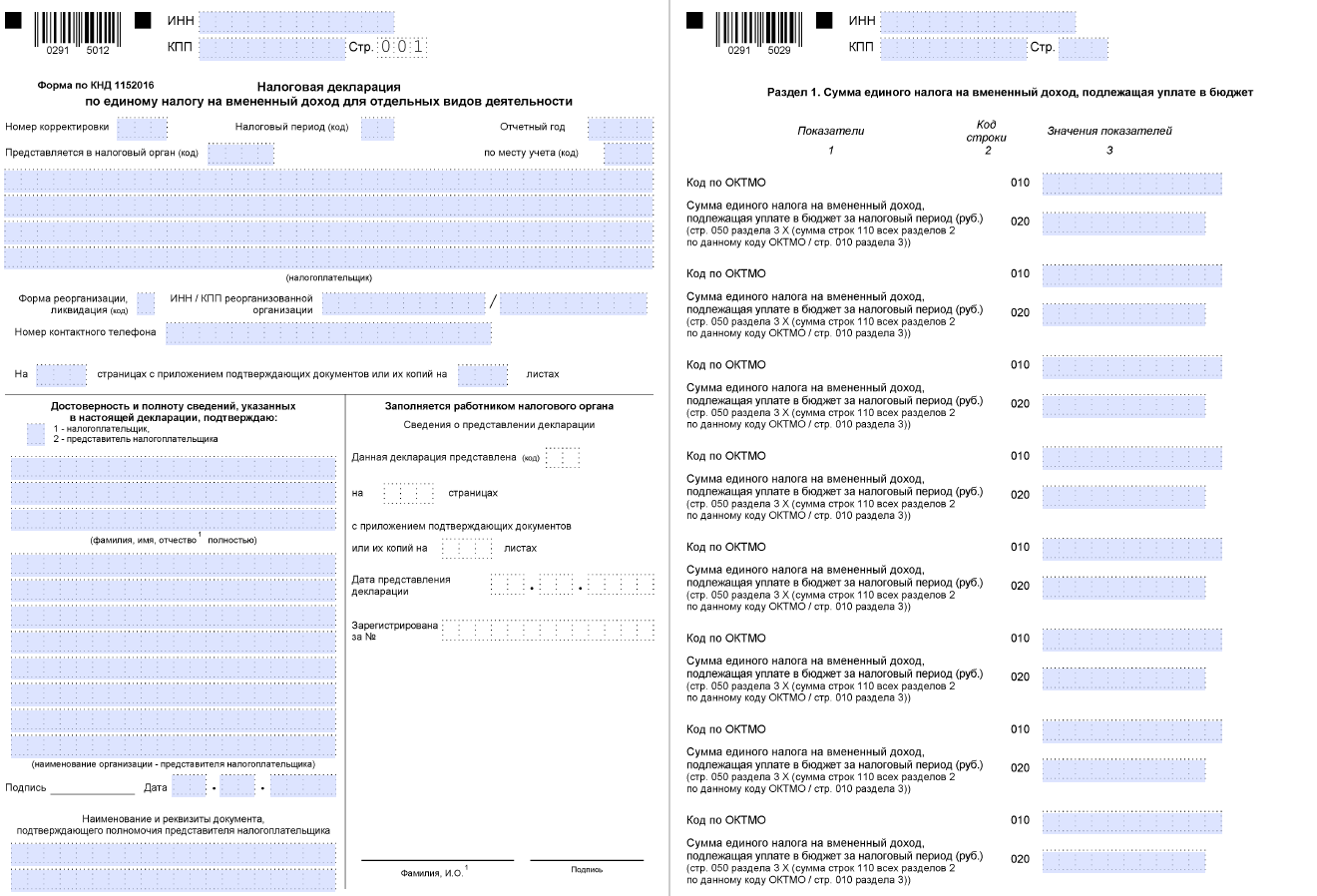

- Камеральная (п. 1 ст. 88 НК РФ, п. 1 ст. 34 закона №212-ФЗ) – проводится ревизия налоговой документации и налоговых взносов во все внебюджетные фонды.

- Выездная (п. 11 ст. 89 НК РФ, п. 20 ст. 35 закона №212-ФЗ) – проверка пройдет в течение 3 лет после закрытия ИП.

Каждый предприниматель должен хранить документацию в течение 4 лет с того момента, когда произошла ликвидация ИП.

Камеральная проверка

Каждый предприниматель может поднять документацию по налоговым платежам после закрытия ИП и вернуть свои деньги в случае переплаты. Для этого и существует камеральная проверка.

Основанием для ее проведения являются:

- документы, подтверждающие деятельность предпринимателя;

- расчетная документация;

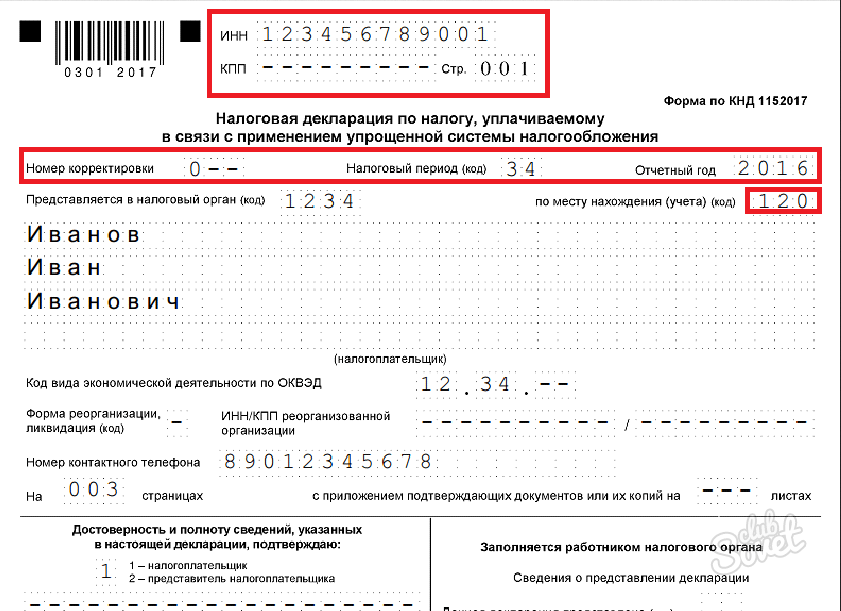

- декларации по налогам.

Процедура проводится исключительно по месту проживания физического лица и в отделении налоговой, где был зарегистрирован ИП. Этот вид проверки осуществляется в течение 3 месяцев после предоставления бумаг в налоговую службу. В данном случае самым важным документом является декларация по расчетам, которая считается основанием для полной ревизии налогового состояния.

В процессе проверки налоговая служба производит такие действия:

- Выполняет проверку правильного оформления и регулярной уплаты налогов, которые вносил бывший предприниматель во внебюджетные фонды.

- Сравнивает показатели сводок и отчетов по документации обеих сторон налоговых отношений с целью выявления недочетов и ошибок.

Камеральная проверка может быть проведена только в отношении физического лица, которое было зарегистрировано как индивидуальный предприниматель. При ликвидации деятельности юридического лица данная проверка не проводится.

Для того чтобы процедура ревизии выплат по налогам прошла быстрее, необходимо собрать все документы, связанные с работой ИП, и предоставить их оригиналы.

Выездная проверка

Данный вид ревизии проводится не всегда и не является обязательной процедурой. Однако налоговая инспекция имеет право провести проверку выездного типа по отношению к предпринимателю, который находится в стадии ликвидации.

Время проверки выездного типа может занять период до 2 месяцев. Этот срок может быть продлен до 6 месяцев, если:

- В налоговых органах имеются данные о грубых нарушениях во время деятельности ИП.

- Помещение, где должна проводиться проверка, недоступно для ревизии (из-за пожара, наводнений или других ЧП).

- Предприниматель не предоставил соответствующие документы в срок, указанный налоговой инспекцией.

Проверяющие не имеют права приехать к вам домой без вашего согласия.

Однако налоговая служба может предпринять такие действия:

- Потребовать пакет документов, касающихся деятельности ИП (ст. 93 НК РФ).

- Вызвать в качестве свидетеля любое лицо, которое может предоставить информацию о деятельности ИП (ст. 90 НК РФ).

- Провести осмотр любых помещений, на территории которых предприниматель производил деятельность и получал прибыль (ст.

91 и ст. 92 НК РФ).

91 и ст. 92 НК РФ). - Привлекать экспертов для проведения необходимых обследований (ст. 95 НК РФ).

- Осуществлять выемку документов или предметов, которые свидетельствуют о нарушениях (ст. 94 НК РФ).

- Проводить инвентаризацию (п. 13 ст. 89 НК РФ).

- Производить выемку бумаг, касающихся деятельности ИП, у других лиц.

Налоговая инспекция имеет право произвести проверку выездного типа в течение 3 лет после закрытия ИП.

Налоговые проверки после ликвидации ИП позволяют подвести итог всей деятельности предпринимателя, выявить все нарушения и несоответствия. Грамотное ведение бизнеса и своевременная уплата налогов помогут избежать неприятностей и спокойно перенести любую проверку налоговой.

Закрытие ИП в связи со смертью. Автоматическая ликвидация ИП

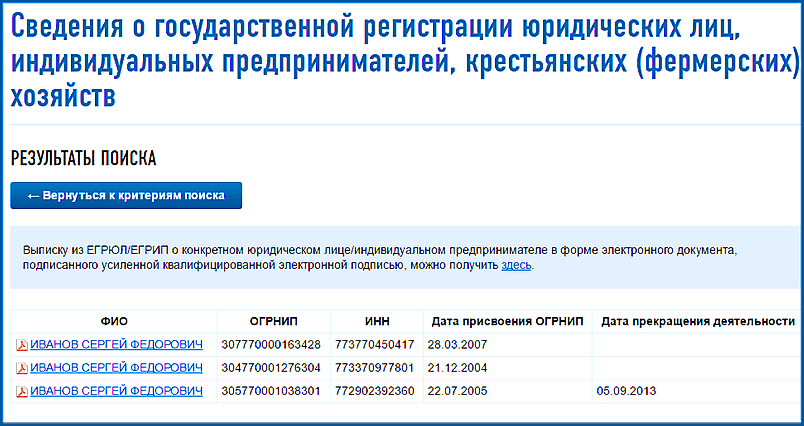

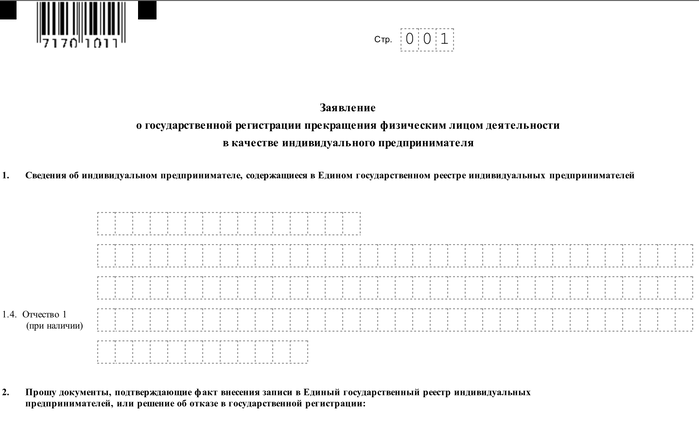

Закрытие ИП в связи со смертью производится по максимально упрощенной схеме. Для того чтобы закрыть ИП в связи со смертью предпринимателя, достаточно представить в налоговые органы оригинал и копию свидетельства о смерти.

Теоретически, налоговая должна производить автоматическое закрытие ИП при поступлении данных о смерти предпринимателя из органов ЗАГС. Однако на практике это происходит далеко не всегда. Порой родственники покойного годами получают из налоговых органов и Пенсионного Фонда уведомления о начислении налогов и сборов, сообщения о штрафах за не сданную отчетность и т.д. Для того чтобы избежать такого варианта развития событий, лучше проявить активность и самим обратиться в регистрирующие органы для проведения процедуры ликвидации ИП.

Закрытие ИП в связи со смертью при наличии задолженности перед бюджетом, ПФР и контрагентами

Как известно, закрытие ип с долгами по налогам проводится только в исключительных случаях. Одним из таких случаев как раз является закрытие ИП в связи со смертью предпринимателя. Процедура ликвидации ИП с долгами в этом случае ничем не отличается от обычного закрытия в связи со смертью. Список документов для закрытия ИП родственникам не понадобится – достаточно будет копии и оригинала свидетельства о смерти.

Неприятная деталь, о которой большинство родственников не подозревают – это то, что даже смерть не освобождает предпринимателя от обязанности выплачивать налоги. Разумеется, при этом долг взыскивается не с самого покойного, а с его наследников. В случае если у предпринимателя нет наследников, долг взыскивается в судебном порядке. Судебные приставы получают исполнительный лист, на основании которого они имеют право изымать в счет налогов имущество, которое принадлежало умершему предпринимателю.

Единственным вариантом, при котором долги погасить невозможно, является ситуация, когда после смерти предпринимателя не осталось никакого имущества, и при этом нет наследников, на которых перешла бы обязанность по погашению задолженности. Только в этой ситуации ликвидация ИП не влечет за собой обязательного погашения долгов, да и то потому, что эти долги попросту не с кого взыскивать.

Аналогичная ситуация наблюдается и в случае, когда умерший предприниматель имеет задолженность перед ПФР, другими физическими или юридическими лицами.

Учитывая все вышесказанное, не имеет смысла ломать голову над тем, как правильно закрыть ип умершего предпринимателя, имеющего задолженность перед бюджетом, внебюджетными фондами, другими физическими или юридическими лицами. Куда результативнее в такой ситуации будет оценить размер задолженности, сравнить его со стоимостью наследуемого имущества и трезво подумать, стоит ли в данной ситуации вступать в права наследства.

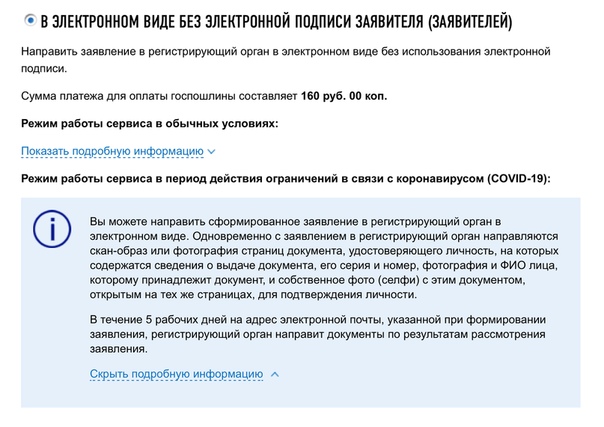

Добавить комментарийЗакрыть ИП удаленно по всей России, без поездок в налоговую

| Срочная помощь по закрытию ИП в любом городе России, персональный юрист поможет Вам сэкономить 50% времени, никаких поездок в налоговую инспекцию, |

Вы индивидуальный предприниматель, который не ведет никакой экономической деятельности, в Вашем штате нет сотрудников и Вы давно думаете по поводу закрытия своего ИП? Не откладывайте закрытие ИП — воспользуйтесь нашим акционным предложением.

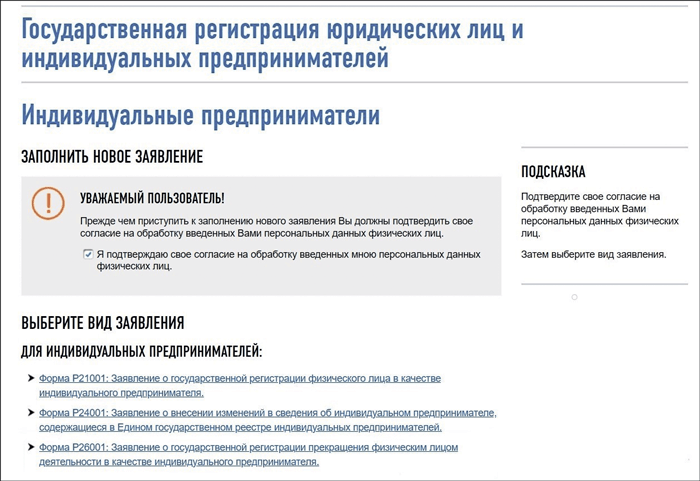

Наша команда профессиональных юристов поможем закрыть ИП, без приезда к нам в офис и без поездок в другой город для подачи документов.

Мы помогаем закрыть ИП с долгами в любом городе России!

Сэкономьте на услугах нотариуса и не тратьте время на поездки с услугой «Закрытия ИП под ключ» (удаленно при помощи электронной подписи) в любой точке России.

Во время оказания услуги наш юрист контролирует сроки закрытия ИП через AmoCRM и своевременно оповещает Вас о всех этапах процедуры прекращения деятельности ИП.

Данное предложение действует до 31 августа 2021 года, для ИП:

- в штате которых нет сотрудников;

- у которых не велась никакая деятельность.

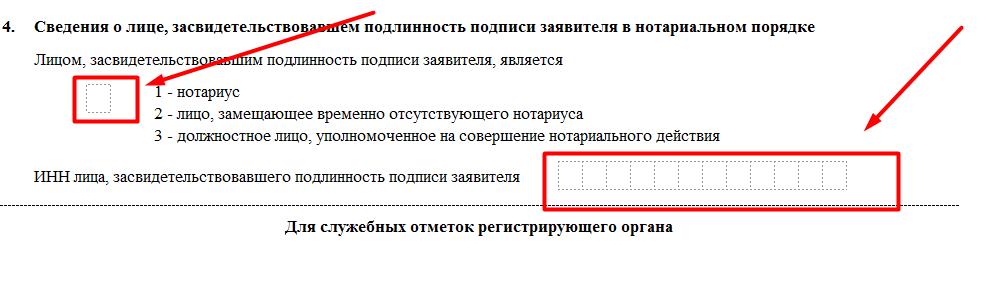

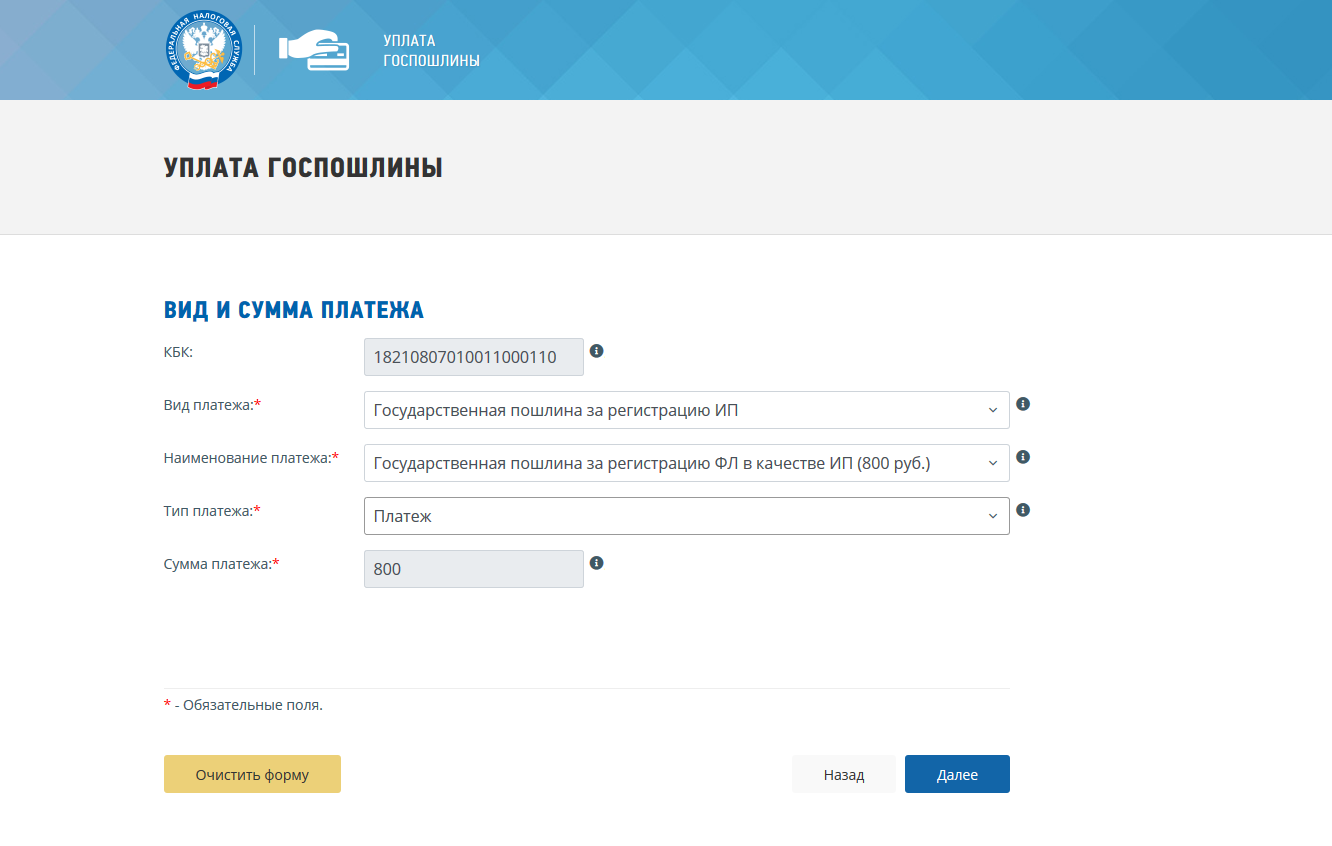

При выборе варианта подачи документов на закрытие ИП через нотариуса, Клиент оплачивает государственную пошлину и услуги нотариальной конторы.

Мы являемся официальным партнером СКБ «Контур» по выпуску ЭЦП. Закрытие ИП удаленно — безопасно, так как ЭЦП после закрытия ИП автоматически аннулируется в системе цифровых подписей и не может быть использована в дальнейшем.

Закрытие ИП при помощи электронной подписи не потребует от Вас визита к нотариусу и оплаты его услуг. Все что от Вам потребуется это передать нам документы по ИП и дождаться выпуска электронной подписи — 2 дня. После закрытия ИП электронная подпись перестает действовать, в виду того что ее отзывает налоговая инспекция.

Срок официального закрытия ИП в налоговой 5 рабочих дней.

Для получения более подробной информации об акции,

Звоните: +7(495)649-81-05

Если у ИП имеются сотрудники в штате или Вам необходимо только грамотно составленное заявление на закрытие ИП, то с данным вариантом закрытия ИП можно ознакомиться в этом разделе.

В Петербурге резко выросло число закрытых ИП :: С.-Петербург :: РБК

Фото: Ведомости/PhotoXPress. ru

ru

В Петербурге за шесть месяцев 2021 года закрылись 27 тыс. индивидуальных предприятий, что в 2,3 раза больше, чем в январе-июня 2020 года. Об этом сообщает аналитическая служба международной аудиторско-консалтинговой сети FinExpertiza на основании данных Федеральной налоговой службы РФ (ФНС). Закрытие ИП в целом по России достигло восьмилетнего максимума: чаще, по оценкам аналитиков, бизнесы закрывались только в январе-июне 2013 года.

В антирейтинге

По данным сети FinExpertiza, в России за шесть месяцев закрылось 545,8 тыс. индивидуальный предприятий, что почти в два раза больше, чем в первом полугодии 2020 года. Количество закрытий ИП за первое полугодие выросло год к году во всех российских регионах. Лидерами по «смертности» ИП оказались Чечня (рост в январе-июне 2021 года в 3,5 раз по сравнению с январём-июнем 2020 года), Дагестан (рост в 3,3 раза), Чукотка (рост в 2,5 раз), Приморский край, Ингушетия и Камчатский край (рос в 2,4 раза), Сахалинская область, Москва и Петербург (рост в 2,3 раза).

Лидерами по «смертности» ИП оказались Чечня (рост в январе-июне 2021 года в 3,5 раз по сравнению с январём-июнем 2020 года), Дагестан (рост в 3,3 раза), Чукотка (рост в 2,5 раз), Приморский край, Ингушетия и Камчатский край (рос в 2,4 раза), Сахалинская область, Москва и Петербург (рост в 2,3 раза).

При этом есть ряд российских регионов, где параллельно с закрытием ИП значительно выросло количество новых регистраций бизнеса. Больше всего количество новых ИП выросло в Карачаево-Черкесии (рост в первом полугодии 2021 года в 2,3 раза), Тыве и Калмыкии (рост в 2,1 раз). В Петербурге количество открытых ИП выросло на 38,8%; всего в городе за первое полугодие открылось 18,9 тыс. ИП. Отметим, что в январе-июне «ковидного» 2020 года в Петербурге количество открытых ИП, напротив, превышало число закрытых — 13,6 тыс. против 11,9 тыс.

Причины закрытий

Как отмечают эксперты аудиторско-консалтинговой компании, большая часть индивидуальных предприятий — 51,4% (или 281,8 тыс. ) — ликвидировались по собственной инициативе. Вторая, не менее значимая часть — 47,1% (или 258,3 тыс.), была исключена из реестра ИП по решению регистрирующего органа. В сети FinExpertiza отмечают, что такое право налоговики получили с 1 сентября 2020 года в рамках № 129-ФЗ, до этого они могли лишь инициировать ликвидацию, а исключал ИП непосредственно суд. Ещё одна причина ликвидации ИП — физическая смерть владельца бизнеса; в Петербурге по этой причине в январе-июня 2021 года было закрыто 315 ИП.

) — ликвидировались по собственной инициативе. Вторая, не менее значимая часть — 47,1% (или 258,3 тыс.), была исключена из реестра ИП по решению регистрирующего органа. В сети FinExpertiza отмечают, что такое право налоговики получили с 1 сентября 2020 года в рамках № 129-ФЗ, до этого они могли лишь инициировать ликвидацию, а исключал ИП непосредственно суд. Ещё одна причина ликвидации ИП — физическая смерть владельца бизнеса; в Петербурге по этой причине в январе-июня 2021 года было закрыто 315 ИП.

По мнению председателя Санкт-Петербургского регионального отделения «Деловой России» Дмитрия Панова, пандемия не играет ключевой роли в резком росте количества закрытых ИП. «Более значимой причиной, возможно, стал вынужденный переход небольших ИП после отмены ЕНВД (единый налог на вмененный доход — ред.) на более удобный формат работы, а именно статус самозанятых, что позволило им существенно оптимизировать операционную деятельность с точки зрения администрирования и налоговых платежей», — говорит он. Также, по его словам, значительно на рост закрытий ИП повлияла активная работа налоговых органов по актуализации реестра ИП с выявлением так называемых «мертвых душ», «созданных для разных целей, не всегда соответствующих изначально заявленным видам деятельности».

Также, по его словам, значительно на рост закрытий ИП повлияла активная работа налоговых органов по актуализации реестра ИП с выявлением так называемых «мертвых душ», «созданных для разных целей, не всегда соответствующих изначально заявленным видам деятельности».

Автор

Виктория Саитова

Проверки ИП после закрытия: виды и основания

Закрытие ИП не основание для полного прекращения проверок в его отношении ответственными инстанциями. Согласно п. 1 ст. 23. Налогового кодекса РФ бизнесмену следует хранить документацию о деятельности фирмы в течение 4 лет после официального подтверждения её ликвидации. Проверка при закрытии ИП инициируется налоговыми органами. Для ее проведения необходимы законные основания.

Проверка при закрытии ИП инициируется налоговыми органами. Для ее проведения необходимы законные основания.

Виды проверок закрытого ИП

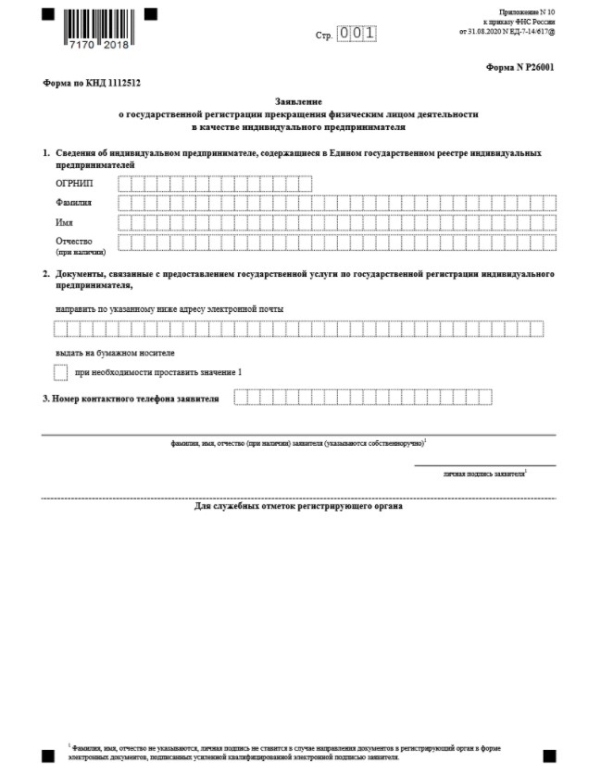

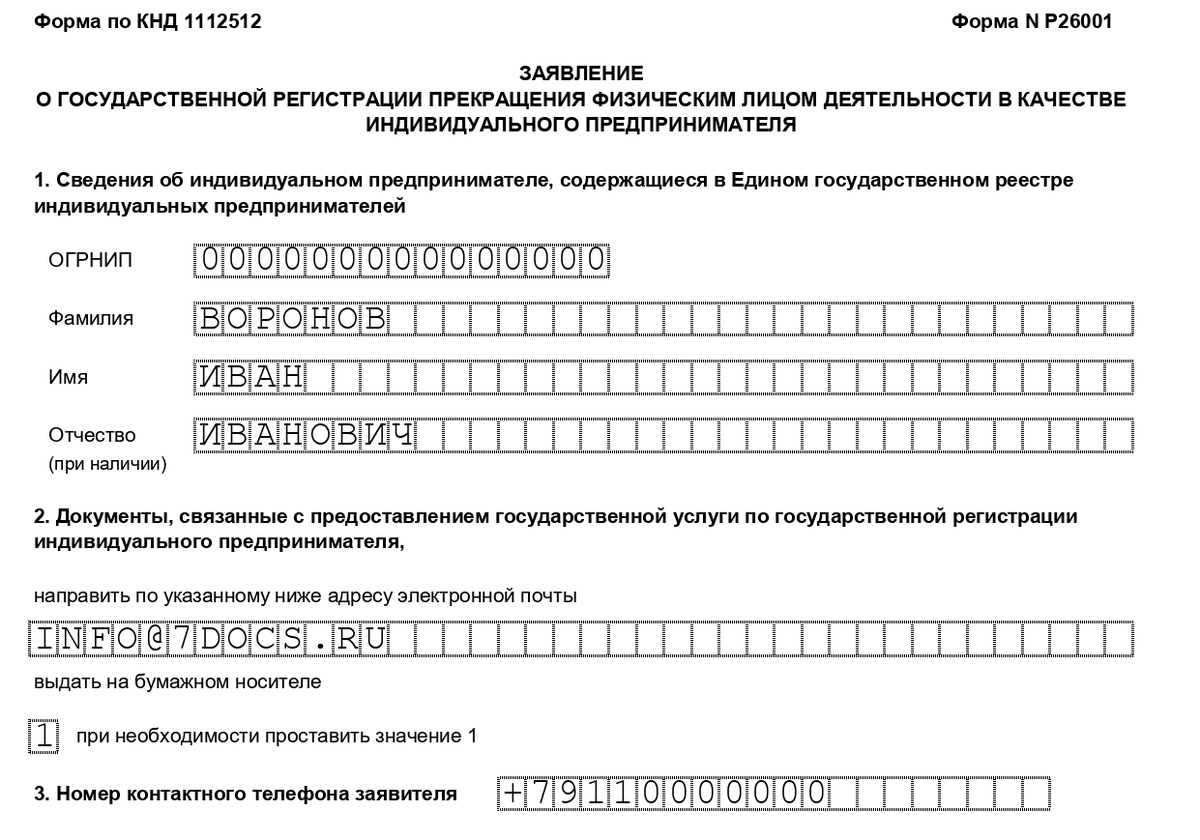

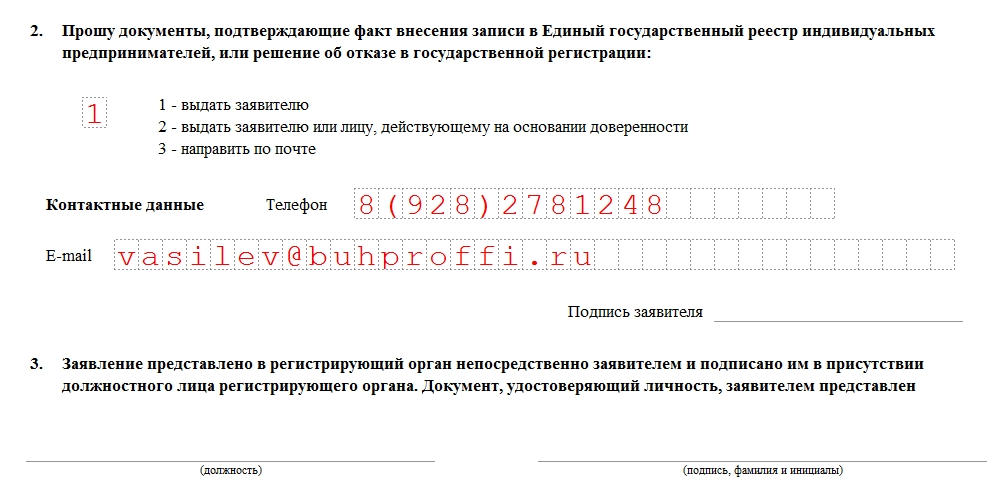

Когда предприниматель желает закрыть своё предприятие, он должен написать соответствующее заявление в официальном порядке. Регистрация прекращения деятельности ИП – строго регламентированная процедура. Если фирма прекращает своё существование, бизнесмен освобождается от уплаты налогов, но не от ревизии.

По завершении работы ИП в отношении него проводят 2 вида контроля: камеральный и выездной.

Камеральная проверка

В ст.88 НК РФ говорится о проведении надзора за отчётностью, которую предприниматель регулярно представляет в налоговые органы. Камеральный контроль осуществляют по месту прописки физического лица или в налоговой инспекции по месту регистрации ИП. Такую ревизию проводят в течение 3-х месяцев после сдачи отчётов. Главным из них является декларация о доходах.

Сотрудники инспекции просматривают, проводят сверку финансовых показателей деятельности фирмы. При этом самого бизнесмена специально о контроле не информируют. Делопроизводство происходит по документам. Целесообразность её определяют следующие факторы:

При этом самого бизнесмена специально о контроле не информируют. Делопроизводство происходит по документам. Целесообразность её определяют следующие факторы:

- правильность оформления официальных бумаг;

- регулярность проведения налоговых взносов во внебюджетные фонды;

- сравнительная характеристика показателей, отчётов по документам предпринимателя и налогового органа для выявления ошибок и расхождений.

Данную проверку осуществляют только в отношении физических лиц. Юридические от неё освобождены.

После завершения деятельности ИП камеральную проверку проведут по тем бумагам, которые должны храниться в полном порядке 4 года у самого предпринимателя. Если налоговые органы требуют представить декларацию по расчётам, правоустанавливающие и другие документы закрытого ИП по истечении этого срока, предприниматель вправе заявить о неправомерности проведения контроля.

Выездная проверка

В течение 3 – 4 лет налоговые органы могут инициировать выездную ревизию и попросить бывшего владельца ИП представить документы по его закрытой фирме. Она не является обязательным способом контроля.

Она не является обязательным способом контроля.

Срок выездной проверки составляет 2 – 6 месяцев в зависимости от объёма документации, дополнительной информации о деятельности ИП, поступившей в момент инспектирования. Время ревизии корректируется, если бизнесмен не смог по объективным причинам представить нужные документы в отведённый для этого срок.

Выездной контроль проводят сотрудники налоговой инспекции по месту регистрации физ. лица или его ИП. После ликвидации предприятия его владелец может не иметь помещения для проведения ревизии. Тогда бумаги изымаются по регламентированной форме и проверяются в здании налогового органа. Всю процедуру проводят в соответствии с п.2 ст. 89 НК РФ.

Основания для проведения проверок ИП после его закрытия

Чтобы инициировать налоговую проверку официально закрытого предприятия, необходимы веские основания. К ним относят следующие:

- нарушения в осуществлении отчётной деятельности, выявленные после прекращения работы ИП;

- несоблюдение сроков предоставления документов о налоговых отчислениях;

- нелегальная деятельность ИП после его ликвидации по закону;

- ЧП природного характера (пожар, затопление здания и порча документов, кража).

Налоговый орган может провести ревизию по запросу ПФР, если возникает необходимость проведения контроля перечислений средств на счета работников закрытого ИП.

В случае обнаружения расхождений в расчётах, ошибок по проведению вычислений, бывший предприниматель может вернуть себе часть средств или получить требование о возмещении неустойки. Если финансовая отчётность велась неправильно по вине бизнесмена, на него будет наложен штраф.

Рекомендации для предпринимателей несогласных с результатами проверки

После ликвидации своего бизнеса предприниматель должен быть готов к налоговым ревизиям ещё в течение 3 – 4 лет. В том, правомерна ли такая проверка, сомневаться не приходится. Достаточно почитать НК РФ.

Чтобы избежать проблем с налоговыми органами, важно выполнить следующие требования:

- точно в соответствии с Российским законодательством вести предпринимательскую деятельность во время работы ИП и после его закрытия;

- хранить документы в полном порядке 4 года с даты закрытия ИП;

- запросить результаты ревизии, узнать цель её проведения;

- обратиться в суд, если сотрудники НИ явно нарушают права предпринимателя.

Предприниматель, занимающийся собственным бизнесом, должен хорошо ориентироваться во всех нормативных документах, знать НК, ТК и другие официальные издания.

Долги после закрытия ИП: платить или простят

Закрытие ИП — обычная и несложная практика. Сегодня это можно сделать даже с долгами. Но это не означает, что их вам простят, и можно будет не платить. Долги возвращать надо всегда. Иногда они увеличиваются за счет пени.

Сегодня ИП с долгами действительно можно закрыть. Во-первых, это не противоречит закону. Во-вторых, это прекратит рост пени по долгам.

Закрыть ИП можно по любой причине, у вас просто есть такое право. Чаще всего ИП закрывают:

●

по собственному желанию;●

в результате смерти предпринимателя;●

по решению суда;●

после признания банкротства.Могут быть и иные причины.

Отказывать

в закрытии ИП на основании, что у вас есть долги, незаконно, а поэтому эта

причина не фигурирует в отказах. Чаще всего отказ происходит, если вы

неправильно оформили документы на закрытие.

Чаще всего отказ происходит, если вы

неправильно оформили документы на закрытие.

Долги придется платить, причем нельзя растянуть срок погашения до бесконечности. Задолженность может быть разная: по социальным выплатам, налогам, по кредитам, перед сотрудниками или контрагентами. Но любую из них придется гасить или объявлять себя банкротом.

Если есть долг в ПФР, то закрыть ИП все равно можно. Справку у фонда о том, что у вас нет долгов, брать не нужно. Сегодня эти выплаты идут через ФНС, и она все знает сама. Кроме того, закон разрешает закрыть ИП с невыплаченными пенсионными взносами. Но платить придется в любом случае. Да, вы будет оплачивать после закрытия как физическое лицо. И это касается как долгов за себя, так и за своих бывших сотрудников. У вас на это есть две недели, дальше будут применяться меры воздействия, предусмотренные законом.

Аналогично необходимо погасить долги перед другими фондами.

Если ИП должен бывшим сотрудникам или кредиторам, то

платить также придется. Если вы не сделаете это по собственному желанию, то

работники и кредиторы могут обратиться с этой проблемой в суд. И так как вы в

этом вопросе правым не являетесь, суд вашу сторону точно не примет. Обычно же

этот вопрос решается самостоятельно.

Если вы не сделаете это по собственному желанию, то

работники и кредиторы могут обратиться с этой проблемой в суд. И так как вы в

этом вопросе правым не являетесь, суд вашу сторону точно не примет. Обычно же

этот вопрос решается самостоятельно.

Если ИП должен налоговой, то возможны проблемы. По закону налоговая не может отказать в закрытии ИП даже в том случае, если у него есть неуплаченные налоги. Однако часто налоговая требует справку об отсутствии долгов. Это требование противоречит закону, настаивайте на своих правах. У вас должны принять документы без этой справки. Однако долг гасить все равно придется, срок зависит от системы налогообложения (уточняйте в налоговой или на сайте).

Если затянуть с погашением долгов в ПФР и ФНС вы

нарушаете законодательство, следовательно, попадаете на штрафы. Штраф может

доходить до 40% от суммы долга. Кроме того, с суммы невыплаченного долга с

момента пропуска даты возможной выплаты будут начисляться пени, которые тоже

придется платить.

Если у вас есть долги перед государством и перед партнерами, то сперва вы рассчитывается с государством, а лишь потом со всеми остальными.

Если не оплатить свои долги самостоятельно, то они будут взысканы в принудительном порядке. Если денег нет, то расплачиваться придется личным имуществом, которое будет продаваться не по рыночным ценам. Долговые обстоятельства могут быть смягчены лишь в случае банкротства по решению суда. К этому смягчению относится рассрочка по выплате долгов или отсрочка срока выплаты.

Стоит помнить, что иногда о своих долгах ИП узнает

после закрытия. После подачи последней декларации, которую можно сдать вместе с

заявление о закрытии ИП или в установленные сроки (зависит от системы налогообложения),

происходит процедура определения всех ваших задолженностей. И если долги у вас

будут выявлены, то вы получите соответствующий счет. Отслеживать сегодня это

удобно через ваш личный кабинет на сайте налоговой инспекции. Долги также можно

проверить на сайте судебных приставов.

Одним словом, закон предоставляет сегодня ИП выбор: гасить свои долги до закрытия ИП или гасить после уже как физическое лицо.

Вы заметили у нас ошибку? Помогите нам ее исправить! Выделите ошибку и нажмите одновременно клавиши «Ctrl» и «Enter» и повторите код с картинки. Спасибо!

Заключение партнерства | Налоговая служба

FS-2020-15, сентябрь 2020

Партнерство — это отношения между двумя или более партнерами для ведения торговли или бизнеса. Каждый человек вкладывает деньги, имущество, рабочую силу или навыки и участвует в прибылях и убытках бизнеса.

Партнеры, которые хотят закрыть свое партнерство, должны предпринять определенные действия, независимо от того, занимаются ли они бизнесом несколько месяцев или много лет. Они должны подать окончательные формы и графики. Вот информация о типичных окончательных формах и графиках, которые партнерство должно подавать при прекращении операций.

Возврат дохода товарищества

Партнерство должно подать форму 1065 «Возврат дохода партнерства в США» за год, когда оно прекращает свою деятельность. Он сообщает о приросте капитала и убытках в Приложении D (Форма 1065).

Для налогового года, в котором партнерство прекращает свое существование, заявители должны отметить поле «окончательная декларация», которое находится в верхней части первой страницы декларации под информацией о юридическом лице. Они должны сделать то же самое с Графиком K-1, долей дохода партнера, вычетами, кредитами и т. Д.

Кроме того, партнерствам может потребоваться заполнить эти формы вместе с их окончательной формой 1065:

.Налоги на занятость

Партнерские отношения с одним или несколькими сотрудниками должны вносить окончательные депозиты по федеральному налогу. Если товарищества не удерживают и не депонируют доходы, налоги на социальное обеспечение и медицинскую помощь, может применяться штраф на восстановление целевого фонда. Штраф — это полная сумма неуплаченного налога в трастовый фонд. IRS может наложить его на всех лиц, которые, по мнению Службы, несут ответственность за сбор, учет и уплату этих налогов и которые действовали умышленно, не делая этого.Ответственное лицо может быть партнером в партнерстве с ограниченной ответственностью или компанией с ограниченной ответственностью, сотрудником партнерства, бухгалтером или кем-то, кто подписывает чеки для партнерства или имеет право требовать расходования коммерческих средств. Генеральные партнеры несут полную ответственность за невыплаченные налоги на трудоустройство, а не только на суммы доверительного фонда.

Штраф — это полная сумма неуплаченного налога в трастовый фонд. IRS может наложить его на всех лиц, которые, по мнению Службы, несут ответственность за сбор, учет и уплату этих налогов и которые действовали умышленно, не делая этого.Ответственное лицо может быть партнером в партнерстве с ограниченной ответственностью или компанией с ограниченной ответственностью, сотрудником партнерства, бухгалтером или кем-то, кто подписывает чеки для партнерства или имеет право требовать расходования коммерческих средств. Генеральные партнеры несут полную ответственность за невыплаченные налоги на трудоустройство, а не только на суммы доверительного фонда.

должны подавать Форму 941, Ежеквартальную федеральную налоговую декларацию работодателя (или Форму 944, Годовую федеральную налоговую декларацию работодателя) за календарный квартал, в котором они производят окончательные выплаты заработной платы.Они устанавливают флажок и вводят дату окончательной выплаты заработной платы в строке 17 формы 941 или строке 14 формы 944. Они должны приложить к своей декларации заявление с указанием имени лица, ведущего ведомость заработной платы, и адреса, по которому эти записи будут быть сохраненным.

Они должны приложить к своей декларации заявление с указанием имени лица, ведущего ведомость заработной платы, и адреса, по которому эти записи будут быть сохраненным.

должно подать форму 940 «Годовая федеральная налоговая декларация работодателя по безработице (FUTA)» за календарный год, в котором была выплачена последняя заработная плата. Им необходимо установить флажок d в разделе «Тип возврата», чтобы показать, что форма является окончательной.

Партнерствотакже должно предоставлять своим сотрудникам формы W-2 «Отчет о заработной плате и налоге» за календарный год, в котором они производят окончательные выплаты заработной платы. Обычно они предоставляют копии B, C и 2 сотрудникам. Они подают форму W-3 «Передача отчетов о доходах и налогах» для передачи копии А в Управление социального обеспечения.

Срок сдачи отчетности

Посетите IRS.gov для получения информации о сроках уплаты налога на трудоустройство.

Прочая отчетность по партнерским отношениям с сотрудниками

Если сотрудники получают чаевые, партнерство должно заполнить форму 8027 «Годовой информационный отчет работодателя о доходе от чаевых и распределенные чаевые», чтобы сообщить об окончательном доходе по чаевым и распределенных чаевых.

Если партнерство предоставляет сотрудникам пенсионный план или план льгот, им необходимо подать окончательную форму 5500, Годовой отчет / отчет по плану льгот сотрудникам.

Товарищества, которые платят подрядчикам

Партнерствасообщают о выплатах контрактным работникам, которым они заплатили не менее 600 долларов за услуги (включая запчасти и материалы) в течение календарного года, в котором они прекращают свою деятельность, по форме 1099-NEC «Компенсация для неработающих».

Некоторые податели заявок должны подавать форму 1099 в электронном виде.Те, кто заполняет бумажные формы, должны заполнить форму 1096, Ежегодное резюме и пересылка информационных отчетов США, чтобы передать бумажные копии формы 1099 в IRS.

Бухгалтерский учет

Как долго владелец бизнеса должен хранить документ, зависит от нескольких факторов. Эти факторы включают действие, расходы и событие, записанные в документе. Компании должны вести записи, относящиеся к собственности, до истечения срока ограничений в том году, в котором они отчуждают собственность в порядке налогообложения.

Владельцы бизнеса должны вести учет налогов на трудоустройство не менее четырех лет.

Идентификационные номера работодателя

После того, как IRS присвоит партнерству идентификационный номер работодателя, он становится постоянным федеральным идентификационным номером налогоплательщика для этого бизнеса. Чтобы закрыть свой бизнес-счет, партнерские отношения должны отправить IRS письмо, в котором указывается полное юридическое название их компании, EIN, юридический адрес и причина, по которой они хотят закрыть свою учетную запись.Если у них есть копия уведомления, которое IRS выдало с присвоением EIN, они должны приложить его к письму. Им следует написать в IRS по адресу: Internal Revenue Service, Cincinnati, Ohio 45999.

Партнерства, которые:

- внес федеральный налоговый депозит или другой федеральный налоговый платеж,

- несут ответственность за любые налоги на бизнес, или

- уведомлены IRS о необходимости подачи налоговой декларации,

должен подать соответствующие налоговые декларации, прежде чем IRS сможет закрыть их счет.

Дополнительная информация:

* доступно на нескольких языках

Закрытие бизнеса | Налоговая служба

Закрытие вашего бизнеса может быть сложной и сложной задачей. У IRS есть ресурсы, которые могут помочь вам сориентироваться в этом. На этой странице вы найдете шаги, которые необходимо предпринять, чтобы закрыть свой бизнес с точки зрения федерального налогообложения, независимо от вашего вида деятельности и информации, которая поможет вам позаботиться о своих сотрудниках. Будь то индивидуальное предприятие, товарищество или корпорация, информация на этой странице поможет вам понять, что подавать и как сообщать о доходах, которые вы получаете, и о расходах, которые вы понесли до закрытия.Не забудьте проверить свои государственные обязанности при закрытии бизнеса.

Шаги, которые необходимо предпринять, чтобы закрыть свой бизнес

На этой странице:

- Подать окончательный отчет и связанные с ним формы

- Позаботьтесь о своих сотрудниках

- Уплатите налог, который вы должны

- Отчет о платежах подрядчикам

- Отмените свой EIN и закройте свой бизнес-счет IRS

- Храните записи

1.

Подать окончательный отчет и связанные с ним формы

Подать окончательный отчет и связанные с ним формыВы должны подать окончательный отчет за год, когда вы закрыли свой бизнес.

Тип декларации, которую вы подаете, и необходимые вам соответствующие формы, будет зависеть от типа вашего бизнеса. Компания с ограниченной ответственностью (ООО) — это бизнес, организованный в соответствии с законодательством штата. LLC может классифицироваться для целей федерального подоходного налога как товарищество, корпорация или организация, которые не рассматриваются как отдельные от своего владельца.

- Индивидуальный предприниматель — это лицо, которое самостоятельно владеет некорпоративным бизнесом.

- Партнерство — это отношения между двумя или более партнерами для ведения торговли или бизнеса.

- Корпорация — это отдельная налоговая организация, имеющая как минимум одного акционера. Это включает корпорации S.

Вы должны подать форму 966 «О роспуске или ликвидации корпорации», если вы принимаете решение или планируете распустить корпорацию или ликвидировать какие-либо ее акции.

Вы также должны подать окончательную налоговую декларацию вашей корпорации. Не забудьте установить флажок «окончательный возврат», который находится в верхней части первой страницы возврата, под именем и адресом.

Для корпорации C вы должны:

Для корпорации S необходимо:

Независимо от типа корпорации, вам также может потребоваться заполнить эти формы при заполнении формы 1120 или 1120-S:

К началу

2. Позаботьтесь о своих сотрудниках

Налоги на занятость

Если у вас есть один или несколько сотрудников, вы должны выплатить им последнюю заработную плату и причитающуюся компенсацию. Вы также должны внести окончательные взносы по федеральному налогу и отчитаться по налогам на трудоустройство.Если вы не удерживаете и не депонируете доход сотрудников, налоги на социальное обеспечение и медицинскую помощь, может применяться штраф на восстановление целевого фонда.

Чтобы сообщить о налогах на трудоустройство, вам может потребоваться заполнить следующие формы:

Вы также должны предоставить форму W-2 «Отчет о заработной плате и налоге» каждому из ваших сотрудников за календарный год, в котором вы выплачиваете им последнюю заработную плату. Вы должны предоставить формы W-2 своим сотрудникам к сроку подачи вашей окончательной формы 941 или формы 944. Как правило, вы предоставляете копии B, C и 2 сотрудникам.Вы заполняете форму W-3 «Передача деклараций о доходах и налогах», чтобы передать копию А в Управление социального обеспечения.

Если ваши сотрудники получают чаевые, вы должны заполнить форму 8027 «Годовой информационный отчет работодателя о доходе от чаевых и распределенных чаевых», чтобы сообщить об окончательном доходе и распределенных чаевых.

Пенсионные планы или льготы

Если вы предоставляете своим сотрудникам пенсионный план или план льгот, узнайте, как прекратить действие пенсионного плана. Если вы предоставляете своим сотрудникам медицинские сберегательные счета или аналогичные программы, см. О публикации 969 «Медицинские сберегательные счета и другие планы медицинского страхования с льготным налогообложением».

Если вы предоставляете своим сотрудникам медицинские сберегательные счета или аналогичные программы, см. О публикации 969 «Медицинские сберегательные счета и другие планы медицинского страхования с льготным налогообложением».

К началу

3. Уплатите задолженность

Информацию о способах уплаты причитающегося налога см. В разделе «Уплата налогов».

К началу

4. Отчет о платежах подрядчикам

Если вы заплатили подрядчикам не менее 600 долларов за услуги (включая детали и материалы) в течение календарного года, в котором вы закрываете свой бизнес, вы должны сообщить об этих платежах. Используйте форму 1099-NEC «Компенсация неработающим».

Используйте форму 1096, Годовое резюме и пересылка U.S. Возвращает информацию, чтобы отправить нам бумажные копии всех форм 1099. Некоторые податели заявок должны подавать форму 1099 в электронном виде.

К началу

5. Отмените свой EIN и закройте свой бизнес-счет IRS

Идентификационный номер работодателя — или EIN — присвоенный вашему бизнесу, является постоянным федеральным идентификационным номером налогоплательщика для этого бизнеса. Чтобы отменить свой EIN и закрыть свой бизнес-счет IRS, вам необходимо отправить нам письмо, которое включает:

- Полное юридическое наименование компании

- Бизнес EIN

- Служебный адрес

- Причина, по которой вы хотите закрыть счет

Если вы сохранили уведомление, которое мы отправили вам, когда мы присвоили ваш EIN, вы должны приложить его копию к письму об аннулировании EIN.Отправьте нам оба документа по номеру:

. Налоговая служба

Цинциннати, Огайо 45999

Мы не можем закрыть ваш бизнес-аккаунт, пока вы не заполните все необходимые декларации и не уплатите все причитающиеся налоги.

К началу

6. Храните записи

Срок хранения деловой документации зависит от того, что записано в каждом документе.

- Записи об имуществе : Как правило, храните записи, относящиеся к собственности, до истечения срока ограничений в том году, в котором вы отчуждаете собственность.Срок ограничений — это период времени, в течение которого вы можете изменить свою налоговую декларацию, чтобы потребовать кредит или возврат, или IRS может рассчитать дополнительный налог.

- Учет налогов на трудоустройство : Храните все отчеты по налогам на трудоустройство не менее четырех лет.

Подробнее см. Как долго я должен хранить записи?

К началу

Связанные ресурсы

Электронные плакаты

Управление подоходным налогом

Управление подоходным налогом

Удержание — это деньги, которые работодатель удерживает из заработной платы каждого работника, чтобы помочь ему внести предоплату государственного подоходного налога с работника.Работодатель должен удерживать налог Коннектикута, если работник является резидентом Коннектикута и оказывает услуги в штате. Заработная плата нерезидента подлежит удержанию подоходного налога Коннектикута, если заработная плата выплачивается за услуги, оказанные в Коннектикуте. Работодатель передает удержание государству и выдает работнику отчет W-2, в котором указывается сумма подоходного налога штата, удержанного с работника.

- Как подать налоговую декларацию

- Какие формы мне подавать и когда их нужно сдавать?

- Пени и проценты по налогу у источника

- Варианты оплаты подоходного налога

- Распространенные ошибки при регистрации, которых следует избегать

- Подача налоговых деклараций с поправками

- Публикации, связанные с удержанием налогов

- Общая информация об удержании

- Удержание информации для спортсменов и артистов

- Удержание информации для нерезидентов, работающих в Коннектикуте

- Удержание информации для жителей Коннектикута, которые работают в другом штате

- Формы подоходного налога

- Закрытие удерживаемого счета

Как подать налоговую декларацию

- Онлайн с использованием myconneCT Спецификации электронного архива

- W-2 и 1099

- Программа федеральных / государственных налогов на трудоустройство (FSET)

Какие формы я подаю и когда их нужно сдавать?

Работодатели и плательщики, не начисляющие заработную плату, обязаны заполнять все формы удержания и перечислять все удерживаемые платежи в электронном виде.

Работодатели Еженедельные, ежемесячные и ежеквартальные сроки платежа для плательщиков

| Форма CT-WH. Необходимо оплатить в электронном виде. | Если день выплаты жалованья приходится на субботу, воскресенье, понедельник или вторник, сроком выплаты является вторая среда после дня выплаты жалованья. (См. Раздел «Еженедельный день выплаты жалованья плательщикам», выпадающий на субботу, воскресенье, понедельник или вторник, ниже.) Если день выплаты жалованья выпадает на среду, четверг или пятницу, срок платежа — среда, следующая за днем выплаты жалованья.(См. Раздел «Еженедельный день выплаты жалованья плательщикам» ниже в среду, четверг или пятницу). | Пятнадцатый день следующего месяца. Пример: для Дней зарплаты, приходящихся на февраль, срок платежа — 15 марта. | Последний день месяца, следующего за календарным кварталом. Тот же срок, что и у формы CT-941.

|

Еженедельный плательщик: Если день выплаты жалованья приходится на субботу, воскресенье, понедельник или вторник, датой платежа является вторая среда после дня выплаты жалованья.

Пример: Если день выплаты жалованья выпадает на 8-е число в понедельник, то срок выплаты — среда 17-го числа.

Вс | Пн | Вт | Ср | Чт | пт | Сб |

1 | 2 | 3 | 4 | 5 | 6 | |

7 | 8 | 9 | 10 | 11 | 12 | 13 |

14 | 15 | 16 | 17 | 18 | 19 | 20 |

21 | 22 | 23 | 24 | 25 | 26 | 27 |

28 | 29 | 30 | 31 |

Еженедельный плательщик: Если день выплаты жалованья выпадает на среду, четверг или пятницу, срок платежа наступает в среду, следующую за днем выплаты жалованья.

Пример: если день выплаты жалованья выпадает на четверг 4-го числа, срок выплаты — среда 10-го числа.

Вс | Пн | Вт | ср | Чт | Пт | сб |

1 | 2 | 3 | 4 | 5 | 6 | |

7 | 8 | 9 | 10 | 11 | 12 | 13 |

14 | 15 | 16 | 17 | 18 | 19 | 20 |

21 | 22 | 23 | 24 | 25 | 26 | 27 |

28 | 29 | 30 | 31 |

Формы квартальной и годовой сверки

Форма Назначение | Работодатели | Домашние работодатели | Сезонное * | Сельское хозяйство * | |

Еженедельно и ежемесячно | Ежеквартально | ||||

Для уплаты подоходного налога: Все платежи должны производиться в электронном виде. | Форма CT-WH , Форма выплаты удерживаемого налога в Коннектикуте | Форма CT-WH или | Форма CT-941 HHE, Коннектикут Сверка удержания для домашних хозяйств | Форма CT-WH или форма CT-941 | Форма CT-WH или форма CT-941 , Коннектикут Ежеквартальная сверка удержания |

Для подачи квартальных выверок : необходимо подать в электронном виде | Форма CT-941 | Форма CT-941 | НЕТ | Форма CT-941 | Форма CT-941 |

Для подачи годовой сверки с формой W-2: необходимо подавать в электронном виде | Форма CT-W3 , Коннектикут Годовая выверка удержания | Форма CT-W3 , Коннектикут Годовая выверка удержания | Форма CT-W3 HHE, | Форма CT-W3 , Коннектикут Годовая выверка удержания | Форма CT-W3 , Коннектикут Годовая выверка удержания |

* Вы должны запросить и получить разрешение от DRS на подачу сезонной или сельскохозяйственной заявки.

Квартальные и годовые сроки сверки работодателем

Форма | Квартальные податели | ||

Форма CT-941 | Последний день месяца, следующего за кварталом.Пример: первый квартал с 1 января по 31 марта — срок платежа — 30 апреля. | ||

Форма CT-W3 | Отправьте в DRS форму CT-W3 вместе с федеральными формами W-2 до 31 января г. . | ||

Срок сдачи работодателям домашних хозяйств

Форма | Годовой плательщик и податель заявки |

Форма CT-941HHE | 15 апреля |

Форма CT -W3HHE | Отправьте в DRS форму CT-W3HHE вместе с федеральными формами W-2 до 31 января . |

Сезонный * Сроки выполнения

Форма | Кварталы согласно DRS |

Форма CT-941 | Для каждого активного квартала — последний день месяца, следующего за кварталом.Пример: первый квартал с 1 января по 31 марта — срок платежа — 30 апреля. |

Форма CT-W3 | Отправьте в DRS форму CT-W3 вместе с федеральными формами W-2 до 31 января г. . |

Сельское хозяйство * Сроки выполнения

Форма | Годовой файл |

Форма CT-941 | 31 января |

Форма CT-W3 | Отправьте в DRS форму CT-W3 вместе с федеральными формами W-2 до 31 января г. . |

* Вы должны запросить у DRS разрешение на подачу сезонной или сельскохозяйственной заявки.

Неплательщики

Еженедельные, ежемесячные и ежеквартальные сроки платежа для плательщика

Форма | Еженедельный плательщик | Ежемесячный плательщик | Ежеквартальный плательщик |

Форма CT-8109. | Суммы, не относящиеся к заработной плате, выплачиваемые в субботу, воскресенье, понедельник или вторник, подлежат уплате во вторую среду после платежа. (См. Ниже раздел «Неплатежи, выплаченные отправителем еженедельного платежа в субботу, воскресенье, понедельник или вторник».) Суммы, не относящиеся к заработной плате, выплачиваемые в среду, четверг или пятницу, подлежат уплате в среду после платежа. (См. Еженедельные платежи по плательщикам, выплаченные ниже в среду, четверг или пятницу) | Пятнадцатого числа следующего месяца.Пример: для невыплаченных сумм, выплаченных в феврале, срок выплаты — 15 марта. | Последний день месяца, следующего за календарным кварталом. 1 st (январь — март) до 30 апреля. 2 nd (апрель-июнь) до 31 июля 3 rd (июль-сентябрь) до 31 октября 4 th (октябрь — декабрь) до 31 января |

Еженедельный плательщик: удержание сумм, не начисляемых заработной платой, выплаченных в субботу, воскресенье, понедельник или вторник, производится во вторую среду после платежа.

Пример: Удержание из невыплаченных сумм, выплаченных в понедельник 8-го числа, должно быть произведено в среду 17-го числа.

Вс | Пн | Вт | Ср | Чт | пт | Сб |

1 | 2 | 3 | 4 | 5 | 6 | |

7 | 8 | 9 | 10 | 11 | 12 | 13 |

14 | 15 | 16 | 17 | 18 | 19 | 20 |

21 | 22 | 23 | 24 | 25 | 26 | 27 |

28 | 29 | 30 | 31 |

Еженедельный плательщик: удержание сумм, не начисляемых заработной платой, выплаченных в среду, четверг или пятницу, должно производиться в среду после платежа.

Пример: Удержание из невыплаченных сумм, выплаченных в четверг 4-го числа, должно быть произведено в среду 10-го числа.

Вс | Пн | Вт | ср | Чт | Пт | сб |

1 | 2 | 3 | 4 | 5 | 6 | |

7 | 8 | 9 | 10 | 11 | 12 | 13 |

14 | 15 | 16 | 17 | 18 | 19 | 20 |

21 | 22 | 23 | 24 | 25 | 26 | 27 |

28 | 29 | 30 | 31 |

Формы ежегодной выверки невыплаты заработной платы и сроки выполнения

Форма Назначение | Неплательщики | Плательщики спортсменов и артистов |

Чтобы подать годовую выверку : | Форма CT-945, Ежегодная выверка удержаний в Коннектикуте по суммам, не относящимся к заработной плате. Срок погашения 31 января . | Форма CT-945 ATHEN, Коннектикут Ежегодная выверка удерживаемых сумм, не связанных с заработной платой. Срок погашения 31 января |

Для подачи 1099MISC, 1099R или W-2G: необходимо подать в электронном виде. | Форма CT-1096, Годовое резюме Коннектикута и передача информационных отчетов. Срок: 31 января | Форма CT-1096 ATHEN, Коннектикут Годовое резюме и передача информационных отчетов. Срок: 31 января |

Сроки сдачи атлетам и артистам

Форма | Еженедельный плательщик | Ежемесячный плательщик | Ежеквартальный плательщик |

Форма CT-8109.Все платежи должны производиться в электронном виде. | Суммы, не относящиеся к заработной плате, выплачиваются в субботу, воскресенье, понедельник или вторник, срок платежа — вторая среда после платежа. (См. Выше еженедельные суммы, выплачиваемые в субботу, воскресенье, понедельник или вторник.) Если невыплачиваемые суммы выплачиваются в среду, четверг или пятницу, срок платежа наступает в среду, следующую за платежом. (См. Выше выплаченные суммы за неделю в среду, четверг или пятницу) | Пятнадцатого числа следующего месяца.Пример: для невыплаченных сумм, выплаченных в феврале, срок выплаты — 15 марта. | Последний день месяца, следующего за календарным кварталом. 1 st (январь — март) до 30 апреля. 2 nd (апрель-июнь) до 31 июля 3 rd (июль-сентябрь) до 31 октября 4 th (октябрь — декабрь) до 31 января |

Форма CT-945 ATHEN.Необходимо подавать в электронном виде. | 31 января | ||

Форма CT-1096 ATHEN. Необходимо подать в электронном виде | 31 января | ||

Пени и проценты по налогу у источника

Штраф за просрочку платежа

Штраф за просрочку или недоплату налога составляет 10% от суммы, подлежащей уплате по всем декларациям.

Штраф за неуплату электронным способом

Если вы не можете осуществить платеж в электронном виде, будут применяться следующие дифференцированные суммы штрафа:

Первое правонарушение — штраф 10% от суммы необходимого налогового платежа, но не более 2500 долларов США;

Второе нарушение — штраф 10%, но не более 10 000 долларов США;

Третье и последующие нарушения — штраф 10%.

Штраф за просрочку подачи

В случае, если налог не подлежит уплате, комиссар налоговой службы может наложить штраф в размере 50 долларов за непредставление любой декларации или отчета, который требуется по закону.

Проценты

Если вы подаете просроченную или измененную декларацию, проценты начисляются на недоплату по ставке 1% в месяц или доли месяца с даты платежа до даты платежа.

Требуемый возврат информации

Штраф в размере 5 долларов за отчет (до 2000 долларов за календарный год) налагается за непредоставление федеральной формы W-2 каждому сотруднику и ее копии в DRS, кроме случаев, когда такой отказ вызван разумной причиной.

Распространенные ошибки при регистрации, которых следует избегать

- Не подача и оплата в электронном виде.Работодатели и плательщики должны заполнять все формы удержания и переводить удерживаемые платежи в электронном виде.

- Возврат не подается. Не пропускайте заполнение декларации, потому что у вас нет удержаний, о которых вы должны сообщить. Вы ДОЛЖНЫ подать НУЛЕВОЙ возврат.

- Регистрация для удержания до найма сотрудников. Не регистрируйтесь для удержания, потому что вы ожидаете найма сотрудников в будущем. Вы должны будете начать подавать декларации после регистрации, поэтому не регистрируйтесь для удержания, пока не будете абсолютно уверены, что готовы нанимать сотрудников.

Подача измененных налоговых деклараций

ФОРМЫ CT-941, CT-945 : Все формы удержания, включая измененные формы, должны быть поданы в электронном виде и оплачены. Внесите изменения в формы CT-941 или CT-945 с помощью TSC-BUS, войдя в свою учетную запись. Вы должны вносить поправки в форму CT-941 за каждый квартал, в котором была подана ошибка. Чтобы потребовать возмещение, возврат должен быть подан в течение 3 лет после первоначальной даты возврата. Однако работодателю не будут возвращены налоги, удержанные из заработной платы сотрудников.Если вы подаете измененную федеральную форму 941 или 945 или если ваша налоговая декларация изменена или исправлена IRS, вы должны подать форму CT-941X в течение 90 дней.

ФОРМЫ CT-W3, CT-1096: информация об исправлении или дополнении возвращается через TSC. Измененная и дополнительная заявка может быть подана только , с использованием входа в систему единого работодателя или как групповая подача с использованием опции единого клиента — ключ и отправка.

Связанные публикации об удержании налогов

- AN 2017 (7) — Информация для состоящих в браке лиц, которые работают и подают совместную налоговую декларацию о доходах в Коннектикуте

- IP 2019 (1) — Циркулярный налоговый справочник работодателя штата Коннектикут

- IP 2018 (8) — Налоговый справочник Коннектикута для плательщиков невыплаченных сумм

- IP 2018 (12.1) — Требования к электронной подаче форм 1099-R, 1099-MISC, 1099-K и W-2G за 2017 налоговый год

- IP 2018 (13) — Требования к электронной подаче формы W-2

- IP 2018 (14) — Федеральное / государственное руководство по электронной регистрации

Ирландия постепенно откажется от «двойной ирландской» налоговой льготы, используемой техническими гигантами

ЛОНДОН — Правительство Ирландии во вторник отреагировало на резкую критику своих благоприятных для бизнеса налоговых механизмов, закрыв лазейку, используемую многонациональными гигантами, такими как Google.

Европейский Союз и администрация Обамы все чаще заявляют о стратегиях уклонения от уплаты налогов транснациональных компаний и стран, которые позволяют им. Европейская комиссия проводит широкое расследование отношений между транснациональными корпорациями и предполагаемыми налоговыми убежищами, такими как Ирландия, Люксембург и Нидерланды.

В последние десятилетия Ирландия основывала большую часть своей стратегии экономического роста и создания рабочих мест на низкой ставке корпоративного налога и других стимулах, которые привлекали иностранные компании, такие как Google, Apple, Microsoft и Abbott Laboratories.Джо Тайнан, налоговый партнер PricewaterhouseCoopers в Дублине, считает, что эта лазейка в совокупности сэкономила компаниям миллиарды евро, хотя точную сумму определить сложно.

Но изменение, объявленное во вторник в годовом отчете о бюджете, не обязательно сделает Ирландию менее привлекательной для компаний. Во-первых, правительство не касается налоговой ставки страны.

Критики также указывают на тип ирландских налоговых стратегий, которые позволили Apple потенциально избежать миллиардов долларов налогов на протяжении многих лет.Эти сделки, которые являются частью отдельного расследования Европейской комиссии, похоже, не связаны с налоговой лазейкой, которую ирландское правительство обещает закрыть.

«Я скептически отношусь к тому, насколько это действительно важно», — сказал Кроуфорд Спенс, профессор бухгалтерского учета в Warwick Business School в Ковентри, Англия. «В целом корпорации не видят легитимности в корпоративном налоге, и западные страны, похоже, тоже не заинтересованы в том, чтобы заставить их платить».

Правительство постепенно отказывается от так называемого «двойного ирландского» положения.Он позволяет корпорациям, ведущим операции в Ирландии, уплачивать роялти за интеллектуальную собственность отдельной зарегистрированной в Ирландии дочерней компании. Эта дочерняя компания, хотя и зарегистрирована в Ирландии, обычно имеет дом в стране, где нет корпоративного подоходного налога.

Возьмите гугл. Штаб-квартира в Дублине является его главным центром за пределами США, в нем работает более 2500 человек. Дочерняя компания Google в Дублине получает доход, в основном от интернет-рекламы, а затем выплачивает ее в виде роялти отдельному подразделению Google, которое зарегистрировано в Ирландии, но для целей налогообложения является резидентом Бермудских островов.

Reuters сообщило, что Adobe Systems и Yahoo также входят в число транснациональных корпораций с зарегистрированными в Ирландии компаниями, не являющимися налоговыми резидентами Ирландии.

«Агрессивное налоговое планирование транснациональных компаний подверглось критике со стороны правительств по всему миру и нанесло ущерб репутации многих стран», — заявил министр финансов Ирландии Майкл Нунан во вторник в парламенте Ирландии в рамках бюджетной речи. «Я отменяю возможность компаний использовать« двойной ирландский », изменяя наши правила резидентства, требуя, чтобы все компании, зарегистрированные в Ирландии, также были налоговыми резидентами.

Google во вторник отказался комментировать особенности двойной ирландской техники.

«Как мы всегда говорили, закон должен принимать правительства, а компании — соблюдать его», — говорится в заявлении Google. «Мы глубоко привержены Ирландии и будем работать над внедрением этих изменений, когда они станут законом».

Ежедневный бизнес-брифинг

Apple и Microsoft отказались комментировать свои налоговые стратегии Ирландии.Abbott Laboratories не ответила на звонки.

Защита Дублином двойного ирландского положения становится все труднее в условиях растущих политических дебатов о налоговых платежах транснациональных корпораций.

«Я думаю, что это часть общей попытки заставить международные компании платить больше налогов», — сказал г-н Тайнан. «Ирландия хочет быть очень конкурентоспособной, но она должна делать это в рамках международных правил, и было ощущение, что это было в рамках этих правил.

Наряду с налоговыми операциями Ирландии Европейская комиссия также расследует отношения Люксембурга с Amazon и финансовым подразделением итальянского автопроизводителя Fiat. Комиссия также ставит под сомнение налоговые механизмы Starbucks в Нидерландах. Эти расследования проводятся отдельно от усилий Ирландии по поэтапному отказу от определенных налоговых политик.

На встрече в Люксембурге во вторник официальные лица Европейского Союза осторожно приветствовали заявление Ирландии. Европейская комиссия, исполнительный орган союза, «должна будет изучить детали и то, как это будет работать на практике, — сказал Альгирдас Семета, налоговый комиссар блока, — но намерение очень хорошее.

Представитель ирландского министерства финансов заявила, что правительству неизвестно, сколько из 1100 транснациональных корпораций, действующих в Ирландии, используют двойную ирландскую технику.

«Поскольку эта мера в основном относится к компаниям, которые в настоящее время не подпадают под ирландское налогообложение, потому что они не являются здесь налоговыми резидентами, точные данные о количестве компаний, затронутых этим изменением, недоступны», — сказала она, спрашивая: быть идентифицированным по имени в соответствии с политикой отдела.

Даже когда Ирландия объявила об окончании «двойного ирландского», это указывало на то, что она заинтересована в создании чего-то похожего на наземную альтернативу. Г-н Нунан сказал, что правительство изучит возможность разработки «коробки развития знаний», которая предоставит налоговые льготы для доходов и роялти, полученных от интеллектуальной собственности.

Другие европейские страны, включая Великобританию и Нидерланды, ввели аналогичные программы или «патентные боксы», которые позволяют компаниям, базирующимся в стране, подавать заявки на более низкую ставку налога на прибыль, полученную в результате использования определенных патентов.Но г-н Нунан указал, что ирландский вариант будет «лучшим в своем классе» и предложит «низкую, конкурентоспособную и устойчивую налоговую ставку».

И ничто, о чем г-н Нунан не объявил во вторник, не изменит того, что долгое время было одним из самых болезненных моментов для некоторых других стран Европейского Союза: низкой официальной ставкой корпоративного налога Ирландии, которая составляет 12,5 процента. Франция и другие страны с гораздо более высокими налоговыми ставками на бизнес уже давно жаловались на то, что налоговая политика Ирландии подрывает их.

Налоговый режим страны помог правительству привлечь иностранные инвестиции, имеющие решающее значение для быстро восстанавливающейся экономики Ирландии.

В 2013 году в Ирландии насчитывалось около 161 000 сотрудников почти в 1100 международных компаниях.

Примерно половина этих компаний — американские, в то время как около 60 процентов всех сотрудников работают в отраслях, связанных с компьютерными услугами.

Эдвард Д. Клейнбард, профессор юридической школы Гулда Университета Южной Калифорнии и бывший руководитель аппарата Объединенного комитета Конгресса по налогообложению, указал, что отказ Ирландии от двойного ирландского положения был «хитрым стратегическим шагом. , потому что между Ирландией и другими членами E.U. по чрезвычайно низкой ставке корпоративного налога ».

«В долгосрочной перспективе, — сказал он, — для Ирландии наиболее важно сохранить низкую ставку корпоративного налога, а не искусственные структуры, которые еще больше уменьшают налоговое бремя фирмы».

Обновление учетной записи TPT | Налоговое управление штата Аризона

AZTaxes.gov позволяет зарегистрированным компаниям обновлять свои учетные записи. Чтобы вносить изменения, компании должны быть зарегистрированы и иметь PIN-код для электронной подписи.

Налогоплательщики могут:

- изменить свой почтовый адрес на корпоративные, налоговые льготы и налоговые льготы, а также на использование налоговых лицензий;

- добавлять, редактировать и / или закрывать места для лицензий TPT;

- отменить или закрыть существующую лицензию TPT или одно место в лицензии TPT;

- закрыть счет для удержания лицензий или лицензий TPT;

- вносить изменения в имя «Doing Business As» (DBA) или служебный почтовый адрес;

- и / или добавить новую юрисдикцию отчетности, новый бизнес-код, предприятие или место аренды

Чтобы внести эти изменения, налогоплательщики предприятий войдут в свою учетную запись, щелкните Просмотр в столбце Действия на Страница Business List и нажмите Account Update .На странице Добро пожаловать на страницу обновления бизнес-аккаунта налогоплательщики могут обновлять почтовые адреса, закрывать учетные записи и просматривать / обновлять адреса предприятий.

Компания, обновляющая почтовый адрес на корпоративных счетах удержания и TPT (и почтовый адрес тот же), может внести это изменение одним действием. Налогоплательщики должны щелкнуть Обновить почтовый адрес на странице Добро пожаловать на страницу обновления бизнес-аккаунта . Затем они нажмут на все учетные записи, требующие обновления, в разделе Действия .

Налогоплательщики, желающие добавить местоположение к существующей лицензии, будут:

- щелкнуть View на странице Business List, чтобы просмотреть сведения о компании;

- щелкните Обновление учетной записи на странице сведений о компании;

- щелкните Просмотр / обновление местоположений на странице «Добро пожаловать на страницу обновления бизнес-аккаунта»;

- нажмите кнопку Добавить местоположение на странице «Обновление бизнес-аккаунта — сведения о местоположении».

Компании могут добавлять 25 местоположений за транзакцию. Изменения могут занять до четыре часа для отображения только что добавленных местоположений. Обратите внимание, что компании не могут обновить местоположение (а) на всех своих лицензиях, связанных с их учетной записью, за один раз.

Бизнес-налогоплательщики также могут добавить новую юрисдикцию отчетности к существующему местоположению в своей лицензии через страницу Business Account Update — Location Detail , щелкнув Edit в столбце Actions для местоположения, которое им необходимо обновить.Чтобы закрыть место, они нажмут Закрыть в том же столбце. Налогоплательщики также могут закрыть лицензию на странице Добро пожаловать на страницу обновления бизнес-аккаунта , нажав кнопку Close Account (s) внизу страницы. После этого предприятия получат новую бумажную копию своих лицензий, если они добавят новое (ые) место (а) в течение трех-пяти рабочих дней .

Также владельцы бизнеса, которые хотят добавить дополнительных владельцев или должностных лиц к своим лицензиям на AZTaxes.Правительству необходимо заполнить и отправить подписанный документ Форма обновления бизнес-счета . Это также относится к бизнес-налогоплательщикам, которые хотят повторно открыть лицензию, ранее закрытую онлайн. Лицензии, закрытые более чем на один год, могут не подлежать восстановлению.

Плата за изменение корпоративных счетов или удержание регистрации не взимается. Однако при внесении некоторых изменений в лицензию TPT взимается сбор в размере 12 долларов США за каждое место для штата и любые применимые городские сборы (в зависимости от города). Изменения, за которые взимается плата, включают добавление нового местоположения или региона к существующему местоположению, изменение администратора базы данных существующего местоположения и / или добавление / удаление количества единиц жилья, сдаваемых в аренду.

Компании могут оплачивать запросы на обновление онлайн с помощью электронного чека или кредитной карты. ADOR не принимает чеки и денежные переводы. Обратите внимание, что компании не могут отменить обновление после его отправки. Однако они могут заполнить еще одно обновление или отправить подписанную бумажную форму обновления бизнес-счета.

Налогоплательщики с дополнительными вопросами могут обращаться в службу поддержки клиентов .

Распад некоммерческой корпорации | Национальный совет некоммерческих организаций

Ликвидация организации может быть трудным и эмоциональным процессом, но есть шаги, которые вы можете предпринять, чтобы процесс свертывания вашей некоммерческой организации прошел как можно более гладко.

Возможно, организация свою миссию выполнила. Возможно, существуют непреодолимые проблемы для устойчивости организации. Возможно, другая организация в достаточной мере удовлетворяет потребности, для решения которых была создана некоммерческая организация, или ваша некоммерческая организация объединяется с другой некоммерческой организацией и в результате распускается. Какой бы ни была причина сворачивания операций, мы подготовили для вас все необходимые шаги.

Заявление об отказе от ответственности. Роспуск — это изменение корпоративного статуса вашей некоммерческой организации, которое регулируется законодательством штата.Мы настоятельно рекомендуем обратиться за советом к юристу, бухгалтеру (в отношении окончательных документов IRS) или другому профессиональному консультанту, который имеет опыт работы с законами штата, касающимися роспуска освобожденных от налогов организаций, а также сможет провести вас через необходимые шаги для уведомления IRS в то время, когда некоммерческая организация прекращает свою деятельность . Эта статья не является юридической консультацией .

По ступенькам

При рассмотрении описанных ниже шагов вы, конечно же, должны учитывать влияние на сообщество.Скорее всего, найдутся волонтеры и сотрудники, члены правления и те, кого обслуживает миссия некоммерческой организации, которым придется внести значительные коррективы, когда некоммерческая организация закроет свои двери. Кроме того, вероятно, возникнут вопросы о том, почему организация сворачивается, поэтому одной из частей процесса является «управление сообщениями».

Поскольку федеральный закон требует, чтобы благотворительная некоммерческая организация, освобожденная от налогов, которая ликвидирует , распределяла свои оставшиеся активы ТОЛЬКО другой освобожденной от налогов организации (см. Приложение N IRS 990), процесс роспуска требует выявления других некоммерческих организаций, чтобы спросить, есть ли эти организации примут определенные активы ликвидируемой некоммерческой организации.(«Активы» могут включать в себя наличные деньги или материальное имущество, такое как автомобили и офисное оборудование, и / или нематериальную собственность, такую как содержимое базы данных или интеллектуальную собственность, принадлежащую ликвидируемой организации.) Передача активов также может ссылаться на юридические документы, такие как имущественные документы, контракты и регистрации товарных знаков. (Вам потребуется «инвентаризация» активов для плавного управления этой частью процесса.)

Шаг №1 Роль Совета директоров

Совет директоров проголосует за роспуск организации, но на этом его работа не заканчивается. Перед принятием важного решения, такого как роспуск некоммерческой организации, совет директоров должен достичь консенсуса и предпринять официальное корпоративное действие (голосование, которое документируется в протоколе собрания), чтобы подтвердить, что роспуск является правильным путем. Обычно это достигается, когда правление голосует за одобрение «плана роспуска» (который требует, чтобы план был составлен в первую очередь! См. Шаг № 2), но роль правления в принятии решения о том, отвечает ли продолжение операций наилучшим интересам организации. начинается задолго до того, как план составлен, и продолжается после голосования по принятию плана.

- В некоторых случаях окончательное выключение — не единственный вариант. Некоммерческие организации, как и коммерческие, могут решить реорганизовать свою структуру в процессе банкротства.

- Убедитесь, что вы проверили, что в собственном учредительном документе организации (или «свидетельстве о регистрации») и в уставе говорится о роспуске.

Практические указатели

Члены правления могут не знать, что процесс «сворачивания» организации требует времени и на самом деле, вероятно, будет продолжаться несколько месяцев после прекращения деятельности, поэтому важно, чтобы хотя бы минимальное количество членов правления требуемые уставом, остаются в силе, чтобы помочь в процессе роспуска.

Организация не подлежит официальному роспуску до тех пор, пока документы о роспуске не будут поданы в штат и не будут завершены другие заключительные шаги, такие как подача окончательного годового отчета (форма 990) в IRS. Вполне могут быть дополнительные корпоративные действия, которые нужно будет предпринять задолго до последнего дня активных операций.

Важно, как правление взаимодействует с сообществом, сотрудниками, волонтерами и другими заинтересованными сторонами (включая доноров); может быть сложно сбалансировать прозрачность с соблюдением конфиденциальности, но общественность будет ожидать, что правление некоммерческой организации будет прозрачным, а также уважать конфиденциальный характер некоторых финансовых или личных элементов процесса ликвидации.

Шаг № 2 Составление плана роспуска

Если руководство организации решит, что ликвидация — лучший вариант, организации потребуется «план роспуска». «План роспуска» — это, по сути, письменное описание того, как некоммерческая организация намеревается распределить свои оставшиеся активы и решить оставшиеся обязательства. (В конечном итоге «свидетельство» или «статьи о роспуске» будут поданы в государственное агентство, которое занимается регистрацией компаний.Эта регистрация будет уведомлять государство включения о планах организации по роспуску.) IRS также необходимо уведомить через Приложение N формы IRS 990, Ликвидация, прекращение, роспуск или значительная отчуждение активов .

Указатели практики

- Штат может предоставить шаблонную форму, которую некоммерческая организация может использовать в качестве официального плана роспуска (например, этот очень простой план роспуска из штата Иллинойс), но для практических целей «план» вашей организации должен включать все активы и обязательства, которые вы можете идентифицировать; план должен также описывать, как будут выполняться обязательства и какие некоммерческие организации получат оставшиеся активы, а также справедливую рыночную стоимость этих активов.Правление также должно задокументировать, кто за что и когда будет нести ответственность, чтобы обеспечить подотчетность на протяжении всего процесса роспуска.

- Приложение N требует, чтобы ликвидируемая некоммерческая организация сообщила: a описание активов, дату распределения, справедливую рыночную стоимость активов и информацию о получателях активов , поэтому Таблица N служит хорошим ориентиром. какие детали должны быть задокументированы организацией при распределении своих активов.

- Обязательно ознакомьтесь с процедурой в вашем штате: в некоторых штатах некоммерческая организация не может просто подать свой план роспуска, не выполнив также другие шаги, такие как подача ходатайства в суд (Нью-Йорк) или , запрашивающего разрешение от генерального прокурора ( Мичиган) для утверждения плана роспуска.

- Вот список правительственных агентств штата, которые занимаются регистрацией, а также другим концом «жизненного цикла» — роспуском.

- После того, как «свидетельство» или «статьи о роспуске» будут поданы в государство, штат поставит штамп на статьях о роспуске как «поданные» и вернет официальный документ по указанному адресу.

Шаг № 3 Выплата обязательств некоммерческой организации

Необходимо указать все обязательства вашей некоммерческой организации, включая налоги. Не забывайте о будущих договорных обязательствах. Затем составьте план погашения текущих долгов и прекращения повторяющихся или будущих обязательств.(У некоторых некоммерческих организаций есть будущие ограниченные доходы или будущие обязательства в своих бухгалтерских книгах. Здесь может потребоваться опыт бухгалтера!). Определите, можно ли выполнить все эти обязательства за счет имеющихся денежных средств или необходимо продать некоторые активы, чтобы высвободить денежные средства для оплаты обязательств.

- Если ваша организация не может погасить свои долги и у нее недостаточно оставшихся активов, банкротство может быть лучшим вариантом.

- Окончательная финансовая отчетность не должна отражать оставшихся обязательств (или активов).

Шаг № 4 Распределение активов

По закону ваша организация должна передать все оставшиеся активы другой освобожденной от налогов организации или государству. (См. Учредительный договор и / или устав вашей организации, а также Приложение N к форме IRS 990). Это означает, что в процессе роспуска ваша некоммерческая организация не может передавать свое имущество лицам, включая членов правления, других волонтеров, сотрудников или тех, кто обслуживает . Однако некоммерческая организация может продавать свои активы, если физическое или юридическое лицо, покупающее актив, платит разумную сумму, в идеале «справедливую рыночную стоимость».”

- Начните с инвентаризации активов, затем спланируйте, какие активы будут проданы / переданы / внесены.

- Некоторые активы могут потребовать внешней оценки / оценки, в то время как денежная стоимость других будет очевидной.

- Не упускайте из виду регистрацию товарных знаков как потенциальный актив, который необходимо передать.

- Задокументируйте все передачи и продажи, отмечая тот факт, что передача активов осуществляется только другим организациям, имеющим статус общественной благотворительной организации, освобожденной от налогов («501 (c) (3)»), или федеральному / государственному / племенному / местному правительству.

Практические указатели

- Очень важно, чтобы все оставшиеся активы распределялись в соответствии с 1) федеральным законодательством и законодательством штата, 2) уставом или учредительным актом вашей организации, 3) планом роспуска.

Шаг № 5 Прочие юридические вопросы

Когда какое-либо предприятие прекращает свою деятельность, возникают правовые последствия, такие как расторжение договоров аренды и других договоров, например, связанных с операциями (т.е.физический завод), программами, финансовым менеджментом (т.д., аудитор некоммерческой организации) и, возможно, человеческие ресурсы (т. е. независимые подрядчики и консультанты).

Указатели практики

- Прочтите каждый из существующих контрактов вашей некоммерческой организации, чтобы определить соответствующие способы решения проблемы невозобновления или расторжения контракта, отметив, сколько уведомлений требуется для расторжения каждого контракта, а также любые штрафы, за которые ваша организация будет нести ответственность. в результате досрочного прекращения.

- После того, как правление примет решение о прекращении работы, организация должна уведомить сотрудников (и волонтеров), у которых могут возникнуть вопросы, начиная от времени их последнего рабочего дня и заканчивая их правом на получение компенсации по безработице, поэтому будьте готовы помочь им. с их собственным переходом на работу.

- Общайтесь через назначенных представителей с получателями услуг некоммерческой организации, чтобы они могли заранее договориться об альтернативных вариантах.

- Ваша организация должна также проинформировать жертвователей, спонсоров и поставщиков о решении прекратить участие и убедиться, что всем донорам на период до закрытия были вручены подарки.

ШАГ № 6 Уведомить другие государственные учреждения

После подачи статей / плана роспуска в штат, свяжитесь с различными государственными органами, чтобы проинформировать эти офисы о том, что некоммерческая организация больше не работает.Государственные агентства, которые могут иметь отношение к вашей некоммерческой организации, включают генерального прокурора или другого представителя государственной благотворительной организации, регулирующего регистрацию благотворительных предложений, налоговую инспекцию штата, департамент труда штата (если у некоммерческой организации есть сотрудники) и любые государственные лицензирующие органы, такие как департамент здравоохранения или социальных служб, которые могли аккредитовать или лицензировать деятельность некоммерческой организации. На более крупных рабочих местах могут быть обязательства в соответствии с законами штата о ПРЕДУПРЕЖДЕНИИ (Уведомление о корректировке и переподготовке работников).

Шаг № 7 Уведомить IRS

Следующий шаг — сообщить IRS, что организация официально распущена в том состоянии, в котором она была зарегистрирована.

Способ сообщить IRS о роспуске организации — заполнить окончательную форму IRS 990 (и 990-T, если применимо). Форма 990 должна быть подана в течение 4 месяцев и 15 дней после последнего дня последнего завершенного финансового года организации, но если некоммерческая организация закрывает свои двери в середине года, она может подать форму 990, как только она выполнила все требования штата о роспуске. , даже если финансовый год еще не закончился.Заполнители формы 990-N должны подать окончательную форму 990-N за последний завершенный финансовый год.

Примечание: если ваша организация подает обычную форму IRS 990 или 990-EZ:

- В поле B в заголовке первой страницы вы должны установить флажок « Окончательный возврат / прекращено ».

- Предоставьте Приложение N, в котором задокументированы некоммерческие организации, которым ваша организация передает свои оставшиеся активы.

Для групп, закрывающих свои двери перед подачей заявления на освобождение от уплаты налогов

Если ваша организация никогда не подавала заявку на получение статуса освобождения от уплаты налогов, но получала «EIN» (идентификационный номер работодателя), отправьте письмо в IRS с просьбой «закрыть аккаунт EIN организации».Если у вас есть копия Уведомления о присвоении EIN, приложите ее к письму. Если нет, обязательно укажите полное юридическое название организации, адрес и EIN.

Ресурсы

Прочие ресурсы, относящиеся к штату, примечания

Google заявляет, что больше не будет использовать налоговую лазейку «двойной ирландский, голландский бутерброд» | Alphabet

Международные налоговые органы приветствовали новый год после того, как Alphabet, материнская компания Google, объявила, что больше не будет использовать пресловутую налоговую лазейку, известную как «двойной ирландский, голландский бутерброд».

Эта технология позволила технологическому гиганту отложить уплату налогов США на прибыль за рубежом на многие годы и уплатить более низкую ставку налога за рубежом. Считается, что это позволило американским компаниям сократить свои налоговые счета на сотни миллиардов долларов, но в конце концов власти закрывают его.

Представитель Google подтвердил, что компания откажется от структуры лицензирования интеллектуальной собственности, по которой международная прибыль направляется через Ирландию в налоговые гавани Карибского бассейна, что сделает их недоступными для налоговых органов США.

Это упростит налоговые процедуры Google в соответствии с усилиями Организации экономического сотрудничества и развития по ограничению уклонения от международного налогообложения после изменений в налоговом законодательстве США и Ирландии.

По оценкам, к концу 2017 года некоторые из самых прибыльных компаний Америки, включая Apple, крупнейшую по рыночной капитализации, секвестировали более 1 трлн долларов в офшоры, используя «двойной ирландский» для размещения миллиардов в «компаниях-призраках». . Компании, включая Google, Cisco, Pfizer, Merck, Coca-Cola и Facebook, избежали ставки корпоративного налога США в размере 35%, которая теперь была снижена Дональдом Трампом.

Как и другие транснациональные корпорации, использующие схемы минимизации налогов, Google всегда заявлял, что платит все налоги.

Выступая перед подкомитетом Сената США в 2013 году, исполнительный директор Apple Тим Кук заявил, что компания заплатила «все налоги, которые мы должны, каждый доллар».

«Мы не зависим от налоговых уловок», — добавил он. «Мы не прячем деньги на каком-то острове в Карибском море».

Но год спустя, под давлением Евросоюза, ирландские чиновники начали ликвидировать лазейку.В 2017 году власти США дали компаниям срок до конца 2020 года, чтобы ликвидировать систему.