1. Общие положения / КонсультантПлюс

1. Общие положения

Налогоплательщиками налога на доходы физических лиц признаются физические лица, являющиеся налоговыми резидентами Российской Федерации, а также физические лица, получающие доходы от источников в Российской Федерации, не являющиеся налоговыми резидентами Российской Федерации.

При этом под физическими лицами понимаются граждане Российской Федерации, иностранные граждане и лица без гражданства.

Под физическими лицами — налоговыми резидентами Российской Федерации понимаются физические лица, фактически находящиеся на территории Российской Федерации не менее 183 дней в календарном году.

Физические лица, фактически находящиеся на территории Российской Федерации менее 183 дней в календарном году, являются нерезидентами Российской Федерации.

Нерезиденты Российской Федерации уплачивают налог с доходов, полученных от источников, расположенных в Российской Федерации.

Под индивидуальными предпринимателями понимаются физические лица, зарегистрированные в установленном порядке и осуществляющие предпринимательскую деятельность без образования юридического лица, а также частные нотариусы, частные охранники, частные детективы.

Декларация физического лица о доходах (далее — декларация) представляется в территориальную инспекцию МНС России по месту учета налогоплательщика (по месту жительства). Физические лица, не являющиеся налоговыми резидентами Российской Федерации, подают декларацию в налоговый орган по месту своего учета.

Декларации в срок не позднее 30 апреля года, следующего за истекшим налоговым периодом, обязаны представить:

1) физические лица, зарегистрированные в установленном действующим законодательством порядке и осуществляющие предпринимательскую деятельность без образования юридического лица, — по суммам доходов, полученных от осуществления такой деятельности;

2) частные нотариусы и другие лица, занимающиеся в установленном действующим законодательством порядке частной практикой, — по суммам доходов, полученных от такой деятельности;

3) физические лица — исходя из сумм вознаграждений, полученных от физических лиц, не являющихся налоговыми агентами, на основе заключенных договоров гражданско-правового характера, включая доходы по договорам найма или договорам аренды любого имущества;

4) физические лица — исходя из сумм, полученных от продажи имущества, принадлежащего этим лицам на праве собственности;

5) физические лица — налоговые резиденты Российской Федерации, получающие доходы из источников, находящихся за пределами Российской Федерации, — исходя из сумм таких доходов;

6) физические лица, получающие другие доходы, при получении которых не был удержан налог налоговыми агентами, — исходя из сумм таких доходов;

7) физические лица, получающие выигрыши, выплачиваемые организаторами лотерей, тотализаторов и других основанных на риске игр (в том числе с использованием игровых автоматов), — исходя из сумм таких выигрышей.

Лица, на которых не возложена обязанность представлять налоговую декларацию, вправе представить такую декларацию в налоговый орган по месту жительства.

Декларация может быть подана в следующих случаях:

— в случае если в течение налогового периода стандартные налоговые вычеты налогоплательщику не предоставлялись или были предоставлены в меньшем размере, чем предусмотрено статьей 218 Кодекса, то по окончании налогового периода на основании заявления налогоплательщика, прилагаемого к налоговой декларации, и документов, подтверждающих право на такие вычеты, налоговым органом производится перерасчет налоговой базы с учетом предоставления стандартных налоговых вычетов в размерах, предусмотренных вышеназванной статьей;

— для получения социальных налоговых вычетов на основании письменного заявления налогоплательщика;

— для получения имущественных налоговых вычетов на основании письменного заявления налогоплательщика;

— для получения профессиональных налоговых вычетов на основании письменного заявления налогоплательщика;

— в иных случаях на основании письменного заявления.

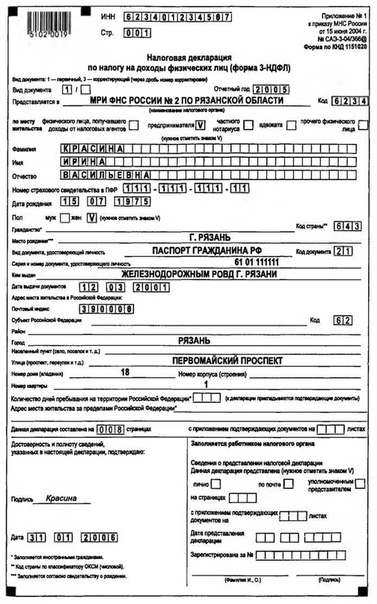

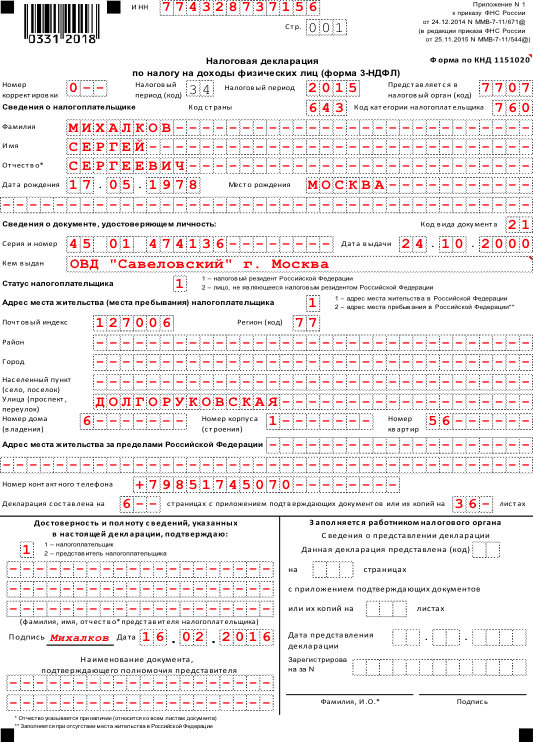

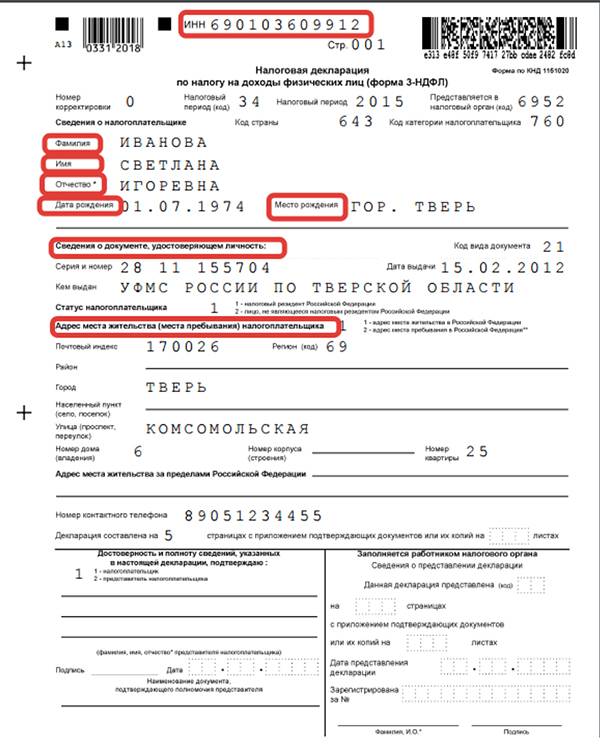

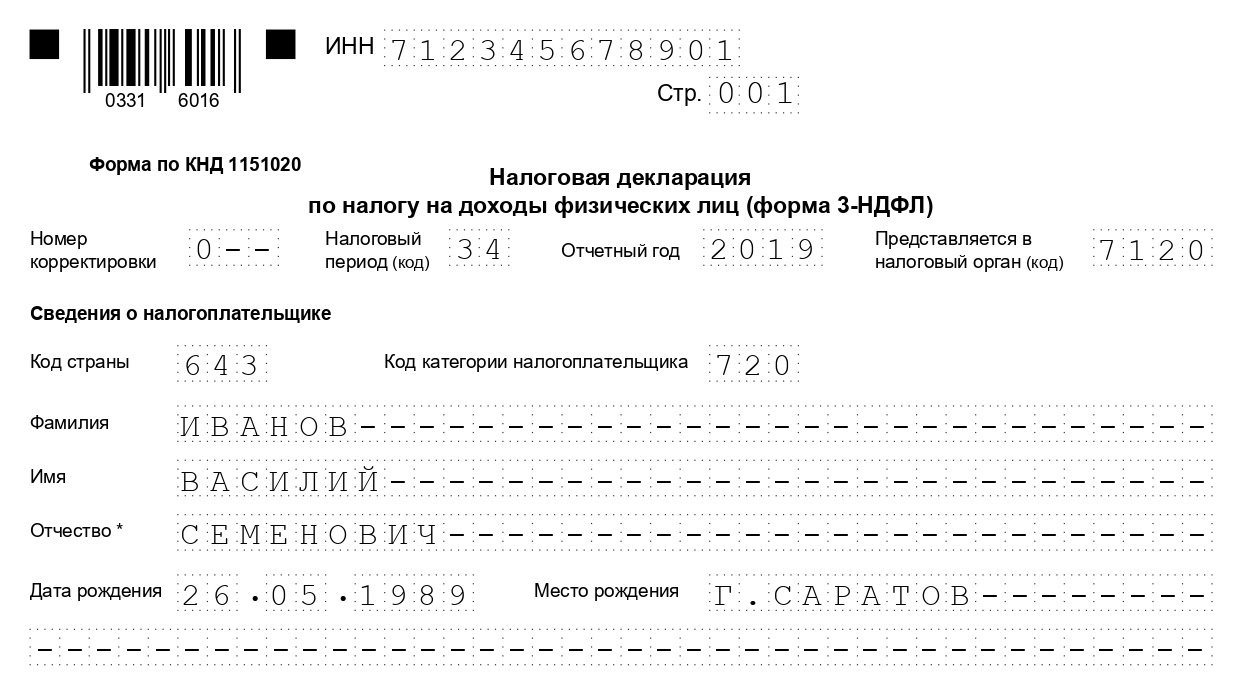

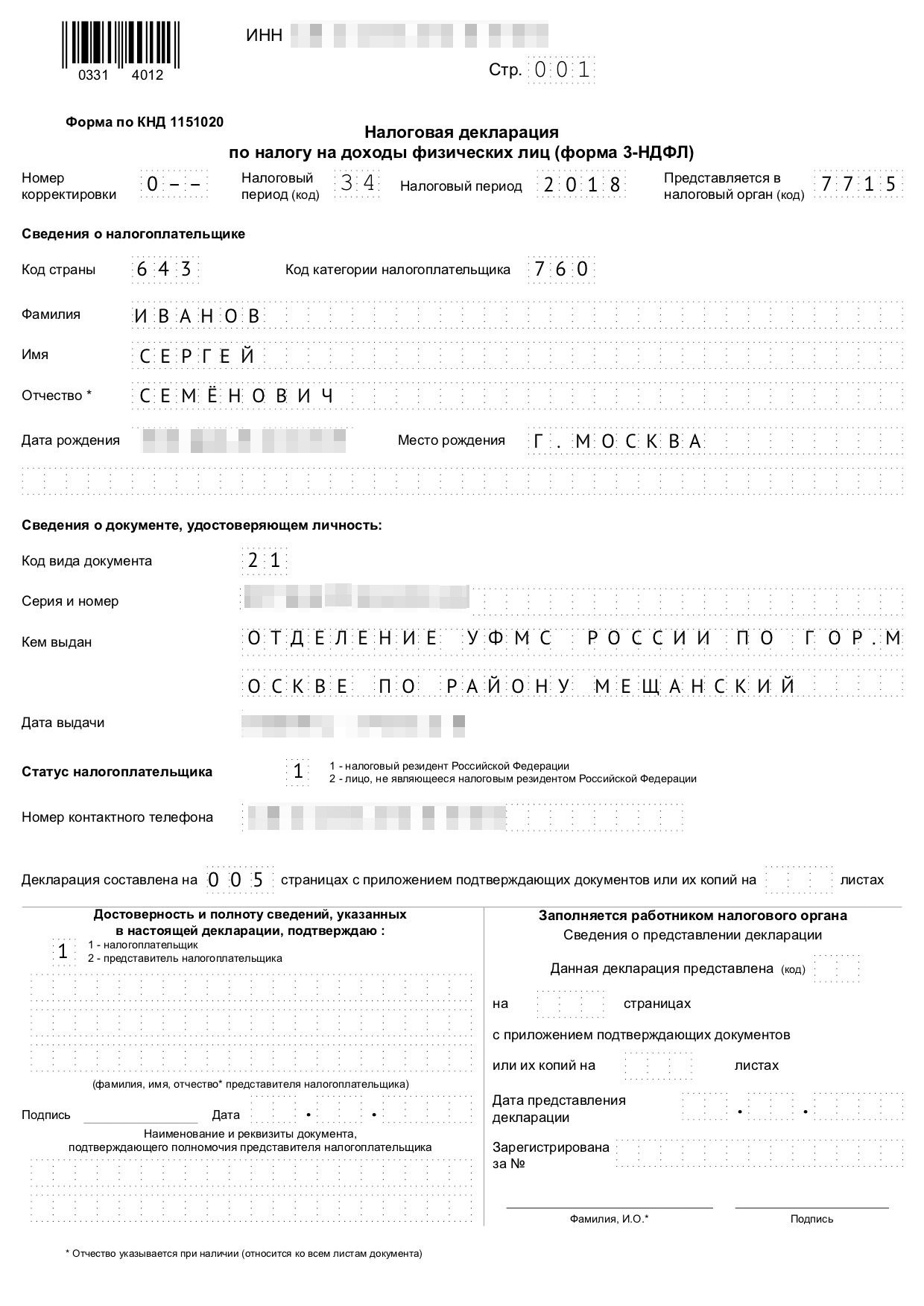

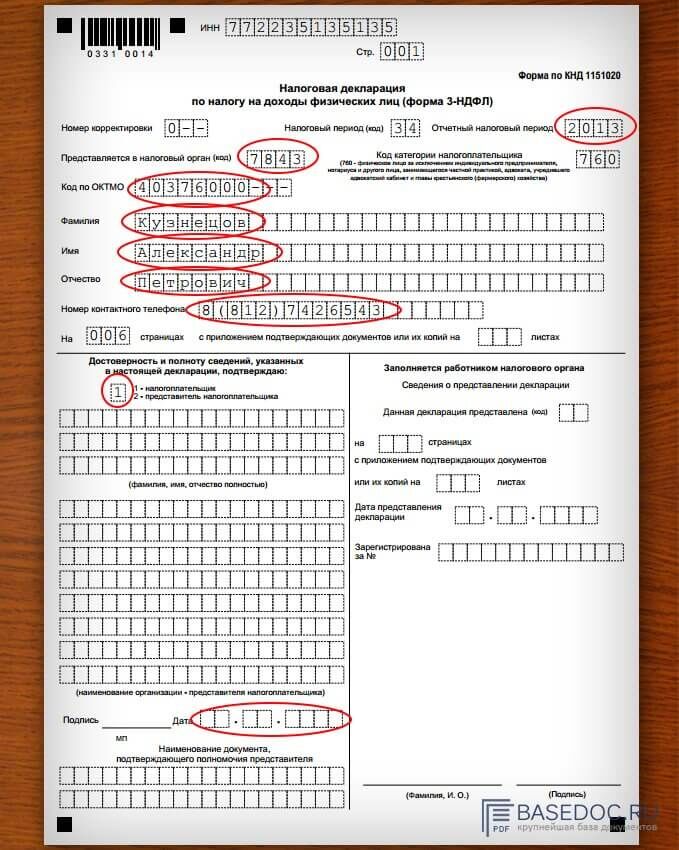

Физические лица — налоговые резиденты Российской Федерации заполняют декларацию формы 3-НДФЛ. Физические лица, не являющиеся налоговыми резидентами Российской Федерации, заполняют декларацию формы 4-НДФЛ.

Налоговая декларация может быть представлена в налоговый орган на бумажном носителе или в электронном виде лично, через доверенное лицо или направлена по почте. Налоговый орган не вправе отказать в принятии декларации и обязан по просьбе налогоплательщика проставить отметку на копии налоговой декларации о принятии и дату ее представления. При отправке налоговой декларации по почте днем ее представления считается дата отправки заказного письма с описью вложения.

В случае прекращения существования источников доходов у этих лиц до конца налогового периода налогоплательщики обязаны в пятидневный срок со дня прекращения их существования представить налоговую декларацию о фактически полученных доходах в текущем налоговом периоде.

В случае появления в течение года доходов у индивидуальных предпринимателей, частных нотариусов и других лиц, занимающихся в установленном действующим законодательством порядке частной практикой, полученных от такой деятельности, эти лица обязаны представить налоговую декларацию с указанием суммы предполагаемого дохода от указанной деятельности в текущем налоговом периоде в налоговый орган в пятидневный срок по истечении месяца со дня появления таких доходов.

В случае значительного (более чем на 50 процентов) увеличения или уменьшения в налоговом периоде дохода налогоплательщик обязан представить новую налоговую декларацию с указанием суммы предполагаемого дохода от осуществления предпринимательской деятельности или частной практики. В этом случае налоговый орган производит перерасчет сумм авансовых платежей на текущий год по ненаступившим срокам уплаты.

При прекращении в течение календарного года иностранным физическим лицом деятельности, доходы от которой подлежат налогообложению в соответствии со статьями 227 и 228 Налогового кодекса, и выезде его за пределы территории Российской Федерации налоговая декларация о доходах, фактически полученных за период его пребывания в текущем налоговом периоде на территории Российской Федерации, должна быть представлена им не позднее чем за один месяц до выезда за пределы территории Российской Федерации.

В налоговых декларациях физические лица указывают все полученные ими в налоговом периоде доходы, источники их выплаты, налоговые вычеты, суммы налога, удержанные налоговыми агентами, суммы фактически уплаченных в течение налогового периода авансовых платежей.

Налоговые вычеты для физических лиц. Порядок и сроки.

Физические лица, желающие получить возврат сумм налога на доходы физических лиц, уплаченного в бюджет за предыдущие налоговые периоды в связи с использованием своего права на получение имущественных и социальных налоговых вычетов самостоятельно подают декларацию по форме №3-НДФЛ в налоговый орган по месту жительства.

Законодательством право на возврат ранее уплаченного налога ограничивается лишь трехлетним сроком со дня уплаты налога.

В силу требований статьи 32 НК РФ, налоговый орган, получив от налогоплательщика налоговую декларацию и документы, свидетельствующие о возможном праве на предоставление налогового вычета, обязан проверить соответствие этих документов требованиям законодательства, оценить полноту указанных в них сведений и принять решение о предоставлении, либо об отказе в предоставлении заявленного налогового вычета.

Поэтому представленная налогоплательщиком налоговая декларация о доходах по форме №3-НДФЛ, а также подтверждающие документы подлежат камеральной налоговой проверке, которая в соответствии со статьей 88 НК РФ проводится налоговым органом в течение трех месяцев со дня представления налогоплательщиком налоговой декларации и документов.

При подтверждении перечисления НДФЛ в бюджет, в случае если налогоплательщик не представил одновременно с пакетом подтверждающих документов заявление о возврате налога с указанием наименования кредитной организации и номера расчетного счета, на который в дальнейшем будут перечислены денежные средства, ему предлагается представить данное заявление.

Сумма налога на доходы физических лиц, причитающаяся к возврату в связи с предоставлением полагающихся налогоплательщикам налоговых вычетов, является излишне уплаченной суммой, поэтому возврат таких сумм осуществляется в месячный срок со дня подачи заявления физическим лицом о возврате в соответствии со статьей 78 НК РФ.

Со дня подачи налоговой декларации с целью подтверждения права на предоставление налогового вычета и возврата ранее уплаченного налога на доходы физических лиц может пройти более четырех месяцев, прежде чем денежные средства поступят на расчетный счет налогоплательщика.

Так, например, налогоплательщиком в налоговый орган по месту жительства 16.01.2017 представлена декларация по форме №3-НДФЛ за 2016 год с целью предоставления налогового вычета в сумме затрат, направленных на обучение, камеральная налоговая проверка декларации и подтверждающих документов должна быть закончена не позднее 17.04.2017г.

Налоговый орган сообщает физическому лицу о факте излишней уплаты налога и сумме излишне уплаченного налога в течение 10 дней со дня обнаружения такого факта. В данном случае такое сообщение должно быть направлено налогоплательщику не позднее 28.04.2017 года. При условии получения налоговым органом от налогоплательщика заявления 28.04.2017 года о возврате налога, такой возврат, на указанный налогоплательщиком расчетный счет, должен быть осуществлен не позднее 29.

Хотелось бы сразу обратить внимание налогоплательщиков на то, что возврату подлежат только поступившие в бюджет суммы налога на доходы физических лиц. При условии получения физическим лицом заработной платы «в конверте» и, соответственно, не перечисление работодателем налога в бюджет, претендовать на возврат денежных средств такое физическое лицо права не имеет.

Глава ФНС анонсировал отказ от декларации о доходах физических лиц 3-НДФЛ

https://ria.ru/20211122/nalog-1760101098.html

Россиянам упростят жизнь

Глава ФНС анонсировал отказ от декларации о доходах физических лиц 3-НДФЛ — РИА Новости, 22.11.2021

Россиянам упростят жизнь

Федеральная налоговая служба рассматривает возможность отказаться от использования декларации о доходах по форме 3-НДФЛ. Об этом сообщило РБК со ссылкой на… РИА Новости, 22.11.2021

2021-11-22T03:20

2021-11-22T03:20

2021-11-22T08:57

экономика

федеральная налоговая служба (фнс россии)

/html/head/meta[@name=’og:title’]/@content

/html/head/meta[@name=’og:description’]/@content

https://cdnn21. img.ria.ru/images/07e5/05/0c/1732004125_0:40:3072:1768_1920x0_80_0_0_e144d99f4bbdc0900df867d70a25c2d4.jpg

img.ria.ru/images/07e5/05/0c/1732004125_0:40:3072:1768_1920x0_80_0_0_e144d99f4bbdc0900df867d70a25c2d4.jpg

МОСКВА, 22 ноя — РИА Новости. Федеральная налоговая служба рассматривает возможность отказаться от использования декларации о доходах по форме 3-НДФЛ. Об этом сообщило РБК со ссылкой на главу ведомства Даниила Егорова.3-НДФЛ – форма, при помощи которой физические лица отчитываются по налогу на их доходы. Ее также подают, чтобы получить налоговый вычет.Сейчас служба обрабатывает около 14 миллионов деклараций в год. Отказ от их использования зависит от доступа ФНС к данным. Если его обеспечить не удастся, тогда остается декларировать доходы, пояснил Егоров. Он указал, что налогоплательщики должны видеть, что ведомство не только их контролирует, но и идет им навстречу, автоматизируя сервисы.В большинстве случаев НДФЛ уплачивается автоматически — удерживается с заработной платы. Однако иногда налогоплательщикам приходится самостоятельно подавать документы.Ранее министр финансов Антон Силуанов заявил, что власти в ближайшие три года не планируют каких-либо изменений, связанных с этим налогом.

https://ria.ru/20200326/1569173735.html

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

2021

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Новости

ru-RU

https://ria.ru/docs/about/copyright.html

https://xn--c1acbl2abdlkab1og.xn--p1ai/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

https://cdnn21.img.ria.ru/images/07e5/05/0c/1732004125_63:0:2794:2048_1920x0_80_0_0_5a45c025e9e9340da39970bd9a1d41a9.jpgРИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

РИА Новости

internet-group@rian. ru

ru

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

экономика, федеральная налоговая служба (фнс россии)

03:20 22.11.2021 (обновлено: 08:57 22.11.2021)Глава ФНС анонсировал отказ от декларации о доходах физических лиц 3-НДФЛ

Отчитаться о полученных в 2020 году доходах нужно не позднее 30 апреля 2021 года. — Новости

Межрайонная ИФНС России № 25 по Свердловской области информирует о том, что физическим лицам необходимо отчитаться о полученных в 2020 году доходах не позднее 30 апреля 2021 года (далее – Срок).

Представить декларацию нужно, если в 2020 году налогоплательщик, к примеру, продал квартиру, которая была в собственности меньше минимального срока владения, получил дорогие подарки не от близких родственников, сдавал имущество в аренду или получал доход от зарубежных источников.

Кроме того, задекларировать свои доходы должны индивидуальные предприниматели, нотариусы, адвокаты, учредившие адвокатские кабинеты, и другие лица.

Оплатить НДФЛ, исчисленный в декларации, необходимо до 15 июля 2020 года. Если налогоплательщик не представит декларацию до 30 апреля или не уплатит налог вовремя, то за это предусмотрен штраф.

На граждан, представляющих налоговую декларацию по форме 3-НДФЛ за 2020 год исключительно с целью получения налоговых вычетов по НДФЛ (стандартных, социальных, инвестиционных, имущественных при покупке жилья), установленный Срок не распространяется.

При этом налогоплательщик, заявивший в налоговой декларации за 2020 год как доходы, подлежащие декларированию, так и право на налоговые вычеты, обязан представить такую декларацию в установленный Срок.

Налоговые декларации необходимо представлять в налоговый орган по месту постоянной регистрации (при отсутствии постоянной – по месту временной регистрации). С 2020 года у жителей Свердловской области появилась возможность представлять декларации по форме 3-НДФЛ на бумажном носителе не только через налоговые инспекции, но и через МФЦ.

Для пользователей сервиса ФНС России «Личный кабинет для физических лиц» (далее – Сервис) доступно заполнение налоговой декларации по форме 3-НДФЛ онлайн. После заполнения возможно направить сформированную декларацию и прилагаемые к ней комплект документов в налоговый орган в электронной форме, подписанных бесплатной усиленной неквалифицированной электронной подписью. Ее можно сформировать непосредственно в Сервисе (Главная / Профиль / Получить ЭП).

После заполнения возможно направить сформированную декларацию и прилагаемые к ней комплект документов в налоговый орган в электронной форме, подписанных бесплатной усиленной неквалифицированной электронной подписью. Ее можно сформировать непосредственно в Сервисе (Главная / Профиль / Получить ЭП).

Для удобства Сервис автоматически переносит в декларацию персональные сведения о налогоплательщике, суммы полученного им дохода и уплаченного НДФЛ, что позволяет избежать ошибок при заполнении.

Результаты приема налоговой декларации (квитанция о приеме либо уведомление об отказе) отражаются после отправки в Сервисе (Главная / Сообщения из налогового органа / Налоговая декларация по налогу на доходы (форма 3-НДФЛ)/ История обработки) в течение двух рабочих дней с момента ее направления в инспекцию.

Статус проверки декларации отражается в разделе Сервиса «Сообщения». В данном разделе есть возможность отследить сведения о ходе проведения камеральных налоговых проверок.

Всеобщее декларирование доходов и имущества

Одной из приоритетных задач государства является четкое и грамотное управление налогообложением, так как именно от уровня организации данного процесса зависит эффективность налоговой политики страны. Взимание налогов – древнейшая функция государства и одно из основных условий развития общества на пути к экономическому и социальному развитию. Как показывает международный опыт, важным условием для решения задачи полномасштабного администрирования налогообложения доходов физических лиц в целях снижения размеров теневой экономики является всеобщее декларирование доходов и имущества населения.

Взимание налогов – древнейшая функция государства и одно из основных условий развития общества на пути к экономическому и социальному развитию. Как показывает международный опыт, важным условием для решения задачи полномасштабного администрирования налогообложения доходов физических лиц в целях снижения размеров теневой экономики является всеобщее декларирование доходов и имущества населения.

Целью перехода к всеобщему декларированию является создание системы эффективного контроля доходов и имущества физических лиц для борьбы с теневой экономикой и коррупционными проявлениями, а также усиление роли государства в обеспечении сбора налогов и других обязательных платежей в бюджет. Основными задачами по обеспечению перехода к всеобщему декларированию являются:

- разработка методологических основ введения всеобщего декларирования и их законодательное обеспечение;

- проведение мероприятий по подготовке государственных органов к приему и обработке деклараций физических лиц;

- создание максимально удобной для населения процедуры декларирования доходов и имущества;

- широкомасштабное информирование населения по вопросам перехода к всеобщему декларированию;

- оказание методической помощи населению со стороны государства по составлению и представлению декларации;

- создание эффективной системы камерального контроля деклараций физических лиц.

Реализация декларирования доходов будет способствовать:

- противодействию теневой экономике;

- снижению уровня коррупции в государственных органах;

- расширению налоговой базы и увеличению поступлений в бюджет индивидуального подоходного налога;

- повышению налоговой культуры налогоплательщиков Республики Казахстан.

На основании статьи 45-1 Закона Республики Казахстан от 25 декабря 2017 года № 121-VI ЗРК «О введении в действие Кодекса Республики Казахстан «О налогах и других обязательных платежах в бюджет» (Налоговый кодекс)» всеобщее декларирование в Казахстане вводится в 4 этапа.

1 этап — с 1 января 2021 года

- лица, занимающие ответственную государственную должность, и их супруги;

- лица, уполномоченные на выполнение государственных функций, и их супруги;

- лица, приравненные к лицам, уполномоченным на выполнение государственных функций, и их супруги;

- лица, на которых возложена обязанность по представлению декларации в соответствии с Конституционным законом Республики Казахстан «О выборах в Республики Казахстан» и законами Республики Казахстан «О противодействии коррупции», «О банках и банковской деятельности в Республики Казахстан», «О страховой деятельности», «О рынке ценных бумаг».

Понятия вышеперечисленных лиц закреплены в Законе Республики Казахстан «О противодействии коррупции». Кроме этого Реестр должностей политических и административных государственных служащих, утвержден Указом Президента Республики Казахстан от 29 декабря 2015 года № 150 «Об утверждении Реестра должностей политических и административных государственных служащих».

2 этап — с 1 января 2023 года

- работники государственных учреждений (включая сферу образования, здравоохранения, культуры, спорта и т.д.) и их супруги;

- работники субъектов квазигосударственного сектора и их супруги.

3 этап — с 1 января 2024 года

- руководители, учредители (участники) юридических лиц и их супруги;

- индивидуальные предприниматели и их супруги.

4 этап — с 1 января 2025 года

- оставшиеся категории граждан

Какие формы деклараций физических лиц должны будут сдавать физические лица при всеобщем декларировании?

При вхождении в систему декларирования будет представляться декларация об активах и обязательствах (форма 250. 00).

00).

В последующем, население будет сдавать ежегодно декларацию о доходах и имуществе (форма 270.00).

Сроки представления деклараций

Декларация об активах и обязательствах представляется по месту жительства (пребывания):

1) в случае представления на бумажном носителе – не позднее 15 июля текущего года, в котором возникло обязательство по представлению декларации;

2) в случае представления в электронном виде – не позднее 15 сентября текущего года, в котором возникло обязательство по представлению декларации.

Данные сроки представления декларации не распространяются на лиц, которые представляют декларацию в качестве:

- кандидатов на выборные должности в соответствии с Конституционным законом Республики Казахстан «О выборах в Республике Казахстан» и законом Республики Казахстан «О противодействии коррупции»;

- кандидатов на государственную должность либо должность, связанную с выполнением государственных или приравненных к ним функций, и их супругов;

- лиц, желающих стать крупными участниками банка, страховой (перестраховочной) организации, управляющим инвестиционным портфелем в соответствии с законами Республики Казахстан «О банках и банковской деятельности в Республике Казахстан», «О страховой деятельности», «О рынке ценных бумаг», и их супругов.

Кандидаты на выборные должности и их супруги представляют декларацию до регистрации в качестве кандидата. Сведения отражаются на первое число месяца начала срока выдвижения.

Кандидаты на государственную должность либо должность, связанную с выполнением государственных или приравненных к ним функций, и их супруги представляют декларацию до вынесения акта должностного лица (органа), имеющего право назначения на должность, о назначении на должность. Сведения отражаются на первое число месяца представления декларации.

Лица, желающие стать крупными участниками банка, страховой (перестраховочной) организации, управляющим инвестиционным портфелем представляют Декларацию об активах и обязательствах (форма 250.00) до даты подачи в уполномоченный орган заявления о приобретении статуса крупного участника банка, статуса крупного участника страховой (перестраховочной) организации, статуса крупного участника управляющего инвестиционным портфелем. Сведения в Декларации об активах и обязательствах (форма 250.00) указываются на первое число месяца представления данной декларации.

Сведения в Декларации об активах и обязательствах (форма 250.00) указываются на первое число месяца представления данной декларации.

Способы представления Декларации об активах и обязательствах:

В электронном виде – через web-портал Комитета государственных доходов «Кабинет налогоплательщика» (cabinet.salyk.kz), Портал «электронного правительства» (egov.kz), а также через мобильное приложение eSalyq azamat.

На бумажном носителе – в органы государственных доходов в явочном порядке либо по почте заказным письмом.

Где мой возврат? | Департамент доходов штата Аризона

Департамент доходов штата Аризона будет следить за объявлением Службы внутренних доходов (IRS) о начале сезона подачи электронных документов 2020 года. Поскольку электронные налоговые декларации Аризоны обрабатываются и принимаются сначала через IRS, электронная система подачи деклараций по индивидуальному подоходному налогу в Аризоне зависит от даты запуска IRS. Помните, что отправной точкой декларации по индивидуальному подоходному налогу в Аризоне является федеральный скорректированный валовой доход . Налоговое управление штата Аризона начнет обработку электронных налоговых деклараций по индивидуальному подоходному налогу с середины февраля.

Помните, что отправной точкой декларации по индивидуальному подоходному налогу в Аризоне является федеральный скорректированный валовой доход . Налоговое управление штата Аризона начнет обработку электронных налоговых деклараций по индивидуальному подоходному налогу с середины февраля.

Налогоплательщики могут начать подавать декларации по индивидуальному подоходному налогу через партнеров Free File, а декларации по индивидуальному подоходному налогу будут отправляться в IRS с середины февраля. Компании, занимающиеся налоговым программным обеспечением, также принимают налоговые декларации до даты запуска IRS.

Пожалуйста, обратитесь к странице E-File Service для получения подробной информации о процессе электронной подачи.

Когда дело доходит до возмещения подоходного налога в Аризоне, время обработки может быть разным и зависит от того, как налогоплательщики подали (электронное или бумажное) и дату подачи декларации. Лица, ожидающие возврата средств, могут проверить свой статус, посетив раздел «Где мой возврат» на сайте AZTaxes.gov.

Лица, ожидающие возврата средств, могут проверить свой статус, посетив раздел «Где мой возврат» на сайте AZTaxes.gov.

Ожидания возврата

Защита налогоплательщиков от кражи личных данных — наш приоритет. Налоговое управление штата Аризона (ADOR) стремится провести комплексную проверку налоговых деклараций штата для выявления случаев мошенничества. Это означает, что департамент не может указать конкретные сроки обработки возврата. Налоговая декларация также может занять больше времени из-за ошибок в расчетах, отсутствия информации или несоответствий в информации.

Обратите внимание: Каждый возврат отличается, что означает, что персоналу ADOR необходимо уделить необходимое время, чтобы гарантировать, что средства будут возвращены нужному человеку. После обработки возмещения человеку информация в разделе «Где мой возврат» будет обновлена.

Получили ли вы письмо от ADOR о том, что часть или вся сумма вашего возмещения была скорректирована для погашения непогашенных обязательств?

В целом, подавать заранее и подавать в электронном виде. Электронная регистрация безопаснее и проще.

Электронная регистрация безопаснее и проще.

Кроме того, если человек получает телефонный звонок от ADOR с просьбой предоставить дополнительную информацию, это лицо может позвонить в Центр обслуживания клиентов отдела по телефону (602) 255-3381 или по бесплатному телефону (800) 352-4090, чтобы подтвердить, что звонок поступил с Официальный представитель ADOR. После проверки лицо должно как можно быстрее предоставить запрошенную информацию.

В случае подачи декларации в бумажном виде налогоплательщики должны подождать 8 недель с даты подачи, прежде чем обращаться в Центр обслуживания клиентов ADOR для проверки статуса декларации.Они должны быть готовы предоставить свой номер социального страхования, почтовый индекс и статус регистрации, указанные в их декларациях, когда запрашивают возврат.

Где мой возврат?

Загрузки> Формы подоходного налога

№ формы: 3CA

Аудиторский отчет в соответствии с разделом 44AB Закона о подоходном налоге 1961 года в случае, когда бухгалтерские счета предприятия или профессии лица были проверены в соответствии с любым другим законом

Форма №: 3CB

Аудиторский отчет в соответствии с разделом 44AB Закона о подоходном налоге 1961 года в случае лица, указанного в пункте (b) подправила (1) правила 6G

№ формы: 3CD

Сведения, которые необходимо предоставить в соответствии с разделом 44AB Закона о подоходном налоге 1961 года

№ формы: 3CEB

Отчет бухгалтера, который должен быть предоставлен в соответствии с разделом 92E, касающимся международной операции (операций)

Форма №: 10A

Заявление о регистрации благотворительного или религиозного фонда или учреждения в соответствии с разделом 12A (1) (aa) Закона о подоходном налоге 1961 года

№ формы: 10B

Аудиторский отчет в соответствии с разделом 12A (b) Закона о подоходном налоге 1961 года в случае благотворительных или религиозных фондов или учреждений

Форма №: 15CA

Информация, предоставляемая для платежей, подлежащих налогообложению, нерезиденту, не являющемуся компанией, или иностранной компании

№ формы: 15CB

Свидетельство бухгалтера

Форма №: 15 г

Декларация согласно подразделам (1) и (1A) раздела 197A Закона о подоходном налоге 1961 года, которая должна быть сделана физическим или физическим лицом (не являющимся компанией или фирмой), требующим определенных квитанций без удержания налога.

№ формы: 15H

Декларация в соответствии с подразделом (1C) раздела 197A Закона о подоходном налоге 1961 года, которая должна быть сделана физическим лицом в возрасте шестидесяти лет и старше, требующим определенные квитанции без удержания налога

Форма №: 16

Свидетельство согласно разделу 203 Закона о подоходном налоге 1961 года о налоге, удержанном у источника с дохода, подлежащего уплате по статье «Заработная плата»

№ формы: 16A

Свидетельство согласно разделу 203 Закона о подоходном налоге 1961 года о налоге, удержанном у источника

Форма №: 26AS

Ежегодный налоговый отчет согласно разделу 203AA

№ формы: 35

Обращение к Уполномоченному по подоходному налогу (апелляции)

Форма №: 36

Форма апелляции в Апелляционный суд

№ формы: 49A

Заявление о выделении постоянного номера счета [в случае индийских граждан / индийских компаний / юридических лиц, зарегистрированных в Индии / неинкорпорированных юридических лиц, созданных в Индии]

Форма №: 49AA

Заявление на выделение номера постоянного счета [Физические лица, не являющиеся гражданами Индии / Организации, зарегистрированные за пределами Индии / Некорпоративные организации, созданные за пределами Индии]

Форма №: 49B

Форма заявления о предоставлении номера счета для удержания и сбора налогов в соответствии с разделом 203A Закона о подоходном налоге 1961 года

№ формы: 60

Форма декларации, которую подает лицо, не имеющее постоянного номера счета и участвующее в любой транзакции, указанной в правиле 114B

Налоговый сезон— Налоговая служба ЮАР

Мобильные (SMS) услуги

Налогоплательщики могут запросить определенные услуги, связанные с подоходным налогом с физических лиц, отправив SMS на SARS на номер 47277.Следующие дополнительные налоговые услуги предлагаются налогоплательщикам через их мобильные устройства. Эти услуги могут быть доступны с или без данных / эфирного времени:

- Записаться на прием по электронной почте

- Бронирование (место) Идентификационный номер / номер паспорта / номер соискателя убежища

- Запрос подтверждения, чтобы определить, нужно ли для подачи налоговой декларации (PIT)

- Файл (Пробел) Идентификационный номер / Номер паспорта / Номер соискателя убежища

- Запрос на выдачу IT150 (Регистрационный номер налогоплательщика)

- TRN (Пробел) Идентификационный номер / Номер паспорта / Номер соискателя убежища

- Запросить запросы, связанные с учетной записью (отчеты о балансе) и / или предоставление Выписки по счету (SOA)

- Баланс (пространство) Идентификационный номер / Номер паспорта / номер соискателя убежища

Подробнее см. Руководство по мобильной налоговой службе SARS или наше обучающее видео eo о том, как пользоваться услугами SMS.

Даты подачи декларации по индивидуальному подоходному налогу

- 1 июля — 23 ноября 2021 г .: (продлен до 2 декабря 2021 г.) Закрыт

- 1 июля — 31 января 2022 г .: Временные налогоплательщики, включая трасты, могут подавать через eFiling или SARS MobiApp .

Открытие индивидуальной подачи

Налогоплательщики, ваша очередь подавать налоговую декларацию началась 1 июля этого года. Хорошая новость заключается в том, что в этом году для значительного числа индивидуальных налогоплательщиков снова будет произведена автоматическая оценка, и этот процесс начнется в июле.Не нужно звонить нам, мы отправим вам SMS, если вы будете выбраны для автоматической оценки. Если вы примете автоматическую оценку, любая недоплата или переплата по налогу будет обработана в обычном режиме. Если вы хотите отредактировать свою налоговую декларацию, вы можете подать ее в электронной форме или в приложении SARS MobiApp. Ознакомьтесь с нашей листовкой о том, как подготовиться к сезону подачи заявок в 2021 году.

Нет необходимости звонить

налогоплательщикам, ваши налоговые вопросы находятся в надежных руках, когда вы используете электронную подачу или SARS MobiApp. Зарегистрируйте свой профиль сейчас, чтобы обеспечить удобную регистрацию.Не нужно звонить нам, вы можете зарегистрироваться онлайн или загрузить MobiApp на свой телефон или планшет. Чтобы записаться на прием в SARS теперь стало проще, вы можете отправить SMS с запросом бронирования или позвонить в контактный центр SARS по телефону 0800 00 7277 и выбрать опцию 0 (ноль). Сотрудник SARS запишется на прием от вашего имени. Щелкните здесь, чтобы назначить встречу с SARS.Вы также можете отправить нам запрос, если вы забыли свой номер налоговой ссылки, чтобы предоставить подтверждающие материалы и многое другое.

Мы упростили для вас

Налогоплательщики, ваши налоговые вопросы, мы продолжаем облегчать вам соблюдение. С июля мы будем проводить автоматическую оценку значительного числа налогоплательщиков. Если вы согласны с результатом, вам вообще не нужно подавать налоговую декларацию. Это позволяет вам просматривать, принимать или редактировать предложенную вами оценку, не выходя из дома или на работе, с помощью eFiling или SARS MobiApp.

Мы проводим автоматическую оценку на основе данных, которые мы получаем от работодателей, финансовых учреждений, медицинских программ, администраторов пенсионных фондов и других сторонних поставщиков данных.Если вы еще не получили свои IRP5 / IT3 (a) s и другие налоговые сертификаты, такие как медицинское свидетельство, сертификат пенсионного фонда и другие данные третьих лиц, которые имеют значение для определения ваших налоговых обязательств, вам следует немедленно обратиться к своему работодателю или в медицинскую организацию или пенсионный фонд или другие сторонние поставщики данных, чтобы убедиться, что они выполнили свои требования к представлению.

См. Пример обновленного возврата ITR12 здесь.

Вы можете просмотреть автоматическую оценку по:

См. Дополнительную информацию об автоматической оценке.

Что необходимо подготовить перед началом подачи документов

Сейчас хорошее время, чтобы подготовить налоговые вопросы, чтобы обеспечить беспрепятственный процесс подачи документов! Убедитесь, что вы получили свои IRP5 / IT3 (a) и другие налоговые сертификаты, такие как медицинское свидетельство, сертификат пенсионного фонда и любые другие данные третьих лиц, которые имеют отношение к определению ваших налоговых обязательств. Сбросьте свое имя пользователя и пароль для электронной подачи, если вы их забыли. Обновите свою личную информацию, такую как банковские реквизиты, адрес и контактные данные, в Интернете с помощью электронной подачи или SARS MobiApp.Подпишитесь на нас в социальных сетях, чтобы получать ежедневные налоговые советы, или следите за всей информацией на этой веб-странице.

Автоматическая регистрация для подоходного налога с физических лицКогда вы впервые регистрируетесь для электронной подачи SARS и у вас еще нет номера подоходного налога с физических лиц, SARS автоматически зарегистрирует вас и выдаст налоговый справочный номер. Обратите внимание, что у вас должен быть действующий южноафриканец. Подробнее.

Пожертвования в Фонд солидарности или другую общественную благотворительную организацию в течение сезона подачи заявок 20/21

Мы поможем вам понять некоторые уникальные особенности сезона подачи заявок 20/21, например разницу между выплатой заработной платы и прямым пожертвование; необходимые подтверждающие документы и другие часто задаваемые вопросы.

Дополнительную информацию см. На веб-странице учреждения, освобожденного от налогов:

- См. Следующую важную информацию об учреждении, освобожденном от налогов, пожертвованиях в соответствии с разделом 18A и пожертвованиях в фонд солидарности:

- Информационный бюллетень учреждения, освобожденного от налогов, 2020/2021

- Фонд солидарности пояснения 2020/2021

- Часто задаваемые вопросы:

- Как мне потребовать вычеты S18A на возврат ITR12?

Чтобы запросить пожертвования, сделанные дарителем в личном качестве, в мастере возврата необходимо ответить на следующие вопросы:- Хотите ли вы потребовать пожертвования, сделанные утвержденным организациям в соответствии с s18A?

- Скольким организациям вы сделали пожертвования?

После ответа на эти вопросы контейнеры для пожертвований для обоих исходных кодов 4055 и 4011 откроются при возврате.

- Какой контейнер подходит для пожертвований, сделанных в одобренные S18A учреждения, кроме Фонда солидарности? Выберите исходный код 4011 (4055 относится только к пожертвованиям, сделанным в Фонд солидарности в период с апреля 2020 года по сентябрь 2020 года).

- Какие документы необходимы для подтверждения моей претензии S18A? Действительный сертификат по разделу 18A, предоставленный организацией, одобренной S18A. Если пожертвование было сделано через вашего работодателя, сертификата IRP5, выданного вашим работодателем, будет достаточно.

- Где я увижу пожертвования, сделанные через моего работодателя по возвращении? Сумма, пожертвованная через вашего работодателя, будет отражена в вашем IRP5 и, следовательно, будет предварительно указана в разделе «Информация о налоговом свидетельстве сотрудника [IRP5 / IT3 (a)]» в вашей декларации.

- Как будут поступать пожертвования в Фонд солидарности в течение С апреля 2020 года по сентябрь 2020 года через работодателя указать в сертификате IRP5? Если пожертвование в Фонд солидарности было сделано через работодателя в период с 1 апреля 2020 года по 30 сентября 2020 года , пожертвованная сумма будет отражена под исходным кодом 4055 в сертификате IRP5 и в вашей декларации ITR12 на электронной подаче SARS.Вы не обязаны включать эту сумму в свой возврат ITR12, чтобы потребовать вычет.

- Как пожертвования, сделанные в Фонд солидарности с 26 по 30 марта 2020 года и с 1 октября 2020 года по 28 февраля 2021 года через работодателя, будут указаны в сертификате IRP5? Для любых пожертвований, сделанных в фонд через вашего работодателя в период с 26 по 30 марта 2020 года и с 1 октября 2020 года по 28 февраля 2021 года , пожертвованная сумма будет отражена в исходном коде 4030 сертификата IRP5, выданного вашим работодателем.Убедитесь, что вы указали сумму, указанную под кодом 4030 в вашем сертификате IRP5 под кодом 4011, в вашем возврате ITR12 ».

- Как мне потребовать вычеты S18A на возврат ITR12?

- См. Следующую важную информацию об учреждении, освобожденном от налогов, пожертвованиях в соответствии с разделом 18A и пожертвованиях в фонд солидарности:

Нужна помощь?

- Доступна наша онлайн-служба Help you eFile. Канал SARS на YouTube, а также этот веб-сайт предоставляют подробные инструкции о том, как подать заявку. Если у вас нет другого выбора, кроме как посетить отделение SARS по предварительной записи, чтобы помочь вам подать заявку, вы можете сделать это до 23 ноября 2021 года.

- Если вы забыли свой пароль, вы можете сбросить его онлайн через веб-сайт электронной подачи, нажав на «Забыли Пароль или Забыли имя пользователя.

- Не уверены, нужно ли подавать налоговую декларацию о доходах (ITR12)? Ответьте на простые вопросы на нашей странице. Вам нужно отправить ответную веб-страницу.

- Если вы не уверены, соответствуете ли вы требованиям для возмещения расходов на домашний офис, заполните нашу простую анкету. Нажмите сюда, для получения дополнительной информации.

- Если вам нужна помощь в подаче декларации о личном подоходном налоге, посмотрите наше полезное обучающее видео на канале SARS YouTube, щелкнув изображение ниже:

- Чтобы просмотреть полезное руководство о том, что делать, когда ваш подоходный налог Возврат (ITR12) был отклонен SARS в электронной подаче из-за директивы, щелкнув изображение ниже:

Если вы получили SMS от SARS, посмотрите простые шаги в наших видео о том, как принять автоматическая оценка , нажав на изображение ниже:

- Нажмите на изображение ниже, чтобы просмотреть полезное руководство о том, что делать, если ваша налоговая декларация о доходах (ITR12) была отклонена SARS при электронной подаче из-за дублирования IRP5 :

- Чтобы просмотреть все текущие опросы SARS, электронные письма и SMS, щелкните здесь.

Помощь волонтерам по подоходному налогу (VITA)

Что такое VITA?

Программа помощи волонтерам по подоходному налогу (VITA) обеспечивает бесплатную подготовку налоговой декларации для трудолюбивых налогоплательщиков, зарабатывающих до 60 000 долларов в год. VITA помогает работающим семьям воспользоваться всеми налоговыми льготами, на которые они имеют право, включая налоговый кредит на заработанный доход (EITC), налоговый кредит на ребенка (CTC) и кредиты на образование. Волонтеры из местных сообществ бесплатно помогают подготовить базовые налоговые декларации за текущий год для соответствующих налогоплательщиков.

Кому может быть полезна VITA?

Физические лица и семьи, которые зарабатывают до 60 000 долларов в год, имеют право на получение бесплатных услуг по составлению налоговой декларации.

Когда ожидать возврата?

Все налоговые декларации VITA готовятся и отправляются в IRS в электронном виде волонтерами Коалиции. Если вы получите возмещение, вы можете рассчитывать на получение чека в течение семи-десяти рабочих дней.

Когда я могу посетить сайт VITA?

VITA Season: Все сайты VITA будут открыты для обслуживания нашего сообщества с середины января до последнего дня налогового сезона в апреле ежегодно.Сайты коалиции VITA будут расположены по всему сообществу, многие из них будут работать в вечернее и выходное время.

Что мне нужно принести на сайт VITA?

Для подготовки налоговой декларации необходимы следующие позиции:

- Водительское удостоверение или удостоверение личности с фотографией

- Карточка социального страхования или индивидуальный налоговый идентификационный номер (ITIN) для всех членов вашей семьи

- Все формы W-2

- При подаче совместно, ваш (а) супруг (а) должен предоставить копию налоговой декларации за предыдущий год (если применимо)

- 1099 Формы (если есть)

- 1099-G Пособие по безработице

- 1099-INT Проценты из вашего банка

- 1099-R Пенсии, ренты, пенсионные планы

- Номера счетов для электронного депозита возврата

К кому обратиться за дополнительной информацией?

Пожалуйста, позвоните по телефону United Way Helpline по номеру 2-1-1 для получения дополнительной информации об услугах, местонахождении и часах работы VITA.Для получения дополнительной информации посетите VITASA.ORG

.Станьте волонтером VITA и измените мир к лучшему

Ежегодно волонтеры VITA жертвуют свое время и опыт, чтобы обеспечить бесплатную налоговую подготовку тысячам людей и семей по всему Сан-Антонио.

VITA предоставляет уникальную возможность стать волонтером, которая окажет прямое влияние на жизнь работающих семей.

Если вы хотите стать волонтером VITA, посетите VITASA.ORG или позвоните по номеру 210.222.2975.

Круглогодичная налоговая клиника

человек и семьи из Сан-Антонио, заработавшие в прошлом году 60 000 долларов или меньше, имеют право на БЕСПЛАТНУЮ подготовку подоходного налога в рамках Программы добровольной помощи в подоходном налоге (VITA)!

С 1 мая по 30 октября VITA San Antonio в течение года будет работать в налоговой инспекции, открытой для заполнения прошлогодних и измененных налоговых деклараций.

Услуги доступны только по предварительной записи. Пожалуйста, позвоните по номеру 210.431.7541, чтобы записаться на прием.

Для получения дополнительной информации посетите VITAsa.org.

Стоимость части B | Medicare

Некоторые люди автоматически получают

Medicare, часть B (медицинское страхование), и некоторым людям необходимо подписаться на Часть B. Узнайте, как и когда вы можете подписаться на Часть B.

Если вы не подпишетесь на Часть B, когда впервые имеете право на участие, вам, возможно, придется заплатить штраф за позднюю регистрацию.

Сколько стоит Часть B?

Надбавки по части B

Вы ежемесячно платите надбавку за Часть B.Ваш страховой взнос по Части B будет автоматически вычтен из вашего пособия, если вы получите одно из следующих пособий:

- Социальное обеспечение

- Пенсионное управление железной дороги

- Управление персонала

Если вы не получите эти выплаты, вам будет выставлен счет.

Большинство людей будут платить стандартную сумму страхового взноса. Если ваш модифицированный скорректированный валовой доход превышает определенную сумму, вы можете заплатить сумму ежемесячной корректировки, связанной с доходом (IRMAA).Medicare использует измененный скорректированный валовой доход, указанный в вашей налоговой декларации IRS 2 года назад. Это самая последняя информация о налоговой декларации, предоставленная в Службу социального обеспечения IRS.

2021

Стандартная сумма премии по Части B в 2021 году составляет 148,50 долларов. Большинство людей платят стандартную сумму страхового взноса по Части B. Если ваш измененный скорректированный валовой доход, указанный в вашей налоговой декларации IRS за 2 года назад, превышает определенную сумму, вы заплатите стандартную сумму страхового взноса и сумму ежемесячной корректировки, связанной с доходом (IRMAA).IRMAA — это дополнительная плата, добавляемая к вашей премии.

| Если ваш годовой доход в 2019 году (за то, что вы платите в 2021 году) составлял | Вы платите каждый месяц (в 2021 году) | ||||

|---|---|---|---|---|---|

| Подайте индивидуальную налоговую декларацию | Подайте совместную налоговую декларацию | Подайте заявление о браке и раздельно налоговая декларация | |||

| 88000 долларов или меньше | 176000 долларов или меньше | 88000 долларов или меньше | 148,50 долларов | ||

| свыше 88000 долларов до 111000 долларов | свыше 176000 долларов до 222000 долларов | 4Не применимо.90 | |||

| свыше 111 000 долл. США до 138 000 долл. США | свыше 222 000 долл. США до 276 000 долл. США | Неприменимо | 297,00 долл. США | ||

| свыше 138 000 долл. США до 165 000 долл. США | свыше 276 000 долл. США | свыше 165 000 долл. США и менее 500 000 долл. США | свыше 330 000 долл. США и менее 750 000 долл. США | свыше 88 000 долл. США и менее 412 000 долл. США | 475,20 долл. США |

| 500 000 долл. США или более | 750 000 долл. США или более | 412 000 долл. США или более | 412 000 долл. США или более90 | ||

2022

Стандартная сумма страхового взноса по Части B в 2022 году составляет 170,10 доллара. Большинство людей платят стандартную сумму страхового взноса по Части B. Если ваш измененный скорректированный валовой доход, указанный в вашей налоговой декларации IRS за 2 года назад, превышает определенную сумму, вы заплатите стандартную сумму страхового взноса и сумму ежемесячной корректировки, связанной с доходом (IRMAA). IRMAA — это дополнительная плата, добавляемая к вашей премии.

| Если ваш годовой доход в 2020 году (за то, что вы платите в 2022 году) составлял | Вы платите каждый месяц (в 2022 году) | ||||

|---|---|---|---|---|---|

| Подавайте индивидуальную налоговую декларацию | Подайте совместную налоговую декларацию | Подайте заявление о браке и раздельно налоговая декларация | |||

| 91 000 долларов или меньше | 182 000 долларов или меньше | 91 000 долларов или меньше | 170 долларов.10 | ||

| свыше 91 000 долл. США до 114 000 долл. США | свыше 182 000 долл. США до 228 000 долл. США | Неприменимо | 238,10 долл. США | ||

| свыше 114 000 долл. США до 142 000 долл. США | свыше 228 000 долл. США | свыше 142 000 долл. США до 170 000 долл. США | свыше 284 000 долл. США до 340 000 долл. США | Неприменимо | 442,30 долл. США |

| свыше 170 000 долл. США и менее 500 000 долл. США30 | |||||

| 500 000 долл. США или больше | 750 000 долл. США или больше | 409 000 долл. США или больше | 578,30 долл. США | ||

Франшиза по части B и сострахование

В 2021 году вы заплатите 203 доллара (233 доллара в 2022 году) за свою франшизу по Части B

[глоссарий]. После того, как вы соблюдаете свою франшизу за год, вы обычно платите 20% от

утвержденной Medicare суммыза следующие:

- Большинство услуг врача (включая большинство услуг врача, пока вы находитесь в стационаре)

- Амбулаторное лечение

- Медицинское оборудование длительного пользования (Dme) [Глоссарий]

Узнайте, что покрывает часть B.

Узнайте, сколько вы платите за покрываемые услуги по Части B.

Подача налоговой декларации 2022: как подавать налоговую декларацию

Подавляющему большинству американцев приходится ежегодно подавать налоговую декларацию, даже если они не работают активно. По мере приближения конца года самое время подумать о том, как подавать налоги за 2021 год и какую информацию вам понадобится для подачи налоговой декларации.

Когда наступит налоговый сезон 2021 года?

Налоговый сезон 2021 года начинается в январе 2022 года и заканчивается 15 апреля 2022 года.Это когда большинство людей подают свои налоги, чтобы избежать пени или штрафов на любую сумму, которую они должны.

Если вам нужно больше времени для подготовки налоговой декларации, вы можете бесплатно подать заявку на продление с помощью формы 4868. Это дает вам возможность подать заявку до 15 октября, но вам все равно необходимо рассчитать и уплатить любые налоги, которые вы должны, до 15 апреля.

Должен ли я подавать налоговую декларацию?

Большинство взрослых по закону обязаны подавать налоги штата и федеральные налоги, но есть некоторые исключения. Если ваш доход меньше стандартной суммы вычета для вашего регистрационного статуса, вам может не потребоваться подавать федеральную налоговую декларацию.

На 2021 год стандартный вычет составляет 25 100 долларов для супружеских пар, подающих совместно, 12 550 долларов для налогоплательщиков и состоящих в браке лиц, подающих раздельную регистрацию, и 18 800 долларов для глав семьи.

Выберите способ подачи налоговой декларации

Если вы обязаны подавать налоговую декларацию, необходимо учесть несколько моментов. Во-первых, вы должны решить, хотите ли вы подавать налоговую декларацию самостоятельно с помощью онлайн-программного обеспечения или нанять специалиста по составлению налоговой отчетности, например сертифицированного аудитора (CPA).

Подготовка налоговых деклараций в режиме онлайн

Услуги по подготовке налоговых деклараций, такие как H&R Block и TurboTax, предлагают программное обеспечение и онлайн-учебные пособия, которые помогут вам подавать налоговые декларации самостоятельно или с помощью профессионала за дополнительную плату.Если ваша налоговая декларация проста и вы уверены в своих расчетах, это может быть дешевле, чем наем CPA. Вы регистрируете учетную запись, выбираете продукт, который подходит для вашей ситуации с доходом, и отвечаете за ряд вопросов, чтобы заполнить налоговую декларацию.

Многие из этих служб проверят введенную вами информацию, чтобы убедиться в отсутствии ошибок, и при необходимости помогут подготовить налоговые декларации штата. Затем служба отправит вашу декларацию в Налоговое управление США и налоговое управление штата от вашего имени.

Большинство компаний, производящих налоговое программное обеспечение, взимают плату за свои услуги. Однако есть несколько вариантов подать бесплатно. Программа IRS Free File Program позволяет людям со сложной налоговой ситуацией подавать онлайн бесплатно через одного из ее партнеров, если они достигают определенного предела дохода. В 2020 году порог дохода составлял 72 тысячи долларов.

Если вы заработаете больше, чем установленный лимит программы Free File, вы все равно сможете бесплатно подать налоговую декларацию с помощью онлайн-налоговой программы, если ваша ситуация проста.

Вы также можете использовать бесплатные заполняемые формы IRS, чтобы заполнить свои федеральные формы и подать себя на любом уровне дохода.Имейте в виду, что в этот вариант не входят налоговые формы штата.

Подготовка налоговых деклараций

Второй вариант — это работа с местной налоговой службой. IRS ведет базу данных по каждому специалисту по составлению налоговой декларации, что позволяет легко найти ближайшего к вам авторитетного CPA.

Эти услуги, как правило, будут стоить больше, чем услуги онлайн-регистрации, сделанные своими руками, но могут быть менее стрессовым вариантом, если ваша налоговая ситуация сложна.

Если вас беспокоит стоимость найма CPA, подумайте о программе IRS Volunteer Income Tax Assistance (VITA).Чтобы пройти квалификацию, заявители должны заработать не более 57 000 долларов.

Налогоплательщики в возрасте 60 лет и старше могут воспользоваться программой Налогового консультирования для пожилых (TCE) IRS, которая специализируется на ответах на вопросы о пенсиях и пенсионных проблемах, характерных для пожилых людей. Все волонтеры, готовящие налоговую декларацию, должны пройти обучение налоговому праву, проводимое IRS.

Вы можете найти сайты VITA и TCE в вашем районе с помощью инструмента IRS Free Tax Prep Locator Tool.

Соберите информацию для подачи налоговой декларации

После того, как вы решите, как вы хотите подавать налоговую декларацию, следующим шагом будет сбор ваших налоговых документов.

Вы можете рассчитывать на получение большей части налоговых форм от работодателей и финансовых учреждений в январе и начале февраля. Это такие формы, как ваш W-2, Форма 1098 (если у вас есть дом и вы платите проценты по ипотеке) и любую версию формы 1099, чтобы сообщить о доходах, отличных от заработной платы, например о доходах от самозанятости, пособиях по безработице и инвестиционных доходах.

Вы можете получать налоговые формы в цифровом виде или по почте. Хранение документов в легкодоступном месте может упростить процесс заполнения налоговой декларации.

Если вы планируете требовать налоговые вычеты, отличные от стандартного вычета, вам может потребоваться дополнительная документация. Соберите такие документы, как форма 1098, если вы платили проценты по ипотеке, квитанции от благотворительных организаций, которым вы делали пожертвования, и документы на оплату наличных взносов по медицинскому страхованию, если вы работаете не по найму.

Оплатите налоговый счет или дождитесь возврата

Последним этапом процесса подачи налоговой декларации является либо оплата налогового счета, либо ожидание получения возмещения от IRS.

Если вам причитается возврат налога: Вы можете перевести средства непосредственно на свой банковский счет или получить бумажный чек по почте.Получить возврат налога с помощью прямого депозита быстрее и безопаснее, чем получить бумажный чек по почте. Это может быть еще быстрее, если вы или ваш налоговый инспектор подадите налоговую декларацию в электронном виде. IRS выдает 9 из 10 возмещений в течение 21 дня или меньше тем, кто выбрал прямой перевод и подал в электронном виде.

Если у вас есть задолженность по налогам: У вас есть срок уплаты налогов до 15 апреля, иначе на ваш баланс начнут накапливаться проценты, и вам могут быть начислены штрафы за просрочку платежа. Если вы подаете заявление с помощью программного обеспечения для подачи налоговой декларации, вам обычно предоставляется возможность произвести оплату через Интернет после подачи декларации.

Если вы не можете позволить себе оплатить налоговый счет в установленный срок, у вас есть варианты.

- Компромиссное предложение: С помощью формы 656 вы можете предложить оплатить меньше, чем полная сумма вашего счета. IRS определит ваше право на участие после того, как вы заполните заявку и предоставите документацию, подтверждающую, что вы не можете оплатить полную сумму в разумные сроки. Регистрационный взнос составляет 205 долларов США.

- Установите рассрочку с IRS: При рассрочке вы соглашаетесь платить определенную сумму каждый месяц.За установку этого плана взимается плата, которая варьируется от 31 доллара США для автоматического вывода средств до 149 долларов США для планов без автоматических платежей. План платежей позволяет вам производить ежемесячные платежи до тех пор, пока вы не выплатите остаток в полном объеме.

- Запрос на краткосрочное продление: При краткосрочном продлении IRS дает вам 120 дней для полной оплаты налогового счета. Если вы не заплатите в течение периода продления, на ваш баланс будут взиматься штрафы и пени.

IRS рекомендует подавать налоговую декларацию, даже если вы не можете выплатить причитающуюся сумму.Вы также можете позвонить в IRS по телефону (800) 829-1040, чтобы обсудить варианты оплаты. Государственные и местные налоговые органы по-разному обрабатывают выплаты, поэтому вам следует позвонить в налоговую инспекцию своего штата или города, чтобы обсудить планы погашения, или зайдите в Интернет, чтобы узнать о других вариантах.

Подача индивидуальной подоходной налоговой декларации: общий подоходный налог (TLINCTXA) | FRED

Источник: Министерство финансов США. Служба внутренних доходов

Релиз: Налоговая статистика SOI — Таблицы исторических данных

Квартир: Тысячи U.S. долларов, без сезонной корректировки

Частота: Ежегодный

Примечания:

Статистика за все указанные годы сопоставима. Однако до 2000 налогового года общий подоходный налог представляет собой сумму двух компонентов: подоходного налога после вычета налогов и «минимального налога» или «альтернативного минимального налога (AMT)». Начиная с 2000 налогового года, общий подоходный налог, как правило, совпадает с подоходным налогом после вычета кредитов, который был изменен и теперь включает AMT.(Небольшая разница между двумя суммами за 2000 год обусловлена, главным образом, включением в статистику налогового года 2000 деклараций за предыдущий год, поданных в 2001 календарном году, которые использовались в качестве прокси для деклараций за 2000 налоговый год, поданных после 2001 г .; эти декларации были включены в общий подоходный налог, но не в подоходный налог до или после зачета, в соответствии с порядком отчетности в формах налоговых деклараций за эти годы. То же самое верно для налогового года 2002 для предыдущих деклараций, поданных в 2003 календарном году для Налоговый год 2000 и ранее.В гораздо меньшей степени разница между общим подоходным налогом и подоходным налогом после зачета представляет собой налог на накопительные распределения трастов, который был включен только в общий подоходный налог.) Общий подоходный налог отражает сумму, указанную в налоговой декларации, и составляет: таким образом, перед любыми проверками или правоприменительными действиями Налоговой службы. Он представляет собой обязательство по подоходному налогу, которое подлежало уплате Министерству финансов США.

Дополнительную информацию о требованиях к подаче налоговых деклараций см. В годовых отчетах «Статистика деклараций по подоходному налогу с физических лиц» по адресу https: // www.irs.gov/uac/soi-tax-stats-historical-data-tables.

Предлагаемое цитирование:

Министерство финансов США.

Как открыть хостел | HowToHostel Как открыть хостел …

Как открыть хостел | HowToHostel Как открыть хостел …