НК РФ Статья 380. Налоговая ставка / КонсультантПлюс

НК РФ Статья 380. Налоговая ставка

1. Налоговые ставки устанавливаются законами субъектов Российской Федерации и не могут превышать 2,2 процента, если иное не предусмотрено настоящей статьей.

(в ред. Федерального закона от 02.11.2013 N 307-ФЗ)

1.1. В отношении объектов недвижимого имущества, налоговая база в отношении которых определяется как кадастровая стоимость, за исключением объектов, указанных в пунктах 3.1 и 3.2 настоящей статьи, налоговые ставки устанавливаются законами субъектов Российской Федерации и не могут превышать 2 процента.

(п. 1.1 в ред. Федерального закона от 29.09.2019 N 325-ФЗ)

2. Допускается установление дифференцированных налоговых ставок в зависимости от категорий налогоплательщиков и (или) имущества, признаваемого объектом налогообложения.

3. Утратил силу с 1 января 2020 года. — Федеральный закон от 29.09.2019 N 325-ФЗ.

КонсультантПлюс: примечание.

С 1 января 2035 года Федеральным законом от 24.11.2014 N 366-ФЗ пункт 3.1 статьи 380 признается утратившим силу.

3.1. Налоговая ставка устанавливается в размере 0 процентов в отношении следующих видов недвижимого имущества:

объектов магистральных газопроводов, объектов газодобычи, объектов производства и хранения гелия;

объектов, предусмотренных техническими проектами разработки месторождений полезных ископаемых и иной проектной документацией на выполнение работ, связанных с пользованием участками недр, или проектной документацией объектов капитального строительства, и необходимых для обеспечения функционирования объектов недвижимого имущества, указанных в абзаце втором настоящего пункта.

Налоговая ставка в размере 0 процентов применяется в отношении объектов недвижимого имущества, указанных в настоящем пункте, при условии одновременного выполнения для таких объектов следующих требований:

объекты впервые введены в эксплуатацию в налоговые периоды начиная с 1 января 2015 года;

объекты расположены полностью или частично в границах Республики Саха (Якутия), Иркутской или Амурской области;

объекты принадлежат в течение всего налогового периода на праве собственности организациям, указанным в подпункте 1 пункта 5 статьи 342. 4 настоящего Кодекса.

4 настоящего Кодекса.

Перечень имущества, относящегося к объектам недвижимого имущества, указанным в настоящем пункте, утверждается Правительством Российской Федерации.

(п. 3.1 в ред. Федерального закона от 03.07.2016 N 242-ФЗ)

КонсультантПлюс: примечание.

С 01.01.2022 в п. 3.2 ст. 380 вносятся изменения (ФЗ от 02.07.2021 N 305-ФЗ). См. будущую редакцию.

3.2. Налоговые ставки, определяемые законами субъектов Российской Федерации в отношении железнодорожных путей общего пользования и сооружений, являющихся их неотъемлемой технологической частью, не могут превышать в 2017 году 1 процент, в 2018 году — 1,3 процента, в 2019 году — 1,3 процента, в 2020 и 2021 годах — 1,6 процента. Перечень имущества, относящегося к указанным объектам, утверждается Правительством Российской Федерации.

(п. 3.2 введен Федеральным законом от 28.12.2016 N 464-ФЗ; в ред. Федерального закона от 23.11.2020 N 374-ФЗ)

3.3. Утратил силу. — Федеральный закон от 03.08.2018 N 302-ФЗ.

4. В случае, если налоговые ставки не определены законами субъектов Российской Федерации, налогообложение производится по налоговым ставкам, указанным в настоящей статье.

(п. 4 введен Федеральным законом от 29.11.2012 N 202-ФЗ, в ред. Федерального закона от 02.04.2014 N 52-ФЗ)

5. Утратил силу с 1 января 2020 года. — Федеральный закон от 29.09.2019 N 325-ФЗ.

Открыть полный текст документа

Документы

от 22.07.2016 № 330-паДокумент: Загрузить

Закон Приморского края от 02 декабря 1999 года № 74-КЗ

«О защите населения и территории Приморского края от чрезвычайных ситуаций природного и техногенного характера»

Документ:

Загрузить

Закон Приморского края от 13 июля 1998 года № 14-КЗ

«О пожарной безопасности в Приморском крае»

Документ:

Загрузить

Закон Приморского края от 05 марта 2007 года № 44-КЗ

«Об административных правонарушениях в Приморском крае»

Документ:

Загрузить

Закон Приморского края от 14 ноября 2001 года № 161-КЗ

«Об административно-территориальном устройстве Приморского края»

Документ:

Загрузить

Постановление Губернатора Приморского края от 17 ноября 2008 года № 127-пг

«Об утверждении Положения об организации и ведении гражданской обороны в Приморском крае»

Документ:

Загрузить

Постановление Губернатора Приморского края от 31 марта 2011 года № 26-пг

«О создании и содержании в целях гражданской обороны запасов материально-технических, продовольственных, медицинских и иных средств Приморского края»

Документ:

Загрузить

Постановление Администрации Приморского края от 19 сентября 2007 года № 252-па

«Об утверждении Порядка использования бюджетных ассигнований резервного фонда Администрации Приморского края»

Документ:

Загрузить

Постановление Администрации Приморского края от 31 марта 2011 года № 88-па

«Об утверждении Положения об организации оповещения и информирования населения Приморского края об опасностях, возникающих при ведении военных действий или вследствие этих действий, а также при угрозе возникновения или возникновении чрезвычайных ситуаций природного и техногенного характера»

Постановление Администрации Приморского края от 30 апреля 2008 года № 95-па

«О создании, использовании и восполнении резервов финансовых и материальных ресурсов для ликвидации чрезвычайных ситуаций природного и техногенного характера на территории Приморского края»

Документ:

Загрузить

ФНС разъяснила правила получения вычетов по налогам на имущество — Российская газета

Для получения вычета по налогу на имущество собственникам не нужно писать никаких заявлений.

Такие разъяснения дала Федеральная налоговая служба. Они потребовались в связи с тем, что в социальных сетях и мессенджерах стала набирать обороты рассылка, призывающая граждан успеть написать заявления на вычеты до 1 ноября, поскольку после этой даты они якобы потеряют право ими пользоваться.

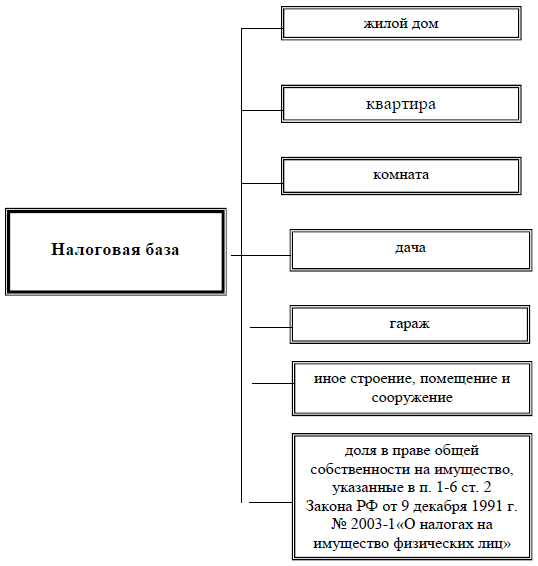

Статья 403 Налогового кодекса РФ предусматривает, что при начислении налога на имущество физлиц налоговая база уменьшается в отношении каждого жилого дома на величину кадастровой стоимости 50 квадратных метров от его общей площади, применительно к квартире и части жилого дома — на величину кадастровой стоимости 20 квадратных метров. Если же речь идет о комнате или части квартиры, то при расчете налога можно получить «скидку» с 10 квадратных метров.

Эти вычеты применяются автоматически при расчете налога для всех объектов. К примеру, если человек владеет тремя квартирами, комнатой, двумя жилыми домами, то вычет будет предоставлен в отношении каждой из трех квартир, комнаты и каждого из домов. При этом собственнику не нужно обращаться в налоговую с каким-либо заявлением, включая заявление о предоставлении налоговой льготы.

При этом собственнику не нужно обращаться в налоговую с каким-либо заявлением, включая заявление о предоставлении налоговой льготы.

В Федеральной налоговой службе напоминают, что в уведомлении для уплаты налога на имущество физлиц, которое направляется собственникам, в графе «налоговая база» указывается кадастровая стоимость объекта уже с учетом ее уменьшения на величину налогового вычета. Если при его применении налоговая база принимает отрицательное значение, налог за такой объект не выставляется.

Пенсионеры вообще освобождены от уплаты налога за недвижимость, напоминает Анатолий Нагиев, руководитель практики налогового права НЮС «Амулекс». Льгота предоставляется в отношении одного объекта налогообложения каждого вида по выбору самого гражданина.

Пенсионерам положен вычет по земельному налогу. Выбрать участок и направить уведомление в налоговую нужно до 1 ноября

С 2017 года пенсионеры, ветераны, инвалиды и некоторые другие категории граждан (полный перечень указан в п. 5 статьи 391 НК РФ) также получили право на вычет при расчете земельного налога. В их случае сумма налога уменьшается на величину кадастровой стоимости 600 квадратных метров по одному земельному участку независимо от категории земли. Если участок 6 соток и меньше, платить налог не нужно, если превышает 6 соток, его рассчитают за оставшуюся площадь. Человек, имеющий два или больше участков, может выбрать тот, в отношении которого будет действовать вычет, и направить уведомление об этом в любую налоговую.

5 статьи 391 НК РФ) также получили право на вычет при расчете земельного налога. В их случае сумма налога уменьшается на величину кадастровой стоимости 600 квадратных метров по одному земельному участку независимо от категории земли. Если участок 6 соток и меньше, платить налог не нужно, если превышает 6 соток, его рассчитают за оставшуюся площадь. Человек, имеющий два или больше участков, может выбрать тот, в отношении которого будет действовать вычет, и направить уведомление об этом в любую налоговую.

Поскольку все льготы носят заявительный характер, налогоплательщики до 1 ноября года, являющегося налоговым периодом, должны уведомить налоговую инспекцию об объектах, в отношении которых будет применяться налоговая льгота.

Уведомление нужно будет подавать по форме, утвержденной налоговым органом. Она размещена на сайте nalog.ru. Направить уведомление можно через Личный кабинет налогоплательщика, почтовым сообщением в налоговую инспекцию или подать лично в любую налоговую инспекцию.

6 соток — на кадастровую стоимость этой части участка уменьшается земельный налог для пенсионера

Если уведомление не поступит, вычет по земельному налогу будет применяется автоматически в отношении одного земельного участка с максимальной исчисленной суммой земельного налога. Если человек, имеющий право на вычет, ранее пользовался налоговыми льготами, в том числе по другим имущественным налогам (например, ветеран боевых действий был освобожден от налога на имущество или пенсионер использовал льготу по транспортному налогу), вычет будет применяться автоматически на основании имеющихся у налоговой сведений, без необходимости дополнительных обращений (заявлений, уведомлений) от налогоплательщика.

Налог на имущество организаций на территории Республики Крым | Ялта

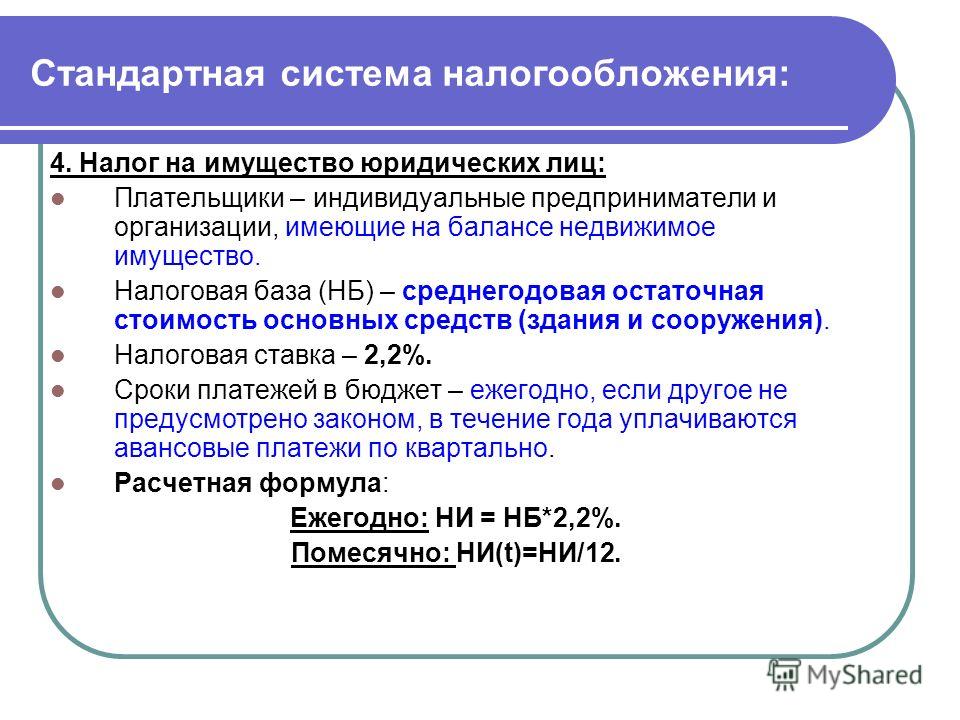

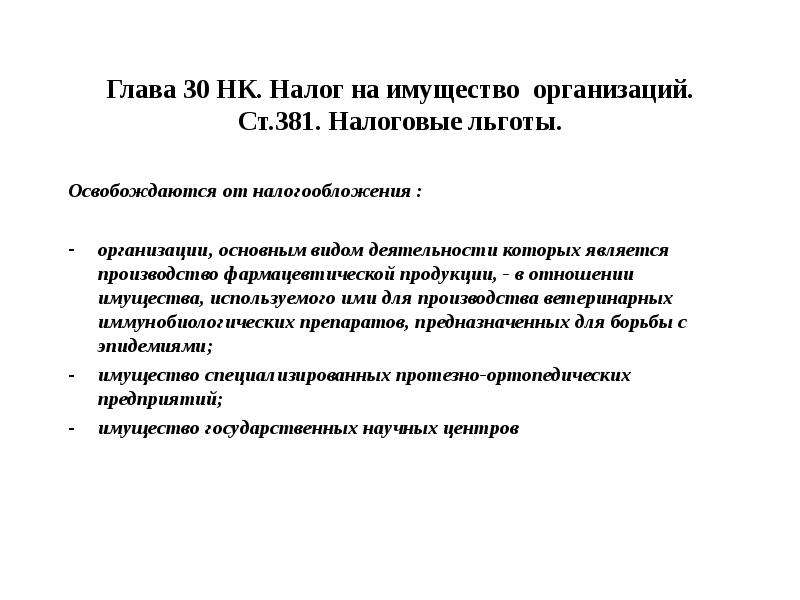

13.05.2015 Пунктом 1 ст. 373 Налогового кодекса Российской Федерации (далее – НК РФ) установлено,что налогоплательщиками налога на имущество организаций признаются организации, имеющие имущество, признаваемое объектом налогообложения в соответствии со статьёй 374 НК РФ.

На основании ст. 374 НК РФ объектами обложения налогом на имущество организаций для российских организаций признаётся движимое и недвижимое имущество (в том числе имущество, переданное во временное владение, в пользование, распоряжение, доверительное управление, внесённое в совместную деятельность или полученное по концессионному соглашению), учитываемое на балансе в качестве объектов основных средств в порядке, установленном для ведения бухгалтерского учёта, если иное не предусмотрено статьями 378, 378.1 и 378.2 НК РФ.

При использовании организациями упрощенной системы налогообложения п. 2 ст.346.11 НК РФ предусматривает освобождение от обязанности уплаты, в том числе налога на имущество организаций (за исключением налога, уплачиваемого в отношении объектов недвижимого имущества, налоговая база по которым определяется как их кадастровая стоимость в соответствии с НК РФ).

Уплата организациями единого налога на вменённый доход предусматривает их освобождение от обязанности по уплате, в том числе налога на имущество организаций (в отношении имущества, используемого для ведения предпринимательской деятельности, облагаемой единым налогом, за исключением объектов недвижимого имущества, налоговая база по которым определяется как их кадастровая стоимость в соответствии с настоящим НК РФ) (п. 4 ст.346.26 НК РФ).

4 ст.346.26 НК РФ).

Организации, являющиеся налогоплательщиками единого сельскохозяйственного налога, освобождаются от обязанности по уплате налога на имущество организаций (п. 3 ст.346.1 НК РФ).

Определение налоговой базы по налогу на имущество организаций как кадастровая стоимость объекта недвижимости осуществляется в случае принятия соответствующего закона субъекта Российской Федерации на основании критериев, установленных п.п. 1, 2 и 4 ст.378.2 НК РФ.

Обращаем внимание, что закон субъекта Российской Федерации, устанавливающий особенности определения налоговой базы исходя из кадастровой стоимости объектов недвижимого имущества, указанных п.п.1, 2 и 4 п.1 ст.378.2 Налогового кодекса Российской Федерации от 31 июля 1998 года

№ 146 – ФЗ (с изменениями и дополнениями), на территории Республике Крым не принимался в связи с отсутствием утверждённых субъектом Российской Федерации в установленном порядке результатов определения кадастровой стоимости объектов недвижимости.

Конституционный Суд разъяснил условия взимания налога на имущество организаций исходя из кадастровой стоимости

Юридическая компания «Пепеляев Групп» сообщает о принятии Конституционным Судом РФ Постановления от 12.11.2020 № 46-П, в котором уточняется, в каких случаях объект недвижимости может считаться торговым центром с налоговой базой, исчисляемой по кадастровой стоимости.

Предметом проверки со стороны Конституционного Суда стал подп. 1 п. 4 ст. 378.2 НК РФ. Согласно указанной норме, для целей определения налоговой базы по налогу на имущество организаций с учетом кадастровой стоимости имущества торговым центром (комплексом) признается отдельно стоящее нежилое здание (строение, сооружение), расположенное на земельном участке, один из видов разрешенного использования которого предусматривает размещение торговых объектов, объектов общественного питания и (или) бытового обслуживания. Заявитель, обращаясь в Конституционный суд, указывал, что такая формулировка допускает взимание налога на имущество организаций исходя из кадастровой стоимости объектов недвижимости исключительно по признаку назначения земельного участка, на котором они расположены, вне зависимости от предназначения и фактического использования самих этих объектов.

Проанализировав норму подп. 1 п. 4 ст. 378.2 НК РФ, Конституционный Суд отметил, что по ее буквальному смыслу наличие среди видов разрешенного использования земельного участка такого, который допускает размещение объектов торговли, общественного питания и (или) бытового обслуживания, приводит к тому, что все размещенные на нем здания приобретают статус торгового центра в качестве объекта налога на имущество организаций с налоговой базой, исчисляемой по кадастровой стоимости. Тем самым определение налоговой базы и размер налога ставятся в зависимость от сугубо градостроительных и землеустроительных решений.

Конституционный Суд пришел к выводу, что взимание налога на имущество организаций исходя из кадастровой стоимости объектов недвижимости, исключительно на основании видов разрешенного использования земельного участка, на котором расположен налогооблагаемый объект, независимо от предназначения и фактического использования самого этого объекта, не оправданно в конституционно-правовом отношении. Подобное регулирование допускало бы возложение повышенной налоговой нагрузки на налогоплательщика без экономических на то оснований и необоснованно лишало бы его права определять налоговую базу исходя из среднегодовой стоимости имущества. В особенности это относится к тем налогоплательщикам, чье недвижимое имущество расположено на арендованных земельных участках, т. к. арендатор существенно ограничен в возможности инициировать изменение вида разрешенного использования земельного участка.

Подобное регулирование допускало бы возложение повышенной налоговой нагрузки на налогоплательщика без экономических на то оснований и необоснованно лишало бы его права определять налоговую базу исходя из среднегодовой стоимости имущества. В особенности это относится к тем налогоплательщикам, чье недвижимое имущество расположено на арендованных земельных участках, т. к. арендатор существенно ограничен в возможности инициировать изменение вида разрешенного использования земельного участка.

Следовательно, подп. 1 п. 4 ст. 378.2 НК РФ по своему конституционно-правовому смыслу не может служить основанием для возложения на налогоплательщика обязанности определять налоговую базу по налогу на имущество организаций исходя из кадастровой стоимости здания (строения, сооружения) исключительно в связи с тем, что один из видов разрешенного использования арендуемого налогоплательщиком земельного участка, на котором расположено принадлежащее ему недвижимое имущество, предусматривает размещение торговых объектов, объектов общественного питания и (или) бытового обслуживания, независимо от предназначения и фактического использования здания (строения, сооружения).

Норма подп. 1 п. 4 ст. 378.2 НК РФ признана соответствующей Конституции РФ в истолковании, данном Конституционным судом в постановлении.

О чем подумать, что сделать

Компаниям, владеющим объектами недвижимости, следует учитывать позицию Конституционного Cуда при оценке своих налоговых обязательств. Выводы, сделанные в постановлении, могут быть использованы для оспаривания региональных перечней объектов недвижимости, в отношении которых налоговая база определяется как кадастровая стоимость, и исключения из них тех объектов, которые не отвечают установленным признакам.

Помощь консультантов

Специалисты «Пепеляев Групп» готовы оказать консультационные услуги по вопросам правового регулирования налогообложения имущества организаций, помочь в оценке правомерности включения того или иного недвижимого имущества в перечень объектов, в отношении которых налоговая база определяется как кадастровая стоимость, и сопровождать процесс оспаривания нормативного акта, утверждающего такой перечень, в судебном порядке.

Налоги — База корпоративного налогообложения

База корпоративного налогообложения

КПН взимается с корпораций, связанных между собой в Мичигане, по ставке 6% от базы корпоративного подоходного налога после распределения или пропорционального распределения для всех корпораций, ведущих предпринимательскую деятельность или владеющих или получающих выгоду в сквозной организации, ведущей бизнес. в этом состоянии. Деловая деятельность в широком смысле включает деятельность налогоплательщика, осуществляемую с целью получения прибыли или выгоды.

«Корпорация» означает лицо, которое обязано или выбрало регистрацию в качестве корпорации C на федеральном уровне. Юридическое лицо, выбравшее регистрацию в качестве корпорации на федеральном уровне, будет облагаться этим налогом вместе с традиционными корпорациями C. «Корпорация» не включает финансовое учреждение или страховую компанию, поскольку эти регулируемые отрасли облагаются налогом отдельно.

База корпоративного подоходного налога — это доход от бизнеса с определенными прибавками и вычетами до распределения и вычетом убытков после распределения.Налогоплательщик может использовать имеющиеся коммерческие убытки, понесенные по КПН после 31 декабря 2011 года. Коммерческий доход является федеральным налогооблагаемым доходом. Коммерческий доход унитарной бизнес-группы представляет собой сумму бизнес-доходов каждого члена группы за вычетом статей доходов и расходов, связанных с внутрифирменными операциями.

Некоторые организации освобождены от налогообложения, например, организации, освобожденные от федерального подоходного налога. Иностранное лицо, проживающее в субнациональной юрисдикции страны-участницы НАФТА, которая не облагает налогом на бизнес налогоплательщика с аналогичным местонахождением, проживающего в Мичигане, также освобождается от КПН.

Как доходы, так и расходы по добыче нефти и газа, облагаемые Мичиганским НДПИ, исключаются из налоговой базы в той мере, в какой доходы и расходы использовались при расчете федерального налогооблагаемого дохода.

«Сквозная организация» — это корпорация S, полное товарищество, товарищество с ограниченной ответственностью, траст, товарищество с ограниченной ответственностью или компания с ограниченной ответственностью, которая не облагается налогом как корпорация на федеральном уровне в течение налогового года.

Поточные организации (за исключением трастов), которые, как разумно ожидается, получат более $ 200 000 коммерческого дохода, обязаны удерживать подоходный налог штата Мичиган по ставке корпоративного подоходного налога с распределительной доли коммерческого дохода любого члена, который является корпорацией или другим потоком. через сущность.Дополнительную информацию о требованиях к удержанию вы можете найти в разделе «Удержание» на этом веб-сайте, который будет опубликован в ближайшем будущем.

Общие сведения о налогах на материальное имущество и транспортные средства для бизнеса

Материальное имущество для предприятий и транспортные средства

Материальная личная собственность, как определено кодексом штата, — это вся личная собственность, не классифицируемая иным образом как нематериальная личная собственность, капитал торговцев или собственность на краткосрочную аренду (Кодекс штата Вирджиния, §58.1-3500). В общем, материальная личная собственность — это движимый объект, который является реальным, материальным, материальным и не прикреплен постоянно к какому-либо недвижимому имуществу. Примеры материальной собственности бизнеса включают офисную мебель, компьютерное оборудование, специализированные инструменты, машины, оборудование и транспортные средства.

Когда и как подавать

Деловая мебель и приспособления, машины и инструменты, а также компьютерное оборудование, расположенные в округе Фэрфакс, городах Херндон, Вена или Клифтон, начиная с 1 января каждого года, должны декларироваться в налоговых формах округа. Крайний срок подачи заявок — 1 мая. Штрафы за просрочку подачи могут быть применены для продлений, представленных после 1 мая. Если крайний срок подачи заявок выпадает на субботу, воскресенье или праздничный день округа, крайним сроком является следующий рабочий день.

Компании, подавшие документы в Департамент налоговой администрации (DTA) в прошлом году, получат форму заявки по почте в январе. Кандидаты, впервые подающие заявление, могут загрузить с нашего веб-сайта документ о возврате материальной личной собственности, оборудования и инструментов.

Кроме того, необходимо указывать бизнес-автомобили. Транспортные средства бизнес-класса облагаются налогом и облагаются налогом, как и любые другие транспортные средства в округе, за исключением того, что они не имеют права на получение субсидии в соответствии с Законом штата о освобождении от налога на личную собственность, которая предоставляется для автомобилей личного пользования. Обратитесь к нашей странице «Общие сведения о транспортных налогах» для получения дополнительной информации о транспортных налогах.

Куда подавать

Отправьте по почте возврат материального личного имущества и сопроводительную документацию до 1 мая по адресу:

Округ Фэрфакс

Департамент налогового администрирования

а / я 529

Саутгемптон, Пенсильвания 18966-0529

Налоговая база для материального имущества предприятий

Налог на материальное имущество предприятий (кроме транспортных средств) не распределяется пропорционально.Если 1 января собственность не находится в округе, то за этот год налоги не взимаются. И наоборот, если недвижимость находится в округе по состоянию на 1 января, но выбывает из нее в течение года, то налог по-прежнему подлежит уплате за весь год.

Оценочная стоимость всего материального имущества предприятия (кроме транспортных средств) определяется на основе установленного процента (на основе года покупки) первоначальной капитализированной стоимости или стоимости, которая была бы капитализирована, если бы вычет расходов вместо амортизации был выбран в соответствии с § 179 Налогового кодекса.Первоначальная капитализированная стоимость — это фактическая стоимость материального имущества предприятия без учета амортизации. Он включает в себя все затраты, связанные с вводом актива в эксплуатацию (например, налог с продаж, стоимость доставки и фрахта, установка, оплата труда и т. Д.).

Большая часть материального имущества предприятий (кроме транспортных средств и компьютерного оборудования) оценивается в 80% от первоначальной стоимости в течение первого года владения и на 10% меньше каждый последующий год, пока не достигнет минимального уровня в 20% в седьмой год, следующим образом:

- 1-й год владения оценивается в 80% от первоначальной стоимости

- 2-й год владения оценивается в 70% от первоначальной стоимости

- 3-й год владения оценивается в 60% от первоначальной стоимости

- 4-й год владения оценивается в 50% от первоначальной стоимости

- 5-й год владения оценивается в 40% от первоначальной стоимости

- 6-й год владения оценивается в 30% от первоначальной стоимости

- 7-й год владения оценивается в 20% от первоначальной стоимости

Компьютерное оборудование оценивается в размере 50% от первоначальной стоимости в первый год и изменяющийся процент каждый год после этого до пятого года владения следующим образом:

- 1-й год владения оценивается в 50% от первоначальной стоимости

- 2-й год владения оценивается в 35% от первоначальной стоимости

- 3-й год владения оценивается в 20% от первоначальной стоимости

- 4-й год владения оценивается в 10% от первоначальной стоимости

- 5-й год владения оценивается в 2% от первоначальной стоимости

Большинство коммерческих автомобилей оцениваются на основе стоимости на 1 января в январском выпуске Справочника по подержанным автомобилям Национальной ассоциации автомобильных дилеров (NADA).Для грузовиков с полной массой более 14 000 фунтов стоимость определяется процентом стоимости и годом покупки. Стоимость такси составляет 50% от средней суммы кредита. Налог на транспортное средство рассчитывается пропорционально той части года, в которой транспортное средство находится в округе.

Ставка налога и расчет

Текущая ставка налога составляет 4,57 доллара на 100 долларов от оценочной стоимости . Чтобы рассчитать налог на имущество, оцениваемое в 5000 долларов, разделите оценочную стоимость на 100 и умножьте на ставку налога:

(5000 долл. США ÷ 100) × 4 долл. США.57 = $ 228,50

Платежи

Вы можете платить налоги на материальное имущество своей компании за мебель, оборудование, компьютеры, машины, инструменты и служебные автомобили через Интернет. Срок оплаты материального имущества предприятия — 5 октября. Исключение составляют коммерческие автомобили, приобретенные или перемещенные в округ 1 июля или после этой даты, срок платежа по которым наступает 15 февраля следующего года. Если срок платежа приходится на субботу, воскресенье или праздничный день округа, срок платежа наступает на следующий рабочий день.

Другое

Если вы считаете, что материальная собственность вашего бизнеса была переоценена, вы можете подать апелляцию. Для получения дополнительной информации звоните по телефону 703-222-8234 (TTY 711).

Налог на коммерческую аренду бизнеса — CRT

С 1 июня 2018 года налогоплательщики могут потребовать налоговую льготу для малого бизнеса.

Кредит фактически освобождает арендаторов с «общим доходом» не более 5 000 000 долларов И «годовой базовой арендной платой до снижения арендной платы» менее 500 000 долларов США от налога на коммерческую арендную плату.

Налогоплательщики с «общим доходом» более 5 000 000 долларов США, но менее 10 000 000 долларов США и «годовой базовой арендной платой до снижения арендной платы» более 500 000 долларов США, но менее 550 000 долларов США получают кредит по скользящей шкале против налога.

Налогоплательщики с «общим доходом» равным или более 10 000 000 долларов США или «годовой базовой арендной платой до снижения арендной платы» менее 250 000 долларов США или равной или более 550 000 долларов США не имеют права на получение этого кредита.

Налогоплательщики с несколькими помещениями и «общим доходом» менее 10 000 000 долларов США могут иметь право на получение этого кредита в отношении одних помещений и не имеют права в отношении других.

Аренда базы налогового кредита для малого бизнеса

«Базовая арендная плата по налоговому вычету для малого бизнеса» — это базовая арендная плата до снижения арендной платы на 35% (сумма на стр. 2, строка 7 годовой декларации по налогу на коммерческую арендную плату формы CR-A г. Нью-Йорка), разрешенной в соответствии с разделом 11-704 Административного кодекса. (з) (2). Примечание. Не используйте «Годовая базовая арендная плата до снижения арендной платы (стр. 2, строка 12 формы CR-A г. Нью-Йорка)».

Общий доход

«Общий доход» определяется разделом 11-704.4 Административного кодекса как сумма, сообщаемая Налоговой службе для целей федерального подоходного налога (т.е. Федерал 1120 строка 11; Федерал 1120С линия 6; Федеральный закон 1065, строка 8) в налоговом году, непосредственно предшествующем периоду, на который арендатор подает заявку на получение этого кредита, который равен валовым поступлениям или продажам физического лица, траста, имущества, товарищества, ассоциации, компании или корпорации за вычетом доходов и скидки за вычетом стоимости проданных товаров плюс сумма любых дивидендов, процентов, валовой ренты, валовых лицензионных платежей, чистой прибыли от прироста капитала, чистой прибыли или убытка от продажи коммерческой собственности, чистой прибыли или убытка фермы, обычного дохода или убытка от другие товарищества, имения или трасты или другой доход или убыток. «Общий доход» — это доход, указанный в вашей федеральной налоговой декларации, независимо от того, как вы подаете налоговую декларацию в г. Нью-Йорке.

Расчет базовой арендной платы Арендная плата, выплачиваемая арендатором за каждое местоположение

— Арендная плата, полученная или причитающаяся от субарендатора

= Базовая арендная плата *

* Если базовая арендная плата составляет менее одного года (или менее трех месяцев при квартальном доходе), вы должны рассчитать его в годовом исчислении на весь период возврата. Годовая базовая арендная плата используется для определения соответствующей налоговой ставки.

Налоговые ставки на недвижимость| Налоговая администрация

Приведенные ниже ставки для налогового года 2021 являются ставками из утвержденного бюджета на 2022 финансовый год.

Не все ставки применимы к каждой посылке. В вашем ежегодном уведомлении об оценке указаны ставки, применимые к налоговому округу вашей собственности, или, если у вас нет уведомления об оценке за 2021 год, вы можете определить набор ставок для своей отдельной посылки, выполнив следующие действия:

Если у вас есть вопросы по поводу вашего налогового счета, свяжитесь с нашим офисом.

НАЛОГОВЫЙ РАЙОН КОММЕРЧЕСКОГО ТРАНСПОРТА

Сессия Генеральной Ассамблеи Вирджинии в 2007 г. приняла закон штата, который предоставил несколько новых источников дохода для транспортных целей. Среди прочего, это законодательство установило отдельную классификацию для определенной коммерческой и промышленной собственности в Управлении транспорта Северной Вирджинии (NVTA) и Управлении транспорта Хэмптона. Населенные пункты в пределах этих двух транспортных властей могут теперь облагать налогом коммерческую и промышленную собственность, и доходы от любого такого сбора должны использоваться исключительно для транспортных целей, которые приносят пользу населению, налагающему сбор.

Округ Фэйрфакс находится в пределах границ NVTA, и в соответствии с законодательством штата 2007 года округ уполномочен законом отдельно классифицировать определенную коммерческую и промышленную собственность для уплаты транспортного налога. 10 сентября 2007 г. и с поправками, внесенными 3 декабря 2007 г., Наблюдательный совет округа Фэрфакс объявил и провел общественные слушания с целью принятия местного постановления о применении этой новой классификации.

Закон штата разрешает взимать этот налог по максимальной ставке до 0,125 доллара за 100 долларов оценочной стоимости.Полученный доход используется для транспортных целей в округе Фэйрфакс при условии ассигнования Наблюдательного совета. Этот налог взимается одновременно и по тому же счету, что и обычные налоги в Общий фонд (т. Е. Двумя частями, подлежащими оплате 28 июля и 5 декабря).

Жилая недвижимость, в том числе квартиры, дома на колесах и недвижимость для престарелых, не подлежат налогообложению. Все коммерческие и промышленно используемые земельные участки, в том числе свободные земельные участки, имеющие коммерческое / промышленное зонирование, будут облагаться этим налогом.Если участок имеет жилое зонирование, но используется в коммерческих / промышленных целях, он также будет облагаться налогом. Если собственность используется как для жилого, так и для коммерческого / промышленного использования (смешанное использование), часть собственности, используемая для коммерческого / промышленного использования, будет облагаться налогом.

В начало

ФАЗА 1 И 2 РАЙОН УЛУЧШЕНИЯ ЖЕЛЕЗНОДОРОЖНЫХ ПЕРЕВОЗОК ДЮЛЛЕС

Фаза 1

В этом специальном налоговом округе взимается сбор в размере 0 долларов США.090 за 100 долларов оценочной стоимости коммерческой и промышленной зонированной собственности (включая коммерческие квартиры) или собственности, используемой для коммерческих или промышленных целей в районе. Данный налоговый сбор не распространяется на жилую недвижимость . Этот район улучшения транспорта был одобрен Наблюдательным советом на заседании правления 21 июня 2004 года.

Фаза 2

Этот специальный налоговый округ имеет ставку налога в размере 0,200 долларов США за 100 долларов оценочной стоимости коммерческой и промышленной зонированной собственности (включая коммерческие квартиры) или собственности, используемой для коммерческих или промышленных целей в пределах округа. Данный налоговый сбор не распространяется на жилую недвижимость . Этот район улучшения транспортной инфраструктуры был одобрен Наблюдательным советом на заседании правления 21 декабря 2009 года.

Более подробная информация доступна на странице проекта Silver Line.

В начало

ТАЙСОНСКИЙ СЕРВИСНЫЙ РАЙОН

Этот район охватывает примерно 6000 владельцев коммерческой и жилой недвижимости в Тайсоне. Деньги, полученные округом, могут быть использованы только для улучшения транспорта в обслуживающем районе и будут использованы для:

- Планирование и строительство инфраструктуры и транзитных маршрутов

- Покупка права проезда для строительства, улучшения и / или эксплуатации дорог или других объектов транспортной инфраструктуры

- Оснащение, эксплуатация и обслуживание транспортных служб

В начало

ПРОФИЛАКТИКА ИНФЕСТАЦИИ (КОНТРОЛЬ НАЛОЖЕНИЯ ВРЕДИТЕЛЕЙ — СПЕЦИАЛЬНЫЙ НАЛОГОВЫЙ РАЙОН)

Специальный налоговый округ по борьбе с вредителями — это общегосударственный налоговый сбор, который поддерживает Комплексную программу борьбы с вредителями.

Комплексная программа борьбы с вредителями включает две отдельные программы: программу борьбы с вредителями в лесах, управляемую Отделом управления городскими лесами Департамента общественных работ и экологических служб, и Программу по насекомым-переносчикам, управляемую Департаментом здравоохранения.

Программа борьбы с вредителями леса в настоящее время направлена на предотвращение распространения определенных лесных насекомых и болезней в округе. В настоящее время в списке, который ведется Министерством сельского хозяйства и быта Вирджинии, пять насекомых и две болезни: цыганская моль, язвенный червь, изумрудный ясеневый мотылек, болиголов шерстистый адельгид, азиатский длиннорогий жук, внезапная гибель дуба и тысяча язв.

Программа по насекомым-переносчикам направлена на борьбу с распространением вируса Западного Нила, болезни Лайма и других болезней, передаваемых комарами и клещами.

В начало

ОПЛАТА ЗА ОБСЛУЖИВАНИЕ

Для некоторых объектов к основному налогу на недвижимость добавляется дополнительная плата за обслуживание. Ваше оценочное уведомление показывает, облагается ли ваша собственность какой-либо из этих плат за обслуживание. По всем вопросам обращайтесь в наш офис.

Leaf Collection — 0 руб.012 за 100 долларов оценочной стоимости жилой, коммерческой и промышленной недвижимости в некоторых районах.

Сбор мусора — 400 долларов в год в некоторых районах.

Служба водоснабжения:

- Springfield Water Service District 1 — 661 доллар в год, начиная с 1 июля 1993 г. и заканчивая 30 июня 2023 г., для обеспечения водоснабжения Клифтон-Форест, группы домов в заповеднике Линкольн-Льюис-Ванной.

- Springfield Water Service District 3 — 959 долларов в год, начиная с 1 января 2003 г. и заканчивая 31 декабря 2032 г., для обеспечения водоснабжения парка Колчестер-Роуд-Льюис, группы домов в заповеднике Линкольн-Льюис-Ванной .

В начало

FAQ по налогу на прибыль | Налоговое управление штата Нью-Хэмпшир

Нужна помощь?

Звоните (603) 230-5920Пн – Пт с 8:00 до 16:30

Что такое налог на прибыль бизнеса (BPT)?

Для налоговых периодов, заканчивающихся до 31 декабря 2016 г., налог в размере 8,5% начисляется на доход от ведения коммерческой деятельности в штате Нью-Гэмпшир. Для предприятий с несколькими штатами доход распределяется с использованием взвешенного коэффициента продаж, равного двум, а также факторов заработной платы и собственности.Организации, ведущие унитарный бизнес, должны использовать комбинированную отчетность при подаче налоговой декларации в штате Нью-Гэмпшир.

Для налоговых периодов, заканчивающихся 31 декабря 2016 г. или позднее, ставка BPT снижается до 8,2%. Для налоговых периодов, заканчивающихся 31 декабря 2018 г. или позднее, ставка BPT снижается до 7,9%. Для налоговых периодов, заканчивающихся 31 декабря 2019 г. или позднее, ставка BPT снижается до 7,7%. Для налоговых периодов, заканчивающихся 31 декабря 2022 г. или позднее, ставка BPT снижается до 7.6%.

График ставок BPT и BET

Кто платит BPT?

Любая коммерческая организация, организованная для получения прибыли или получения прибыли, ведущая коммерческую деятельность в пределах государства, подлежит обложению этим налогом. Однако организации с валовым коммерческим доходом от всей своей деятельности не более 50 000 долларов США не обязаны подавать декларацию. Для налоговых периодов, заканчивающихся 31 декабря 2022 г. или позднее, этот порог подачи документов увеличивается до 92 000 долларов США.

Когда нужно вернуть BPT?

Для налоговых периодов, начинающихся после 31 декабря 2015 года, отчеты партнерства должны быть поданы на 15-й день 3-го месяца после окончания налогового периода.Корпоративные, имущественные, фидуциарные и комбинированные отчеты должны быть поданы на 15-й день 4-го месяца после окончания налогового периода.

Должен ли я производить расчетные платежи?

Требуются четыре оценки с уплатой 25% каждая на 15-й день 4-го, 6-го, 9-го и 12-го месяцев налогового периода для любого налогового обязательства, превышающего 200 долларов.

Должен ли я платить смету в течение моего первого года?

Да, если налоговые обязательства превышают 200 долларов, но вы можете претендовать на исключение из штрафа в соответствии с RSA 21-J: 32, IV (d), заполнив форму DP-2210/2220.

Куда мне обращаться с вопросами?

Позвоните в службу налогоплательщиков по телефону (603) 230-5920.

У меня есть собственник; Могу ли я разделить доход от аренды между собой и женой?

Нет, за исключением случаев, когда существуют два отдельных и разных предприятия. См. Кодекс административных правил NH, ред. 307.04 (e).

Должен ли я подавать декларацию BPT, если мой доход от продажи в рассрочку составляет менее 50 000 долларов?

Требования к подаче документов определяются в год продажи для всех лет, независимо от года получения дохода.Таким образом, если валовой доход от бизнеса превышает 50 000 долларов США (92 000 долларов США для налоговых периодов, заканчивающихся 31 декабря 2022 г. или после этой даты) в год продажи, независимо от суммы, полученной в последующие годы, вы должны подавать документы до тех пор, пока не будут выполнены все выплаты. сообщил. См. Кодекс административных правил NH, ред. 302.07 (f).

Относится ли в Нью-Гэмпшире к корпорациям категории S иначе, чем к корпорациям C в налоговых целях?

Нет, корпорации Sub-S рассматриваются так же, как корпорации C.Сквозные статьи в Приложении K включаются в корпоративный доход при определении налогооблагаемой прибыли бизнеса.

Нужно ли прилагать все федеральные таблицы к декларациям?

Да. Все федеральные расписания должны быть включены в исходные и измененные отчеты. Право собственности должно включать Таблицы C, D, E, F, 4797, 6252, если применимо. Для получения дополнительной информации см. «Общие инструкции» в соответствующем налоговом году на странице «Формы и инструкции» нашего веб-сайта.

Как рассчитать переходящий остаток чистых операционных убытков (NOL)?

Для целей расчета суммы любого вычета переходящего остатка NOL, разрешенного в соответствии с RSA 77-A: 4, XIII для налоговых периодов, заканчивающихся 1 июля 2005 г. или позднее, раздел 172 Налогового кодекса, действующий 31 декабря 1996 г., должен быть последовал.Для налоговых периодов, закончившихся до 1 июля 2005 г.:

(1) Любая сумма убытка сначала переносится на те налоговые годы, которые требуются Налоговым кодексом США, без применения выборов в разделе 172 (b) (3) и применяется к любому доходу в налоговых годах перенесенного налога до любых оставшихся убыток переносится как вычет NOL.

(2) Перенос убытков, как предусмотрено в пункте (1) выше, не приводит ни к допустимому вычету NOL в годы переноса, ни к возврату ранее уплаченных налогов.Исправленный возврат, поданный для таких целей, запрещен.

(3) Неспособность коммерческой организации перенести NOL обратно и применить их к доходу предыдущих прибыльных лет приведет к тому, что убыток будет считаться полностью погашенным в год (годы) переноса.

Как рассчитывается перенос NOL?

NOL распределяется по годам в соответствии с RSA 77-A: 3. NOL может быть перенесен только на 10 лет, следующих за годом убытка.Сумма NOL, созданная в налоговом году, которая может быть перенесена на будущие периоды, ограничена следующим образом:

| Дата: | Максимальная сумма: |

|---|---|

| 30.06.2003 или ранее | 250 000 долл. США |

| 01.07.2003 — 30.06.2004 | 500 000 долл. США |

| 01.07.2004 — 30.06.2005 | 750 000 долл. США |

| 01.07.2005 — 31.12.2012 | 1 000 000 долл. США |

| 01.01.2013 или позже | 10 000 000 долл. США |

Требуется ли форма вычета DP-132, NOL?

Да, за год используется вычет NOL.Вы должны предъявить подтверждение заявленного года убытков.

Могу ли я внести поправку в NOL и получить возмещение?

Нет. Чистые операционные убытки должны переноситься на 3 года только для целей определения переносимой суммы для налоговых периодов, заканчивающихся до 1 июля 2005 г. См. «Как рассчитать чистый операционный убыток (NOL)?» выше.

Можно ли использовать кредит Управления по финансированию развития сообществ NH (CDFA) в счет налога на BPT и Business Enterprise Tax?

Да. Для получения дополнительной информации позвоните в службу налогоплательщиков Налогового управления Нью-Гэмпшира по телефону (603) 230-5920 или посетите веб-сайт NH CDFA по адресу www.nhcdfa.org.

Должно ли при подаче формы DP-2210/2220 использоваться одно и то же исключение во всех четырех кварталах?

Нет, каждый квартал стоит сам по себе.

Что такое унитарный бизнес?

Унитарный бизнес определяется в RSA 77-A: 1 XIV как «одна или несколько связанных бизнес-организаций, занимающихся коммерческой деятельностью как в пределах этого государства, так и за его пределами, среди которых существует единство собственности, работы и использования или взаимозависимость в их деятельности. функции.См. Кодекс административных правил NH Rev 300 Единство собственности; Единство действия; Единство использования; Взаимозависимость в их функциях.

Что означает нексус?

Требуется ли организация подавать налоговые декларации, зависит от того, связана ли она с государством. Nexus определяется как некоторая определенная связь или минимальная связь между государством и организацией, которую оно стремится обложить налогом. Если вы ведете бизнес за пределами штата, который продает или сдает в аренду материальное личное имущество в этом штате, см. Кодекс административных правил NH, ред. 304.01 для наглядного списка тех видов деятельности, которые создают взаимосвязь.

ставок налога на недвижимость | отр

Недвижимость облагается налогом в зависимости от ее классификации. Классификация — это группировка свойств на основе схожего использования. Недвижимость разных классов облагается налогом по разным ставкам.

Налоговая ставка — это сумма налога на каждые 100 долларов оценочной стоимости недвижимости. Ставки устанавливаются Советом округа Колумбия и могут меняться из года в год.

Как рассчитывается налог на недвижимость

Сумма подлежащего уплате налога определяется путем деления оценочной стоимости имущества на 100 долларов и последующего умножения этой суммы на применимую ставку налога на имущество, как указано в таблице ниже.

Например, ваша жилая недвижимость облагается налогом по ставке 1-го класса, которая составляет 0,85 доллара. Если ваш дом оценивается в 500 000 долларов, разделите 500 000 долларов на 100; эта сумма составляет 5000 долларов. Затем умножьте 0,85 доллара на 5000 долларов. Ваш годовой налог составляет 4250 долларов (до вычета приусадебного участка, налоговых льгот для пенсионеров и / или зачетов на мусор).

Если ваша коммерческая недвижимость относится к классу 2, и общая стоимость вашей собственности составляет 5 000 000 долларов или меньше, ваша налоговая ставка составляет 1,65 доллара. Если оценочная стоимость вашей собственности составляет ровно 5 000 000 долларов, разделите эту стоимость на 100; сумма составляет 50 000 долларов. Эта сумма, умноженная на 1,65 доллара, составляет ваш годовой налог в размере 82 500 долларов.

Однако, если ваше имущество класса 2 оценивается, например, в 5 500 000 долларов, ваш налог рассчитывается с использованием налоговой ставки 1,77 доллара. Разделите 5 500 000 долларов на 100. Эта сумма составляет 55 000 долларов.Умножьте 1,77 доллара на 55000 долларов. Этот продукт составляет 97 350 долларов США, что составляет ежегодный налог на оценку собственности в размере 5 500 000 долларов США.

Другие ставки, указанные ниже, применяются к коммерческой собственности класса 2 стоимостью более 10 000 000 долларов США, незанятой собственности и поврежденной собственности.

Текущие классы и ставкиНиже приведены текущие ставки. Для получения дополнительной информации о налоговых ставках Класса 3 и Класса 4 посетите Вакантную недвижимость.

Ставки налога на недвижимость

| Класс | Налоговая ставка за 100 долларов США | Описание |

|---|---|---|

| 1 | 0 руб.85 | Жилая недвижимость, в том числе многоквартирная |

| 2 | 1.65 долл. США | Коммерческая и промышленная недвижимость, включая отели и мотели, если оценочная стоимость не превышает 5 миллионов долларов США |

| 2 | $ 1,77 | Коммерческая и промышленная недвижимость, включая отели и мотели, если оценочная стоимость превышает 5 миллионов долларов США, но не превышает 10 миллионов долларов США |

| 2 | $ 1.89 | Коммерческая и промышленная недвижимость, включая отели и мотели, если оценочная стоимость превышает 10 миллионов долларов США |

| 3 | 5,00 $ | Свободная недвижимость |

| 4 | 10,00 $ | Испорченная недвижимость |

3. ЧТО ТАКОЕ НАЛОГ НА ИМУЩЕСТВО

3. ЧТО ТАКОЕ НАЛОГ НА ИМУЩЕСТВО3.1 Налог на недвижимость — это ежегодный налог на недвижимость. это обычно, но не всегда, местный налог. Чаще всего он основан на концепции рыночной стоимости. Налоговой базой может быть только земля, земля и здания или различные перестановки этих факторов. Для целей этого руководства свойство налог ограничивается годовыми налогами и не включает единовременные налоги на переводы, на реализованный прирост капитала или улучшения, или по ежегодным налогам на богатство.

3.2 Налог на имущество существует не менее трех тысячелетия.Это распространено во всем мире и часто является предметом политические дебаты. Сильные и слабые стороны этого вида налога хорошо известны. известный и, возможно, более широко понимаемый, чем любой другой налог.

3.3 Несколько характеристик налогов на имущество повлияли на к уменьшению их относительной значимости в 20 -м веках. В максимальный урожай, достижимый в настоящее время, судя по опыту, меньше более 12 процентов от общих национальных налоговых поступлений, хотя фактический потенциал будет варьироваться в зависимости от конкретной структуры и уровня налогообложения в в любой юрисдикции.Эти характеристики полезно понимать, когда разработка нового налога или стремление внести улучшения в существующие системы. Есть чему поучиться на опыте других стран.

Преимущества

3.4 Преимущества налога очевидны и включают:

Технически это и административно возможно ввести и / или поддерживать практически в любом обстоятельства.

Это дешево администрировать, и можно стремиться к соотношению доходности 2% или меньше.

Это очень трудно избежать или уклониться, а процент успешных сборов составляет 95 процентов. легко достижимо.

Это прозрачный.

Общественность понимать концепцию рыночной стоимости (будь то капитальная стоимость или арендная стоимость) а потому ценю основу оценки.

В общем есть хорошая корреляция между оценочной стоимостью и платежеспособностью.

Если предусмотрено правильно, налог может быть незначительно прогрессивным.

Выручка предсказуемый и жизнерадостный.

Очень хорошо подходит в качестве источника местных доходов для органов местного самоуправления.

Недостатки

3.5 Недостатки налога на имущество менее очевидны, чем преимущества. Налог не идеален и часто не пользуется популярностью; хотя это должно вспомнил, что идеальных налогов не бывает и налогообложения никогда не бывает популярный.

3.6 Некоторые преимущества включают в себя скрытые недостатки. Прозрачность налога выявляет любые несоответствия, которые могут стать усиливается в общественном восприятии. Эти несоответствия будут как несоответствиями оценка (что неизбежно в оценочном списке, который может состоять из тысячи или сотни тысяч оценок) и умение платить. 5 Другие налоги, такие как подоходный налог, гораздо менее согласованы на практике, но общественность знает только, как налог должен работать, а не как он действительно применяется на практике.Конфиденциальность скрывает реальные результаты. С участием налог на имущество общественность видит, что налоговая система работает со всеми ее недостатками. Точно так же сложность избежания или уклонения от уплаты налога на имущество может сделать его непопулярный. Это особенно характерно для обществ, где богатые и сильные мира сего привыкли манипулировать налоговой системой в своих интересах. Эти люди, как правило, наиболее красноречивы и политически влиятельны и могут эффективно противодействовать или подрывать справедливое действие налога на политический уровень.

3,7 Существует также более тонкий и менее понятный недостаток. Американская война за независимость подогревалась криком «нет». налогообложение без представительства «. В некоторых случаях налог на имущество может обеспечить «представительство без налогообложения» для большой части населения. Всеобщее избирательное право означает, что не каждый избиратель станет плательщиком налога на имущество. В некоторые обстоятельства, не являющиеся налогоплательщиками, могут значительно превосходить количество налогоплательщиков, что наносит ущерб демократическая связь между демократией и налогообложением на местном уровне.Там есть отсутствие санкций в отношении тех, кто не является налогоплательщиком, голосующих за политику строгого налогообложения. Побочные эффекты из этого будет увеличиваться, если налог на имущество будет составлять единственную часть общей местной доход, контролируемый местными властями. В этом случае скромный увеличение общих доходов может потребовать значительного увеличения индивидуальной собственности налоги из-за небольшого количества налогоплательщиков.

3.8 Существует также проблема встраивания «плавучести» в налог на имущество. Теоретически плавучесть является функцией двух механизмов.Первый из это переоценка собственности через регулярные промежутки времени. Второй — это повышение ставки налога для получения необходимого дохода. Оба очень политический. Теоретически плавучесть может либо то, либо другое. это технически возможно повышение налоговых ставок по устаревшим оценочным листам. Однако из опыта многих стран известно, что общественность не понимать и не принимать устаревший оценочный лист. Тем не менее есть всегда сопротивление переоценкам и чем более устаревший список, тем больше сопротивление.Самый большой фактор снижения доходности по налогу на недвижимость в Страны ОЭСР и другие — это отказ провести переоценку.

3.9 Сложностей внедрения быть не должно. недооценен. Хотя технические трудности можно преодолеть, они могут ограничивать прогресс, особенно на ранних этапах реализации. Такой технические факторы включают:

Система зависит от совокупности технических знаний (которых часто бывает дефицит) для создания и ведения реестра оценки, а также для создания и проведения апелляционный процесс.

Части процесс может быть трудоемким и дорогостоящим, например, составление полный список оцениваемых свойств (особенно если записи плохие или неполные, или когда существует большое количество проблем с правовым статусом), аутсорсинг услуг частному сектору, создание оценочного трибунала, административная и инфраструктурная поддержка (например, выделенная информация технологические системы как для системы оценки, так и для системы финансового учета для процедур выставления счетов, сбора и исполнения).

Пока это правда что общественность в целом понимает концепцию рыночной стоимости, путаница действительно возникает в связи между «оцениваемой стоимостью» и установлением «ставки». Это особенно верно, когда переоценка проводится после длительного перерыва, и / или когда имело место политическое нежелание повышать ставку. Этот часто проявляется в большом количестве необоснованных обращений.

Использование налогов на имущество

3.10 Источник местных доходов. Во всем мировые налоги на недвижимость обычно используются в качестве основного источника местных генерировал доход по той веской причине, что нет другого крупного источника налоговые поступления, точно определенные географически. Можно использовать местные подоходные налоги и / или местные налоги с продаж для формирования местного самоуправления доход, но у обоих есть сложные административные проблемы. Местный доход может быть генерируется из других источников, в частности, ренты от местных органов власти. характеристики.В некоторых случаях местные подоходные налоги являются важным источником доход. Однако во многих случаях налог на имущество является основным источником дохода (и даже при наличии местных подоходных налогов местным властям может быть проще изменить ставку налога на имущество, чем скорректировать ставку налога на прибыль).

3.11 В качестве основного источника доходов налог на имущество играет роль важная роль в децентрализации и автономии местного самоуправления. Полный децентрализация правительства включает в себя полномочия по увеличению доходов самостоятельно в дополнение к полномочиям, позволяющим местным органам власти использовать средства по своему усмотрению (в соответствии с пределами своих юридических полномочий).В На практике автономия местного самоуправления всегда ограничена. Обязанности местных правительства почти всегда таковы, что их невозможно уволить без субсидий центрального правительства, которые в большей или меньшей степени умаляют от их независимости. Повышение независимых полномочий по увеличению доходов через налоги на имущество, таким образом, становится важным.

3,12 Поддержка других функций. ‘Оценка списки, составленные для местного самоуправления, могут использоваться другими органами, в частности те, которые можно назвать «однофункциональными органами», например, Водные советы.Плата за воду обычно основана на оценочной стоимости, указанной в оценочных листах. Такие процедуры очень рентабельны 7 и могут иметь разумные корреляция с водопотреблением во многих обстоятельствах (хотя случаи все же существуют где коммерческие и промышленные объекты имеют низкое потребление воды, но имеют относительно высокие значения). Дренажные доски также могут финансироваться за счет связанных с этим сборов. к оценочному листу, который имеет преимущества перед расходами, связанными только с площадь собственности.

3.13 Оценочные листы могут использоваться в странах с переходной экономикой для другие цели, такие как установление арендных ставок на землю, находящуюся в государственной собственности. Где земельные рынки еще не развиты, результаты массовой оценки также могут быть использованы в качестве основа для установления рыночной стоимости недвижимости. Кроме того, местные органы возможно, придется взять на себя функции, ранее контролируемые и управляемые централизованно (к таким функциям относятся местные дренажные щиты, 8 общий выпас объекты и консолидирующие органы 9 ).Они не могут положиться на финансирование центрального правительства и должны повышать свои собственные доходы. В зависимости от налоговые ставки и стоимость сбора, оценочные листы могут предоставить справедливую и стоимостную эффективная основа для этого.

Налоги на сельскую недвижимость

3.14 Есть веские причины для введения или расширения налог на имущество в сельской местности:

Налог на имущество обеспечивает основу для местной автономии и способствует децентрализации

Обеспечивает база доходов для однофункциональных органов

Это стимулирует хозяйственное использование земли 10

Имеет тенденцию к сокращению цены на землю и недвижимость, что облегчает доступ к земле

Кроме земли и здания сельскохозяйственного назначения, налог на сельскую собственность может применяться к коммерческая, промышленная и жилая недвижимость, расположенная в сельской местности области.

3.15 Почти всегда выгода от налога на сельскую недвижимость будет быть местным, а не национальным. Это будет очевидно почти в каждой стране, включая тех, кто находится на переходном этапе, что расширение чистой суммы налога на имущество на сельские районы будут иметь ограниченное влияние на общие национальные налоговые поступления. В сельская налоговая база намного меньше, чем налоговая база городских экономия. Часто столица страны и два или три других крупных города производят большую часть ВВП.Относительный размер регионального ВВП дает хорошее указание размера налоговой базы. Таким образом, если, например, улучшенный налог на недвижимость, охватывающий всю страну, может принести 10 процента от общих налоговых поступлений, доля, приходящаяся на сельскую местность, составляет вряд ли будет больше 20 процентов от этого. Даже в таких обстоятельствах база налога на сельскую недвижимость будет составлять только 2 процента от общей суммы налога по стране. и быть более дорогостоящим в администрировании. 11

3,16 В большинстве случаев приведенные выше иллюстративные цифры будут завышать потенциальную урожайность в сельской местности. Однако это не уменьшает важность налога на сельскую недвижимость. Это жизненно важная часть децентрализации. Дело не столько в его размере относительно национальной налоговой базы, сколько в его величине. в отношении местных доходов, особенно доходов, генерируемых на местном уровне. Этот вот почему это жизненно важный инструмент в улучшении условий жизни в сельских районах.

3.17 В большинстве стран с переходной экономикой проблема налога на имущество в сельские районы будут связаны с сельским хозяйством. Во-первых, есть тенденция перенесенный из социалистического периода упор на сырьевые отрасли. Много будут склонны считать, что сельское хозяйство более важно в национальной экономике чем так. Во-вторых, может существовать мнение, что освобождение сельского хозяйства от налог снизит цены на продукты питания, хотя мало доказательств того, что он когда-либо сделал так.Экономическая теория предполагает, что освобождение от уплаты налогов ведет к увеличению цены. земли по сравнению с другими активами, и есть доказательства, что это так. В-третьих, может быть ошибочное мнение, что доступ к земле облегчается освобождение от уплаты налога. На практике налоговые льготы приводят к росту цен на сельскохозяйственную продукцию. земли, чтобы подняться и затрудняет доступ новичков к фермы.

3.18 Есть несколько веских причин для освобождения сельское хозяйство от налога на имущество.Большинство из тех, что обычно предлагаются, не приносят о желаемом результате. Кроме того, освобождение от налога на сельское хозяйство наносит ущерб восприятие роли налога как справедливого способа распределения местных расходы. Это также делает его малопригодным для увеличения доходов от одиночных функции власти.

КОРОБКА 1 НАЛОГИ НА ПРОВЕРКУ ИМУЩЕСТВА Перечисленные ниже факторы могут побудить правительства пересмотреть возможность введения налога на имущество там, где его нет, или рассмотрение возможности повышения налоговых ставок там, где это происходит, и изучение административный аппарат с целью повышения его эффективности. Возможности для увеличения урожайности: Хотя сейчас многие налоги столкновение с потолками, созданными экономическими факторами или международными конкуренция или общественное признание в большинстве стран налоги на собственность могут привести к более. Возможный потолок: Хотя часто есть возможность увеличить доход от налогов на недвижимость. примеров недвижимости мало, если они вообще есть. налоговый учет составляет более 12 процентов общих налоговых поступлений, и это может представляют собой предел общественного признания.Налог на недвижимость в большинстве стран высок. меньше этого теоретического потолка. Относительно небольшой размер сельской налоговой базы: налоговая база в сельской местности всегда будет сравнительно небольшой по сравнению с городской налоговой базой. база налогообложения. Важность налога на имущество в сельской местности имеет местное значение. значение. Польза для национальной экономики косвенная. Важность за пределами относительного размера: Важность налог на имущество, охватывающий сельские районы, политически выше, чем могло бы быть предполагается от абсолютного размера дохода по налогу на имущество.В качестве основы автономия местного самоуправления и как средство финансирования какой-то отдельной функции властям, есть веские основания для введения налог. Административная возможность налога на имущество: Широкая применение налога на имущество и его долгая история показывают, что если есть достаточная политическая воля, нет непреодолимых технических или административных проблемы с введением налога на имущество. Политическая воля: Все налоги требуют политической решимость и общественное признание.Открытость и прозрачность собственности налог означает, что невозможно ввести налог скрытно. Политическая поэтому решимость важна. Если есть политические сомнения, не теряйте время и деньги с учетом введения налога на имущество. |

Как открыть хостел | HowToHostel Как открыть хостел …

Как открыть хостел | HowToHostel Как открыть хостел …