Налогообложение ИП и ООО — Онлайн сервис документов

Давайте, выясним какие виды налогообложения существуют, начнем с излюбленного вида россиян:

Упрощенная система налогообложения. УСН.

УСН можно применить к любому виду деятельности. Однако есть ограничения, если суммарный годовой доход составляет более 79 миллионов, в этом случае УСН применять нельзя.

Рассчитывается налог исходя из прибыли:

6% от полученного дохода (доходы), ставка лучше подходит тем, чьи расходы не большие.

15% от полученного дохода (доходы – расходы), ставка подходит исключительно для тех, чьи расходы значительно превышают доходы.

Примечание: В зависимости от региона налоговая ставка может как понижаться, так и повышаться.

УСН (Упрощенная система налогообложения) применим абсолютно к любому виду деятельности, который избрал себе индивидуальный предприниматель из ОКВЭД.

Особенность: налог уплачивается в бюджет 1 раз в квартал, а отчетность сдается 1 раз в год.

Кроме того, организации и ип на упрощенной системе могут уменьшить налог УСН не более, чем на 50 %, в случае если в них трудоустроены сотрудники.

Например, если вы занимаетесь сферой услуг, то рекомендуем выбрать УСН 6% (если ваши клиенты юридические лица и у вас не большие расходы). Если вы занимаетесь оптовой торговлей, то рекомендуем выбрать УСН (15%), если у вас большие расходы.

Наличие кассового аппарата при расчетах с физическими лицами обязательно.

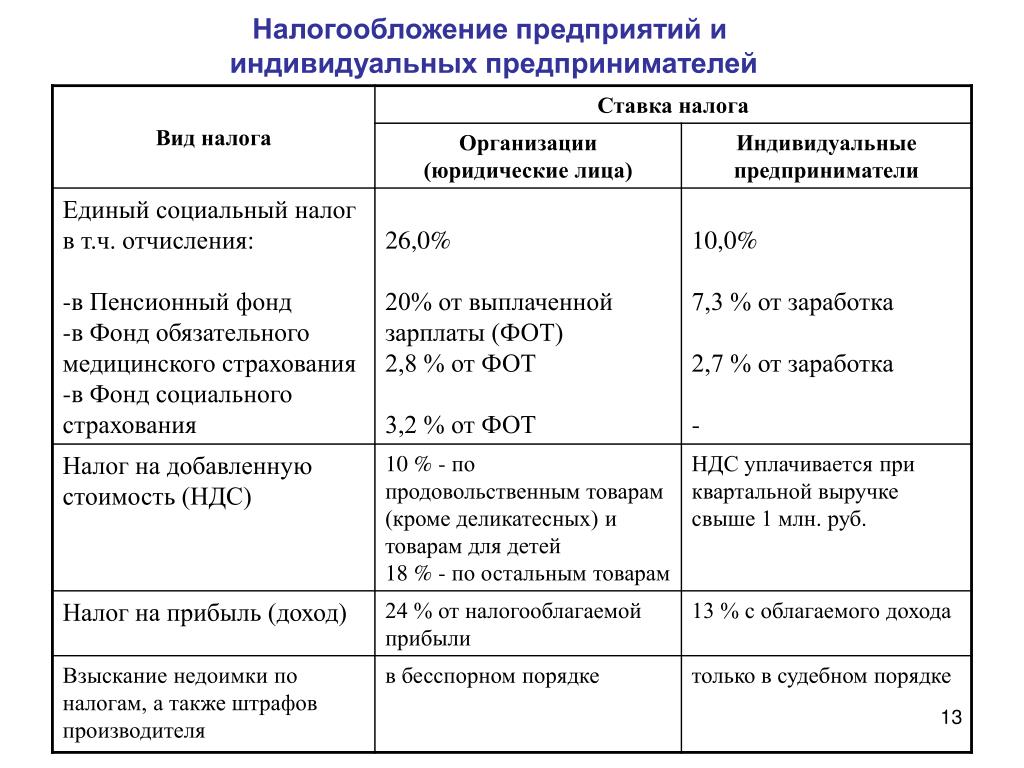

Общая система налогообложения. ОСНО.

К этому виду налогообложения нет никаких ограничений. Однако он не так выгоден, как кажется.

В бюджет вы обязаны начислять не один, а целых 3 налога — налог на прибыль, налог на имущество, налог на добавленную стоимость (18%).

Особенность: Организации и ИП, при этом виде налогообложения обязаны в полном объеме вести бухгалтерский учет, сдавать ежемесячную, квартальную и годовую отчетность.

Например, ОСНО подходит тем предпринимателям и организациям, которые работаю с крупными контрагентами, бюджетными организациями, одним словом всем тем, кому выделить НДС очень важно. Предприятие со сферой производства могут также выбрать ОСНО.

Наличие кассового аппарата при расчетах с физическими лицами обязательно.

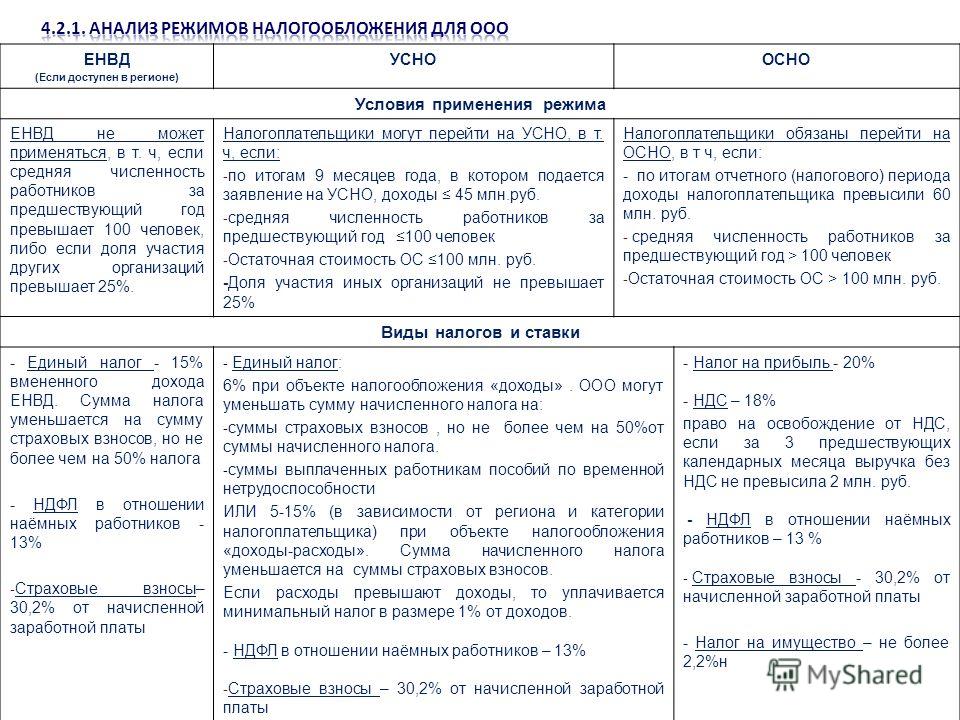

Единый налог на вмененный доход (ЕНВД)

Данный режим подходит не для всех видов деятельности. Этот список уточняет Налоговый кодекс РФ. Кроме того, помните вмененный налог нельзя применять если доля другой организации больше 25% и если у вас больше 100 сотрудников. О применении данного налогового режима в любом случае нужно уточнять в налоговом органе.

В бюджет вы обязаны перечислять одну сумму фиксированного налога, который рассчитывается исходя из многих показателей, и не как не зависит от полученной прибыли.

Особенность: Подать заявление о применении ЕНВД необходимо в течении 5 дней с начала деятельности. Сдача отчетности и оплата происходят поквартально.

Например, розничная торговля с физическими лицами, то выбираем ЕНВД.

При данном виде налогообложения кассовый аппарат можно не применять.

Патентная система налогообложения.

Данную система налогообложения предназначена только для ИП. Действует только для конкретных видов деятельности. Ограничения следующие: не более 15 сотрудников, суммарный доход не более 60 миллионов в год.

Особенность: В бюджет вы обязаны оплачивать стоимость патента на срок от месяца до года, исходя не из вашей фактической прибыли, а исходя из расчетов местных властей о предполагаемой прибыли. А из отчётности на вас только книга доходов. Заявить в налоговую о выборе патентной системы налогообложения необходимо за 10 дней до ее применения.

При данном виде налогообложения кассовый аппарат можно не применять.

Налогообложение ООО ЗАО и остальных юридических лиц

Несомненно верный выбор системы налогообложения общества с ограниченной ответственностью (ООО) имеет очень существенное значение.

Выбрать систему и определить налогообложение ООО в зависимости от вида деятельности лучше на начальном этапе ведения бизнеса или не позднее ноября месяца текущего года.

Налогообложение ООО

Проанализируйте свой бизнес или обратитесь к нам еще до момента открытия и мы поможем определиться с системой налогообложения ООО и ЗАО, ведь от этого напрямую зависит Ваша прибыль.

Если же в текущей деятельности предприятия возникают вопросы по эффективности и требуется снижение налогов в бюджет, то смена системы налогообложения наиболее рациональный метод.

А выбор объекта налогообложения в этом случае государство нам предоставляет:

- общая система налогообложения (ОСНО)

- упрощенная система налогообложения (УСН) 6% доходы

- упрощенная система налогообложения (УСН) 15% доходы минус расходы

- налог на основе патента (для определенных видов деятельности)

Как только прошла государственная регистрация ООО или ЗАО возникает его правоспособность и необходимость исполнения обязанностей налогоплательщика по тем налогам, которые общество обязано уплачивать.

С момента открытия организация уже должна вести полный бухгалтерский учет, который включает:

- составление и предоставление статистической, бухгалтерской и налоговой отчетности в налоговые органы, внебюджетные фонды, органы государственной статистики

- составление и своевременное оформление первичной документации

- кадровое делопроизводство

- осуществление платежей и расчетов по заработной плате сотрудников

- ведение управленческого учета, составление и предоставление управленческой отчетности

При невыполнении или нарушении любого из перечисленных пунктов предприятие может быть оштрафовано на довольно значительные суммы, заблокирован ее расчетный счет в банке и даже уголовное преследование руководителя.

На кого положиться, если Вы профессионал в другой области и все время уходит на свой бизнес?

Предлагаем взаимовыгодное сотрудничество по бухгалтерскому сопровождению ООО или ЗАО с разными видами деятельности по таким основным направлениям:

- Бухгалтерский учет и сопровождение организаций

- Составление бухгалтерской отчетности

- Нулевая отчетность

- Налоговый учет

- Оптимизация налогообложения

- Расчет заработной платы работника

- Управленческий учет

- Персонифицированный учет

Уверяем, что партнерство с нами привнесет только облегчение и комфорт для Вас и Вашего предприятия!

Цены на комплексное бухгалтерское обслуживание фирм в зависимости от типа применяемого налогообложения:

Задать возникшие вопросы можно через форму заказа или позвонив по телефонам: +7 (926) 556-00-37, +7 (495) 532-89-69.

Выбор системы налогообложения для индивидуальных предпринимателей

В статье рассмотрены основные плюсы и минусы патентной и иных систем налогообложения для индивидуальных предпринимателей, и условия их применения.

Российским законодательством предусмотрена общая система налогообложения, а также специальные налоговые режимы.

Индивидуальный предприниматель может применить 5 систем налогообложения:

-

ОСНО — общая система налогообложения.

-

УСН — упрощенная система налогообложения (упрощенка).

-

ЕНВД — единый налог на вмененный доход (вмененка).

-

ЕСХН — единый сельскохозяйственный налог.

-

Патент — патентная система налогообложения.

Каждый налоговый режим имеет свои сильные и слабые стороны, и подбор того или иного режима налогообложения процесс сугубо индивидуальный. Ниже мы рассмотрим основные параметры, опираясь на которые можно сделать выбор уже на стадии регистрации индивидуального предпринимателя.

Ниже мы рассмотрим основные параметры, опираясь на которые можно сделать выбор уже на стадии регистрации индивидуального предпринимателя.

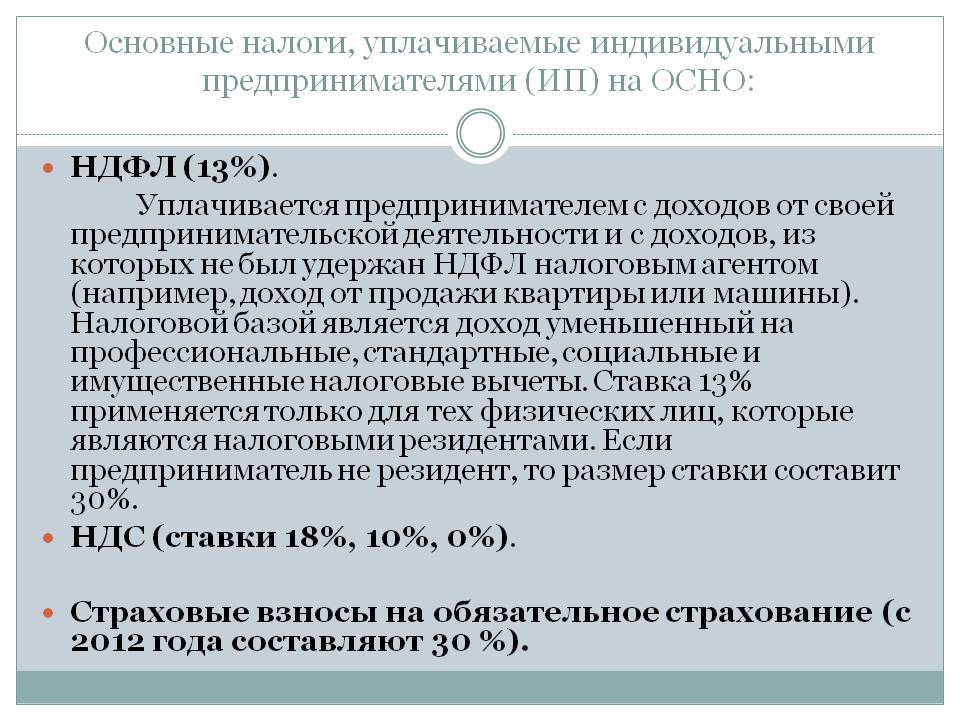

Общая система налогообложения (ОСНО) — устанавливается автоматически при регистрации любой организации, в том числе и индивидуального предпринимателя, в случае, если при подаче документов на регистрацию (в течение месяца после регистрации) в налоговый орган не было предоставлено заявление о переходе на специальный налоговый режим.

На ОСНО вам придется отчитываться по следующим налогам:

- НДС (налог на добавленную стоимость) с 01.01.2019 ставка составляет 20%, есть льготные ставки — 0-10% на определенный перечень товаров и услуг при определенных обстоятельствах, которые регламентируются в статье п. 1 ст. 164 НК РФ — Налоговые ставки. Например, товары, вывезенные в таможенной процедуре экспорта — облагаются по ставке 0%, а сахар, соль, яйца и растительное масло, по ставке 10%.

- Подоходный налог или НДФЛ 13% — налог на доходы физических лиц, который необходимо рассчитывать с прибыли ИП.

- Имущественный налог — от 0,1 до 2% — рассчитывается по кадастровой стоимости помещения. Льготы указаны в ст. 407 НК РФ.

При этом сдача декларации по НДС производится ежеквартально, а оплату можно вносить равными долями в течение трех месяцев после отчетного периода.

Основным преимуществом данного режима является то, что такая система налогообложения не содержит никаких ограничений.

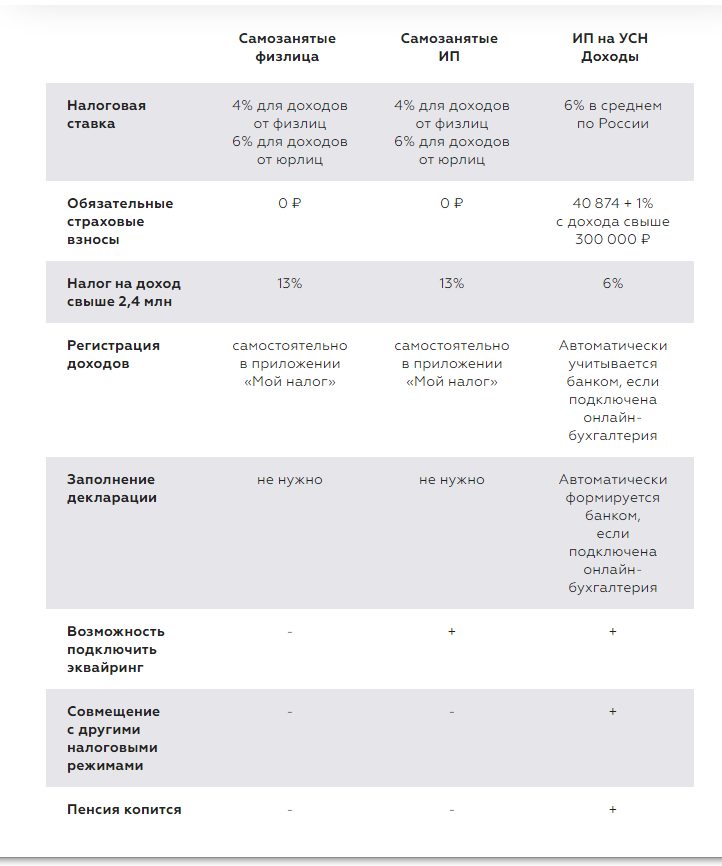

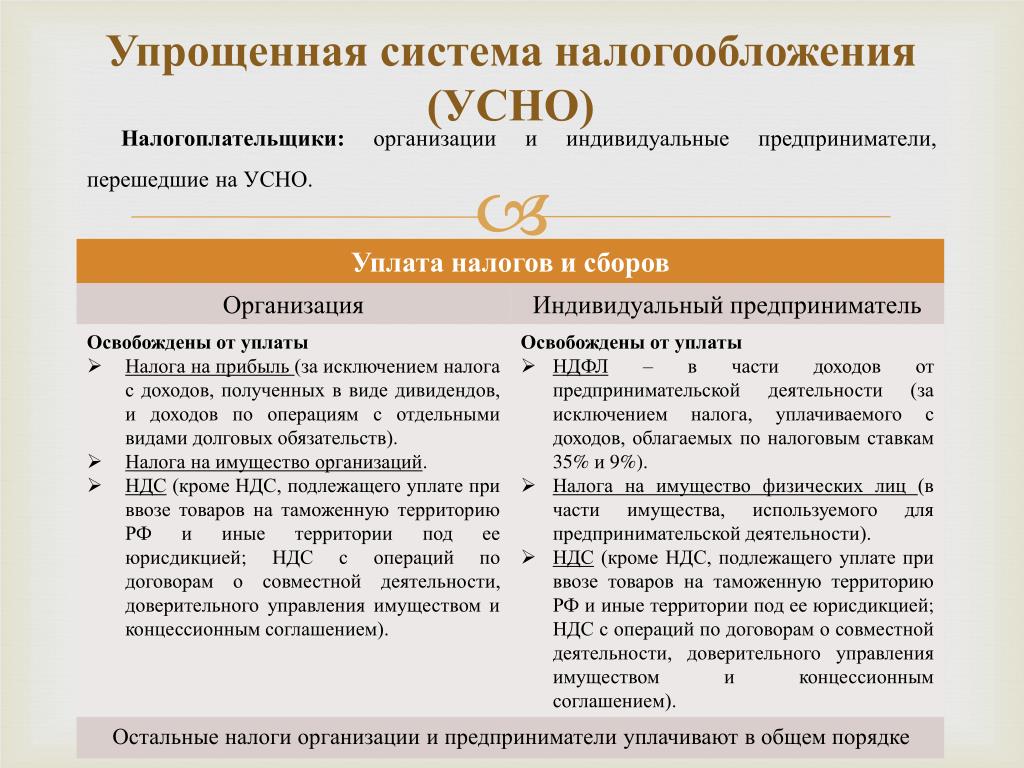

Упрощенная система налогообложения (УСН) — самый популярный налоговый режим среди индивидуальных предпринимателей, поскольку характеризуется своей простотой и минимальным количеством ограничений. Переход на данный режим является наиболее простым и понятным (в налоговый орган в момент регистрации или в течение месяца после регистрации подается заявление о переходе на УСН с выбором конкретного вида налогообложения).

Применение упрощенной системы налогообложения индивидуальными предпринимателями предусматривает их освобождение от обязанности по уплате налога на доходы физических лиц (в отношении доходов, полученных от предпринимательской деятельности), налога на имущество физических лиц (в отношении имущества, используемого для предпринимательской деятельности. Индивидуальные предприниматели, применяющие упрощенную систему налогообложения, не признаются налогоплательщиками налога на добавленную стоимость (п. 3, ст. 346.11 Налогового кодекса Российской Федерации от 05.08.2000 N 117-ФЗ).

На упрощенке есть два режима:

- УСН 6% доходы.

- УСН 15 % доходы минус расходы.

УСН 6% доходы — при выборе данной ставке вы будете платить 6% с каждого поступления денежных средств на ваш расчетный счет. Кроме денег, которые вернули заемщики, или поставщики при ошибочном платеже.

Эту ставку выгодно выбирать, когда у вас небольшие расходы на осуществление деятельности.

УСН 15% — доходы минус расходы, налог начисляется только на “чистый” доход, т.е. перед начислением процентной ставки, нужно отнять расходы.

Эту ставку выгодно применять, когда процент затрат на осуществление деятельности высокий (оптовая и розничная торговля). Такая система позволит значительно сократить сумму уплачиваемого налога в бюджет.

Налоговым кодексом установлен ряд ограничений использования упрощенной системы налогообложения:

- Лимит на доходы — 150 млн в год.

- Лимит на величину основных средств — не более 150 млн в год.

- Количество сотрудников: до 100 человек.

При нарушении одного из этих пунктов вы не имеете права применять упрощенку.

Также есть перечень налогоплательщиков, не имеющих право применять УСН, указанные в п.3 ст. 346.12 Налогового кодекса РФ.

В целом, данная система налогообложения является одной из наиболее удобных для применения индивидуальными предпринимателями.

Единый налог на вмененный доход (ЕНВД) — система налогообложения, плательщиками по данной системе налогообложения являются организации и индивидуальные предприниматели, осуществляющие на территории муниципального района, городского округа, городов федерального значения Москвы, Санкт-Петербурга и Севастополя, в которых введен единый налог, предпринимательскую деятельность, облагаемую единым налогом. Кроме того, данный налог могут применять организации и индивидуальные предприниматели, осуществляющие только определенные виды предпринимательской деятельности.

Объектом налогообложения в данном случае является вмененный доход — потенциально возможный доход налогоплательщика единого налога, рассчитываемый с учетом совокупности условий, непосредственно влияющих на получение указанного дохода, и используемый для расчета величины единого налога по установленной ставке (ст. 346.27 Налогового кодекса Российской Федерации от 05.08.2000 N 117-ФЗ). Налоговым кодексом установлена ставка по данному налогу – 15% от величины вмененного дохода, но нормативными правовыми актами представительных органов могут быть установлены иные ставки (от 7,5% до 15%) в зависимости от категорий налогоплательщиков и видов предпринимательской деятельности.

Ограничения на ЕНВД:

- Количество сотрудников не может превышать 100 человек.

- Площадь торгового зала не может превышать 150 кв. м.

При нарушении одного из пунктов, вы не имеете право применять ЕНВД.

Система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности на территории г. Москвы, в том числе на присоединенных в 2012 году территориях ряда поселений города Москвы, не применяется с 1 января 2014 года.

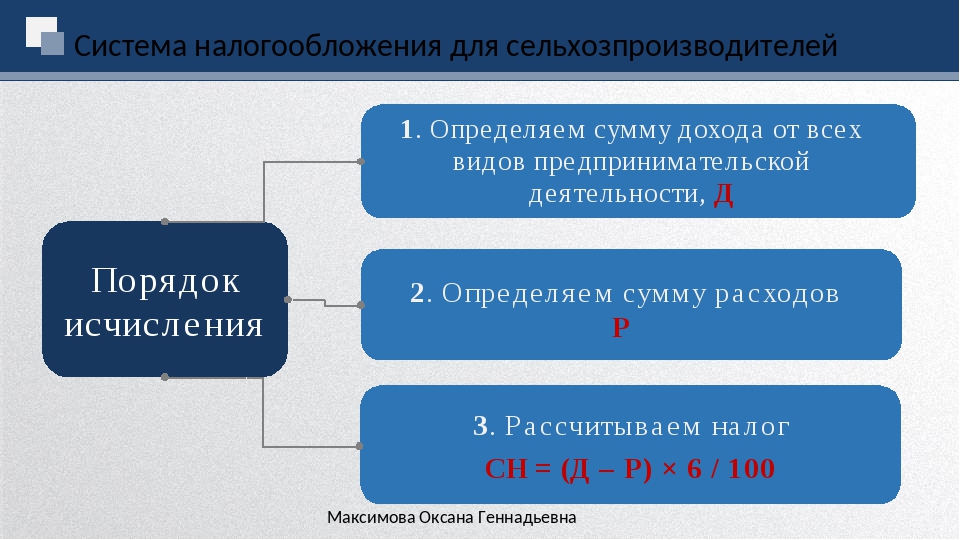

Единый сельскохозяйственный налог (ЕСН) — это налогообложение, разработанное специально для производителей сельскохозяйственной продукции. Если вы планируете заниматься производством продукции растениеводства, сельского и лесного хозяйства, животноводства, то это эта система вам подходит, вы будете платить всего 6% с разницы между доходами и расходами.

Если вы планируете не производить продукцию, а только заниматься ее переработкой, вы не вправе применять ЕСХН.

Условием применения ЕСХН является сельскохозяйственная деятельность, доход от которой составляет не менее 70 % от общего дохода предприятия.

Уплата налога производится раз в полугодие, а сдача отчетности раз в год.

Перейти на данную систему налогообложения можно с начала календарного года или в течение 30 после регистрации ИП.

При всех вполне очевидных плюсах данного налогового режима, главный минус – узкий круг лиц, которые могут применять данный режим.

Патентная система налогообложения (ПСН) — специальный налоговый режим, введенный относительно недавно (в 2012 г.). Основной его особенностью является то, что применять патентную систему могут только индивидуальные предприниматели, осуществляющие определенные ст. 346.43. Налогового кодекса Российской Федерации виды деятельности. Предприниматели, применяющие данную систему налогообложения освобождаются от уплаты налога на доходы физических лиц и налога на имущество физических лиц (в части доходов и имущества, связанных с осуществлением предпринимательской деятельности), также они не признаются плательщиками налога на добавленную стоимость.

Стоимость патента — фиксированная, она устанавливается путем потенциального дохода умноженного на ставку налога в размере 6%.

При расчете патента учитываются следующие показатели:

- Вид деятельности.

- Физический показатель — количество сотрудников, автотранспорта и т.п.

- Срок патента.

- Регион использования.

Рассчитать стоимость патента можно на сайте ФНС.

Как и на других спец режимах налогообложения патент освобождает от уплаты НДС, НДФЛ и имущественного налога. Но при выборе данного налогообложения вам необходимо будет вести книгу учета доходов.

Оплата патента производится в зависимости от срока действия патента:

- до 6 месяцев патент — необходимо оплатить до окончания срока его действия.

- от 6 до 12 месяцев — оплата делится на две части: 1/3 часть суммы необходимо внести в течение 90 календарных дней с начала действия патента, а остальную часть (2/3) до окончания срока действия патента.

Перейти на патент можно в любой момент по заявлению. Срок действия от 1 до 12 месяцев в пределах календарного года.

На патентной системе есть ряд ограничений:

- Максимальный оборот по патенту не может превышать 60 млн в год,

- Количество сотрудников по среднесписочной численности (т.е. в среднем за время действия патента), должна быть не больше 15 человек.

- Закрытый перечень видов деятельности, который устанавливается в каждом субъекте РФ отдельно. Виды деятельности патента указаны в статье 363.43.

Удобство данного налогового режима заключается в том, что у предпринимателя отсутствует необходимость предоставления декларации в налоговый орган, что значительно упрощает ведение бухгалтерского учета. Основным минусом применения данного налогового режима является то, что в отличии от УСН, переход на данную систему налогообложения несет не уведомительный характер, а разрешительный, что усложняет процесс перехода на патентную систему налогообложения.

понятие, законодательные ограничения в 2021 году. Как ИП может быть связано с ООО

Добавлено в закладки: 0

Несмотря на то, что две наиболее распространенные формы ведения бизнеса известны всем (ООО, ИП), связь между ними не всегда очевидна. Тем не менее, она способна влиять на некоторые аспекты рыночных отношений. К примеру, узнав, как ИП может быть связано с ООО, можно попробовать использую пробелы в законодательстве уменьшить выплату обязательных налогов.

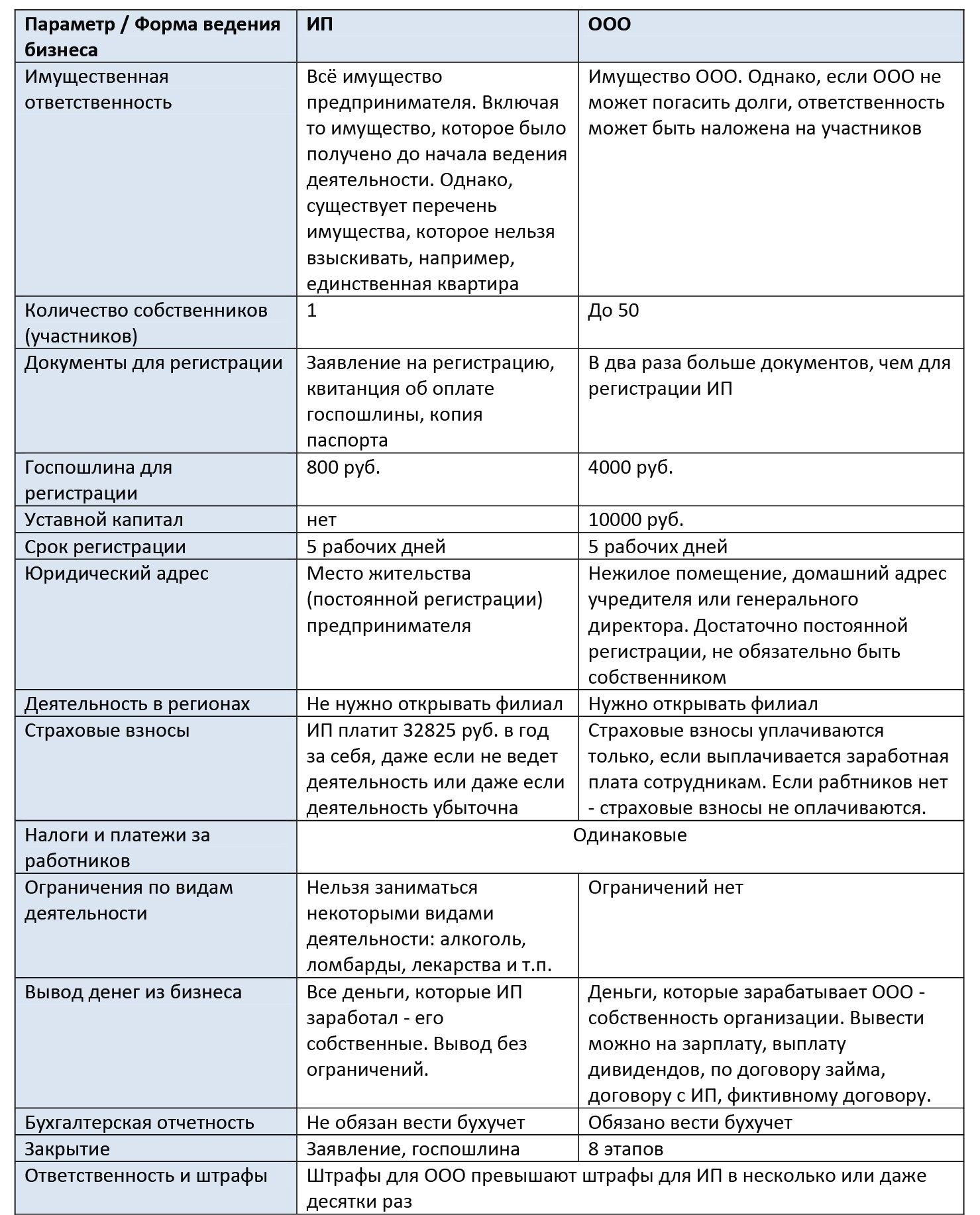

ИП и ООО: в чем отличие

При регистрации бизнеса, физическое лицо имеет полное право выбрать любую организационно-правовую форму. Обычно это делается исходя из коммерческой выгоды, наличия сотрудников, предполагаемого годового оборота или видов деятельности, которыми планирует заниматься хозяйствующий субъект. ООО и ИП возможно зарегистрировать одному человеку.

Главным отличием при регистрации ООО и ИП является то, что в первом случае образуется новое юридическое лицо. Индивидуальный предприниматель способен вести бизнес в особом статусе, т. е. без образования юридического лица. Второй особенностью ООО является возможность передачи или продажи права участия в организации третьим лицам. У ИП такой возможности нет. Лишиться статуса ИП можно только после снятия хозяйствующего субъекта с учета в налоговой службе.

Индивидуальный предприниматель способен вести бизнес в особом статусе, т. е. без образования юридического лица. Второй особенностью ООО является возможность передачи или продажи права участия в организации третьим лицам. У ИП такой возможности нет. Лишиться статуса ИП можно только после снятия хозяйствующего субъекта с учета в налоговой службе.

Может ли предприниматель основать ООО

Физическое лицо может работать в статусе ИП и быть одновременно учредителем одного или нескольких ООО. Однако, являясь акционером предприятия, бизнесмен потеряет часть своих возможностей. По закону вести двойной бизнес нельзя.

Что это значит?

Законодатель установил следующие ограничения:

- Прибыль юридического лица нельзя записать на ИП.

- Предприниматель будет числиться участником ООО только как физлицо.

- Статус ИП как участника ООО никак не влияет на налогообложение и выплату взносов.

- Если предприниматель является учредителем компании, то доходы ИП не будут суммироваться.

Следовательно, налоги необходимо будет платить раздельно.

Следовательно, налоги необходимо будет платить раздельно.

Нередки ситуации, когда индивидуальный предприниматель оформляется в организацию в качестве руководителя. Нанимателем является учредитель ООО.

Подобный правовой маневр позволяет экономить некоторую сумму:

Однако злоупотреблять подобной схемой не рекомендуется: случаи возбуждения судебных дел на тему целесообразности трат на индивидуального предпринимателя в роли управляющего встречаются достаточно часто. Если решение суда будет не в пользу учредителей ООО, то организацию могут обвинить в уклонении от уплаты налогов. Наказание за подобные схемы может превышать полученные выгоды.

Еще одним распространенным вариантом связи ИП и ООО является наличие между ними договорных отношений. К примеру, участник организации является индивидуальным предпринимателем, способным оказать какие-либо услуги ООО. Между физическим лицом и организацией могут быть заключена сделка, однако, в этом случае ИП (как учредитель) и ООО – взаимозависимые лица.

На видео: ООО или ИП (практический опыт и подводные камни)

Взаимозависимость ИП и ООО

На законодательном уровне сделки подобного рода не запрещены, даже если их производят взаимозависимые лица: ООО и ИП. Однако необходимо учитывать, что торговые отношения такого рода будут вызывать определенный интерес налоговых служб, что грозит более тщательными и доскональными проверками произведенных сделок. Взаимозависимые лица (ООО и ИП) в рассматриваемом случае – это субъекты, чьи отношения способны оказывать какое-либо влияние на протекание сделок или на их результат. Контакты подобного рода способны изменить экономические достижения деятельность этих лиц или тех, кого они представляют.

Но не стоит путать понятия аффилированных и взаимозависимых лиц. Несмотря на то, что эти термины имеют схожие значения, признание заинтересованных лиц аффилированными используется для ведения бухгалтерии, тогда как взаимозависимостью оперируют налоговые службы. Аффилированные лица не всегда являются взаимозависимыми. К примеру, если одна организация владеет долей уставного капитала другой в размере 23%, то они признаются аффилированными. А вот взаимозависимость между этими компаниями возникает, только если долевое участие составляет 25% и более.

Аффилированные лица не всегда являются взаимозависимыми. К примеру, если одна организация владеет долей уставного капитала другой в размере 23%, то они признаются аффилированными. А вот взаимозависимость между этими компаниями возникает, только если долевое участие составляет 25% и более.

Взаимозависимые лица в ООО – не редкость. Однако их совместная деятельность на рынке вызывает интерес у налоговой инспекции. Для более тщательного отслеживания заключаемых договоров, их признают «контролируемыми». Особенности ведения рыночных отношений и условия для присвоения таким сделкам особого статуса, предусмотрены ст.105.14 НК РФ. Под контроль попадают сделки, для проведения которых необходимо учитывать доходы и расходы, что в результате способно привести к изменению налоговой базы.

При этом не всегда договора признаются контролируемыми, даже если их осуществляли взаимозависимые лица в ООО.

На видео: Создание собственного бизнеса | Простой пошаговый алгоритм создания бизнеса в году

youtube.com/embed/ArN-aHHCVXw» frameborder=»0″ allow=»accelerometer; autoplay; encrypted-media; gyroscope; picture-in-picture» allowfullscreen=»»/>

Сделка была признана контролируемой

Эти сделки также называют «взаимозависимыми».

В налоговом кодексе предписаны два типа правонарушений, которые влекут за собой налоговую ответственность:

- Неуплата или частичная неуплата налогов. В подобных случаях, помимо штрафов, назначается доначисление недостающей суммы. Условия выплаты налогов зависят от действующего на момент совершения правонарушения законодательства.

- Не предоставление соответствующего уведомления о протекающей взаимозависимой сделке, а также предоставление неверных сведений о ней.

В некоторых случаях недобросовестные налогоплательщики могут искусственно создать условия, которые способствуют непризнанию сделки контролируемой. Делается это для получения большей прибыли и уклонения от уплаты части налогов. Однако налоговые органы имеют право установить взаимозависимость заинтересованных лиц, благодаря чему рыночные договоры все равно будут признаны контролируемыми. Факт уклонения от уплаты налогов и приобретения незаслуженной налоговой выгоды доказывает налоговая инспекция.

Факт уклонения от уплаты налогов и приобретения незаслуженной налоговой выгоды доказывает налоговая инспекция.

На видео: Банкротство физических лиц. Итоги первого года действия закона и перспективы

Что лучше для розничной и оптовой торговли продуктами, ИП или ООО? Какую систему налогообложения выбрать?

Для начало определится составом продукции и объемами.

Мнений много и они кардинально противоположные. Одни хвалят ИП, потому что это просто и удобно, другие настаивают на ООО, потому что это солидно и престижно.

выбрали ООО — придётся тщательно вести бухучёт, иначе налоговая накажет. Да и платежей намного больше, чем у предпринимателя, можно запутаться и получить штраф;

выбрали ИП — платим страховые взносы даже за тот период, когда уезжаем в отпуск. Недоступны некоторые виды деятельности, например, продажа алкоголя (кроме пива).

Гражданин РФ имеет право зарегистрироваться как индивидуальный предприниматель и вести коммерческую деятельность с целью получения прибыли.

Ведет деятельность сам, на свой страх и риск. Не является юридическим лицом.

В отличие от ИП, ООО — хозяйствующий объект со статусом юридического лица.

В его деятельности могут участвовать до 50 физических и/или юридических лиц. Для открытия нужен уставной капитал. Каждый участник получает дивиденды.

Все учредители отвечают за негативные последствия деятельности компании в пределах суммы своего вклада в уставной капитал.

ИП может работать на патентной системе и открыть магазин площадью до 50 м2. Можно не вести бухгалтерский учет и как угодно распоряжаться прибылью.

Для ООО нет ограничений по направлениям деятельности. Зато сложный бухучет, налог на прибыль и размер штрафов выше, чем у ИП, да и чтобы вывести прибыль нужно выработать законную схему.

На это уходят время, силы и зарплата толковому бухгалтеру.

В соответствии с ГК РФ, аббревиатура ООО расшифровывается как «общество с ограниченной ответственностью».

Но учтите, что сегодня ответственность за долги может понести директор и даже бухгалтер (это показала судебная практика), поэтому нужно внимательно составлять уставные документы.

Согласно законодательству, ООО — хозяйствующий объект с такими характеристиками:

-есть статус юридического лица;

-участвуют от 1 до 50 физических и/или юридических лиц;

-есть уставной капитал, который разделен на доли между участниками;

-каждый участник оказывает влияние на управление объектом в зависимости от размера доли;

-участник получает дивиденды — прибыль от хозяйственной активности ООО;

-при наличии убытков учредители отвечают за негативные последствия активности ООО в пределах суммы своего вклада в уставной капитал. Исключение — банкротство компании,

когда на участников возлагается дополнительная ответственность по долгам юридического лица.

Индивидуальный предприниматель — гражданин, который зарегистрировался как субъект предпринимательской деятельности и не является юридическим лицом, но имеет такие же права и обязанности, потому что ведет хозяйственные операции с целью получить прибыль.

Фиксированные взносы — главный минус ИП? Это одно из самых распространенных мнений. Но подумайте о другой стороне: страховые взносы — это не налоги, а отчисления на медицинскую страховку и будущую пенсию.

Даже если в ООО только один участник — ему все равно необходимо начислять заработную плату и делать из нее все отчисления.

При минимальной зарплате они будут почти такими же, как фиксированные взносы ИП.

Еще одна приятная новость: индивидуальный предприниматель без сотрудников может уменьшать исчисленный налог на всю сумму внесенных им фиксированных взносов.

В случае ООО и ИП с сотрудниками это возможно только на 50%, но в большинстве случаев в денежном эквиваленте эти 50% больше, чем 100% у ИП, работающего в одиночку.

Относительно отчетности и найма сотрудников: все зависит исключительно от системы налогообложения, а не от организационно-правовой формы.

Например, если применяется ОСНО, ООО будет платить налог на прибыль, а ИП — НДФЛ.

Отчетность по этим налогам будет разной. При этом отчетность за работников у них всегда одинаковая.

В остальном деятельность ИП и ООО ничем не отличается. Оформлять наемных работников, а также соблюдать их права должны все организационно-правовые формы, в соответствии с ТК РФ.

Контрагенты в равной степени охотно работают как с ИП, так и с ООО, главное — выполнение договоренностей.

По вопросу налогообложения, если вы планируете заниматься оптовой и розничной продажей, то остается выбор только между УСН и ОСНО, потому что ЕНВД и ПСН для опта не применяется.

При выборе УСН надо учитывать ограничение по выручке — не более 150 млн в год.

Выбор между УСН Доходы и УСН Доходы минус расходы надо делать на основании предполагаемых расходов. Если они составляют более 65% от оборота, то выгоднее режим УСН Доходы минус расходы.

Если они составляют более 65% от оборота, то выгоднее режим УСН Доходы минус расходы.

Кроме того, возможно совмещение режимов, отдельно по оптовой торговле и по розничной. Чтобы сравнить налоговую нагрузку в разных режимах и их сочетаниях, надо делать индивидуальный расчет.

Как видите, у обоих вариантов есть плюсы и недостатки. Поэтому важно с самого начала сделать правильный выбор.

Введение в налоговый режим интеллектуальной собственности

Как налоговый юрист, я часто слышу о том, насколько сбивает с толку люди налоговое законодательство. Если вы читаете это, вы, вероятно, глубоко вовлечены в какую-либо отрасль, помимо налогообложения, и хотите, чтобы эта тема была разбита на удобоваримый уровень. Надеюсь, эта статья послужит полезным учебником, подробно описывающим, как интеллектуальная собственность (ИС) облагается налогом в различных ситуациях. Я также проиллюстрирую широкое влияние нового Закона о сокращении налогов и занятости на налоговый режим интеллектуальной собственности.

IP в малом бизнесе

Затраты малого бизнеса, связанные с интеллектуальной собственностью, можно рассматривать тремя различными способами, в зависимости от характера затрат.

Создание IP — затраты капитализируются

Любой малый бизнес, создающий ИС для собственной выгоды, не может вычесть затраты на создание ИС. Вместо этого любые затраты, понесенные при создании авторского права, товарного знака или патента, будут «капитализированы», то есть они будут добавлены для формирования «базы налога на прибыль» актива.База подоходного налога является отправной точкой для определения (i) размера налога, который вы заплатите при продаже или обмене данного актива, или (ii) суммы, которую вы можете вычесть для целей амортизации в течение срока полезного использования актива. свойство. В качестве примера предположим, что ваша компания тратит 50 000 долларов на разработку товарного знака и регистрацию товарного знака в ВПТЗ США. Эти расходы в размере 50 000 долларов не могут быть вычтены; вместо этого база подоходного налога с торговой марки начинается с 50 000 долларов. Если товарный знак впоследствии будет продан, эти 50 000 долларов вычитаются из покупной цены, чтобы определить, какую прибыль следует отразить от продажи в налоговой декларации предприятия.

Если товарный знак впоследствии будет продан, эти 50 000 долларов вычитаются из покупной цены, чтобы определить, какую прибыль следует отразить от продажи в налоговой декларации предприятия.

Исследования и эксперименты — вычитаются затраты

Хотя затраты, понесенные для создания или улучшения конкретного актива, должны капитализироваться, вместо этого могут вычитаться общие затраты на «исследования и эксперименты». Эти затраты описаны в правилах IRS как «затраты на исследования и разработки в экспериментальном или лабораторном смысле», что означает, что затраты предназначены для «устранения неопределенности в отношении разработки или улучшения продукта». Например, расходы, понесенные при испытании нового или улучшенного бронежилета, подлежат вычету; однако, как только бизнес узнает, что жилет будет работать, любые затраты, понесенные при разработке жилета для продажи клиентам, будут капитализированы в базу налога на прибыль интеллектуальной собственности, связанной с жилетом. Недавно принятый Закон о сокращении налогов и занятости требует, чтобы все затраты на исследования и эксперименты амортизировались в течение пяти лет, начиная с 2022 года, а это означает, что они больше не будут вычитаться.

Недавно принятый Закон о сокращении налогов и занятости требует, чтобы все затраты на исследования и эксперименты амортизировались в течение пяти лет, начиная с 2022 года, а это означает, что они больше не будут вычитаться.

Затраты на запуск и развертывание IP для бизнеса — затраты амортизируются

Если вы планируете начать торговлю или бизнес, но еще не сделали этого, любые расходы, понесенные для запуска бизнеса, еще не подлежат вычету. Вместо этого, эти «стартовые расходы» могут быть погашены в течение 15 лет после официального открытия бизнеса.Это приводит к амортизационному вычету, который является обычным вычетом, используемым для компенсации заработанного дохода.

Вспомните концепцию базы подоходного налога, обсуждавшуюся выше: как только эта база будет установлена для патентов или авторских прав, вы можете получить амортизационный вычет на основе 15-летнего срока полезного использования. Когда вы получаете амортизационный вычет каждый год, база подоходного налога для соответствующего актива соответственно уменьшается. Например, если ваша компания владеет патентом с подоходным налогом в размере 150 000 долларов и получает вычет амортизации в размере 15 000 долларов, база подоходного налога с патента уменьшается на 15 000 долларов до 135 000 долларов, и так каждый год до тех пор, пока база подоходного налога с патента не станет равной нулю.

Например, если ваша компания владеет патентом с подоходным налогом в размере 150 000 долларов и получает вычет амортизации в размере 15 000 долларов, база подоходного налога с патента уменьшается на 15 000 долларов до 135 000 долларов, и так каждый год до тех пор, пока база подоходного налога с патента не станет равной нулю.

Амортизировать можно только активы с ограниченным сроком полезного использования. Наиболее распространенные примеры в сфере интеллектуальной собственности — это авторские права и патенты. Поскольку товарные знаки обычно продлеваются на неопределенный срок, они не подлежат амортизации, поскольку не имеют ограниченного срока полезного использования. То же самое и с коммерческой тайной, которая всегда остается конфиденциальной и может использоваться неограниченное время; и самостоятельно созданный гудвилл, срок полезного использования которого не определен.

IP в мире M&A

Продажа ИП

Интеллектуальная собственность, используемая в бизнесе, раньше была «активом согласно разделу 1231», который позволяет учитывать прирост капитала в долгосрочной перспективе, если актив удерживается более года. и Обработка обычных убытков.После Закона о сокращении налогов и занятости ИС теперь обычно рассматривается как обычный актив, даже если она используется в бизнесе. Единственное исключение — это прямая продажа патента (или неделимая доля во всех существенных правах на патент), которая по-прежнему пользуется особым правилом, предоставляющим долгосрочный режим прироста капитала, если патент удерживался более одного года.

и Обработка обычных убытков.После Закона о сокращении налогов и занятости ИС теперь обычно рассматривается как обычный актив, даже если она используется в бизнесе. Единственное исключение — это прямая продажа патента (или неделимая доля во всех существенных правах на патент), которая по-прежнему пользуется особым правилом, предоставляющим долгосрочный режим прироста капитала, если патент удерживался более одного года.

Когда ИС, используемая в бизнесе, ранее пользовалась долгосрочным режимом прироста капитала, налогоплательщики будут проводить различие между «возвращением» предыдущих амортизационных отчислений и чистым повышением стоимости; первое — это долгосрочный прирост капитала, а второе — обычный доход.Вспомните пример из предыдущего раздела: когда патент с исходной налоговой базой в 150 000 долларов амортизируется на 15 000 долларов, его скорректированная база налога на прибыль теперь составляет 135 000 долларов. При продаже по цене покупки 200 000 долларов общая прибыль составляет 65 000 долларов, но 15 000 долларов были обычным доходом, поскольку представляли собой возмещение предыдущей амортизации. Оставшиеся 50 000 долларов были долгосрочным приростом капитала. С новым Законом о сокращении налогов и занятости этот анализ стал гораздо менее эффективным, поскольку весь доход от продажи интеллектуальной собственности теперь является обычным.

Оставшиеся 50 000 долларов были долгосрочным приростом капитала. С новым Законом о сокращении налогов и занятости этот анализ стал гораздо менее эффективным, поскольку весь доход от продажи интеллектуальной собственности теперь является обычным.

Лицензия ИП

До принятия Закона о сокращении налогов и рабочих местах различие между типами лицензий также имело решающее значение для налогового режима. Обычно доход от лицензионного соглашения, связанного с интеллектуальной собственностью, считается обычным, а не капитальным. Но когда исключительная лицензия включала «все существенные права» на объект интеллектуальной собственности и больше походила на продажу, налогоплательщики могли требовать предоставления режима продажи (и, следовательно, режима долгосрочного прироста капитала). С изменениями, внесенными в соответствии с новым законом, эта продажа vs.анализ лицензий больше не так важен.

Приобретение IP

Когда сторонний покупатель приобретает ИС, покупатель берет подоходный налог на актив, равный его стоимости. Пока актив имеет срок полезного использования, покупатель может амортизировать актив в течение 15-летнего срока полезного использования. Сюда входит приобретенная деловая репутация в отличие от созданной самостоятельно деловой репутации, которая не подлежит амортизации. До Закона о сокращении налогов и занятости правила противодействия злоупотреблениям запрещали «перемешивание» амортизации, когда налогоплательщик продавал ИС связанной стороне (при приросте капитала) и заново перезапускал график погашения ИС (что приводило к большим обычные вычеты).Теперь, когда прибыль от интеллектуальной собственности станет почти исключительно обычным явлением, эти правила противодействия злоупотреблениям будут гораздо меньше беспокоить IRS — математические расчеты при попытке «отменить» амортизацию просто не сработают для налогоплательщика.

Пока актив имеет срок полезного использования, покупатель может амортизировать актив в течение 15-летнего срока полезного использования. Сюда входит приобретенная деловая репутация в отличие от созданной самостоятельно деловой репутации, которая не подлежит амортизации. До Закона о сокращении налогов и занятости правила противодействия злоупотреблениям запрещали «перемешивание» амортизации, когда налогоплательщик продавал ИС связанной стороне (при приросте капитала) и заново перезапускал график погашения ИС (что приводило к большим обычные вычеты).Теперь, когда прибыль от интеллектуальной собственности станет почти исключительно обычным явлением, эти правила противодействия злоупотреблениям будут гораздо меньше беспокоить IRS — математические расчеты при попытке «отменить» амортизацию просто не сработают для налогоплательщика.

Поскольку амортизация ИС и гудвила может привести к большим вычетам для покупателя, покупатели обычно предпочитают рассматривать приобретение бизнеса как продажу активов, что «увеличивает» базу налога на прибыль ИС приобретенного бизнеса. Но оформление документов и расходы, связанные с продажей активов, обычно будут намного более болезненными, чем при продаже акций, поэтому продавцы часто предпочитают последнее.IRS позволяет выбрать «Раздел 336 (e)» или «Раздел 338 (h) (10)», чтобы помочь покупателям и продавцам в этой ситуации. При любом выборе транзакция может принимать юридический формат продажи акций, но налоговый формат продажи активов, что позволяет покупателю «повысить» базу налога на прибыль интеллектуальной собственности и других активов. Когда покупатель и продавец совместно соглашаются на это решение, новая налоговая база для каждого актива определяется по формуле, изложенной в правилах IRS.

Но оформление документов и расходы, связанные с продажей активов, обычно будут намного более болезненными, чем при продаже акций, поэтому продавцы часто предпочитают последнее.IRS позволяет выбрать «Раздел 336 (e)» или «Раздел 338 (h) (10)», чтобы помочь покупателям и продавцам в этой ситуации. При любом выборе транзакция может принимать юридический формат продажи акций, но налоговый формат продажи активов, что позволяет покупателю «повысить» базу налога на прибыль интеллектуальной собственности и других активов. Когда покупатель и продавец совместно соглашаются на это решение, новая налоговая база для каждого актива определяется по формуле, изложенной в правилах IRS.

ИП в иске

Обработка взысканных средств или расчетных доходов

Когда вы подаете в суд на кого-то другого по причине иска, связанной с интеллектуальной собственностью, и получаете компенсацию в качестве победы или получаете оплату через урегулирование, налоговый режим зависит от точного характера иска. До принятия Закона о сокращении налогов и рабочих местах это был очень деликатный вопрос, но новый режим продажи или исключительной лицензии на интеллектуальную собственность фактически лишил налогоплательщиков возможности получать долгосрочный режим прироста капитала за эти доходы. Если бы причиной иска было нарушение прав интеллектуальной собственности, выручка могла бы рассматриваться как долгосрочный прирост капитала, если бы судебный процесс был правильно структурирован. Теперь эти доходы объединяются с доходами, возникающими в результате судебных исков о упущенной прибыли, нарушенных лицензионных соглашений и всех других судебных исков, связанных с интеллектуальной собственностью, которые всегда считались обычным доходом.

До принятия Закона о сокращении налогов и рабочих местах это был очень деликатный вопрос, но новый режим продажи или исключительной лицензии на интеллектуальную собственность фактически лишил налогоплательщиков возможности получать долгосрочный режим прироста капитала за эти доходы. Если бы причиной иска было нарушение прав интеллектуальной собственности, выручка могла бы рассматриваться как долгосрочный прирост капитала, если бы судебный процесс был правильно структурирован. Теперь эти доходы объединяются с доходами, возникающими в результате судебных исков о упущенной прибыли, нарушенных лицензионных соглашений и всех других судебных исков, связанных с интеллектуальной собственностью, которые всегда считались обычным доходом.

Порядок оплаты услуг адвоката

Однако Закон о сокращении налогов и занятости не изменил налогового режима гонораров адвокатов. Если причиной иска было нарушение прав интеллектуальной собственности, судебные издержки обычно капитализируются в базу налога на прибыль как затраты на совершенствование права собственности на ИС. Если причиной иска была упущенная выгода или нарушение лицензионного соглашения, судебные издержки вычитаются как общие коммерческие расходы.

Если причиной иска была упущенная выгода или нарушение лицензионного соглашения, судебные издержки вычитаются как общие коммерческие расходы.

Мэтью Э. Раппапорт, эсквайр, LL.M. является единственным практикующим специалистом, специализирующимся на налогообложении, поскольку она связана с частным бизнесом, недвижимостью, частным капиталом, а также вопросами трастов и недвижимого имущества. С ним можно связаться по телефону (212) 453-9889 или по адресу [email protected].

Налогообложение интеллектуальной собственности в США после налоговой реформы | Fenwick & West LLP

Введение

Налогообложение интеллектуальной собственности в США стало поразительно более сложным после принятия Закона о сокращении налогов и занятости. Новые правила настолько сложны, что IRS и Казначейство все еще выясняют детали того, как они действуют.Некоторые важные разъясняющие инструкции были выпущены недавно, но необходимы дополнительные инструкции и правила. IRS имеет до июня 2019 года — через 18 месяцев после того, как закон вступил в силу 22 декабря 2017 года — издать правила, которые будут иметь обратную силу. Это сжатый срок, учитывая необходимость объемного руководства.

Ряд новых правил закона конкретно нацелены на налогообложение интеллектуальной собственности. Существенные изменения, связанные с налогообложением интеллектуальной собственности, включают новый налог на определенный глобальный доход, полученный иностранными дочерними компаниями, и новые налоговые льготы для определенных доходов, полученных за границей, полученных U.С. корпорации. Закон также снизил ставку корпоративного налога до 21 процента по сравнению с предыдущей максимальной ставкой корпоративного налога в 35 процентов. Как правило, это делает Соединенные Штаты более конкурентоспособным местом для работы и владения интеллектуальной собственностью, чем в прошлом.

В США исторически существовала всемирная система налогообложения, при которой доход, полученный налогоплательщиком США, подлежит обложению налогом США независимо от того, получен он внутри или за пределами США. Большинство стран не облагают налогом общемировой доход, а имеют территориальную систему, которая только налоги с доходов резидентов в стране.

Хотя изначально предполагалось, что закон переместит США к территориальной системе, чтобы соответствовать международным нормам налогообложения и сделать страну более привлекательным местом для работы многонациональных компаний, реальность такова, что США по-прежнему облагают налогом доходы во всем мире. , в отличие от всех других крупных стран.

Некоторые важные изменения в налогообложении IP

Льгота по налогу на нематериальный доход, полученный из-за границыS. Согласно новым правилам, ставка налога на FDII, которая представляет собой доход от продажи налогоплательщиками США или лицензирования собственности, в том числе интеллектуальной собственности, или предоставления услуг иностранцам, может быть снижена со стандартной ставки корпоративного налога в размере 21 процента до благоприятной корпоративной ставки. ставка налога 13,125 процента. В частности, FDII определяется как определенный доход, полученный в связи с (1) недвижимостью, которая продается, сдается в аренду, лицензируется или иным образом обменивается или отчуждается налогоплательщиком США неамериканскому лицу для иностранного использования, или (2) услугами, предоставляемыми U.S. налогоплательщик лицу, находящемуся за пределами США.

Если американская корпорация продает или лицензирует товары (включая ИС) иностранной связанной стороне, доход обычно должен квалифицироваться как FDII, если собственность в конечном итоге продается несвязанному иностранному лицу, используется для продажи собственности несвязанному иностранному лицу или используется в предоставление услуг несвязанному иностранному лицу за пределами США. Однако, если, например, американская корпорация продает ИС несвязанной стороне для дальнейшего развития в США.S., IP не рассматривается как проданный для иностранного использования, даже если IP впоследствии будет использоваться за границей.

Несмотря на то, что FDII обозначен как налоговое положение «на нематериальный доход, полученный из-за рубежа», новая категория дохода на самом деле намного шире. FDII обычно применяется к доходам от экспорта товаров и услуг, а не только к доходам от интеллектуальной собственности. FDII не похож на налоговый стимул для патентной коробки, который обычно требует, чтобы владение интеллектуальной собственностью и развитие в стране имели право на пониженную ставку налога.

Новый глобальный нематериальный подоходный налог с низким налогом

Закон также добавил уникальный U.S. налог на всемирный доход иностранных дочерних компаний, называемый «глобальным нематериальным доходом с низким налогообложением». GILTI приводит к немедленному налогообложению в США определенного иностранного дохода, полученного через контролируемые иностранные корпорации, известные как CFC, которые представляют собой организации, более чем на 50 процентов принадлежащие 10-процентным акционерам США. Правило GILTI также составлено широко и не ограничивается нематериальными активами, несмотря на то, что указывает название «глобальный нематериальный доход с низким налогообложением». Налог GILTI является значительным средством увеличения доходов, которое помогло оплатить другие налоговые изменения, в том числе снижение ставки корпоративного налога.

Цель GILTI — облагать американских акционеров CFC минимальным налогом в США, если иностранный доход CFC облагается налогом по ставке ниже 13,125 процента. GILTI, как правило, устанавливает минимальный налог США в размере 10,5%, в дополнение к любым уплаченным иностранным налогам, на весь иностранный доход после введения в действие обычного дохода на материальное имущество. Согласно налоговым правилам GILTI, США продолжают использовать всемирную систему налогообложения.

Новый налог на GILTI также снижает выгоду от использования CFC холдинговой компании IP для отсрочки U.С. налог на глобальный доход. В результате GILTI оказывает наибольшее влияние на отрасли с низким уровнем владения материальной собственностью по сравнению с доходами, такие как технологический сектор и фармацевтическая промышленность, где компании в значительной степени полагаются на интеллектуальную собственность при производстве и продаже своей продукции или предоставлении своих услуг.

Налогообложение перемещения ИС в офшор

Закон также внес определенные изменения, которые делают более дорогостоящим перенос ИС за пределы США. Раньше определенные, в противном случае не облагаемые налогом передачи патентов, ноу-хау, авторских прав, товарных знаков, франшиз, лицензий и других аналогичных прав интеллектуальной собственности создавали налогооблагаемый условный роялти в США.S., что приводит к налоговым затратам в США на передачу IP в оффшор. Закон добавил репутацию, непрерывную деятельность и рабочую силу к списку интеллектуальной собственности, которая подлежит условному лицензионному платежу, создавая дополнительные налоговые затраты на перевод интеллектуальной собственности в оффшор.

Это изменение в сочетании с положениями, описанными выше, препятствует передаче принадлежащей США интеллектуальной собственности за границу.

Следует ли вернуть IP в США?

Даже с учетом изменений закона в международных налоговых правилах, транснациональные корпорации обычно не получают выгоды от возвращения офшорной интеллектуальной собственности в США.S. Ставка налога в США на доход от интеллектуальной собственности, находящейся за границей в рамках GILTI, составляет примерно 10,5 процента, в то время как интеллектуальная собственность, находящаяся в собственности в США, облагается налогом по более высокой ставке 13,125 процента в соответствии с FDII.

Кроме того, FDII вряд ли станет положением, на которое компания может полагаться в своем долгосрочном планировании. Смена политического руководства в США может легко привести к более высокому уровню FDII. Чтобы сбалансировать бюджет для принятия закона, Конгресс уже решил увеличить норму FDII в 2026 году до 16.4 процента. Также неясно, как долго будет действовать стимул FDII. Всемирная торговая организация может счесть FDII недопустимой экспортной субсидией, и США могут принять решение об отмене льгот FDII в любое время. Как правило, было бы нецелесообразно реструктурировать ваше владение ИС или операции на основе ожидаемой выгоды от FDII.

Кроме того, возвращение интеллектуальной собственности в США посредством продажи связанной стороны, скорее всего, приведет к дополнительному иностранному доходу, который может подлежать налогообложению GILTI.Например, продажа интеллектуальной собственности, стоимость которой резко возросла, холдинговой компанией в юрисдикции с низкими налогами может привести к дополнительному доходу, который составляет GILTI. Иностранные налоги также могут применяться к этой передаче ИС, что может значительно увеличить стоимость оншоринга ИС. Кроме того, как обсуждалось выше, после того, как ИС окажется в США, перевод его в офшор в будущем может оказаться очень дорогостоящим.

Заключение

Закон коренным образом изменил ситуацию с налогообложением интеллектуальной собственности в США.Хотя упорядочение налогообложения и упрощение налогового кодекса США продвигались как причины, по которым этот акт был необходим, в действительности закон значительно усложнил налоговые правила США. В результате, любое прошлое налоговое планирование интеллектуальной собственности должно быть тщательно пересмотрено.

Общество с Ограниченной Ответственностью (ООО) | Налоговая служба

Общество с ограниченной ответственностью (ООО) — это бизнес-структура, разрешенная законом штата. В каждом штате могут применяться разные правила, вам следует уточнить у своего штата, заинтересованы ли вы в создании компании с ограниченной ответственностью.

Владельцы ООО называются участниками. Большинство штатов не ограничивают право собственности, поэтому членами могут быть физические лица, корпорации, другие ООО и иностранные организации. Максимального количества участников нет. В большинстве штатов также разрешены ООО с одним участником, то есть имеющие только одного владельца.

Некоторые виды бизнеса, как правило, не могут быть ООО, например, банки и страховые компании. Для получения дополнительной информации ознакомьтесь с требованиями вашего штата и федеральными налоговыми правилами. Для иностранных ООО действуют особые правила.

Классификации

В зависимости от выборов, проведенных LLC и количества участников, IRS будет рассматривать LLC как корпорацию, товарищество или как часть налоговой декларации владельца LLC («неучтенное лицо»). В частности, местное LLC, состоящее как минимум из двух участников, классифицируется как партнерство для целей федерального подоходного налога, если оно не подает форму 8832 и не принимает утвердительное решение рассматриваться как корпорация. Для целей налога на прибыль LLC, состоящая только из одного участника, рассматривается как организация, которая не рассматривается как отдельная от своего владельца, если только она не заполняет форму 8832 и не принимает решение рассматриваться как корпорация.Однако для целей налога на занятость и некоторых акцизных сборов ООО, состоящее только из одного участника, по-прежнему считается отдельной организацией.

Дата вступления в силу выборов

LLC, которая не желает принимать свою федеральную налоговую классификацию по умолчанию или желает изменить свою классификацию, использует форму 8832, PDF-файл для классификации юридических лиц, чтобы выбрать, как она будет классифицироваться для целей федерального налогообложения. Как правило, выборы с указанием классификации LLC не могут вступить в силу более чем за 75 дней до даты подачи заявки на выборы, а также не могут вступить в силу позднее, чем через 12 месяцев после даты подачи заявки на выборы.LLC может иметь право на позднюю отмену выборов при определенных обстоятельствах. Для получения дополнительной информации см. О форме 8832, Выборы по классификации юридических лиц.

LLC Регистрация в качестве корпорации или партнерства

Компания с ограниченной ответственностью (LLC) — это организация, созданная в соответствии с государственным законодательством. В зависимости от выборов, проведенных LLC, и количества участников IRS будет рассматривать LLC как корпорацию, товарищество или как часть налоговой декларации владельца (неучтенное лицо). Местное LLC, состоящее как минимум из двух членов, классифицируется как партнерство для целей федерального подоходного налога, если оно не заполняет форму 8832 и не принимает решение рассматриваться как корпорация.Для целей налога на прибыль LLC, состоящая только из одного участника, рассматривается как организация, которая не рассматривается как отдельная от своего владельца, если только она не заполняет форму 8832 и не принимает решение рассматриваться как корпорация. Однако для целей налога на занятость и некоторых акцизных сборов ООО, состоящее только из одного участника, по-прежнему считается отдельной организацией.

Классификация

Правила классификации юридических лиц классифицируют определенные предприятия как корпорации:

- Бизнес-субъект, образованный в соответствии с федеральным законом или статутом штата или в соответствии со статутом признанного на федеральном уровне индейского племени, если в статуте это юридическое лицо описывается или упоминается как зарегистрированное или как корпорация, корпоративное образование или политическая организация.

- Ассоциация согласно разделу 301.7701-3 Регламента.

- Субъект хозяйствования, образованный в соответствии с федеральным законом или законом штата, если в уставе данное предприятие описывается или упоминается как акционерное общество.

- Зарегистрированное государством коммерческое предприятие, ведущее банковскую деятельность, если какие-либо его депозиты застрахованы Федеральной корпорацией по страхованию депозитов (FDIC).

- Субъект хозяйственной деятельности, полностью принадлежащий государству или его политическому подразделению, или субъект хозяйствования, полностью принадлежащий иностранному правительству или другому субъекту, описанному в разделе 1 Правил.892.2-Т.

- Субъект хозяйствования, подлежащий налогообложению как корпорация в соответствии с положением кода, отличным от раздела 7701 (а) (3).

- Определенные иностранные организации (см. Инструкции к форме 8832).

- Страховая компания

Обычно LLC не включаются в этот список автоматически, и поэтому их не нужно рассматривать как корпорации. LLC могут подать форму 8832 «Выбор классификации юридических лиц», чтобы выбрать классификацию своих коммерческих организаций.

Согласно правилам классификации юридических лиц, внутреннее юридическое лицо, в состав которого входит более одного участника, по умолчанию вступает в партнерство.Таким образом, LLC с несколькими владельцами может либо принять свою классификацию по умолчанию как товарищество, либо подать форму 8832, чтобы выбрать классификацию как ассоциацию, облагаемую налогом как корпорация.

Форма 8832 также подана для изменения классификации компании LLC. Таким образом, ООО, которое рассматривалось как партнерство в течение нескольких лет, может в перспективе изменить свою классификацию и рассматриваться как корпорация, заполнив форму 8832.

Подача

Если LLC является партнерством, к LLC будут применяться обычные налоговые правила партнерства, и она должна подать форму 1065, U.S. Возврат партнерского дохода. Каждый владелец должен указать свою пропорциональную долю дохода партнерства, кредитов и вычетов в Приложении K-1 (1065), долю дохода партнера, вычеты, кредиты и т.д. свою долю в партнерских доходах.

Если LLC является корпорацией, к LLC будут применяться обычные правила корпоративного налогообложения, и она должна подать форму 1120, налоговая декларация корпорации США. 1120 — это декларация по корпоративному подоходному налогу C, и в декларации C Corporation нет сквозных статей для 1040 или 1040-SR.Однако, если соответствующая LLC выбрала S Corporation, она должна подать форму 1120S, форму 1120S, налоговую декларацию США для S-корпорации Инструкции, налоговая декларация США и законы о корпорациях S. Каждый владелец сообщает о своей пропорциональной доле в корпоративном доходе, кредитах и отчислениях в Приложении K-1 (Форма 1120S).

Для получения дополнительной информации о типах налоговых деклараций, которые необходимо подавать, о том, как обращаться с налогами на трудоустройство и о возможных проблемах, см. Публикацию 3402 «Налоговые вопросы для компаний с ограниченной ответственностью».

Режимы интеллектуальной собственности

О режимах интеллектуальной собственности наборов данных

В этих таблицах представлена информация о режимах интеллектуальной собственности (ИС), рассмотренных Форумом ОЭСР по вредной налоговой практике (FHTP). Режимы ИС позволяют облагать доход от эксплуатации ИС налогом по более низкой ставке, чем стандартная установленная законом ставка налога.

Режимы ИС могут быть режимами, которые обеспечивают исключительно выгоды для доходов от ИС, но некоторые преференциальные режимы классифицируются как режимы ИС. являются режимами «двойной категории».Эти режимы также обеспечивают преимущества для доходов от других географически мобильных видов деятельности или предоставляют преимущества. к широкому спектру видов деятельности и не обязательно исключают доход от интеллектуальной собственности. В таблице представлена информация по обоим режимам, которые узко целевой доход от интеллектуальной собственности и режимы, которые предлагают сниженные ставки на доход от интеллектуальной собственности и другие виды дохода.

Как согласовано в рамках минимального стандарта BEPS Action 5, партнерские проверки проводятся для выявления особенностей режимов ИС, которые могут способствовать размыванию базы и перемещению прибыли (BEPS) и, следовательно, могут несправедливо повлиять на налоговую базу других юрисдикций.В Докладе Действия 5 вновь сделан акцент на требовании существенной деятельности для любого преференциального режима, и «подход взаимосвязи» является требование о существенной деятельности, разработанное для режимов ИС. Подход нексуса требует наличия связи между доходами, получаемыми от интеллектуальной собственности. режим и степень, в которой налогоплательщик провел базовые НИОКР, в результате которых был получен актив ИС. Помимо подхода нексуса, такие особенности режимов, как ограждение от внутренней экономики и отсутствие прозрачности, также учитываются в экспертных обзорах.

Исходя из особенностей режима, режимы интеллектуальной собственности считаются либо: вредными (поскольку они не соответствуют подходу взаимосвязи), не вредны (когда режим действительно соответствует подходу взаимосвязи и другим факторам в процессе проверки) или потенциально вредны (когда режим не соответствует подходу взаимосвязи и / или другим факторам в процессе обзора, но оценка экономических эффектов не пока что место). Процесс экспертной оценки продолжается, и в 2019 году большинство юрисдикций изменили или отменили свои режимы, чтобы обеспечить что они полностью соответствуют минимальному стандарту Действия 5.Режимы, которые уже были закрыты для новых участников в 2018 г. (по к экспертным оценкам, утвержденным Inclusive Framework в ноябре 2018 г.) перечислены как «отмененные», хотя продолжающиеся льготы могут предлагаться на определенный период времени компаниям, уже пользующимся этим режимом. Во всех случаях это дедовщина закончится до 30 июня 2021 года. В 2019 году отмененных режимов интеллектуальной собственности не было.

Контактное лицо: [email protected]

Выбор подходящего юридического лица — Клиника интеллектуальной собственности и транзакционного права — Школа права

Независимо от того, являетесь ли вы предпринимателем, делающим первый шаг в своем путешествии, или опытным владельцем бизнеса, убедитесь, что тип используемого вами предприятия соответствует вашим потребностям.Большая часть информации на этой странице также доступна в формате PDF в нашей библиотеке документов, включая нашу брошюру по выбору надлежащего юридического лица.

ИП

Индивидуальное предприятие — это бизнес, которым владеет и управляет одно лицо. Владелец имеет право на получение всей прибыли от бизнеса, но также несет личную ответственность по всем обязательствам. Индивидуальное предпринимательство считается самой простой формой хозяйственной деятельности, поскольку требуется несколько формальностей.

Для получения дополнительной информации см. Нашу публикацию о индивидуальных предпринимателях.

Полное товарищество

Полное товарищество создается, когда два или более человека совместно владеют бизнесом с целью получения прибыли. Письменное соглашение о партнерстве не требуется, но это хорошая идея. Соглашение о партнерстве определяет объем контроля, который будет иметь каждый партнер, а также то, как партнеры будут делить прибыль или убытки. Обычно каждый партнер несет солидарную ответственность по всем обязательствам партнерства.Каждый партнер несет ответственность за уплату подоходного налога со своей доли прибыли партнерства.

Для получения дополнительной информации см. Нашу публикацию о Генеральном партнерстве.

Товарищество с ограниченной ответственностью

Коммандитное товарищество — это товарищество, образованное двумя или более людьми, по крайней мере, с одним генеральным партнером и по крайней мере одним ограниченным партнером. Генеральный партнер контролирует управление бизнесом и обычно несет ответственность по всем обязательствам партнерства. Ограниченный партнер обычно является только инвестором и имеет ограниченную ответственность.В налоговых целях товарищества с ограниченной ответственностью действуют как товарищества с ограниченной ответственностью, где каждый партнер платит подоходный налог с населения со своей доли прибыли товарищества. Коммандитное товарищество должно быть зарегистрировано в Комиссии государственной корпорации, но не имеет дополнительных требований к ведению документации.

Для получения дополнительной информации см. Наши публикации о партнерствах с ограниченной ответственностью и партнерствах с ограниченной ответственностью.

Корпорация

Корпорация — это юридическое лицо, отдельное от своих владельцев, акционеров.Корпорация обычно состоит из директоров, должностных лиц и по крайней мере одного акционера, каждый из которых имеет разные уровни ответственности, юридических обязанностей и контроля. Корпорации создаются путем подачи учредительных документов в Комиссию государственных корпораций и имеют строгие требования к ведению документации. Корпорация должна соблюдать федеральные законы и законы каждого штата, в котором она ведет бизнес. Порядок налогообложения прибыли полностью зависит от структуры корпорации.

Дополнительную информацию см. В нашей публикации о корпорациях. См. Также нашу публикацию по 501 (c) (3) Charities.

Общество с Ограниченной Ответственностью

Компания с ограниченной ответственностью (LLC) — это отдельное юридическое лицо, у которого есть один или несколько владельцев, называемых участниками. Ответственность владельцев обычно ограничивается их вложением. У LLC есть несколько требований к ведению документации, но они должны иметь операционное соглашение и должны подавать устав в Комиссию государственной корпорации.LLC предлагают огромную организационную гибкость и могут облагаться налогом, как корпорации или партнерства.

Для получения дополнительной информации см. Нашу публикацию об обществах с ограниченной ответственностью.

Менеджмент / Прибыль | Ответственность | Налоги | Администрация | |

ИП | Индивидуальный предприниматель полностью контролирует бизнес-операции и получает всю прибыль. | Отсутствие разделения ответственности — все личные и коммерческие активы собственника находятся под угрозой. | Вся прибыль облагается налогом как доход индивидуального предпринимателя. | Необходимо получить бизнес-лицензию и зарегистрировать торговое наименование. Никаких административных требований. |

Полное товарищество | Контроль и прибыль распределяются между партнерами в соответствии с соглашением о партнерстве. | Партнеры несут ответственность по всем обязательствам партнерства и обязательствам других партнеров. | Действует как сквозной объект. Каждый партнер платит налог со своей доли прибыли. Также могут потребоваться налоги на самозанятость. | Никаких официальных административных требований, кроме получения местных лицензий и разрешений. |

Товарищество с ограниченной ответственностью | Общие и ограниченные партнеры разделяют контроль и прибыль партнерства в соответствии с соглашением о партнерстве. | Коммандитные партнеры: нет ответственности по обязательствам коммандитного товарищества. Генеральные партнеры: та же ответственность, что и у партнеров в полном товариществе. | Действует как сквозной объект. И общие, и ограниченные партнеры платят налог на свою долю прибыли. | Устав должен быть зарегистрирован, но, как правило, нет требований к ведению документации или налоговой декларации. |

Корпорация | Акционеры: право собственности, включая выборы директоров. Директора: управляют общими делами и назначением должностных лиц. Офицеры: управляют повседневными операциями бизнеса. | Как правило, ни директора, ни должностные лица, ни акционеры не несут личной ответственности по каким-либо обязательствам Корпорации. | S-Corp (действует как сквозная организация): вся прибыль облагается налогом как доход каждого акционера. C-Corp: Бизнес-доход облагается налогом на корпоративном уровне, а дивиденды облагаются налогом как доход каждого акционера. | Требуется подзаконный акт и регистрация учредительных документов; как правило, предъявляются комплексные требования к ведению документации и налоговой декларации. |

Общество с Ограниченной Ответственностью | Прибыль участников и процедуры управления регулируются операционным соглашением. | Обычно ограничивается инвестициями участника в компанию. | Может облагаться налогом как корпорация или партнерство. | Должны быть зарегистрированы только учредительные документы, но должно иметься рабочее соглашение. |

Архитектура холдинговых компаний интеллектуальной собственности

Архитектура холдинговых компаний интеллектуальной собственности

Кришнавени.S *, под редакцией доктора Судхира Равиндрана **

Абстрактные

В этой статье анализируются преимущества централизованного владения активами интеллектуальной собственности, стратегического планирования управления ее юридическими, маркетинговыми и административными вопросами в отдельной организации, известной как холдинговая компания интеллектуальной собственности. В нем также исследуется, как объективизация интеллектуальной собственности в отдельной холдинговой компании помогает ее коммерциализации отдельно от операций и деловой репутации материнской компании, а также определяются налоговые убежища, в которых холдинговые компании интеллектуальной собственности начали собираться вместе.

ВВЕДЕНИЕ

В среде, управляемой технологиями, интеллектуальная собственность составляет очень значительную долю богатства и активов большинства предприятий. «ИС» часто является «жемчужиной» компании как нереализованным активом, так и как реализованный, что более важно, с точки зрения дохода, который ИС могла бы приносить при правильном и полном использовании в течение долгого времени. По мере того как компании пытаются использовать инновации и технологические достижения и дифференцировать продукты и услуги, эти активы играют все более важную роль в корпоративных инвестиционных решениях.Бизнес-центры используют различные средства для защиты, использования и консолидации своей интеллектуальной собственности, последним из которых является размещение их в холдинговых компаниях.

ФОРМЫ IP

Хотя существование различных форм интеллектуальной собственности восходит к древности, [1] влияние интеллектуальной собственности на экономику, культуру рабочего места, общество и повседневную жизнь возникло недавно. к творениям ума: изобретениям, литературным и художественным произведениям, а также символам, именам, изображениям и рисункам, используемым в торговле.ИС делится на две категории: промышленная собственность, которая включает изобретения (патенты), товарные знаки, промышленные образцы и географические указания источника; и авторское право, которое включает литературные и художественные произведения, такие как романы, стихи и пьесы, фильмы, музыкальные произведения, художественные произведения, такие как рисунки, картины, фотографии и скульптуры, а также архитектурные проекты. Права, связанные с авторским правом, включают права артистов-исполнителей на их выступления, производителей фонограмм на их записи и права вещательных компаний на их радио- и телепрограммы. [2] Защита интеллектуальной собственности имеет решающее значение для успеха бизнеса и критически важна для обеспечения конкурентоспособности в большинстве инновационных секторов.

Все предприятия владеют ИС. Многие не осознают этого [3] , поскольку ИС не может принимать форму намеренно созданных патентов, авторских прав или товарных знаков [4] . В результате право собственности часто фрагментировано. Точно так же интеллектуальная собственность, поскольку она не предполагает выкорчевывания физических активов (земли, зданий, заводов или машин), очень мобильна.Этого также относительно просто добиться, поскольку перемещение прав ИС требует только смены владельца. Обычно предполагается, что только крупные корпорации с прибыльными названиями, логотипами и брендами, которые необходимо защищать, являются единственными, у кого действительно есть потребность в защите нематериальных активов. Но в основном все, что написано, визуально создано и уникально для человека, является интеллектуальной собственностью, а это означает, что миллионы людей владеют больше, чем они думают. [5]

Несколько причин, по которым стоит беречь нематериальные активы. Интеллектуальная собственность имеет ряд преимуществ на юридическом, коммерческом и финансовом уровне. Юридические преимущества, предоставляемые правами на интеллектуальную собственность (права ИС), включают право не допускать использования третьими сторонами той же технологии, идентичного или похожего имени, дизайна или формы. Права ИС также являются мощным инструментом для заключения партнерских соглашений и других юридических соглашений. Основываясь на этих юридических преимуществах, права интеллектуальной собственности принесут коммерческий успех. Эксклюзивный аспект продукта, метода производства и / или услуги действительно может быть использован в качестве коммерческого инструмента для привлечения новых клиентов и удержания существующих клиентов.Права интеллектуальной собственности также создают инновационный имидж, который можно широко продвигать. Интеллектуальная собственность — это фактор признания, повышающий доверие ваших партнеров. Это также способ поддержать творчество и инновации при переговорах с партнерами и создать репутацию [6] . Права ИС также могут помочь в расширении на другие рынки, открывая новые рынки для использования продуктов и / или услуг, и находя новых партнеров по альянсу за рубежом. Внутри организации IP позволяет оценить новизну нововведения или актуальность имени и побуждает находить еще более творческие решения.И последнее, но не менее важное: интеллектуальная собственность может приносить финансовую прибыль, если она защищена правами интеллектуальной собственности. Эксклюзивность может привести к увеличению продаж или более высоких продажных цен. Права ИС, например, также полезны для лицензирования деятельности, продажи бизнеса или обеспечения финансирования. Права ИС также можно продавать независимо или помещать в пулы прав ИС для получения более прямой и ощутимой финансовой отдачи. Сильные и защищенные права интеллектуальной собственности защищают потребителей [7] . Интеллектуальная собственность способствует экономическому росту и конкурентоспособности.Защищая свою интеллектуальную собственность, вы помогаете другим избегать мошенничества и поддельных продуктов. [8] Поняв значение IP, необходимо определить ее с помощью аудита IP.

АУДИТ ИП

Чтобы определить, в каких сферах вашего бизнеса может потребоваться защита интеллектуальной собственности, рекомендуется провести аудит интеллектуальной собственности. Аудит ИС определяется как систематическая проверка активов ИС, принадлежащих, используемых или приобретенных бизнесом. Его цель — выявить недостаточно используемые активы ИС, выявить любые угрозы для прибыли компании и дать возможность специалистам по бизнес-планированию разрабатывать обоснованные стратегии, которые будут поддерживать и улучшать положение компании на рынке. [9] Аудит должен охватывать все аспекты ИС, включая формальные права, авторское право, патенты, торговые марки и образцы, а также неформальную ИС, которая включает технические ноу-хау и коммерческую тайну. Он также должен включать советы по построению стратегии управления интеллектуальной собственностью. Помимо выявления потенциальных проблем, аудит также предоставит рекомендации, адаптированные к тому, как интегрировать управление интеллектуальной собственностью в вашу деловую практику, в том числе: как и когда полагаться на соглашения о конфиденциальности для защиты интеллектуальных активов, стратегии лицензирования и защиты своих прав интеллектуальной собственности [10] .

Кроме того, аудит интеллектуальной собственности может выявить потенциальные риски для вашего бизнеса, которые в конечном итоге могут привести к дорогостоящим судебным разбирательствам с сотрудниками или третьими сторонами. Аудит интеллектуальной собственности состоит из двух этапов. Первый шаг — определить IP. Второй шаг — оценить ваши права в отношении каждого идентифицированного элемента IP [11] . Аудиты IP могут проводиться через регулярные промежутки времени для выявления IP и эффективного управления им. Регулярные аудиты помогут компании раскрыть интеллектуальную собственность и оптимизировать процессы в свете меняющихся бизнес-целей.Аудит интеллектуальной собственности также может проводиться во время заключения сделок, таких как лицензии, совместные предприятия, исследовательское сотрудничество и т. Д. В таких ситуациях IP Audits поможет сторонам вступить в безрисковые отношения. Рекомендуется проводить аудит интеллектуальной собственности не реже одного раза в два (2) года или с более или менее частыми интервалами в зависимости от динамики интеллектуальной собственности компании [12] . Поскольку защита интеллектуальной собственности делает бизнес прибыльным, она должна быть защищена для защиты интересов владельца.

ЭКСПЛУАТАЦИЯ IP