Налог работающих на себя | Internal Revenue Service

English

Содержание (Table of Contents)

Налог SE уплачивается независимо от возраста и даже в том случае, если вы уже получаете льготы социального обеспечения и льготы по программе «Медикер».

Кто должен платить налог SE? (Who Must Pay SE Tax?)

В принципе вы должны уплатить налог SE и подать Форму SE (к Форме 1040), если ваши чистые поступления от самостоятельной занятости составили 400 долларов или больше. При расчете чистых поступлений от самостоятельной занятости пользуйтесь Формой SE.

Единоличный предприниматель или независимый подрядчик (Sole proprietor or independent contractor) — Если вы работаете на себя в качестве единоличного предпринимателя или независимого подрядчика, вы в принципе должны пользоваться Формой С или C-EZ (к Форме 1040) для расчета своих поступлений, подлежащих налогообложению налогом SE.

Ставка налога SE (SE tax rate) — За 2016 ставка налога SE на чистые поступления составляет 15.

Максимальные поступления, подлежащие налогообложению налогом SE (Maximum earnings subject to self-employment tax) — Лишь первые 118,500 долларов вашего совокупного дохода от заработной платы, чаевых и чистых поступлений в 2016 году подлежат налогообложению любой комбинацией налога в фонд социального обеспечения в размере 12,4% как части налога SE, налога в фонд социального обеспечения или налога на пенсионные пособия для работников железнодорожного транспорта (ярус 1).

Ваш совокупный доход от заработной платы, чаевых и чистых поступлений за 2016 год подлежит налогообложению любой комбинацией налога в фонд программы «Медикер» в размере 2,9% как части налога SE, налога в фонд социального обеспечения или налога на пенсионные пособия для работников железнодорожного транспорта (ярус 1).

Если ваша заработная плата и доход от чаевых подлежат налогообложению либо налогом в фонд социального обеспечения, либо налогом на пенсионные пособия для работников железнодорожного транспорта (ярус 1), либо обоими налогами, и составляют не менее 118,500 долларов, вы освобождаетесь от уплаты налога в фонд социального обеспечения в размере 12,4% как части налога SE на любую долю ваших чистых поступлений. Однако вы в любом случае должны уплатить налог в фонд программы «Медикер» в размере 2,9% как часть налога SE на полную сумму ваших чистых поступлений.

Однако вы в любом случае должны уплатить налог в фонд программы «Медикер» в размере 2,9% как часть налога SE на полную сумму ваших чистых поступлений.

Дополнительный налог на программу медицинского страхования Medicare («Mедикейр») (Additional Medicare Tax) — Дополнительный налог на программу медицинского страхования Medicare («Mедикейр») в размере 0,9% может быть применен к вам, если ваши чистые доходы от работы на себя превышают некоторое пороговое значение (зависящее от вашего статуса налогоплательщика). Обращайтесь за дополнительной информацией к разделу «Налог на работающих на себя» (

Вернуться к началу страницы

Особые правила и исключения (Special Rules and Exceptions)

Иностранцы (Aliens) — Иностранцы-резиденты, как правило, должны платить налог, взимаемый с лиц, работающих на себя, по тем же правилам, которые существуют для граждан США. Иностранцы-нерезиденты не подлежат взиманиям налогом SE за исключением тех случаев, когда из действительного международного соглашения о социальном обеспечении фактически следует, что они подпадают под действие системы социального обеспечения США. Однако резиденты Виргинских о-вов, Пуэрто-Рико, Гуама, Содружества Северных Марианских о-вов и Американского Самоа подлежат взиманиям налогом, который платят лица, работающие на себя, так как для целей налогообложения по налогам на самостоятельную занятость, они считаются резидентами США. Дополнительная информация об иностранцах приводится в Публикации 519, U.S. Tax Guide for Aliens («Руководство по американским налогам для иностранцев»).

Иностранцы-нерезиденты не подлежат взиманиям налогом SE за исключением тех случаев, когда из действительного международного соглашения о социальном обеспечении фактически следует, что они подпадают под действие системы социального обеспечения США. Однако резиденты Виргинских о-вов, Пуэрто-Рико, Гуама, Содружества Северных Марианских о-вов и Американского Самоа подлежат взиманиям налогом, который платят лица, работающие на себя, так как для целей налогообложения по налогам на самостоятельную занятость, они считаются резидентами США. Дополнительная информация об иностранцах приводится в Публикации 519, U.S. Tax Guide for Aliens («Руководство по американским налогам для иностранцев»).

Ребенок, нанимаемый родителем (Child employed by parent) — Вы не подлежите налогообложению налогом SE, если вы моложе 18 лет и работаете на своего отца или мать.

Церковный служащий (Church employee) — Если вы работаете в церкви или в квалифицированной церковной организации (но не священником, не членом религиозного ордена, Или адепт (адептка) Церкви христианской науки), которая получила освобождение от уплаты налогов в фонды социального обеспечения и программы «Медикер», вы подлежите налогообложению налогом SE, если вы получили от своей церкви или церковной организации заработную плату в размере не менее 108,28 долларов.

Член экипажа рыболовецкого судна (Fishing crew member) — Если вы член экипажа рыболовецкого судна, которое занимается промыслом рыбы или других водных организмов, ваши заработки подлежат налогообложению налогом SE, если выполнены все следующие условия.

- Вы не получаете никакого вознаграждения за работу за исключением своей доли улова или доли выручки от продажи улова при условии, что вознаграждение удовлетворяет всем следующим условиям.

- Вознаграждение не превышает 100 долларов за каждый выход в море.

- Вознаграждение выплачивается только в случае миниального улова.

- Вознаграждение полагается только за дополнительные обязанности (помощника капитана, механика или кока), за выполнение которых в рыболовецкой отрасли по традиции полагается дополнительное денежное вознаграждение.

- Вы получаете долю улова или долю выручки от продажи улова.

- Ваша доля зависит от размеров улова.

- Рабочий экипаж судна обычно состоит менее чем из 10 человек. (Считается, что рабочий экипаж состоит менее чем из 10 человек, если при выходах на путину в течение последних четырех календарных кварталов средний размер экипажа насчитывал менее 10 человек.)

Служащий правительства штата или местных органов власти (State or local government employee) — Вы подлежите налогообложению налогом, взимаемым с лиц, работающих на себя, если вы являетесь служащим правительства штата или местных органов власти, ваш труд оплачивается исключительно на гонорарной основе и ваши услуги не подпадают под действие соглашения о социальном обеспечении между федеральным правительством и правительством штата.

Сотрудник иностранного правительства или международной организации

(Foreign government or international organization employee) — Вы подлежите налогообложению налогом, взимаемым с лиц, работающих на себя, если выполнены оба следующих условия.- Вы гражданин США, работающий в Соединенных Штатах, в Пуэрто-Рико, на Гуаме, Американском Самоа, в Содружестве Северных Марианских о-вов или на Виргинских о-вах в качестве сотрудника:

- Иностранного правительства,

- Организации, полностью принадлежащей иностранному правительству, или

- Международной организации.

- Ваш работодатель не обязан удерживать из вашей заработной платы налоги в фонды социального обеспечения и программы «Медикер».

Гражданин или резидент США, проживающий за границей (U.S. citizen or resident alien residing abroad) — Если вы гражданин или иностранный резидент США, работающий на себя и проживающий за пределами Соединенных Штатов, то в большинстве случаев вы должны платить налог SE.

Исключение (Exception): Соединенные Штаты заключили со многими странами соглашения о социальном обеспечении, предназначенные предотвратить двойное налогообложение по двум системам социального обеспечения. В рамках этих соглашений вы в принципе должны платить налоги в фонды социального обеспечения и программы «Медикер» только страны своего проживания. Страна, которой вы обязаны уплатить налог, должна выдать вам удостоверение, служащее доказательством того, что вы не подлежите налогообложению налогом в фонд социального обеспечения другой страны.

Дополнительная информация приводится в инструкциях к Форме SE (к Форме 1040).

Более одного предприятия (More than One Business)

Если вы получаете доход, по которому вы должны уплатить налог SE, из нескольких профессиональных, отраслевых или предпринимательских источников, вам следует рассчитать совокупный размер поступлений, подлежащих налогообложению налогом SE, сложив суммы чистой прибыли (или убытка) от каждого источника дохода. Убыток, понесенный каким-то предприятием, снижает прибыль от другого.

Убыток, понесенный каким-то предприятием, снижает прибыль от другого.

Доход от общего имущества супругов (Community Property Income)

Если какая-либо часть дохода от профессиональной или предпринимательской деятельности, но не от товарищества, считается по закону штата доходом от общего имущества супругов, она должна быть включена в поступления, подлежащие налогообложению налогом SE, того из супругов, который занимается указанной профессиональной или предпринимательской деятельностью.

Прибыль или убыток (Gain or Loss)

Вам не нужно включать в поступления, подлежащие налогообложению налогом SE, прибыль или убыток от распоряжения имуществом, которое не принадлежит к товарно-материальным запасам и не предназначено в первую очередь для продажи покупателям. При этом не играет роли, является ли распоряжение имуществом продажей, обменом или вынужденной потерей.

Платежи в порядке компенсации за потерю дохода (Loss Income Payments)

Если вы работаете на себя и сократили объем своей предпринимательской деятельности или вообще свернули ее, все платежи, которые вы получаете от страховой компании или другого источника в виде компенсации за потерю предпринимательского дохода, включаются в поступления, за которые вам надлежит уплатить налог SE. Если вы не работаете в то время, когда получен платеж, он, тем не менее, должен быть отнесен к вашей предпринимательской деятельности и включен в поступления, подлежащие налогообложению налогом SE, даже если ваше предприятие временно прекратило свою деятельность.

Если вы не работаете в то время, когда получен платеж, он, тем не менее, должен быть отнесен к вашей предпринимательской деятельности и включен в поступления, подлежащие налогообложению налогом SE, даже если ваше предприятие временно прекратило свою деятельность.

Вернуться к началу страницы

Расчет поступлений, подлежащих налогообложению налогом SE (Figuring Earnings Subject to SE Tax)

Методы расчета чистых поступлений (Method for Figuring Net Earnings)

Существуют три способа расчета чистых поступлений от самостоятельной занятости.

- Стандартный метод.

- Факультативный метод для предприятий, не являющихся фермерскими хозяйствами.

- Факультативный метод для фермерских хозяйств.

Вы обязаны пользоваться стандартным методом, если вы не пользуетесь одним или обоими факультативными методами.

Зачем пользоваться факультативным методом? (Why use an optional method?) — Вы, возможно, предпочтете воспользоваться факультативными методами (разъясняемыми ниже), если вы понесли убыток или получили небольшую чистую прибыль и удовлетворяете любому из следующих условий.

- Вы желаете получить налоговый зачет с целью повышения своих льгот социального обеспечения.

- Вы понесли расходы по уходу за ребенком или иждивенцем, за которые вы желаете получить налоговый зачет. (Факультативный метод, возможно, позволит вам заявить более высокий заработанный доход с соответствующим приростом размера зачета.)

- Вы имеете право на налоговый зачет за заработанный доход. (Факультативный метод, возможно, позволит вам заявить более высокий заработанный доход с соответствующим приростом размера зачета.)

- Вы имеете право на дополнительный налоговый зачет, выплачиваемый за ребенка. (Факультативный метод, возможно, позволит вам заявить более высокий заработанный доход с соответствующим приростом размера зачета.)

Результаты использования факультативного метода (Effects of using an optional method) — Факультативный метод может повысить ваш налог SE. Уплата более высокого налога SE будет означать, что по выходе на пенсию вы, возможно, будете получать более весомые льготы.

Если вы пользуетесь одним из факультативных методов или обоими, вы должны рассчитать по ним и уплатить налог SE даже в том случае, если при пользовании стандартным методом с вас причитался бы менее высокий налог или вообще никакого налога.

Факультативные методы могут использоваться только для расчета налога SE. При расчете подоходного налога необходимо включить фактические поступления в сумму валового дохода независимо от того, каким методом рассчитывается налог SE.

Стандартный метод (Regular Method)

Для того, чтобы рассчитать чистые поступления, используя стандартный метод, необходимо умножить свои доходы от самостоятельной занятости на 92,35% (0.9235). Для того, чтобы рассчитать чистые поступления, используя стандартный метод, обращайтесь к одной из следующих строк в вашем Приложении SE (Форма 1040).

- Раздел A, строка 4 (если вы используете краткое Приложение SE).

- Раздел B, строка 4а (если вы используете полное Приложение SE).

Чистые поступления, рассчитанные стандартным методом, также называются фактическими чистыми поступлениями.

Факультативный метод для предприятий, не являющихся фермерскими хозяйствами (Nonfarm Optional Method)

Факультативный метод для предприятий, не являющихся фермерскими хозяйствами может использоваться только для расчета поступлений, не связанных с фермерской деятельностью. Этим методом разрешается пользоваться, если выполнены все следующие условия.

- Вы работаете на себя на регулярной основе. Это значит, что ваши фактические чистые поступления от самостоятельной занятости составляли 400 долларов или более как минимум за 2 из 3 налоговых лет, предшествовавших году, в отношении которого вы пользуетесь этим методом. Чистые поступления могут быть от фермерской деятельности или от занятий, не имеющих отношения к фермерской деятельности, либо от занятий обоего рода.

- Вы пользовались этим методом менее 5 лет.

(Существует пятилетний пожизненный лимит.) Не обязательно, чтобы это были пять последовательных лет.

(Существует пятилетний пожизненный лимит.) Не обязательно, чтобы это были пять последовательных лет. - Ваша чистая прибыль от деятельности, не являющейся фермерской составила:

- Менее $5,457 и

- Менее 72,189% вашей валовой прибыли от деятельности, не являющейся фермерской.

Чистая прибыль от деятельности, не являющейся фермерской (Net Nonfarm profits) — Чистая прибыль от нефермерской деятельности в принципе складывается из сумм, указанных в:

- Строке 31, Форма C (к Форме 1040),

- Строке 3, Форма C-EZ (к Форме 1040),

- Клетке 14, код A, Форма K-1 (к Форме 1065) (от нефермерских товариществ), и

- Клетке 9, код J1, Форма K-1 (к Форме 1065-B).

Однако, если вы являетесь полным партнером или в случае убытка, вам, возможно, придется скорректировать сумму, заявленную в Форме К-1.

Валовой доход от деятельности, не являющейся фермерской (Gross nonfarm income) — Ваш валовой доход от нефермерской деятельности в принципе складывается из сумм, указанных в:

- Строке 7, Форма C (к Форме 1040),

- Строке 1, Форма C-EZ (к Форме 1040),

- Клетке 14, код C, Форма K-1 (к Форме 1065) (от нефермерских товариществ), и

- Клетке 9, код J2, Форма K-1 (к Форме 1065-B).

Расчет чистых поступлений от деятельности, не являющейся фермерской (Figuring Nonfarm Net Earnings)

Если вы удовлетворяете всем трем вышеуказанным условиям, чистые поступления от самостоятельной занятости рассчитываются факультативным методом для предприятий, не являющихся фермерскими хозяйствами, с помощью следующей таблицы.

Таблица 10-1. Расчет чистых поступлений от нефермерской деятельности (Figuring Nonfarm Net Earnings)

| ЕСЛИ ваш валовой доход от нефермерской деятельности составляет … | В ТАКОМ СЛУЧАЕ ваши чистые поступления составляют … |

|---|---|

| 7,560 долларов или менее | Две трети вашего валового дохода от нефермерской деятельности. |

| Свыше 7,560 долларов | 5,040 долларов |

Фактические чистые поступления (Actual net earnings) — Фактические чистые поступления составляют 92,35% ваших совокупных поступлений, подлежащих налогообложению налогом SE (это значит, что для расчета фактических чистых поступлений нужно помножить показатель совокупных поступлений, подлежащих налогообложению налогом SE, на 92,35% (0,9235)). Фактические чистые поступления эквивалентны чистым поступлениям, рассчитанным стандартным методом.

Фактические чистые поступления эквивалентны чистым поступлениям, рассчитанным стандартным методом.

Факультативные чистые поступления меньше фактических чистых поступлений (Optional net earnings less than actual net earnings) — Этим методом нельзя пользоваться для декларирования меньшей суммы, чем фактические чистые поступления от самостоятельной занятости.

Валовой доход от нефермерской деятельности в сумме 7,560 долларов или менее (Gross nonfarm income of $7,560 or less) Приводимые ниже примеры показывают, как рассчитывать чистые поступления в тех случаях, когда валовой доход от нефермерской деятельности составляет 7,560 долларов или меньше.

Пример 1 — Чистая прибыль от нефермерской деятельности составляет менее 5,457 долларов и ниже 72,189% валового дохода от нефермерской деятельности.

Энн Грин занимается изготовлением на продажу кустарных изделий. Ее фактические чистые поступления от самостоятельной занятости составили 800 долларов в 2014 году и 900 долларов в 2015 году. Она удовлетворяет условию самостоятельной занятости на регулярной основе. Она пользовалась факультативным методом для предприятий, не являющихся фермерскими хозяйствами, менее 5 лет. Ее валовой доход и чистая прибыль за 2016 год составляют:

Она удовлетворяет условию самостоятельной занятости на регулярной основе. Она пользовалась факультативным методом для предприятий, не являющихся фермерскими хозяйствами, менее 5 лет. Ее валовой доход и чистая прибыль за 2016 год составляют:

| Валовой доход от нефермерской деятельности | 5.400 долларов |

| Чистая прибыль от нефермерской деятельности | 1.200 долларов |

Фактические чистые поступления Энн за 2016 год составляют 1.108 долларов (1.200 долларов х 0,9235). Поскольку ее чистая прибыль меньше 5,457 долларов и ниже 72,189% ее валового дохода, она может рассчитать свои чистые поступления с помощью факультативного метода для предприятий, не являющих фермерскими. Полученный показатель равняется 3.600 долларам (2/3 х 5.400 долларов). Ввиду того, что эта сумма чистых поступлений выше ее фактических чистых поступлений, она может заявить чистые поступления за 2016 год в размере 3. 600 долларов.

600 долларов.

Пример 2 — Чистая прибыль от нефермерской деятельности составляет менее 5,457 долларов, но не ниже 72,189% валового дохода от нефермерскойдеятельности.

Предположим, что валовой доход Энн в примере 1 равен 1.000 долларов, а ее чистая прибыль составляет 800 долларов. Она должна воспользоваться стандартным методом для расчета своих чистых поступлений. Она не вправе воспользоваться факультативным методом для предприятий, не являющихся фермерскими хозяйствами, потому что ее чистая прибыль не опустилась ниже 72,189% ее валового дохода.

Прибыль 3 — Чистый убыток от нефермерской деятельности.

Предположим, что в примере 1 Энн понесла чистый убыток в размере 700 долларов. Она может воспользоваться факультативным методом для предприятий, не являющихся фермерскими хозяйствами, и заявить чистые поступления в размере 3.600 долларов (2/3 х 5.400 долларов)..

Пример 4 — Чистые поступления от нефермерской деятельности в сумме менее 400 долларов.

Предположим, что в примере 1 Энн получила валовой доход в сумме 525 долларов и чистую прибыль в размере 175 долларов. В таком случае ей не придется платить налог SE независимо от того, пользуется ли она стандартным методом или факультативным методом для предприятий, не являющихся фермерскими хозяйствами, потому что ее чистые поступления, рассчитанные по обоим методам, не достигают 400 долларов.

Валовой доход от нефермерской деятельности превышает 7,560 долларов (Gross nonfarm income of more than $7,560) — Приводимые ниже примеры показывают, как рассчитывать чистые поступления в тех случаях, когда валовой доход от нефермерской деятельности превышает 7,560 долларов.

Пример 1 — Прибыль от нефермерской деятельности составляет менее 5,457 долларов и ниже 72,189% валового дохода от нефермерской деятельности.

Джон Уйат занимается ремонтом бытовых приборов. Его фактические чистые поступления от самостоятельной занятости составили 10. 500 долларов в 2014 году и 9.500 долларов в 2015 году. Он удовлетворяет условиям самостоятельной занятости на регулярной основе. Он пользовался факультативным методом для предприятий, не являющихся фермерскими хозяйствами, менее 5 лет. Его показатели валового дохода и чистой прибыли за 2016 год составляют:

500 долларов в 2014 году и 9.500 долларов в 2015 году. Он удовлетворяет условиям самостоятельной занятости на регулярной основе. Он пользовался факультативным методом для предприятий, не являющихся фермерскими хозяйствами, менее 5 лет. Его показатели валового дохода и чистой прибыли за 2016 год составляют:

| Валовой доход от нефермерской деятельности | $12,000 долларов |

| Чистая прибыль от нефермерской деятельности | $1,200 долларов |

Фактические чистые поступления Джона за 2016 год составляют 1.108 долларов (1.200 долларов х 0,9235). Поскольку его чистая прибыль меньше 5,457 долларов и ниже 72,189% его валового дохода, он воспользовался факультативным методом для нефермерских предприятий, чтобы рассчитать свои чистые поступления, и получил цифру 5,040 долларов. Ввиду того, что этот показатель выше, чем его фактические чистые поступления, он может заявить за 2016 год чистые поступления в сумме 5,040 долларов.

Пример 2 — Чистая прибыль от нефермерской занятости не менее 5,457 долларов.

Предположим, что в примере 1 чистая прибыль Джона составляет 5,500 долларов. Он должен воспользоваться стандартным методом. Он не имеет права прибегнуть к факультативному методу для предприятий, не являющихся фермерскими хозяйствами, потому что его чистая прибыль от нефермерской деятельности составляет не менее 5,457 долларов.

Пример 3. Чистый убыток от нефермерской занятости

Предположим, что в примере 1 Джон потерпел чистый убыток в размере 700 долларов. Он имеет право воспользоваться факультативным методом для предприятий, не являющихся фермерскими хозяйствами, и заявить 5,040 долларов чистых поступлений от самостоятельной занятости.

Вернуться к началу страницы

Факультативный метод для фермерских хозяйств (Farm Optional Method)

Факультативным методом для фермерских хозяйств разрешается пользоваться только для расчета поступлений от фермерской деятельности. Информация об этом методе приводится в Публикации 225.

Информация об этом методе приводится в Публикации 225.

Вернуться к началу страницы

Пользование обоими методами (Using Both Optional Methods)

Если у вас есть поступления как от фермерской, так и нефермерской деятельности, вы, вероятно, можете воспользоваться обоими факультативными методами для расчета своих чистых поступлений от самостоятельной занятости.

Для расчета чистых поступлений посредством обоих факультативных методов вы должны:

- Рассчитать свои чистые поступления от фермерской и нефермерской деятельности по-отдельности каждым методом. При расчете чистых поступлений по каждому методу нельзя складывать вместе поступления от фермерской и нефермерской деятельности.

- Сложить вместе показатели чистых поступлений, полученных каждым методом. Полученная цифра представляет собой сумму совокупных чистых поступлений от самостоятельной занятости.

Вы можете заявить не всю сумму совокупных чистых поступлений от фермерской и нефермерской деятельности, но заявленный показатель должен быть не ниже фактических чистых поступлений от нефермерской деятельности. Если вы пользуетесь обоими факультативными методами, вы можете заявить не более 5,040 долларов совокупных чистых поступлений от самостоятельной занятости.

Если вы пользуетесь обоими факультативными методами, вы можете заявить не более 5,040 долларов совокупных чистых поступлений от самостоятельной занятости.

Пример — Вы фермер, работающий на себя. Вы также владелец продовольственного магазина. Ваш валовой доход, фактические чистые поступления от самостоятельной занятости и чистые поступления от самостоятельной занятости, рассчитанные факультативным методом для предприятий, не являющихся фермерскими хозяйствами, и факультативным методом для фермерских хозяйств, приводятся в Таблице 10-2.

Таблица 10-2. Пример – поступления от фермерской и нефермерской деятельности (Farm and Nonfarm Earnings)

| Доход и поступления | Фермерские | Нефермерские |

|---|---|---|

| Валовой доход | $3,000 долларов | $6,000 долларов |

| Фактические чистые поступления | $900 долларов | $500 долларов |

| Факультативные чистые поступления (2/3 валового дохода) | $2,000 долларов | $4,000 долларов |

В Таблице 10-3 приводятся четыре метода и комбинации методов, которыми можно воспользоваться для расчета чистых поступлений от самостоятельной занятости на основе показателей валового дохода от фермерской и нефермерской деятельности и фактических чистых поступлений, приведенных в Таблице 10-2

- Метод 1.

Использование стандартного метода для расчета показателей дохода как от фермерской, так и нефермерской деятельности.

Использование стандартного метода для расчета показателей дохода как от фермерской, так и нефермерской деятельности. - Метод 2. Использование факультативного метода для расчета дохода от фермерской деятельности и стандартного метода для расчета дохода от нефермерской деятельности.

- Метод 3. Использование стандартного метода для расчета дохода от фермерской деятельности и факультативного метода для расчета дохода от нефермерской деятельности.

- Метод 4. Использование факультативного метода для расчета показателей дохода как от фермерской, так и нефермерской деятельности.

Примечание (Note) — Фактические чистые поступления – это то же самое, что чистые поступления, рассчитанные по стандартному методу.

Таблица 10-3. Пример – чистые поступления (Table 10.3 Example — Net Earnings)

| Чистые поступления | 1 | 2 | 3 | 4 |

|---|---|---|---|---|

| Фактические фермерские | $ 900 долларов | $ 900 долларов | ||

| Факультативные фермерские | $ 2,000 долларов | $ 2,000 долларов | ||

| Фактические нефермерские | $ 500 долларов | $ 500 долларов | ||

| Факультативные нефермерские | $4,000 долларов | $4,000 долларов | ||

| Заявляемая сумма: | $1,400 долларов | $2,500 долларов | $4,900 долларов | $5,040* долларов |

*Лимит, равный 5,040 долларам, поскольку расчет велся обоими факультативными методами

Пользование финансовым годом при подаче налоговой декларации (Fiscal Year Filer)

Если вы пользуетесь некалендарным налоговым годом, вы обязаны придерживаться налоговой ставки и лимита на максимальные поступления, действующих на начало вашего налогового года. Даже в том случае, если налоговая ставка и лимит на максимальные поступления изменятся в течение вашего налогового года, продолжайте пользоваться той же ставкой и тем же лимитом на протяжении своего налогового года.

Даже в том случае, если налоговая ставка и лимит на максимальные поступления изменятся в течение вашего налогового года, продолжайте пользоваться той же ставкой и тем же лимитом на протяжении своего налогового года.

Вернуться к началу страницы

Декларирование налога, взимаемого с лиц, работающих на себя (Reporting Self-Employment Tax)

Рассчитайте и укажите сумму своего налога SE в Форме SE (к Форме 1040). Затем впишите сумму налога SE в стсроку 57 Формы 1040 и приложите Форму SE к Форме 1040.

Большинство налогоплательщиков пользуется Разделом А – Короткой формой SE для расчета своего налога SE. Однако некоторые налогоплательщики обязаны поьзоваться Разделом В – Длинной Формой SE.

Если вы должны уплатить налог SE, вам придется подать Форму 1040 (с приложением Формы SE), даже если бы в противном случае вы не должны были подавать декларацию о подоходном налоге.

Налоговая декларация, совместно подаваемая обоими супругами (Joint Return) — Даже если вы подаете налоговую декларацию совместно с супругой (супругом), вы не можете совместно подать Форму SE. Это правило действует независимо от того, имеют ли один или оба супруга поступления, подлежащие налогообложению налогом SE. Если оба супруга имеют поступления, подлежащие налогообложению налогом SE, каждый из них должен заполнить отдельную Форму SE. Однако, если один из супругов заполняет Короткую форму SE, а второй обязан заполнить Длинную форму SE, то оба могут воспользоваться одной и той же формой. Обе формы должны быть приложены к совместной налоговой декларации.

Это правило действует независимо от того, имеют ли один или оба супруга поступления, подлежащие налогообложению налогом SE. Если оба супруга имеют поступления, подлежащие налогообложению налогом SE, каждый из них должен заполнить отдельную Форму SE. Однако, если один из супругов заполняет Короткую форму SE, а второй обязан заполнить Длинную форму SE, то оба могут воспользоваться одной и той же формой. Обе формы должны быть приложены к совместной налоговой декларации.

Несколько предприятий (More than one business) — Если у вас несколько предприятий или профессиональных офисов, вы должны при расчете своего налога SE сложить вместе показатели чистой прибыли (или убытка) от всех предприятий или офисов. Убыток от одного предприятия снизит прибыль от другого. Вам следует подать одну Форму SE с указанием поступлений от самостоятельной занятости, но отдельную Форму С,

C-EZ или F по каждому предприятию.

Пример: Вы единоличный владелец двух разных предприятий. Одно – это ресторан, дающий чистую прибыль в размере 25.000 долларов, другое – столярная мастерская, которая принесла чистый убыток в сумме 500 долларов. Вы должны подать Форму С в отношении ресторана, где будет заявлена чистая прибыль в сумме 25.000 долларов, и отдельную Форму С в отношении столярной мастерской, в которой будет указан убыток в размере 500 долларов. В поданном вами одном Приложении SE совокупные поступления, подлежащие налогообложению налогом SE, будут заявлены в сумме 24.500 долларов.

Одно – это ресторан, дающий чистую прибыль в размере 25.000 долларов, другое – столярная мастерская, которая принесла чистый убыток в сумме 500 долларов. Вы должны подать Форму С в отношении ресторана, где будет заявлена чистая прибыль в сумме 25.000 долларов, и отдельную Форму С в отношении столярной мастерской, в которой будет указан убыток в размере 500 долларов. В поданном вами одном Приложении SE совокупные поступления, подлежащие налогообложению налогом SE, будут заявлены в сумме 24.500 долларов.

Вернуться к началу страницы

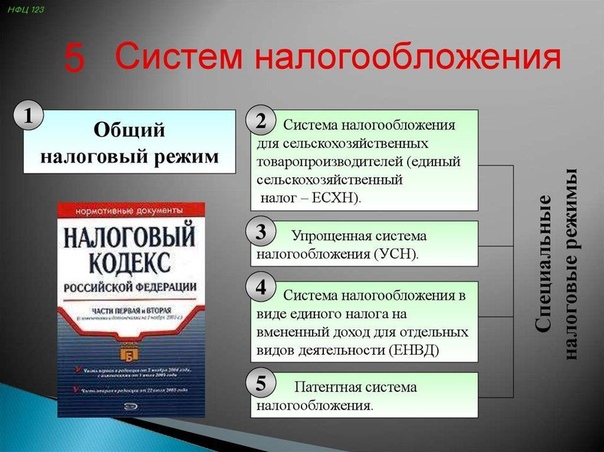

Налогообложение предпринимательской деятельности в России | статья Игоря Шикова для латвийского журнала iBiznes — Аналитика

20 июня 2016Налогообложение предпринимательской деятельности в России | статья Игоря Шикова для латвийского журнала iBiznes

Налогообложение предпринимательской деятельности в России

I. Налогообложение доходов

Правовая форма для ведения бизнеса

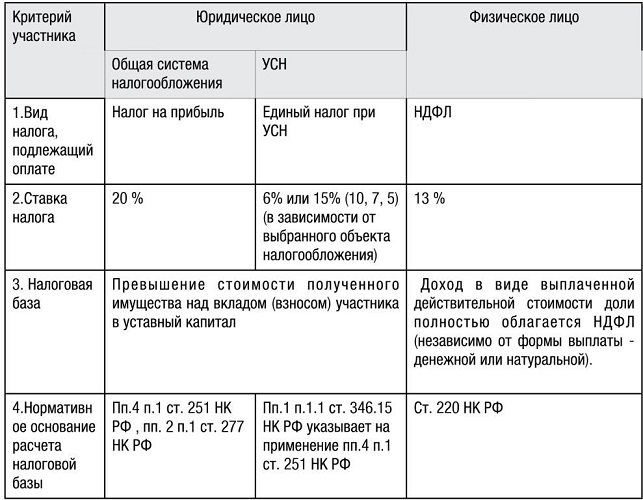

Налогообложение определяется в первую очередь организационно-правовой формой, используемой для ведения предпринимательской деятельности. Основное различие проявляется в налогообложении организаций и физических лиц. Предприниматели, которые ведут деятельность без образования юридического лица, получают доходы, которые сразу становятся их личным имуществом, и платят с них налог как физические лица.

Основное различие проявляется в налогообложении организаций и физических лиц. Предприниматели, которые ведут деятельность без образования юридического лица, получают доходы, которые сразу становятся их личным имуществом, и платят с них налог как физические лица.

Если для ведения бизнеса создается организация, то по общему правилу ее имущество является обособленным от имущества ее участника (или участников). В этом случае совокупная налоговая нагрузка на доходы, которые образуются от ведения предпринимательской деятельности, складывается из налога на прибыль самой организации и налога на доходы в виде дивидендов, которые получают участники (акционеры) при распределении прибыли.

Плательщики налога на прибыль и порядок расчета прибыли

Все российские организации являются плательщиками налога на прибыль. Под российскими организациями в целях налогообложения понимаются любые юридические лица, созданные (инкорпорированные) по российскому закону, вне зависимости от организационно-правовой формы. Коммандитные и полные товарищества, участники которых отвечают всем своим имуществом по обязательствам товарищества, не отличаются по своему налоговому статусу от более распространенных обществ с ограниченной ответственностью и акционерных обществ.

Коммандитные и полные товарищества, участники которых отвечают всем своим имуществом по обязательствам товарищества, не отличаются по своему налоговому статусу от более распространенных обществ с ограниченной ответственностью и акционерных обществ.

Прибыль определяется по специальным правилам, установленным в 25 главе Налогового кодекса РФ (далее – «НК»). При определении прибыли используется не метод составления бухгалтерского баланса, а специальный расчет, основанный на данных налогового учета, которые в общем случае отличаются от бухгалтерского учета.

Налоговым периодом является год, но при этом за каждый квартал составляется декларация, в которой отражается промежуточный расчет налоговой базы нарастающим итогом.

Перенос убытков

Налоговый убыток, полученный по результатам текущего года, может быть перенесен на будущие налоговые периоды. Закон ограничивает перенос периодом в 10 лет с момента возникновения убытка. В случае реорганизации не использованный остаток налогового убытка переходит к правопреемнику и может быть учтен у него в течение оставшегося срока.

Налоговые ставки и льготы

Общая применимая ставка налога на прибыль для организаций составляет 20%. Она складывается из 2%, что соответствует налогу, уплачиваемому в федеральный бюджет, и 18%, что соответствует налогу, поступающему в бюджет соответствующего региона (субъекта федерации). Субъект федерации вправе устанавливать более низкую ставку регионального налога, например, в виде налоговой льготы для инвесторов. Однако минимальная граница в этих случаях составляет 13,5%. Более существенные льготы могут предусматриваться для особых экономических зон (ставка регионального налога в этих случаях не должна превышать 13,5%). Особый режим налогообложения прибыли предусмотрен для инвесторов, участвующих в региональных инвестиционных проектах в соответствии со специальным регулированием. Ставка федерального налога для таких инвесторов составляет 0% в течение 10 лет с момента получения первых доходов, а региональный налог не должен превышать 10% в течение первых 5 лет.

Вычет процентов и правила «тонкой капитализации»

По общему правилу прибыль может быть уменьшена на расходы в виде процентов, начисляемых за пользование заемными денежными средствами. Если заемные средства предоставлены независимым кредитором, например, банком, проценты подлежат вычету без ограничений. Если проценты начисляются в пользу лица, которое является взаимозависимым, то проценты должны соответствовать рыночной ставке. Для проверки может быть использован простой метод сравнения с интервалом, определенным законом. Интервал задан для наиболее распространенных валют на основе средневзвешенных индикативных ставок (ставка рефинансирования Центрального Банка России для рублевых кредитов, ставки EURIBOR, LIBOR и пр.). Если применимая процентная ставка не соответствует заданному интервалу, организация может обосновать процентные расходы по правилам для трансфертного ценообразования, подтвердив соответствие ставки рыночному уровню специальной документацией с применением одного из признанных методов для определения трансфертных цен. Но не только размер ставки имеет значение для вычета процентов. Долговые обязательства перед иностранной компанией, прямо или косвенно владеющей долей более 20% в капитале российского заемщика, подлежат специальному контролю на соответствие так называемым «правилам тонкой капитализации». Суть этих правил сводится к предотвращению вывода прибыли под видом процентов. Правила состоят в том, что размер задолженности не должен превышать более чем в три раза собственный капитал самого заемщика. В случае превышения (или при отсутствии положительного капитала у заемщика вследствие убытков) соответствующая доля процентов не признается налоговым расходом, а расценивается как скрытое распределение прибыли. С выплаченной «скрытой прибыли» удерживается налог у источника по аналогии с настоящими дивидендами. Правила применяются также к долговым обязательствам по отношению к российским и иностранным взаимозависимым организациям, которые ни прямо, ни косвенно не контролируют долю в капитале заемщика. Более того, правила могут быть применены даже к кредитам, предоставленным независимыми банками, если кредит обеспечен (или гарантирован) организацией, являющейся взаимозависимой по отношению к заемщику.

Но не только размер ставки имеет значение для вычета процентов. Долговые обязательства перед иностранной компанией, прямо или косвенно владеющей долей более 20% в капитале российского заемщика, подлежат специальному контролю на соответствие так называемым «правилам тонкой капитализации». Суть этих правил сводится к предотвращению вывода прибыли под видом процентов. Правила состоят в том, что размер задолженности не должен превышать более чем в три раза собственный капитал самого заемщика. В случае превышения (или при отсутствии положительного капитала у заемщика вследствие убытков) соответствующая доля процентов не признается налоговым расходом, а расценивается как скрытое распределение прибыли. С выплаченной «скрытой прибыли» удерживается налог у источника по аналогии с настоящими дивидендами. Правила применяются также к долговым обязательствам по отношению к российским и иностранным взаимозависимым организациям, которые ни прямо, ни косвенно не контролируют долю в капитале заемщика. Более того, правила могут быть применены даже к кредитам, предоставленным независимыми банками, если кредит обеспечен (или гарантирован) организацией, являющейся взаимозависимой по отношению к заемщику. В настоящее время обсуждаются изменения к закону, направленные на то, чтобы исключить применение правил в отсутствие угрозы вывода процентных платежей за границу России. В целом наличие таких ограничений заставляет иностранных инвесторов более тщательно планировать финансирование проектов в России, уделяя внимание капитализации российского дочернего общества.

В настоящее время обсуждаются изменения к закону, направленные на то, чтобы исключить применение правил в отсутствие угрозы вывода процентных платежей за границу России. В целом наличие таких ограничений заставляет иностранных инвесторов более тщательно планировать финансирование проектов в России, уделяя внимание капитализации российского дочернего общества.

По налоговым правилам России с процентов, выплачиваемых в пользу иностранной организации, должен взиматься налог у источника по ставке 20%. С 2013 года к налоговым резидентам Латвии и России применяется соглашение об избежании двойного налогообложения, которое ограничивает размер ставки налога у источника, применимой к доходам в виде процентов. На основании этого соглашения латвийские банки (включая иные финансовые учреждения) вправе рассчитывать на применение Россией ставки 5%, к перечисляемым процентным доходам, если кредит был предоставлен российскому банку. Во всех остальных случаях, в том числе, когда российское общество финансируется латвийским банком или латвийской материнской компанией, налог удерживается по ставке 10%. Удержанный в России налог у источника может быть зачтен при налогообложении процентного дохода в Латвии. Условия двустороннего соглашения между Латвийской Республикой и Российской Федерацией являются менее выгодными для взаимных инвестиций, чем условия модельной конвенции, применяемые в соглашениях, которые заключила Россия с другими европейскими странами.

Удержанный в России налог у источника может быть зачтен при налогообложении процентного дохода в Латвии. Условия двустороннего соглашения между Латвийской Республикой и Российской Федерацией являются менее выгодными для взаимных инвестиций, чем условия модельной конвенции, применяемые в соглашениях, которые заключила Россия с другими европейскими странами.

Налогообложение дивидендов

Режим налогообложения участников (акционеров) при получении дивидендов в случае распределения прибыли российской организации, зависит от личного статуса участника. Доходы в виде дивидендов не включаются в общую налоговую базу российских организаций. Они не могут быть уменьшены на процентные расходы, даже заемные средства были привлечены, чтобы финансировать приобретение долей (акций). Убытки прошлых лет также не уменьшают получаемые в виде дивидендов доходы. Это следует учитывать при структурировании сделок по приобретению бизнеса в виде долей или акций.

Российская организация, выполняющая функцию холдинга и получающая дивиденды от других компаний, вправе применять к таким доходам ставку 0 процентов, если ее доля в капитале составляет 50% в течение не менее года до принятия решения о выплате дивидендов. Нулевая ставка применяется также и к дивидендам, полученным от иностранных компаний, если только они не находятся в оффшорных странах, внесенных российским Министерством Финансов в черный список.

Нулевая ставка применяется также и к дивидендам, полученным от иностранных компаний, если только они не находятся в оффшорных странах, внесенных российским Министерством Финансов в черный список.

Для инвестиций с меньшей долей участия в капитале дивиденды, полученные российской организацией, облагаются по ставке 13%. Такая же ставка применяется, если дивиденды выплачиваются в пользу физических лиц, являющихся налоговыми резидентами в России. Налог на дивиденды удерживается самой организацией при выплате.

Для исключения т.н. «каскадного эффекта», когда дивиденды, распределяемые по цепи долевого участия, облагаются налогом на уровне каждого общества, предусмотрено специальное правило. Оно позволяет вычесть из суммы распределяемой прибыли полученные в виде дивидендов доходы. Однако это правило не применяется к иностранным участникам (акционерам), получающим дивиденды от российских организаций. Для них налог рассчитывается со всей сумме выплачиваемых дивидендов.

Налоговая ставка налога у источника, удерживаемого с дивидендов в пользу иностранных участников (акционеров), составляет по российскому закону 15%. Международное соглашение предусматривает ограничение этой ставки до 10% для всех латвийских налоговых резидентов. Для латвийских корпораций с долей участия не менее 25% и вложенным капиталом в размере не менее 75 тыс. долларов США применяется 5%-ставка налога на дивиденды из российских источников. Льготная ставка, установленная в соглашении, действует, если латвийская корпорация является фактическим получателем дивидендов, т.е. получает их в собственном интересе и не является искусственно созданным холдингом для инвестиций из других стран, не имеющих соглашения об избежании двойного налогообложения с Россией.

Международное соглашение предусматривает ограничение этой ставки до 10% для всех латвийских налоговых резидентов. Для латвийских корпораций с долей участия не менее 25% и вложенным капиталом в размере не менее 75 тыс. долларов США применяется 5%-ставка налога на дивиденды из российских источников. Льготная ставка, установленная в соглашении, действует, если латвийская корпорация является фактическим получателем дивидендов, т.е. получает их в собственном интересе и не является искусственно созданным холдингом для инвестиций из других стран, не имеющих соглашения об избежании двойного налогообложения с Россией.

Налогообложение доходов от продажи имущества, в том числе, долей и акций

По общему правилу доходы российской организации от продажи любого имущества подлежат налогообложению по стандартной ставке 20% (без учета возможных региональных или иных льгот). Особые правила предусмотрены с недавнего времени для доходов от продажи акций и долей в капитале российских обществ. Если срок владения долями или акциями, которые не обращаются на рынке ценных бумаг, превысил 5 лет, то доход от их продажи облагается по ставке 0.

Если срок владения долями или акциями, которые не обращаются на рынке ценных бумаг, превысил 5 лет, то доход от их продажи облагается по ставке 0.

Для акций, которые выпущены предприятиями высокотехнологичного (инновационного) сектора экономики, минимальный срок держания должен превышать 1 год. В этом случае доходам от их продажи также не облагается налогом на прибыль. Аналогичное правило установлено для иных ценных бумаг, эмитированных такими предприятиями.

Для латвийских инвесторов налогообложение доходов от продажи долей или акций в российских организациях определяется положениями международного соглашения об избежании двойного налогообложения. Если доход возникает от продажи акций или долей в компаниях, стоимость активов которых более чем наполовину представлена недвижимым имуществом, находящимся в России, у Росси есть право облагать такой доход налогом у источника по ставке 20%. Под доходом понимается в этом случае разница между вырученной при продаже цены и документально подтвержденными расходами на приобретение. Во всех иных случаях доходы латвийских инвесторов от продажи акций или долей в российских организациях могут облагаться налогом только в Латвии.

Во всех иных случаях доходы латвийских инвесторов от продажи акций или долей в российских организациях могут облагаться налогом только в Латвии.

Контролируемые иностранные компании

С 2015 года в России вступили в силу специальные правила о налогообложении прибыли т.н. контролируемых иностранных компаний (CFC-Rules). Суть их состоит в том, что в случае наличия контроля со стороны российских налоговых резидентов, например, в силу преобладающего участия в капитале или в силу специального соглашения об управлении, прибыль иностранной компании вменяется контролирующему лицу (или нескольким лицам), если она не была распределена в течение года. Тем самым правила направлены против накопления прибыли в зарубежных юрисдикциях, особенно в тех, где действует низкий уровень налогообложения. Одновременно идет активная работа по улучшению обмена информацией между налоговыми органами России и других стран, что должно дать возможность выявлять российских бенефициаров, контролирующих иностранные компании.

Иностранные компании, управляемые из России

Новые правила, действующие с 2015 года, дают право российским налоговым органам признавать компании, инкорпорированные в иностранных юрисдикциях, налоговыми резидентами России и подвергать их прибыль налогообложению по общим правилам, если будет установлено, что фактическое управление такими компаниями ведется из России.

Для таких иностранных компаний предусмотрена опция добровольного признания налоговым резидентом России.

Правила для трансфертного образования

Прибыль российских организаций может быть скорректирована налоговым органом в случае, когда в сделках с взаимозависимыми лицами были применены цены, отличающиеся от рыночных. Введенные несколько лет назад правила о трансфертном ценообразовании в целом ориентированы на стандарты ОЭСР, в частности, на методы определения рыночных цен. Контроль трансфертных цен возложен на специальное подразделение центрального аппарата налоговой службы России. Организации, которые подпадают под эти правила, обязаны ежегодно уведомлять налоговые органы о сделках, на которые распространяется контроль, а также вести специальную документацию для обоснования применяемых трансфертных цен.

Организации, которые подпадают под эти правила, обязаны ежегодно уведомлять налоговые органы о сделках, на которые распространяется контроль, а также вести специальную документацию для обоснования применяемых трансфертных цен.

II. Иные налоги для предпринимателей

НДС

Наиболее значимым налогом при ведении предпринимательской деятельности является НДС (налог на добавленную стоимость). В основе его лежит принцип, применяемый для аналогичного налога в странах Европейского Союза. Налоговая база определяется по стоимости реализации товаров, работ и услуг. Сам налог предъявляется покупателю (потребителю) и финансируется в общем случае за его счет. Исчисленный к уплате налог уменьшается на вычеты в размере сумм налога, предъявленных поставщиками или подрядчиками. Общая применимая налоговая ставка составляет 18%. Для социально значимых продуктов применяется пониженная ставка 10%. Экспорт товаров облагается по ставке 0%. К импортируемым товарам применяется общая ставка 18%. Для некоторых социально значимых импортных товаров, а также для ввозимого технологического оборудования, которое не имеет российских аналогов, применяется освобождение от налога.

Для некоторых социально значимых импортных товаров, а также для ввозимого технологического оборудования, которое не имеет российских аналогов, применяется освобождение от налога.

В настоящее время для улучшения налогового контроля налогоплательщики обязаны использовать электронные формы деклараций, которые подаются раз в квартал.

Налог на имущество

Имущество в виде основных средств, принадлежащее организациям, облагается налогом в зависимости от вида имущества и его использования. Налог на имущество является региональным. В конечном счете, в каждом регионе могут быть свои особенности, хотя основные параметры определены для всех регионов одинаково.

Для недвижимого имущества, используемого в качестве торговых или офисных помещений, налог рассчитывается с кадастровой стоимости. Такой подход применяется, прежде всего, в Москве и Санкт-Петербурге. Налоговая ставка в этом случае устанавливается регионом в пределах 2%.

Иное имущество, в том числе недвижимое, облагается налогом исходя из остаточной стоимости по данным бухгалтерского учета. Ставка налога в этом случае не может превышать 2,2%.

Ставка налога в этом случае не может превышать 2,2%.

Земельный налог

Еще один налог имущественного характера взимается с собственников земельных участков. Этот налог является муниципальным. Базой для его расчета является кадастровая стоимость земельного участка. Ставки зависят от назначения и использования земельного участка и устанавливаются законодательным органом муниципального образования в пределах верхней границы 1,5%. Для земель сельскохозяйственного назначения и участков, занятых жилыми строениями, верхняя граница составляет 0,3%.

Как и в случае с налогом на имущество, земельный налог подлежит уплате регулярно, в течение всего срока владения на праве собственности.

В отличие от стран Европейского Союза в России нет специального налога, взимаемого при приобретении земельных участков или иных объектов недвижимого имущества.

Вопросы и ответы о применении патентной системы налогообложения

28 января 2021 09:56

Вопросы и ответы о применении патентной системы налогообложения

Министерство финансов Российской Федерации рассмотрело обращение с вопросами предпринимателей и уполномоченных по защите прав предпринимателей в субъектах Российской Федерации о применении патентной системы налогообложения и направляет ответы на указанные вопросы.

1. При осуществлении в магазине розничной торговли продуктами, пивом и табачными изделиями (подакцизными товарами.) В соответствии с пунктом 1 статьи 34643 Налогового кодекса Российской Федерации (далее — Кодекс) ПСН применяется индивидуальными предпринимателями наряду с иными режимами налогообложения, предусмотренными законодательством Российской Федерации о налогах и сборах. С l января 2021 года согласно подпунктам 45 и 46 пункта 2 статьи 34643 Кодекса ПСН применяется индивидуальными предпринимателями в отношении предпринимательской деятельности в сфере розничной торговли, осуществляемой через объекты стационарной торговой сети, имеющие торговые залы, через объекты стационарной торговой сети, не имеющие торговых залов, а также через объекты нестационарной торговой сети. В целях ПСН к розничной торговле относится предпринимательская деятельность, связанная с торговлей товарами (в том числе за наличный расчет, а также с использованием платежных карт) на основе договоров розничной купли-продажи. К данному виду предпринимательской деятельности не относится реализация подакцизных товаров, указанных в подпунктах 6 — 10 пункта 1 статьи 181 Кодекса (подпункт 1 пункта 3 статьи 34643 Кодекса). Согласно подпунктам 6 — 10 пункта 1 статьи 181 Кодекса к подакцизным товарам относятся автомобили легковые, мотоциклы с мощностью двигателя свыше 112 ,5 кВт (150 л.с.), автомобильный бензин, дизельное топливо, моторные масла для дизельных и (или) карбюраторных (инжекторных) двигателей и прямогонный бензин. В связи с этим для целей применения ПСН ограничений для розничной торговли пивом и табачными изделиями индивидуальными предпринимателями не предусмотрено.

К данному виду предпринимательской деятельности не относится реализация подакцизных товаров, указанных в подпунктах 6 — 10 пункта 1 статьи 181 Кодекса (подпункт 1 пункта 3 статьи 34643 Кодекса). Согласно подпунктам 6 — 10 пункта 1 статьи 181 Кодекса к подакцизным товарам относятся автомобили легковые, мотоциклы с мощностью двигателя свыше 112 ,5 кВт (150 л.с.), автомобильный бензин, дизельное топливо, моторные масла для дизельных и (или) карбюраторных (инжекторных) двигателей и прямогонный бензин. В связи с этим для целей применения ПСН ограничений для розничной торговли пивом и табачными изделиями индивидуальными предпринимателями не предусмотрено.

2. При осуществлении в магазине розничной торговли товарами и реализации товаров, подлежащих обязательной маркировке. В соответствии с подпунктом 1 пункта 3 статьи 34643 Кодекса реализация обувных товаров и предметов одежды, принадлежностей к одежде и прочих изделий из натурального меха, подлежащих обязательной маркировке средствами идентификации, в том числе контрольными (идентификационными) знаками по перечню кодов Общероссийского классификатора продукции по видам экономической деятельности и (или) по перечню кодов товаров в соответствии с Товарной номенклатурой внешнеэкономической деятельности Евразийского экономического союза, определяемых Правительством Российской Федерации, для целей главы 265 «Патентная система налогообложения» Кодекса к розничной торговле не относится. Пунктом 6 статьи 34653 Кодекса установлено, что индивидуальный предприниматель, применяющий ПСН и осуществляющий иные виды предпринимательской деятельности, в отношении которых им применяется иной режим налогообложения, обязан вести учет имущества, обязательств и хозяйственных операций в соответствии с порядком, установленным в рамках соответствующего режима налогообложения. Таким образом, в отношении предпринимательской деятельности по реализации товаров, относящейся к розничной торговле, в целях главы 265 Кодекса налогоплательщик вправе применять ПСН, а в отношении предпринимательской деятельности по реализации товаров, не признаваемой розничной торговлей, — УСН.

Пунктом 6 статьи 34653 Кодекса установлено, что индивидуальный предприниматель, применяющий ПСН и осуществляющий иные виды предпринимательской деятельности, в отношении которых им применяется иной режим налогообложения, обязан вести учет имущества, обязательств и хозяйственных операций в соответствии с порядком, установленным в рамках соответствующего режима налогообложения. Таким образом, в отношении предпринимательской деятельности по реализации товаров, относящейся к розничной торговле, в целях главы 265 Кодекса налогоплательщик вправе применять ПСН, а в отношении предпринимательской деятельности по реализации товаров, не признаваемой розничной торговлей, — УСН.

3. О дополнении положений Кодекса, определяющих перечень видов предпринимательской деятельности, в отношении которых применяется ПСН, и праве субъектов Российской Федерации устанавливать размер потенциально возможного к получению индивидуальным предпринимателем годового дохода словом «в частности». В соответствии с пунктом 2 статьи 34643 Кодекса ПСН применяется в отношении видов предпринимательской деятельности, перечень которых устанавливается законами субъектов Российской Федерации, за исключением видов деятельности, установленных пунктом 6 данной статьи Кодекса. Согласно пункту 7 статьи 34643 Кодекса законами субъектов Российской Федерации устанавливаются размеры потенциально возможного к получению индивидуальным предпринимателем годового дохода (далее — ПВД) по видам предпринимательской деятельности, в отношении которых применяется ПСН. До 1 января 2021 года субъекты Российской Федерации вправе были устанавливать ПВД в отношении всех видов предпринимательской деятельности, перечень которых указан в пункте 2 данной статьи Кодекса. С 1 января 2021 года они вправе самостоятельно выбирать из указанного перечня виды предпринимательской деятельности, в отношении которых в их субъекте будет применяться ПСН. Кроме того, в соответствии с подпунктом 2 пункта 8 статьи 34643 Кодекса с 1 января 2021 года субъектам Российской Федерации предоставлено право включать в перечень видов предпринимательской деятельности, в отношении которых может применяться ПСН, виды деятельности, предусмотренные Общероссийским классификатором видов экономической деятельности и Общероссийским классификатором продукции по видам экономической деятельности, с учетом ограничений, предусмотренных пунктом 6 статьи 34643 Кодекса.

Согласно пункту 7 статьи 34643 Кодекса законами субъектов Российской Федерации устанавливаются размеры потенциально возможного к получению индивидуальным предпринимателем годового дохода (далее — ПВД) по видам предпринимательской деятельности, в отношении которых применяется ПСН. До 1 января 2021 года субъекты Российской Федерации вправе были устанавливать ПВД в отношении всех видов предпринимательской деятельности, перечень которых указан в пункте 2 данной статьи Кодекса. С 1 января 2021 года они вправе самостоятельно выбирать из указанного перечня виды предпринимательской деятельности, в отношении которых в их субъекте будет применяться ПСН. Кроме того, в соответствии с подпунктом 2 пункта 8 статьи 34643 Кодекса с 1 января 2021 года субъектам Российской Федерации предоставлено право включать в перечень видов предпринимательской деятельности, в отношении которых может применяться ПСН, виды деятельности, предусмотренные Общероссийским классификатором видов экономической деятельности и Общероссийским классификатором продукции по видам экономической деятельности, с учетом ограничений, предусмотренных пунктом 6 статьи 34643 Кодекса. Подпунктом 3 пункта 8 статьи 34643 Кодекса субъекты Российской Федерации вправе устанавливать размер ПВД на единицу физических показателей по видам предпринимательской деятельности, указанных в данном подпункте. Приведенный в пункте 2 статьи 34643 Кодекса перечень видов предпринимательской деятельности не носит закрытый характер.

Подпунктом 3 пункта 8 статьи 34643 Кодекса субъекты Российской Федерации вправе устанавливать размер ПВД на единицу физических показателей по видам предпринимательской деятельности, указанных в данном подпункте. Приведенный в пункте 2 статьи 34643 Кодекса перечень видов предпринимательской деятельности не носит закрытый характер.

4. О применении ПСН в сфере общественного питания. В соответствии с подпунктом 13 пункта 3 статьи 34643 Кодекса услуги общественного питания — это услуги по изготовлению кулинарной продукции и (или) кондитерских изделий, созданию условий для потребления и (или) реализации готовой кулинарной продукции, кондитерских изделий и (или) покупных товаров, а также по проведению досуга. К услугам общественного питания не относятся услуги по производству и реализации подакцизных товаров, указанных в подпункте 3 пункта 1 статьи 181 Кодекса. Согласно подпункту 3 пункта 1 статьи 181 Кодекса к подакцизным товарам относится алкогольная продукция с объемной долей этилового спирта более 0,5 процента, за исключением пищевой продукции в соответствии с перечнем, установленным Правительством Российской Федерации. Если через объект организации общественного питания реализуются приобретенные для последующей реализации подакцизные товары, перечисленные в подпункте 3 пункта 1 статьи 181 Кодекса, как в упаковке и расфасовке изготовителя, так и без такой упаковки, то такая предпринимательская деятельность относится к услугам общественного питания, в отношении которых может применяться ПСН.

Если через объект организации общественного питания реализуются приобретенные для последующей реализации подакцизные товары, перечисленные в подпункте 3 пункта 1 статьи 181 Кодекса, как в упаковке и расфасовке изготовителя, так и без такой упаковки, то такая предпринимательская деятельность относится к услугам общественного питания, в отношении которых может применяться ПСН.

5. О возможности увеличения средней численности наемных работников в целях применения ПСН. В соответствии с пунктом 5 статьи 34643 Кодекса при применении ПСН индивидуальный предприниматель вправе привлекать наемных работников, в том числе по договорам гражданско-правового характера. При этом средняя численность наемных работников, определяемая в порядке, устанавливаемом федеральным органом исполнительной власти, уполномоченным в области статистики, не должна превышать за налоговый период 15 человек по всем видам предпринимательской деятельности, осуществляемым индивидуальным предпринимателем, в отношении которых применяется ПСН. В ходе обсуждения в Государственной Думе Федерального Собрания Российской Федерации проекта федерального закона «О внесении изменений в главы 262 и 265 части второй Налогового кодекса Российской Федерации и статью 2 Федерального закона «О применении контрольно-кассовой техники при осуществлении расчетов в Российской Федерации» рассматривалось, в том числе предложение об увеличении предельной численности наемных работников в целях применения ПСН, которое не было поддержано.

В ходе обсуждения в Государственной Думе Федерального Собрания Российской Федерации проекта федерального закона «О внесении изменений в главы 262 и 265 части второй Налогового кодекса Российской Федерации и статью 2 Федерального закона «О применении контрольно-кассовой техники при осуществлении расчетов в Российской Федерации» рассматривалось, в том числе предложение об увеличении предельной численности наемных работников в целях применения ПСН, которое не было поддержано.

6. О применении ПСН с l января 2021 года по новым видам предпринимательской деятельности, ПВД по которым субъектом Российской Федерации не установлен. В соответствии с пунктом 1 статьи 3 Федерального закона от 23.11.2020 № 373-ФЗ «О внесении изменений в главы 262 и 265 части второй Налогового кодекса Российской Федерации и статью 2 Федерального закона «О применении контрольно-кассовой техники при осуществлении расчетов в Российской Федерации» (далее — Федеральный закон № 373-ФЗ) в период до дня вступления в силу закона соответствующего субъекта Российской Федерации, устанавливающего размеры ПВД по видам предпринимательской деятельности, указанным в части 2 данной статьи, в целях выдачи патентов на осуществление таких видов предпринимательской деятельности размер ПВД по соответствующему виду предпринимательской деятельности определяется как произведение 12-кратной базовой доходности по такому виду предпринимательской деятельности, величины физического пок азателя, характеризующего такой вид предпринимательской деятельности, коэффициента-дефлятора , установленного в целях применения главы 263 Кодекса на 2020 год, коэффициента пересчета налоговой ставки 15/6 и уменьшающего коэффициента 0,5. Такие патенты могут быть получены индивидуальными предпринимателями, если они в четвертом квартале 2020 года применяли по соответствующему виду предпринимательской деятельности систему налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности (далее — ЕНВД). Иные индивидуальные предприниматели могут применять пен по указанным видам предпринимательской деятельности после установления законом субъекта Российской Федерации по ним размеров ПВД.

Такие патенты могут быть получены индивидуальными предпринимателями, если они в четвертом квартале 2020 года применяли по соответствующему виду предпринимательской деятельности систему налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности (далее — ЕНВД). Иные индивидуальные предприниматели могут применять пен по указанным видам предпринимательской деятельности после установления законом субъекта Российской Федерации по ним размеров ПВД.

7. Может ли организация применять ПСН. В соответствии с пунктом 1 статьи 34643 Кодекса ПСН применяется индивидуальными предпринимателями наряду с иными режимами налогообложения, предусмотренными законодательством Российской Федерации о налогах и сборах. Применение ПСН юридическими лицами Кодексом не предусмотрено. б) могут ли плательщики ЕНВД перенести расходы на уплату страховых взносов за 2020 год на периоды 2021 года при переходе на ПСН. В соответствии с пунктом 2 статьи 4 Федерального закона № 373-ФЗ страховые платежи (взносы) и пособия, указанные в пункте 2 статьи 34632 Кодекса, уплаченные (в пределах исчисленных сумм) после 31 декабря 2020 года организациями и индивидуальными предпринимателями в пользу работников, занятых в сферах деятельности налогоплательщика, по которым уплачивался ЕНВД, а также индивидуальными предпринимателями в соответствии с пунктом 1 статьи 430 Кодекса, уменьшают сумму ЕНВД, исчисленную за последний налоговый период применения данного режима налогообложения. Уменьшение суммы налога, уплачиваемого в связи с применением ПСН в 2021 rоду, на суммы страховых взносов, начисленных за 2020 год, Кодексом и Федеральным законом № 373-ФЗ не предусмотрено.

Уменьшение суммы налога, уплачиваемого в связи с применением ПСН в 2021 rоду, на суммы страховых взносов, начисленных за 2020 год, Кодексом и Федеральным законом № 373-ФЗ не предусмотрено.

8. Нужно ли будет применять онлайн-кассы индивидуальными предпринимателями, которые перейдут с 1 января 2021 года с системы налогообложения в виде ЕНВД на ПСН. В соответствии с пунктом 1 статьи 2 Федерального закона от 06.06.2019 № 129-ФЗ «О внесении изменений в Федеральный закон «О применении контрольно-кассовой техники при осуществлении расчетов в Российской Федерации» индивидуальные предприниматели, не имеющие работников, с которыми заключены трудовые договоры, при реализации товаров собственного производства, выполнении работ, оказании услуг вправе не применять контрольно-кассовую технику при расчетах за такие товары, работы, услуги до 01.07.2021. Вместе с тем обращаем внимание, что статьей 2 Федерального закона от 22.05.2003 № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении расчетов в Российской Федерации» определены отдельные категории индивидуальных предпринимателей, в том числе применяющих патентную систему налогообложения, которые вправе осуществлять расчеты без применения контрольно-кассовойтехники.

9. В каком субъекте Российской Федерации должен приобретать патент индивидуальный предприниматель, осуществляющий межрегиональные грузоперевозки. В соответствии с пунктами 1 и 2 статьи 34645 и пунктом 1 статьи 34646 Кодекса индивидуальный предприниматель, планирующий осуществлять предпринимательскую деятельность на основе патента в субъекте Российской Федерации, в котором проживает, патент получает по месту постановки на учет в налоговом органе по месту жительства, если индивидуальный предприниматель планирует осуществлять предпринимательскую деятельность в субъекте Российской Федерации, в котором не проживает, то он может получить патент в любом территориальном налоговом органе этого субъекта Российской Федерации, в который подаст заявление на получение патента. Таким образом, индивидуальные предприниматели, осуществляющие предпринимательскую деятельность в сфере оказания автотранспортных услуг по перевозке пассажиров и грузов, обязаны получить патент в налоговом органе по месту жительства или по месту осуществления предпринимательской деятельности. Вместе с тем индивидуальный предприниматель при осуществлении такой деятельности не ограничен территорией субъекта, в котором он получил патент. Поэтому в рамках полученного патента он может осуществлять перевозки грузов и в другие регионы. Договор на перевозку должен быть заключен в субъекте Российской Федерации по месту получения патента. В таком случае получение патента в других регионах не требуется.

Вместе с тем индивидуальный предприниматель при осуществлении такой деятельности не ограничен территорией субъекта, в котором он получил патент. Поэтому в рамках полученного патента он может осуществлять перевозки грузов и в другие регионы. Договор на перевозку должен быть заключен в субъекте Российской Федерации по месту получения патента. В таком случае получение патента в других регионах не требуется.

10. Подпадают ли международные перевозки грузов под действие ПСН. Глава 265 Кодекса запрет на применение ПСН в отношении предпринимательской деятельности в сфере международных перевозок не содержит.

11. Об уменьшении стоимости патента на сумму уплаченных страховых взносов. В соответствии с подпунктом 1 пункта 12 статьи 34651 Кодекса сумма налога, уплачиваемого в связи с применением пен, исчисленная за налоговый период, уменьшается на сумму страховых взносов на обязательное пенсионное страхование, обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством , обязательное медицинское страхование , обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, уплаченных (в пределах исчисленных сумм) в данном налоговом периоде в соответствии с законодательством Российской Федерации. При этом налогоплательщики вправе уменьшить сумму налога на сумму страховых платежей (взносов) и пособий не более чем на 50 процентов. Налогоплательщики, не производящие выплаты и иные вознаграждения физическим лицам, вправе уменьшить сумму налога на уплаченные страховые взносы на обязательное пенсионное страхование и на обязательное медицинское страхование в размере, определенном в соответствии с пунктом 1 статьи 430 Кодекса. Если налогоплательщик в календарном году, в котором им уплачены страховые платежи (взносы) и пособия, получил несколько патентов и при исчислении налога по одному из них сумма страховых платежей (взносов) и пособий превысила сумму этого налога, то он вправе уменьшить сумму налога, исчисленную по-другому (другим) патенту, действующему в этом же календарном году, на сумму указанного превышения. Налогоплательщик направляет уведомление об уменьшении суммы налога, уплачиваемого в связи с применением ПСН, на сумму страховых платежей (взносов) в письменной или электронной форме с использованием усиленной квалифицированной электронной подписи по телекоммуникационным каналам связи в налоговый орган по месту постановки на учет в качестве налогоплательщика, применяющего ПСН. Форма, формат и порядок представления указанного уведомления утверждаются ФНС России. Если у индивидуального предпринимателя несколько патентов, то он вправе подать одно уведомление на уменьшение сумм налога по каждому патенту, на сумму уплаченных (в пределах исчисленных сумм) страховых взносов в периоде действия указанных, в уведомлении патентов. Сроки подачи уведомления не установлены. Если в уведомлении об уменьшении суммы налога, уплачиваемого в связи с применением ПСН, на сумму страховых платежей (взносов) указана сумма страховых платежей (взносов) в размере большем, чем сумма налога, подлежащая уменьшению, налоговый орган отказывает в уменьшении суммы налога в соответствующей части. В соответствии с пунктом 8 статьи 34618 Кодекса налогоплательщики, применяющие УСН, перешедшие по отдельным видам деятельности на уплату налога, уплачиваемого в связи с применением ПСН, ведут раздельный учет доходов и расходов по разным специальным налоговым режимам. В случае невозможности разделения расходов при исчислении налоговой базы по налогам, исчисляемым по разным специальным налоговым режимам, эти расходы распределяются пропорционально долям доходов в общем объеме доходов, полученных при применении указанных специальных налоговых режимов. В аналогичном порядке следует распределять суммы уплаченных страховых взносов.

12. О налоговом периоде при применении ПСН. В соответствии с пунктом 1 статьи 34649 Кодекса налоговым периодом признается календарный год, если иное не установлено пунктами 1, 2 и 3 данной статьи Кодекса. Согласно пункту 11 статьи 34649 Кодекса в 2021 году налоговым периодом признается календарный месяц, если иное не предусмотрено пунктом 2 названной статьи Кодекса. Пунктом 2 статьи 34649 Кодекса установлено, что, если патент выдан на срок менее календарного года, налоговым периодом признается срок, на который выдан патент. Таким образом, сумма налога, уплачиваемого в связи с применением ПСН, определяется исходя из количества календарных дней в налоговом периоде, на который выдан патент. В соответствии с пунктом 3 статьи 34650 Кодекса законами субъектов Российской Федерации может быть установлена налоговая ставка в размере 0 процентов для налогоплательщиков — индивидуальных предпринимателей, впервые зарегистрированных после вступления в силу указанных законов и осуществляющих предпринимательскую деятельность в производственной, социальной и (или) научной сферах, а также в сфере бытовых услуг населению. Указанные индивидуальные предприниматели вправе применять налоговую ставку в размере 0 процентов со дня их государственной регистрации в качестве индивидуального предпринимателя непрерывно не более двух налоговых периодов в пределах двух календарных лет. Если, например, индивидуальный предприниматель, применяющий ПСН, начнет применять налоговую ставку в размере 0 процентов с 1 апреля 2021 года, то он может ее применять в течение 2021 – 2022 годов при условии, что за этот период он не прерывает предпринимательскую деятельность, облагаемую по указанной налоговой ставке. Уплата страховых взносов осуществляется индивидуальными предпринимателями в сроки, установленные главой 34 «Страховые взносы» Кодекса.

13. Об уплате налога в связи с применением ПСН налогоплательщиками до 1 января 2021 года применявшими систему налогообложения в виде ЕНВД. Статьей 3 Федерального закона № 373-ФЗ установлен особый порядок определения размера ПВД по деятельности стоянок для транспортных средств, а также по предпринимательской деятельности в сфере розничной торговли (общественного питания), осуществляемой через объекты стационарной торговой сети (организации общественного питания) с площадью торгового зала (зала обслуживания посетителей) свыше 50 квадратных метров, но не более 150 квадратных метров по каждому объекту организации торговли (объекту организации общественного питания), и по предпринимательской деятельности в сфере ремонта, технического обслуживания автотранспортных и мототранспортных средств, мотоциклов, машин и оборудования, мойки транспортных средств, полирования и предоставления аналогичных услуг. По вышеперечис ленным видам деятельности патенты выдаются в порядке, установленном статьей 3 названного Федерального закона, до дня вступления в силу закона соответствующего субъекта Российской Федерации, устанавливающего размеры ПВД. Патенты могут быть выданы на срок от одного до трех месяцев. При этом патенты действуют до окончания указанного в них срока, но не позднее 31 марта 2021 года. Такие патенты могут быть получены индивидуальными предпринимателями, если они в четвертом квартале 2020 года применяли по соответствующему виду предпринимательской деятельности систему налогообложения в виде ЕНВД.

14. О возможности перехода в течении календарного года с УСН на ПСН. В соответствии с пунктом 3 статьи 34613 Кодекса налогоплательщики, применяющие УСН, не вправе до окончания налогового периода перейти на иной режим налогообложения, если иное не предусмотрено данной статьей Кодекса. Налогоплательщик, применяющий УСН, вправе перейти на иной режим налогообложения с начала календарного года, уведомив об этом налоговый орган не позднее 15 января года, в котором он предполагает перейти на иной режим налогообложения (пункт 6 статьи 34613 Кодекса). В то же время согласно пункту 1 статьи 346443 Кодекса ПСН применяется налогоплательщиками наряду с иными режимами налогообложения, предусмотренными законодательством Российской Федерации о налогах и сборах. Кодекс не содержит запрета на совмещение налогоплательщиками УСН и ПСН. Таким образом, при применении УСН индивидуальный предприниматель вправе в течение года перейти по отдельному виду деятельности на ПСН, оставаясь при этом на УСН.

15. О применении пен в отношении розничной торговли в торговых Центрах. В соответствии с подпунктами 45 и 46 пункта 2 статьи 34643 Кодекса ПСН может применяться в отношении предпринимательской деятельности индивидуальных предпринимателей в сфере розничной торговли, осуществляемой через объекты стационарной торговой сети, имеющие торговые залы, через объекты стационарной торговой сети, не имеющие торговых залов, а также через объекты нестационарной торговой сети. Под стационарной торговой сетью, имеющей торговые залы, понимается торговая сеть, расположенная в предназначенных для ведения торговли зданиях и строениях (их частях), имеющих оснащенные специальным оборудованием обособленные помещения, предназначенные для ведения розничной торговли и обслуживания покупателей. К данной категории торговых объектов относятся магазины и павильоны. Стационарной торговой сетью, не имеющей торговых залов, признается торговая сеть, расположенная в предназначенных для ведения торговли зданиях, строениях и сооружениях (их частях), не имеющих обособленных и специально оснащенных для этих целей помещений, а также в зданиях, строениях и сооружениях (их частях), используемых для заключения договоров розничной купли-продажи, а также для проведения торгов. К данной категории торговых объектов относятся розничные рынки, ярмарки, киоски, палатки, торговые автоматы. В отношении предпринимательской деятельности в сфере розничной торговли, осуществляемой через объекты стационарной торговой сети с площадью торгового зала не более 150 квадратных метров по каждому объекту организации торговли (магазины и павильоны) и через объекты стационарной торговой сети, не имеющие торговых залов, в том числе расположенные в торговых центрах и торговых комплексах, ПСН применяется в порядке, предусмотренном главой 265 Кодекса.