Если переводишь деньги с карты на карту | ФНС России

27 Хабаровский крайДата публикации: 14.02.2020

Издание: Общественно-политическая газета «Тихоокеанская Звезда», № 25 от 13 февраля 2020Тема: Налогообложение доходов физических лиц

Источник:  https://toz.su/news/esli_perevodish_dengi_s_karty_na_kartu/

На протяжении примерно полутора-двух лет ходят слухи о том, что онлайн-переводы с карты на карту будут облагаться налогом. Сейчас в социальных сетях появилась неофициальная информация о том, что с 1 января 2020 года это даже уже делается. Хотелось бы получить информацию от компетентных специалистов.

Н. Авдеенко, г. Хабаровск

Отвечает Елена Хаблова, заместитель руководителя УФНС России по Хабаровскому краю:

- Налогообложение доходов физических лиц осуществляется в соответствии с положениями главы 23 «Налог на доходы физических лиц» Налогового кодекса Российской Федерации (НК РФ).

— от источников в Российской Федерации и (или) от источников за пределами Российской Федерации — для физических лиц, являющихся налоговыми резидентами Российской Федерации;

— от источников в Российской Федерации — для физических лиц, не являющихся налоговыми резидентами Российской Федерации.

В соответствии с п. 5 ст. 208 НК РФ доходами не признаются доходы от операций, связанных с имущественными и неимущественными отношениями физических лиц, признаваемых членами семьи и (или) близкими родственниками в соответствии с Семейным кодексом Российской Федерации, за исключением доходов, полученных указанными физическими лицами в результате заключения между этими лицами договоров гражданско-правового характера или трудовых соглашений.

При этом на основании п. 18.1 ст. 217 НК РФ доходы в денежной форме, получаемые налогоплательщиками от физических лиц в порядке дарения, не подлежат обложению налогом на доходы физических лиц.

Таким образом, перевод от физического лица безвозмездно на счет другого физического лица вне зависимости от суммы такого перевода не облагается налогом на доходы физических лиц. Кроме того, сам по себе факт банковского перевода денежных средств между физическими лицами не является объектом налогообложения.

Обязанность по представлению налоговой декларации по налогу на доходы физических лиц (форма 3-НДФЛ) и, соответственно, уплате налога в таких случаях отсутствует.

Вместе с тем денежные средства, поступившие на счет физического лица в качестве оплаты товаров, услуг, вознаграждения за трудовые обязанности или по договорам гражданско-правового характера, признаются доходом такого физического лица, подлежащим обложению налогом на доходы физических лиц в установленном порядке.

Как пример, необходимости декларировать доходы, можно привести ситуацию с поступлением денежных средств на банковскую карту физического лица-организатора «совместных покупок» через сеть Интернет.

В этом случае при дальнейшей реализации товаров конечным покупателям в соответствии с действующим налоговым законодательством у таких граждан формируется налогооблагаемая база в виде наценки от оптовой цены товара.

Такая схема совместных закупок получила в последнее время достаточно широкое распространение.

В связи с этим напоминаем, что в соответствии с требованиями законодательства о налогах и сборах физические лица, осуществляющие функции организатора «совместных покупок» через сеть Интернет, обязаны задекларировать свои доходы в срок не позднее 30.04.2020 и уплатить налог на доходы физических лиц не позднее 15.07.2020 в установленном порядке.

В случае неисполнения обязанности по декларированию доходов, подлежащих налогообложению, налоговые органы, при наличии оснований, вправе проанализировать информацию о движении денежных средств на банковских счетах таких физических лиц.

В случае подтверждения фактов получения денежных средств за предоставленные услуги или за реализованный товар, по результатам проведенных проверок будет принято решение о начислении соответствующей доходу сумме налога.

В этом случае к налогоплательщику будут применены штрафные санкции за непредставление декларации о доходах по форме 3-НДФЛ, за неуплату налога в установленный срок, а также начислены пени за каждый день просрочки уплаты начисленной суммы налога.

В случае если такая деятельность осуществляется на систематической основе, напоминаем о необходимости встать на учет в качестве индивидуального предпринимателя, представлять отчетность в налоговый орган и уплачивать налоги и страховые взносы в бюджет в соответствии с применяемым режимом налогообложения.

Марина Семченко

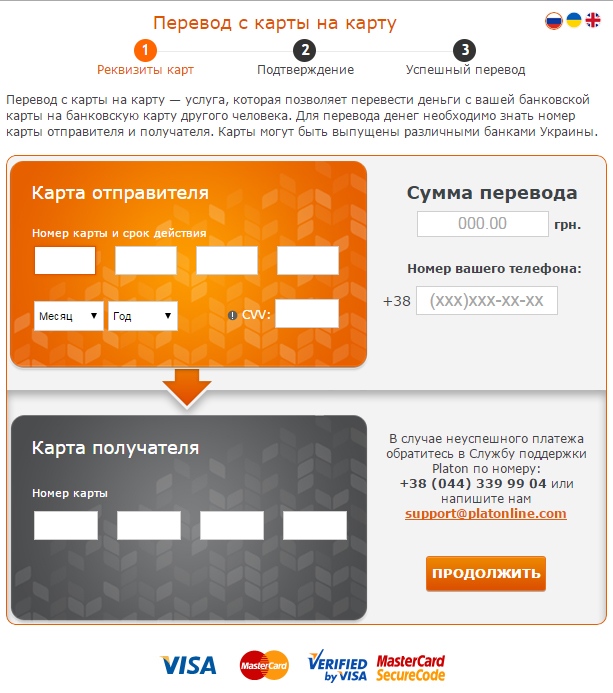

Перевод с карты на карту

Переводите деньги родителям или детям? Нужно отправить деньги в другой город? Погасить кредит? У Вас есть карта Visa, Mastercard или Мир?

Воспользуйтесь самым простым способом перевести деньги — перевод с карты на карту!

Перевод с карты на карту возможен только на карты Visa, Mastercard и Мир, выпущенные российским банком.

| Поужинали с друзьями в ресторане, а наличных для оплаты счета не хватило? | ||

| Перевод денег с карты на карту! Удобный перевод через интернет-банк, мобильное приложение, платежный киоск или банкомат — укажите только номер карты получателя. | ||

| Хотите помогать родителям, проживающим в другом городе, с оплатой ежедневных расходов? | ||

| Перевод денег с карты на карту! Удобный перевод через интернет-банк, мобильное приложение, платежный киоск или банкомат — укажите только номер карты получателя. | ||

| Поменяли место работы и теперь получаете заработную плату на карту другого банка? По-прежнему хотите осуществлять расчеты с помощью карты Банка «Санкт-Петербург»? | ||

| Перевод денег с карты на карту! Удобный перевод через интернет-банк, мобильное приложение, платежный киоск или банкомат — укажите только номер карты получателя.  | ||

| Случилась непредвиденная ситуация? Муж опоздал на самолет, а с собой денег на покупку нового билета нет? | ||

| Перевод денег с карты на карту! Удобный перевод через интернет-банк, мобильное приложение, платежный киоск или банкомат — укажите только номер карты получателя. | ||

| Деньги находятся на карте другого банка, а вы забыли пополнить карту, с которой списывается сумма ежемесячного платежа по кредиту, оформленному в Банке «Санкт-Петербург»? | ||

| Перевод денег с карты на карту! Удобный перевод через интернет-банк, мобильное приложение, платежный киоск или банкомат — укажите только номер карты получателя. |

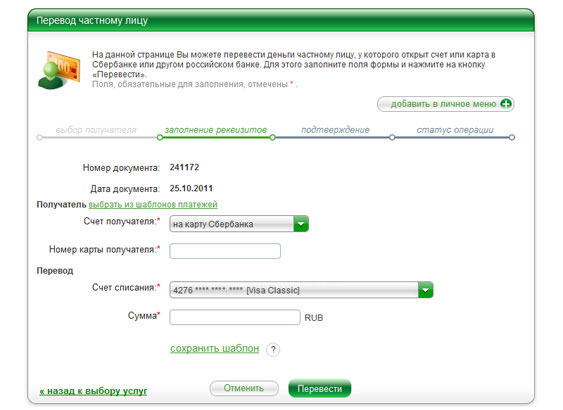

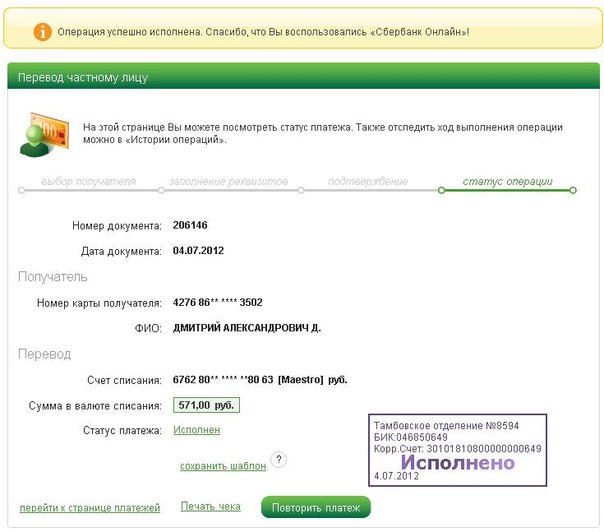

Переводы через «Интернет-Банк» и его мобильные приложения

С помощью сервиса Интернет-Банк Запсибкомбанка легко, удобно и выгодно совершать переводы между своими карточными счетами, а также переводы на карты Запсибкомбанка и карты платежных систем VISA, Mastercard, МИР любых российских банков!

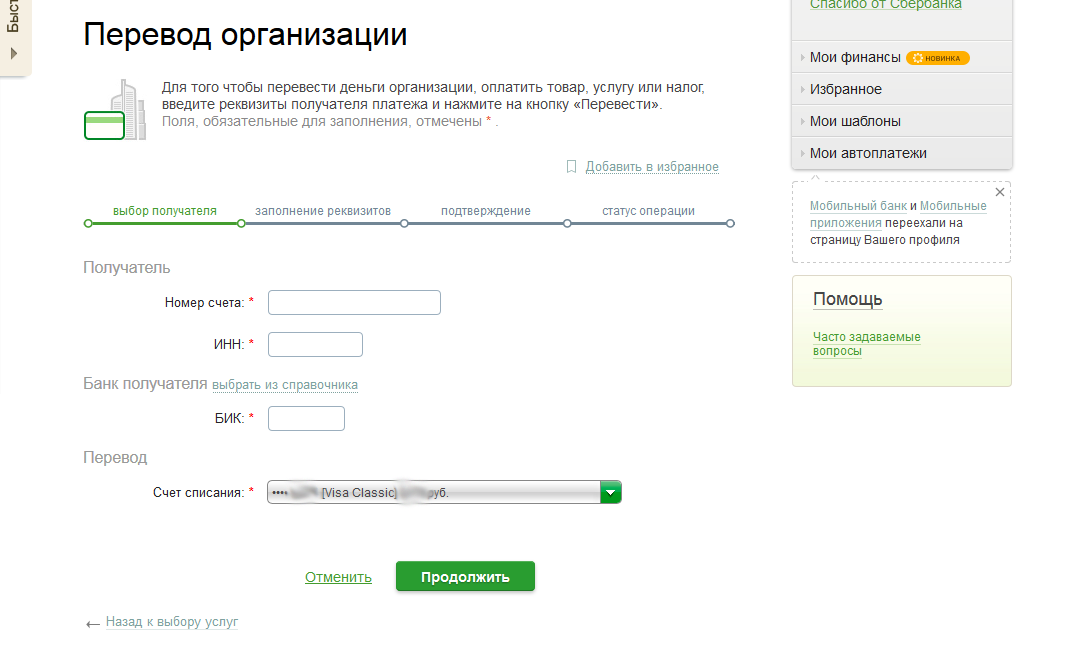

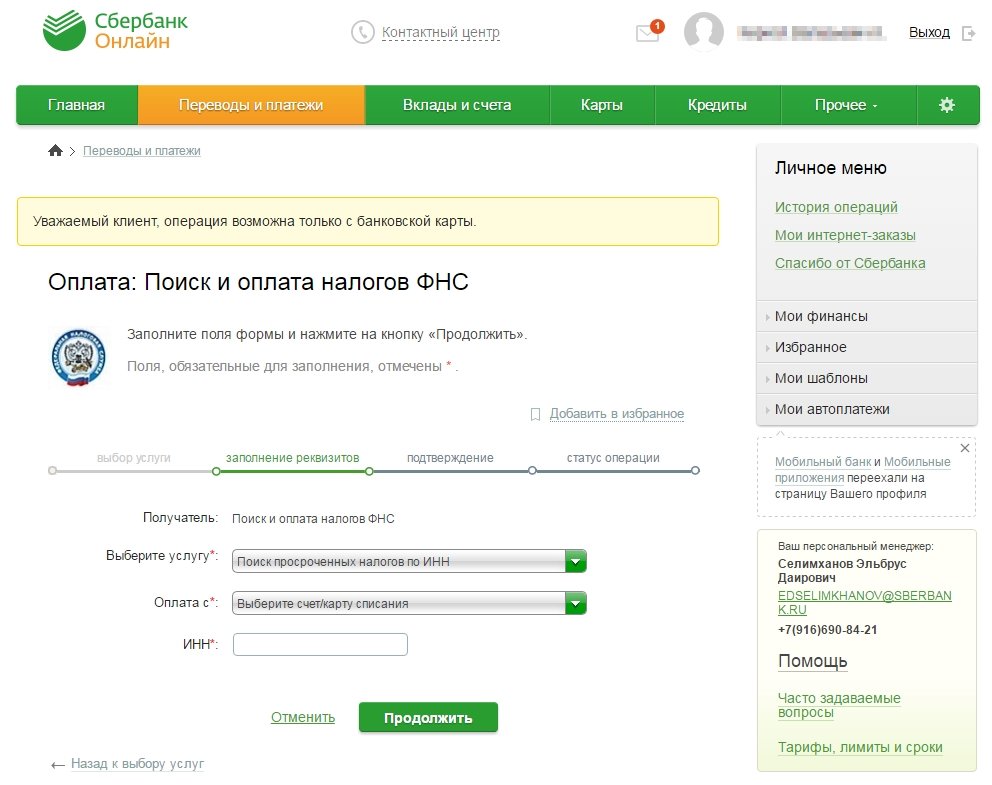

Для того, чтобы совершить перевод через сервис Интернет-Банк:

- Необходимо авторизоваться в сервисе, используя логин и пароль, полученный в Банке (при подключении в офисе), либо логин, указанный в чеке, и пароль, введенный в банкомате при подключении;

- Перейти во вкладку «Платежи и переводы», и выбрать «Переводы» (либо выбрать один из созданных Вами ранее шаблонов переводов) и выбрать нужный Вам тип банковского перевода: «Перевод между своими счетами», «Перевод клиенту Банка по номеру телефона», «Перевод в другой банк по номеру телефона», «Перевод с карты Запсибкомбанка» и прочее.

- Выбрать Ваш счет (за счет средств которого будет совершен перевод) и указать сумму перевода;

- Указать реквизиты карты, номер телефона получателя либо выбрать карточный счет, на который переводятся денежные средства. Пожалуйста, внимательно проверяйте реквизиты получателя при отправке перевода.

- Нажать кнопку «Продолжить» и подтвердить введенные Вами данные в окне подтверждения условий перевода. Также здесь есть возможность сохранить данный перевод в виде шаблона, для более удобного использования в дальнейшем.

- По результатам совершения операции Вам будет отображено сообщение с деталями перевода, а также статус его выполнения, в случае невозможности совершения перевода — причина отказа.

После осуществления перевода Вам придет уведомление в виде SMS-сообщения или PUSH-сообщения о проведении операции в случае, если у Вас подключен сервис «Мобильный Банк».

Рекомендуем использовать систему сохранения шаблонов переводов, данный функционал значительно упрощает дальнейшую работу в сервисе Интернет-Банк.

Аналогичным образом Вы можете осуществить перевод посредством мобильных приложений сервиса Интернет-Банк на Android и iOS.

Тарифы на услуги отправки перевода через сервис Интернет-Банк и его мобильные приложения (см. файл Тарифы по банковским картам).

Как отменить перевод?

Если перевод уже отправлен, отменить его, к сожалению, нельзя: закон запрещает банку списывать деньги со счёта получателя без его согласия. Вы можете обратиться к получателю с просьбой вернуть деньги.

Пожалуйста, внимательно проверяйте реквизиты получателя при отправке перевода.

Как вернуть деньги, если ошибся в реквизитах при переводе?

При ошибке в ФИО или номере счёта перевод будет возвращен отправителю на счет.

Если Вы указали корректные реквизиты, но перевели не тому человеку, попробуйте обратиться к получателю перевода для возврата денег.

При необходимости Вы можете получить копию платёжного поручения с подтверждением перевода в любом офисе Банка.

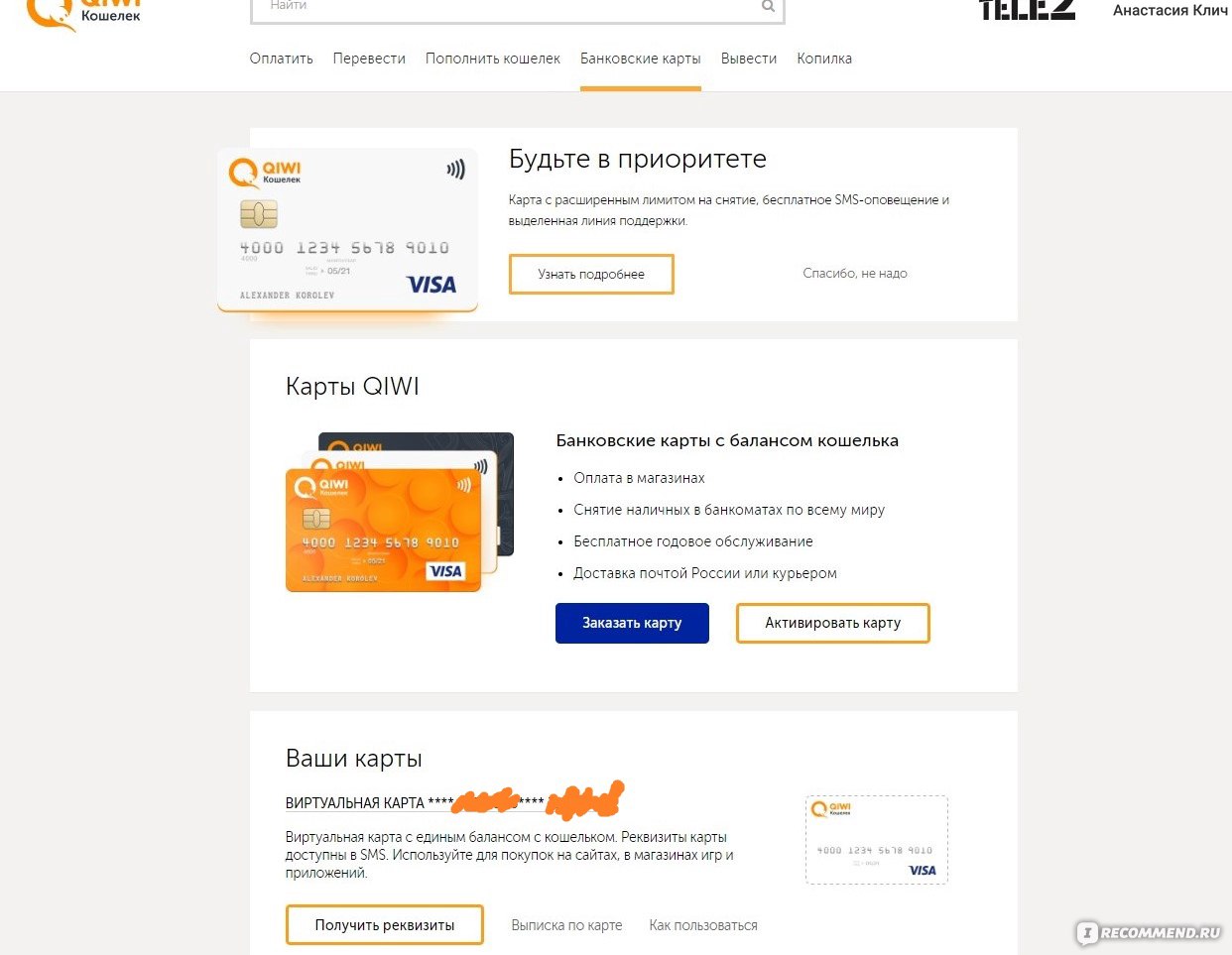

Эксперт рассказал, когда банк заблокирует вашу карту за небольшой перевод

МОСКВА, 8 ноя – ПРАЙМ. Чрезмерная бдительность банковских сотрудников довольно часто приводит к блокировке карты. Банки могут заблокировать карту в случае сомнительной операции, подозрительной активности, ведения предпринимательской деятельности, а также из-за наличия у вас задолженности. Об этом агентству «Прайм» рассказал старший преподаватель кафедры «Банковское дело» Университета «Синергия» Антон Рогачевский.

Какие банковские карты нужны, а от каких лучше отказаться

По его словам, при блокировании карт банки руководствуются федеральным законом «О противодействии легализации доходов, полученных преступным путём и пособничеству терроризму». Исходя из этого, к блокировке часто приводит сомнительная операция — к этим операциям может относиться даже банальный перевод с карты на карту.

Еще одной причиной может стать подозрительная активность, возникающая, если вы совершаете много различных операций в разных направлениях за короткий период, а также, когда вам с разных счетов поступает много платежей в короткий срок.

Кроме того, приостановить карту банки могут в случае ведения предпринимательской деятельности. «Если вы физическое лицо, то по закону не можете вести бизнес. Для этого нужна регистрация юридического лица или ИП, поэтому перевод с назначением платежа «покупка чего-либо», скорее всего, послужит причиной блокировки карты», — уточняет эксперт.

Наличие задолженности, в том числе по ЖКХ, штрафам, алиментам и т.д также может стать поводом для блокировки карты.

Никто не застрахован и от ошибки системы безопасности банка: бывали случаи, когда даже пополнение счёта мобильного телефона с привязанным к ней картой приводило к блокировке.

«Чтобы разблокировать карту, особенно если ваши действия были легитимными, необходимо позвонить в банк и объяснить сотруднику происхождение средств. Не стоит забывать и о мошенниках, которые совершают звонки клиентам, говорят о блокировке карты и просят назвать реквизиты карты и CVV-код. Настоящий сотрудник банка не будет задавать эти вопросы для идентификации клиента», — подытожил специалист.

«За перевод суммы на карту украинцы будут платить 19,5%» — это фейк

19 Февраля, 2020, 09:01

28687

Ряд СМИ со ссылкой на Telegram-канал «Адвокат права» сообщили о том, что в Украине появится новый налог. Якобы украинские пользователи банковских карт должны будут оплатить налоги с каждого платежа на карту, если он — не от близких родственников. Сумма налога при этом составит 18% подоходного налога плюс 1,5% военного сбора.

Не совсем понятно, почему публикации о «новом налоге» появились 18 февраля, поскольку еще 31 января 2020 года Государственная налоговая служба выпускала разъяснение об этом.

В сообщении ведомства от 18 февраля 2020 года налоговая еще раз комментирует это сообщение. И еще раз его опровергает.

«Информация о том, что вводится новый налог и теперь будут облагаться налогом все средства, которые поступают на частные карты, не соответствует действительности«, — сообщили в налоговой.

В налоговой обращают внимание, что банк может предоставить данные о банковских счетах физлиц (не ФОП) только в двух случаях:

- по запросу налоговой по поводу наличия банковских счетов;

- по решению суда, о движении средств или другой информации о счете.

То есть, если налоговая узнает о номере счета физлица, то для раскрытия более детальной информации о нем (в частности, о платежах) должна будет обратиться в суд.

В «ПриватБанке» на запрос редакции AIN.UA отметили:

«По законодательству, банк не предоставляет в налоговую службу информацию о движении средств по счетам клиентов без их разрешения или соответствующего решения суда.

Также отметим, что банк не является налоговым агентом при взаиморасчетах с помощью платежных карт между клиентами».

Update 1: Бухгалтер Татьяна Черненок опубликовала разъяснение о том, откуда могла взяться такая новость. Если вкратце: ничего нового не случилось, новых налогов не вводили. Действуют все те же налоги на доход, но их украинцы уплачивают на свое усмотрение. С ее разрешения приводим тезисно ее комментарий:

- По ст. 162 НК каждый гражданин обязан уплачивать налоги со своих доходов в Украине и за пределами.

- Новых налогов не вводили, налоги на доходы действуют старые: 18% НДФЛ и 1,5% военный сбор.

- Гражданин (не ФОП), который получал доходы, должен до 1 мая подать декларацию об уплаченных налогах.

- За наемных сотрудиков налог отчисляет работодатель, за % по депозитам — банк. А доходы в рамках ФОП не являются доходами гражданина.

При этом, пока что действует банковская тайна и банки не «сливают» данные налоговой.

«Налоговая не знает о ваших заработках в Польше, не знает, что вы получили на Payoneer или Upwork. Не знает о ваших зарубежных переводах и начислениях на карту. То есть, платить ли 19,5% со своих доходов на карты — решать вам (пока что)», — пишет она.

Читайте также:

какие переводы с карты на карту облагаются налогом — Bankir.Ru

Под удар попадают практически все замозанятые категории граждан – репетиторы, няни, парикмахеры, водопроводчики и электрики, маникюрши, переводчики с иностранных языков, короче — фрилансеры всех мастей.

ФНС написала письмо. Яснее не стало

В ответ на эти слухи появилось письмо Федеральной налоговой службы от 27 июня 2018 года № БС-3-11/4252 «О порядке применения положений Налогового кодекса Российской Федерации». В письме сказано, что «перевод от физического лица безвозмездно на счет другого физического лица вне зависимости от суммы такого перевода не облагается налогом на доходы физических лиц».

Вместе с тем, «денежные средства, поступившие на счет физического лица в качестве оплаты товаров, услуг, вознаграждения за трудовые обязанности или по договорам гражданско-правового характера, признаются доходом такого физического лица, подлежащим обложению налогом на доходы физических лиц в установленном порядке».

После этого письма не стало понятнее, по каким-то критериям ФНС будет определять те операции, которые служба посчитает переводом с целью получения дохода. И что же будет с этим переводом, с человеком, его совершившим и принявшим, и с картами этих людей дальше?

Спешим успокоить: карты не заблокируют. Но сумму налога ФНС выставит, и служба даже не обязана вас об этом факте уведомлять

Но сумму налога ФНС выставит, и служба даже не обязана вас об этом факте уведомлять

Спешим успокоить: карты не заблокируют. Но сумму налога ФНС выставит, и служба даже не обязана вас об этом факте уведомлять, так как следить за начислением налогов и объясняться со службой о том, что эти переводы – не доход, по закону граждане должны сами.

«Предполагаю, что письмо ФНС РФ вызвано недавними изменениями в законе «О банках и банковской деятельности», который расширил возможности налогового органа по доступу к сведениям об операциях по счетам налогоплательщиков. Так как налоговый орган будет более активно работать в этом направлении, в ФНС решили напомнить о порядке налогообложения в релевантных ситуациях», — считает юрист московского офиса международной юридической фирмы «Ильяшев и партнеры» Дмитрий Константинов.

Банки брать налог не будут, но и ФНС отказать не могут

В целом в работе ФНС и кредитных организаций после письма ФНС ничего не поменялось. Но это лишь для банков. Так пояснили нам в одном из банков топ-10.

Так пояснили нам в одном из банков топ-10.

«Разъяснения ФНС России сформулированы с учетом действующих норм Налогового кодекса РФ и не предусматривают новых правил в дополнение к уже установленным налоговым законодательством», — говорят в пресс-службе банка «Открытие».

И до 1 июля 2018 года по запросу ФНС банки были обязаны предоставлять информацию по операциям и остаткам по счетам клиентов — физических лиц. На сегодняшний день ФНС не может арестовать счета физических лиц. То есть заблокировать карту, или конкретный перевод, как и прежде, может лишь сам банк.

При этом банки не обязаны уведомлять налоговый орган о совершаемых переводах своих клиентов. «В рамках действующего законодательства РФ на банки не возложена функция удержания налогов с граждан, совершающих переводы», — так прокомментировали ситуацию в пресс-службе Сбербанка. Именно на переводы с карты на карту этого банка приходится львиная доля всех p2p переводов в нашей стране.

Но и отказать в запросе ФНС о совершенных операциях банки не могут. Порядок взаимодействия банков и налоговых органов в рамках налогового контроля, установленный статьей 86 НК РФ, не изменялся. Банки обязаны выдавать налоговым органам: справки о наличии счетов, вкладов (депозитов) в банке и справки об остатках денежных средств (драгоценных металлов) на счетах, вкладах, выписки по операциям на счетах, по депозитам организаций, индивидуальных предпринимателей и физических лиц, не являющихся индивидуальными предпринимателями. Помимо этого банки обязаны предоставлять в ФНС также справки об остатках электронных денежных средств и о переводах электронных денежных средств. Все эти данные банки должны предоставлять в течение трех дней со дня получения мотивированного запроса налогового органа при проведении налоговых проверок указанных лиц, отметили в пресс-службе банка «Открытие».

Порядок взаимодействия банков и налоговых органов в рамках налогового контроля, установленный статьей 86 НК РФ, не изменялся. Банки обязаны выдавать налоговым органам: справки о наличии счетов, вкладов (депозитов) в банке и справки об остатках денежных средств (драгоценных металлов) на счетах, вкладах, выписки по операциям на счетах, по депозитам организаций, индивидуальных предпринимателей и физических лиц, не являющихся индивидуальными предпринимателями. Помимо этого банки обязаны предоставлять в ФНС также справки об остатках электронных денежных средств и о переводах электронных денежных средств. Все эти данные банки должны предоставлять в течение трех дней со дня получения мотивированного запроса налогового органа при проведении налоговых проверок указанных лиц, отметили в пресс-службе банка «Открытие».

Если ФНС решит, что какие-то из ваших проводок, например, третья, седьмая и восьмая за месяц, связаны с перечислением вам суммы в оплату услуг, то есть являются доходом, именно на эту сумму и будет начислен налог

И если ФНС решит, что какие-то из ваших проводок, например, третья, седьмая и восьмая за месяц, связаны с перечислением вам суммы в оплату услуг, то есть являются доходом, именно на эту сумму и будет начислен налог. Информация о том, что налог необходимо заплатить, появится в личном кабинете гражданина на сайте ФНС.

Информация о том, что налог необходимо заплатить, появится в личном кабинете гражданина на сайте ФНС.

Отсутствие личного кабинета не освобождает человека от ответственности. «Наличие или отсутствие личного кабинета налогоплательщика на сайте налоговой службы никак не влияет на начисление налогов. Такой кабинет только позволяет увидеть решения, принимаемые налоговым органом, раньше, чем они дойдут до налогоплательщика по почте», — отмечает Дмитрий Константинов.

Юрист предполагает, что налоговый орган будет смотреть на периодичность и размер переводов. Например, не секрет, что некоторые предприниматели просят своих клиентов перечислять денежные средства в оплату товаров и услуг на свои банковские карты, выданные им как физическим лицам. «Вот именно такие случаи налоговый орган хочет (и, уверен, будет!) выявлять», — говорит юрист.

«Согласно Налоговому кодексу физические лица обязаны самостоятельно подавать налоговую декларацию и отчитываться о доходах, если налог не был уплачен работодателем», — напоминают в Сбербанке. То есть клиенты должны сами контролировать перечисление и получение денежных средств в рамках p2p переводов, равно как и доказывать ФНС, что перевод не имел коммерческий характер.

То есть клиенты должны сами контролировать перечисление и получение денежных средств в рамках p2p переводов, равно как и доказывать ФНС, что перевод не имел коммерческий характер.

В настоящее время критерии определения бесплатности переводов на законодательном уровне не утверждены, их определяет ФНС

В настоящее время критерии определения бесплатности переводов на законодательном уровне не утверждены, их определяет ФНС. «Обязанности выявлять признаки предпринимательской деятельности при осуществлении переводов между физическими лицами у банков нет, доказывать это будет налоговый орган», — считают в «Открытии».

Налоговая инспекция дает оценку характеру таких трансакций самостоятельно. Роль банков здесь ограничена предоставлением информации в установленном порядке налоговому органу, так прокомментировал ситуацию Дмитрий Константинов. Разумеется, продолжает он, в оценке налогового органа всегда есть субъективный фактор, и соответствующее решение можно обжаловать в судебном порядке.

Ответственность за неуплату налога на доходы физического лица не зависит от метода выявления недоимки. При этом она остается достаточно жесткой: штраф в размере 20 % недоимки за неуплату налога, штраф за неподачу декларации в размере от 5 до 30 % недоимки за каждый месяц, а также ежедневная пеня на сумму недоимки, рассчитываемая исходя из 1/300 от ставки рефинансирования, установленной Банком России, предупреждает Дмитрий Константинов.

Копите подтверждения, что вы не скрываетесь от налогов

Но как доказать, что ты получил перевод от двоюродной сестры в подарок на день рождения, чтобы купить себе новое платье, а не плату за услугу консультирования. Или что вообще тебе не перевели взятку? Вряд ли люди будут нотариально заверять каждую сумму, которую берут или дают в долг. Иногда сама сумма долга меньше, чем стоимость похода к нотариусу.

Вряд ли заверение у нотариуса может как-то помочь с порядком налогообложения, полагает Дмитрий Константинов. Рецепт избежать ответственности за нарушение законодательства универсален: достаточно требования этого законодательства не нарушать.

Если имеет место договор займа, то налога не возникает, но рекомендуется заключить договор и четко прописать назначение платежа при заполнении поручения на перечисление денежных средств

Если речь идет о перечислениях между физическими лицами, то надо помнить правовую природу сделки, по которой осуществляется расчет. Например, стоит учитывать, что подарок не облагается налогом, только если акт дарения совершается между близкими родственниками. А если имеет место договор займа, то налога не возникает, но рекомендуется заключить договор и четко прописать назначение платежа при заполнении поручения на перечисление денежных средств. Это будет полезно в случае в случае возникновения вопросов у налогового органа, рекомендует Дмитрий Константинов.

В случае, если у банка возникают вопросы по операциям клиента, то кредитная организация запрашивает у него дополнительную информацию. Как правило, банки достаточно гибки при оценке предоставляемых сведений – принимаются любые документы, подтверждающие родство — свидетельства о рождении, документы о смене фамилии и прочее. Но не факт, что документы, которые достаточны для банка, будут достаточны и для налоговой инспекции.

ФНС не будет брать налог с переводов на карту

«Словно мухи тут и там ходят слухи по домам». Россияне столкнулись с массовой смс-рассылкой о налоговой проверке. Мол, перевел с карты на карту – заплати 13% или докажи, что они уже были уплачены, рассказывает корреспондент телеканала «МИР 24» Сергей Занегин.

Федеральная налоговая служба официально заявила, что не будет контролировать все переводы на банковские карты и не будет автоматически брать с них налог, передает Для этого нет никаких законных оснований – утверждают эксперты.

«Банки обязаны действительно информировать Налоговую службу об открытии и закрытии пластикового счета и об изменении реквизитов. Больше никаких сведений о карточном счете в налоговую инспекцию не передается», – отметил руководитель банковской секции ФинПотребСоюза Михаил Беляев.

Однако выборочно по возбужденным делам налоговики с 2014 года могут запрашивать информацию о поступлениях на счета физических лиц. Например, если самозанятость не оформлена, и об этом узнает инспекция. Или если гражданин хочет получить налоговый вычет за покупку квартиры, не имея официального дохода.

«По налоговой статистике, примерно каждый пятый случай такой: человек говорит, что хочет получить налоговый вычет, но при этом не показывает соответствующего уровня дохода. У налоговой возникает вопрос – за счет чего человек хочет получить этот вычет. В отношении него начинается проверка. Одним из шагов этой проверки вполне может быть запрос в банк о предоставлении данных о движении денег по счетам этого физлица», – поясняет заведующий кафедрой менеджмента МИДПО РАНХиГС Илья Быковников.

Такие сведения могут быть запрошены у банка только с санкции руководства Федеральной налоговой службы или одного из ее региональных управлений. Значит, число таких обращений ограничено и не может охватить миллионы банковских платежей между физлицами.

«Количество таких перечислений, движений по банковским картам огромно. Я с трудом себе представляю ситуацию, чтобы у налоговой хватило человеческих ресурсов все это отслеживать», – говорит юрист Вячеслав Ягодинский.

Например, в ресторане для оплаты общего счета друзья переводят деньги с карты на карту. Это не доход, поскольку у получателя нет выгоды от операции. Значит, налогом она не облагается. Кроме того, у ФНС нет возможности узнать о такой транзакции.

Поводом для слухов о тотальном контроле над денежными переводами стали новые поправки в Налоговый кодекс. Этим летом требования отчитываться по операциям и платить налог распространились на так называемые металлические счета.

«Это счета, индексированные по цене металла. Т.е. фактически это операции по купле-продаже металла по разным котировкам. Значит, вы произвели торговую операцию. Раз вы ее произвели, значит, получили прибыль и должны заплатить подоходный налог», – поясняет руководитель банковской секции ФинПотребСоюза Михаил Беляев.

По закону, не нужно платить налоги, если переводами на карту возвращают долг. Или с тех сумм, которые перечисляют друг другу близкие родственники. Деньги от друга, который перевел половину суммы счета в ресторане – тоже не повод платить налоги. Ведь выгоды от такой операции нет. С арендных же платежей от сданной квартиры нужно платить 13%. Если в налоговую поступит информация, что квартира сдается, а налоги не платятся, могут начать проверку. Тогда ФНС получит доступ к банковским счетам.

Как перевести остаток на кредитной карте для погашения долга

Этот пост содержит ссылки на продукты наших рекламодателей, и мы можем получить компенсацию, когда вы нажимаете на эти ссылки. Наши рекомендации и советы являются нашими собственными и не проверялись ни одним из перечисленных эмитентов. Условия распространяются на предложения, перечисленные на этой странице. Прочтите наши редакционные стандарты.

- Карты перевода баланса позволяют избежать начисления процентов по своим долгам в течение определенного времени.

- Важно следить за комиссией за перевод баланса, а также процентной ставкой, которую вы можете ожидать после окончания начального 0% годовых.

- Другие ловушки, которых следует избегать, включают просроченные платежи и накопление новых долгов для получения бонусных баллов по кредитной карте.

- Некоторые из карт с наибольшим балансом на данный момент включают в себя карту Visa Platinum Card банка США, кредитную карту BankAmericard® и карту Barclaycard Ring Mastercard.

Независимо от того, насколько внимательно вы следите за своими расходами, использование пластика может значительно упростить накопление остатка на вашей кредитной карте.Это одна из причин, по которым в начале этого года средняя американская семья имела задолженность по кредитной карте на сумму 5700 долларов.

Выплатить долги непросто, но это выполнимо, если вы настроены на то, чтобы это произошло. Возможно, вам придется потратить несколько лет на достижение своей цели, прежде чем вы освободитесь от долгов.

Существует одна стратегия, которая при правильном использовании может ускорить процесс: использование кредитной карты для перевода остатка средств.

Как перевести остаток на кредитной карте для погашения долга

Кредитные карты с переводом баланса , также известные как кредитные карты с нулевой годовой процентной ставкой, предлагают вводный период до 21 месяца с нулевой процентной комиссией. Если вы можете погасить свой долг в течение периода, когда не начисляются проценты, у вас есть возможность сэкономить деньги и быстрее выбраться из долга.

Перенести баланс не так уж и сложно.Обычно вы можете подать заявку на получение карты перевода баланса онлайн и, если она будет одобрена, связаться с компанией, чтобы инициировать перевод.

Некоторые из карт с максимальным балансом на данный момент включают:- Кредитная карта Visa Platinum банка США: начальная годовая процентная ставка 0% за 18 платежных циклов; тогда применяется переменная годовая процентная ставка от 14,74% до 25,74%; Комиссия за перевод остатка 3%

- Кредитная карта BankAmericard: начальная годовая процентная ставка 0% за 18 расчетных циклов; тогда применяется переменная годовая процентная ставка от 15,24% до 25,24%; 10 долларов США или 3% от суммы перевода, в зависимости от того, что больше

- Barclaycard Ring Mastercard: 0% начальная годовая процентная ставка в течение 15 месяцев для переводов баланса, осуществленных в течение 45 дней с момента открытия счета; затем переменная годовая процентная ставка 14.Применяется 24%, 5 долларов США или 2% от суммы перевода, в зависимости от того, что больше

- Chase Freedom® : 0% годовых на 15 месяцев; тогда применяется переменная годовая процентная ставка 14,99–23,74%; 5 долларов США или 3% от суммы перевода, в зависимости от того, что больше

- Chase Freedom Unlimited®: 0% начальная годовая процентная ставка на 15 месяцев; тогда применяется переменная годовая процентная ставка 14,99–23,74%; 5 долларов США или 3% от суммы перевода, в зависимости от того, что больше

- Кредитная карта Capital One SavorOne Cash Rewards: 0% начальная годовая процентная ставка на 15 месяцев; затем 14.99% — 24,99% Применяется переменная; Комиссия за перевод баланса в размере 3%

- Кредитная карта Capital One Quicksilver Cash Rewards: начальная годовая процентная ставка 0% в течение 15 месяцев, затем переменная годовая процентная ставка от 14,99% до 24,99% Применяется переменная; Комиссия за перевод баланса в размере 3%

В полной мере воспользоваться предложением о переводе баланса и определить, подходит ли эта стратегия вам в первую очередь, не так просто, как кажется. Есть множество подводных камней, о которых следует знать, а также случаи, когда карта переноса баланса может сделать вас на хуже, чем на , чем вы начали.

Вот основные соображения, которые следует учитывать при принятии решения, использовать ли кредитные карты для перевода остатка средств, чтобы помочь вам выплатить свой долг.

Не забывайте о комиссии за перевод балансаХотя получение 0% процентов в течение ограниченного времени звучит потрясающе, имейте в виду, что эти предложения не всегда бесплатны. Многие кредитные карты для перевода баланса взимают комиссию за перевод от 3% до 5% от общего баланса. Это означает, что если вы переводите 10000 долларов на карту для перевода баланса, вы можете заплатить комиссию в размере 300 или 500 долларов в зависимости от выбранной карты.

Если вы в настоящее время платите 17% с баланса в 10 000 долларов, это означает, что вы платите 1700 долларов в качестве процентов каждый год или около 141 доллар в месяц. В этом случае, вероятно, имеет смысл заплатить комиссию за перевод баланса, особенно если вы обязуетесь выплатить свой долг до окончания начального годового процентного дохода 0%.

Некоторые карты перевода баланса не взимают комиссию, если вы выполняете перевод баланса в течение первых 60 дней, поэтому внимательно прочитайте мелкий шрифт, чтобы получить наиболее выгодную сделку.

Сравните будущую процентную ставку карты с вашей текущей процентной ставкой.

Если у вас все еще есть остаток после повышения начальной процентной ставки 0%, вы можете увидеть скачок процентной ставки на вашей карте для переноса остатка.Перед тем, как сделать перевод, сравните процентную ставку по вашей текущей карте с будущей ставкой по карте перевода баланса.

Если вы не уверены в своей способности выплатить долг до того, как процентная ставка резко повысится, убедитесь, что вас устраивает будущая ставка. В некоторых случаях может иметь смысл рефинансировать задолженность по кредитной карте с помощью личного кредита с фиксированной ставкой, чтобы вы могли внести в бюджет свои ежемесячные платежи.

Прекратите использовать кредитные карты и сосредоточьтесь на выплате долгаЕсли вы используете кредитную карту для перевода остатка средств, чтобы избавиться от долгов, последнее, что вам нужно сделать, это продолжать тратить на кредитные карты.Если вы продолжите использовать кредит, вы обязаны стереть любой прогресс, достигнутый вами по выплате переведенного баланса.

Если вы склонны к перерасходу средств в кредит, лучшее, что вы можете сделать, это перейти на оплату наличными или дебетовой картой до тех пор, пока ваш долг не будет погашен. Освободившись от долгов, вы можете решить, стоит ли снова использовать кредитные карты.

Не используйте свою карту переноса баланса для новых покупокНекоторые карты переноса баланса посылают потребителям очень смешанные сигналы, предлагая бонусные баллы за новые покупки в дополнение к начальному годовому доходу 0%.

Не позволяйте обещаниям вознаграждений заманить вас в кучу новых долгов, которые идут вразрез с их усилиями. Кроме того, вы можете столкнуться с финансовыми расходами, если не оплатите свои новые покупки полностью в течение месяца, в котором их совершаете.

Если вам абсолютно необходим доступ к кредиту во время погашения долга картой перевода баланса, вам следует использовать отдельную карту для покупок. Это поможет вам контролировать свои расходы, не связывая новые покупки со старыми долгами, которые вы пытаетесь погасить.

Активно погашайте задолженность в течение рекламного периодаКарты перевода остатка помогают сократить задолженность без выплаты дополнительных процентов. Если вы сможете погасить свой долг в течение рекламного периода, предлагаемого вашей картой для перевода баланса, вы сможете полностью избежать новых процентных платежей и полностью избавиться от долгов.

К сожалению, балансные переводные карты также сильно упрощают перекладывание денег. Когда вы знаете, что проценты не начисляются, может возникнуть соблазн внести только минимальный платеж и потратить дополнительные деньги так, как вы хотите.

Если вам не удастся с энтузиазмом атаковать свой долг, пока вы получаете 0% годовых, вы, вероятно, пожалеете об этом, когда закончится ваше вступительное предложение и начнут снова накапливаться проценты.

Подтвердите, что баланс на вашей старой карте переведен правильноПосле того, как вы переведете баланс со своих старых кредитных карт и ссуд, вы еще не выбрались из леса. Вам все равно придется проверять свои старые карты и ссуды, чтобы убедиться, что весь баланс переведен — и что их остатки, наконец, равны нулю.

Некоторые люди забывают об этом важном шаге и прекращают совершать платежи по своим старым картам, не подтверждая, что весь баланс был переведен на новую карту. Очевидно, это может привести к повреждению вашего кредитного рейтинга, если вы произведете просроченные платежи или позволите старым долгам перейти в невыполнение обязательств.

Итог: убедитесь, что у вас на балансе 0 долларов на всех ваших старых картах, прежде чем класть их в ящик для носков.

Всегда производите платежи вовремяНаконец, невозможно переоценить важность своевременной оплаты кредитной картой.Мало того, что ваша история платежей является самым большим фактором, используемым для определения вашей оценки FICO, но и просроченные платежи по картам перевода баланса могут быть особенно пагубными, поскольку они могут привести к резкому прекращению вашего 0% -ного предложения.

Да, вы правильно прочитали. Поскольку в картах с переводом баланса есть пункты, по которым ваше вступительное предложение может быть прекращено в одночасье, одна просроченная оплата может привести к резкому росту вашей процентной ставки. Если оплата по кредитной карте задерживается более чем на 60 дней, вы можете даже застрять со штрафом APR, который значительно выше, чем стандартная переменная APR вашей карты.

Не позволяйте просроченным платежам по кредитной карте сорвать ваши планы выплаты долга. Установите для счета автоматическую оплату, установите напоминание на свой мобильный телефон и сделайте все возможное, чтобы каждый месяц своевременно оплачивать счет.

Итог о переводе баланса по кредитным картамПредложения по переводу баланса не так уж сложны, но они могут быть опасными для ваших финансов, если вы не будете следовать правилам. Прочтите мелкий шрифт, выплачивайте как можно больше долгов каждый месяц и убедитесь, что вы никогда не оплачиваете свои счета поздно.

Нажмите здесь, чтобы подать заявку на получение карты Barclaycard Ring Mastercard.

Обычная APR

14.99% — 24,99% переменнаяРекомендуемая награда

Получите единовременный бонус в размере 200 долларов США, если потратите 500 долларов США на покупки в течение первых 3 месяцев с момента открытия счета.Введение APR

0% начальная годовая процентная ставка на покупки и переводы баланса на 15 месяцев Значок шеврона Указывает на расширяемый раздел или меню, а иногда и на предыдущие / следующие варианты навигации.Плюсы

- Без годовой платы

- Бонусный кэшбэк за покупки в ресторанах, развлечениях и продуктовых магазинах

- Длинный вводный годовой период для покупок и переводов баланса

Минусы

- Другие карты приносят больше кэшбэка в определенных категориях бонусов

- Не самый высокий бонус за регистрацию среди карт возврата

- Получите единовременный денежный бонус в размере 200 долларов США после того, как вы потратите 500 долларов США на покупки в течение первых 3 месяцев с момента открытия счета

- Зарабатывайте неограниченный возврат наличных в размере 3% на обеды, развлечения, популярные потоковые сервисы и в продуктовых магазинах (за исключением супермаркетов, таких как Walmart® и Target®), плюс 1% на все другие покупки.Кроме того, заработайте 8% кэшбэка на билеты в Vivid Seats до января 2023 г.

- Нет необходимости в чередующихся категориях или подписках для получения денежных вознаграждений; плюс кэшбэк не истекает в течение всего срока действия аккаунта, и нет ограничений на то, сколько вы можете заработать

- 0% начальная годовая процентная ставка на покупки и переводы баланса на 15 месяцев; 14,99% — 24,99% переменная годовая процентная ставка после этого

- Без комиссии за зарубежную транзакцию

- Без годовой платы

Обычная APR

14.99% — 24,99% переменнаяРекомендуемая награда

Единовременный денежный бонус в размере 200 долларов США, если вы потратите 500 долларов США на покупки в течение 3 месяцев с момента открытия счета.Введение APR

0% начальная годовая процентная ставка на покупки и переводы баланса на 15 месяцев Значок шеврона Указывает на расширяемый раздел или меню, а иногда и на предыдущие / следующие варианты навигации.Плюсы

- Заработок 1.Кэшбэк 5% при каждой покупке

- Начальная годовая процентная ставка за покупки и переводы баланса

- Без годовой комиссии и комиссии за зарубежные транзакции

Минусы

- Другие карты приносят больше кэшбэка

- Единовременный денежный бонус в размере 200 долларов США после того, как вы потратите 500 долларов США на покупки в течение 3 месяцев с момента открытия счета

- Зарабатывайте неограниченно 1.5% кэшбэк при каждой покупке, ежедневно

- Нет необходимости в чередующихся категориях или подписках для получения денежных вознаграждений; плюс, кэшбэк не истекает в течение всего срока действия аккаунта, и нет ограничений на то, сколько вы можете заработать

- 0% начальная годовая процентная ставка на покупки и переводы баланса на 15 месяцев; 14,99% -24,99% переменная годовая процентная ставка после этого

- Годовая комиссия $ 0 без комиссии за транзакции за границу

Щелкните здесь, чтобы узнать больше о U.Платиновая карта Visa Platinum от S.Bank от нашего партнера The Points Guy.

Щелкните здесь, чтобы узнать больше о кредитной карте BankAmericard от нашего партнера, The Points Guy.

Холли Джонсон

Писатель-фрилансер

6 покупок, о которых вы пожалеете, если вы положите их на пластик

В наши дни потребители могут использовать кредитные карты для оплаты почти всего и повсюду.Но то, что вы можете, не обязательно должны делать это, говорит агентство кредитной информации Experian.

По данным Федеральной резервной системы, непогашенная задолженность по кредитным картам недавно достигла самого высокого уровня, превысив 1 триллион долларов в 2017 году. Согласно недавнему отчету NerdWallet, 86 процентов американцев, у которых есть задолженность по кредитной карте, заявили, что сожалеют об этом.

Еще из Investor Toolkit:

8 финансовых уроков, которые мне преподал отец

Эти 30 триллионов долларов, передаваемые из поколения в поколение? Это миф

Тщательно выбирайте «доверенного лица» по финансовым вопросам

Вот шесть расходов, которые Experian советует вам не надевать на пластик.

1. Налоги. Если в апреле вас обрушит на вас неожиданный налоговый счет, у вас может возникнуть соблазн заплатить дяде Сэму через Visa или Mastercard. Не так быстро: Налоговая служба взимает с продавца комиссию за обработку в размере до 2 процентов, а если вы используете стороннее программное обеспечение для регистрации, вы заплатите еще больше. А зачем платить проценты по причитающимся налогам? Вместо этого рассмотрите возможность получения краткосрочной личной ссуды или попросите IRS о плане платежей; процентная ставка правительства обычно составляет около 0.5 процентов, по данным Experian.

2. Стоимость обучения в колледже. Это для книг: никогда не платите за обучение в кредит, так как проценты по студенческим кредитам почти всегда ниже. Кроме того, большие сборы, такие как плата за обучение, повысят коэффициент использования кредита, что может привести к снижению вашего кредитного рейтинга. Более того, колледжи и университеты часто добавляют комиссию за обработку платежей по карте в размере до 3 процентов.

3. Ипотечные платежи. Большинство кредиторов жилищного кредитования не позволят вам оплачивать ипотеку с помощью кредитной карты, но есть много третьих лиц, которые с радостью помогут с этим — за огромную плату, конечно, говорит Experian.А если вы не погасите остаток по кредитной карте в конце месяца, вы увеличите свой долг по ипотеке и съедите большую часть доступного кредита, что снова повлияет на кредитные рейтинги.

4. Дорогие вещи, которые вы действительно не можете себе позволить. Вот правило №1 для покупок по кредитной карте: если вы не можете полностью оплатить ее к концу месяца, не кладите ее на пластик. Открывайте новую учетную запись, предлагающую начальную ставку 0 процентов в течение установленного периода для оплаты такой покупки, только после того, как вы выясните, сколько месяцев вам потребуется, чтобы заплатить при нулевой процентной ставке и настроить эти автоматические платежи.И помните, жесткий запрос на открытие новой учетной записи повлияет на ваш кредитный рейтинг.

5. Медицинские счета. Расходы на здравоохранение растут и не демонстрируют никаких признаков снижения. Но если вам нужно лечение, которое вы на самом деле не можете себе позволить, для погашения остатка есть другие варианты, помимо кредитных карт. Многие поставщики медицинских услуг будут предлагать планы выплат с низким или беспроцентным процентом или вообще договариваться о более низких счетах, отмечает Experian.

6. Акции и прочие вложения. Купить инвестиции, такие как акции, с помощью кредитных карт, не только сложно, но и плохая идея, поскольку сопряжены с такими высокими рисками.В качестве примера Marketwatch недавно сообщил об одном канадском финансовом аналитике, который так рискнул и крупно проиграл, отмечает Experian.

Госпошлина по кредитным картам

Банкоматные карты и дебетовые карты

С 1 января 2016 года к банкоматам применяется государственный гербовый сбор в размере 12 центов.

снятие средств (это в дополнение к любой комиссии вашего банка). Это ограничено

по 2,50 евро за банкоматные карты и 5 евро за комбинированные (банкоматные и дебетовые) карты. Этот

гербовый сбор взимается в задолженность. Это означает, что в 2021 году вы понесете расходы.

списаны с вашего счета 31 декабря 2021 года.

Кредитные карты и платежные карты

Кредитная карта — это пластиковая карта, выпущенная финансовым учреждением, которое позволяет получать товары, услуги или наличные в пределах установленного кредитного лимита. Затем вы платите компании-эмитенту кредитной карты сумму общей транзакции. вы списываете деньги с карты. Проценты начисляются на любой непогашенный остаток с каждого месяц.

Платежная карта может использоваться как кредитная карта, за исключением того, что проценты не взимаются. так как остатки выплачиваются вами в конце каждого месяца.

Гербовый сбор уплачивается ежегодно следующим образом:

- Кредитные карты: 30 €

- Платежные карты: 30 €

Комиссия взимается за каждый счет. Вы можете оформить дополнительные карты на аккаунт без дополнительной оплаты.

Компании, имеющие несколько карт на одном счете, должны платить пошлину за каждую карту.

Гербовый сбор обычно взимается 1 апреля за предыдущий год. Налог Год для госпошлины начинается 2 апреля.

Если счет кредитной карты закрыт и никогда не использовался, гербовый сбор не взимается. подлежит оплате при условии, что вы закроете счет в тот же период, в котором он был открыт. Если вы не закроете счет в тот период, когда он был открыт, вы будете взимается гербовый сбор, даже если он никогда не использовался. Если вы использовали свой карту, и вы закрываете свой счет в течение года, с вас будет взиматься гербовый сбор при закрытии.

Если вы переходите на другую учетную запись кредитной карты, вам не нужно снова оплатить пошлину за этот год.Когда вы закрываете счет, ваша карта эмитент предоставит вам закрывающее письмо, в котором будет указано, что вы оплатили печать пошлина на год. Если вы передадите это письмо эмитенту вашей новой карты, вы не взимать гербовый сбор за этот год. Вы можете изменить аккаунт как часто сколько угодно в течение года без дополнительной оплаты, пока вы каждый раз передавать закрывающее письмо между эмитентами карт.

Вы не обязаны уплачивать гербовый сбор, если ваш платежный адрес находится за пределами Состояние за весь рассматриваемый отчетный период.

В случае счета кредитной карты или счета платежной карты, где владелец карты умер, и счет закрыт, в в отношении счета кредитной карты или счета платежной карты в следующих случаях: Апрель.

13 лучших кредитных карт на октябрь 2021 года

Хотя существует множество различных типов кредитных карт, все они попадают в определенные категории в зависимости от их функций и программ вознаграждения. Вот различные типы кредитных карт и лучшие кредитные карты и предложения по кредитным картам прямо сейчас в каждой категории.

Туристические кредитные карты

С помощью проездных карт вы можете обменять свои баллы или мили на бесплатное путешествие или поездку со скидкой. Есть также немало лучших туристических кредитных карт, которые предлагают дополнительные туристические льготы, такие как бесплатный доступ в залы ожидания в аэропорту, повышение категории отелей и туристическая страховка. Кредитная карта авиакомпании, кредитная карта отеля и обычная туристическая кредитная карта попадают в эту категорию.

- Chase Sapphire Preferred® Card: 3 балла за 1 доллар за обед, 2 балла за 1 доллар за поездку

Сравните другие варианты: Проверьте лучшие кредитные карты The Ascent для путешествий

Вознаграждения кредитные карты

Это Категория включает в себя все кредитные карты, которые приносят вознаграждение за покупки.Имея так много карт на выбор, вы найдете разнообразное сочетание бонусных кредитных карт, которые приносят кэшбэк, путевые баллы и вознаграждения в магазине.

Сравните другие варианты: Ознакомьтесь с лучшими вознаграждениями The Ascent кредитные карты

Кредитные карты с возвратом денег

С этим типом бонусных карт вы зарабатываете вознаграждения, которые могут быть погашены наличными или выпиской по счету. В зависимости от карты вы можете получить наличные деньги обратно в виде выписки по счету на баланс вашей кредитной карты, депозита на банковский счет или в виде чека.Вы найдете карты, которые получают одинаковую фиксированную ставку при покупках, а также карты, которые зарабатывают больше в бонусных категориях, среди лучших карт с возвратом денег.

- Discover it® Cash Back: Возврат 5% в чередующихся ежеквартальных категориях бонусов, которые вы активируете до предела ежеквартальных расходов в размере 1500 долларов США, возврат 1% на все остальные

- Карта Blue Cash Preferred® от American Express: 6% наличными обратно в американские супермаркеты — до 6000 долларов в год, возврат 3% на заправочных станциях в США и на транзите, возврат 1% на все остальное.Действуют условия.

- Chase Freedom Unlimited®: Unlimited 1,5% кэшбэка

- Chase Freedom Flex℠: Возврат до 5% в чередующихся категориях, которые вы активируете каждый квартал (ограничение расходов в размере 1500 долларов в квартал)

- Citi Custom Cash℠ Card: Возврат до 5% кэшбэка в категории с наибольшими расходами за каждый платежный цикл (предельная сумма расходов 500 долларов в месяц).

- Wells Fargo Active Cash℠ Card: Без ограничений, без проблем 2% кэшбэк.

- Кредитная карта Capital One SavorOne Cash Rewards: Возврат наличных 3% на питание и развлечения.

Сравните другие варианты: Ознакомьтесь с лучшими кредитными картами с возвратом денежных средств в The Ascent

Кредитными картами для перевода остатка

Этот тип карты предлагает более низкую начальную годовую процентную ставку при переводе остатка. Многие из карт перевода с максимальным балансом имеют начальную годовую процентную ставку 0% на переводы баланса, а вводные периоды могут длиться более года. Если вы хотите рефинансировать задолженность по кредитной карте и сэкономить на процентах, идеально подойдет карта для перевода баланса.

- Платиновая карта Visa® банка США: 20-платежный цикл 0% начальная годовая процентная ставка на переводы баланса и покупки.

- Discover it® Balance Transfer: 18-месячная начальная годовая процентная ставка 0% на переводы баланса. Переменная ставка применяется после истечения начального годового процентного дохода 0%.

- Карта Citi Simplicity®: 0% начальная годовая ставка как для покупок, так и для переводов баланса, плюс отсутствие годовых штрафов за просрочку платежа или платы за просрочку платежа.

Сравните другие варианты: Ознакомьтесь с лучшими кредитными картами Ascent для перевода баланса

Кредитными картами с высоким лимитом

Некоторые кредитные карты, как правило, предлагают более высокие лимиты кредита, чем большинство.Эти кредитные карты с высокими лимитами позволяют вам тратить больше, а также могут помочь вам защитить ваш кредит, облегчая поддержание низкого коэффициента использования кредита. Как правило, для получения квалификации вам нужен отличный кредит.

Сравните другие варианты: Ознакомьтесь с лучшими кредитными картами Ascent с высокими лимитами

Начальные кредитные карты с годовой процентной ставкой 0%

Карты в этой категории имеют начальную годовую процентную ставку 0%, которая применяется к покупкам. Это разумный выбор, если вам нужно купить что-то дорогое, но вы не можете позволить себе заплатить полную предоплату.Самые популярные начальные кредитные карты с годовой процентной ставкой 0% также часто имеют такие вступительные предложения на год или дольше.

Сравните другие варианты: Посмотрите лучшие начальные кредитные карты с годовой процентной ставкой 0% от The Ascent

Кредитные карты для получения кредита

Вам необходимо внести залог, чтобы открыть обеспеченную кредитную карту, которая обычно используется для восстановления или строительства кредит. Гарантийный депозит часто (но не всегда) равен вашему начальному кредитному лимиту. Высококачественные обеспеченные кредитные карты обычно могут быть преобразованы в необеспеченные карты, что означает, что вы вернете свой депозит, если произведете достаточно своевременных платежей.

Защищенная кредитная карта Discover it®: Прибыльная программа вознаграждений плюс Discover позволяет получить возврат всех денежных средств, заработанных в первый год.

Сравните другие варианты: Ознакомьтесь с лучшими обеспеченными кредитными картами The Ascent

Хотите восстановить кредит ?: Ознакомьтесь с лучшими кредитными картами Ascent для плохой кредитной истории

Студенческие кредитные карты

Если вы учитесь в колледже, Вы можете начать создавать свой кредит с помощью студенческой кредитной карты.Несмотря на то, что эти карты предназначены для студентов, у лучших студенческих кредитных карт есть несколько отличных преимуществ. Некоторые карты включают бесплатное отслеживание кредитного рейтинга и возврат денег за хорошие оценки.

Сравните другие варианты: Ознакомьтесь с лучшими студенческими кредитными картами The Ascent

Кредитные карты магазина

Многие сетевые магазины, от Macy’s до Target и Lowe’s, предлагают свои собственные кредитные карты. Иногда эти кредитные карты принимаются везде, но часто они используются только в магазине.Кредитные карты магазина обычно имеют эксклюзивные скидки и вознаграждения, которые можно использовать только в этом магазине. Обязательно прочтите мелкий шрифт на любых начальных предложениях с нулевой годовой процентной ставкой от магазинных кредитных карт, так как они могут включать отсрочку процентов, что сложно и может привести к изрядным неожиданным процентным сборам.

Сравните другие варианты: Проверьте кредитные карты магазина The Ascent

Подходит ли вам перевод остатка по кредитной карте?

Когда мы машем на прощание прошлому и здороваемся с 2020 годом, пора вернуться на правильный финансовый путь.Как многие знают, новый год означает нового вас, но означает ли он также и новый долг? Не обязательно. Фактически, это могло означать прямо противоположное — полное списание долга.

Согласно отчету Experian State of Credit Report, средний американец владеет более чем тремя кредитными картами со средним непогашенным остатком в 6 354 доллара. Это означает сотни долларов процентов, которые могли остаться в кармане потребителя. Это проблема, которая может начаться с малого с нескольких вечеров шоу или ужинов в окрестностях Рочестера.Но оплата пластиком может быстро накапливаться. Тот факт, что вы накопили большой баланс, не означает, что вы должны сразу же платить проценты. Есть и другие варианты, и один из лучших — это перевод баланса.

Что такое перевод баланса?

Перевод баланса — это когда баланс вашей кредитной карты с одной карты переводится на другую. Будь то одна карта или несколько, перевод баланса консолидирует баланс вашей кредитной карты. На первый взгляд в этом нет особого смысла, но если копнуть немного глубже, то поймешь, как это может помочь.

Каковы преимущества перевода баланса?

Во-первых, перевод остатка — это простой способ хранить все ваши непогашенные остатки, платежи и сроки вместе на одной карте. Нет необходимости следить за запутанным расписанием и разбросанными остатками по кредитным картам, когда все они собраны под одной крышей. Меньше значит больше, и кредитные карты не исключение.

Во-вторых, нет ничего необычного в том, что кредитная карта взимает меньшие проценты, чем ваши предыдущие карты. Некоторые карты предлагают начальную ставку от 0%.Это дает четкий способ немедленно сэкономить деньги — меньше процентов, больше сбережений.

В-третьих, кредитные карты часто предлагают беспроцентные рекламные периоды. Многие предоставят вам до года беспроцентного кредита. Это дает вам 12-месячное окно, чтобы наверстать упущенное при эффективном использовании. В этом случае небольшое планирование может иметь большое значение для избавления от остатков на кредитных картах.

Какие недостатки у балансного перевода?

Самый большой недостаток при переводе баланса — это комиссия за перевод.В то время как ESL не взимает комиссию 1 , большинство кредитных карт это делают. Текущая ставка комиссии за перевод составляет около 3% от вашего общего баланса. Хотя перевод баланса может быть хорошим шагом, он все равно может стоить вам.

Также важно помнить о своем рекламном окне. Приятно иметь год беспроцентных платежей для погашения остатков на кредитной карте, но если вы не проявите инициативу, этот год может отбросить вас даже дальше, чем раньше, когда окно закроется и проценты снова начнут расти.

Кредитные лимиты — еще один фактор, о котором следует подумать. При переводе остатков по кредитной карте вы можете перевести только остаток, не превышающий сумму кредитного лимита на новой карте. Не ожидайте перевода баланса в 9 000 долларов на карту с лимитом в 5 000 долларов.

Когда мне переводить?

Определение времени для перевода баланса начинается с того, нужно ли вам избавляться от кредитной карты с высокими процентами. В таком случае пора проверить свой текущий кредитный рейтинг.

Перед тем, как исследовать переводы остатка, убедитесь, что ваш кредитный рейтинг составляет как минимум от среднего до верхнего 600. Все, что выше, открывает вам практически любое предложение. Все, что ниже, резко снижает ваши шансы на хороший вариант.

Если поставить отметку в этих двух квадратах, в мире балансных переводов нет такого времени, как настоящее. Чем быстрее вы избавитесь от вызывающей стресс кредитной карты с высокими процентами, тем лучше вам будет.

Проведя инвентаризацию ваших обстоятельств и проявив должную осмотрительность, получение перевода баланса может быть именно тем, что вам нужно, чтобы начать сокращать остатки на кредитной карте.

Закон об одноразовых продуктах | Департамент охраны окружающей среды

См. Наши руководства и ответы на часто задаваемые вопросы, Советы по устойчивому развитию контейнеров для продуктов питания и напитков, а также советы по COVID-19 и многоразовому использованию для предприятий.

По данным Министерства здравоохранения штата Вермонт, многоразовые пакеты безопасны в использовании даже во время пандемии COVID-19. См. Наши советы и часто задаваемые вопросы для получения дополнительной информации о безопасном использовании многоразовых пакетов.

Почему Вермонт принял закон об одноразовых продуктах?Для уменьшения вредного воздействия одноразовых продуктов и уменьшения количества одноразовых продуктов на свалке Вермонтерс.Предотвращение образования отходов дает наилучшие экологические и социальные преимущества и позволяет сэкономить деньги. Одноразовые предметы, бумага и упаковка составляют почти 1/3 мусора Вермонта.

Обратитесь в Законодательное собрание штата Вермонт, чтобы прочитать законопроект полностью (Закон 69 от 2019 г., в том виде, в каком он вступил в силу).

Чтобы узнать больше, посетите законодательную страницу Рабочей группы по одноразовым продуктам 2019 или прочитайте их окончательный отчет.

Загрузите наш знак BYOBag, плакат и информационную карточку или наш знак Straws by Request.

Магазины и предприятия общественного питания больше не могут предоставлять пластиковые сумки для переноски при выезде из магазина.

Полиэтиленовые пакеты разрешены в магазинах и предприятиях общепита за:

- Хранение незакрепленных предметов в магазине:

- Упаковка сыпучих продуктов, таких как фрукты, овощи, орехи, кофе, зерна, хлебобулочные изделия, конфеты, поздравительные открытки или мелкие предметы оборудования

- Содержащие замороженные продукты, мясо или рыбу

- Хранение или упаковка цветов

- Содержит рецептурные лекарства

- Содержащие белье для стирки, химчистки или другие крупногабаритные предметы одежды

Магазины и предприятия общественного питания могут предоставить бумажные сумки для переноски при выезде за минимум $ 0.По 10 штук.

Плата в размере 0,10 доллара США не взимается за небольшие, легкие сумки (обычно короче 10 дюймов или с базовым весом 30 фунтов или меньше).

Бумажные пакеты разрешены в магазинах и на предприятиях общественного питания для упаковки сыпучих продуктов в магазине, таких как фрукты, овощи, орехи, кофе, зерно, хлебобулочные изделия, конфеты, поздравительные открытки или мелкие предметы оборудования

Пластиковые соломинки- Предприятия общественного питания больше не могут автоматически предоставлять клиентам пластиковые соломинки.

- Предприятия общественного питания могут предоставлять соломинки, изготовленные из альтернативного материала (не компостируемого пластика).

- Любой покупатель может запросить соломинку.

- Больницы, дома престарелых и другие учреждения по уходу могут продолжать предоставлять пластиковые соломинки.

- Предприятия общественного питания больше не могут предоставлять клиентам пластиковые палочки для мешалки.

- Предприятия общепита могут поставлять мешалки из альтернативного материала.

Магазины и предприятия общественного питания больше не могут предоставлять или продавать контейнеры для пищевых продуктов или напитков из пенополистирола, в том числе:

- Тарелки и чашки

- Лотки

- Коробки для яиц

- Емкости на вынос

Пенополистирол разрешен для:

- Лотки для упаковки сырого мяса, рыбы, птицы или морепродуктов

- Товаров в упаковке вне штата

- Товаров расфасованных для продажи за пределами штата

Что я могу сделать?

- Принесите свой многоразовый:

- Сумка для покупок

- Солома, если вы предпочитаете их использовать

- Дорожная кружка и многоразовая бутылка для воды

- Контейнер для остатков еды вне дома

- Рассмотрите возможность сотрудничества с местным сообществом, чтобы организовать программу «Оставь сумку, возьми сумку»

- Подумайте о том, чтобы поесть в ресторане вместо еды на вынос

- Все розничные магазины любого типа

- Все рестораны и кафетерии любого типа

- Фермерские рынки

- Продовольственные грузовики

- Доставка еды и покупок

1 июля 2020 г.Однако магазины и закусочные могут продолжать использовать пластиковые пакеты, соломинки, мешалки и изделия из пенополистирола до 1 июля 2021 г., если эти товары были приобретены до 15 мая 2019 г.

Допускаются ли толстые или компостируемые пластиковые пакеты?

Нет. Закон запрещает все типы пластиковых пакетов для переноски (предоставляемых покупателям в точках продажи), включая толстые пластиковые пакеты, например, из магазинов одежды, и компостируемые пластиковые пакеты.

Могу ли я по-прежнему использовать пластиковые пакеты для мусора / собачьих какашек / закусок?Да.Этот закон не запрещает розничную продажу пластиковых пакетов или другое использование пластиковых пакетов.

- Чтобы сократить количество отходов, рассмотрите возможность повторного использования других типов пластиковых пакетов, таких как пакеты для хлеба или пакеты для продуктов, для отходов домашних животных, а также вкладыши для консервных банок. Подумайте о замене пакетов для закусок многоразовыми контейнерами.

Разрешены ли компостируемые соломинки?

Нет, запрет на автоматическое предоставление соломинок распространяется и на соломинки, изготовленные из биопластика или компостируемого пластика.

Могу ли я по-прежнему покупать пластиковые соломинки и продукты из пенополистирола для продуктов питания и напитков?Вы все еще можете купить пластиковые соломинки (хотя подумайте о переходе на многоразовые соломинки).Вы больше не сможете покупать продукты с пеной и напитки в магазинах Вермонта.

Облагается ли бумажный пакет налогом?Нет. Магазины и рестораны сохранят деньги, чтобы компенсировать более высокую стоимость бумажных пакетов.

Пластиковые пакеты нельзя перерабатывать?Да, в специально отведенных пунктах утилизации, но не смешивая их с обычными синими контейнерами для утилизации, потому что они попадают в оборудование, где они дороги и опасны для удаления.Никогда не упаковывайте вторсырье и никогда не кладите полиэтиленовые пакеты или пленку в мусорный бак у тротуара или мусорный контейнер. Пластиковые пакеты и многие другие типы пленочного пластика можно собирать отдельно для вторичной переработки в некоторых продуктовых и универмагах, и даже в некоторых центрах вторичной переработки и перегрузочных станциях.

Это запрет на захоронение отходов?Нет. Выбрасывать пластиковые пакеты, соломинки или изделия из пенополистирола в мусор не противоречит законам штата.

Что, если в моем городе уже запретили пластиковые пакеты?После 1 июля 2020 года закон штата будет применяться на всей территории Вермонта.

Есть ли тренинги?

Да, это видео дает обзор Закона об одноразовых товарах.

Как я могу узнать больше?

Ознакомьтесь с раздаточным материалом «Руководство и часто задаваемые вопросы». Остались вопросы? Свяжитесь с нами по телефону 802-828-1138.

Лучшие переводные карты для экономии денег

Если вы хотите снизить процентную ставку по балансу кредитной карты, вам придется усерднее искать выгодную сделку. Эмитенты карт стали более осторожными, поскольку пандемия привела к краху экономики, и некоторые сократили переводы с баланса с низкими ставками.Например, American Express пока не предлагает переводы баланса.

Эмитенты, которые все еще предлагают переводы баланса, ужесточили свои стандарты утверждения. По словам Теда Россмана из CreditCards.com, вам может потребоваться кредитный рейтинг FICO не менее 725 или около того, чтобы получить карту с начальной процентной ставкой 0%, по сравнению с минимальным баллом около 670 до начала пандемии. Ваш доход и уровень долга также влияют на ваше право на участие. А эмитенты сокращают лимиты по картам. «Даже если вы имеете право на получение карты с нулевым балансом, возможно, вы не сможете перевести весь свой долг», — говорит Россман.

Карты, которые стоит посмотреть. Карта Chase Slate Visa (chase.com) предлагает ставку 0% на переводы баланса в течение 15 месяцев (а затем от 14,99% до 23,74%). Вы не платите комиссию за переводы, сделанные в течение 60 дней с момента открытия счета. Перейдите в филиал Chase, чтобы подать заявку; в последнее время большинство клиентов не могли подавать заявки онлайн.

Карта First Technology Federal Credit Union Platinum Mastercard (firsttechfed.com) имеет более короткое 0% вводное окно, составляющее 12 месяцев, но ставка через год является относительно низкой 6.От 99% до 18%, и с карты не взимается комиссия за перевод баланса. Вы можете присоединиться к кредитному союзу, став членом соответствующей ассоциации и открыв сберегательный счет; First Tech оплачивает взносы ассоциации и вносит первоначальный депозит на сберегательный счет от вашего имени.

Если ваш приоритет составляет более длительный период 0%, обратите внимание на карту U.

Как открыть хостел | HowToHostel Как открыть хостел …

Как открыть хостел | HowToHostel Как открыть хостел …

Также отметим, что банк не является налоговым агентом при взаиморасчетах с помощью платежных карт между клиентами».

Также отметим, что банк не является налоговым агентом при взаиморасчетах с помощью платежных карт между клиентами».