Маржа: формула расчета, виды, отличие от наценки

Статья описывает понятие маржи, ее определение, формулу расчета. Также в статье содержится информация об отличиях маржи и прибыли и особенности расчета показателя.

Определение маржи и формула ее расчета

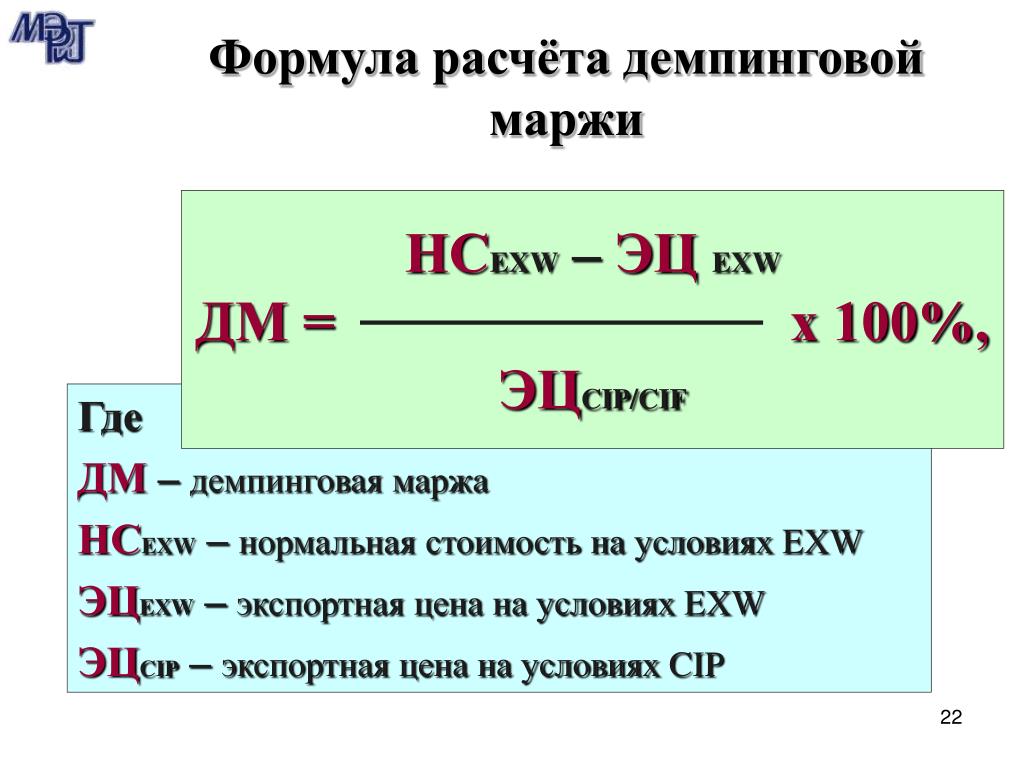

Маржа — разница между стоимостью продукции и услуг, курсами покупки и продажи ценных бумаг, ставками процентов по привлекаемым средствам и кредитам и т.д. Единицами измерения маржи могут быть как определенные валюты, так и проценты.

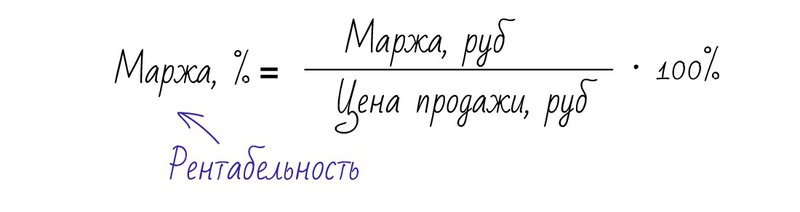

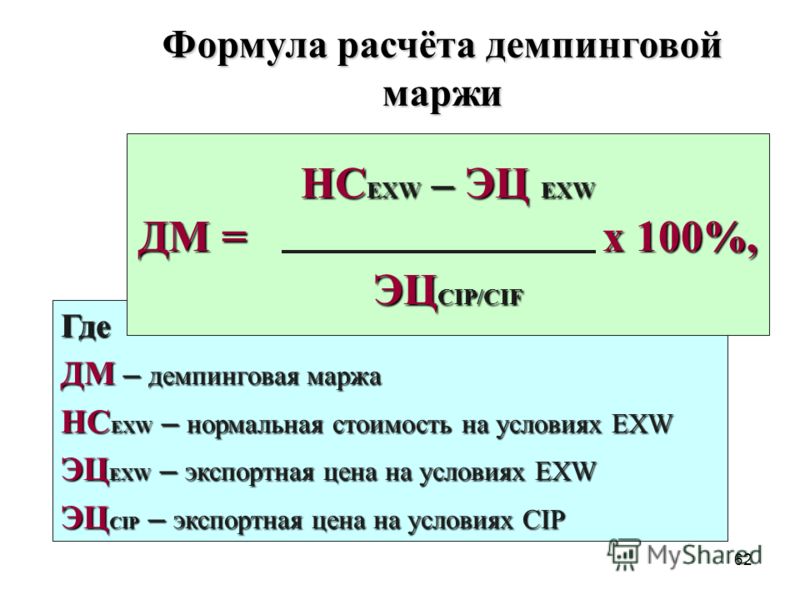

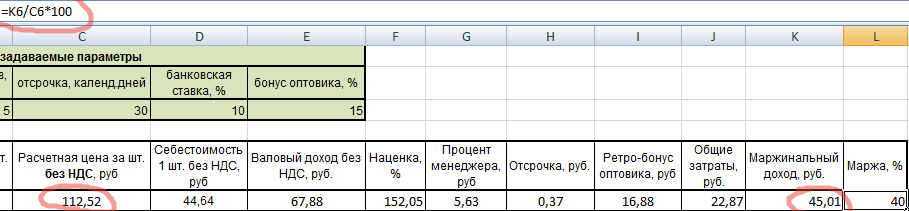

Основная формула маржи, выражающая относительную ее величину, в процентах:

М=П/Д*100%,

Где:

П — прибыль компании от реализации определенного вида товаров или услуг;

Д — аналогичный показатель выручки.

Основные сферы применения понятия маржа – это торговые предприятия, страховые компании, кредитные и банковские организации, биржевые структуры.

- Торговые предприятия – процент, который закладывается в цену для получения финансового результата. Результат может быть как положительным, так и отрицательным.

- Микроэкономика –показатель прибыли, определяемый, как разница между доходами от реализации и себестоимостью.

- Финансы – процентные и курсовые разницы покупки и продажи ценных бумаг или валюты. Финансовая деятельность в целом ориентирована на получение маржи с указанных операций.

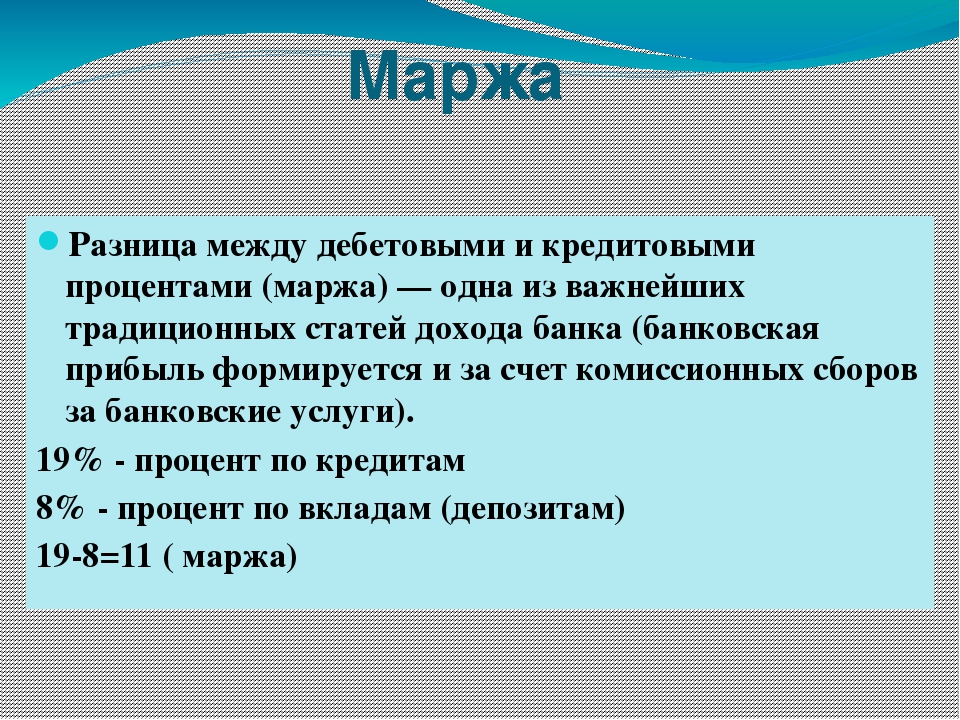

- Банковская сфера – доход, получаемый от разницы между процентами, выплачиваемыми за размещение депозитных средств, и выручкой в виде процентных доходов от выдаваемых кредитов.

- Рынок ценных бумаг – залог, вносимый клиентом для получения кредитных средств или совершения сделки по приобретению иных ценностей, является обязательным условием этой отрасли. Подобный способ кредитования и оформления сделок отличается от прочих традиционных видов коммерческой деятельности тем, что залог составляет определенный, заранее установленный %-т от суммы операции.

Маржа – это ключевой экономический показатель, особенно при организации бизнеса в сфере торговле. Управление им позволяет достигать заложенных значений прибыли и рентабельности. Чтобы разработать надежную основу реализации предпринимательской идеи, скачайте с нашего сайта полноценный готовый бизнес-план, включающий расчеты основных экономических и финансовых показателей. Также вы можете заказать индивидуальный бизнес-план «под ключ», в котором мы учтем особенности и тонкие вопросы, связанные с организацией бизнеса в конкретной сфере экономики и производства.

Валовая, вариационная и прочие виды маржи

В различных сферах и ситуациях применяют множество определений и способов расчетов показателя:

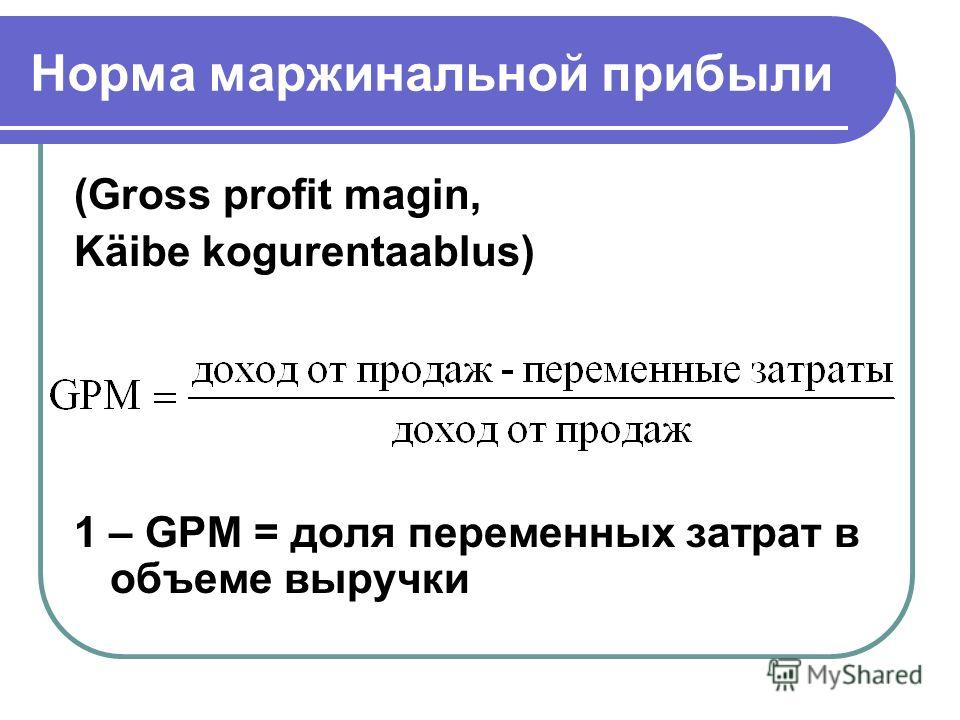

- Валовая маржа — это соотношение общей выручки компании ее прямым расходам на производство товаров или оказание услуг.

Формула валовой маржи:

ВМ=(ВП/ОП) *100%,

Где:

ВП—валовая прибыль

ОП—выручка;

Валовая маржа характеризует, сколько средств с каждого рубля реализации компания сохраняет для дальнейшего развития бизнеса и обеспечения текущей деятельности. Этому понятию валовой аналогично понятие маржа прибыли

Этому понятию валовой аналогично понятие маржа прибыли

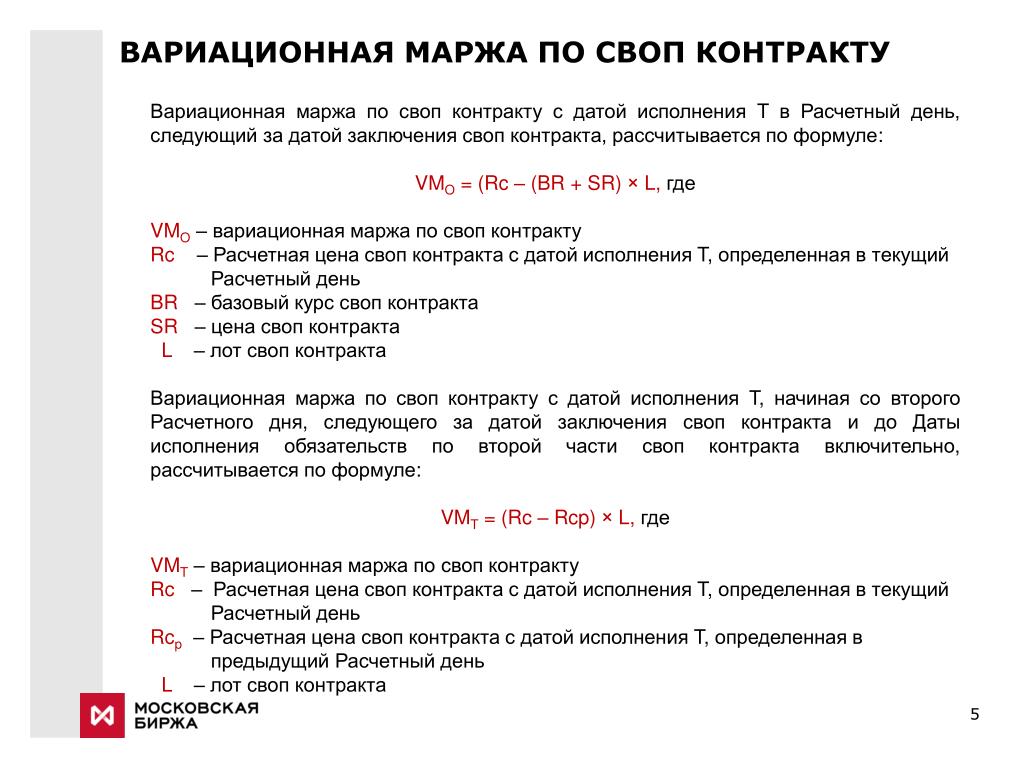

- Вариационная маржа – объем денежных средств, которые получает или отдает участник биржевой сделки и торгов, когда изменяется денежное обеспечение определенной биржевой позиции из-за ее рыночной корректировки. Вариационная маржа, как термин, используется специалистами биржевой сферы.

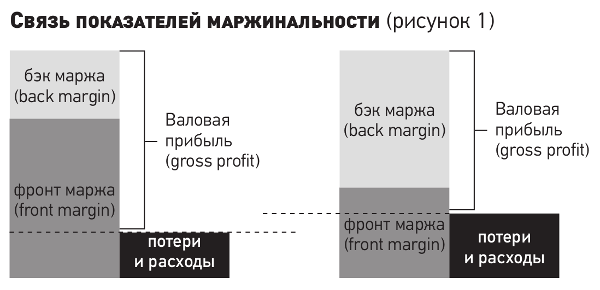

- Фронт и бэк маржа – обычно показатели рассматриваются в совокупности, что обусловлено характером их взаимосвязи. Фронт маржа – это прибыльность с суммы наценки на продукцию или услугу, а бэк маржа – это прибыльность используемых компанией бонусов, акций, скидок и программ лояльности.

Прочие виды маржи, применяемые в различных сферах и формах коммерческой деятельности компаний и предприятий:

- Банковская процентная – ключевой параметр оценки эффективности деятельности банка. Она рассчитывается, как соотношение разности комиссионных поступлений и расходов, в виде полученных и уплаченных процентов, и стоимости активов банка.

- Гарантийная – рассчитывается, как разность стоимости оставляемого клиентом залога и суммой получаемого им кредита.

- Кредитная — величина полной стоимости получаемых кредитных средств, за минусом цены продукта или услуги, на приобретение которого был взят кредит.

- Банковская — определяет доходность выдачи кредитных средств, как разницу ставок кредитных и депозитных выдач и размещений. Также показатель используется для определения доходности активных и пассивных банковских операций. Влияние на него оказывают сроки выдачи и хранения денежных средств и применяемые процентные ставки.

Несмотря на существенные отраслевые различия, показатели маржи обладают схожим свойством – они отражают, какой доход получит организация с каждого рубля потраченных финансовых и прочих ресурсов.

Также рекомендуем вам ознакомится со статьей Фондоотдача: формула расчета, что характеризует. Этот показатель позволит вам оценить эффективность использования основного капитала.

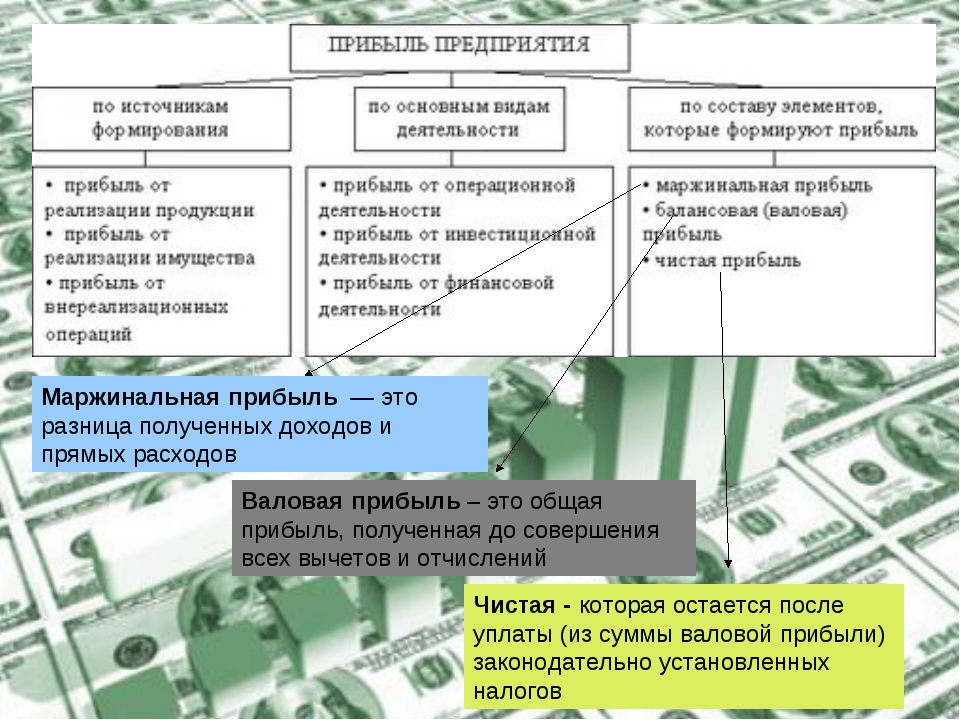

Маржа и прибыль – в чем разница

Для большей части обывателей термины маржа и прибыль

означают абсолютно одинаковые понятия. Однако, несмотря на большое количество сходных нюансов, существуют определенные различия, которые должны учитывать люди, профессионально занимающиеся смежными с терминами сферами деятельности.Исходя их определения маржа – разница между реализационным доходом и затратами на выпуск продукции или оказанием услуг, которая считается в натуральном или процентном выражении. Основная особенность расчета – это учет только переменных статей затрат. Прибыль же – это финансовый результат работы компании за определенный отчетный период. То есть фактически –остатки денежных средств, которые имеются в распоряжении предприятия после учета перечня функциональных расходов, включая сбытовые, маркетинговые и прочие организационные затраты.

Если описать эти отличия проще, то для расчета маржи нужны только выручка и себестоимость, а для расчета прибыли – расходы, которые компания понесла в процессе своего функционирования в текущем периоде:

- управленческие;

- проценты за пользование кредитами и займами;

- организационные;

- административные;

- коммерческие и пр.

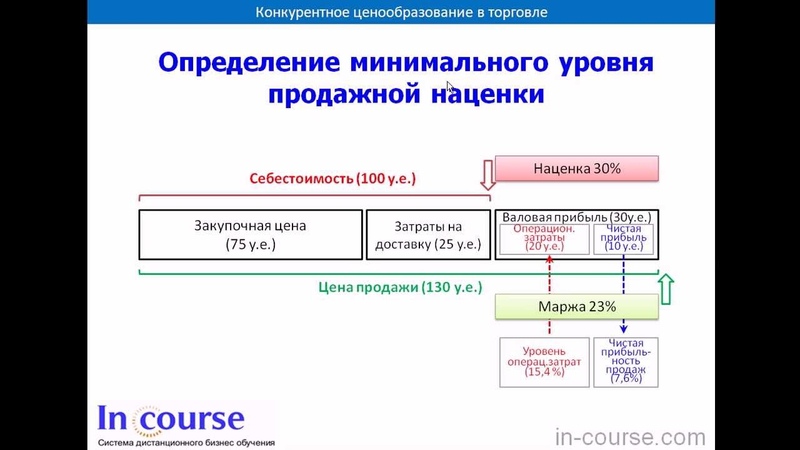

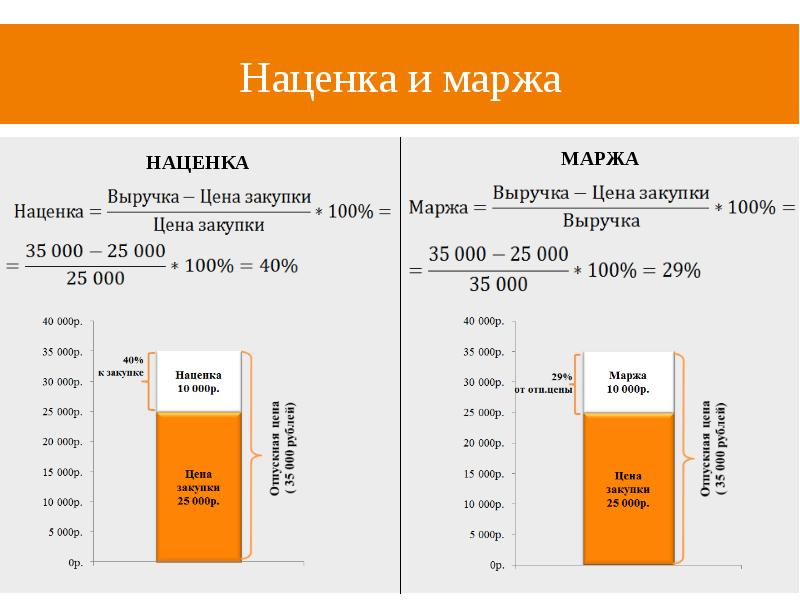

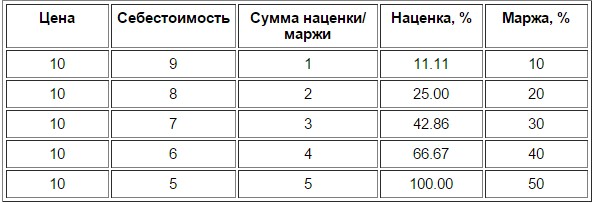

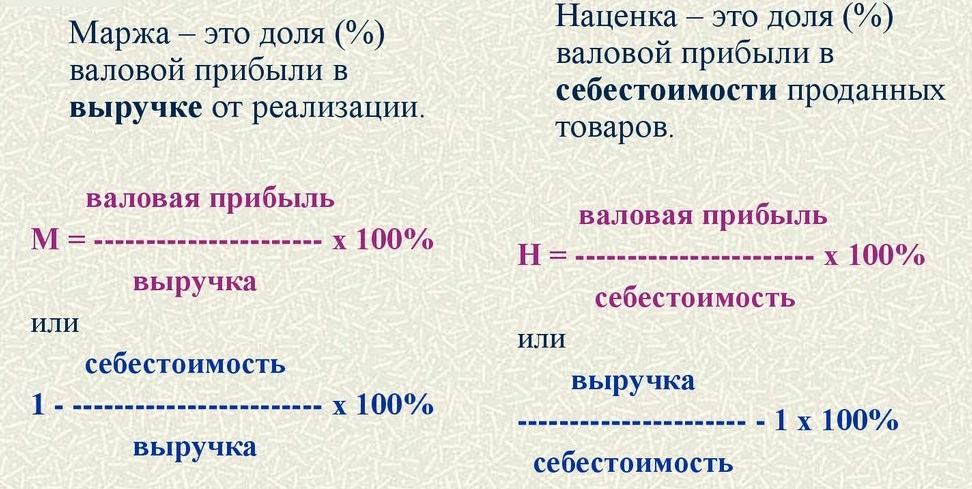

Маржа и наценка – также достаточно принципиально различаются. Второе понятие – это отношение прибыли от реализации продукции к ее себестоимости, а не выручке от продажи. Чтобы понять суть этих различий, следует изучить, из каких факторов складывается тот и другой показатель в процессе осуществления операций анализа и учета на предприятии:

- Особенности расчета. При расчете наценки учитывают отношение прибыли предприятия к стоимости производства продукции. В случае с маржой, вычисляется отношение прибыли к стоимости реализации товара или услуги.

- Предельное значение показателя. Для наценки такового не существует, надбавка к стоимости производства может быть любой, хоть в разы превышающей себестоимость. А предельное значение маржи обусловлено особенностями расчета и не может превышать значения в 100%.

- Особенности формирования компонентов формулы. В качестве делителя для расчета маржи выступает реализационная выручка, а для торговой наценки – себестоимость.

Оба показателя всегда находятся в прямой пропорциональной зависимости друг от друга, но значение маржи всегда будет меньше показателя наценки, и это также является основным признаком их отличия.

Как рассчитать маржу

Для того, чтобы произвести расчет маржи в процентах, определяется величина прибыли компании за отчетный период, делится на реализационную выручку и умножается на 100%.

Получаемый коэффициент маржинальности обычно используется для оценки эффективности реализации определенного продукта или группы товаров и услуг. Его основная задача – выявить те группы товаров, которые являются убыточными, то есть прибыльность от их продажи не соответствует стратегическим целям предприятия и установленным нормативам.

Показатель особенно эффективен, когда торговое предприятие реализует широкую ассортиментную линейку товаров и требуется проводить факторный анализ целесообразности внесения изменений в ассортимент, в зависимости от влияния того или иного продукта на общую прибыльность и рентабельность бизнеса.

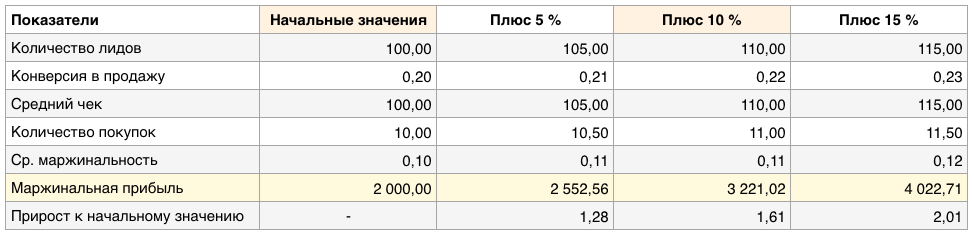

Наглядный пример расшифровки значения коэффициента маржинальности: если он равен 15%, то с каждого рубля полученной выручки мы получаем 15 копеек прибыли, а оставшиеся 85% составляют расходы.

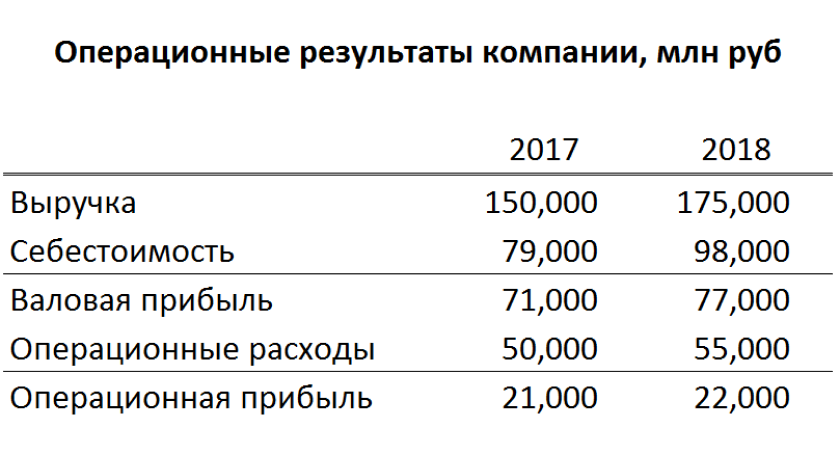

Рассмотрим подробнее операционную маржу

Использование показателя позволяет получить расчетный коэффициент, характеризующий уровень рентабельности предприятия в процессе его функционирования в режиме текущей операционной деятельности

Расчет операционной маржи основан на определении доли прибыли от реализации продукции и услуг к общей выручке. При этом расчет прибыли производится:

- без учета уплаченных налогов и процентов по привлеченным кредитным средствам;

- с учетом затрат, формирующих себестоимость, и расходов, которые компания несет в рамках коммерческих, общехозяйственных и административных процессов.

Если вы рассматриваете варианты для стартапа, то вам может пригодиться бизнес-план. Как вариант, это может быть бизнес-план в сфере услуг авто и транспорта. В таком документе также производится и расчет операционной маржи.

В таком документе также производится и расчет операционной маржи.

В общем и целом, маржа является надежным индикатором рентабельности продаж отдельных видов и категорий товаров и услуг, который необходимо использовать в управленческом учете, для достижения заданных параметров инвестиционного проекта открытия нового бизнеса. Чтобы обеспечить беспроблемный старт и развитие компании, скачайте с нашего сайта полноценный структурированный бизнес-план, с основными расчетами финансовых и экономических показателей эффективности, что позволит обосновать инвестиционную привлекательность проекта. В качестве альтернативы, закажите индивидуальный бизнес-план «под ключ», в котором мы учтем еще больше особенностей и тонких моментов организации предпринимательства в выбранной вами сфере.

Маржа как показатель успешности бизнеса

Маржа – это разница между ценой и затратами на изготовление товара или оказание услуги. Это важнейшая метрика, по которой можно проанализировать рентабельность продукта, перспективность той или иной товарной категории и успешность нового проекта в целом. Расчет маржинальности нужно делать и для новых продуктов, и для ключевых текущих позиций бизнес-портфеля предприятия.

Расчет маржинальности нужно делать и для новых продуктов, и для ключевых текущих позиций бизнес-портфеля предприятия.

Что такое маржа

Маржа (наценка, валовая прибыль) – это разница между отпускной ценой продукции (выполняемых работ, услуг) и себестоимостью. Средние маржинальные показатели отличаются для разных видов деятельности. Для торговых предприятий этот показатель варьируется в пределах 30 %, для производственных компаний – 15–20 %, для финансовых рынков и биржевых торгов эта цифра может колебаться в диапазоне 1–15 %.

Маржу необходимо анализировать для оценки экономической эффективности бизнеса. Этот показатель рассчитывают для того, чтобы понимать, сколько получает компания при реализации продукта, без учета дополнительных затрат. При расчете маржи из цены товара или услуги вычитается производственная себестоимость, а другие расходы не учитываются. Маржа отличается от прибыли, которая является итогом всех финансовых и хозяйственных операций предприятия, после вычета всех затрат и налогов.

Зачем нужно рассчитывать маржинальность бизнеса

Расчет маржи необходимо делать для каждого нового проекта, чтобы оценить перспективность выбранного направления, возможность компании развиваться. Если маржинальность значительно отличается от средних показателей отрасли, нужно анализировать производственные затраты, используемые технологии, бизнес-процессы, чтобы выявить неэффективность и устранить проблемы.

Расчет маржи по каждой товарной группе позволяет оценить перспективность и рентабельность продукта, востребованность в своем сегменте. Маржинальность также оценивается и для работающего предприятия, анализ показывает, как меняется производственная себестоимость, как снизить расходы без снижения параметров качества.

Виды маржи и сфера применения показателя

В разных сферах деятельности маржинальность считают по-разному, из-за специфики образования расходов и доходов, применения оценочных показателей.

Основные категории маржи:

- валовая.

Разница между выручкой и переменными затратами, которые необходимы для изготовления товаров или оказания услуг. Чем выше этот показатель, тем больше денег у предприятия остается после вычитания других видов затрат.

Разница между выручкой и переменными затратами, которые необходимы для изготовления товаров или оказания услуг. Чем выше этот показатель, тем больше денег у предприятия остается после вычитания других видов затрат. - чистая. Определяется путем вычитания затрат на изготовление и реализацию продукции из выручки. Считается для каждого товара или товарной группы с аналогичными характеристиками. Показывает, насколько прибыльно для фирмы производство того или иного товара. Показатель чистой маржинальности зависит от ценовой политики, оптимизации производственных операций.

- операционная. Показывает сумму доходов с каждой единицы товара, которая остается после вычитания всех расходов на изготовление, хранение, транспортировку и пр.

- вариационная. Применяется для работы на финансовых рынках, биржевых торгах. Расчет вариативной доходности трейдинга – это прогнозирование прибыли, которую участники торгов могут получить со сделки с фьючерсами.

- процентная (банковская).

Это маржинальность оценки деятельности банковских учреждений и кредитных организаций. Показатель оценки рентабельности по займам, депозитам, другим финансовым операциям. Процентная маржинальность показывает возможность финансовой организации брать депозиты под определенный размер процентов (может ли компания выплачивать проценты с текущей рентабельностью операций). Этот вид маржинальности также называют платежеспособностью, возможностью выполнять взятые на себя обязательства. Если при стороннем аудите будут выявлены отрицательные значения маржинальности у кредитной или страховой компании, соответствующие органы могут применять ряд санкций или рекомендуют процедуру финансового оздоровления фирмы.

Это маржинальность оценки деятельности банковских учреждений и кредитных организаций. Показатель оценки рентабельности по займам, депозитам, другим финансовым операциям. Процентная маржинальность показывает возможность финансовой организации брать депозиты под определенный размер процентов (может ли компания выплачивать проценты с текущей рентабельностью операций). Этот вид маржинальности также называют платежеспособностью, возможностью выполнять взятые на себя обязательства. Если при стороннем аудите будут выявлены отрицательные значения маржинальности у кредитной или страховой компании, соответствующие органы могут применять ряд санкций или рекомендуют процедуру финансового оздоровления фирмы.

Как рассчитывается маржа

Маржинальность рассчитывается по-разному, в зависимости от сферы бизнеса и применения. Эти показатели нужно считать для каждого вида продукции или услуг.

Формула расчета чистой маржинальности:

М = ЧП/В,

где П – чистая прибыль, В – выручка.

Коэффициент маржинальности считается по формуле:

к = П/Ц,

где П – прибыль с единицы товара, Ц – цена товара.

Как анализировать маржинальность бизнеса

Комплексный анализ предполагает изучение разных показателей маржинальности, по всем продуктам, а также сравнительную оценку по разным периодам и с аналогичными метриками компаний-конкурентов.

Чтобы оценить состояние и устойчивость бизнеса, нужно:

- анализировать маржинальность всех товаров, услуг, которые производит компания;

- сравнивать маржу по продукции в разные периоды. А также после подорожания сырья, материалов, ГСМ и других переменных затрат, связанных с изготовлением товаров. Или при изменении ценовой политики;

- проводить сравнительный анализ маржинальности товаров с аналогичными позициями основных конкурентов, среднеотраслевыми показателями. Средние показатели можно получить из профильных СМИ, экспертов отрасли.

В большинстве рыночных сегментов с высокой конкуренцией индекс маржинальности варьируется в пределах 10–25 %.

Для промышленных компаний показатель очень сильно зависит от того, какие технологии применяются в производстве, насколько оптимизирован расход материалов и выполнение операций, внедрена ли система управления качеством. Чем лучше организованы все эти процессы, тем больше прибыли получает предприятие с каждой произведенной единицы продукции и тем более устойчиво ее финансовое положение.

Как по марже определить успешность бизнеса

Анализ маржинальности рекомендуется делать перед любым стартапом, а также для работающих компаний. Для получения данных, которые будут использоваться для принятия важных стратегических решений, нужно понимать, какие показатели нужно проанализировать, с какой степенью детализации и как их потом использовать.

Оценка маржинальности действующих продуктов

Чтобы оценить, насколько эффективно работает бизнес, нужно анализировать рентабельность всех продуктов. Это нужно для формирования правильной ценовой политики, выгодных условий для оптовиков и дилеров. Стоимость продукции должна быть средней по рынку, но, в, то же время обеспечивать компании нормальный уровень дохода.

Стоимость продукции должна быть средней по рынку, но, в, то же время обеспечивать компании нормальный уровень дохода.

Расчет маржи по товарным категориям показывает, сколько прибыли приносит фирме тот или иной продукт. Сравнивая эти показатели со среднерыночными цифрами доходности товаров, можно определить успешность выбранного направления.

Анализ маржинальности для нового проекта

Для новых бизнес-проектов оценка маржинальности является одной из основных метрик. Нужно считать валовую и чистую маржу по каждому продукту, чтобы определить, покрывают ли планируемые доходы переменные и постоянные затраты на изготовление и другие операции.

Маржинальность показывает финансовую независимость предприятия, и рассматривается инвесторами вместе с такими важными показателями, как рентабельность, срок окупаемости и пр.

Как использовать показатели маржинальности в управлении предприятием

При принятии важных стратегических решений, разработке маркетинговых программ, планировании производства и продаж нужно опираться на показатели маржинальности и другие важные метрики.

Разработка новых продуктов

Целесообразность расширения ассортимента и введения новых товарных категорий нужно предварительно рассчитывать. Производственные, административные и коммерческие затраты для разных предприятий, даже из одной отрасли могут существенно отличаться. Поэтому тот продукт, что выгоден одной компании, может быть убыточным для другой (например, из-за устаревших технологий и оборудования производственные затраты будут гораздо выше и это отразится на прибыли).

Определение оптимального выпуска

Данные маржинальности также используются для определения оптимального объема производства, с учетом текущего рыночного спроса, необходимых затрат. Экономически выгодный тираж продукции определяется с учетом затрат, которые потребуются на изготовление, хранение и реализацию товаров. Например, для расчета оптимального количества выпуска требуется определить точку безубыточности для каждой товарной категории, меньше которой производить продукцию невыгодно. При этом нужно учитывать вид продукции – например, скоропортящиеся товары имеют свой срок годности и их нужно изготавливать в том количестве, которое может продаться за короткий срок. Если эти объемы производить невыгодно, можно рассматривать вопрос о снятии такого продукта с производства.

При этом нужно учитывать вид продукции – например, скоропортящиеся товары имеют свой срок годности и их нужно изготавливать в том количестве, которое может продаться за короткий срок. Если эти объемы производить невыгодно, можно рассматривать вопрос о снятии такого продукта с производства.

Определение возможности снижения цен

В условиях высокой конкуренции многие компании прибегают к стратегии резкого снижения цен, отсрочек платежей и прочих преференций для удержания или привлечения клиентов. Когда формируется ценовая политика, нужно понимать предел, ниже которого нельзя опускать стоимость, иначе продажа товаров принесет убыток. Могут быть исключения, например, необходимо быстро реализовать большую партию продукции. Но это должны быть разовые случаи, т. к. нельзя работать себе в убыток, иначе предприятие обанкротится. Если нет возможности формировать цену, которая будет отвечать требованиям рынка и в то же время приносить фирме прибыль, нужно пересматривать производственные затраты, оптимизировать процессы.

Маржинальность – это важнейший экономический показатель эффективности бизнеса и перспективности новых продуктов. Оценивая разницу между выручкой и затратами, компания может определить, сколько денег приносит тот или иной товар или услуга. А также принимать важные управленческие и маркетинговые решения на основании анализа маржинальности разных продуктов.

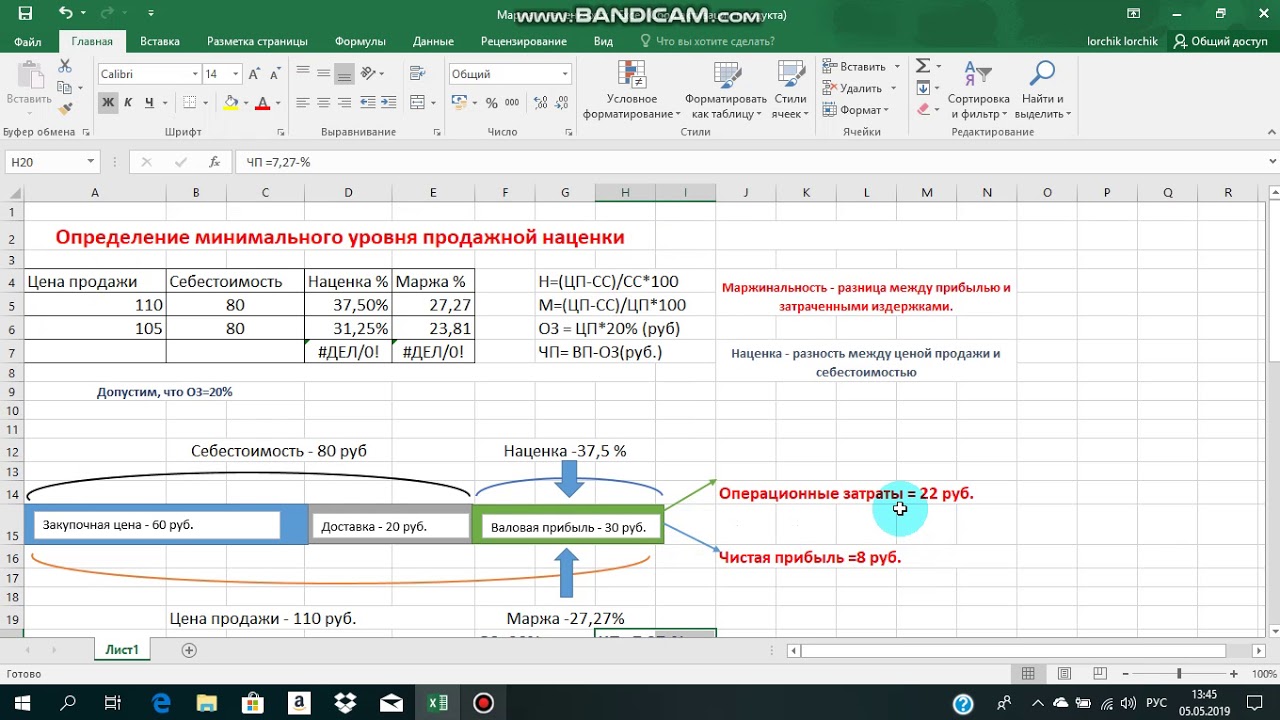

Как посчитать маржу и наценку в Excel

Понятие наценки и маржи (в народе еще говорят «зазор») схожи между собой. Их легко спутать. Поэтому сначала четко определимся с разницей между этими двумя важными финансовыми показателями.

Наценку мы используем для формирования цен, а маржу для вычисления чистой прибыли из общего дохода. В абсолютных показателях наценка и маржа всегда одинаковы, а в относительных (процентных) показателях всегда разные.

Формулы расчета маржи и наценки в Excel

Простой пример для вычисления маржи и наценки. Для реализации данной задачи нам нужно только два финансовых показателя: цена и себестоимость. Мы знаем цену и себестоимость товара, а нам нужно вычислить наценку и маржу.

Мы знаем цену и себестоимость товара, а нам нужно вычислить наценку и маржу.

Формула расчета маржи в Excel

Создайте табличку в Excel, так как показано на рисунке:

В ячейке под словом маржа D2 вводим следующею формулу:

В результате получаем показатель объема маржи, у нас он составил: 33,3%.

Формула расчета наценки в Excel

Переходим курсором на ячейку B2, где должен отобразиться результат вычислений и вводим в нее формулу:

В результате получаем следующий показатель доли наценки: 50% (легко проверить 80+50%=120).

Разница между маржей и наценкой на примере

Оба эти финансовые показатели состоят из прибыли и расходов. Чем же отличается наценка и маржа? А отличия их весьма существенны!

Эти два финансовых показателя отличаются способом вычисления и результатами в процентном выражении.

Наценка позволяет предприятиям покрыть расходы и получить прибыль. Без нее торговля и производство пошли б в минус. А маржа — это уже результат после наценки. Для наглядного примера определим все эти понятия формулами:

Для наглядного примера определим все эти понятия формулами:

- Цена товара = Себестоимость + Наценка.

- Маржа — является разницей цены и себестоимости.

- Маржа — это доля прибыли которую содержит цена, поэтому маржа не может быть 100% и более, так как любая цена содержит в себе еще долю себестоимости.

Наценка – это часть цены которую мы прибавили к себестоимости.

Маржа – это часть цены, которая остается после вычета себестоимости.

Для наглядности переведем выше сказанное в формулы:

- N=(Ct-S)/S*100;

- M=(Ct-S)/Ct*100.

Описание показателей:

- N – показатель наценки;

- M – показатель маржи;

- Ct – цена товара;

- S – себестоимость.

Если вычислять эти два показателя числами то: Наценка=Маржа.

А если в процентном соотношении то: Наценка > Маржа.

Обратите внимание, наценка может быть и 20 000%, а уровень маржи никогда не сможет превысить 99,9%. Иначе себестоимость составит = 0р.

Все относительные (в процентах) финансовые показатели позволяют отображать их динамические изменения. Таким образом, отслеживаются изменения показателей в конкретных периодах времени.

Они пропорциональны: чем больше наценка, тем больше маржа и прибыль.

Это дает нам возможность вычислить значения одного показателя, если у нас имеются значения второго. Например, спрогнозировать реальную прибыль (маржу) позволяют показатели наценки. И наоборот. Если цель выйти на определенную прибыль, нужно вычислить, какую устанавливать наценку, которая приведет к желаемому результату.

Пред практикой подытожим:

- для маржи нам нужны показатели суммы продаж и наценки;

- для наценки нам нужна сумма продаж и маржа.

Как посчитать маржу в процентах если знаем наценку?

Для наглядности приведем практический пример. После сбора отчетных данных фирма получила следующие показатели:

- Объем продаж = 1000

- Наценка = 60%

- На основе полученных данных вычисляем себестоимость (1000 — х) / х = 60%

Отсюда х = 1000 / (1 + 60%) = 625

Вычисляем маржу:

- 1000 — 625 = 375

- 375 / 1000 * 100 = 37,5%

Из этого примера следует алгоритм формулы вычисления маржи для Excel:

Как посчитать наценку в процентах если знаем маржу?

Отчеты о продажах за предыдущий период принесли следующие показатели:

- Объем продаж = 1000

- Маржа = 37,5%

- На основе полученных данных вычисляем себестоимость (1000 — х) / 1000 = 37,5%

Отсюда х = 625

Вычисляем наценку:

- 1000 — 625 = 375

- 375 / 625 * 100 = 60%

Пример алгоритма формулы вычисления наценки для Excel:

Скачать пример расчета в Excel

Примечание. Для проверки формул нажмите комбинацию клавиш CTRL+~ (клавиша «~» находится перед единичкой) для переключения в соответствующий режим. Для выхода из данного режима, нажмите повторно.

Для проверки формул нажмите комбинацию клавиш CTRL+~ (клавиша «~» находится перед единичкой) для переключения в соответствующий режим. Для выхода из данного режима, нажмите повторно.

Коэффициент (формула) валовой маржи и наценка на себестоимость

Прибыльность продаж можно выразить двумя способами: через коэффициент валовой маржи и через наценку на себестоимость. Оба коэффициента выводятся из соотношения выручки, себестоимости и валовой прибыли:

Выручка 100,000

Себестоимость (85,000)

Валовая прибыль 15,000

В английском языке валовая прибыль называется «gross profit margin». Вот от этого слова “gross margin” и пошло выражение «валовая маржа».

Коэффициент валовой маржи – это отношение величины валовой прибыли к выручке. Иными словами он показывает, какую прибыль мы получим с одного доллара выручки. Если коэффициент валовой маржи равен 20%, это означает, что каждый доллар принесет нам 20 центов прибыли, а остальное необходимо потратить на производство товара.

Наценка на себестоимость – это отношение величины валовой прибыли к себестоимости. Данный коэффициент показывает, какую прибыль мы получим с одного доллара себестоимости. Если наценка на себестоимость равна 25%, то это значит, что с каждого доллара, вложенного в производство товара, мы получим 25 центов прибыли.

Зачем всё это нужно знать на экзамене Дипифр?

Нереализованная прибыль в запасах.

Оба описанных выше коэффициента прибыльности на экзамене Дипифр используются в консолидационной задаче для расчета корректировки нереализованной прибыли в запасах. Она возникает, когда компании, входящие в одну группу, продают товары или другие активы друг другу. С точки зрения отдельной отчетности компания-продавец получает прибыль от реализации. Но с точки зрения группы эта прибыль не является реализованной (полученной) до тех пор, пока компания-покупатель не продаст данный товар третьей компании, которая не входит в данную группу консолидации.

Соответственно, если на конец отчетного периода в запасах компаний группы будут находиться товары, полученные при внутригрупповых продажах, то их стоимость с точки зрения группы будет завышена на величину внутригрупповой прибыли. При консолидации необходимо сделать корректировку:

При консолидации необходимо сделать корректировку:

Дт Убыток (компания-продавец) Кт Запасы (компания-покупатель)

Данная корректировка является одной из нескольких корректировок, которые необходимы, чтобы исключить внутригрупповые обороты при консолидации. Нет ничего сложного в том, чтобы сделать такую проводку, если вы можете рассчитать, чему равна нереализованная прибыль в остатках запасов компании-покупателя.

Коэффициент валовой маржи. Формула расчета.

Коэффициент валовой маржи (по-английкси gross profit margin) принимает за 100% величину выручки по реализации. Процент валовой прибыли считается от выручки:

На данной картинке коэффициент валовой маржи равен 25%. Для расчета величины нереализованной прибыли в запасах нужно знать этот коэффициент и знать, чему была равна выручка или себестоимость при реализации товара.

Пример 1. Расчет нереализованной прибыли в запасах, ОФП — коэффициент валовой маржи

Декабрь 2011

Примечание 4 – Реализация запасов внутри ГруппыПо состоянию на 30 сентября 2011 года запасы «Беты» и «Гаммы» включали компоненты, приобретенные у компании «Альфа» в течение года.

«Бета» приобрела их за 16 млн. долларов, а Гамма за 10 млн. долларов. «Альфа» реализовала данные компоненты с коэффициентом валовой маржи в размере 25%. (прим. Альфа владеет 80% акций Беты и 40% акций Гаммы)

Альфа продает товары компаниям Бета и Гамма. Фраза «Бета приобрела их (компоненты) за 16,000 долларов» означает, что при продаже этих компонентов выручка Альфы была равна 16,000. То, что у продавца (Альфы) было выручкой, является стоимостью запасов у покупателя (Беты). Величину валовой прибыли по этой сделке можно рассчитать следующим образом:

Если составить пропорцию, чтобы найти X, то получится:

валовая прибыль = 16,000*25/100 = 16,000*25% = 4,000

Таким образом, выручка, себестоимость и валовая прибыль по данной сделке у Альфы были равны:

Значит, при выручке в 16,000 Альфа получила прибыль 4,000. Эта сумма 16,000 является стоимостью запасов у Беты. Но с точки зрения группы запасы еще не реализованы, так как они находятся на складе Беты. И эта прибыль, которую Альфа отразила в своей отдельной отчетности, с точки зрения группы еще не получена. Для целей консолидации запасы должны быть отражены по первоначальной себестоимости 12,000. Когда Бета продаст данные товары за пределы группы какой-то третьей компании, например, за 18,000 долларов, то она получит прибыль по своей сделке 2,000, а общая прибыль с точки зрения группы составит 4,000+2,000 = 6,000.

И эта прибыль, которую Альфа отразила в своей отдельной отчетности, с точки зрения группы еще не получена. Для целей консолидации запасы должны быть отражены по первоначальной себестоимости 12,000. Когда Бета продаст данные товары за пределы группы какой-то третьей компании, например, за 18,000 долларов, то она получит прибыль по своей сделке 2,000, а общая прибыль с точки зрения группы составит 4,000+2,000 = 6,000.

Консолидационная корректировка нереализованной прибыли в запасах по Бете:

Дт Убыток ОПУ Кт Запасы — 4,000

ПРАВИЛО 1 для расчета нереализованной прибыли в запасах:

Если в условии дан коэффициент валовой маржи, то надо умножить этот коэффициент в % на остаток запасов у компании покупателя.

Расчет нереализованной прибыли в запасах для Гаммы расчет будет чуть сложнее. Обычно (по крайней мере в последних экзаменах) Бета является дочерней компанией, а Гамма учитывается по методу долевого участия (ассоциированная компания или совместная деятельность). Поэтому у Гаммы нужно не только найти нереализованную прибыль в запасах, но еще и взять от нее только ту долю, которой владеет материнская компания. В данном случае это 40%.

Поэтому у Гаммы нужно не только найти нереализованную прибыль в запасах, но еще и взять от нее только ту долю, которой владеет материнская компания. В данном случае это 40%.

10,000*25%*40% = 1,000

Проводка в данном случае будет такой:

Дт Убыток ОПУ Кт Инвестиция в Гамму — 1,000

Если на экзамене попадется ОФП (как в данном примере), то необходимо будет сделать корректировки в самом консолидированном ОФП по строке «Запасы»:

по строке «Инвестиция в ассоциированную компанию»:

и в расчете консолидированной нераспределенной прибыли:

В самом правом столбце приведены баллы, полагающиеся за эти корректировки в консолидации.

Наценка на себестоимость. Формула расчета.

Наценка на себестоимость (по-английски mark-up on cost) принимает за 100% величину себестоимости. Соответственно, и процент валовой прибыли считается от себестоимости:

На данной картинке наценка на себестоимость равна 25%. Выручка в процентном соотношении будет равна 100%+25% = 125%.

Пример 2. Расчет нереализованной прибыли в запасах, ОФП — наценка на себестоимость

Июнь 2012

Примечание 5 – Реализация запасов внутри ГруппыПо состоянию на 31 марта 2012 года запасы «Беты» и «Гаммы» включали компоненты, приобретенные ими у компании «Альфа» в течение года. «Бета» приобрела их за 15 млн. долларов, а Гамма за 12.5 млн. долларов. При формировании цены реализации данных компонентов «Альфа» применяла наценку в 25% от их себестоимости. (прим. Альфа владеет 80% акций Беты и 40% акций Гаммы)

Величину валовой прибыли по этой сделке можно рассчитать следующим образом:

Если составить пропорцию, чтобы найти X, то получится:

валовая прибыль = 15,000*25/125 = 3,000

Таким образом, выручка, себестоимость и валовая прибыль по данной сделке у Альфы были равны:

Значит, при выручке в 15,000 Альфа получила прибыль 3,000. Эта сумма 15,000 является стоимостью запасов у Беты.

Консолидационная корректировка нереализованной прибыли в запасах по Бете:

Дт Убыток ОПУ Кт Запасы — 3,000

Для Гаммы расчет аналогичен, только нужно взять долю владения:

валовая прибыль = 12,500*25/125 *40% = 1,000

ПРАВИЛО 2 для расчета нереализованной прибыли в запасах:

Если в условии дана наценка на себестоимость, то надо умножить остаток запасов у компании покупателя на коэффициент, полученный следующим образом:

- наценка 20% — 20/120

- наценка 25% — 25/125

- наценка 30% — 30/130

- наценка 1/3 или 33,3% — 33,33/133,33 = 0,25

В июне 2012 года тоже был консолидированный ОФП, поэтому корректировки отчетности будут аналогичны тем, которые приведены в выдержках из официального ответа для примера 1.

Поэтому возьмем пример с расчетом нереализованной прибыли в запасах для консолидированного ОСД.

Пример 3. Расчет нереализованной прибыли в запасах, ОСД — наценка на себестоимость

Июнь 2011

Примечание 4 — реализация внутри ГруппыКомпания «Бета» реализует продукцию «Альфе» и «Гамме».

За год, закончившийся 31 марта 2011 года, объемы реализации в данные компании были следующими (все товары были реализованы с наценкой в 1333/% от их себестоимости):

По состоянию на 31 марта 2011 года и 31 марта 2010 года, запасы «Альфы» и «Гаммы» включали следующие суммы, относящиеся к товарам, приобретенным у компании «Бета».

Сумма запасов на

31 марта 2011 года

31 марта 2010 года

Альфа

3,600

2,100

Гамма

2,700

ноль

Здесь дана наценка на себестоимость 1/3, значит, нужный коэффициент равен 33,33/133,33. И есть две суммы по каждой компании — остаток на начало отчетного года и на конец отчетного года. Чтобы определить нереализованную прибыль в запасах на конец отчетного года в примерах 1 и 2 мы умножали коэффициент на остаток запасов на отчетную дату. Для ОФП этого достаточно. В ОСД нам нужно показать изменение величины нереализованной прибыли за годовой период, поэтому нужно посчитать нереализованную прибыль и на начало года, и на конец года.

И есть две суммы по каждой компании — остаток на начало отчетного года и на конец отчетного года. Чтобы определить нереализованную прибыль в запасах на конец отчетного года в примерах 1 и 2 мы умножали коэффициент на остаток запасов на отчетную дату. Для ОФП этого достаточно. В ОСД нам нужно показать изменение величины нереализованной прибыли за годовой период, поэтому нужно посчитать нереализованную прибыль и на начало года, и на конец года.

В данном случае формулы расчета корректировки по нереализованной прибыли в запасах будут такими:

- Альфа — (3,600 — 2,100) * 33,3/133,3 = 375

- Гамма — (2,700 — ноль) * 33,3/133,3 *40% = 270

В консолидированном ОСД корректируется себестоимость (или валовая прибыль как в официальных ответах):

Здесь в формулах расчета нереализованной прибыли стоит коэффициент 1/4 (о.25), что на самом деле и равно величине дроби 33,33/133,33 (можно проверить на калькуляторе).

Как экзаменатор формулирует условие для нереализованной прибыли в запасах

Ниже я привела статистику по примечанию о нереализованной прибыли в запасах:

- Июнь 2014 — наценка от себестоимости 1/3

- Декабрь 2013 — наценка от себестоимости 1/3

- Июнь 2013 — наценка от себестоимости 1/3

- Декабрь 2012 — норма прибыли от реализации товаров 20%

- Июнь 2012 — наценка от себестоимости 25%

- Декабрь 2011 — реализовала компоненты с коэффициентом валовой маржи 25%

- Июнь 2011 — наценка от себестоимости 33 1/3%

- Пилотный экзамен — валовая прибыль каждой реализации 20%

- Декабрь 2010 — торговая наценка от общей производственной себестоимости 1/3

- Июнь 2010 — реализовала компоненты с коэффициентом валовой маржи 25%

- Декабрь 2009 — прибыль от каждой реализации 20%

- Июнь 2009 — наценка в 25% от себестоимости

- Декабрь 2008 — реализовала компоненты с торговой наценкой, равной одной трети от себестоимости.

- Июнь 2008 — наценка в 25% к себестоимости

Из этого списка можно вывести ПРАВИЛО 3:

- если в условии есть слово «себестоимость», то это наценка на себестоимость, и коэффициент будет в виде дроби

- если в условии есть слова: «реализация», «валовая маржа», то это коэффициент валовой маржи и надо умножать остатки запасов на приведенный процент

В декабре 2014 года можно ждать коэффициент валовой маржи. Но, конечно же, у экзаменатора может быть свое мнение на этот счёт. В принципе нет ничего сложного в том, чтобы сделать этот расчет, какое бы условие ни было.

В декабре 2007 года, когда Пол Робинс только стал экзаменатором Дипифр, он дал условие с нереализованной прибылью в основных средствах. То есть материнская компания продала с прибылью основное средство своей дочерней компании. Это тоже была нереализованная прибыль, которую надо было скорректировать при составлении консолидированной отчетности. Это условие появилось снова в июне 2014 года.

Это условие появилось снова в июне 2014 года.

Повторю правила расчета нереализованной прибыли в запасах на экзамене Дипифр:

- Если в условии дан коэффициент валовой маржи, то надо умножить этот коэффициент (%) на остаток запасов у компании покупателя.

- Если в условии дана наценка на себестоимость, то надо умножить остаток запасов у компании покупателя на дробь 25/125, 30/130, 33,3/133,3 и тому подобное

Изменился ли формат экзамена Дипифр в июне 2014 года?

Этот вопрос мне задавали уже несколько раз. Вероятно, возникновение такого вопроса связано с тем, что изменился первый лист экзаменационного буклета. Но это не означает, что изменился формат самого экзамена. В прошлый раз при переходе на новый формат экзамена это было объявлено заранее, экзаменатор подготовил пилотный экзамен, чтобы показать, как экзаменационные задания Дипифр будут выглядеть в новом формате. В июне 2014 года ничего такого нет. Не думаю, что стоит беспокоиться по этому поводу. Волнений перед экзаменом и так хватает.

Волнений перед экзаменом и так хватает.

И ещё одно. Подготовка к экзамену Дипифр 10 июня 2014 года подходит к концу. Пришла пора для написания пробных экзаменов. Надеюсь, что успею подготовить пробный экзамен для июня 2014 и опубликую его в ближайшее время.

Вы можете прочитать другие статьи по теме МСФО и Дипифр:

1. Консолидация — это контроль. МСФО IFRS 10 — это единая концепция контроля для любых объединений бизнеса

2. Расчет стоимости инвестиции в дочернюю компанию в консолидации Дипифр (часть 1)

3. Стоимость приобретения дочерней компании на экзамене Дипифр (часть 2)

4. Дисконтирование в МСФО. Учимся дисконтировать на задачах экзамена Дипифр

Вернуться на главную страницу

Как рассчитать маржу — AccountingTools

БухгалтерияИнструменты- Курсы CPE Курсы CPE CPE Войти Как пройти курс Государственные требования к CPE Информация о государственной лицензии Групповые скидки Политики

- Книги Книги, перечисленные по названию

- Статьи Статьи Указатель тем Архив сайта

- Подкаст Лучшие практики бухгалтерского учета Указатель подкастов Резюме подкаста

- толковый словарь

- FAQs

- Около Около Связаться с нами Экологические обязательства

- Главная

- Курсы CPE /

- Курсы CPE

- Вход в систему CPE

- Как пройти курс

- Требования штата к CPE

- Информация о государственной лицензии

- Групповые скидки

- Политики

- Книги /

- Книги, перечисленные в списке по названию

- Статьи /

- Статьи

- Указатель тем

- Архив сайта

- Podcast /

- Best Practices

- Podcast Index

- Сводка подкастов

- Словарь /

- Часто задаваемые вопросы /

- О компании /

- О компании

- Контакты

- Обязательства по охране окружающей среды

- Дом /

Вычислить значения X, Y и Z в таблице атрибутов с помощью Калькулятора полей

Сводка

Примечание: Эти инструкции предназначены для ArcGIS 8.только x и 9.x. ArcGIS версии 10.0 - последняя версия ArcGIS, поддерживающая Microsoft Visual Basic для приложений (VBA).

Примечание : Для ArcGIS Desktop 10.x те же результаты можно получить с помощью инструментов Добавить координаты XY и Вычислить атрибуты геометрии. Обратитесь к разделу «Ссылки по теме» для получения дополнительной информации.

В этой статье приведены инструкции по вычислению значений X, Y и Z в таблице атрибутов с помощью Калькулятора поля и Visual Basic для приложений (VBA).

Примечание: Эти примеры кода возвращают значение типа double, поэтому используйте их для вычисления либо существующего поля типа double, либо нового поля типа double, которое было добавлено в таблицу.

Процедура

Эту процедуру можно использовать с новыми или существующими полями в таблице атрибутов. Если необходимо добавить новые поля в таблицу атрибутов, обратитесь к ArcGIS Desktop 9.3 Справка: добавление и удаление полей в таблице для получения дополнительной информации.

Если необходимо добавить новые поля в таблицу атрибутов, обратитесь к ArcGIS Desktop 9.3 Справка: добавление и удаление полей в таблице для получения дополнительной информации.

- Добавьте точечный слой в ArcMap.

- Начать редактирование.

- Выберите Панель инструментов редактора из меню Инструменты , если панель инструментов редактора не открыта.

- Щелкните Editor и выберите Start Editing во всплывающем меню.

- Выберите уровень данных для поля со списком и нажмите ОК , если появится запрос в диалоговом окне Начать редактирование .

- Установите в раскрывающемся списке Target слой, который нужно редактировать.

- Щелкните слой правой кнопкой мыши и выберите Открыть таблицу атрибутов .

- Щелкните правой кнопкой мыши поле, которое нужно изменить, и выберите Вычислить значения .

- Проверить Продвинутый .

Имеются два пустых поля для ввода текста.

Имеются два пустых поля для ввода текста. - Вставьте следующий код в текстовое поле Pre-Logic VBA Script Code :

Тусклый выход как двойной Dim pPoint As IPoint Установите pPoint = [Shape] Выход = pPoint.х

- В строке Expression , небольшой области в одну строку ниже поля Pre-Logic , введите Output и нажмите OK для вычисления поля.

Примечание: Единицы вычисленных значений - это единицы, в которых хранятся объекты, а не единицы карты или единицы отображения фрейма данных, над которым в настоящее время работают.

Примечание: Если данные хранятся в футах, вычисленные значения отображаются в футах.Чтобы отобразить вычисленные данные в других единицах, кроме единиц данных, выполните одно из следующих действий: -Добавить преобразование в расчетное выражение. -Проецируйте данные в систему координат, которая использует единицы, в которых должны быть значения, и выполните расчет.

- Используйте процедуру, описанную выше для полей Y и Z, изменив значение Output .

Для вычисления Y:

Выход = pPoint.Y

Для расчета Z:

Выход = pPoint.Z

Примечание: Лицензия 3D Analyst не требуется для извлечения значений Z из поля формы существующего 3D-слоя.

Связанная информация

Последняя публикация: 04.06.2020

Идентификатор статьи: 000003986

Полезен ли этот контент?

Calculus I — Объемы вращения твердых тел / Метод цилиндров

Онлайн-заметки ПавлаНоты Быстрая навигация Скачать

- Перейти к

- Ноты

- Проблемы с практикой

- Проблемы с назначением

- Показать / Скрыть «> Показать все решения / шаги / и т. Д.

- Скрыть все решения / шаги / и т. Д.

- Разделы

- Объемы тел вращения / Метод колец

- Больше проблем с объемом

- Разделы

- Интегралы

- Дополнительно

- Классы

- Алгебра

- Исчисление I

- Исчисление II

- Исчисление III

- Дифференциальные уравнения

- Дополнительно

- Алгебра и триггерный обзор

- Распространенные математические ошибки

- Праймер для комплексных чисел

- Как изучать математику

- Шпаргалки и таблицы

- Разное

- Свяжитесь со мной

- Справка и настройка MathJax

- Мои студенты

- Заметки Загрузки

- Полная книга

- Текущая глава

- Текущий раздел

- Practice Problems Загрузок

- Полная книга — Только проблемы

- Полная книга — Решения

- Текущая глава — Только проблемы

- Текущая глава — Решения

- Текущий раздел — Только проблемы

- Текущий раздел — Решения

- Проблемы с назначением Загрузок

- Полная книга

- Текущая глава

- Текущий раздел

- Прочие товары

- Получить URL для загружаемых элементов

- Распечатать страницу в текущем виде (по умолчанию)

- Показать все решения / шаги и распечатать страницу

- Скрыть все решения / шаги и распечатать страницу

- Дом

- Классы

- Алгебра

- Отборочные

- Целочисленные экспоненты

- Рациональные экспоненты

- Радикалы

- Полиномы

- Факторинговые многочлены

- Рациональные выражения

- Комплексные числа

- Решение уравнений и неравенств

- Решения и наборы решений

- Линейные уравнения

- Приложения линейных уравнений

- Уравнения с более чем одной переменной

- Квадратные уравнения — Часть I

- Квадратичные уравнения — Часть II

- Квадратные уравнения: сводка

- Приложения квадратных уравнений

- Уравнения, сводимые к квадратичным в форме

- Уравнения с радикалами

- Линейные неравенства

- Полиномиальные неравенства

- Рациональные неравенства

- Absolute Va

- Отборочные

Калькулятор среднего (μ) — Статистика

Приведенный ниже пример расчета среднего может помочь школьникам, новичкам или учащимся понять, как рассчитать среднее значение в статистических опросах или экспериментах. Он показывает общее поведение целых элементов в группе или фактические результаты текущего процесса, а не ожидаемые результаты. Другими словами, он показывает, насколько близки фактические результаты экспериментов к ожидаемым результатам, когда речь идет о вычислении стандартного отклонения.

Он показывает общее поведение целых элементов в группе или фактические результаты текущего процесса, а не ожидаемые результаты. Другими словами, он показывает, насколько близки фактические результаты экспериментов к ожидаемым результатам, когда речь идет о вычислении стандартного отклонения.

Решенный пример для среднего, медианы и моды

Пример задачи

Найдите среднее, медианное значение и режим для набора данных 7.5, 9, 8.2, 7.9, 9.5, 9.7, 8.1 и 9

для среднего:

шаг 1 Найдите сумму для набора данных 7.5, 9, 8.2, 7.9, 9.5, 9.7, 8.1 и 9

µ =

п

∑

я = 0

X i n

= (7,5 + 7,9 + 8,1 +… + 9,7) / 8

, шаг 2 Разделите сумму на количество элементов выборки или генеральной совокупности

= 68,9 / 8

= 8,6125

Среднее (7,5 , 9, 8,2, 7,9, 9,5, 9,7, 8,1, 9) = 8,6125

8,6125 — среднее значение для набора данных 7,5, 9, 8,2, 7,9, 9. 5, 9.7, 8.1 и 9, от которых будет измерено стандартное отклонение для оценки общей вариации выборки или набора данных о населении от его центрального местоположения.

5, 9.7, 8.1 и 9, от которых будет измерено стандартное отклонение для оценки общей вариации выборки или набора данных о населении от его центрального местоположения.

для медианы:

шаг 1 Чтобы найти медиану, расположите значения набора данных в порядке возрастания

Набор данных в порядке возрастания: 7,5, 7,9, 8,1, 8,2, 9, 9, 9,5, 9,7

шаг 2 общее количество элементов в наборе данных — 8 (ЧЕТНОЕ число), медиана — это среднее значение 4 -го и 5 -го элементов (два средних числа) для указанного выше набора данных.

Следовательно,

8,2 + 9/2 = 8,6

Медиана = 8,6

для режима:

шаг 1 Чтобы найти режим, проверьте максимальное количество повторяющихся элементов в отправляемом упорядоченном наборе данных 7.5, 7.9, 8.1, 8.2, 9 , 9, 9.5, 9.7

Наиболее часто повторяющийся элемент: 9

Mode = 9

Этот калькулятор, вычисление решенного примера и среднего, медианы и режима для любых заданных допустимых входных данных, может быть полезным для школьников начальных классов, новичков или учащихся для понимания, практики и проверки результатов различных наборов элементов, собранных при различных обстоятельствах для статистических исследований и эксперименты.

Плотность ключевых слов: что это такое и как ее вычислить

Плотность ключевых слов — основополагающий аспект SEO на странице. При правильном использовании он может помочь привлечь поисковые системы и повысить видимость страницы на страницах результатов поисковых систем (SERP). Когда его игнорируют, он может препятствовать ранжированию страницы или даже приводить к штрафу за поиск, полностью удаляя ее из выдачи.

Этот пост объяснит, что такое плотность ключевых слов и как ее правильно использовать. Таким образом, вы сможете воспользоваться преимуществами полностью оптимизированного контента и избежать ошибок, связанных с этой лучшей практикой SEO.

Что такое плотность ключевых слов?

Плотность ключевых слов — это элемент оптимизации ключевых слов, который указывает на количество раз, когда целевое ключевое слово используется на веб-странице. Это процент, который показывает, насколько часто целевое ключевое слово появляется по отношению к количеству слов на странице. Плотность ключевых слов — это сигнал, который поисковые системы могут использовать, чтобы определить, релевантен ли фрагмент контента определенному ключевому слову или фразе.

Плотность ключевых слов — это сигнал, который поисковые системы могут использовать, чтобы определить, релевантен ли фрагмент контента определенному ключевому слову или фразе.

Плотность ключевых слов — это элемент оптимизации ключевых слов, который указывает на количество раз, когда целевое ключевое слово используется на веб-странице.

Как рассчитывается плотность ключевых слов?

Узнать, как рассчитать плотность ключевых слов, довольно просто. Вы просто берете количество раз, когда целевое ключевое слово появляется на странице, и делите его на общее количество слов на странице.

Количество раз, когда целевое ключевое слово появляется / Количество слов на веб-странице

= Плотность ключевого слова

Вот пример плотности ключевых слов:

На сайте huddle.com опубликована страница об управлении проектами.Страница ориентирована на ключевое слово , управление проектами , ключевое слово используется 20 раз и содержит в общей сложности 1000 слов.

20 (количество раз «управление проектом» появляется на странице) / 1000 (количество слов на веб-странице) = 2% (плотность ключевого слова)

Какова идеальная плотность ключевых слов?

К сожалению, не существует установленного правила, сколько раз ключевое слово должно появляться на странице. Поисковые системы не публикуют процент целевой плотности ключевых слов, поэтому вы должны действовать осмотрительно и руководствоваться лучшими практиками.

Поскольку поисковые системы не публикуют идеальный процент плотности ключевых слов, вы должны действовать осмотрительно и руководствоваться лучшими практиками. Нажмите, чтобы твитнуть Большинство SEO-экспертов считают, что идеальная плотность ключевых слов составляет 1-2%. Это означает, что целевое ключевое слово встречается примерно один-два раза на 100 слов. При такой скорости ключевое слово появляется достаточно раз, чтобы показать поисковым системам, о чем страница, не прибегая к переполнению ключевыми словами.

Что такое набивка ключевых слов?

Наполнение ключевыми словами — это повторение одного и того же целевого ключевого слова снова и снова для ранжирования страницы по целевому термину.Одно время это была популярная тактика поисковой оптимизации. Хотя сегодня это широко не используется таким образом, маркетологи должны знать о наполнении ключевыми словами, чтобы случайно не вмешаться в это.

Может показаться, что на странице используется наполнение ключевыми словами, если процент плотности ключевых слов очень высок. Вы хотите избежать этого, потому что избыточное количество ключевых слов противоречит рекомендациям Google по обеспечению качества и может привести к штрафам поисковых систем, которые удаляют страницу из результатов поиска.

Большинство экспертов по SEO считают, что идеальная плотность ключевых слов составляет около 1-2%.Нажмите, чтобы твитнуть Чрезмерно высокая плотность ключевых слов также может ухудшить восприятие читателями. Это может повлиять на ясность и читаемость вашего SEO-контента, заставляя посетителей отказываться от страниц в пользу более качественных страниц.

4 стратегии повышения плотности ключевых слов

Поскольку не существует четкой идеальной плотности ключевых слов, описываемой поисковыми системами, вам следует придерживаться передовых методов оптимизации ключевых слов, а не придерживаться точного процента плотности ключевых слов.

Лучший способ приблизиться к плотности ключевых слов в вашем контенте — использовать следующие стратегии.

1. Сначала напишите для читателей, а затем сосредоточьтесь на использовании ключевых слов

Помните, что лучший контент создается в первую очередь для читателей. Пишите естественно и органично используйте ключевое слово в тексте. Создавайте качественный, интересный и ценный контент, используя эти советы по написанию контента в качестве руководства. Когда вы закончите писать, вернитесь и посмотрите, сможете ли вы естественным образом добавить ключевое слово, чтобы достичь плотности ключевого слова около 1-2%.

Ссылки по теме: SEO Копирайтинг для Google и людей

Всегда помните, что лучший контент создается в первую очередь для читателей. Нажмите, чтобы твитнуть

Нажмите, чтобы твитнуть2. Используйте поиск ключевых слов, чтобы добавить варианты целевого ключевого слова

Определение корней ключевого слова относится к способности поисковой системы распознавать и связывать похожие словоформы, связанные с целевым ключевым словом. Обычно при выделении ключевых слов к целевому ключевому слову добавляется префикс, суффикс или множественное число. Например, корнемы ключевого слова руководитель проекта могут быть менеджеры проектов или менеджеры проектов . Поскольку поисковые системы распознают и связывают эти слова, используйте их в своем контенте для поддержки целевого ключевого слова, добавляя текстовое разнообразие к своей копии.

3. Используйте семантические ключевые слова, чтобы дать контекст и поддержать целевое ключевое слово

Семантические ключевые слова — это термины, которые являются синонимами, вариантами или контекстно связаны с целевым ключевым словом. Они связаны не из-за слов, а из-за того, что они означают. Например, семантические ключевые слова для целевого термина менеджер проекта могут включать в себя управление проектами или управление проектами . Поисковые системы используют семантическое SEO для понимания и ранжирования веб-страниц, поэтому найдите связанные ключевые слова и используйте их в своей копии для поддержки своего внутреннего SEO.

Например, семантические ключевые слова для целевого термина менеджер проекта могут включать в себя управление проектами или управление проектами . Поисковые системы используют семантическое SEO для понимания и ранжирования веб-страниц, поэтому найдите связанные ключевые слова и используйте их в своей копии для поддержки своего внутреннего SEO.

Ссылки по теме: Семантический поиск: что это такое и как он влияет на SEO

4. Избегайте переполнения ключевыми словами

После того, как вы закончите свой контент, используйте контрольный список SEO на странице, чтобы проверить плотность ключевых слов и другие факторы SEO на странице перед публикацией. Убедитесь, что вы использовали целевое ключевое слово достаточно раз, чтобы сообщить поисковым системам, о чем страница, не прибегая к наполнению ключевыми словами и не подвергая свой сайт риску штрафов за поиск.

Ссылки по теме: 3 проблемы SEO, которые вы, вероятно, не отслеживаете

Как проверить плотность ключевых слов

Вы можете вручную проверить плотность ключевых слов, подсчитав использование ключевых слов и общее количество слов и используя приведенную выше формулу. Или вы можете использовать такой инструмент, как Yoast SEO Plugin, чтобы проверить плотность ключевых слов на странице редактирования сообщений WordPress.

Или вы можете использовать такой инструмент, как Yoast SEO Plugin, чтобы проверить плотность ключевых слов на странице редактирования сообщений WordPress.

Как только ваша страница будет запущена, вы можете выполнить последнюю проверку страницы с помощью встроенной SEO-проверки Alexa, чтобы проверить использование ключевых слов и убедиться, что страница полностью оптимизирована для целевого термина.

Правильный поиск и использование ключевых слов

Теперь, когда вы понимаете плотность ключевых слов и знаете, сколько раз использовать ключевые слова в вашем контенте, получите инструменты, которые помогут вам определить лучшие термины для таргетинга в ваших сообщениях и страницах.

Подпишитесь на бесплатную пробную версию расширенного плана Alexa, чтобы получить инструменты исследования ключевых слов, которые помогут вам найти лучшие условия для вашего контента. Вы также получите доступ к подробным отчетам, в которых указаны возможности технической оптимизации и оптимизации на странице, которые вы, возможно, упустили.

Как открыть хостел | HowToHostel Как открыть хостел …

Как открыть хостел | HowToHostel Как открыть хостел …

Разница между выручкой и переменными затратами, которые необходимы для изготовления товаров или оказания услуг. Чем выше этот показатель, тем больше денег у предприятия остается после вычитания других видов затрат.

Разница между выручкой и переменными затратами, которые необходимы для изготовления товаров или оказания услуг. Чем выше этот показатель, тем больше денег у предприятия остается после вычитания других видов затрат. Это маржинальность оценки деятельности банковских учреждений и кредитных организаций. Показатель оценки рентабельности по займам, депозитам, другим финансовым операциям. Процентная маржинальность показывает возможность финансовой организации брать депозиты под определенный размер процентов (может ли компания выплачивать проценты с текущей рентабельностью операций). Этот вид маржинальности также называют платежеспособностью, возможностью выполнять взятые на себя обязательства. Если при стороннем аудите будут выявлены отрицательные значения маржинальности у кредитной или страховой компании, соответствующие органы могут применять ряд санкций или рекомендуют процедуру финансового оздоровления фирмы.

Это маржинальность оценки деятельности банковских учреждений и кредитных организаций. Показатель оценки рентабельности по займам, депозитам, другим финансовым операциям. Процентная маржинальность показывает возможность финансовой организации брать депозиты под определенный размер процентов (может ли компания выплачивать проценты с текущей рентабельностью операций). Этот вид маржинальности также называют платежеспособностью, возможностью выполнять взятые на себя обязательства. Если при стороннем аудите будут выявлены отрицательные значения маржинальности у кредитной или страховой компании, соответствующие органы могут применять ряд санкций или рекомендуют процедуру финансового оздоровления фирмы.  «Бета» приобрела их за 16 млн. долларов, а Гамма за 10 млн. долларов. «Альфа» реализовала данные компоненты с коэффициентом валовой маржи в размере 25%. (прим. Альфа владеет 80% акций Беты и 40% акций Гаммы)

«Бета» приобрела их за 16 млн. долларов, а Гамма за 10 млн. долларов. «Альфа» реализовала данные компоненты с коэффициентом валовой маржи в размере 25%. (прим. Альфа владеет 80% акций Беты и 40% акций Гаммы) За год, закончившийся 31 марта 2011 года, объемы реализации в данные компании были следующими (все товары были реализованы с наценкой в 1333/% от их себестоимости):

За год, закончившийся 31 марта 2011 года, объемы реализации в данные компании были следующими (все товары были реализованы с наценкой в 1333/% от их себестоимости):

только x и 9.x. ArcGIS версии 10.0 - последняя версия ArcGIS, поддерживающая Microsoft Visual Basic для приложений (VBA).

только x и 9.x. ArcGIS версии 10.0 - последняя версия ArcGIS, поддерживающая Microsoft Visual Basic для приложений (VBA).  Имеются два пустых поля для ввода текста.

Имеются два пустых поля для ввода текста.