Артем Волков начал инвестировать пять лет назад. Сначала он плохо оценивал потенциальную прибыль и риски, но со временем нашел идеальную формулу. РБК Quote пообщалась с Артемом и узнала, в чем секрет успешных инвестиций

Фото: с сайта flickr.com пользователя OTA Photos

Чтобы узнать, можно ли в действительности заработать на фондовом рынке и что нужно знать, чтобы избежать потерь, мы обратились к человеку, который нашел собственный подход к инвестициям. Знакомьтесь: Артем Волков. Человек, который вовремя разглядел потенциал акций, подорожавших в 4,5 раза за три года. И это всего один из примеров. Вот рассказ Артема.

С чего все начиналось

Первые шаги на фондовом рынке сильно не обдумывал. На сайтах брокерских компаний мелькает множество котировок, от которых глаза разбегаются. А реклама в интернете пестрит курсами по трейдингу и прогнозами движения цен. На этом фоне просто поддаться спекулятивным настроениям: купить или продать на эмоциях. Но благодаря учебе на экономическом факультете и правильному окружению это обошло меня стороной.

Впервые начал инвестировать около пяти лет назад. Изначально вкладывал небольшие суммы. Хотел посмотреть и проверить, как все работает. Одним из первых вложений стал «Норильский никель». Купил акций примерно на ₽400 тыс. и держал около года. Продал слишком рано. Если бы подождал, прибыль была бы больше.

Затем я начал подробнее разбираться в инвестициях — читал тематические форумы, книги, проходил курсы. Со временем стал более осознанно подходить к вопросу. И три года назад сделал основную часть вложений. Искал акции с самым большим потенциалом роста плюс ориентировался на рекомендации знакомых.

В итоге мой выбор пал на акции угольных компаний «Распадская» и «Мечел», энергетиков «Ленэнерго» и ФСК ЕЭС, а также металлургов ММК и «Русал».

Со временем из портфеля исчезли угольщики и часть металлургов. Цены на их продукцию стали падать, и я продал эти акции. Вместо них вложился в нефтеперерабатывающие компании, например в «Саратовский НПЗ».

Как выбираю, куда вложить деньги

В основном я инвестирую в акции и облигации . Сложные финансовые инструменты не использую. В драгоценные металлы и валюту не инвестирую. Я покупаю бумаги исключительно на собственные деньги — кредитные плечи и короткие позиции не применяю.

Из облигаций предпочитаю облигации федерального займа (ОФЗ). Использую их для краткосрочных инвестиций. Покупаю не дольше, чем на год.

Когда дело касается акций, главное — грамотно выбрать компанию, в которую собираешься инвестировать. Я обычно уделяю внимание финансовой отчетности, дивидендам, новостям и будущими прогнозными показателями. Это спрос на продукцию компании, доля рынка, себестоимость производства, планы по вложениям.

Артем Волков (Фото: из личного архива)

Еще смотрю на прогнозы компании и смогла ли она их реализовать. Например, компания считает, что заработает по итогам года ₽20 млрд. Но когда выходит годовой финансовый отчет, чистая прибыль оказывается только ₽16 млрд. Если подобное происходит несколько раз, я не буду покупать акции такой компании.

Мне также интересно покупать доли в развивающихся компаниях, которые в перспективе вырастут и поделятся со мной частью своей прибыли, даже если сейчас они пока не платят дивиденды.

На что смотрю в дивидендной политике

После того как я решил, акции какой компании купить, надо выбрать между обыкновенными и привилегированными. Нужно помнить, что моя задача — получать дивиденды от акций. В этом плане очень важна дивидендная политика.

Я уделяю внимание нескольким пунктам:

- предыдущие выплаты по типам акций: какой процент чистой прибыли распределяется на обыкновенные, а какой на привилегированные;

- прибыль, из которой компания рассчитывает выплаты — РСБУ или МСФО. Лично мне ближе выплаты из МСФО;

- отношение к мелким акционерам. Крупные акционеры могут полностью или частично прекратить выплаты дивидендов. Такие намерения обычно можно проследить в публичных выступлениях, опубликованных стратегиях или действиях руководства. Так было с «Распадской». В 2019 году компания активно снижала долги, а цены на уголь шли вверх — у «Распадской» была возможность платить щедрые дивиденды. Однако руководство решило оставить большую часть денег внутри компании;

- оговорки, которые объясняют, в каких случаях компания вообще не заплатит дивиденды. Например: соотношение долг/EBITDA. В дивидендных политиках компаний можно встретить условие, что компания заплатит дивиденды, только если долг будет меньше показателя EBITDA.

Исходя из всех перечисленных факторов делаю окончательный выбор.

Когда покупаю и продаю бумаги

Я могу купить бумаги в кризисные моменты при массовых распродажах на рынке. Например, можно вспомнить 2014 и 2015 годы, когда акции некоторых компаний упали из-за обвала цен на нефть и введения санкций. Я тогда купил бумаги «Русал». Даже вложив средства в индекс МосБиржи в то время, сейчас можно было бы удвоить те деньги.

Примером, когда бумаги стоит продавать, может послужить ситуация с той же «Распадской». Компания оттягивала принятие новой дивидендной политики. Для меня это стало сигналом для досрочной продажи акций, что я вскоре и сделал. К определенному моменту в цене акции уже были заложены ожидания инвесторов о более высоких дивидендах. Если бы я ждал дольше, то продал бы уже по цене сильно ниже.

Я также продаю ценные бумаги, если компания сбавляет темпы роста выручки и прибыли, увеличивает программу капитальных затрат или влезает в новые долги. Однако все случаи индивидуальны. Иногда рост капитальных затрат не означает ничего плохого — часто это активно растущие компании, которые вкладывают деньги в свое развитие.

Сколько зарабатываю

Одной из лучших моих инвестиций я считаю покупку акций «Ленэнерго». Компания выстояла после судебных разбирательств и финансовых проблем и стала стабильно наращивать производственные показатели. Вскоре это положительно отразилось на котировках. Помимо роста стоимости акций, компания платит хорошие дивиденды — регулярно 10% от прибыли по РСБУ по привилегированным акциям. Такие бумаги приятно держать в портфеле.

Я покупал привилегированные акции по цене ниже ₽50 за штуку. Сейчас они стоят около ₽120. Я продам «Ленэнерго», если у компании снизится чистая прибыль и показатели по бизнес-плану.

Моей самой удачной инвестицией на фондовом рынке была «Распадская». Я покупал акции по ₽31 за штуку и держал три года. После этого продал по цене в ₽145 за акцию. На прибыль, которую я получил с этой сделки, можно купить машину.

Я стараюсь без крайней необходимости не продавать бумаги с убытком. Когда стоимость акций сильно снижается без веских причин, я, наоборот, докупаю еще бумаг.

Моя стратегия сейчас

Сейчас я много времени уделяю анализу компаний и редко смотрю на графики цен. Читаю небольшую группу аналитиков, новости и слежу за отчетами компаний. На инвестиции я стараюсь откладывать 40% от ежемесячного дохода, а остальные 60% трачу на повседневные нужды.

Я покупаю акции в расчете на дивиденды. На выплаты по дивидендам и купоны по облигациям я снова покупаю бумаги. Так же поступаю с доходом от продажи ценных бумаг.

Кроме дивидендов рассчитываю на рост акций в цене. Так я смогу продать бумаги дороже, чем покупал, и дополнительно заработать на разнице. Но для этого нужно терпение — обычно акции медленно растут в цене.

Мне не нравится часто покупать и продавать бумаги. Такой подход может вызвать много расходов. Например, оплата комиссий бирже и брокеру. И при этом ничто не гарантирует инвестору, что он сможет компенсировать эти траты своей прибылью.

Поэтому я редко меняю бумаги — состав моего портфеля может оставаться без изменений неделями. И это психологически комфортно. Сейчас у меня акции «Русал», «Саратовского НПЗ» и «Ленэнерго».

Сформировать собственный портфель акций можно прямо на РБК Quote. Шаг первый: зарегистрироваться (потребуется паспорт, ИНН и 5 минут). Шаг второй: перевести деньги на свой брокерский счет. Специально для читателей РБК Quote такой счет откроет ВТБ — надежный брокер, работающий под надзором Центрального банка. Шаг третий: выбрать, куда вложиться. В этом помогут статьи и советы РБК Quote. Шаг четвертый: инвестировать.

Документ, удостоверяющий имущественное право, который может покупаться и продаваться. Наиболее распространенные ценные бумаги акции, облигации и депозитарные расписки. Акция — удостоверяет долю участия в имуществе компании, включая долю в нераспределенной прибыли. Акции бывают обыкновенными и привилегированными. Обыкновенная акция наделяет владельца правом голоса на собрании акционеров компании, причем количество голосов пропорционально количеству акций. Привилегированная акция наделяет преимущественным правом на распределение прибыли, но не наделяет правом голоса на собрании акционеров. Облигация удостоверяет право на часть долга эмитента, который возник путем размещения этих облигаций. Часто акции и облигации торгуются на специальных торговых площадках — биржах (обращаются на биржах) и являются предметом инвестиций портфельных инвесторов. Торговая позиция при биржевых операциях, которая возникает когда инвестор продает ценную бумагу, валюту или товар, которыми не обладает, в надежде купить их дешевле и успеть поставить товар покупателю или произвести взаимозачет. В этом случае, инвестор ограничен сроками расчетов и вынужден закрывать позицию в пределах срока поставки ценной бумаги, валюты или товара, отчего такие позиции получили названия «короткие», а их открытие сопряжено с высоким риском.Кажется, что в инвестициях без специального экономического образования разобраться невозможно. Если вы только недавно познакомились с фондовым рынком, то эти сервисы помогут вам выжить. Они бесплатные

Фото: с сайта pixabay.com пользователя geralt

Чтобы начать инвестировать

В одном месте собрана полная информацию об акциях, облигациях и валютах. Quote позволяет отслеживать котировки, находить основные финансовые показатели компаний, сравнивать мультипликаторы, смотреть прогнозы аналитиков, читать новости о рынках и компаниях, а также узнавать о выплатах дивидендов и купонов. По каждой компании есть подробная справка и список конкурентов с возможностью сравнения. Специально для новичков мы ведем раздел «Советы». Помимо всего этого, прямо на сайте вы можете покупать и продавать ценные бумаги, пользуясь услугами одного из крупнейших и надежных брокеров — ВТБ.

Чтобы оценить ценные бумаги по разным критериям

Это сервис, где можно посмотреть все основные параметры акций разных компаний. История дивидендных выплат, финансовые отчеты, мультипликаторы , потенциал роста, капитал, долги, крупнейшие акционеры компании, отрасль, график цены акций. Из минусов — нет акций иностранных компаний, только российские. Облигаций нет. Новости только в виде общего дайджеста, на страничке каждой компании отдельно их нет.

Чтобы составить демопортфель

Сервис представляет из себя большую базу данных о компаниях на фондовом рынке, как и Conomy. Вся необходимая информация по каждой акции и облигации . Есть российские и иностранные бумаги. Можно создать демопортфель и следить за ним. А если перейти на платный тариф, можно отслеживать сразу несколько счетов от разных брокеров в одном месте. На странице каждой акции подтягиваются новости по компании.

Чтобы искать инвестиционные идеи от разных брокеров

В одном месте собраны идей по сделкам от разных брокеров. Это советы о том, куда вложить деньги на фондовом рынке. Каждая инвестиционная идея — это карточка, где подробно написано, что покупать, когда, за какую цену, сколько времени держать в портфеле, когда продавать, какая будет прибыль, если все пойдет по плану. Брокеры и компании, которые предоставляют свои идеи сервису, получают рейтинг за то, как часто их прогнозы сбывались. Инвестидеи можно удобно сортировать и выбрать, куда инвестировать: в акции, облигации, фонды, валюту или товары. Чтобы искать инвестидеи по более узким параметрам, нужно оплатить подписку.

Чтобы найти информацию по любым бумагам

Множество информации об инвестициях почти во все финансовые инструменты. От форекса и криптовалюты до ОФЗ и голубых фишек . Можно найти аналитику, графики цен, финансовую отчетность, новости, советы, комментарии других инвесторов на форуме, технический и фундаментальный анализ, календарь отчетностей, дивидендов, IPO, калькуляторы доходности и другое. Представлены российские и мировые компании.

Чтобы читать блоги частных инвесторов

Сервис в первую очередь полезен для общения с другими инвесторами. Есть общий чат, форум, раздел с блогами частных инвесторов, подборка лучших статей по разным темам, связанных с фондовым рынком и много комментариев. Есть информация о компаниях, но ее не так много. Можно обсудить новости и инвестиционные идеи, спросить совета или завести свой собственный блог про инвестиции. На главной странице в ленте отображаются последние обновления в блогах инвесторов.

Чтобы самостоятельно мониторить отчеты российских компаний

На этом сайте российские компании, которые торгуются на фондовой бирже, публикуют свои финансовые отчеты. Это официальный ресурс. Здесь отчеты появляются быстрее, чем на сайтах компаний. Можно найти квартальные и годовые финансовые отчеты по международным (МСФО) и российским (РСБУ) стандартам. Их можно скачать. Здесь также пресс-релизы о выплате дивидендов, собраниях акционеров, решения совета директоров. Язык в отчетах и релизах очень официальный. Придется разбираться в терминах.

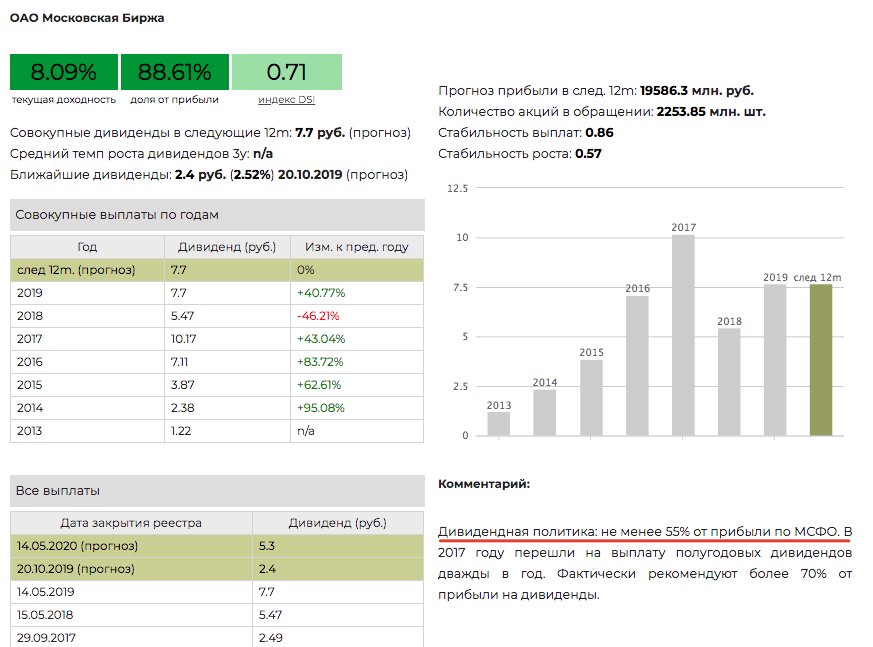

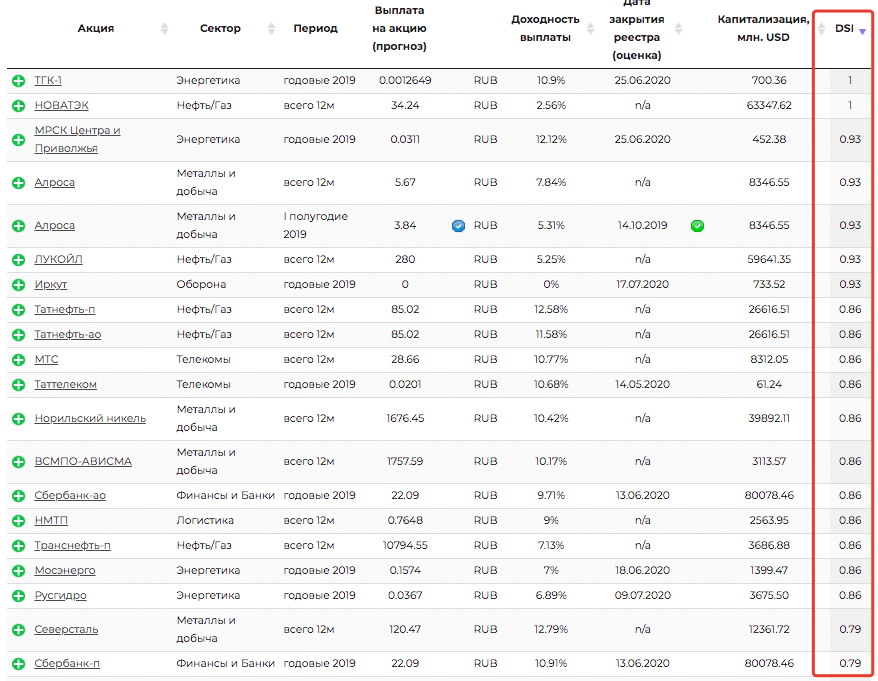

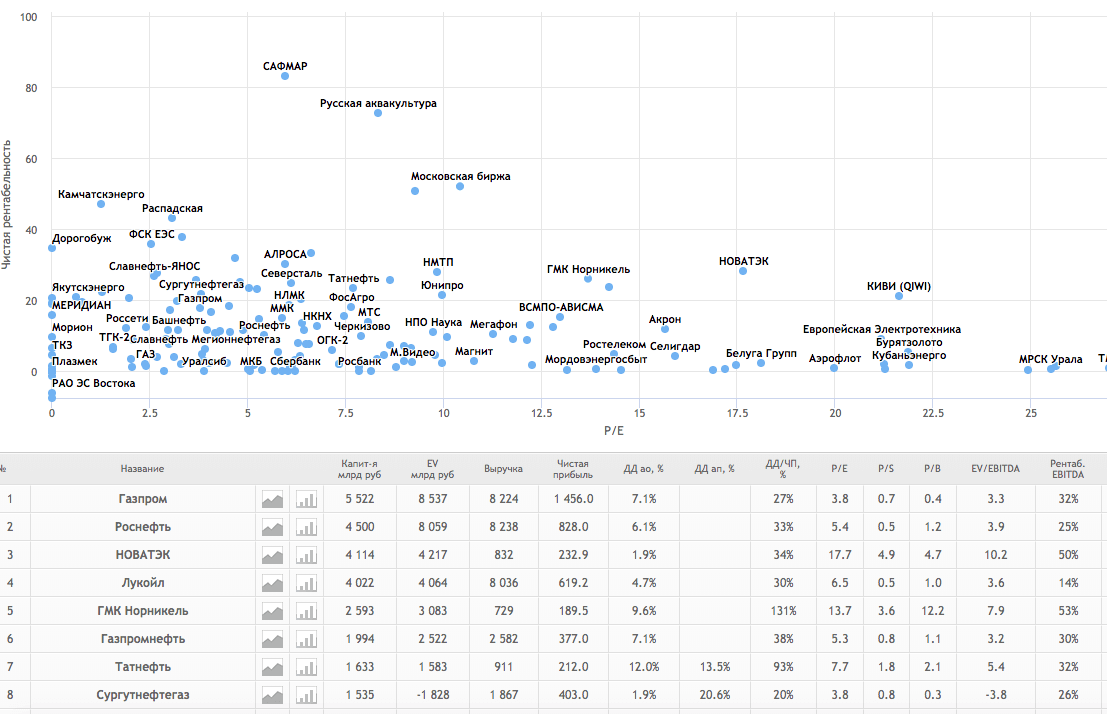

Чтобы искать высокие дивиденды

Искать акции с высокой дивидендной доходностью удобно с помощью сайта «Доход». Можно сортировать по столбику «Доходность выплат» и выбрать максимальную величину. Также можно посмотреть даты закрытия реестров, размеры дивидендов в рублях и в процентах годовых, коэффициенты стабильности выплат дивидендов, период, за который компания начисляла выплаты, капитализацию и отрасль компании. Еще на сервисе есть поиск и анализ акций по фундаментальным параметрам, а также облигаций.

Чтобы следить за иностранными компаниями

Если хочется следить за иностранными бумагами, можно воспользоваться Yahoo.finance. В поиске сайта можно найти компанию по тикеру или названию и перейти на ее страничку. Там финансовые отчеты, котировки, дивиденды, комментарии пользователей и общее описание деятельности компании. Все на английском. На странице каждой компании есть лента новостей из разных СМИ, которые упоминали в своих статьях компанию, и отдельно пресс-релизы с официального сайта.

Начать инвестировать можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

Акции наиболее крупных, ликвидных и надежных компаний со стабильными показателями доходности, а также сами эти компании. Сам термин «голубая фишка» пришел на фондовый рынок из казино — фишки этого цвета обладают наибольшей стоимостью в игре. Обычно голубые фишки являются индикаторами всего рынка Документ, удостоверяющий имущественное право, который может покупаться и продаваться. Наиболее распространенные ценные бумаги акции, облигации и депозитарные расписки. Акция — удостоверяет долю участия в имуществе компании, включая долю в нераспределенной прибыли. Акции бывают обыкновенными и привилегированными. Обыкновенная акция наделяет владельца правом голоса на собрании акционеров компании, причем количество голосов пропорционально количеству акций. Привилегированная акция наделяет преимущественным правом на распределение прибыли, но не наделяет правом голоса на собрании акционеров. Облигация удостоверяет право на часть долга эмитента, который возник путем размещения этих облигаций. Часто акции и облигации торгуются на специальных торговых площадках — биржах (обращаются на биржах) и являются предметом инвестиций портфельных инвесторов. Условная стоимость компании, акции которой обращаются на бирже. Капитализация равна цене акций, умноженной на их количество. Часто используется для оценки эффективности инвестиций в ценные бумаги. Сокращенное обозначение ценной бумаги, товара или валюты, торгующейся на бирже. Тикер акции, как правило, состоит из нескольких букв, взятых из названия компании. Реже (в основном на азиатских биржах) тикер акции может состоять из цифр. Тикер облигации обычно содержит цифры, передающие некоторые сведения о ценной бумаге. Тикеры валют стандартизированы и состоят из трех букв. Первые две буквы соответствуют домену страны, а третья буква — первая буква в названии валюты (например, RUR — это российский рубль, а USD — доллар США) расчетный показатель, позволяющий оценить уровень рыночной недооцененности или переоцененности акций. Обычно считается как отношение показателя, содержащего рыночную стоимость (капитализация, цена акции, стоимость бизнеса) с отчетным финансовым показателем (выручка, прибыль, EBITDA и др.). Недооцененность или переоцененность компании оценивается путем сравнения значения мультипликатора компании с мультипликаторами конкурентовПолезные сервисы для инвестиций

Раньше инвесторам приходилось тяжеловато.

Сергей Чипсанов

частный инвестор

Чтобы оценить бизнес, нужно было сидеть с калькулятором над сотнями страниц бумажных отчетов каждой компании: считать показатели, сравнивать их, вести статистику, сверяться с предыдущими отчетами. А еще — изучать новости компаний из газет и радио, собирать слухи и отличать домыслы от правды. А потом ехать на биржу и толкаться в душном помещении.

Сейчас стало попроще: торговать можно из дома. Да и тратить время на копание в отчетностях и подсчет показателей теперь необязательно: есть куча ресурсов и сервисов, где периодически обновляются все финансовые показатели, а мультипликаторы рассчитываются в реальном времени. Эти же ресурсы отслеживают и собирают воедино все важные новости, которые могут повлиять на котировки.

Расскажу о пяти таких сервисах: я пользуюсь ими сам. Объясню, что вижу в них хорошего и как именно я их использую.

Как вложиться и не облажаться

Расскажем в еженедельной рассылке для инвесторов. Подпишитесь и получайте письма каждый понедельник

Бесплатно

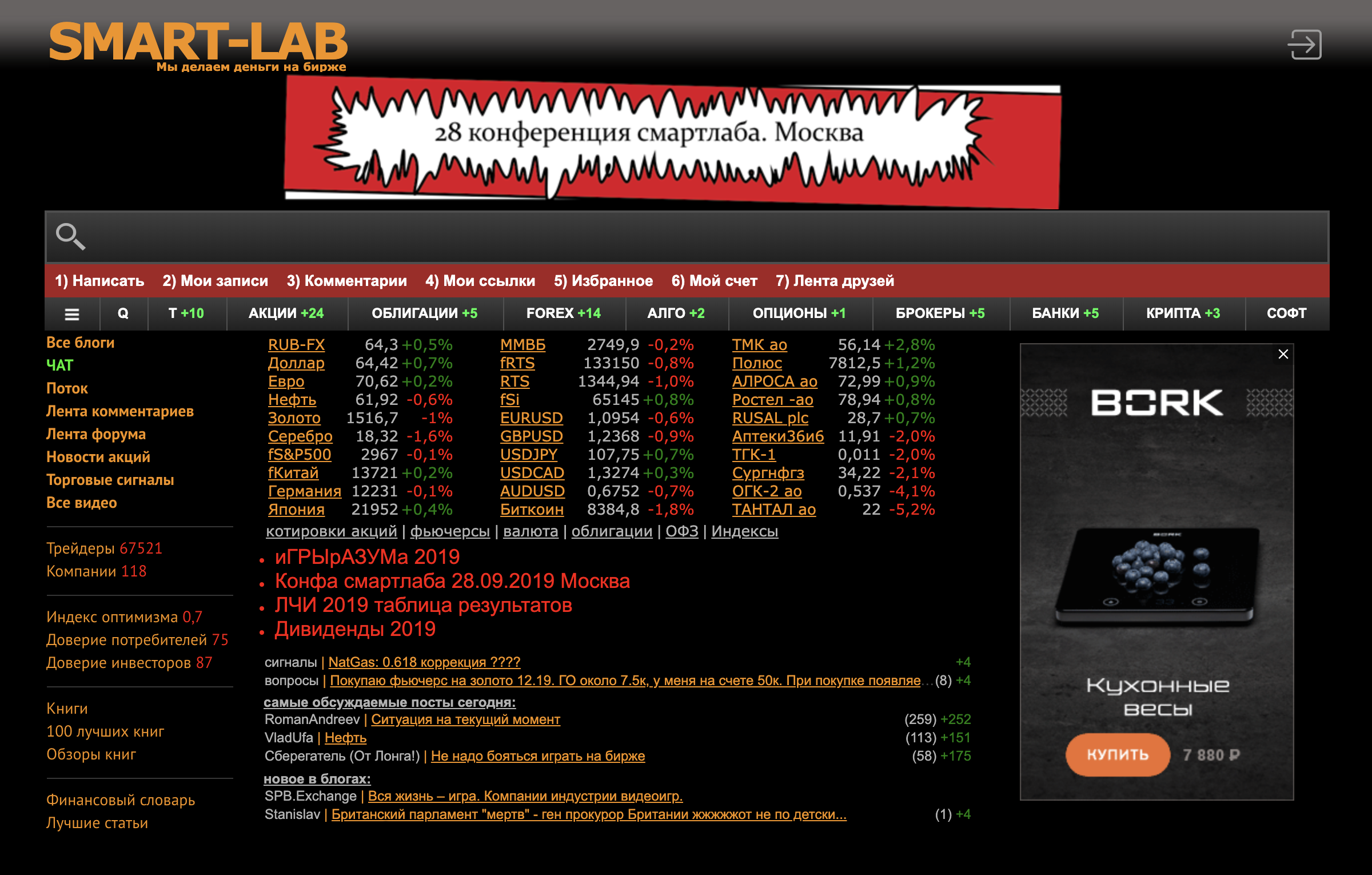

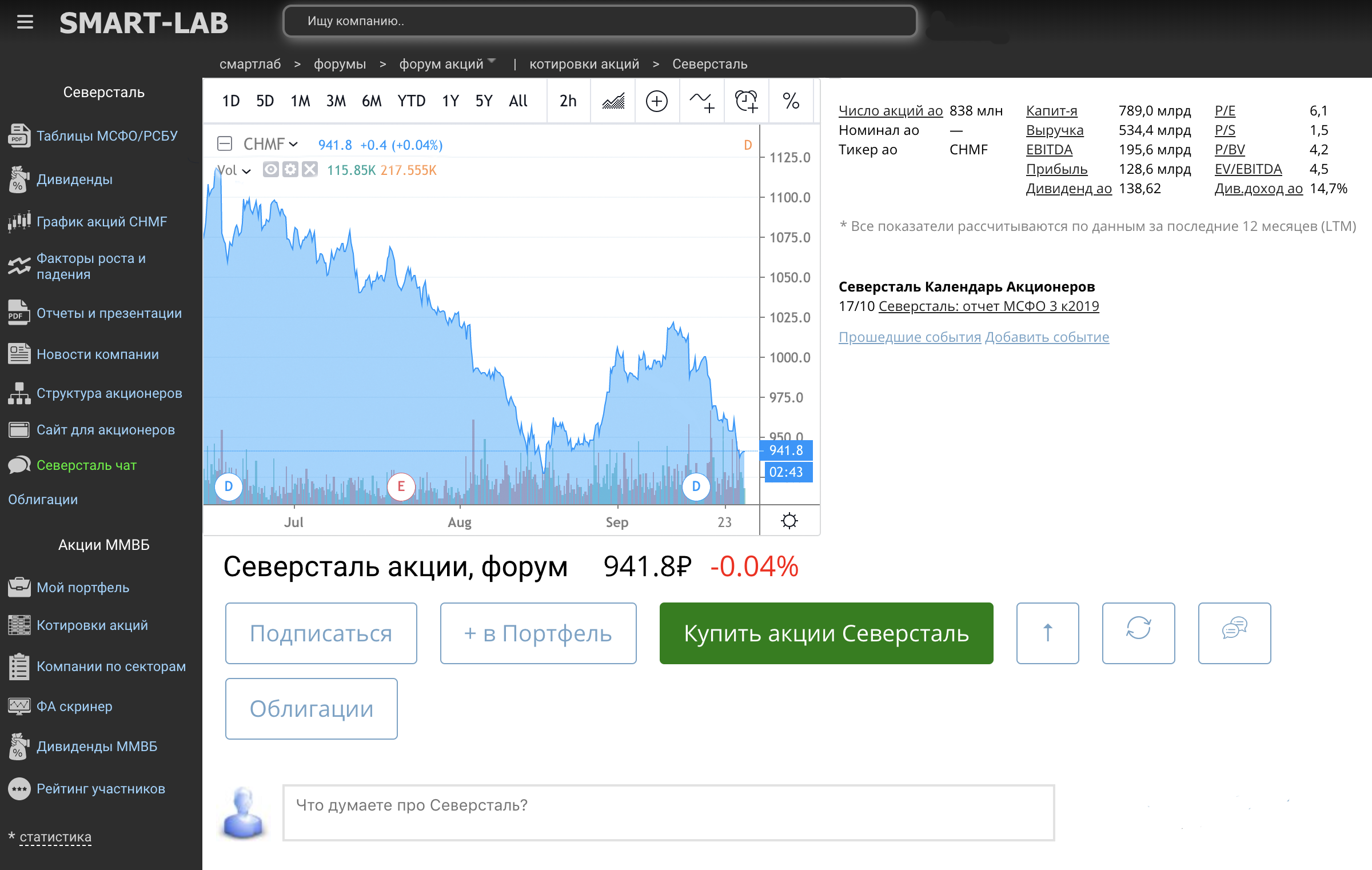

Smart-lab.ru

«Смарт-лаб» — один из старейших российских ресурсов для инвесторов и трейдеров и один из первых, о которых я узнал, когда начал вникать в инвестиции. Это не просто сервис, а соцсеть для инвесторов. Контент создают сами пользователи, что, с одной стороны, хорошо, так как объем информации просто огромен, а с другой — плохо: всю эту информацию необходимо фильтровать и перепроверять.

Основное достоинство «Смарт-лаба» — блогосфера. Свои блоги там ведут известные частные инвесторы, у которых есть чему поучиться.

Я подписан на отдельные форумы по каждому эмитенту, где частные инвесторы обсуждают ситуацию на рынке и перспективы компании. Еще на форумах по компаниям есть график цены, основные финансовые показатели и мультипликаторы. Есть возможность посмотреть исторические финансовые показатели из отчетности и перейти в ленту новостей.

Что такое мультипликаторы

На «Смарт-лабе» много разделов, но я использую его, чтобы почитать комментарии и обзоры других инвесторов о той или иной компании.

Интерфейс «Смарт-лаба»

Интерфейс «Смарт-лаба» Форум по «Северстали» на «Смарт-лабе»

Форум по «Северстали» на «Смарт-лабе»Плюсы «Смарт-лаба»:

- Бесплатный сервис.

- Блоги частных инвесторов, «живые» чаты и форумы.

- Хорошая база финансовых показателей для проведения фундаментального анализа российских компаний.

- Возможность сравнивать бизнесы компаний по текущим показателям и мультипликаторам.

Минусы:

- Довольно сложный интерфейс.

- Много ненужной для долгосрочных инвесторов информации, которую используют при спекулятивных стратегиях.

- Финансовые показатели есть не по всем компаниям российского рынка.

- В новостях по компаниям часто не указан первоисточник, что заставляет сомневаться в их достоверности.

Бесплатно

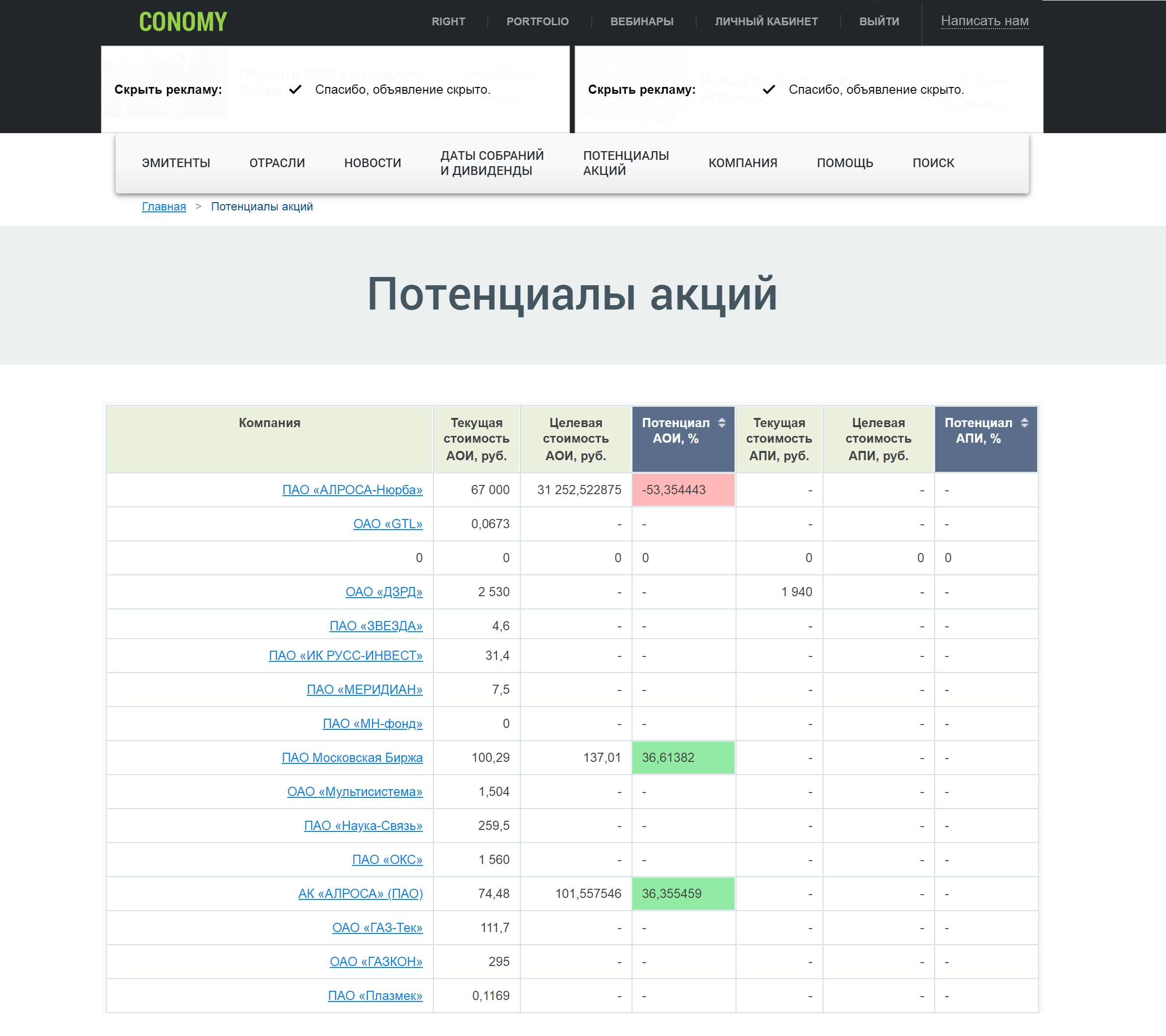

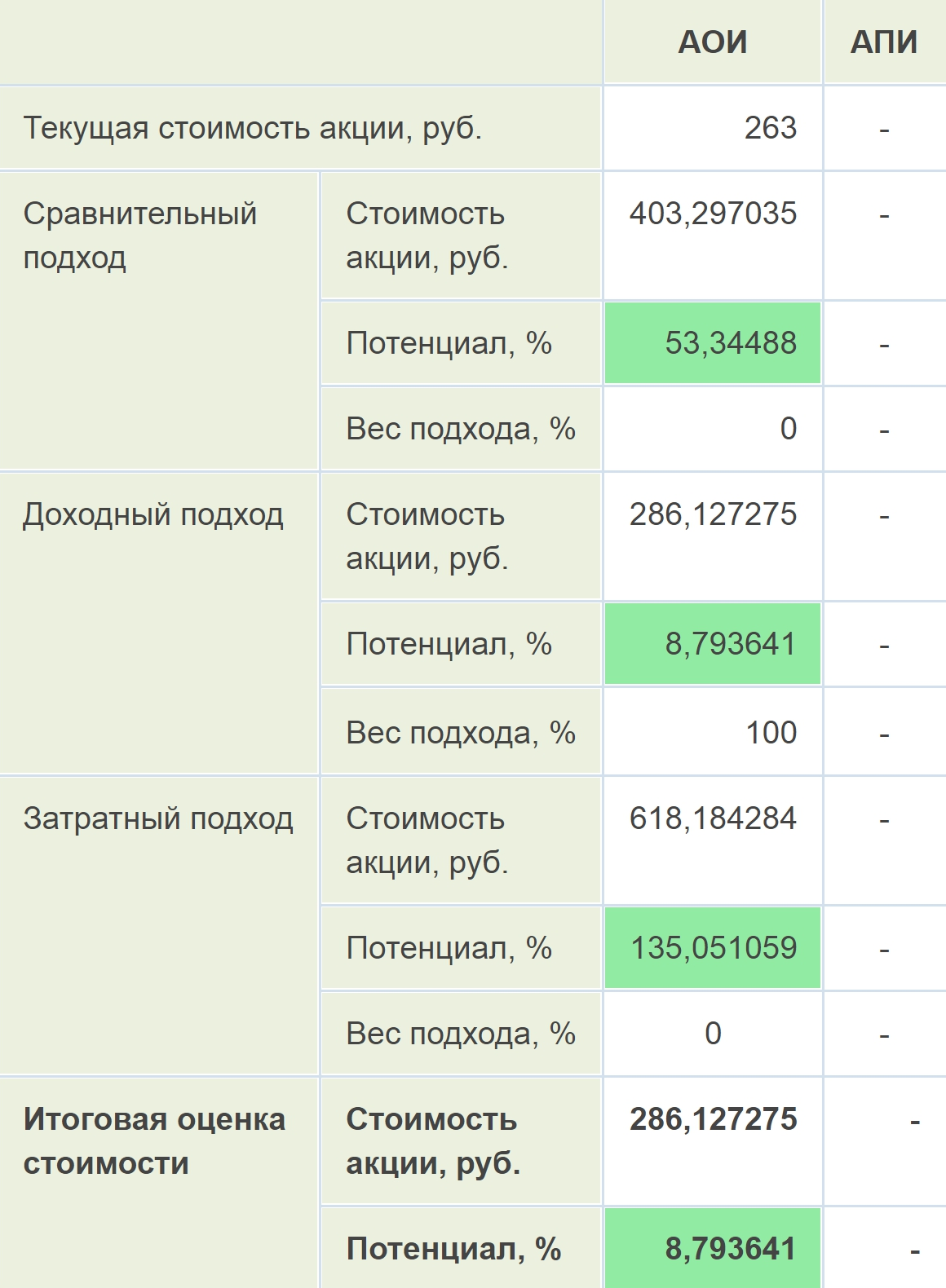

Conomy.ru

«Кономи» — это финансовая энциклопедия российского фондового рынка. Тут тоже есть карточки компаний с полными сведениями об эмитенте, иногда очень подробные. Главная особенность сервиса — возможность глубоко проанализировать компанию и оценить потенциал роста, рассчитанный на ресурсе.

Например, аналитики «Кономи» оценивают потенциал роста стоимости акций «Газпрома» от 16,3 до 165,2% в зависимости от применяемого подхода. Справедливая стоимость бумаг из расчета по мультипликатору P / E равна 422,4 Р при текущей стоимости акций 231,51 Р. Можно сделать вывод, что компания недооценена, несмотря на бурный рост котировок из-за новостей о дивидендах за 2018 год.

Как я выбираю дивидендные акции

По некоторым компаниям на «Кономи» приведены расчеты будущих финансовых показателей, основанные на дисконтировании денежного потока. Возможно, это единственный российский ресурс, где реализован этот метод прогнозирования.

«Кономи» предоставляет инвестору много полезной информации, но воспользоваться ею сможет не каждый новичок: необходимы глубокие познания в фундаментальном анализе.

Интерфейс «Кономи»

Интерфейс «Кономи» На «Кономи» я смотрю оценки потенциала роста отдельных бумаг. Специалисты сервиса считают справедливую стоимость акций компании, применяя разные подходы. Вот, например, расчет справедливой стоимости акций «Газпрома»

На «Кономи» я смотрю оценки потенциала роста отдельных бумаг. Специалисты сервиса считают справедливую стоимость акций компании, применяя разные подходы. Вот, например, расчет справедливой стоимости акций «Газпрома»Плюсы «Кономи»:

- Бесплатный сервис.

- Большая база финансовых показателей с готовыми расчетами по потенциалу роста.

- Прогнозирование с использованием метода дисконтирования денежного потока.

- Расчет среднеотраслевых мультипликаторов.

- Фильтрация и сортировка эмитентов по различным параметрам. Но эти функции доступны только в сервисе ведения портфеля.

Минусы:

- Слишком сложно для начинающего инвестора.

- Нет американских компаний.

- Новости ограничены еженедельными дайджестами в блоге.

Бесплатно

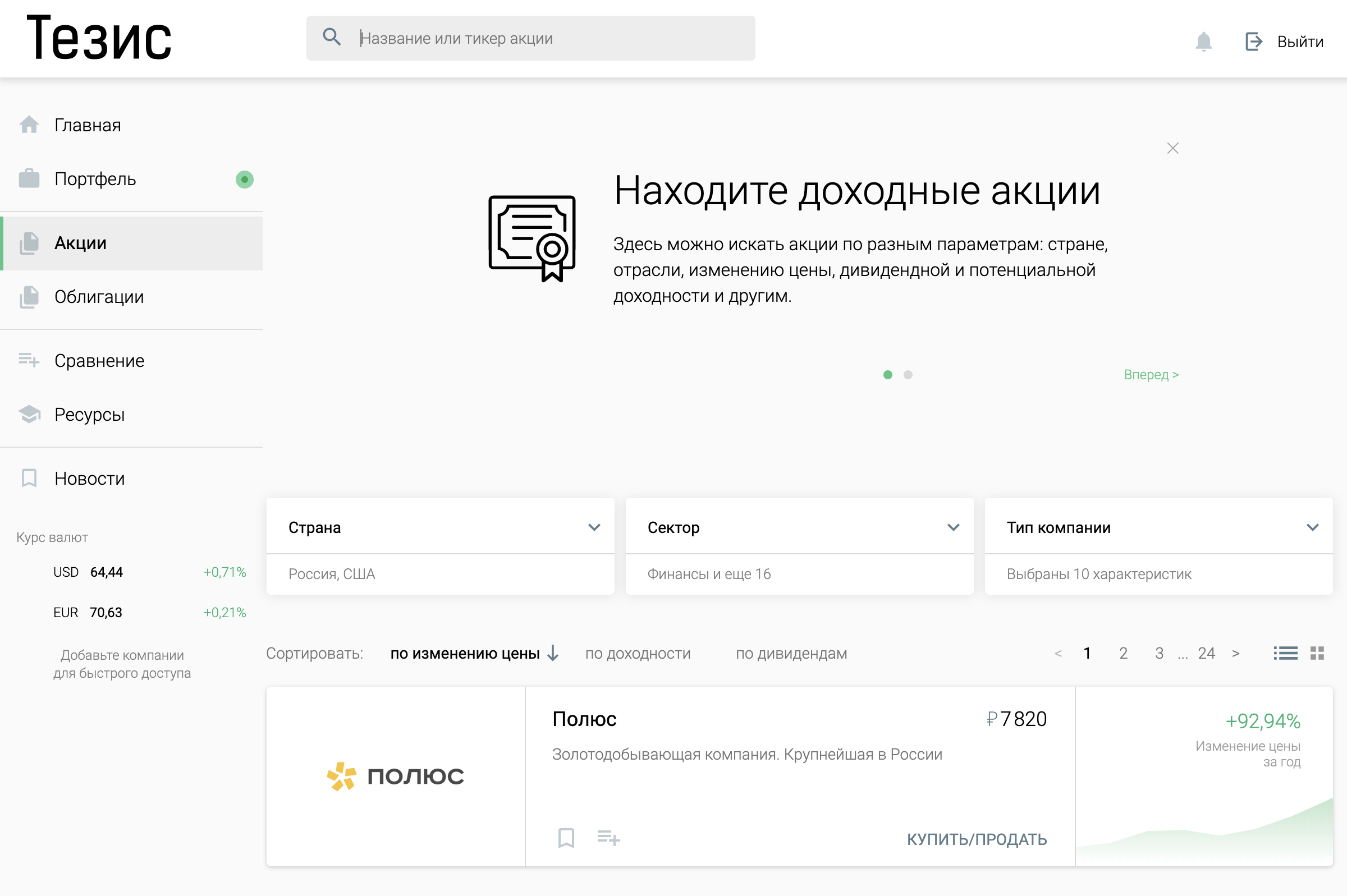

Tezis.io

«Тезис» — молодой финтех-стартап для инвесторов, позволяющий находить недооцененные компании и сравнивать их между собой по основным финансовым показателям и мультипликаторам.

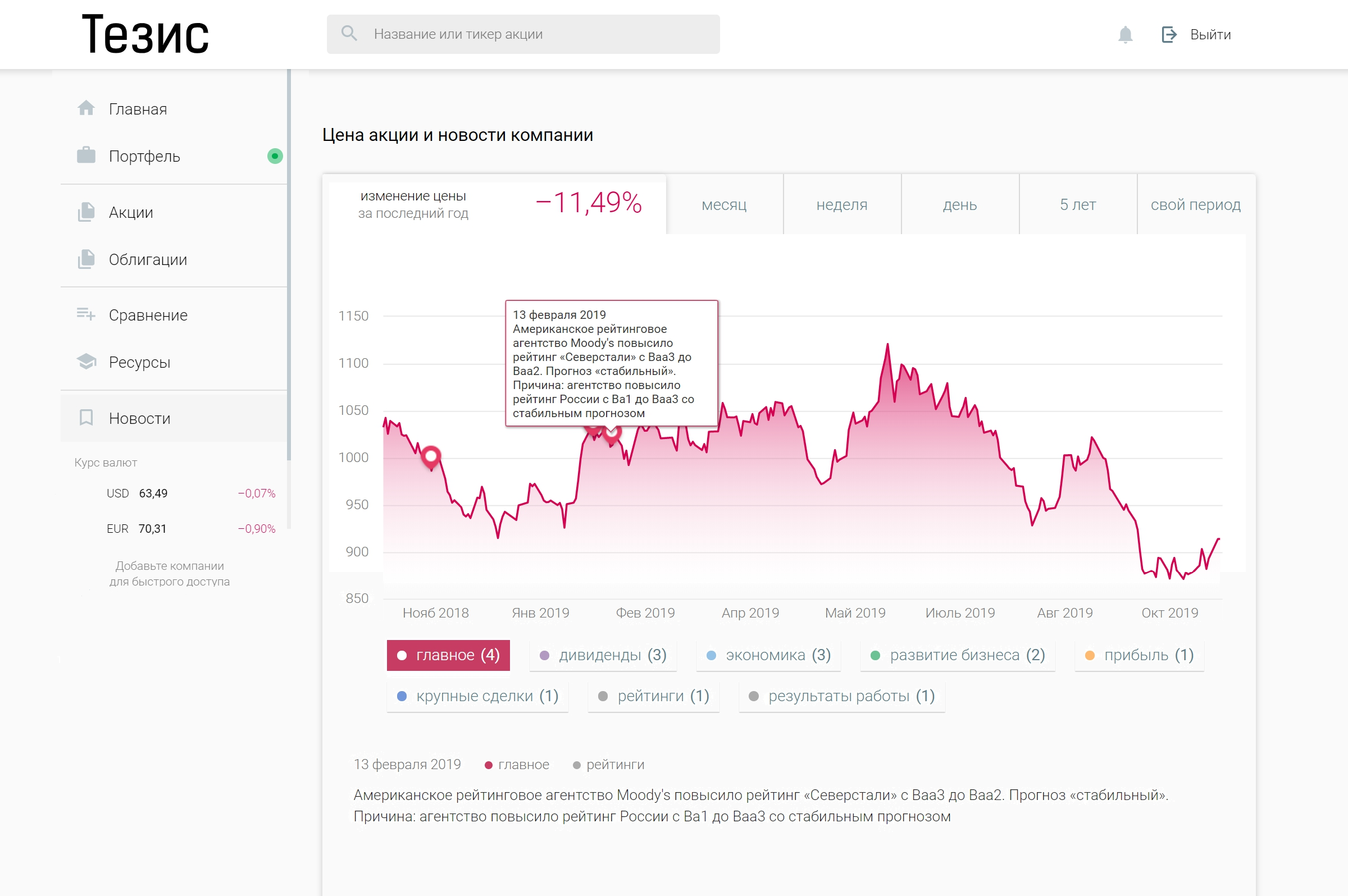

В «Тезисе» мне нравится идея отображения новостей компании на графике цен акций. Таким образом инвестор может проследить, как то или иное событие повлияло на стоимость компании в прошлом. Это знание поможет принять правильное инвестиционное решение, если ситуация повторится.

На «Тезисе» представлена информация по большинству российских компаний и по наиболее интересным компаниям США. Есть система фильтрации и сортировки.

Как оценивать стоимость компании

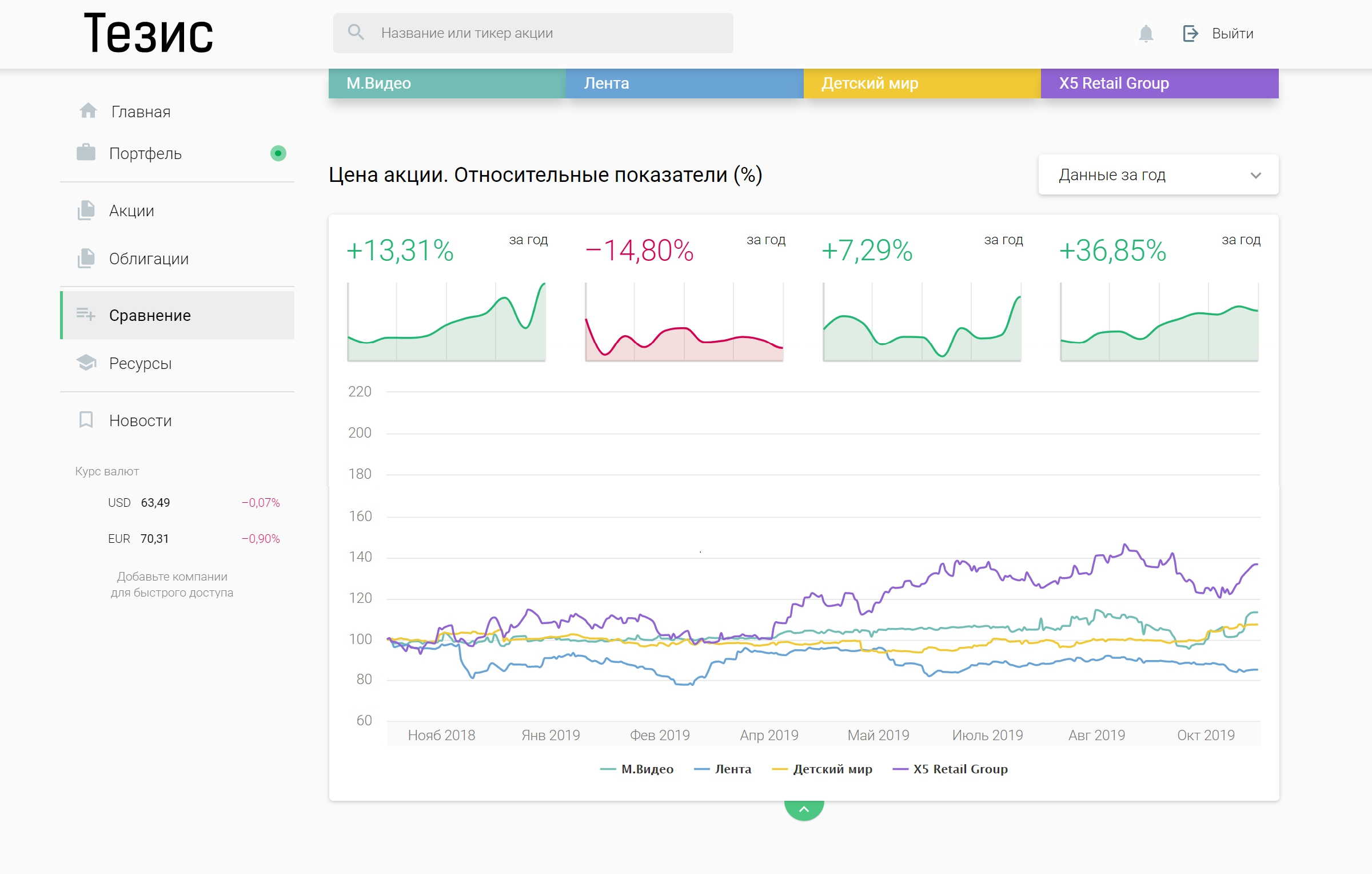

При добавлении эмитентов в список сравнения можно увидеть, как менялась капитализация компаний за один и тот же период, а также сравнить на одном графике основные бизнес-показатели. Это особенно актуально при анализе компаний из одной сферы деятельности, например из ретейла.

«Тезис» подойдет начинающим инвесторам: на сайте есть хороший блог со статьями, написанными простым языком, обучающие видео и ссылки на другие информационные ресурсы, которые помогут сформировать правильное представление об инвестициях.

Интерфейс «Тезиса»

Интерфейс «Тезиса» Отображение новостей на графике цены акций «Северстали»

Отображение новостей на графике цены акций «Северстали» Сравнительный график ретейлеров на «Тезисе»

Сравнительный график ретейлеров на «Тезисе»Плюсы «Тезиса»:

- Бесплатный сервис.

- Простой интерфейс.

- Отображение новостей на графике.

- Возможность сравнивать компании по финансовым показателям и по динамике цен.

- Возможность учитывать сделки — с сервисом «Портфель».

Минусы:

- Представлены не все компании российского рынка.

- Мало новостей по компаниям.

5000 Р в год

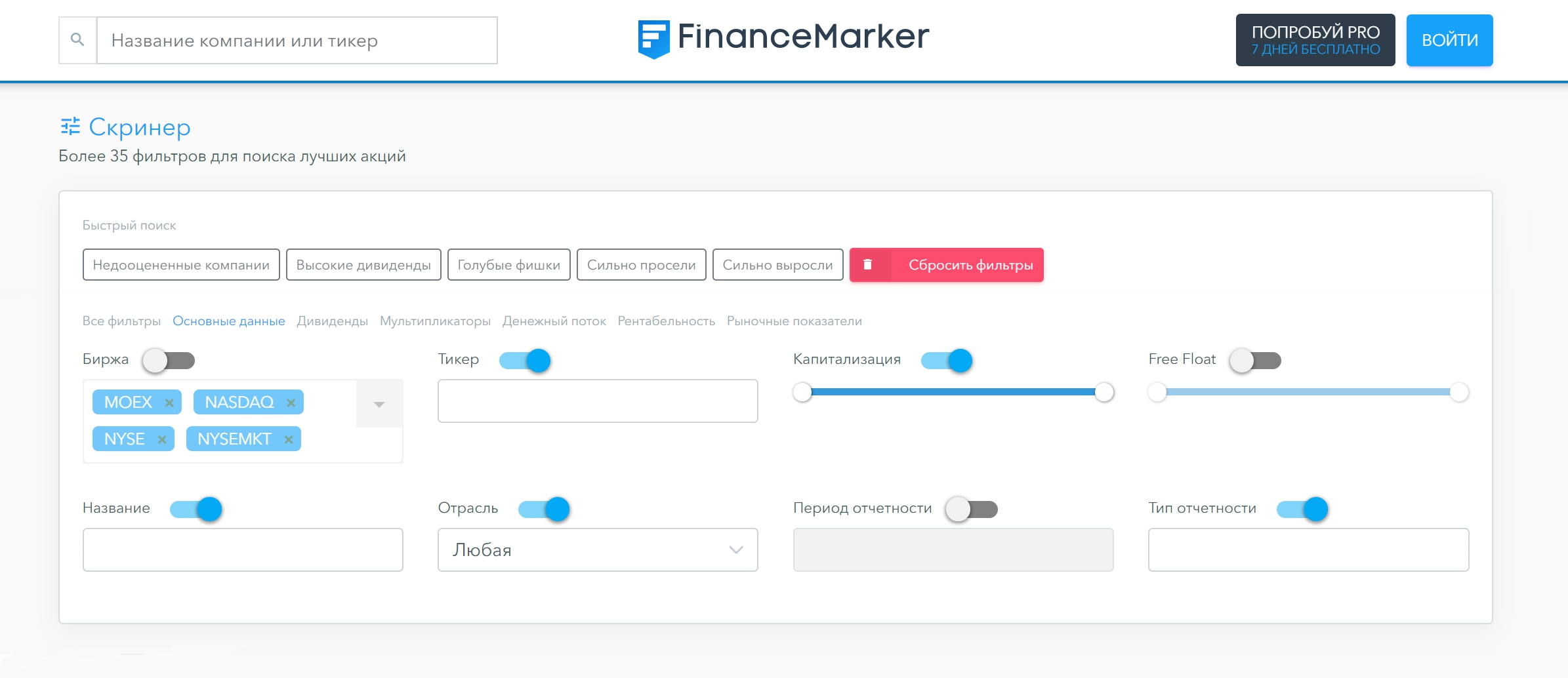

Financemarker.ru

В «Финанс-маркере» есть блог, где частные инвесторы публикуют свои обзоры и инвестидеи. Там я читаю статьи создателя этого ресурса.

Мне нравится, что в «Финанс-маркере» есть возможность посмотреть финансовые показатели компании как по МСФО, так и по РСБУ. Еще тут гибкая система фильтрации эмитентов.

Главная страница «Финанс-маркера»

Главная страница «Финанс-маркера» Система фильтрации эмитентов на «Финанс-маркере»

Система фильтрации эмитентов на «Финанс-маркере»Плюсы:

- Понятный интерфейс.

- Детальная информация по отчетности. Можно смотреть финансовые результаты по разным стандартам отчетности и за любой период.

- Есть российские и американские эмитенты.

- Широкие возможности сортировки и фильтрации.

Минусы:

- Практически вся информация на ресурсе доступна только по платной подписке.

- Нет возможности вести учет инвестиций. Сервис ведения портфеля учитывает только цену покупки и количество ценных бумаг.

Здесь был еще один сервис

Но теперь его тут нет: мы узнали, что автор статьи работает в этом сервисе — и его мнение из-за этого может быть необъективным.

Обычно мы замечаем такие вещи еще до выпуска статьи и просто ее не выпускаем, но в этот раз проглядели. Поэтому мы убрали все упоминания сервиса — в том числе из комментариев. Чтобы всё по-честному.

Подборка полезных сайтов и ресурсов для инвесторов. Только фондовый рынок. Акции, облигации и фонды (ПИФ и ETF). Сам пользуюсь и могу смело порекомендовать. Большинство сайтов бесплатные. Часть с условно-бесплатным доступом. Но то что есть на халяву, большинству хватит с головой.

Итак, поехали!

Русскоязычные ресурсы

Доход. Небольшой сайт инвестиционной компании с одноименным названием. Больше всего мне нравится предоставление информации о дивидендах или дивидендный календарь. По каждому эмитенту (компании) есть краткая дивидендная политика. Чего и сколько компания по уставу направляет на дивиденды. Плюс статистика по прошлым выплатам.

Из полезного. На ресурсе ведется рейтинг DSI — индекс стабильности выплат дивидендов.

В двух словах, если компании из года год выплачивают акционерам дивиденды, постоянно повышают их — они получают высокий рейтинг (максимум 1). Соответсвенно, нерегулярные выплаты (вплоть до отмены в некоторые года) уменьшают позиции компании в общем зачете.

На основании рейтинга, можно легко выбрать компании с внятной дивидендной политикой, стабильными выплатами. Или исключить сразу из рассмотрения, компании с невнятными и нерегулярными дивидендами.

Rusbonds — облигации в России.

Если нужно найти выгодные долговые бумаги под ваши критерии, то вам сюда. Вся информация по обращающимся российским облигациям. С подробной информацией о каждой. Купоны, даты выплат, доходность, сроки обращения, кредитный рейтинг.

Новости по планируемым выпускам свежих бумаг. Дефолты.

Cbonds — тоже сайт про облигации. Но рассчитанный на более матерых инвесторов. Доступ условно бесплатный.

Tradingview.com — бесплатный скринер акций. Котировки ценных бумаг, графики, аналитика, фундаментальные показатели компаний.

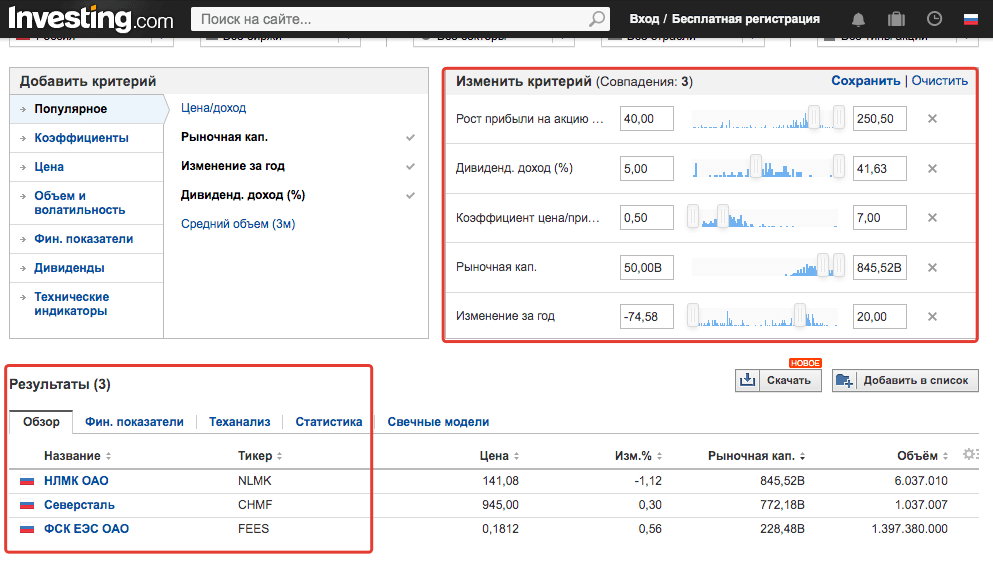

Investing.com — новости, котировки + графики и фин. коэффициенты. В базе огромное количество ценных бумаг, от российских до мировых.

На сайте мне нравится фильтр акций. Отбор можно произвести по нескольким десяткам параметров.

Например, хочу найти компании с капитализацией не менее 20 миллиардов, с дивидендной доходностью от 5%. Выросшие за последний год не более чем на 20%. И чтобы рентабельность бизнеса была от 25%. И коэффициент P/E был не слишком завышен.

Пара минут и список готов.

Сonomy — аналитика и информация по акциям российских компаний.

Investfunds.ru — информация по акциям, облигациям и фондам (ETF, ПИФ). Представлены различные рейтинги по доходности, СЧА фондов, комиссии. Есть скринер ценных бумаг (поиск, сортировка) по основным показателям.

Англоязычные ресурсы

ETF.com и ETFDB.com — два ресурса, заточенные именно под ETF. Есть огромная база данных по иностранным фондам, с основными характеристиками.

Удобный поиск для отбора и фильтрации ETF по классам активов, доходности, комиссиям, дивидендам, провайдерам и многим другим параметрам.

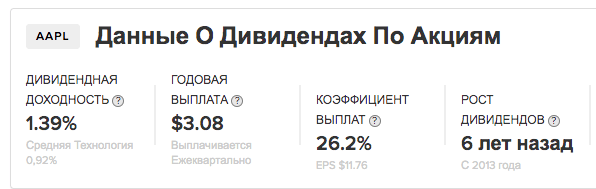

Dividend.com — сайт посвященный акциям, выплачивающим дивиденды. Доступен отбор и поиск по параметрам. По каждой акции можно посмотреть информацию связанную с дивидендами: текущую дивидендную доходность, предстоящие и прошлые выплаты, темпы роста дивидендов и прочее-прочее.

Например, компания Apple:

- Текущая див. доходность -1,39%.

- На дивиденды направляют 26% чистой прибыли.

- Начали выплачивать дивиденды 6 лет назад. И каждый год повышают.

- Средний темп роста дивидендов — 14,5% в год.

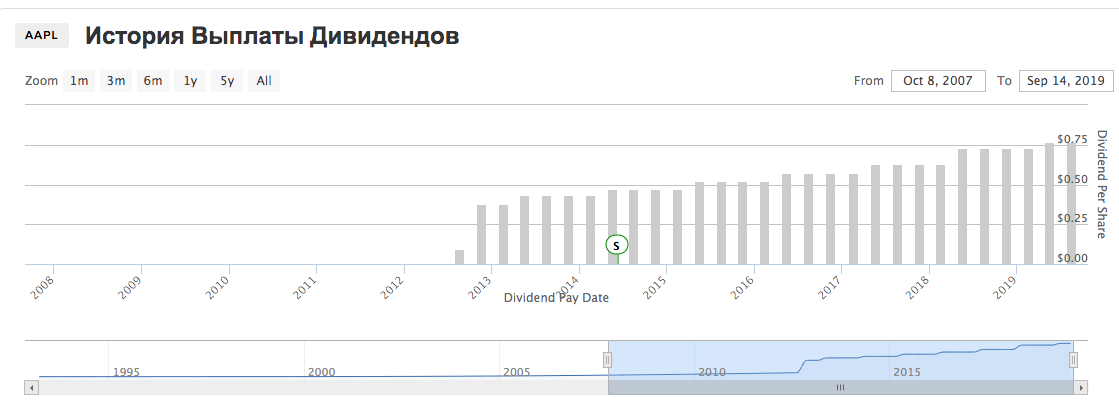

График дивидендных потоков.

REIT.com — сайт посвященный инвестированию в трасты недвижимости (подробнее про REIT писал здесь). Инвесторов REIT привлекают высокой дивидендной доходностью. По закону они должны направлять акционерам более 90% от своей прибыли. Дивиденды фонды выплачивают обычно раз в квартал. Некоторые даже каждый месяц.

На Санкт-Петербургской бирже обращается несколько REIT. Ресурс поможет получить более подробную информацию по фондам перед покупкой.

Finviz.com — наверное один из самых посещаемых сайтов в мире для инвесторов. Огромное количество информации по иностранным активам. В базе данные почти 8 тысяч акций.

Настраиваемый поиск бумаг по множеству параметров.

Прочие сайты

Сведения по ценным бумагам от мировых гигантов:

Пара полезных ссылок со Смартлаба. Сразу предупрежу, на сайте не все данные корректные. Не раз замечал расхождения по сравнению с официальной отчетностью.

Фундаментальные показатели по российским акциям — здесь

Дивидендный календарь — здесь

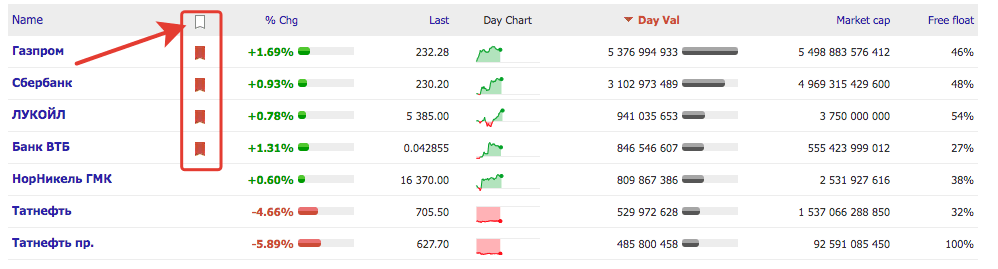

Finget — использую для просмотра котировок российских акций. Для удобства рекомендую отметить флажком интересные вам акции. И будет выводится укороченный список избранных бумаг (вместо нескольких сотен)

Возможно я упустил (или просто не знаю) другие полезные сайты для инвесторов. Было бы неплохо получить от вас обратную связь в комментариях.

Удачных инвестиций!

лучших инвестиционных компаний в 2020 году

Обзор лучших инвестиционных компаний

К пяти крупнейшим финансовым инвестиционным компаниям, которые растут быстрее своих аналогов, относятся E * Trade, Schwab, Ally Invest, Scottrade и TD Ameritrade. Эта статья проведет детальный анализ каждого брокера и постарается определить, что именно инвесторам нравится в этих компаниях, которые заставляют их расширяться.E * Trade

E * Trade была основана в 1982 году как TradePlus.Компания начала IPO в 1996 году под названием E * Trade Financial. Корпорация. В 2005 году компания приобрела Harrisdirect, и она приобрела OptionsHouse. Сегодня у компании более 330 миллиардов долларов клиентских активов, размещенных в брокерских и банковских операциях.E * Trade имеет годовой доход более 2,94 млрд. Долларов США и 4200 сотрудников. Эти партнеры компании доступны по телефону 24 часа в сутки, 7 дней в неделю. Некоторые из них расположены на 30 фирме кирпичные и минометные локации в 17 штатах.Доход компании генерируется в основном за счет взаимных фондов в размере 19,95 долларов США. торгует.

E * Trade выросла после IPO с успешными и креативными рекламными кампаниями и широким ассортиментом финансовых услуг. Помимо акций и ETF, брокер предлагает продукты с фиксированной доходностью и многое другое чем 10000 взаимных фондов. Из них примерно 4200 не имеют ни нагрузки, ни платы за транзакцию.

Управляемые счета, финансовое планирование и банковские продукты также доступны с фирмой.Управление портфелем начинается с 0,30% для баланса в 10 000 долларов США и включает в себя недорогие ETF. Оплата более высокой комиссии на основе активов и внесение большего количества средств увеличивает тип доступных ценных бумаг. E * Trade предлагает два разных текущих счета, один из которых имеет неограниченное возмещение комиссии банкомата с помощью дебетовой карты Visa. С таким широким спектром финансовой помощи компания должна продолжать расти в будущем.

Читать обзор Etrade »

Акция: Без комиссий по акциям и ETF.

Шваб

Еще одна брокерская фирма, демонстрирующая большой потенциал, — Чарльз Шваб. Основанная в 1971 году в Калифорнии, компания стала публичной, как The Charles Schwab Corporation в 1987 году. В 1997 году у компании было миллион онлайн-счетов, и всего через год она удвоилась. В 2003 году компания создала банк, застрахованный FDIC, а к 2012 году у нее было более 2 триллионов долларов в клиентских активах. Сегодня у нее есть офисы по всему миру и около 10 миллионов учетных записей.Что способствовало такому последовательному росту, так это внимание к клиенту. Брокер предлагает круглосуточное обслуживание клиентов в Соединенных Штатах, с 325 филиалами для клиентов, которые хотят лично работать. Функция онлайн-чата доступна на веб-сайте брокера, и говорящие на китайском языке могут связаться с сотрудником по телефону, который говорит на мандаринском или кантонском диалекте.

Компания недавно обновила свой сайт, чтобы иметь более функциональное меню. Это сделало навигацию проще и быстрее.Помимо веб-сайта, Шваб имеет удобное мобильное приложение, которое предлагает потоковую трансляцию финансовых новостей бесплатно, любезно предоставлено CNBC. Доступны и другие полезные функции, в том числе бесплатные, включая оплату счетов и мобильный чековый депозит. Отличная настольная платформа StreetSmart Edge доступна для клиентов с минимальным балансом в 1000 долларов.

Хороший выбор фонда заставляет инвесторов возвращаться к брокеру. Шваб имеет более 3000 взаимных средства без нагрузки, без комиссии за транзакцию.Эффективный скрининг способен перебирать все эти продукты с использованием таких критериев, как рейтинг Morningstar, коэффициент расходов, стандартное отклонение и история производительности.

Charles Schwab Bank предлагает хороший текущий счет, который можно привязать к счету ценных бумаг. Он поставляется с чеками и дебетовой картой Visa, которые бесплатны. Брокер возмещает все комиссионные за использование банкоматов по всему миру при использовании своей дебетовой карты.

Читать обзор Чарльза Шваба »

Акция: Откройте счет в Schwab и получите $ 0 комиссионных.

Союзник Инвест

Третьей по величине инвестиционной фирмой, которая демонстрирует признаки сильного роста, является Ally Invest (также известный как TradeKing). Основанная в 2005 году, компания неуклонно растет в размерах. В 2012 году компания объединилась с недорогим брокером Zecco.com. За этим последовало в 2014 году создание TradeKing Advisors, фирма по управлению портфелем онлайн. Было объявлено, что Ally Financial, компания с более чем 150 миллиардов долларов в клиентских активах, согласился на приобретение TradeKing Group.В своей 15-летней истории Элли Инвест выросла от неизвестного брокера до одного с миллионом счетов. Примечательно, что это сделано это с небольшой рекламой.Что привлекло так много инвесторов в Ally Invest, так это акцент брокера на низких комиссионных и комиссии. Брокерский дом является одним из Самые дешевые фирмы в бизнесе. Опционные контракты всего за 50 ¢ каждый. Пока фирма не предлагает взаимные фонды, которые не являются ни нагрузкой, ни комиссией за транзакцию, она предлагает все средства фонда бесплатно торгуйте, в то время как 10000 фондов без нагрузки стоят всего 9 долларов.95 за транзакцию.

Несмотря на хороший ценовой график брокера, он нашел возможность обеспечить хорошую торговлю инструменты бесплатно. Во-первых, это Ally Invest LIVE, которая является платформой на основе браузера и бесплатна для клиентов, которые избегают ежегодной платы за бездействие фирмы. Это можно сделать, просто разместив одну сделку или поддерживая баланс не менее 2500 долларов. Частые трейдеры могут получить доступ к более продвинутой платформе.

Ally — один из немногих брокеров, предлагающих бесплатную услугу робо-консультанта под названием Управляемые наличными портфели Ally Invest.

Помимо широкого предложения ценных бумаг, Ally Invest также предлагает торговлю на рынке Форекс, удобную функцию для инвесторов, заинтересованных в различных продуктах. Компания имеет конкурентные спреды по большому количеству основных валютных пар, таких как GBP / USD и USD / JPY. Выделенная платформа форекс доступна бесплатно.

Читать обзор Ally Invest »

Акция: Бонус до $ 3500 наличными + сделки по $ 0 + возврат комиссии за перевод.

Открыть счет в Ally Invest

TD Ameritrade

Рост Scottrade не остался незамеченным, и, вероятно, именно поэтому TD Ameritrade приобрел его. Сегодня TD Ameritrade имеет более 1,3 триллиона долларов в клиентских активах, а клиенты размещают около 700 000 сделок в день. Компания начала свою деятельность в Омахе, штат Небраска, в 1975 году с гораздо меньшими операциями. Начиная с начала 2000-х годов фирма начала покупать другие компании, что стимулировало ее рост. В 2009 году TD Ameritrade приобрела thinkorswim, который в то время был самым быстрорастущим брокером.Приобретение Scottrade дало TD Ameritrade почти за одну ночь гораздо большее присутствие в брокерском мире. Брокер теперь имеет более 450 кирпичных и минометных точек по всей Состояния. Эта сеть является крупнейшей среди всех онлайн-брокеров скидок.

С приобретением thinkorswim TD Ameritrade приобрела одну из лучших торговых платформ в отрасли. Программное обеспечение thinkorswim имеет одни из лучших инструментов для построения графиков среди всех доступных программ.Имеет 400 технических исследований и несколько инструментов для рисования. Trade Architect — это более простая браузерная платформа, которая может быть лучшим выбором для начинающих трейдеров. Оба бесплатны для использования и включают прямую трансляцию CNBC без дополнительной оплаты.

Эти превосходные технические инструменты — это то, что заставляет инвесторов возвращаться в фирму. В дополнение к этим платформам брокер также предлагает три мобильных приложения, одно из которых представляет собой версию thinkorswim, которая имеет те же мощные инструменты построения диаграмм, что и программное обеспечение для настольных компьютеров.Два из трех приложений также предлагают прямые трансляции деловых новостей. Платформа для Apple Watch также доступна. Удивительно, но брокер ничего не берет за использование своих технических предложений.

TD Ameritrade не остановился только на инвестиционных услугах. Брокер предлагает своим клиентам возможность прикреплять чеки и дебетовую карту Visa к торговому счету. За эту полезную услугу плата не взимается, а комиссионные за услуги банкомата полностью возмещаются без какой-либо максимальной платы.

Читать обзор TD Ameritrade »

Акция: Откройте счет в TD Ameritrade и получите $ 0 комиссионных за сделки с акциями.

Открыть счет в TD TD Ameritrade

Завершение

Хотя некоторые ведущие финансовые инвестиционные фирмы сокращаются в размерах, эти пять расширились, иногда из ничего. Тот факт, что инвесторы доверяют им огромные суммы денег — хороший знак того, что эти компании имеют отличные финансовые услуги.Продолжить чтение

,

Вам понравилась инвестиционная стратегия, представленная в этом сообщении в блоге. Зачем?

Потому что это легко понять, а также полезно.

Почему просто? Потому что вы можете визуализировать все шаги , вовлеченные в процесс инвестирования.

Почему полезно? Потому что его простота заставит вас начать инвестировать с сегодняшнего дня.

[ Читать: Полное руководство по экономии денег… ]

Инвестиционная стратегия

Я представлю стратегию с помощью блок-схемы.

Почему вам понравится эта стратегия?

Потому что речь идет не только об инвестициях, но и о соответствующих приоритетах , которые должны работать параллельно с инвестициями.

Кроме того, использование блок-схемы (для объяснения стратегии) повышает понятность концепции.

Почему эта стратегия хороша?

Что такое хорошая стратегия?

Стратегия может стать хорошей, только если она может представить план для достижения долгосрочной цели .Читайте: О долгосрочной инвестиционной стратегии.

Приведенная выше блок-схема учитывает эти два требования:

Почему я подготовил эту блок-схему (моя инвестиционная стратегия)?

Потому что это помогает мне увидеть, что происходит, где инвестиции.

Там написано ..

- Почему цель ставится на первое место?

- Как инвестиционный портфель поддерживает цель?

- Как построить портфолио?

- Когда инвестировать в долг и капитал?

- Сэкономить на чем?

- Вложить деньги для чего?

- Утилита сбережений и инвестиционного портфеля и др.

Я предлагаю вам прочитать вышеупомянутые вопросы, а затем увидеть блок-схему.

Я уверен, что это поможет вам «увидеть инвестиции более объективным образом ».

Объяснение: Инвестиционная стратегия

Вместо того чтобы использовать слова и длинные предложения, я попытался объяснить стратегию с помощью блок-схемы.

Хотя эта блок-схема не требует пояснений, я попытаюсь объяснить ее простыми словами.

Для начала, блок-схема задает самый важный вопрос…

1.Зачем вкладывать деньги?

Ни одна инвестиционная стратегия не будет успешной, пока она не узнает, какова ее цель.

Как определить цель?

Отвечая на этот вопрос: « я за что вкладываю? «

Какой должен быть ответ? Ответ скрыт в наших жизненных потребностях .

Это не какие-либо потребности; это те требования, которые требуют большого финансового участия.

Ниже приведены несколько примеров таких потребностей:

Создайте подобную таблицу потребностей для себя.

Как только таблица будет готова, определите их количественно с точки зрения денег и даты требования.

Количественные будущие потребности становятся нашими финансовыми целями .

Почему мы вкладываем деньги? Это делается для достижения финансовых целей по желанию. Читайте: инвестирование на основе целей.

Осознание цели позволяет нам составить финансовый план.

2. Что такое инвестиционный план?

Моя блок-схема обрабатывает этот вопрос в три этапа:

- Первый : Он показывает два пути инвестирования.

- Второй : В нем освещаются связанные с инвестициями приоритеты.

- Третий : в нем подчеркивается дисциплина, необходимая для инвестирования.

Позвольте мне объяснить, как эти три шага осуществляются в нашем стремлении расшифровать инвестиционную стратегию.

2.1 Два инвестиционных пути:

Что это за пути?

Путь 1 — это путь роста.

Здесь инвестиционная стратегия заключается в том, чтобы инвестировать с целью достижения «ожидаемого прироста капитала в размере в долгосрочной перспективе ».

Путь 2 — это сберегательный путь.

Здесь человек вкладывает не для роста, а для накопления , накопления .

2.2 Связанные приоритеты

Что я имею в виду под ассоциированными приоритетами?

Когда мы вкладываем деньги, мы не можем думать только об инвестициях в изоляции.

Есть и еще две вещей, которые должны решаться параллельно с инвестициями.

Хотя они могут выглядеть не связанными — но это важно.Зачем?

Потому что, если кто-то не справится с этими «связанными приоритетами» наряду с инвестированием, сами инвестиции пострадают.

Каковы эти связанные приоритеты?

- Чрезвычайный фонд здания : Что такое аварийный фонд? Экономия средств для управления текущими расходами в течение следующих 6 месяцев. Когда ежемесячные расходы растут, размер чрезвычайного фонда также должен увеличиваться. Какова инвестиционная стратегия создания аварийного фонда? Сохраняйте регулярно (каждый месяц), пока цель не будет достигнута.Читайте: Где хранить аварийный фонд.

- Как освободиться от долгов : Мы продолжаем накапливать долги в нашей жизни. Все начинается с долга по кредитной карте, ссуды на покупку дома, автокредита, ссуды на образование, личного ссуды и т. Д. Пока мы вкладываем деньги, очень важно, чтобы продолжало снижать наших долгов. В противном случае инвестирование становится практически бессмысленным. Зачем? Потому что часто «доходы, полученные от инвестиций» за вычетом «процентов, выплачиваемых по кредитам», являются чистыми нулями . Какова инвестиционная стратегия, чтобы стать свободным от долгов? Регулярно сохраняйте и оплачивайте кредит.Читайте: (1) Почему стать свободным от долгов. (2) Руководство по предоплате кредита.

Несмотря на то, что кто-то занимается вышеуказанными приоритетами, инвестиции также должны продолжаться.

Что делается для инвестирования? Покупка качественных активов. Читайте: о том, как строить активы и как вкладывать деньги.

2.3 Инвестиционная дисциплина

Ни одна инвестиционная стратегия не будет работать, пока она не будет выполнена без дефолта.

Как люди обычно делают дефолты при инвестировании?

Они перестают инвестировать.

Ключом к успеху любой стратегии является регулярное ее соблюдение.

Итак, что отсюда?

Независимо от того, что произойдет в будущем, продолжайте экономить и инвестировать на регулярной основе .

Как обеспечить регулярные инвестиции / сбережения? Подробнее об этом читайте в следующем разделе.

Во # 2 мы обсудили инвестиционное планирование в целом. Теперь мы готовы обсудить детали…

3. Куда вложить деньги?

Для простоты процесса я рассмотрел только два типа инвестиционных инструментов: (1) Собственный капитал и (2) Долг.Читайте: о других вариантах инвестиций.

- Собственный капитал : Инвестиции в акционерный капитал позаботятся о росте. Инвестиции, основанные на акционерном капитале, хотя и связаны с риском убытков, но есть способ управлять ими. Как? Обычный человек может сделать это двумя способами: (a) Путем инвестирования в паевые инвестиционные фонды через SIP-маршрут. (b) Продолжая делать взносы в SIP, по крайней мере, за 4-5 лет до погашения. Подробнее:

- Задолженность : Инвестирование в планы погашения задолженности создаст сбережения.Планы, основанные на долгах, безопасны, что означает, что риск потери почти нулевой. Но с другой стороны, их доходы невелики. Но, учитывая, что эти средства нужны для «чрезвычайной ситуации» и «досрочного погашения кредитов» — необходимо инвестировать в долговые планы. Примерами планов, основанных на долгах, являются: (а) срочные депозиты, (б) регулярные депозиты, (в) планы долговых обязательств взаимных фондов и т. Д. Подробнее:

3.1 Инвестиции Диверсификация

Если человек может распределять средства между долгами и справедливость в правильной пропорции, она также позаботится о необходимой диверсификации.Читайте: о диверсификации.

Когда стратегия заключается в создании двух отдельных портфелей, инвестиций и сбережений , диверсификация происходит автоматически (в первые годы).

Но в последующие годы все будет иначе.

Когда инвестиционный портфель больше, нужно будет покупать долговые планы, даже когда нет необходимости в и .

Что я имею в виду под «нет необходимости»?

Когда чрезвычайный фонд достаточно велик, и долг также погашен.

Что человек должен делать в таком сценарии?

Продолжайте увеличивать размер чрезвычайного фонда до , сохраняйте баланс между долгом и капиталом.

Как мы можем выяснить «баланс»? Следуйте формуле:

4. Как вложить деньги?

Когда я спрашиваю себя «как инвестировать деньги», что это значит для меня?

Для меня это понимание корреляции между следующими 3 вещами:

- Риск,

- Возврат и

- Степень участия в себе.

Какая идея стоит за этим мыслительным процессом?

Когда мы имеем дело с капиталом , понимание корреляции помогает более точно оценить будущие доходы.

И что?

Когда доход оценивается правильно, инвестор точно будет знать, когда цели будут достигнуты.

Какая корреляция? Проверьте эту матрицу:

Что говорит эта матрица? В нем говорится, что есть три варианта « сделки с акционерным капиталом »:

- 1-й вариант : Здесь инвестор понял, что инвестиции будут реализованы с самостоятельным участием . Кроме того, человек также хочет сохранить риск потери до минимума .В этом случае человек должен быть доволен только низкой доходностью. В капитале низкая доходность означает 10-12% годовых. в Индии. Как это сделать? Делая SIP в индексных фондах или покупая индексные ETF.

- 2-й вариант : Здесь участие самого инвестора будет низким. Но он / она в порядке со средним риском. В этом случае человек может зарабатывать среднюю прибыль. В капитале средняя доходность означает 12-14% годовых. в Индии. Как заработать эти доходы? Делая ГЛОТК в средствах с несколькими заглавными буквами.

- 3-й вариант : Здесь инвестор обеспечил высокую вовлеченность.Такой человек отслеживает «движений фондового рынка» и «связанных новостей». Человек также открыт для высоких рисков. В этом случае человек может заработать высокие доходы. В акционерном капитале высокая доходность означает 16% + р.а. в Индии. Куда инвестировать для такой прибыли? Глоток в средней или маленькой кепке средств.

4.1 Оставайтесь инвестированными на долгосрочную перспективу

Когда кто-то имеет дело с акционерным капиталом, владение им на долгосрочной основе является существенным предварительным условием.

Как долго это долгосрочный капитал?

Мое наблюдение состоит в том, что минимальное время удержания в 4-5 лет является обязательным условием инвестирования в акционерный капитал.

Узнайте больше о том, как долго вложения в акционерный капитал?

5. Цель и как их достичь…

Мы говорим о лучшей инвестиционной стратегии, верно?

Но мы делаем это, чтобы достичь чего?

Мы делаем это для создания двух портфелей , что, в свою очередь, поможет нам достичь финансовых целей .

Давайте посмотрим, как это объясняется в моей блок-схеме:

- Два портфеля : Какие два портфеля? Инвестиционно-сберегательный портфель.Как строится инвестиционный портфель? Он постоянно подпитывается акциями, купленными на пути № 1. Как строится сберегательный портфель? Он постоянно подпитывается долговыми планами, купленными годами на пути № 2.

- Финансовые цели : Каковы финансовые цели? Всего их 3. (i) покрытие больших будущих расходов, (ii) создание чрезвычайного фонда и (iii) освобождение от долгов.

Как два портфеля и финансовые цели связаны друг с другом?

Инвестиционный портфель покрывает большие будущие расходы.

Сберегательный портфель создает чрезвычайный фонд и производит предоплату по кредитам.

Заключение

В этой статье описывается простая, но эффективная инвестиционная стратегия.

Почему я считаю его лучшим? Потому что могут помочь людям достичь своих финансовых целей жизни.

Обсуждаемая здесь стратегия говорит как об инвестировании в рост, так и о безрисковом подходе к формированию портфеля.

Что мне больше всего нравится в этой стратегии? Почему это работает?

Потому что он устанавливает четких корреляций между различными инвестиционными действиями.

Эти корреляции, в свою очередь, позволяют понять, каковы финансовые цели и как их достичь.

Надеюсь, вам нравится читать об инвестиционной стратегии. Если у вас есть какие-либо мнения / отзывы о статье, пожалуйста, оставьте ее в разделе комментариев ниже.

Удачного инвестирования.

Для инвесторов с малой капитализацией это лучшие бесплатные сайты. Хотите знать лучшие инвестиционные сайты, чтобы найти акции малой капитализации? Вот некоторые из моих любимых.

Один из вопросов, которые мне часто задают, — это какие инвестиционные сайты лучше всего найти хорошие акции с малой капитализацией.Как правило, тот, кто спрашивает, надеется, что я раскрою конкретный веб-сайт, предлагающий постоянный поток вдохновляющих идей — бесплатно! Каждый раз я объясняю то, что читатели Cabot Wealth Daily уже знают: такого сайта нет.

Конечно, за несколько долларов в день инвесторы могут получить подписку на Cabot Small-Cap Confidential, , и получить все мои лучшие идеи для маленьких компаний. Но вы и так это знаете.

Мы обнаружили передовую компанию, которая могла бы пойти по стопам нашего крупнейшего за всю историю малого бизнеса с малой капитализацией, Amazon, и превратить еще 10 000 долларов в 129 000 долларов или больше.

Это большая претензия, мы знаем. Даже при всей текущей неопределенности рынка.

Но не тогда, когда вы понимаете, как революционные облачные приложения для экстренной связи.

Нажмите здесь для более подробной информации.Сегодня я думал, что сделаю то, что трудно сделать в разговоре, но легко сделать в письменной форме: выложить то, что я считаю лучшими инвестиционными площадками для инвесторов с небольшой капитализацией. Это веб-сайты, которые я использую на регулярной основе для поиска, изучения и отслеживания акций малой капитализации.

Для справки, в Cabot мы используем ряд исследовательских сайтов институционального уровня. Но я не собираюсь вдаваться в те, которые имеют относительно высокую стоимость. Чтобы веб-сайт составлял сегодняшний список, он должен быть на 100% бесплатным. Я не имею никакого отношения ни к одному из этих сайтов и не получаю ничего, чтобы упоминать их. Так же как и Кэбот.

Я разбил свой список на три области, которые определяют базовый процесс исследования. Это (1) генерация идей, (2) анализ запасов и (3) сбор идей и отслеживание эффективности.

Лучшие инвестиционные площадки для генерации идей с малой капитализацией

Лучшие инвестиционные площадки для скрининга склада

При поиске акций с очень специфическими характеристиками лучше всего подходит инструмент скрининга. Чтобы быть эффективными, ваши критерии должны быть достаточно конкретными, чтобы отсеять риффрафф, но достаточно широкими, чтобы получить достаточно результатов, чтобы дать вам что-то для работы.

Например, простой экран, который мне нравится, ищет акции в диапазоне рыночной капитализации, скажем, от 200 млн. До 600 млн. Долл. США, с ростом выручки 20% и EPS на 20% за последние 12 месяцев, и с ценой акции более 2 долл. США.00.

Моя рекомендация на этом сайте немного неубедительна, так как я регулярно пользуюсь платной услугой проверки. Но в прошлом я полагался на скрины из Yahoo! Финансы, Google Финансы, Закс и Финвиз. У каждого есть свои плюсы и минусы, которых слишком много, чтобы их упоминать. У авторитетных онлайн-брокеров есть инструменты скрининга, которые могут быть даже лучше.

Лучшие инвестиционные площадки для ETFs и паевых инвестиционных фондов

Другим хорошим источником для генерации идей являются ETF и взаимные фонды, которые уже имеют заранее определенные критерии, которые приближаются к вашим.Вышеперечисленные сайты будут работать для поиска средств. Но я думаю, что есть лучшие источники.

Для поиска ETF я использую вкладку исследований на XTF.com. Вы можете указать количество переменных, а затем сравнить ETF, которые возвращает веб-сайт. Если вы хотите углубиться в ETF, веб-сайт XTF позволяет бесплатно увидеть 10 крупнейших активов. Чтобы получить отдых, нужно быть премиум подписчиком. Но быстрый обходной путь — просто зайти на сайт эмитента ETF и найти загружаемый файл со всеми составляющими индекса.В идеале вы можете получить это в формате Excel, чтобы вы могли сортировать данные по столбцам (например, по рыночной капитализации), чтобы ускорить ваш анализ.

Страница фондов Morningstar.com также является отличным ресурсом для исследования фондов, и я использую ее для просеивания через взаимные фонды. Некоторые из инструментов требуют, чтобы вы зарегистрировались (бесплатно), но как только это будет сделано, глубина информации будет значительной (доступна также премиум-подписка). Одна из приятных сторон многих взаимных фондов с малой капитализацией заключается в том, что у них нет тонны акций, поэтому это довольно быстрый процесс, чтобы заглянуть внутрь и вытащить любые имена, которые вам нравятся.Опять же, вам нужно зайти на сайт конкретного фонда, чтобы получить загружаемый файл со всеми активами, поскольку Morningstar ограничивает ваш доступ к первым 25 фондам.

Лучшие инвестиционные сайты для творчества

Многие из лучших идей для малых капиталовложений приходят из случайных источников. Разговор, мимолетный взгляд на что-то или статья в журнале. Многое может вызвать тревожные сигналы, которые вдохновляют вас искать акции, чтобы играть в тренде.

Этот подход требует совершенно другого инструмента, чем ваш стандартный скрининг склада.Лучший бесплатный инструмент, который я нашел, это

.Когда вы читаете эту статью, вы хотите знать, куда вложить деньги в Индию для получения большей прибыли.

У всех нас есть инвестиционные планы, и мы все постоянно находимся в поиске лучшего инвестиционного варианта. Но есть страх инвестировать в неправильные инвестиционные планы.

Вы должны инвестировать только после понимания плюсов и минусов вариантов инвестирования. Я пытаюсь облегчить тебе жизнь.

Я провел углубленное исследование всех лучших инвестиционных вариантов в Индии и перечислил лучшие законные инвестиционные планы в Индии.Вы можете инвестировать в зависимости от ваших потребностей и способностей к риску.

Давайте разберемся с некоторыми основами инвестиций, прежде чем перейти к выбору инвестиций.

Как удвоить свои инвестиции

Нет ничего лучше, чем удвоить деньги за одну ночь. Это может произойти только во сне, но позвольте мне сказать вам, что есть простая формула для подсчета количества времени, затрачиваемого на удвоение ваших денег.

Формула соответствует правилу 72.

Расчетный период времени для удвоения = 72 / процентная ставка.

Например, если вы хотите быстро узнать, сколько времени Rs. 10000 станут рупиями 20000 при условии, что вы инвестируете с процентной ставкой 8%.

Тогда ответ будет, 72/8 = 9 лет.

Если вы инвестируете в то, что дает 24% прибыли?

72/24 = только 3 года, чтобы удвоить ваши инвестиции

Если кто-то обещает вам дать двойные деньги через 2 года, он дает вам 36% прибыли, что нереально. Скорее всего, это афера.

Инвестирование в акции

Инвестирование в акции является одним из наиболее предпочтительных вариантов инвестирования в связи с высоким потенциалом доходности.Поскольку инвестиции в акции несут немного более высокий риск и, следовательно, также способны генерировать высокую прибыль.

Вы можете ожидать годовой доход в размере 15% — 18%, если знаете искусство инвестирования в нужные акции в нужное время. Я бы порекомендовал вам начать с небольших инвестиций в акции с намерением учиться, прежде чем делать большие инвестиции.

Демат аккаунт обязателен для начала инвестирования на фондовом рынке. Я бы порекомендовал вам Upstox, если у вас нет учетной записи Demat.

Специальное предложение на Upstox (ограниченное время)

Upstox — один из самых быстрорастущих дисконтных брокеров, который предлагает нулевые брокерские услуги при доставке и экономит до 90% на торговле по сравнению с другими поставщиками услуг.

- БЕСПЛАТНО Demat & Trading Account

- Брокер нулевой при доставке

- Фл. 20 руб. Откройте БЕСПЛАТНО Upstox Account

PRO TIP — Начните раньше, сохраняйте более длительный период времени и не снимайте основную сумму или проценты.

Вот список 26 лучших инвестиционных планов в Индии на 2020 год

Лучшие инвестиционные возможности для наемного работника

# 1. Публичный фонд обеспечения (PPF)

Помимо вашего регулярного пенсионного взноса, инвестиции в счет PPF могут сэкономить много налогов, поскольку все сделанные депозиты подлежат вычету в соответствии с разделом 80C.

Кроме того, все накопленные основная сумма и проценты освобождаются от уплаты налога на момент вывода.

Что нам нравится

- Более высокая процентная ставка, чем банковский срочный депозит

- Возврат не облагается налогом

- Время, необходимое для удвоения инвестиций = 9 лет

Концерны

- The Аккаунт PPF нельзя закрыть до 15 лет.

- Частичное снятие возможно только после завершения 6 лет.

Вы также хотели бы прочитать — лучшие варианты экономии налогов при 80 C в Индии

# 2.Национальная пенсионная система (NPS)

Схема NPS является переносимой для всех рабочих мест и мест. Дополнительным преимуществом является доход от долевых и долговых инвестиций.

Все ваши вклады до рупий. 1.5 Lac на капитал первого уровня освобождены в соответствии с разделом 80C. Плюс вы можете требовать дополнительные до рупий. 50 000 налоговых льгот.

Так что здесь вы можете сохранить рупий. 2 лака налога.

Что нам нравится

- Прибыль в год = от 8% до 10%

- Годы удвоения инвестиций = 7.От 2 до 9 лет

Проблемы

- Вы не можете снять деньги до 60 лет.

- После этого вы можете снять только 60%, которые не облагаются налогом, а оставшиеся 40% корпуса остаются для получения регулярной пенсии.

Вы также можете проверить — 5Paisa Review (самый дешевый брокерский счет Demat в Индии)

# 3. Схема сбережений по акциям (ELSS)

При инвестировании в ELSS вы получаете более высокий доход от 15% до 18%.Инвестиции в фонды ELSS имеют меньший период блокировки 3 года и любой доход за рупий. 1 Лак облагаются налогом.

Что нам нравится

- Прибыль в год = 15% до 18%

- Годы, чтобы удвоить инвестиции = 4–4,8 года

Концерны

- Рассматривается как LTCG и заработок за рупий. 1 Лах облагается налогом в размере 10%.

# 4. Налоговый сберегательный фиксированный депозит

Если вы хотите иметь безопасный вариант инвестирования, не вкладывая средства в акции, тогда выберите сберегательный фиксированный депозит в любом банке или почтовом отделении.

Процентные ставки варьируются от банка к банку и находятся в диапазоне от 6% до 8,5%.

Что нам нравится

- Приблизительная прибыль в год = 7,6%

- Годы, чтобы удвоить инвестиции = 9,47 года

Концерны

- Проценты, облагаемые налогом.

- Срок блокировки 5 лет.

Выезд — Как начать внутридневную торговлю акциями в Индии

# 5.Страховые планы, связанные с единицами (ULIPs)

Инвестиции в ULIPs дают вам возможность создания богатства наряду со страхованием жизни. Уплаченные премии имеют право на вычет в соответствии с разделом 80C. Кроме того, доходность по срокам освобождается в соответствии с разделом 10 (10D).

Доходность варьируется в зависимости от комбинации капитала, долга или гибридных фондов.

Что нам нравится

- Возвраты не облагаются налогом

- Возвраты могут быть высокими, если рынок работает хорошо

Заботы

- Много сборов и платежей (от 2% до 4%), таких как плата за распределение премий, плата за смертность, сборы за управление фондами, сборы за администрирование политики.

- Высокий процент управленческих расходов (1,35% годовых).

Внимательно прочитайте: почему мы не рекомендуем «Страховой полис» в качестве инвестиционного варианта.

Обратите внимание, что инвестиции и страхование — это отдельные активы с разными целями.

Инвестиции направлены на получение прибыли и, следовательно, несут более высокий риск. Принимая во внимание, что страхование предназначено для защиты жизни и имущества в случае потери или смерти.

Следовательно, оба должны рассматриваться отдельно, а не комбинироваться.

Я написал руководство по лучшим способам экономии подоходного налога в Индии.

Лучший инвестиционный план с высокой доходностью

# 6. Прямые инвестиции в акционерный капитал

Все инвестиции в акционерный капитал сопряжены с более высокими рисками и, следовательно, также способны приносить очень высокую прибыль. Выберите вариант инвестирования в акции, если вам удобно потерять до 50% капитала.

Доходность NSE за последний год составляет 12,40%, а за последние 2 года доходность составила 26,5%. Аналогичным образом, акции голубых фишек принесли огромную прибыль в недалеком прошлом.

Что нам нравится

- Прибыль в год = 18%

- Годы, чтобы удвоить инвестиции = 4 года

Чтобы инвестировать в собственный капитал, необходим счет Demat. Вы можете прочитать полные обзоры моих любимых счетов Demat

# 7. Паевые инвестиционные фонды

Паевые инвестиционные фонды — это самый безопасный и самый удобный способ инвестирования на рынках, когда у вас нет времени и опыта.

Паевые инвестиционные фонды приносят неизменно более высокую прибыль. Благодаря таким фондам, как L & T India Value, Mirae Asset India и ICICI Prudential Blue Chip, доходность составляет 3 года в диапазоне от 14% до 18%.

Инвестиции во взаимные фонды могут представлять собой единовременную выплату или ежемесячный SIP на сумму, равную рупиям. 500.

Что нам нравится

- Прибыль в год = 16%

- Годы, чтобы удвоить инвестиции = 4,5 года

Концерны

- Фактор высокого риска.

- Пострадавшие от изменений в NSE / BSE

- Соотношение расходов на оплату услуг Фонда (1,05%).

# 8. Коммерческая недвижимость

Коммерческая недвижимость обеспечивает доход от аренды и прирост капитала. Более высокая оценка обусловлена спросом на офисные помещения и ростом корпоративной среды.

Но местоположение, качество здания, рыночная арендная плата и спрос-предложение играют важную роль в определении прибыли.

Хорошие инвестиции в офисные и торговые помещения не только приносят более высокую прибыль, но и помогают диверсифицировать инвестиционные активы.

Что нам нравится

- Приблизительная прибыль в год = 12%

- Годы, чтобы удвоить инвестиции = 6 лет

Концерны

- Продажа недвижимости требует времени.

- Отличается от собственности к собственности в зависимости от местоположения.

# 9. Первичное публичное предложение (IPO)

Лучшая часть инвестиций в IPO заключается в том, что деньги блокируются только на 7-15 дней.Благоразумные инвестиции в хорошую компанию, выходящую на IPO, могут принести доход в течение 20-25%.

Что нам нравится

- Прибыль в год = 20%

- Годы, чтобы удвоить инвестиции = 3,6 года

Концерны

- Очень высокий риск.

- В зависимости от движения рынка

Лучший инвестиционный план на 1 год

# 10.Срочный депозит

FDs — это самые безопасные и надежные варианты инвестиций, предоставляемые банками и почтовыми отделениями, которые получают более высокие процентные ставки, чем сберегательный счет.

Любая избыточная сумма, которую вы не собираетесь использовать в течение определенного периода времени, может быть безопасно внесена в фиксированный депозит.

Банк и почтовое отделение Срочные вклады

Особенности Банк FD Почтовое отделение FD Процентные ставки 5.От 75% до 8% 6,6% до 7,4% Время удвоения инвестиций 9 лет 9,7 года Срок владения 7 дней до 10 лет 1 до 5 лет Минимальная сумма вклада Зависит от банка к банку Rs. 200 Налоговая льгота На 5-летнюю налоговую заставку На 5-летнюю налоговую заставку # 11. Периодический депозит

Как и срочный депозит, RD получает более высокую процентную ставку, чем сберегательный счет.

RD позволяет инвестировать любую сумму, которая может быть столь же маленькой, как рупий. 5 в месяц и является лучшим вариантом для продвижения привычки сбережений.

Что нам нравится

- Прибыль в год = 7%

- Годы, чтобы удвоить инвестиции = 10,3 года Индия

# 12. Liquid Mutual Fund

Опция несет наименьшую степень риска и предназначена для лиц, у которых есть свободные деньги на короткий период времени.

Паевой инвестиционный фонд инвестирует ваши деньги в высоколиквидные краткосрочные инструменты, такие как банковские CD, векселя и коммерческие бумаги, как правило, со сроком погашения менее 91 дня.

Что нам нравится

- Прибыль в год = 5% -6,5%

- Годы, чтобы удвоить инвестиции = 11 лет

Концерны

- Более низкая доходность по сравнению с FD

# 13.Планы сверхдолгосрочных долговых обязательств

В отличие от ликвидных МФ деньги инвестируются в облигации и другие инструменты со сроком погашения более 91 дня и менее 1 года.

Ultra ST долговая система MF несет риск изменения процентных ставок, не столь ликвидна и, следовательно, дает вам более высокую прибыль.

Что нам нравится

- Прибыль в год = 7% -9%

- Годы, чтобы удвоить инвестиции = 8–10,3 года

Лучший инвестиционный план на 3 года

# 14 ,Сберегательный счет с Sweep in Facility

Опция Sweep In позволяет вам гибко управлять своими сбережениями, а также получать более высокую прибыль от фиксированного депозита.

Здесь любые лишние деньги, находящиеся на вашем сберегательном счете выше определенного порогового уровня, автоматически конвертируются в фиксированный депозит и наоборот.

Что нам нравится

- Прибыль в год = 6,5% -7,5%

- Годы, удваивающие инвестиции = 9.6 лет

# 15. Краткосрочный долг MF

Является хорошим вариантом для получения стабильной прибыли со скромным риском.

Средства заблокированы на срок до 3 лет, и за преждевременное погашение предусмотрена штраф в размере 1%. Тем не менее, вы можете ожидать возврата немного выше, чем фиксированный депозит в диапазоне 8-10%.

Что нам нравится

- Прибыль в год = 8% -10%

- Годы, чтобы удвоить инвестиции = 7,2 года

Концерны

- Преждевременное погашение влечет за собой штраф.

# 16. Схема сбережений по акциям (ELSS)

Есть много преимуществ, когда вы инвестируете в ELSS, такие как экономия на налогах, более высокая доходность (от 15% до 18%), возможность инвестировать ежемесячно (SIP) и может начинаться с такой низкой стоимости, как инвестирование рупий. 500.

Что нам нравится

- Прибыль в год = 15% -18%

- Годы, чтобы удвоить инвестиции = 4–4,8 года

Концерны

- Блокировка в течение трех лет.

- Прибыль учитывается как LTCG, а любая выручка выше рупий. 1 Lakhs облагается налогом в 10%.

Также читайте — Лучший дисконтный брокер в Индии 2020

# 17. Фиксированный депозит

Доходность трехлетних FD варьируется от банка к банку, обычно в диапазоне от 6,5% до 8%. Также нет никаких связанных налоговых льгот в этом инвестиционном варианте.

Что нам нравится

- Прибыль в год = 7%

- Годы, чтобы удвоить инвестиции = 10.3 года

Концерны

- Доходность варьируется, некоторые банки предлагают меньшую доходность за 3 года FD.

# 18. Периодический депозит (RD)

Полученные доходы практически совпадают с фиксированным депозитом на 3 года.

Что нам нравится

- Прибыль в год = 7%

- Годы, чтобы удвоить инвестиции = 10,3 года

Лучший инвестиционный план на 5 лет

# 19.Прямые акции и взаимно-ориентированные взаимные фонды

Эквити — лучший вариант для людей, стремящихся к росту и созданию материальных благ. Доходность отдельных акций высока (> 20%) для фундаментально сильных и растущих компаний в течение более длительного периода времени.

Например, Eicher Motors произвела 5-летний CAGR 28,77%.

Тем не менее, огромные доходы влекут за собой высокий риск, когда неудачный выбор может подорвать более 70% денег. Лучший способ — инвестировать через паевые инвестиционные фонды.

Тем не менее, вы можете инвестировать в индексные фонды и рассчитывать на 18-25% прибыли.

Если у вас нет счета demat, выберите один из списка лучших счетов demat и трейдинга в Индии.

Что нам нравится

- Прибыль в год = от 16 до 18%

- Годы, чтобы удвоить инвестиции = от 4 до 4,5 лет

Концерны

- Высокий риск, высокий возврат инвестиций.

Я написал полное руководство о том, как начать инвестировать в фондовые рынки в Индии (даже с 10 000 инвестиций)

# 20.Золото

На протяжении многих лет инвестиции в золото приносили стабильную прибыль около 10%, опережая инфляцию и обеспечивая диверсификацию. Лучший способ инвестировать в золото — это золотой взаимный фонд, золотой ETF и золотые облигации.

Вы также можете инвестировать в схему государственных облигаций, регулируемую правительством и RBI. Вы будете владеть золотом в формате «сертификата». Стоимость облигаций оценивается в кратных грамма золота. Начальная минимальная инвестиция составляет 1 грамм золота.

Вы бы заработали 2.5% годовых на вложенную сумму Срок блокировки — 8 лет.

Что нам нравится

- Прибыль в год = 10%

- Годы, чтобы удвоить инвестиции = 7,2 года

# 21. Недвижимость — Жилая

Инвестиции в жилую недвижимость приносят регулярный доход от аренды и повышения стоимости. Все с наибольшей степенью риска по сравнению с инвестициями в акции.

Рост инвестиций в жилую недвижимость обусловлен тем, что люди ищут лучшие жилищные потребности в городах и инициативы по государственному жилью.

Вы получаете выгоду от владения активом, диверсификации и даже экономии на налогах (льготы на льготы за счет жилищных кредитов и амортизации).

Что нам нравится

- Прибыль в год = 11%

- Годы, чтобы удвоить инвестиции = 6,5 года

Проблемы

- Трудно быстро продать недвижимость в случае срочно нужны деньги.

- Возврат зависит от имущества, местоположения и других объектов инфраструктуры в близлежащих регионах.

- Высокая политическая вовлеченность.

- Небольшое изменение в государственной политике может иметь большое значение в оценке имущества.

# 22. Национальный сберегательный сертификат (НСК)

Является инструментом с низким уровнем риска, фиксированным доходом и может быть легко открыт в любом почтовом отделении. Национальный сберегательный сертификат поставляется с двумя фиксированными сроками погашения 5 лет и 10 лет.

Вы можете свободно инвестировать любую сумму, кроме инвестиций до рупий. 1.5 Lac поможет вам в налоговых вычетах.Проценты, полученные за определенный период времени, не облагаются налогом.

Доход составляет 7,6% годовых. НСК могут быть заложены в банках для получения кредитов.

Что нам нравится

- Прибыль в год = 7,6%

- Годы, чтобы удвоить инвестиции = 9,47 года

# 23. Налоговая экономия FD

Опция обеспечивает полную защиту капитала с дополнительным процентным доходом в течение 5 лет по ставке, аналогичной 5-летнему FD.

Однако преждевременное снятие средств не допускается (разрешено только в случае смерти), а полученные проценты облагаются налогом.

Что нам нравится

- Прибыль в год = 7,6%

- Годы, чтобы удвоить инвестиции = 9,47 года

Концерны

- Нет преждевременного изъятия.

- Не могу залог за получение кредитов.

# 24. Облигации

Долгосрочные долговые вложения могут приносить стабильный доход над инфляцией.Инвестиции в облигации несут риск изменения процентных ставок.

Инвестиции в облигации предназначены для лиц, которые ищут основную защиту, стабильный доход или налоговые сбережения. Инвестиции в облигации могут быть сделаны через облигации с рейтингом AAA от PSU, Govt. и корпоративные неинфекционные заболевания.

Что нам нравится

- Прибыль в год = 7% до 10%

- Годы, чтобы удвоить инвестиции = 7,2 года

Концерны

- Процентный риск.

- Полученные проценты облагаются налогом.

Лучший инвестиционный план для ежемесячного дохода

# 25. Схема ежемесячного дохода Почтового отделения

Вариант инвестиций MIS лучше всего подходит для генерирования желаемых ежемесячных денежных потоков.

Например, если вы инвестируете рупий. 4,5 лака (индивидуально) на 5 лет по нынешней ставке 7,7% годовых. Тогда вы получаете ежемесячный доход в размере рупий. 2888 в месяц.

Вы можете начать с инвестирования рупий. 1500 и максимальные инвестиции могут быть рупий.4,5 лака (индивидуально) или рупий 9 лаков (совместно).

Что нам нравится

- Прибыль в год = 7,7%

- Годы, чтобы удвоить инвестиции = 9,35 года

Концерны

- Объем инвестиций ограничен.

# 26. Схема ежемесячного дохода Взаимного фонда

Особенности MIS — Почтовое отделение MIS — Взаимный фонд Процентные ставки Fixed 7.7% Движение рынка Время удвоения 9,35 года NA Применимость TDS Нет TDS Применяется TDS Инвестиции Инвестиции 4 А4 904 90 904 N4 Собственный капитал: Долг Инвестиционный лимит Rs. 4,5 лака — индивидуальный

рупий 9 Lacs — СовместноБез ограничений Основные вещи, которые следует учитывать перед инвестированием

# 1.Цели и ожидаемая прибыль

Существует цель, для которой вы хотите инвестировать, которая может быть чем угодно, от создания пенсионного корпуса, для брака детей, покупки дома, отдыха или роскошного автомобиля.

Знание целей и необходимых денег помогает вам реалистично планировать и сохранять приверженность вашей инвестиционной дорожке.

Кроме того, когда вы знаете свои цели, выбор вариантов инвестирования становится легким. В некотором смысле, вы знаете отдачу от каждого варианта и вид инвестиций, которые вам нужно выбрать для достижения целей.

# 2. Инвестиционный период

Возврат или получение не может произойти в одночасье. Вам нужно найти подходящий период времени, когда деньги могут вырасти настолько, чтобы достичь желаемой цели.

# 3. Фактор риска

Даже не зная целей, вы не должны спешить инвестировать в активы, дающие наибольшую прибыль, или активы с наименьшим периодом времени. Из-за факторов риска и способностей к риску. Оба фактора отличаются от человека к человеку.

Например, человек, только что работавший на шикарной работе, не против потерять рупий.25 000 на капитал. Принимая во внимание, что такая же сумма достаточна для пожилого человека, чтобы покрыть его ежемесячные расходы, и эта сумма должна быть сохранена.

Наемное лицо может иметь другие финансовые потребности, чем у делового человека. Следовательно, они имеют разные способности к риску и сталкиваются с разными факторами риска.

Увеличивайте богатство с помощью силы соединения

Мы слышали слово «составление» со школьных дней. Но очень немногие эффективно использовали власть для долгосрочного создания богатства.Вы можете быть удивлены, если позволите магии работать в течение определенного периода времени.

Compounding — это просто начисление процентов по основной сумме, реинвестирование всей прибыли и последующее получение не только процентов по основной сумме, но и процентов по процентам со следующего года.

В некотором смысле, компаундирование помогает вам построить большой корпус за определенный период времени даже при небольших первоначальных инвестициях.

Но чтобы волшебство произошло, вам нужны две вещи. Один начинает рано, а другой продолжает реинвестировать в течение периода времени, скажем, от 10 до 20 лет.

Чем больше вы позволяете этому случаться, тем больше вы накапливаете богатство.

Давайте посмотрим, как

Предположим, сегодня вы вкладываете 1 лак по ставке 8% и продолжаете реинвестировать всю прибыль. Тогда через 10 лет деньги станут рупиями. 2.15 Lacs, затем превращаются в рупий. 4,66 лак через 20 лет, а затем рупий 10,06 лаков в 30 лет.

В начальный период вы видите, что заработок не так велик, но в последующие годы заработок увеличивается в геометрической прогрессии. Что связано с эффектом компаундирования.

Раннее начало дает больше времени для магии, т.е. Давайте посмотрим на три сценария.

Цель состоит в том, чтобы накопить совокупность богатств к возрасту 60 лет. Сумма инвестиций рупий 1 лак каждый год и при условии, что сложная процентная ставка составляет 8%.

Сценарий 1

Инвестирование каждый год в возрасте от 20 до 40рупий. 2.13 Crores corpus в 60 лет

Сценарий 2

Ежегодное инвестирование в возрасте от 30 до 50рупий. 0,99 Crores corpus в 60 лет

Сценарий 3

Ежегодное инвестирование в возрасте от 40 до 60рупий.0,46 Crores corpus at 60 years