Куда выгодно вложить небольшие деньги в Украине

Предприимчивые украинские граждане часто интересуются вопросом, куда вложить небольшие деньги в Украине, чтобы получать пассивный доход, обеспечить безбедную старость, создать финансовую фундаментную основу для себя и детей. Вместе с финансовыми экспертами финансовой компании «ТРАСТ ХАУС» можно создать инвестиционный портфель, учитывая соответствующие ожидания по доходности. Возврат и выплата начисленных процентов гарантирована законодательством Украины для физических и юридических лиц.

«ТРАСТ ХАУС» — выгодные инвестиционные проекты

Лучшие и надежные способы вложить небольшую сумму денег можно подобрать в финансовой компании «ТРАСТ ХАУС» — это гарант создания инвестиционного портфеля со стабильным доходом без каких-либо рисков для вкладчика. Для того чтобы знать куда выгодно инвестировать деньги, нужно понимать специфику финансовых рынков, комплексно оценивать шансы на прибыль с учетом инвестиционных комиссий и тарифов.

Сегодня с понятием инвестирования знакомы практически все граждане Украины, но многие не знают, что вложение капитала может быть абсолютно разным. При наличии свободных финансов, необходимо знать куда выгодно инвестировать деньги, разобраться с классификацией и способами капиталовложений в определенные инвестиционные объекты.

По объекту инвестирования можно выделить основные категории:

- спекулятивные — проекты на которых можно заработать методом последующей перепродажи;

- финансовые — капиталовложений в акции и ценные бумаги с помощью финансовых инструментов;

- венчурные — рассчитаны на перспективное развитие проектов, выгодно вкладывать после изучения инноваций;

- реальные — распространенные и безопасные инвестиции в зарубежную недвижимость.

Сегодня вложение инвестиции в новостройки является наиболее распространенным способом в инвестиции в недвижимость для стабильного и прибыльного дохода — это обуславливается тем, что данный вариант понятный и абсолютно безопасный для вкладчиков по материальному активу.

Куда вложить небольшие деньги в Украине и получать стабильную прибыль?

Сегодня рыночная специфика инвестирования зачастую преподносит вкладчикам «сюрпризы» в виде неопределенности в разработке стратегического плана в сфере инвестирования, которые гарантированно сохранят капиталовложения и дадут прибыль. При этом, даже неплохой доход нужно правильно распределить, ведь денежные средства за несколько лет обесцениваются, чего не скажешь об выгодных инвестиционных проектах. Поэтому, если вложения приносят регулярную прибыль, не стоит тратить прибыль на собственные нужды, если без этого можно обойтись — лучшим вариантом станет новый вклад для обеспечения стабильного обогащения в будущем.

Бизнес в свою очередь предполагает большое количество направлений, разнообразных форм, на которых инвесторы могут остановить свой выбор. Это позволяет каждому вкладчику выбрать определенное направление вклада, при этом существуют риски, которые существенно отличаются от инвестиционных капиталовложений в недвижимость.

Классификация инвестиционных проектов:

- прямые вклады — предполагает финансирование в одном направлении;

- портфельные — базируются на вкладах в несколько разных проектов;

- агрессивные — это капиталовложения в новые идеи, бизнес-проекты;

Инвестирование бывает консервативным и умеренным, где наблюдается минимальный процент риска и агрессивный, который несет в себе «проигрыш или выигрыш». Конечно, риск благородное дело, но если это касается небольших сбережений, лучше судьбу не испытывать.

Ведущие эксперты в области финансов уверяют, что в ближайшее время экономический кризис снизится, что дает возможность инвесторам увеличить доходы в перспективе с помощью прав на зарубежную недвижимость. Конечно, конкуренция между крупными предприятиям, корпорациями, индустрии строительства играет важную роль в системе инвестирования, но для многих такая ситуация «даже на руку» — это высокий уровень дохода от приобретения недвижимости.

Эпоха экономической стабильности сегодня нарушена, именно поэтому делая инвестиции, необходимо быть предельно осторожны, чтобы гарантированно увеличить пассивные доходы. Минимизировать риски по инвестиционным вкладам можно, если уделить время и выучить финансовую грамоту, или же обратиться к ведущим финансистам компании «ТНАСТ ХАУС».

Инвестиционные программы — мониторинг выгодных проектов

Сегодня каждый современный человек стремиться к открытию новых «горизонтов» в эффективном управлении финансами. Целевые задачи абсолютно разные — это реализация бытовых планов, масштабирование и продвижение бизнеса, создание крепкой фундаментной основы финансового благополучия. Перспективные и продвинутые люди прекрасно понимают, что грамотное вложение денег в объекты недвижиморсти, приносит неплохие доходы.

Инвестиции дают возможность сделать большой скачок в развитии бизнеса. Для простых обывателей — это уникальная возможность увеличить свои сбережения пассивным методом, без применения физических усилий. К сожалению не все предприниматели и граждане разбираются в финансовой грамоте, которая и является основополагающим аспектом в создании инвестиционного портфеля.

К сожалению не все предприниматели и граждане разбираются в финансовой грамоте, которая и является основополагающим аспектом в создании инвестиционного портфеля.

Главные ориентиры по подбору инвестиционных программ базируются на:

- определении инвестиционных сроков — кратковременные, среднесрочные, долговременные периоды;

- анализировании и изучении предоставляемых программ инвестирования для создания выгодной стратегии;

- оценки величины коэффициента процентной ставки за определенную суммы капиталовложения в инвестиционный проект.

Важнейшая составляющая любой финансовой сделки заключается в грамотном выборе стратегии, если имеются свободные денежные средства необходимо сделать так, чтобы «деньги приумножали деньги», а не хранились в долларовых купюрах в укромном уголке дома.

Финансовая компания «ТРАСТ ХАУС» предлагает воспользоваться наиболее перспективными и беспроигрышными проектами, которые основаны на вкладах в коммерческую недвижимость, новостройки.

Куда выгодно вложить небольшие деньги чтобы не «прогореть»

Статистика по опросам экспертов экономики показывает, что вложение в новое жилье всегда приносит довольно внушительную прибыль. Главное в этом деле, определиться с масштабными проектами застройщика, провести аналитику экономического роста будущих проектов.

Методы получения дохода от инвестирования в жилую недвижимость:

- Инвестиционные вклады в начале строительства «на этапе котлована» — после завершения строительства жилого дома, квартиру можно перепродать.

- За время строительства с нуля, деньги вкладчика работают на прибыль, так как стоимость объекта вырастает на 30% или 40% — выгода очевидна.

- Заработок на аренде жилья, средний срок окупаемости квартиры, дома 6-8 лет, инвестирование в жилье наиболее актуальный вариант.

Инвестиции в новостройки — это готовый ответ на вопрос «куда вложить небольшие деньги в Украине» для многих потенциальных вкладчиков. Стоит знать, что из-за финансового кризиса и снижения покупательной способности, рынок жилой недвижимости пребывает в подвешенном состоянии.

Стоит знать, что из-за финансового кризиса и снижения покупательной способности, рынок жилой недвижимости пребывает в подвешенном состоянии.

При этом, аналитические расчеты ведущих финансистов с применением теории и практики, использованием стратегических «фокусов» в математических подсчетах доказывают, что украинская экономика начиная с 2021 года будет стабилизироваться и расти. Таким образом, финансовые сделки по купле-продаже жилой и коммерческой недвижимости будут увеличиваться также, как и ценообразование на ликвидные объекты строительства. Поэтому, «думайте сами, решайте сами – иметь или не иметь».

Как инвестировать небольшие суммы денег

Автор admin На чтение 9 мин Просмотров 196 Опубликовано

Как заработать на инвестициях с минимальными вложениями

Некоторые люди проживут всю свою жизнь, не вкладывая денег. Почему? Возможно, это потому, что они не чувствуют, что у них достаточно денег для инвестиций. Существует заблуждение, что вам нужны тысячи долларов, чтобы стать инвестором, но ничто не может быть дальше от истины, особенно сегодня. Технологии и неуклонное развитие инвестиционной индустрии устранили многие барьеры для входа на рынок. Фактически, вы можете начать инвестировать менее чем с 10 долларов и заработать на инвестициях с минимальными вложениями. Читайте дальше, чтобы узнать все, что вам нужно знать о том, как инвестировать небольшие деньги.

Существует заблуждение, что вам нужны тысячи долларов, чтобы стать инвестором, но ничто не может быть дальше от истины, особенно сегодня. Технологии и неуклонное развитие инвестиционной индустрии устранили многие барьеры для входа на рынок. Фактически, вы можете начать инвестировать менее чем с 10 долларов и заработать на инвестициях с минимальными вложениями. Читайте дальше, чтобы узнать все, что вам нужно знать о том, как инвестировать небольшие деньги.

Как инвестировать с небольшими деньгами?

5 способов, как заработать на инвестициях с минимальными вложениями начинающему инвестору

- Депозит в банке

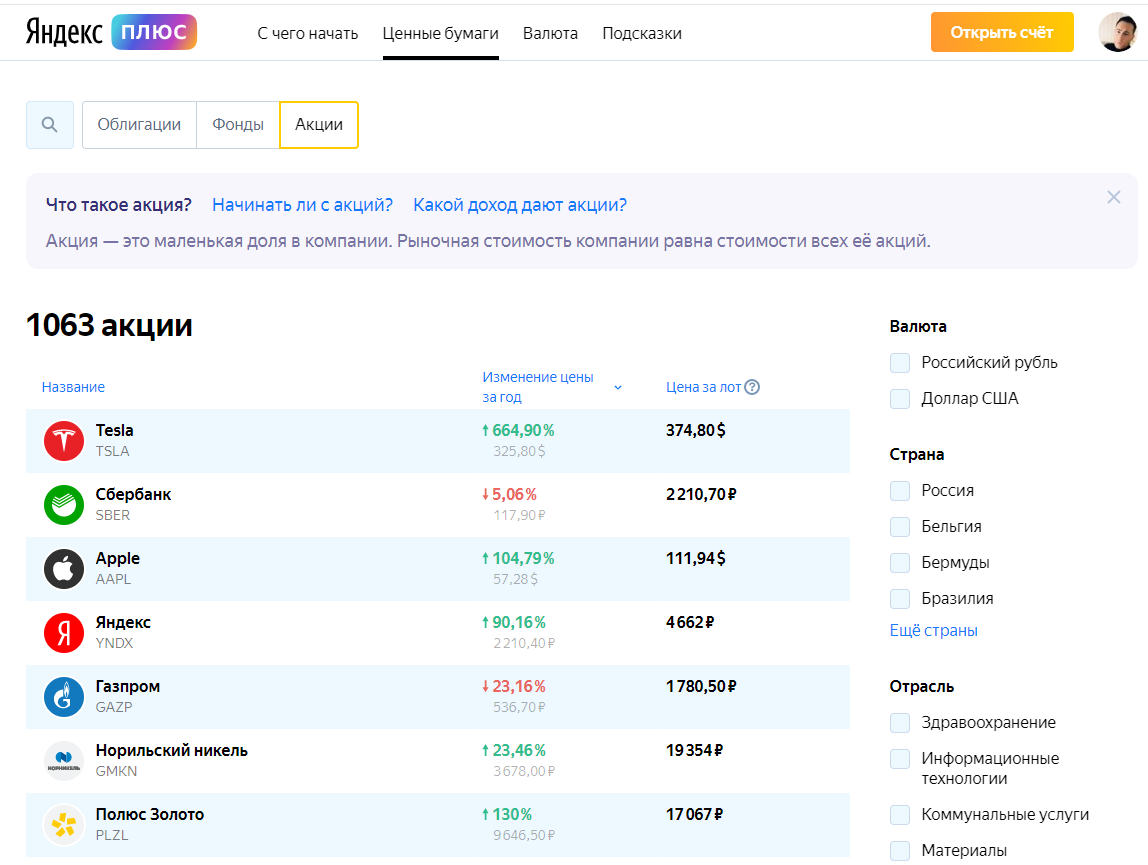

- Покупка акций предприятий на фондовой бирже

- Инвестирование в ПИФы

- Вложение в ПАММ счета на Форекс брокерах

- Инвестиции в облигации

Шаг 1. Освободите место в своем бюджете

Если у вас нет денег для инвестирования, вам придется начать с изменения своего бюджета. Посмотрите на все, на что вы тратите деньги в течение обычного месяца; Есть ли одна или две расходы, которые вы можете устранить?

Возможно, вам не придется серьезно нарушать свой образ жизни, но вы должны взвесить, стоит ли сокращать определенные расходы, чтобы получить финансовую свободу в будущем. Сокращение расходов на общую сумму не более 50–100 долларов в месяц – это обычно все, что вам нужно для начала.

Сокращение расходов на общую сумму не более 50–100 долларов в месяц – это обычно все, что вам нужно для начала.

Как только вы начнете, вы постепенно найдете способы сократить расходы и направить сэкономленные средства прямо на инвестиции. Если вы хотите ускорить процесс, вы можете продать личные вещи, которые вам больше не нужны или не нужны, или даже начать получать непредвиденные банковские доходы, такие как налоговые декларации и бонусы. Все это будет легче сделать, если вы освободите место в своем бюджете.

Научитесь инвестировать в соответствии с вашим бюджетом:

Шаг 2. Сэкономьте «начальные» деньги

Есть инвестиции, которые вы можете начать вообще без денег (мы вернемся к ним чуть позже), но для самого широкого числа потенциальных инвестиционных возможностей вам понадобятся наличные деньги.

Во-первых, может быть сложно добиться диверсификации инвестиций, имея всего несколько сотен долларов или даже пару тысяч. Меньшие инвестиции ограничивают ваши возможности на фондовом рынке паевыми фондами, особенно индексными фондами.

Но в эти фонды обычно вносятся минимальные первоначальные вложения, обычно не менее 1000 долларов (если у вас есть реальный выбор). Чтобы начать инвестировать таким образом, вам нужно будет накопить немного денег.

Лучшая стратегия здесь – открыть сберегательный счет или фонд денежного рынка, который будет зарезервирован для будущих инвестиций. Вы можете думать об этом как о прединвестиционном счете . Вы захотите сэкономить как минимум 1000 долларов (хотя больше, безусловно, лучше), прежде чем начинать какие-либо серьезные инвестиции.

Вы можете пополнить этот счет за счет денег, полученных в результате непредвиденных доходов (как описано выше), или за счет регулярных удержаний из заработной платы .

Шаг 3. Максимизируйте отчисления из заработной платы

Большинство из нас привыкли напрямую вносить чеки с заработной платой на наши текущие счета, но вы можете вносить деньги практически на любой счет, какой захотите.

Некоторые работодатели позволят вам разместить деньги на нескольких счетах по вашему выбору. Вы можете продолжать переводить большую часть своих денег на текущий счет для оплаты обычных расходов на проживание, но также можете перевести небольшую часть на сберегательный счет или на денежный рынок для будущих инвестиций.

Вы можете продолжать переводить большую часть своих денег на текущий счет для оплаты обычных расходов на проживание, но также можете перевести небольшую часть на сберегательный счет или на денежный рынок для будущих инвестиций.

Если вы выделяете 50 долларов на зарплату на сбережения, и вам платят дважды в месяц, вы сэкономите 100 долларов в месяц или 1200 долларов за весь год! Вы не только достигнете минимума в 1000 долларов до конца года, но и вряд ли заметите, что это происходит. Именно поэтому сбережения на основе заработной платы являются одной из наиболее эффективных возможных стратегий накопления капитала.

То же самое можно сделать и с пенсионными сбережениями , что является следующей частью нашего обсуждения.

Шаг 4. Начните с правильного пенсионного плана

Если у вас нет денег, чтобы начать инвестировать прямо сейчас, лучший способ начать – это перечислить вычеты из заработной платы непосредственно в пенсионный план.

Логично начать с пенсионного плана, спонсируемого работодателем . Вы можете вносить прямые депозиты в план из своей зарплаты в любой сумме, которая находится в пределах вашей зоны комфорта. И план работодателя обычно позволяет вам начать инвестировать свои взносы немедленно – в отличие от традиционного инвестиционного счета.

Вы можете вносить прямые депозиты в план из своей зарплаты в любой сумме, которая находится в пределах вашей зоны комфорта. И план работодателя обычно позволяет вам начать инвестировать свои взносы немедленно – в отличие от традиционного инвестиционного счета.

Если у вас нет пенсионного плана, спонсируемого работодателем, вы можете начать вносить вклад в индивидуальную пенсионную программу или IRA. На 2019 год вы можете вносить до 6000 долларов в год (7000 долларов, если вам 50 лет и старше), и вы получите налоговый вычет за это, поскольку действующий план вас не покрывает.

Оба плана позволяют вам делать прямые взносы из своей зарплаты, аналогично тому, как вы это делаете с планом, спонсируемым компанией.

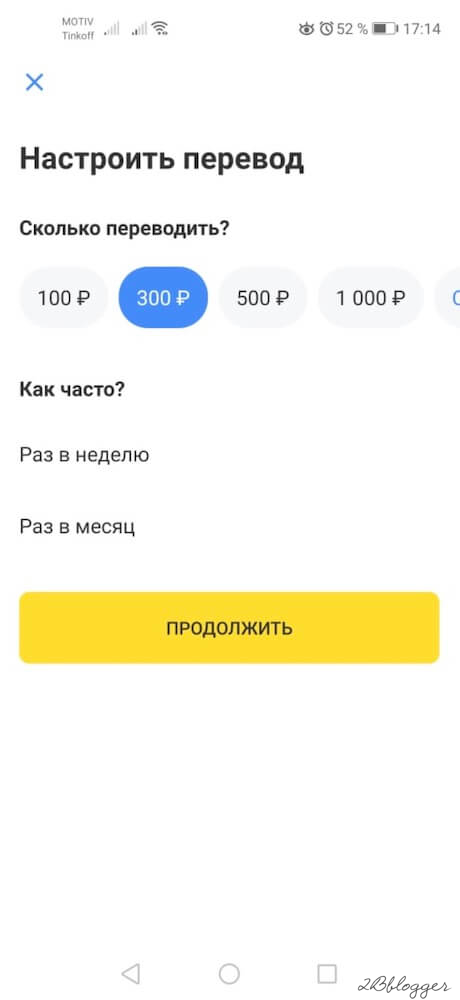

Шаг 5. Используйте инвестиционное приложение

В дополнение к IRA или вычету из заработной платы вы можете начать инвестировать всего лишь с эквивалентом одного или двух латте в неделю благодаря нескольким приложениям для инвестирования.

Вот некоторые из лучших инвестиционных приложений , которые можно начать с 10 долларов или меньше. Это тоже не уловки – это законные инвестиционные приложения, которыми пользуются миллионы инвесторов. Некоторые из них даже позволят вам покупать отдельные акции.

Это тоже не уловки – это законные инвестиционные приложения, которыми пользуются миллионы инвесторов. Некоторые из них даже позволят вам покупать отдельные акции.

Stash Invest – это также приложение для микро-сбережений и микро-инвестирования. Вам нужно минимум 5 долларов, чтобы открыть счет и начать инвестировать. Но оно отличается от других приложений в этом списке тем, что, хотя оно предоставляет вам советы по инвестициям, включая рекомендации по портфолио, на самом деле оно не управляет вашими инвестициями за вас. Вы инвестируете через приложение, используя его предложения, и управляете собственным портфелем.

- Приложение доступно как для устройств Android, так и для iOS и включает в себя как налогооблагаемые инвестиционные счета, так и традиционные IRA и Roth . Вы можете пополнить свой счет, внося запланированные депозиты со связанного банковского счета на свой счет в Stash.

- Одним из значительных преимуществ Stash является то, что разрабатываемый им портфель инвестируется не только в ETF, но и в отдельные акции.

А поскольку Stash позволяет торговать дробными акциями, вы можете покупать небольшие кусочки дорогостоящих акций для включения в свой портфель.

А поскольку Stash позволяет торговать дробными акциями, вы можете покупать небольшие кусочки дорогостоящих акций для включения в свой портфель. - Stash Invest взимает комиссию в размере 1 доллара в месяц за предоставление консультаций по инвестициям. Однако, как только баланс вашего счета достигнет 5000 долларов или более, будет взиматься ежегодная плата за управление в размере 0,25% (заменяющая плату в размере 1 доллара в месяц). Это сопоставимо с нижней границей диапазона комиссионных для большинства советников по робототехнике.

Среди всех приложений в этом списке Stash Invest может быть лучшим для вас, если вы хотите не только начать инвестировать с очень небольшой суммой денег, но и более активно участвовать в этом процессе. Поскольку Stash дает рекомендации по инвестированию, которые вы должны реализовать в своем портфеле, он позволяет вам изучить механику инвестирования. Это может настроить вас на целую жизнь самостоятельного самостоятельного инвестирования. Это делает Stash Invest таким же инвестиционным инструментом, как и инвестиционное приложение.

С Unifimoney вы можете хранить все свои финансы в одном месте, включая ваши инвестиции и денежные счета. Они не только предлагают робо-консультационные услуги, но вы также можете торговать отдельными акциями и криптовалютами. А с их высокодоходным текущим счетом вы даже можете получать проценты на свои наличные деньги.

- Настройте автоматическое инвестирование, чтобы переводить не менее 25 долларов в месяц на свой инвестиционный счет, используя кэшбэк, округление с покупок и проценты с вашего денежного счета.

- Получите до 750 000 долларов по страховке FDIC на свой текущий счет и страховке SIPIC по инвестиционным счетам.

- Вы можете открыть консультационный счет робота через своего партнера Tenjin AI. Базовая учетная запись стоит всего 0,15% в год, что дешевле, чем у многих других ведущих робо-советников. Кроме того, вы можете инвестировать в экологические, социальные и управленческие ETF.

Unifimoney отлично подходит для тех, кому нужно приложение, в котором они могут делать все – управлять своими финансами, инвестировать и даже брать ссуды и страхование автомобилей.

Пришло время инвестировать. Даже с небольшими деньгами

Инвестирование – это в основном вопрос перестановки и расстановки приоритетов в ваших финансах. Если вы когда-нибудь планируете инвестировать в фондовый рынок, вам нужно заняться. Поскольку фондовый рынок нестабилен из-за опасений по поводу последствий пандемии коронавируса, вы можете даже переосмыслить, стоит ли вообще инвестировать. Но на самом деле затишье на фондовом рынке – обычное дело. Если вы правильно разыграете свои карты и инвестируете в долгосрочную перспективу, несколько лет простоя не повлияют на вас, когда пора выходить на пенсию.

Возможно, вам сложно осознать идею инвестирования с небольшими деньгами, но это необходимый первый шаг в инвестиционном процессе. Как и в случае с любыми другими важными делами в жизни, нужно с чего-то начинать. И если вы не начнете инвестировать, когда у вас будет немного денег, вы, возможно, никогда не достигнете точки, когда вы почувствуете, что у вас их достаточно, чтобы вообще начать.

Между инвестиционными приложениями, сберегательными счетами, настройкой пенсионного счета и составлением бюджета вам доступно множество вариантов, чтобы начать работу с небольшим количеством денег. По мере роста размера вашего портфеля и вашего инвестиционного опыта вы можете перейти к крупным дисконтным брокерским фирмам. Там вы можете заниматься самостоятельной торговлей или держать часть или все свои деньги в управляемом опционе. Но этого никогда не произойдет, если вы не начнете сейчас.

Каждое из приложений в этом списке позволит вам начать инвестировать всего с нескольких долларов. Это все, что вам нужно, чтобы сдвинуть дело с мертвой точки. Если вы откладываете и инвестируете всего 10 долларов в неделю, это будет более 500 долларов в год. Как только вы начнете – а это ключ ко всему, что будет дальше – все остальное встанет на свои места. И все начинается, когда вы начинаете инвестировать всего с 10 долларами. Можно заработать на инвестициях даже с минимальными вложениями!

Куда инвестировать небольшие суммы денег?

Деньги являются универсальным товарным эквивалентом, заполучить которые можно не только сдачей своих талантов в аренду работодателю, но, а также, за счет инвестирования денежных средств в различный бизнес.

При этом под инвестициями подразумевается вложение собственных либо заемных средств в любой доходный актив, либо мероприятие с последующим извлечением прибыли за определенный период времени. Однако существует негласное правило, что чем больше средств вы инвестируете, тем более высокую отдачу в виде прибыли вы получаете. Поэтому возникает вопрос, стоит ли заниматься инвестициями с небольшой суммой денег. И если да, то куда их можно вложить?

Степень риска инвестиций с низким порогом входа

В начале важно отметить что инвестиции имеют три уровня риска:

· Низкий;

· Средний;

· Высокий.

И, как правило, чем выше уровень риска, тем выше вероятность понести убытки. Но, тем не менее, уровень дохода также очень высок. Именно поэтому высокорискованные проекты привлекают людей с небольшим капиталом, так как здесь работает правило рулетки. А именно — можно все проиграть, либо значительно увеличить начальный депозит.

Виды инвестиций по степени риска

К высокорискованным инвестициям относятся:

· покупка доли в стартапе;

· хайп-проекты;

· инвестирование в ПАММ-счета;

· бекинг и др.

Если обладаете необходимыми навыками торговли на финансовых рынках и азартных играх, то также можете попробовать форекс опционы, криптобиржи, ставки на спорт, игру в покер.

К среднерискованным проектам относится частное кредитование, на примере сервиса Webmoney Debt.

К низкорискованным инвестициям с небольшой доходностью можно отнести: банковский вклад и покупку натурального золота. А также — личностное развитие, в некоторой степени, относится к надежному и долгосрочному инвестированию.

О статье

Название статьи

Куда инвестировать небольшие суммы денег?

Аннотация

Куда инвестировать небольшие суммы денег. Просто и понятно здесь.

Автор

Виталий Куванов

Сайт

Блог про инвестирование

Загрузка…Куда вложить валюту: 20 идей от управляющих и аналитиков

С мая россияне несли валюту в банки, но в августе вдруг забрали более $405 млн после того, как рубль начал слабеть. В сентябре российская валюта также находилась под давлением, а вкладчики продолжали забирать деньги. К примеру, у крупнейшего российского банка — Сбербанка — россияне сняли с депозитов почти $440 млн, писал РБК. Одна из причин — низкие ставки в банках. По данным Frank RG, ставки по валютным вкладам в российских банках на 12 октября варьируются от 0,01% годовых до 1% годовых в долларах. Под 1% годовых можно открыть вклад «Стратег онлайн» в банке «Санкт-Петербург» при условии вложения $50 000 на пять лет.

К примеру, у крупнейшего российского банка — Сбербанка — россияне сняли с депозитов почти $440 млн, писал РБК. Одна из причин — низкие ставки в банках. По данным Frank RG, ставки по валютным вкладам в российских банках на 12 октября варьируются от 0,01% годовых до 1% годовых в долларах. Под 1% годовых можно открыть вклад «Стратег онлайн» в банке «Санкт-Петербург» при условии вложения $50 000 на пять лет.

Куда в таких условиях вложить валюту? Forbes собрал 20 идей для инвестиций для консервативных и рискованных инвесторов. Свои предложения представили директор по инвестициям УК «Открытие» Виталий Исаков, старший аналитик по облигациям «Атон» Артем Привалов, ведущий стратег по глобальным рынкам акций «Атон» Алексей Каминский, а также управляющий активами «БКС Мир инвестиций» Андрей Русецкий и портфельный управляющий УК «Альфа-Капитал» Эдуард Харин.

Девять идей для консервативного инвестора

1. Новые субординированные «вечные» облигации «Газпрома» в евро

Реклама на Forbes

Идея Виталия Исакова

Причина: сейчас наблюдается дефицит инструментов в евро, поэтому инвесторы вынуждены принимать дополнительные риски, считает Исаков. По последнему выпуску «Газпрома» «вечных» субординированных бондов в евро доходность к колл-опциону (в январе 2026 года) — 3,9% годовых. «В данном случае основные риски связаны не с кредитным качеством эмитента, а со сложной структурой выпуска», — сказал Исаков. Кроме того, стоит учитывать страновой риск в отношении России, есть риск изменения денежно-кредитной политики ЕЦБ (Европейский Центральный банк. — Forbes), но он маловероятен. «Мы считаем, что существующие риски хорошо вознаграждаются предлагаемой доходностью», — считает Исаков.

По последнему выпуску «Газпрома» «вечных» субординированных бондов в евро доходность к колл-опциону (в январе 2026 года) — 3,9% годовых. «В данном случае основные риски связаны не с кредитным качеством эмитента, а со сложной структурой выпуска», — сказал Исаков. Кроме того, стоит учитывать страновой риск в отношении России, есть риск изменения денежно-кредитной политики ЕЦБ (Европейский Центральный банк. — Forbes), но он маловероятен. «Мы считаем, что существующие риски хорошо вознаграждаются предлагаемой доходностью», — считает Исаков.

2. Долларовые облигации ГТЛК (Государственная транспортная лизинговая компания) с погашением в 2025-2027 годах

Идея Виталия Исакова

Причина: «Мы считаем, что рынок переоценивает риски для данной компании. С учетом присвоенных компании рейтингов международных рейтинговых агентств ожидаем снижения премии за риск с текущих уровней и, как следствие, положительной переоценки в течение ближайших 12 месяцев», — пояснил он.

3-4. Инвестиции в биржевые инвестиционные фонды, ориентированные на рынок США: ETF* Vanguard S&P 500 и SPDR S&P 500 ETF Trust

Идея Виталия Исакова

Причина: массивные меры монетарной и фискальной поддержки со стороны регуляторов США значительно уменьшают потенциальный риск инвестирования даже в условиях дальнейшего распространения коронавируса.

*Exchange Traded Funds — иностранные биржевые инвестиционные фонды, ценные бумаги которых торгуются на бирже.

5. Долларовые облигации Penoles Mexicanos 2050

Идея Артема Привалова

Причина: доходность к погашению 4,24%, есть колл-опцион за полгода до погашения, доходность по нему такая же. Penoles Mexicanos — один из крупнейших производителей драгоценных металлов в Латинской Америке, который производит 6% очищенного серебра в мире. У компании умеренный уровень долговой нагрузки, кроме того, она является бенефициаром стремительного роста цен на серебро и золото.

6. Долларовые облигации «Лукойла» с погашением в 2030 году

Идея Артема Привалова

Причина: доходность к погашению 3,1%. Идея для консервативного инвестора с относительно высокой доходностью. У компании низкий уровень долговой нагрузки.

Реклама на Forbes

7. Долларовые облигации Vale с погашением в 2030 году

Идея Артема Привалова

Причина: у этого выпуска облигаций колл-опцион за три месяца до погашения, в апреле 2030 года. Доходность к колл-опциону 2,83%, к погашению — 2,85%. У выпуска высокие рейтинги от рейтинговых агентств S&P, Moody’s и Fitch (BBB-/Baa3/BBB). Бразильская компания Vale — одна из крупнейших в мире по добыче железной руды, при этом ее себестоимость производства — одна из самых низких в мире. Кроме того, у компании низкий уровень долговой нагрузки.

8. Долларовые облигации Boeing с погашением в 2030 году

Идея Андрея Русецкого

Реклама на Forbes

Причина: cейчас компания переживает не лучшие времена, но 50% выручки приходится на оборонные заказы США, а рынок самолетов фактически поделен между двумя конкурентами.

9. Долларовые гособлигации Мексики с погашением в 2031 году

Идея Андрея Русецкого

Причина: разница доходности выпуска «Мексика-2031» и соответствующей гособлигации США составляет 2,9 процентных пункта. Текущая цена этого выпуска — 147% от номинала, при нормализации ситуации на рынках в ближайший год она может вырасти до 160%. C учетом выплаты купона в 8,3% на этом выпуске можно заработать 21,3%. «Но это оптимистичный сценарий», — предупреждает Русецкий.

Минимум активности за полтора десятилетия: как пережили вирусное полугодие банкиры и инвесторы в России

Реклама на Forbes

11 идей для умеренно агрессивного инвестора

1. Выпуск «вечных» субординированных облигаций «Газпрома» в долларах

Выпуск «вечных» субординированных облигаций «Газпрома» в долларах

Идея Артема Привалова

Причина: доходность к колл-опциону в долларах 4,39%. Компания стабильно платит дивиденды, поэтому риск отмены купонов по младшим выпускам минимален. Кредитное качество старшего долга имеет инвестиционные рейтинги. Но все равно это идея не для консервативного инвестора, так как у этих бумаг есть страновой риск России, включая потенциальные санкции, геополитику и так далее. Плюс стоит учитывать риски изменения денежно-кредитной политики в мире, а также падение цен на энергоносители без восстановления. Еще один риск — изменение дивидендной политики «Газпрома».

2. Долларовые облигации Borets с погашением в 2026 году

Идея Артема Привалова

Реклама на Forbes

Причина: доходность к погашению в долларах 5,85%. Это международная компания нефтяного машиностроения, специализирующаяся на разработке, производстве и сервисном обслуживании оборудования для добычи нефти с основным фокусом на электроцентробежные погружные насосы. Лидер российского и один из лидеров глобального рынка с умеренной долговой нагрузкой.

Лидер российского и один из лидеров глобального рынка с умеренной долговой нагрузкой.

3. Долларовые облигации Petrobras с погашением в 2030 году

Идея Артема Привалова

Причина: доходность к погашению 4,2%. Это бумаги крупнейшей нефтегазовой компании в Латинской Америке. Она планирует увеличить добычу нефти и газа до 3,5 млн баррелей в сутки к 2024 году. Компания продает непрофильные активы, средства от которых пойдут на снижение долговой нагрузки.

4. Инвестиции в 13 ETF в любых комбинациях и пропорциях

Реклама на Forbes

- SPDR S&P 500 ETF Trust

— Invesco QQQ Trust Series 1

— iShares Russell 2000 ETF

— Technology Select Sector SPDR Fund

— First Trust Dow Jones Internet Index Fund

Реклама на Forbes

— iShares Expanded Tech-Software Sector ETF

— iShares PHLX Semiconductor ETF

— First Trust Cloud Computing ETF

— SPDR S&P Biotech ETF

— iShares U. S. Medical Devices ETF

S. Medical Devices ETF

Реклама на Forbes

— iShares MSCI China ETF

— Invesco China Technology ETF

Идея Алексея Каминского

Причина: сейчас инвестиционные возможности резко сузились, так как из числа привлекательных активов фактически выпали облигации. Более 30% всех бондов торгуется с отрицательной доходностью и еще около 40% — со ставками, мало отличимыми от нуля. И здесь на первое место по привлекательности из больших классов активов выходят акции, в которые лучше инвестировать (а не торговать) через ETF. Не стоит забывать про золото, которое послужит стабилизатором портфеля в периоды волатильности, подобные текущему, и даст страховку от ожидаемого роста инфляции и постепенного обесценивания доллара.

Не надо нагнетать. Как избежать пузыря на рынке высокодоходных облигаций

Реклама на Forbes

5-6. Инвестиции в биржевые фонды, специализирующиеся на облигациях развивающихся стран — iShares JP Morgan USD Emerging Markets Bond ETF или VanEck Vectors Emerging Markets High Yield Bond ETF

Идея Андрея Русецкого

Причина: сейчас облигации развивающихся стран имеют самый большой потенциал роста с точки зрения снижения риск-премии среди акций и облигаций.

7-8. ETF JETS US c акциями авиакомпаний и PEJ US с акциями компаний из индустрии отдыха и развлечений

Идея Андрея Русецкого

Реклама на Forbes

Причина: для инвесторов, торгующих на волатильности акций, можно рассмотреть акции компаний, которые больше всего пострадали от коронавируса. Это индустрии отдыха и туризма, а также авиакомпании. C появлением вакцины к ним вернется жизнь и рост, считает Русецкий. Как минимум одну вакцину США одобрят к концу IV квартала 2020 года, а массовую вакцинацию в США и Европе обещают завершить во втором квартале 2021 года, рассчитывает он. Можно инвестировать с меньшим риском сразу в ETF с акциями авиакомпаний и индустрии отдыха и развлечений.

9. ETF «Work From Home» (WFH US)

Идея от Андрея Русецкого

Причина: если инвестор верит, что вирус навсегда и вакцины эффективной от него нет, то стоит рассмотреть ETF, где собраны компании, которые выигрывают от массового перехода на удаленную работу.

10. Биржевые ПИФы или ETF, специализирующиеся на широком европейском рынке. Отдельное внимание — Германии

Реклама на Forbes

Идея Эдуарда Харина

Причина: если у человека есть доллары и евро и он не готов брать на себя валютный риск, то доллары лучше инвестировать на американском рынке, а евро — на европейском. На европейском рынке лучше вкладывать средства в биржевые ПИФы или ETF, специализирующиеся на широком европейском рынке. Особое внимание стоит уделить индексам Германии. «Это страна с экспортно ориентированной экономикой, которая после снятия всех коронавирусных ограничений может быстрее восстановиться», — сказал Харин.

11. Акции нефтегазовых и металлургических компаний США

Идея Эдуарда Харина

Причина: акции американских нефтегазовых компаний недооценены сейчас, но после преодоления кризиса их ждет рост. Для металлургических компаний стимулами роста могут стать возможное увеличение объемов строительства и реализация инфраструктурных проектов.

Реклама на Forbes

Советы инвесторов: о принципах, табу и криптоэкономике

6 фото5 лучших способов инвестировать небольшие суммы денег

Лаура Кляйн из Cashero делится 5 отличными способами инвестирования небольших сумм денег.

Возможно, вы слышали слух, что вы можете быть инвестором, только если у вас шестизначные суммы в банке. Но это полный миф. Каждый может найти способ вложить свои деньги и начать приумножать свое богатство. Мы рассмотрим некоторые из простейших способов инвестировать до 1000 долларов, независимо от того, хотите ли вы сделать свой инвестиционный дебют на фондовом рынке или хотите накопить свой доход. дневной фонд.

Бум малых инвестиций

Небольшие инвестиции растут в массовом порядке в популярности. Как население мира, у нас больше доступа к таким инструментам, как приложения для торговли акциями, чем когда-либо прежде:

- BBC подчеркивает, что в период с 2020 по 2021 год счета инвестиционных приложений выросли на 130%.

- Из-за отсутствия возможностей для потребительских расходов во время пандемии миллионы людей получили дополнительные средства для инвестирования.

- Молодые мужчины и женщины гораздо более осведомлены о своем финансовом будущем, ища способы подготовиться к выходу на пенсию в свои 20 лет, особенно после того, как многие из них пострадали от сокращения рабочего времени во время изоляции.

Финансовая безопасность — это золотой билет к благополучной жизни, поэтому полезно, что так много людей предпочитают проявлять инициативу со своими деньгами.

Разумные инвестиции на сумму менее 1000 долларов

Прежде чем обсуждать наши пять основных инвестиций, мы должны упомянуть о необходимости сбалансировать вашу подверженность риску. Если вы ищете вложения «все или ничего», двойные или обанкротившиеся инвестиции, вы берете на себя серьезное бремя риска — без всякой уверенности в крупном выигрыше. Меньший риск означает меньшее вознаграждение, но имеет преимущество в уменьшении подверженности внезапным рыночным сбоям или девальвации. Такие услуги, как высокодоходный сберегательный счет, являются отличным выбором для инвесторов, которые не заинтересованы в том, чтобы подвергать себя риску и не полагаются на огромную прибыль для финансирования своих повседневных расходов. Любите ли вы инвестиции с высоким или низким уровнем риска, вы можете принять участие, не теряя своих сбережений.

Такие услуги, как высокодоходный сберегательный счет, являются отличным выбором для инвесторов, которые не заинтересованы в том, чтобы подвергать себя риску и не полагаются на огромную прибыль для финансирования своих повседневных расходов. Любите ли вы инвестиции с высоким или низким уровнем риска, вы можете принять участие, не теряя своих сбережений.

Пять лучших вариантов для небольших вложений

А теперь о хороших вещах. Вот наш лучший выбор для инвестиций, которые не требуют больших денег, но предлагают впечатляющую прибыль.

1. Высокодоходные сберегательные счета

Во-первых, сберегательный счет — вариант инвестирования, при котором вы можете зарабатывать до 1,7% процентов, не рискуя своими деньгами. Если вы не приближаетесь к этой прибыли (а в большинстве обычных банков вы этого не сделаете), у вас есть простая возможность увеличить свои сбережения. Счета с высокой доходностью позволяют безопасно увеличивать свои сбережения, часто со скоростью, превышающей инфляцию, поэтому вам не нужно беспокоиться о том, что ваши деньги обесцениваются с течением времени.

2. Пенсионные планы работодателей / 401 (k)

Мы поняли — пенсионный фонд — не самый привлекательный вариант для инвестиций, но у него есть ряд неоспоримых преимуществ. Если мы порекомендуем инвестиции с гарантированной прибылью в размере 0,50 доллара США на каждый вложенный доллар, вы воспользуетесь шансом. Это то, что вы видите с 401 (k) или аналогичным пенсионным планом, спонсируемым работодателем. Вам не нужно быть высококлассным инвестором, и вы можете начать с 1% от вашей обычной зарплаты.

3.Индексные фонды с низкой комиссией

Теперь давайте посмотрим на индексные фонды. Индексный фонд состоит из нескольких разных компаний и отслеживает рыночный индекс, поэтому он немного похож на паевой инвестиционный фонд, но автоматизирован. Это пассивное вложение не требует огромных комиссий (хотя посмотрите на комиссию, прежде чем принимать какие-либо решения!), И вы часто можете инвестировать всего лишь в 100 долларов на свой первоначальный депозит. Индексные фонды могут быть созданы компаниями в определенном регионе, например, из фондов в США, из различных секторов рынка, таких как ИТ и здравоохранение, или даже из развивающихся рынков, на которых часто наблюдаются большие колебания их стоимости, но они могут приносить большую прибыль. .

.

4. Инвестиционные приложения

Если вы новичок в инвестировании, вы можете выбрать инвестиционное приложение. Они, как правило, используют искусственный интеллект либо для осуществления робо-инвестиций, либо просят вас выбрать один из продуктов. Вариантов много:

- Некоторые из них будут связаны с вашими дебетовыми и кредитными счетами и округлять расходы, чтобы создать баланс, который автоматически инвестируется в различные биржевые фонды (ETF).

- Другие работают как инвестиционный коуч, показывая вам варианты создания портфеля акций и ETF, обычно с минимальными инвестициями в акции 5 долларов.

Однако здесь есть небольшая оговорка, потому что не все инвестиционные приложения созданы одинаково. Следите за структурой комиссий, потому что они сильно различаются.

5. Индивидуальные пенсионные счета (ИРА)

IRA часто стоит потратить на максимум, прежде чем думать об инвестиционном приложении. Здесь есть множество льгот, которые обычно превосходят другие варианты. Вы можете открыть IRA в банке и часто можете связать его со своим текущим или сберегательным счетом, но вы также можете открыть его через брокера или через робо-консультанта.IRA позволяют инвестировать как в акции, так и в облигации, паевые инвестиционные фонды, а некоторые даже сейчас разрешают использование криптовалют. Существуют ежегодные ограничения на сумму, которую вы можете инвестировать в свой IRA (до 6000 долларов США), и вы не можете снимать свои наличные до достижения 59-летнего возраста, не столкнувшись с некоторыми финансовыми штрафами, за некоторыми исключениями. Однако взносы не облагаются налогом, поэтому это эффективный способ откладывать на пенсию, если у вас есть только небольшая сумма для инвестирования сейчас, но вы знаете, что в ближайшие годы вы будете добавлять к ней ежемесячно.

Здесь есть множество льгот, которые обычно превосходят другие варианты. Вы можете открыть IRA в банке и часто можете связать его со своим текущим или сберегательным счетом, но вы также можете открыть его через брокера или через робо-консультанта.IRA позволяют инвестировать как в акции, так и в облигации, паевые инвестиционные фонды, а некоторые даже сейчас разрешают использование криптовалют. Существуют ежегодные ограничения на сумму, которую вы можете инвестировать в свой IRA (до 6000 долларов США), и вы не можете снимать свои наличные до достижения 59-летнего возраста, не столкнувшись с некоторыми финансовыми штрафами, за некоторыми исключениями. Однако взносы не облагаются налогом, поэтому это эффективный способ откладывать на пенсию, если у вас есть только небольшая сумма для инвестирования сейчас, но вы знаете, что в ближайшие годы вы будете добавлять к ней ежемесячно.

Последние мысли

Независимо от того, где вы находитесь с финансами, вы можете найти способ вложить свои деньги, и эти пять вариантов — отличное место для начала. Долгосрочное финансовое благополучие часто зависит не столько от того, сколько денег вы зарабатываете, сколько от того, что вы делаете со своими деньгами на регулярной основе. Никогда не забывайте о силе сложных процентов, особенно в долгосрочной перспективе.

Долгосрочное финансовое благополучие часто зависит не столько от того, сколько денег вы зарабатываете, сколько от того, что вы делаете со своими деньгами на регулярной основе. Никогда не забывайте о силе сложных процентов, особенно в долгосрочной перспективе.

6 способов начать инвестировать со 100 долл. США или меньше

Когда вы хотите инвестировать, вы можете подумать, что вам нужно много денег, прежде чем вы сможете начать.Но это неправда, и инвестирование небольших сумм с течением времени потенциально может привести вас в то же место, как если бы вы нечасто вкладывали большие суммы.

Но если вы новичок в инвестировании, возможно, вы не знаете, куда лучше вложить свои деньги. Вот шесть способов начать свое инвестиционное путешествие всего со 100 долларами.

Источник изображения: Getty Images.

1. Создайте свой чрезвычайный фонд

Чрезвычайный фонд — это сумма денег, которую вы откладываете на случай непредвиденных жизненных обстоятельств или расходов, таких как потеря работы или внезапная необходимость в новой машине. И хотя это может показаться не таким увлекательным, как покупка акций, создание этого фонда может помочь вам стать лучшим инвестором в будущем.

И хотя это может показаться не таким увлекательным, как покупка акций, создание этого фонда может помочь вам стать лучшим инвестором в будущем.

Цикл фондового рынка будет включать в себя хорошие годы или бычьи рынки, плохие годы или медвежьи рынки, а также годы, когда он заканчивается примерно так же, как и начался. А в плохие годы может быть проверена ваша терпимость к волатильности.

Если вы видите, что стоимость ваших счетов падает, вы можете опасаться, что ваши средства к существованию находятся под угрозой, и, пытаясь сохранить их, продайте свои инвестиции.Но наличие наличных, отложенных на покрытие ваших расходов, может помочь успокоить эти нервы и помочь вам оставаться вложенными в трудное время.

2. Доли дробные

Есть много компаний, акции которых продаются по цене 100 долларов или меньше, например AstraZeneca (NASDAQ: AZN). Но если вы настроены на определенную компанию, которая стоит дороже, например, Boeing (NYSE: BA), надежда еще не потеряна.

Теперь можно купить часть этой доли.И ваша доля по-прежнему будет оценена на тот же процент, что и полная доля. Ниже вы можете увидеть, как это работает.

- Боинг стоит 230 долларов за акцию.

- У вас есть 100 долларов для инвестирования.

- Вы можете приобрести почти половину этой акции.

- (100/230) = 0,43

- Если Boeing вырастет на 10% до 253 долларов за акцию, ваши долевые акции увеличатся со 100 до 110 долларов.

3. Считать биржевые фонды

Биржевые фонды (ETF) объединяют отдельные акции или облигации в фонд, и многие из них следуют определенному индексу, например S&P 500, или сектору, например, энергетике.Может быть некоторая степень расхождения, но производительность ETF должна точно отражать индекс, за которым он следует.

ETF торгуются как акции, и вы можете купить одну акцию одной, в отличие от паевого инвестиционного фонда, минимальная сумма инвестиций которого может превышать 100 долларов. И по сравнению с акциями ETF предложат вам дополнительное преимущество диверсификации.

И по сравнению с акциями ETF предложат вам дополнительное преимущество диверсификации.

4. Поместите его в свой 401 (k) или IRA

.Если вы вложите 100 долларов в свой 401 (k) или IRA, вы все равно можете инвестировать их в акции или ETF.Но вы получите еще одно преимущество, которого не получите на инвестиционном счете без пенсионного обеспечения — отсрочка налогов.

Когда вы вкладываете деньги в традиционный 401 (k) или IRA, ваш налогооблагаемый доход уменьшается на сумму вашего взноса. Это снижение налогов может облегчить накопление ваших первых 100 долларов сбережений; а также дополнительные суммы, поскольку уменьшение вашей зарплаты не так велико, как увеличение вашего инвестиционного счета.

5. Счет с высокой доходностью

Возможно, вы хотите, чтобы ваши деньги зарабатывали больше, чем на вашем текущем или сберегательном счете, но вы еще не можете чувствовать себя полностью комфортно, вкладывая их.В этом случае вам следует рассмотреть возможность создания сберегательного счета с высокой доходностью.

Обычный текущий или сберегательный счет может приносить доход от 0,03% до 0,06%. Но с высокодоходным сберегательным счетом вы можете получить до 0,6%. Чем больше вы накапливаете и чем больше времени у ваших денег для роста, тем большее влияние вы заметите на эту разницу в ставках.

6. Используйте робо-советник

Робо-советник — это инвестиционная платформа, которая позволяет вам покупать портфель акций и облигаций даже на меньшие суммы, например 100 долларов.Но вы также получите рекомендации по финансовому планированию. При инвестировании важны такие вещи, как ваша терпимость к риску и финансовые цели, и робот-консультант должен это учитывать.

Одним из основных преимуществ этого подхода является то, что он автоматизирован и от вас потребуется очень мало управления. Это может быть особенно полезно, если вы изучаете, как работает инвестирование, и не чувствуете себя комфортно, делая это самостоятельно. Или если у вас напряженная жизнь и у вас мало времени для управления своими счетами.

Если вы вложите лишние 100 долларов, вы сделали фантастический первый шаг на пути к накоплению богатства. Вы могли бы сделать с ним что угодно, но вы предпочли инвестировать в свое будущее. Чем больше вы совершаете подобных действий, тем больше вы должны накопить; которые затем можно использовать для такой важной вехи, как выход на пенсию.

Эта статья представляет собой мнение автора, который может не согласиться с «официальной» рекомендательной позицией премиальной консультационной службы Motley Fool.Мы разношерстные! Ставка под сомнение по поводу инвестиционного тезиса — даже нашего собственного — помогает нам всем критически относиться к инвестированию и принимать решения, которые помогают нам стать умнее, счастливее и богаче.

Как инвестировать 20, 100 и 1000 долларов (и более)

Эта статья была обновлена 30 декабря 2015 г.

Есть только 20 долларов, которые нужно отложить прямо сейчас?

Это может показаться не таким уж большим, но вы можете использовать его для покупки акций Ford Motor.Или Банк Америки. Или Герц. И это лишь некоторые из тысяч вариантов, доступных малообеспеченным инвесторам. Что, если вы сможете сэкономить 100 или 1000 долларов? Ваши возможности еще шире.

Мы здесь не для того, чтобы рассказывать вам , куда вложить ваши деньги. Мы не будем выкладывать несколько акций в список «покупать». Но мы можем сказать вам , как вы можете инвестировать свои деньги — механику инвестирования малых, больших и средних сумм наличных денег. Мы даже можем помочь вам выбрать брокера.

Как вложить 20 долларов

Начнем с 20 долларов. Мы предполагаем, что вы уже выплатили долг с высокой процентной ставкой и что у вас есть деньги, спрятанные в безопасном месте (например, на сберегательном счете или на счете денежного рынка), к которому вы можете быстро получить доступ в случае возникновения чрезвычайных расходов. Теперь у вас есть немного лишнего теста, и вы хотите начать инвестировать в свое будущее.

Теперь у вас есть немного лишнего теста, и вы хотите начать инвестировать в свое будущее.

Стоит ли вообще вкладывать такие гроши?

Черт возьми, это так! Один из лучших способов дешево инвестировать небольшие суммы денег — это планы реинвестирования дивидендов, широко известные как DRIP.При использовании DRIP любые денежные дивиденды, которые вы получаете от компании, автоматически реинвестируются в дополнительные акции этой компании. Это означает, что вы неуклонно укрепляете свою позицию в этой компании, поэтому ваш прирост капитала со временем будет расти экспоненциально.

Вдобавок ко всему, DRIP — вместе со своими собратьями, планами прямой покупки акций (DSPP) — позволяют вам обходить брокеров (и их комиссионные), покупая акции напрямую у компаний или их агентов.

Тысячи крупных корпораций предлагают эти типы планов акций — многие из них бесплатные или с достаточно низкими комиссиями, чтобы было выгодно инвестировать всего лишь 20 или 30 долларов за раз. DRIP идеально подходят для тех, кто начинает с небольших сумм и хочет делать частые покупки (мощная инвестиционная тактика, известная как усреднение долларовой стоимости). После того, как вы участвуете в плане, вы можете настроить план автоматических платежей, и вам даже не нужно покупать полную долю каждый раз, когда вы делаете взнос.

DRIP идеально подходят для тех, кто начинает с небольших сумм и хочет делать частые покупки (мощная инвестиционная тактика, известная как усреднение долларовой стоимости). После того, как вы участвуете в плане, вы можете настроить план автоматических платежей, и вам даже не нужно покупать полную долю каждый раз, когда вы делаете взнос.

DRIP могут быть одним из самых надежных и надежных способов накопить богатство на протяжении всей вашей жизни (просто убедитесь, что вы ведете хороший учет для налоговых целей). Дополнительные сведения о каплях см. В разделе «Что, если я могу вкладывать только небольшие суммы денег каждый месяц?»

Как вложить пару сотен долларов

Итак, вы отсеяли все пятаки из своей сменной банки и подсчитали несколько сотен долларов.Вместо того, чтобы тратить деньги на закуски и памятные вещи Элвиса, подумайте о том, чтобы вложить их в индексный фонд. Например, индексный фонд, отслеживающий индекс S&P 500, сопоставит вашу доходность с доходностью инвестиций, которые исторически приносили около 10% в год.

Некоторые индексные фонды требуют начальных вложений от 250 долларов. Этот низкий минимум обычно ограничивается индивидуальными пенсионными счетами (IRA). После первоначального вложения вы можете добавлять столько денег, сколько захотите, и так часто, как захотите, без дополнительных затрат или комиссий.Вы можете приобретать индексные фонды напрямую у компаний паевых инвестиционных фондов, поэтому комиссионные посредникам не взимаются.

Если у вас есть несколько сотен долларов для начала, то это отличный и недорогой способ мгновенно создать широко диверсифицированный (500 компаний!) Портфель акций.

Как инвестировать 500 долларов

Как только вы наберете 500 долларов, ваши варианты инвестирования станут немного больше. Вы по-прежнему можете купить индексный фонд, и теперь у вас будет выбор фондовых компаний, которым требуются более высокие первоначальные инвестиции.Эта свобода позволит вам выбрать фонд с самым низким соотношением расходов.

Вам также следует серьезно подумать об открытии дисконтного брокерского счета. Вы захотите сосредоточиться на том варианте учетной записи, который лучше всего соответствует вашим потребностям; для некоторых учетных записей требуется минимальный начальный депозит, а для некоторых — нет. Это означает, что вы можете открыть счет с любыми доступными инвестиционными деньгами и начать исследовать и, возможно, покупать отдельные компании. (Или, если вы увлечены индексным инвестированием, вы можете легко инвестировать в SPDR S&P 500 ETF (NYSEMKT: SPY), инвестицию, подобную акции, которая имитирует производительность S&P 500.)

Ключевым моментом здесь является удержание ваших инвестиционных затрат (включая брокерские сборы) на уровне менее 2% от стоимости транзакции. Поэтому, если вы планируете пополнять свою позицию в акциях несколько раз в месяц, то капельный или индексный фонд все равно может быть вашим решением.

Как инвестировать $ 1000 с лишним

Что можно сделать с грандами? Очевидно, что с 1000 долларов вы можете открыть дисконтный брокерский счет, но подумайте о вознаграждении, если вы сможете наскрести дополнительные 1000 долларов в год, чтобы добавить к своим первоначальным инвестициям.

Допустим, у вас есть 30 лет до пенсии. Если вы начнете с 1000 долларов и инвестируете дополнительно 1000 долларов каждый год, и ваши деньги будут приносить 10% годовых, то через 30 лет у вас будет около 200000 долларов. Продолжайте в том же духе еще 10 лет, и ваши деньги увеличатся более чем вдвое до 532 000 долларов. Нам кажется, что это того стоит. А если у вас есть заработанный доход, вы можете создать Roth IRA, и вы даже не будете платить налоги на свои сбережения, когда снимете их при выходе на пенсию.

Опять же, даже на этом уровне главное — не допустить, чтобы сборы съедали ваши доходы.Поэтому убедитесь, что затраты на инвестирование (включая брокерские комиссии, марки для отправки чеков по почте и книги, которые помогут вам научиться инвестировать) не превышают 2% от общей стоимости вашего счета. С небольшими счетами это может быть проблемой, но с такими низкими комиссиями, предлагаемыми дисконтными брокерами, это определенно выполнимо.

небольших инвестиционных идей: как инвестировать небольшими деньгами

Хотя инвестирование исторически оставалось на усмотрение крупных банков в крупных банках, управляющих серьезными деньгами, сегодня это не единственный способ инвестирования. Инвестирование доступно каждому, у кого есть банковский счет любого размера. Существует множество небольших инвестиционных идей от 20 до 1000 долларов.

Инвестирование доступно каждому, у кого есть банковский счет любого размера. Существует множество небольших инвестиционных идей от 20 до 1000 долларов.

Важно: Всем нужно с чего-то начинать. Фактически, если вы только начинаете свой инвестиционный путь, рекомендуется начать с малого.

Когда дело доходит до суммы денег, «маленький» означает что-то свое для всех, поэтому я расскажу вам несколько небольших инвестиционных идей, основанных на разных бюджетах.

При правильной стратегии начало с малого может быть скорее преимуществом, чем оковой. Со временем небольшие вложения могут принести большую прибыль. Вы можете быть удивлены, узнав, насколько это просто.

Стратегия малых инвестиций

Прежде чем мы углубимся, я хочу прояснить одну вещь…

Стоимость инвестиций всегда является наивысшим приоритетом. Убедитесь, что вы знаете, сколько на самом деле стоит бизнес, в который вы хотите инвестировать, а затем убедитесь, что цена, которую вы собираетесь заплатить, меньше указанной.

Ключевой вывод: Вкладываете ли вы немного денег или много денег, вы будете следовать одной и той же базовой стратегии инвестирования. Лучший способ вложить 1000, 500 или даже 20 долларов — лучший способ вложить 10000 долларов. Инвестирование — это всегда инвестирование.

Определите лучший тип малых инвестиций для васКак мы уже говорили в предыдущей главе, существует множество различных типов инвестиций, которые вы можете сделать, но не все инвестиции подходят для небольших сумм денег.

Например, вы не можете инвестировать в недвижимость на 500 долларов, и даже если вы можете инвестировать 500 долларов в торгуемые на бирже фонды и облигации, это не означает, что вы должны.

Если вы вкладываете 500 долларов в ETF или паевые инвестиционные фонды каждый год в течение следующих 30 лет и получаете среднюю доходность 7%, все, что у вас будет через 30 лет, — это 45 000 долларов.

Следующие облигации; с исторической средней доходностью 5% в год — в течение следующих 30 лет ваши инвестиции вырастут примерно до 35 000 долларов. Облигации могут быть самым безопасным способом инвестирования, но насколько безопасен выход на пенсию в размере 35 000 долларов?

Облигации могут быть самым безопасным способом инвестирования, но насколько безопасен выход на пенсию в размере 35 000 долларов?

Если вы спросите себя: «Что принесет мне больше всего денег?» Ответ — инвестирование в акции.

Позже я покажу вам, как рассчитать, сколько вы можете иметь через 30 лет, если вы вложите 500 долларов в фондовый рынок. Спойлер: это намного больше, чем другие варианты инвестирования.

Но сначала давайте поговорим о первом, что, как я слышу, сдерживает новичков: страхе перед фондовым рынком.

Преодолей свой страх инвестирования в фондовый рынокЯ полностью понимаю, что фондовый рынок может быть пугающим, если вы не знаете, что делаете, я через это прошел.Ключевой принцип Правила №1 инвестирования — инвестировать только в те предприятия, которые вам понятны. Намного легче преодолеть страх и риск фондового рынка, если вы понимаете, во что вкладываете свои деньги.

Предупреждение: Вложение денег в то, чего вы не понимаете, НЕ является инвестированием. Это СПЕКУЛЯЦИЯ, а спекуляция акциями — это то же самое, что и азартная игра.

Честно говоря, именно так ведется работа с большинством пенсионных счетов. Управляющие капиталом спекулируют на том, что кто-то готов заплатить за акции завтра больше, чем вы заплатили сегодня.

Это, вероятно, будет правдой в долгосрочной перспективе, но вы должны спросить себя, «Как долго длится долгосрочный период?» и «Сколько еще вы сделаете?»

Вот почему вам следует подумать о том, как научиться инвестировать (реальные инвестиции, а не спекуляции). Настоящее инвестирование — это покупка замечательного бизнеса, который вы понимаете, по ценам, гарантирующим большую прибыль.

Поймите, как небольшие инвестиции окупаются в долгосрочной перспективе«Риск возникает из-за незнания того, что вы делаете.”

Уоррен Баффет

Я не могу не подчеркнуть, насколько важно, чтобы просто начинал . Гораздо лучше начать с небольших инвестиций и постепенно увеличивать их, чем ждать и терять большую прибыль, а также силу начисления процентов.

Каждый день, когда вы не инвестируете, вы теряете сложные проценты. В случае сложных процентов, когда ваши деньги растут, их рост также инвестируется.

Мне нравится использовать инструмент под названием «Правило 72», который хорошо объясняет силу сложного процента и показывает, насколько быстро ваши деньги могут удвоиться. Таким образом, даже небольшие вложения могут со временем окупиться.

Во что я могу инвестировать, чтобы быстро заработать деньги?Ответ на этот вопрос может вас разочаровать. Инвестирование и быстрое зарабатывание денег идут рука об руку не хуже нефти и воды…

Если вы использовали Правило 72, о котором я упоминал выше, вы увидите, что, вероятно, потребуется несколько лет, чтобы ваши деньги удвоились, но если вы инвестируете в соответствии с Правилом №1, который рассчитан на долгосрочную перспективу, несколько лет ничего.

Если вы хотите быстро заработать деньги, поезжайте в Лас-Вегас, поставьте все на черное и надейтесь, что вы выйдете на первое место. Когда вы рискуете, чтобы быстро заработать деньги, вы не инвестируете, вы играете в азартные игры.

Важно: Помните, здесь мы не играем на наши деньги. Покупаем замечательные компании по привлекательным ценам.

Итак, предлагаю новый вопрос:

Во что я могу инвестировать, чтобы заработать больше денег?Если вы действительно хотите научиться инвестировать, это требует должной осмотрительности и терпения, но результат того стоит.

Следуя разумным методам инвестирования, которые сделали таких людей, как Уоррен Баффет, чрезвычайно богатыми, вы, возможно, не зарабатываете деньги быстро, но вы заработаете больше.

Уоррен Баффет тоже начал с небольшой суммы денег и превратил ее в 30 миллиардов долларов. Это говорит о том, что дело не в деньгах, которые у вас есть, а в ваших знаниях.

Это хорошие новости, если все, что вам нужно вложить, — это небольшая сумма. Это означает, что реальных препятствий на пути к богатству нет, если вы готовы много работать и учиться.Когда вы знаете, как инвестировать, как самые богатые люди в мире, вам не придется когда-либо рисковать потерять все свои деньги, чтобы сделать это.

Итак, какие небольшие инвестиционные идеи лучше всего вложить в 1000, 500 или 20 долларов?

Давайте разберемся.

Как инвестировать $ 1,000Хорошо, давайте конкретизируем небольшие инвестиционные идеи за 1000 долларов.

Не волнуйтесь! Даже если у вас еще нет 1000 долларов для инвестирования, эти стратегии помогут вам узнать, что вы можете делать со своими деньгами по мере того, как вы зарабатываете, и откладывайте их больше.

Дай обещание самому себеУ вас есть небольшая сумма денег, которую вы можете инвестировать, но действительно ли вы готовы вкладывать деньги в то, что вам нужно?

Если это так, пообещайте себе, что вы будете проявлять должную осмотрительность, чтобы найти нужные компании, купить их по привлекательным ценам и удвоить свои 1000 долларов в течение следующих 5 лет.

Когда вы взяли на себя это обязательство, вы готовы перейти к следующему шагу.

Исследование компанииГлавное понять, что мы зарабатываем деньги, покупая замечательные компании и покупая их на распродаже.Итак, что же делает компанию прекрасной?

Чарли Мангер, партнер Уоррена Баффета, говорит, что есть четыре вещи, на которых вы должны сосредоточиться, инвестируя свои 1000 долларов или любую сумму денег в компанию:

- Убедитесь, что вы способны понять бизнес, которым вы занимаетесь.

- Убедитесь, что у этого бизнеса есть то, что мы называем рвом: что-то глубоко встроенное в него, что защищает его от конкуренции.

- Убедитесь, что команда менеджеров состоит из людей, которые разделяют ваши ценности, честны и талантливы.

- Обязательно купите на распродаже. «Продажа» означает по покупной цене с запасом прочности.

Я называю их 4 Ms: Означает , Ров , Менеджмент, и Запас прочности — которые мы подробно рассмотрим в главе 5.

Избегайте соблазна диверсификацииВопреки распространенному мнению, вам не нужно диверсифицировать, когда вы инвестируете в несколько замечательных компаний, которые соответствуют указанным выше критериям.

« Диверсификация — это то, что спекулянты любят делать, чтобы обезопасить свой выбор акций. Как я уже упоминал выше, вы не можете получить такую же высокую отдачу от своих инвестиций от других типов инвестиций. ETF, паевые инвестиционные фонды и облигации — это пустая трата вашего времени и денег, если вы действительно хотите увидеть, как ваши инвестиции растут ».

Но не верьте мне на слово. Вот мысли Уоррена Баффета о диверсификации.

Диверсификация — это защита от незнания.[Это] не имеет смысла для тех, кто знает, что делает.

Уоррен Баффет

Проще говоря, если вы инвестируете 1000 долларов, вам лучше остановиться в нескольких замечательных компаниях, которые, как вы знаете, будут продолжать расти в цене.

Вот короткое видео, которое отвечает на другие вопросы о малых инвестициях.

Ключевой вывод: Когда дело доходит до крупных инвестиций, дело не в сумме, с которой вы начинаете, а в стратегии, которую вы используете.Правильная стратегия будет способствовать увеличению начальных инвестиций с течением времени.

Как инвестировать $ 500

Теперь вы можете подумать: «1000 долларов — это большие деньги, а как насчет 500 долларов?»

Если вы задаете себе этот вопрос, помните: лучший способ инвестировать 500 долларов — лучший способ инвестировать 1000 долларов — лучший способ инвестировать 10 000 долларов.

Хорошие инвестиции заключаются не в сумме денег, а в стратегии. Тем не менее, начиная с 500 долларов есть свои преимущества.

Подумайте о большем риске

Когда вы вкладываете небольшую сумму, вы можете действовать более агрессивно.

Вы можете позволить себе больший риск, потому что если вы проиграете, хотя это может немного повредить, это, скорее всего, не трагично. Вы потеряли 500 долларов. Вы можете вернуть эти деньги и сделать еще один снимок.

Больше риска = больше награды, но это не значит, что вы должны выбросить все, что узнали выше. Вы можете свести к минимуму свой риск и максимизировать вознаграждение, применив правило №1: покупайте прекрасные предприятия на распродаже.Да, даже если вы инвестируете только на 500 долларов. Эти первоначальные вложения, хотя и небольшие, помогут вам более комфортно справляться с «риском» инвестирования.

Используйте магию сложного процента

Не останавливайтесь на достигнутом. Если вы можете продолжать инвестировать 500 долларов в год в соответствии с Правилом №1, вы можете наблюдать, как ваши первоначальные инвестиции растут еще больше.

Сила начисления процентов, которая может сделать вас богатым даже с небольшими деньгами.

Давайте посмотрим на этот пример: если вы начали с накоплением 15 000 долларов и дополнительно вносили 500 долларов в год в течение 30 лет, вы можете получить 1,2 миллиона долларов, когда будете готовы выйти на пенсию. Посмотрите, как я рассчитал это с помощью бесплатного пенсионного калькулятора ниже.

Введите свои собственные значения, исходя из того, сколько вы должны инвестировать сегодня и сколько вы можете вносить в свой портфель каждый год, чтобы рассчитать, сколько вы могли бы иметь для выхода на пенсию.

Как инвестировать $ 20Хорошо, возможно, ваше представление о небольших вложениях ближе к диапазону 20 долларов.Это совершенно нормально — детские шаги лучше, чем никакого прогресса.

Тот факт, что вы даже думаете об инвестировании, когда у вас всего 20 долларов, означает, что вы в правильном настроении. Одна из лучших вещей, которую вы можете сделать, чтобы начать инвестировать, когда у вас очень мало денег, — это сформировать хорошие привычки. Практикуйте эти полезные привычки с 20 долларами, и вас ждет богатое будущее.

Не ждитеВы можете начать формировать хорошие привычки, вкладывая деньги, как только получите свою зарплату.

Чаще всего люди приходят к прямо противоположному подходу, ожидая, чтобы увидеть, сколько денег у них осталось, прежде чем инвестировать. Однако, если вы дождетесь, чтобы увидеть, сколько денег у вас осталось, прежде чем вкладывать их, число почти всегда будет большим нулем.

Вместо этого вложите свои 20 долларов прямо из зарплаты и посмотрите, как они работают на вас. Откладывание денег на немедленные инвестиции, даже всего 20 долларов, может стать естественным, почти подсознательным действием, если вы делаете это регулярно.

Не экономьтеСохранение — это не плохо по своей сути, но если вы хотите получить большую отдачу от своих денег и создать благосостояние поколений, этого не произойдет путем их сбережения.

Большинство сберегательных счетов обеспечивают минус , чем 1%, что означает, что вы даже не сможете победить инфляцию, а это означает, что ваши деньги вообще не будут расти.

Думайте о своем инвестиционном счете как о сберегательном счете, и в этом году вы сможете «сэкономить» 10 000 долларов (если вам повезет).

Избегайте денежных ловушекСлишком легко потратить деньги, а не вкладывать их, если вы делаете их возможным.

Такие вещи, как модные автомобили, новые технологии и вечеринки на выходных, могут означать, что вам нечего вкладывать. Избегайте этих денежных ловушек и сосредоточьтесь на обещании, которое вы дали себе.

Возьмите свои 20 долларов и инвестируйте их в отличную компанию, а не в ее модный продукт.

Как инвестировать с небольшими деньгами или без денегКогда я впервые научился инвестировать, я работал гидом по реке Гранд-Каньон, зарабатывая колоссальные 4000 долларов в год — это не опечатка.

Я жил в палатке, и все мои вещи можно было уместить в небольшую спортивную сумку. Все это для того, чтобы сказать … Я знаю, каково это пытаться инвестировать, когда цена одной акции во многих компаниях больше, чем вы должны потратить.

Я был настолько далеко от «инвестора», насколько это возможно.

Я живу и дышу ДОКАЗАТЕЛЬСТВО того, что инвестирование — это то, в чем любой может преуспеть при правильном подходе, независимо от того, сколько или как мало денег он начинает.

Когда у вас нет денег (и вы пытаетесь это изменить), вы должны сделать шаг на шаг впереди. Рискните, вложите деньги, которые у вас есть, и начните подниматься вверх. Опять же, каждый должен с чего-то начинать, и не может быть такого понятия, как нехватка средств для начала.

Продолжайте изучать стратегии малых инвестицийИнвестирование — это не то, чтобы вложить все сэкономленные деньги, а найти замечательные предприятия, которыми вы хотите владеть, и знать, когда наступит подходящий момент для их покупки.С этими небольшими инвестиционными идеями вы можете начать прямо сейчас и превратить свои доходы в удобное пенсионное гнездышко на будущее.

Следуйте примеру лучших инвесторов и сделайте следующий шаг в своем инвестиционном пути, узнав еще больше.

Перейдите к следующей главе, чтобы узнать, как приумножить свое богатство, как только вы начнете. От роботов-консультантов до инвестиций в сырьевые товары — я вам помогу. Кроме того, мы поговорим о том, как 4 миллиона инвестиций действительно помогают.

Если вы хотите изучить все принципы инвестирования по Правилу № 1 и начать принимать разумные инвестиционные решения, присоединяйтесь ко мне на моем 1-часовом бесплатном вебинаре по инвестициям, где я научу вас, как ежегодно получать стабильную прибыль — независимо от того, насколько большой ( или небольшой) ваши первоначальные вложения составляют.

Инвестирование небольших сумм денег | Стоит ли оно того? — Финансовый компьютерщик

Если у вас есть небольшая сумма денег для инвестирования каждый месяц, вы можете задаться вопросом, зачем беспокоиться?

Но вот в чем дело.

Вложение небольших сумм денег, особенно в молодом возрасте, безусловно, того стоит. Из-за сложных процентов небольшие вложения, которыми правильно управлять, могут превратиться в значительную сумму денег. Например, если вы инвестируете 100 долларов в месяц в возрасте от 31 до 65 лет, при средней доходности 10%, к 65 годам у вас будет 379 664 доллара.

Сумасшедший, не правда ли? Ваши общие инвестиции за эти 35 лет составили всего 42000 долларов. Другими словами, вы заработаете 337 663 доллара.

Стоит ли вам эта сумма? Конечно, для меня!

В следующем разделе этой статьи мы более подробно остановимся на том, почему стоит инвестировать небольшие суммы денег, обсудив сложные проценты и то, как они работают.

Что такое сложный процент?

Хотя я обычно даю здесь какое-то определение сложных процентов, я попытаюсь объяснить это вам сам — страшная мысль, которую я знаю.

Во-первых, термин «сложные проценты» может вводить в заблуждение, потому что акции не приносят процентов. Они могут приносить дивиденды и прирост капитала, но не проценты.

Однако по какой-то причине рост портфеля акций за определенный период времени часто относят на счет «сложных процентов».Я не понимаю, но я просто с этим согласен.

К сведению, я могу на протяжении всей статьи называть сложные проценты «сложным ростом».

Ладно, идем дальше. Сложный процент часто называют процентом на ваш интерес. Или рост по вашему росту.

Так, например, если вы инвестируете 1000 долларов в акции и ничего больше, долларовая стоимость 10% -ной прибыли будет постоянно расти и увеличиваться с течением времени.

В первый год 10% -ный доход от 1000 долларов составит 100 долларов.

Однако во второй год эта 10% -ная доходность основана на 1100 долларов (1000 долларов + 100 долларов), поэтому ваша прибыль во втором году будет на 10 долларов больше, чем ваша доходность за предыдущий год.

И так далее и тому подобное. Ниже я включил таблицу, которая покажет вам, как этот сценарий будет развиваться в течение 35 лет.

Итак, как видите, эта небольшая инвестиция в 1000 долларов выросла до 28 102 долларов за 35 лет, несмотря на отсутствие дополнительных инвестиций.

В наши дни вам понадобится более 28 000 долларов для выхода на пенсию, но помните, что эта сумма была накоплена за счет единовременной инвестиции в размере 1000 долларов, без каких-либо дополнительных средств.

Общий доход от этих инвестиций составляет 27 102 долларов США.

Что, если вы решили добавить к этим инвестициям 100 долларов в месяц? Что ж, тогда ваша сумма через 35 лет будет 367 981 доллар.

Подумайте об этом на секунду. Ваши дополнительные инвестиции в размере 42000 долларов (1200 долларов в год x 35 лет) увеличили вашу прибыль почти на 340000 долларов.

Опять же, оно того стоит?

Если вы можете найти в своем бюджете 100 долларов в месяц для инвестирования, я настоятельно рекомендую вам это сделать.

Сложные проценты — это очень мощная сила, но сначала вам нужно сдвинуть с мертвой точки.Если у вас есть только небольшая сумма для инвестирования, это совершенно нормально, но убедитесь, что вы инвестируете ее.

Не думайте, что это не имеет значения, потому что, как показано и обсуждалось выше, ЭТО СТОИТ.

Но послушайте, не верьте мне на слово, посмотрите, что Альберт Эйнштейн сказал о сложных процентах.

Он был прилично умным парнем, верно?

Как инвестировать с небольшой суммой денег

Хорошо, теперь вы знаете, что вложение даже небольшой суммы денег, безусловно, того стоит в долгосрочной перспективе.

Все, что вам нужно, это немного денег, времени и средней рыночной доходности. Это не сложно!

Но как именно инвестировать деньги, если их у вас совсем немного? Проницательный вопрос — позвольте отдать свои два цента.

Если у вас есть небольшая сумма денег для инвестирования, покупка ETF или паевых инвестиционных фондов — отличный вариант для вас. Поступив так, вы сможете легко диверсифицировать свой портфель, вложив всего несколько средств.

С учетом сказанного, это также зависит от ваших инвестиционных целей.Если ваша цель — получить 25% прибыли в течение следующих 3 лет, хорошо диверсифицированный портфель, вероятно, не лучший вариант. Вам нужно будет инвестировать в растущие акции и делать ставку на успех компании — гораздо более рискованный вариант.

Тем не менее, для целей этой статьи я предполагаю, что вы хотите инвестировать в долгосрочной перспективе — и по этой причине я лично рекомендовал бы более диверсификацию.

Диверсификация — это стратегия управления рисками, которая объединяет в портфель самые разные инвестиции.

Investopedia

Что такое паевой фонд

Паевой инвестиционный фонд — это инвестиционный фонд с профессиональным управлением, в который входят деньги многочисленных инвесторов.

Если вы инвестируете в паевой инвестиционный фонд, вы, вероятно, инвестируете в широкий спектр ценных бумаг. Прежде чем выбрать фонд для инвестирования, обязательно ознакомьтесь с фактами о фондах.

Я добавлю сюда ссылку, чтобы показать вам, как выглядит проспект эмиссии.

Главное, что я хотел бы здесь проанализировать, — это исторические показатели фонда.

Кроме того, проверьте комиссию MER и убедитесь, что она не слишком высока. Поскольку этими средствами управляют профессионально, сборы могут быть довольно высокими.

Наконец, посмотрите на авуары фондов. В какие именно компании вы инвестируете? Вы хотите вложить свои деньги в эти компании?

Как приобрести паевые инвестиционные фонды

Например, у вашего банка, скорее всего, будет инвестиционный филиал, и они с радостью помогут вам инвестировать в паевые инвестиционные фонды.

Например, вот список (включая ссылку) всех паевых инвестиционных фондов Scotiabanks.

Хотя это может быть хорошим вариантом, будьте осторожны, чтобы не поддаться соблазну инвестировать в фонды только потому, что это рекомендует финансовый консультант в вашем банке.

Краткое примечание №1. Финансовые консультанты тоже часто бывают продавцами, и чем больше денег они заставят вас вложить, тем больше они зарабатывают. Помни это.

Кроме того, существуют финансовые учреждения, такие как Assante Wealth Management, Fidelity и SunLife Financial, которые также выпускают паевые инвестиционные фонды для инвесторов.

Что такое ETF?

ETF очень похож на паевой инвестиционный фонд, но в отличие от паевых инвестиционных фондов, ETF торгуются на фондовых биржах.

Думайте об ETF как о взаимном фонде, который торгуется как акция.

ETFчасто отслеживают индексы, такие как S&P 500. За счет отслеживания конкретного индекса ETF часто управляются пассивно, что приводит к гораздо более низким комиссиям за управление.

Подобно взаимному фонду, прежде чем выбирать ETF для инвестирования, посмотрите, как ETF работал с течением времени, посмотрите на комиссии, связанные с покупкой ETF, и убедитесь, что у вас есть общее представление о том, в какие компании вы инвестируете. внутри ETF.

Как купить ETF

Если вы когда-либо раньше покупали акции, вы покупаете ETF таким же образом.

Если вы решите инвестировать свои средства в ETF, вы можете сделать это через брокерские счета, такие как Robinhood или Questrade.

Альтернативой этому может быть вложение денег с помощью Робо-советника.

Робо-консультанты — это компании-разработчики программного обеспечения, которые инвестируют деньги своих клиентов, используя высокотехнологичные алгоритмы и передовую автоматизацию, в отличие от принятия решений человеком.

Популярные компании-консультанты по роботам включают Wealthsimple, Betterment или Wealthfront.

Заключение

В заключение, инвестирование небольшими суммами, безусловно, того стоит. Из-за сложных процентов небольшие вложения могут со временем привести к большим доходам.

Если вы похожи на меня, то главное — инвестировать в долгосрочную перспективу. Мне не нужен хоум-ран, стабильный доход в 8-10% в течение моей жизни сделает меня богатым, и поэтому мне нравится диверсификация.

Но если у вас есть небольшая сумма денег для инвестирования, вы не сможете должным образом диверсифицировать свой портфель, если вы покупаете отдельные акции или облигации, это будет слишком дорого.

Вот почему я рекомендую инвестировать в паевые инвестиционные фонды и ETF, если у вас есть небольшая сумма для игры.

Но даже если у вас есть больше денег, чтобы инвестировать в дальнейшей жизни, эти финансовые инструменты по-прежнему являются для вас отличным вариантом.