куда вложить свободные 20 млн сумов в Узбекистане – Spot

Как в условиях нестабильности обменного курса, высокой инфляции сохранить и приумножить сбережения. Своим мнением и советами поделились предприниматель, бизнес-аналитик и специалист рынка капитала.

Обратите внимание: опубликованная в статье информация не является финансовым советом. Помните — любые инвестиции всегда влекут за собой финансовые риски. Spot не несет ответственности за ваши удачные или неудачные сделки.

С начала года сум подешевел по отношению к доллару на 12%, Центральный банк прогнозирует в 2019 году инфляцию на уровне 13,5−15,5%. Spot совместно с экспертами в сфере бизнеса и финансов рассказывает, как в нынешних условиях можно не только сохранить свои сбережения, но и приумножить их.

Держать деньги в национальной валюте под матрасом — не самое лучшее решение. С учетом инфляции они будут ежегодно обесцениваться как минимум на 10%.

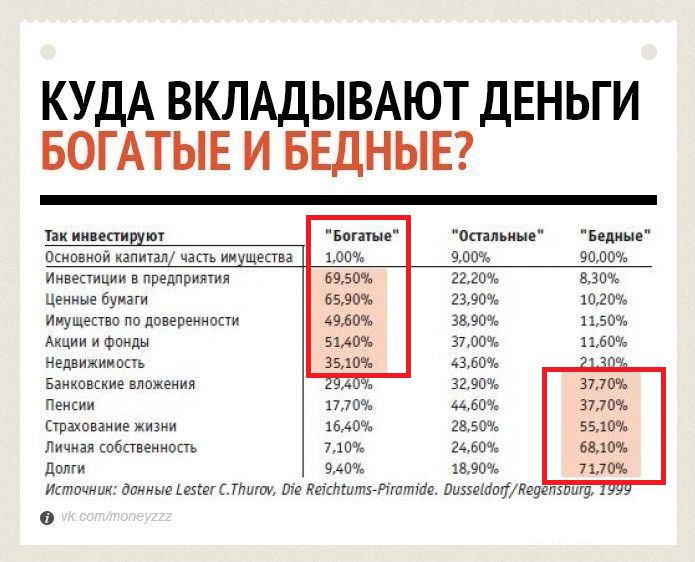

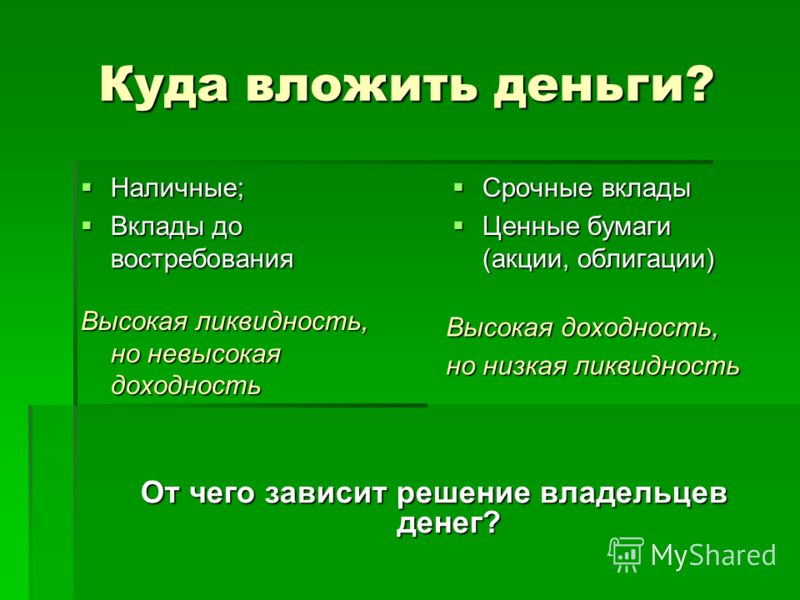

При выборе подходящего инструмента следует учесть множество нюансов. Самая распространенная рекомендация — диверсификация инвестиционного портфеля. Нужно комбинировать высокорисковые (но прибыльные) и надежные (но малоприбыльные) вложения, чтобы покрыть риски первых за счет стабильного дохода от вторых.

Магамед Жаваров

Бизнес-аналитик консалтинговой компании Leverage

Прежде всего стоит учесть, что любые вложения сопровождаются определенного рода рисками. Ничто не является исключением. К тому же риски могут быть как явными, так и скрытыми.

Стоит также понимать, что риски и доходность движутся параллельно друг другу, соответственно, чем выше риски, тем выше доходность, и наоборот.

Второй момент заключается в вопросе, на который нужно ответить перед совершением любого вложения: «Какова цель — приумножение или сбережение?» В первом случае подойдут вложения в акции или бизнес, во втором — покупка иностранной валюты, ювелирных изделий, памятных монет ЦБ, банковские вклады.

Положить деньги в банк

Наиболее надежный и менее доходный способ накопления средств. Банки принимают на депозиты в основном сумы и доллары США. Самый высокий процент по первым составляет 24%, вкладов в американской валюте — 8%. Чем меньше срок депозита, тем ниже его доходность.

С поправкой на инфляцию, которая, по прогнозам АБР, в этом году составит 16%, а в 2020-м — 14%, доходность в год составит 9%, или 1,8 млн сумов (при условии вложения 20 млн сумов).

Нужно учитывать девальвацию сума, потому что колебания курса национальной валюты невозможно предсказать. В 2018 году сум подешевел по отношению к доллару на 2,5%, а с начала этого года — уже на 12%. Вот несколько наиболее выгодных предложений:

Банк | Проц. ставка | Срок | Мин. взнос | Доход за год* |

«Асака банк» | 24% | 2 года | — | 4,8 млн |

Xalq Bank | 23% | 1,5 года | 100 тыс. | 4,6 млн |

Узнацбанк | 21% | 1,5 года | 1 млн | 4,2 млн |

Kapitalbank (online) | 21% | 1 год | 500 тыс. | 4,2 млн |

Hi-Tech Bank | 21% | 1 год и 1 мес | 1 млн | 4,2 млн |

* Без учета инфляции

Вложения на такой долгий срок подойдут тем, кто не планирует совершать крупные покупки в ближайшие год-два, потому что при досрочном снятии вклада большинство банков вычтут из основной суммы выплаченные за время хранения денег проценты.

Процентная ставка долларовых депозитов намного ниже — в среднем около 6%. Связано это с тем, что американская валюта более стабильна и слабо подвержена инфляции.

Самую высокую ставку в 7% предлагают сразу семь банков. Срок — два−четыре года, минимальный взнос — от $100 до $1000. Доходность по таким вкладам из расчета $2000 составит $140 в год.

Вклады в евро можно открыть лишь в двух банках. Процентная ставка — 2% годовых.

По закону, если с банком возникнут проблемы, например, он лишится лицензии, сумму вклада в полном объеме возместит Фонд гарантирования вкладов граждан в банках. Этим и объясняется надежность вложения средств в банки.

«Если целью вложения выступает обыденное сбережение средств, отлично подойдет покупка инвалюты и направление ее во вклады. Можно, конечно, деньги направить и на сумовой депозит, но тут нужно быть внимательным и учитывать рост цен и динамику обесценения нацвалюты. Даже если процентная ставка по сумовому депозиту превосходит эти два параметра, никто не гарантирует, что в ближайшее время цены не вырастут и не произойдет скачок курса доллара. В случае сбережения активы принесут выгоду (накопленную) лишь по истечении продолжительного периода времени — навскидку пять-семь лет.

При этом меньше рисков потерять денежные вложения», — отметил Магамед Жаваров.

Купить акции

Spot уже на примере SPO Кокандского механического завода объяснял, почему вложение в акции может быть выгоднее банковских вкладов. Но первичное или вторичное размещение акций крупных компаний происходят на фондовой бирже довольно редко.

В целом объем этого рынка в Узбекистане пока очень маленький. Из всех акций, торгующихся на бирже, есть много неликвидных (то есть их сложно продать, а значит, инвестор не сможет вернуть вложенные деньги в любой момент).

Начинать инвестировать в акции следует постепенно и ни в коем случае не направлять на этот вид все свои сбережения. Пошаговую инструкцию, как начать зарабатывать на фондовом рынке, можно почитать тут.

Карен Срапионов

Партнер инвестиционной компании Avesta Investment Group

Сегодня удачное вложение средств в акции может стать одним из наиболее интересных и доходных видов инвестирования, опережая даже покупку долларов США, который только с июня вырос на 9,5%, а год назад стоил на 19,8% дешевле.

Например, набор из десяти компаний (представлены в таблице ниже), которые мне кажутся интересными для инвестирования, за год выросли более чем в два раза без учета полученных дивидендов, которые также составили более 20%.

Среди абсолютных лидеров роста — акции завода «Узбекхиммаш», цена на которые выросла почти в 5,8 раза несмотря на удручающие финансовые показатели завода в 2019 году, которые, надеюсь, исправятся с окончанием реформ в нефтегазовом секторе Узбекистана.

Более чем в два раза выросли акции «Узбекуголь», «Узметкомбинат», привилегированные акции Алмалыкского ГМК. Минимальный рост цены акций из такого портфеля составляет 40%.

Разумеется, рынок акций является одним из наиболее рискованных секторов для инвестиций, поэтому вкладывать сюда должны инвесторы, имеющие некоторые знания и сумму вложений, которую они готовы потерять без ущерба для финансового состояния своей семьи.

В целом же я не советую непрофессиональным инвесторам активно вкладывать свои сбережения в рынок акций, поскольку это требует постоянного внимания и реагирования на те или иные корпоративные события, умения интерпретировать новости в возможное изменение цены акций и так далее. Так, вложив в акции 20 млн сумов, за год можно удвоить капитал и получить свыше 41 млн.

Так, вложив в акции 20 млн сумов, за год можно удвоить капитал и получить свыше 41 млн.

Акции | 8/16/2018 | 8/16/2019 | Рост (раз) | Прибыль* |

BIOK (Biokimyo) | 15 000 | 26 000 | 0,73 | 660 000 |

KSCM (Quvasoycement) | 150 000 | 300 000 | 1,00 | 9 000 000 |

UZMK («Узметкомбинат») | 10 000 | 29 001 | 1,90 | 1 140 000 |

AGM1 (АГМК) | 6010 | 24 300 | 3,04 | 1 096 000 |

UZHM («Завод Узбекхиммаш») | 751 | 5 101 | 5,79 | 260 000 |

LITI (O’zlitineftgaz) | 50 000 | 70 100 | 0,40 | 1 200 000 |

URTS (УзРТСБ) | 6 000 | 8 411 | 0,40 | 144 000 |

TKVK (Toshkentvino kombinati) | 90 000 | 220 000 | 1,44 | 7 776 000 |

UZIR («Узбекуголь») | 1000 | 3100 | 2,10 | 126 000 |

KYEZ (Kogon Yog’-Ekstraksiya zavodi) | 400 | 1750 | 3,38 | 81 120 |

Итого: | 329 161,00 | 687 763,00 | 2,09 | 21 483 000 |

* При условии покупки по 60 шт каждой акции на общую сумму в 20 млн сумов.

Купить золото

Ранее бизнес-аналитик Магамед Жаваров специально для Spot объяснял, стоит ли инвестировать в золотые памятные монеты Центрального банка.

Золото — стабильный актив, и это его главное преимущество. Именно поэтому вложение средств в памятные монеты служат больше сохранности денег, чем приумножению капитала. Даже в случае краха как национальной, так и свободно конвертируемых валют, именно золото выступит альтернативой, на которую будет максимальный спрос.

В долгосрочной перспективе памятные монеты могут стать идеальным инструментом сбережения и защиты накопленных средств от обесценения и рыночных колебаний иностранных валют. В таком случае потенциальная выгода от инвестиций в золотые монеты может проявиться через семь-десять лет.

Менее чем за год цена одной золотой монеты выросла на 10% (с 12,7 млн сумов до 14 млн). Так на одной золотой монете за прошедшие восемь месяцев можно было заработать 1,2 млн сумов.

Памятные монеты можно продать обратно банку. При этом следует учесть, что они требуют особого ухода, так как при появлении повреждений на их поверхности, стоимость монеты может быть снижена.

При этом следует учесть, что они требуют особого ухода, так как при появлении повреждений на их поверхности, стоимость монеты может быть снижена.

«По сравнению с теми наценками, которые Центробанк прибавлял к себестоимости золотых монет месяцами ранее (около $300), сегодня надбавка намного меньше — около 3,2%, или $40−45. ЦБ продает памятные монеты по цене немного выше цены самого металла, однако по прошествии малого промежутка времени даже при повышении котировок золота и продаже по цене чуть ниже биржевой, инвестор может получить доход. Отличная ситуация обстоит с монетами, выполненными из серебра, наценка к себестоимости которых составляет почти 100%», — говорит Магамед Жаваров.

Так как в банках Узбекистана осталось менее 300 монет, в качестве инвестиций в драгоценные металлы можно рассмотреть и покупку ювелирных изделий. При этом нужно быть уверенным в качестве драгоценного металла, отмечает Жаваров.

Помимо того, что инвестору могут продать золото более низкой пробы, еще и недобропорядочные производители могут завышать вес изделий с применением толстореберных камней, что снижает их ценность.

«Если для инвестирования есть 20 млн сумов, конечно, лучше инвестировать их в памятные монеты. Они изготовлены из чистого металла высшей 999,9 пробы, в отличие от ювелирных изделий, которые обычно выполнены из золота 583, 585 или 750 пробы. Если же сумма накоплений меньше, более удобным для обывателя будет покупка ювелирных изделий, которые разнятся по весу от 3 грамм и более. При этом есть риск понести ответственность в рамках административного и уголовного законодательства, если инвестор переоценил свои возможности и начал торговать в значительных объемах валютой или изделиями из драгметаллов (монеты, ювелирные изделия), так как это лицензируемые виды деятельности», — отметил аналитик Leverage.

Вложить в бизнес

Готовый бизнес можно купить на сервисах объявлений. 20 млн сумов будет достаточно, чтобы купить парикмахерскую в Самарканде, магазин косметики или салон свадебных платьев в Ташкенте, игровой клуб в Намангане и даже установку для мини-гольфа.

Покупка бизнеса — самый рискованный инструмент, который в то же время может приносить самую высокую прибыль. Однако вложение средств в готовый бизнес требует от инвестора минимальных знаний в маркетинге, продажах, умения составить грамотный бизнес-план.

Даже в том случае, когда собственник продает стабильный бизнес, всегда могут произойти изменения на рынке, в законодательстве, которые негативно отразятся на деятельности компании. Кроме того, ведение бизнеса может отнимать много времени, требовать дополнительных инвестиций.

Вячеслав Кан

Основатель Torg.uz (сейчас OLX.uz) и центра профориентации MyWay

20 млн сумов — не такая большая сумма для инвестирования. Даже для старта небольшого бизнеса этих денег может не хватить.

Если говорить о бизнесе, то, пожалуй, единственно возможный вариант для вложения такой суммы — это так называемый реферальный или advice маркетинг. Часто такой вид деятельности называют сетевым маркетингом, но на мой взгляд, лучше подходит слово advice («совет»).

Люди рекомендуют другим людям продукты или услуги, получая свое вознаграждение. Большие суммы, которые традиционные компании тратят на рекламу, большой штат продавцов, менеджеров, аренду магазинов и т. п., уходят в этом бизнесе на выплаты в дистрибьюторской сети.

Причем, вкладывая какие-то средства, можно построить свою сеть дистрибьюторов и самостоятельно распоряжаться своим временем и ресурсами. Есть, конечно, риск нарваться на «пирамиду» и потерять вложенные деньги.

Чтобы этого избежать, нужно тщательно изучать компанию, продукт и маркетинговый план. Продукт, который продает компания, должен быть качественным и полезным, а главное, стоимость этого продукта не должна быть завышенной.

В этом бизнесе, который, к слову, охватывает миллионы людей во всем мире, работают десятки тысяч компаний, генерируя миллиарды долларов. К примеру, оборот компании Amway в 2018 году составил $8,6 млрд.

Куда бы вложили свободные деньги эксперты?

Карен Срапионов:

Конечно, в акции.

Стал бы я рекомендовать что-то, если я туда сам не готов вкладывать?

Магамед Жаваров

Выскажу свои предпочтения в пользу вложения в акции. Всё же активный доход в виде дивидендов лучше и порой выше, чем процент по банковскому вкладу даже с учетом уплаты налога на дивиденды. Но это если говорить о приумножении собственных сбережений. Если встает вопрос о сбережении доходов и их защиты от влияния инфляции и обесценения национальной валюты, то, думаю, выбор остановился бы на ювелирных изделиях.

Да и, как говорится, «не стоит хранить все яйца в одном лукошке», диверсификацию никто не отменял. Вкладывая в несколько доходных инструментов, вы распределяете риски. Такой подход исходит из понимания того, что риски не проявятся сразу по всем «фронтам».

Вячеслав Кан:

Самообразование. Инвестиции в собственное развитие — это полезное вложение денег. Особенно, если благодаря полученным знаниям и опыту можно будет зарабатывать больше денег, занимаясь интересным делом.

Например, вас интересовала фотография. Можно пройти курсы, научиться правильно фотографировать, купить фотоаппарат (правда, хорошие камеры могут стоить дорого) и обрести новую профессию, которая при должном отношении может приносить хороший доход. Если это, например, плюс 1,5 млн сумов в месяц, то вложенные средства окупятся через год с небольшим.

Наверное, могут быть и другие способы вложения 20 млн сумов. Главное — подходить к вопросу инвестирования вдумчиво и осознанно, тщательно продумывая возможные варианты развития ситуации.

А куда вы бы вложили свободные 20 млн сумов? Пишите в комментариях.

Куда вложить деньги во время кризиса? Эксперт доцент СПбГУ И. Дарушин

Куда вложить сбережения в кризис и не проиграть?

В кризис всегда увеличиваются риски — в том числе и вероятность потерять сбережения. Поэтому, как считает доцент кафедры теории кредита и финансового менеджмента СПбГУ Иван Дарушин, если у вас есть деньги, то лучше вложить их в низкорисковые инструменты — например, в депозиты или государственные облигации. Акции и валюта сейчас являются гораздо более рискованными инструментами из-за неопределённости на рынке.

Акции и валюта сейчас являются гораздо более рискованными инструментами из-за неопределённости на рынке.

«Универсальной рекомендации по инвестициям в период кризиса не существует и не может существовать. Однако есть один принципиально важный момент, о котором следует помнить всегда: свои вложения необходимо диверсифицировать. Другими словами, нужно распределить сбережения на разные виды инвестиций. Например, половину вложить в низкорисковые инструменты, четверть — в валюту (причём сейчас лучше в доллар, чем в евро), четверть — в рисковые активы (акции, паи), которые сейчас демонстрируют низкие цены», — рассказал Иван Дарушин.

Другим способом сберечь накопления, который рекомендуют эксперты, является вложение в золото. Оно традиционно считается защитным активом, поэтому в период нестабильности инвесторы предпочитают вкладывать сбережения именно в него. Однако и здесь есть свои тонкости.

Инвестиции — это только для тех, у кого много свободных денег?

Вовсе нет.

«Минимального капитала для вложений нет. Почти в любом банке можно открыть депозит на минимальную сумму. Другое дело, что доход будет почти незаметен и не принесёт значимого удовлетворения», — объяснил Иван Дарушин.

Эксперты предупреждают: без опыта и существенных накоплений не стоит сразу бросаться во все тяжкие и вкладываться на финансовом рынке.

«Неразумно с небольшой суммой идти на финансовый рынок, особенно если речь идёт о рисковых инструментах типа акций. Давно известно, что на финансовом рынке зарабатывают только владельцы (управляющие) большими объёмами активов, которые могут создавать резервы и нести временные потери без сильного ухудшения качества своих портфелей. Более того, выигрыши крупных игроков в основном обеспечены потерями маленьких игроков, выходящих на рынок, чтобы «попробовать поиграть», — считает доцент СПбГУ.

Если вы всё же решились на вложения, важно помнить, что в инвестициях главное — регулярность. Это может увеличить доход.

Читать далее: ИА topДиалог

УК «Арсагера» Куда вложить деньги

|

Слушать статью |

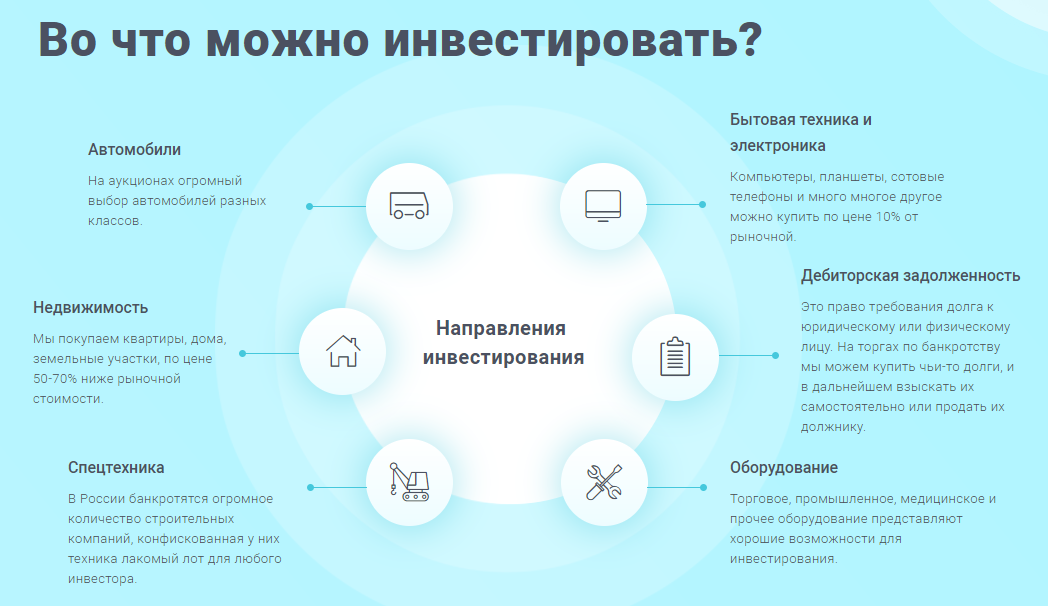

В какие виды активов можно вложить свободные деньги? На первый взгляд, вариантов не так много. Средства могут быть инвестированы в бизнес (в том числе посредством приобретения акций), облигации, депозиты, недвижимость, на них можно купить товары (золото, нефть и т. д.) или валюту, антиквариат или драгоценности. Других вариантов нет, так как все остальные случаи – это производные от вышеупомянутых инструментов (например, инструментов срочного рынка). |

Для того чтобы понять логику инвестиций профессиональных инвесторов, которые стремятся получать прибыль от вложений денег в долгосрочной перспективе, перечисленные выше виды активов необходимо разделить на две большие группы: активы, предполагающие создание добавленной стоимости, и активы, в которых отсутствует созидательная составляющая.

Активы, предполагающие создание добавленной стоимости

• Бизнес (акции) как организация, основной целью деятельности которой является извлечение прибыли.

• Облигации и депозиты как инструмент, в котором заранее определенный денежный поток является платой за пользование заемными средствами.

• Недвижимость, которая при сдаче в аренду приносит рентный доход, а при строительстве увеличивается в цене в результате увеличения строительной готовности.

Активы, в которых отсутствует созидательная составляющая

Товары и валюта являются активами, которые не генерируют денежный поток, поскольку сама природа этих активов не предполагает создания какой-либо добавленной стоимости.

Человек, владеющий бизнесом (акциями), облигациями или недвижимостью, может получить прибыль от своих активов в виде генерируемого ими денежного потока (в виде дивидендов, купонного и рентного дохода соответственно), даже в случае, если их рыночная стоимость не будет изменяться.

В случае вложения денег в товары (золото, нефть и т. д.) или валюту человек не становится богаче от владения этими активами, поскольку сами по себе они не создают добавленной стоимости и, как следствие, денежного потока. Весь расчет сводится к ожиданию увеличения рыночной стоимости этих активов, которая довольно часто определяется изменчивой конъюнктурой рынка или инфляцией.

Таким образом, если активы, генерирующие прибыль, дают возможность инвестору зарабатывать от самого владения активом, то при приобретении активов, не генерирующих денежный поток, человек рассчитывает заработать на спекуляциях. В долгосрочной перспективе невозможно получать стабильную прибыль от игры на колебаниях стоимости активов (спекуляций). Кроме того,стоимость активов, создающих добавленную стоимость, как правило, растет быстрее, чем стоимость активов, которые добавленной стоимости не создают. Это происходит потому, что помимо инфляции, увеличивающей стоимость продаваемых предприятием товаров, на увеличение выручки компании работает еще и увеличение эффективности самого бизнеса.

Для большей наглядности рассмотрим пример с золотом. Часто люди, пытающиеся сохранить заработанные деньги, вкладывают их в золото (в виде золотых слитков или монет).

Здесь стоит отметить, что акции золотодобывающих компаний могут обладать низким уровнем потенциальной доходности, поэтому мы рекомендуем обратить внимание на акции, обладающие более высоким потенциалом.

Альтернативой, которую видят очень немногие, является вложение заработанных денег в акции золотодобывающей компании.

Человек, купивший на свои сбережения золотой слиток, получит прибыль только в результате роста стоимости золота. В то же время инвестор, который приобрел акции золотодобывающей компании, будет получать прибыль ежегодно, даже если цена золота в течение года не менялась. Произойдет это потому, что компания будет продавать свои изделия с определенной наценкой. При этом прибыль от инвестиций в золотодобывающую компанию выразится либо в росте стоимости акций компании, либо в объеме выплачиваемых на акцию дивидендов.

Таким образом, мы видим, что вложение средств в акции золотодобывающей компании более привлекательно в плане инвестиций, чем покупка золота (например, в виде золотых слитков).

Секрет процветания профессиональных инвесторов заключается во владении активами, генерирующими денежный поток. Это обусловлено тем, что увеличение стоимости таких активов происходит быстрее, чем увеличение стоимости активов, в которых созидательная составляющая отсутствует.

Подробно роль управляющей компании в инвестиционном процессе рассмотрена в разделе «Доверить или работать самостоятельно».

Куда можно вложить деньги в КР — совет эксперта

Рынок облигаций делится на первичный и вторичный. Когда вы покупаете у компании определенное количество облигаций из предложенных — это первичный рынок. Если решите перепродать их другому человеку — уже вторичный. Все сделки совершаются через брокерскую компанию, имеющую лицензию профессионального участника рынка ценных бумаг. Покупать дешевле на первичном рынке, потому что брокерскую комиссию (расходы по сделке) оплачивает компания, которая продает свои облигации, так как заинтересована в продаже. На вторичном рынке комиссия за сделку взимается чаще всего с покупателя.

Покупать дешевле на первичном рынке, потому что брокерскую комиссию (расходы по сделке) оплачивает компания, которая продает свои облигации, так как заинтересована в продаже. На вторичном рынке комиссия за сделку взимается чаще всего с покупателя.

Какие облигации находятся в обращении и какая у них доходность

| ОАО ТД «Мин Туркун» («1000 мелочей») 4-выпуск | Первичный | 17 | 1 000 | 30.10.2018 | 3,5 года | 200 000 000 |

| ЗАО «КИКБ» (KICB) 4-выпуск | Вторичный | 14 | 1 000 | 26.09.2016 | 3 года | 150 000 000 |

| ЗАО «КИКБ» (KICB) 5-выпуск | Вторичный | 12 | 1 000 | 08.12.2017 | 3 года | 200 000 000 |

| ОсОО «АЮ» 2-выпуск | Вторичный | 21 | 1 000 | 05. 01.2017 01.2017 |

2 года | 100 000 000 |

| ОАО МФК «Салым Финанс» 2-выпуск | Вторичный | 18 | 1 000 | 10.11.2016 | 3 года | 75 000 000 |

| ОАО МФК «Салым Финанс» 3-выпуск | Вторичный | 16 | 1 000 | 06.10.2017 | 2 года | 25 000 000 |

| ОАО МФК «Салым Финанс» 4-выпуск | Вторичный | 15 | 1 000 | 27.11.2017 | 3 года | 75 000 000 |

| ОАО ТД «Мин Туркун» («1000 мелочей») 1-выпуск | Вторичный | 22 | 1 000 | 17.03.2016 | 3 года | 200 000 000 |

| ОАО ТД «Мин Туркун» («1000 мелочей») 2-выпуск | Вторичный | 22 | 1 000 | 25.05.207 | 3 года | 120 000 000 |

| ОАО ТД «Мин Туркун» («1000 мелочей») 3-выпуск | Вторичный | 17 | 1 000 | 19. 12.2017 12.2017 |

3,5 года | 100 000 000 |

| ОсОО «Ихсан Орикс» (Строительный супермаркет «Пионер») 1-выпуск | Вторичный | 18 | 1 000 | 10.07.2018 | 3 года | 50 000 000 |

| ОсОО «Первая Металлобаза» 3-выпуск | Вторичный | 16 | 1 000 | 15.08.2018 | 2 года | 70 000 000 |

На что обращать внимание при выборе облигаций?

1. Доходность. Чем выше процент предлагается, тем больше вы получите денег за вложение. Также высока вероятность того, что вы сможете их быстро продать в случае надобности.

2. Срок обращения облигаций. Тут уже на ваше усмотрение, на какой срок вы хотите положить и когда вам снова понадобятся деньги. Обычно чем дольше срок облигации, тем выше ее годовая доходность.

3. Регулярность выплаты процентов. Ежеквартально, ежемесячно или каждые полгода — на ваше усмотрение, зависит от того, как часто вам удобнее получать деньги. На данный момент почти все облигации выпускаются с ежеквартальными выплатами.

Регулярность выплаты процентов. Ежеквартально, ежемесячно или каждые полгода — на ваше усмотрение, зависит от того, как часто вам удобнее получать деньги. На данный момент почти все облигации выпускаются с ежеквартальными выплатами.

Нужно тщательно выбирать компанию, в которую вы бы хотели вложиться.

Первое, на что нужно обратить внимание, — какой по счету раз компания выпускает облигации. Если до этого она успешно выпускала их уже несколько раз, то в нее, скорее всего, можно вкладывать и дальше. Если же компания выпускает облигации первый раз, необходимо обратить внимание и на другие аспекты. Первые выпуски обычно предлагают очень высокий процент — чтобы заинтересовать вкладчика. А те компании, которые уже длительное время успешно проявляют себя на рынке облигаций, могут предлагать ставку пониже, так как заработали доверие вкладчиков.

Второй фактор — репутация компании. Сколько лет она функционирует, отзывы о ней, какую долю занимает в своей нише. Перед любым публичным выпуском облигаций компания проводит процедуру раскрытия информации, то есть публикует данные о своей финансово-хозяйственной деятельности. По ним можно определить состояние компании. Самый верный способ — зайти на сайт Кыргызской фондовой биржи и найти там рассматриваемую компанию. Так вы найдете всю необходимую информацию — финансовую отчетность, юридический адрес, Ф. И. О. руководителя.

По ним можно определить состояние компании. Самый верный способ — зайти на сайт Кыргызской фондовой биржи и найти там рассматриваемую компанию. Так вы найдете всю необходимую информацию — финансовую отчетность, юридический адрес, Ф. И. О. руководителя.

Напоследок хотим посоветовать, если вы несильны в плане анализа деятельности компании и не уверены в выборе облигаций, которые хотите купить, лучше обратиться за помощью к профессиональным брокерам, которые вас проконсультируют и помогут сделать правильный выбор. На данный момент корпоративные облигации — это самый доходный инструмент вложения в Кыргызстане.

Выгодные инвестиции в доходную недвижимость в Европе – куда вложить, чтобы 100% заработать?

Доходная недвижимость в Таиланде

По результатам опроса предпринимателей, российские бизнес-круги оставляют первенство инвестиционных проектов с высокой доходность за Таиландом, что касается конкретно рынка недвижимости. Как отмечают инвесторы, экономика данного государства и популярность курортной зоны, сохранятся еще долгое время.

Существует три способа получить прибыль от инвестиций в зарубежную недвижимость Таиланда:

- Покупка кондоминиума, что можно сделать задолго до сдачи объекта в эксплуатацию еще на стадии котлована по низкой цене. Разница между первой ставкой и итоговой ценой продажи достигает 20%, что гарантирует высокую прибыль инвестору.

- Доход от сдачи недвижимости в аренду застройщиков, где доход составляет от 5% до 15%. Дополнительно инвестор имеет право проживать в приобретенных апартаментах лично до 30 дней в году.

- Сдача в аренду виллы на том же Пхукете от своего имени или через управляющую компанию.

В такой ситуации финансовая выгода может быть выше, чем от застройщика, но также существует риск уйти в минус.

В такой ситуации финансовая выгода может быть выше, чем от застройщика, но также существует риск уйти в минус.

Какой недвижимость самая доходная за границей в Таиланде, решать только самому инвестору.

Выгодные инвестиции в зарубежную недвижимость в Турции

Самая доходная недвижимость за границей непосредственно в Турецкой республике – квартиры, виллы и таунхаусы на первой береговой линии Средиземного моря. Также существует огромный ассортимент готовых гостиничных комплексов, собственных хозяйств для развития бизнеса, земель и коммерческих объектов.

Главное преимущество покупки недвижимости в Турции – простота процедуры регистрации права собственности и оформления турецкого гражданства или ВНЖ для инвестора и членов семьи. Если основная цель – инвестиции в доходную недвижимость за границей с последующей продажей, регистрация компании или пассивная прибыль от действующего бизнеса, то изучите предложения от наших турецких партнеров.

Болгария

Рынок недвижимости Болгарии изобилен, а за счет доступных цен, можно выгодно купить жилье и впоследствии продать по цене на порядок выше. Также в стране действуют невысокие налоговые ставки, а за счет аренды можно получать пассивную прибыль.

Также в стране действуют невысокие налоговые ставки, а за счет аренды можно получать пассивную прибыль.

Доходная недвижимость за рубежом в странах Карибского бассейна

В данном случае инвесторы стремятся вложить в самые крупные курортные отели и виллы на берегу побережья, где всегда сохраняется спрос на недвижимость среди отдыхающих. Также многие островные государства предлагают программу ВНЖ и гражданства за покупку жилья или коммерческого объекта по ставке от 200 тысяч долларов США.

Кипр

Страна хоть и изменила условия программы «Золотая виза», но остается востребованной среди инвесторов, которые ищут доходную зарубежную недвижимость. На Кипре можно:

- Купить виллу за 300 000 евро и претендовать на ВНЖ.

- Купить коммерческий объект для последующей сдачи в аренду для международных и местных компаний, которые обязаны иметь офис по месту регистрации и подтвердить свое реальное присутствие.

- Вложиться в сектор строительства, который является самым перспективным в стране и составляет 15% ВВП Кипра.

Также можно стать «пионером» в одной из развивающихся (а в будущем весьма прибыльной) отраслей, инвестировав в девелопмент: туризм (строительство отелей, ресторанов), жилая и коммерческая недвижимость или энергетика государства.

Инвестиции в недвижимость в Европе – последние новости по росту цен

Спад цен на нефть, COVID-19, высокая волатильность и нестабильные экономические показатели многих стран могут стать причиной резкого падения ставок на зарубежную недвижимость. Это в свою очередь будет интересно многим инвестором, которые ищут варианты хорошо заработать.

Конечно, ждать от пятизвездочного отеля резкого снижение стоимости на 70% бессмысленно. Однако, есть возможность купить хорошую недвижимость со скидкой.

Исходя из сегодняшней экономической ситуации в мире, инвестиции в недвижимость в Европе могут быть, как перспективными, так и провальными задумками. Изучив последние новости, наши эксперты сделали краткий обзор наиболее значимых событий 2021 года:

- Москва – столица РФ, где цены на жилье порой превышают европейские ставки.

Большинство граждан обеспокоены нестабильной экономической ситуацией и стремятся быстро продать свои дома с хорошей скидкой, чтобы впоследствии инвестировать в недвижимость в той же Европе или купить виллу на берегу морского побережья в Турции. Для справки: стоимость дома с бассейном в Анталии соразмерна ставке на двухкомнатную квартиру в центре Москвы.

Большинство граждан обеспокоены нестабильной экономической ситуацией и стремятся быстро продать свои дома с хорошей скидкой, чтобы впоследствии инвестировать в недвижимость в той же Европе или купить виллу на берегу морского побережья в Турции. Для справки: стоимость дома с бассейном в Анталии соразмерна ставке на двухкомнатную квартиру в центре Москвы. - После Brexit, недвижимость Великобритании заметно упала в цене, а процентные ставки снизились. Самый популярный город для инвестиций в недвижимость в Европе – Лондон, который сохраняет первенство финансового международного центра.

- Французская коммуна Босолей (на границе с Монако) также является хорошим вариантом инвестиций в зарубежную недвижимость в 2021 году. Здесь разрабатывается программа по изменению малоэтажного сектора в многоэтажный, а за счет близости с Монако, спрос и цены будут весьма привлекательны.

- Наблюдается активный спрос на виллы на Лазурном Берегу.

- В Черногории цены на квартиры в новостройках продолжают расти, что предполагает один из лучших вариантов инвестиций в недвижимость в Европе с хорошим доходов впоследствии.

Справка: в I квартале 2021 года цены на новостройки в Черногории составляют в среднем 1 220 евро/м², что на 21,1% выше, чем в конце 2020 года.

Справка: в I квартале 2021 года цены на новостройки в Черногории составляют в среднем 1 220 евро/м², что на 21,1% выше, чем в конце 2020 года. - В Нидерландах зафиксирован самый высокий рост цен на жилье за 20 лет на 11% за первую декаду 2021 году.

Выгодные инвестиции в зарубежную недвижимость – какие объекты принесут прибыль

Российские инвесторы выбирают доходную недвижимость из жилого и коммерческого сегмента – рестораны и мини отели, элитные дома у моря, готовые бизнес-проекты и прочее. Из всего многообразия можно выделить три основных направления для покупки зарубежной недвижимости.

Дома, виллы и квартиры для жизни, отдыха и получения гражданства

На пике пандемии, инвесторы занимали выжидательную позицию и только изучали рынок. Однако уже к началу летнего сезона определились четкие тренды, которые показывают, какая и в каких странах недвижимость будет самой выгодной и востребованной для инвестиций за рубежом:

- Недвижимость для доступа к программе ВНЖ и гражданству – Турция, Португалия, Греция.

- Виллы у моря с выгодным дисконтом до 50%, но только во время сегодняшней ситуации с Ковид. После открытия границ, скидок не будет, что дает возможность сделать выгодные инвестиции в недвижимость за рубежом во Франции, на Кипре, в Португалии, а также в Европе только в 2021 году. Если постараться, то можно купит дом с видом на море и четырьмя спальнями за 500 000 евро, а виллу с собственным садом и бассейном за 1,2 млн евро.

- Также для инвестиций с высокой долей вероятности получить хороший доход, перспективными остаются апартаменты в крупных финансовых центрах Европы и мира – Берлин, Лондон, Лиссабон, Вена, Франкфурт. Покупка доступна даже в онлайн режиме, в кредит и в рассрочку на пару лет.

Индустриальная недвижимость – доходные инвестиции

Продуктовый ретейл и индустриальный сектор – еще одно направление для инвесторов. В связи с ростом e-commerce и международной коммерции, покупка склада, магазина и офиса выглядит наиболее надежной инвестицией в недвижимость за границей.

Туристический бизнес

Отели на излюбленных курортах с перспективой на будущее – правильный выбор тех инвесторов, которые настроены на будущее и не ищут сиюминутной прибыли «здесь и сейчас». Пандемия спадет, границы откроют, поток туристов только увеличится. А цены на рестораны, виллы у моря и готовые отели остаются низкими только сейчас, пока экономика терпит убытки.

Вот и получается, что выгодные инвестиции в зарубежную недвижимость – это бомба замедленного действия. Лазурный Берег, побережье Испании и Италии, Швейцария, Португалия, Кипр, Греция, Турция, Таиланд и прочие направления, где можно купить бутик-отель на 20-50% ниже его реальной стоимости, а получить доход постоянно с окупаемостью инвестиций за 1-2 сезона.

https://internationalwealth.info/real-estate-abroad-offshore/vygodnye-investicii-v-dohodnuju-nedvizhimost-v-evrope-kuda-vlozhit-chtoby-100-zarabotat/

Куда вложить 150 тысяч евро, чтобы каждый месяц получать 1,5 тысячи дохода

Читатель Prian. ru прислал интересный вопрос: «Что и где купить на €150 тыс. с потенциалом получения ежемесячной ренты в размере €1,5 тыс.?» Задача сложнее, чем кажется. Нам нужен сравнительно недорогой объект, который способен ежегодно генерировать доходность в 10%. Реально ли в принципе выйти на такие показатели? С этим вопросом мы обратились к специалистам по недвижимости разных стран.

ru прислал интересный вопрос: «Что и где купить на €150 тыс. с потенциалом получения ежемесячной ренты в размере €1,5 тыс.?» Задача сложнее, чем кажется. Нам нужен сравнительно недорогой объект, который способен ежегодно генерировать доходность в 10%. Реально ли в принципе выйти на такие показатели? С этим вопросом мы обратились к специалистам по недвижимости разных стран.

Турция

Александра Кабакчи, Ataberk Estate: Если бы в нашу компанию поступил запрос на инвестиции с бюджетом €150 тыс., мы бы предложили два варианта. Первый – покупка на этапе строительства в хорошем комплексе с целью перепродажи через 18–24 месяца после реализации. В прибрежной зоне в Аланье на таких проектах можно получить 20-25%. То есть, инвестировав сумму €150 тыс., через 24 месяца на перепродаже можно заработать как минимум €35 тыс., это примерно €1560 в месяц. Но в этом варианте всю прибыль вы получаете после реализации объекта.

Второй вариант – если вы хотите вложить деньги и сразу получать доход. Это будет пассивный доход от сдачи в аренду. При таком бюджете вы можете приобрести один объект в Аланье в элитном жилом комплексе. У нашей компании, например, есть варианты в таких комплексах с гарантированным доходом 10% в год на три года с возможностью продления. Это даст примерный доход €1250 в месяц – чуть меньше заявленной суммы в €1500, но зато с гарантией.

Это будет пассивный доход от сдачи в аренду. При таком бюджете вы можете приобрести один объект в Аланье в элитном жилом комплексе. У нашей компании, например, есть варианты в таких комплексах с гарантированным доходом 10% в год на три года с возможностью продления. Это даст примерный доход €1250 в месяц – чуть меньше заявленной суммы в €1500, но зато с гарантией.

Также этот бюджет позволяет приобрести два или три ликвидных объекта недвижимости, которые при желании легко в любой момент продать. Это квартиры в хорошей локации, недалеко от моря, в комплексах с бассейном. Их можно отдать в управление. В летнее время доход от них будет составлять примерно €2 тыс., в несезон – €1 тыс. в месяц.

Испания

Александр Дашевский, Espana Tour: Наши клиенты часто спрашивают о вариантах инвестирования определённой суммы, скажем, €100–150 тыс. Что можно получить от такого вложения, какую прибыль? При этом иногда они ориентируются на доходность от арендной недвижимости у себя на родине. Конечно же, в больших городах России, Украины, Беларуси сдача в аренду может приносить собственнику значительные деньги – возможно, и до 10% чистыми на руки. Но это в валюте, которая скачет туда-сюда. И если эти доходы переводить в евро, такой стабильности уже не будет. А значит, это не такая уж привлекательная инвестиция.

Конечно же, в больших городах России, Украины, Беларуси сдача в аренду может приносить собственнику значительные деньги – возможно, и до 10% чистыми на руки. Но это в валюте, которая скачет туда-сюда. И если эти доходы переводить в евро, такой стабильности уже не будет. А значит, это не такая уж привлекательная инвестиция.

До кризиса мы сдавали в аренду недвижимость, которую приобретали наши клиенты, и получали валовой доход от 10 до 12%. Но оттуда вычитались затраты управляющей компании на содержание, расходы на рекламу и налоги. Вместе они составляли 48–50% от суммы. Соответственно, владелец жилья получал половину дохода, то есть около 5% в зависимости от объекта. А значит, чтобы иметь ежемесячно €1,5 тыс. при доходности 5%, необходимо вложить в недвижимость как минимум €300 тыс.

Сейчас ситуация изменилась: предложений квартир слишком много, но возник дефицит на рынке аренды домов или таунхаусов. Поэтому я рекомендую клиентам потратить свои €150–180 тыс. именно на таунхаус. За эти деньги в Испании можно купить практически новый дом в хорошем районе. И такой объект будет приносить 5–6% чистыми. Зачастую наши клиенты берут такую недвижимость в ипотеку в испанском банке под 3–4% годовых. Деньгами от аренды они закрывают свой кредит. Например, можно вложить 50% собственных средств и 50% – от ипотеки, которую будут покрывать доходы от аренды.

За эти деньги в Испании можно купить практически новый дом в хорошем районе. И такой объект будет приносить 5–6% чистыми. Зачастую наши клиенты берут такую недвижимость в ипотеку в испанском банке под 3–4% годовых. Деньгами от аренды они закрывают свой кредит. Например, можно вложить 50% собственных средств и 50% – от ипотеки, которую будут покрывать доходы от аренды.

До коронакризиса на курортах Испании можно было заработать на посуточной аренде 10-12% без учёта расходов

Италия

Юлия Титова, Rentsale: Ни в Италии, ни где-либо ещё в Европе доходности в 10% на таких суммах не бывает. Хорошим результатом считается 7–8%. Безусловно, речь идёт о «грязном» доходе. Если считать чистыми, после накладных расходов и уплаты налогов больше 3% вряд ли получится.

Теоретически в Европе при сдаче в аренду недвижимости, купленной с использованием кредитного плеча, можно получить доходность около 10% от вложенной суммы. Но по факту, если эта сумма позволит покрыть расходы по кредиту, уже будет шикарно.

Например, это работает в Испании, где можно оплатить квартиру наполовину своими, наполовину кредитными деньгами и за счёт дохода выплачивать проценты. Примерно через десять лет после выплаты ипотеки вложенные собственные средства окупятся, и можно продолжать получать доход с аренды или продать недвижимость. Однако в Италии эта схема не работает, так как иностранцам ипотеку получить очень трудно, практически нереально.

Читайте также: Ждали скидок? Кажется, зря. Жильё в Европе дорожаетПортугалия

Ольга Горских, Portugality: В Португалии, да и в любой другой европейской стране такая доходность невозможна, разве что в единичных случаях. Средняя и нормальная доходность в Португалии составляет 4–6% до уплаты налогов. Чистыми это будет 3–4%, чуть больше – для владельцев жилья – резидентов Португалии. В этом случае, если это единственный доход владельца, он может не платить с него налог.

Сейчас жилую недвижимость стоимостью около €150 тыс. можно сдать за €750–850 в месяц. Коммерческая недвижимость в доковидные времена была более рентабельна, но, к сожалению, сегодня мы не можем предсказать, что будет с ней происходить дальше. В стране локдаун – все коммерческие заведения закрыты, и некоторые уже никогда не откроются, особенно офисы, которые перешли на удалёнку.

Коммерческая недвижимость в доковидные времена была более рентабельна, но, к сожалению, сегодня мы не можем предсказать, что будет с ней происходить дальше. В стране локдаун – все коммерческие заведения закрыты, и некоторые уже никогда не откроются, особенно офисы, которые перешли на удалёнку.

Вот что можно купить за рубежом за 150 тысяч евро

Таиланд

Денис Чернов, PhuketLuxe: Средняя доходность для Пхукета составляет 7% годовых от стоимости недвижимости. Сейчас, с учётом снижения цен на 20–30% от доковидных, можно купить ликвидные объекты с подтверждённой доходностью, которая за счёт скидок доходит до 9–10% годовых.

Например, за €135 тыс. сейчас можно купить таунхаус с высокой арендной загрузкой. При «здоровом» рынке доход составляет €15 тыс. в год без учёта налогов. Или за €125 тыс. можно взять квартиру с двумя спальнями рядом с популярным пляжем – это самый ликвидный вариант: такого жилья на Пхукете не хватает. В 2019 году подобный объект, которым мы управляем, принёс €10,5 тыс. В 2020 году арендные ставки, а значит и доходность, снизились примерно в два раза. Но после восстановления туристического потока (мы предполагаем, что это ноябрь 2021 – март 2022) цены вернутся на прежние показатели, а покупатели, которые совершают сделки сейчас, выиграют.

В 2019 году подобный объект, которым мы управляем, принёс €10,5 тыс. В 2020 году арендные ставки, а значит и доходность, снизились примерно в два раза. Но после восстановления туристического потока (мы предполагаем, что это ноябрь 2021 – март 2022) цены вернутся на прежние показатели, а покупатели, которые совершают сделки сейчас, выиграют.

В целом на здоровом рынке при стоимости недвижимости в €150 тыс. получать доход в €1,5 тыс. в месяц практически нереально. Встречаются исключения, но их количество совсем невелико – всего 10–20 предложений на весь Пхукет.

Пример таунхауса на Пхукете с двумя спальнями за €135 тыс.

Франция

Ирина Дюпор, Immoconcept: Французская недвижимость известна высокой ликвидностью. И сейчас, несмотря на беспрецедентный мировой кризис, цены во Франции растут, особенно в провинции. Однако за качество недвижимости приходится платить количеством. То есть доходностью.

В частности, так как государство во Франции присутствует во всех областях экономики и платит компенсации всем пострадавшим от эпидемии, можно предположить, что эти денежные вливания спровоцируют инфляцию. Государство будет либо печатать деньги, либо их занимать. Оба пути ведут к инфляции, которая съедает накопления.

Государство будет либо печатать деньги, либо их занимать. Оба пути ведут к инфляции, которая съедает накопления.

Поэтому люди, у которых образовались свободные финансы, предпочитают их вложить: они справедливо боятся обесценивания денег и поэтому раскупают активы, традиционно считающиеся «убежищем» в кризисное время, – золото и недвижимость.

Сейчас, если повезёт, можно найти квартиру с доходностью брутто в 5%. Поэтому, чтобы получать доход в €1,5 тыс. в месяц, нужно купить недвижимость за €360 тыс. Если у вас есть только €150 тыс., ещё €210 тыс. доступно в кредит под 0,6% (несмотря на полный кризис в экономике, кредитные ставки на жильё очень низкие, и ещё государство даёт беспроцентный кредит на покупку первого жилья). Такой кредит станет для инвестора хорошим инструментом борьбы с инфляцией.

Особенно привлекательны инвестиции, в которые заложен рост капитализации. Гарантию этого роста даёт развитие инфраструктуры и транспорта.

Как пример приведу квартиры в новостройке в ближнем к Парижу городе Клиши. Двухкомнатная квартира в новом квартале, где строится новая линия метро, должна заметно вырасти в цене за ближайшие несколько лет.

Двухкомнатная квартира в новом квартале, где строится новая линия метро, должна заметно вырасти в цене за ближайшие несколько лет.

Добавлю, что во Франции номинальный налог на доход от недвижимости для нерезидентов составляет 20%, а в случае сдачи жилья с мебелью он делится пополам, то есть его ставка снижается до 10%. Но до расчёта налога владелец вычитает из суммы дохода проценты по кредиту и все расходы, связанные с арендой, что позволяет ему свести налогооблагаемую базу практически к нулю. Так что за счёт налоговой оптимизации инвестиции во французскую недвижимость становятся ещё более интересными.

Вывод

Доход от аренды в 10–12% при инвестициях в €150 тыс. – сложная, практически нерешаемая задача. Даже на популярных курортах с длинным сезоном, где в обычные годы собственники зарабатывают на посуточной аренде, мало кому удаётся получить 10% чистыми. Всегда будут дополнительные расходы – налоги, маркетинг, управление, непредвиденный ремонт…

Увеличить итоговые результаты можно разными способами. Например, с помощью кредита – но его не всем и не везде дадут, да и выгоду от привлечения займа надо внимательно просчитывать. Или благодаря покупке на стадии котлована – но в этом случае вы несёте строительные риски и получаете доход не сразу. Или можно торговаться с продавцами (из-за пандемии сейчас многие готовы идти на уступки), рассчитывая на доход в будущем. Но в любом случае хороший (очень хороший) показатель – 5–6% годовых после вычета всех расходов.

Например, с помощью кредита – но его не всем и не везде дадут, да и выгоду от привлечения займа надо внимательно просчитывать. Или благодаря покупке на стадии котлована – но в этом случае вы несёте строительные риски и получаете доход не сразу. Или можно торговаться с продавцами (из-за пандемии сейчас многие готовы идти на уступки), рассчитывая на доход в будущем. Но в любом случае хороший (очень хороший) показатель – 5–6% годовых после вычета всех расходов.

При этом не стоит забывать о капитализации. Например, вы покупаете квартиру за €150 тыс. и сдаёте её в аренду под 5% годовых. За пять лет объект принесёт €37,5 тыс. Если потом вы сможете продать недвижимость за €200 тыс., то итоговая рентабельность превысит 10% годовых. Такой сценарий проще реализовать: в развивающихся городах ежегодный рост цен на недвижимость обычно превышает 5%. Но опять же – неизвестных в этой формуле много, а гарантий нет.

Читайте также: Где ждать «пузыря»? Рейтинг городов мира с «перегретыми» рынками недвижимости Условия цитирования материалов Prian. ru

ru

Что такое счет управления денежными средствами?

Счет для управления денежными средствами, или CMA, — это счет для денежных средств, который сочетает в себе услуги и функции, аналогичные текущим, сберегательным и / или инвестиционным счетам в рамках одного продукта. CMA обычно предлагаются небанковскими поставщиками финансовых услуг, а некоторые CMA могут предлагать процентные ставки выше среднего и разумные комиссии или вовсе без них благодаря низким накладным расходам на онлайн-сервисы.

Несмотря на то, что провайдеры различаются по тому, что они предлагают, вот некоторые из типичных функций, преимуществ и недостатков учетных записей для управления денежными средствами.

Упрощенное владение счетом. CMA может упростить ваши финансы, позволяя вам совершать транзакции, получать проценты и иногда использовать кредитную линию, которая привязана к вашим инвестиционным ценным бумагам, и все это без необходимости переводить средства между разными счетами.

Процентные ставки выше среднего. Некоторые счета управления денежными средствами имеют годовую процентную доходность, которая выше, чем у большинства обычных банков. Например, на счете управления денежными средствами Betterment, Betterment Cash Reserve, есть APY, тогда как многие традиционные банки предлагают 0.01%.

Некоторые счета управления денежными средствами имеют годовую процентную доходность, которая выше, чем у большинства обычных банков. Например, на счете управления денежными средствами Betterment, Betterment Cash Reserve, есть APY, тогда как многие традиционные банки предлагают 0.01%.

Альтернатива текущим и сберегательным счетам. Счета для управления денежными средствами часто включают в себя мобильный чек, написание чеков, страхование Федеральной корпорации по страхованию депозитов через сторонние банки (иногда даже в несколько раз превышающее обычное покрытие), оплату счетов, денежные переводы, постановку целей, программы овердрафта и многое другое.

Возможно, вы не получите личного обслуживания клиентов. Подобно онлайн-банкам, небанковские поставщики финансовых услуг, предлагающие CMA, как правило, имеют удаленное обслуживание клиентов, чтобы иметь более низкие накладные расходы и передавать экономию своим клиентам в виде более высоких процентных ставок.В то время как технологии упрощают получение виртуальной поддержки, онлайн-кассовые счета могут стать проблемой для людей, предпочитающих личное общение.

Банки, кредитные союзы или другие финансовые продукты могут по-прежнему иметь более высокие процентные ставки. Например, счет Fidelity Cash Management предлагает только APY. Если вы хотите получить высокую прибыль от своих денег, подумайте о том, чтобы оформить заказ. Если вы хотите откладывать свои сбережения на долгое время, чтобы получить еще более высокую прибыль.

Если вы поклонник онлайн-банкинга, скорее всего, вам понравятся те же функции, которые могут предложить учетные записи для управления денежными средствами.В то время как личное обслуживание клиентов может быть заменено на виртуальную помощь, экономия на накладных расходах позволяет некоторым из этих денежных счетов предлагать процентные ставки выше среднего и оптимизированные функции счетов. Убедитесь, что вы оценили, что предлагает CMA и какие комиссии он взимает, прежде чем нажимать на спусковой крючок при открытии счета.

Для начала ознакомьтесь с этими учетными записями:

»Если высокие ставки являются приоритетом, вы также можете проверить NerdWallet

. Учетная запись Fidelity Cash Management не имеет ежемесячных сборов или требований к минимальному балансу, и она предлагает возмещение комиссии за банкомат и бесплатное написание чеков.Счет управления денежными средствами Fidelity застрахован FDIC на сумму 1,25 миллиона долларов, что в пять раз превышает типичное покрытие, предлагаемое большинством финансовых учреждений. Однако APY для этого аккаунта не очень высок по сравнению с другими рекомендуемыми аккаунтами. Для получения дополнительной информации:

Учетная запись Fidelity Cash Management не имеет ежемесячных сборов или требований к минимальному балансу, и она предлагает возмещение комиссии за банкомат и бесплатное написание чеков.Счет управления денежными средствами Fidelity застрахован FDIC на сумму 1,25 миллиона долларов, что в пять раз превышает типичное покрытие, предлагаемое большинством финансовых учреждений. Однако APY для этого аккаунта не очень высок по сравнению с другими рекомендуемыми аккаунтами. Для получения дополнительной информации:

Robinhood Cash Management — это функция брокерского счета Robinhood. Клиенты могут зарабатывать до APY на неинвестированных денежных средствах, а клиенты могут совершать покупки и снимать наличные с помощью дебетовой карты Robinhood. В Robinhood Cash Management отсутствуют минимумы счета, ежемесячные комиссии и комиссии за зарубежные транзакции.Подробнее читайте.

Personal Capital Cash имеет APY — для клиентов, которые также пользуются консультационными услугами Personal Capital — без комиссий и без минимального остатка. Клиенты могут иметь индивидуальные или совместные счета, что может облегчить супружеским парам совместное управление финансами. В настоящее время нет возможности для внесения наличных, снятия наличных или выписки чеков, но поддерживаются прямые депозиты, электронные переводы и телеграфные переводы. Прочтите для получения дополнительной информации.

Клиенты могут иметь индивидуальные или совместные счета, что может облегчить супружеским парам совместное управление финансами. В настоящее время нет возможности для внесения наличных, снятия наличных или выписки чеков, но поддерживаются прямые депозиты, электронные переводы и телеграфные переводы. Прочтите для получения дополнительной информации.

»Полный список рекомендуемых CMA можно найти в списке NerdWallet.

Как начать для начинающих

Инвестирование — это способ откладывать деньги, пока вы заняты жизнью, и заставить их работать на вас, чтобы вы могли в полной мере пожинать плоды своего труда в будущем. Инвестирование — это средство к более счастливому концу. Легендарный инвестор Уоррен Баффет определяет инвестирование как «… процесс выкладывания денег сейчас, чтобы получить больше денег в будущем». Цель инвестирования — вложить ваши деньги в один или несколько типов инвестиционных инструментов в надежде со временем приумножить свои деньги.

Допустим, у вас есть отложенная 1000 долларов, и вы готовы войти в мир инвестирования. Или, может быть, у вас есть только 10 дополнительных долларов в неделю, и вы хотите заняться инвестициями. В этой статье мы расскажем, как приступить к работе в качестве инвестора, и покажем, как максимизировать прибыль при минимальных затратах.

Ключевые выводы

- Инвестирование определяется как действие по вложению денег или капитала в предприятие с ожиданием получения дополнительного дохода или прибыли.

- В отличие от потребления, вложения вкладывают деньги в будущее в надежде, что они со временем будут расти.

- Однако инвестирование также сопряжено с риском потерь.

- Инвестирование на фондовом рынке — самый распространенный способ для новичков получить инвестиционный опыт.

Нажмите «Играть», чтобы узнать, как начать инвестировать в акции.

Какой вы инвестор?

Прежде чем вкладывать деньги, вам нужно ответить на вопрос, какой я инвестор? При открытии брокерского счета онлайн-брокер, такой как Charles Schwab или Fidelity, спросит вас о ваших инвестиционных целях и о том, на какой риск вы готовы пойти.

Некоторые инвесторы хотят принять активное участие в управлении ростом своих денег, а некоторые предпочитают «установить и забыть». Более «традиционные» онлайн-брокеры, подобные двум упомянутым выше, позволяют инвестировать в акции, облигации, биржевые фонды (ETF), индексные фонды и паевые инвестиционные фонды.

Онлайн-брокеры

Брокеры либо с полным спектром услуг, либо со скидкой. Брокеры с полным спектром услуг, как следует из названия, предоставляют полный спектр традиционных брокерских услуг, включая финансовые консультации при выходе на пенсию, здравоохранение и все, что связано с деньгами.Обычно они имеют дело только с более состоятельными клиентами и могут взимать значительные комиссии, включая процент от ваших транзакций, процент от ваших активов, которыми они управляют, а иногда и ежегодный членский взнос. Обычно минимальный размер счета составляет 25000 долларов США и выше в брокерских конторах с полным спектром услуг. Тем не менее, традиционные брокеры оправдывают свои высокие комиссии, давая подробные советы в соответствии с вашими потребностями.

Раньше дисконтные брокеры были исключением, но теперь они стали нормой. Дисконтные онлайн-брокеры предоставляют вам инструменты для выбора и размещения ваших собственных транзакций, и многие из них также предлагают роботизированные консультационные услуги по принципу «установил и забыл».По мере развития сферы финансовых услуг в 21 веке онлайн-брокеры добавили больше функций, в том числе образовательные материалы на своих сайтах и в мобильных приложениях.

Кроме того, несмотря на то, что существует ряд дисконтных брокеров без (или очень низких) ограничений по минимальному депозиту, вы можете столкнуться с другими ограничениями, и определенные комиссии взимаются со счетов, не имеющих минимального депозита. Это то, что инвестор должен учитывать, если он хочет инвестировать в акции.

Робоадвизоры

После финансового кризиса 2008 года на свет появилось новое поколение консультантов по инвестициям: роботизированные консультанты. Джон Стейн и Эли Броверман из Betterment часто считаются первыми в космосе. Их миссия заключалась в использовании технологий для снижения затрат инвесторов и упрощения консультаций по инвестициям.

С момента запуска Betterment были основаны и другие компании, занимающиеся робототехникой, и даже известные онлайн-брокеры, такие как Charles Schwab, добавили консультационные услуги, подобные роботам.Согласно отчету Чарльза Шваба, 58% американцев говорят, что к 2025 году они будут использовать какой-то робот-совет. ты. И, как показал успех индексного инвестирования, если вашей целью является долгосрочное накопление богатства, вы можете добиться большего успеха с помощью робоадвайзера.

Инвестирование через вашего работодателя

Если у вас ограниченный бюджет, постарайтесь инвестировать всего 1% своей зарплаты в пенсионный план, доступный вам на работе.По правде говоря, вы, вероятно, даже не пропустите такой небольшой вклад.

Планы выхода на пенсию по месту работы вычитают ваши взносы из вашей зарплаты до расчета налогов, что сделает уплату еще менее болезненной. Как только вы будете довольны вкладом в 1%, возможно, вы сможете увеличить его, когда будете получать ежегодные прибавки. Вы вряд ли пропустите дополнительные взносы. Если у вас есть пенсионный счет 401 (k) на работе, возможно, вы уже инвестируете в свое будущее за счет отчислений в паевые инвестиционные фонды и даже в акции своей компании.

Минимум для открытия счета

Многие финансовые учреждения предъявляют минимальные требования к депозитам. Другими словами, они не примут вашу заявку на открытие счета, если вы не внесете определенную сумму денег. Некоторые фирмы даже не позволяют открыть счет на сумму всего 1000 долларов.

Перед тем, как решить, где вы хотите открыть счет, стоит сделать покупки в некоторых магазинах и ознакомиться с обзорами наших брокеров. Мы указываем минимальные депозиты в верхней части каждого обзора.Некоторые фирмы не требуют минимальных депозитов. Другие часто могут снизить затраты, например комиссию за торговлю и комиссию за управление счетом, если ваш баланс превышает определенный порог. Тем не менее, другие могут предоставить определенное количество сделок без комиссии за открытие счета.

Комиссии и сборы

Как любят говорить экономисты, бесплатного обеда не бывает. Хотя в последнее время многие брокеры стремятся снизить или отменить комиссии по сделкам, а ETF предлагают индексное инвестирование всем, кто может торговать с помощью простого брокерского счета, все брокеры так или иначе должны зарабатывать деньги на своих клиентах.

В большинстве случаев ваш брокер будет взимать комиссию каждый раз, когда вы торгуете акциями путем покупки или продажи. Торговые комиссии варьируются от нижнего предела 2 доллара за сделку, но могут достигать 10 долларов у некоторых дисконтных брокеров. Некоторые брокеры вообще не взимают комиссию за торговлю, но компенсируют ее другими способами. Благотворительных организаций, оказывающих брокерские услуги, нет.

В зависимости от того, как часто вы торгуете, эти комиссии могут увеличиваться и влиять на вашу прибыльность. Инвестирование в акции может быть очень дорогостоящим, если вы часто входите и выходите из позиций, особенно с небольшой суммой денег, доступной для инвестирования.

Помните, что сделка — это приказ на покупку или продажу акций одной компании. Если вы хотите купить пять разных акций одновременно, это рассматривается как пять отдельных сделок, и с вас будет взиматься плата за каждую из них.

А теперь представьте, что вы решили купить акции этих пяти компаний на свои 1000 долларов. Для этого вы понесете 50 долларов торговых расходов (при условии, что комиссия составит 10 долларов), что эквивалентно 5% от вашей 1000 долларов. Если бы вы полностью инвестировали 1000 долларов, ваш счет уменьшился бы до 950 долларов после торговых затрат.Это означает потерю 5% еще до того, как у ваших инвестиций появится шанс заработать.

Если вы продадите эти пять акций, вы снова понесете затраты на торговлю, которые составят еще 50 долларов. Чтобы совершить полный оборот (покупка и продажа) этих пяти акций, вам потребуется 100 долларов, или 10% от суммы вашего первоначального депозита в 1000 долларов. Если ваши инвестиции недостаточны для покрытия этого, вы теряете деньги, просто открывая позиции и выходя из них.

Паевые инвестиционные фонды

Помимо комиссии за торговлю при покупке паевого инвестиционного фонда, с этим типом инвестиций связаны и другие расходы.Паевые инвестиционные фонды — это профессионально управляемые пулы фондов инвесторов, которые целенаправленно инвестируют, например, в акции США с большой капитализацией.

При инвестировании в паевые инвестиционные фонды инвестор будет нести множество комиссий. Одной из наиболее важных комиссий, которую следует учитывать, является коэффициент управленческих расходов (MER), который взимается командой менеджеров каждый год в зависимости от количества активов в фонде. MER составляет от 0,05% до 0,7% годовых и варьируется в зависимости от типа фонда. Но чем выше MER, тем больше он влияет на общую доходность фонда.

При покупке паевых инвестиционных фондов вы можете увидеть ряд комиссий за продажу, называемых нагрузками. Некоторые из них являются загрузкой переднего плана, но вы также увидите фонды холостого хода и фонды загрузки. Перед покупкой убедитесь, что вы понимаете, несет ли рассматриваемый фонд объем продаж. Ознакомьтесь со списком фондов без нагрузки и без комиссии за транзакцию вашего брокера, если вы хотите избежать этих дополнительных сборов.

С точки зрения начинающего инвестора комиссии паевых инвестиционных фондов на самом деле являются преимуществом по сравнению с комиссиями по акциям.Причина этого в том, что комиссии одинаковы, независимо от суммы, которую вы инвестируете. Следовательно, если вы соответствуете минимальным требованиям для открытия счета, вы можете инвестировать всего 50 или 100 долларов в месяц в паевой инвестиционный фонд. Термин для этого называется усреднением долларовой стоимости (DCA), и это может быть отличным способом начать инвестирование.

Диверсификация и снижение рисков

Единственным бесплатным обедом в инвестировании считается диверсификация. Короче говоря, инвестируя в ряд активов, вы снижаете риск того, что результативность одного вложения серьезно повлияет на окупаемость ваших инвестиций в целом.Вы можете думать об этом как о финансовом жаргоне, означающем «не кладите все яйца в одну корзину».

С точки зрения диверсификации наибольшие трудности при этом возникнут при инвестициях в акции. Как упоминалось ранее, затраты на инвестирование в большое количество акций могут нанести ущерб портфелю. При депозите в 1000 долларов практически невозможно иметь хорошо диверсифицированный портфель, поэтому имейте в виду, что для начала вам может потребоваться инвестировать в одну или две компании (самое большее).Это увеличит ваш риск.

Здесь основное внимание уделяется основным преимуществам паевых инвестиционных фондов или биржевых фондов (ETF). Оба типа ценных бумаг, как правило, имеют большое количество акций и других инвестиций в фонде, что делает их более диверсифицированными, чем одна акция.

Итог

Можно инвестировать, если вы только начинаете с небольшой суммой денег. Это сложнее, чем просто выбрать правильные инвестиции (что само по себе достаточно сложно), и вы должны знать об ограничениях, с которыми вы сталкиваетесь как новый инвестор.

Вам нужно будет сделать домашнюю работу, чтобы найти минимальные требования к депозиту, а затем сравнить комиссии с другими брокерами. Скорее всего, вы не сможете рентабельно покупать отдельные акции и все же диверсифицировать их с помощью небольшой суммы денег. Вам также необходимо будет выбрать, у какого брокера вы хотите открыть счет.

Как разумно инвестировать 100000 долларов

Если вы хотите вложить 100 000 долларов, у вас есть много вариантов, но некоторые из них абсолютно лучше, чем другие.Если вы проявите терпение, лучше всего положить деньги на депозитный счет. Вы также можете инвестировать в недвижимость или вложить часть денег в разнообразную корзину акций на рынке. Что бы вы ни делали, всегда нужно быть уверенным, что вы разумны и учитываете все возможные варианты. Один из способов немного облегчить процесс — это, конечно, найти финансового консультанта, который поможет вам инвестировать ваши 100 000 долларов (и управлять деньгами по мере их роста).

Перед тем, как инвестировать 100 000 долл. СШАПрежде чем инвестировать свои деньги, вам следует серьезно подумать о двух других финансовых приоритетах: выплате долга и создании чрезвычайного фонда.

Погасите свой долг (под высокие проценты).

Если у вас есть долг с высокой процентной ставкой, лучше всего погасить его, прежде чем что-либо выставлять на рынок. Это включает в себя задолженность по кредитной карте и задолженность по другим кредитам, например, кредитам до зарплаты. Средняя процентная ставка по кредитной карте составляет 16%, что значительно выше, чем среднегодовая доходность фондового рынка. Это означает, что погашение долга под высокие проценты — лучшее использование ваших денег, чем инвестирование в рынок… даже на бычьем рынке.

Если у вас есть задолженность по нескольким кредитным картам, рассмотрите возможность использования кредитной карты с переводом баланса. Это позволяет консолидировать свой долг и решать все сразу. Он может даже иметь начальную годовую ставку 0%, что позволяет вам ставить проценты на паузу, пока вы их оплачиваете.

Создать резервный фонд.

Еще одна вещь, которую вы должны сделать в первую очередь, — это фонд на случай чрезвычайных ситуаций. Чрезвычайный фонд — это просто деньги, которые вы откладываете для себя, когда что-то случится.Например, что бы вы сделали, если бы неожиданно потеряли работу? Достаточно ли у вас сбережений, чтобы восполнить пробел, пока вы не найдете другую работу? Что делать, если вашей машине внезапно потребовался капитальный ремонт или вы заболели и вам пришлось оплачивать медицинские счета?

Благодаря фонду на случай чрезвычайной ситуации у вас есть деньги, которые помогут вам справиться с этими проблемами. Если у вас уже есть резервный фонд, отлично! Просмотрите его еще раз, чтобы убедиться, что он по-прежнему хорошо финансируется. Для большинства людей сильный фонд на случай чрезвычайных ситуаций покрывает расходы на жизнь за шесть месяцев.

Сколько вы вкладываете в свой чрезвычайный фонд и где его храните, зависит от допустимости риска. Безопасный путь — провести полные шесть месяцев и хранить их на депозитном счете, где нет риска потери основной суммы (например, сберегательный счет или счет денежного рынка). Другие могут сэкономить всего три месяца на расходах. Они также могут инвестировать деньги в свой фонд, желая немного рискнуть своей основной суммой, если это означает более высокую доходность. Как бы вы ни подходили к этому, убедитесь, что у вас есть ликвидный фонд на случай чрезвычайной ситуации, которого хватит вам как минимум на несколько месяцев.

Определите, какой вы инвестор, прежде чем вкладывать деньгиЕсть еще одна вещь, которую вам нужно сделать, прежде чем вкладывать деньги: уделите несколько минут тому, чтобы честно подумать о том, какой вы инвестор. Это также определяет виды инвестиций, которые вы делаете, и какие услуги или компании вы используете.

Если вы заинтересованы в проведении собственного исследования, создании собственного распределения активов и самостоятельной организации сделок, то вы скорее инвестор, работающий самостоятельно.Вероятно, вы захотите открыть брокерский счет, который предлагает вам доступ к различным финансовым продуктам.

Если у вас нет большого опыта инвестирования или вы просто не хотите особо беспокоиться о мелочах поиска инвестиций, вы можете воспользоваться роботом-консультантом. Это сервис, который составляет и управляет заранее установленным инвестиционным планом, исходя из вашей ситуации и целей. Робо-консультанты обычно взимают меньшую комиссию, чем финансовые консультанты, и они охватывают основы инвестирования.

Если вам нужны более подробные финансовые рекомендации, рассмотрите возможность работы с (человеческим) финансовым консультантом. Консультант может помочь вам составить исчерпывающий финансовый план и управлять инвестициями от вашего имени. Этот вариант является самым дорогим, чем робо-советники, но он также обеспечивает максимально персонализированную помощь. Если вы сомневаетесь, ознакомьтесь с этим руководством, чтобы узнать, нужен ли вам финансовый консультант.

Последний кусочек головоломки в вашем стиле инвестирования — это ваша терпимость к риску.Если у вас высокая толерантность к риску, большая часть вашего портфеля будет инвестирована в акции (акции). У вас также может быть больше желания инвестировать в более мелкие компании, что означает как большие возможности для роста, так и больший риск потерь.

Робо-консультант или финансовый консультант могут использовать анкеты для оценки вашей толерантности к риску. Вы также можете использовать калькулятор распределения активов, чтобы измерить свою устойчивость к риску и соответственно выбрать инвестиции.

Инвестирование 100000 долларов для выхода на пенсиюНакопление на пенсию должно быть главной целью каждого.Если вы еще не накопили много для выхода на пенсию, вкладывание 100 000 долларов на пенсионные счета может иметь большое значение. Как именно вы сэкономите, будет зависеть от вашей индивидуальной ситуации.

Если ваш работодатель предлагает доступ к счету с отсроченным налогом, подумайте о внесении максимального взноса. Типичные примеры — планы 401 (k), 403 (b) и 457 (b). Максимальный размер для всех из них составляет 18 500 долларов США на 2018 год и 19 000 долларов США на 2019 год. По крайней мере, убедитесь, что вы вносите достаточно, чтобы максимально использовать любое соответствие, которое предлагает ваш работодатель.

Эти счета полезны для пенсионных сбережений, потому что вам не нужно платить налоги при внесении взносов или по мере роста ваших счетов. Вы платите налог только тогда, когда снимаете деньги на пенсии. Внесение максимального вклада означает меньшую зарплату, но если у вас есть лишние 100000 долларов, вы, вероятно, сможете позволить себе снизить свой ежемесячный доход.

После того, как вы сделаете взнос в пенсионный план вашего работодателя (или если ваш работодатель не предлагает его), подумайте о максимальном увеличении индивидуального пенсионного счета (IRA).Традиционный IRA предоставляет те же преимущества, что и 401 (k). Вы платите налог на свои средства, когда вы их снимаете, но деньги, которые поступают, идут до налогообложения; поскольку это не вычет из зарплаты, как 401 (k), это означает, что вы можете вычесть деньги, уплаченные по налогам. Другой вариант — Roth IRA, который позволяет вам вносить деньги после уплаты налогов. Никаких вычетов — это деньги, с которых вы уже заплатили подоходный налог. Преимущество в том, что ваши инвестиции растут без налогов, и вы не будете платить налоги, когда снимаете деньги.

Roth IRA, вероятно, предпочтительнее, если вы только начинаете свою карьеру. Поскольку у вас, вероятно, более низкий доход, чем на более позднем этапе вашей карьеры, вы можете сэкономить, уплачивая подоходный налог сейчас, а не позже. С IRA у вас есть комбинированный лимит в 6000 долларов в 2019 году (по сравнению с 5500 долларов в 2018 году), поэтому обязательно подумайте о том, где вы хотите внести свой вклад в традиционный IRA или R0th IRA.

Лучшие инвестиции для ваших 100000 долларовНезависимо от того, инвестируете ли вы для выхода на пенсию или для какой-то другой цели, главный вопрос: какие инвестиции вам на самом деле стоит купить? Ниже приведены четыре популярных варианта, которые вам стоит рассмотреть.

1. Индексные фонды, паевые инвестиционные фонды и ETFЕсли вы хотите инвестировать, есть много вариантов. Паевые инвестиционные фонды и биржевые фонды (ETF) — все это хорошие способы создания диверсифицированного инвестиционного портфеля.

Паевые инвестиционные фонды фактически представляют собой корзины инвестиций. Это могут быть все акции, все облигации или их комбинация. У паевых инвестиционных фондов есть управляющий — человек, который выбирает, что включить в фонд. Это могло бы стать хорошим промежуточным звеном для людей, которые хотят инвестировать в отдельные фонды, но не имеют времени или ноу-хау для изучения каждой акции.Поэтому вместо этого вы просто исследуете паевой инвестиционный фонд и / или компанию паевого инвестиционного фонда. Затем вы оставляете конкретные инвестиционные решения в руках фонда. Большой недостаток заключается в том, что некоторые паевые инвестиционные фонды, особенно фонды с активным управлением, могут иметь высокие затраты на управление.

ETF похожи на паевые инвестиционные фонды, но торгуются как акции. Они часто, но не всегда, имеют более низкие затраты, чем паевые инвестиционные фонды. Вы можете инвестировать только в определенные типы компаний (например, крупные корпорации), определенные секторы экономики (например, технологии или здравоохранение) или в другие типы инвестиций, такие как облигации и недвижимость.Есть также ETF, которые сосредоточены на идее, например, на поддержке возобновляемых источников энергии.

В мире паевых инвестиционных фондов и ETF одним из популярных вариантов являются индексные фонды. Вместо того, чтобы иметь менеджера, который активно выбирает акции и совершает сделки, индексные фонды пытаются отслеживать эффективность единого рыночного индекса. Например, индексный фонд может отслеживать индекс S&P 500 (500 крупнейших публично торгуемых американских компаний). В результате вы можете легко (и часто дешево) инвестировать в широкий круг компаний.Это дает вам некоторую защиту в случае возникновения проблем в определенных компаниях или секторах экономики. Индексные фонды имеют тенденцию превосходить активно управляемые фонды в долгосрочной перспективе.

2. Акции отдельных компанийКогда многие люди думают об инвестировании, они представляют себе, что выберут одну акцию, которая будет взлетать, как следующая Apple или Amazon. Дело в том, что торговля отдельными акциями требует много времени и рисков. Вам необходимо провести тщательное исследование компаний, и в идеале вы должны хорошо разбираться в методах анализа капитала, таких как технический анализ и фундаментальный анализ.Хотя есть потенциал для больших прибылей, есть также потенциал для больших потерь. Нет ничего плохого в том, чтобы использовать свои деньги для такого инвестирования, но это требует изрядного количества времени и знаний.

3. НедвижимостьЕсли вы хотите инвестировать в недвижимость, но не знаете, с чего начать, подумайте об инвестиционных фондах. REIT особенно популярны и позволяют инвестировать в недвижимость, не покупая ее самостоятельно. Существуют также ETF, которые включают несколько ETF, что позволяет отслеживать рынок недвижимости в целом.

Людям, которые хотят приобрести недвижимость, во многих местах достаточно 100 000 долларов, чтобы внести значительный первоначальный взнос. Если вы живете в очень дорогом районе, таком как Нью-Йорк или Лос-Анджелес, подумайте о покупке недвижимости за пределами вашего города или даже за пределами штата. Проживание в одном штате и владение недвижимостью в разных штатах может усложнить ваши налоги, но не позволяйте этому разочаровывать вас, если вы хотите купить недвижимость. Просто не забудьте сначала поговорить с экспертом, например с финансовым консультантом, чтобы узнать, как лучше всего настроить свои финансы и управлять ими.

4. Сберегательные счета, ММА и компакт-дискиЕсли у вас уже есть вложения или вы просто еще не совсем уверены, как вы хотите вложить свои деньги, есть несколько безопасных мест, где вы можете их хранить. Самый простой способ сэкономить — открыть сберегательный счет. Большинство крупных банков предлагают очень низкие процентные ставки по своим сберегательным счетам (предположим, 0,05% или меньше). Вместо этого поищите сберегательный счет с высокими процентами. Такие компании, как Ally, Synchrony и CIT Bank, предлагают ставки выше 2%.Счет денежного рынка (MMA) — аналогичный вариант, и процентные ставки для MMA обычно выше, чем для сберегательных счетов.

Еще одно безопасное место для хранения денег — депозитный сертификат (CD). Срок действия компакт-диска составляет от месяца до 10 лет; вы не можете трогать свои деньги, пока не истечет срок. Компромиссом для этой пониженной ликвидности являются более высокие проценты, а более долгосрочные сроки обычно имеют более высокие ставки (около 3% на начало 2019 года). Вы также можете получить более высокую ставку с Jumbo CD, которые предназначены специально для остатков на балансе в 100 000 долларов и более.

Компакт-дискитребуют, чтобы вы на время отказались от доступа к своим деньгам, но они предлагают гарантированную выплату. И пока банк застрахован FDIC, ваши деньги в безопасности.