О СПВ

Какие территории относятся к СПВ? Или где расположены территории СПВ?

К свободному порту Владивосток относятся территории1. муниципальных образований Приморского края в составе:

-

Артемовского городского округа,

-

Владивостокского городского округа,

-

городского округа Большой Камень,

-

Находкинского городского округа,

-

Партизанского городского округа,

-

городского округа Спасск-Дальний,

-

Уссурийского городского округа,

-

Надеждинского муниципального района,

-

Шкотовского муниципального района,

-

-

Ольгинского муниципального района,

-

Партизанского муниципального района,

- Пограничного муниципального района

-

Хасанского муниципального района,

-

Ханкайского муниципального района,

-

территории и акватории морских портов, расположенных на территориях этих муниципальных образований;

2. муниципальных образований Хабаровского края в составе:

муниципальных образований Хабаровского края в составе:

- Ванинского муниципального района;

- Корсаковского городского округа;

4. муниципальных образований Чукотского автономного округа в составе:

5. муниципальных образований Камчатского края в составе:

- городского округа Петропавловск-Камчатский

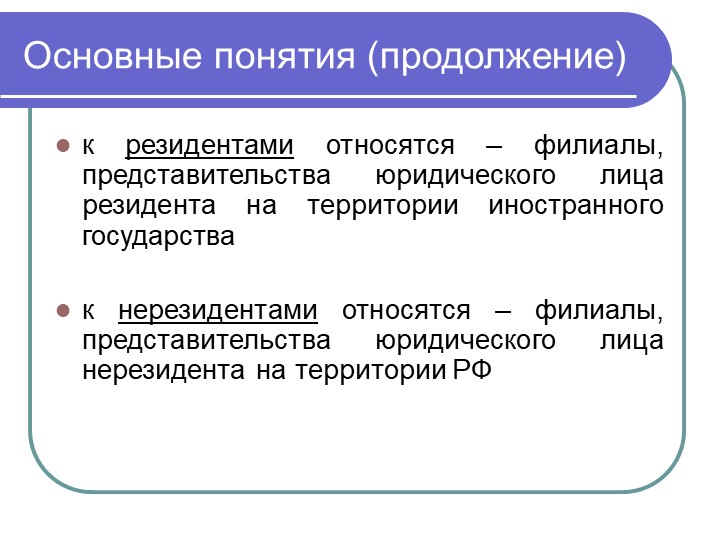

Для статуса «резидент» 183 дня пребывания в России могут идти не подряд

Статус человека – резидент он или нерезидент – важен для расчета НДФЛ. Резидентство определяют за 12 месяцев. Большую часть из них человек должен прожить в России. Тогда он станет резидентом. Налоговики разъяснили, что 183 дня могут чередоваться с днями, когда человек уезжал за границу.

Как определить налоговый статус человека

Чтобы человека признали налоговым резидентом, ему нужно пробыть в нашей стране не менее 183 дней за 12 месяцев. Это прописано в пункте 2 статьи 207 НК РФ. 183 дня пребывания в Российской Федерации, по достижении которых человек будет признан налоговым резидентом Российской Федерации, не прерывается в случае его выездов за границу на лечение или обучение, срок которых составляет менее шести месяцев.

Это прописано в пункте 2 статьи 207 НК РФ. 183 дня пребывания в Российской Федерации, по достижении которых человек будет признан налоговым резидентом Российской Федерации, не прерывается в случае его выездов за границу на лечение или обучение, срок которых составляет менее шести месяцев.

ФНС указала, что 183 дня или шесть месяцев не обязательно должны идти подряд. Аналогичное мнение налоговики высказывали в письме от 19.12.14 № ОА-4-17/26338.

Работник компании поехал на учебу за границу. Срок обучения – полтора года. Периодически работник возвращался в Россию: всякий раз он находился за рубежом менее шести месяцев. Но за последние 12 месяцев он пробыл в России 125 дней. Дни заграничного обучения в расчет не включают, потому что по документам обучение не является краткосрочным. В итоге работник оказался нерезидентом.

С января по март (80 дней) и с июля по сентябрь (90 дней) работник выезжал за границу лечиться. Он также ездил на отдых – всего на 60 дней.

За последние 12 месяцев человек пробыл в России 135 дней. К ним приплюсуйте периоды, когда работник лечился. И тогда получится 305 дней. Человек признается налоговым резидентом.

Какие документы понадобятся

Резидентство работника надо документально подтвердить. Подойдет табель учета рабочего времени, квитанции из гостиницы, страницы паспорта с визами, проездные билеты и пр.

Чтобы доказать налоговикам, что человек выезжал за границу на краткосрочное лечение, подготовьте копии страниц загранпаспорта со специальными (учебными) визами и копии договоров с иностранными образовательными учреждениями, в которых указано, что срок обучения менее шести месяцев. Аналогичные бумаги подтвердят краткосрочное лечение. Только вместо договора на обучение понадобится договор с клиникой.

Новости — Правительство России

Распоряжение от 20 октября 2021 года №2956-р

Документ

Распоряжение от 20 октября 2021 года №2956-р

Малому бизнесу станет проще получить статус резидента Арктической зоны

благодаря утверждению перечня направлений деятельности, на которые не

распространяется требование по инвестициям в недвижимость. Такое распоряжение

подписал Председатель Правительства Михаил Мишустин.

Такое распоряжение

подписал Председатель Правительства Михаил Мишустин.

Компании, обладающие статусом резидента, могут рассчитывать на множество преференций. Это, например, более низкие ставки по налогам и страховым взносам, льготы на аренду земельных участков, дешёвые кредиты, а также процедура свободной таможенной зоны.

Ранее каждая организация, претендующая на получение статуса, брала на себя обязательство по инвестициям в реконструкцию или строительство объектов недвижимости. Теперь же для отдельных сфер деятельности будет сделано исключение.

Всего в утверждённый Правительством перечень вошло 58 таких направлений. В их числе – животноводство, лесоводство, обработка металлов, производство мебели, одежды, бумаги и изделий из кожи, издательская деятельность, сбор и утилизация отходов, образовательные услуги и деятельность в области здравоохранения.

Принятое решение упростит работу малого бизнеса в Арктической зоне, станет

дополнительным стимулом для социально-экономического развития российского

Заполярья.

В апреле 2021 года Правительство утвердило план мероприятий по реализации Стратегии развития Арктической зоны и Основ госполитики в Арктике. Он был принят в продолжение Стратегии развития Арктической зоны до 2035 года, а также Основ государственной политики в Арктике, утверждённых Президентом России Владимиром Путиным в 2020 году. Реализация этих документов позволит в том числе увеличить вклад Арктической зоны в российскую экономику и обеспечить устойчивое развитие региона.

Богатых россиян быстрее запишут в налоговые резиденты

Министр финансов Антон Силуанов ранее заявлял, что такие ужесточения нужны, «чтобы наши бизнесмены, которые в одно время убежали на Запад, к нам возвращались».

Министр финансов Антон Силуанов ранее заявлял, что такие ужесточения нужны, «чтобы наши бизнесмены, которые в одно время убежали на Запад, к нам возвращались».Поможет ли это вернуть капиталы? На этот вопрос ответила руководитель аналитической службы юридической фирмы «Инфралекс» Ольга Плешанова: «С одной стороны, это абсолютно логичное продолжение и закона о контролируемых иностранных компаниях, и налоговой амнистии, то есть постарались вернуть в Россию, взять под контроль — а теперь извольте платить налоги в родной стране. А кто не особо желает, может уезжать насовсем и выводить бизнес куда-нибудь. Если и привлекают значительные капиталы, как это делают в Монако, то как раз либерализацией, но не ужесточением. Что касается утечки капиталов и вообще депопуляции, я опасаюсь, что в этом направлении все и пойдет. Потому что сейчас среди действительно состоятельных семей очень популярен, что называется, билет в один конец для какого-то подросшего гражданина, которого отправляют учиться куда-нибудь в Англию, США или куда-то еще в расчете, что этот человек останется там и будет выстраивать свою жизнь там и, возможно, бизнес».

Даже если гражданин проводит на родине меньше трех месяцев, но у него остается в России недвижимость, семья и личные связи, так называемый «центр жизненных интересов», его все равно признают налоговым резидентом. Есть риск того, что сразу несколько стран будут считать, что человек — их налоговый резидент, и потребуют платить налоги. Для таких случаев есть специальные процедуры, но они долгие и часто заканчиваются судами, рассказала “Ъ FM” специалист по международному налогообложению Ольга Цохорова: «При проведении проверки налоговый орган будет заявлять физическому лицу, которое улетело на Кипр и живет там полгода, что мы на самом деле считаем, что у вас центр жизненных интересов в России, и вынесет решение о доначислении. Мы это решение идем оспаривать сначала на административной стадии. Если и там, и там стороны не придут к взаимопониманию, то дело будет выноситься в суд, и каждый из нас будет приводить ряд доказательств, которые будут подтверждать, что на самом деле у нас центр жизненных интересов или жилища у нас в России нет — все это только на Кипре.

Как ФНС взаимодействует с зарубежными коллегами

Смотреть

Кроме того, теперь гражданин должен будет отчитываться перед ФНС об иностранных компаниях и платить налог с их нераспределенной прибыли. Инициатива Минфина может оказаться выгодной тем, кто живет не в России, и при этом хочет продать здесь имущество, поясняет руководитель практики международного налогообложения FBK Legal Дмитрий Парамонов: «Зачастую бывает такая ситуация, когда российский резидент уезжает из России, например, куда-то работать, и здесь он избавляется от имущества.

И, конечно, пожить три месяца в России, получить статус резидента, воспользоваться всеми прелестями налоговых вычетов в таких ситуациях, многим будет приятно и выгодно».

В Минфине также хотят снизить ставку на доходы физлиц для нерезидентов. Сейчас она составляет 30%, в министерстве собираются уравнять ее с внутрироссийской, которая составляет 13%.

Елена Иванова, Сергей Гусев

Россия предложит иностранцам визы на постоянное жительство на сумму 130000 долларов США

Иностранных граждан приветствуют для проживания и работы в России, поскольку Министерство экономики России планирует ввести золотую визовую схему, предлагая иностранцам вид на жительство в обмен на инвестиции в российскую экономику. Законопроект, подготовленный Министерством экономики, направлен на привлечение иностранных инвесторов путем предоставления прав резидентства для инвестиций.

Законопроект, подготовленный Министерством экономики, направлен на привлечение иностранных инвесторов путем предоставления прав резидентства для инвестиций.

Обладатели вида на жительство в России имеют те же права, что и граждане России, за исключением полного избирательного права или призыва на военную службу.Постоянные жители облагаются налогом на том же уровне, что и граждане России, который может быть значительно ниже, чем для иностранцев в их родной стране. Текущая ставка налога на прибыль физических лиц в России составляет 13%.

| Сравнение ставок индивидуального подоходного налога в России, ее соседях и основных торговых партнерах | |

|---|---|

| Страна | Ставка (%) |

| Россия | 13 |

| Эстония | 20 |

| Финляндия | 0 — 31.25 |

| Норвегия | 22 |

| Швеция | 22,4 |

| Германия | 0-45 |

| Польша | 17-32 |

| Латвия | 23 |

| Литва | 20 |

| Китай | 3-45 |

Владельцы резидентской визы также могут въезжать и выезжать из России без визы, использовать российские безвизовые схемы с другими странами, работать без разрешения на работу, получать доступ к социальным услугам и открывать бизнес, а также покупать недвижимость с меньшими бюрократическими процедурами.

Есть несколько механизмов получения PR в России:

- Открыть бизнес в России в качестве индивидуального предпринимателя, вложив 10 миллионов рублей в бизнес и наняв 10 россиян.

- Создать компанию в России, вложив в ее капитал не менее 15 миллионов рублей (150 000 долларов США).

- Создать в России компанию с иностранным капиталом, инвестировав 50 миллионов рублей. (659 000 долларов США) Эти предприятия должны работать не менее трех лет.

- Инвестировать 15 миллионов рублей (150 000 долларов США) в российский бизнес (не обязательно становясь его акционером). Однако компания также должна существовать не менее трех лет, платить налоги не менее 6 млн рублей и нанимать не менее 25 человек.

- Владеть российскими государственными облигациями или недвижимостью на сумму 30 миллионов рублей (390 000 долларов США) в течение трех лет до подачи заявления на получение вида на жительство.

- Поступающим также необходимо пройти тест по русскому языку.

Россия все активнее предлагает стимулы.К ним относятся инвестиции в российскую Арктику, которые еще более снижают налоги, разрешают беспошлинный импорт и даже право бесплатного землепользования. Наша статья Почему инвесторам следует искать возможности в российской Арктике, объясняет это. Сочетание вида на жительство в России и развития бизнеса в приграничных районах России вблизи Норвегии и Финляндии в Арктике, а также с Эстонией, Латвией, Литвой, Польшей в ЕС или с Китаем и Монголией в Азии вполне может оказаться привлекательным.

Ссылки по теме

О нас Russia Briefing написано Dezan Shira & Associates.Фирма имеет 28 офисов по всей Евразии, включая Китай, Россию, Индию и страны АСЕАН, помогая иностранным инвесторам в евразийском регионе. Пожалуйста, свяжитесь с Марией Котовой по адресу [email protected], чтобы получить консультации по российским инвестициям или помощь в анализе рынка, юридических, налоговых вопросах и вопросах соблюдения нормативных требований по всей Азии.

ВНЖ в России: плюсы и минусы

вида на жительство в России популярны среди эмигрантов, и мы получаем много запросов о них.Большинство людей понимают основания для подачи заявления, но ознакомьтесь с нашим полным руководством по легальному проживанию в России, если вы хотите узнать о них больше. Есть определенные плюсы и минусы, связанные с получением вида на жительство в России. Давайте посмотрим на существенные преимущества и недостатки.

Плюсы получения ВНЖ в РФ

Давайте сначала рассмотрим основные плюсы получения вида на жительство в России.

Вы можете легко подать заявление на получение гражданства РФ Самым большим плюсом для получения вида на жительство в России является подача заявления на получение российского гражданства через некоторое время. За последние пять лет Россия постепенно начала разрешать многим новым категориям людей подавать заявления на получение вида на жительство в России в надежде, что они в конечном итоге станут гражданами России. Время, необходимое для подачи заявления на получение гражданства, зависит от основания вашего вида на жительство. Если выйдешь замуж за русского, это три года.Если вы высококвалифицированный специалист, это пять лет. Если у вас есть конкретная работа, это всего один год.

За последние пять лет Россия постепенно начала разрешать многим новым категориям людей подавать заявления на получение вида на жительство в России в надежде, что они в конечном итоге станут гражданами России. Время, необходимое для подачи заявления на получение гражданства, зависит от основания вашего вида на жительство. Если выйдешь замуж за русского, это три года.Если вы высококвалифицированный специалист, это пять лет. Если у вас есть конкретная работа, это всего один год.

Ознакомьтесь с нашей статьей о том, что российский паспорт является одним из самых простых в мире для получения дополнительной информации о подаче заявления на получение российского гражданства.

Больше виз После получения вида на жительство в России больше не нужно повторно получать новые визы. Виза за границу больше не работает. Российские визы выдаются на фиксированный срок. Если вы не американец, максимальный срок пребывания в России по деловой визе составляет три месяца из шести. Некоторым гражданам необходимо ехать на родину для получения новой российской визы каждые три месяца.

Некоторым гражданам необходимо ехать на родину для получения новой российской визы каждые три месяца.

Когда вы получаете новую визу, вы тратите дополнительные деньги на авиабилеты и отели, пока ждете ее. Имея вид на жительство в России, вы можете оставаться в России до тех пор, пока у вас есть вид на жительство.

Возможность открытия ИПЕсли у вас виза в Россию, вы не можете создать индивидуальное предприятие. Мы не будем вдаваться в подробности, почему вы, возможно, захотите открыть такой бизнес, но это более удобный с точки зрения налогообложения способ ведения малого бизнеса в России.Если вы являетесь владельцем малого бизнеса в России, создание ИП — огромная выгода.

Если у вас есть вид на жительство, у вас также будет доступ к упрощенному налоговому режиму, который применяется к индивидуальным предпринимателям, и вам будет намного проще заниматься малым бизнесом. Как индивидуальный предприниматель, вы можете иметь до 100 сотрудников. Для получения дополнительной информации о малом бизнесе в России ознакомьтесь с нашим практическим руководством по ведению малого бизнеса в России в качестве иностранца.

Для получения дополнительной информации о малом бизнесе в России ознакомьтесь с нашим практическим руководством по ведению малого бизнеса в России в качестве иностранца.

Получив вид на жительство в России, вы получаете бесплатную медицинскую помощь во всех государственных больницах.Сейчас, возможно, бесплатное медицинское обслуживание в России не на высоком уровне, поэтому человек с серьезными проблемами со здоровьем, вероятно, не сочтет это большим профи. Тем не менее, если вам нужна обычная медицинская помощь, у вас есть доступ к ней в России бесплатно. Это также зависит от того, где вы живете. В Москве, Санкт-Петербурге и крупных городах России государственное здравоохранение намного лучше, чем в небольших городах. У вас также есть много отличных частных клиник в крупных городах России.

Работать можно в любой точке России Одна из главных причин, по которой наши читатели хотят получить постоянный вид на жительство в России, — это право на работу. Вид на жительство дает вам возможность работать на любого работодателя в любой точке России. Есть некоторые бюрократические препоны, связанные с перемещением вашего вида на жительство, потому что вы должны подать заявление на его получение в определенном регионе. Если вы состоите в браке, вы должны подавать заявление там, где зарегистрирована ваша жена. Вы можете переехать в другой регион России после того, как получите постоянный вид на жительство.

Вид на жительство дает вам возможность работать на любого работодателя в любой точке России. Есть некоторые бюрократические препоны, связанные с перемещением вашего вида на жительство, потому что вы должны подать заявление на его получение в определенном регионе. Если вы состоите в браке, вы должны подавать заявление там, где зарегистрирована ваша жена. Вы можете переехать в другой регион России после того, как получите постоянный вид на жительство.

Свобода работать где угодно для любой компании — огромное преимущество для большинства эмигрантов, проживающих в России.

Ищете работу в России? Найти работу в России не так сложно, как вы думаете.

Получение юридической помощи дешевоПо сравнению с западными странами, такими как США, Великобритания или Западная Европа, наем юриста, который поможет вам в процессе получения постоянного вида на жительство в России, стоит очень дешево. Это также сэкономит вам массу времени.

Юрист поможет вам пройти через весь процесс и убедится, что вы правильно заполнили все документы. Если вы обратитесь к юристу, он заполнит и систематизирует все бумаги. Иммиграционный адвокат также будет сопровождать вас на приемах в иммиграционном центре. Все юристы, с которыми мы работаем, также хорошо говорят по-английски.

Если вы обратитесь к юристу, он заполнит и систематизирует все бумаги. Иммиграционный адвокат также будет сопровождать вас на приемах в иммиграционном центре. Все юристы, с которыми мы работаем, также хорошо говорят по-английски.

Гонорары юристов значительно ниже, чем, например, в США. Просто сбор за подачу заявления на получение грин-карты в США может составлять 1500 долларов и более. Юрист будет взимать тысячи долларов только за то, чтобы заполнить заявление и обучить вас, помимо пошлины за подачу заявления.

К нам часто обращаются люди с просьбой о помощи и говорят, что 100 000 рублей (1400 долларов) — это большие деньги, и они не хотят так много тратить. Альтернатива — несколько дней в очереди в России.

Если вы из западной страны, то думаете: хорошо, а как плохо самому подать заявление на вид на жительство в России? К сожалению, в России иммиграционные власти ищут все основания для отказа в вашем заявлении. Если у вас есть одна крошечная ошибка, вас отправят домой, чтобы внести исправления. Юрист находится в личных отношениях с сотрудниками иммиграционной службы и во многих случаях может редактировать ваши документы в иммиграционном центре, что вы не сможете сделать.

Юрист находится в личных отношениях с сотрудниками иммиграционной службы и во многих случаях может редактировать ваши документы в иммиграционном центре, что вы не сможете сделать.

Даже если вы пойдете с переводчиком, вы будете стоять в очереди целыми днями, ожидая подачи документов. Если вы наймете юриста в России для получения постоянного вида на жительство, они все сделают от вашего имени, и это будет во много раз дешевле, чем в США или Европе. Свяжитесь с нами, если вы хотите обсудить возможность использования иммиграционного адвоката в России для подачи заявления на вид на жительство.

Минусы получения ВНЖ в РФУ получения вида на жительство в России есть несколько существенных недостатков, и вы должны знать о них, прежде чем начинать процесс.

Длительный процесс получения ВНЖ в РФ Процесс оформления вида на жительство в России может занять от четырех до шести месяцев. В отличие от США, если вы начнете процесс получения грин-карты в Соединенных Штатах, вы можете остаться, пока не завершите процесс. В России, если у вас краткосрочная виза, вы можете начать процесс, но вам придется покинуть Россию, чтобы получить другую визу, и вернуться, чтобы забрать вид на жительство. Только тогда ты сможешь остаться в России.

В России, если у вас краткосрочная виза, вы можете начать процесс, но вам придется покинуть Россию, чтобы получить другую визу, и вернуться, чтобы забрать вид на жительство. Только тогда ты сможешь остаться в России.

Многие люди хотят свободно ездить в Россию, когда им заблагорассудится, но вы должны оставаться там более полугода, если получаете вид на жительство. Это должно быть всего шесть месяцев плюс один день.К счастью, я никогда не слышал, чтобы кого-то беспокоили за то, что он провел шесть месяцев и один день в России.

Вы потеряете вид на жительство в России, если не будете соответствовать требованиям к проживанию в России более шести месяцев в год. Как только вы подадите заявление на получение гражданства, требование о пребывании в России прекращается, но вам придется провести в России значительное время в течение нескольких лет.

Вы должны сообщать российским налоговым органам о некоторых мировых активах.

Существует множество требований к отчетности для резидентов и граждан России, а сама отчетность утомительна для многих иностранцев.

Поскольку все на русском языке, возможно, вам придется нанять кого-нибудь, чтобы помочь вам в этом, и вы должны отчитываться обо всем каждый год. Если вы американец, проживающий в любой другой стране, вам также необходимо декларировать свои банковские счета в России в Соединенных Штатах. Многие люди не знают об этих обязательствах, и за их невыполнение могут взиматься большие штрафы.

Если вы станете постоянным резидентом России, у вас появятся налоговые обязательства в России, но прежние налоговые обязательства США по-прежнему применимы.

Представьте, что вы американец, выросший в Великобритании и имеющий дом в Великобритании, а также банковские счета в США и России. Вы должны сообщить обо всех учетных записях в нескольких странах, и это очень сложно.

Мы поможем вам найти в России надежного бухгалтера, если он вам нужен.

Как только вы станете резидентом России, вы должны будете платить российские налоги. Отчетность — это просто дополнительная бюрократия. Вероятно, в зависимости от того, откуда вы приехали, ставки налогов в России ниже. У вашего правительства также, скорее всего, будет соглашение об избежании двойного налогообложения с Россией, поэтому вы не будете дважды облагаться двойным налогом на определенные доходы или инвестиции. Важно помнить, что возникнут осложнения.

Сложные сценарии возникают очень быстро, если вы резидент России и имеете гражданство и активы в других странах.Имейте в виду, что если вы подаете заявление на получение разрешения на постоянное проживание в России, вам, вероятно, понадобится кто-то в вашей стране и в России, кто поможет вам разобраться в налоговых вопросах. Если вас поймают на неправильной стороне этих правил, вы можете попасть в горячую воду в России или того хуже. Никто не хочет сесть в тюрьму, потому что не знает закона в России.

Последний довод в получении ВНЖ в России довольно прост.Вам необходимо сообщить о любых других паспортах и видах на жительство, которые у вас есть в других странах. Опять же, это бюрократический процесс, который нужно делать все на русском языке и ежегодно. Это довольно легко сделать, но многие люди не хотят раскрывать, какое гражданство или вид на жительство у них есть во всем мире. У вас нет выбора, а за невыполнение декларации могут взиматься большие штрафы.

ЗаключениеНадеюсь, вы узнали, что у российского вида на жительство есть как плюсы, так и минусы.Если у вас есть комментарии или вопросы по поводу получения ПМЖ в России, свяжитесь с нами.

Вот список статей, которые будут полезны, если вы решите получить вид на жительство в России:

Жизнь в России: 17 вещей, которые нужно знать перед переездом

Все, что вам нужно знать о разрешениях на временное проживание в России

Могу ли я получить вид на жительство, работая в России?

Законное проживание в России — полное руководство

Как получить гражданство РФ по инвестициям или браку

Дата: Рига, Латвия

Что бы вы сказали, если бы я предложил вам второй паспорт в России?

Конечно, западные СМИ сходят с ума, предсказывая, что Россия будет использовать свою украинскую стратегию для вторжения в государства-сателлиты СССР и воссоздания бывшего Советского Союза.

Однако здесь, в Прибалтике, большинство молодых людей, с которыми я разговариваю, не испытывают этого страха.

Конечно, есть пожилые люди, которые помнят темные дни оккупации. Дни, которые большинство жителей Запада не до конца понимают.

Конечно, Советский Союз определенно не был пикником, но пропаганда из Вашингтона была и остается значительной частью причины, по которой жители Запада всегда относились к России с большим скептицизмом.

Когда моя мама прилетела в Москву, чтобы усыновить первого из моих братьев и сестер из России в 1994 году, соседи приглушенно спросили, вернется ли она вообще.Как будто любого жителя Запада, который появится в московском аэропорту, бросят в клетку и бросят гнить, а не зевят через иммиграционную службу.

Черт возьми, Советский Союз давно покончил с драконовской практикой налогообложения своих граждан, проживающих за границей, чего Стране Свободы еще предстоит сделать.

В то время как Россия, безусловно, набирает вес в наши дни, Соединенные Штаты тоже.

Если вы являетесь гражданином США, вы должны спросить себя: хочу ли я получить второй паспорт в настолько маленькой и незначительной стране, насколько это возможно, или я хочу получить гражданство другой мировой державы, которая может быть более снисходительной в отношении налогов и оффшорной политики ?

Несомненно, есть аргументы в пользу того, чтобы быть гражданином Лихтенштейна, Сан-Марино или даже Сингапура; но получить такое гражданство нелегко.

Тем временем небольшие карибские страны, предлагающие почти мгновенное гражданство в обмен на инвестиции, немного обесцениваются. Сент-Китс и Невис, где действует самая продолжительная такая программа, недавно лишился безвизового доступа в Канаду, и мой друг-поверенный предполагает, что следующей может быть Европа.

Хотя получение гражданства России может показаться не таким привлекательным для многих, это просто еще один вариант, доступный для вас.

О гражданстве РФ

Понятие «второе гражданство» в России осуждается. Россия — одна из сокращающегося числа стран, которые технически запрещают эту практику.

Россия — одна из сокращающегося числа стран, которые технически запрещают эту практику.

Россия получила плохую репутацию за столь жесткую позицию против этой концепции. Для них русский — это русский.

Однако я знаю ряд людей с гражданством США и России. В настоящее время от вас требуется просто декларировать свои заграничные паспорта в правительстве. Тем, кто не живет в России, не нужно делать такое заявление, пока они не вернутся в Россию.

Конечно, любой, кто родился у русского родителя, который был бывшим гражданином страны до СССР, или родился на российской земле до определенной даты, имеет право потребовать или повторно запросить свой российский паспорт.Применяются основные принципы гражданства по происхождению.

Однако для тех, у кого нет русской крови, есть три способа получить гражданство, каждый из которых требует получения вида на жительство и ожидания в течение нескольких лет.

Если и когда вы в конечном итоге получите российское гражданство, вы получите паспорт с безвизовым доступом или доступом по прибытии в 105 стран, включая все страны Восточной Европы, не входящие в ЕС, Мексику, Чили, Панаму, Южную Корею, Малайзия и Гонконг.

Итак, с чего начать?

Гражданство РФ за инвестиции

В прошлом году президент России Дмитрий Медведев (парень на самом деле не главный) подписал упрощенный закон о гражданстве, который благоприятствует иностранным предпринимателям, инвесторам и высококвалифицированным сотрудникам.

Если вы работаете не по найму и у вас есть успешный бизнес, вы можете переехать в Россию и потенциально получить гражданство через три года. Вы также можете начать новый бизнес, чтобы получить квалификацию.

Критерии для предпринимателей просты: получать 10 миллионов рублей налогооблагаемой прибыли ежегодно в течение трех лет. Несколько месяцев назад это было бы более 300 000 долларов США. С учетом того, что рубль находится в свободном падении, эта цифра сегодня составляет менее 163 000 долларов США.

[Обновление: по состоянию на сентябрь 2017 года это число приблизилось к 173000.]

Если вы хотите сделать ставку на рубль и диверсифицироваться за счет долларов, вы могли бы сделать это и фактически вдвое сократить свои иммиграционные «расходы».

Я заключил «затраты» в кавычки, потому что, помимо фактических налогов, на самом деле нет никаких затрат. Вы просто наслаждаетесь преимуществами прибыльного бизнеса и в результате платите налог. Можно даже сказать, что они платят вам за работу по получению гражданства.

Если вы становитесь налоговым резидентом России, ставки налога на дивиденды и обычный доход обычно устанавливаются для подростков, что намного ниже, чем в США или Западной Европе.

Если вы не хотите вести бизнес самостоятельно, вы можете купить его в более крупном бизнесе. При вложении тех же 10 миллионов рублей вы можете владеть 10% прибыльного бизнеса, который платит не менее 162000 долларов в год в виде налогов.

Черт возьми, если у вас есть бизнес, который сейчас приносит значительную прибыль, вы и ваши друзья можете владеть частью бизнеса и иметь право на участие.

Если вы прибыльны и платите налоги в течение трех лет, вы имеете право подать заявление на получение российского паспорта.Ваша общая стоимость гражданства может составлять всего 75 000 долларов, выплачиваемых не сразу, а ежегодно.

Если сравнить это со средними шестизначными суммами для граждан Карибского бассейна, которые не предлагают никакой поддержки своим гражданам, это неплохая сделка.

Гражданство РФ по браку

Звони из России с любовью. В течение многих лет мужчины стекались в Россию и соседние страны, чтобы встретить насмешливо названных «невест по почте», которых они немедленно привозят обратно в Соединенные Штаты.

Столы можно перевернуть. Россия — одна из многих стран, предлагающих ускоренный или более простой путь натурализации для супругов своих граждан.

При заключении брака с гражданином России, проживающим в России, супруги-иностранцы имеют право на получение вида на жительство независимо от того, была ли квота страны на проживание иностранцев в этом году.

Удивительно, но вы можете начать процесс, просто войдя в соответствующее правительственное учреждение.Нет необходимости в записи. Никакой ерунды.

После трех лет брака и налогового резидентства в России вы имеете право подать заявление о натурализации. Вам необходимо будет свободно владеть русским языком, который легче выучить, чем вы думаете.

И, в отличие от США или Европы, налоговые ставки в России довольно низкие, и большая часть доходов облагается налогом по фиксированной ставке.

Российское гражданство может показаться маловероятным способом получения второго паспорта. Однако для некоторых это могло быть правильным решением.Вот почему так важно точно знать, что вам нужно от второго гражданства.

В конечном счете, Россия — одна из трех основных сверхдержав, даже несмотря на их нынешние экономические проблемы. Риск того, что сверхдержава может осложнить жизнь своим гражданам, вводя в действие такие законы, как FATCA, всегда возможен.

Тем не менее, если у вас есть бизнес или впечатляющее резюме, которое может дать вам работу, Россия в основном делает процесс получения гражданства бесплатным для квалифицированных иммигрантов.

Что нужно иметь в виду.

Эндрю Хендерсон — самый востребованный консультант в мире по вопросам международного налогового планирования, инвестиционной иммиграции и глобального гражданства. Он лично ведет этот образ жизни более десяти лет и теперь работает с предпринимателями и инвесторами с семизначными и восьмизначными числами, которые хотят «пойти туда, где к ним лучше всего относятся».

Последние сообщения Эндрю Хендерсона (посмотреть все)Россия предлагает пересмотреть вид на жительство иностранцам

МВД России подготовило законопроект, предусматривающий серьезные изменения в порядке выдачи разрешений на проживание трудовым мигрантам.

Законопроект, который все еще находится в разработке, заменит существующую систему трехлетних разрешений на временное проживание трехуровневой схемой. Это позволит иностранным гражданам получать разрешения на краткосрочное (менее 90 дней в одном календарном году), долгосрочное (более 90 дней в одном календарном году без права на постоянное проживание) или на постоянное проживание.

Согласно предложенным правилам, мигрантам будет выдаваться «единый документ», содержащий электронный чип. Документ, который будет действителен в течение 10 лет, установит личность мигранта и предоставит доступ к цифровым «государственным, банковским и другим услугам», в том числе через портал государственных онлайн-услуг «Госуслуги».

НовостиРоссия принимает меры по борьбе с нехваткой рабочей силы для мигрантов

ПодробнееМигрантам также будет разрешено изменить заявленную цель своего визита в Россию, не покидая страну, как это требуется в настоящее время.

Целью закона, как указано во вступительной части, является «обеспечение миграционной ситуации, отвечающей интересам Российской Федерации.”

Россия страдает от нехватки рабочей силы из числа мигрантов, поскольку пандемия Covid-19 вынудила многих иностранных рабочих вернуться в свои страны, особенно в таких отраслях, как строительство и сельское хозяйство. По оценкам МВД, в 2020 году из страны выехала половина всех мигрантов — до 5 миллионов.

Правительство «активно обсуждает» способы упрощения процедуры въезда и сокращения дефицита рабочей силы, заявил журналистам в феврале пресс-секретарь Кремля Дмитрий Песков.

Нехватка сельскохозяйственных рабочих стала настолько острой, что, как сообщается, правительство обсудило вопрос об аренде поездов для привоза рабочих.

НовостиМосковский бизнес требует бесплатной вакцинации трудовых мигрантов

ПодробнееМигранты, оставшиеся в России, борются из-за ограничений Covid-19, неуверенных в том, будут ли продлены их визы, и многие из них не могут получить QR-коды, которые все чаще необходимы для посещения ресторанов, тренажерных залов и других общественных мест в Москве и других местах.

Поскольку Москва и некоторые другие регионы делают вакцинацию обязательной для работников сферы услуг, руководители бизнеса призвали правительство отменить ограничения на вакцинацию иностранных граждан, при этом многие призывают сделать вакцинацию доступной для них бесплатно. В интервью The Moscow Times в прошлом месяце представитель службы доставки быстрого питания Delivery Club сказал, что вакцинация трудящихся-мигрантов должна стать приоритетом.

«Власти Москвы исключили мигрантов из возможности пройти бесплатную вакцинацию, а также сделали свидетельство о вакцинации обязательным для продолжения работы.Вакцинация должна быть бесплатной для всех, потому что борьба с пандемией касается всех, а не только отдельных граждан ».

Виза на жительствоРоссия | GCI

Виза на жительство в Россию | GCI. Мы являемся ведущими мировыми экспертами в области консультирования иностранных инвесторов по вопросам гражданства и проживания за инвестиции. Узнайте больше о визе на жительство в Россию.

Россия предлагает новое экономическое гражданство за инвестиции для инвесторов, которые могут напрямую получить гражданство и паспорт либо путем пожертвования на благотворительность Правительству России.

Мы уже начали паспортную программу. Пожалуйста, свяжитесь с нами для получения бесплатного предложения. Обратите внимание, что российский паспорт выдается сроком на 5 и 10 лет и может быть продлен по истечении срока действия при условии, что вы выполнили требования к проживанию в течение 90 дней.

Преимущества и преимущества

— Паспорт России имеет срок действия 5 и 10 лет.

— Программа получения российского гражданства за инвестиции требует физического присутствия только 90 дней в течение начального периода в 1 год.

— Получить российский паспорт можно либо в Федеральной миграционной службе России, либо в посольстве, Верховной комиссии или консульстве России.

— Паспорт России обеспечивает безвизовый доступ примерно в 100 стран.

— Мы предоставляем услуги по приобретению недвижимости, юридическому, финансовому управлению и управлению недвижимостью.

Порядок и условия получения визы на жительство в Россию

Согласно разделам 1 (g) и 1 (h) статута ниже, есть два пути к получению второго паспорта за инвестиции в России.Первый предназначен для предпринимателя или индивидуального предпринимателя. Переместите свой бизнес в Россию, и, если ваша налогооблагаемая прибыль от этого бизнеса будет составлять 10 миллионов рублей и более в каждый из следующих трех лет, вы получите гражданство. Второй — для специалиста, инвестирующего в крупный бизнес. Вложите 10 миллионов рублей, владейте не менее 10% акций после вложения, с общей капитализацией не менее 100 миллионов рублей и платите налоги не менее 6 миллионов рублей в год в течение трех лет, и вы получите право на гражданство. .На момент написания статьи (19 февраля 2015 года) 10 миллионов рублей — это около 162 000 долларов США, а 100 миллионов рублей — это около 1,6 миллиона долларов США.

Итак, начните бизнес в России с чистой прибылью в размере 161 000 долларов США, и вы имеете право на получение второго паспорта как индивидуальный предприниматель. В противном случае вы можете купить не менее 10% бизнеса с общим капиталом 1,6 миллиона долларов США, который ежегодно платит 161 000 долларов США в виде налогов. Этот второй вариант может быть реализован как инвестиционная группа, так и индивидуально.Например, вы можете инвестировать 2 миллиона долларов и владеть 100% акций. Чтобы пройти квалификацию по этому разделу, вы также должны привезти с собой в страну важный навык.

Предложения (Ограниченное по времени предложение) по программе гражданства:

— пожертвование 7 500 000 рублей в Национальный фонд (или)

— вложение 15 000 000 рублей в недвижимость (или)

— вложение 35 000 000 рублей в бизнес

Паспорт выдается быстро и легко в течение 2-3 месяцев с опцией 5-летнего небиометрического и 10-летнего биометрического.Сообщите нам, если у вас ограничено время и вам нужно быстрее получить документы, и мы сможем ускорить рассмотрение вашей заявки.

Комиссия и затраты

Правительство предлагает ограниченное предложение для ранней подачи заявок, и сумма инвестиций в соответствии с FMS составляет всего 250 000 долларов США плюс правительственная пошлина не взимается для 3 дополнительных заявителей.

Минимальные инвестиции (250 000 долларов США или инвестиции в недвижимость 15 000 000 рублей в недвижимость) + сбор за юридическую экспертизу (7500 долларов США) + государственная пошлина: (50 000 долларов США) + гонорар юриста (указанный в предложении) + сбор за паспорт (300 долларов США)

Примечание: Общие расходы составят около 292 000 долларов США на человека.Дополнительные расходы применяются для иждивенцев и членов семьи. Пожалуйста, свяжитесь с нами для получения точного предложения.

Безвизовый режим с российским паспортом

Обычно мы оцениваем паспорт по количеству безвизовых стран, которые он предлагает. По этому критерию второй паспорт из России — один из лучших. Человек, путешествующий по российскому паспорту, может посетить 78 стран без визы. Плюс еще 24 выдадут визу по прибытии, а 9 выдадут электронную визу.Итак, по нашим подсчетам, около 102 стран легко доступны.

Некоторые страны с «легким доступом»: Бразилия, Чили, Колумбия, Коста-Рика, Куба, Южная Корея, Мексика, большая часть Карибского бассейна, Панама и Гонконг.

Налоговая политика в России

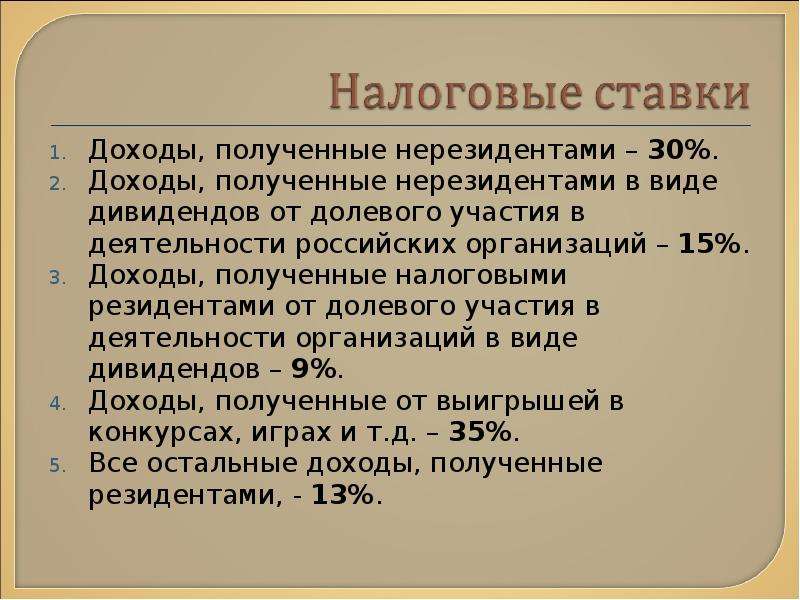

Вы можете выбрать, чтобы вас рассматривали как иностранного гражданина и неналогового резидента России в течение первых трех лет до предоставления гражданства. Чтобы не стать налоговым резидентом, вы не должны проводить в стране более 183 дней в течение любого 12-месячного периода.Нерезидент облагается налогом на доход, полученный из российских источников, следующим образом:

Обычный доход внутри России: 30%. Если вы получаете визу как «высококвалифицированный специалист», она снижается до 13%.

— Дивиденды от российских компаний: 15%

— Доходы от недвижимости облагаются налогом по ставке 30%

Если вы станете налоговым резидентом России в течение этих 3 лет и после получения паспорта, вы будете платить российский налог на свой мировой доход в следующем размере:

— Обычный доход: 13% — также применяется к большинству других видов доходов. например, краткосрочный прирост капитала

— Дивиденды от российских компаний: 9%

— Долгосрочный прирост капитала в недвижимости (собственность, удерживаемая более 3 лет) не облагается налогом.

Россия действует по фиксированному налогу. Они вычитают 13% или 30% из вашей заработной платы и 9% или 15% из выплаты дивидендов.

Есть еще вопросы по программе проживания в России? Пожалуйста, свяжитесь с нами.

Рекомендуемые сайты: резидентство в России, резидентство в России, резидентство в России, резидентство в России, резидентство в России, резидентство в России, резидентство в России

Изменить налоговую резиденцию. Обратите внимание на варианты — выберите тот, который вам нужен

Изменить налоговую резиденцию.Соблюдайте варианты — выберите тот, который вам нужен.

Уплата налогов — важная обязанность, которую должны выполнять граждане всех государств и зарегистрированные в них юридические лица. Вопросы налогообложения особенно актуальны для тех, кто имеет значительные финансовые активы, поскольку суммы, которые они перечисляют в бюджеты в соответствии с текущими ставками, обычно довольно велики.

В разных штатах фискальная политика разная: в одних она очень жесткая, в других — довольно лояльная.Поэтому все, что касается такого вопроса, как налоговое резидентство, сейчас волнует немалое количество людей.

ПОНЯТИЕ НАЛОГОВОГО РЕЗИДЕНЦИИ

Налоговое резидентство (также часто используется термин «налоговое резидентство») — это статус, который имеет либо гражданин государства, либо иностранец, который является его постоянным резидентом и который возлагает на него обязанность платить налоги. Они начисляются на личный доход и на доход, полученный от предпринимательской деятельности, в соответствии со ставками, правилами и процедурами, предусмотренными действующим законодательством страны.

Следует отметить, что иметь налоговое резидентство могут как физические, так и юридические лица. В каждом штате есть свои правила получения этого статуса и отказа от него.

НАЛОГОВЫЕ РЕЗИДЕНТЫ РОССИЙСКОЙ ФЕДЕРАЦИИ И ИХ ОБЯЗАННОСТИ

Согласно действующему законодательству Российской Федерации, ее налоговыми резидентами становятся лица, проживающие на территории Российской Федерации 183 и более дней в году. В то же время поездки за границу на учебу, в командировки, а также в командировки, необходимость которых вызвана рядом других причин, не влияют на наличие статуса налогового резидента.

При этом, если человек отсутствовал на территории РФ 183 дня и более, то он теряет статус налогового резидента.

Налоговые резиденты Российской Федерации, являющиеся физическими лицами, обязаны платить налог на прибыль по ставке 13%, а ставка налога на прибыль для юридических лиц в настоящее время составляет 20%. Физические лица, не являющиеся налоговыми резидентами Российской Федерации, обязаны платить налог в размере 30% с доходов, полученных на ее территории.

Одной из обязанностей налоговых резидентов России является периодическое предоставление информации о контролируемых ими иностранных компаниях (КИК). При этом любые иностранные фирмы или структуры, не имеющие статуса юридического лица (например, фонды, трасты и т. Д.), В которых налоговые резиденты Российской Федерации имеют долю, превышающую 25%, подлежат декларация.

Согласно действующему налоговому законодательству, если такая КИК получила в течение года прибыль в размере более десяти миллионов рублей, то налог уплачивается по ставкам, принятым в Российской Федерации (то есть 13% и 20%).Следует отметить, что многие компании, действующие в странах-членах ФАТФ и ОЭСР, могут законно уклоняться от этих налогов (что они, безусловно, делают).

Однако таких штатов, в которых налоги нужно платить в обязательном порядке, гораздо больше.

Практически все налоговые резиденты РФ одновременно являются и валютными резидентами. Следовательно, они также обязаны регулярно сообщать о счетах, которые они имеют за пределами страны, и о движении средств через них.Интересно, что раньше отказаться от валютного резидентства России было довольно сложно, но предполагается, что в этом году законодательство будет изменено.

В соответствии с будущими корректировками, чтобы перестать быть валютным резидентом Российской Федерации, необходимо будет находиться за ее пределами только 183 или более дней. Таким образом, условия потери валюты и налогового резидентства будут одинаковыми.

ПОЛУЧЕНИЕ СВИДЕТЕЛЬСТВА НАЛОГОВОГО РЕЗИДЕНТА

Поскольку любой штат заинтересован в уплате налогов в свою казну, некоторые люди должны доказать, что они платят налоги в другом штате.Точно такая же потребность может возникнуть у любой компании, активно ведущей свою деятельность за рубежом.

Следовательно, для того, чтобы документально оформить налоговую резиденцию, существуют специальные справки. Сейчас их выдают большинство стран, поскольку «борьба за налоги» постоянно усиливается, а система взаимоотношений государства и налогоплательщиков усложняется. К тому же степень мобильности населения сейчас такова, что очень и очень многие могут уехать в другую страну, долго там жить и при этом не терять связи со своей родиной.

В Российской Федерации также выдаются справки налогового резидента. Для получения такого документа необходимо оформить соответствующее заявление, и оно выдается как физическими, так и юридическими лицами, индивидуальным предприятиям, а также гражданам зарубежных стран, проживающим в России на временной или постоянной основе. . Заявление подается в электронном виде через портал Федеральной налоговой службы.

Российскую Федерацию нельзя назвать государством с очень высокими налогами.Однако немало людей уже задумывается о том, чтобы сменить налоговое резидентство и найти его в другой стране, и на то у них есть достаточно веские причины.

КТО И ПОЧЕМУ ИЗМЕНИТЬ РЕЗИДЕНТ НАЛОГООБЛОЖЕНИЯ?

Как уже говорилось выше, налоговые вопросы в первую очередь касаются тех, кому, как говорится, есть что терять, то есть людей богатых и обеспеченных. По некоторым данным, около 40% самых богатых граждан РФ уже покинули страну, и очень многие из них сменили налоговое резидентство.

Причин тому много, и среди них самые серьезные экономические санкции, введенные в отношении России, а также процесс так называемой деофшоры. Кроме того, ни для кого, кто не понаслышке знает реалии российского бизнеса, ни для кого не секрет, что вести бизнес в нашей стране с каждым годом становится все труднее из-за постоянно ухудшающегося делового климата (и не только).

Те, кто решит, что налоговое резидентство РФ им не подходит, стараются получить более выгодное для них.Это вполне возможно, если действительно отнестись к этому серьезно и учесть ряд различных факторов.

ПРОБЛЕМА ВЫБОРА НАЛОГОВОГО РЕЗИДЕНЦИИ

Опытные специалисты считают, что при выборе налоговой резиденции в первую очередь следует учитывать такие моменты, как:

- наличие налогового резидентства;

- состав и расположение основных средств;

- вид бизнеса;

- центр интересов и семейного положения;

- частота выездов за границу.

Законодательство разных стран по-разному трактует изменение налогового резидентства их гражданами. В одних она более лояльна, у других — довольно жестко. Например, во многих странах Северной Европы уехавшие из них граждане считаются налоговыми резидентами в течение пяти лет, и часто не так-то просто доказать факт его реального изменения.

Богатым людям, которых не устраивает российское налоговое резидентство, при принятии решения о его изменении следует тщательно проанализировать структуру и местонахождение всех своих основных активов.Если большинство из них находится в пределах Российской Федерации, то не стоит торопиться, чтобы стать налоговым резидентом любой другой страны.

Для начала необходимо создать бизнес за рубежом и постепенно выводить в него активы (разумеется, в полном соответствии с российским законодательством), а уже потом менять налоговое резидентство.

Предприятия разных отраслей в разных странах по-разному облагаются налогом. Поэтому следует выбирать налоговое резидентство того государства, в котором оно наиболее выгодно для отрасли, в которой бизнесмен ведет свой бизнес.

Семейное положение делового человека также оказывает существенное влияние на то, какое налоговое резидентство ему больше всего подходит, то же самое в полной мере относится к центрам интересов. Если члены семьи, предприятия, недвижимое и движимое имущество «разбросаны» по разным штатам, необходимо всерьез задуматься о том, чтобы привести все, так сказать, «к общему знаменателю» и тем самым избавить себя от многих проблем.

Наконец, для поддержания статуса налогового резидента в разных странах требуется разный обязательный срок пребывания в них в течение календарного года.Это также нужно учитывать при выборе налогового резидентства.

Учесть все вышеперечисленные факторы, а также ряд других не так-то просто. Поэтому, чтобы точно выбрать наиболее подходящую налоговую резиденцию, лучше всего обратиться к опытным профессиональным консультантам, специализирующимся в этом конкретном вопросе.

СТРАНЫ ДЛЯ ИЗМЕНЕНИЯ НАЛОГОВОГО РЕЗИДЕНЦИИ И ИХ ПРЕДЛАГАЕМЫЕ

В современных условиях налоговое резидентство — это, по сути, товар.Покупая его, состоятельные люди получают определенные преимущества с точки зрения налогообложения, значительно оптимизируют свои расходы. Кроме того, приобретение нового налогового резидентства во многих случаях подразумевает более высокую степень защиты активов и значительное улучшение качества жизни.

В принципе, стать налоговым резидентом можно практически в любой стране, но среди всех стран мира есть ряд таких, в которых это можно сделать достаточно быстро, относительно просто и с очень серьезной для себя выгодой.На данный момент это, по мнению самых серьезных экспертов:

- Швейцария;

- Испания;

- Portugal;

- Греция;

- Мальта;

- Кипр.

Налоговое резидентство Швейцарии позволяет состоятельным иностранцам делать выгодные инвестиции и одновременно получать вид на жительство. Чтобы получить его, вы должны платить фиксированный единовременный налог и проживать в стране не менее 6 месяцев в году.

В Испании довольно высокие налоги, но ее налоговое резидентство по-прежнему остается очень привлекательным для многих иностранцев. Дело в том, что он дает возможность успешно вести бизнес во многих сферах, а сравнительно небольшая сумма инвестиций в недвижимость (500000 евро) позволяет оформить вид на жительство не более чем на три месяца.

Налоговое резидентство Португалии — это, прежде всего, продуманная система налогообложения, достаточно либеральная по европейским меркам.Обязательное условие для его получения — необходимо проживать в государстве не менее 183 дней в году.

Для получения статуса налогового резидента Греции также необходимо прожить в нем не менее шести месяцев, а для этого требуется вид на жительство. Выдается тем, кто приобрел недвижимость за городом для всей семьи на сумму не менее 250 000 евро. Выбирая такой объект, следует учитывать, что налоги на недвижимость в Греции сейчас довольно высокие.

Налоговая резиденция Мальты привлекательна низкими налогами. Кроме того, действующая там программа экономического гражданства позволяет получить мальтийский паспорт быстро и с относительно небольшими вложениями для состоятельных людей (около миллиона евро).

Что касается Кипра, то он может стать налоговым резидентом в течение двух месяцев при соблюдении определенных условий. В «штатном режиме» это займет полгода. Программа экономического гражданства позволяет получить паспорт Кипра, вложив два миллиона евро в экономику острова.

УНИКАЛЬНЫЕ ВОЗМОЖНОСТИ ДЛЯ НАЛОГОВОГО РЕЗИДЕНТА

- Гренада,

- Сент-Китс и Невис

В последние годы многих привлекла налоговая резиденция в некоторых небольших островных государствах, расположенных в Карибском бассейне. Дело в том, что он недорогой, предоставляется быстро, практически во всех случаях не требует постоянного проживания.

По мнению многих экспертов, наиболее интересны предложения налоговой резиденции Гренады, а также Сент-Китс и Невис.Плата за этот статус составляет соответственно 6000 и 25000 долларов.

Главной отличительной чертой является 0% налог на Мировой доход, не полученный на территории этих стран. То есть это налоговое резидентство, при условии, что у вас нет другого действующего налогового резидентства (вы не проживаете в какой-либо стране более 183 дней в году), позволяет полностью избежать уплаты налогов при определенных условиях.

ICO — БЕЗ НАЛОГОВ ЭТО РЕАЛЬНО И ВОЗМОЖНО

Учитывая, что проводить ICO можно как от юридического, так и от физического лица, очень важно использовать необходимое налоговое резидентство, в частности, опять же, речь идет об использовании налогового резидентства Гренады или Сент-Китс и Невис.

По сути, использование налогового резидентства этих стран выгодно в любых финансово емких проектах, предусматривающих вывод средств физическому лицу.

С 1 ноября 2019 года вид на жительство в России стал бессрочным

Сейчас вид на жительство выдается на 5 лет с правом продления. Срок рассмотрения заявлений о выдаче разрешений на временное проживание сокращен до 4 месяцев.

В соответствии с положениями Федерального закона от 02.08.2019 № 257-ФЗ «О внесении изменений в Федеральный закон« О правовом положении иностранцев в Российской Федерации »» иностранец, постоянно проживающий в России с видом на жительство, признается обязан ежегодно представлять в орган внутренних дел подтверждение о своем проживании в Российской Федерации. Уведомление направляется только лично в конце каждого пятого года. Если иностранец не подает такое уведомление непрерывно в течение любых двух календарных лет, вид на жительство будет аннулирован.

Заявление о выдаче вида на жительство подается не ранее 8 месяцев первого года проживания в России на основании разрешения на временное проживание и не позднее 4 месяцев (ранее — 6 месяцев) до истечения срока действия разрешения.

Иностранным высококвалифицированным специалистам и членам их семей вид на жительство выдается на срок действия разрешения на работу.

Вид на жительство выдается без получения разрешения на временное проживание иностранцам:

- родился на территории РСФСР и имел гражданство СССР;

- состоит в законном браке с гражданами Российской Федерации и имеет место жительства в Российской Федерации;

- участник государственной программы добровольного переселения соотечественников;

- поступающих на военную службу в РФ;

- , осуществившие инвестиции в России в размере, установленном государством;

- успешно получил высшее образование и документ об образовании и квалификации с отличием в России.

Также расширен список лиц, которым выдается ВНЖ без учета квот. Помимо указанных лиц, в их число входят иностранные граждане:

.- граждан Украины или лица без гражданства, постоянно проживающие на ее территории, признанные беженцами или получившие временное убежище в Российской Федерации;

- гражданин, переезжающий в Россию на постоянное место жительства в соответствии с международными договорами о регулировании процесса переселения и защите прав иммигрантов;

- бывший гражданин государства, входившего в состав СССР и получивших профессиональное образование в Российской Федерации.

Как открыть хостел | HowToHostel Как открыть хостел …

Как открыть хостел | HowToHostel Как открыть хостел …