Счастливчики: кто в России может не платить налоги на недвижимость

https://realty.ria.ru/20201126/nalogi-1586431946.html

Счастливчики: кто в России может не платить налоги на недвижимость

Счастливчики: кто в России может не платить налоги на недвижимость — Недвижимость РИА Новости, 19.04.2021

Счастливчики: кто в России может не платить налоги на недвижимость

Большинство из тех, кто владеет недвижимым имуществом, обязаны платить налоги, хотя ужасно не любят это делать. Поэтому, едва попав в какую-либо льготную… Недвижимость РИА Новости, 19.04.2021

2020-11-26T14:05

2020-11-26T14:05

2021-04-19T20:32

f.a.q. – риа недвижимость

федеральная налоговая служба (фнс россии)

жилье

земельные участки

многодетные семьи

недвижимость

/html/head/meta[@name=’og:title’]/@content

/html/head/meta[@name=’og:description’]/@content

https://cdn22.img.ria.ru/images/149967/24/1499672461_0:0:5760:3240_1920x0_80_0_0_7bf92bfba76bfcbbc9f074e3600a051c. jpg

jpg

Большинство из тех, кто владеет недвижимым имуществом, обязаны платить налоги, хотя ужасно не любят это делать. Поэтому, едва попав в какую-либо льготную категорию, люди интересуются, не освобождает ли это их от уплаты налогов. Сайт «РИА Недвижимость» попросил юристов рассказать, кто в действительности имеет право не платить налоги.Материал подготовлен при участии адвоката, партнера адвокатского бюро CTL Павла Астапенко, юриста фирмы «Юст» Виктории Санниковой и адвоката адвокатского бюро CTL Ксении Гордеевой.

https://realty.ria.ru/20200706/1573959593.html

https://realty.ria.ru/20200730/1575119872.html

https://realty.ria.ru/20181019/1531049710.html

https://realty.ria.ru/20190326/1552117042.html

https://realty.ria.ru/20191002/1559355032.html

https://realty.ria.ru/20201124/nalogi-1585947488.html

https://realty.ria.ru/20170825/408875641.html

https://realty.ria.ru/20200120/1563626679.html

Недвижимость РИА Новости

internet-group@rian. ru

ru

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

2020

Недвижимость РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Новости

ru-RU

https://realty.ria.ru/docs/about/copyright.html

https://xn--c1acbl2abdlkab1og.xn--p1ai/

Недвижимость РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

https://cdn22.img.ria.ru/images/149967/24/1499672461_325:0:5445:3840_1920x0_80_0_0_21cb427e5395d08df4079fdd26ca2ae6.jpgНедвижимость РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Недвижимость РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og. xn--p1ai/awards/

xn--p1ai/awards/

f.a.q. – риа недвижимость, федеральная налоговая служба (фнс россии), жилье, земельные участки, многодетные семьи, недвижимость

Кого освобождают от уплаты налогов с этого года — Оператор фискальных данных Первый ОФД

Кого освобождают от уплаты налогов с этого года

- Нерезиденты РФ освобождены от уплаты налога на доходы физических лиц. Нерезиденты РФ — это юридические и физические лица, которые зарегистрированы в одном государстве, но работают в РФ. Резиденты РФ были освобождены от уплаты НДФЛ с доходов от продажи недвижимого и движимого имущества. Теперь эта льгота доступна нерезидентам.

- Продажа имущества, которое использовалось в предпринимательской деятельности физическим лицом, не облагается налогом. С 2019 года доходы ИП на ОСНО от продажи недвижимости, которой он владел более 5 лет, не облагается НДФЛ, даже если имущество использовалось в деятельности предпринимателя. Это касается и продажи автомобиля, который находился в собственности ИП более 3 лет — доход от продажи машины не будет облагаться НДФЛ, даже если автомобиль использовался в предпринимательской деятельности.

- Судьи освобождаются от налога на доходы физических лиц при получении ими единовременной социальной выплаты для приобретения или строительства жилья.

- Также от уплаты налога с полученных доходов в этом году освобождаются репетиторы, няни, домашние работники, занятые уходом за пожилыми людьми. Они могут работать без статуса ИП, но должны уведомлять ФНС о своей деятельности.

Регионы могут увеличить размер вычета при расчете НДФЛ, если гражданин пожертвовал в пользу учреждений культуры от 25% до 30% от годового дохода.

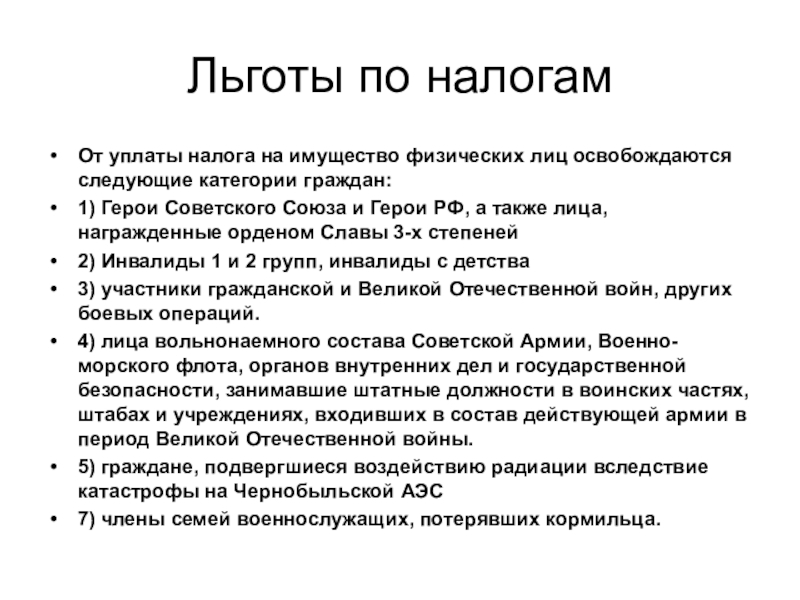

Льготы для предпенсионеров

Предпенсионеры могут освободиться от налога на жилой дом, квартиру, комнату, гараж, мастерскую, земельный участок площадью до 600 кв. метров, хозяйственную постройку площадью до 50 кв. метров. В 2019 году ФНС оповестит граждан о наличии льгот перед рассылкой уведомлений.

Предпенсионеры — это люди, которые до 31 декабря 2018 года получили бы право на пенсию, но из-за повышения пенсионного возраста не стали пенсионерами.

Из-за пенсионной реформы некоторые регионы РФ добавили предпенсионеров в льготную категорию по уплате транспортного налога. В Самарской области предпенсионеры не платят транспортный налог с автомобиля мощностью до 150 л.с. Инвалиды, многодетные семьи и пенсионеры полностью освобождаются от транспортного налога, если мощность автомобиля не превышает 100 л.с.

В большинстве регионов РФ от транспортного налога освобождены:

- инвалиды и ветераны ВОВ,

- узники фашистских гетто и лагерей,

- ветераны труда,

- герои России и СССР,

- лица, награжденные орденами Славы,

- ветераны боевых действий и инвалиды войн,

- инвалиды 1 и 2 группы,

- пенсионеры возрастом от 55-60 лет. Исключение — пенсионеры, которые работали в условиях Крайнего Севера. Для них предусмотрено снижение возраста на 5-10 лет.

- жертвы Чернобыльской аварии,

- лица, участвовавшие в испытаниях термоядерного и ядерного оружия,

- лица, устраняющие последствия аварийных ситуаций,

- родитель ребенка-инвалида,

- родители с тремя и более детьми.

В некоторых регионах от транспортного налога освобождаются инвалиды 3 группы.

Как стать «предпенсионером»?

Можно обратиться в Пенсионный Фонд лично, через МФЦ или подать заявление через сайты: https://es.pfrf.ru/ и https://www.gosuslugi.ru/. В течение 3-х рабочих дней после запроса гражданину предоставят электронный документ, где статус предпенсионера подтвердят или опровергнут. Если информации о гражданине будет недостаточно, чтобы вынести вердикт, то он получит уведомление с объяснением порядка включения данных о стаже в индивидуальный лицевой счет.

Условия освобождения от уплаты имущественных налогов для ИП | ФНС России

Дата публикации: 01.02.2021 16:11

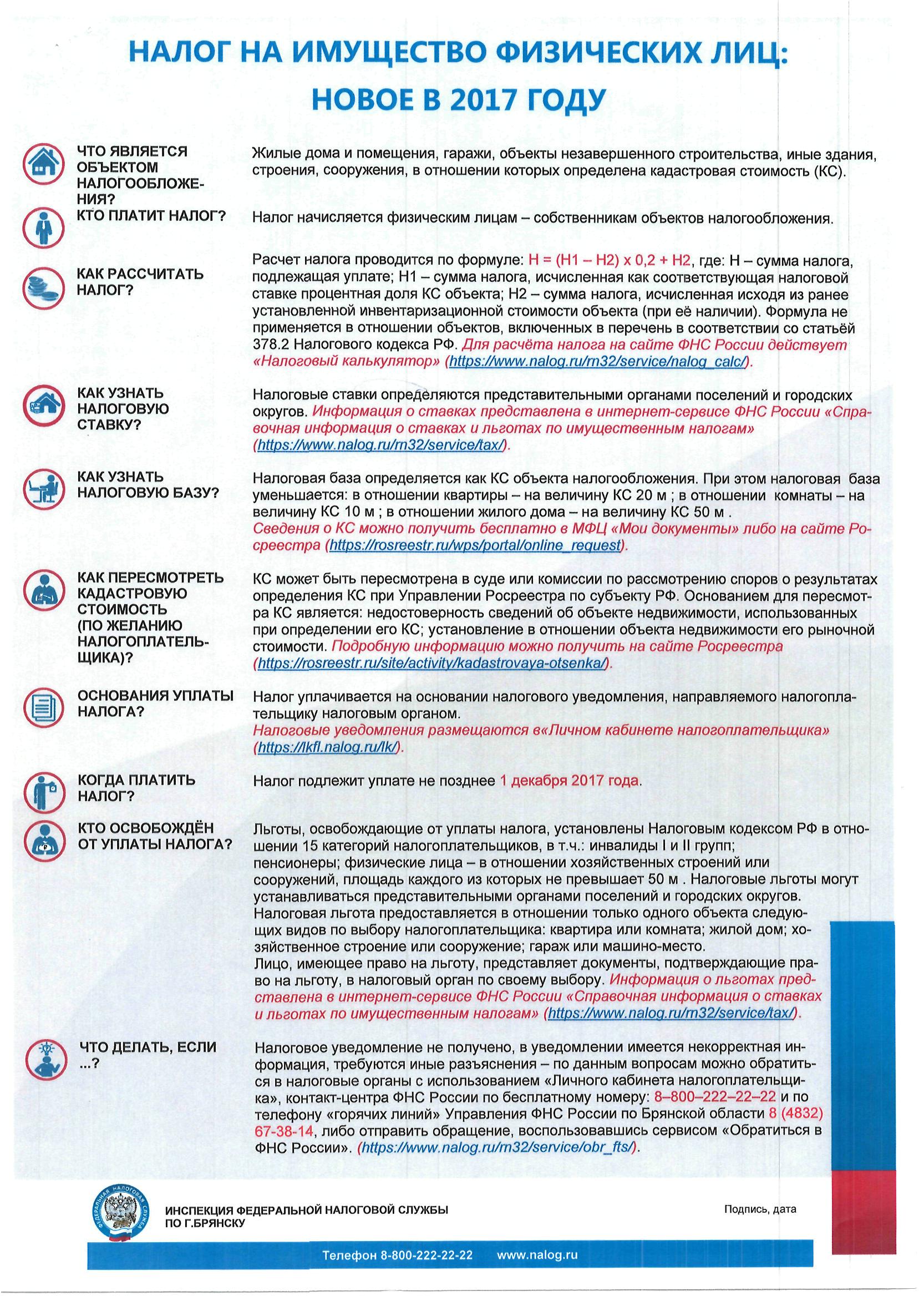

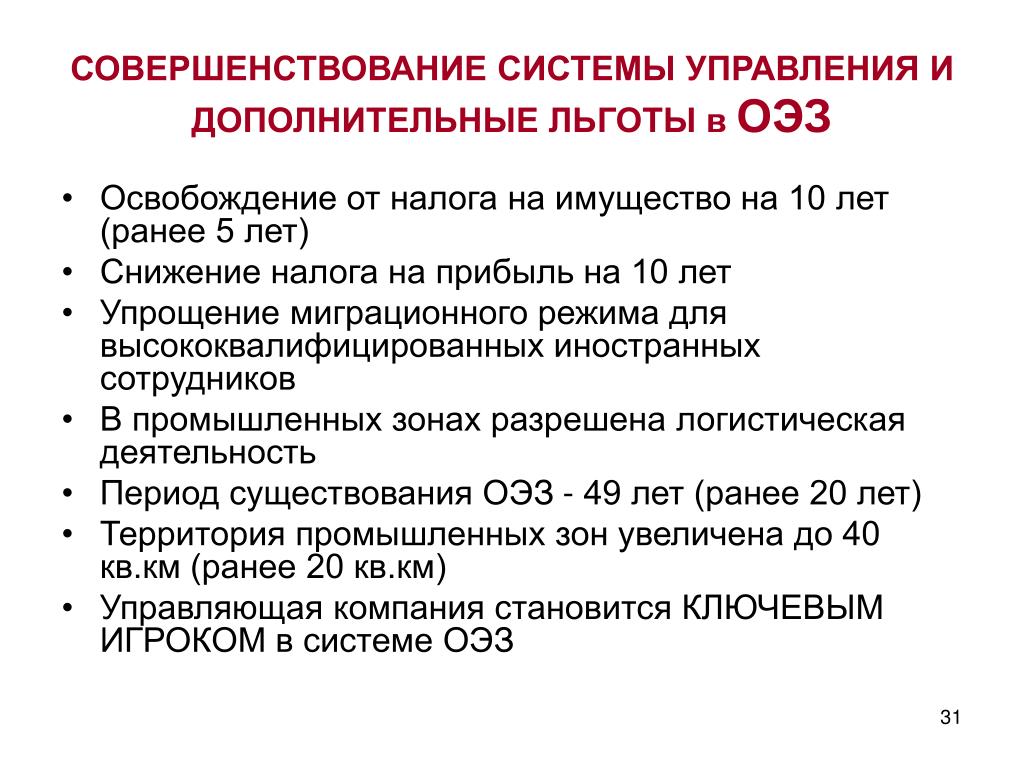

УФНС России по г. Москве информирует, что индивидуальные предприниматели, признанные осуществляющими деятельность в соответствующей отрасли российской экономики, в наибольшей степени пострадавшей в условиях ухудшения ситуации в результате распространения новой коронавирусной инфекции, освобождаются от уплаты имущественных налогов физических лиц за II квартал 2020 года в отношении объектов налогообложения, используемых (предназначенных для использования) в предпринимательской и (или) уставной деятельности.

Так, освобождение от транспортного налога распространяется на любые транспортные средства, используемые (предназначенные для использования) в предпринимательской деятельности. Исключение — маломерные суда, применяемые в некоммерческих целях и зарегистрированные органами ГИМС МЧС России.

Автоматическое освобождение от налога на имущество физических лиц распространяется на все объекты капитального строительства, используемые (предназначенные для использования) в предпринимательской деятельности. Исключение — жилые помещения, хозпостройки на участках для ведения личного подсобного хозяйства, огородничества, садоводства или ИЖС, а также индивидуальные гаражи и машино-места. Однако эти объекты также могут не облагаться налогом, если их фактическое применение в предпринимательской деятельности будет подтверждено на основании представленных в налоговый орган документов, в том числе при рассмотрении заявления о предоставлении налоговой льготы.

Исключение — жилые помещения, хозпостройки на участках для ведения личного подсобного хозяйства, огородничества, садоводства или ИЖС, а также индивидуальные гаражи и машино-места. Однако эти объекты также могут не облагаться налогом, если их фактическое применение в предпринимательской деятельности будет подтверждено на основании представленных в налоговый орган документов, в том числе при рассмотрении заявления о предоставлении налоговой льготы.

Указанные льготы предоставляются индивидуальным предпринимателям в беззаявительном порядке. Подавать документы в налоговые инспекции не требуется.

Исключением является случаи, когда налоговые органы не располагают обоснованной информацией, подтверждающей фактическое использование недвижимости в предпринимательской деятельности (или цель такого использования недвижимости) за II квартал 2020 года. В данных ситуациях использование (предназначение для использования) в предпринимательской деятельности будет определено на основании представленных в налоговый орган документов, в том числе при рассмотрении заявления о предоставлении налоговой льготы, направленного в соответствии с пунктом 6 статьи 407 Налогового кодекса Российской Федерации.

Налоговая служба напоминает об освобождении от уплаты налога на имущество

Ростовская область, 2 августа 2021. DON24.RU. Федеральная налоговая служба обращает внимание граждан на порядок освобождения от уплаты налога на имущество физических лиц индивидуальных предпринимателей, применяющих специальные налоговые режимы налогообложения.

Действующая с 1 января 2015 г. глава 32 НК РФ регулирует исчисление налога на имущество исходя из того, что индивидуальные предприниматели уплачивают указанный налог как физические лица. То есть наличие у физического лица статуса индивидуального предпринимателя для целей исчисления и порядка уплаты налога на имущество физических лиц правового значения не имеет.

В силу ст. 18 НК РФ специальные налоговые режимы, установленные налоговым законодательством, могут предусматривать освобождение от обязанности по уплате отдельных налогов и сборов. Применительно к четырем видам специальных налоговых режимов предусмотрено полное либо частичное освобождение индивидуальных предпринимателей от уплаты налога на имущество.

Так, индивидуальные предприниматели, уплачивающие единый сельскохозяйственный налог, освобождаются от уплаты налога на имущество в отношении имущества, используемого для осуществления предпринимательской деятельности (пункт 4 статьи 346.26 НК РФ).

Применение упрощенной системы налогообложения индивидуальными предпринимателями предусматривает их освобождение от обязанности по уплате налога на имущество в отношении имущества, используемого для предпринимательской деятельности (пункт 3 статьи 346.11 НК РФ).

Исходя из пункта 1 статьи 56 и пункта 1 статьи 399 Налогового Кодекса, вышеуказанное освобождение от обязанности по уплате налога является налоговой льготой, применяющейся при условии подтверждения использования соответствующего имущества в предпринимательской деятельности.

Пунктом 6 статьи 407 Налогового Кодекса физические лица, имеющие право на налоговые льготы по налогу, установленные законодательством о налогах и сборах, представляют в налоговый орган по своему выбору заявление о предоставлении налоговой льготы.

В связи со вступлением в силу с 01.01.2018 приказа ФНС России от 14.11.2017 № ММВ-7-21/897@ обязательным условием для освобождения физического лица, зарегистрированного в качестве индивидуального предпринимателя, от уплаты налога является представление в налоговый орган заявления по форме КНД 1150063, а также доказывание им факта использования того или иного имущества в предпринимательской деятельности (поскольку предусмотренное законом освобождение не распространяется на уплату налога с имущества, используемого для некоммерческих целей).

Причем право на освобождение предпринимателю надо подтверждать в отношении каждого объекта по каждому налоговому периоду, поэтому заявление и документы об использовании недвижимости в предпринимательской деятельности нужно подавать ежегодно.

С учетом изложенного, начиная с налогового периода 2018 года порядок предоставления налоговой льготы при налогообложении имущества индивидуальных предпринимателей, применяющих специальные налоговые режимы, предусматривает представление заинтересованным лицом заявления о предоставлении налоговой льготы, оформленного в установленном порядке.

В случае если налогоплательщик, имеющий право на налоговую льготу, не представил в налоговый орган заявление или не сообщил об отказе от применения налоговой льготы, налоговая льгота предоставляется на основании сведений, полученных налоговым органом в соответствии с Налоговым Кодексом и другими федеральными законами, начиная с налогового периода, в котором у налогоплательщика возникло право на налоговую льготу.

Направить в налоговый орган заявление и документы основания, подтверждающие право на освобождение, можно лично, через представителя или по почте заказным письмом по адресу: 344010 г. Ростов-на-Дону, пр. Кировский, 100/74. Также можно передать соответствующие документы в электронной форме по телекоммуникационным каналам связи, заверив их усиленной квалифицированной электронной подписью (пункт 7 статьи 23 НК РФ) или через интернет-сервис «Личный кабинет налогоплательщика для физических лиц».

По вопросам информирования можно обратиться по следующим телефонам: 282-89-42; 282-89-45; 282-89-30.

|

Категории физических лиц, которые имеют право на льготы по налогу на недвижимость |

Объекты, на которые распространяется освобождение |

Объекты, на которые не распространяется освобождение |

Условия для предоставления льготы по налогу на недвижимость |

|

Физические лица, которым принадлежит одно жилое помещение в многоквартирном или блокированном жилом доме |

Одно принадлежащее на праве собственности или одно принятое по наследству жилое помещение: квартира или комната или доля в праве на такое помещение |

Льгота не предоставляется в отношении объектов, не являющихся квартирами или комнатами в квартирах |

|

|

Физические лица, имеющие в собственности два и более жилых помещения в многоквартирном или блокированном жилом доме |

Одно из жилых помещений (квартира или комната или доля в праве на такое помещение), принадлежащее физическому лицу на праве собственности или принятое по наследству |

Льгота не предоставляется в отношении объектов, не являющихся квартирами или комнатами в квартирах |

Освобождению от налога на недвижимость

подлежит только одно жилое помещение по выбору физического лица на основании его

письменного уведомления, предоставляемого в налоговый орган. В случае непредставления физическим лицом такого уведомления освобождению подлежит одно жилое помещение, приобретенное (полученное) им ранее других жилых помещений. Форму уведомления можно скачать ТУТ. |

|

Физические лица: |

1. жилые дома с нежилыми постройками (при их наличии) — при отсутствии зарегистрированных в таких жилых домах трудоспособных лиц, 2. садовые домики, 3. дачи, 4. гаражи, 5. машино-места, 6. перечисленные выше объекты, не завершенные строительством 7. |

Льгота не предоставляется в отношении квартир или комнат (долей в праве на такие помещения) |

ВАЖНО!!!Освобождение по налогу на недвижимость в отношении жилых домов с нежилыми постройками (при их наличии) предоставляется при отсутствии зарегистрированных в таких жилых домах трудоспособных лиц. |

|

* В соответствии со

статьей 29 Гражданского кодекса Республики Беларусь признание гражданина

недееспособным осуществляется судом в порядке, установленном гражданским

процессуальным законодательством. Над гражданином, признанным недееспособным,

устанавливается опека, в связи с чем представление его интересов, в том числе

совершение сделок, производится его опекуном от имени такого гражданина. |

|||

|

Члены многодетных семей |

1. жилые дома с нежилыми постройками (при их наличии), 2. садовые домики, 3. дачи, 4. гаражи, 5. машино-места, 6. перечисленные выше объекты, не завершенные строительством, 7.все (!) жилые помещения в многоквартирном или в блокированном жилом доме (квартиры, комнаты) 8. доли в праве собственности или доли в наследстве на указанное выше имущество |

К многодетным относятся семьи, у которых на иждивении и воспитании находится трое и более несовершеннолетних детей |

|

|

Военнослужащие срочной военной службы |

1. жилые дома с нежилыми постройками (при их наличии), 2. садовые домики, 3. 4. гаражи, 5. машино-места 6. перечисленные выше объекты, не завершенные строительством 7. доли в праве собственности или доли в наследстве на указанное выше имущество |

Льгота не предоставляется в отношении квартир или комнат (долей в праве на такие помещения) |

|

|

Граждане, проходящие альтернативную службу |

|||

|

Участники Великой Отечественной войны и иные лица, имеющие право на льготное налогообложение в соответствии с Законом Республики Беларусь «О ветеранах»** |

|||

|

Работники организаций, расположенных в сельской местности и осуществляющих сельскохозяйственное производство, а также пенсионеры, ранее работавшие в этих организациях |

1. 2. садовые домики, 3. дачи, 4. гаражи, 5. машино-места, 6. перечисленные выше объекты, не завершенные строительством, 7.жилые помещения в многоквартирном или в блокированном жилом доме (квартиры, комнаты) 8. доли в праве собственности или доли в наследстве на указанное выше имущество |

Льгота предоставляется в отношении объектов недвижимости, расположенных в сельской местности, и при условии регистрации владельцев таких объектов по месту жительства в сельской местности |

|

|

Работники расположенных в сельской местности и производящих сельскохозяйственную продукцию филиалов или иных обособленных подразделений организаций, приобретших в порядке, установленном законодательными актами, в результате реорганизации, приобретения (безвозмездной передачи) предприятия как имущественного комплекса права и обязанности убыточных сельскохозяйственных организаций, а также пенсионеры, ранее работавшие в этих организациях |

|||

|

Работники организаций здравоохранения, культуры, учреждений образования и социальной защиты, расположенных в сельской местности, а также пенсионеры, ранее работавшие в этих организациях |

|||

|

Физические лица |

Любые капитальные строения (здания, сооружения), их части, признаваемые в установленном порядке материальными историко-культурными ценностями |

Капитальные строения должны быть включены в Государственный список историко-культурных ценностей Республики Беларусь, освобождаемых от уплаты налога на недвижимость, по перечню таких ценностей, утвержденному Советом Министров Республики Беларусь |

|

|

Физические лица |

Любые законсервированные капитальные строения (здания, сооружения) |

При условии консервации таких объектов в порядке, установленном Советом Министров Республики Беларусь |

|

Кто освобождается от уплаты подоходного налога в 2021 году?

08 января 2021

55Кого освобождают от уплаты налогов с этого года

Маргарита Иванова

Налоговый консультант

5 минут чтения

11625

В этой статье мы поговорим о том, что такое освобождение от НДФЛ и кто освобождается от уплаты подоходного налога.

Бесплатно задайте вопросы

Бесплатный звонок для всей России

Мы работаем с 8:00 до 21:00 по Москве

Поможем получить налоговый вычет

Рассчитаем налоговые вычеты,

на которые вы можете претендовать

Кто освобождается от налогов? Кто не платит НДФЛ?

Подоходным налогом облагаются почти все доходы, которые получают как резиденты, так и нерезиденты. НДФЛ рассчитывается исходя из разных ставок, основной считается 13%.

Освобождается от уплаты подоходного налога лишь определенная категория граждан. Чаще всего это льготники, военные, олимпийцы, пенсионеры и некоторые другие. Но не все доходы указанных граждан освобождаются от НДФЛ.

В налоговом кодексе есть отдельная статья (ст.217 НК РФ), в которой перечислены все доходы, освобождаемые от уплаты НДФЛ. В настоящее время в этой статье 85 пунктов, периодически она дополняется новыми категориями. Например, освобождены от уплаты НДФЛ граждане, которые пострадали в результате стихийных бедствий, терактов и других чрезвычайных ситуаций. Если быть точнее, то именно доход, которые получили названные граждане от государства, частных лиц, благотворителей в результате чрезвычайного бедствия, освобождается от подоходного налога.

Кто еще освобожден от налога?

Еще пример. Лица, получившие доход за выполнение особо важных работ и особые условия труда и участвующие в выявлении, предупреждении и устранении последствий распространения новой коронавирусной инфекции, освобождены от уплаты НДФЛ с такого вида дохода.

Кто освобождается от уплаты подоходного налога при продаже квартиры?

Есть отдельная категория людей, которые могут не платить НДФЛ при продаже жилья.

Главное условие, чтобы не платить налог, надо владеть квартирой больше предельного минимального срока. Этот срок равен либо 3 либо 5 годам.

Минимальным предельным сроком считается 3 года, если квартира:

- получена по договору дарения или в порядке наследования от члена семьи или близкого родственника

- приватизирована

- получена по договору пожизненного содержания с иждивением

- куплена до 1 января 2016 года

- выступает единственным жильем. Или вы продаете первое жилье в течение 90 дней после покупки второго.

В других ситуациях минимальный предельный срок владения равен 5 годам.

Обратите внимание, что с 2019 года действуют новые правила расчета срока владения. Если вы купили квартиру по ДДУ или ЖСК, то срок владения отсчитывается с момента полной оплаты по таким договорам.

Надеемся, что наша статья помогла вам понять, в каких случаях можно не платить НДФЛ и кто освобождается от уплаты этого налога.

Статья 142. Освобождение от налогообложения Раздел III. Налог на прибыль предприятий (ст. 133–142) Налоговый кодекс Украины | Нормативная база Украины

142.1. Освобождается от налогообложения прибыль предприятий и организаций, которые основаны общественными организациями инвалидов и являются их полной собственностью, полученная от продажи (поставки) товаров, выполнения работ и предоставления услуг, кроме подакцизных товаров, услуг по поставке подакцизных товаров, полученных в рамках договоров комиссии (консигнации), поручительства, поручения, доверительного управления, других гражданско-правовых договоров, которые уполномочивают такого плательщика налога осуществлять поставку товаров от имени и по поручению другого лица без передачи права собственности на такие товары, где в течение предыдущего отчетного (налогового) периода количество инвалидов, имеющих там основное место работы, составляет не менее 50 процентов среднеучетной численности штатных работников учетного состава при условии, что фонд оплаты труда таких инвалидов составляет в течение отчетного периода не менее 25 процентов суммы общих расходов на оплату труда.

Указанные предприятия и организации общественных организаций инвалидов имеют право применять данную льготу при наличии разрешения на право пользования такой льготой, которое выдается уполномоченным органом в соответствии с Законом Украины «Об основах социальной защищенности инвалидов в Украине».

В случае нарушения требований относительно целевого использования высвобожденных от налогообложения средств плательщик налога обязан увеличить налоговые обязательства по данному налогу по результатам налогового периода, на который приходится такое нарушение, а также уплатить пеню, начисленную в соответствии с настоящим Кодексом.

Предприятия и организации, на которые распространяется действие настоящего пункта, регистрируются в соответствующем контролирующем органе в порядке, предусмотренном для плательщиков данного налога.

142.2. На период подготовки к снятию и снятия с эксплуатации энергоблоков Чернобыльской АЭС и преобразования объекта «Укрытие» в экологически безопасную систему освобождается от налогообложения прибыль Чернобыльской АЭС, если такие средства используются на финансирование работ по подготовке к снятию и снятию Чернобыльской АЭС с эксплуатации и преобразованию объекта «Укрытие» в экологически безопасную систему.

В случае нарушения требований относительно целевого использования высвобожденных от налогообложения средств плательщик налога обязан увеличить налоговые обязательства по данному налогу по результатам налогового периода, на который приходится такое нарушение, а также уплатить пеню, начисленную в соответствии с настоящим Кодексом.

142.3. Освобождается от налогообложения прибыль предприятий, полученная за счет международной технической помощи или за счет средств, которые предусматриваются в государственном бюджете как взнос Украины в Чернобыльский фонд «Укрытие» для реализации международной программы — Плана осуществления мероприятий на объекте «Укрытие» в соответствии с положениями Рамочного соглашения между Украиной и Европейским банком реконструкции и развития относительно деятельности Чернобыльского фонда «Укрытие» в Украине, для дальнейшей эксплуатации, подготовки к снятию и снятия энергоблоков Чернобыльской АЭС с эксплуатации, преобразования объекта «Укрытие» в экологически безопасную систему и обеспечения социальной защиты персонала Чернобыльской АЭС.

В случае нарушения требований относительно целевого использования высвобожденных от налогообложения средств плательщик налога обязан увеличить налоговые обязательства по данному налогу по результатам налогового периода, на который приходится такое нарушение, а также уплатить пеню, начисленную в соответствии с настоящим Кодексом.

Требования для освобождения от налогов: освобожденные от налогов организации

5 мин. Читать

- Концентратор

- Налоги

- Требования к освобождению от налогов: организации, освобожденные от уплаты налогов

Требования к освобождению от уплаты налогов для организации покрываются Разделом 501 (c) Налогового кодекса. Согласно кодексу, некоммерческие и другие благотворительные учреждения получают определенные освобождения от федерального, государственного и местного подоходного налога.

Чтобы подать заявление на освобождение от уплаты налогов, организации должны подать заявление о признании освобождения от уплаты налогов.Это приводит к официальному признанию статуса организации со стороны IRS. Обычно организации, которые не работают для получения прибыли и предоставляют обществу ценные услуги, могут подать заявление на освобождение от уплаты налогов.

О чем рассказывается в этой статье:

ПРИМЕЧАНИЕ: Члены группы поддержки FreshBooks не являются сертифицированными специалистами по подоходному налогу или бухгалтерскому учету и не могут давать советы в этих областях, кроме дополнительных вопросов о FreshBooks. Если вам нужна консультация по подоходному налогу, обратитесь к бухгалтеру в вашем районе .

Что дает вам право на освобождение от налогов?

Освобождение от налогов относится к доходам и операциям, которые не облагаются федеральными, государственными и местными налогами. Большинство налогоплательщиков имеют право на освобождение от подоходного налога с физических лиц, которые уменьшают их налоговые счета так же, как и вычеты. Кроме того, федеральное правительство и правительства штатов часто освобождают определенные организации от уплаты налогов, когда они служат населению, например благотворительные и религиозные организации.

Чтобы иметь право на освобождение от уплаты налогов, некоммерческие организации должны подать заявление в соответствии с разделом 501 (c) (3) Налогового кодекса.Статус позволяет организациям списывать свои взносы в индивидуальные налоговые декларации.

IRS разрешает только определенным благотворительным организациям подавать заявление на освобождение от уплаты налогов в соответствии с разделом 501 (c) (3). В соответствии с разделом 170 Кодекса они имеют право на получение отчислений, не подлежащих налогообложению.

- Чтобы быть освобожденной от налогов, организация должна быть организована и работать исключительно для целей, освобожденных от уплаты налогов, указанных в разделе 501 (c) (3)

- Организация должна иметь благотворительную цель, быть религиозной группой, считающейся научной организацией, квалифицируется как образовательная организация или служит какой-либо литературной цели

- Ее доходы не должны быть связаны с физическим лицом или каким-либо частным акционером

- Организация не должна иметь политических привязанностей, что означает, что она не должна пытаться влиять на законодательство или участвовать в политических кампаниях

Социальные организации, школы, колледжи, трудовые организации, определенные социальные клубы, организации ветеранов и организации, проводящие научные исследования, могут претендовать на освобождение от налогов, если они соответствуют требованиям IRS для освобождения от налогов.

Некоммерческие организации 501 (c) (3) являются либо общественными благотворительными организациями, которые позволяют им получать большую часть своего дохода от населения или правительства, либо частным фондом, который получает свой доход от инвестиций и пожертвований.

Частные фонды подразделяются на действующие и бездействующие. В то время как неработающие фонды используют свои доходы для грантов другим некоммерческим организациям, действующий фонд реализует свои собственные программы, направленные на достижение различных благотворительных целей.

Статус организации, освобожденной от налогов, позволяет людям знать, что финансовые взносы, которые они вносят в организацию, не подлежат налогообложению.Это также позволяет организации получать гранты от частных фондов и защиту от судебных исков.

Помимо организаций, определенные лица, отвечающие определенным критериям, освобождаются от уплаты подоходного налога.

Если ваш доход меньше или равен стандартному вычету, он не облагается налогом. Например, если вам меньше 65 лет, вы не замужем и зарабатываете менее 12 000 долларов в год, возможно, вам не придется подавать налоговую декларацию (хотя вы можете захотеть это сделать).

Существуют и другие определенные виды доходов, получатели которых освобождаются от уплаты налогов.Сюда входят некоторые социальные пособия и пособия, семейные наделы Вооруженных сил и часть доходов от страхования жизни.

Важно отметить, что начиная с 2018 налогового года в вашей федеральной налоговой декларации больше не используются личные и иждивенческие льготы.

Как мне подать заявление на освобождение от уплаты налогов?

После регистрации некоммерческие и другие организации могут подать заявление на освобождение от налогов, заполнив форму IRS 1023 в IRS в течение 27 месяцев после регистрации. Это позволяет некоммерческой организации быть признанной освобожденной от налогов с даты создания.Небольшим некоммерческим организациям может потребоваться заполнить форму 1023-EZ.

Организации, желающие получить освобождение от уплаты налогов, должны иметь идентификационный номер работодателя (EIN). Если у вашей организации нет EIN, вы можете заполнить форму SS-4, чтобы получить его. Кроме того, в учредительных документах предоставьте подробное объяснение причин создания вашей некоммерческой организации и ее основных видов деятельности.

После того, как вы заполнили форму в электронном виде и оплатили регистрационный сбор, вам необходимо дождаться утверждения IRS.Это может занять от нескольких месяцев до года в зависимости от точности вашего заявления и письменных дополнительных вопросов, которые могут возникнуть у IRS, и того, как быстро вы на них ответите.

Требования к освобождению от налогов включают ряд юридических и налоговых вопросов. Вот почему вы должны проконсультироваться с опытным налоговым юристом, который может контролировать весь процесс подачи заявления и гарантировать, что организация выполняет все соответствующие законодательные требования для освобождения от налогов.

СТАТЬИ ПО ТЕМЕ

Освобожден ли я от федерального удержания?

Вы используете форму W-4, чтобы определить размер удержания федерального налога и дополнительных удержаний, необходимых для вашей зарплаты.Форма W-4 сообщает работодателю о сумме удержания из зарплаты работника для целей федерального налогообложения.

При заполнении формы — независимо от того, устроитесь ли вы на новую работу или серьезно измените свою жизнь — вы можете задаться вопросом: «Освобожден ли я от уплаты федерального налога?»

Что означает освобождение от уплаты налогов в W-4?Когда вы подаете своему работодателю заявление об освобождении от удержания для удержания федерального налога, вы не делаете никаких платежей по федеральному подоходному налогу в течение года.(Налогоплательщик по-прежнему облагается налогом FICA.)

И без уплаты налога в течение года вы не сможете претендовать на возврат налога, если не имеете права претендовать на возвращаемый налоговый кредит.

Для освобождения от удержания должны выполняться оба следующих условия:

- Вы не задолжали федерального подоходного налога в предыдущем налоговом году, и

- Ожидается, что в текущем налоговом году вы не будете должны платить федеральный подоходный налог.

Итак, если ваша общая сумма налога в форме 1040 меньше суммы возмещаемых кредитов, вы не должны платить подоходный налог.Если вы ожидаете такого же результата в текущем налоговом году, вы можете претендовать на освобождение от удержания. Вам все равно нужно будет заполнить W-4. Важно помнить, что если вы удерживаете слишком маленькую сумму, при подаче декларации вы можете получить задолженность по налогу и штрафу.

Является ли подача исключаемой незаконной?Нет, подача заявки на освобождение от уплаты налогов не является незаконной, однако вы должны соответствовать ряду критериев, чтобы указать статус освобождения от уплаты налогов в форме W-4.

Кроме того, даже если вы имеете право на освобождение от уплаты налогов, ваш работодатель все равно будет удерживать налоги на социальное обеспечение и медицинскую помощь.

Освобождение от уплаты налогов, если вы не имеете на это праваЕсли вы подаете заявление об освобождении от уплаты налога в форме W-4, не имея на это права, ожидайте большого налогового счета и возможных штрафов после подачи налоговой декларации. Если применимы оба следующих утверждения, вы можете столкнуться с налоговым штрафом:

- Вы декларируете в своем W-4 налоговые льготы, которые уменьшают сумму налога, удерживаемого с вашей зарплаты.

- У вас нет уважительной причины для этих утверждений на момент заполнения формы W-4.

Если вы хотите временно прекратить удержание налога из своей зарплаты, вам необходимо подать новую форму W-4 вашему работодателю.

Кого следует освобождать от уплаты налогов?Как отмечалось выше, вы можете потребовать освобождения от федеральных удержаний, если вы ожидаете возмещения всего удержанного федерального подоходного налога, поскольку вы ожидаете, что не будете нести налоговых обязательств и не имеете налоговых обязательств в предыдущем налоговом году.

Как подать заявление о статусе освобождения от уплаты налогов по W-4Чтобы подать заявку на освобождение от уплаты налогов, вы должны заполнить только строки 1, 2, 3, 4 и 7 и подписать форму для ее подтверждения.

(В графе 7 напишите «ОСВОБОЖДЕНИЕ». Это будет гарантировать, что удержания не будут удерживаться из ваших будущих зарплат.)

Ваше освобождение от налогов на 2019 год истекает 17 февраля 2020 года.

Чтобы подать заявление об освобождении от удержания, подтвердите, что вы соответствуете обоим вышеуказанным условиям, написав «Освобождено» в Форме W-4 в графе под Шагом 4 (c) и выполнив шаги 1 и 5.Не выполняйте никаких других шагов в форме W-4. Если вы подаете заявление об освобождении от удержания, вам нужно будет подать новую форму W-4 до 16 февраля 2021 г.

W-4 Справка по статусу освобожденного от уплаты налогаНеправомерное заявление об освобождении от удержания федерального налога может иметь серьезные последствия. Поэтому при заполнении формы W-4 убедитесь, что вы делаете это осторожно — и убедитесь, можете ли вы подать заявление W-4, требующее освобождения от уплаты налогов.

Если вам нужна дополнительная помощь при подаче заявления об освобождении от удержания федеральных налогов, воспользуйтесь нашим калькулятором удержания налогов W-4.Чтобы получить индивидуальную помощь, найдите ближайшую к вам налоговую инспекцию!

Налоговое освобождение Определение | Bankrate.com

Что такое освобождение от уплаты налогов?

Освобождение от налогов — это право исключить весь или некоторый доход из налогообложения федеральным правительством или правительством штата. Большинство налогоплательщиков имеют право на различные льготы для уменьшения их налогооблагаемого дохода, а некоторые физические лица и организации полностью освобождены от уплаты налогов.

Более глубокое определение

Налоговые льготы связаны с налоговыми вычетами, но отличаются от них.Налоговый вычет — это часть налогооблагаемого дохода, которая может быть исключена из налогообложения при выполнении определенных условий, в то время как освобождение от налога представляет собой доход, который не подлежит налогообложению в первую очередь. Между тем, налоговый кредит применяется для уменьшения суммы причитающегося налога, независимо от налогооблагаемого дохода.

Организации, освобожденные от налогов

Правительство обычно полностью освобождает организации от налога на прибыль, когда они служат общественному благу, например религиозные или благотворительные организации.Правительство устраняет налоговое бремя определенных организаций, что помогает им в дальнейшем повышении общественного благосостояния.

В США некоммерческие организации обычно освобождаются от федеральных налогов. Эти организации включают благотворительные организации, церкви, школы и профсоюзы. Освобождение от уплаты налогов для некоммерческих организаций зависит от нескольких факторов, таких как цель, виды деятельности и источники дохода. Государственные налоговые законы различаются; однако такие организации обычно освобождаются от уплаты государственного подоходного налога и налога на имущество, а иногда и налога с продаж.

Индивидуальные налоговые льготы

Если физическое лицо не объявлено иждивенцем на основании декларации другого налогоплательщика, оно может потребовать одно освобождение от личного налога. Это фиксированная сумма, которая увеличивается с каждым годом. Освобождение уменьшает налогооблагаемый доход налогоплательщика так же, как и вычет, но имеет меньше ограничений. Если налогоплательщик состоит в браке и подает совместную налоговую декларацию, оба супруга получают освобождение. Налоговая служба (IRS) позволяет налогоплательщикам получать дополнительные льготы для каждого иждивенца, на которое они претендуют.

Рассчитайте налоговый вычет по ипотеке с помощью нашего удобного калькулятора.

Пример освобождения от налогов

Государственные и местные органы власти предоставляют налоговые льготы предприятиям для стимулирования местной экономики. Бизнес может быть освобожден от местных налогов на недвижимость, если он перемещает свою деятельность в конкретную географическую зону. В Массачусетсе правительство штата освобождает от налога с продаж многие телекоммуникационные компании, которые предоставляют доступ в Интернет, кабельное телевидение и общественные передачи телевидения и радио.Во многих штатах и городах также предусмотрены налоговые каникулы, в течение которых потребители могут покупать товары без уплаты местных и государственных налогов с продаж.

Освобождения и удержания

Общее освобождение

Этот налог не применяется к первым 1 250 долларам дохода, указанным в каждой индивидуальной декларации, или к первым 2500 долларам совместного дохода, указанным в совместно поданной декларации.

Возраст 65 лет и старше с ограниченным доходом

Любое лицо в возрасте 65 лет и старше, имеющее общий годовой доход ниже установленных лимитов, полностью освобождается от налога.Общий годовой доход означает доход из всех без исключения источников, включая социальное обеспечение. Должен быть включен весь доход, независимо от того, подлежит ли он налогообложению в федеральных целях. Доход также не подлежит корректировке на какие-либо убытки.

Лимиты общего годового дохода следующие:

Возраст 100 и старше

Для налоговых лет, начинающихся 1 января 2018 г. и позднее, от налога освобождаются лица в возрасте 100 лет и старше или любое лицо, подающее совместную декларацию, и любой из супругов в возрасте 100 лет и старше.

Судебная слепота

Индивидуальные работники: слепое лицо освобождено от подоходного налога Холла. Ему не нужно подавать налоговую декларацию. Индивидуальные заявители должны отправить в Департамент письменное заявление своего врача, подтверждающее их слепоту. Справку от врача нужно подавать только один раз. Это не ежегодное требование.

Совместные податели документов: Когда облагаемый налогом доход получают слепой и его супруга, которые могут видеть, в Приложении А. следует указывать только налогооблагаемый доход зрячего человека.Доход слепого не облагается налогом, и его следует указывать в Приложении B. Если налогооблагаемый доход в виде дивидендов / процентов получен совместно слепым и зрячим супругом, только половина совместно полученного дохода освобождается от налога. . Зрячий человек может потребовать вычета только 1250 долларов. В отделение необходимо подать заявление врача на слепого супруга.

Квадриплегия

Single Filers: Освобожден только доход в виде процентов / дивидендов, который напрямую связан с обстоятельствами, которые привели к тому, что человек стал парализованным.Этот доход должен быть указан в Приложении B. Врач должен подтвердить, что человек страдает параличом нижних конечностей. Когда налогооблагаемый доход получен лицом, страдающим параличом нижних конечностей, но налогооблагаемый доход возник не в результате обстоятельств, которые привели к тому, что это лицо стало парализованным, этот доход не освобождается от налога и должен быть указан в Приложении A.

Совместно подающие документы: Когда налогооблагаемый доход в виде процентов и дивидендов получают совместно парализованный и не страдающий параличом супруг (а), только половина совместно полученного дохода будет освобождена от налога.Если человек с параличом нижних конечностей получает налогооблагаемые проценты и дивиденды и подает документы совместно с супругом, может потребоваться вычет в размере 2500 долларов США. Если только супруг (а), не страдающий параличом нижних конечностей, получает налогооблагаемый доход в виде процентов и дивидендов, супруг (а), не освобожденный от уплаты налогов, может потребовать вычет только в размере 1250 долларов США.

Освобождение от налога с продаж — Государственный департамент США

Дипломатические карты освобождения от уплаты налога с продаж

Управление иностранных представительств (OFM) Департамента выдает дипломатические карточки освобождения от налогов правомочным иностранным представительствам и их аккредитованным членам и иждивенцам на основе международного права и взаимности.Эти карты помогают Соединенным Штатам выполнять обязательства страны пребывания в соответствии с Венской конвенцией о дипломатических сношениях (VCDR), Венской конвенцией о консульских сношениях (VCCR) и другими соглашениями по освобождению от некоторых налогов.

Карты освобождают точки продаж от налога с продаж и других аналогичных налогов, взимаемых на всей территории США. Во время оплаты при совершении покупки владелец карты должен лично предъявить карту продавцу. Продавец может проверить действительность карты онлайн или позвонив в OFM в рабочее время.Поставщик должен сохранить копию лицевой и оборотной сторон карты для целей бухгалтерского учета и отчетности.

Типы карточек освобождения от уплаты налога с продаж

Карты освобождения от уплаты налогов для миссий

Дипломатические карты освобождения от уплаты налогов с пометкой «Освобождение от уплаты налогов для миссий — только официальные покупки» используются иностранными представительствами для получения освобождения от налогов с продаж и других аналогичных налогов на покупки в Соединенных Штатах, которые необходимы для операций и функций миссии.Все покупки должны быть оплачены чеком, кредитной картой или банковским переводом на имя иностранного представительства.

OFM будет выдавать карты освобождения от уплаты налогов только тем физическим лицам, которые (i) являются основным членом или сотрудником миссии, (ii) имеют визу серии A или G (а в случае держателя визы серии G является дипломатический агент) и (iii) не считается «постоянно проживающим в США» для целей VCDR и VCCR. Фотография этого человека появится на карточке и является контактным лицом миссии.Этот человек, однако, не обязан присутствовать при покупках от имени миссии.

Карты освобождения от уплаты налогов

Дипломатические карты освобождения от уплаты налогов с пометкой «Освобождение от налогов с физических лиц» используются правомочными иностранными членами миссий и их иждивенцами для получения освобождения от налогов с продаж и других аналогичных налогов на личные покупки в Соединенных Штатах. Карточка должна использоваться исключительно в интересах лица, идентифицированного и изображенного на карточке.Карта не подлежит передаче и не может быть передана в долг любому другому лицу, независимо от того, имеет ли это лицо право на освобождение от налогообложения. Нет ограничений на способ оплаты, который можно использовать с картой.

Право на получение личных карточек освобождения от уплаты налогов определяется в каждом конкретном случае, но следующие лица, как правило, имеют право подать заявку на получение карты, если они не являются гражданами США или постоянно проживают в Соединенных Штатах для целей VCDR или VCCR:

• лица, аккредитованные в качестве дипломатических агентов, члены административного и технического персонала, консульские должностные лица и консульские служащие;

• члены их семей, составляющие часть их домашних хозяйств, но в случае ребенка: лица в возрасте 18–21 года или в возрасте 18–23 лет, если они имеют аккредитацию в качестве законного студента.

Другой персонал также может иметь право подать заявку на получение карты, если он соответствует требованиям на основании договора, отличного от VCDR или VCCR.

* Обратите внимание, что сотрудники (и их иждивенцы) международных организаций и постоянных представительств при Организации Объединенных Наций и Организации американских государств, которым предоставлены привилегии и иммунитеты, предоставленные дипломатическим агентам, имеют право на получение личных карточек освобождения от уплаты налогов. Эти карты неограниченного личного освобождения от налогов помогают Соединенным Штатам выполнять свои обязательства по соответствующим соглашениям по освобождению от некоторых налогов.

Уровни освобождения от уплаты налогов

Не все представительства и персонал имеют дипломатические карты освобождения от уплаты налогов, а представительства и персонал, владеющий карточками, могут иметь различные уровни привилегий по освобождению от уплаты налогов, разрешенные на карте. Этот уровень освобождения устанавливается OFM на основе взаимности, определяемой налоговыми льготами, которыми пользуется представительство США и персонал в этой зарубежной стране. Иностранным представительствам, заинтересованным в обсуждении улучшений своих налоговых льгот, рекомендуется связаться с OFM.

Карты содержат текст на лицевой и оборотной сторонах карты, который указывает уровень освобождения, разрешенный для держателя карты. Некоторые карты разрешают неограниченное освобождение от налогов с продаж, а другие карты разрешают освобождение с некоторой степенью ограничений, таких как минимальные требования к покупке, исключенные категории или и то, и другое.

В дополнение к конкретному тексту на каждой карте освобождения от налогов нанесен один из четырех символов животных, указывающих на конкретный тип освобождения от налогов держателя карты:

• Сова: миссия карты освобождения от налогов с неограниченным освобождением от налогов.

• Буффало: миссия карты освобождения от налогов с некоторой степенью ограничения.

• Eagle: личные карточки освобождения от уплаты налогов с неограниченным освобождением от налогов.

• Олень: личных карточек освобождения от уплаты налогов с некоторой степенью ограничения.

Виды разрешенных и запрещенных покупок

Дипломатические карты освобождения от уплаты налогов, как правило, можно использовать для получения освобождения от налогов с продаж и других аналогичных налогов на покупки большинства товаров и услуг, проживание в отелях и питание в ресторанах в США лично и в торговых точках.Для получения информации о конкретных правилах и процедурах использования официальных и личных карточек освобождения от уплаты налогов при проживании в отелях, представительствах и персоналу следует обратиться к записке Департамента № 13-619 от 19 июля 2013 г.

Карты освобождения от налогов не могут использоваться для освобождения от налогов, взимаемых при покупке автомобилей, бензина / дизельного топлива, коммунальных услуг, авиабилетов или круизов. Доступны различные ресурсы для разрешения этих дипломатических налоговых льгот.

Кроме того, поскольку характер покупок, совершаемых через Интернет или по телефону, не позволяет предъявить карту освобождения от налогов продавцу, карта не может быть использована в таких транзакциях.OFM не может предоставить какую-либо помощь иностранным представительствам или их членам в получении освобождения от налогов или возмещении налогов, взимаемых с покупок, совершенных не в магазине.

Правила штата, включая упрощенное соглашение о налогообложении продаж

Штаты и территории США обычно принимают законодательные и / или нормативные акты или издают другие инструкции относительно того, каким образом поставщики в этом штате или территории должны учитывать освобождение от налогов в дипломатических представительствах. OFM продолжает свои усилия по обеспечению того, чтобы налоговые органы во всех штатах и территориях издали инструкции в поддержку программы дипломатических карт освобождения от налогов, чтобы продавцы с уверенностью надлежащим образом продлили освобождение от налогов.

Некоторые штаты США требуют, чтобы их поставщики сохраняли дополнительную документацию в дополнение к копии карты освобождения от налогов. Например, в некоторых штатах иностранные представительства и их члены должны заполнить упрощенное свидетельство об освобождении от уплаты налога с продаж. OFM разместило на своем веб-сайте соответствующее государственное руководство. Это может быть особенно полезно для иностранных членов миссий, которые путешествуют и планируют использовать карту освобождения от уплаты налогов за пределами своей обычной юрисдикции.

OFM Помощь в возврате или отказе в оплате

Представительстваи их члены должны поощрять поставщиков проверять действительность карты онлайн или позвонив в OFM в рабочее время.Если поставщик не знаком с программой дипломатических карт освобождения от уплаты налогов, его следует рекомендовать посетить веб-сайт OFM и особенно онлайн-ресурсы OFM, которые содержат соответствующие инструкции для конкретного штата; или отправьте электронное письмо в OFM для получения дополнительной информации о программе. OFM регулярно общается с поставщиками, чтобы рассказать им о программе.

Если транзакция происходит в нерабочее время OFM, и продавец не принимает карту, OFM попытается помочь миссии или участнику в получении возмещения неправильно наложенных налогов (если сумма превышает минимальную), поговорив с продавцом. но возврат не может быть гарантирован.

Как подать заявление на получение карты освобождения от уплаты налогов

Чтобы подать заявку на первоначальную или возобновленную карту освобождения от уплаты налогов, соответствующие миссии и их члены должны подать заявку в системе электронного правительства (E-Gov) Департамента. Заявки обычно обрабатываются в течение пяти рабочих дней.

Если карта утеряна или украдена, а миссия или участник желают подать заявление на замену карты, взимается плата за обслуживание. Для получения дополнительных сведений см. Дипломатическую ноту 15-1169: Наложение сборов за услуги.

Карты освобождения от уплаты налоговпечатаются типографией правительства США на ее предприятии в Вашингтоне и отправляются почтой через почтовую службу США на адрес проживания держателя карты. Следовательно, важно, чтобы все люди удостоверились, что их адреса верны с помощью OFM.

Возврат карточек освобождения от уплаты налогов

Все карты освобождения от уплаты налогов являются собственностью правительства США и должны быть возвращены в OFM, когда срок их действия истек или они были отозваны, либо после прекращения работы держателя карты или назначения в иностранном представительстве.Когда член миссии уволен в одном месте и повторно аккредитован в другом месте в Соединенных Штатах, его или ее карточка освобождения от уплаты налогов аннулируется. Следовательно, он или она должны вернуть эту карту и подать заявку на получение новой.

Если карты освобождения от налогов не возвращаются в Департамент, OFM оставляет за собой право предпринять соответствующие действия, которые могут включать временную приостановку выпуска новых карт освобождения от налогов для этой миссии.

Карты освобождения от уплаты налогов должны быть доставлены в центр обслуживания клиентов OFM по адресу 3507 International Place NW, Вашингтон, округ Колумбия 20522, или в ближайший региональный офис OFM (Нью-Йорк, Майами, Чикаго, Хьюстон, Сан-Франциско или Лос-Анджелес).

Неправильное использование карты освобождения от уплаты налогов

Несоблюдение правил, изложенных в данном документе, представляет собой неправомерное использование карты, что является серьезным правонарушением. В случае неправомерного использования OFM примет соответствующие меры, которые могут включать: аннулирование и отзыв карты, задержку выпуска новых карт и уведомление правоохранительных органов.

Иностранные представительства, персонал и поставщики могут связаться с OFM в Вашингтоне по адресу [email protected] или (202) 895-3500 доб.2. Любой, кто находится за пределами столичной зоны Вашингтона, округ Колумбия, может связаться с ближайшим региональным офисом OFM. Информация о региональных офисах OFM доступна на сайте www.state.gov/ofm/ro/.

Правила освобождения от уплаты налогов

Через Программу освобождения дипломатических налогов Государственного департамента США правительство США выполняет свои обязательства в соответствии со статьей 34 Венской конвенции о дипломатических сношениях и статьей 49 Венской конвенции о консульских сношениях, а также другими аналогичными договорами и соглашениями, предусматривающими освобождение от налогов. от государственных и местных продаж, ресторанов, проживания / размещения и других аналогичных налогов, взимаемых с клиентов.

Как правило, штаты, территории, округ Колумбия и населенные пункты разрабатывают свои собственные законы и правила, касающиеся того, каким образом продавцы могут предоставлять такие налоговые льготы иностранным представительствам и их членам.

Приведенная ниже информация предназначена для того, чтобы помочь поставщикам лучше понять применимые государственные и местные правила и нормы, касающиеся этой проблемы. Этот список не является исчерпывающим для всех таких законодательных / нормативных актов. Поэтому, если продавец не может найти информацию, относящуюся к его местонахождению, ему рекомендуется обратиться в Управление иностранных представительств (OFM) Государственного департамента или в соответствующий налоговый орган.В штаб-квартиру OFM, расположенную в Вашингтоне, округ Колумбия, можно связаться с 8:00 до 17:00 по телефону (202) 895-3500, вариант 2 или по электронной почте [email protected].

| Штат / США. Территория | Требуется дополнительная документация | Правила / Положения | Указания, выданные другим штатом / территорией |

| Алабама | • Алла Админ.Код r. 810-6-3-24.01 (иностранные дипломатические и консульские служащие) • Ala. Admin. Код r. 810-6-5-13 (Физические лица, фирмы и корпорации, облагаемые налогом на жилье) | ||

| Аляска | |||

| Американское Самоа | |||

| Аризона | • Форма 5000 | • Уведомление: освобождение от дипломатических и консульских налогов в Аризоне | |

| Арканзас | • Уведомление: освобождение от уплаты дипломатических и консульских налогов в Арканзасе | ||

| Калифорния | • 18 CCR 1619 (налог с продаж и использования) | • Бюллетень налоговой информации: июнь 2011 г. (см. Стр.2-3) | |

| Колорадо | • Уведомление о продажах 63 (см. Стр. 7) | ||

| Коннектикут | • Conn. Gen. Stat. § 12-412 (Исключения) | • Заявление о политике 2015 (1) | |

| постоянного тока | • CDCR 9-419 (налог с продаж и использования) • CDCR 9-492 (исключения) | • Публикация FR-379 (см. H.3. На стр. 3) | |

| Делавэр | |||

| Флорида | • 12А-1.0015, F.A.C. (налог с продаж и использования) | • СОВЕТ № 11A01-05 | |

| Грузия | • Бюллетень политики DOR SUT-2014-02 • Налоговый департамент: часто задаваемые вопросы о сборах государственных гостиниц и мотелей | ||

| Гуам | • 11 GCA § 28106. (Исключения) • 11 GCA § 30106. (Исключения и исключения) | ||

| Гавайи | • HRS § 237-24.3 (Исключения) • HRS § 237D-3 (Налог на временное размещение) | • Объявление DOR No.2011-25 • Hawaii Tax News — Fall 2000, Vol. 4, №3 (см. Стр. 4-5) | |

| Айдахо | • IDAPA § 35.01.02.128 (Сертификаты на перепродажу и другие требования об освобождении) • IDAPA § 35.01.02.098 (Иностранные дипломаты) • IDAPA § 35.01.06.016 (Исключения) | • Учебное пособие по налогу с продаж в штате Айдахо (см. Стр. 2) • Розничные и оптовые торговцы: Освобождение от продаж (см. Стр. 13) | |

| Иллинойс | • 86 ил.Адм. Код 130.2080 (Продажи государственным органам, иностранным дипломатам и консульскому персоналу) • 86 Иллинойс Адм. Код 130 Иллюстрация A (Налог с продаж) • 86 Иллинойс адм. Код 480.101 (Налог на жилье) | • Публикация DOR 106 (см. Стр. 2) | |

| Индиана | • SSUTA | • Информационный бюллетень №41 (см. Стр. 36) | |

| Айова | • SSUTA или • Свидетельство об исключении из штата Айова | • Кодекс штата Айова, § 423.3 (Исключения) | |

| Канзас | • Уведомление 04-09: Освобождение от дипломатических налогов | ||

| Кентукки | • KRS § 139.470 (Освобожденные операции) | ||

| Луизиана | • Налоговое управление: темы налогообложения, Vol. 18, № 1 (см. Стр. 2) | ||

| Мэн | • 36 M.R.S. § 1760 (Исключения) | • Информационный бюллетень 36 (см. Стр.4) | |

| Мэриленд | |||

| Массачусетс | • ALM GL гл. 64H, § 6 (Продажа без налога) | • AP 102: Дипломатические / консульские освобождения • Директива 03-4: Освобождение от акцизного налога с продаж / проживания для дипломатического персонала | |

| Мичиган | • Бюллетень по доходам 2013-4 | ||

| Миннесота | • Информационный бюллетень по налогу с продаж 142 (см. Стр.4) • Информационный бюллетень по налогу с продаж 141 (см. Стр. 3) • Информационный бюллетень по налогу с продаж 137 (см. Стр. 4) • Буклет с инструкциями по налогу на продажи и использование (см. Стр. 10) • Уведомление о доходах штата Миннесота № 96- 6 | ||

| Миссисипи | |||

| Миссури | • 12 CSR 10-110.950 (Освобождение от налога с продаж / использования) | ||

| Монтана | • МЕС. АДМИНИСТРАТОР. R. 42.14.304 (Продажа освобожденного жилья) • MONT.АДМИНИСТРАТОР. R. 42.14.1202 (Налог на аренду транспортного средства) | ||

| Небраска | • R.R.S. Небраска, § 77-2704.02 (Федеральная конституция или конституция штата или федеральный закон; исключение) • Nebraska Admin. Код Название 316, гл. 1, рег. 1-012 (Исключения) • Nebraska Admin. Код Название 316, гл. 1, рег. 1-072 (налог с продаж и использования) | ||

| Невада | • Налоговые примечания Невады — Выпуск № 169 (см. Стр. 3) • Часто задаваемые вопросы Департамента налогообложения (см. Новая налоговая карта Государственного департамента США ) | ||

| Нью-Гэмпшир | • Н.Х. Админ. Правила, Ред. 702.10 (Налог на питание и аренду) | • Буклет по налогу на питание и арендную плату 2012 г. (см. Стр. 5) • Налоговая помощь по питанию и комнатам (аренда) (см. Раздел «Налоговая декларация о питании и аренде» ) | |

| Нью-Джерси | • Технический бюллетень по налогообложению: TB-53 • Тема налогообложения: Налоговый режим для некоммерческих организаций и государственных учреждений (см. Стр. 10) | ||

| Нью-Мексико | • N.M. Stat. Анна.§ 7-9-89 (Продажа некоторым аккредитованным дипломатам и представительствам) | • Уведомление: освобождение от уплаты дипломатических и консульских налогов в Нью-Мексико | |

| Нью-Йорк | • DTF-950 | • 20 NYCRR § 527.9 (гостиничные налоги) • 20 NYCRR § 529.1 (освобожденные организации) • 20 NYCRR § 529.5 (налоги с продаж) | • Освобождение от налогов в Нью-Йорке • TSB-M-09 (7) S (см. Стр. 8) • Публикация 848 (см. Стр. 18, 20, 21) • TSB-M-86 (14) S |

| Северная Каролина | • Северная Каролина G.S. 105-164.13 (Розничная продажа и налог на использование) | • Бюллетень по налогу на продажи и использование (см. Стр. 14-16) • Директива NC: Программа освобождения от дипломатических налогов | |

| Северная Дакота | • SSUTA | • N.D. Cent. Кодекс § 57-39.2-04 (Исключения) • N.D. Cent. Кодекс § 57-40.2-04 (Исключения) | |

| Северные Марианские острова | |||

| Огайо | • ORC Ann. § 5739.02 (Налог с продаж; освобождение от налогов) • ORC Ann.§ 5739.03 (Сбор и представление налоговых деклараций продавцом) | ||

| Оклахома | • O.A.C. § 710: 65-13-130 (Продажа правительством и правительством; налогооблагаемые и освобожденные от уплаты налоги операции) | ||

| Орегон | • Или. Админ. R. 150-320.308 (Освобождение от уплаты государственного налога на жилье) | ||

| Пенсильвания | • РЭВ-1220 (для комплектации продавцом) | • 61 Па. Кодекс § 32.24 (Налоги с продаж и использования) • 61 Па.Кодекс § 38.2 (Гостиничные налоги) | • Информация о продавцах (см. Стр. 7) |

| Пуэрто-Рико | • Свидетельство об освобожденных покупках | • Уведомление: освобождение от дипломатического и консульского налога на отели в Пуэрто-Рико | |

| Род-Айленд | • Р.I. Общие законы, § 44-18-30 (валовая выручка, освобожденная от налога с продаж и налога на использование) | ||

| Южная Каролина | • S.C. Code Ann. § 12-36-2120 (Освобождение от налога с продаж) | • Постановление о доходах штата Южная Каролина № 13-2 | |

| Южная Дакота | • SSUTA | • S.D. Кодифицированные законы, § 10-45-9 (Конституционные и установленные законом освобождения от налогообложения) | • Информация о свидетельстве об освобождении (см. Стр. 3) |

| Теннесси | • SSUTA | • Теннесси.Код Энн. § 67-6-409 (Процедуры подачи заявления об освобождении) • Tenn. Code Ann. § 67-6-901 (Заявление) | |

| Техас | • Свидетельство об освобождении от уплаты налогов при размещении в отеле в Техасе | • 34 TAC § 3.161 (Налог на размещение в отеле) • 34 TAC § 3.322 (Общее освобождение) | • Организации, освобожденные от уплаты налогов: продажи и закупки (см. Стр. 6) |

| Юта | • Свидетельство об освобождении от уплаты налогов | • Pub. 25: Налог с продаж и налог на использование (см.8) • Pub. 66: Налог на топливо (см. Стр. 3) • Налоговый бюллетень 7-11: Жилье | |

| Вермонт | • CVR 10-060-023, рег. § 1.9242-3 (Налог на питание и проживание) | • TB-13: налог на питание и проживание (см. Стр. 3-4) | |

| Вирджиния | • 23 В перем. Тока 10-210-694 (налог на розничную продажу и использование) | • Налоговая информация | |

| Вашингтон | • Rev. Code Wash. (ARCW) § 82.08.0254. (Исключения) • WAC § 458-20-190 (Акцизный налог) | • Специальное уведомление: Программа освобождения дипломатов от уплаты налогов • Специальное уведомление: освобождение иностранных дипломатов от налога на автотранспортные средства | |

| Западная Вирджиния | • W.Вирджиния. CSR § 110-15-9 (Исключения) | ||

| Висконсин | • Административный кодекс штата Висконсин. Налоговый кодекс 11.05 (лица, освобожденные от уплаты налогов) | • Новости для налоговых специалистов за 2011 г. • Отчет по налогу на продажи и использование: выпуск 2-11 (см. Стр. 6) • Налоговый бюллетень Висконсина 178 — январь 2013 г. (см. Стр. 6-7) | |

| Вайоминг | • SSUTA | • Wyo. Stat. § 39-15-105 (Исключения) • WCWR 011-000-002 (Налог с продаж и использования) | • Рекомендации по продажам, использованию и размещению в индустрии гостеприимства (см. Стр.16-17) |

| Виргинские острова США | • Уведомление: освобождение от дипломатических и консульских налогов на Виргинских островах |

Свидетельство об освобождении от уплаты налога с продаж

Упорядоченное соглашение о налоге с продаж — соглашение между штатами, предусматривающее упрощение различных национальных законов о налогах с продаж.К этим штатам относятся: Индиана, Айова, Северная Дакота, Южная Дакота, Теннесси и Вайоминг.

В соответствии с Соглашением, процедура получения освобождения от налога с продаж на основании дипломатического или консульского статуса остается аналогичной предыдущим процедурам. Обратите внимание, что эта процедура применяется только к покупкам, сделанным в перечисленных выше штатах. Порядок получения освобождения от уплаты налогов на покупки, сделанные во всех других штатах и округе Колумбия, не изменился.Чтобы иностранные представительства, международные организации или их правомочные члены могли получить освобождение от налога на покупки, сделанные в перечисленных выше странах, необходимо выполнить следующую процедуру:

- В месте покупки иностранное представительство, международная организация или правомочный участник (покупатель) должны проинформировать продавца о том, что они имеют право на освобождение от уплаты налога с продаж на основании дипломатического или консульского статуса.

- После этого покупатель должен предъявить действительное удостоверение личности, освобожденное от уплаты налогов, выданное Государственным департаментом.

- Продавец должен проверить карту, чтобы убедиться, что покупка соответствует уровню налоговых льгот, который Департамент взаимно установил для держателя карты.

- Освобождение от налога с продаж может быть разрешено только для официальных покупок, если оплата производится либо кредитной / дебетовой картой миссии, либо чеком миссии. Банковский перевод от миссии или правительства миссии также является приемлемой формой оплаты.

- Если покупка соответствует требованиям, владелец карты должен заполнить «Соглашение об упрощенном налогообложении продаж — Свидетельство об освобождении» и предоставить документ продавцу.(Образцы сертификатов см. На вкладках.)

- После того, как поставщик примет Сертификат, транзакция может быть авторизована для освобождения от налога с продаж.

Инструкция по заполнению Свидетельства об освобождении:

- Введите двухбуквенное почтовое сокращение штата, в котором совершается покупка. (например, IN, ND, SD…)

- Установите флажок для сертификата на разовую покупку.

- Заполните разделы «Бизнес» и «Продавец».

- Имя покупателя — физическое лицо, иностранное представительство, международная организация

- Деловой адрес — личный адрес физического лица, официальный адрес иностранных представительств или международной организации

- ИНН покупателя — оставьте пустым

- Состояние проблемы — оставьте пустым

- Страна выдачи — оставьте поле пустым

- FEIN (идентификационный номер федерального служащего) — если этот номер есть у иностранного представительства или международной организации, они могут указать его здесь, однако это не обязательно.

- Номер водительского удостоверения / идентификационный номер выданного штата — покупатель может указать эту информацию, но это не обязательно.

- Номер иностранного дипломата — покупатель должен ввести 10-значный номер, отображаемый под фотографией на своей идентификационной карте для освобождения от уплаты налогов. (т.е. 4006-0000-01)

- Имя и адрес продавца — эту информацию можно получить у продавца, и она является обязательной.

4. Заполните раздел «Тип бизнеса»

- Покупатели, запрашивающие освобождение от налога с продаж на основании дипломатического или консульского статуса, должны обвести цифру 20 в поле «Другое» и написать в поле «Дипломатическая миссия» как личные, так и связанные с миссией расходы.

5. Заполните раздел «Причина освобождения».

- Покупатели, запрашивающие освобождение от налога с продаж на основании дипломатического или консульского статуса, должны установить флажок D, «Иностранный дипломат» и включить номер, указанный под фотографией, в свою идентификационную карту освобождения от уплаты налогов. (т.е. 4006-0000-01)

6. Покупатель должен подписать Сертификат и поставить дату.

Управление иностранных представительств советует всем зарубежным представительствам, международным организациям и отдельным лицам, которые назначены или планируют поездку в государства, перечисленные в начале этого уведомления, сделать фотокопии Свидетельства об освобождении от упрощенного налогового соглашения.

Если есть вопросы или опасения по поводу этой новой процедуры, пожалуйста, свяжитесь с налоговой и таможенной программой OFM по телефону (202) 895-3500, добавочный 2, или по электронной почте [email protected].

Как мне узнать, освобожден ли я от уплаты федерального налога? —

Многие люди не знают, как понять, нужно ли им удерживать федеральный подоходный налог из своей зарплаты. Ничего страшного — команда опытных налоговых представителей S.H. Block Tax Services здесь, чтобы помочь! В этой статье блога мы поговорим о том, как работает удержание, и объясним, как вы можете определить, освобождены ли вы от уплаты налогов.

Что такое федеральное удержание?

Удержание — это сумма федерального подоходного налога, которая удерживается государством из вашей зарплаты. Удержание не включает налоги на социальное обеспечение и медицинское обслуживание, которые называются налогами FICA (Федеральный закон о страховых взносах). При просмотре квитанции о заработной плате вы должны увидеть строку с надписью «Федеральный подоходный налог». Это ваше удержание.

Когда наступает время уплаты налогов, вы рассчитываете общую сумму налога, которую вы должны, или «налоговое обязательство по подоходному налогу» за год.Затем вы сравниваете это обязательство с суммой, удержанной государством из вашей заработной платы в течение года. Если вы уже дали правительству больше денег, чем вы должны в виде налогов, вы получите возмещение. Если вы не заплатили достаточно, вы должны правительству оставшуюся сумму.

Хотя в этой статье мы сосредоточены на удержании федерального подоходного налога, налоги штата и местные налоги действуют одинаково. В квитанции о заработной плате вы также увидите удерживаемые суммы этих налогов.

Удержание помогает налогоплательщикам опережать налоги на прибыль в течение года.Это хорошо для налогоплательщиков, поскольку они не сразу получают большой счет за уплату налогов. Но что еще более важно (что касается IRS), удержание помогает правительству гарантировать, что вы ежегодно оплачиваете свой налоговый счет.

Что значит быть освобожденным от удержания федерального налога?

Если вы подаете заявление об освобождении от федерального удержания, правительство перестанет удерживать федеральный подоходный налог с вашей зарплаты. Однако вы не можете претендовать на статус освобожденного от налогов только потому, что вам этого хочется.Вы можете подать заявление в качестве освобожденного от уплаты налога за налоговый год только в том случае, если выполняются оба следующих условия:

- Вы не задолжали федерального подоходного налога в предыдущем году; и

- Ожидается, что вы не будете должны платить федеральный подоходный налог в текущем году

Имейте в виду, что тот факт, что правительство отправило вам чек на возмещение в прошлом году, не означает, что вы не задолжали никаких налогов. Возврат просто означает, что государство удержало больше, чем вы задолжали. Отсутствие уплаты налогов — это другое дело — это означает, что общая сумма налога, которую вы причитаете согласно форме 1040 IRS, была полностью покрыта налоговыми льготами и вычетами.Если это имело место в прошлом году и вы ожидаете, что это повторится снова в этом году, вы можете претендовать на освобождение от федерального удержания.

СВЯЗАННЫЕ: Объяснение вариантов выплаты подоходного налога

Как мне получить статус освобожденного от уплаты налога?

Каждый раз, когда вы хотите изменить размер удержания федерального налога (или когда вы получаете новую работу), вам необходимо подать форму W-4 вашему работодателю. В этой форме вашему работодателю будет указана сумма, которую необходимо удержать из вашей зарплаты по федеральным налогам.

Когда вы подаете W-4, вы можете требовать от нуля до трех налоговых льгот. Чем больше пособий вы потребуете, тем меньше ваш работодатель будет удерживать с каждого чека и отправлять правительству.

Если вы хотите потребовать полного освобождения от удержания, вам все равно необходимо подать W-4. Чтобы подать заявление об освобождении от удержания, напишите «освобождено» в своем W-4 в графе под Шагом 4 (c). Затем выполните шаги 1 (a), 1 (b) и 5. Не выполняйте никаких других шагов после этого. Обязательно передайте заполненный W-4 своему работодателю.

Могу ли я временно подать заявление на освобождение от уплаты налогов?

Единственный способ изменить размер удержания — это подать W-4. Итак, если вы хотите прекратить удержание на определенный период, вам нужно будет подать новую форму W-4, а затем подать еще одну обновленную форму W-4, когда вы захотите снова начать удержание.

Вы не должны прекращать удержание, чтобы отложить уплату налогового счета. Однако вы также не хотите удерживать больше, чем необходимо в налогах, потому что избыточное удержание похоже на предоставление правительству беспроцентной ссуды.

Если вы удерживали слишком много и значительно опережали график на год, вы можете уменьшить размер удержания, чтобы получить компенсацию. Просто не забудьте подать обновленную форму W-4 в конце года, в которой будет установлена правильная сумма удержания в течение года.

Что произойдет, если я подам заявление в качестве исключения, когда я не имею права?

Подача заявления об освобождении от удержания не приведет к тому, что вы заплатите меньше налогов. Если у вас есть задолженность по налогам, но вы подаете заявление в качестве освобожденного от уплаты налогов, вам придется полностью оплатить налоговый счет при подаче налоговой декларации в следующем году.Более того, IRS может взимать с вас дополнительные штрафы за невыполнение.

Если вы не уверены, можете ли вы подать заявление об освобождении от удержания, или у вас есть другие вопросы о вашем налоговом статусе, вам следует проконсультироваться с опытным налоговым специалистом.

S.H. Блок налоговых служб здесь, чтобы помочь со всеми вашими налоговыми потребностями

В S.H. Block Tax Services, у нас есть навыки и опыт, необходимые налогоплательщикам для подачи точных, своевременных и полных налоговых деклараций в соответствии с постоянно меняющимся налоговым кодексом.А если вам нужна помощь или совет в отслеживании важных квитанций или других финансовых документов, мы всегда готовы помочь.

Если вы хотите узнать больше о нашей фирме и о том, как мы можем помочь с любыми налоговыми вопросами или обязательствами, свяжитесь с нами сегодня по телефону (410) 727-6006 или заполнив эту краткую форму.

Информация, представленная здесь, предназначена только для информационных целей и не должна рассматриваться как юридическая консультация по какому-либо вопросу. Пожалуйста, прочтите наш полный отказ от ответственности здесь.

Налоговое исключение | Что такое налоговые льготы?

Освобождение от налога полностью исключает определенные доходы, доходы или даже налогоплательщиков от уплаты налога.Например, некоммерческие организации, выполняющие определенные требования, получают от IRS статус освобожденных от налогов, что исключает их необходимость платить подоходный налог.

Почему существуют налоговые льготы / освобожденные от налогов организации?

В налоговом кодексе проводится различие между организациями, которые получают доход за счет добровольных пожертвований, используемых на благотворительные расходы, и теми, которые получают доход за счет рыночной деятельности. Субъекты, освобожденные от налогов, существуют как категория, потому что они не получают прибыли и, следовательно, не имеют налогооблагаемой прибыли.Напротив, корпорации и сквозные предприятия получают чистую прибыль, которая облагается налогом.

Например, представьте два предприятия: Некоммерческая организация A и Корпорация C. Некоммерческая организация A получает добровольные взносы в качестве единственного источника дохода, который затем используется для оплаты таких расходов, как заработная плата и связанные с программой мероприятия. Корпорация C получает доход от рыночной деятельности, который затем используется для оплаты труда рабочих, реинвестирования и получения большего дохода.

| Некоммерческая организация A (Do-Good Industries) | Corporation C (Investors Incorporated) |

|---|---|

Ежемесячный доход: 10 000 долларов | Ежемесячный доход: 1 миллион долларов |

Затраты: | Затраты: |

Заработная плата: 5000 долларов | Заработная плата: 500000 долларов |

Прочие расходы: 200 000 долларов США | |

Программные расходы: 5000 долларов США | |

Налогооблагаемый доход: $ 0 | Налогооблагаемый доход: 300 000 долларов |

Каковы ограничения для лиц, освобожденных от налогообложения?

IRS предоставляет статус освобожденных от уплаты налогов организациям, которые соответствуют требованиям Раздела 501 (c) налогового кодекса.Ни один из его доходов не может быть использован в интересах какого-либо частного акционера или физического лица.

История лиц, освобожденных от уплаты налогов

Организации, освобожденные от налогов, ведут свое происхождение от Закона о доходах 1913 года, в котором Конгресс начал определять и исключать определенные организации из налогообложения в связи с их деятельностью, связанной с социальным обеспечением, благотворительными взносами или религиозным образованием.

. Как открыть хостел | HowToHostel Как открыть хостел …

Как открыть хостел | HowToHostel Как открыть хостел …

доли

в праве собственности или доли в наследстве на указанное выше имущество

доли

в праве собственности или доли в наследстве на указанное выше имущество

дачи,

дачи, жилые дома с нежилыми постройками

(при их наличии),

жилые дома с нежилыми постройками

(при их наличии),