Европейские банки предлагают отрицательные ставки по ипотеке

Неизвестно, сколько их, но они точно существуют в Дании и Бельгии. Речь идет о людях, которые купили в кредит дом и которым теперь банк платит за выданные деньги. Отрицательные процентные ставки для частных заемщиков — еще несколько лет назад такое невозможно было даже представить, а сегодня это реальность. Но не стоит слишком за них радоваться — возможно, новый кризис уже на пороге.

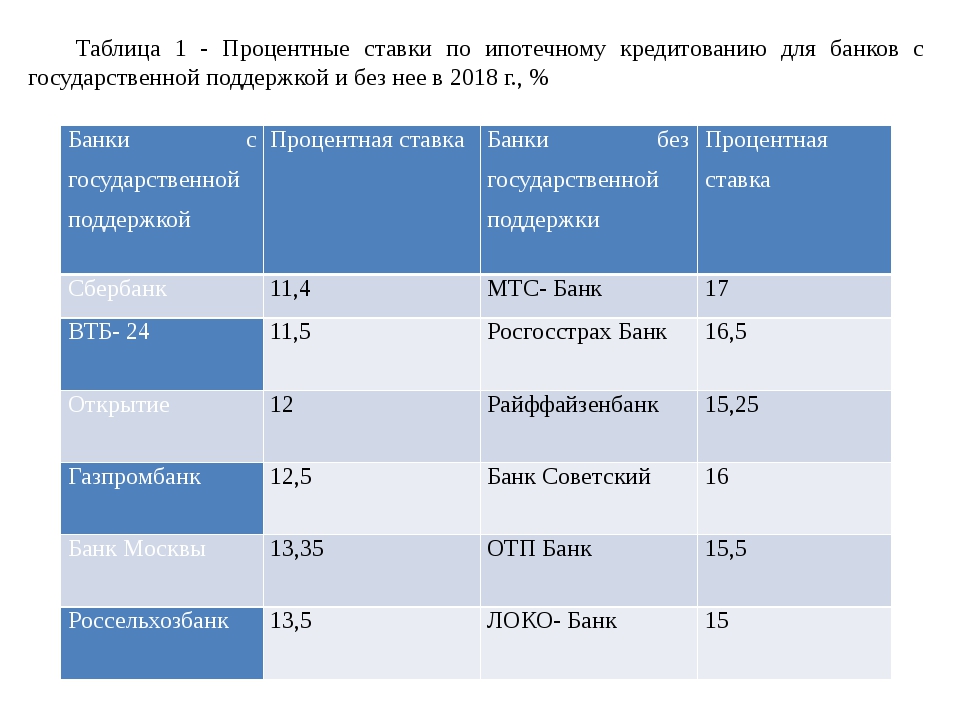

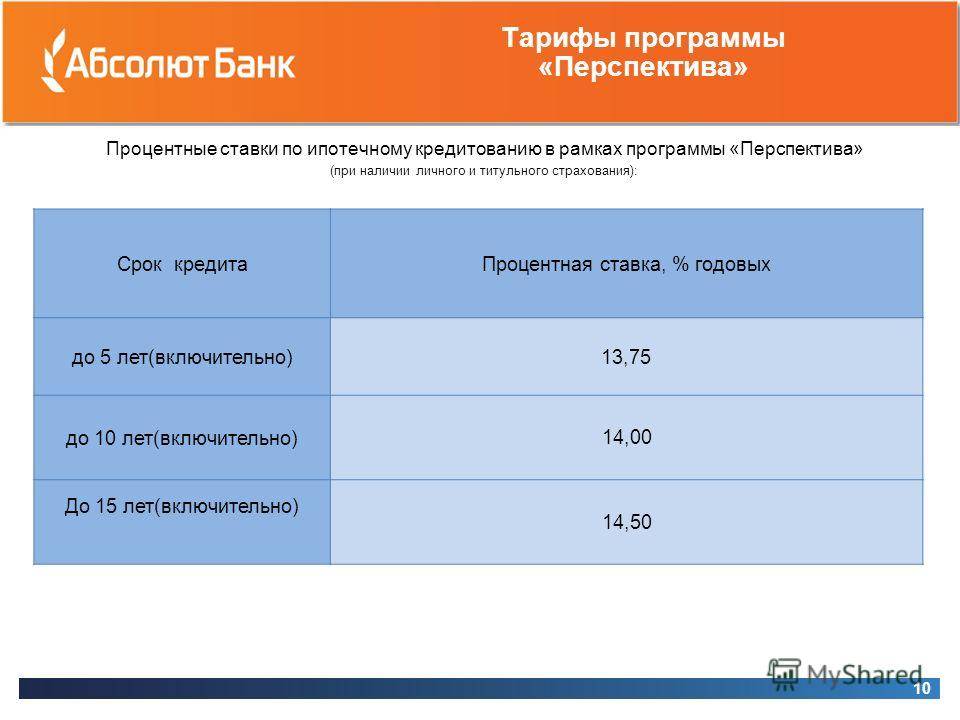

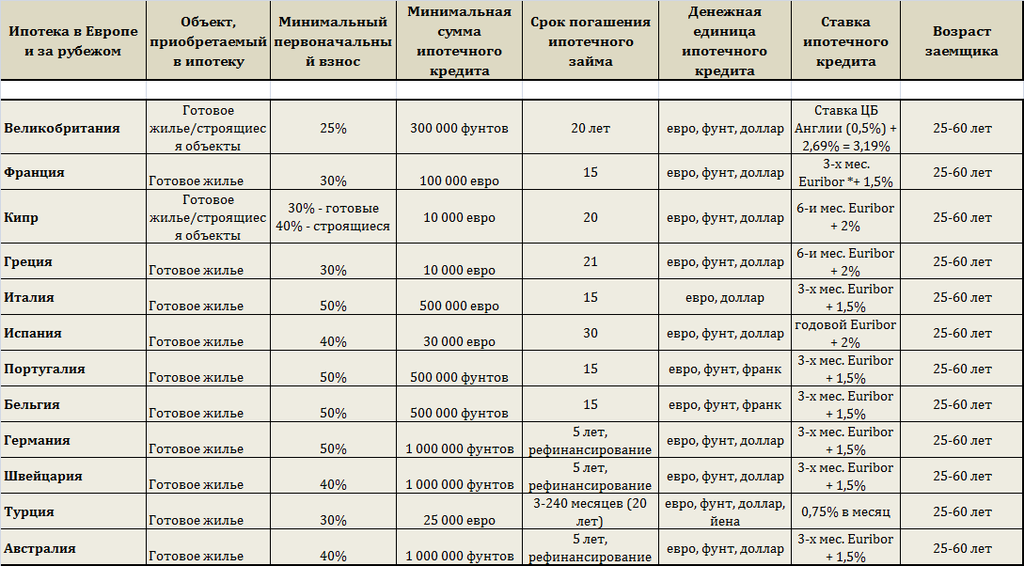

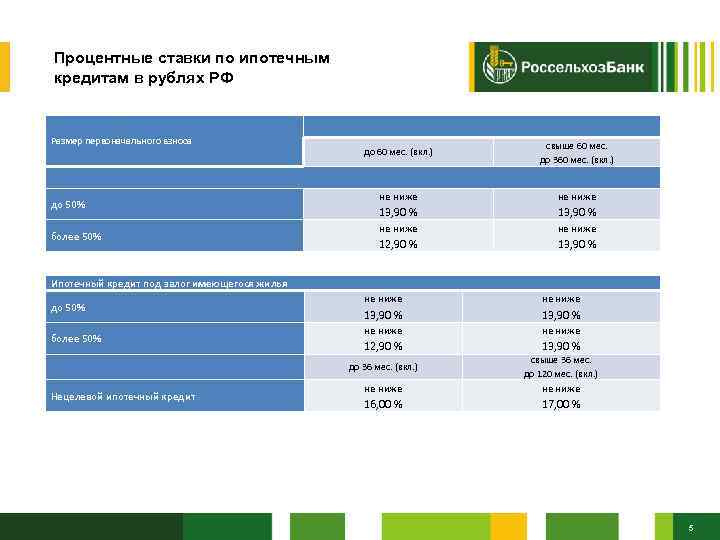

Россиянам, жалующимся на высокие ставки ипотечных кредитов, остается только позавидовать европейцам, некоторым из которых банки доплачивают «в благодарность» за взятый кредит. Первым банком, который перешел к отрицательным ставкам по кредитам, стал Nordea Bank. Дело было в Дании еще в начале прошлого года. С тех пор как минимум еще два банка в Бельгии — BNP Paribas и ING — приплачивали своим клиентам. Об этом, в частности, не так давно сообщало издание Het Neuwsblad. В банках, о которых шла речь, утверждали, что отрицательные ставки касались только «ограниченного числа контрактов».

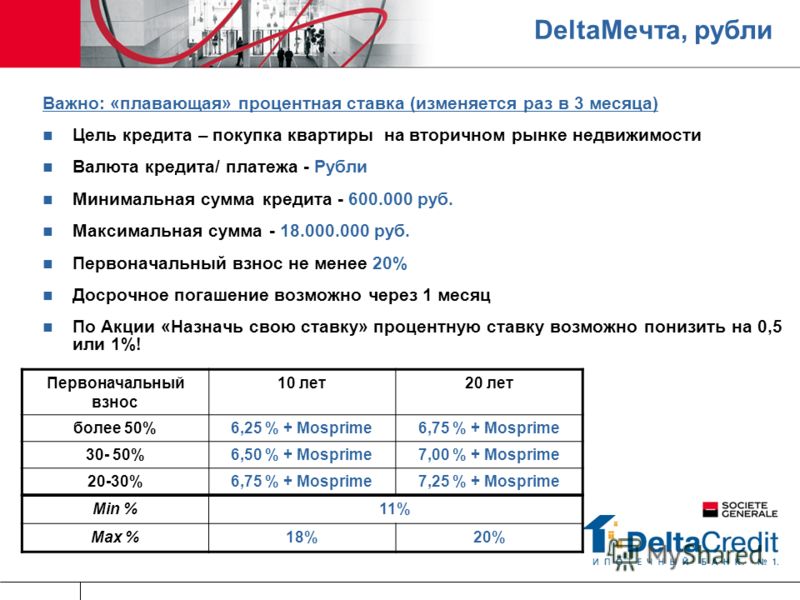

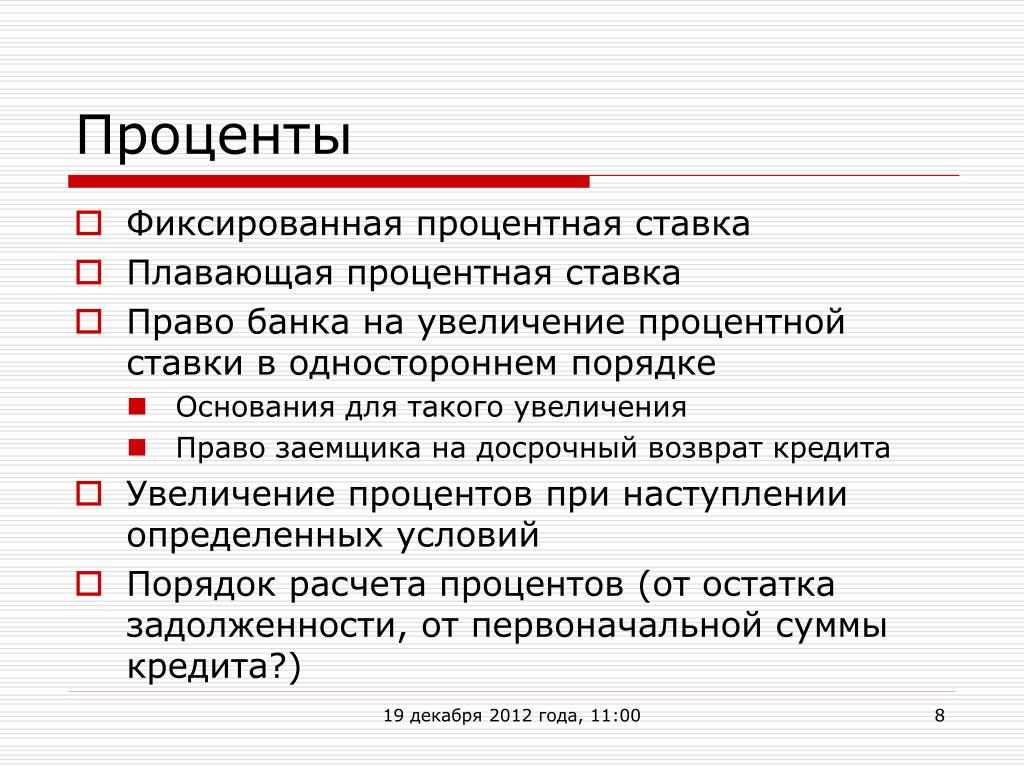

Указанные ситуации возникают по кредитам с плавающей процентной ставкой (это в основном ипотечные кредиты), зависящей от ключевых и межбанковских ставок, поясняет Наталья Павлунина, начальник управления розничных продуктов департамента розничного бизнеса Локо-банка.

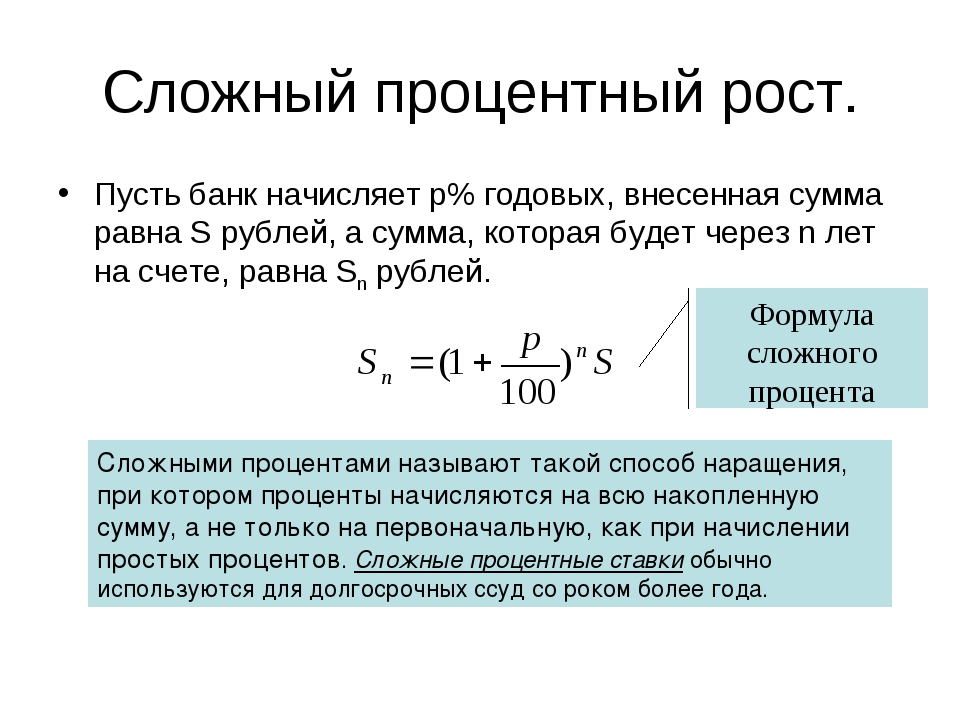

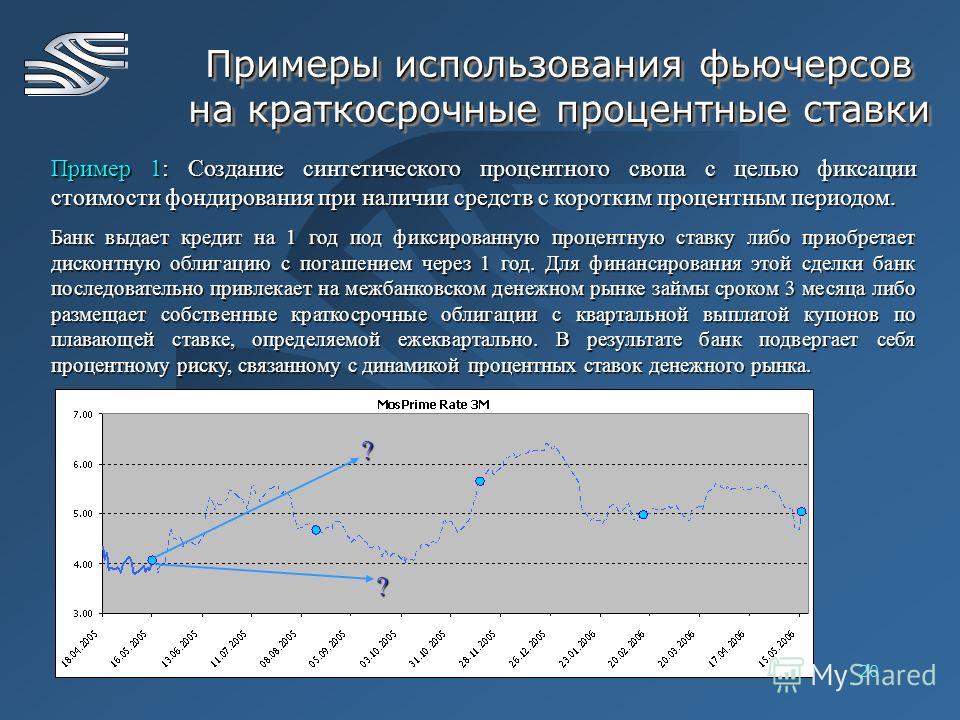

При достижении, например, ключевой ставкой отрицательных значений процентная ставка по кредиту также становится отрицательной. Текущие значения европейской межбанковской ставки предложения Euribor и ряда других стали отрицательными и в зависимости от срока колеблются от –0,348% за месяц до –0,012% за год, отмечает гендиректор АО «ВТБ Регистратор» Константин Петров. Соответственно, если при этом ряд банков в своих кредитных договорах привязали клиентские ставки к Euribor, то получается, что уже не клиент банку, а банк должен платить клиенту за то, что выдал ему кредит.

Отрицательные значения ставок на межбанковском рынке и весь феномен отрицательных ставок в целом являются следствием проводимой Европейским ЦБ (а также центробанками других развитых стран) сверхмягкой денежно-кредитной политики. «Центробанки большинства развитых стран в последние пять лет проводят стимулирующую денежно-кредитную политику, снизив до минимума ставки по кредитам и вводя отрицательные ставки. Европейский центробанк и Банк Японии с помощью отрицательных ставок пытаются стимулировать экономику. Центробанки европейских стран (Швейцарии, Швеции, Дании) используют отрицательные ставки по депозитам для сокращения притока капитала и корректировки курса национальных валют по отношению к евро», — отмечает Дмитрий Монастыршин, главный аналитик аналитического управления Промсвязьбанка.

«Центробанки большинства развитых стран в последние пять лет проводят стимулирующую денежно-кредитную политику, снизив до минимума ставки по кредитам и вводя отрицательные ставки. Европейский центробанк и Банк Японии с помощью отрицательных ставок пытаются стимулировать экономику. Центробанки европейских стран (Швейцарии, Швеции, Дании) используют отрицательные ставки по депозитам для сокращения притока капитала и корректировки курса национальных валют по отношению к евро», — отмечает Дмитрий Монастыршин, главный аналитик аналитического управления Промсвязьбанка.

Европейский ЦБ предпринял новый виток ослабления своей политики на заседании 10 марта этого года. Он понизил ключевую ставку с 0,05% до нулевого уровня, ставка по депозитам была понижена с –0,3 до –0,4%. Кроме того, был расширен объем выкупа активов с рынка с €60 млрд до €80 млрд в месяц. Глава Марио Драги де-факто не исключил введения и отрицательной ключевой ставки. «Забегая вперед, принимая во внимание текущий прогноз по ценовой стабильности, совет управляющих ожидает, что ключевые процентные ставки ЕЦБ останутся на текущих или более низких уровнях в течение длительного периода времени», — сказал он.

Отрицательная ставка (по депозитам) должна в идеале стимулировать коммерческие банки больше кредитовать, а не копить деньги на счетах в ЦБ. Население же, для которого снижается доходность по вкладам, должно больше тратить, что вкупе с эмиссионной накачкой должно разогнать инфляцию до целевых 2% и повысить доходы корпоративного сектора.

На практике все выходит не так гладко. Население не тратит, а сберегает, но все чаще предпочитает хранить деньги на счетах до востребования (это требует от банков иметь большой объем ликвидности, что невыгодно) или вообще держит их дома в виде наличных. Инфляция не растет (в еврозоне в этом году уже неоднократно фиксировалась дефляция), поскольку дешевые энергоносители тянут потребительские цены вниз.

Аналитики Bank of America считают, что «до сих пор отрицательные процентные ставки не смогли способствовать повышению инфляционных ожиданий в еврозоне, Швейцарии и Японии и показали лишь незначительную эффективность в этом плане в Швеции».

Алан Гринспен, экс-глава ФРС, в одном из своих интервью Bloomberg отмечал, что отрицательные ставки ведут к сокращению объемов капзатрат, а низкие инвестиции не позволяют увеличивать производительность труда. Как результат — низкие темпы роста экономики. Банки вынуждены вкладывать деньги в высоколиквидные гособлигации, но их доходность зачастую также отрицательная. Немецкий журнал Der Spiegel приводит такие данные. В настоящее время в еврозоне обращаются облигации с отрицательной доходностью на сумму €2,6 трлн. При покупке семилетних госбумаг Германии каждый год инвестор будет терять €2 с каждой тысячи. Получается замкнутый круг, который ведет только к падению доходов в банковской системе.

Опасный эксперимент

Аналитики американского банка Morgan Stanley называли отрицательные ставки ЕЦБ «опасным экспериментом». «Мы считаем, что потенциальное снижение рентабельности банковского бизнеса в связи с низкими базовыми и отрицательными депозитными ставками будет одним из основных факторов риска для европейских банков в 2016 году», — полагают в Morgan Stanley.

Андрей Шенк, аналитик УК «Альфа-Капитал», полагает, что истории с отрицательными клиентскими ставками — это разовые аномалии и массового характера такие кредиты носить не будут, поэтому конкретно эти случаи угрозы для банковской системы не несут. Но глобально отрицательные ставки создают определенные риски, в том числе они вынуждают банки корректировать подход к риск-менеджменту, увеличивая экспозицию на риск для того, чтобы компенсировать снижение доходов от падения ставок и разместить избыточную ликвидность, отмечает он.

«В результате этого на рынках могут надуваться пузыри, которые в конечном счете как минимум осложнят процесс нормализации денежно-кредитной политики, а при плохом сценарии могут спровоцировать новые волны кризиса», — опасается Андрей Шенк.

В то же время аналитики считают, что банки не станут мириться с отрицательными ставками. «Вряд ли банки допустят, чтобы это явление приобрело массовый характер», — полагает Константин Петров. Дмитрий Монастыршин обращает внимание на то, что, поскольку для банков развитых стран появилась возможность привлекать средства от клиентов и регуляторов по отрицательным ставкам, банкам удается сохранить маржу по клиентским договорам, даже если ставка по ним уходит в минус. При этом стоит обратить внимание, что даже при отрицательных ставках по кредиту клиенту, скорее всего, придется платить банку небольшую сумму помимо основного долга за счет наличия комиссий за обслуживание. «Однако ситуация, когда кредитор платит заемщикам, по своей сути абсурдна и банкиры соответствующих стран уже принимают меры по защите своих капиталов», — отмечает Наталья Павлунина.

Отрицательный процент: кто в Швейцарии выигрывает от него, и кто проигрывает?

В центре денежно-кредитной политики швейцарского ЦБ остается борьба со слишком дорогим швейцарским франком. © Keystone / Ti-press / Alessandro Crinari Этот контент был опубликован 25 февраля 2020 года — 10:00 Игорь Петров

Этот контент был опубликован 25 февраля 2020 года — 10:00 Игорь ПетровРод. 1969 г. в Москве, отслужил два года (1987-1989) в Погранвойсках, в том числе на Памире на афганской границе, где впервые увидел горы. Выпускник Исторического факультета МГУ, канд. ист. наук, защитил диссертацию по внешней политике Германии 1919-1929 гг., преподаватель РГГУ и Правовой Академии Минюста России, где еще заведовал международными академическими связями, дипломат (работа в длительных командировках в Германии и Швейцарии), журналист, переводчик, писатель, автор монографий «Очерки истории Швейцарии» и «Введение в страноведение Швейцарии», владеет немецким и английским языками, с 2012 года – руководитель русскоязычной редакции портала SWI Swissinfo.

Больше материалов этого / этой автора | Русскоязычная редакция

Армандо МомбеллиАрмандо Момбелли ( Армандо Момбелли), русскоязычная версия: Игорь Петров

Доступно на 9 других языкахПочему Швейцарский национальный банк (SNB) ввел отрицательные процентные ставки?

End of insertionПо итогам глобального финансового кризиса 2008 года многие национальные центральные банки реализовали беспрецедентную серию мер по удержанию «своего» банковского сектора на плаву и по предотвращению угрозы экономической депрессии.

Поскольку в кризисные времена швейцарский франк регулярно используется иностранными инвесторами в качестве валюты-убежища, ЦБ Швейцарии посчитал необходимым пойти дальше и ввести отрицательный процент по депозитам. Пять лет назад Банк снизил свою ключевую процентную ставку до −0,75%, дабы избежать дальнейшего укрепления франка по отношению к другим основным валютам, особенно к евро.

Какова цель отрицательных процентных ставок?

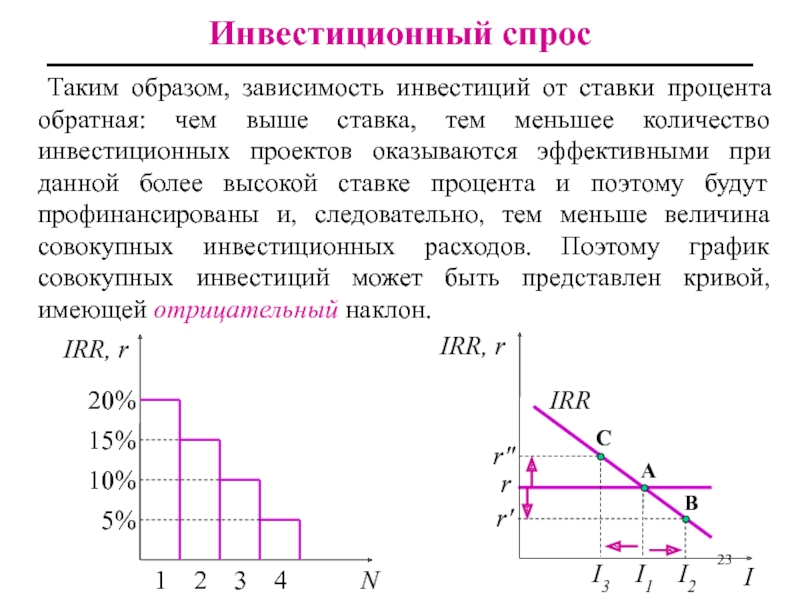

End of insertionВообще основная цель низких или даже отрицательных процентных ставок — стимулировать банки и других инвесторов вкладывать свой свободный капитал в экономику, а не «парковать» его в центральных банках. Поэтому если вы действительно хотите получить прибыль, то вы вынуждены инвестировать свои деньги как-то иначе. В то же время, поскольку стоимость денег невысока, компаниям легче брать кредиты в банках для финансирования новых проектов.

В то же время, поскольку стоимость денег невысока, компаниям легче брать кредиты в банках для финансирования новых проектов.

В случае ЦБ Швейцарии основной целью отрицательных процентных ставок является снижение инвестиционной привлекательности франка и, таким образом, стремление отпугнуть иностранных инвесторов от инвестирования в швейцарскую валюту. Кроме того, ЦБ Швейцарии постоянно использовал свои валютные резервы, объем которых достигает в общей сложности 800 млрд. швейцарских франков, для интервенций на валютном рынке с целью предотвращения чрезмерного повышения курса швейцарской валюты.

Кому выгодна эта мера?

End of insertionКоммерческим компаниям. Поскольку отрицательные процентные ставки помогают удерживать стоимость швейцарского франка в определенных границах, они в первую очередь приносят пользу экспортной отрасли и туристическому сектору экономики страны. Экспортно ориентированные компании не находятся из-за сильного франка в неоправданно невыгодном положении по сравнению с конкурентами из других стран.

Учитывая же тот факт, что Швейцария почти каждый второй франк зарабатывает за границей, позитивные экспортные показатели оказывают положительное влияние и на экономику в целом. Но выгоду получают и предприятия, работающие только на внутреннем рынке: они пользуются низкими процентными ставками, чтобы брать дешевые кредиты и развивать новые виды производственной деятельности.

Государству. Обладая общей задолженностью почти в 200 миллиардов швейцарских франков, бюджеты федерального центра, кантонов и общин/муниципалитетов в значительной степени выигрывают от низкой стоимости денег. Низкие процентные ставки, например, помогли Конфедерации за последнее десятилетие добиться миллиардного профицита федерального госбюджета, что позволяет использовать «лишние деньги» для сокращения объемов этой задолженности.

Поэтому-то государственный долг Швейцарии (федеральный бюджет) уже значительно понизился: с более чем 120 млрд. швейцарских франков в 2008 году до 96 млрд. швейцарских франков в 2019 году. Положительное развитие ситуации в области общественных финансов также принесло пользу и налогоплательщикам (физическим и юридическим лицам), в определенной степени за счет снижения налогового бремени или от повышения налогов в меньшем масштабе.

швейцарских франков в 2019 году. Положительное развитие ситуации в области общественных финансов также принесло пользу и налогоплательщикам (физическим и юридическим лицам), в определенной степени за счет снижения налогового бремени или от повышения налогов в меньшем масштабе.

Владельцам недвижимости. В связи с тем, что процентные ставки по ипотеке упали до беспрецедентно низкого уровня, владельцы недвижимости также извлекают заметную выгоду из факта отрицательных процентных ставок. В то же время стоимость домов и квартир во многих регионах Швейцарии за последнее десятилетие практически удвоились, притом что снижение ставок по ипотеке к какому-то значительному снижению стоимости аренды жилья не привело.

Кому эта мера невыгодна?

End of insertionБанкам. Финансовые учреждения уже потратили около двух миллиардов франков в одном только 2019 году, с тем чтобы выплатить отрицательные проценты по деньгам, которые те депонировали на счетах ЦБ. В связи со снижением маржи (нормы прибыли) некоторые банки начали даже начислять отрицательные проценты на собственные средства клиентов. Однако до сих пор эта практика затрагивала только активы, превышающие 100 000 швейцарских франков. Банки также начали компенсировать свои убытки, заметно повысив комиссию, взимаемую в клиентов за ведение счетов.

В связи со снижением маржи (нормы прибыли) некоторые банки начали даже начислять отрицательные проценты на собственные средства клиентов. Однако до сих пор эта практика затрагивала только активы, превышающие 100 000 швейцарских франков. Банки также начали компенсировать свои убытки, заметно повысив комиссию, взимаемую в клиентов за ведение счетов.

Тем, кто откладывает на «черный день». Последние несколько лет сбережения граждан на счетах в банках практически не приносят уже никаких процентов. В начале 1990-х годов люди, имевшие на банковском счете 10 000 швейцарских франков, получали до 500 швейцарских франков в год в виде процентов. Сегодня в лучшем случае им приходится довольствоваться несколькими десятками франков, которые часто снова расходуются на ведение счета. Однако следует отметить, что в Швейцарии за этот период и инфляция также снизилась до очень низкого уровня, особенно по сравнению с 1990-ми годами.

Пенсионным фондам. Еще десять лет назад пенсионные фонды могли выплачивать своим клиентам существенные проценты на вложенные средства, что в значительной степени способствовало увеличению начисленной пенсии. Сегодня ничего подобного нет и близко. Фонды вынуждены размещать сегодня хотя бы часть своих средств в безопасные инвестиции, например в облигации госзайма. В результате пенсионные фонды сегодня получают значительно меньший доход, который лишь частично компенсируется инвестициями в акции и недвижимость.

Сегодня ничего подобного нет и близко. Фонды вынуждены размещать сегодня хотя бы часть своих средств в безопасные инвестиции, например в облигации госзайма. В результате пенсионные фонды сегодня получают значительно меньший доход, который лишь частично компенсируется инвестициями в акции и недвижимость.

Банки также начали начислять отрицательные процентные ставки по средствам, размещенным у них пенсионными фондами. Страхование по старости и инвалидности (AHV) также сталкивается с аналогичными проблемами, хотя и в меньшей степени.

Сколько еще продлится режим отрицательных процентов?

End of insertionВ настоящее время ЦБ Швейцарии не видит альтернативы отрицательным процентам. Банк вынужден адаптироваться к монетарной политике других центральных банков, начиная с Европейского ЦБ, и реагировать соответственно. Ситуация в еврозоне остается довольно нестабильной и неопределенной. Недаром прошлой осенью несколько крупных центральных банков сигнализировали о том, что они, вероятно, будут держать свои базовые ставки на низком уровне в течение более длительного времени, чем предполагалось ранее.

В последние годы ЦБ Швейцарии подвергался резкой критике в связи с негативным влиянием отрицательных процентных ставок на экономику. Профсоюзы требуют, чтобы Центральный банк выделил часть своих рекордных прибылей в доход фондов пенсионного страхования по старости и нетрудоспособности (AHV) и пенсионных фондов «второй опоры» (подробнее о пенсионной системе Швейцарии — по ссылке), которые в особенной степени пострадали от стратегии отрицательных процентных ставок.

Однако президент швейцарского ЦБ Томас Йордан (Thomas Jordan) напомнил недавно, что задача Центрального банка — не проводить социальную политику, но преследовать и обеспечивать общие монетарные и промышленные интересы страны. И в самом деле, в последние годы экономика Швейцарии росла достаточно хорошими темпами, особенно по сравнению со многими другими европейскими странами, в то время как безработица здесь в конце 2019 года понизилась до 2,3%, что равно по сути полной занятости.

Статья в этом материале

Ключевые слова:Эта статья была автоматически перенесена со старого сайта на новый. Если вы увидели ошибки или искажения, не сочтите за труд, сообщите по адресу [email protected] Приносим извинения за доставленные неудобства.

Если вы увидели ошибки или искажения, не сочтите за труд, сообщите по адресу [email protected] Приносим извинения за доставленные неудобства.

Как финансовые рынки реагируют на отрицательные ставки — ECONS.ONLINE

Политика отрицательных процентных ставок за последнее десятилетие стала популярным инструментом регуляторов по всему миру, который теоретически должен стимулировать экономический рост. Изначально это решение преподносилось как экстраординарная мера, которая вводится ненадолго. Но, как мы знаем, нет ничего более постоянного, чем что-то временное, и сейчас отрицательные ставки, установленные центробанками, становятся распространенным элементом политики и не вызывают удивления. Впрочем, эффект от применения этого инструментария выглядит, мягко говоря, неоднозначно, особенно если судить по динамике экономического роста – например, в Евросоюзе или Японии.

Отрицательные ставки в России

В последнее время в России активно обсуждалась возможность введения отрицательных ставок по депозитам в валюте, прежде всего в евро. Пока Минфин и Банк России

отложили этот вопрос. По сути, этот шаг стал бы зеркальным отражением ситуации в ЕС, это сократило бы издержки отечественных банков и вряд ли оказало бы существенное влияние на экономические процессы.

Пока Минфин и Банк России

отложили этот вопрос. По сути, этот шаг стал бы зеркальным отражением ситуации в ЕС, это сократило бы издержки отечественных банков и вряд ли оказало бы существенное влияние на экономические процессы.

Пять центральных банков – центробанки Дании, Швеции, Швейцарии, Японии и Европейский центральный банк – перевели свои процентные ставки в отрицательную область. Этот процесс начался примерно с 2012 г., и рынки реагировали на это однозначно. Доходности по гособлигациям, вначале по кратко- и среднесрочным, а затем и по длинным, переместились на негативную территорию. При этом стимулирующая политика регуляторов отнюдь не ограничивается введением отрицательных ставок, вслед за которым обычно начинается программа выкупа активов. Это усугубляет эффект, который негативные ставки оказывают на финансовые рынки, формируя искажения в оценке тех или иных активов.

Например, баланс Банка Японии составляет сейчас больше 100% ВВП страны. Японский центробанк владеет 80% бумаг биржевых индексных фондов (ETF), которые выпущены на японские акции. Если брать долю от рыночной капитализации, то это порядка 5%, но, что самое интересное, Банк Японии входит в число 10 крупнейших миноритариев в 50% японских компаний. Таким образом, формально можно говорить об огосударствлении экономики страны, и совершенно неочевидно, что это может иметь позитивные последствия.

Японский центробанк владеет 80% бумаг биржевых индексных фондов (ETF), которые выпущены на японские акции. Если брать долю от рыночной капитализации, то это порядка 5%, но, что самое интересное, Банк Японии входит в число 10 крупнейших миноритариев в 50% японских компаний. Таким образом, формально можно говорить об огосударствлении экономики страны, и совершенно неочевидно, что это может иметь позитивные последствия.

Еще более парадоксальная ситуация складывается в ЕС. Осенью этого года ЕЦБ перезапустил программу количественного смягчения и выкупает с рынка активы на сумму 20 млрд евро ежемесячно. По оценкам его же аналитиков, к концу следующего года те активы, которые можно выкупать в рамках текущей программы, закончатся. Логично предположить, что для ее продолжения критерии отбора бумаг будут смягчены. Однако если посмотреть на те бумаги, которые ЕЦБ покупал до сих пор, то с легкостью можно обнаружить корпоративные облигации, которые имели инвестиционный рейтинг, а потом оказались в состоянии дефолта – уже после того, как их приобрел регулятор. Остается открытым вопрос, насколько ЕЦБ, как и остальные регуляторы, может адекватно оценивать риски выкупаемых с рынка активов, когда он выходит за пределы операций с госдолгом или бумагами, которые гарантированы государством.

Остается открытым вопрос, насколько ЕЦБ, как и остальные регуляторы, может адекватно оценивать риски выкупаемых с рынка активов, когда он выходит за пределы операций с госдолгом или бумагами, которые гарантированы государством.

На фоне введения регуляторами отрицательных процентных ставок и реализации программы выкупа активов доходности по корпоративным бумагам снижаются. Например, в зоне евро доходность по корпоративным бумагам с рейтингом А уже близка к нулю, а доходности бумаг с рейтингом Baа находятся примерно на уровне 1 п.п. (см. график).

Рынок корпоративных облигаций

6028–≤–Р–£210%4вАУ–§вАУ–КвАФ–ХвАУ–КвАУ—ЦвАУ—ЩвАУ–КвАФ–СвАФ–ТвАФ–ЬвАУ¬µвАУвЙ§вАФ–РвАУ–КвАУ—ЪвАУ¬µвАУ—ФвАФ–СвАУ–ЗвАУ–ДвАФ–ХвАУ–ЗвАУ–КвАФ–РвАУ—ЪвАУ–КвАФ–РвАУвИЮвАФ–ТвАУ–ДвАУвЙ§вАУ—ЩвАФ–ЫвАФ–ХвАУ–КвАУ¬±вАУ—ЧвАУ–ДвАУвЙ•вАУвИЮвАФ–ЦвАУ–ДвАУ—ФвАФ–СвАФ–РвАУ¬µвАУ—ФвАФ–ТвАУ–ДвАУ—ЩвАУвЙ•вАУ–КвАУ–ЙвАУ–¢вАУвИЮвАУвИЮвАУ¬∞вАФ–ТвАУвИЮвАУвЙ§вАУ–ЗвАУвИЮвАУ—ЪвАУ–КвАУ—ЦвАУ¬µвАУ—ЪвАУ–КвАУ–ИвАУ–ДвАФ–ТвАУвИЮвАУ–ЙвАУ–•вАУ¬∂вАУ–°2007200820092010201120122013201420152016201720182019Доходность европейских корпоративных облигаций с рейтингом А

Доходность европейских корпоративных облигаций с рейтингом Ваа

Ставка по депозитам ЕЦБ

Источник: Bloomberg

6028–≤–Р–£210%42007200920112013201520172019Доходность европейских корпоративных облигаций с рейтингом А

Доходность европейских корпоративных облигаций с рейтингом Ваа

Ставка по депозитам ЕЦБ

Источник: Bloomberg

6028–≤–Р–£210%42007200920112013201520172019Доходность европейских

корпоративных облигаций с рейтингом А

Доходность европейских корпоративных

облигаций с рейтингом Ваа

Ставка по депозитам ЕЦБ

Источник: Bloomberg

6028–≤–Р–£210%42007200920112013201520172019Доходность европейских

корпоративных облигаций

с рейтингом А

Доходность европейских

корпоративных облигаций

с рейтингом Ваа

Ставка по депозитам ЕЦБ

Источник: Bloomberg

С учетом возобновления программы выкупа активов ЕЦБ доходности, скорее всего, продолжат снижаться и дальше. При этом возникает парадоксальная ситуация. Например, есть консервативные инвесторы, приобретавшие длинные бумаги правительства Германии, доходности которых теперь вышли в отрицательную область. Если покупателем был пенсионный фонд, то вряд ли он продолжит инвестировать в эти инструменты, потому что его стратегия относится к категории buy-and-hold, то есть предполагает долгосрочное удерживание бумаг, и в ее рамках покупка облигаций с отрицательной доходностью не имеет никакого экономического смысла. Можно предположить, что этот инвестор будет постепенно смещаться в корпоративный долг, не имея при этом адекватного опыта и знаний этого рынка. Это довольно тревожный тренд, потому что премия, которую получают инвесторы, вкладывая деньги в корпоративные бумаги, постоянно сокращается, что слабо коррелирует с действительным изменением кредитного качества заемщиков. По сути, происходит перемещение кредитного риска на баланс консервативных инвесторов, которые во многих случаях не могут его правильно оценить.

При этом возникает парадоксальная ситуация. Например, есть консервативные инвесторы, приобретавшие длинные бумаги правительства Германии, доходности которых теперь вышли в отрицательную область. Если покупателем был пенсионный фонд, то вряд ли он продолжит инвестировать в эти инструменты, потому что его стратегия относится к категории buy-and-hold, то есть предполагает долгосрочное удерживание бумаг, и в ее рамках покупка облигаций с отрицательной доходностью не имеет никакого экономического смысла. Можно предположить, что этот инвестор будет постепенно смещаться в корпоративный долг, не имея при этом адекватного опыта и знаний этого рынка. Это довольно тревожный тренд, потому что премия, которую получают инвесторы, вкладывая деньги в корпоративные бумаги, постоянно сокращается, что слабо коррелирует с действительным изменением кредитного качества заемщиков. По сути, происходит перемещение кредитного риска на баланс консервативных инвесторов, которые во многих случаях не могут его правильно оценить. Более того, они даже не могут хеджировать этот риск за счет получения премии. Получается, что на балансе инвесторов начинают накапливаться риски, причем нехарактерные для них.

Более того, они даже не могут хеджировать этот риск за счет получения премии. Получается, что на балансе инвесторов начинают накапливаться риски, причем нехарактерные для них.

Еще одна область накопления рисков – это банковский сектор. Если ориентироваться, например, на динамику акций европейских банков, то можно сказать, что рынок адекватно оценивает этот факт, потому что в отличие, например, от индекса широкого рынка акций котировки кредитных организаций практически не растут (см. график). В области отрицательных процентных ставок банки работают довольно плохо, зарабатывают мало, при этом опять-таки, как любые финансовые инвесторы, вынуждены брать больший риск, который, по сути, не компенсируется получением более высокой маржи. В результате возникает потенциальное давление на капитал, что отрицательно отражается на оценке рынком акций банков.

Динамика акций европейских банков

Индекс MSCI Europe Banks, пункты

С 05. 06.2014 г. ставка

06.2014 г. ставка

по депозитам ЕЦБ

стала отрицательной

Источник: Bloomberg

С 05.06.2014 г. ставка

по депозитам ЕЦБ

стала отрицательной

Источник: Bloomberg

С 05.06.2014 г. ставка

по депозитам ЕЦБ

стала отрицательной

Источник: Bloomberg

С 05.06.2014 г. ставка

по депозитам ЕЦБ

стала отрицательной

Источник: Bloomberg

Мы живем в новой реальности, где отрицательные процентные ставки в совокупности с программами выкупа активов со стороны ведущих центральных банков приводят к увеличению доступной ликвидности, раздуванию стоимости финансовых активов, что, вообще говоря, таит большие риски для инвесторов. Эти операции могут привести к существенным искажениям на финансовых рынках и изменить справедливую оценку риска. Тревожно становится за пенсионную систему, особенно с учетом того, что продолжительность жизни населения растет, а следовательно, возрастают требования к доходности активов. В условиях, когда процентные ставки двигаются вниз (или уже находятся в отрицательной области), проблемы пенсионных фондов мультиплицируются.

Эти операции могут привести к существенным искажениям на финансовых рынках и изменить справедливую оценку риска. Тревожно становится за пенсионную систему, особенно с учетом того, что продолжительность жизни населения растет, а следовательно, возрастают требования к доходности активов. В условиях, когда процентные ставки двигаются вниз (или уже находятся в отрицательной области), проблемы пенсионных фондов мультиплицируются.

Бенефициарами в этой ситуации становятся правительства ряда государств, которые получают возможность привлекать финансирование под отрицательную ставку. Технически это может происходить следующим образом. Например, правительство Германии выпускает 10-летнюю бумагу с нулевым купоном, цена размещения – 102% от номинала, цена погашения – 100, то есть 2% от суммы правительство, грубо говоря, получило в качестве бонуса без необходимости возвращать эту сумму. Иными словами, где-то в финансовой системе образовались лишние деньги, которые «подарили» государству. Возможно, эти ресурсы можно использовать, чтобы, например, докапитализировать банки, если у них возникают трудности, или зарезервировать для решения потенциальных проблем пенсионной системы. Таким образом, правительство «вернет» эти средства в финансовую систему, взяв на себя задачу перераспределения ресурсов между разными ее частями. Но, пожалуй, это единственный позитивный эффект, который можно отыскать в комбинации отрицательных ставок и программ выкупа активов.

Возможно, эти ресурсы можно использовать, чтобы, например, докапитализировать банки, если у них возникают трудности, или зарезервировать для решения потенциальных проблем пенсионной системы. Таким образом, правительство «вернет» эти средства в финансовую систему, взяв на себя задачу перераспределения ресурсов между разными ее частями. Но, пожалуй, это единственный позитивный эффект, который можно отыскать в комбинации отрицательных ставок и программ выкупа активов.

Кредит с плохой кредитной историей: взять кредит с плохой кредитной историей без отказа, с просрочкой

Взять кредит с плохой кредитной историей — сложная задача. Большинство банков стараются избегать таких клиентов, расчёт рисков затягивается на несколько дней и включает множество факторов. Но не у Совкомбанка. Во-первых, мы работаем оперативно. Во-вторых, не боимся плохих кредитных историй. А в-третьих, доверяем свои заёмщикам. То, что было в других банках, — в них и остаётся. У нас любой человек может оформить кредит, причём за 5 минут и с минимальным набором документов.

У нас любой человек может оформить кредит, причём за 5 минут и с минимальным набором документов.

Что такое кредит с плохой кредитной историей

Кредитная история — это список официальных займов в финансовых учреждениях. Она считается плохой, когда:

- новый кредит оформляется, пока не закрыты другие;

- есть просрочки по выплатам процентов или основной суммы;

- отмечены нарушения кредитного договора;

- начислены штрафы или пени.

Эти факторы негативно влияют на оценку финансовым учреждением платёжных возможностей клиента. Соответственно, вероятность одобрения заявки ниже.

Можно ли взять кредит с просрочкой и плохой историей

В Совкомбанке — можно. Возможно, потребуется больше документов, но оформить заем даже с уже имеющимися просрочками и невыплатами мы разрешаем.

Как оформить

Самый быстрый и простой вариант — подать онлайн-заявку. После заполнения формы на сайте:

- собираются данные о кредитах в автоматическом режиме;

- обработка, анализ и выдача результатов занимает до 5 минут;

- менеджер перезванивает и сообщает результат;

- при одобрении назначается встреча в отделении банка для заключения договора и получения средств.

Второй способ заключается в том, чтобы прийти в банк, подать заявку менеджеру и дождаться ответа на месте.

Условия получения

Выдача кредитов с плохой кредитной историей осуществляется физическим лицам:

- с гражданством Российской Федерации;

- с постоянным доходом и местом жительства;

- со стационарным рабочим или домашним телефоном;

- в возрасте от 18 до 85 лет;

- проживающим не далее 70 км от отделения банка.

Сроки кредитования, суммы и процентные ставки подбираются персонально. Займы выдаются как наличными, так и на карту.

Документы для получения

Из обязательных нужны:

- внутренний паспорт гражданина РФ;

- справка о доходах по форме банка;

- справка о месте регистрации.

При этом работа и место проживания должны быть неизменными последние 4 месяца.

Как погасить

Для закрытия кредита используйте банковские и почтовые кассы, терминалы, любые виды денежных переводов. Досрочное погашение принимается без комиссий.

Досрочное погашение принимается без комиссий.

Инфляция сломала Набиуллину: ЦБ готовит крупнейшее с 2014 года повышение процентных ставок | 15.03.21

Банк России готовится резко ужесточить денежно-кредитную политику, чтобы обуздать инфляцию, которая продолжает ускоряться вопреки приказам президента и попыткам правительства заморозить цены.Ключевая ставка центробанка, регулирующая стоимость кредитов в экономике и доходность вложений в рубли, до конца этого года может быть повышена на 1,25 процентного пункта, сообщает Bloomberg со ссылкой на источник, знакомый со сценариями, которые обсуждаются в ЦБ.

По его словам, ЦБ может поднять ключевую ставку в несколько шагов с текущих 4,25% до 5,5% или даже 6%, хотя последний сценарий на данный момент менее вероятен.

Ужесточение денежных условий станет крупнейшим с 2014 года, когда регулятор на фоне западных санкций, крушения цен на нефть и обвала рубля поднял ставку сначала с 5,5% до 7% годовых, затем до 8%, а в «черный вторник» 17 декабря — до 17%.

С тех пор с небольшими паузами ключевая ставка центробанка неуклонно снижалась и летом прошлого года оказалась на минимуме со времен царской России. Но резкое ускорение инфляции в 2021 году спутало карты Эльвире Набиуллиной, взявшейся поддержать экономику дешевыми деньгами.

Рекордный за 6 лет скачок цен на продукты со скоростью в 7 больше, чем в Европе, и подорожавший импорт разогнали рост потребительских цен до 0,2% в неделю.

Годовая инфляция на 9 марта достигла 5,8%. С нынешней скоростью уже к концу месяца эта цифра превратится в 6%, что «значительно выступает за пределы прогнозного диапазона ЦБ (3,7-4,2%)», отмечает стратег ITI Capital Искандер Луцко.

«Среди аналогов на развивающихся рынках Россия является одним из «антирекордсменов» по росту индекса потребительских цен. Поэтому даже несмотря на то, что рублевая ключевая ставка является одной из самых высоких во вселенной развивающихся рынков (EM), реальная ставка уже давно пребывает в отрицательной зоне», — объясняет он. При текущей инфляции ее значение — минус 1,55% годовых.

При текущей инфляции ее значение — минус 1,55% годовых.

На ближайшем заседании, 20 марта, ЦБ, скорее всего, продолжит держать паузу, чтобы оценить «масштаб ущерба» в мартовской статистике, которая выйдет уже после встречи его совета директоров, полагают 27 из 28 опрошенных Reuters аналитиков. Но уже в апреле ставка ЦБ пойдет вверх, считают они.

Экономисты ждут плавных шагов от Набиуллиной, но с ними не согласны трейдеры. В котировки денежного рынка (Mosprime FRA) заложено повышение ставки на 115 б.п. в ближайшие 12 месяцев, и на еще на 65 б.п. в последующий год, указывает главный экономист Bank of Americа Владимир Осаковский.

Это означает 4-5 стандартных шага вверх 25 б.п. до марта 2022 года и ключевую ставку в 6% годовых на начало 2023-го.

Резкий рост доходностей коротких ОФЗ отражает повышение ставки на 75 б.п. до 5% годовых от текущего уровня, отмечает Луцко.

Российский ЦБ не одинок с его инфляционной «бедой» и мыслями об ужесточении. Как ожидается, 17 марта ключевую ставку поднимет ЦБ Турции, а следом за ним — ЦБ Бразилии, где темпы инфляции близки к российским (5,2%), но при этом еще и резко растет заболеваемость.

Как ожидается, 17 марта ключевую ставку поднимет ЦБ Турции, а следом за ним — ЦБ Бразилии, где темпы инфляции близки к российским (5,2%), но при этом еще и резко растет заболеваемость.

В политике центральных банков развивающихся стран наступает «слом», говорит экономист Bloomberg Economics Скотт Джонсон: «В 2020 году они запустили экстренное смягчение, рекордно снижая ставки и выкупая активы. В этом же году позиция становится более ястребиной».

Рефинансирование ипотечного кредита на вторичном рынке жилья, возможность досрочно погасить до 4 кредитов

1 При определении окончательного размера процентной ставки надбавки суммируются, скидки не суммируются (за исключением скидки за оформление расширенного договора страхования и скидки за крупную сумму кредита).

2 Зарплатные клиенты Банка — сотрудники (с типом занятости «по найму») компаний/организаций, обсуживающихся в Банке по «Договору на оказание дополнительных услуг по расчетному обслуживанию» или «Договору на оказание дополнительных услуг по расчетному обслуживанию с использованием специального счета», и регулярно получающие заработную плату или ее часть (с признаком заработной платы) на счет(а) в Банке в течение не менее 3 (трех) последних месяцев. Указанная скидка не распространяется на заемщиков-индивидуальных предпринимателей или владельцев/совладельцев юридического лица.

Указанная скидка не распространяется на заемщиков-индивидуальных предпринимателей или владельцев/совладельцев юридического лица.

3 Перечень дополнительных страховых рисков при оформлении расширенного договора страхования «Премиум»:

1) Потеря работы — имущественные интересы Страхователя, связанные с риском убытков в результате увольнения (сокращения) Страхователя. Страховая сумма по данному риску равна 1/30 ежемесячного платежа за каждый день пребывания в статусе безработного, либо 5% от суммы остатка ссудной задолженности по кредиту;

2) гражданская ответственность — имущественные интересы Страхователя, связанные с риском гражданской ответственности Страхователя по обязательствам, возникшим вследствие причинения вреда жизни, здоровью или имуществу Третьих лиц. Страховая сумма по данному риску равна не менее 5% от задолженности по кредиту на момент оформления полиса;

3) временная нетрудоспособность Застрахованного лица. Страховая сумма по данному риску равна 1/30 ежемесячного платежа за каждый день нетрудоспособности.

4 Перечень дополнительных страховых рисков при оформлении расширенного договора страхования «Стандарт»:

1) Потеря работы — имущественные интересы Страхователя, связанные с риском убытков в результате увольнения (сокращения) Страхователя. Страховая сумма по данному риску равна 1/30 ежемесячного платежа за каждый день пребывания в статусе безработного, либо 5% от суммы остатка ссудной задолженности по кредиту;

2) гражданская ответственность — имущественные интересы Страхователя, связанные с риском гражданской ответственности Страхователя по обязательствам, возникшим вследствие причинения вреда жизни, здоровью или имуществу Третьих лиц. Страховая сумма по данному риску равна не менее 5% от задолженности по кредиту на момент оформления полиса.

Банк Эстонии: влияние отрицательных процентных ставок на нашу экономику больше, чем в еврозоне | Экономика

Это показало недавнее исследование Банка Эстонии.

Влияние денежно-кредитной политики в Эстонии более ощутимо, чем в среднем по еврозоне, поскольку доля экспорта в эстонской экономике превышает средний показатель еврозоны.

По мере того, как займы становятся дешевле, экономическая активность по всей еврозоне растет, и спрос на экспорт в странах еврозоны в свою очередь тоже растет, что в большей степени влияет на страны с более высокой долей экспорта.

В результате влияния денежно-кредитной политики в еврозоне в 2017 и 2018 годах экономический рост был почти на 1% выше, а инфляция — на 0,2-0,3 процентных пункта выше, чем было бы в противном случае. При этом учитывается влияние процентных ставок, внешней торговли и конкурентоспособности, отметил Банк Эстонии.

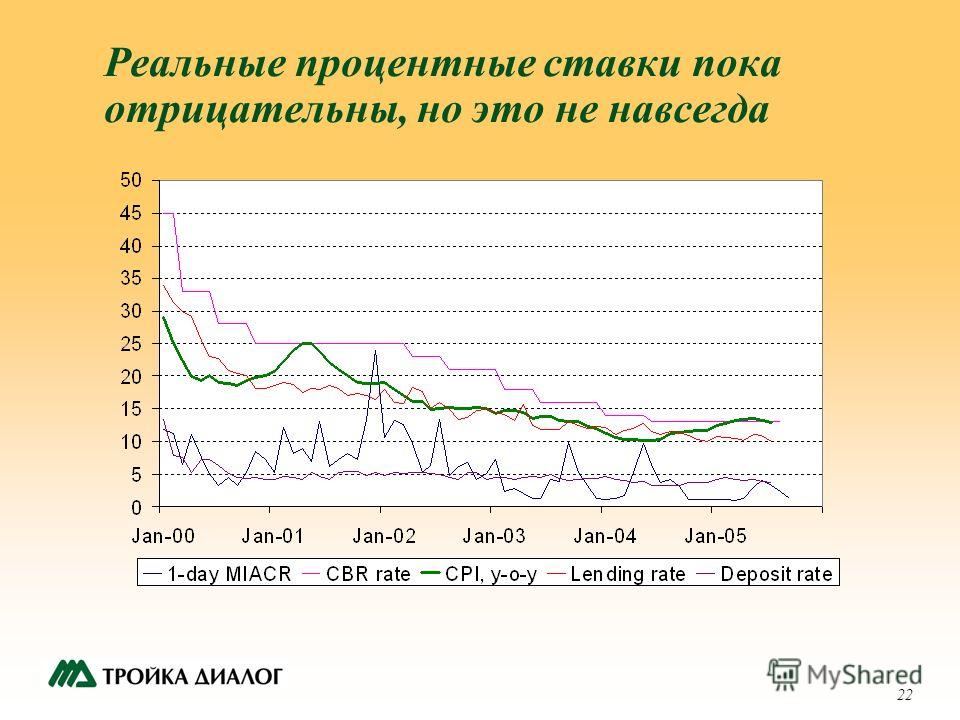

Реальные процентные ставки (с учетом инфляции) с 2011 года в Эстонии были ниже, чем в еврозоне в целом. В первую очередь это связано с более быстрым ростом цен в Эстонии.

Таким образом, можно сказать, что, глядя на реальные процентные ставки, денежно-кредитная политика в Эстонии была более стабилизирующей, чем во многих других странах еврозоны, сообщил Банк Эстонии.

По словам президента Банка Эстонии Мадиса Мюллера, подходящая денежно-кредитная политика создает хорошие предпосылки для долгосрочного экономического развития, в то время как мягкая денежно-кредитная политика не может обеспечить устойчивый экономический рост.

«Для бесперебойного функционирования экономики каждой страны важно, чтобы экономика была гибкой, а экономическая политика — разумной. При разработке единой денежно-кредитной политики центральных банков еврозоны мы исходим из того, что подходит для еврозоны в целом», — отметил Мюллер.

Стоимость займов напрямую влияет на заемщиков, а поскольку многие кредиты в Эстонии привязаны к плавающей процентной ставке, изменения в денежно-кредитной политике быстро отражаются на Эстонии. При этом влияние ограничивает действующая в эстонских банках с 2014 года система, согласно которой процентная ставка EURIBOR не опускается ниже нуля: даже если ставка отрицательная, для заемщика она ниже нуля не опустится.

Однако, поскольку некоторые кредиты были выданы до 2014 года, то часть заемщиков получила выгоду от отрицательной процентной ставки, сообщил Банк Эстонии. Однако сегодня доля таких кредитных договоров в Эстонии относительно небольшая, поэтому отрицательная процентная ставка оказывает довольно небольшое влияние на расходы эстонских компаний и домохозяйств.

Низкие и отрицательные процентные ставки не уменьшили сбережения эстонских домохозяйств, но несколько увеличили долю вкладов в ценные бумаги. При этом еще активнее люди стали вкладывать сбережения в нерегулируемый финансовый сектор — ссудо-сберегательные общества и краудфандинг.

Исследование «Влияние отрицательных процентных ставок на экономику и финансовый сектор Эстонии» опубликовано на сайте Банка Эстонии.

Добавлен видеосюжет «Актуальной камеры».

Датский банк запускает первую в мире ипотеку с отрицательной процентной ставкой | Ставки по ипотеке

Датский банк запустил первую в мире ипотеку с отрицательной процентной ставкой — выдачу ссуд домовладельцам по ставке минус 0,5% в год.

Отрицательные процентные ставки фактически означают, что банк платит заемщику, чтобы он забрал деньги у них из рук, поэтому они возвращают меньше, чем были ссуды.

Jyske Bank, третий по величине в Дании, начал предлагать заемщикам 10-летнюю сделку по ставке -0. 5%, в то время как другой датский банк, Nordea, заявляет, что начнет предлагать 20-летние сделки с фиксированной ставкой под 0% и 30-летнюю ипотеку под 0,5%.

5%, в то время как другой датский банк, Nordea, заявляет, что начнет предлагать 20-летние сделки с фиксированной ставкой под 0% и 30-летнюю ипотеку под 0,5%.

По отрицательному ипотечному кредиту, по словам Jyske, заемщики будут вносить ежемесячный платеж, как обычно, но все еще непогашенная сумма будет уменьшаться каждый месяц на большую сумму, чем заплатил заемщик.

«Мы не даем вам деньги прямо в руки, но каждый месяц ваш долг сокращается более чем на сумму, которую вы платите», — сказал Миккель Хёг, экономист по жилищному строительству Jyske.

Признавая, насколько озадачивает клиентов новая ипотека, в разделе часто задаваемых вопросов банка множество вопросов и утверждений, таких как Hvordan kan det lade sig gøre? (Как это возможно?) И Ja, du læste rigtigt (Да, вы все правильно прочитали).

Ипотека возможна, потому что в Дании, а также в Швеции и Швейцарии ставки на денежных рынках упали до уровней, которые перевернули банковское дело.

Хёг сказал, что Jyske Bank может выходить на денежные рынки и брать займы у институциональных инвесторов по отрицательной ставке, и просто передает это своим клиентам.

Но обратная сторона медали состоит в том, что вкладчики не увидят ничего выплаченного в виде процентов по своим вкладам — и могут также пострадать, если они станут отрицательными.

В Швейцарии банк UBS на прошлой неделе сообщил своим состоятельным клиентам, что введет комиссию в размере 0,6% в год, если они внесут на депозит более 500 000 евро.

В Дании процентные ставки по сбережениям, депонированным в Jyske — датском эквиваленте Halifax или Nationwide в Великобритании — уже упали до нуля. Теперь банки Дании думают последовать примеру Швейцарии и перейти на отрицательные ставки по депозитам.

«Сейчас по вкладам нет отрицательной процентной ставки. Но дискуссии продолжаются на самом высоком уровне. Просто ни один банк здесь не хочет быть первым, кто придет к отрицательной ставке по депозитам », — сказал Хёг.

В то время как базовая ставка Банка Англии составляет 0,75%, а основная ставка Европейского центрального банка равна нулю, в Дании (которая не входит в зону евро) эквивалентная ставка составляет -0,4%.

На самом деле, ипотечный заемщик Jyske в Дании, скорее всего, в конечном итоге выплатит немного больше, чем он заимствовал, поскольку все еще существуют комиссии и сборы, которые необходимо уплатить в качестве компенсации банку за организацию сделки, даже если номинальная ставка отрицательная. .

В Великобритании, хотя Банк Англии не снизил свою базовую ставку, доходность облигаций на денежных рынках, как и в остальной Европе, сильно упала, при этом ценные бумаги торговались на рекордно низком уровне. Хотя никто не прогнозирует отрицательные процентные ставки по ипотечным кредитам в Великобритании, банки начали снижать ставки по сделкам с фиксированной процентной ставкой.

Barclays на этой неделе снизил ставки по 15 своим ипотечным кредитам, обогнав своего конкурента NatWest на вершину таблицы лучших покупок по пятилетним сделкам.

Три года назад, когда доходность свинок в Великобритании в последний раз оставалась на уровне, обычном сегодня, NatWest предупредил своих бизнес-клиентов, что, возможно, придется взимать плату за прием депозитов, хотя на самом деле эта плата так и не была введена.

Федеральный резервный банк Сан-Франциско

Маурисио Улате и Оливия Лофтон

Развитые страны недавно перешли на очень низкие — даже отрицательные — процентные ставки, чтобы попытаться стимулировать свою экономику. Низкие или отрицательные ставки могут повлиять на банки по-новому, потому что они часто основывают свои розничные ставки на учетной ставке. В частности, ставка, которую банки выплачивают домашним хозяйствам по депозитам, обычно остается нулевой в периоды низких или отрицательных процентных ставок, а не падает вместе с учетной ставкой, как это было бы в нормальное время.Это может снизить чистую процентную маржу банков, отрицательно сказавшись на их прибыльности, капитале и способности кредитовать.

Разработчики денежно-кредитной политики в развитых странах обратились к низким или отрицательным процентным ставкам, чтобы противостоять серьезности экономического спада, сопровождавшего Великую рецессию и пандемию COVID-19. Однако ставки, которые очень близки к нулю или ниже нуля, создают проблемы для банковского сектора: банки, как правило, не могут снижать свои розничные депозитные ставки ниже нуля, чтобы следовать политике центрального банка.Это отражает тот факт, что банки ограничены желанием вкладчиков хранить при себе денежные средства, учитывая небольшую стоимость хранения наличных денег дома. Возникающая в результате разница между процентной ставкой политики и процентными ставками по розничным депозитам снижает прибыльность банка.

В этом письме мы сначала представляем концептуальную основу для анализа влияния низких или отрицательных ставок на два ключевых элемента, определяющих прибыльность банка: процентные ставки по кредитам и процентные ставки по депозитам. Мы проиллюстрировали, что может существовать положительный порог уровня учетной ставки центрального банка, так что дополнительное снижение ставок начинает влиять на маржу банковских депозитов — разницу между учетной ставкой и процентной ставкой по депозитам — больше, чем обычно. Этот порог может существовать, потому что ставка по депозитам может достичь нуля раньше, чем ставка политики, например, если ставка по депозитам установлена как уценка к ставке политики. Этот порог подразумевает, что дальнейшее снижение, когда учетная ставка центрального банка уже является низкой, может подорвать прибыльность банка больше, чем снижение учетной ставки в обычное время.

Мы проиллюстрировали, что может существовать положительный порог уровня учетной ставки центрального банка, так что дополнительное снижение ставок начинает влиять на маржу банковских депозитов — разницу между учетной ставкой и процентной ставкой по депозитам — больше, чем обычно. Этот порог может существовать, потому что ставка по депозитам может достичь нуля раньше, чем ставка политики, например, если ставка по депозитам установлена как уценка к ставке политики. Этот порог подразумевает, что дальнейшее снижение, когда учетная ставка центрального банка уже является низкой, может подорвать прибыльность банка больше, чем снижение учетной ставки в обычное время.

Затем мы обсудим эмпирические данные, полученные от банков в странах с развитой экономикой в период с 1990 по 2017 год, которые подтверждают основные положения концептуальной основы. В частности, мы обнаружили, что существует порог, ниже которого снижение учетной ставки перестает влиять на процентные ставки по банковским депозитам и начинает оказывать резкое влияние на прибыльность банков, сохраняя при этом нормальное влияние на процентные ставки по банковским кредитам.

Фреймворк низких и отрицательных ставок в банковской сфере

Мы основываем нашу структуру на статической модели, предложенной в Ulate (2021).В этой структуре банки имеют некоторый капитал, принимают депозиты, предоставляют ссуды и имеют возможность поддерживать резервы, которые обеспечивают процентную ставку центрального банка. У этих банков есть некоторая монопольная власть, которая дает им некоторый контроль над собственными кредитными и депозитными ставками. Банки осуществляют этот контроль над своими ставками, ограничивая количество ссуд, которые они предоставляют, и депозитов, которые они принимают, что приводит к возможности возникновения избыточных резервов.

Мы предполагаем, что, если бы банк установил отрицательную процентную ставку по депозиту, он потерял бы всех своих вкладчиков, поскольку они предпочли бы хранить наличные.В этой структуре банки ведут себя по-разному в зависимости от уровня учетной ставки центрального банка, обозначенного синей линией на Рисунке 1. Экономика будет на «нормальной» территории, когда учетная ставка будет выше определенного положительного порога, представленного золотая пунктирная линия. Второй отрицательный порог (серая пунктирная линия) отмечает начало территории «дезинтермедиации», что означает, что банки прекращают предлагать некоторые услуги, такие как прием депозитов, во избежание потери прибыльности. Область между двумя порогами — это территория низких или отрицательных процентных ставок.

Экономика будет на «нормальной» территории, когда учетная ставка будет выше определенного положительного порога, представленного золотая пунктирная линия. Второй отрицательный порог (серая пунктирная линия) отмечает начало территории «дезинтермедиации», что означает, что банки прекращают предлагать некоторые услуги, такие как прием депозитов, во избежание потери прибыльности. Область между двумя порогами — это территория низких или отрицательных процентных ставок.

Рисунок 1

Ставки по депозитам и кредитам относительно учетной ставки

Примечание. Устранение посредников относится к региону, где учетная ставка настолько низка, что некоторые банки перестают принимать депозиты.

Когда учетная ставка центрального банка находится на нормальной территории выше первого порогового значения, банки используют свои возможности ценообразования для установления процентных ставок по кредитам (зеленая линия) в качестве надбавки и ставок по депозитам (красная линия) в качестве уценки относительно учетной ставки. На нормальной территории ставка по ссуде и ставка по депозитам меняются один к одному с учетной ставкой центрального банка.

На нормальной территории ставка по ссуде и ставка по депозитам меняются один к одному с учетной ставкой центрального банка.

В случаях, когда учетная ставка находится между двумя пороговыми значениями, все банки устанавливают свои ставки по депозитам равными нулю в соответствии с этой системой. Поведение кредитной ставки такое же, как и на нормальной территории, потому что банки по-прежнему хранят резервы в центральном банке. Интуитивно понятно, что между двумя пороговыми значениями банки предпочитают получать депозиты — даже если они зарабатывают низкий или отрицательный спред, — потому что это позволяет им поддерживать свой левередж и зарабатывать больше за счет их способности выдавать больше кредитов.

Когда учетная ставка падает ниже порога дезинтермедиации, некоторые банки перестают принимать депозиты и сокращают объем кредитования.Когда процентная ставка исключительно низка, предложение депозитов по нулевой ставке становится настолько дорогостоящим, что у банков может появиться стимул прекратить их принимать. В этом регионе совокупная процентная ставка, взимаемая банками по кредитам, может фактически увеличиваться при снижении учетной ставки. Интуитивно понятно, что снижение учетной ставки создает препятствие для приема депозитов, поскольку некоторые резервы будут храниться в центральном банке с отрицательной ставкой. Это уменьшает долю банков, принимающих депозиты, позволяя всем банкам повышать процентные ставки по кредитам.Принимая во внимание допущения нынешней системы, второй порог строго меньше нуля, что означает, что существует некоторая возможность для того, чтобы процентные ставки упали в отрицательную зону, не вызывая непосредственных опасений по поводу отказа от посредничества.

В этом регионе совокупная процентная ставка, взимаемая банками по кредитам, может фактически увеличиваться при снижении учетной ставки. Интуитивно понятно, что снижение учетной ставки создает препятствие для приема депозитов, поскольку некоторые резервы будут храниться в центральном банке с отрицательной ставкой. Это уменьшает долю банков, принимающих депозиты, позволяя всем банкам повышать процентные ставки по кредитам.Принимая во внимание допущения нынешней системы, второй порог строго меньше нуля, что означает, что существует некоторая возможность для того, чтобы процентные ставки упали в отрицательную зону, не вызывая непосредственных опасений по поводу отказа от посредничества.

Поведение ставок, описанное выше, влияет на рентабельность капитала (ROE) банков, которая является показателем прибыльности. Взаимосвязь между ROE и учетной ставкой изображена на Рисунке 2. Важнейшей особенностью является то, что наклон ROE по отношению к учетной ставке намного круче в области почти нулевых ставок, чем когда учетная ставка находится в пределах своего нормального диапазона. .Процентная ставка в начале нормальной территории (золотая пунктирная линия) представляет собой порог, при котором дальнейшее снижение учетной ставки сделало бы ставки по депозитам отрицательными, если бы это был вариант. Однако, поскольку ставки по депозитам не могут опускаться ниже нуля, этот порог вместо этого представляет собой точку, в которой дальнейшее снижение учетной ставки начинает непропорционально сказываться на банках, поскольку они не могут взимать свой обычный спред по депозитам.

.Процентная ставка в начале нормальной территории (золотая пунктирная линия) представляет собой порог, при котором дальнейшее снижение учетной ставки сделало бы ставки по депозитам отрицательными, если бы это был вариант. Однако, поскольку ставки по депозитам не могут опускаться ниже нуля, этот порог вместо этого представляет собой точку, в которой дальнейшее снижение учетной ставки начинает непропорционально сказываться на банках, поскольку они не могут взимать свой обычный спред по депозитам.

Рисунок 2

Зависимость рентабельности капитала банка от учетной ставки

Примечание. Устранение посредников относится к региону, где учетная ставка настолько низка, что некоторые банки перестают принимать депозиты.

Данные из стран с развитой экономикой

Ulate (2021) использует данные за 1990–2017 гг. От 5 405 банков в 19 странах, расположенных в 10 развитых регионах: зоне евро, Дании, Швеции, Швейцарии, Японии, США, Великобритании, Канаде, Австралии и Норвегии. Цель состоит в том, чтобы проверить, выглядят ли отношения между политикой и процентной ставкой по кредиту, процентной ставкой по депозиту и ROE так, как показано на рисунках 1 и 2, и существуют ли пороговые значения.Поскольку все 10 регионов применяли почти нулевые ставки в разное время в течение периода выборки, это обеспечивает некоторые вариации, которые можно использовать для выявления эффектов низких и отрицательных ставок при учете состояния глобального экономического цикла.

Цель состоит в том, чтобы проверить, выглядят ли отношения между политикой и процентной ставкой по кредиту, процентной ставкой по депозиту и ROE так, как показано на рисунках 1 и 2, и существуют ли пороговые значения.Поскольку все 10 регионов применяли почти нулевые ставки в разное время в течение периода выборки, это обеспечивает некоторые вариации, которые можно использовать для выявления эффектов низких и отрицательных ставок при учете состояния глобального экономического цикла.

В исследовании используется несколько независимых подходов, чтобы проверить, существует ли первый порог, определяющий начало нормальной территории. Все подходы определяют такой порог, расположенный в районе 0,5%. Напротив, второй порог, связанный с дезинтермедиацией, не может быть идентифицирован по данным.Это означает, что маловероятно, что какая-либо страна достигла точки, когда снижение учетной ставки начинает повышать процентные ставки по кредитам и заставляет банки прекращать прием депозитов. Теоретическая модель в Ulate (2021) предполагает, что нижний порог может составлять около –2% для стран с развитой экономикой. Напротив, самая низкая процентная ставка, когда-либо применявшаяся в любой стране, составляет –0,75%.

Теоретическая модель в Ulate (2021) предполагает, что нижний порог может составлять около –2% для стран с развитой экономикой. Напротив, самая низкая процентная ставка, когда-либо применявшаяся в любой стране, составляет –0,75%.

Эмпирические результаты хорошо согласуются с рисунками 1 и 2. Во-первых, процентная ставка по кредиту снижается после снижения директивной ставки как выше, так и ниже первого порогового значения основы (золотая пунктирная линия), и наклон одинаков в обоих случаях.Во-вторых, процентная ставка по депозиту увеличивается, когда учетная ставка превышает золотую пунктирную линию, но перестает реагировать ниже этого порога. Наконец, в исследуемых странах и периодах времени ROE сильно реагирует на учетную ставку ниже золотой пунктирной линии и только умеренно выше этого порога.

Другие возможные последствия для банков

Структура, представленная в этом письме , не касается потенциального прироста капитала, который банки могут получить в периоды низких или отрицательных процентных ставок. Эти выгоды могут быть связаны с несоответствием сроков погашения, которое существует в большинстве банков: когда обязательства имеют короткую продолжительность, а активы имеют длительную продолжительность, снижение учетной ставки может снизить процентные расходы без уменьшения процентного дохода, что принесет выгоду банкам. Прирост капитала также может быть связан с долгоживущими ценными бумагами, стоимость которых увеличивается после снижения учетной ставки. Исследования, посвященные анализу прироста банковского капитала в результате трансформации зрелости, включают теоретические исследования Бруннермейера и Коби (2018) и Ванга (2020) и эмпирические исследования, такие как Лопес, Роуз и Шпигель (2020).

Эти выгоды могут быть связаны с несоответствием сроков погашения, которое существует в большинстве банков: когда обязательства имеют короткую продолжительность, а активы имеют длительную продолжительность, снижение учетной ставки может снизить процентные расходы без уменьшения процентного дохода, что принесет выгоду банкам. Прирост капитала также может быть связан с долгоживущими ценными бумагами, стоимость которых увеличивается после снижения учетной ставки. Исследования, посвященные анализу прироста банковского капитала в результате трансформации зрелости, включают теоретические исследования Бруннермейера и Коби (2018) и Ванга (2020) и эмпирические исследования, такие как Лопес, Роуз и Шпигель (2020).

Хотя банки могли смягчить некоторые последствия низких или отрицательных ставок, взимая более высокие комиссии, степень, в которой это произошло на самом деле, неясна. Например, Basten and Mariathasan (2018) обнаружили, что некоторые банки увеличили комиссию после введения отрицательных процентных ставок, в то время как Heider, Saidi, and Schepens (2019) обнаружили, что банки не «нейтрализуют» отрицательный шок для своей чистой стоимости за счет взимание более высоких комиссий.

В рамках нашего исследования рассматривается влияние почти нулевых ставок на банки в условиях, при которых для простоты все остальные секторы экономики остаются неизменными.Однако такие низкие ставки могут повлиять на другие секторы экономики, что, в свою очередь, скажется на банках. Эти эффекты обратной связи — важная часть картины. Например, если низкие или отрицательные ставки стимулируют экономику, предприятия могут требовать больше кредитов, что может принести пользу банкам (см. Ulate 2021 и Brunnermeier and Koby 2018). Кроме того, пагубные последствия почти нулевых ставок для банков могут усугубляться, чем дольше они остаются на своем месте (см., Среди прочего, Lopez et al.2020). Когда процентные ставки остаются низкими в течение длительных периодов времени, банки могут перестать накапливать прирост капитала и пострадают более негативно.

Заключение

Снижение ставки денежно-кредитной политики на низкой и отрицательной территории может иметь разные последствия для банков, чем когда учетная ставка начинается на нормальной территории. Это в основном связано с неспособностью банков снизить ставки по депозитам физических лиц ниже нуля в соответствии с изменениями учетной ставки. Центральные банки по всему миру должны быть осторожны при установлении отрицательных ставок, уравновешивая свою поддержку экономики в целом с потенциальным негативным воздействием на прибыль банков, что может привести к сокращению кредитования, необходимого для поддержки экономического роста.Тем не менее, анализ, проведенный Ulate (2021), предполагает, что у стран с развитой экономикой может быть возможность снизить ставки ниже нуля во время рецессии без существенного негативного воздействия на банковскую кредитную деятельность. Лучшее понимание последствий низких или отрицательных процентных ставок будет иметь важное значение для экономистов и политиков в нынешних условиях постоянно низких мировых процентных ставок.

Это в основном связано с неспособностью банков снизить ставки по депозитам физических лиц ниже нуля в соответствии с изменениями учетной ставки. Центральные банки по всему миру должны быть осторожны при установлении отрицательных ставок, уравновешивая свою поддержку экономики в целом с потенциальным негативным воздействием на прибыль банков, что может привести к сокращению кредитования, необходимого для поддержки экономического роста.Тем не менее, анализ, проведенный Ulate (2021), предполагает, что у стран с развитой экономикой может быть возможность снизить ставки ниже нуля во время рецессии без существенного негативного воздействия на банковскую кредитную деятельность. Лучшее понимание последствий низких или отрицательных процентных ставок будет иметь важное значение для экономистов и политиков в нынешних условиях постоянно низких мировых процентных ставок.

Маурисио Улате — старший экономист Департамента экономических исследований Федерального резервного банка Сан-Франциско.

Оливия Лофтон — научный сотрудник Департамента экономических исследований Федерального резервного банка Сан-Франциско.

Список литературы

Бастен, Кристоф и Майк Мариафазан. 2018. «Как банки реагируют на отрицательные процентные ставки: доказательства швейцарского порога исключения». Серия рабочих документов CESifo 6901.

Бруннермайер, Маркус К. и Янн Коби. 2018. «Реверсивная процентная ставка». Рабочий документ NBER 25406.

Хайдер, Флориан, Фарзад Саиди и Гленн Шепенс.2019. «Жизнь ниже нуля: банковское кредитование при отрицательных процентных ставках». Обзор финансовых исследований 32 (10, октябрь), стр. 3,728–3,761.

Лопес, Хосе А., Эндрю К. Роуз и Марк Шпигель. 2020. «Почему отрицательные номинальные ставки политики так мало повлияли на результаты деятельности банков? Доказательства кросс-кантри ». European Economic Review 124 (C), стр. 1–17.

Улате, Маурисио. 2021. «Переход в отрицательную зону при нулевой нижней границе: влияние отрицательных номинальных процентных ставок. ” American Economic Review 111 (1, январь), стр. 1–40.

” American Economic Review 111 (1, январь), стр. 1–40.

Ван, Оливье. 2020. «Банки, низкие процентные ставки и трансмиссия денежно-кредитной политики». Рабочий документ Европейского центрального банка 2492.

Каким образом отрицательная процентная ставка может выручить ваши ссудные сбережения?

Банки Европы и Японии уже предложили ставки ниже нуля. Следующими могут быть США. (iStock)

Представьте себе: вы платите банку за хранение ваших денег на сберегательном счете, а не наоборот.Это звучит нелогично, но с учетом того, что коронавирус бросил мировую экономику в штопор, некоторые банковские системы в других странах предлагают отрицательные процентные ставки по сберегательным счетам и ссудам, а некоторые экономисты говорят, что отрицательные ставки могут распространиться на Соединенные Штаты.

Вот что вам нужно знать об отрицательных процентных ставках и о том, как их использовать для заработка.

Как работают отрицательные процентные ставки? Банки в Европе и Японии используют отрицательные процентные ставки для стимулирования своей экономики, предлагая потребителям стимулы для получения займов. Обычно заемщик выплачивает проценты кредитору при погашении ссуды, такой как ипотека. Но в условиях сегодняшней шаткой экономики некоторые банки предлагают отрицательные процентные ставки клиентам, которые занимают деньги, например, для покупки дома или новой машины. Это помогает потребителям расплачиваться со своими долгами, побуждая людей тратить и занимать деньги.

Обычно заемщик выплачивает проценты кредитору при погашении ссуды, такой как ипотека. Но в условиях сегодняшней шаткой экономики некоторые банки предлагают отрицательные процентные ставки клиентам, которые занимают деньги, например, для покупки дома или новой машины. Это помогает потребителям расплачиваться со своими долгами, побуждая людей тратить и занимать деньги.

СНИЖЕНИЕ ЧРЕЗВЫЧАЙНОЙ СТАВКИ ФРС НА ИПОТЕКУ — ВОТ КАК ВЫ МОЖЕТЕ ПОЛУЧИТЬ СЕЙЧАС

В то же время эти банки взимают с клиентов проценты за хранение своих денег на сберегательных счетах, что не стимулирует людей экономить деньги, когда экономика нуждается в резком росте в потребительских расходах, чтобы исправить курс.

Шведский Riksbank был первым банком, предложившим отрицательные процентные ставки, когда он снизил свою ставку по депозитам овернайт до -0,25 процента в 2009 году. С тех пор центральные банки в Европе в Японии установили отрицательные процентные ставки. Эти банки по-прежнему зарабатывают деньги, предоставляя ссуды с отрицательной процентной ставкой, взимая с клиентов комиссию за заимствование денег. Например, когда заемщики получают ипотеку с отрицательной процентной ставкой, они все равно должны оплачивать своим кредиторам затраты на закрытие сделки и комиссию за выдачу кредита.

Например, когда заемщики получают ипотеку с отрицательной процентной ставкой, они все равно должны оплачивать своим кредиторам затраты на закрытие сделки и комиссию за выдачу кредита.

Между тем, когда банк предлагает сберегательные счета с отрицательной процентной ставкой, клиент должен заплатить банку комиссию за хранение там своих денег.По сути, это похоже на плату за хранение.

Как вы можете получить финансовую выгоду от отрицательных процентных ставок?Хотя банковская система США никогда не применяла отрицательные процентные ставки, некоторые политики и экономисты подталкивают Федеральный резерв к снижению ставки по федеральным фондам до уровня ниже нуля. Например, президент Трамп заявил в сентябре 2019 года, что ФРС должна снизить процентные ставки «до НОЛЯ или ниже».

ПРЕДЛОЖЕНИЕ ОТКАЗА ОТ ПРОЦЕНТНЫХ СРЕДСТВ ДЛЯ СТУДЕНТОВ НА КОРОНАВИРУС — КАК ПОЛУЧИТЬ ПРЕИМУЩЕСТВО

Однако в прошлом месяце ФРС снизила базовую процентную ставку до нуля, сделав расходы по займам для предприятий и потребителей максимально низкими. И на данный момент, когда коронавирус все еще сказывается на экономике США, ФРС теоретически может снизить свою позицию до отрицательной процентной ставки.

И на данный момент, когда коронавирус все еще сказывается на экономике США, ФРС теоретически может снизить свою позицию до отрицательной процентной ставки.

Итак, как отрицательные процентные ставки повлияют на потребителей в США? Проще говоря, они побудили бы людей больше тратить и брать взаймы, то есть помогать людям покупать дома и брать ипотечные кредиты, и меньше откладывать, что поддерживало бы экономику. Отрицательные ставки также побудили бы многих домовладельцев рефинансировать свои ипотечные кредиты и позволить им сэкономить деньги.Отрицательные ставки также побуждают домовладельцев брать деньги в долг для ремонта дома, поскольку заимствования дешевы. Недостаток? Отрицательные процентные ставки также затруднили бы людям накопление денег. ЛУЧШЕ ИНВЕСТИРОВАТЬ ИЛИ ВЫПЛАТИТЬ ДОЛГ?

С точки зрения того, как отрицательные процентные ставки повлияют на банки США, экономисты разделились. Некоторые говорят, что банки будут согласны с предложением ставок ниже нуля, потому что они все равно будут получать небольшую чистую прибыль. Но другие экономисты говорят, что банки не захотят передавать отрицательные ставки своим клиентам, потому что это побудит людей перемещать свои активы.Если это произойдет, это создаст нагрузку на банки и заставит многих инвесторов искать инвестиционные возможности за пределами США, а это означает, что эта стратегия может иметь неприятные последствия и нанести ущерб экономике США.

Но другие экономисты говорят, что банки не захотят передавать отрицательные ставки своим клиентам, потому что это побудит людей перемещать свои активы.Если это произойдет, это создаст нагрузку на банки и заставит многих инвесторов искать инвестиционные возможности за пределами США, а это означает, что эта стратегия может иметь неприятные последствия и нанести ущерб экономике США.

Поскольку отрицательные процентные ставки все еще являются относительно новой практикой, никто не может однозначно сказать, как они повлияют на экономику США. Но недавнее исследование Университета Бата показало, что маржа и прибыльность банков «хуже в странах, где были приняты отрицательные процентные ставки.” ПРЕДНАЗНАЧЕНИЕ ПЕРСОНАЛЬНОГО КРЕДИТА? 10 ВОПРОСОВ, ЗАДАВАЕМЫЕ ЗАРАНЕЕ

Итог? Хотя отрицательные процентные ставки в США маловероятны в ближайшем будущем, есть вероятность, что они могут появиться на горизонте. В конечном итоге это зависит от того, как вспышка коронавируса повлияет на экономику страны в ближайшие месяцы.

Что необходимо знать практикам ALM

Поскольку центральные банки во всем мире все чаще снижают ставки в отрицательную сторону, а другие сбрасывают их ближе к нулю и вызывают отрицательные рыночные ставки, останутся ли они здесь?

На самом деле, ключевые экономики какое-то время находились под низкими, нулевыми или отрицательными процентными ставками, как показано на Рисунке 1.

Влияние на баланс банка и поведение клиентов может быть существенным, поэтому нам необходимо четко понимать эти факторы. Например, в Дании, 1,2 , многие банки выдают ссуды по отрицательной ставке, но Швейцария предлагает отрицательные ставки 3 для вкладов или сумм, превышающих определенные пороговые значения. Кроме того, понимание изменений в ценах на продукты и поведении клиентов жизненно важно для моделирования управления активами и пассивами (ALM). Смесь также может меняться между чистым процентным доходом (NII) и комиссионным доходом по мере продолжения сжатия маржи, когда многие ставки по депозитам находятся на нулевом уровне. Разработчики моделей ALM должны уделять этим областям особое внимание.

Разработчики моделей ALM должны уделять этим областям особое внимание.

Что касается влияния отрицательных процентных ставок на стимулирование роста, Европейский центральный банк опубликовал обзор отрицательных ставок. Об экономических выгодах они утверждают следующее:

«Передача отрицательных ставок прошла гладко, и что в сочетании с другими мерами политики они оказались эффективными в стимулировании экономики и повышении инфляции». 4

Обзор отрицательных процентных ставок

Отрицательные процентные ставки не новость, но они становятся все более распространенными, поскольку предприятия в Швейцарии, зоне евро и Японии уже имеют опыт использования отрицательных процентных ставок.Хотя теория отрицательных процентных ставок призвана стимулировать рост, этого было трудно достичь; потребители могут видеть отрицательные процентные ставки и сдерживать расходы из осторожности. В Японии трудно понять, обеспечивали ли только низкие или отрицательные процентные ставки экономический стимул; процентные ставки в Японии неуклонно росли до мирового финансового кризиса 2007–2009 годов.

На розничных рынках наблюдался ряд отрицательных ставок. Если посмотреть на глобальный контекст, банки в Германии 5 и Швейцарии применили отрицательную ставку сбережений, а в Дании была доступна отрицательная ставка по ипотеке.Однако, несмотря на отрицательный общий показатель 6 (-0,5% в течение многих лет), датские банки применяли комиссии, которые, вероятно, обеспечили положительную общую доходность для банка. Кроме того, некоторые швейцарские банки взимают плату за депозиты на сумму более 2 миллионов швейцарских франков.

Одним из последствий низких или отрицательных ставок является снижение процентного дохода из-за более низкой доходности портфеля ликвидных активов казначейства. В Соединенном Королевстве Банк Англии заявил, что будет использовать отрицательные ставки для стимулирования экономики по мере необходимости.Пока страна готовится к отрицательным ставкам, 7 другие центральные банки могут сделать то же самое. Неизвестно, повлияет ли угроза отрицательных процентных ставок на рост ВВП (и инфляцию). Важным выводом здесь является потенциальное влияние, которое это может оказать на чувствительность чистого процентного дохода ALM, а также наличие каких-либо свидетельств изменения поведения клиентов или изменения структуры доходов банков и финансовых учреждений.

Важным выводом здесь является потенциальное влияние, которое это может оказать на чувствительность чистого процентного дохода ALM, а также наличие каких-либо свидетельств изменения поведения клиентов или изменения структуры доходов банков и финансовых учреждений.

Ключевые соображения

На рисунке 2 показаны некоторые вопросы и ключевые соображения, которые возникают в связи с отрицательными процентными ставками.

Есть ли в контрактах полы в сберегательных и кредитных продуктах?

- Если нет, можно (или нужно) предоставить клиентам новые условия?

- Каковы договорные обязательства учреждения?

Что коммерческие группы будут делать с процентными ставками клиентов?

- Будет ли кредитование осуществляться под отрицательную процентную ставку?

- Станут ли отрицательные процентные ставки по сбережениям нормой (как в Швейцарии)?

- Будут ли они применяться ко всему депозиту или к определенным сегментам, то есть к остаткам, превышающим определенный порог? (Это особенно актуально, когда клиенты держат в банке только один продукт, а чистая прибыль банка отрицательна.

)

) - Могут ли банки получить доступ к необходимым данным, чтобы иметь возможность точно списывать отрицательные ставки с части баланса клиента?

- Могут ли банки правильно оценить общий доход клиента и оценить, взимать ли отрицательную ставку по депозитам, особенно если у клиента нет других деловых отношений с банком?

Будет ли взиматься дополнительная комиссия?

- Означает ли это полную положительную доходность для банка?

- Будет ли ясен конечный результат относительно общих затрат для клиентов?

- Будет ли это соответствовать принципу справедливого отношения к клиентам?

Как отреагируют клиенты?

- Будут ли они сберегать или тратить деньги в условиях низких процентных ставок?

- Являются ли отрицательные процентные ставки контрпродуктивными? (Как видно из Японии, страх рецессии — и тот факт, что существует отрицательная среда процентных ставок — может побудить потребителей к большей осторожности и меньшим расходам.

)

)

Практические последствия для менеджеров ALM

До последнего десятилетия многие страны не испытывали отрицательных процентных ставок и смотрели на Японию как на аномалию. Однако количество стран с отрицательными ставками растет. Даже если ставки центрального банка не опустились в отрицательную зону, многие рыночные ставки сделали это в той или иной степени. Например, в Великобритании, хотя базовая ставка Банка Англии остается на уровне 0,10%, кривая доходности опустилась на отрицательную территорию.Это результат предполагаемого будущего снижения процентных ставок, при этом при выпуске государственных долговых обязательств также используются преимущества среды с более низкими процентными ставками, а регулярные выпуски казначейских векселей Великобритании часто выпускаются под отрицательные процентные ставки.

С точки зрения ALM, команды, которые прогнозируют чистую прибыль банка, должны понимать и объяснять эту чувствительность. Исторически более крупные и хорошо зарекомендовавшие себя банки получали выгоду от обширного пула клиентов с текущими счетами, которые ранее получали выгоду от исторически низких процентных ставок.Однако в период, когда низкие процентные ставки постоянно удлиняются, выгода для портфелей текущих счетов уменьшилась. Банки-претенденты, стремившиеся увеличить свои балансы, имели преимущество, когда их текущие счета приносили меньше пользы, но когда привлечение новых депозитов по предельной ставке уменьшало их маржу, эти банки оказывались в небольшом невыгодном положении. При отрицательных ставках центрального банка влияние, моделирование, ценообразование и поведенческие характеристики, а также уровень детализации и анализа, необходимые для истинного понимания воздействия на чистую процентную ставку, только усложняются.