Кредит для малого бизнеса и ИП

Начало бизнеса

Покрытие кассовых разрывов

Пополнение оборотных средств

Приобретение оборудования, транспорта, помещения

Расширение бизнеса

Рефинансирование кредитов сторонних банков

Финансирование тендеров и государственных контрактов

Кредит для малого бизнеса с нуля: условия и этапы получения

И если без процентов деньги занять не у кого, то один из возможных вариантов, который остается для рассмотрения – кредит на развитие малого бизнеса с нуля в банках. Банковские учреждения сегодня предлагают самые разные условия сотрудничества, рассмотрев которые предприниматель может заключить договор на получения кредита в требуемом размере. Причем, это будет не обычный потребительские займ, а инвестиции в бизнес с более выгодными процентными ставками. Но даже эксперты, с учетом сложной экономической ситуацией на рынке, советуют оформлять кредит под малый бизнес с нуля только в крайнем случае – когда дело запланировано уже давно и имеются определенные гарантии успеха. Если же ожидания предпринимателя не оправдаются, можно не только потерять бизнес, но и еще на протяжении долгого времени выплачивать банку взятые в долг деньги. Лучшим вариантом станет небольшая сумма, оформлена по кредиту – тогда сводятся к минимуму финансовые риски.

И если без процентов деньги занять не у кого, то один из возможных вариантов, который остается для рассмотрения – кредит на развитие малого бизнеса с нуля в банках. Банковские учреждения сегодня предлагают самые разные условия сотрудничества, рассмотрев которые предприниматель может заключить договор на получения кредита в требуемом размере. Причем, это будет не обычный потребительские займ, а инвестиции в бизнес с более выгодными процентными ставками. Но даже эксперты, с учетом сложной экономической ситуацией на рынке, советуют оформлять кредит под малый бизнес с нуля только в крайнем случае – когда дело запланировано уже давно и имеются определенные гарантии успеха. Если же ожидания предпринимателя не оправдаются, можно не только потерять бизнес, но и еще на протяжении долгого времени выплачивать банку взятые в долг деньги. Лучшим вариантом станет небольшая сумма, оформлена по кредиту – тогда сводятся к минимуму финансовые риски.Еще по теме: где взять деньги на бизнес с нуля.

Как выбрать банк?

Многие банки сегодня выдают кредит на открытие малого бизнеса с нуля. Ничего удивительного – в первую очередь это выгодно именно им, поскольку переплата по процентам порой достаточно внушительна. И учитывая конкуренцию между заемными учреждениями, в этом сегменте масса предложений для начинающих предпринимателей.

Ничего удивительного – в первую очередь это выгодно именно им, поскольку переплата по процентам порой достаточно внушительна. И учитывая конкуренцию между заемными учреждениями, в этом сегменте масса предложений для начинающих предпринимателей.

В условиях кризиса уже потеряли лицензии десятки банков. А потому, предпринимателям не стоит бросаться на первое попавшееся «выгодное» предложение – лучше тщательно проанализировать условия, предлагаемые разными учреждениями.

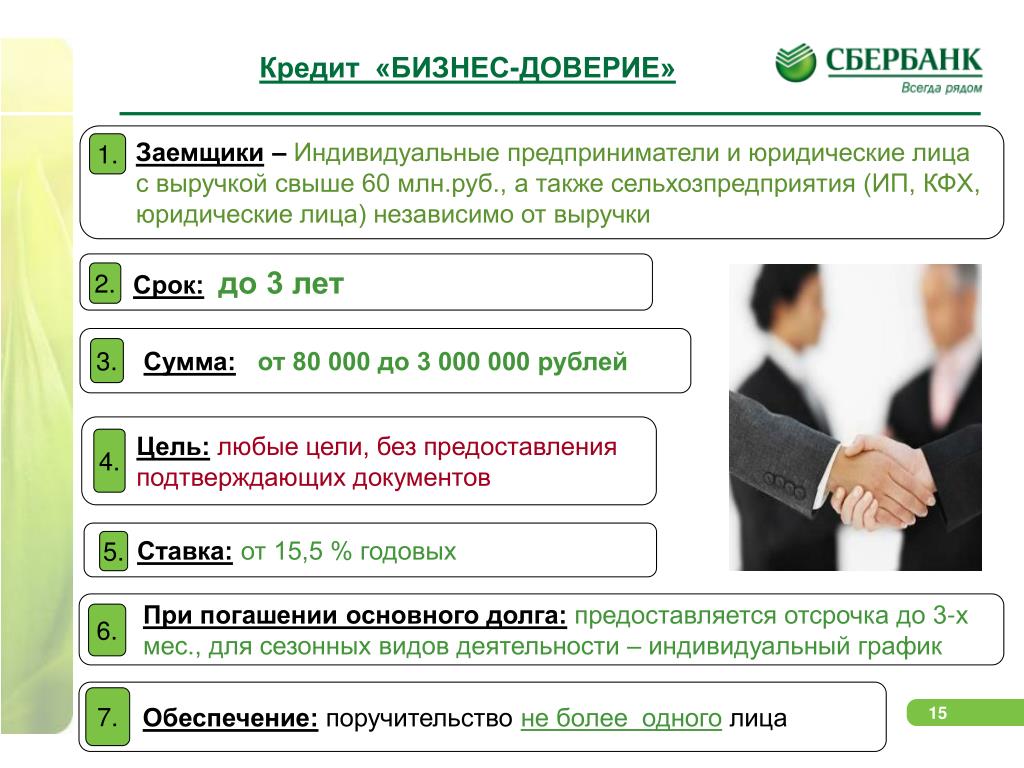

Для начала, нужно будет узнать, в каких именно банках в конкретном городе предусмотрено бизнес-кредитование. Сюда и стоит обращаться! Хорошо, ели выбранный банк уже давно функционирует на рынке и поддерживается государством – это важные показатели его благонадежности. Отнесем сюда Сбербанк, Россельхозбанк, ВТБ. Но большей популярностью среди начинающих предпринимателей пользуются именно кредиты малому бизнесу с нуля от Сбербанка с их специальной программой кредитования «Бизнес-Старт». Но и тут нельзя полностью полагаться на отзывы клиентов банка – лучше самостоятельно изучить договор сотрудничества, чтобы убедиться, а насколько подходят предлагаемые условия в конкретном случае.

Получение кредита на бизнес: основные этапы

Определившись, где взять кредит для малого бизнеса, можно начинать процедуру займа, чтобы как можно быстрее получить решение банка.

В каждом кредитном учреждения выдвигаются собственные условия, но в целом, процедура получения требуемых инвестиций выглядит следующим образом:

- Регистрация предпринимателя в качестве ИП.

- Обращение в банк и выбор программы кредитования.

- Подача заявления и предоставление специалисту пакета документов.

- Ожидание ответа от банковского учреждения.

Банки, как правило, не выдают полную сумму, необходимую для запуска бизнеса, предпринимателю придется вложить и собственные инвестиции – 10-40 % от размера необходимого капитала.

Что касается пакета документов, тот тут предпринимателю необходимо будет предоставить специалистам следующие бумаги:

- паспорт,

- выписка из ЕГРИП,

- ИНН,

- бизнес-план.

И именно последний пункт вызывает больше всего трудностей, поскольку ни один серьезный банк не выдаст кредит для открытия малого бизнеса без четко проработанного проекта с описанными здесь расходами, маркетинговой политикой и планируемыми прибылями.

Подав все необходимые документы в кредитное учреждение, остается только ждать. Как правило, сроки рассмотрения заявки не превышают 2 недель.

Как повысить свои шансы получить кредит на бизнес?

Банки, выдающие кредиты малому бизнесу с нуля, работают по собственной схеме. Но в каждом из учреждений есть ряд требований к заемщикам. И желая получить необходимую сумму в долг, кредитором эти условия должны быть соблюдены:

- Наличие движимого или недвижимого имущество (оно будет выступать в сделке в качестве залога).

- Отсутствие других действующих кредитов или долгов по займам.

- Поручительство со стороны физического или юридического лица.

Если тот или иной банк предлагает кредит на запуск бизнеса без поручителей, стоит с опаской отнестись к такому «заманчивому» предложению, ведь это как правило, является обязательным условием получения требуемой суммы.

А чтобы с большей долей вероятности получить кредит на малый бизнес в Россельхозбанке и в других учреждениях, важно соблюсти некоторые требования, предъявляемые ими:

- Постоянное место регистрации в конкретном городе.

- Официально зарегистрированный брак.

- Возраст не старше 45 лет.

- Поручительство со стороны лица с хорошей кредитной историей.

Как показывает практика, получить займ на запуск собственного дела намного легче, если бизнес открывается по системе франчайзинга. Крупные франчайзинговые компании в этом случае выступают в качестве надежного поручителя, под «покровительством» которого и будет вестись в дальнейшем бизнес.

При совершении сделки выдачи кредита, рискуют обе стороны – банк может не получить свой долг, а предприниматель, несомненно, «пострадает» от переплаты процентов. А потому, каждое кредитное учреждение тщательно проверяет претендентов на получение инвестиций.

Проверка начинающего предпринимателя на благонадежность осуществляется с помощью одной из двух методик:

- Экспертное заключение. Здесь определенное решение принимают эксперты, субъективно проанализировав предоставление заемщиком данные.

- «Скоринг». В этом случае, положительное или отрицательное решение принимается путем некоторых математических расчетов по заданному алгоритму.

Чем большая сумма требуется заявителю, тем более тщательно анализируется и проверяется пакет сданных на рассмотрение документов.

Интересные статьи:

Какие самые прибыльные виды бизнеса в России?

Как заработать на написании статей сидя дома?

Можно ли заработать на разнице курсов валют сегодня?

Что делать, если банк не дал кредит?

Даже детально изучив вопрос, как получить кредит малому бизнесу с нуля, можно получить от банка отрицательный ответ. Вряд ли это станет проблемой, поскольку в каждом городе функционирую далеко не одно кредитное учреждение – стоит попытать счастья в других!

Вряд ли это станет проблемой, поскольку в каждом городе функционирую далеко не одно кредитное учреждение – стоит попытать счастья в других!

Получив от банка отказ, не помешает еще раз проанализировать свой бизнес-план. А так ли он хорош, как это казалось раньше? Может банковские эксперты не зря посчитали дело бесперспективным?

Но что делать, если ни один из банков не выдает требуемую на запуск собственного дела сумму, а сам предприниматель уверен в его рентабельности и быстрой окупаемости? Отчаиваться рано – есть и другие варианты.

Например, такие:

- Стоит попробовать получить кредит малому бизнесу от государства. Во многих регионах сегодня действую специальные программы, призванные помогать начинающим предпринимателям реализовать выгодный проект. Правда вот, специализированные центры по поддержке и развитию малого бизнеса отбирают на выдачу займа единичные бизнес-планы. Но некоторые направления вполне имеют шанс получить господдержку – например, бизнес в сфере сельского хозяйства.

- Не помешает промониторить рынок с целью налаживания выгодного сотрудничество с частными инвесторами, ведь многие успешные предприниматели заинтересованы в выгодных вложениях своих средств. И такая практика сегодня вполне «рабочая» – инвестор выбирает перспективный стартап и дает на его развитие нужную сумму. Но скорее всего, в договоре сотрудничества будет прописано условие, что будущее предприятие полностью не будет принадлежать предпринимателю. Так же, как и в случае с банком, здесь потребуется подробный бизнес-план.

- Оформлять потребительский кредит стоит только в крайнем случае – проценты здесь огромные! Но и этот вариант сегодня вполне имеет место быть. Здесь, скорее всего, придется оформлять залог.

Получая кредиты малому бизнесу без залога (какой бы способ ни был бы выбран), следует тщательно работать над проектом, развивая его. И на какое-то время основной целью предпринимателя должно стать скорейшее погашение займа.

Кредит на открытие малого бизнеса с нуля без залога и поручителей в Сбербанке

Начиная с «перестроечных» времен становится понятным, что на фоне развала и прекращения деятельности гигантов промышленности малые предприятия могут сыграть не последнюю роль в развитие экономики страны. Поэтому государство предлагает различные программы поддержки частного предпринимательства. Это и государственное субсидирование, и помощь гарантийного фонда, и программа получения бесплатного профессионального образования.

Поэтому государство предлагает различные программы поддержки частного предпринимательства. Это и государственное субсидирование, и помощь гарантийного фонда, и программа получения бесплатного профессионального образования.

Как получить кредит малому бизнесу с нуля

Поскольку все банки являются коммерческими организациями, они преследуют определенную выгоду от предоставления кредитов малому бизнесу с нуля, но вынуждены ограничивать собственные риски. Чтобы гарантировать одобрение заявки по кредиту необходимо выполнить ряд условий:

- подготовить бизнес-план стартапа с подробным описанием проекта и этапами его развития;

- определить залог – это может быть автомобиль, квартира, земельный участок или коммерческое помещение;

- зарегистрировать ИП или ООО. Для получения кредита под бизнес с нуля понадобятся документы, подтверждающие учет в налоговых органах;

- открыть расчетный счет в банке;

- подать онлайн-заявку на кредит.

Требования к заёмщику

Для сокращения рисков кредитные учреждения предъявляют определенные требования заёмщикам — индивидуальным предпринимателям:

- возраст от 21 до 65 лет;

- отсутствие обременений на объект залога;

- положительная кредитная история;

- постоянная регистрация в одном из регионов страны.

Охотнее банк предоставляет кредит представителям малого бизнеса, имеющим расчетный счет в этом же банке. Иногда бывает проще получить потребительский кредит на физическое лицо, а затем уже использовать его для развития бизнеса с нуля.

Подводные камни кредитования малого бизнеса с нуля

Несмотря на сокращение кредитования со стороны многих банков, необходимость в кредитах для развития бизнеса с нуля остается актуальной. Важно получить кредит именно по тарифу для начинающего малого бизнеса выгодно тем, что для этой программы банки специально разрабатывают выгодные условия. Кредитование стартапов в малом бизнесе имеет свои особенности:

- лимит кредита больше, чем у потребительского займа;

- деньги перечисляются на расчетный счет ИП.

Есть и не неприятные моменты, например высокая процентная ставка, залог и поручители, а также необходимость страхования сделки.

Как правильно взять кредит на бизнес с нуля, чтобы потом не жалеть

Многие начинающие предприниматели, открывая бизнес с нуля, задаются вопросом, где взять деньги на развитие своего дела. Что делать, если у вас нет достаточных накоплений, заинтересованного инвестора, а деньги для открытия бизнеса очень нужны? На ум приходит возможный выход – получить кредит на бизнес с нуля в банке.

Что делать, если у вас нет достаточных накоплений, заинтересованного инвестора, а деньги для открытия бизнеса очень нужны? На ум приходит возможный выход – получить кредит на бизнес с нуля в банке.

Стоит ли вообще брать кредит на бизнес с нуля?

Скажем сразу, мы не рекомендуем данный способ финансирования, как наилучший. Особенно для начинающих предпринимателей. Об этом мы уже писали подробнее в нашей статье «Брать ли кредит на открытие бизнеса?». Но все же, как быть, если по-другому не получается? Ниже мы приведем несколько полезных советов, как взять кредит на открытие бизнеса с нуля. Будем надеяться, что эта статья убережет вас от возможных ошибок.

Никаких микрозаймов

Правило номер один: ни при каких условиях не обращайтесь в микрофинансовые организации или небольшие банки с огромными процентными ставками и скрытыми комиссиями. Выбирайте крупные, надежные банки (Сбербанк, ВТБ24, Россельхозбанк, Райффайзен), потому что у них дешевле. А еще они дорожат своей репутацией и не будут прописывать в договоре маленьким шрифтом скрытые платежи.

А еще они дорожат своей репутацией и не будут прописывать в договоре маленьким шрифтом скрытые платежи.

Помните, что ваша рентабельность обязательно должна покрывать процентные платежи. Тогда кредит на открытие бизнеса будет выгоден и вам, и банку. А микрофинансовые конторы – это путь в долговую яму, потому что никакой легальный бизнес не покроет их чудовищные процентные ставки.

Кроме того, в крупных банках очень хорошо налажена система риск-менеджмента, благодаря которой вы увидите сторонний профессиональный взгляд на ваше дело. Специалисты смогут подсказать оптимальную схему кредитования, рассказать о будущих рисках. Или же сразу скажут вам, что вероятность успеха низкая, тем самым уберегут вас от возможной ошибки при привлечении кредита на малый бизнес с нуля.

Регистрируйтесь заранее

Вообще, банки не очень охотно дают кредиты начинающим предпринимателям. Это и понятно. Ведь если у человека мало опыта в бизнесе, то велика вероятность ошибок, убытков и, как следствие, просрочек по кредиту. Поэтому можно немного схитрить – зарегистрировать фирму или ИП, на которые будете оформлять кредит на бизнес с нуля, заранее, чтобы, когда вы обратитесь в банк, можно было сказать, что вы уже как полгода на рынке. А оборотов пока нет, потому что вы налаживаете деловые связи, изучаете каналы сбыта, находите поставщиков с самыми выгодными условиями и т.д. А потом, когда ваша заявка попадет на стол к риск-менеджеру, он не откажет только лишь потому, что фирма зарегистрирована всего месяц назад. В некоторых банках даже есть такой стоп-фактор – слишком короткий срок регистрации фирмы. Такие заявки даже не принимаются.

Поэтому можно немного схитрить – зарегистрировать фирму или ИП, на которые будете оформлять кредит на бизнес с нуля, заранее, чтобы, когда вы обратитесь в банк, можно было сказать, что вы уже как полгода на рынке. А оборотов пока нет, потому что вы налаживаете деловые связи, изучаете каналы сбыта, находите поставщиков с самыми выгодными условиями и т.д. А потом, когда ваша заявка попадет на стол к риск-менеджеру, он не откажет только лишь потому, что фирма зарегистрирована всего месяц назад. В некоторых банках даже есть такой стоп-фактор – слишком короткий срок регистрации фирмы. Такие заявки даже не принимаются.

Создайте положительную кредитную историю

Хорошо, если раньше вы уже пользовались кредитами и возвращали их в срок. Для банков это важный показатель, который говорит о вашей дисциплине. Чтобы создать дополнительное преимущество, прежде, чем обращаться в банк за крупным кредитом на открытие бизнеса, попробуйте на ту же фирму взять небольшой кредит на короткий срок. Закройте его вскоре, чтоб не переплачивать лишние проценты. И когда вы уже обратитесь за крупным кредитом, банк увидит, что вы имеете успешный опыт кредитования.

Закройте его вскоре, чтоб не переплачивать лишние проценты. И когда вы уже обратитесь за крупным кредитом, банк увидит, что вы имеете успешный опыт кредитования.

Составьте бизнес-план

Вы должны очень тщательно и очень подробно просчитать все ваши затраты и будущую выручку и оформить расчеты в форме бизнес-плана, с которым вы пойдете в банк за кредитом на бизнес для вашего ООО или ИП.

Сделайте подробную смету затрат со всеми расходами. Разделите затраты на две группы. В первой укажите единовременные затраты, которые вам потребуются в начале. Они еще называются инвестиционными. Примеры таких затрат: покупка оборудования, получение необходимых разрешений, разработка и запуск сайта… Во второй группе будут регулярные издержки. Это те, которые вы будете совершать каждый месяц: закуп товара, аренда, зарплата, налоги и т.д.

Определитесь, какой кредит на бизнес с нуля вам нужен

Для финансирования затрат первой группы существуют инвестиционные кредиты, а для второй – кредиты на пополнение оборотных средств. Как правило, инвестиционные кредиты более длительны, и их погашение осуществляется за счет чистой прибыли и амортизационных отчислений. Кредиты на пополнение оборотных средств погашаются из выручки и носят более краткосрочный характер.

Как правило, инвестиционные кредиты более длительны, и их погашение осуществляется за счет чистой прибыли и амортизационных отчислений. Кредиты на пополнение оборотных средств погашаются из выручки и носят более краткосрочный характер.

Очень важно привлекать для каждой группы затрат соответствующие кредиты. Если финансировать инвестиционные затраты оборотными кредитами, то в будущем не избежать проблем с ликвидностью, потому что оборудование имеет более длительный срок окупаемости, и при наступлении сроков платежа по кредиту денег может не хватить. Если же финансировать оборотные активы инвестиционными кредитами, то придется переплачивать лишние проценты за более длительный срок кредитования.

Планируйте выручку

После затрат, распишите денежные потоки – предполагаемый объем выручки, которая будет поступать от потребителей. Остерегайтесь излишне оптимистичного подхода, чтобы потом не жалеть, что что-то не предусмотрели. И когда у вас на руках будут все необходимые расчеты, начинайте обзванивать банки и договариваться о встрече с менеджером для получения кредита на бизнес с нуля.

Будьте честны с банком

Не обманывайте банк, предоставляйте достоверную информацию. Не завышайте ваши показатели, ведь в итоге хуже от этого будет только вам, потому что банк не сможет объективно оценить ваш бизнес и не сделает оптимальное для вас предложение. Кроме того, передача заведомо ложной информации при получении кредита – это статья уголовного кодекса (мошенничество). А уж подобные проблемы точно вам ни к чему!

Берегите личное имущество

В процессе обработки вашей заявки банк наверняка попросит вас предоставить поручительство и залог. В качестве залога может выступать автотранспорт, оборудование, недвижимое имущество. Конечно, залог для вас – это дополнительные риски, и более предпочтительно привлекать кредит на бизнес без залога личного имущества. Оптимальным будет передача в залог имущества, которое вы планируете приобрести за счет кредита. Например, оборудование или товары в обороте.

Перед тем, как вы возьмете кредит на открытие бизнеса с нуля, не забудьте переоформить то имущество, которое зарегистрировано на вас, на близких родственников. Так вы себя обезопасите, и предоставление личного поручительства будет не так рискованно.

Так вы себя обезопасите, и предоставление личного поручительства будет не так рискованно.

Если же после обработки вашей заявки на кредит на развитие бизнеса с нуля Банк сообщит, что ключевой фактор для положительного решения – это предоставление залога личного имущества, то соглашайтесь только в том случае, если вы полностью уверены в том, что у вас все получится.

Резюме

В заключение кратко перечислим основные правила получения кредита на открытие малого бизнеса с нуля:

- никаких микрозаймов;

- рентабельность бизнеса должна превышать процентные платежи;

- тщательно проработайте бизнес-план;

- для инвестиционных затрат привлекайте инвестиционные кредиты, для регулярных затрат – кредиты на пополнение оборотных средств;

- предоставляйте только достоверную информацию;

- берегите личное имущество.

Тем, кто уже ведет предпринимательскую деятельность, рекомендуем почитать нашу следующую статью «Берем кредит на развитие малого бизнеса: оптимальная стратегия». Желаем вам успешного кредитования!

Желаем вам успешного кредитования!

взять кредит на открытие, развитие малого бизнеса

до 88382 р./месяцпри 1 000 000 р. на 12 месяцев

11 – 14 %на сумму до 1500000 р.

1 месяц – 2 года

Без залогаБез поручительства

до 90258 р./месяцпри 1 000 000 р. на 12 месяцев

15 – 15,5 %на сумму до 1500000 р.

1 месяц – 2 года

Без залогаБез поручительства

до 88382 р./месяцпри 1 000 000 р. на 12 месяцев

11 – 14 %на сумму до 3000000 р.

1 месяц – 2 года

Без залогаБез поручительства

до 88382 р./месяцпри 1 000 000 р. на 12 месяцев

11 – 14 %на сумму до 3000000 р.

1 месяц – 2 года

Без залогаБез поручительства

до 90258 р./месяцпри 1 000 000 р. на 12 месяцев

15 – 15,5 %на сумму до 500000 р.

1 месяц – 2 года

Без залогаБез поручительства

до 88382 р. /месяцпри 1 000 000 р. на 12 месяцев

/месяцпри 1 000 000 р. на 12 месяцев

11 – 14 %на сумму до 5000000 р.

1 месяц – 2 года

Без залогаБез поручительства

до 88382 р./месяцпри 1 000 000 р. на 12 месяцев

11 – 14 %на сумму до 5000000 р.

1 месяц – 2 года

Без залогаБез поручительства

91205 р./месяцпри 1 000 000 р. на 12 месяцев

17 %на сумму от 100000 до 1500000 р.

1 месяц – 2 года

Без залогаБез поручительства

Доверительный (ИП)

91680 р./месяцпри 1 000 000 р. на 12 месяцев

18 %на сумму от 100000 до 700000 р.

1 месяц – 2 года

Без залогаБез поручительства

до 88382 р./месяцпри 1 000 000 р. на 12 месяцев

11 – 15 %на сумму от 1000000 до 120000000 р.

1 месяц – 2 года

Без залогаБез поручительства

до 88382 р./месяцпри 1 000 000 р. на 12 месяцев

11 – 15 %на сумму от 1000000 до 120000000 р.

1 месяц – 2 года

Без залогаБез поручительства

до 88382 р./месяцпри 1 000 000 р. на 12 месяцев

11 – 15 %на сумму от 1000000 до 120000000 р.

1 месяц – 2 года

С залогом

С поручительством

до 88382 р./месяцпри 1 000 000 р. на 12 месяцев

11 – 15 %на сумму от 1000000 до 120000000 р.

1 месяц – 2 года

С залогом

С поручительством

до 88382 р./месяцпри 1 000 000 р. на 12 месяцев

11 – 15 %на сумму от 1000000 до 50000000 р.

1 месяц – 2 года

Без залогаБез поручительства

88615 р./месяцпри 1 000 000 р. на 12 месяцев

11,5 %на сумму от 300000 до 5000000 р.

1 месяц – 2 года

Без залогаБез поручительства

88615 р./месяцпри 1 000 000 р. на 12 месяцев

11,5 %на сумму от 300000 до 5000000 р.

1 месяц – 2 года

Без залогаБез поручительства

до 87684 р./месяцпри 1 000 000 р. на 12 месяцев

на 12 месяцев

9,5 – 13 %на сумму от 500000 до 50000000 р.

1 месяц – 2 года

С залогом

С поручительством

до 87684 р./месяцпри 1 000 000 р. на 12 месяцев

9,5 – 13 %на сумму от 500000 до 50000000 р.

1 месяц – 2 года

С залогом

С поручительством

до 87220 р./месяцпри 1 000 000 р. на 12 месяцев

8,5 – 13,4 %на сумму от 1000000 до 2000000 р.

1 месяц – 5 лет

Без залогаБез поручительства

до 87220 р./месяцпри 1 000 000 р. на 12 месяцев

8,5 – 13,4 %на сумму от 1000000 до 2000000 р.

1 месяц – 5 лет

Без залогаБез поручительства

до 87823 р./месяцпри 1 000 000 р. на 12 месяцев

9,8 – 16,6 %на сумму от 2000000 до 50000000 р.

1 месяц – 5 лет

С залогом

С поручительством

до 87220 р./месяцпри 1 000 000 р. на 12 месяцев

8,5 – 13,4 %на сумму от 2000000 до 50000000 р.

1 месяц – 5 лет

С залогом

С поручительством

до 87220 р./месяцпри 1 000 000 р. на 12 месяцев

8,5 – 13,4 %на сумму от 2000000 до 50000000 р.

1 месяц – 5 лет

С залогом

С поручительством

до 87823 р./месяцпри 1 000 000 р. на 12 месяцев

9,8 – 16,6 %на сумму от 500000 до 50000000 р.

1 месяц – 5 лет

С залогом

С поручительством

87916 р./месяцпри 1 000 000 р. на 12 месяцев

10 %на сумму от 500000 до 10000000 р.

1 месяц – 6,8 лет

С залогом

С поручительством

87916 р./месяцпри 1 000 000 р. на 12 месяцев

10 %на сумму от 500000 до 10000000 р.

1 месяц – 6,8 лет

С залогом

С поручительством

до 87823 р./месяцпри 1 000 000 р. на 12 месяцев

9,8 – 16,6 %на сумму от 500000 до 5000000 р.

1 месяц – 7 лет

С залогом

С поручительством

Кредиты на открытие малого бизнеса с нуля — как взять и что нужно знать?

Кредит – мощнейший механизм развития бизнеса. Он позволяет развернуть производство, внедрить новые технологии, прикрыть неудачные финансовые решения.

Он позволяет развернуть производство, внедрить новые технологии, прикрыть неудачные финансовые решения.

Кредит на развитие бизнеса – важное направление в линейке банковских продуктов, а выдаваемые суммы выше, чем в авто и ипотечных кредитах. Стоит ли брать кредит на развитие бизнеса и что для этого нужно? Попробуем узнать.

Банковский кредит

Это предоставление банком во временное пользование части собственного и привлеченного капитала, на условиях возвратности и, как правило, с уплатой процента. Сфера банковского кредита шире, чем коммерческого или потребительского, т.к. он обслуживает не только обращение товаров, но и накопление капитала.

Кредитование малого бизнеса в России развивается всё активнее. Ниша больших финансов для крупных предприятий уже поделена, и банки всё чаще смотрят на рынок займов малому и среднему бизнесу.

Малый бизнес, конечно, является наиболее гибким во всех аспектах деятельности. Быстро реагирует на изменение спроса на локальном рынке, легче и дешевле проводит перевооружение.

Но он же, является более рискованным, на взгляд банка, из-за ряда факторов:

Статистический

Неумолимая статистика говорит нам, что 8 из 10 предприятий малого бизнеса прекращают своё существование в первый год работы. И банки формируют свои кредитные программы для малого бизнеса, исходя также и из этой предпосылки. Но статистика не учитывает некоторые факторы.

Например, выход предприятия на более широкий уровень. Соответственно, учитываться она будет уже как среднее или крупное. Также, возможна продажа предприятия более крупной компании, или вхождение в неё. Но столь подробный анализ банками не проводится.

Прозрачность

Это является одной из главных проблем банков. Многие малые предприятия и ИП работаю «в серую».

Банкам сложно реально оценить их потенциал и свои риски.

Законодательный

Банки выдают кредиты для малого бизнеса, согласуясь с программой Центробанка. Существуют требования по анализу малого бизнеса, которым они должны подчиняться.

Как получить кредит в банке?

Получение кредита – достаточно простая процедура. Но она имеет ряд нюансов, которые могут усложнить или облегчить её течение. Рассмотрим их.

Пошаговая инструкция:

- Определитесь с банком. У разных банков разные условия кредитования: ставка, срок, требования к заёмщику. Здесь не стоит лениться, изучите как можно больше предложений. Большинство банков представлены в интернете. Их сайты, с описанием всех продуктов, существенно облегчают задачу, экономя время.

- Подготовьте пакет документов. Список необходимых документов также можно найти на сайте. Но лучше для этого приехать в отделение выбранного банка и проконсультироваться с менеджером. Могут появиться или измениться требования к заёмщику, ещё не обновлённые на сайте.

- Подготовьте бизнес-план. Он входит в пакет документов, но стоит выделить его отдельно. Внятный бизнес-план будет определяющим, при принятии решения по кредиту.

- Подготовьте собственные денежные средства. Для таких видов кредита, как ипотечный (выкуп цеха), лизинг (оборудование) или франшиза, требуют внести часть средств. В разных банках по-разному, обычно порядка 30%.

- Найдите поручителей. Банки могут попросить предоставить 1-2 поручителей по кредиту. Особенно у вновь открывшихся клиентов. Это необязательно юр. лица. Требования к поручителям уточняйте в отделении банка.

- Визит в офис. Его лучше совершать в первой половине дня. Это увеличит шансы: ваш интервьюер ещё бодр и полон сил, может уделить больше времени и прояснить для себя непонятные моменты вашей заявки. У вас не будет второго шанса произвести первое впечатление. Деловой стиль одежды, опрятный внешний вид и качественные парфюм и аксессуары. Если нет – попросите у знакомых. Вы должны демонстрировать лёгкое затруднение с финансами, а не заложившего последнюю рубаху для дела, трудягу. Менеджер оценивает и отмечает ваш внешний вид и стиль общения.

И ещё – не приходите к открытию, дайте персоналу войти в ритм.

Требования к заёмщику

Опять же, зависят от банка. Но общие требования примерно таковы:

- Чистая кредитная история. Если ИП. Если ООО, то проверят даже КИ ген. директора.

- Действующее юр. лицо или ИП. Могут давать возможность открытия после одобрения кредита, но шансов получить кредит тогда меньше.

- Стаж работы на рынке. Крайне желательно иметь хотя бы полугодовой стаж работы. Причём не просто числиться, а продемонстрировать обороты на счетах и наличие действующих договоров.

- Действующий счёт в этом банке. Если с данным банком заключён договор на обслуживание, то вам охотнее пойдут на встречу. Банк видит движение средств, и всегда может приостановить или списать платёж со счёта.

- Наличие легко оборачиваемого имущества, которое можно быстро реализовать, в случае нарушения договора.

- Поручительство. Требования к поручителю, в принципе, такие же, как и к вам.

- Справка о доходах формы 2-НДФЛ.

Сбор документов

Пакет документов различен. Общие требования удобнее рассмотреть на примере «Сбербанка» — самые щадящие условия кредитования, множество программ и отделений, высокая доля государственного участия, делают его ключевым игроком на рынке кредитов для малого бизнеса.

Документы для предварительного рассмотрения заявки:

Документы, предоставляемые Заемщиком

- Анкета Заемщика.

- Паспорт гражданина РФ (Заемщика, если Заемщик – индивидуальный предприниматель).

- Временная регистрация Заемщика (при наличии, если Заемщик — индивидуальный предприниматель).

- Документ, подтверждающий урегулированные взаимоотношения Заемщика с органами, осуществляющими призыв на военную службу: военный билет (удостоверение личности военнослужащего), приписное свидетельство (для мужчин в возрасте до 27 лет, если Заемщик — индивидуальный предприниматель).

- Финансовые документы юридического лица или индивидуального предпринимателя.

Документы, предоставляемые Поручителями

- Анкета Поручителя.

- Паспорт гражданина РФ (Поручитель).

- Временная регистрация Заемщика / Поручителя (при наличии).

- Документ, подтверждающий урегулированные взаимоотношения поручителя с органами, осуществляющими призыв на военную службу: военный билет (удостоверение личности военнослужащего), приписное свидетельство (для мужчин в возрасте до 27 лет).

- Справка 2-НДФЛ – не менее, чем за последние 3 полных календарных месяца (оригинал), если поручитель – наемный работник.

Дополнительно:

- Документ налоговой отчетности (налоговая декларация) по форме, соответствующей системе налогообложения (если Поручитель – индивидуальный предприниматель).

- Декларация о доходах (если Поручитель — учредитель юридического лица).

Документы, предоставляемые руководителем и учредителями Юридического лица

Либо будущими учредителями/руководителем):

- Паспорт гражданина РФ;

Документы для принятия окончательного решения о выдаче кредита:

- Письмо-согласие Франчайзера на взаимодействие с заемщиком (в случае организации бизнеса по модели франчайзера).

- Информационное письмо об одобрении франчайзером заемщику перечня приобретаемых активов (в случае организации бизнеса по модели франчайзера).

Дополнительно для юридического лица:

- Устав в действующей редакции со всеми изменениями и дополнениями, зарегистрированными в установленном законодательством порядке.

- Свидетельство о государственной регистрации юридического лица.

- Свидетельство о внесении записи в ЕГРЮЛ о юридическом лице, зарегистрированном до 01.07.2002 года (для общества с ограниченной ответственностью, зарегистрированного ранее 01.07.2002 года).

- Протокол общего собрания участников/Решение единственного участника или Протокол Совета директоров об избрании единоличного исполнительного органа. Или протокол общего собрания участников/Решение единственного участника о передаче полномочий единоличного исполнительного органа коммерческой организации или индивидуальному предпринимателю.

- Протокол общего собрания участников/Решение единственного участника об избрании членов Совета директоров.

- Приказ о назначении главного бухгалтера.

- Разрешение на занятие отдельными видами деятельности (лицензия), если данные виды деятельности подлежат лицензированию в соответствии с действующим законодательством.

- Выписка из списка участников общества с ограниченной ответственностью, выданная не ранее чем за 30 дней до даты ее предоставления в Банк.

- Решение единственного участника / Протокол внеочередного общего собрания участников / Протокол заседания Совета директоров об одобрении крупной сделки (по получению кредита / по предоставлению поручительства) / об одобрении сделки с заинтересованностью по предоставлению поручительства по данной кредитной сделке.

- Свидетельство, выданное Федеральной налоговой службой Российской Федерации, о постановке на учет в налоговом органе.

Дополнительно для индивидуального предпринимателя:

- Свидетельство о регистрации в Едином государственном реестре индивидуальных предпринимателей (ЕГРИП).

- Разрешение на занятие отдельными видами деятельности (лицензия), если данные виды деятельности подлежат лицензированию в соответствии с действующим законодательством.

- Свидетельство, выданное Федеральной налоговой службой Российской Федерации, о постановке на учет в налоговом органе.

Без поручителей

Попытка взять кредит без поручителей существенно понижает шансы на принятие положительного решения по заявке, особенно для стартапов и недавно вышедших на рынок игроков.

Поэтому озаботиться наличием поручителей стоит заранее. Существуют ниши услуг по предоставлению поручительства. Как правило, это люди и компании, хорошо разбирающиеся в ведении документации, которая устроит банк, и даже имеющие там «своих» людей.

Существуют ниши услуг по предоставлению поручительства. Как правило, это люди и компании, хорошо разбирающиеся в ведении документации, которая устроит банк, и даже имеющие там «своих» людей.

Стоят их услуги по-разному. Либо фиксированная сумма, размер зависит от региона РФ. Но чаще это процент от желаемой суммы кредита.

Цена вопроса

Кредиты для малого бизнеса выдаются под различные проценты. Зависит это опять же от банка, выбранной кредитной программы и наличия факторов, уменьшающих риски банка, таких как наличие поручителей и залога.

Влияние оказывает срок кредита и Ваша КИ. Получается порядка 15-40% годовых. Если пользоваться услугами теневых посредников, специализирующихся на выдаче кредита, то приготовьтесь отдать ещё и процент от полученной суммы.

Где-то 5-20%, в зависимости от жадности посредника и количества оказанных услуг. За сотрудничество «пришёл-расписался-получил» могут взять и 50%. Но стоит помнить про ст.159 УК РФ.

За сотрудничество «пришёл-расписался-получил» могут взять и 50%. Но стоит помнить про ст.159 УК РФ.

Как повысить шансы?

Возьмите чёрного петуха, в полночь новолуния отрубите ему голову, и пока хлещет кровь, повторяйте: «Как из кочета кровь бежит, так и на раба Божьего <Имя> кредитная деньга спешит». А если серьёзно, то, помимо вышеописанных требований и рекомендаций, вы можете, лишь завести дружбу с владельцем банка.

Максимально подгоните свой бизнес под требования банка. Увеличьте оборот, перехватив на короткий срок денег у знакомых и проведя несколько фиктивных продаж. Заведите крупный счёт в банке. ИП и так отвечают всем имеющимся имуществом, а вот владельцы ООО могут ввести в активы личный транспорт и недвижимость. Но это увеличит риски их потери при неблагоприятном для вас исходе.

Досконально изучите свой бизнес-план. Избавьтесь от «узких» мест в нём, можно чуть преувеличить ожидаемую прибыль. Ни в коем случае нельзя «плавать» при вопросах, касающихся бизнес-плана.

При обращении к «серым» посредникам постарайтесь найти хоть какие-то отзывы о них. Ведь при отказе в банке, у других, скорее всего, уже будут указанные вами данные. А что там указали ваши тёмные друзья, вы можете и не знать и получать отказы за предоставление пусть верных, но отличающихся от первоначальных данных.

Факторы, влияющие на выдачу займа

Дополнительными факторами, которые могут повлиять на решение банка выдать вам заём также могут быть:

- Наличие детей и иждивенцев.

- Наличие судимости.

- Возраст (оптимальным для банка считается от 30 до 45 лет).

- Семейное положение (предпочтение отдаётся состоящим в браке).

- Наличие постоянной регистрации в месте ведения бизнеса, или нахождения отделения банка, куда обратились за кредитом.

- Наличие стационарных телефонов, действующего сайта.

- Дополнительные доходы и расходы.

Дополнительные способы получения займа

В случае отказов в выдаче кредита, можно попробовать другие способы получить требуемые финансы:

Лизинговые компании

Более лояльны к клиентам. Менее жёсткие требования, объяснимые тем, что по договору лизинга, объект лизинга числится в собственности и на балансе у лизингодателя. Право собственности переходит лишь при выплате последнего платежа по договору.

Зато вы экономите на выплате налога, получая, в конце, предмет с заниженной амортизационной стоимостью.

Охотно дают станки и транспорт. Менее охотно – недвижимость. Если требуются наличные средства, то можно воспользоваться договором обратного лизинга, отдав имеющиеся у вас средства производства, получив деньги.

В конце платежей они вновь вернутся к вам в собственность.

Частные лица

Обращаться к ним стоит в крайнем случае, если понадобятся деньги на короткий срок. Из-за высоких процентов, порядка 20 в месяц. И наличия «крыши», которая гарантирует возврат занимаемой суммы всеми доступными средствами.

И наличия «крыши», которая гарантирует возврат занимаемой суммы всеми доступными средствами.

Потребительский кредит

Владелец ООО может выступить как частное лицо, взяв потребительский или экспресс-кредит в банке. Документы с высокой зарплатой подготовит себе сам.

Программа софинансирования

Немного отходящая от темы кредитования, но тоже являющаяся хорошим вариантом. Может быть как государственной, фактически без процентов, так и частной. Можно заинтересовать инвестора хорошим бизнес-проектом, получив требуемую сумму под будущую прибыль и часть бизнеса.

Перспектива малого бизнеса, начавшегося с кредита

Имея на руках тщательно проработанный бизнес-план, можно рискнуть и открыть собственное дело, даже учтя выплату немаленьких процентов. Но важно знать, что всегда останутся неучтённые подводные камни.

Например, мелкое воровство, простои оборудования из-за поломки и нехватки запчастей, изменение законодательства. Поэтому открывать дело с кредитных средств на грани выхода в ноль нельзя.

С другой стороны, окупаемость бизнеса, начавшегося с кредита, по оценкам специалистов – порядка 10 лет. За это время инфляция практически «съест» выплаты по процентам. А начиная дело по франшизе известной компании, используя её бизнес-план, наработки и поддержку, вполне реально стать успешным бизнесменом.

Заявленная В.В. Путиным фраза: «Малый бизнес – это большое государственное дело», не является пустым сотрясением воздуха. Ежегодно разрабатываются программы поддержки предпринимательства. Начинающие бизнесмены получают льготы и дотации.

Если использовать этот инструмент грамотно, то проценты за кредит не должны сильно пугать. Ведь бизнес — это не просто «купил дешевле, продал дороже». Это умение решать задачи имеющимися ресурсами, и находить оптимальное решение для получения прибыли.

Кредитование малого бизнеса с нуля: варианты, нюансы, важные аспекты

Наш сегодняшний материал про кредитование малого бизнеса, а точнее, о том где малый бизнес может получить стартовый капитал. Ну кто сейчас не мечтает о собственном бизнесе? В голове каждого второго периодически возникают мысли о том, как здорово было бы сменить свою работу на кресло начальника.

Ну кто сейчас не мечтает о собственном бизнесе? В голове каждого второго периодически возникают мысли о том, как здорово было бы сменить свою работу на кресло начальника.

Но мало кто уходит со своей работы, предпочитая оставить все как есть. И причиной становится отсутствие стартового капитала, ведь кредитуют малый бизнес совсем неохотно. Так как же получить кредит малому бизнесу? На самом деле есть несколько вариантов кредитования. Рассмотрим их.

Содержание статьи:

Берем в долг

Если у вас есть родственники/знакомые, обладающие крупными денежными суммами, можно обратиться к ним за помощью. Можно, и даже нужно договориться о проценте, с которым будет возвращены взятые взаймы средства.

Только, вот мало у кого найдутся знакомые, готовые предоставить крупную сумму под честное слово, или даже под расписку. Но вариант мы этот рассматриваем, ведь в данном случае процент будет самым малым из того, что может быть.

Идем в банк

Многие банки нынче готовы дать кредит бизнесу на самых разных условиях и с разными процентами.

Создаются даже специальные программы для начинающих предпринимателей, позволяющие выбрать наиболее выгодный вариант для каждого дела.

Правда, придется собрать массу документов:

- Паспорт

- Разрешение на предпринимательскую деятельность/лицензия/патент

- Выписку из ЕГР

- Справку из налоговой

- Справка о доходах

- Бизнес-план

Есть банки, которые выдают займ только под залог. В этом случае понадобится:

- Документы о праве собственности (на недвижимость, транспортное средство и т. д.)

- Документ о согласии супруга на передачу имущества под залог

Если кредит требует поручителей, необходимо предоставить их. Возможно, что бизнес-план и не потребуется.

Но тут стоит учитывать, что чем меньше документов с вас требует организация, тем больший процент по кредиту будет установлен.

Таким образом, банк страхует себя от возможных рисков не возврата денежных средств. Так же нужно будет заполнить анкету. Полный список документов назовет сотрудник банка, занимающийся оформлением займа.

Так же нужно будет заполнить анкету. Полный список документов назовет сотрудник банка, занимающийся оформлением займа.

Маленький секрет – гораздо проще получить кредит, цель которого не будет указана. Это так называемые потребительские кредиты. Если вы сумеете убедить банк в собственной платежеспособности, предоставить весомый залог и поручителей, можно получить весьма крупную сумму. Если вы побывали во всех банках, но кредит так вам и не выдали, не отчаивайтесь. Банки – не последняя инстанция, готовая предоставить нужную сумму под процент.

Центры кредитования

Как только появились различные возможности для открытия малого бизнеса, начали появляться и центры, с большим удовольствием кредитующие этот малый бизнес.

Естественно, они создали и свои требования, соответствие которым будет поводом для выдачи кредитов.

Документы нужно предоставить приблизительно те же, что и банк, но здесь особое внимание уделяется бизнес-плану. Его оценят со всех сторон, уделяя особое внимание рентабельности.

Его оценят со всех сторон, уделяя особое внимание рентабельности.

Кстати, в подобных центрах всегда есть специалисты, готовые помочь с бизнес-планом. Они укажут на недочеты и расскажут, как их исправить. Стоит ли слушать их советы? Да, ведь вы уже не первый, кто обращается с подобной целью. И, естественно, рынок изучен и все подводные камни известны.

Так как основной прибылью подобных организаций является получение процентов по кредитам, ожидать скромных ставок не стоит. Да, вы получите необходимый стартовый капитал, но за его пользование придется заплатить внушительную сумму.

Прежде, чем дать ответ на этот вопрос, оцените рентабельность своего дела. Берите кредит только тогда, когда вы уверены в успехе.

Впрочем, это касается и тех случаев, когда вы занимаете деньги у знакомых или берете кредит в банке. Особенно, если вы брали заём под залог или с поручителями. В первом случае вы лишитесь предмета залога, во втором выплачивать кредит будут поручители.

Если кредит не дают нигде

Возможно, ранее вы уже брали маленькие суммы в кредит и имеете плохую кредитную историю, в чем и состоит причина отказа в банках и центрах займов для малого бизнеса. Что делать?

Попробуйте обратиться не за кредитом, а за субсидиями. Их выдает государство, процентов не берет, да и возврата назад не требует. Займ малому бизнесу и субсидии ничего общего не имеют, поэтому стоит попробовать.

Подробно обо всех вариантах можно узнать в администрации вашего города или в центре занятости населения по месту жительства. И не забудьте про бизнес-план: в этом случае он играет решающую роль.

Понравилась статья? Поделитесь с друзьями:

8 вариантов ссуд для малого бизнеса

Что такое ссуда для начинающего бизнеса? Кредит на открытие бизнеса — это финансирование, предназначенное для удовлетворения финансовых потребностей нового бизнеса. Поступления от ссуды на открытие бизнеса могут пойти на такие вещи, как оборотный капитал; покупка оборудования, техники, расходных материалов, инвентаря и мебели; и покупка строительного оборудования или недвижимости. Новые владельцы бизнеса могут также рассмотреть среди других вариантов бизнес-кредитные карты, определенные ссуды SBA и краудфандинг.

Новые владельцы бизнеса могут также рассмотреть среди других вариантов бизнес-кредитные карты, определенные ссуды SBA и краудфандинг.

Давайте найдем подходящий кредит для вашего бизнеса

Nav обслуживает практически любой бизнес, и наши специалисты подберут для вас то, что вам нужно.

Подбери сейчас Одна из самых больших проблем, с которой сталкивается новый малый бизнес, — это получение капитала, необходимого для поддержки их первоначального роста. Согласно отчету Федеральной резервной системы за 2020 год, малые предприятия нового работодателя являются основным источником роста рабочих мест в США, но гораздо чаще, чем крупные фирмы, сталкиваются с финансовыми проблемами при получении доступа к заемному капиталу. Чтобы гордо включить свой физический или метафорический знак «открыт для бизнеса», вам может потребоваться доступ к деньгам в виде ссуды на открытие малого бизнеса.

Чтобы гордо включить свой физический или метафорический знак «открыт для бизнеса», вам может потребоваться доступ к деньгам в виде ссуды на открытие малого бизнеса.

Если вы уже начали охоту за ссудой, вы хорошо знаете, что существует, казалось бы, бесконечное количество вариантов ссуды для малого бизнеса, доступных в банках и онлайн-кредитных организациях. У каждого из них будет свой набор плюсов и минусов, и, возможно, вы обнаружили, что большинство недорогих вариантов недоступны для новых владельцев бизнеса без пары лет работы за плечами, сильной кредитной истории и / или солидной доходы.

Подберите подходящую кредитную карту для бизнеса

Владельцы бизнеса, получившие сопоставление через Nav, имеют в 3,5 раза больше шансов получить одобрение на получение бизнес-кредитной карты.

В то время как банковский заем может быть вашим первым выбором, для большинства начинающих предприятий традиционный заем будет недоступен. Банки придерживаются строгих стандартов кредитования малого бизнеса, и то, что они предлагают, часто недоступно для новых предприятий. Однако вы можете сотрудничать со своим банком для обеспечения финансирования оборудования или других видов финансирования бизнеса, если у вас есть надежный бизнес-план в отрасли, которую обслуживает банк.Если вам не удалось получить ссуду в банке на покрытие начальных затрат, есть другие партнеры по кредитованию, о которых стоит подумать:

Как ссуда для начинающего бизнеса может способствовать развитию вашего малого бизнеса

При поиске финансирования для бизнеса на ранней стадии необходимо мыслить нестандартно. Хотя SBA действительно предлагает некоторое финансирование стартапам, у вас больше шансов добиться успеха из других источников. Финансирование оборудования — хороший тому пример. В некоторых случаях вам просто понадобятся наличные деньги, финансирование (или лизинг). Необходимое вам оборудование позволит вам высвободить наличные для тех вещей, которые вы не можете профинансировать.А поскольку оборудование часто считается залогом ссуды, если у вас хороший личный кредитный рейтинг, получить такое финансирование легче, чем получить традиционный срочный ссуду.

Хотя SBA действительно предлагает некоторое финансирование стартапам, у вас больше шансов добиться успеха из других источников. Финансирование оборудования — хороший тому пример. В некоторых случаях вам просто понадобятся наличные деньги, финансирование (или лизинг). Необходимое вам оборудование позволит вам высвободить наличные для тех вещей, которые вы не можете профинансировать.А поскольку оборудование часто считается залогом ссуды, если у вас хороший личный кредитный рейтинг, получить такое финансирование легче, чем получить традиционный срочный ссуду.

Имея это в виду, вот несколько примеров финансирования стартапов.

Где я могу получить ссуду для малого бизнеса? 1. Финансирование оборудования Специально предназначенные для оплаты покупки оборудования и техники, ссуды на оборудование аналогичны по структуре обычным ссудам с ежемесячным сроком погашения в течение определенного периода времени.Однако вырученные средства используются для покупки оборудования или техники. Стандарты кредитования в отношении финансирования оборудования могут быть менее строгими, поскольку ваше оборудование будет использоваться в качестве обеспечения по ссуде — другими словами, в случае невыполнения обязательств банк имеет право наложить арест на ваше оборудование, чтобы покрыть стоимость потерянных денег. (Обратите внимание, что некоторые ссуды SBA могут быть использованы для финансирования оборудования. В частности, ссуда SBA 504 полезна для финансирования покупки более крупного оборудования и недвижимости.)

Стандарты кредитования в отношении финансирования оборудования могут быть менее строгими, поскольку ваше оборудование будет использоваться в качестве обеспечения по ссуде — другими словами, в случае невыполнения обязательств банк имеет право наложить арест на ваше оборудование, чтобы покрыть стоимость потерянных денег. (Обратите внимание, что некоторые ссуды SBA могут быть использованы для финансирования оборудования. В частности, ссуда SBA 504 полезна для финансирования покупки более крупного оборудования и недвижимости.)

Лизинг оборудования — еще один вариант, который вам следует рассмотреть.Имейте в виду, что многие различные активы, которые вы используете в своем бизнесе, могут быть сданы в аренду, включая компьютеры, печь для пиццы или даже мебель в вашем ресторане.

2. Кредитные карты для бизнеса Хотя многие из нас думают о кредитных картах как о безопасном и удобном способе оплаты покупок, они также предлагают доступ к необеспеченной ссуде в форме кредитной линии. Это означает, что бизнес-кредитные карты могут быть отличной альтернативой стартовым бизнес-кредитам. Они также могут помочь вам встать на правильную ногу, разделяя бизнес и личные финансы и создавая бизнес-кредит.Чтобы получить право на получение бизнес-кредитной карты, эмитенты обычно обращаются к вашим личным кредитным рейтингам и совокупному доходу (личному и деловому). Хотя они могут не требовать залога, они обычно требуют личной гарантии. Большинство бизнес-кредитных карт имеют дополнительный бонус в виде отличных программ вознаграждений и бонусов за регистрацию.

Это означает, что бизнес-кредитные карты могут быть отличной альтернативой стартовым бизнес-кредитам. Они также могут помочь вам встать на правильную ногу, разделяя бизнес и личные финансы и создавая бизнес-кредит.Чтобы получить право на получение бизнес-кредитной карты, эмитенты обычно обращаются к вашим личным кредитным рейтингам и совокупному доходу (личному и деловому). Хотя они могут не требовать залога, они обычно требуют личной гарантии. Большинство бизнес-кредитных карт имеют дополнительный бонус в виде отличных программ вознаграждений и бонусов за регистрацию.

Хорошим советом будет выбрать карту с предложением 0% начальной ставки. Это позволяет вам совершать покупки и сохранять баланс в течение 9, 12 или даже 15 месяцев без выплаты процентов, пока вы ведете свой бизнес.Согласно недавнему исследованию, проведенному Федеральной резервной системой по кредитованию малого бизнеса, 53% малых предприятий сообщили, что используют кредитные карты для финансирования своей деятельности.

По большей части Управление малого бизнеса (SBA) не выдает ссуды — оно их гарантирует. Индивидуальные кредиторы одобрены SBA для выдачи ссуд по программам SBA.

Существует несколько различных типов ссуд SBA, среди которых наиболее популярна программа 7 (a), которая предлагает ссуды до 5 миллионов долларов.Если вам интересно, можете ли вы получить ссуду SBA для открытия бизнеса, имейте в виду, что в 2020 финансовом году 17% денег, предоставленных малым предприятиям по программе ссуд 7 (а), пошли на открытие бизнеса.

Получение ссуды SBA — не очень быстрый и легкий процесс, хотя программа ссуды SBA Express (которая обычно предлагает ссуды на сумму до 350 000 долларов США) направлена на то, чтобы несколько ускорить его).

Требуется ряд квалификационных требований, включая приемлемый кредит. Минимальный личный кредитный рейтинг не требуется, но для 7 (а) ссуд на сумму 350 000 долларов США или меньше SBA требует минимального кредитного рейтинга FICO SBSS 155, чтобы избежать проверки кредитоспособности вручную. (Этот коммерческий кредитный рейтинг может учитывать личный кредит нескольких владельцев наряду с бизнес-кредитом компании. Диапазон баллов составляет от 0 до 300.)

(Этот коммерческий кредитный рейтинг может учитывать личный кредит нескольких владельцев наряду с бизнес-кредитом компании. Диапазон баллов составляет от 0 до 300.)

SBA 7 (a) ссуды для стартапов с большей вероятностью будут предоставлены владельцам бизнеса, имеющим опыт работы в своей отрасли (например, ветеринар открывает свою собственную практику) или тем, кто покупает существующий бизнес, включая франшизу. Поскольку условия благоприятные, стоит изучить этот вариант финансирования.

Как упоминалось ранее, ссуды SBA 504 могут быть полезны для предприятий, желающих приобрести недвижимость или оборудование, в то время как программы экспортных ссуд SBA могут быть доступны для предприятий, которые будут участвовать в международной торговле.Узнайте больше о ссудах SBA здесь.

4. Микрозаймы SBA микрозаймов SBA выдаются утвержденными посредниками, часто финансовыми учреждениями общественного развития (CDFI) и другими некоммерческими организациями. В то время как общая максимальная сумма кредита составляет 50 000 долларов США, средняя сумма кредита приближается к 14 000 долларов США. Микрозайм SBA — это срочный кредит с максимальным сроком 72 месяца; в среднем около 40 месяцев. Фонды могут использоваться для оборотного капитала или покупки инвентаря или принадлежностей, машин или оборудования, или приспособлений и мебели.

В то время как общая максимальная сумма кредита составляет 50 000 долларов США, средняя сумма кредита приближается к 14 000 долларов США. Микрозайм SBA — это срочный кредит с максимальным сроком 72 месяца; в среднем около 40 месяцев. Фонды могут использоваться для оборотного капитала или покупки инвентаря или принадлежностей, машин или оборудования, или приспособлений и мебели.

SBA — не единственный вариант микрокредитования. Микрокредиты часто являются некоммерческими организациями, которые предлагают малым предприятиям возможность получить финансирование в меньших суммах. Когда дело доходит до микролендеров, обязательно обратите внимание на эти два варианта:

- Accion: Займы доступны от 300 до 250 000 долларов через партнеров Accion CDFI. Он имеет тенденцию быть гибким в отношении требований к кредитам и оказывает помощь соискателям.

- Kiva: Kiva работает на платформе, основанной на доверии и основанной на сообществе.

Владельцы малого бизнеса могут краудфандинговать бизнес-ссуды от благотворителей до 15000 долларов. Эти ссуды имеют годовую ставку 0% и предоставляются борющимся предпринимателям, которые доказали свой характер, пригласили свою собственную сеть кредиторов, не смогли получить доступ к другим финансовым средствам и имеют бизнес, который оказывает положительное социальное воздействие.

Владельцы малого бизнеса могут краудфандинговать бизнес-ссуды от благотворителей до 15000 долларов. Эти ссуды имеют годовую ставку 0% и предоставляются борющимся предпринимателям, которые доказали свой характер, пригласили свою собственную сеть кредиторов, не смогли получить доступ к другим финансовым средствам и имеют бизнес, который оказывает положительное социальное воздействие.

Если ваши клиенты получают оплату через счета-фактуры, финансирование счетов (которое отличается от факторинга счетов-фактур) является удобным, хотя обычно дорогостоящим способом избежать проблем с потоком денежных средств, вызванных длительными циклами выставления счетов.Это быстрый вариант — вы можете получить финансирование всего за день — и для этого не нужно много документов.

7. Краудфандинг Популярные краудфандинговые платформы, такие как KickStarter, позволяют любому, у кого есть видение, включая предпринимателей, собирать деньги для своего проекта или предприятия.

Стартапам могут быть доступны три основных типа краудфандинга:

- Награды (например, Kickstarter, Indiegogo)

- Долг (например, Kiva)

- Собственный капитал (e.г. Wefunder)

Бизнес-стартап, ищущий капитал через краудфандинг, потребует от владельца бизнеса поделиться своими бизнес-целями и задачами с большой группой людей в надежде, что несколько человек (толпа) помогут финансировать их запрос. Эти кампании требуют больших маркетинговых усилий, но конечной наградой, если вы соберете средства, будет финансирование стартапа и подтверждение вашей бизнес-идеи многими потенциальными будущими клиентами вашего бизнеса. Стоит отметить, что краудфандинг акционерного капитала может быть более доступным вариантом финансирования, чем финансирование от ангелов или венчурный капитал для предприятий, желающих привлечь до 5 миллионов долларов.

8. Финансирование личных и друзей / семьи Да, личное финансирование — приемлемый вариант; и один из способов доступа к капиталу для многих владельцев малого бизнеса. Но использование личных средств или личных займов — это азартная игра, и вам нужно будет хорошо просчитать все свои расходы, чтобы у вас не закончились деньги, прежде чем бизнес сможет поддерживать себя. Даже если для начала вы используете личные средства, мы советуем вам сразу же начать предпринимать шаги по созданию бизнес-кредита.Таким образом, вы можете начать использовать бизнес-кредиты и получить доступ к большему капиталу в будущем. Бизнес должен существовать самостоятельно, не смешивая личные активы и кредиты. Когда дело доходит до личного финансирования, есть несколько различных вариантов:

Но использование личных средств или личных займов — это азартная игра, и вам нужно будет хорошо просчитать все свои расходы, чтобы у вас не закончились деньги, прежде чем бизнес сможет поддерживать себя. Даже если для начала вы используете личные средства, мы советуем вам сразу же начать предпринимать шаги по созданию бизнес-кредита.Таким образом, вы можете начать использовать бизнес-кредиты и получить доступ к большему капиталу в будущем. Бизнес должен существовать самостоятельно, не смешивая личные активы и кредиты. Когда дело доходит до личного финансирования, есть несколько различных вариантов:

- Персональные кредитные карты: , если вы не можете защитить бизнес-кредитную карту (мы предпочитаем персональную карту), личная кредитная карта (или две) с достаточно высоким лимитом может помочь вам получить эти первые несколько покупок и ваши бизнес ведется.Внимательно следите за использованием кредита и вовремя оплачивайте счета, потому что оплата деловых расходов по личным кредитным картам может повредить вашим личным кредитным рейтингам.

- Сбережения / собственный капитал: Накопление сбережений — еще более рискованное дело, но если у вас есть приличная сумма, это может быть для вас самым дешевым вариантом. Займы под залог собственного капитала — дешевый, но очень рискованный вариант.

- 401K / IRA Экономия: Вы можете снимать средства со своих пенсионных планов, брать взаймы под 401 (k) или использовать план ROBS для перевода пенсионных фондов в свой бизнес.Имейте в виду, что было бы неразумно ставить все пенсионные сбережения на новый бизнес.

- Друзья и семья: Многие предприятия финансируются с помощью членов семьи. Фактически, это один из крупнейших источников стартового капитала, доступный для начинающих компаний. Действуйте осторожно и не оказывайте давления, но если они хотят, семья может стать хорошей и позитивной поддержкой для вашего нового предприятия. (Другой способ подойти к этому — попросить их первыми поддержать вашу краудфандинговую кампанию.)

Плюсы :

- Может помочь быстрее развивать бизнес

- Может использоваться для приобретения оборудования, инвентаря, торговых или складских помещений и т. Д.

- Незаменим для капиталоемких предприятий

Минусы:

- Может быть дорого

- Бизнес может обанкротиться, и собственник может нести личную ответственность по кредиту

Получите персонализированное финансирование для стартапов

Когда вы зарегистрируетесь для бесплатной учетной записи Nav, вы получите индивидуальные финансовые матчи.Вы также получите бесплатный доступ к кредитным отчетам и оценкам вашего бизнеса.

Зарегистрироваться Как я могу получить бизнес-ссуду, чтобы начать свой бизнес?Вы имеете в виду цель, но с чего начать? Хорошее место для начала — это ваши личные кредитные рейтинги и бизнес-баллы, которые являются мерой кредитоспособности вашего бизнеса.Вы можете проверить свой деловой и личный кредитный рейтинг с помощью Nav. Хороший кредитный рейтинг может поставить вас в гораздо более выгодное положение, чем плохой, поэтому будьте готовы приложить усилия, если хотите улучшить свой бизнес-кредитный рейтинг.

Также важно посмотреть на свой бизнес с точки зрения кредитора:

- Насколько рискован тот вид бизнеса, который вы начинаете?

- Каков ваш опыт или знания? Ваша кредитная история?

- Как быстро бизнес станет прибыльным?

- Если бизнес обанкротится, есть ли оборудование или активы, которые могут быть ликвидированы?

Хорошо разработанный бизнес-план может ответить на многие из этих вопросов.

Затем вам нужно будет определить, какой тип финансирования стартапа вам нужен. Прежде чем собирать документацию для вашего бизнеса, вам нужно знать, что будет искать кредитор; Заявка на получение микрозайма, вероятно, будет сильно отличаться от заявки на получение бизнес-кредитной карты. Знание того, сколько вы можете позволить себе ежемесячные платежи, поможет вам сузить круг финансовых продуктов, на которые вы хотите подать заявку.

Когда вы определили тип ссуды и кредитора, вы можете приступить к заполнению заявки.Если вы сделали беготню заранее, это не займет много времени.

Определение необходимого объема финансирования

Начните процесс с вопроса: «Зачем мне нужны деньги?»

Назовем ответ вашей «целью ссуды». Подсчитайте, сколько будет стоить достижение цели вашей ссуды, и эту сумму нужно искать. Если вы можете четко сформулировать цель своей ссуды перед кредитором, вашей краудфандинговой кампанией, SBA или вашим дядей Фредом, у вас больше шансов получить нужные деньги, а не просто искать: «Как много я могу получить.«Более того, вы избежите финансового стресса и последствий, связанных с заимствованием больше, чем вам действительно нужно.

Что требуется для получения ссуды для малого бизнеса?Требования значительно различаются в зависимости от кредитора, но вы должны быть готовы к следующему:

- Обновленный бизнес-план с подробным описанием вашего роста и маркетинговых стратегий

- Персональные кредитные отчеты и оценки от всех трех основных кредитных бюро. (Кредитор получит свои копии, но вам лучше сначала проверить.)

- Бизнес-прогноз с подробным описанием будущих денежных потоков и затрат.

- Налоговые декларации и подтверждающие документы IRS как для вашего бизнеса (при наличии), так и для личных налоговых счетов (включая личные документы для всех владельцев или зарегистрированных агентов бизнеса).

- Любые применимые лицензии и регистрации для ведения бизнеса в вашем штате.

- Все финансовые документы, которые будут считаться важными (включая банковские выписки, продажи по кредитным картам, неоплаченные счета и дебиторскую задолженность перед вами, если таковая имеется).

- Любые юридические контракты, которые могут иметь значение (франшиза, регистрация, лизинг).

Как начинающий бизнес, у вас может не быть отчетов о кредитных операциях или даже налоговых деклараций. В этом случае кредитор может полагаться на личный кредит, налоговые декларации и / или личный финансовый отчет. Однако, если вы покупаете существующий бизнес, кредитору, скорее всего, потребуется информация об этом бизнесе.

После подачи заявки вам, возможно, придется набраться терпения.Некоторые варианты финансирования могут быть одобрены в считанные минуты, некоторые могут занять недели или даже месяцы. Убедитесь, что вы знаете время ожидания, прежде чем начинать процесс подачи заявки. Вы же не хотите, чтобы выполнение срочных дел было приостановлено или пропущено выполнение обязательств в ожидании утверждения кредита.

Как получить ссуду для начинающего бизнеса с плохой кредитной историей?

Без как минимум двухлетнего опыта ведения бизнеса и высоких доходов кредиторам придется полагаться на ваши кредитные рейтинги, чтобы определить уровень своего риска.Владельцу бизнеса с плохой кредитной историей будет сложно получить практически любую ссуду. Однако стоит изучить многие варианты микрозаймов и краудфандинга, поскольку они могут быть доступны владельцам бизнеса с плохой кредитной историей или без нее.

Проверьте свой кредитный рейтинг FICO SBSS

С помощью Nav вы можете отслеживать свой кредитный рейтинг и видеть, что видят кредиторы при подаче заявки на финансирование.Вы получаете бесплатный доступ к кредитным отчетам и баллам вашего бизнеса, когда зарегистрируетесь в бесплатной учетной записи Nav. Проверка не повредит вашим кредитным рейтингам.

Зарегистрироваться Заключительное слово: ссуды для начинающих предприятийУправление малым бизнесом может быть трудным, а его открытие может быть самым сложным для предпринимателей.Хотя может быть непросто найти кредитора, у которого можно получить заем, не думайте, что получить ссуду для стартапа

невозможно.Не бойтесь рассматривать альтернативные варианты кредитования. Некоммерческие кредиторы, предлагающие программы микрозаймов, могут быть правильным выбором для вашего бизнеса, или использование бизнес-кредитной карты может быть рискованным, если процентная ставка низкая. Кредитные карты для бизнеса могут помочь создать хороший бизнес-кредит для вашего бизнеса и, при крайней необходимости, помочь восполнить пробелы в денежном потоке.

Какой бы вариант вы ни выбрали, будьте готовы и сделайте свое исследование и проявите должную осмотрительность, когда собираетесь взять кредит. Относитесь реалистично к своему бизнесу и своей способности погасить ссуду, даже если вам утвержден высокий кредитный лимит.

Прежде всего, помните о своей мотивации для начала бизнеса. Это может быть грубый процесс поиска и утверждения ссуды для начинающего бизнеса, но правильная мотивация и правильный бизнес могут протолкнуть его и выполнить работу.

Эта статья была первоначально написана 13 ноября 2019 г. и обновлена 26 апреля 2021 г.

Оценить эту статью

В настоящее время эта статья имеет 274 оценок со средней оценкой 4,5 звезды.

class = «blarg»>Ссуды для начинающего бизнеса: варианты сравнения 2021

Предпринимателям часто бывает трудно получить ссуду для начинающего бизнеса. Новое коммерческое предприятие слишком рискованно для большинства традиционных банков. Но есть кредиторы, готовые предложить ссуды малому бизнесу начинающему стартапу, в том числе альтернативные кредиторы и микрокредиторы, а также другие варианты финансирования для разборчивых предпринимателей.

Чтобы быстро набрать кредитный рейтинг, проверяйте свои кредитные отчеты на наличие ошибок, которые могут снизить ваш счет, и оспаривайте их с кредитными бюро, поддерживайте низкий баланс на своих кредитных картах и следите за всеми своими счетами.

1. Ссуды SBA и микрозаймы от некоммерческих организаций

Программа микрозаймов Управления малого бизнеса США предлагает ссуды на сумму до 50 000 долларов США малым предприятиям, желающим начать или расширяться. Средний микрозайм SBA составляет около 13 000 долларов.

Микрозаймы SBA управляются некоммерческими общинными кредиторами, и их обычно легче получить, чем ссуды на более крупные суммы. Обратная сторона: финансирования может хватить не на всех заемщиков.

Флагманская кредитная программа SBA 7 (a) также предлагает финансирование, которое заемщики могут использовать для открытия бизнеса. Но ссуды SBA 7 (а) получить непросто. Обычно они обращаются в устоявшиеся предприятия, которые могут предоставить залог — физический актив, такой как недвижимость или оборудование, которые кредитор может продать в случае невыполнения обязательств.Требования к вам строги, и даже если вы соответствуете требованиям, подача заявки на ссуду для малого бизнеса может занять несколько месяцев.

Микрокредиторы и некоммерческие кредиторы могут быть менее трудным путем, особенно если у вас шаткие финансы. Многие сосредотачиваются на меньшинствах или традиционно недостаточно обслуживаемых владельцах малого бизнеса, а также на малых предприятиях в сообществах, которые испытывают экономические трудности.

Как правило, эти кредиторы предоставляют вам солидные условия ссуды, что дает вам возможность развивать свой бизнес и повышать кредитоспособность.Это может помочь вам получить право на другие виды финансирования в будущем.

2. Друзья и семья

Возможно, наиболее распространенным способом финансирования нового малого бизнеса является заимствование денег у друзей или семьи. Конечно, если у вас плохой кредит — и ваша семья и друзья знают об этом, — вам придется убедить их, что вы сможете вернуть их.

В таких ситуациях потенциальная цена отказа не только финансовая; это личное.

«Бизнес — это личное, независимо от того, что говорят люди», — говорит Дэвид Нильссен, генеральный директор Guidant Financial, компании по финансированию малого бизнеса.«Для большинства людей было бы трудно разделить эти два понятия».

Сократите список друзей и родственников до тех, кто понимает ваши планы, и сделайте все возможное, чтобы убедиться, что они не боятся связанных с этим рисков.

3. Кредитные карты

Многие предприниматели используют бизнес-кредитные карты для стартапов в качестве финансирования. Вы можете использовать этот вариант в качестве краткосрочного финансирования деловых покупок, которые, как вы знаете, быстро окупятся.

Пусть остаток останется, а проценты накапливаются, и ваша кредитная карта быстро превратится в очень дорогую ссуду для малого бизнеса.

Годовые процентные ставки по вашей бизнес-кредитной карте в значительной степени основаны на ваших личных кредитных рейтингах. Если у вас плохой личный кредит, у вас будет более высокая процентная ставка.

Стоит отметить: исследования показывают, что малые предприятия, которые в значительной степени полагаются на кредитные карты, обычно терпят неудачу.

4. Ссуды для личного бизнеса

Новые владельцы малого бизнеса также могут получить доступ к финансированию через личные ссуды, например, предлагаемые онлайн-кредиторами.Ссуды для личного бизнеса могут быть хорошим вариантом для заемщиков с отличным личным кредитом и высоким доходом.

Но, как и в случае с кредитными картами, частные ссуды могут иметь высокие годовых (до 36%), особенно для заемщиков с плохой кредитной историей.

Нильссен говорит, что владельцы малого бизнеса должны рассматривать личные ссуды как «крайний вариант».

«Там, где они могут работать, — говорит он, — бизнесу просто нужна небольшая сумма денег для таких вещей, как… производство на ранних стадиях или покупка оборудования».

5.Краудфандинг

Краудфандинг стал популярным способом сбора денег для малых предприятий благодаря таким сайтам, как Kickstarter и Indiegogo, которые позволяют собирать средства с помощью онлайн-кампаний. Вместо того, чтобы возвращать жертвователям, вы дарите им подарки, поэтому эту систему также называют краудфандингом на основе вознаграждений.

Также открываются новые возможности для краудфандинга акций, когда вы привлекаете публичный пул инвесторов, которые соглашаются финансировать ваш малый бизнес в обмен на владение акциями.Это стало еще более широким выбором в последнее время с новыми положениями о ценных бумагах, которые позволяют владельцам малого бизнеса обращаться к постоянным инвесторам, а не только к аккредитованным инвесторам.

Краудфандинг хорош для предпринимателя, «у которого есть продукт и который хочет протестировать рынок и подтвердить возможность», — говорит Нильссен. «Кредит не требуется».

6. Гранты

Гранты для малого бизнеса от частных фондов и государственных учреждений — еще один способ собрать средства для стартапов вашего малого бизнеса.Их не всегда легко получить, но для некоторых новых предприятий свободный капитал может стоить упорной работы.

Часто задаваемые вопросыКак мне получить кредит на открытие бизнеса?

Если вы только начинаете бизнес, вам, вероятно, придется занять деньги, исходя из ваших личных финансов. Таким образом, наличие сильного личного кредитного рейтинга поможет вам получить финансирование. Хороший кредитный рейтинг начинается примерно с 700 (кредитный рейтинг варьируется от 300 до 850).

Трудно ли получить ссуду для начинающего бизнеса?

Короткий ответ — да.Поскольку вы только начинаете свой бизнес, у вас нет установленного послужного списка для оценки банками и другими кредиторами.

Найдите и сравните ссуды малому бизнесу

Интерактивный инструмент ссуды малому бизнесу NerdWallet позволяет вам найти финансирование, которое соответствует вашим индивидуальным целям. Отсортируйте по возрасту вашего бизнеса, вашему кредитному рейтингу и необходимой сумме денег. Кредиторы были выбраны на основе факторов, включая надежность и удобство использования.

Использование кредита SBA 7 (a) для стартапов — SBA7a.Ссуды

Хотя вам все равно нужно будет доказать, что вы предприняли разумную попытку профинансировать свой стартап самостоятельно, есть места, где это можно получить, кроме бабушкиной швейной банки. Загляните под несколько камней, в том числе:

Просить друзей о покупке. Может быть, это сложный вопрос для ваших бабушек и дедушек, но ваши друзья все еще работают и зарабатывают на жизнь, поэтому, вероятно, некоторые из них могут себе позволить небольшой риск при запуске. Черт возьми, кто знает, они могут даже получить большую прибыль, когда ваша компания превратится в следующий Google или Amazon!

Использование кредитных карт. Никто не хочет максимально использовать свои кредитные карты, но если вы просто используете их в качестве временной остановки для покупки расходных материалов или оборудования и можете позволить себе платежи после того, как вы начнете работать, это своего рода средство для конец. Думайте об этом как о стоимости ведения бизнеса.

Персональные кредиты. Банк, в котором у вас уже есть сберегательные и текущие счета, может выписать вам небольшую личную ссуду для покрытия некоторых деловых расходов, поэтому обязательно спросите. Фирменные ссуды часто основываются исключительно на внутренней политике вашего банка, которая может быть изменена для обслуживания хороших клиентов.

Гранты. Знаете ли вы, что государственные и частные организации все время предлагают бесплатные деньги стартапам? Просто потратьте немного времени на поиски в Google, и вы, вероятно, найдете немало возможностей для получения грантов. Вам придется по-настоящему продать свой продукт или услугу, но это может окупиться.

Прочие нетрадиционные источники. Есть несколько других источников, которые могут принести плоды, от микрозаймов до краудфандинга.У некоторых микрокредитов будут минимальные или максимальные требования к продажам, так что будьте вооружены отчетами о прибылях и убытках! Краудфандинг может быть успешным, если у вас есть действительно уникальный продукт или бренд, который вы хотите продать, но вам придется действительно над этим работать.

После того, как вы изучите эти источники финансирования и обнаружите, что их не хватает, SBA будет готово работать с вами и вашим стартапом. Ссуды, которые они выдают, имеют низкую стоимость и относительно низкие проценты, что облегчает работу малому бизнесу.

Заем SBA 7 (a) для стартапов