6. Краткосрочные и долгосрочные инвестиции. Инвестиции

Читайте также

Краткосрочные и долгосрочные кредиты

Краткосрочные и долгосрочные кредиты Кредит на цели строительства относится к краткосрочным, и его длительность колеблется от шести до тридцати шести месяцев в зависимости от масштабов и бюджета проекта. Процентные ставки по таким кредитам могут быть самыми

Долгосрочные инвестиции

Долгосрочные инвестиции Как только закончились рождественские каникулы, я вернулся в свою академию в Нью-Йорке. Тяжело было покидать теплые берега Гавайских островов и возвращаться в холодную зиму Нью-Йорка. Вместо того чтобы носиться по волнам на доске

82.

Краткосрочные, долгосрочные и среднесрочные кредиты

Краткосрочные, долгосрочные и среднесрочные кредиты

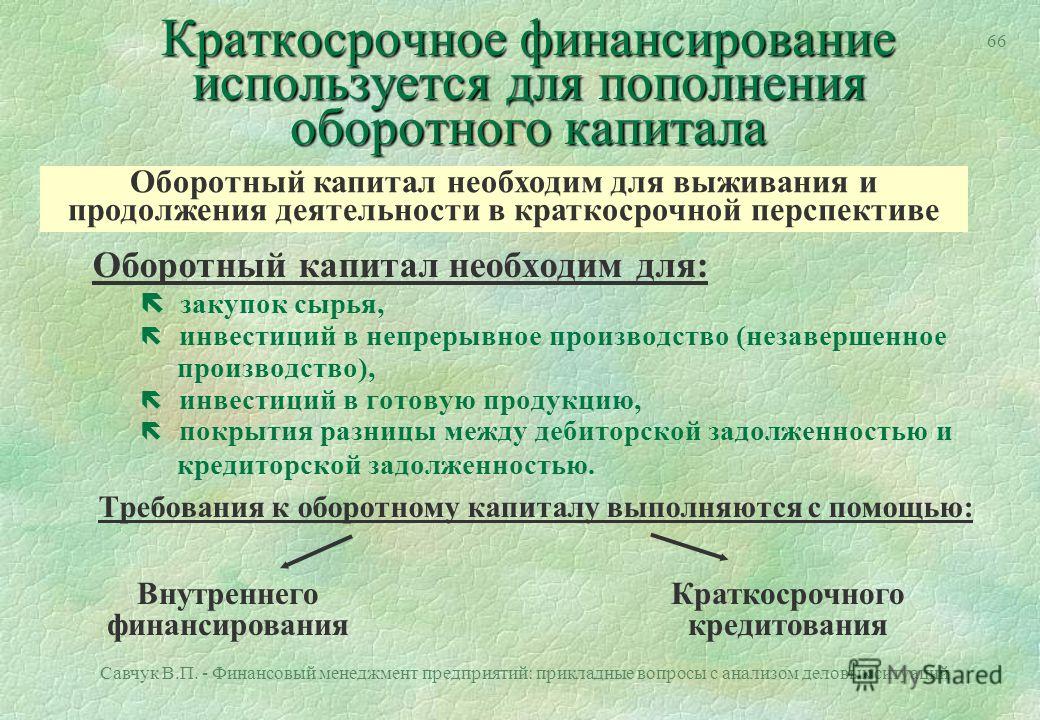

82. Краткосрочные, долгосрочные и среднесрочные кредиты В зависимости от срока банковские кредиты делятся на краткосрочные, долгосрочные и среднесрочные.Краткосрочные кредиты – кредиты, срок пользования которыми не превышает одного года. В основном они обслуживают

Депозит на краткосрочные финансовые цели

Депозит на краткосрочные финансовые цели Что касается депозита на краткосрочные финансовые цели сроком в пару лет, то в данном случае можно порекомендовать следующие варианты.Относительно срока депозита : он должен четко совпадать со сроком, который вы определили для

2.1. Долгосрочные инвестиции государственных органов и органов местного самоуправления

2. 1. Долгосрочные инвестиции государственных органов и органов местного самоуправления 2.1.1. Порядок предоставления инвестиций в виде бюджетных средств

Финансирование строительства осуществляется в соответствии с Положением о формировании перечня строек и объектов

1. Долгосрочные инвестиции государственных органов и органов местного самоуправления 2.1.1. Порядок предоставления инвестиций в виде бюджетных средств

Финансирование строительства осуществляется в соответствии с Положением о формировании перечня строек и объектов

2.2. Долгосрочные инвестиции юридических лиц

2.2. Долгосрочные инвестиции юридических лиц Участниками инвестиционной деятельности наравне с органами власти могут быть организации и физические лица. В таком случае они становятся потенциальными собственниками недвижимости (или ее части), если до окончания

59. Краткосрочные, долгосрочные и среднесрочные кредиты

59. Краткосрочные, долгосрочные и среднесрочные кредиты

В зависимости от срока банковские кредиты делятся на краткосрочные, долгосрочные и среднесрочные. Краткосрочные кредиты – кредиты, срок пользования которыми не превышает одного года. В основном они обслуживают

Краткосрочные кредиты – кредиты, срок пользования которыми не превышает одного года. В основном они обслуживают

48. Краткосрочные, долгосрочные и среднесрочные кредиты

48. Краткосрочные, долгосрочные и среднесрочные кредиты В зависимости от срока банковские кредиты делятся на краткосрочные, долгосрочные и среднесрочные.Краткосрочные кредиты – кредиты, срок пользования которыми не превышает одного года. В основном они обслуживают

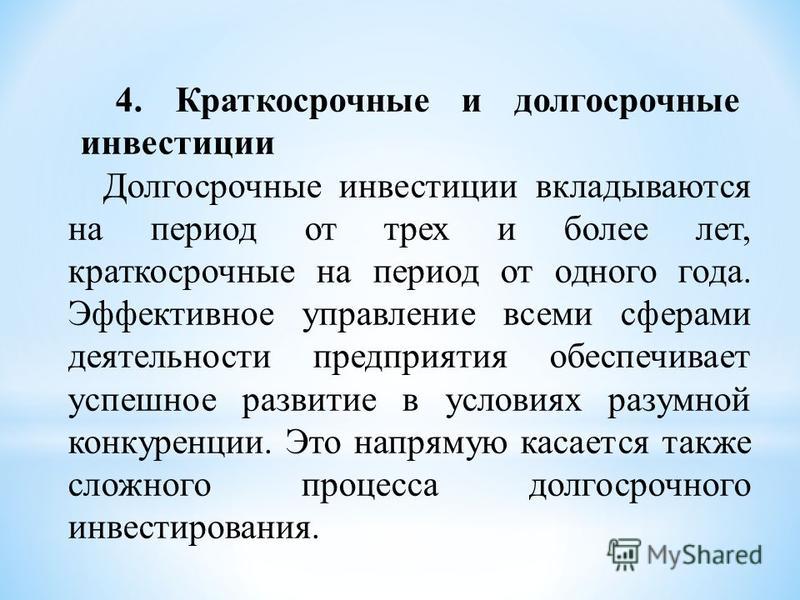

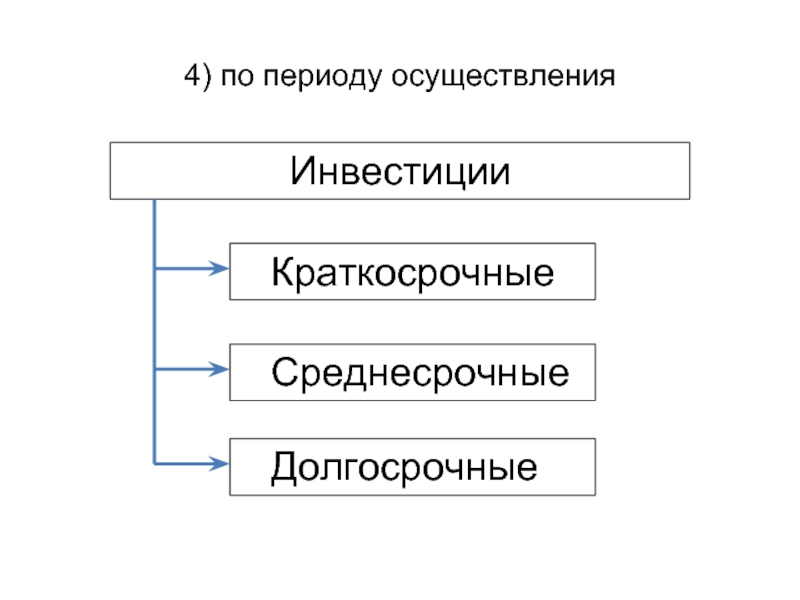

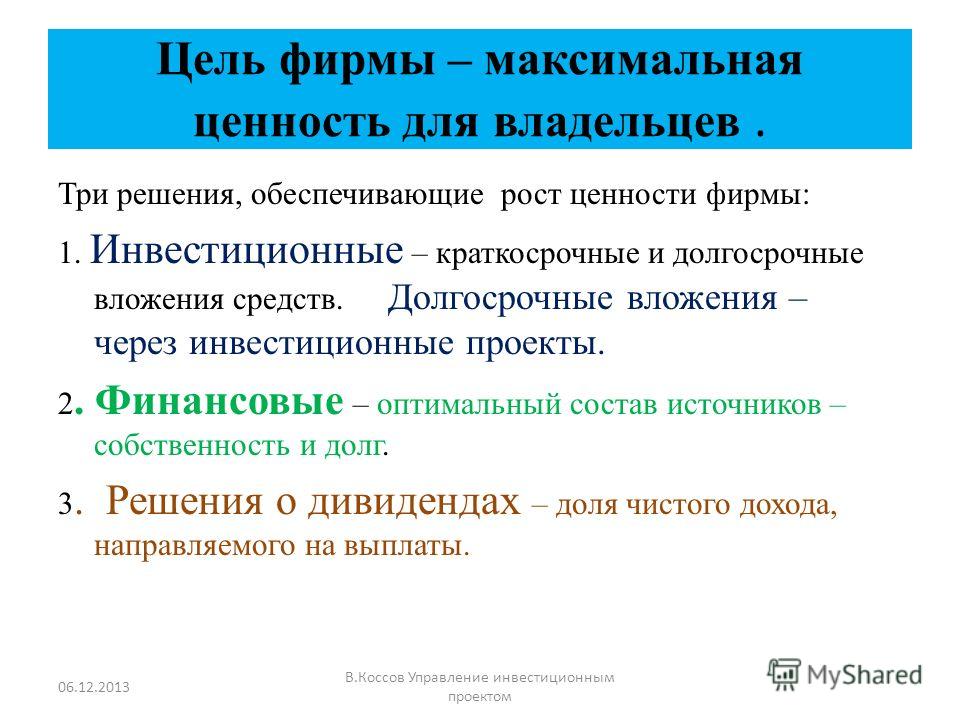

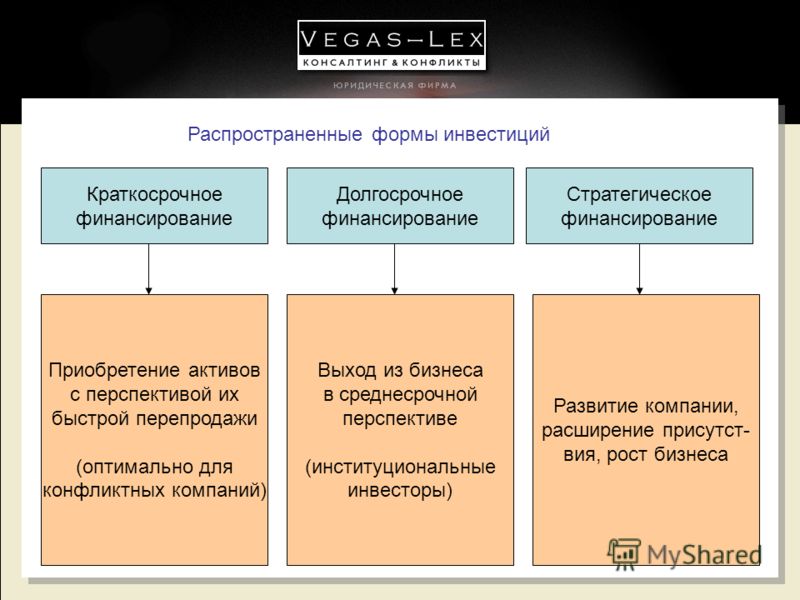

4. Краткосрочные и долгосрочные инвестиции

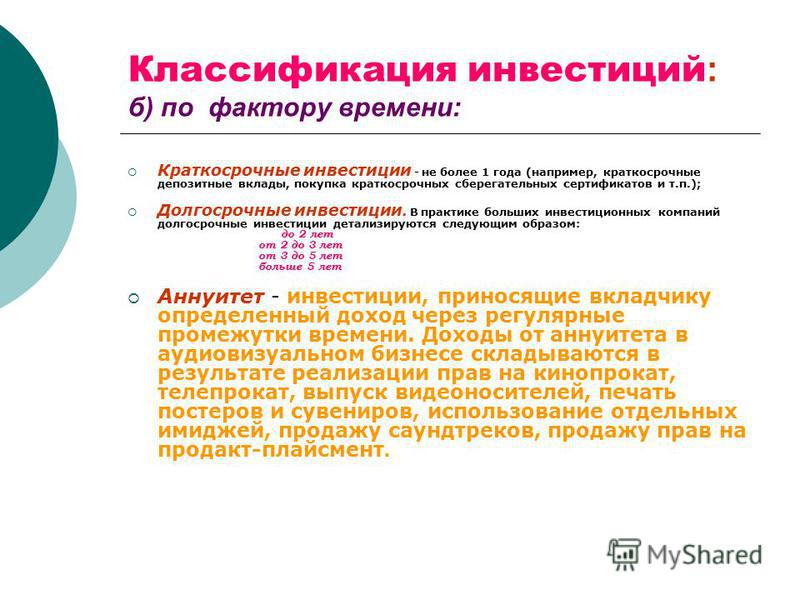

4. Краткосрочные и долгосрочные инвестиции Долгосрочные инвестиции вкладываются на период от трех и более лет, краткосрочные на период от одного года. Эффективное управление всеми сферами деятельности предприятия обеспечивает успешное развитие в условиях разумной

101.

Долгосрочные инвестиции предприятия

101. Долгосрочные инвестиции предприятия

Долгосрочные инвестиции – это затраты на создание, увеличение размеров, а также приобретение внеоборотных активов длительного пользования, не предназначенных для продажи, за исключением долгосрочных финансовых вложений в

Долгосрочные инвестиции предприятия

101. Долгосрочные инвестиции предприятия

Долгосрочные инвестиции – это затраты на создание, увеличение размеров, а также приобретение внеоборотных активов длительного пользования, не предназначенных для продажи, за исключением долгосрочных финансовых вложений в

3.1 Краткосрочные последствия

3.1 Краткосрочные последствия Тем не менее негативное воздействие этих решений, усиленное отставкой правительства Кириенко 23 августа, было крайне серьезным. Решение о расширении валютного коридора, или либерализации валютного курса, практически привело к крупнейшей

4.2.11 Краткосрочные меры по сокращению неплатежей

4.2.11

Краткосрочные меры по сокращению неплатежей

Для сокращения накопленной задолженности необходимо проводить политику кнута и пряника по отношению к предприятиям-дебиторам и к предприятиям-кредиторам.

Сбалансированы ли краткосрочные и долгосрочные цели?

Сбалансированы ли краткосрочные и долгосрочные цели? Стратегическое планирование ведется в режиме реального времени, с учетом изменений конкурентной среды и собственных сильных и слабых сторон, поэтому требуется определить не только долгосрочные цели, но также

Краткосрочные цели

Краткосрочные цели Я определяю краткосрочные цели как те цели, на достижение которых требуется от одного дня до одного года. И хотя по своей необходимости эти цели являются более скромными, чем долгосрочные цели, по своей важности они имеют равное с ними значение. Капитан

Заблуждение № 8 Делайте долгосрочные диверсифицированные инвестиции

Заблуждение № 8 Делайте долгосрочные диверсифицированные инвестиции Все описанные заблуждения представляют собой правила, которые разработаны богатыми специально для вас, чтобы вы по-прежнему оставались наемными работниками и не могли приблизиться

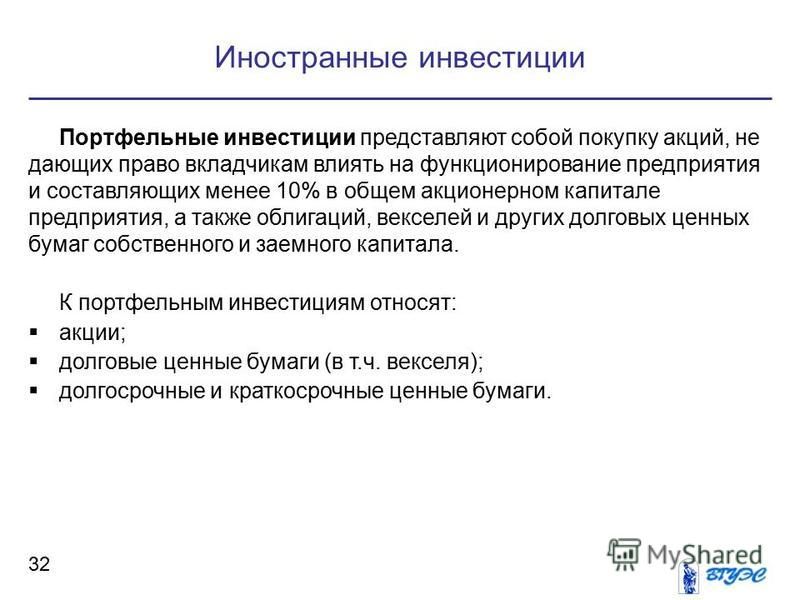

Инвестиции в публично торгуемые бумаги и прямые инвестиции

Инвестиции в публично торгуемые бумаги и прямые инвестиции Стратегии активного владенияБудучи стратегическим владельцем и доверенным лицом холдингов в cфере публично торгуемых ценных бумаг, инвестор может влиять на корпоративное поведение через голосования по

«Жадность побеждает».

Актуальны ли сегодня долгосрочные вложения :: Новости :: РБК Инвестиции

Актуальны ли сегодня долгосрочные вложения :: Новости :: РБК ИнвестицииФото: «РБК Инвестиции»

Сейчас на Московской бирже зарегистрировано более 11 млн индивидуальных инвесторов. Каждый из них пришел на рынок своим путем, но всех объединяет одно — желание заработать. В нашей стране не издаются миллионными тиражами работы Бенджамина Грэма, но благодаря прессе, интернету и многочисленным урокам финансовой грамотности многие россияне знают, что гуру инвестирования, как правило, призывают вкладываться в качественные компании, которые приносят хорошую прибыль, имеют эффективный менеджмент, радужное будущее и так далее.

Каждый из них пришел на рынок своим путем, но всех объединяет одно — желание заработать. В нашей стране не издаются миллионными тиражами работы Бенджамина Грэма, но благодаря прессе, интернету и многочисленным урокам финансовой грамотности многие россияне знают, что гуру инвестирования, как правило, призывают вкладываться в качественные компании, которые приносят хорошую прибыль, имеют эффективный менеджмент, радужное будущее и так далее.

Бенджамин Грэм (1894–1976) — известный американский экономист и профессиональный инвестор. Его часто называют отцом стоимостного инвестирования. Бенджамин Грэм был убежден в том, что рынок нельзя «переиграть» в краткосрочной перспективе. Истина его утверждений была доказана множество раз в период 1930–2000 годов.

В акции таких компаний советуют входить, как правило, на длительный срок, как минимум на три — пять лет. За это время с большой вероятностью вы сможете хорошо заработать и не тратить свои силы и здоровье на попытках правильно «реагировать» на волатильность

цен на купленные вами бумаги. Рассмотрим конкретный пример. Так, несмотря на то что последние несколько лет были не совсем удачными для компании Berkshire Hathaway Уоррена Баффетта (и других стоимостных инвесторов), в долгосрочном плане она уверенно бьет рынок.

Рассмотрим конкретный пример. Так, несмотря на то что последние несколько лет были не совсем удачными для компании Berkshire Hathaway Уоррена Баффетта (и других стоимостных инвесторов), в долгосрочном плане она уверенно бьет рынок.

У компании есть такая традиция: на первой странице годового отчета всегда размещается таблица, в которой сравнивается рост ее акций и индекса широкого рынка США S&P 500. Так вот, за период с 1965 по 2020 год среднегодовой рост акций Berkshire Hathaway составил 20,0%, а S&P 500 — всего 10,2%. В целом за этот период акции холдинга Баффета выросли на 2 810 526%, а индекс — только на 23 454%. Разница впечатляет! Так что на данный момент сомнений в результативности долгосрочного подхода Баффета ни у кого быть не может.

Биржа-казино, чертов биткоин и SPAC-убийца. Что сказал Баффет акционерамБыстрее, еще быстрее

Однако нужно признать, что срок, в течение которого инвесторы владеют акциями (holding period), сокращается на протяжении многих десятилетий.

Прошлый год вообще немного «развратил» частного инвестора, за что ему, вероятно, в ближайшее время может быть выставлен внушительный «счет». Понять новичков (и не только) можно, ведь против 500%, 600% и даже 700% годового роста отдельных акций устоять сложно. В их числе Tesla, Zoom Video, Moderna, Netflix, NVIDIA и многие другие. Всего за несколько месяцев можно было заработать столько, сколько при традиционном подходе buy and hold пришлось бы ждать годами. Я уже не говорю о моде на IPO, где зачастую котировки взлетали уже в первый день торгов. Вот некоторые примеры за прошлый год: акции Lemonade только за первый день торгов выросли на 163%, nCino — на 195%, BigCommerce Holdings — на 201%, CureVac N. V. — на 249%. Понятно, что такое поведение рынка ведет к тому, что инвестор находится в постоянном поиске лучшего варианта и боится не пропустить свой новый шанс. Долгосрочное инвестирование и «заветы» гуру в это время отходят на второй план. Жадность побеждает, а страх отступает.

V. — на 249%. Понятно, что такое поведение рынка ведет к тому, что инвестор находится в постоянном поиске лучшего варианта и боится не пропустить свой новый шанс. Долгосрочное инвестирование и «заветы» гуру в это время отходят на второй план. Жадность побеждает, а страх отступает.

Подобная стратегия стала присущей не только частным инвесторам, но и профессионалам, которые управляют миллионами и миллиардами клиентских денег. Возьмем в качестве примера активно управляемый биржевой фонд ARK Innovation ETF, который под руководством знаменитой Кэти Вуд вкладывает деньги своих клиентов в инновационные компании. В прошлом году этот ETF показал феноменальный рост — 152,52%.

Какие инвестиции

он предпочитает? На сайте компании сказано: «ARK предлагает долгосрочный инвестиционный горизонт полного инвестиционного цикла, или 7+ лет. ARK стремится к сравнительному анализу долгосрочного роста капитала, фокусируясь на убеждении в том, что инновации являются ключом к росту». Однако анализ ежедневных сделок компании, которые открыты для всех желающих, говорит о том, что это не вся правда и в компании весьма активно и часто торгуют.

Однако анализ ежедневных сделок компании, которые открыты для всех желающих, говорит о том, что это не вся правда и в компании весьма активно и часто торгуют.

Сторонник стоимостного инвестирования Уоррен Баффет (Фото: Daniel Acker / Getty Images)

В чем правда, брат?

Опытные инвесторы хорошо знают, что существует много стратегий и путей заработка на фондовом рынке. Например, кто-то увлекается классическим трейдингом, а кто-то даст голову на отсечение, что лучше торговых роботов ничего нет. Есть инвесторы, которые «сидят» только на опционах и больше ничего им не нужно. Немало людей, которые специализируются исключительно на IPO или, скажем, на вложениях в молодые биотехнологические компании. Фондовый рынок

дает современному инвестору массу интересных и заманчивых возможностей. В этой связи выбор между долгосрочными и краткосрочными вложениями должен не противопоставляться, а рассматриваться исключительно с точки зрения задач, умения и других обстоятельств конкретного инвестора.

Есть инвесторы, которые «сидят» только на опционах и больше ничего им не нужно. Немало людей, которые специализируются исключительно на IPO или, скажем, на вложениях в молодые биотехнологические компании. Фондовый рынок

дает современному инвестору массу интересных и заманчивых возможностей. В этой связи выбор между долгосрочными и краткосрочными вложениями должен не противопоставляться, а рассматриваться исключительно с точки зрения задач, умения и других обстоятельств конкретного инвестора.

Так, если речь идет о человеке, который пришел на фондовый рынок для того, чтобы использовать его преимущества для эффективного накопления или сохранения денег на безбедную старость, то ему, безусловно, больше подойдет стратегия долгосрочных вложений. Особенно если у него нет возможности и/или желания заниматься этими вопросами серьезно и уделять им много времени.

Финал эксперимента «Дивидендный портфель»: доходность — 10,5% за годА вот если вам нравится фондовый рынок, вы увлечены им, следите, например, за новостями, свежими публикациями в СМИ и других источниках информации, то краткосрочные вложения, которые, по существу, являются отработкой той или иной инвестиционной идеи, вполне вам подходят. Только при этом нужно четко понимать, что это обойдется гораздо большим уровнем риска и возможны не только радости успеха, но и разочарования потерь. Будет большой ошибкой считать прошлый год неким ориентиром того, как все обычно происходит на рынке. Скорее всего, это была аномалия.

Только при этом нужно четко понимать, что это обойдется гораздо большим уровнем риска и возможны не только радости успеха, но и разочарования потерь. Будет большой ошибкой считать прошлый год неким ориентиром того, как все обычно происходит на рынке. Скорее всего, это была аномалия.

Не исключено и мирное сосуществование долгосрочных и краткосрочных стратегий. Для некоторых инвесторов это позволяет разделить риски. Например, многие опытные люди делают так: 80–90% своего капитала они ориентируют на долгосрочные вложения в крупные надежные компании, а на 10–20% удовлетворяют свой азарт рискованного инвестора, время от времени вкладываясь в ту или иную перспективную идею.

Фото: RomanR / Shutterstock

Краткие итоги:

- Хорошие инвестиции — это тогда, когда вы зарабатываете деньги, а не теряете их.

Вот почему не нужно сталкивать «лбами» два стратегических подхода к инвестированию, а лучше просто знать и использовать плюсы и минусы каждого из них.

Вот почему не нужно сталкивать «лбами» два стратегических подхода к инвестированию, а лучше просто знать и использовать плюсы и минусы каждого из них. - Очень важно также понять, что именно вам больше всего подходит как инвестору в данный момент времени. Правильный выбор очень важен и может помочь получать больше хороших результатов на фондовом рынке и не разочаровываться в нем.

- Обе стратегии инвестирования имеют право на жизнь. В разные времена они по-разному эффективны, требуя разных навыков и затрат времени инвестора. Все это крайне важно и необходимо знать каждому игроку, который только начинает свою жизнь на бирже.

Точка зрения авторов, статьи которых публикуются в разделе «Мнение профи», может не совпадать с мнением редакции.

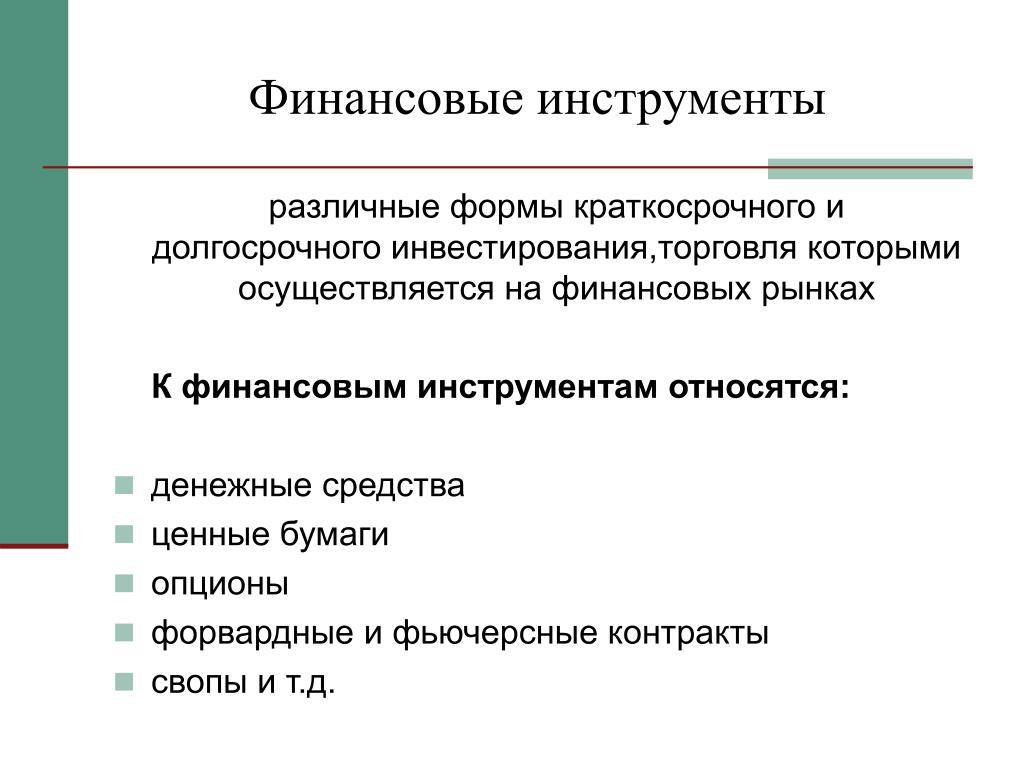

Биржевой фонд, вкладывающий средства участников в акции по определенному принципу: например, в индекс, отрасль или регион. Помимо акций в состав фонда могут входить и другие инструменты: бонды, товары и пр. Изменчивость цены в определенный промежуток времени. Финансовый показатель в управлении финансовыми рисками. Характеризует тенденцию изменчивости цены – резкое падение или рост приводит к росту волатильности.

Подробнее

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

Фондовый рынок — это место, где происходит торговля акциями, облигациями, валютами и прочими активами. Понятие рынка затрагивает не только функцию передачи ценных бумаг, но и другие операции с ними, такие, как выпуск и налогообложение. Кроме того, он позволяет устанавливать справедливое ценообразование.

Подробнее

Изменчивость цены в определенный промежуток времени. Финансовый показатель в управлении финансовыми рисками. Характеризует тенденцию изменчивости цены – резкое падение или рост приводит к росту волатильности.

Подробнее

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

Фондовый рынок — это место, где происходит торговля акциями, облигациями, валютами и прочими активами. Понятие рынка затрагивает не только функцию передачи ценных бумаг, но и другие операции с ними, такие, как выпуск и налогообложение. Кроме того, он позволяет устанавливать справедливое ценообразование.

ПодробнееКраткосрочные и долгосрочные инвесторы: Мы ответим на 3 фундаментальных вопроса

Что подразумевается под краткосрочными инвесторами и долгосрочными инвесторами?

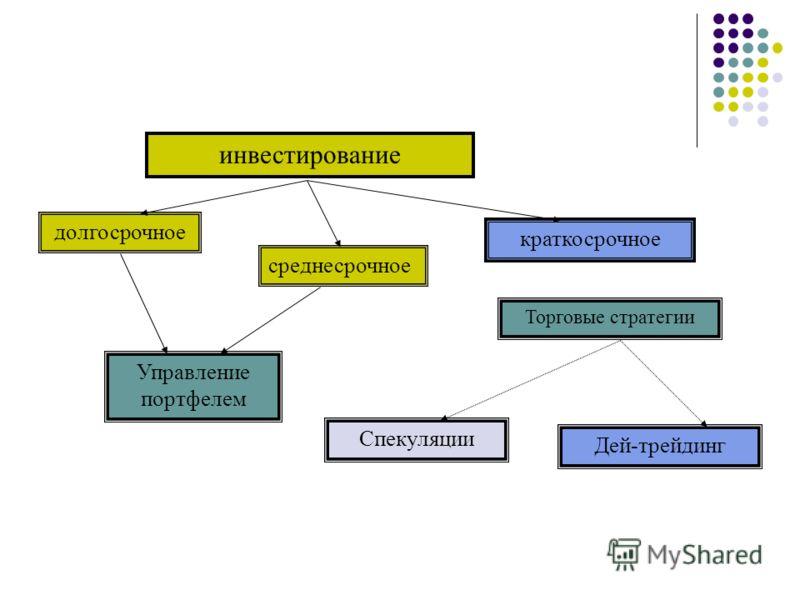

Краткосрочные инвесторы — это те, кто инвестирует в финансовые инструменты, предназначенные для хранения в инвестиционном портфеле в течение менее одного финансового года. Во многих случаях такие инвестиции могут храниться всего несколько недель, а в случае трейдеров, возможно, даже всего несколько часов. И наоборот, долгосрочные инвесторы представляют собой людей, инвестирующих в долгосрочные финансовые инструменты, которые они держат более 5-8 лет. Однако определение может меняться в зависимости от того, кого вы спросите. Некоторые финансовые учреждения определяют долгосрочные инвестиции как все, что превышает 1 год, но инвестиционное окно в 1-5 лет часто рассматривается как среднесрочные инвестиции.

Во многих случаях такие инвестиции могут храниться всего несколько недель, а в случае трейдеров, возможно, даже всего несколько часов. И наоборот, долгосрочные инвесторы представляют собой людей, инвестирующих в долгосрочные финансовые инструменты, которые они держат более 5-8 лет. Однако определение может меняться в зависимости от того, кого вы спросите. Некоторые финансовые учреждения определяют долгосрочные инвестиции как все, что превышает 1 год, но инвестиционное окно в 1-5 лет часто рассматривается как среднесрочные инвестиции.

Что лучше: Краткосрочные или долгосрочные инвестиции?

Ваши финансовые цели определяют, какие краткосрочные или долгосрочные инвестиции лучше для вас. Один и тот же актив может быть краткосрочной или долгосрочной инвестицией в зависимости от подхода инвестора — акции, которыми владеет дневной трейдер, считаются краткосрочной инвестицией, в то время как акции, хранящиеся в пенсионном фонде, являются долгосрочной инвестицией.

Различия между краткосрочными и долгосрочными инвестициями

Профиль риска

Краткосрочные инвесторы, как правило, предпочитают инвестиции с более высоким соотношением риск/вознаграждение, такие как акции. Некоторые акции могут быть довольно волатильными, например, акции технологических компаний или криптовалют. Они могут дать потенциал для быстрой прибыли, но, конечно, стоимость акций может как падать, так и расти.

Некоторые акции могут быть довольно волатильными, например, акции технологических компаний или криптовалют. Они могут дать потенциал для быстрой прибыли, но, конечно, стоимость акций может как падать, так и расти.

Пассивные и активные

Краткосрочные инвесторы обычно более активны в управлении своим портфелем, поскольку они чаще вносят изменения, чтобы превзойти рынок. Долгосрочные инвесторы обычно используют более пассивный подход к управлению активами.

Волатильность

Краткосрочные инвесторы, как правило, открыты для более волатильных активов, чем долгосрочные инвесторы, поскольку краткосрочные трейдеры обычно полагаются на волатильность акций для получения прибыли.

Инвестиционные цели

Инвесторы, у которых есть ближайшие цели, как правило, выбирают краткосрочные инвестиции. Если вы трейдер, который полагается на инвестиции для оплаты своих расходов на жизнь, то вашей целью будет получение дохода в течение следующей недели или месяца. Другие краткосрочные инвесторы, которые, возможно, хотят создать фонд для покупки, например, автомобиля или отпуска, обычно предпочитают краткосрочные инвестиции. Те, кто хочет обеспечить себе доход на пенсии, выбирают более долгосрочные варианты.

Другие краткосрочные инвесторы, которые, возможно, хотят создать фонд для покупки, например, автомобиля или отпуска, обычно предпочитают краткосрочные инвестиции. Те, кто хочет обеспечить себе доход на пенсии, выбирают более долгосрочные варианты.

Каковы мои возможности для долгосрочных инвестиций?

Долгосрочные инвестиции включают те активы, которые менее ликвидны, чем акции, такие как недвижимость и облигации, но акции, которые хранятся в течение нескольких лет, также являются отличными долгосрочными инвестициями. Эти инвестиции дают возможность значительного роста и могут противостоять колебаниям или спадам на рынке. Инвесторы, стремящиеся к диверсификации, могут выбрать фонд с несколькими активами, распределяя риск между несколькими классами активов. Это защитит ваши капиталовложения в случае падения в одном или нескольких конкретных секторах.

Портфели Nexus Global Solutions и Nexus Global Dynamic

Портфель Nexus Global Solutions — это активно управляемый, глобально диверсифицированный фонд с несколькими классами активов. Фонд ориентирован на защиту капитала и рост капитала в средне- и долгосрочной перспективе. Фонд преимущественно инвестирует в развитые рынки акций (около 45%), но распределяет риск по широкому географическому и отраслевому диапазону, а также в другие классы активов, включая облигации, сырьевые товары, недвижимость и денежные средства.

Фонд ориентирован на защиту капитала и рост капитала в средне- и долгосрочной перспективе. Фонд преимущественно инвестирует в развитые рынки акций (около 45%), но распределяет риск по широкому географическому и отраслевому диапазону, а также в другие классы активов, включая облигации, сырьевые товары, недвижимость и денежные средства.

Фонд Nexus Global Dynamic — это глобально диверсифицированный фонд с полным пакетом акций, ориентированный на увеличение капитала в средне- и долгосрочной перспективе. В нем используется динамический подход к распределению активов, который постоянно корректирует состав акций по мере роста и падения рынков. Фонд представлен основными развитыми экономиками и выборочно растущими экономиками.

Оба портфеля являются отличными вариантами для долгосрочных инвестиций. Они оптимизированы для роста капитала в течение более 5 лет, а комбинированный рост в долгосрочной перспективе является отличным фактором возврата инвестиций.

Советы от Blacktower Financial Management

Понимание вариантов инвестирования требует значительных исследований. Компания Blacktower Financial Management обладает многолетним опытом, чтобы обеспечить оптимизацию вашего портфеля для достижения ваших инвестиционных целей. Свяжитесь с одним из представителей нашего офиса в Лиссабоне сегодня для бесплатного обсуждения без обязательств.

Компания Blacktower Financial Management обладает многолетним опытом, чтобы обеспечить оптимизацию вашего портфеля для достижения ваших инвестиционных целей. Свяжитесь с одним из представителей нашего офиса в Лиссабоне сегодня для бесплатного обсуждения без обязательств.

Blacktower в Португалии

Офисы Blacktower в Португалии помогут вам управлять своим состоянием с максимальной выгодой для себя. За дополнительной информацией обращайтесь в местный офис.

Антонио Роза является ассоциированным директором Blacktower в Лиссабоне, Португалия.

КомпанияBlacktower Financial Management предоставляет экспертные, локализованные консультации по управлению состоянием в Португалии на протяжении последних 20 лет. Мы можем помочь специализированными, независимыми советами по обеспечению вашего финансового будущего. Свяжитесь с нами по тел: (+351) 214 648 220 или напишите нам по адресу:[email protected].

Долгосрочные и краткосрочные финансовые вложения в акции — Премьер БКС

В июне 2017 года частное лицо открыло брокерский счет и, послушав рекомендации в сети наряду с собственной

интуицией, приобрело акции американских компаний General Electric, Ford Motor и United Continental. Некоторые

аналитики предсказывали этим компаниям солидный рост в ближайшие месяцы, поэтому расчет инвестора был

незатейлив: дождаться цены акций на 10-12% выше закупочной и продать. Однако ни спустя квартал, ни два

ожидаемого роста не произошло. Через 10 месяцев акции General Electric показали минус 46%, United

Continental минус 6%, а Ford Motor минус 3%. Постепенно инвестиция, изначально планируемая как

краткосрочная и доходная, превращалась во вложение долгосрочное и убыточное. На продажу ценных

бумаг с потерями инвестор не согласен, поэтому ему остается только ждать восстановления котировок хотя бы

до уровня, на котором акции были куплены. Почему такая ситуация произошла и как не стать ее заложником?

Некоторые

аналитики предсказывали этим компаниям солидный рост в ближайшие месяцы, поэтому расчет инвестора был

незатейлив: дождаться цены акций на 10-12% выше закупочной и продать. Однако ни спустя квартал, ни два

ожидаемого роста не произошло. Через 10 месяцев акции General Electric показали минус 46%, United

Continental минус 6%, а Ford Motor минус 3%. Постепенно инвестиция, изначально планируемая как

краткосрочная и доходная, превращалась во вложение долгосрочное и убыточное. На продажу ценных

бумаг с потерями инвестор не согласен, поэтому ему остается только ждать восстановления котировок хотя бы

до уровня, на котором акции были куплены. Почему такая ситуация произошла и как не стать ее заложником?

Подобных историй фондовая биржа знает тысячи. Почти каждый новичок на рынке считает, что ему удастся заработать, причем быстро и много.

По статистике, 80% инвесторов получают убыток за первый год самостоятельной работы на рынке акций

После этого многие разочаровываются не только в ценных бумагах, но и в инвестициях вообще.

Трейдерство, то есть активная торговля ценными бумагами на бирже , не является чем-то сверхъестественно сложным или малопостижимым процессом, однако требует значительного времени на освоение и выработку стратегии. Прежде чем стать трейдером, полезно задать себе и честно ответить на вопрос: «готов ли я уделить месяц-другой на получение базовых знаний и потом еще столько же, чтобы освоить требуемые навыки?» Напомним, торговля акциями не гарантирует доход ни при краткосрочных, ни при долгосрочных вложениях, а дисциплина, сосредоточенность и свободное время, наоборот, гарантированно понадобятся.

Альтернатива акциям для долгосрочных вложений

Если нет желания или возможностей следить за компаниями и фондовым рынком, то в качестве

инструментов для долгосрочных финансовых вложений можно использовать готовые инвестиционные решения. Это могут быть

паевые инвестиционные фонды,

которые управляют большим объемом средств и берут на себя задачу генерировать для инвесторов доход за счет

роста стоимости паев. Управляющая компания берет за свои услуги комиссию и определенный процент

от результата, однако пайщикам не нужно совершать никаких действий, только своевременно продать выросшие в цене

паи. ПИФы могут быть основаны на акциях, облигациях, индексах или иметь смешанную,

диверсифицированную по классам активов структуру.

Управляющая компания берет за свои услуги комиссию и определенный процент

от результата, однако пайщикам не нужно совершать никаких действий, только своевременно продать выросшие в цене

паи. ПИФы могут быть основаны на акциях, облигациях, индексах или иметь смешанную,

диверсифицированную по классам активов структуру.

Другим вариантом являются структурные

продукты — готовые финансовые продукты, которые по сути представляют собой целый инвестиционный

портфель, сбалансированный в зависимости от задач, поставленных инвестором. У структурного продукта

имеется базовая, защитная часть, которая отвечает за сохранность начального капитала, и доходная, которая

собственно зарабатывает. Защитная включает депозиты или облигации, а доходная — любые активы

фондовой, срочной и товарной бирж. Разнообразие структурных продуктов велико, поэтому они подходят как

новичкам, так и опытным инвесторам. Можно подобрать решение как для долгосрочных так и для

краткосрочных финансовых вложений. Доходность структурных продуктов стартует с 12-15% годовых (для консервативных инвесторов)

и имеет неограниченную верхнюю планку (для тех, кто готов рискнуть ради прибыли).

Доходность структурных продуктов стартует с 12-15% годовых (для консервативных инвесторов)

и имеет неограниченную верхнюю планку (для тех, кто готов рискнуть ради прибыли).

Как видно, однозначного ответа на вопрос, кем выгоднее быть, инвестором или трейдером, не существует. Все зависит от поставленных целей и возможностей. Если требуется принять взвешенное решение о наиболее рациональном использовании накопленного капитала, обратитесь за консультацией к профессионалу — финансовому советнику.

Статья была полезна?

Спасибо за ответ!

Да Нет

Долгосрочные инвестиции: понятие и важность

Долгосрочные инвестиции пользуются высокой популярностью у инвесторов в наши дни. Что они собой представляют? Какие у них особенности, сильные и слабые стороны? Рассмотрим подробно эти ответы на эти вопросы.

Что они собой представляют? Какие у них особенности, сильные и слабые стороны? Рассмотрим подробно эти ответы на эти вопросы.

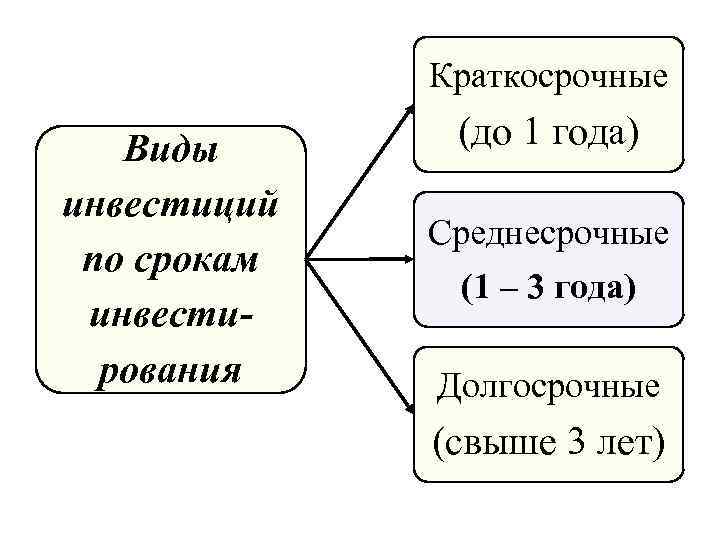

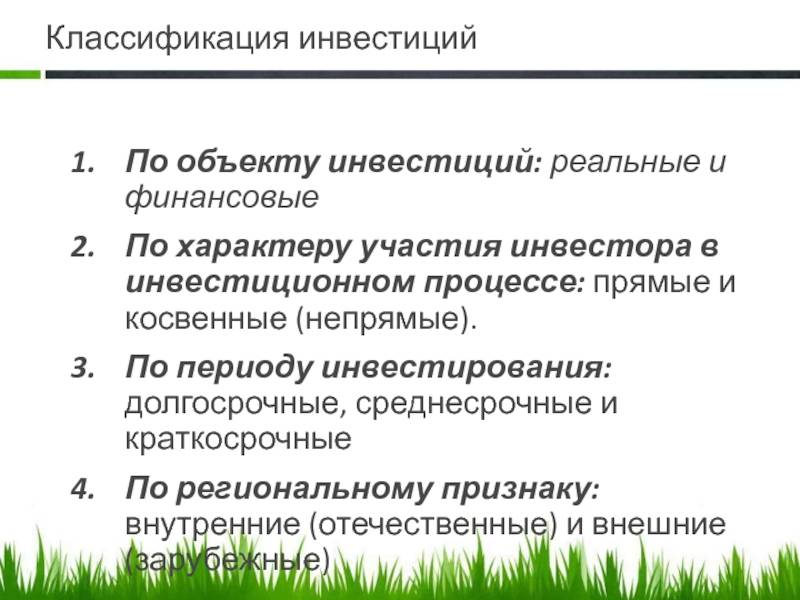

В соответствии с финансово-экономической терминологией по показателю срочности инвестиции классифицируются на долгосрочные и краткосрочные. К первым относятся вложение на срок не менее одного года, ко вторым – меньше года. В некоторых случаях говорят о среднесрочных инвестициях, которые делаются на срок 1-3 лет. Но все же многие причисляют их к долгосрочным вложениям. Они могут быть выполнены вложениями разных видов: акциями, ценными бумагами, недвижимостью и т.д. Причем ценные бумаги многие не относят к долгосрочным инвестициям, поскольку они покупаются для того, чтобы через некоторое время продать.

Различные виды долгосрочных инвестиций

Существуют несколько классификаций вложений на длительный срок, например, они бывают финансовыми и реальными. К первому виду относятся все вложения в акции, облигации и иные ценные бумаги сроком 1 год. Реальные инвестиции предполагают приобретение земли, недвижимости, разработки, материалов, оборудования, прав и прочих активов. В большинстве случаев после такой покупки объекты нельзя перепродать по более высокой цене ввиду их износа, а также повреждений при их использовании.

Реальные инвестиции предполагают приобретение земли, недвижимости, разработки, материалов, оборудования, прав и прочих активов. В большинстве случаев после такой покупки объекты нельзя перепродать по более высокой цене ввиду их износа, а также повреждений при их использовании.

Вложения в строительство тоже являются долгосрочными. Нередко они окупаются в сжатые сроки, однако они требуют больших расходов. Проблемные объекты можно встретить достаточно редко, однако для того, чтобы доходы были больше расходы, требуется произвести точные расчеты, продумать риски и возможность наступления форс-мажорных ситуаций.

Поступления от долгосрочных финансовых вложений имеют постоянный характер. Другими словами, на протяжении всего срока инвестор может получать невысокий доход ввиду увеличения первоначальной стоимости. Однако так бывает не всегда. Обычно при долгосрочном инвестировании не рассчитывают на получение быстрой прибыли, ведь для этого предусмотрены краткосрочные вложения.

Высокий интерес к долгосрочным инвестициям объясняется стабильным доходом, который удается получать на протяжении длительного срока. Его размер не всегда велик, однако поступления постоянные, к тому же инвестиционный объект можно продать в будущем дороже, чем он покупался. К примеру, в случае приобретения жилья впоследствии его можно сдавать в аренду на протяжении длительного срока, после чего продать. С течением лет стоимость объекта может существенно возрасти, в результате инвестор получит дополнительную прибыль. Подобным образом увеличивается цена паев, акций и иных ценных бумаг.

Его размер не всегда велик, однако поступления постоянные, к тому же инвестиционный объект можно продать в будущем дороже, чем он покупался. К примеру, в случае приобретения жилья впоследствии его можно сдавать в аренду на протяжении длительного срока, после чего продать. С течением лет стоимость объекта может существенно возрасти, в результате инвестор получит дополнительную прибыль. Подобным образом увеличивается цена паев, акций и иных ценных бумаг.

Как рассчитать эффективность инвестиций на длительный срок в ценные бумаги

Произвести расчеты долгосрочных инвестиций на порядок труднее по сравнению с доходностью краткосрочных вложений. Главная сложность заключается в нехватке точной информации о вероятных изменениях рынка, внедрение передовых научных достижений, появление различных ситуаций и иные изменения, ввиду которых могут сильно измениться цены и дивиденды. Поэтому если вы приняли решение инвестировать средства в различные долгосрочные инвестиционные инструменты, необходимо приблизительно рассчитать их эффективность с учетом сложившейся на финансово-инвестиционном рынке ситуации, а также возможное ее изменение.

С самого начала следует рассчитать недооценку оборотных фондовых активов, для чего сопоставляется расчетная цена и официально установленная на рынке. Для упрощения расчетную стоимость берут за цену ценных бумаг, которую удастся получить в случае ликвидации выпустившей их компании. В результате стоимость всех активов приравнивается к той цене, по которой можно реализовать контрольный пакет акций предприятия. Стоимость активов организации является той суммой, которую можно выручить от реализации всех активов, не учитывая расходы на обязательства. После получения итоговой стоимости ее разделяют на число эмитированных ценных бумаг, что и будет являться ликвидационной стоимостью.

После этого необходимо сравнить ликвидационную цену с биржевой стоимостью ценных бумаг, на основании чего делаются определенные выводы. В том случае, если курсовая стоимость бумаг предприятия на бирже выше их ликвидационной стоимости, тогда инвестиции будут недооцененными. Такие долгосрочные вложения являются очень привлекательными.

Помимо приблизительного подсчета недооценки ценных бумаг на бирже следует принять к сведению конкурентоспособность услуг либо продукции предприятия, его перспектив и возможное развитие рынка производственной сферы.

Как предварительно рассчитать будущие дивиденды

Каждый инвестор при покупке акций на длительный срок хочет узнать, на какие дивиденды он сможет рассчитывать в будущем. Зачастую регулярная сумма небольшая, все же лучше максимально точно рассчитать ее величину. Нередко опытные инвесторы при расчете дивидендов используют следующую формулу: выплаченный за последний год доход разделяется на приблизительную рыночную стоимость компании, после чего результат умножается на 100%.

Иногда дивиденды за последний год не выплачивались, в этом случае их размер можно попытаться спрогнозировать. Как бы то ни было, предприятие должно по эмитированным акциям произвести хотя бы минимальную выплату – 10% от полученной прибыли. Поэтому, зная прибыль, можно разделить ее на совокупное число ценных бумаг. Это позволит инвестору определить минимальный размер дивидендов. Причем в нашей стране зачастую предприятия такой размер и выплачивают, однако при вложении средств в иностранные компании дивиденды могут отличаться.

Это позволит инвестору определить минимальный размер дивидендов. Причем в нашей стране зачастую предприятия такой размер и выплачивают, однако при вложении средств в иностранные компании дивиденды могут отличаться.

Если по акциям или иным ценным бумагам выплачиваются большие дивиденды, их стоимость растет медленно. Здесь действует обратно пропорциональная зависимость. Поэтому, чтобы с помощью дивидендов «отбить» инвестированные средства, придется долго ждать, такое положение вещей полностью удовлетворяет консервативных инвесторов.

Как правило, долгосрочное инвестирование имеет размеренный и спокойный характер особенно, если сравнивать его со спекулятивным размещением средств. Именно поэтому оно привлекает инвесторов, которые ценят надежность и готовы довольствоваться относительно небольшой прибылью.

Другие статьи на нашем сайте

Что такое краткосрочные инвестиции?

Краткосрочные инвестиции — это инвестиции, предназначенные для удержания в течение года или менее. Такие инвестиции используются как часть смешанной инвестиционной стратегии, которая предназначена для уравновешивания и распределения рисков. Прибыль может быть реализована через оценку инвестиций или через дивиденды и другие выплаты. Тщательное исследование может быть проведено, чтобы сделать выбор относительно инвестиционных решений, и люди также могут получить совет от консультантов и брокеров, если они не чувствуют себя комфортно, выбирая для себя.

Такие инвестиции используются как часть смешанной инвестиционной стратегии, которая предназначена для уравновешивания и распределения рисков. Прибыль может быть реализована через оценку инвестиций или через дивиденды и другие выплаты. Тщательное исследование может быть проведено, чтобы сделать выбор относительно инвестиционных решений, и люди также могут получить совет от консультантов и брокеров, если они не чувствуют себя комфортно, выбирая для себя.

Некоторые краткосрочные инвестиции рассчитаны на срок до одного года или менее. Инвестиции могут быть с низким или высоким риском, в зависимости от их характера, и часто проводятся корпорациями, которые хотят инвестировать капитал в высоколиквидные инвестиции. При необходимости краткосрочные инвестиции могут быть ликвидированы для быстрого доступа к фондам, но в противном случае компания планирует быстро получать прибыль, чтобы генерировать больше капитала, который можно использовать для дальнейших инвестиций или других целей.

Другие могут удерживаться дольше года, но инвестор не выбирает длинную позицию. Эти инвестиции также являются высоколиквидными и могут приносить прибыль и приносить дивиденды, пока они удерживаются. В конце периода, предназначенного для удержания краткосрочных инвестиций, они могут быть проданы или переоценка может определить, что они должны храниться дольше. В любом случае показатели краткосрочных инвестиций обычно превышают контрольную ставку, что является стимулом для удержания инвестиций.

Некоторые виды фондов могут работать в основном с краткосрочными инвестициями. Краткосрочные инвестиционные фонды (STIF) концентрируют капитал в инвестициях, которые удерживаются в течение коротких периодов времени. Управляющий фондом выбирает инвестиции с низким уровнем риска, чтобы гарантировать базовый уровень доходности, который падает выше контрольного уровня. Обычный выбор таких фондов включает государственные ценные бумаги, поскольку эти инвестиции имеют гарантированный доход и поддерживаются полной верой и кредитом правительства.

Люди со смешанной инвестиционной стратегией могут использовать краткосрочные инвестиции, чтобы обеспечить источник ликвидности и быстрого возврата, который поддержит длинные позиции по инвестициям, которые окупятся более чем через год. Это разработано, чтобы гарантировать, что долгосрочные инвестиции не должны быть проданы с убытком в случае, если кто-то отчаянно нуждается в капитале или если на рынке произошел внезапный сдвиг. Помимо сочетания краткосрочных и долгосрочных инвестиций, инвесторы также смешивают свои решения о покупке по типам для получения широкого спреда, снижая риск потерь в случае падения части рынка.

ДРУГИЕ ЯЗЫКИ

Связи между краткосрочной и долгосрочной перспективой

Рабочей группой III — Смягчение последствий изменения климата

Для любой выбранной цели по стабилизации ПГ можно принимать краткосрочные решения в отношении возможностей смягчения, чтобы содействовать поддержанию согласованной траектории выбросов в некотором диапазоне долгосрочных целей по стабилизации. Моделирование в масштабах экономики долгосрочных целей по глобальной стабилизации может способствовать обоснованию краткосрочных вариантов смягчения. Обобщение результатов кратко- и долгосрочных моделей, использующих сценарии с целями стабилизации в диапазоне 3–5 Вт/м2 (категории II-III), показывает, что в 2030 году при ценах углерода менее 20 долларов за т CO2-экв можно ожидать сокращения выбросов на 9-18 Гт CO2-экв/год для всех парниковых газов. При ценах углерода меньше 50 долл./т CO2-экв этот диапазон составляет 14–23 Гт CO2-экв/год, а при ценах меньше 100 долл. /т CO2-экв – 17-26 Гт CO2-экв/год (высокая степень согласия, много доказательств).

Моделирование в масштабах экономики долгосрочных целей по глобальной стабилизации может способствовать обоснованию краткосрочных вариантов смягчения. Обобщение результатов кратко- и долгосрочных моделей, использующих сценарии с целями стабилизации в диапазоне 3–5 Вт/м2 (категории II-III), показывает, что в 2030 году при ценах углерода менее 20 долларов за т CO2-экв можно ожидать сокращения выбросов на 9-18 Гт CO2-экв/год для всех парниковых газов. При ценах углерода меньше 50 долл./т CO2-экв этот диапазон составляет 14–23 Гт CO2-экв/год, а при ценах меньше 100 долл. /т CO2-экв – 17-26 Гт CO2-экв/год (высокая степень согласия, много доказательств).

В отношении сообщаемых предельных затрат следует помнить три важных момента. Во-первых, эти сценарии смягчения предполагают полную гибкость в плане «что» и «где»; т.е. имеет место полная заменяемость среди ПГ, а сокращение выбросов происходит в любом месте земного шара, как только модели начинают анализ. Во-вторых, предельные затраты на обеспечение этих уровней смягчения последствий на временном горизонте после 2030 года увеличиваются. В-третьих, на уровне секторов экономики потенциал сокращения выбросов всех ПГ значительно варьируется в зависимости от различных сценариев моделей (высокая степень согласия, много доказательств) [3.6.2].

Во-вторых, предельные затраты на обеспечение этих уровней смягчения последствий на временном горизонте после 2030 года увеличиваются. В-третьих, на уровне секторов экономики потенциал сокращения выбросов всех ПГ значительно варьируется в зависимости от различных сценариев моделей (высокая степень согласия, много доказательств) [3.6.2].

Управление рисками, или метод «хеджирования», может помочь политикам продвигать решения о смягчении последствий в отсутствие долгосрочной цели и перед лицом значительных неопределенностей, связанных с затратами на смягчение, эффективностью адаптации и отрицательными последствиями изменения климата. Степень и сроки желательной стратегии хеджирования будут зависеть от ставок, обстоятельств и отношения обществ к рискам, например, по отношению к рискам резкого изменения в геофизических системах и других основных неопределенностей. Существует целый ряд различных комплексных методов оценки выгод от смягчения последствий в контексте политических решений, связанных с такими долгосрочными климатическими целями. По мере появления новой информации будет достаточная возможность для изучения и внесения промежуточных изменений. При этом действия в краткосрочной перспективе в значительной степени будут определять долгосрочную глобальную среднюю температуру и, следовательно, то, каких соответствующих последствий изменения климата можно избежать. Отложенное сокращение выбросов приводит к тому, что инвестиции запираются в той инфраструктуре и путях развития, для которых характерна более высокая интенсивность выбросов. Это значительно ограничивает возможности достижения более низких уровней стабилизации и увеличивает риск ужесточения последствий изменения климата. Поэтому анализ краткосрочных решений не следует отделять от анализа, в котором рассматриваются долгосрочные результаты изменения климата (высокая степень согласия, много доказательств) [3.6; 3.5.2].

По мере появления новой информации будет достаточная возможность для изучения и внесения промежуточных изменений. При этом действия в краткосрочной перспективе в значительной степени будут определять долгосрочную глобальную среднюю температуру и, следовательно, то, каких соответствующих последствий изменения климата можно избежать. Отложенное сокращение выбросов приводит к тому, что инвестиции запираются в той инфраструктуре и путях развития, для которых характерна более высокая интенсивность выбросов. Это значительно ограничивает возможности достижения более низких уровней стабилизации и увеличивает риск ужесточения последствий изменения климата. Поэтому анализ краткосрочных решений не следует отделять от анализа, в котором рассматриваются долгосрочные результаты изменения климата (высокая степень согласия, много доказательств) [3.6; 3.5.2].

Сравнение краткосрочного инвестирования и долгосрочного инвестирования

Есть два способа понять разницу между краткосрочными и долгосрочными инвестициями.

Определение простое. Краткосрочная инвестиция — это любой актив, который вы держите в течение одного года или меньше. Большинство инвесторов держат краткосрочные инвестиции не более чем на несколько месяцев, если не на несколько недель. Долгосрочная инвестиция — это любой актив, который вы держите более одного года. Большинство инвесторов держат долгосрочные инвестиции в течение нескольких лет в рамках общей стратегии своего портфеля.

Теперь о длинной версии.

Что такое краткосрочное инвестирование по сравнению с долгосрочным инвестированием?

Краткосрочные и долгосрочные инвестиции различаются тем, как вы их используете. Акция — это краткосрочная инвестиция в руках дневного трейдера, который продает ее в течение нескольких часов. Если вы владеете акциями 401 (k) в течение нескольких лет, эти же акции будут считаться долгосрочными инвестициями.

Общий профиль для краткосрочных инвестиций

Как отмечалось выше, краткосрочные инвестиции — это финансовые инструменты, которыми вы владеете менее года. Большинство трейдеров будут держать краткосрочные инвестиции максимум на несколько месяцев, стремясь получить прибыль от волатильности и краткосрочной выгоды.

Большинство трейдеров будут держать краткосрочные инвестиции максимум на несколько месяцев, стремясь получить прибыль от волатильности и краткосрочной выгоды.

Хотя любой актив технически может быть краткосрочным вложением, у большинства из них есть несколько общих черт. Обычно это волатильные активы, позволяющие цене двигаться достаточно быстро, чтобы инвесторы могли получить прибыль от актива в течение короткого периода времени. Как правило, они будут иметь относительно небольшие колебания цен. Наконец, краткосрочные инвестиции, как правило, также будут высоколиквидными, что позволит инвесторам довольно быстро продать актив.

Обычные краткосрочные инвестиции включают в себя такие продукты, как акции, опционы и ETF, все волатильные активы с существующими рынками, которые позволяют быструю продажу.

В частности, дневные трейдеры и активные трейдеры часто держат значительные краткосрочные инвестиции.

Общий профиль для долгосрочных инвестиций

Долгосрочные инвестиции — это финансовые инструменты, которыми вы владеете более года. Большинство трейдеров удерживают эти инвестиции в течение нескольких лет, объединяя их в портфели с определенной стратегией, такие как 401 (k) s, фонды колледжа и долгосрочные сберегательные счета.

Большинство трейдеров удерживают эти инвестиции в течение нескольких лет, объединяя их в портфели с определенной стратегией, такие как 401 (k) s, фонды колледжа и долгосрочные сберегательные счета.

Как и в случае краткосрочных инвестиций, любой актив может быть долгосрочным вложением. Однако обычные долгосрочные инвестиции растут в цене медленно, но предсказуемо, что делает их более надежными активами в течение нескольких лет. Инвесторы также обычно держат неликвидные активы в качестве долгосрочных инвестиций.

Самая распространенная долгосрочная инвестиция — недвижимость. Многие люди покупают дома в качестве инвестиций, которые они будут удерживать годами, если не десятилетиями, позволяя имуществу расти в цене. Процесс покупки и продажи дома, который делает эту инвестицию очень неликвидной, сделает ее трудной краткосрочной инвестицией, но станет меньшей проблемой в течение многих лет.

Другие распространенные долгосрочные инвестиции включают множество паевых инвестиционных фондов и облигаций.

Долгосрочные инвестиции являются обычным явлением для большинства пенсионных счетов и фондов колледжей, портфели которых, как правило, торгуются относительно редко и рассчитывают на долгосрочный рост.

Роль краткосрочных и долгосрочных инвестиций

Краткосрочные и долгосрочные инвестиции играют разные роли в портфеле. Некоторые из наиболее общих стратегических различий включают:

Волатильность

Краткосрочные инвестиции имеют тенденцию к большей волатильности активов, чем долгосрочные позиции.Хотя волатильность не обязательно является преимуществом для инвестиций в последние годы, краткосрочные трейдеры обычно полагаются на нее для получения прибыли.

Меньшее движение

Краткосрочные инвестиции имеют тенденцию искать позиции, которые принесут или потеряют меньшую ценность, чем долгосрочные инвестиции. У трейдера меньше времени для краткосрочных инвестиций, чтобы восстановить потерянную стоимость, поэтому они склонны искать более безопасные продукты, которые принесут некоторую прибыль в ближайшем будущем. Трейдеры, удерживающие краткосрочные позиции, как правило, пытаются компенсировать меньшую прибыль, совершая более частые сделки.

Трейдеры, удерживающие краткосрочные позиции, как правило, пытаются компенсировать меньшую прибыль, совершая более частые сделки.

Обратите внимание, что дневные трейдеры — частое исключение из этого правила. Они склонны искать колебания с высокой волатильностью, извлекая выгоду из внезапных колебаний цен на актив в течение нескольких часов.

Агрессивный

Долгосрочные инвестиции могут занять более агрессивную позицию, чем краткосрочные, потому что они могут лучше нести убытки. Инвестор, который планирует владеть определенным активом в течение нескольких лет, имеет время, чтобы восстановить любую потерянную стоимость, что часто может случиться с агрессивными или рискованными инвестициями.Краткосрочные инвестиции имеют значительно меньше места для такого рода ошибок.

Пассивное инвестирование против активного

Активные инвесторы часто держат краткосрочные позиции. Эти трейдеры довольно часто перемещают свои продукты, что по определению имеет тенденцию делать свои активы краткосрочными инвестициями. Напротив, пассивные инвесторы обычно покупают и удерживают свои активы в течение более длительных периодов времени. Опять же, по определению, это делает их активы долгосрочными.

Напротив, пассивные инвесторы обычно покупают и удерживают свои активы в течение более длительных периодов времени. Опять же, по определению, это делает их активы долгосрочными.

Немедленное сравнение с целями Horizon

Наконец, инвесторы склонны выбирать инвестиции, исходя из своих целей.

Инвесторы, у которых есть непосредственные цели, обычно держат краткосрочные инвестиции. Например, профессиональные трейдеры часто держат краткосрочные инвестиции, если живут за счет прибыли, которую приносит их торговля. В этом случае целью инвестора будет получение дохода в течение следующей недели или месяца. Другие инвесторы могут захотеть добавить немного стоимости в отпускной фонд или сэкономить на более красивом автомобиле. Все эти позиции, вероятно, будут закрыты в течение ближайшего года, и в результате, как правило, они будут покрываться за счет акций, опционов и других краткосрочных позиций.

Еще есть инвесторы с «горизонтальными» целями. Это инвесторы, которые копят и торгуют на что-то далекое будущее. Пенсионные счета — типичный пример горизонтальной цели, поскольку все чаще это сбережения для первоначального взноса за дом. Инвестор не закроет эту позицию в течение следующего года. Вместо этого они будут владеть этим портфелем на долгие годы. Обычно этот портфель заполняют долгосрочными инвестициями, которые со временем растут.

Пенсионные счета — типичный пример горизонтальной цели, поскольку все чаще это сбережения для первоначального взноса за дом. Инвестор не закроет эту позицию в течение следующего года. Вместо этого они будут владеть этим портфелем на долгие годы. Обычно этот портфель заполняют долгосрочными инвестициями, которые со временем растут.

Краткосрочные и долгосрочные инвестиции — что лучше

ВНИМАНИЕ ИНВЕСТОРОВ

«Предотвращение несанкционированных транзакций на вашем демат-счете / торговом счете. Обновите свой мобильный номер / идентификатор электронной почты у вашего биржевого брокера / участника-депозитария.Получайте информацию о ваших транзакциях непосредственно с бирж на свой мобильный телефон / электронную почту в конце дня и оповещения на свой зарегистрированный мобильный телефон обо всех дебетах и других важных транзакциях в вашем демат-счете напрямую от NSDL / CDSL в тот же день ». интерес инвесторов «. | «KYC — это одноразовое упражнение при работе на рынках ценных бумаг — после того, как KYC выполняется через зарегистрированного посредника SEBI (брокера, DP, Паевой инвестиционный фонд и т. Д.), Вам не нужно снова проходить тот же процесс, когда вы обращаетесь к другому посреднику.»|» Нет необходимости выписывать чеки инвесторам при подписке на IPO. Просто напишите номер банковского счета и подпишите форму заявки, чтобы разрешить вашему банку производить платеж в случае выделения средств. Не беспокойтесь о возврате денег, так как деньги остаются на счете инвестора ».

Д.), Вам не нужно снова проходить тот же процесс, когда вы обращаетесь к другому посреднику.»|» Нет необходимости выписывать чеки инвесторам при подписке на IPO. Просто напишите номер банковского счета и подпишите форму заявки, чтобы разрешить вашему банку производить платеж в случае выделения средств. Не беспокойтесь о возврате денег, так как деньги остаются на счете инвестора ».

www.indiainfoline.com является частью IIFL Group, ведущего игрока в сфере финансовых услуг и диверсифицированной NBFC. Сайт предоставляет исчерпывающую информацию в режиме реального времени об индийских корпорациях, секторах, финансовых рынках и экономике.На сайте представлены отраслевые и политические лидеры, предприниматели и законодатели моды. Разделы исследований, личных финансов и обучения рынку широко используются студентами, академическими кругами, корпорациями и инвесторами.

Copyright © IIFL Securities Ltd. Все права защищены.

Биржевой брокер SEBI Regn. №: INZ000164132, PMS SEBI Regn. №: INP000002213, IA SEBI Regn. №: INA000000623, SEBI RA Regn. №: INH000000248

№: INZ000164132, PMS SEBI Regn. №: INP000002213, IA SEBI Regn. №: INA000000623, SEBI RA Regn. №: INH000000248

Мы сертифицированы по ISO 27001: 2013.

Этот сертификат демонстрирует, что IIFL как организация определила и внедрила передовые методы защиты информации.

Как инвестировать сбережения для достижения краткосрочных или долгосрочных целей

Когда дело доходит до сбережений и инвестирования, время имеет значение.

Деньги, которые вам понадобятся в ближайшее время, не должны быть на фондовом рынке. Деньги, которые вы вкладываете в долгосрочной перспективе — например, на пенсию, — не должны находиться на обычном старом сберегательном счете.Почему? Потому что, несмотря на несколько повышений ставок Федеральной резервной системой, средняя норма прибыли для сберегательных счетов по-прежнему составляет жалкие 0,09% — или 90 центов в год на каждые 1000 долларов, которые вы вкладываете.

Прежде чем принять решение о краткосрочных или долгосрочных инвестициях, подумайте о том, во что вы инвестируете и насколько ликвидными — или доступными — вам нужны ваши деньги. Временная шкала может помочь. Мечтаете о поездке на Таити через семь или около того лет? Ваш график гибок. Мечтаете о поездке на Таити на 10-летнюю годовщину свадьбы? Посоветуйтесь со своим партнером, но это может упасть в лагерь жестких сроков.

Временная шкала может помочь. Мечтаете о поездке на Таити через семь или около того лет? Ваш график гибок. Мечтаете о поездке на Таити на 10-летнюю годовщину свадьбы? Посоветуйтесь со своим партнером, но это может упасть в лагерь жестких сроков.

Вам также необходимо учитывать риск, который вы готовы принять, который влияет на размер дохода, который вы получите, при принятии решения о том, где сберечь или инвестировать. В общем, больший риск и меньшая ликвидность = больший доход.

Вот как инвестировать деньги для краткосрочных, среднесрочных и долгосрочных финансовых целей, с объяснением каждой из них.

Ботанический совет: если вы хотите, чтобы ваши деньги росли, вам нужно их инвестировать. Изучите основы, как лучше всего достичь своих целей и как инвестировать небольшие и большие суммы с помощью нашего руководства по инвестированию денег.Реклама

Рейтинг NerdWallet Рейтинг NerdWallet определяется нашей редакцией. Формула оценки для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссию за счет и минимальные суммы, варианты инвестирования, поддержку клиентов и возможности мобильных приложений. Формула оценки для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссию за счет и минимальные суммы, варианты инвестирования, поддержку клиентов и возможности мобильных приложений. | Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной группой. Формула оценки для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссию за счет и минимальные суммы, варианты инвестирования, поддержку клиентов и возможности мобильных приложений. | Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной группой. Формула оценки для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссию за счет и минимальные суммы, варианты инвестирования, поддержку клиентов и возможности мобильных приложений. |

Лучшие инвестиции для краткосрочной цели или срочного сберегательного фонда

03

на рынке денежных средств Текущая потенциальная годовая доходность: 0.

От 40% до 0,60%

Плюсы: ликвидность, страхование FDIC.

Минусы: Низкая процентная ставка

От 40% до 0,60%

Плюсы: ликвидность, страхование FDIC.

Минусы: Низкая процентная ставкаДоходность сберегательного счета 0,09% может быть средней, но это, конечно, не все, что вы можете получить. Если вы готовы положить деньги на сберегательный счет в Интернете, вы можете заработать более 0,50%. Чтобы было понятно, это больше сбережений, чем инвестиций. Ваши деньги будут застрахованы FDIC от убытков. Но вам не следует ожидать большой отдачи; ликвидность — вот главное в игре.

Онлайн-банкинг не означает, что вы должны отказываться от удобств соседнего банка, хотя вы не можете пройти через дверь к очереди к кассирам, которые знают ваше имя.Но вы все равно можете выполнять большую часть, если не все важные банковские обязанности: проверять депозиты, сканируя их с помощью телефона, перемещать деньги между счетами и разговаривать с представителем службы поддержки по телефону или в чате.

Счет денежного рынка функционирует как сберегательный счет, но обычно имеет более высокие процентные ставки, более высокие требования к депозитам и поставляется с чеками и дебетовой картой.

Лучшие инвестиции для среднесрочной цели (деньги, которые вам понадобятся через 3-10 лет)

Депозитный сертификат банка

Текущая потенциальная годовая доходность: 0.От 50% до 0,80% Плюсы: более высокая процентная ставка, чем на сберегательном счете, страхование FDIC. Минусы: Неликвидный, может иметь минимальные требования к депозиту

Если вы знаете, что вам не понадобятся деньги в течение определенного периода времени, и вы не хотите рисковать, депозитный сертификат (CD) может быть хорошим выбор. Вы можете найти компакт-диски со сроками от трех месяцев до шести лет. Как правило, чем дольше срок, тем выше процентная ставка (вы ожидаете большей прибыли в обмен на то, что ваши деньги будут менее доступными).

Компакт-диски не идеальны в условиях растущих процентных ставок, потому что они эффективно блокируют ваши деньги по фиксированной ставке со штрафом в размере от трех до шести месяцев, если вы снимаете деньги раньше срока. Застрять в автомобиле с низкой ставкой, когда процентные ставки растут, это все равно что съесть салат во время вечеринки с пиццей: грустно.

Застрять в автомобиле с низкой ставкой, когда процентные ставки растут, это все равно что съесть салат во время вечеринки с пиццей: грустно.

Если вы пойдете по этому пути и опасаетесь, что процентные ставки вырастут, вы можете рассмотреть несколько других вариантов:

Лестничная стратегия CD объединяет несколько компакт-дисков с различными условиями.Если у вас есть $ 10 000 для депозита, вы можете положить одну треть на однолетний компакт-диск, одну треть на двухлетний компакт-диск и одну треть на трехлетний компакт-диск. Таким образом, если процентные ставки будут выше через год, вы сможете вывести средства из этого годового CD и переместить их во что-то с более высокой ставкой, получив более высокую доходность по крайней мере для части ваших сбережений.

Дополнительный компакт-диск позволяет вам запросить повышение процентной ставки, если ставки повышаются в течение срока действия компакт-диска. Как правило, вы можете запросить это повышение только один раз, и это может иметь недостатки.

Например, эти компакт-диски могут иметь начальную процентную ставку ниже средней и более высокие требования к минимальному депозиту.

Например, эти компакт-диски могут иметь начальную процентную ставку ниже средней и более высокие требования к минимальному депозиту.Повышающий компакт-диск похож на автоматический повышающий компакт-диск. Ставка автоматически увеличивается через установленные интервалы в течение срока CD; вам не нужно ничего делать. Но начальная процентная ставка, скорее всего, будет низкой.

Фонды краткосрочных облигаций

Текущая потенциальная годовая доходность: от 2% до 3% Плюсы: ликвидность, более высокая процентная ставка, чем на сберегательном счете. Минусы: некоторый риск, могут иметься минимальные инвестиционные требования, комиссия фонда

Облигации — это ссуды, которые вы предоставляете компании или правительству, а возврат — это проценты, которые вы собираете по этой ссуде.

Как и любой кредит, он не безрисковый. Во-первых, заемщик может объявить дефолт, хотя это менее вероятно для корпоративных или муниципальных облигаций инвестиционного уровня и совершенно маловероятно для государственных облигаций США. (Инвестиционный рейтинг — это рейтинг качества муниципальных и корпоративных облигаций, который указывает на низкий риск дефолта; государственные облигации США не имеют такой рейтинговой системы, но считаются очень безопасными.)

(Инвестиционный рейтинг — это рейтинг качества муниципальных и корпоративных облигаций, который указывает на низкий риск дефолта; государственные облигации США не имеют такой рейтинговой системы, но считаются очень безопасными.)

Возможно, больший риск возникает при процентных ставках. растет, стоимость облигаций обычно снижается, потому что ставка облигации может быть ниже новой рыночной ставки, и инвесторы могут получить лучшую доходность в другом месте.Вот почему здесь рекомендуются краткосрочные облигации: краткосрочные облигации меньше страдают от повышения процентных ставок. Вы можете продать фонд облигаций в любое время, но если вы продаете, чтобы выйти из-за повышения процентных ставок, вы можете столкнуться с более высокими потерями по долгосрочным облигациям, чем по краткосрочным.

Через онлайн-брокерский счет вы можете купить недорогой индексный фонд или биржевой фонд, который содержит корпоративные облигации, муниципальные облигации, государственные облигации США или сочетание всего вышеперечисленного. Это позволит диверсифицировать ваши вложения, поскольку фонд будет держать большое количество — часто тысячи — облигаций.Эти фонды могут иметь минимум 1000 долларов и более; онлайн-брокеры также имеют минимальные счета, хотя некоторые из них не требуют первоначального депозита.

Это позволит диверсифицировать ваши вложения, поскольку фонд будет держать большое количество — часто тысячи — облигаций.Эти фонды могут иметь минимум 1000 долларов и более; онлайн-брокеры также имеют минимальные счета, хотя некоторые из них не требуют первоначального депозита.

Большинство биржевых брокеров предлагают средство проверки фондов, которое позволит вам сортировать средства по результатам, соотношению расходов и т. Д. Поскольку вы не вкладываете средства в пенсионный счет, вы можете подумать о фонде муниципальных облигаций; муниципальные облигации освобождены от федерального налога, что делает их хорошим выбором для налогооблагаемого счета.

Если вы ищете средство сбережения для колледжа, один из лучших вариантов — план 529.Сама по себе это не инвестиция, а счет, который позволяет вам сберегать и инвестировать с налоговыми льготами; деньги, которые вы вносите, растут без учета налогов, а квалифицированное снятие средств на расходы на образование не облагается налогом на федеральном уровне.

Большинство планов 529 предлагают выбор вариантов на основе возраста, которые представляют собой заранее созданные портфели или фонды, которые диверсифицируются и автоматически изменяют баланс, чтобы брать на себя больший риск, когда ваш ребенок маленький и меньше, когда он или она приближается к колледжу, а также возможность составить портфолио самостоятельно.

Если ваш ребенок до 10 лет учится в колледже, вы, вероятно, захотите сильно склониться в сторону облигационных фондов, обсуждаемых здесь, или подходящего варианта, основанного на возрасте. Если у вас более длительный временной горизонт, вы можете пойти на больший риск с фондами акций (подробно обсуждается в следующем разделе, посвященном долгосрочным инвестициям). Обязательно обратите внимание на комиссионные и инвестиционные расходы плана. У NerdWallet есть инструмент, который поможет вам найти лучший тарифный план 529 для вас.

Одноранговые кредиты

Текущая потенциальная годовая доходность: от 3% до 8%

Плюсы: процентная ставка, низкие требования к минимальным инвестициям или их отсутствие Минусы: высокий риск, низкая ликвидность

Одноранговые кредиты — это именно то, на что они похожи: вы ссужаете деньги другим людям в обмен на проценты. Это не делается в темных переулках или через долговую расписку другу — по крайней мере, этого не должно быть. Специально для этого существуют онлайн-платформы: Prosper — одна из крупнейших, она связывает инвесторов с заемщиками по всей стране.

Это не делается в темных переулках или через долговую расписку другу — по крайней мере, этого не должно быть. Специально для этого существуют онлайн-платформы: Prosper — одна из крупнейших, она связывает инвесторов с заемщиками по всей стране.

Этим заемщикам обычно присваивается рейтинг в зависимости от их кредитоспособности, что позволяет вам немного контролировать свой риск. Вы можете ссудить деньги только заемщикам с наивысшим кредитным уровнем, хотя даже эти ссуды не являются безрисковыми.(Для ясности, это вариант с наибольшим риском из этих среднесрочных инвестиций.)

Как и в стандартной среде кредитования, процентные ставки, взимаемые с заемщиков с низкой кредитоспособностью, выше, а это означает, что чем больше вы рискуете, тем выше ваш потенциальный доход. Но даже с кредитами, предоставленными высококвалифицированным заемщикам, вы можете получить довольно приличную прибыль: Проспер говорит, что ссуды с лучшим рейтингом — AA — имеют историческую доходность в среднем в среднем 3,7%.

Для дальнейшего снижения риска вам следует диверсифицировать свои вложения в эти ссуды, как если бы вы диверсифицировали любые другие вложения.Вместо того, чтобы вкладывать деньги в один или два займа, распределяйте их небольшими частями, ссужая их с шагом 25 долларов (когда вы это делаете, вы объединяетесь с другими инвесторами, чтобы получить общую сумму займа).

Еще одно важное замечание: с их помощью вы блокируете свои деньги или, по крайней мере, большую их часть. Когда один из ваших заемщиков производит платеж, он распределяется между инвесторами ссуды, и вы можете либо снять эти деньги, либо реинвестировать их, но, как правило, вы не можете полностью реализовать свои вложения до истечения срока ссуды.Вы должны рассматривать ссуды P2P в основном неликвидными на протяжении всего срока ссуды.

Лучшие инвестиции для долгосрочной (не менее 10 лет) цели или цели с гибкими сроками

Во-первых, несколько слов о выборе счета: подавляющее большинство долгосрочных целей связаны с выходом на пенсию, что означает, что вам следует инвестировать в счет с налоговыми льготами. Это 401 (k), если ваш работодатель предлагает один с соответствующими долларами, или IRA или Roth IRA, если ваш работодатель этого не делает. Вот как решить, следует ли вам вносить вклад в 401 (k) или IRA, а затем как выбрать между Roth и традиционным IRA.

Это 401 (k), если ваш работодатель предлагает один с соответствующими долларами, или IRA или Roth IRA, если ваш работодатель этого не делает. Вот как решить, следует ли вам вносить вклад в 401 (k) или IRA, а затем как выбрать между Roth и традиционным IRA.

Если вашей долгосрочной целью не является выход на пенсию или вы исчерпали лимиты взносов для этих счетов, вы можете открыть налогооблагаемый брокерский счет (см. Наш выбор лучших брокеров). Одно важное отличие, помимо налогового режима: вы можете положить на брокерский счет столько, сколько захотите, и вывести деньги в любое время. IRA и 401 (k) s предназначены для выхода на пенсию и часто налагают штрафы и налоги на выплаты до возраста 59½ лет.

Фонды фондовых индексов

Потенциальная годовая доходность: от 7% до 10% для долгосрочного исторического среднего Плюсы: долгосрочный рост, диверсификация. Минусы: более высокий риск, минимальные инвестиционные требования, комиссия фонда

В общем, вы хотите играть на фондовом рынке только тогда, когда вы инвестируете на временной горизонт 10 лет или дольше. И даже если ваш крайний срок использования денег гибкий, вам нужно смириться с тем фактом, что вы берете на себя больший риск и можете потерять деньги.

И даже если ваш крайний срок использования денег гибкий, вам нужно смириться с тем фактом, что вы берете на себя больший риск и можете потерять деньги.

Для целей на 10 лет и более имеет смысл направить хотя бы часть своих сбережений на акции (акции), потому что у вас есть такой временной горизонт, который может выдержать взлеты и падения рынка. И вы всегда можете снизить уровень риска, который вы берете на себя, например, переходите на фонды облигаций по мере приближения вашей целевой даты.

Один из лучших способов создать диверсифицированный портфель — это покупать недорогие индексные фонды акций.Эти фонды отслеживают индекс — скажем, S&P 500 — и, по сути, мы имеем в виду, что они стремятся идти в ногу с ним; ни больше ни меньше. Это отход от активно управляемого паевого инвестиционного фонда, в котором работают профессионалы, которые пытаются обыграть рынок (а в действительности это случается редко). Как вы понимаете, последний имеет более высокие гонорары для учета заработной платы специалиста и часто не компенсирует разницу в производительности. Вот почему индексные фонды обычно правят.

Вот почему индексные фонды обычно правят.

Ищите фонд без комиссии за транзакцию с низким коэффициентом расходов, который инвестирует в индекс широкого рынка — опять же, хорошим примером является S&P 500.Еще один хороший пример — это индексный фонд общего фондового рынка, который дает хорошие возможности для широкого спектра акций США. По мере того, как вы добавляете больше денег в свой портфель, вы можете дальше диверсифицировать его, покупая индексные фонды, которые покрывают международные акции и акции развивающихся рынков. Вы также можете уменьшить этот риск с помощью фонда облигаций (подробнее об этом ниже).

Вы можете приобрести индексные фонды через брокерский или пенсионный счет. Как правило, они имеют минимум 1000 долларов и более, хотя бывают исключения.

Фонды, торгуемые на бирже акций

Потенциальная годовая доходность: от 7% до 10% для долгосрочного исторического среднего

Плюсы: долгосрочный рост, диверсификация, низкие минимумы, налоговая эффективность. Минусы: более высокий риск, сборы фонда, комиссии (если применимо)

Минусы: более высокий риск, сборы фонда, комиссии (если применимо)

Биржевые фонды — это форма индексного фонда, который торгуется как акции, что означает, что вы покупаете по цене акций, а не по минимуму фонда. Это упрощает доступ к этим фондам, если вы начинаете с небольших инвестиций, и упрощает их диверсификацию, поскольку вы можете купить несколько фондов с относительно небольшой суммой денег.

Помимо этого, у них есть все преимущества индексных фондов: пассивное управление, отслеживающее индекс, низкие коэффициенты расходов (во многих случаях — никогда не предполагайте, что фонд стоит недорого только потому, что это индексный фонд или ETF) и возможность купить корзину вложений в единый фонд.

Ботанический совет: с ETF следует остерегаться: поскольку они торгуются как акции, с них могут взиматься торговые комиссии брокера. Но у многих брокеров есть список ETF без комиссии, которыми можно торговать бесплатно, и вы сократите расходы, если будете придерживаться этого списка.

Общая сумма фондов рынка облигаций

Текущая потенциальная годовая доходность: от 2% до 3%, на основе средних значений за прошлые периоды Плюсы: балансировка запасов, низкий риск для долгосрочных инвестиций. Минусы: более низкая доходность, могут быть минимальные требования к инвестициям, комиссия фонда

Многие детали здесь такие же, как и для фондов краткосрочных облигаций, описанных выше, поэтому мы не будем перефразировать. Чем короче ваш временной горизонт, тем большую часть своего портфеля вы можете направить на облигации; чем дольше, тем больше вы вкладываете в акции.

Но многие люди предпочитают держать хоть какое-то размещение облигаций — даже для очень долгосрочной цели, такой как выход на пенсию, — просто чтобы уравновесить риск. Недорогой индексный фонд рынка облигаций или ETF — хороший способ сделать это. Это дает вам широкий доступ к государственным, муниципальным и корпоративным облигациям с различными сроками погашения. Вы можете продолжить диверсификацию с помощью фонда международных облигаций.

Вы можете продолжить диверсификацию с помощью фонда международных облигаций.

Робо-консультанты

Текущая потенциальная доходность: Зависит от структуры инвестиций Плюсы: автоматическая диверсификация и ребалансировка, управление портфелем, налоговая эффективность. Минусы: Комиссия за управление, возможный минимум для учетной записи

Как и планы 529, робо-консультанты сами по себе не являются инвестициями, а являются способом инвестирования.Эти сервисы управляют вашим портфелем: вы предоставляете подробную информацию о своем временном горизонте, целях и толерантности к риску, и вы получаете соответствующий портфель, часто построенный с использованием ETF, либо на IRA, либо на налоговом брокерском счете.

Портфель будет перебалансирован по мере необходимости, и — если ваши деньги находятся на налогооблагаемом счете — роботы-консультанты выполнят сбор налоговых убытков, чтобы снизить ваш налоговый счет. Вы заплатите за проблемы, но плата будет разумной по сравнению с консультантом-человеком: обычно от 0,25% до 0,50% активов под управлением плюс коэффициент расходов используемых средств. В целом, вы можете заплатить менее 0,50% за управляемый, относительно невмешанный портфель, привязанный к вашему временному горизонту и толерантности к риску.

В целом, вы можете заплатить менее 0,50% за управляемый, относительно невмешанный портфель, привязанный к вашему временному горизонту и толерантности к риску.

Это означает, что это также может быть подходящим выбором для среднесрочных инвестиций — хотя в большинстве портфелей роботов-консультантов есть определенный уровень распределения акций, поэтому вам придется спокойно относиться к небольшому риску.

Последнее примечание: вы найдете диапазон минимальных сумм для счета от робо-консультантов, от 0 долларов в Betterment до 100 000 долларов в Personal Capital. Учтите это при выборе лучшего советника для вас.

Как инвестировать на длительный срок — советник Forbes

От редакции: мы получаем комиссию за партнерские ссылки на советнике Forbes. Комиссии не влияют на мнения или оценки наших редакторов.

Инвестирование — долгая игра. Если вы хотите вложить средства для выхода на пенсию или приумножить свои сбережения, когда вы вкладываете деньги в работу на рынках, лучше всего отложить их и забыть. Но успешное долгосрочное инвестирование не так просто, как просто бросить деньги на фондовый рынок — вот семь советов, которые помогут вам разобраться в долгосрочном инвестировании.

Но успешное долгосрочное инвестирование не так просто, как просто бросить деньги на фондовый рынок — вот семь советов, которые помогут вам разобраться в долгосрочном инвестировании.

1. Приведите свои финансы в порядок

Прежде чем вы сможете инвестировать на длительный срок, вам необходимо знать, сколько денег вы должны инвестировать. Это означает наведение порядка в своих финансах.

«Так же, как врач не выпишет вам рецепт, не поставив вам диагноз, не следует рекомендовать инвестиционный портфель до тех пор, пока клиент не пройдет комплексный процесс финансового планирования», — говорит Тейлор Шульте, сертифицированный финансовый специалист из Сан-Диего. планировщик (CFP) и ведущий подкаста Stay Wealthy.

Начните с инвентаризации ваших активов и долгов, составления разумного плана управления долгом и понимания того, сколько вам нужно для полного запаса средств в чрезвычайном фонде. Решение этих финансовых задач в первую очередь гарантирует, что вы сможете вкладывать средства в долгосрочные инвестиции и вам не придется снова выводить деньги на какое-то время.

Ранний вывод средств из долгосрочных инвестиций подрывает ваши цели, может вынудить вас продать с убытком и может иметь потенциально дорогостоящие налоговые последствия.

2. Знай свой временной горизонт

У всех разные инвестиционные цели: выход на пенсию, оплата учебы детей в колледже, получение первоначального взноса за дом.